関連記事

三菱マテリアル、通期見通しはほぼ前回予想並み 来期はUBE三菱セメント社の黒字化も期待できる見込み

三菱マテリアル、通期見通しはほぼ前回予想並み 来期はUBE三菱セメント社の黒字化も期待できる見込み[写真拡大]

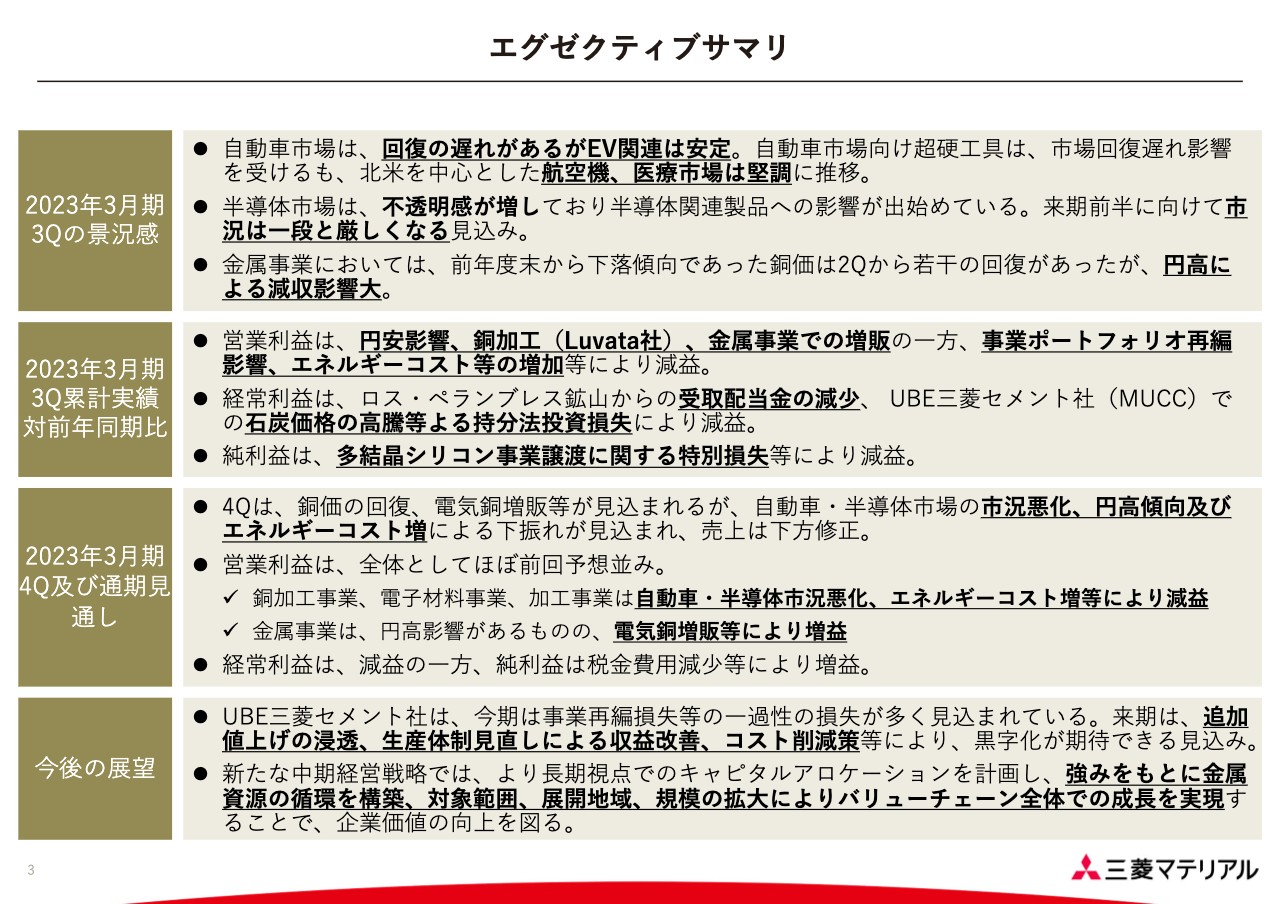

エグゼクティブサマリ

髙柳喜弘氏:執行役常務の髙柳でございます。本日は弊社決算説明会にご参加いただきまして誠にありがとうございます。それでは、第3四半期の決算概要および通期業績見通しについてご説明します。

まず、3ページのエグゼクティブサマリをご覧ください。この第3四半期の景況感ですが、自動車市場は回復の遅れがあるもののEV関連事業は安定して推移しました。自動車市場向けの超硬工具の販売については、市場の回復遅れによる影響を受けましたが、航空機、医療市場向けについては北米を中心に堅調に推移しています。

半導体市場については、不透明感が増しています。半導体関連製品への影響が出始めており、来期前半に向けて市況は⼀段と厳しくなると見ています。銅価格については、前年度末から下落傾向でしたが、第2四半期から若干の回復が見られました。また、為替は第3四半期に入り円高方向に推移しています。こうした銅価、為替の影響が収益にも出始めています。

このような状況下での第3四半期累計の実績ですが、営業利益については、前半の円安影響や、銅加工、金属事業での増販があった一方、セメント事業、アルミ事業が連結範囲から除外された影響がありました。加えて、エネルギーコストの増加等により、前年同期比で減益となっています。

経常利益については、ロス・ペランブレス鉱山からの受取配当金の減少、石炭価格の高騰などによるUBE三菱セメント社に関わる持分法投資損失の計上があったため、前年同期比で減益となっています。純利益は、営業利益、経常利益での減益に加えて、この第3四半期に多結晶シリコン事業譲渡に関する特別損失等を計上しています。したがって、前年同期比で減益となっています。

第4四半期を含めた通期見通しについてです。銅価の回復や、生産が好調だったことによる電気銅の販売増加などを増益要因として織り込んでいます。一方で、自動車・半導体市場における高機能製品、加工事業の販売減少に加えて、為替の円高、エネルギーコストや原材料コストのさらなる増加などが減益要因として見込まれています。

その結果、売上高、営業利益、経常利益は前回予想並みですが、若干の下方修正をしています。当期純利益については、法人税等の税金費用の減少があり、前回予想からの増益を見込んでいます。

石炭価格の高騰に加えて、事業再編損失などの一過性の損失計上を予定しているUBE三菱セメント社については、追加値上げの浸透、生産体制見直しによる収益改善、コスト削減策等の実行などにより、来期は黒字化が期待できる見込みです。

また本日、2023年度から始まる「中期経営戦略2030」を発表しました。詳細については、2月16日の新中期経営戦略に関する説明会にてご説明しますが、より長期的な視点でのキャピタルアロケーションを計画することで、我々の強みをもとにした金属資源の循環を構築することを目指します。また、ビジネスの対象範囲、展開地域、規模の拡大により、事業ポートフォリオで選択した事業のバリューチェーン全体での成長を実現することで、企業価値の向上を図ることを事業戦略としています。

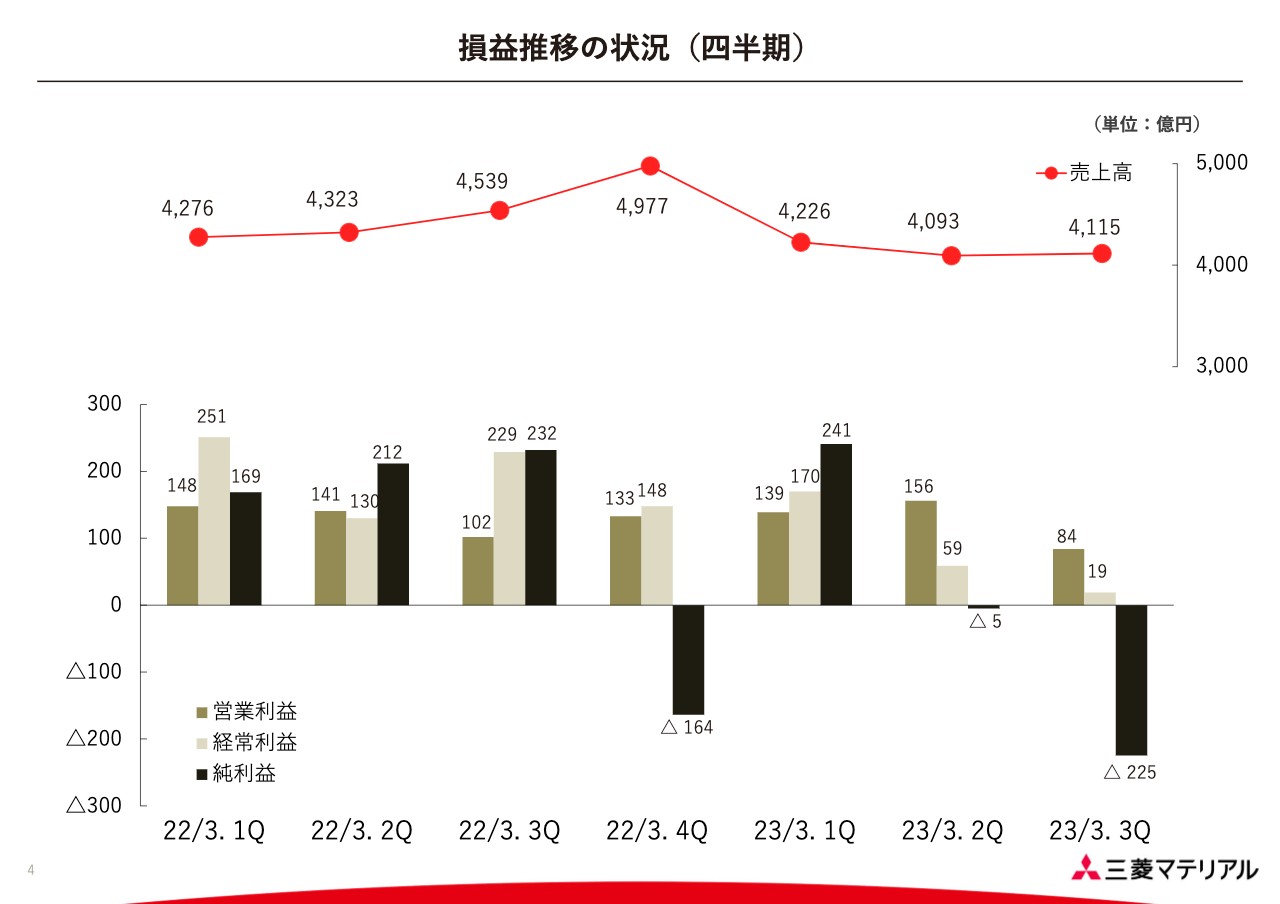

損益推移の状況(四半期)

次に、四半期推移をご覧ください。第3四半期の売上高をスライド上段の折れ線グラフで示しています。第2四半期と比較すると、約20億円の増収となっています。金属事業のPTS社、小名浜製錬社にて炉修、定修を実施したことにより電気銅の販売が減少したため、金属事業では減収となりましたが、高機能製品の銅加工、電子材料ともに増収となっています。

営業利益、経常利益、純利益はスライド下段の棒グラフで示したとおりです。金属事業では炉修、定修による電気銅の販売減少、発生コストの増加がありました。加えて、銅加工事業ではLuvata社においてエネルギーコスト、原材料コストの上昇が見え始めたことや、金利・為替の変動によるヘッジコストの増加があったため、営業利益は約70億円の減益となる84億円となっています。

経常利益については、為替の差損計上などによりマイナス約40億円の19億円で着地しています。純利益については、多結晶シリコン事業に関する事業再編損失引当金の繰入額として358億円の特別損失を計上した結果、第2四半期からマイナス220億円となるマイナス225億円の純損失となっています。

前年実績対⽐(損益計算書)

第3四半期までの累積で、売上高は1兆2,435億円、営業利益は379億円、経常利益は249億円、親会社株主に帰属する四半期純利益は11億円となっています。

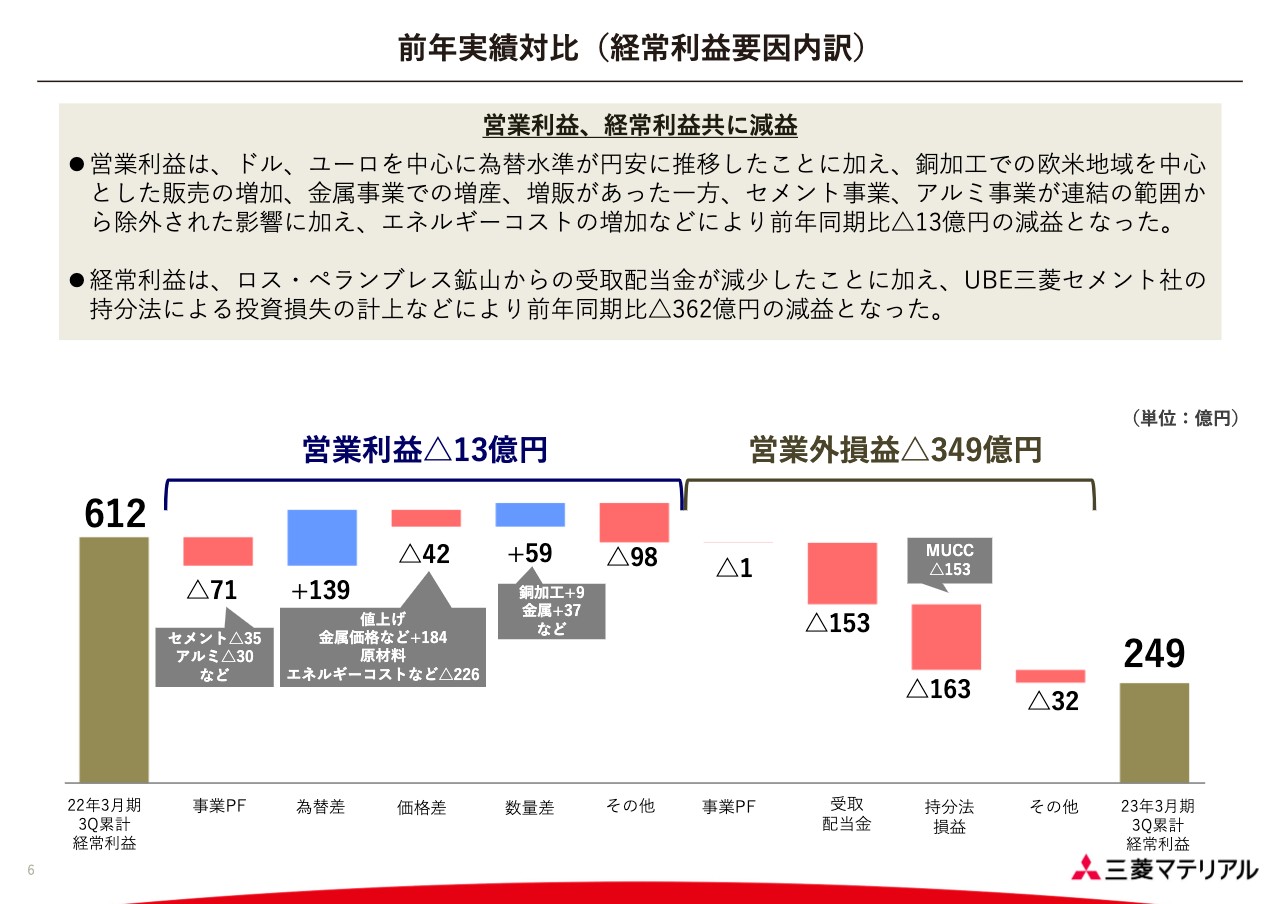

前年実績対⽐(経常利益要因内訳)

6ページの滝グラフをご覧ください。前年同期比で営業利益はマイナス13億円、経常利益はマイナス362億円となりました。

営業利益については、上期の傾向が継続しており、販売価格の値上げに対して原材料やエネルギーコストの増加影響が大きく、価格面で減益となっています。その他では、金属事業での炉修によるコストの増加なども減益要因として挙げられます。一方で、為替の円安による増益および銅加工、金属事業で販売が増加し、減益をカバーしている状況です。

経常利益についても、上期の傾向から引き続きロス・ペランブレス鉱山の渇水の影響などがあり、受取配当金が減少しました。また、UBE三菱セメント社の持分法による投資損失が拡大しました。その結果、前年同期比マイナス362億円の249億円となっています。

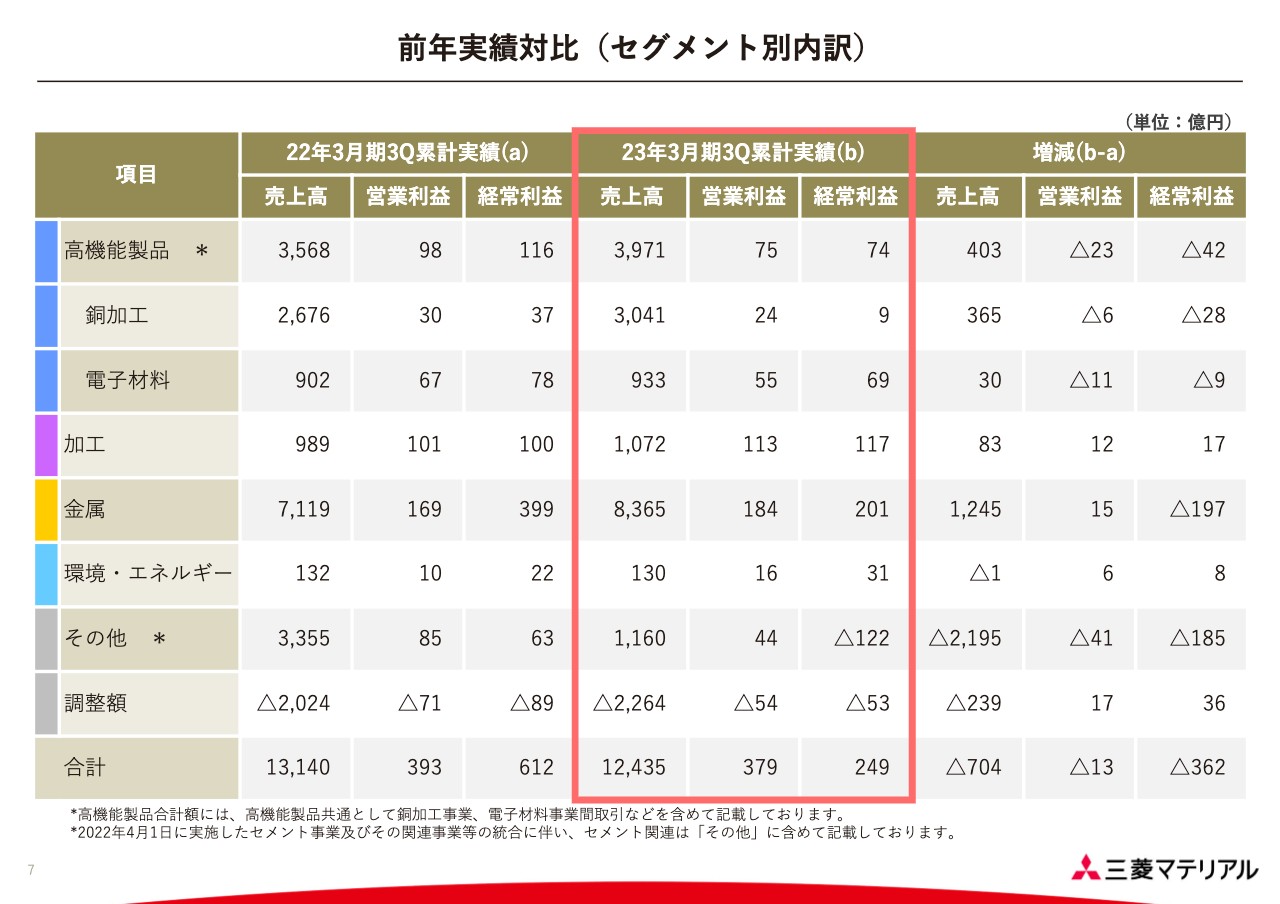

前年実績対⽐(セグメント別内訳)

セグメント別内訳です。高機能製品では銅加工・電子材料がともに増収となっていますが、原材料やエネルギーコスト、営業外費用などの増加があり、営業利益と経常利益は減益となっています。一方で、加工事業や金属事業では営業利益がプラス成長となっています。

貸借対照表

貸借対照表です。2022年12月末時点の総資産は1兆9,642億円で、3月末時点からは1,607億円の減少となっています。なお、9月末時点からは約300億円の減少です。9月末からの変化としては、政策保有株式を含む投資有価証券の売却を進めたことに伴う投資その他資産の減少などがあります。また、負債は1兆3,472億円となっており、3月末時点から1,220億円の減少となっています。

損益計算書でご説明した事業再編損失引当金は、その他負債に含まれています。また、セメント事業のUBE社との事業統合に伴う持分法適用会社への移行による影響は、総資産で約2,000億円、負債で約1,700億円となっており、第2四半期決算時点から変更はありません。

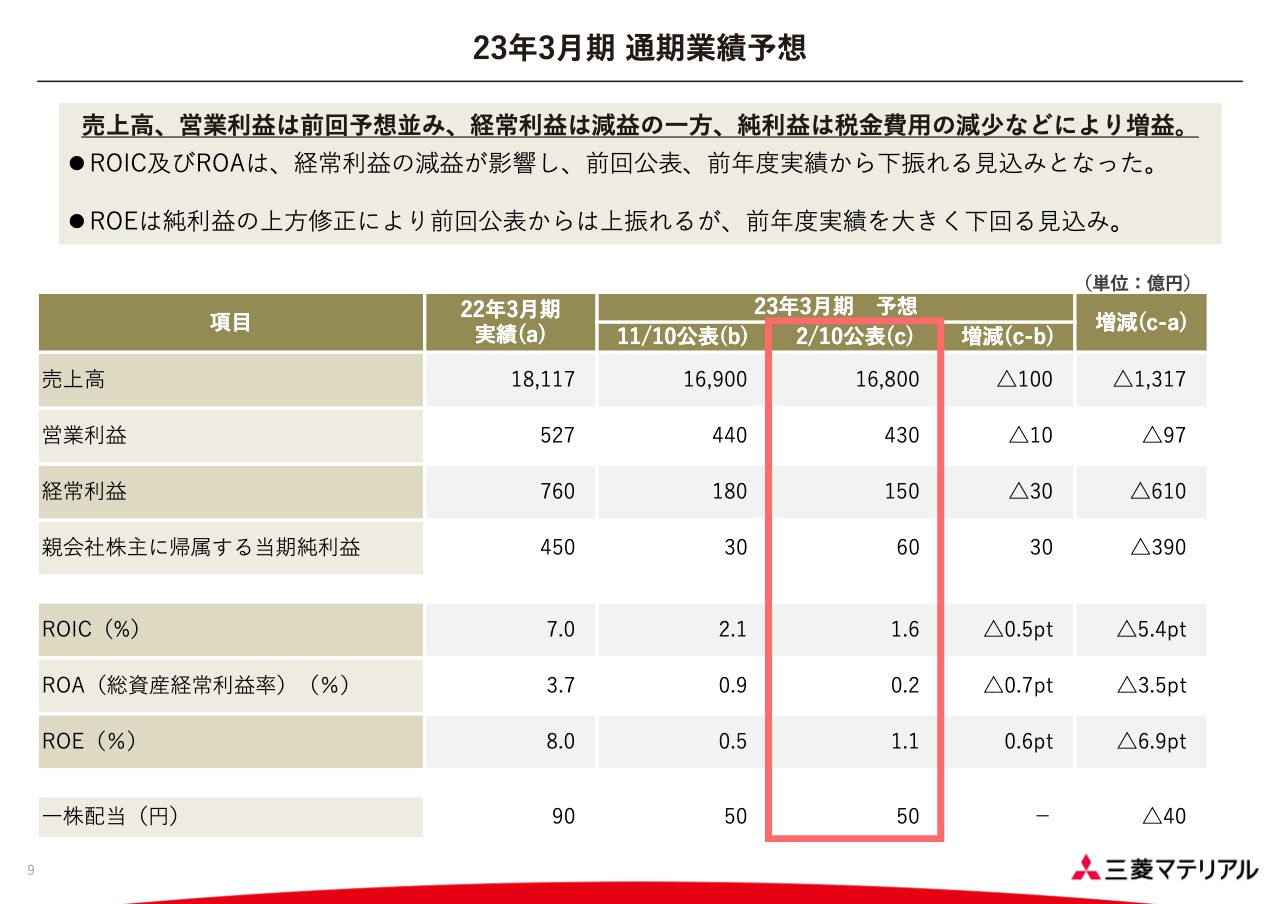

23年3⽉期 通期業績予想

2023年3⽉期の通期業績予想についてご説明します。今回公表した業績予想は、前回公表並みの利益水準ですが、若干下方修正をしています。売上高は主に為替の円高による減収に加えて、自動車・半導体市況の悪化に伴い、銅加工と加工事業で減販を見込んでいます。前回公表値からは、100億円減収の1兆6,800億円としています。

純利益については税金費用の減少を見込み、前回公表値から上方修正となっています。ROIC及びROAは、経常利益の減益により前回公表から下振れる見込みです。ROEは純利益の上方修正により、前回公表からの上振れを見込んでいます。また、配当は前回公表値の50円を据え置いています。

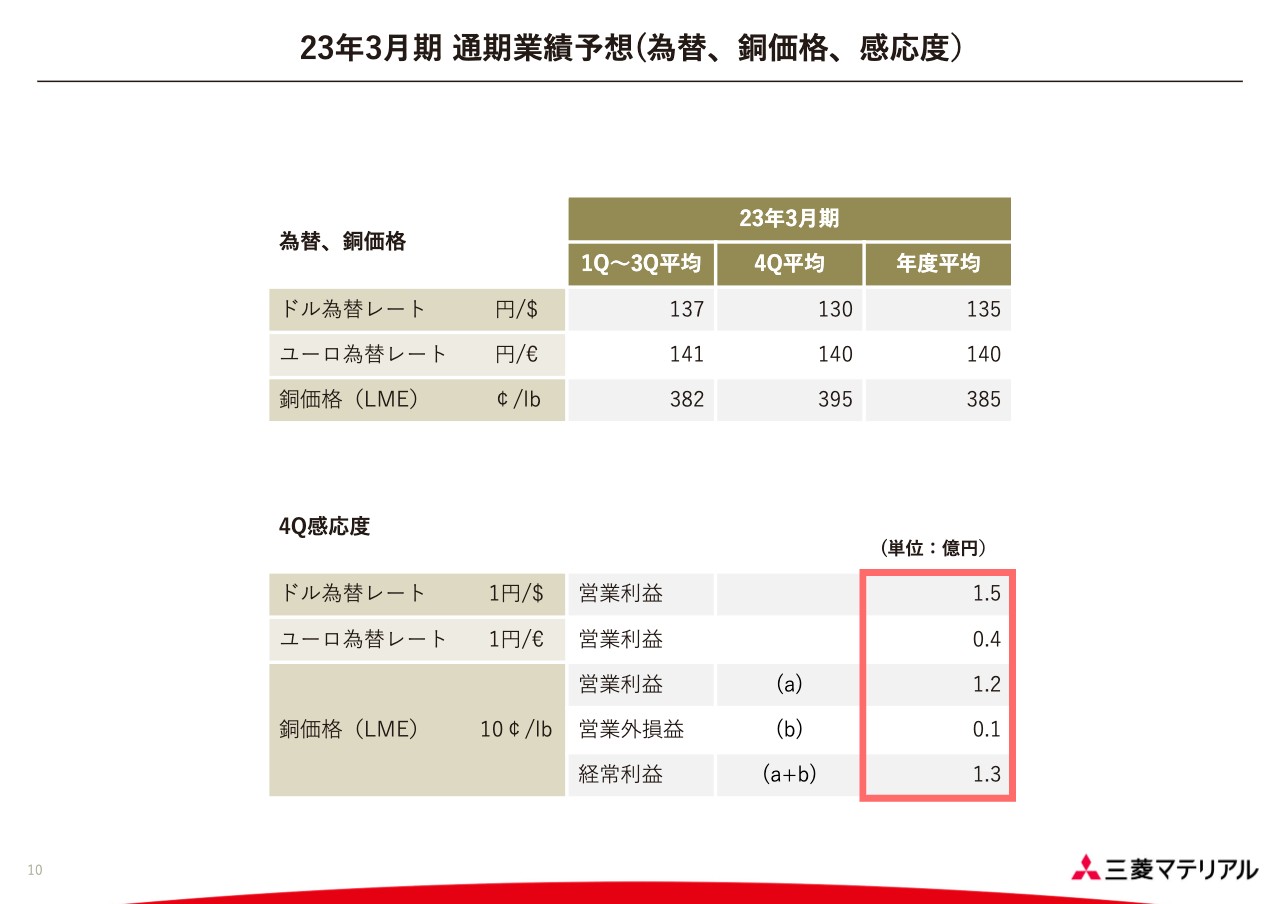

23年3⽉期 通期業績予想(為替、銅価格、感応度)

業績予想の前提となる為替、銅価格、感応度です。為替は1ドル130円、1ユーロ140円と設定しています。銅価格は足元では動いていますが、1ポンド395セントとしています。それぞれの感応度はスライド下の表に記載しているとおりです。

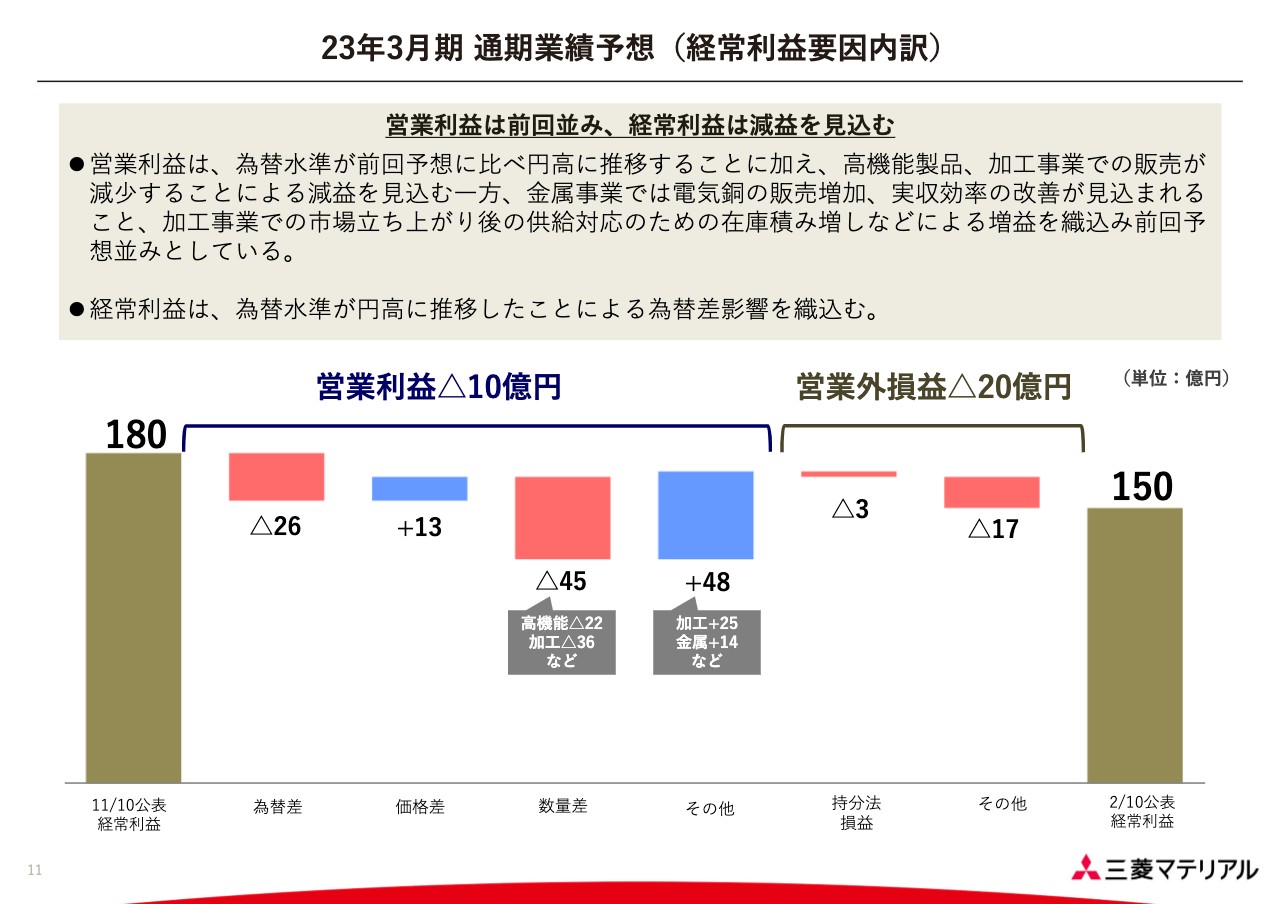

23年3⽉期 通期業績予想(経常利益要因内訳)

経常利益要因内訳です。スライド下部に記載しているグラフをご覧ください。営業利益は、前回公表からマイナス10億円の減益としています。先ほどご説明した為替の円高影響、販売環境の悪化による高機能製品、加工事業での減販などが減益要因となっています。

その他では金属事業での実収効率の改善や、加工事業での在庫の影響があり、若干の増益要因として織り込んでいますが、トータルでは若干の下方修正になっています。

営業外損益の要因は主に為替差です。外貨建ての債券に対する為替差損の影響が入っています。足元の事業環境がかなり厳しい中、若干の下方修正としていますが、同時に収益改善の取り組みを継続し、減益幅を縮小するように取り組んでいきたいと考えています。

23年3⽉期 通期業績予想(セグメント別内訳)

セグメント別内訳です。スライドに記載している表を見ると、前回予想から減益となっているのは銅加工と加工事業の2つです。次のスライドから、セグメント別にご説明します。

セグメント概況 ⾼機能製品(銅加⼯)

⾼機能製品(銅加⼯)です。通期見通しの経常利益は、前回予想からマイナス29億円減益のマイナス4億円の経常損失を見込んでいます。Luvata社においてコロナ禍からの回復局面で前期から販売が増加していますが、一方で原材料の調達や製品の輸出などで影響が出てきています。

また、米国の景気回復により、労働需給は非常にタイトな状況が続いています。金利が上がってきたため景気はスローダウンしていますが、一方で人手不足は相変わらずです。特にLuvata社が拠点としているところは、人を雇うのがまだ厳しい状態が続いています。そのような影響から、販売の減少を見込んでいます。

伸銅品販売についても、特に半導体関連の調整局面が継続しています。また、車載関連についても、日本の自動車メーカーへの販売がかなり落ち込んでおり、前回予想からの減益を見込んでいます。

価格差に関しては、欧州を中心にエネルギーコストが高騰したことにより、減益を見込んでいます。

加えて、米国での金利上昇以降、銅の先物取引のディスカウントが非常に大きくなってきています。これが我々の銅価のヘッジコストの負担増に影響し、予想以上にコストが増えていることも減益の要因の1つとなっています。

このような状況により、ROICは0.5パーセントにとどまる見込みです。

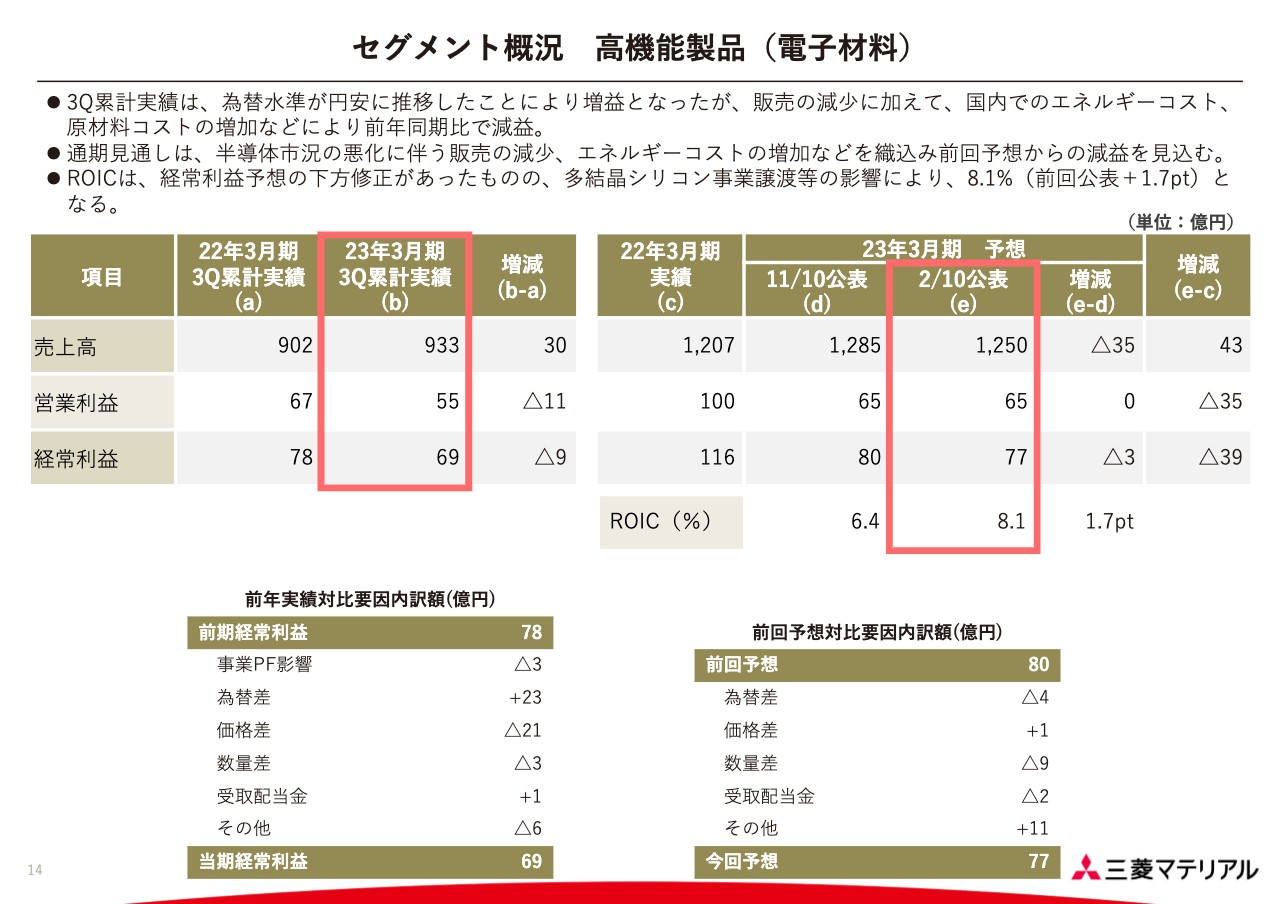

セグメント概況 ⾼機能製品(電⼦材料)

⾼機能製品(電子材料)についてです。通期の経常利益は前回予想と同水準になる見込みです。しかしながら、半導体メモリの市況悪化と、顧客による在庫調整の影響が継続しており、景況感はさらに悪くなると予想しています。

なお、今回はシリコン精密加工品などの減販を通期見通しに織り込んでいます。

また、ROICは多結晶シリコン事業譲渡の影響等もあり、8.1パーセントと予想しています。

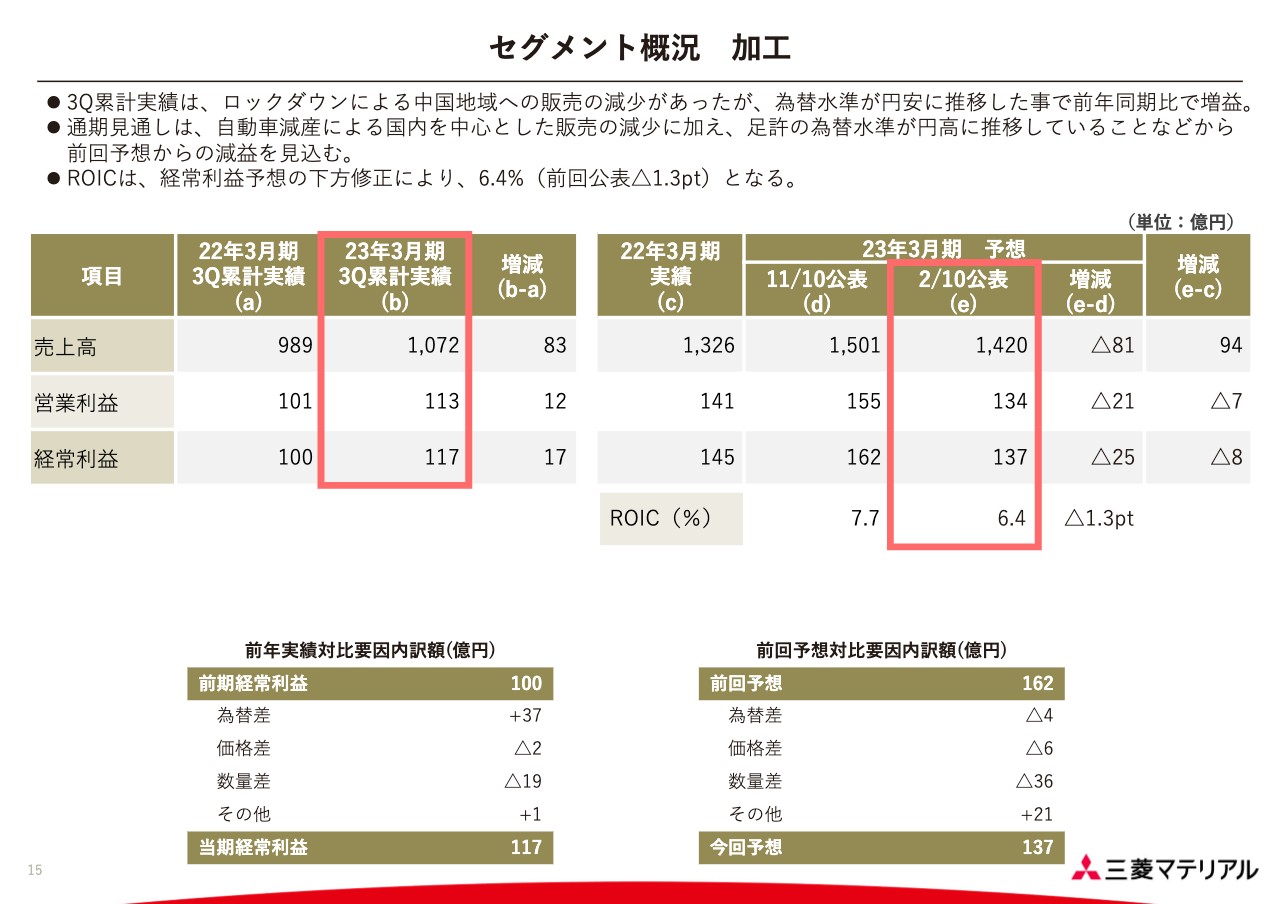

セグメント概況 加⼯

加工事業についてです。通期の経常利益は、前回予想比マイナス25億円の137億円を見込んでいます。足元で為替が円高に推移していることに加え、日本・中国を中心としたアジア圏での販売減少を見込んでいます。

日本の場合は特に自動車向けの半導体、車載部品の供給不足が影響しています。加えて、半導体製造装置関連にも陰りが見え始めています。そのため、ROICは6.4パーセントを見込んでいます。

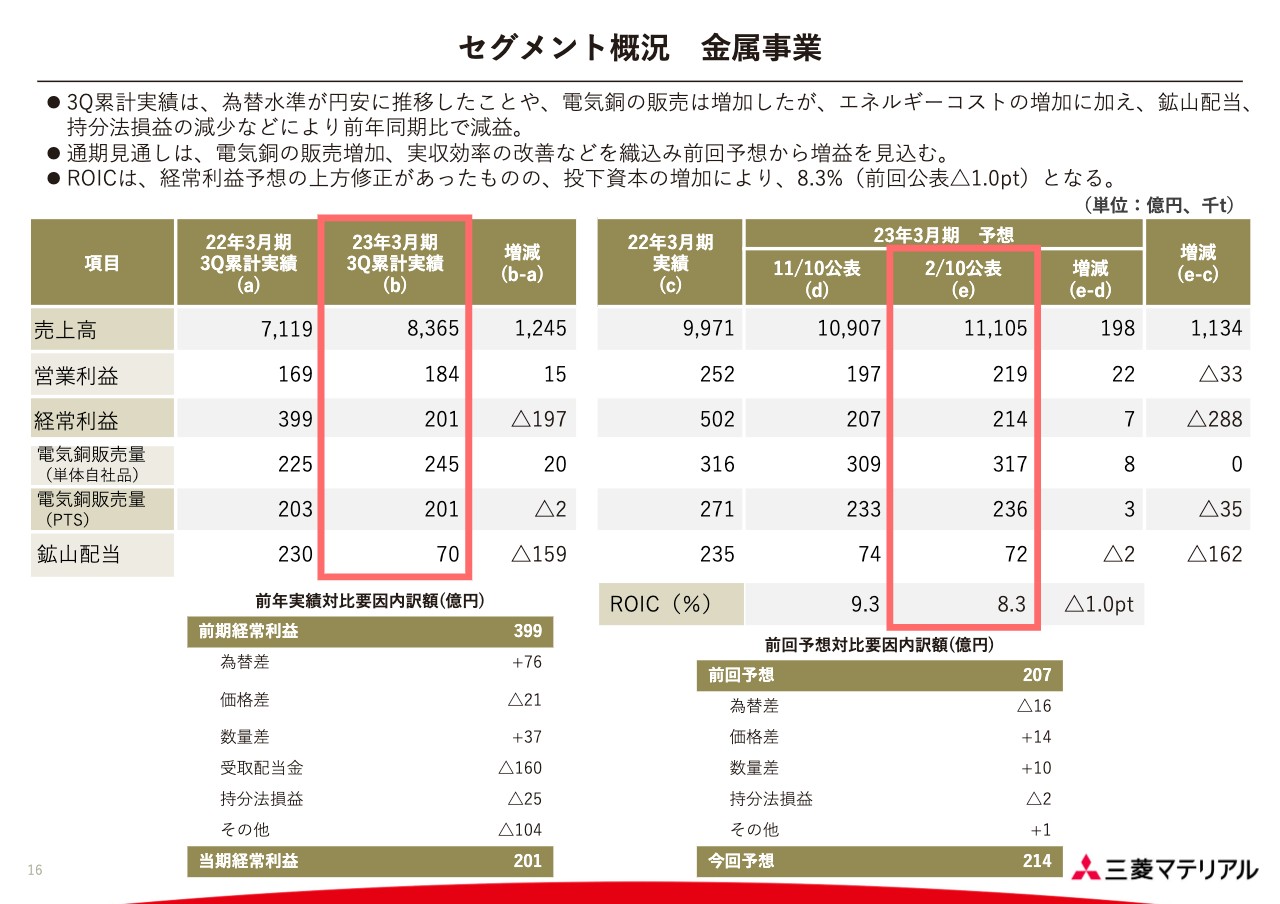

セグメント概況 ⾦属事業

金属事業についてお話しします。前回予想から通期で増益を見込んでいます。為替の円高による減益という要素があるものの、単体・PTSともに生産が好調ということもあり、電気銅の販売量は前回予想よりも増加しています。

また、金属の実収効率が改善した影響もあり、全体では増益、ROICも8.3パーセントを見込んでいます。

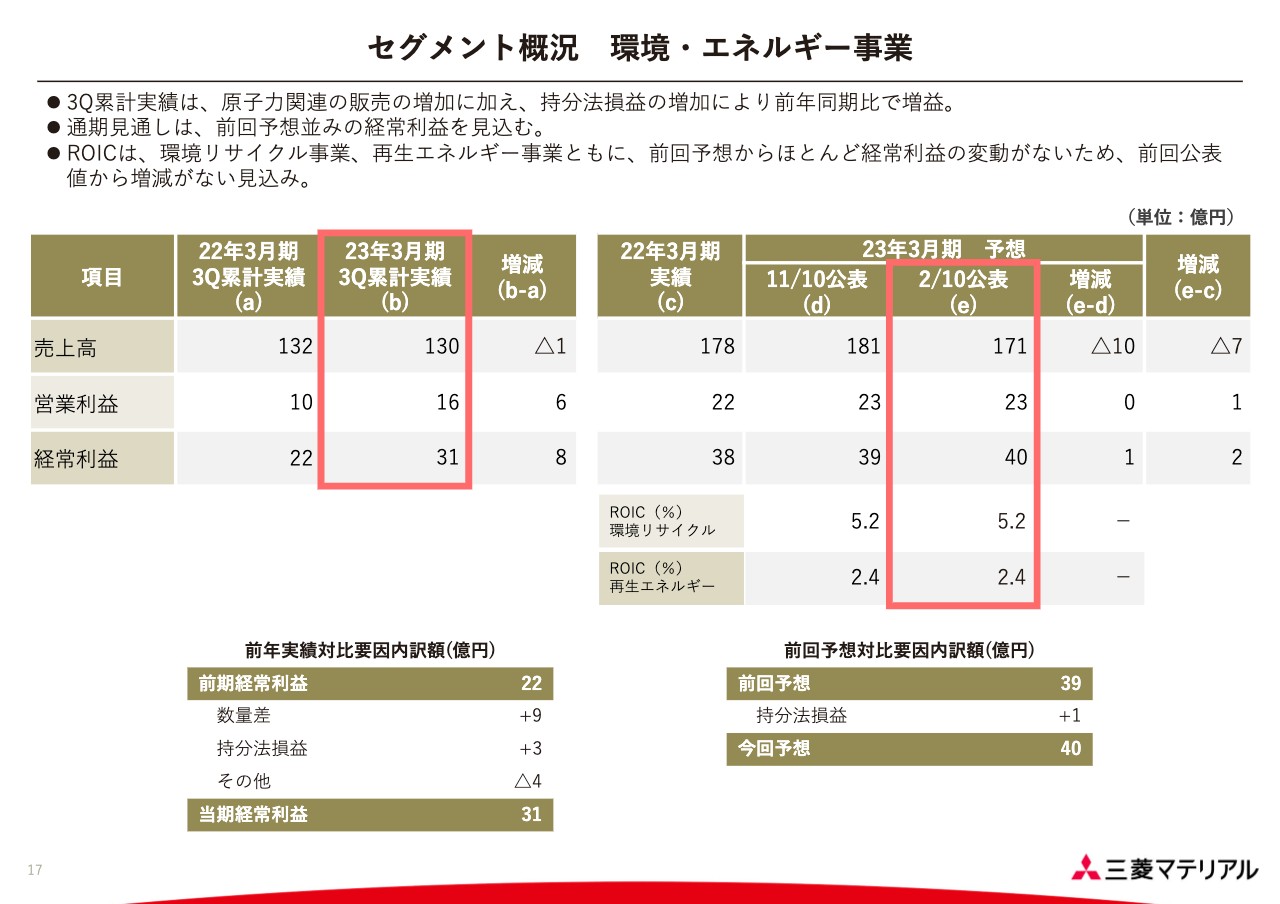

セグメント概況 環境・エネルギー事業

環境・エネルギー事業は経常利益、ROICともにほぼ前回予想並みの実績となっています。

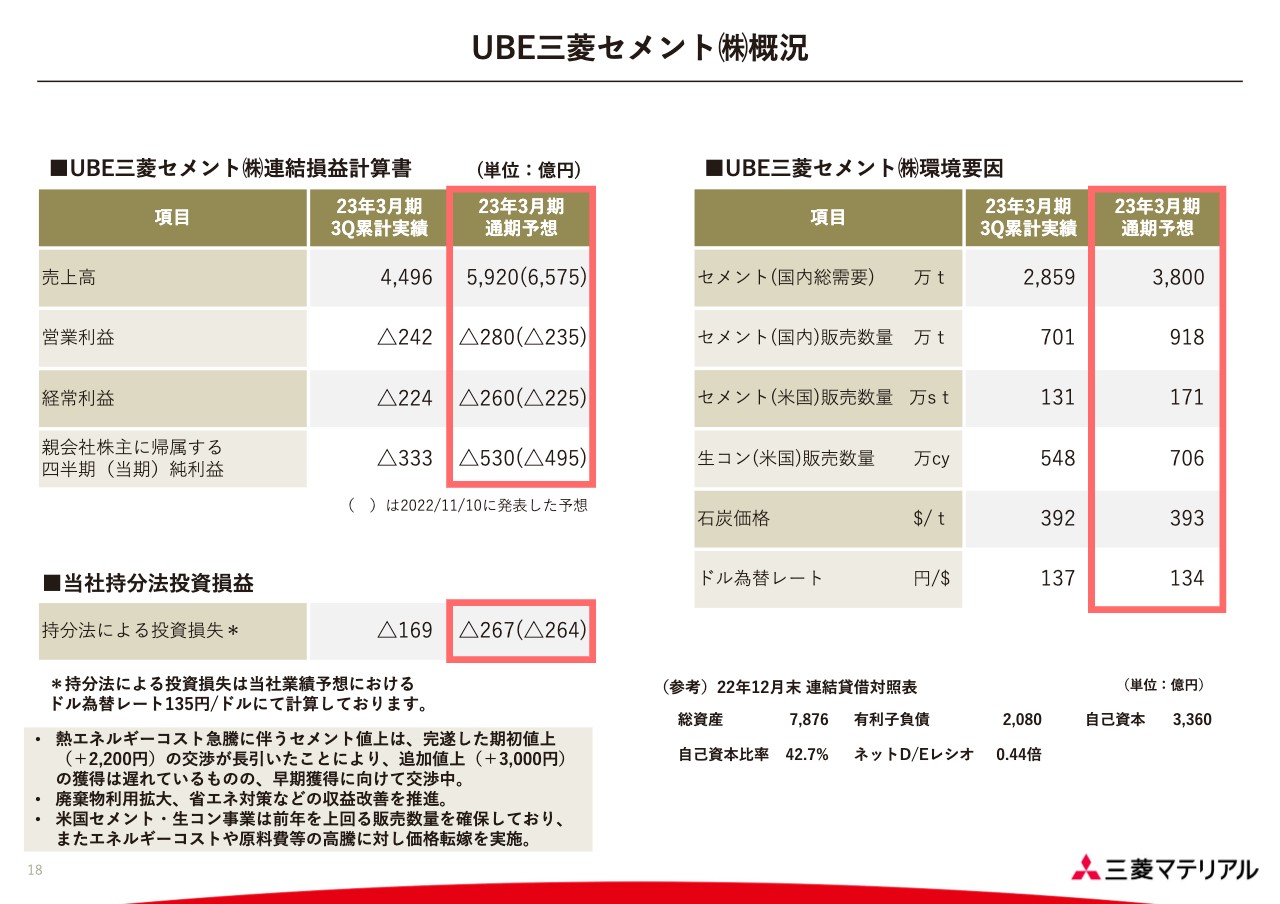

UBE三菱セメント㈱概況

UBE三菱セメント社の概況をご説明します。スライド左側の表に、連結の第3四半期累計実績および通期見通しを記載しています。廃棄物の利用拡大や、省エネ対策などの収益改善の取り組みを継続的に実施しています。

国内でのセメントの販売価格は、期初に打ち出した2,200円の値上げにつきましては、交渉は長引いたものの、お客さまに概ねご理解いただいた結果、値上げを実施することができました。

ただし、この値上げが実際に利益として上がってくるタイミングは、少し後ろにずれる見込みです。また、今は追加で3,000円の値上げ交渉を行っていますが、前述の交渉が長引いたことにより、こちらの交渉が若干遅れています。そのため、通期見通しの持分法による投資損失は前回予想から減益を見込んでいます。

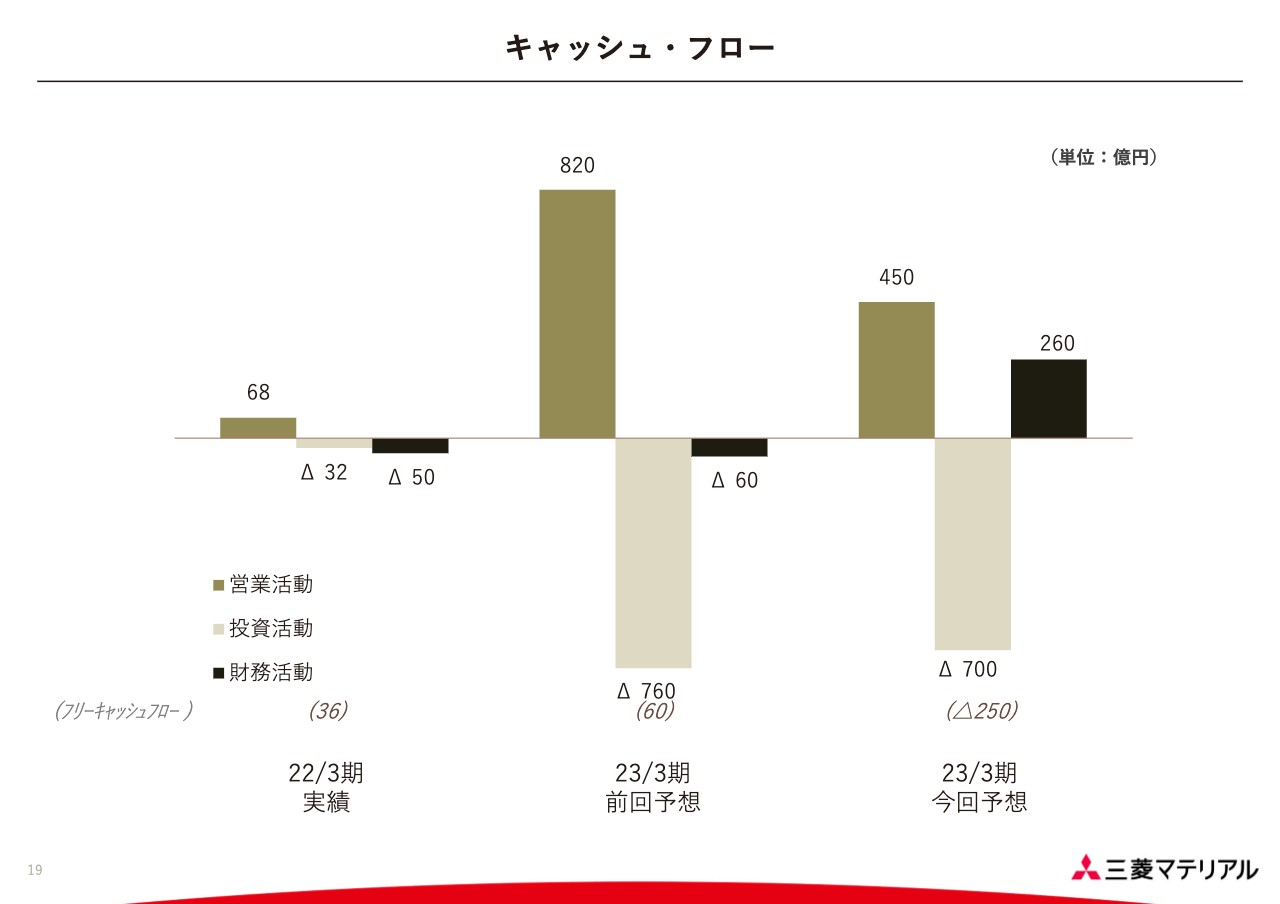

キャッシュ・フロー

キャッシュ・フローです。営業キャッシュ・フローは、高機能製品や金属事業での金属価格上昇に伴う運転資金の増加に加え、金属事業において鉱石中の金品位の上昇に伴う棚卸資産が増加したことなどにより、前回予想比マイナス370億円の450億円となっています。

投資キャッシュ・フローは、設備投資に伴う支出の減少などにより、前回予想比プラス60億円の700億円を見込んでいます。そして、当期のフリー・キャッシュ・フローは、前回予想よりマイナスの計画となっています。

このような厳しい状況を踏まえ、先ほど触れた配当についても現在は据え置きとしています。

私からのご説明は以上となります。

質疑応答(要旨):営業利益の水準について

Q:今回の業績見通しの営業利益に着目してみると、下半期が134億円ということで、倍にすると約270億円くらいということになるが、この利益水準について解説いただきたい。

来年度、セメント事業の業績が改善するとなっても、一方で営業利益が落ちてしまうと回復の一部を相殺してしまうと思う。下期の業績下振れの中に、一過性の要因や、あるいは来年度には改善できるようなものがあるのかどうかに関して解説いただきたい。

A:私どもで考えております営業利益のレベルとしては、少なくとも今年度の第2四半期で計上している約150億円のレベルに持っていきたいと思っています。

足許で業績が下振れている要因はいくつかございますけれども、高機能製品と加工事業につきましては、市況悪化により販売が落ちている部分が少しありますので、コストダウン等でカバーしていきたいと思っております。

質疑応答(要旨):ロス・ペランブレス鉱山の収益改善

Q:ロス・ペランブレス鉱山について、アントファガスタの決算を聞いていると、少し雨が降ったという話も聞くが、淡水化プラントのスタートアップが遅れていると聞いている。ロス・ペランブレス鉱山の収益改善が遅れてしまうと考えていいのかどうか教えていただきたい。

A:たしかに一時期ちょっと雨が降ったということもありまして、操業度はフルに近い状態まで上がりましたが、1月、2月はチリでは乾季にあたりますので、操業度を落とさざるを得ない状況にあります。

淡水化プラントの立ち上げが遅れていることは我々の業績にも影響が大きく、来年度への影響を懸念しています。これにつきましては、金属事業カンパニーから密に情報収集を行なっているところであります。

質疑応答(要旨):銅加工事業、加工事業の下期の利益推移について

Q:資料22ページに記載がある四半期の推移では、銅加工事業は、伸銅品販売量を見ると第3四半期と第4四半期で変化があまりないが、営業利益は第3四半期に比べ、第4四半期が減益となっている。加工事業は第3四半期と第4四半期の売上高にあまり変化がないが、営業利益は第4四半期を減益予想としている。これらの利益推移に関して解説いただきたい。

A:まず銅加工事業から申し上げますと、まだ損益分岐点が少し下げきれてないということもあり、減産影響がダイレクトに利益に効いていると捉えています。それに加えて、エネルギーコストの上昇分をカバーできるほどの値上げができていないことも影響していると考えています。

加工事業については、販売の構成と、損益分岐点が十分下がりきっていないことが理由だと考えており、生産の効率を上げていくことを考えているところでございます。

質疑応答(要旨):上期から下期にかけての損益推移と価格転嫁について

Q:上期から下期にかけて利益が減っているっていう点について、全体的には需要が減っていることと、エネルギーを中心としたコストの上昇の2つが影響していると理解していいのか、損益分岐点が下げ切れていないという話もあったが、価格転嫁の状況を確認させていただきたい。

A:上期から下期にかけて損益が悪くなる点につきましては、エネルギーコスト等が影響しているというところはありますが、経常利益について申し上げますと、UBE三菱セメント社の生産集約に関する費用の計上が下期に集中していますので、これによる上下の差もございます。

価格転嫁につきましては、セメント事業では、追加の3,000円の値上げの進捗が遅れており、苦戦しております。これは次年度には完遂したいと考えております。

銅加工事業は、一般品の値上げが比較的一巡できております。しかしながら、車載につきましては、引き続き努力していかなければいけないと考えております。

Q:石炭価格は、足許で一般炭の価格が下がっており、追加の3,000円の値上げが完遂した場合、来年度のセメント事業は期待が持てるか。

A:今の石炭マーケットは変動が大きいため、足許の動きに一喜一憂出来る状況ではないと思っています。セメント各社、石炭価格の高騰によりかなり厳しい状況に陥っていますので、どのような販売戦略でお客さまに自社製品を提供するかを検討することの方が大きいのではないかと思います。

質疑応答(要旨):加工事業の切削工具について

Q:加工事業の切削工具の状況について、自動車の販売自体は低調で推移している印象だが、MMCの販売数量動向はどうなっているのか、在庫が積み増された分、市場より遅れて販売に影響が出始めているのかを確認させていただきたい。

A:北米、欧州についてはまずまずの数字で販売できております。足許で販売が低迷しているのは日本だと理解しております。

加工事業につきましても、10月に国内販売価格の改定を行いました。第3四半期は、この反動で一時的に販売が落ちている部分もあるかと思いますので、第4四半期、そして来年度の第1四半期で挽回したいと思っております。

質疑応答(要旨):加工事業の通期見通しについて

Q:加工事業の通期見通しに関して、需要の減少に伴う販売減の一方で、在庫の積み増しを行うということで、入り繰りになっているという説明だったが、受注と数量の入り繰りを解説いただきたい。

A:加工事業の在庫に関しては、適正な水準まで、まだ積み上げきれていないということがあります。その結果、製品のリードタイムが短くならないことによる失注もあると分析しています。今は、在庫を適正レベルまで積み上げるため操業を止めずに生産している状況です。

足許、受注が少し落ちてきているため、このような入り繰りが一時的に発生しているとご理解ください。

在庫が適正より積み上がっているのではなく、過小在庫を適正にしている過程での積み上がりと受注のバランスが、このような入り繰りにつながっているということです。

質疑応答(要旨):キャッシュ・フロー見通しについて

Q:フリー・キャッシュ・フローが、前回に比べると、だいぶマイナスが膨らむ見通しになっていると思う。12月末の時点でのネットDEレシオは0.75、期末の想定は0.7としているが、キャッシュ・フローの年度末に向けての変動について解説いただきたい。

A:今回公表いたしました、キャッシュ・フロー見通しは、最新の見込みを織込んでおります。事業譲渡に関連するところなども、ほぼすべて織込んでおりますので、この状況が我々のベストエスティメイトだと考えていただいてよろしいかと思います。

Q:期末のネットDEレシオは0.7ということで、第3四半期末よりは若干改善するという理解でいいか。

A:はい、そうです。

質疑応答(要旨):価格転嫁の今後の見通しについて

Q:説明の中でまだ客先から値上げの了承を得られていない部分があるという話だったと思うが、これは足許で受注残が残っているため、その消化を待っている部分があるか、また、足許のインフレが継続し、需要が一段と下がっていくことも想定されると思うが、そのような状況下で、今まで了承を得られなかった値上げが出来るか。

A:受注残の消化というのも一部ありますが、あまり大きくないと考えていただければと思います。値上げの状況といたしましては、いったん値上げをご了承いただいていますが、さらにそこからエネルギーコスト等が上昇しているため、さらなる値上げにトライしていかなければならないと考えています。

一方で、競合相手がいる中での、値上げ交渉ですので、非常に悩ましいところとなっており、自動車の生産台数が上がらず、受注の全体のマーケットが思わしくない中で値上げ交渉を行うことは非常に難しい状況であると考えていただきたいと思います。したがいまして、来期どうするかということを含め、まさに今、戦略について考えているところです。

質疑応答(要旨):加工事業通期見通しの増減内訳

Q:加工事業の通期見通しに関して、前回予想対比の増減益分析のうち、その他差で21億円プラスとなっている要因を教えていただきたい。

A:21億円のうち、6割ぐらいが在庫調整の関係で、残りが販管費の削減となります。

質疑応答(要旨):金属事業通期見通しの増益要因

Q:金属事業の通期見通しの増益要因として挙げている、電気銅の販売増加と実収効率の改善についてそれぞれ解説いただきたい。

A:電気銅の販売の増加というのは、直島製錬所とPT.Smeltingにて安定した操業ができていることにより、予想よりも生産が上がっているため、その分の電気銅の販売増加が今回の通期見通しに組み入れることができたということです。

実収効率の改善は、銅精鉱を1トン入れた時に、そこに含まれている銅分を何パーセント回収できるかということについて、不純物の比率などいくつかのファクターがあり、実収効率が決まってきますが、安定的な操業ができると高い比率で銅分が回収できます。操業が安定し、実収効率が上振れている部分を見通しに組み入れたということです。

質疑応答(要旨):金属事業における価格変動インパクトについて

Q:金属事業について、電力代のインパクトや、硫酸価格によるインパクト、パラジウム価格のインパクトを、数字も含めて解説いただきたい。

A:まず、前年実績対比のエネルギーコストの影響は、30億円から40億円程度のコストアップのインパクトがございます。

硫酸については、昨年はサルファーの国際価格が高騰し硫酸自体の価格も上がっておりましたけれども、2022年度の第2四半期から肥料向けの需要が減退したことで、国際価格が下落している状況が続いております。

パラジウムは、自動車業界全体が半導体不足で生産が上がっていないということで、価格が下落傾向にあります。

1オンス1,900ドル程度と見ていたものが、足許で1,600ドルから1,700ドル程度まで下落しており、その影響が出ています。この価格変動によるインパクトをお示しするのは難しいところはありますが、前年実績と比較すると15億円から25億円程度のインパクトがあると考えていただけるとよろしいかと思います。

髙柳氏からのご挨拶

みなさま、今日はお忙しい中お集まりいただきまして、本当にありがとうございます。第3四半期の決算や業績予想はもちろんですが、本日は新しい中期経営戦略も発表しました。今年度でなんとか事業ポートフォリオの選択を終え、一挙に成長軌道に乗っていきたいと考えていますので、このあたりのお話はまた来週ご説明したいと思います。

引き続き、みなさまのご指導、ご鞭撻のほどよろしくお願いいたします。本日はありがとうございました。

スポンサードリンク