関連記事

【QAあり】三菱食品、3期連続の過去最高益・増配を予定 中長期的な安定成長と株主還元の拡充に注力し、企業価値向上に努める

【QAあり】三菱食品、3期連続の過去最高益・増配を予定 中長期的な安定成長と株主還元の拡充に注力し、企業価値向上に努める[写真拡大]

個人投資家向けIRセミナー

川本洋史氏(以下、川本):三菱食品株式会社の川本でございます。このたびはお忙しい中ご視聴いただき、誠にありがとうございます。本日は当社の概要や業績推移に加え、「今後どのような方向を目指していくのか」を示す事業戦略・成長戦略についてご説明します。

1年前にもこちらのセミナーを開催しましたが、今回初めて参加される方も数多くいらっしゃると思います。そのため、本日は昨年ご説明した内容を中心に、当社の概要などの基本的なご説明から行い、あわせて、この1年間の数値のアップデートや新たな取り組みなどもご紹介します。

本日のポイント

川本:まずは本日、ぜひ覚えていただきたい3つのポイントをご説明します。

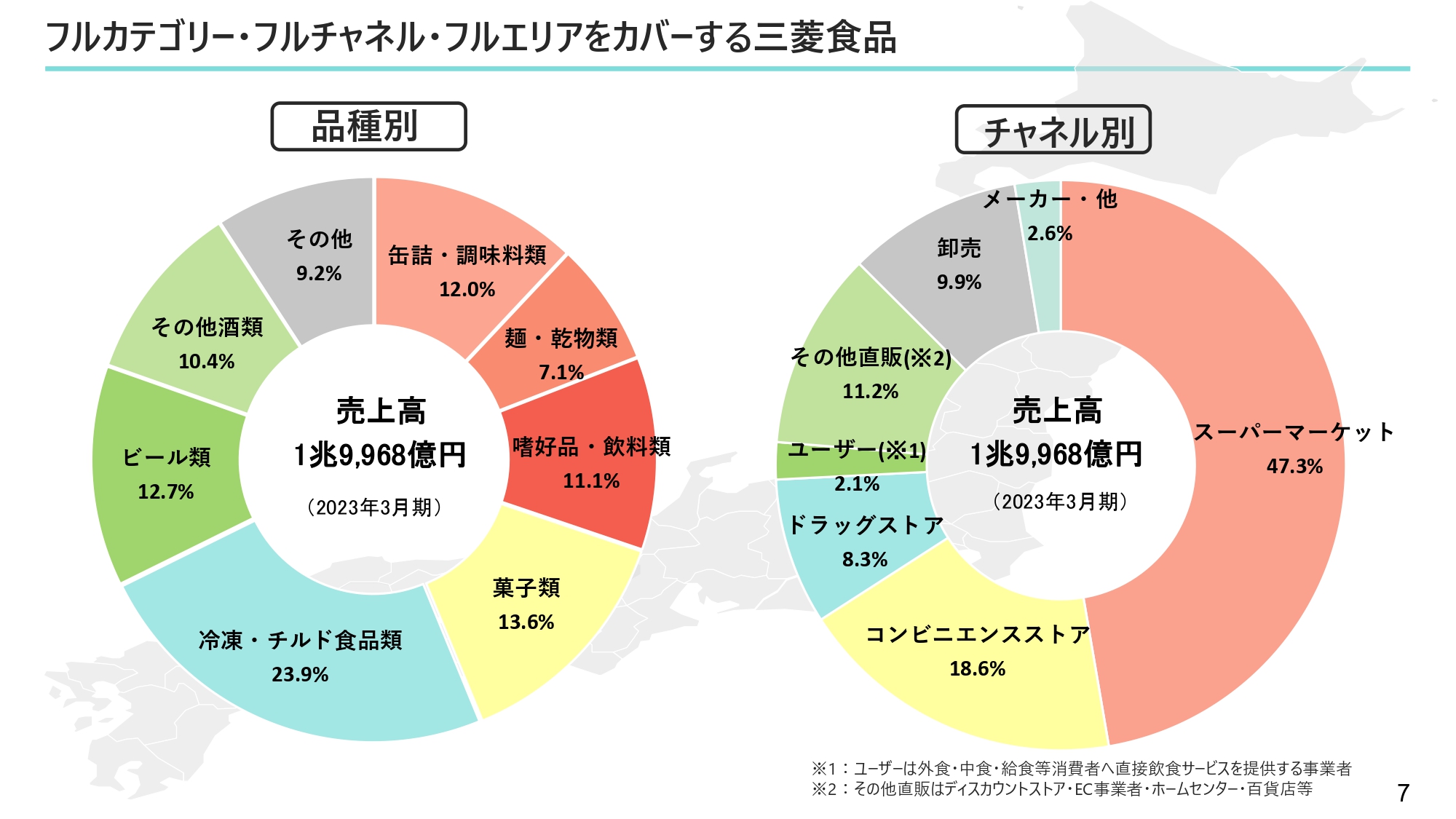

1つ目は「三菱食品とはどのような会社か」という点で、当社の概要と業績推移をご説明します。当社はフルカテゴリー、フルチャネル、フルエリアをカバーしています。直近2期は連続で過去最高益を達成し、今期も昨年度利益を大幅に上回り、3期連続で最高益を達成する見込みです。

2つ目は「どのように成長していくのか」という点で、当社の事業戦略をご説明します。データ×デジタルマーケティング、物流事業、海外事業などを成長戦略として見据え、商品開発も充実を図っています。

3つ目は、株主還元についてです。社会環境の変化を着実に捉えた当社の収益は、従来に比べ1段上のステージに伸びてきており、配当についても3期連続の増配を予定しています。

ぜひ最後までご視聴いただければと思います。

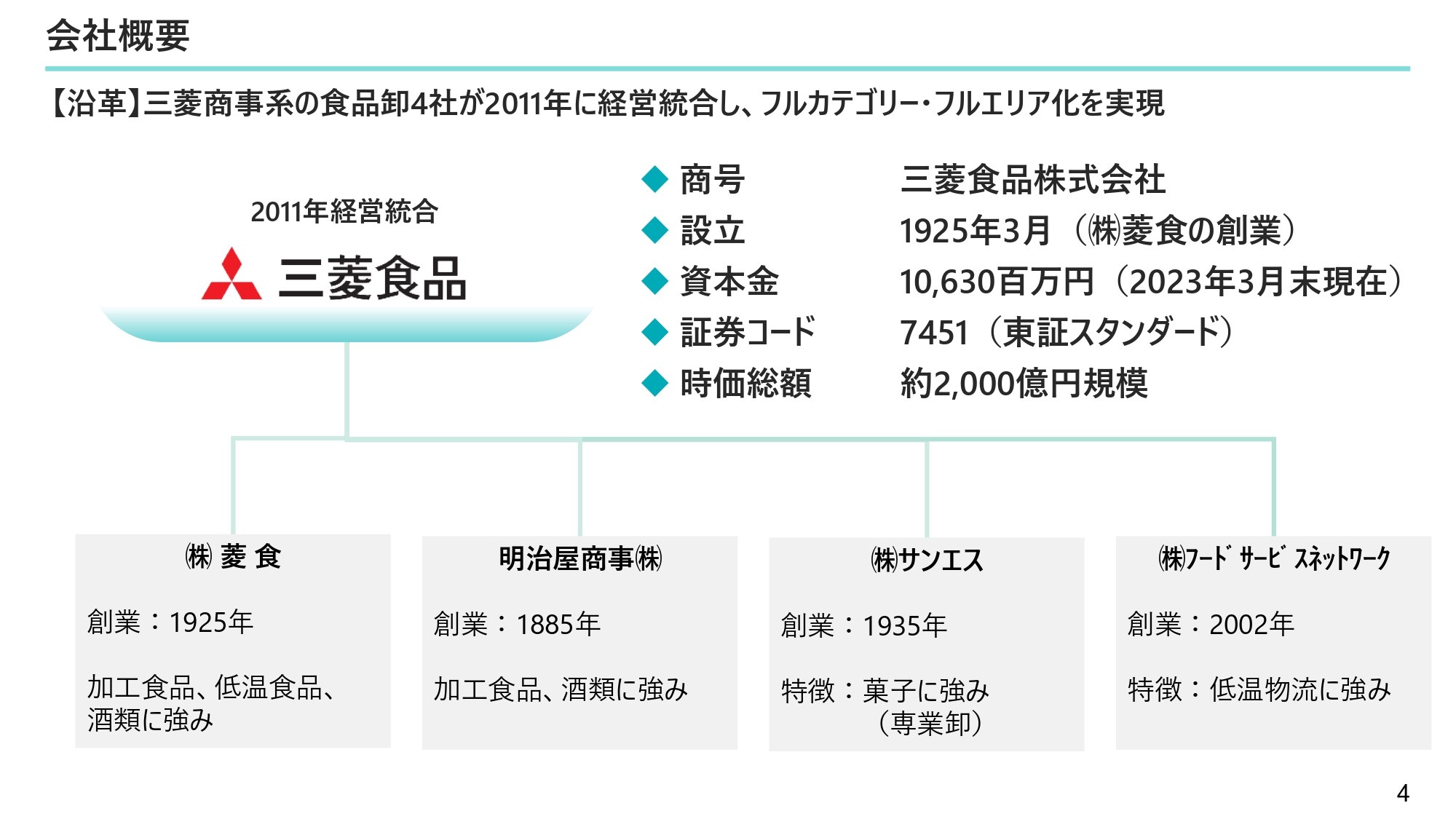

会社概要

川本:当社の会社概要です。2011年に各カテゴリーで強みを持つ三菱商事系の食品卸4社が統合し、フルカテゴリー、フルエリアを有する日本初の総合食品商社として誕生し、今日に至っています。「三菱食品」となってから10年と少ししか経っておらず、まだ歴史は浅いものの、母体となった会社で見ると、創業から100年近くになります。

2022年4月の東京証券取引所の市場再編では、スタンダード市場を選択しました。

坂本慎太郎氏(以下、坂本):ここからは、質問を挟みながらお話をうかがいたいと思います。御社は経営統合することでフルカテゴリー、フルエリアを実現されました。合併前は三菱商事の資本が入っていたのでしょうか?

また、三菱商事系の食品卸4社は、もともと業務上の付き合いがあったのでしょうか? そのへんも教えていただければと思います。

川本:当社自体が再編・合併を繰り返した歴史のある会社ですが、その前の4社はいずれも三菱商事の資本が入った会社でした。その中で最も大きな菱食という会社が母体となり、加工食品や酒類、菓子、そして低温物流などに強みを持つ、専門性の高い卸と合併しました。

坂本:合併によってフルラインナップになったということですね。

川本:おっしゃるとおりです。

事業セグメント紹介

川本:より詳細な事業内容の説明に入る前に、食品商社についての動画をご覧ください。

(動画流れる)

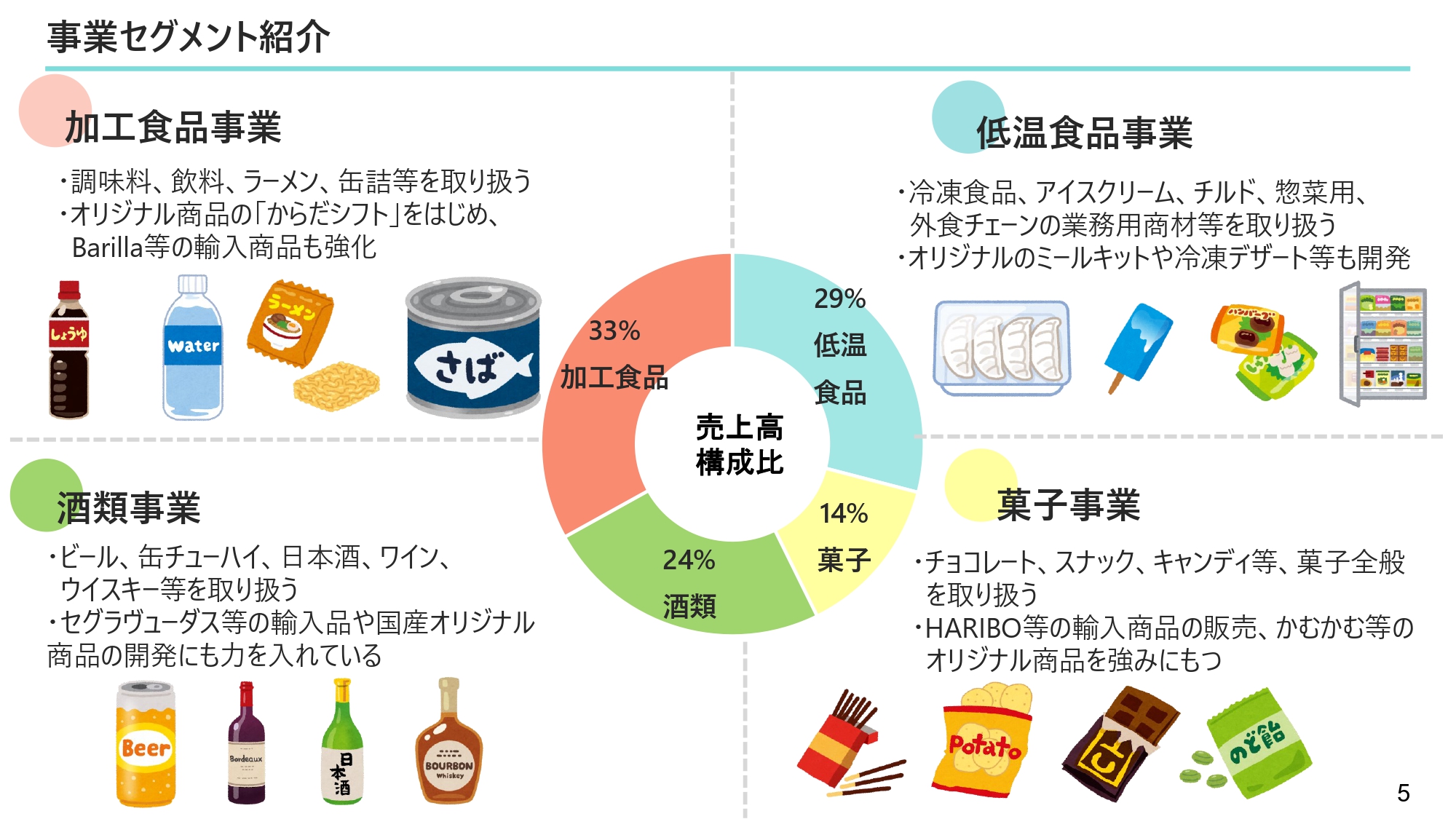

次に、事業セグメントをご紹介します。当社は、スーパーマーケットやコンビニエンスストアなどの小売店に並ぶ、生鮮食品を除く食品すべてを取り扱っており、事業セグメントは主に4つのカテゴリーに分類されています。

まず、調味料、飲料、インスタントラーメンや缶詰などを取り扱う加工食品事業です。次に、冷凍食品、アイスクリームに加え、スーパーマーケットの惣菜や業務用商材などを取り扱う低温食品事業です。

さらに、ビール、缶チューハイ、日本酒、ワイン、ウイスキーといった、小売店で販売されている商品に加え、飲食店で飲まれるアルコール類などの業務用商材を取り扱う酒類事業があります。最後に、チョコレート、スナック、キャンディの他、駄菓子なども取り扱う菓子事業です。以上の4つのカテゴリーで構成されています。

カテゴリーごとの食品卸の売上高構成比

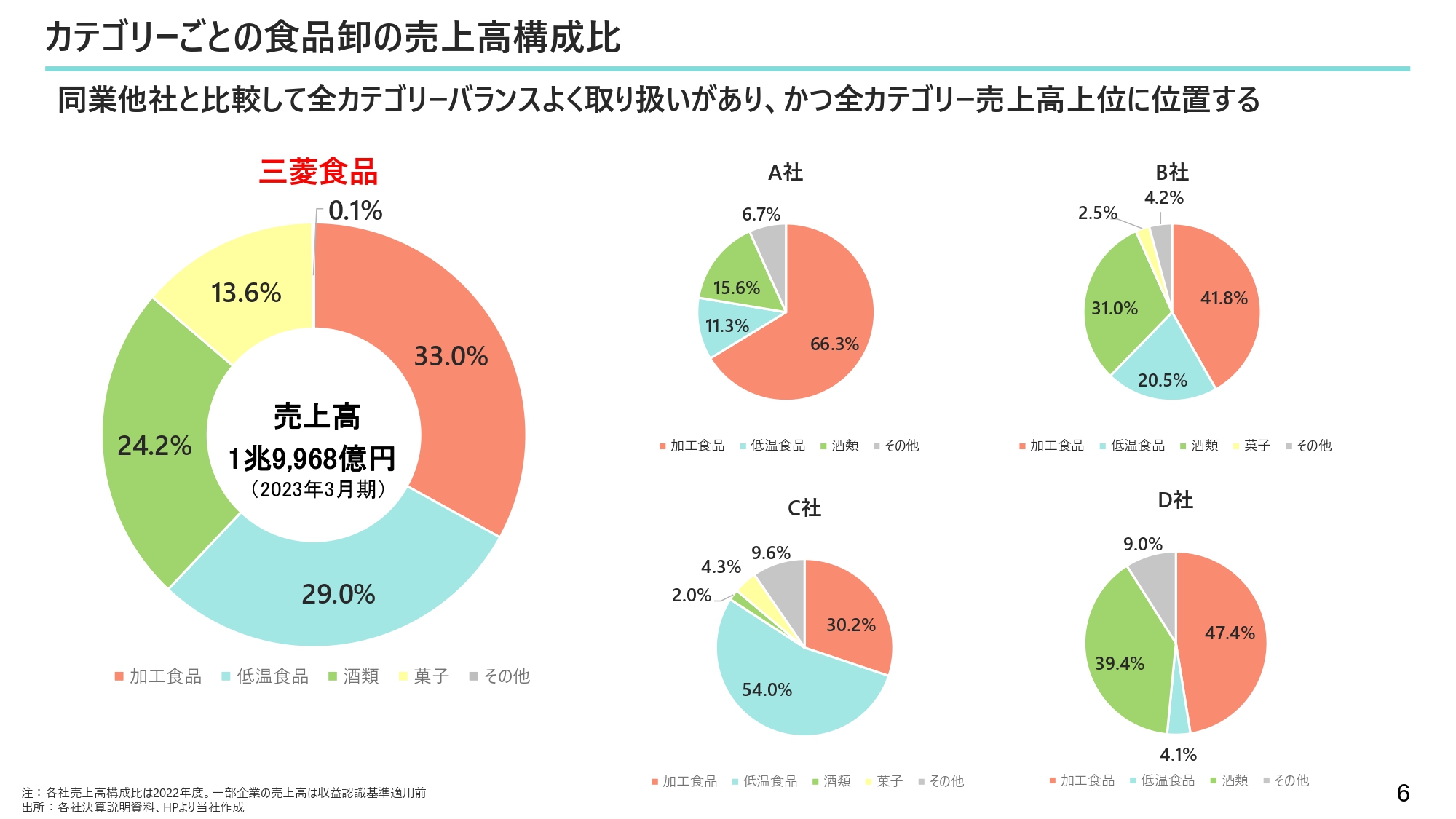

川本:スライドのグラフは、日本の食品卸の競合比較として、食品カテゴリーの売上構成比を示したものです。ご覧のとおり、当社は同業他社に比べ、すべてのカテゴリーをバランスよく取り扱っており、さらにはそれぞれのカテゴリーにおいて売上高も上位に位置していることが特徴です。

坂本:御社の売上高構成比率は、近年も変わっていないのでしょうか? コロナ禍での変化や、大きく伸びたカテゴリーなど、最近の状況を教えてください。

川本:コロナ禍で一時、内食が増えたことにより、少し構成が変わったことはありましたが、それもかなり元に戻ってきています。したがって、全体のバランスはそれほど変わっていません。

今後は低温事業が少し増えていく見込みですが、どのようにしても物流センターなどを含め、かなりのコストがかかります。

坂本:冷凍対応が必要なことに加え、配送にもコストがかかるためですね。

川本:おっしゃるとおりです。大手に優位性がある事業のため、このあたりが増えていく可能性はあります。ただし、全体のバランスはあまり変わらないため、ご覧のようなバランスの良いかたちで今後も進めていきたいと考えています。

坂本:スライド右側の他社の例と比べると、御社はバランスが良いですね。特に黄色で示した部分は御社の強みではないかと思います。

川本:そうですね。先ほどご説明したように、それぞれの強みを持っていた4社を合併したことが、このようなバランスの良さにつながっていると思います。

フルカテゴリー・フルチャネル・フルエリアをカバーする三菱食品

川本:当社の強みについてです。スライド右側のグラフのとおり、あらゆるチャネルと取引していることに加え、全国に物流拠点があることで、全国の小売業様にすべての品種の商品を届けることが可能となっています。

食品を取り扱う卸売業の中で、当社のように幅広い商品をバランスよく相応の規模でそろえ、幅広い取引先をカバーし、全国に拠点がある企業は他にありません。この優位性を活かし、競争の激しい環境下でも着実に成長を続けています。

坂本:御社は三菱商事グループの一員ですが、グループとしての優位性はありますか?

川本:当社は非常に強い物流網を持っており、三菱商事は物流の子会社など、食品以外の物流網を持っています。従来は「商物一体」という、商売に物流が紐付いているという考え方が基本でした。しかし、現在は商売と物流をある程度切り離したかたちで、物流単独で収益を上げていくビジネスモデルも戦略として据えています。そのため、今後の物流戦略、成長戦略においては、当社と三菱商事のネットワークを融合していくことを考えています。

また、海外については三菱商事に強みがあり、我々はまだこれからという部分のため、そのようなところでの連携は間違いなく強みになると考えています。

坂本:非常によくわかりました。物流の「2024年問題」もあり、効率化が求められています。海外のお話はこの後ゆっくりとうかがいたいと思います。

業績推移

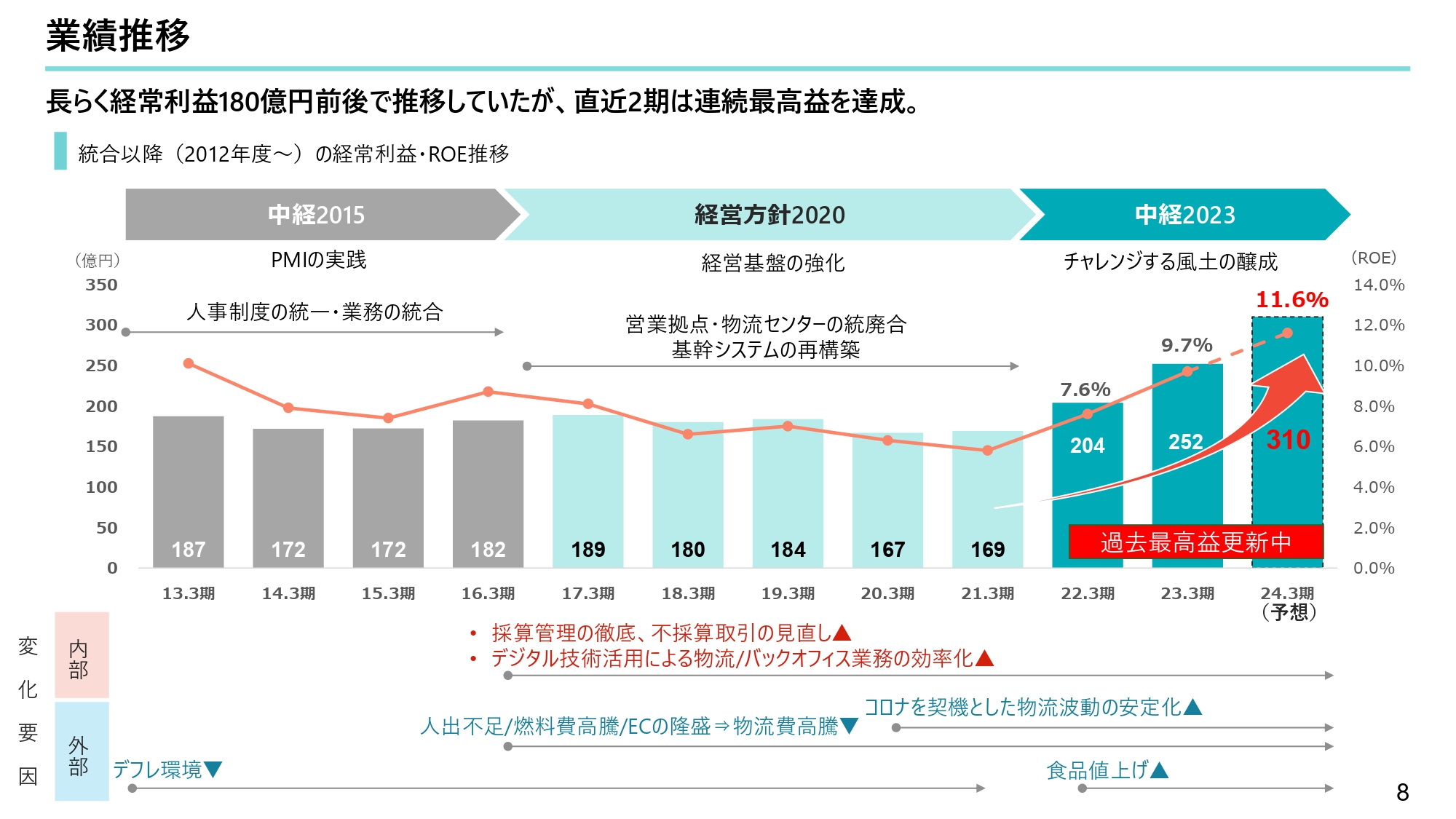

川本:業績推移です。スライドのグラフで示しているとおり、統合以来、経常利益は長らく180億円前後で推移していました。「中経2015」の期間には、4社統合に伴うPMIを実践し、総合食品商社としての基盤を整備していきました。

次の「経営方針2020」の期間には、拠点の統廃合やシステムの再構築を行い、経営基盤を強化していましたが、人手不足や燃料費の高騰に加えて、ECの隆盛も物流コストの高騰に拍車をかけ、収益レベルはあまり上がらず苦戦しました。ただし、採算管理の強化やデジタル技術活用による業務効率化は、この期間も進めていました。

「中経2023」の期間に入ってからは、コロナ禍で外出が制限されたことにより内食回帰が進みました。小売各社では密を防ぐために、特定日にお客さまが集中する特売を一時取りやめました。その結果、物量の平準化が進み、物流コストの改善が劇的に進んだ影響を受け、2021年度の経常利益は200億円を超えました。

一方、2022年度に入ると、断続的な食品価格の値上げがありました。値上げのタイミングでマージン改善交渉を進めたことで粗利率も改善され、2022年度の経常利益は250億円を超えました。

今期も食品の値上げは継続しており、我々へのフォローウインドが続く中、新型コロナウイルス感染症の5類移行に伴い、インバウンドを含む人流が本格的に回復しました。これにより、コンビニエンスストアや業務用取引を中心に、全般的に売上が好調に推移し、通期では経常利益310億円と、3期連続で最高益を更新する見込みです。

これは環境変化の追い風を捉えた売上高の伸長による粗利の増加に加え、継続的に取り組んできた採算管理の強化が要因です。つまり、不採算取引の見直しや付加価値を創出する取引へのシフトなど、利益率改善の取り組みが成果として表れています。

また、筋肉質な体質への強化が進み、稼ぐ力が着実に付いてきたものと捉えています。当社の収益レベルは1段上がり、新たなステージに入ってきている状況です。

坂本:御社の利益が1段上のステージになることは、スライドを見るだけでわかります。この要因について、内部・外部の要因に分けてご説明いただけますか?

特売のお話には合点がいきました。スーパーマーケットなどが特売を行うと、非常に物量が増えるため、卸にもかなり負担がかかると聞いています。

川本:おっしゃるとおりです。

坂本:小売店も余裕を持って言えばよいのですが、短期間で急なオーダーを入れるため、卸側の負荷が大きく、大変だそうですね。

川本:詳しいですね。

坂本:ありがとうございます。もともとはそちらが専門だったため、そのような状況を知っていました。消費者としては特売がないと少し寂しいところがあり、企業にとっては利益につながるお話だと思います。

おそらく視聴者のみなさまは「値上げの部分もかなり売上に貢献しているのではないか」と感じられているかと思います。この部分の影響についてもう少しご説明をお願いします。

川本:まさに昨年来、ほぼすべての食品がこの数十年はなかったような値上げ局面に入りました。そこに「値上げによって買い控えがどのくらい起こるのか」など、プラス・マイナスのいろいろな要因が絡み合っています。

全体でいうと、やはり我々はマージンビジネスのため、値上げにより絶対額が上がれば、単価に対する利益の絶対額も増え、我々のマージンが上がることになります。

加えて、先ほどもご説明したように、このような局面では「取引を見直そう」という機運も出てきます。今まで異常に採算の悪かった取引は再交渉し、場合によっては他の取引に切り替えるなど、いろいろなチャンスがあります。

もちろん、一部では買い控えも発生しているものの、基本的には生活必需品のため、嗜好品に比べて一気に需要が落ちることもありません。そのような意味では、我々にとっては全体として追い風につながっていると思っています。

三菱食品の事業戦略

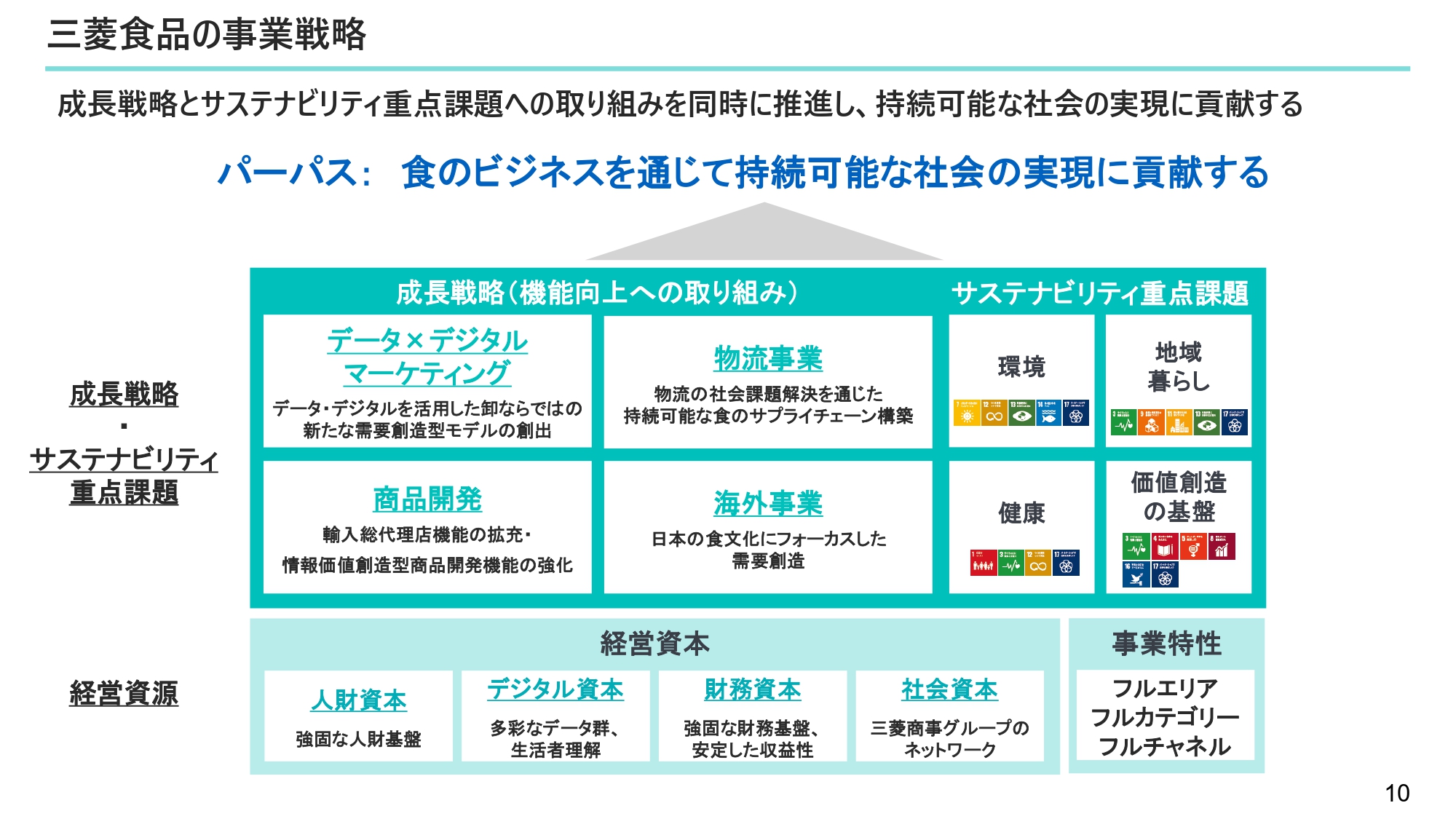

川本:事業戦略・成長戦略についてご説明します。こちらの図は、パーパスの実現に向けた経営資源、成長戦略を示したものです。

当社は人材資本、デジタル資本、財務資本、社会資本、いずれにおいても強固な経営基盤を持っています。これに加え、フルエリア、フルカテゴリー、フルチャネルをカバーする強みを活かし、自社の成長と社会課題の解決を同時に推進し、持続可能な社会の実現に貢献します。

成長戦略としては、従来の卸機能に加え、データ×デジタルマーケティング、物流事業、海外事業、商品開発、これら4つの機能を向上させ、新たな成長の柱とすることを目標としています。

データ×デジタルマーケティング

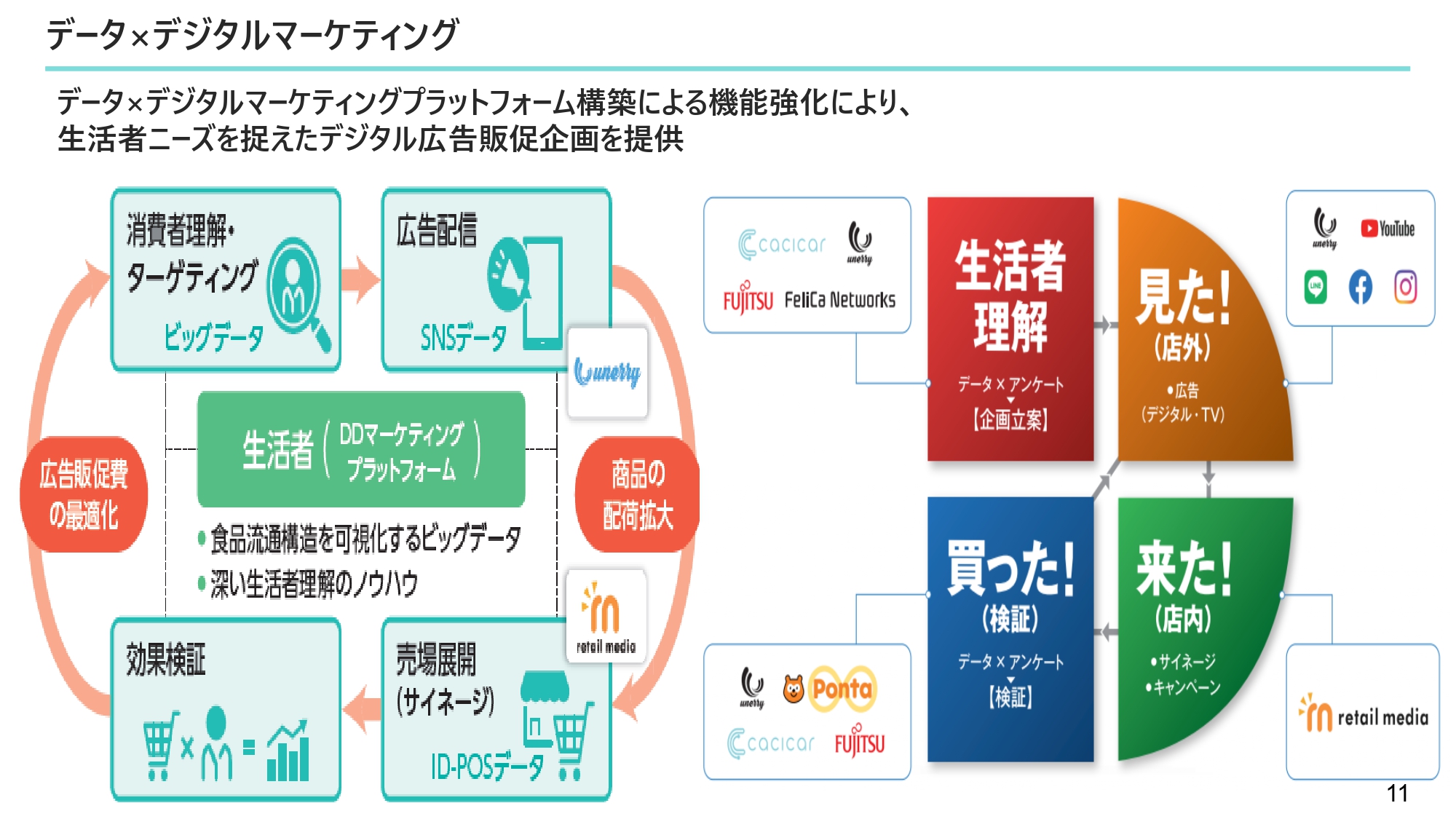

川本:まず、データ×デジタルマーケティングについてお伝えします。当社は卸の本業である商品の流れに加え、「データ×デジタルマーケティングプラットフォーム」を構築し、生活者ニーズを捉えたデジタル広告販促企画という情報の流れを提供することに取り組んでいます。

その特徴は、卸売業で保有する年間約12億件の出荷データです。加えて情報接触、購買、生活者属性などの独自の各データ分析によって、生活者が「商品広告を見た」「お店に来た」「商品を買った」ことが一気通貫で可視化できます。さらに、その効果を観測することで、リピート率などの広告効果を可視化できます。

この検証・効果を、新たな広告の企画立案につなげるPDCAサイクルで、一気通貫かつ継続性のある取り組みを行っています。

さらに、性別・年代・ライフスタイルなど、多様できめ細かい切り口から分析することで、生活者を立体的に捉えることも可能です。

データ×デジタルマーケティング

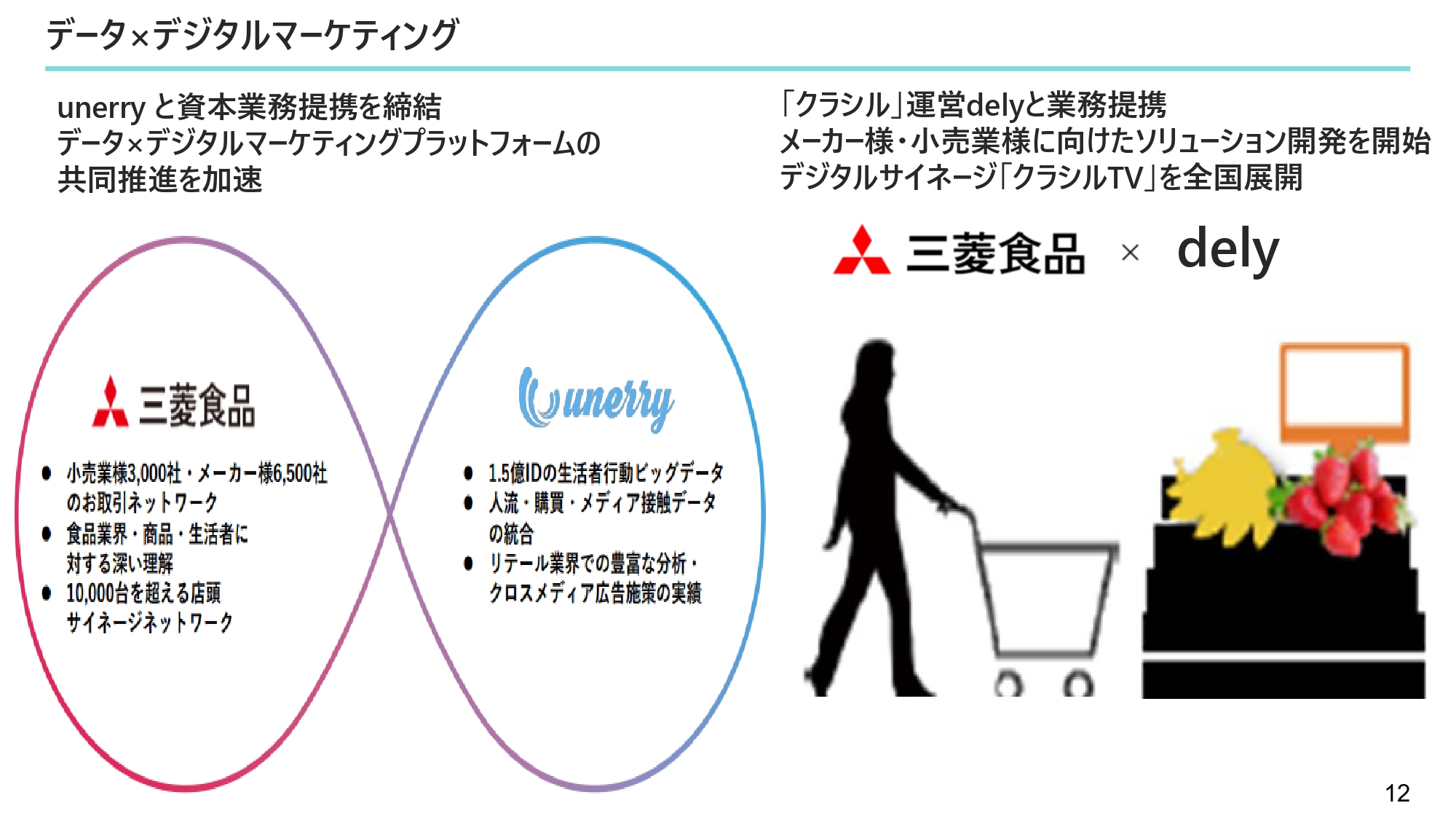

川本:今期に実施したデータ×デジタルマーケティングに関する業務提携です。

まず、スライド左側をご覧ください。位置情報と行動データを持つ株式会社unerryとの連携により、データ×デジタルマーケティングプラットフォームの共同推進を加速しています。

また、スライド右側に記載のとおり、国内ナンバー1のレシピ動画サービス「クラシル」を運営するdely株式会社と業務提携を締結しました。今後、それぞれのアセットを活かし、メーカー様および小売業様の売上拡大に寄与するソリューションの開発・提供を行います。

坂本:最近はビッグデータを活用し、いろいろな取り組みを行うことが流行していますね。御社は膨大なデータを保有している点で、かなり優位な立場にいると思います。また、今後はビッグデータの活用の幅が、さらに広がってくると思います。

御社がunerryと行っている取り組みについて、デジタル販促や「誰が使うのか」を含めて教えてください。

川本:これはメーカー様、小売業様の両方に関係しますが、一番直接的につながるのはメーカー様の販促です。例えば、あるメーカー様が今最も推している商品を、小売業様の中で重点的に宣伝するような場合が挙げられます。

unerryとの提携により「どの購買層が、どのような地域で重点的に来店するのか」がわかります。また、その情報をもとに「この地域のこのストアに対し、この商品の販促をかけましょう」と提案できます。

当然、これは小売業様の売上にもつながります。小売業様の売上が上がると、我々からメーカー様に「今はこのようなおすすめ商品が販売できます」と提案できます。つまり、メーカー様と小売業様の両方を見ながら推進することが可能です。

坂本:今までの来店調査では覆面調査などを行っていたため、おそらく精緻ではなかったと思います。しかしこの方法を使えば、かなり精緻なマーケティングができる可能性が高く、とてもおもしろいと感じました。

川本:小売業様は自社独自のデータをたくさん持っていますが、我々はすべてのチャネルの情報を持っていることが強みだと思います。

坂本:メーカー様もそのようなことがわかると、販売方法が変わってくるのではないでしょうか。

川本:おっしゃるとおりです。

物流機能の向上

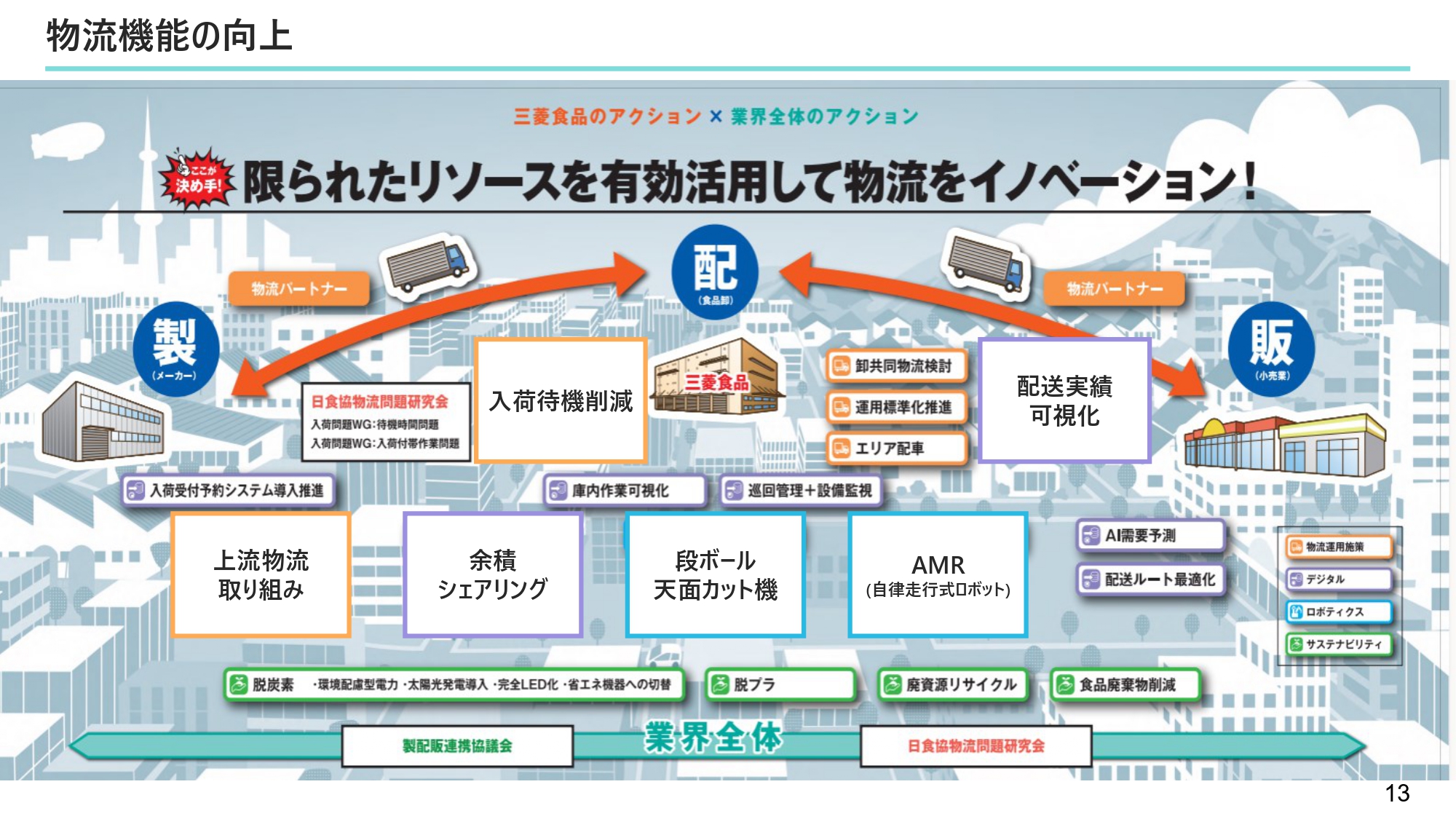

川本:物流機能の向上についてご説明します。このスライドは、物流のサプライチェーン全体を表したものです。メーカー様を「製」、当社を「配」、小売業様を「販」とし、一連の流れの中でどのような取り組みを行っているかを示しています。

最新テクノロジーを駆使し、物流の可視化、効率化、最適化を行い、持続可能な食品流通を実現するために、入荷受付予約システムの導入推進や余積シェアリングシステムの導入、自律走行式ロボット(AMR)の導入などに取り組んでいます。

また、当社のみならず「製・配・販」の業界全体で連携することで、限られたリソースを有効活用し、物流の革新・改革を進めて、脱炭素、脱プラ、廃資源リサイクル、食品廃棄物削減に努めています。

物流機能の向上(具体的な取り組み)

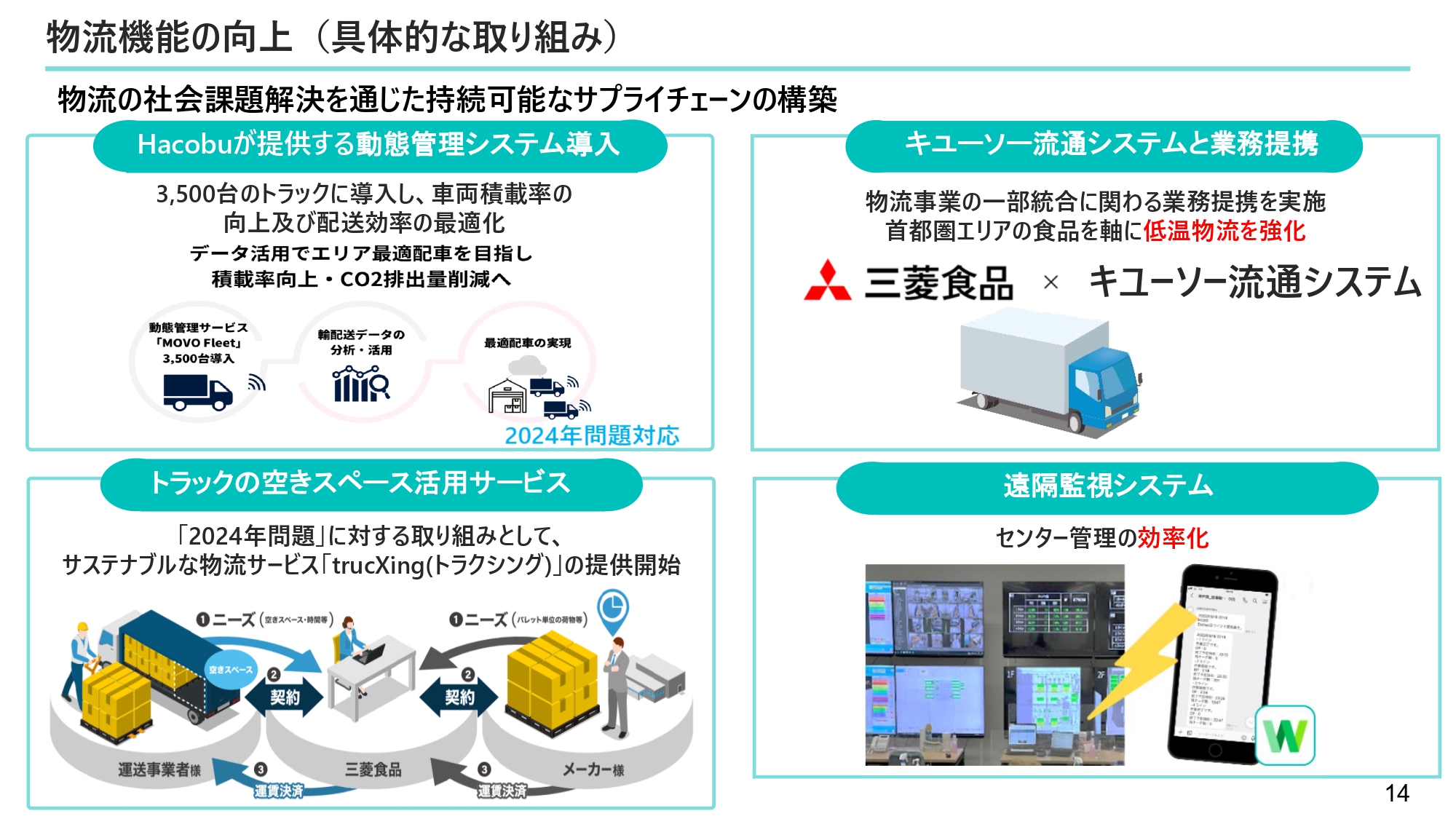

取り組みの具体例です。まずはスライド左上をご覧ください。株式会社Hacobuが提供する動態管理システムを活用し、トラックの運行回数や走行時間、待機時間、走行距離、CO2排出量などの詳細なデータをもとに、積載効率のアップや最適な配車の実現に努めています。

スライド右上の株式会社キユーソー流通システムとの業務提携では、今後も需要が見込まれる首都圏エリアの食品を軸に、低温物流の強化を図っていきます。

続いては、スライド左下です。物流の「2024年問題」に対する取り組みとして、トラックの空きスペースを活用したサステナブルな物流サービス「trucXing(トラクシング)」の提供を開始しました。当社は、輸配送データと空きスペースを活用することで、持続可能な食のサプライチェーンを構築するとともに、物流の社会課題を解決します。

スライド右下に記載の遠隔監視システムでは、物流センターに設置したカメラ付きタブレットを利用して作業者の個人別作業内容を測定しています。庫内労務の実態を可視化し、データ化することで、そのデータを稼働に合わせた人員計画、人員配置の最適化、課題や改善策などに活用しています。

生活者ニーズに即したオリジナル商品開発(国内)

川本:オリジナル商品と商品開発機能の取り組みについてです。当社では、社会の価値観の変化を捉え、生活者ニーズに即したブランドの構築に取り組んでいます。

ここで、当社が取り扱うブランドの一例をご紹介します。まず、国内のオリジナルブランドには、健康志向の「からだシフト」シリーズがあります。「糖質コントロール」や「PROTEIN PLUS(プロテインプラス)」に加え、今期は新たに「Happiness腸活」シリーズを発売しました。その結果、加工食品、冷凍食品、菓子を合わせて60品を超えるラインアップとなりました。

また、紹興酒をソーダで割った「ニイハオハイボール」や、人気旅行ガイドブックシリーズ「ことりっぷ」とコラボしたチューハイも発売しました。飲みやすい口当たりになっているため、見かけた際にはぜひお試しください。

生活者ニーズに即したオリジナル商品開発(海外)

川本:海外からの輸入ブランドについてです。当社は世界的なトップブランドの代理店にもなっており、「HARIBO(ハリボー)」のグミや「Barilla(バリラ)」のパスタ、「Segura Viudas(セグラヴューダス)」のスパークリングワインに加え、2023年6月より「Lindt(リンツ)」のチョコレートの取り扱いを開始しました。

また、スライドには記載がありませんが、先月より100年近い歴史を誇るメキシカン商材のトップブランドである「OLD EL PASO(オールドエルパソ)」製品の取り扱いも始めています。

当社は商品を単に輸入・販売するだけではなく、現地ならではの食べ方などの情報を営業活動やホームページを通じてお客さまにお伝えしています。輸入ブランドの持つ世界観を楽しんでいただけるように心がけながら、今後もお客さまに喜ばれるブランドや商品を増やしていきます。

坂本:御社には有名な自社商品がいくつもありますが、トップブランドの輸入も行っているのですね。

海外の食品を紹介しているところですが、実は私はこちらに来る前に「かむかむ」シリーズをいただきました。みなさまもご存知の商品だと思いますが、私はこの「かむかむ」シリーズのレモン味が特に好きで、車内に常備していつも食べています。この「かむかむ」シリーズには、他にぶどう味やラムネ味(季節限定品)などもありますね。

また、御社ではいろいろな食品を幅広く取り扱っているため、素材にこだわった商品も多くあると思います。

荒井:飴は、日本橋の「榮太樓」ブランドのキャンディーが人気だと思います。

川本:おっしゃるとおり、そちらはブランド力が高い商品です。

坂本:荒井さんの手元にある「HARIBO」もみなさまが大好きな海外の商品ですね。

荒井:「HARIBO」はかわいいですね。お店に何種類並んでいるのかを見に行くことも、楽しみの1つになっています。かわいらしく、心がおどる商品です。

また、「生活志向」のキャラメルポップコーンも良いですね。最近はキャラメルポップコーンの人気が再燃してきたように思います。

そして、今この場にはありませんが、私は個人的に「Lindt」が大好きです。

坂本:日本でも「Lindt」の知名度がかなり上がってきましたね。

川本:おっしゃるとおりです。「Lindt」を取り扱えることは、我々にとっても非常に大きなことだと思っています。大変有名なブランドでおいしいため、これからに期待しています。

坂本:取り扱う小売店もかなり広がってきたと思います。ドラッグストアでも何個か入ったものが販売されていることがあります。

荒井:コンビニエンスストアなどでも5個入りの商品を見かけます。私は直営店に行き、選んで購入することも非常に好きです。

川本:残念ながら、直営店は当社の出店ではありません。ただ、「Lindt」を知ってもらえればそれだけで宣伝になるため、良いことだと思います。

荒井:かなり手軽に購入できるようになった印象を受けます。大好きなお菓子や食品が数多くありますが、私はメキシカンフードもとても好きです。

川本:これから絶対伸びると思いますので、ぜひお試しください。

荒井:タコスは自分で焼くことができないため、買うしかなく、特に気になっています。

川本:メキシカンフードは日本人の口に合うと思います。

坂本:おっしゃるとおり、世界でもメキシカンチェーンはかなりメジャーです。Chipotle Mexican Grillなどは、アメリカ全土にあります。

荒井:本当にみなさまの大好きな食品がそろっている印象です。

川本:より身近に感じていただければありがたいと思います。

海外事業の強化

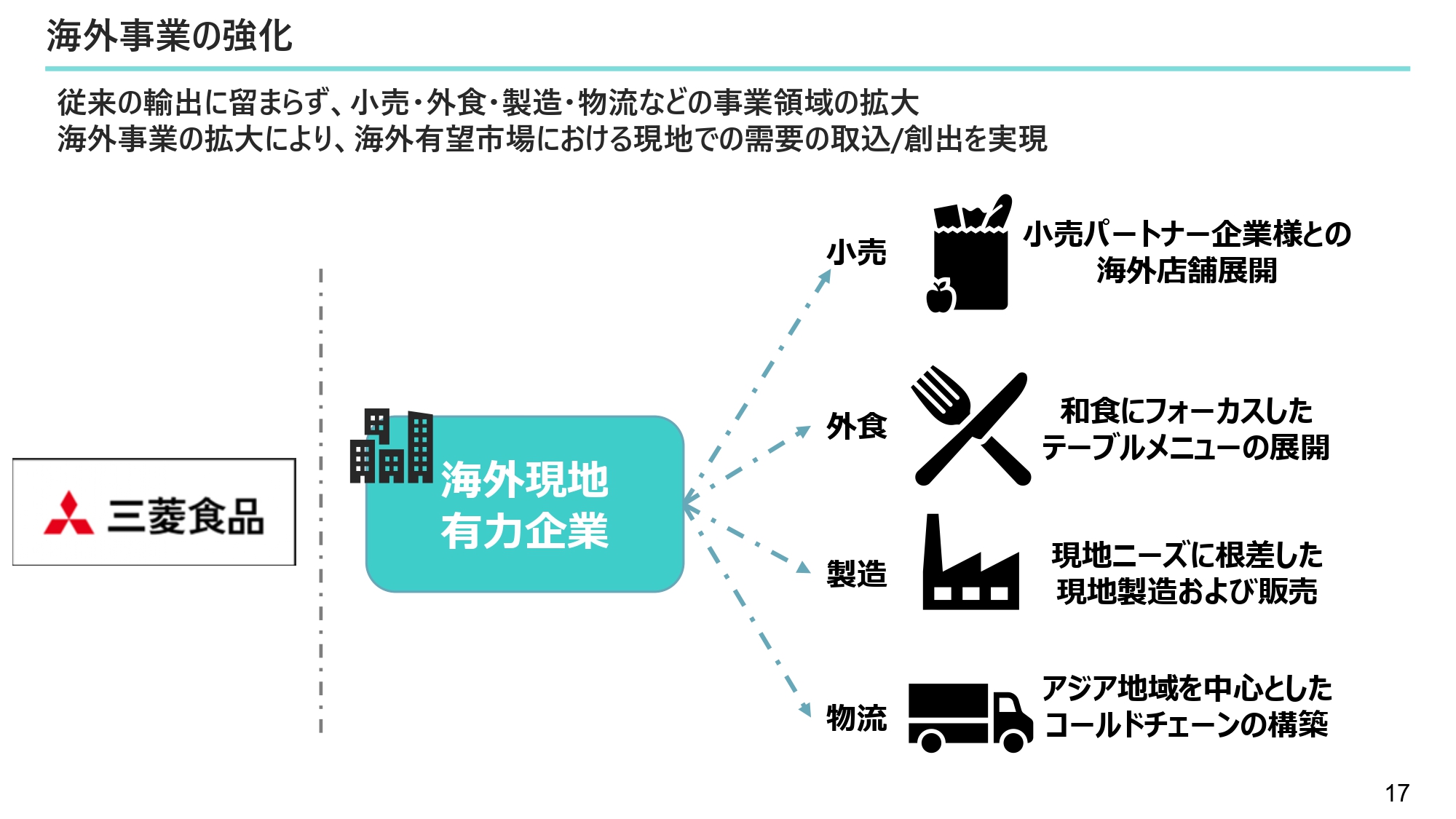

川本:海外事業の取り組みについてです。日本市場では人口減少、食品市場縮小が加速し、円安も長期化が予想されています。このような市場環境の変化を踏まえ、当社では「Made in Japan」「Made by Japan」に代表される日本の食文化の輸出拡大を念頭に、海外市場を対象とした事業開発に本格的に取り組んでいます。

当社のマーケットイン発想による商品開発力や企画力、そして全国をまたぐ商品調達力を活かし、「海外小売業様に対して商品を輸出する」という考え方にとどまらず、日本の食文化にフォーカスした需要創造を目指しています。この需要創造を実現させるために、米国やアジア、欧州での事業展開に向けて現地企業との連携を進めています。

すでにプレスリリースした案件として、米国で海藻を使った菓子や飲料の製造販売を行うフードテック企業、Cashi Cake社への出資や、いちごを中心とした受粉作物の植物工場を展開するOishii Farmへの出資を行っています。

小売領域では「小売業のパートナー企業様との海外店舗展開」、外食領域では「和食にフォーカスしたテーブルメニューの現地での展開」、製造においては「現地ニーズに根ざした現地製造および販売」、物流については「アジア地域を中心としたコールドチェーンの構築」といった取り組みを通じ、従来の輸出にとどまらず、事業領域の拡大に取り組んでいます。

坂本:海外戦略では、地域を絞らず全方位に拡大していく認識でよろしいでしょうか?

川本:おっしゃるとおりです。先ほどお伝えしたように、最初は「北米やアジアが狙いだろう」と思っていましたが、最近は欧州を含めて日本食が全世界的に盛り上がっています。「YouTube」などの影響も大きいと思いますが、本当に外国人の日本食に対する興味が、圧倒的に増している状況です。

そのため、今は必ずしも地域を限定せず、全世界的に有望案件があれば取り組んでいきたいと考えています。

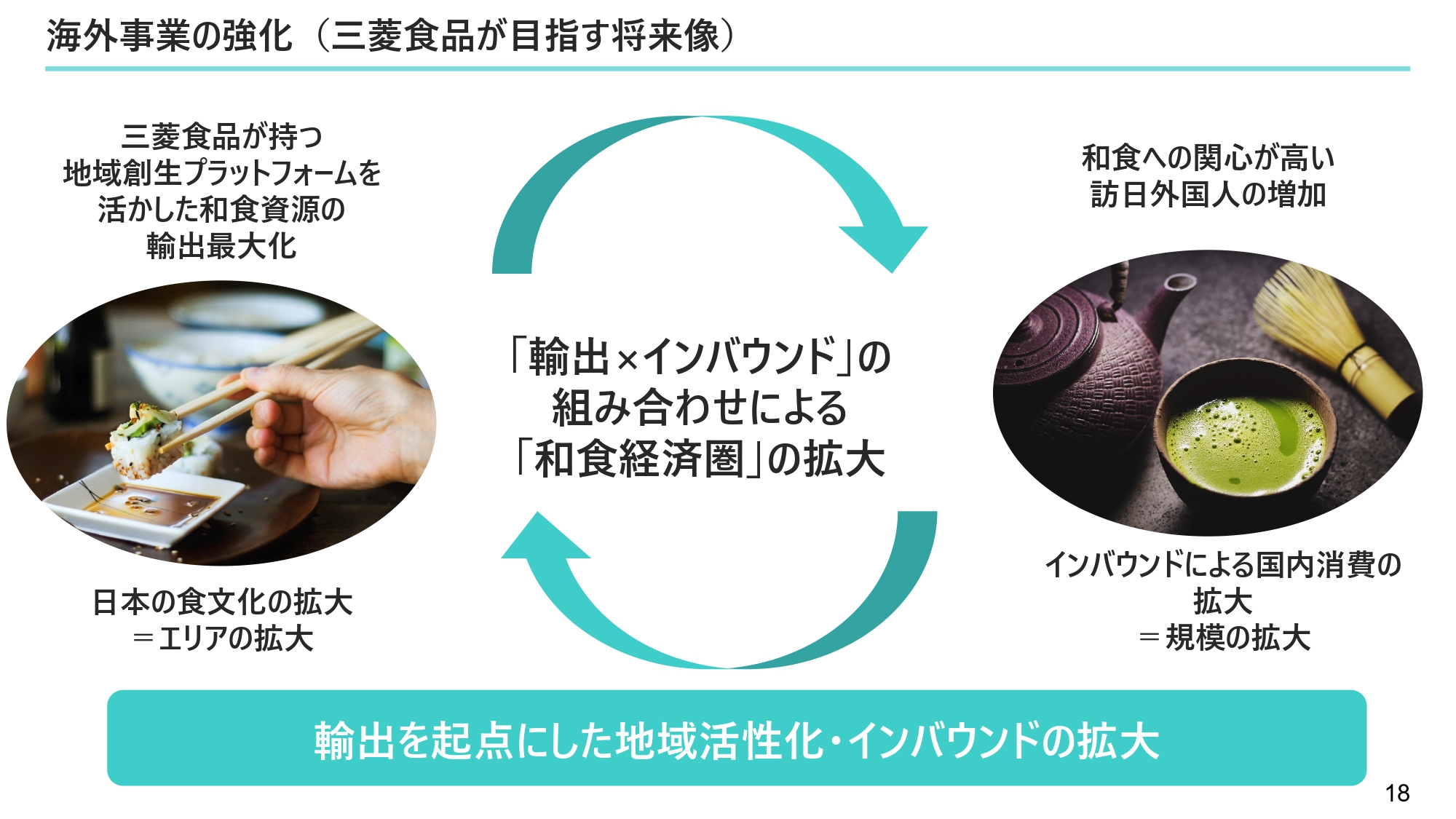

海外事業の強化(三菱食品が目指す将来像)

川本:輸出の拡大、海外での事業領域の拡大と切り離せないのが、地域活性化への取り組みです。

当社が持つ地域創生プラットフォームを活かした地域産品の輸出により、日本の食文化の輸出に最大限取り組んでいきます。また、このような取り組みを継続することにより、外国人の和食への関心を高め、和食を起点としたインバウンド需要の活性化も図ります。

日本の食に興味を持つ訪日外国人が増えることは、日本国内の食品市場全体における規模の拡大にもつながると考えています。輸出による販売エリアの拡大と、インバウンドによる規模の拡大をうまく循環させることで「和食経済圏」の創造・拡大を目指します。

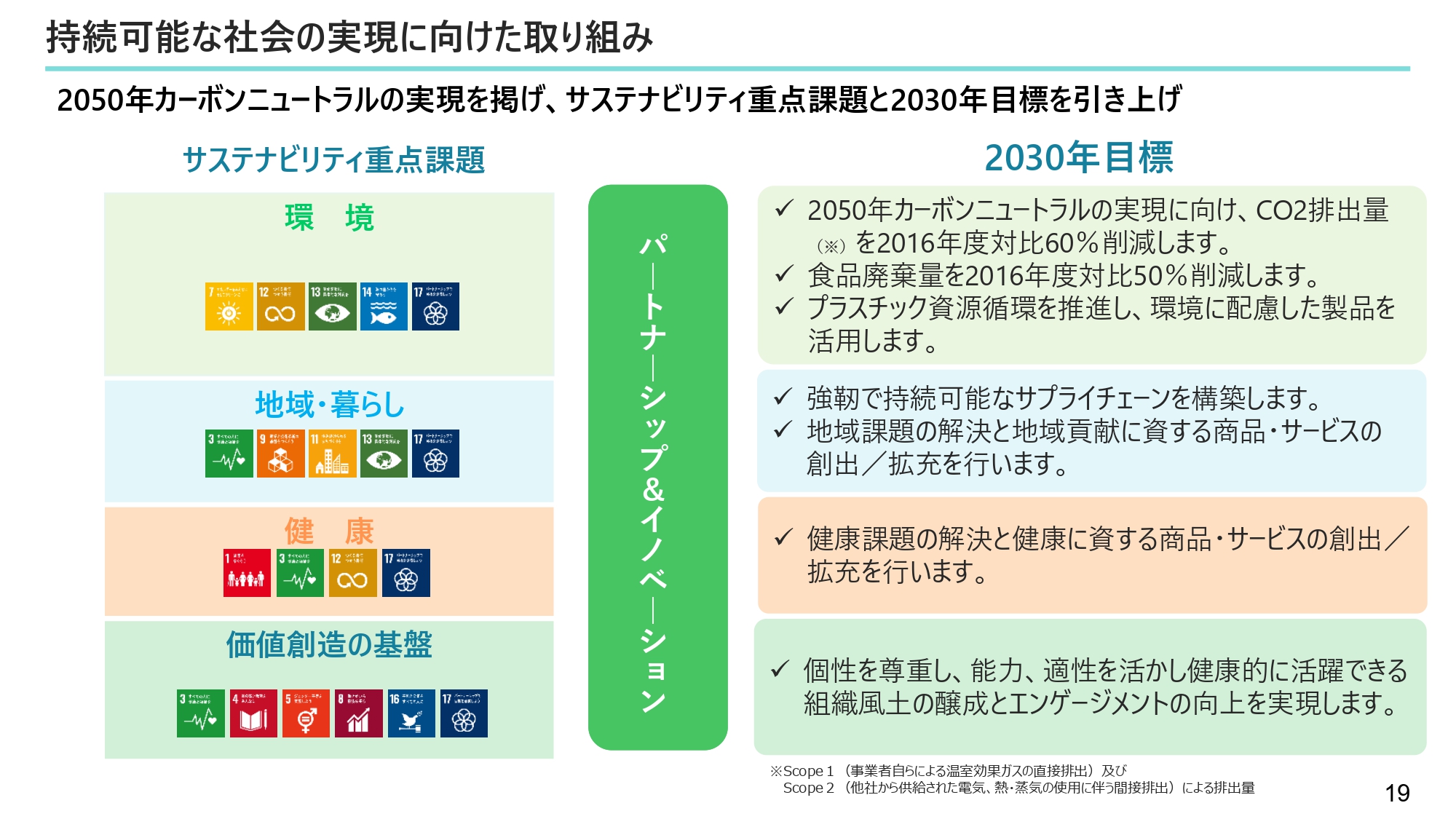

持続可能な社会の実現に向けた取り組み

川本:持続可能な社会の実現に向けたサステナビリティの取り組みについてです。当社は、2021年末にサステナビリティ方針を制定し、あわせてサステナビリティ重点課題と2030年目標を見直しました。

今後、2050年のカーボンニュートラルの実現に向けて、中期的なCO2排出量削減目標の設定や削減アクションの実施に努めるほか、サプライチェーン上の各企業と連携した取り組みを行います。

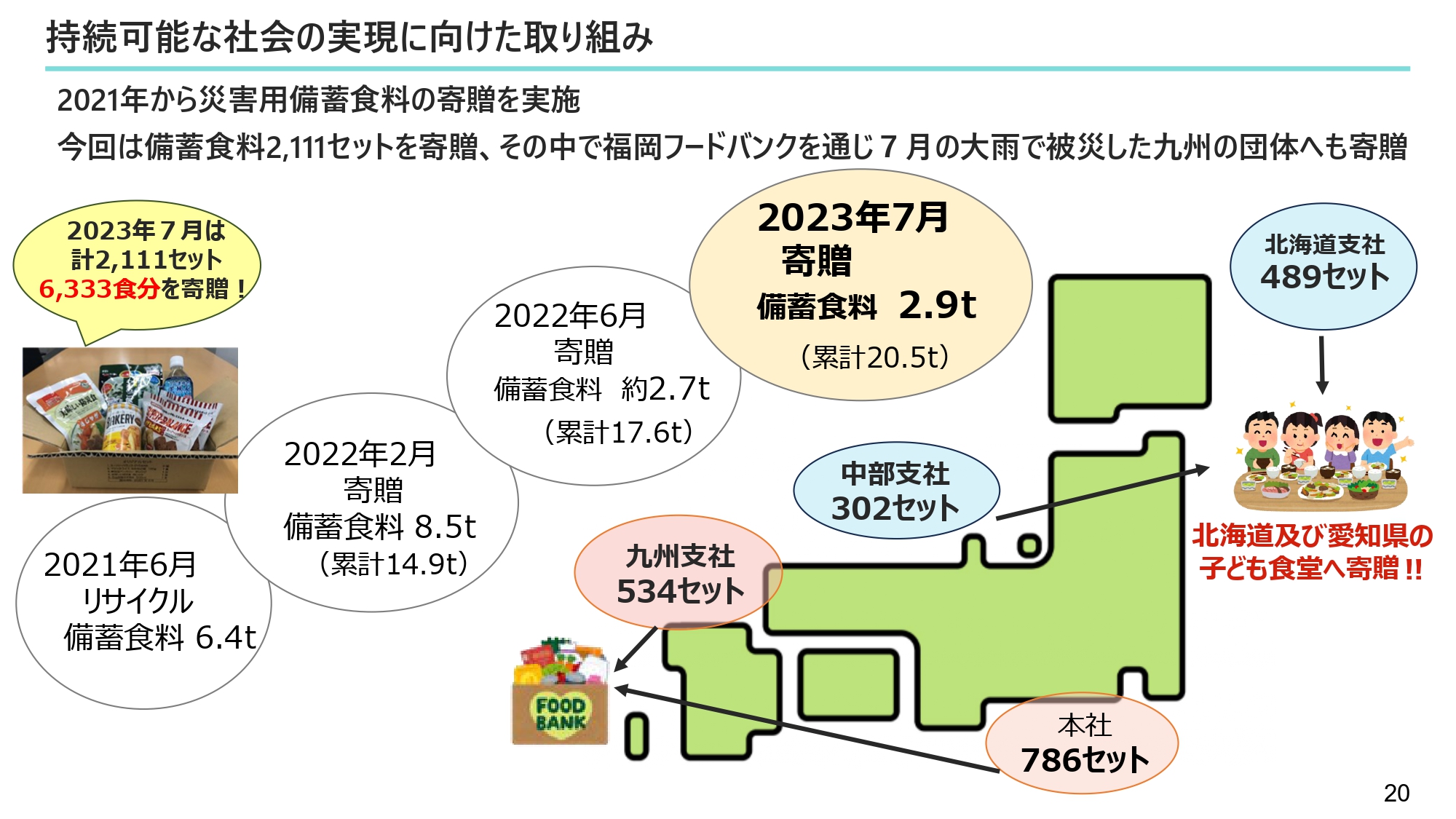

持続可能な社会の実現に向けた取り組み

川本:災害用備蓄品の寄贈とリサイクルの取り組みについてです。

当社は、2021年より災害用備蓄食料の寄贈を実施しています。全国の当社支社へのネットワークを活かし、全国各地へ寄贈を行っています。今期の7月には2.9トンを寄贈し、累計では20トンを超える取り組みとなりました。

また、2024年1月1日に発生した能登半島地震では、緊急対応として被災者への飲料水やパックご飯の提供、被災地の店舗応援などを実施しました。今後もこのような取り組みを通じて地域社会へ貢献していきます。

持続可能な社会の実現に向けた取り組み

川本:ごぼうの端材を活用したアップサイクル商品開発の取り組みをご紹介します。当社の営業社員がごぼう加工場で先端の約20センチメートルが廃棄されているところを目の当たりにし、「この端材をなんとか再利用できないか」と思ったことから商品開発がスタートしています。

端材をダイスカット加工できる業者を新たに開拓し、メンチカツの具に加工することで冷凍食品として商品化しました。そして、2023年8月よりコープ九州事業連合さまで販売を開始しています。2023年度の端材原料使用量は約2トンでした。

今後もこのような取り組みを通じ、持続的な地域の活性化や発展に貢献していきます。

次世代食品流通業への進化を目指して

川本:2023年7月に開催した、当社主催の取引先向け展示会「ダイヤモンドフェア」についてご紹介します。

今期は初めて個人株主の方々を招待しました。当社の戦略や機能などの少し堅い展示のほか、試食コーナーも多数用意したことにより、参加したみなさまからは「三菱食品のことがよくわかり、親しみを感じた」など、大変高い評価をいただきました。

ここで、会場の様子がわかる動画を再生します。ぜひご覧ください。

(動画流れる)

川本:ご覧のとおり大盛況でした。来期も実施を予定しているため、株主になっていただいた際には、抽選制となりますがぜひご応募いただければと思います。

坂本:御社はいろいろなビジネスに取り組まれていますが、これからの成長に向けてM&Aの実行は考えていますか? もしそのような計画があれば、どのような業種・業態を検討されているかについても可能な範囲で教えてください。

川本:先ほど成長戦略についてご説明しましたが、やはり特に物流や海外ビジネスなどの分野では、オーガニックに立ち上げるよりも、オンゴーイングの会社とある程度連携しながら参入していくことが想定できます。

M&Aで買収するかたちになるのか、あるいは海外であれば現地の企業と組んでジョイントベンチャーを設立するのかなど、さまざまな形態があるため、どのように参入するかは今後重点的に考えていきたいと思っています。

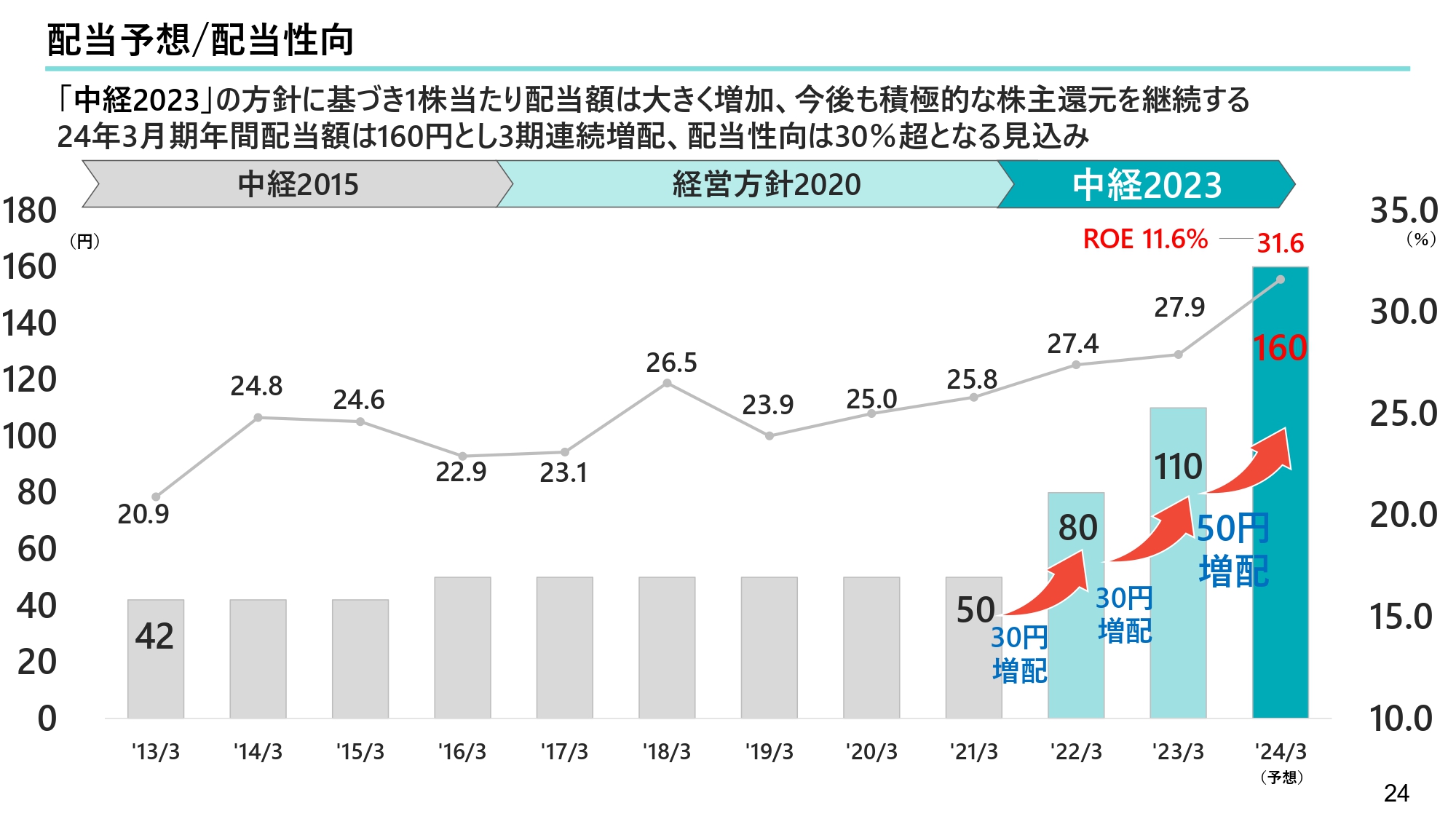

配当予想/配当性向

川本:株主還元についてです。スライドのグラフは、配当および配当性向の推移を示しています。長期にわたり、年間配当は50円となっていましたが、近年は連続して増配を行っています。今期はさらに50円増配の160円とし、3期連続の増配を予定しています。

配当性向も昨年に続き過去最高となり、31.6パーセントを見込んでいます。今後も配当を中心に、積極的な株主還元を進めていきます。

坂本:御社では業績の伸びとともに、株主還元も非常に強化されています。今後の配当も積極的な株主還元を継続するということですが、この配当性向の目安として設定されているものがあれば教えてください。

川本:配当については今回30パーセントを超えましたが、決してこれで打ち止めという考えではありません。あくまでも30パーセントは1つのメルクマールではないかと思います。

これを維持しながら、積極的な株主還元と安定的な配当、成長戦略に対する積極的な投資、これらすべてをバランスよく進めていくことは非常に難しい命題です。しかし、それに取り組むことが我々の使命だと思っています。

直接的な回答となっていない部分もありますが、少なくとも30パーセントは維持しながら、さらに上を目指していきたいと思っています。

株価推移(2020年12月1日~2024年2月29日)

川本:スライドのグラフは2020年12月以降の株価推移を示しています。生活必需品である食品を取り扱う当社の業績は、世の中の景気動向に左右されづらく底堅いため、株価の変動幅もそれほど大きくないことが特徴です。

長らく3,000円前後の水準でしたが、2022年から大きく上昇しており、直近では2011年の統合後最高値である5,600円台を記録しました。今後も株価の向上につながるよう、先ほどご説明した成長戦略や株主還元の実行を通じ、企業価値の向上に努めていきます。

最後に

川本:当社は総合食品商社として、日本の食文化の維持・発展に貢献し、必要不可欠な社会インフラとして、食のサプライチェーンの中心的役割を担い、業界全体の最適化・効率化に取り組んでいきます。

同時に、中長期にわたる安定成長と株主還元の拡充に注力し、さらに多くの投資家のみなさまに注目していただけるよう努めていきます。

私からのご説明は以上となります。ご視聴ありがとうございました。

質疑応答:円安・円高の影響について

坂本:「御社にとって円安がマイナス影響になると思っています。円安状態でも最高益を予想されていますが、仮に為替が円高方向に振れた場合は、さらに利益が積み増しになるとイメージしてよいのでしょうか?」というご質問です。

川本:確かに今の我々のポジションは、どちらかというと輸入が多くなっています。しかし反対に為替リスクはなるべく取らないよう、予約を使ったり、転嫁できる部分は転嫁したりしています。ですので、円安のデメリットも実はそれほど多くありません。

多少はインパクトがあるものの、裏返せば「円高のメリットがどのくらいあるか?」ということです。確かに輸入商品がこれから伸びていけば、円高に振れることでプラスの方向に動くものの、あまりそのポジションを多く取らないように進めています。

そのため、「円高になったからプラス」「円安になったからマイナス」といった影響は、それほど大きくないと考えていただければと思います。

坂本:どちらかというと、御社は輸入のイメージが強いのですが、「輸出もがんばろう」というところがあるのでしょうか?

川本:そうですね。先ほど海外展開についてお話ししましたが、これからは単純な輸出のみではなく、海外でのビジネスとして、日本のものを海外に持っていくことにも取り組んでいきます。また、「Lindt」のように、海外のものを日本へ持ってくるケースもあるため、そのようなバランスが重要となってきます。

今後の戦略の中で「円安と円高のどちらがプラスになるのか」については、もしかすると円安のほうがよい場合もあるかもしれません。このあたりは今後の成長戦略の進捗度合いによって変わると考えています。

坂本:非常におもしろいですね。円安、円高のお話もありますが、「日本から持っていく」という意味では、やはり御社が日本でかなり鍛えた物流の部分についても、海外で利になる部分は少なくともあるのではないかと思います。

例えば、コンビニエンスストアに何回も配送するような物流網を作るのは、とても難しいことです。しかし、米国にセブン‐イレブンが行ってしまったり、アジアにも数多くのコンビニエンスストアがあったりします。その領域での活躍も、御社にかなり求められている部分があるのではないでしょうか?

川本:特にアジアについては、我々の強みである物流網が相当活かせると思います。先ほどもお話ししましたが、特にコールドチェーンにおいて、我々が入っていく余地は十分にあると考えています。

質疑応答:ローソン、KDDIとの資本業務提携における役割について

坂本:「ローソン、KDDI、三菱商事の連合において、御社はどのような役割を果たすのでしょうか?」というご質問です。これはみなさまが気になるホットなニュースだと思います。

川本:この件については「ローソンとの関係は大丈夫なのか」など、みなさまからいろいろなご質問をいただいています。

今回、KDDIは50パーセントを出資されていますが、もともとローソンとKDDIは業務提携を結んでいます。そして、当社もローソンと非常に強固な関係を築き上げてきました。ですので、KDDIが加わることでなにかマイナスの影響があるかというと、それはまったくないと考えています。

むしろKDDIに積極的に関与していただくことで、特にDXの分野では相当期待されていると思います。また、反対に我々が持っている膨大なビッグデータは、ローソンとの取り組みで最も先端的に使っていくことになります。我々としては、そのあたりにKDDIの知見を十分に活用していただき、従来以上にKDDIも含めたローソンと我々との取り組みが進化していくことを期待しています。

質疑応答:オリジナル商品の販売スタイルについて

荒井:「オリジナル商品については小売業様側からリクエストがくることもあるのでしょうか?」というご質問です。

川本:我々のみでなく、各小売業様もプライベートブランドを作っています。そのため、我々がオリジナル商品の開発をお手伝いさせていただくケースも当然あります。ただし、あくまでも小売業様が自社のブランドとして販売しているため、我々は卸のビジネスとして関与しています。先ほどご紹介したような我々のブランドについては、当社が主体となって販売しています。

つまり、先方のブランドと提携しているもの、我々のブランドとして販売しているものがあり、商品によってそれぞれ違うということです。

荒井:さまざまなスタイルで、いろいろな商品を生み出していることが、非常によくわかりました。

質疑応答:川本氏のおすすめ商品について

荒井:「川本さんのおすすめで、まだあまり知られていないおいしい商品はありますか?」というご質問です。これは私が「絶対にこれは聞いてみたい」と思っていた質問でもあります。

川本:おいしい商品はいろいろとあるため、なかなか難しいご質問ですね。先ほどご説明したような「HARIBO」や「かむかむレモン」などは、おかげさまでみなさまに相当知っていただいています。しかし一方で、あまり知られていないブランドもたくさんあります。

例えば、先ほどスライド15ページでご説明した「からだシフト」シリーズです。緑色のパッケージが目印になっている健康志向の商品ですが、こちらは60種類ぐらいあります。

このシリーズの中で、私はスライドでもご紹介している餃子が相当おいしいと思っています。「糖質コントロール」シリーズのため、従来の商品と比べると40パーセントほど糖質オフされていますが、味はまったく遜色ありません。

最近は、他社にもおいしい冷凍餃子はありますが、これは本当においしいです。先ほどご紹介した「ダイヤモンドフェア」でも試食コーナーを設け、積極的にみなさまに食べていただきました。私のおすすめ商品であり、個人的にも購入しています。

坂本:冷凍餃子は激戦区ですね。見つけたら私も食べてみたいと思います。

荒井:おいしそうですね。同じく15ページには「ことりっぷ」とコラボしたサワーが紹介されていますが、今後もコラボの実施は考えられているのでしょうか?

川本:「ことりっぷ」は非常にみなさまに馴染みのあるブランドだと思います。特に、お酒などは地域性が非常にあるため、スライドでご紹介した宮崎県の日向夏や青森県の王林のようなパッケージで、女性が飲みやすいサワーを開発してきました。

今後も、さまざまなメーカー様とコラボしながら、地域特性を活かした商品の開発を進めていきたいと考えています。

荒井:ご質問への回答としては、餃子がイチオシということですね。坂本さん、お腹が空いてくる時間帯になりましたね。

坂本:そうですね。私もぜひ食べてみたいと思います。

川本:みなさまもぜひご試食ください。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:リンツの売上はやはり2月が多いのですか?

回答:2月はバレンタインデーというビッグイベントがありますので、リンツの売上は相対的に増加いたします。本年1月から2月は売上拡大のために、日本初のTVCMも実施いたしました。

また、3月のホワイトデーや12月のクリスマスなど、下半期はチョコレートの需要が増加するイベントが多数あり、その機を捉えリンツの拡販に努めております。

<質問2>

質問:2024年問題により物流コストは上がりますか? また、影響があるなら、価格改定効果等で上昇した現在の営業利益率は下がる理解でよろしいでしょうか?

回答:物流コストは当然に上昇いたしますが、従前より2024年問題には前広にカバー策を講じていることもあり、2024年になって大幅に物流コストが上昇することは無いと考えております。また、採算の改善にも努めておりますので、営業利益率の維持・改善は可能と考えております。

物流コスト上昇のカバー策として、引き続き物流センターの入庫予約システム導入拡大や、トラックの空きスペース活用、動態管理システムの導入など、各種効率化施策を進めてまいります。

<質問3>

質問:現在、PER10倍の評価ですが、もっと評価されてもいいと考えていますか? また、市場からの評価について、意見を聞かせてください。

回答:現在の株価水準では、PBRは1倍を超えていますが、PERは10倍程度となっております。資本収益性については一定の評価をいただいておりますが、PERの低さは、当社の成長性が評価されていないものと捉えておりますので、卸ビジネスで培った経営資本を活かし、新たな成長戦略により事業ポートフォリオを変革していくことで、当社の成長を示していきたいと考えております。

<質問4>

質問:PBの販売では、通常の商品と粗利は変わりますか?

回答:通常商品(ナショナルブランド)を取り扱う卸ビジネスとは異なり、プライベートブランドはメーカー的なポジションとして、商品企画・開発等、卸ビジネスとは異なるリスクを取っているため、粗利率は高く設定することとなります。

<質問5>

質問:株式分割の予定はないですか。

回答:当社の株価は三菱食品誕生以降、長らく3,000円前後の水準で推移していましたが、 2022年から大きく上昇し、直近では2011年の統合後以来の最高値である5,600円台を記録しました。

現時点では株式の分割予定はございませんが、東証の要請である「望ましい投資単位の水準」(50万円未満)も踏まえて、株価の推移を見守りながら検討してまいります。

スポンサードリンク