関連記事

【QAあり】ジャックス、多様なストックによる安定した国内事業の収益基盤を強みに、ASEANやデジタル分野への成長投資を実施

【QAあり】ジャックス、多様なストックによる安定した国内事業の収益基盤を強みに、ASEANやデジタル分野への成長投資を実施[写真拡大]

はじめに

舛水隆史氏(以下、舛水):ジャックスの舛水でございます。よろしくお願いいたします。

はじめに、ジャックスの経営理念についてご説明します。「夢のある未来」「豊かな社会」の実現に貢献するというのは、私たちのミッションであるとも考えています。コンシューマーファイナンスを通じて、消費者のみなさまの生活に寄り添った便利で安全な金融サービスの提供にグループで取り組んでいます。

本日、お伝えしたいこと

舛水:本日ご案内したいことを、アジェンダとしてご説明します。まず、ジャックスについてご存知ない方もいらっしゃると思いますので、ジャックスについてご紹介します。次に、ジャックスの4つの事業カテゴリの内容についてご説明します。ここでは、業績や株価の推移についても触れます。

その後、ジャックスの強みと特徴、昨年からスタートした中期3カ年経営計画「MOVE 70」と株主還元についてご説明し、最後に本日の振り返りをお話しします。

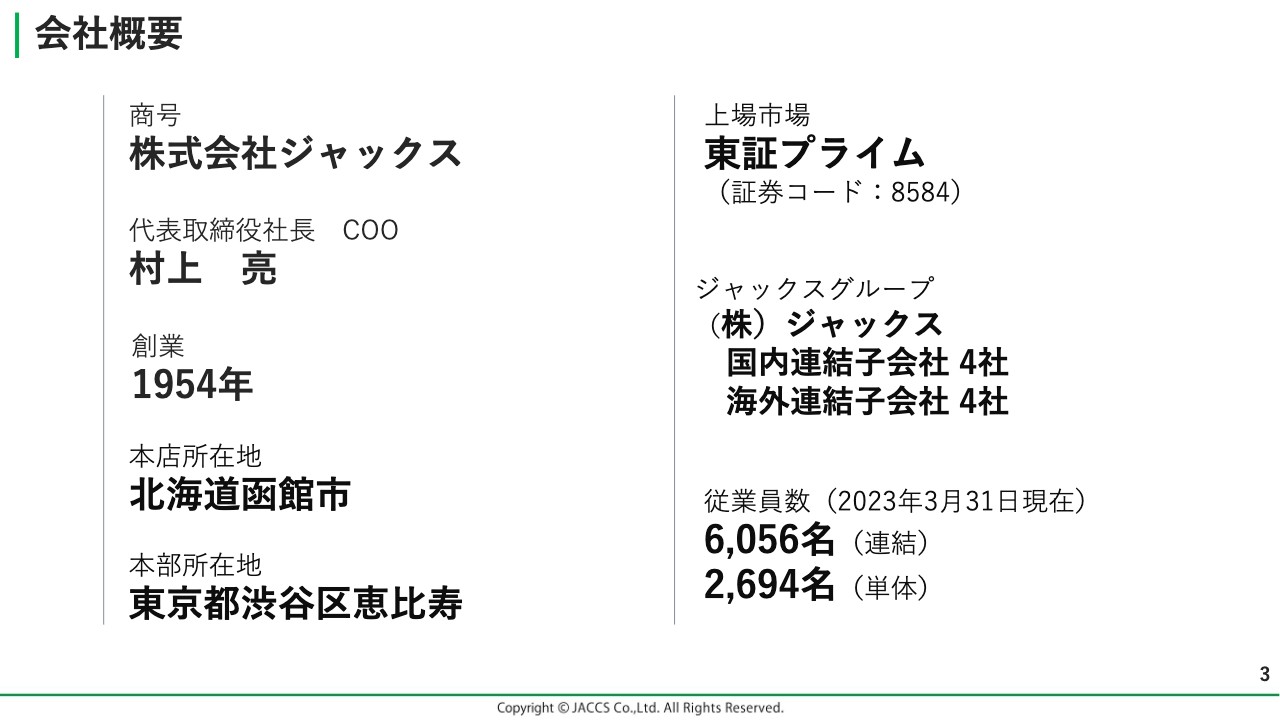

会社概要

舛水:会社概要です。会社名の「ジャックス」は、「Japan Consumer Credit Service(ジャパン・コンシューマー・クレジット・サービス=日本消費者信用サービス)」の頭文字からつけられました。

現社長は2022年6月に就任した村上亮で、第11代目になります。創業は1954年で、来年には創業70周年の節目を迎えます。本店は創業地である北海道函館市に残していますが、本部機能は東京都渋谷区恵比寿に移転しています。

上場市場は東証プライムです。ジャックスグループは全9社あり、国内関係会社にはリースや債権回収などを行う4社、海外はベトナム、インドネシア、フィリピン、カンボジアの4ヶ国に進出しています。グループの従業員数は約6,000名、単体では約2,700名で、単体の平均年齢は40歳前後です。2008年3月から、三菱UFJフィナンシャル・グループに入っています。

坂本慎太郎氏(以下、坂本氏):本店所在地は函館で、上場企業の中でも非常に珍しいと思います。創業のきっかけから現在までの変遷を、簡単に教えていただけたらと思います。

舛水:創業当時の会社名は「デパート信用販売株式会社」で、当時は函館にあったデパートに月賦販売や分割払いを提供していました。デパートには分割払いは適さないと言われていましたが、1950年代初めに東京でそのサービスを始めた会社があるということで、当社は創業地の函館でサービスの提供を始めました。

その後、家電製品で「三種の神器」と言われる白黒テレビや洗濯機、冷蔵庫の取り扱いが増え、バイクや自動車ローンなど業務を増やしていきました。そして、1976年に会社名をジャックスに変更し、東証2部に上場したという流れになっています。

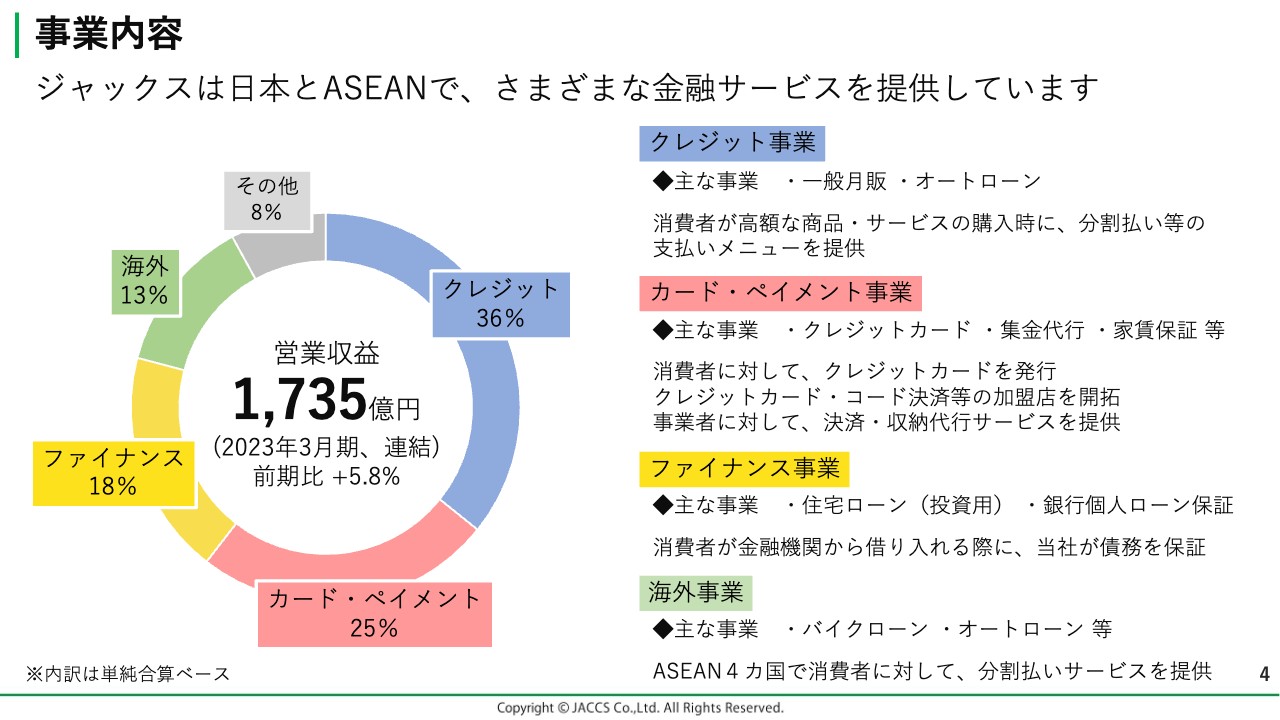

事業内容

舛水:事業内容についてご説明します。2023年3月期の営業収益は1,735億円です。この営業収益とは、いわゆる物品販売企業の売上高に相当するとご認識ください。

基本的にビジネスはBtoBtoCのモデルになっており、営業収益のうち36パーセントがスライド円グラフの青色のクレジット事業、25パーセントが赤色のカード・ペイメント事業、18パーセントが黄色のファイナンス事業、13パーセントが緑色の海外事業という割合になっています。

クレジット事業は、消費者のみなさまが自動車やバイク、家電製品、リフォームなどの高額商品を購入する際に、当社がその代金を立て替えて支払い、お客さまから分割でご返済いただくモデルになっています。

カード・ペイメント事業は、一般的なご認識としてクレジットカードの発行業務が一番わかりやすいと思います。それ以外には、カード加盟店を開拓するアクワイアリング業務、コード決済や電子マネーの取次業務、毎月の月謝等をお客さまの口座からお引き落としする集金代行、家賃保証サービスを行っています。

ファイナンス事業では、消費者のみなさまが銀行等の金融機関から借り入れを行う際に、ジャックスが債務を保証するサービスを提供しています。主な商品としては、投資用のワンルームマンションやマイカーローン、リフォームローンの保証があります。

海外事業については、先ほど4ヶ国に進出しているとご案内しました。主にバイクや自動車のローンを手がけています。

坂本:海外事業について、営業収益の割合は13パーセントほどですが、利益はどのくらいを占めているか教えてください。

舛水:2023年3月期の経常利益は、グループで317億円あります。連結調整前ですが、国内事業で295億円、海外で21億円となっており、約7パーセントが海外事業の経常利益というかたちです。

坂本:海外でもしっかり利益を上げられているのですね。海外のバイクとオートローン事業は、東南アジアで乗る方が多くニーズがあるから進出されているのだと思いますが、これ以外の事業も行っているのでしょうか?

舛水:4ヶ国に共通して、自動車とバイクは新車、中古ともに取り扱っています。それ以外には、パーソナルローンという少額融資を行っています。また、2010年に進出して最も古い事業であるベトナムにおいては、日系企業と組んで農機具やトラクターを取り扱っており、日系では初となるクレジットカードも発行しています。

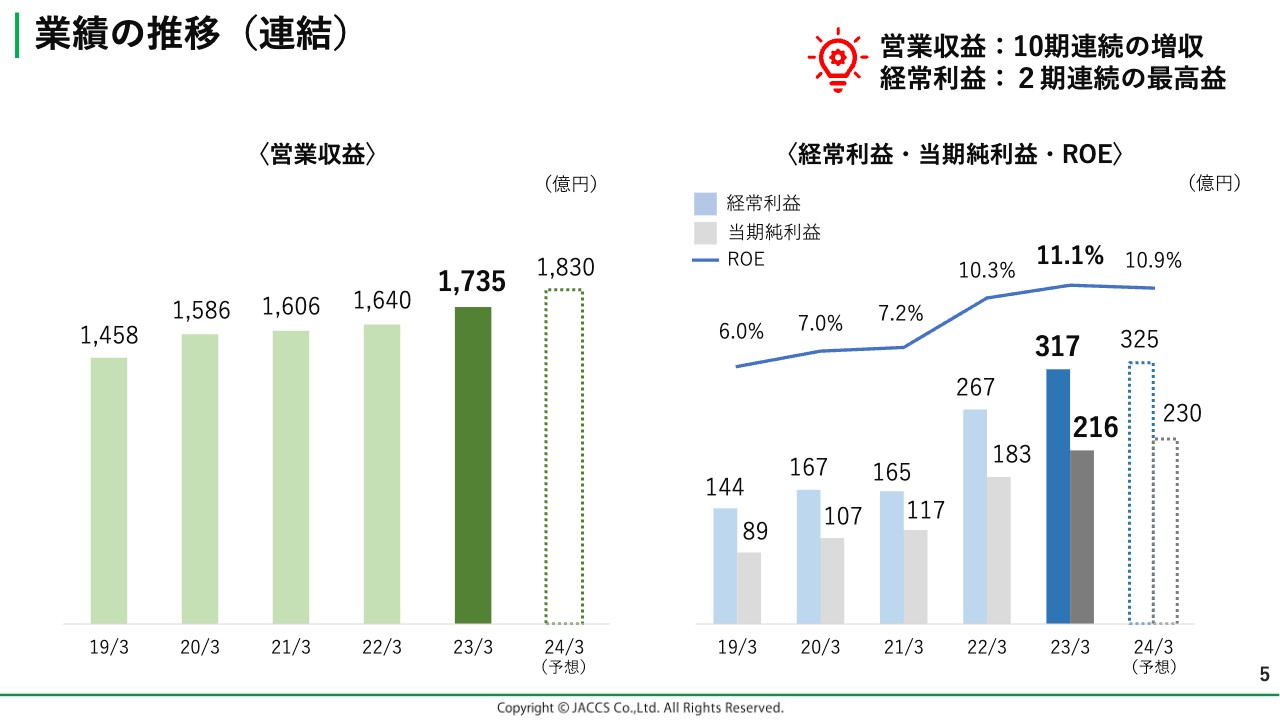

業績の推移(連結)

舛水:業績の推移についてご説明します。スライド左側のグラフは、営業収益の5年間の推移と今期の業績予想を示しています。過去5年間の営業収益はクレジット事業やファイナンス事業がけん引し、前期まで10期連続の増収を果たしています。今期業績予想を達成できれば、11期連続での増収となります。

スライド右側のグラフは、経常利益と当期純利益、ROEの3つを示しています。経常利益は2期連続で最高益を更新しており、今期予想である325億円を達成できれば3期連続での最高益更新となります。

2022年3月期の経常利益は267億円で前年から約100億円増加していますが、営業収益は35億円の増加にとどまっています。つまり、残りの60億円強はコストの削減によって上げられた利益だと言えます。

コスト削減の主な要因は、コロナ禍で販売に係る費用が減ったこと、2021年3月期に新型コロナウイルスの影響で将来の貸し倒れに備えた引当金が戻ってきたこと、インドネシアの通貨安が剥落したことによる金融費用の減少などが挙げられます。

この結果、経営指標の1つとして重視しているROEが2年連続で10パーセントを上回る水準となりました。

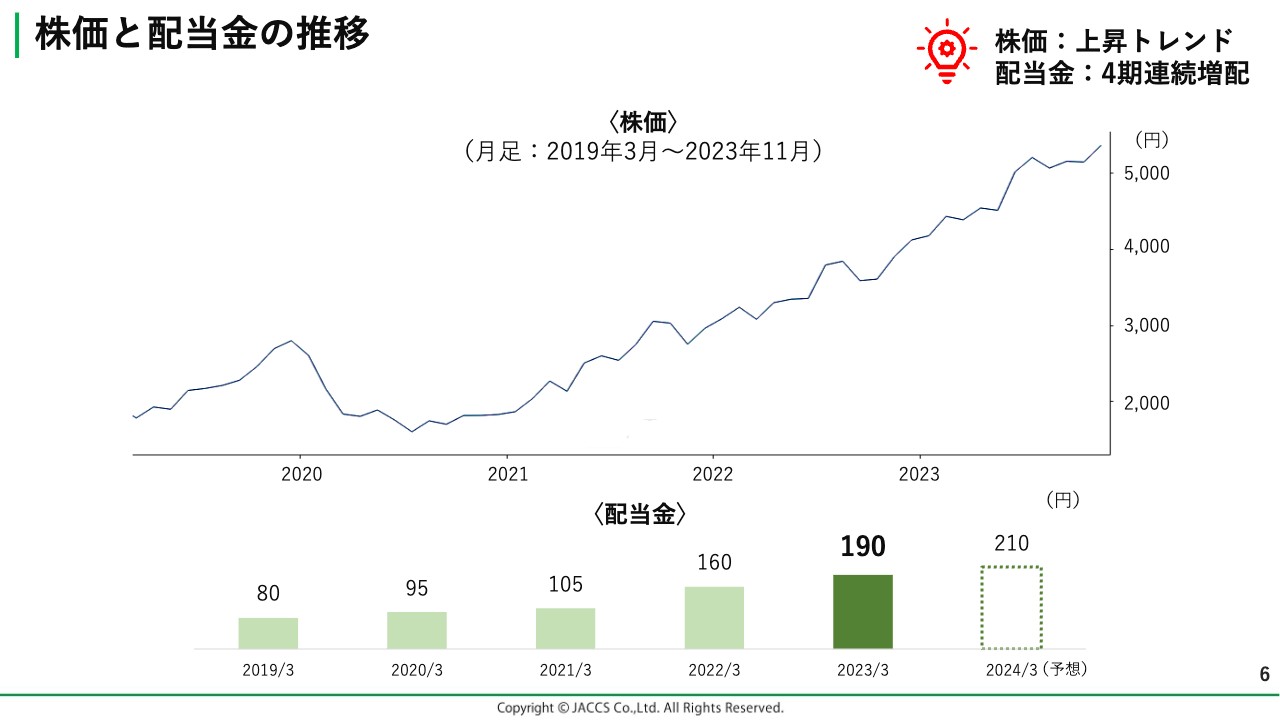

株価と配当金の推移

舛水:株価と配当金の推移についてご説明します。市場全体がそうだったように、2020年3月には少し株価が落ちています。

しかし、先ほどご案内した堅調な業績を背景に、5年スパンの長い目で見ると基本的には右肩上がりで推移しています。本年についても年始は4,000円程度でスタートしましたが、6月後半くらいからは5,000円を超え、昨日の終値は5,050円となっており、今は5,000円程度で安定しています。

スライド下段のグラフは配当金の推移を示しています。当社では中間と期末の2回の配当を実施していますが、安定継続した利益還元が重要だと考えています。

配当金については、2019年3月期が年間80円、2023年3月期が190円、今期最新の予想では210円となっています。上場来、2008年3月に一度赤字に転落して無配となりましたが、その後は14期連続で増配もしくは据え置きとなっており、いわゆる「累進配当」の実績があります。

この実績を評価いただき、今年6月には東証が新たに指数を公表した日経累進高配当株指数(愛称:しっかりインカム)に採用されています。また、11月にはPBR対策として新たな配当方針を発表しています。

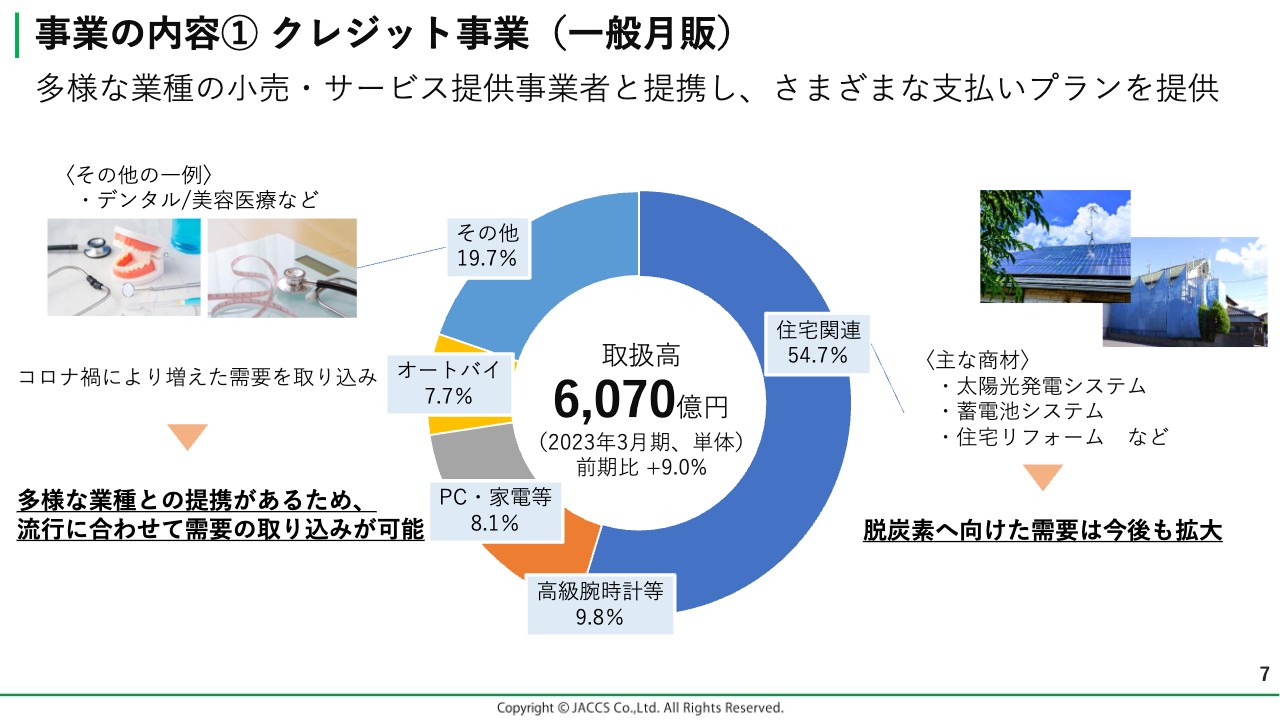

事業の内容① クレジット事業(一般月販)

舛水:各事業の特徴についてご説明します。まずはクレジット事業です。クレジット事業は、自動車のオートローンとそれ以外の2つに大きく分かれており、当社ではそれ以外のものを「一般月販」と表現しています。

スライドの円グラフに記載の取扱高はKPIになっており、1年間で新規にご契約いただいたローン金額が主な指標となっています。グラフからもわかるとおり、一般月販の取扱高は半分以上を住宅関連分野が占めています。

そこからは、多い順に高級腕時計やジュエリー等、PC・家電等、バイクローンと続き、これらが主要な取扱商品となっています。ここで言う「PC」ですが、eスポーツの需要増によって今はゲーミングPCが主な取り扱い商品となっています。

スライド下部に記載しているとおり多様な業種との取引があるため、特定の商品・サービスの需要に大きく左右されない、安定した取扱高が維持できています。例えば、コロナ禍では歯科矯正などのメディカル分野の取扱高が増加しました。

坂本:住宅関連が半分以上ということで、こちらはもともとの金額が高いことも要因だと思いますが、近年この割合は上昇しているのでしょうか? 太陽光は10年くらい前から御社を含めた多くの企業が力を入れていますが、そのあたりのイメージを教えていただけたらと思います。

舛水:おっしゃるとおり、単価がかなり高いため取扱高の比率が大きくなっています。また、当社は住宅関連分野を重点攻略分野と位置づけており、住宅リフォームや太陽光、最近では蓄電池等の需要を喚起しています。

ただし、この中に含まれる商品である戸建て住宅向けのつなぎの立て替え商品、いわゆる「ブリッジローン」は、この下期から取り扱いを停止しています。そのため、足元の状況として、今後は住宅関連の比率が下がってくるだろうと見ています。

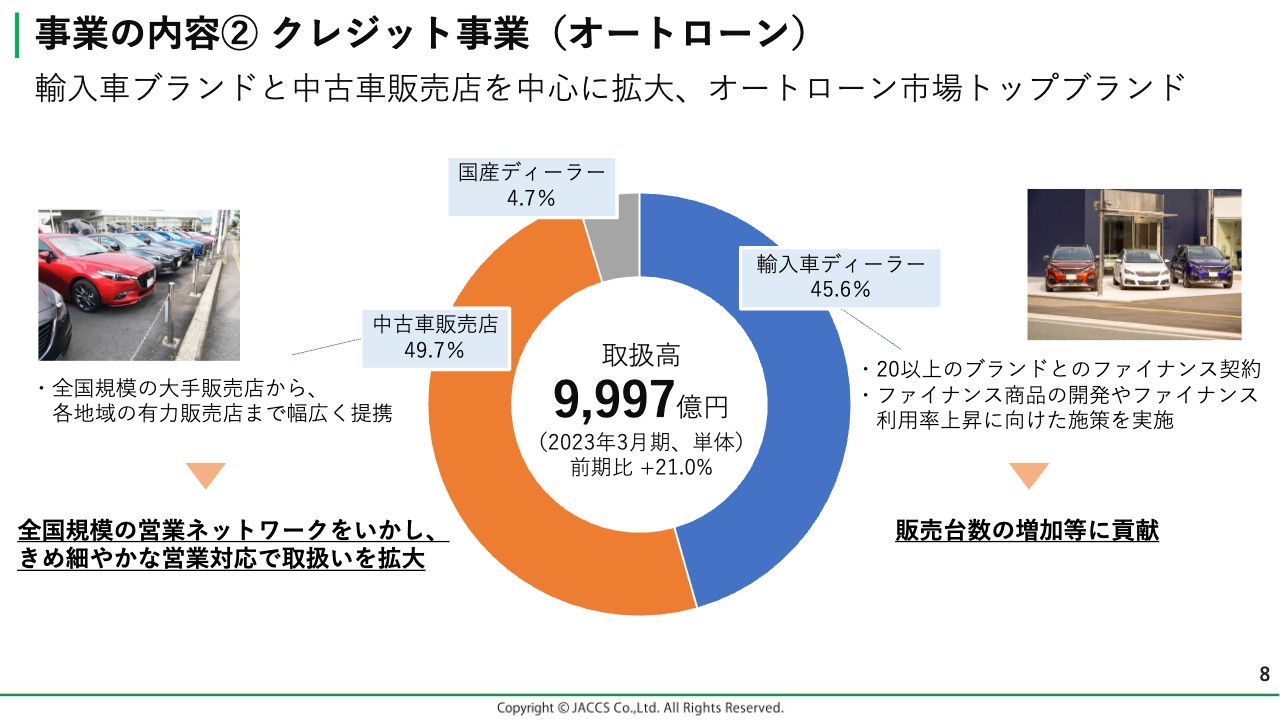

事業の内容② クレジット事業(オートローン)

舛水:クレジット事業のオートローンについてご説明します。スライドに記載のとおり、取扱高の約半分は中古車販売店で、次に多いのは45.6パーセントを占める輸入車ディーラーです。輸入車は20以上のブランドと契約を結んでおり、正規のファイナンス会社としてお客さまの購入をサポートしています。

国産ディーラーの比率がかなり少ないと思われるかもしれませんが、国産の自動車メーカーは各グループ内に系列のファイナンス会社を持っているため、当社の主戦場は中古車販売店と輸入車ディーラーになっています。

坂本:オートローンはトップシェアということですが、その要因はどこにあるのでしょうか? 国産ディーラーを侵攻しても意味がないため輸入車と中古車で攻めていると思いますが、そちらの強みを教えていただけたらと思います。

舛水:中古車販売店は、近年取り扱いを伸ばしている全国型の大手販売店ともしっかり取引があったことと、各地域の有力な販売店と密接な関係を築いていたことが挙げられます。

輸入車については、正規のファイナンス会社として、いわゆるローンを活用した販売台数の拡大やローンの利用率または再販率の向上など、インポーターと一体になった施策を評価いただいており、取り扱いが増加しています。

坂本:最近は新車価格が高いため中古車を選択する消費者が多く、もともとローンを使わなかった方も使うようになっています。この背景も、御社のビジネスにはプラスとなっていますか?

舛水:昨年までは半導体の供給不足等により中古車の需要がかなり高まっていたため、そのような意味では中古車販売店の取り扱いがかなり増えました。今年に入り半導体の供給不足がだんだん解消されてくると、今度は新車の輸入車が増えてきました。

したがって、足元の業績は昨年までの中古車需要と、中古車販売店における新車販売を含めた新車の需要の2つが大きな基盤となっています。

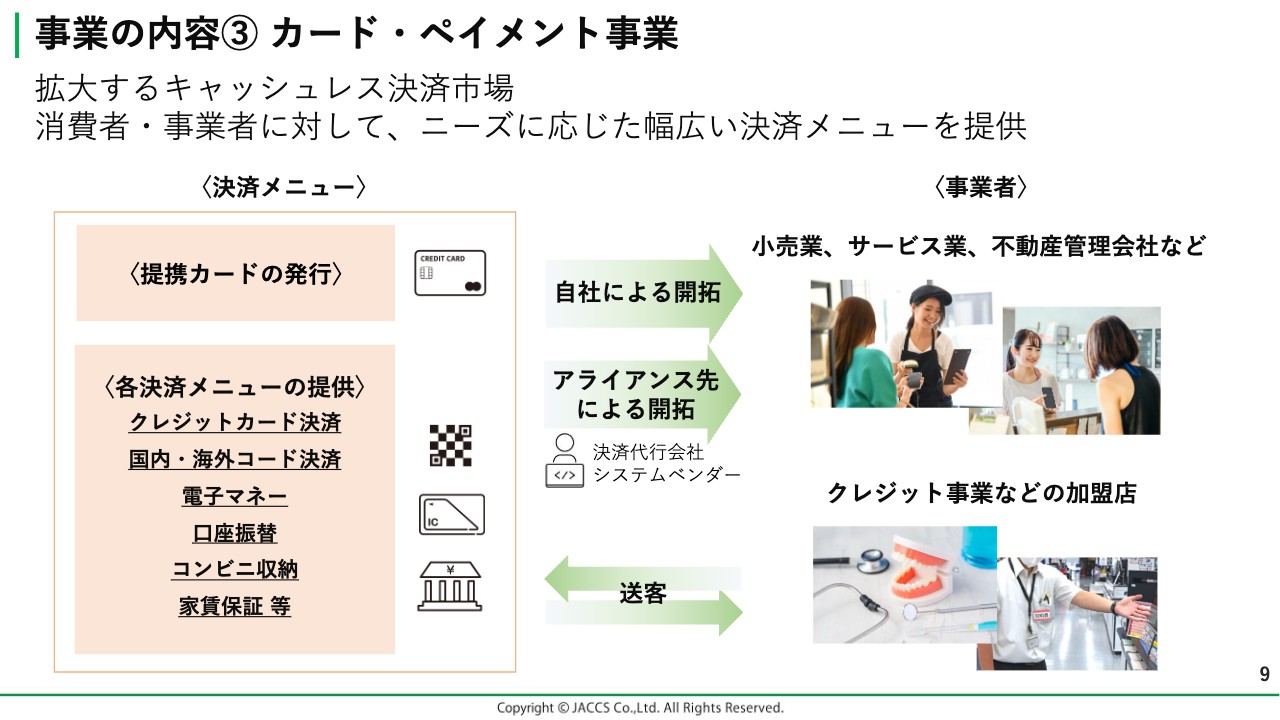

事業の内容③ カード・ペイメント事業

舛水:カード・ペイメント事業についてご説明します。最もイメージしやすい業務は「ジャックスカード」と呼ばれるクレジットカードの発行だと思いますが、実はスライド左上に記載の「提携カード」という他企業の名称を冠したカードも多数発行しています。

対象業種には、創業事業でもあるデパートや家電量販店、ガソリンスタンドなどがあります。提携カードの魅力は、ジャックスと提携先の2社の特典が受けられることです。また、提携カード先を中心に、国際ブランドの「VISA」や「Mastercard」の加盟店の開拓や管理を担うアクワイアリング業務を行っています。

これ以外にも各決済メニューの提供として、足元ではQRコード決済や電子マネーの加盟店開拓を進めています。こちらはフィービジネスとして着実に拡大しています。また、スポーツクラブや学習塾など月謝の支払いがあるものを対象に口座振替サービスも展開しており、集金代行と呼んでいます。

家賃保証サービスについてです。2020年に民法が改正され、保証人のルールが変更されました。従来は人的担保として保証人が必要だったものに対して当社の保証を導入していただいており、賃貸物件の家賃回収業務をサポートしています。

荒井沙織氏(以下、荒井):提携カードは現在何種類ぐらいあるのでしょうか?

舛水:大小さまざまな会員数のものがありますが、全部で200種類以上の提携カードがあります。中でも多いのは家電量販店やドラッグストアで、ユニークなものとしては、カードのご利用額の一部が寄付される社会貢献型カードなども発行しています。ぜひ、当社のホームページでご覧いただければと思います。

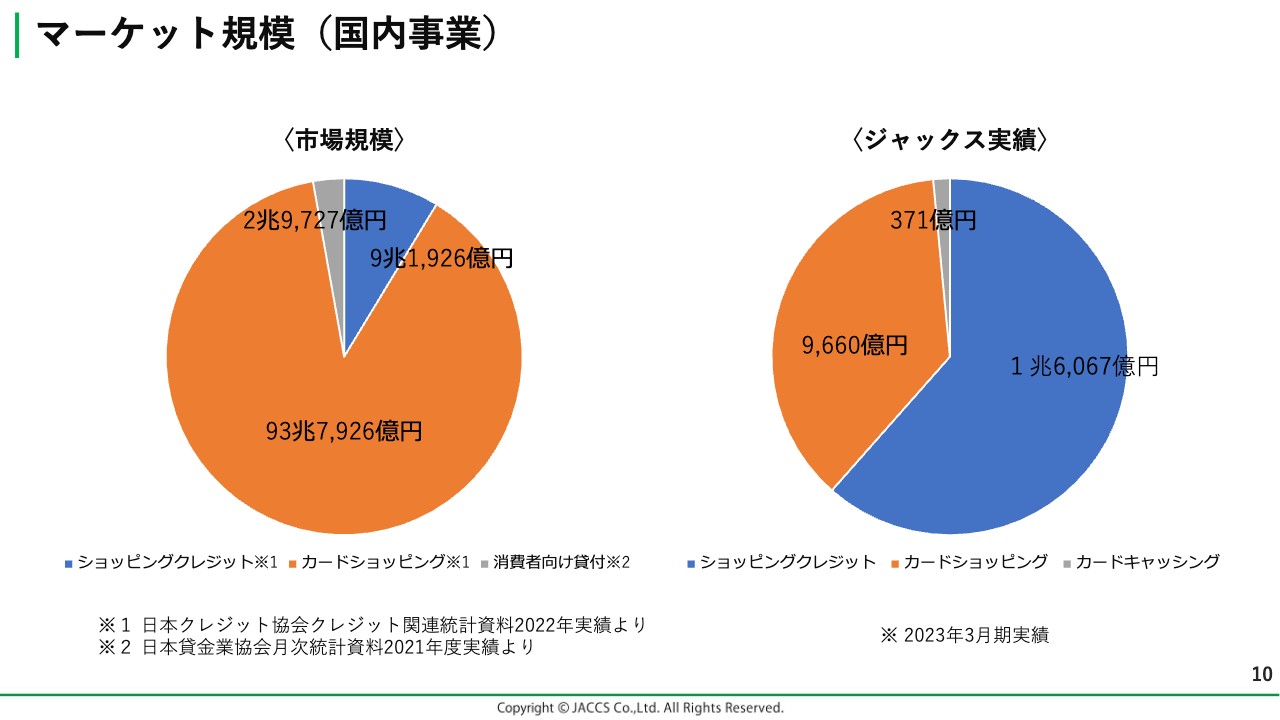

マーケット規模(国内事業)

舛水:国内事業のマーケット規模についてご説明します。スライド左側の円グラフは、日本クレジット協会と日本貸金業協会が集計・公表している2022年の実績です。

オレンジ色の部分がカードショッピングの市場規模を表しており、国内で約93兆円となっています。キャッシュレス決済の拡大によって、今も毎年市場が拡大しています。青色の部分がショッピングクレジットの市場規模となりますが、こちらは少子高齢化や生産年齢人口の減少により微増微減を繰り返している状況です。

スライド右側の円グラフは、ジャックスの取扱高を示しています。クレジット事業は、オートローンや住宅関連分野を中心として着実に量やシェアを確保しています。カードショッピングは市場規模がかなり大きいものの、残念ながら当社におけるシェアはそこまで大きくありません。こちらについては量を狙わず、質や収益性を重視しています。

クレジット事業は面で、カード事業は点で取りに行くという2つの戦略をうまく組み合わせ、継続的に取扱高と営業収益を確保していきたいと考えています。

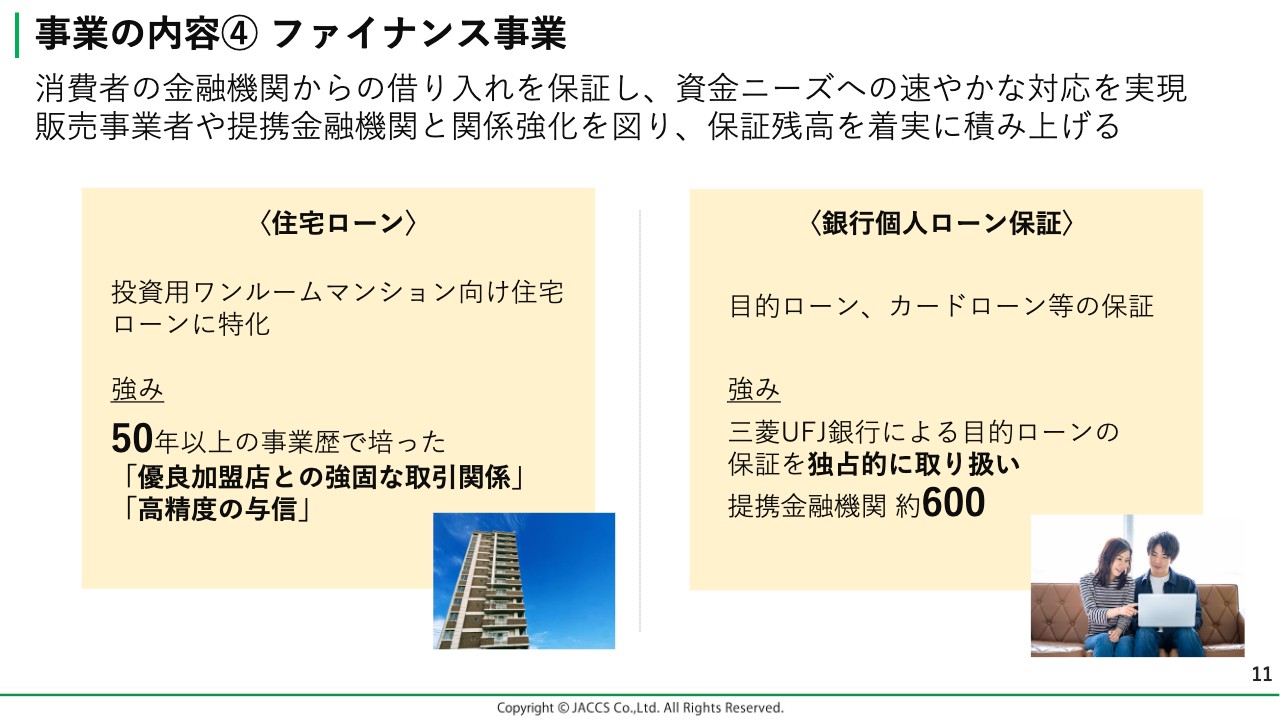

事業の内容④ ファイナンス事業

舛水:ファイナンス事業についてご説明します。スライドに記載のとおり、ファイナンス事業は大きく2つに分かれています。

左側の住宅ローンでは、居住用ではなく投資用のワンルームマンションに特化した住宅ローンを展開しています。優良な開発事業者あるいは販売事業者と提携し、資産形成のサポートを行っています。実際のお金の出し手は提携する金融機関になるため、ジャックスは借り入れを保証する立場になります。

右側の銀行個人ローン保証では、全国約600の金融機関と取引があります。マイカーローンやリフォームローンなどの目的ローン、教育向けのローン、カードローンの保証等を当社で対応し、金融機関からの保証料で収益を上げるビジネスになっています。そのため、お客さまの返済が遅延した場合はジャックスが金融機関に代位弁済し、以後の支払い管理をジャックスとお客さまとの間で実施します。

坂本:銀行個人ローン保証は、かなり高精度の判断が求められる意外と難しい事業だと思われますが、御社は対応できているからこそ順調なのだと理解しています。

借り入れの保証額は、その方の年収やいろいろな属性で変わってくることは基本だと思いますが、それ以外に景気や全体の貸倒率の上昇、金利などによって、細かく変えていかなくてはならないものなのでしょうか? 簡単でよいので教えていただけたらと思います。

舛水:実際のところ、ローンの先には購入するマンションやマイカー等の目的ローンがほぼすべてになります。したがって、基本的にお客さまが希望する借り入れ額は明確になっており、そこを保証できるかどうかという目線で審査を実施しています。金利等については金融機関により設定されるため、特に審査には影響しません。

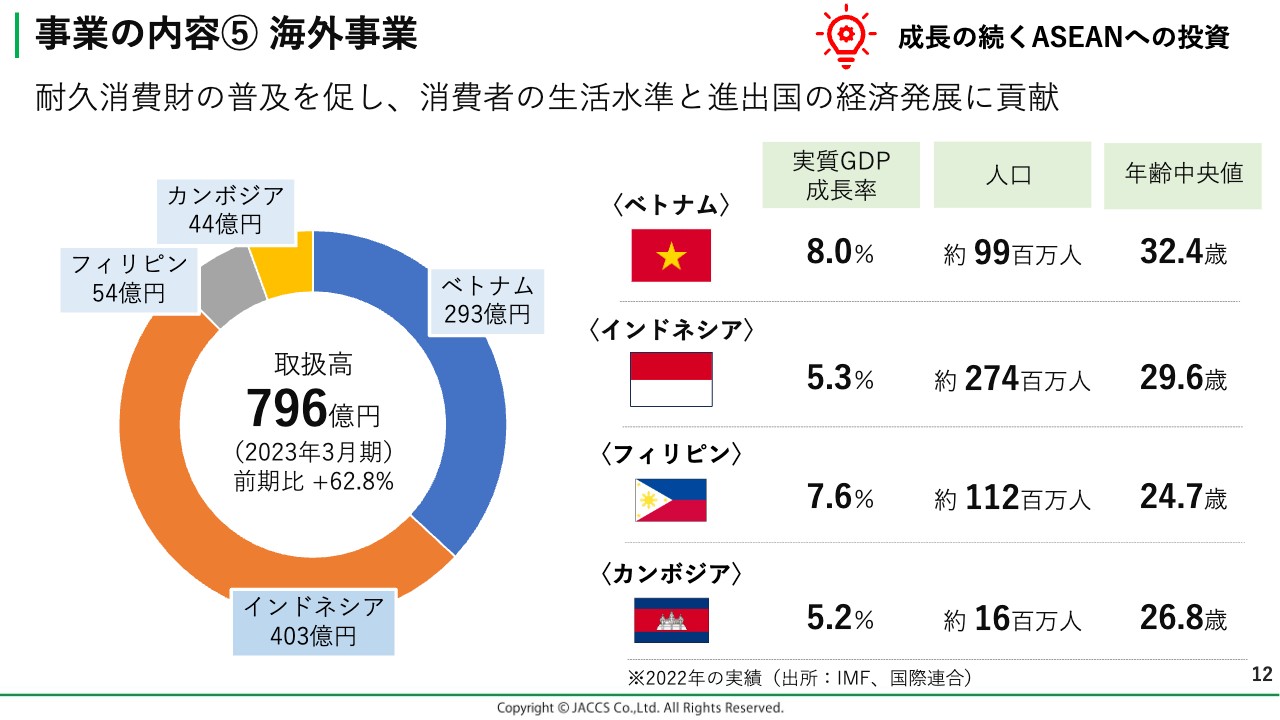

事業の内容⑤ 海外事業

舛水:海外事業についてご説明します。スライド左側の円グラフのとおり、海外事業4ヶ国における2023年3月期の取扱高は約800億円、営業収益は約224億円となっています。事業規模はインドネシアが最も大きく、ベトナムが続いています。4ヶ国の人口をすべて合わせると4億人以上となり、平均年齢も若いため、今後の経済発展が見込まれる市場だと考えています。

また、これらの国ではバイクから自動車への転換や、住宅関連の耐久消費財の拡大が見込まれています。そのため当社は、経済発展と合わせるかたちで、同国のみなさまの生活水準の向上に貢献できると思っています。具体的には、国内のクレジット事業で培ってきたノウハウを活かし、海外事業を展開していきます。

国内の3事業に次ぐ4つ目の柱として、海外事業を確実に強化していきたいと考えています。

坂本:人口のお話もありましたが、他にも進出できそうな国があると思います。その中で、ASEANに進出した理由は何ですか? また、御社はすでに海外事業で一定の成功を収められていますが、次の進出地域をお考えでしたら教えてください。

舛水:親日国が多い点や、日系のバイクメーカーや自動車メーカーが進出していることで、日系企業との協業等ができる点が進出理由です。特に、最初に進出したベトナムはホンダとの背景等があったため、進出しています。

新たな進出先については、コロナ禍によって現地調査ができなかったことでいったん検討を取りやめていたのですが、足元では現地調査を再開しています。

坂本:進出する可能性はあるということでしょうか?

舛水:そのとおりです。現時点で具体的な国名などをご案内することはできませんが、新たな進出に向けた検討はしっかりと進めています。

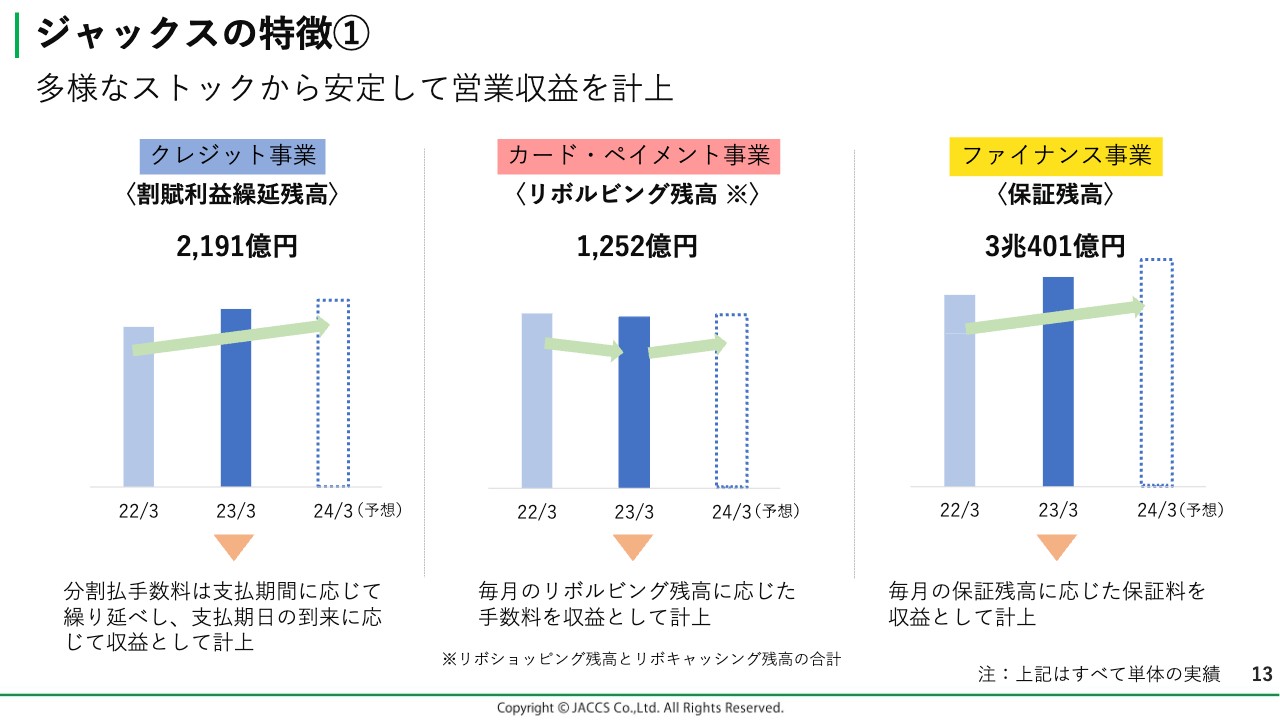

ジャックスの特徴①

舛水:ジャックスの特徴についてご説明します。1つ目の特徴は、3つのストック収益を有していることです。

スライド左側のクレジット事業では、お客さまからいただく分割払手数料が収益源となっています。お客さまの返済が進むにつれて収益が認識されるビジネスモデルで、将来にわたって利益を繰り延べていきます。現在の繰延額は3年から4年分の事業収益規模がストックされている状態で、2023年3月時点で約2,100億円まで積み上がっています。

カード・ペイメント事業の主な収入源は、加盟店からのカードの取扱手数料とカード会員からの分割払手数料、年会費等で、リボルビング払いの残高が大きな収益源となっています。2023年3月期末のリボルビング残高は約1,200億円まで減少していました。しかしその後、リボショッピング残高は2023年8月末には前年同月比で増加し、キャッシング残高も、2024年3月期中に増加に転じると見込んでいるため、今後はこの残高が収益を生み出すと想定しています。

ファイナンス事業のストック収益は保証残高で、現在の残高は3兆円を超えています。こちらに対して各金融機関から保証料収入が支払われるかたちとなっています。

これら3つのストック収益によって、10期連続増収という営業収益の成長を果たしています。

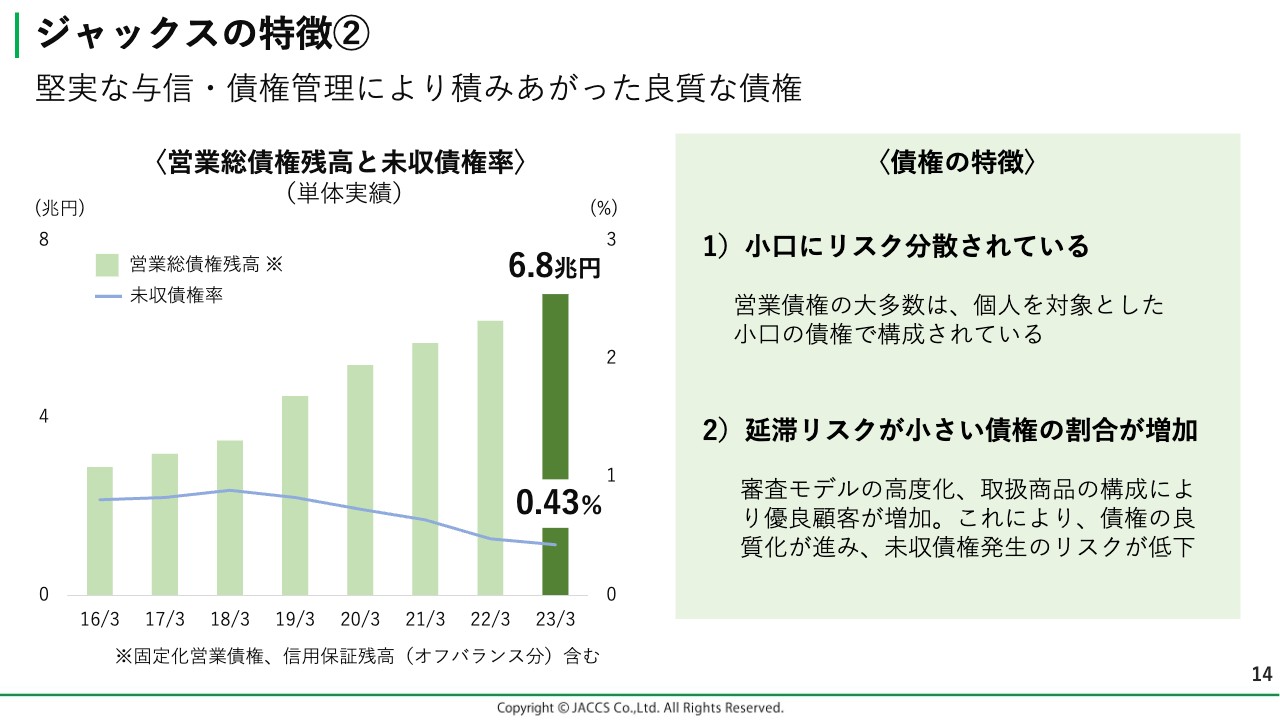

ジャックスの特徴②

舛水:2つ目の特徴は良質な債権です。私たちの分割払手数料は、お客さまの支払い遅延や未回収のリスクの対価として得ているものです。

そのため、審査を緩くすれば取扱高は増えますが、延滞が増えれば将来的な貸倒関連費用の増加につながります。一方で、審査を厳しくしすぎると販売機会がなくなってしまうため、バランスが非常に重要だと考えています。

現在は信用保証残高が増えて営業資産残高が約6.8兆円となっていますが、延滞の未収債権率は低位で安定しています。

坂本:未収債権率が低下している理由は何ですか?

舛水:当社はもともと「堅実経営」を自負しており、審査基準としては慎重な部類に入るファイナンス企業です。

足元の未収債権率が低位で安定している理由の1つは、取扱高に占める優良なお客さま層の割合が増えていることだと考えています。現在取扱高が伸びているクレジット事業において、住宅関連案件では基本的に持ち家の方が対象になっていますし、オートローンでは輸入車ディーラーは優良なお客さまが多いです。投資用マンションなども、そもそも投資が可能な優良な顧客層が対象です。

坂本:すべてが未収になるわけではないと思いますし、きれいにつながるかはわかりませんが、基本的に未収債権率が低下すると御社の利益がプラスになると考えてよいですか?

舛水:おっしゃるとおりです。

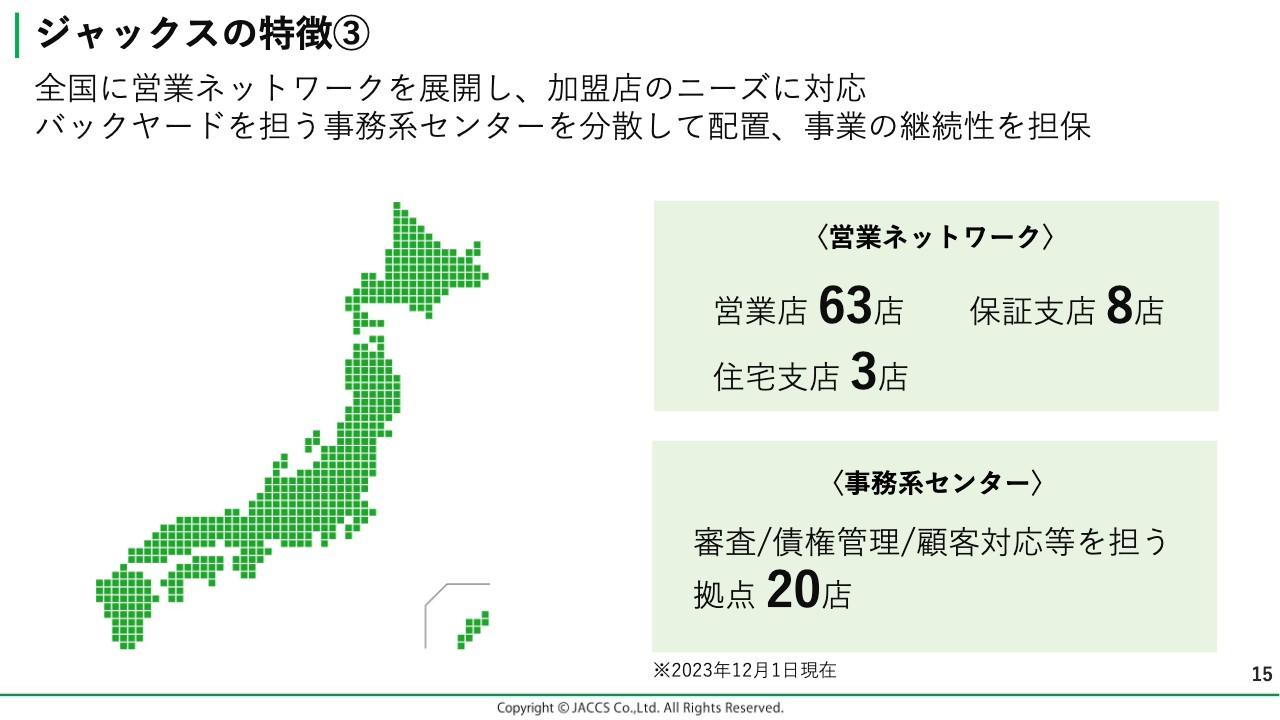

ジャックスの特徴③

舛水:3つ目の特徴は、日本全国に営業ネットワークを有していることです。これにより、当社のビジネスパートナーである全国展開のナショナルチェーンや、各地域の小売事業者などのニーズをしっかりと捉えるだけではなく、その先にある消費者のニーズも察知して商品開発に活かすことができています。

また、スライド右下に記載のように事務センターを約20拠点設けています。大阪や東京を中心に審査や債権回収を行っており、BCP対策や事業の継続性を確実に担保できる体制を構築しています。

さらに、これらの事務拠点ではAIやRPAを活用しているため、生産性向上とコスト削減の2つを両立できています。

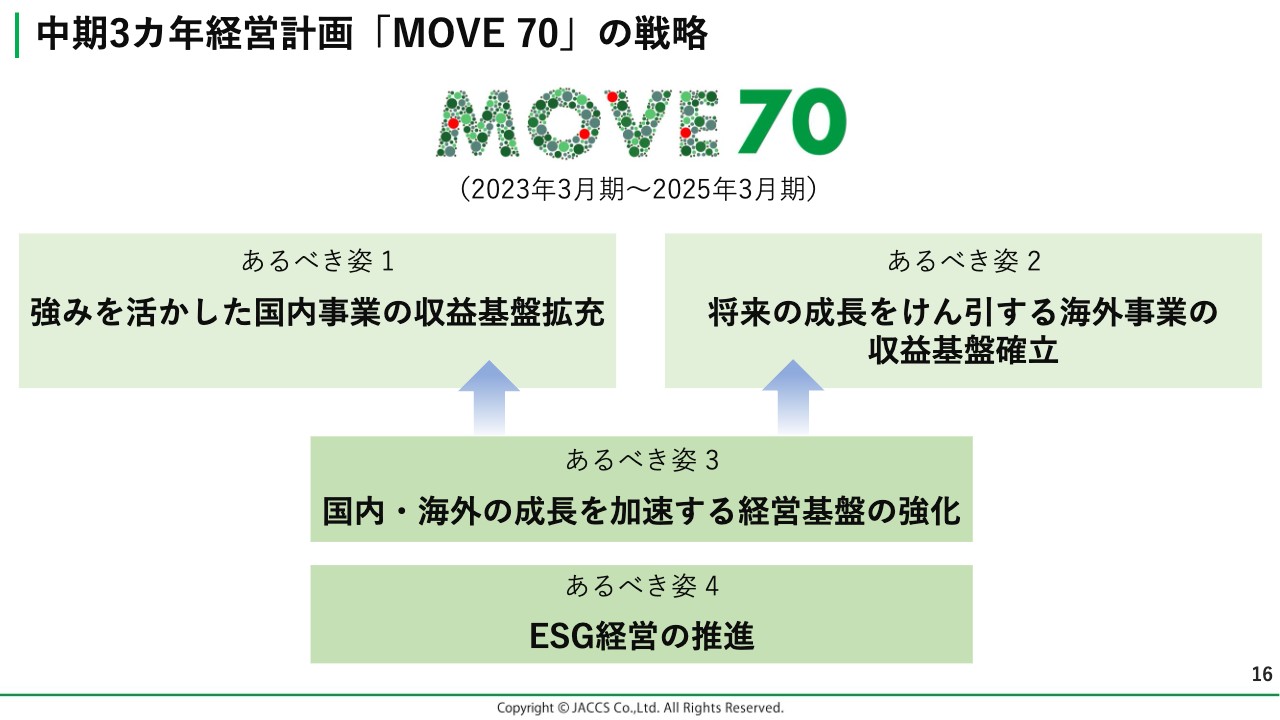

中期3カ年経営計画「MOVE 70」の戦略

舛水:中期3カ年経営計画「MOVE 70」についてご説明します。当社では「アジアのコンシューマーファイナンスカンパニーとしてトップブランドを確立する」という長期ビジョンの実現を目指し、今中計では「あるべき姿」を4つ掲げています。

1つ目は「強みを活かした国内事業の収益基盤の拡充」です。市場優位性の拡大や、デジタル・スマホを活用した決済機能の提供を通し、国内事業を持続的に拡大させようと考えています。2つ目は「将来の成長をけん引する海外事業の収益基盤確立」で、海外各国の競争力強化を図っていきます。

3つ目は「国内・海外の成長を加速する経営基盤の強化」で、MUFGグループとの連携強化や、リスクマネジメントなどを通した経営基盤の強化を図ります。4つ目は「ESG経営の推進」です。

これらの取り組みにより、経済的価値の向上に加え、社会的価値の向上も果たしていきます。

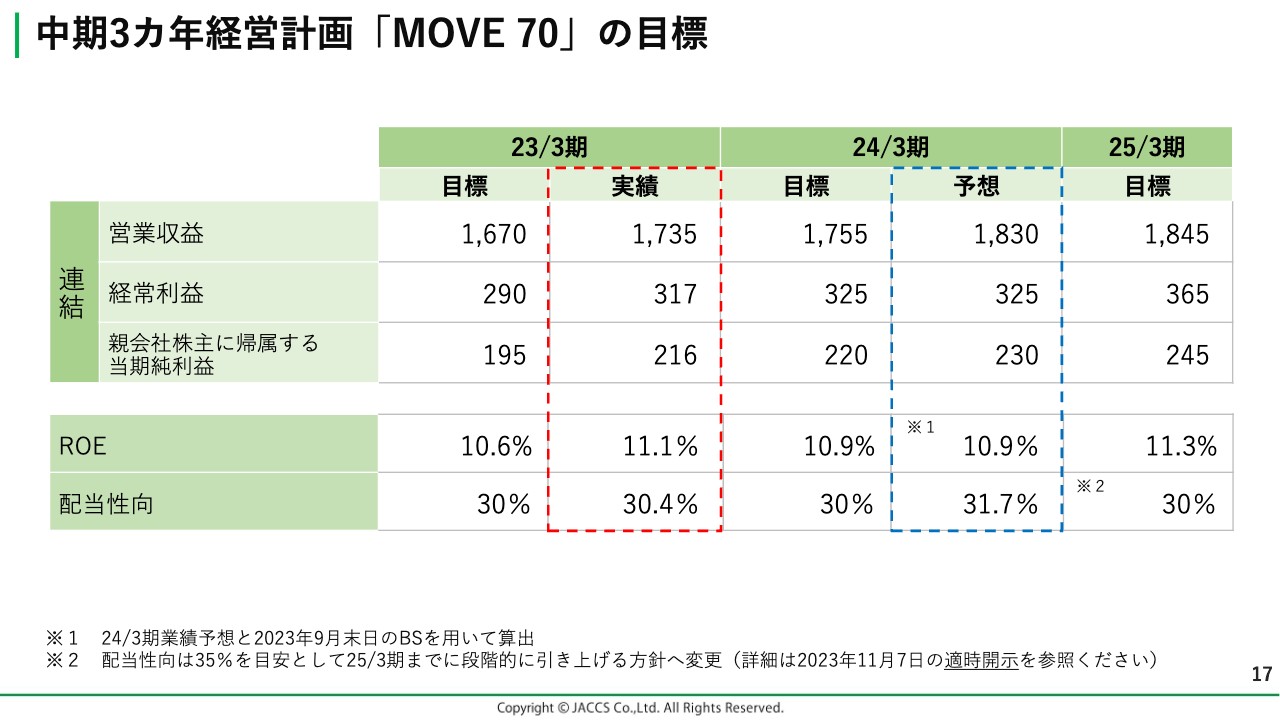

中期3カ年経営計画「MOVE 70」の目標

舛水:中期経営計画の業績目標についてご説明します。スライドの赤い破線で囲った部分は、3カ年計画のうちの初年度である2023年3月期の実績です。記載のとおり、各指標ですべて目標値をクリアできています。

右側の青い破線で囲った部分は2024年3月期の業績予想値を示していますが、こちらも達成できる見込みです。

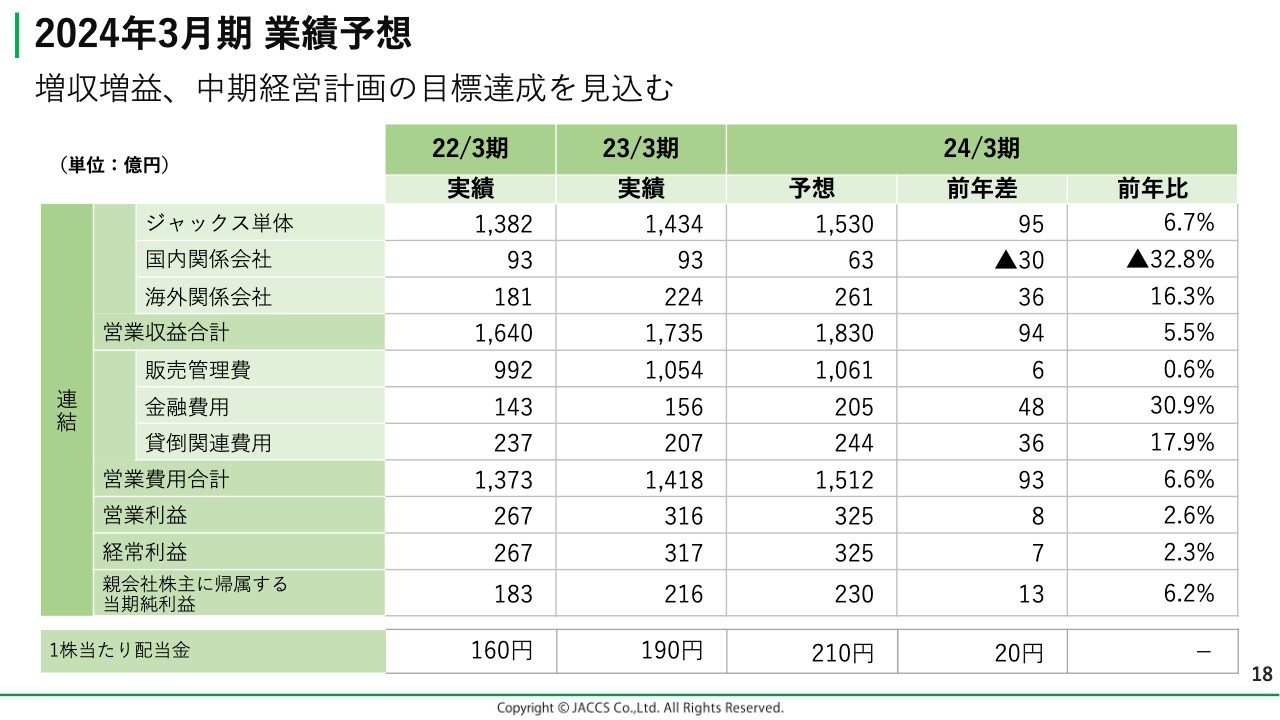

2024年3月期 業績予想

舛水:2024年3月期の業績予想です。表の上から4行目の営業収益は、前年比94億円増の1,830億円と予想しています。

営業費用については、調達金利の上昇や取扱高の増加による金融費用の増加を見込んでいます。これらの費用増に加え、足元では海外を中心に未収債権残高が若干増加しているため、貸倒関連費用の増加を予想しています。

この結果、経常利益は前年比7億円増の325億円、当期純利益は前年比13億円増の230億円を見込み、それぞれ最高益を更新できると考えています。

坂本:国内関係会社の営業収益が予想より若干下振れており、貸倒関連費用は海外が原因とのことです。基本的に、伸びているところは費用も出てしまうと思いますが、金融費用も膨らんでいます。あらためて、最近の業績のポイントと、それらの費用が膨らんでいる理由を教えてください。

舛水:国内関係会社については、前年から約30億円の減収を予想しています。当社グループに後払い決済を営んでいる国内の子会社があるのですが、6月末でサービスを停止しました。その企業の昨年の営業収益は約33億円あり、今年はサービスを停止した関係で3億円まで減少すると見込んでいます。そのため、30億円のマイナスになっています。

また、営業費用の全体感としてはおっしゃるとおりで、取扱高が増えてくると、どうしてもそれに伴って資金需要が増えてくるため資金調達のボリュームが増します。加えて、足元の調達金利も上昇しており、これら2つの関係から金融費用が増加しています。

貸倒関連費用については、海外では未収債権が若干増加しています。国内では同じように、全体のボリュームとして総債権残高が拡大しています。そのため、同じ率だとしても、全体の分母が増えると分子も増えてきてしまい、こちらが関係していると思っています。

坂本:こちらはよく聞かれる質問だと思いますが、金利が上昇することで、御社のビジネスに好影響や悪影響がありますか?

舛水:金利上昇については、ネガティブな影響が先行すると思っています。資金調達をしてお客さまに代わって加盟店へ立替払いした後、5年や10年という期間でご返済いただきます。そのためには立替金を使いますので、先行して借り入れ部分の金利が上がります。

足元ではそのような状況がありますので、クレジット事業については利上げや変動金利商品を導入しています。今後それらが数年間に分けて収入に反映されてきますので、いったん先行して費用が出て、収益は後からついてくるかたちとなります。

坂本:調達の話が出ましたが、私が以前かんぽ生命保険にいたときは御社の社債を買うこともありました。最近はどちらかと言うと、三菱UFJフィナンシャル・グループからの調達でおおむね賄えるのでしょうか? 外部調達も行っていますか?

舛水:最も多い借り入れ先は当然三菱UFJフィナンシャル・グループですが、それ以外にも社債やCP、最近では債権流動化も使っています。複数のものをバランスよく使い、金融費用の削減に努めています。

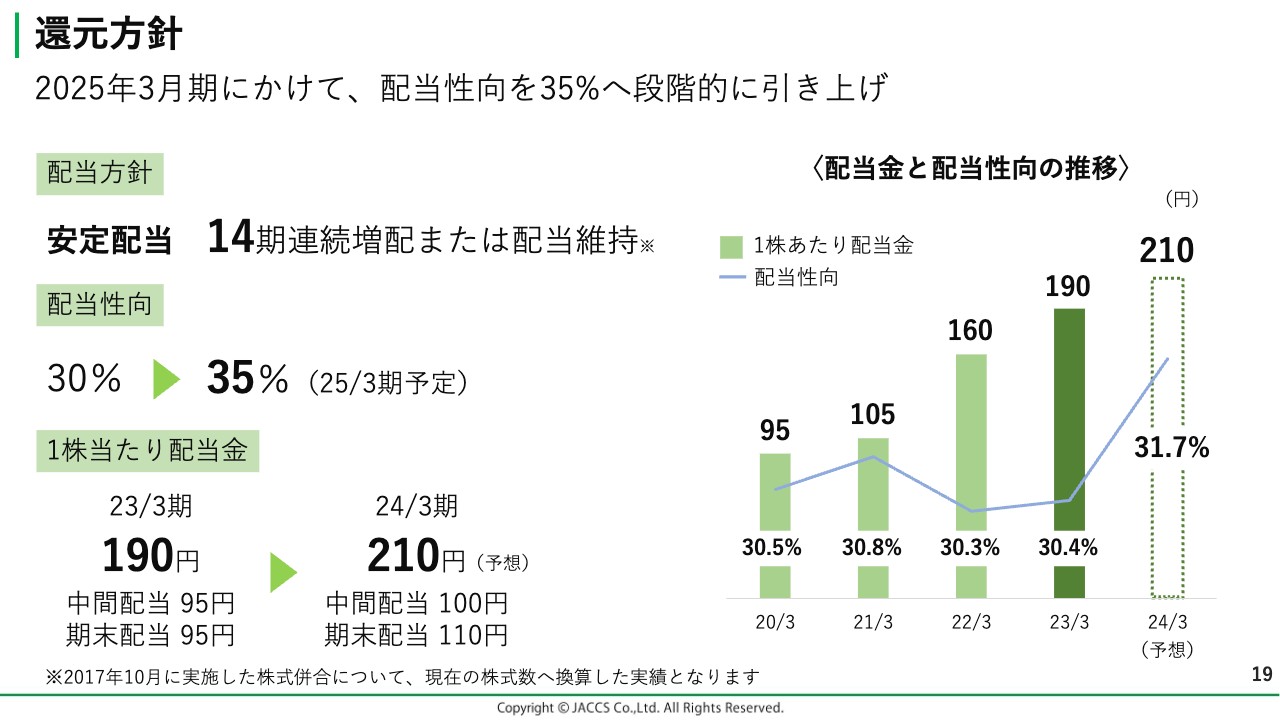

還元方針

舛水:還元方針についてです。当社では、株主のみなさまへの利益還元を経営の重要な課題と位置づけており、財務体質の強化、内部留保を図りつつ、安定・継続した利益配分が重要であると考えています。

先月7日には、新たに「資本コストや株価を意識した経営の実現に向けた対応について」を公表し、IR活動や株主対応の強化を図っていきます。これまで中計期間中の連結配当性向は30パーセントを目安としていましたが、今中計期間中、つまり来年までに段階的に35パーセントへ引き上げることにしました。

これにより、今期の期末配当金は110円を予定しています。中間の配当実績は100円でしたので、年間配当は前期から約20円増加の210円、配当性向は31.7パーセントとなる予定です。これからも堅調な業績をしっかりと積み上げることによって、安定した配当を実現していきたいと考えています。

坂本:先ほど累進配当のお話もありましたが、業績が伸びれば自動的に累進配当になると思います。今後、配当性向を35パーセントに上振れさせる場合、自社株買い等も株主還元方針の1つとして考えられると思います。これは決定要因として、いろいろなパターンがあると思いますが、どのあたりが伸びたら株主にたくさん還元されるのでしょうか?

舛水:今年11月に公表した新たなPBR対策については、この1ヶ月間ほどで機関投資家と面談している中では一定の評価をいただいていると感じています。ただし、さらなる成長を期待する声や、おっしゃるように自社株買い等を求める声もあります。

次の中期経営計画の策定が来年からスタートしますので、財務体質の強化や自己資本比率との関係、成長分野への投資などを総合的に考えながら検討していきたいと考えています。

業績をさらに1段引き上げるには、やはり海外事業の拡大が今後の鍵になってくると思います。海外事業を成功させることで、グループの利益面の成長をしっかりと促していきたいと思っています。

本日のまとめ

舛水:本日のまとめとしてご説明したいことは3点です。1点目は、ジャックスには安定した業績と収益基盤があること、2つ目は、海外やデジタル分野といった成長分野への投資をしっかりと行っていくということ、3つ目は堅調な株価と配当の実績があることです。

この3つがジャックスの特徴・強みであると考えていますので、こちらを最後にご説明して、私からのプレゼンは終わりたいと思います。ありがとうございました。

質疑応答:過払い金の返還状況について

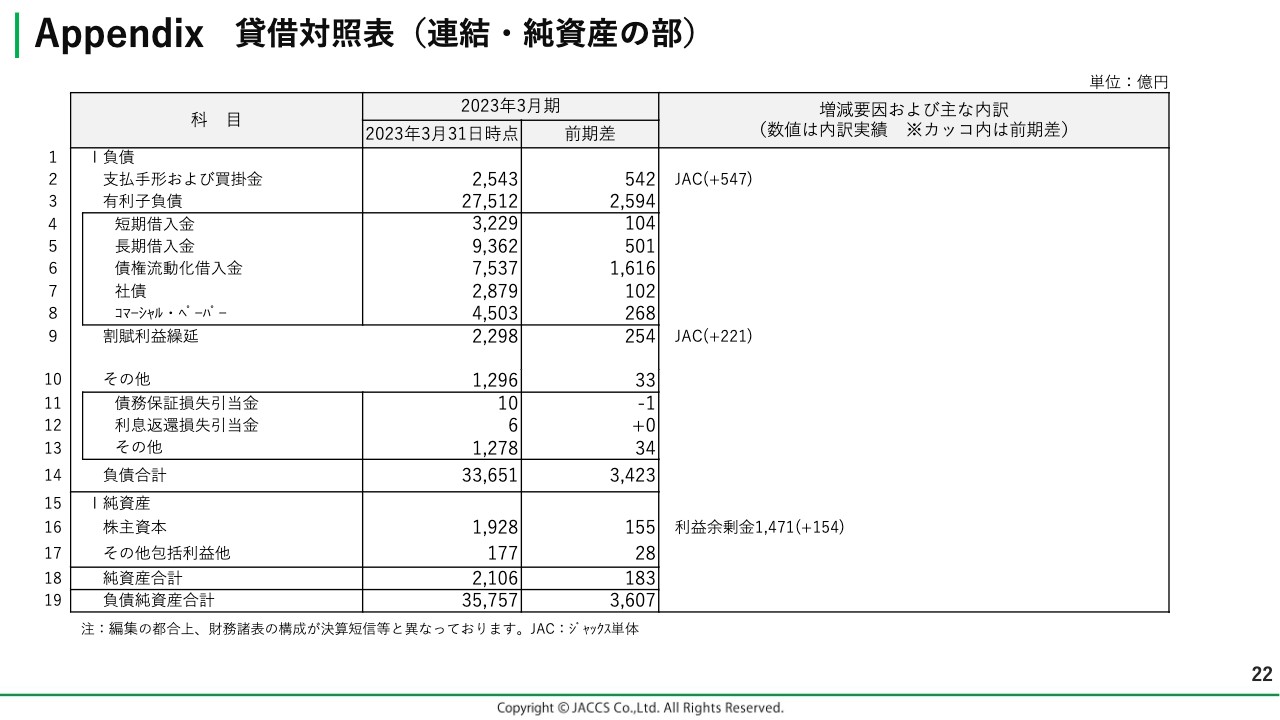

坂本:ビジネス的には消費者金融のパターンが多いと思いますが、過払い金の返還状況についてお話できることがあれば教えてください。

舛水:スライド12行目に利息返還損失引当金を記載していますが、ご覧のとおり少なく約6億円を積んでいます。ご存知のように、2006年に最高裁判所の判決が出て、当時「グレーゾーン金利」と言われていたみなし弁済が厳格化されました。

当社では、これより前の1997年に利息制限法以下の金利帯に変更していますので、過払い金の返還は他社の数十分の1という状況になっています。現在も、同業他社は100億円以上の引当金を積んでいますが、当社は6億円ですので、かなり少ない水準とご理解いただければと思います。

質疑応答:割賦売掛金の増加要因について

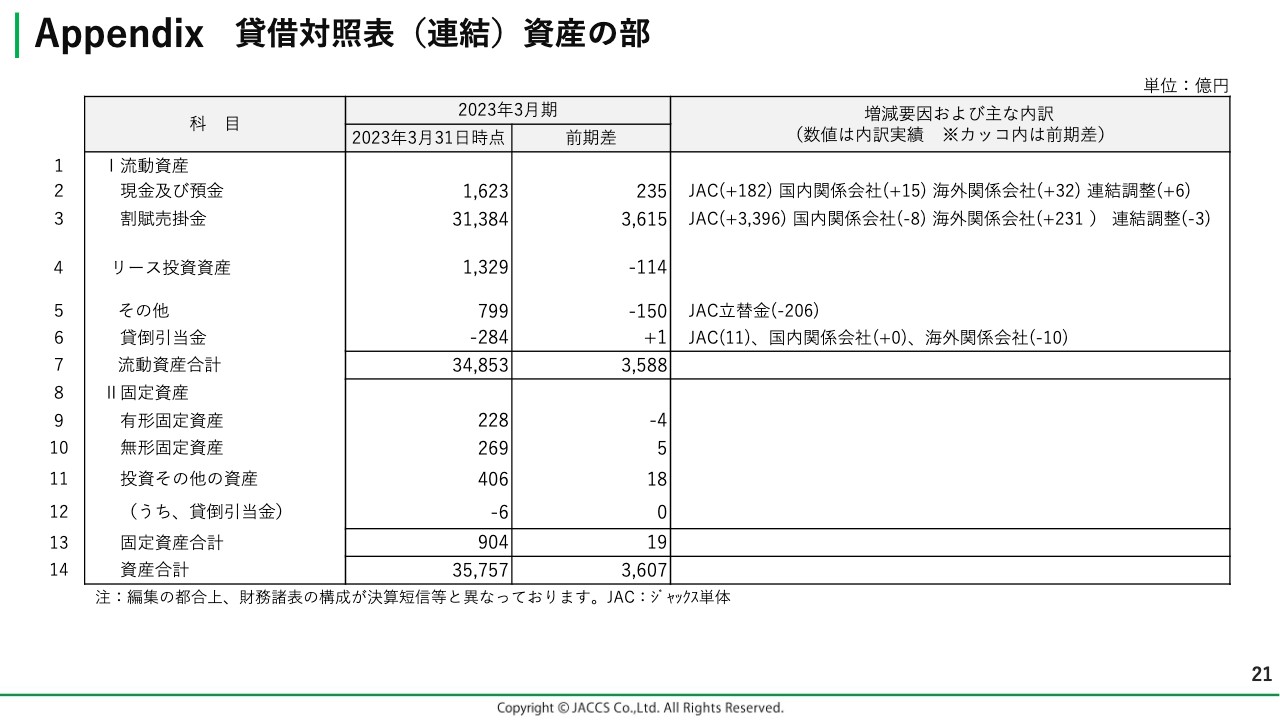

坂本:貸借対照表のうち、割賦売掛金がやや膨らんでいる要因を教えてください。

舛水:スライド3行目に記載している割賦売掛金は、いわゆるクレジット事業やクレジットカードによって積み上げられたローンの残高を示します。そのため、取扱高が好調だと増加します。

質疑応答:三菱UFJフィナンシャル・グループとの連携について

坂本:先ほど資金調達のお話の際にも少しうかがいましたが、三菱UFJフィナンシャル・グループとの連携では、具体的にどのようなことを行っているのでしょうか?

舛水:当社は、2008年3月に三菱UFJフィナンシャル・グループと連携しました。現在も、三菱UFJ銀行に当社株式の20パーセントを保有していただいています。

先ほどご説明したとおり、三菱UFJフィナンシャル・グループには、国内・海外での資金調達の支援や当社の信用格付けの補完を行っていただいています。その他の事業面では、クレジット事業の加盟店をご紹介いただいており、約1000件の成約につながっています。

さらに、ファイナンス事業では三菱UFJ銀行の保証を当社がしています。今年4月には、三菱UFJフィナンシャル・グループの三菱オートリースが、当社の子会社であるジャックスリースに20パーセントの出資をしてくださいました。今は、個人向けリース市場の攻略に向けて2社で協働している最中です。それ以外には、デジタルやスタートアップ企業の投資案件などをご紹介いただいています。

質疑応答:株式分割について

坂本:株式分割について教えてください。NISAの枠が大きくなったと言えども、割合が大きいためいろいろと考える部分もあると思います。方針を示されているところもありますが、お話できる範囲で考えをお聞かせください。

舛水:おっしゃるとおり、現在の株価は平均で5000円を上回ってきていますので、当社の株を100株買うには50万円が必要になります。11月に公表したPBR対策の中で、株式分割については検討しなくてはいけないと考えています。まだ何もご案内できることはありませんが、検討には入っている状況です。

質疑応答:ブリッジローンの抑制理由について

坂本:住宅関連のブリッジローンを抑制しているとのことでした。こちらのインパクトの大きさについてはうかがいましたが、理由も教えていただけたらと思います。

舛水:この商品はもともと、新築戸建てのビルダーや工務店との関係を作る目的で展開していました。新築のブリッジローンから、リフォームやソーラーの需要などへの横展開を想定していましたが、実際はブリッジローンのみのお付き合いで終わってしまうことが多かったです。

本来の目的であるリフォームローンやソーラーローンの需要拡大につなげることができなかったため、足元では取りやめることとしました。

質疑応答:M&Aや新規事業の立ち上げの検討について

坂本:「M&Aや新規事業の立ち上げの検討について、差し支えない範囲で教えてください」というご質問です。

舛水:今は具体的にお話しできるものはありませんが、AIやデジタル分野を中心に既存業務の効率化を検討しています。例えば、審査へのさらなるAIの活用や債権回収の自動化など、当社が抱えるビッグデータを活用して何かできないかと考えており、まずは既存事業とのシナジーを重視しています。

これまで当社は、どちらかと言うと自前で何かを開拓するオーガニック戦略を中心に行っていました。今後は、インオーガニックの部分についても前向きに検討していきたいと考えています。

質疑応答:オートローン事業の長期的な成長性について

坂本:オートローン事業は、御社の中でも順調に収益につながっているセグメントの1つだと思いますが、こちらの長期的な成長性は期待できますか? 海外はおそらくよいと思いますが、国内はどうなのだろうと思いがありますので、国内も含めて教えていただけたらと思います。

舛水:少子高齢化や生産年齢人口の減少、さらに最近では「若者の自動車離れ」という言葉を聞くように、市場に対しては中長期的に少しネガティブな要素があるとは思っています。

しかし、当社で取扱高が多い輸入車は販売台数を拡大しています。加えて、これから各社が力を入れてくるEV(電気自動車)については、メンテナンス等の関係からリースの販売が強化されていき、メーカーによってはリースでしか販売しない車種もあります。

当社はカーリース機能を持っていますので、このようなリース事業を拡大することと、輸入車の販売が増えることを考えると、オートローン事業はまだ安定して取扱高が維持できるのではないかと考えています。

質疑応答:クレジットカードの新規発行数や継続率の状況について

荒井:「ジャックス」と言うとクレジットカードが最初に思い浮かびますが、最近の新規発行数や継続率などはどのような状況でしょうか?

舛水:現在の状況としては、年間の新規発行数が約40万名、在籍会員数が約640万名となっています。提携カードが主力になっていますので、提携先と一緒に新規会員を獲得していくかたちになりますが、以前のようにむやみに拡大するのではなく、しっかりとご利用いただけるお客さまを獲得することを重視してカード会員獲得に努めています。

質疑応答:カードキャッシング残高の増加見込み要因について

荒井:「『キャッシング残高が増加見込み』とのことでしたが、こちらは外貨両替よりも安いためにキャッシングを利用する海外旅行者が増えると想定しているのでしょうか?」というご質問です。

舛水:キャッシングについては、実はこの1年ですでに取扱高が増え始めています。残高の増加にまでは至っていませんでしたが、これにより残高の低下が止まりそうな状況になってきています。

おそらく海外旅行とはあまり関係がなく、コロナ禍から明けて国内経済が活性化してきていることで資金需要自体が伸びているのではないかと思います。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:PBR1倍割れの解消はいつ頃を見込んでいますか? それとも今回のIRセミナーで解消されると見ているのでしょうか?

回答:11月に公表しましたPBR1倍対策のとおり、事業戦略、財務戦略、非財務戦略にしっかりと取り組み、早期でのPBR1倍達成を目指しています。達成時期につきましては、個社要因に加え、市場環境や(その他金融)セクターへの期待値にも左右されますので、未設定としています。

<質問2>

質問:今後親会社に吸収され、上場廃止となる可能性はあるのでしょうか?

回答:MUFGグループとしての恩恵を受けつつも、経営には一定の独立性が確保されています。ご質問のような上場廃止は予定していません。

<質問3>

質問:為替変動の影響により、貴社の海外セグメント利益はどのように変化するのでしょうか?

回答:為替影響は2点あります。

1点目は、海外現地法人は自国通貨以外に外貨建て調達を実施している先もあり、為替の動向により資金調達(金融費用)に影響を受けます。また、親子ローンも一部で活用しており、単体の金融費用にも影響を及ぼします。

2点目は、連結会計処理時、つまり現地通貨からの円換算時に影響を受けます。ただし、連結業績に占める海外事業の利益比率は約7パーセントとそこまで高くなく、業績に与える影響は大きくありません。

<質問4>

質問:何故ジャックスは万年割安株に放置されてしまうのでしょうか? 貸し倒れも少ないため、成長できそうに思えます。

回答:1つの原因として、市場関係者からの持続的な成長に対する期待値や利益拡大に対する信頼度が足りていないことがあると考えています。こうした期待に応えられるような成長戦略の策定と実行、情報開示と対話に努めていきたいと考えています。

スポンサードリンク