関連記事

【QAあり】佐鳥電機、中計では産業インフラ、モビリティ事業を成長の柱に SystematIC社を子会社化し半導体回路設計ビジネスに進出

【QAあり】佐鳥電機、中計では産業インフラ、モビリティ事業を成長の柱に SystematIC社を子会社化し半導体回路設計ビジネスに進出[写真拡大]

目次

佐鳥浩之氏(以下、佐鳥):佐鳥電機株式会社代表取締役社長執行役員の佐鳥浩之です。本日はご多用のところ、当社の2024年5月期決算説明会にご参加いただき、誠にありがとうございます。

本日ご説明する内容は、スライドの目次のとおりです。はじめに、財務状況に係る2024年5月期の業績ハイライトと通期の実績概況をご報告したのち、2025年5月期の業績予想、本年度から新たにスタートした「中期経営計画2026」の詳細の順でご説明します。

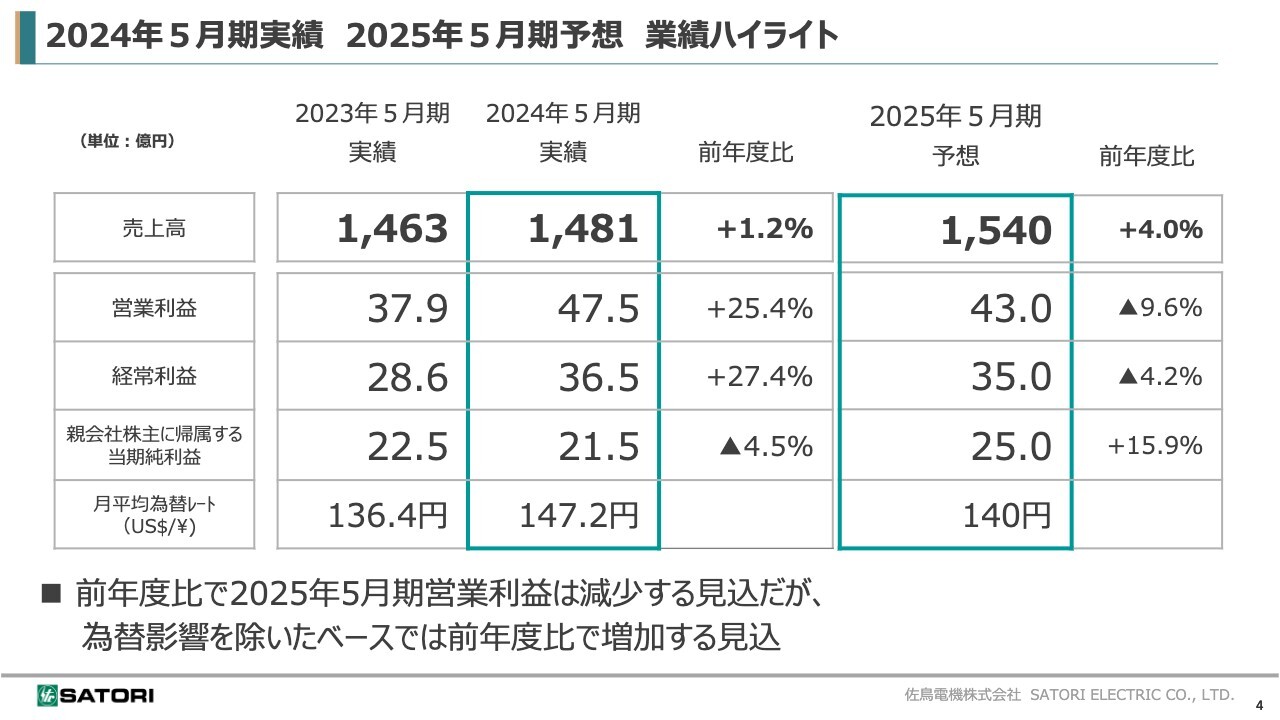

2024年5月期実績 2025年5月期予想 業績ハイライト

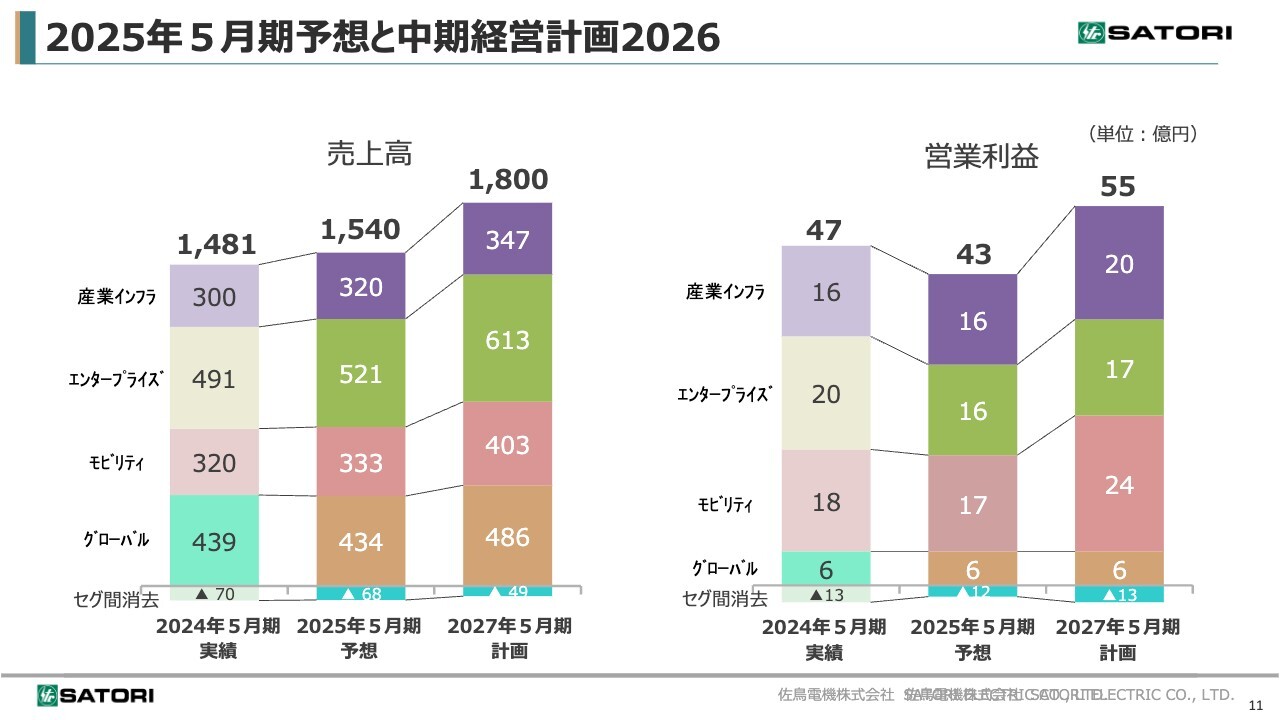

2024年5月期の決算についてです。詳細は後ほどご説明しますが、2024年5月期の売上高は前年度比で微増となる1,481億円、営業利益は前年度比25.4パーセント増の47億5,000万円となりました。経常利益も36億5,000万円と、前年度比27.4パーセントの増益となりましたが、法人税等の増加により、親会社株主に帰属する当期純利益は前年度比4.5パーセント減の21億5,000万円となりました。

次に、2025年5月期の業績予想です。売上高は、前年度比4パーセント増の1,540億円を見込んでいます。営業利益は、前年度比9.6パーセントの減益となる見込みですが、為替影響を除いたベースでは前年度よりも増加を見込んでいます。経常利益は35億円を見込んでおり、親会社株主に帰属する当期純利益は、前年度比で増益となる25億円を見込んでいます。

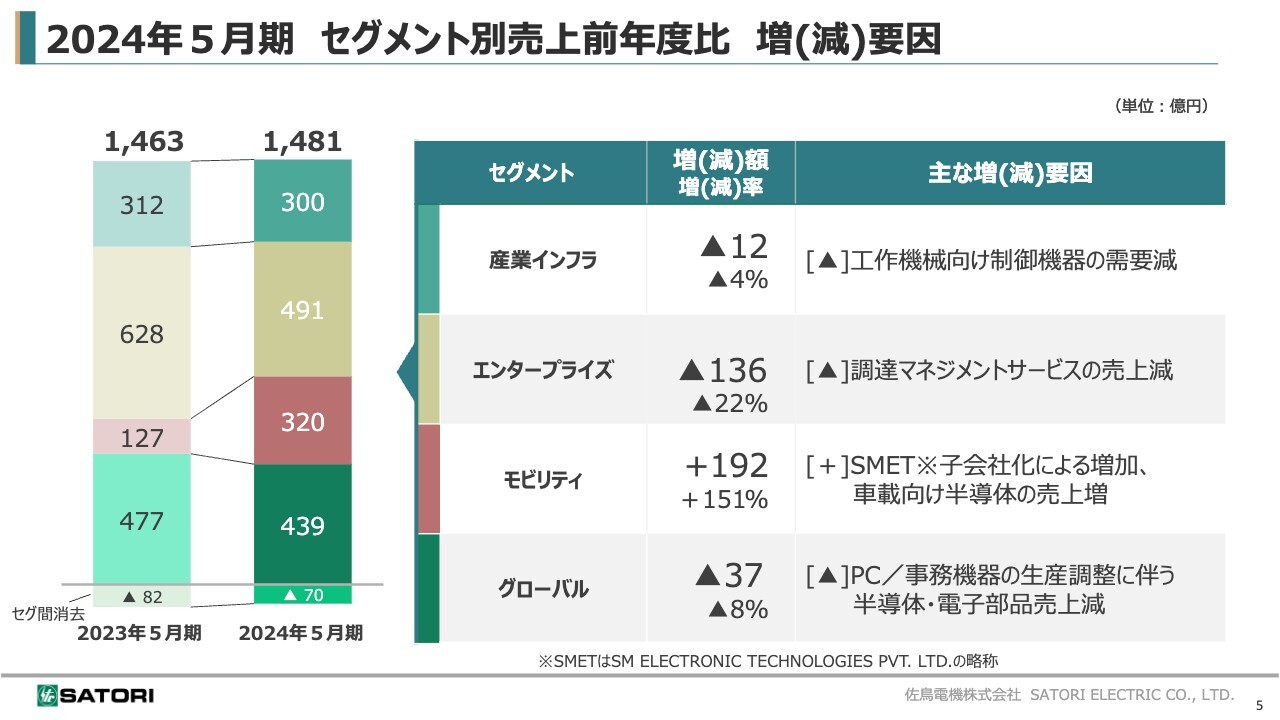

2024年5月期 セグメント別売上前年度比 増(減)要因

2024年5月期のセグメント別売上増減要因についてご説明します。全体の売上高は、前年度比1.2パーセント増の1,481億円となりましたが、セグメント別で見ると、スライド表のとおりです。

エンタープライズセグメントでは、調達マネジメントサービスにおいて、顧客の在庫調整に時間がかかっていることもあり、大きく売上が減少しました。また、グローバルセグメントでも、PCやプリンターなどが新型コロナウイルス特需からの端境期により、PC向け電子部品の売上が減少しています。一方、SMETの子会社化や車載市場の拡大に伴い、モビリティセグメントの売上は順調に増加しました。

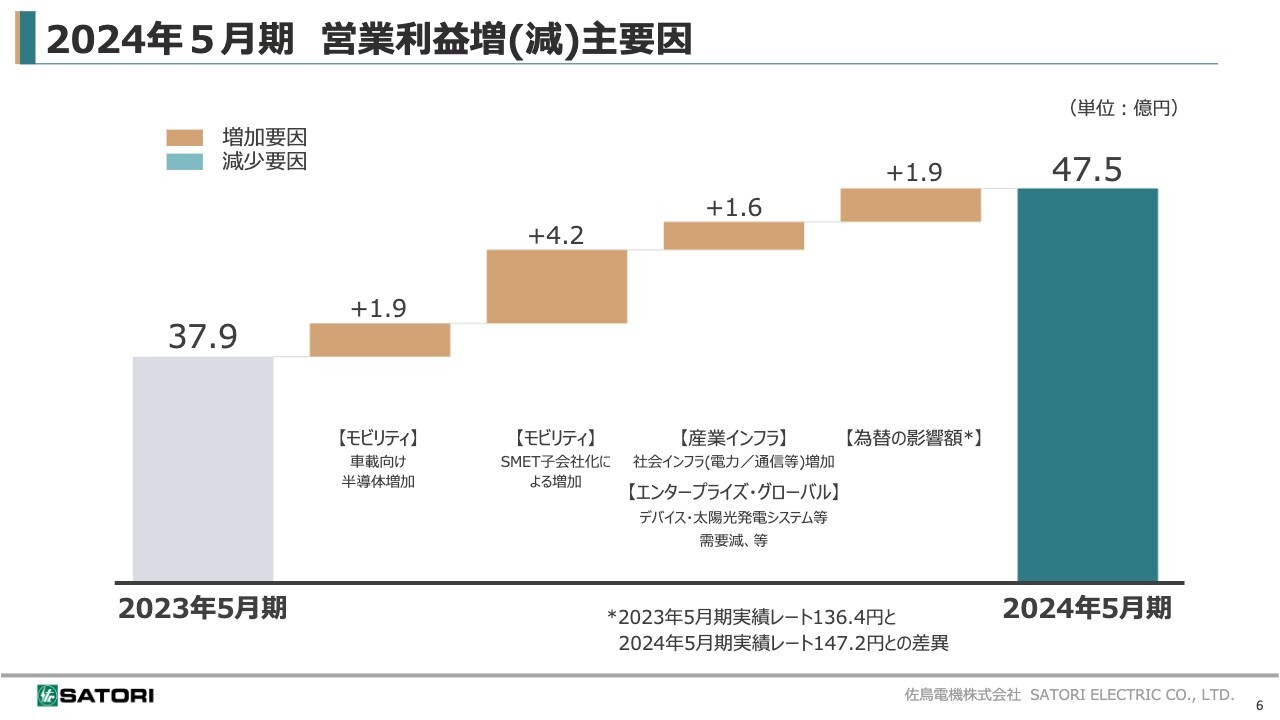

2024年5月期 営業利益増(減)主要因

2024年5月期の営業利益増減要因です。車載向け半導体の売上増に加え、SMETの子会社化により、モビリティセグメント全体では前年度比で6億1,000万円増加しました。

一方、エンタープライズセグメントにおいては、デバイスや太陽光発電システム等の需要が減少したものの、産業インフラセグメントでは、電力や通信市場向けのビジネス増加により前年度比で1億6,000万円増加しました。さらに、為替が136円から147円まで円安となった影響が1億9,000万円あった結果、営業利益は前年度比25.4パーセント増の47億5,000万円となりました。

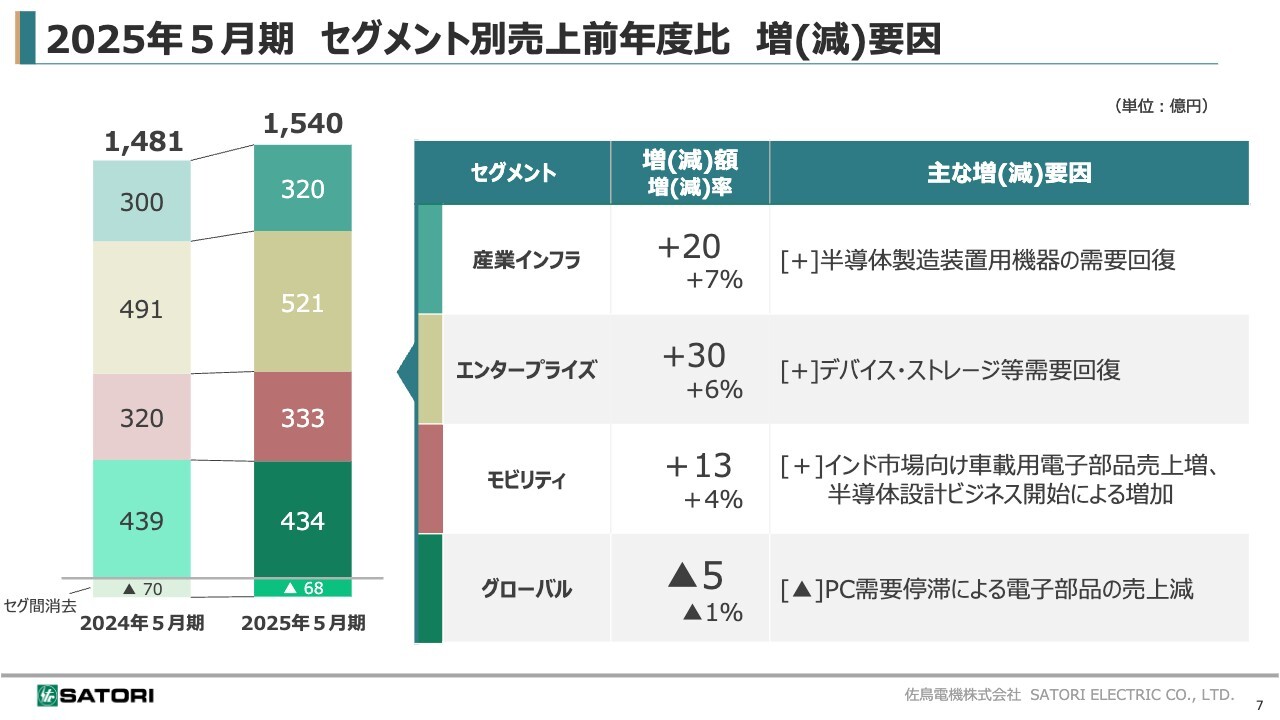

2025年5月期 セグメント別売上前年度比 増(減)要因

2025年5月期通期のセグメント別売上増減要因です。

産業インフラセグメントとエンタープライズセグメントでは、顧客の在庫調整が一段落し、需要回復を見込んでいます。モビリティセグメントでは、インド市場向け車載用電子部品の売上増加や、半導体回路設計ビジネス開始による増加を見込んでおり、順調に事業が拡大しています。グローバルセグメントは、PC向けの在庫調整もあり、ほぼ横ばいを見込んでいます。

これらの結果、全体では前年度比4パーセント増の1,540億円となる見込みです。

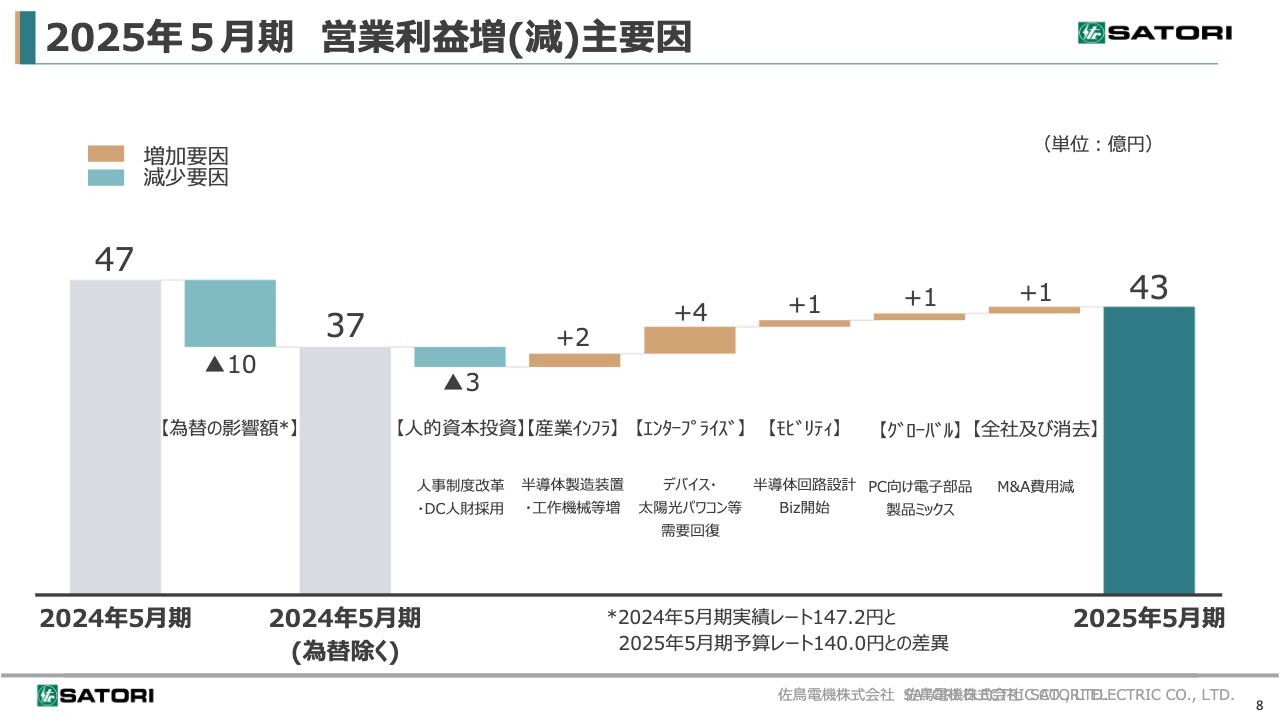

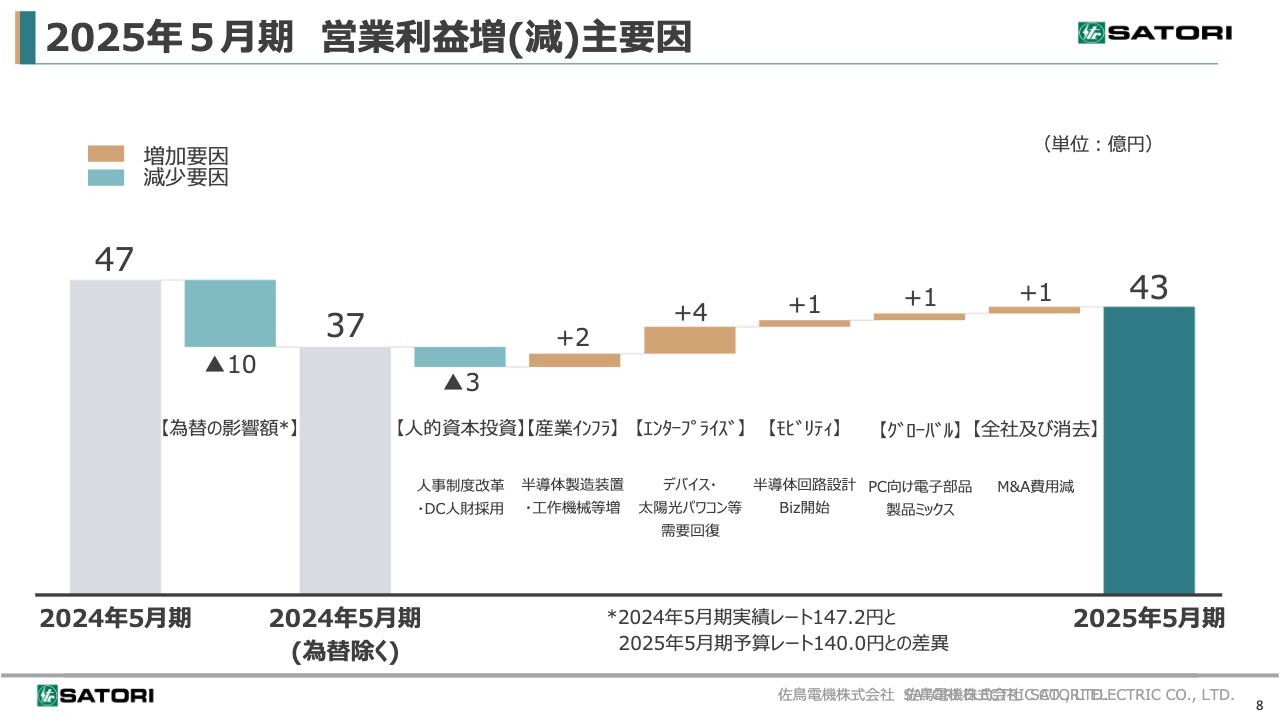

2025年5月期 営業利益増(減)主要因

2025年5月期の営業利益増減要因です。2025年5月期の営業利益は、前年度比9.6パーセント減の43億円を見込んでいます。

ここで少しご説明したいのは、為替の影響です。2024年5月期の営業利益に含まれる為替の影響は10億円ほどで、これを除いた営業利益は37億円となります。

また、2025年5月期には、当社の人財マネジメント方針のもと、3億円の人的資本投資を実施する見込みです。そして、スライドの図のとおり、4つのセグメントすべてで営業利益の増加を見込んでいることから、為替影響を除いたベースの営業利益比較では、前年度比14.2パーセント増の43億円を見込んでいます。

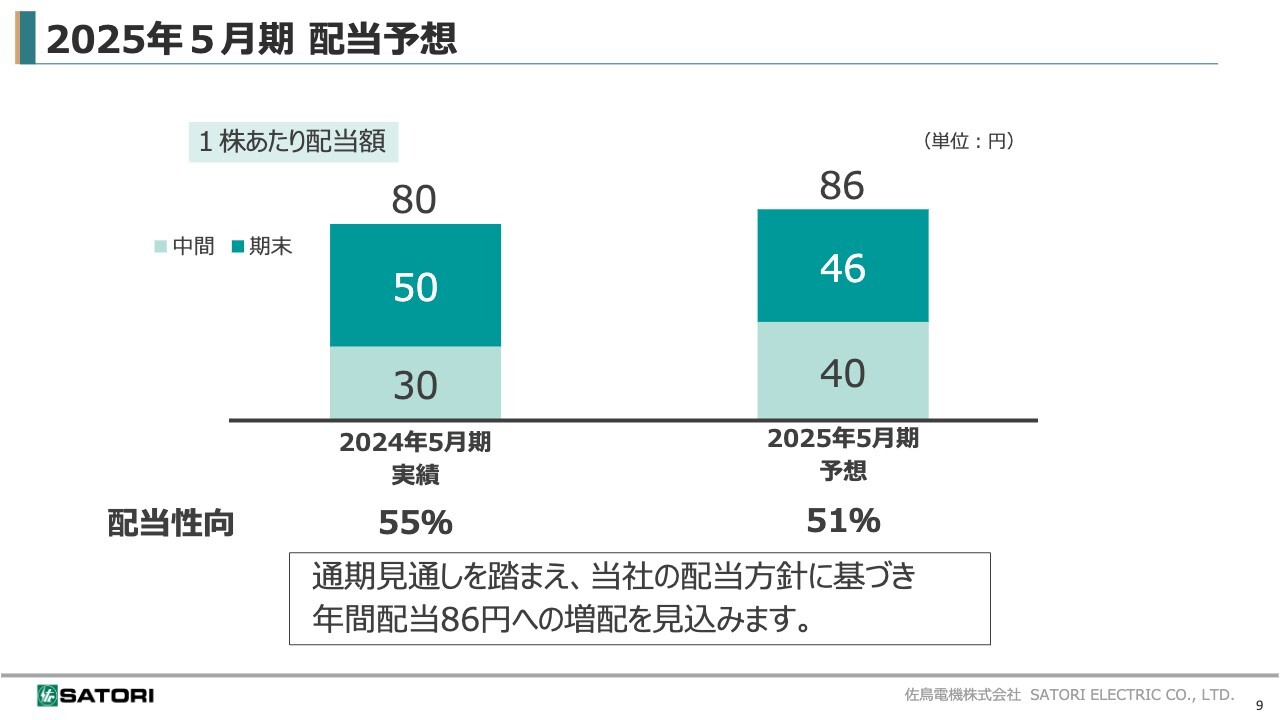

2025年5月期 配当予想

配当予想です。当社は、配当政策を経営上の重要課題と位置づけ、株主還元と内部留保等をバランスよく実施していくことを基本とし、経営状況の見通し等を総合的に勘案した上で、親会社株主に帰属する当期純利益に対する配当性向50パーセントを目処として、業績に連動した配当を実施することを目標としています。

この方針に基づき、2024年5月期は配当予想のとおり、1株あたり80円の配当を実施します。また、2025年5月期は通期の業績見通しを踏まえ、前期よりも6円増配の年間配当86円を見込んでいます。

2025年5月期予想と中期経営計画2026

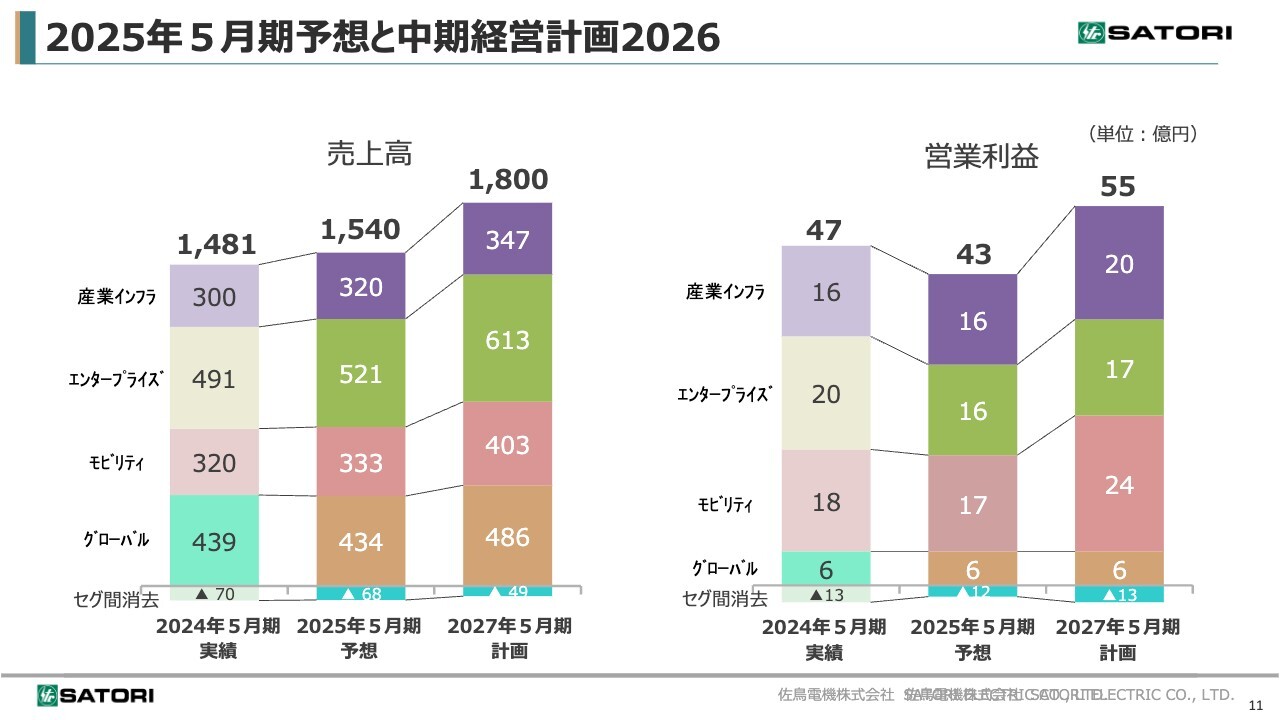

6月から新たにスタートした「中期経営計画2026」の中身をご説明します。まずは、売上高と営業利益についてです。

2024年1月の決算説明会にて「中期経営計画フレーム」をお伝えしましたが、「中期経営計画2026」では、最終年度の2027年5月期に売上高1,800億円、営業利益55億円の達成を求めて事業活動を展開していきます。

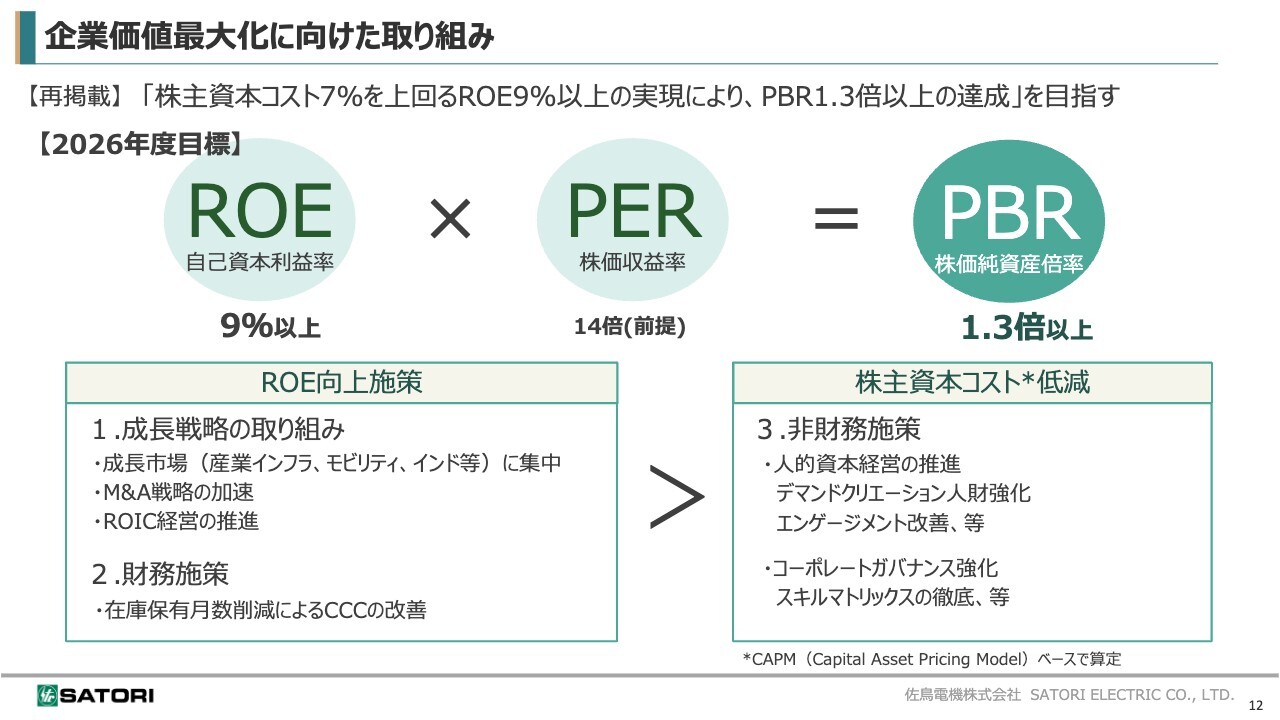

企業価値最大化に向けた取り組み

当社は、「中期経営計画2026」の最終年度の目標値として、ROE9パーセント以上、PBR1.3倍以上の達成を目指します。この達成のために、3つの施策を推し進めていきます。1つ目は成長戦略、2つ目は財務施策、そして3つ目は社員の価値を最大限引き出すことを目的とする人的資本経営の推進を中心とした非財務政策です。

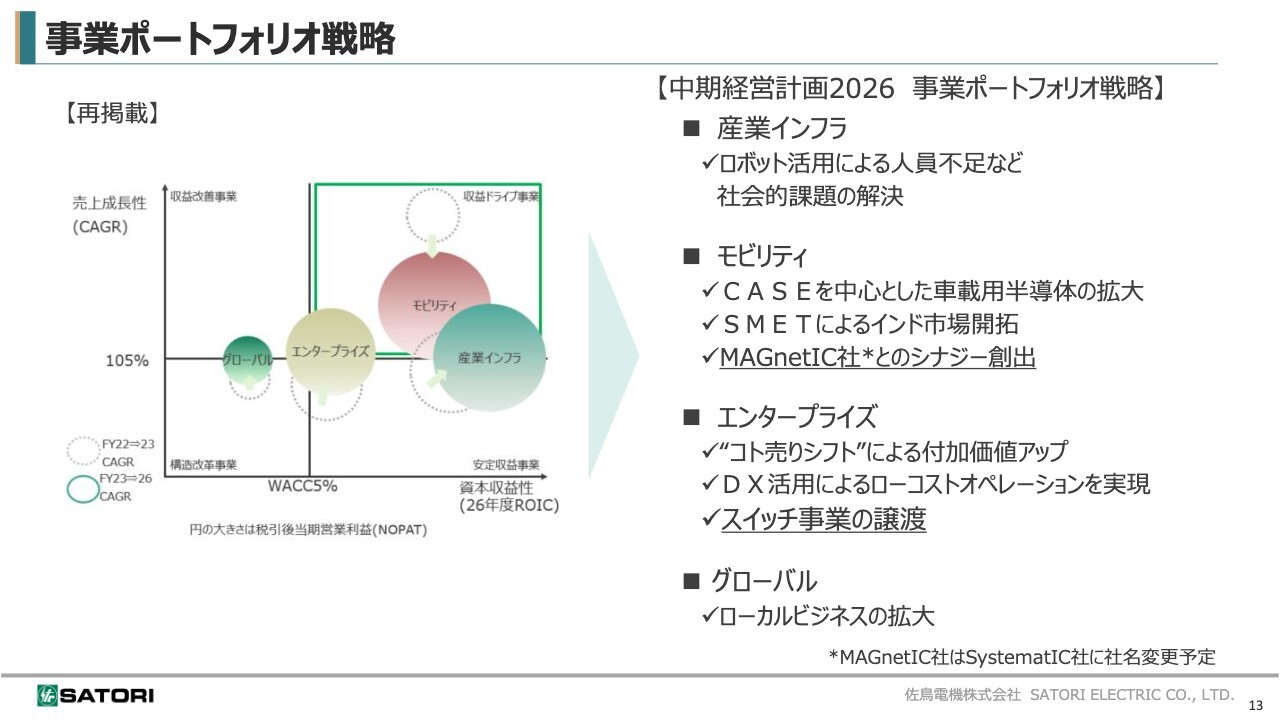

事業ポートフォリオ戦略

「中期経営計画2026」での事業ポートフォリオ戦略についてです。産業インフラとモビリティの2つのセグメントを会社の成長の中心としていきます。

産業インフラセグメントでは、ロボット活用によって人員不足などの社会的課題の解決に取り組むことで事業成長を図ります。モビリティセグメントでは、CASEを中心とした車載用半導体の拡大や、SMETによるインド市場開拓に加え、後ほどご紹介するオランダのMAGnetIC社とのシナジー創出の三本柱で事業を拡大していきます。

なお、MAGnetIC社は、SystematIC design社に社名変更を予定しており、以降はSystematIC社としてご説明します。

エンタープライズセグメントとグローバルセグメントでは、現在取り組んでいる「LINEカード」の拡充とともに、モノ売りだけではなく「コト売り」へのシフトに取り組んでいくことで売上成長を図っていきます。そして、売上成長性だけではなく、DXを活用し、業務面でローコストオペレーションを実施していくことで資本収益性を高めていきます。

また、ポートフォリオ戦略推進の一環として、スイッチ事業を譲渡することになりました。

事業戦略① スイッチ事業の譲渡

5月9日に開示しましたが、資本収益性の向上を目指して、スイッチ事業を譲渡します。当社では、50年の長きにわたり自社製品事業として、電動工具市場向けを中心としたスイッチ事業を運営してきました。

しかし、事業ポートフォリオ戦略推進にあたり、スイッチ事業は当社の他事業とのシナジー効果も見込みにくくなっており、経営会議や取締役会で議論した結果、OTAX社へ事業譲渡することが決定しました。OTAX社は48年の歴史を有するスイッチ専業メーカーであり、当社のスイッチ事業が加わることにより、さらなる市場への貢献が期待できます。

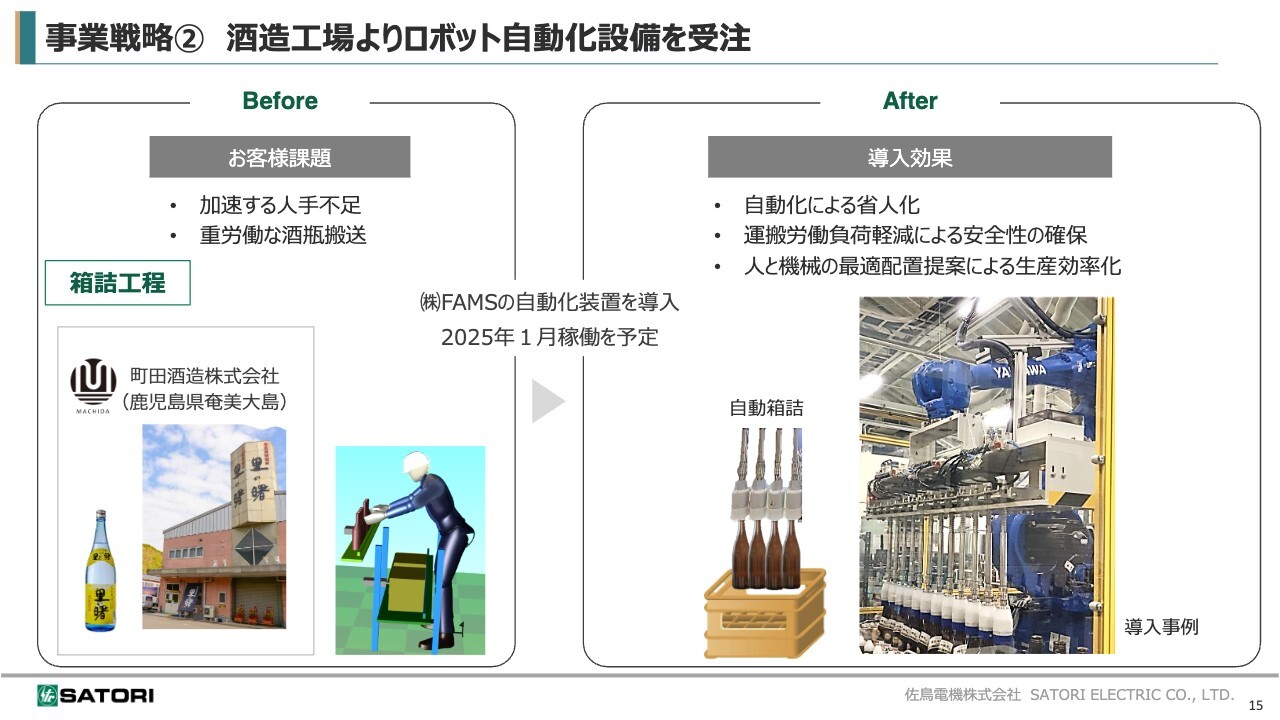

事業戦略② 酒造工場よりロボット自動化設備を受注

ポートフォリオ経営において成長戦略の一端を担っている産業インフラセグメントでのトピックをご紹介します。注力事業である産業用ロボットの活用により、社会課題の解決を図るため、鹿児島県奄美大島の町田酒造からロボット自動化設備を受注しました。

日本の製造業はまだまだ世界的に見ても競争力を有する業界です。しかし、少子高齢化をはじめとする社会環境の変化の中、製造業各社は大小を問わず、人手不足などの深刻な課題を抱えています。その解決策として、当社では産業用ロボットの活用をベースとした課題解決のお手伝いを進めています。

今回受注した案件は、2025年1月の稼働に向け準備を進めています。今後もさらにロボットビジネスを展開していきます。

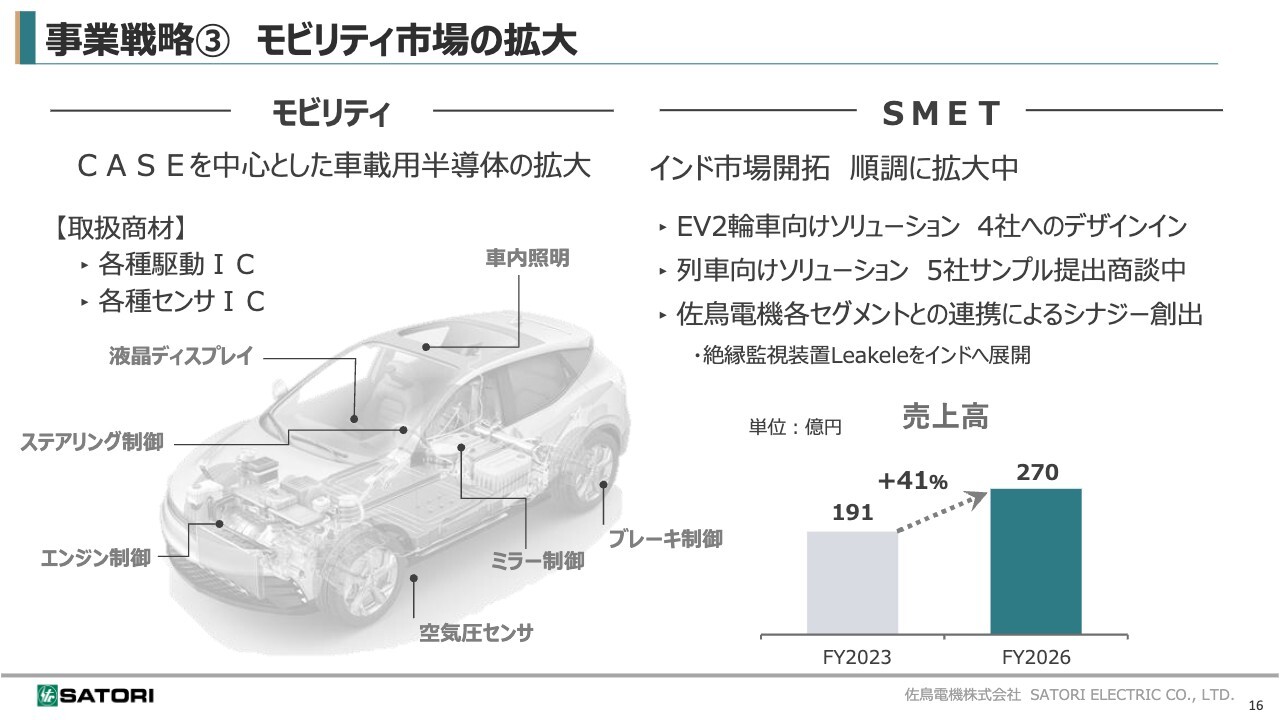

事業戦略③ モビリティ市場の拡大

モビリティセグメントの事業状況をご説明します。スライド左側に記載の国内のモビリティ事業では、CASEを中心とした車載用半導体のビジネス拡大を図っています。ご覧のとおり、自動車のさまざまな部分に納入製品が採用されており、売上は着実に拡大しています。

スライド右側は、SMETによるインド市場開拓の状況です。EVチャージャーやクラスターディスプレイといったEV2輪車向けのソリューションにより、インドのローカルメーカーに対して着実にデザインインが進んでいます。この1月からの6ヶ月でも、4社でデザインインが決まりました。

また、佐鳥電機とのシナジーとして、当社のオリジナル製品である絶縁監視装置「Leakele」をインド市場に展開すべく取り組みを開始しました。このような取り組みにより、「中期経営計画2026」において、SMET社は2023年度比41パーセント増の売上成長を目指します。

先日子会社化したオランダのSystematIC社について、動画でご紹介します。

(動画開始)

マネジメント

Richard Visee氏(以下、Visee):中央ヨーロッパの国、オランダの歴史都市デルフトからご挨拶します。

日本とオランダは長年の貿易関係があります。デルフトはSystematIC社の故郷で、現在デルフト工科大学で有名です。当社の技術者の多くがここで教育を受けました。ようこそ、SystematIC社へ。私はSystematIC社のCEO、Richard Viseeです。向かいのデルフト工科大学で電気工学の学位を取得しました。

Gert van der Horn氏(以下、van der Horn):私はGert van der Hornです。SystematIC社のCTOを務めています。私もデルフト工科大学で電気工学を学び、そしてスマートセンサーの校正回路で博士号を取得しました。

事業戦略④ 半導体回路設計ビジネスへの進出 SystematIC会社概要

Visee:SystematICのIとCが大文字で青字であることにお気づきでしょうか? SystematIC 社はIC設計とIC製品開発を行う会社です。自動車、産業、そして民生向けのセンサーと電源アプリケーションの革新的な設計でお客さまをサポートします。1998年に設立され、今は20名以上の従業員が在籍しています。

日本においても20年以上活動しています。約5年前、製品の販売もスタートしました。私たちのミッションは、イノベーションにより人々が幸せに生きる未来を実現することです。

イノベーション・強み

統合によるイノベーション、EV、ソーラー、触覚技術、生体認証、クラスDオーディオ、人工知能、環境発電、セキュリティなどのアプリケーションをSystematIC社がすべて提供しています。またファウンドリ、テスト組立パートナー、IDM/OEM、補完技術や新技術との協力による技術革新も我々は強く信じています。

van der Horn:SystematIC社では、顧客仕様およびアプリケーション向けの集積回路を開発しています。私たちは設計サービスだけでなく、ウエハまたはテスト済みウエハの形で納品する完全な製品開発サービスも提供しています。

スマートで体系的な回路設計アプローチにより、お客さまのさらなる集積化と小型化の必要な革新的なアプリケーションをサポートします。複雑なアナログやMixed-signal回路の設計能力で、お客さまの製品開発と製品性能レベルの向上を支援します。お客さまの持続可能なビジネスモデルの実現をサポートします。

私たちは約10年にわたり、数世代の磁気センサー、特に絶縁型電流センシングを設計、開発してきました。電流センシングは電路監視や電路変換に関連するあらゆる分野で非常に重要です。産業機械、電気エンジン、太陽光発電、風力タービンだけでなく、自動車市場における電気自動車の充電器などにも応用できます。

これは前世代の電流センサーモジュールのサンプルです。このモジュールを使った磁気センサーの次世代として、電流センスラインをパッケージに統合した電流センシング用回路も開発しました。例えば、これはその電流センサーモジュールをハンダ付けしたデモボードです。

この電流センサーは標準機器ではテストできないほどの速度を達成しています。この速度を証明するため、非常に高い電流と高速な電流パルスを生成するテストボードも開発しました。

私たちは現在、自社の知的財産とノウハウに基づいて、次世代の電流センサーを開発しています。このセンサーにより速度の向上とノイズの低減の両方で新たな進歩を達成できます。

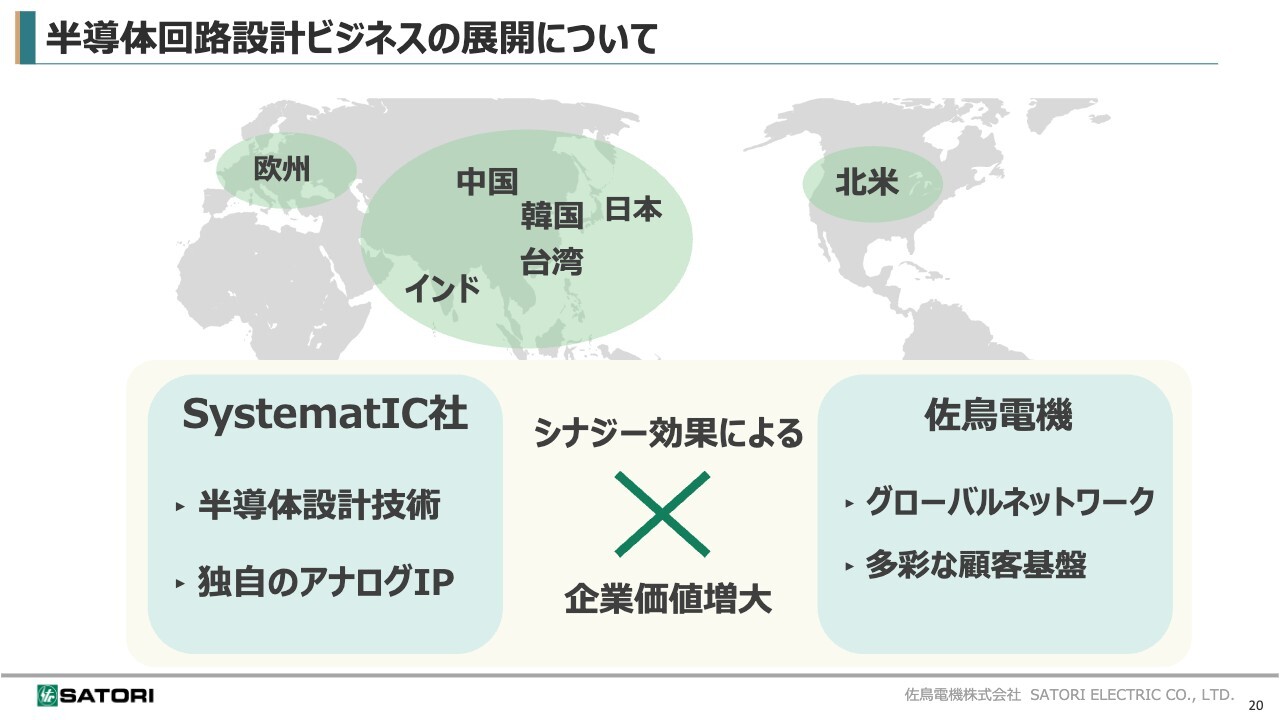

半導体回路設計ビジネスの展開について

Visee:この数分間でSystematIC社の技術を見ていただきました。佐鳥電機との協力により、私たちの技術を市場へ成功裏に投入しています。日本、韓国、台湾、中国、インド、そしてアメリカ、これらのすべての地域で佐鳥電機がSystematIC社の技術を提供します。

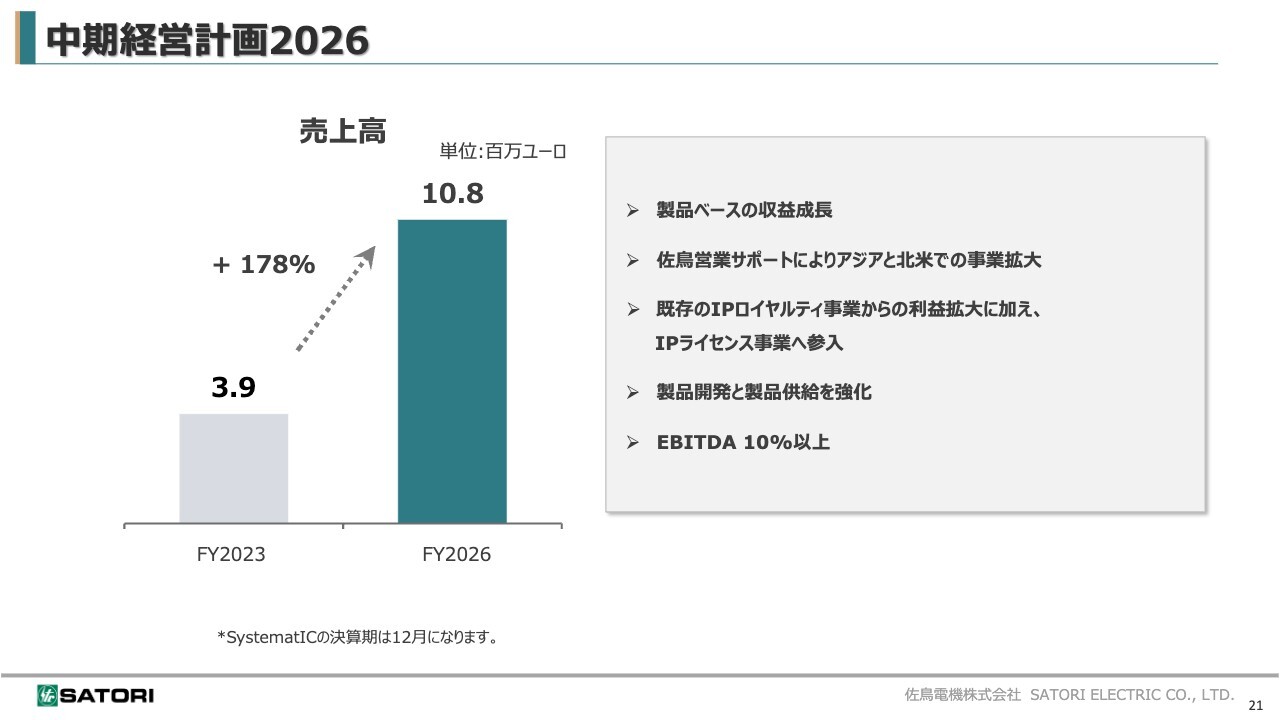

中期経営計画2026

イノベーションと統合はSystematIC社の中長期的な成長にとって何を意味するのでしょうか?

SystematIC社は設計サービス会社としてスタートし、製品化まで順調に進んできました。そして今、佐鳥電機との協力により、世界中の顧客への製品販売をさらに強化しています。

Creating a New Era together!

一緒に新しい時代を作りましょう。ありがとうございました。

(動画終了)

ただいまの動画のナレーションは、CEOのRichard ViseeとCTOのGert van der Horn本人の声です。動画自体は英語で作られましたが、みなさまにご理解いただくことを目的としてAIを活用し、お聞きいただいたように、日本語に変換しています。

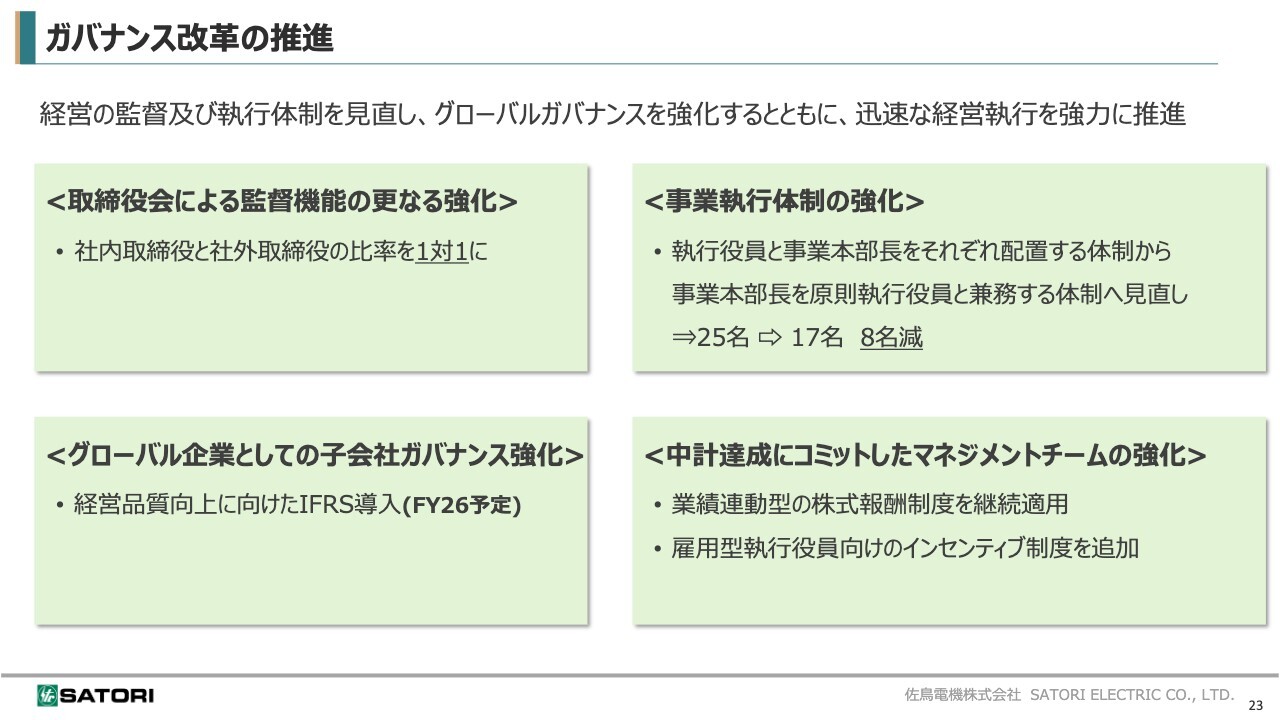

ガバナンス改革の推進

当社では2030年に、サステナビリティソリューションカンパニーへの脱皮を目指していますが、その一環としてガバナンス改革にも取り組んでいます。そこで、この1年間のガバナンス改革の進捗について4点ご説明します。

1点目として、さらなる事業執行への監督機能の強化を目的に、社内取締役を1名減員し、社内・社外取締役の員数を4対4とする取締役体制を、2024年8月の株主総会に上程します。

2点目は、この1年でM&Aによって海外の会社を2社、子会社化しました。このため、グローバルガバナンス強化を目的として、2026年度のIFRS導入を目標に、現在検討を進めています。

3点目は、事業執行体制の強化です。事業本部長を原則執行役員と兼務する体制へ見直し、事業執行体制の大幅なスリム化と意思決定の迅速化を図りました。

4点目として、中期経営計画にコミットしたマネジメントチームの構築を進めることを目的に、現行の役員株式報酬制度に加え、雇用型執行役員向けインセンティブプランの導入を予定しています。

「中期経営計画2026」においても、経営の監督および執行体制の見直しや、グローバルガバナンスの強化、そして迅速な経営執行体制づくりを引き続き推進していきます。

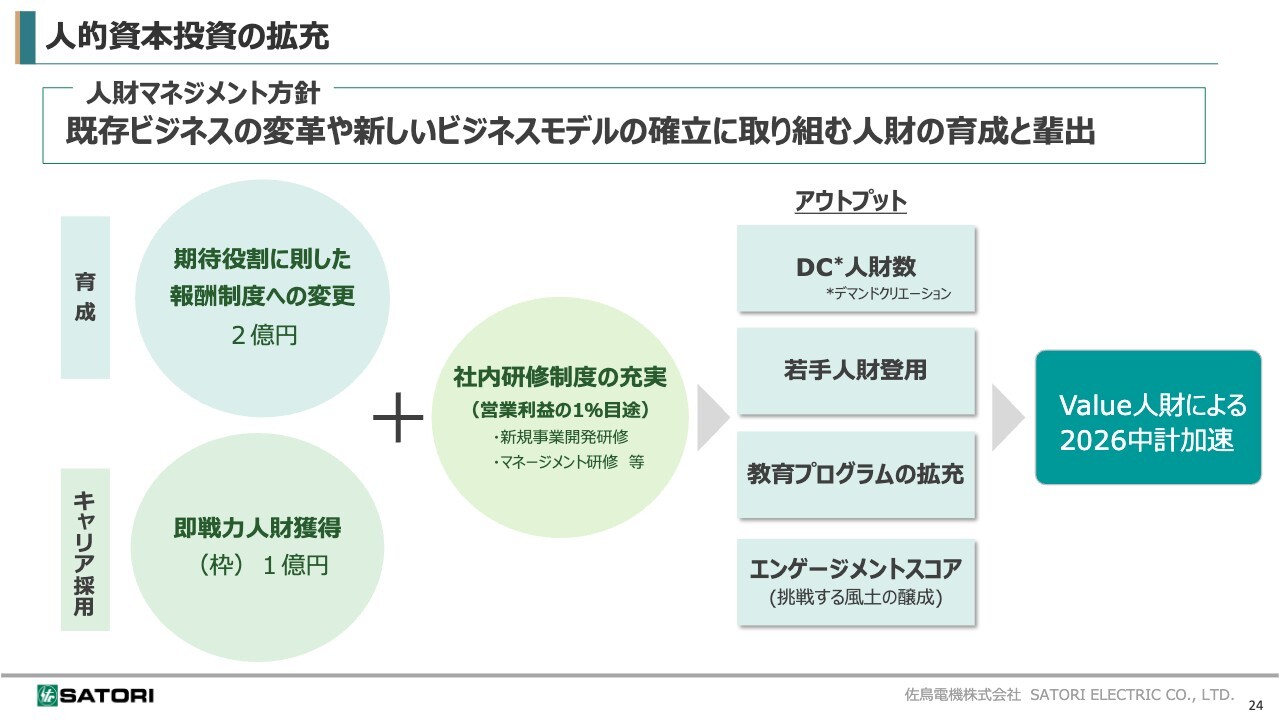

人的資本投資の拡充

人的資本投資についてご説明します。当社の人財マネジメント方針は、「既存ビジネスの変革や新しいビジネスモデルの確立に取り組む人財の育成と輩出」です。この人財マネジメント方針に基づき、人的資本投資を開始しました。

まず、期待役割に則した従業員向け報酬制度を導入しました。「Pay For Performance」に基づく処遇制度により、活力に満ちた社員を育成・輩出していきます。あわせて、即戦力人財を獲得するため、キャリア採用を積極的に展開していきます。そして、新規事業開発研修やマネジメント研修などの社内研修制度を一層充実させ、教育プログラムの拡充に取り組みます。

その結果、デマンドクリエーション人財を増やし、若手人財を登用していきます。また、このような環境を整えることで、従業員のエンゲージメントスコアを向上させ、挑戦する風土を醸成していきます。人的資本投資の拡充・継続により、育成・輩出したValue人財が活躍し、「中期経営計画2026」を加速できるよう取り組んでいきます。

以上で、2024年5月期決算についてのご説明を終了します。ご清聴ありがとうございました。

質疑応答:エンタープライズセグメントと産業インフラセグメントの足元の状況について

質問者:2025年5月期は、利益ベースではエンタープライズと産業インフラの2つのセグメントが引っ張る見込みになっています。今入っている受注を踏まえると、今期をどこまでクリアに見通せますか? この2つのセグメントの足元の状況を教えてください。

佐鳥:当社は6月が新年度で、スタートしてまだ1ヶ月程度しか経っていないのが実情です。そのため現時点では、スライド7ページでご説明した数字を見込んでいます。

産業インフラセグメントにおいては、半導体製造装置や工作機械などに入る部品を扱うビジネスが大きな割合を占めています。昨年はマーケット的に落ち込んでいましたが、特に今年度の後半からは戻ってくるだろうと想定しています。

エンタープライズセグメントについては、新型コロナウイルスの反動でお客さまが相当在庫を持っていて、昨年は我々になかなか注文が入ってきませんでした。しかし、この状況はずいぶん緩和されてきており、注文が入り始めています。

ただし、気になっているのは、やはり中国の状況です。今は市場環境が決して良いわけではありませんので、その点は注視しています。しかし、昨年の停滞に比べれば、今年はいくぶんか良いのではないかと見ています。

質疑応答:為替の影響について

質問者:2024年5月期の計画と実績で為替の影響にかなり差がありますが、これほどまでに差が出たのはなぜでしょうか? 当然、アジア中心に伸びているため、為替のインパクトが大きくなるのはわかりますが、それにしても大きすぎる印象です。

諏訪原浩二氏(以下、諏訪原):取締役常務執行役員の諏訪原からお答えします。スライド8ページの下部に記載したとおり、2023年度の実績は1ドル147円20銭であるのに対して、予算では140円を想定しており、その差が7円です。当社の場合、為替の感応度は1円あたり3,000万円程度の影響が出るようになっているため、その分が2億円程度あります。

また、半導体商社特有ではありますが、円高の時に仕入れて円安で売ると、通常の粗利に加えて、為替のインパクトが出てきます。2023年度は円安が大変進行し、右肩上がりになっている為替レートの関係で、我々がレート差と呼ぶものが非常に大きくなりました。その効果が差額の分だけ出た結果、合計で10億円となり、このような大きな差になっています。

今年度や過年度などでレートが横ばいになっている場合においては、レート差はあまり出ないため、2023年度は非常に特徴的な動きとなりました。

質疑応答:スイッチ事業のハードル・レートについて

質問者:今回、スイッチ事業の売却を決定していますが、ハードル・レートのようなものは何かあるのでしょうか?

佐鳥:当社の事業については、WACC5パーセント程度を目安としています。ただし、この値を下回ったらすぐに判断するというわけではなく、1つの目安としながら、事業の将来性や今後の見通し等を勘案した上で、決定しています。スイッチ事業については、他事業とのシナジーがなかなか見込みにくくなっていることなどから判断し、今回の事業譲渡を決定しました。

質疑応答:エンタープライズセグメントの営業利益について

質問者:スイッチ事業はエンタープライズセグメントに入ると思いますが、これがセグメント全体の足を引っ張っていたとすると、「中期経営計画2026」最終年度のマージンが2023年度実績より下がる計画になっていることを、どのように考えればよいのでしょうか?

諏訪原:スイッチ事業に関しては、確かにプラスの効果は出るようになっているのですが、先ほど佐鳥からご説明したように、調達マネジメントサービスにおいて、2023年度の為替影響などがかなり剥落します。その結果、2026年度全体では2023年度比で営業利益が落ちるように見えています。スライドからは少しわかりにくいのですが、為替の影響を除いて比較すれば、そうではないかたちになっています。

質問者:よくわかりました。2026年度も為替レートは1ドル140円の前提でしょうか?

諏訪原:おっしゃるとおりです。

質疑応答:IFRS導入の影響について

質問者:今回、SystematIC社の買収によるのれんで年間1億円くらいかかっていると思います。SMETなどもあると思いますが、2026年度にIFRSに変わった時に、営業利益のインパクトはどの程度になると考えればよいでしょうか?

諏訪原:先ほどご説明したとおり、IFRSの導入に関しては2026年度の予定で、まだ決定事項ではないことだけはご理解いただきたいと思います。現在、日本基準の会計とIFRSのギャップ分析を行っている最中です。そのため、ご質問にはっきりとお答えするのは難しいのですが、概念的にお伝えすると、SMETののれんは残り約4億円で、年間1億円程度で償却しています。

SystematIC社に関しては、決算短信でも出しているとおり、19億円を10年で償却します。のれんについてはそちらの影響があることに加え、カスタマーベースでどのように分けるかという会計上の処理がまだ残っています。明確なご説明は難しいのですが、そのくらいの金額は影響として出る可能性があるという程度でご理解ください。会計処理としてSystematIC社ののれんをどのように仕分けるかはまだ確定していないため、あくまでも参考値としてのご説明となります。

質疑応答:景況感の変化と来年以降の想定について

司会者:「年初と比べて、主要な業界の景況感にはどのような変化がありますか? また、来年以降の環境について、想定がどのように変わったかについても詳しく教えてください」というご質問です。

佐鳥:年初からちょうど半年が経ち、全体としてはそれほど大きくは変わっていないと思いますが、思っていたほど中国のマーケットの戻りがないことは感じています。一方で、先ほどお話しした半導体製造装置などは、当初の予想から変わっておらず、立ち上がってきたように感じています。

また、大きなところで言うと、例えばスマートフォンやPC、家電、特にエアコンなどは当初の予想どおり順調に需要が戻ってきているように思います。加えて、お客さまの持つ在庫が着実に減っていると感じているため、今回開示した計画で十分進めていけると考えています。

来年以降については、私もぜひ知りたいところです。例えば今、アメリカ大統領選でトランプ氏の当選がいよいよ現実味を帯びてきたり、中国の不動産市場が想定以上に悪かったりといった状況の中、プラスの材料が減りつつあると感じています。

一方で、日本国内を見てみると、先ほどご紹介したように、少子高齢化で人がいなくなり、DX化が待ったなしの状況になってきています。そのようなところには手応えを感じています。

さらに、インドは大変活況で、今まさにゴールデンタイムを迎えているように感じます。モディ氏の選挙結果を見ると、突っ走るスピードが遅くなるのではないかと思っていたのですが、順調に大きくなってきており、非常に楽しみです。

質疑応答:モビリティセグメントの売上高・利益拡大の背景について

質問者:「中期経営計画2026」において、最終年度にモビリティセグメントの売上高・利益ともにかなり拡大しており、具体的に何か受注などが決まっているような印象を受けます。もしそうだとすれば、例えばADAS系、インパネ(インストルメントパネル)系など、どのあたりで動いたのか可能な範囲で教えてください。

佐鳥:スライド11ページ左側のグラフのとおり、モビリティセグメントの売上高が2023年度の320億円から2026年度に403億円まで大きく増える一番の要因は、やはりSMETです。今、SMETは四輪よりも、二輪と三輪のソリューションを一生懸命作っています。先ほどもご説明しましたが、EVそのものだけではなく、EVチャージャーなどのインフラソリューションや、車でいうインパネのようなクラスターソリューションなどを、毎年2つか3つ作っています。それらのデザインインがしっかりできているため、モビリティセグメントの収益が増える見込みです。

また、先ほどご説明したとおり、国内のモビリティ市場において、我々は「ここ」と言える特定の部分ではなく、車のあらゆる部分に納入製品が採用されています。特に安全運転支援に使われる部品が多く、今はそうした部品のデザインインが着実にできています。どちらかというとEV限定ではなく、CASEを中心としたビジネスがメインです。

質疑応答:トヨタ自動車などの生産停止の影響について

質問者:認証不正が発覚した問題などの関係で、足元ではトヨタ自動車などが生産を止めているという話が出ています。それに伴い、減産などの影響が出ているのか、あるいはマーケットにはあまり影響していないのか、そのあたりの感覚を教えてください。

佐鳥:現在の自動車業界のいろいろなトラブルに関連して、我々のビジネスにも多少の影響はあります。ただし、業界内における我々の売上高は300億円程度にとどまりますので、全体での影響はそれほど大きくありません。いろいろなところから「生産が少し止まっている」といった話は届いていますが、我々にはSMETがありますし、今回SystematIC社が仲間に入りましたので、そのようなところでカバーができている状況と捉えています。

スポンサードリンク