関連記事

Chatwork、通期売上高は前年同期比+36.2%で着地 中計はBPaaSを主軸とする新戦略を携え勢い加速

Chatwork、通期売上高は前年同期比+36.2%で着地 中計はBPaaSを主軸とする新戦略を携え勢い加速[写真拡大]

ハイライト

山本正喜氏(以下、山本):みなさま、こんにちは。Chatwork代表取締役CEOの山本正喜でございます。本日は大変お忙しい中、当社の決算説明会にご参加いただきまして、誠にありがとうございます。本日(2023年2月10日)15時半に開示した決算説明資料をベースに、私から概要をご説明させていただきます。どうぞよろしくお願いいたします。

今回より、当社が本決算において注目していただきたいポイントを、ハイライトとして資料冒頭にまとめています。順に触れていきますので、ぜひお目通しいただければと思います。

1つ目のハイライトです。今回、業績予想比で売上・利益ともに上振れし、主力のChatworkセグメントは業績予想を達成しています。営業損失に関しては、業績予想比で大幅に縮小しました。

2つ目は、課金ID数の大幅な増加についてです。昨年10月に実施したプラン変更の効果により、前四半期比プラス10.2パーセントと大幅な成長を実現することができました。

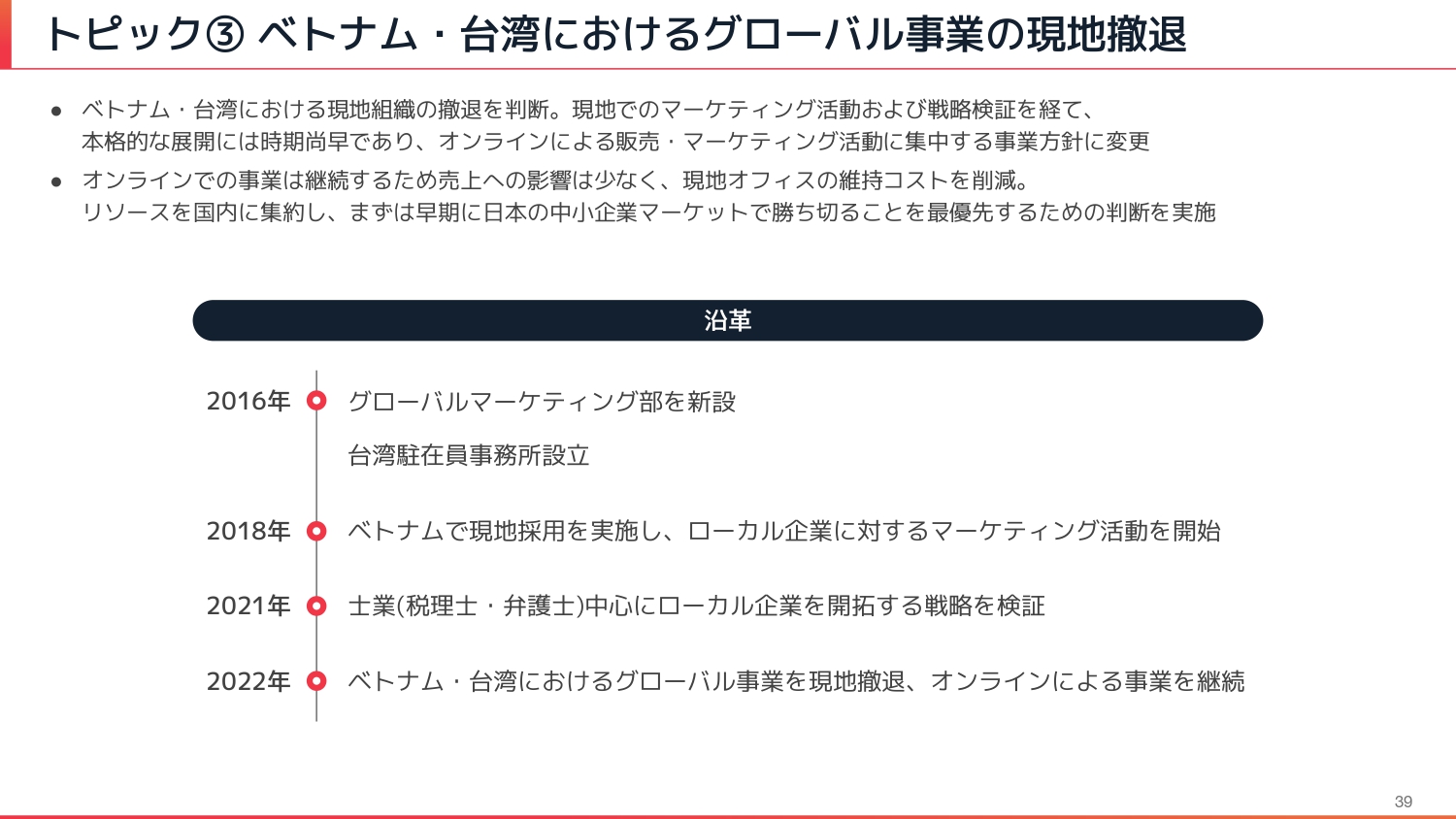

3つ目は、海外拠点の再編です。ベトナム・台湾のグローバル事業における現地オフィスを撤退しています。こちらのコストを削減することでリソースを国内事業に集中させ、利益改善を図っていきたいと思っています。

4つ目は、新たにサステナビリティ戦略を公開し、マテリアリティ(重要課題)並びにゴール・KPIを策定しました。こちらは、後ほどご説明したいと思います。

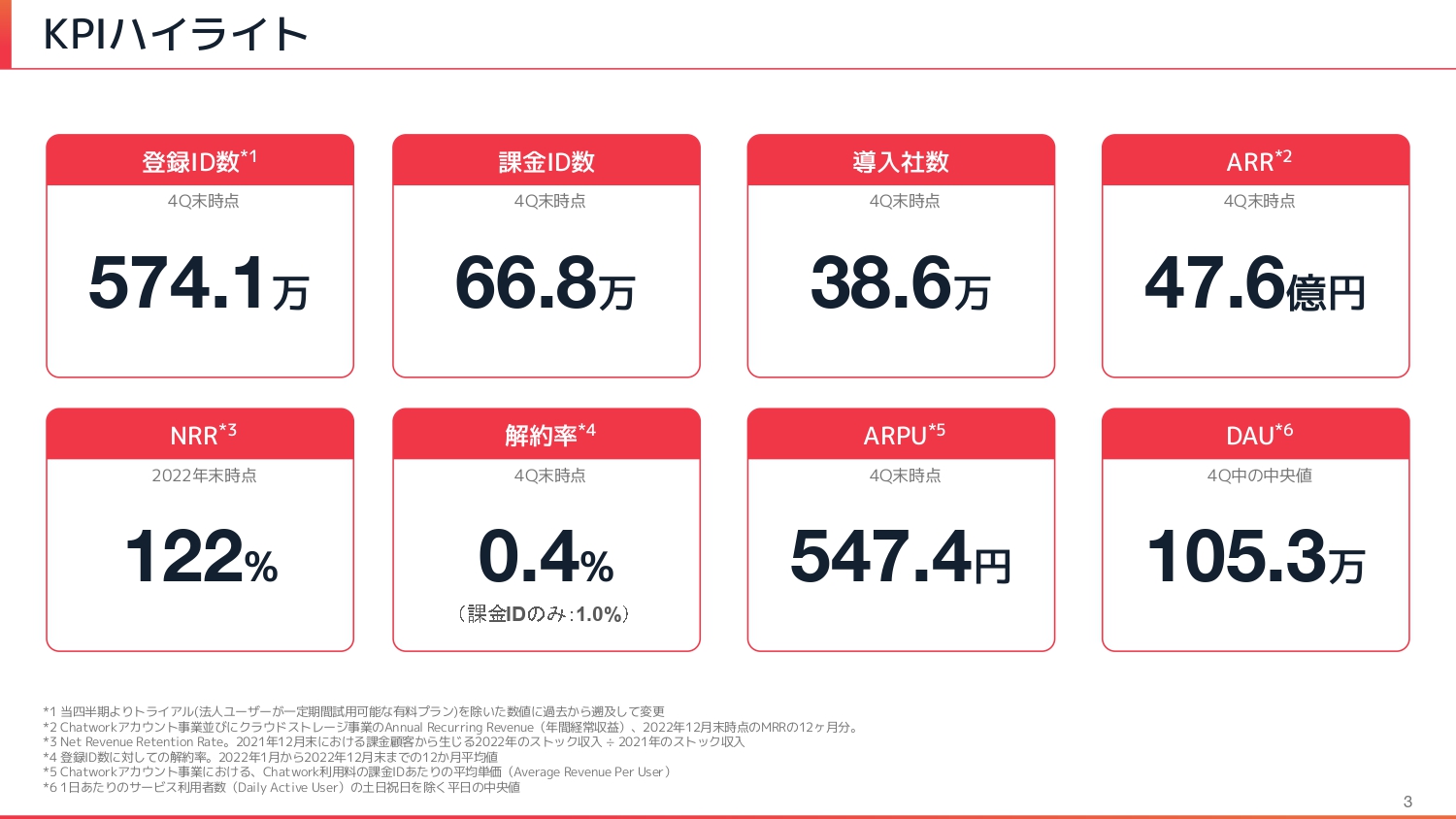

KPIハイライト

KPIハイライトです。登録ID数は「無料IDと課金IDの両方が含まれた総ID数」のことで、本決算末時点においては、574.1万IDとなっています。また、課金ID数は66.8万ID、導入社数は38.6万社です。

ARR(Annual Recurring Revenue=年間経常収益)は、47.6億円と大きく成長しています。NRR(Net Revenue Retention Rate=売上継続率)は、1年ごとに更新しており、今回の更新で122パーセントとなっています。

解約率は、非常に低い水準を維持できており、月次解約率が現在0.4パーセントとなっています。ARPU(Average Revenue Per User=1ユーザーあたりの課金単価)は547.4円、DAU(Daily Active User=1日あたりの利用ユーザー数)は105.3万ユーザーと、100万ユーザーを超えてきています。

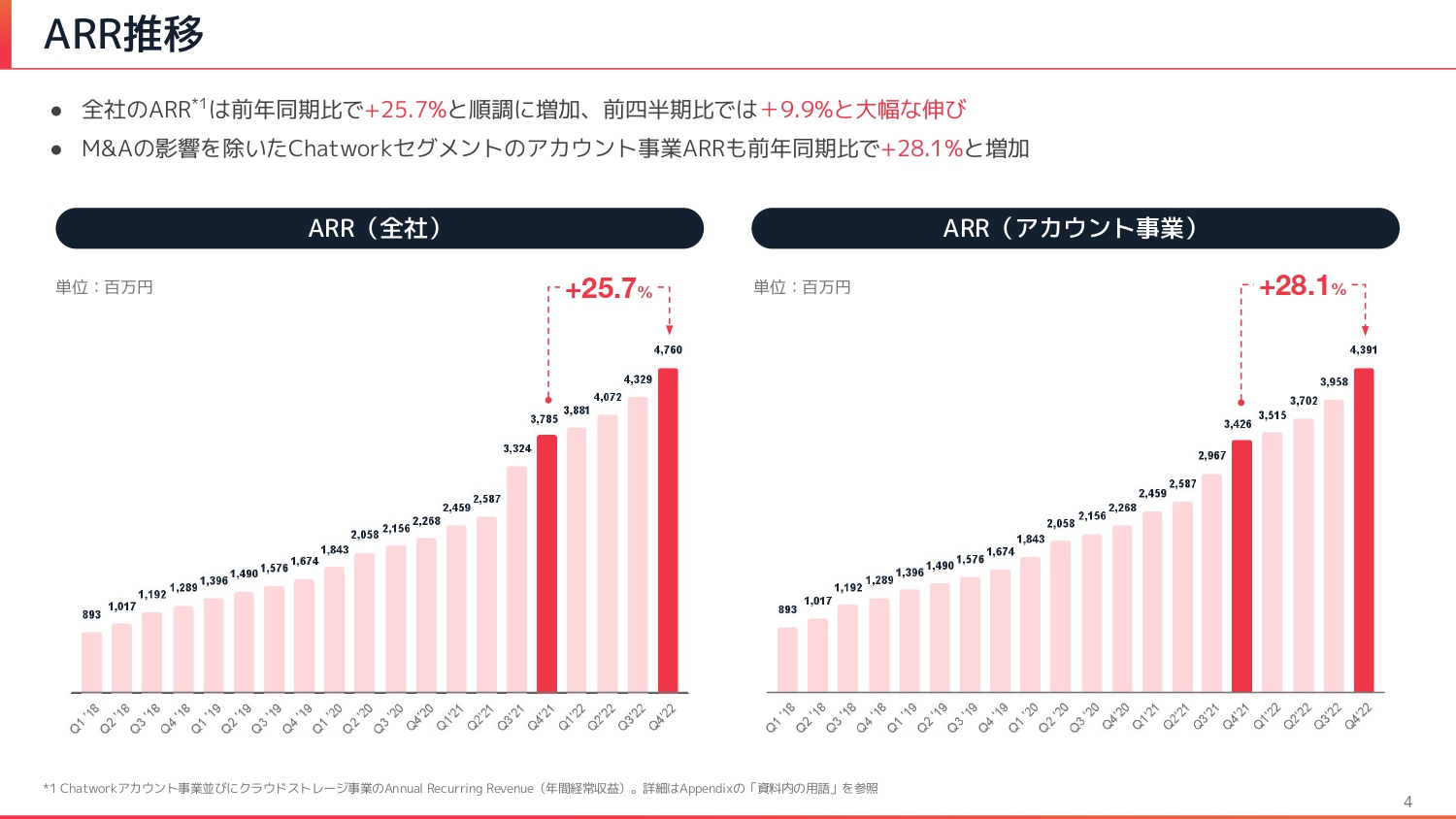

ARR推移

ARRの推移です。SaaSにおいてはARRが非常に重要な指標であるため、推移を開示しています。全社のARRは、前年同期比プラス25.7パーセントと順調に増加し、スライド左側に記載しているグラフのとおり、きれいな右肩上がりで成長しています。

注目していただきたいのは、前四半期比プラス9.9パーセントと、10パーセント近い大幅な伸びを実現できた点です。

当社は、M&Aを行った事業も連結していますが、その影響を除いたChatworkセグメントのアカウント事業である、ビジネスチャット部分のARRのみをスライド右側のグラフに開示しています。こちらも前年同期比プラス28.1パーセントと順調に成長しています。

INDEX 目次

コンテンツに移ります。会社概要から順にご説明していきます。中期経営計画では、2021年度から4年間の計画を出していますが、今回2年の折り返し地点となるため、戦略をアップデートしています。

主要トピックでは、四半期の主要な内容についてお話しし、その後サステナビリティの開示内容、2022年12月期業績、2023年12月期業績予想と続きます。業績予想に関しては、期初ということで新たに開示しています。

なお、本説明会では時間の都合により事業概要、Appendixについての説明は割愛させていただきます。

会社概要

会社概要からご説明します。Chatwork株式会社は、2022年12月末日時点で従業員数312名となっています。東京・大阪にオフィスを構え、約8割のメンバーが東京に在籍しています。現在「WeWork」のオフィスに入居していますが、ハイブリッドワークの推進により、出社率は10パーセント程度です。オフィスと在宅と「WeWork」の各拠点を目的に応じて使い分ける働き方を実施しています。

コーポレートミッション

コーポレートミッションには、「働くをもっと楽しく、創造的に」を掲げています。20代から60代、70代まで、人生の大半を過ごすことになる「働く」という時間において、ただ生活の糧を得るためだけではなく、もちろんそれも大事なことですが、1人でも多くの人が、より楽しく、自由な創造性を存分に発揮できる社会を実現させたいと思っています。この働き方を変えるために、今、ビジネスチャットという事業を展開しています。

事業概要

事業概要としては、社名にもなっている国内最大級のビジネスチャット「Chatwork」を中心に、複数の周辺サービスを展開しています。

我々は、2011年3月からビジネスチャットを展開しています。ビジネスチャット業界のパイオニアであり、おそらく世界でも初に近いタイミングでのリリースだったと思います。現在でも、国内利用者数はアクティブユーザー数ベースでNo.1、導入社数は38.6万社を突破しています。

電話やメールから効率的なチャットへと、ビジネスコミュニケーションの変化を加速させ、プラットフォーム化を目指す会社です。

Chatworkが実現したい世界

Chatworkが実現したい世界観を、ブランドメッセージとして「シゴトがはずむ」という表現で打ち出しています。こちらの世界観を表現したブランドムービー「かわる、はじまるChatwork」を公開しています。ぜひそちらもご覧いただければと思います。

ビジネスチャットの市場環境

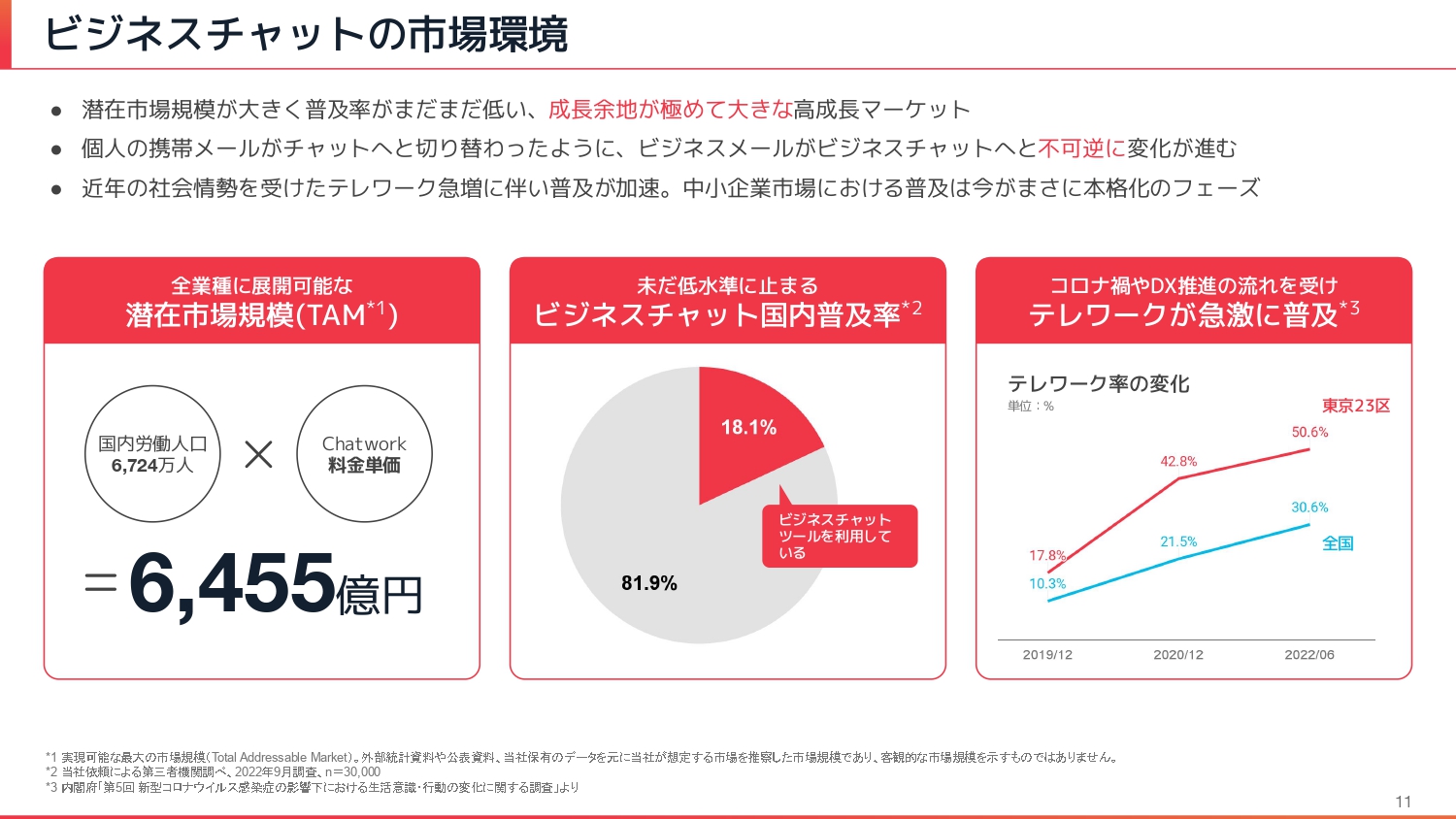

ビジネスチャットの市場環境について、あらためてご説明します。みなさまの周りでも、ビジネスチャットの利用者は増えているかもしれませんが、実は国内普及率は非常に低く、現在18.1パーセントです。つまり、81.9パーセントが電話・FAX・メールなどのコミュニケーション手段を使っていることになりますが、裏を返せば成長余地が極めて大きく、今後ますます伸びていくマーケットだと言えます。

個人の携帯メールの利用者はほとんどいなくなり、個人間の連絡方法はメッセージングツールやチャットツールに変わっています。個人の携帯メールがチャットに変わっていったように、ビジネスメールも、より簡単なビジネスチャットへと不可逆的に進んでいくことは確実だと思っています。

個人での連絡方法を、今さら「携帯メールに戻してください」と言われても「そんな面倒なことはできない」と感じるように、一度ビジネスチャットに変えた人は、不可逆的に変化が進んでいくはずです。

さらに、コロナ禍による近年の社会情勢の変化を受け、テレワークが急増しています。我々自身の働き方も変わってきていますが、テレワークの効率化を図る手段として、ビジネスチャットの普及が加速しています。特に当社がメインターゲットとする中小企業市場における普及は、今がまさに本格化しているフェーズです。

ビジネスチャット「Chatwork」の強み

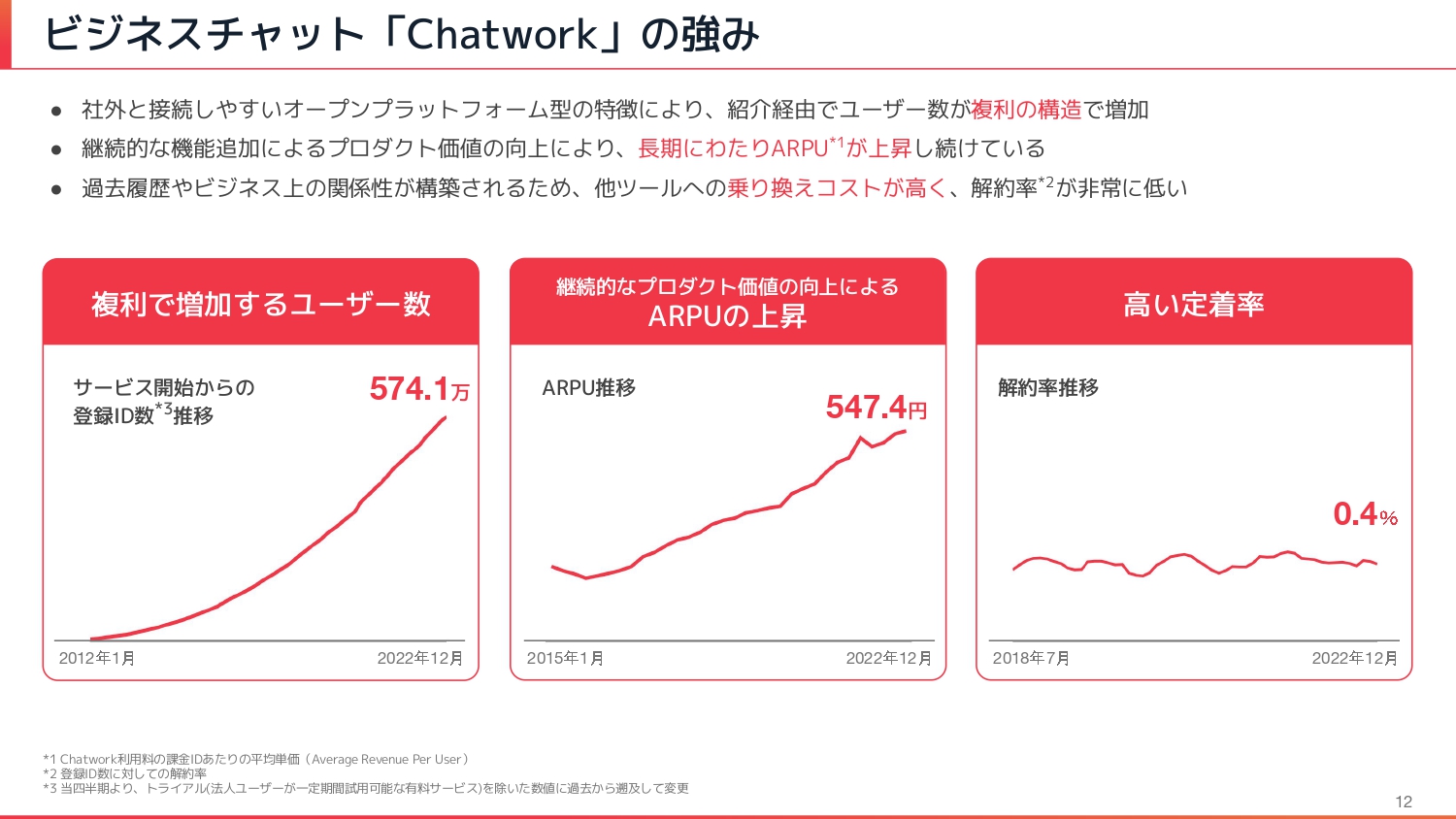

ビジネスチャット「Chatwork」は、社外との接続のしやすさが最大の強みです。社内ユーザーと社外ユーザーがシームレスに接続できるオープンプラットフォーム型の特徴により、非常に紹介しやすく、社外とも接続しやすくなっています。

そのため、紹介された方が「Chatwork」を使い、その方がさらに次のユーザーを紹介していく複利の構造でユーザーが増加し続けています。

スライド左のグラフに記載しているとおり、2011年のサービスイン以来、直近の574.1万ユーザーまで右肩上がりで二次曲線的に伸びています。線形状ではなく二次曲線的である点が、複利で伸びている構造の証明だと思っています。

このような構造と、毎年行っているプロダクト開発による機能追加、機能改善で、プロダクト価値は向上しています。あわせてプライシングの見直しを図っているため、ARPUも長期にわたって上昇し続けています。

こちらも継続的に伸ばしていけるKPIと認識しており、複利で伸びるユーザー数と、継続的に伸びるARPUで高い成長率を実現できています。

また、ビジネスチャットは、過去の会話履歴が残ります。相手との関係性、特に社外の取引先との関係性が構築されていくため、一度導入してしまえば他のツールに乗り換えるのは非常に困難な、スイッチングコストが高いサービスです。解約率0.4パーセントは、SaaSの中でもかなり低いと思います。この高い定着率が成長率を支えています。

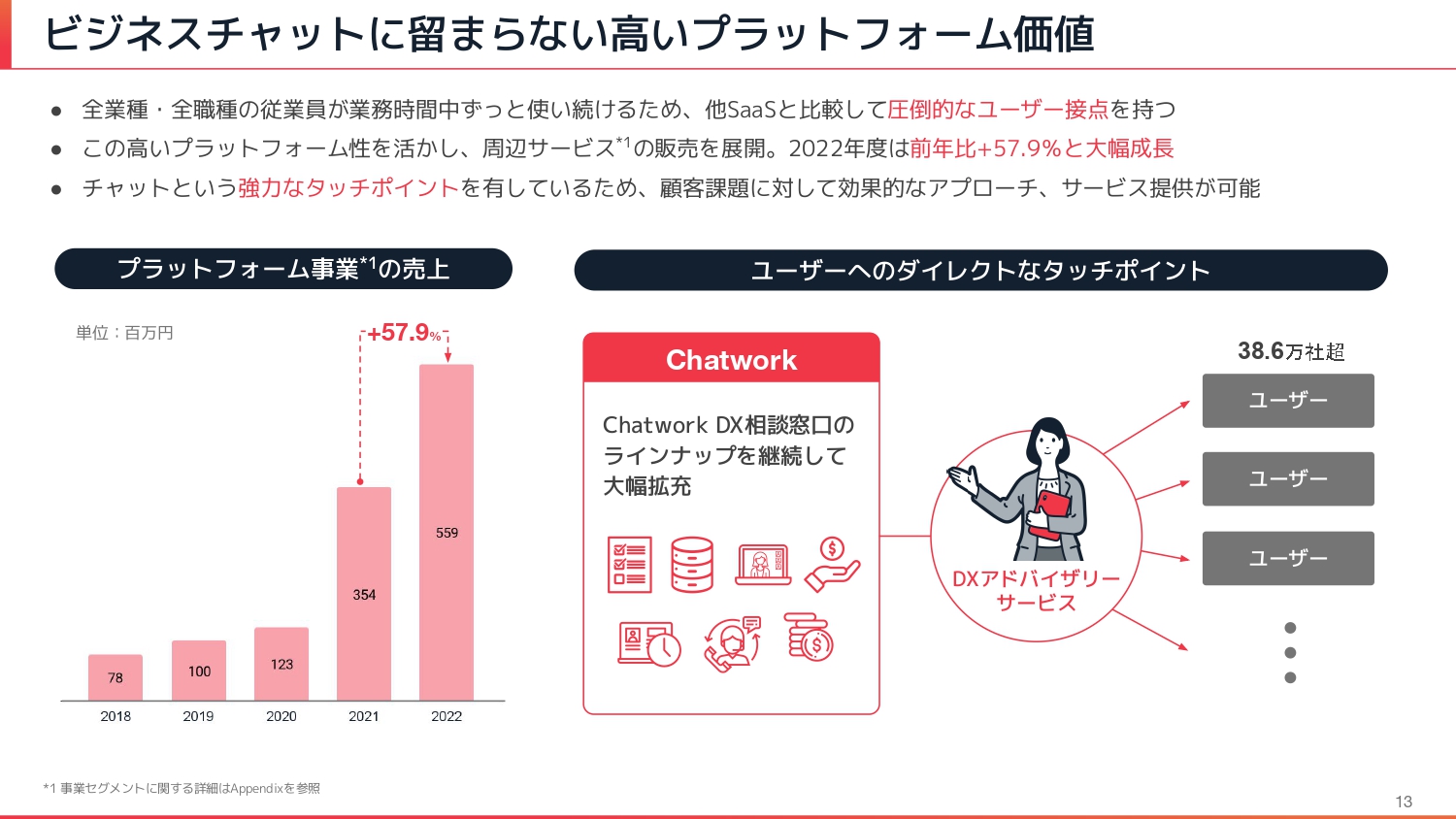

ビジネスチャットに留まらない高いプラットフォーム価値

ビジネスチャットには、SaaSツールに留まらない非常に高いプラットフォーム価値があると考えています。介護、建設、小売、医療などの全業種において、営業、経理、エンジニア、役員など全職種の従業員が、業務時間中に朝から夜まで使い続けるSaaSは、ビジネスチャットに限られると思います。

会計ソフトであれば経理の方が入力し、営業管理ソフトであれば営業の方が受注時に入力するように、一般的なSaaSは、特定の職種の方が特定のタイミングで使うものだと思います。一方で、ビジネスコミュニケーションツールのビジネスチャットは、一日中使い続ける点において、圧倒的なユーザー接点を持っていると言えます。

この高いプラットフォーム性を活かし、2018年度より周辺サービスの販売を展開しています。スライド左側のグラフに売上を記載していますので、ご覧ください。検証フェーズとして少しずつ販売していましたが、2021年度から拡大させており、こちらが事業の次の柱になってくるだろうと考えています。

2022年度は、前年同期比プラス57.9パーセントと大幅な成長を実現しています。チャットという強力なタッチポイントにより、顧客課題に対して効果的なアプローチが可能なサービスとなっています。

Chatworkスーパーアプリファンドの投資戦略

プラットフォーム戦略を加速させるために、「Chatworkスーパーアプリファンド」というCVCを展開しています。我々のメインターゲットは中小企業の方々ですが、顧客属性が重なる会社へ業務提携を前提とした資本提携や投資を行うファンドとなっています。

資本業務提携の中で、Chatworkからの送客を実施します。1送客ごとに送客フィーをいただくため、早期に投資回収ができ、送客によって提携先の事業やサービスが伸びていきます。提携先企業がIPOやM&Aによる売却でイグジットされた時には、その成長のグロース部分をキャピタルゲインとして取り込むこともできる、非常に効率のよいCVC戦略となっています。

また、我々はこのCVCを通してマジョリティを取得する投資機会を窺っています。主要トピックでもご紹介しますが、2023年1月に株式会社ミナジンを完全子会社化しました。この実現したシナジー効果を、さらなる投資機会の拡大へとつなげていきます。

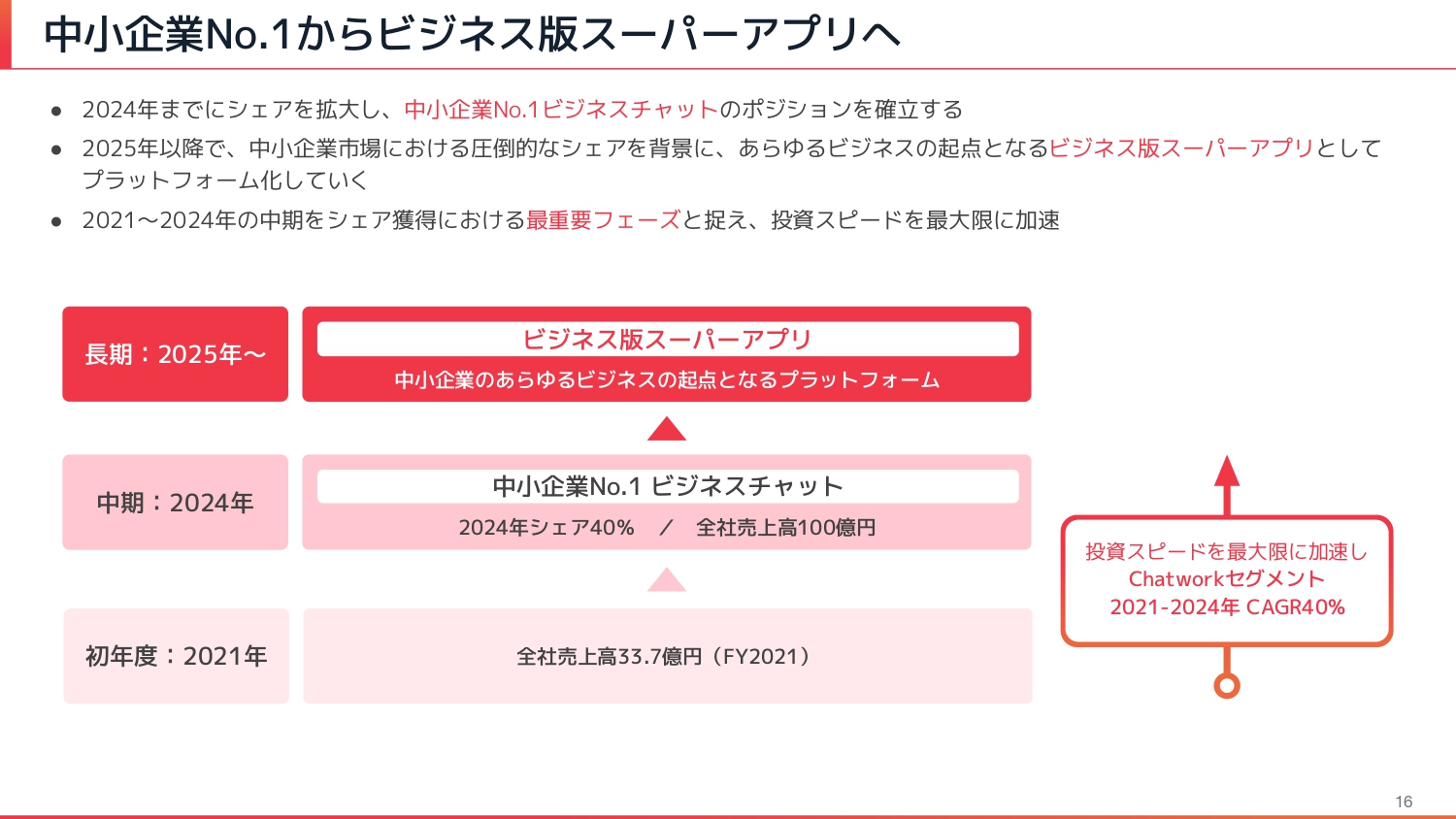

中小企業No.1からビジネス版スーパーアプリへ

2021年に開示した中期経営計画について、あらためてご説明します。2021年を初年度とし、「2024年までにシェアを拡大し、中小企業No.1ビジネスチャットのポジションを確立する」ことを目指します。

さらに、中小企業No.1のビジネスチャットとなった2025年以降は、「中小企業市場における圧倒的なシェアを背景に、あらゆるビジネスの起点となるビジネス版スーパーアプリとしてプラットフォーム化を目指す」という2段ロケットの戦略を掲げています。

この中期経営計画の範囲となる2021年から2024年は、シェア獲得のタイミングであり、我々としては今後のプラットフォーム戦略を描く上でも最重要フェーズと捉え、投資スピードを最大限に加速させています。

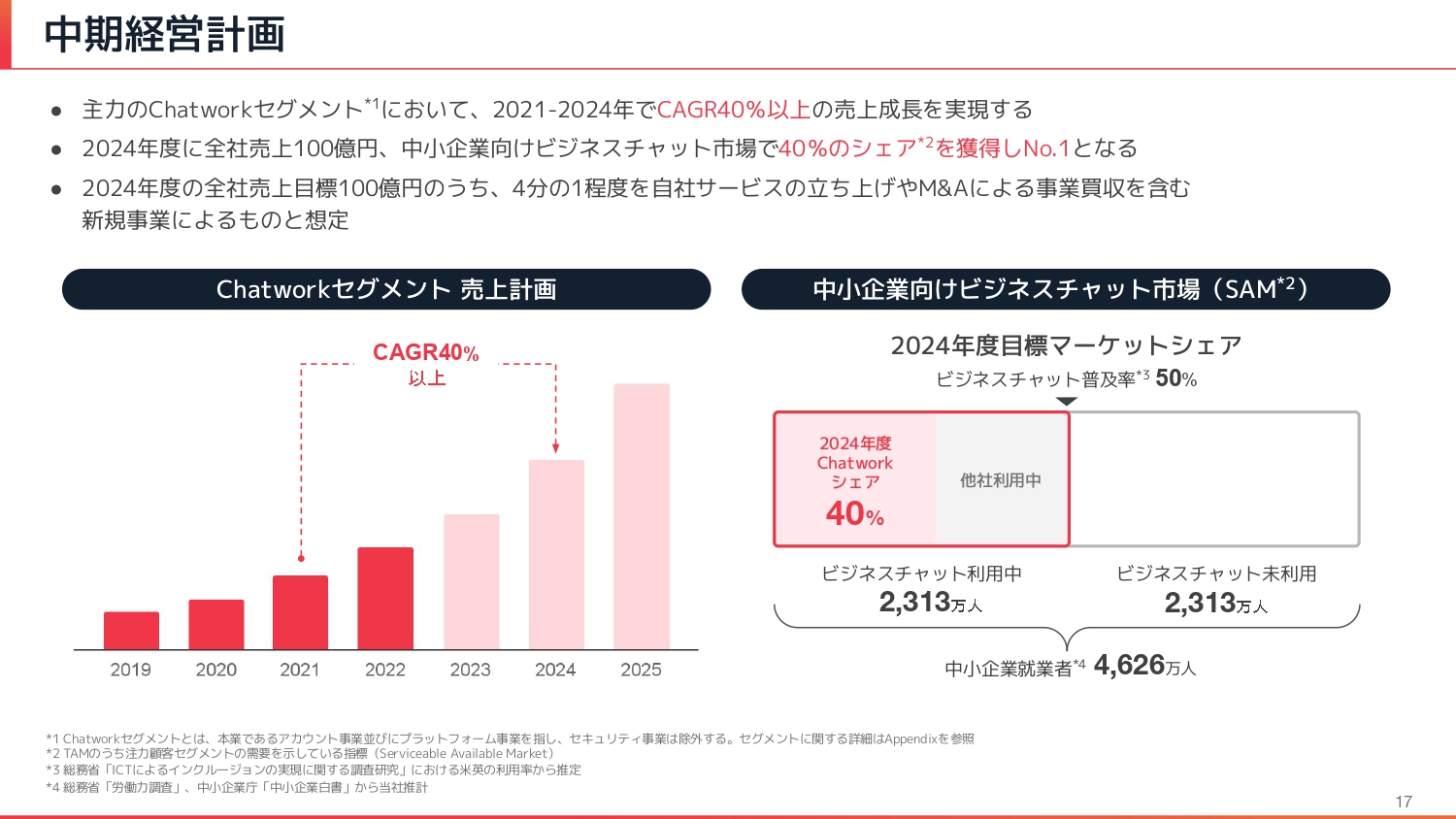

中期経営計画

投資を行うにあたって、その投資対効果にしっかりコミットしていくために、主力のChatworkセグメントにおいて、2021年から2024年でCAGR40パーセント以上の高い売上成長率を目標に掲げ、中期経営計画を推進しています。

また、2024年度段階で全社売上100億円、中小企業向けビジネスチャット市場で40パーセントのシェアを獲得し、No.1となることを目指しています。

2021〜24年を最重要フェーズとする背景

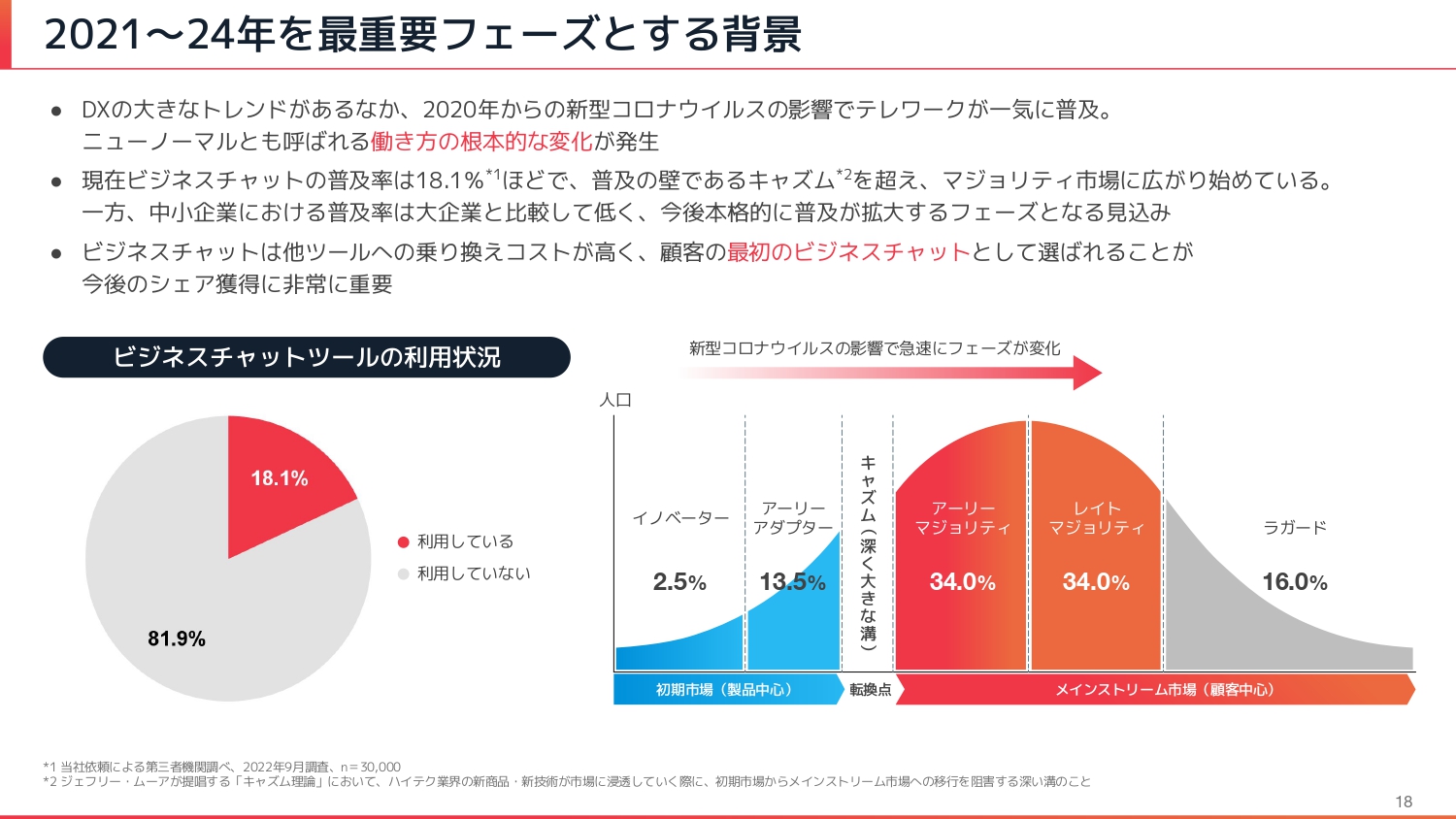

2021年から2024年という期間について、なぜその前でも後でもなく、この4年間なのかと言いますと、先ほどのビジネスチャット国内普及率に関連します。市場は、まずイノベーターやアーリーアダプターと言われる16パーセントの先進層で普及が進み、そこからキャズムと呼ばれる大きな溝を挟み、マジョリティ層に広がっていきます。

この16パーセントに大きな壁があると言われていますが、現在ビジネスチャット国内普及率は18パーセントを超えています。つまり、ビジネスチャットのマーケットは、キャズムを超え、マジョリティ市場に入ってきているということです。

マジョリティ市場に入ると、一気に普及が進むと言われていますので、このタイミングでしっかり加速させたいと思っています。コロナ禍によって働き方やトレンドが変わりつつある、この大きな転換点で勝負をかけることが最も重要だと考えています。

また、他のツールへの乗り換えコストが高い点については、他社のビジネスチャットでも同じことが言えるため、中小企業が利用する最初のビジネスチャットに選ばれることが非常に大切であると考えています。

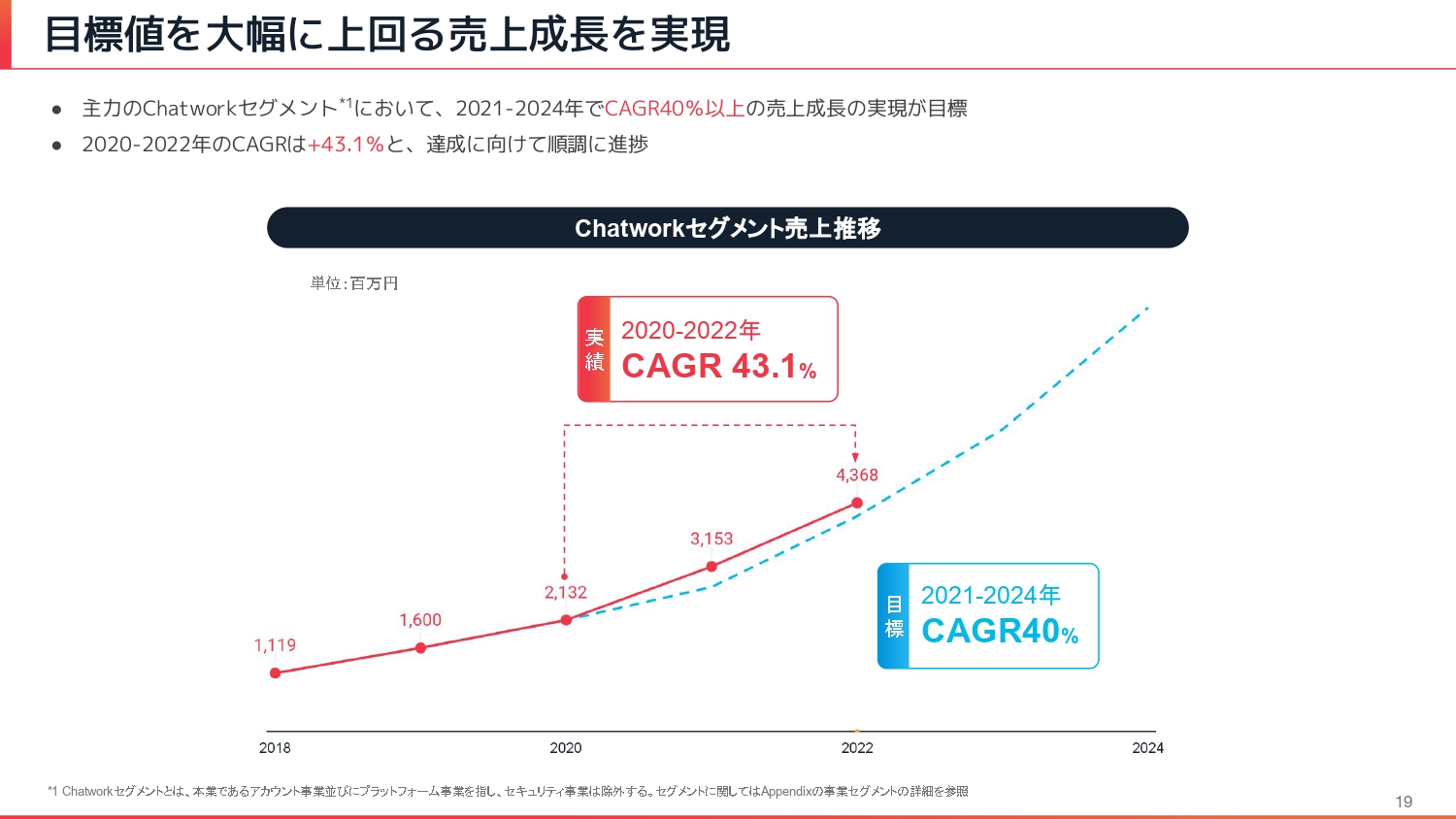

目標値を大幅に上回る売上成長を実現

スライドのグラフは、中期経営計画4年のうち、2年が経過した現在のChatworkセグメント売上推移を示したものです。水色の点線が中期経営計画の目標値であるCAGR40パーセント、赤の実線が実績です。現在CAGRは43.1パーセントと、目標の40パーセントを大幅に上回る売上成長を実現できており、非常によい進捗状況だと考えています。

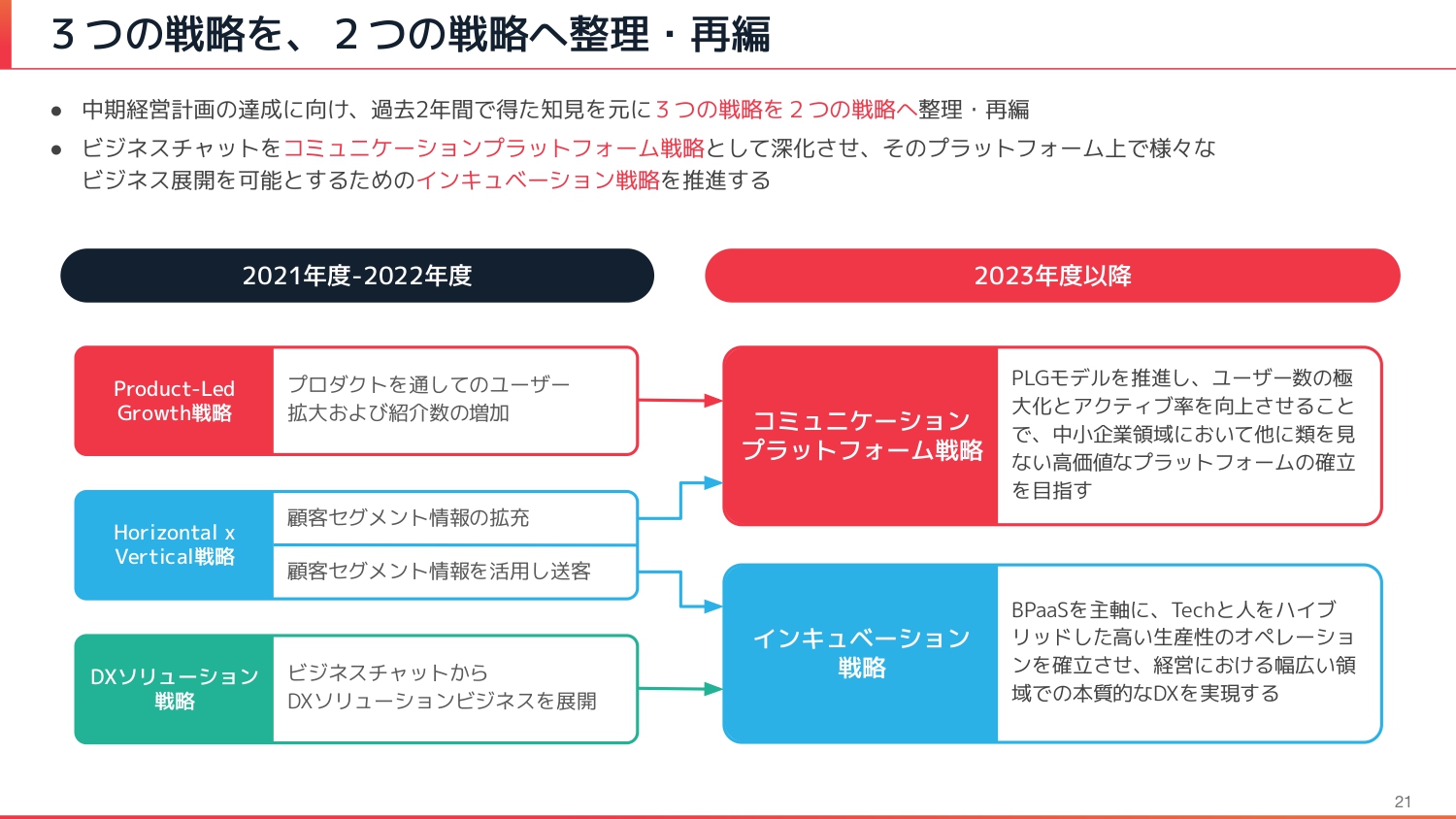

3つの戦略を、2つの戦略へ整理・再編

今回、中期経営計画の数字に関して変更はありませんが、2年が経過し、さまざまな戦略を実行した上で、我々も解像度が高まっており、より蓋然性を高めるべく戦略をアップデートしたいと考えています。

我々は中期経営計画を進めるにあたって、3つの戦略を掲げていました。プロダクトを通してのユーザー拡大及び紹介数の増加を図る「Product-Led Growth戦略」、業界に特化し、顧客を徹底的に理解して情報を集め、それを利用した送客を実現する「Horizontal×Vertical戦略」、ビジネスチャットから、顧客課題に対してさまざまなアライアンスを組んだプロダクトや事業をご紹介する「DXソリューション戦略」の3つです。

これらを今期より2つの戦略に集約したいと考えています。1つは、ビジネスチャット「Chatwork」を、シェアの拡大はもちろん、中小企業にとって非常に高価値なプラットフォームに変えていく「コミュニケーションプラットフォーム戦略」です。

もう1つが、「DXソリューション戦略」として掲げていた、我々の「ビジネス版スーパーアプリ」に関わるもので、ビジネスチャットの上にさまざまな事業・サービスを展開する「インキュベーション戦略」です。

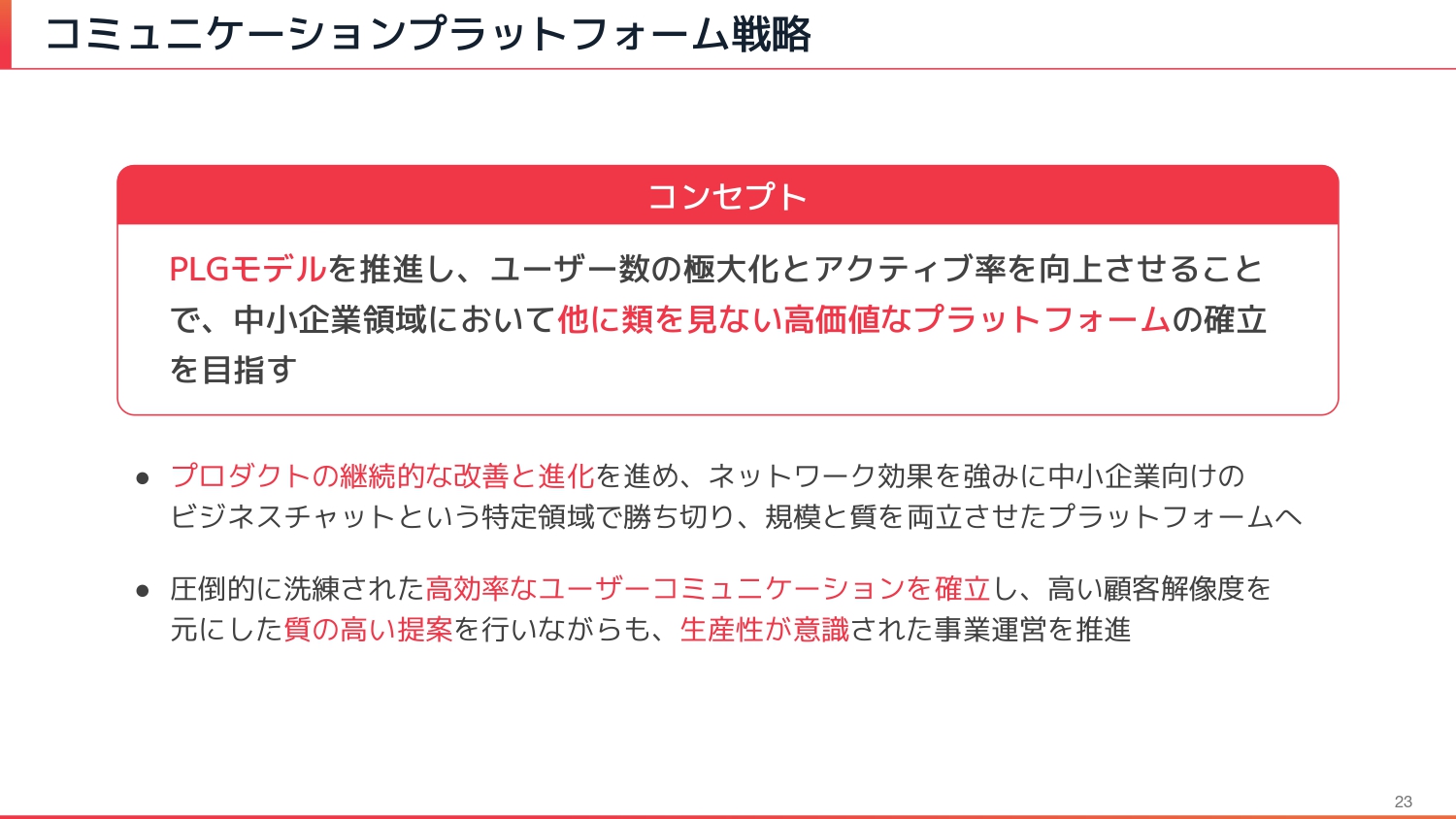

コミュニケーションプラットフォーム戦略

コミュニケーションプラットフォーム戦略のコンセプトは、PLGモデルです。従来の「Product-Led Growth戦略」モデルを推進し、ユーザー数の極大化とアクティブ率を向上させることで、中小企業領域において他に類を見ない高価値なプラットフォームの確立を目指します。

本戦略には、2つの軸があります。1つ目の軸は、プロダクトの継続的な改善と進化を進め、ユーザー数が多ければ多いほどプラットフォームの価値が高まるネットワーク効果を強みに、中小企業向けのビジネスチャットという特定領域で勝ち切り、規模と質を両立させたプラットフォームにしていきたいと思います。

そして2つ目の軸が、圧倒的に洗練された高効率なユーザーコミュニケーション、マーケティング、セールス、カスタマーサクセスといった領域を確立し、高い顧客解像度を基にした質の高い提案を行いながらも、生産性を意識した事業運営を推進していきます。

PLGモデルとは

PLG(Product-Led Growth)は、米国で注目されているSaaSの戦略です。「Led」というのは「Lead」のことであり、プロダクトが成長を牽引し、それを通して顧客獲得を中心に行っていくモデルです。旧来型のセールスが成長を牽引していく戦略は、SLG(Sales-Led Growth)と呼び、区別しています。PLGの代表例に、「Zoom」や「Shopify」などがあり、PLGではない企業と比べ顕著に高い成長率を実現しているため、米国で非常に注目されているモデルです。

このPLGを実現するためには、シンプルな使い勝手で無料から使用でき、かつ口コミで広がるサービスであることが重要です。当社サービスは、そのような特徴を兼ね備えているため、PLGによる成長戦略がフィットしていると考え、実践しています。

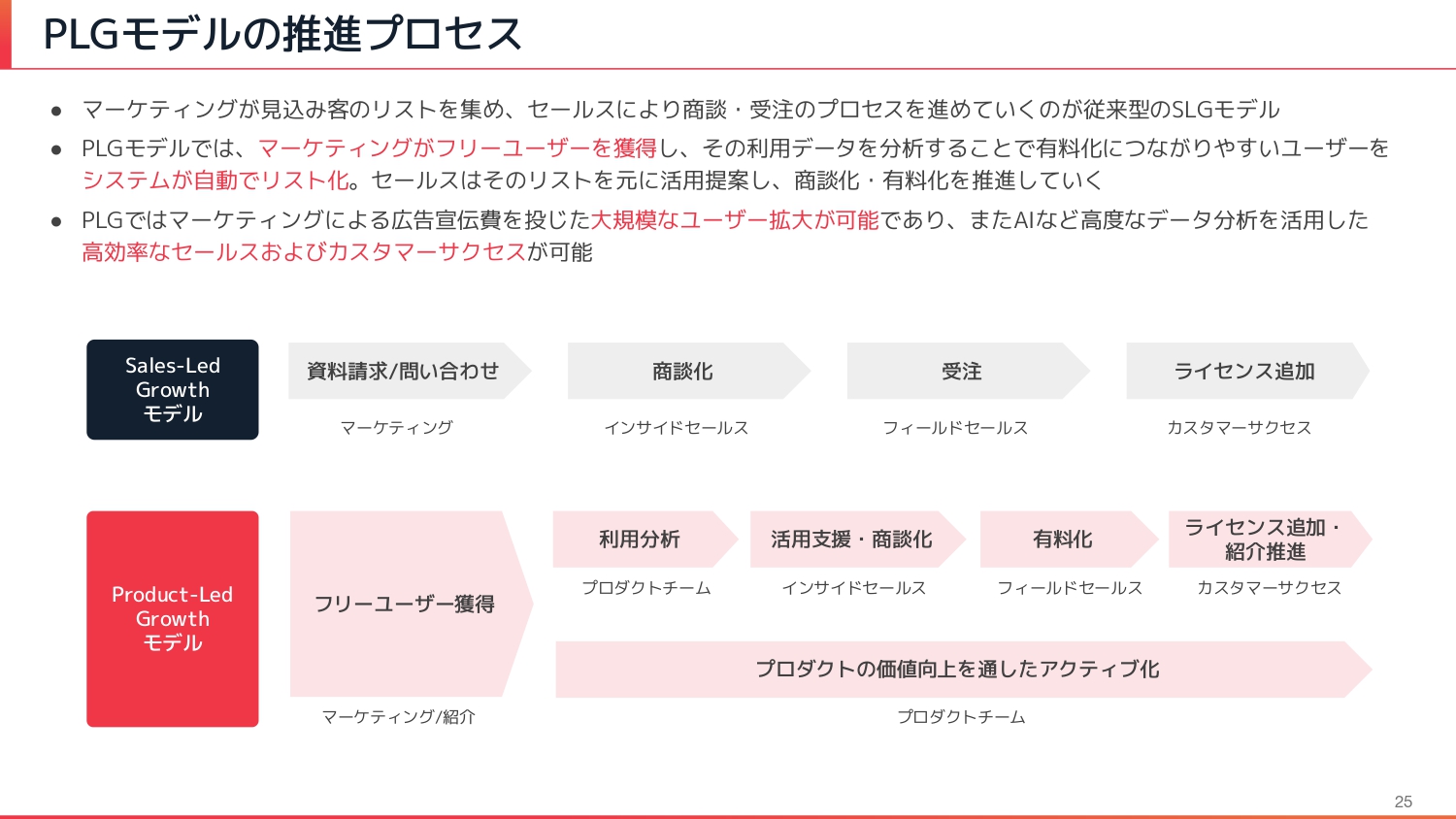

PLGモデルの推進プロセス

PLGモデルについてもう少し詳しくご説明します。従来のSLGモデルは、典型的なBtoBのモデルです。マーケティングのチームが資料請求やお問い合わせからセミナーなどを開催し、見込み客のリストを作ります。そのリストに対し、インサイドセールスと呼ばれる部隊が電話をかけて、商談化を行います。

その商談に対して、フィールドセールスと呼ばれる営業の方が、商談・クロージングを行い、受注します。そしてカスタマーサクセスが、受注した顧客のライセンス数を増やす活用支援を展開していきます。

一方PLGモデルでは、マーケティングチームが追うのは見込み客の数ではなく、フリーユーザーの数となります。実際に使っていただく無料ユーザーの獲得です。広告宣伝費をかけて十分に刈り取っていき、まずはユーザーになってもらいます。

そこから、ユーザーがどのような使い方をしているのか、どのくらいユーザーが増えているのか、プロダクトでアクティビティを分析します。そこからプロダクトが「今コミュニケーションをとると有料化しやすいユーザー」を特定し、自動的にリストを作ります。

このリストに対し、インサイドセールスのチームがご提案を行い、商談化していきます。そしてフィールドセールスが、すでにユーザーとして無料で使っている方に向けて有料化のご提案を行い、カスタマーサクセスは、ライセンス追加・紹介推進の活用支援をしていくモデルとなっています。

この一連のプロセスに並行し、エンジニアやプロダクトデザイナー、プロダクトマネージャーといったプロダクトのチームが並走しており、さまざまな施策を行いながらプロダクトの価値向上を通したアクティブ化を実装していきます。この両面で牽引していくのがPLGのモデルです。

PLGでは、マーケティングによって大規模なユーザー拡大が可能です。また、AIなど高度なデータ分析を活用した高効率なセールス及びカスタマーサクセスが可能な戦略です。

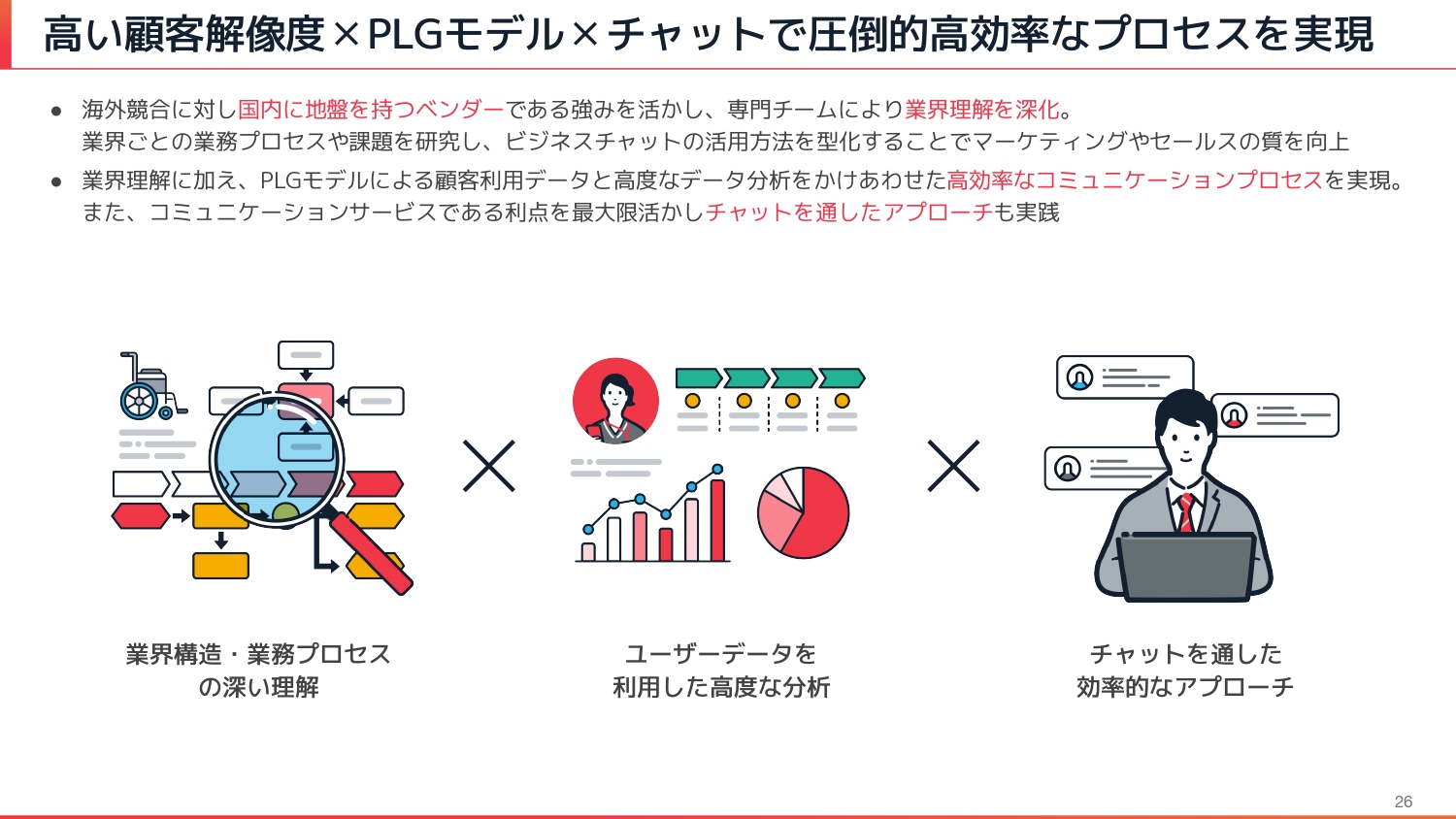

高い顧客解像度✕PLGモデル✕チャットで圧倒的高効率なプロセスを実現

PLGモデルに、高い顧客解像度とチャットを加えて、圧倒的高効率なプロセスを実現したいと考えています。

当社の主要な競合は、すべて外資系企業です。我々は国内に地盤を持つベンダーであることが強みとなっているため、これを活かして社内の専門チームが業界理解を徹底的に研究しています。

業界ごとの業務プロセスや課題を研究し、ビジネスチャットにおける活用方法を型化することで、マーケティングやセールスの質の向上を実践しています。

このような業界理解に加え、先ほどのPLGモデルにおけるデータ分析を掛け合わせることができ、さらに我々が展開しているのはビジネスチャットによるコミュニケーションサービスですので、チャットを通したアプローチも可能です。この3つの掛け算で圧倒的高効率なプロセスを実現しながら、高いプラットフォーム価値のコミュニケーションサービスを実現したいと考えています。こちらがコミュニケーションプラットフォーム戦略となっています。

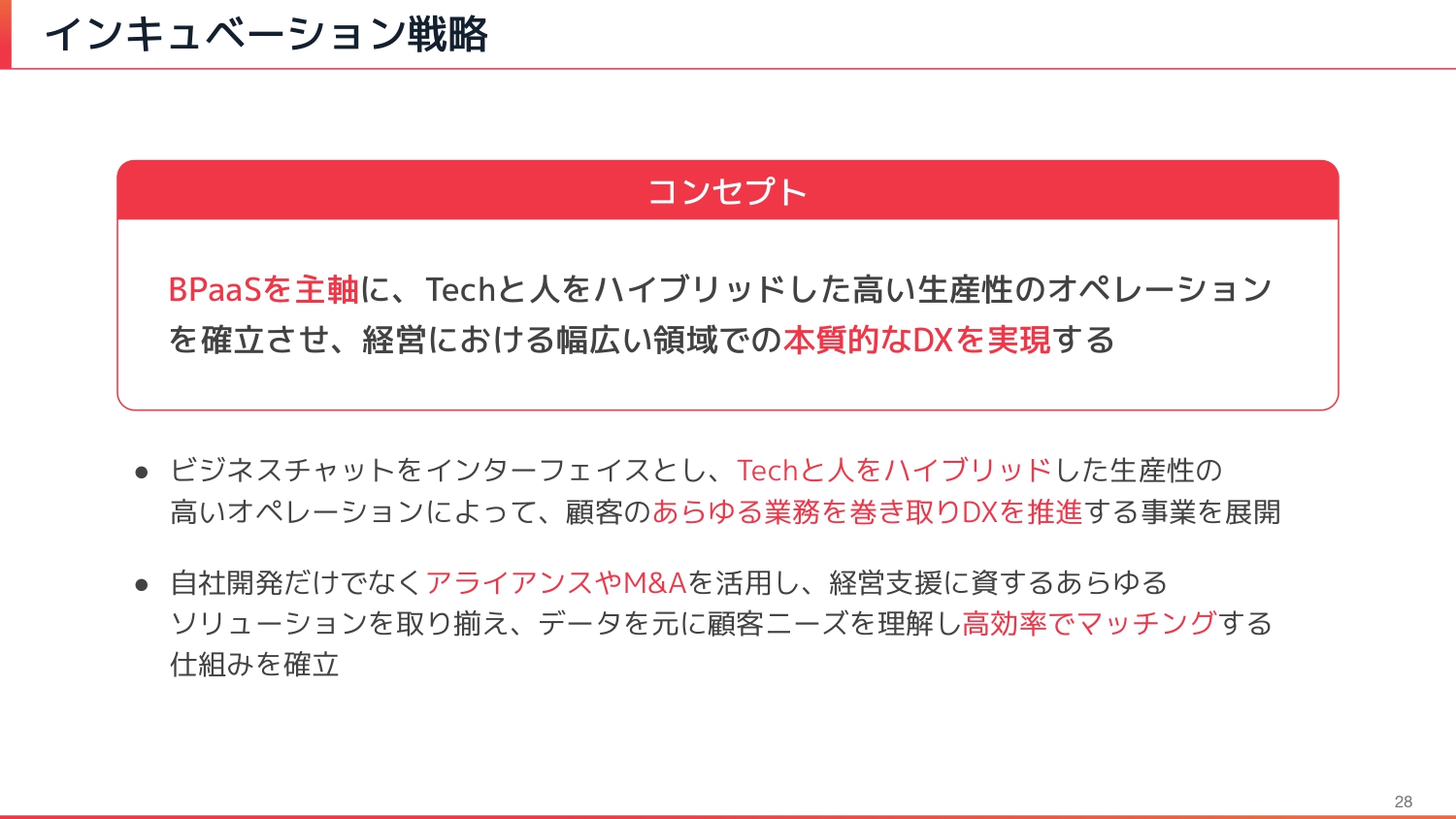

インキュベーション戦略

インキュベーション戦略についてご説明します。プラットフォームの価値を最大化し、プラットフォームの上に乗せるような事業を作っていく戦略です。こちらのコンセプトはBPaaS(Business Process as a Service)です。BPaaSを主軸に、Techと人をハイブリッドした高い生産性のオペレーションを確立させ、経営における幅広い領域での本質的なDXの実現を目指します。

戦略の軸として、ビジネスチャットをインターフェースとし、Techと人をハイブリッドした生産性の高いオペレーションによって、顧客のあらゆる業務を巻き取り、DXを推進する事業を展開します。

そして事業開発だけでなく、アライアンスやM&Aを活用し、経営支援に資するあらゆるソリューションを取り揃え、データを基に顧客ニーズを理解し、高効率でマッチングする仕組みを確立していきます。

BPaaSとは

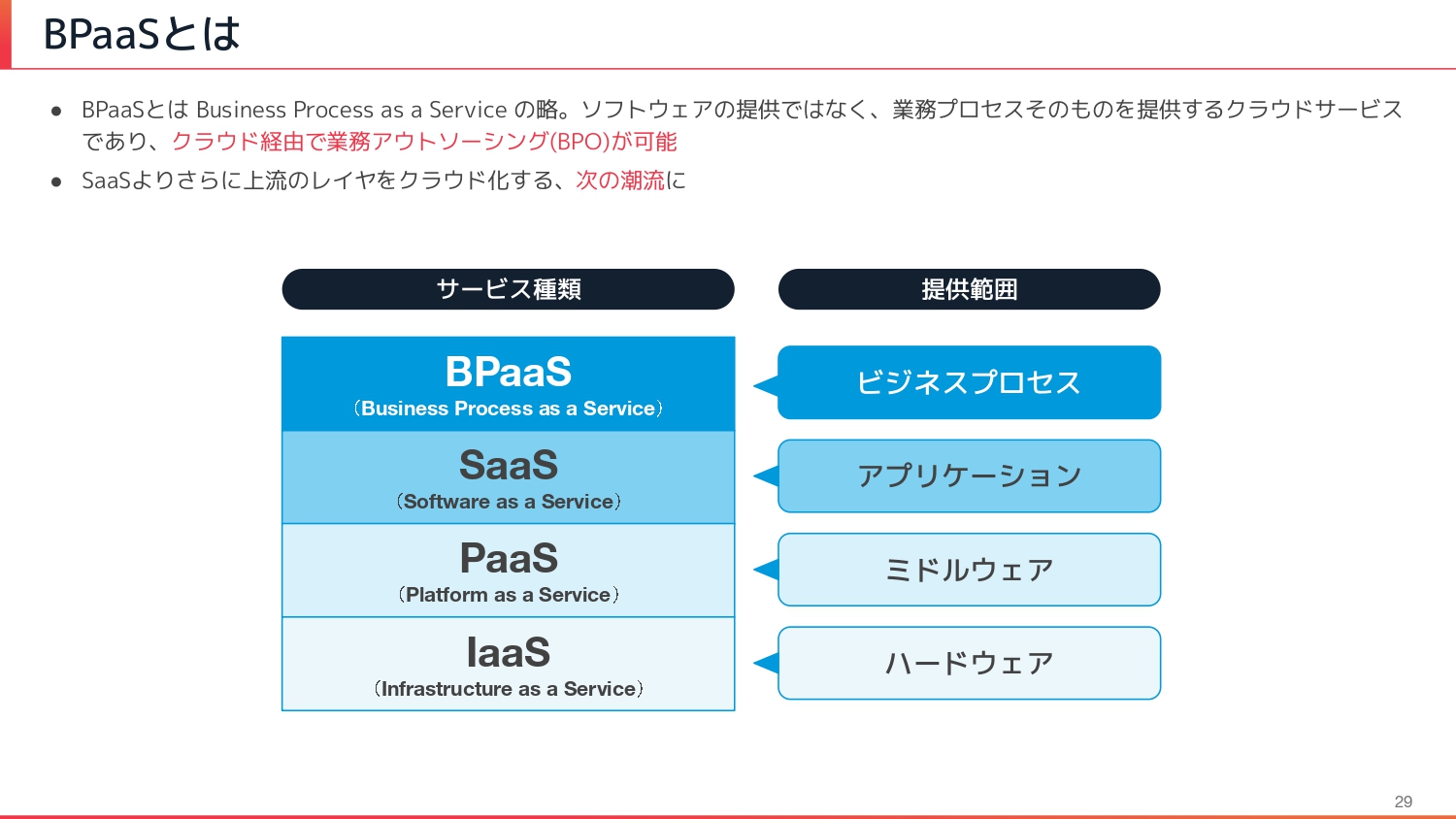

BPaaSについてご説明します。SaaS(Software as a Service)はソフトウェアサービスに対応した略語ですが、BPaaSは、SaaSのようにソフトウェアを提供するのではなく、業務プロセスそのものを提供するクラウドサービスです。つまり、クラウド経由でBPO(Business Process Outsourcing)を提供するようなサービスをBPaaSと言います。

クラウドには、IaaS(Infrastructure as a Service)、PaaS(Platform as a Service)、SaaSの3つがあると言われてきました。IaaSはハードウェアをクラウド化したもので、「AWS(Amazon Web Services)」「Microsoft Azure」「GCP(Google Cloud Platform)」などがあります。

PaaSはOSやデータベース、ウェブサーバーなどのミドルウェアをクラウド化したものです。そしてSaaSが、我々のようなビジネスチャットや会計ソフト、顧客管理などをアプリケーションとしてクラウド化するものです。

そして、BPaaSはビジネスプロセスそのものを提供するクラウドサービスです。初めて聞く方も多いかもしれませんが、我々が作った言葉ではなく、すでに存在している言葉です。このBPaaSがSaaSよりさらに一段上の上流のレイヤーをクラウド化する、次の潮流になると考えています。

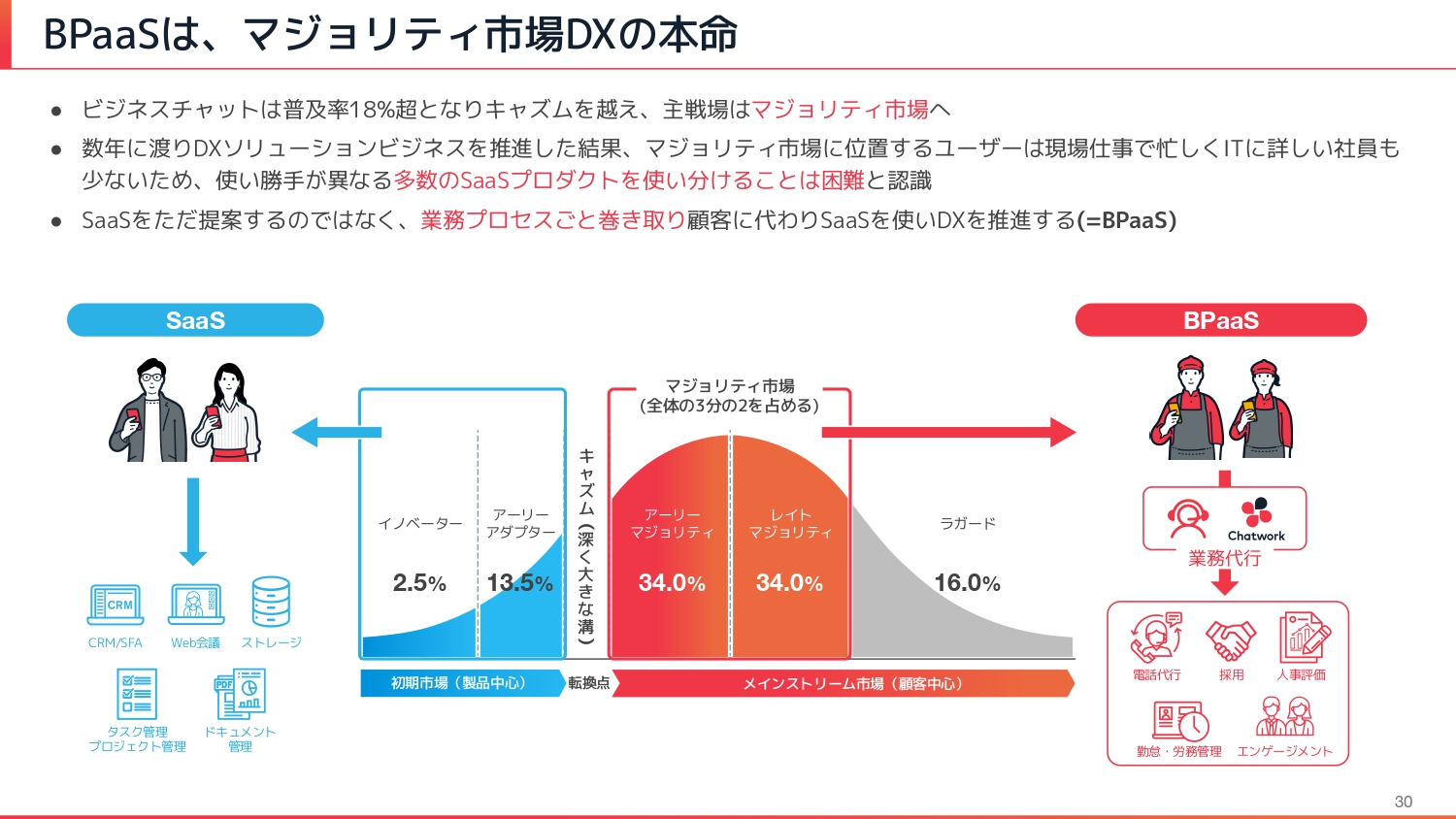

BPaaSは、マジョリティ市場DXの本命

BPaaSはマジョリティ市場DXの本命だと考えています。ビジネスチャット普及率は18.1パーセントとなり、キャズムを超えて、主戦場はマジョリティ市場になってきます。我々は「DXソリューション戦略」として、数年にわたりDXのソリューションビジネスを推進してきました。

結果として、マジョリティ市場とされる飲食や介護の現場に位置するユーザーは、現場の仕事が忙しく、ITに詳しい社員も少ないため、多様なSaaSを提供・提案しても、ID、パスワード、UX、使い勝手が異なる多数のSaaSプロダクトを使い分けることは困難だと認識しました。

これにより、中小企業マジョリティのDXは無理なのではないかという壁に突き当たりましたが、それを解決するのがBPaaSです。SaaSをただ提案し、顧客自身に直接使っていただくのではなく、業務プロセスごと巻き取ってこちらでSaaSを使うDXを推進することが、このマジョリティ市場の本命だと思っています。

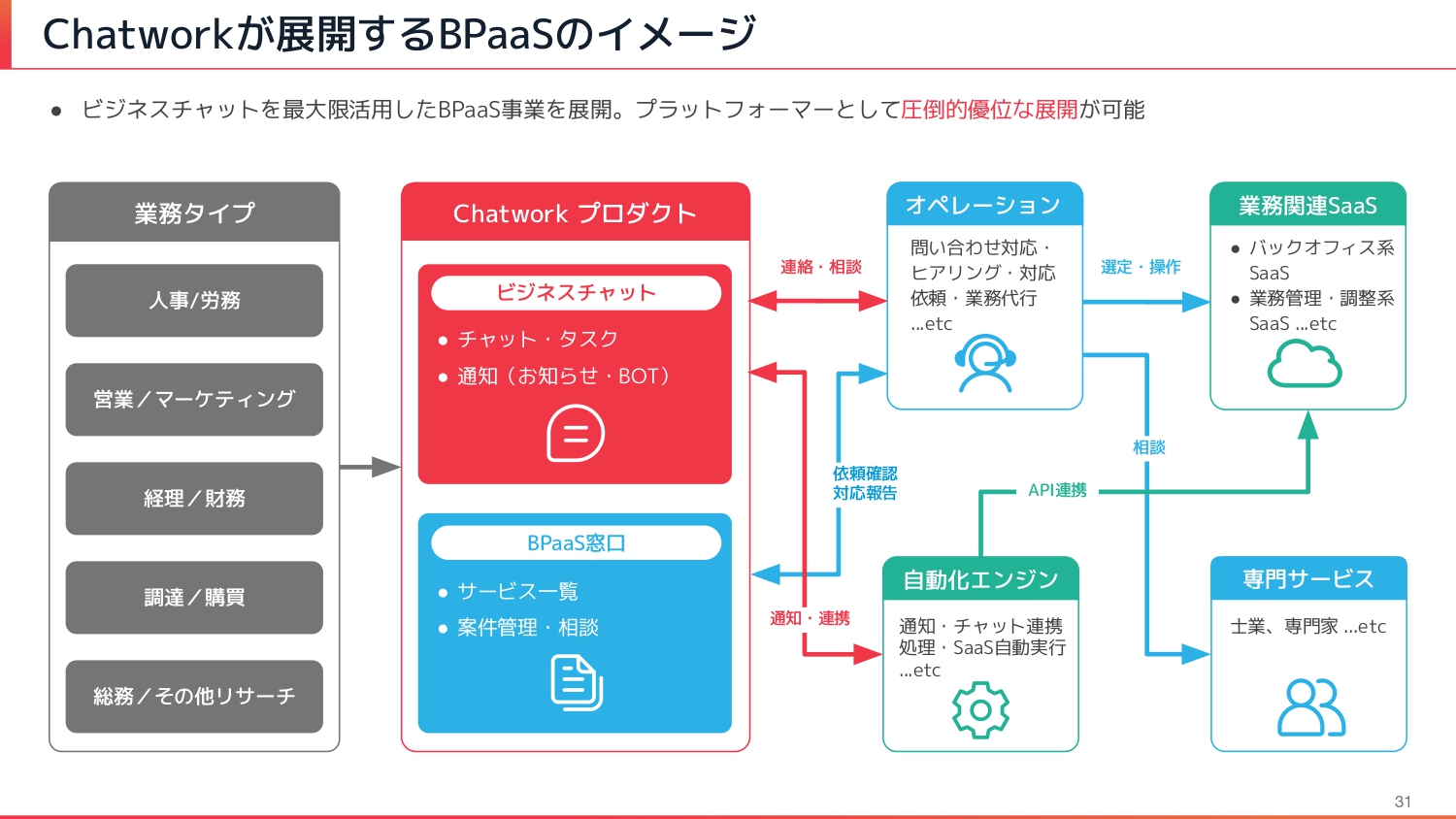

Chatworkが展開するBPaaSのイメージ

BPaaSの具体的なイメージを少しご説明します。人事の給与計算や評価から、マーケティング支援の営業代行、経理や調達・購買など、BPOのアウトソーシング業務は多岐にわたりますが、我々はビジネスチャットのプロダクトを持っているため、チャット経由でご依頼いただきます。その依頼には、当社のオペレーター部隊がお応えします。顧客に代わってオペレーターが裏側にあるバックオフィス系のSaaSを操作し、ベネフィットだけお返しします。

また、専門的な質問があった場合は、税理士や弁護士といった士業の方々とチームを組み、ワンストップでご提案します。さらに、SaaSにはAPI(Application Programming Interface)があるため、プログラムでSaaS同士を連携させ、その結果をAPIにつなぎ、ビジネスチャットでコミュニケーションとして返すこともできます。自動化することにより、オペレーターの負荷を下げ、人とTechを組み合わせたオペレーションを実現したいと思っています。

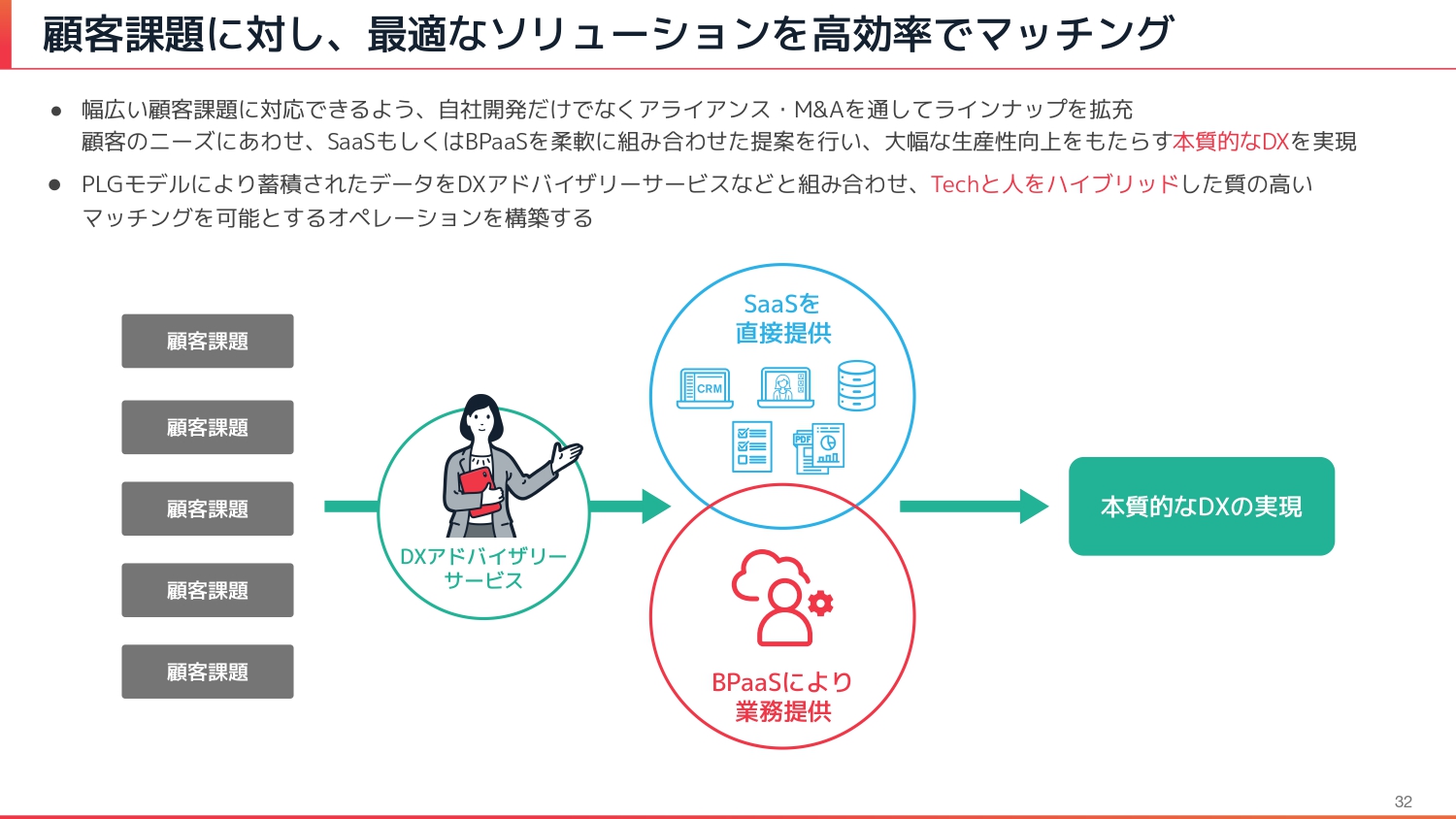

顧客課題に対し、最適なソリューションを高効率でマッチング

BPaaSというコンセプトを提案していきますが、今までのSaaSの提案も組み合わせたいと思っています。幅広い顧客課題に対し、SaaSを直接使える方にはSaaSをご提案し、業務ごと依頼したい方にはBPaaS による業務を提供します。

当社のDXアドバイザリーサービスを通して、使い分け・組み合わせをご提案することにより、顧客の本質的なDXを実現していきます。我々は、PLGモデルによってデータが蓄積されていくため、DXアドバイザリーサービスの提案の質も上昇していくオペレーションを作っていきたいと考えています。

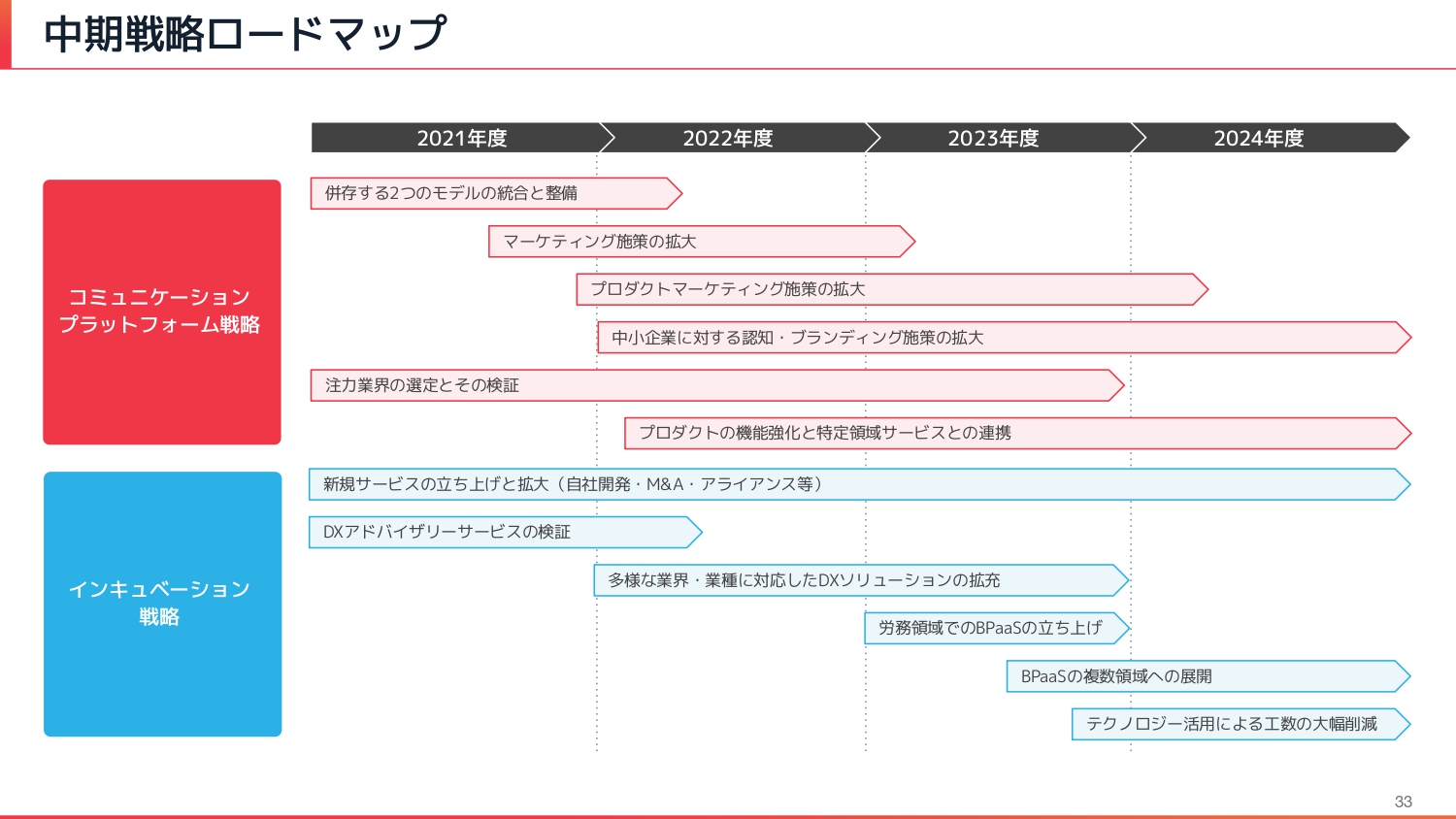

中期戦略ロードマップ

「コミュニケーションプラットフォーム戦略」と「インキュベーション戦略」の2つが主戦力となっていますが、中期戦略ロードマップも従前より開示しているものを再編しています。内容は大きく変わっておらず、それぞれの戦略に振り分けたものです。変わっている点は、「インキュベーション戦略」の中の「BPaaSの複数領域への展開」です。

人事労務の会社であるミナジンがグループインしているため、そちらの領域のBPaaSを立ち上げ、広げていくような展開で推進していくためにアップデートしています。

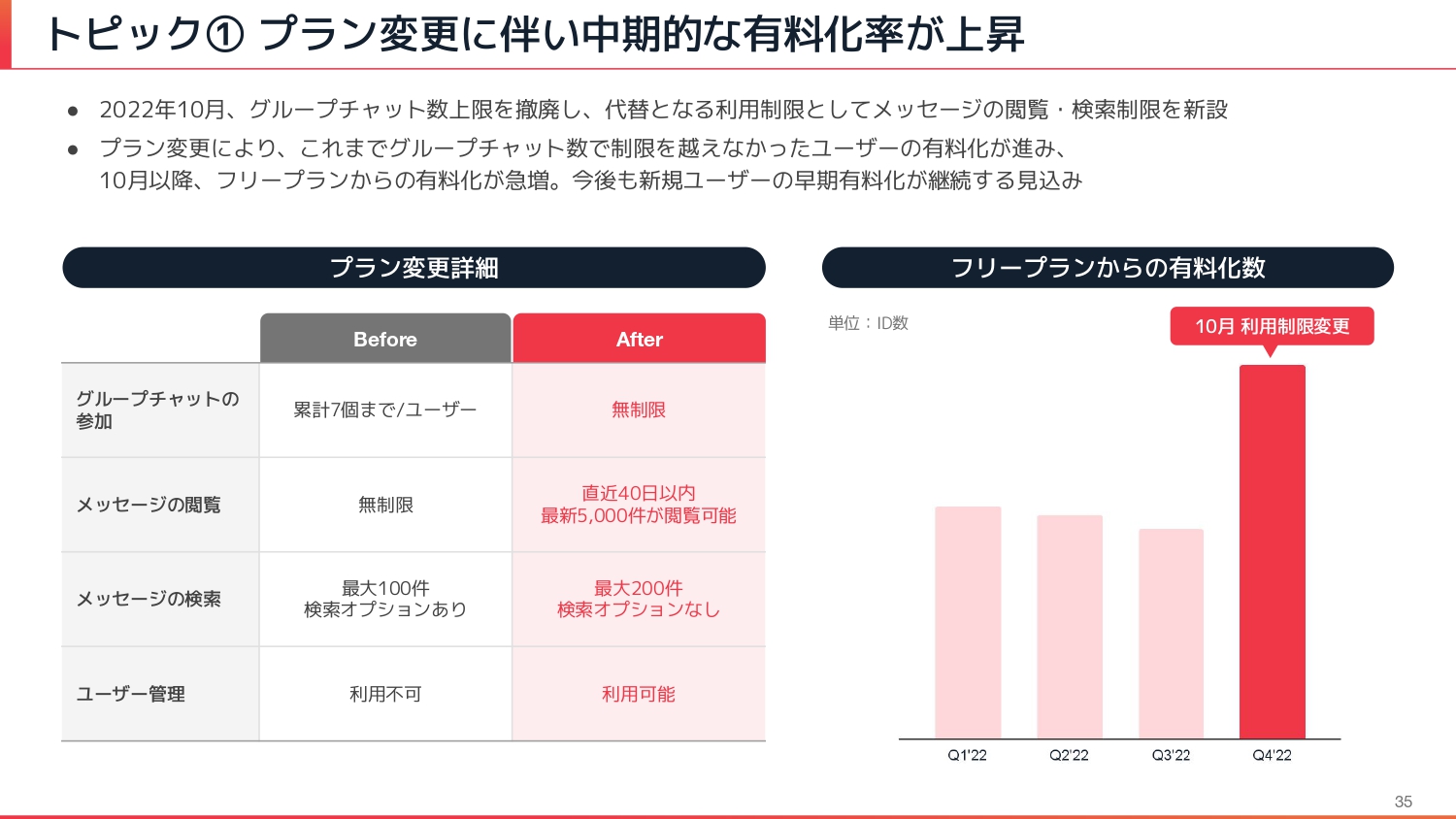

トピック① プラン変更に伴い中期的な有料化率が上昇

プラン変更に伴い、中期的な有料化率が上昇しています。フリープランでは、グループチャット数に上限がありましたが、2022年10月に撤廃しました。

代替として40日間を超えると過去のメッセージが見られなくなる制限や、さらにメッセージの検索機能に制限を新設し、プランを変更しています。今までグループチャット数が累計7個までであれば制限がかからなかったユーザーが、時間とともに制限に引っかかることになり、有料化への移行が急増しています。

スライド右側に四半期ごとのフリープランからの有料化数を記載していますが、第4四半期は制限の適用後、大幅な増加が実現できています。

トピック② 株式会社ミナジンをグループ会社化

ミナジンをグループ会社化しています。開示は2022年12月ですが、契約締結日は12月16日です。そして、2023年1月31日に100パーセントの株式取得を実行しており、2月より正式にグループにジョインしました。

連結開始は、正式なグループジョイン後の2023年2月からを予定しています。本決算、2022年度においては連結されていないため、影響はありません。次の四半期の開示は、1月からではなく2月からとなりますので、途中から連結することをご承知おきください。取得金額の詳細に関してはスライドのとおりです。

トピック② 株式会社ミナジンについて

ミナジンは人事労務の会社です。特徴としては、就業管理及び勤怠管理、人事評価領域のSaaSのプロダクトを持っています。また、労務や給与計算のアウトソーシングを行うBPOチームに加え、コンサルティングチームがあります。人事労務領域におけるSaaS、BPO、コンサルティングを提供している会社です。

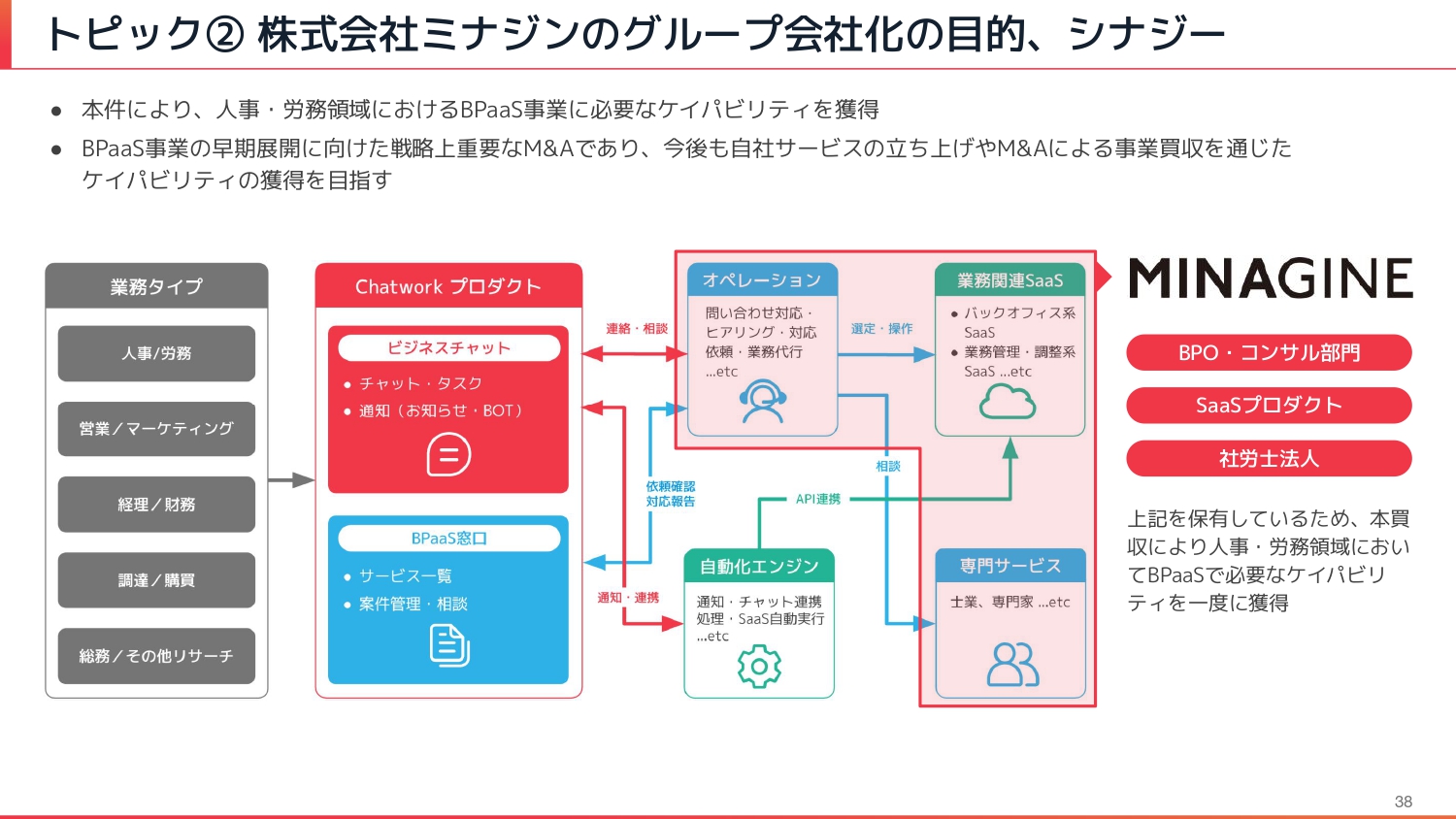

トピック② 株式会社ミナジンのグループ会社化の目的、シナジー

ミナジンをグループ会社化したのは、人事労務領域におけるBPaaS事業に必要なケイパビリティ(組織能力)をすべて兼ね備えていたからです。BPaaS事業の早期展開に向けて、戦略上非常に重要なM&Aです。人事労務領域はBPOの業界でも非常に大きなマーケットであり、グループジョインによってケイパビリティを獲得できたのは大きな一歩だったと思っています。

スライド内のBPaaSのイメージ図にある「オペレーション」「業務関連SaaS」のバックオフィス系SaaS、そして「専門サービス」のすべてをミナジンは持っています。社労士法人も内部に抱えており、社労士も大勢所属しているため、人事労務領域においてはBPaaSをすでに実施しているような会社です。ここに我々のビジネスチャットが入ることによって、人事労務領域のBPaaS事業が今期よりすぐに展開できる状態となりました。

トピック③ ベトナム・台湾におけるグローバル事業の現地撤退

ベトナム・台湾におけるグローバル事業の現地撤退を発表しました。2016年から7年ほど展開し、拡販や大きく展開するための戦略検証を現地で行ってきました。検証の結果、本格的な展開には時期尚早だと判断し、現地オフィス・人員の撤退を判断しました。

ただし、グローバル事業をすべてやめるわけではなく、オンラインによる販売・マーケティングの活動は継続しますので、サービス提供や売上への影響はほとんどないと考えられます。

そして現地オフィスの維持コストが削減され、利益の改善とともに、国内にリソースが集約できるため、戦略上重要となる「まずは早期に日本の中小企業マーケットで勝ち切ること」を最優先し、意思決定しました。

サステナビリティビジョン

サステナビリティビジョンについてご説明します。「誰もが働くことを楽しみ、創造性あふれる豊かな社会を」というメッセージでサステナビリティビジョンを打ち出しました。Chatworkのミッションである「働くをもっと楽しく、創造的に」を表現したサステナビリティのビジョンとなっています。

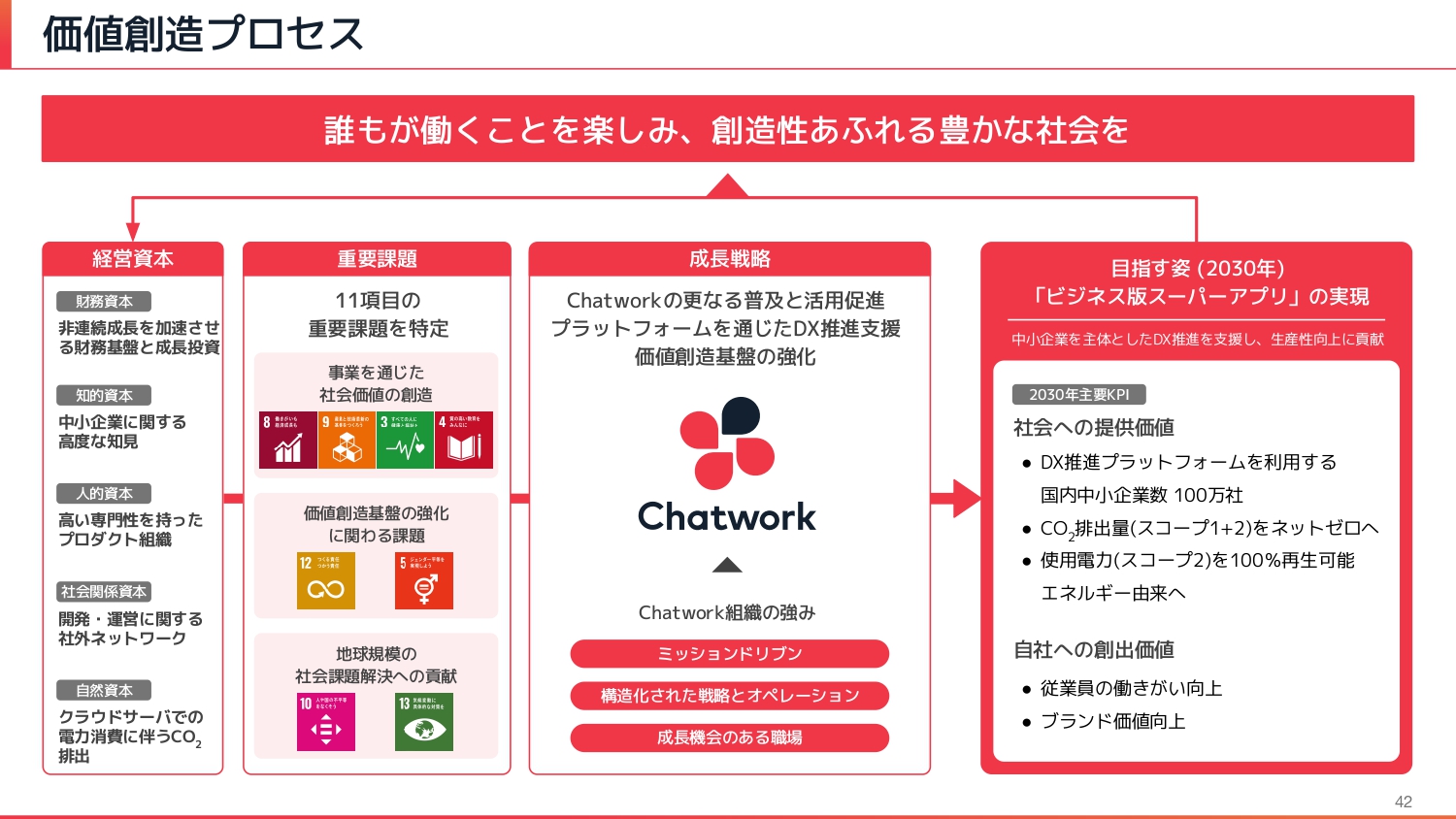

価値創造プロセス

価値創造プロセスとして、経営資本とマテリアリティ、成長戦略を開示しています。マテリアリティでは、11項目を特定しました。成長戦略では、プラットフォームの価値最大化を推進していきます。

目指す姿(2030年)として、「ビジネス版スーパーアプリ」を実現させ、DX推進プラットフォームを利用する国内中小企業数は、社会への提供価値として100万社を目指していきたいと思っています。年度ごとに数字を開示しながら、追いかけていきます。

CO2排出量(スコープ1 + 2)に関してはネットゼロへ、使用電力(スコープ2)は100パーセント再生可能エネルギー由来への転換を考えています。自社への創出価値は、従業員の働きがい向上、ブランド価値向上を目指します。

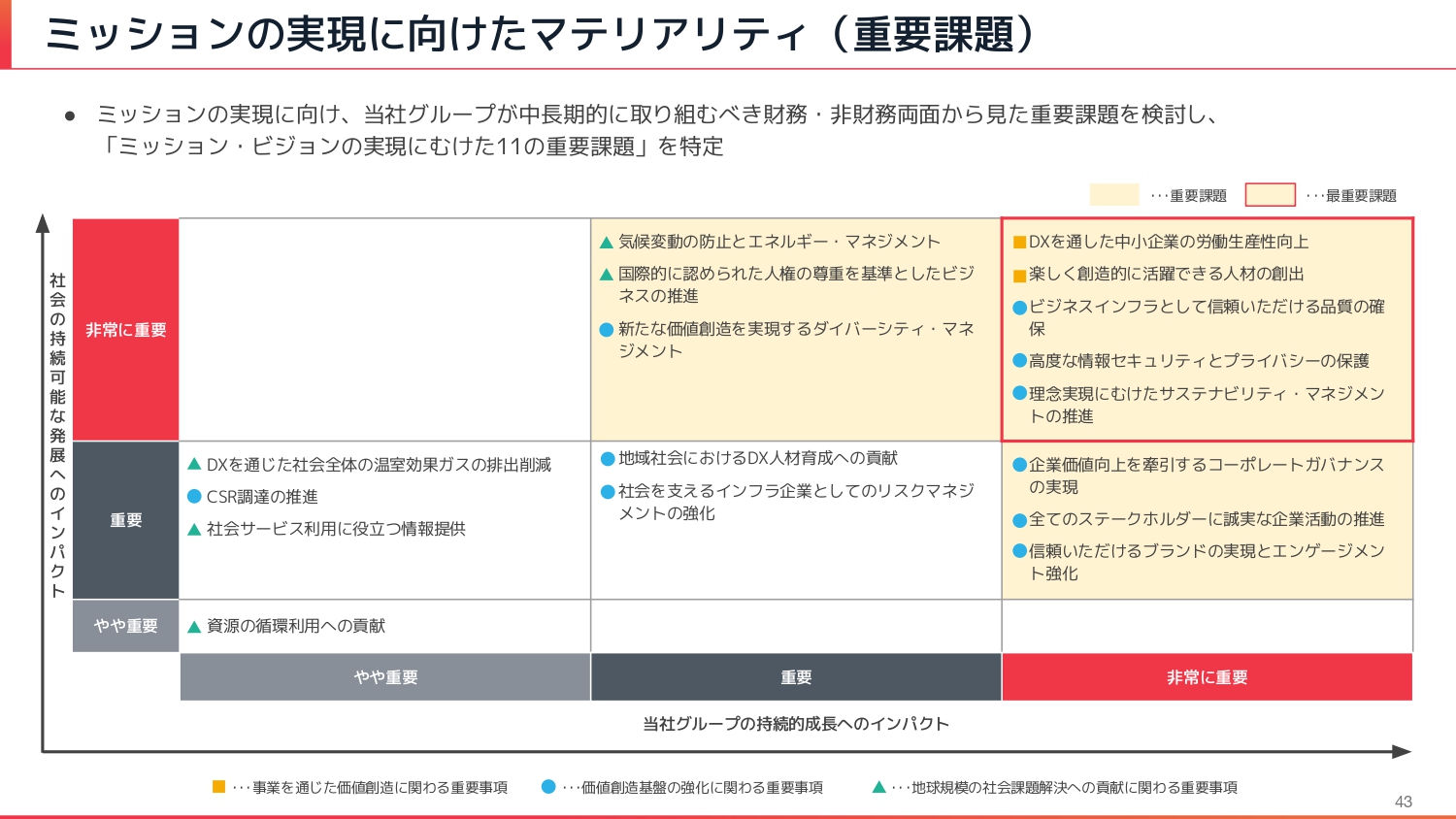

ミッションの実現に向けたマテリアリティ(重要課題)

マテリアリティに関しては、マテリアリティマップで検討を進め、社会の要請と我々の事業の重要性でプロットし、11項目を特定しています。

その中から、社会の要請としても、当社においても特に重要な5項目をピックアップしました。「DXを通した中小企業の労働生産性向上」「楽しく創造的に活躍できる人材の創出」「ビジネスインフラとして信頼いただける品質の確保」「高度な情報セキュリティとプライバシーの保護」「理念実現にむけたサステナビリティ・マネジメントの推進」を最重要課題とし、マテリアリティとしてセットしています。

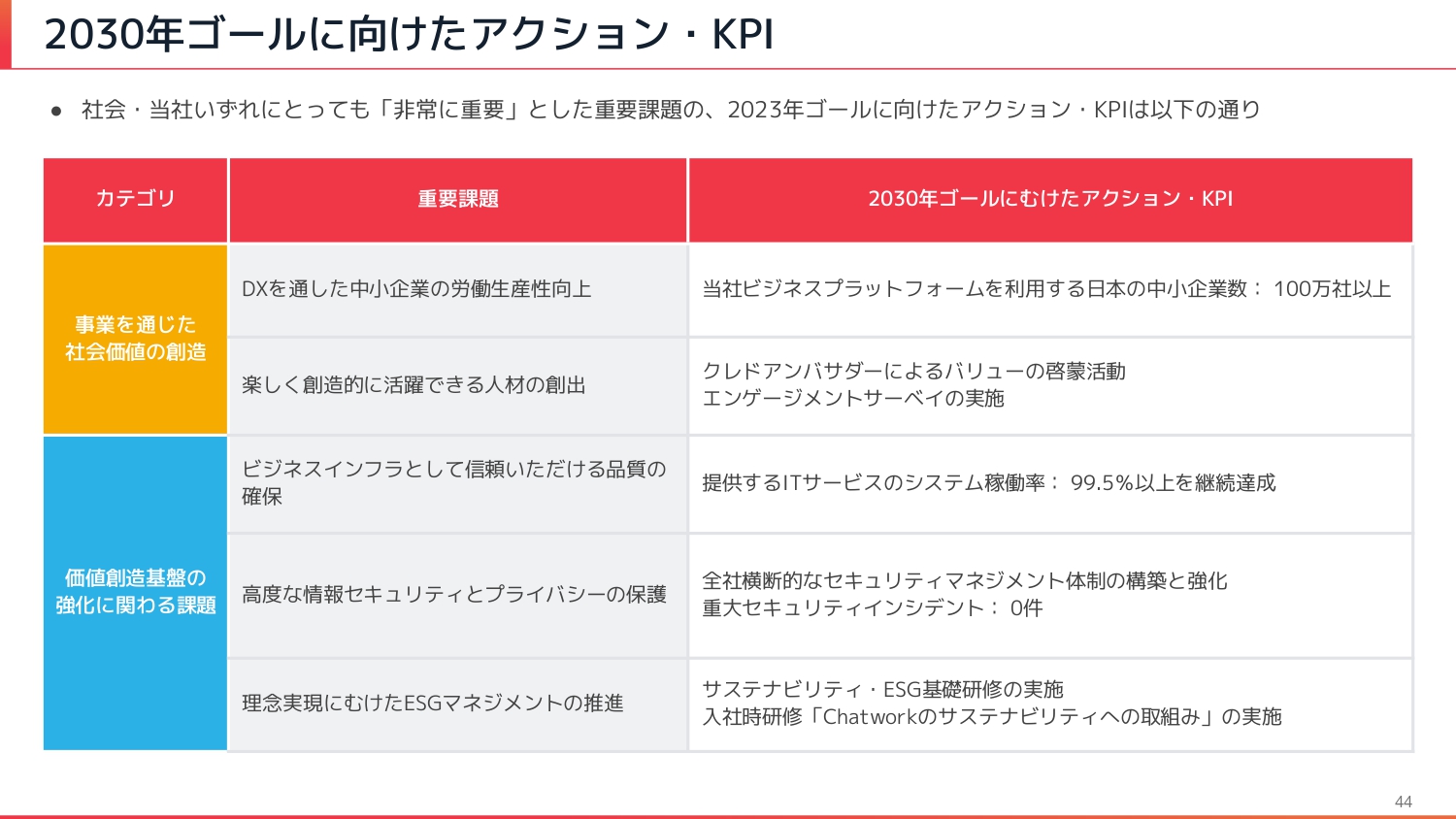

2030年ゴールに向けたアクション・KPI

それぞれのマテリアリティに向けたKPIとアクションを開示しています。

サステナビリティサイトを開設

本日コーポレートサイトの中に、サステナビリティサイトをオープンしました。スライドにURLを記載していますので、詳細を確認したい方はぜひアクセスしていただければと思います。

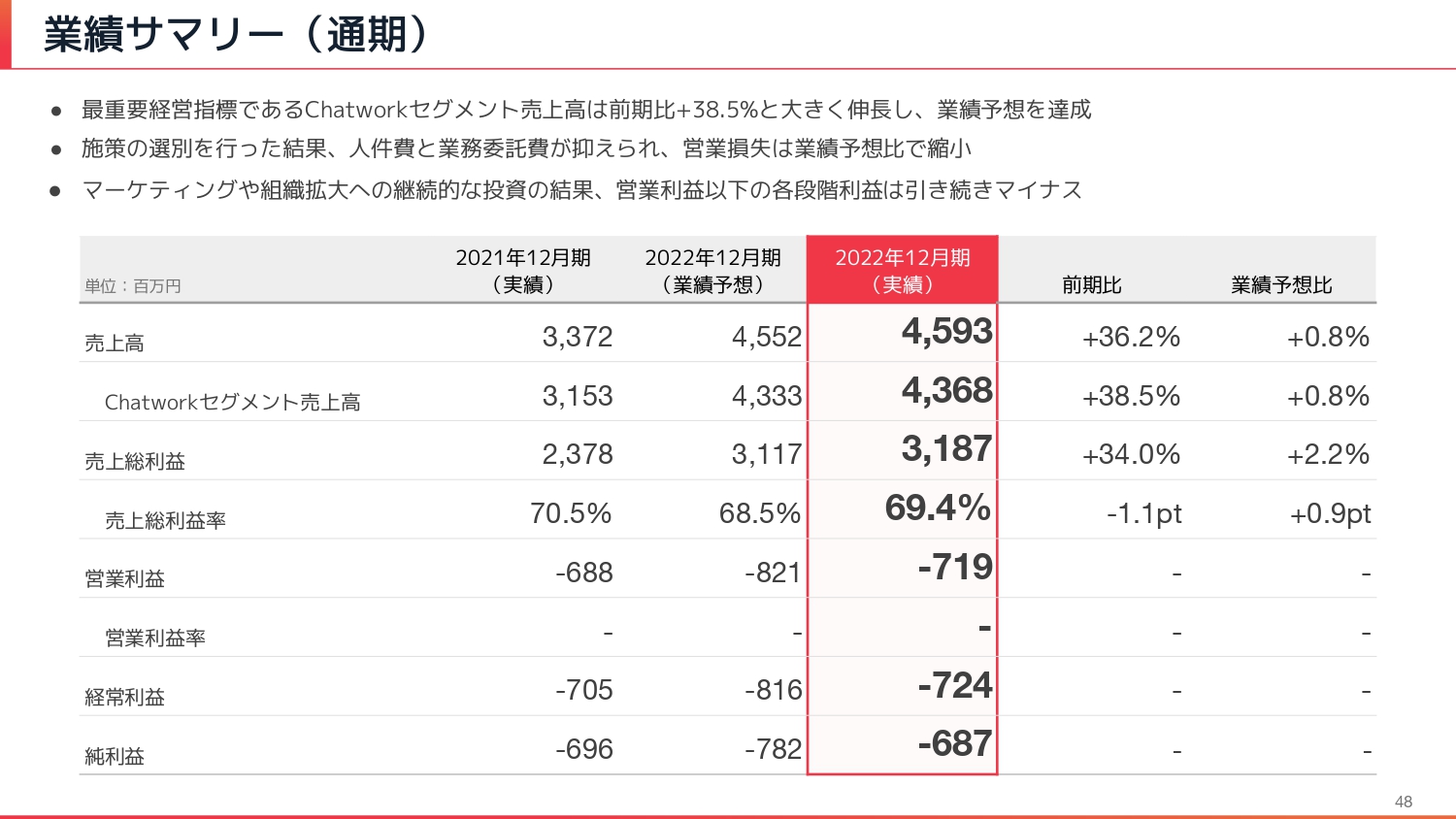

通期業績ハイライト

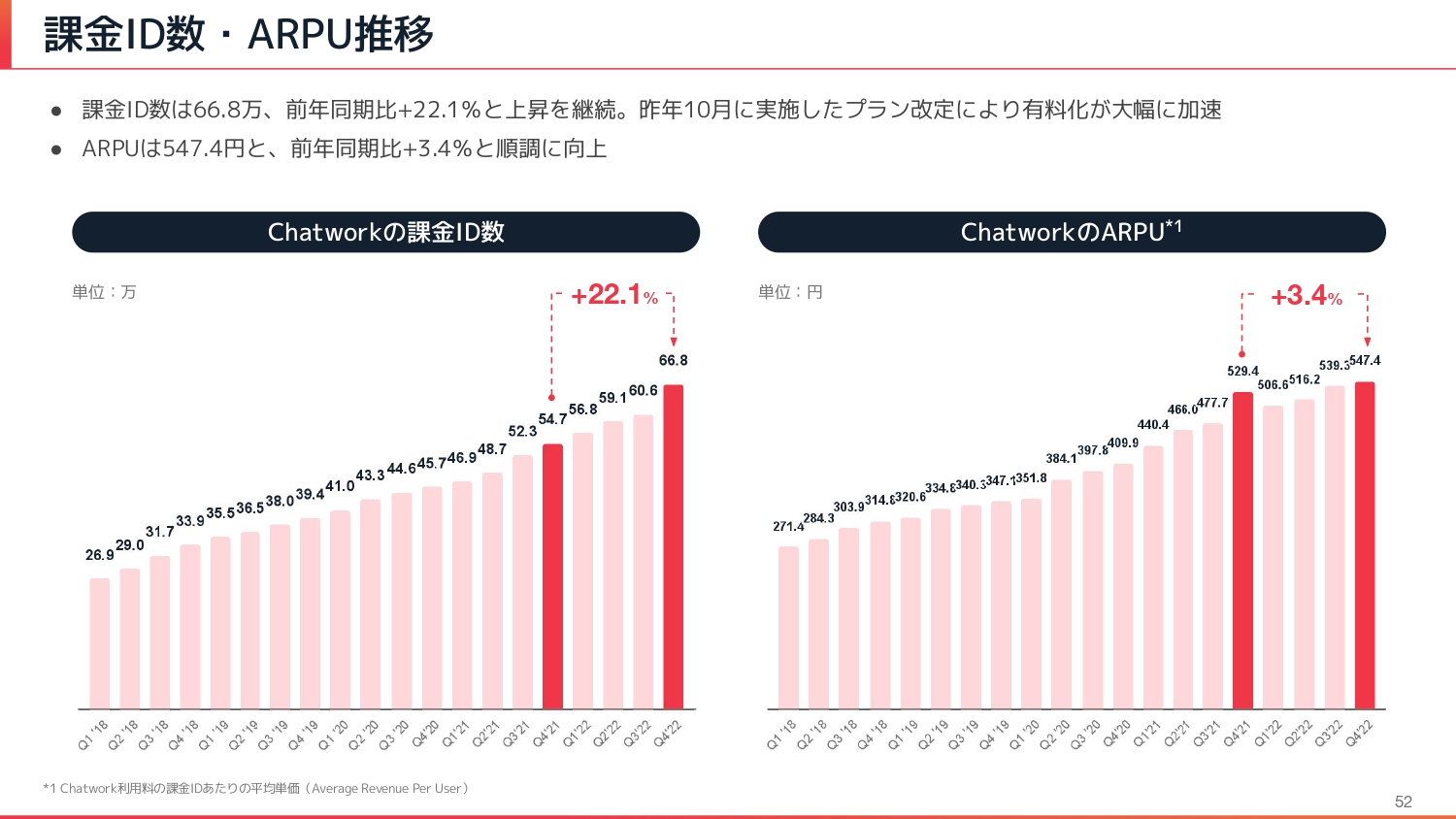

井上直樹氏(以下、井上):2022年12月期の業績についてご報告します。まず通期業績ハイライトです。最重要指標である通期Chatworkセグメント売上高が、前年同期比プラス38.5パーセントと非常に順調に伸長しています。また、マーケティングや組織拡大への継続的な投資の結果、営業利益以下の各段階利益については引き続きマイナスとなっています。

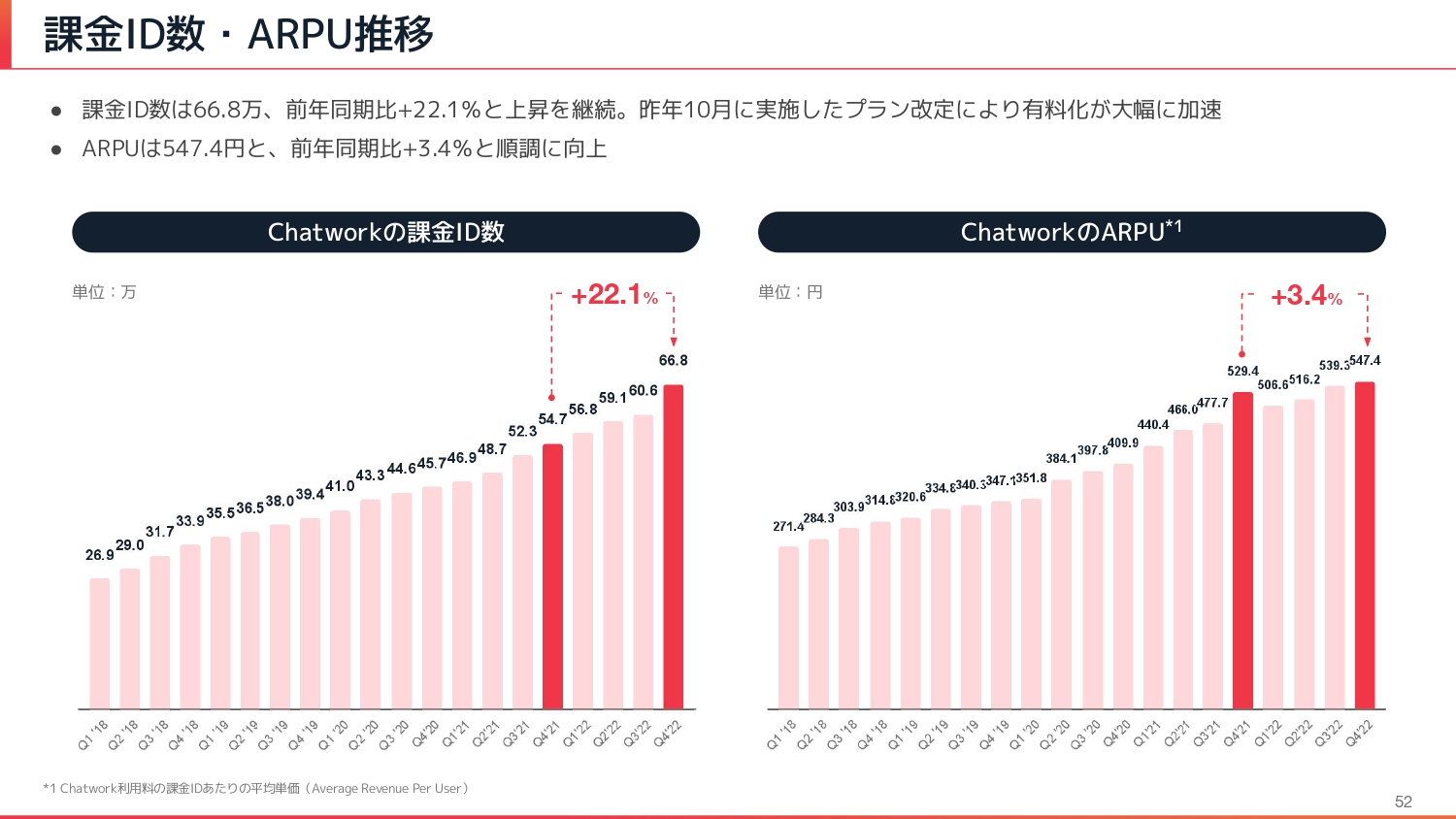

後ほどグラフでご説明しますが、課金ID数は66.8万ID、前年同期比プラス22.1パーセントと、かなり大幅に成長している状況です。ARPUについても前年同期比プラス3.4パーセントと堅調に増加しています。

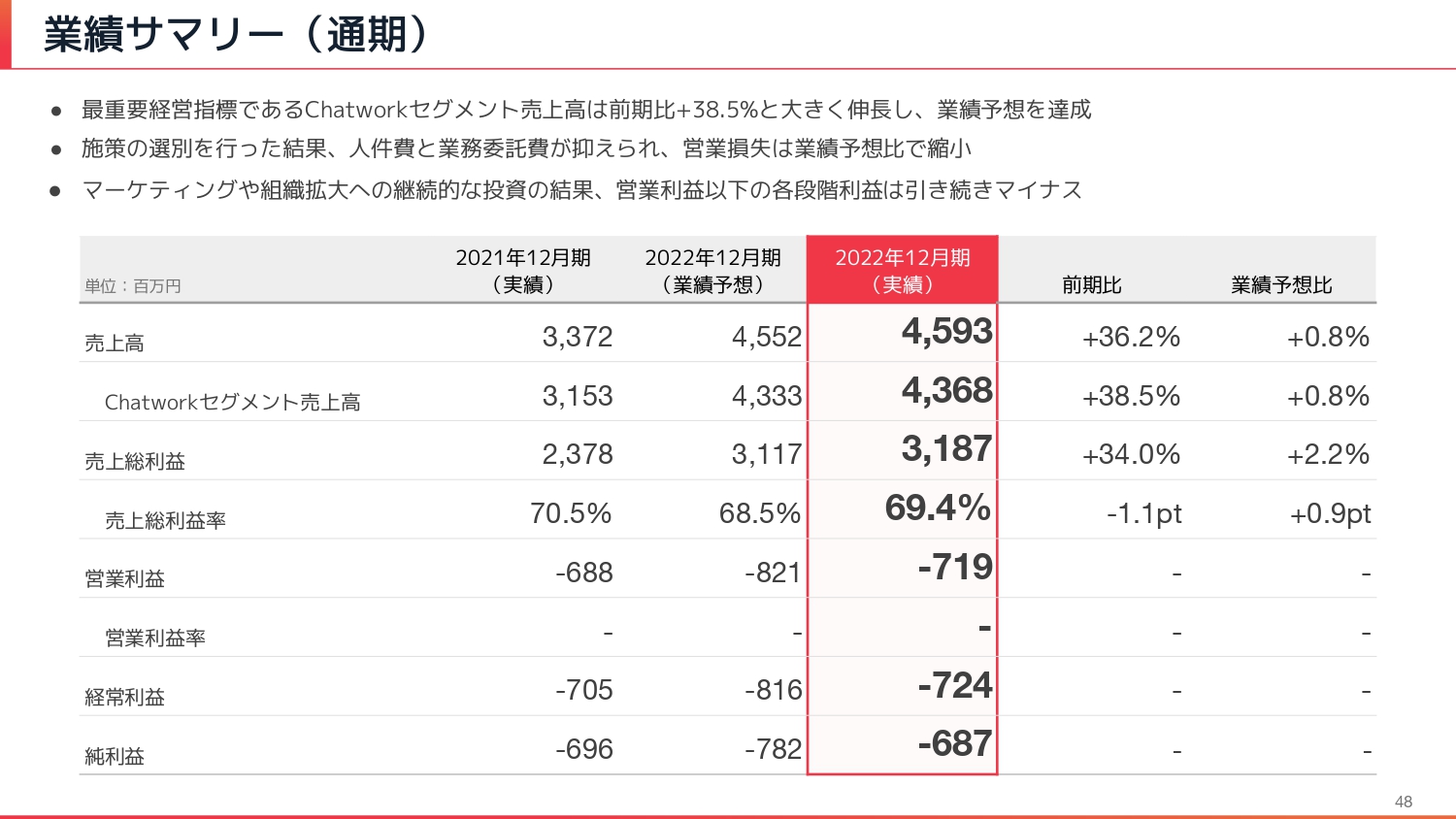

業績サマリー(通期)

業績のサマリーです。先ほどお伝えした数字を並べています。スライド右端をご覧ください。業績予想はすべてクリアしている状態です。営業利益及び純利益は、業績予想比で赤字がそれぞれ1億円程度縮小し、業績予想を大幅に達成しています。

業績サマリー(四半期)

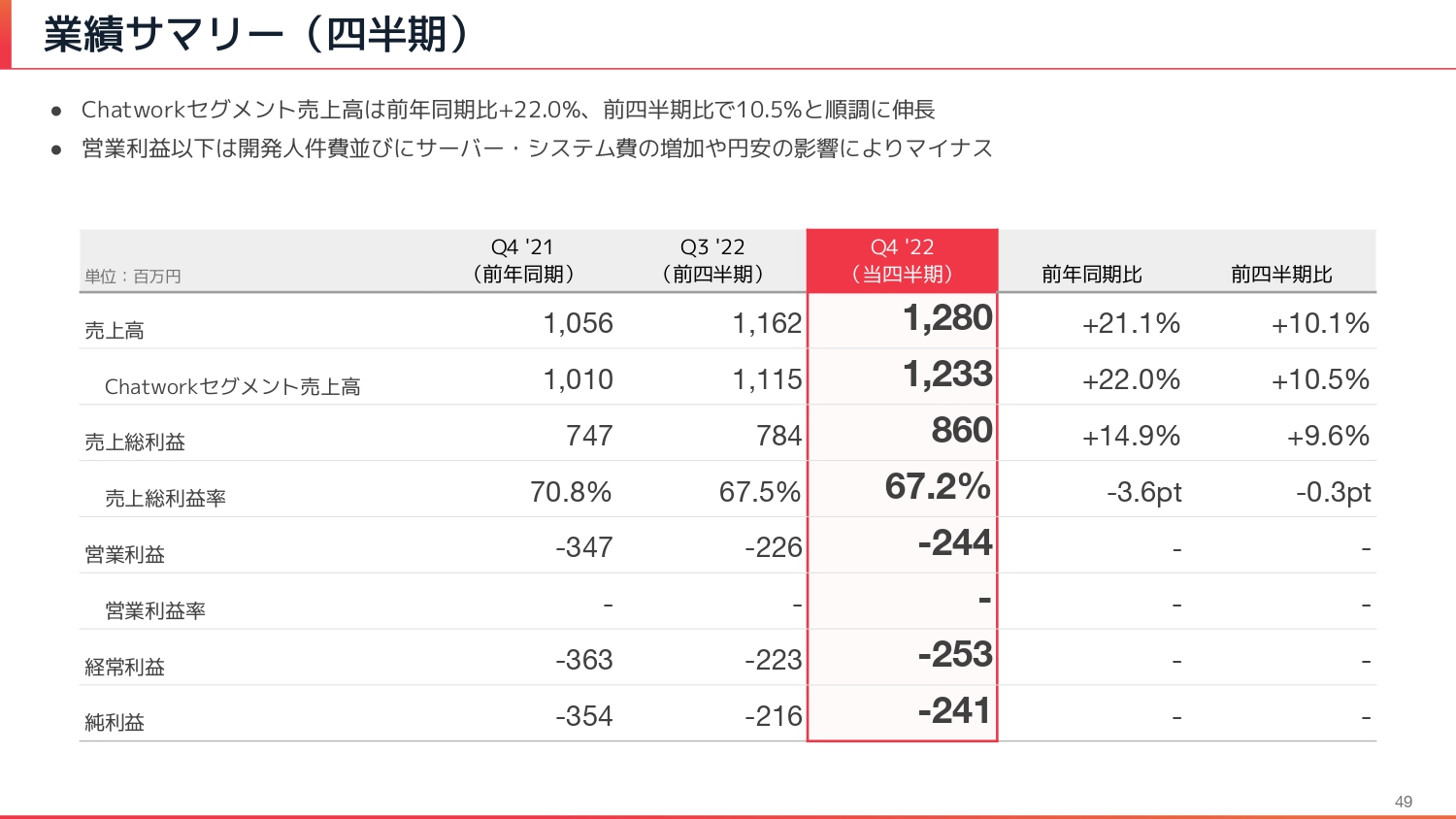

第4四半期の業績サマリーです。昨年第4四半期の「KDDI Chatwork」の価格改定の影響もあり、前年同期比ではあまり伸びていませんが、前四半期比ではトップラインが10パーセント以上伸びています。そのため、かなり順調に推移していると考えています。

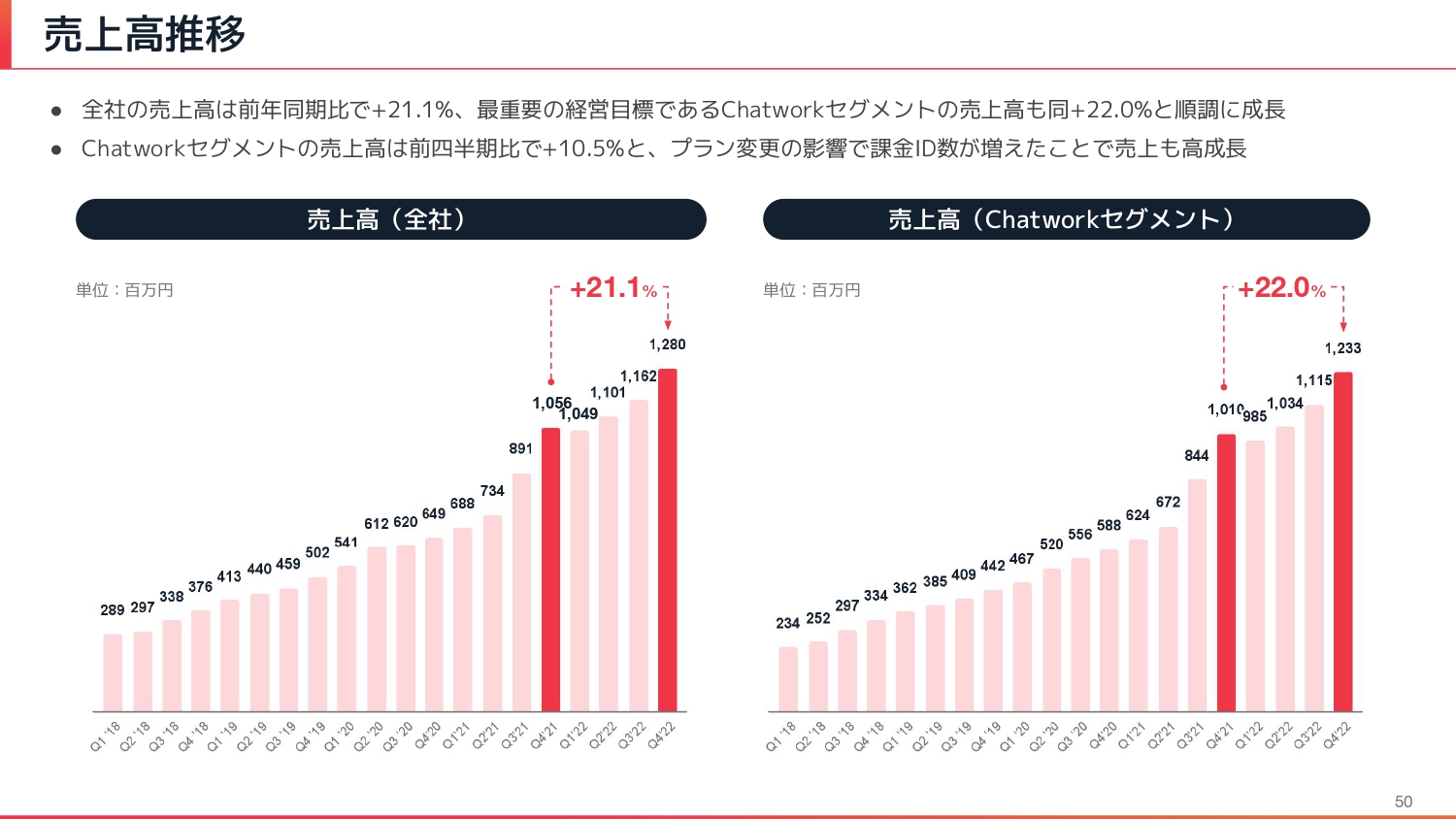

売上高推移

売上高の推移です。昨年の第4四半期の売上高はChatworkセグメント、全社ともに非常に伸びていますが、グラフの形としては今期の第4四半期もかなり伸びており、それぞれ前年同期比プラス20パーセント強となりました。前四半期比では10パーセント以上の成長ということで、かなり順調に伸長してきています。

登録ID数・DAU数推移

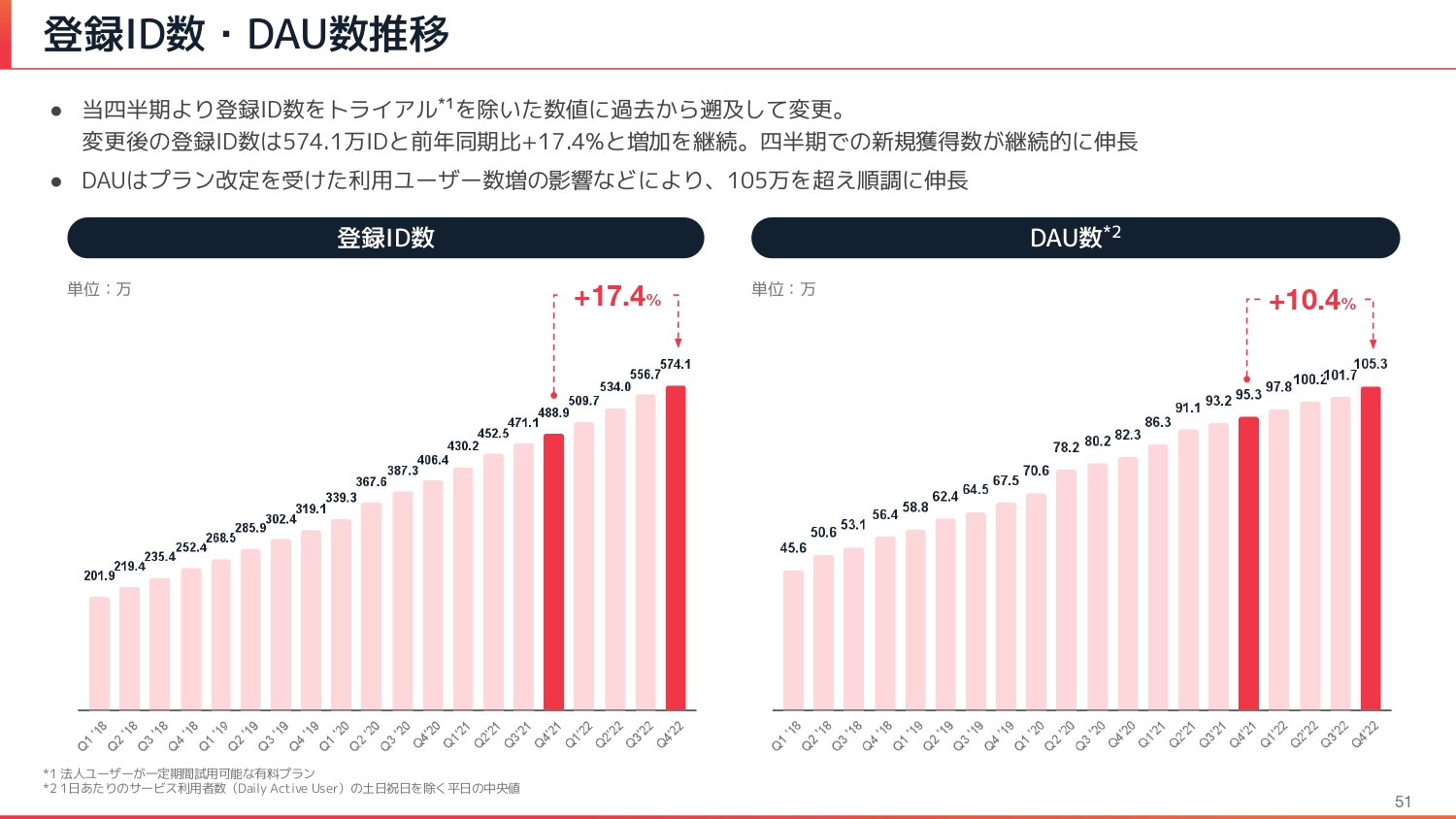

登録ID数・DAU数の推移です。今回、登録ID数の定義を少し変更しています。トライアルを除いた数値に過去から遡及して変更していますので、トレンドをしっかりご覧いただけると思います。

第4四半期が終わったところで登録ID数は574.1万IDとなり、前年同期比プラス17.4パーセントと、増加が継続している状況です。

スライド右側のDAU数はプラン改定を受けた利用ユーザー数の増加の影響もあり、105万ユーザーを超えて順調に伸長している状況です。これまでのトレンドをご覧いただくと、第4四半期は大幅に増加していると思います。

課金ID数・ARPU推移

課金ID数及びARPUの推移です。グループチャット数の制限からメッセージの閲覧制限に変更した影響が大きく出ており、課金ID数はかなり大幅に伸長しています。ARPUも前年同期比プラス3.4パーセントと、堅調に向上しています。

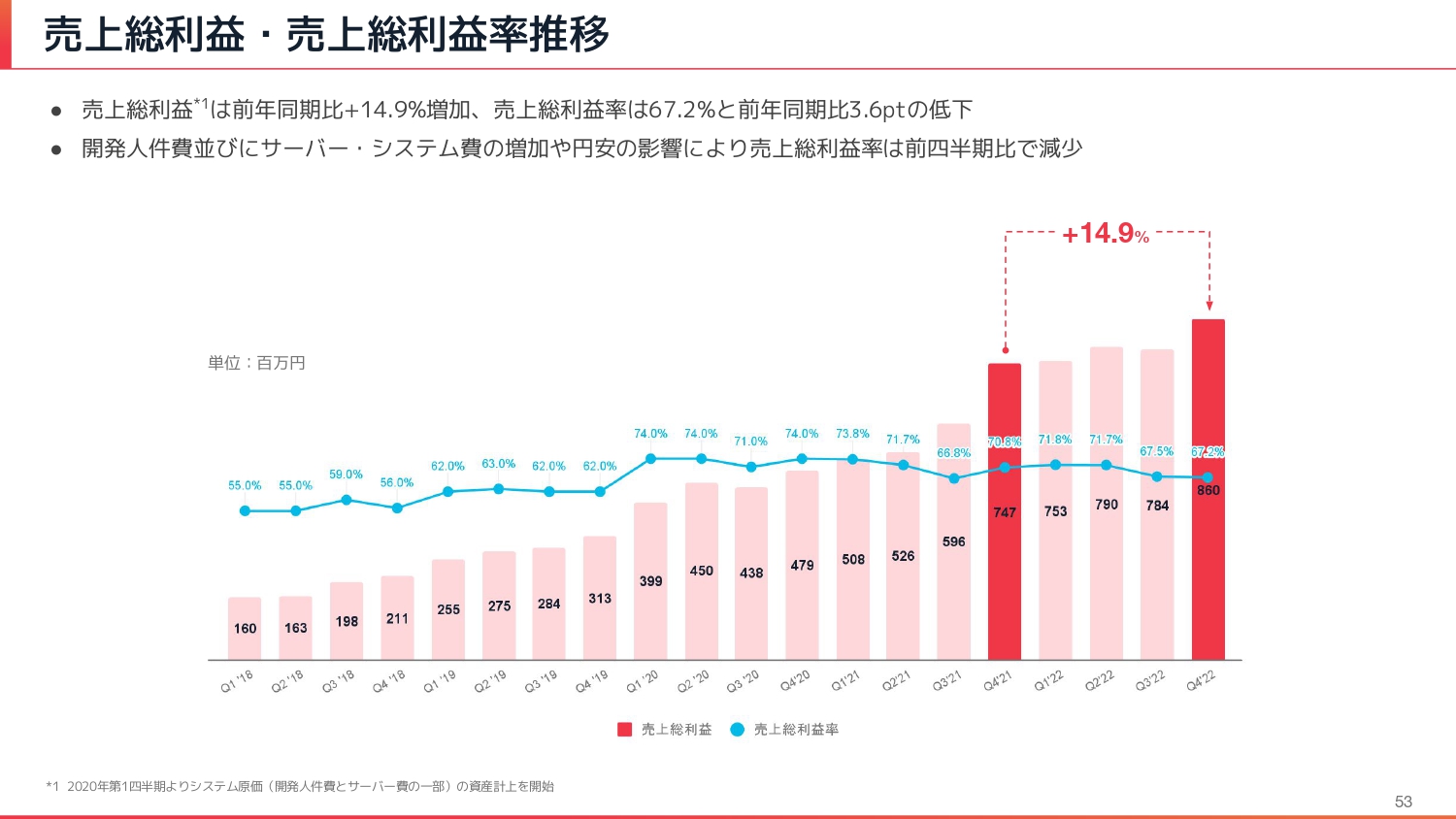

売上総利益・売上総利益率推移

売上総利益・売上総利益率の推移です。売上総利益は前年同期比プラス14.9パーセント、売上総利益率は前年同期から3.6ポイント低下している状況です。特に開発人件費とサーバー・システム費の増加や円安の影響により、売上総利益率は前四半期比で減少しています。

ただし、実数をご覧いただくと、ここ数四半期はなだらかな伸びでしたが、トップラインとともにかなり伸長しています。

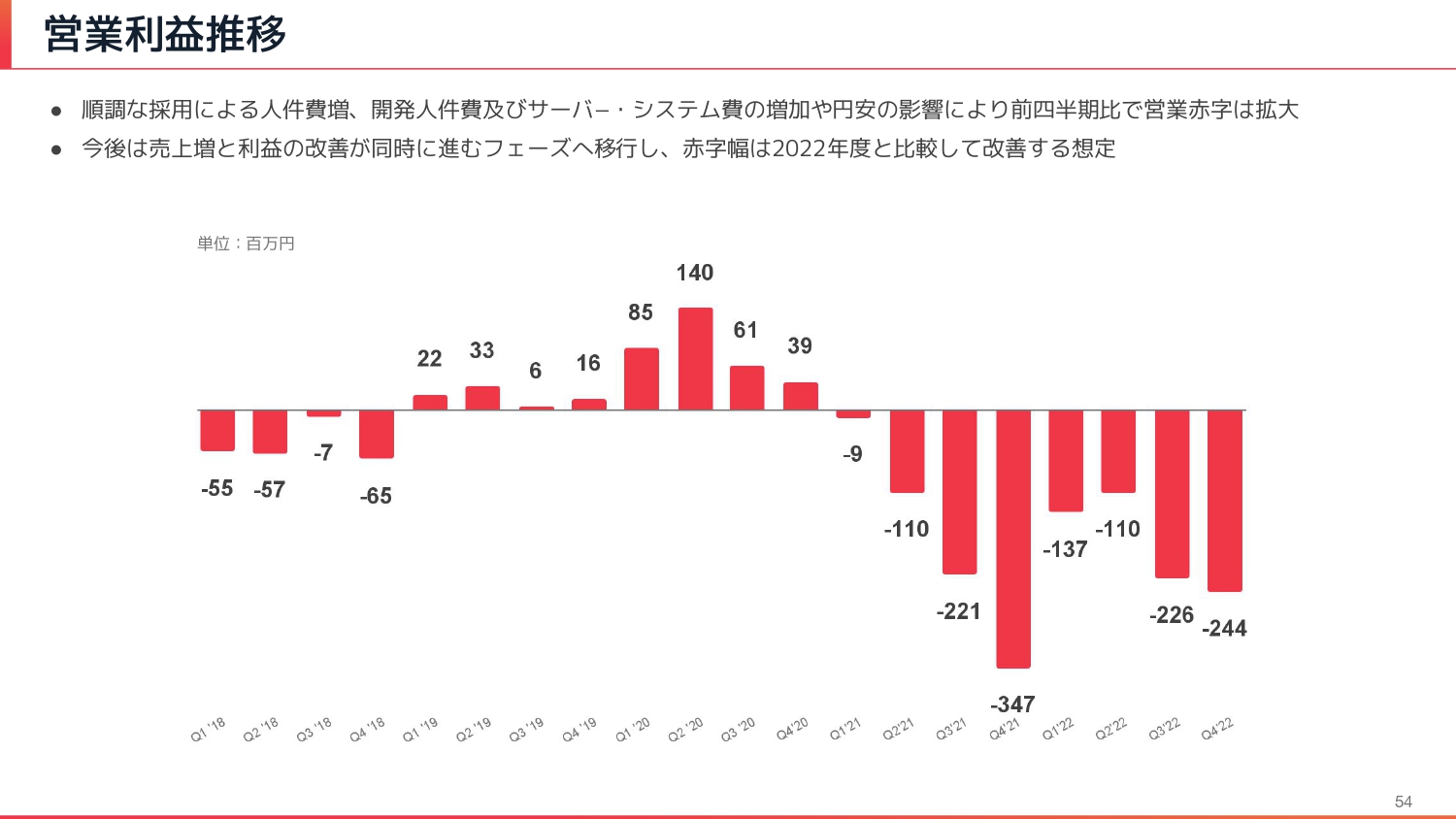

営業利益推移

営業利益の推移です。順調な採用による人件費増や、開発人件費及びサーバー・システム費の増加により、前四半期比で営業赤字は拡大している状況です。

ただし、前四半期の決算説明会の時にもお伝えしましたが、今後は売上増と利益の改善が同時に進む、いわゆるJカーブでいうと後半のフェーズに移行します。ですので、赤字幅については、2022年度と比較すると今期はかなり改善してくると想定しています。

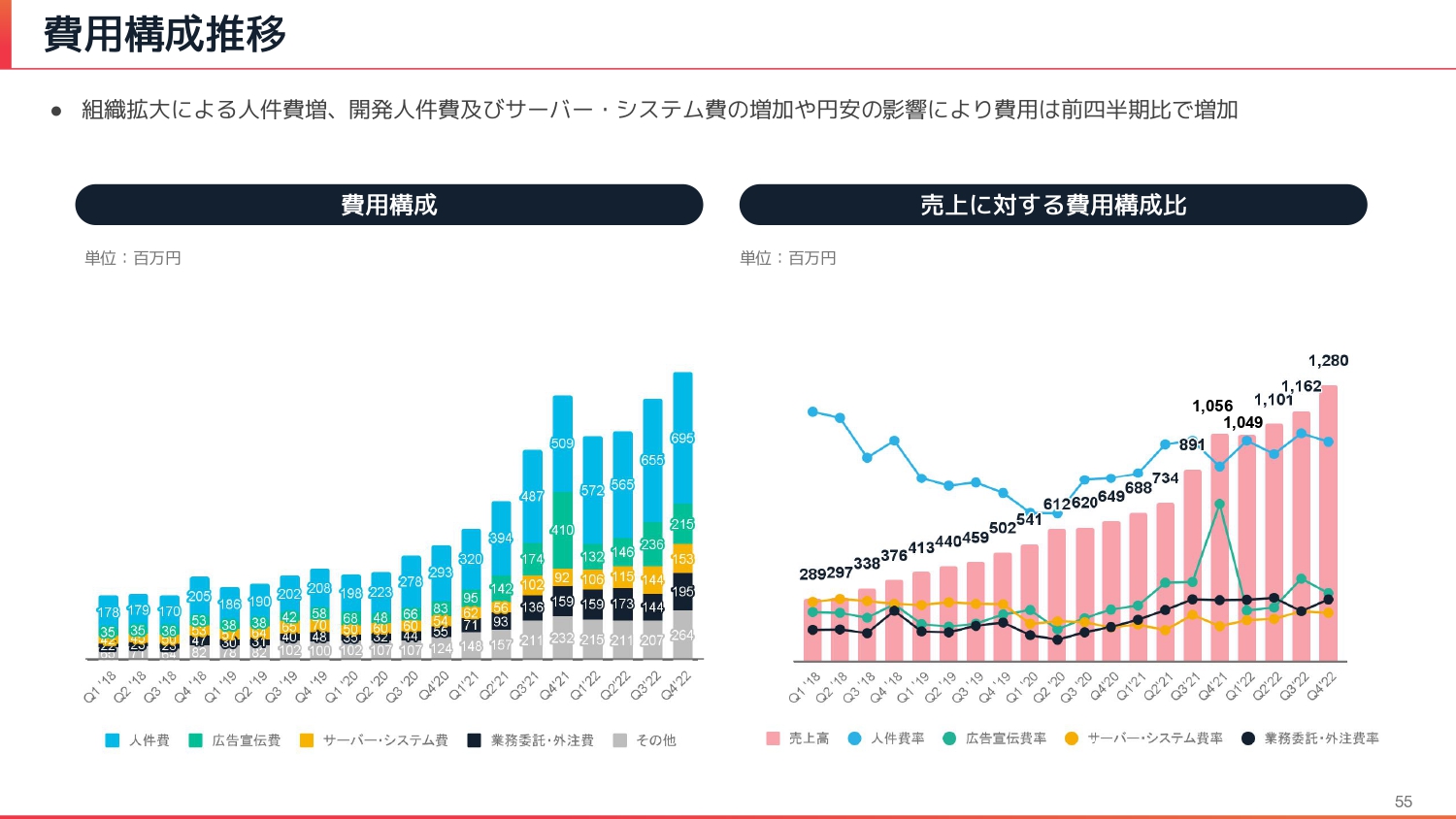

費用構成推移

費用構成の推移です。人件費増及び開発人件費、サーバー・システム費の増加により、費用は前四半期比で増加している状況です。ただし、スライド右側のグラフをご覧いただきますと、トップラインが伸びていますので、人件費率はいったん下がっています。

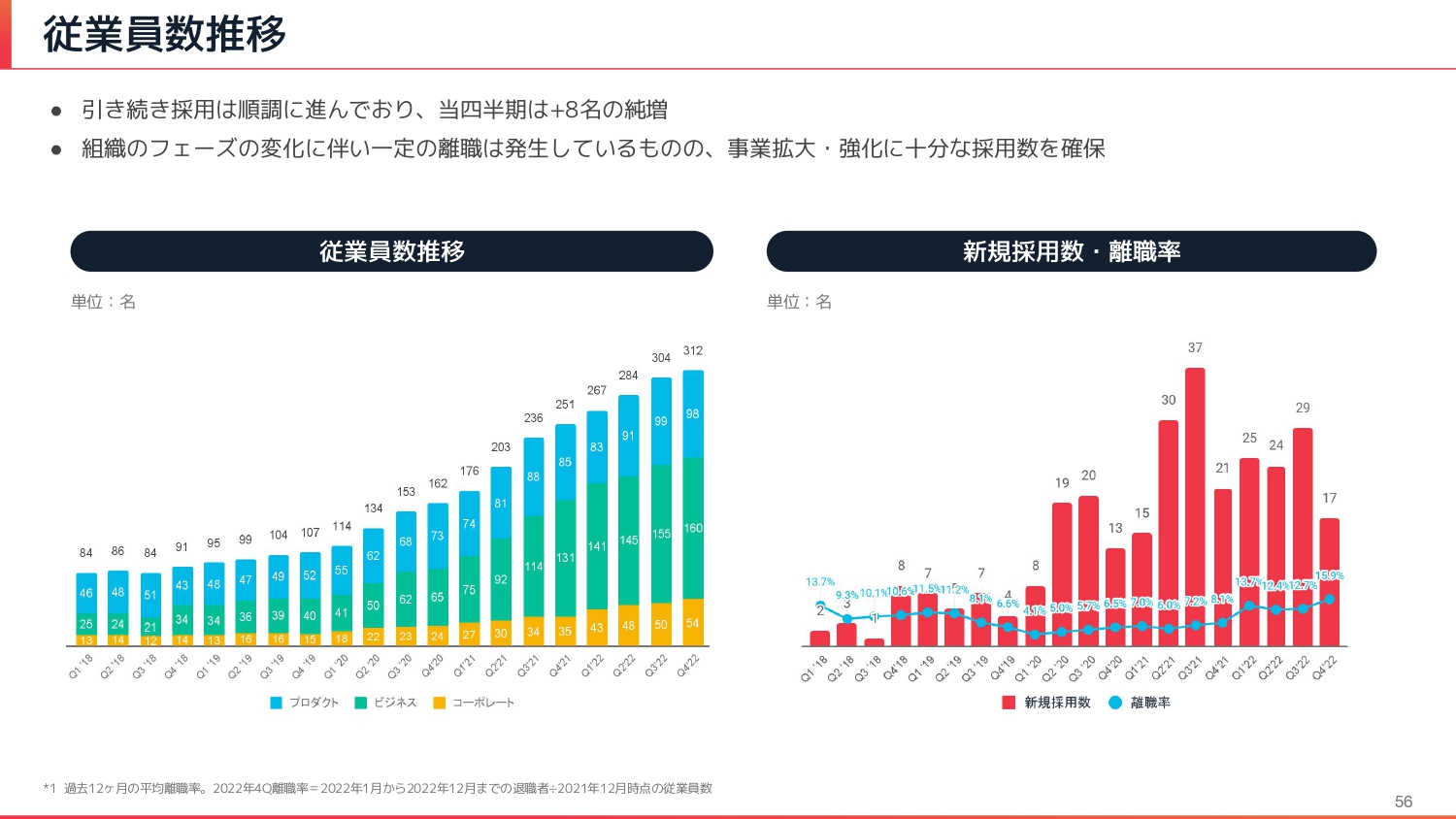

従業員数推移

従業員数の推移です。採用は引き続き順調に推移しており、当四半期はプラス8名の純増となりました。

スライド右側のグラフは、新規採用数・離職率を示しています。組織フェーズの変化に伴い、一定の離職が発生している状況です。ただし、健全な離職であり、事業拡大・強化に必要十分な採用数が確保できるような採用力もつけてきています。そのため、組織については引き続き健全な状況だと考えています。

2023年12月期 業績予想

山本:2023年12月期の業績予想に関して、私からお話しします。2023年12月期は、我々の中で最も重要としているChatworkセグメントの売上高成長を、引き続き目標として掲げていきたいと思います。

中期経営計画として、「2021年から2024年でCAGR40パーセント以上の売上成長を実現する」ことを目標に掲げていますが、今期もそれ以上を達成し、Chatworkセグメントにおいて前期比プラス40パーセント以上の売上高成長を目指していきたいと思っています。

また、全社売上高は前期比プラス35パーセント以上と、売上規模が大きくなってきましたが、引き続きこの高い目標に対してコミットしていきたいと考えています。

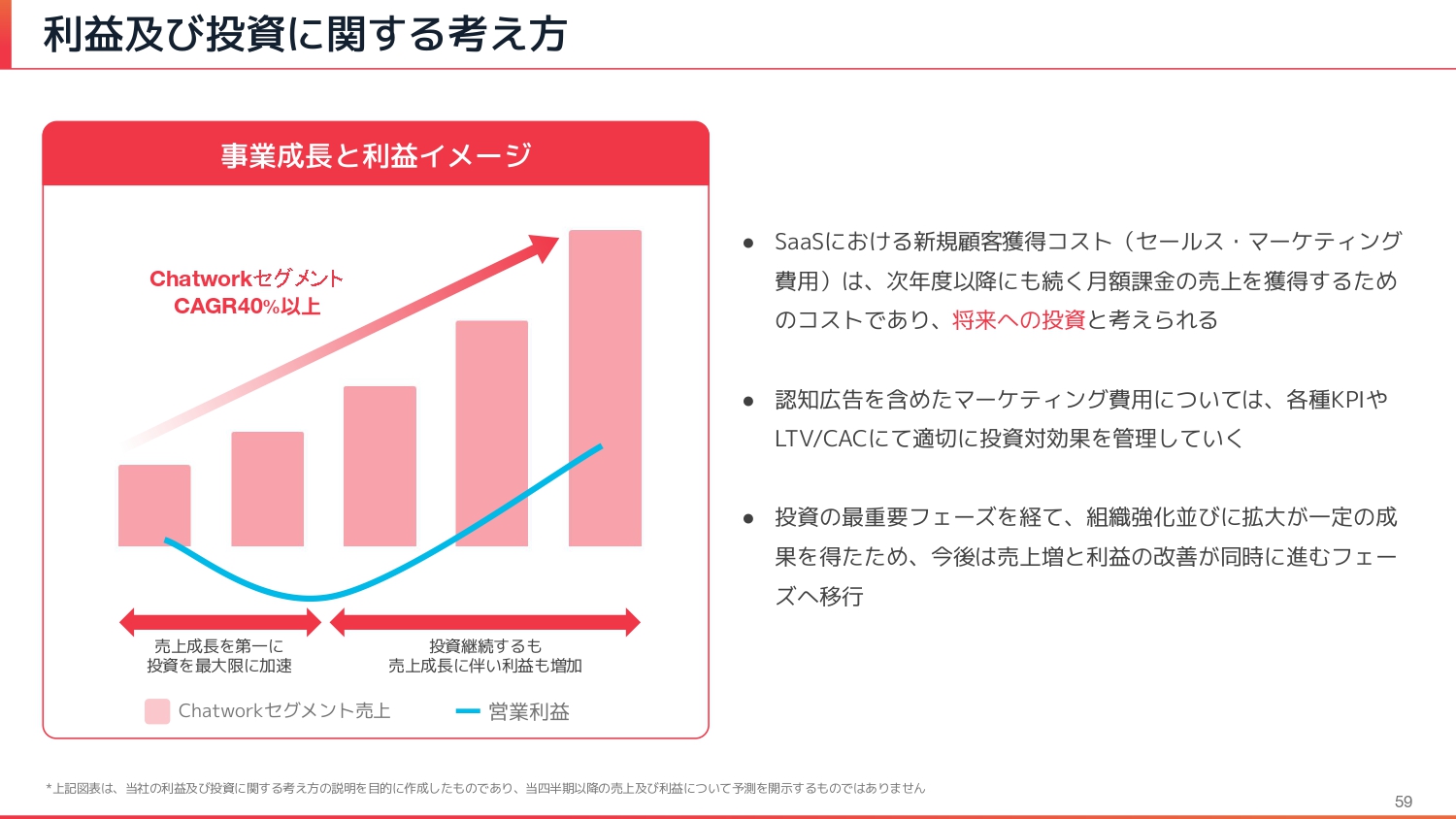

利益及び投資に関する考え方

利益の部分に関しては、市況の変化やM&Aなどの不確定な要素もあり、機動的な投資を行っていくため、期初では非開示としています。

利益及び投資に関する考え方については、いつもお話ししているとおりです。「中期経営計画で大きく投資し、赤字幅を拡大させて、いつ黒字になるのか」というご質問をいただくことが非常に多いため、イメージをお伝えしています。

Jカーブという投資の角度を考えています。投資することにより、特に最初の頃は人件費がかさみ、セールスマーケティングの顧客獲得コストも大きくなります。

しかし、我々のSaaSにおいては、獲得した顧客による月額課金が発生する体系になっていますので、次年度以降も売上が上がってきます。

顧客獲得コストと広告宣伝費は、単年度の費用というよりは将来への投資・コストと考えています。アクセルをぐっと踏む時には、短期的な単年度の費用として見えやすい構造になっていますので、ご理解いただければと思います。

スライドのグラフをご覧ください。トップラインが伸びてきて回収が進んでいきますと、水色で示した営業利益の赤字幅がいったん大きくなりますが、トップラインの増加とともに改善していき、「J」の字を描くように黒字化して利益がどんどん出てくることをイメージしています。

そして、現在はすでにJカーブの底を打って利益改善していくフェーズに入ってきていると思っています。

顧客獲得コストと将来のLTV(Life Time Value)のバランスも含め、マーケティング費用のかけ方を継続的に考えていきますが、しっかりと回収できるような健全な財務規律、投資、プリンシプルを持って実施していきたいと思っていますので、ご認識いただければと思います。

質疑応答:業績予想の実現可能性について

司会者:「2023年度の業績予想について、Chatworkセグメント売上高の前期比プラス40パーセント成長・全社売上高の前期比プラス35パーセント成長の蓋然性、実現可能性について教えてください」というご質問です。

山本:業績予想に関しては、今までも40パーセント以上の成長を達成し続けてきており、ここからさらに達成に向けての難易度が上がっていきます。「次はどうなるか」というご心配もあるかと思いますが、こちらに関しては大きな要因が2つあり、蓋然性は高いと思っています。

1つ目は、先ほど主要トピックでも挙げましたが、プラン改定の影響で有料化率が大きく上がったことです。有料化率の上昇が、これから継続的に効いてきますので、Chatworkセグメントの売上成長率は間違いなく上がると考えています。

2つ目は、ミナジンのグループインによる連結が始まります。加えてBPaaS事業の戦略においてもミナジンとは非常にシナジーがあると考えていますので、トップラインを作る力も上がってくると思っています。

質疑応答:黒字化のめどについて

司会者:「2022年度は予定どおり赤字とのことですが、黒字化のめどについて教えてください。2023年度は黒字化するという理解でよろしいでしょうか?」というご質問です。

山本:赤字の業績予想となりましたが、営業損失は業績予想より約1億円縮小しての着地となりました。コスト削減及び事業の効率化をマネジメントとしてしっかり行ってきて、それがうまく進みました。

今期はいろいろな市況環境があり、BPaaS事業を攻めていくタイミングもあります。アクセルの踏み方次第ではありますが、黒字化のめどについてはまだ言及できない状況です。しかし、「遠からず」というところをしっかりお見せできる期になってくるのではないかと考えています。

質疑応答:離職と採用について

司会者:「離職率の上昇が顕著ですが、どのような退職理由が多いのでしょうか? その状況で採用を強く継続する必要があるのでしょうか? 組織体制の構築を優先すべきではないかと考えます」というご指摘・ご質問です。

山本:中期経営計画を開示してから投資を加速しており、従業員数は非常に増えてきています。約100人だったところから300人ほどになり、毎年約100人純増しています。

組織フェーズが変化するタイミングでもありますので、従業員数が100人規模の頃に入ってきた方が、組織が大きくなるにしたがって、新しいキャリアを目指すため一定の離職が出ています。

例えば部門ごとなくなって組織崩壊が起きたり、ハイパフォーマーがどんどん抜けていったりすることは一切起こっていません。かなり健全に、「次のキャリアを目指したい」「フェーズが変わったため違うことをやりたい」などが主な退職理由になっています。

そのような意味では、フェーズにおいて人が入れ替わっていく雇用流動性として、非常に健全だと思っています。離職率はしっかりとモニタリングしていますが、必ずしもゼロに近づけていくものではないと思っていますので、今のところは組織状態が非常によい状態だと思っています。

質疑応答:課金ID数の伸びについて

司会者:「今回、課金ID数が大きく伸びていますが、今後も同じように伸びていくのでしょうか? あるいは、前四半期まで程度に落ち着いていくのでしょうか?」というご質問です。

山本:今回、課金ID数が非常に伸びました。よい伸び方ですが、この水準で課金ID数が伸びるとは考えていません。今までのフリープランにはグループチャット数に制限がかかっており、そのグループチャット数の中でご利用いただいていた方が非常にたくさんいらっしゃいました。プラン変更の結果、新しく設けた課金ポイントであるメッセージの閲覧に制限がかかったことで、これまでのフリープランユーザーの有料プランへの転換が一気に進みました。このような背景となっていますので、有料化数が今後も同じ幅で伸びていくことはなく、少しずつマイルドになっていきます。

しかし、今までは累積グループチャット数が7つ以下であれば、無料で使えていたメッセージの閲覧機能が、40日経過すると制限によって見られなくなります。この制限により有料化を検討するユーザーの数が増えていきますので、有料化率のペースは以前よりは間違いなく上がると思います。

そのペースがどのくらいかについては見極めなければいけません。一気に上がることはありませんが、微増するという見立てです。

質疑応答:海外事業の撤退について

司会者:「海外事業の撤退により、どのくらいのコスト削減になったのでしょうか?」というご質問です。

井上:明確な数字ではありませんが、約5,000万円から1億円程度のコスト削減にはなっていると考えています。こちらはあくまで戦略上の優先順位ということで、国内で勝ち切ることを優先的に判断させていただきました。

質疑応答:BPaaS事業の競合について

司会者:「BPaaS事業を展開した場合の競合はどこになるのでしょうか?」というご質問です。

山本:BPaaSは数年前からある言葉です。BPaaSを展開している会社は、おそらくアクセンチュア、IBMなどで、主に大企業向けに展開していると思います。

我々は中小企業向けにBPaaS事業を展開します。先行プレーヤーがまったくいない状況です。BPOの事業者はいますが、BPaaSはそれをクラウド化して適用します。特にビジネスチャットを経由して提供するのは非常に新しい分野ですので、主立った競合はあまり見当たりません。

特に中小企業において、これだけリーチして効率よく提供できるのは、我々において他にはないため、今のところ意識している競合はないというお答えになると思います。

山本氏よりご挨拶

本日は大変お忙しい中、当社の決算説明会にご参加いただきましてありがとうございます。2022年度本決算ということで、通期の決算でした。無事に業績予想をしっかり達成できたとご報告することができてうれしく思っています。

ここから中期経営計画の後半2年に入っていきますが、新しい戦略とともにしっかり力強く成長してまいりたいと思いますので、引き続き、ご支援、ご指導のほどよろしくお願いいたします。本日はありがとうございました。

スポンサードリンク