関連記事

東京エレクトロンデバイス、中期経営計画「VISION2025」が始動 事業多様化で持続的成長の実現へ

東京エレクトロンデバイス、中期経営計画「VISION2025」が始動 事業多様化で持続的成長の実現へ[写真拡大]

第23回 個人投資家向けIRセミナー

徳重敦之氏(以下、徳重):東京エレクトロンデバイス代表取締役社長の徳重でございます。本日は当社IRセミナーにご参加くださいまして誠にありがとうございます。可能な限り、当社の現状(※1)と今後についてお伝えしたく存じます。よろしくお願い申し上げます。

本日の内容ですが、はじめに会社概要、続いて今年度が始動の年となった新しい中期経営計画、今期の業績見通しと先月発表した第1四半期決算、配当政策の順番でご説明します。最後に質疑応答とします。

※1:9月6日、東京エレクトロンデバイス は、2022年3月期の連結業績予想について、売上高を1,540億円から1,630億円へ、経常利益を51億円から56億円へ、純利益を44億円から48億円へ上方修正しました。同時に上期の配当を、従来予想の80円から95円に増額しました(年間配当は190円です)。また、東京証券取引所の新市場区分において、「プライム市場」に向けて手続きを進めていくことを公表しました。

会社概要

徳重:設立は1986年で、本社は神奈川県横浜市にあります。会社の規模としては、昨年度の売上高は1,432億円で、連結の従業員数は1,247名です。国内に18拠点があり、子会社は7社、関連会社は1社です。

当社のあゆみ

徳重: 1965年に東京エレクトロンが電子部品ビジネスを開始し、その商社部門が分離独立したのが当社です。2003年に東京証券取引所の市場第2部に上場、2010年に第1部に上場しています。2017年に現在の東京エレクトロンデバイス長崎を、2018年に株式会社ファーストを連結子会社化しています。東京エレクトロン時代から合わせると、事業歴は56年となります。

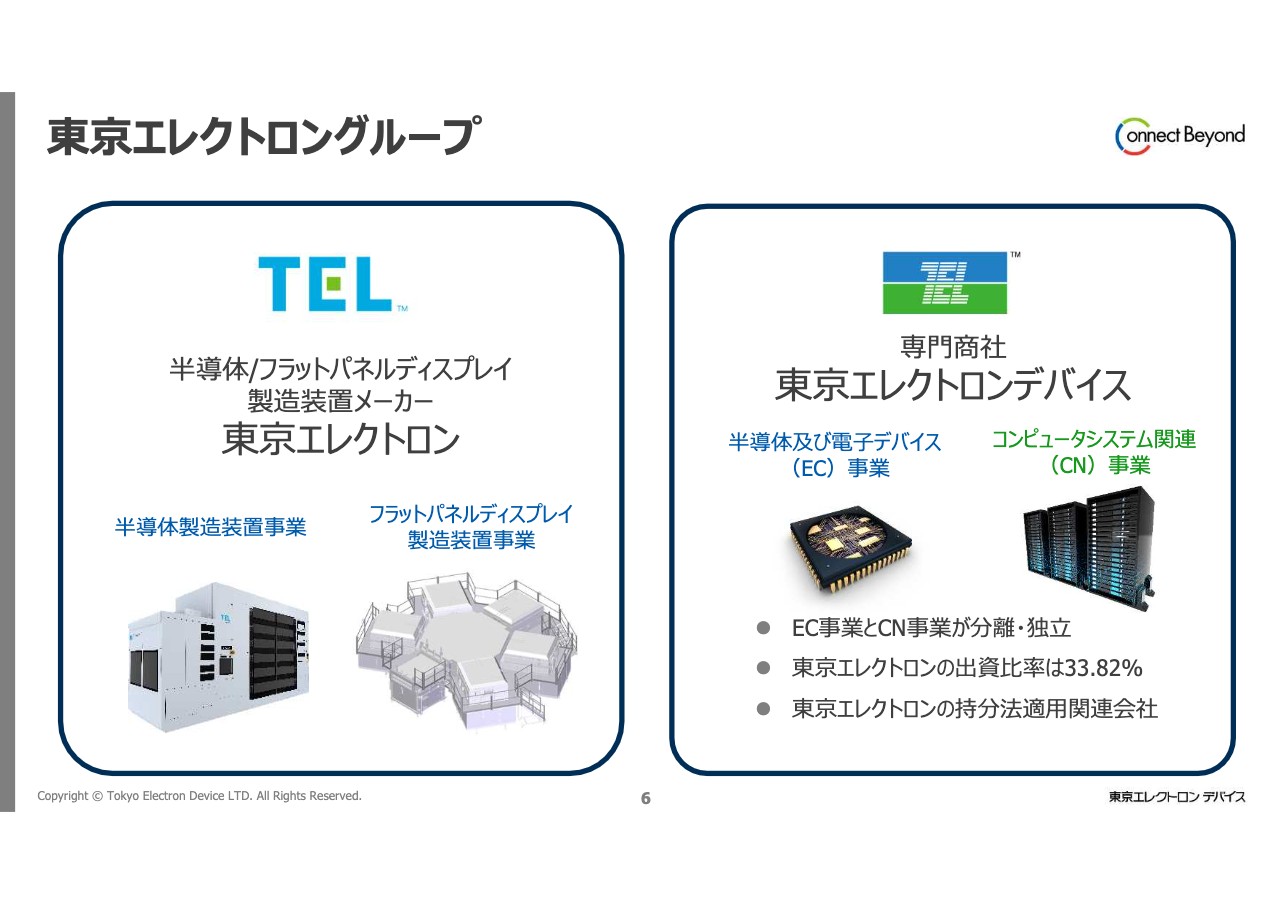

東京エレクトロングループ

徳重:東京エレクトロングループについて、東京エレクトロンとの違いや関係に関してのご質問をしばしばいただくため、ご説明します。

まず、事業分野が異なります。当社は専門商社ですが、東京エレクトロンは半導体などの製造装置のメーカーです。また、当社が東京エレクトロンの製品を販売しているわけではありません。

資本関係の観点からは、東京エレクトロンは当社にとって筆頭株主であり、東京エレクトロンから見た当社は持分法適用関連会社です。したがって、いわゆる親子関係ではありません。事業上は双方それぞれが独立した、一企業同士の関係になります。

事業内容

徳重:当社は最先端の半導体やITシステムなどを提供する専門商社であり、メーカー機能も有しています。

半導体分野では、TI(Texas Instruments)やIntelなどの外国製半導体、半導体や電子部品を搭載した基板、お客さまの仕様に合わせて開発を行う設計・量産受託サービスを、製造業を中心としたお客さまへ提供しています。

商社でありながらメーカー機能を持つことが特徴ですが、中期経営計画では「商社機能を持つメーカー」を目指しており、すでに活動を進めています。これについては後ほど詳しくご説明します。

ITシステム分野では、シリコンバレーの最先端のITインフラ機器や、セキュリティソフトウェア、IT保守・監視サービスを、システム会社やデータセンター、官公庁、一般企業に提供しています。

当社の製品が使用される分野

徳重:当社の製品は、スライドの図のとおり、産業、医療、自動車、コンピュータ、社会インフラなど、幅広い分野で使用されています。IoT、クラウド、AI、5Gなどの技術により、あらゆるものがつながる社会に向かっていますが、半導体やIT製品はそれらを実現するために使われるものであり、成長が期待できる分野だと考えています。

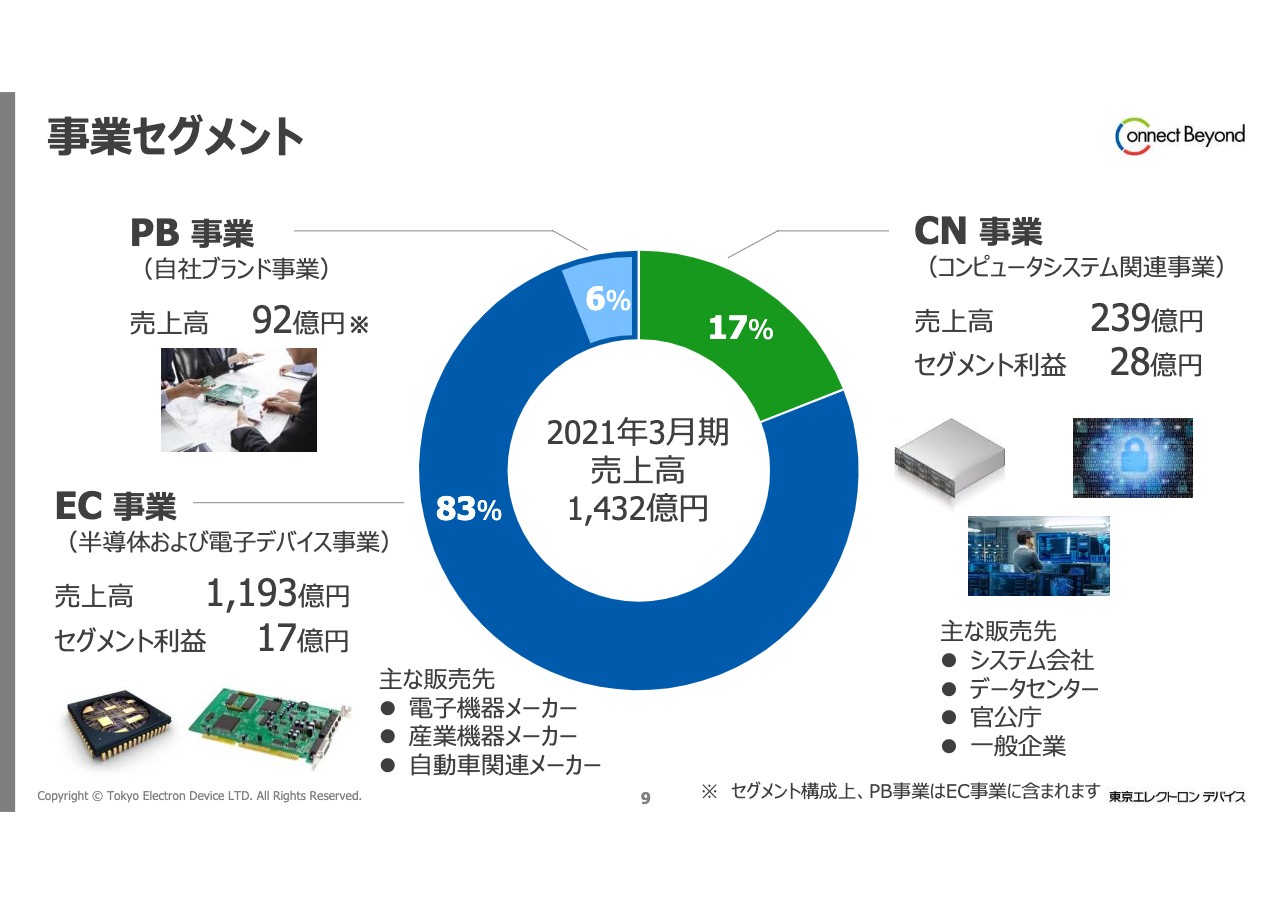

事業セグメント

徳重:当社は3つの事業から成り立っています。コンピュータシステム関連事業(CN事業)、商社機能を持つ半導体および電子デバイス事業(EC事業)、メーカー機能を担う自社ブランド事業(PB事業)です。

スライドのグラフは、各事業の売上高比率を表したものです。セグメントの構成上、PB事業はEC事業に含まれています。昨年の実績では、CN事業は17パーセント、EC事業は83パーセント、そのうちPB事業は6パーセントでした。セグメント利益は、CN事業は28億円、EC事業は17億円となりました。

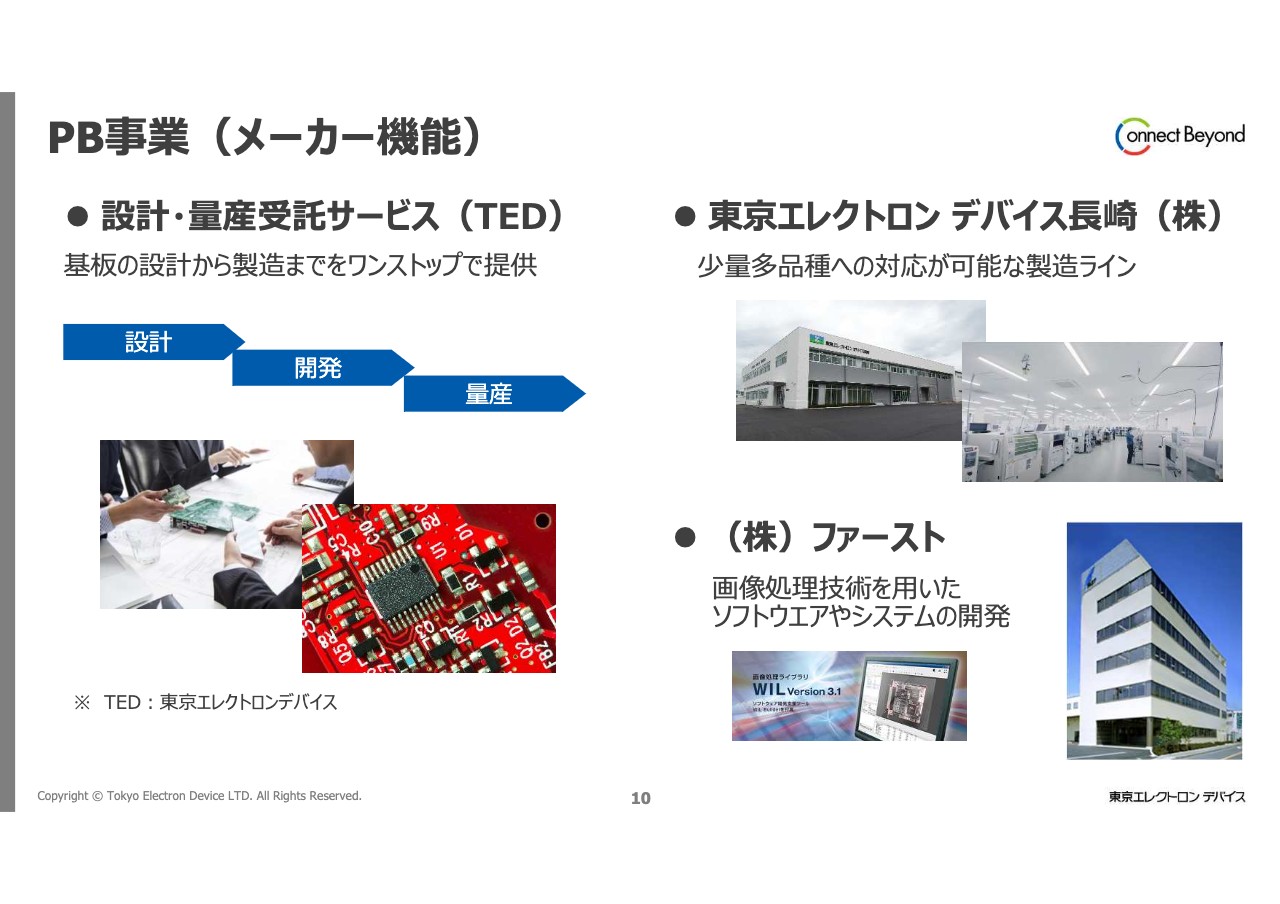

PB事業(メーカー機能)

徳重:当社の特徴であるメーカー機能を担う自社ブランド事業(PB事業)の体制をご説明します。PB事業は「お客様が必要とする製品で、世界のどこにもないものは自分たちで作ろう」という考え方のもと、1985年に設計開発センターを開設し、以来35年以上にわたり半導体の基板の設計・製造受託を行ってきました。

現在の設計・量産受託サービスは、当社の開発力を活かして基板の設計・開発を行い、東京エレクトロンデバイス長崎で製造することで、基板の設計・開発・製造をワンストップで提供しています。

基板製造を担当する東京エレクトロンデバイス長崎は、基板の生産機能を自社で持つことを目的に、2017年に連結子会社化しました。また、2018年には株式会社ファーストを連結子会社化し、画像処理技術を用いたロボットビジョン分野向けの製品開発を行うなど、これまでの数年はメーカーになるためのインフラ整備を行ってきました。

この次にお話しする中期経営計画では、「技術商社機能を持つメーカーへ」を「VISION」として掲げており、PB事業はその中核を担う部門となります。

中期経営計画 実績と計画

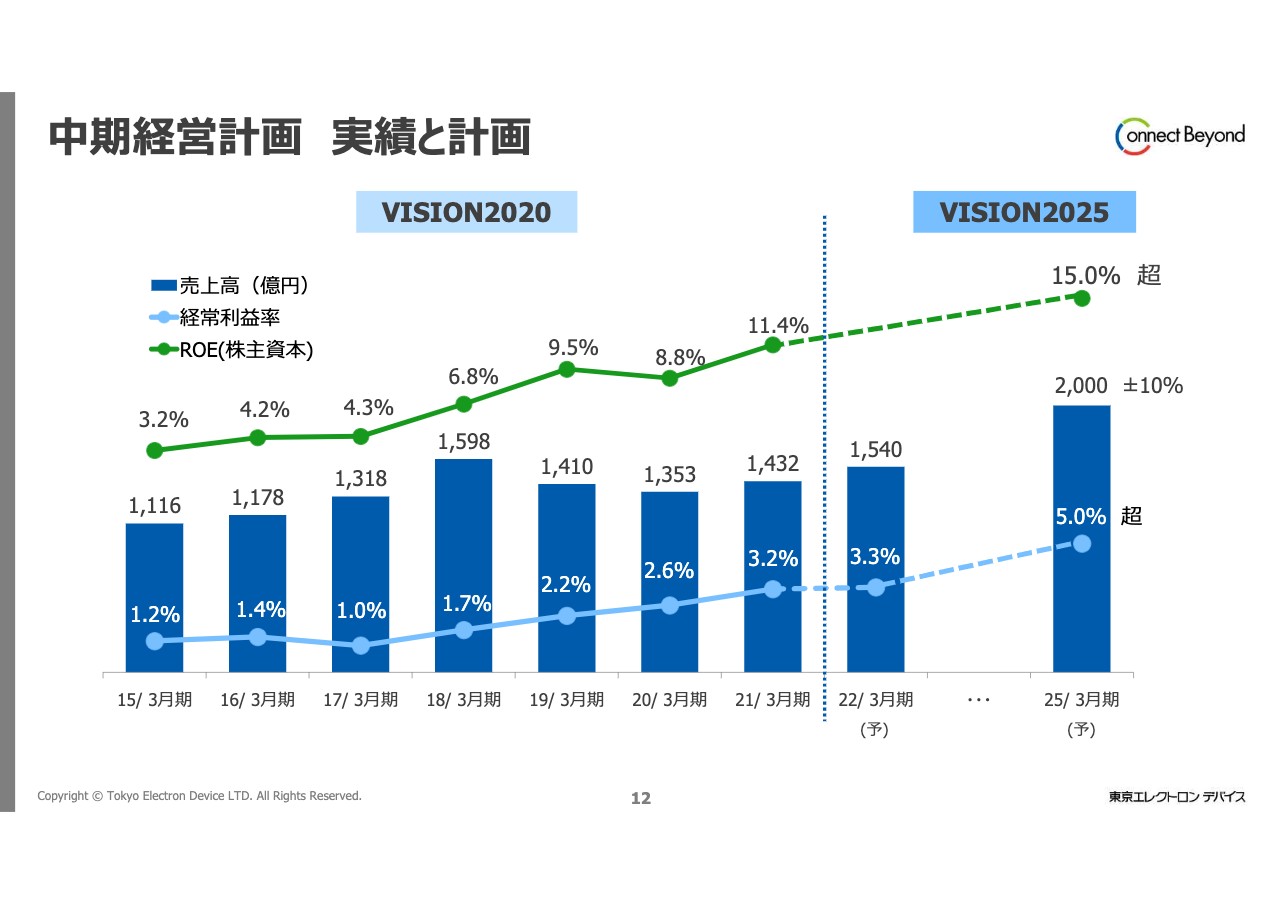

徳重:ここからは、将来の成長に向けた取り組みとして、中期経営計画「VISION2025」についてお話しします。

まず「中期経営計画 実績と計画」として、これまでの歩みと今後の目標を経営指標面からご説明します。スライドは、2021年3月期に完了した中期経営計画「VISION2020」の実績と、新たに始動した中期経営計画「VISION2025」の計画を、1つのグラフで表したものです。

これまでの実績としては、多少のアップダウンはありながらも、経常利益率やROEを向上させてきました。収益力の強化において一定の成果があったと認識しています。

「VISION2025」は、前の中期経営計画から続く今後4ヶ年の新たな経営計画です。これまでに培った実績をもとに、さらなる飛躍を目指しており、売上高で2,000憶円プラスマイナス10パーセント、ROE15パーセント、経常利益率5パーセントを目標に掲げています。

中期経営計画 VISION2025

徳重:中期経営計画「VISON2025」について、私たちの新たな指針を数分の動画にまとめていますので、ご覧ください。

成長戦略①

徳重:「VISION2025」を進めていくための成長戦略および具体的な取組みについてご説明します。成長戦略の基本方針は「成長市場に対する最先端技術製品およびサービスの提供による利益成長」と「事業多様化による持続的成長の実現」です。

利益成長を実現できるビジネスモデルの維持に加え、どのような環境変化があったとしても持続的に成長できるよう、事業の多様化を進めていきます。

成長戦略②

徳重:各事業における取組みをご説明します。CN事業では、成長市場であるITセグメントに軸足を置き、最先端製品によってIT需要を取り込んでいきます。また、サービスビジネスを重要視し、特に継続的に収益機会を蓄積できる「ストック型」「サブスクリプション型」のサービス提供に注力します。

中でも「保守・監視サービス」は24時間365日、信頼性の高いサービスを提供することで、お客さまからの信用を勝ち取り、継続的な製品採用と安定的な収益性の向上を実現していきます。

CN事業:DXサービス 強化の取組み

徳重:次世代の利益成長の核となる、AIビジネスへの取組みについてご紹介します。AIの実証実験環境を提供する「TED AI Lab(ラボ)」を始動しました。代理店契約を結んでいるCerebras Systems社製およびNVIDIA社製の2種類のAIプラットフォームを設置し、幅広い顧客向けに実証実験サービスを提供します。

今後、AIを活用する可能性のある顧客に対し、検討初期の段階から本サービスを使用していただくことで当該製品の採用を推進するとともに、AIについての技術・知見・ノウハウを当社で蓄積し、将来のビジネス展開に向け応用していきます。

成長戦略③

徳重:EC事業では、車載・産業機器向けの顧客に軸足を置き、商権拡大を実現することにより、半導体の需要を取り込んでいきます。これらの製品の提供に加え、Microsoft社のクラウドサービス「Azure」や、設計・量産受託サービス(DMS)を付加した製品の販売など、サービスも合わせたビジネスを展開し、収益性の向上を実現します。

成長戦略④

徳重:PB事業は「VISION2025」において最も大きなチャレンジとなる部門です。製品開発については、製造自動化セグメントを重要分野と位置付け、「モノづくりシステム」の開発に注力します。

受託ビジネスについては、これまでの顧客製品の一部を受託開発するサービス(DMS)から、当社が独自に開発した最終製品を相手先ブランドで販売するODMへ移行し、収益性の向上を実現していきます。

その中でも、「モノづくりシステム」の開発を重視しています。開発のコンセプトを「画像処理・データサイエンス・ロボティクスの融合」としており、グループ会社間の連携や有力企業との協業を通じて推進していきます。

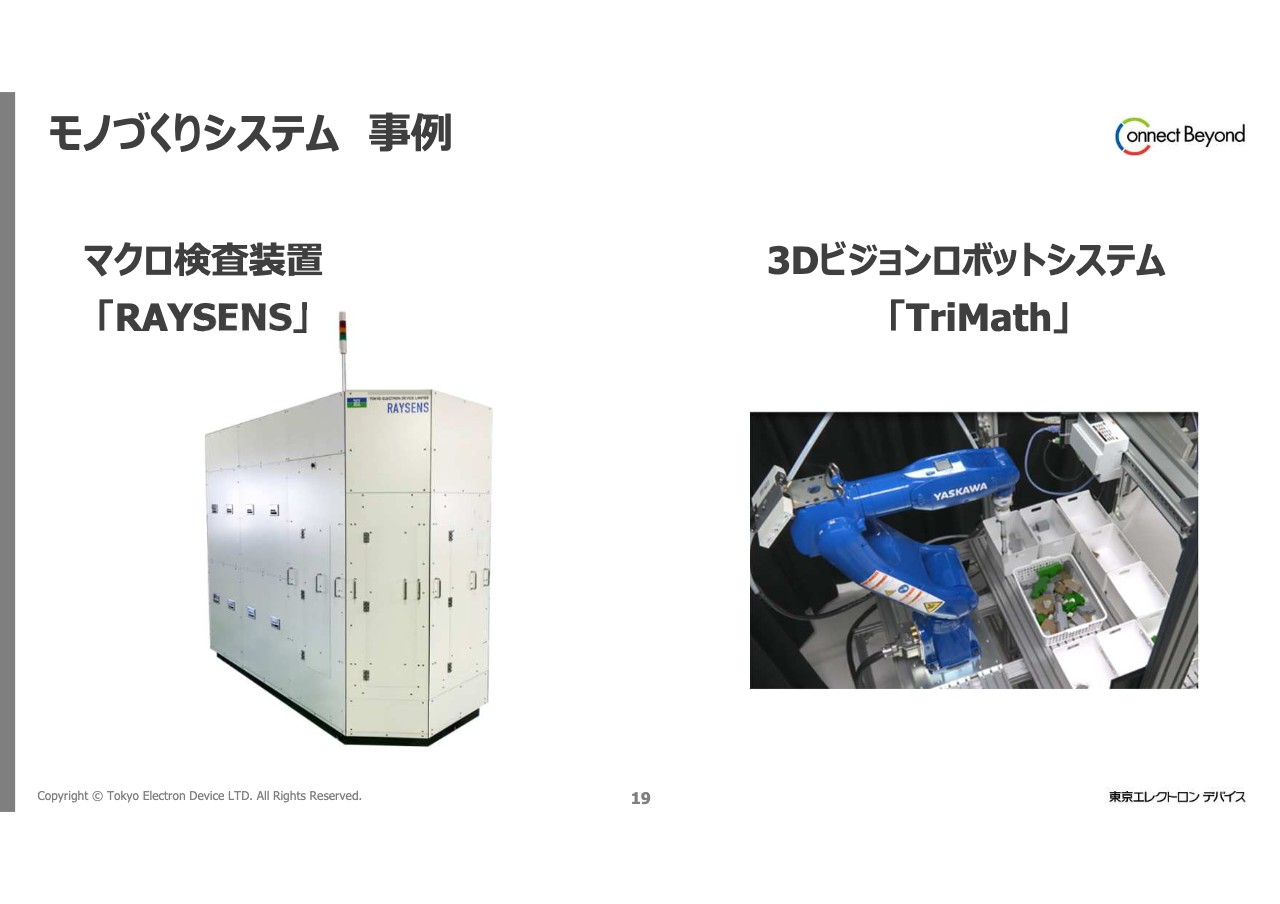

モノづくりシステム 事例

徳重:具体的な取り組み事例をご説明します。スライドは、お客さまへ納入した「モノづくりシステム」の実例です。実際に動く様子をご覧いただきながら紹介します。

こちらはマクロ検査装置「RAYSENS」です。目視による検査に代えて、化合物半導体ウェーハの自動検査が可能です。既にウェーハメーカーで稼働しており、今後はウェーハの大口径化も進めていきます。

こちらは3Dビジョンロボットシステム「TriMath」です。当社独自の画像処理技術やAI技術に、ロボットおよびシステム制御を連携させた作業ロボットシステムです。リアルタイムで形状認識ができるため、さまざまなメーカーの製品が持ち込まれる家電リサイクル工場などで導入されています。今後とも多種多様な製造工程において、実績を積み重ねながら機能を進化させていきます。

(動画終了)

坂本慎太郎氏(以下、坂本):「RAYSENS」「TriMath」ですが、このような検査装置やロボットというのは、すぐにできるものではないと思います。これまでにどのような技術やノウハウを積み上げ、製品化に至ったのか教えてください。

徳重:まず「RAYSENS」についてご説明します。この製品を構成する技術はたくさんありますが、一番重要なのは「マクロ検査技術」です。実は6年前にスミックス社と協業した時に「当社のオフィスに入ってほしい」ということで、スミックス社に研究施設へ入っていただきました。それからずっといろいろな協業を繰り返してきました。

加えて、3年前に買収したファーストがそれを補完するような画像処理の技術を持っていたため、それを狙っていったわけです。ファーストを連結対象に入れることができたということも製品化の要因です。

また、「RAYSENS」は筐体がものすごく大きく、パッと見ると半導体の製造装置を連想させると思います。この筐体を作る技術や搬送する技術などに関しては、東京エレクトロンのパートナーといろいろな協業を行っています。

坂本:なるほど。もともと半導体製造装置を作っている東京エレクトロンのパートナー企業の方にノウハウを提供してもらったり、一緒に考えたりしたということですね。

徳重:「RAYSENS」は東京エレクトロンが手がけるシリコンウェーハの検査ではなく、化合物半導体という別の分野の検査装置です。全体を制御する電子回路などは30年以上手がけているため、そのような経験と総合的に合わせて、製品化したものです。

坂本:よくわかりました。

徳重:「RAYSENS」「TriMath」は、当社が目指す「ヒト機能の置き換えを実現するシステムメーカー」像を体現した最初の製品となります。両製品とも、ヒトの持つ機能を使って作業していた工程を、装置やシステムが代替することにより、生産性の向上を実現するものです。

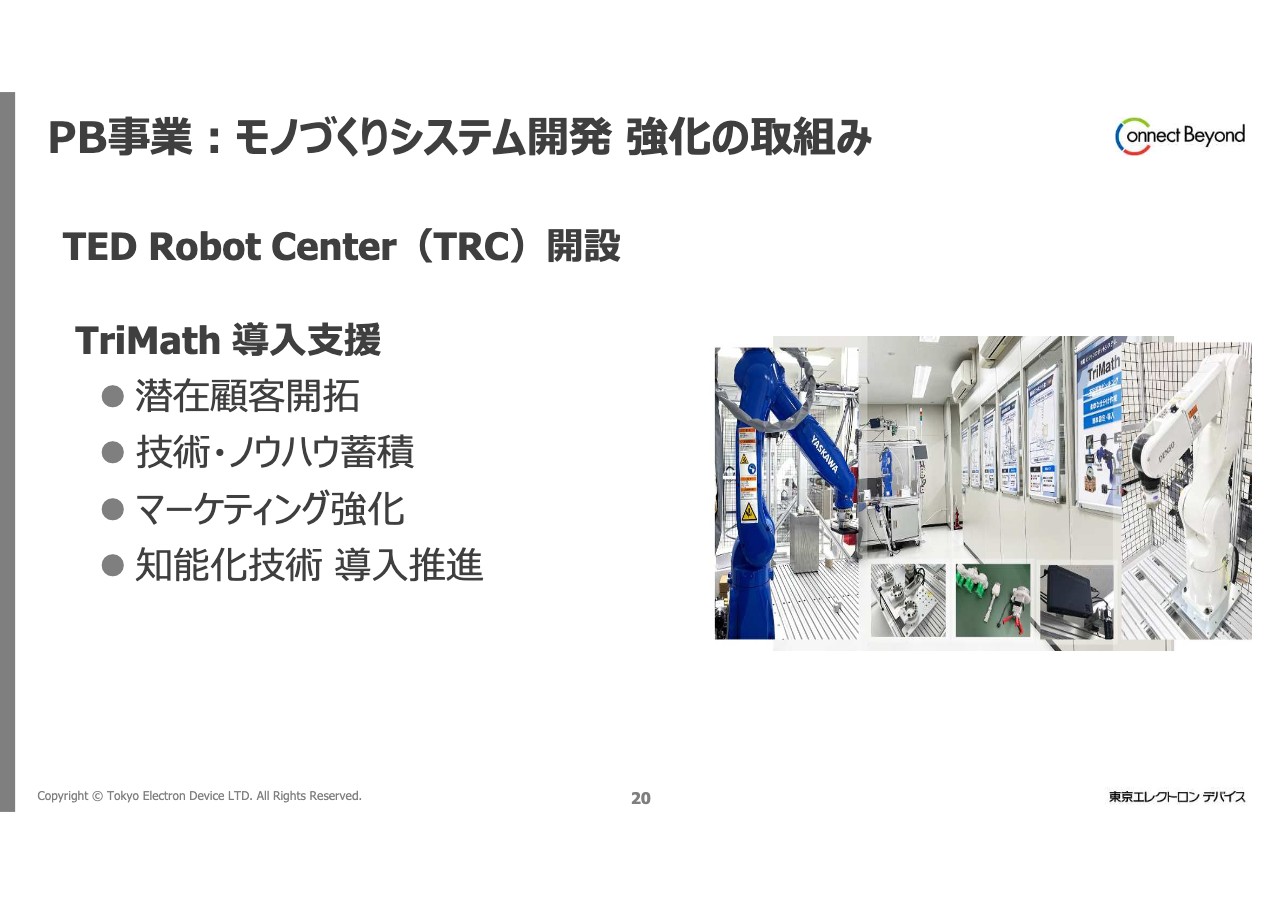

PB事業:モノづくりシステム開発 強化の取組み

徳重:本年6月にTED Robot Center(TRC)を開設し、「TriMath」の開発や実演を行う施設となっています。「TriMath」を搭載したロボットのデモを行うことで、コアとなるビジョン技術の解説や、現場の課題を解決する提案などを行っていく予定です。

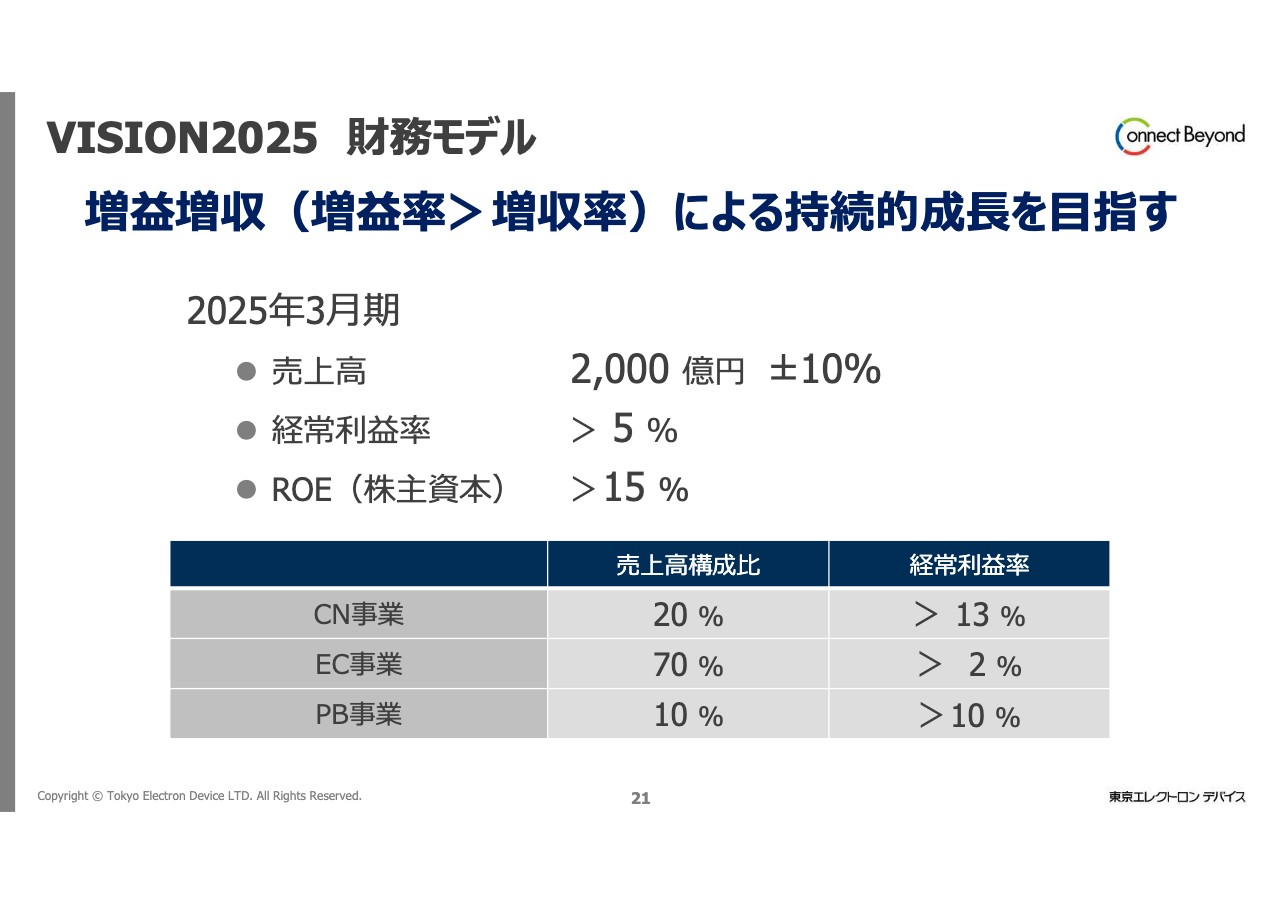

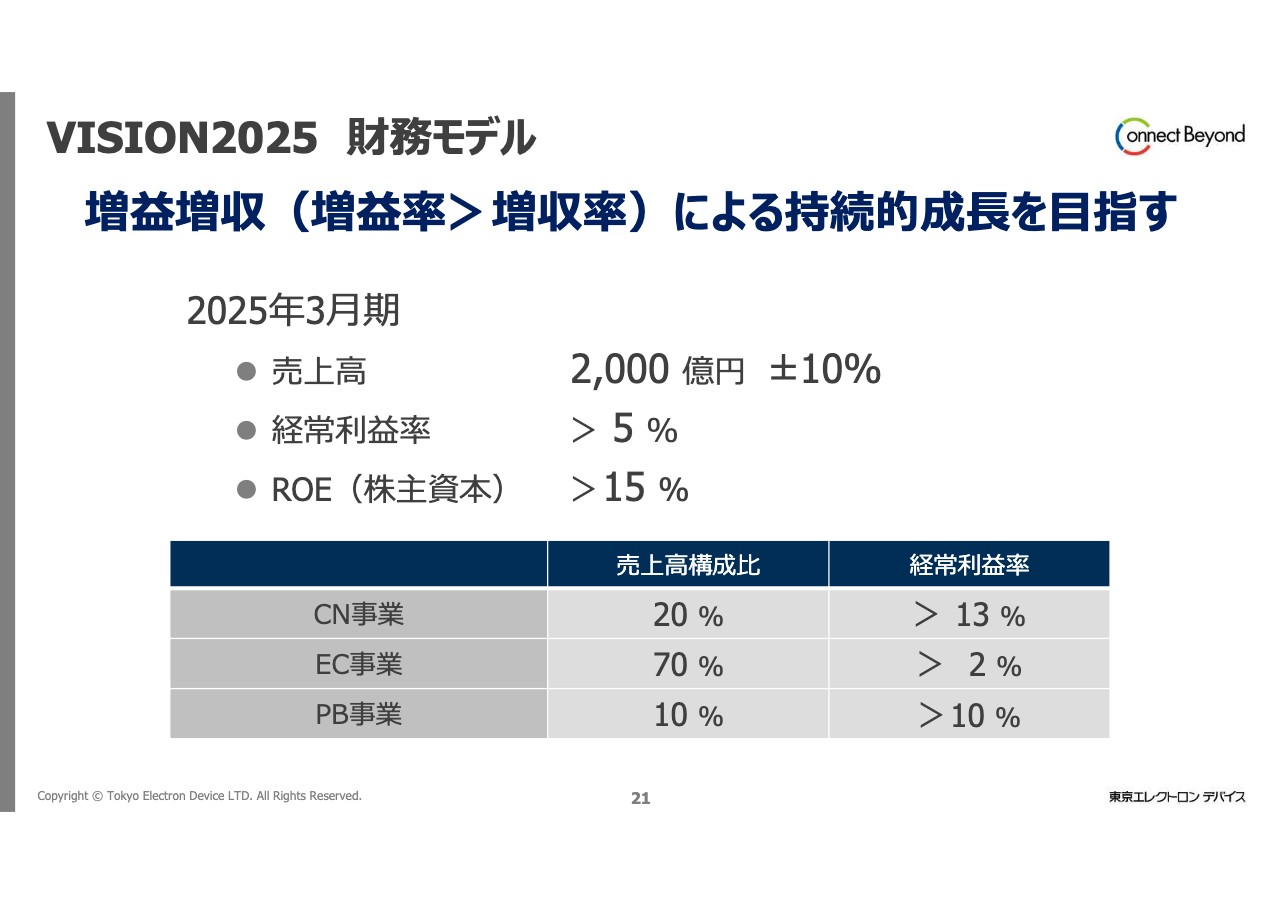

VISION2025 財務モデル

徳重:先ほど少し触れましたが、スライドは「VISION2025」の目指す財務モデルを示しています。当社はこれまでと同様に「増益増収」、つまり増益率のほうが増収率より高い、利益の成長率のほうが売上の成長率より高い状態での、持続的な成長を目指していきたいと考えています。

これは、利益成長こそが株主還元、社会還元、社員報酬、財務体質強化など、すべての重要項目の向上を可能にするためです。売上高2,000億円プラスマイナス10パーセント、経常利益率5パーセント、ROE15パーセントを目指します。

業績見込みの前提条件(1/2)

徳重:スライドは本年度の業績見込みを策定するにあたっての前提条件です。昨今の市場変化を鑑みると、1年後の事業変化を正確に予測することは極めて難しくなっていますが、スライドに掲げた前提条件に基づき、合理性ある業績見込みを策定しています。

コロナ禍に関しては、2021年内の感染状況の改善は望めませんが、当社顧客である製造業各社の生産計画はコロナ前のレベルに回復すると予想しています。米中関係については、米中衝突が先鋭化・長期化し、関係改善による景気上振れは見込めないと思われます。また、デジタル経済については、データ通信量の増大に連動し、IT投資と半導体の需要が拡大傾向を維持する前提と見ています。

業績見込みの前提条件(2/2)

徳重:また、半導体の供給逼迫についても、製造業各社は半導体供給逼迫により生産計画の下方修正を余儀なくされると見ています。少なくとも上半期は逼迫が継続し、下半期は緩やかながら回復し始めますが、本格的な回復は2022年からになると想定しています。供給逼迫解消に向け、半導体製造装置に対する投資は継続的に拡大していきます。

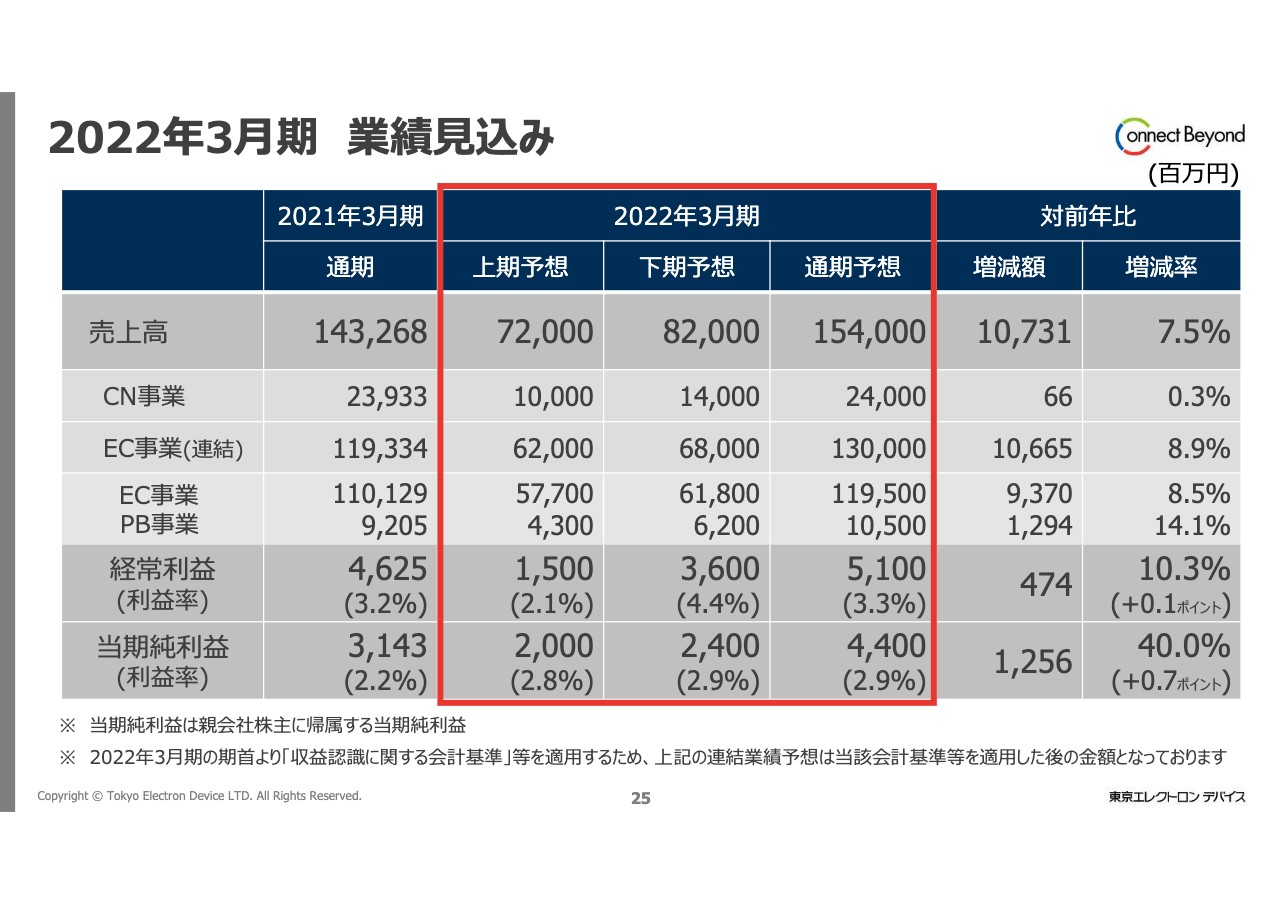

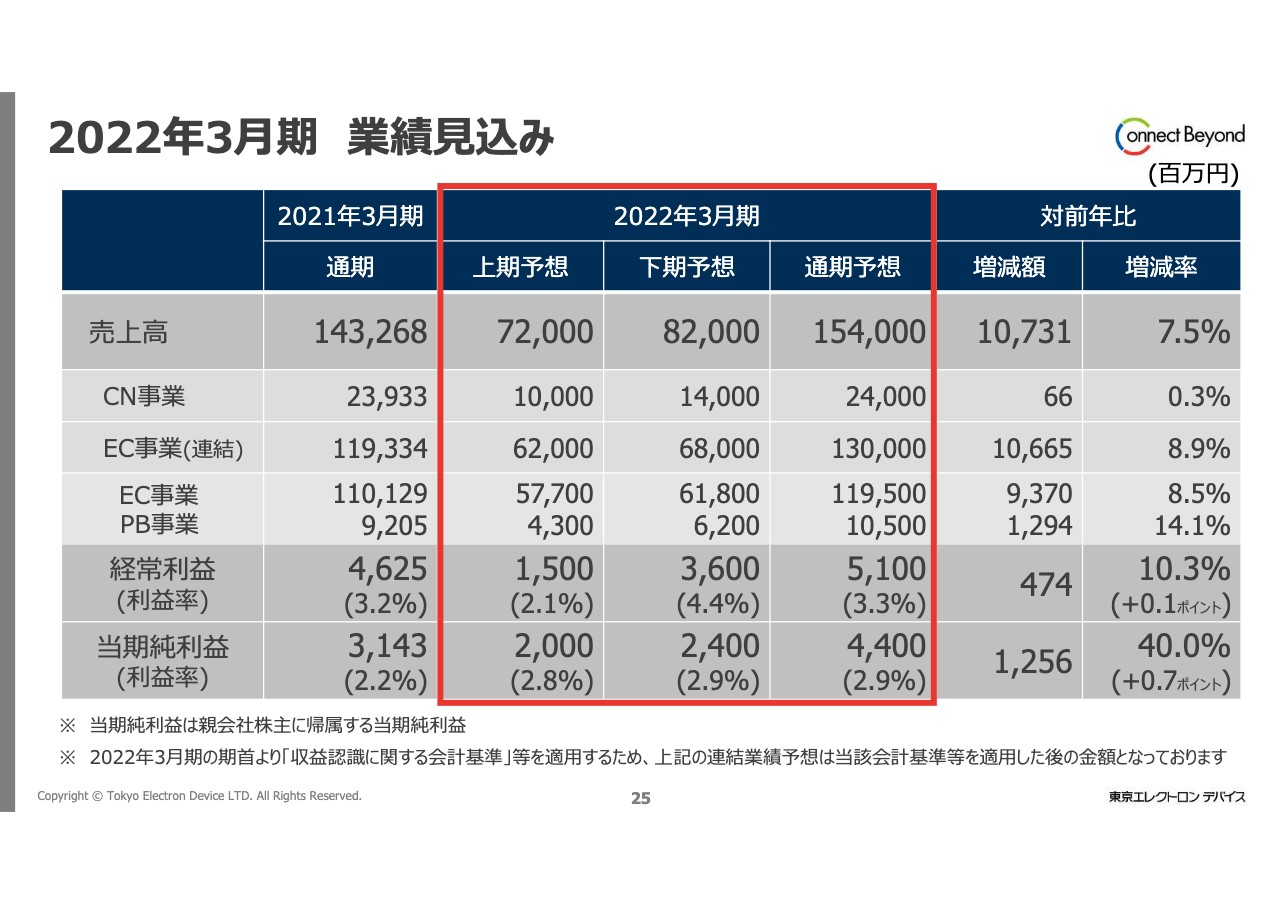

2022年3月期 業績見込み

徳重:このような前提条件を考えた上で、今年4月に見込みを立てました。その業績見込みがスライドの内容です。売上高は1,540億円で、前期比約107億円の増加です。経常利益は前期比10.3パーセント増加の51億円、当期純利益は前期比40パーセント増加の44億円を計画しています。セグメント別については、スライドに掲げたとおりになります。

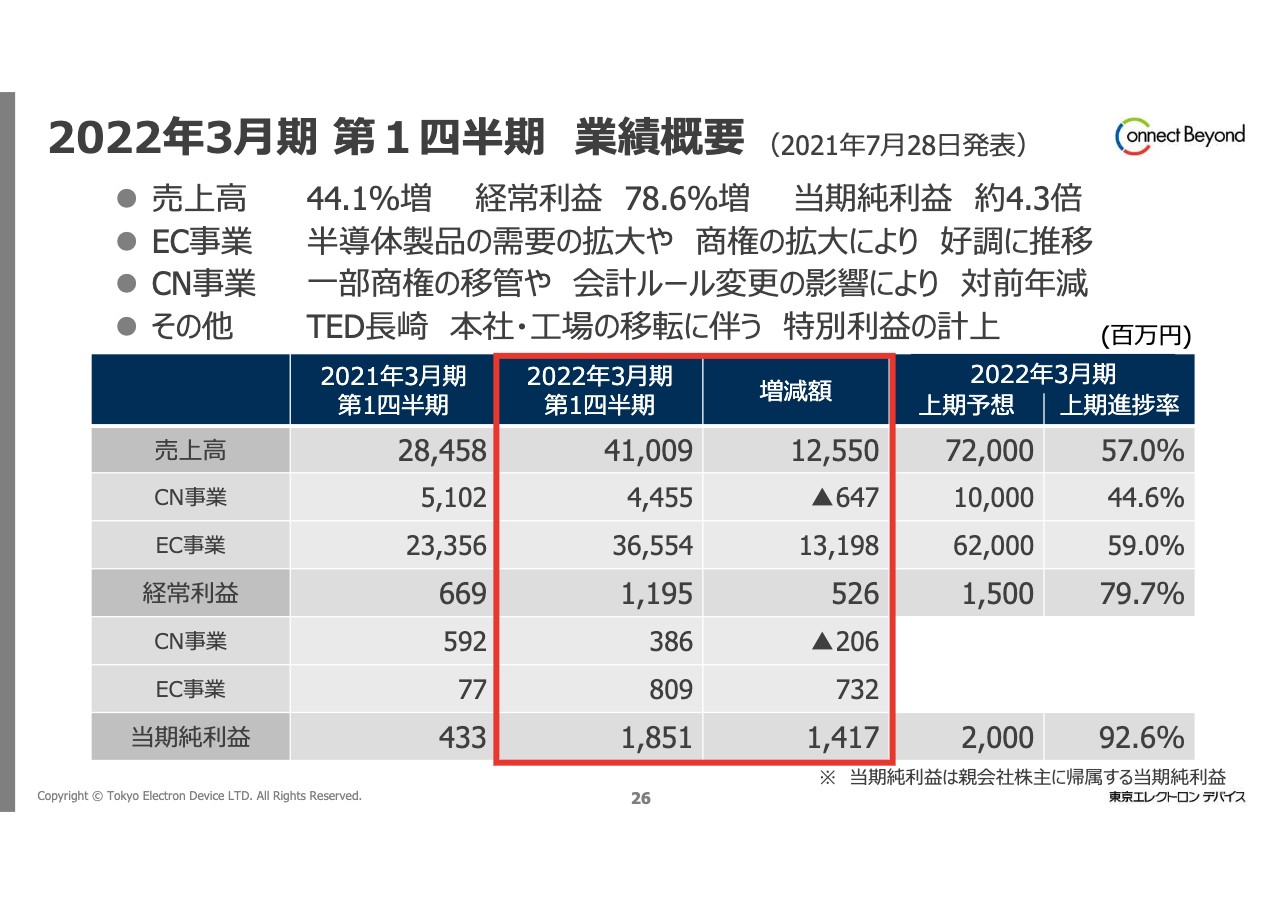

2022年3月期 第1四半期 業績概要

徳重:2022年3月期第1四半期の業績概要です。スライドは先月発表した第1四半期の決算です。売上高は前年同期比44.1パーセント増、経常利益は78.6パーセント増、当期純利益は約4.3倍で、増収増益となりました。

セグメントごとの業績をご説明します。EC事業は半導体製品の需要の拡大や、商権の拡大に伴う取扱製品の増加などにより、業績全体を牽引しました。

CN事業は、一部の販売代理店との契約解消や、会計ルールの変更に伴う一部取引の純額計上などにより、CN事業に限定すると減収減益となりました。一方で、これらの影響を除いたCN事業の既存ビジネスは、旺盛なIT需要を背景に好調を維持しているため、この減収は問題視するものではないと考えています。

坂本:業績についてお聞きしたいと思います。第1四半期が非常に好調な業績ですので、上期はある程度の進捗を見せるのではないかと思います。また、第1四半期がこのくらい上振れたら上方修正するという、ルールではないですが、そのような認識がみなさまにもあるのではないかと思います。上方修正しない理由と、今後上方修正する予定はあるのか教えてください。

徳重:収益基準を通期で満たす場合には変更するというルールがあり、それに沿って考えているのですが、現時点では当初の見通しを変える状況にはないと考えています。投資家の方からお金をお預かりしているため、可能な限り合理的で正確な見通しをお伝えするべく、最大限の注意を払っていきたいと考えています。

ただし、自信を持って「大丈夫」という段階が来ましたら、速やかに開示したいと考えています。

坂本:まだ第1四半期の段階で、残りが9ヶ月ありますからね。

徳重:先ほどお伝えしたように、下半期にゆっくり回復するという見通しではありますが、それが「ゆーっくり」になりそうです。これをリスクの要因と判断しているため、今のところは当初の保守的な見通しを変えないということです。

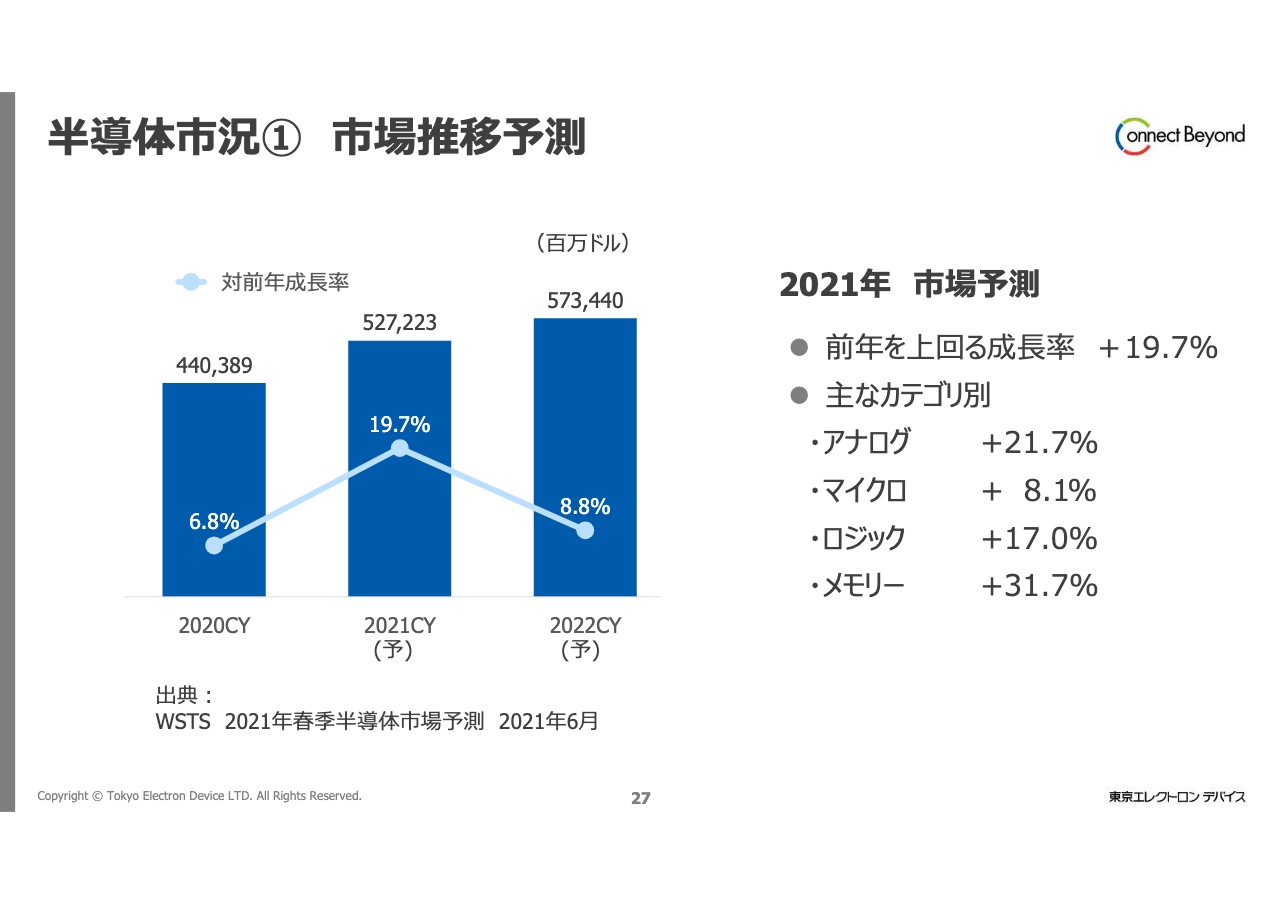

半導体市況① 市場推移予測

八木ひとみ氏(以下、八木):半導体市況に関してうかがっていきます。

徳重:先ほどお話ししましたが、昨今の産業界では、逼迫している半導体の需給問題が深刻に伝えられています。

半導体市場については、好調だった前年をさらに上回る、約20パーセントという非常に高水準の成長率が予想されています。この旺盛な需要も半導体の供給逼迫の背景にあると考えています。

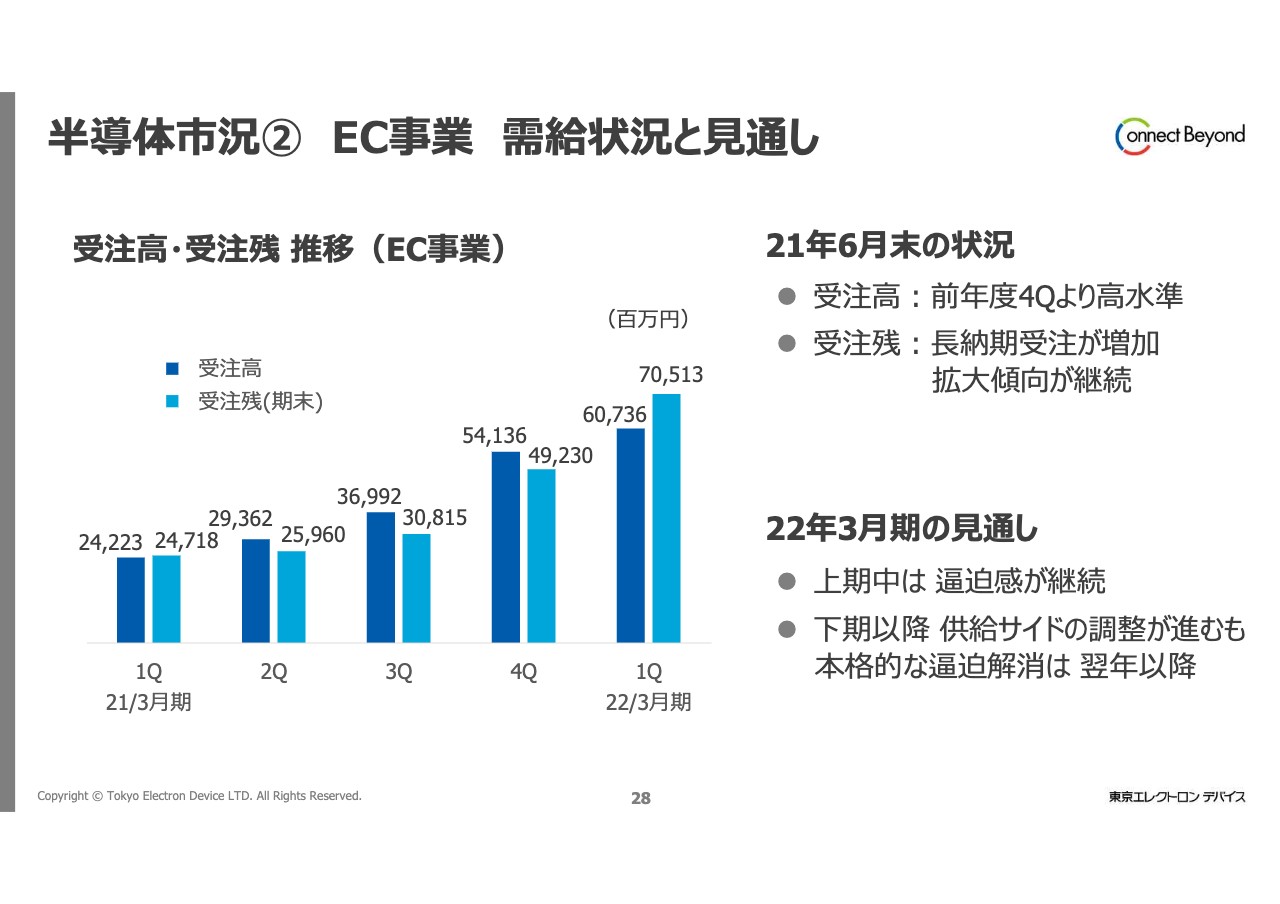

半導体市況② EC事業 需給状況と見通し

徳重:スライドは、我々の受注高と受注残を表したものです。2021年第4四半期時点では受注残のほうが受注高よりも少なかったのですが、第1四半期には受注残、すなわち積み残しのほうが多くなってしまったということです。

私も35年から40年ほど半導体業界にいますが、こんなことはあり得ませんでした。大変複雑な要因が関連しているため、鍵を1つ解いただけでは全体が回復する状況ではないと考えています。ただし、受注は長納期受注を含め非常に好調であると考えています。

坂本:たいへん興味があります。投資家が業績を見通すという意味もありますが、他の業界に投資している方も注目しているトピックのため、もう少しおうかがいさせてください。

受注残の積み上がりの要因としては、複雑な要因のうち、半導体の供給不足が一番大きいものだと思うのですが、これは純粋な需要の増加によって起こっているのでしょうか? 需要がたくさんあることで納期が延びているのか、それとも、アフターコロナを見据えた在庫の積み増しをしている人がおり、需要が強すぎるため供給が追いつかないのでしょうか?

これらも含め、半導体の供給逼迫による、今後の御社の業績への影響について、業界全体と御社の業績のイメージを教えてください。

徳重:結論を先に言いますと、この状況が現在の業績見通しに対して影響を与える可能性は極めて低いだろうと考えています。

「なぜこれほど伸びているのか」ということですが、車載・産業機器での半導体そのものの使用量が増えています。例えば、今まで100個使っていたとすると、電子化によって200個使うようになります。また、現在の需要はコロナ禍前に回復しています。

もう1つの我々の特殊要因としては、商権の拡大です。しかも産業・車載という成長している分野の商権が拡大しているため、それによって伸びたところが大きいかと思います。

受注残の積み上がりの原因には、アロケーションの確保というものがあります。基本的には「ファースト・イン、ファースト・アウト」つまり「先に発注した人に物がくる」ため、供給が逼迫している時には、先々まで受注をいただきます。

中国など海外のメーカーも同じことを行うため、そちらに流れてしまわないように、できる限りお客さまにご理解をいただき、先々の受注をいただいています。これはお客さまにはご迷惑と言いますか、申し訳ない思いでいっぱいです。

坂本:御社が先走って注文しすぎると、その需要がなければ痛いですからね。

徳重:そうですね。それについては、お客さまに引き取り責務をきちんとご理解いただいています。

坂本:ある程度サイクルが回ってくると、だいぶよくなる仕組みではないかと思います。注文を早めに出すようにするということですね。

徳重:おっしゃるとおり、健全化されてくるだろうと思っています。また、車載関係では昔から「ジャスト・イン・タイム」という言葉がありました。

坂本:TOYOTAなどいろいろな企業が取り入れていますが、在庫を抱えず、作る分だけ仕入れていくということですね。

徳重:そのとおりです。それが今は「ジャスト・イン・ケース」、つまり「何かあった時のために厚く持とう」となっています。これまで在庫をまったく持っていなかったのが、総合的にグッと増えたという変化があります。

坂本:在庫を多めに仕入れるということですね。

徳重:そうです。リスクを考えて、「ジャスト・イン・タイム」ではなく「ジャスト・イン・ケース」にシフトしようという考え方のメーカーが増えてきました。それは全体的な受注の底上げにつながりますが、おかしなことではないため、リスクではありません。一部で、パニックオーダーのような憶測はありますが、当社には関係ないと思います。

坂本:波が出てくるかもしれないが、どちらかと言うと現状はプラスであるということですね。

徳重:そのとおりです。

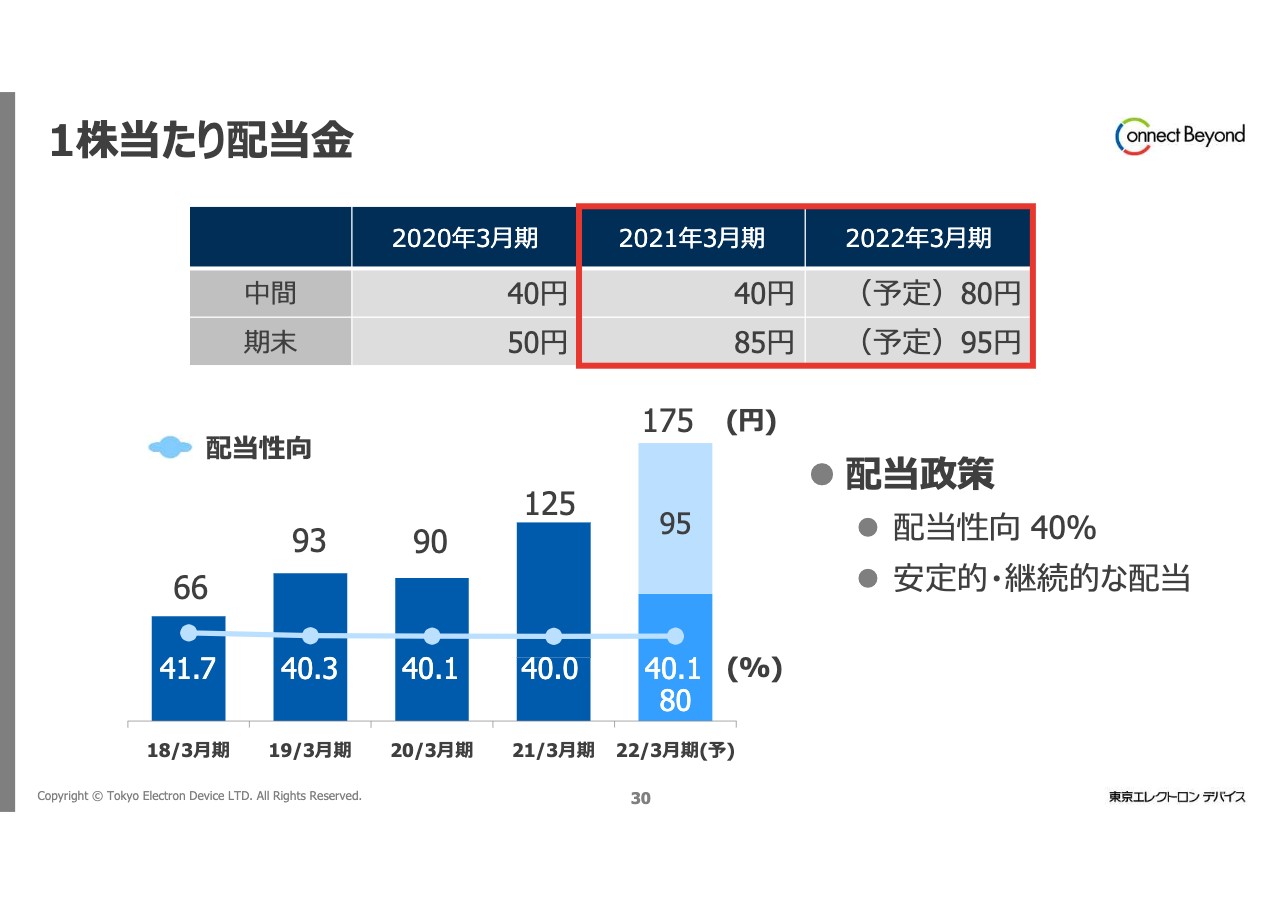

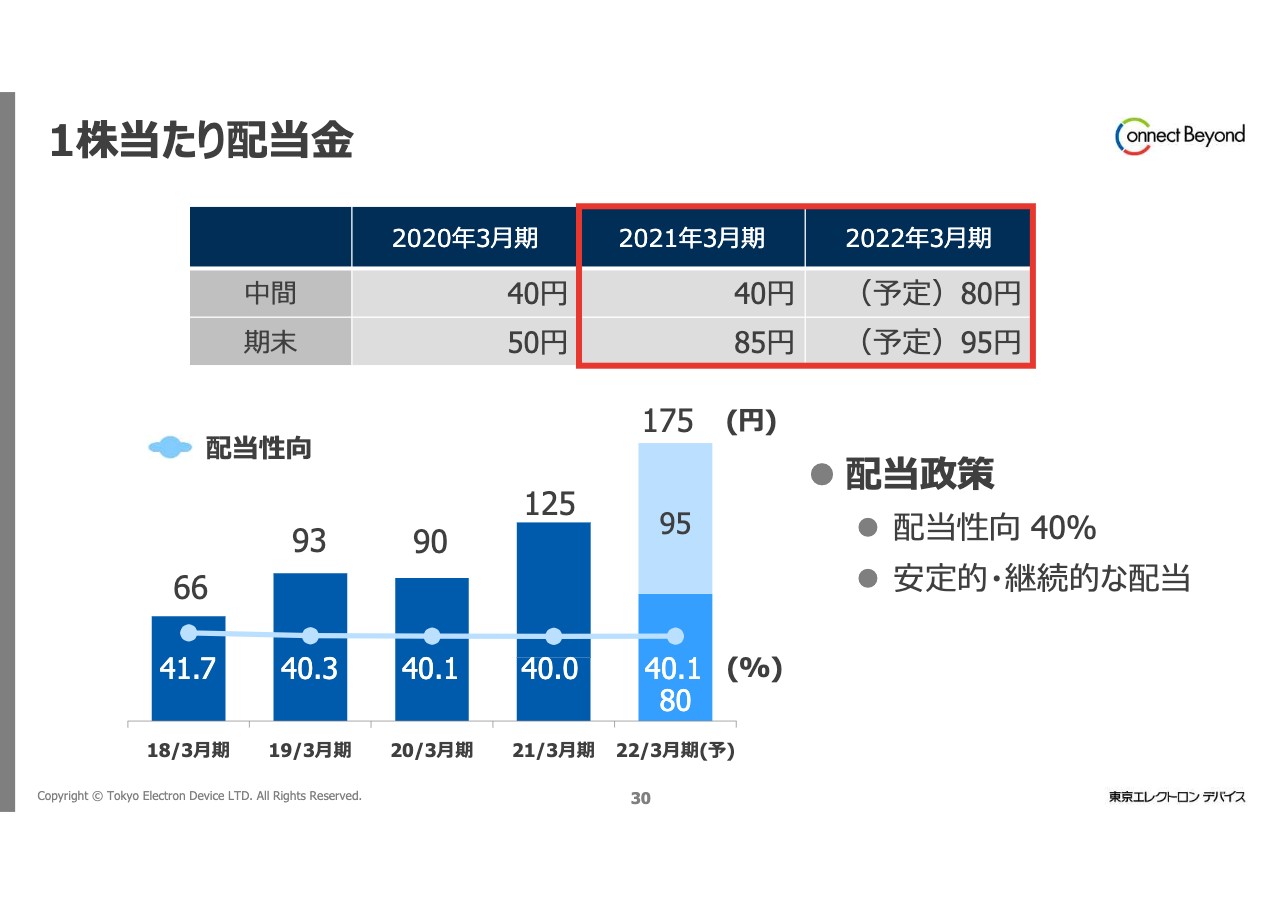

1株当たり配当金

徳重:配当政策に関しては、配当性向が40パーセントで、「安定的・継続的」な利益還元としています。過去のグラフもご覧になるとわかるのですが、この配当政策にしたがって、だいたい40パーセント以上を維持している中で、昨年度は125円、今年は175円と、上場来の最高額となっています。

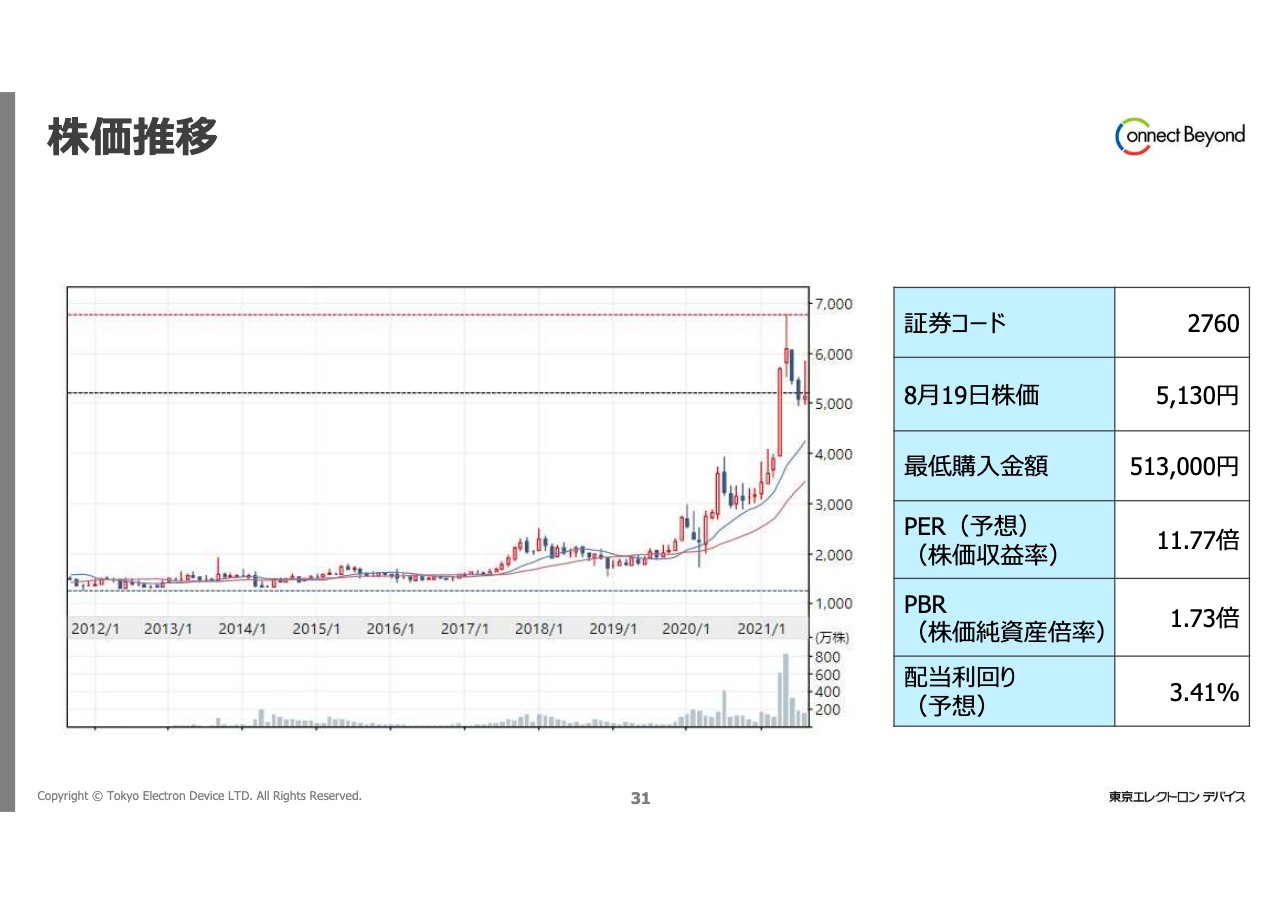

株価推移

徳重:スライドは10年間の株価チャートで、2021年8月19日付で5,130円となっており、最低購入金額は51万3,000円です。PERは11.77倍、PBRは1.73倍、配当利回りは3.14パーセントのため、ぜひともご検討いただければと存じます。ご説明は以上でございます。ありがとうございました。

質疑応答:東証の市場区分の見直しについて

坂本:東証の市場区分の見直しに関する取組みについてですが、見通しとしてはプライム市場でしょうか?

徳重:よく聞かれるのですが、会社としてのお答えは「現在さまざまな観点から議論を進めている」ということです。希望する市場への上場にはいろいろな要求があるため、その要求のうち難しいものには対処する準備を進めている段階であるということで、ご理解いただければと思います。

質疑応答:仕入先・販売先の変化について

坂本:先ほど車載市場についてうかがいましたが、車載はもちろん、FA(ファクトリー・オートメーション)も、特に半導体を使う量が増える業界だと思います。

前回ご登壇された時からの仕入先や販売先の変化など、足元の動向やトピックを教えてください。全体の話は先ほどおうかがいしたため、この2セクターにフォーカスして教えていただければ、またイメージが膨らむと思います。

徳重:新しい商権、代理店権の拡大については、もうしばらくすると詳しくお話しできると思います。ただし、既存のTIやNXPなどのサプライヤーからは、「今までとは違うお客さまを手がけなさい」というお話をいただきました。それにより売上高が増えるため、そのような状況もあって受注高が増加しているとご理解いただければと思います。

質疑応答:CN事業への注力について

坂本:先ほど少しおうかがいした部分ですが、御社の業績の中ではCN事業の利益率が高いため、ここにもう少し注力すれば、御社が提唱されている「増収率より増益率のほうが高い」という持続的成長に最もつながるのではないかと思います。

人がたくさん必要になるなどいろいろなネックがあると思いますが、そのあたりの課題や、現状でうまくいっていることについて、包括的に教えてください。

徳重:ご指摘のとおり、CN事業には力を入れており、特に気持ちも込めるため、説明の最初に持ってきていたところがあります。まず、人員を増やすことについてお話しします。IT業界は長らく人員不足だったのですが、ここ数年で全体の10パーセントくらいの増員ができました。技術を中心に増員したため、そのような意味では今後の成長へ対応できたと考えています。

それとあわせて、現状のネットワークやストレージなどの製品に加えて、AIの世界があります。先ほどご説明したとおり、「AI Lab」を作り、お客さまに来ていただいて、何ができるかを認識していただき、ご購入いただくという取組みをしています。

坂本:人員は新卒、中途の両方を採用しているのでしょうか?

徳重:両方です。すぐにでもスキルが必要な分野は中途、次世代の製品に対して育てるということであれば新人、という構成で考えています。

坂本:人材もけっこうネックだということですね。

徳重:そうだったのですが、ようやくよいレベルになってきたと考えています。

質疑応答:売上・利益率の成長見通しについて

坂本:2025年までの中計についてお話しいただきました。売上と利益率がともに伸びるイメージになっていますが、どの分野が伸びていくのでしょうか?

売上ではEC事業の部分が伸びやすいかと思います。EC事業の連結比の増加というのは消費者機能があるため当然だと思うのですが、そのあたりの取組みや、CN事業、PB事業についても何かあれば教えてください。

徳重:売上規模の成長に関してはご指摘のとおりで、半導体事業はいろいろな新しい取り組みもあるため、そのような意味で売上は伸びていくだろうと考えています。

また、先ほどお話ししたとおりCN事業に関しても強化されていくと考えています。PB事業においては、自社の製品を作ることに関しては開発フェーズですが、設計・受託サービスについてはPB事業部だけで進めるのではなく、EC事業のリソースをそのまま使って一緒に進めようとしています。

そのため、EC事業とCN事業に関しては先行して伸び、PB事業に関しては、開発も含めその後で伸びてくると考えています。それを合計して、スライドに記載の財務モデルを達成したいと考えています。

坂本:補完的に伸びる時期が少しズレており、そこがきれいな成長に見えるかというところですね。

徳重:そこは目指していきたいと思っています。

坂本:なるほど。非常にイメージが湧きます。5年中計や3年中計を出しても、中の部分が点線になっていたりするところが多いのですが、投資家としては伸びるところで投資したいため、おうかがいしました。「線になっているとよいな」というイメージでしたが、そのとおりですね。

質疑応答:配当の積み増しについて

坂本:30ページの配当政策についておうかがいします。今期は意欲的に増配しており、この5年間で3倍近くの配当になる予定だということで、株主還元に対してかなり積極的だと思います。

現状としては配当性向40パーセントとなっていますが、業績の上振れによって配当を積み増すことはあるのでしょうか?

徳重:過去の実績をご覧いただいてもおわかりのとおり「安定的・継続的」を謳っていますが、どちらかというと「言ったことを守る」というイメージで捉えていただきたいと思います。

40パーセントを維持した結果、スライドのグラフのような実績になっていますが、今後、当期利益が増えてきた場合も配当性向40パーセントを基準に検討していきたいと考えています。

質疑応答:顧客商権について

八木:事前に一般の方から質問をお受けしています。「基本的な質問で恐縮ですが」という前置きで、「決算短信に記載があった『EC事業における顧客商権の拡大』の、そもそもの意味や背景について教えてください」というご質問をいただきました。

徳重:「顧客商権」というのは、日本独自の少し変わったシステムなのですが、半導体メーカーがお客さまと話をして、代理店(半導体商社)に対し「このお客さまはあなたたちが担当しなさい」ということを決めます。それが商権と呼ばれているものです。

そのため、代理店の評価がサプライヤー(半導体メーカー)からもお客さまからも高ければ、両方が合意をして代理店で「新しくこれを扱いなさい」ということが決まります。このようなことを「商権移管」と言います。今までは他の代理店が手がけていたものを、こちらのほうがよいということで、「取り扱います」となることが、「顧客商権の移管」と言われています。

昨今、「顧客商権の移管」が加速化してきたことが、顧客商権拡大の背景にあります。例えばサプライヤー双方が5社ずつ代理店を持っていたものが、M&Aをしたことで1つになったとすると、代理店は10社となり、経済面から考えても困ります。そのような意味で、ここでも取捨選択が行われるということです。

ありがたいことに、当社が担当しているサプライヤーからも、お客さまからも「任せる」と言われることのほうが多い状況のため、売上の成長の原動力になっています。このように考えていただければと思います。

坂本:今のお話は移管というかたちですが、御社からメーカーに「ここを扱わせてください」というようなアプローチはするのでしょうか?

徳重:そのようなこともあります。我々が得意としている車載や産業の分野では、お客さまと深いお付き合いがあります。そのお客さまの商権が増えれば、より深くお客さまとお付き合いすることができるため、そのような意味で「ここはお任せいただきたい」という話をする場合もあります。お客さまのほうから「お願いする」とおっしゃる場合もありますし、サプライヤーから「頼む」と言われる場合もあります。

質疑応答:半導体業界の現状について

八木:私の個人的な興味で大変恐縮ですが、先ほど、社長は30年以上半導体業界を見ているというお話がありました。それだけ長く見てきた中で、今の状況をどのように感じていますか?

徳重:供給の件についてですね。昔はこのような納期のライントラブルがあったとしても、原因が1つか2つで、それを片付けると普通に戻っていました。また、昔は日本メーカーが中心で、お客さまが「作れ」と言ったらバーッと作っていたため、バーッと作ってはまた落ちるというシリコンサイクルのようなものがあったのです。

今はメインのプレイヤーが欧米で、そのような甘いことはなくなりました。経済合理性が一番のため、無理をしません。加えて、中国が半導体を作り始めましたが、米中の問題で、米国が中国に半導体製造装置を出さないなどの事態が起こっており、単純な業界ではなくなったと考えています。

八木:予測や先を見るということが、より難しくなってきたのですね。

徳重:そのため、保守的なのです。

坂本:確かにこれは市況によるため、供給過多になってしまうとけっこう影響が大きいですね。とはいえ、確かに日本もウェーハを作るため、大きな企業もそれについては厳しいところですね。みなさん「作ってください」と言うものの、なかなか作ってくれなかったりします。半導体を作っていると、そのようなところにぶつかります。

徳重:やはり投資家のみなさまをはじめ、お客さまに「いけます」などと言うとご迷惑を掛けることになります。細心の注意を払い交渉して「大丈夫です!」という状態でないと、お答えできないというのが現状です。

坂本:ずっとこの業界にいて、業界の基本を見てきたからこそ、保守的な、市況を勘案した動きをしているということですね。

徳重:そのような時期なのだと思います。

質疑応答:2022年3月期の業績見込みについて

坂本:25ページについてですが、今期は売上7.5パーセント増、最終利益40パーセント増の計画です。利益部分はEC事業が好調を継続し、CN事業が下期にかけてキャッチアップしていくイメージに見えるのですが、合っていますか?

おそらく今後、この進捗にさらに伸びた部分が乗ってくるなど、シナリオが少し変わるかもしれませんが、現状のイメージとしては、CN事業が伸びてくるということでしょうか。

徳重:そうですね。先ほどからお話ししているとおり、EC事業に関しては非常に保守的に見ています。そこはアンダーグラウンドですが、全体的に見ると、やはりCN事業が盛り返してくるのではないかと考えています。

スポンサードリンク