関連記事

【QAあり】有沢製作所、連結売上高・営業利益・経常利益等各段階において増収増益予想 ROICは3.9%見込み

【QAあり】有沢製作所、連結売上高・営業利益・経常利益等各段階において増収増益予想 ROICは3.9%見込み[写真拡大]

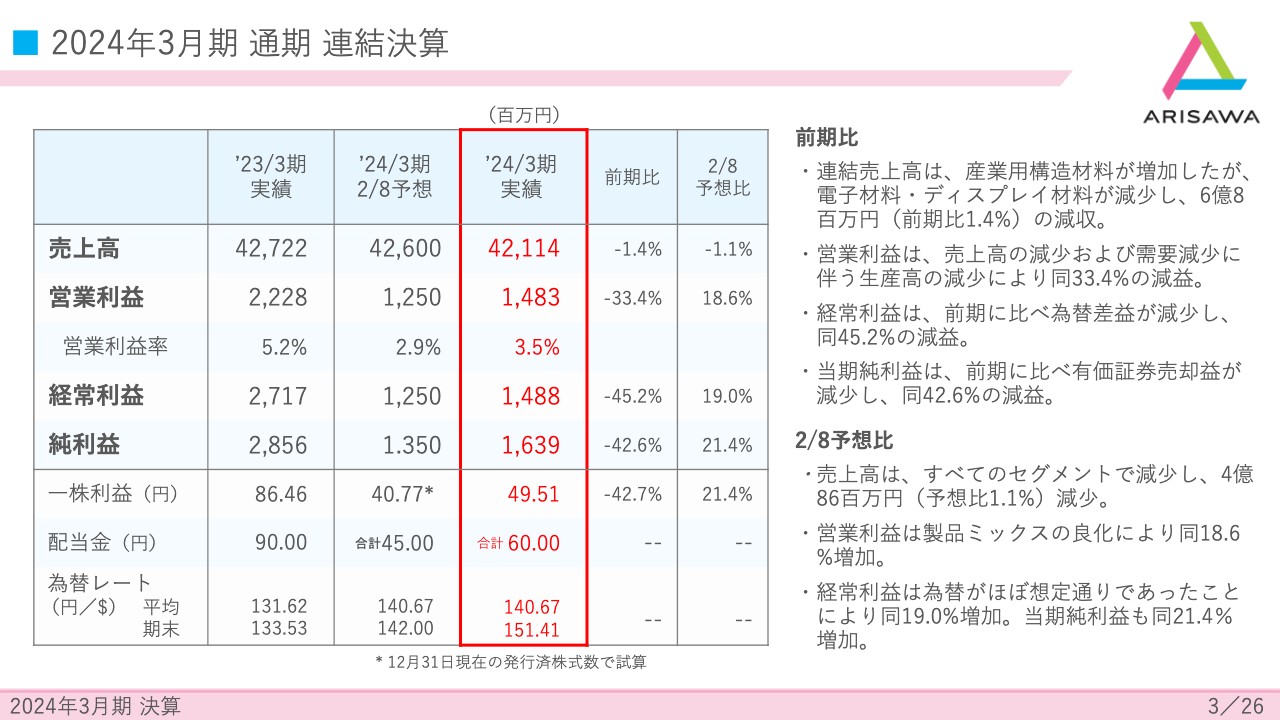

2024年3月期 通期 連結決算

増田竹史氏(以下、増田):本日はお忙しい中、株式会社有沢製作所の2024年3月期決算説明会にご参加いただき誠にありがとうございます。取締役専務執行役員の増田です。本日は、連結決算を私から、中期経営計画の見直し版について代表取締役社長の有沢からご説明します。よろしくお願いします。

2024年3月期の連結決算の概要についてご説明します。売上高は421億1,400万円と前期比1.4パーセント減、予想比では1.1パーセント減となりました。営業利益に関しては14億8,300万円と前期比33.4パーセント減、予想比では18.6パーセント増となりました。

貸借対照表

貸借対照表です。総資産は688億1,600万円と、前期比で11億5,700万円増加しています。この主な要因は設備投資による有形固定資産、無形固定資産が16億5,500万円増えたことです。

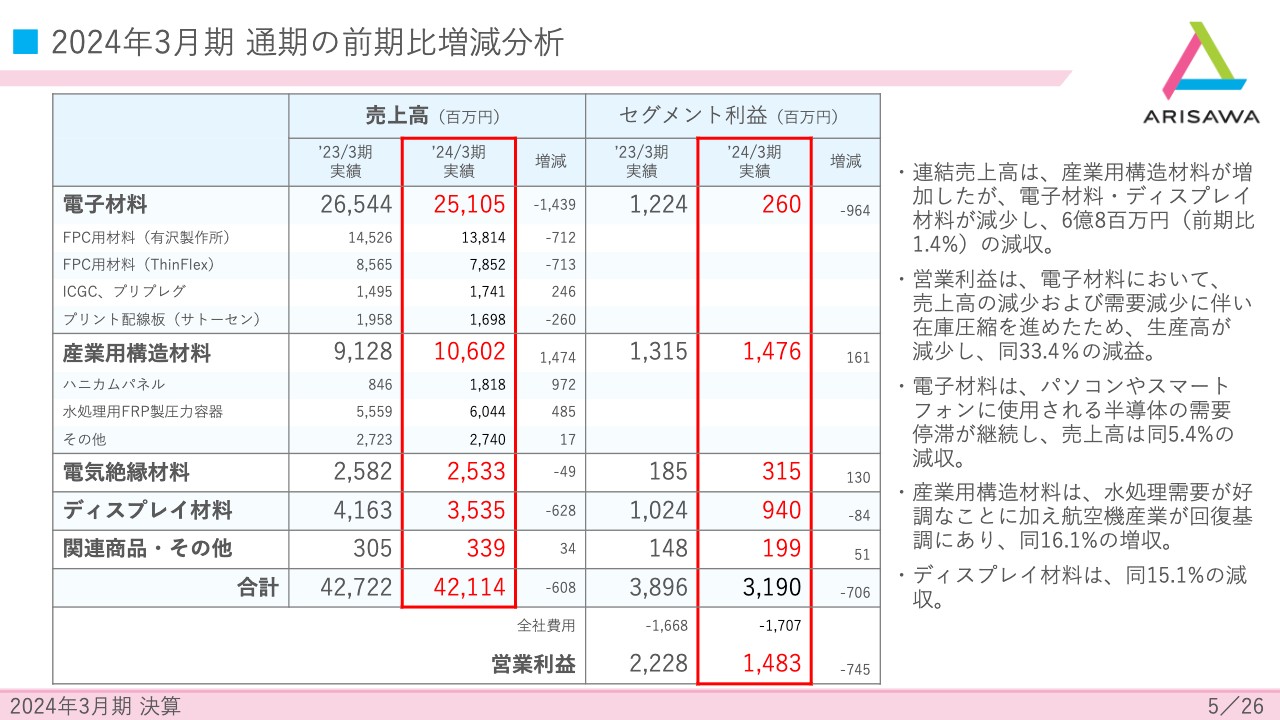

2024年3月期 通期の前期比増減分析

通期の前期比増減分析を、セグメントごとにご説明します。主力事業分野である電子材料の売上高は251億500万円、前期比14億3,900万円の減収でした。この減収に加え、需要低迷に伴う在庫の削減を行ったため、売上高の減少以上に生産高が減少し、セグメント利益は2億6,000万円と前期比9億6,400万円の大幅な減益となっています。

産業用構造材料は売上高106億200万円と、前期比14億7,400万円の増収でした。増収効果により、セグメント利益は1億6,100万円の増益となっています。

電気絶縁材料は売上高25億3,300万円と、前期比4,900万円の減収です。一方、セグメント利益は、製品ミックスの良化等により3億1,500万円と、前期を1億3,000万円上回りました。

ディスプレイ材料の売上高は35億3,500万円と、前期比6億2,800万円の減収です。この減収に伴い、セグメント利益も9億4,000万円と、前期を8,400万円下回っています。

関連商品・その他を含めた全体では、売上高は前期比6億800万円減少の421億1,400万円、合計セグメント利益も7億600万円減少の31億9,000万円、全社費用を控除した営業利益は14億8,300万円と、前期比7億4,500万円の減益です。

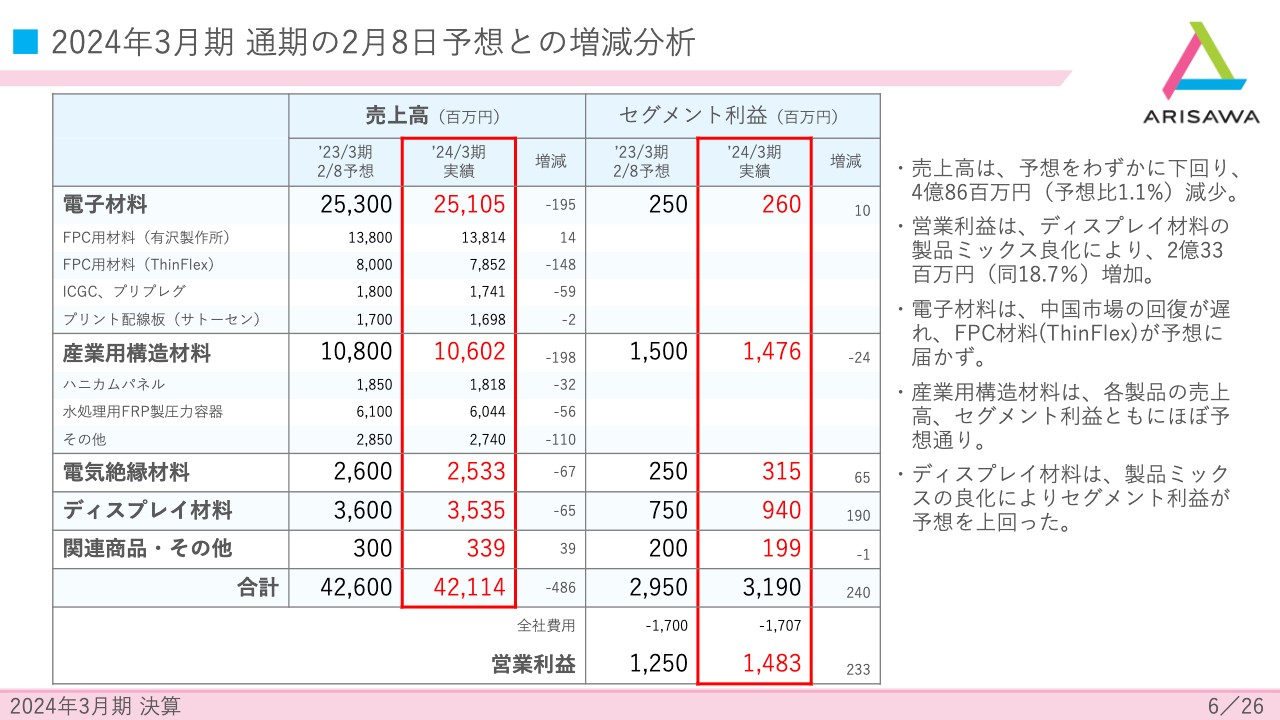

2024年3月期 通期の2月8日予想との増減分析

セグメント別に予想と実績とを比較した表です。電子材料および産業用構造材料については、予想並みで着地しました。ディスプレイ材料の売上高は予想並みでしたが、製品ミックスの良化等があり、セグメント利益は9億4,000万円と予想を1億9,000万円ほど上回っています。

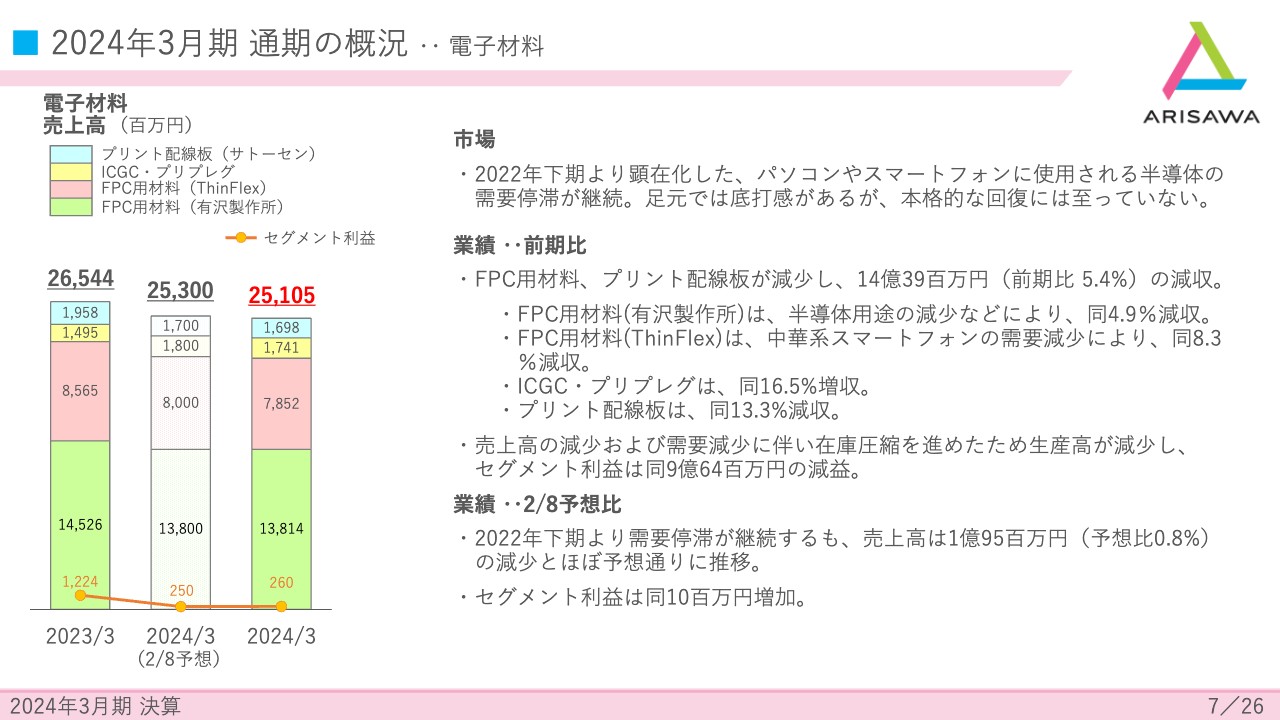

2024年3月期 通期の概況‥電子材料

セグメント別にさらに詳しく見ていきます。まずは電子材料の概況です。

電子材料の市場としては、2022年の下期より顕在化した、パソコンやスマートフォンに使用される半導体の需要停滞が年間通して継続しました。足元では底打ち感がありますが、本格的な回復には至っていません。

そのような状況を受け、電子材料の業績は大幅な減収減益となっています。主にフレキシブルプリント配線板(FPC)用材料およびプリント配線板が減少し、前期比5.4パーセントの減収でした。

予想比で見ると、ほぼ予想どおりの着地です。

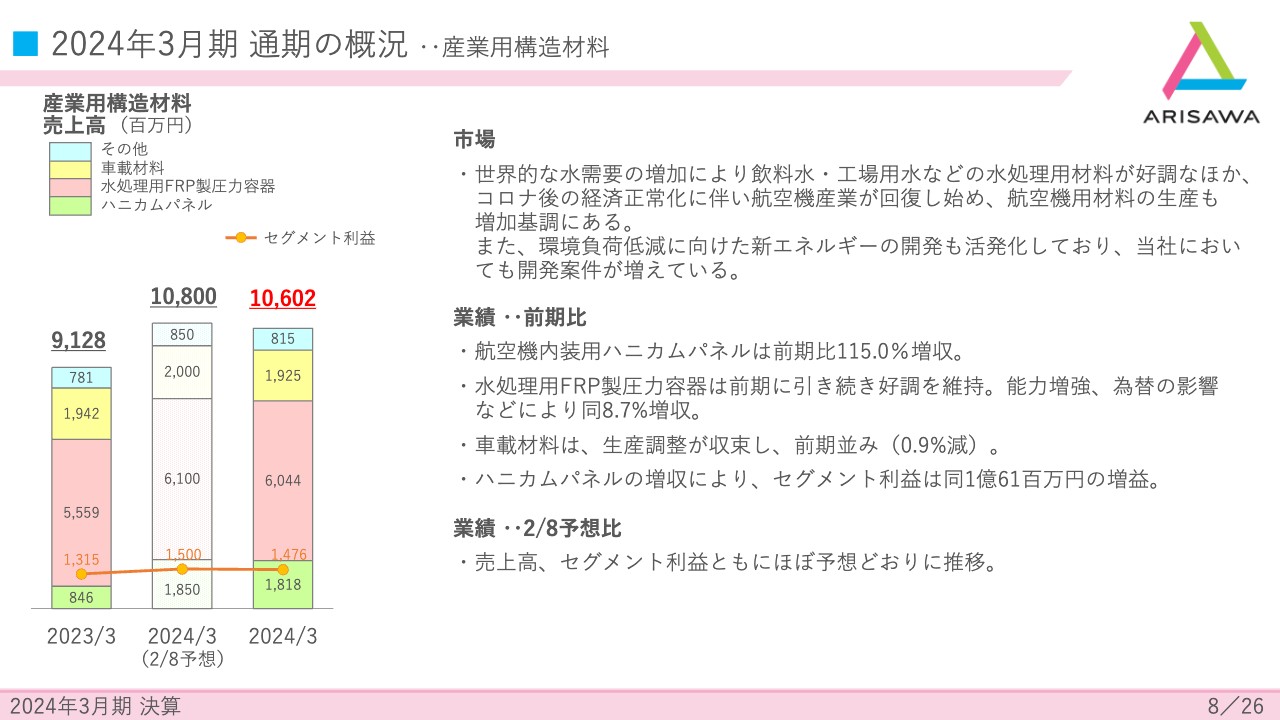

2024年3月期 通期の概況‥産業用構造材料

産業用構造材料の概況です。世界的な水需要の増加により、飲料水・工場用水などの水処理用材料が好調に推移しました。また、コロナ禍後の経済正常化に伴い航空機産業が回復し始め、航空機用材料の生産も増加基調にあります。環境負荷低減に向けた新エネルギーの開発も活発化しており、当社においても開発案件が増えている状況です。

業績については、航空機内装用ハニカムパネルは前期比115パーセントの増収となりました。水処理用FRP製圧力容器も、前期に引き続き好調を維持しています。ハニカムパネルの増収により、このセグメント利益も1億6,100万円の増益です。売上高、セグメント利益ともにほぼ予想どおりに着地しています。

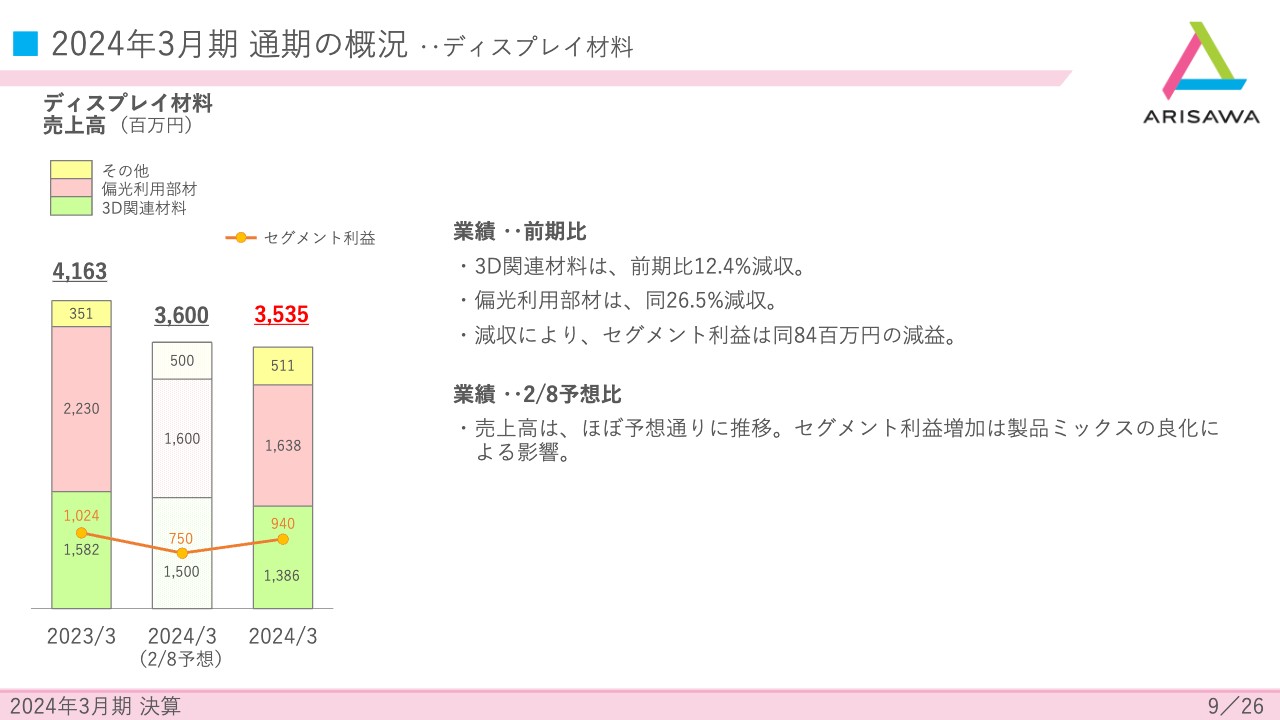

2024年3月期 通期の概況‥ディスプレイ材料

ディスプレイ材料は減収となり、その影響により減益となっています。

2025年3月期 連結業績予想

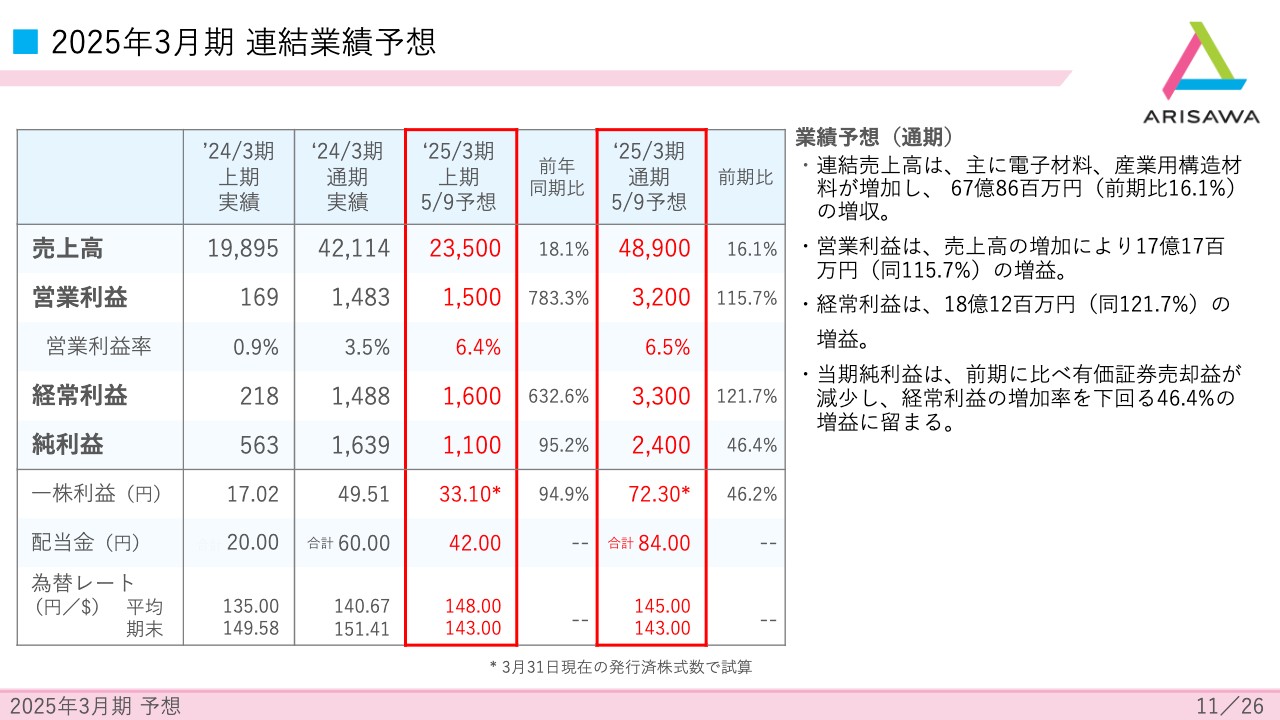

2025年3月期の連結業績は、前期比で増収増益の予想です。上期においては、売上高235億円で前年同期比18.1パーセント増、営業利益は15億円で前年同期比783.3パーセントの増益を見込みます。純利益についても11億円と、前年同期比95.2パーセント増益の見込みです。

通期では売上高489億円と前期比16.1パーセント増、営業利益は32億円と前期比115.7パーセント増、純利益は24億円と前期比46.4パーセント増です。

営業利益と比べて純利益の増益幅が小さいことについては、前期に有価証券売却益がありましたが、今期はそちらがないという影響によるものです。この業績を踏まえ、配当金は1株あたり年間84円とします。

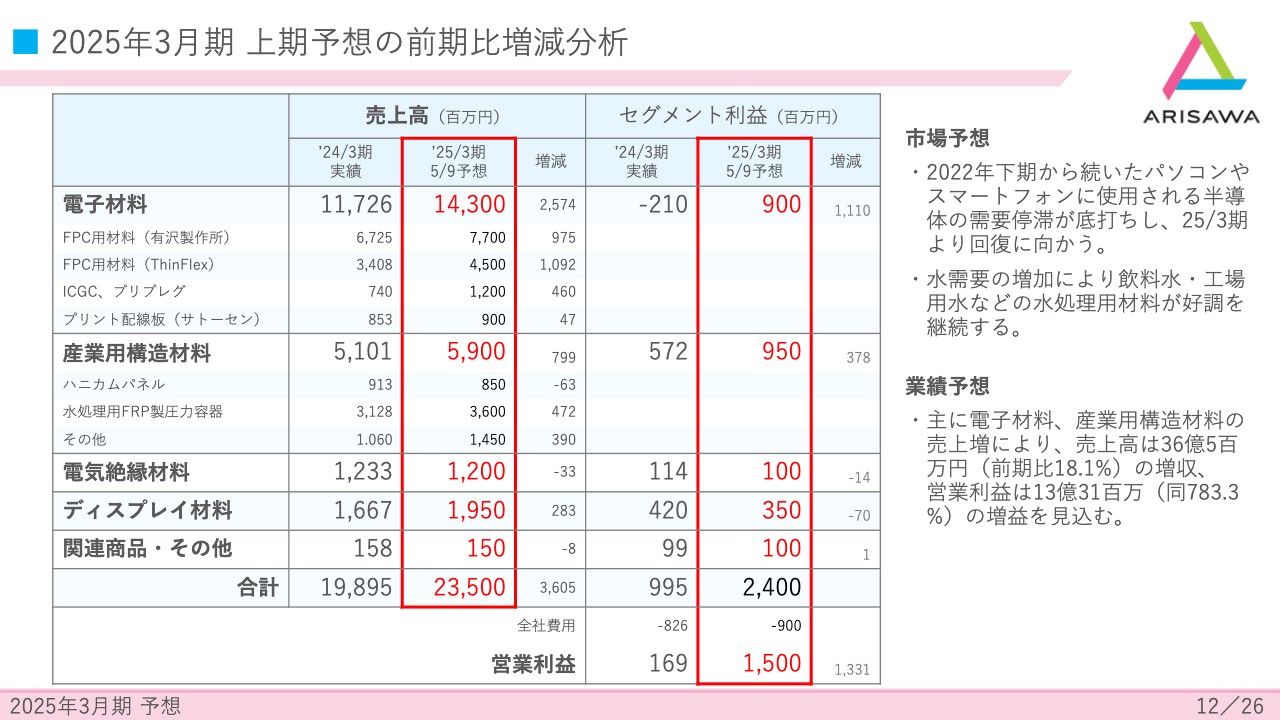

2025年3月期 上期予想の前期比増減分析

業績予想をセグメント別に分解しました。主力事業の電子材料に関しては売上高143億円と前年同期比25億7,400万円の増収を見込んでいます。前年同期にあった在庫圧縮がないため、セグメント利益に関しては11億1,000万円増益の9億円を見込んでいます。

産業用構造材料は売上高59億円でセグメント利益9億5,000万円、電気絶縁材料は売上高12億円でセグメント利益1億円、ディスプレイ材料は売上高19億5,000万円、セグメント利益3億5,000万円を見込んでいます。

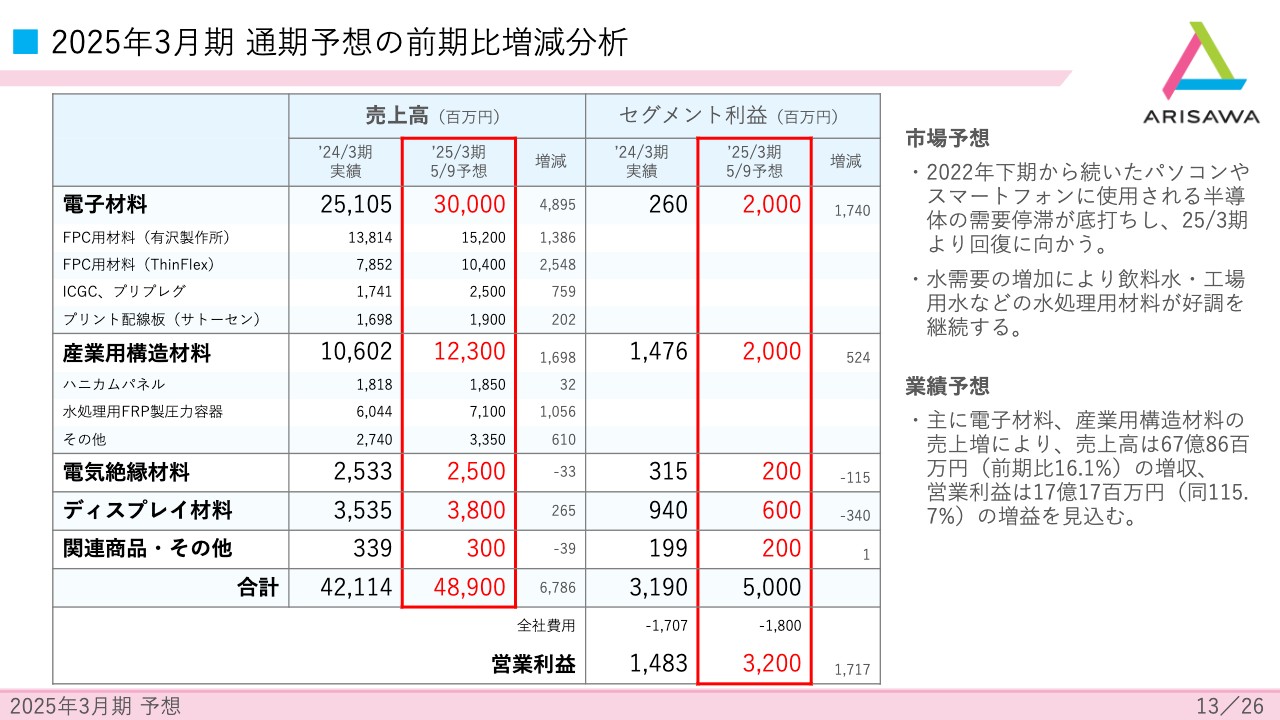

2025年3月期 通期予想の前期比増減分析

通期予想の前期比増減分析です。上期同様に増収増益の予想です。電子材料に関しては売上高が300億円、前期比48億9,500万円の増収を見込んでいます。この増収効果により、セグメント利益が20億円、前期比17億4,000万円の増益を見込みます。

産業用構造材料は売上高123億円と約17億円の増収、セグメント利益は20億円、前期比5億2,400万円の増益です。その他、電気絶縁材料は前期並み、ディスプレイ材料は売上高38億円、セグメント利益については、前期にあった製品ミックスの良化要素がなくなるため、6億円と見込んでいます。

これらを合計し売上高489億円、営業利益32億円と予想しました。

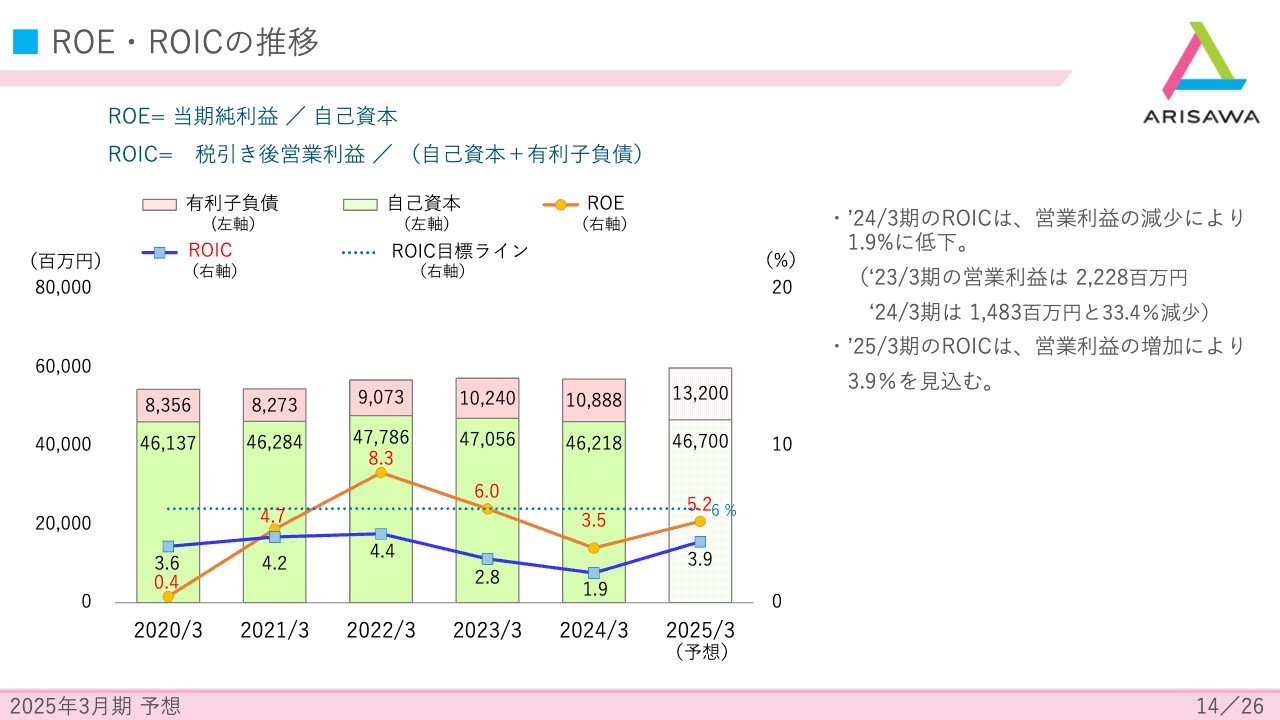

ROE・ROICの推移

ROE・ROICの推移に関してご説明します。2024年3月期のROICは、営業利益の減少が響き1.9パーセントに低下しました。2023年3月期の営業利益に対し、2024年3月期は33.4パーセント減少したため、ROICの比率もほぼ同じ割合で下がっています。

一方、2025年3月期に関しては営業利益の増加により、ROICも3.9パーセントに改善する見込みです。

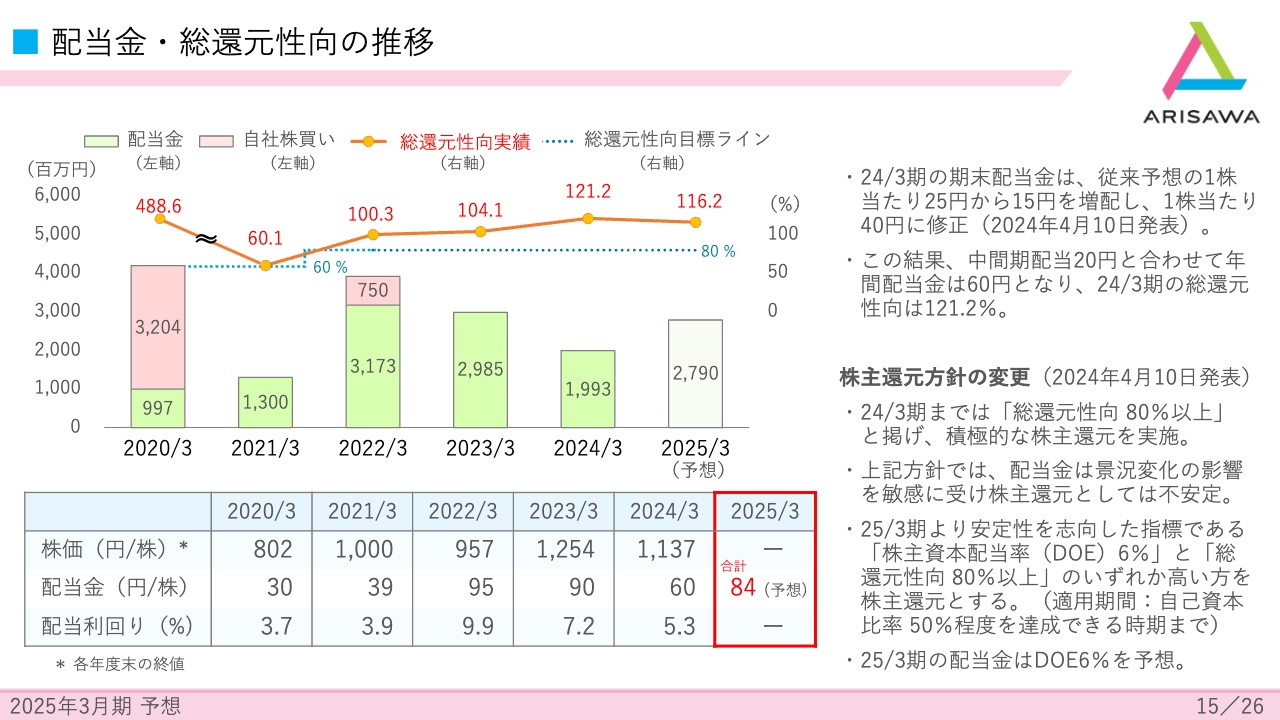

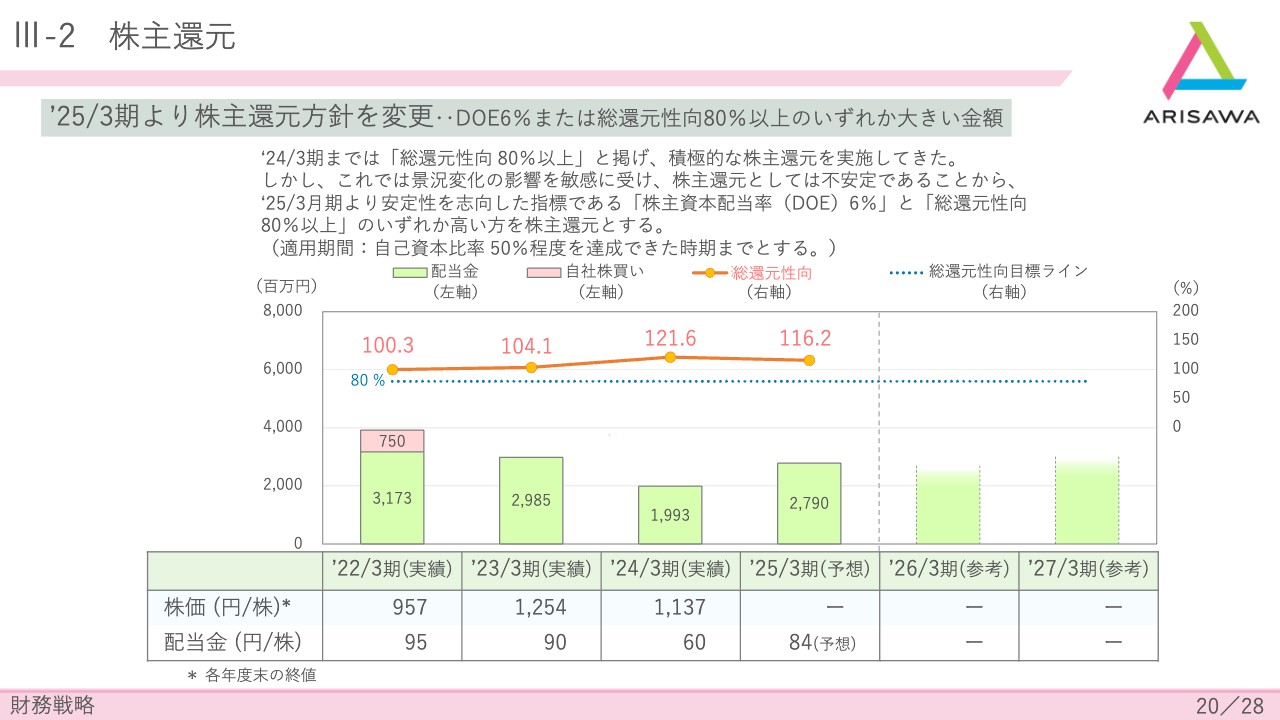

配当金・総還元性向の推移

配当金と還元性向の推移です。4月10日に発表したとおり、2024年3月期の期末配当金を従来予想1株当たり25円から40円に引き上げています。この結果、2024年3月期の年間配当金は60円となります。総還元性向は121.2パーセントです。

また、同日に株主還元方針の変更もお知らせしています。2024年3月期までは総還元性向80パーセント以上を掲げ、積極的な株主還元を実施してきました。

しかし、この方針では景況変化の影響を敏感に受け株主還元として不安定であるため、2025年3月期より安定性を志向した指標である株主資本配当率(DOE)6パーセント以上と、総還元性向80パーセント以上のいずれか高いほうを株主還元とすることに変更しました。なお、この適用期間に関しては、自己資本比率50パーセント程度を達成できる時期までとしています。

2025年3月期に関してはDOE6パーセントのほうが高い金額になるため、そちらを採用し1株あたり年間配当金84円とします。

経営方針

有沢悠太氏(以下、有沢):社長の有沢です。中期経営計画最終年度についてのレビューを始めます。

経営方針に関しては従前どおり変更はなく「創造 Create」「革新 Innovate」「挑戦 Challenge」を基本として、邁進していくことを掲げています。

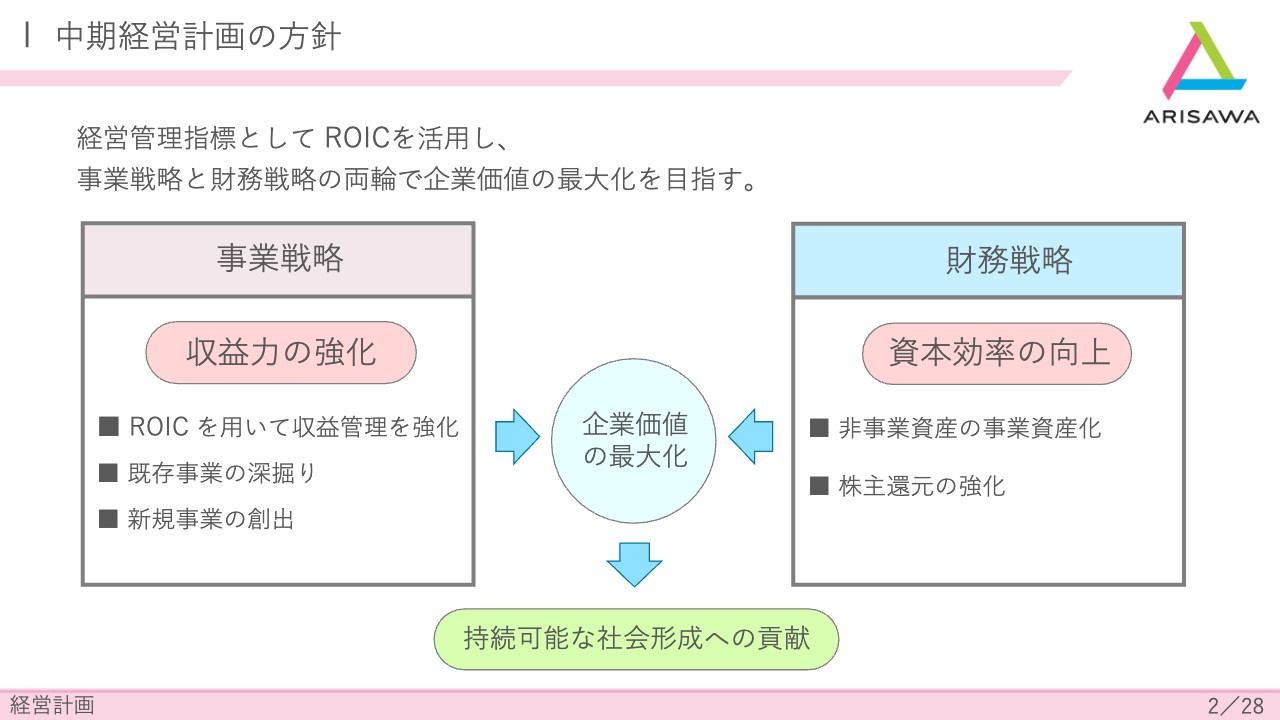

Ⅰ 中期経営計画の方針

中期経営計画の方針に大きな変更はありません。経営管理指標としてROICを活用し、事業戦略と財務戦略の両輪を持って企業価値を最大化していきます。事業戦略では、ROICを使って収益管理を強化し、既存事業の深堀り、新規事業の創出により、収益力を強化します。

財務戦略としては、非事業資産の事業資産化と、株主還元の強化を行います。これにより資本効率を向上させて財務戦略のベースとし、その上でさらに事業戦略と合わせて、企業価値の最大化を目指します。これらを通して、持続可能な社会形成へ貢献したいというのが基本的な方針です。

I-2 本中期経営計画の振り返り

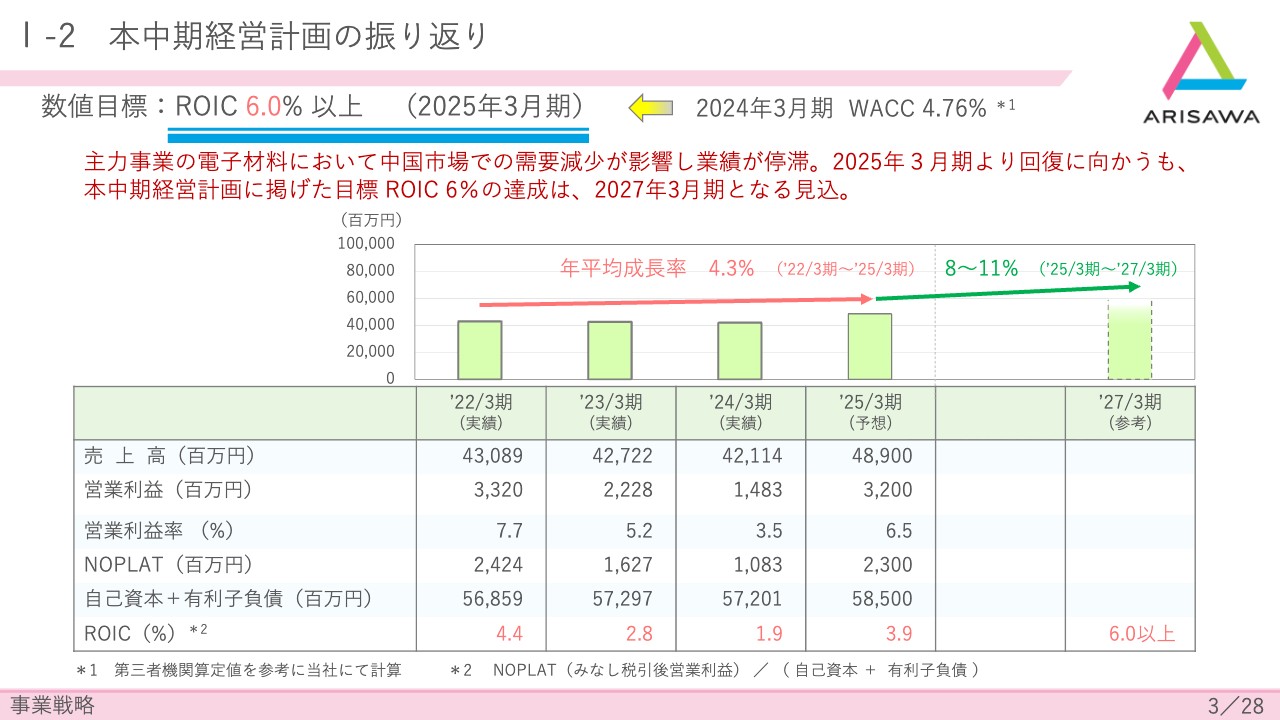

数値目標として、ROICは6パーセント以上を掲げていました。参考までですが、2024年3月期の加重平均資本コストは4.76パーセントです。

主力事業の電子材料について、中国市場での調整が想定以上に長引いた結果、思わしくない業績となりました。

2025年3月期は、すでに現時点でも回復傾向にありますが、残念ながら今回の中期経営計画で掲げた目標のROIC6パーセントの達成は、まだ後ろ倒しになっています。2年遅れの2027年3月期になるかという皮算用です。

事業戦略の中身について、順を追ってご説明したいと思います。

II 事業戦略

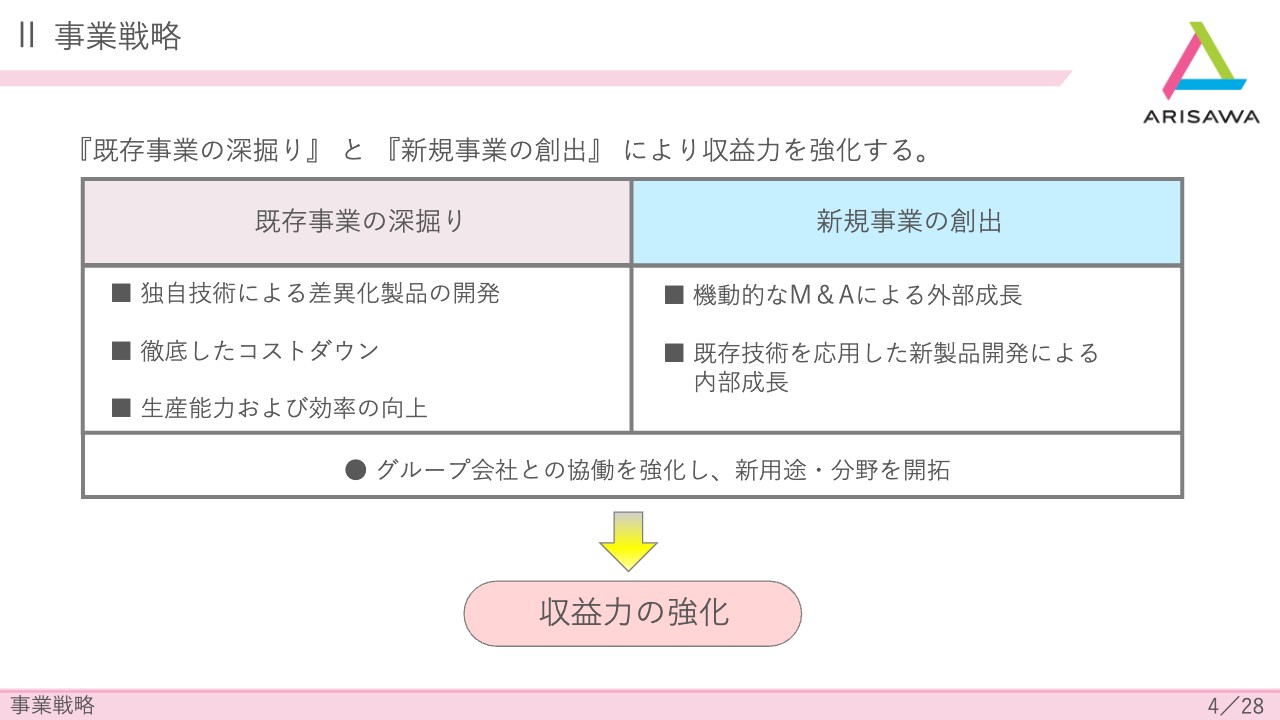

事業戦略についてです。既存事業の深掘りに関しては「独自技術による差異化製品の開発」「徹底したコストダウン」「生産能力および効率の向上」の3点を軸とします。こちらは、製造業としては非常に当たり前のことですが、この当たり前のことを愚直に進めていきたいと考えています。

同時に、新規事業の創出が非常に大事になってきています。私どもとしては、「機動的なM&Aによる外部成長の取り込み」と「既存技術を応用した新製品開発による内部成長」の2本立てを持って推進します。

これらを通してグループ会社との協働を強化し、新しい用途や分野を開拓していき、その結果として収益力を強化させていくことを、私どもの事業戦略の根幹としています。

それでは事業戦略を、それぞれのセグメントにブレークダウンしてご説明します。

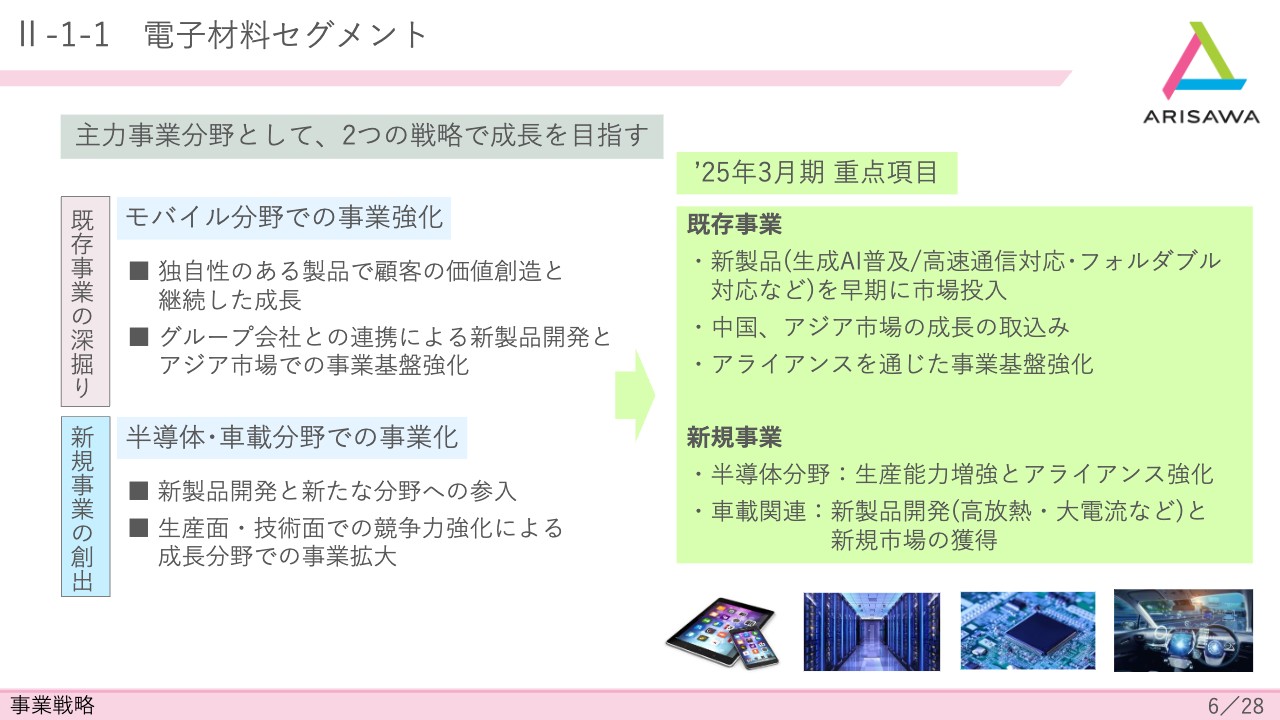

II-1-1 電子材料セグメント

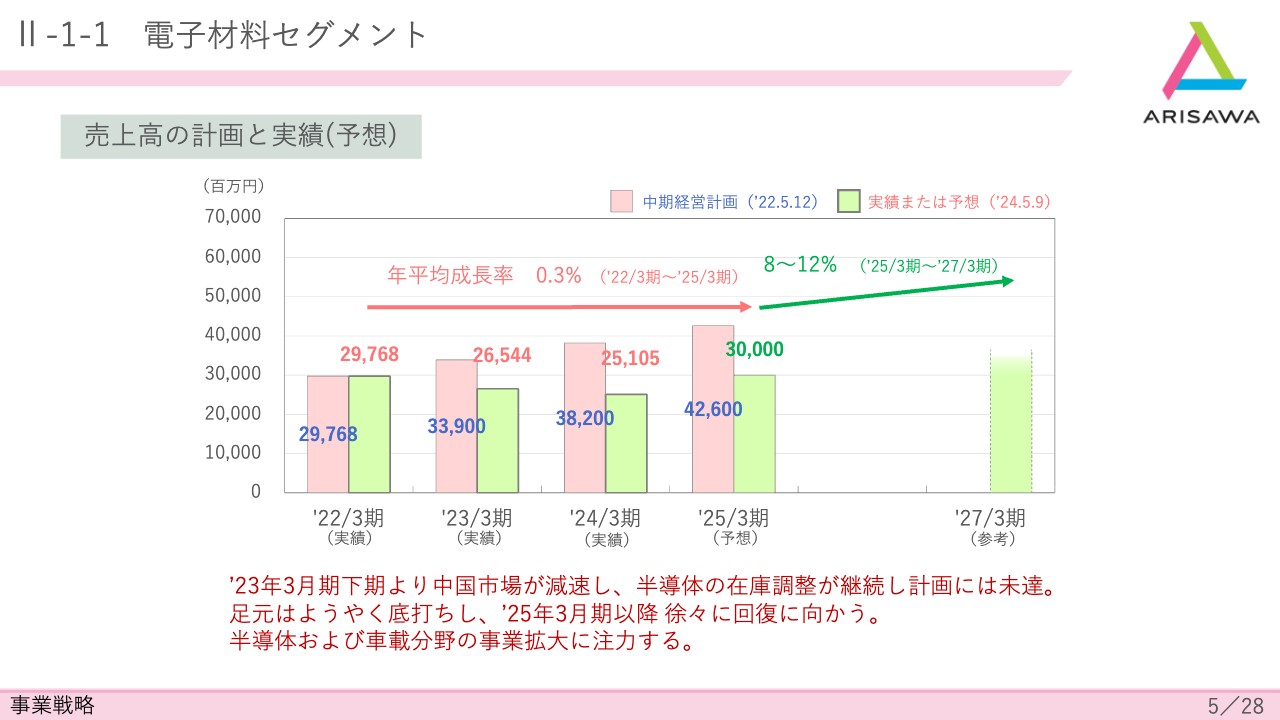

1つ目のセグメントである、電子材料セグメントにおける売上高の計画と実績、予想についてです。2022年3月期から2024年3月期までは先ほどお伝えした中国経済の調整の影響もあり、成長率は非常に緩やかで想定していた以上に厳しい水準にありました。

同時に半導体の在庫調整が始まったことも加わり、2024年3月期ではがんばってはいたものの、想定していた数字よりもかなり弱含みな結果となりました。

ただし、足元では非常に堅調に回復基調になってきており、2025年3月期からはさらに50億円ほど回復すると予測しています。スライドの2027年3月期の参考値は、来年度に発表する中期経営計画の前倒しとなります。私どもが把握している情報をもとに、現時点で出しています。

それをベースに悲観的なシナリオと楽観的なシナリオで作っています。具体的には、売上高が年間平均成長率が8パーセントから12パーセントになる予測です。特に今後は、半導体および車載分野の事業拡大に積極的に注力していきたいと考えています。

II-1-1 電子材料セグメント

電子材料セグメントには主力事業分野が2つあり、それぞれに戦略を立てています。スライドのとおり、モバイル分野では既存事業の強化を、半導体・車載分野では新規事業の創出を進めます。

重点項目をご説明します。モバイル分野では、昨今いろいろと話題の生成AIや、高速通信、フォルダブルなどに対応した新製品の早期投入、中国およびアジア市場の成長取込み、アライアンスを通じた事業基盤強化という3本を基本的な柱とし、既存事業を強化します。

半導体分野では生産能力の増強とアライアンスの強化、車載分野では高放熱・大電流などの新製品開発と新規市場の獲得を進め、新規事業を創出していきます。

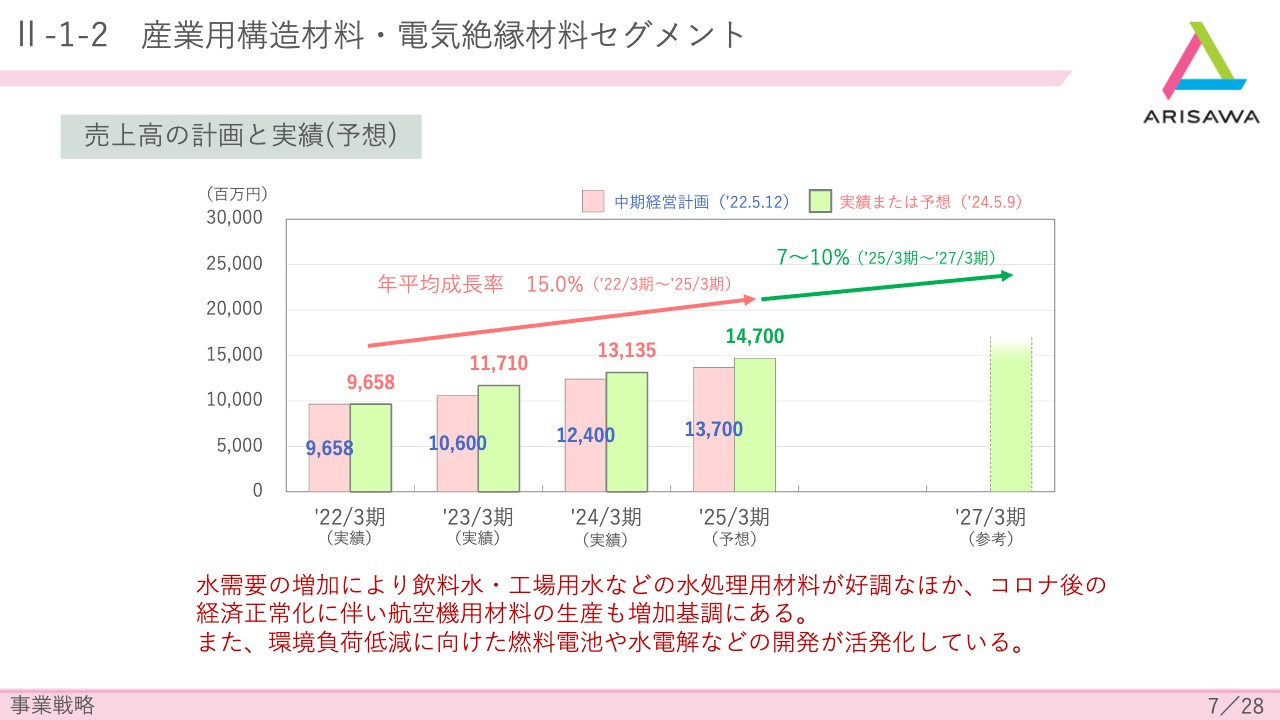

II-1-2 産業用構造材料・電気絶縁材料セグメント

2つ目のセグメントである産業用構造材料・電気絶縁材料セグメントにおける売上高の計画と実績と予想です。水需要の増加により、飲料水・工場用水など向けの水処理用材料が非常に好調です。

足元でも年内いっぱいまでは海外子会社の受注は飽和状態に近く、稼働率もかなり高いレベルで推移しており、さらに能力増強等を考えなければいけない状況です。

一方で、コロナ禍後の経済正常化に伴い、航空機用材料の生産も増加基調にあります。

環境負荷低減に向けた燃料電池や水電解などの開発も依頼が多数来ており、今社内で取り組みを進めています。これらを加味すると、売上高は、2027年3月期においては今期と比較して、およそ7パーセントから10パーセントのプラス成長が期待できると予測しています。

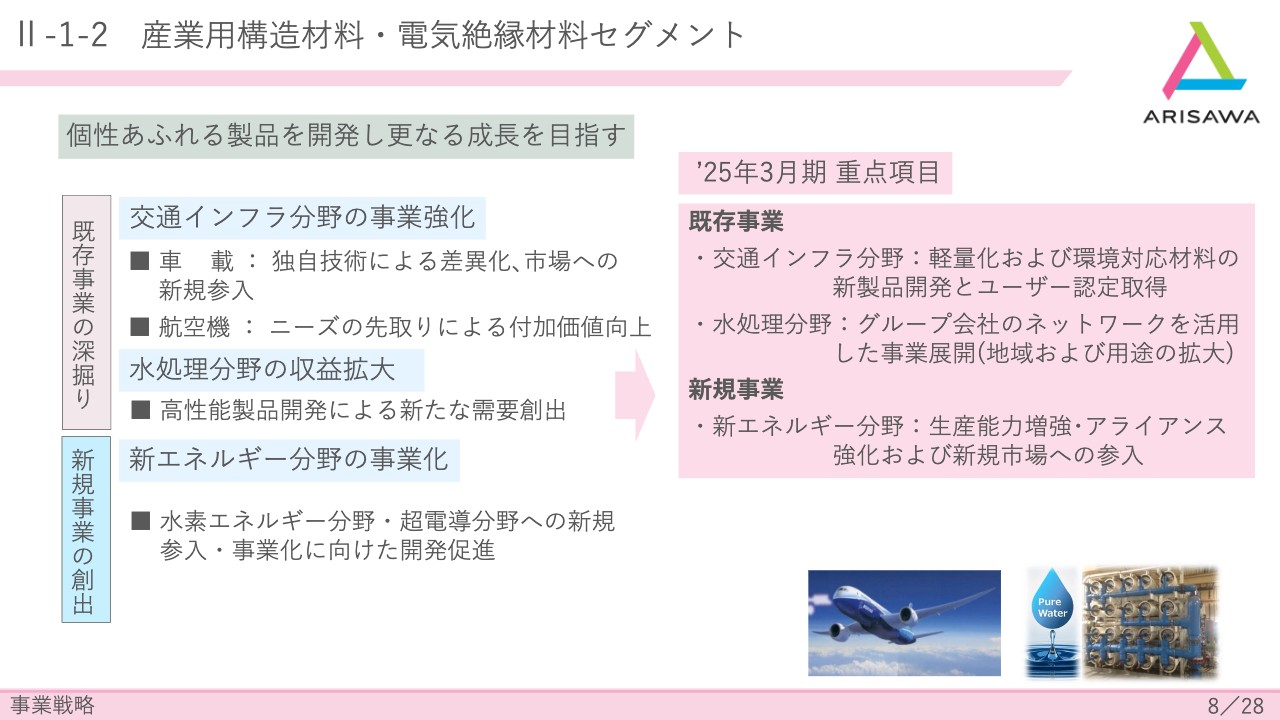

II-1-2 産業用構造材料・電気絶縁材料セグメント

産業用構造材料・電気絶縁材料セグメントには、3つの主力事業分野があります。既存事業の深堀りとしては、交通インフラ分野の事業の強化と、水処理分野の収益拡大を、新規事業の創出としては、新エネルギー分野の事業化を戦略に掲げていました。

重点項目ですが、中期経営計画の本最終年度において交通インフラ分野では「より軽く」という要望があるため、軽量化を含めた環境対応材料の新製品開発と、ユーザー認定の取得を進めていきます。

水処理分野では、グループ会社のネットワークを活用した事業展開を通して、地域と用途を着実に拡大していきます。

新エネルギー分野では、水素エネルギーにおける生産能力増強と、アライアンスの強化を進め新規市場への参入を図り、水素エネルギーの事業成長への足がかりを着実に作っていきたいと考えています。

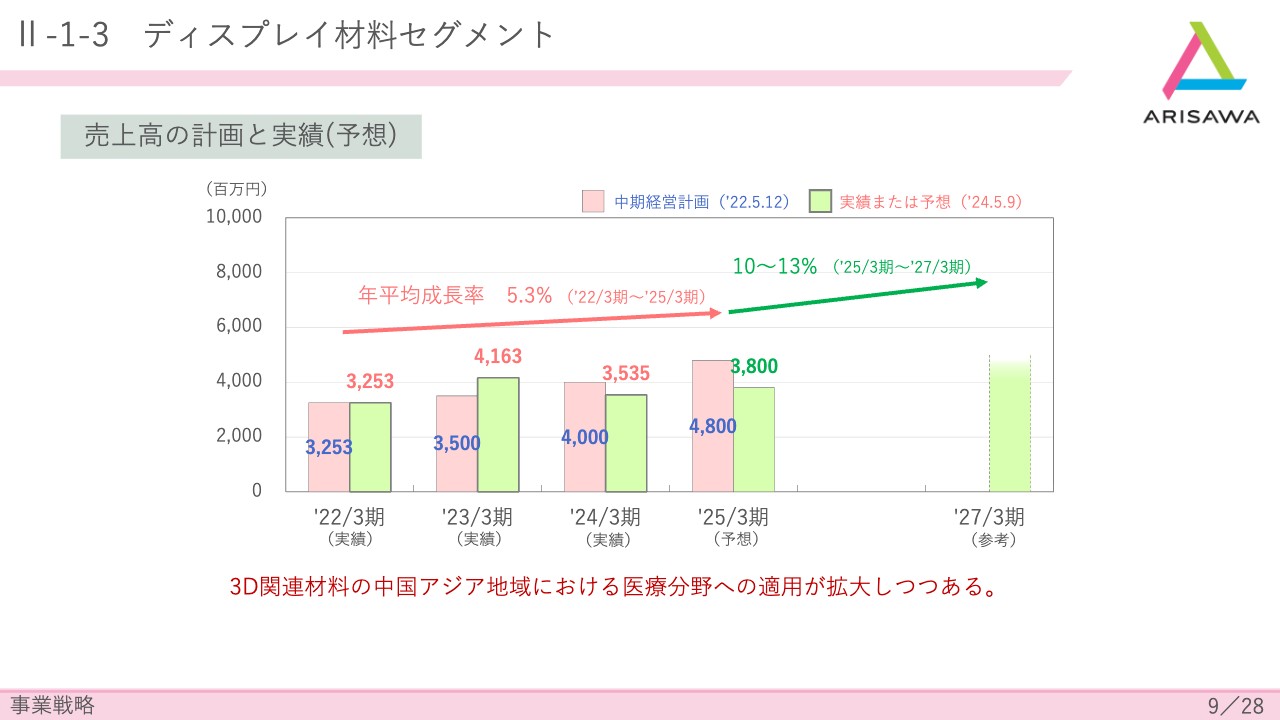

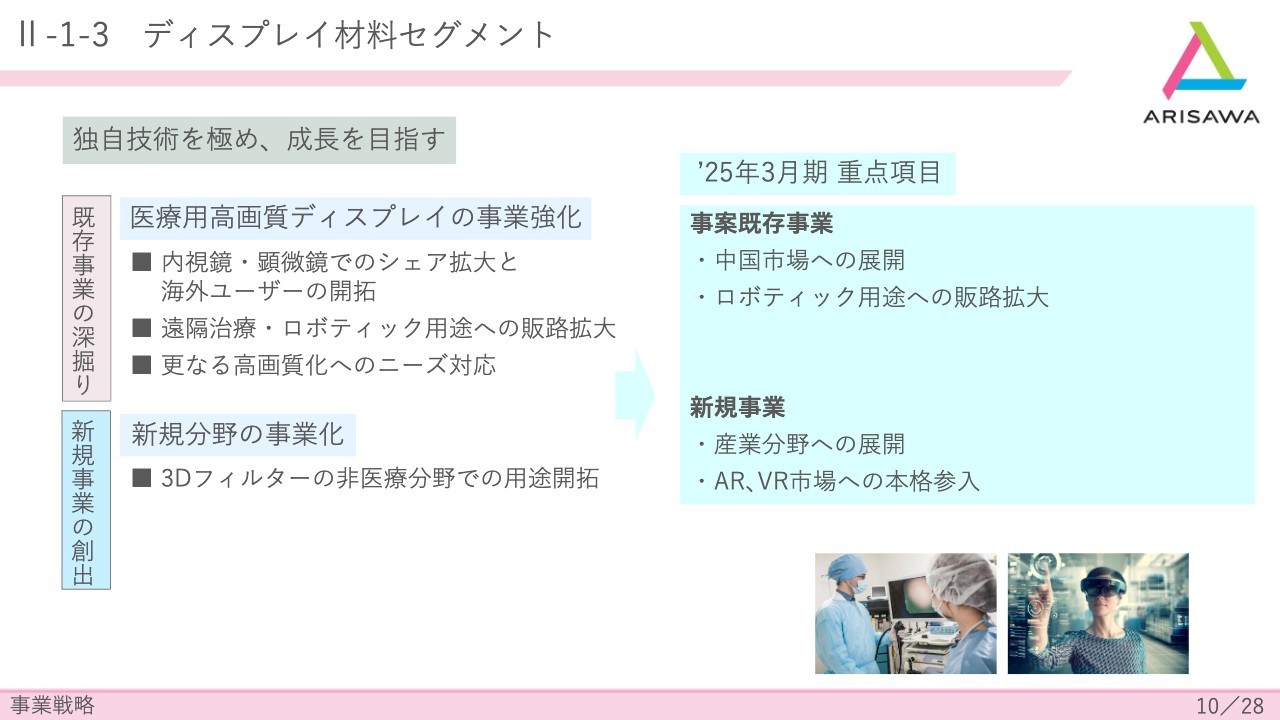

II-1-3 ディスプレイ材料セグメント

ディスプレイ材料セグメントにおける売上高の計画と実績、予想です。トピックスは、3D関連材料の中国アジア地域における医療分野への適用が拡大しつつあることです。

従来は日本国内の取引先が多かったものの、今は取引先が拡大する流れにあり、中国メーカーへの材料提供が進んでいます。今後は徐々に、中国市場向けの販売が成長のきっかけになっていくと考えています。

売上高は2025年3月期は前期比若干の伸びとなりましたが、向こう3年では10パーセントから13パーセント程度のプラス成長が期待できると見ています。

II-1-3 ディスプレイ材料セグメント

ディスプレイ材料セグメントにおいては、主力の医療用高画質ディスプレイの事業を徹底的に強化していきます。新規分野の事業化については、3Dフィルターの非医療分野への用途開拓を進めていきます。

今年度の重点項目は、既存事業において中国市場へもう少しグリップを強めていくことと、医療用のロボティック用途へ販路を拡大していくことの2点です。

新規事業においては産業分野への展開がなかなか進んでいないものの、少しずつ来ています。長期の案件になるとは思いますが、将来の事業の種まきと捉えて進めていきたいと考えています。

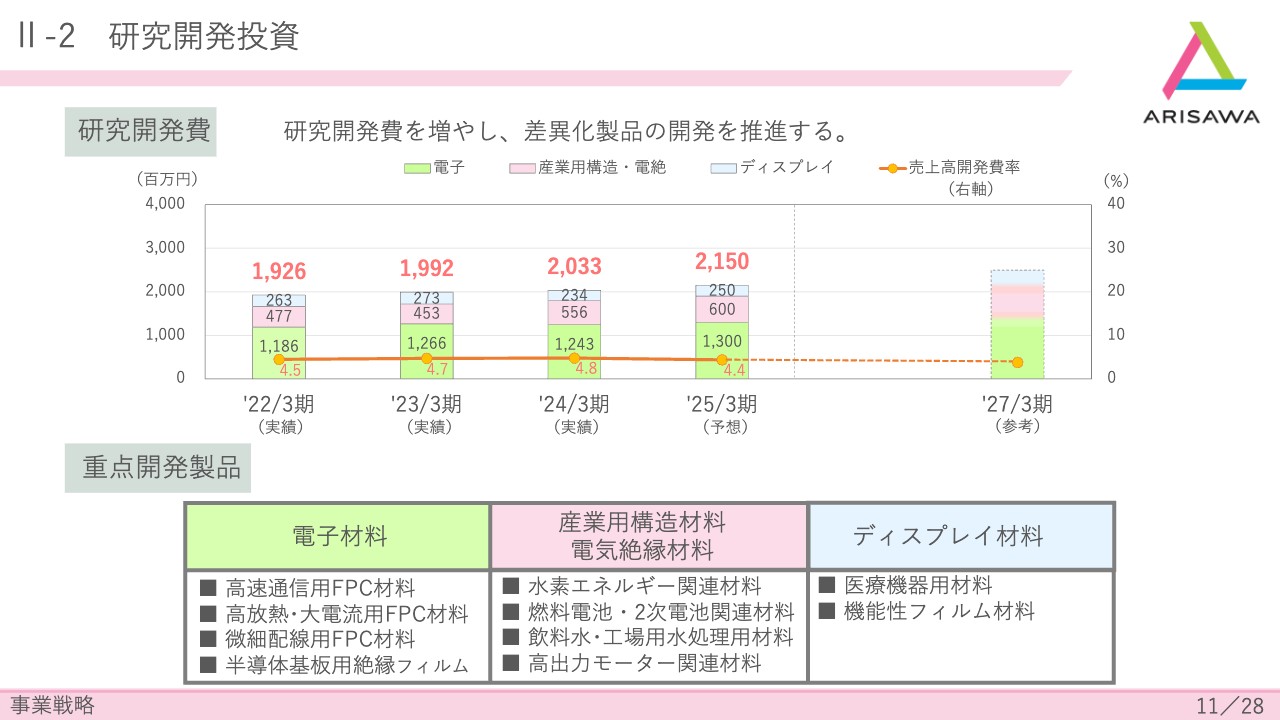

Ⅱ-2 研究開発投資

続いて研究開発投資についてです。基本的に私どもは技術立脚型の企業であるため、研究開発費が生命線となります。

このようなことを踏まえ、研究開発費を強化しながら、差異化製品の開発を推進していきます。従来20億円程度で進めていましたが、2027年3月期においては25億円程度のレベルで継続的に研究開発投資を行っていきたいと考えています。

重点開発製品については、すべて読み上げることはしませんが、電子材料、産業用構造材料・電気絶縁材料、ディスプレイ材料においては、スライド記載のアイテムの開発を進めていきたいと考えています。

Ⅱ-3 差異化製品の重点分野

差異化製品の重点分野です。成長が見込まれる分野にフォーカスし、差異化製品を開発します。

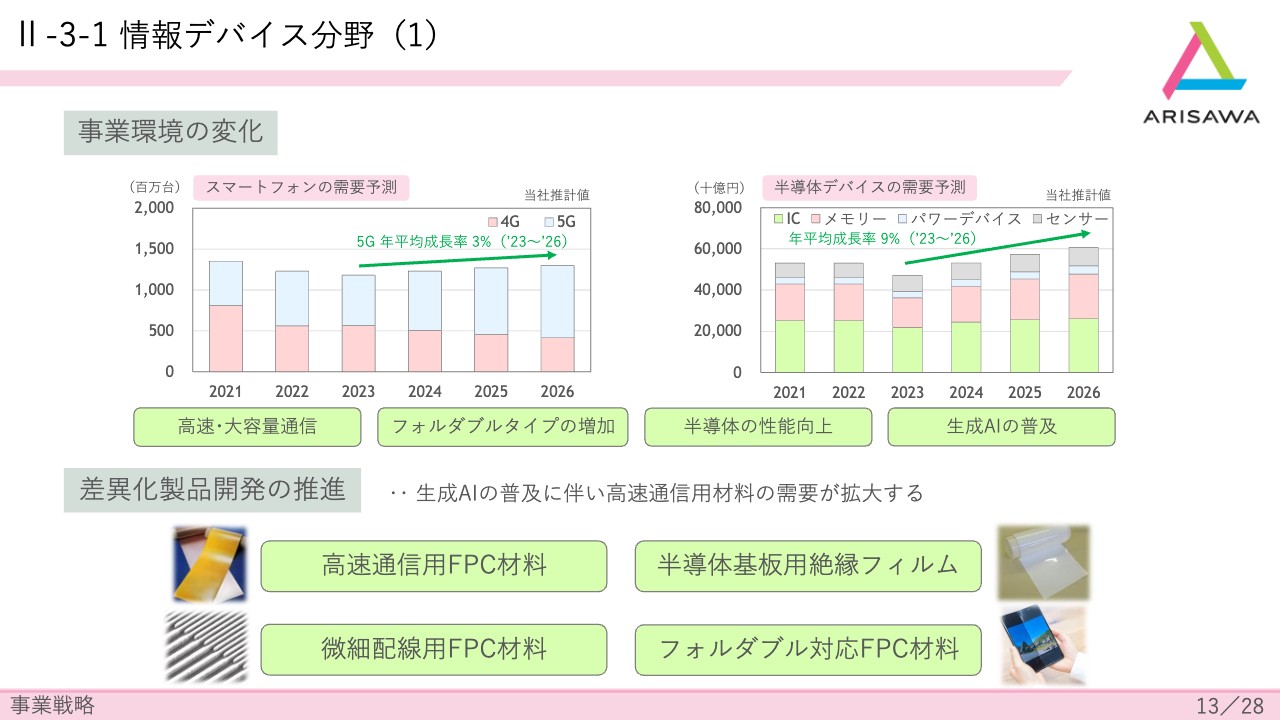

Ⅱ-3-1 情報デバイス分野(1)

私どもの研究開発が具体的にどのような分野を狙っているのかご説明します。情報デバイス分野では、スマートフォンの需要は足元では横ばい成長です。2023年は生成AI元年と呼ばれ、スマートフォンが生成AIに対応するのはおそらく来年以降になると聞いています。

スマートフォンが完全に生成AI対応になると具体的にどのようなことができるのか、さまざまな記事が出ていますが、おそらく機種交換の大きな起爆剤になるのではないかと期待しています。

そのようなことを考えると、2026年までは3パーセントの成長が見込まれるのではないかと考えています。一方で半導体デバイスに関しても、IC、メモリ、パワーデバイス、センサーでかなり大きな成長が期待できます。

以上の背景を踏まえ、キーワードとなるのが「高速・大容量通信」「フォルダブルタイプの増加」「半導体の性能向上」「生成AIの普及」です。

これらのキーワードを前提に、当社としては高速通信用FPC材料、微細配線用FPC材料、半導体基板用絶縁フィルム、フォルダブル対応FPC材料などの開発と導入を進めていきたいと考えています。

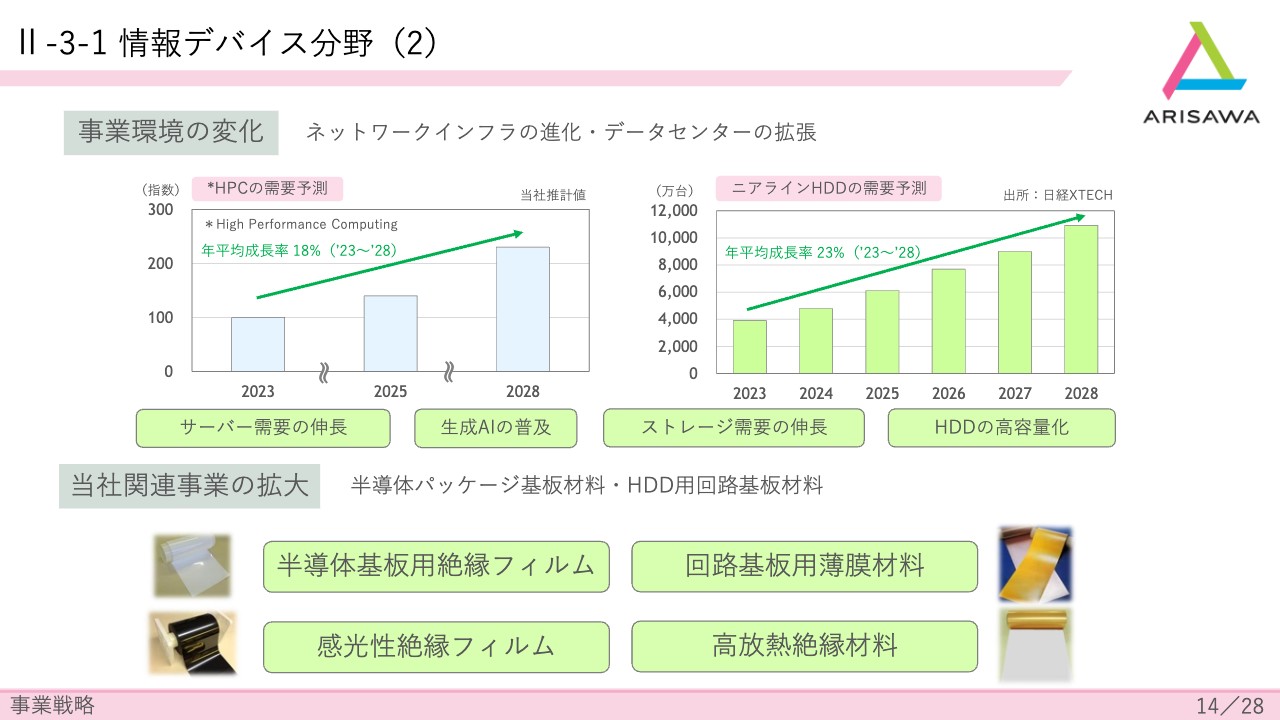

Ⅱ-3-1 情報デバイス分野(2)

続いて情報デバイス分野において、いわゆるAIサーバーと呼ばれるHigh Performance Computingでかなり強い投資が期待されます。

また、クラウドに使われるようなニアラインHDDも、他の記憶装置デバイスと比較して単価が非常に安価であるため、ハードディスクに対する見直しも行われていると聞いています。

そのようなことを加味すると、キーワードとなるのは「サーバー需要の伸長」「生成AIの普及」「ストレージ需要の伸長」「HDDの高容量化」です。私どもとしては、半導体パッケージ基板材料やHDD用回路基板材料の事業拡大が肝要になってくると考えています。

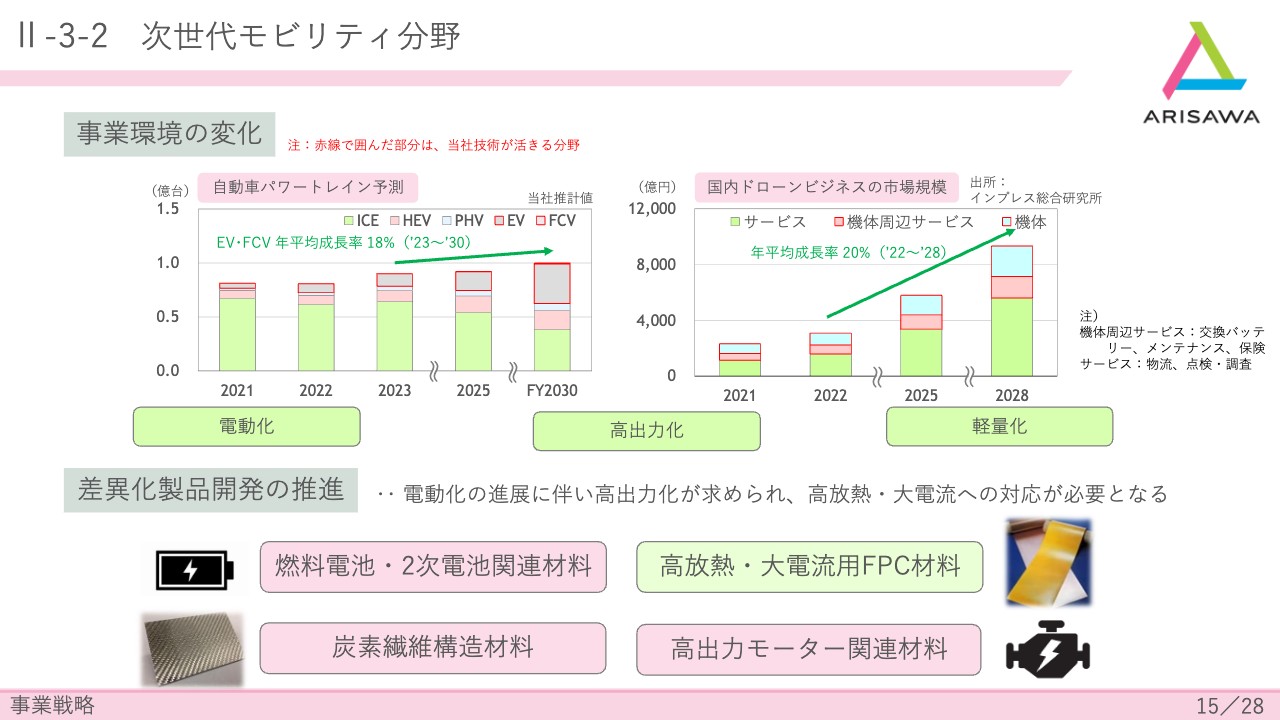

Ⅱ-3-2 次世代モビリティ分野

次世代モビリティ分野です。自動車パワートレインの足元ではEVがかなり苦戦しているようですが、長期的にはEVやFCVなども環境対応で見直されてくると考えています。

また、国内のドローンビジネスもさまざまな用途で世界的に大きく伸長していくのではないかと思っています。金額的には小さいものの、伸び率は非常に高いと見込んでいます。

そのようなことを踏まえると、EV、FCV、ドローンなどに期待されるキーワードは「電動化」「高出力化」「軽量化」が予想されます。私どもとしては、スライド下に記載の4つのアイテムについて新製品の開発を進めていきたいと考えています。

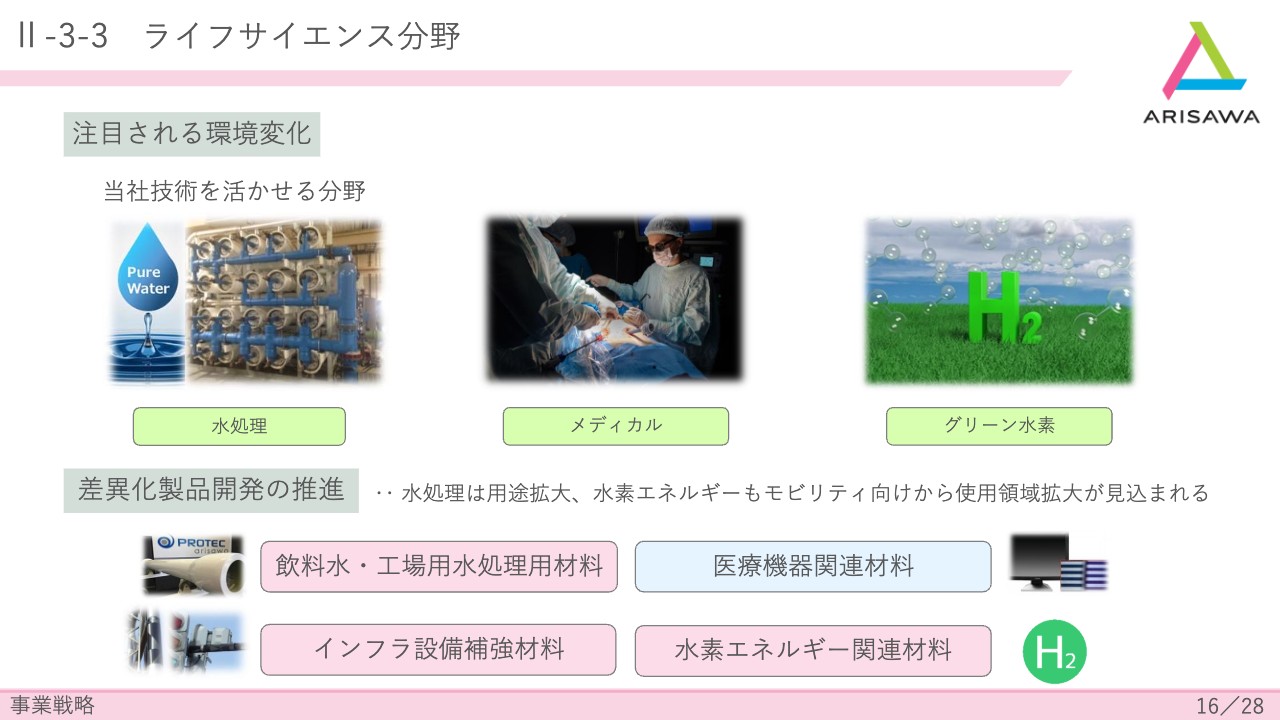

Ⅱ-3-3 ライフサイエンス分野

ライフサイエンス分野です。注目される環境変化として海水を淡水化する水処理ビジネス、メディカル用途で内視鏡手術用支援システムの提供、グリーン水素があります。このような分野に対し私どもが提供できる製品は、スライド下に掲げた4つのアイテムとなります。

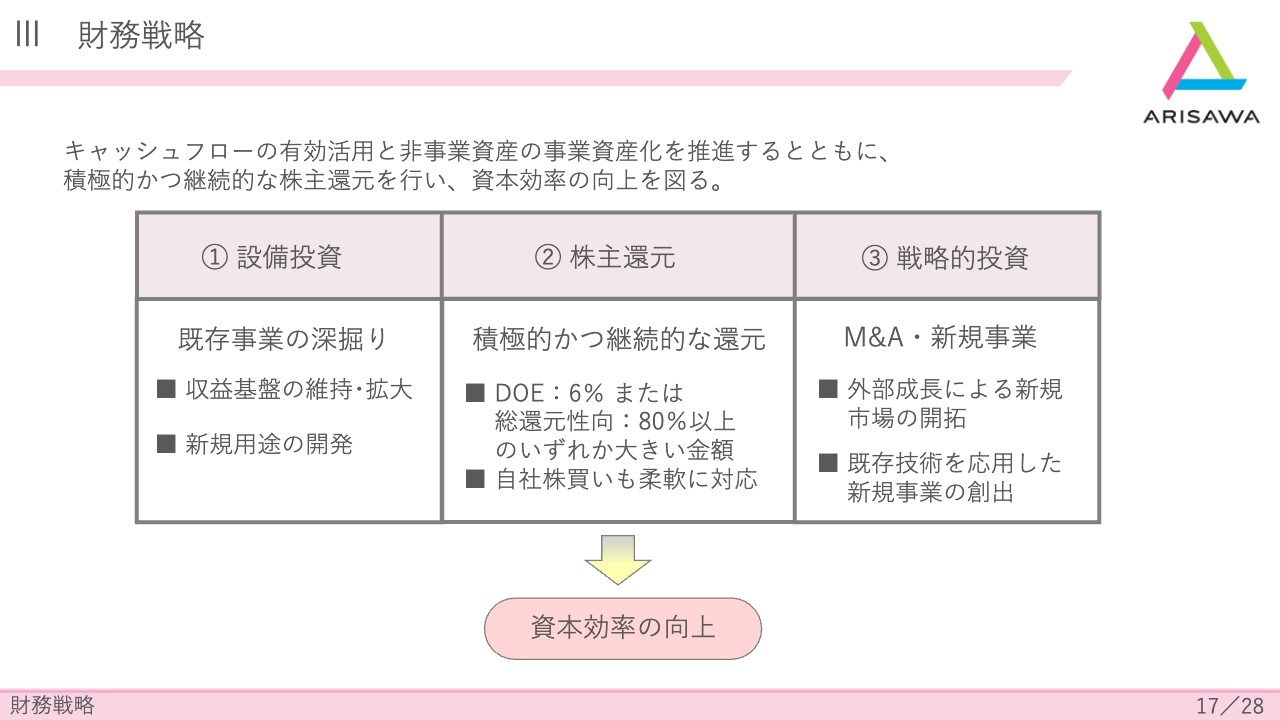

Ⅲ 財務戦略

続いて財務戦略です。こちらも従来の戦略と大きな変更はありません。設備投資では既存事業の深堀り、株主還元では積極的かつ継続的な還元、戦略的投資ではM&A・新規事業に取り組みます。

このような項目からキャッシュがどれだけ必要になってくるのか検討し、資本効率を向上させていきます。

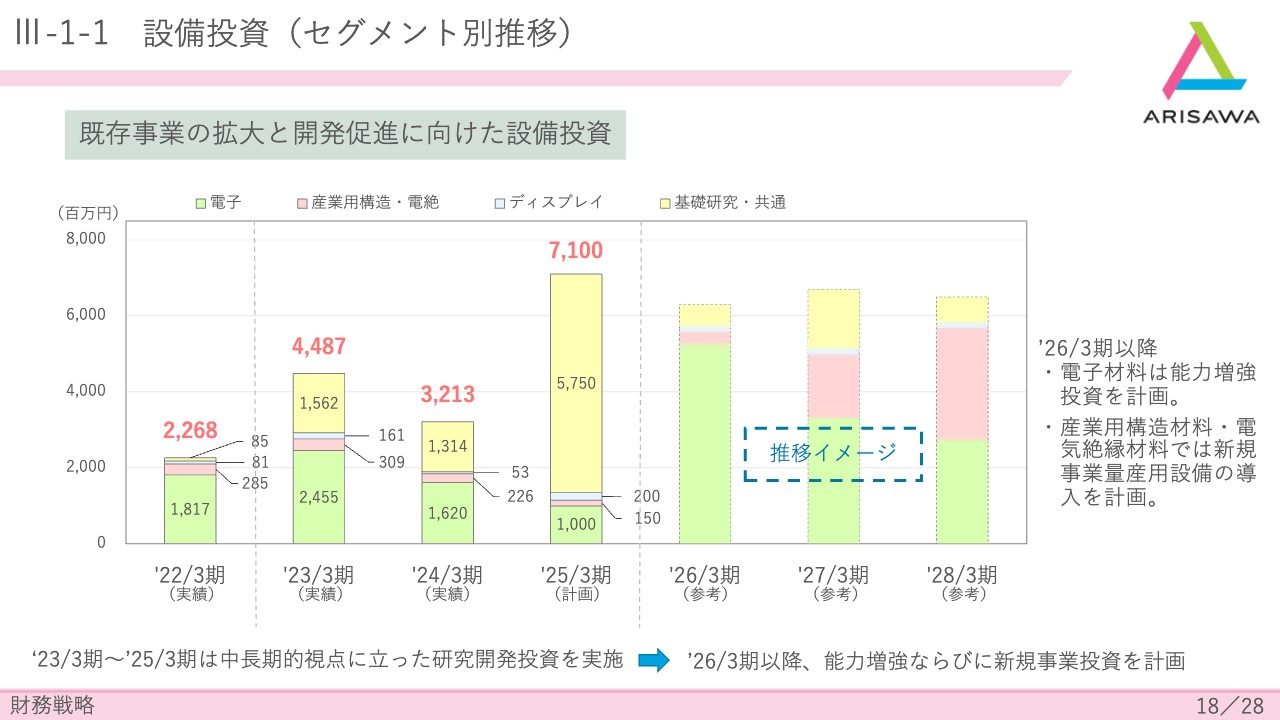

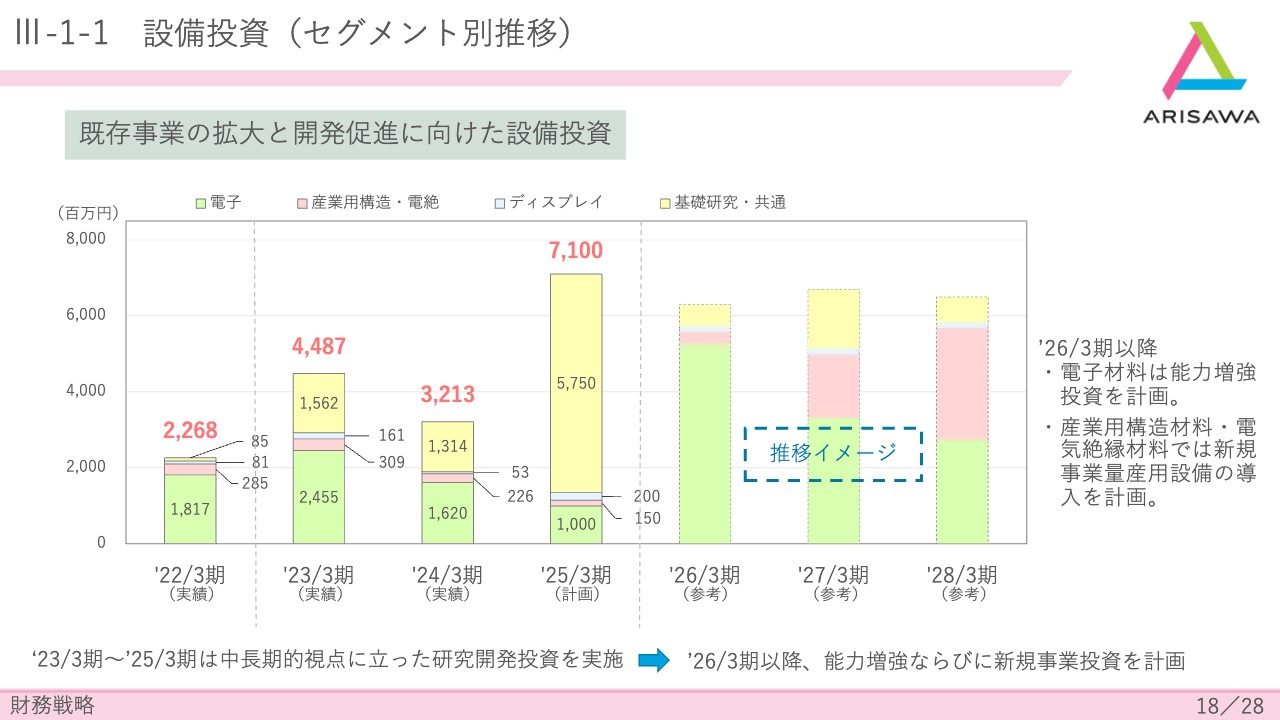

Ⅲ-1-1 設備投資(セグメント別推移)

設備投資のセグメント別推移です。2024年3月期の32億円から、今期は倍増となる71億円を投資します。来年度以降は具体的な数字を記載していないものの、およそ60億円を超える水準で設備投資を行っていきたいと考えています。

特に、2026年3月期以降においては、半導体用電子材料の能力増強や新しいロケーションとしてBCPも加味した用地の取得、新建屋を含めた設備の増強を計画しています。

また、産業用構造材料・電気絶縁材料では、新規事業量産用設備の導入も計画しています。

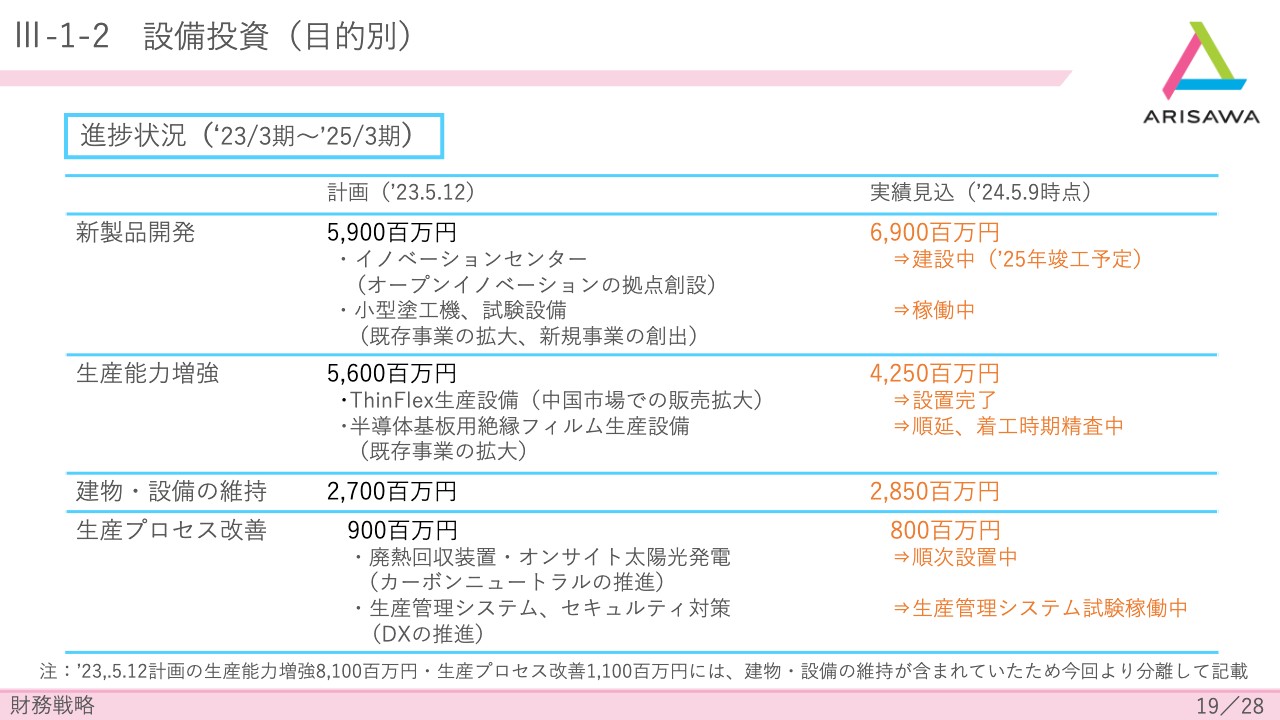

Ⅲ-1-2 設備投資(目的別)

2023年3月期から2025年3月期までにどのような設備投資を行ってきたか振り返ります。新製品開発の59億円の投資では、イノベーションセンターや小型塗工機などイノベーションを促すための仕掛けを計画していました。実績見込は69億円で、10億円ほど上振れしています。

生産能力増強では、56億円の計画が実績見込42億5,000万円です。すでに広報でも発表しているとおり、ThinFlexの中国市場での生産設備が、足元では確かに弱含みではあったものの、現在は需要回復の胎動がしっかりと聞こえてきています。

新しい設備を稼働するにはもう少し時間がかかると思われますが、今冬くらいには稼働率がかなり上がってくると見込んでいます。

そのほか、建屋の修繕・維持、生産プロセス改善などを行ってきました。

Ⅲ-2 株主還元

株主還元については、従来掲げていた「総還元性向80パーセント以上」1本の方針から、今期より「DOE6パーセント」と「総還元性向80パーセント以上」のいずれか高いほうを株主還元とします。

少し補足しますと、資本効率向上に向けてはDebtを取り入れ、レバレッジをきかせて資本コストを抑えながら結果的にROICの目標達成のハードルを下げ、さらに効率性を上げていきたいと考えています。

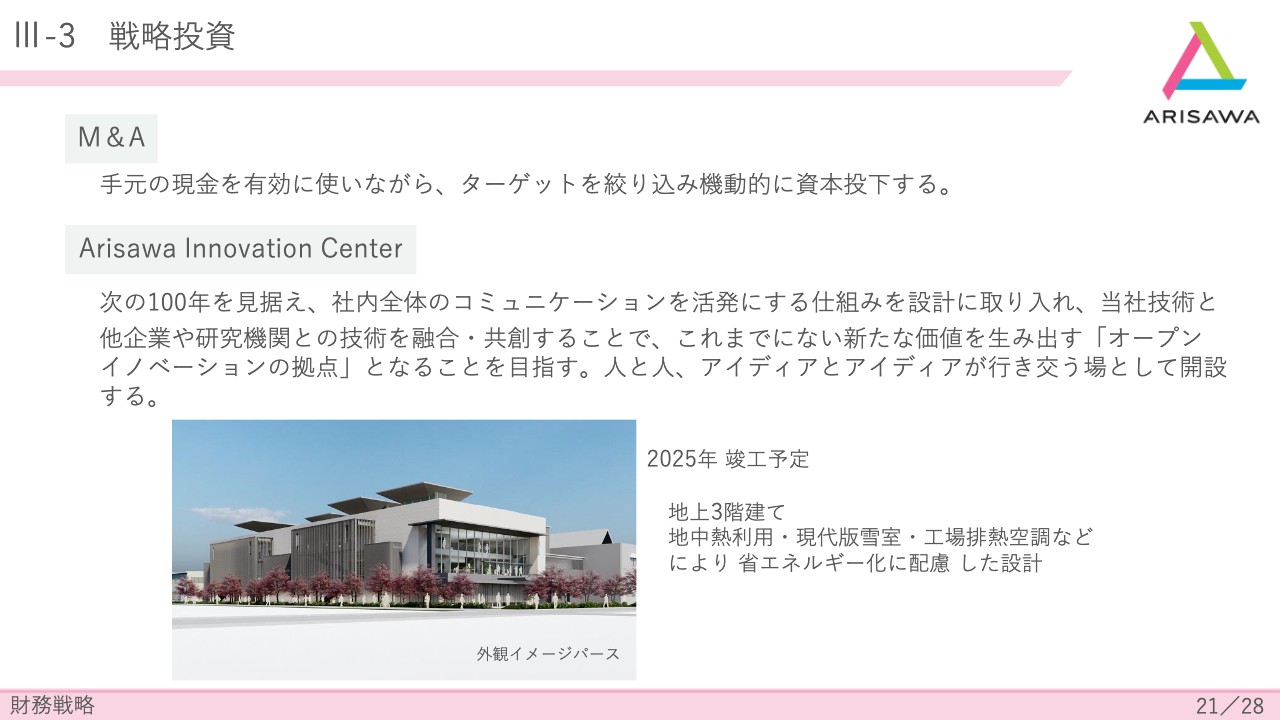

Ⅲ-3 戦略投資

戦略投資については先ほどお伝えしたとおりです。イノベーションセンターにおいては、2025年春から夏にかけて竣工予定です。詳細は別途機会を用いてご説明します。

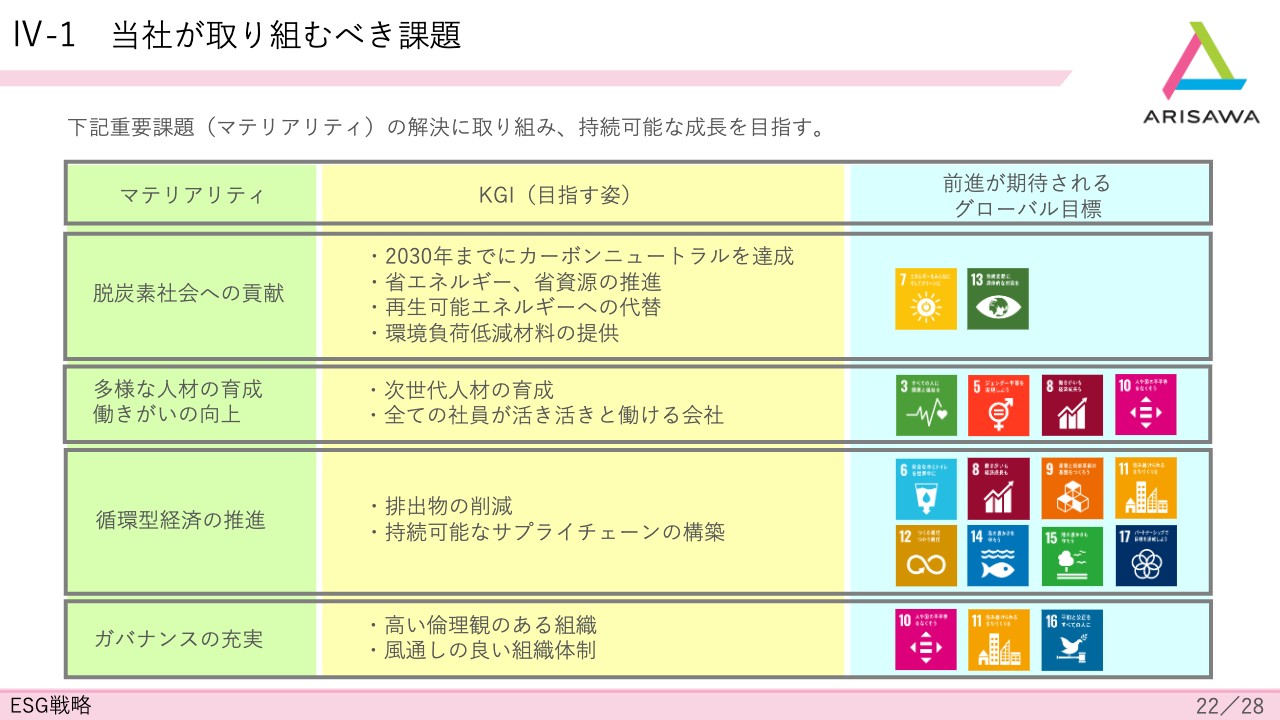

Ⅳ-1 当社が取り組むべき課題

ESG戦略で当社が取り組むべき課題はスライドのとおりです。

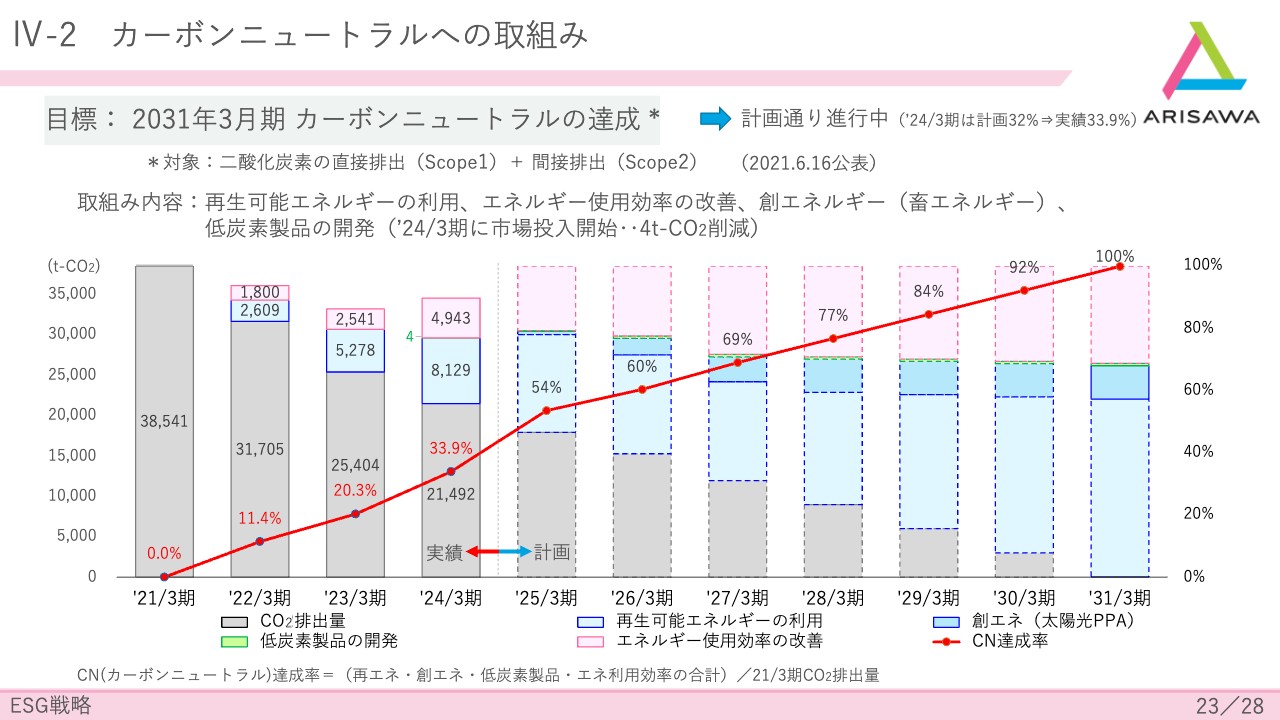

Ⅳ-2 カーボンニュートラルへの取組み

カーボンニュートラルへの取組みです。「2031年3月期 カーボンニュートラルの達成」を目標とします。2024年3月期は計画どおり進行しています。

具体的な取組み内容としては、再生可能エネルギーの活用、エネルギー使用効率の改善、創エネルギー(畜エネルギー)、低炭素製品の開発などを行いました。当初のスケジュールとほぼインラインで推移しており、2031年3月期のカーボンニュートラル達成に向け、引き続き手綱を緩めることなく進めていきたいと考えています。

質疑応答:ディスプレイ材料の業績について

質問者:ディスプレイ材料について、セグメント利益増加は製品ミックスの良化によるというご説明でした。差し支えなければその改善の内容を教えてください。また、今年度はあまり強く見ていないようですが、一過性の要因で持続性がないということでしょうか?

増田:ディスプレイ材料の中には、3Dフィルターと偏光利用部材があります。さらにその中にさまざまなお客さま向けに複数のモデルがあり、利益率が異なります。当初想定よりも利益率の高いモデルの出荷が多かったことに加え、スポット的な技術試作品の中に利益率の高いものがあり、これらが業績に寄与しています。

質問者:今年度はそのようなことは起きないという前提で、予想を組まれているということでしょうか?

増田:現時点では、そのように見ています。

質疑応答:産業用構造材料の今年度の見通しについて

質問者:産業用構造材料の今年度の見通しについておうかがいします。今年度は増収増益の予想ですが、水処理用FRP製圧力容器が伸びる背景について、もう少し詳しく教えてください。

また、産業用構造材料においてはその他の売上高も増えてきています。これは車載材料の売上によるもの、もしくは別のものが寄与しているのでしょうか? 産業用構造材料全体の今年度増収増益の背景について、もう一段掘り下げてうかがいたいです。

増田:水処理用FRP製圧力容器には、いろいろなモデルがあります。その中で利益率の高いサービスパーツ的なものの売上比率が徐々に上がってきており、業績に寄与すると見込んでいます。加えて、新規開発品も流通し始めることも理由のひとつです。

ただし、水処理分野に関しては、昨年度もある時期に非常に利益率の高いスポット受注がありました。2025年3月期にはその要素は見込んでいません。したがって、水処理用FRP製圧力容器は増収し、わずかに増益という見込みです。

ハニカムパネルに関しては、2024年3月期において手持ち在庫の圧縮をしていました。2025年3月期はその要素がなくなるため稼働が上がり、売上は増えないものの若干の増益を見込みます。産業用構造材料のその他のところに関しては、車載あるいは新規開発品の初期流動などが、増収増益の要因です。

質問者:セグメント利益で5億円と少し増益とのことですが、水処理用FRP製圧力容器、ハニカムパネル、車載材料、その他など、それぞれが少しずつ貢献するというイメージでよいでしょうか?

増田:はい、おっしゃるとおりです。

質疑応答:ThinFlex社の業績について

電子材料において、ThinFlex社の状況を教えてください。この2年ほど非常に厳しい状況でしたが、今年度の売上高は104億円と、3年前の過去最高の水準に迫る状況です。こちらは12月決算で少しずれて連結していますか?

増田:そのとおりです。

質問者:1月から3月の状況を踏まえ、中華系スマートフォンの需要は回復してきていますか? 競争条件に変化があったり、新しい付加価値の製品が出たりなどがあるのか、今年度に業績が回復する理由についてもう少し教えてください。

増田:2024年3月期のFPC用材料(ThinFlex)に関しては、主な向け先である中華系スマートフォンの需要減少が減益の大きな要因となりました。先ほどお伝えした、需要が弱い先行きの見越し在庫を圧縮したことがこのThinFlex社において最も大きな影響を与え、その影響が時間とともに徐々に改善しています。

いまだ赤字は残っていますが、2024年3月期の第4四半期の赤字幅はかなり縮小しています。2025年3月期に関しては、第1四半期は若干の赤字が残りますが、第2四半期以降は順調に需要が回復することによる黒字転換を見込んでいます。

また、先ほどのお伝えしたように、既存品に加えて新規製品も動き始めます。その分も増収増益要因と捉えています。

質問者:新規製品とはどのような類いのものでしょうか? 差し支えなければ教えてください。

増田:同じFPC(フレキシブルプリント配線板)用材料ではあるものの、その中の新しいグレードの製品です。

質疑応答:電子材料におけるICGCやプリプレグの増収予想の背景について

質問者:同じく電子材料でICGCやプリプレグについても、かなり高い変化率で増収を見通されています。この背景についても簡単に教えてください。

増田:ICGCに関しては、2024年3月期の下期、特に第4四半期以降に実需がかなり戻ってきており、その勢いが2025年3月期も続くと見ています。プリプレグに関しては2024年3月期は若干厳しかったものの、こちらも徐々に回復傾向が見えており、それを見込んでいます。

質疑応答:FPC材料事業の詳細について

質問者:有沢製作所で手がけられているFPC材料の中身に関してご質問です。一般的なスマホ向けの受託と、半導体パッケージ用の材料の受託があります。可能な範囲で、それぞれの見方を教えてください。

増田:2024年3月期は、普通の回路材料は比較的堅調でした。ただし今回は半導体パッケージ材料の需要が停滞し、それが大きく影響しました。

2025年3月期に向けては、携帯端末向けの回路材料に関しては堅調に推移する見通しです。加えて半導体パッケージ材料も徐々に、特に下期以降回復すると見込んでいます。

質疑応答:電子材料の損益改善策の考え方について

質問者:電子材料の損益改善策の考え方について教えていただければと思います。今年度2025年3月期通期の業績予想でセグメント利益は20億円となっており、前期比17億円ほど改善しています。

ThinFlex社による前年度の6億円の赤字が黒字転換していくのも大きいと思いますが、それ以外でミックスの改善があるのでしょうか? 改善の根拠として、稼働が上がってきているか、単価などの見通しはどうかを併せて、可能な範囲でこの損益改善策のイメージを補足していただければと思います。

増田:おっしゃるとおりThinFlex社の黒字転換が一番大きい要素です。加えて有沢製作所本体のFPC材料も前期は在庫圧縮していたものの、それが稼動し、改善に向かう見通しです。さらに、ミックス的に利益率の高い接着剤系の需要が増える予想で、利益率の改善も見込んでいます。

質疑応答:北米市場におけるFPC材料の業況について

質問者:有沢製作所単体の電子材料のFPC材料について質問です。

2025年3月期のスマートフォン市場については、連休前に村田製作所やTDKなどの説明会で、基本的に底打ちしながらあまり大きく伸びない見通しと言及がありました。例えばAppleに関しても、総台数としては前年並みもしくは若干減るのではないかというようなお話もありました。

来年度以降おもしろくなりそうな状況の中で、御社単体のFPC材料は大きくリカバーし始めますが、北米の特定のお客さまなどでなにか変化は起きているのでしょうか?

それとも変化は起きていないながら、従来と同様に御社の製品力である一定のポジションを十分に取れていることを踏まえて、このような計画になっているのでしょうか?

今年の北米の特定モデルだと、ある程度高周波対応でラインアンドスペースも狭くなるなど、御社の部材も少しずつ変わってきている状況です。この前提を作った上で、北米市場における御社製品の優位性について、どのあたりが担保されているのでしょうか?

中華系のスマホ台数のリカバリーについてはThinFlex社でよくわかりますが、本体の北米の特定モデル、もしくはハイエンド向けのFPC材料について、もう少し掘り下げて教えていただけないでしょうか?

増田:北米の端末に関しては、おっしゃるとおり横ばいか、よくてプラスアルファと見ています。その中でまさにご指摘のとおり、私どもの製品力でシェアを上げるべく動いていますし、それができるものと信じています。

この他単体でも、中華スマホに材料を提供しています。中華スマホのハイエンド化に伴い、私どもが得意としている特性を持った材料の需要が高まっています。特に、フォルダブルの需要が増える流れから、伝統的に強い分野である耐屈曲性の要求も増えており、ここに期待しています。数量的金額的には、半導体パッケージ材料の復調が大きいです。

質疑応答:円安のコスト面への影響について

質問者:為替レートが今かなり円安に走っていますが、そのあたりのコスト面への影響についてはどのようにお考えでしょうか?

増田:単体に関しては円建て取引が多いこともあり、収益面でのプラスは限定的です。一方で、原材料やエネルギーのほうに、徐々に影響が出てくると見ています。

海外子会社の特に水処理用のFRP製圧力容器を扱っている会社に関しては、もともとドル・ユーロ建てであるため、円安の影響はありません。逆に円に換算する時点ではプラスの影響があります。現状においては、若干プラスが多いと見ています。

質疑応答:2026年以降の設備投資について

質問者:設備投資の金額が意外に多く驚いています。資料18ページによると、電子材料は2025年3月期は10億円です。2026年3月期には大幅な増資となり、2027年から2028年も高水準で推移する予想です。

先ほど半導体材料の新しいロケーションを探すために土地の取得を伴うとお話がありました。具体的には、土地の支払いの発生が2026年3月期くらいで、設備の導入が2027年3月期くらいというようなイメージでよろしいでしょうか? 詳細について説明できる範囲で教えてください。

有沢:詳細はお伝えできませんが、今おっしゃった内容は私の理解とほぼ一致しています。

質疑応答:今後の設備投資の使途について

質問者:今回の投資に関しては、FPC材料の放熱性の高いものや、新製品が5つから6つ動いているような気がしています。設備増強の大きな売上高に結びつきそうな材料としては、どのようなものがあるのでしょうか?

私もさまざまな勉強会に参加しており、北米では2027年くらいにフォルダブルのiPadが発売されると聞いています。そうしますと、今回の御社の設備投資の主な製品の牽引役は、やはりスマートフォンかiPad関連ではないかという印象を持っています。

私の予想が違っていれば、そのほかにどのような製品があるのか、例えば放熱材料などニュアンスを含んだ回答をいただけないでしょうか?

有沢:2026年3月期から2027年3月期にかけて行う設備投資の使途は半導体です。日本は半導体で世界最大手から陥落してしまいました。

質問者:では、どちらかといえば絶縁フィルム系材料の投資額が大きいのですか?

有沢:おっしゃるとおりです。

質問者:ありがとうございます。力強い受注のようでうれしく思います。

質疑応答:新たな価値の提供について

質問者:これからスマートフォンが5G、6Gになり、さらにFPCが微細化していくにあたり、今も御社の強みは発揮されていると思います。今後さらに強みが活かされていくのでしょうか? 定性的な表現でけっこうですので、何かコメントをお願いします。

有沢:電子材料の開発は当社の生命線でもあります。こちらに関しては先ほどもお伝えしたように、人員採用も含めかなりの研究開発費を投じています。

細いラインアンドスペース、高周波対応などさまざまなキーワードがあります。そのような機能を満足させながら非常に薄い材料を提供し、それをフィルム化し、製品化する工程において、当社は世界中のどこよりも高い技術力を持っていると自負しています。社員一同強い自信を持っていると考えています。

だからこそ、このような世界最大手のメーカーからも継続受注をいただき、最初の開発依頼がいただけるのだと考えています。もちろん、ラインアンドスペースはどんどん細くなり、私どもの取引先からも「そろそろ限界に来ているのではないか」という声が聞こえています。

そのような限界を突破するためには、当然ながら新たな価値の提供が必要です。以前買収した大阪のサトーセンの技術などもうまく取り入れます。プラスアルファの設備投資はあるにせよ、例えばラインアンドスペースが10以下であっても今のFPCの製造ラインで流せるような、従来の工程を活かせるような材料の提案を行っているところです。

スポンサードリンク