関連記事

【QAあり】AOKIHD、2024年3月期通期予想を上回り着地 中計「RISING 2026」を公表し将来の成長に資する事業展開を目指す

【QAあり】AOKIHD、2024年3月期通期予想を上回り着地 中計「RISING 2026」を公表し将来の成長に資する事業展開を目指す[写真拡大]

目次

田村春生氏(以下、田村):AOKIホールディングス代表取締役社長の田村でございます。決算説明会にご参加いただきありがとうございます。

本日は、2024年3月期の業績と2025年3月期の見通しに加え、5月10日に公表した中期経営計画の概要についてもご説明します。

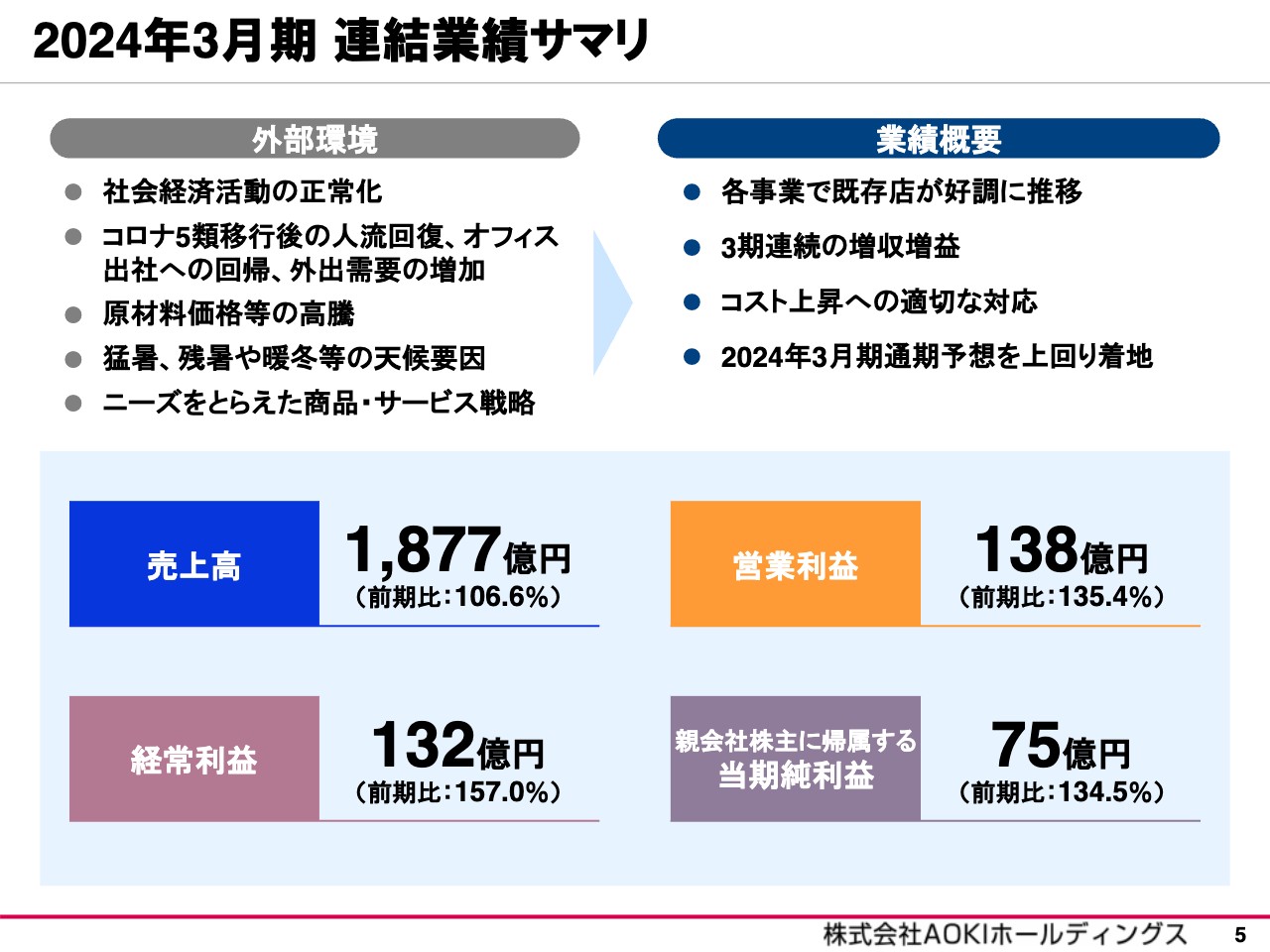

2024年3月期 連結業績サマリ

2024年3月期の業績概要です。2024年3月期の外部環境は、社会経済活動の正常化が進み、雇用や所得環境の改善を背景に個人消費が堅調に推移しました。それらにより、緩やかな回復基調となりました。一方で、物価上昇の影響や人手不足の深刻化が懸念され、先行きは不透明な状況が続いています。

このような中で、当社グループでは、各事業で既存店が好調に推移しました。その結果、売上高は前期比6.6パーセント増の1,877億1,600万円、営業利益は35.4パーセント増の138億6,000万円、経常利益は57パーセント増の132億3,500万円、親会社株主に帰属する当期純利益は34.5パーセント増の75億7,400万円となり、3期連続の増収増益を達成しました。

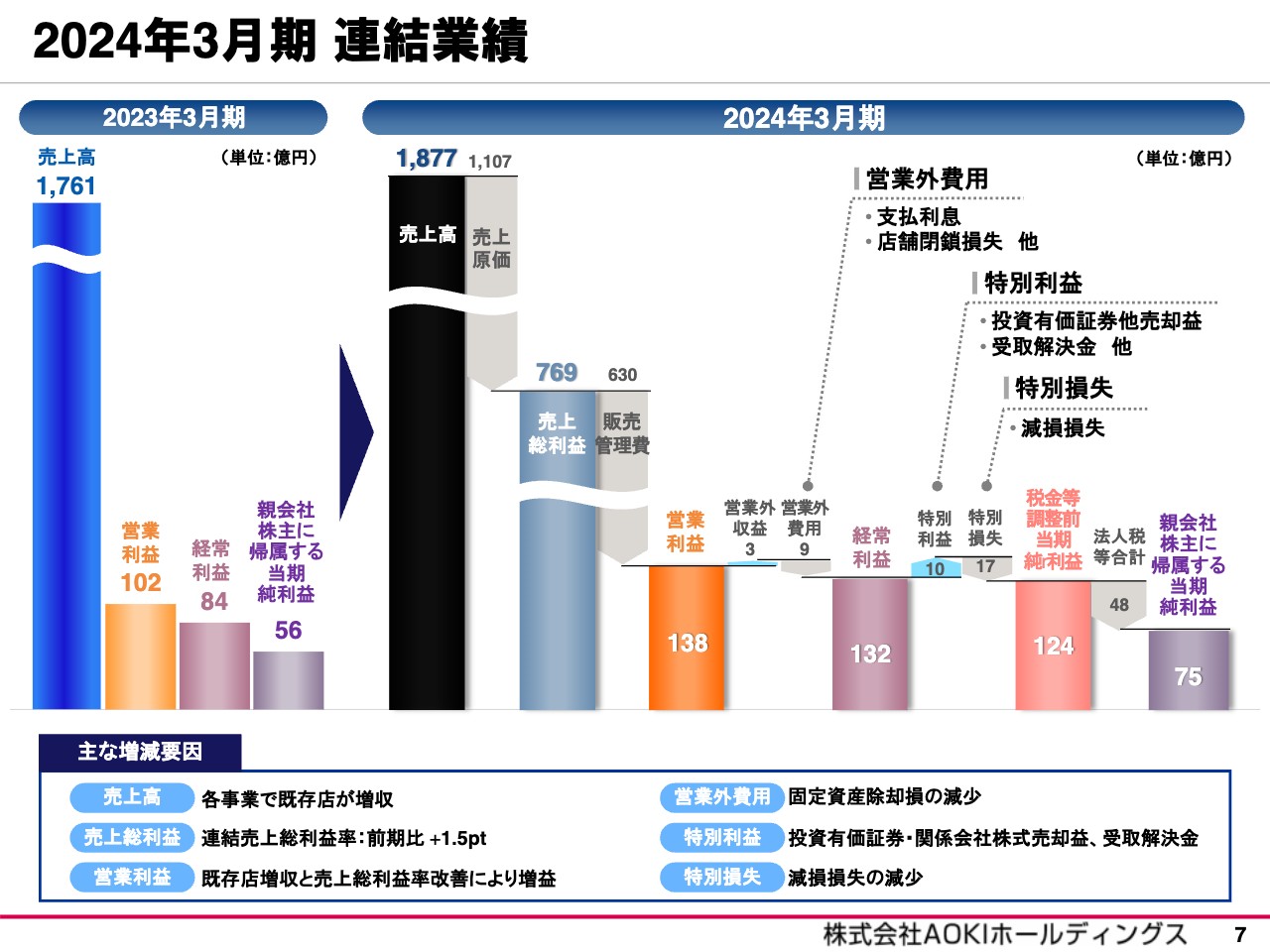

2024年3月期 連結業績

連結損益の状況です。売上総利益率は、増収および販売施策の実施等により前期比1.5ポイント上昇しました。販売費および一般管理費は売上増に応じて増加したものの、各事業で経費コントロールに努めた結果、販管費率は前期比0.1ポイント改善しました。

営業外費用は、「アニヴェルセル 表参道」の固定資産除却損が減少したため、56.8パーセント減の9億5,400万円となりました。特別利益は、投資有価証券売却益や受取解決金等により増加した結果、10億300万円となりました。特別損失は、閉店店舗減に伴い減損損失が減った結果、17億9,800万円となりました。

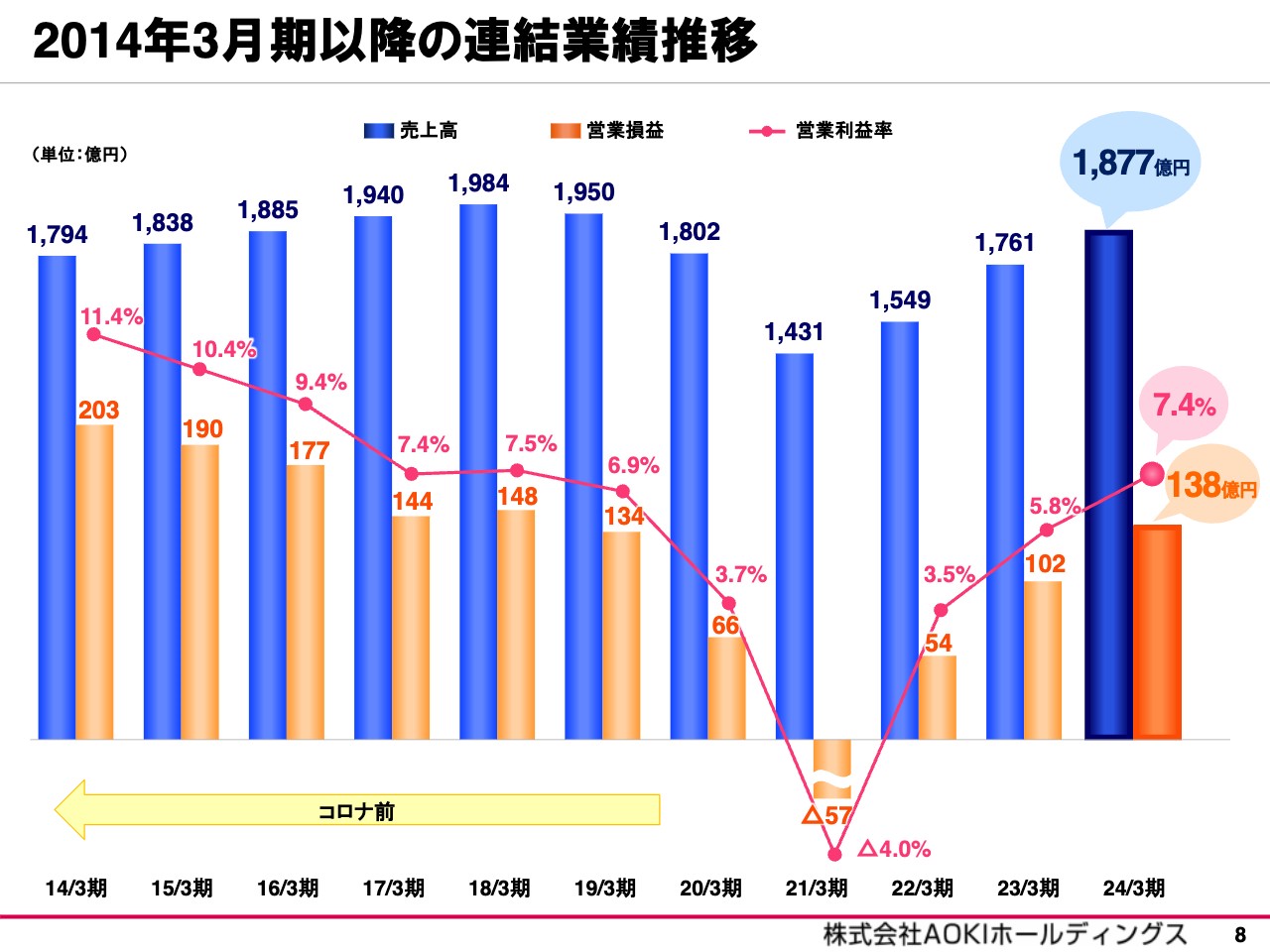

2014年3月期以降の連結業績推移

2014年3月期以降の連結業績推移です。新型コロナウイルスの影響により落ち込んだ業績も、2022年3月期より回復基調に転じました。2024年3月期は、営業利益および営業利益率ともにコロナ禍前の2019年3月期を上回っています。

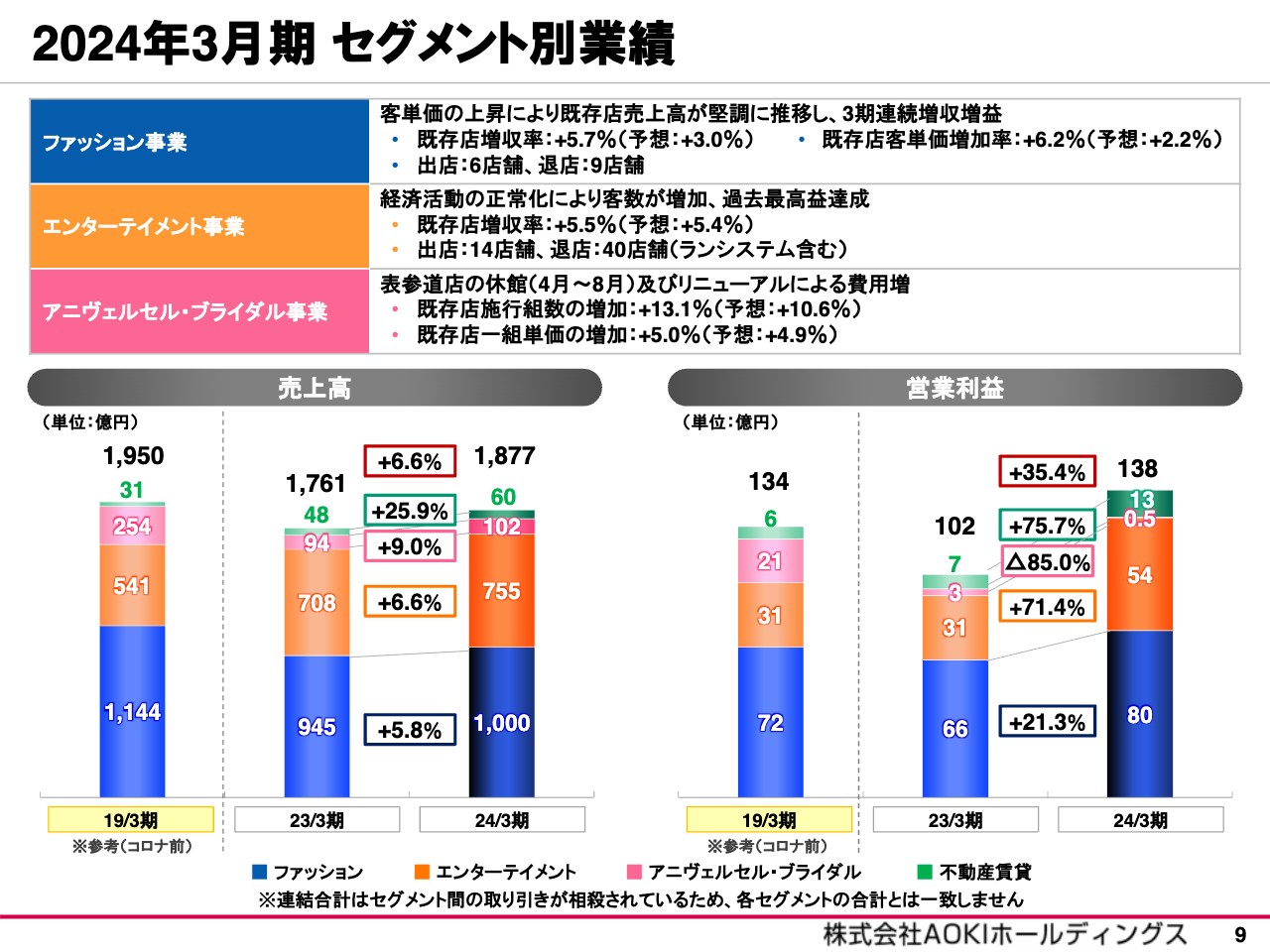

2024年3月期 セグメント別業績

セグメント別の実績については、後ほど詳しくご説明します。

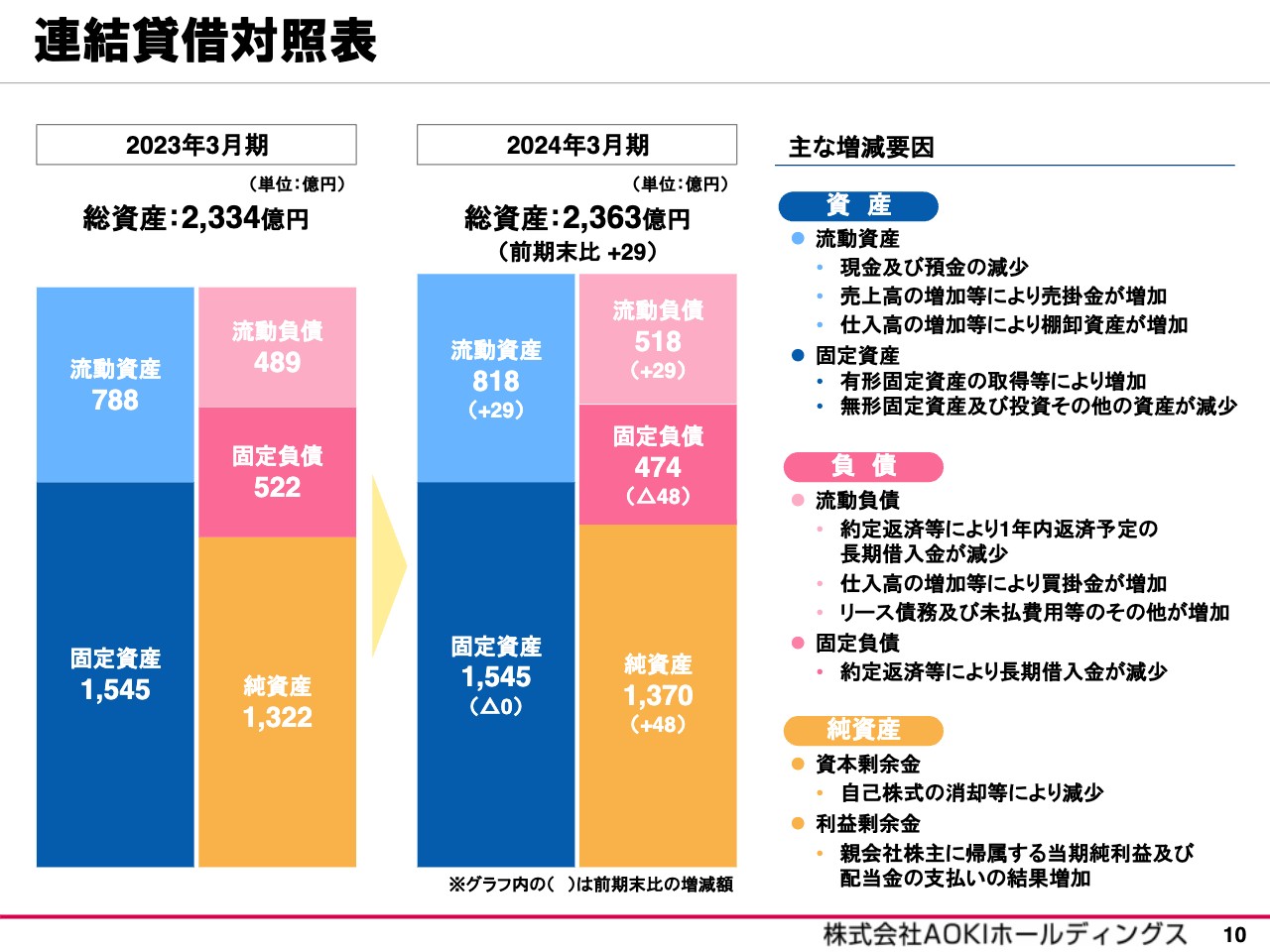

連結貸借対照表

連結貸借対照表の主な増減についてご説明します。当期末の資産合計は、売掛金および棚卸資産の増加等により流動資産が29億6,300万円増加し、前期末と比べ29億1,100万円増加しました。

負債については、買掛金やリース債務等が増加したことにより、流動負債が29億5,300万円増加しました。加えて、長期借入金が約定返済等で減少したこと等により、固定負債が48億4,700万円減少した結果、負債合計は前期末と比べ18億9,400万円減少しました。

純資産の部については、利益剰余金が53億7,800万円増加したこと等により、前期末と比べ48億500万円増加しています。

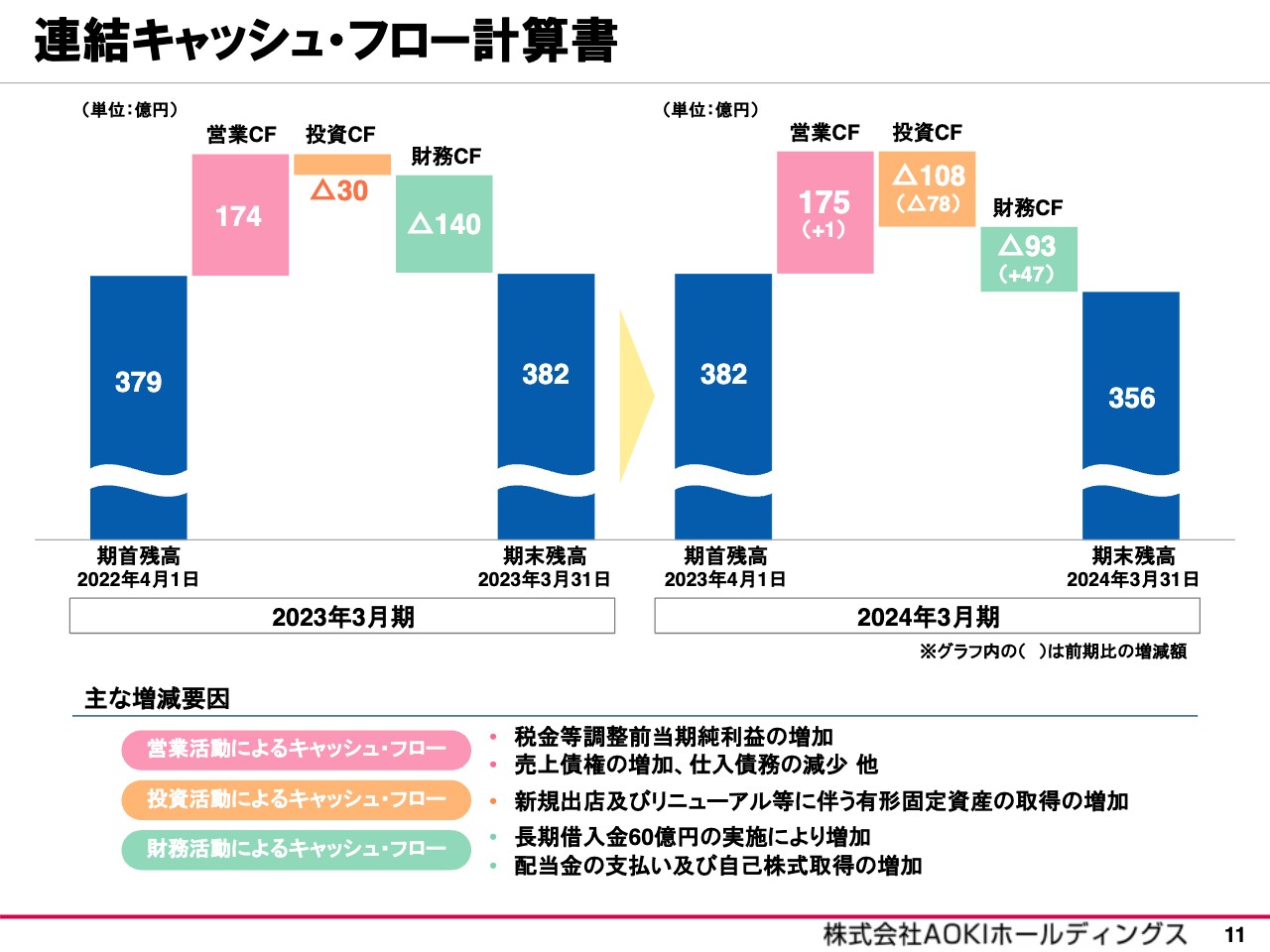

連結キャッシュ・フロー計算書

連結キャッシュ・フローの主な増減についてご説明します。営業活動によるキャッシュ・フローは、税金等調整前当期純利益が増加した一方、売上債権の増加および仕入債務の減少等により、1億1,800万円のプラスとなりました。

投資活動によるキャッシュ・フローは、設備投資のための有形固定資産取得による支出が増加し、78億6,000万円のマイナスとなりました。財務活動によるキャッシュ・フローは、配当金の支払いおよび自己株式取得が増加した一方、長期借入れを60億円実施した結果、47億4,600万円のプラスとなりました。

この結果、期末の現預金残高は356億5,700万円となっています。

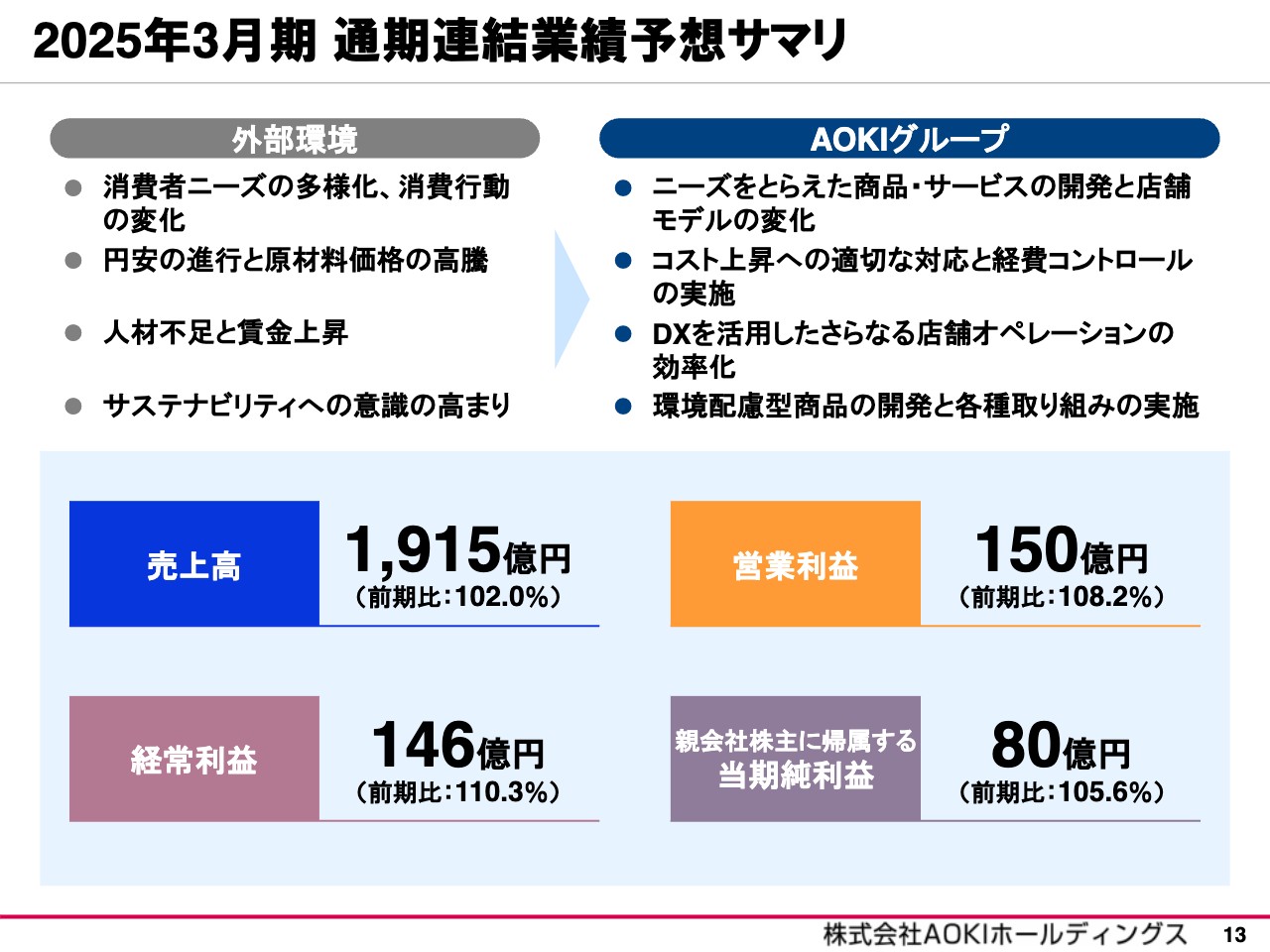

2025年3月期 通期連結業績予想サマリ

2025年3月期の通期業績予想についてご説明します。2025年3月期は、為替の変動や物価上昇の影響等、先行きは不透明な状況が続くと思われます。

しかし、各事業において、市場環境やライフスタイルの変化に対応した商品やサービスを提供し続けることで、売上高は前期比2パーセント増の1,915億円、営業利益は前期比8.2パーセント増の150億円とし、4期連続の増収増益となると予想しています。

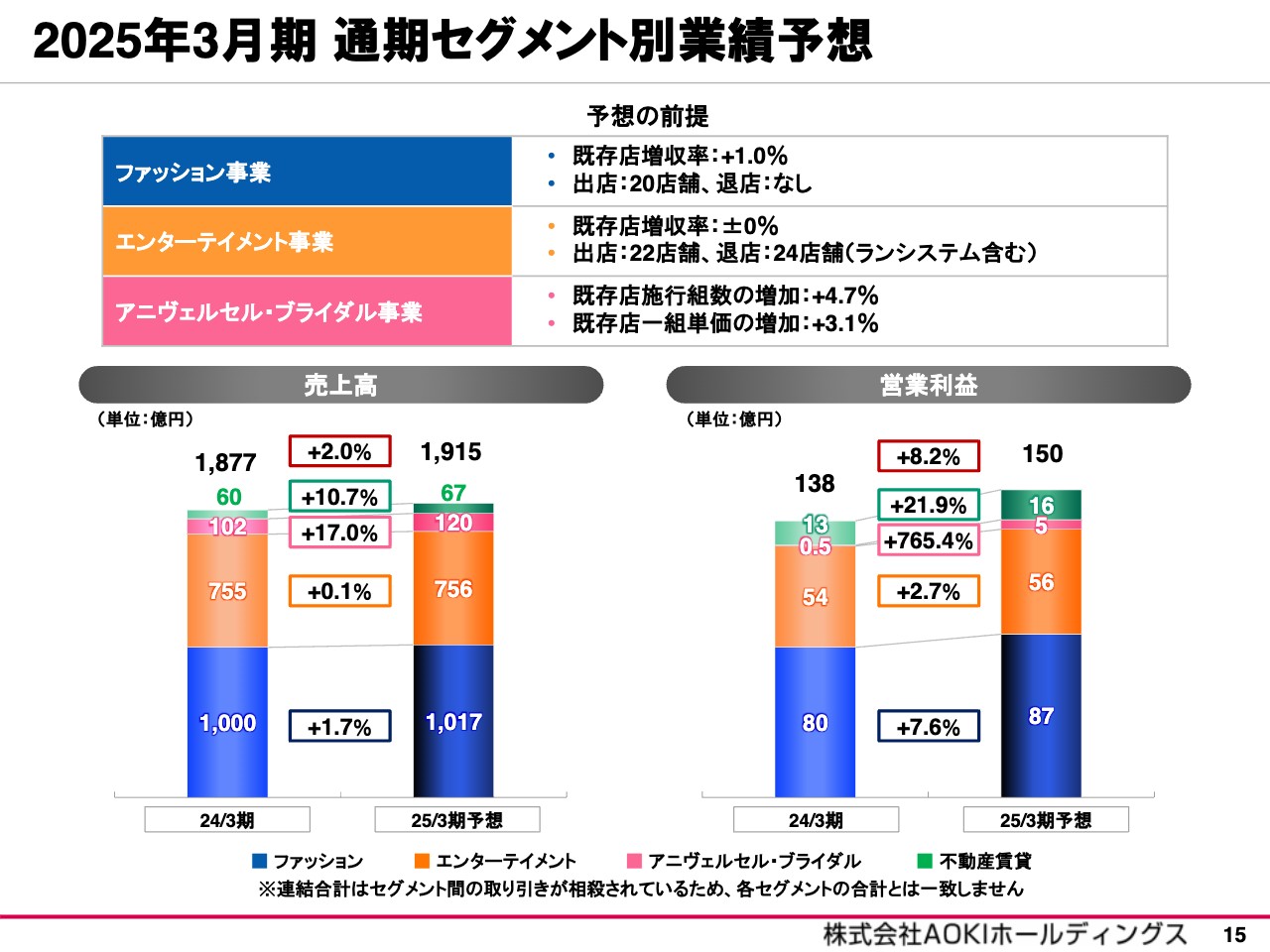

2025年3月期 通期セグメント別業績予想

セグメント別の業績予想については、後ほど詳しくご説明します。

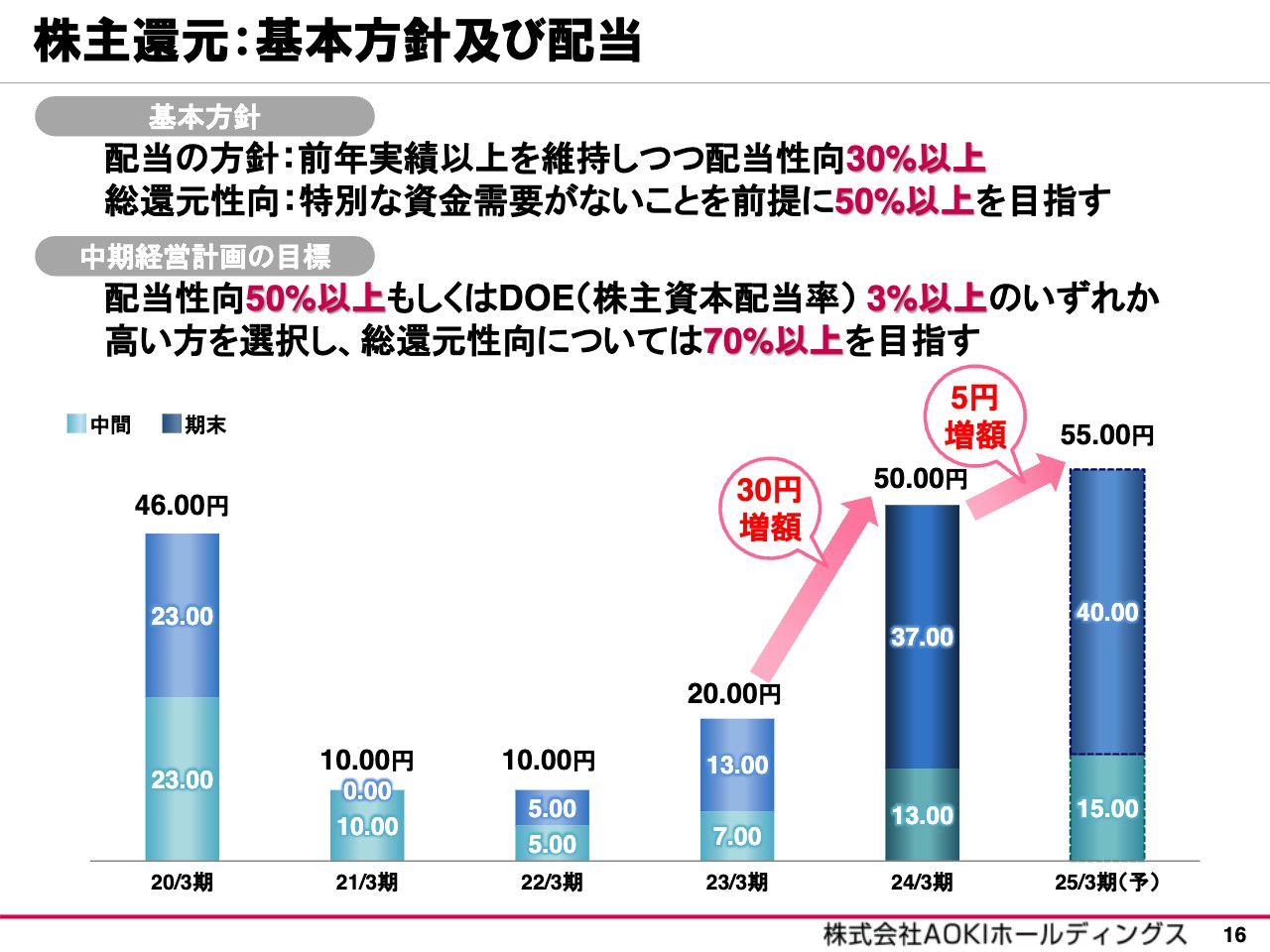

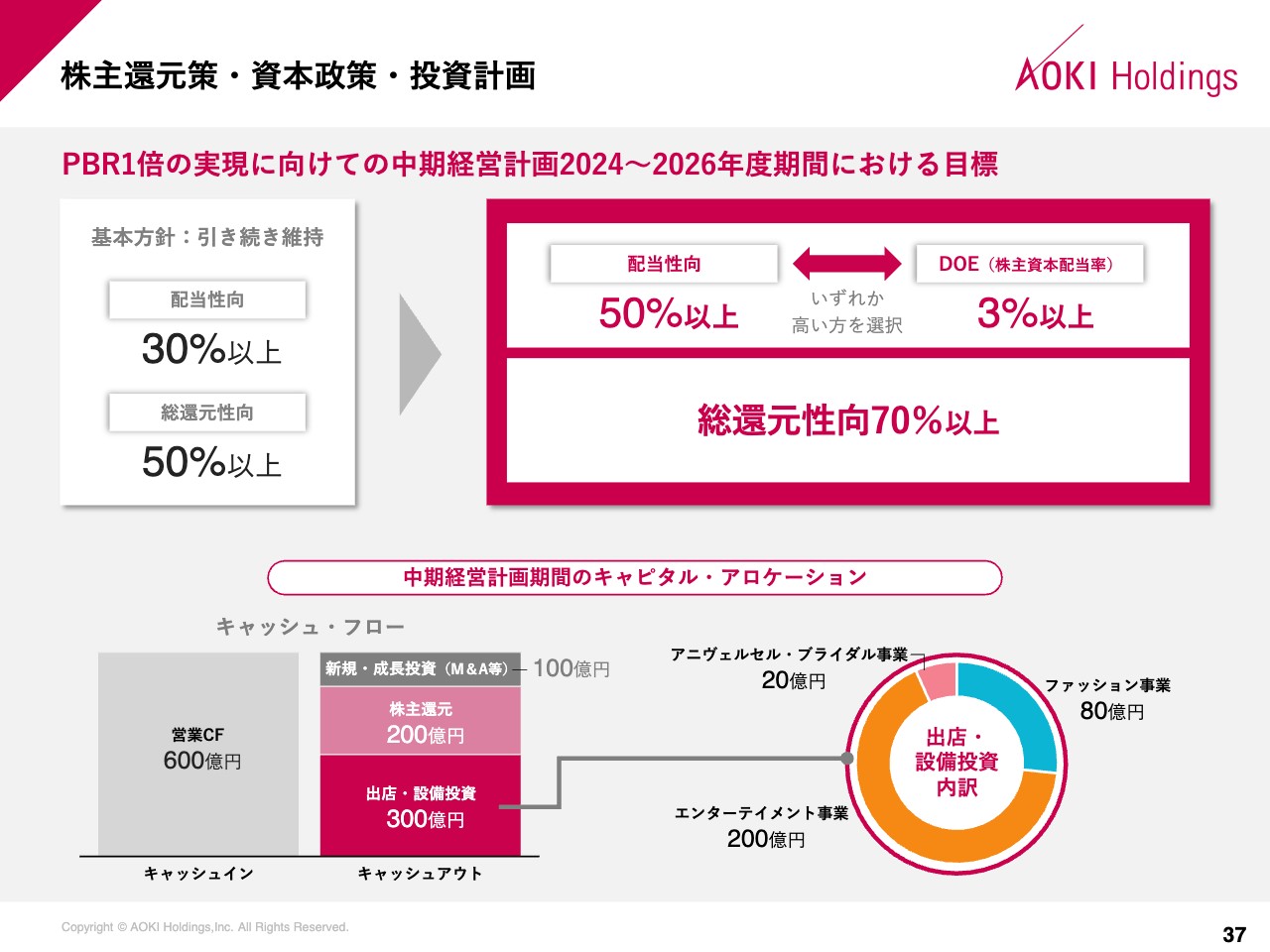

株主還元:基本方針及び配当

株主還元についてです。配当および総還元性向の基本方針は維持していきますが、今回発表した中期経営計画期間においては、配当性向50パーセント以上もしくはDOE3パーセント以上のいずれか高い方を選択し、総還元性向については70パーセント以上を目指します。

2024年3月期末の配当金は37円、年間配当金は50円としました。2025年3月期は、中期経営計画の株主還元目標に沿って中間配当金を15円、期末配当金を40円とし、年間配当金は5円増額の55円となる予定です。

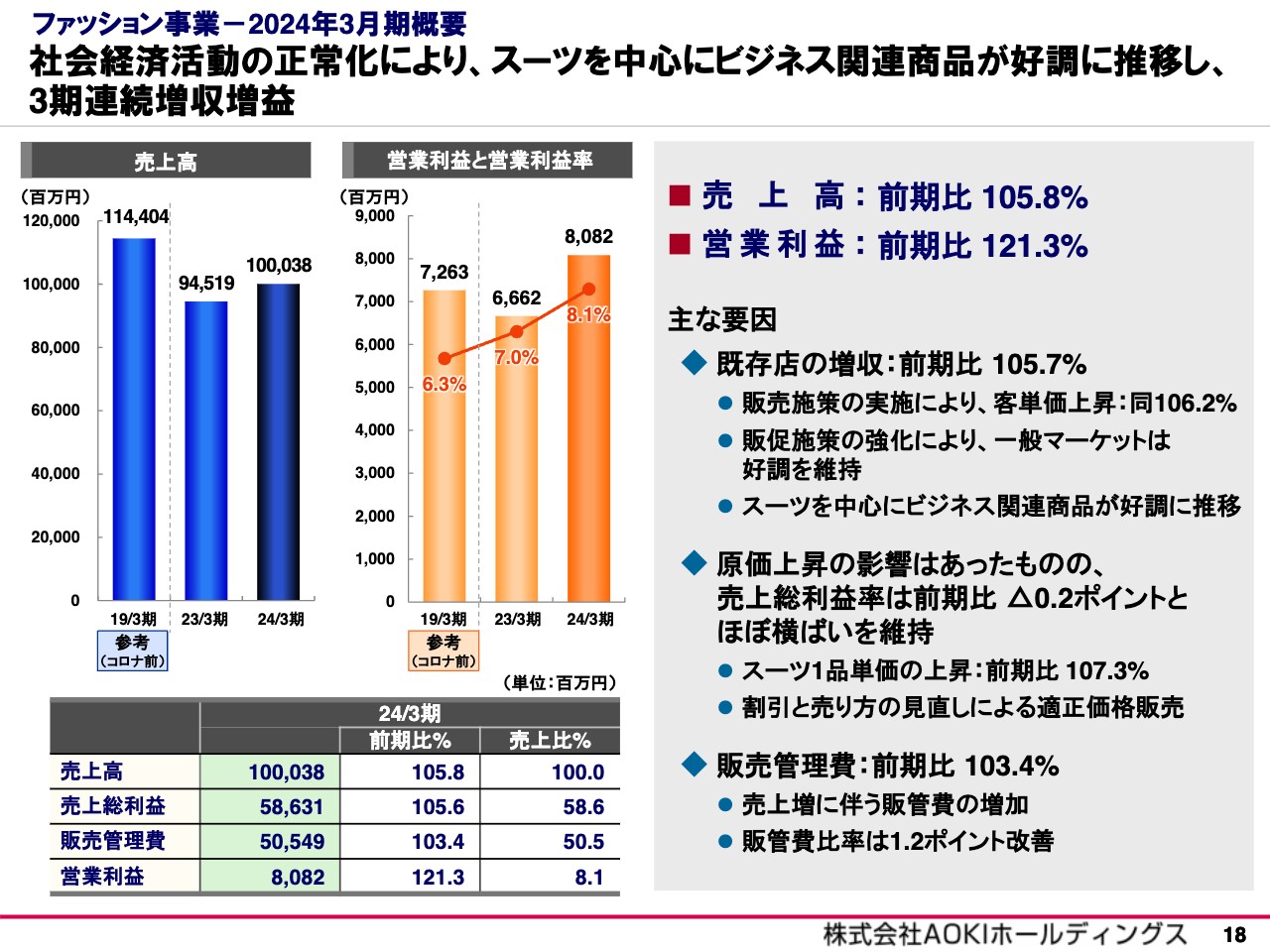

ファッション事業-2024年3月期概要

2024年3月期の実績と2025年3月期の見通しについて、事業別にご説明します。

ファッション事業は、スーツを中心にビジネス関連商品が好調に推移し、売上高が前期比5.8パーセント増となりました。売上総利益率は、仕入価格の上昇を受けて割引やセールの見直しを実施したものの、前期比0.2ポイント減となっています。

販管費は売上高の増加に伴い前期比3.4パーセント増となったものの、販管費率は経費コントロールの実施等により1.2ポイント改善しました。その結果、営業利益は前期比21.3パーセント増となりました。

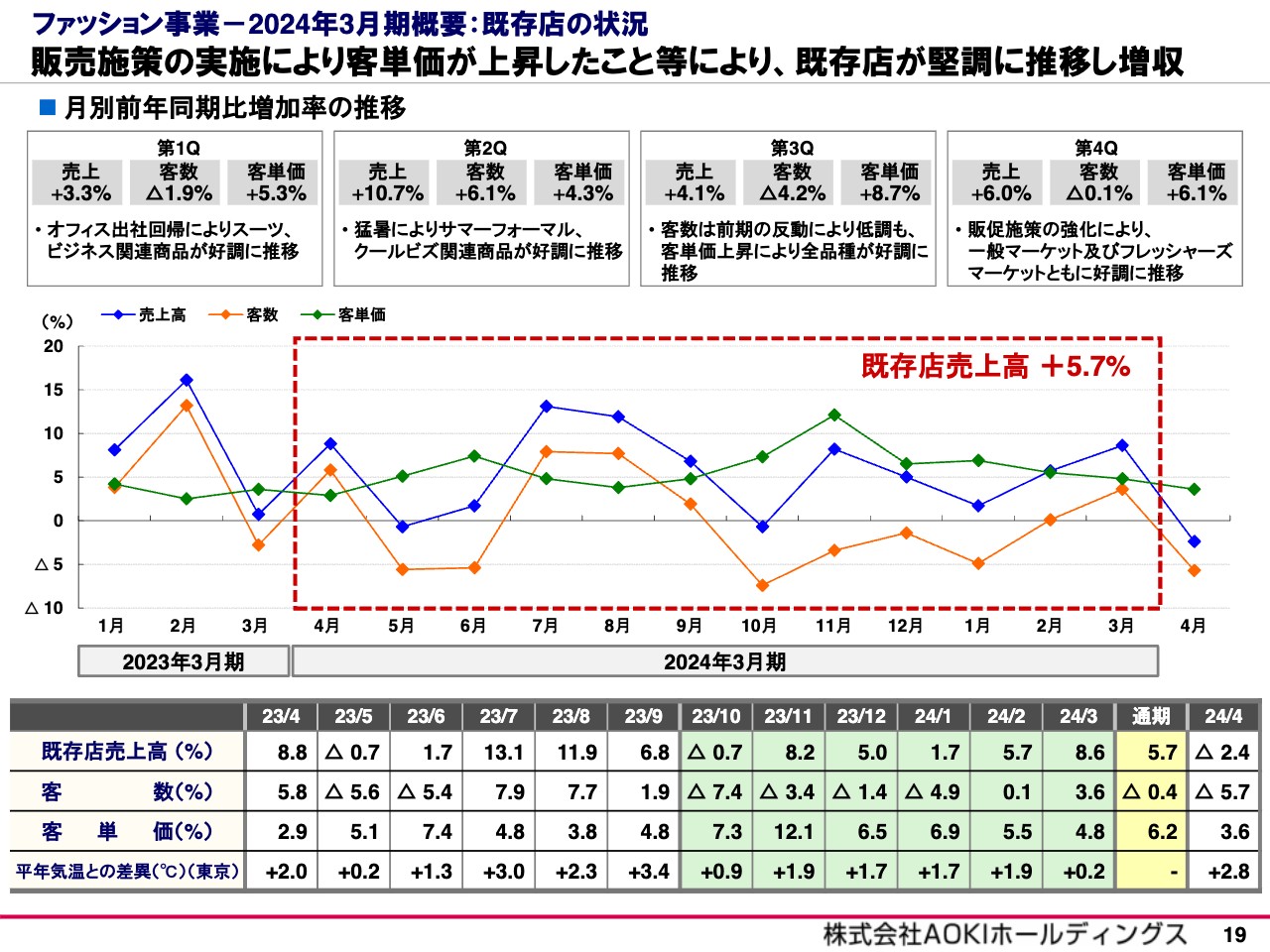

ファッション事業-2024年3月期概要:既存店の状況

スライドは既存店の状況です。後ほどご確認ください。

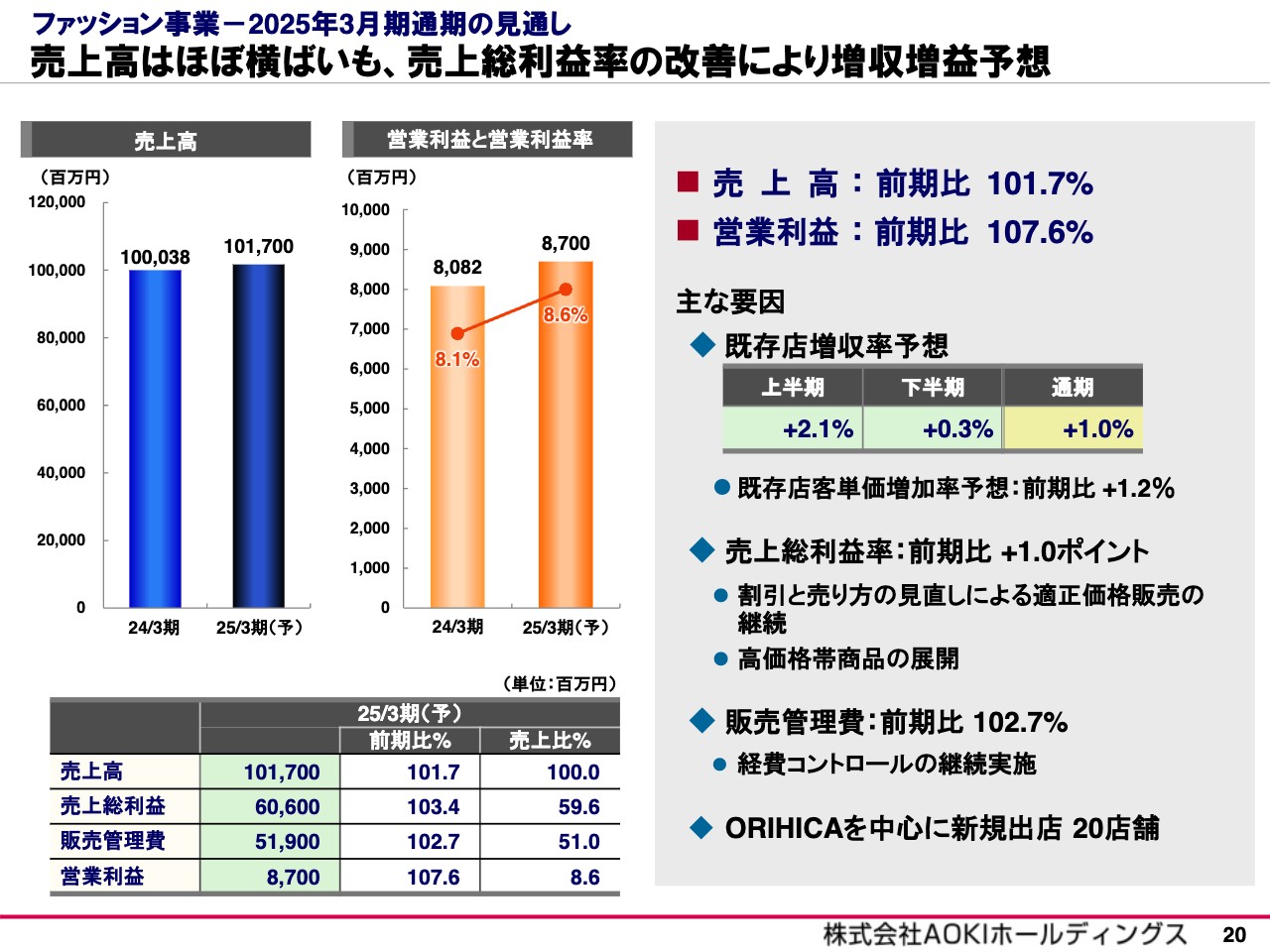

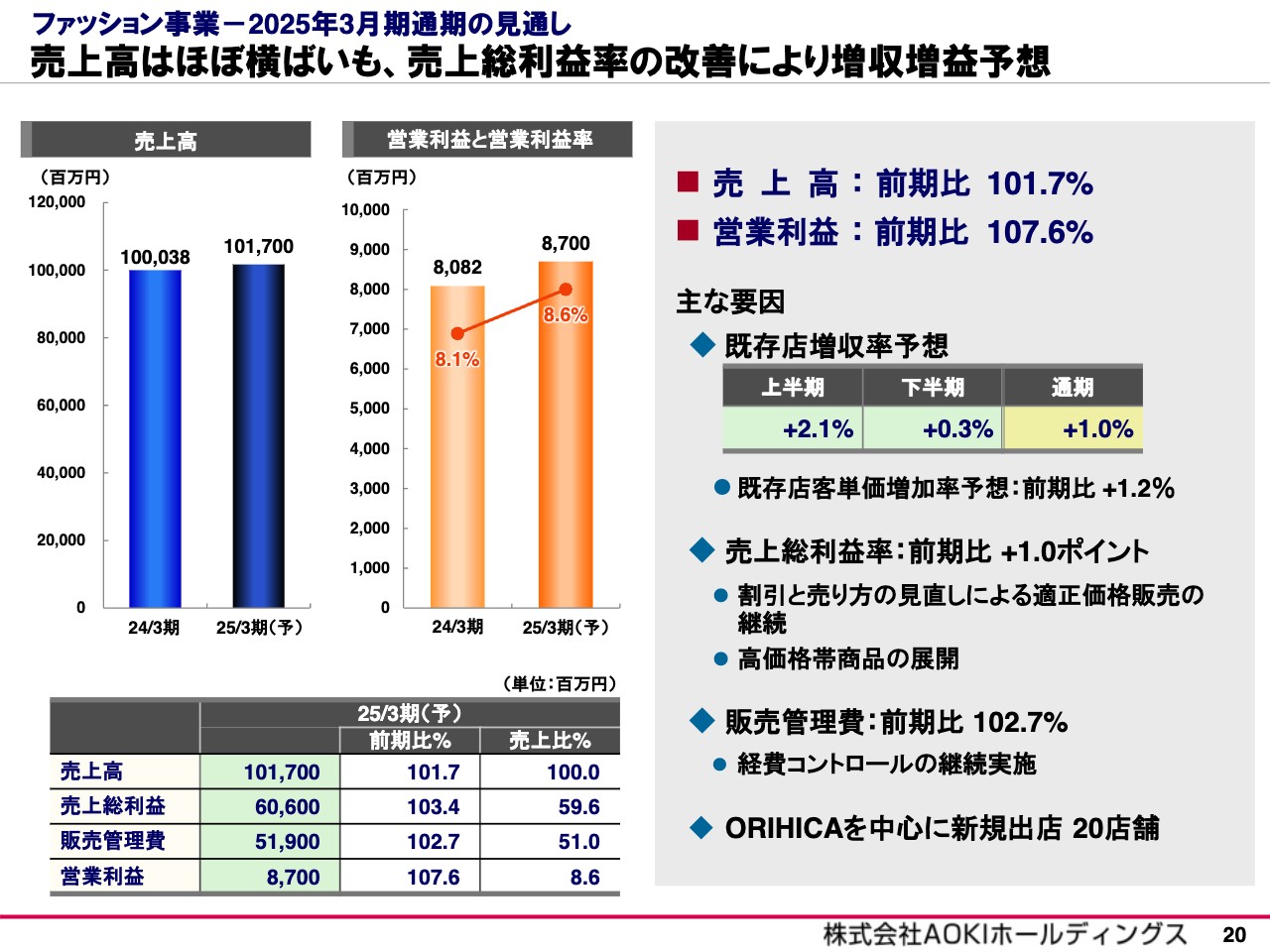

ファッション事業-2025年3月期通期の見通し

2025年3月期通期の見通しです。売上高は、諸施策の実施により既存店で1パーセント、全体で1.7パーセント増の1,017億円の増収を見込んでいます。

売上総利益率は、割引やセールの見直しを引き続き継続するとともに、高価格帯商品の展開などにより前期比1.0ポイントの改善を見込んでいます。その結果、営業利益は前期比7.6パーセント増の87億円となり、増収増益を予想しています。

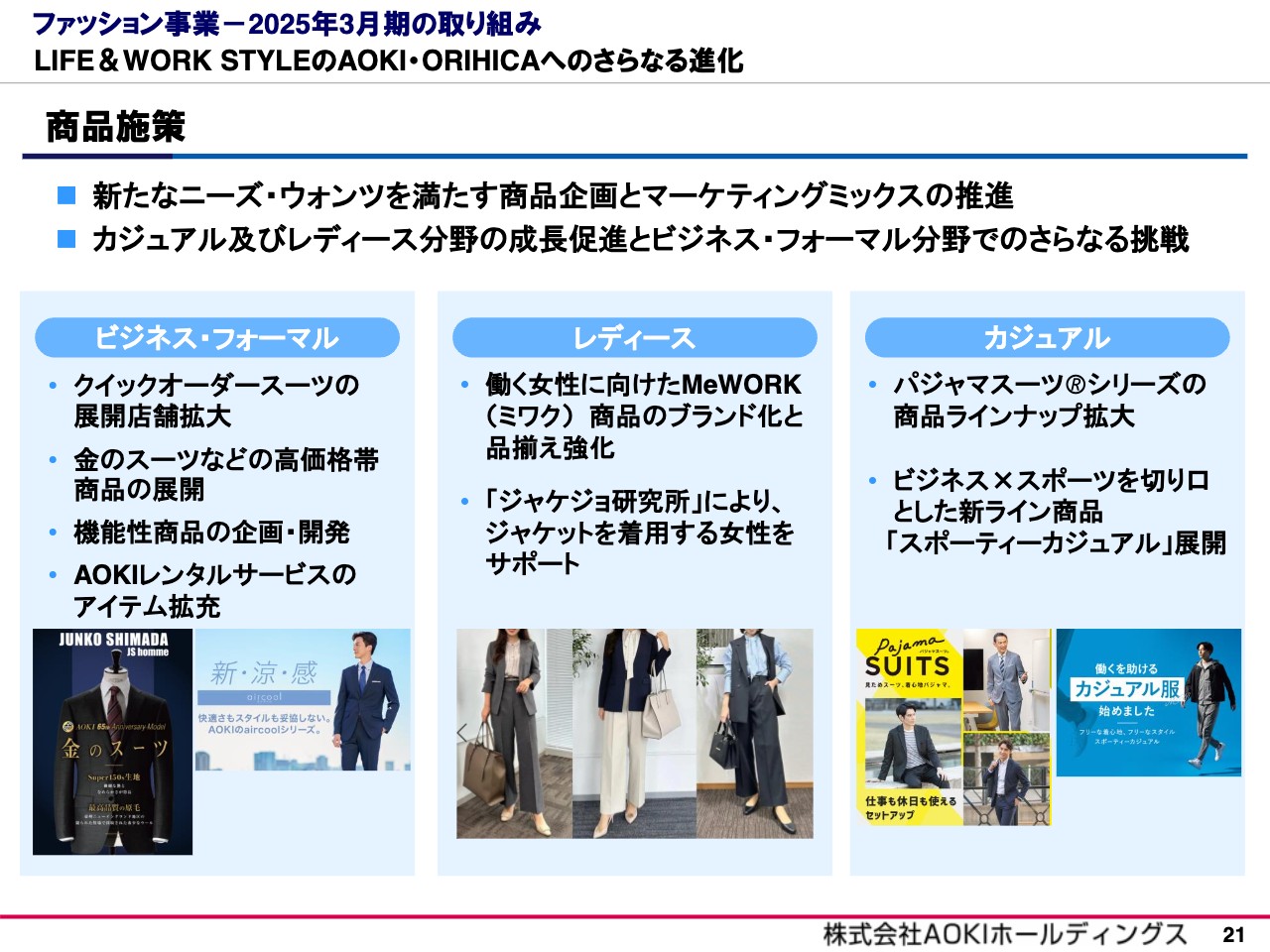

ファッション事業-2025年3月期の取り組み

2025年3月期の取り組みについてご説明します。商品施策の1つ目として、お客さまのニーズ・ウォンツを満たす商品企画とマーケティングミックスを推進します。2つ目に、カジュアル及びレディース分野の成長促進とビジネス・フォーマル分野でのさらなる挑戦を実施します。

ビジネス・フォーマル分野では、クイックオーダースーツの展開店舗の拡大などにより、お客さまのニーズにお応えしていきます。レディース分野では、働く女性に向けた「MeWORK(ミワク)」商品のブランド化と品揃えを強化します。

カジュアル分野では、パジャマスーツシリーズの商品ラインナップを拡大していきます。また、ビジネスとスポーツを切り口とした新ライン商品「スポーティーカジュアル」を新たに展開し、強化していきます。

ファッション事業-2025年3月期の取り組み

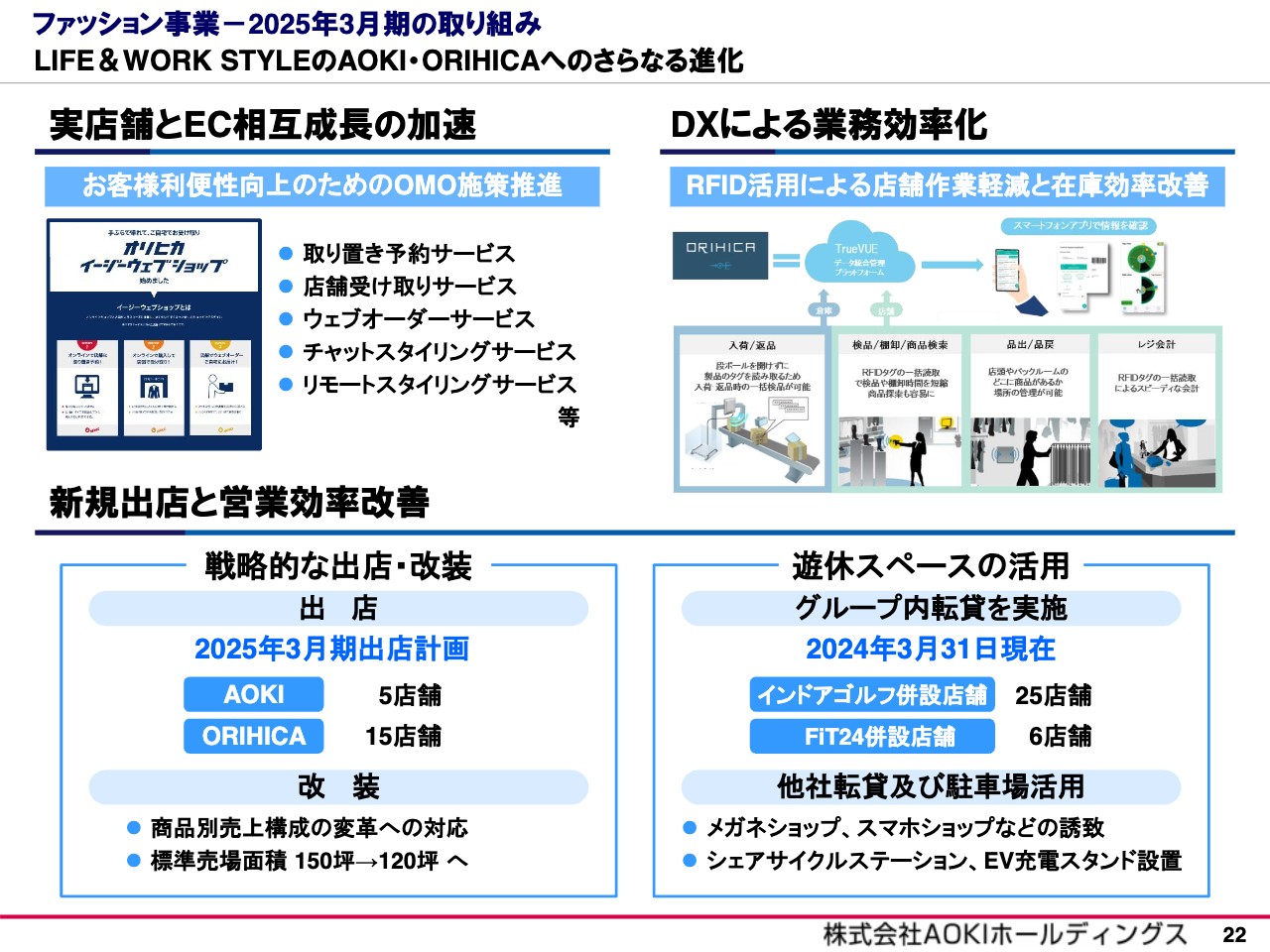

引き続き、実店舗とECの相互成長のためのOMO施策を推進するとともに、RFIDの活用による店舗作業の低減と在庫効率の改善を図っていきます。

また、出店については「ORIHICA」を中心に戦略的に行います。加えて、商品別売上構成の変革に対応するための改装を行い、営業効率を改善していきます。足元の状況ですが、天候や曜日要因の影響等により4月は前年を下回りましたが、計画どおり推移しています。

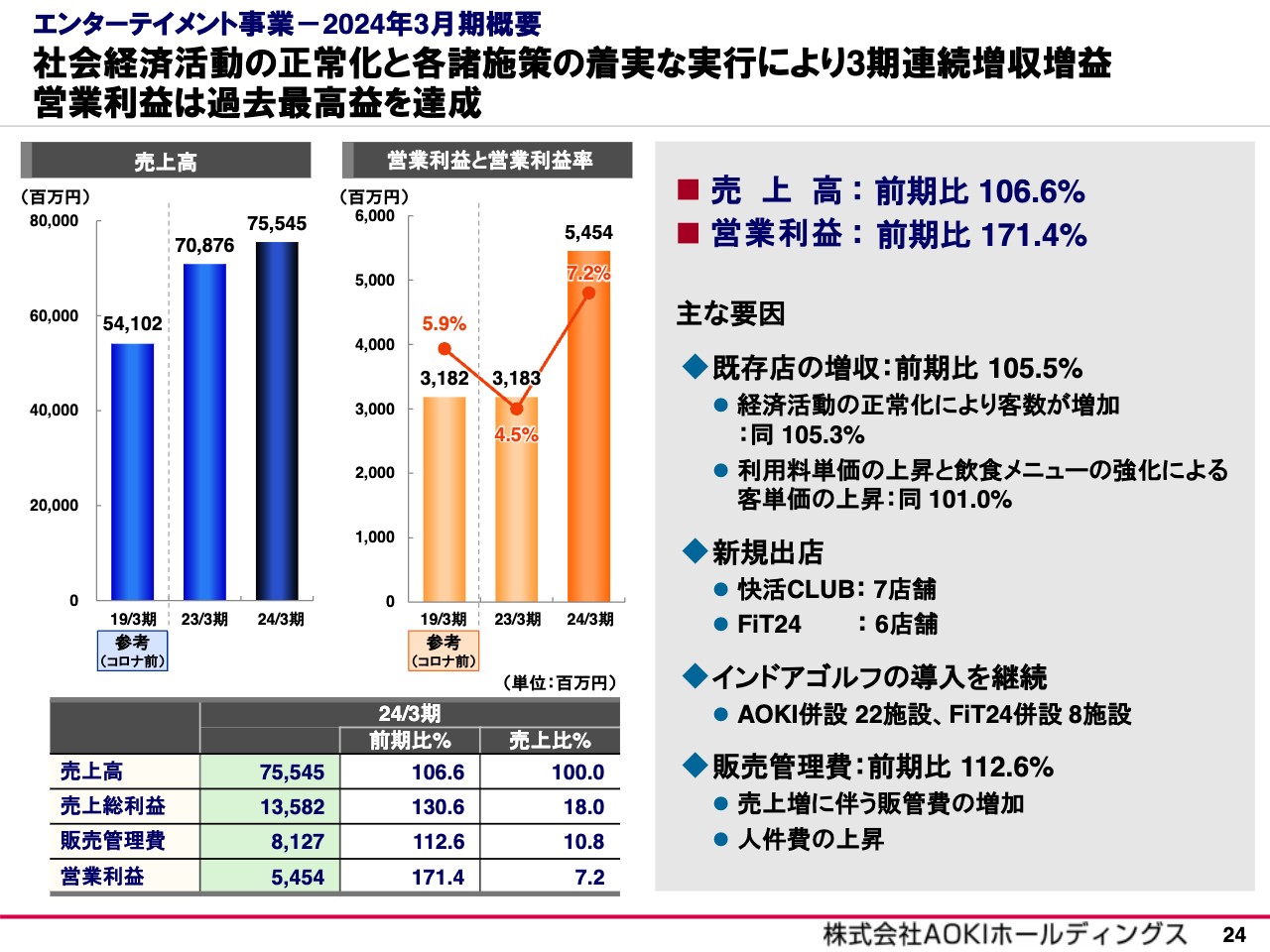

エンターテイメント事業-2024年3月期概要

エンターテインメント事業の業績です。社会経済活動の正常化と諸施策の着実な実行により、売上高は前期比6.6パーセント増、営業利益は前期比71.4パーセント増と、3期連続の増収増益を達成しました。なお、営業利益は過去最高益となっています。

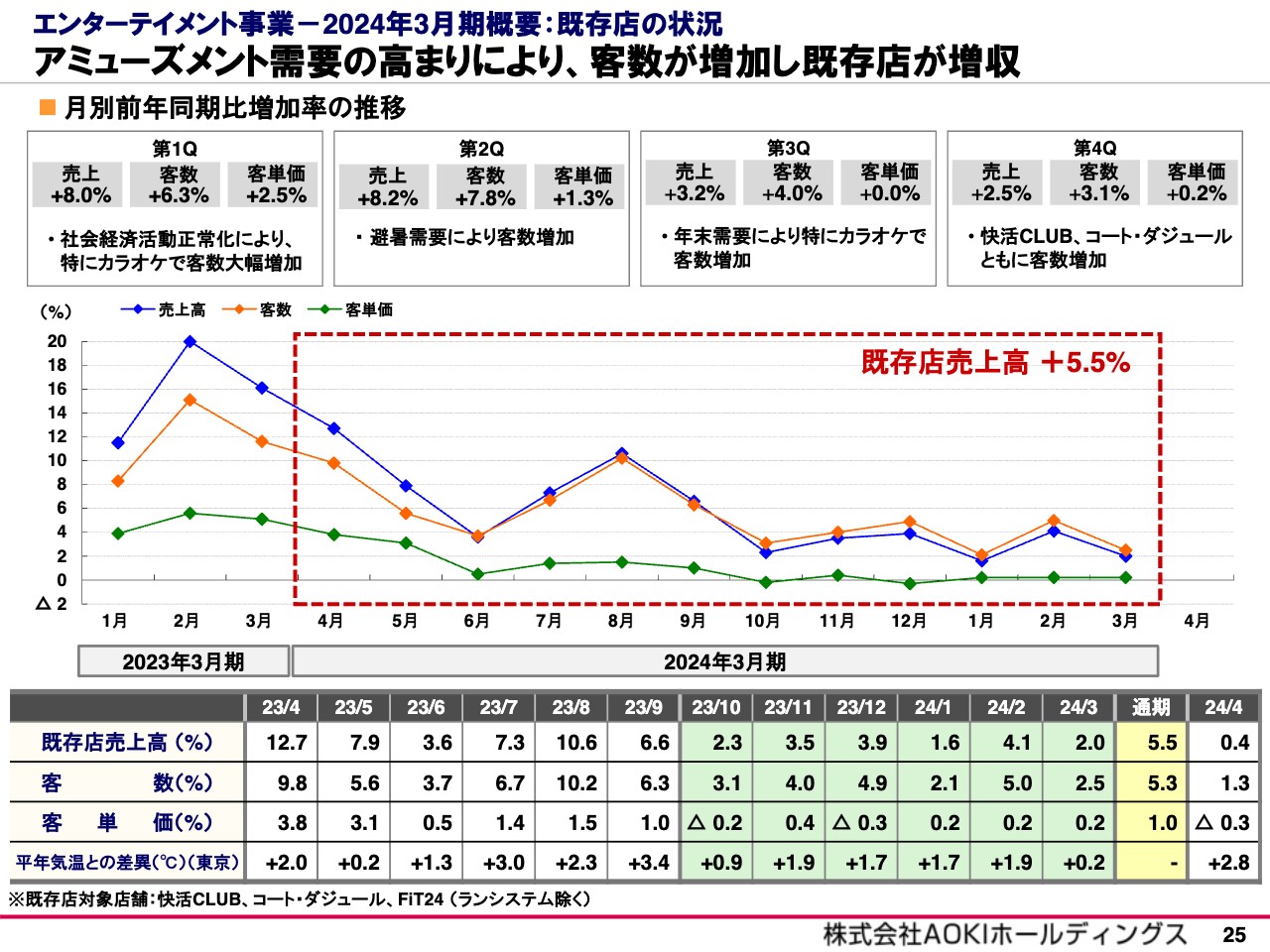

エンターテイメント事業-2024年3月期概要:既存店の状況

既存店の状況については、後ほどご確認ください。

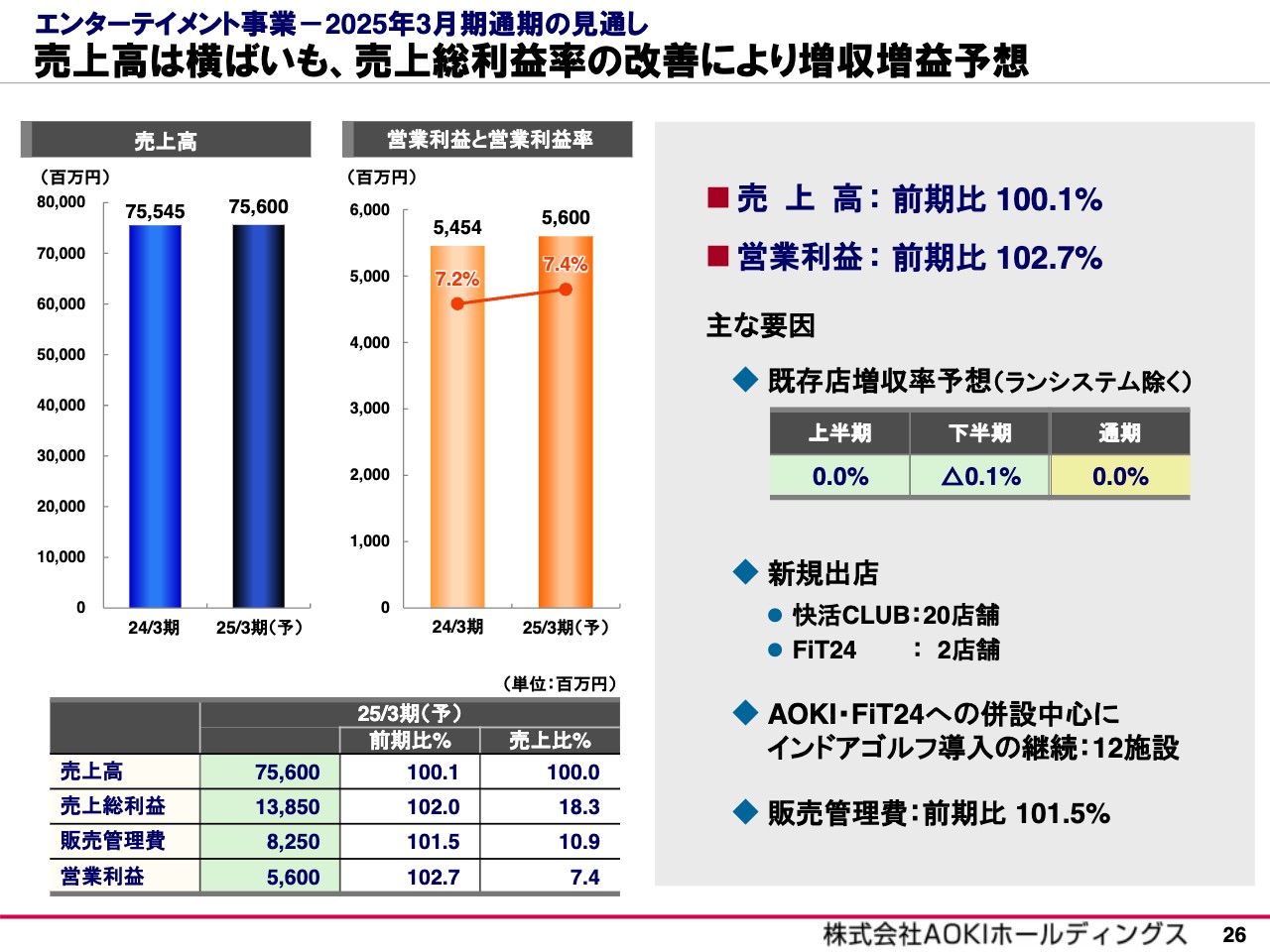

エンターテイメント事業-2025年3月期通期の見通し

2025年3月期通期の見通しです。22店舗の新規出店を予定する一方で、営業効率改善のために同数程度の退店を計画しています。

また、通期の既存店売上高は横ばいの予想です。引き続き、営業効率の改善に取り組むこととし、売上高は前期比0.1パーセント増の756億円、営業利益は前期比2.7パーセント増の56億円を予想しています。

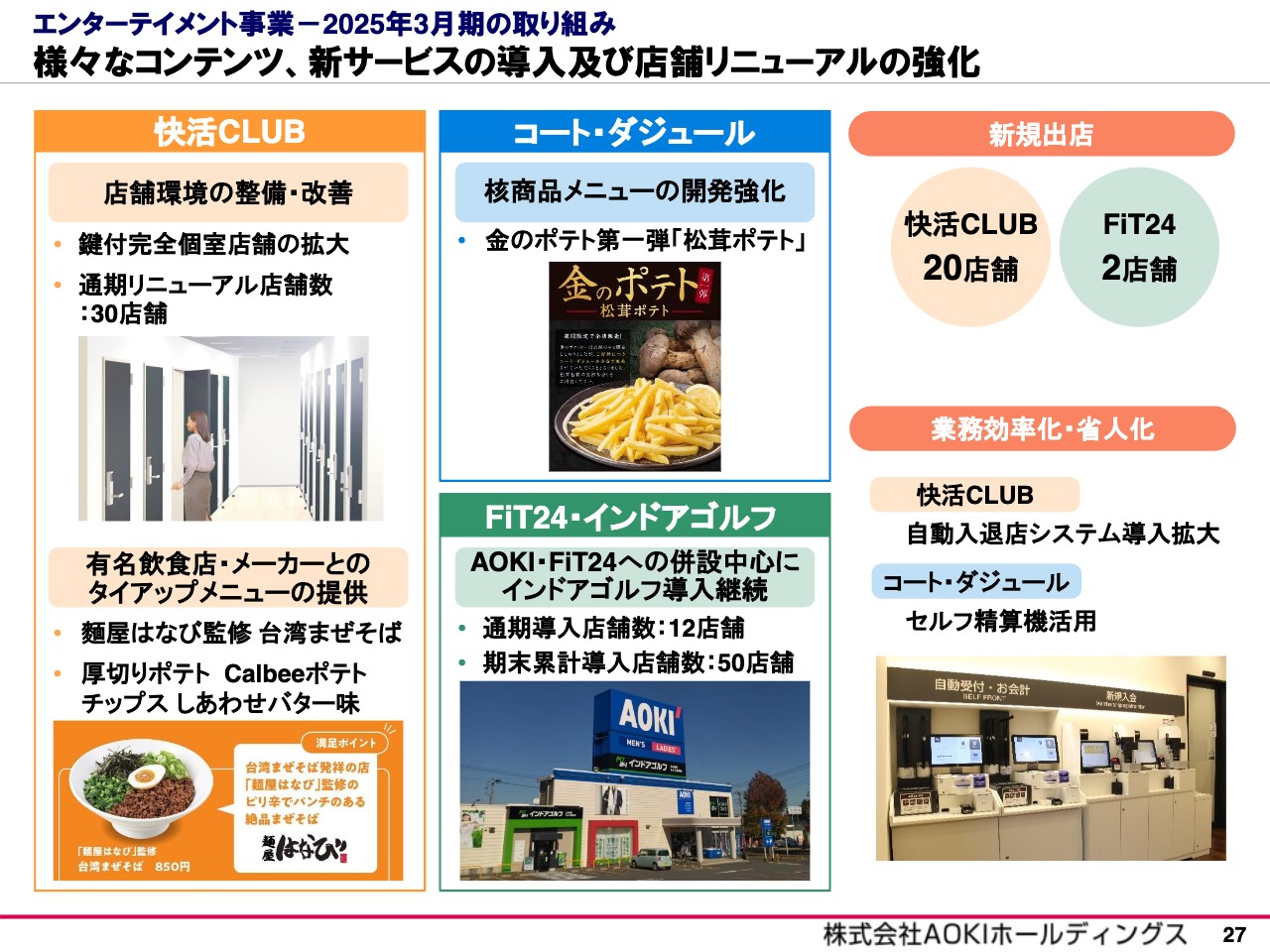

エンターテイメント事業-2025年3月期の取り組み

2025年3月期の取り組みです。全業態でさまざまなコンテンツや新サービスを導入し、店舗リニューアルも強化していきます。

複合カフェ「快活CLUB」は、鍵付完全個室店舗の拡大とリニューアルを実施するとともに、自動入退店システムの導入拡大により省人化を図ることで、営業効率の改善に注力します。

カラオケ「コート・ダジュール」では、核商品となるメニュー開発の強化や各種キャンペーンを実施し、「FiT24」ではインドアゴルフの導入を継続していきます。足元の状況は、客数の増加に伴い、売上高が前年を上回って推移しています。

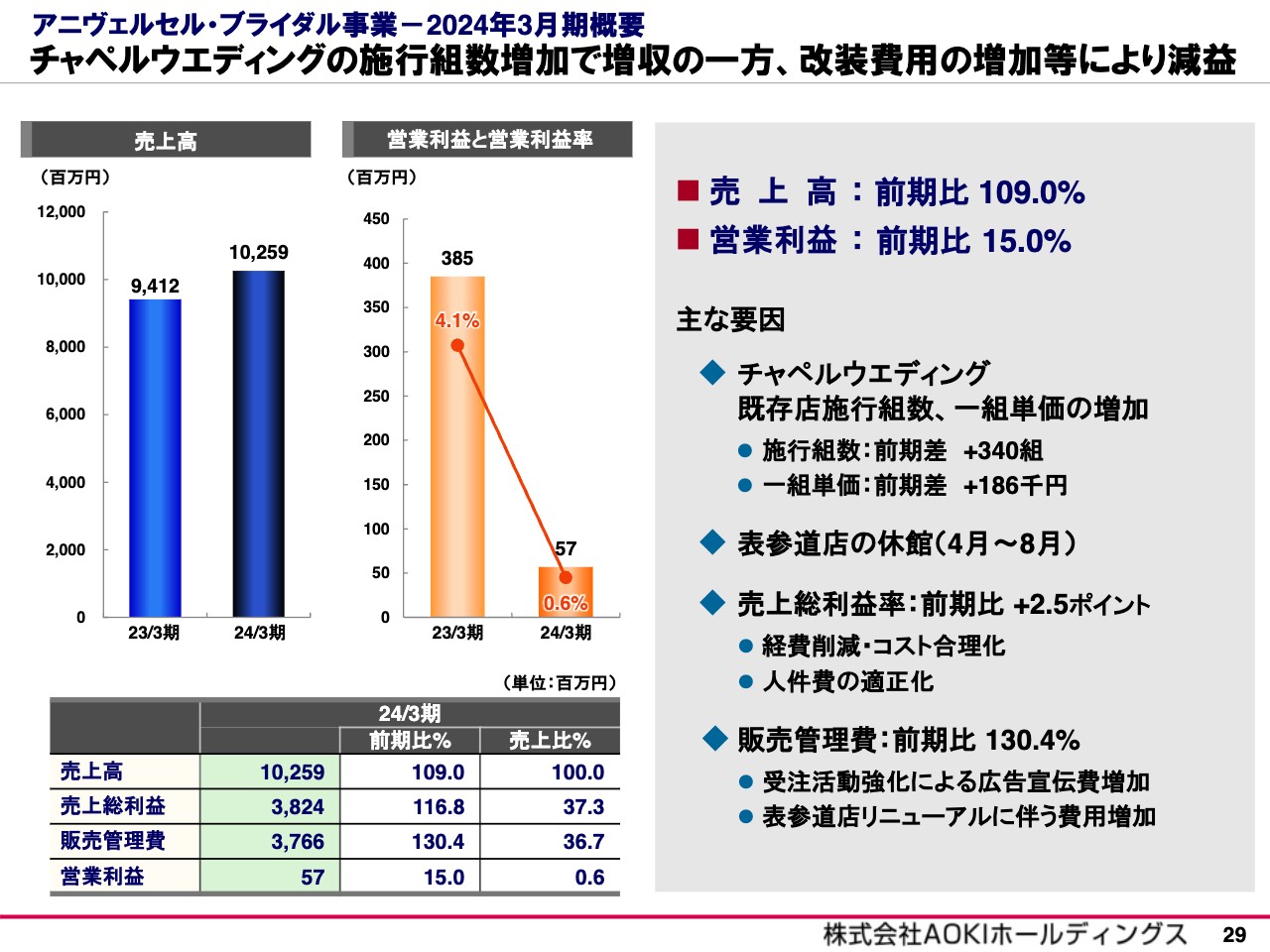

アニヴェルセル・ブライダル事業-2024年3月期概要

アニヴェルセル・ブライダル事業の業績です。チャペルウエディングの既存店施行組数の増加と一組単価の上昇により、売上高は前期比9パーセント増となりました。しかし、表参道店の4月から8月までの休館やリニューアルに伴う費用の発生などにより、営業利益は前期比85パーセント減の5,700万円となりました。

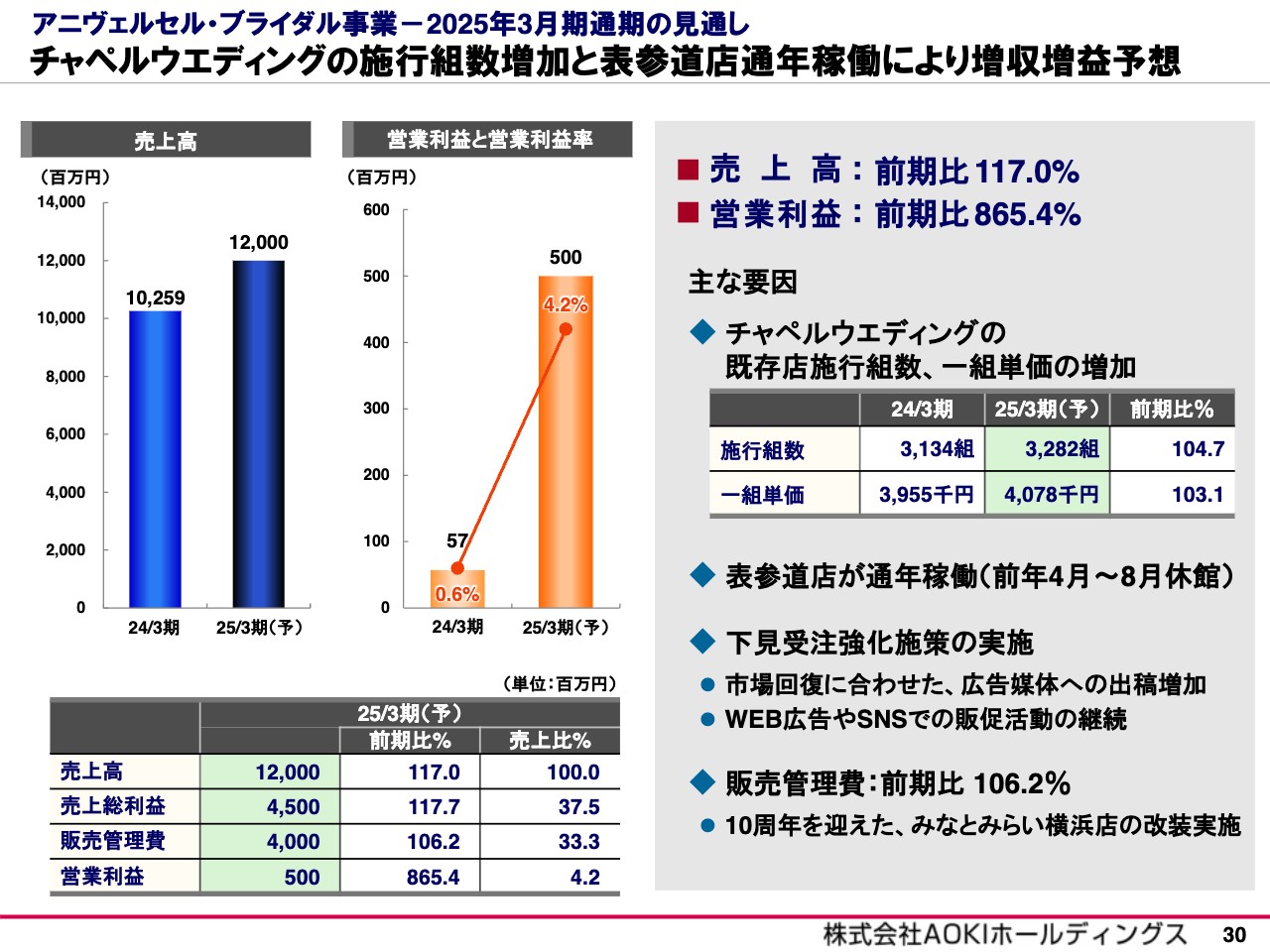

アニヴェルセル・ブライダル事業-2025年3月期通期の見通し

2025年3月期通期の見通しです。表参道店の通年稼働および既存店の施行組数増加、一組単価の上昇などにより、売上高は前期比17パーセント増の120億円、営業利益は5億円と増収増益を予想しています。

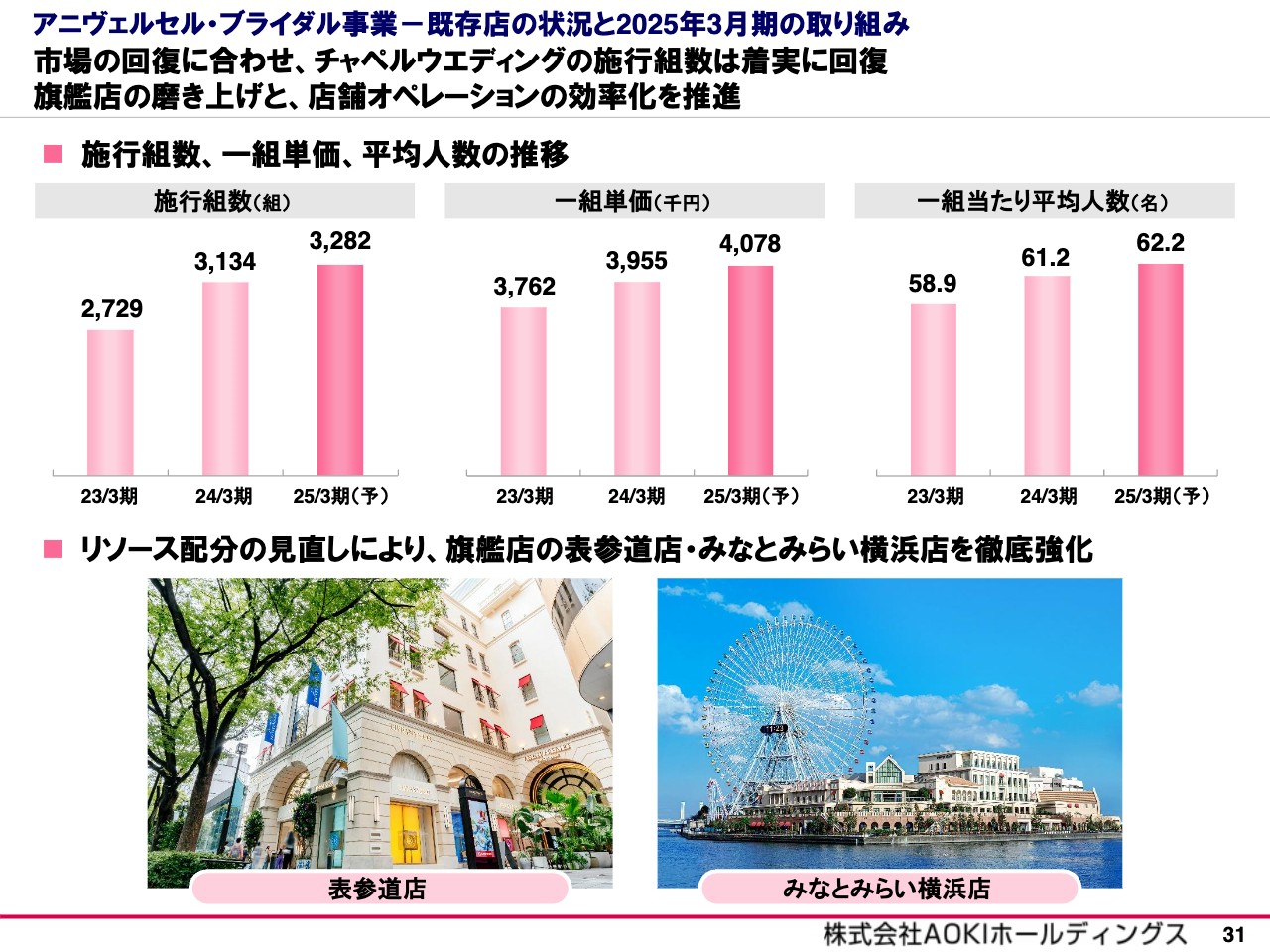

アニヴェルセル・ブライダル事業-既存店の状況と2025年3月期の取り組み

2025年3月期の取り組みです。市場回復に合わせた受注活動の強化により、既存店の施行組数・一組単価・一組当たり平均人数は、着実に回復傾向で推移しています。

2025年3月期は、旗艦店である表参道店およびみなとみらい横浜店の下見客数と施行組数アップに加え、店舗オペレーションの効率化に注力していきます。

中期経営計画2024~2026年度策定にあたって

5月10日に公表した、2026年度を最終年度とする3ヶ年の中期経営計画について、ポイントのみご説明します。

まずは、今回の策定までの経緯です。2022年より新しい経営体制となり、ガバナンス強化や新組織での安定した企業経営を重視してきました。2023年に入り、業績がコロナ禍前の水準にまで回復したことを受け、将来に向けた成長ビジョンの外部公表に向けて準備を続けてきました。

PBR1倍に向けた東証要請から1年を経たタイミングでもあり、本決算発表に合わせて開示することが適切と判断し、弊社にとって初めての中期経営計画対外公表に至りました。

中期経営計画コンセプト

中期経営計画のコンセプトです。当社グループの若手・中堅社員も交え、ふさわしいコンセプトのメッセージを検討した結果、「AOKIグループとして成長していく力強いメッセージが欲しい」という意見にまとまりました。

ボード・メンバーからは「『急成長』のイメージが強すぎる」「結果がついていくのか」という声も出ましたが、これからを支える若い人たちの意見を尊重しようと、最終的には新たに立ち上がっていく強い決意や想いを込めて「RISING 2026」に決定しました。

本中期経営計画の期間において、あらためて既存事業モデルの見直しを図り、AOKIグループ一丸となって、次世代や10年先に向けた成長に資する事業展開を目指していきます。

連結業績計画

2024年度から2026年度の連結業績計画です。年10パーセント前後の利益成長を目指し、3年後の2026年度は、売上高2,000億円、営業利益180億円を目標とします。

その後、さらなる各事業の見直しと新規事業開発を行い、10年後の営業利益は300億円達成を目指します。

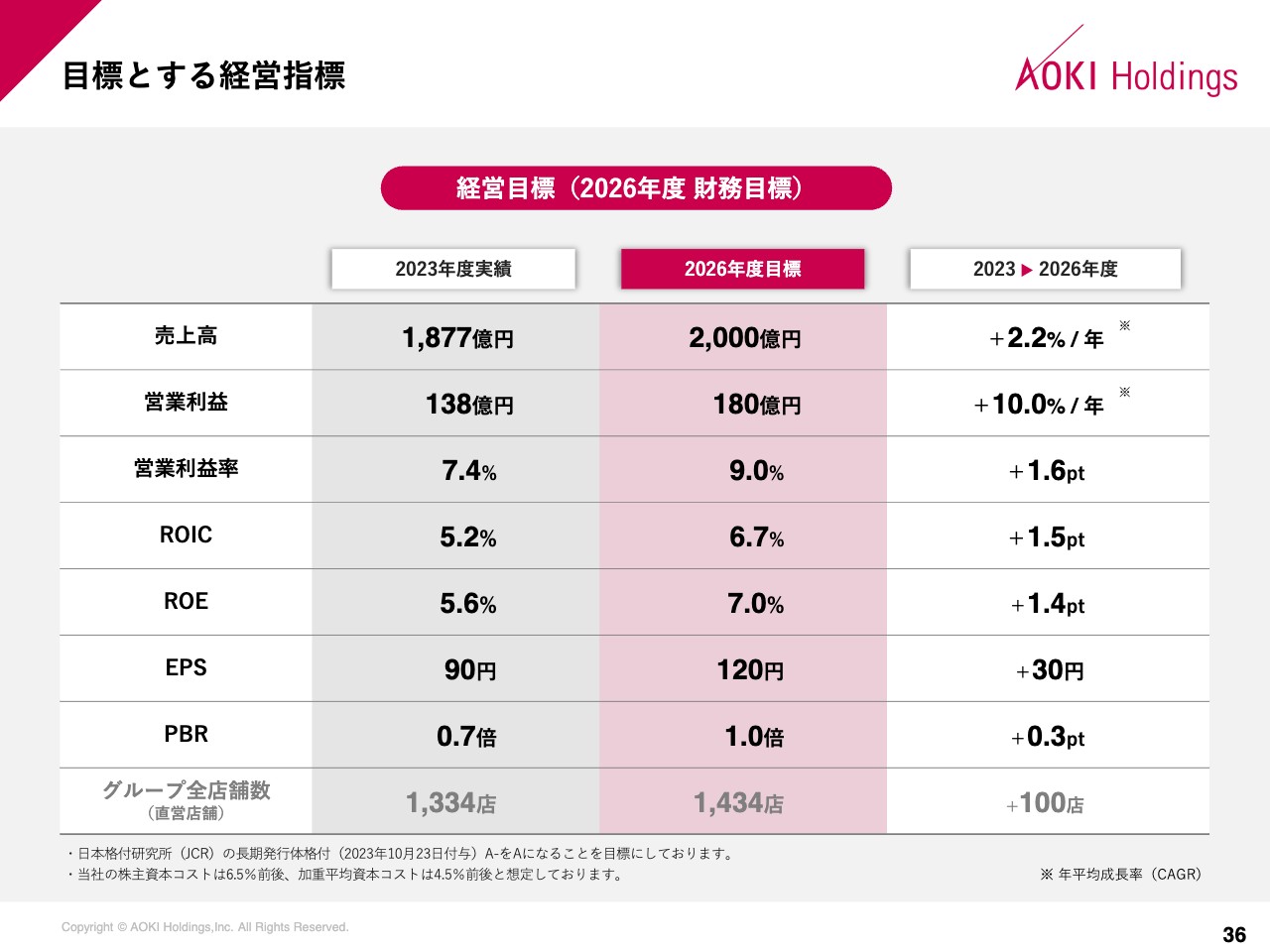

目標とする経営指標

中期経営計画の最終年度にあたる2026年度には、スライドに記載した8つの財務目標を掲げています。

グループトータルの店舗数は、100店舗純増の1,434店舗を計画し、売上高は年率2.2パーセント成長としています。営業利益は、バランスの良い投資を実行しながら年率2桁以上の成長を目指す計画です。

収益性・資本効率については、ROICは6.7パーセント、ROEは7パーセント、EPSは120円を目標とし、PBR1倍の達成も目指します。

株主還元策・資本政策・投資計画

株主還元策・資本政策・投資計画についてです。株主還元策は先ほどお伝えしたとおりですので、あらためてご確認ください。

スライド下段は、キャピタル・アロケーションの基本的な考え方を示しています。本中期経営計画期間中の営業キャッシュ・フロー600億円を原資に、出店および設備投資、株主還元、M&Aも視野に入れた新規・成長投資のバランスを確保しながら、当社グループの持続的な企業価値向上に努めていきます。

特に、今後は「快活CLUB」を中心として出店やリニューアル、店舗DXインフラに注力するエンターテインメント事業の成長投資に、出店・設備投資の約6割強にあたる200億円を投下する予定です。

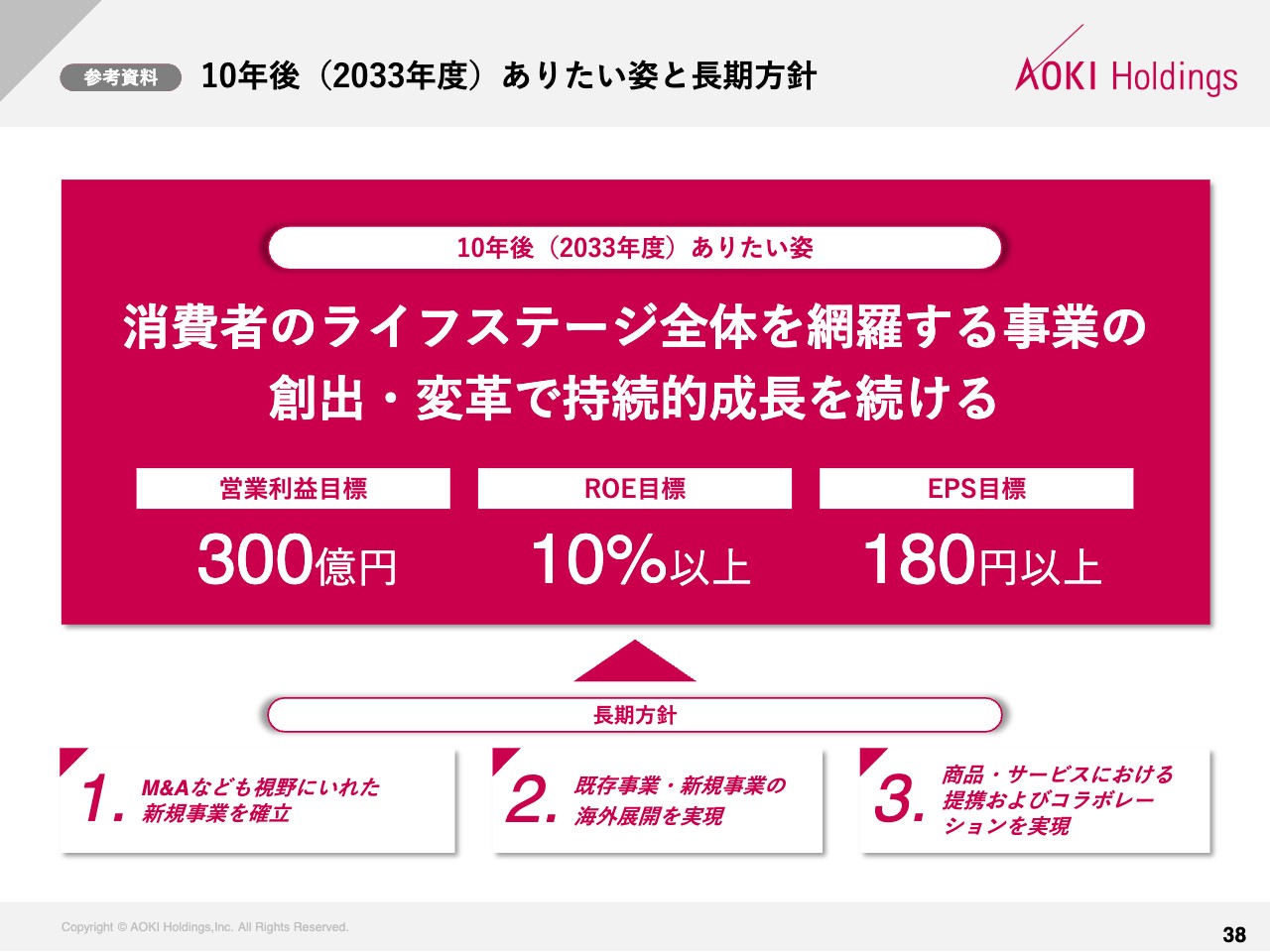

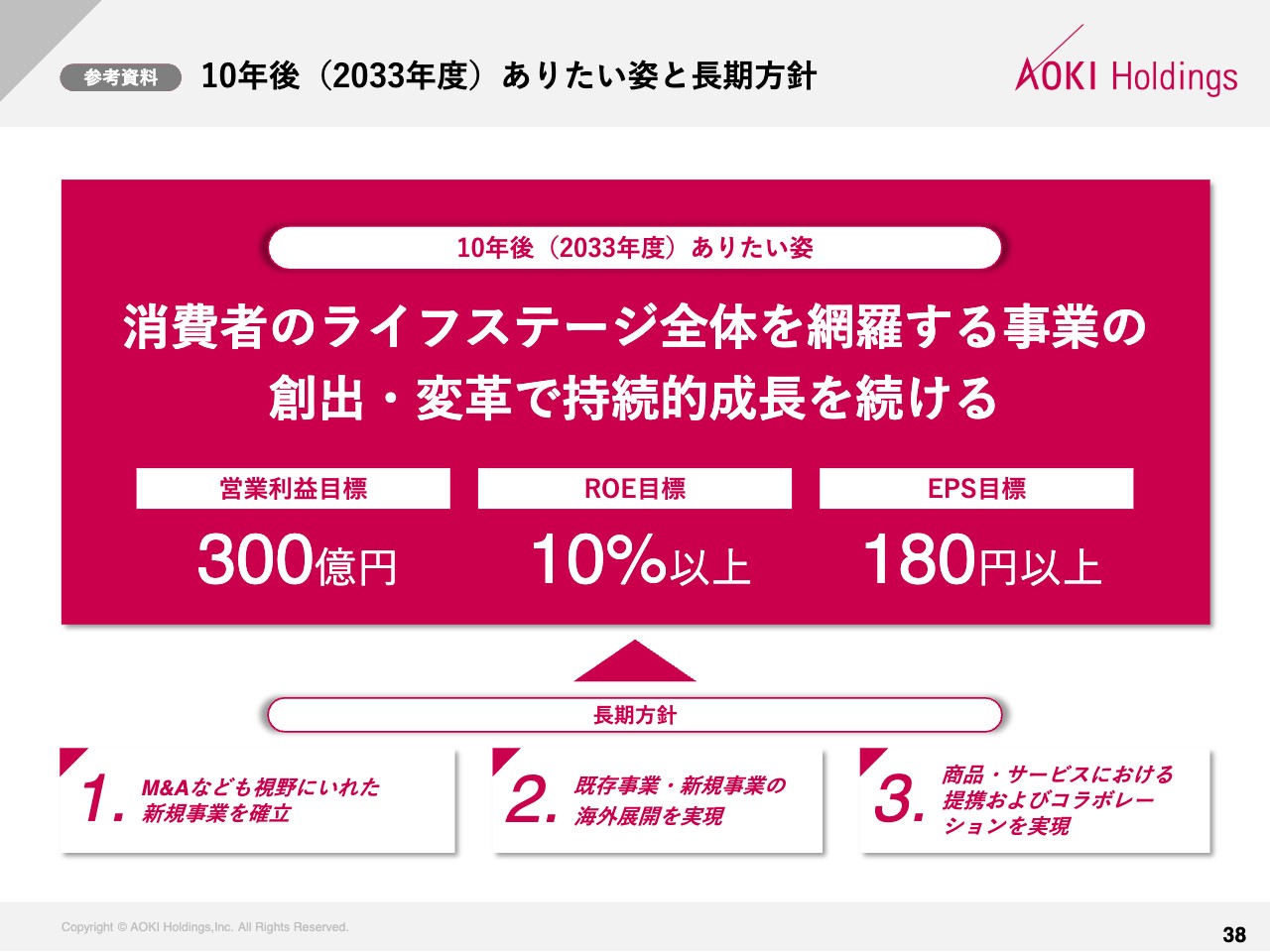

参考資料 10年後(2033年度)ありたい姿と長期方針

10年後の2033年度に「ありたい姿」と、当社の長期方針についてです。

スライド下段の「長期方針」で示している3つの施策を実施し、消費者のライフステージ全体を網羅する事業の創出・変革を行うことで、持続的成長を続けるAOKIグループを目指します。指標としては、営業利益300億円、ROE10パーセント以上、EPS180円以上を掲げています。

なお、本日はご説明を割愛しましたが、事業別の基本戦略および戦略目標などの詳細に関しては、5月10日にホームページ上で公表している中期経営計画資料をご確認ください。引き続き、AOKIグループをどうぞよろしくお願いします。

質疑応答:今後の出店戦略について

司会者:「今後の出店戦略について教えてください」というご質問です。

田村:ファッション事業のうち、郊外型の「AOKI」は打ち替えが中心となるため、今後の大きな純増はないと考えています。「ORIHICA」は、ショッピングセンター内に年間10店舗から20店舗の出店を実施していきます。

エンターテインメント事業の「快活CLUB」は、都心を中心に、鍵付完全個室店舗を年間20店舗前後で出店したいと考えています。「アニヴェルセル」は、現時点で出店の計画はありません。

質疑応答:ファッション事業の粗利率改善見通しについて

司会者:「円安などにより仕入価格が上昇傾向にある中、ファッション事業の粗利率が改善すると見通している要因を教えてください」というご質問です。

田村:粗利については、仕入価格の上昇は今後も続くと考えています。そのため、以前から実施している割引の抑制として、割引やセールの内容の見直しを行います。加えて、高価格帯の商品構成比率を上げるといった展開により、粗利率を確保していきたいと考えています。

質疑応答:ランシステムとの資本関係について

司会者:「ランシステムの株式保有方針や、資本関係の考え方について教えてください。先方が東証の上場維持基準に抵触していることや、上場コストが上がっていることを考えると、100パーセント子会社化することも考えられると思います」というご質問です。

田村:現状も、ランシステムは独立した上場企業だと認識しています。我々はランシステムの計画などを見ているため、現時点で大きく変更させることは特に考えていません。

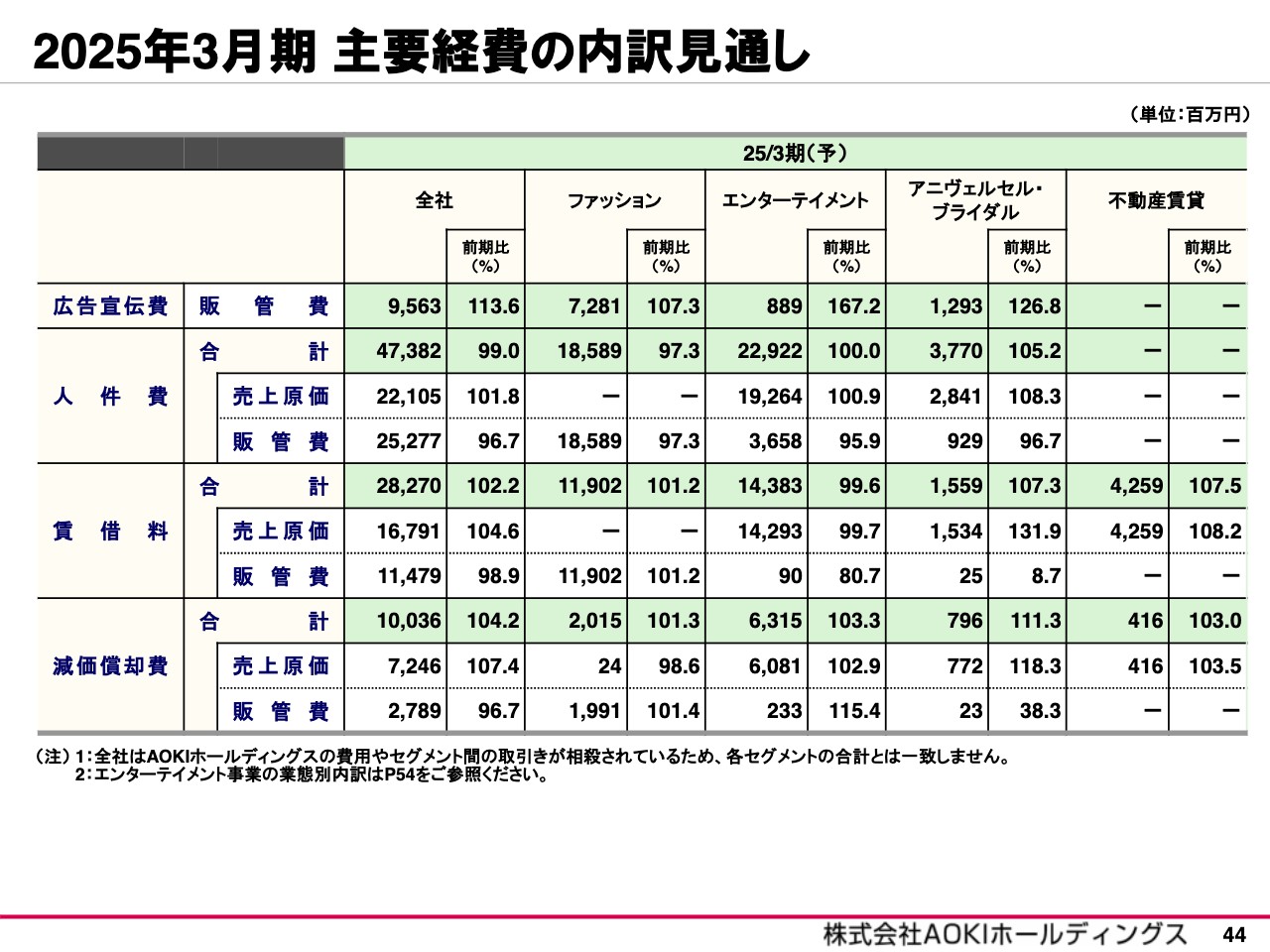

質疑応答:賃上げ状況と人件費の見通しについて

司会者:「御社の賃上げ状況について教えて下さい。また、人件費が上昇傾向にある中で、2025年3月期の人件費が前年比で減少すると見ている要因は何ですか?」というご質問です。

田村:賃上げ状況については、当社グループ全体で約3パーセント平均の上昇を織り込んでいます。各社で制度が異なるため、直近で制度を大きく変えて前年に大きく上がったところもありますが、平均としては3パーセント程度の上昇を見込んでいます。

人件費が前年に対して減少する要因には、前年の業績が非常に好調で公表計画を大きく上回ったことにより、業績に応じた賞与を支払ったことが関係しています。今年度の計画にはこれを織り込んでいないため、人件費が低く見えるかたちになっています。

質疑応答:M&Aによる新規事業について

司会者:「スライド左下の『M&Aなども視野に入れた新規事業を確立』について、具体的に教えてください。どの事業でM&Aを予定されているのでしょうか?」というご質問です。

田村:現時点で、具体的な分野等をお伝えすることはできません。しかし、当社は人財も含め、多店舗展開や商品・サービス、BtoCビジネスに強みがあります。その意味で、まずは既存ビジネスの関連分野が視野に入ると考えています。

質疑応答:2025年3月期の増収率について

司会者:「2025年3月期の見通しについて、増収率が低いように思います。その要因をお聞かせください」というご質問です。

田村:昨年度と一昨年度は、コロナ禍明けの反動的な需要や売上があったと認識していますが、今年度はそれらが一巡すると考えています。加えて、出店計画もそれほど大きくないため、若干保守的な部分もありますが、このような売上計画としました。

質疑応答:中期経営計画の財務目標について

司会者:「中期経営計画で掲げられた3年後の財務目標について、売上高2,000億円、営業利益180億円と定めた背景をお聞かせください」というご質問です。

田村:中期経営計画の数字については、スライドに記載した「10年後(2033 年度)ありたい姿」からのバックキャストで「3年後にはどの程度達成しておかなければならないか」を考えて作っています。

これまでの過去最高売上高は1,900億円強ですが、この水準を超えていくことを前提に、3年後の売上高と営業利益を策定しました。

スポンサードリンク