関連記事

東京エレクトロン、3Qは減収減益 FPD売上は好調もSPEが奮わず売上高は前期比17.4%減

東京エレクトロン、3Qは減収減益 FPD売上は好調もSPEが奮わず売上高は前期比17.4%減[写真拡大]

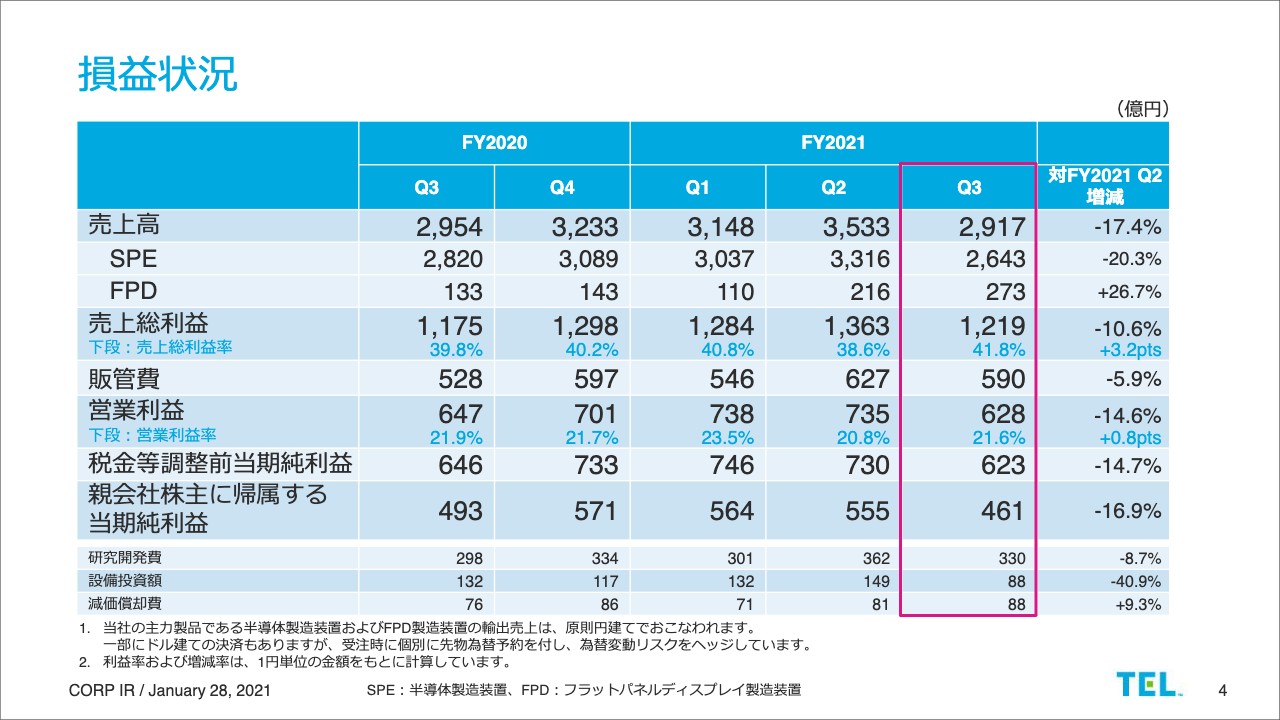

損益状況①

布川好一氏:改めまして、布川でございます。よろしくお願いいたします。第3四半期連結決算の概要でございます。まず、損益状況からですが、第3四半期の売上高は、前期比17.4パーセント減少の2,917億円となりました。売上総利益率は、工場稼働率が上昇したことにより、41.8パーセントと高い水準となりました。営業利益率は、売上総利益率の上昇に伴い、21.6パーセントの着地となりました。

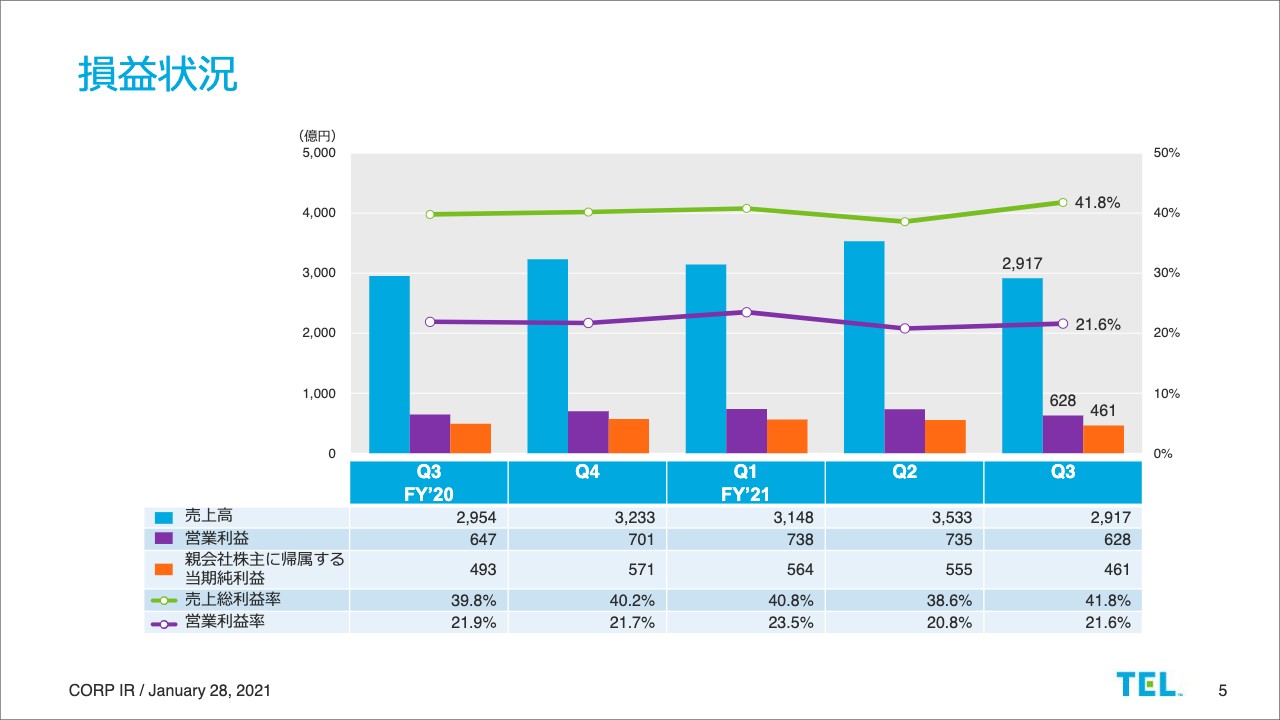

損益状況②

こちら(のスライド)は、先ほどの業績をグラフ化したものでございます。

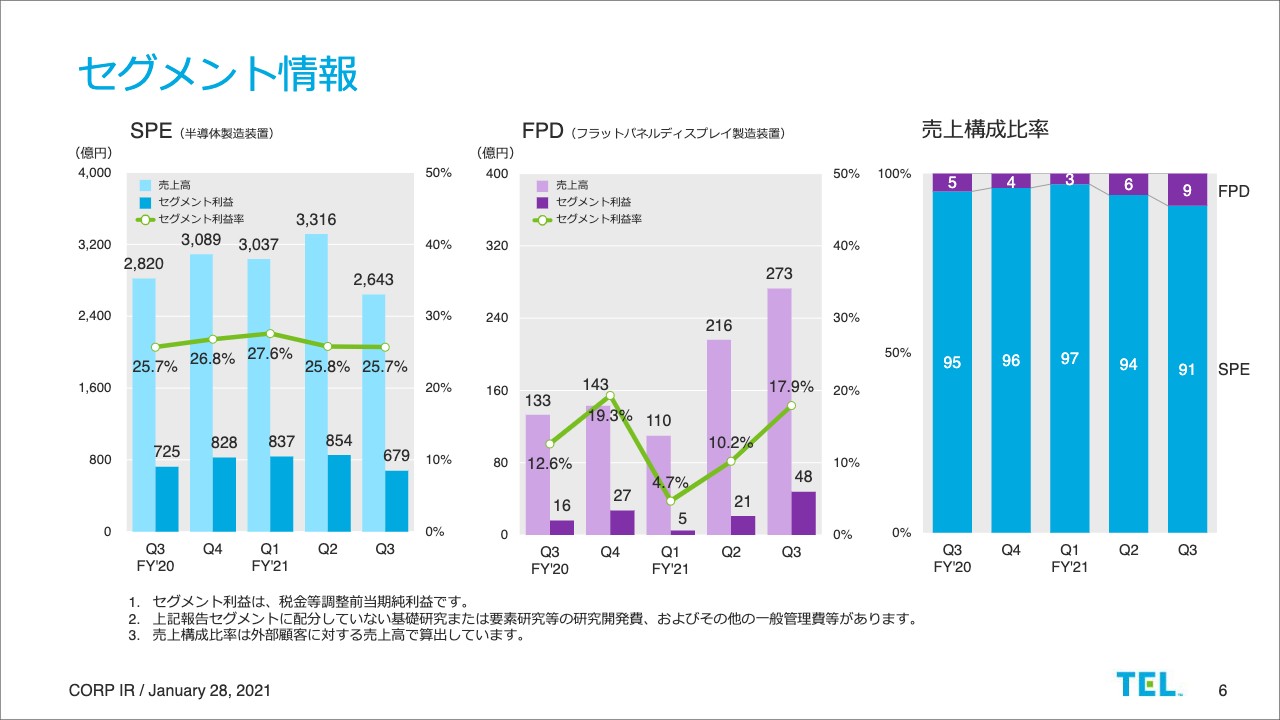

セグメント情報

こちらは、セグメント情報になります。SPEは、売上高2,643億円、利益率は25.7パーセントとなりました。先ほどの損益状況でもご説明しましたとおり、工場稼働率や顧客ミックスの影響を受け、前四半期から売上は減少したものの、利益率はほぼ維持となりました。

FPDについては、前四半期に引き続き売上高が増加、利益率も17.9パーセントと改善しました。売上構成比としては、第3四半期はSPEが91パーセント、FPDは9パーセントとなりました。

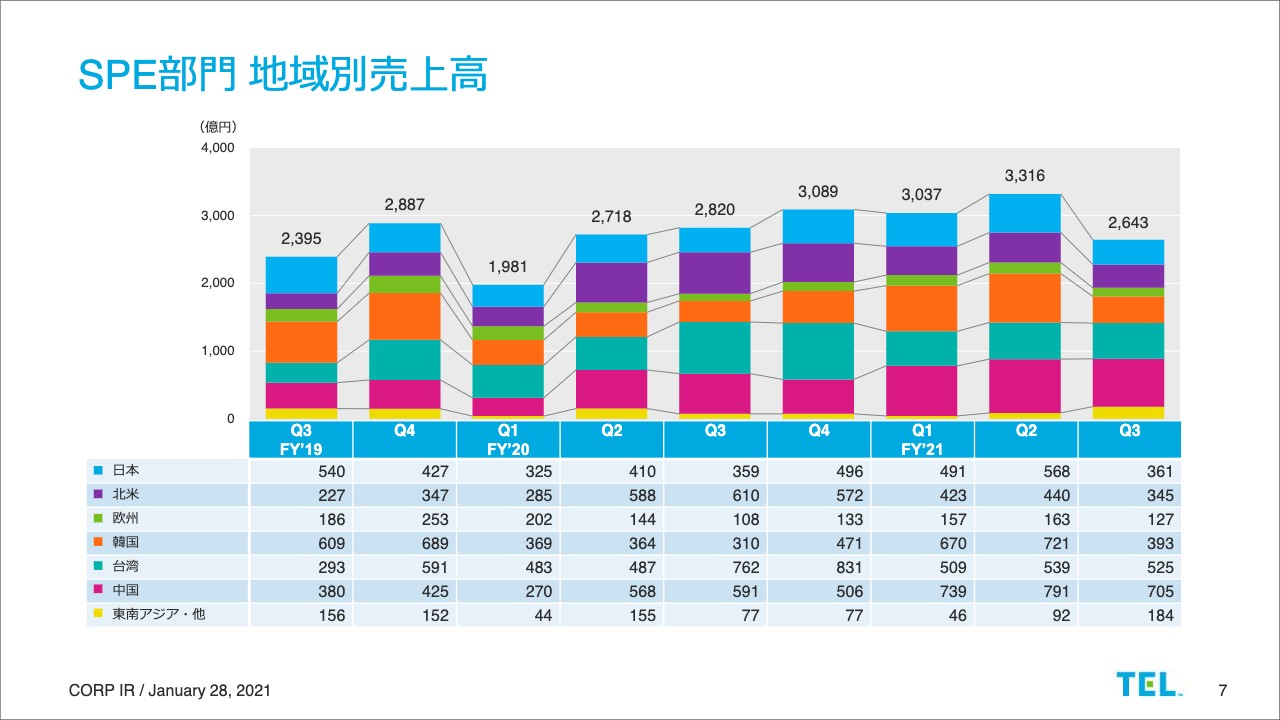

SPE部門 地域別売上高

こちらは、SPE部門の地域別売上高になります。ほぼすべての地域で売上が減少していますが、特に韓国向けで主にメモリ向けが減少しています。中国においては、前四半期に引き続き磁場の顧客の構成比が増加しています。

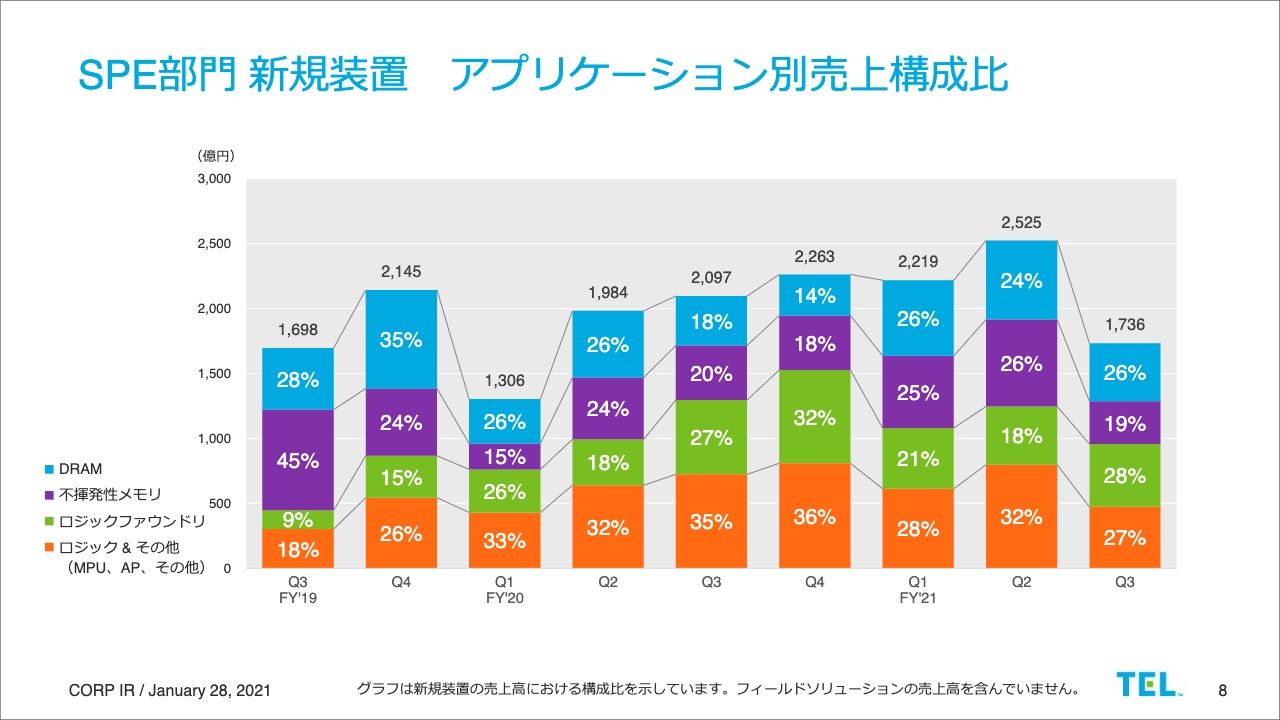

SPE部門 新規装置 アプリケーション別売上構成比

こちらは、SPE部門の新規装置のアプリケーション別売上構成比になります。下から、ロジック&その他27パーセント、ロジック/ファウンドリ28パーセント、不揮発性メモリ19パーセント、DRAM26パーセントでありました。ファウンドリ以外の売上高は減少したため、メモリに対してロジック/ファウンドリの構成比が前四半期比で上昇しています。

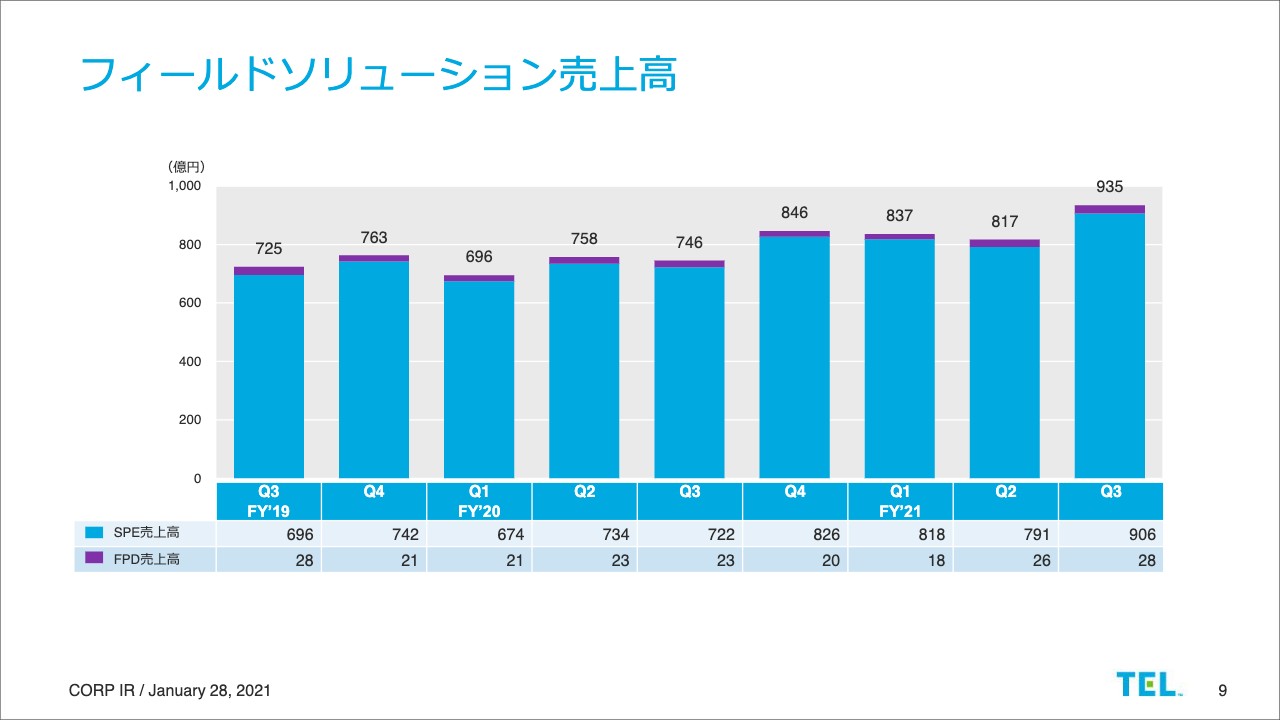

フィールドソリューション売上高

こちらは、フィールドソリューション売上高になります。第3四半期のフィールドソリューション売上高は、935億円となりました。また、連結売上に対するフィールドソリューションの売上比率は、32パーセントとなりました。売上増加に寄与いたしましたのは、改造の売上になります。

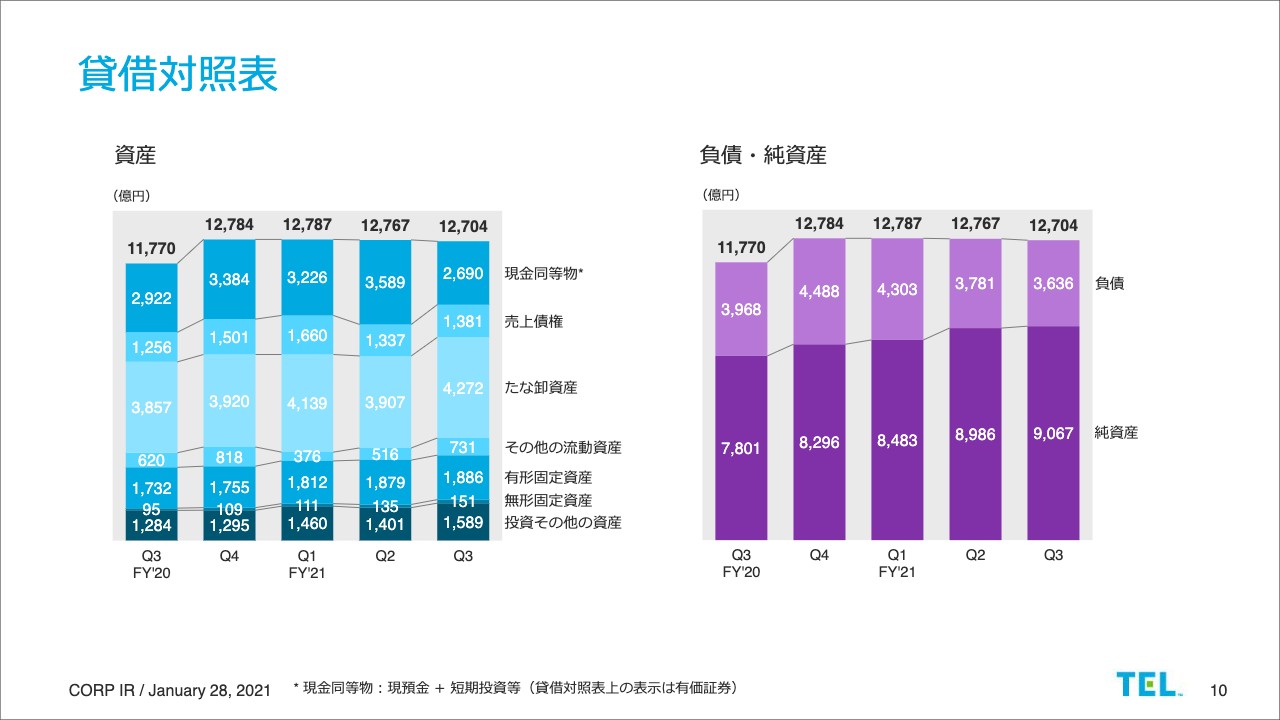

貸借対照表

続きまして、貸借対照表になります。資産合計1兆2,704億円、現金同等物は2,690億円と、前四半期と比べ減少していますが、その要因は、主にたな卸資産の増加と配当のお支払いによるものです。たな卸資産は前四半期比で増加。第4四半期の売上増加に向けて装置出荷が進んでおり、立ち上げ中の装置が増加しています。

負債は3,636億円、純資産は9,067億円となりました。また、自己資本比率は70.4パーセントとなりました。

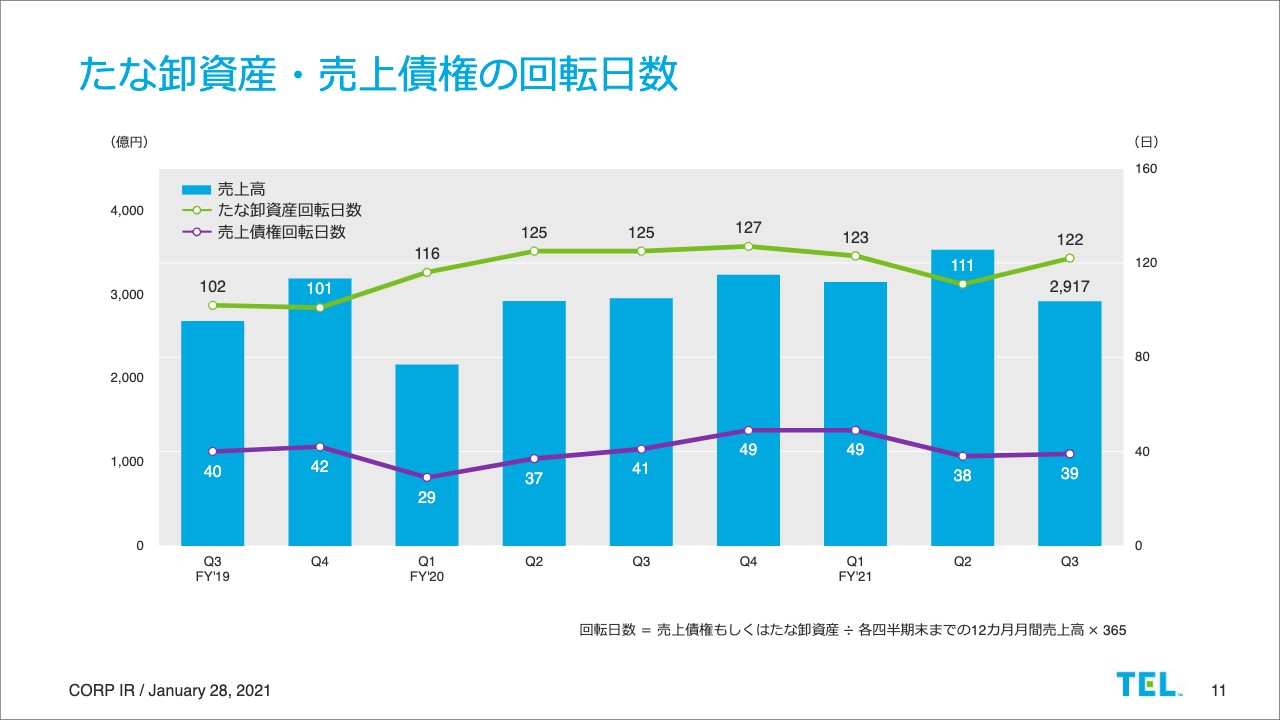

たな卸資産・売上債権の回転日数

こちらは、たな卸資産と売上債権の回転日数になります。たな卸資産回転日数は122日となり、以前の水準に戻っています。売上債権回転日数については、39日となりました。

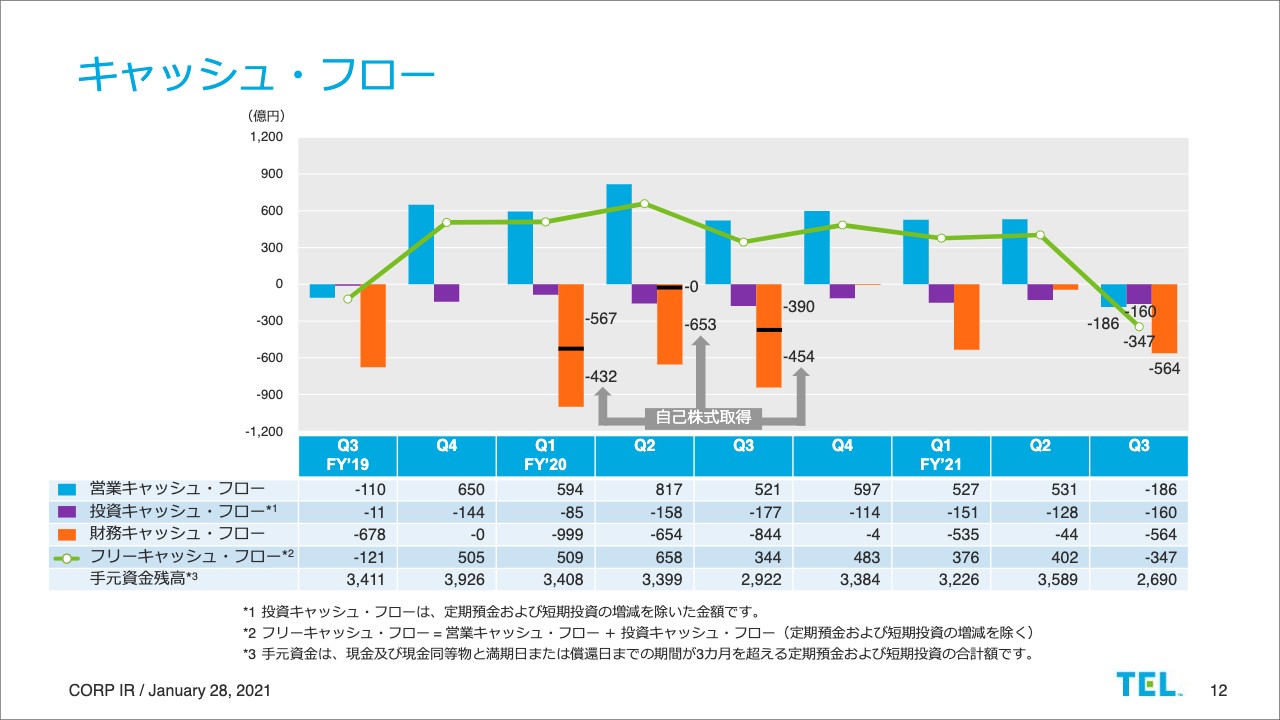

キャッシュ・フロー

最後に、キャッシュ・フローになります。営業キャッシュ・フローはマイナス186億円。こちらは主に、たな卸資産の増加が要因となっています。財務キャッシュ・フローはマイナス564億円。こちらは主に、配当金のお支払いによるものです。また、フリーキャッシュ・フローはマイナス347億円となりました。以上、連結決算の概要についてご報告させていただきました。

CY2021 事業環境(2021年1月時点での見方)

河合利樹氏:改めまして、河合でございます。本日は、どうぞよろしくお願いいたします。私から事業環境、それから業績予想についてご説明申し上げます。それではまず、事業環境についてご説明します。

今年、CY2021のWFE市場につきましては、前年を超える旺盛なロジック/ファウンドリ投資に加え、5Gモバイルの普及とデータセンター投資の増加に牽引され、メモリ投資の回復が見込まれます。このような中、CY2021のWFE市場は、現況では過去最高のCY2020に対して、プラス20パーセント成長に迫る勢いとなっています。

FPD・TFTアレイ工程向け製造装置の市場につきましては、モバイル向けOLED投資が前年比で増加するものの、大型パネル向けLCD投資は減少が予想されます。今後、当該市場はOLED投資に牽引され、成長が期待できますが、CY2021は大型パネル向け投資がLCDからOLEDへ移行する端境期として、前年比30パーセント程度の減少を見込んでいます。

CY2021 アプリケーション別のWFE市場と事業機会

次に、WFE市場のアプリケーション別の見通しですが、ロジック/ファウンドリにつきましては、ICT(情報通信技術)の推進に伴うアプリケーションの拡大により積極的な投資がいっそう進み、今年の成長を牽引すると見込んでいます。

DRAMにつきましては、5Gモバイル・PC・データセンターの需要の増加に伴い、在庫の調整が順調に進捗しています。一部投資の前倒しもあり、今年年初より投資が回復しています。

不揮発性メモリにつきましては、SSDを適用したアプリケーションの拡大に伴い、前年同様の堅調な投資が継続されると見込んでいます。

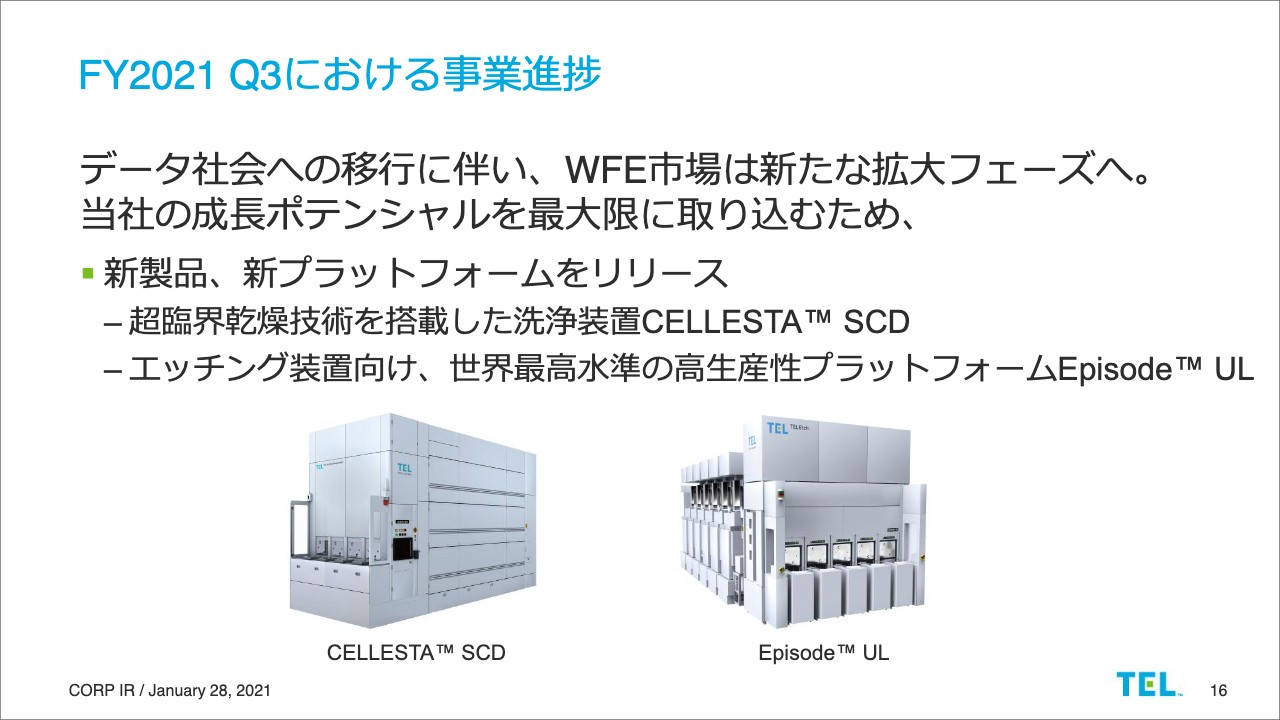

FY2021 Q3における事業進捗①

それでは次に、第3四半期の事業進捗です。データ社会への移行に伴い、WFE市場は新たな拡大フェーズを迎えています。そのような中、当社の成長ポテンシャルを最大限に取り込むため、第3四半期もさまざまな施策を実施しました。

まずは新製品、ならびに新プラットフォームのリリースです。洗浄装置の新製品である「CELLESTA™ SCD」は、超臨界乾燥技術を搭載し、先端デバイスの洗浄および乾燥プロセスにおける課題に対してソリューションを提供します。すでにDRAM向けで量産適用が始まっていますが、さらにロジックや3D NANDへの展開を視野に、一部評価がスタートしています。

エッチング装置向け新プラットフォーム「Episode™ UL」は、4チャンバーから最大12チャンバーまでフレキシブルに搭載数を選択でき、お客さまのさまざまなニーズに応えることができます。さらに、当社独自のスマートツールを搭載し、ビッグデータ解析によるG2プロセス制御が可能です。

FY2021 Q3における事業進捗②

次に、デジタルトランスフォーメーション活動の強化です。

当社は1991年から札幌オフィスにおいてソフトウェア開発をしていますが、DXに向けたさらなるソフトウェア開発強化のため、昨年11月にオフィスを移転し、「TEL デジタルデザインスクエア」としてオープンしました。当社の持つ高い技術力にDXを組み合わせることで、お客さまに高い付加価値を提供するとともに、当社の資本効率のさらなる向上を図っていきます。

FY2021 Q3における事業進捗③

生産能力につきましては、今期第2四半期に竣工した東北工場と山梨工場の両拠点でオペレーションを開始しました。東北工場は従来の2倍以上、山梨工場は同1.5倍以上の生産能力に対応できるスペースを確保しました。これにより、需要の増加に備えた生産体制が整いました。

環境についての取り組み

第3四半期のもう1つのトピックとしては、環境についての取り組みです。未来に向け、ICT(情報通信技術)が強力に実装されていく中、当社は3つの観点で低消費電力化に貢献していきます。

1つ目は、お客さまの低消費電力半導体の開発に、装置技術で貢献することです。2つ目は、装置メーカーとして、当社製品の生産性向上と稼働時の省エネルギー化です。そして3つ目は、当社の事業活動における省エネルギー化です。

まさに当社の経営理念である「最先端の技術と確かなサービスで、夢のある社会の発展に貢献します」を追求することが、サステナブルな社会の発展の貢献につながり、ひいては企業価値向上につながるものと考えています。

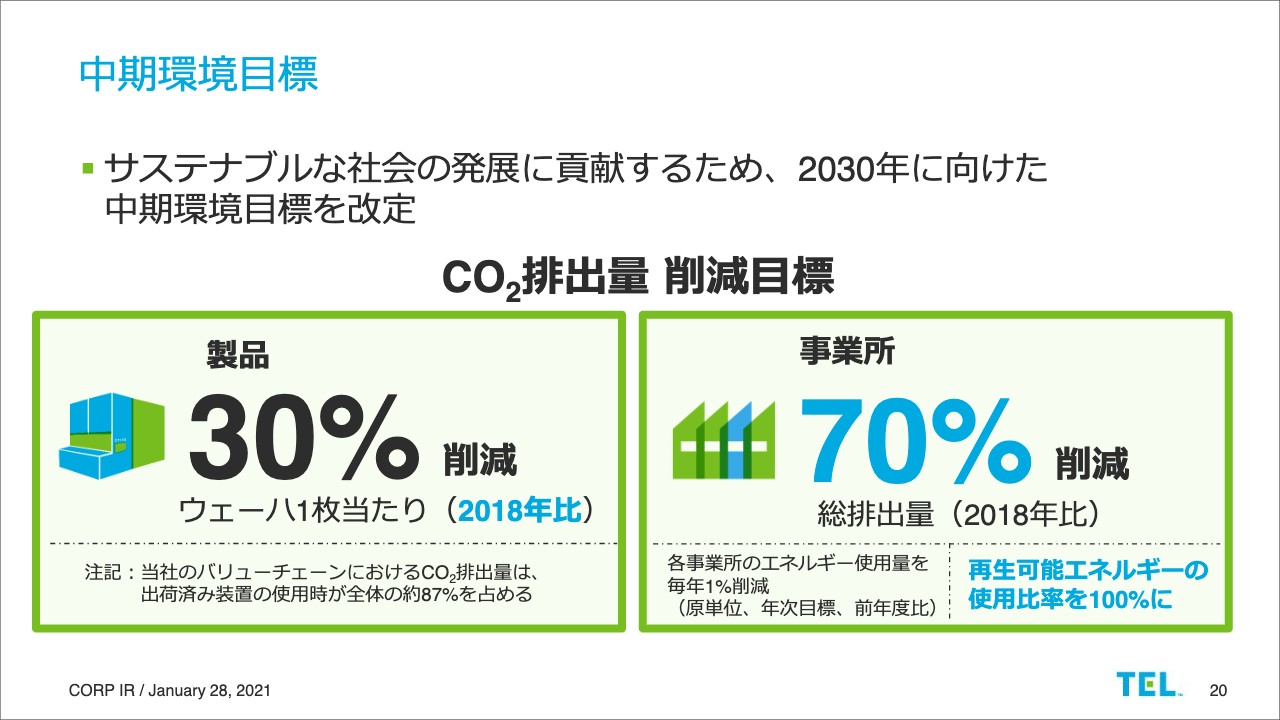

中期環境目標

このような考えのもと、2030年に向けた中期環境目標を改定し、さらに高い目標を設定しました。新しい目標では、当社製品におけるウェーハ1枚当たりのCO2排出量30パーセント削減の目標について、基準年を従来の2013年比から2018年比に変更しました。

また、事業所におけるCO2排出量については、2030年までにすべての拠点において再生可能エネルギー使用率を100パーセントにすることとし、これにより、2018年を基準年とするCO2排出量を、従来の20パーセントの削減から70パーセントの削減にターゲットを引き上げました。

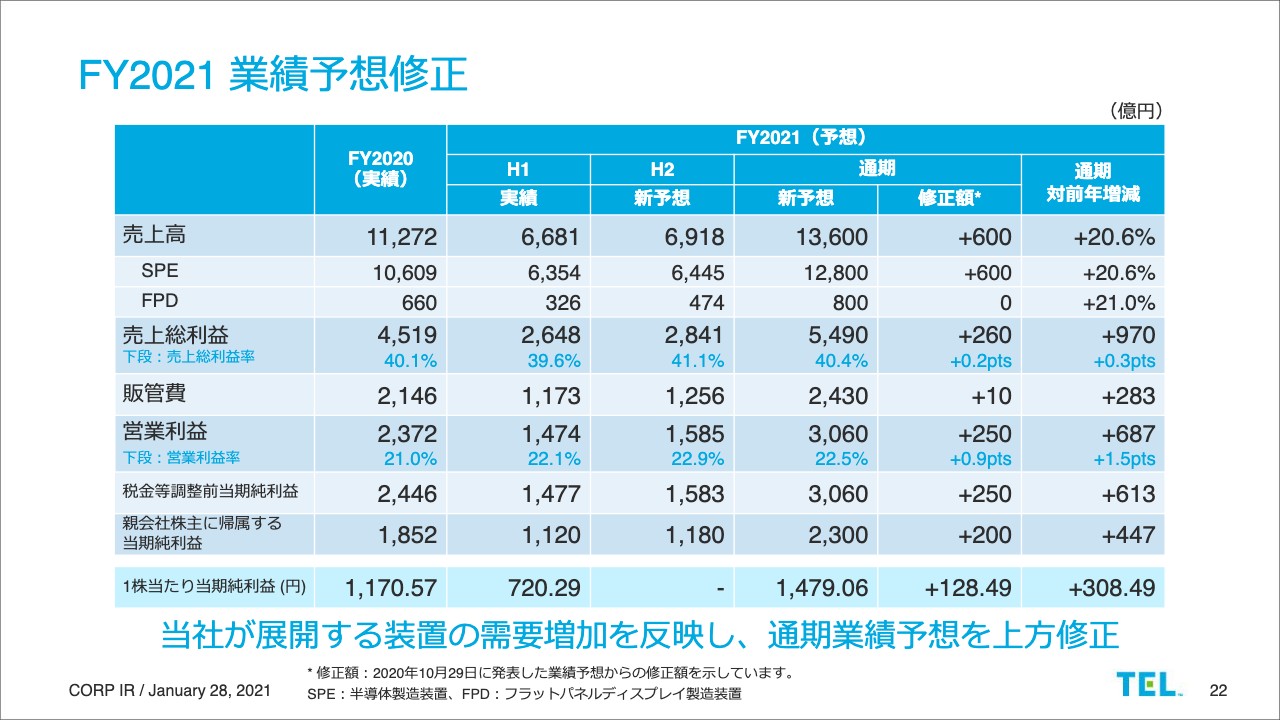

FY2021 業績予想修正

次に、業績予想についてご説明いたします。FY2021業績予想については、需要の増加を反映し、業績予想を上方修正しました。これまでの活動で獲得したPORの量産展開が進んだことで、この度のお客さまの投資増を当社業績に最大限取り込むことができました。

そのようなことで、通期売上高は600億円増加し1兆3,600億円、営業利益は250億円増加し3,060億円となる計画です。なお、今期第4四半期の連結売上高は、過去最高の4,000億円となる見込みです。

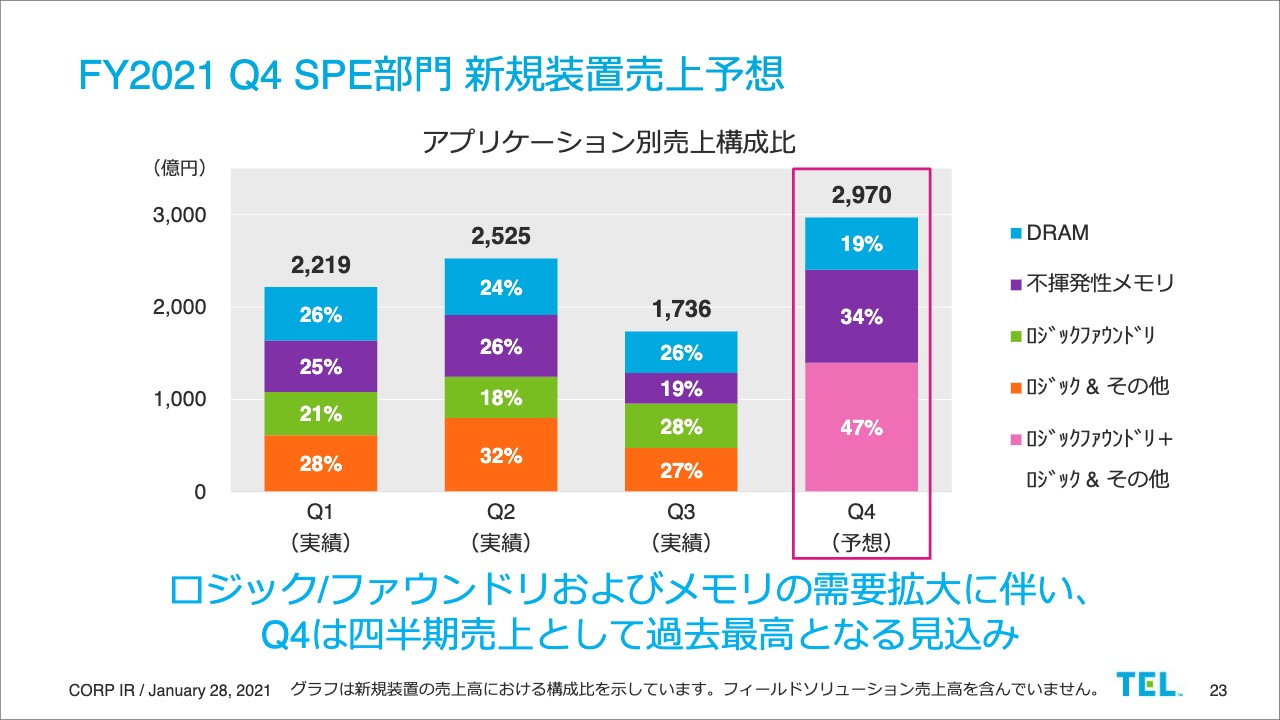

FY2021 Q4 SPE部門 新規装置売上予想

次に、第4四半期のSPE部門、新規装置のみの売上予想についてご説明します。最先端のロジック/ファウンドリおよびメモリ需要の拡大に伴い、四半期の売上としては過去最高となる2,970億円を見込んでいます。

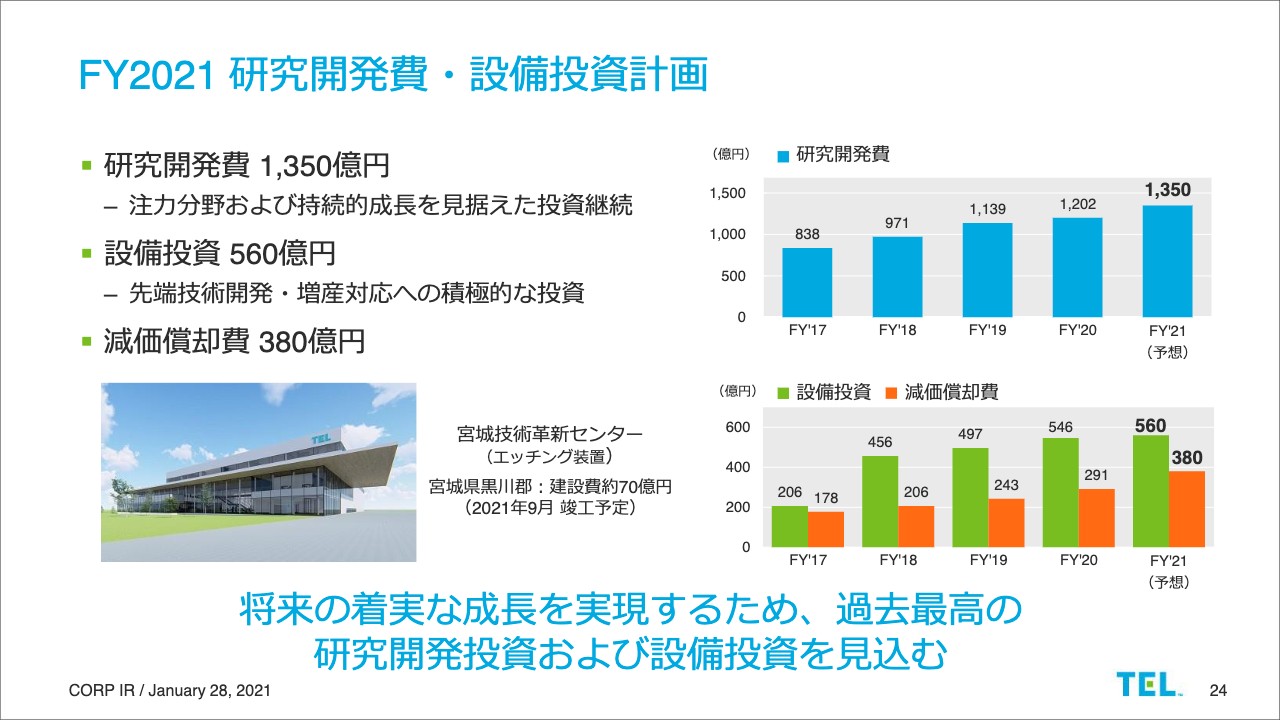

FY2021 研究開発費・設備投資計画

今期の研究開発費と設備投資計画については、10月28日の発表から変更ございません。

今期は前述のとおり、東北工場と山梨工場の生産能力の増強を行いました。将来の着実な成長を実現するため、過去最高の研究開発投資と設備投資を実行しています。中期経営計画の目標達成に向け、引き続き積極的な成長投資を継続していきます。

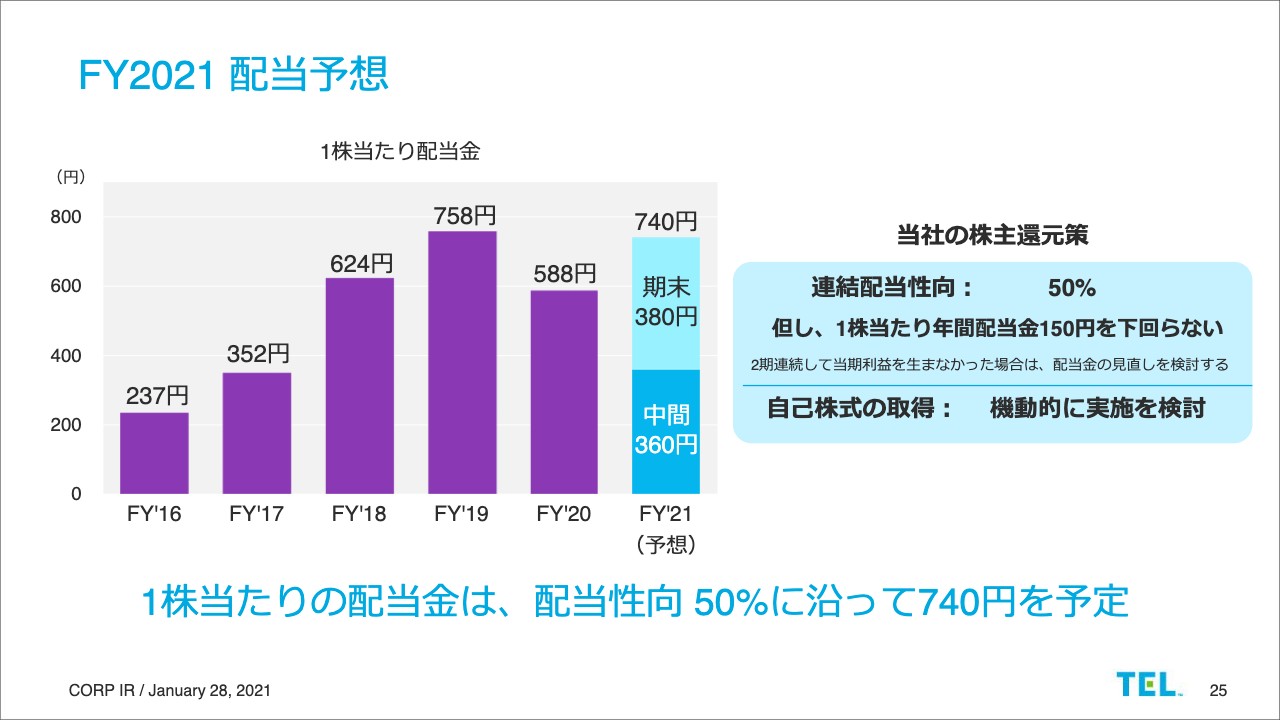

FY2021 配当予想

最後に配当についてですが、業績予想の上方修正に伴い、1株当たりの期末配当は65円増配の380円になり、通期では740円を予定しています。以上、私からのご説明でございます。

スポンサードリンク