関連記事

【QAあり】Sansan、売上高は通期業績見通しの開示レンジ上限を超える実績 「Bill One」は前期比+155.5%の高成長

【QAあり】Sansan、売上高は通期業績見通しの開示レンジ上限を超える実績 「Bill One」は前期比+155.5%の高成長[写真拡大]

目次

寺田親弘氏(以下、寺田):本日は、当社の決算説明会にご参加いただきましてありがとうございます。CEOの寺田です。

私から2024年5月期通期実績と成長戦略、2025年5月期通期業績見通しについてお話しします。その後、CFOの橋本から中期財務方針をご説明します。

通期実績ハイライト

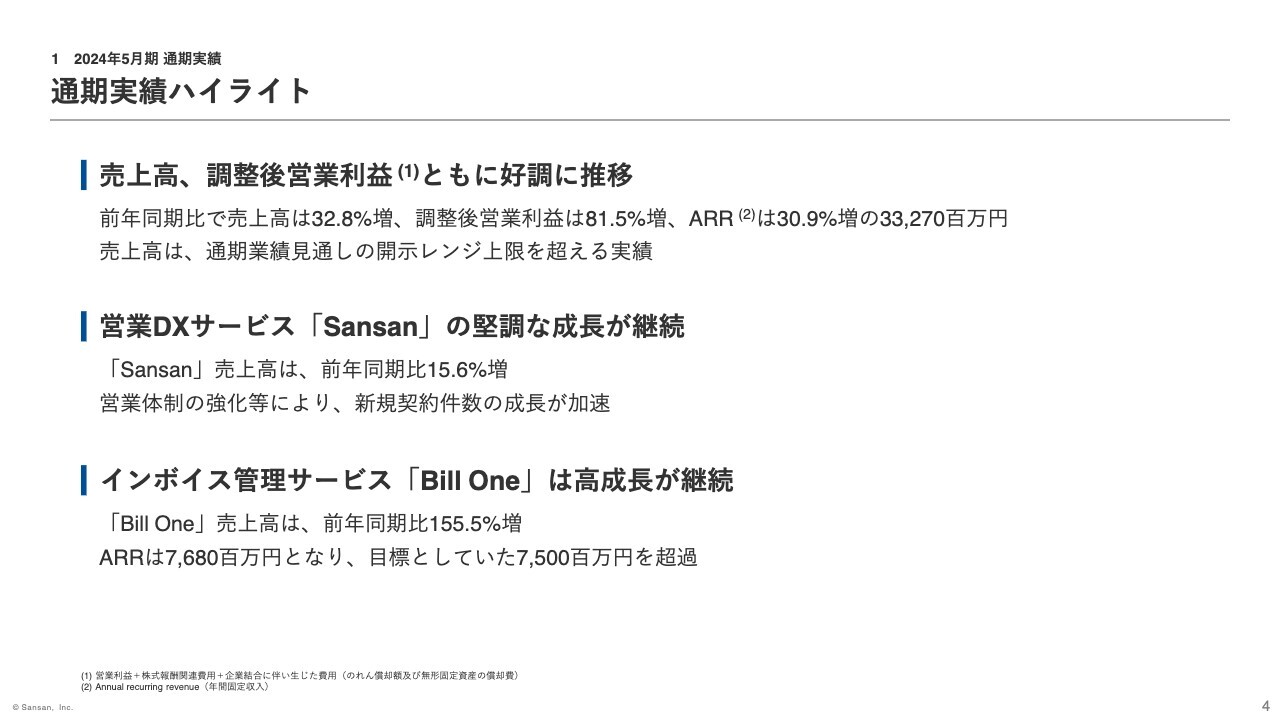

2024年5月期通期実績のハイライトです。1点目、売上高、調整後営業利益ともに好調に推移し、売上高は期初に公表した業績予想の開示レンジの上限を超過し、調整後営業利益は中央値を上回る実績となりました。

2点目、営業DXサービス「Sansan」は、営業体制の強化などによって契約件数の成長が加速し、売上高は堅調に推移しました。

3点目、インボイス管理サービス「Bill One」の売上高は、営業体制の強化などによって高成長が継続し、2024年5月におけるARRは約76億円を超過して目標を上回りました。

経営成績の概況

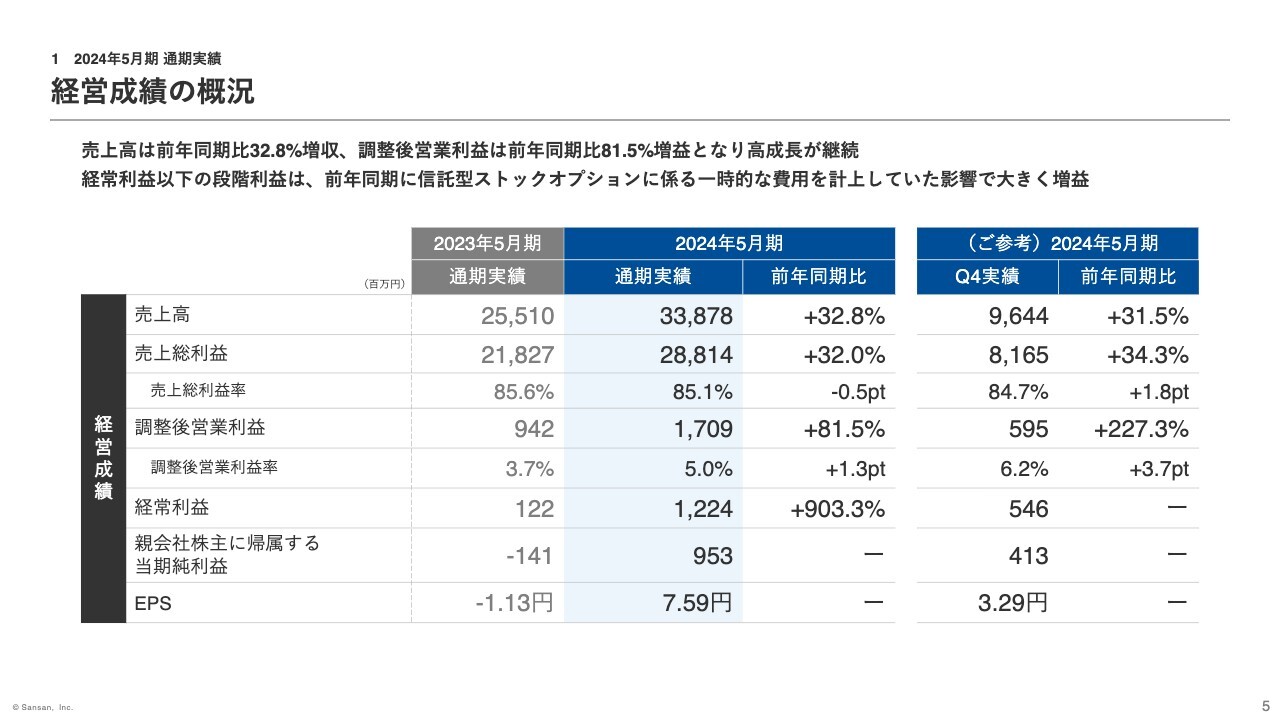

経営成績の概況についてです。売上高は前年同期比32.8パーセントの増収、このうちM&Aによる新規連結分を除いたオーガニック成長率は30.2パーセントとなりました。

売上総利益率の低下は、相対的に利益率の低い「Bill One」の構成比が高まったことによるものです。しかし「Bill One」の利益率自体は、インボイス制度が開始された昨年10月から11月をボトムに、以降は月ごとの改善が続いています。

調整後営業利益は、売上高の伸長などによって、前年同期比81.5パーセントの増益となりました。経常利益以下の段階利益については、調整後営業利益の増減に加えて、前期の第4四半期に信託型ストックオプションに関わる一時的な費用を計上していた影響もあり、大幅な増益となりました。

調整後営業利益の増減要因

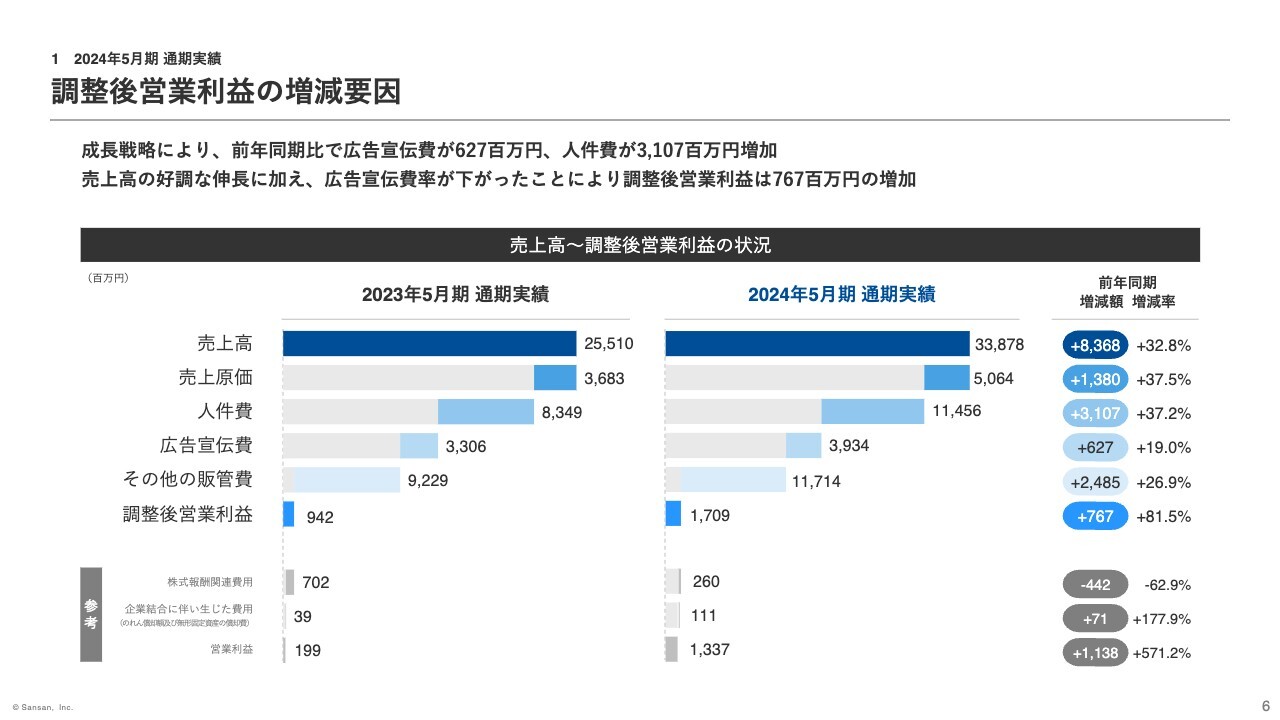

調整後営業利益の増収要因についてご説明します。成長戦略に伴い、人件費が前年同期比で約31億700万円増加して売上高成長率を上回る増加率となったものの、広告宣伝費の増加は約6億2,700万円、増加率19.0パーセントにとどまったことなどにより、調整後営業利益は前年同期比で約7億6,700万円の増益、利益率は1.3ポイントの改善となりました。

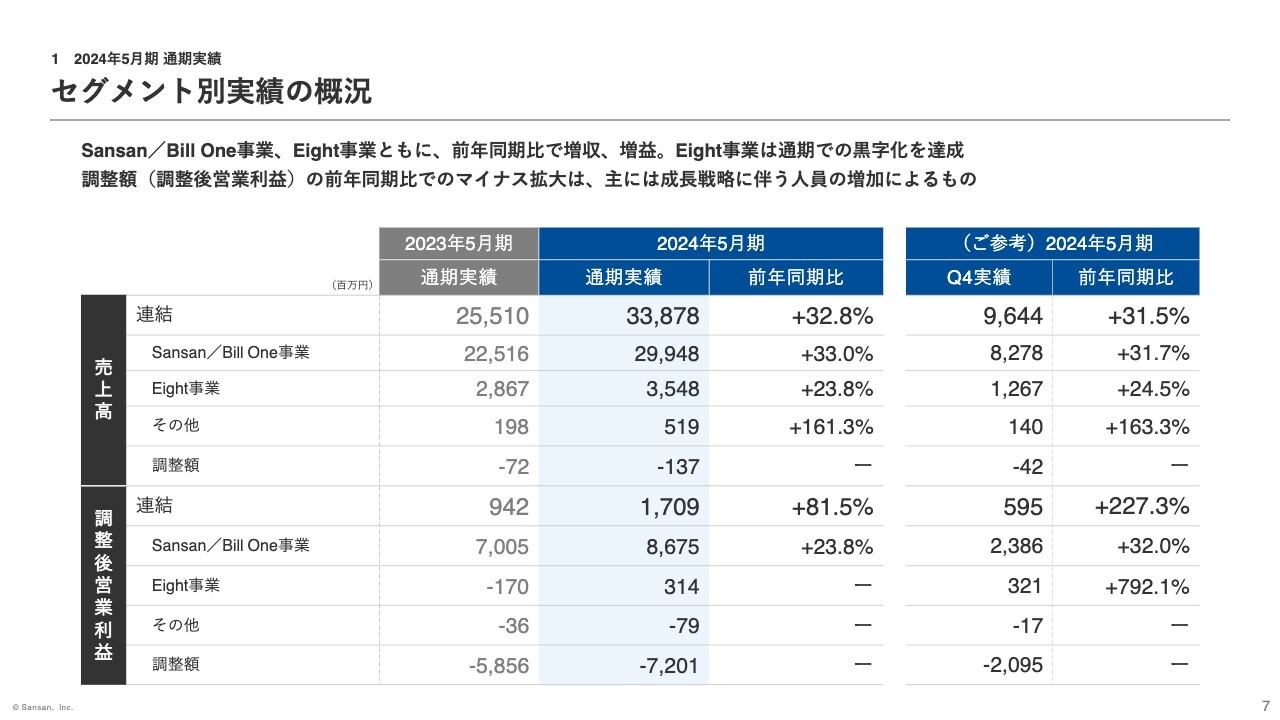

セグメント別実績の概況

セグメント別実績の概況についてです。

Sansan/Bill One事業、Eight事業ともに増収増益となりました。特にEight事業は、サービス開始後初めて通期での黒字化を達成しました。なお、その他のセグメントには、2023年6月にグループ会社化した言語理解研究所の業績が、第1四半期より連結されています。

調整後営業利益について、調整額のマイナスが拡大していますが、これは成長戦略を進める中で、人事部門やブランディング部門、コーポレート部門などの人員増に伴う費用増が主な要因となっています。

調整額の内訳については、本資料の42ページに詳細を掲載しています。

2025年5月期第1四半期からは、調整額を各セグメントに配賦する予定です。参考数値として、配賦後のセグメント利益を43ページに掲載しています。

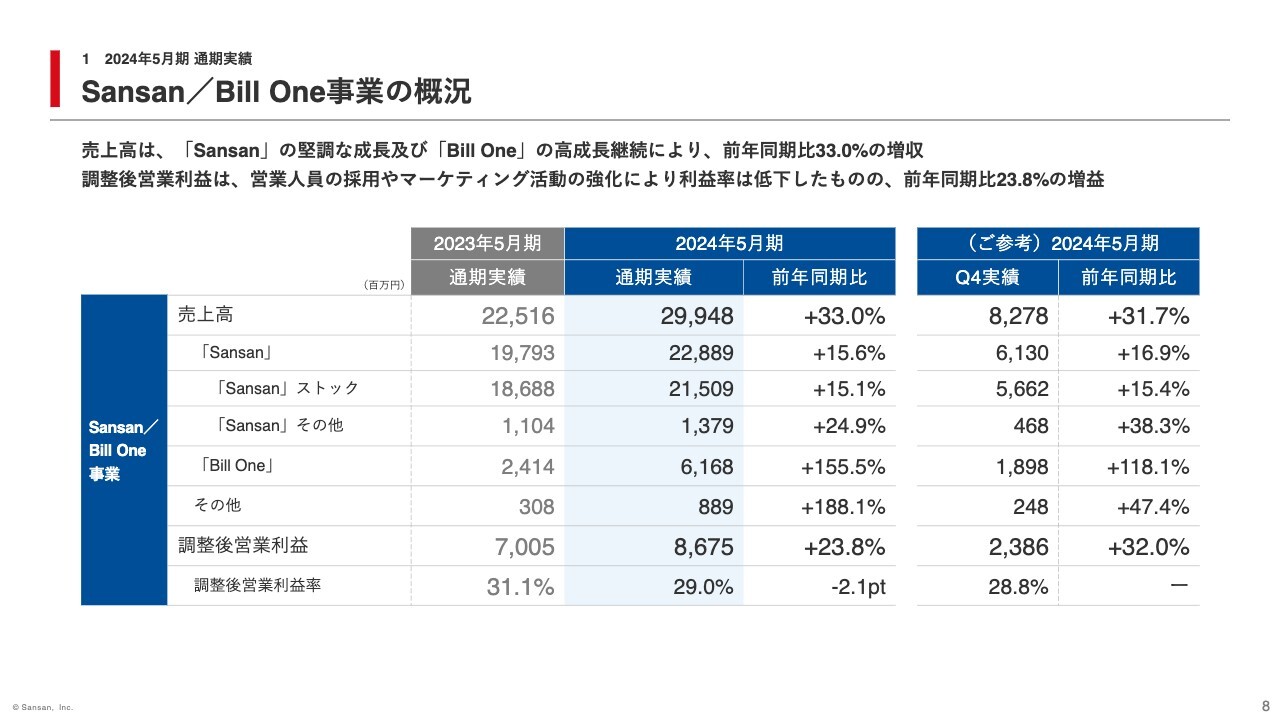

Sansan / Bill One事業の概況

Sansan/Bill One事業の実績についてです。「Sansan」「Bill One」ともに人員採用による営業体制の強化などに取り組んだ結果、売上高は前年同期比33.0パーセントの増収、調整後営業利益は前年同期比23.8パーセントの増益となりました。

サービス別で見ると、「Sansan」の売上高は、第4四半期では前年同期比16.9パーセント増と成長率が加速するなど、堅調な実績となりました。「Bill One」の売上高は期中を通じて好調を維持し、前年同期比155.5パーセント増となりました。

なお、第4四半期におけるその他の売上高の成長率が低下したのは、クリエイティブサーベイ社の新規連結効果がなくなった影響によるものです。また、その他の売上高に含まれる契約データベース「Contract One」の契約件数は前年同期比82件増の222件となりました。

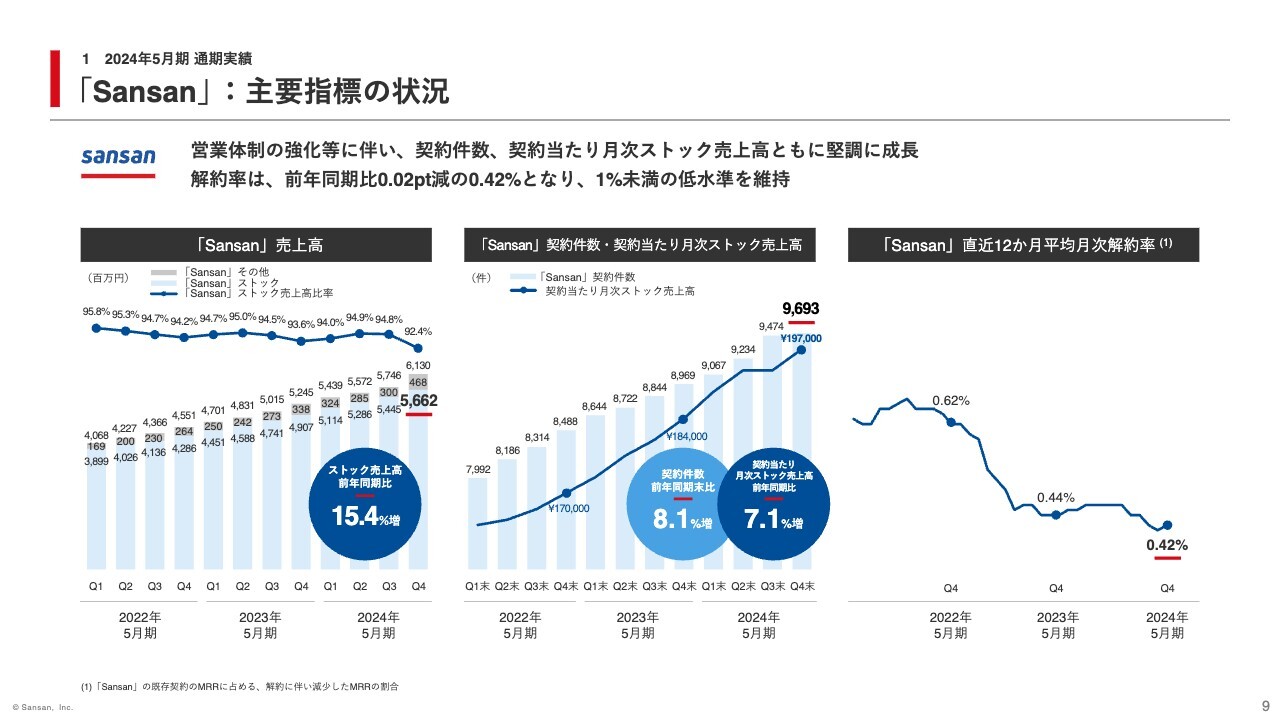

「Sansan」:主要指標の状況

「Sansan」のKPIについてご説明します。スライド左側のグラフは「Sansan」のストック売上高です。第4四半期は前年同期比15.4パーセント増と堅調な実績となりました。

中央のグラフは、契約件数と契約当たり月次ストック売上高を示しています。契約件数は前年同期末比8.1パーセント増、契約当たり月次ストック売上高は前年同期比7.1パーセント増となりました。なお、2024年2月より新価格体系での営業活動を開始しましたが、この効果は主に2025年5月期から現れるものであり、当期業績に及ぼす効果は限定的だったと捉えています。

右側のグラフは、「Sansan」の直近12ヶ月平均月次解約率です。当期末の解約率は0.42パーセントとなり、低水準を維持しました。参考までに、第4四半期における新規受注状況についてお話しします。

ここで言う新規受注金額には、すでに第4四半期の売上高に反映されているものや、翌第1四半期から計上が開始されるものなど、複数の性質のものが混ざっています。それらの金額は前年同期比約23パーセント増、第3四半期比約28パーセント増となり、四半期ベースで過去最高の受注金額となりました。

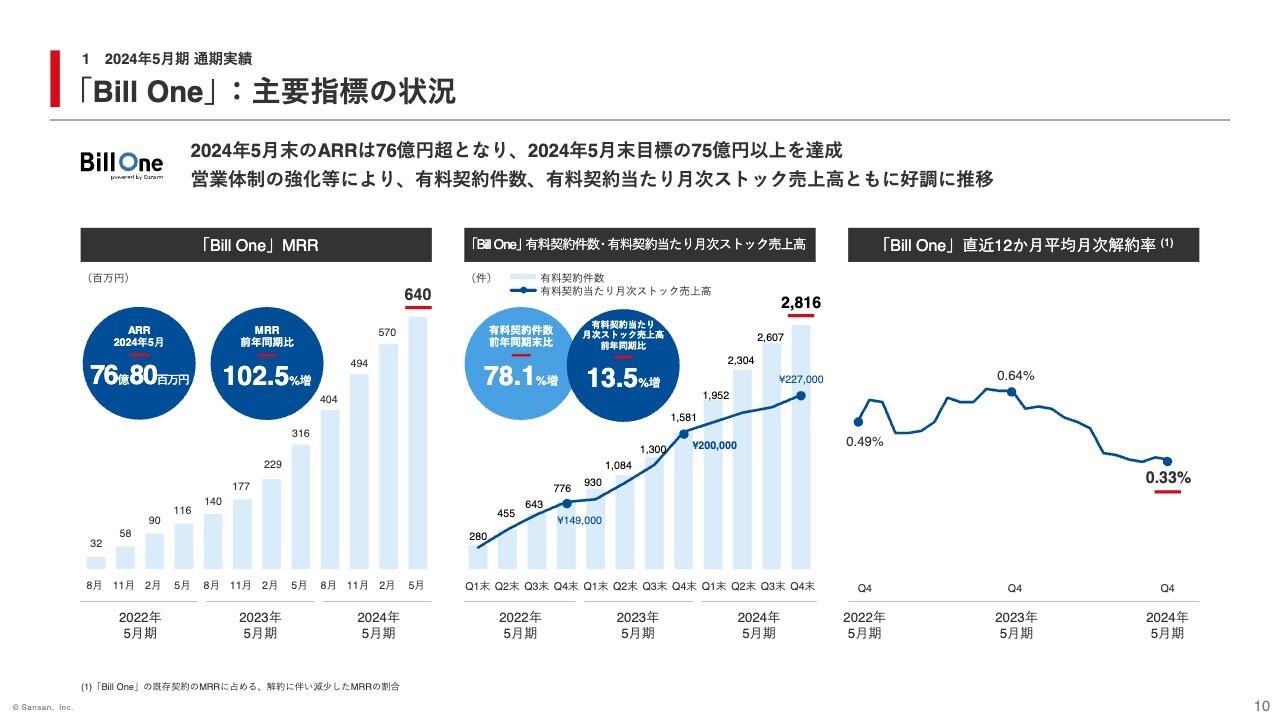

「Bill One」:主要指標の状況

「Bill One」のKPIについてご説明します。スライド左側のグラフは「Bill One」のMRRです。2024年5月の実績は前年同期比102.5パーセント増、ARRは約76億円を超過し、目標としていた約75億円以上を達成しました。

中央のグラフについてです。年間を通じて順調に新規獲得が進んだ結果、有料契約件数は前年同期末比78.1パーセント増、有料契約当たり月次ストック売上高は前年同期比13.5パーセント増となりました。

「Bill One」においても、価格体系の適正化に取り組んでおり、第4四半期の有料契約当たり月次ストック売上高の向上に一部寄与しているものと捉えています。

なお、第4四半期では新規契約の純増数がこれまでと比べて減少していますが、これは価格体系の適正化などを進める過程で、営業リソースを中堅や大企業により集中的に配分したためであり、事業戦略に沿った実績となっています。

右側のグラフは、「Bill One」の直近12ヶ月平均月次解約率の推移です。当期末の解約率は0.33パーセントとなり、非常に低い水準を維持しました。

足元の受注状況については、インボイス制度による駆け込み需要がなくなった影響は多少あるものの、その影響は軽微です。

第3四半期同様、第4四半期の新規事業についても順調に推移しており、翌期においては早いタイミングでさらに強い受注が期待できるものと考えています。

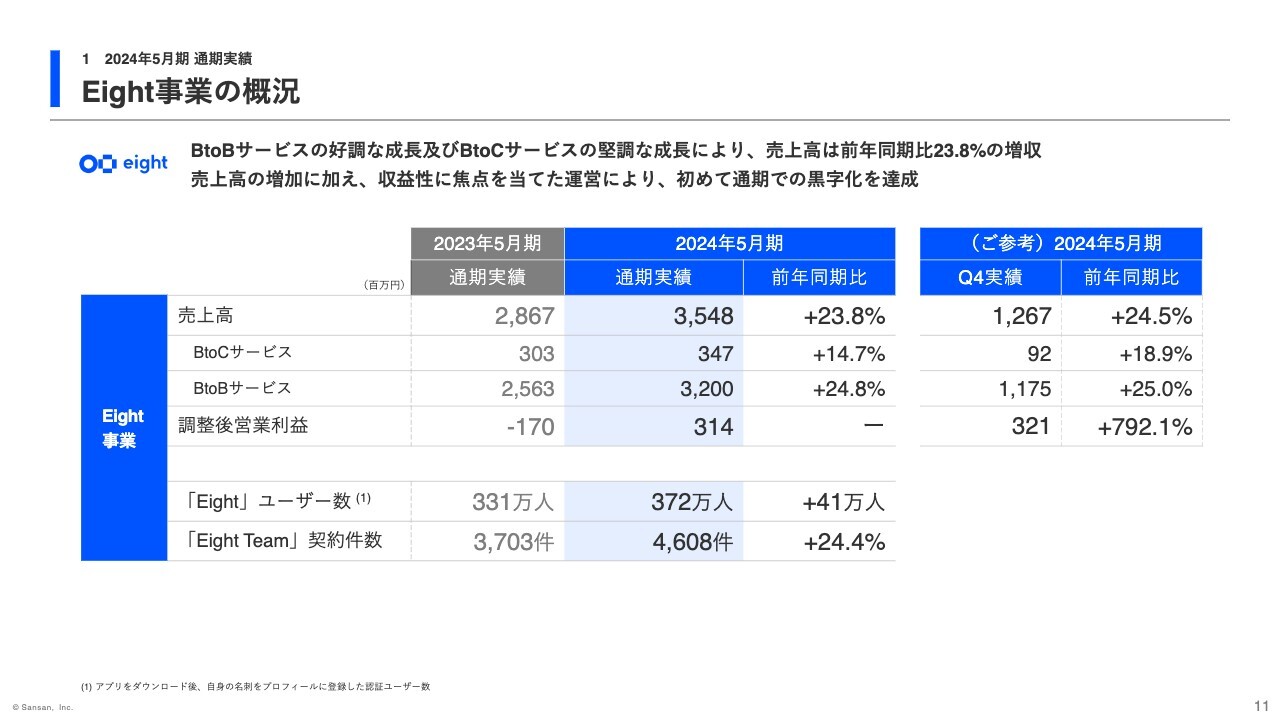

Eight事業の概況

Eight事業の概況についてご説明します。BtoBサービス、BtoCサービスともに成長に寄与した結果、売上高は前年同期比23.8パーセントの増収となりました。

BtoBサービスにおいては、特にイベントビジネスと「Eight Team」が好調です。「Eight Team」は順調に契約件数が増加したことに加え、価格改定にも取り組み、好調な実績となりました。

その結果、調整後営業利益は、収益性に焦点を当てた事業運営に移行していたことも寄与し、サービス開始以降初めて通期での黒字化を実現しました。

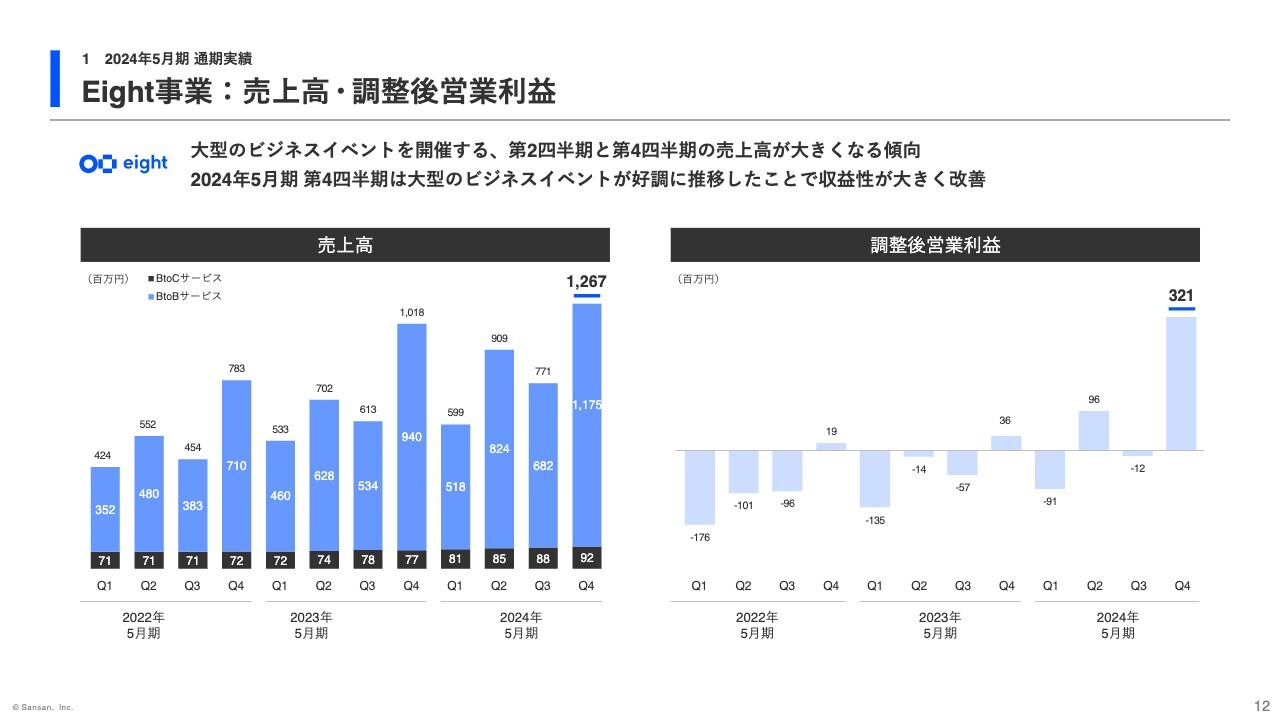

Eight事業:売上高・調整後営業利益

四半期別の実績推移についてです。当期も前期同様に第4四半期に大型のビジネスイベントを開催したことで、売上高、調整後営業利益ともに好調な実績となりました。

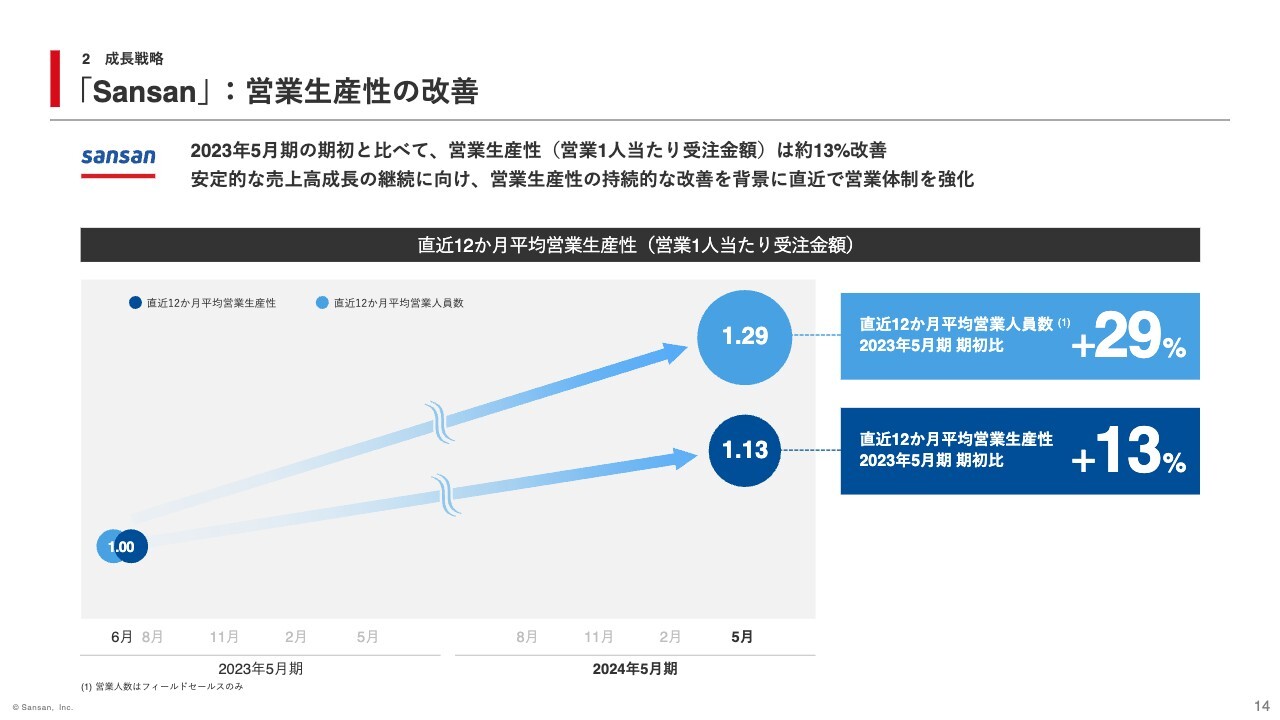

「Sansan」:営業生産性の改善

主要サービスの成長戦略についてお話しします。まず「Sansan」はプロダクトの強化やアフターコロナにおける需要回復などのさまざまな効果により、この2年間での営業生産性は約13パーセント改善しました。

営業生産性向上を背景に、直近では営業体制の強化に取り組み、フィールドセールスの人員数を約29パーセント増員しました。足元では新たに採用した人員の戦力化も進展しつつあり、今後の売上高成長に寄与してくれるものと期待しています。

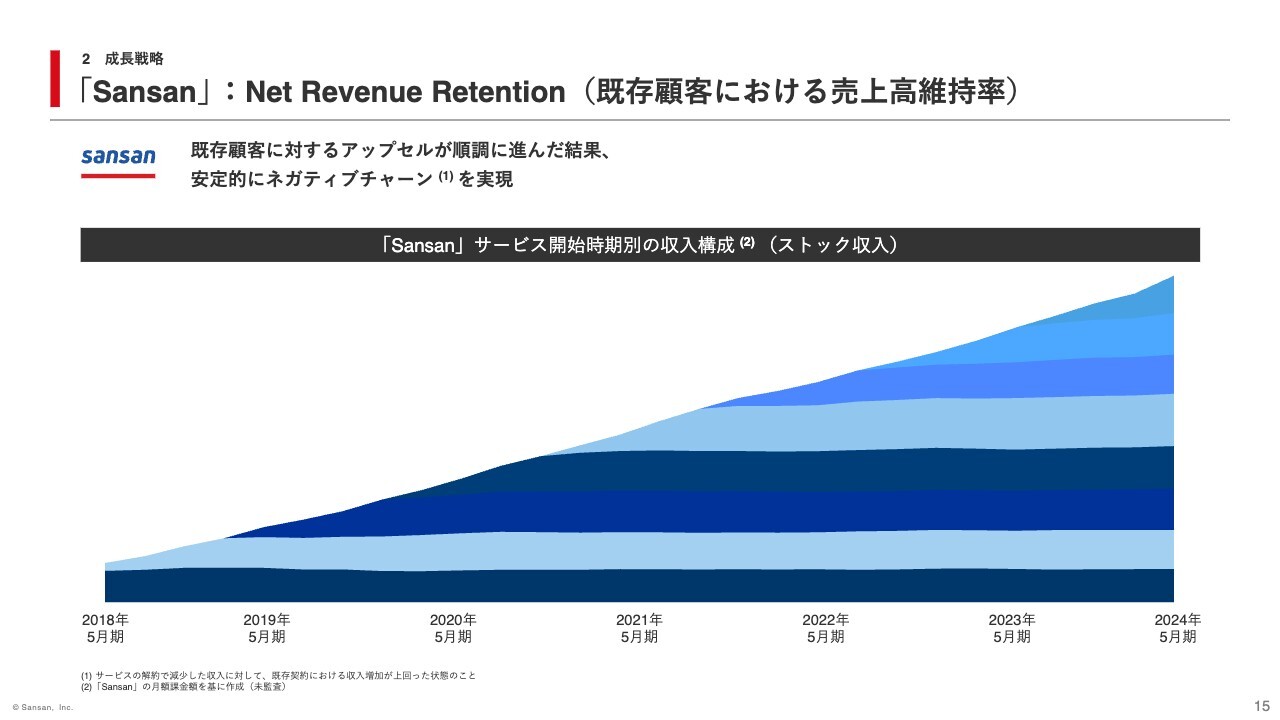

「Sansan」:Net Revenue Retention (既存顧客における売上高維持率)

「Sansan」では、新規顧客の獲得だけでなく、既存顧客に対するアップセルも順調に進んでいます。サービス解約で減少した収入よりも、既存契約による収入増加が上回った状態である、いわゆるネガティブチャーンを安定的に実現しており、今後もさらにアップセルに注力していくことで、Net Revenue Retentionの向上に取り組んでいきます。

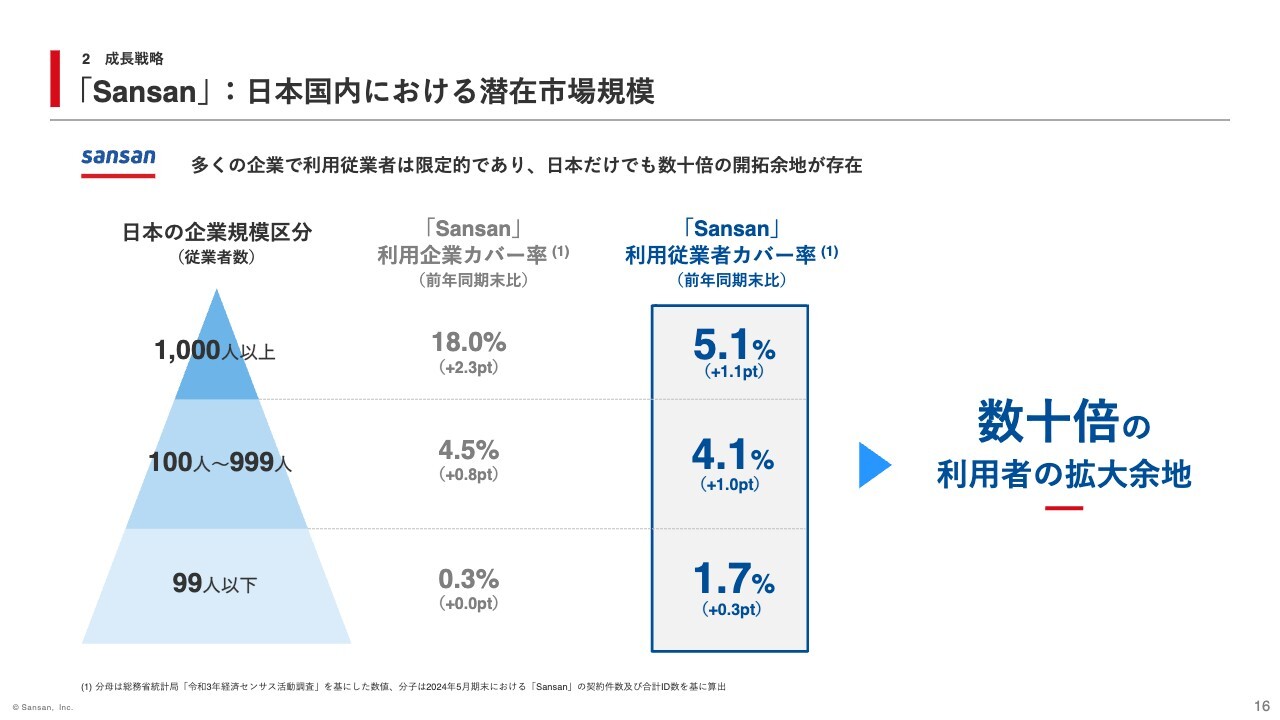

「Sansan」:日本国内における潜在市場規模

TAMについてです。「Sansan」の利用者数は、全労働人口を分母にするとわずか5パーセント程度に過ぎません。したがって、数十倍の拡大余地が残されていると考えています。

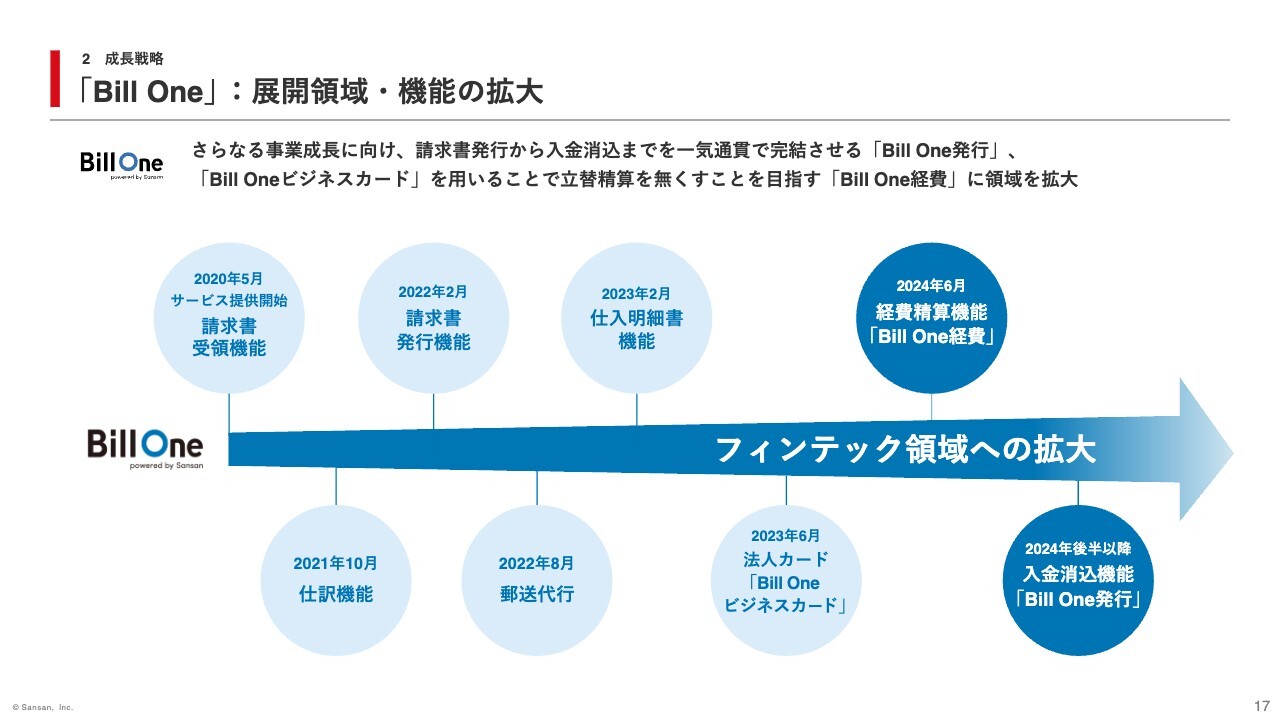

「Bill One」:展開領域・機能の拡大

「Bill One」の成長戦略についてご説明します。「Bill One」でも営業体制の強化を引き続き行っていますが、加えて展開領域の拡大にも取り組みます。

2020年5月のサービス提供以降、請求書受領機能を中心に成長してきましたが、2022年2月には請求書発行機能を搭載しました。2023年6月には、法人向けのクレジットカードをイシュアーとして提供し、フィンテック領域にもビジネスを広げました。

2024年5月に公表しましたが、2024年6月より「Bill Oneビジネスカード」を用いた経費精算機能を提供します。また、2024年後半以降には、請求書発行から入金消込までを一気通貫で完結できる入金消込機能を提供します。

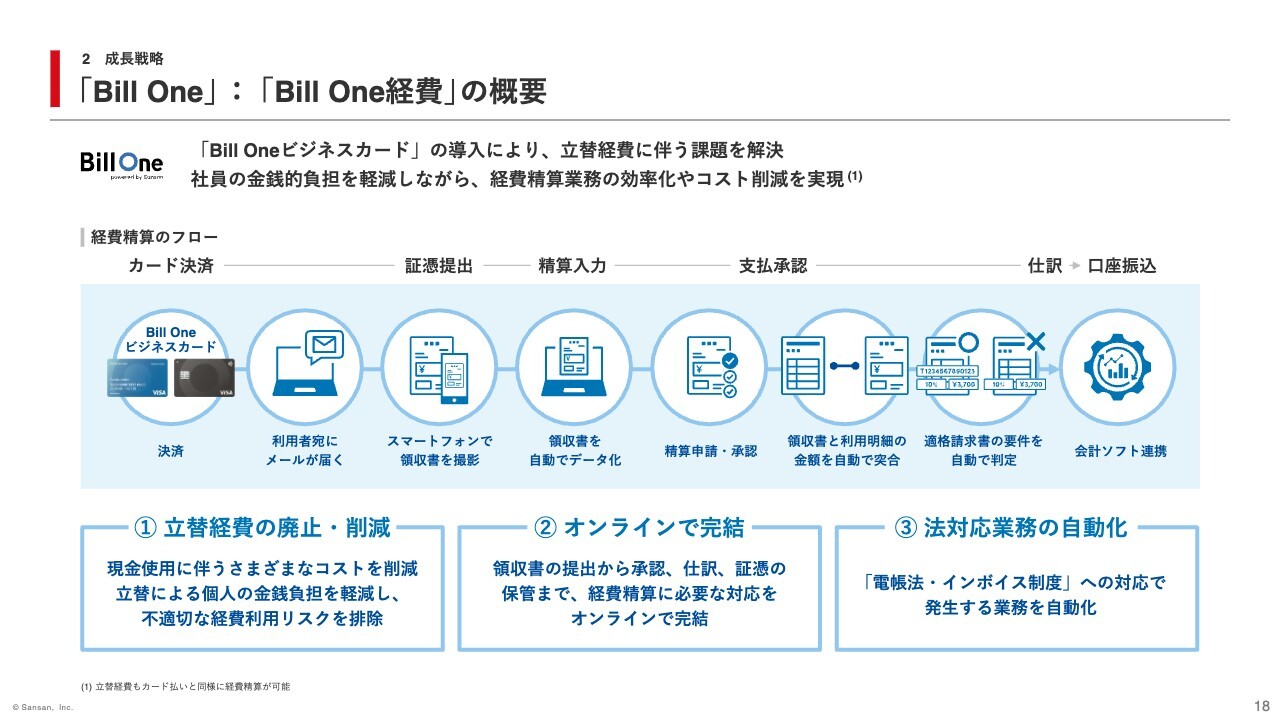

「Bill One」:「Bill One経費」の概要

新機能のうち、経費精算機能である「Bill One経費」の概要をご説明します。「Bill One経費」は、「Bill Oneビジネスカード」の利用を前提に社員による金銭の立替をなくし、社員の金銭的負担を軽減しながら、経費精算業務の効率化やコスト削減を実現できる機能です。

すでに営業活動を開始しており、マーケットフィットしていると言えるほどの好感触を得ているため、中長期的な「Bill One」の成長に寄与するものと期待しています。

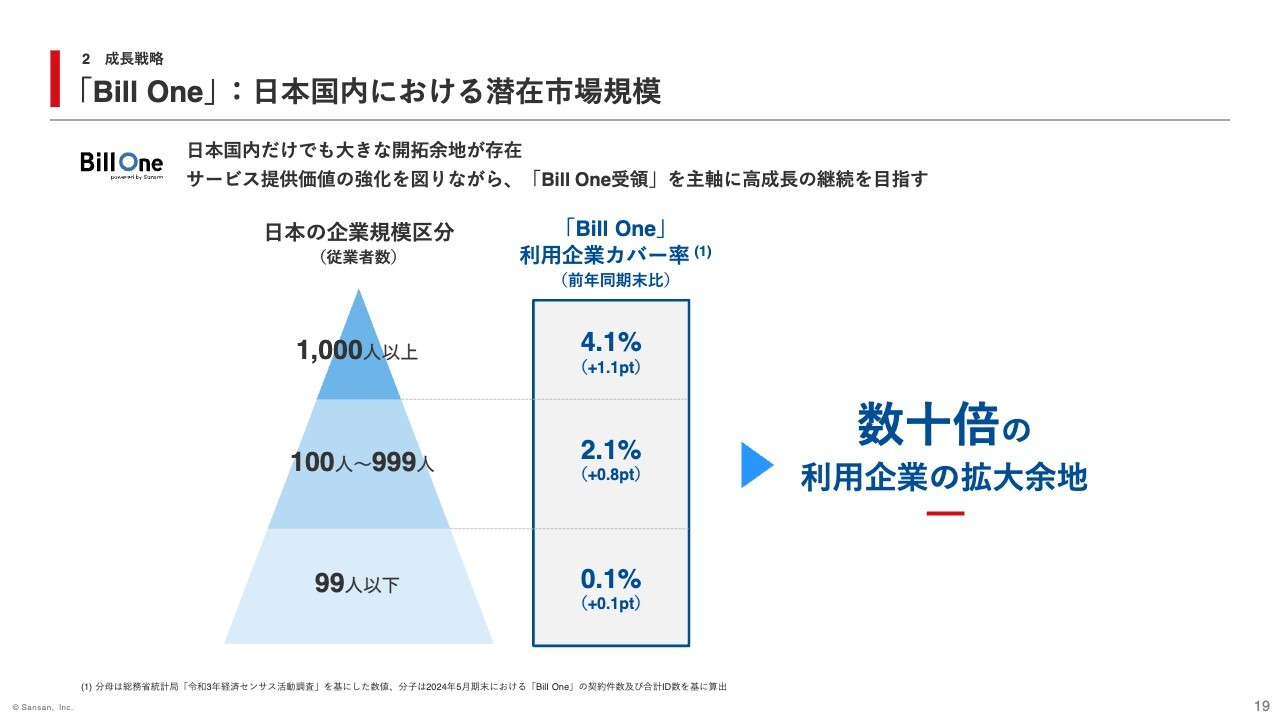

「Bill One」:日本国内における潜在市場規模

「Bill One」のTAMについてです。現在「Bill One」は2,800件を超える有料契約を獲得し、「Bill One」に接点を持つインボイスネットワーク参画企業数は約18万2,000社となりました。しかし、日本国内にある企業約200万社から見ると、まだ小規模であり、今後の大きな成長余地が残されているものと考えています。

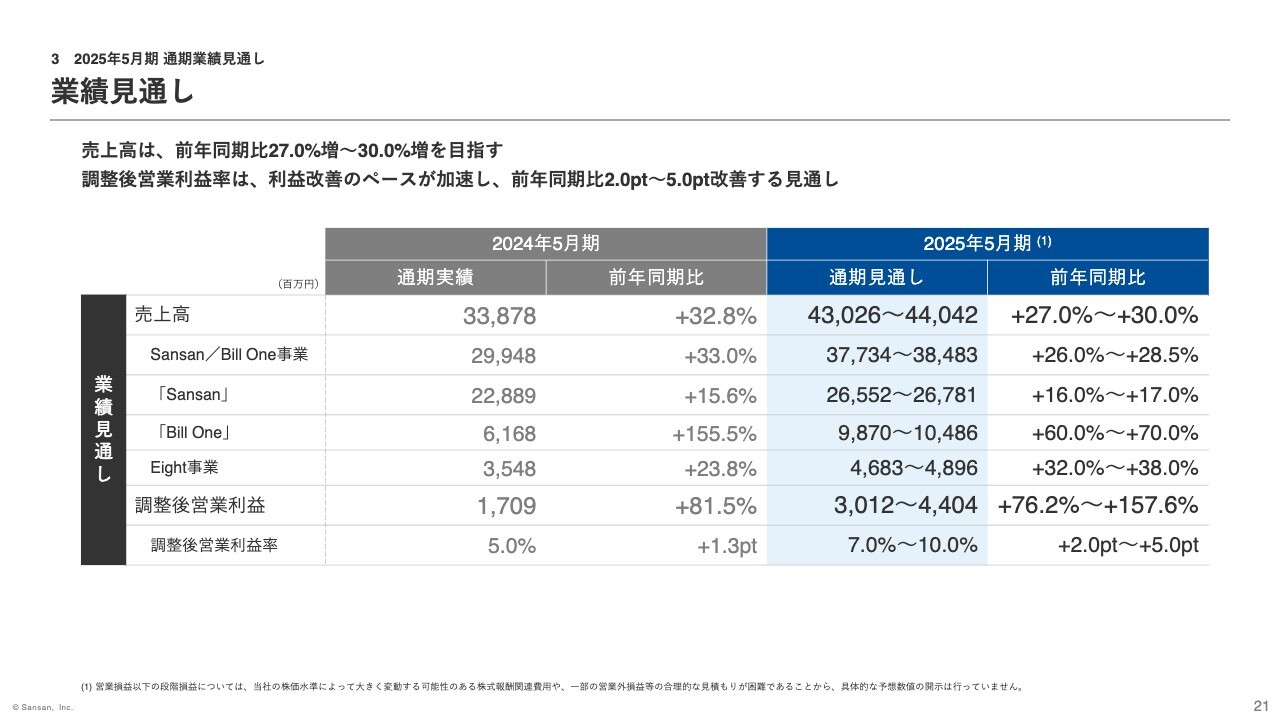

業績見通し

2025年5月期通期業績見通しについてご説明します。売上高は前年同期比27.0パーセントから30.0パーセント増を見込んでいます。

その内訳として、成長戦略を背景に、「Sansan」の売上高は前年同期比16.0パーセントから17.0パーセント増、「Bill One」は前年同期比60.0パーセントから70.0パーセント増としています。Eight事業は、ビジネスイベントや「Eight Team」が成長を牽引することで、前年同期比32.0パーセントから38.0パーセント増となる見込みです。

調整後営業利益は前年同期比76.2パーセントから157.6パーセント増、調整後営業利益率は前年同期比2.0ポイントから5.0ポイント増となる見通しです。

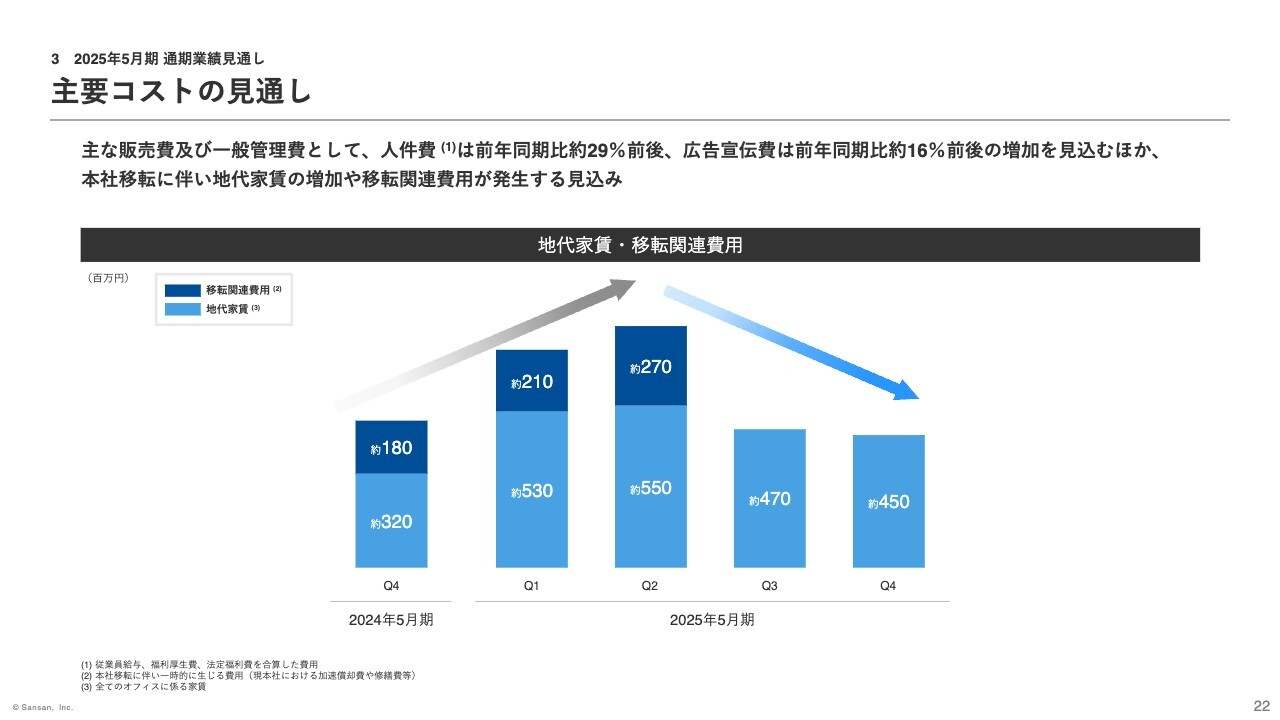

主要コストの見通し

主要コストの見通しについてです。主な費用として、人件費は前年同期比約29パーセント前後の増加を、広告宣伝費は前年同期比約16パーセント前後の増加を見込んでいます。また、第1四半期から第2四半期にかけて本社移転を行うことから、本件に伴う費用増を見込んでいます。地代家賃や移転関連費用などを含めると、通期で約12億円のコスト増となる見通しです。

地代家賃は、一定期間は家賃の二重支払いが生じるため、一時的には大きく上昇しますが、それが終了する第3四半期からやや低下する見通しです。移転関連費用は、現在の本社の契約終了に伴う加速原価償却費や修繕費、引っ越し費用など、一時的に生じる費用が含まれており、2026年5月期以降は生じない見込みです。

以上で、私からの説明を終了します。

中期財務方針

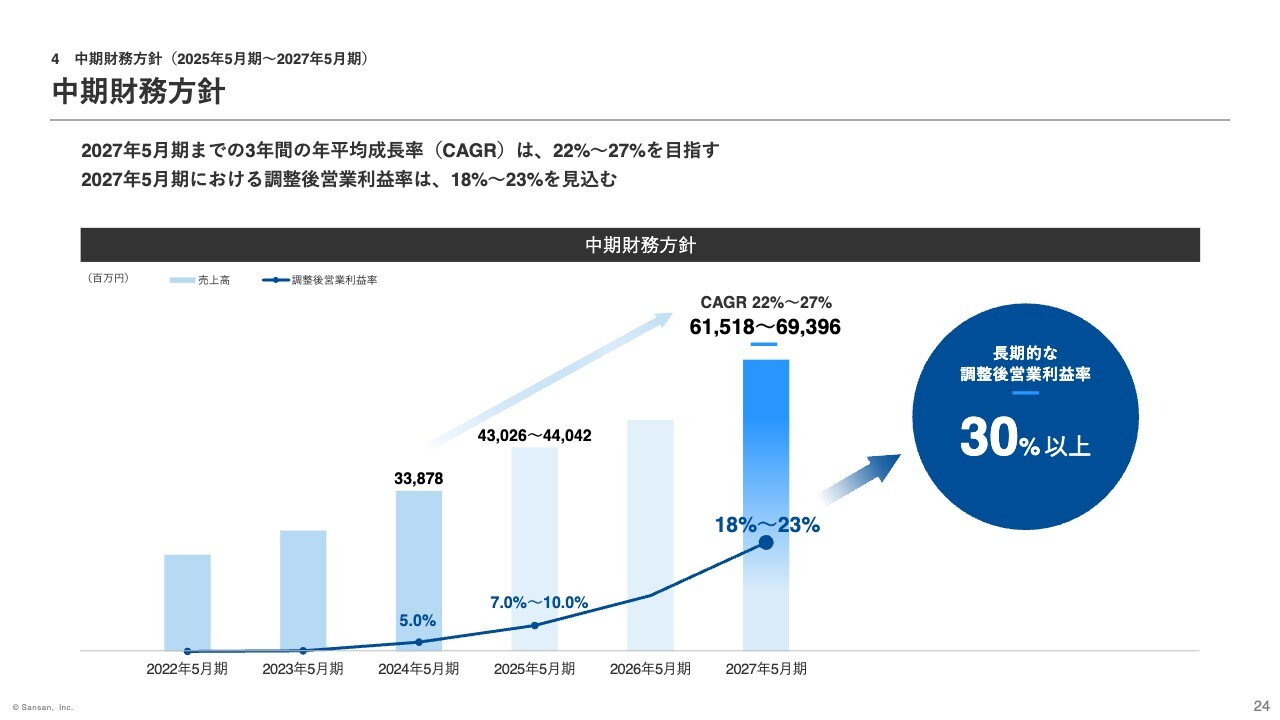

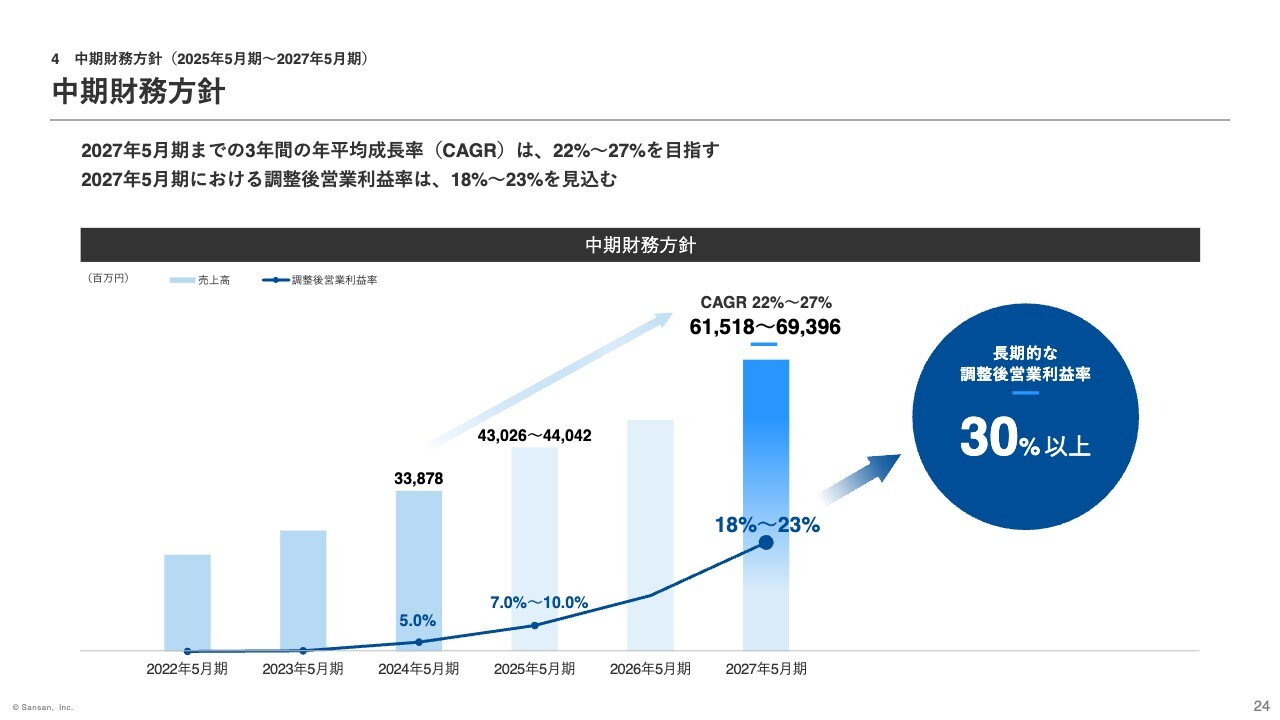

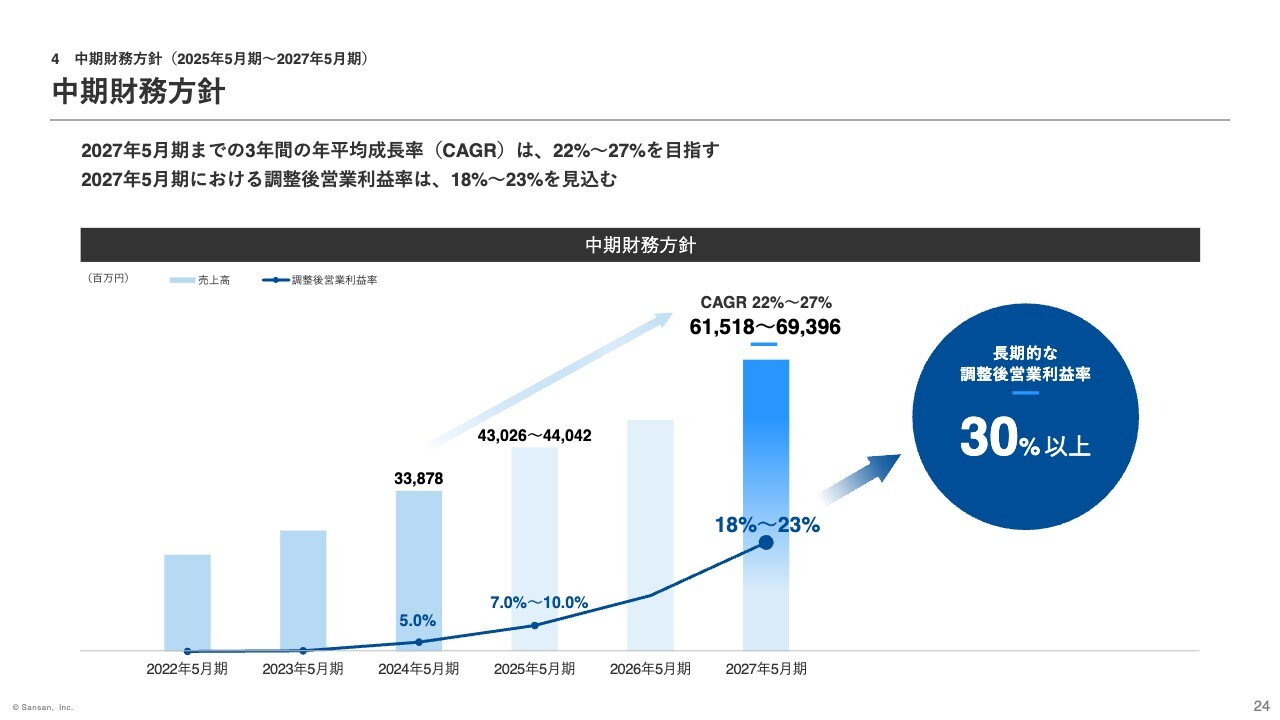

橋本宗之氏(以下、橋本):CFOの橋本です。2025年5月期から2027年5月期にかけての中期財務方針についてご説明します。

2022年5月期の決算発表にて、2023年5月期から2025年5月期の3年間、20パーセント台以上の連結売上高成長率の継続と、毎四半期における調整後営業利益率の向上を目標とする中期的な財務方針を公表しました。

今回、中期的な事業の確度が上がったことから、新たな方針を公表します。

売上高については、今後3年間の年平均成長率(CAGR)として、22パーセントから27パーセントを目指します。結果として、2027年5月期の連結売上高は約615億1,800万円から約693億9,600万円となる見通しです。

調整後営業利益率は、連結売上高成長に必要な投資を行いながらも、これまで以上のスピードで成長させ、2027年5月期は18パーセントから23パーセントを目指します。売上高成長率を最重要視した事業運営を行っていくことは変わらないものの、事業規模が大きくなり、利益創出の確度が増したことから、十分に利益率を拡大させていく土台が整ったと考えています。

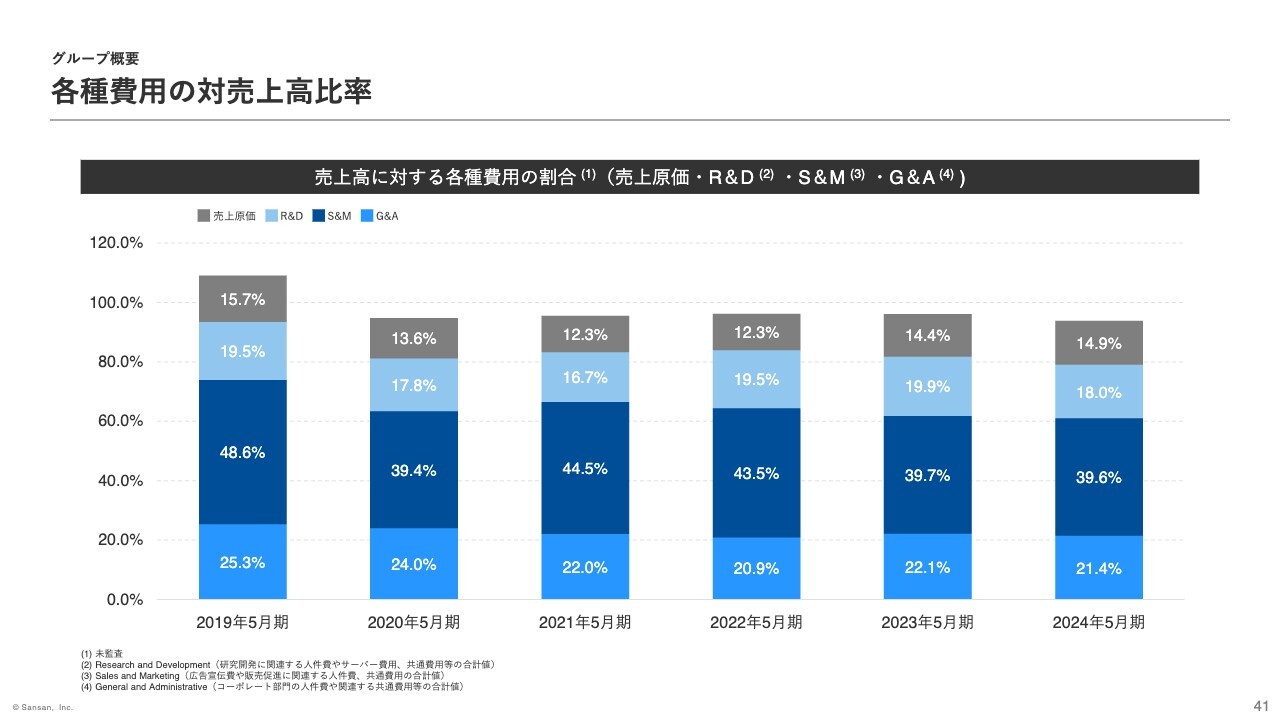

今後の主要なコストの見通しについて、売上原価率は中長期的には「Bill One」の収益性改善により低下していくことを見込んでいます。S&Mに関するコストや、主にバックオフィス系のコストであるG&Aの売上高比率は過去のトレンドに沿って低下していくと考えています。

長期的には、事業の成長率が市場の平均並みとなった際に、少なくとも30パーセント以上の利益率が達成できると考えています。

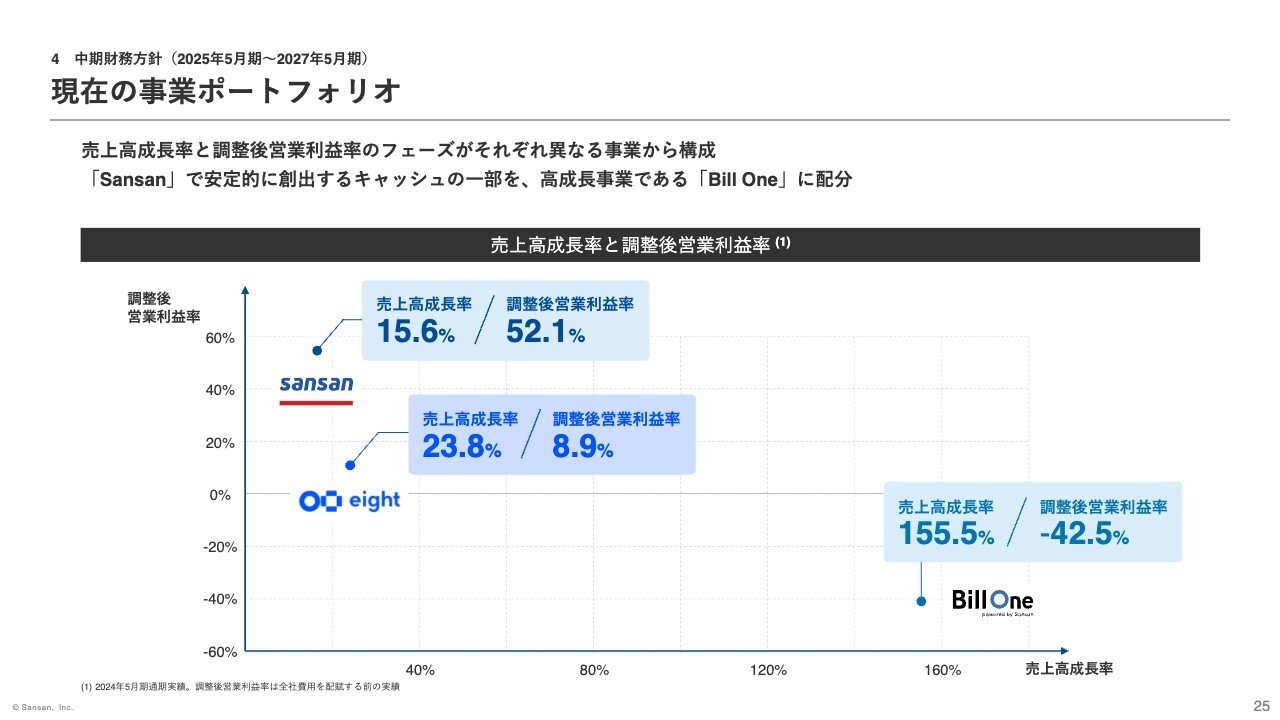

現在の事業ポートフォリオ

主要サービス別の売上高成長率と本社費などを配賦する前の調整後営業利益率の状況を示したものです。「Sansan」は、これまでと同様に安定的な売上高成長を維持しながら、高い利益率を実現していきます。

「Sansan」が生み出すキャッシュの一部を主に売上高成長率の高い「Bill One」に、さらには今後有望と判断される新規事業などに投資していく予定です。

このような事業ポートフォリオを構築することで、新規事業を含めたさまざまな投資を実行したとしても、中期財務方針に十分に沿うことができると考えています。

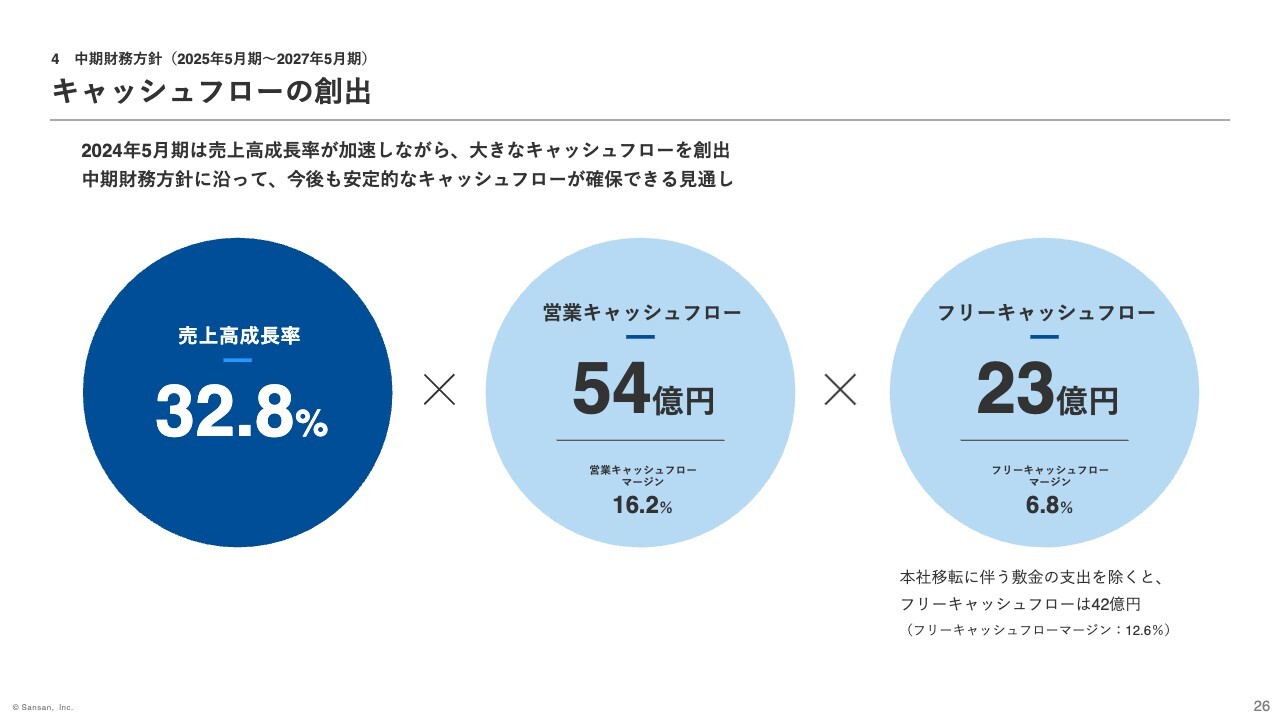

キャッシュフローの創出

これまでも主要サービスの成長に必要な投資を積極的に行っており、そのような中で安定的な営業キャッシュフローとフリーキャッシュフローを創出しています。2024年5月期のキャッシュフローとして、営業キャッシュフローは約54億円、フリーキャッシュフローは約23億円となりました。

2024年5月期には一時的な支出として、本社移転に伴う敷金の支出があり、それを控除したフリーキャッシュフローは約42億円となっています。

今後、中期財務方針に沿った経営を進める中で、キャッシュフローマージンの拡大を目指していきます。

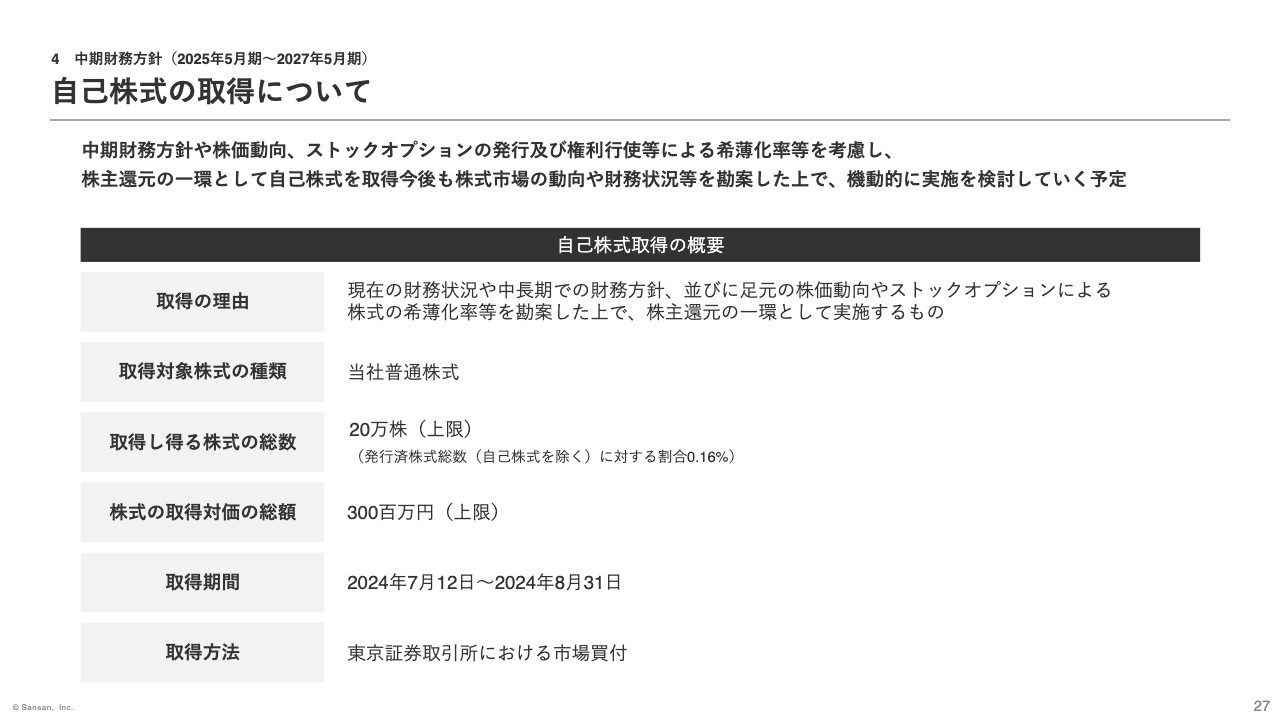

自己株式の取得について

これらを背景に、株主還元の一環として、自己株式の取得を行うことにしました。

当社では、事業が成長フェーズにあったため、これまで配当や自己株式取得などの株主還元は行っていませんでした。

これからも事業が成長フェーズにあることは変わらないものの、現在の財務状況や中期財務方針、足元の株価動向やストックオプションによる株式の希薄化率などを勘案した結果として、自己株式の取得を今回決議しています。

今後の株主還元についても、これらの状況を踏まえ、機動的な還元策の実施を検討するほか、中期的には定量的な株主還元方針を開示する予定です。

以上でご説明を終了します。

質疑応答:中期財務方針の考え方について

質問者:今回新しく出された中期財務方針に関するご質問です。御社はこれまで、今回のように明確な数値の利益目標を出されていなかったと思います。今回数値を出されたことについて、どのような議論があったのでしょうか? 寺田社長が市場に伝えたいメッセージも教えてください。

また、数値目標がレンジで出されていますが、「下限は達成確度が高いが、上限はチャレンジング」など、なにか考えられていることがあれば、そちらも教えてください。

寺田:当社は売上高の成長率が最優先だと思っています。今期の見通しや今回の決算説明の内容も含め、十分に利益が出る体制になってきたことは間違いありません。それを踏まえ、市場に対してしかるべき見通しを示すべきだと考え、今回の判断に至っています。

橋本:社内でもかなり長い時間をかけ、議論してきました。事業の状況、財務状況、それから2024年5月期に人員をかなり採用し、事業の確度が高まったという自信がついてきたこともあり、このタイミングであらためて財務方針を出したかったという理由もあります。

2022年5月期の決算発表において、「向こう3年はこのように取り組みます」と発表し、その最終年度が今から始まる期になります。当時発表した財務方針については、かなりの確度で達成できそうだという感触も含め、「ここで新たに財務方針を出すか」ということを社内で議論しました。

開示した内容についてはレンジとして上限、下限を設けているものの、見通せない部分もいくつかあるため、「上限のシナリオはどのようなケースで、下限のシナリオはどのようなことである」といった考え方には特段基づいていません。

質疑応答:事業別の売上イメージについて

質問者:2027年5月期の売上について、Sansan/Bill One事業、Eight事業、新規事業に分けて教えてください。

橋本:おおまかなイメージですが、売上の成長率でいうと、「Sansan」は少なくとも今期のガイダンスとして出している水準を維持していきます。Eight事業とその他事業についても同様で、残りを「Bill One」が埋めていくようなイメージを持っています。

一方で、2年先、3年先のことはわからないことも多く、会社全体では生産性の高い事業に人員や営業リソースを割き、受注を獲得していくという考え方に変わりません。ブレイクダウンというよりは、1人あたりの営業生産性を会社全体で見ながら、最適なアロケーションを行っていく考え方に基づいています。

質問者:資料24ページの中期財務方針のグラフでは、最終年度の売上高、調整後営業利益率の向上が大きく見えます。こちらはどのような前提を立てているのでしょうか?

2027年5月期に費用を一時的にセーブして利益を出すのか、あるいは自然体で利益が上がっていく考え方なのかを教えてください。

橋本:「2027年5月期にこれをします」ということは特段なく、グラフがそのようなかたちになっているだけです。2026年5月期に特にコミットするものはなく、最終的に2027年5月期にこの数字を達成するという開示になります。

質疑応答:Eight事業の今期計画への織り込みについて

質問者:今期の売上高について、Eight事業で前年同期を上回る増収を計画されていますが、どのようなことを織り込んでいるのでしょうか?

橋本:Eight事業は、昨年ガイダンスを出した数字を大きく上回って着地しました。組織の状態も非常によく、売上高上昇の確度がかなり高まっています。

サービス別で牽引するものの1つとしては、「Eight Team」です。これは名刺管理サービスを「Eight」の中で行うというサービスになります。「Eight Team」は、「Sansan」「Bill One」とは異なり、昨年一律の料金値上げを行っています。そのため、その成長が今期にかなり貢献すると思っています。

もう1つはイベント事業です。これについては過去から継続してイベントの回数や規模を大きくしていくことに取り組んでおり、売上の成長に寄与する見込みです。

さらに、子会社のログミー社において小さなM&Aを1件実行しています。そのM&A分も、今期の売上高に貢献する見込みです。

質疑応答:今期計画における営業費用と売上高の見通しについて

質問者:今期の計画についてです。費用を差し引きすると、レンジの上限、下限とも約400億円の営業費用を見ているかと思います。

これは「そのまま利益を上げれば、そのまま利益が出る」という考え方で、このような数字になっているのでしょうか? それとも、上限ケース、下限ケースによって費用の構成が変わるのでしょうか? どのように考えればよいのかを教えてください。

橋本:「上限のシナリオ、下限のシナリオで、それぞれこのように投資していきます」という考え方ではなく、売上の見通しに多少幅を持たせており、それによって原価率が決まっているところがあります。それが、利益率へダイレクトに響いていくイメージです。したがって、特段シナリオを設けて「どのような場合は投資を追加で行う・行わない」といった考え方には基づいていません。

質疑応答:中期財務方針における2027年5月期の費用構成について

質問者:資料24ページにある2027年5月期の数字も、同じく費用を差し引きして見ると、約500億円から約530億円の営業費用がかかるように計算できると思います。おおまかなベースの数字ですが、人員増による費用増が主な要因になるのではないかと思います。

広告宣伝費について、今期の伸び率は16パーセント程度で「売上ほどは伸びない」と予想されています。その考え方でいくと、2027年5月期には広告宣伝費はかなり下がってくるとイメージしてよろしいでしょうか?

橋本:ご指摘のとおりです。あくまでイメージではあるものの、広告宣伝費は売上とインラインで伸びていくわけではなく、かなりモデレートに少しずつ増やしていくことになると思います。

人件費についても、昨年の採用数でいうと人員採用をかなり注力した年であったため、そこと比較すると、同様の人数を採用するよりもすでに採用された方を育成するフェーズにあります。

そのため、人件費の比率も下がっていくかと思います。人件費を除くと人員数に連動した費用がかなりの部分を占めるため、費用の成長率という意味では採用数に沿ってモデレートになっていくイメージです。

質問者:補足資料の41ページを見ると、R&B、S&M、G&Aは全体的に圧縮されていくイメージですが、そのようになりますか?

橋本:会社全体の費用構造としては圧縮されていくかと思います。

質疑応答:「Bill One」の競争環境と「Model 4」への進化について

質問者:「Bill One」の競争環境について、御社の認識をあらためて教えてください。

インボイス制度の適用が開始し、本格的に請求書の受領、発行のクラウドシフトが進む中で、新規参入するプレイヤーもいます。競争環境が激化することのリスクや認識をうかがえればと思います。

寺田:この数年でプレイヤーは増えてきていますが、実態として、当社から見た景色では、例えば競合出現率や競合勝率は変わっていません。

むしろ最も重要な点は、昨年採用したかなりの数の人員をオンボーディングし、生産性を上げるところまでの期間をいかにより短くしていくかということで、内部ではその優先順位が一番高くなっている状況です。

質問者:「Bill One」の「Model 4」について、それらの中期財務方針への織り込み方を教えてください。「収益化はこれから」というフェーズだと思いますが、立ち上げ後の現状の手応えはいかがでしょうか?

寺田:プロダクトごとの内訳で計算しているというよりも、「常にイノベーションを起こして新しいプロダクトを出していこう」という姿勢の中で「全体で見てこのくらいであれば営業1人当たりの生産性を達成できるだろう、上振れしたらこのくらいではないか」というようなことで算出しています。織り込み方という意味では、それぞれのプロダクト別に言及するのは、難しい状況かと思います。

先ほど「Bill One」の競争環境で、需要側については特に変化がないと見ているとお伝えしました。しかし、ご指摘のとおり経費精算に関しては、請求書発行とはまた状況が異なり、既存のマーケットに我々が入っていくという面があります。

手元の数字を見ると好調に推移しつつある一方で、競合出現率などの数字は今まで我々が手がけてきたプロダクトとはかなり様相が異なると見ています。

質問者:経費精算について、今までのプロダクトとは競合出現率が異なるということですが、ある程度既存のプレイヤーで混み合っているため、競合出現率が高いという認識でしょうか?

寺田:リリースしたばかりのため、定量的な分析をするのは時期尚早かと思います。しかし速報として聞いている限りでは、定性的な感覚も含めて、経費精算としてはさまざまなプロダクトがあり、認識としても同様のため、競合出現率は高いとは思います。

一方で、我々は既存のものをコピーして出したという感覚ではなくて、「立替経費精算をなくし月次決算を加速する」というコンセプトで、ユニークなものを提供しているという自覚があります。その中で競合出現率が上がれども、競合勝率は既存のプロダクトと同様の数字を出し、結果として高い生産性を維持することを企図したものとなっています。

質疑応答:中期財務方針の「Sansan」売上高の見通しについて

質問者:中期財務方針の売上高の見通しについて、「Sansan」は今期の増収率計画並みの水準を維持していくイメージとのことですが、増収額で拡大する要素がどこにあるのかを教えてください。

今期に関しては価格体系の適正化効果も一定程度あるかと思いますので、来期以降の成長ドライバーをどのように認識しておけばよろしいでしょうか?

寺田:先ほど橋本が「Sansan」は中期的に今期と同等程度の成長率を見込んでいると説明しましたが、実態としては「全体で営業が何人いて、生産性はこのくらい出るだろう」という見方を採用して数字を作っています。その時に「『Sansan』がこのくらいであれば」「『Bill One』がこのくらいであれば」という意味での参考としてお伝えしたという前提があります。

「Sansan」は創業以来18年間手がけています。みなさまの認識では名刺管理サービスかもしれませんが、さまざまな機能開発をして新たな機能を追加し、多種多様なソリューションを広げています。

その営みというのはこれまでもこれからも変わらず、本質的なTAMは未だ広いという前提です。イノベーションを繰り返して付加価値を上げていくということで、「これまでと同等の成長率ならば、それを上げていこう」という姿勢で臨んでいくということが、今お伝えできることかと思います。

質問者:中期財務方針での生産性の前提の作り方としては、現状横ばいなのか、規模が大きくなるため緩やかに下がると見ているのか、どのような方向での議論になったのでしょうか?

橋本:一定下がっていくという保守的な前提に立って、数字を作っています。

質疑応答:中期財務方針の売上高見通しの下振れ対策について

質問者:中期財務方針の売上高見通しのレンジに関して、仮に売上高が計画のレンジの下限を下振れそうになった際に、追加的な策としてなにか打てるものがあるでしょうか? 例えば、追加的な価格改定を行う、あるいは新しいプロダクトを投入するなど、そのような可能性は考えられるものでしょうか?

寺田:「下限を下回りそうだ」「上限は上回りそうだ」というよりも、可能な限り足元を最大化していくことが基本的な姿勢です。

オポチュニティや可能性があるプロダクト領域や、ユニークなバリューが出せるものがあれば積極的に出していき、もしその中で生産性が高くて追加投資すべきだというものがあれば、追加投資も行っていきます。

その中で、中期財務方針として現状お伝えしている程度のものはトータルとして出せるだろうという予測の立て方であり、「この数字を満たすためにこのような施策を行っていく」という考え方ではないというのが回答です。

質疑応答:「Bill One経費」「Bill One発行」の売り方について

質問者:「Bill One経費」「Bill One発行」について、売り方について教えてください。既存のお客さまにクロスセルをしていくのか、それとも新規でセールス部隊を立ち上げて売っていくのか、どのようなかたちでイメージしていますか?

寺田:経費と発行および消込に関しては、プロダクトとしてのフェーズが大分異なります。「Bill One経費」はすでに市場投入して、ある程度エクスパンションしていく段階にあります。

発行と消込については、発行自体は元から行っているものの、消込を伴うトータルのソリューションはまだビジネス開発フェーズになるため、フェーズが異なります。

「Bill One経費」に関しては、第一優先は既存ユーザーに対するアップセルとなります。ただし、専任の営業部隊はアサインしており、その部隊がアップセルを既存のユーザーに対して仕掛け、既存以外の新規で売っていくことも模索していく前提です。

質問者:入金消込の自動化も含めた「Bill One発行」のコンセプトについて、かなり新しいと思います。まだローンチしていないことは重々承知していますが、発表されてからユーザーサイトでのフィードバック等についてはいかがでしょうか?

寺田:発行機能という意味では既存のマーケットになるものの、消込と発行合わせたものはかなりユニークです。「Sansan」や「Bill One」の初期にしてもそうでしたが、どのようなかたちでお客さまに訴求していくかを模索している段階です。

プロダクト自体はまだリリースしていない一方で、先行受注もいくつかできています。我々が「Bill One」で直接向き合っている経理部門の方々は、消込を解決できることに非常に好感を持たれています。

そのことを新しい業務フローとともに受け入れていただき、請求書の発行業務を切り替えていくことをどのようなかたちで訴求できるか、どのようなプライシングを持って、どのようなかたちで買っていただけるかが、まだチャレンジングなフェーズです。

質疑応答:「Bill One発行」の先行受注の顧客について

質問者:先行受注として需要いただいているお客さまは、どのような属性なのでしょうか?

寺田:傾向については今のところありません。「Bill One」も「Sansan」もホリゾンタルに提供しています。経費精算も同様です。「Bill One発行」は10社前後の先行受注であり、業界特性はそれほどないのが現状です。アーリーフェーズのため、どこに注力してマーケットを立ち上げていくべきかということも併せて検討中です。

質問者:企業規模別では大企業や中堅企業が基本的にはメインと考えてよろしいでしょうか?

寺田:それについても、トライアル中です。先行受注しているお客さまの中には、我々の定義によるスモールビジネスのカテゴリに入るお客さまもいますし、エンタープライズのカテゴリーまではまだ行っていません。

発行業務を全面的に切り替えて消込を行うユニーク性の高いソリューションのため、我々のセグメントの比較的下の方から販売していき、実績を積みながら上に上がっていくことになるのではと考えています。

質疑応答:「Bill One」の受注状況と増収額の回復時期の見通しについて

質問者:「Bill One」に関して、2023年10月に導入されたインボイス制度の反動を受けて、前四半期比の増収額が鈍化していると思います。第4四半期末時点の「Bill One」の受注状況と増収額の回復時期の見通しについて教えてください。

寺田:インボイス制度の反動は一定あり、その中で前期の第3四半期は戦ってきました。

ポストインボイス制度が常態化している中で、そこへの反動というよりも、新しく入ったメンバーの生産性がどれだけの期間で1に届くかというところを見ています。

内部でさまざまな分析もしていますが、極端なことをいうと、インボイス制度の前後まで含めたとしても、ある程度戦力化した営業の生産性に大きな違いはありません。したがって、ジュニアで入ってきたメンバーが「Bill One」の売り方やバリューについてオンボードされ、一定の生産性をいかに早めに出せるかということに焦点があります。

インボイス制度前のトラジェクトリーや四半期ごとの受注自体が積極的に伸びていく状態まで持っていくことができて初めて、その答え合わせができるため、今期はそこにチャレンジしていくことになります。

質問者:今期中に少しずつ受注がよくなり増収額としても回復していくと理解したのですが、それは第1四半期ぐらいからでしょうか?

寺田:月ごとの受注額をまとめると四半期ごとの受注額になり、売上計上される手前の数字となり、我々はこの数字を追っています。前期の第4四半期、前期の第3四半期、前期の第2四半期という流れから、今期の第1四半期となっていき、その四半期の受注額を最大化していきます。

それが「営業1人当たりの生産性×ランプアップ期間を加味した数字」としてどのぐらいになるかということになります。四半期ごとの受注額を増やしていかなければいけないと当然考えており、現時点で一定織り込んでいるため、それを確実なものにしていくことが、今期の取り組むべきことと思います。

質疑応答:Sansan/Bill One事業の価格の適正化について

質問者:Sansan/Bill One事業で価格の適正化をしていると思います。新規顧客、既存顧客に対してはどのような状況でしょうか? 当期末時点で教えてください。

寺田:我々のメインプロダクトであるBtoBのエンタープライズ系ソリューションは、新しい単価を既存顧客に対して一律に適用できるものではなく、契約更新の時に交渉を伴い、お客さまと相談しながら新しい契約へ移行していただくことになります。

さまざまな価格の適正化のかたちがありますが、例えば「Sansan」では機能強化でライセンスのストラクチャーが変化し、その結果、契約当たり売上高の向上につながるということを企図しているイメージです。

我々が個別に契約更新交渉をする時には、新機能や新しい付加価値に対する評価も含めて交渉をしていくことになります。

「Sansan」に関しては、既存契約の更新においても一定の新しいライセンス体系への切り替えが成功しているため、今期の数字に織り込めると思っています。「Bill One」も同様のアプローチで、価格の適正化の効果を既存顧客からの増収につなげていきたいと考えています。

スポンサードリンク