関連記事

【QAあり】トプコン、厳しい事業環境を見込むも売上高・営業利益計画は維持 4Qは構造改革を前倒しで実施し、固定費削減に注力

【QAあり】トプコン、厳しい事業環境を見込むも売上高・営業利益計画は維持 4Qは構造改革を前倒しで実施し、固定費削減に注力[写真拡大]

2024年3月期第3四半期決算説明

江藤隆志氏(以下、江藤):こんにちは。株式会社トプコン代表取締役社長の江藤です。

本日はご多忙の中、2024年度3月期第3四半期決算説明会をご視聴いただき誠にありがとうございます。

最初に1月1日に発生しました能登半島地震で被災された方々にお見舞いを申し上げるとともに不幸にもお亡くなりになった方々に心由お悔やみを申し上げます。

一刻も早い復興を祈念しますと同時に、当社としてもできうる限りの支援をしていきたいと思っています。

なお、通常、第3四半期の決算説明会は財務本部長の秋山専務がご説明していましたが、今回は中期経営計画の達成に向けたシナリオを私からご説明します。

目次

本日は、1.第3四半期の決算報告、2.通期見通し、3.中期経営計画2025達成に向けたシナリオの主に3点について、説明させていただきます。

2024年3月期 第3四半期決算ハイライト

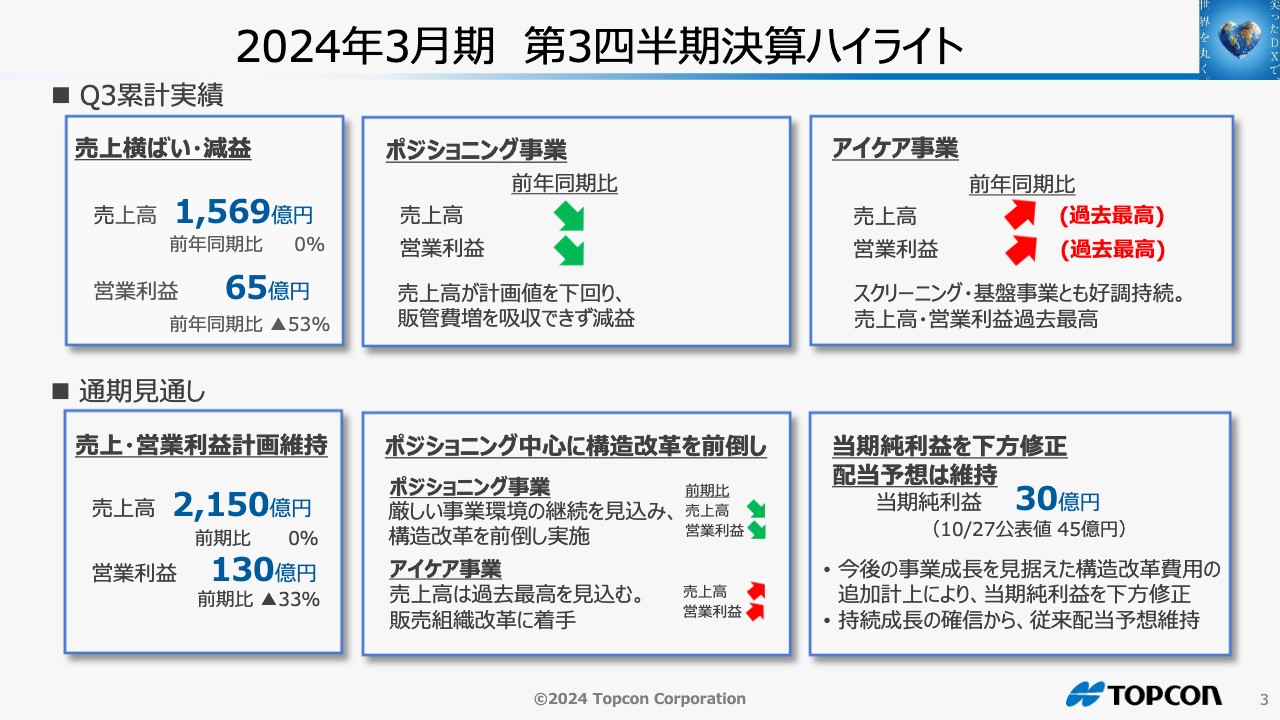

まず今回の決算のハイライトからご説明します。

第3四半期累計実績として、全社売上高は1,569億円と横ばいとなり、営業利益は前年同期比53パーセント減の65億円となりました。

ポジショニング事業については、売上高・営業利益共に前年同期比で減収減益となりました。

アイケア事業については、売上高・営業利益共に前年同期比で増収増益、第3四半期累計値として過去最高でした。

通期見通しについて、全社売上高と営業利益に変更はありません。

この厳しい事業環境が継続することを前提に、ポジショニング事業を中心に構造改革を前倒しで実施することとしました。

この構造改革費用を追加で計上するため、今回、当期純利益を下方修正することとしました。

一方で、持続成長には確信を持っており、配当については従来の予想を維持させていただく計画です。

1. 2024年3月期第3四半期 決算報告

2024年3月期第3四半期の決算報告です。

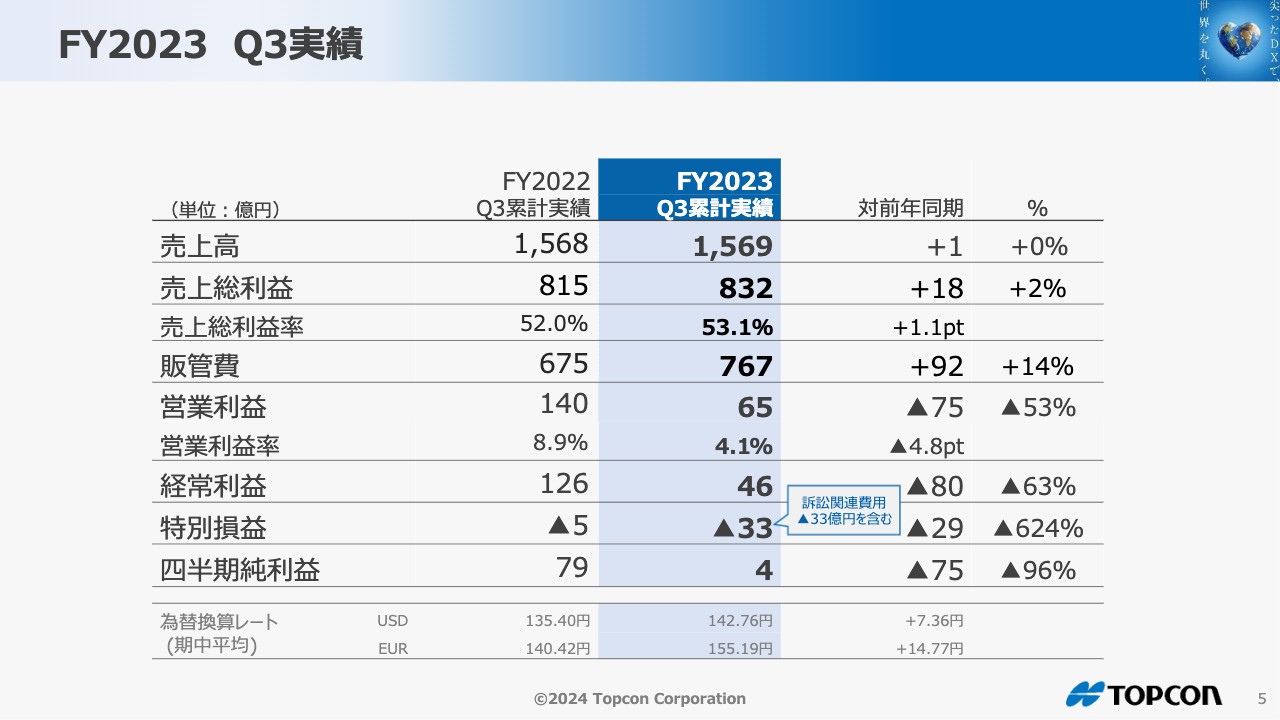

FY2023 Q3実績

第3四半期累計の売上高から営業利益はハイライトでお伝えしたとおりです。

1月9日付けで適時開示したとおり、アイケア事業における訴訟関連費用を計上していますので、四半期純利益は4億円という結果になりました。

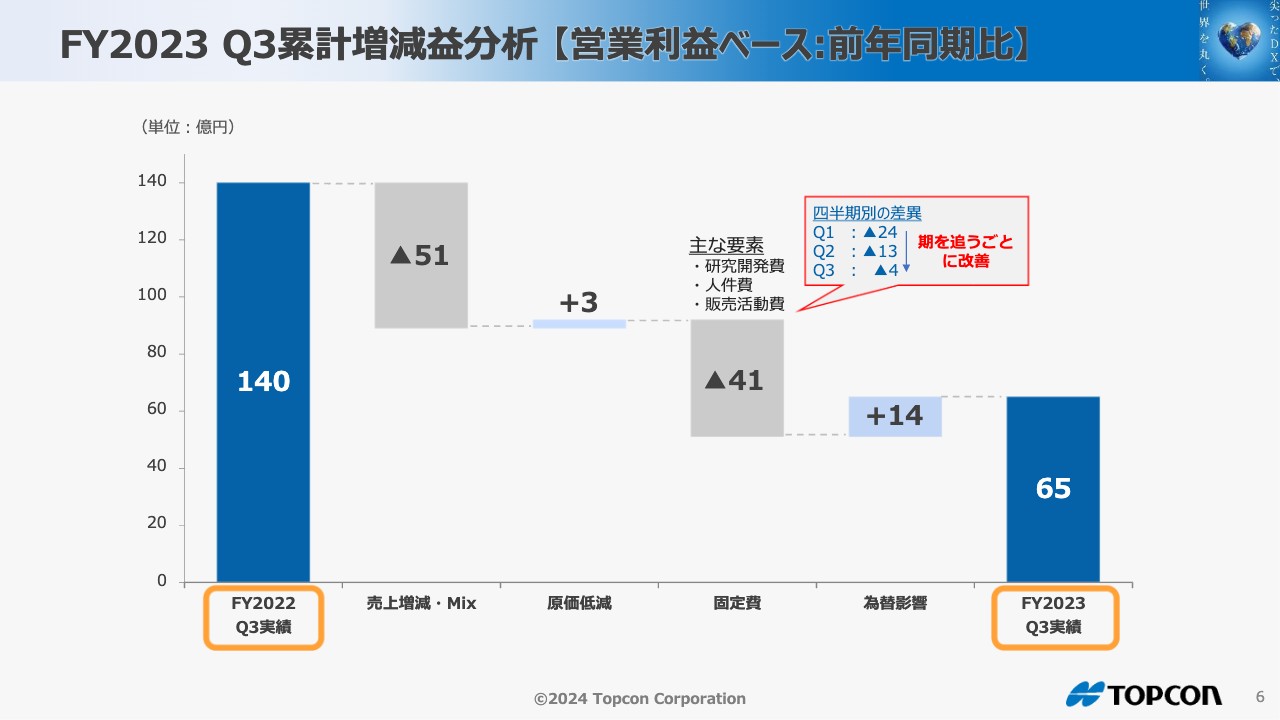

FY2023 Q3累計増減益分析 【営業利益ベース:前年同期比】

営業利益の増減益分析です。前年同期の140億円に対して、当年度の第3四半期実績65億円との差異をご説明します。

売上・Mixでの51億円のマイナスと固定費増による41億円のマイナスが大きな要因です。

固定費増の内訳は、研究開発費、人件費、販売活動費の増加になります。

固定費については、グラフの吹き出しでお示ししているとおり、期を追うごと前年からの増加を抑制し、改善しています。

為替の影響で14億円のプラスでしたが、マイナス要因のほうが大きく、最終的には65億円という結果となりました。

1. 2024年3月期第3四半期 決算報告 事業別の状況

事業別の状況をご説明します。

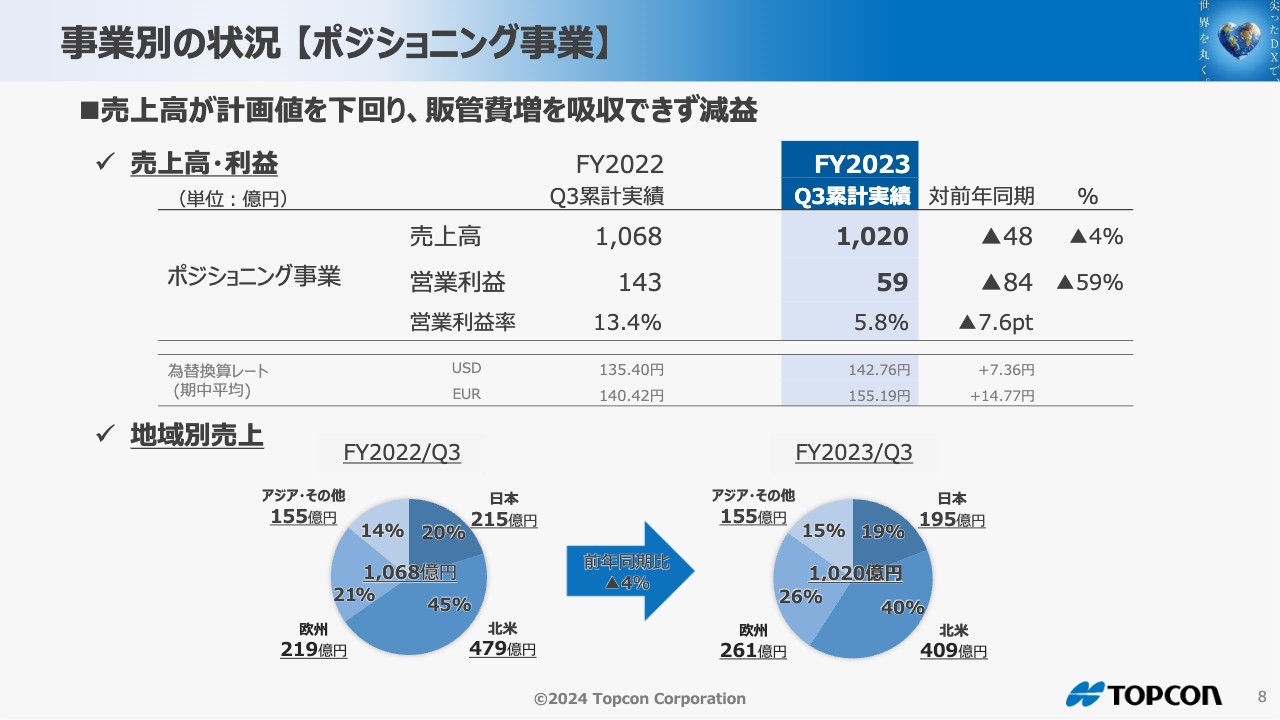

事業別の状況 【ポジショニング事業】

ポジショニング事業については、売上高が計画値を下回り、販管費の増加を吸収できず営業利益は減益となりました。

地域別に売上高を比較すると、北米が引き続き苦戦しており売上高構成比率は45パーセントから40パーセントまで減少しています。

一方で、欧州は IT農業が堅調であったため、売上高構成比率は21パーセントから26パーセントと増加しています。

事業別の状況 【ポジショニング事業】

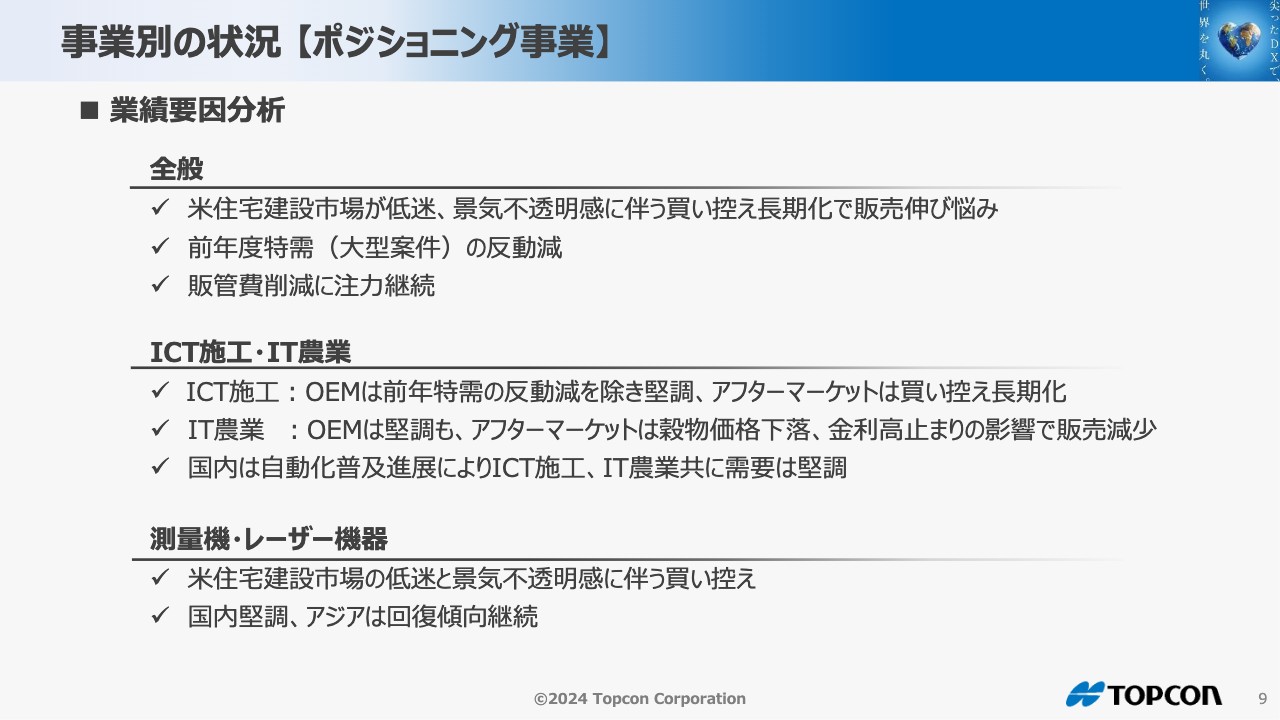

業績要因分析です。

まず、北米建設市場では、状況は第2四半期からそれほど変化しておらず、金利の高止まりの影響により、景気不透明感に伴う買い控えが長期化しており、販売が低調な状況でした。

費用面では、継続して人件費を含め販管費の削減に注力しています。

製品別で見ると、ICT施工では、OEMは昨年の特需を除くと堅調でしたが、アフターマーケットは、特に米国での買い控え長期化で減少しました。

IT農業では、OEMはヨーロッパで堅調でしたが、アフターマーケットは穀物価格下落、金利高止まりの影響で減少しています。

日本国内については、ICT施工は引き続き堅調に推移しました。

測量機・レーザー機器は、市況を反映して、欧米を中心に引き続き住宅建設市場の低迷と景気不透明感に伴う買い控えで苦戦しています。

一方で、アジアについては堅調でした。

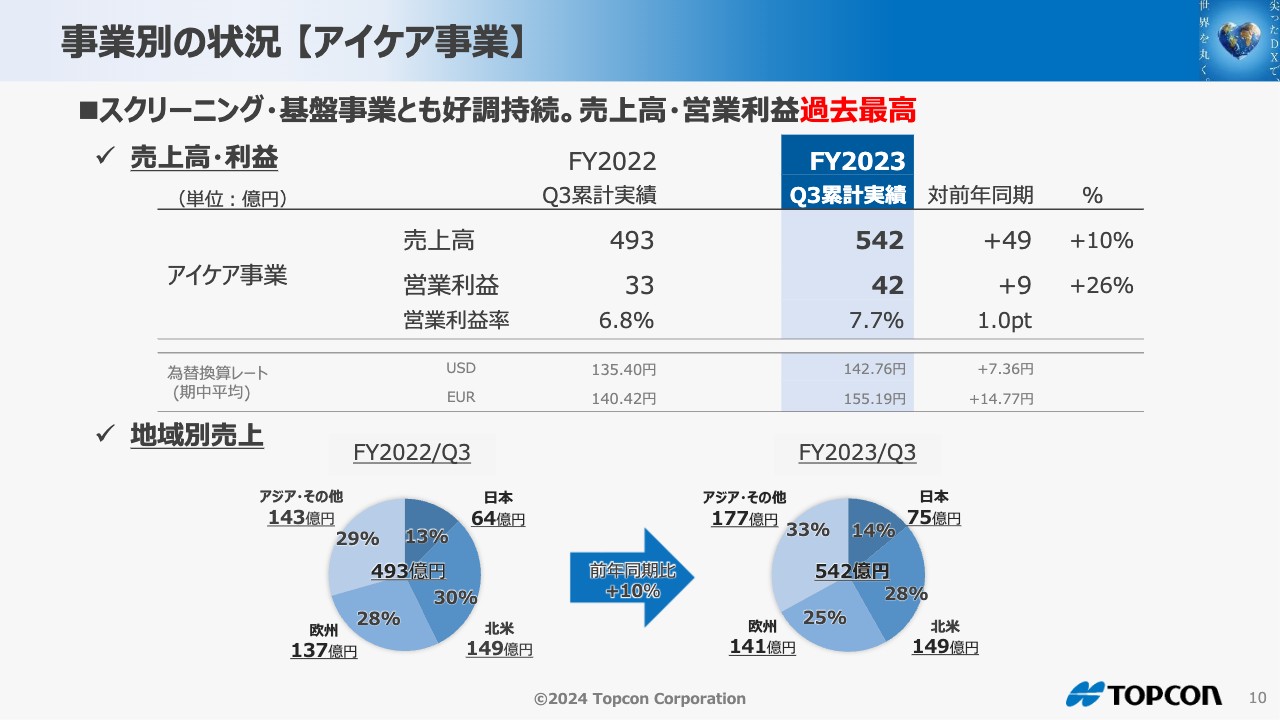

事業別の状況 【アイケア事業】

次に、アイケア事業です。

アイケア事業は、スクリーニング・基盤事業とも好調で、売上高・営業利益ともに第3四半期として過去最高となりました。

地域別に比較すると、アジア・その他が、躍進しており、上期に引き続き好調です。北米は、昨年度と比べて横ばいの状況で、欧州に関しては、売上増で堅調です。

詳細については、次ページで説明します。

事業別の状況 【アイケア事業】

業績要因分析です。

欧米では、大手眼鏡チェーン店の堅調な設備投資意欲は継続しています。ただし、中小規模の眼鏡店向けの販売は、金利の高止まりの影響で買い控えの傾向がみられます。

中国では、主に公立病院向けの販売は腐敗防止運動の継続で低調です。一方で、民間病院向けの販売に注力した結果、販売が増えて伸長しています。

アイケア事業の成長投資は継続しますが、販管費はできる限り抑制し、収益性改善への取り組みを続行します。

この数年注力しているスクリーニングビジネスは、引き続き大手眼鏡チェーン店向けに売上を伸ばしており、新製品の眼底カメラ「NW500」も非常に好調です。

検眼・診断機器についても、大手眼鏡チェーン店を中心に売上が拡大しました。

2. 2024年3月期 通期見通し

続いて、通期の業績見通しについてご説明します。

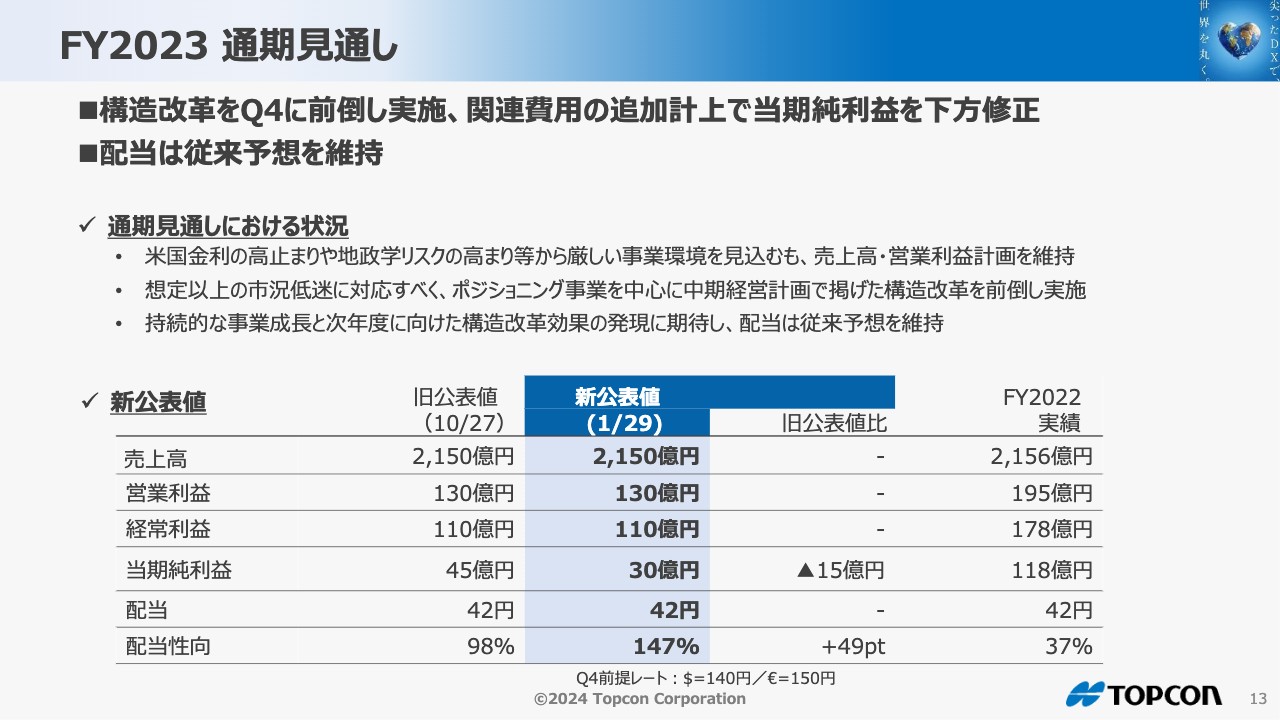

FY2023 通期見通し

まずは、FY2023、今年度の通期見通しです。

米国金利の高止まりや地政学リスクの高まりで引き続き厳しい事業環境ですが、売上高・営業利益計画はこのまま維持します。

一方で、中期経営計画で予定していた構造改革を第4四半期に前倒し実施します。そのため、「構造改革関連費用」が追加発生しますので、当期純利益を30億円として、15億円分下方修正することとします。

1月9日に発表しました訴訟費用に関する適時開示では、通期見通し予想値に変更がないとご説明しましたが、想定以上に市況が悪化している現状に鑑みて、ポジショニング事業を中心に中期経営計画の構造改革を前倒しで実施します。

なお、配当は従来予想を維持します。これは、のちほどご説明しますが、 長期的な事業躍進と、今回遂行する構造改革効果に期待しているためです。

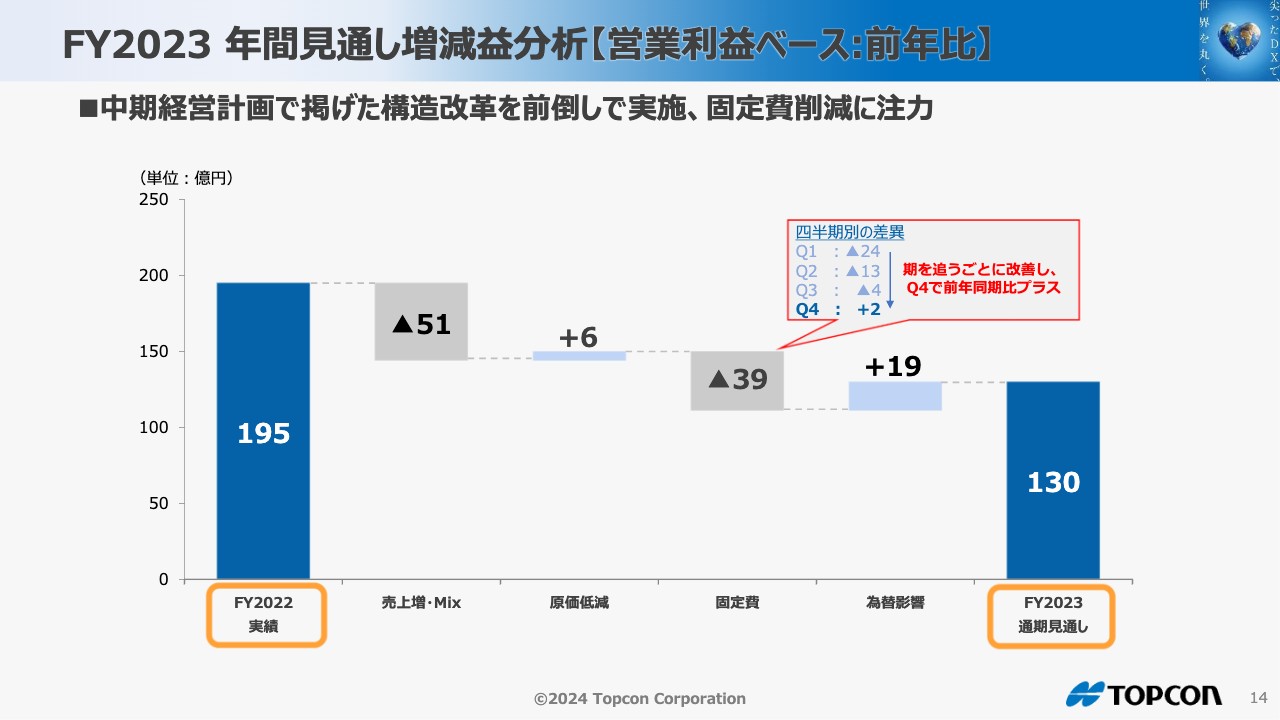

FY2023 年間見通し増減益分析【営業利益ベース:前年比】

FY2023 の年間見通しに関する増減益分析です。

すでに中期経営計画で掲げた構造改革を前倒しで実施、固定費削減に注力します。

固定費増による影響額は第3四半期時点では41億円でしたが、先程(p.7)の説明のとおり、期を追うごとに削減しており、第4四半期も継続改善し2億円を良化させることで、39億円となる見通しです。

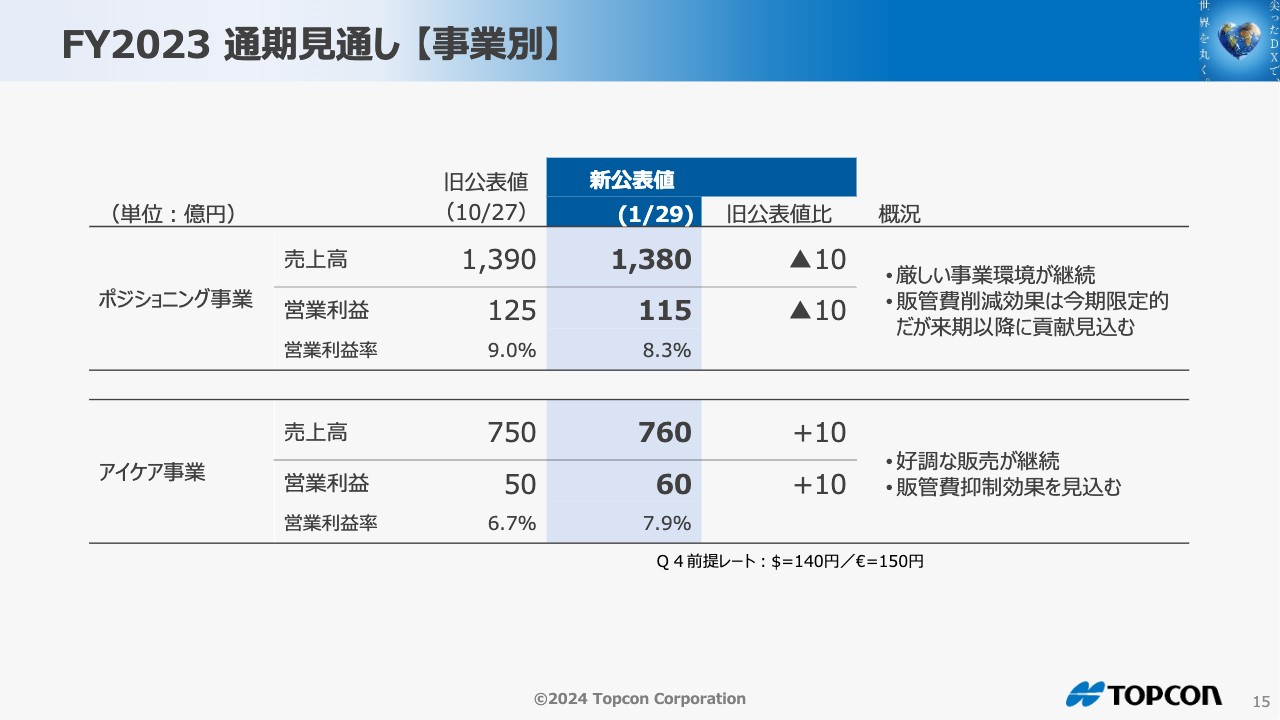

FY2023 通期見通し 【事業別】

事業別の通期見通しです。

前のページでご説明したとおり、全社の売上高・営業利益計画は維持しますが、事業別では多少の増減がありますのでご説明します。

ポジショニング事業は、厳しい事業環境を考慮して、売上高を10億円、営業利益も10億円それぞれ下方修正します。したがって、前ページでご説明したように構造改革を前倒しで実施し、販管費を削減していきますが、今期への効果は限定的となる見込みです。

アイケア事業は、好調な販売と販管費の抑制効果を見込んで、売上高10億円、営業利益を10億円それぞれ上方修正します。

3.中期経営計画2025達成に向けたシナリオ 【ポジショニング事業】 持続成長の軌跡

ここからは、中期経営計画2025達成に向けたシナリオをご説明します。

まず、ポジショニング事業の持続成長の軌跡に関してご説明します。

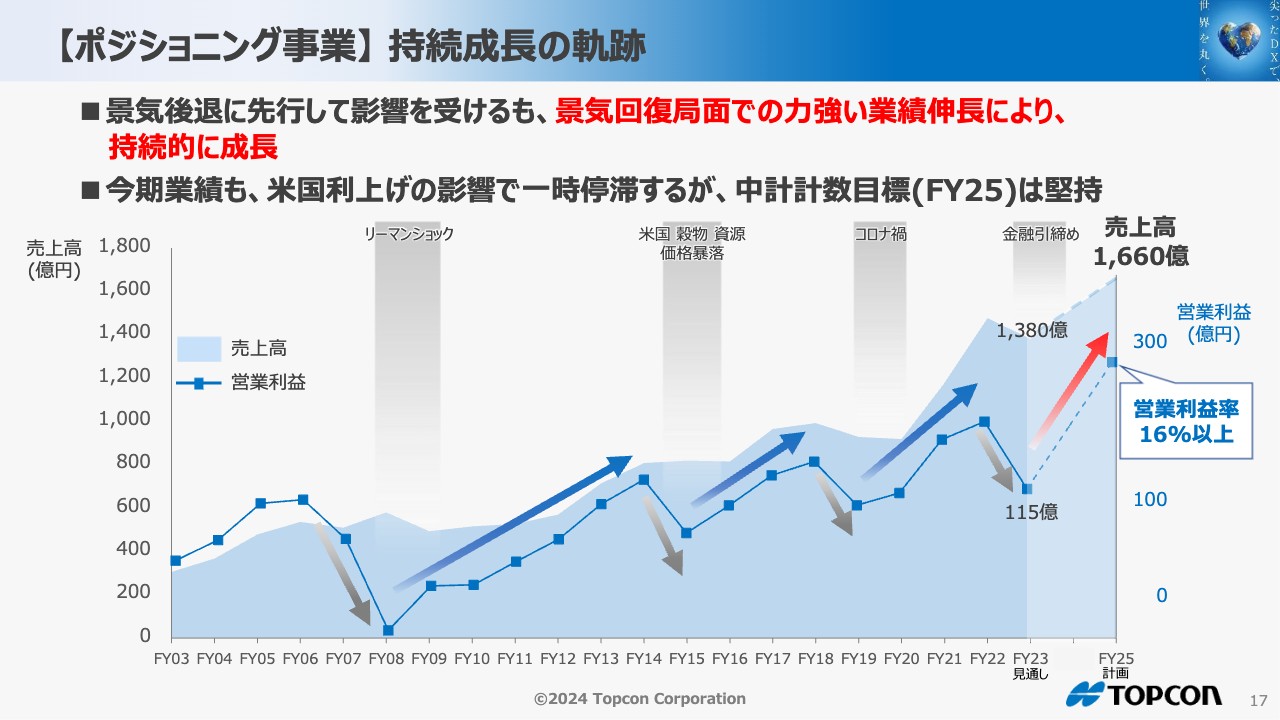

【ポジショニング事業】 持続成長の軌跡

このページでは、長期的な売上高・営業利益の実績推移、ならびに、中計最終年度の目標計数をお示ししています。グラフの中には、過去4回の景気後退局面も合わせて追記しています。

ご覧のとおり、当社ポジショニング事業の業績は、景気後退に先行して影響を受けてきましたが、いずれの景気回復局面においても力強い業績伸長を実現し、これまで長きにわたり持続的に成長してきています。

今期は米国利上げの影響で、業績が一時的に停滞する見込みですが、2025年度の中計計数目標は過去の実績を踏まえ堅持します。

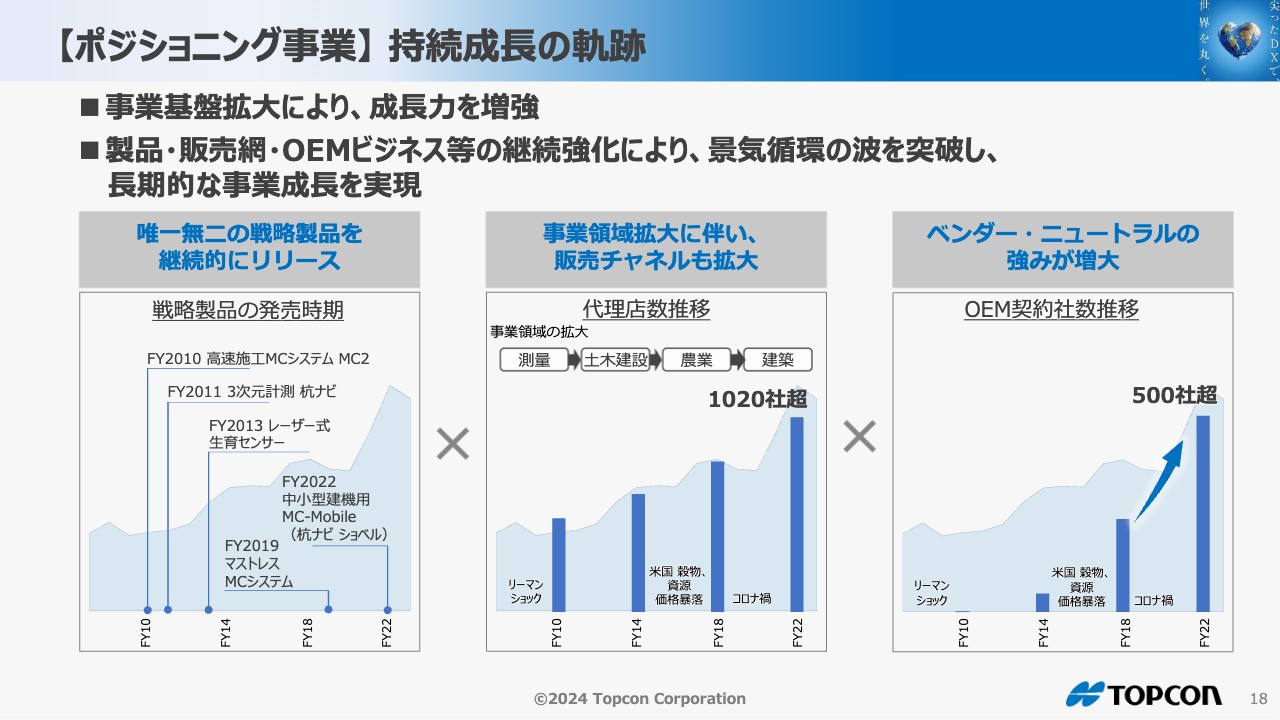

【ポジショニング事業】 持続成長の軌跡

ポジショニング事業の持続的成長の背景には、当社の事業基盤拡大があります。

まず、事業基盤の1つとして、ユニークな製品群があります。たゆまぬ技術開発によって、ユニークな競争力ある戦略製品を継続的に市場投入してきております。

もう1つの事業基盤は、販売チャネルです。

当社は、ベースの「測量」から「土木建設」に拡大し、その後「IT農業」から、現在 「デジタル建築」の分野へと事業領域を拡大してきました。これに伴い、代理店などの販売チャネルを拡大してきました。

ポジショニング事業の全事業領域を合わせると、総代理店数はすでに1,000社を突破しました。

また、OEM連携も、当社の強力な事業基盤となっています。

農機・建機各方面にベンダーニュートラルの強みを活かすことによって、農機・建機メーカーとのOEM契約数を着実に拡大してきました。

今年度、農機では唯一のベンダーニュートラル業者となり、現在では、農機業界・建機業界におけるOEM社数は500社を超えています。

このような事業基盤の拡大が、成長ドライバーとなって、景気循環の波を確実に突破し、長期的な事業成長を実現してきました。引き続き、事業基盤の拡大・成長力増強に取り組むことによって、持続成長を実現します。

3.中期経営計画2025達成に向けたシナリオ 【アイケア事業】 先行投資が開花

続いて、先行投資が開花しつつあるアイケア事業について、ご説明します。

【アイケア事業】 先行投資が開花

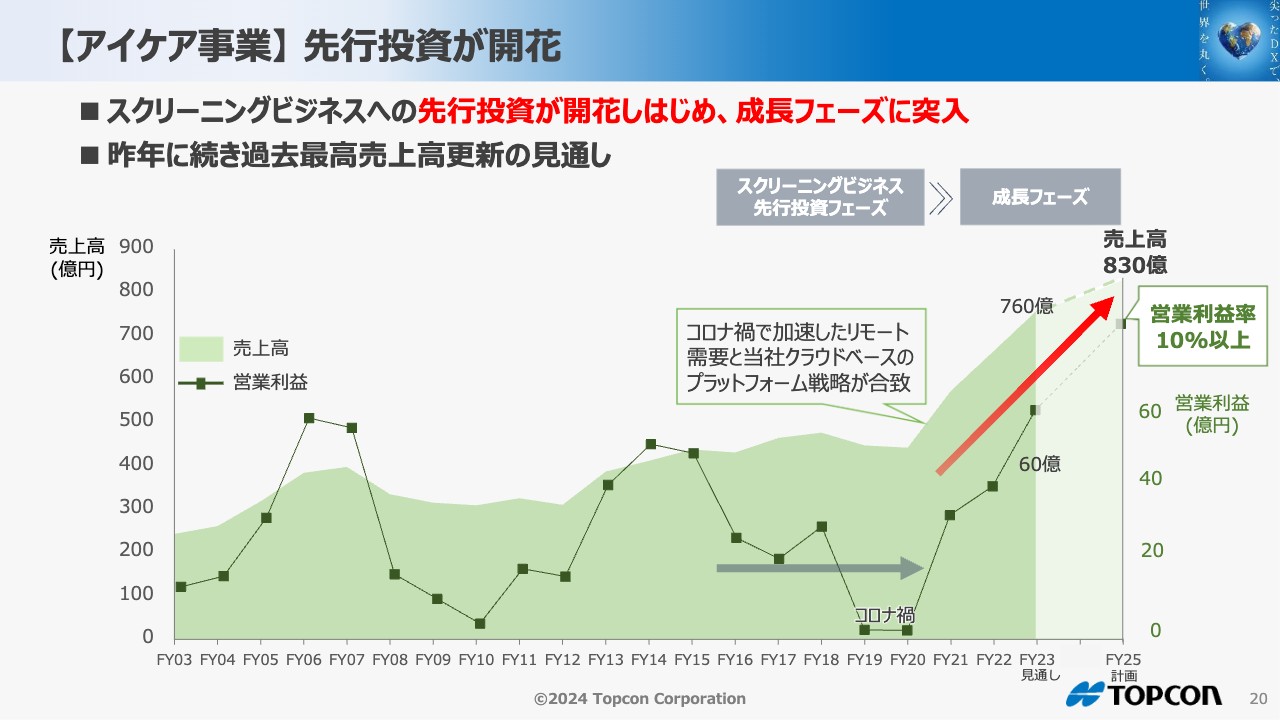

先ほどと同様、アイケア事業についても、まず、長期的な売上高・営業利益の実績推移、中計最終年度の目標計数をお示しします。

アイケア事業では、過去数年にわたって、スクリーニングビジネスへの先行投資を継続実施してきました。

途中でコロナ禍の影響により、事業が厳しい環境におかれましたが、その時期においても先行投資を継続しました。

現在、スクリーニング事業への先行投資が開花し、いよいよ、成長フェーズへと突入してきたと感じています。

コロナ禍における社会環境が、逆にリモート検眼ソリューションの普及を後押しする結果となったことも相まって、先行投資の結果として、当社スクリーニングビジネスは、欧米の大手眼鏡チェーン店を中心に一気に普及拡大しています。

今期業績は、過去最高の売上高を計上する見通しであり、中計最終年度に向けて収益性の改善を伴ってさらに成長すると見込んでいます。

【アイケア事業】 先行投資が開花

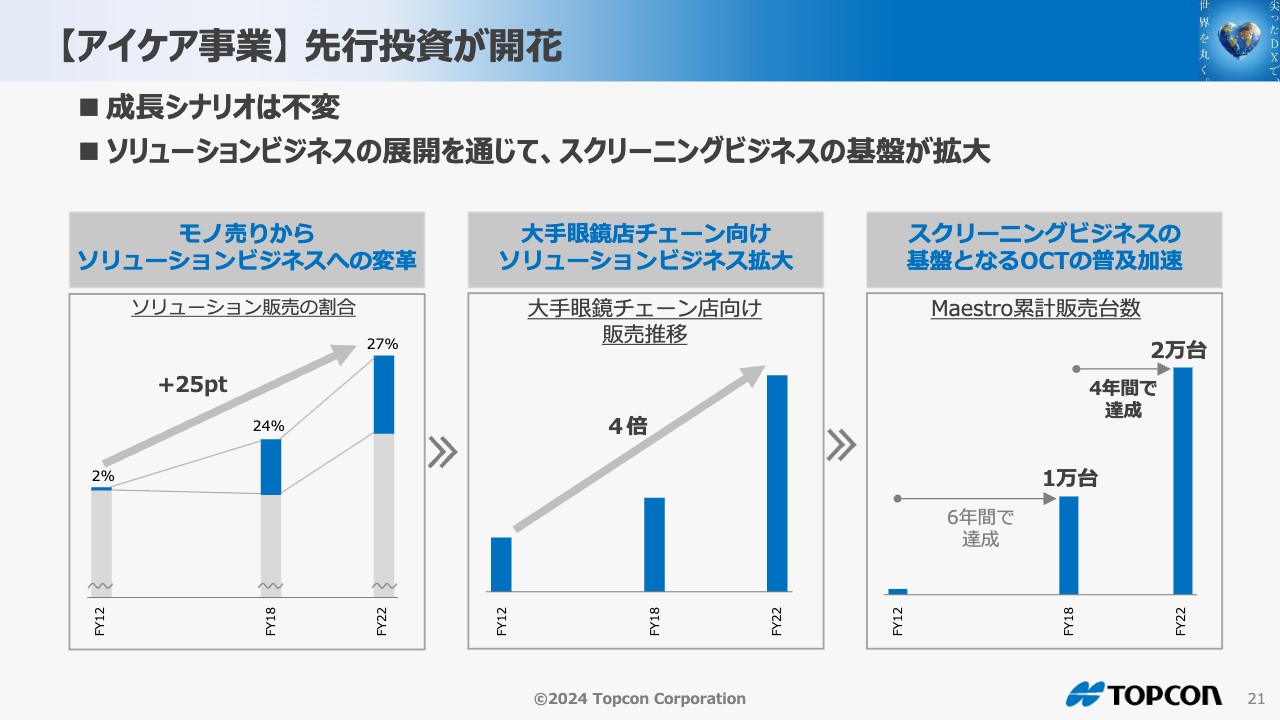

このページは、ソシューションビジネスの展開を通じて、スクリーニングビジネスが開花してきた成長シナリオの軌跡をまとめています。

一番左のグラフをご覧ください。当社は、およそ10年前より、モノ売り型ビジネスモデルからソリューション型ビジネスモデルへの事業変革に、本格的に乗り出しました。

ソリューションビジネスとは、「スクリーニングビジネス、シェアードケアの推進、リモート検眼の普及」等の成長事業です。グラフにお示ししますとおり、2012年時点と比較すると、ソリューション販売の割合は、25ポイント拡大してきています。

中央のグラフです。ソリューション型ビジネスモデルへの変革に乗り出したのち、次の段階として、大手眼鏡チェーン店へ販売を拡大する事業戦略を推進しました。これは、ソリューションビジネスの変革を加速するための戦略となっています。2012年時点と比較すると、大手眼鏡チェーン店向けの販売を4倍以上拡大させることに成功しています。これは、ソリューションビジネスの変革を加速するための戦略となっています。

最後に右側のグラフです。 大手眼鏡チェーン店向けのビジネス拡大に合わせて、スクリーニングビジネスの基盤であるOCTの普及を加速する取り組みを行ってきました。

右のグラフにお示ししましたとおり、Maestro累計販売台数は、まず1万台に達成するのに6年かかりましたが、2万台にはわずか4年で達成しています。このように、アイケア事業は、中期経営計画で策定した成長シナリオのとおり、順調に推移してきています。

3.中期経営計画2025達成に向けたシナリオ 構造改革

構造改革について、ご説明します。

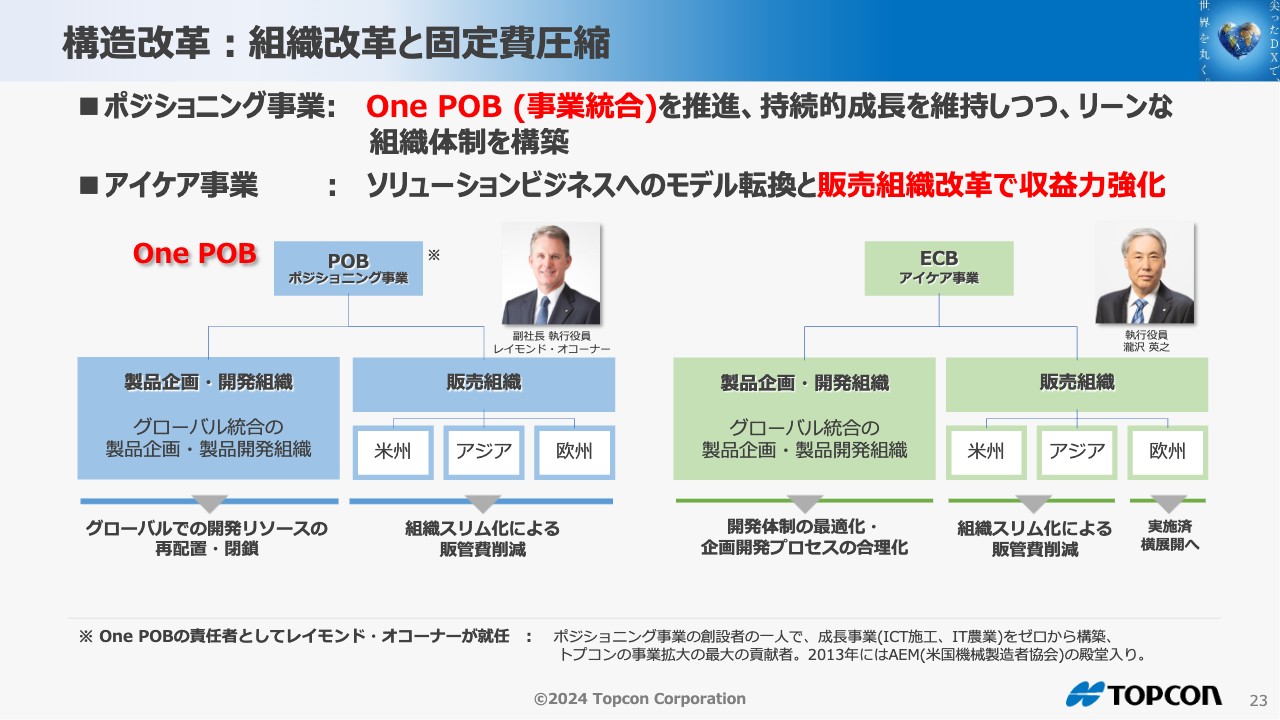

構造改革:組織改革と固定費圧縮

このページは、構造改革の目玉である組織改革と固定費圧縮の概要をまとめています。

スライドの左側・ポジショニング事業では、One POBとして、スマートインフラ事業とポジショニングカンパニーの事業統合を推進中です。

効率的な組織体制の実現に向けて、構造改革に引き続き取り組んでいきます。企画・開発組織は、グローバルベースで開発リソースの再配置を進める一方、販売組織は、組織をスリム化して固定費を圧縮、販管費を削減します。

なお、前ポジショニングカンパニーのCEOであるレイモンド・オコーナー氏を、One POBの責任者に就任させることとしました。

彼はポジショニング事業の創設者の1人で ICT施工と IT農業という成長事業をゼロから構築した当社の事業拡大の最大の貢献者です。彼の強力なリーダーシップに期待していることを投資家のみなさんにご理解いただきたいと思います。

スライドの右側・アイケア事業では、事業本部長の瀧沢執行役員の下、ソリューション型事業へのビジネスモデル転換と収益力強化に向けて、構造改革を推進中です。

瀧沢執行役員もキャリア入社で5年前に入社され、前職での国内製造業、事業部長経験を活かして、事業改革の責任者として開発体制の最適化とプロセスの合理化に取り組む一方、販売組織のスリム化により固定費を圧縮、販管費を削減することをリードしています。

この施策が今回の好調なアイケア事業につながっています。

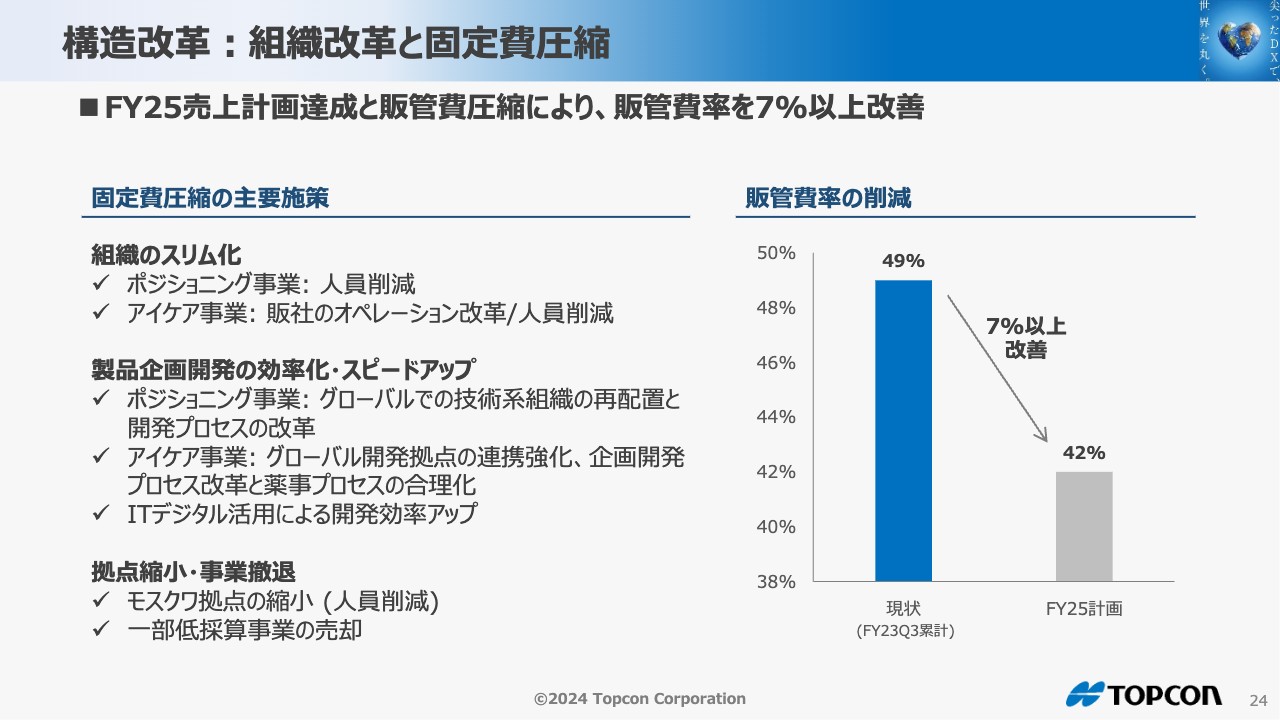

構造改革:組織改革と固定費圧縮

続いて、固定費圧縮の主要施策を、もう少し詳しく紹介します。

まず、「組織のスリム化」では、ポジショニング事業・アイケア事業の両事業で、人員削減に取り組んでいます。

さらにアイケア事業では、国内外販社のオペレーション改善にも取り組んでいます。

次の、「製品企画開発の効率化・スピードアップ」に関しては、ポジショニング事業において、グローバルでの技術系組織の再配置と開発プロセスの改革を推進しています。

一方、アイケア事業においては、グローバル開発拠点の連携強化を図るとともに、企画開発プロセスの改革、薬事プロセスのさらなる合理化をはじめ、主要施策を推進します。さらには、企画開発プロセスへのIT・デジタル適用も合わせて強化することで、効率化・スピードアップを最大化していく予定です。

「拠点縮小・事業撤退」では、ポジショニング事業でのモスクワの開発センターの縮小により、人員を削減しています。

尚、モスクワの開発機能は、すでに他地域に所在する開発センターで引き継いでおり、今後の事業への影響はありません。

その他にも、低採算事業の撤退も計画しており、あらゆる面で、固定費削減に取り組んでいきます。

右のグラフにお示ししているとおり、これらの主要施策を実行することによって、中計最終年度に向けて販管費率を7パーセント以上改善する見込みです。

構造改革:生産効率改善

構造改革のもう1つの柱は、生産効率の改善です。

中期経営計画2025に沿って、当社の主力工場への投資を推進しています。

国内主力工場である山形工場においては、第三工場を着工します。一方、ドイツの建機・農機向けディスプレイ工場では、新工場を着工する予定です。

これらの主力工場において、自動化やデジタル化を強化することによる生産効率の改善と、生産設備増強により、生産能力としては50パーセント向上する見込みであり、将来の事業拡大に備えています。

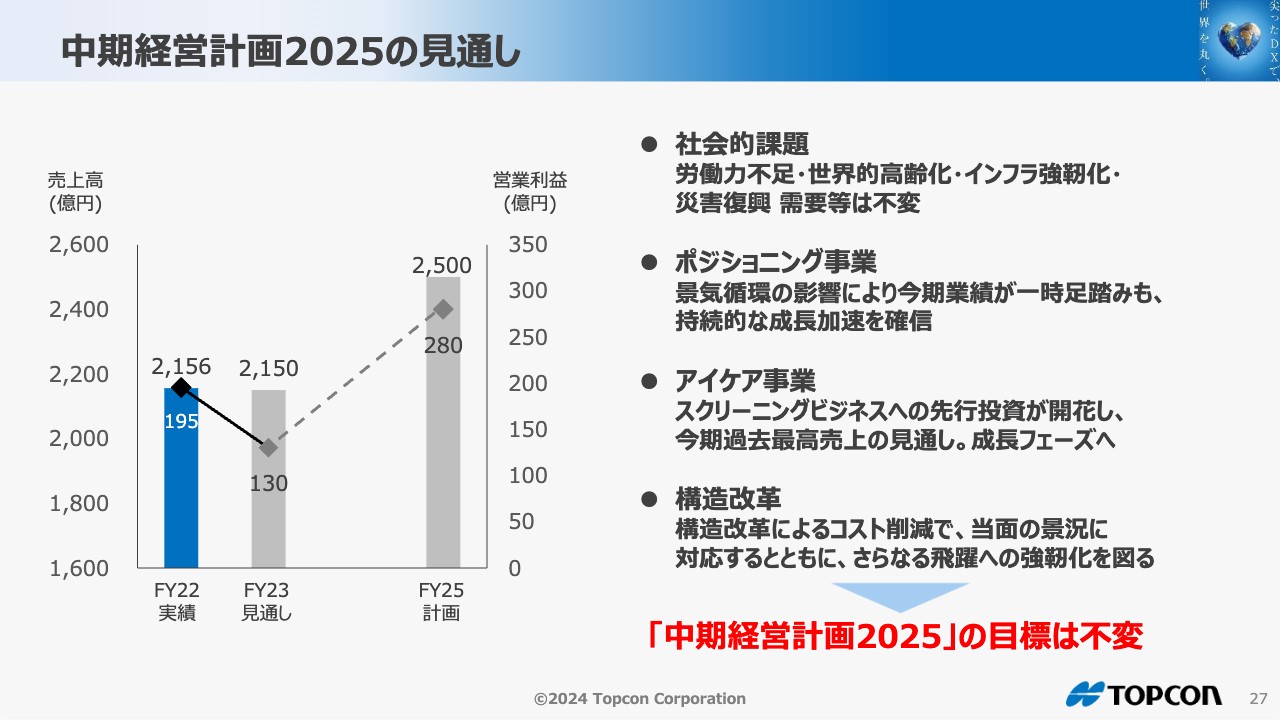

3.中期経営計画2025達成に向けたシナリオ 中期経営計画2025の見通し

最後に、中期経営計画2025の見通しについて、ご説明します。

中期経営計画2025の見通し

これまでご説明した結論としまして、中期計画の目標は不変ということをあらためてお伝えします。

労働力不足などといった社会的課題を解決するための需要は不変と判断しており、足元の厳しい事業環境を踏まえて、今期へ前倒しで実施する構造改革により、さらなる飛躍に向け当社事業の強靭化を図ります。

以上で、ご説明を終わります。

質疑応答(要旨)①:全社共通事項

Q. 今回開示した構造改革の施策は、中期経営計画に織り込まれていたものを前倒ししたものか? 事業環境の変化などを受けて追加したものか?

A. 新しい施策を追加したわけではなく、2024年以降の回復に向けて構造改革を前倒しで実施する必要があると判断しました。今回追加計上した特損と同じ程度の費用が中期経営計画の期間内に発生すると、当初から想定していました。

Q. 構造改革前倒しの実施効果は、2024年度業績にどの程度貢献する見通しか?

A. 2024年度業績について現時点で開示している数値はないものの、今回、人員削減やモスクワ拠点の縮小等が、販管費の削減に貢献すると見込んでいます。

Q. 販管費率の改善について、2025年度の売上高が上振れ、または下振れた場合の考え方を教えてほしい。販管費の削減額よりも今回公表した販管費率42%の達成を重視するという理解でよいのか?

A. 売上高が上下した場合にも、基本的には販管費率42%をコミットとしたいと考えています。

Q. 固定費を圧縮するとのことだが、研究開発費はどういうイメージか?

A. 研究開発投資は継続しつつ、他の効率を高めることで固定費圧縮に取り組む方針です。景気後退局面でも新しいものを開発していくことが非常に重要と考えています。

質疑応答(要旨)②:ポジショニング・ビジネス

Q.Q3の営業利益は想定通りか?

A. 各四半期のうち、Q3が一番売上が低い時期となっているため、その影響で営業利益も低水準でした。なお、最も繁忙期となるQ4で売上増に期待しつつ、経費を抑えていく計画としています。

Q. 厳しい事業環境が続くと見るなかで、Q3からQ4にかけて営業増益となる計画の背景は?

A. Q4にかけて、売上ミックスの改善や物流費の低下に加え、高騰していた部材費も落ち付くことで粗利率改善を見込んでいます。また、期を追うごとに販管費の抑制効果が出ているので、それらが総合的に貢献してQ4の利益確保を計画しています。

Q. アメリカの市中在庫の状況を教えてほしい。

A. 市中在庫は調整が進んでいます。

質疑応答(要旨)②:アイケア事業

Q. これまでの戦略が結実して、Q3に売上と利益がかなりジャンプアップしている。好調な分野や地域について教えてほしい。

A. スクリーニングは引き続き好調でした。大手眼鏡チェーン店の欧州向けも堅調に推移しました。中国を含むアジア向けの販売も好調でした。

Q. スクリーニングビジネスの規模感と地域ごとの状況は?

A. スクリーニングビジネスは、アイケア事業の27%を占めるソリューションビジネスの中で一番大きいビジネスとなっています。主要なマーケットは北米、次に欧州となっています。

※質疑応答部分は、企業提供の要旨です。

スポンサードリンク