関連記事

日立製作所、3Qの売上収益は前年比+5% 日立化成売却による減益影響はあるもののパワーグリッド事業が堅調

日立製作所、3Qの売上収益は前年比+5% 日立化成売却による減益影響はあるもののパワーグリッド事業が堅調 [写真拡大]

2021年3月期第3四半期決算説明会

河村芳彦氏:本日はご多忙のところご参集いただきましてありがとうございます。当社のこの第3四半期の決算のご報告を申し上げます。

まず冒頭、コロナの第3波が強く出ております中で、こうしてビジネスができますことを大変深く感謝しております。関係者のみなさまのご尽力に改めて深い敬意を表します。

さて、今回の決算の数字へいく前の、まず概要でありますけども、3つぐらい大きな特徴があります。1つはこの期初に作りました、もともとの期初予算ですが、コロナを前提に相当厳しい計画を作ってまいりましたが、ここに来てほぼ計画どおり、あるいはそれを上回るレベルで計画が遂行できておりまして、そういう意味ではかなりコロナの影響をコントロールしてここまで来たということが言えると思います。

それから2つ目は、環境についてです。これは一番大きな経営課題になっているわけでありますけれども、相当環境関連の仕事が取れておりまして、これも今日は強調してご報告できる点だと思います。

それから3つ目は、19年度、昨年度に比べますと当然のことながらP/L上の利益は落ちておりますけれども、一方で今日も議論になりますけれどもキャッシュ・フローが強く出ておりまして、これは特記すべきことだろうと思います。そういう大きな流れの中で申し上げますのでよろしくお願いいたします。

今回のポイント

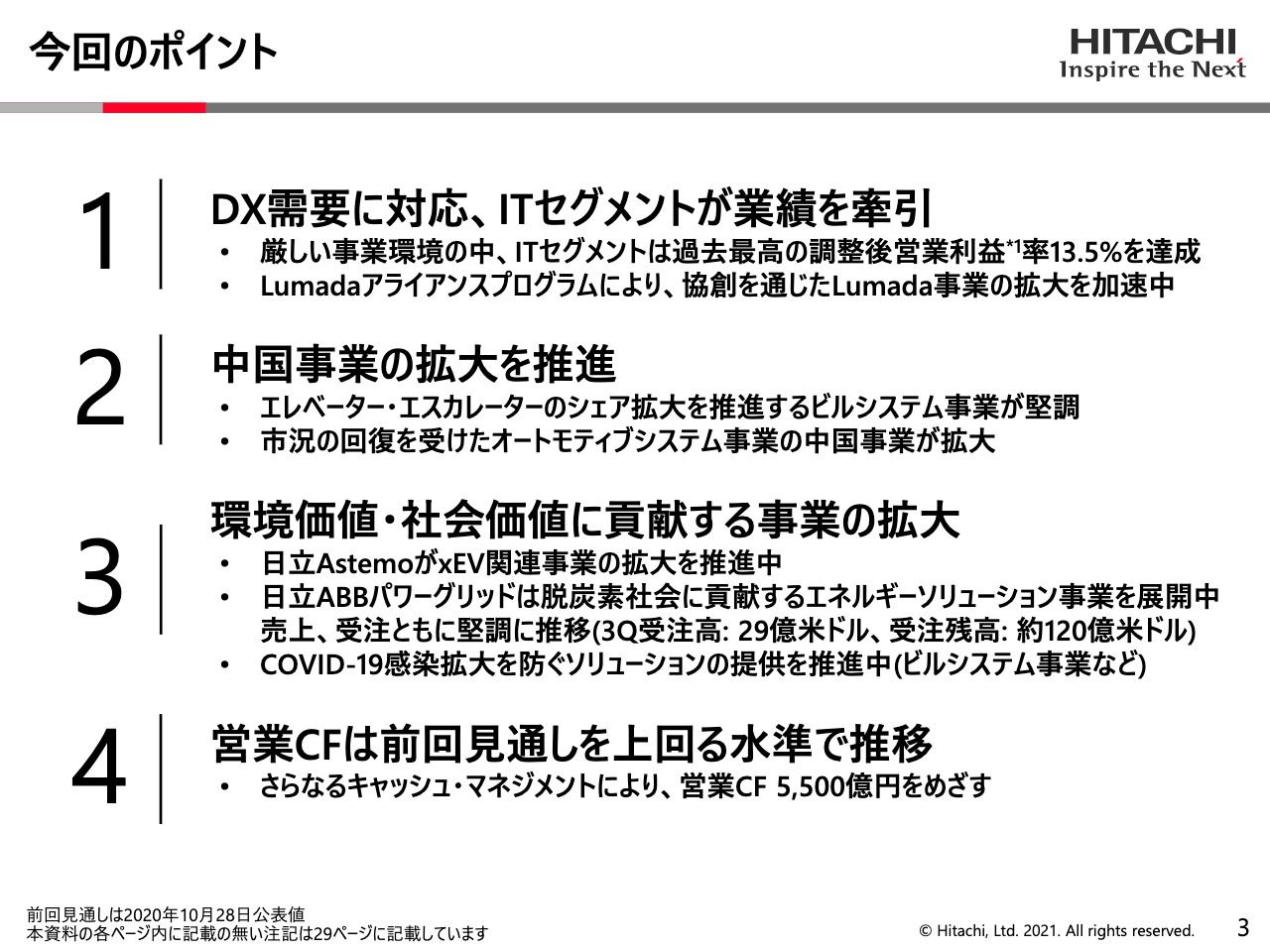

まず資料の最初、3ページをご覧ください。右下3ページでありますが、ここに今申し上げたことを含めてこの第3四半期のトピックスを出しております。

1番から4番までありますが、まず1番はこのDX。デジタルトランスフォーメーションの波に乗っておりまして、特にITセグメントが会社全体の業績を牽引しております。ここに書きましたけれども、この第3四半期の営業利益だけを見ると13.5パーセントという非常に高い数字を出してきております。

それから2番で中国でありますが、これも後半でご説明できると思いますけれども、中国経済がご案内のとおり回復をしておりまして、この回復も取り込めているということがあります。

具体的にはここに書きましたけれども、エレベーターの事業が非常に堅調に動いております。それから日立オートの、この自動車の関係も、中国で自動車のマーケットが戻っておりますので、ここでの仕事が拡大しているということがあります。

それから3つ目は、さっき申し上げた環境価値・社会価値でありますが、環境価値、非常に重要な経営上のテーマということで一生懸命やっておりますけれども、これも成果が出ておりまして、ここに書きましたように、日立Astemo、今回ホンダさんの3つの自動車部品会社と統合しておりますけれども、ここがEV関係、電気自動車関係の投資を加速しておりまして、ここで大きく市場をとっていこうとしております。

それから、今年の夏に経営傘下に入れましたABBのパワーグリッドです。今HAPG(ハップジー)と言っておりますけれども、ここが堅調に推移しておりまして、新しくとれる仕事の過半が環境関係になっております。環境関連の仕事がとれております。

ここに書きましたけれども、第3四半期の受注高が29億米ドル、3,000億円を超えます。この会社は1年間回すと約1兆円の売上が立ちますので、ほぼその4分の1ということで順行で来ております。

それからここにも出してありますけれども、このCOVID-19でリモートワークそれからタッチレス等々のいろんなアプリケーションが開発されておりまして、これも順調に市場に投入できております。

それから4つ目、冒頭申し上げましたように、このようなことが相重なりまして、非常に強くキャッシュ・フローが出ております。これが今回の第3四半期の大きな特徴であろうと思っております。

収益性の改善状況

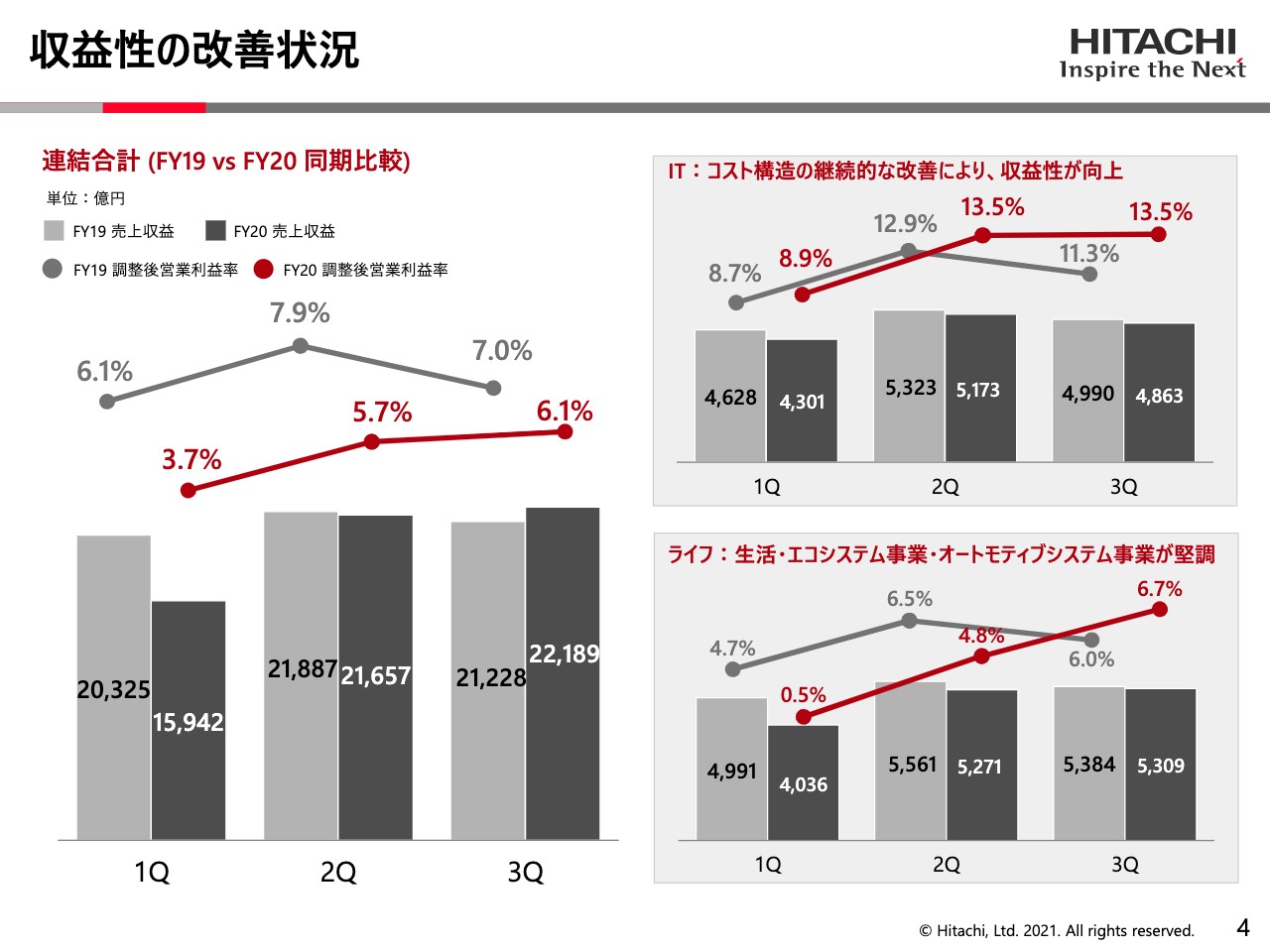

それでは個別に数字の話を申し上げますので、次の4ページをご覧ください。ここは売上収益、いわゆる売上と、それから営業利益率に焦点を当てた資料であります。左側のグラフをご覧ください。

折れ線グラフが営業利益率、それから棒グラフが売上です。薄いグレーが昨年19年度、濃いグレーが本年度です。そして左から右へ第1四半期、第2四半期、第3四半期というふうに展開してあります。

ここでご覧いただきたいのは、第2四半期から第3四半期にかけてこの黒いグレーのところでありますけど、2兆1,000億円から2兆2,000億円に伸びている。ここに来て非常にコロナが強く出ておりますけれども、第3四半期になって売上が伸びてきているということがご報告できると思います。

そして上の折れ線の率のところをご覧いただいても、この赤いところが20年度で、グレーのところが19年度でありますけれども、この赤いところをご覧いただくと、3.7、5.7、6.1ということで営業利益率も回復をしてきております。

そして右側に特に大きく利益が改善している、コンスタントに利益が出ているところをハイライトしてありますけれども、右上はITです。ITがこの赤い折れ線をご覧いただくと13.5パーセントで、さっき申し上げた数字がここへ出ております。

それから下のライフも、オートモティブの中国の関係、それから家電の関係で収益が回復しておりまして、6.7パーセントまで来ているということがご覧になれると思います。

Lumada事業の展開を加速

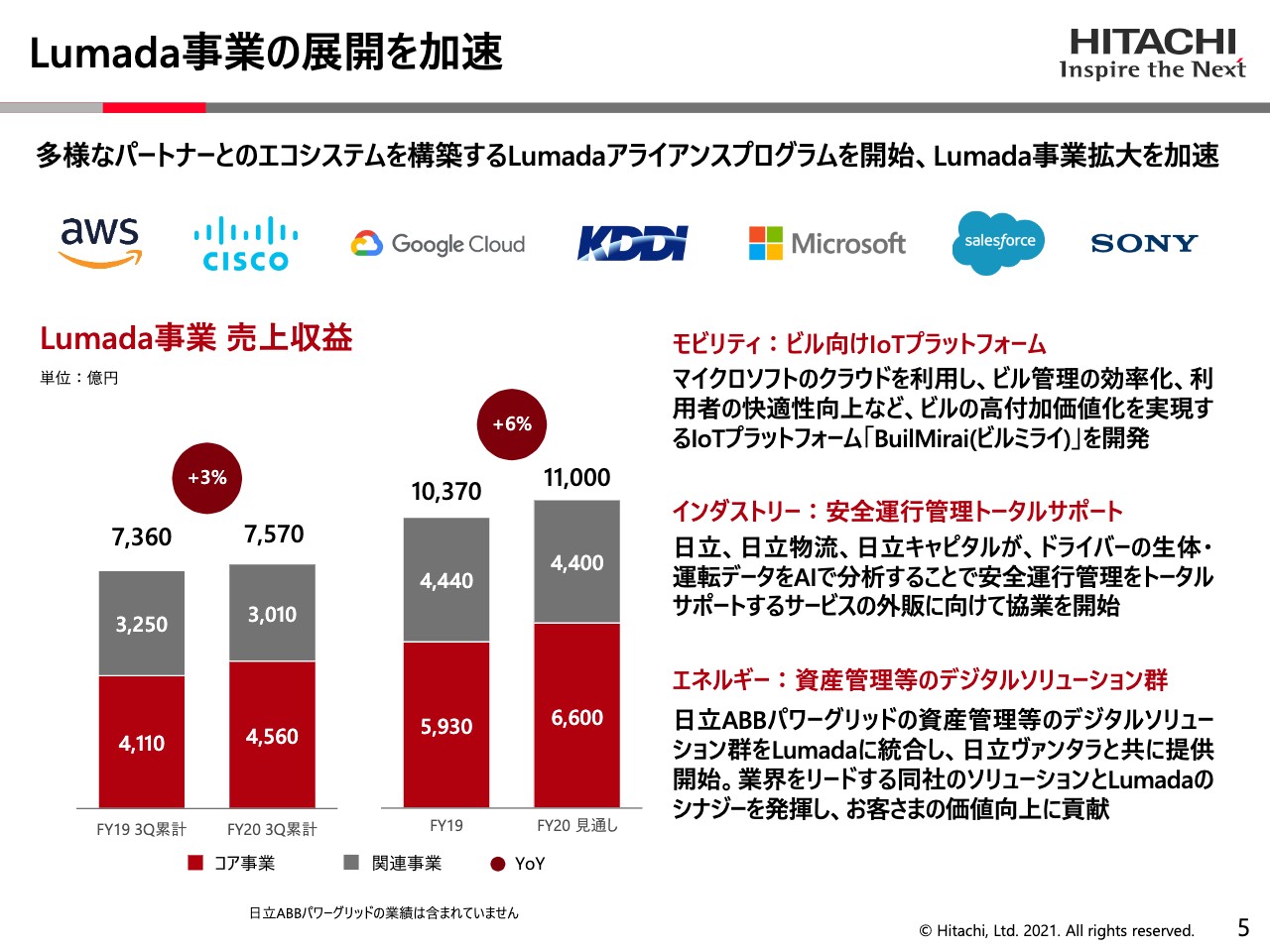

次の5ページをご覧ください。ここでLumadaのご報告しております。Lumadaは、この第3四半期の大きなトピックスはこの上のハイライトに書きましたけれども、多様なパートナーとアライアンスができております。

左側からアマゾンのAWS、CISCO、Google、KDDI、Microsoft等々と、世界のビッグネームでありますが、こことアライアンスができておりまして、アプリケーションの共同開発であるとか、顧客への販売等で「一緒にやっていきましょう」ということで大きくアライアンスができましたので、これが今後の展開の加速になっていくと思います。

数字をご覧いただきますと、右側の棒グラフですが、これが19年度と20年度で、フルイヤーで見通しております。19年度売上が一番上の数字になっておりますけれども、1兆370億円。右側が今年度の計画、目標でありますけれども、1兆1,000億円ということになっておりまして、プラス6パーセントくらいで伸びていくという想定をしております。

中身でありますけれども、赤いところが、いわゆる私ども内部で「コア事業」と言っております、ITに直結するところであります。グレーが関連事業と言っておりますが、ITを使って鉄道とか、自動車とか、パワーグリッド等々のリアルセクターへ跳ね返していく、リアルセクターに応用していく、という分野です。赤いところ、コアのところは順調に伸びていますし、このグレーのところはやはりコロナの影響を受けまして少し伸びが停滞しておりますけれども、私どもの想定ではこれも順調に伸びていくだろうと考えております。

具体的には右側に書きましたけれども、モビリティ、インダストリー、それからエナジーでそれぞれ市場に訴求できる新しいアプリケーション、プロダクト ができておりますので、等々を鑑み、この関連事業もこれから成長に尽くしていくと考えております。

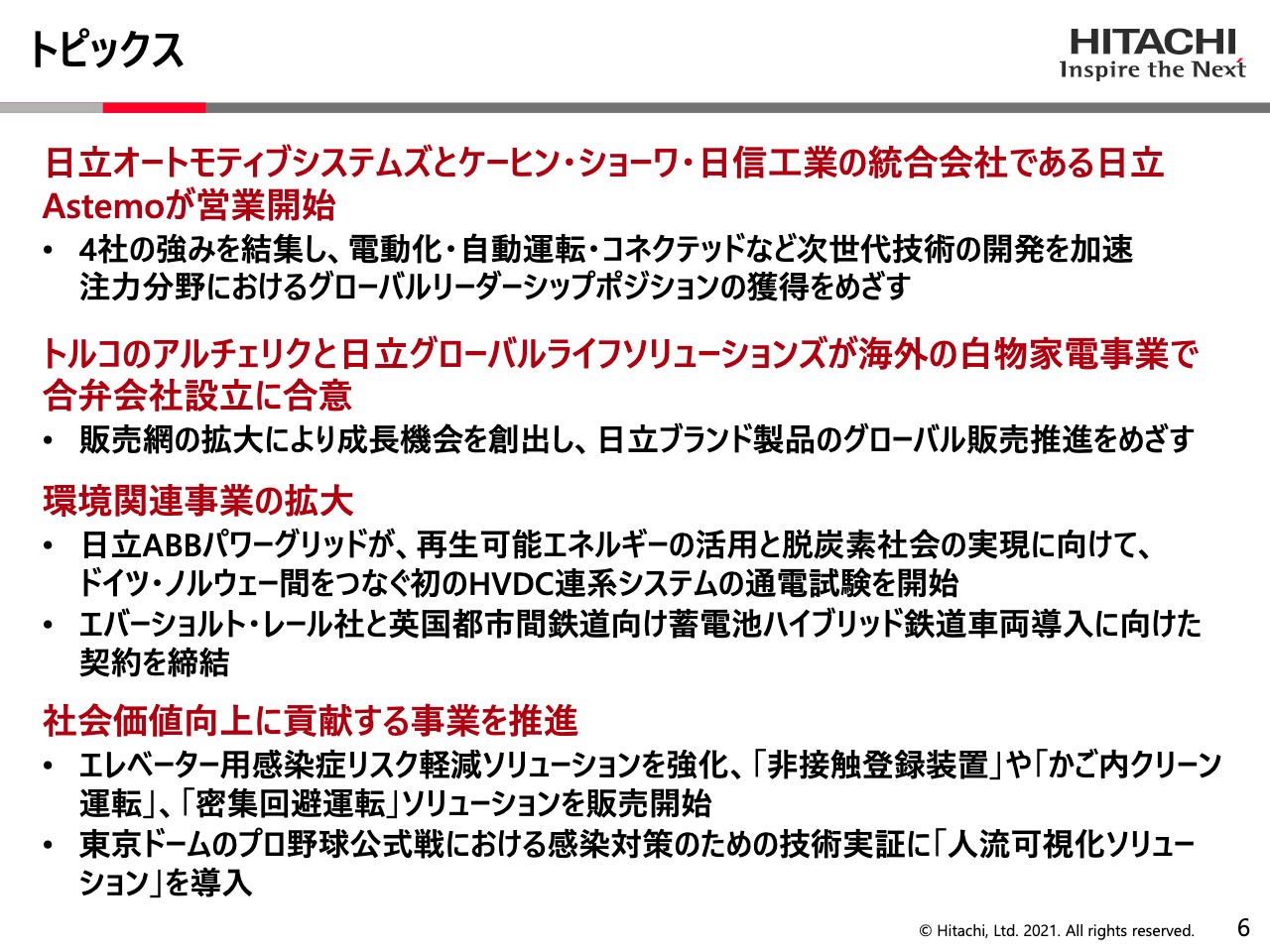

トピックス

6ページをご覧ください。ここでもう一段、詳しく例を落としまして、具体的な第3四半期の展開の内容を書いておりますけれども、1つは今年の1月に日立オートモティブと、それからホンダさんの3つの会社(ケーヒン、ショーワ、日信)が経営統合いたしました。

これは、4社の強みをこれから遺憾なく発揮するように対応していきますけれども、そういう中で、ここにありますように、電動化・自動運転・コネクテッド等、これからの自動車の戦略分野に投資を集中して対応していこうと考えております。

それから2つ目は海外の家電の関係でありますけど、トルコのアルチェリクという会社と、海外の家電の事業で経営統合しました。

これは新しい合弁会社を作りますが、アルチェリクが60パーセントを持って、当方が40パーセント持ちます。アルチェリクというのは、トルコ最大の財閥の、コチ財閥の家電事業のアームでございます。

ここと一緒になって、この海外の事業を伸ばしていくという、そういう統合ができましたので、これもこれから海外で大きく伸びていくということを期待しております。

それから次が、冒頭若干触れましたけど、環境関係の事業が拡大しておりまして、1つは、ABBのパワーグリッドを統合しますので、これが我が社にとっての環境事業の非常に重要な、戦略的なアームになっております。

ここが先般ご報告したノルウェーのデジタル変電所に加えて、ノルウェーとドイツをつなぐハイボルテージの連携システムの通電の試験をいよいよ開始をし始めました。

それから鉄道では、Eversholtという、これはイギリスの鉄道車両のリース会社でありますけれども、こことイギリスの都市間の鉄道で蓄電池ハイブリッド鉄道車両の導入の契約を締結しました。こちらもすべて環境関係であります。

それから、3つ目の価値である社会価値についても、いろいろ新しいソリューションを出しております。

1つは、リモート、タッチレスに関連しまして、エレベーターの非接触のソリューションであるとか、あるいは在宅勤務におけるソリューションであるとか、等々を出しておりまして、これも社会的にこういう環境下で高い評価をいただいております。

それから、東京ドームのこの人流のソリューションも、これからシーズンが始まりますけれども、こういう状況下で最適な人間の移動、それから配置等々を提案できるようなソリューションも開発して対応しているということがございます。ここまでが大きな流れであります。

実績ハイライト

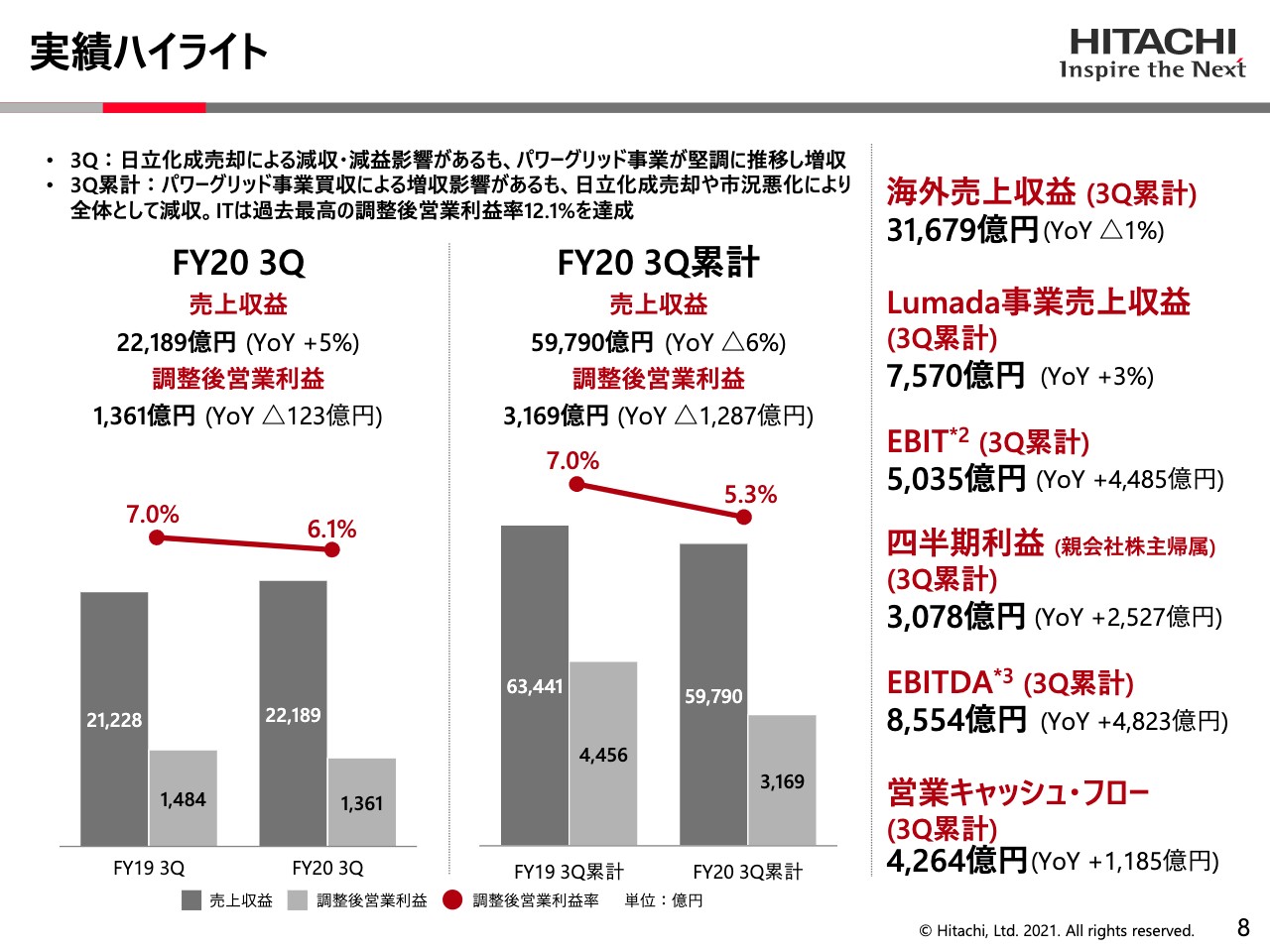

続きまして8ページをご覧いただいて、実績のハイライトになります。これは、第3四半期だけの議論と、第3四半期までの第1四半期・第2四半期・第3四半期の累計の議論であります。

ここでご覧いただきたいのが、一番上に書きましたけれども、日立化成の売却と、それからパワーグリッドの事業、そういうものがありましたので今年大きく資産が入れ繰りで動いております。

下のグラフをご覧ください。濃いグレーが売上で、薄いグレーが営業利益になっておりまして、左側が去年の第3四半期の数字、右側が今年の第3四半期の数字です。折れ線グラフがマージン率でありますけれども、右側の今年の第3四半期の部分をご覧ください。

ここで売上をご覧いただくと、増収であります。去年が2兆1,000億円で今年が2兆2,000億円、増収になっております。そしてグレーの営業利益をご覧いただくと、減収になりますけれども、売上は増収で来ております。

そして右側、今度は第1四半期・第2四半期・第3四半期の累計でありますけれども、これは右側をご覧ください。FY20の第3四半期の累計で調整後の営業利益が3,169億円まで積み上がってきております。これは、去年の4,456億円に比べるとだいたい7割くらいのところまで来ておりまして、ほぼ計画、あるいは計画を上回るレベルで今推移しております。

そして右側にキャッシュの項目がずっととってありますけども、上から3つ目のEBITが5,035億円でYoY、去年との比較でこれがプラスの4,485億円。

そして1個飛んでEBITDAが、第3四半期の累計で8,554億円、これも去年との比較で4,823億円増えております。

それから冒頭言及申し上げた営業キャッシュ・フローも、これも4,264億円で去年との比較で1,185億円と、非常にキャッシュ・フローが強く出ております。そういう数字でございます。

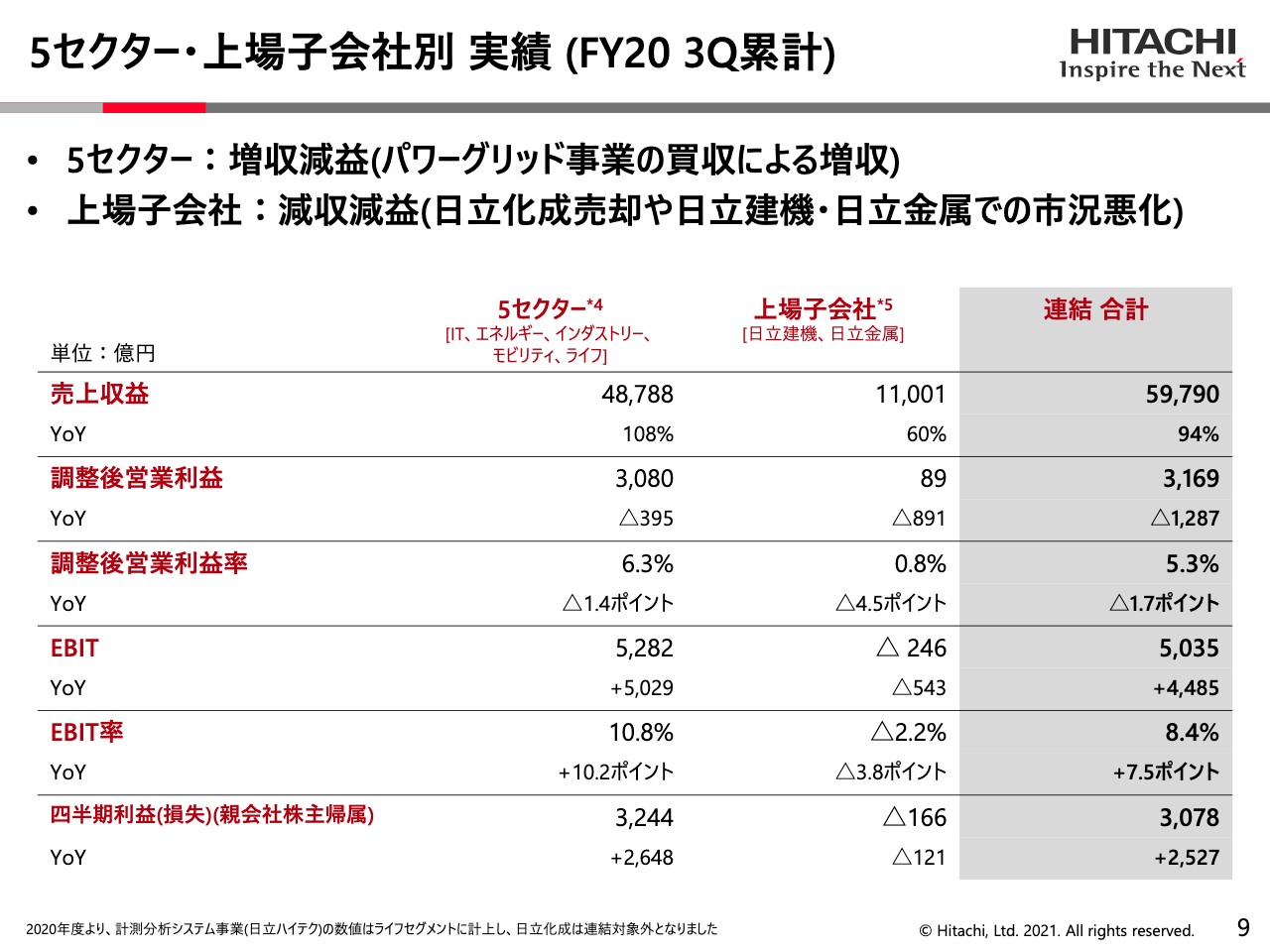

5セクター・上場子会社別 実績(FY20 3Q累計)

続きまして、9ページをご覧ください。ここで、5セクターいわゆる親会社の単体と、それから2つの上場子会社の数字を分解して出しております。そしてこの5セクター、親の単体のほうですが、これは上のハイライトに書きましたけど、ここは増収ですが減益ということになっております。ただ、パワーグリッド事業の買収がありますので、これが大きく増収に寄与しているということであります。

そして上場子会社は、ご案内のとおり2社になりますが、建機と金属でありますけれども、ここはコロナに非常に強く打たれておりまして、減収減益というふうになっております。

数字でご覧いただくと、一番上が売上収益、売上高ですが、5セクターの単体で4兆8,000億円強、上場子会社で1兆1,000億円ということで、その下の昨年の比較YoYでご覧いただくと、5セクターの親の単体のほうは100パーセントを超えるところで来ておりますが、上場子会社は60パーセントということになっております。

その下の調整後営業利益もそれを反映しまして、親のほうは3,080億円で、子会社の方が89億円というふうになっております。

調整後営業利益も当然それを反映しますので、親会社5セクターが6.3パーセント、それから上場子会社が0.8パーセントということで、上場子会社のほうに非常に強く影響が出ているということがご覧いただけると思います。

したがって、全部それが反映されてまして、今度は下から2つ目のEBIT率も、5セクターが10.8パーセントで、子会社がマイナスの2.2パーセントということで、親の5セクターと上場子会社2社との跛行性と言いますか、コントラストが非常に強く出ております。

これは特に上場子会社のほうが、どっちかというと上流の仕事をするのが中心になってますので、やむを得ないという、そういう理解ではあります。

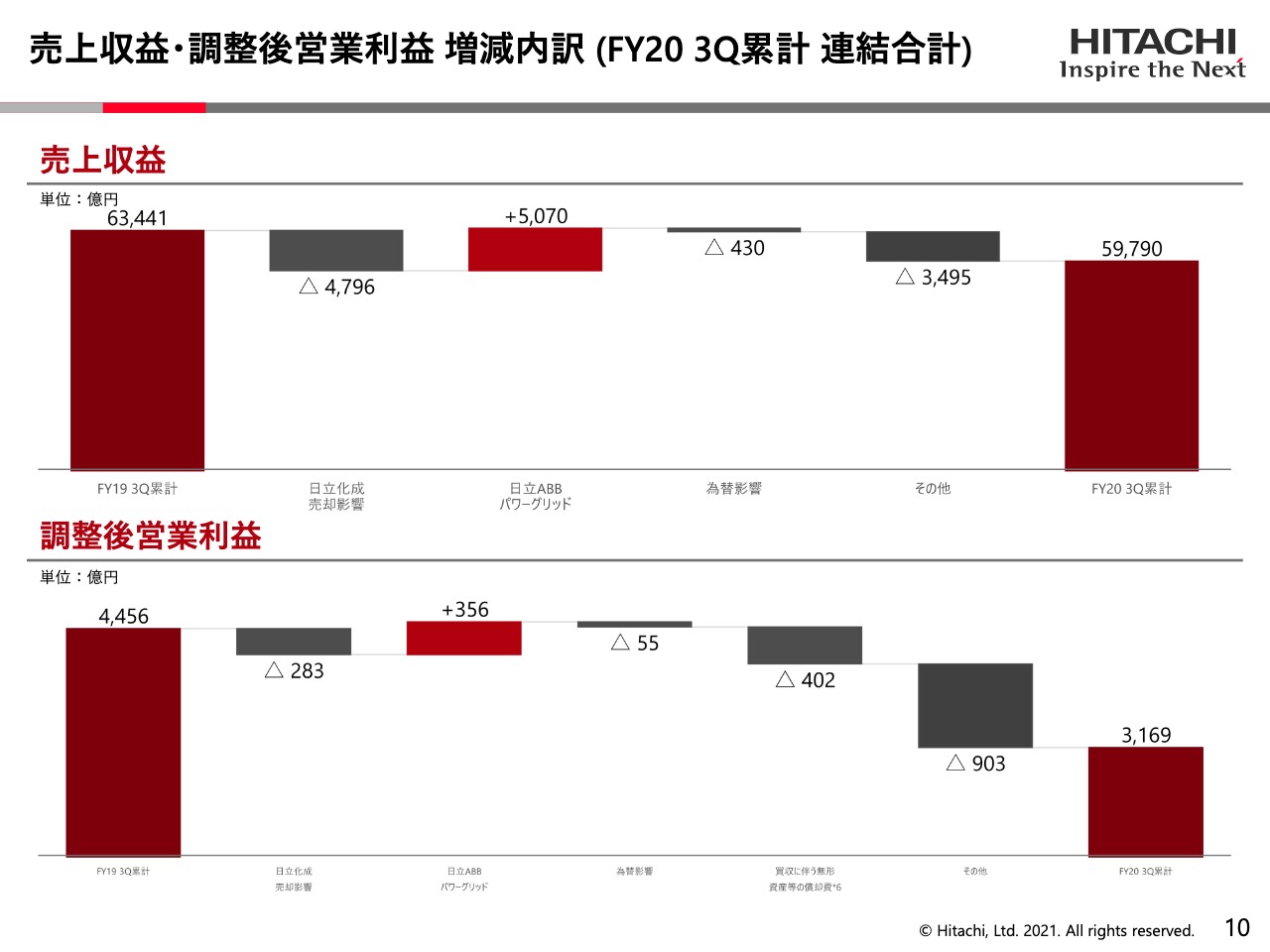

売上収益・調整後営業利益 増減内訳(FY20 3Q累計 連結合計)

続きまして10ページをご覧ください。ここで左から右へ、去年の第3四半期の累計から今年の第3四半期の累計。売上収益が上です。そして下のほうで営業利益。これがどういうふうに推移したかということをずっと展開してあります。

一番上の表をご覧ください。売上収益は、去年の第3四半期累計が6兆3,000億円強からスタートしまして、一番右側の今年が5兆9,000億円強となっております。

この入り繰りが順番に左から、日立化成の売却でもって減って、パワーグリッドを取り込んで増えて、為替の調整があって、それから金属、建機、ハイテクでの損失を吸収して、右側の5兆9,790億円になっているということでございます。

下の調整後営業利益も同じように動いておりまして、日立化成の売却の影響があって、パワーグリッドの増分があって、そして一番右側に書きました、その他のところで諸般調整をしてマイナスの契約3億円で、仕上がりが3,169億円となっております。

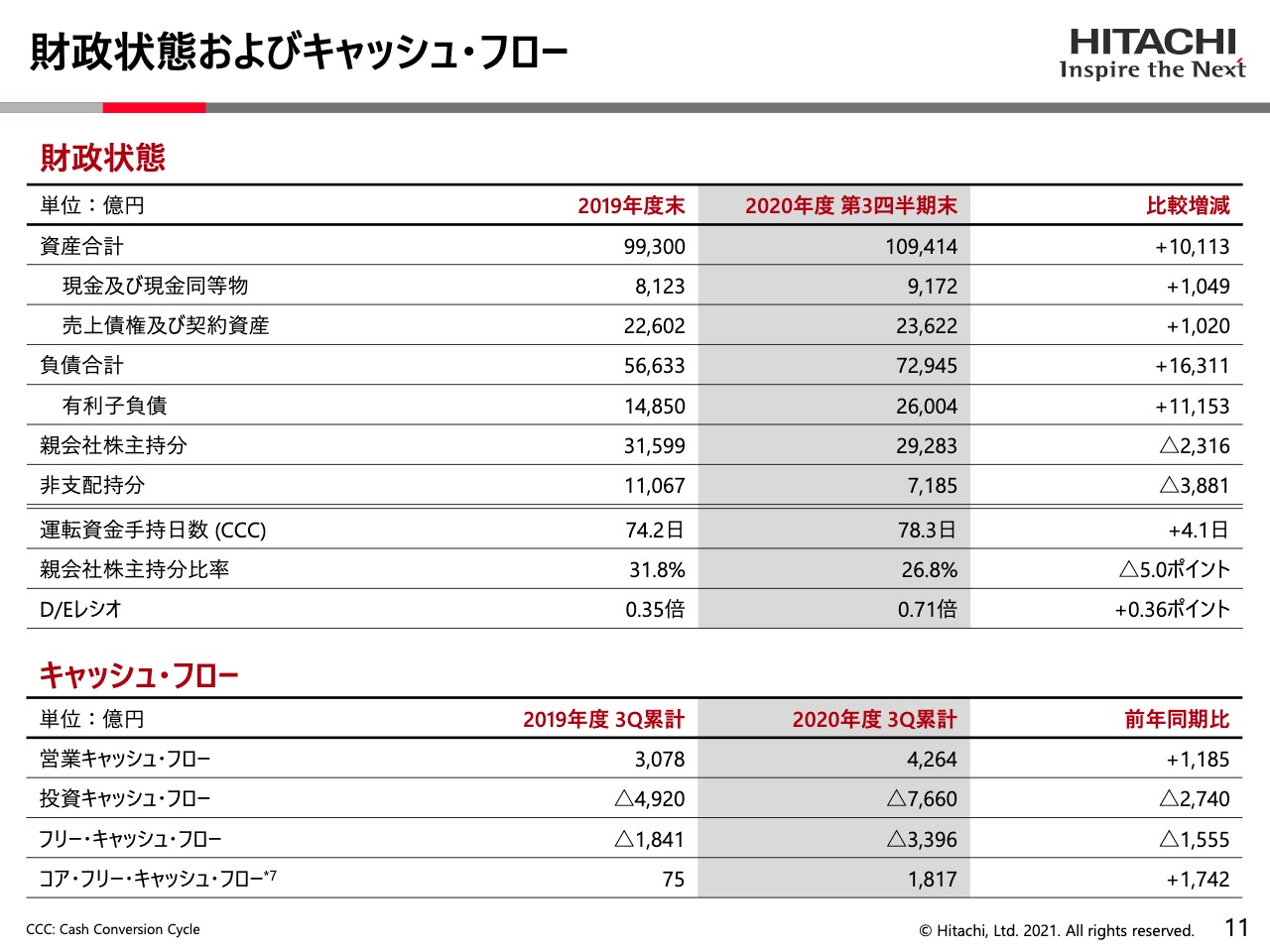

財政状態およびキャッシュ・フロー

それから11ページをご覧ください。ここで財務の状況に触れております。ここで今回の特徴としてご覧いただきたいのは、バランスシートです。そこの一番上の資産の合計のところをご覧ください。

真ん中にグレーで、この第3四半期末の状況が書いてありますけれども、資産の合計で、去年10兆円を割っていた総資産が、今年になって10兆円を超えて、10兆9,000億円まで積み上がっております。

これはご案内のとおりABBの買収がありましたので、それがここに効いてきているということであります。その内容は、数行飛んでいただいて、有利子負債をご覧ください。

これが2兆6,000億円まで積み上がっておりまして、右側に増分がありますけど、ここでデットでABBのパワーグリッドの買収資金を調達しましたので、これが乗っかって資産が膨れているということであります。

それから一番下のD/Eレシオもご覧ください。今のことを反映しておりまして、左側、従来0.35倍という非常に強いD/Eレシオがキープできていたんですが、今回デットで資金を調達しましたので、一時的に0.71まで悪化しておりますけれども、これは私どもの計算上では近々0.5、ないしはもっと0.5を下回る数字に戻るということで今経営をしております。

それから下にキャッシュ・フローを出しておりますけれども、キャッシュ・フローも強く出ておりまして、営業キャッシュ・フロー、一番上です。右側、前年同期比で1,185億円増えて、真ん中に戻りますけど、4,264億円の強いキャッシュ・フローが出ております。

そして大きな投資をやっておりますので、当然、投資キャッシュ・フローはマイナスが出ますけれども、一番下のコア・フリー・キャッシュ・フロー、M&Aを除いた、いわゆるコアで戻ってくる部分が1,817億円で、これも前年比で1,700億円強増えているということで、繰り返しになりますけれども、キャッシュ・フローが非常に強く出ております。

そしてここまでが第3四半期の3ヶ月と、それから第1・2・3四半期の3つの四半期の累計のご報告でございます。

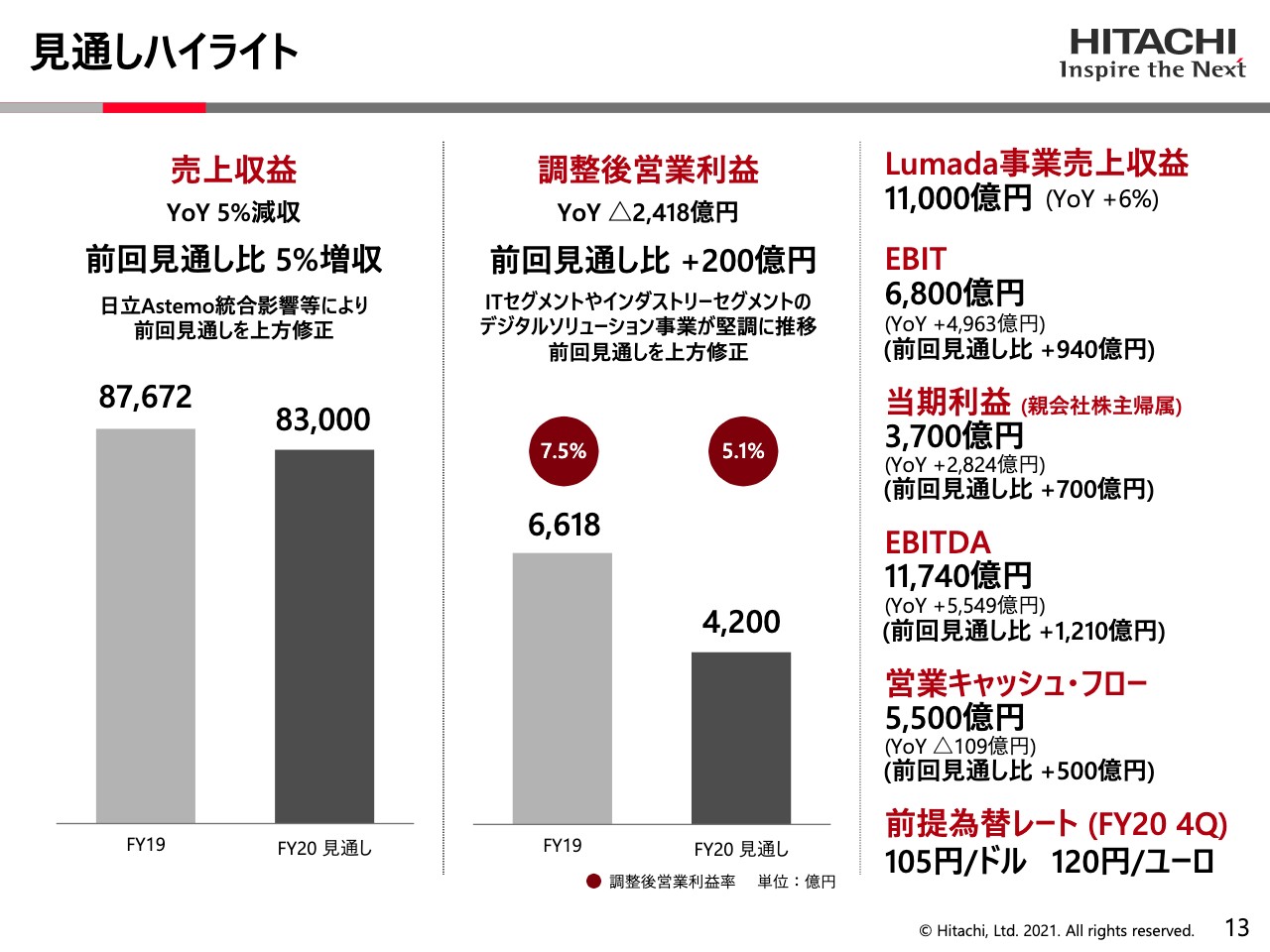

見通しハイライト

続きまして、13ページから、今度は20年度の通期の見通しをここで申し上げております。ここの表は同じような構成になっておりまして、左側が売上収益、売上高であります。右側が調整後営業利益になります。左側の売上収益をご覧いただくと、薄いグレーが去年、濃いグレーが今年になりますけど、ここはご覧のとおりで減収になります。

ところが、右側をご覧いただくと、営業利益も4,200億円になりまして、減収ではありますが、実はご案内のとおり、10月の報告ではここは4,200億円を4,000億円でご報告しておりますので、そこから3ヶ月やって200億円上へ戻してきたということが言えます。

見え方としては減収減益でありますけど、4,000億円でご報告していた調整後営業利益が4,200億円まで戻ってきているということでございます。

そして右側のキャッシュ項目をご覧いただくと、上から2つ目のEBITが6,800億円で、10月の前回の見通し比で940億円増えております。

それから、当期利益が、これは後でまたまとめてご報告しますけど、3,700億円ということで、前回の見通しから700億円増えております。これは実は過去最高の数字、最高益になっております。当期利益最高益でございます。

EBITDAが1兆1,740億円で、これも前回見通しで1,210億円増えております。それから営業キャッシュ・フローも、さっき議論しましたけれども、これも前回見通しより500億円増えておりまして、5,500億円ということで、非常にくどいんですけど、キャッシュ・フローが強く出ているという状況であります。

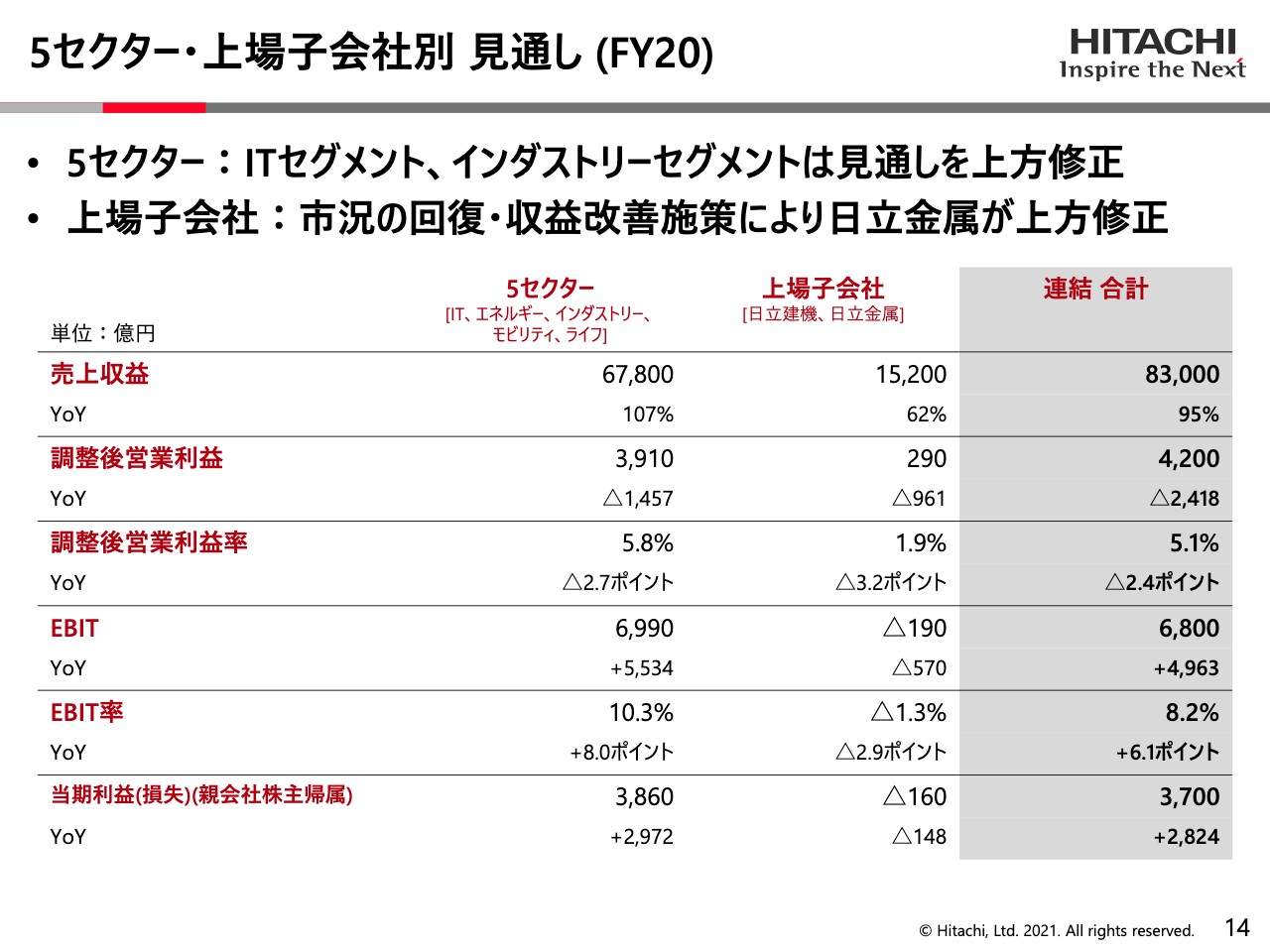

5セクター・上場子会社別 見通し(FY20)

続きまして、14ページをご覧ください。ここでもう一度、通期でもって親単体と上場子会社の比較をしております。これは、先ほどの第3四半期の累計と傾向は一緒になっておりますけれども、まずこの真ん中のところの5セクターの上のほうをご覧ください。

売上収益は6兆7,800億円で、上場子会社が1兆5,200億円。そのYoYの率で申し上げると、さっきの第3四半期とほぼ同じところをトラックしてますけれども、107パーセントと62パーセントです。右側、連結の調べでご覧いただくと、売上が8兆3,000億円で、これが前年比で95パーセントまで来ているということでございます。

あと、同じように調整後営業利益をご覧いただくと3,910億円と290億円で、右側、連結の合計が4,200億円。

EBITをご覧いただくと6,990億円とマイナスの190億円ということで、6,800億円。そして率で、最後のところにきますけれども、10.3パーセントとマイナス1.3パーセントで、合計で8.2パーセント、一番下の当期利益が合計で3,700億円ということで、今回ご報告申し上げております。

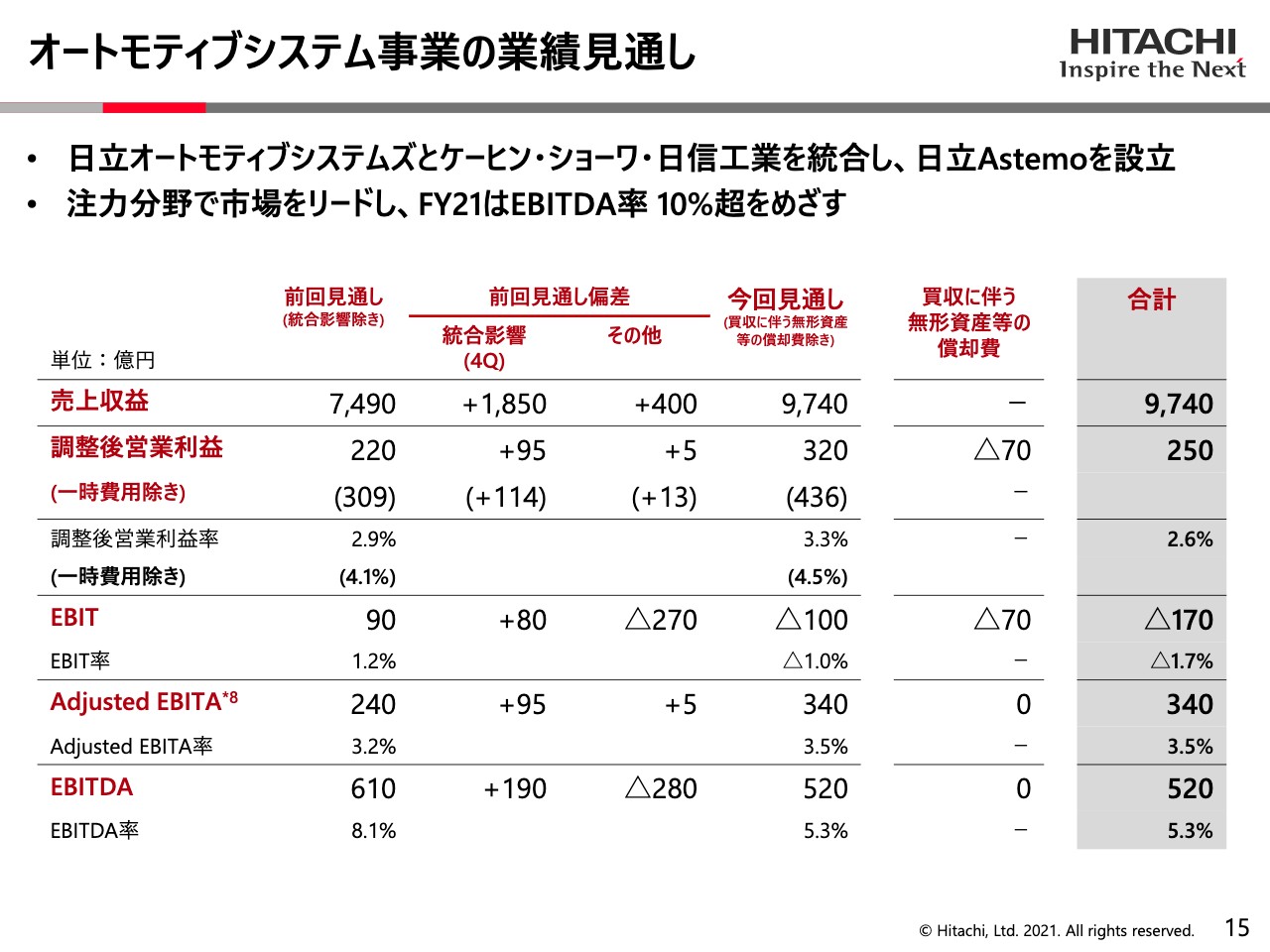

オートモティブシステム事業の業績見通し

続きまして、15ページをご覧ください。ここでAstemoのことです。今回1月に統合が一応できまして、これが初めてご報告する数字になっております。この日立Astemoの業績をどういうふうに計画しているのかということでありますけれども、この表はご覧いただくと一番左側に前回の見通しとあり、これは統合前の日立のオートモティブの数字でございます。真ん中に統合の影響を入れてありまして、今回見通しで、統合後の新しい会社、日立Astemoの数字があります。それからその右側に、買収に伴って無形資産の償却が発生しますけれども、それを見積もって入れてあって、一番右側がネットしたものになっております。

そして売上収益をご覧いただくと、統合前が7,490億円の見通しであったのが、統合影響、当然仕事が入って売上が上がりますので、統合の影響を入れて9,740億円。一番右側が9,740億円です。

調整後営業利益は、統合前の220億円が320億円まで積み上がってきます。

一方で、EBITのところをご覧いただくと、その他のところでマイナス270億円を計上しておりますけれども、これがいわゆる減損です。日立オートモティブのところで一部工場で減損をとっておりますので、この減損がここに入ります。最終的な仕上がりはEBITDAでご覧いただくと、今回の見通しのところで520億円、そして一番右側、償却がここで70億円、無形資産の償却が出ますのでこれを引いて520億円という仕上がりになっています。

そしてその一番下、EBITDA率のところが5.3パーセントということで、統合前の一番左側8.1パーセントに比べて低く出ておりますけれども、これはさっき申し上げた減損の影響で5.3まで落ちておりますので、来年度以降はこの減損がここまでは出ません。今のところこれが10パーセントくらいまで上がってくるんじゃないかなという、そういう推定はしておりますけれども、一過性の数字であるというご理解でよろしいかと思います。

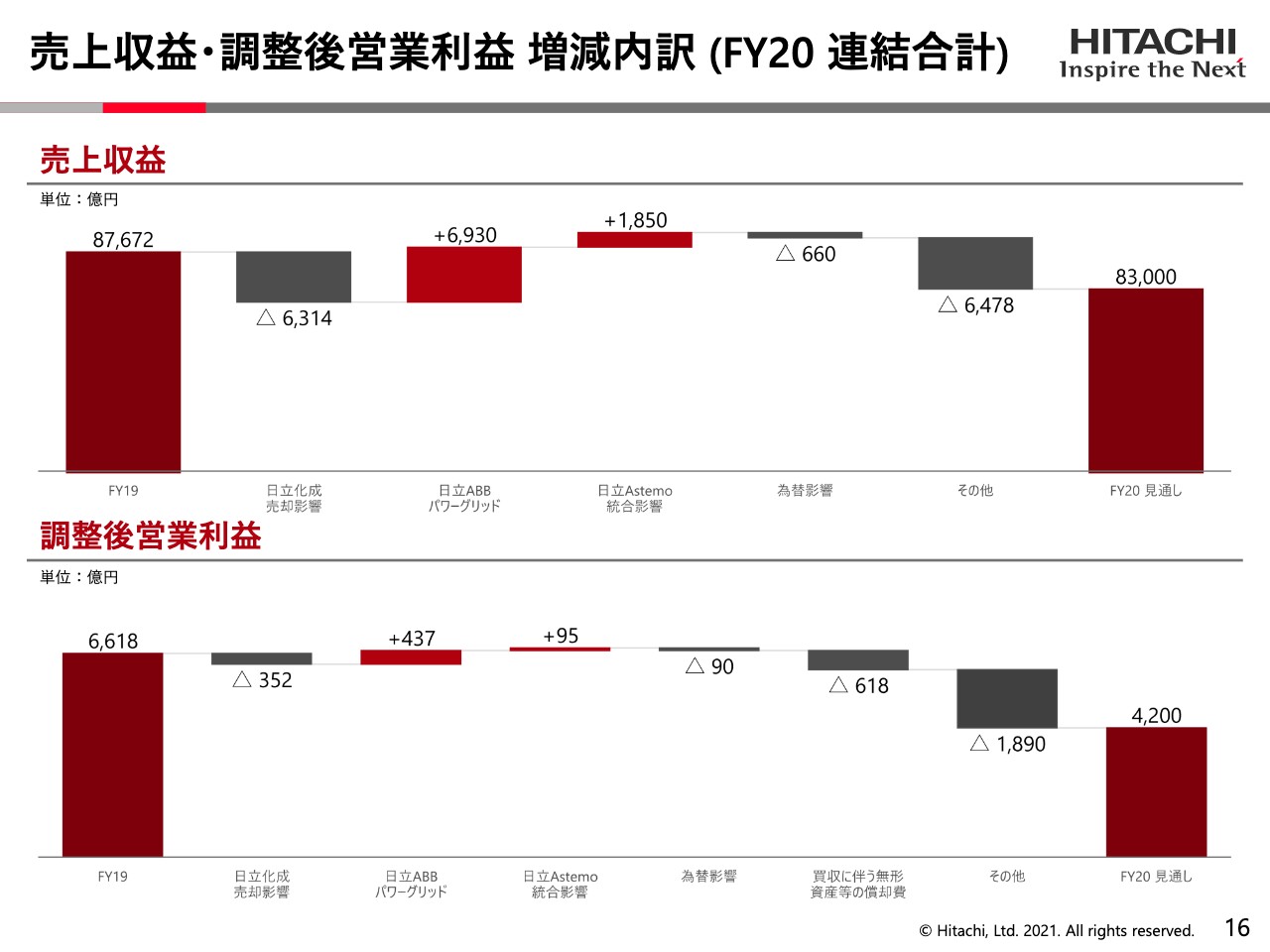

売上収益・調整後営業利益 増減内訳(FY20 連結合計)

そして次に、16ページをご覧ください。左側の19年度の売上から右側にずっと展開してありますけれども、これもさっきの第3四半期と同じようなトレンドになっております。化成の売却の影響でマイナスがあって、パワーグリッドを入れてプラスになって、Astemo統合影響が1月にあって、そして為替の調整があって、等々があって、一番右側の8兆3,000億円になるということであります。

調整後営業利益も同じようにずっと展開しておりまして、6,618億円が一番右側の4,200億円になるということになります。

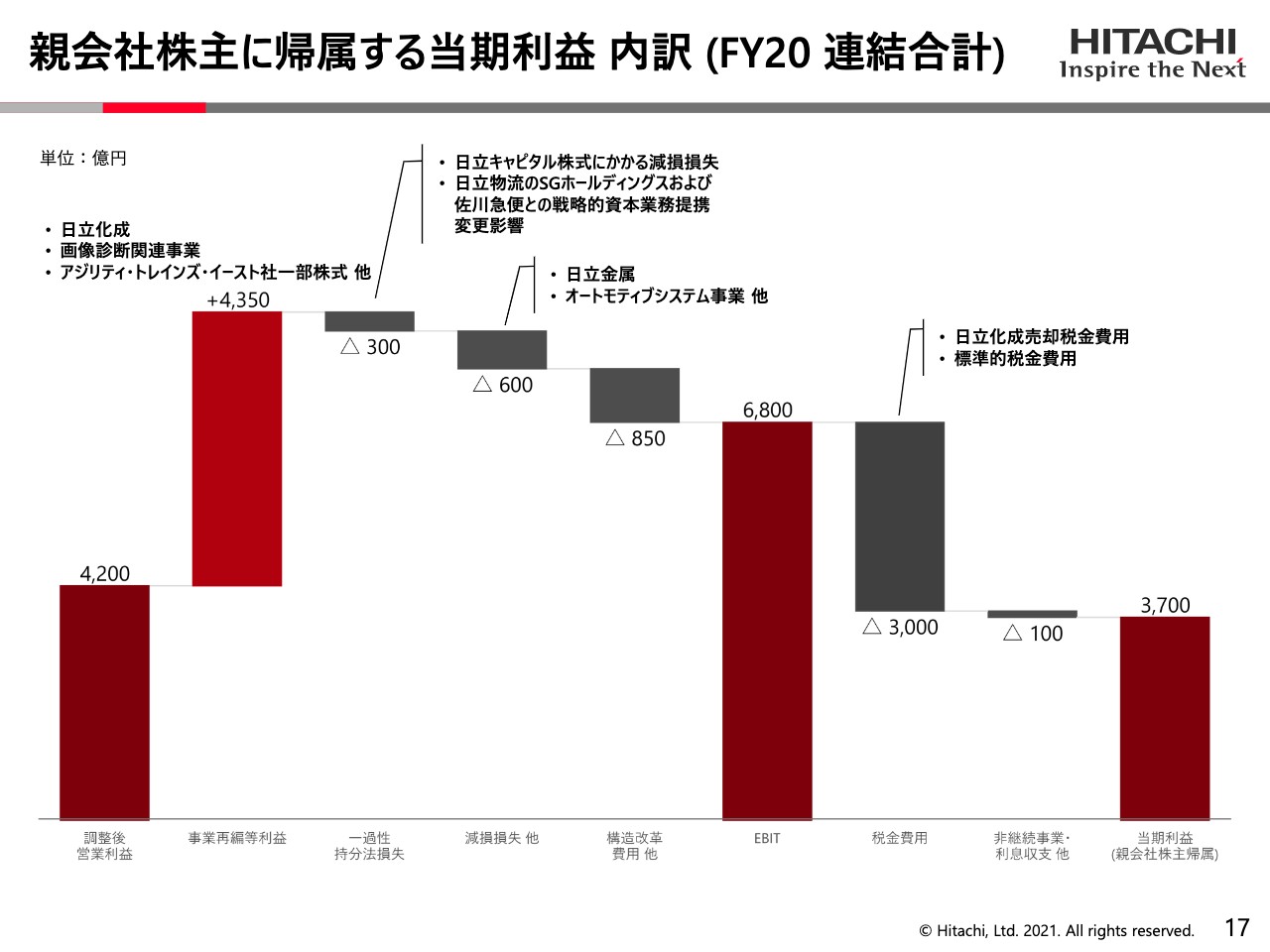

親会社株主に帰属する当期利益 内訳(FY20 連結合計)

それから17ページですが、これは今年度いろいろ大きな資産を入れたり出したりがありましたので、調整後営業利益の4,200億円が、当期の利益3,700億円にどういうふうに展開していくか、つながっていくかということを説明しております。

大きなところだけで申し上げると、事業の再編等の利益があって、これは上のほうに細かい字で吹き出しが書いてありますけど、日立化成、それから医療関係のモダリティって言っていますけど画像診断処理の仕事、富士フイルムさんに移管しますのでその影響、それからアジリティ・トレインズ、欧州の物流会社の株式の一部売却、これは仕事が順調に来てますので、一部を売却したってことになりますけれども、等々があって、ここで4,350億円積み上がっております。

あと、日立キャピタル株式にかかる減損等々があってマイナスの300億円、それから日立金属、オートモティブ他の減損損失があって600億円ということでマイナスをとっておりますけれども、ずっと右へ展開して、これが3,700億円になるという、そういう表であります。ここまでが2020年度の通期の見通しでございます。

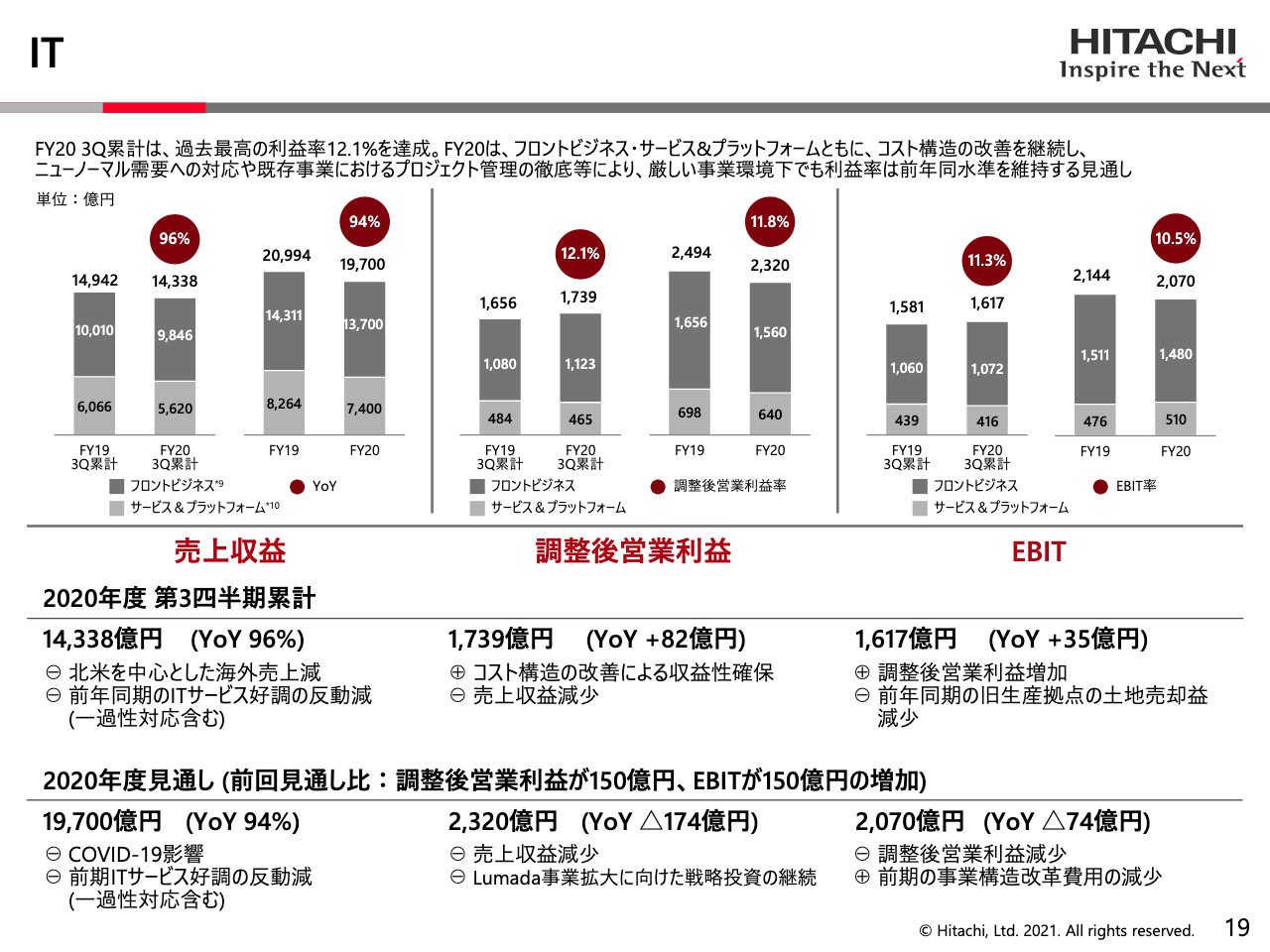

IT

参考資料、若干言及申し上げます。ここでITでありますけど、真ん中の調整後営業利益をご覧ください。左側の棒グラフ2本が第3四半期の累計を去年と今年、比較しております。

そして右側のグラフが、去年のフルイヤーと今年のフルイヤー見通しを比較しております。11.8パーセント、サークルの中に出しておりますけれど、非常に強い営業利益率を出しておりまして、全体として2,320億円、調整後営業利益が出てきております。

下のほうに収益のその入り繰りの主な理由が書いてありますけれども、特にIT関係はこのCOVIDの影響をいろいろ取り込んで新しいアプリケーションを出しているのと、それからこういう状況なのでプロジェクトマネジメントを強化しておりまして、それによって収益が上がっているということがあります。

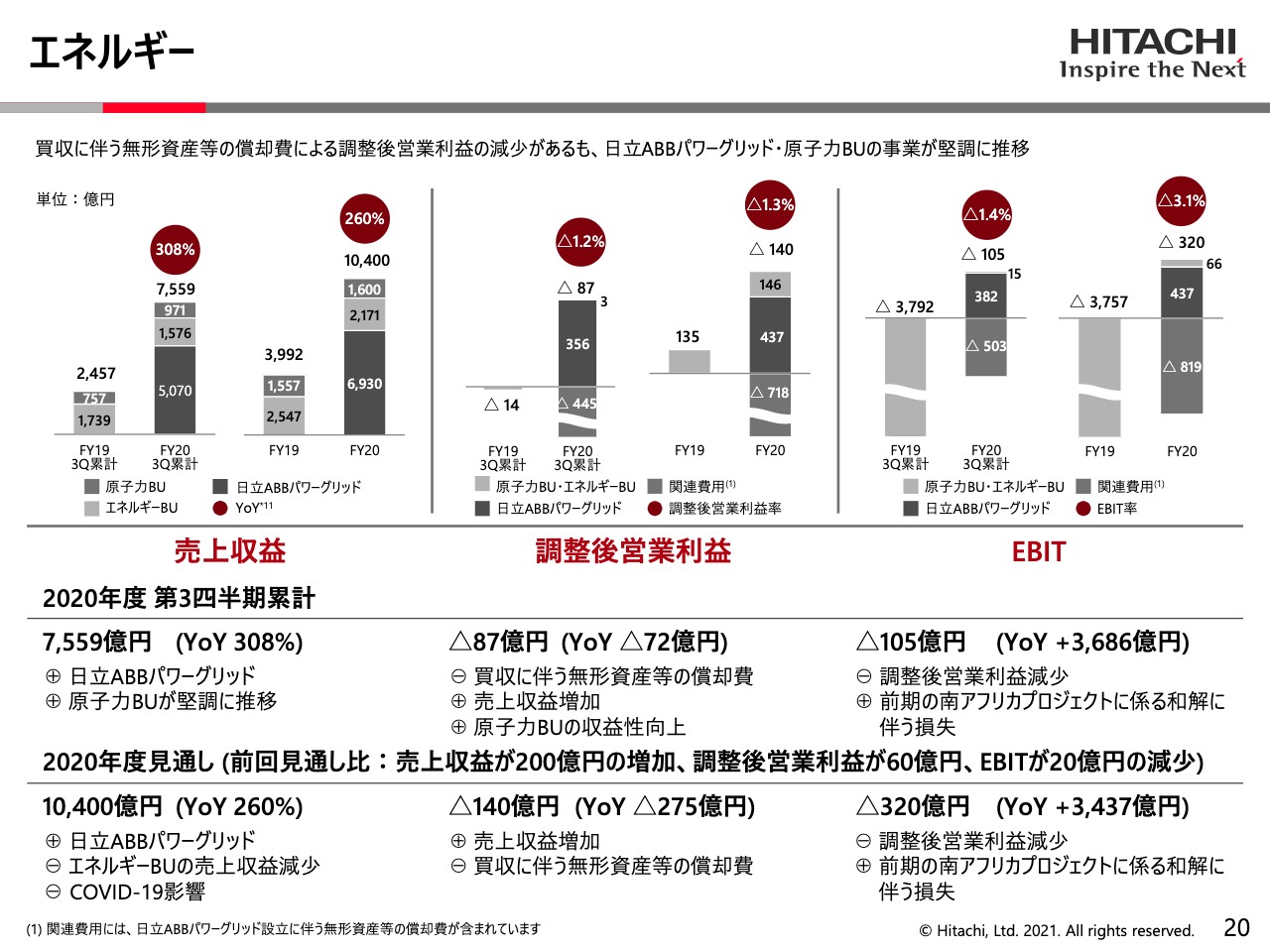

エネルギー

それから次の20ページご覧ください。エナジーでありますが、これも真ん中をご覧いただいて、右側のFYの19とFYの20をご覧いただくと、濃いグレーの437億円というのがパワーグリッドの取り込みの結果であります。

一方で、その下にマイナス718億円と出ていますのが関連費用で、無形資産の償却等をここで見ておりますので、全体としての仕上がりが上の三角の140億円というふうになっております。

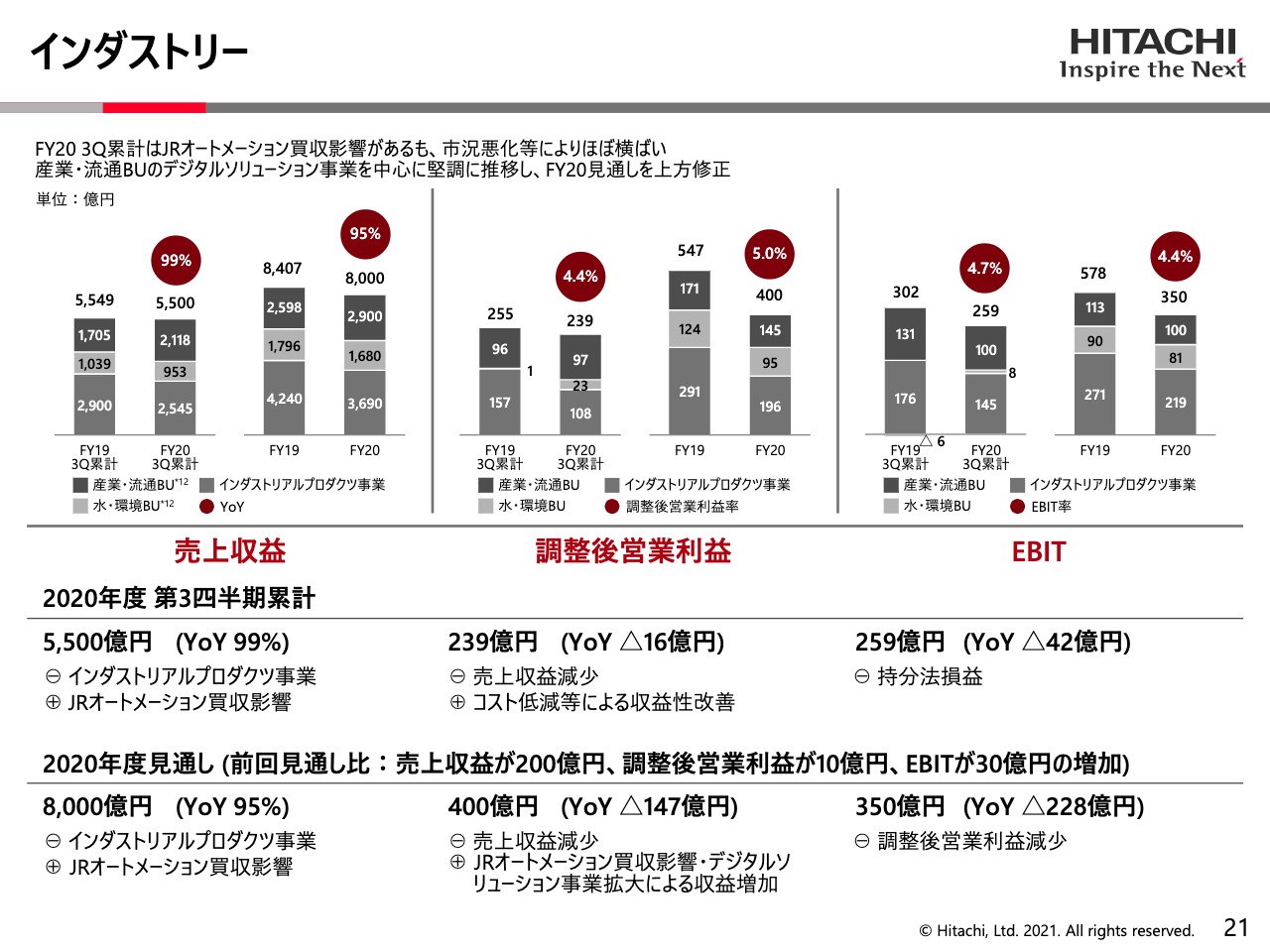

インダストリー

インダストリーは、また同じように真ん中の調整後営業利益をご覧いただくと、ここも期初においては、産業界、みなさん一斉に投資をコントロールするというような状況になったものですから、大きく打たれるかなと思っておりましたが、ここに来て回復をしておりまして、利益率をご覧いただくと5.0パーセントまで回復をしてきております。

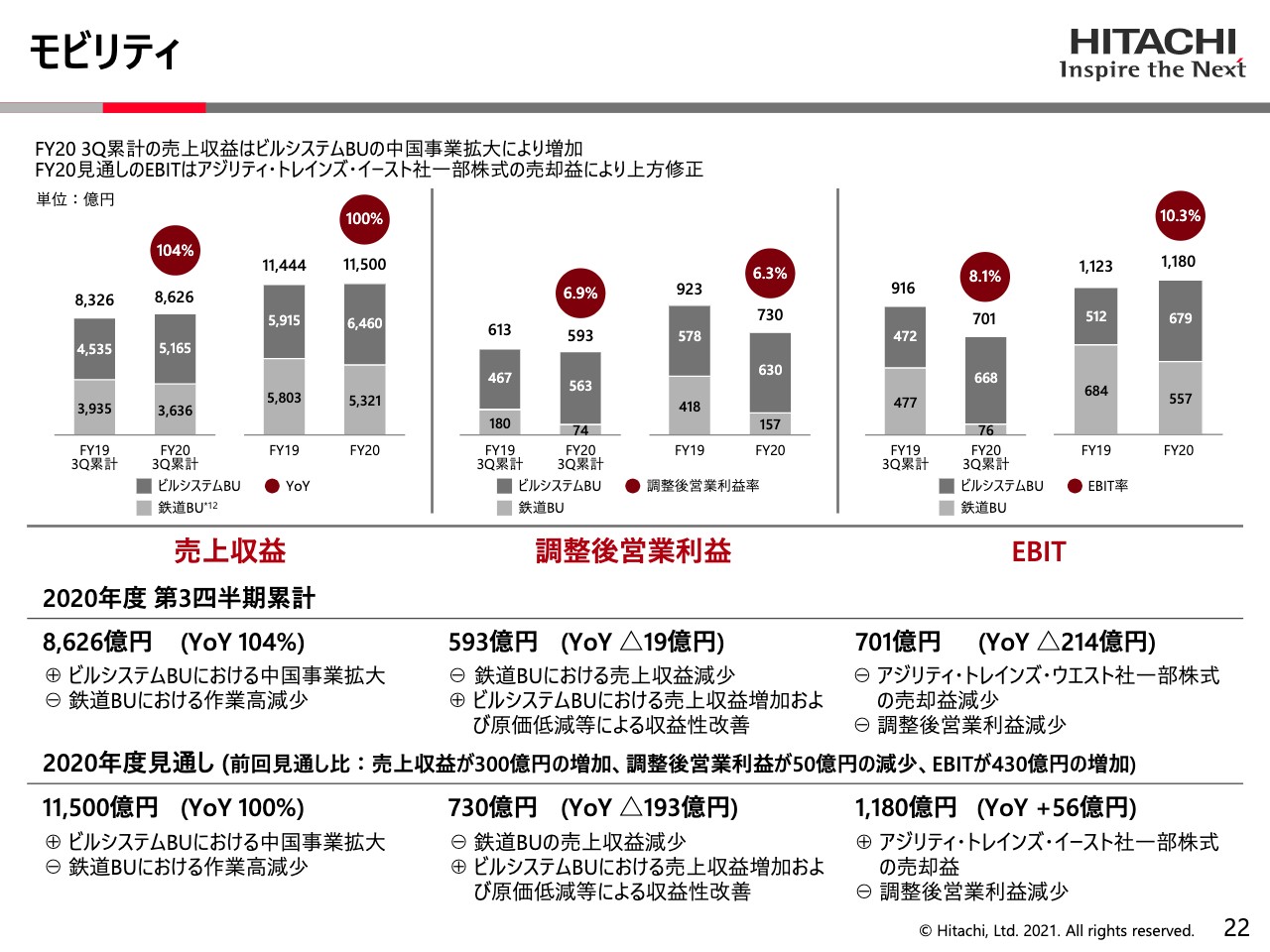

モビリティ

それから、次の22ページをご覧ください。モビリティですが、ここは大きく2つで、エレベーター、エスカレーターの事業と鉄道の事業でありますけれども、濃いグレーが「ビルシステム」と言っているエレベーターとエスカレーターの事業で、ここは冒頭の議論でありますけれども、中国の回復を取り込んでおりますので、一番右側、FYの20が630億円までリカバーしております。

一方で、薄いグレーの鉄道ですが、生産拠点の中心が今欧州にありまして、欧州がずっとCOVIDの影響を強く受けております。注文のログはたくさんあるんですがやっぱり工場が回らないと、ログがキャッシュに換わらないという意味で少し利益を落としております。しかし全体としてはこれは一過的な減少で特段の心配はしておりません。

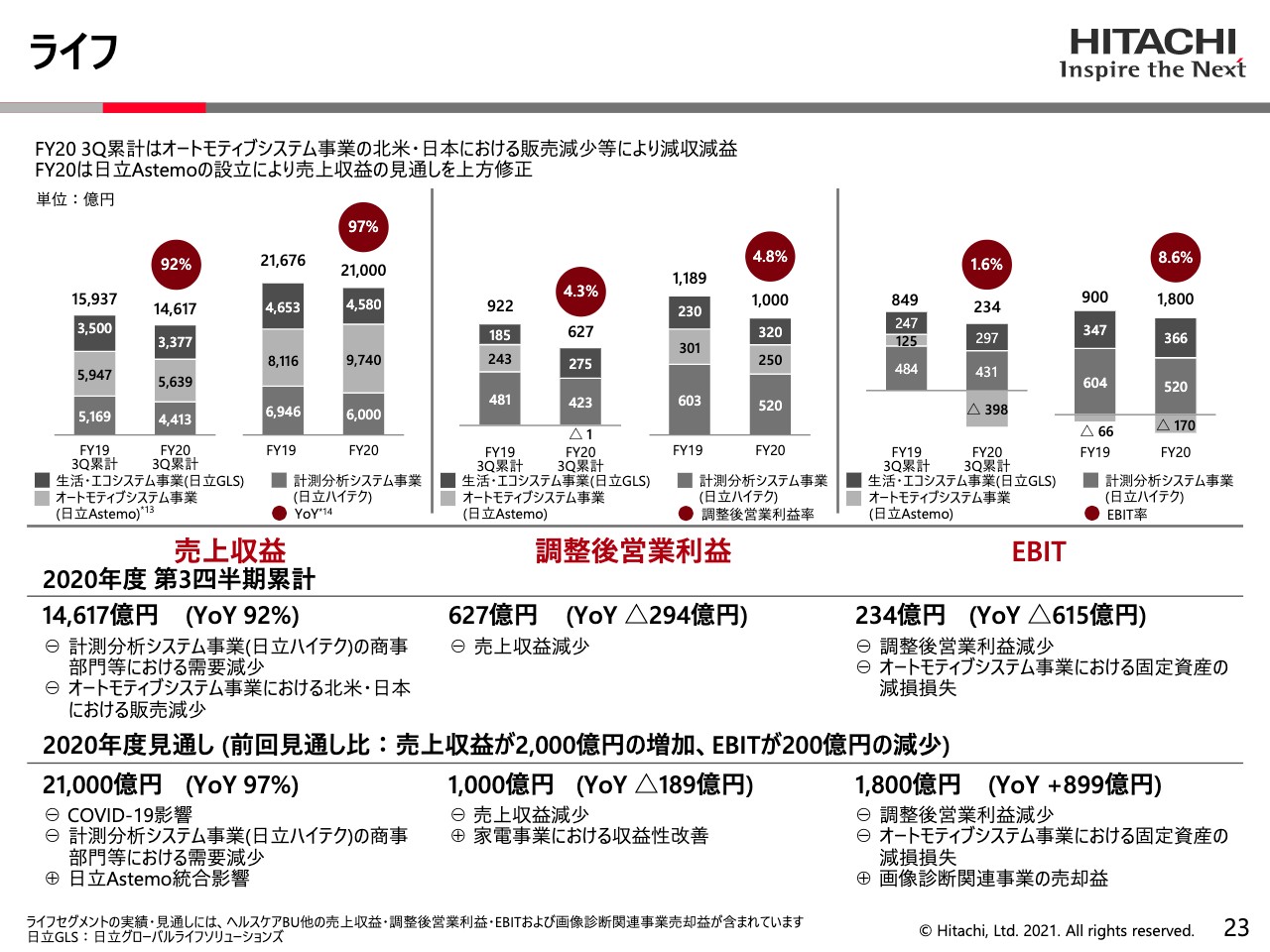

ライフ

それから23ページ、ライフをご覧ください。ここも特徴が大きく出ておりまして、ダーカーグレーが家電です。去年の230億円から320億円まで増えておりまして、これはCOVIDを受け、家庭で時間を過ごすということが長くなって、家電を入れ替えるといったこともあったと思いますので、そういう需要を取り込んで大きく伸びております。

それから、薄いグレーはハイテクの計測の関係ですが、これもCOVIDの影響であろうというふうに見ております。若干減らしておりますけれどもコンスタントに収益に貢献しております。

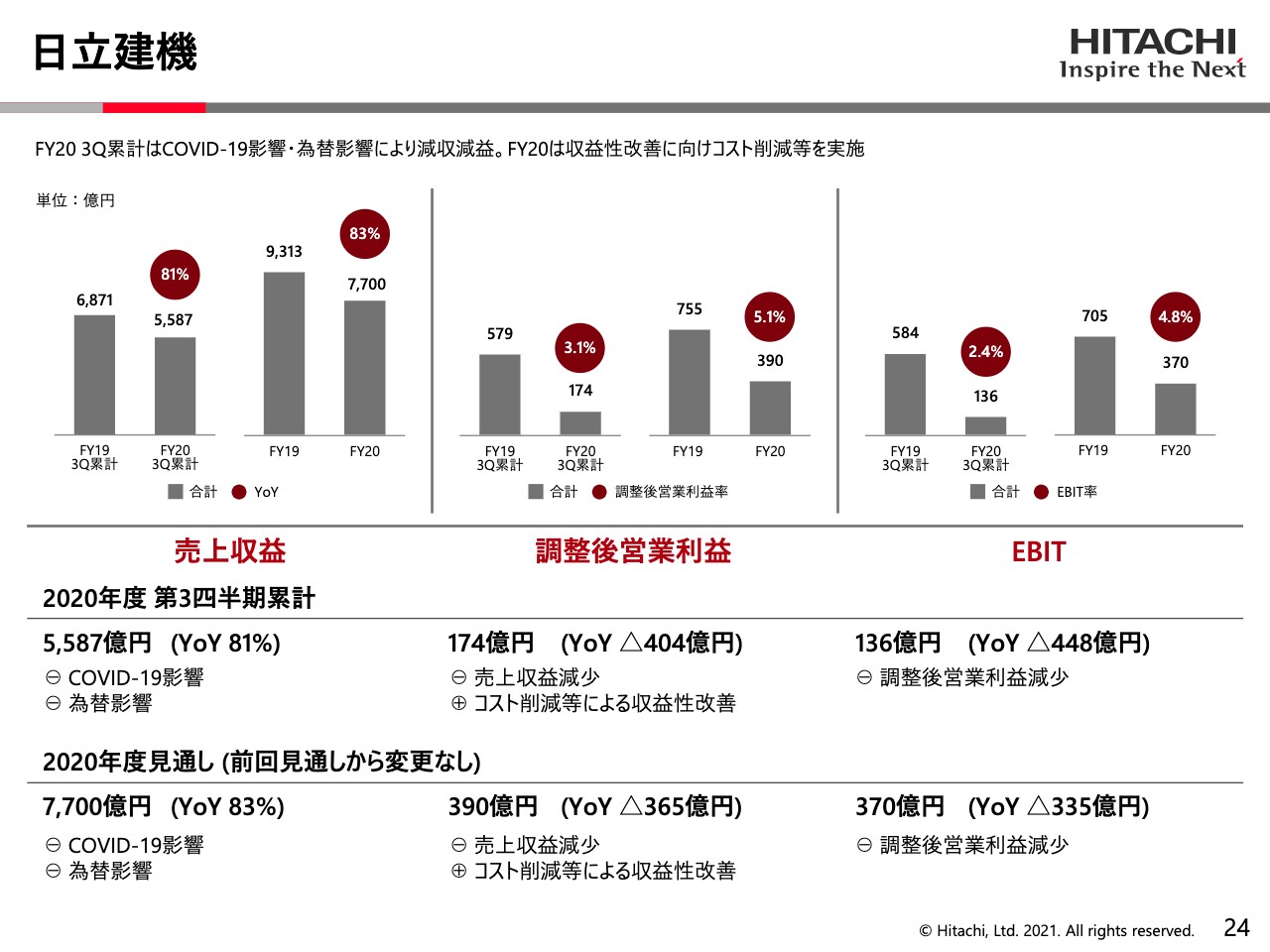

日立建機

それから次の24ページが日立建機でありまして、ここは冒頭の議論でも申し上げましたけれども非常に強くコロナの影響を受けております。真ん中の調整後営業利益をご覧ください。去年の数字755億円が、今年は390億円ということで、営業利益率は5.1パーセントではありますけれども、大きく利益を落としております。

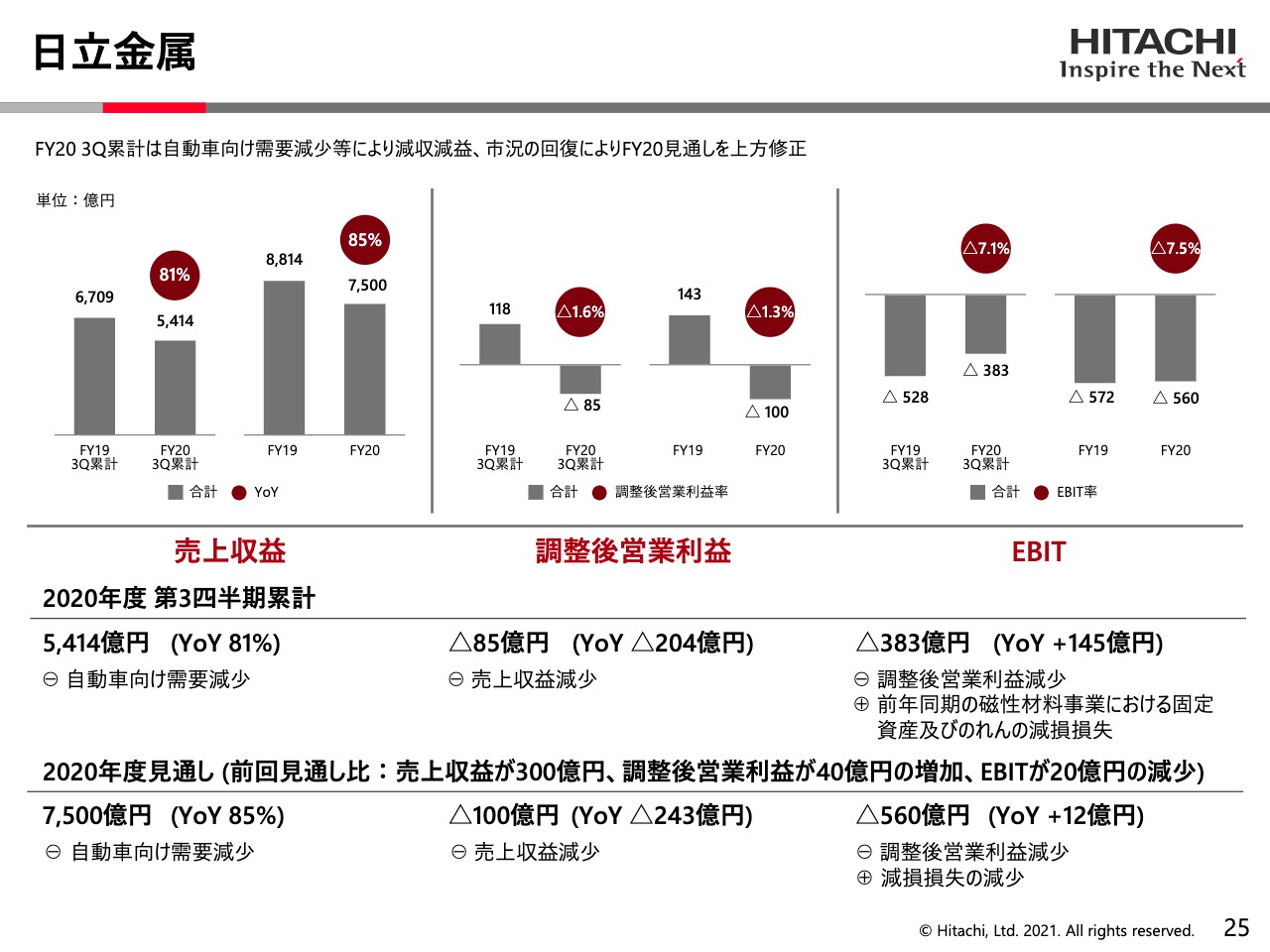

日立金属

それから25ページ、日立金属をご覧ください。ここは、すでに決算発表もありましたのでご案内のとおりかと思いますけれども、真ん中の調整後営業利益をご覧いただくと、去年が143億円のプラスであったのが今年はマイナスの100億円ということで、これは億の減損処理をしたり等々がありますので止むを得ないんですが、やはり素材で、素材事業が中心なものですから、大きく打たれているという状況があります。

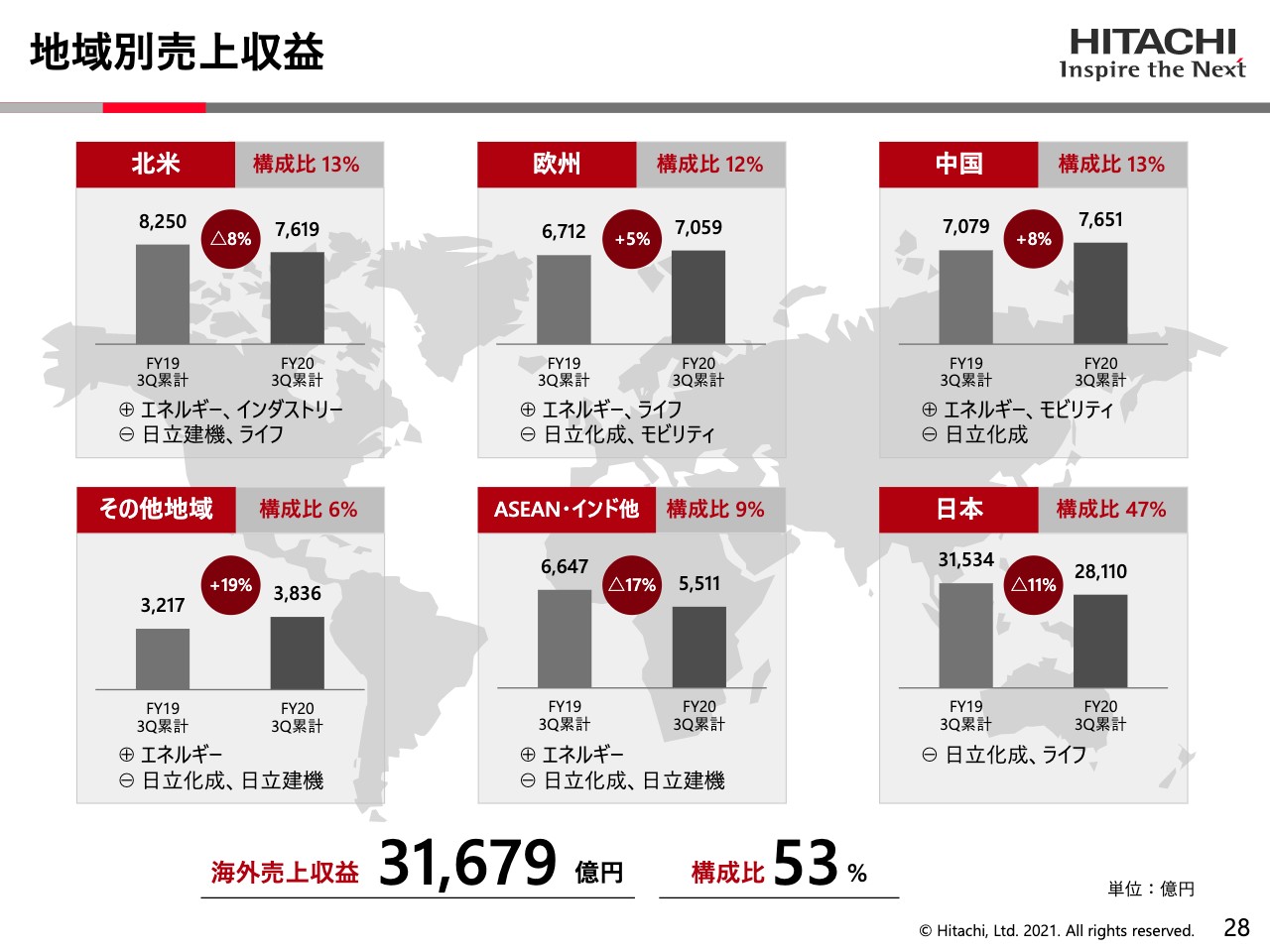

地域別売上収益

そして最後になりますけど、28ページをご覧ください。ここで地域別の数字を出しております。時計回りで北米、欧州、中国、日本と、ASEAN・インディア、その他地域がありまして、この真ん中の丸の中の数字が去年と今年の比率でありますけど、北米がマイナスの8パーセントで、やはりなかなか戻りきれないということがあります。

そして欧州がプラス5パーセントで増えておりまして、これは下に書きましたけども、やはりパワーグリッドの取り込み効果がありまして、ここが増やしているということであります。

その横の中国が8パーセントで、これは中国の回復を取り込んでいるということであります。

その下、日本はやはり厳しい状況にありまして、去年比でマイナスの11パーセントという状況であります。

その横のASEAN・インディアも非常に厳しい状況が続いております。

一方で、その他の地域のところは19パーセント増えております。これは従来、もともと当社ではフットプリントが監視も強くなかった中東・アフリカ等で増えておりまして、これはABBの取り込み効果がここで出ているということで、非常に鮮明に世界経済の状況を反映した結果になっております。

下に書きましたけれども、等々がありまして、海外事業の構成比率が売上収益ベースで53パーセントまで上がってきているということでございます。以上であります。ありがとうございました。

スポンサードリンク