関連記事

資生堂、通期は売上・営業利益・純利益が過去最高 主力グローバル8ブランド合計で2桁成長達成

資生堂、通期は売上・営業利益・純利益が過去最高 主力グローバル8ブランド合計で2桁成長達成[写真拡大]

2019年 第4四半期実績のポイント

マイケル・クームス氏:2019年度および第4四半期の業績についてご説明します。3ページをご覧ください。まず、第4四半期の実績のポイントをご説明いたします。

第4四半期は増税の影響もあり、日本国内の消費が弱含む環境でしたが、当社は強固なグローバル事業ポートフォリオと市場変化への迅速な対応で、確実に成長を実現しました。

中国、トラベルリテール、欧州が力強い成長モメンタムを継続し、日本の減速をリカバーしました。そして、グローバルブランドが高成長を継続しました。また、市場環境変化に柔軟に対応し、リスクと機会のモニタリングを強化して、確実なコストマネジメントを推進したことも増益に貢献しています。

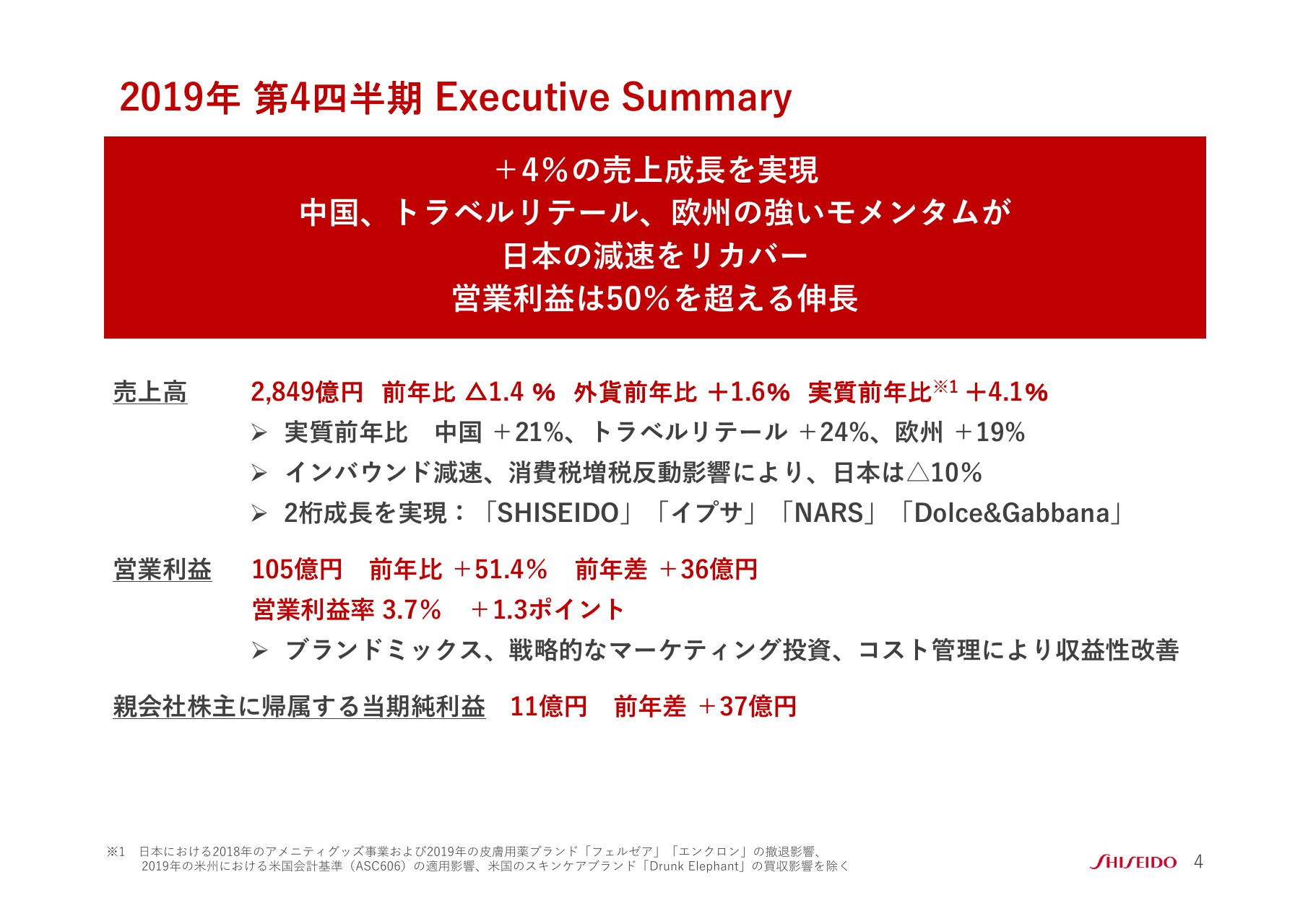

2019年 第4四半期 Executive Summary

4ページをご覧ください。売上高は2,849億円です。事業撤退、会計基準の変更、「Drunk Elephant」買収の影響を除いた実質前年比で、4.1パーセントの成長となりました。

中国、トラベルリテール、欧州がそれぞれ実質ベース前年比で21パーセント、24パーセント、19パーセントという高い成長を遂げ、消費増税やインバウンドの鈍化を受けた日本の減速をオフセットしました。

ブランド別では、「SHISEIDO」「イプサ」「NARS」「Dolce&Gabbana」が2桁成長と強いモメンタムを継続しました。

営業利益は51.4パーセント増益の105億円です。当社の強みであるクロスボーダーマーケティングが、中国やトラベルリテールにおいて大きな成果を挙げたこと、また主力のグローバルブランドが高い成長を遂げてブランドミックスが改善したことなどが寄与しました。

長期的な成長に向けた戦略的投資を積極的に行っていく方針に変更はありませんが、市場環境を踏まえて、効率的な投資運用を推進したことも収益性改善に貢献しています。

親会社株主に帰属する当期純利益は、営業増益などにより、前年に対して37億円増益の11億円となりました。

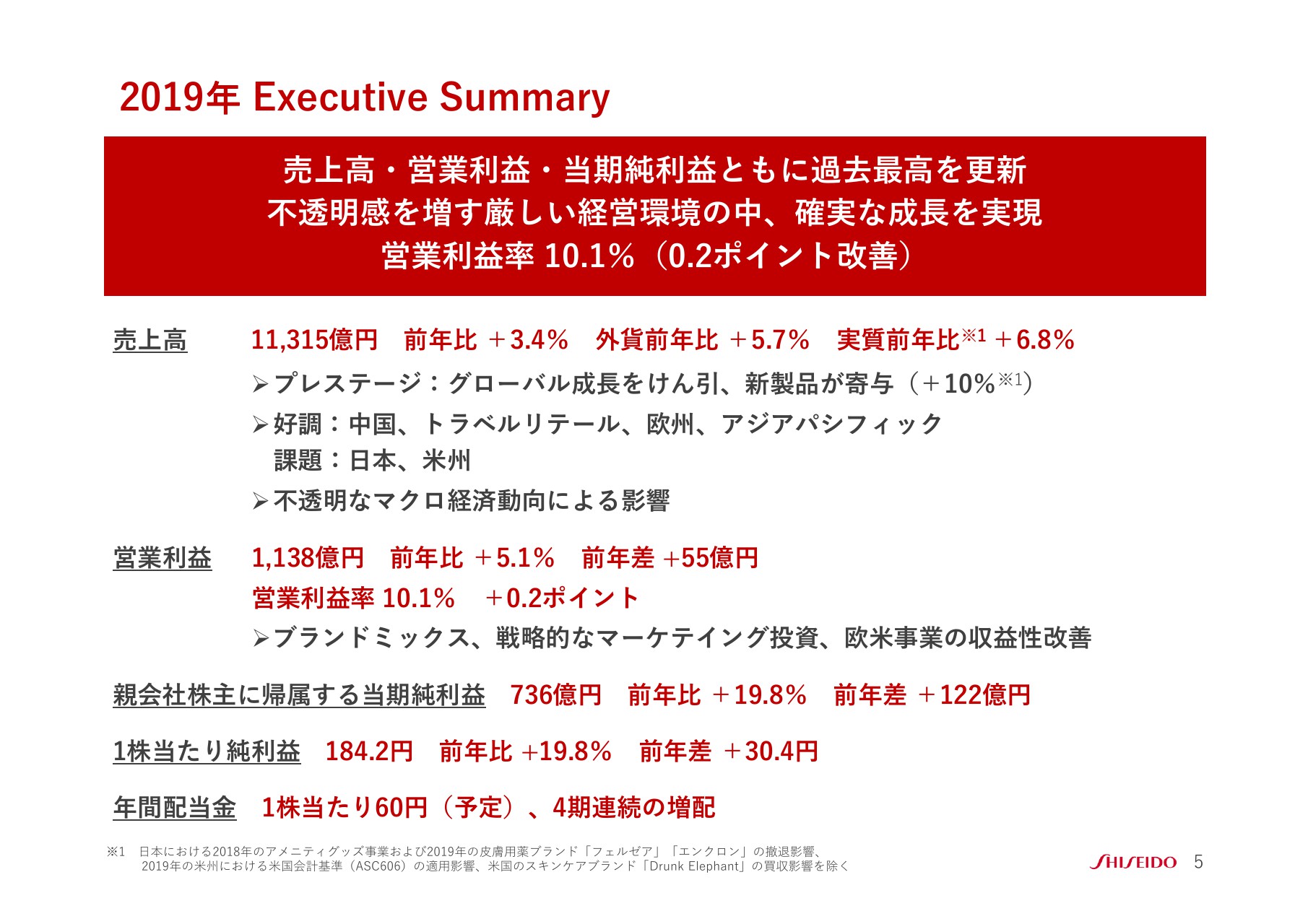

2019年 Executive Summary

2019年度は、外部環境が目まぐるしく変化し、マクロ経済の不透明感も高まった厳しい経営環境でしたが、そのなかでも当社は着実な成長を遂げました。

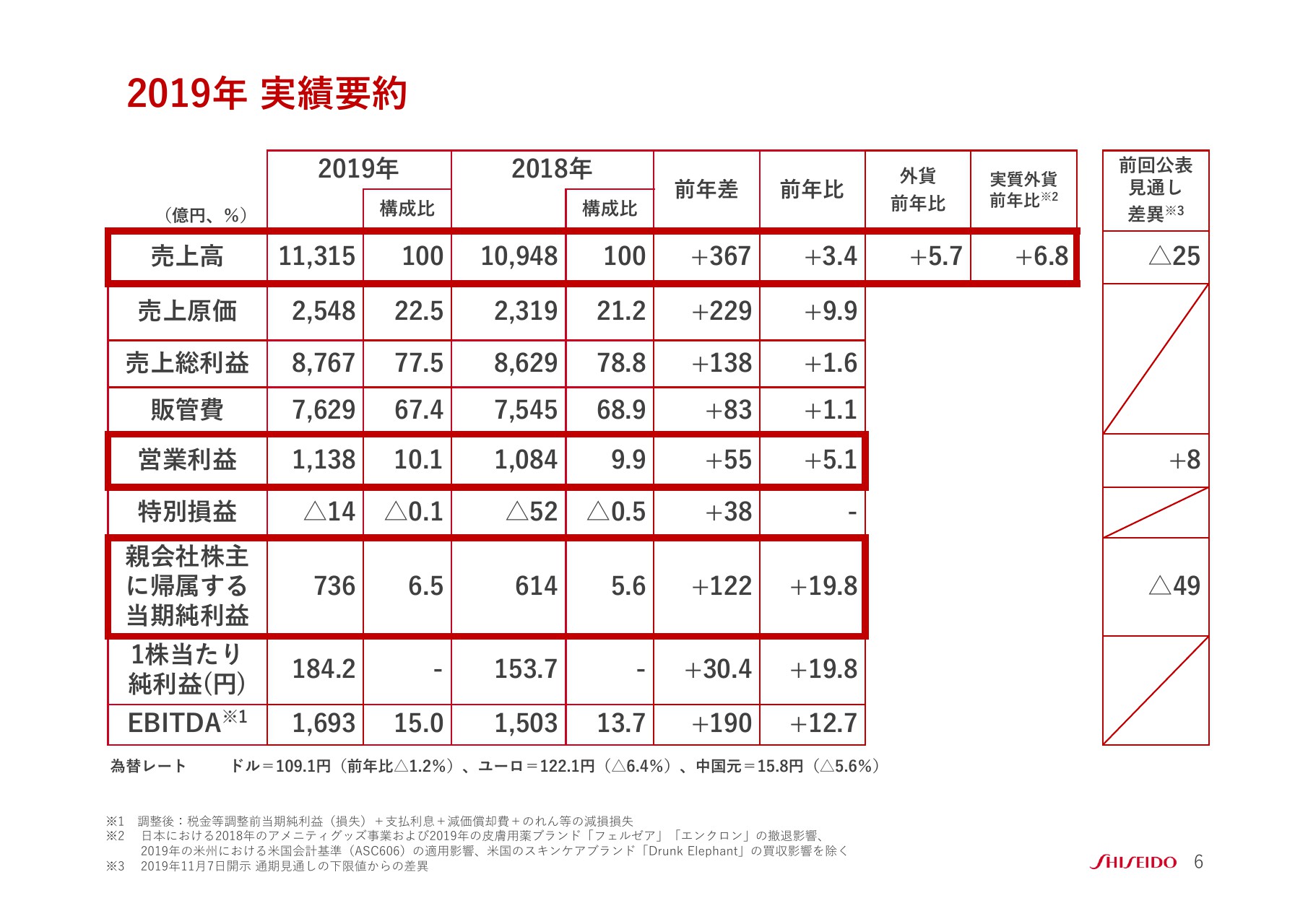

売上高、営業利益、当期純利益ともに過去最高を更新し、営業利益率は10.1パーセントに達して、昨年より0.2ポイント改善しました。2019年の売上高は1兆1,315億円で、事業撤退や新規事業買収、会計基準の変更等の影響を除いた実質外貨前年比でプラス6.8パーセントの成長となりました。

「プレステージ」ブランドは、主力商品の新発売やリニューアルにより、売上高が実質ベースでプラス10パーセントまで伸長するなど、強いモメンタムを維持して、グローバルでの成長の大きな牽引役となりました。

中国、トラベルリテール、アジアパシフィック、欧州が堅調に推移した一方で、日本、米州は課題に直面しました。また、香港や韓国情勢、為替変動などのマクロ経済の不透明感は、当社業績に一定のネガティブな影響を及ぼしました。

営業利益は前年比5.1パーセント増の1,138億円となり、11月に発表した業績予想の下限を若干上回る実績となりました。営業利益率は10.1パーセントと、前期に比べて0.2ポイント上昇しました。増益要因は、第4四半期のコメントと同様です。欧米事業の収益性改善も大きく貢献しています。

親会社株主に帰属する当期純利益は、営業利益の増加に加え、税金費用の減少などにより、19.8パーセント増益の736億円となりました。これは、11月に公表した予想の下限値を49億円下回っており、主な差異は円高進行に伴う為替差損の増加などによるものです。

配当については、期末配当金を30円とし、年間配当金を予定どおり60円とさせていただきます。これは4期連続の増配となります。

2019年 実績要約

6ページは、2019年度業績の要約になります。

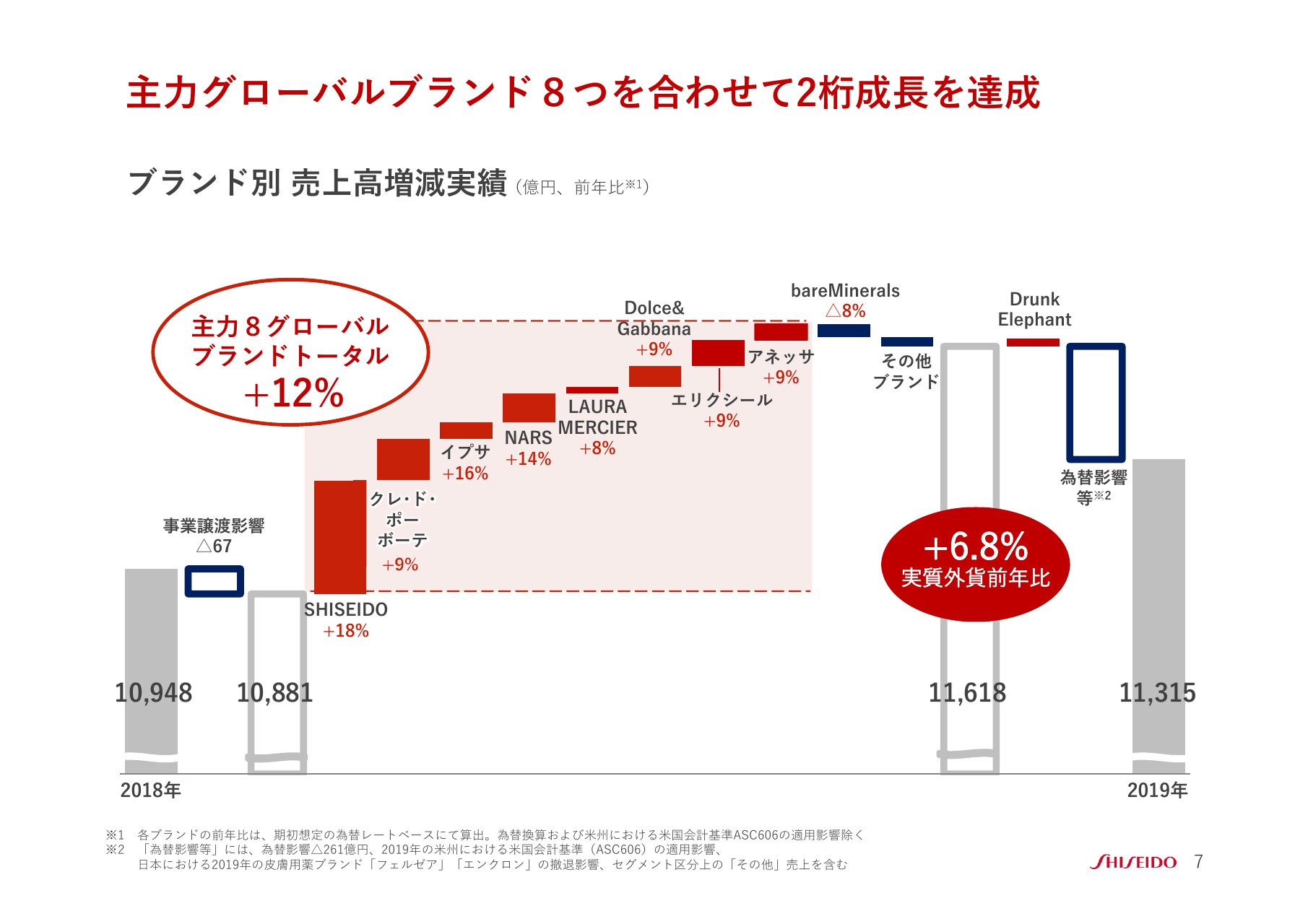

主⼒グローバルブランド8つを合わせて2桁成⻑を達成

ブランド別売上高です。これまで取り組んできたブランドの選択と集中により、主力グローバル8ブランド合計でプラス12パーセント伸長して、0.2ポイントの営業利益率改善に貢献しました。

ベアミネラルの構造改革は進行中であり、詳細については追ってご説明します。なお、「実質前年比」の比較からは除いていますが、昨年11月に買収を完了した「Drunk Elephant」の売上は、直近2ヶ月分が連結されています。

ブランドごとのトピックスについてご紹介します。「SHISEIDO」ブランドは、2019年に当社初の2,000億円ブランドになりました。世界で151もの賞を受賞している革新的な製品である「アルティミューン」や、デジタルプロモーションを活用したクロスボーダーマーケティングが成長を牽引して、18パーセント成長しました。

2016年に買収したメイクアップブランド「LAURA MERCIER」は、米国発のブランドでありながら、すでに売上全体に占める米国以外の国や地域の比率が50パーセントを超えています。

世界中に展開された資生堂グループのプラットフォームを活用することで、短期間で真のグローバルブランドへと成長を遂げました。当社は引き続き、ブランドポートフォリオの最適化を進め、収益性のさらなる向上を目指してまいります。

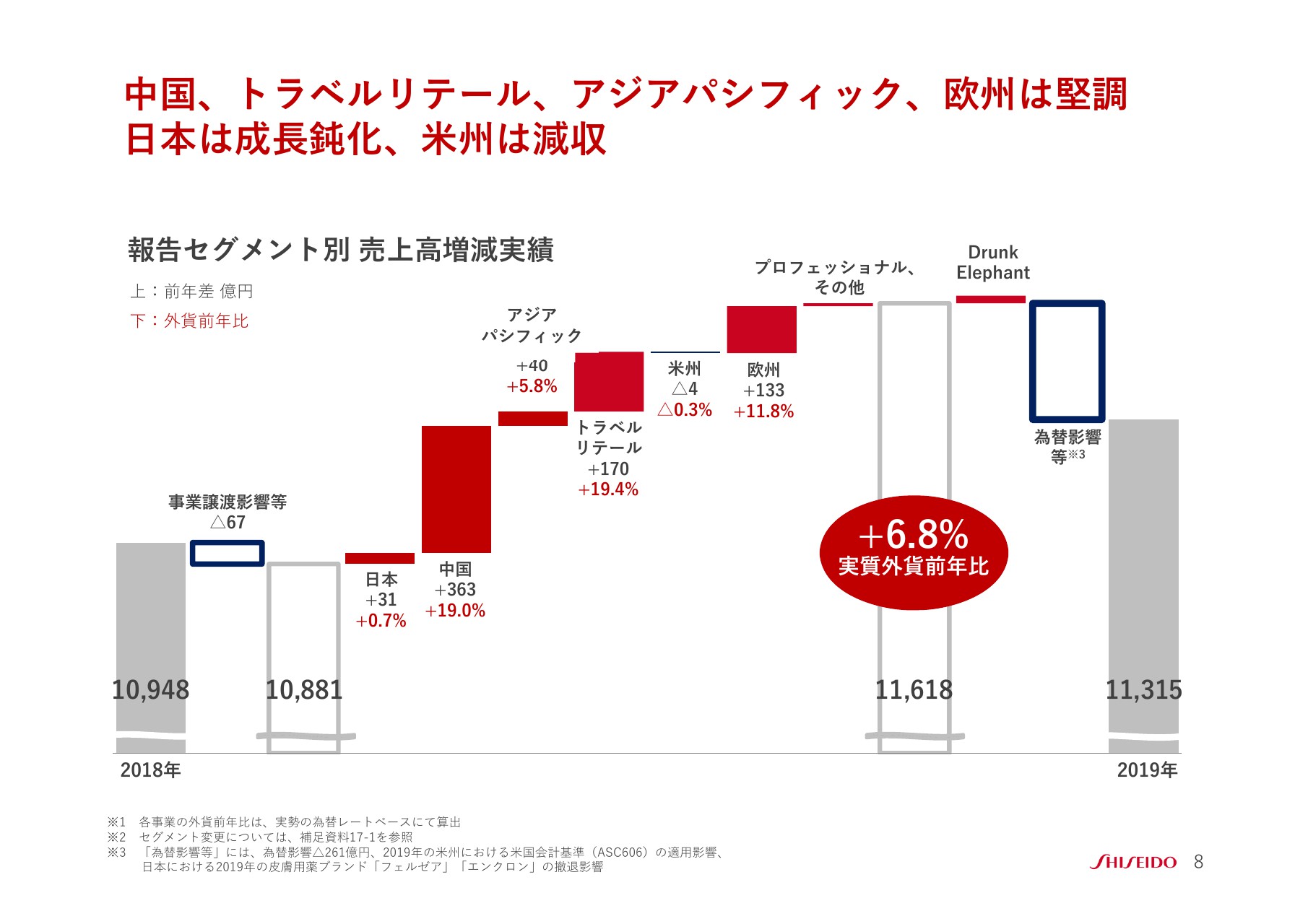

中国、トラベルリテール、アジアパシフィック、欧州は堅調 ⽇本は成⻑鈍化、⽶州は減収

地域別の売上についてご説明します。中国、トラベルリテール、アジアパシフィック、そして欧州は、マクロ経済の不透明感に直面しながらも堅調な成長を遂げました。

一方、日本は成長が鈍化し、米州はメイクアップ市場の減速や構造改革により、為替変動影響等を除く実質ベースでも若干の減収となりました。

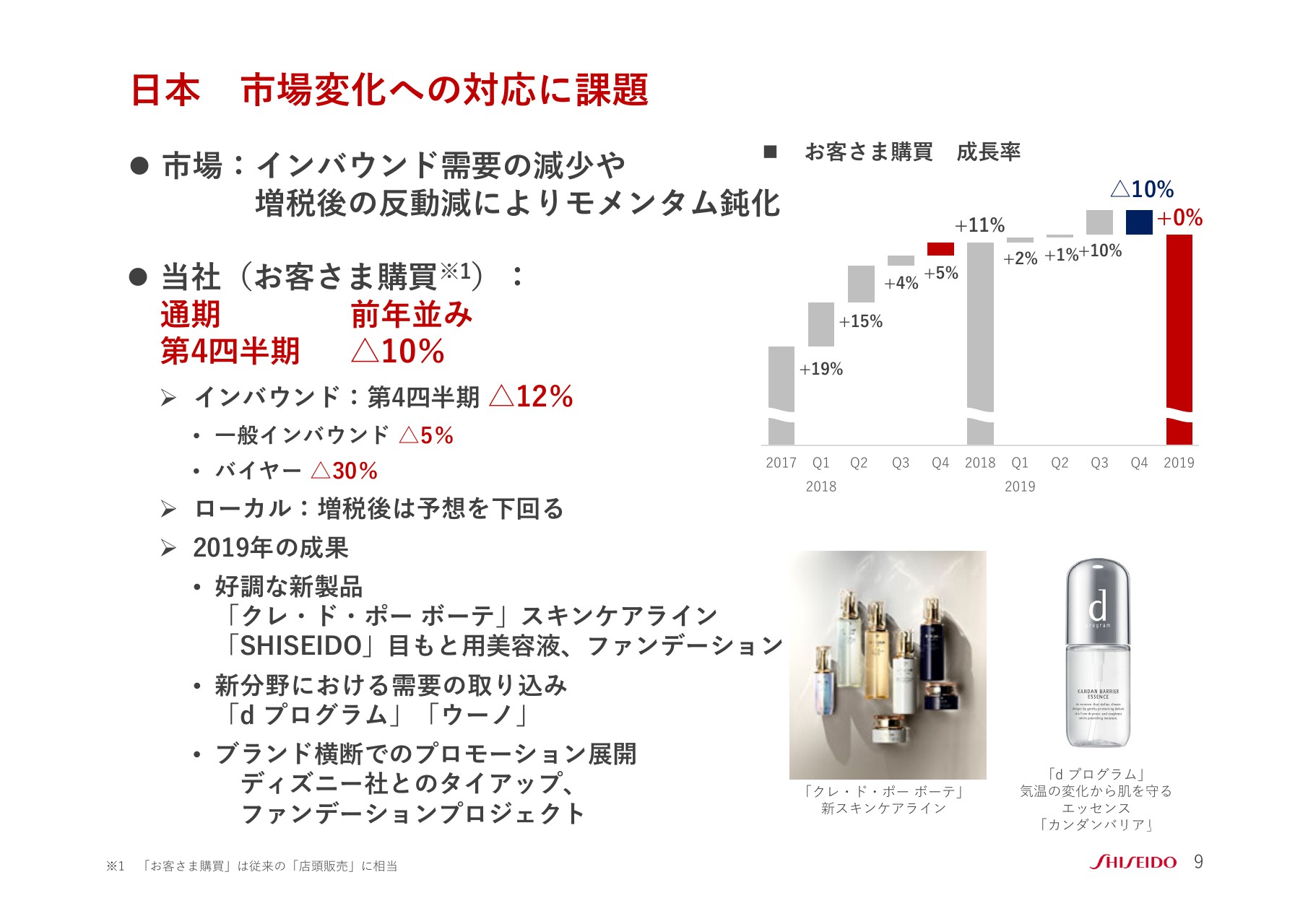

⽇本 市場変化への対応に課題

事業セグメントごとにご説明します。なお、今回より、従来「店頭売上」と呼んでいたものを、よりお客さま起点の事業活動を展開するという思いを込めて「お客さま購買」という表現に変更しています。

それでは、まずは日本事業です。日本の化粧品市場は、消費増税の影響やインバウンド需要の減少によってモメンタムが鈍化し、成長率はほぼ横ばいとなりました。当社も通期では前年並みとなり、市場と同様の成長率となりました。

第4四半期は前年比マイナス10パーセントと、想定以上の落ち込みとなりました。特に日本のお客さま向けの売上が伸び悩んでおり、自然災害が消費センチメントに影響している可能性もあると考えています。

また、インバウンド需要は円高や中国での「独身の日(ダブルイレブン)」のプロモーションイベントをきっかけとして、日本から他地域への消費シフトが進み、想定よりも低調に推移しました。

市場成長がフラットななかでも、新製品の発売やリニューアルが好調な「プレステージ」ブランドはしっかりと伸びているほか、ディズニー社とのタイアップをはじめとしたブランド横断でのプロモーション展開も着実な成果を挙げています。

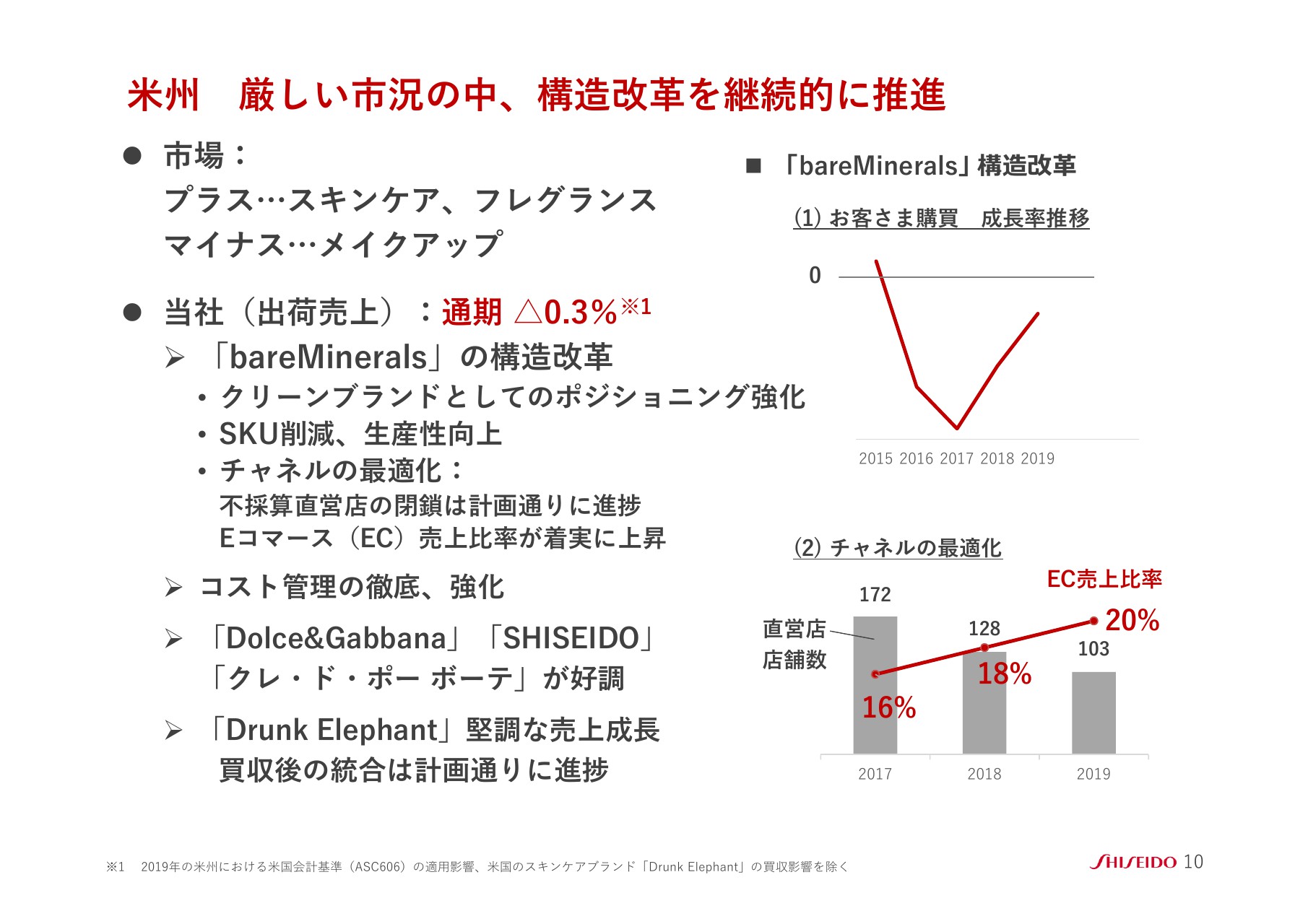

⽶州 厳しい市況の中、構造改⾰を継続的に推進

メイクアップを中心に厳しい市場環境が続いている米州についてです。当社のメイクアップブランドも苦戦を強いられており、市場と同程度のマイナス成長で、結果として米州のお客さま購買は前年比、若干の減少となりました。

「bareMinerals」については、昨年も継続的に構造改革に取り組んできました。主な取り組みとしては、「クリーンブランドとしてのポジショニングの明確化」「SKU削減を通じた生産性の向上」「チャネルの最適化とデジタル化」です。

スライド右のグラフのとおり、ブティックの閉鎖は順調に進んでおり、eコマース比率も着実に上昇しています。売上成長率はまだマイナスですが持ち直しており、トレンドは反転しています。クリーン市場は非常に高く伸びている有望市場です。クリーンブランドとしてのポジショニングを生かして、「bareMinerals」の立て直しを加速させていきます。

また、米州事業全体のコスト管理の徹底、強化も継続的に推進していきます。昨年11月に買収を完了した「Drunk Elephant」は高い売上成長を実現しており、PMIも計画どおり順調に進んでいます。

アジアパシフィック 着実な成⻑を実現

アジアパシフィックについてです。韓国は、第4四半期も前年に対して20パーセントを超える減収と、依然として厳しい状況が続いていますが、アセアン、オセアニアの伸びがマイナス影響を一部相殺し、全体としては堅調な成長となりました。通期ベースでは、出荷売上は6パーセントの成長で、韓国を除くと10パーセント成長です。

第4四半期において、アセアンは20パーセントを超える高い成長を遂げた一方で、観光客の減少により、台湾、タイの市場は鈍化しました。その結果、全体の成長率はプラス2パーセントとなりました。

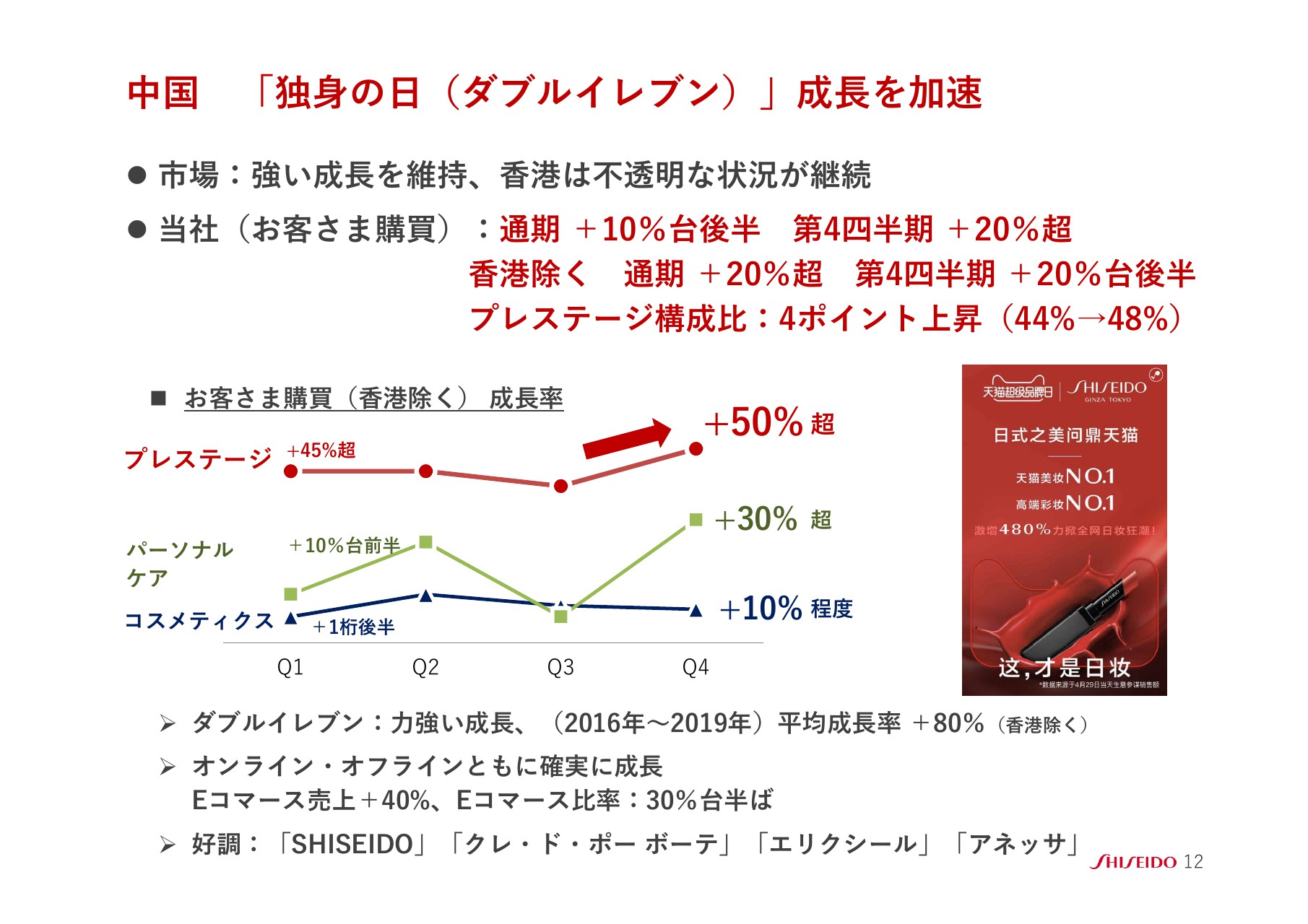

中国 「独⾝の⽇(ダブルイレブン)」成⻑を加速

中国についてです。年間を通じて、香港を除く中国は「プレステージ」を中心に強いモメンタムを継続し、一方で香港は第4四半期も不透明な状況が継続しました。このような環境の下、当社は香港を含めたトータルで、通期で約20パーセントの成長を実現しました。さらに第4四半期ではその成長を加速させました。

スライド中段のグラフは、香港を除く中国の「お客さま購買」の伸び率をカテゴリ別に示したものです。「プレステージ」は年間を通じて40パーセントを超える力強いモメンタムを維持し、特に第4四半期では50パーセントを超えるなど、大きく加速しました。

「W11」は毎年大型化しており、競争環境も激化しているなかではありますが、当社は昨年の「W11」でも力強い成長を持続しています。多様化する消費者ニーズにお応えするため、製販一体で限定品を含むさまざまな商品を展開しました。当社は「W11」に参加して9年目になりますが、直近3年間の年平均成長率は80パーセントと、高い伸びを継続しています。

市場データ(ボーテリサーチ)によると、当社は第4四半期に、中国の「プレステージ」市場において最も高い成長を遂げています。2019年の中国売上に占めるプレステージ比率は4パーセント上昇しており、プレステージフォーカスという当社の戦略が成果につながっています。

eコマース売上は40パーセント伸長し、EC比率は30パーセント台半ばに達しました。またオフラインの売上も順調に伸びました。当社はオンライン、オフラインは車の両輪であり、実店舗での販売も、当社が中国で持続的に成長するために不可欠な要素だと考えています。また香港では、クロスボーダーeコマースが力強い成長を継続しています。

またブランド別では、「プレステージ」ブランドの「SHISEIDO」「クレ・ド・ポー ボーテ」に加え、メイド・イン・ジャパンの「エリクシール」や「アネッサ」が好調に推移し、課題の「オプレ」や「SENKA」をカバーしました。

トラベルリテール 最も⾼い成⻑を遂げ、売上⾼1,000億円を達成

トラベルリテール市場全体は、フレグランスが伸び悩む一方で、「プレステージスキンケア」が伸びを牽引し、通期で20パーセント程度の成長だったと見ています。

当社のトラベルリテール事業は力強いパフォーマンスを継続して、通期で20パーセント台半ば、アジアだけで見れば35パーセントを超える成長となりました。第4四半期には45パーセントと、さらにモメンタムが加速しました。

当事業は、過去4年間で4倍の規模にまで成長し、当期で年間売上高1,000億円を突破しました。

「SHISEIDO」「NARS」等の主力ブランドが引き続き高い成長を維持しているほか、「IPSA」「エリクシール」等の新規展開、店舗拡大が奏功しました。各ブランドの限定品も人気を博し、売上にしっかりと貢献しています。

欧州 厳しい市況の中で2桁成⻑を実現

欧州についてですが、厳しい市況のなかで2桁成長を実現しました。「Dolce&Gabbana」「ISSEY MIYAKE」「narciso rodriguez」で発売した新製品はいずれも好調で、売上成長に大きく貢献しました。また、「プレステージ」の各ブランドも力強く伸長しました。

「クレ・ド・ポー ボーテ」は、昨年にロンドンのハロッズに新規出店し、好調なスタートを切りました。ブランドの売上規模はまだ大きくはありませんが、2019年にはほぼ倍増しています。

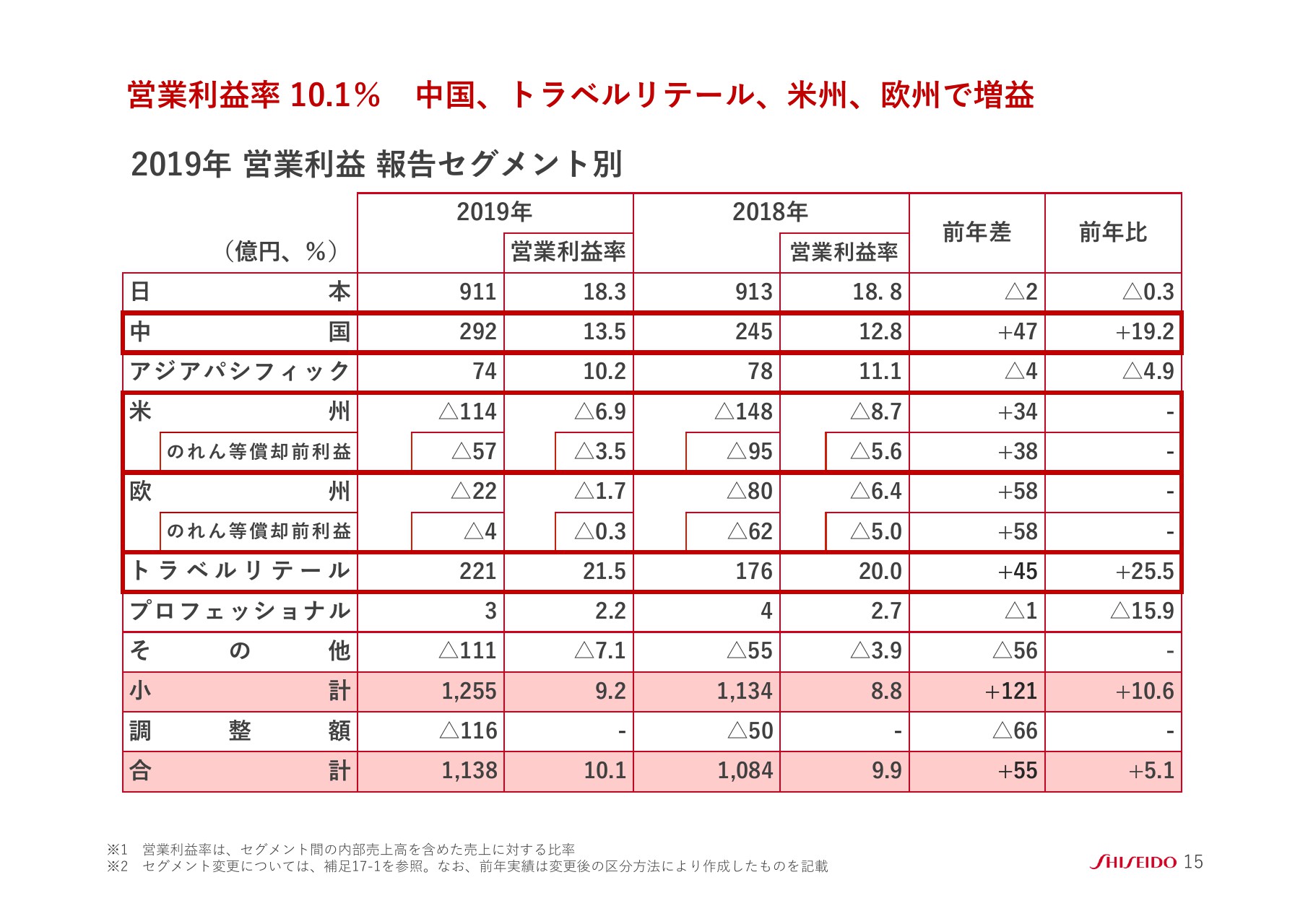

営業利益率 10.1% 中国、トラベルリテール、⽶州、欧州で増益

15ページをご覧ください。報告セグメント別の営業利益ですが、トータルでは10.1パーセントと、前年対比で0.2ポイント改善しました。日本、アジアパシフィックでは減益となりましたが、中国、トラベルリテールの増益や、欧米の損失減少が全体の改善に貢献しました。

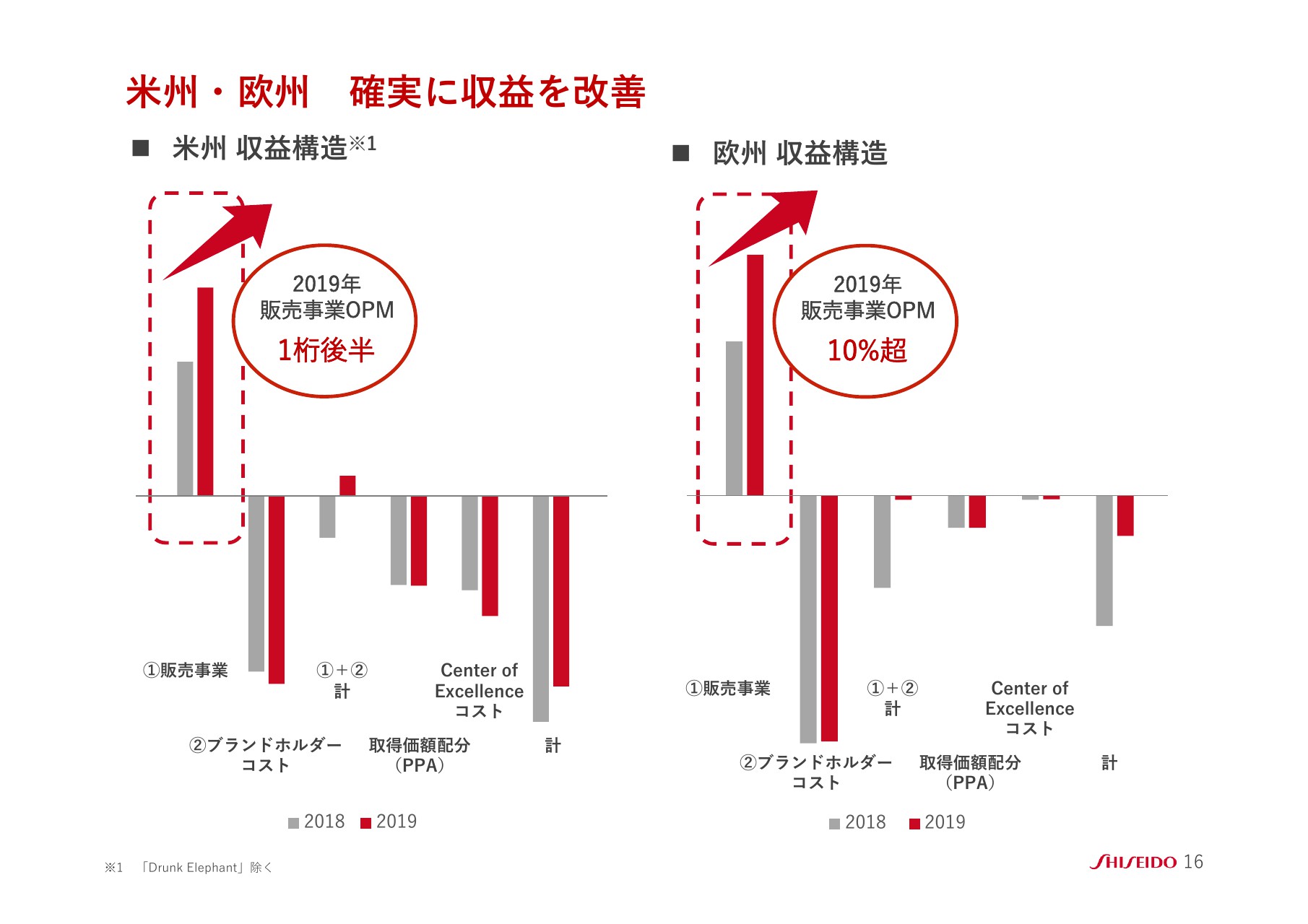

⽶州・欧州 確実に収益を改善

重点課題として取り組みを進めてきた結果、欧米の収益性は確実に改善しています。まず米州ですが、制度会計上の利益においては損失が34億円減少しました。「bareMinerals」の構造改革による固定費の削減や、デジタルへの移行に伴うマーケティングROIの向上によって、コマーシャルベースでの利益が大幅に増加しました。

それに伴い、スライドの図表で「①+②」と表現しているPPAおよびセンターオブエクセレンス費用を除くベースで黒字に転換しました。センターオブエクセレンス費用は、TAH(テクノロジー・アクセレレーション・ハブ)など、グローバルサービス機能の強化によって増加しています。

欧州についてですが、こちらはフレグランスの好調な売上成長を受け、コマーシャルベース利益が大幅に改善しました。PPAおよびセンターオブエクセレンス費用を除くベースは、ほぼブレークイーブンに到達し、制度会計上の損失も58億円改善しました。

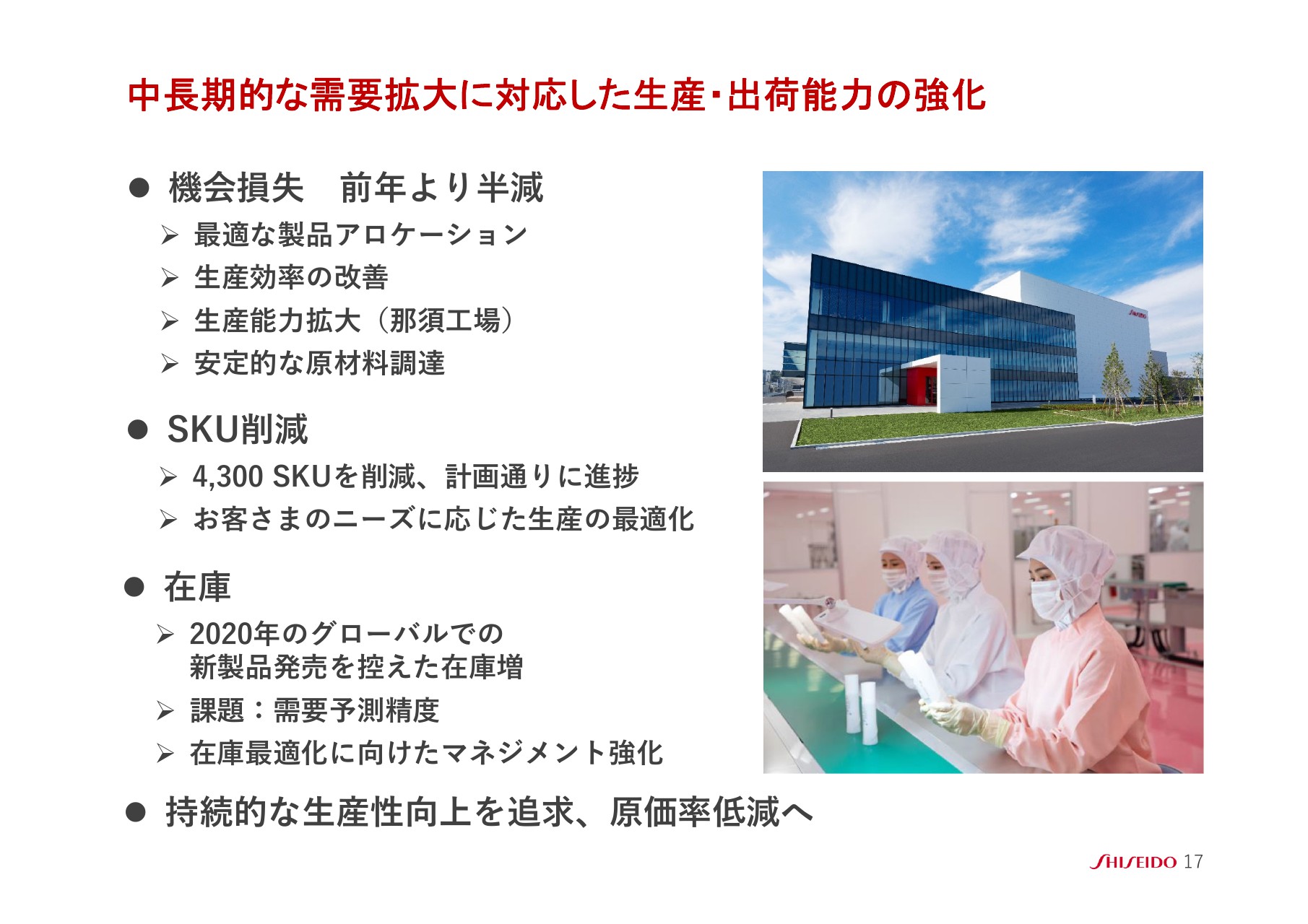

中長期的な需要拡大に対応した生産・出荷能力の強化

サプライネットワークの強化についてご説明します。まず、ご心配をおかけしております機会損失についてですが、需要動向を踏まえた最適な商品アロケーションや生産効率の向上により、機会損失額は前年に対して半減しています。

那須工場は着工から1年半という、これまでにないスピードで完工を迎え、2019年のクリスマスイブに出荷を開始しました。那須工場の能力増加やサプライヤーさまの強力なサポートによる原材料制約の軽減も、機会損失の低減に貢献しています。

新たな那須工場、そして既存工場の生産能力を最大限に活用した全社最適な生産体制を追求することで、生産の効率化とプロダクトミックスの改善を目指します。大阪の新工場は計画どおり、2020年末に立ち上げ予定です。

SKU削減については、すでに約4,300を削減済みで、計画どおりに進捗しています。一方で課題もあります。昨年末の在庫水準は大幅に増加しました。2020年のグローバル新製品発売を控えた在庫増もありますが、需要予測の精度が課題であり、後述するデータやITのさらなる活用により、精度向上に取り組みます。

あわせて、在庫最適化に向けたマネジメントも強化して、持続的な生産性向上を追求し、原価率の低減へつなげていきます。

戦略投資の継続とマーケティングROIの改善

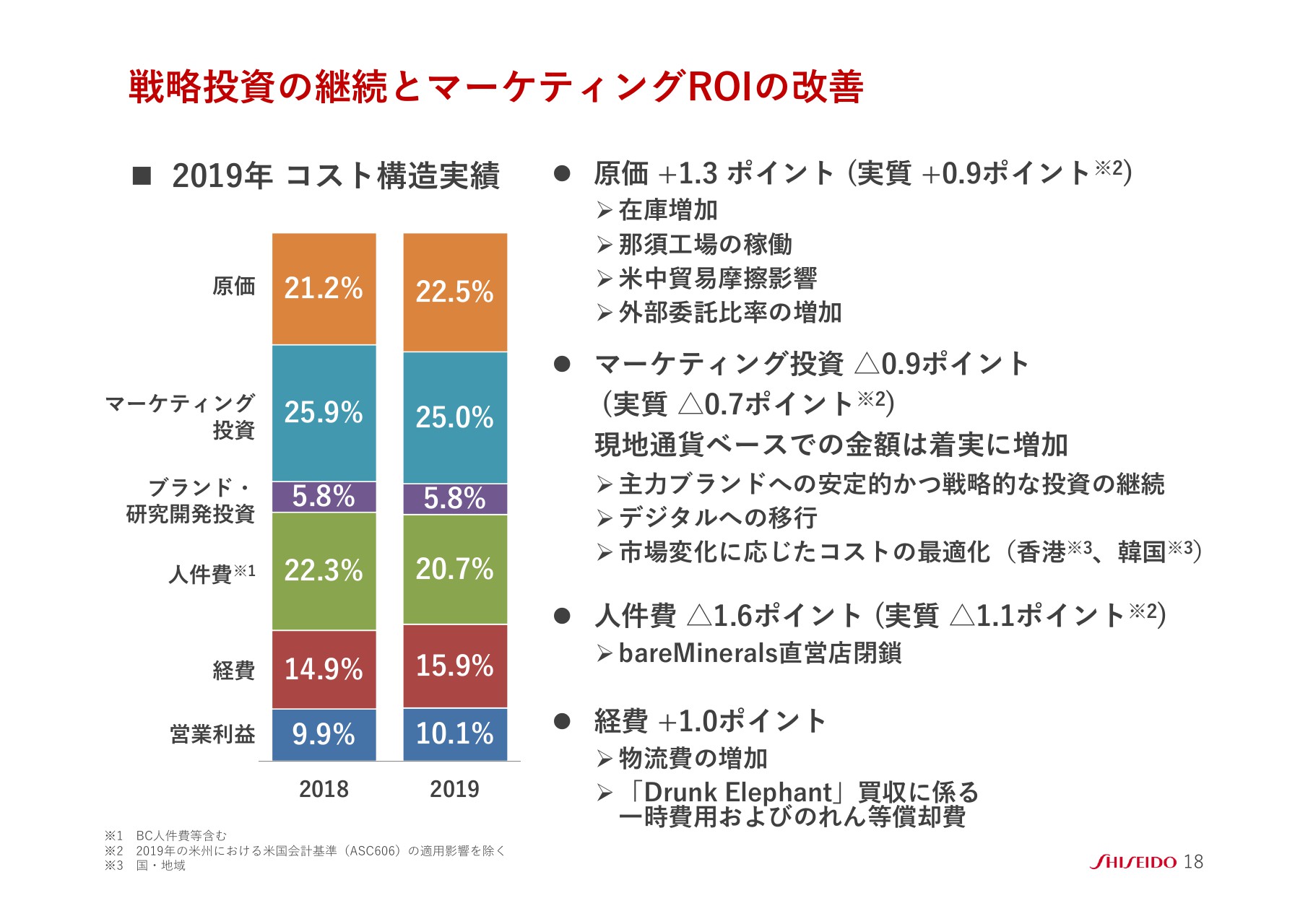

コスト構造について触れたいと思います。昨年は、2018年までのトレンドとは少し異なる動きとなっており、次の3つが主なポイントです。

まず、売上原価が1.3ポイント増加しました。このうち0.4ポイントは、米国における会計基準適用の影響によるものです。残り0.9ポイントの増加の要因ですが、「プレステージ」ブランドの力強い成長によりブランドミックスは改善したものの、那須工場稼働に伴う減価償却費の増加や米中関税の増加、また在庫および外注委託費用の増加も影響しました。

マーケティング投資ですが、実質0.7ポイント減少しました。主力ブランドへの安定的かつ戦略的な投資を継続したことにより、現地通貨ベースの絶対額は増加しましたが、香港、韓国の市況悪化に合わせてコストを最適化したほか、デジタルへのシフトにより、マーケティングROIが向上したことで比率は減少しました。なお、媒体費に占めるデジタルの割合は、約50パーセントとなっています。

最後に、その他経費が増加しました。これには、オフィス環境改善関連費用や物流費の悪化、「Drunk Elephant」の買収に係るのれん等の償却費用や一時的な費用が含まれます。

サステナブルな成長に向けた積極投資

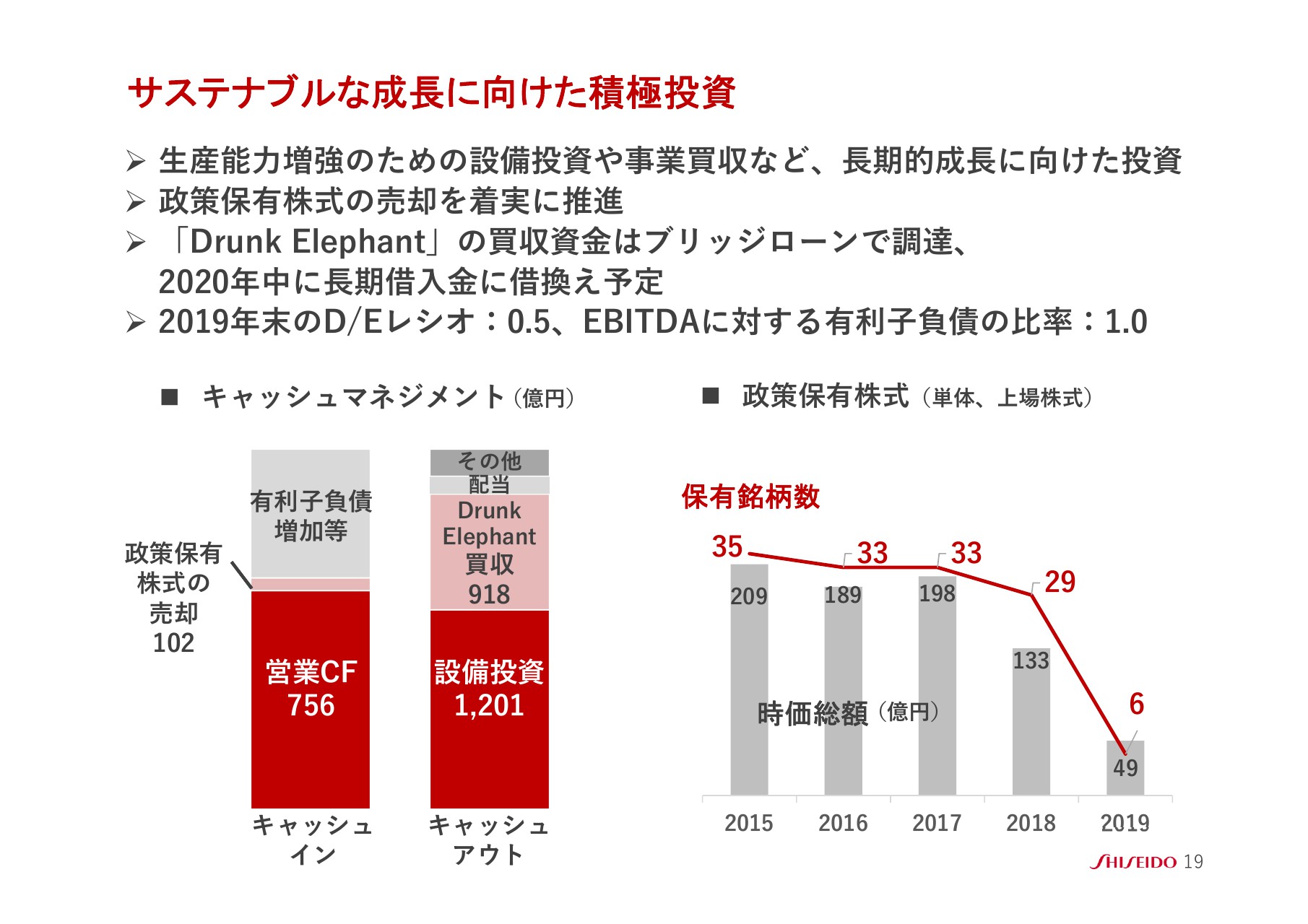

連結キャッシュフローについてです。生産能力増強のための設備投資や、「Drunk Elephant」の買収など、長期的な成長に向けた投資を積極的に行う一方、コーポレートガバナンスコードの考えに従い、政策保有株式の売却を確実に進めました。

また、「Drunk Elephant」の買収はブリッジローンで資金調達していますが、2020年中に長期借入金へ借り換えを行う予定です。

ROIC、ROE、CCC

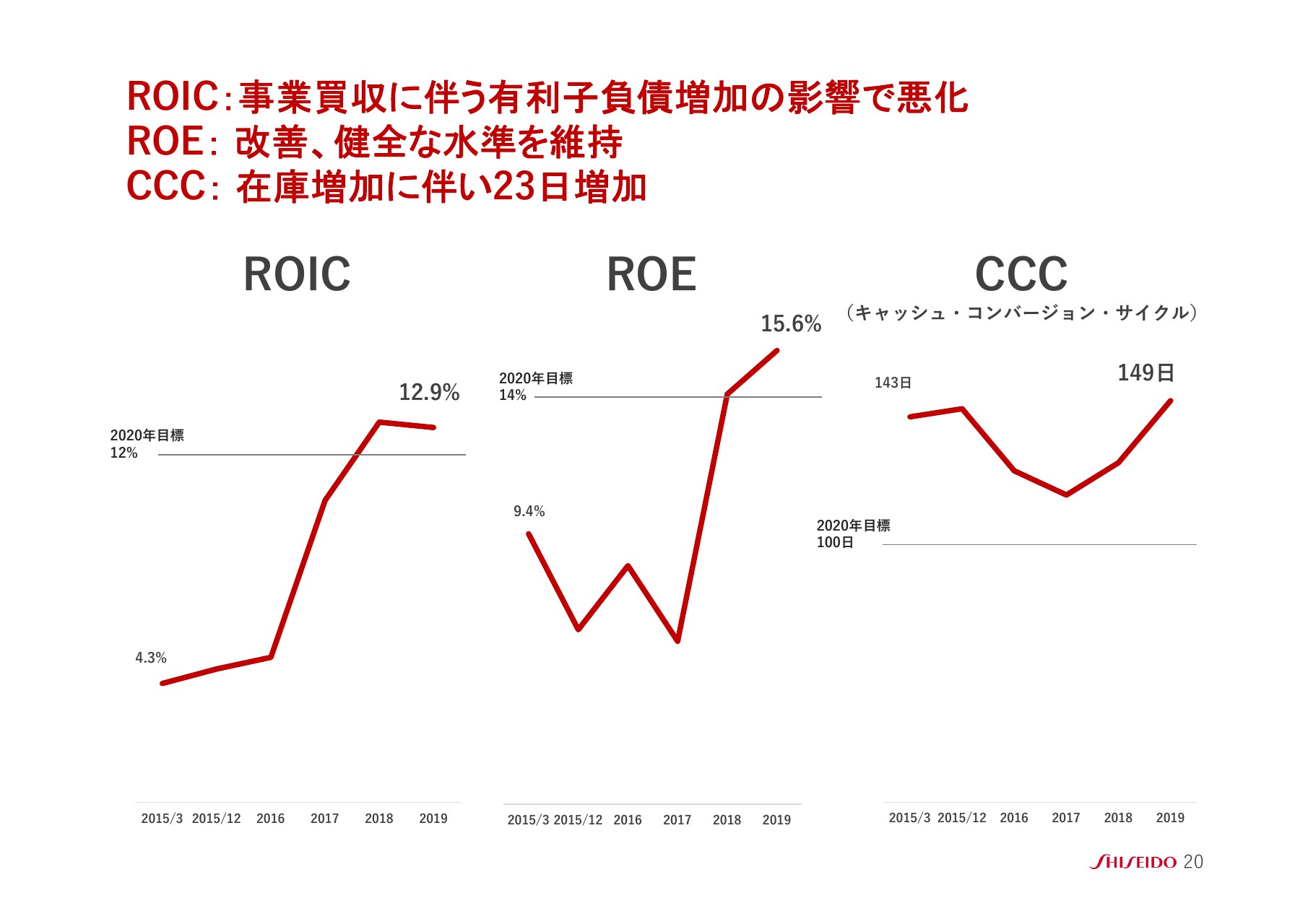

財務KPIについてです。買収に伴う有利子負債の増加によりROICはやや悪化していますが、ROEとともに2020年の目標を確実に達成しました。

一方、キャッシュ・コンバージョン・サイクル(CCC)は昨年に続き悪化しました。欠品の最小化と製品、原材料の在庫確保を進めた一方で、需要予測の精度向上が課題です。

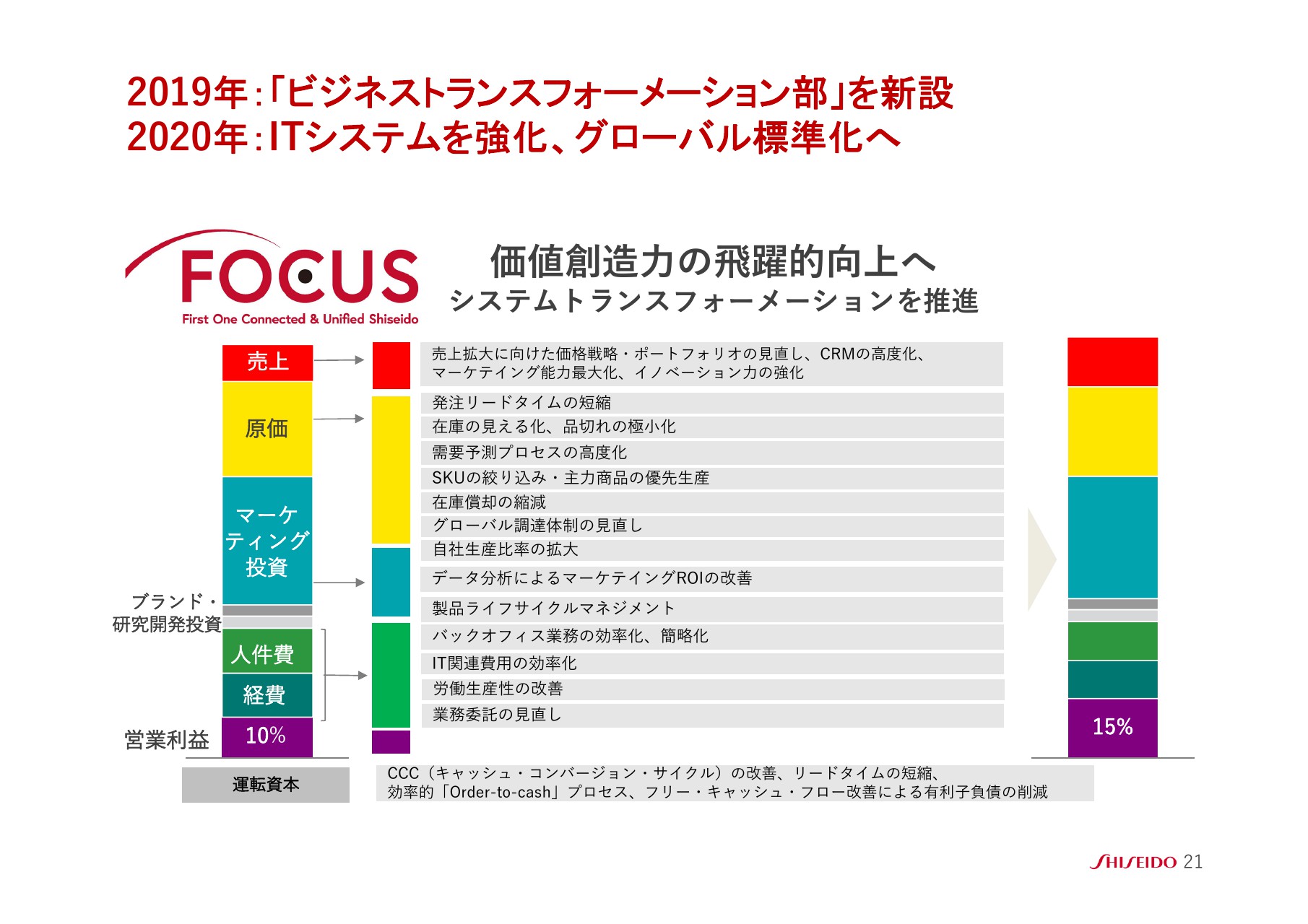

2019年:「ビジネストランスフォーメーション部」を新設/2020年:ITシステムを強化、グローバル標準化へ

現在、当社はグローバルで1つの標準ITプラットフォームを構築、実装するための変革プロジェクトを実行しています。当社の今後の成長にとっては、「人」「プロセス」「システム」の融合が重要な鍵であるとの認識のもと、さまざまなリソースを投入してプロジェクトを推進しています。

このプロジェクトの成功は、営業利益率15パーセントを達成し、ビジネスのあらゆる分野で価値を引き出すための重要なポイントとなります。新たに設立したビジネス変革機能を通じて、「Data-empowered organization」へと移行しています。

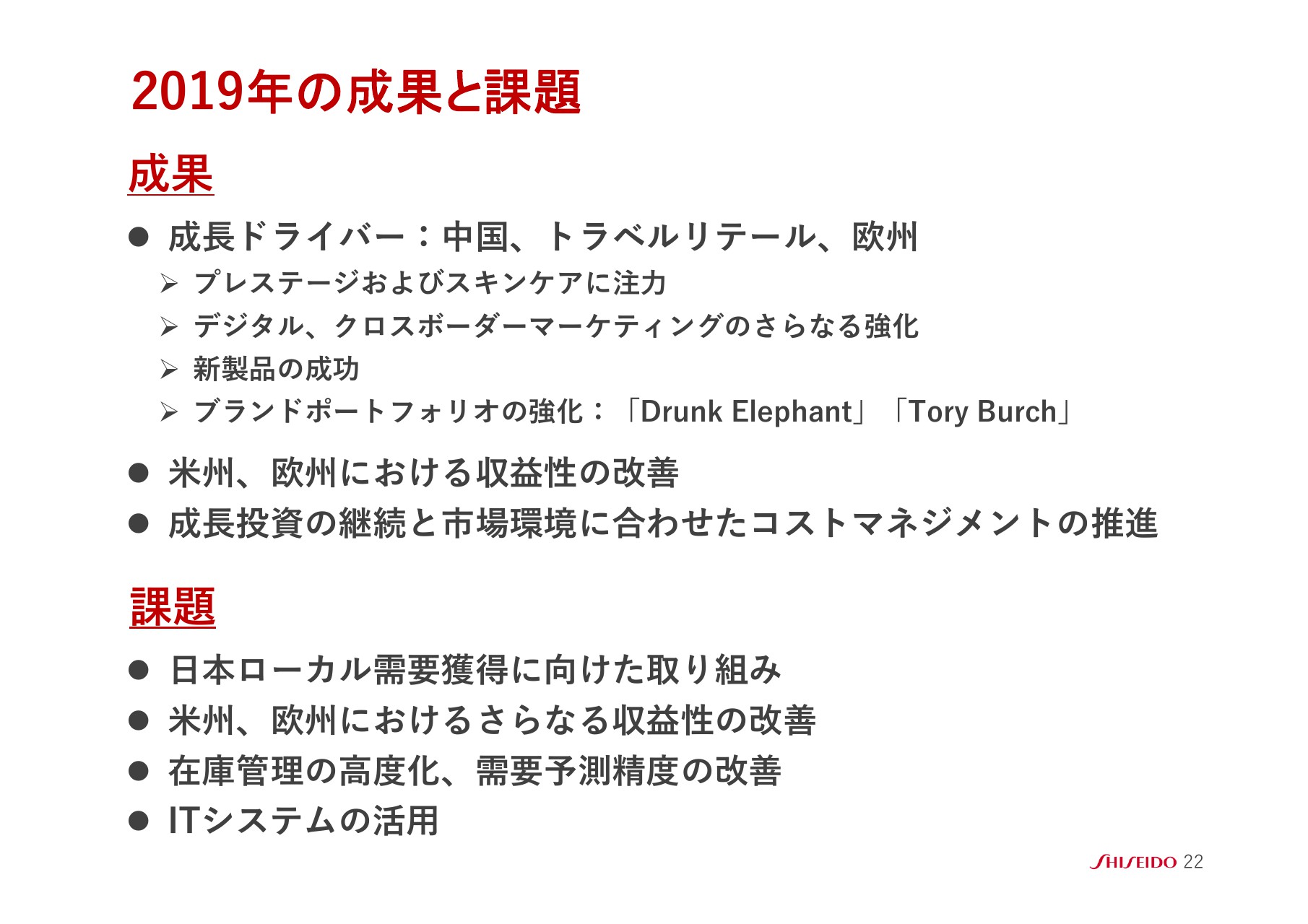

2019年の成果と課題

2019年の成果と課題をまとめます。成果としては、まず中国とトラベルリテールが力強いモメンタムを維持し、当社の成長を牽引しました。「プレステージ」とスキンケアへの重点的な取り組み、デジタルへの移行、クロスボーダーマーケティング、そして魅力的な新製品といった戦略がエンジンとなり、成長を押し上げました。

次に、欧米での収益性の改善です。欧州、米州ともに制度会計上の黒字にはまだ至っていませんが、着実に改善を進めています。

3つ目として、市場の不透明感や激しい経営環境変化にフレキシブルに対応し、長期的な成長のための投資を確保しながら、コストマネジメントを強化しました。

一方で、最大の課題の1つは、日本のローカル需要への対応です。私たちは、お客さま起点のイノベーション活動を追求し、ホームマーケットである日本市場で今後も持続的に成長していくための基盤をしっかりと固める必要があります。

欧米両事業は、途上にある収益性改善をさらに進める必要がありますし、一部の課題ブランドは再活性化が必要です。

最後に、需要予測の精度やITシステムの高度化を通じた、在庫管理の改善を継続推進していきます。私からは以上です。ありがとうございました。

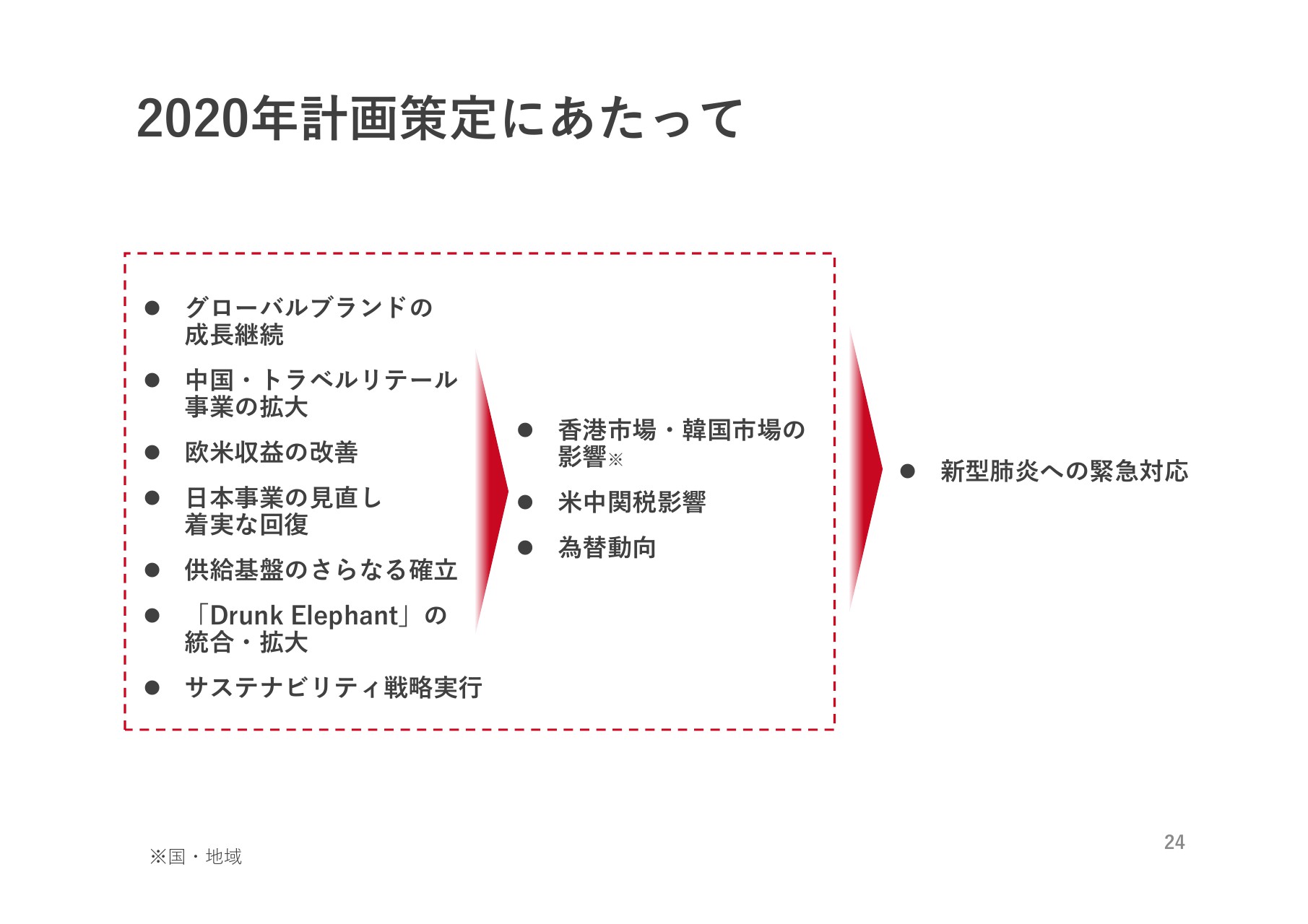

2020年計画策定にあたって

魚谷雅彦氏:みなさま、こんにちは。このような大変厳しい環境になっており、資生堂のレジリアンスとアジリティが試されている、とてもチャレンジングな状況ですが、私たちとしては短期的にできることはすべて行います。そして、揺らぐことなく長期的な投資を続け、長期の成長基盤を強化します。この決意をまず、みなさまにお伝えしたいと思います。

2020年の計画を作るにあたり、今(マイケルからご説明が)ありましたとおり、これまで非常に順調に伸びてきたいろいろな取り組みをしっかりと進めながら、そこに「Drunk Elephant」が入りました。昨年来の香港で起こっている問題についても、現実ですので受け止めて、それを入れ込んだかたちでどうしていくのか、ということで(計画を)作りました。

3週間前くらいから肺炎の問題が出てきましたので、これも取り組まなければならず、非常に重要なチャレンジになります。まず、この(スライドの)囲みのなかで2020年のお話をするということを前提として、ご理解ください。

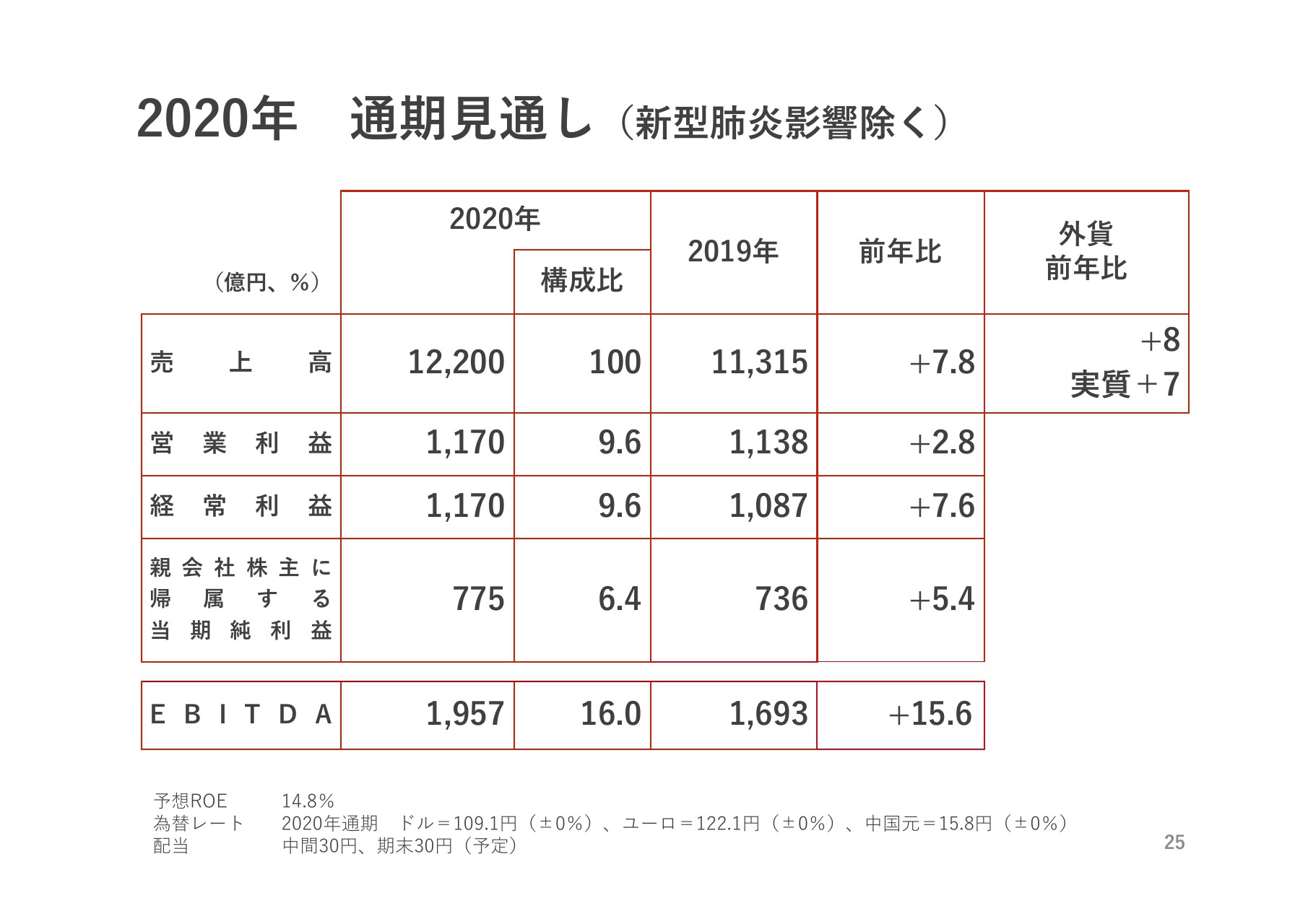

2020年 通期⾒通し(新型肺炎影響除く)

通期の見通しは、スライドにありますとおり、売上が7.8パーセントの増加です。これは「Drunk Elephant」を含んでおります。営業利益は3パーセント弱の増加です。また当期純利益が5.4パーセント増加、EBITDAが15.6パーセントの増加です。キャッシュ・フローが非常に大きく伸びます。

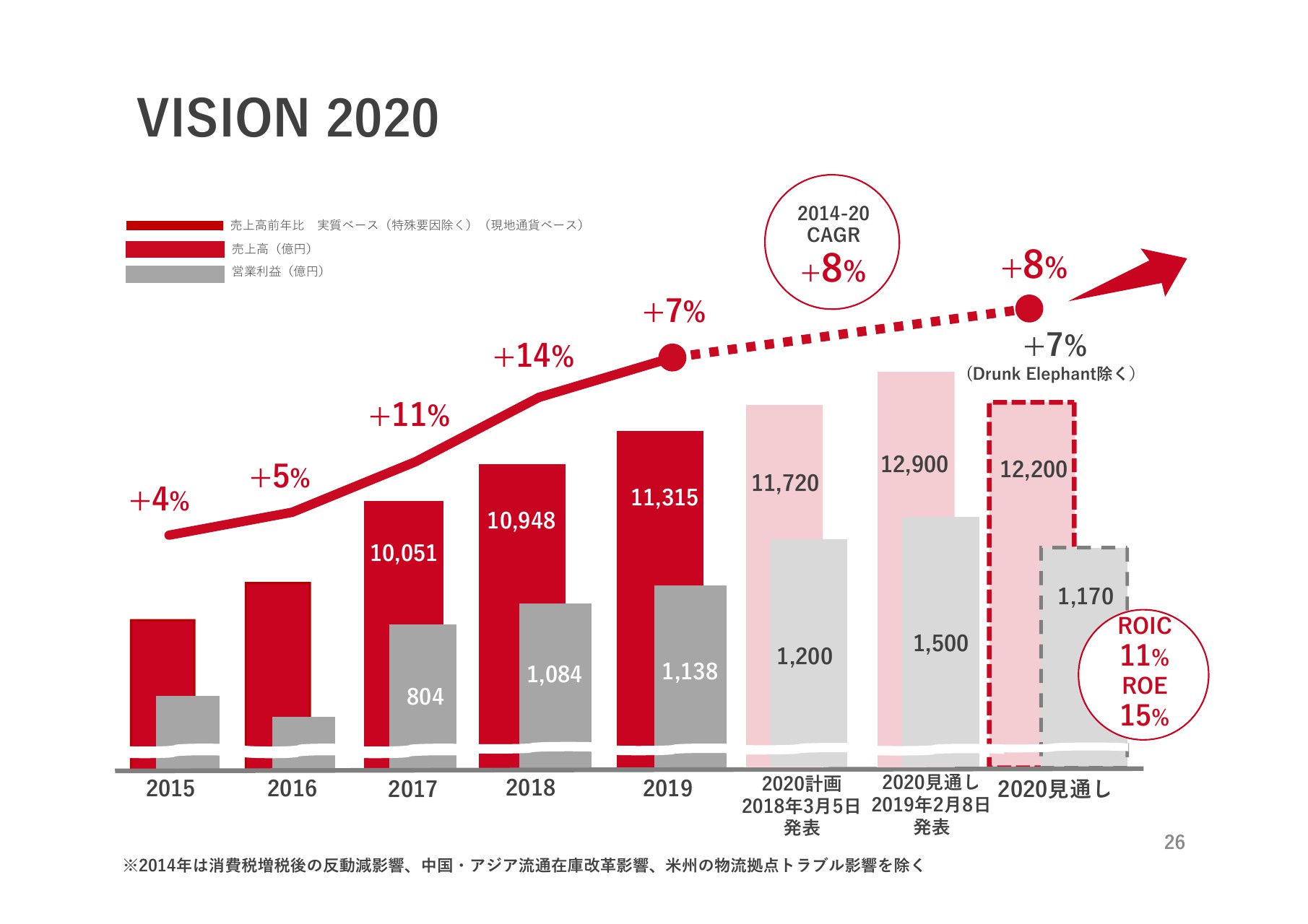

VISION 2020

少し戻りまして、「VISION 2020」をもう一度ご覧いただきたいと思います。2015年からこの改革を始め、順調に伸びてきました。売上目標としていた「2020年に1兆円」は、(2017年に)3年前倒しで達成することができました。また(2018年に)営業利益1,000億円も、2年前倒しで達成することができました。

重要なところとして、CAGRが8パーセントの売上を継続しているということで、これは私の強いコミットメントとして、これからもぜひ取り組んでいきたいと思っています。ただし、前倒しできましたので、2020年の計画をそのまま放っておくわけにはいきません。そこで、2度ほど修正を行いました。

1度目は、2018年です。そして昨年の2月に「ここまで来たのなら、1兆2,900億円の売上と、1,500億円の営業利益を目指そう」ということで、みなさまの前でお話をさせていただいたのが1年前のことです。

この時点で、今申し上げた1,500億円の利益に対して何が起こったのかを、きちんとご説明したいと思います。

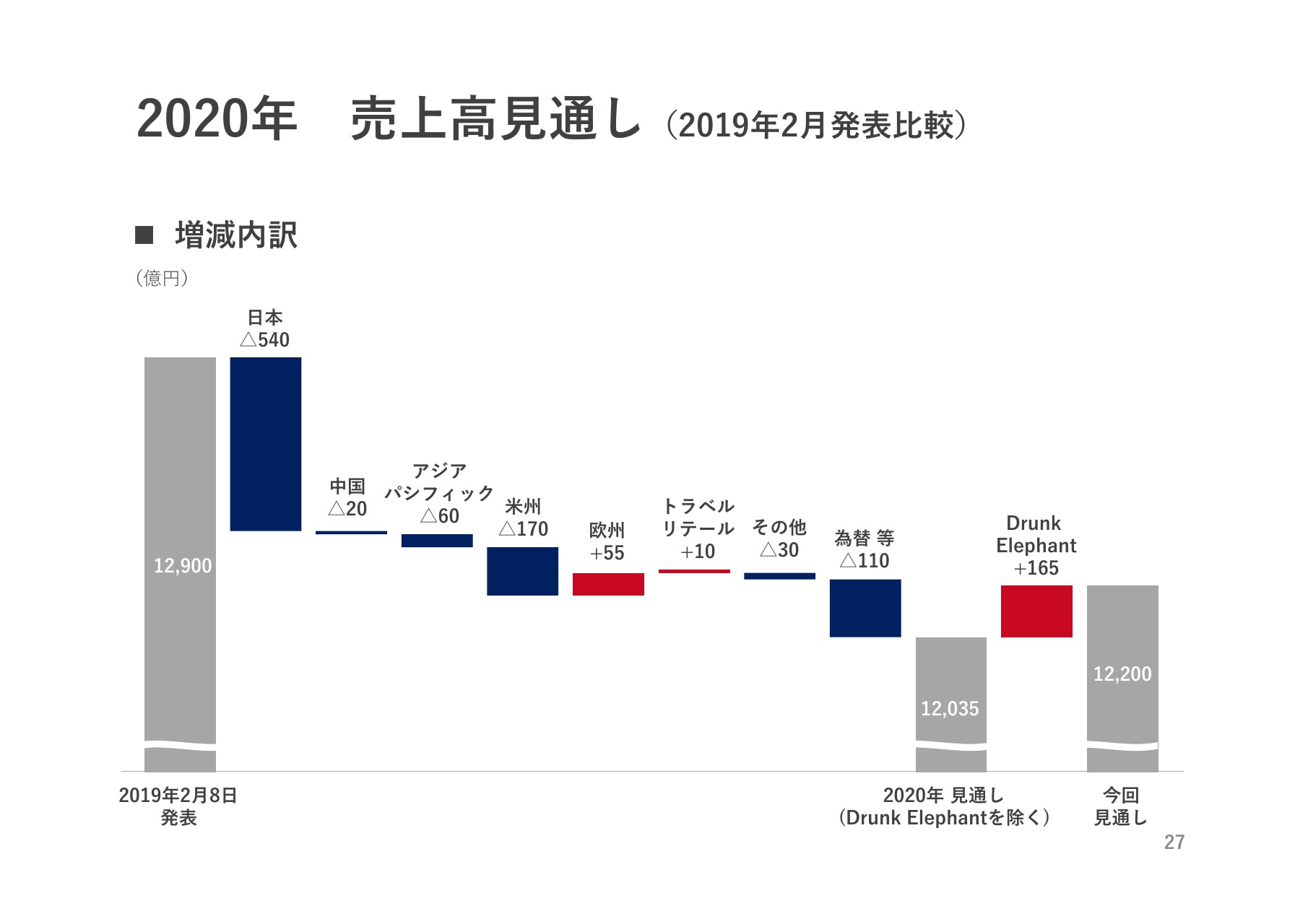

2020年 売上⾼⾒通し(2019年2⽉発表⽐較)

売上で言いますと、1兆2,900億円の計画に対して、昨年初めの段階で見ていた日本の売上が大きく減速しました。それを引きますと、2020年は現実を反映して下げなければならないということで、日本の売上を500億円以上下げています。そして、アメリカが170億円下げています。その他、為替等で1兆2,035億円に下がりましたが、「Drunk Elephant」の分が最低でも165億円乗ると見ていますので、1兆2,200億円というかたちになっています。

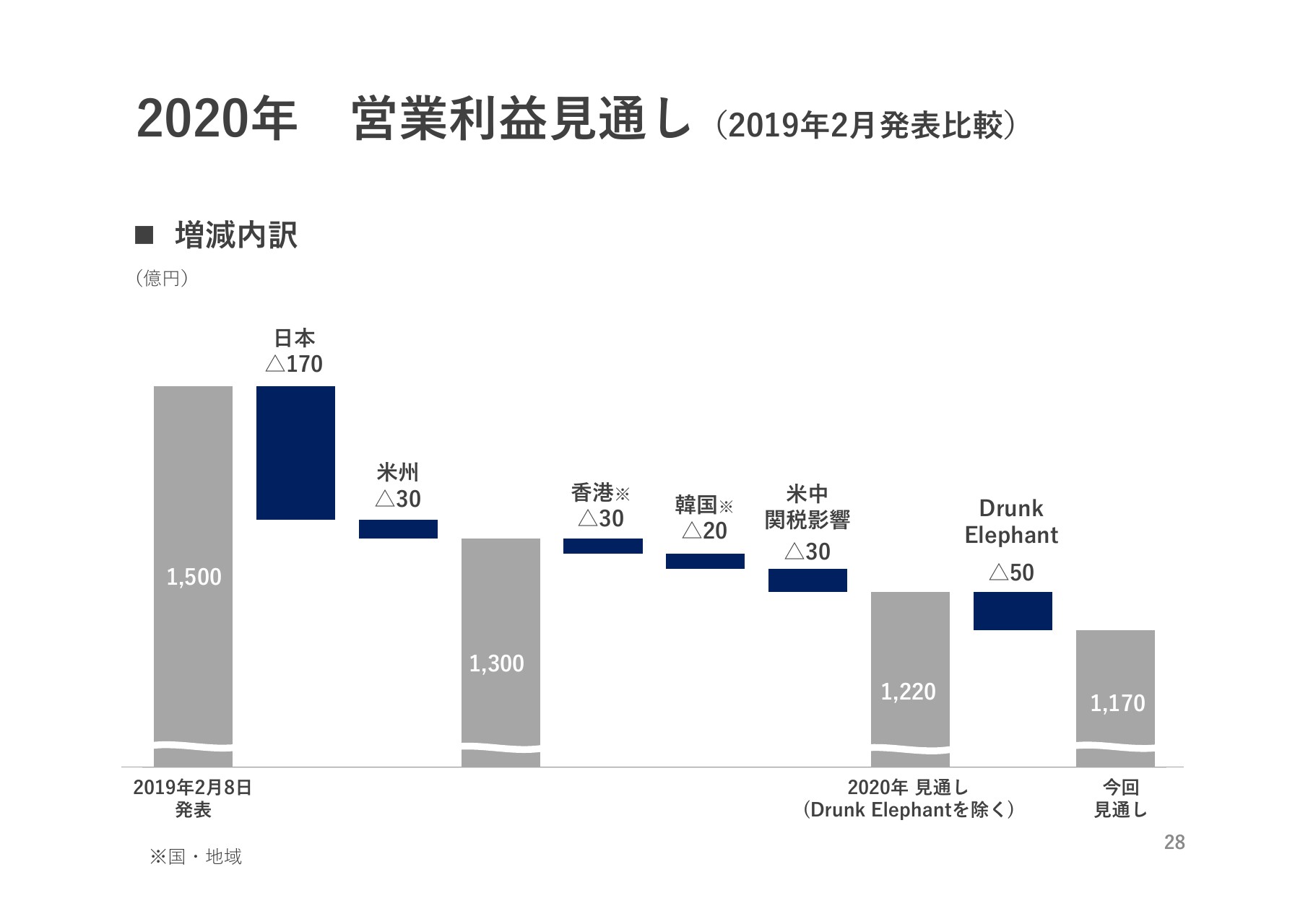

2020年 営業利益⾒通し(2019年2⽉発表⽐較)

営業利益では、日本とアメリカです。日本の減収分が圧倒的に営業利益に影響したということですので、本来は1,500億円は到達しない状況になっていますが、1,300億円くらいは達成できる実力が付いてきていると思っています。同時に、その他の地政学的な問題といったところもきちんと反映すると、1,220億円となります。

また、「Drunk Elephant」ののれん償却が50億円くらいありますので、これを含めると今回の見通しは1,170億円となります。前年よりは少しでも上回るという計画を作ってはいますが、そのような状況です。

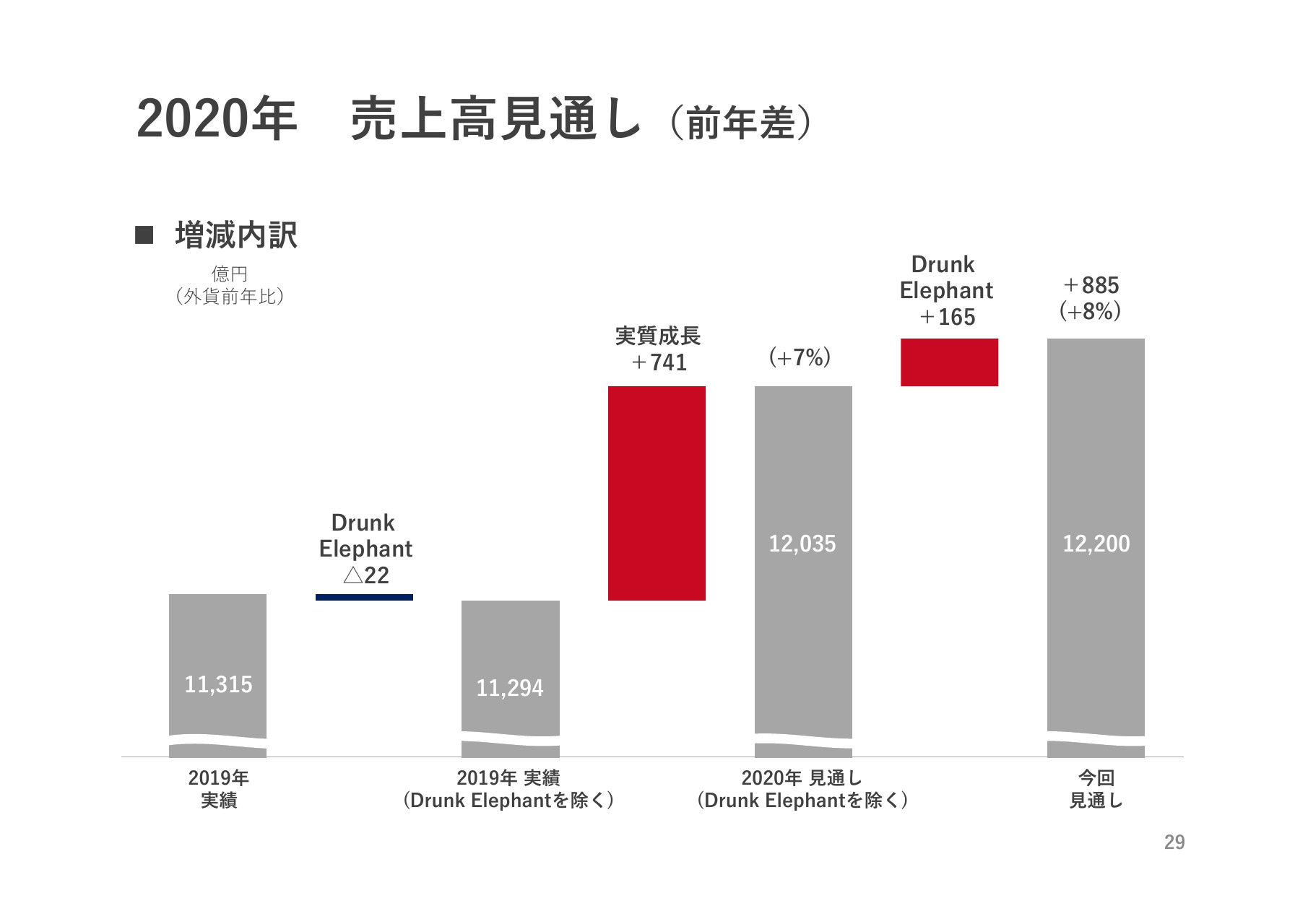

2020年 売上⾼⾒通し(前年差)

昨年に対しては、スライドのようなかたちです。売上の実質成長が741億円で、「Drunk Elephant」で上乗せになる分、売上は約8パーセントの伸びというかたちで組んでいます。

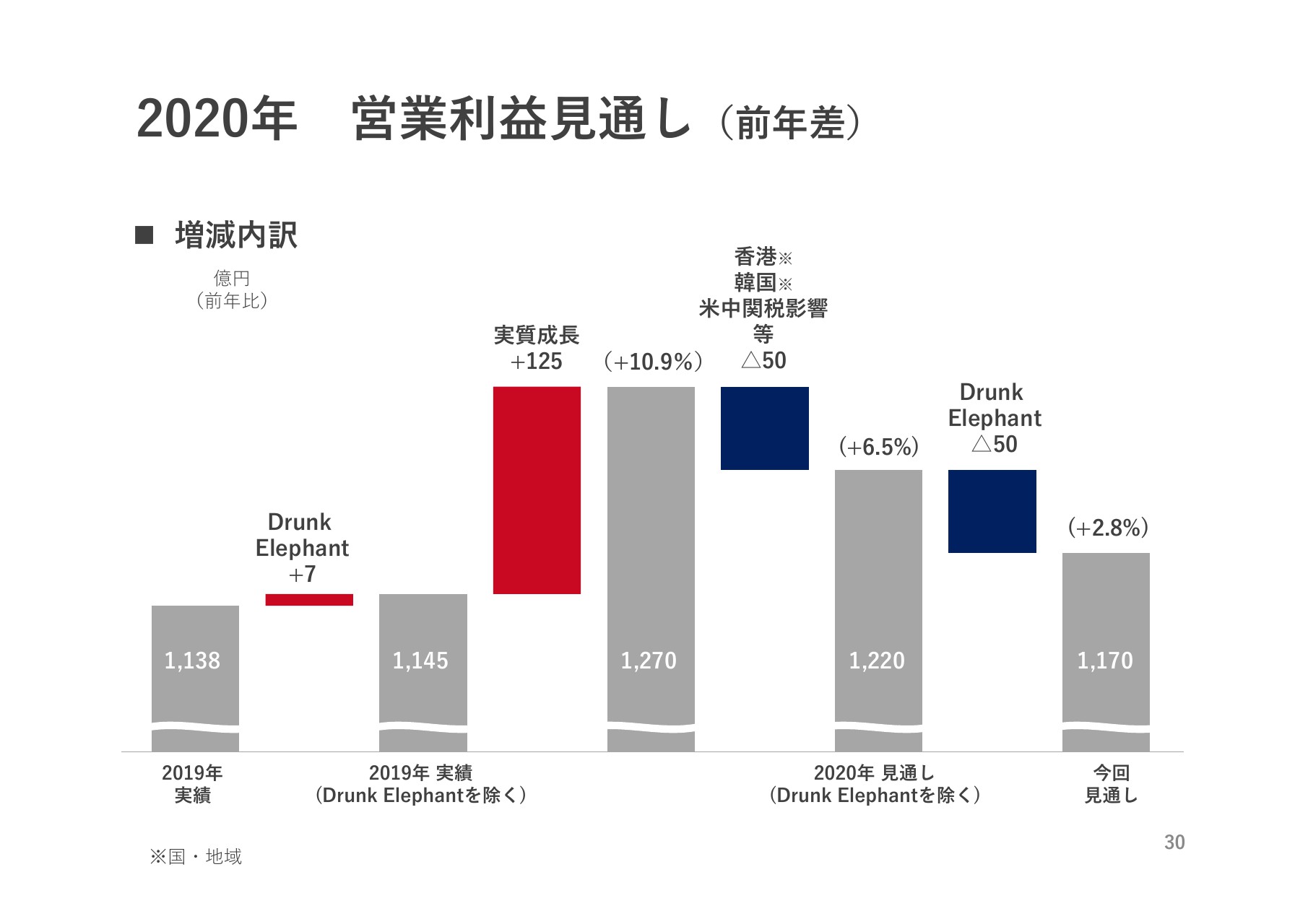

2020年 営業利益⾒通し(前年差)

営業利益も同様です。昨年の1,138億円というところから、「Drunk Elephant」の7億円分(の赤字)を戻しまして、1,145億円からスタートします。実質成長は増収分からがメインですが、125億円となります。そして、営業利益は10.9パーセントの伸びを達成したいと思っていますが、そこに対していろいろな影響もあります。

スライド右側の「Drunk Elephant」は、私たちとしては長期的な投資と考えていますので、のれん代はありますが……先ほどは2019年春との比較ですが、こちらは2019年との比較で、そのなかでのれん分が影響しますので、今回の見通しはプラス2.8パーセントということです。

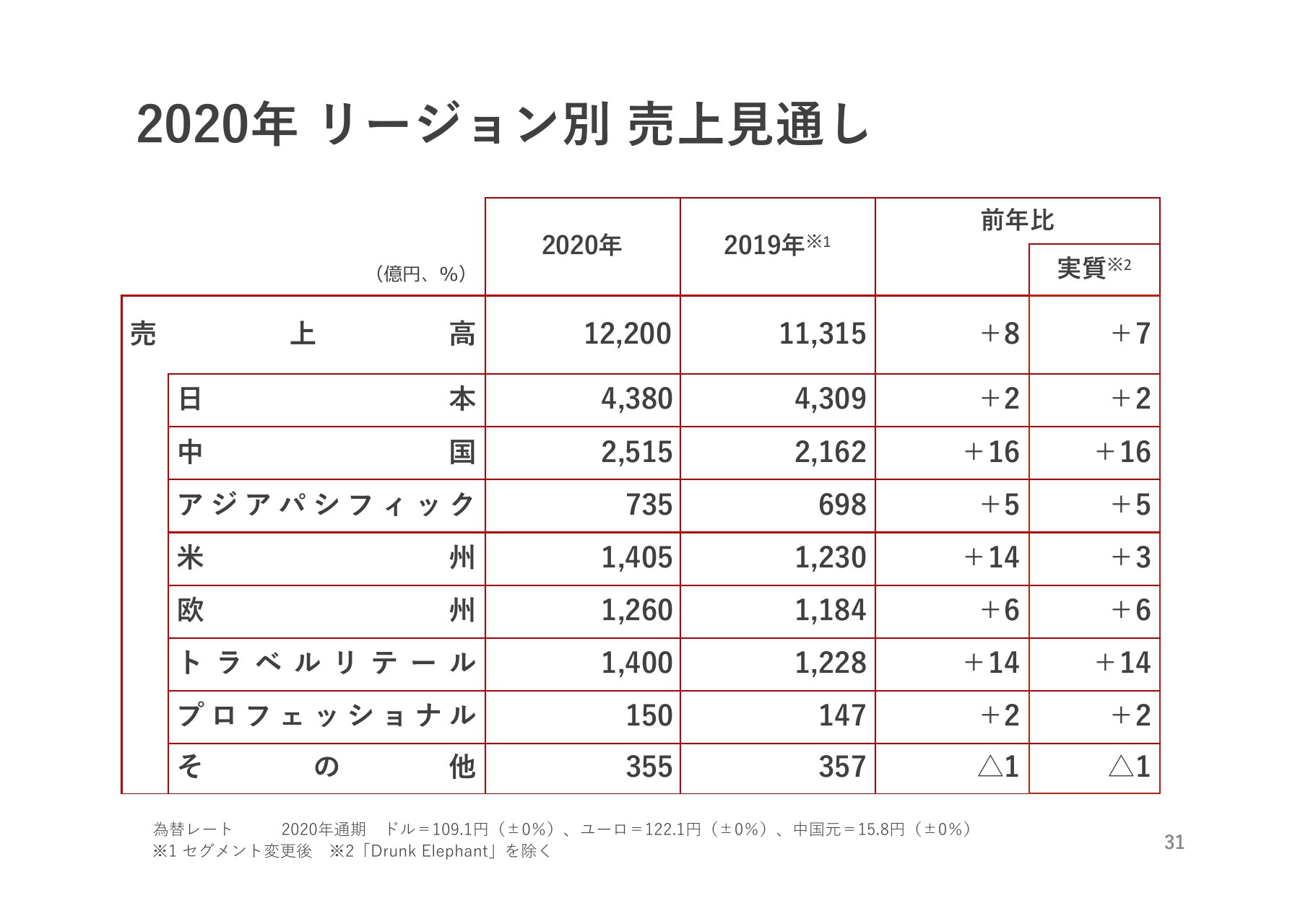

2020年 リージョン別 売上⾒通し

今申し上げたとおり、全世界の売上高の目標はプラス8パーセントです。「Drunk Elephant」を抜くと実質は7パーセントなのですが、今回、日本はプラス2パーセントぐらいで見ています。マーケットが1パーセントから2パーセント伸びているところですが、インバウンド分は、基本的には今年はあまり伸びないかたちで、前年並みで見ています。

また、アメリカもプラス3パーセントの伸びに抑えています。そして、新しく買収したブランドが乗ると、プラス14パーセントになっている状況です。したがって、日本と米国については市場の環境などさまざまなことがあるなかで、今までの大きな伸びをそのまま期待するよりも、はっきりと現実重視に変更していることをご理解いただきたいと思います。

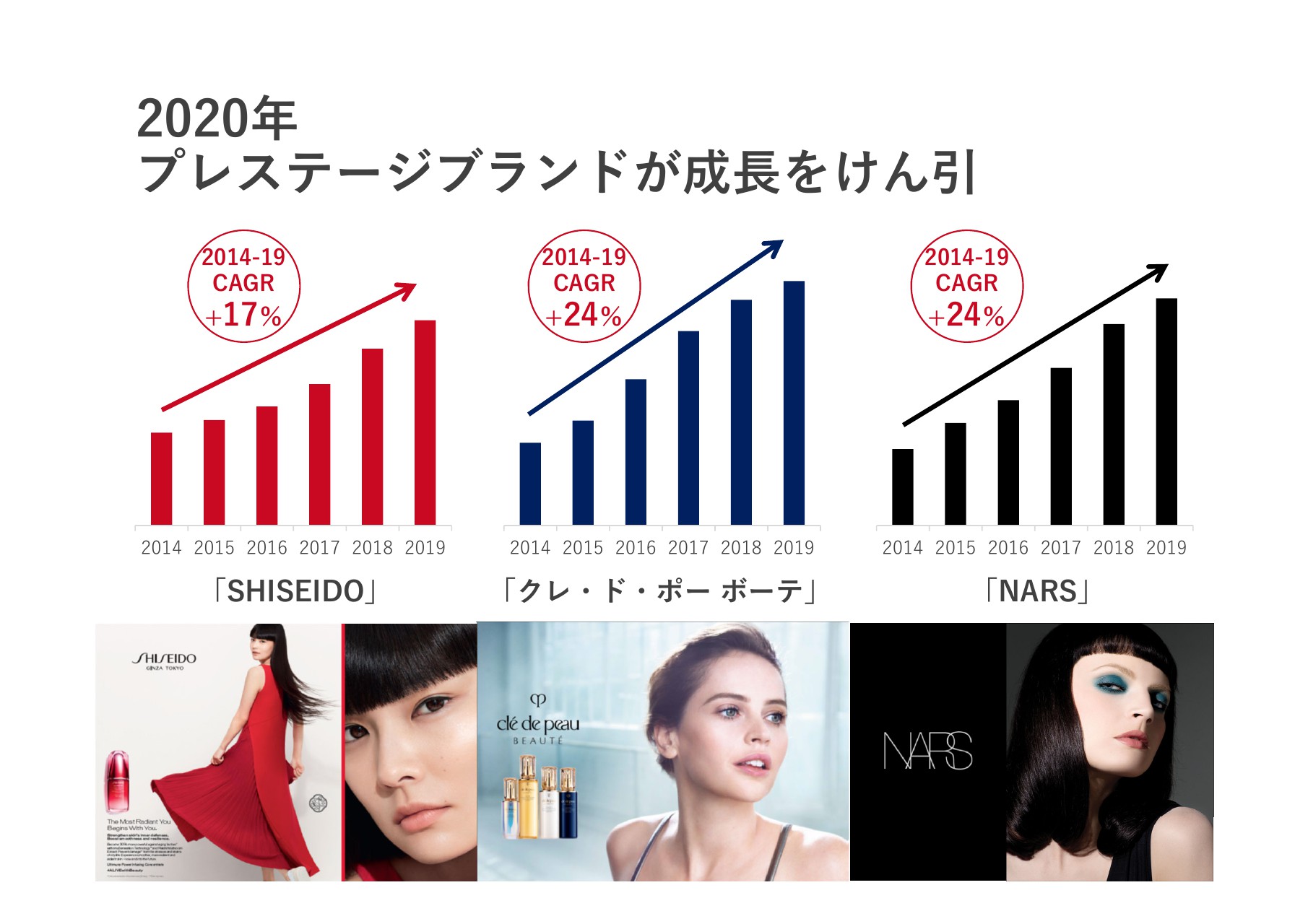

2020年 プレステージブランドが成⻑をけん引

今後の非常に重要なところについてです。我々のこれからの成長を牽引していくものは、これまでと同じく「プレステージ」を中心とするブランドで、グローバルブランドである「SHISEIDO」「クレ・ド・ポー ボーテ」「NARS」です。

「SHISEIDO」は、出荷がセルインで2,000億円になったということで、2桁の伸びを続けています。「クレ・ド・ポー ボーテ」は、1,300億円規模に入りました。「NARS」はセルアウト、つまり消費者への販売ですが、昨年に1,000億円を突破しました。このように、強いブランドが順調に成長していますので、今後も成長を続けていきます。

成⻑をドライブする新製品①

ブランドの成長を牽引するのは新製品ですので、今年もさまざまな有力な新製品を準備して、イノベーションを起こしてブランドをさらに強化していくべく進めています。

成⻑をドライブする新製品②

「プレステージ」系だけではありません。昨年の中間決算などでも、日本における減速の要因の1つが「リバイタル」の品切れだと申し上げたと思います。これは、中国の方からも日本の方からも、大変需要が強いため、今年復活するということで、すでに準備しています。

「アネッサ」についてです。以前、3年くらい前かと思いますが、「ウェットフォース」という、汗や水分によって効果が出る技術を開発したとお話をしました。今回は、熱で効果がさらに高まる新しい技術を投入しました。

その他、「エリクシール」や「dプログラム」でも、これからさまざまな新製品が出てきます。

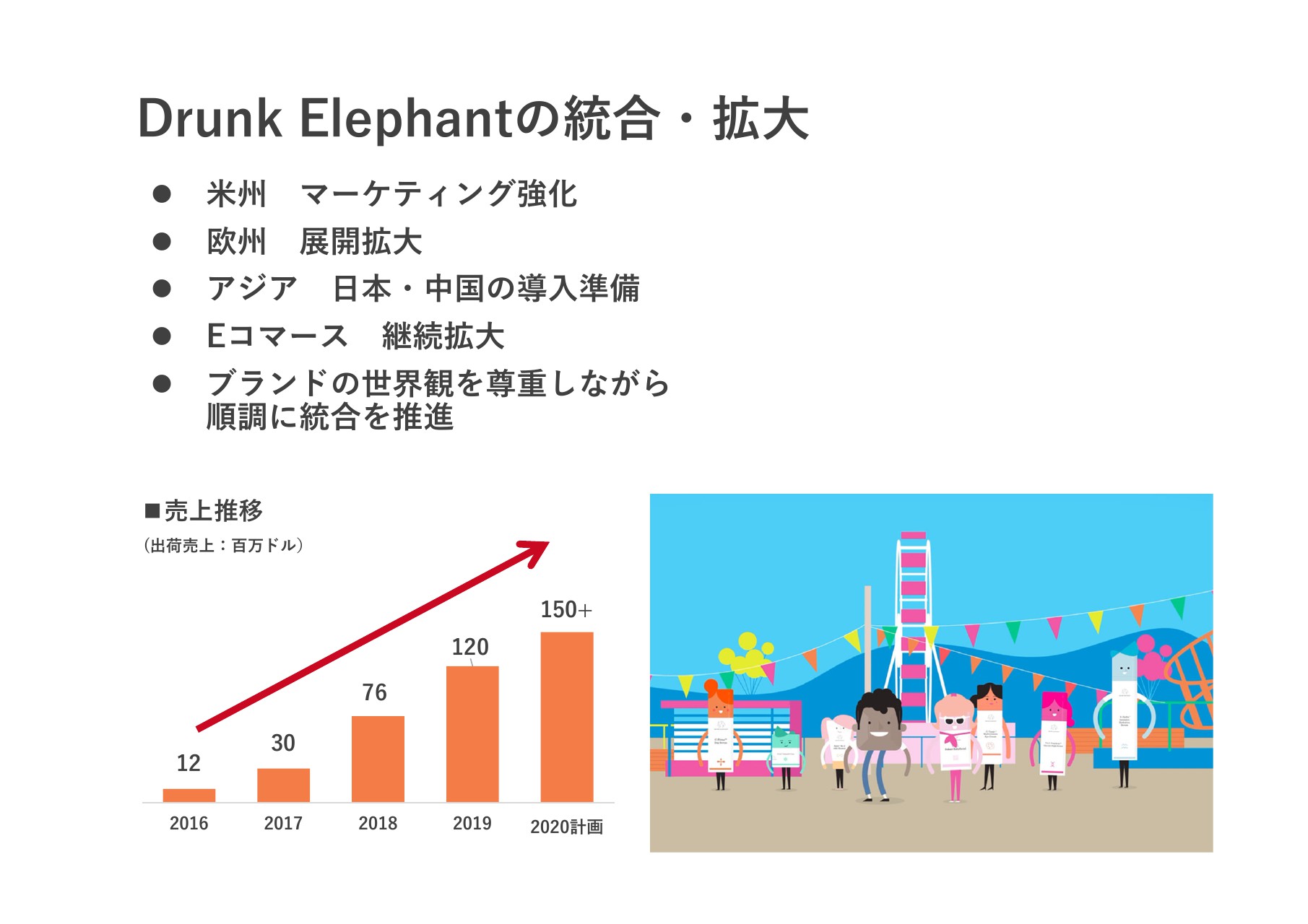

Drunk Elephantの統合・拡⼤

「Drunk Elephant」についてですが、すでにスキンケアブランドでナンバーワンになっています。私も、発表してから本当に驚いたのですが、世界各国、ヨーロッパ、あるいは日本でも、流通のみなさまはよくご存知のもので、かなりの引き合いが来ています。

そこで、まずは最初に考えたとおり、アメリカでもっと強くできるはずだということで、今は100数十億円ですが、アメリカ自体をもっと大きくしていきます。またイギリスには少し展開していますが、今年中にヨーロッパの市場で、かなり早く展開していきたいと思っています。

そしてアジアですが、日本や中国では薬事の問題がありますので、もう少し開発作業が必要になりますが、準備していますので、スピードを上げて導入していきたいと思います。

⽶国投資家の期待

12月に、ニューヨークで投資家ミーティングを行いました。およそ20社近くと話したのですが、本当に驚いたことに、アメリカの機関投資家のみなさまが「Drunk Elephant」をすごくよく知っていました。

「このクリーンカテゴリーに、よく目を付けた」というお話もありました。また「成長途上にある」というお話もありましたが、新規ブランドが5年間ぐらいで、100数十億円にまで成長したブランドは、アメリカのビューティー業界のなかでもあまりないようです。

昨日も『日経MJ』に出ましたが、「資生堂がグローバルに展開する可能性がある」ということで、資生堂にない価値観やマーケティング手法、人材能力を持っている会社ですので、我々にとっても非常にプラスで、アドオンの能力になるというお話もいただきました。

また、「ちょっと値段が高いな」とも言われました(笑)。

進化し続けるイノベーション 新価値創造を加速

イノベーションについても、ご紹介しておきたいと思いますが、サステナビリティが非常に重要な要素になってくると思っています。そこで、カネカと生分解性のある樹脂の開発を続けてきまして、いよいよ今年、かたちになって出てきます。

これは水や土に溶けるという意味ですが、それ以前のリフィルであったり、リサイクル、また東京都知事の肝入りで始まった「LOOP」のプログラムにも参画しています。そのようなことも含めて、しっかりと環境対応を進めていきたいと考えています。

その他、昨年にIFSCCで最優秀賞を獲得した社員がいます。「ホリスティックビューティー」ということで、末梢血流がどのように影響するのかを発表したのですが、その効果を発揮できる商品を、2月21日に「クレ・ド・ポー ボーテ」の「ラ・クレーム」で投入します。

さらに、さまざまなテクノロジー関係の新研究領域も開拓しています。デバイス系のものなどを積極的に展開していこうとしています。

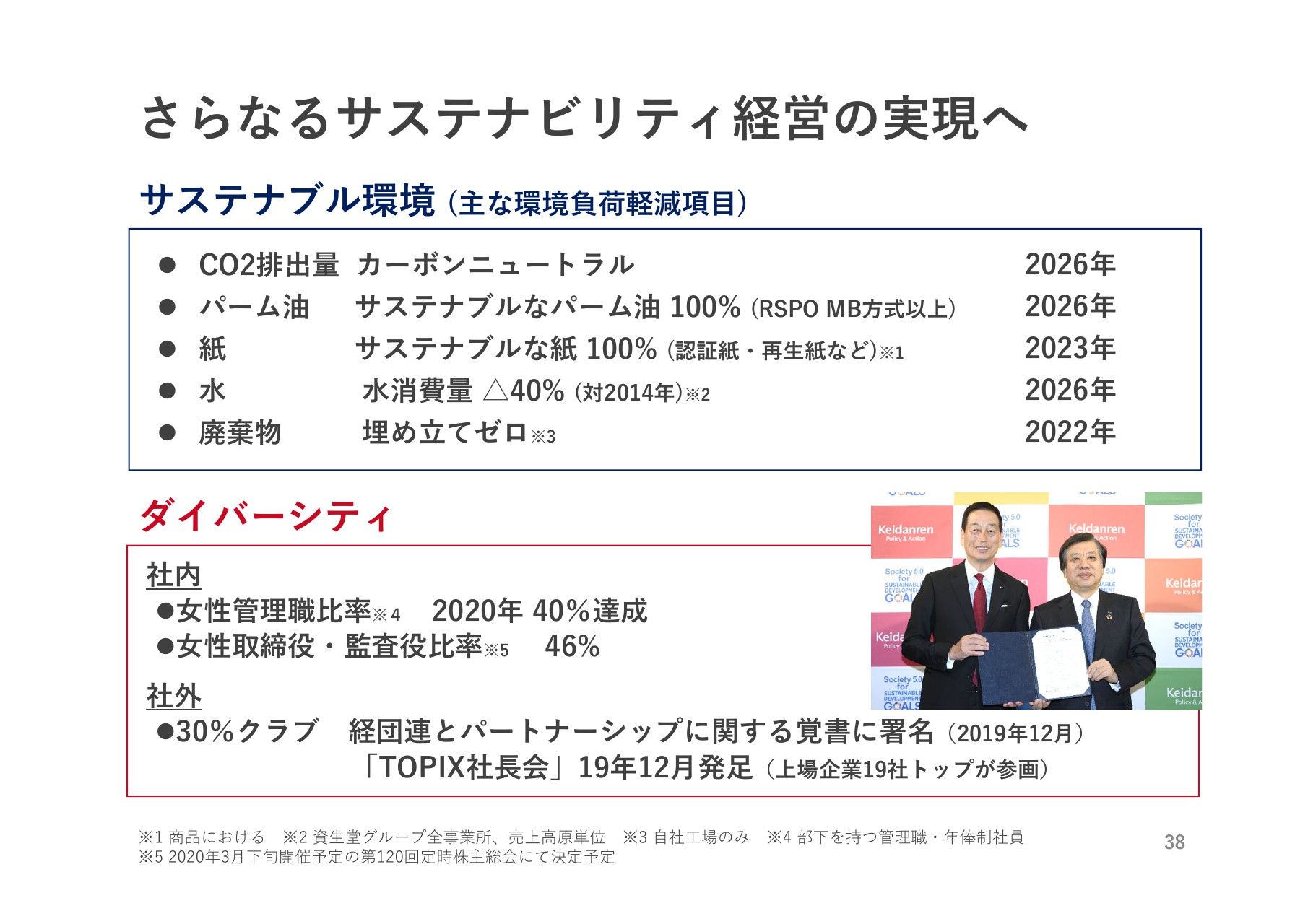

さらなるサステナビリティ経営の実現へ

環境については、重要なESGの議論のなかに出てきます。資生堂では以前から「ESCG」と申し上げておりましたが、「E」の部分では、例えばCO2の排出のところでカーボンニュートラルを2026年までに実現するといったKPIを社内で定めました。本日、対外的にも発表していますので、これに向かって邁進していきます。

またダイバーシティについては、資生堂で重要な「S」の中心的役割を担うものだと捉えていますが、今年の末には女性の管理職比率を40パーセントと宣言して動いています。現在も45パーセントですが、この3月の株主総会の後(承認されれば)、取締役、監査役の女性比率が46パーセントになります。

「30%クラブ」についてはご承知のことと思いますが、私が会長になって進めており、経団連ともパートナーシップを組んでいます。実は日本の「TOPIX」のトップ企業19社の社長にもご参画いただきました。ユニ・チャームの高原社長や、花王の澤田社長にも参画いただき、業界を超えて一緒になって推進しようという動きになってきています。

グローバルダイバーシティ経営

当社のダイバーシティは、本当に重要な経営戦略です。日本発の企業でありながら、グローバルの優秀な人材も一緒に参画してもらおうということで、こうしたことがレジリアンスにつながると思っています。

ビジネスの世界では、いろいろなことが起こります。しかし、それがビジネスだと思います。クライシスが起こり、どう対応していくかといったときに、いろいろな方の意見や経験が生きてきます。そのような意味でも、これからもダイバーシティ経営を続けていきたいと思います。

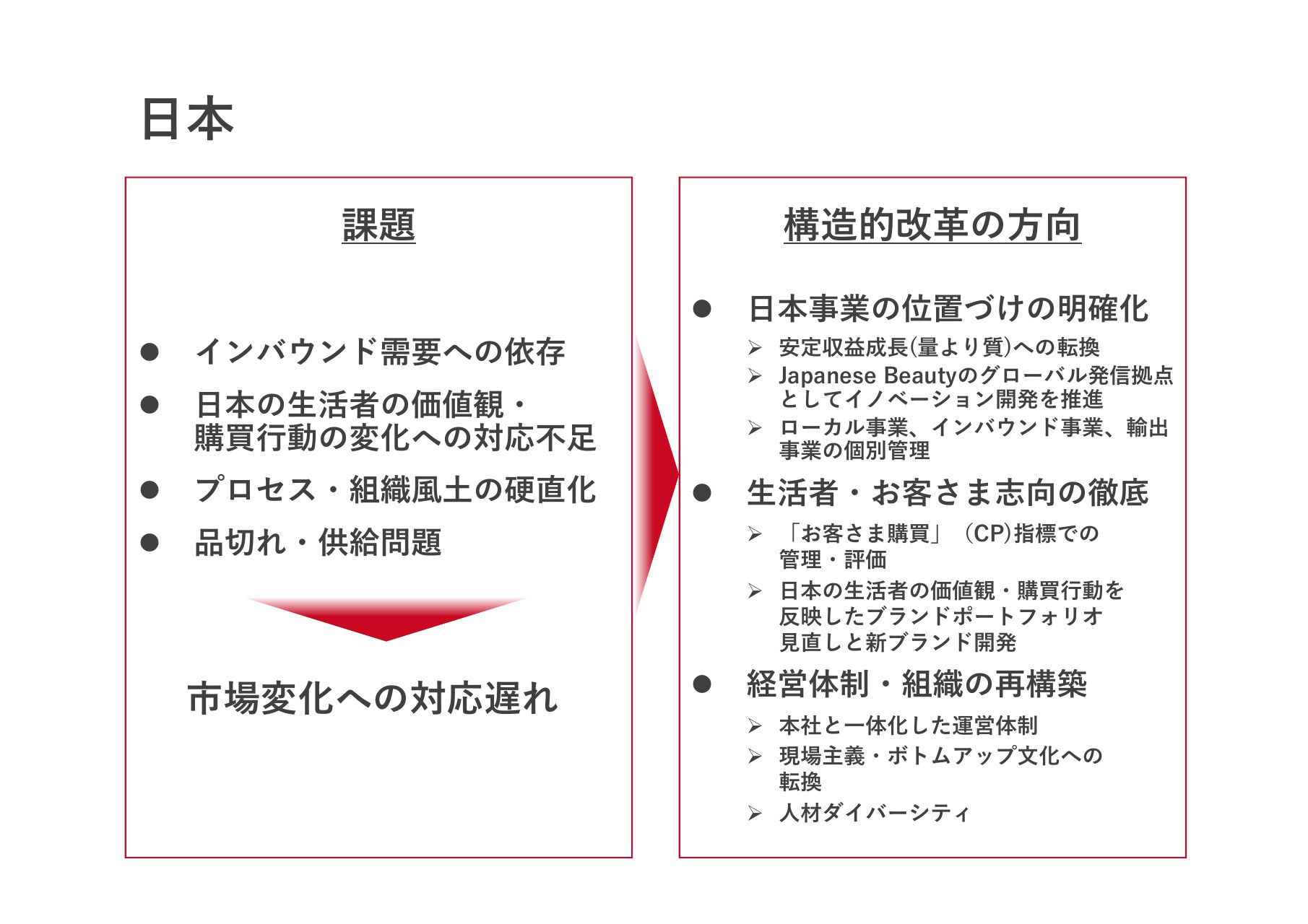

日本

日本についてのお話をします。見方はいろいろありますが、私たちが課題として捉えていることとして、確かにこの数年間はインバウンドがものすごい伸びでしたので、「インバウンドだけでは駄目だ」と言いながらも、結果的に業績はインバウンドの影響を大きく受けたのが事実です。

日本の生活者の価値観や購買行動は、世代によってもかなり変わってきていますので、そのようなところをもっと捉えていくべきだということへの反省があります。

また、この5年間は「改革、改革」と言ってきました。事業が非常にうまく進んでいると、今までの成功体験がベースになってしまうため、どうしてもプロセスや組織風土が硬直化していきます。

同時に、日本の社員にも非常に苦労をかけてきたのですが、品切れや供給問題が起こりました。このようなことも全体のなかでの課題の大きな要素になり、結果的に市場やお客さまの変化への対応が遅れてしまった部分は、私たちの反省点です。

そこで、構造的に改革していこうということで進めていますが、大きな領域が3つあります。1つは、グローバル化していくなかで、日本事業をどう位置付けるのかということです。残念ながら、日本の市場そのものは1パーセントと言われていますように、市場の大きな伸びが期待できないのであれば、そこでむやみに高い売上成長を目指すのではなく、量よりも質へ転換すべきです。

さきほどもお伝えしましたが、今年度の日本の売上高はプラス2.4パーセントぐらいで、営業利益はそれよりも高い伸びで組んでいます。より収益性が高まっていくように取り組んでいくのですが、そのようなことをはっきり位置付けようと考えています。

そして、インバウンドのようなものはプラスアルファであるという考え方にしていこうと思っています。

しかし、我々にとって日本は非常に重要です。私たちは「Japanese Beauty」で世界と戦うわけであり、その根源は日本ですので、ここでの開発、さまざまな新しい価値開発、イノベーションを世界に持っていくことになります。そこでもう一度、この原点を強化しようということで、日本の市場向けの開発の専任者をR&Dに置き、さらに強化します。

また、事業の管理方法についてです。今までは各事業本部があり、そこでいろいろなものを一括していたのですが、今回からは明快に、8割ぐらいを占めるローカル事業、そしてインバウンド事業、輸出事業の3つに分けて、それぞれが損益管理を行い、それぞれがマーケティングを行います。

共通するものも出てきますが、そのようなかたちできちんと分けていきます。そして何よりも、絶対にローカルを伸ばそうという考え方で取り組んでいます。

次に、言う間でもないのですが、生活者、お客さま志向の徹底です。考えてみると、「店頭販売」の「販売」というのはすごくおかしいと思っています。ビューティーコンサルタントの方たちは、お客さまに「これを使ってください」というかたちで、同じお客さまにいろいろなものを売らなければなりません。これはおかしいと思います。

本当にお客さまが資生堂を選んでくださり、資生堂のブランドを使い続けてくださるように、お客さま視点に立つのですから、「お客さま購買」と呼ぶようにしています。「コンシューマーパーチェス」を略して「CP」と呼ぶように変更しました。

店頭の方、営業の方、そして役員まで含めて、これが業績指標です。この説明会のようにみなさまとお話をするときのP/Lは結果論です。ここはもう、しっかりと腹をくくっています。

また、日本の生活者の価値観や購買行動はすごく変化していますので、本当にいまのブランドポートフォリオでいいのだろうかと思っています。もっと新しい価値をとらえるということで、例えばメンズブランドを強化する必要があるのではないか、新しいブランドを開発する必要があるのではないか、そのベースとするものは何なのかといったところを、もう一度しっかりと取り組みます。

次に、組織や経営体制の再構築です。12月27日に、急遽人事発表を行うということで、みなさまも驚かれたかもしれないのですが、このような課題を11月から12月にかけていろいろと議論していくなかで、これはスピード感をもって対応したほうがいいのではないかということで決意しました。

私も、財務責任者も、研究開発責任者も、人事責任者も、サプライチェーンの責任者も、みなが資生堂ジャパンの役員を兼ねています。一体になっていこうということです。

他の地域では、地域本社制をとって、エンパワーメントということでマトリックスの体制をとっていますが、日本ではなかなかそのようにはいきませんので、私たちも一体となって、日本の業績を向上させるために、一緒になって経営改革するかたちにしました。

先ほどお話ししましたとおり、プロセスや組織風土構築の裏返しとして、もっともっと市場を見て、現場主義になるようボトムアップしなければならないと思っています。従業員が2万3,000人もいるというのは、すごい資産です。

彼らは現場で、お客様と接点を持っています。そこにある課題やヒントのようなものを、もっと経営に生かせるようにしたいというのが今回の狙いです。

人材ダイバーシティについて、資生堂本社はかなりダイバーシティが盛んになってきました。女性比率も高まっていますし、外国人についても、私が入社したころは本社に100名ぐらいおり、中国系の方が多かったのですが、現在は400名です。日本人以外の方にも参画してほしいと思っています。

一方で、資生堂ジャパンという日本事業を見ると、あまり変わっていません。役員や部長クラスの女性もいませんし、外国人もいません。もっと中途採用を増やそうということで、資生堂ジャパン自体を多様性ある組織体に変えるべく、取り組みを始めています。

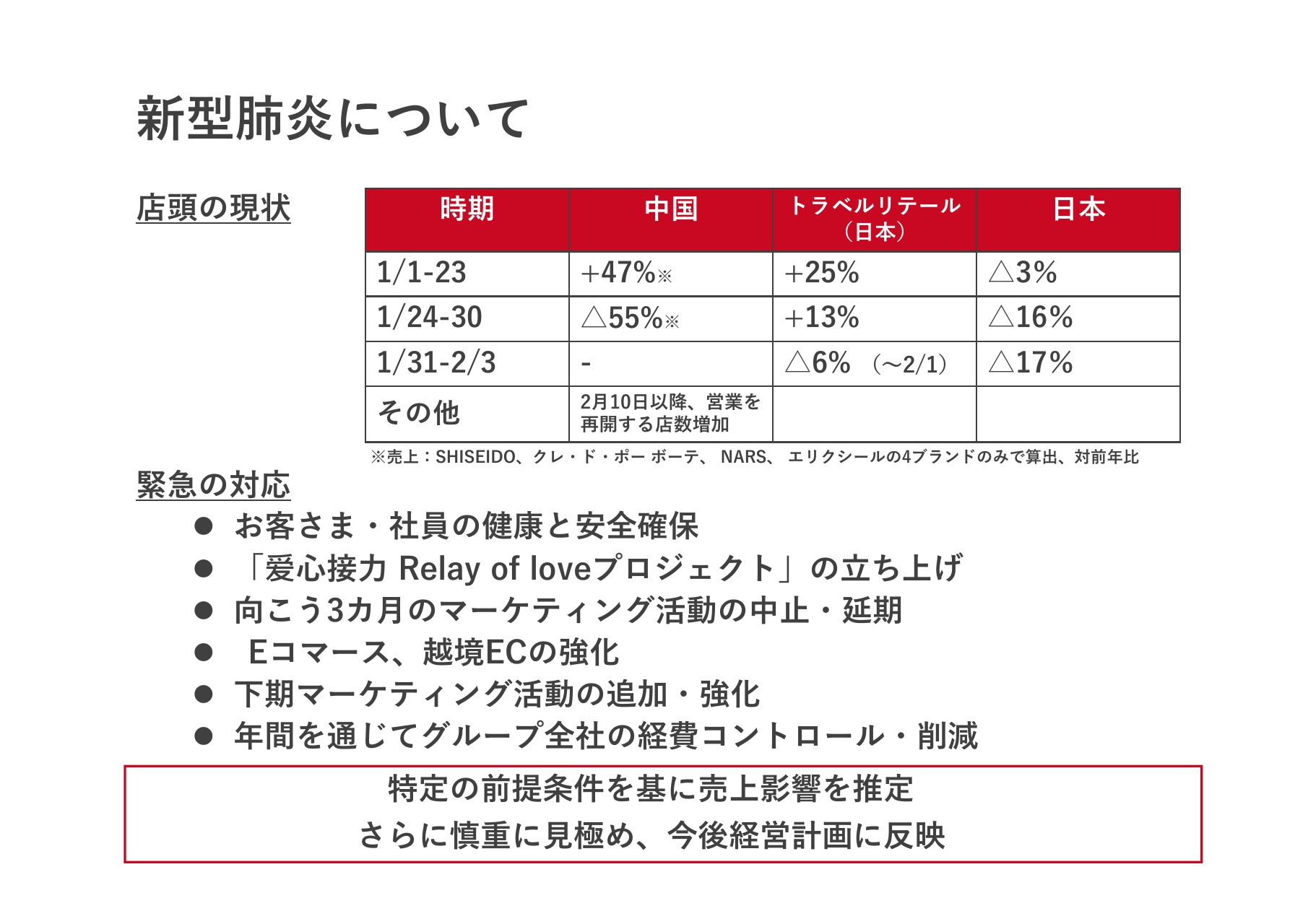

新型肺炎について

新型肺炎についてお話しします。まず、この表の一番上をご覧ください。1月1日から1月23日までは、中国では前年比で47パーセント伸びていました。日本のトラベルリテールも25パーセントの伸びでした。

日本は、前年の消費税増税などもあり、3パーセントダウンになっていますが、このような状況で非常に好調にスタートしました。しかし、この肺炎の問題が起こり、1月24日以降の中国では、私たちの商品の取り扱いがあるお店全体の4割しか開いていません。

そもそも春節でクローズしていたところにこの問題が起こったため、さらに長い間クローズされていますし、当社の社員ももちろん自宅待機になっています。2月10日から出社しますが、恐らく70パーセントから80パーセントのお店が開店するだろうと見ています。

ただし、工場が操業できるのは2月17日以降と考えています。この期間は、特に春節との裏返しになりますので、当然、売上はこのようなかたちで大きく落ちています。日本も、全体的に落ちており、インバウンド市場を見てみると、デパートもドラッグストアも特に大きく落ちています。

「売れているのはマスクだけ」というようなことが言われていますが、そうした環境になっているのは、非常に大きなインパクトになっています。そこで、緊急の対応としていろいろな手を打っています。

「できることは全部やろう」ということで、まずはお客さまと社員の健康と安全の確保です。端的に言うと、マスクを何十万個も調達して、店頭にも届けていますし、中国にも届けました。他のメーカーよりも一番早い対応だったと言われていますが、そのような安全確保が何よりも大事だと思っています。

今日から「爱⼼接⼒ Relay of loveプロジェクト」を始めます。これからどれだけの期間、この状態が続くのかは私たちもわかりませんが、向こう3ヶ月は、さまざまな大きなマーケティング活動を延期したり、中止や縮小するということで、すでに手を打ちました。ここで一度、かなり引き締めます。

例えば、アリババなども今は完全に開いてはいませんが、すでに打ち合わせも行っています。eコマース系はかなり強化されると思いますので、eコマースにもしっかり取り組む準備をしています。

向こう3ヶ月ぐらいにわたって縮小したり中止したりする裏返しで、人の心理として、このような問題が解決されるとするならば、購買意欲が出てくるときがあると思いますので、そこでヘビーアップしていきます。製品の導入、あるいはプロモーションといったことを、後半で厚くするわけですが、そこはマーケティング費用を下げるのではなく、逆に増やす体制を作っています。

そうは言いながら、日本だけではなく、アメリカの西海岸やカナダでも同じような影響が出ています。そこで、全社的にグループを挙げて、経費コントロールや削減……これはマーケティング費用という意味ではなく、運営費用としてこのように取り組んでいます。

さまざまな前提条件を作り、「何ヶ月間続くのか」「どれぐらいの規模になるのか」「SARSのときはどうだった」などといったいろいろなシミュレーションを、全国で各事業別に行いましたが、ものすごい幅があります。

ですから、今のこの段階で、「このような規模の影響が出ると見ています」というかたちで、責任を持った数字は出せないため、今回は控えます。

仮に、向こう3ヶ月で落ち込むとしても、当然そこからもっとアップするように取り組みます。それを相殺したときにどうなるのかは、少なくとも中間決算までにはみなさまにご説明できるようにしたいと思っていますので、今回はあえてその影響は入れていません。

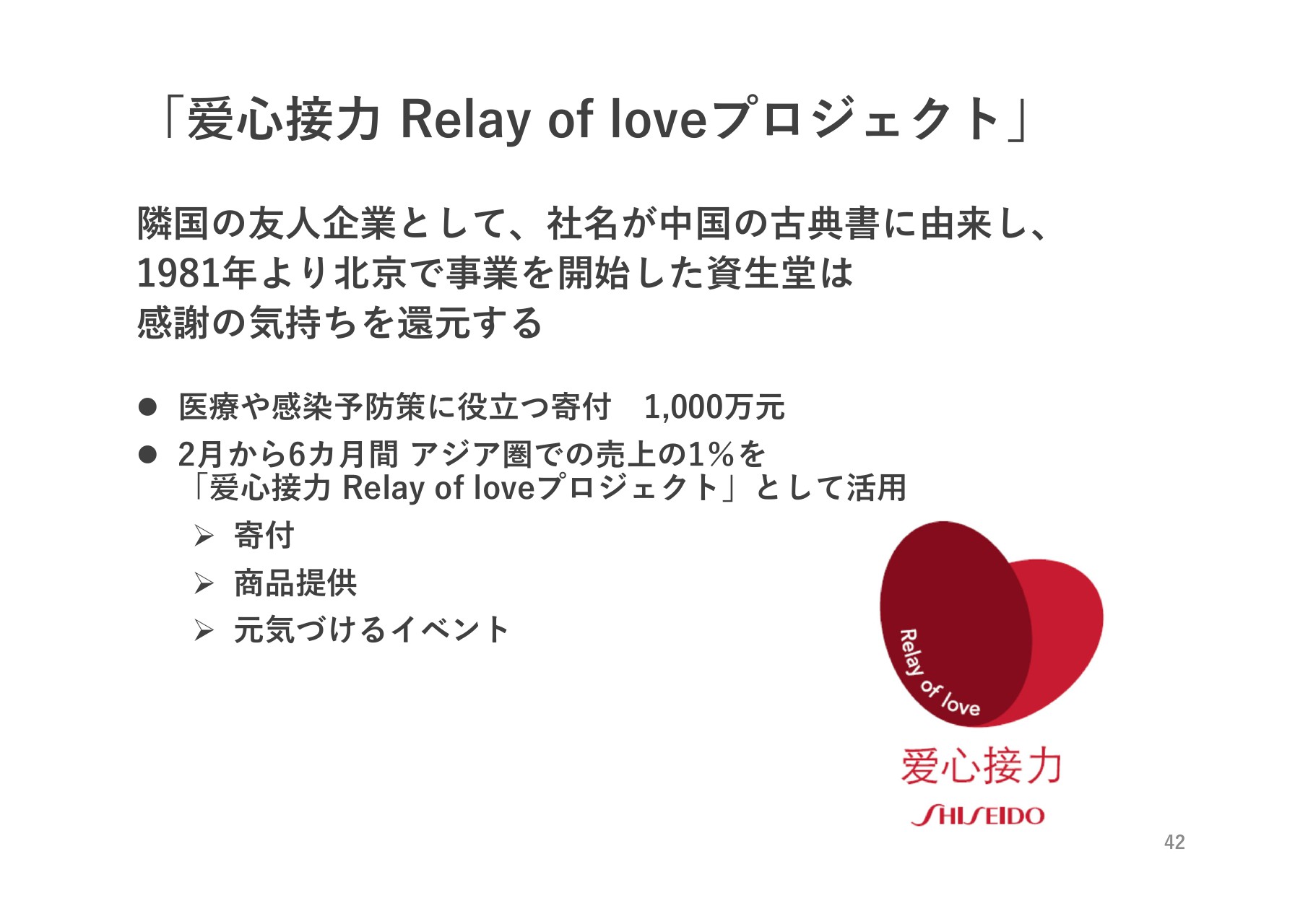

「爱⼼接⼒ Relay of loveプロジェクト」

では、こちらのプロジェクトについてのお話をさせてもらいたいと思います。「愛心接力 Relay of love プロジェクト」というものですが、考えてみると、資生堂は中国との関わりが非常に深いわけです。会社の名前も中国からきていますし、どの海外化粧品会社よりも早く、資生堂は北京で1981年に事業を始めました。これまで長く取り組んできているわけです。

その意味で、ぜひ中国の役に立つべきだということで、本日、医療や感染予防に役立ててもらうために1,000万元、1億5,000万円の寄付を行いました。

これから約6ヶ月間にわたって、アジア圏内での売上の1パーセント、昨年並みの売上で推定すると約20億円をこのプロジェクトの基金として寄付したり、あるいは商品提供を行います。

当社の商品でも、例えば手洗い用のハンドソープなどもものすごく需要がありますので、それらを提供したり、ボディシートといったものも含めて提供してお役に立っていきたいと思います。

どこかの段階で収束して回復してくるとすれば、元気になってもらうために、化粧品がものすごく役に立つと思っています。ハンドマッサージもそうですし、メイクをしてもらうといったことで、ボランティア活動も含め、全社を挙げたイベントといったかたちになるのかはわかりませんが、そうしたことに取り組んでいきたいと思っています。

~資⽣堂 「爱⼼接⼒ Relay of love プロジェクト」のお知らせ~

本日、このようなステートメントも出させていただきました。

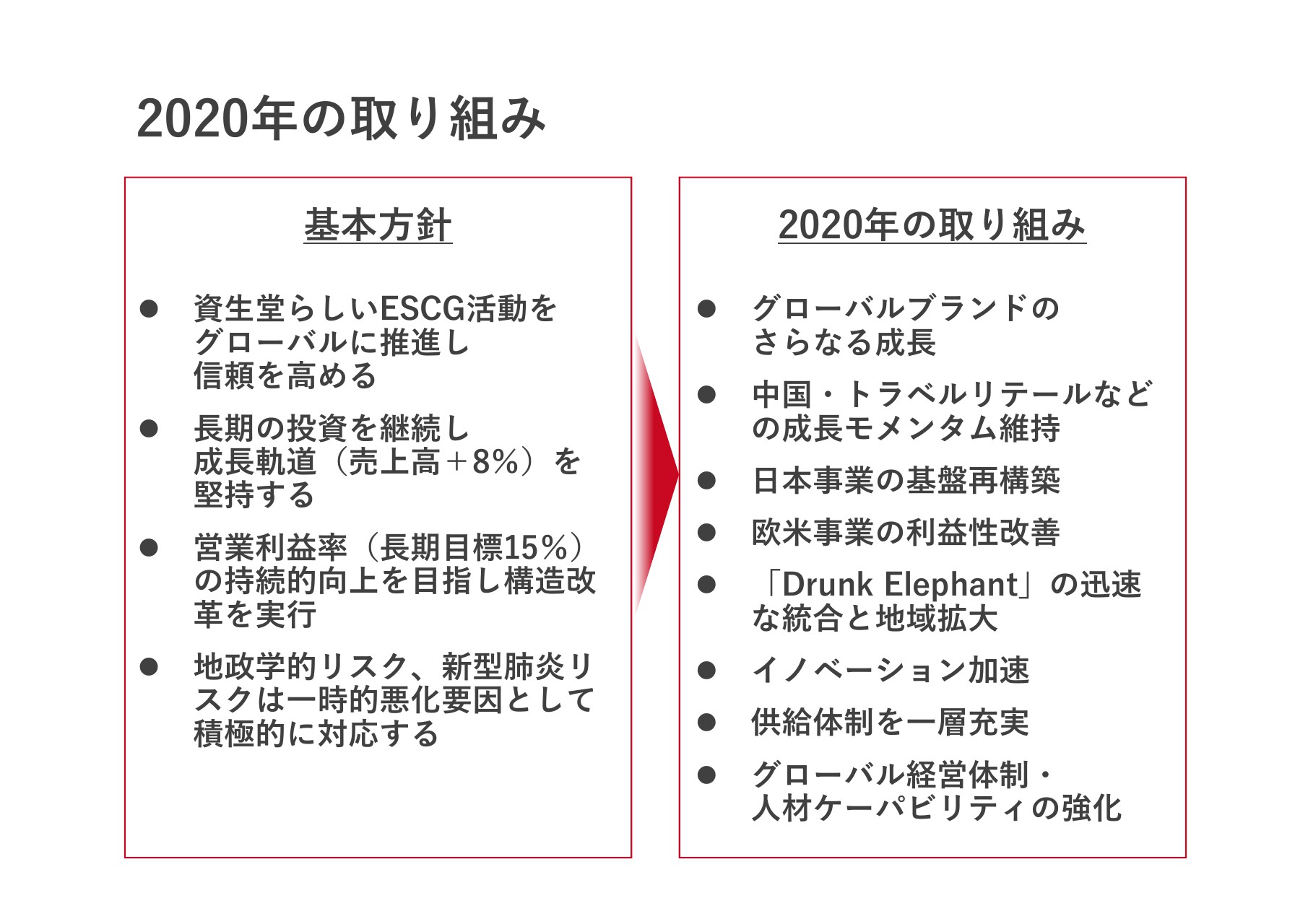

2020年の取り組み

本日のまとめとなります。中長期の視点で、基本方針として私たちが重要視していきたいことの1つ目は、化粧品を販売することだけではなく、世の中の役に立ちたい、人を幸せにしたいという意味合いで、ESCG活動をグローバルに展開していきます。今回の中国のプロジェクトもその一環です。

2つ目は、私自身のコミットメントとして、売上高8パーセントプラスという成長軌道です。買収が入ったりする場合もあると思いますが、これからも堅持していきたい

3つ目が、営業利益率15パーセントを目指すところです。これを変えるつもりはありません。一歩一歩ですが、ぜひこれに近づけていきます。

そして、4つ目として、今起こっているような地政学上のリスク、あるいは肺炎のようなリスクは、乗り越えていかなければなりません。一時的な要因だと思っていますので、今年は大変ですが、これを乗り越えて来年、再来年に向かってしっかり手を打っていくことをお約束したいと思います。

スライドの右に記載のとおりですが、2020年の取り組みとしては、今まで取り組んできたことを、さらに強化していくというものがほとんどです。このようなかたちで、長期の視点がブレることなく、今年もしっかり取り組みたいと思います。以上です。ありがとうございました。

スポンサードリンク