関連記事

セブン銀行、経常収益は前年同期比1.2%増 さらなる成長のための布石として新たなATM受入手数料体系を導入

2022年3月期第1四半期決算説明会

河田久尚氏(以下、河田):セブン銀行企画部の河田と申します。本日は決算説明電話会議に多数ご参加いただき、誠にありがとうございます。それでは、2021年度第1四半期の決算について、決算説明資料に沿ってご説明いたします。

今年の5月に中期経営計画を発表いたしましたが、その進捗については、今後の中間決算あるいは年度決算の際にご報告させていただきます。第1四半期、第3四半期の決算発表では、主に財務面を中心に説明を行います。

特に今期は、新中期経営計画が開始して間もないことから、本日は現況をしっかりとご説明させていただきたいと思っています。よろしくお願いいたします。

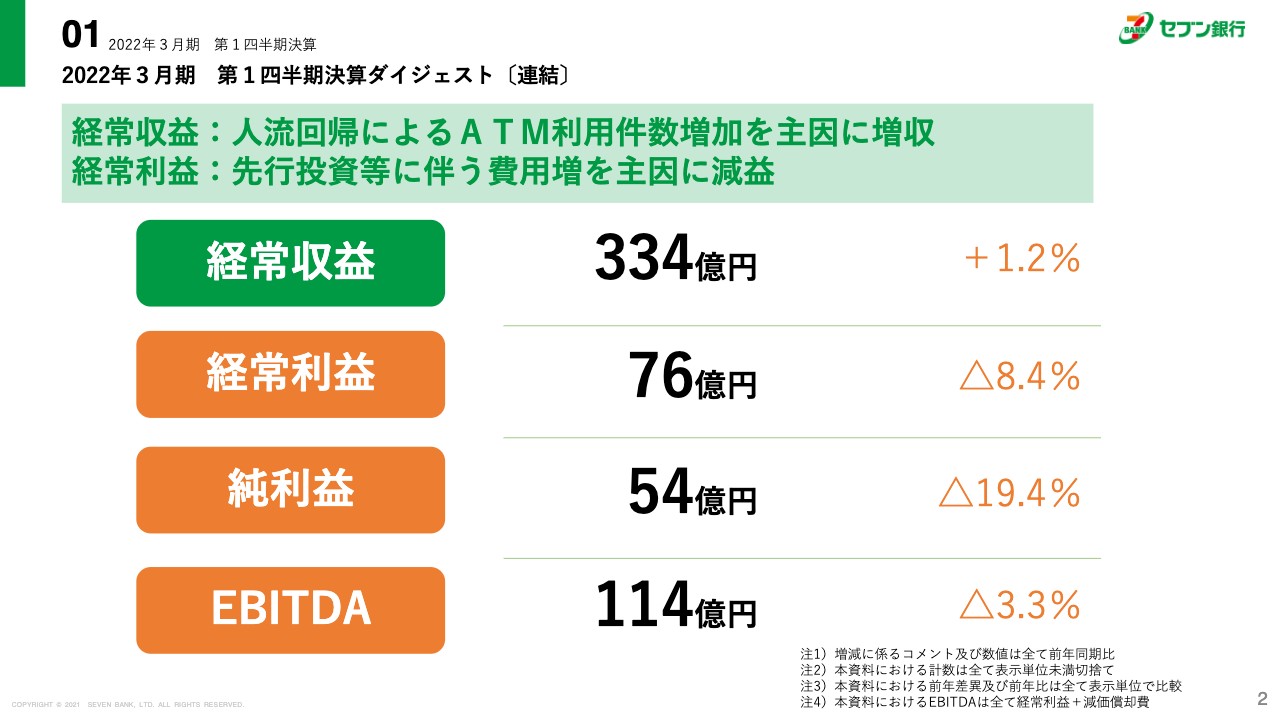

2022年3月期 第1四半期決算ダイジェスト〔連結〕

2ページの決算のダイジェストからご説明します。経常収益、経常利益、純利益、EBITDAは、それぞれ記載のとおりです。スライド右側のプラス、またはマイナスのパーセント表示は、昨年度の第1四半期と比べた増減比率です。

一言で申し上げますと、当第1四半期は微増収・減益となりました。第1四半期は概ね計画どおりです。特段のサプライズはありませんが、キャッシュレスの進展や新型コロナウイルス感染症の蔓延といった逆風の中でも、中期経営計画の実現に向け、着実にその一歩を踏み出すことができていると考えています。

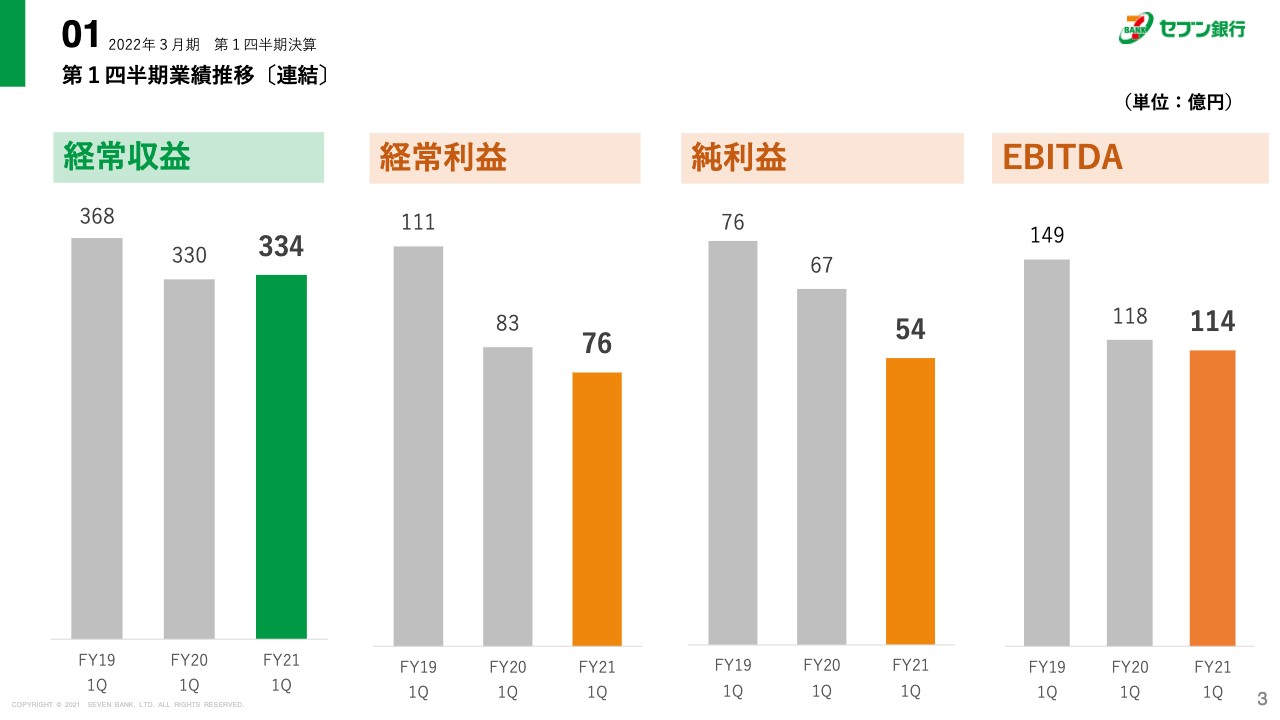

第1四半期業績推移〔連結〕

3ページをご覧ください。ダイジェストでお示しした経常収益、経常利益、純利益、EBITDAのそれぞれの項目について、2019年度第1四半期、2020年度第1四半期、2021年度第1四半期の直近3年度分で比較ができるグラフをお示ししています。

それぞれのグラフの一番右側の、色が付いているところが2021年度第1四半期の実績で、前頁のダイジェストに掲載した金額のとおりです。

経常収益は1年前と比べると若干増収になっていますが、2年前の、新型コロナウイルス感染症の影響を受ける前と比べるとまだ数値が低く、キャッシュレスという大きなトレンドの影響をそれなりに受けていると考えています。

経常利益は、昨年第1四半期の83億円から76億円に減少していますが、こちらについては、どのような増減要因があったのか、次のページでご説明します。

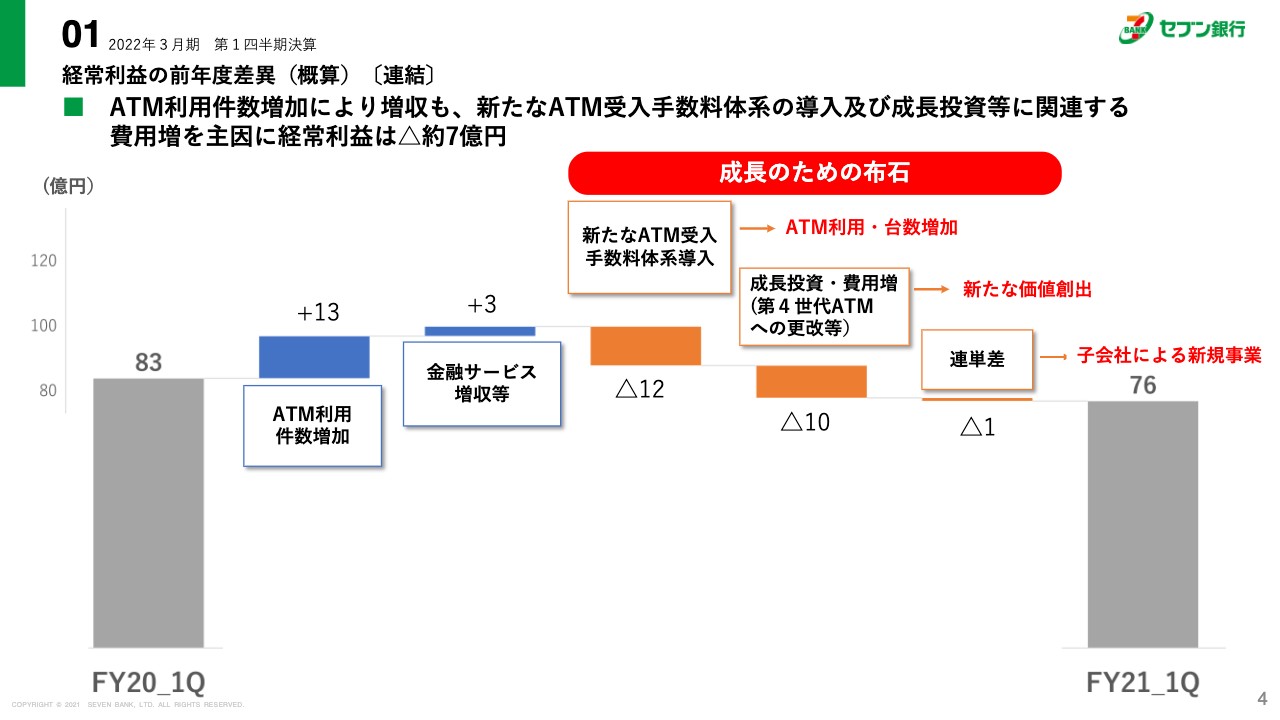

経常利益の前年度差異(概算)〔連結〕

経常利益は、2020年度第1四半期の83億円に対し、プラスとマイナスの双方の要因を加減した結果、2021年度第1四半期は76億円となりました。プラス要因としては、昨年は新型コロナウイルス感染症が急拡大した影響等によりATM利用件数がかなり低下しましたが、人流とともにATM利用件数が回復したことによって13億円増加しました。

また、ATM事業以外でも事業多角化を推進した結果、ローンサービスをはじめとした様々な取り組みが徐々に収益を押し上げたことで、3億円のプラス要因に繋がりました。

マイナス要因としては、1点目が、新たなATM受入手数料体系の導入によるマイナス12億円です。2点目が、主に第4世代ATMへの更改投資等による成長投資・費用増によるマイナス10億円です。さらに連単差がマイナス1億円となり、結果として、経常利益は76億円になっています。

ただし、スライド右半分のマイナス要因を示す記載の上部に「成長のための布石」と記載しているとおり、この3つのマイナス要因は、それぞれ戦略上の意図を持って行っていることです。つまり、将来の成長のために、現在は積極的に費用を使い、布石を打っていく考え方です。これは、中期経営計画に沿った動きということです。

これらマイナス要因の中で一番大きなものが、新たなATM受入手数料体系の導入で、マイナス12億円です。こちらについて、もう少しきちんとご説明しておきたいと思いますので、次の5ページをご覧ください。

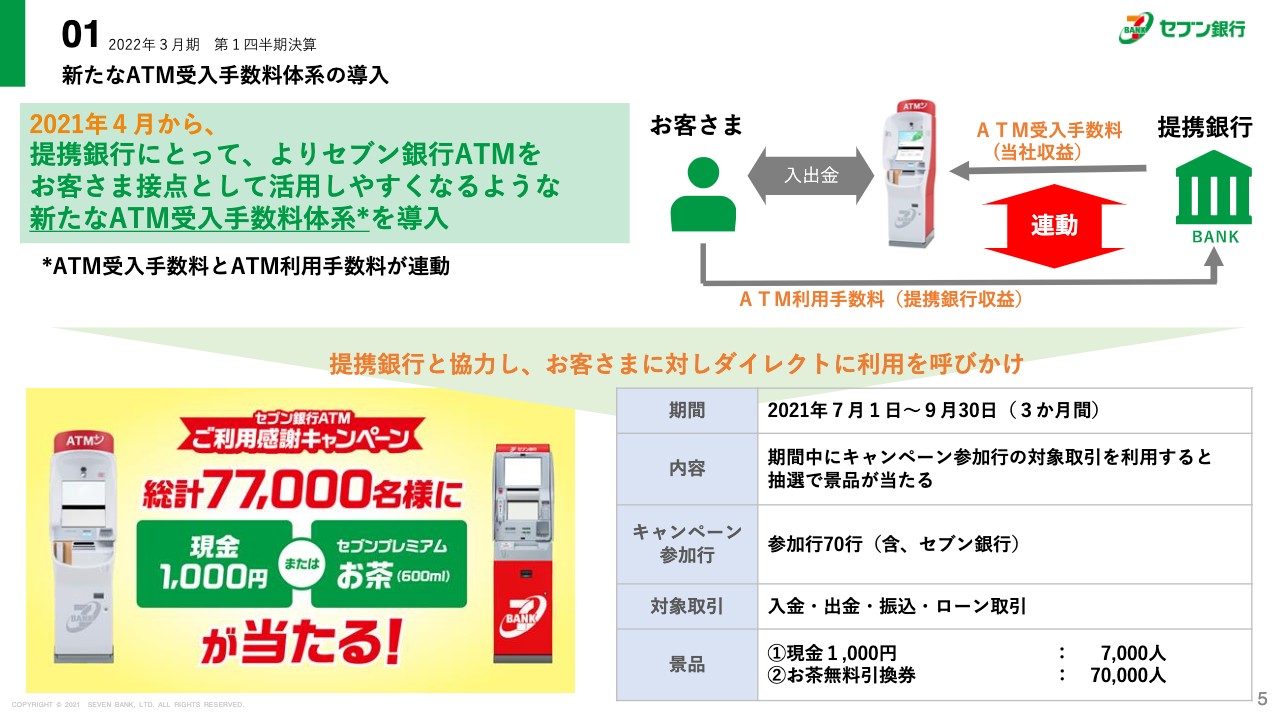

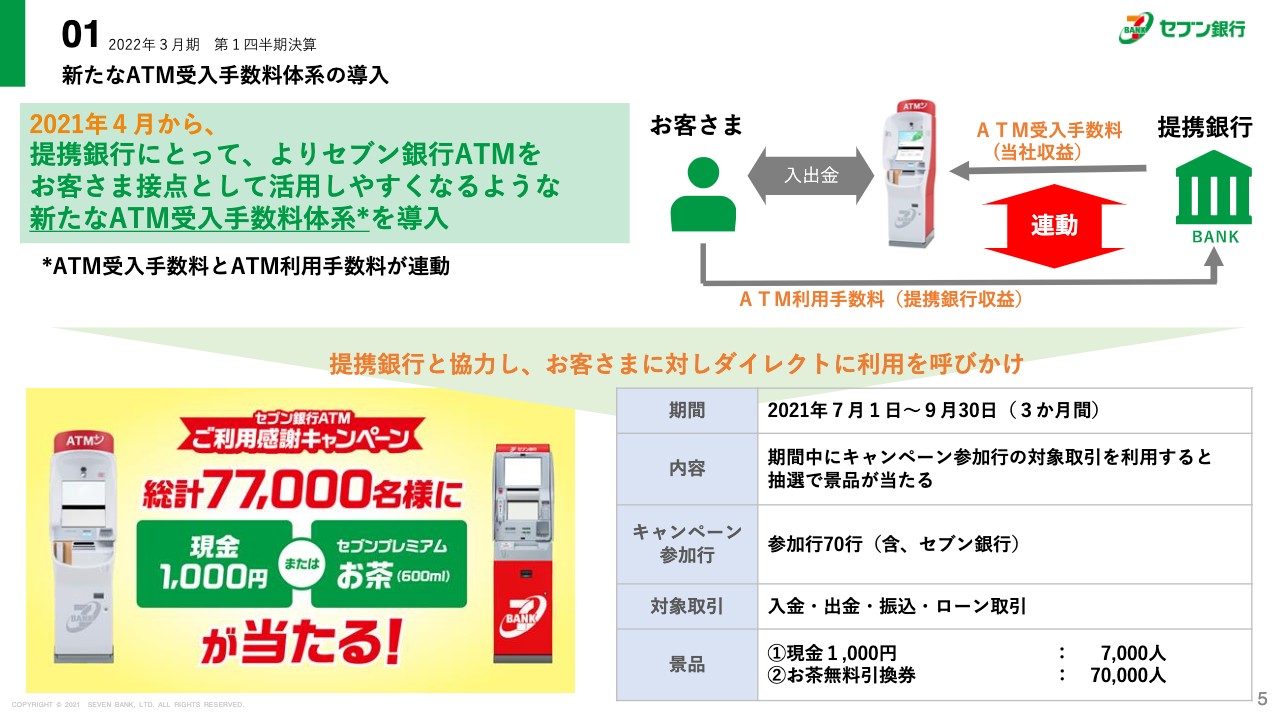

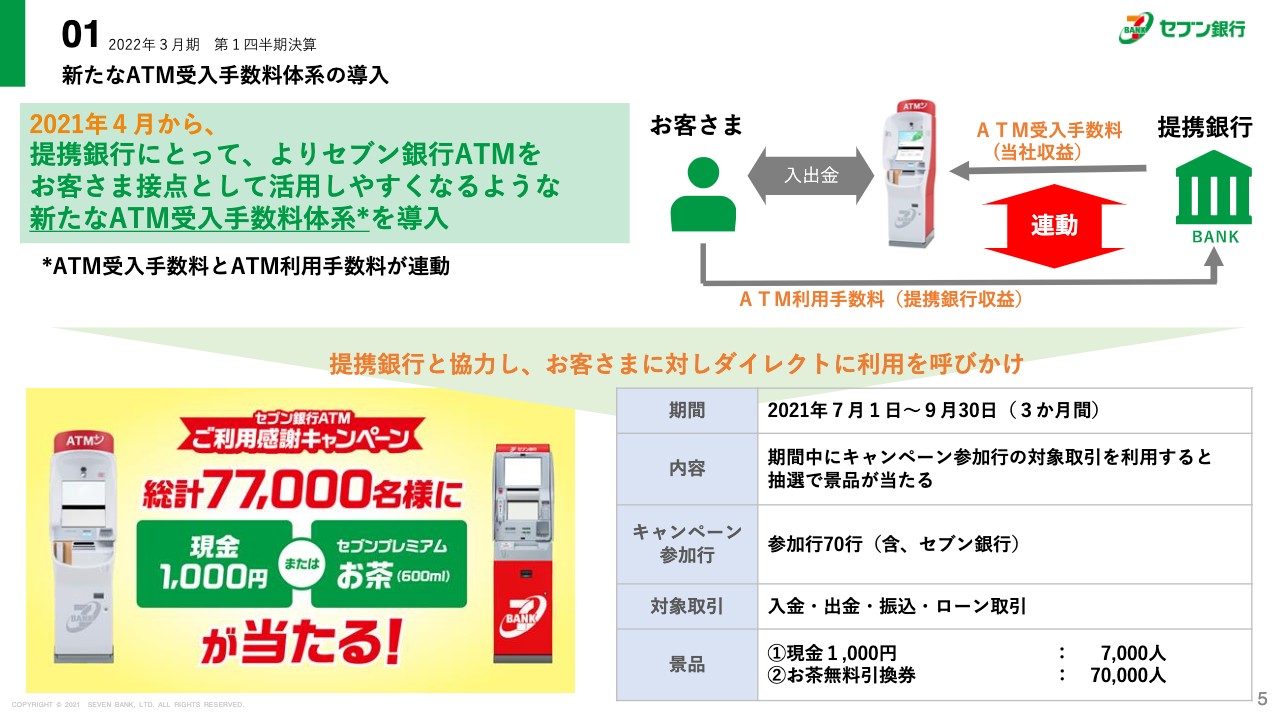

新たなATM受入手数料体系の導入

2021年4月から、提携銀行にとって、よりセブン銀行のATMをお客さまとの接点として活用しやすくなるような、新たなATM受入手数料体系を導入しています。

スライド右側に図でお示ししていますが、セブン銀行のATMを使う時、お客さまは〇〇銀行のキャッシュカードを持って、セブン銀行のATMにお越しいただきます。お客さまがセブン銀行のATMで〇〇銀行のカードを利用する場合、手数料は100円とか200円とか、かかります。その手数料はセブン銀行が決めているのではなく、提携銀行である〇〇銀行が決めており、ATM利用手数料として〇〇銀行の収益になっています。セブン銀行は、お客さまにご利用いただく都度、提携銀行からATM受入手数料をいただいています。

これまでは、ATM利用手数料とATM受入手数料は、別々に決定されていたのですが、これらを連動させていくように、少し舵を切りました。それが、新たなATM受入手数料体系の導入です。

こちらについては、多くの銀行からの賛同をいただいており、今、提携銀行は約120行ですが、そのうち、この新ATM受入手数料体系を採用してくださった銀行は80行以上になります。

また、同時にキャンペーンを行っており、70行に参加いただいている状況です。スライドの下部に、「提携銀行と協力し、お客さまに対しダイレクトに利用を呼びかけ」するキャンペーンについて記載しております。

従来は、このようなキャンペーンを実施することはなかなかできませんでした。例えば、お客さまに利用を呼びかけるキャンペーンは、かなり前に一度だけ実施したことがあります。「セブン銀行のATMを利用するとクジが引けます」というものでした。「1万円出金したい」と思っていると、その方は1回しかクジが引けないのですが、1,000円ずつに分けて10回出金すれば、10回分クジが引けます。ATM利用手数料が無料であればお客さまのご負担はありませんので、そのような行動をされるお客さまが多数いらっしゃいました。

しかし、私どもは、ご利用が1件であれば、提携銀行からは1件分のATM受入手数料しかいただきませんが、10件のご利用があれば10件分のATM受入手数料をいただけることになってしまいます。提携銀行からすると「そのようなキャンペーンはやめてほしい」ということになってしまいますので、これまで行ってきませんでした。しかし、新たなATM受入手数料体系導入により、利用促進に向けたキャンペーンができる環境が整いました。

これは、短期的に成果が表れるものではないと思っております。こつこつと地道に取り組みを継続していくことで、セブン銀行ATMの利用を少しずつ増やしていただければと思っています。

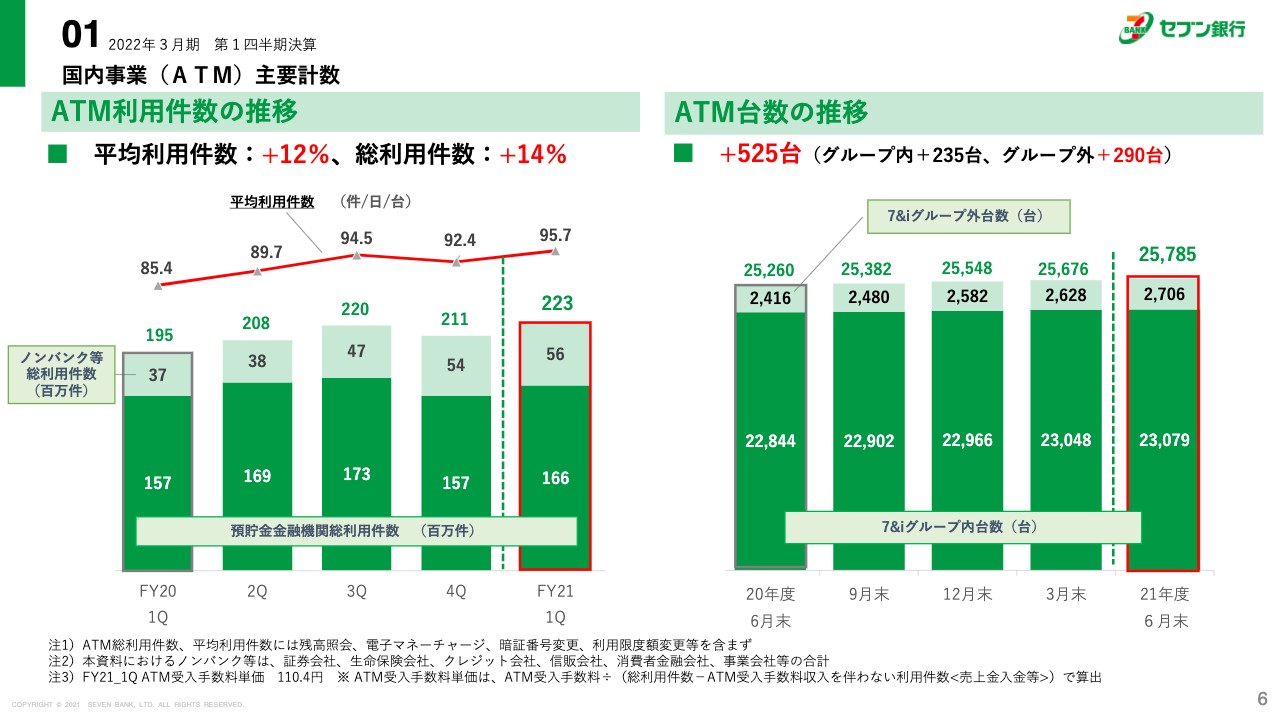

国内事業(ATM)主要計数

6ページは国内のATM事業の主要計数についてのご説明です。従来、開示しているものと同じです。赤字で記載している数字は前年同期比、つまり1年前の数字との比較です。

まず、スライド左側の折れ線グラフが平均利用件数で、1年前は85.4件だったものが95.7件と、約12パーセント増えました。総利用件数についても、1億9,500万件から2億2,300万件と、約14パーセント増えました。

積み上げの棒グラフをご覧いただくと、色の薄いところに「ノンバンク等」と記載してあります。この中にはスマホを利用した新しいスマホPayによる現金チャージ取引の件数が入っております。スマホPayのキャンペーン効果などにより現金チャージ件数が急増したため、「ノンバンク等」の件数は大幅に増加しました。

ノンバンクと事業会社の利用件数はそれぞれ分別して開示していません。ただし、1年前の決算説明資料などをご覧いただくと、さらにその1年前の件数が記載されています。2年前は「ノンバンク等」は2,000万件から2,500万件という件数になっていると思います。ノンバンクの取引件数は以前とそれほど大きく変わることがないため、それ以外のところは、足元で3,000万件くらい上乗せされていることになります。その部分が、Pay事業者向けの現金チャージの取引によるものとなりますが、細かい数字は開示していません。総利用件数と平均件数についてのご説明は以上のとおりです。

スライド右側がATMの台数です。1年前の6月末と比べて525台増えました。こちらもみなさまご存知のとおりですが、セブン&アイグループ、特に、「セブン-イレブン」の出店ペースがこれまでよりは鈍化しております。従来のように「セブン-イレブン」の出店拡大にけん引されてATMも増えるということはあまり期待できなくなっています。

その代わりに「グループ外への設置をがんばろう」ということで、そちらがプラス290台と、グループ内以上に台数をしっかりと増やしています。こちらは、駅や商業施設等への設置もありますし、銀行から「代わりにATMを運営してください」と依頼され、銀行ATM代替というかたちで設置されているものもあります。

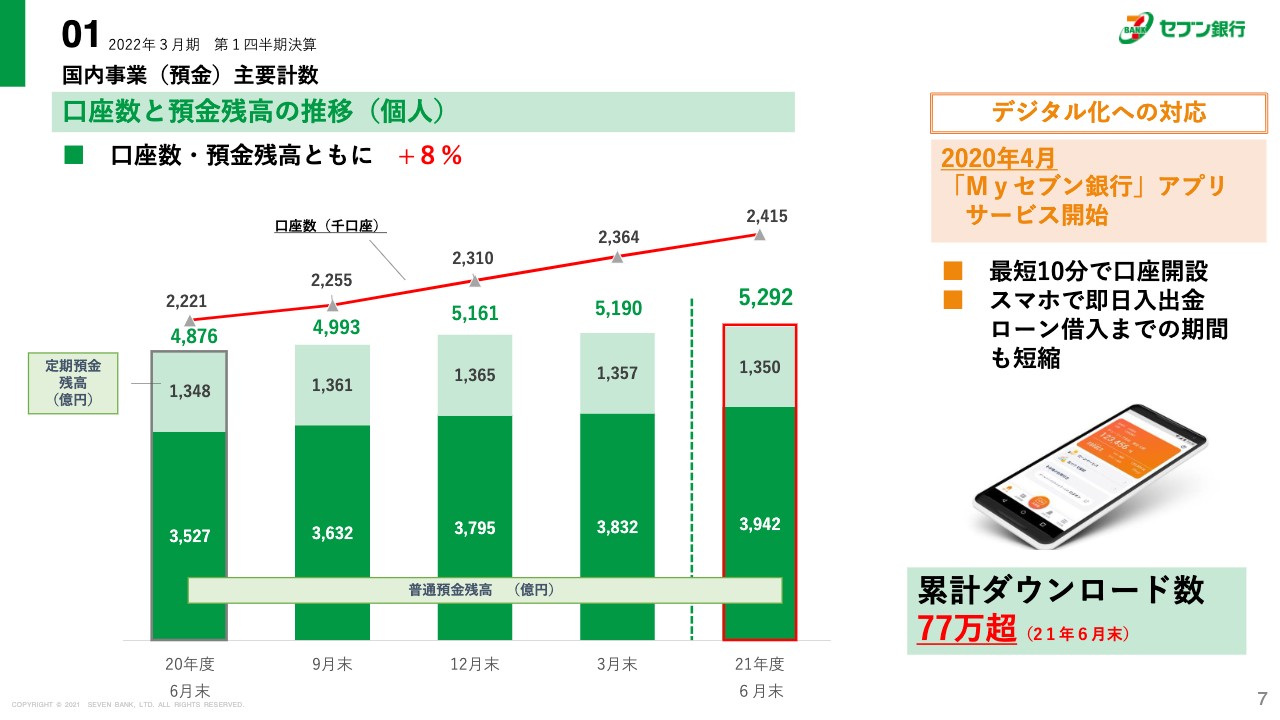

国内事業(預金)主要計数

7ページは、国内預金の主要計数を示しています。スライド左側の折れ線グラフが口座数で、棒グラフが預金残高を示しています。「+8パーセント」というのは、2020年度6月末と比べ、2021年度6月末の口座数・預金残高がともに8パーセントと、順調に増えているということです。

スライド右側の「デジタル化への対応」について、2020年4月から「Myセブン銀行」アプリサービスを開始しており、最短10分で新規の口座開設ができます。また、キャッシュカードが届く前からスマホで即日入出金ができ、ローンの借入もすぐにできるというサービスを始めています。

銀行としてはおそらく画期的なことです。新規の口座開設、あるいはキャッシュカードとなると、普通であれば郵便という手段が入ることになるわけですが、それを短縮し、すぐに取引できるということで、大変便利にご利用いただいています。

このアプリのダウンロード数は、累計で77万超となっています。スライド左側のグラフのとおり、口座数は全部で241万5,000口座ですので、77万口座となると、3割以上の方にご利用いただいていることになります。

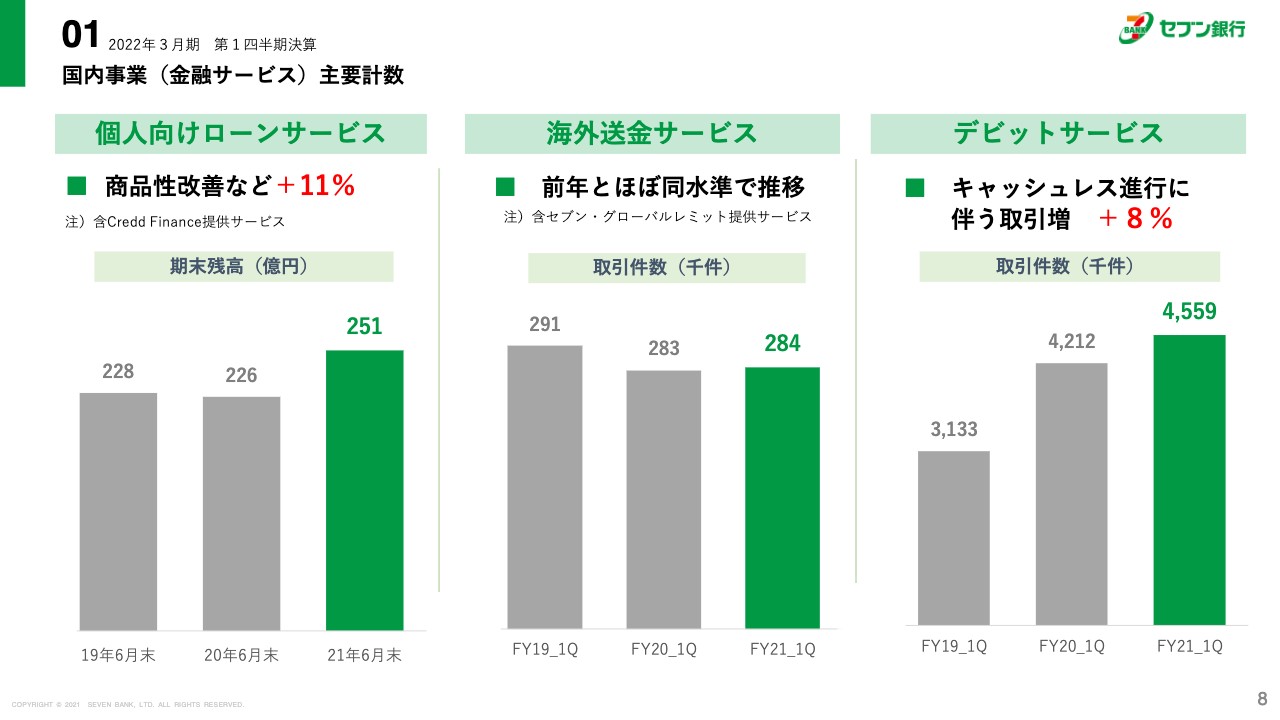

国内事業(金融サービス)主要計数

8ページは、3つの金融サービスについてご説明します。「個人向けローンサービス」、「海外送金サービス」、「デビットサービス」について、それぞれの実績を示しています。これもグラフで3年分比較できるようにしています。赤字で記載している数字は、前年との増減比較になります。

まず「個人向けローンサービス」は+11パーセントです。スライドには「商品性改善など」と記載しましたが、先ほどご説明した「Myセブン銀行」アプリにより、すぐに申し込めて、すぐに借りられるサービスを実現することができたことも手伝い、順調に推移しています。おそらく、世の中全体では、ノンバンクや消費者金融はかなり苦戦していると思いますが、そのような中でも順調に推移しています。

「海外送金サービス」については、ほぼ1年前と同じ水準で推移しています。新型コロナウイルス感染症の影響で海外から来日される方が少なく、日本に住んでいる外国人の方が増えない状況ではありますが、そのような中で着実に、ほぼ前年と同水準をキープしています。

「デビットサービス」については、世の中で全般的にキャッシュレスが進行したことに伴い、順調に増加しています。

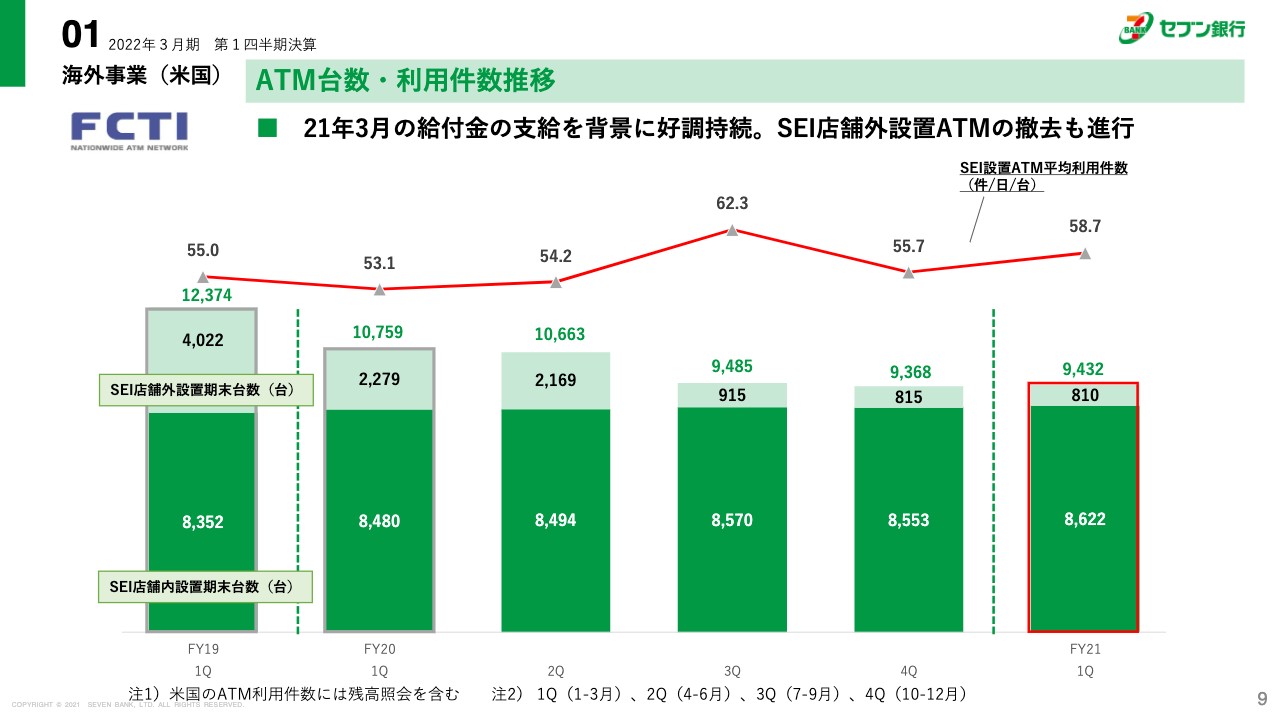

海外事業(米国)

9ページでは、アメリカのFCTIについて示しています。グラフは2019年度第1四半期と、2020年度については第1四半期、第2四半期、第3四半期、第4四半期とすべて記載し、最後に足元の2021年度第1四半期を示しています。

スライド上部の折れ線グラフが、「セブン-イレブン」のアメリカの店舗に設置してあるATMの平均利用件数です。冒頭に記載していますが、新型コロナウイルス関連の給付金の支給などの関係で、現金を出金される方が増加したというプラス要因もあり、安定して高水準で推移しています。

棒グラフがATM台数で、濃い緑色が「セブン‐イレブン」の店舗内、薄い緑色が店舗以外に置いてあるATMになります。「セブン‐イレブン」の店舗以外に置いてあるATMは、低採算かつ非効率なので、現在、売却を進めております。2年前の4,022台と比較すると、足元では810台まで減少しました。年内には全て売却する予定ですので、低採算のATMはなくなる見通しです。

濃い緑色の部分をご覧いただくと、「セブン‐イレブン」の店舗内では、着実に台数が増えていることがわかります。同時に低採算ATMの売却を進めているためFCTI全体の台数は減少していますが、同社事業の中核である「セブン‐イレブン」の店舗のATMは着実に増加しています。

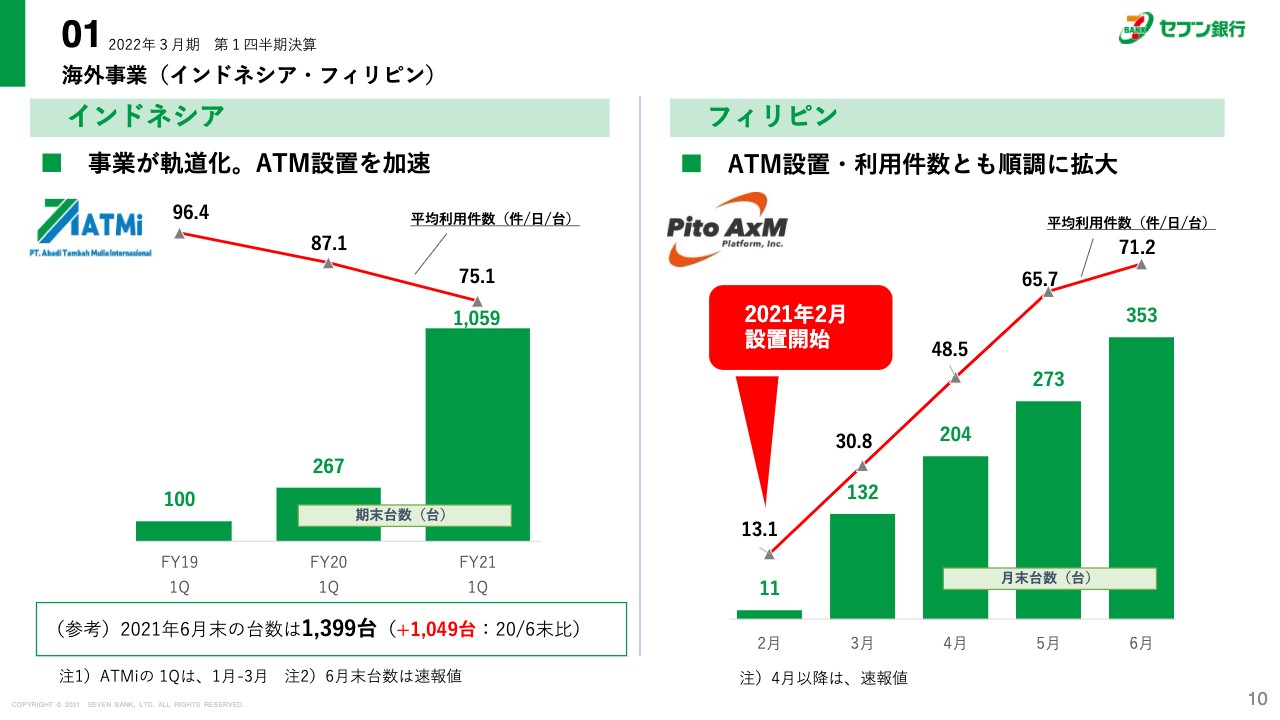

海外事業(インドネシア・フィリピン)

10ページでは、インドネシアとフィリピンの海外事業についてお示ししています。

まず、インドネシアについてスライドには「事業が軌道化。ATM設置を加速」と記載しました。グラフをご覧いただくと、ATMの台数が急速に増えていますが、それと反比例するかたちで平均利用件数が下がっているため、少しご心配をされるかもしれません。

どうしても設置したばかりのATMは利用件数が少ないのですが、認知が高まるにつれて数ヶ月でキャッチアップしていきます。つまり、新規設置が増えれば増えるほど、全体の平均利用件数は下がります。

しかし、この水準でも損益分岐点を十分にクリアしており、インドネシアのATMi自体はすでに黒字になっています。現在は、ATM設置台数を着実に増やすという戦略を進めているところです。

フィリピンについては、今年2月にATMの設置を始めたばかりのため、当然ながらまだ赤字です。アメリカとインドネシアに続き、海外の3ヶ国目がフィリピンです。アメリカやインドネシアでは出金しかできない、日本で言うところのCDと呼ばれるものです。一方、フィリピンでは日本の一般的なATMと同じく、出金も入金もできる機械を設置しています。

海外で初めて入出金できるものを設置したということで、お札が機内に詰まってしまうような障害が多くなるのではないかと、かなり心配をしていました。しかし、開始から4、5ヶ月経ちますが、非常に安定的に稼働しており、安心しているところです。

フィリピンの場合、入出金ができるいわゆる「リサイクリングATM」を採用しているため、ATMの費用は少し高額となりますが、一方で、様々なビジネスの広がりも期待できるため、今後に大いに期待を寄せている地域です。

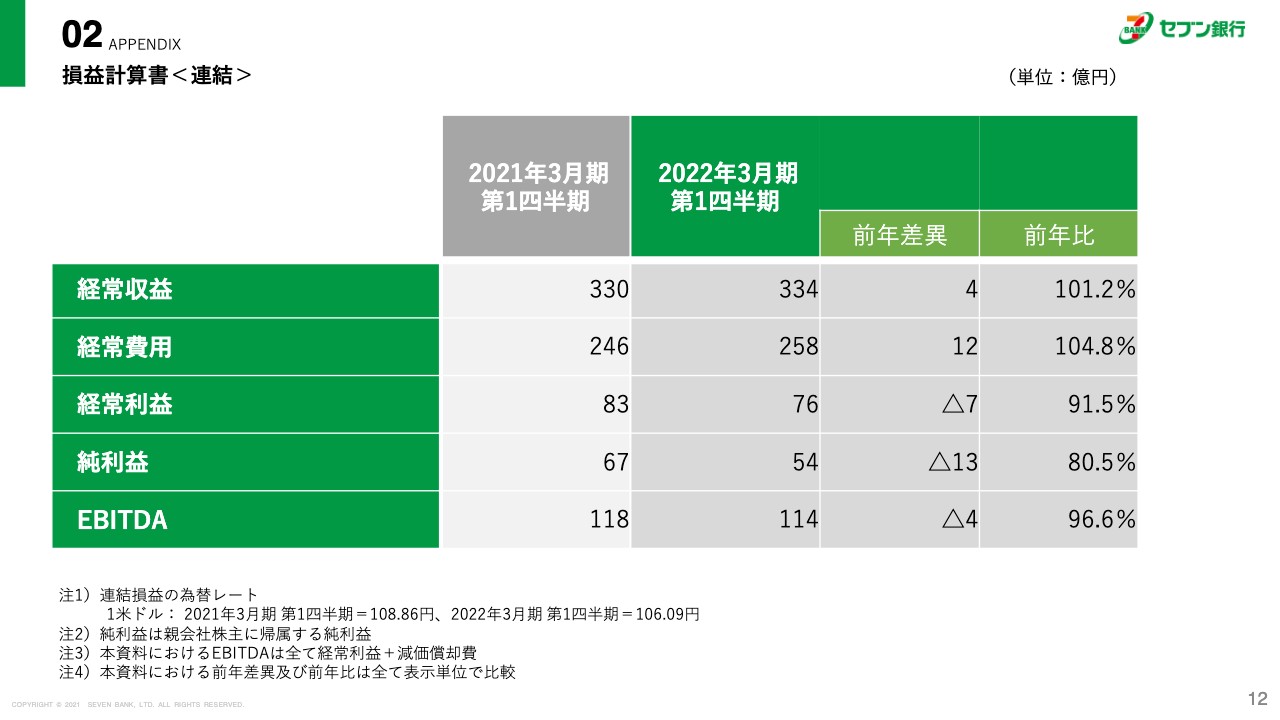

損益計算書<連結>

「APPENDIX」では、以前から開示している損益計算書の連結・単体・FCTI単体についてお示ししたものです。

損益計算書の連結については、冒頭のダイジェストでお示しした数字と同じですので、詳細についての説明は省略します。

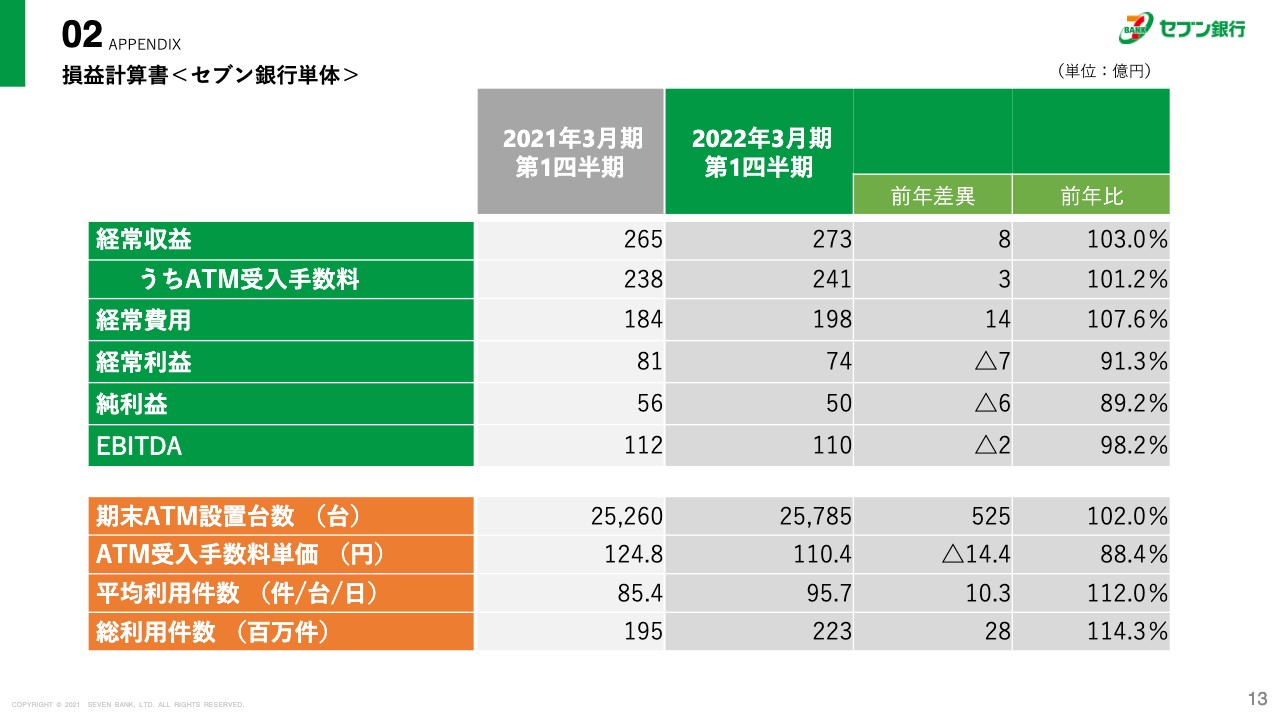

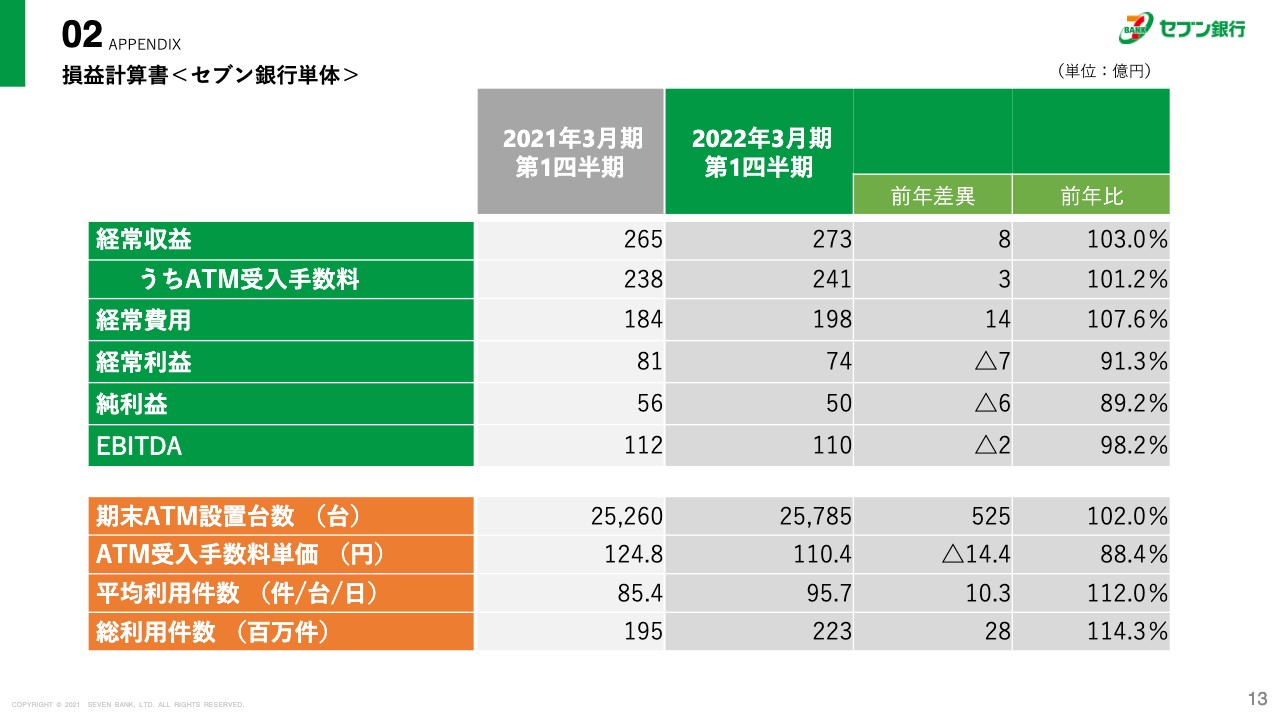

損益計算書<セブン銀行単体>

13ページは、セブン銀行単体の数字ですが、経常収益が273億円、前年比103.0パーセント、経常費用が198億円、前年比107.6パーセントです。結果として経常利益・純利益は減益となっています。経常費用が増加しているのは、中期経営計画でお示ししているとおり、「将来の成長に向けた積極投資」を図っていくことを基本方針としていますので、戦略どおりと考えています。

その下のところに、期末のATMの台数、ATMの受入手数料単価、平均利用件数、総利用件数を記載しています。みなさまが気にされるのは、「ATM受入手数料単価が、1年前と比べると14円も大幅に下がっている」ところだと思いますが、減少要因としては2つあります。

1つは、先ほど「戦略的に実施」とお伝えした、新しい受入手数料体系の導入によるものです。また、これもみなさまよくご存知のとおりですが、Pay事業会社向けの現金チャージなどの取引の手数料単価は、銀行等の取引と比べると低いため、その部分の構成比が上がってくると、平均手数料単価は下がっていきます。

この2つの要素が入り混じっていますが、ざっくり言いますと「3分の2が新料金体系、3分の1が構成比の変化によるもの」というイメージで捉えていただければと思います。

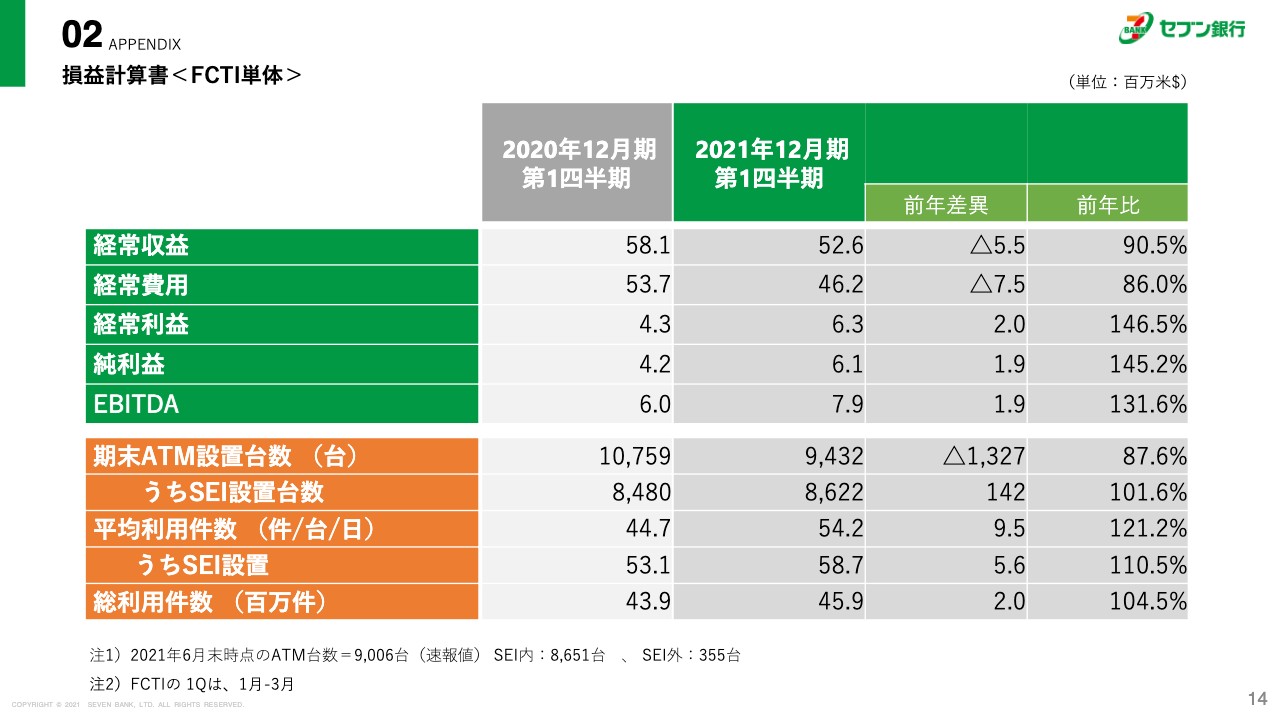

損益計算書

最後のページがFCTIの単体の数字です。FCTIは、先ほどもお話ししたとおり、ATM台数を減らしているため、経常収益は減少します。一方、経常費用について、FCTIは銀行ではないため、借入によってATM機内の装填現金を調達しているのですが、その調達コストが大幅に下がっているなどの様々な理由から、費用を抑制できました。その結果として、経常利益・純利益は大幅な増益となっています。

ATM台数は減少していますが、SEI設置台数は着実に増えていますし、総利用件数も着実に増えているという状況ですので、順調に推移していると申し上げられます。

説明は以上とさせていただいて、ご質問をお受けしたいと思います。

質疑応答:単体のATM受入手数料と事業の多角化について

質問者1:1問目が、第1四半期実績の単体のATM受入手数料についてです。計画対比では、ノンバンクが思ったように伸びていないと思われるのですが、それにもかかわらず順調に見えます。この背景と持続可能性について教えてください。

2問目が、今後の事業の多角化についてです。先月公表された親会社のセブン&アイ・ホールディングスの中計では、計数目標から金融事業が除かれています。見方によっては、「セブン銀行とセブン・フィナンシャルサービスの統合の可能性が出てきたのではないか」と見えるかもしれません。御行自身でも、中計で事業の多角化を進めているため、あらためて、セブン・フィナンシャルサービスとの統合の可能性について、差し支えのない範囲で教えてください。

河田:1問目についてお答えします。APPENDIXの13ページを見ると、ATM受入手数料単価は、前年同期の124.8円から110.4円に減少しています。110.4円という数字自体は、予想線に近いと思っています。新ATM受入手数料体系を導入したことによって、それなりに影響を受けていると思っています。

直前期の第4四半期と比べると、3月にPay事業会社が、大規模キャンペーンを行ったため、1月から3月は、ATMの利用件数全体に占めるPay事業者の現金チャージ比率が非常に高かったのですが、4月から6月は通常の状態に戻っています。

そのような意味では、前年度第4四半期と本年度第1四半期との比較で言いますと、構成比変化は単価が上昇する要素で、4月から始まった新ATM受入手数料体系は単価が減少する要素ということになります。これらの要素は、「打ち消し合う」というよりは、打ち消しきれずに減少しているのですが、プラスの要素として、構成比変化は銀行等の比率が増加する方に少し動いているということもあり、第1四半期の実績値はほぼ予想線上にあると思っています。

今後について、ATM受入手数料単価は、これ以上、下落する可能性は低いと思います。事業会社の取引がこれからどのようになっていくかはわかりませんが、10月以降は、Pay事業者が加盟店手数料を有料化するといった話もあるため、これまでのように大幅に増加していくことはないかもしれません。そのため、ATM受入手数料単価については、ほぼ横ばいで進むのではないかと思っています。

2問目ですが、まず、セブン&アイ・ホールディングスの中期経営計画の中で、金融部門の将来の数値目標が明示されていない理由は、詳しく承知しておりません。

次に、セブン銀行とセブン・フィナンシャルサービスの統合の可能性ということですが、少なくとも現在、具体的に何かをご相談しているということはありません。これは、その何かを「言えない」ということではなく、「ない」という意味です。

ただし、中期経営計画でもお示ししているとおり、ATM事業だけではなく、金融戦略において、セブン・フィナンシャルサービスと協力しながら、「セブン-イレブン」あるいはセブン&アイグループに来店されるお客さま向けに、様々なBtoCのサービスを提供していく取り組みを検討しており、協力も進めています。しかし、それと会社同士が統合するという話は、まったく別物と考えています。

質疑応答:キャンペーンの効果とACSiONの成長について

質問者2:まず1点目ですが、スライドの5ページで紹介しているキャンペーンについてです。近年では、このようなキャンペーンはなかったと思いますが、過去にこのようなキャンペーンを行った実績があるのでしょうか? その場合、費用対効果でどのくらいの経費を使い、どのくらいのATM利用件数の伸びにつながったのかなど、定量的なデータがあれば教えてください。

2点目の質問です。中計のような話になってくるのですが、ACSiONにおいて、御社はアンチマネーロンダリングのサービスを地方銀行に対して提供していきたいという方向感だと理解しています。

それに対し地銀が自らこのマネロン対策の話をすることや、地銀協全体で対応するかもしれないという話があると思うのですが、ACSiONの成長ポテンシャルについて、何か御社の中で見方が変わっているなど、そのような話があるかどうか教えてください。

河田:まず1点目です。先ほどもご説明しましたが、かなり昔、10年前から15年前だと思いますが、1回だけキャンペーンを行ったことがありましたが、それ以降は行っていません。ですので、効果の検証に至るような状況にはなっていません。

今回、新たなATM受入手数料体系を導入することにより、提携銀行にも、私どもにとっても、メリットがあるかたちになったことで、このようなキャンペーンができるようになりました。事実、スライドに記載したとおり、70行のみなさまに参加していただいている状況です。

このようなキャンペーンを行っている銀行と、行っていない銀行とに分けた取引の伸び率など、いろいろな検証をしているのですが、今のところ明確な効果は確認できていません。

ただ、このようなかたちで継続的にしっかりとお客さまに向けてキャンペーンを行うことそのものが重要だと考えています。創業来、私どもと提携銀行は、Win-Winのビジネス関係でお取引いただいていたつもりです。Win-Winであれば、私どもも提携銀行もよいビジネス関係にある、ということですが、ここ数年は、私どもにとってATM利用件数が増えてありがたい一方で、提携銀行にとっては、当社のATM利用件数が増えることが提携銀行のご負担になってしまい、必ずしもWin-Winとは言えないような関係になっていました。

提携ビジネスとしてATM事業を行う以上は、当然、提携銀行とWin-Winの関係でないと成り立ちません。「もう一度Win-Winの関係になりたい」ということで、今回、新たなATM受入手数料体系を導入しています。少し時間がかかるかもしれませんが、提携銀行や、当社ATMを利用されるお客さまにもしっかりと当社ATMを利用することのメリットを享受いただけるのではと思っています。

2点目のACSiONについてですが、私どもはいくつかの事業領域で子会社を作り、在日外国人向けのビジネスや事務受託事業などを行っています。ACSiONは、いわゆるセキュリティや認証サービスを事業領域として、マーケットは間違いなく大きくなっていくと思いますが、競争も非常に激しいマーケットであるという点が他の子会社とは大きく異なる点です。他の子会社のマーケットはそれほど大きくなく、競争もそれほど激しくないと思いますが、ACSiONだけはそうではありません。

今後、様々なEC事業者や、銀行ももちろんですが、特に、非対面のお取引が増えれば増えるほど、セキュリティや認証サービスについての可能性が広がっていくと思います。マーケットは大きくなりますが、そこに参入しようという企業も非常に多いため、そのような中で勝ち残れるかどうかという勝負になります。

今、具体的にいくつかの期待できる芽が出てきております。ご存じのようにFATF声明の公表などについて、各銀行もいろいろと悩みながら、考えておられるところですので、そのような中で、ご一緒できるのではと感じています。

ただ、ほかの事業会社、あるいはセキュリティ関係の会社も、この分野を狙って一生懸命動いているため、そのような中で勝ち残れるかどうかが、この1年、2年の勝負だと思っています。

質疑応答:受入手数料体系の変更と単価について

質問者3:受入手数料体系の変更について確認させてください。ボリュームディスカウントを入れているということで、単価の低下よりも件数が多いほうをプラスになるように持ってきて、全体でプラスを取っていこうという話だと理解していますが、よろしいですか? また、先ほど「単価はこれ以上下がらない」といったようなことをお話しされましたが、導入される銀行が増えれば、加重平均で単価は下がっていくのではないでしょうか?

もう1点、第1四半期に関しては単価が下がることの影響は出てしまっています。しかし、先ほどお答えになったように、下げているところと下げていないところを比べた時に件数の差が出ていないということは、件数面での影響はまだ出ていないと理解すればよろしいでしょうか?

河田:まず1点目に、受入手数料体系の変更について、ボリュームディスカウントのような考え方とは全く違います。

確かに、これまでセブン銀行は、創業以来、何度か手数料体系を変更し、受入手数料のボリュームディスカウントも含めた値下げをしてきています。

(ここでATMのビジネスモデルを説明します)スライド5ページをご覧ください。まず、ATM利用手数料は提携銀行の収益となります。

これは提携銀行の営業戦略により決定されるものです。セブン銀行のATMを自社のカードホルダーに0円で使っていただくのか100円で使っていただくのか、200円で使っていただくのか300円で使っていただくのか、これはすべて提携銀行に決定権があります。ATM利用手数料はすべて提携銀行の収益になりますので、セブン銀行はそこには関われません。それとは関係なく、1件いくらというかたちで提携銀行からATM受入手数料をいただくのが従来の考え方です。

しかし、提携銀行がATM利用手数料を自由に決定した結果、「ATM手数料がいくらでも、セブン銀行が収受する手数料は1件150円です。」とすると、ATMを利用してくださるお客さまのためになりませんので、「それはやめましょう」ということにしました。

創業以来行ってきた、ATM受入手数料だけの計算方法を変えた変更と今回の変更は根本的に違います。それが1つ目の回答となります。

また、第1四半期で手数料単価が減少し、一方で、利用件数に明確な上昇効果が生まれていないということを、先ほどお伝えしましたが、このようなことの効果は、相当長い期間見ないとなかなかわからないと思っています。

セブン銀行が感謝キャンペーンを行っていること自体、おそらくまだ浸透していませんし、セブン銀行のATMを使った時のATM利用手数料に変更があったとしても、なかなかお客さまの行動は変わらないと思います。そのような意味では、半年から1年かけて徐々に、お客さまの行動に変化が起きると期待しています。

それ以上に、提携銀行が本当にいろいろと悩んでおられて、ATM戦略の見直しを考えておられます。銀行では、勘定系システムはすでに共同化などされていますが、ATMについては単独で運営されています。それをこれからも単独で続けるのか、自社のATM運営をやめてセブン銀行に委託してしまう、相互開放するなど、いろんなことを考えておられると思います。そうした中で1つの有力な選択肢として、セブン銀行のATM活用を考えていただけるようになることのほうがもっと重要だと考えています。

河田氏よりご挨拶

河田:本日は多数ご参加いただきまして、ありがとうございます。弊社は2001年の創業以来、約20年間、ほぼATM事業1本で順調に成長させていただいています。しかし、足元ではキャッシュレス取引の普及や、新型コロナウイルス感染症の拡大などの逆風が吹いており、大きな転換点を迎えていることは十分認識しています。

そのような中で、「セブン銀行って何なんだろう?」「何のために私たちは存在しているのだろう?」ということを、全社員で数ヶ月かけて議論し、パーパスを策定いたしました。また、中期経営計画も策定しました。

ATM事業をここまで成長させていただいた以上、さらに進化させて、「ATMでこんなこともできる」ということをしっかりと実現していく必要があります。ATM事業の1本足ではなく、事業を多角化していくことで海外や国内のATM以外の事業に積極的に取り組もうとしています。

それぞれが大きなチャレンジということは十分わかっており、簡単ではありませんが、全社一丸となって取り組んでいます。

投資先行・費用先行で、なかなか利益が上がってこない状況を中期経営計画の中でもお示しすることになるかもしれませんが、第二の成長に向けた進化は着実に進んでいますので、ぜひ今後にご期待いただきたいと思います。

新型コロナウイルスが拡大していますし、大変暑い日が続いております。みなさま、ぜひお体に気をつけてお過ごしいただければと思います。本日は、誠にありがとうございました。

スポンサードリンク