関連記事

【QAあり】トーホー、売上高・各利益ともに1947年の創業来最高を記録 通期業績予想も上方修正し、配当予定額も過去最高

【QAあり】トーホー、売上高・各利益ともに1947年の創業来最高を記録 通期業績予想も上方修正し、配当予定額も過去最高[写真拡大]

目次

古賀裕之氏(以下、古賀):株式会社トーホー代表取締役社長の古賀です。本日はお忙しい中、誠にありがとうございます。当社の2024年1月期第2四半期決算概要について、スライドに記載した項目に沿ってお話しします。

会社概要

決算説明の前に、当社グループを簡単にご紹介します。会社概要はスライドのとおりです。業務用食品卸として、唯一プライム市場に上場しています。

経営理念

当社グループは、「食を通して社会に貢献する」「健康で潤いのある食文化に貢献する」という2つの経営理念のもと、主に外食産業を顧客として事業活動を行っています。

沿革

当社の沿革です。76年前に佐賀県で創業し、現在は神戸市に本社を置いています。西日本から徐々に営業網を広げ、2000年代からはM&Aにより関東地区のシェア拡大を図り、さらに近年は海外にも展開しています。

事業内容(セグメント)

当社グループでは、4つのセグメントにて事業活動を行っています。スライド上段のディストリビューター事業およびキャッシュアンドキャリー事業が当社グループのコア事業で、外食産業へ業務用食品の卸売を行っています。

右下のフードソリューション事業では、飲食店に必要なさまざまなサービスを提供し、外食ビジネスをトータルでサポートしています。なお、左下の食品スーパー事業はすでに発表のとおり、事業譲渡の交渉を進めています。

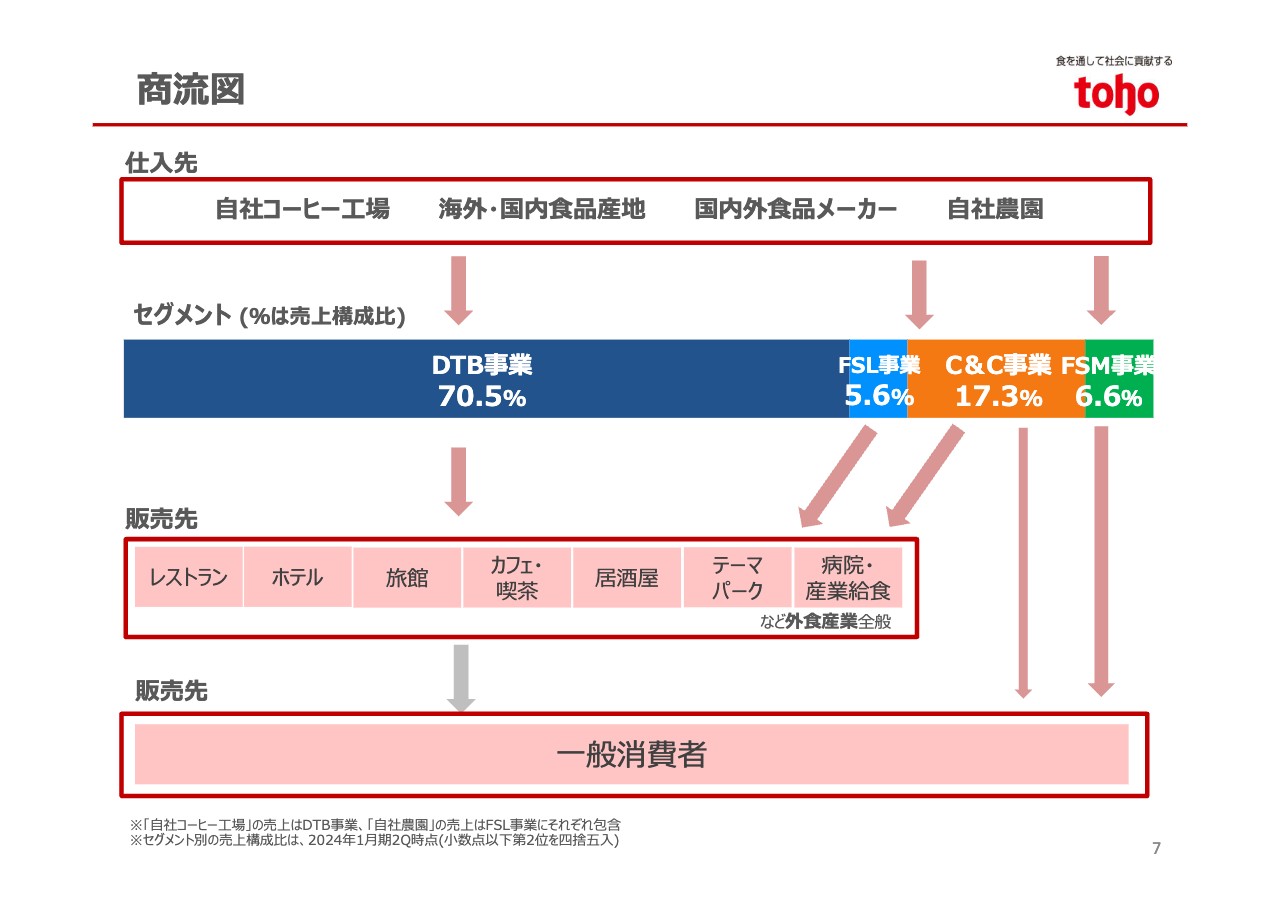

商流図

当社グループの商流図です。国内外のメーカーや産地を中心にあらゆるジャンルの食品を仕入れ、外食産業および一般消費者へ販売しています。

売上の約9割を占める販売先である外食産業については、一般的な飲食店としてイメージするレストランや居酒屋だけではなく、ホテルやテーマパーク、病院など、食事を提供する施設はすべて当社グループの販売先となります。

取り扱いアイテム(業務⽤⾷品)

業務用食品の取り扱いアイテムについては、売上の9割が食品メーカーから仕入れるNB商品となります。PB商品の売上高構成比はまだ10パーセント弱ですが、当社グループにしかない差別化商品として、近年、特に注力しています。

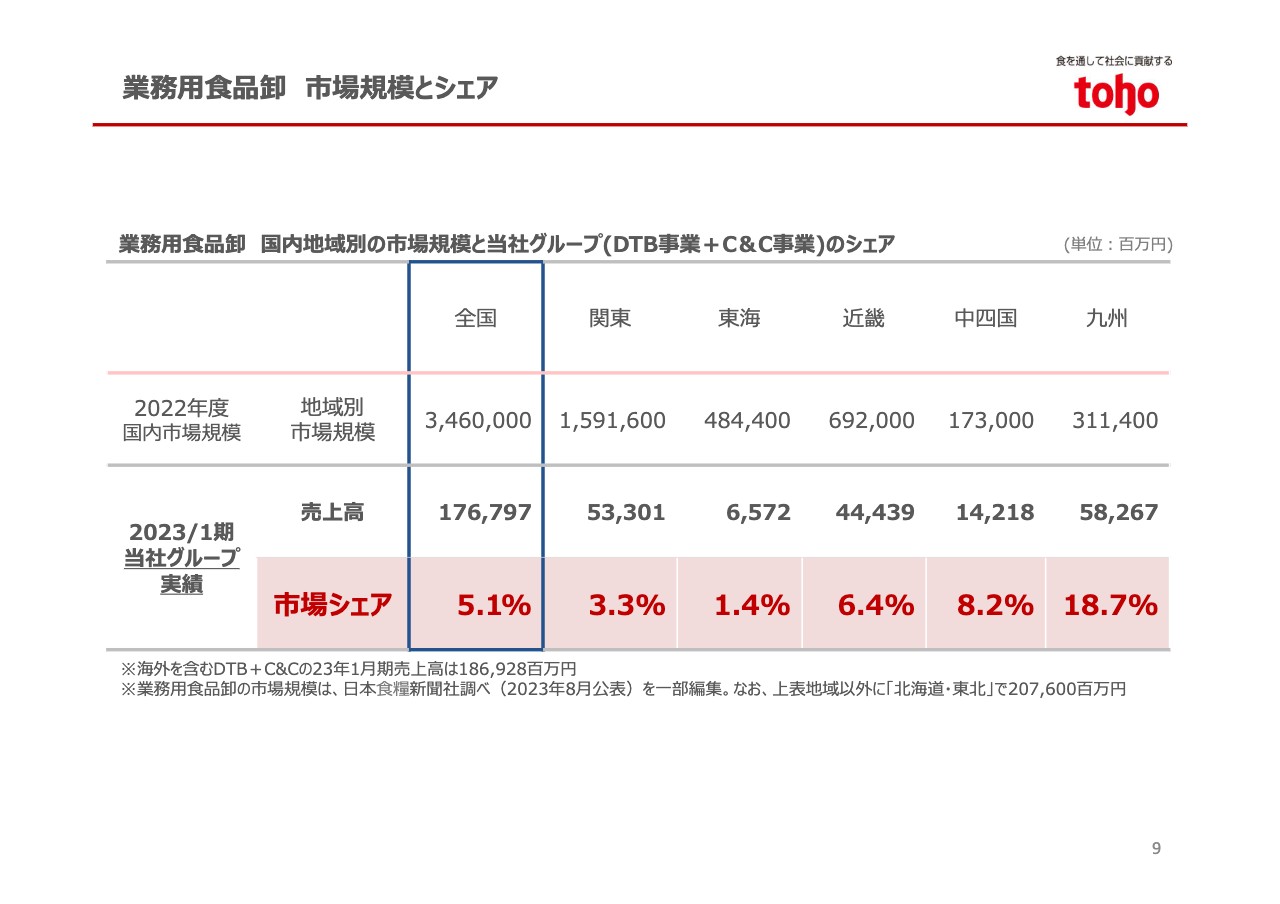

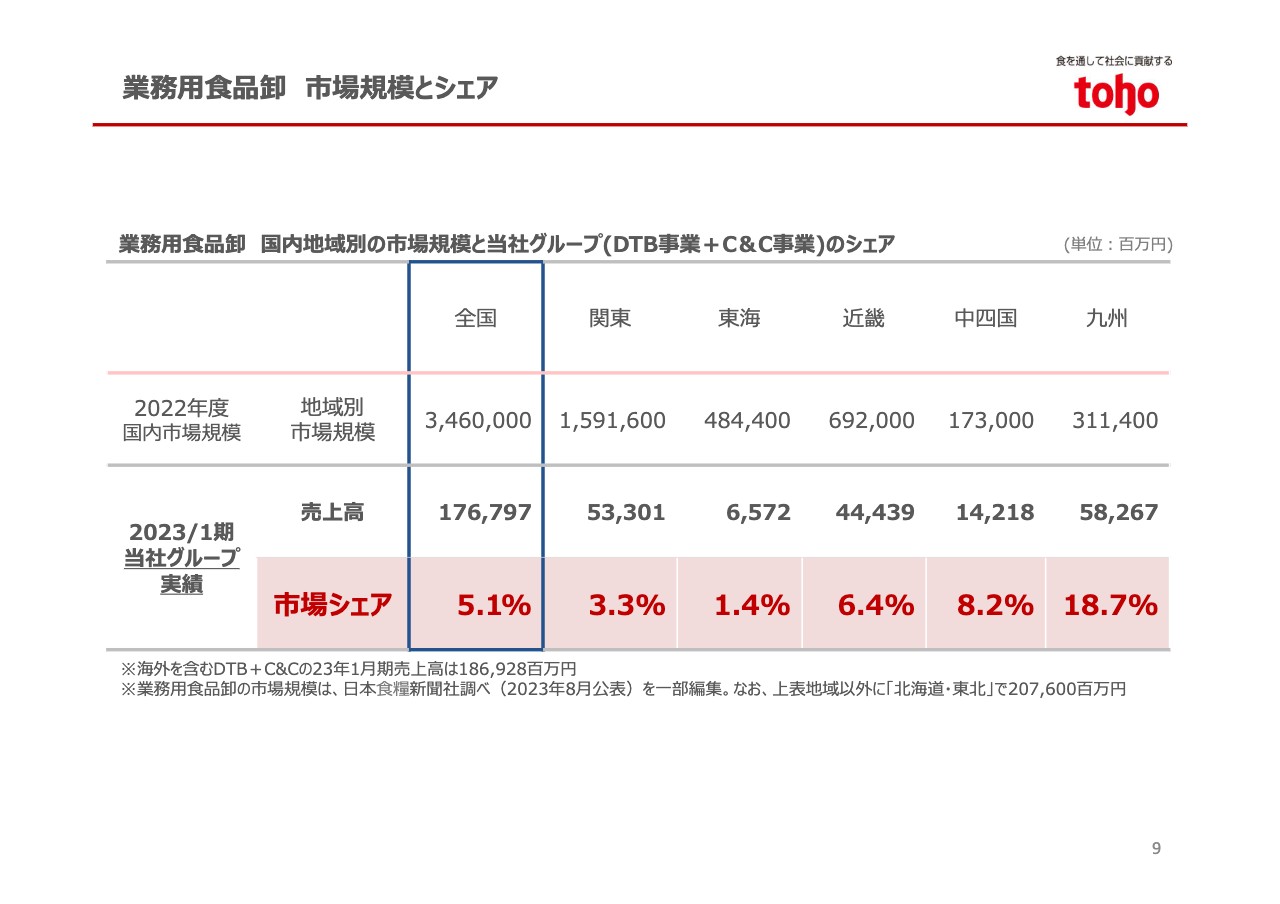

業務⽤⾷品卸 市場規模とシェア

業界内のシェアについてです。当社グループは業界のリーディングカンパニーであるものの、国内市場でのシェアはまだ5.1パーセントですので、成長の余地は十分にあると考えています。特に、国内の外食市場のうち約半分を占める関東地区のシェア拡大には、今後も継続して注力していきます。

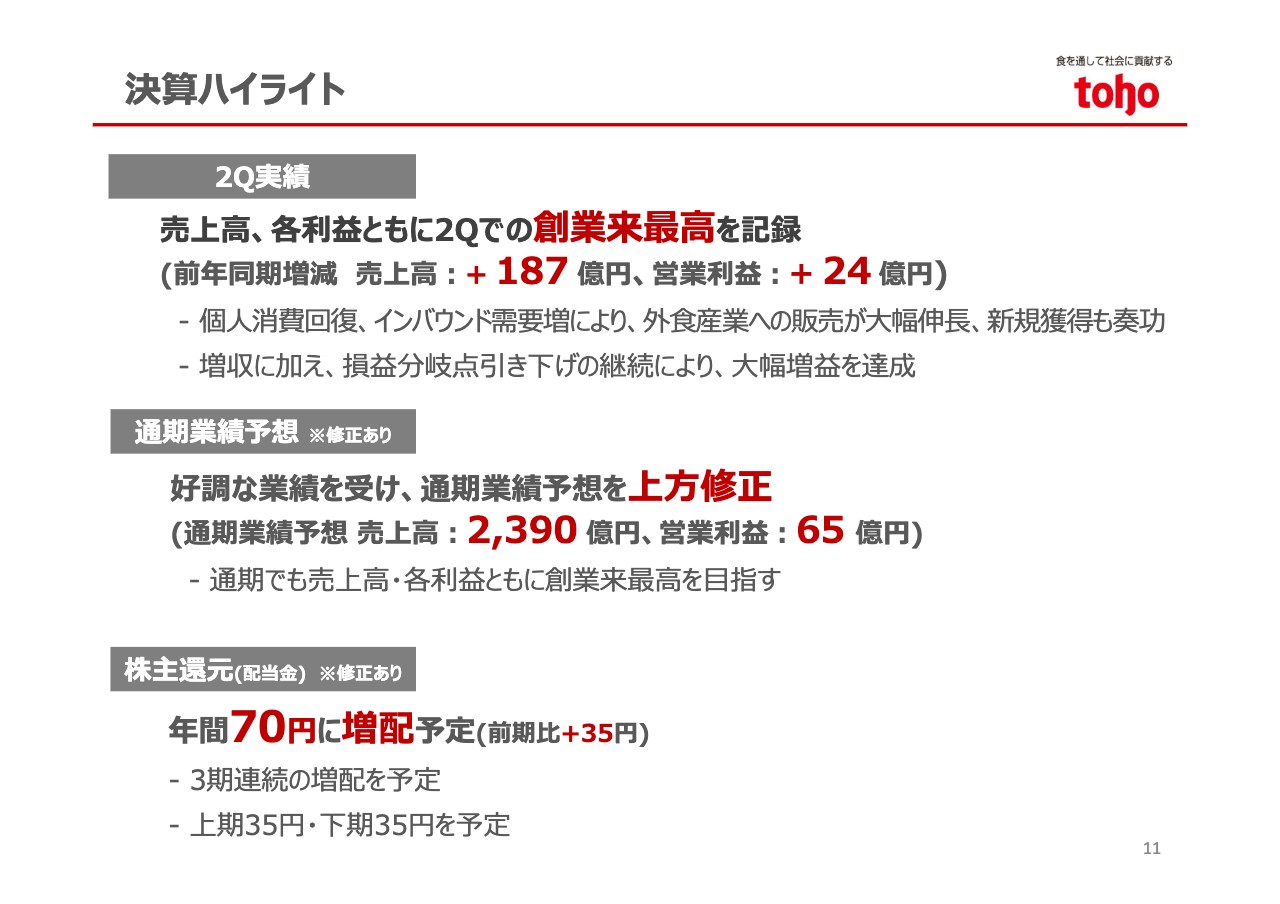

決算ハイライト

当第2四半期の決算概要をご説明します。なお、当社グループはコロナ禍の前後で収益構造に変化が生じたことから、本資料においては、前期に加え、コロナ禍前の2020年1月期の業績もベンチマークとしてご説明します。

まずは決算ハイライトです。実績については、売上高、各利益ともに第2四半期における創業来最高を更新しました。この結果を受け、通期業績予想も修正を行い、通期においても売上、各利益ともに創業来最高を目指していきます。

株主還元に関しても増配を行い、上期35円、下期35円とします。通期配当金は1株あたり70円となりますが、こちらも過去最高額となります。

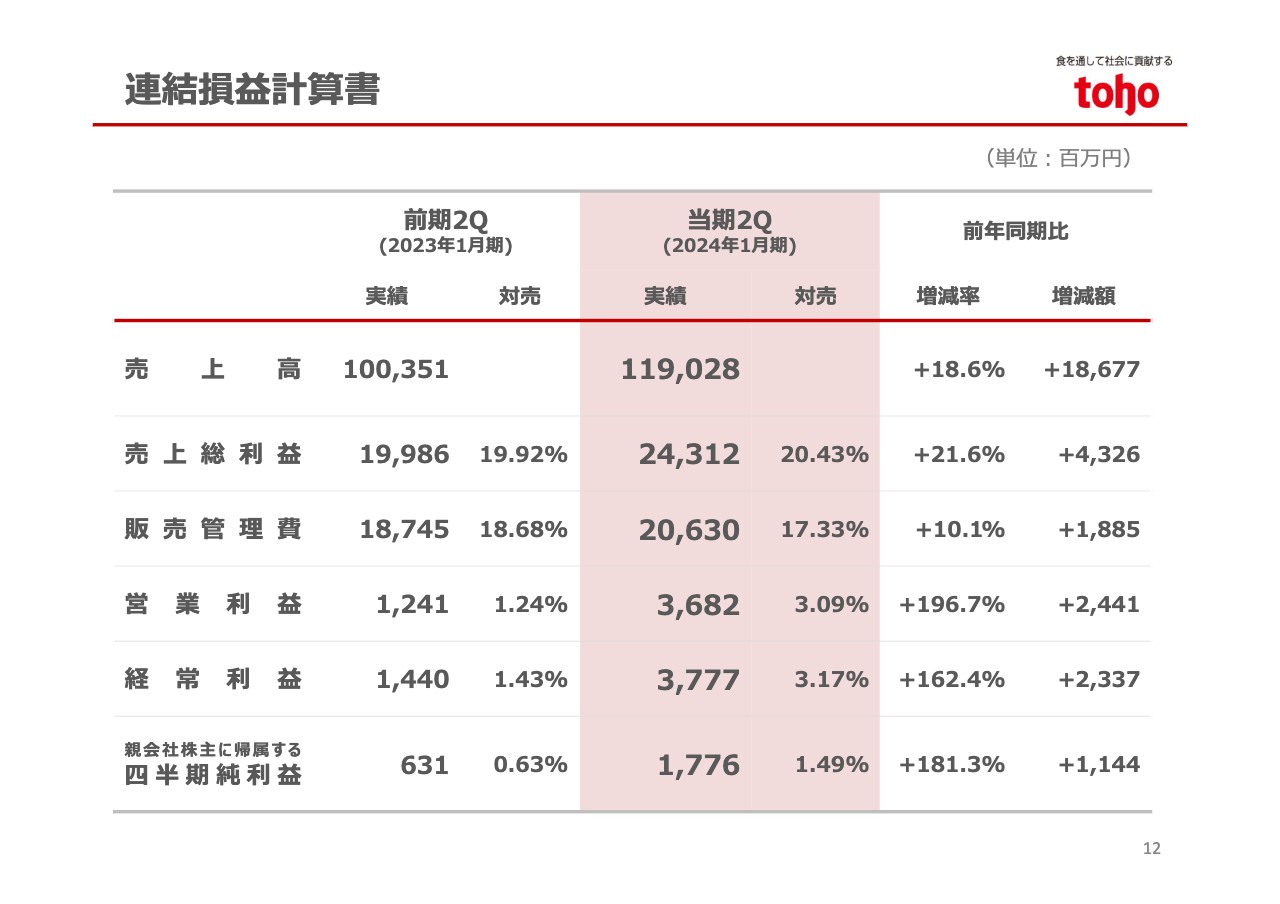

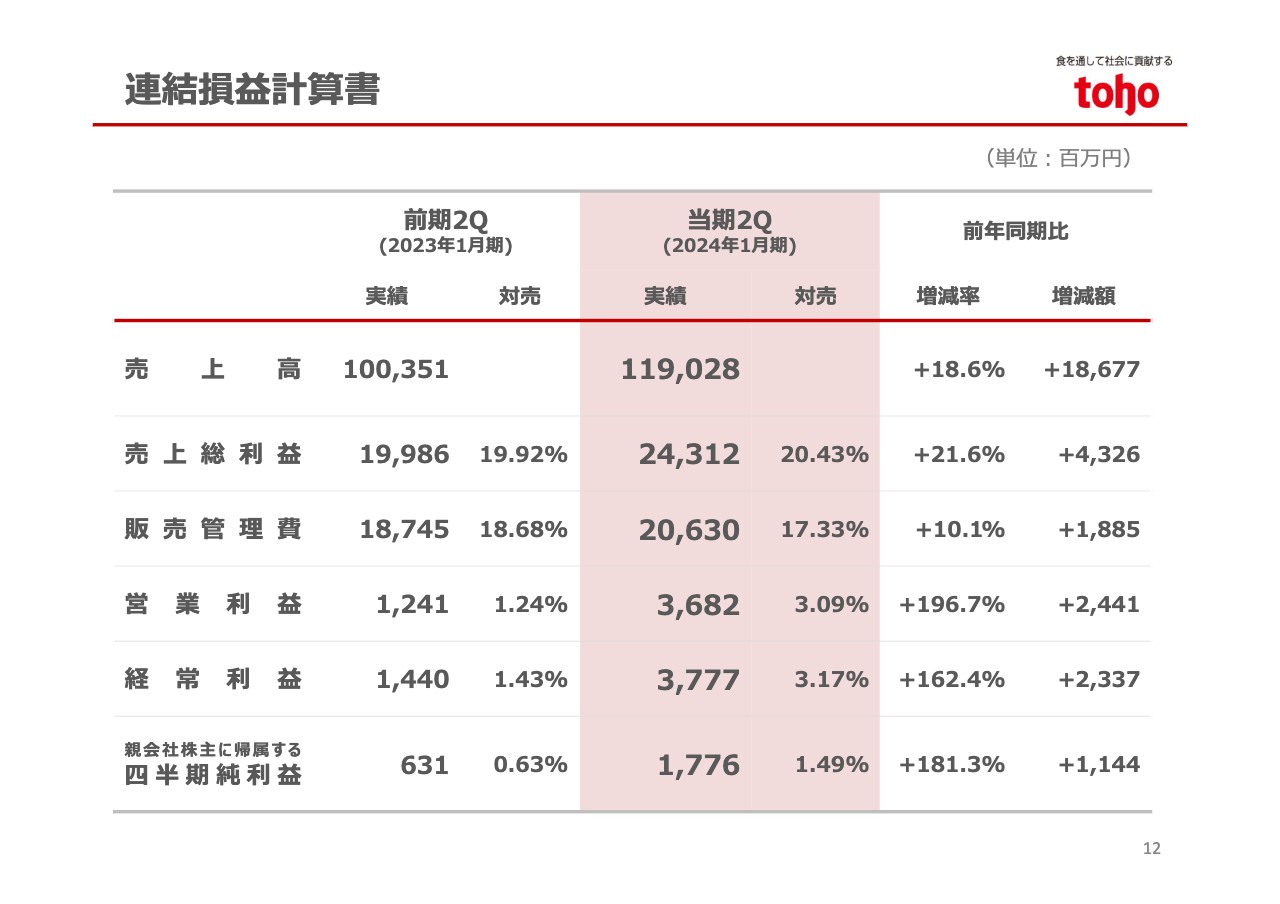

連結損益計算書

当第2四半期決算の詳細をご説明します。まずは連結損益計算書についてです。

今期は、5月に新型コロナウイルスの感染法上の分類が引き下げられるなど、社会・経済活動の正常化に向けた動きがさらに加速し、飲食店や観光地への人流が引き続き回復しました。このような環境下で、当社グループにおいても外食産業向けの販売が伸長し、売上高は前年同期比186億7,700万円、18.6パーセント増の1,190億2,800万円となりました。

また、粗利率の改善に加え、増収の中でもコスト・コントロールを継続したことで、営業利益は前年同期比24億4,100万円増の36億8,200万円となりました。

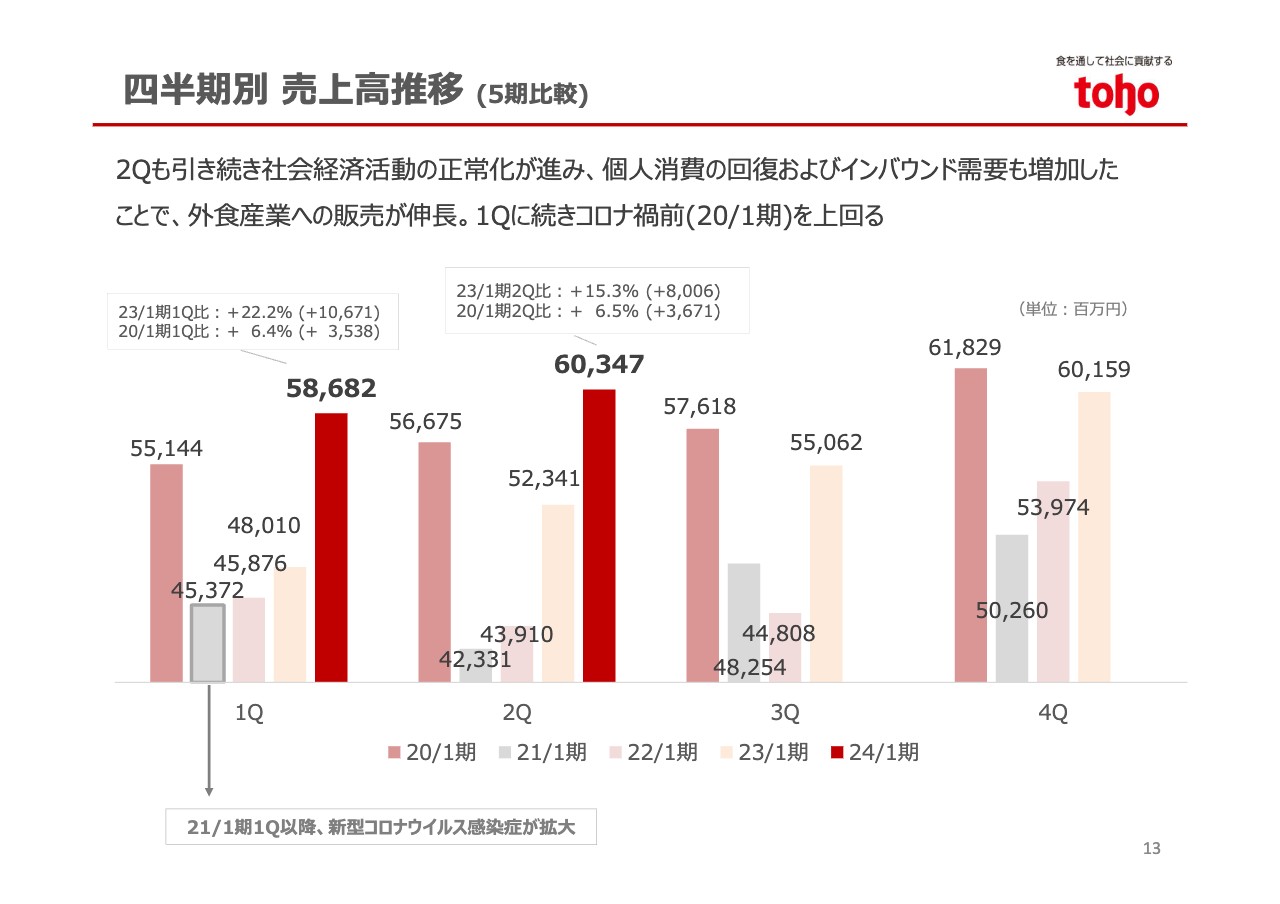

四半期別 売上高推移 (5期比較)

四半期ごとの売上高の推移です。第1四半期は前期の行動規制の反動もあり、22.2パーセント増と大きく伸びましたが、反動が一巡した第2四半期においても、15.3パーセントと2桁増をキープしました。また、コロナ禍前比較でも増収となりました。

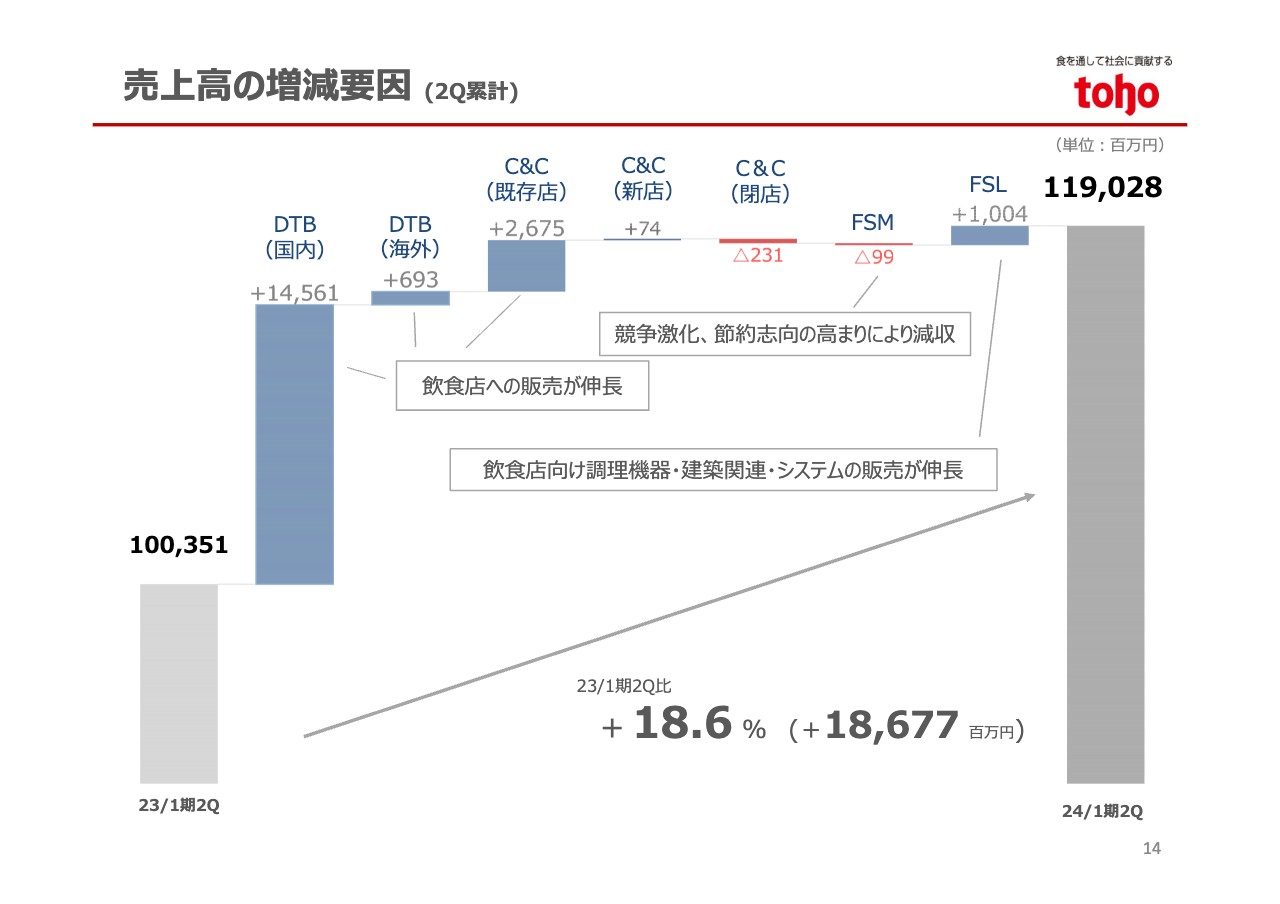

売上高の増減要因 (2Q累計)

売上高の増減要因です。内訳として、飲食店向けの販売が大きく伸長したことで、特にディストリビューター事業が国内外合わせて約153億円の増収となり、連結業績を牽引しました。

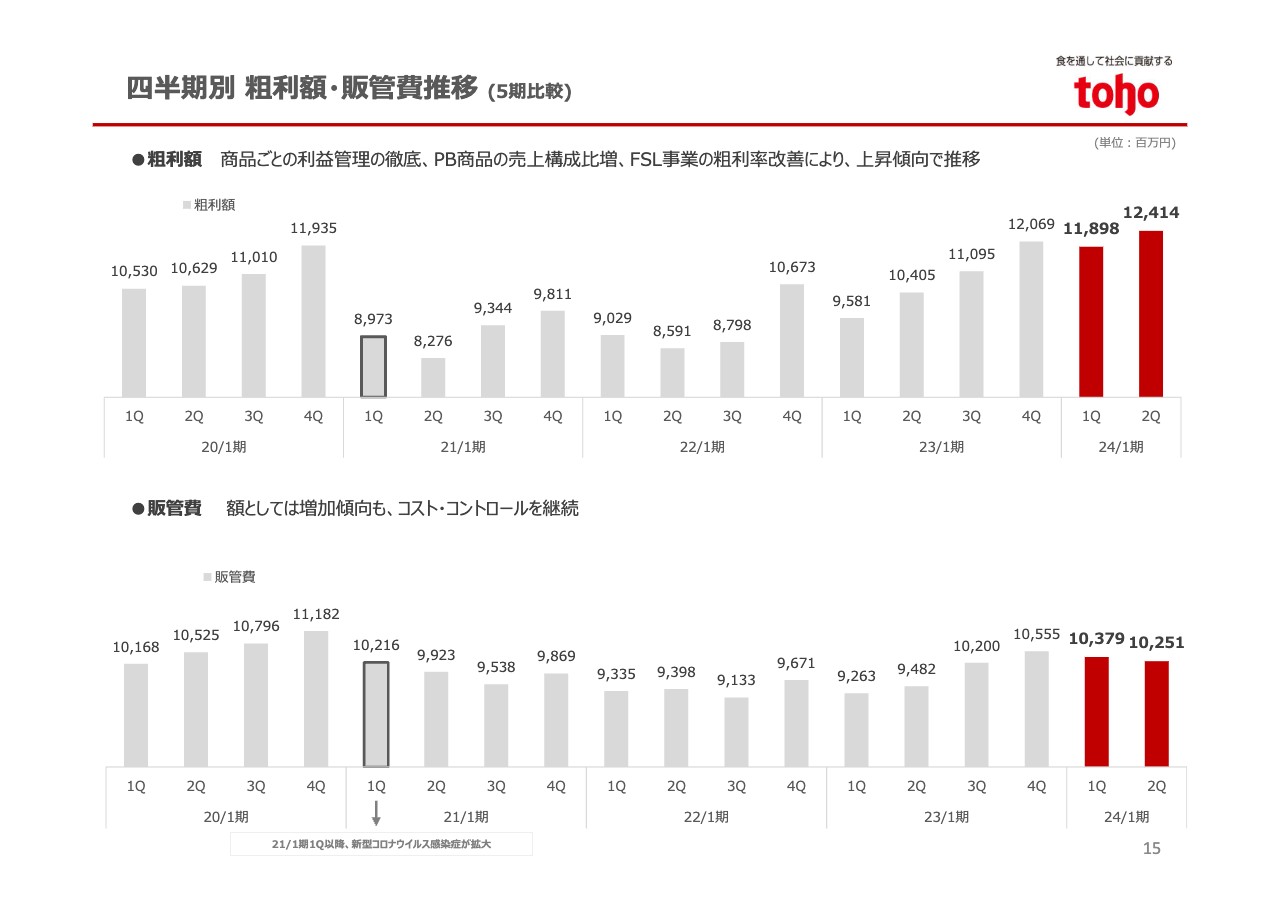

四半期別 粗利額・販管費推移 (5期比較)

四半期別の粗利額および販管費の推移です。インフレ状況の中でも、商品ごとの利益管理の徹底、PB商品の売上構成比の増加、相対的に粗利率の高いフードソリューション事業が好調に推移したことにより、粗利額は上昇傾向となりました。

販管費は、売上の伸長ならびに諸物価が上昇する中でも、コスト・コントロールを継続したことで低位を保っています。

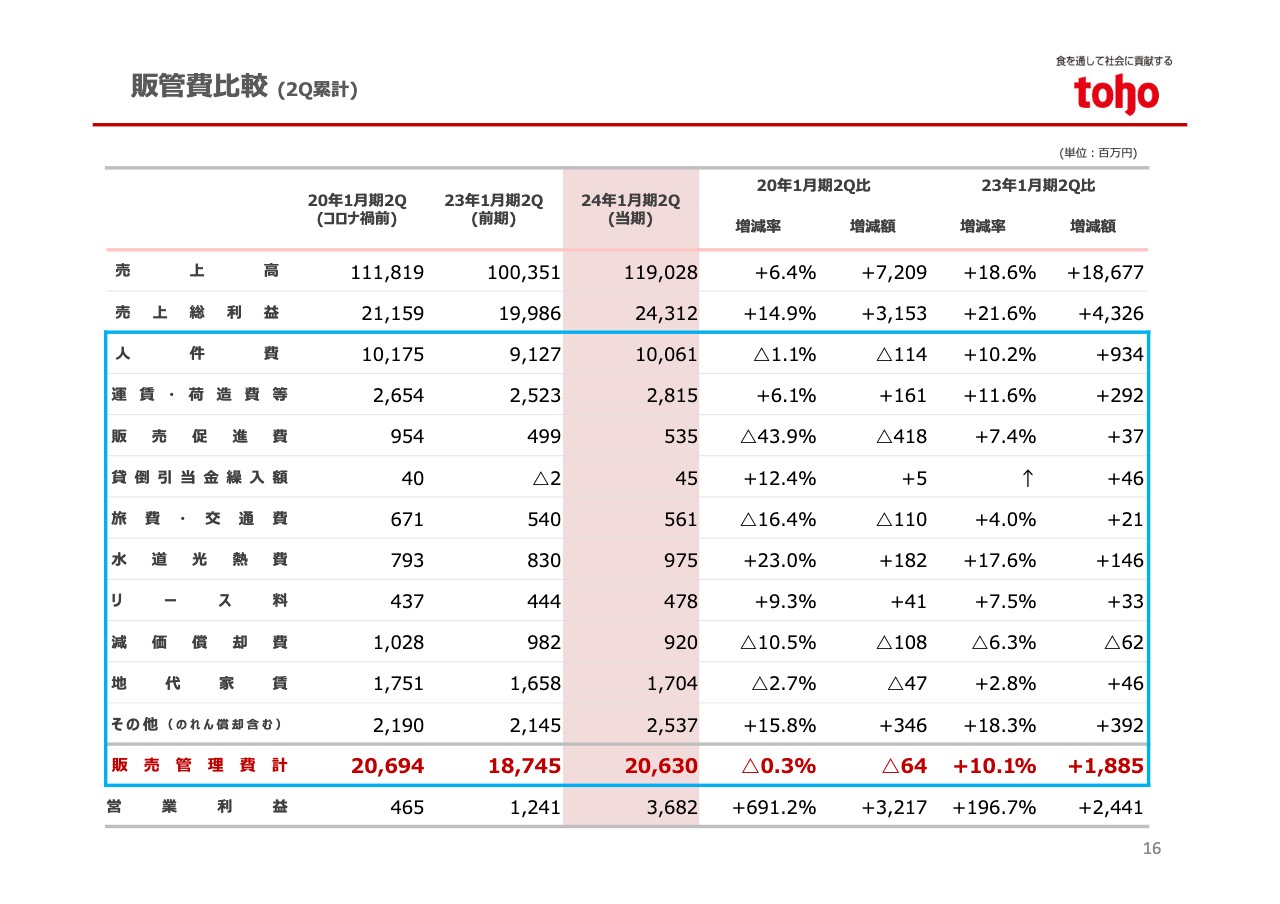

販管費比較 (2Q累計)

販管費の明細です。人件費や運賃、電気代などの増加により前年同期比で18億8,500万円増加したものの、売上の伸び率を大きく下回っており、企業体質の強化は継続できています。

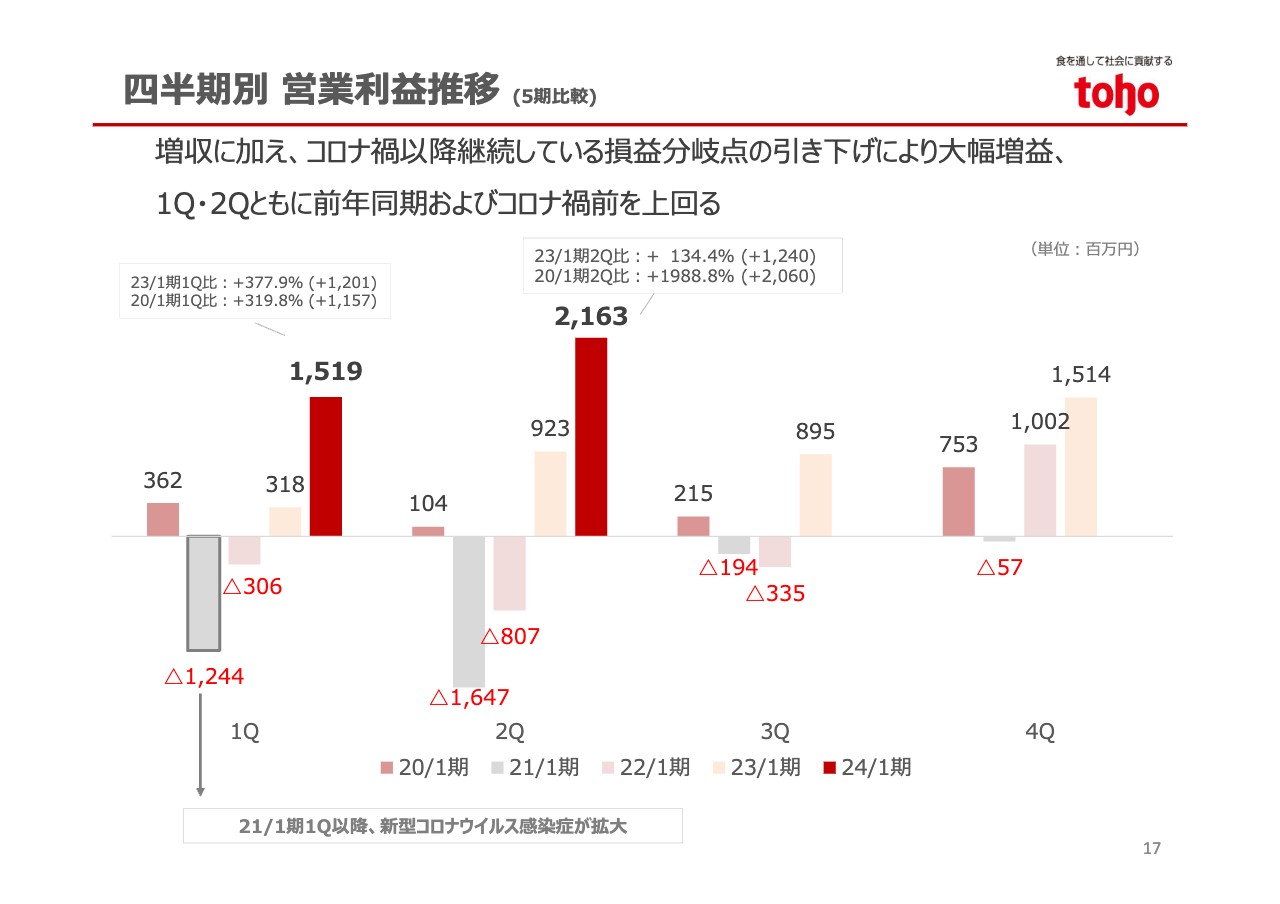

四半期別 営業利益推移 (5期比較)

四半期別の営業利益の推移です。コロナ禍の影響を受けた2021年1月期と2022年1月期は苦戦したものの、前期はすべての四半期で黒字化を達成しました。今期についても、大幅な増収と損益分岐点の引き下げにより、営業利益は第1四半期、第2四半期ともに前年同期を大きく上回る実績となりました。

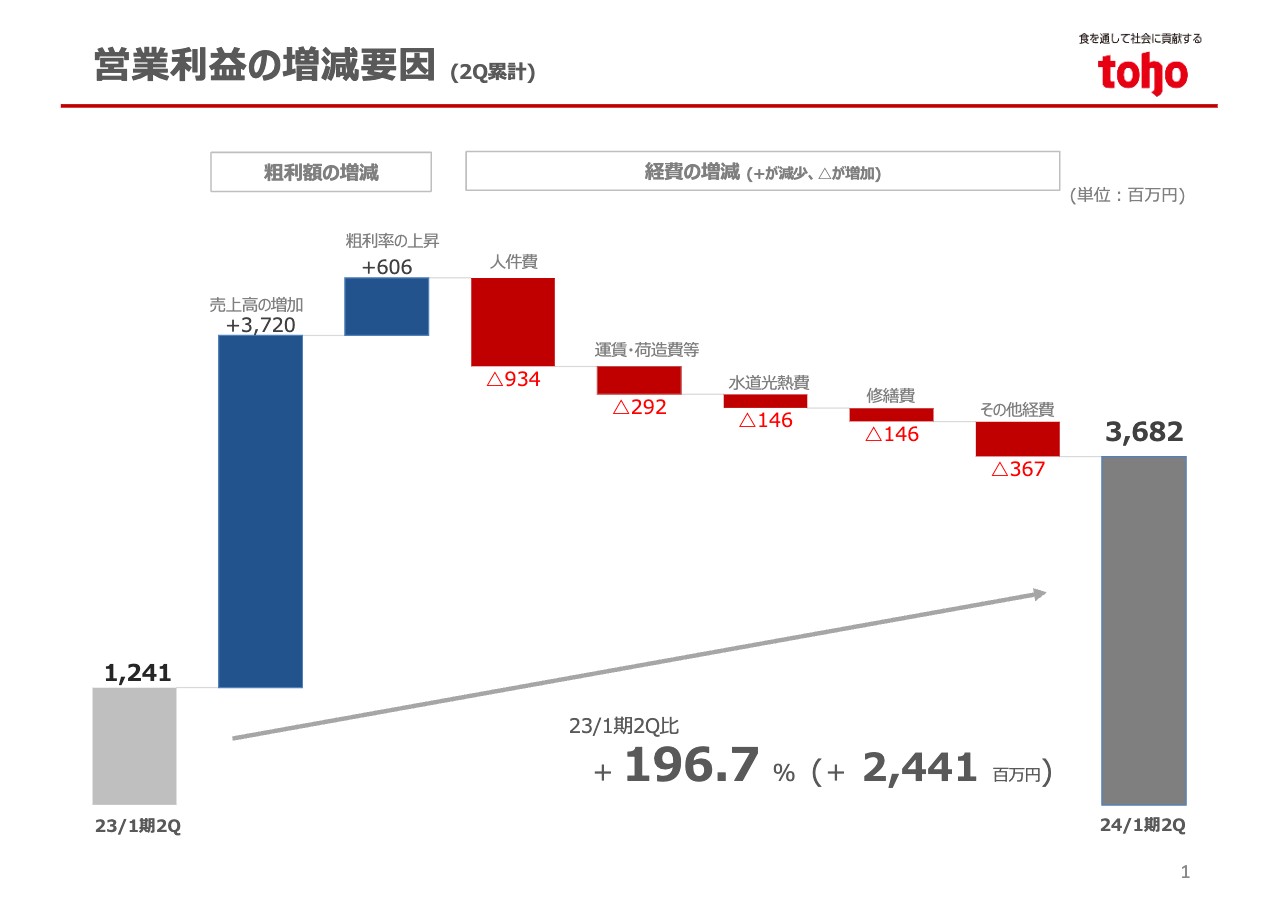

営業利益の増減要因 (2Q累計)

営業利益の増減要因です。第2四半期累計の営業利益は、前年同期比で24億4,100万円の増益となりました。諸経費の増加はあったものの、大幅な増収と粗利率の改善により粗利額が大幅に増加し、連結の営業利益を大きく押し上げました。

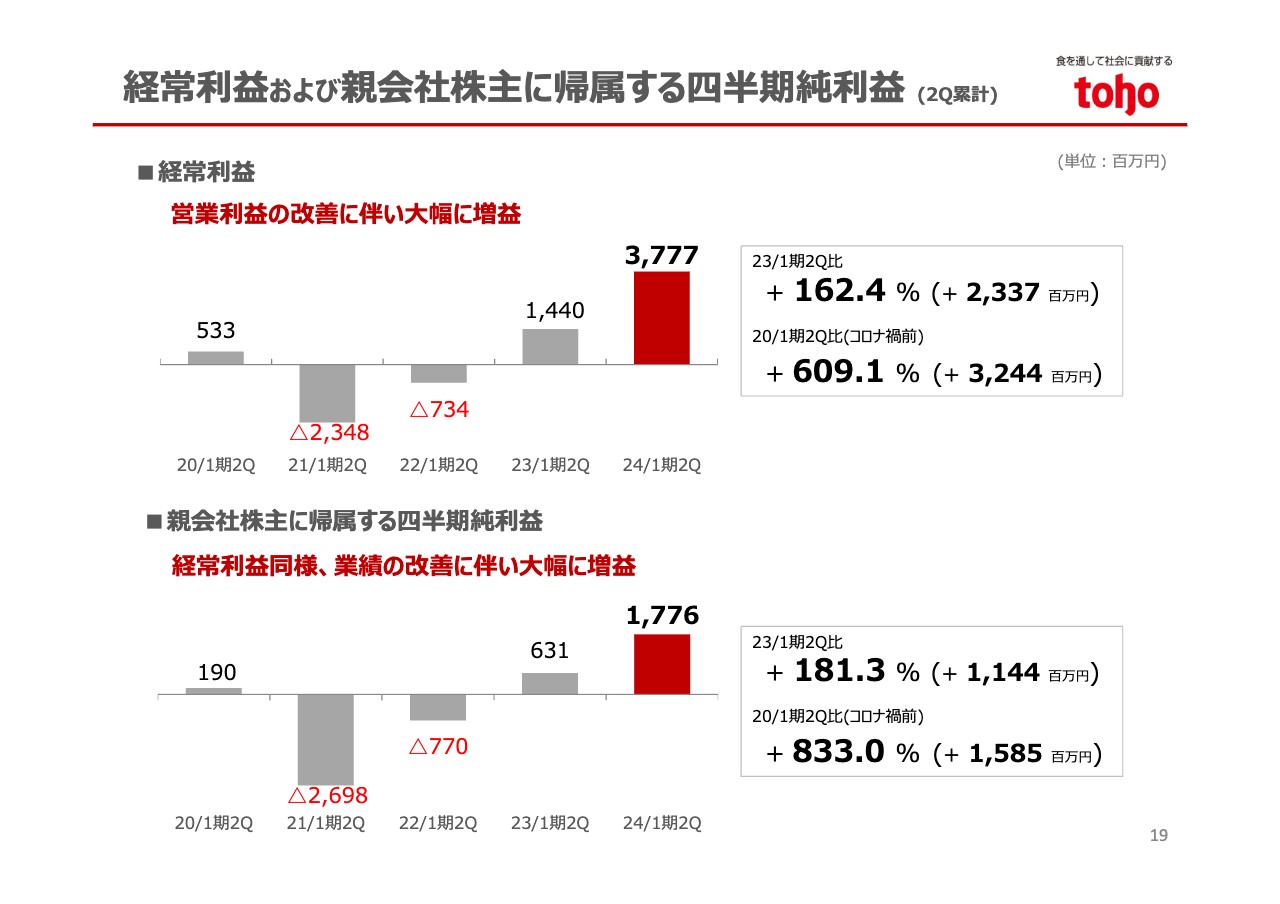

経常利益および親会社株主に帰属する四半期純利益 (2Q累計)

営業利益の大幅な増益により、経常利益は37億7,700万円、四半期純利益は17億7,600万円と、ともに過去最高益を計上しました。

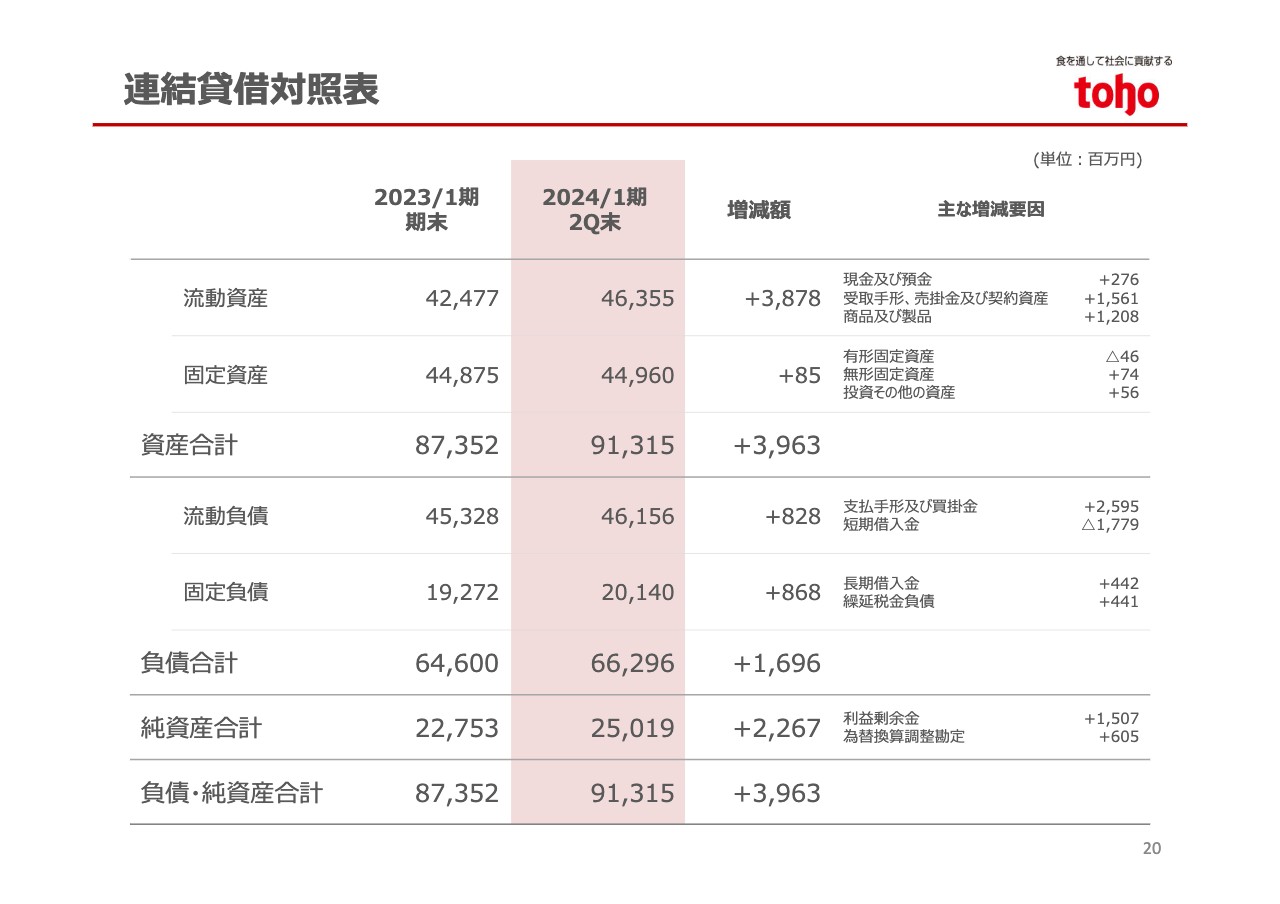

連結貸借対照表

連結貸借対照表についてご説明します。資産合計は、前期末比39億6,300万円増の913億1,500万円となりました。流動資産が38億7,800万円増加しましたが、こちらは主に業績の回復によって売掛金や棚卸資産が増加したことによるものです。

負債合計は、前期末比16億9,600万円増の662億9,600万円となりました。業績の回復に伴い支払手形や買掛金が増加した一方、コロナ禍で増加した借入金は長短期合わせて13億3,700万円減少しました。純資産は利益剰余金が大きく増加し、22億6,700万円増加しました。

以上の結果、自己資本比率は27.0パーセントとなり、前期末から1.4パーセント上昇しました。

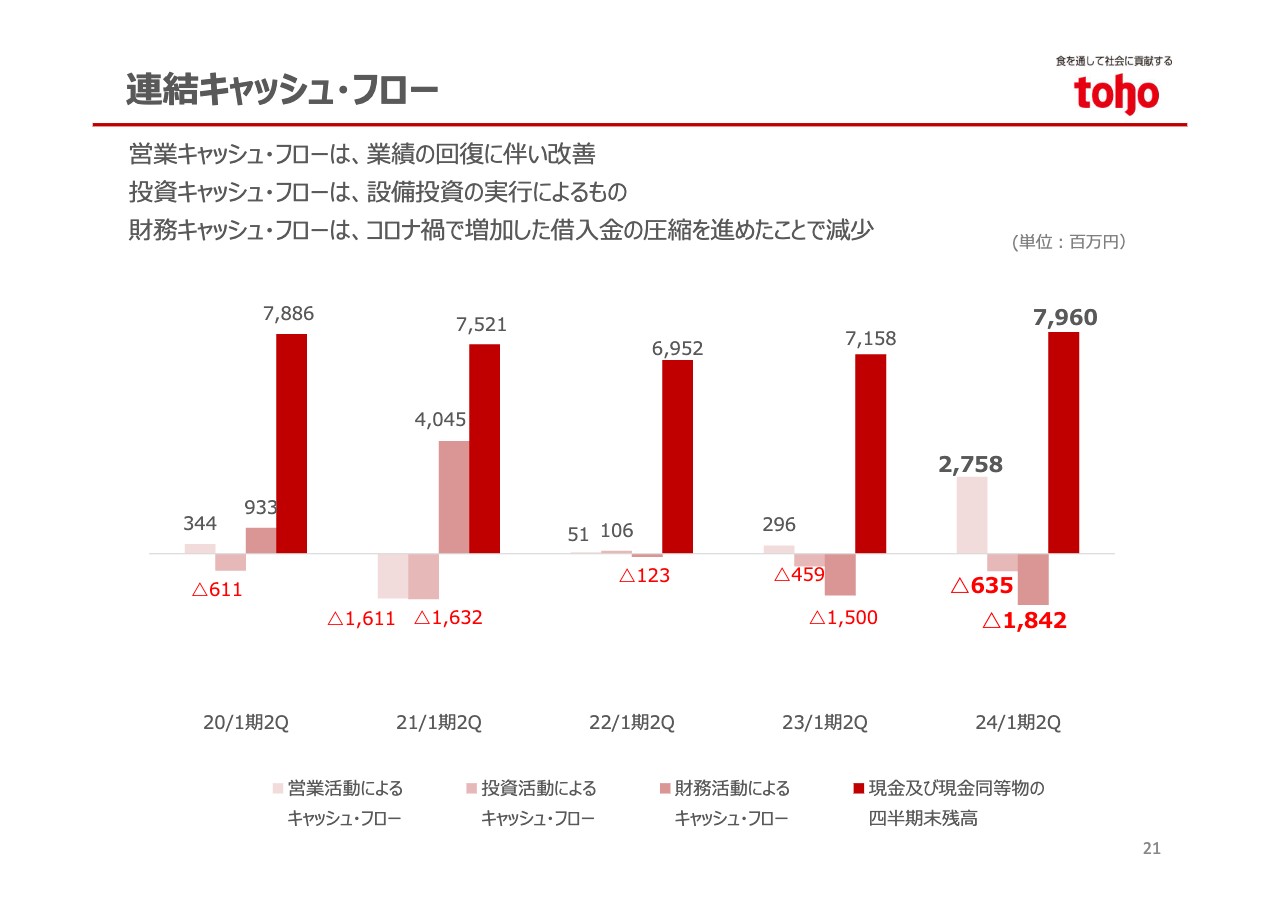

連結キャッシュ・フロー

連結キャッシュ・フローについてです。営業キャッシュ・フローは、業績の回復に伴い27億5,800万円となりました。投資キャッシュ・フローは、設備投資の実行に伴いマイナス6億3,500万円となりました。また、財務キャッシュ・フローはマイナス18億4,200万円となりましたが、こちらは主にコロナ禍で増加した借入金の返済を進めたことによるものです。

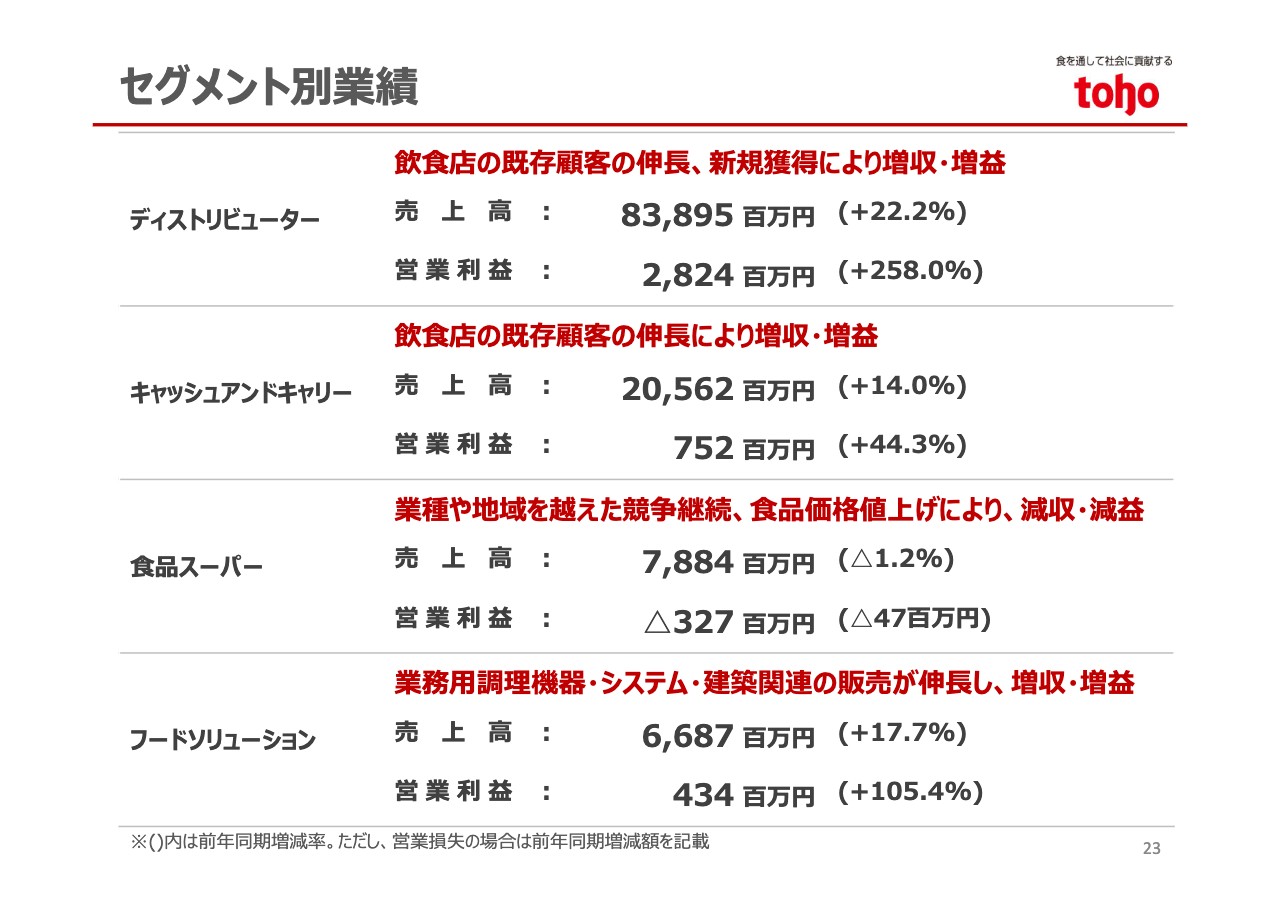

セグメント別業績

セグメント別の概況をご報告します。セグメント全体の業績についてはスライドのとおりです。各セグメントの詳細は、次ページ以降でご説明します。

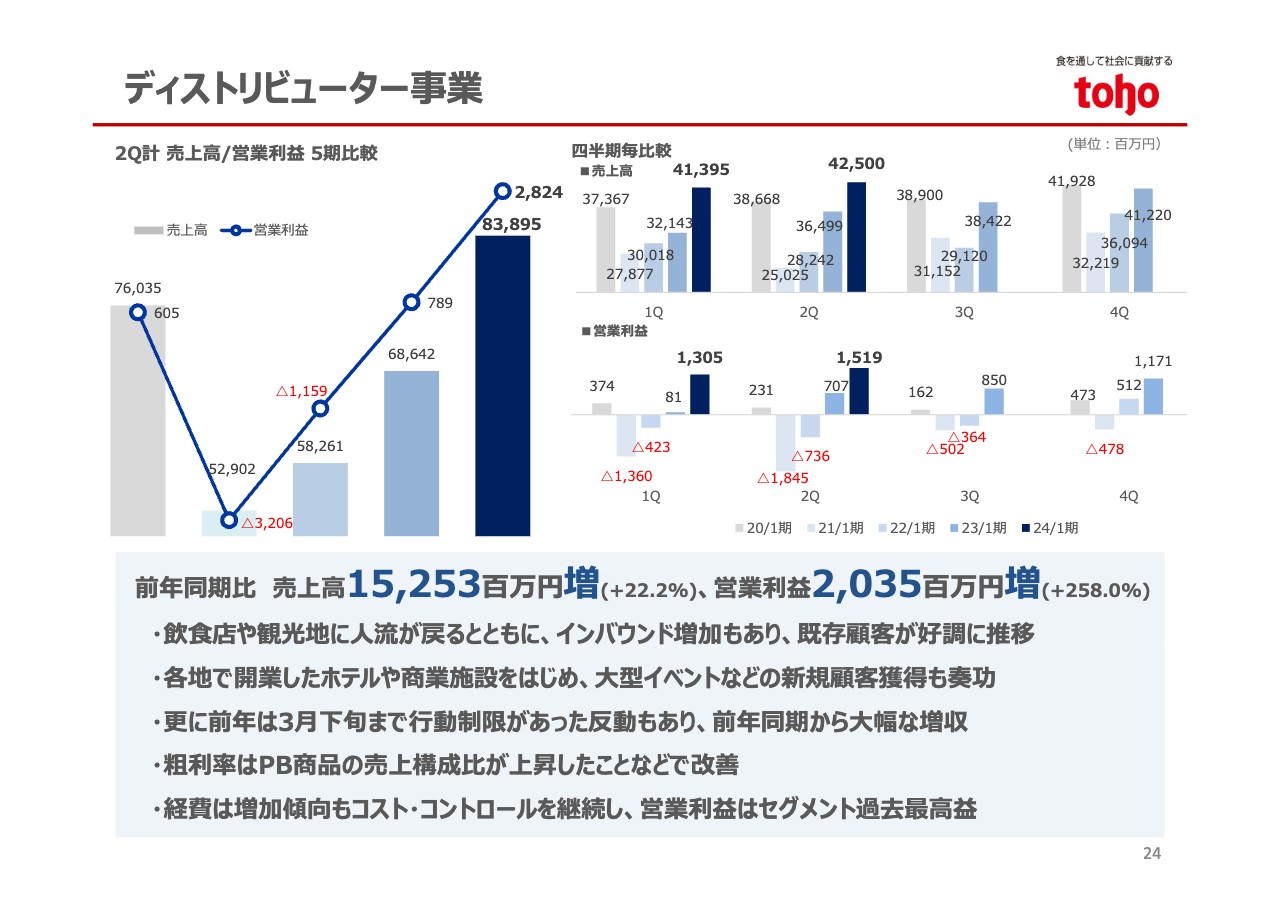

ディストリビューター事業

ディストリビューター事業についてです。既存店の大幅な伸長や、新規店の獲得が奏功しました。さらに、前年3月までの行動規制の反動もあり、売上高は前年同期比で150億円以上増加し、838億9,500万円となりました。

利益面では、PB商品の拡販などによる粗利率の改善に加え、引き続きコスト・コントロールを推進したことで筋肉質な企業体質を維持することができました。これにより、累計の営業利益は28億2,400万円と、セグメントの過去最高益を達成しました。

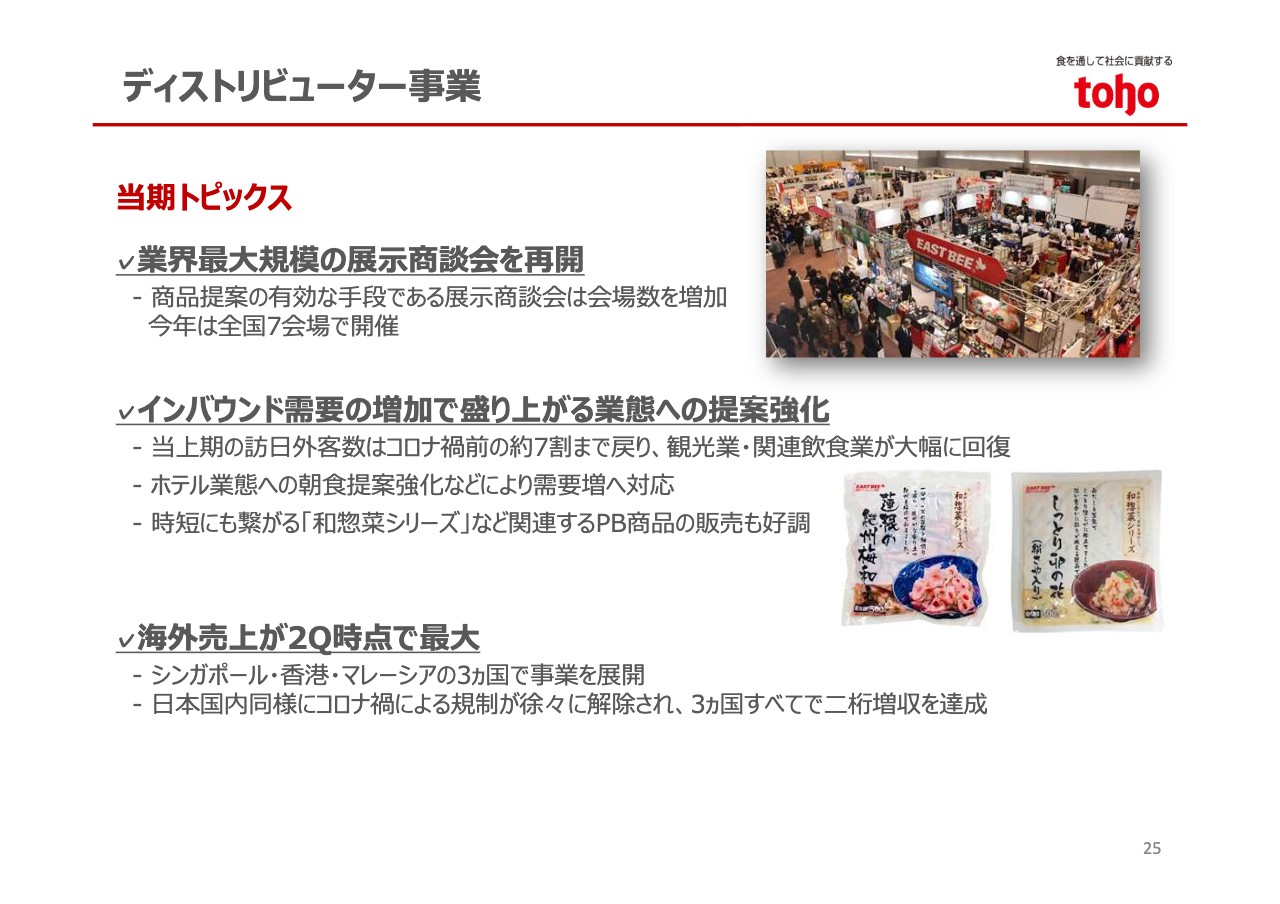

ディストリビューター事業

ディストリビューター事業のトピックスです。需要が回復している外食産業への重要な商品提案の場と位置付けている業界最大規模の展示商談会を、今年は会場数を増やして実施しました。

また、インバウンド需要の増加により回復しているホテル業態へは、朝食メニューの提案を強化し、時短にもつながる「和惣菜シリーズ」などのPB商品の販売も好調に推移しました。

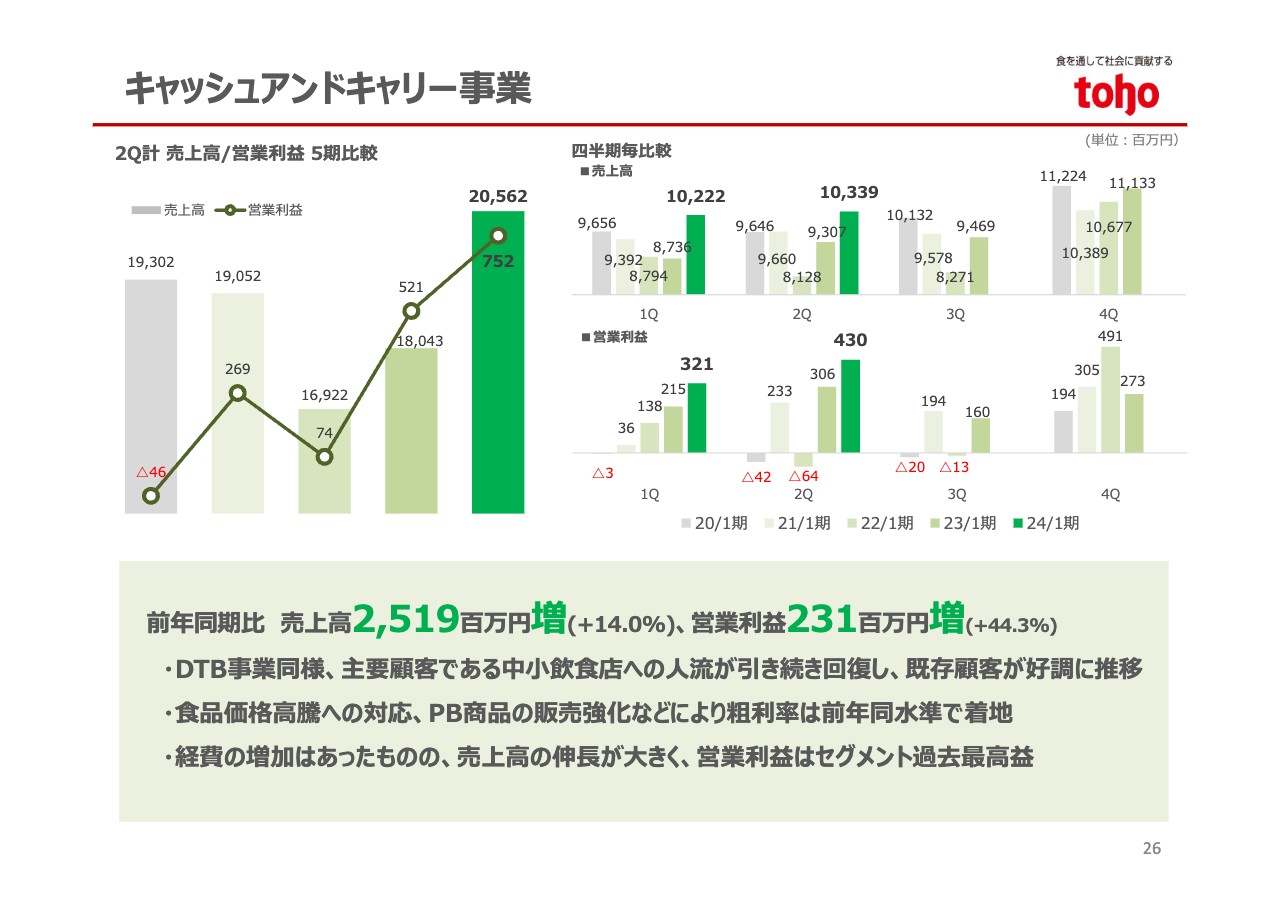

キャッシュアンドキャリー事業

キャッシュアンドキャリー事業についてです。ディストリビューター事業と同様に飲食店向けの売上が伸長したことで売上高は205億6,200万円となり、前年同期から2桁を超える増収となりました。

利益面では、諸物価の値上がりによる経費の増加はあったものの、売上高の伸長が大きく、営業利益は7億5,200万円と、こちらもセグメントでの過去最高益を計上しました。

キャッシュアンドキャリー事業

キャッシュアンドキャリー事業のトピックスです。事業基盤の強化として、直営店では約3年ぶりの出店となる「A-プライス広島八丁堀店」をオープンしました。中四国最大の繁華街への出店として、周辺に数多くある飲食店の取り込みを図っています。

また、全国6会場で展示商談会を開催し計3,700名以上にご来場いただくなど、各地で活発な商談を行うことができました。

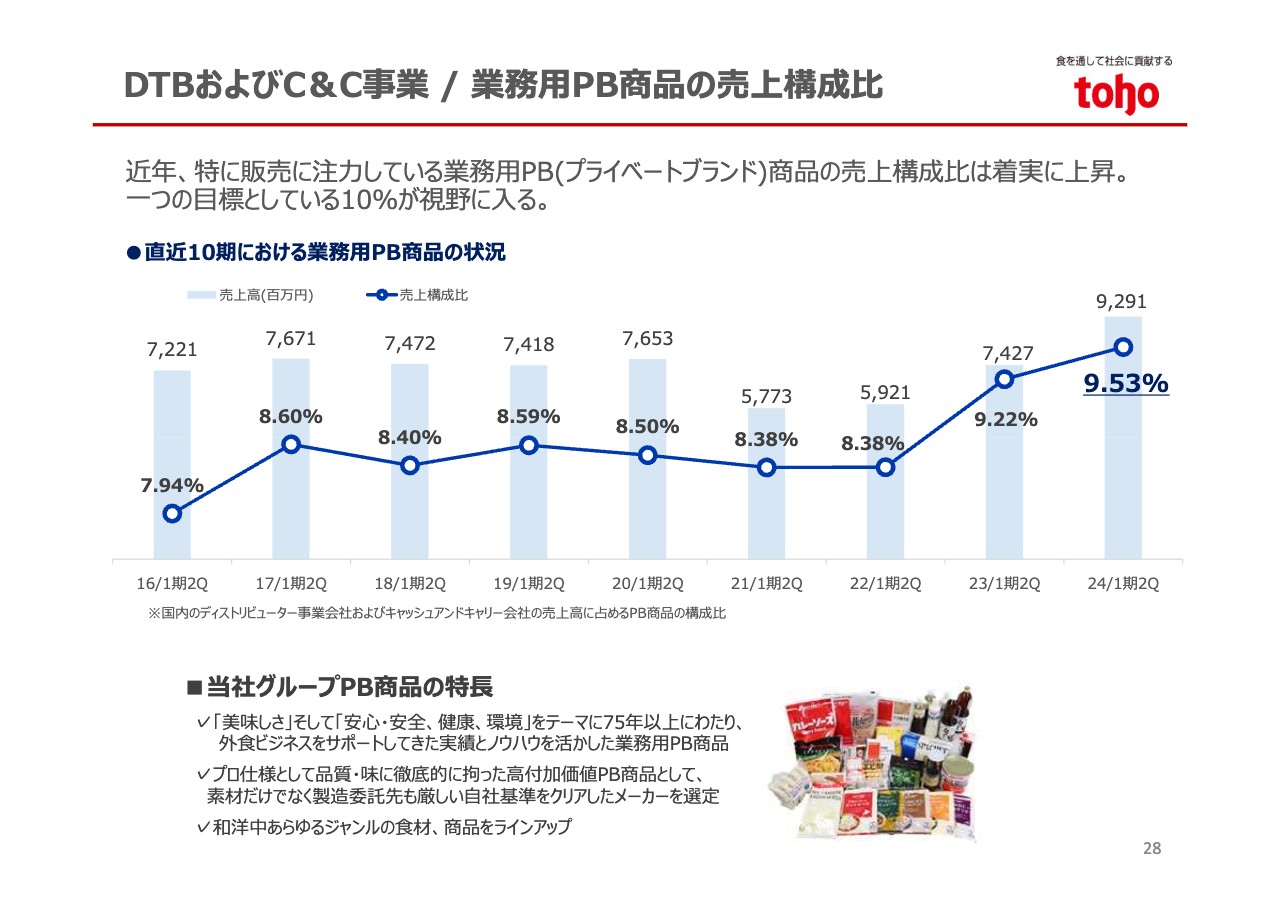

DTBおよびC&C事業 / 業務⽤PB商品の売上構成比

近年、特に販売に注力している業務用PB商品の売上構成比の推移です。この10年はおおむね8パーセント台で推移していましたが、当第2四半期は9.53パーセントまで上昇しました。

今年3月に当社内に新設したPB商品の開発を専門に行う「商品開発部」を中心に、開発スピードと商品の質を高め、1つの目安となる「売上構成比10パーセント」を早期に達成したいと考えています。

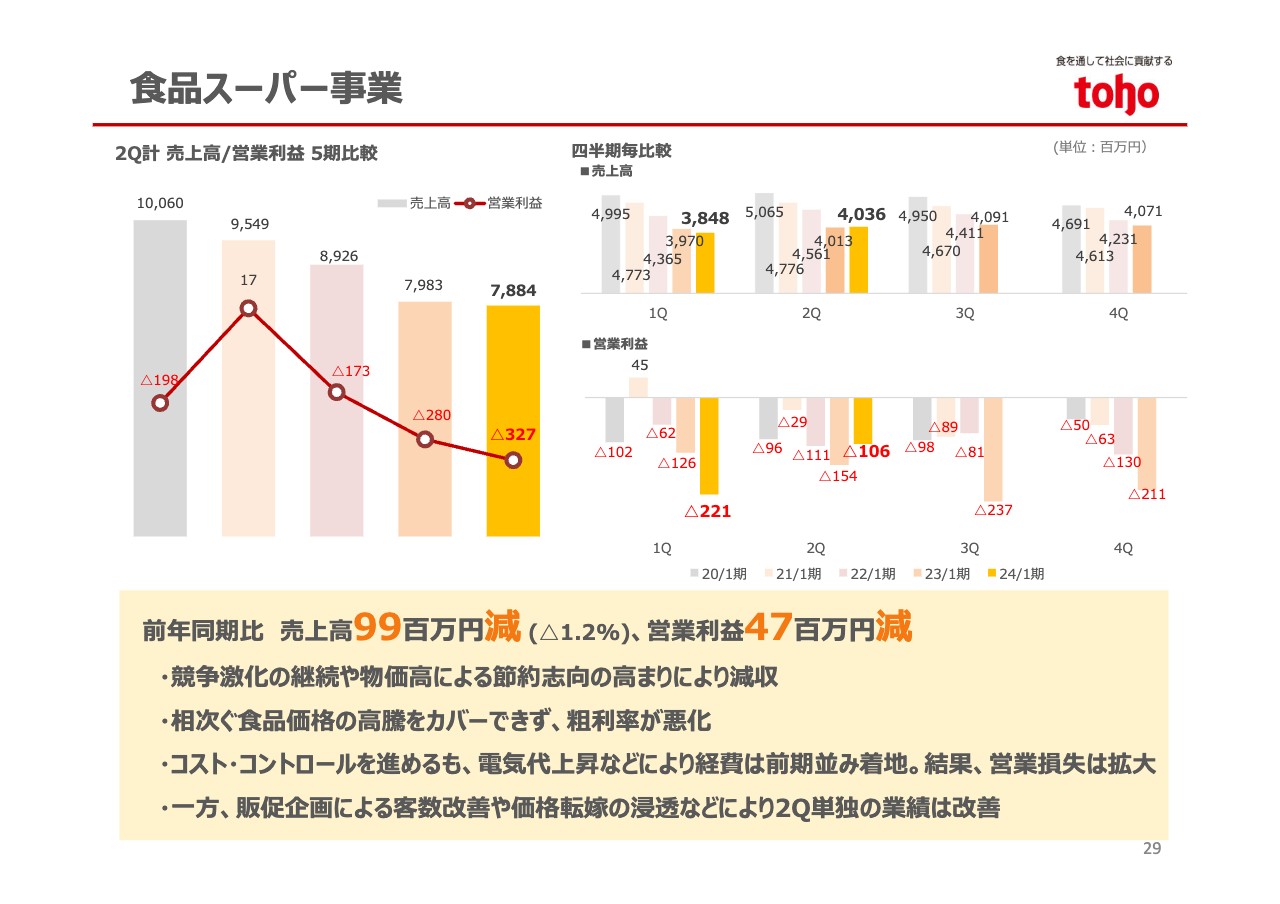

⾷品スーパー事業

食品スーパー事業についてです。第2四半期単独では久々に前年同期を上回る業績で着地できましたが、競争激化の継続や節約志向の高まりが影響し、累計では減収減益となりました。

⾷品スーパー事業

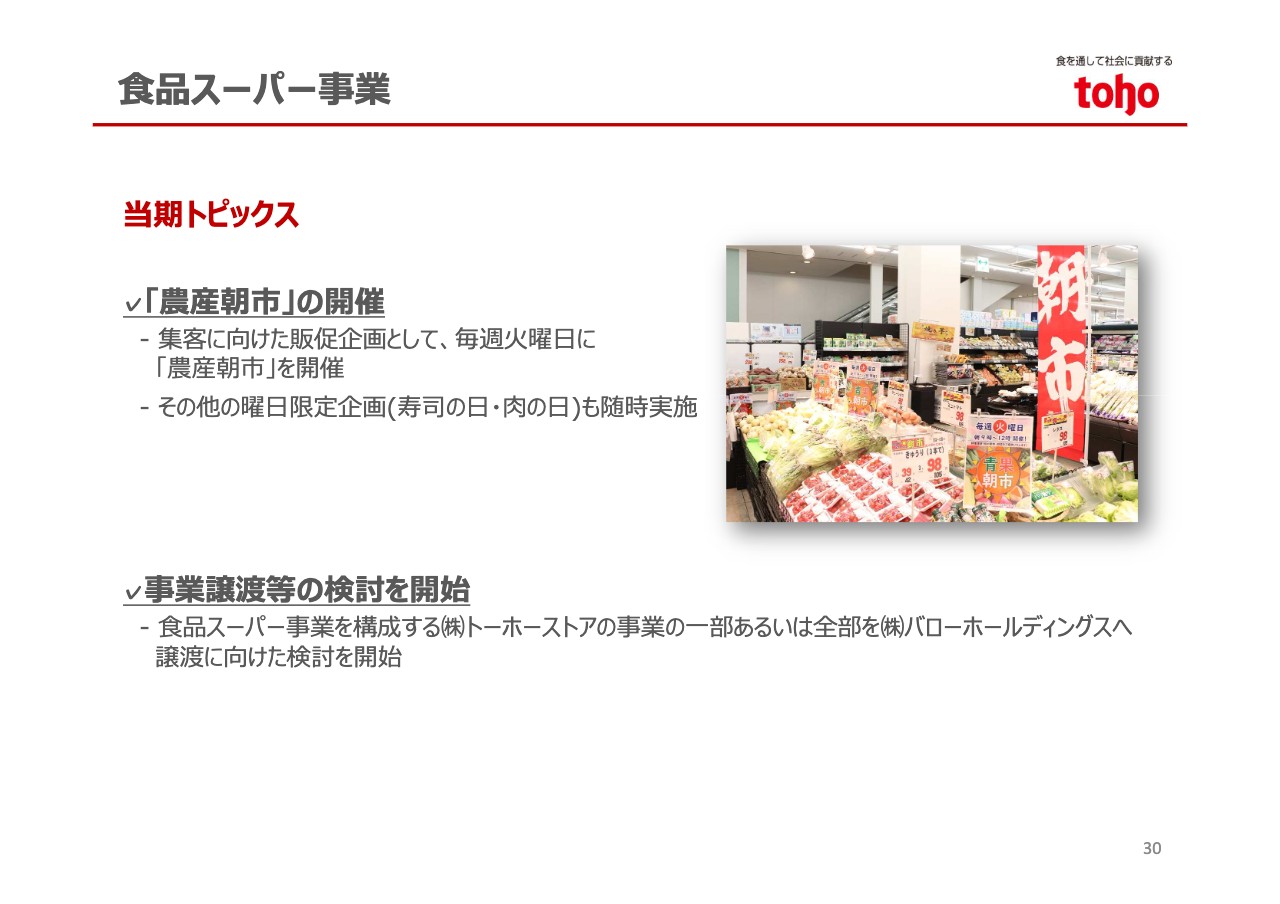

すでに発表したとおり、当事業を構成する株式会社トーホーストアについては、株式会社バローホールディングスへの事業譲渡へ向けた協議を重ねています。

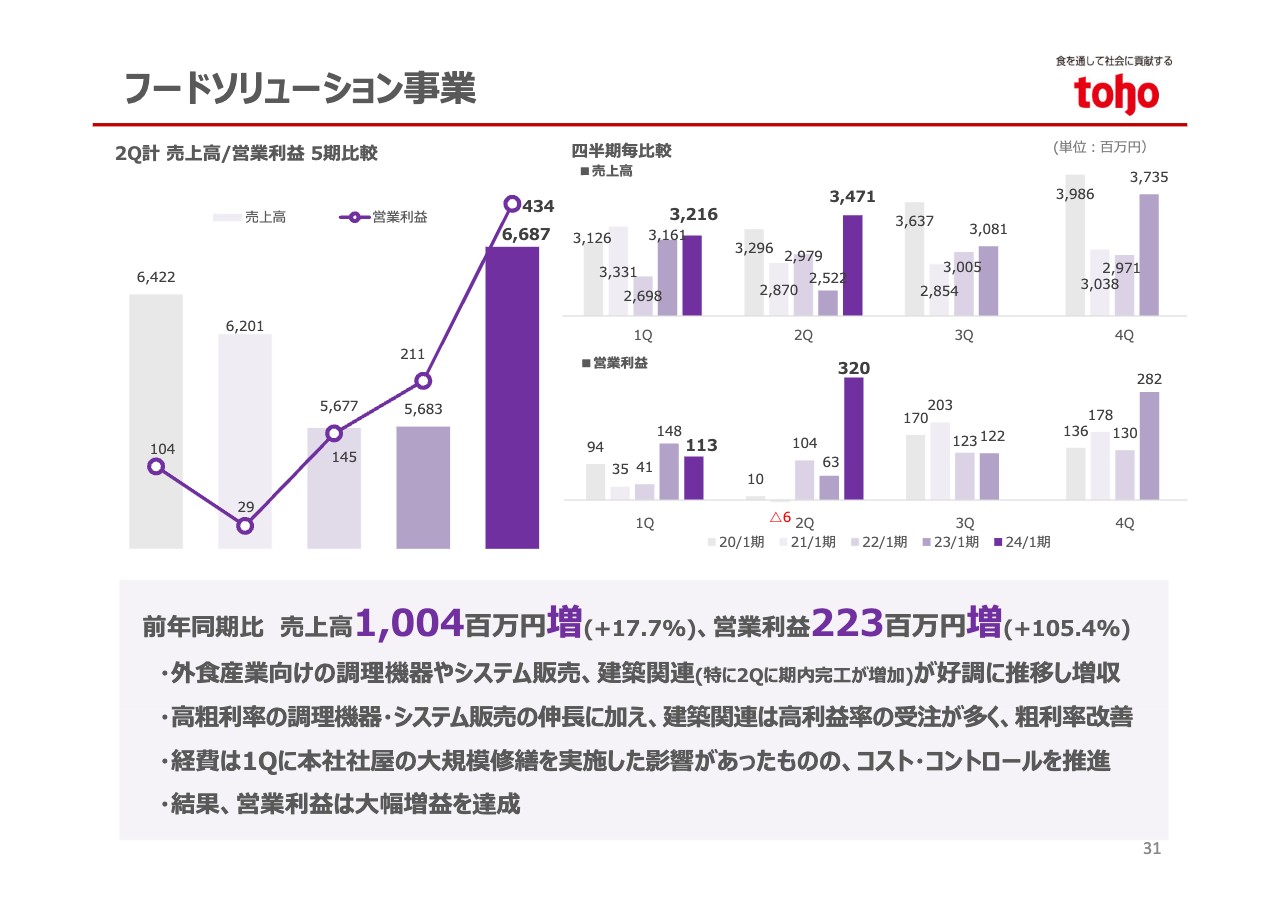

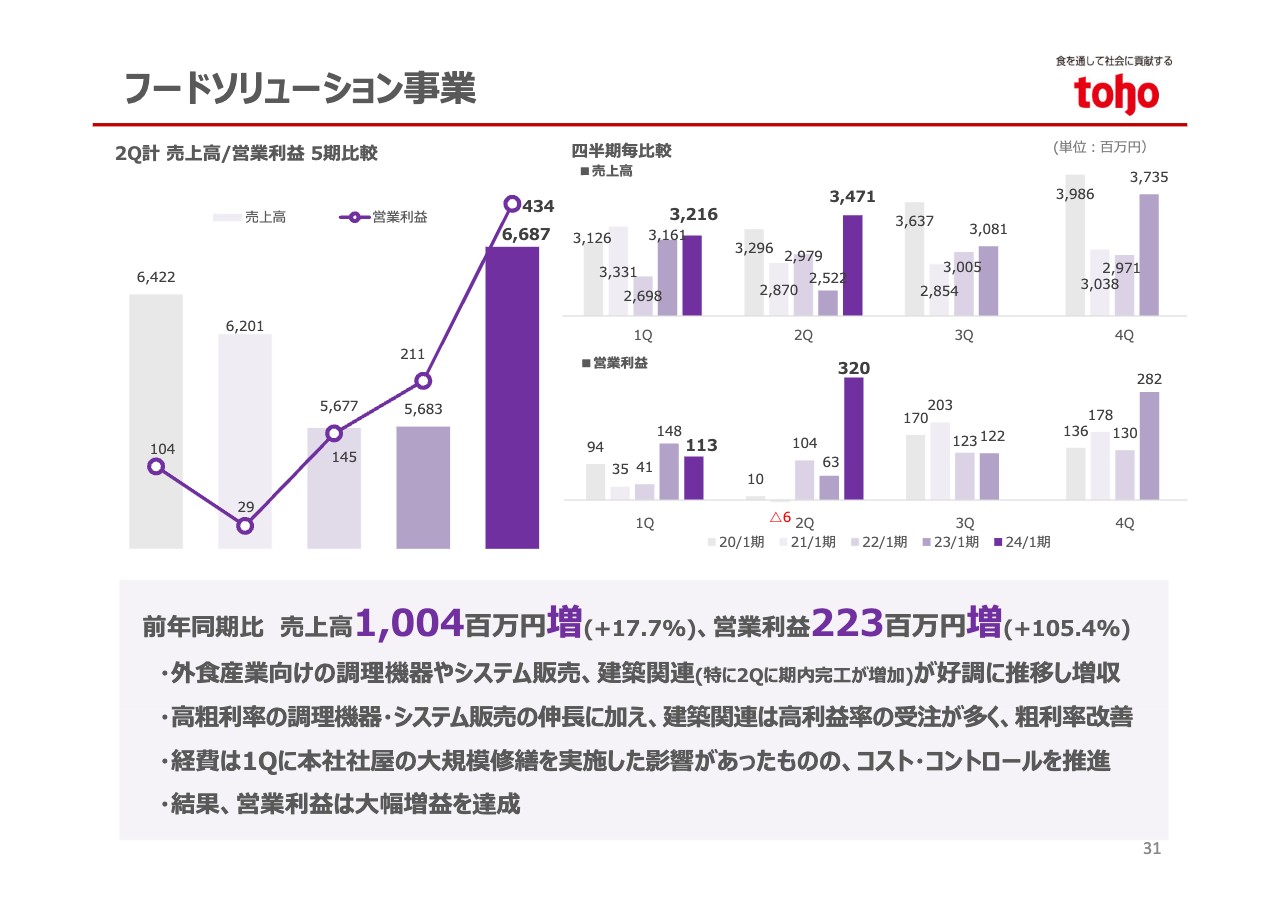

フードソリューション事業

フードソリューション事業についてです。同事業も、外食産業の回復に合わせ飲食店向けの業務用調理機器、業務支援システム、建築関連の販売が好調に推移し、売上高は66億8,700万円と、2桁を超える増収となりました。

特に第2四半期単独においては、建築関係の期内完工が増加し売上が大きく伸長したことなどにより、累計の営業利益についても4億3,400万円と大幅な増益を達成しました。

フードソリューション事業

フードソリューション事業のトピックスです。需要回復の一方で人手不足が深刻な課題となっている外食産業の業務効率化に貢献するため、高性能調理機器の販売や業務支援システムの販売を引き続き強化しました。

サステナビリティ推進 (ハイライト)

「食」に関わる企業である当社グループでは、食品を通したサステナビリティ推進に取り組んでいます。ここではPB商品に関する取り組みをご紹介します。

業務用コーヒーメーカーとしてはトップクラスとなる、フェアトレードコーヒーを販売しています。それらのコーヒーは環境負荷の少ない鉄道輸送を行っており、モーダルシフトを推進しています。

また2023年1月には、PB商品として初の大豆を原料とするプラントベースフードを開発し、ホテルを中心に高い評価を得ています。その他の取り組みは補足資料に掲載していますので、ぜひご確認ください。

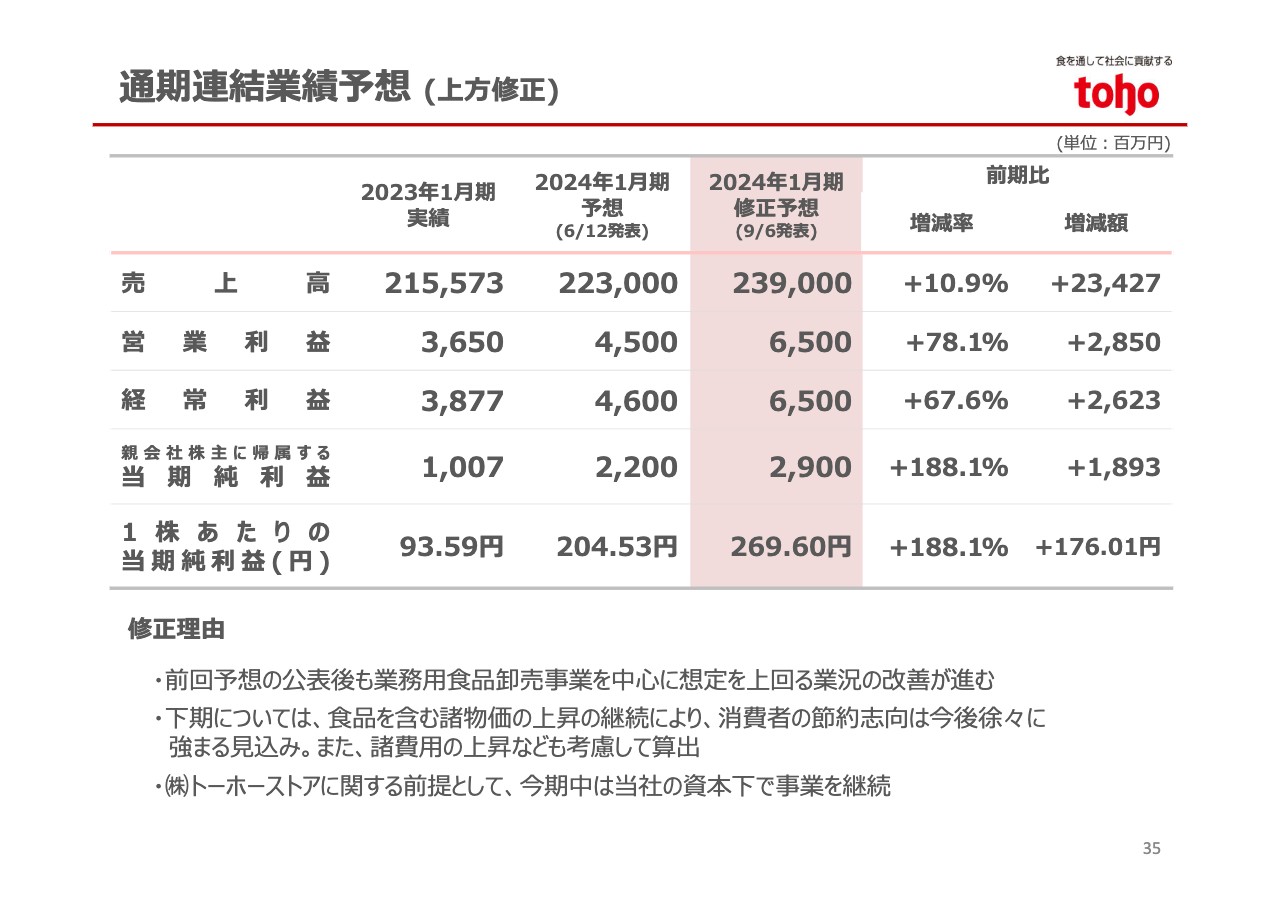

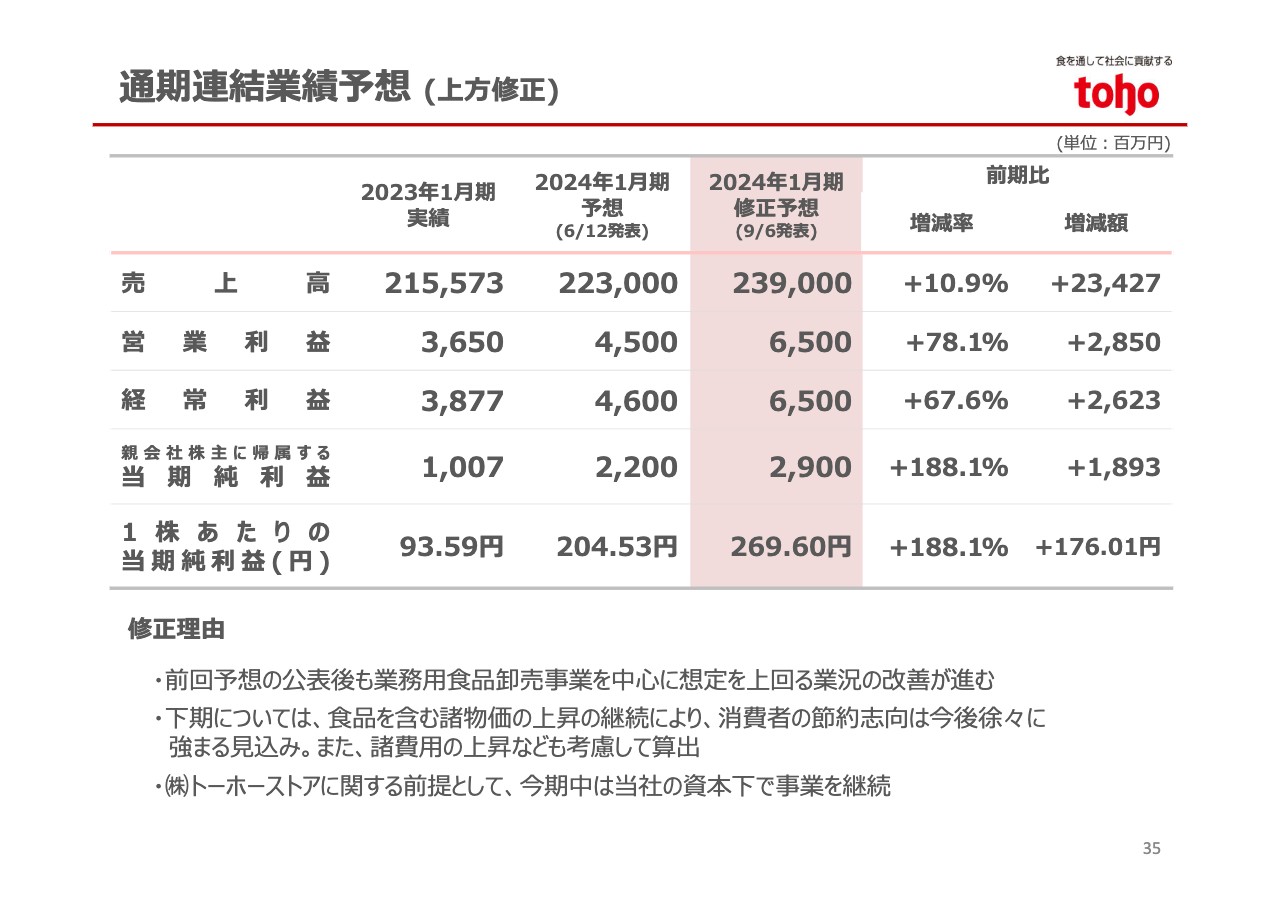

通期連結業績予想 (上方修正)

2024年1月期の通期業績予想についてです。今回の決算発表に先立ち、9月6日に上方修正を行いました。

修正後の業績予想では、売上高が前期比10.9パーセント増の2,390億円、営業利益が前期比78.1パーセント増の65億円、経常利益が前期比67.6パーセント増の65億円、純利益が前期比188.1パーセント増の29億円となります。

売上高、各利益において創業来の最高値を目指しています。今回の業績予想の前提は、スライド下段をご覧ください。

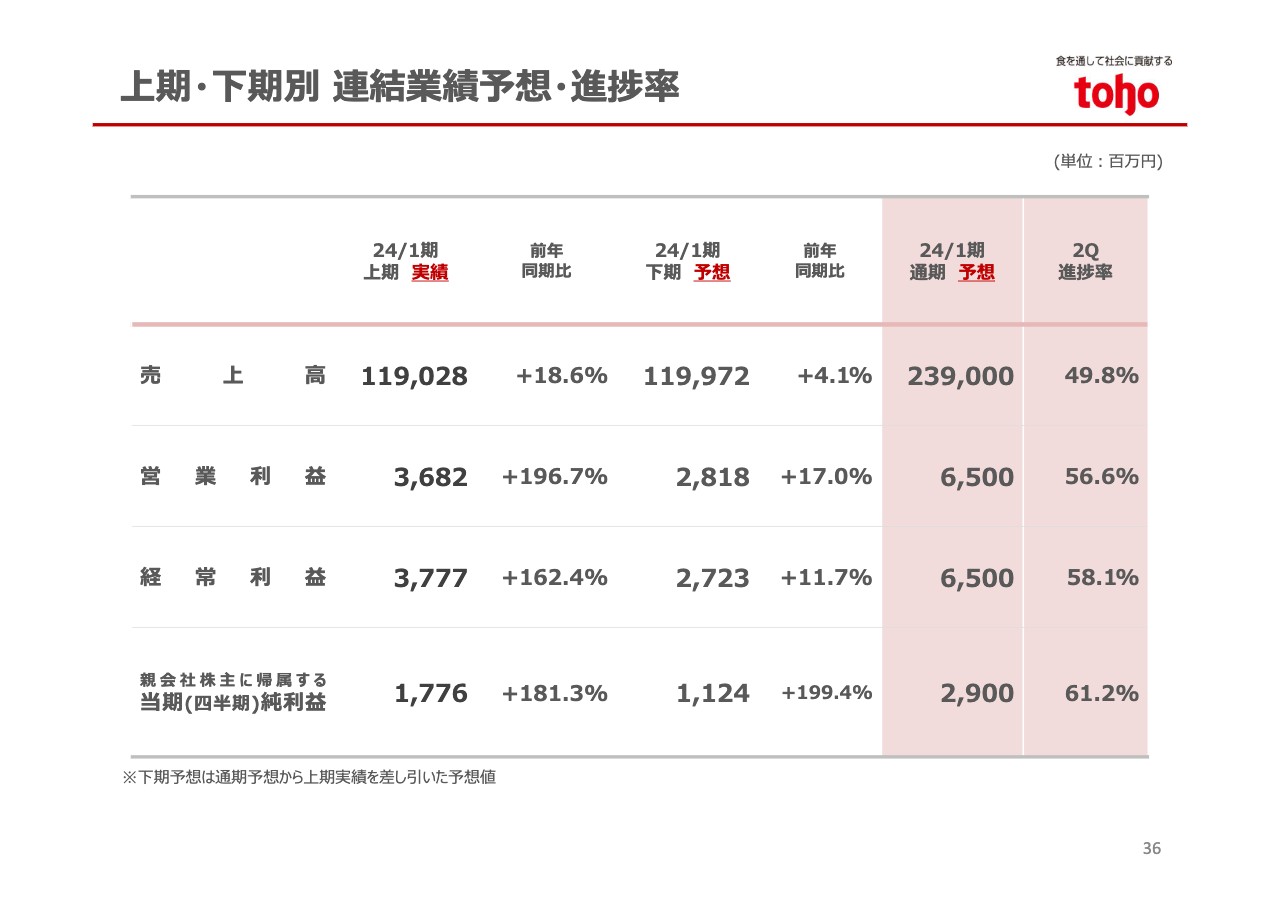

上期・下期別 連結業績予想・進捗率

スライドには、修正予想を上期・下期に分解した数値を記載しています。参考としてご確認ください。

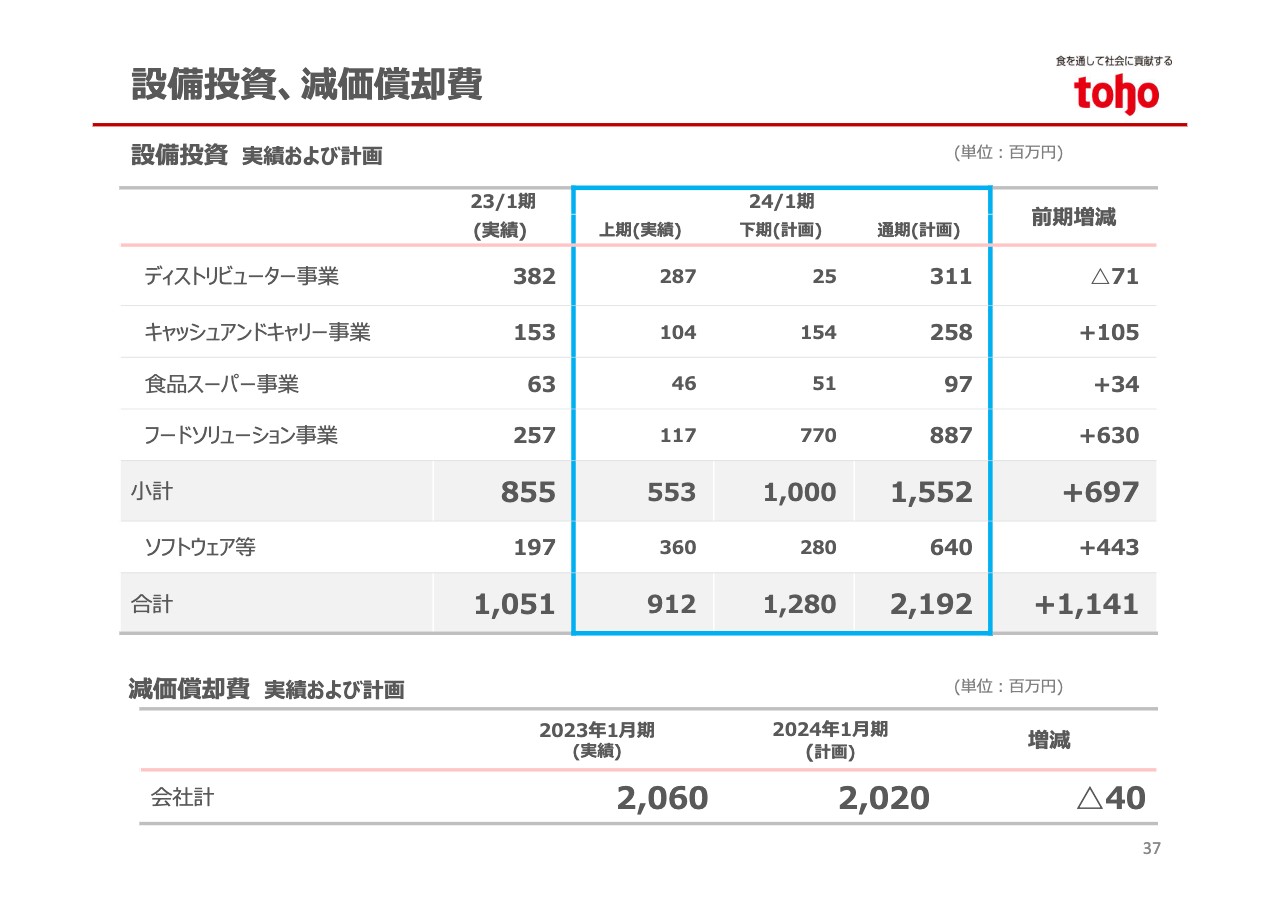

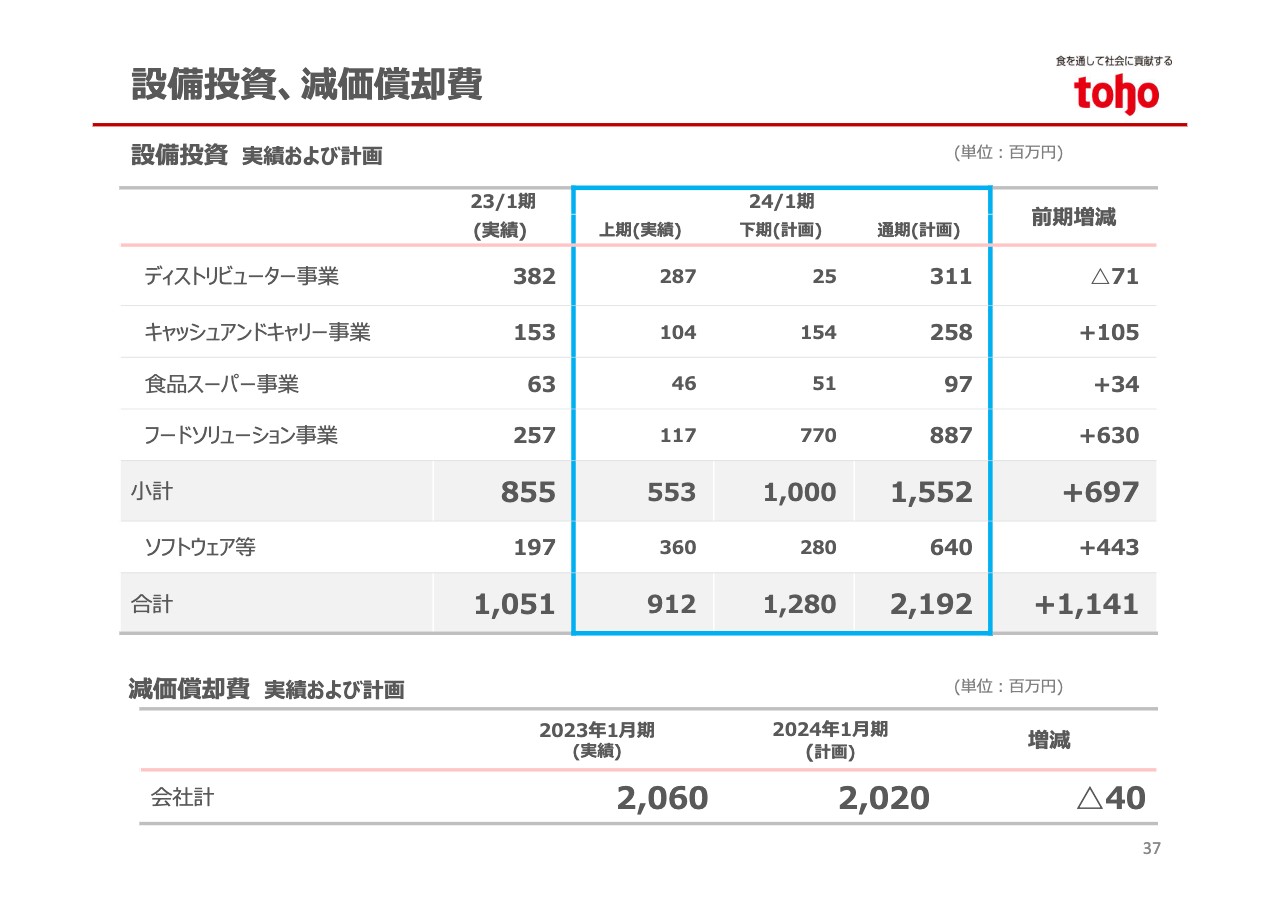

設備投資、減価償却費

設備投資については、コロナ禍でここ数年は控えていましたが、今期上期から積極的な投資を再開しています。

そのため、上期実績は9億1,200万円、通期計画は21億9,200万円と、前期から11億4,100万円の増加を見込んでいます。将来のさらなる成長に向けた基礎を築いていきたいと考えています。

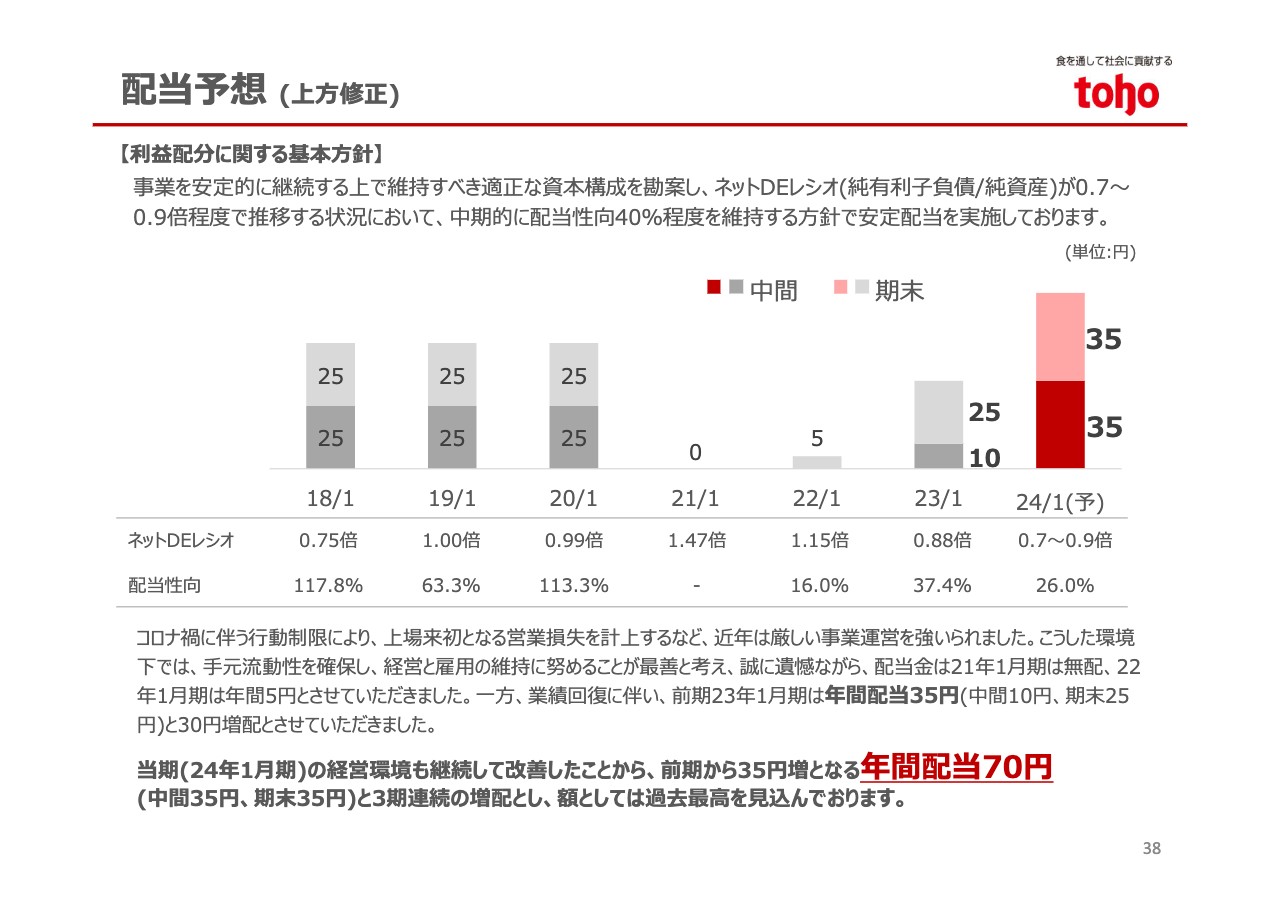

配当予想 (上方修正)

配当予想についても、業績修正に合わせて上方修正しました。修正の結果、配当金は中間35円、期末35円、年間70円を予定しています。増配は3期連続で、過去最高の配当金額となります。

なお配当性向については、コロナ禍で抑えていた設備投資の再開や増加した借入金の圧縮を行いながら、中期的に40パーセントを目指していきます。

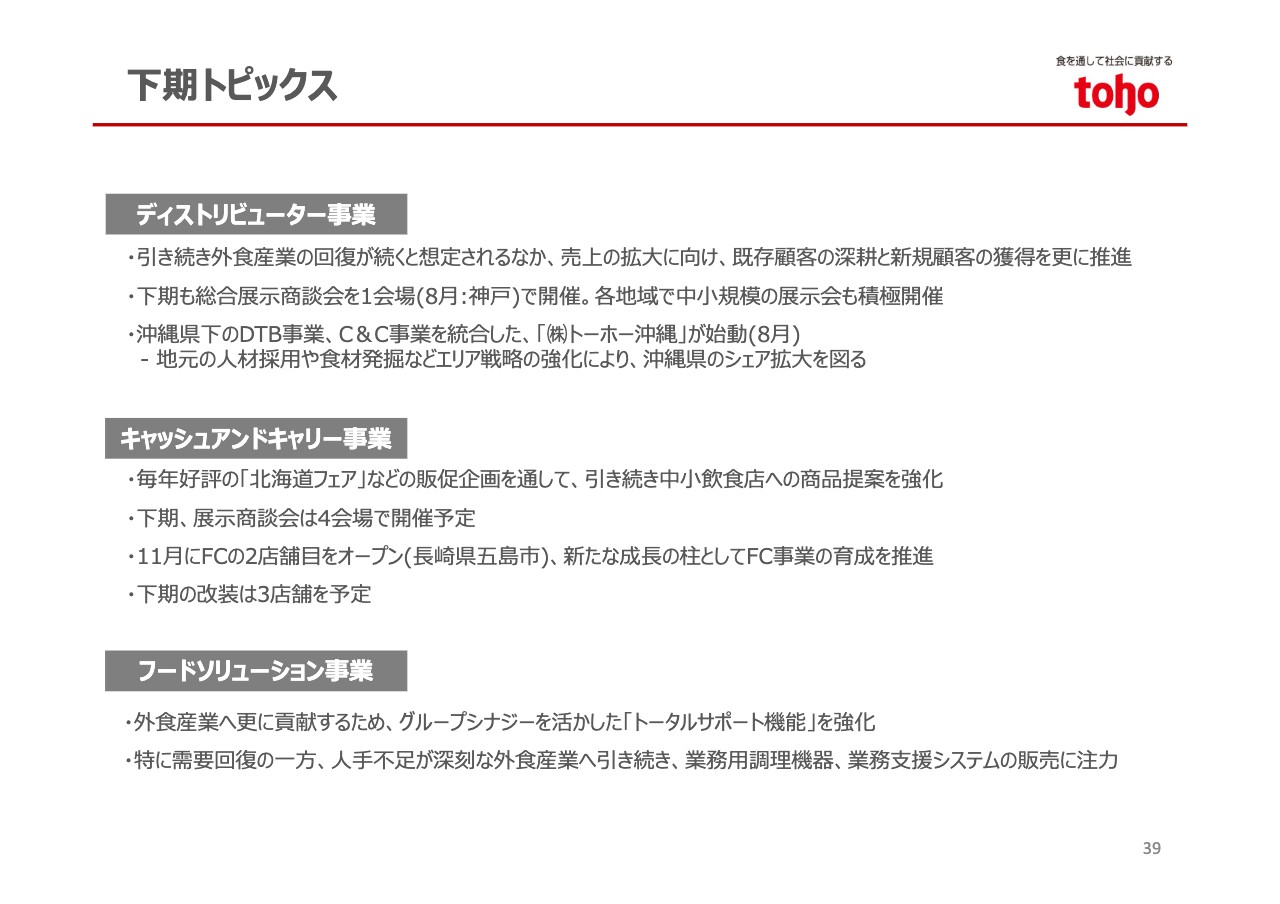

下期トピックス

各セグメントにおける下期のトピックスです。下期も飲食店の需要増に対応できるよう、展示商談会の開催や商品提案などを通してしっかりとサポートを続けていきます。

ディストリビューター事業では、エリア戦略強化の一環として沖縄県下のグループ内事業を統合し、8月から「株式会社トーホー沖縄」として営業を開始しました。優秀な地元人材の採用や食材の発掘を強化し、沖縄県でのシェア拡大を図っていきます。

キャッシュアンドキャリー事業では、11月に「A-プライス」のフランチャイズ2号店を長崎県の五島列島に出店します。スピード感を持った事業成長を行う上での新たな柱として、FC事業の育成を図っていきます。

以上、2024年1月期第2四半期の決算概況ならびに通期予想についてご説明しました。業績は順調に推移していますが、足元でも食品価格を始めとする諸物価の値上げが続いており、個人消費の動向を引き続き注視する必要があると考えています。

このような環境下においても、コロナ禍から脱却し力強い回復途上にある外食産業にさらに貢献できるよう、「食を通して社会に貢献する」という経営理念のもと、各施策に取り組んでいきます。

なお、参考資料として、中期経営計画最終年度の取り組みやサステナビリティ推進についても掲載していますので、併せてご確認いただければと思います。ご清聴ありがとうございました。

質疑応答:売上高の増加要因と値上げの継続性について

司会者:「売上高が前年同期比で18.6パーセント増とのお話でしたが、要因を値上げ効果と数量増の効果に分けるとどのようになりますか? また、今後の値上げの継続性についても教えてください」というご質問です。

佐藤:おっしゃるとおり、商品の値上げが続いています。売上高増加の内訳は、10パーセント強ほどが値上げの影響で、残りが数量の増加によるものだろうと考えています。

今後の値上げの継続性については、一時期に比べ値上げするアイテム数は落ち着いていますが、この秋口にかけても若干の値上げが続く見通しです。

質疑応答:市場シェア拡大の方法について

司会者:「市場シェアは現状5.1パーセントとのお話でしたが、シェアを倍増させていくために必要な要素は何ですか? 取引先に個店が多いため、拡大には時間が必要ですか? その場合、チェーンを強化することで成長ペースを上げていくことができますか?」というご質問です。

佐藤:私どもは、外食のお客さまを含めテーマパークや事業所給食などに商品を納めています。したがって、外食のお客さまを中心に裾野を拡大していくことが、シェア拡大方法として挙げられます。

また、メインの外食産業については、中小の個店や5から10店舗規模のローカルチェーンに対するフォローをきめ細やかに行うことが、主な対策になると考えています。さらに、しっかりとした営業部隊を持っていますので、一定の規模を持ったチェーンのお客さまへの対応も行います。この両面で対応していくということになります。

質疑応答:今後の利益成長について

司会者:「通期の見通しを大幅に上方修正しましたが、この勢いは来期以降も続くと考えていますか? もしくは、リベンジ消費の反動減などにより、この後の利益は下がっていく見通しですか?」というご質問です。

佐藤:上期の業績が好調だった理由は、2つあります。1つ目は、2022年2月と3月の規制への反動があったこと、2つ目は2023年5月に新型コロナウイルス感染症が5類に移行したことで外食に人が戻ってきたことです。

「下期も勢いが続く」と言いたいところですが、この秋口からは諸物価の値上げが影響し、だんだんと消費者の財布のひもは固くなってくるのではないかと考えています。また、来期以降も、そのような傾向は続くと思っています。

先ほどもお話ししましたが、日本国内の市場シェアは現状5.1パーセントしかありません。国内地域別で見ると、市場シェアが10パーセントを超えている地域はまだ九州だけですので、営業活動を活発に行いしっかりとシェアを取っていきたいと思っています。

特に、関東は日本全国の外食の46パーセントを占めています。関東地区のシェア拡大を含め、営業実績を拡大したいと考えています。

質疑応答:原発処理水の影響について

司会者:「原発処理水の影響はありますか?」というご質問です。

佐藤:私どもは、香港にグループ会社が2社あります。1社は日本食材の卸売をメインに行っていますが、現地の様子を聞くと中国に近い状況になっているとのことです。

現状は、お客さまとの取引にあまり大きな影響は出ていませんが、商品を日本から輸入する際の検疫に時間がかかっています。時間がかかること自体に加え、それにより商品が傷んでしまうことが直接的な影響として挙げられます。

現地からは、まだ香港では一般市民はそれほど過敏にはなっていない状況だと聞いていますが、今後の動向は注視していきたいと考えています。

質疑応答:下期の消費者の節約志向について

司会者:「下期については、従来の予想どおりインフレによる個人消費の悪化を想定しているとのことでしたが、当初の計画段階との感触の違いはありますか?」というご質問です。

佐藤:上期にはリベンジ消費があり、年初に想定した以上の売上となりました。下期も、年初の想定に比べると、消費者の節約志向は若干変わってきていると感じています。しかしながら、全体の流れとしては、年初に考えたとおり個人消費は若干減退していくのではないかと思っています。

質疑応答:「A‐プライス」のフランチャイズ事業について

司会者:「『A‐プライス』のフランチャイズ事業について、今後の展望を教えてください。例えば「5年後には何店舗まで拡大する」などの見込みがあればお聞きしたいです」というご質問です。

佐藤:「A‐プライス」のFCについては、今秋、長崎県の五島に2店舗目を展開予定です。まだまだ、お客さまとやりとりをしながらFCのノウハウを蓄積している状況ですので、将来的に何店舗を展開していくという具体的な話は今のところありません。

質疑応答:下期の投資計画について

司会者:「今後下期の投資計画について、その詳細な内容を教えてください」というご質問です。

佐藤:新規事業所を1ヶ所、店舗の改装を上期と同様の3ヶ所計画しています。また、下期からは営業販促ツールのシステム開発費用等の計画をしており、これらがメインになります。

質疑応答:下期にフードソリューション事業の投資額が増える要因について

司会者:「フードソリューション事業について、下期の投資額が大幅に増加する具体的要因を教えてください」というご質問です。

佐藤:フードソリューション事業に含まれる子会社のシステムのリプレイスを計画していることが主な要因です。

質疑応答:食品スーパー事業の譲渡交渉の状況について

司会者:「食品スーパー事業の譲渡交渉の状況と、その見通しについて教えてください」というご質問です。

佐藤:現在、食品スーパーの譲渡についてはバローホールディングスさまとの交渉中で、両社で真摯かつ具体的に検討している段階であります。そのため、これ以上の情報はありません。

質疑応答:下期の見通しについて

司会者:「下期の見通しについて、特に利益の部分を保守的に見ているということですが、消費者の節約志向はすでに御社の中ではデータとして表れているのでしょうか? 昨日発表した8月の月次も好調に見えますが、そのようなデータがあれば教えてください。もしくは、単に保守的に見通しを立てているだけなのでしょうか?」というご質問です。

佐藤:消費者の節約志向について、具体的な数字でのデータはありません。確かに、8月は前年同期を20パーセント超える成長となっています。しかし、昨年8月は新型コロナウイルスの感染者が若干増加したこともあり、あまり良い月ではありませんでした。したがって、新型コロナウイルス流行以前の数字からすると、20パーセントという数字は少し意味合いが違うのではないかと考えています。

利益面に関しては、物価高の影響により消費が減退するという点と、運賃や電気代、人件費など我々のコストが上昇してくる点を合わせて考えています。

質疑応答:PB商品について

司会者:「PB商品の売上について、現状の1割程度から引き上げていく方針とのことですが、円安の影響は関係がありますか? 中期的にPBの売上構成比をどの程度まで引き上げられると予想していますか? また、特にコーヒーの営業利益率は他のPB商品と比べると高いという理解でよいのでしょうか?」というご質問です。

古賀:海外から輸入している原料については円安の影響はありますが、PB商品の製造委託先のほとんどは国内メーカーとなります。原料費を見込んだ上で、製造を行い売価を付けているため、問題ありません。

現在のPB商品の売上構成比は9.53パーセントですが、早いうちに10パーセント、次に15パーセント、というようにしていきたいと個人的には考えています。早く商品開発数を増やし、15パーセントぐらいまでに持っていければ、利益に少し貢献できると思っています。

また、コーヒーに関しては、当社グループ内では唯一のメーカー機能となりますので、他のPB商品よりは少し高く利益がとれる商品になっています。

質疑応答:フードソリューション事業の今後の展開について

司会者:「今後のフードソリューション事業について、外食産業向けの新たなソリューションサービスを展開していく可能性はありますでしょうか?」というご質問です。

古賀:現時点ではまだグループ会社同士のシナジーができていない部分もありますので、そちらの部分の強化と、既存事業の進化に力を入れていきたいと思っています。

質疑応答:オンラインを活用した商談会およびマーケティング強化予定について

司会者:「リアルでの商談会が復活し盛況のようですが、今後ネットやオンラインを活用した商談会、またはマーケティングを強化される予定はありますか?」というご質問です。

古賀:リアルの展示会にプラスアルファするかたちで、これからはオンラインを中心にした商談もシステム開発を加えていきたいと考えています。

質疑応答:下期のフードソリューション事業の案件について

司会者:「フードソリューション事業に関して、第2四半期単独では高利益率の案件が完工したと記載がありますが、下期はそのような案件の追加はありますか?」というご質問です。

佐藤:第2四半期についてはおっしゃるとおりですが、下期でのそのような案件追加の予定は現時点ではありません。

質疑応答:ディストリビューター事業の売上について

司会者:「ディストリビューター事業の売上に、飲食店のどのカテゴリーが伸びたのでしょうか? また、増収に対する新規の割合はどれくらいですか?」というご質問です。

古賀:業種としては、コロナ禍で落ち込んでいたホテル関係の売上が、インバウンドの増加とともに貢献しました。新規に関しての具体的な数値は今のところお出しできませんが、全国のショッピングモールやホテルが貢献しました。

質疑応答:M&Aの方針について

司会者:「トーホーはもともとM&Aで成長してきたという印象が強いのですが、今後もM&Aを加速させるとイメージしてよいでしょうか? 現状、年に何件程度M&Aを進める方針であるのか、予定があれば教えてください」というご質問です。

古賀:M&Aに関する情報は、コロナ禍でも受け付けていました。そうした情報を元に、トーホーグループに合った経営理念を持つ会社かどうかなどをよく精査し、検討します。したがって、今後もトーホーグループに入っていただきたいという会社が現れれば、M&Aを検討していきたいと思っています。

年間に何件という明確な目標はありませんが、M&Aのための資金はある程度持っています。

質疑応答:競合の状況について

司会者:「物流コストの上昇などにより、業務用卸売市場を取り巻く環境は厳しくなっていると思います。今後は、こうした事業者の統廃合が進んでいくと見ていますか?」というご質問です。

古賀:競合については、これからお互いにいろいろと厳しい面や切磋琢磨しないといけない面などがたくさん出てくると思います。もちろん、競合同士が営業の前面以外、例えば受注の面やいろいろな業務の面で協力できることはあると思います。

しかし、販売面においては、お互いに切磋琢磨して外食産業を営む飲食業を応援したいと思っています。

スポンサードリンク