関連記事

AOKIHD、2期連続の増収増益を達成、修正予想を上回る着地 行動制限緩和等により各事業で既存店売上が増加

AOKIHD、2期連続の増収増益を達成、修正予想を上回る着地 行動制限緩和等により各事業で既存店売上が増加[写真拡大]

2023年3月期決算説明

田村春生氏(以下、田村):AOKIホールディングスの田村です。本日はWeb決算説明会にご参加いただき、ありがとうございます。

はじめに、当社元役員が贈賄容疑で逮捕・起訴され、有罪判決が確定した件に関して、株主のみなさまをはじめ、お客さまやすべてのステークホルダーのみなさまにご迷惑とご心配をおかけしましたことを、心よりお詫び申し上げます。

すでに取り組みをスタートしていますが、弊社グループへの信頼回復に向け、全社一丸となって再発防止に取り組んでいきます。引き続き、どうぞよろしくお願いします。

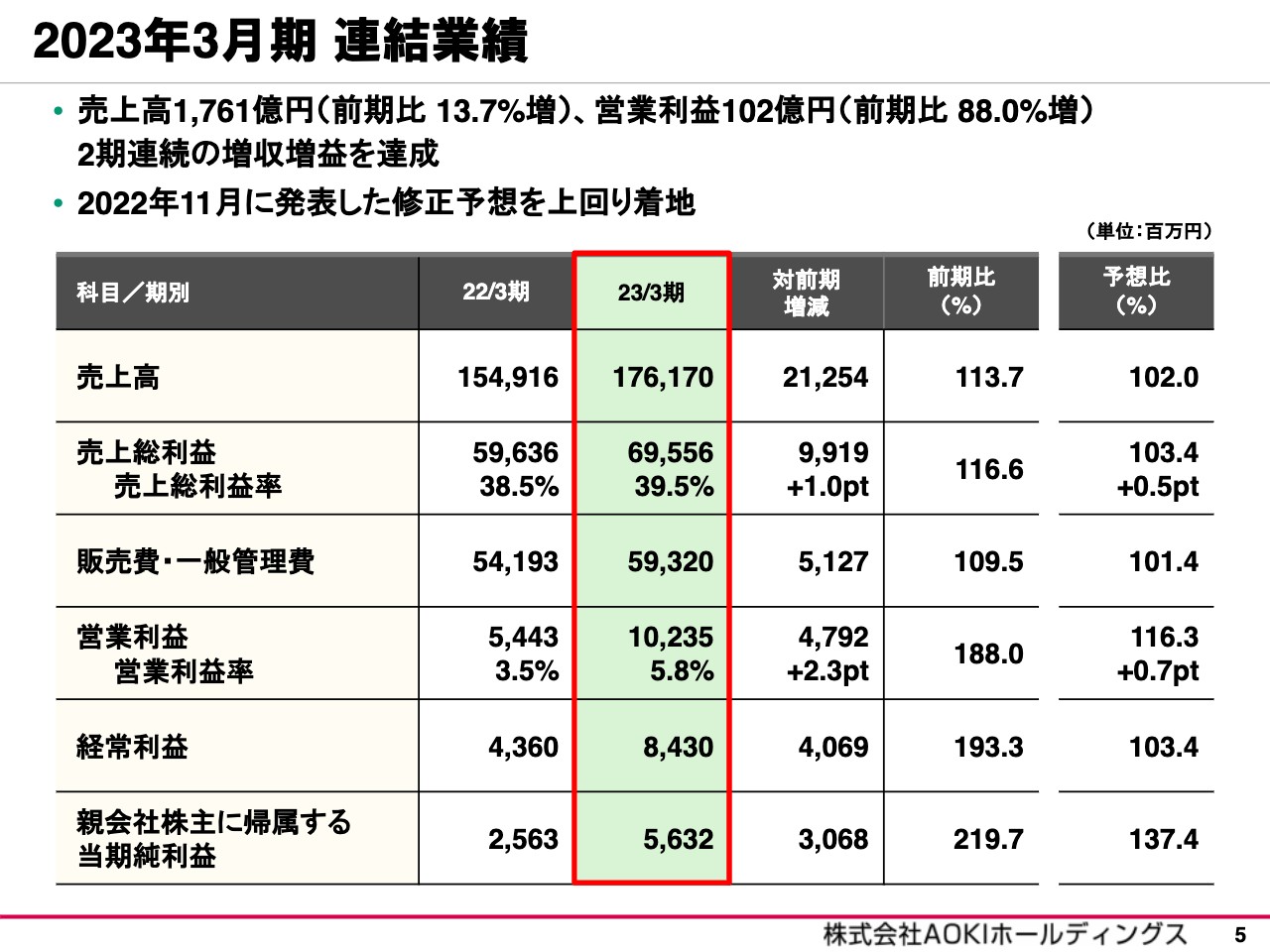

2023年3月期 連結業績

2023年3月期の連結業績の概要です。売上高は前期比13.7パーセント増の1,761億7,000万円、営業利益は前期比88.0パーセント増の102億3,500万円、親会社株主に帰属する当期純利益は前期比119.7パーセント増の56億3,200万円で、2期連続の増収増益となりました。

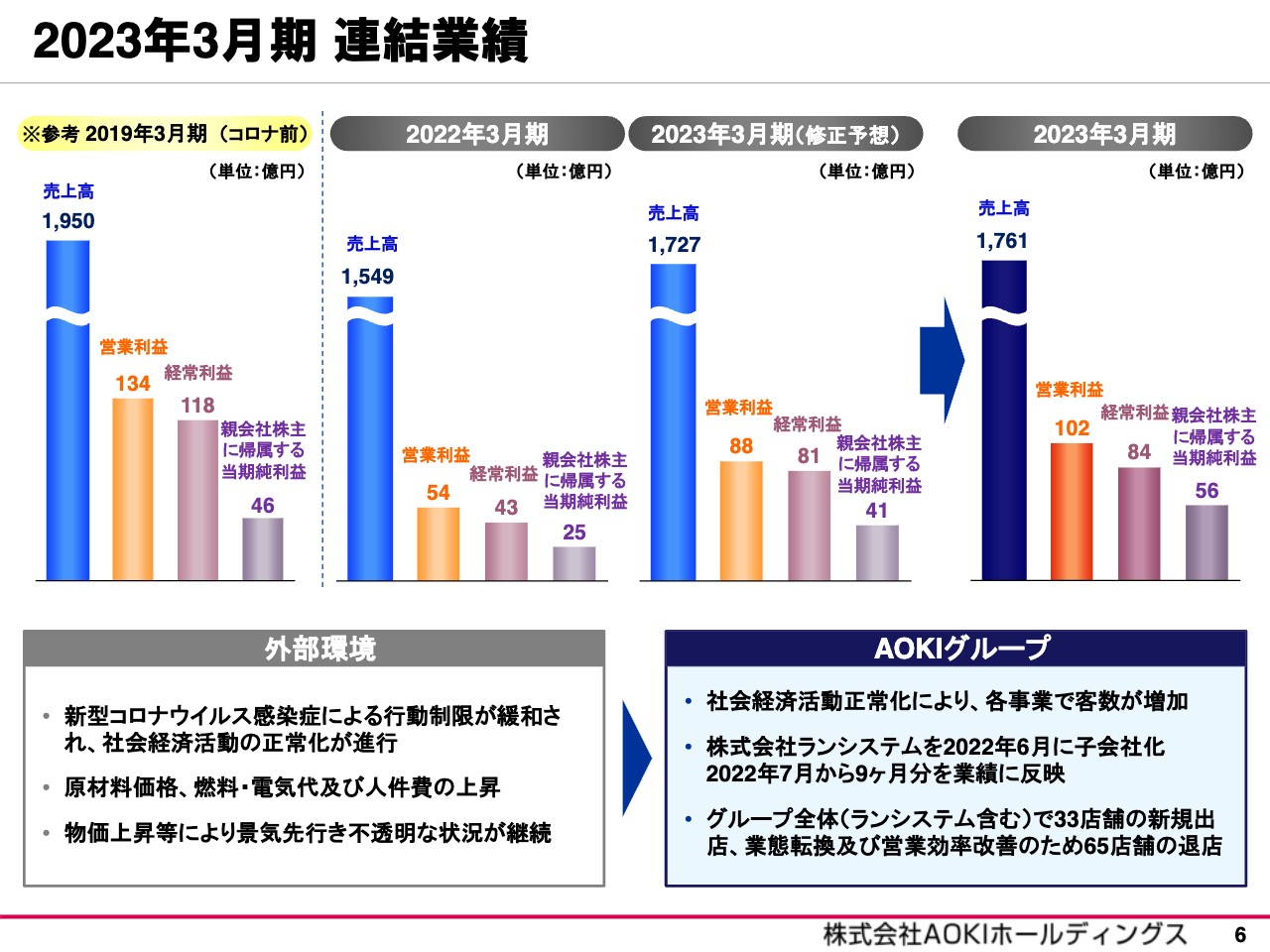

2023年3月期 連結業績

2023年3月期の経営環境についてです。当期は、新型コロナウイルス感染症(以下、「コロナ」)に対する行動制限が緩和されたこと等により、景気の持ち直しの動きが続きました。一方で、エネルギーや原材料価格の高騰及び円安の影響など、景気の先行きは不透明な状況が継続しています。

年間を通してコロナの影響が減少した中、当社グループの各事業においては、市場環境やライフスタイルの変化に対応したさまざまな施策を継続して実施しました。

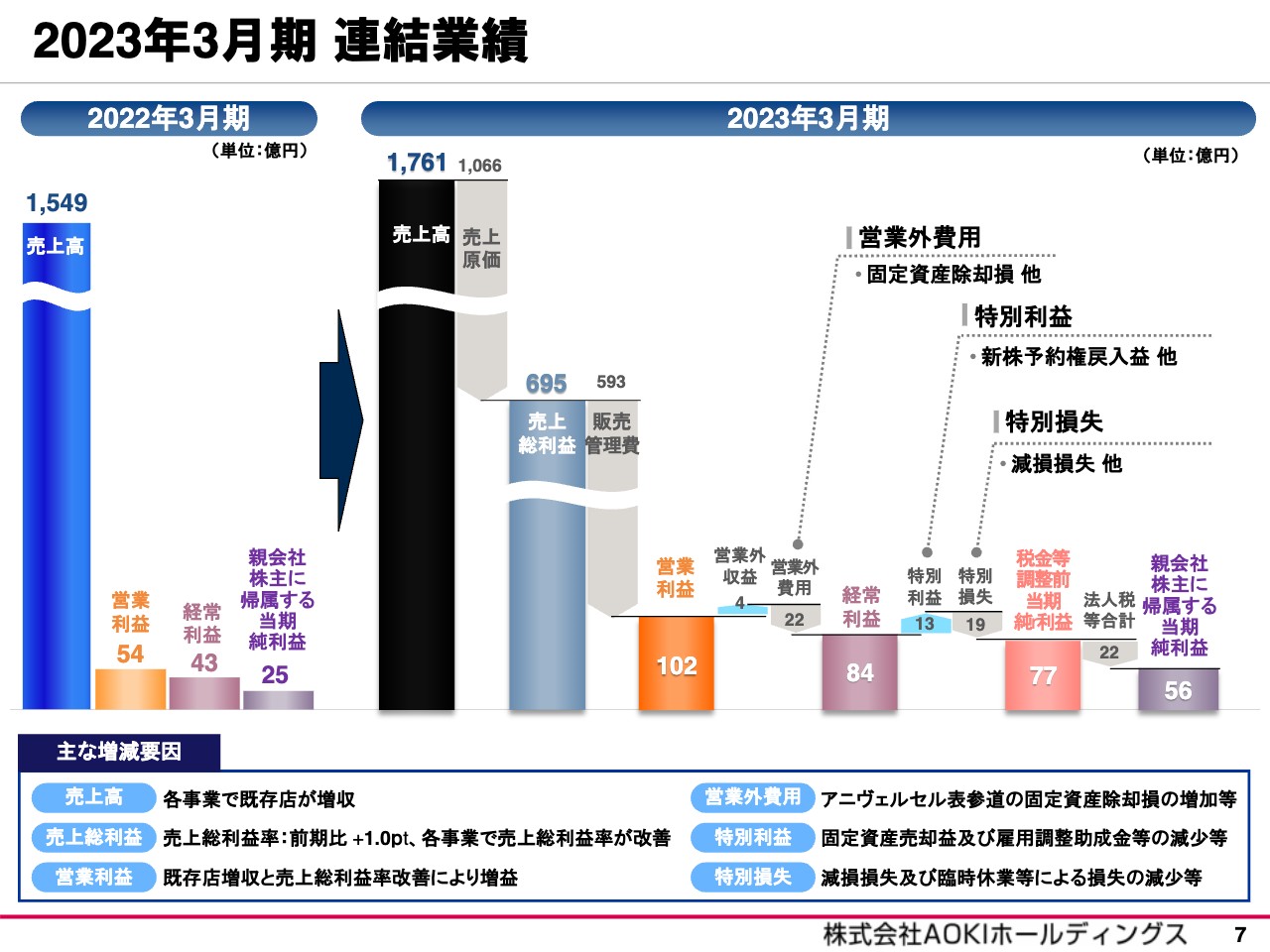

2023年3月期 連結業績

連結損益については、ポイントのみご説明します。売上総利益率は、営業施策の実施などにより1.0ポイント上昇しました。また、売上増に応じて販売費及び一般管理費が増加したものの、各事業で経費コントロールに努めた結果、販管費比率は1.3ポイント改善しました。

営業外費用は、アニヴェルセル表参道の改装に伴う固定資産除却損等が増加し、前期比63.5パーセント増の22億900万円となりました。特別利益は、投資有価証券売却益と新株予約権戻入益が発生しましたが、固定資産売却益と雇用調整助成金等が減少し、前期比77.8パーセント減の13億2,400万円となりました。

特別損失は、減損損失及びコロナ関連の臨時休業等による損失が減少し、前期比56.8パーセント減の19億9,400万円となりました。

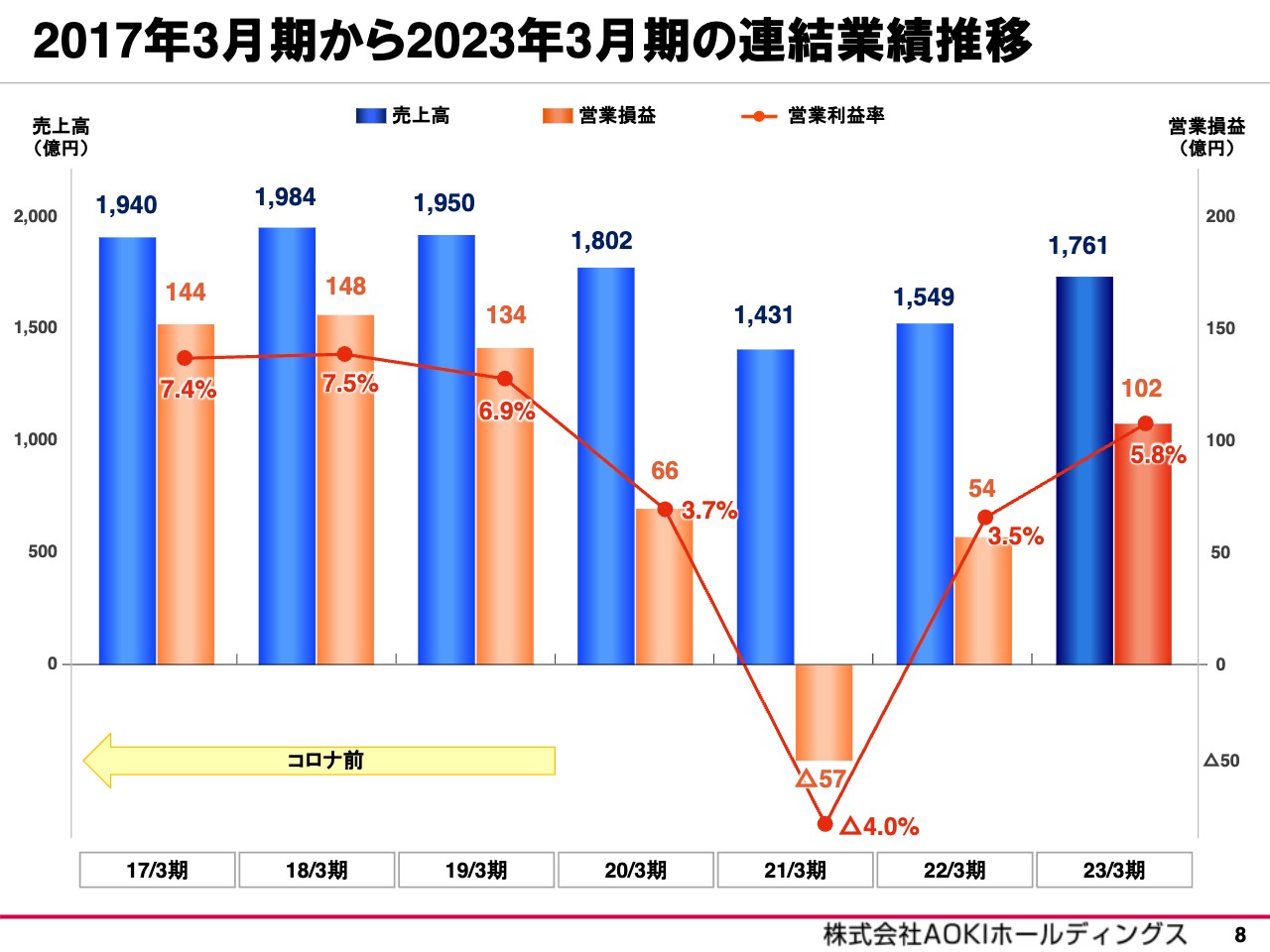

2017年3月期から2023年3月期の連結業績推移

2017年3月期から2023年3月期までの業績推移です。2020年3月期以降は、コロナの影響を大きく受けて売上高と営業利益が減少していましたが、2022年3月期より回復基調にあります。

この回復は、コロナの収束だけではなく、各事業における営業効率の改善と、事業間のシナジーを活かした事業ポートフォリオ経営によるものだと考えています。

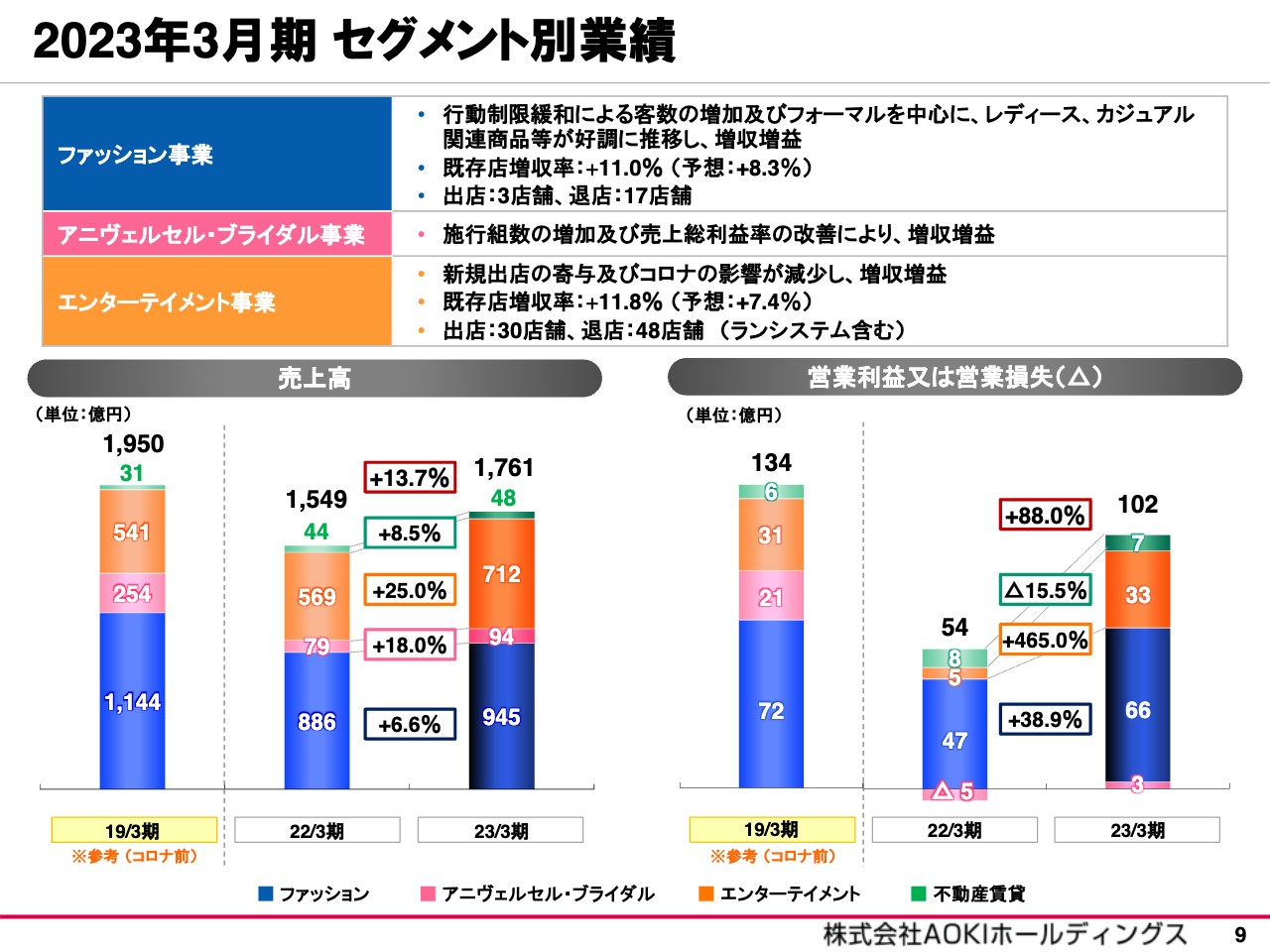

2023年3月期 セグメント別業績

セグメント別の実績については、後ほど詳しくご説明します。

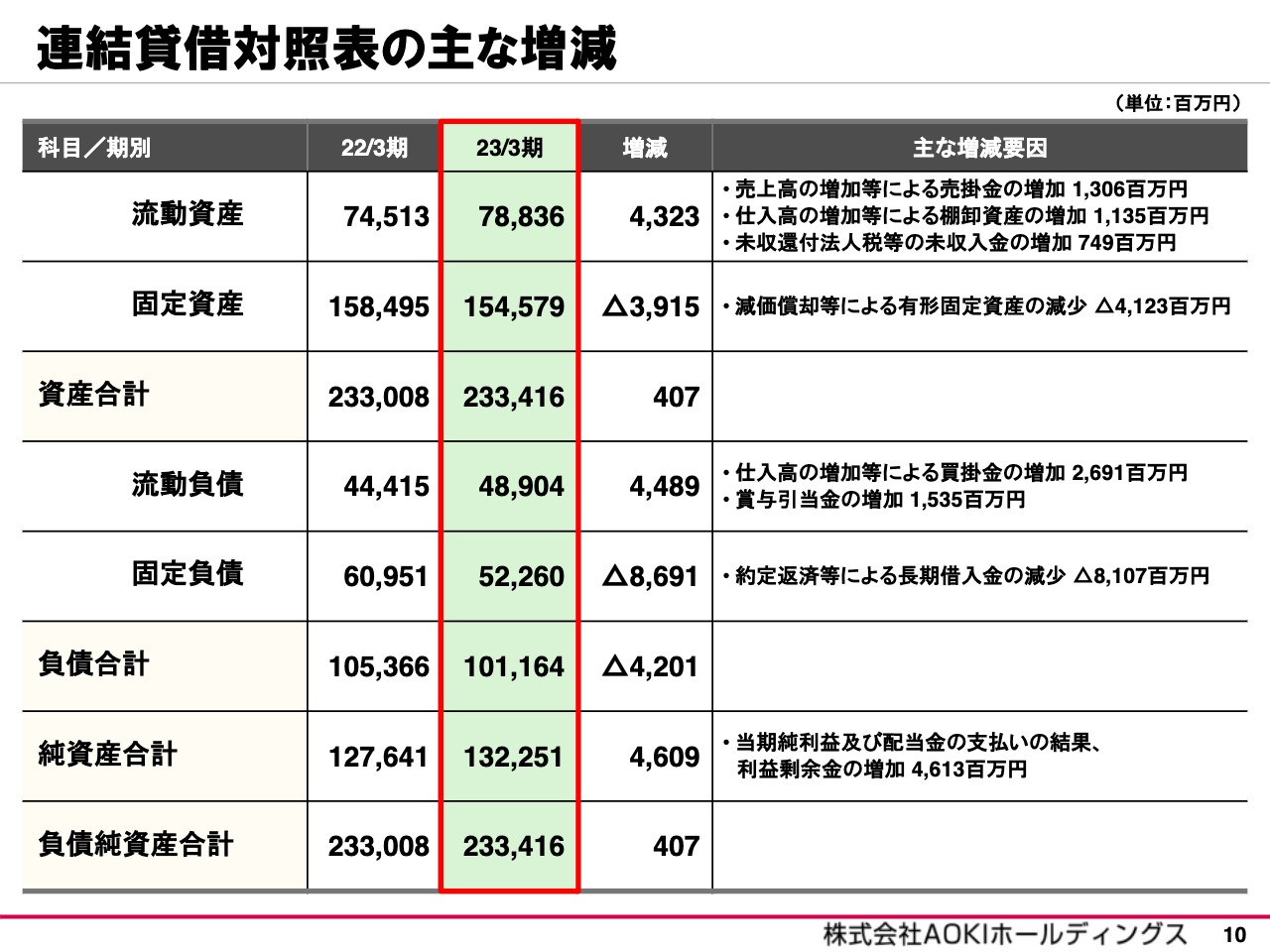

連結貸借対照表の主な増減

連結貸借対照表の主な増減についてご説明します。当期末の資産合計は、売掛金および棚卸資産の増加等により流動資産が43億2,300万円増加、減価償却等により固定資産が39億1,500万円減少した結果、前期末比で4億700万円増加しました。

負債合計は、買掛金および賞与引当金の増加等により流動負債が44億8,900万円増加、約定返済によって長期借入金が減少したこと等により固定負債が86億9,100万円減少した結果、前期末比で42億100万円減少しました。

純資産は、利益剰余金が46億1,300万円増加したこと等により、前期末比で46億900万円増加しています。

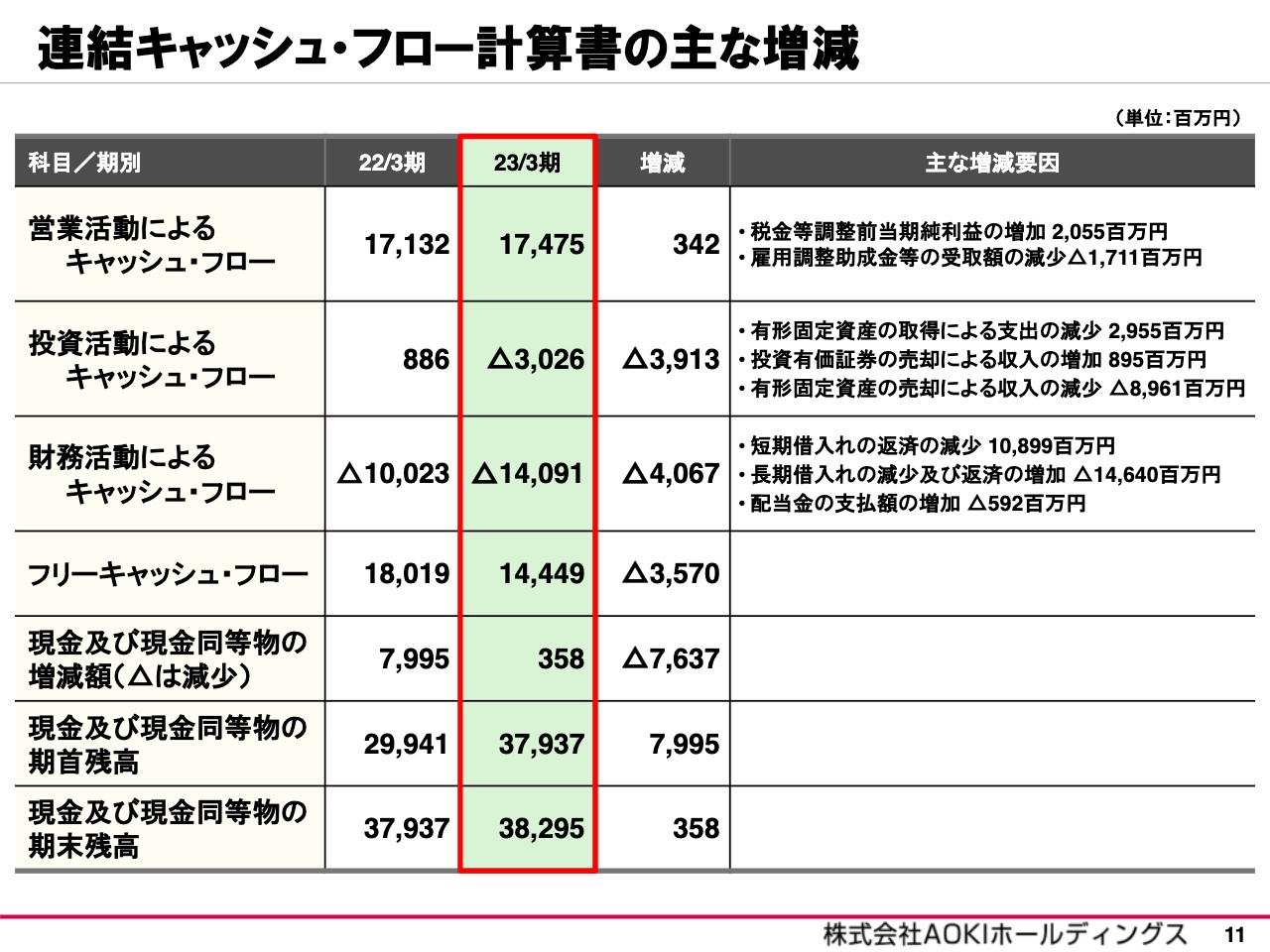

連結キャッシュ・フロー計算書の主な増減

連結キャッシュ・フローの主な増減についてご説明します。営業活動によるキャッシュ・フローは、雇用調整助成金等の受取額が減少した一方、税金等調整前当期純利益の増加等により、3億4,200万円増加しました。投資活動によるキャッシュ・フローは、設備投資のための有形固定資産の取得による支出が減少したものの、有形固定資産の売却による収入が減少し、39億1,300万円減少しました。

財務活動によるキャッシュ・フローは、短期借入れの返済が減少した一方、長期借入れの返済や配当金の支払いの増加等により、40億6,700万円減少しました。

この結果、期末の現預金残高は382億9,500万円となっています。

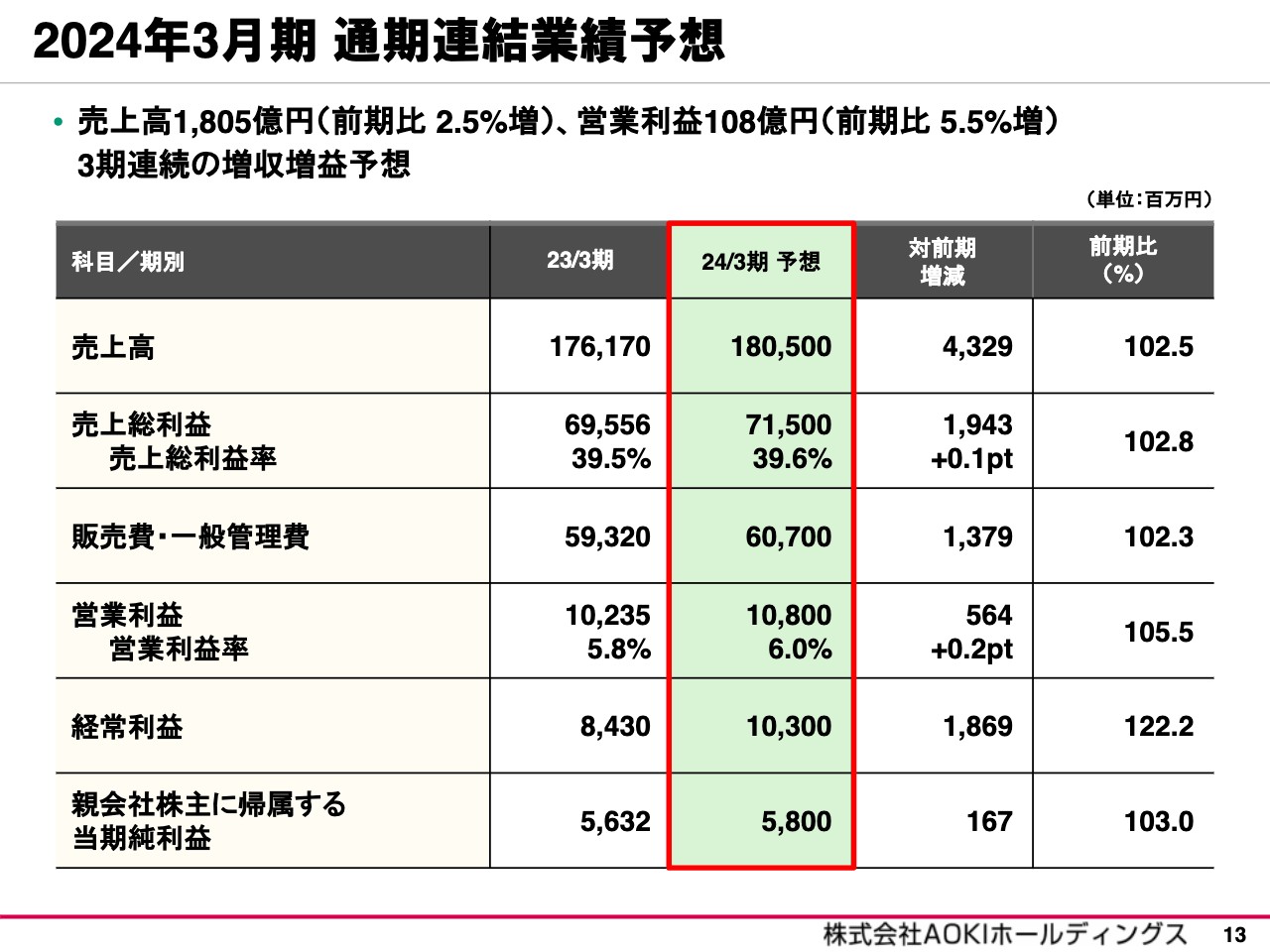

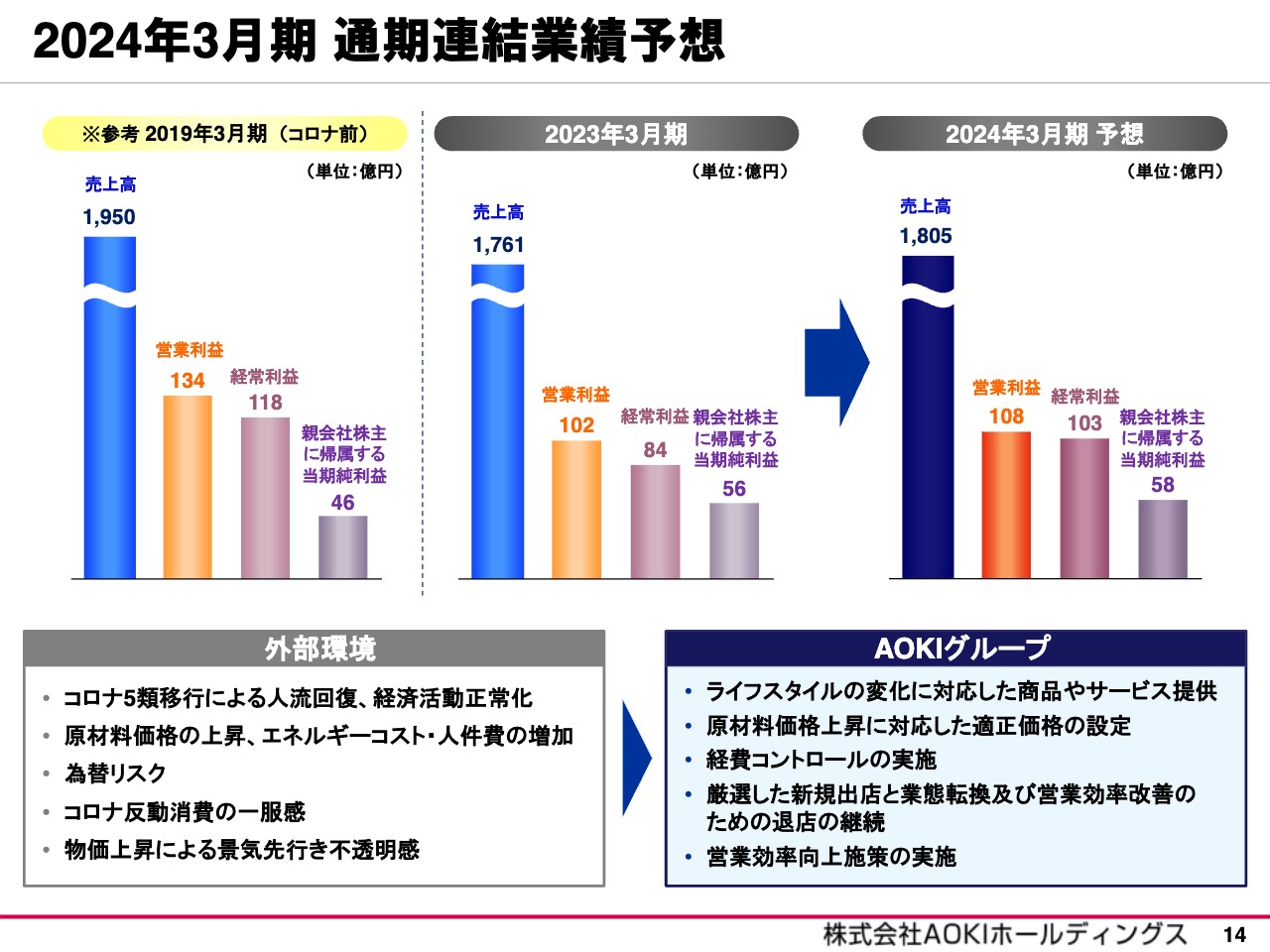

2024年3月期 通期連結業績予想

2024年3月期の通期業績予想についてご説明します。2024年3月期は、売上高が前期比2.5パーセント増の1,805億円、営業利益が5.5パーセント増の108億円と、3期連続の増収増益を予想しています。

2024年3月期 通期連結業績予想

2024年3月期の外部環境についてご説明します。今期は、コロナの5類移行により、人流がさらに回復し経済活動が正常化に向かうと見込まれる一方で、原材料価格の上昇およびエネルギーコストの増加や円安の影響等により、先行きは不透明な状況が続くと思われます。

AOKIグループとしては、業績達成に向けて各事業で営業効率向上施策を実行していきます。

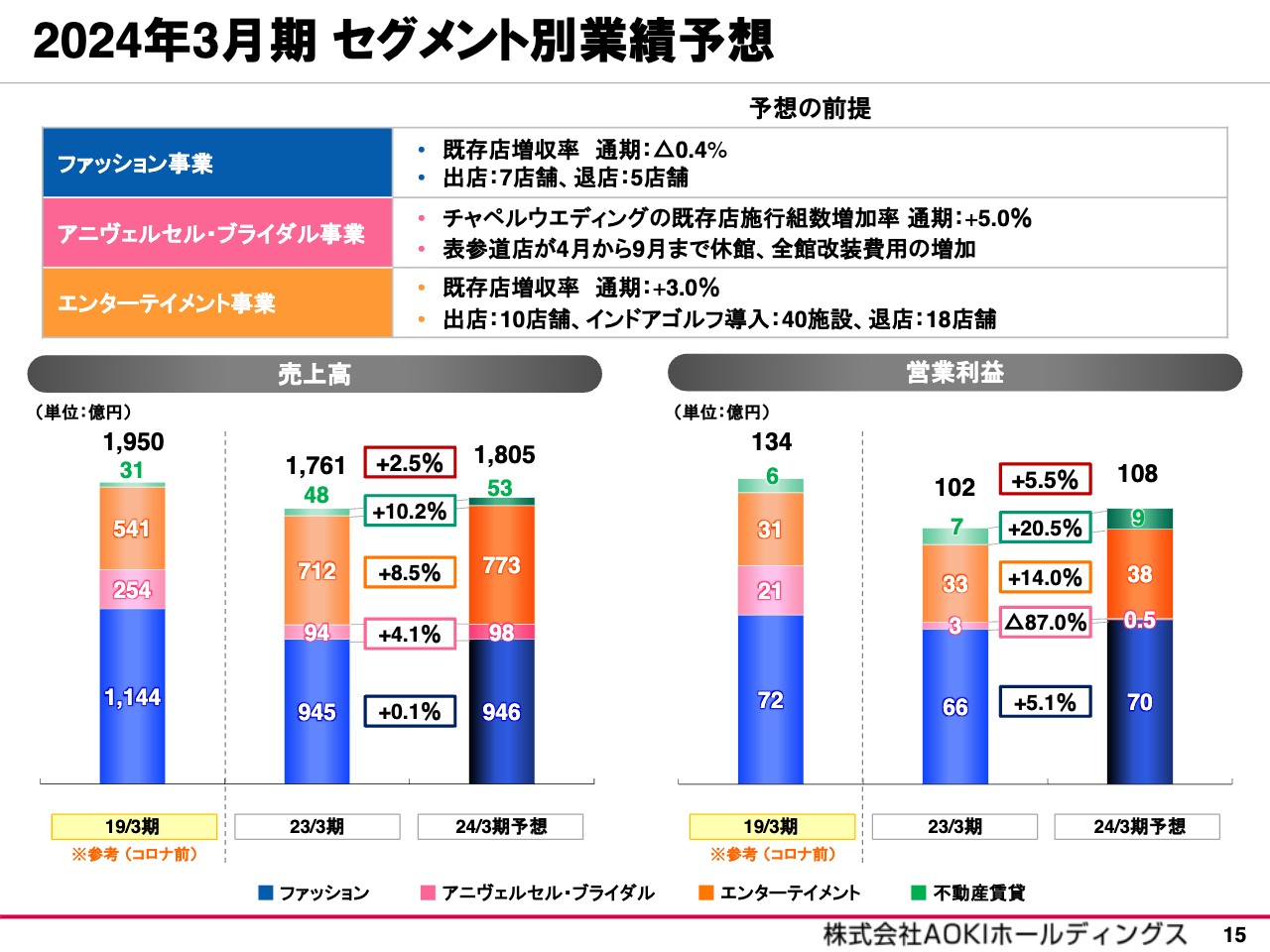

2024年3月期 セグメント別業績予想

セグメント別業績予想については、後ほど詳しくご説明します。

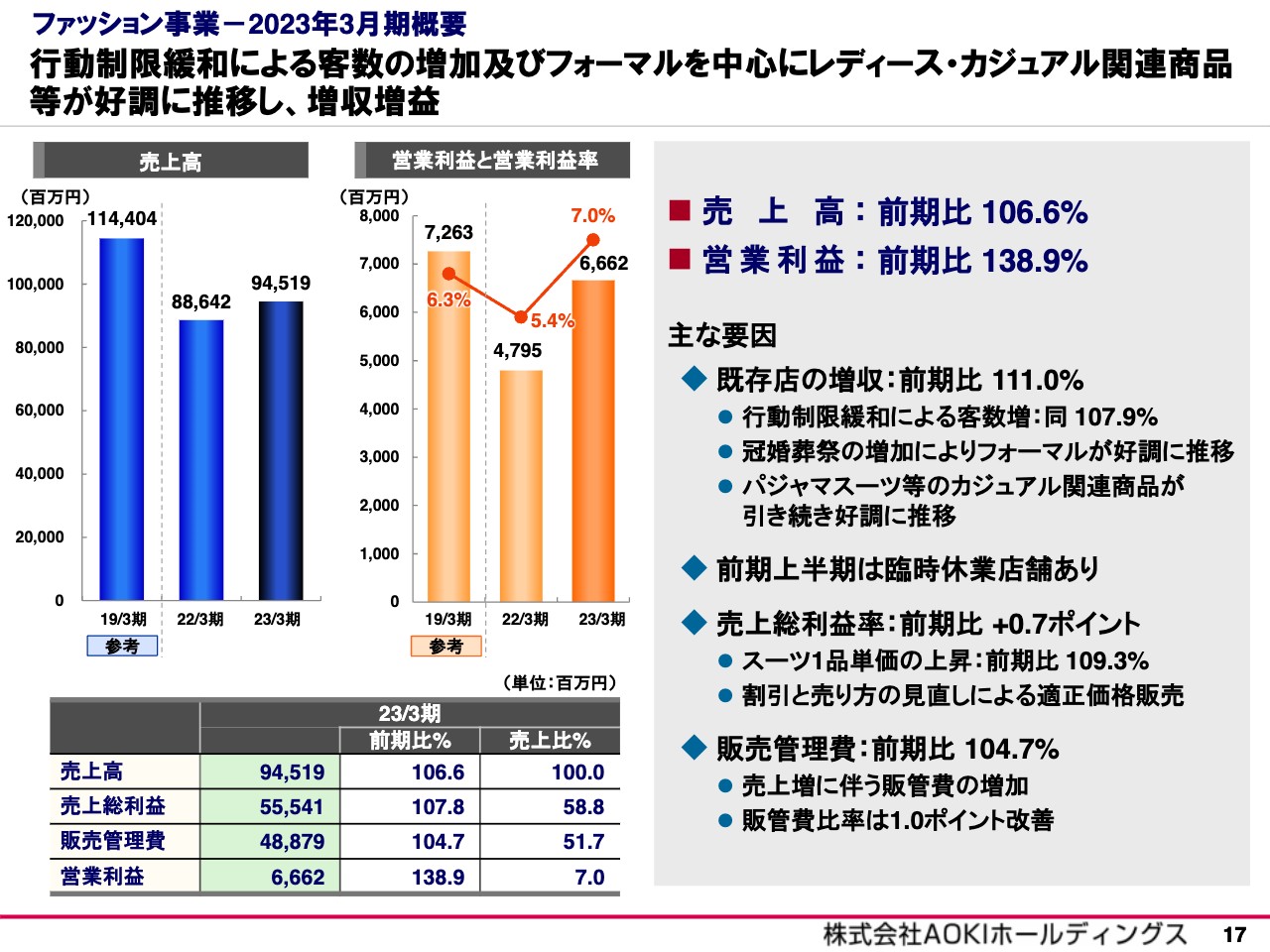

ファッション事業-2023年3月期概要

ここからは、2023年3月期の実績および2024年3月期の見通しについて、各事業別にご説明します。

2023年3月期のファッション事業の業績です。行動制限緩和等により客数が大幅に増加したことに加え、冠婚葬祭の需要増に伴うフォーマルのほか、レディースやパジャマスーツ等のカジュアル衣料が好調に推移し、売上高は前期比6.6パーセント増となりました。

売上総利益率は、仕入価格が上昇傾向となったものの、スーツやフォーマル等の重衣料の販売が回復したことに加え、割引やセールの見直しなどにより0.7ポイント改善しました。また、販売管理費が前期比4.7パーセント増となったものの、営業利益は前期比38.9パーセント増となりました。

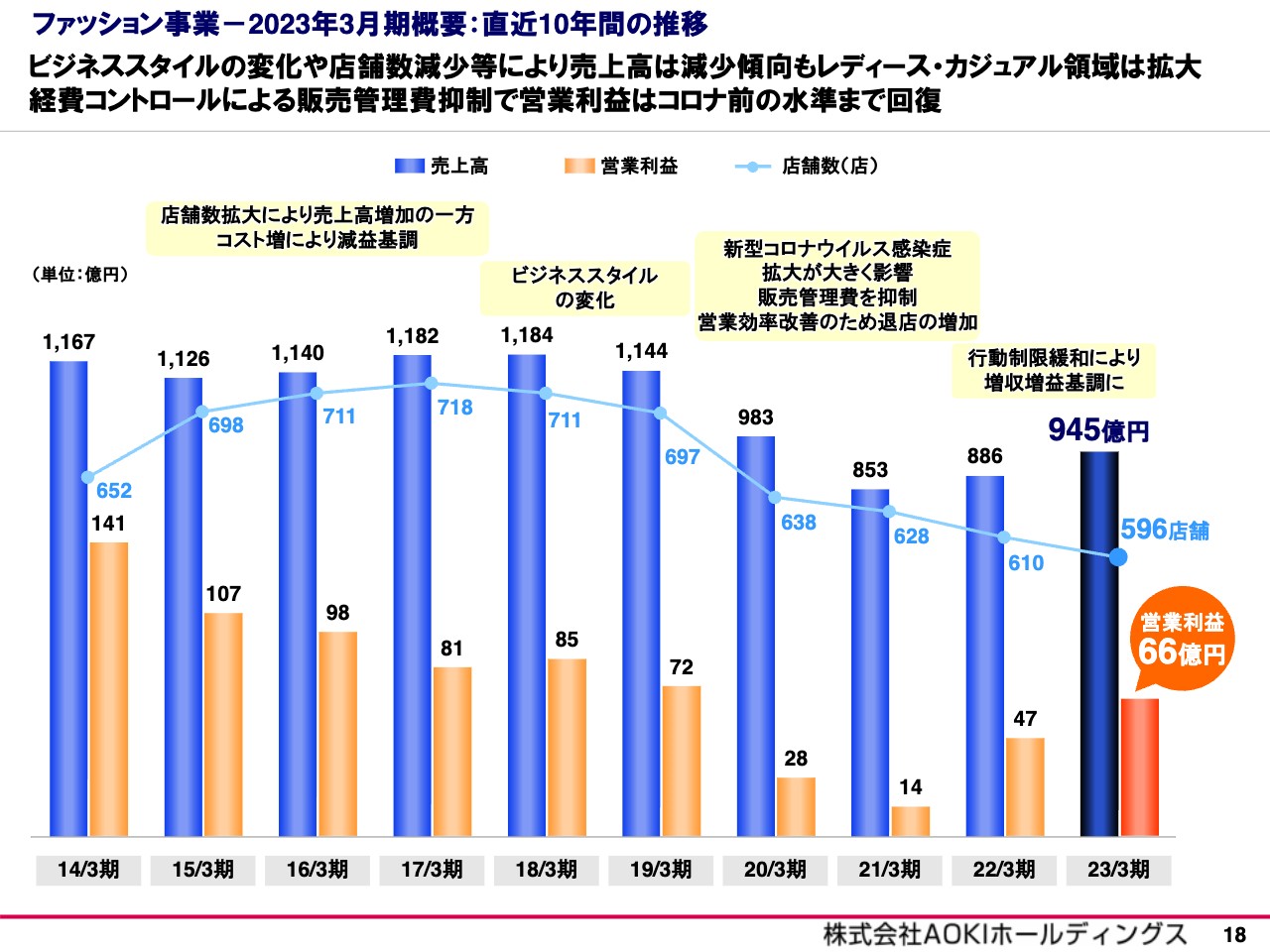

ファッション事業-2023年3月期概要:直近10年間の推移

10年間の売上高と営業利益の推移です。2018年3月期までは、店舗数の拡大により売上高が増加する一方で、出店コスト増などにより減益基調が続いていました。

その後はコロナの拡大が大きく影響し、売上高、営業利益ともに減少となりましたが、レディース・カジュアル領域の拡大や経費コントロールを継続することで、直近ではコロナ前の利益水準となりました。

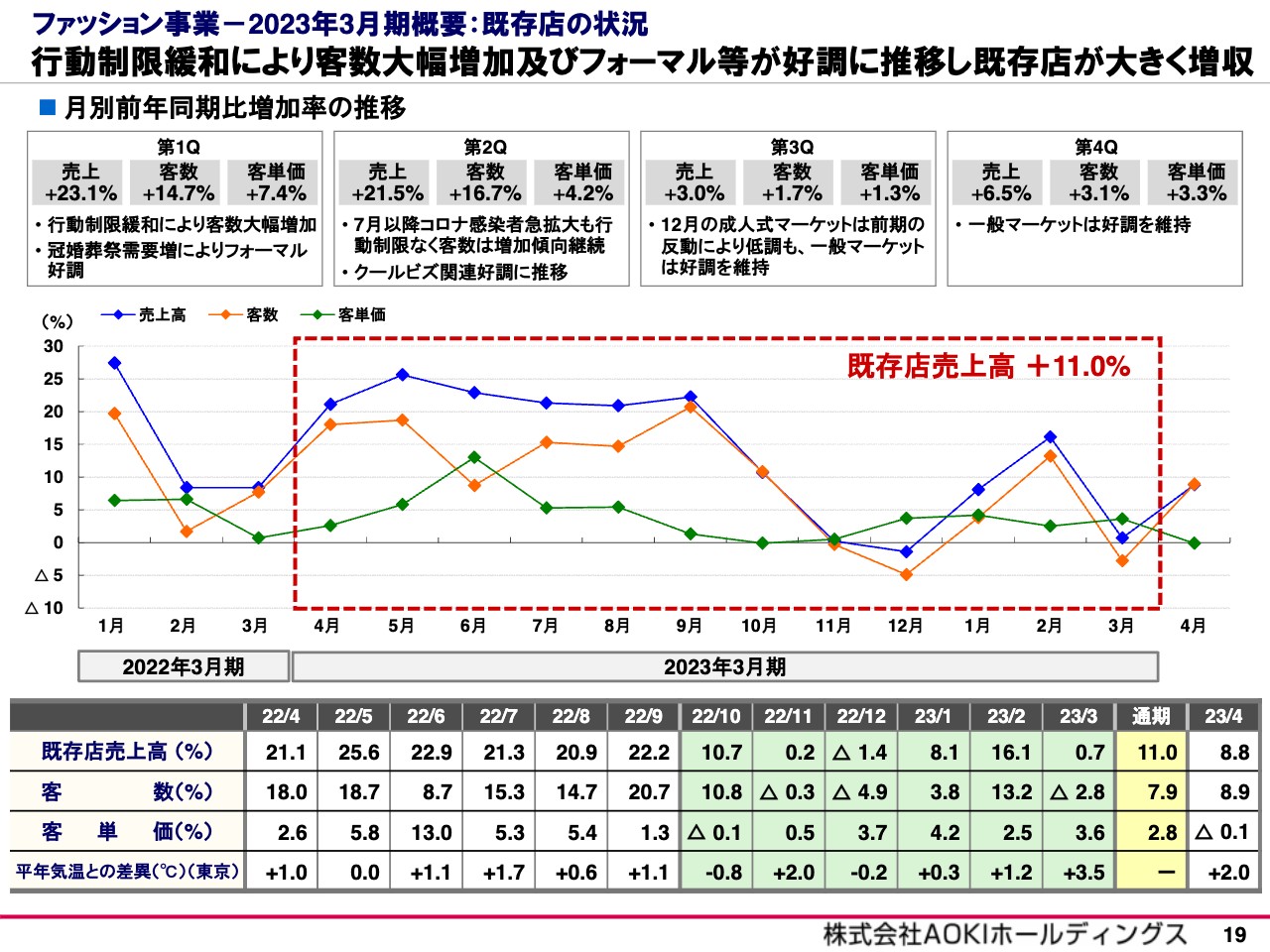

ファッション事業-2023年3月期概要:既存店の状況

こちらのスライドは既存店の状況です。後ほどご確認ください。

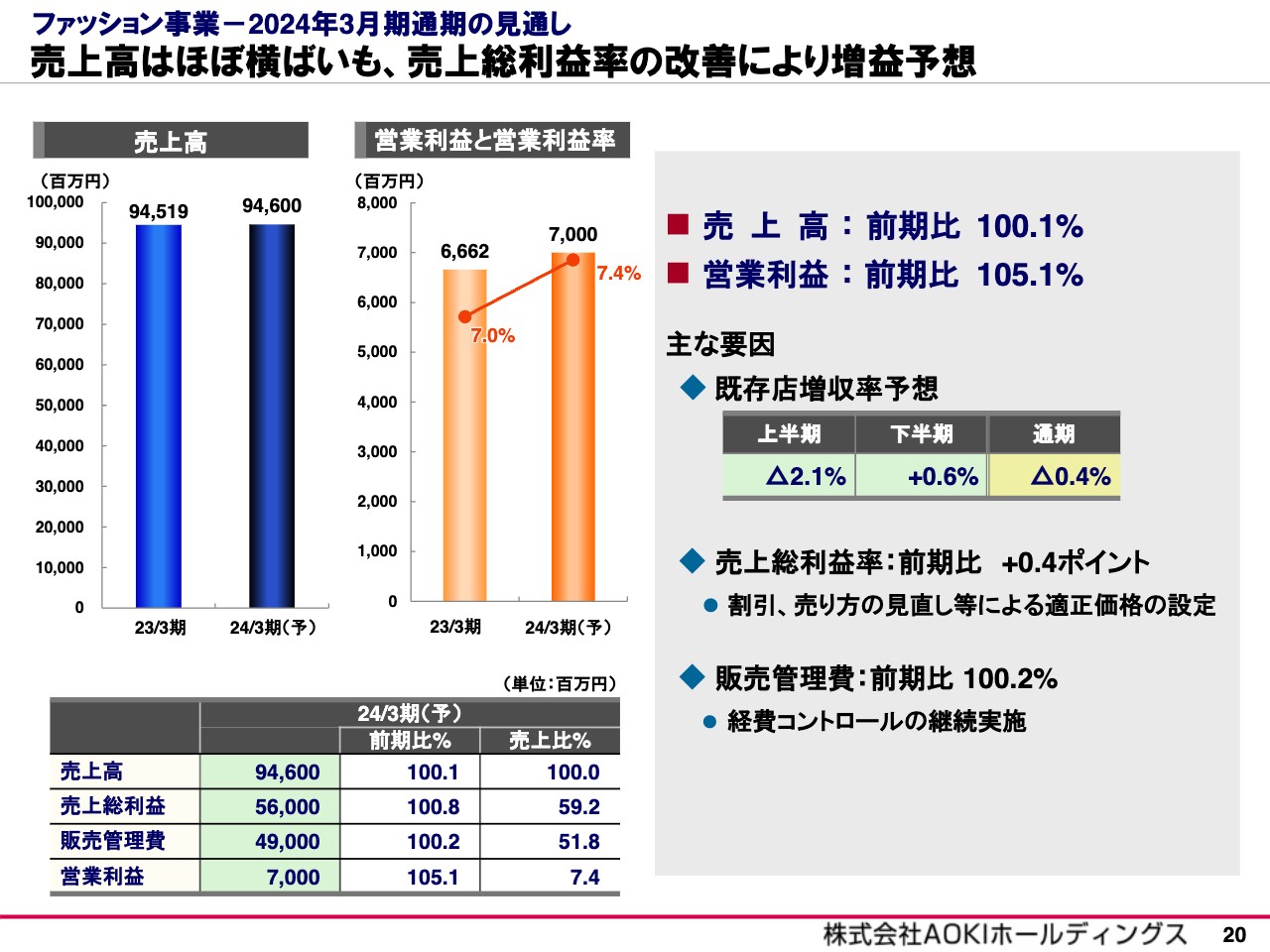

ファッション事業-2024年3月期通期の見通し

2024年3月期の見通しについてご説明します。既存店売上高は、2023年3月期が好調に推移したことを考慮し、上半期で前期比2.1パーセント減、下半期で前期比0.6パーセント増、通期で前期比0.4パーセントの減収を見込んでいます。

売上総利益率に関しては、原価上昇の影響はあるものの、適正価格での販売などにより前期比0.4ポイント増の改善を見込んでいます。売上高は前期ほぼ横ばいの946億円、営業利益は前期比5.1パーセント増の70億円と、増収増益を予想しています。

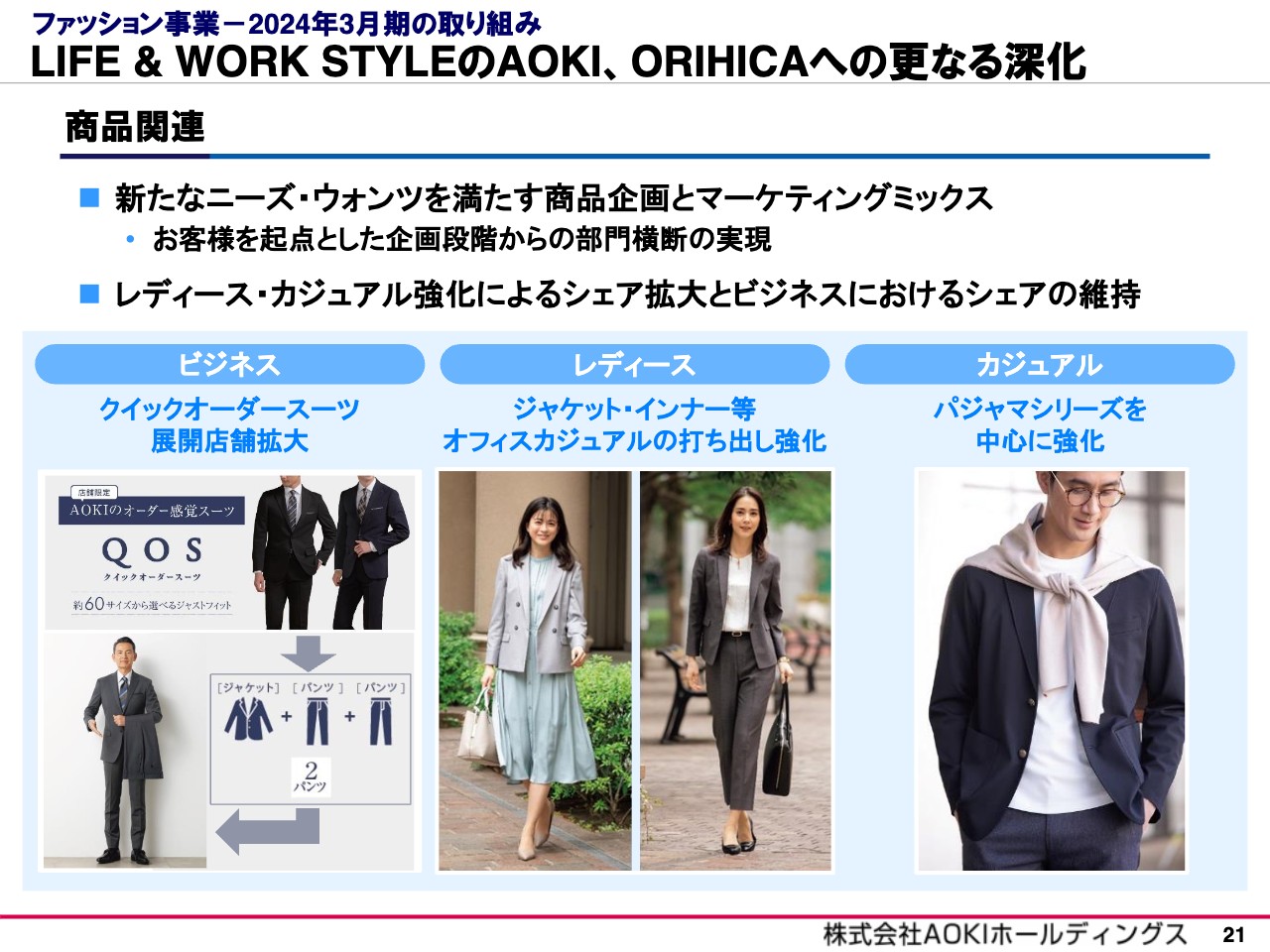

ファッション事業-2024年3月期の取り組み

2024年3月期の取り組みについてご説明します。

1点目に、お客さまのニーズ・ウォンツを満たす商品企画・構成・価格・販促・売り場・接客までの全部門が連携したものづくりを行います。2点目に、レディース・カジュアルの強化によるシェア拡大と、事業の柱であるビジネス領域のさらなる強化によるシェアの維持・拡大を行います。

具体的な施策として、ビジネス領域では豊富なサイズから上下別々でサイズを選択でき、ベストやスペアスラックスが追加できると好評の「クイックオーダースーツ(QOS)」の展開店舗を拡大し、お客さまのニーズにお応えしていきます。

レディースでは、スーツに加えてジャケットやインナー等の商品をさらに強化し、認知度を一層上げていきます。また、カジュアルでは引き続きパジャマシリーズを中心に強化していきます。

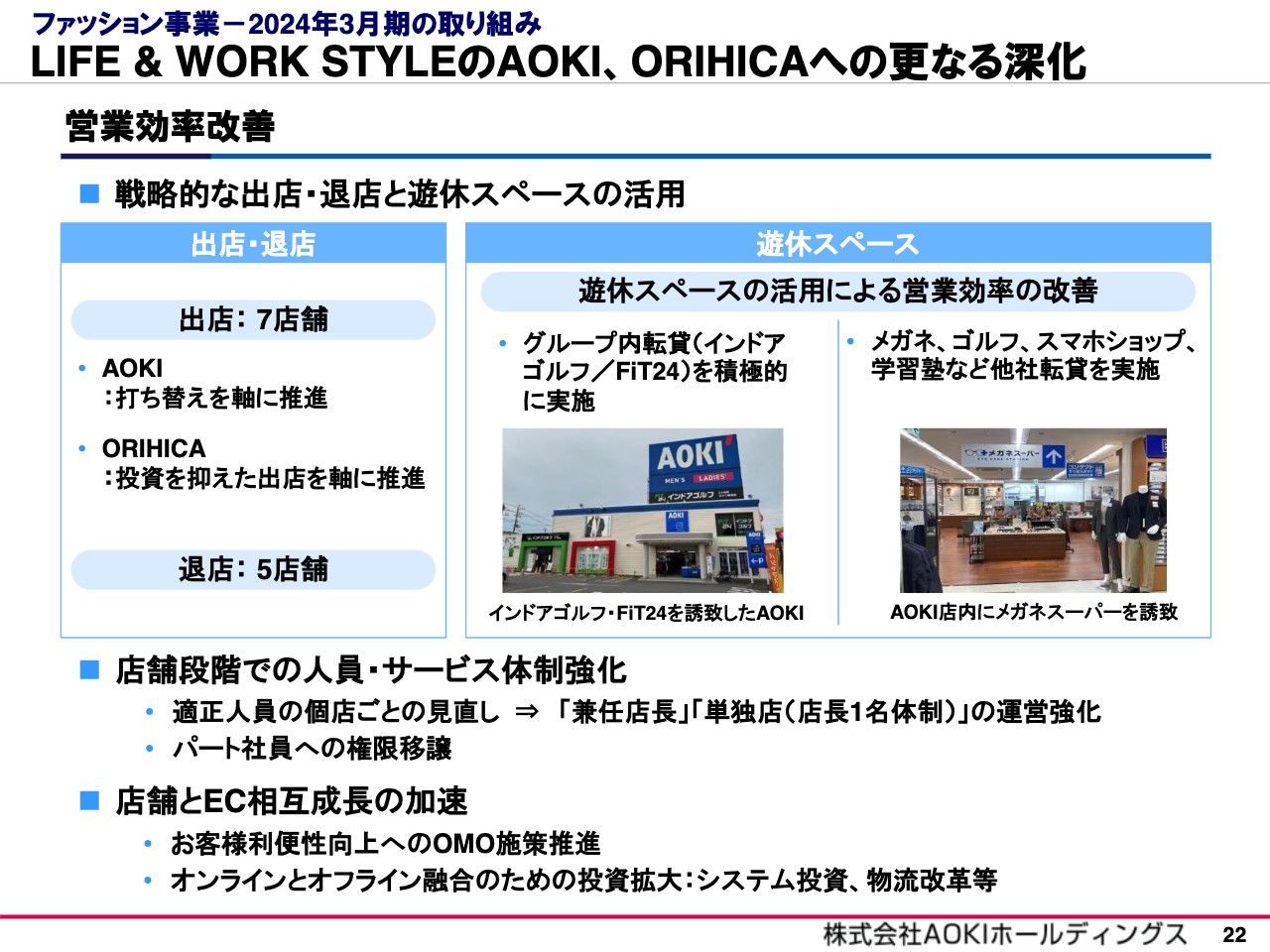

ファッション事業-2024年3月期の取り組み

営業効率の改善についてです。戦略的な出退店に加えて店舗遊休スペースの積極的な活用を推進し、「インドアゴルフ」や「FiT24」の誘致と併せて他社への転貸も実施していきます。また店舗では、適正人員の見直しの実施とパート社員への権限委譲を推進します。

EC関連では、店舗とともに成長を加速できるよう、お客様利便性向上へのOMO(Online Merges with Offline)施策の推進や、オンラインとオフライン融合のためのシステムや物流改革への投資を拡大していきます。

足元の状況としては、リアル出社の増加等によりスーツやビジネス関連の需要が増加し、おおむね堅調に推移しています。

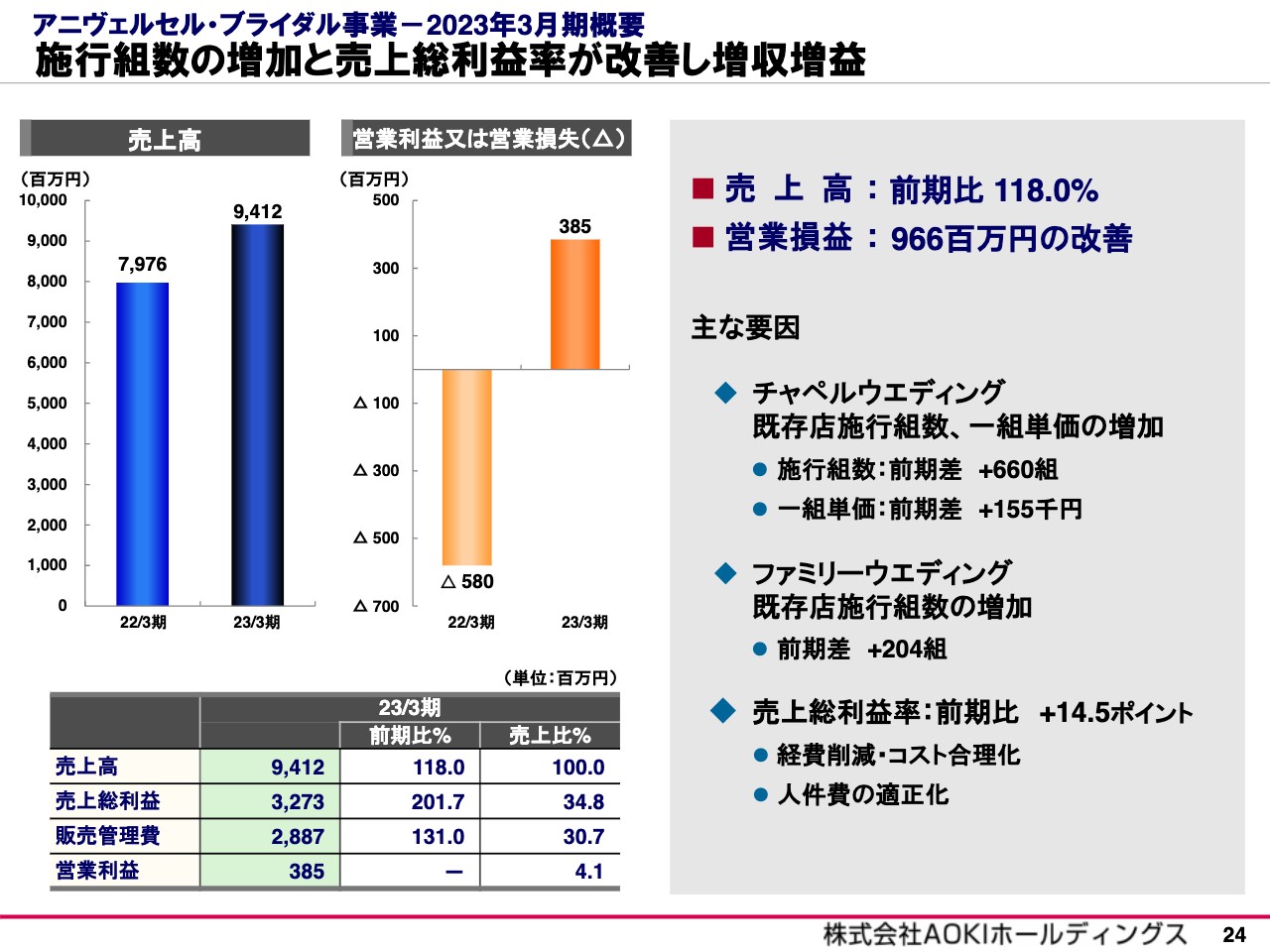

アニヴェルセル・ブライダル事業-2023年3月期概要

アニヴェルセル・ブライダル事業についてご説明します。売上高は、チャペルウエディングの既存店施行組数の増加と一組単価の上昇により、前期比18.0パーセント増となりました。また、営業利益は経費の適正化などにより黒字化を達成しました。

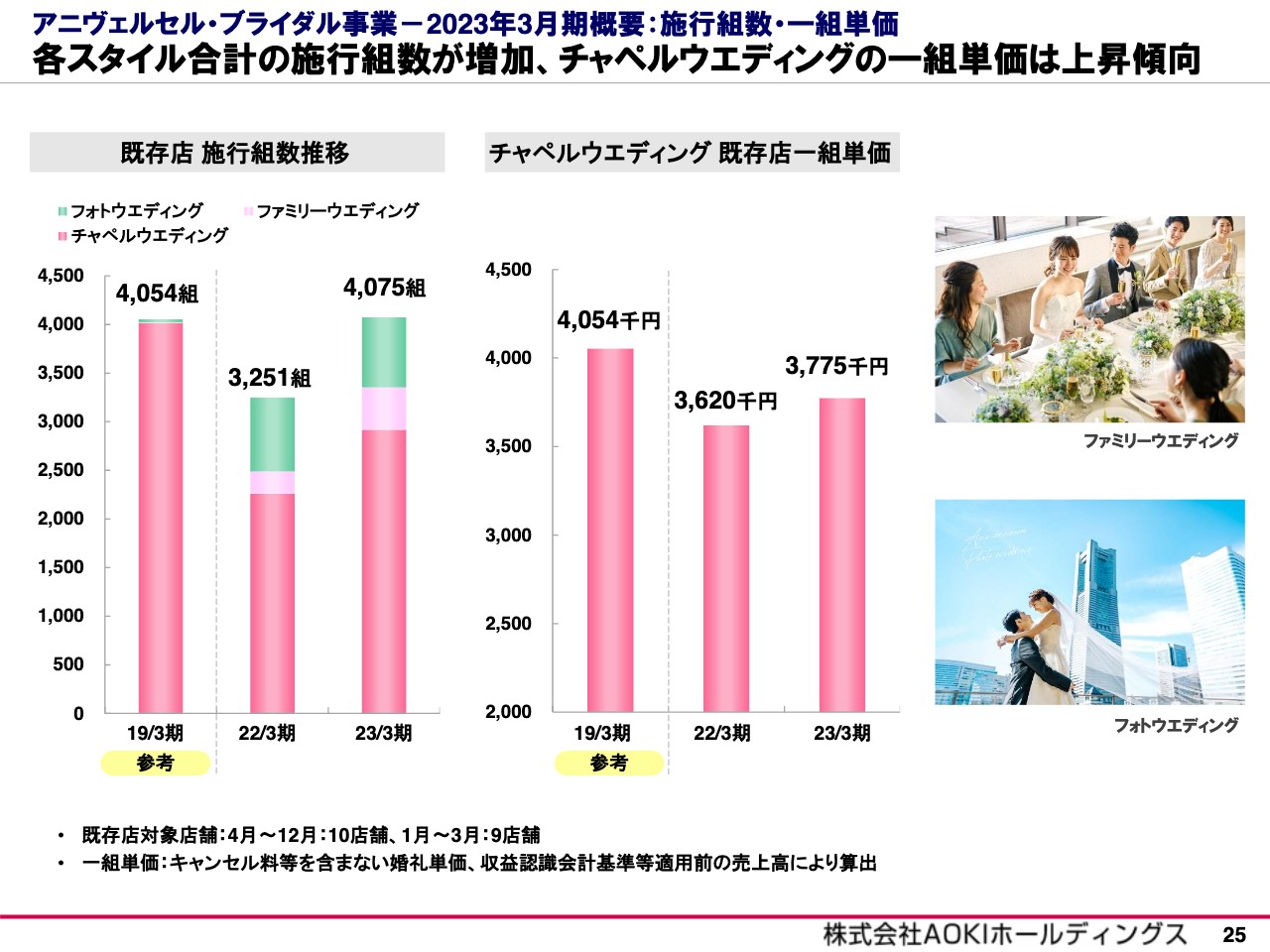

アニヴェルセル・ブライダル事業-2023年3月期概要:施行組数・一組単価

既存店の施行組数実績および一組単価のグラフです。新生活様式に合わせたウエディングスタイルの提案により施行組数が増加し、おおむねコロナ前の水準となりました。チャペルウエディングの一組単価も、平均人数の増加により上昇しました。

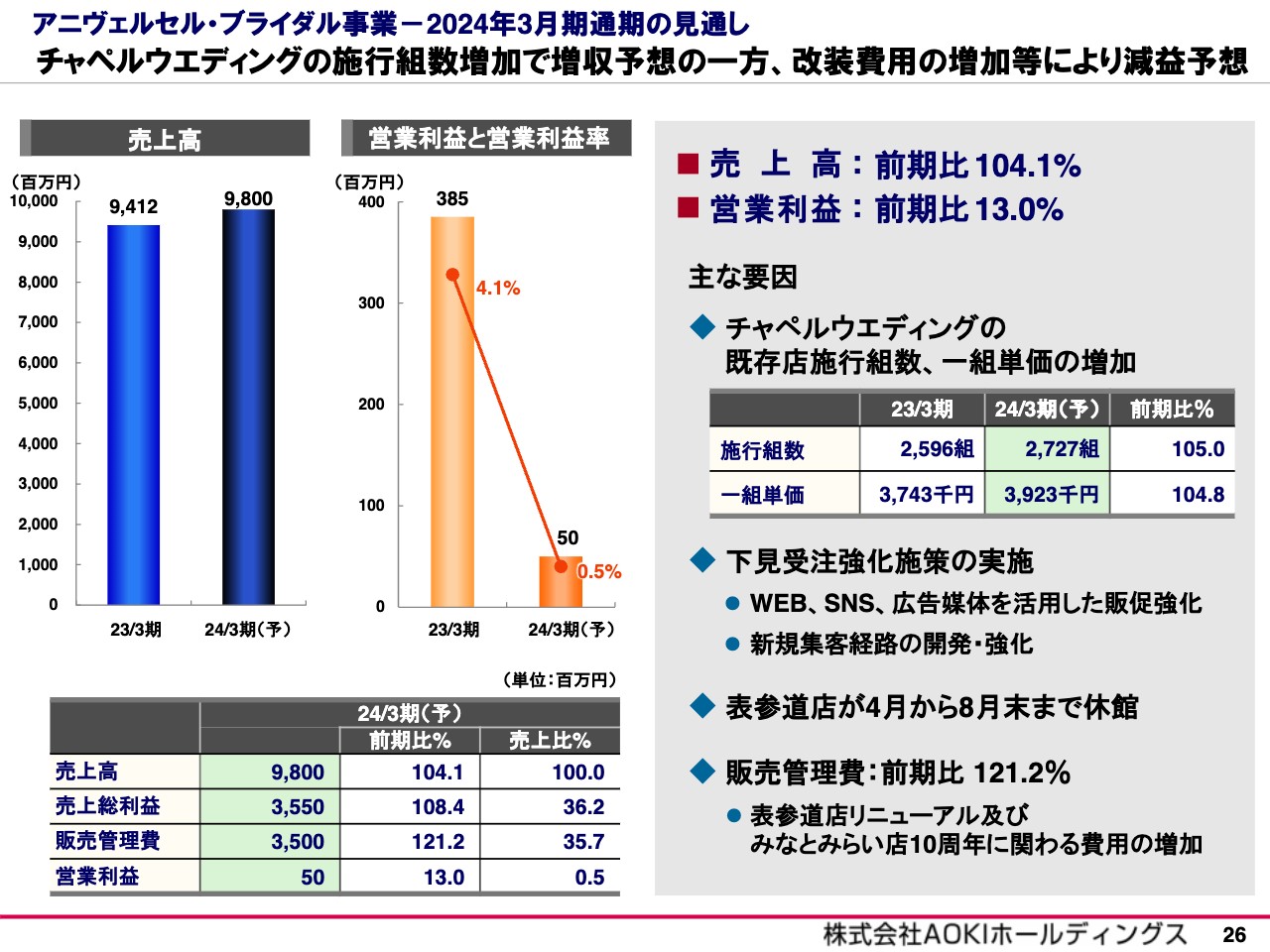

アニヴェルセル・ブライダル事業-2024年3月期通期の見通し

2024年3月期の見通しについてご説明します。主力のチャペルウエディングにおける施行組数増加を見込み、売上高は前期比4.1パーセントの増収を予想する一方、アニヴェルセル表参道が4月から8月まで休館することや、全館リニューアルに伴う費用の増加等により、減益を予想しています。

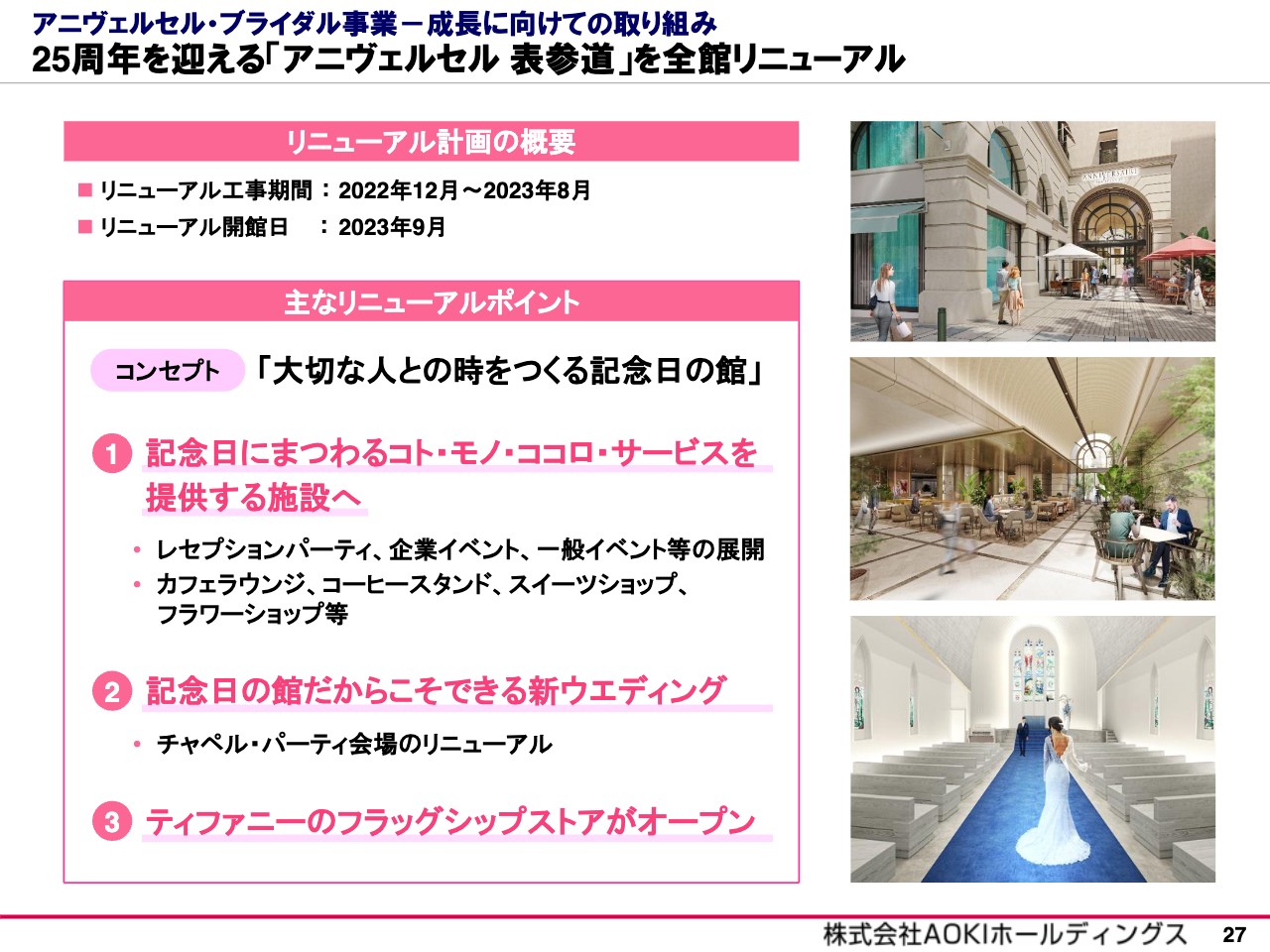

アニヴェルセル・ブライダル事業-成長に向けての取り組み

アニヴェルセル表参道の改装についてです。1998年に開業したアニヴェルセル表参道は、本年で創業25周年を迎えるにあたり、「大切な人との時をつくる記念日の館」をコンセプトに全面リニューアルすることになりました。

「記念日の館」として、結婚式はもちろん、企業イベントや一般パーティ等を展開し、カフェやスイーツショップのほか、フラワーショップやティファニーのフラッグシップストアもオープンする予定です。9月に新しく生まれ変わるアニヴェルセル表参道にぜひご期待ください。

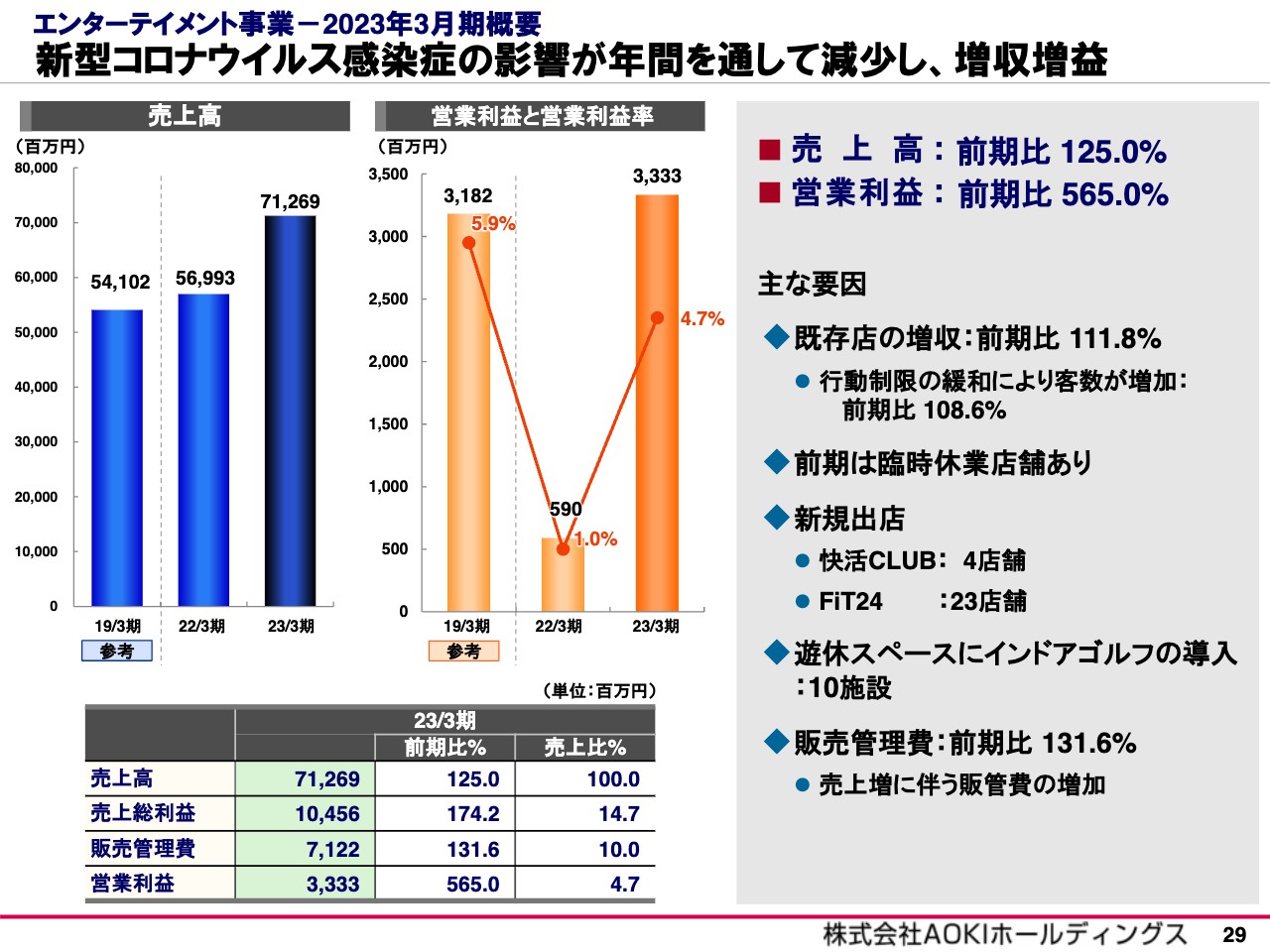

エンターテイメント事業-2023年3月期概要

エンターテイメント事業についてご説明します。年間を通してコロナの影響が減少したことにより、既存店は前期比11.8パーセントの増収となりました。また、新規出店の27店舗も貢献し、売上高は前期比25.0パーセント増、営業利益は27億4,300万円増の増収増益となりました。

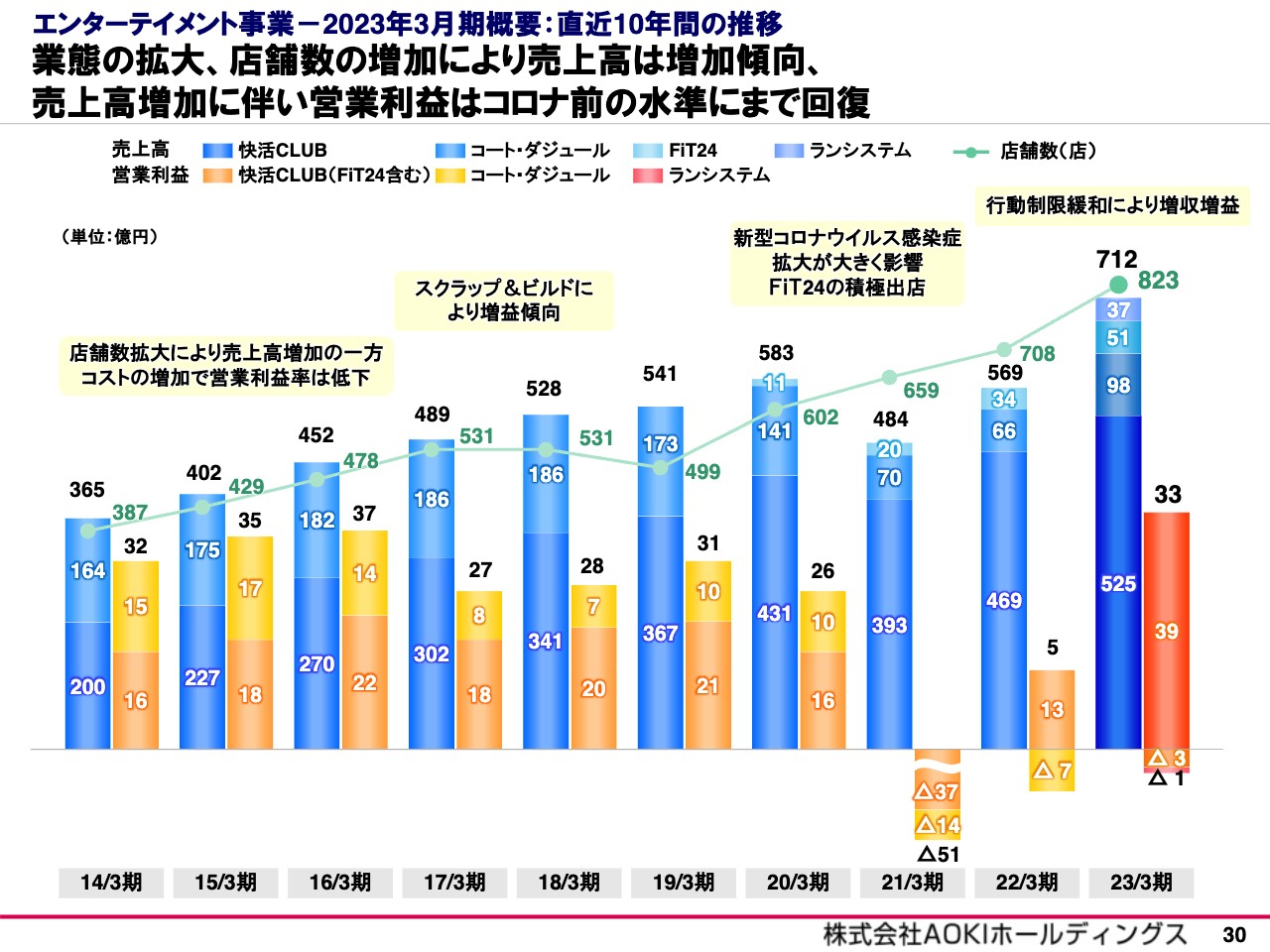

エンターテイメント事業-2023年3月期概要:直近10年間の推移

10年間の売上高と営業損益の推移です。快活CLUBと2020年3月期以降はFiT24の店舗数拡大により売上高が増加した一方、コストの増加で営業利益は横ばい傾向が続きました。

直近のコロナの影響により一時的に減収減益になりましたが、2023年3月期の売上高は過去最高となり、営業利益も過去最高益に近づく水準にまで回復しました。

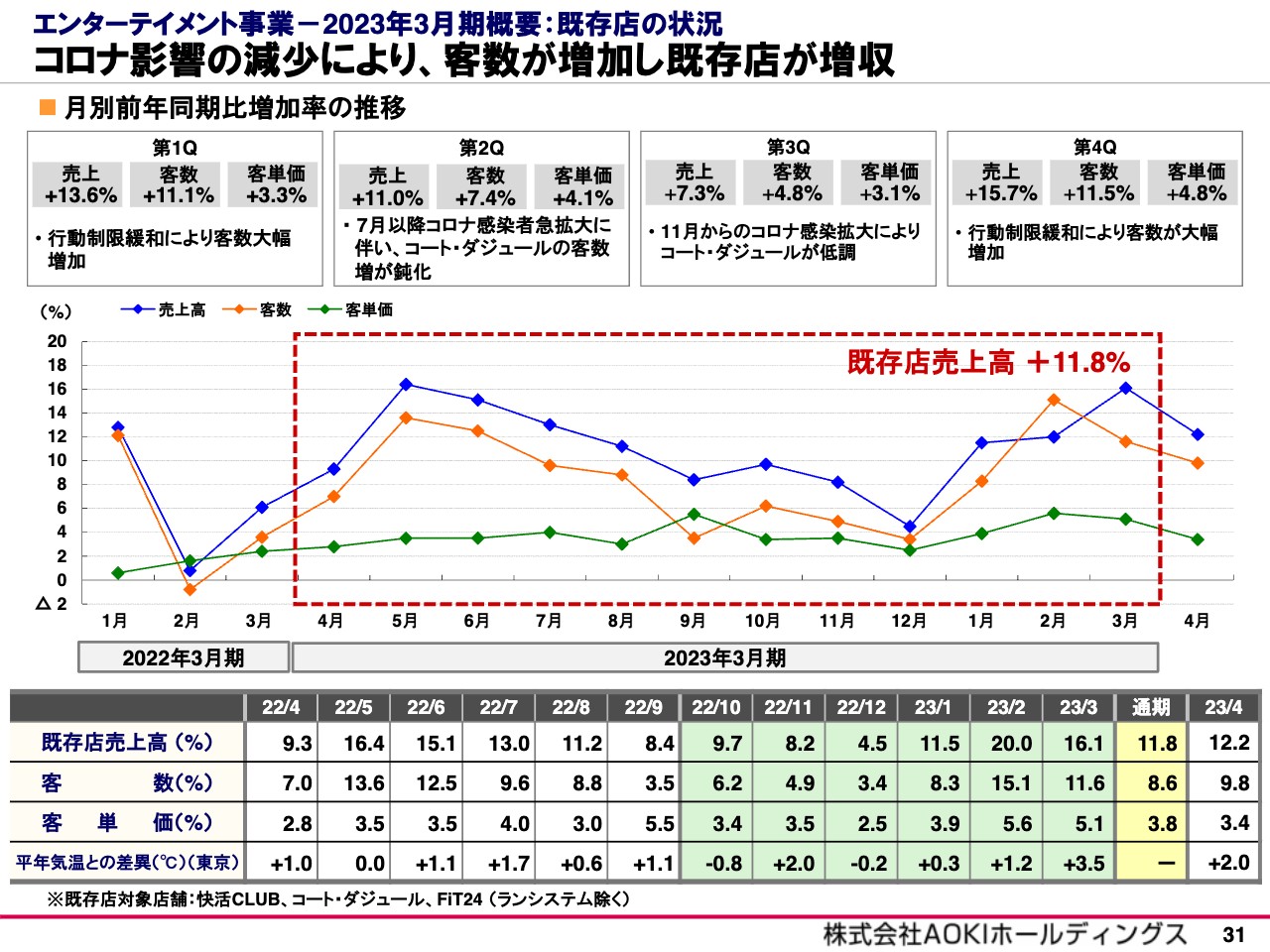

エンターテイメント事業-2023年3月期概要:既存店の状況

こちらのスライドは既存店の状況です。後ほどご確認ください。

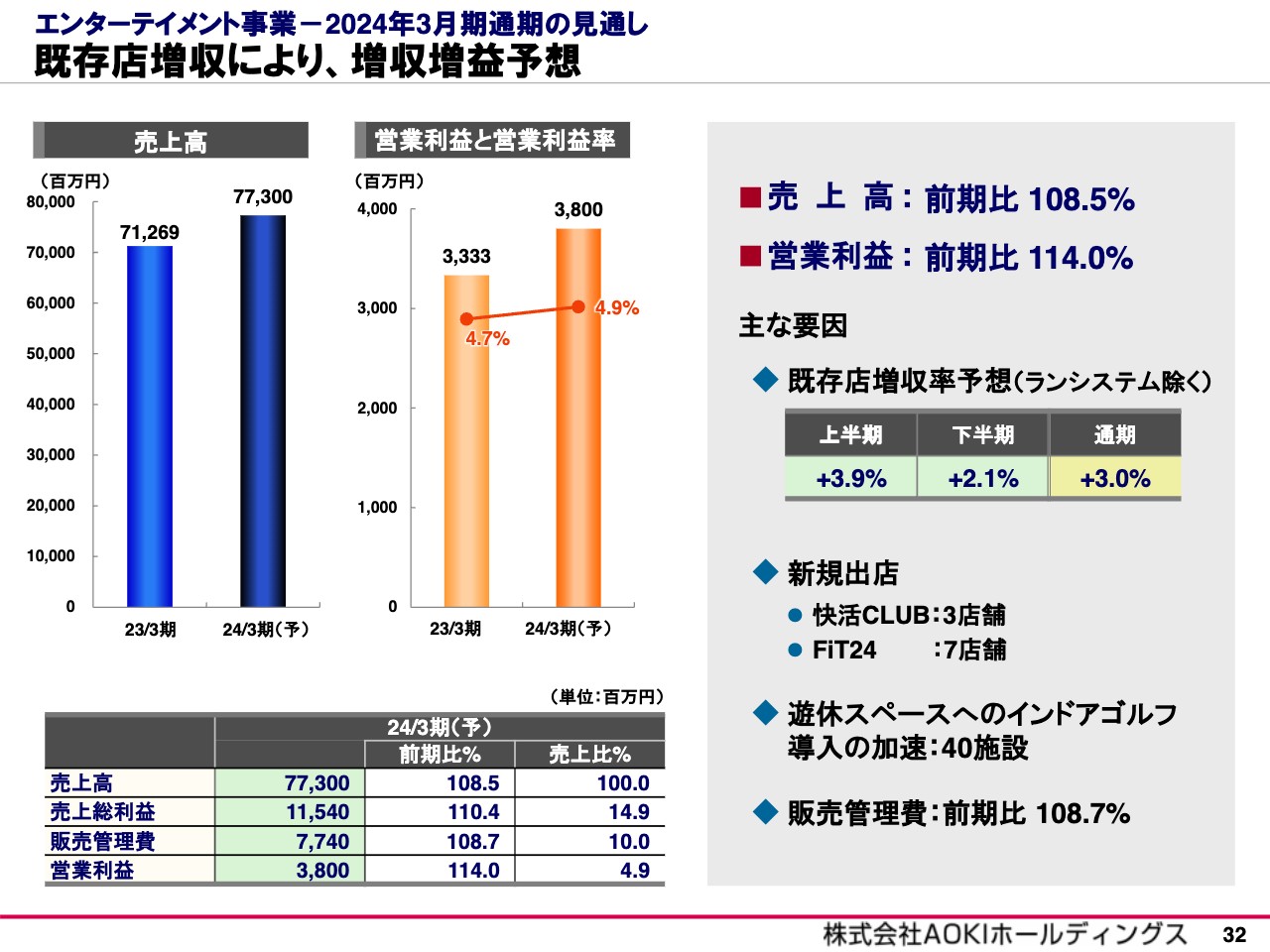

エンターテイメント事業-2024年3月期通期の見通し

2024年3月期の見通しです。既存店は上半期で前期比3.9パーセント、下半期で前期比2.1パーセント、通期で前期比3.0パーセントの増収を予想しています。新規出店は10店舗を予定し、売上高は前期比8.5パーセントの増収を見込んでいます。

引き続き営業効率の改善にも取り組み、営業利益は前期比14.0パーセント増の38億円と、過去最高益を予想しています。

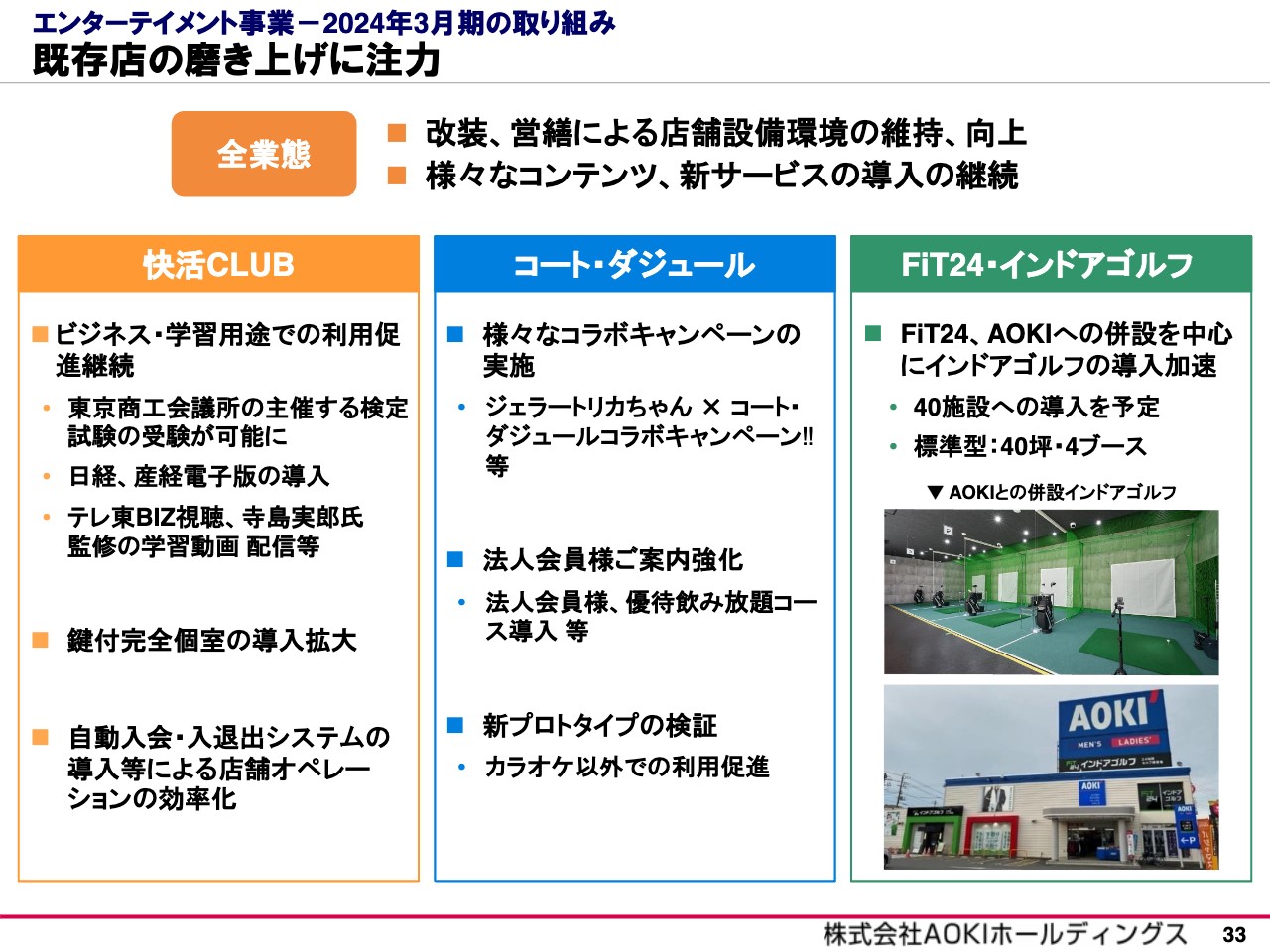

エンターテイメント事業-2024年3月期の取り組み

今期の取り組みについてご説明します。全業態で改装・営繕による店舗設備環境の維持・向上を図り、さまざまなコンテンツや新サービスの導入を継続していきます。

複合カフェの快活CLUBでは、ビジネス・学習用途での利用促進、鍵付き完全個室の導入拡大、店舗オペレーションの効率化に注力していきます。

カラオケのコート・ダジュールでは、コラボキャンペーンの実施や法人会員へのご案内強化に加え、カラオケ以外の利用促進として新プロトタイプを検証していきます。

また、FiT24およびAOKIへの併設を中心に、インドアゴルフを40施設に導入予定です。

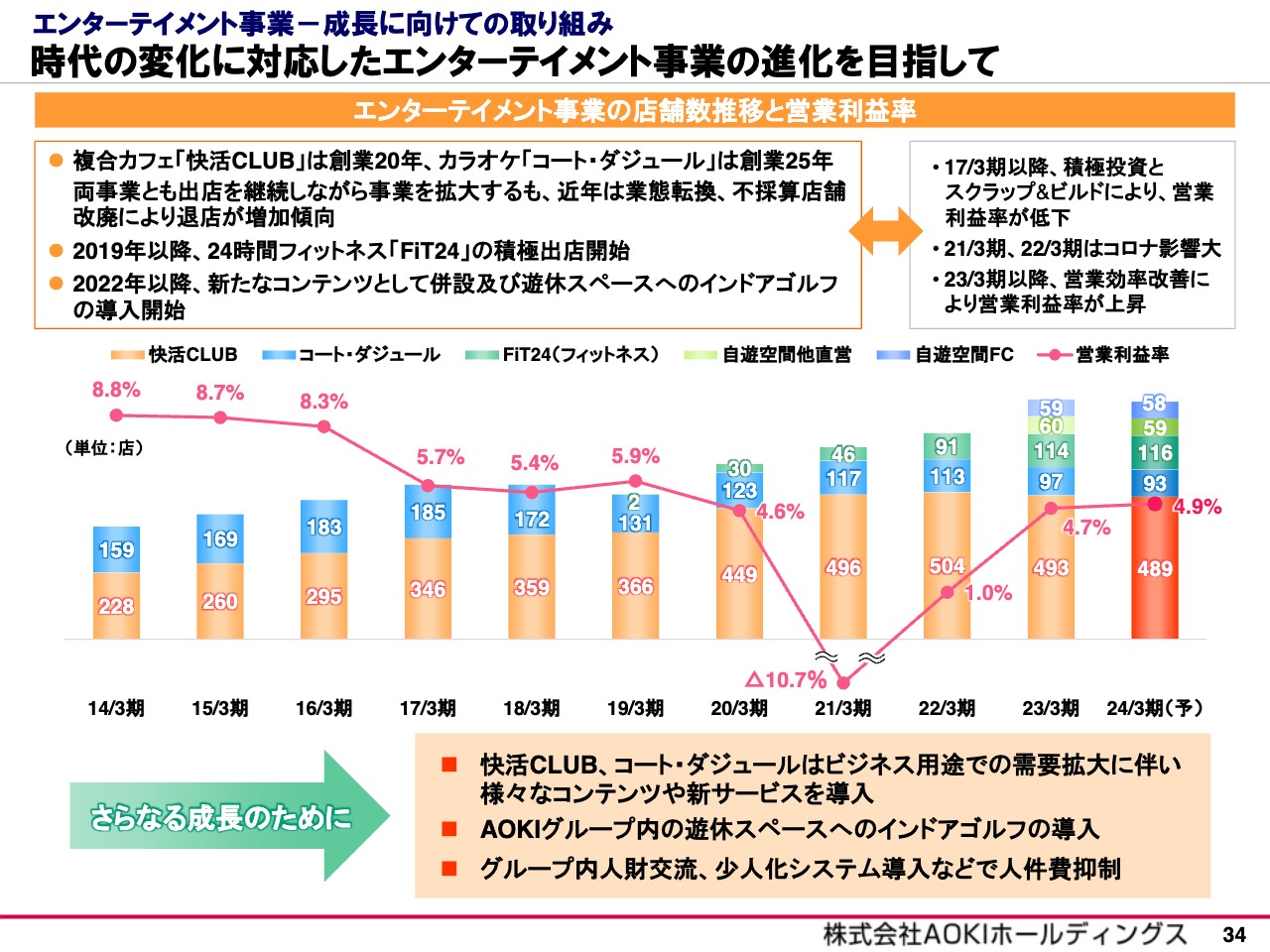

エンターテイメント事業-成長に向けての取り組み

今後の成長に向けた取り組みについてご説明します。エンターテイメント事業は積極出店を軸に事業規模を拡大してきましたが、新規出店やリニューアルに関わる費用の増加やコロナの影響により、営業利益率は低下していました。

快活CLUBとコート・ダジュールでは、今後さまざまなコンテンツやサービスを導入し、既存店を活性化していきます。加えて、AOKIグループ内の遊休スペースの活用やグループ内の人材交流、少人化システムなどの導入により、グループのシナジーを最大限に活用することで営業効率の向上を図り、さらなる成長を目指します。

足元の状況としては、コロナの5類移行に伴い、客数は増加傾向が継続しおおむね堅調に推移しています。

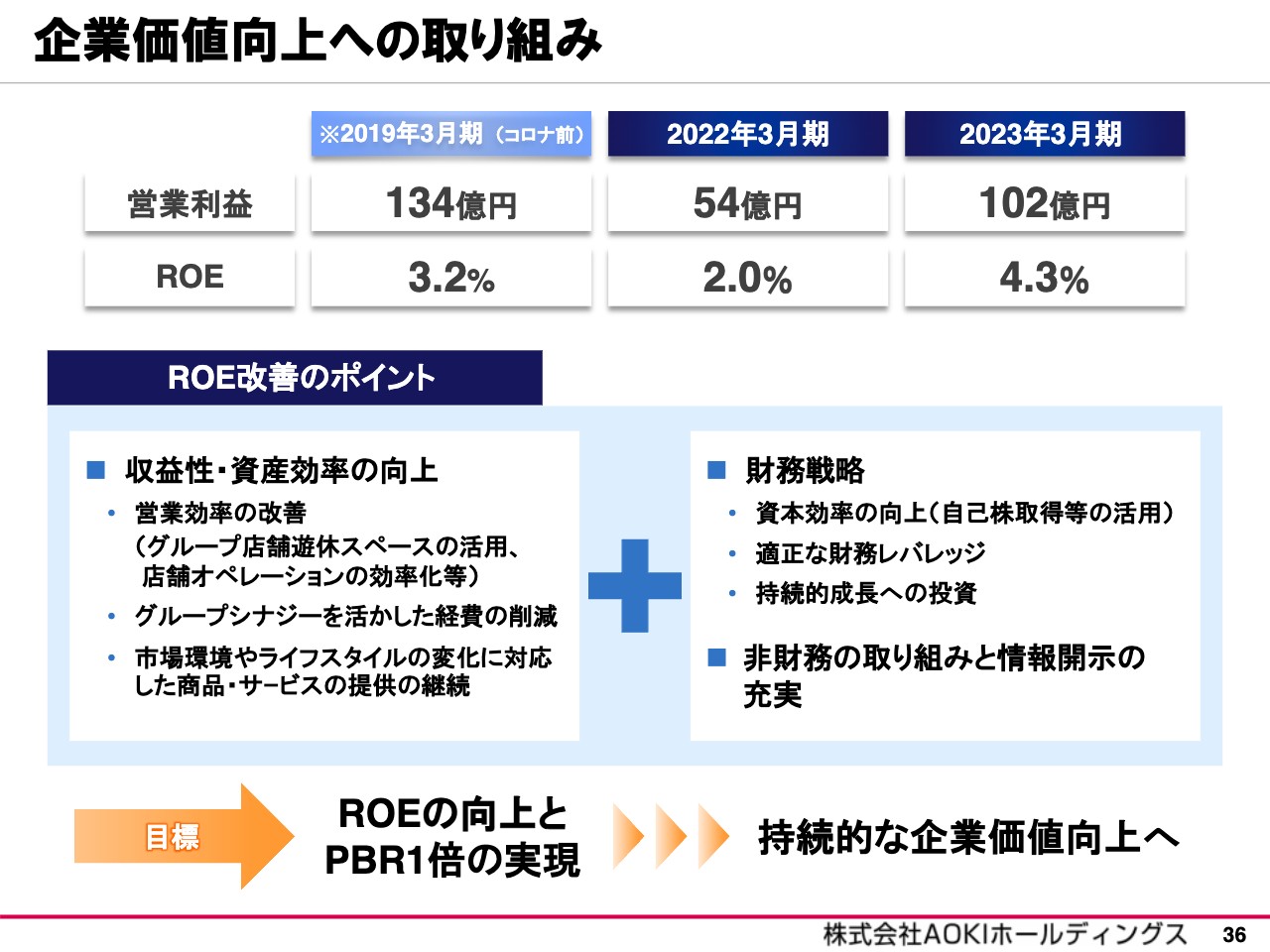

企業価値向上への取り組み

今後の課題についてご説明します。企業価値向上への取り組みとして、当社はROEの改善が重要課題だと捉えており、収益性・資産効率の向上に加えて、財務戦略および非財務の取り組みと情報開示の充実に継続して取り組んでいきます。

結果、ROEの向上とPBR1倍以上を実現し、持続的な企業価値向上へとつなげていきます。

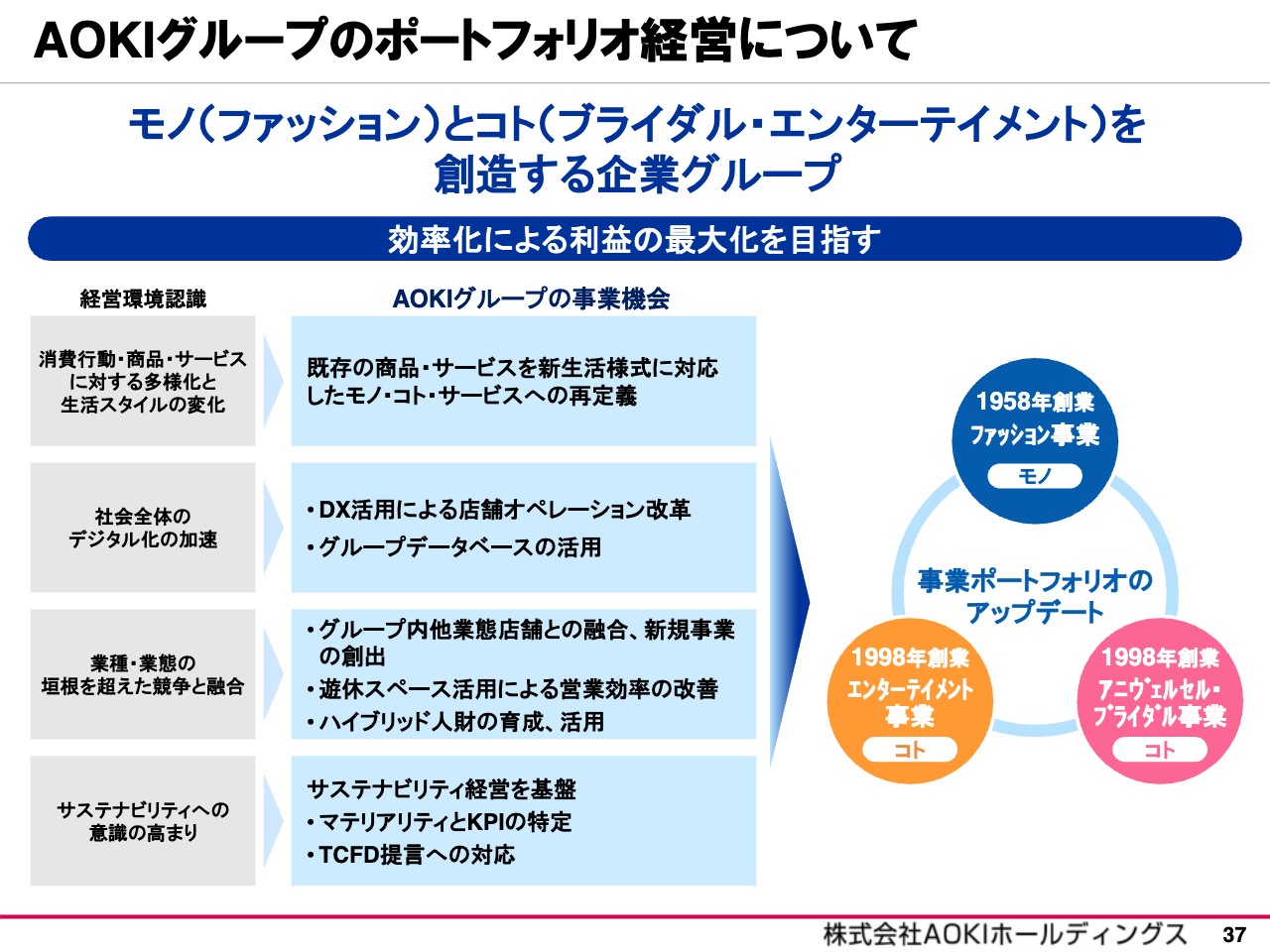

AOKIグループのポートフォリオ経営について

AOKIグループのポートフォリオ経営についてご説明します。「モノ(ファッション)とコト(ブライダル・エンターテイメント)を創造する企業グループ」として、グループ全体で環境の変化に対応し、新たな価値の創造と効率化により利益の最大化を目指していきます。

社会は大きく変化する中で、スライドに記載の4つの経営環境を認識し、課題として捉えています。この4つの課題を新たなグループの事業機会として捉え、事業ポートフォリオ経営を深化させAOKIグループらしく挑戦することで、企業価値を高めていきます。

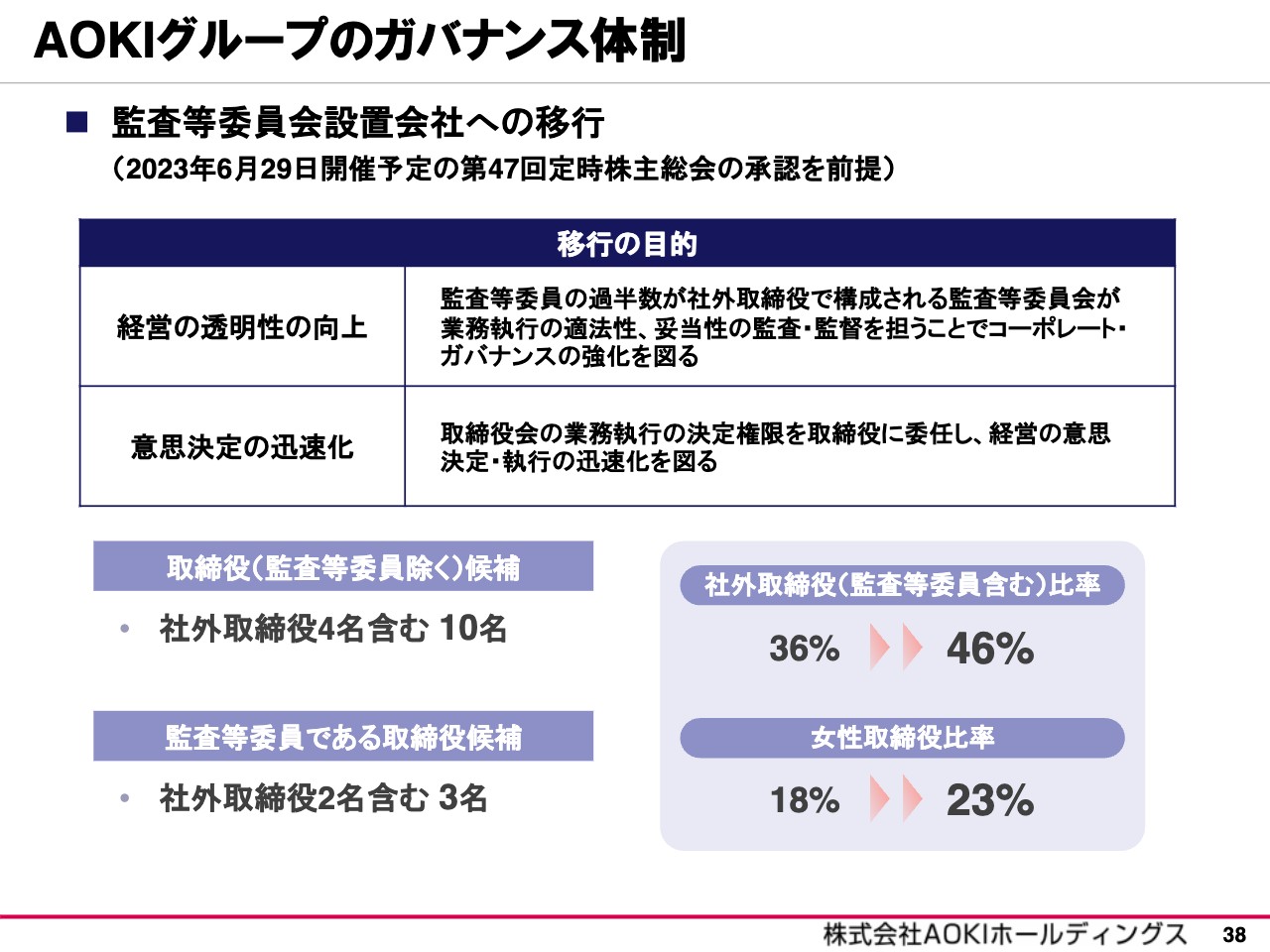

AOKIグループのガバナンス体制

ガバナンス体制についてご説明します。当社は、2023年6月29日開催予定の第47回定時株主総会の承認を前提に、監査等委員会設置会社へ移行します。移行の目的は2点あり、1点目が経営の透明性の向上、2点目が意思決定の迅速化です。移行に伴い、新たな役員体制も内定しています。

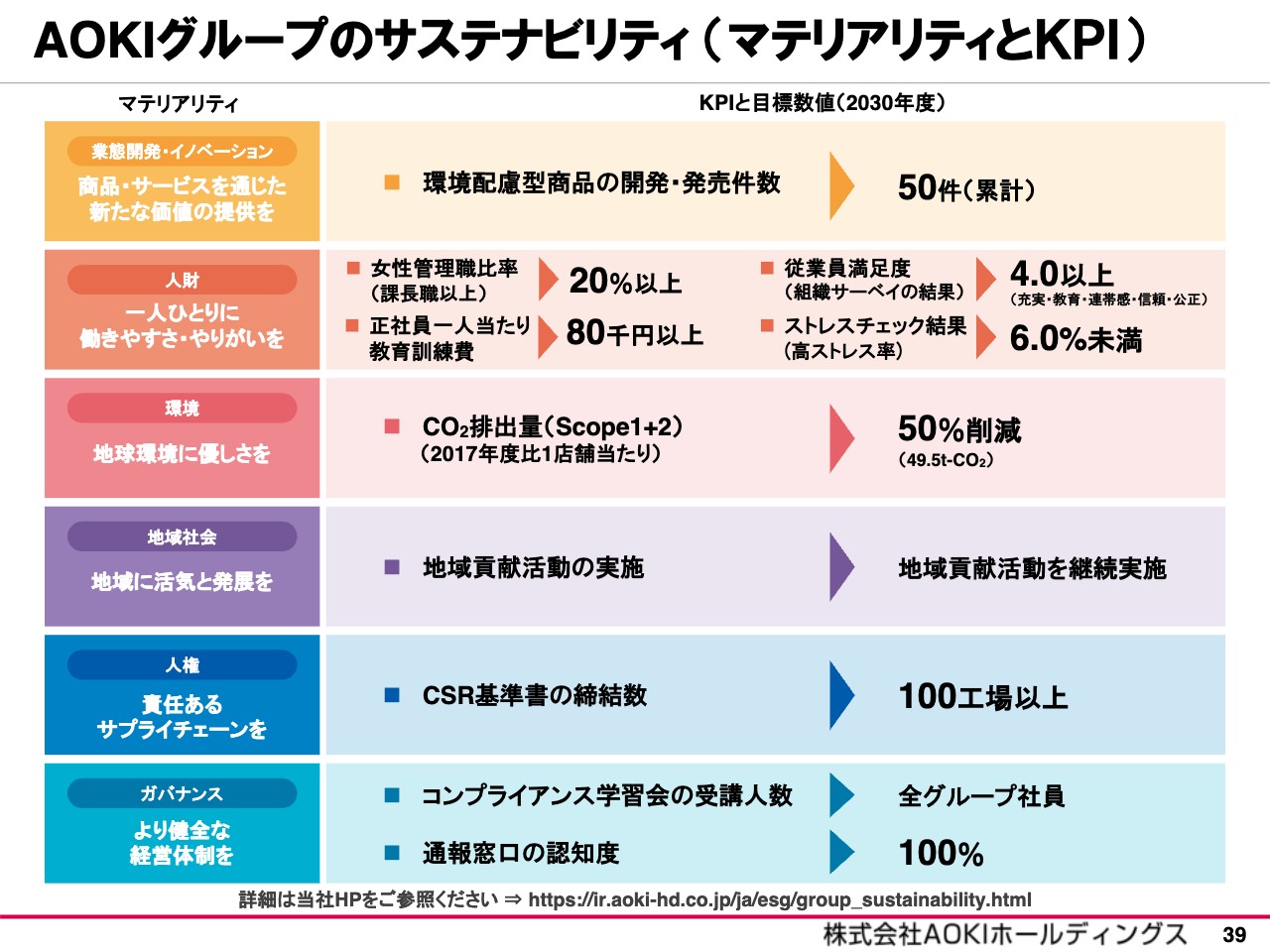

AOKIグループのサステナビリティ (マテリアリティとKPI)

サステナブル経営の推進についてご説明します。当社グループのありたい姿などを踏まえ、6つのマテリアリティ、KPIと2030年度の目標数値を策定しました。今後はこれらに基づき、事業活動を通じた取り組みをさらに推進し、AOKIグループの中長期的価値を向上させるとともに、社会全体の持続的成長に貢献していきます。

具体的な内容に関しては、当社ホームページをご参照ください。

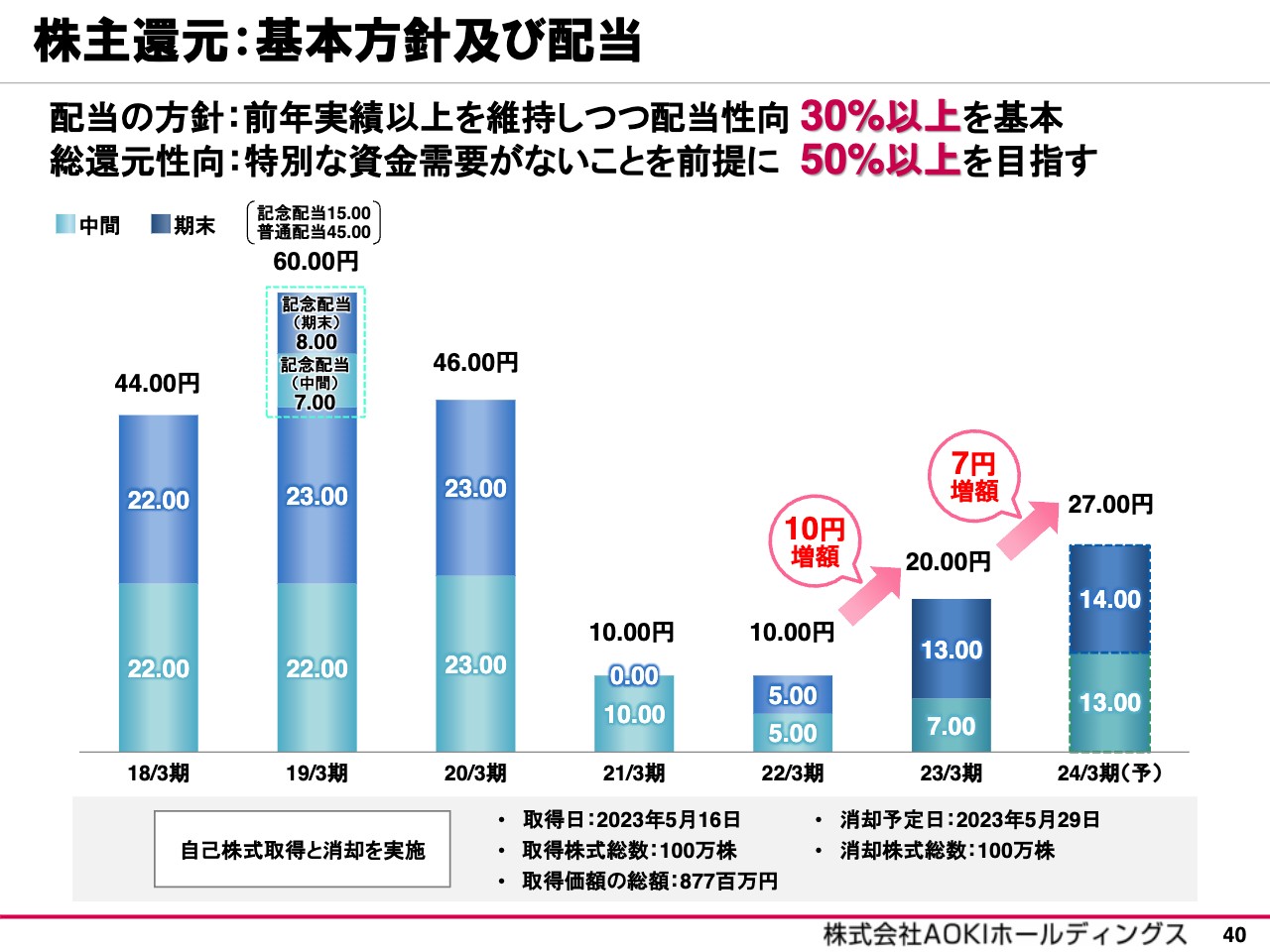

株主還元:基本方針及び配当

株主還元についてです。配当性向および総還元性向の基本方針は継続していきます。

2023年3月期末の配当金は13円、年間配当金は20円となりました。2024年3月期については、現状の業績見通しや財務体質の健全性の維持、資金の状況等を鑑み、中間配当金は13円、期末配当金は14円、合計の年間配当金は前年より7円増の27円とします。

自己株式の取得については、2023年5月16日に100万株を取得し、5月29日に消却する予定です。

今後も、各事業で新たな価値の創造を継続するとともに各事業間のシナジーを高め、グループとしての企業価値の向上を目指し、新しいAOKIグループの創生に向けて取り組んでいきます。引き続き、AOKIグループをどうぞよろしくお願いします。以上で、私からのご説明を終了します。

質疑応答:第4四半期で営業利益の伸びが鈍化した理由について

司会者:「2023年3月期の業績について、第3四半期までの営業利益の進捗に比べて第4四半期の営業利益の伸びが鈍化し、前年同期と比べても減少しているのはなぜですか?」というご質問です。

田村:第3四半期までの営業利益の進捗に比べて第4四半期の伸びが鈍化している要因としては、業績好調に伴う業績賞与の支給の増加に加えて、ファッション事業で収益認識基準におけるポイントの実施金額が当初の予想よりもかい離して増加したことが挙げられます。

さらに、この業績を受けて積極的に店舗の営繕に努めたことも要因だと考えています。

質疑応答:商品原価上昇への対応策について

司会者:「2024年3月期のファッション事業において、商品の原価がさらに上昇すると思いますが、そちらに対してどのように対応されるのか教えてください」というご質問です。

田村:2023年3月期の第3四半期以降、ファッション事業の仕入価格は約10パーセント程度上昇しています。このような上昇は今後も想定していますので、原材料確保の方法やいろいろな素材、縫製の製品仕様での工夫や改善を通じて、原価部分で調整可能な範囲は手当てしていきたいと考えています。

加えて、プライスラインの構成や割引、セット価格を引き続き見直すことで、粗利率を確保していきたいと考えています。

質疑応答:2024年3月期の予想が保守的である理由について

司会者:「2023年3月期は好業績でした。2024年3月期は新型コロナウイルス感染症の影響がさらになくなると予想されるにもかかわらず、伸長率が低いように思います。保守的に予想しているのはなぜですか?」というご質問です。

田村:2024年3月期においても、ファッション事業の原価上昇や水道光熱費、特に電気代等の上昇、人件費の上昇などの費用の増加が考えられます。さらに、先ほどお話ししたアニヴェルセル表参道の改装費用等の増加を考慮して、保守的に予想しています。

質疑応答:アニヴェルセル・ブライダル事業が減益予想である理由について

司会者:「2024年3月期において、3つの事業の中で唯一アニヴェルセル・ブライダル事業が減益の予想ですが、主な理由は何ですか?」というご質問です。

田村:先ほどお伝えしたとおり、アニヴェルセル表参道が改装に伴い4月から8月まで全館休館していることと、そちらの改装費用が多くかかることなどが要因で、アニヴェルセル・ブライダル事業は減益と予想しています。

スポンサードリンク