関連記事

ソニー、連結営業利益は前年比20%と大幅増益 ゲーム&ネットワークサービス分野が貢献

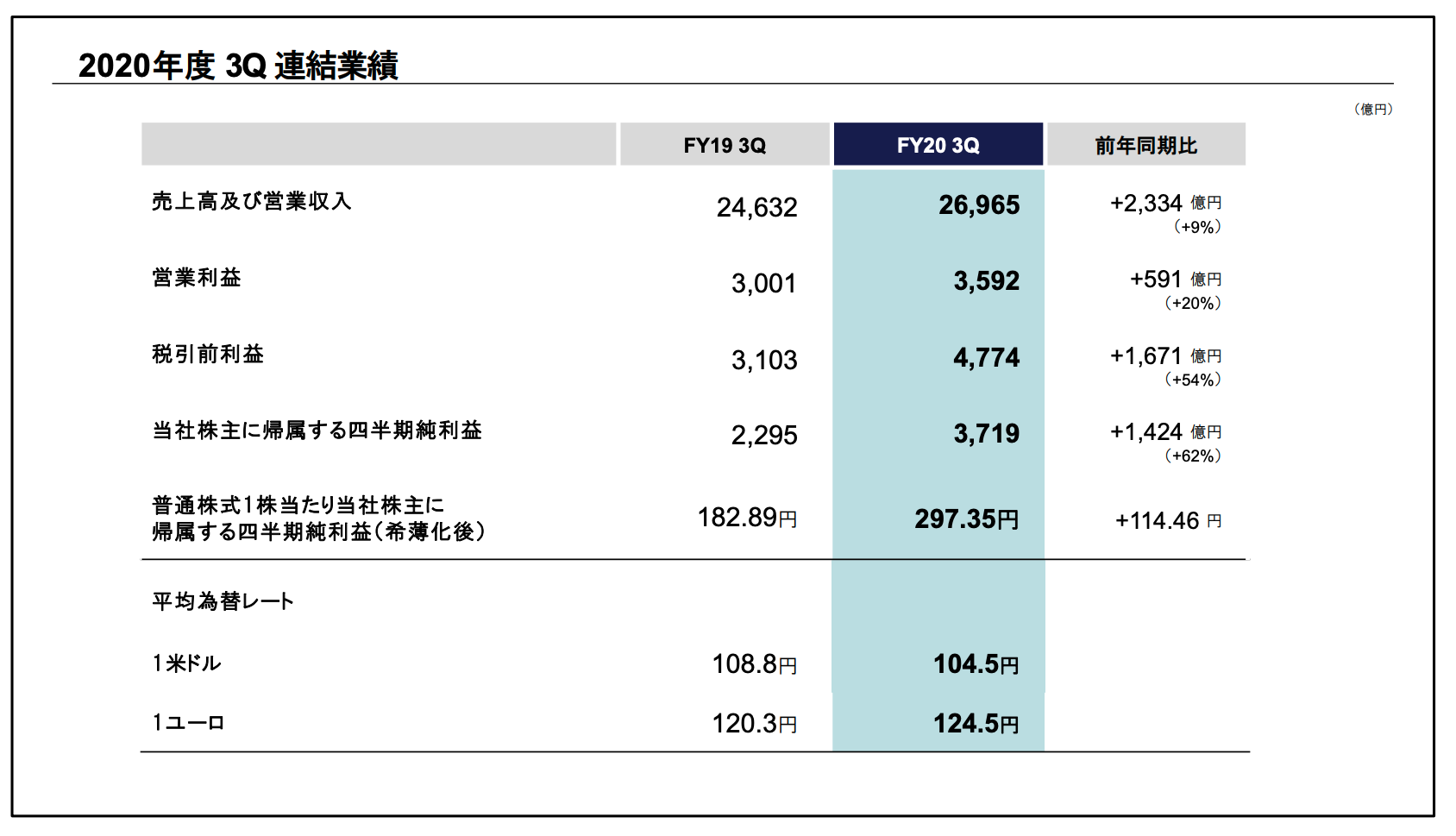

2020年度 3Q 連結業績

十時裕樹氏:2020年度第3四半期の連結売上高は、前年同期比9パーセント増の2兆6,965億円、連結営業利益は前年同期比591億円と大幅増の3,592億円となりました。

税引前利益は、主に営業外損益における投資有価証券評価損益の改善により、前年同期比1,671億円増の4,774億円。当社株主に帰属する四半期純利益は1,424億円増の3,719億円となりました。

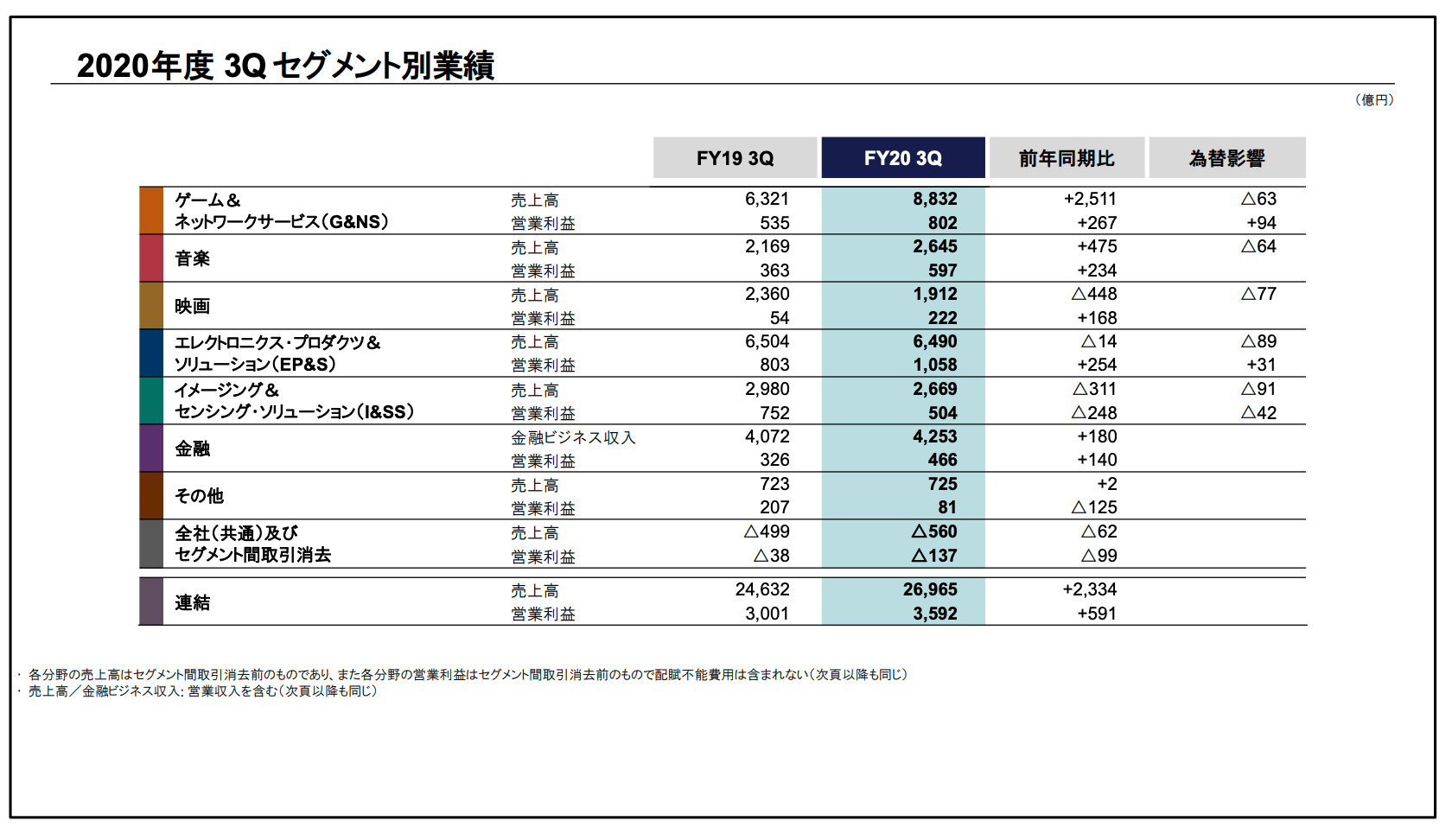

2020年度 3Q セグメント別業績

セグメント別の当四半期の実績はご覧のとおりです。

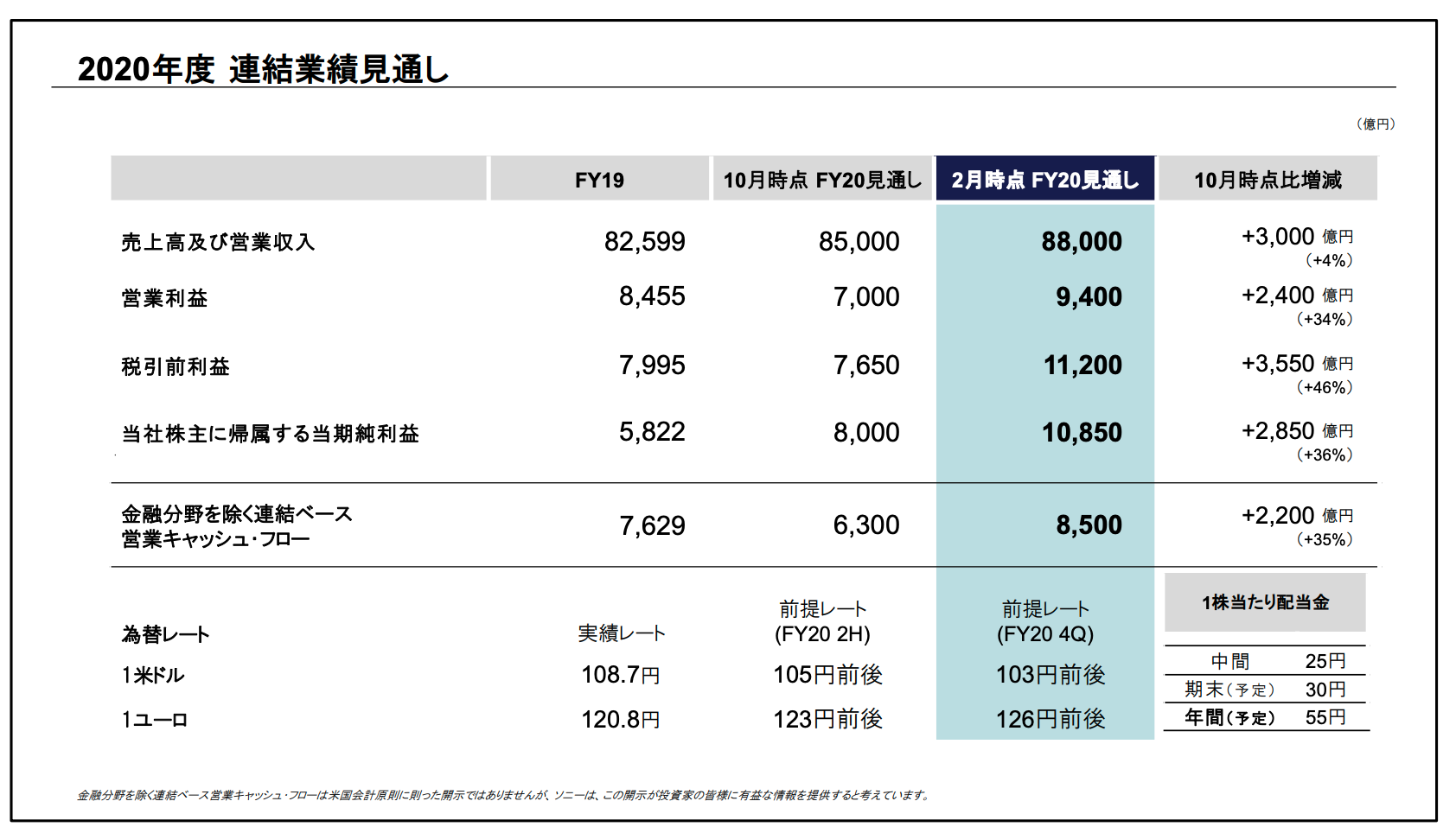

2020年度 連結業績見通し

次に通期の連結業績見通しをお示しします。連結の売上高見通しは、前回見通しから3,000億円増の8兆8,000億円、営業利益見通しは2,400億円増の9,400億円としました。税引前利益見通しについては1兆1,200億円に、当社株主に帰属する当期純利益は1兆850億円に、それぞれ上方修正しています。

金融分野を除く連結ベース営業キャッシュ・フロー見通しは、前回見通しから2,200億円増の8,500億円としています。

今年度の配当については、期末配当の予定額を1株当たり30円とし、すでにお支払いした中間配当とあわせ、年間で1株あたり55円、昨年度実績に対し10円増配とさせていただく予定です。

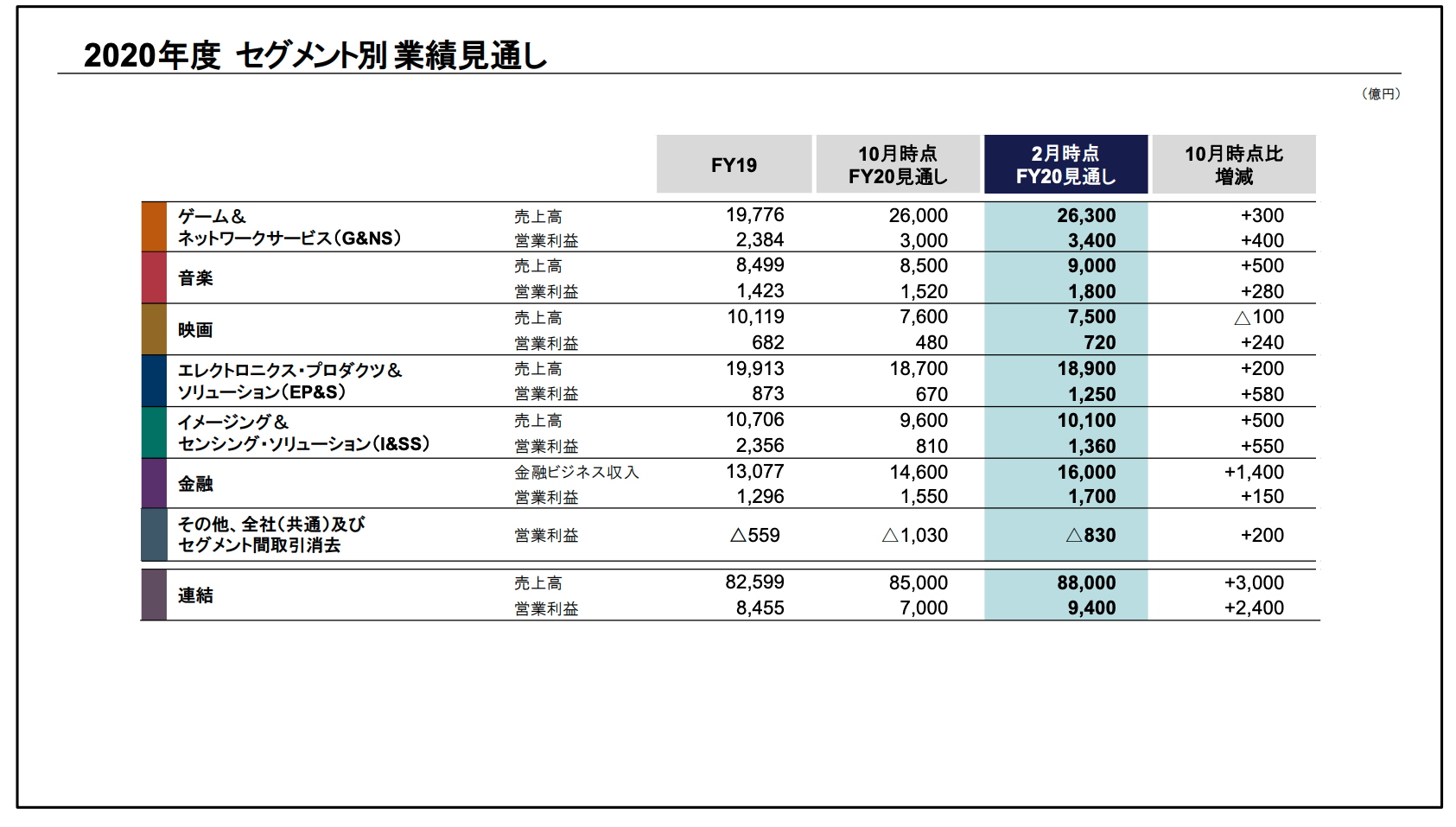

2020年度 セグメント別業績見通し

セグメント別の業績見通しはご覧のとおりです。

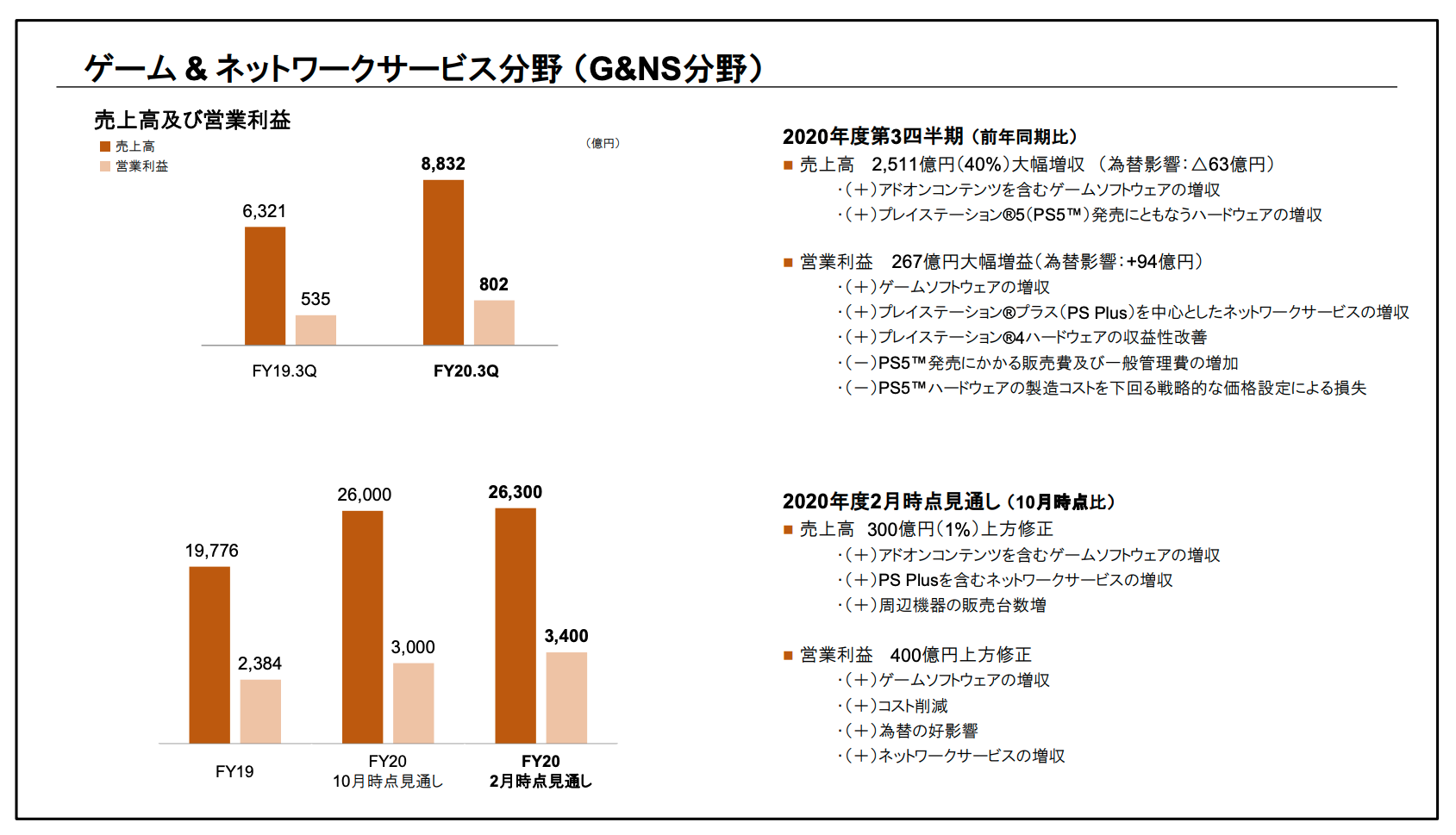

ゲーム&ネットワークサービス分野(G&NS分野)

それではここから各事業の概況説明に移ります。まず、ゲーム&ネットワークサービス分野です。「プレイステーションⓇ5」を発売した当四半期の売上高は、前年同期比40パーセントと大幅増の8,832億円となりました。

営業利益は「PS5™」ローンチに関わる費用増や、「PS5™」ハードウェアでの戦略的な価格設定による損失計上はあったものの、ゲームソフトウェアやネットワークサービスの増収により、前年同期比267億円と大幅増の802億円となりました。

通期の見通しについては当四半期での好調な実績も踏まえ、売上高を前回見通しから300億円増の2兆6,300億円、営業利益を400億円増の3,400億円にそれぞれ上方修正しています。

ハードウェアの世代交代期である今年度に過去最高水準の利益を見込めていることが示すとおり、ネットワークサービスの増加により当社ゲーム事業の収益構造は大きく変化しています。

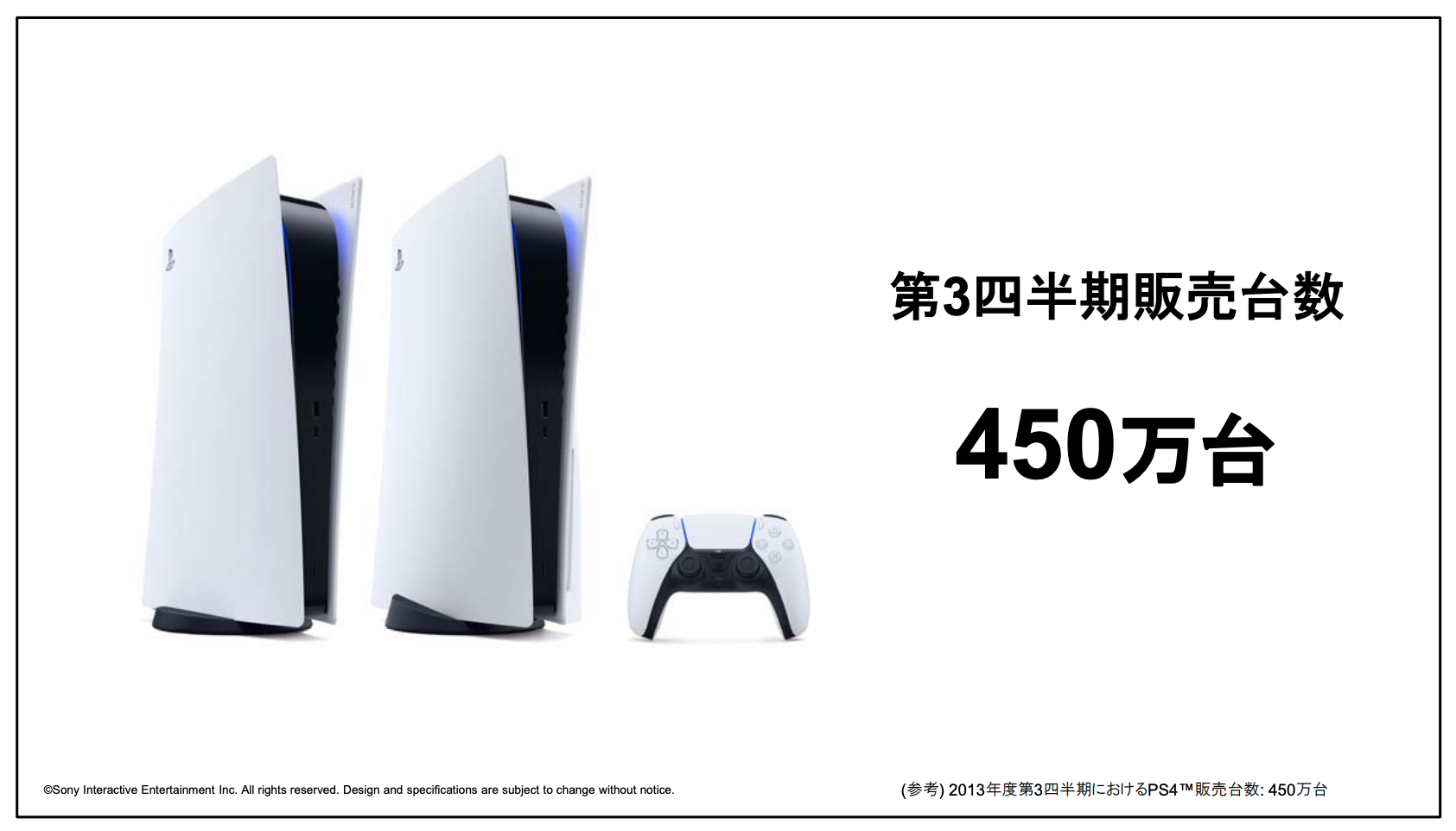

第3四半期販売台数

「PS5™」の導入状況については、11月の発売以来、12月末までに累計で450万台を販売しています。目標である当年度中760万台以上の販売達成に向け、ここまで計画どおりに進捗していますが、お客さまからの強い需要には充分に応えられていない状況です。

「PS5™」をお待ちいただいているお客さまに1台でも多くお届けできるよう、全力で取り組んでまいります。

巣籠もり需要の継続と「PS5™」の導入効果により、ユーザーとのエンゲージメントも大変高いレベルを達成できています。12月のプレイステーションユーザーの総ゲームプレイ時間は、前年同月比約30パーセント増と大幅に伸びています。

また、「PS5™」ユーザーの「プレイステーションⓇプラス」の加入率は12月末時点で87パーセントと、極めて高い水準が実現できています。

「PS5™」発売にあわせ、プレイステーション史上歴代最多のタイトルラインアップを用意したソフトウェアの販売も好調で、自社制作タイトル『Marvel’s Spider-Man:MilesMorales』は、12月末までに約410万本の実売を記録しています。

引き続き、ユーザーエンゲージメントの強化を戦略の柱に据え、ネットワークサービスの魅力をさらに高める施策に注力していきます。

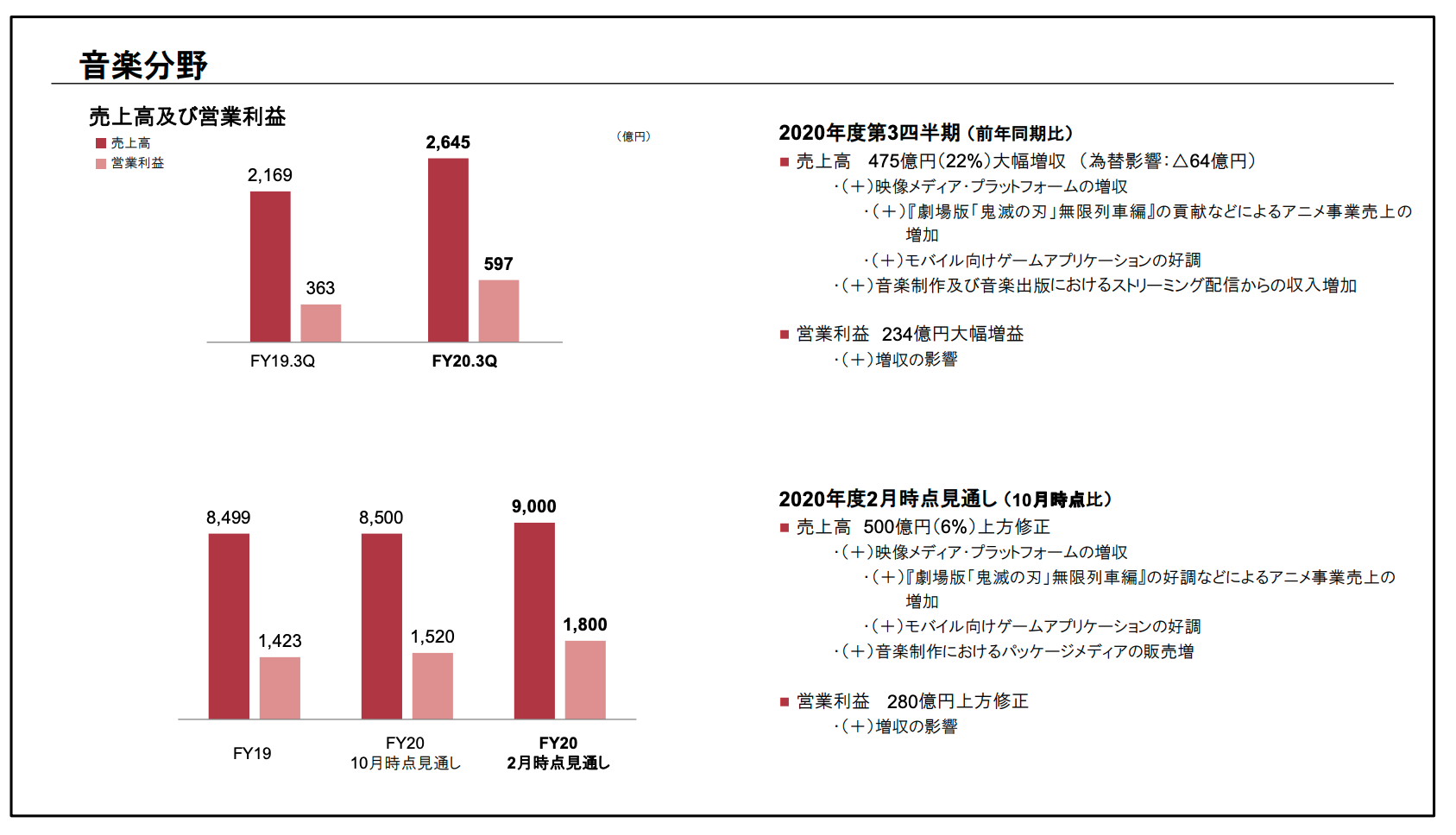

音楽分野

次に、音楽分野です。当四半期の売上高は、前年同期比22パーセント増の2,645億円、営業利益は234億円増の597億円となりました。音楽制作では、当四半期におけるストリーミング売上が前年同期比約21パーセント増と、引き続き高い成長を続けています。

また、音楽制作においては、新人賞など米グラミー賞3部門にノミネートされている「Doja Cat」、日本で大ヒットとなっている音楽ユニット「YOASOBI」や「NiziU」など、注力している新たなアーティストの発掘、育成の成果も出ています。

当年度通期の売上高見通しは、アニメ事業を含む映像メディア・プラットフォームでの増収などにより、前回見通しから500億円増の9,000億円、営業利益見通しは280億円増の1,800億円に、それぞれ上方修正しています。

当社グループのアニプレックスが製作、配給に関わる『劇場版「鬼滅の刃」無限列車編』は、1月31日までで興行収入368億円を記録、日本の映画史上歴代1位を達成しています。

このようなヒットは、優れた原作を発掘する力、制作におけるクリエイティブ力、ファン層を拡大するマーケティング力など、コンテンツIPの価値を高めるアニプレックスの総合力が結実したものと考えています。

また、当社グループ所属のアーティスト「LiSA」が歌う主題歌も大ヒットとなるなど、音楽分野を横断した成功を収めています。

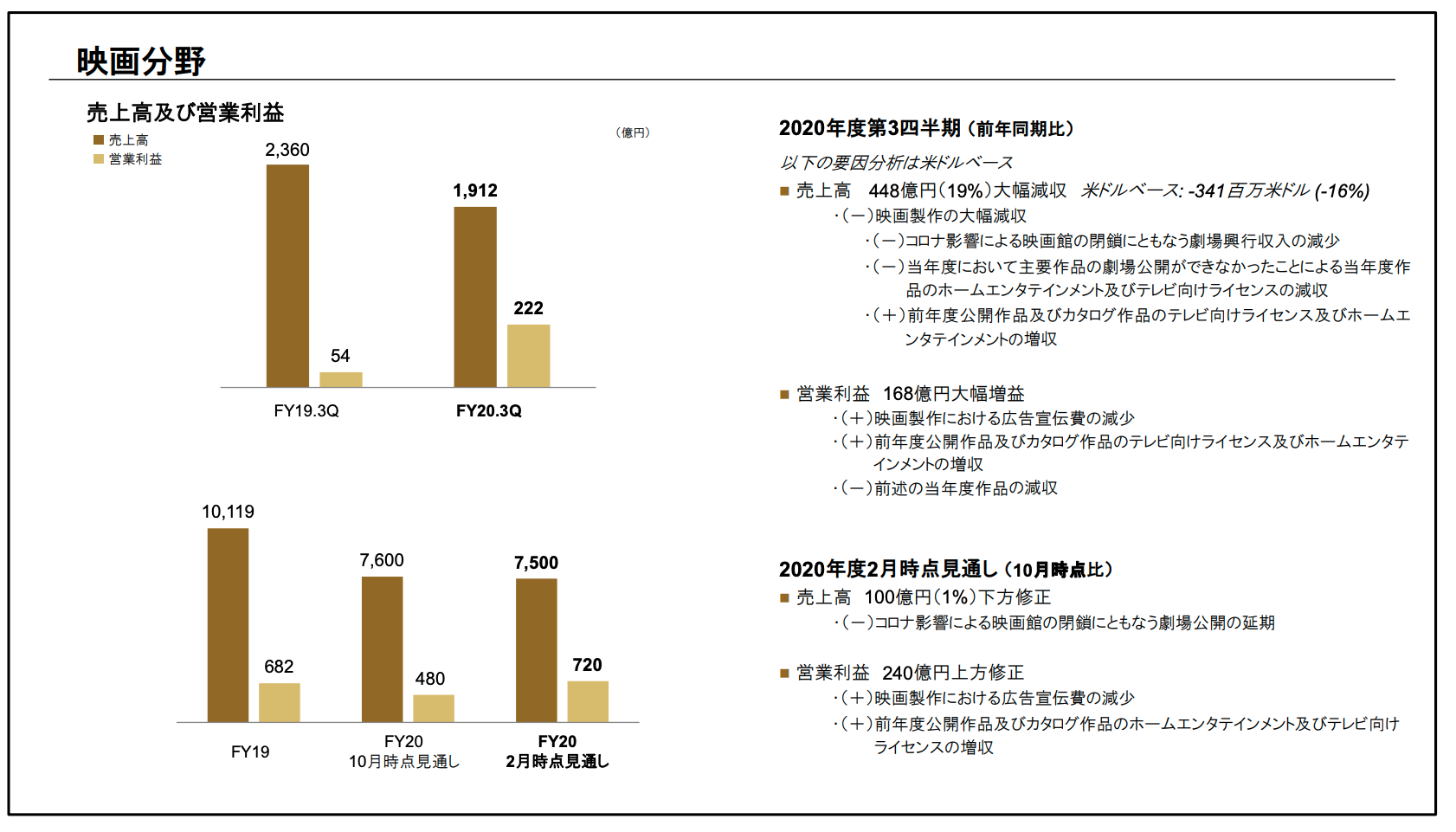

映画分野

次に、映画分野です。当四半期の売上高は、主に劇場公開作品の大幅減により、前年同期比19パーセント減の1,912億円となりました。営業利益は減収の影響はあったものの、映画製作におけるマーケティング費用の大幅減により、前年同期比168億円増の222億円となっています。

通期の見通しについては当四半期までの実績を踏まえ、売上高は前回見通しから100億円減の7,500億円、営業利益は240億円増の720億円としています。

世界規模でのコロナ感染の再拡大に伴い劇場閉鎖による公開延期が続いており、当社においても『Ghostbusters:Afterlife』『Cinderella』『Morbius』などの劇場公開を再度延期することを決定しています。

度重なる公開延期の結果、映画製作ではマーケティング費用の先送りなどにより当年度の利益は改善していますが、来年度においては今年度に大型作品の公開がなかったことによるホームエンタテインメントやテレビ向けライセンスでの減収など、マイナスの影響が見込まれます。

一方、テレビ番組制作では動画配信事業者などからの高い需要を受け、来年度にはライブラリー作品のライセンスなどによる収益の改善が期待されます。また、メディアネットワークにおいてもインドや米国での広告収入の回復や、Funimationの好調などにより、映画製作における収益鈍化の影響を一部相殺できると見ています。

エンタテインメント領域での成長投資

ここで、当社が積極的に進めているエンタテインメント領域での戦略投資についてご説明します。いずれの買収も当局の承認を必要としますが、当社のさらなる成長への貢献を期待しています。

去る12月に、米国アニメ専門配信サービス「Crunchyroll」の買収を発表しました。「Crunchyroll」は、200以上の国と地域で9,000万人の登録ユーザーと、300万人以上の有料会員を有しています。

日本アニメに対する関心は特に海外で急速に高まっており、コンテンツとDTC配信サービスの双方を有する当社は、アニメを注力領域と位置づけています。本買収により、良質な日本のアニメコンテンツを幅広く世界中のファンの方々にお届けしてまいります。

昨日、急成長するインディーズ音楽市場における、代表的なアーティスト向け音楽制作及び配給サービス提供事業AWALと、世界有数の著作隣接権管理事業Kobalt Neighbouring Rightsの買収を発表しました。

AWALの買収を通じ、音楽市場の成長を牽引するインディーズ領域でのアーティスト向けサービスを拡充し、新人の発掘、育成を強化することで、音楽分野の事業基盤の拡大を図っていきます。

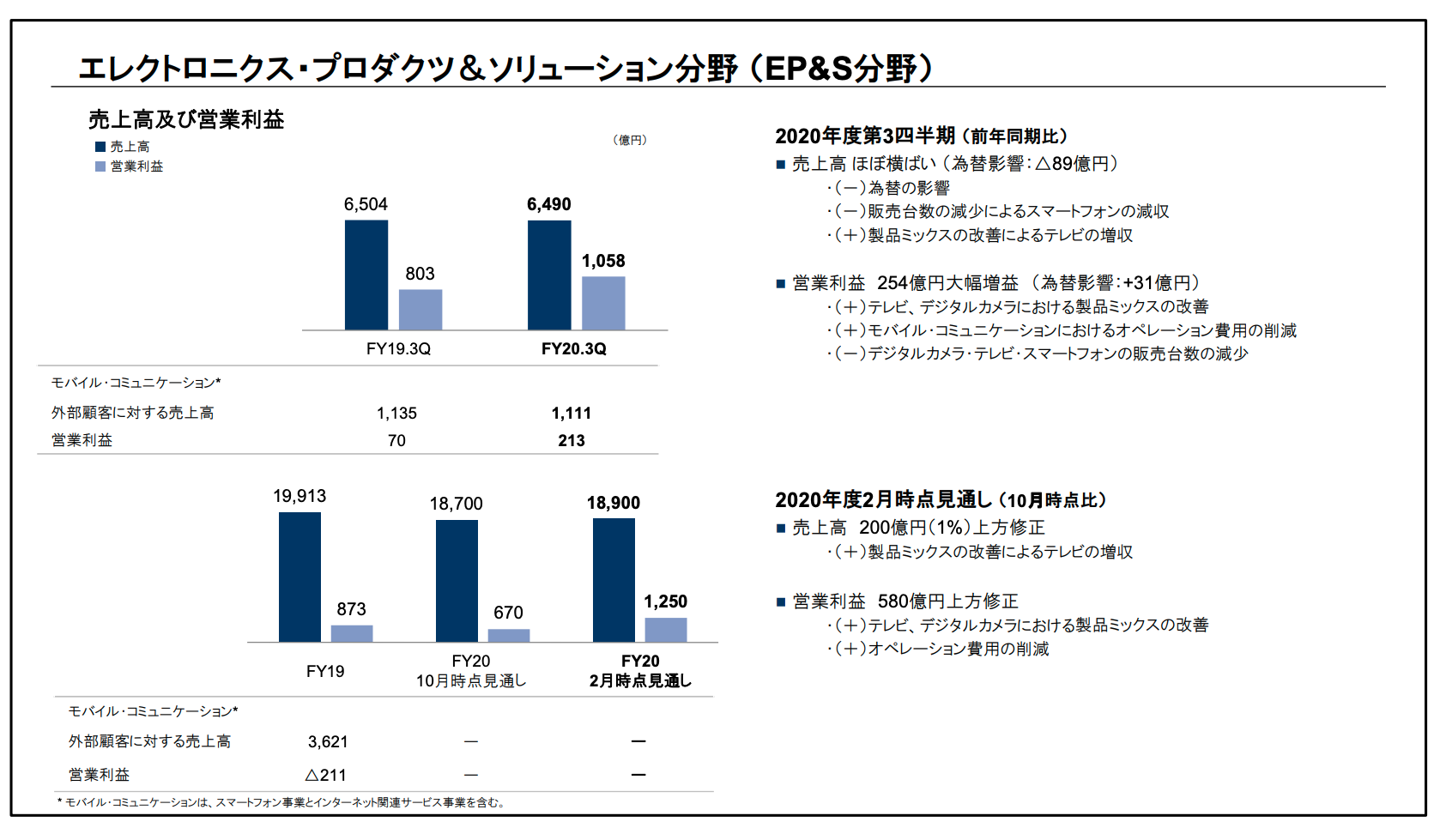

エレクトロニクス・プロダクツ&ソリューション分野(EP&S分野)

次に、エレクトロニクス・プロダクツ&ソリューション分野です。当四半期の売上高は、前年同期比ほぼ横ばいの6,490億円、営業利益は254億円増の1,058億円となりました。

通期の見通しについては当四半期の実績も踏まえ、売上高を前回見通しから200億円増の1兆8,900億円、営業利益を580億円増の1,250億円に、それぞれ上方修正しています。

当四半期においては、ホームAV商品に対する巣籠もり需要の継続に加え、デジタルカメラなどの需要回復も見られ、事業環境には一定の改善が見られました。

テレビ事業においてはパネル需給がタイトであることも踏まえ、価格維持と高付加価値モデルへの販売シフトに努め、オペレーション費用の削減と併せ、高い収益性を確保できました。

また、カテゴリーを横断してさまざまな部品供給の制約がありましたが、収益への悪影響は最低限に抑制できたと評価しています。なお、4月の新体制移行に向け、事業の一体運営と収益体質の一層の強化を進めており、通期の業績見通しには構造改革を含む一時的な費用も織り込んでいます。

当社の新商品

ここで、最近発表した当社の新商品をご紹介します。いずれも当社の独自技術により差異化を図った商品です。今後も付加価値の高い商品をお客さまに届けてまいります。

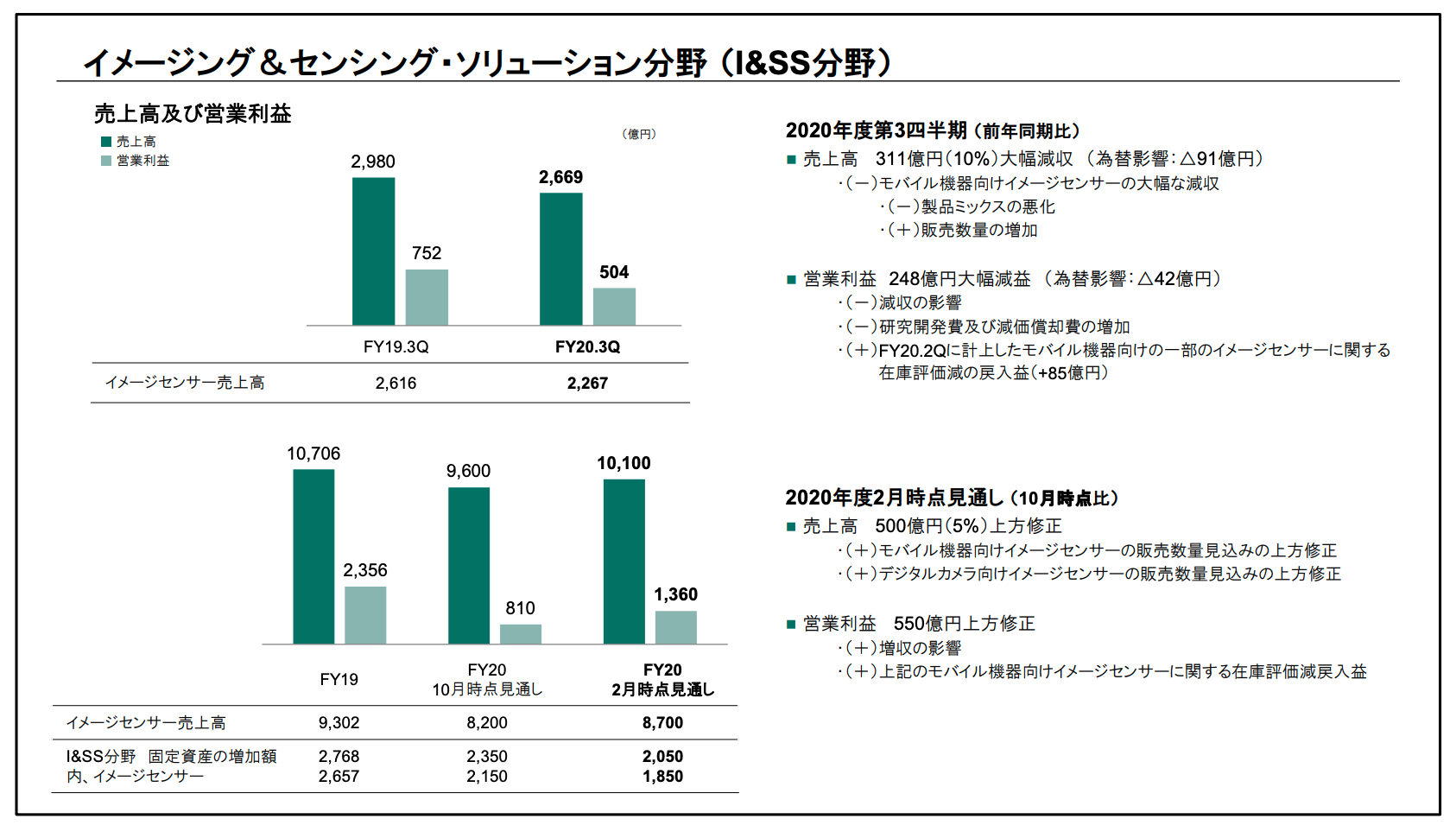

イメージング&センシング・ソリューション分野(I&SS分野)

次に、イメージング&センシング・ソリューション分野です。当四半期の売上高は、主にモバイル機器向けイメージセンサーの減収により、前年同期比10パーセント減の2,669億円となりました。

営業利益は、減収の影響や研究開発費及び減価償却費の増加などにより、248億円減の504億円となりました。当年度通期の売上高見通しは、前回見通しから500億円増の1兆100億円。営業利益見通しは550億円の大幅増となる1,360億円に、それぞれ上方修正しています。

昨年9月に、中国の特定大手顧客向けモバイルイメージセンサーの出荷を停止しましたが、11月下旬以降、一部の出荷を再開しています。当年度見通しには、この出荷再開の影響を織り込んでいるものの、当該顧客向けの売上は、前年度比で大幅な減少となる見込みです。

また、出荷再開を踏まえ、前四半期末に計上した当該顧客向けの製品在庫、仕掛在庫に関する評価減約175億円のうち、85億円を当四半期に戻し入れています。

ここで、今回お示しした通期見通しについてご説明します。前述した中国顧客以外の大手顧客からの受注状況が、前回10月時点の見通しにおける前提を大幅に上回っており、この影響を当年度の通期見通しに反映しました。

また、前回の決算説明会でお話ししたとおり、汎用センサー販売増による市場シェアの回復と、顧客基盤の拡大や分散への取り組みを進めています。

2021年度に向けた事業機会の最大化と投資効率の最適化の観点から、第4四半期の既存設備の稼働率を引き上げ、一定レベルの在庫を積み増すこととしました。この在庫積み増しによる稼働益も、通期の収益見通しに反映しています。

中期的には、2022年度以降にモバイルセンサー事業の収益性を回復し、再度成長軌道に乗せるため、高付加価値商品の拡販に向けた商品開発、営業活動を進めていきます。

また、先月開催されたCESでは、当社の最新の車載向けイメージセンサーを搭載した「VISIONーS」が、欧州での公道走行テストを開始したことを発表しました。このような長期的な取り組みを通じ、新たな事業機会の創出にも挑戦していきます。

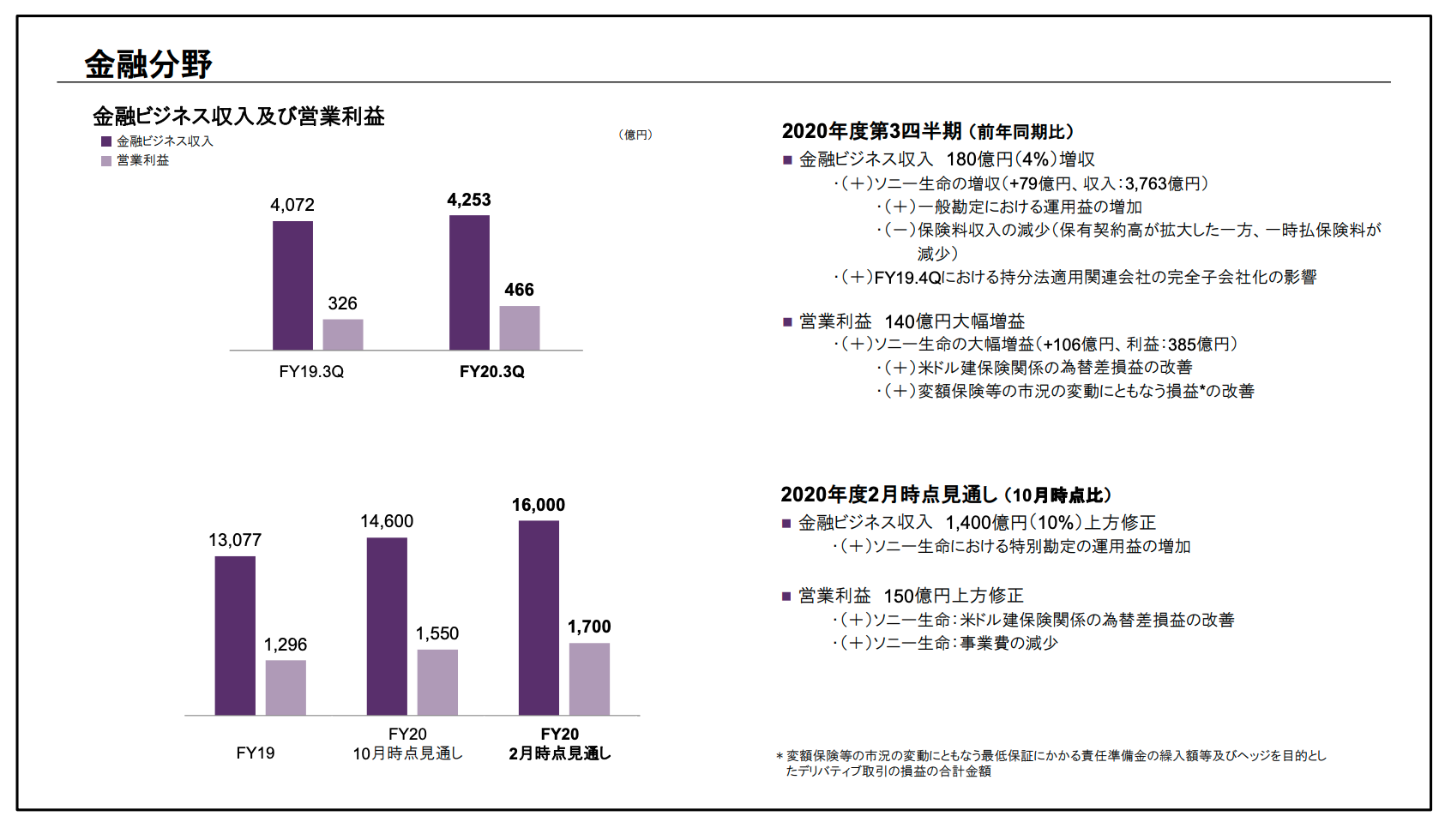

金融分野

次に、金融分野です。当四半期の金融ビジネス収入は、主にソニー生命における一般勘定での運用益の増加により、前年同期比4パーセント増の4,253億円となりました。ソニー生命の保険料収入が減少していますが、これは前年同期に販売が好調であった一時払保険料が減少したことによります。

新契約高では前年同期を上回り、当社の保険事業は順調に拡大しています。営業利益は、ソニー生命での米ドル建て保険に関わる為替差損益の改善などにより、前年同期比140億円増の466億円となりました。

通期の金融ビジネス収入の見通しは、主に当四半期でのソニー生命における特別勘定での運用益の増加を踏まえ、前回見通しから1,400億円増の1兆6,000億円としました。

営業利益は、ソニー生命における為替差損益の改善や事業費の減少などを反映し、150億円増の1,700億円に上方修正しています。

ここで、金融事業の今後の経営の方向性についてお話しします。現在策定中の次期中期経営計画では、ソニーフィナンシャルホールディングスが金融事業の全体最適の視点から戦略を策定し、明確な強みを持ち、サービスなどでの差別化ができる領域に経営資源を集中していきます。

具体的には、金融事業の中核であるソニー生命の5,000人を超えるライフプランナーを金融グループのコアの強みと位置づけ、金融事業全体を支えるプラットフォームとして持続的に成長させていきます。

また、すでにR&D領域ではソニーグループ内での人材交流が始まっており、AIやクラウドコンピューティングなどのテクノロジーを最大限に活用し、新たな金融商品やサービスの開発にも取り組んでいきます。

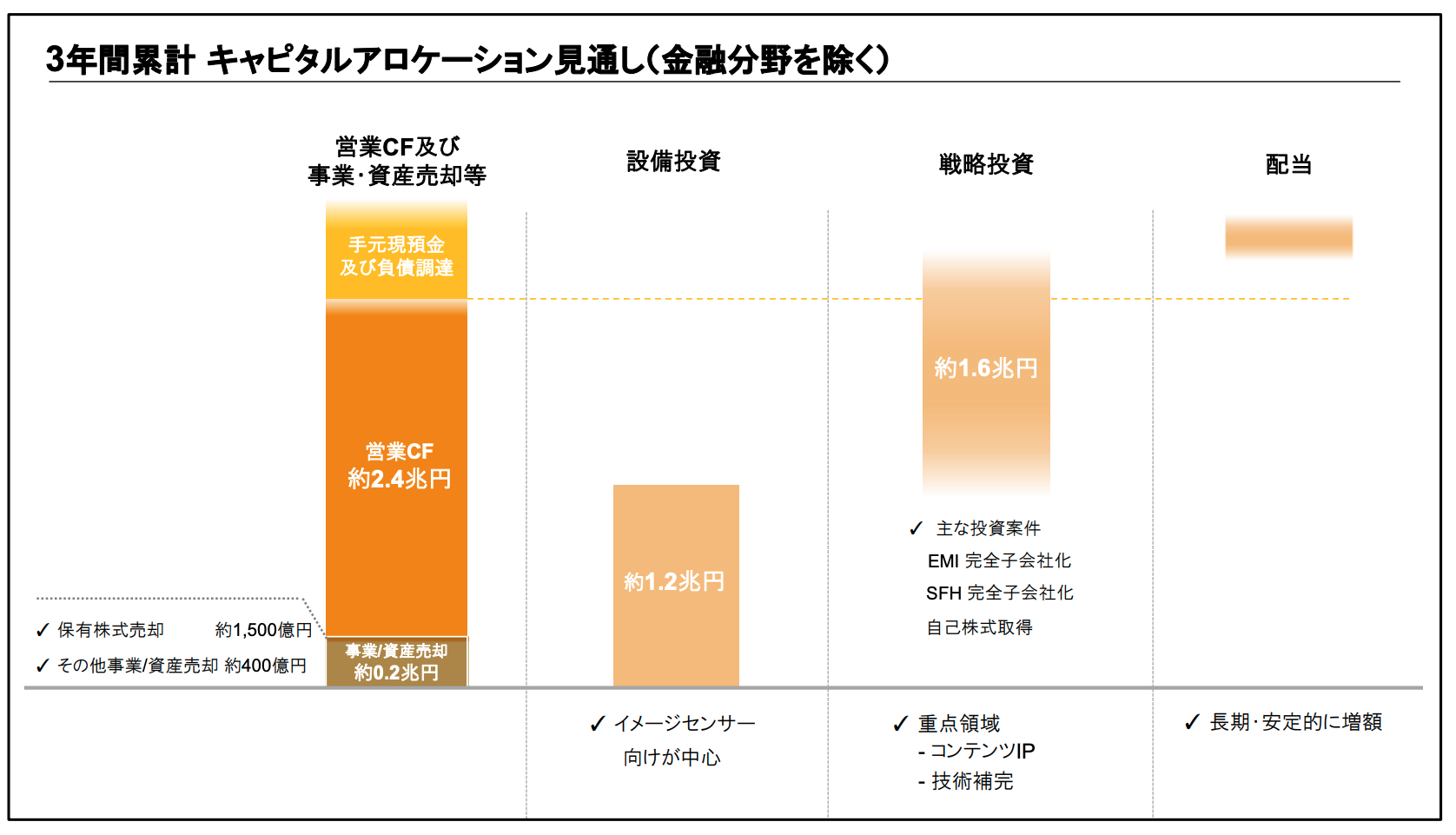

3年間累計 キャピタルアロケーション見通し(金融分野を除く)

ここで、キャピタルアロケーションについてアップデートします。各事業の収益見通しの改善を踏まえ、金融分野を除く連結ベース営業キャッシュ・フローの今年度見通しを、8,500億円に上方修正しました。その結果、3年間累計での営業キャッシュ・フローは約2.4兆円と、現行中期経営計画における目標を超過する見込みです。

戦略投資に優先順位をおいて、足元ではコンテンツ、DTC、テクノロジーの領域で積極的に投資を進めており、営業キャッシュ・フローの上振れ分についても、今後の戦略投資の原資と位置づけています。

エンタテインメント領域を中心に投資機会は着実に増加しており、来年度から始まる次期中期においては、この3年間での実績を超える規模の成長投資を実施していきたいと考えています。

最後に、当社会計基準の変更についてお話しします。当社は本日付の取締役会決議により、従来の米国会計基準に替えて、国際財務報告基準IFRSを任意適用することを決定しました。IFRSによる業績開示は、2021年度第1四半期からを予定しています。私からの説明は以上です。

スポンサードリンク