関連記事

マイクロアド、23年9月期通期の営業利益は+32%増、主力のUNIVERSEの稼働アカウント数は順調に拡大

マイクロアド、23年9月期通期の営業利益は+32%増、主力のUNIVERSEの稼働アカウント数は順調に拡大[写真拡大]

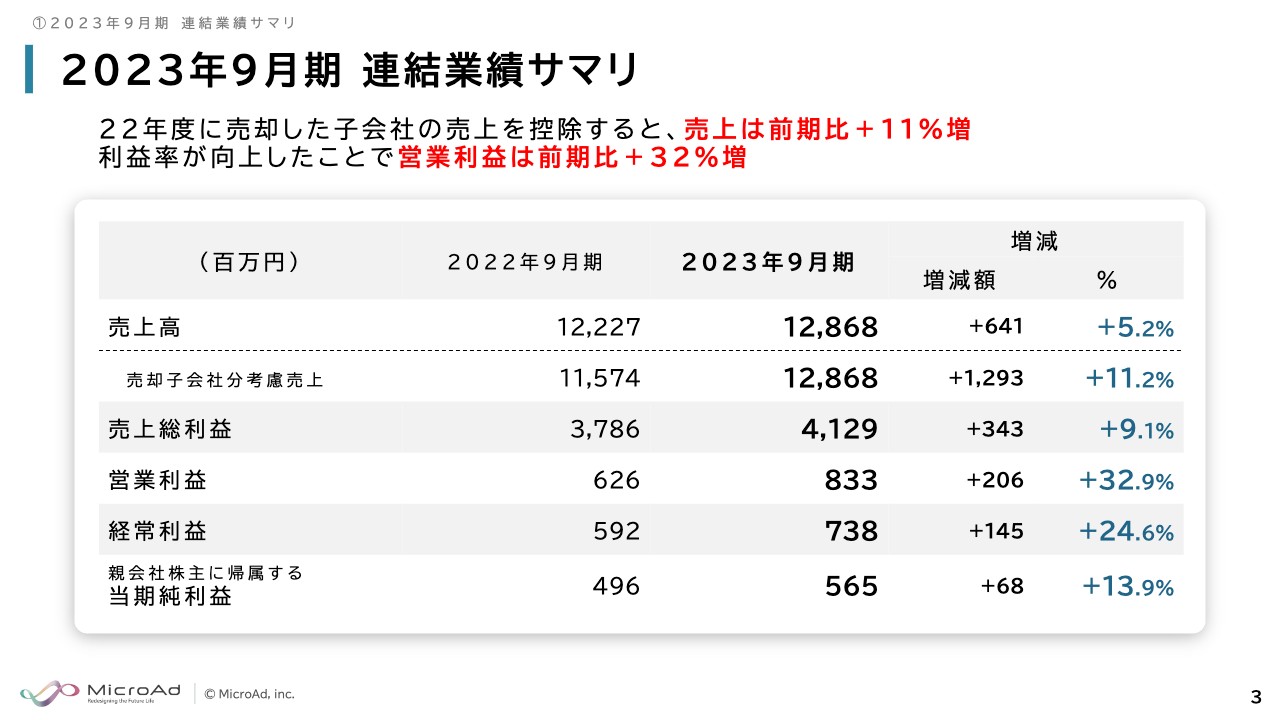

2023年9月期 連結業績サマリ

渡辺健太郎氏:マイクロアド代表の渡辺です。本日はお忙しいところ、決算説明会にお集まりいただき誠にありがとうございます。2023年9月期の決算説明と2024年9月期の業績見通しについてご説明します。

まずは連結業績のサマリです。売上高は前期比11.2パーセント増の128億6,800万円の着地です。営業利益は前期比32.9パーセントの8億3,300万円の着地となっています。

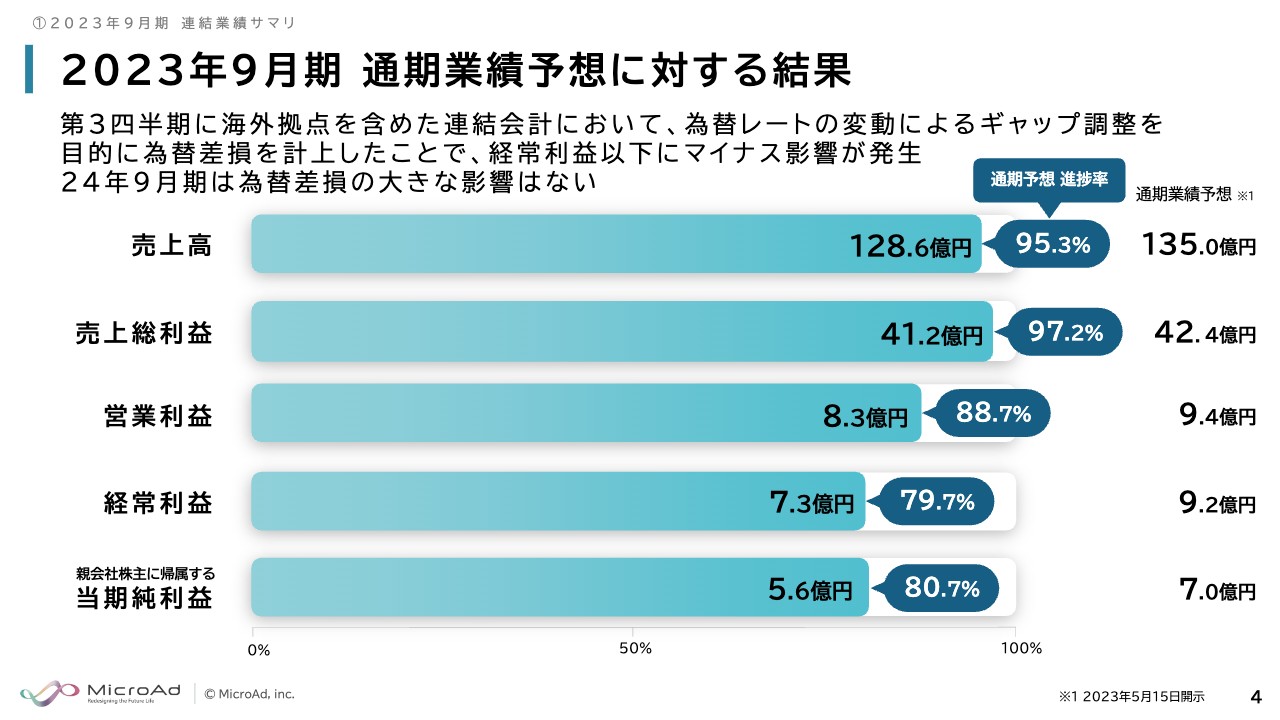

2023年9月期 通期業績予想に対する結果

半年前に出した通期業績予想に対する結果です。売上高は5パーセント弱届かず、約128億円となっています。経常利益以下については、第3四半期に為替差損が発生したため、業績予想から約20パーセントショートしています。2024年9月期は、為替差損の大きな影響はないと見ています。

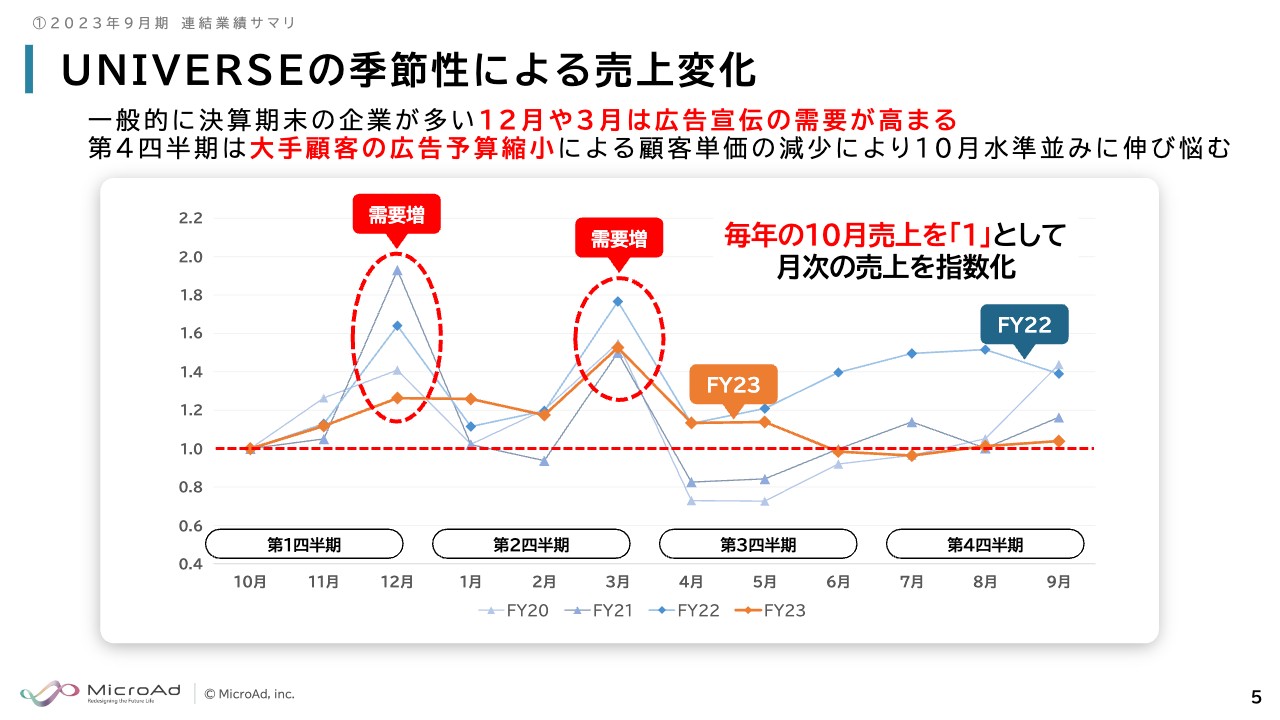

UNIVERSEの季節性による売上変化

季節性による売上変化です。例年は12月と3月が需要期ですが、今期は第4四半期に失速したことで7月に10月の売上を下回り、第4四半期は10月並みに伸び悩みました。大きな要因は大手顧客の広告予算縮小による顧客単価の減少です。

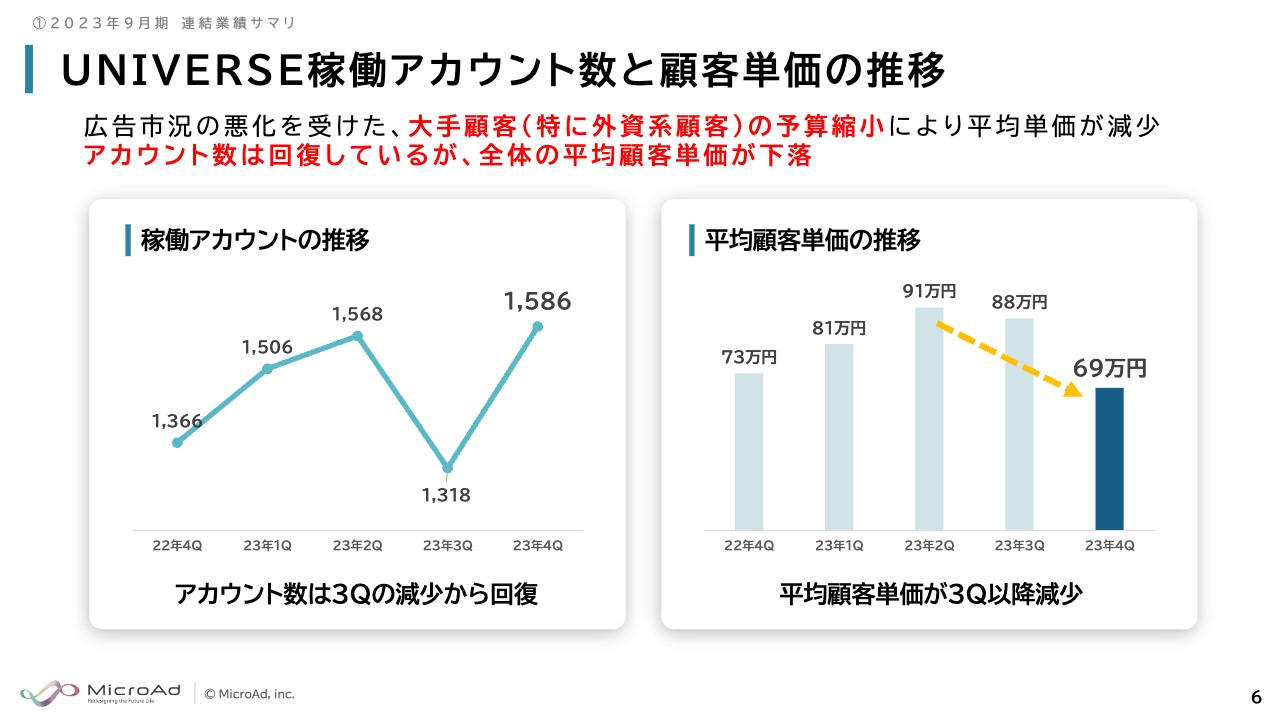

UNIVERSE稼働アカウント数と顧客単価の推移

アカウント数と顧客単価の推移です。前期の第3四半期は稼働アカウント数が減少したのですが、そこから今期第1四半期・第2四半期を上回る水準に回復し、順調に伸びています。

一方で、第3四半期以降、平均顧客単価が減少しました。例年、第3四半期は季節性のため第2四半期より下がるのですが、第4四半期に大きく下がったことが通期業績予想に届かなかった要因です。

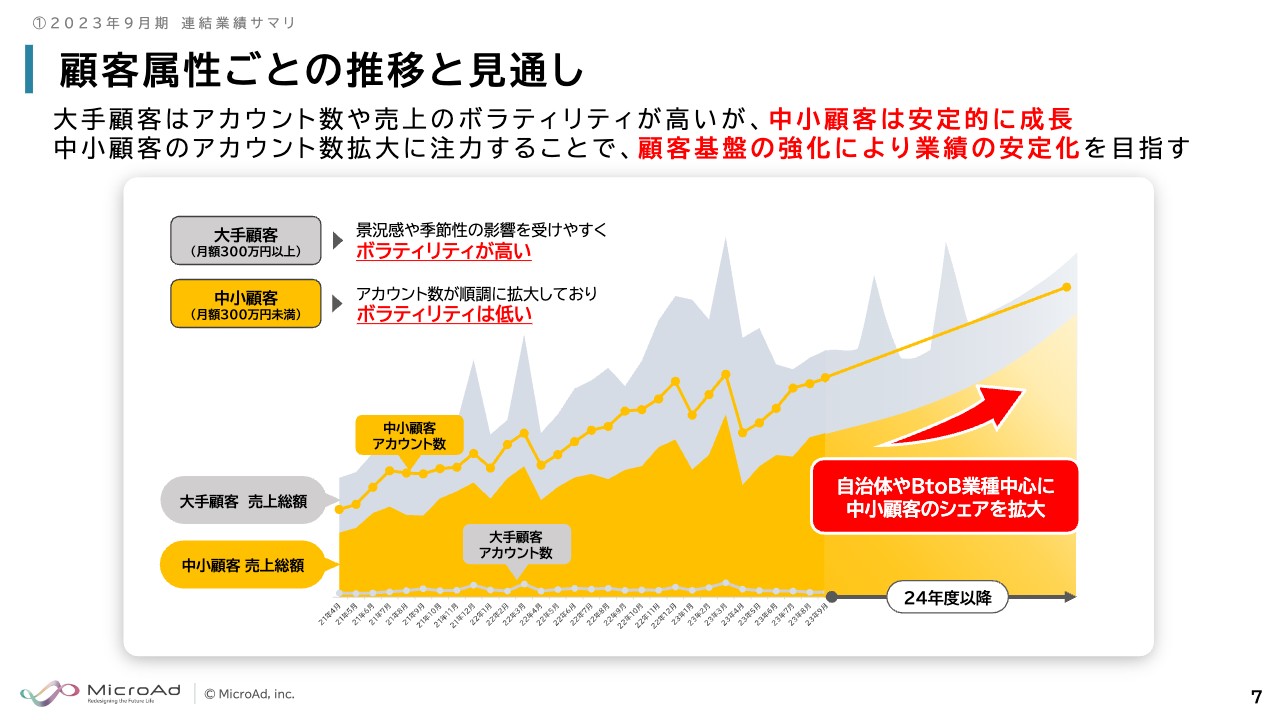

顧客属性ごとの推移と見通し

スライドは、月額300万円未満の中小顧客と月額300万円以上の大手顧客を構造的に分けたグラフです。

下の黄色の部分が中小顧客の売上総額で、もちろん季節性はあるのですが、景気の波にそれほど左右されないため、上下の振れ幅は大きくありません。一方、上のグレーの部分の大手顧客は、季節性の影響もありますが、景気の影響を受けやすいため山の頂点がかなり大きく動いています。

大手顧客のほうがボラティリティが高く、中小顧客は低いのです。第4四半期にアカウント数が伸びている一方で顧客単価が大きく下がっている要因は、大手顧客の影響です。

今までも中小顧客に注力していましたが、今後、さらに中小顧客のアカウント数拡大に注力することで、景気の波に左右されにくい体質を強固にして業績の安定化を目指したいと考えています。

また、大手顧客の単価は足元ではすでに戻ってきているため、現状ではそれほど心配していません。ただし、当然、今後も景気の波はあるため、ボラティリティを下げていくことに優先的に取り組んでいきます。

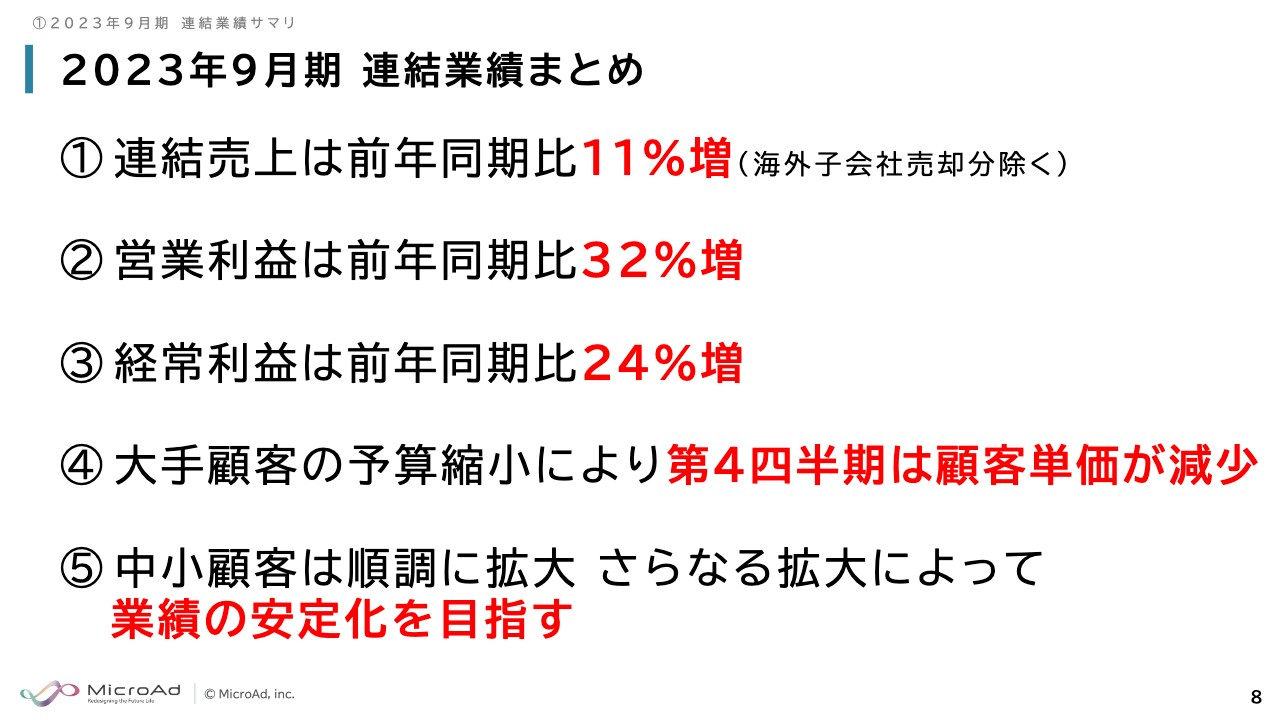

2023年9月期 連結業績まとめ

連結業績のまとめです。2023年9月期の前半は非常に順調だったのですが、第4四半期の顧客単価の減少により通期業績予想に届きませんでした。今後、中小顧客のアカウント数をさらに拡大することで業績の安定化を目指します。

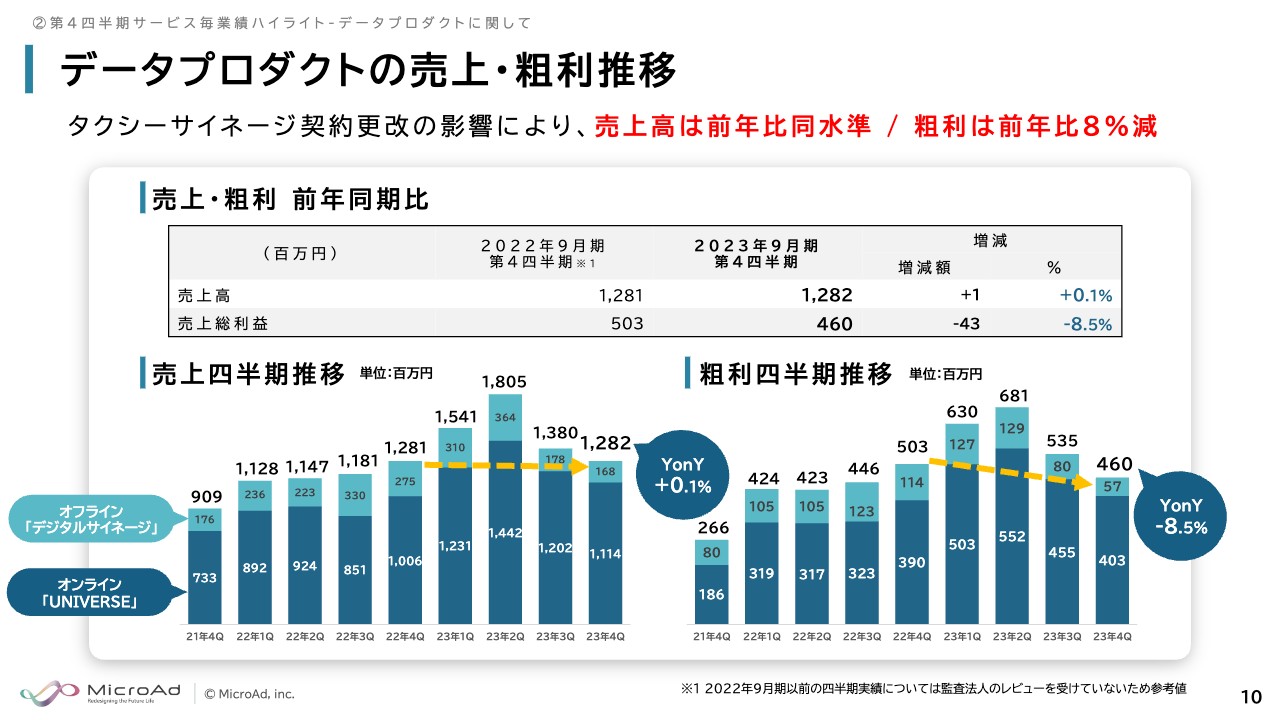

データプロダクトの売上・粗利推移

サービスごとの業績ハイライトです。まず、データプロダクトについては、第3四半期中にタクシーサイネージの契約が更新された影響で、後半に売上が下がっています。売上高は前期と同水準、粗利は前期比8パーセント減です。

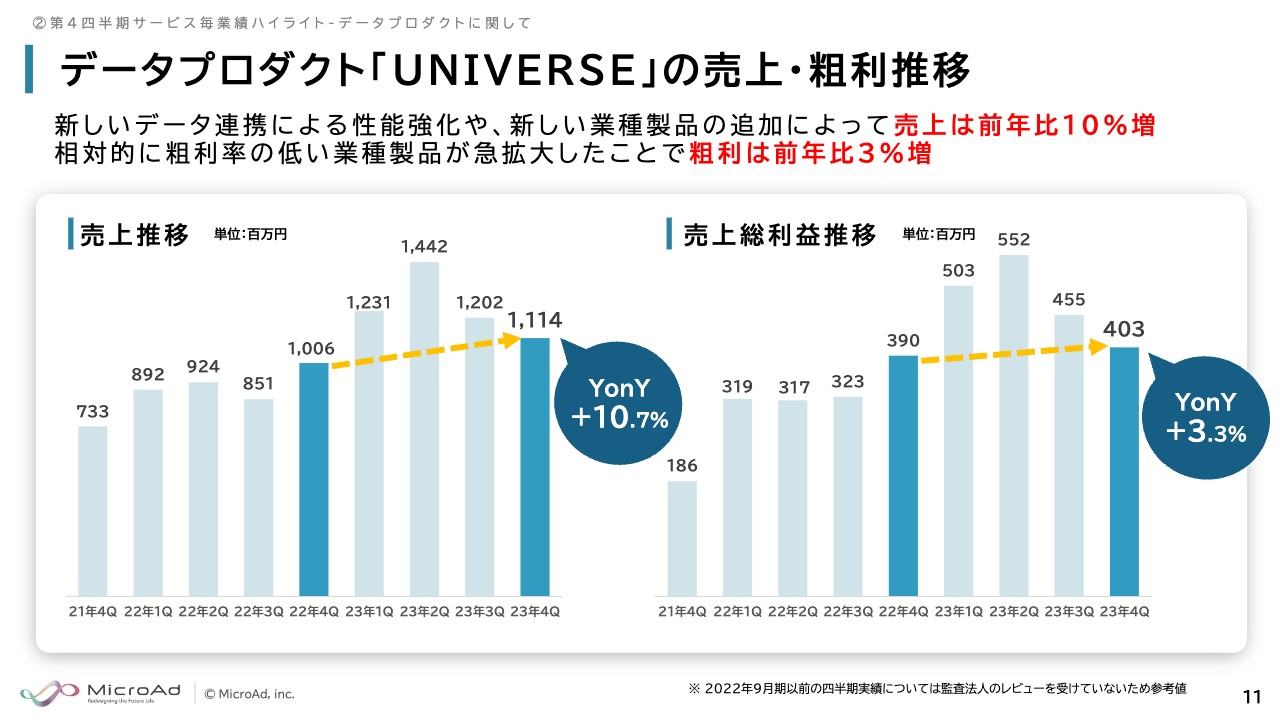

データプロダクト「UNIVERSE」の売上・粗利推移

データプロダクトの主軸である「UNIVERSE」です。売上高は前期比10パーセント増です。売上総利益は売上ほどの伸びはなく、前期比3.3パーセント増です。業種ごとに若干粗利率が違いますが、相対的に粗利率の低い業種製品が大きく伸びたことで若干ギャップが生じています。

データプロダクト「UNIVERSE」の業種特化製品

業種特化製品では、引き続きBtoBの「シラレル」が順調に成長しています。また、最近、人材領域の「マーブル」やEC領域が伸びています。

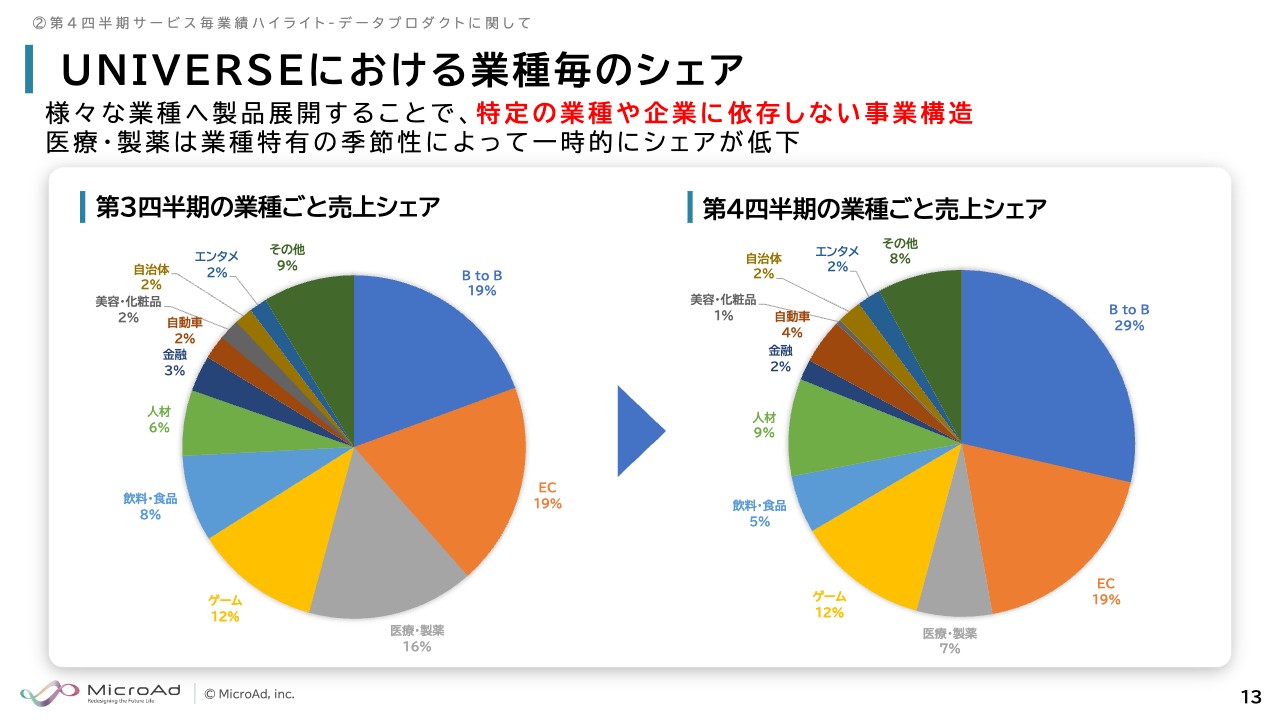

UNIVERSEにおける業種毎のシェア

業種ごとのシェアです。さまざまな業種を展開していますが、第3四半期から第4四半期での変動としては、医療・製薬のシェアが低下しています。これは季節性の一時的なもので、寒くなるとまた伸びていく業種のため、全体として大きな変化はありません。

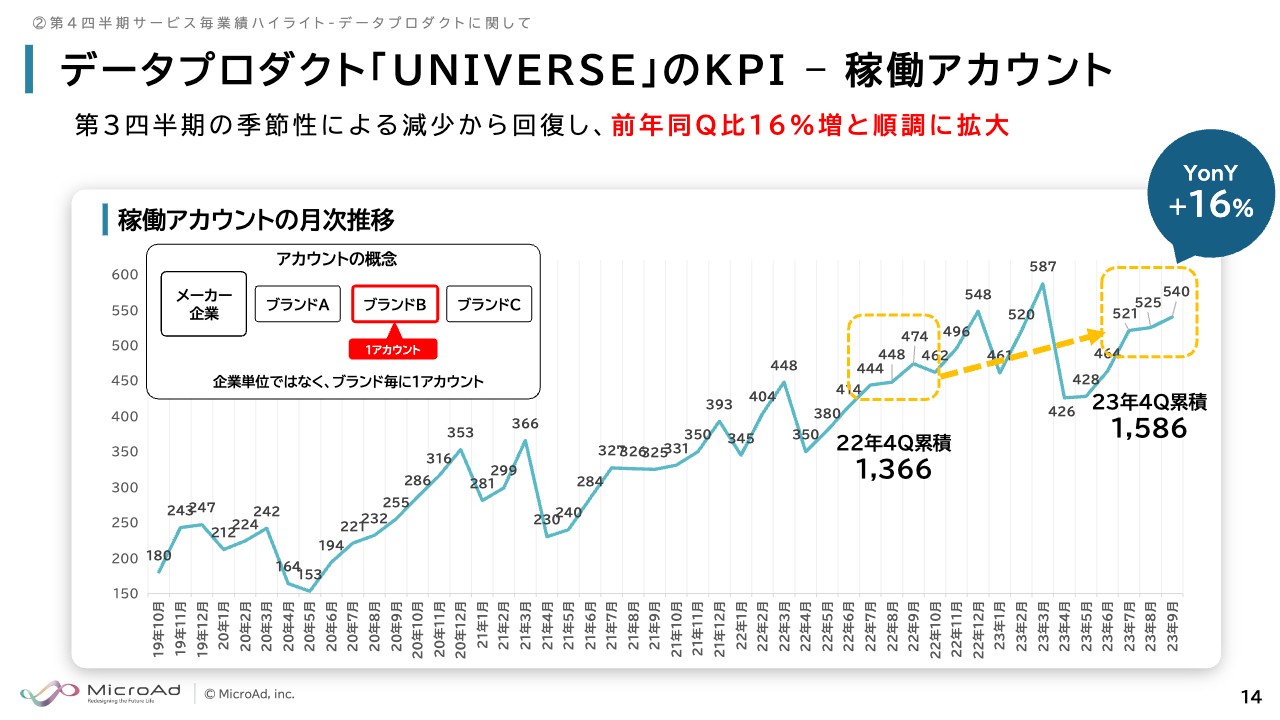

データプロダクト「UNIVERSE」のKPI – 稼働アカウント

稼働アカウント数です。第3四半期は例年どおり減少しましたが、しっかり回復し、前年同期比16パーセント増と引き続き順調に拡大しています。

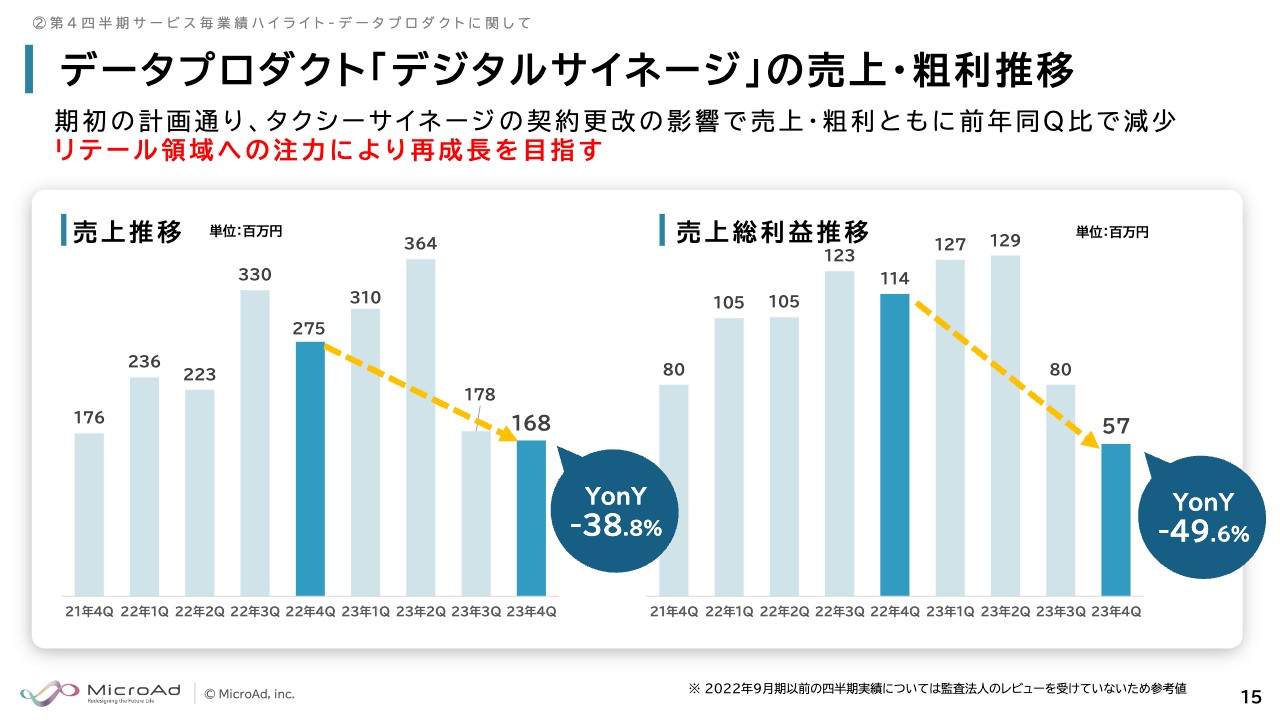

データプロダクト「デジタルサイネージ」の売上・粗利推移

「デジタルサイネージ」は期初の計画どおり、期中にタクシーサイネージの契約更新の影響があったため、第4四半期は前年同期比で減収減益となっています。今後は、主にリテール領域の美容サロンのサイネージによって再成長を目指す方針です。

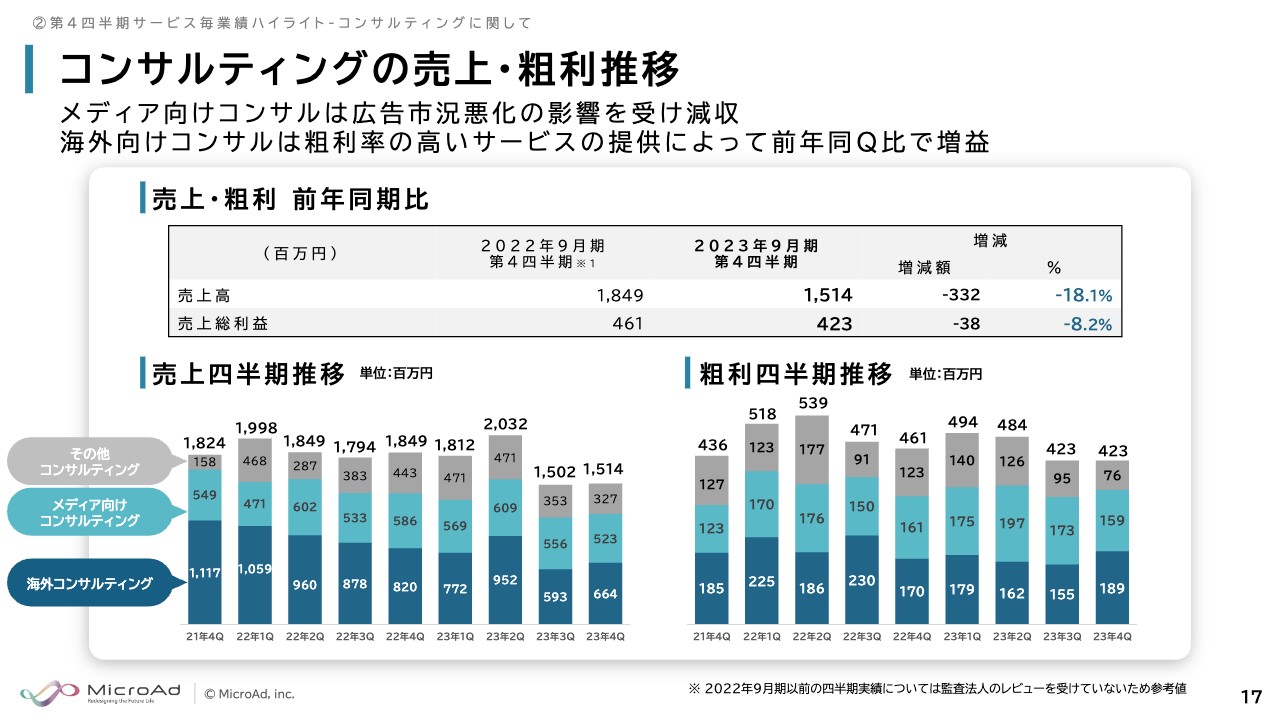

コンサルティングの売上・粗利推移

コンサルティングです。国内メディア向けコンサルティングは前年同期比で減収、海外コンサルティングは前年同期比で増益です。

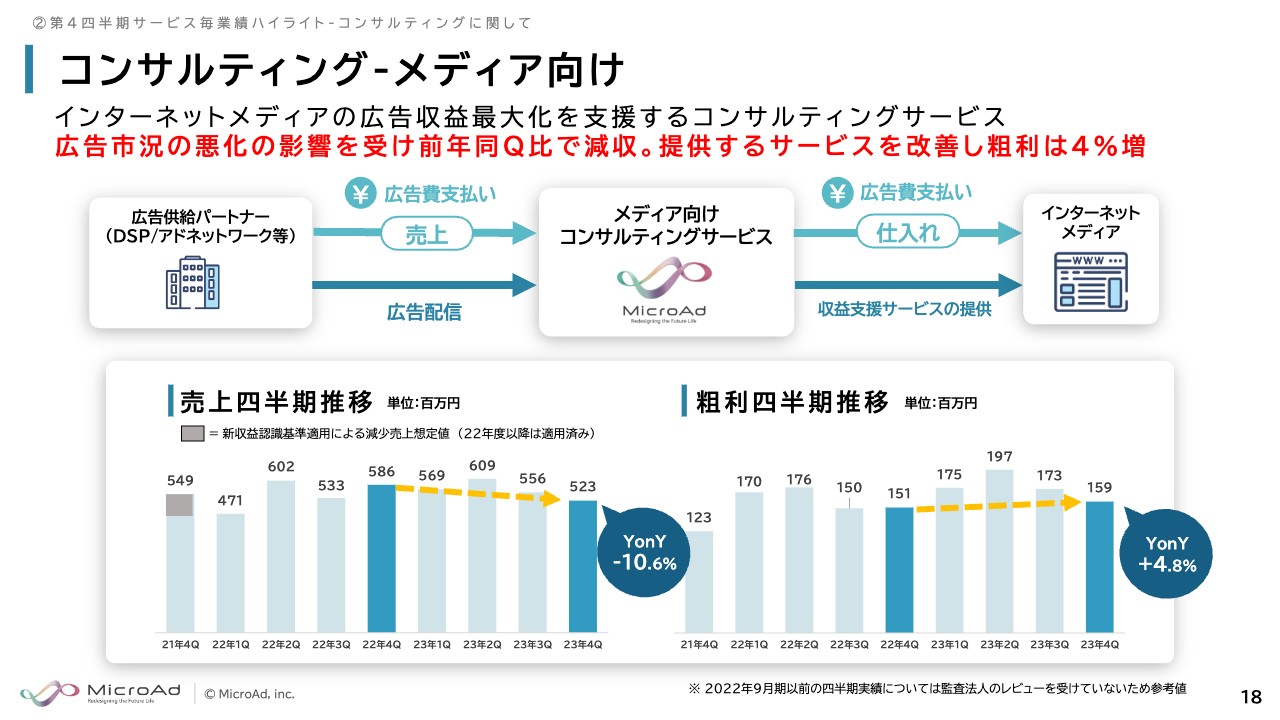

コンサルティング-メディア向け

第4四半期は広告業界全般が悪化しました。メディア向けのソリューションは市況全体の影響を受けやすいため、第4四半期については前年同期比で減収でした。ただし、サービスや商品のミックスを変えるなどの改善をしたことで、粗利は前年同期比4.8パーセント増で着地しています。

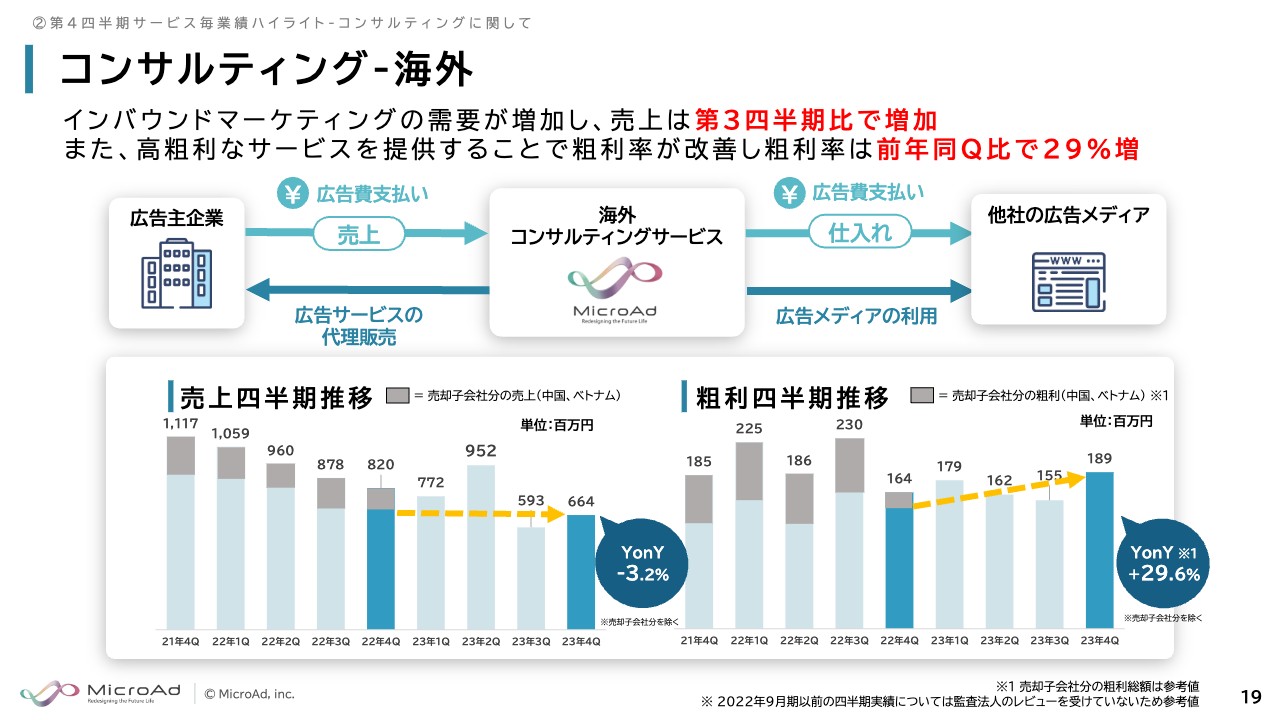

コンサルティング-海外

海外についてはインバウンド需要が増加し、売上高は前年同期比では若干減っていますが、第3四半期比では増加しています。さらに、サービスを粗利が高いものにシフトしたことが貢献して粗利率が改善し、前年同期比29.6パーセント増と大きく伸ばせています。

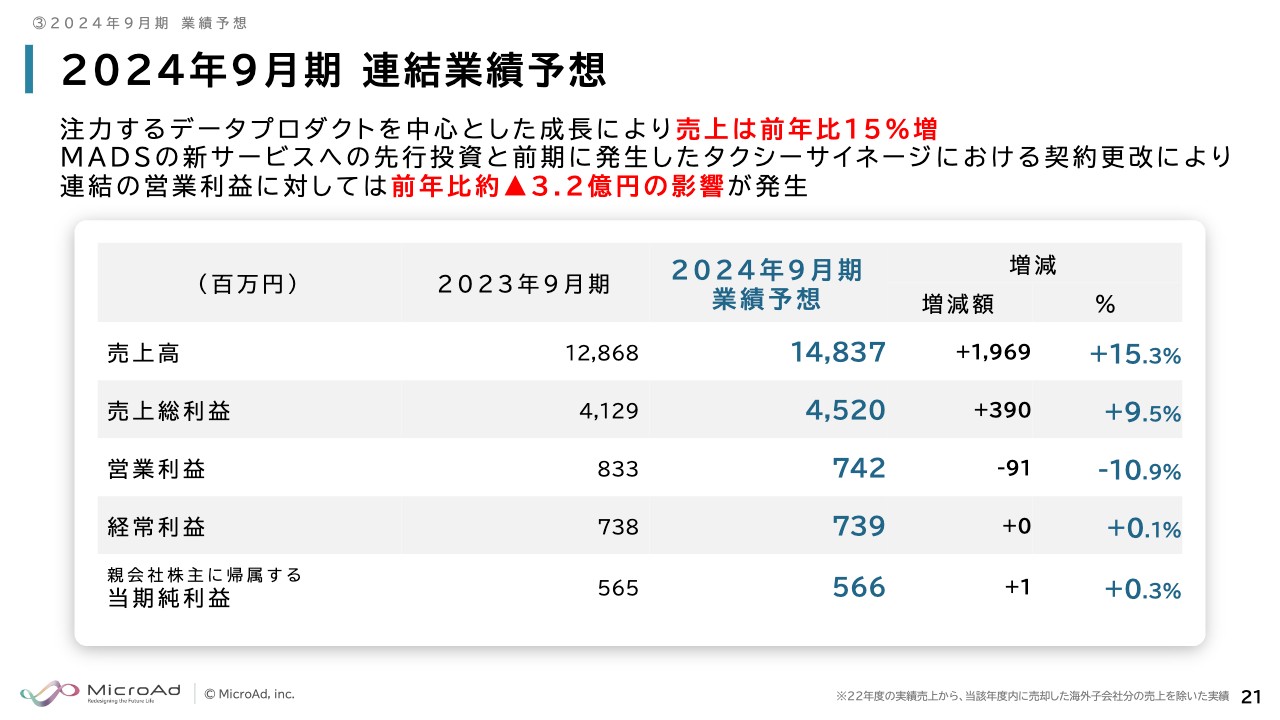

2024年9月期 連結業績予想

2024年9月期の業績予想です。「UNIVERSE」を中心として、売上高は前期比15.3パーセント成長の148億3,700万円を見込んでいます。

一方、2024年9月期はMADS社のタクシーサイネージの契約更改の影響に加えて、新サービスへの大きな先行投資があり、営業利益に前期比約3億2,000万円減の影響が発生しています。そのため、営業利益は前期比10.9パーセント減です。

経常利益および当期純利益は前期と同水準の予想です。

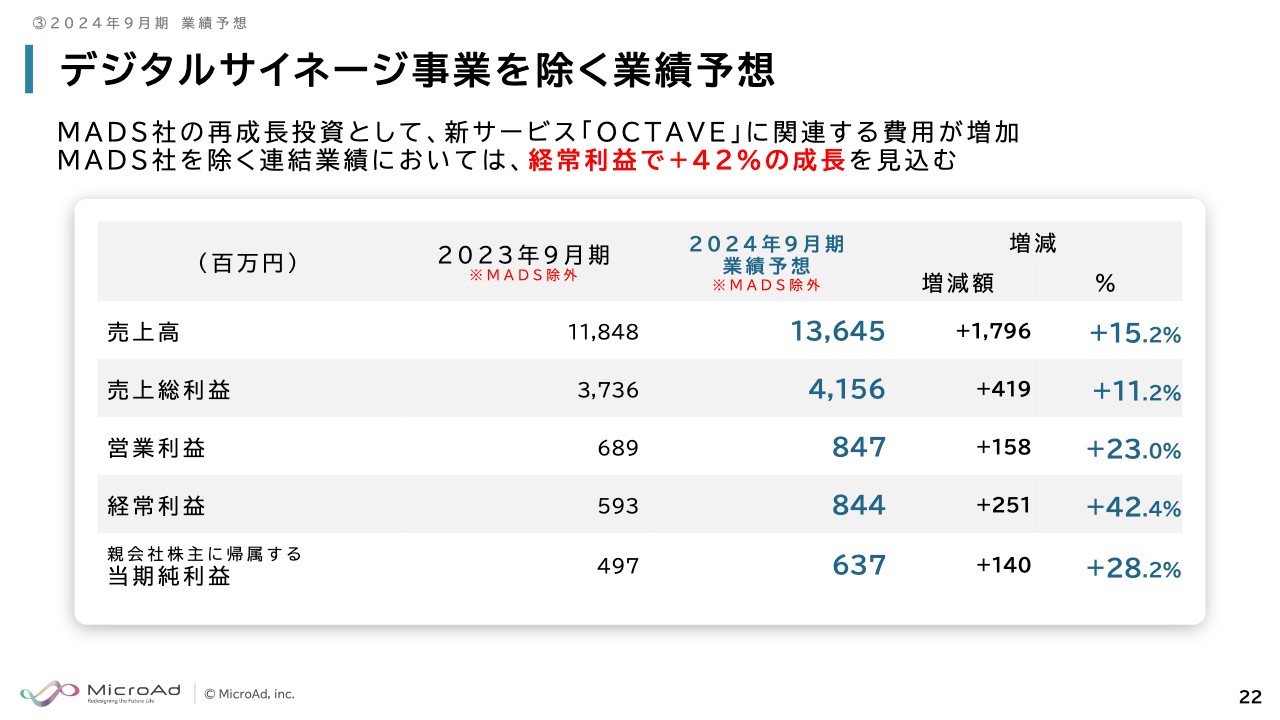

デジタルサイネージ事業を除く業績予想

デジタルサイネージ事業を除いた数字です。売上高は前期比15.2パーセント増、営業利益は前期比23パーセント増、経常利益は前期比42.4パーセント増となっています。先行投資するMADS社を除く「UNIVERSE」と海外においては、今期はしっかりと成長させ、増収増益の計画です。

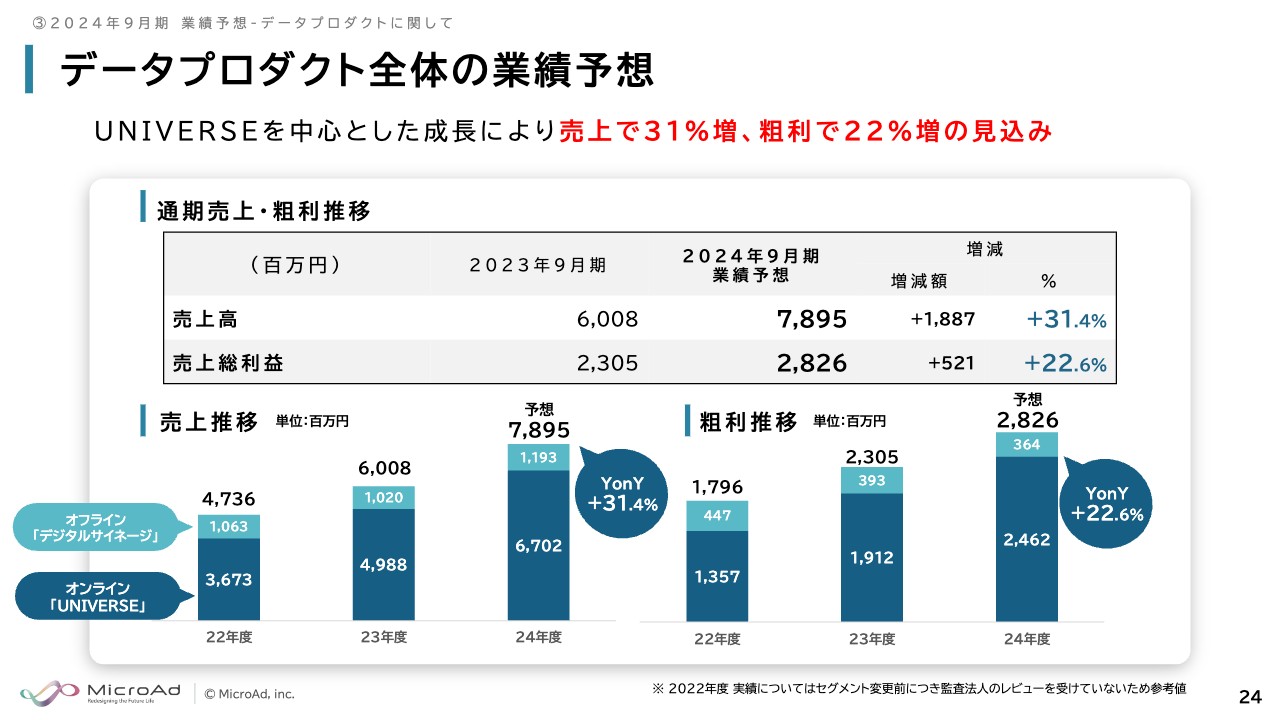

データプロダクト全体の業績予想

個別の業績予想です。まず、データプロダクト全体では、売上高は前期比31.4パーセント増、粗利は前期比22.6パーセント増の見込みです。

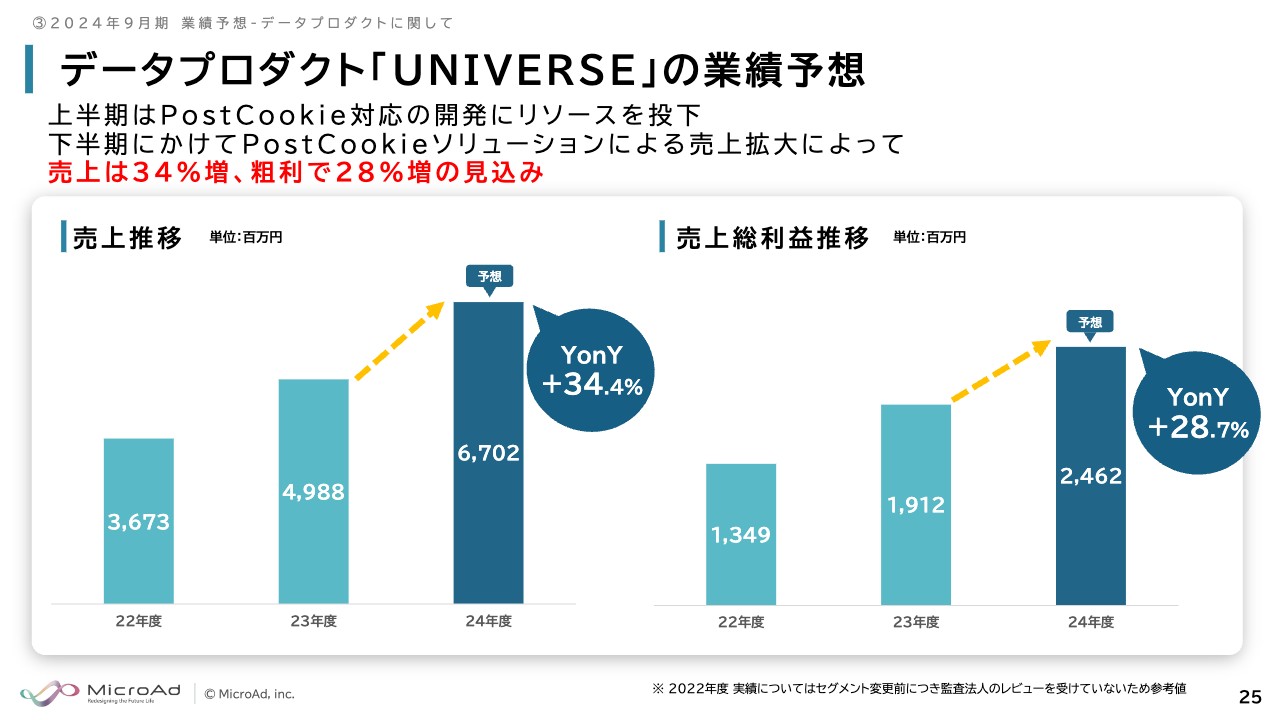

データプロダクト「UNIVERSE」の業績予想

「UNIVERSE」についてです。来年8月から「Google Chrome」のCookie廃止が始まり、PostCookie時代に移ります。上半期はPostCookie対応に開発リソースを投下し、下半期にかけてしっかりとPostCookieソリューションで大きく伸ばしていく計画です。売上高は前期比34.4パーセント増、売上総利益は前期比28.7パーセント増を計画しています。

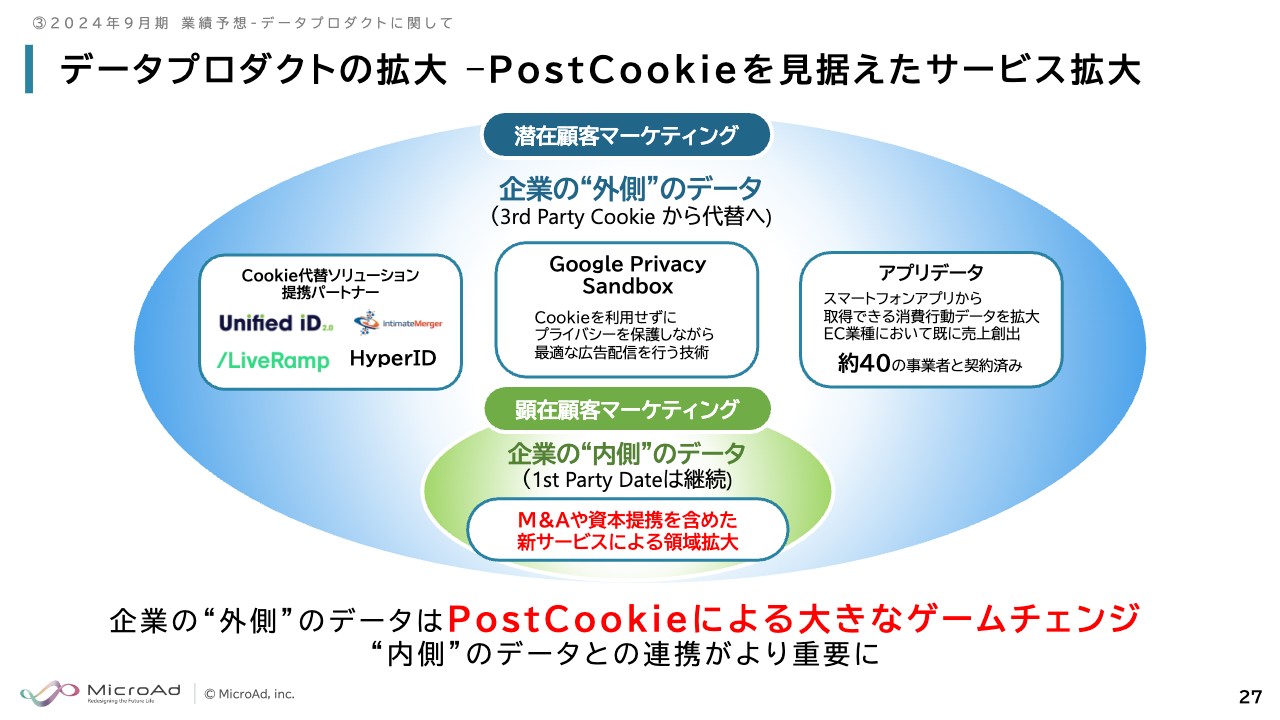

データプロダクトの拡大 –PostCookieを見据えたサービス拡大

PostCookieについて詳しくお話しします。廃止になるCookieとは3rd Party Cookieというもので、潜在顧客マーケティングが大きく影響を受ける市場です。当社は他社に先んじて準備を進めています。スライドの青枠にあるのが主なCookie代替ソリューション提携パートナーで、各社と提携を進めています。

また、「Google Chrome」でCookieが使えなくなった後の「Google Privacy Sandbox」というソリューションについて、どこよりも早く対応しています。アプリデータにおいてはCookieを使っていないため、eコマースを中心にデータを提携し、すでに売上も拡大しています。

企業や顧客が持っているデータは1st Party Dataといわれており、こちらは規制対象外です。今までは、3rd Party Dataを使ったマーケティングと、企業の内側にある1st Party Dataを使った企業内マーケティングはかなり分かれたものでした。今後は、それらをどう連携するかが、PostCookie時代の大変重要なテーマになってくると考えています。

2024年9月期は外側の3rd Party Dataの代替を進めながらも、1st Party Dataとの連携をしっかりと進めていきます。

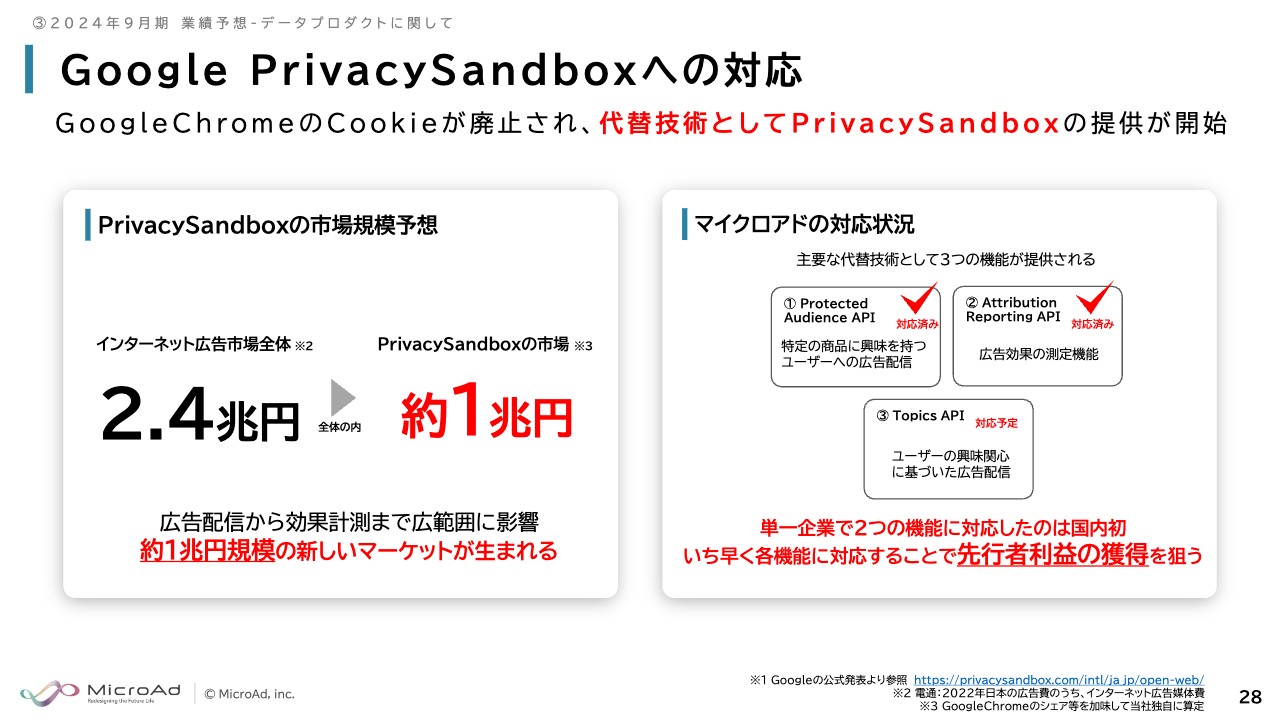

Google PrivacySandboxへの対応

市場全体への影響についてです。インターネット広告市場は現状2.4兆円あるといわれています。このうち「Google Chrome」でCookieが使えなくなった後の、Cookieを使ったターゲティング・計測などの影響範囲がだいたい1兆円で、かなり大きな市場に対して影響があると考えています。

反対に、1兆円の新しいマーケットが生まれるとも言えるため、ここにいち早く対応することで、変化を大きなチャンスに変えていきたいと考えています。代替市場は「Google Privacy Sandbox」以外にもありますが、一番大きいのは「Google Privacy Sandbox」だと考えられます。

代替技術として提供される3つの機能うち、当社はすでに2つに対応しています。極力早い対応をすることが、社内でノウハウを蓄えて次の一手を打つことにつながるため、しっかりと先行者利益を取っていくことを狙っています。

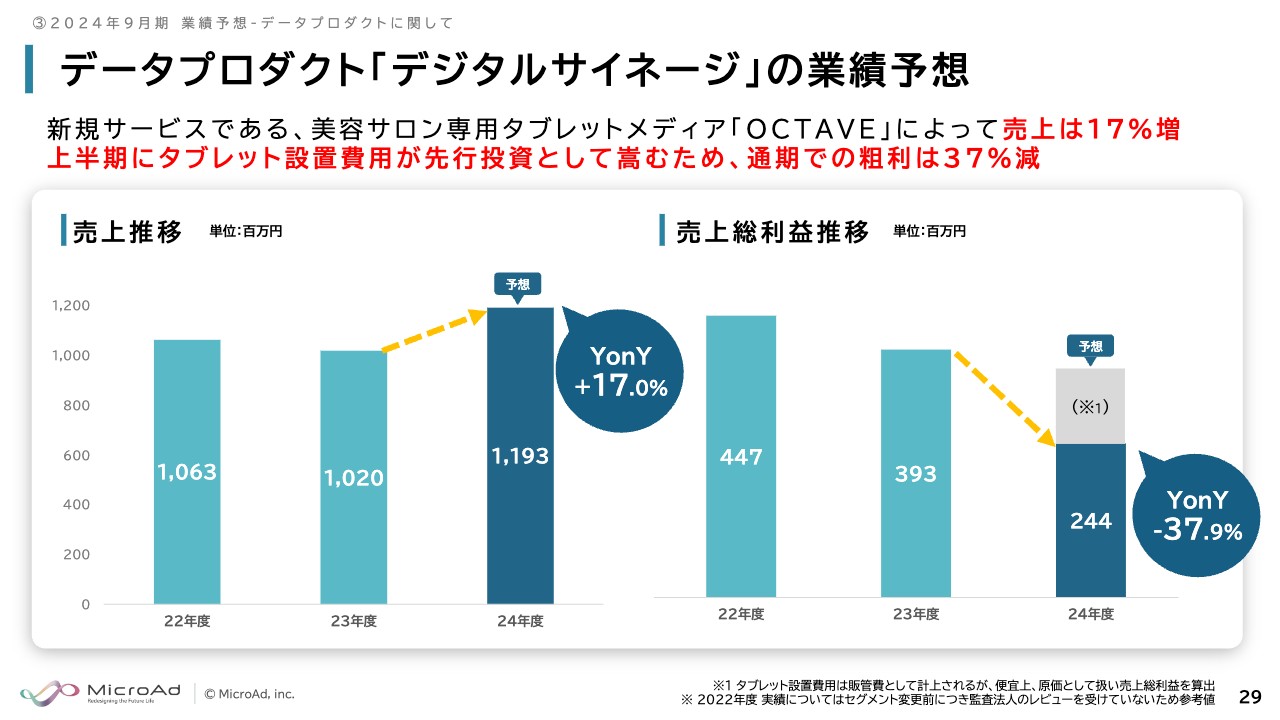

データプロダクト「デジタルサイネージ」の業績予想

「デジタルサイネージ」の業績予想です。今期はタクシーに代わる新規サービスとして、美容サロン専用のタブレットメディア「OCTAVE(オクターヴ)」を始めています。

こちらはビジネスモデル的に、前半に先行投資としてタブレットの設置費用がかさむため、売上高は前期比17パーセント増となるものの、売上総利益は前期比37.9パーセント減です。第1四半期前半にコストがかさみ、後半に売上が乗ってくる展開を計画しています。

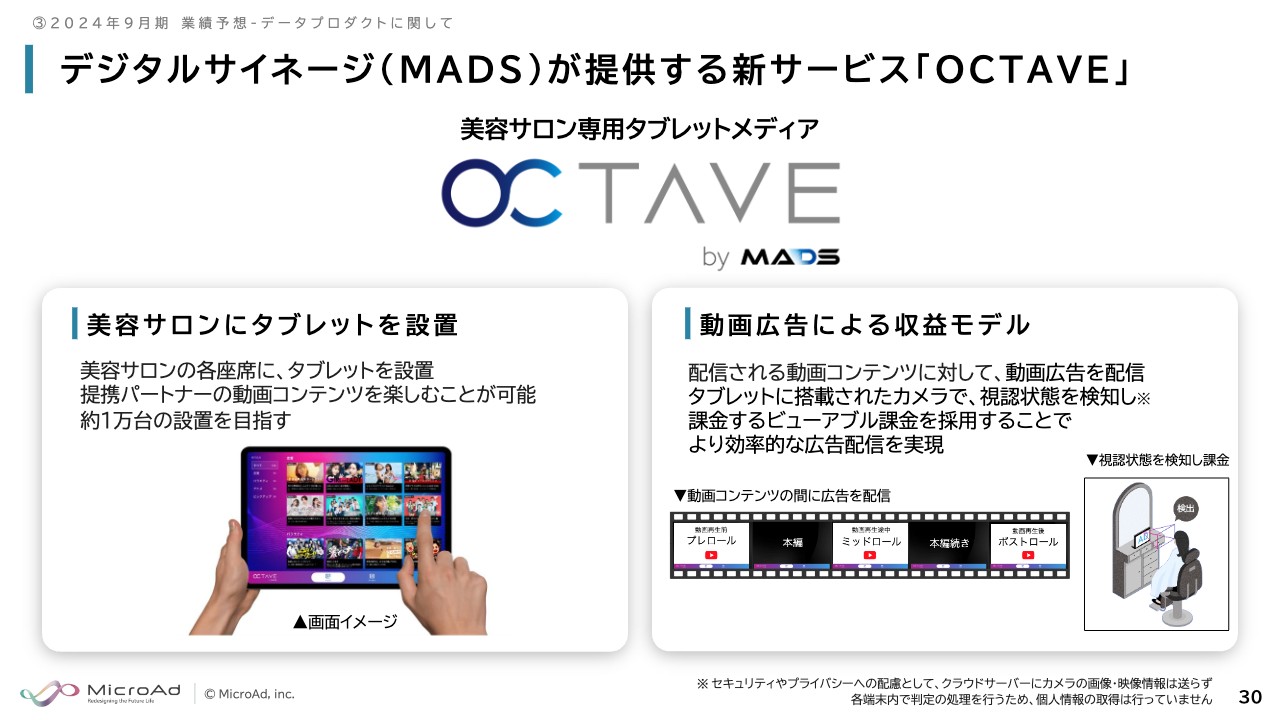

デジタルサイネージ(MADS)が提供する新サービス「OCTAVE」

美容サロンの各座席にタブレットを配置する「OCTAVE」は、お客さまが長時間動けないという視聴環境を利用します。そのため、広告コンテンツを見る時間もしっかり確保でき、高い広告効果が実現できるのではないかと考えています。自社メディアですので、販売がうまくいくと収益性は高くなっていきます。

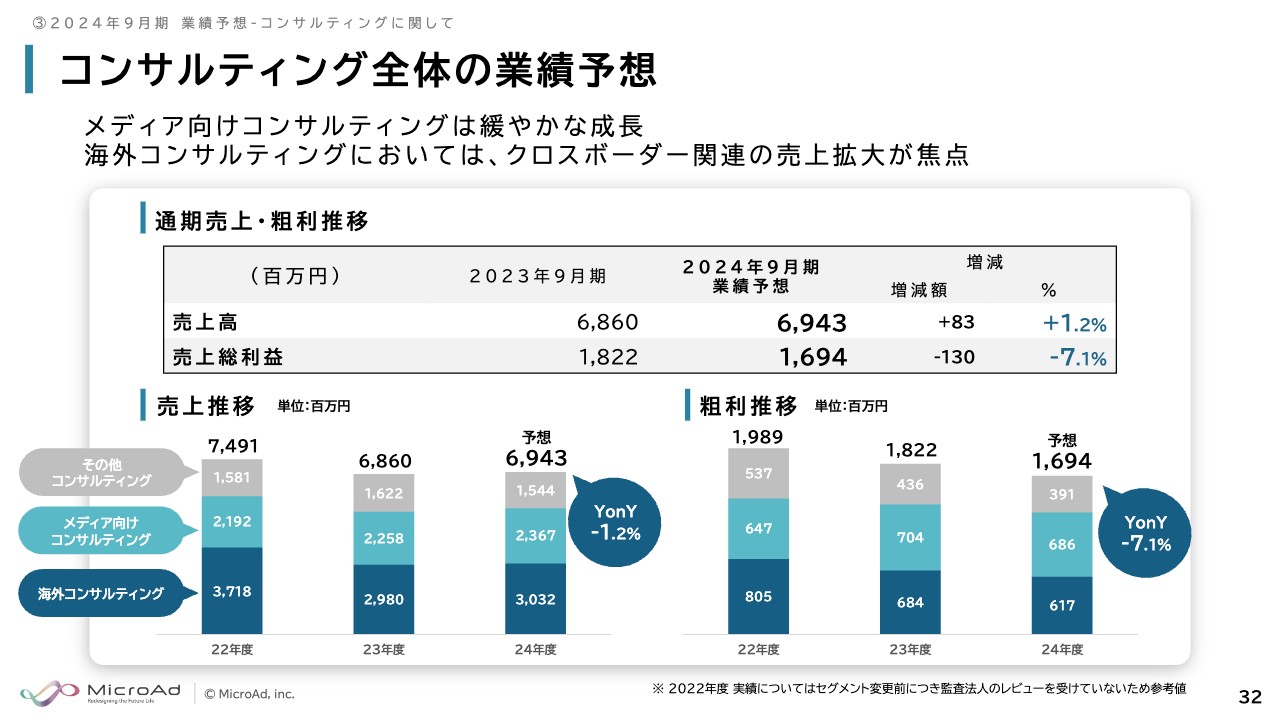

コンサルティング全体の業績予想

コンサルティングの業績予想です。国内メディア向けコンサルティングは緩やかな成長で、海外コンサルティングはクロスボーダー関連がポイントになりそうです。

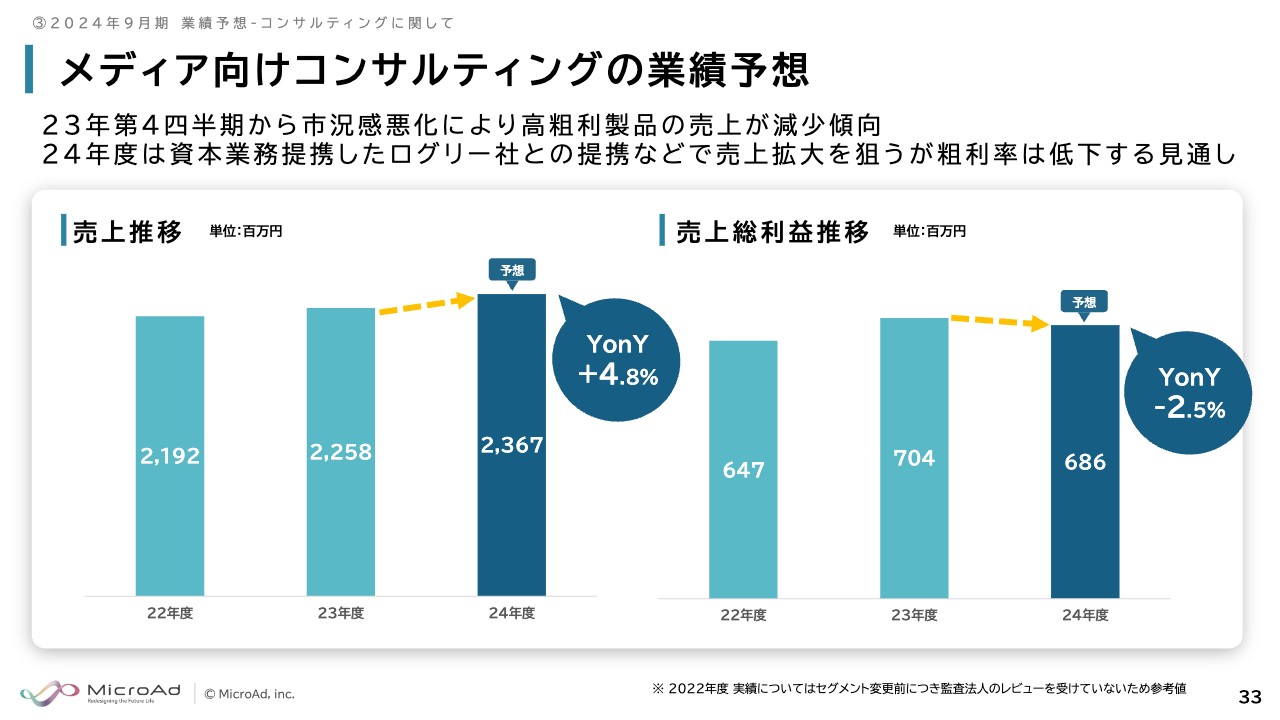

メディア向けコンサルティングの業績予想

国内メディア向けコンサルティングの業績予想です。通期の売上高は前期比4.8パーセント増、売上総利益は前期比2.5パーセント減となる見通しです。

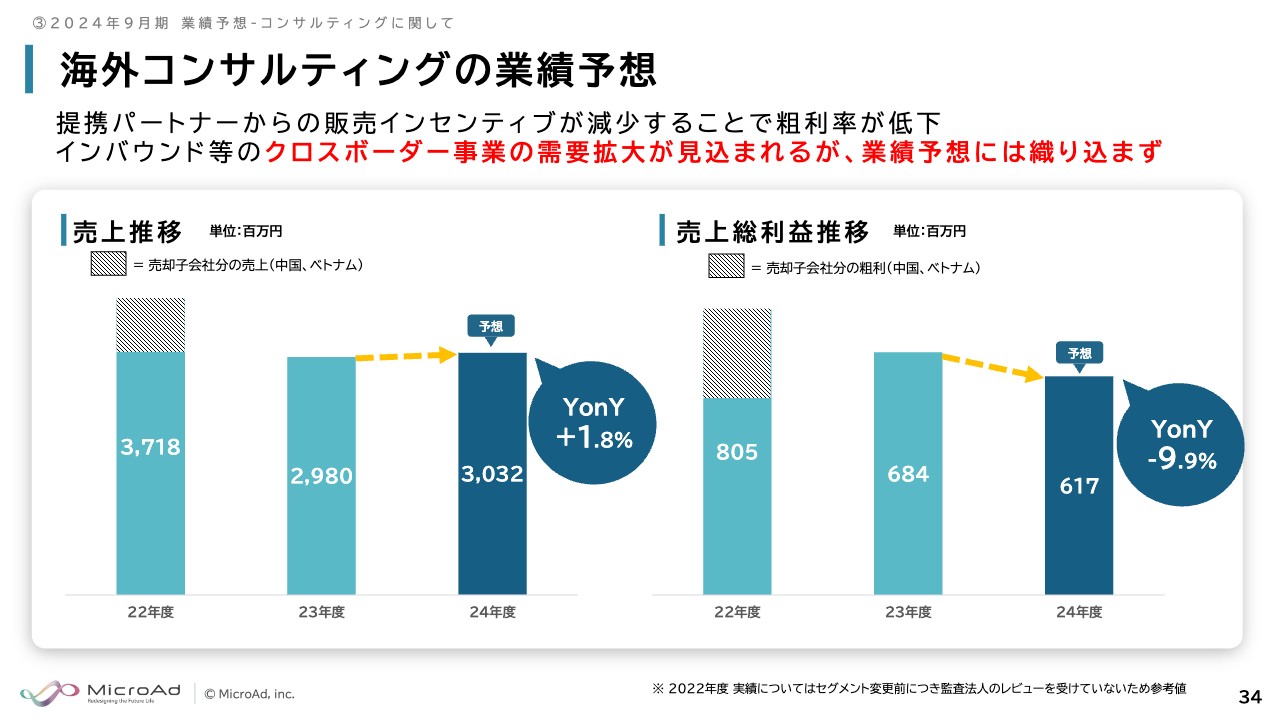

海外コンサルティングの業績予想

海外コンサルティングの業績予想です。売上高は前期比1.8パーセントの微増、売上総利益は前期比9.9パーセント減の予想となっています。クロスボーダー事業の需要拡大が見込まれますが、現時点ではどのくらい寄与するか予想するのが難しいため、いったん業績予想には織り込んでいません。

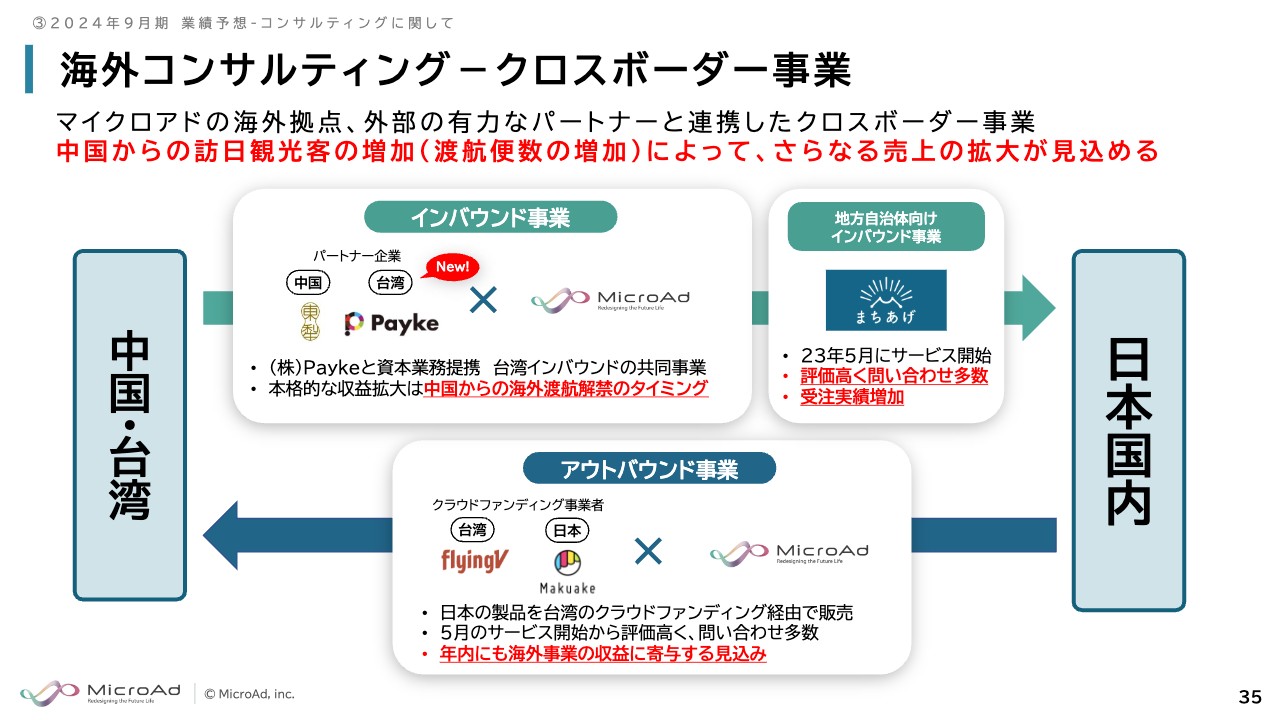

海外コンサルティング-クロスボーダー事業

訪日外国客がどんどん増加しており、それに関連して当社も一部で資本業務提携を行うなど、かなり幅広い業務提携先を獲得しています。実際に、海外の観光客を呼び込みたい自治体など、日本の広告主サイドからの問い合わせも増えています。

2024年9月期は、今までいろいろと検討して打ってきた施策をしっかりとつなげてかたちにしていきたいと考えています。

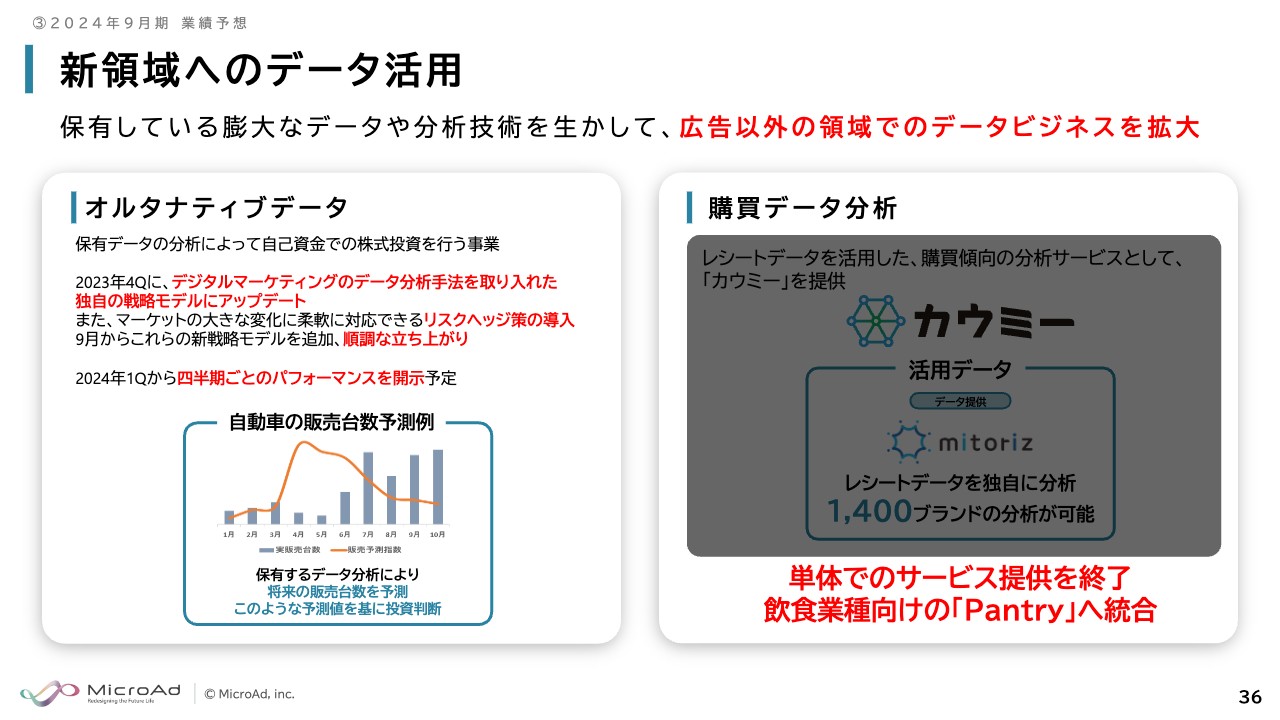

新領域へのデータ活用

新領域へのデータ活用では、広告以外の領域でデータビジネスを拡大する準備をしていました。まず、オルタナティブデータについて、2023年9月期に試行錯誤しました。オルタナティブデータを使った投資事業の強みもかなりわかってきて、リスクなども織り込んできたため、2024年9月期からは四半期ごとの結果を開示していこうと思っています。

ただし、いきなりアクセルを踏むということではなく、ある程度コンサバティブに投資していきます。数字は業績予想に織り込んでおらず、思いきりアクセルを吹かす段階ではないと考えています。

続いて、購買データ分析の「カウミー」です。こちらはレシートデータを使う分析サービスを単独で事業化しようとチャレンジしてきました。しかし、単独での販売はけっこう難しいものでした。

一方で、広告事業でデータ自体の価値が上がってきています。飲料食品業種向けの「Pantry」では、「カウミー」のデータを使った売上がかなり出てきています。これを踏まえて「カウミー」のデータは広告事業のデータに統合し、単体でのサービス提供は終了します。広告事業以外でのチャレンジから、広告事業に戻ってのチャレンジになります。

引き続き新しい領域があればチャレンジしていきます。

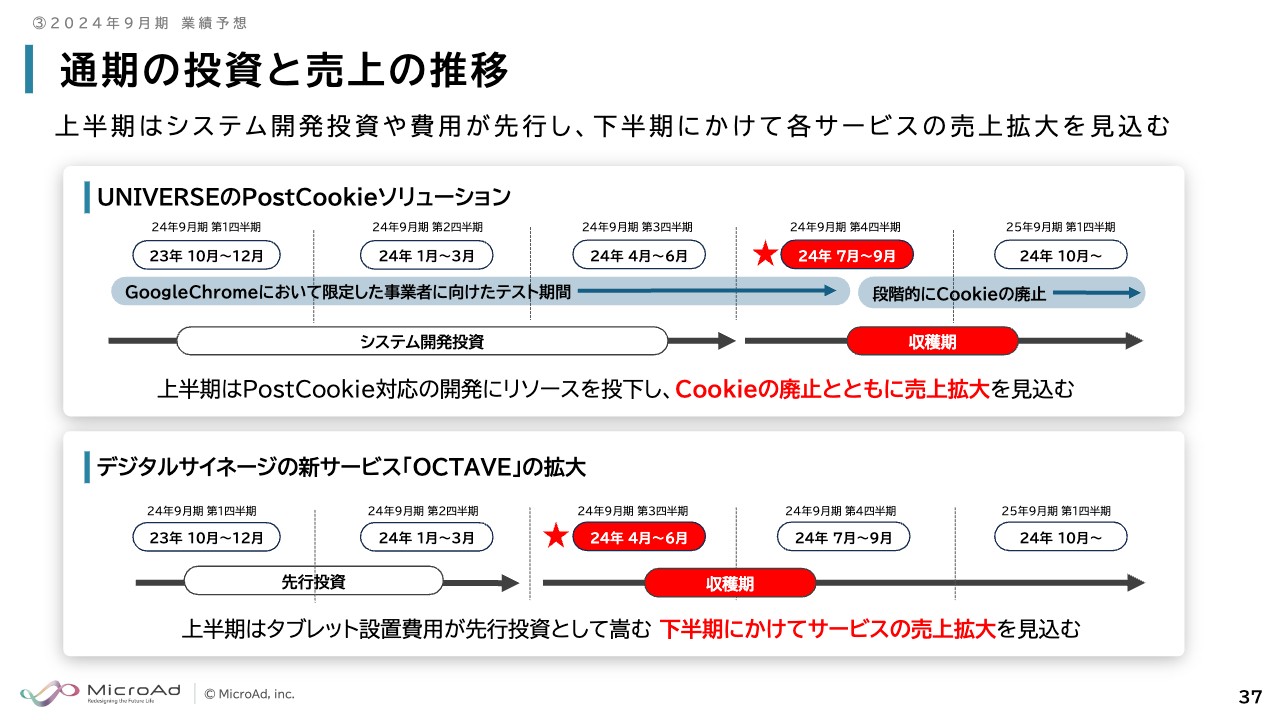

通期の投資と売上の推移

2024年9月期は、「UNIVERSE」も「デジタルサイネージ」も上半期に先行投資が発生します。一方で、どちらも下半期にかけて売上拡大を見込んでいます。

「UNIVERSE」のPostCookieについては、2024年8月から始まるCookieの段階的廃止に向けて、前半にテスト開発やテスト配信など売上には直結しないような開発やトライアルが続きます。その成果が出るのは第4四半期以降で、後半に収穫期を迎えます。

「デジタルサイネージ」も、タブレットをどんどん配置していくためコストが先行していきます。設置が進むことで売上が拡大していくため、こちらも成果が出るのは後半です。

つまり、今期は前期と違って、前半の特に第1四半期のコストが重く、後半伸びるような計画になっています。

2024年9月期 第1四半期の業績予想

このような理由で第1四半期に先行投資が最もかさむため、第1四半期は前年同期比で減収減益の予想です。

2024年度のテーマ

当社は上場以来、PostCookieをしっかりと見据えて事業を運営してきました。2024年9月期は、特にネット広告市場において大きな変化が起こる年だと考えています。本当に大きなゲームチェンジの年になりそうです。

ここに確実に対応するために、上半期で先行投資をしっかりと行います。来るPostCookie時代は、当社がリーディングカンパニーとなるために重要な年であり、この1年が終わった時にそれが実現しているような1年にしたいと強く思っています。

私からのご説明は以上です。ありがとうございました。

スポンサードリンク