関連記事

シダックス、2Qの売上高は微増収も、引き続き利益面は大幅増益を達成 事業間のクロスセル促進等により新規受注も順調

シダックス、2Qの売上高は微増収も、引き続き利益面は大幅増益を達成 事業間のクロスセル促進等により新規受注も順調[写真拡大]

2023年3月期 第2四半期決算説明会

志太勤一氏:みなさま、こんにちは。本日はご多用の中、当社決算説明会へご参加いただき、誠にありがとうございます。

本日の決算説明は、上期決算ハイライトと今後の見通しなどを私よりご説明した後、財務状況および事業セグメントの決算概要について、CFOの松岡よりご説明します。それではさっそく、2023年3月期の当社グループの決算説明に入ります。

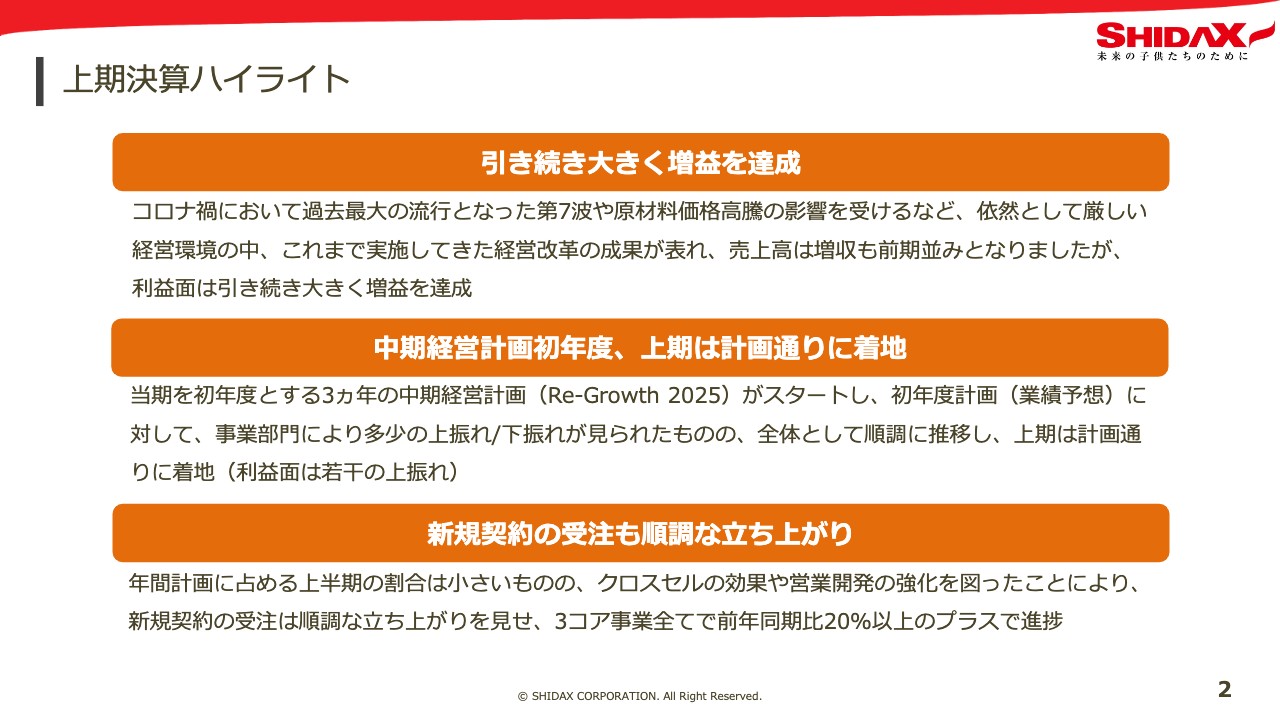

上期決算ハイライト

今回の決算ハイライトです。上期の決算において、みなさまにお伝えしたいことは大きく3点あります。

まずは、おかげさまで上期の業績は、前期のV字回復の勢いそのままに、引き続き大きく増益を達成することができました。この場をお借りして、御礼申し上げます。

4月よりスタートした上期は、3月21日をもって「まん延防止等重点措置」が解除となり、ようやく行動制限が緩和され、当社グループの事業展開も「いよいよこれから」という期待感を持って臨んだ半年間でした。

経済活動が正常化に向かい、ウィズコロナの新たな段階へ移行が進められた中、残念ながら長期化しているコロナ禍の状況で、過去最大となる1日20万人以上の感染者が発表され、感染拡大の第7波が発生しました。この第7波は、当社グループにおいても8月から9月にかけて多くの影響を受ける結果となりました。

加えて、昨今のウクライナ情勢等の影響を受け、フードサービス事業では、小麦などの原材料の価格の高騰が継続しています。そのほか、車両運行サービス事業においても、原油高に伴うガソリン価格の高騰に見舞われるなど、依然として厳しい事業環境となりました。

一方で、これらの事業リスクが顕在化した半年間ではありましたが、「Re-Growth 2025」と銘打って実施してきた経営改革の成果を、しっかりと数字として残すことができています。

売上高は微増収にとどまりましたが、利益面においては引き続き、大きく増益を達成しました。昨年に続き、第1四半期V字回復の勢いを落とすことなく第2四半期につなぎ、大幅増益となった点を、ハイライトの1点目として挙げています。

2点目に、5月に決算発表と併せて発表した中期経営計画の初年度、最初の上期決算を迎えました。こちらは無事計画どおりに着地し、好スタートを切ることができました。

事業ポートフォリオを確立し、フードサービス事業、車両運行サービス事業、社会サービス事業の3つのコア事業の成長戦略を描き、当期を初年度とする3ヶ年の中期経営計画がスタートしました。その中で、成長ドライバーの中心に据えた社会サービス事業が、引き続き2桁成長を遂げるなど大きく躍進し、全体を牽引しました。

初年度の計画である通期の業績予想に対し、事業セグメントによって多少のデコボコはありましたが、グループ全体としては順調に推移したことで、計画どおり着地することができました。また、利益面においては、貯金を持って折り返すことができました。

当社のあるべき姿は、社会課題解決型企業であるとの考えから、中期経営計画では「人財」「環境」「街づくり」「安心・安全」の重点4課題を特定し、SDGs経営目標を掲げ、引き続きSDGs経営を推進してきました。

3点目は、中期経営計画の礎となる新規契約の受注も順調な立ち上がりとなったことです。上期の取り組みとしては、下期より始まる本格的な営業活動に向け、当社グループの強みである500種類に及ぶ受託業務のノウハウを活かせる営業体制の再構築など、戦略的な準備に注力してきました。

年間計画に占める上期の割合は小さいものの、事業間のクロスセルの促進など、事業全体の底上げを図ったことで、コア事業すべてで前期を20パーセント以上上回るペースで契約件数が増加しました。

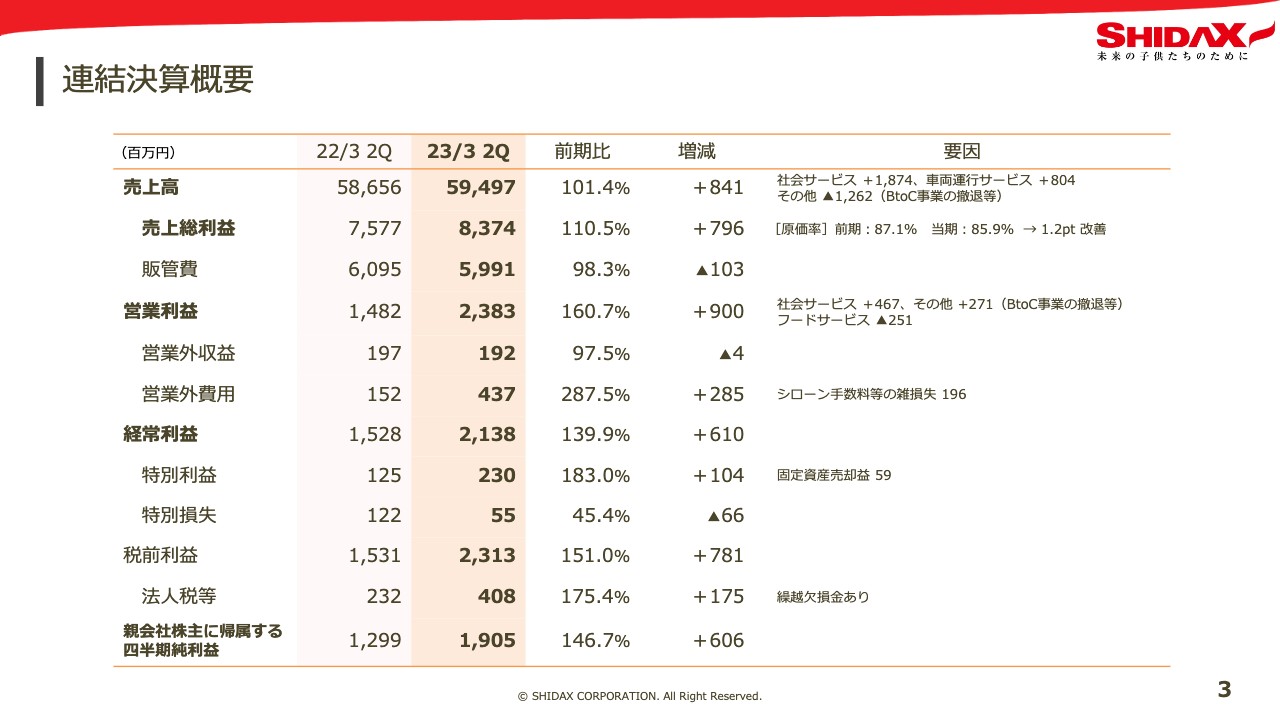

連結決算概要

ハイライトした内容について、簡潔にまとめてご説明します。まず、上期業績についてご報告します。当第2四半期の売上高は、前年同期比101.4パーセントの594億9,700万円となりました。売上総利益は原価率が1.2ポイント改善し、前年同期比110.5パーセントの83億7,400万円となりました。

営業利益は、販管費の圧縮もあり、前年同期比160.7パーセントの23億8,300万円となりました。経常利益は営業外費用の増加があったものの、営業増益により前年同期比139.9パーセントの21億3,800万円となりました。

純利益は、特別損益に目立った変化はなく、前年同期比146.7パーセントの19億500万円となりました。以上のとおり、引き続き増収増益となりました。

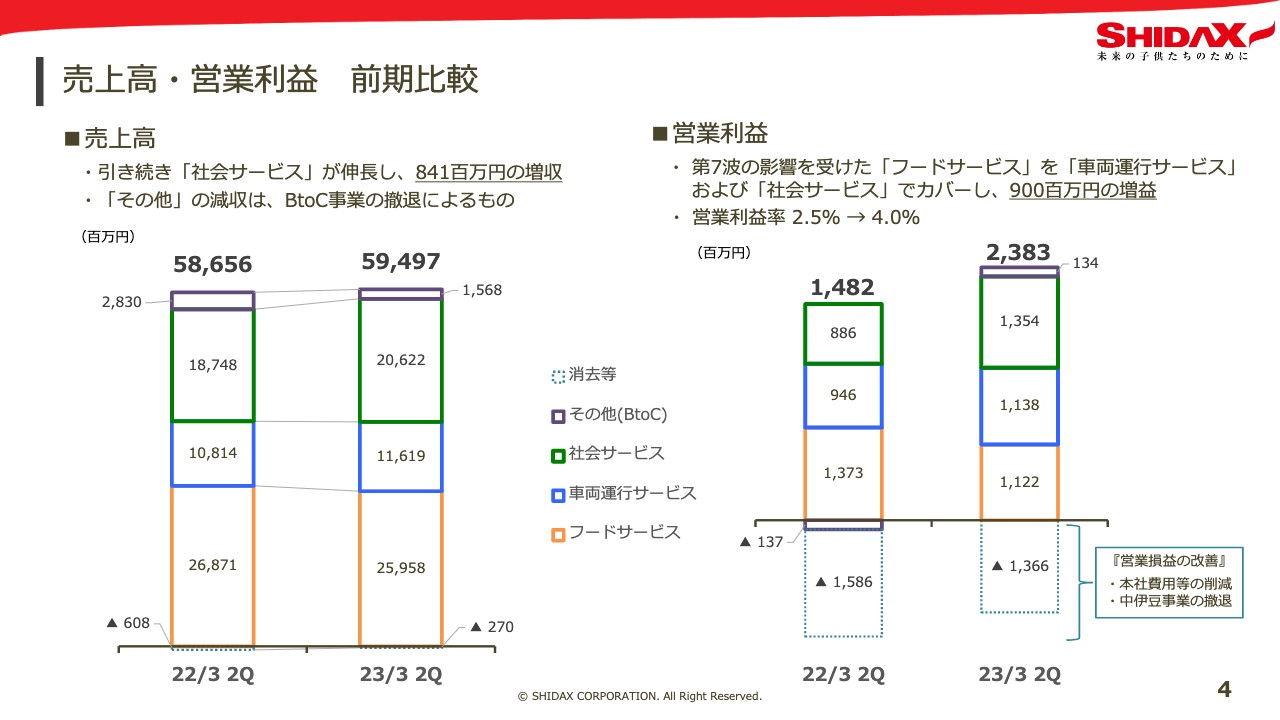

売上高・営業利益 前期比較

売上高と営業利益の前期との比較です。スライド左側のグラフは売上高です。8億4,100万円の増収要因として、緑色の枠の社会サービス事業が引き続き伸長し、全体を牽引した点が挙げられます。

右側の営業利益のポイントは、第7波の影響を受けたフードサービス事業の減益を、車両運行サービスと社会サービス事業の増益でしっかりとカバーしている点です。また、グラフの下部に示している営業損益における改善も増益に寄与したことで、9億円の増益となりました。

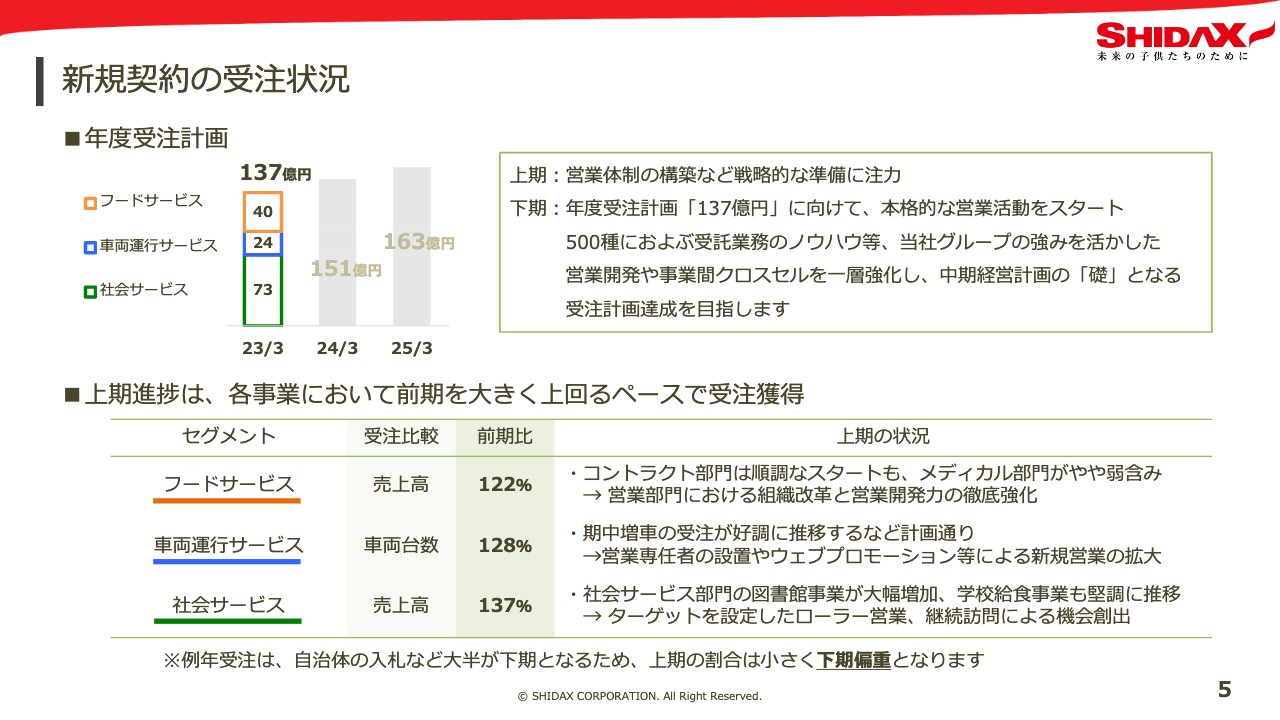

新規契約の受注状況

新規契約の受注状況です。各事業において前期差20パーセント以上のプラスで推移するなど、順調な立ち上がりとなっています。

先ほどお話ししたように、年度受注に占める上期の割合は小さく、受注のピークは下期となります。年度受注計画137億円の達成を目指し、本格的な営業活動をスタートしました。

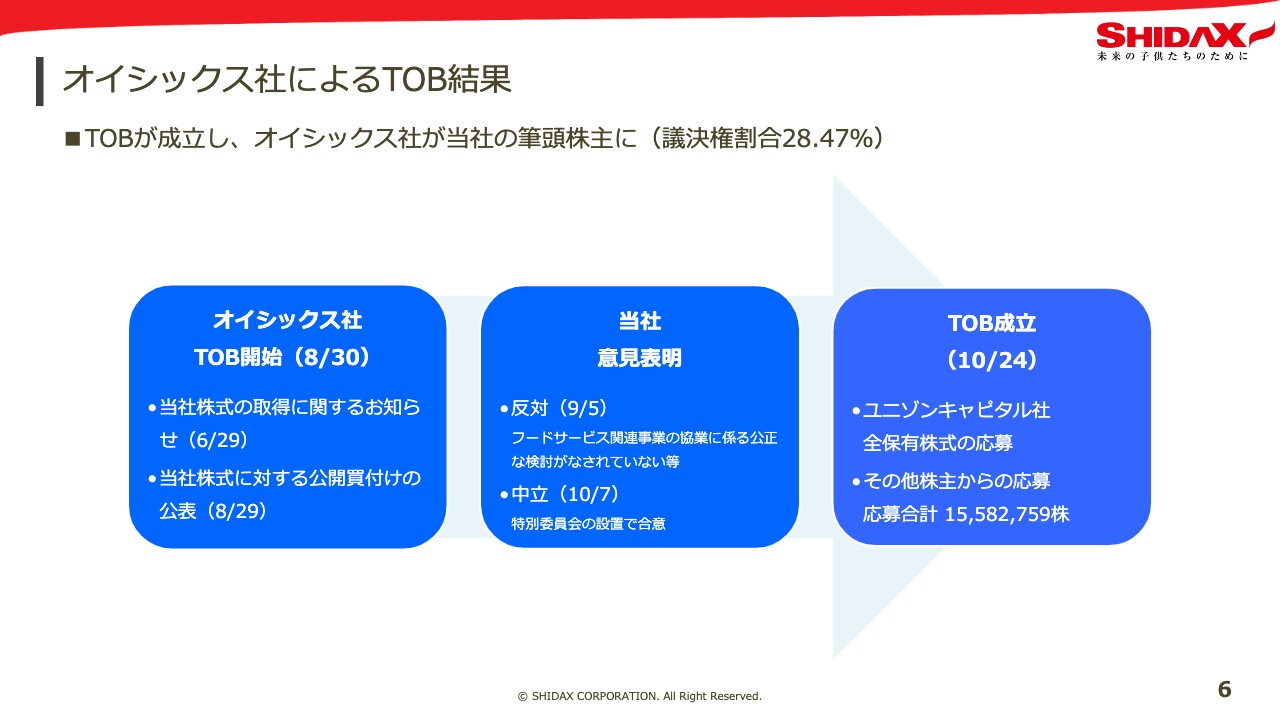

オイシックス社によるTOB結果

一連のTOBに関してご報告します。まずはTOBが公表されて以降、さまざまなメディアにおいて当社に関する情報が錯綜するなど、ステークホルダーのみなさまに多大なご心配をおかけしました。この場をお借りして、お詫び申し上げます。

8月30日にオイシックス社によるTOBが開始され、途中、期間の延長がありましたが、10月24日に成立したことをあらためてご報告します。また、ユニゾンキャピタル社の代表であり、当社の社外取締役であった川崎氏は、10月31日をもって当社取締役を退任したことを併せてご報告します。

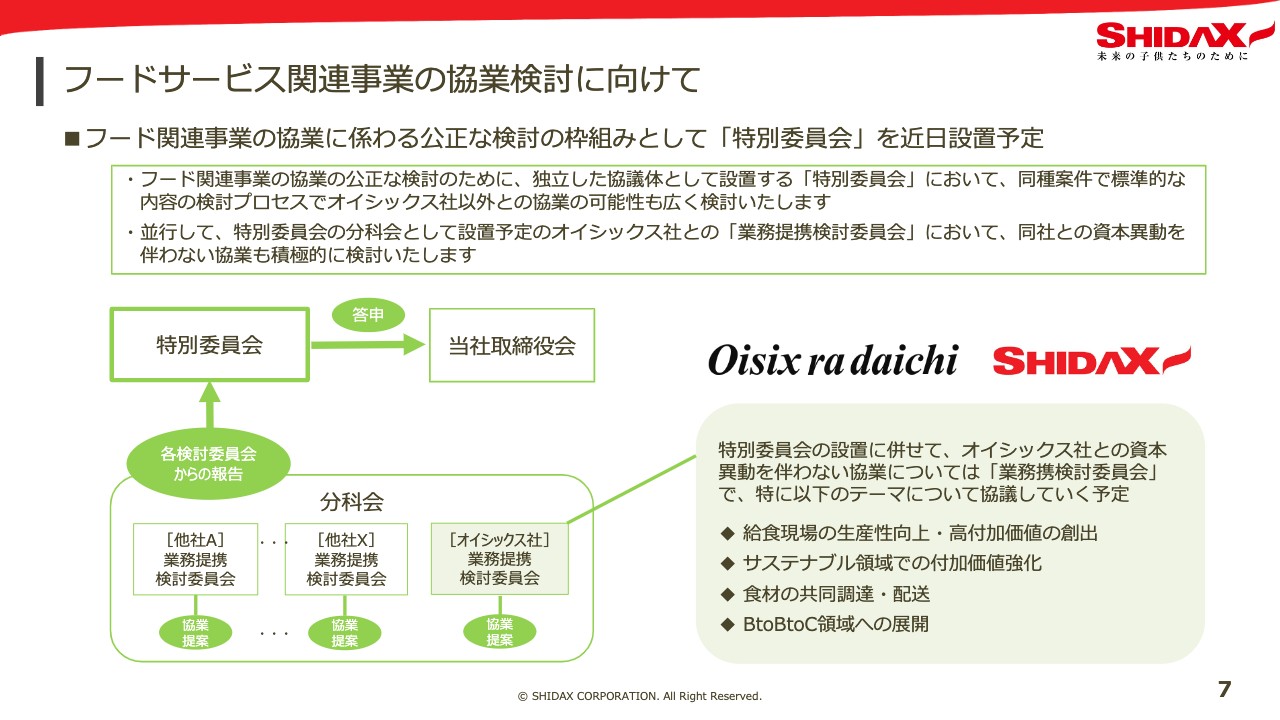

フードサービス関連事業の協業検討に向けて

今後についてご説明します。当社フードサービス事業のさらなる成長に向け、さまざまな可能性を見出し検討していくため、独立した協議体である「特別委員会」を近日中に設置します。「特別委員会」では、オイシックス社のみならず他社との協業を広く検討していく予定です。

オイシックス社との協業の検討については、「特別委員会」の設置後、すみやかに「業務提携検討委員会」を立ち上げ、スライド右下に記載している4点の内容を検討テーマとして、順次協議していく予定です。これに先立ち、先日、準備会として両社の各事業部門の責任者による討議を開始しています。

一例として、両社の強みを活かした安心・安全な食材を利用した完全調理済み食品の開発や、施設向け業務用ミールキット等の提供によって、給食現場の生産性向上や高付加価値の創出を図っていければと考えています。順次検討を開始し、決定次第、あらためてみなさまにはお知らせしていきます。

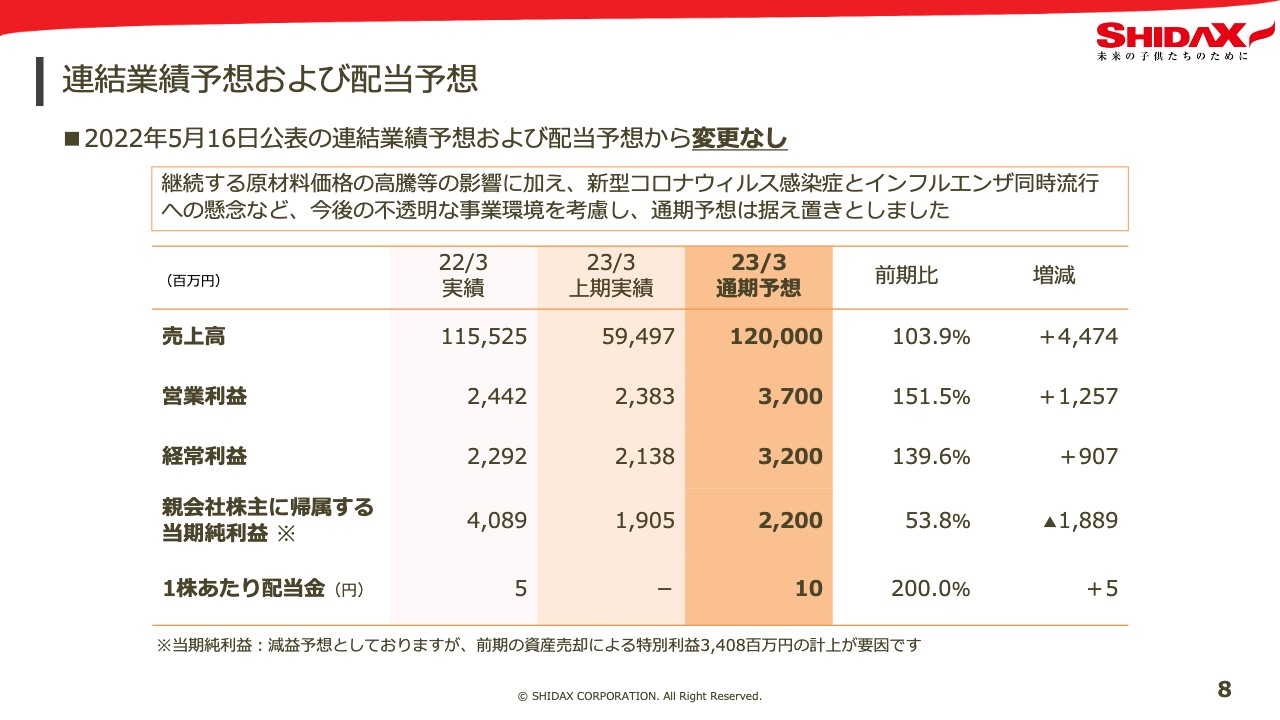

連結業績予想および配当予想

連結業績予想および配当予想です。依然として続いている原材料価格の高騰とインフレ影響のみならず、足元では新型コロナウイルス感染症増加の兆しが表れ、さらにはインフルエンザとの同時流行も懸念されています。このような今後の不透明な事業環境を考慮し、通期予想は据え置きとします。

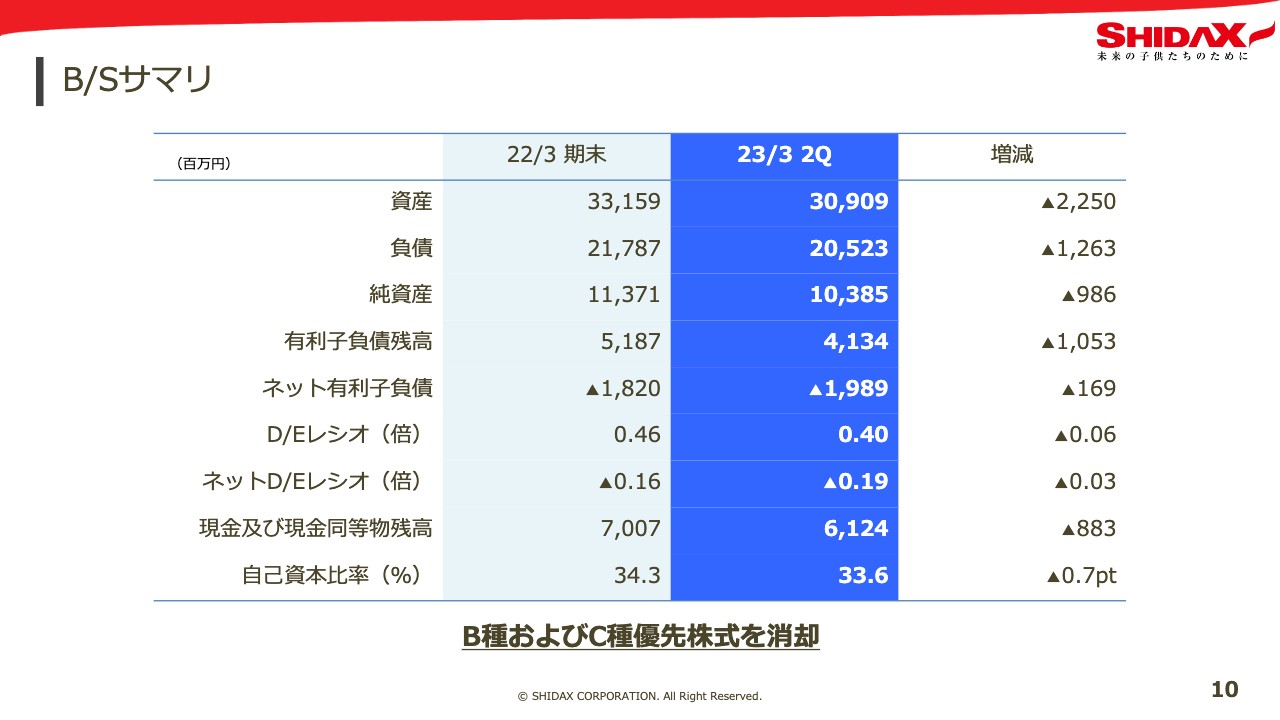

B/Sサマリ

松岡秀人氏:財務状況および事業セグメントについてご説明いたします。

まず、バランスシートについてご説明します。総資産は前期末より22億5,000万円減少し、309億900万円となりました。主な要因は、前期から引き続き、低稼働不動産の売却を行ったことで、有形固定資産が10億1,700万円減少しました。その売却代金を借入金の返済にあてた結果、借入金が10億4,700万円減少しました。

当期純利益を19億500万円計上したにもかかわらず、純資産が9億8,600万円減少していますが、これは中期経営計画どおり、C種優先株式の償還を実施したため、配当等と合わせて、資本剰余金が30億6,700万円減少したことによるものです。

減少したとはいえ、第2四半期末の純資産は103億8,500万円であり、シンジケートローン契約における財務制限条項60億2,900万円を大きく上回る水準です。2022年7月1日付で発行済みのC種優先株式2,500株を取得し、同日消却しています。B種優先株式4,000株についても、8月8日付で消却しました。

一方で、前期に引き続き順調な業績によって、利益剰余金はマイナス21億4,800万円からマイナス2億4,200万円まで大きく回復しました。2023年3月期末にはプラス域が見える水準まで改善しています。

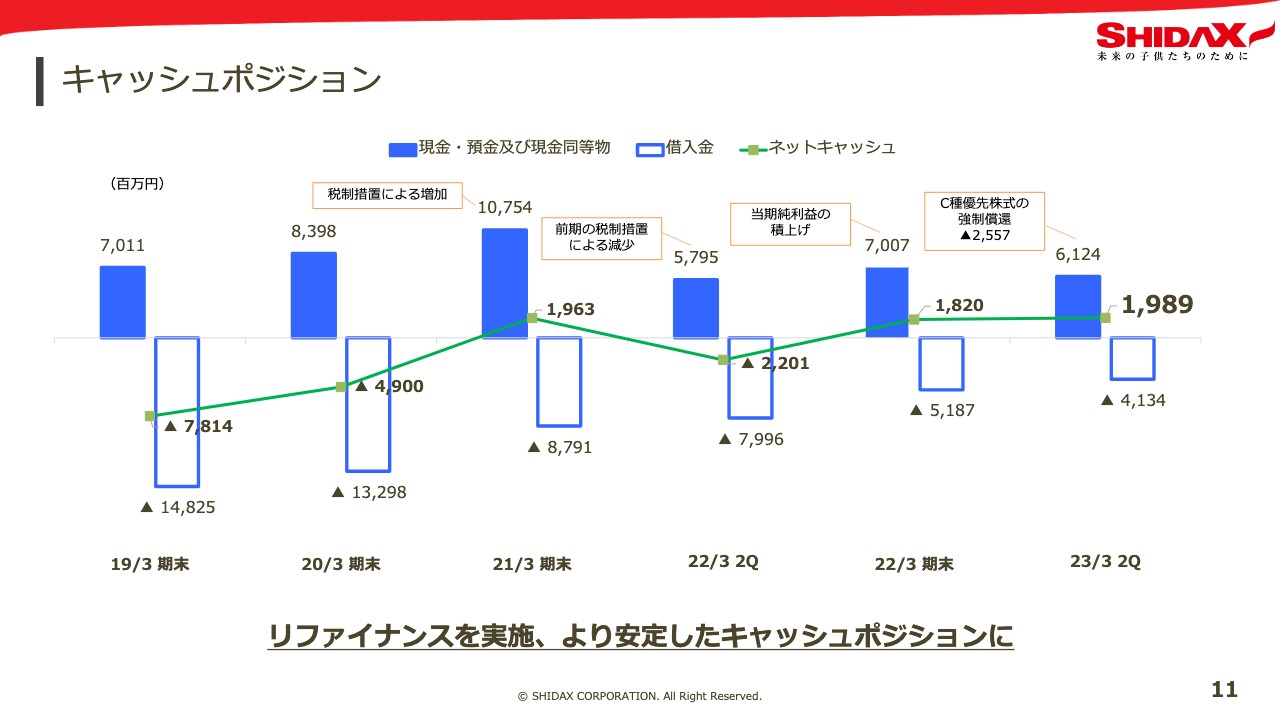

キャッシュポジション

現預金等や借入金、ネット有利子負債について推移をグラフ化しています。スライドの青い棒グラフの現預金等は、先ほどお伝えしたとおり、C種優先株式の償還による25億5,700万円のキャッシュアウトがあったことで8億8,300万円減少していますが、同時に有利子負債も着実に減少した結果、第2四半期末におけるネット有利子負債は19億8,900万円のネットキャッシュとなりました。

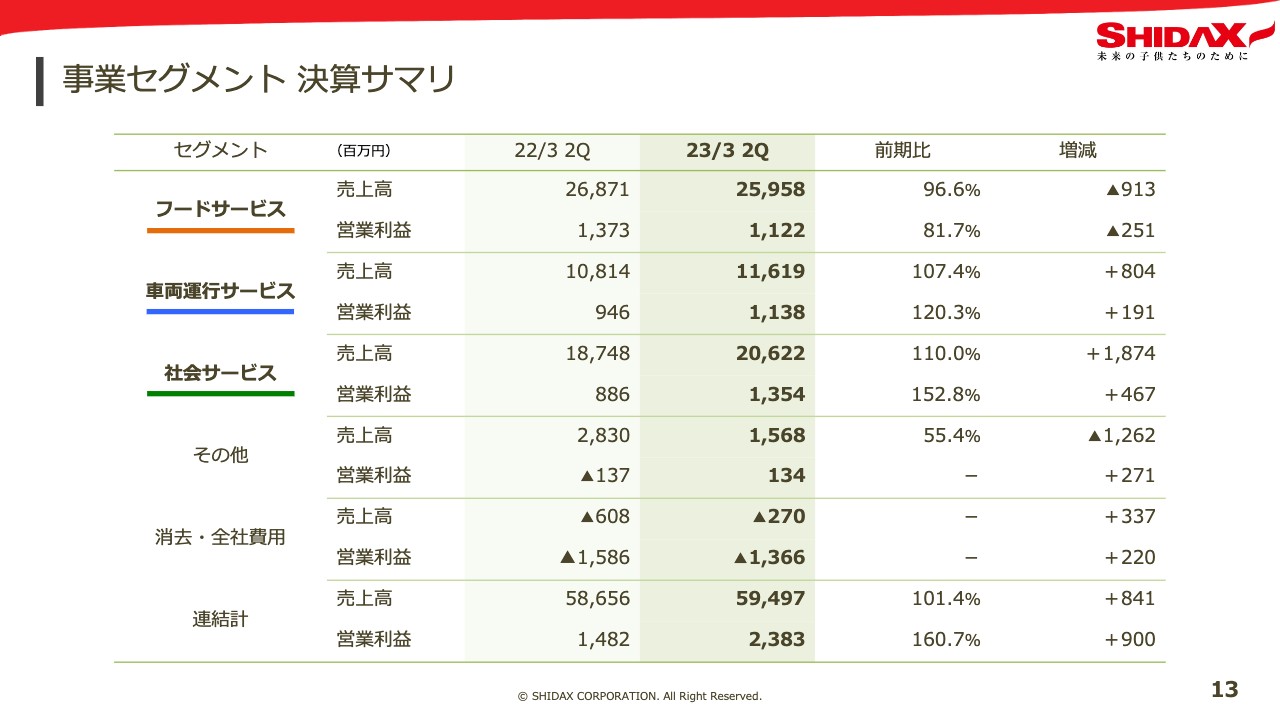

事業セグメント 決算サマリ

各事業セグメントについてご説明します。全事業セグメントの売上高と営業利益について、前期・当期の実績を記載しています。主要3事業では、車両運行サービスおよび社会サービス事業が増収増益を達成しています。

その他のセグメントについては、前期末に中伊豆の事業から撤退したことで減収となっている反面、全社費用の圧縮が進んだこともあり増益となっています。

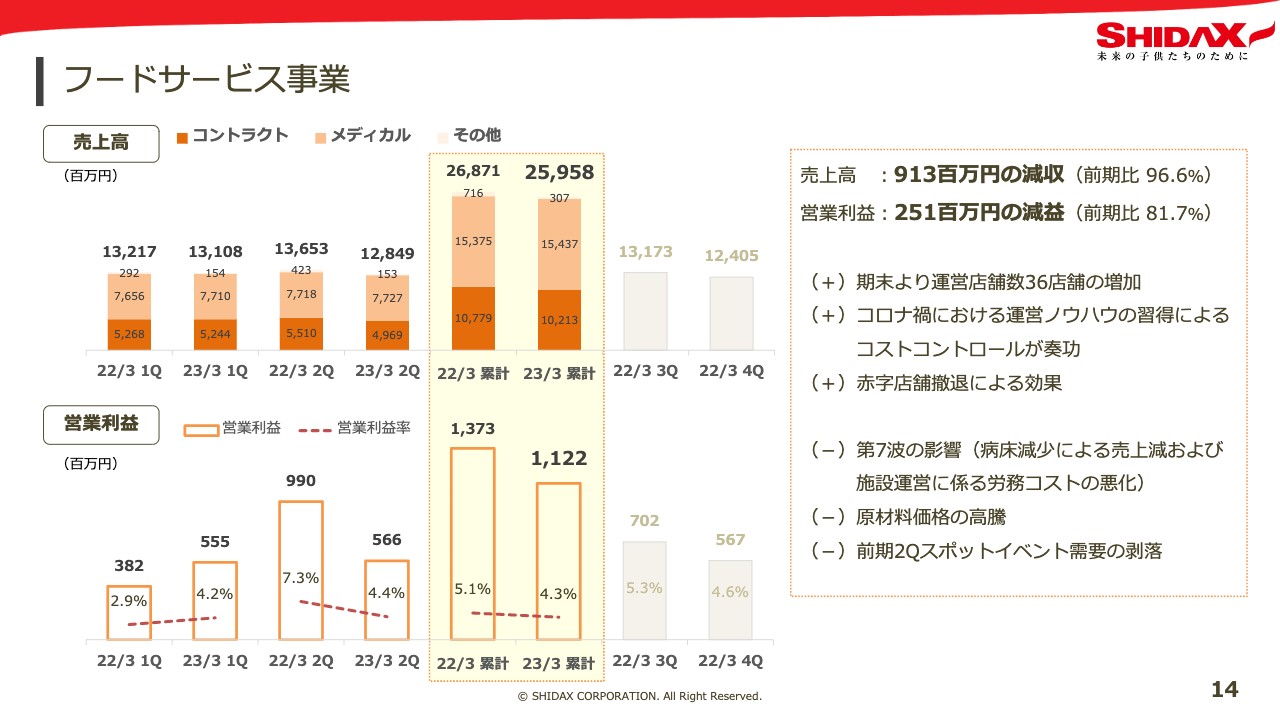

フードサービス事業

フードサービス事業の概要です。スライド左上のグラフで示している売上高は、9億1,300万円の減収で259億5,800万円となりました。運営店舗36店舗の増加があったものの、メディカル部門において病床減少による売上減など、新型コロナウイルス感染拡大の第7波の影響を受けたことに加え、前期に受注した大型スポーツイベント需要の剥落も減収の要因となっています。

左下のグラフの営業利益は、2億5,100万円の減益で11億2,200万円となりました。赤字店舗の撤退によるプラス効果に加え、引き続きコロナ禍でのコストコントロールを実施し、収益性向上に努めました。一方で、夏に発生した第7波では、感染者が拡大し人員調整等の労務コストが一時的に悪化したことや、原材料高騰の影響もあり減益となりました。

上期においては、外的要因にも左右され減収減益となりましたが、下期は巻き返しを図っていきます。

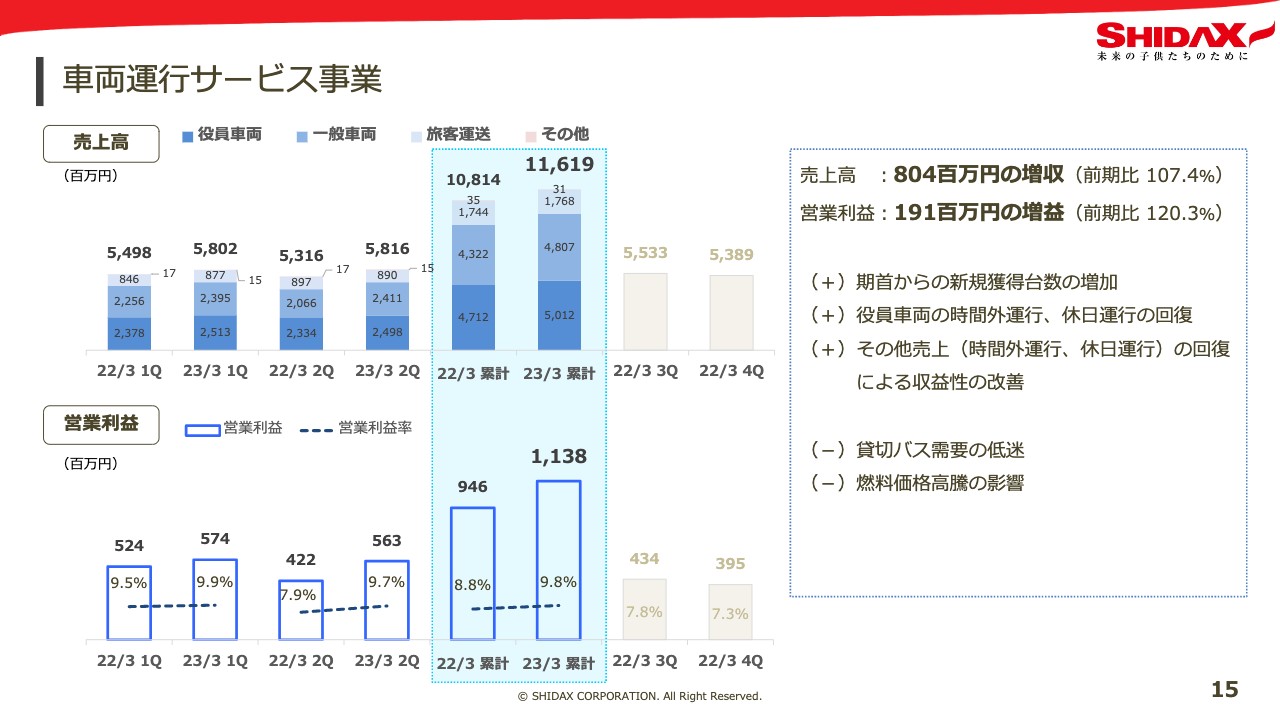

車両運行サービス事業

車両運行サービス事業の概要です。売上高は、経済活動の再開によりコロナ禍前の水準まで需要が回復し、8億400万円増収の116億1,900万円となりました。営業利益については、1億9,100万円増の11億3,800万円となり、前年同期比120パーセントと大きく増益となりました。

主な要因として、期首からの新規増車の獲得が好調に推移したことに加え、役員車両および一般車両における時間外運行、休日運行が回復したことが増収増益に大きく寄与しました。一方で、燃料単価の高騰によるコスト増やインバウンド旅客などの貸切バス需要の低迷は、引き続きマイナス要因となっています。

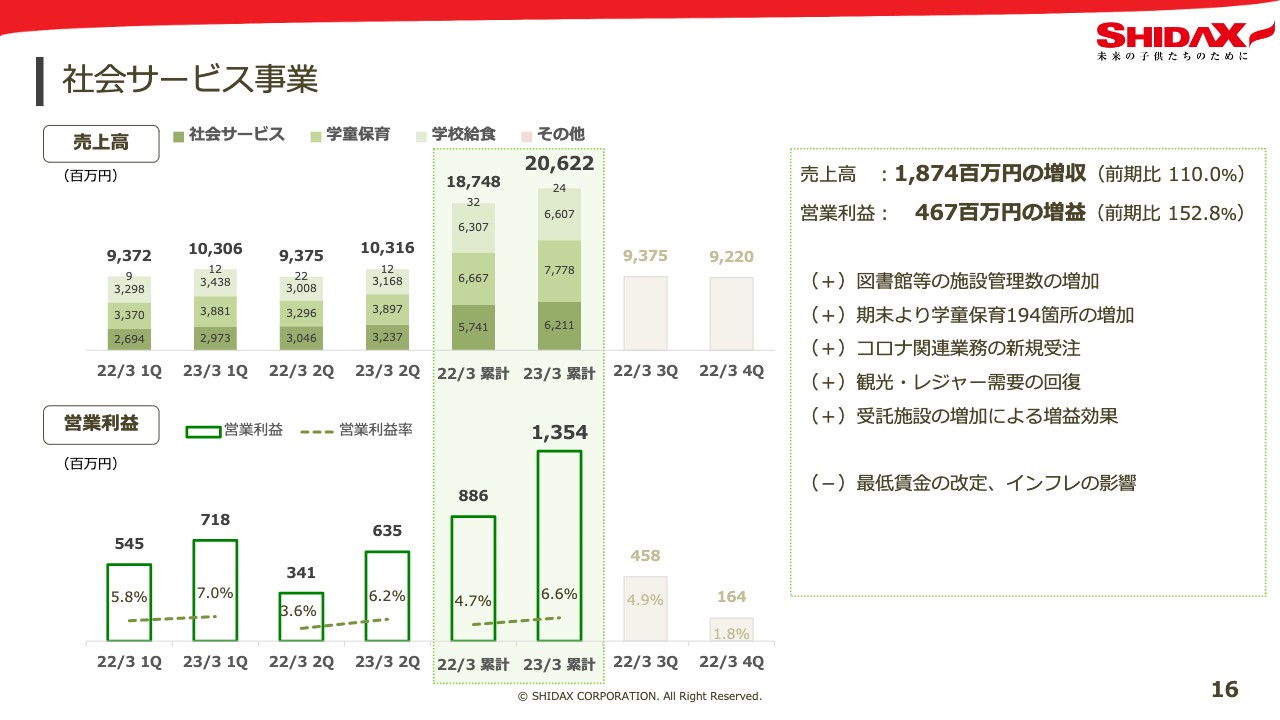

社会サービス事業

社会サービス事業の概要です。売上高は18億7,400万円の増収で、206億2,200万円と大きく伸長しました。営業利益は、最低賃金の改定など労務費の増加がありましたが、受託施設の増加による増益効果により4億6,700万円の大幅増益を達成し、13億5,400万円となりました。

増収増益の主な要因としては、需要が拡大している学童保育のクラス数が前期末から194ヶ所増加したことに加え、図書館等の施設管理数も大きく増加するなど、自治体案件が好調であったことが挙げられます。

新たなコロナ関連業務を受託したことも大きく寄与したほか、経済活動の再開により、観光・レジャー部門においても着実な需要回復を見せています。

経営改革の成果も表れ、先ほどお伝えしたように、財務体質も大きく改善に向かっています。2022年3月期には、4期ぶりに復配を実現することができ、当期については5円増配の10円配当を予定しています。引き続き、主要3事業を中心に成長を加速させ、株主還元の拡充を図り、企業価値の向上に努めていきます。

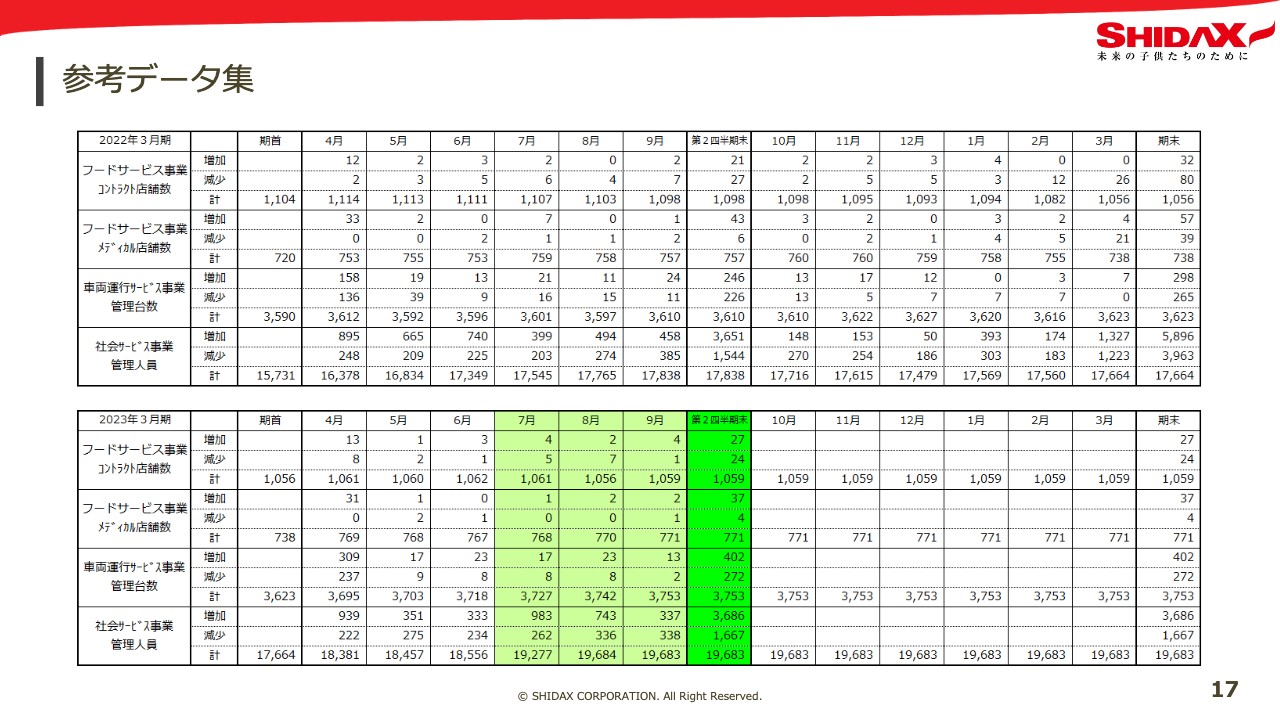

参考データ集

こちらのスライドは参考データ集として、事業セグメントに関わる数値を月次で記載しています。ご参照ください。

このページ以降には、APPENDIXとしてESG・SDGsの取り組み実績を掲載しています。こちらも併せて、資料にてご参照いただけましたら幸いです。

以上、2023年3月期上期決算の説明となります。ありがとうございました。

スポンサードリンク