関連記事

富士石油、売上高・利益は予想値を上回る 22年度は定修影響の解消により高稼働、前期比+45%の増収見込み

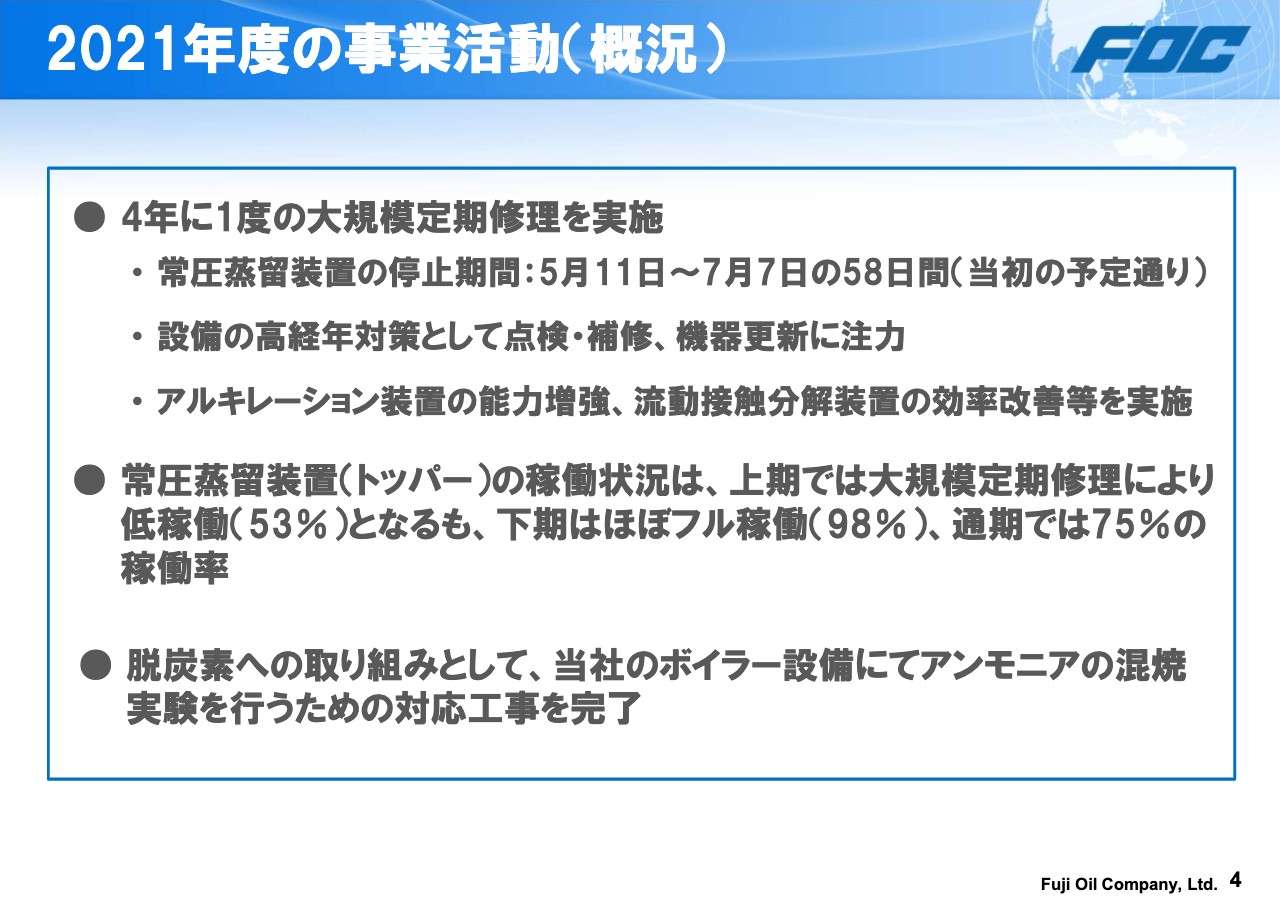

2021年度の事業活動(概況)

山本重人氏:代表取締役社長の山本でございます。本日はどうぞよろしくお願いいたします。2021年度の事業活動の概況、第3次中期事業計画の進捗状況をご説明します。

2021年度は、4年に1度の高圧ガス保安法に基づく大規模定期修理を実施しました。5月11日から7月7日の58日間、常圧蒸留装置を停止しています。長期にわたる大掛かりな定期修理でしたが、定期修理の期間中にも当社役員による安全環境巡視を行うなど、安全対策を徹底しました。

今回は熱中症対策に加え、特に新型コロナウイルス感染症防止に努め、当初予定の工程に影響はなく定期修理を完了しました。

この定期修理期間中に点検修理を綿密に行うとともに、高経年設備機器の更新工事に注力しました。また、アルキレーション装置の能力増強、流動接触分解装置の効率改善なども行っています。

次に、2021年度の常圧蒸留装置の稼働状況です。上期は大規模定期修理により稼働率53パーセントと低稼働であったものの、下期ではほぼフル稼働の98パーセントに達し、通期では75パーセントの稼働率となりました。

なお、脱炭素への取り組みとして、2022年度に当社のボイラー設備でアンモニアの混焼実験を開始します。そのための事前の対応工事を2021年度に実施しました。詳しい内容については、この後の第3次中期事業計画の進捗状況および2021年度通期決算にてご説明します。

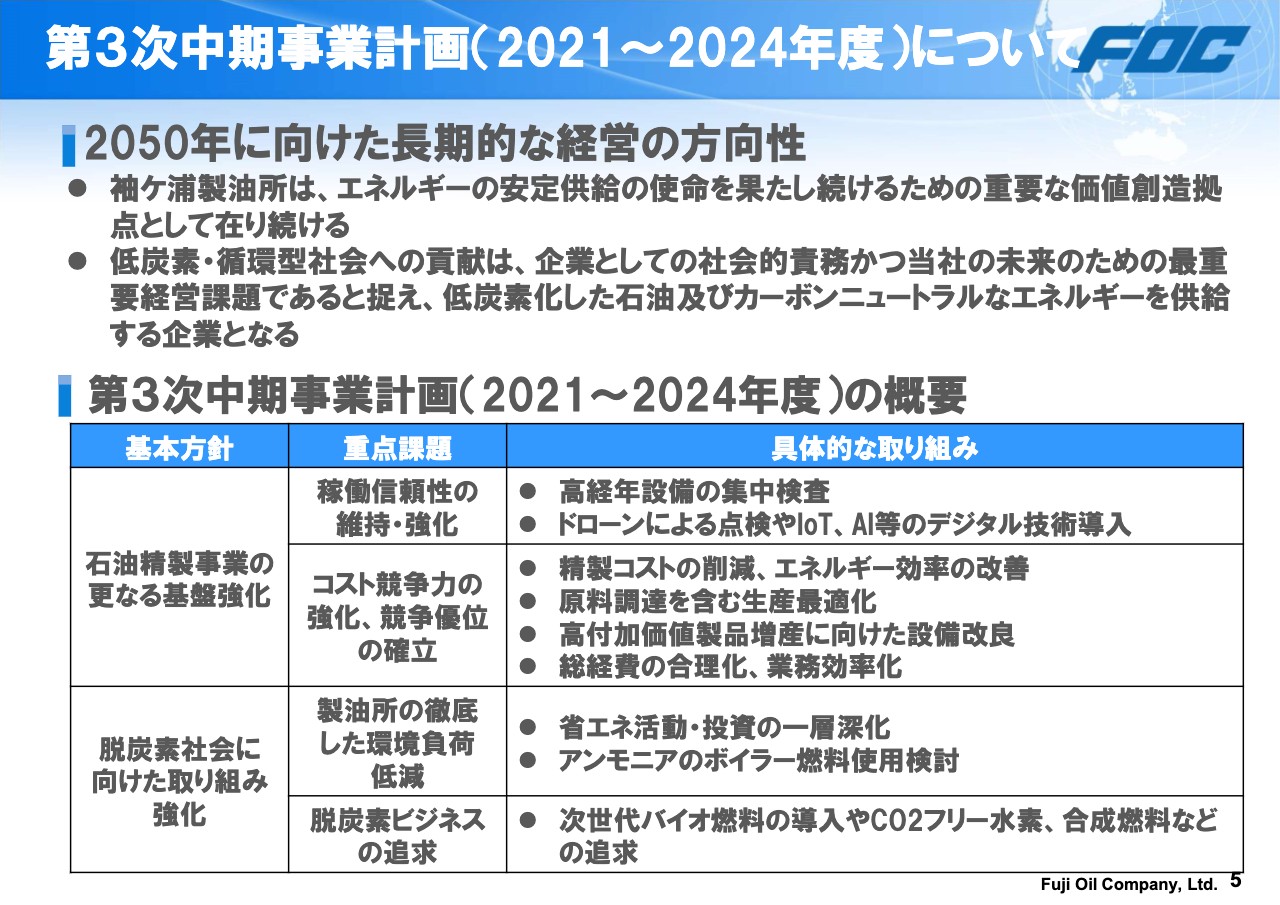

第3次中期事業計画(2021~2024年度)について

当社は、2021年5月に第3次中期事業計画を策定しています。計画における2050年に向けた長期的な経営の方向性として、袖ケ浦製油所はエネルギーの安定供給の使命を果たし続けるための重要な価値創造拠点として在り続けるとしています。

低炭素、循環型社会への貢献は、企業としての社会的責務かつ当社の未来のための最重要経営課題だと捉え、低炭素化した石油およびカーボンニュートラルなエネルギーを供給できる企業となることを掲げています。

この2つを前提に、第3次中期事業計画の基本方針として「石油精製事業の更なる基盤強化」および「脱炭素社会に向けた取り組み強化」を打ち出しています。重点課題、具体的な取り組みについてはスライドに記載のとおりです。

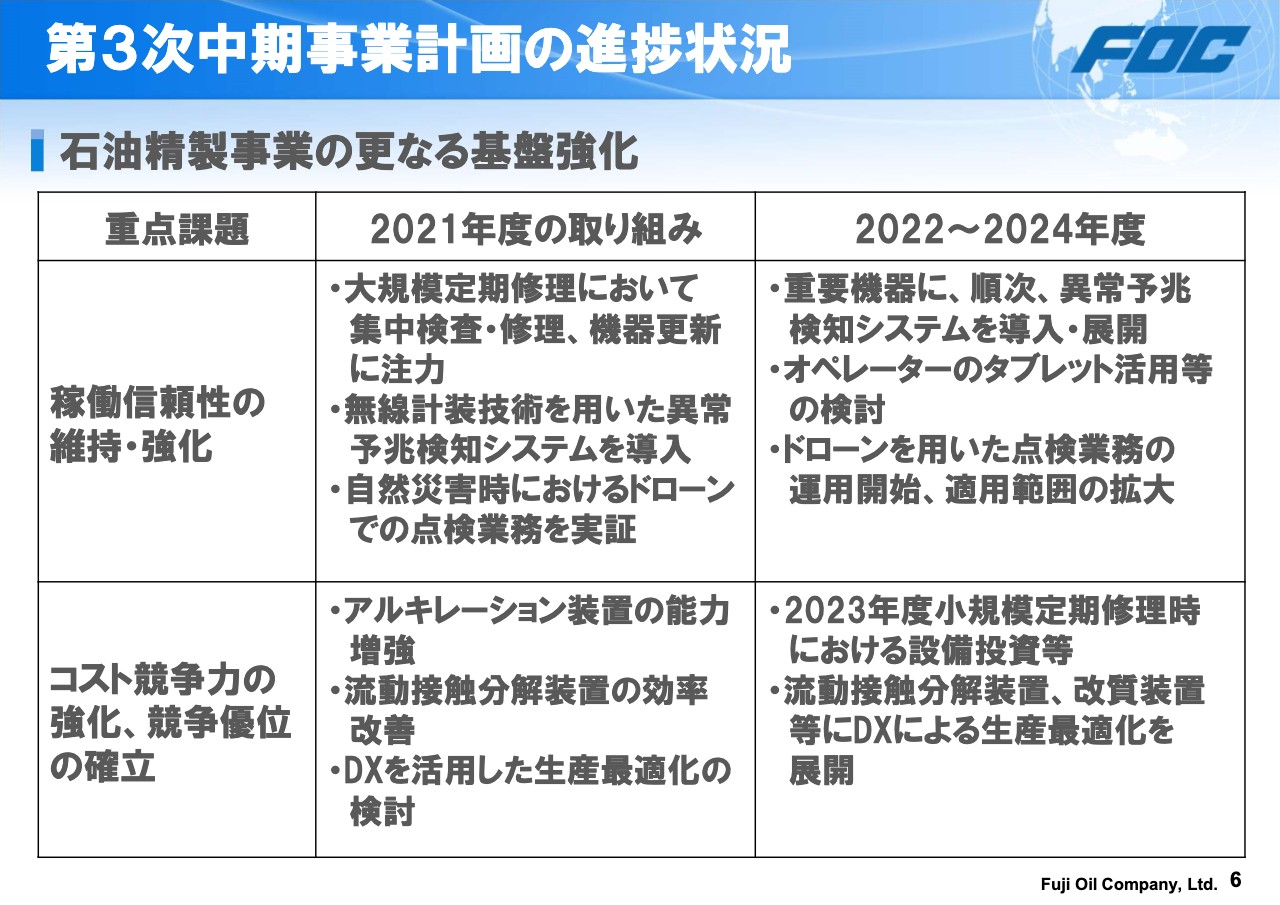

第3次中期事業計画の進捗状況

第3次中期事業計画の進捗状況についてです。1つ目の基本方針である「石油精製事業の更なる基盤強化」の重点課題である「稼働信頼性の維持・強化」の進捗状況です。

大規模定期修理で高経年設備の集中検査を実施し、修理や機器の入れ替え更新を行い、安定的に高稼働できる素地を整えました。その効果もあり、大規模定期修理後の2021年度下期の常圧蒸留装置の稼働率は、98パーセントとなりました。

無線計装技術は当社の強みの1つです。当社ホームページに記載のとおり、無線計装団体の「ISA100 WCI」より、毎年世界で1社に送られる「Excellence In Automation Award」を受賞しました。この技術を用いた異常予兆検知システムを導入しています。また、現場点検業務でのドローンの活用も、2021年度中に実証まで済ませました。

「コスト競争力の強化、競争優位の確立」としては、アルキレーション装置の能力増強、高付加価値装置である流動接触分解装置の効率改善などを図っています。また、DXを活用した生産最適化の検討を始めています。

スライド右側の内容は、2022年度以降の取り組みです。大規模定期修理で強化した稼働信頼性をベースとして、2021年度の取り組み内容をさらに展開、加速します。そのポイントとして現場でのタブレット、ドローンの活用や、生産最適化の構築のためデジタル技術の導入を積極的に行います。

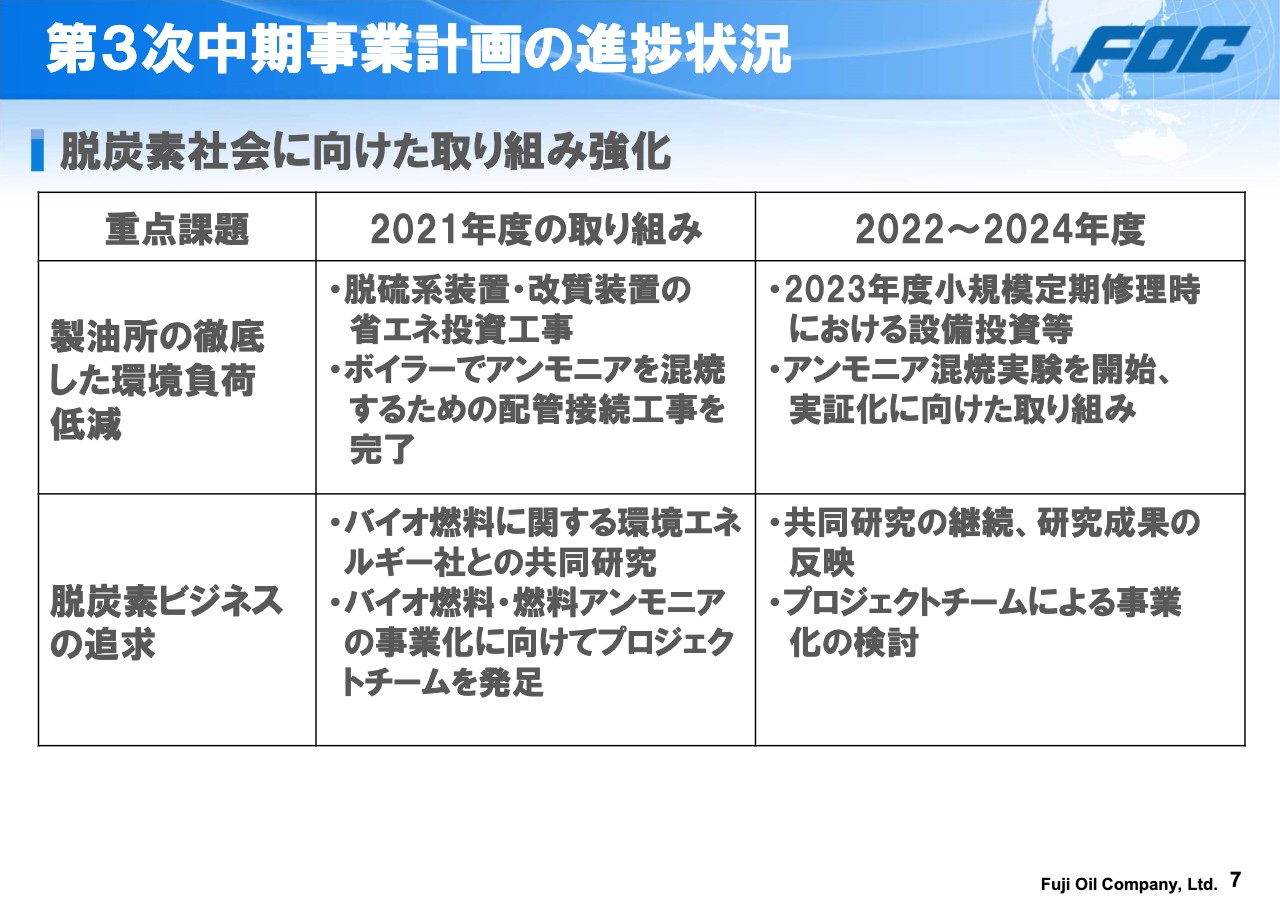

第3次中期事業計画の進捗状況

2つ目の基本方針の「脱炭素社会に向けた取り組み強化」において重点課題である「製油所の徹底した環境負荷低減」として、脱硫系装置および改質装置の省エネ投資工事を行っています。また、実機ボイラーでアンモニア混焼を行うための配管接続工事を2021年度中に完了しました。

「脱炭素ビジネスの追求」としては、バイオ燃料について環境エネルギー株式会社と共同研究を行っています。さらにバイオ燃料、燃料アンモニアの事業化に向けてプロジェクトチームを発足しました。

このように、今後は脱炭素への取り組みのキーとなるバイオ燃料、燃料アンモニアの領域においても、プロジェクトチームによる事業化に向けた検討を行っていきます。

利益計画の進捗状況

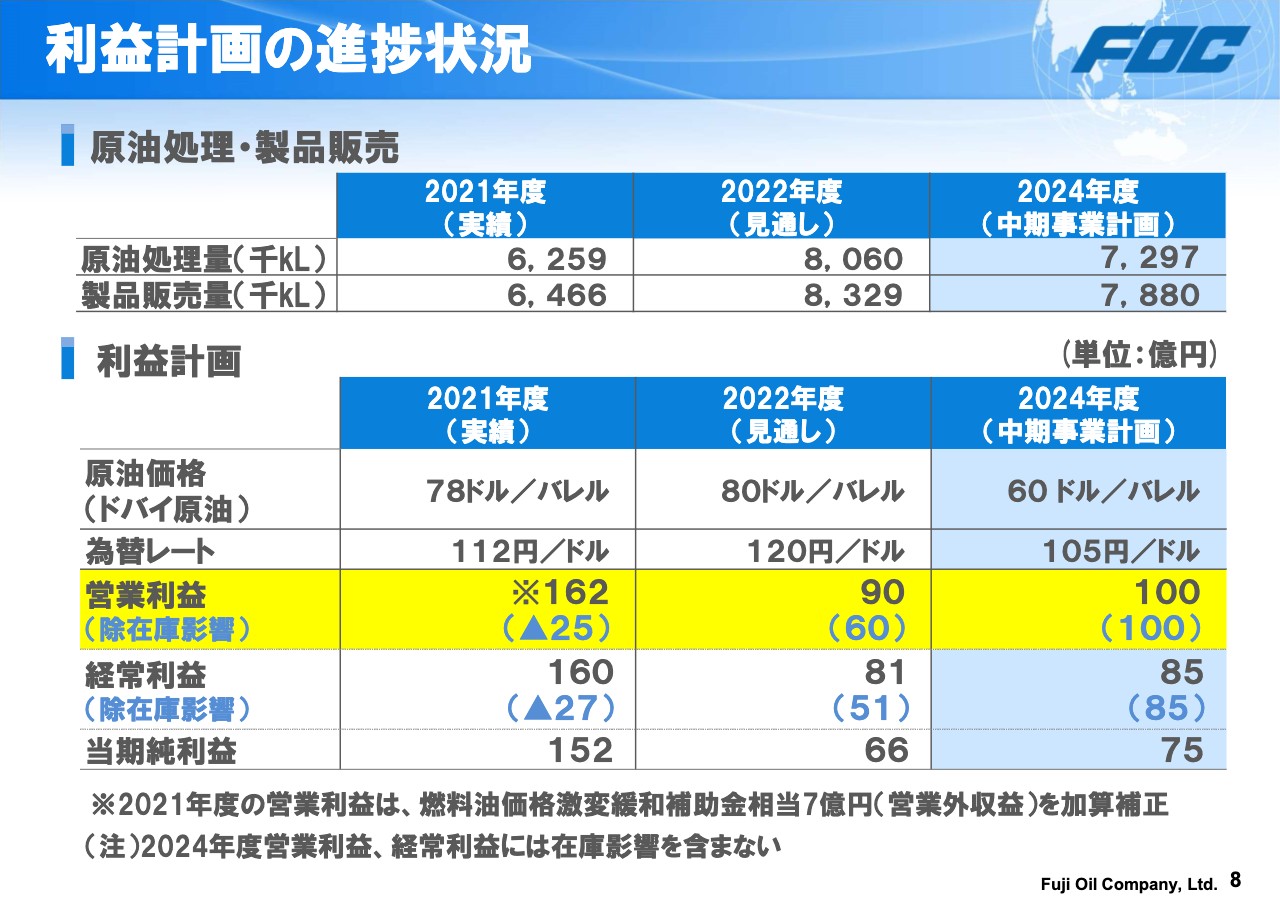

利益の進捗状況についてご説明します。第3次中期事業計画では、ドバイ原油価格1バレル当たり60ドル、円ドル為替レート105円の前提条件で、2024年度の在庫影響を除いた真水の営業利益は100億円を打ち出しています。

2021年度については、大規模定期修理による下方への影響額が70億円ほど生じたため、在庫影響を除いた営業利益は25億円の赤字となりました。2022年度の在庫影響を除いた営業利益は60億円を見込んでいます。

2024年度の目標営業利益100億円を達成すべく、引き続き全社一丸となって鋭意努力していきます。なお、2021年度の通期決算および2022年度の通期業績見通しの詳細は後ほどご説明します。

株主還元

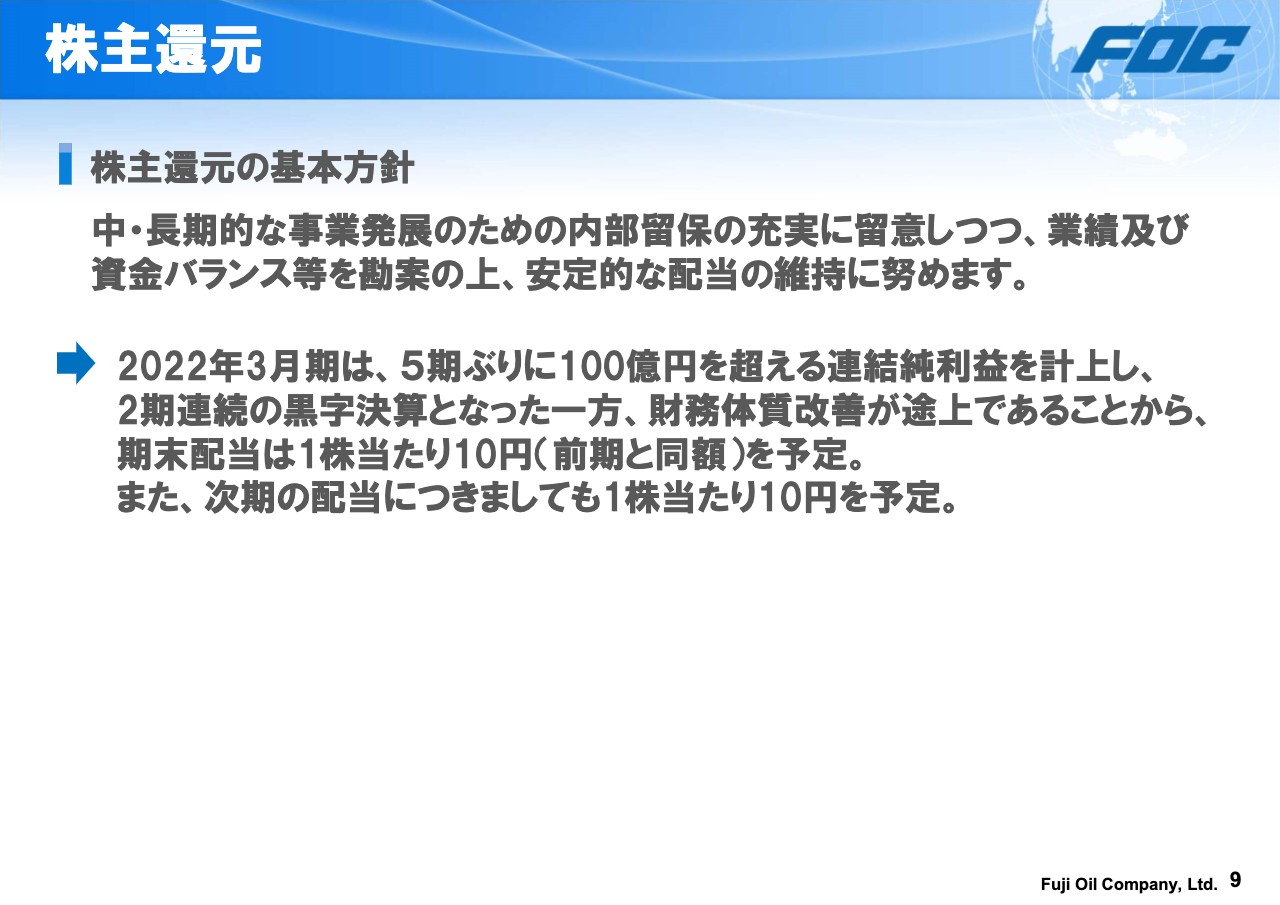

株主還元についてご説明します。株主還元の基本方針ですが、中長期的な事業発展のための内部留保の充実に留意しつつ、業績および資金バランスなどを勘案し、安定的な配当の継続に努めていきます。

2022年3月期は5期ぶりに100億円を超える連結純利益を計上し、2期連続の黒字決算となりました。しかし、在庫影響を除いた実質ベースでは厳しい部分があり、財務体質の改善途上です。これらを総合的に勘案し、配当は2021年3月期と同額の1株当たり10円を予定しています。また、2023年3月期の配当も1株当たり10円を予定しています。

事業環境

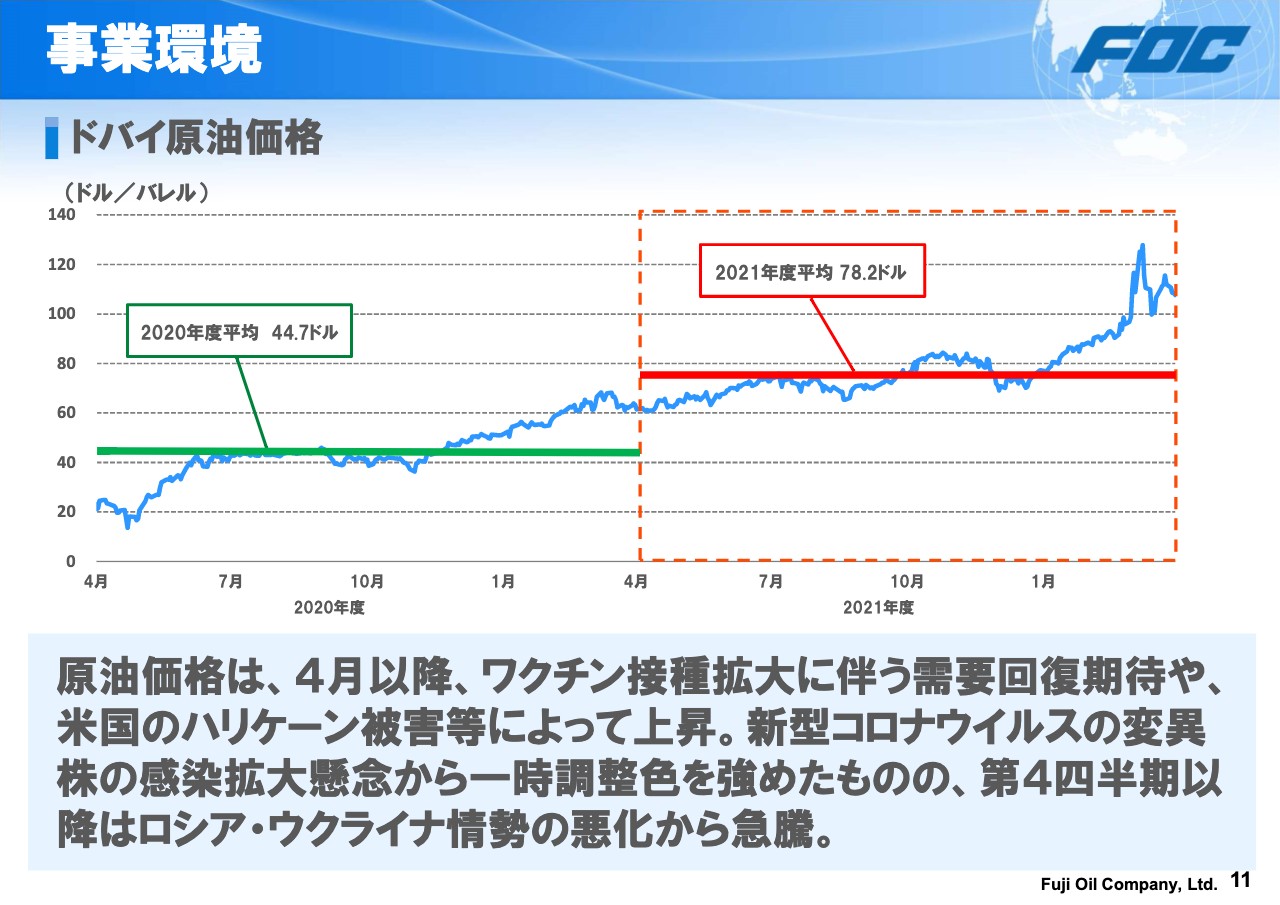

津田雅之氏:津田でございます。2021年度通期決算についてご説明します。まず当期の原油情勢ですが、スライドの赤い点線の枠内に、ドバイ原油価格の4月以降の動きを示しています。

ドバイ原油価格は、期初1バレル当たり61ドル台で始まりました。4月以降、欧米での新型コロナウイルスワクチン接種拡大に伴う需要回復期待や、米国のハリケーン被害による需給の引き締まりから上昇基調となり、10月下旬には84ドル台に達しました。

その後、新型コロナウイルス変異株であるオミクロン株の流行が懸念され、調整色を強める局面もありました。しかし、1月以降はロシア、ウクライナ情勢の悪化から上昇を続け、3月には一時127ドルまで上昇するなど、高値で当期を終えました。結果として、期中平均は前期を33ドル上回る約78ドルとなりました。

事業環境

当期の外国為替相場についてご説明します。期初1ドル110円台後半で始まった為替相場は、米国の株高、金利上昇などの影響から111円台前半まで円安が進みました。11月に入り米国でFRB(連邦準備理事会)が量的緩和の縮小に着手したことなどを受け、さらに115円台半ばまで円安が進みました。

その後、1月にはロシア、ウクライナ情勢の緊迫化などにより、ドル・円の為替相場は拮抗する状態となりました。しかし、3月にはFRBが利上げしたこととは対照的に、日本銀行が金融緩和を維持する姿勢を取り、日米の金利差拡大が見込まれたため一時125円まで円安が進みました。結果として、期中平均は前期より6円円安の約112円となりました。

石油製品販売量・原油処理量

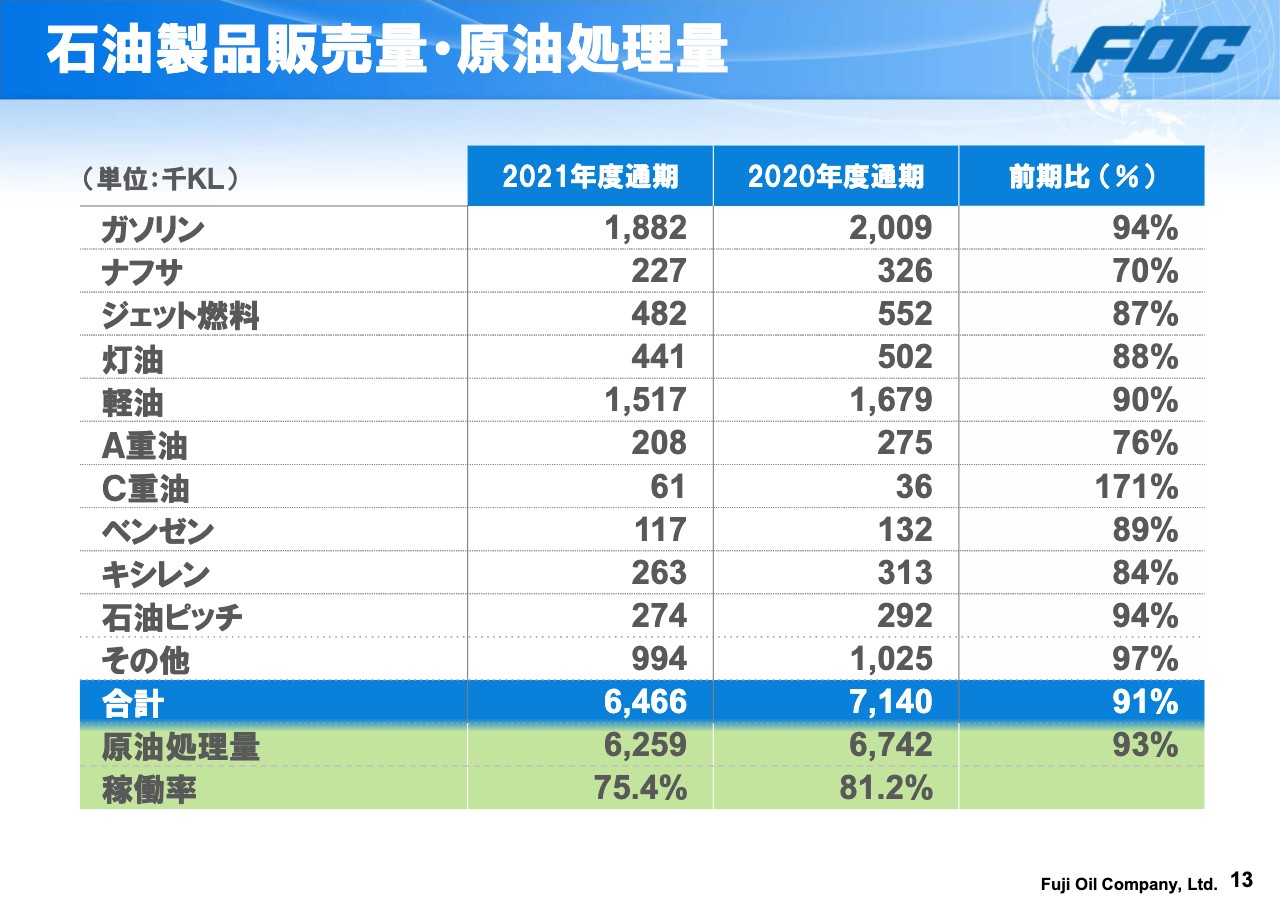

このような事業環境のもと、袖ケ浦製油所では当期に58日間の大規模定期修理を実施したため、原油処理量は前期比7パーセント減の625万9,000キロリットルとなりました。また、当期の石油製品及び石油化学製品などの販売数量は、前期比9パーセント減の646万6,000キロリットルとなりました。

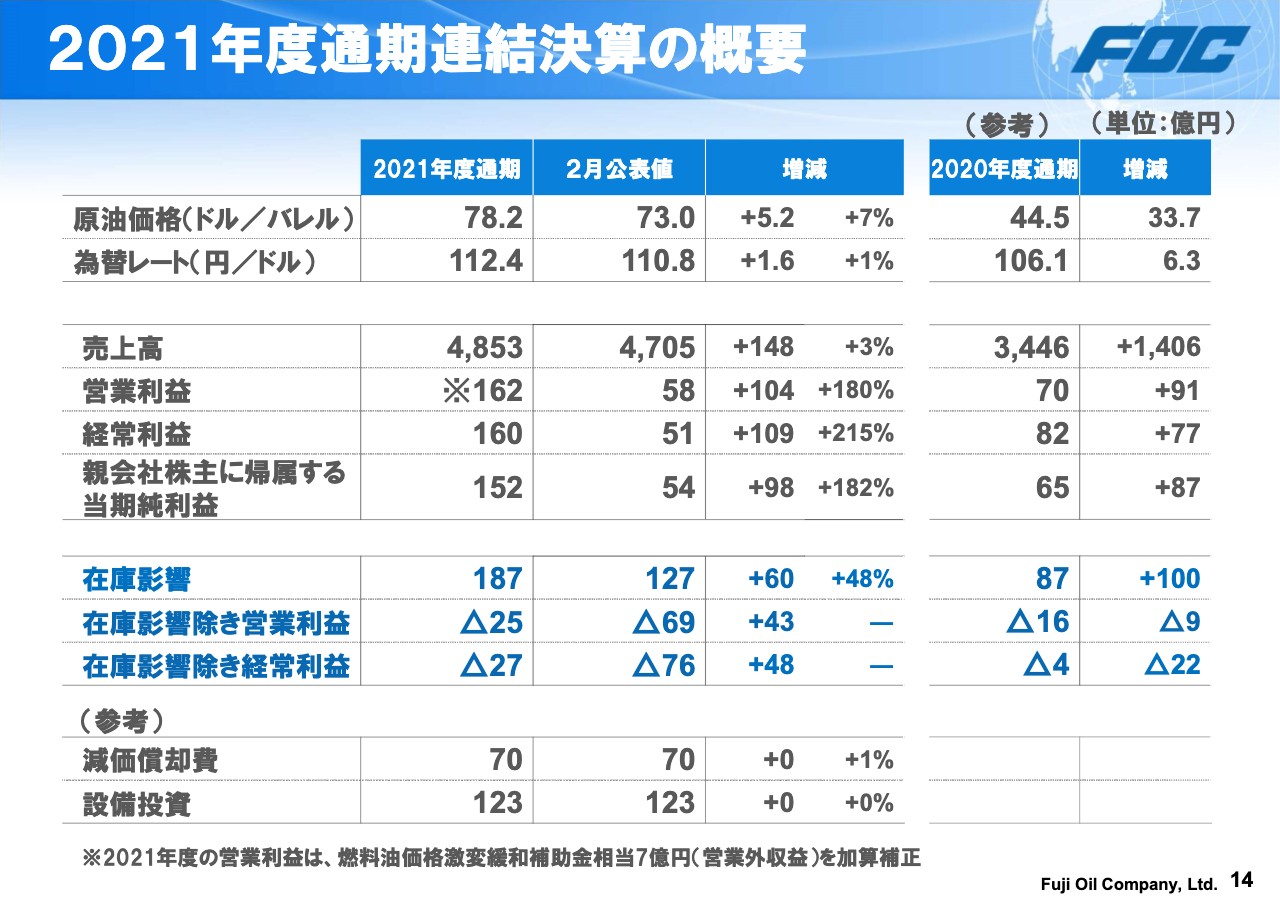

2021年度通期連結決算の概要

当期の連結業績について、スライドに記載している注記(※)についてご説明します。燃料油価格激変緩和措置により、値下げ相当の補助金7億円を収受し、会計上、営業外収益に計上しています。増減要因のご説明にあたって平仄を合わせるため、本資料中の2021年度の営業利益はこの7億円を加算しています。以降のご説明についても同様です。

売上高について、販売数量は減少したものの、原油価格の上昇を受けて販売価格が上昇し、前回予想を148億円上回る4,853億円となりました。

損益については、在庫影響が187億円の原価押し下げ効果となった分に加え、第4四半期に国内石油製品市況が急激に上昇しました。これらにより、前回予想比で、営業利益は104億円増益の162億円、経常利益は109億円増益の160億円、親会社株主に帰属する当期純利益は98億円増益の152億円となりました。

なお、在庫影響を除いた実質ベースの損益について、営業損失相当額は前回予想比43億円改善のマイナス25億円、経常損失相当額は、前回予想比48億円改善のマイナス27億円となりました。

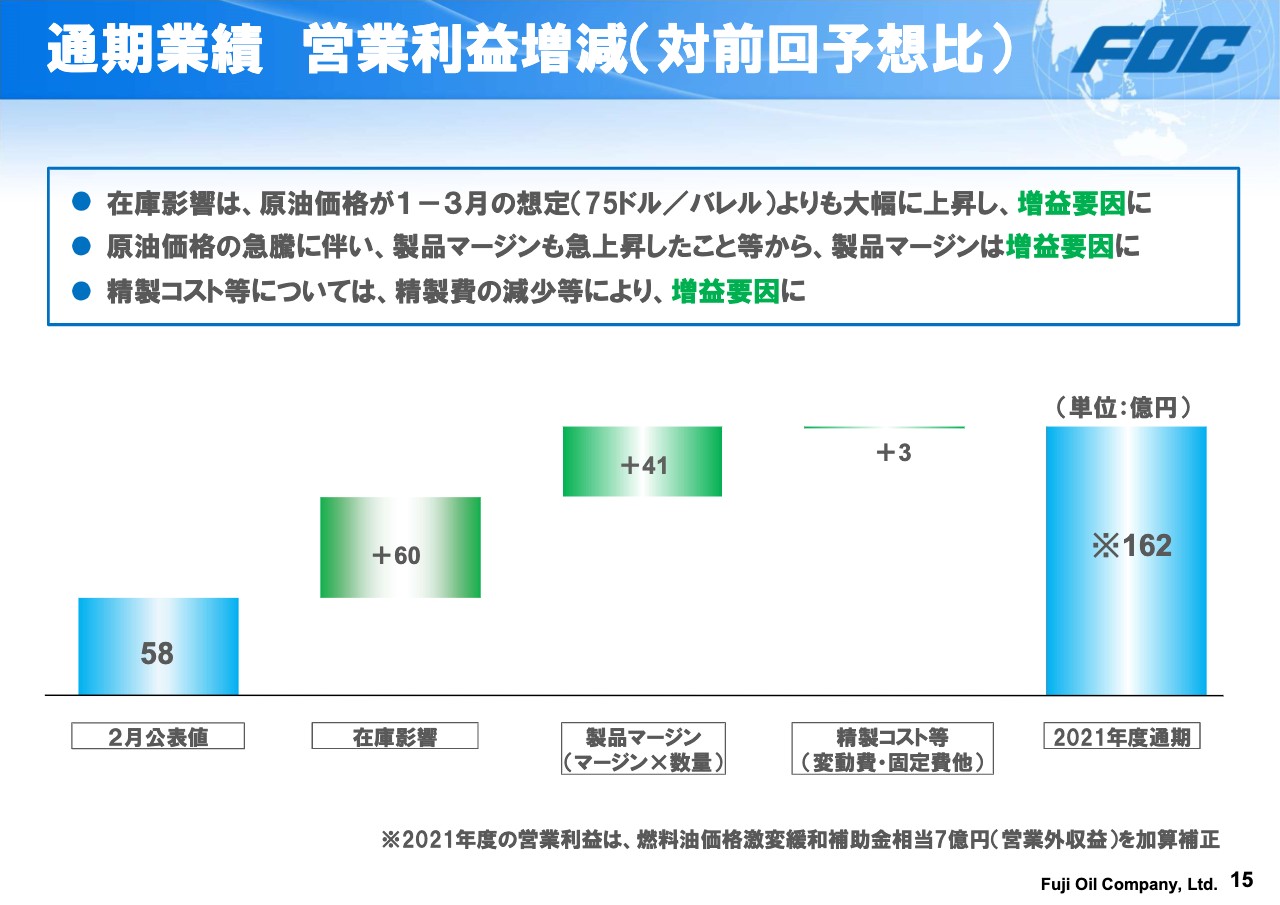

通期業績 営業利益増減(対前回予想比)

当期の連結業績について、2月に発表した業績予想の金額との差異をご説明します。スライドの営業利益の増減要因を示したステップチャートをご覧ください。

在庫影響については、1月から3月の原油価格の想定75ドルに対し、実績は約96ドルと大幅に上回りました。その結果、原価押し下げ効果が拡大し、前回予想に比べ60億円の増益要因となりました。

製品マージンは、油価の高騰に伴い、国内石油製品市況が急上昇し、前回予想に比べ41億円の増益要因となりました。

精製コスト等については、油価高騰に伴う自家燃料コストが増加しました。一方で、精製費及び販管費等のコスト減少により、前回予想に比べ3億円の増益要因となりました。この結果、営業利益は前回予想比104億円増益の162億円となりました。

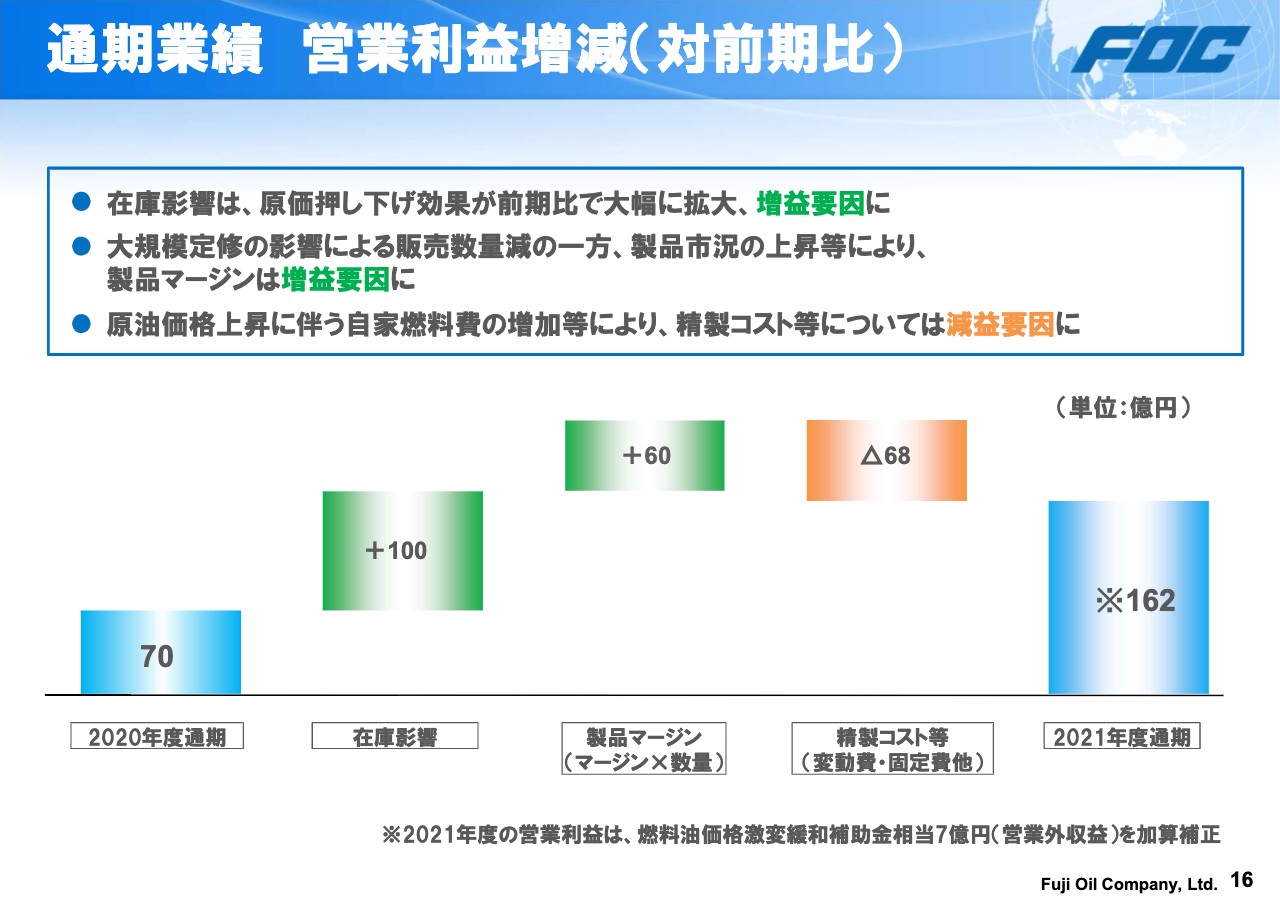

通期業績 営業利益増減(対前期比)

当期の連結業績について、前年同期との差異をご説明します。在庫影響について、前期は原油価格の変動に伴う、原価の押し下げ効果が87億円ありました。それに対し、当期は同効果が187億円と大幅に拡大したため、前期比で100億円の増益要因となりました。

製品マージンについては、大規模定期修理の影響による販売数量の減少があったものの、第3四半期以降は常圧蒸留装置の高稼働を維持できました。加えて、第4四半期には、国内石油製品市況が大きく上昇し、60億円の増益要因となりました。

精製コスト等は、原油価格の上昇に伴い自家燃料費が増加、大規模定期修理に伴い修繕費等のコストが増加したため、68億円の減益要因となりました。この結果、営業利益は前期比91億円増益の162億円となりました。

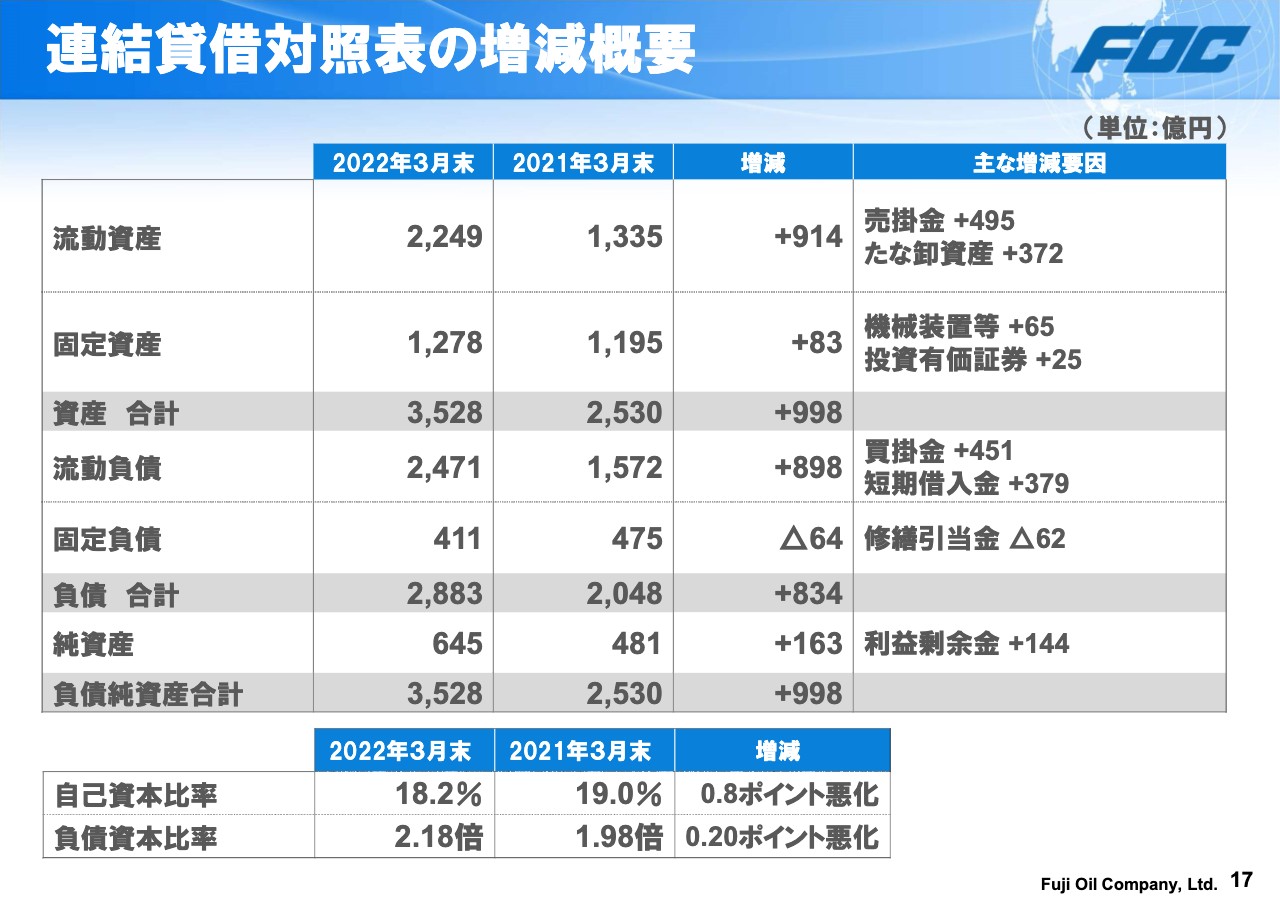

連結貸借対照表の増減概要

連結貸借対照表について、前年度末と比較した増減概要です。流動資産は、油価上昇に伴う売掛金、たな卸資産の増加等により、前年度末比914億円増加の2,249億円となりました。

固定資産は、機械装置等の取得による増加等により、前年度末比83億円増加の1,278億円となりました。流動負債は、油価上昇に伴う買掛金、短期借入金の増加等により、前年度末比898億円増加の2,471億円となりました。

固定負債は、大規模定期修理にかかる修繕引当金の取り崩し等により、前年度末比64億円減少の411億円となりました。純資産は、利益剰余金の増加等により、前年度末比163億円増加の645億円となりました。

なお、総資産及び借入金が増加しているため、自己資本比率は前年度末比0.8ポイント悪化の18.2パーセントとなりました。負債資本比率は、前年度末比0.2ポイント悪化の2.18倍となりました。

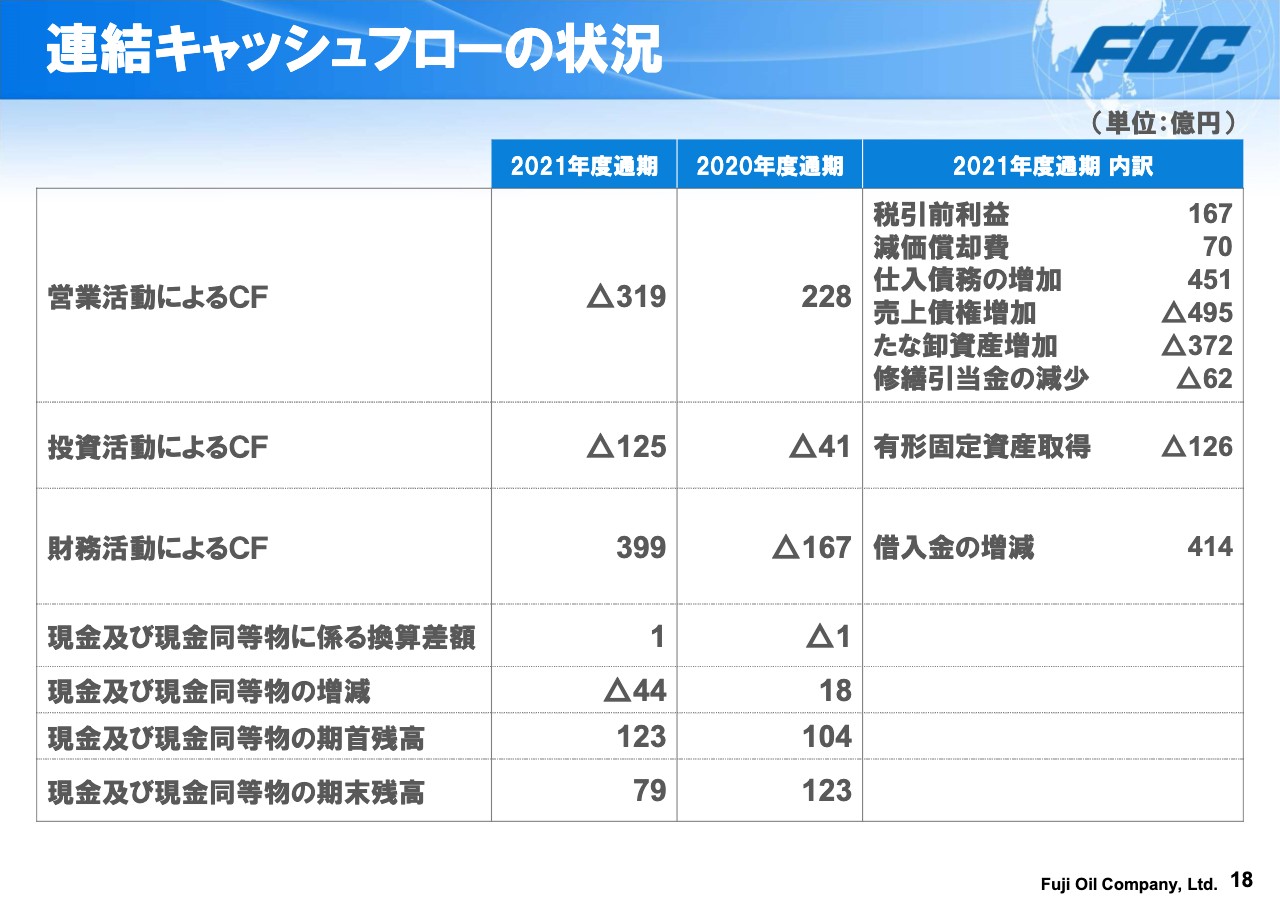

連結キャッシュフローの状況

キャッシュフローの状況をご説明します。営業活動によるキャッシュフローは、たな卸資産、売上債権の増加等により319億円の支出となりました。

投資活動によるキャッシュフローは、有形固定資産の取得等により125億円の支出となりました。財務活動によるキャッシュフローは、借入金の増加等により399億円の収入となりました。この結果、当期末における現金及び現金同等物は、前年度末比44億円減少の79億円となりました。

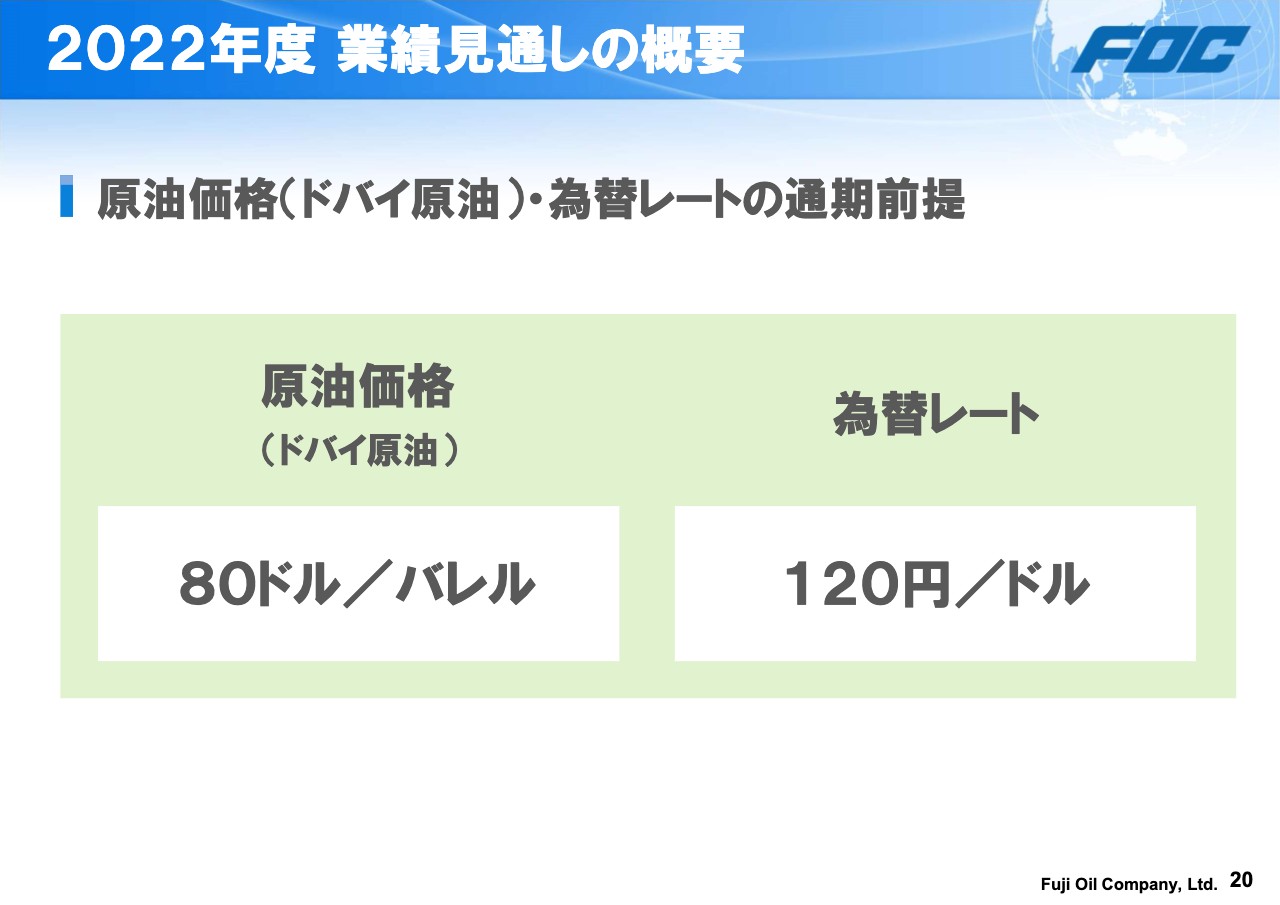

2022年度 業績見通しの概要

2022年度通期の業績見通しについて、前提条件ですが、今回の業績予想では、通期のドバイ原油価格を1バレル80ドル、通期の為替レートを1ドル120円と想定しました。

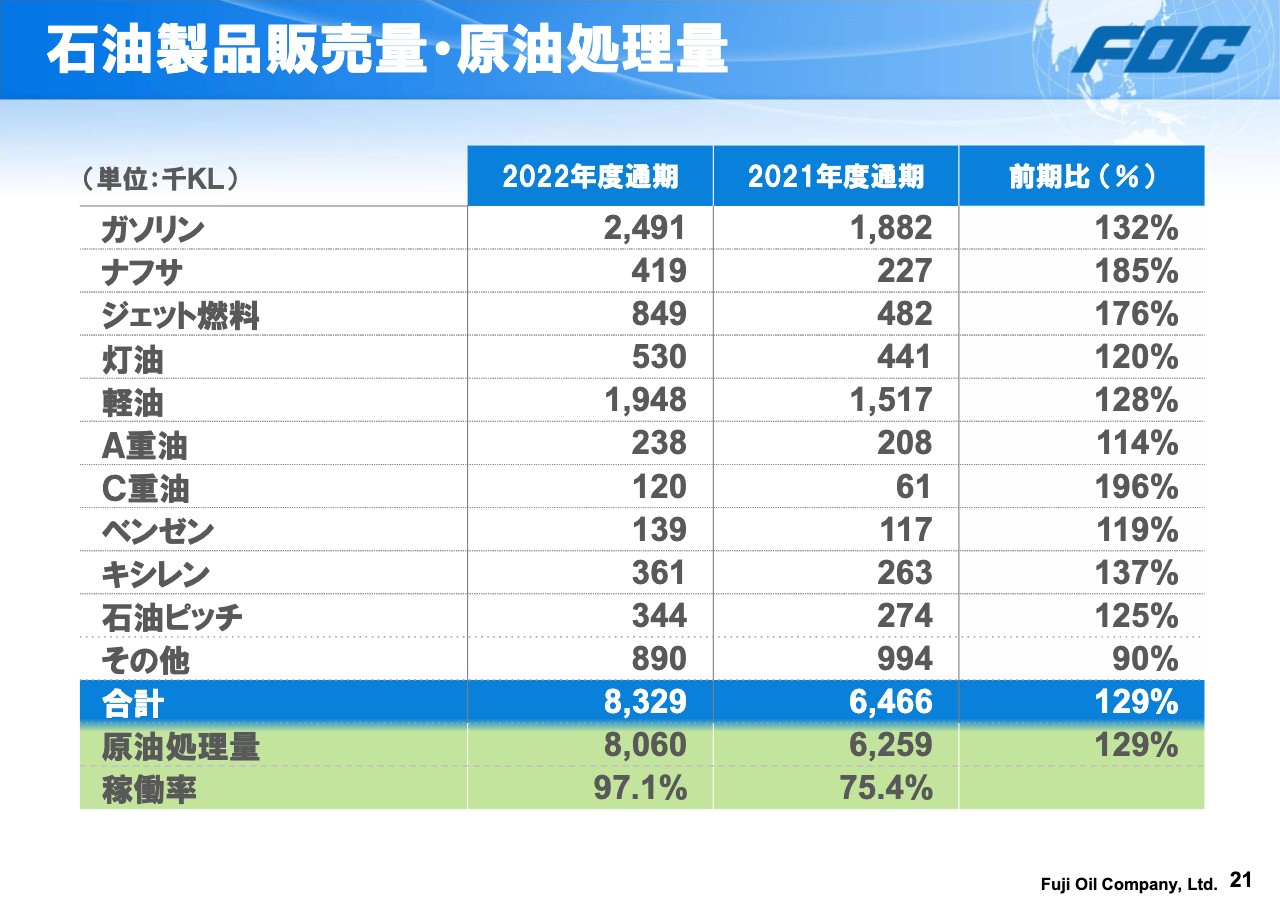

石油製品販売量・原油処理量

石油製品販売計画についてご説明します。2021年度に実施した大規模定期修理の影響は解消し、原油処理量、製品販売数量ともに前期比で増加する見込みです。

原油処理量は、前期比29パーセント増加の806万キロリットル、製品販売数量は、前期比29パーセント増加の832万9,000キロリットルを見込んでいます。

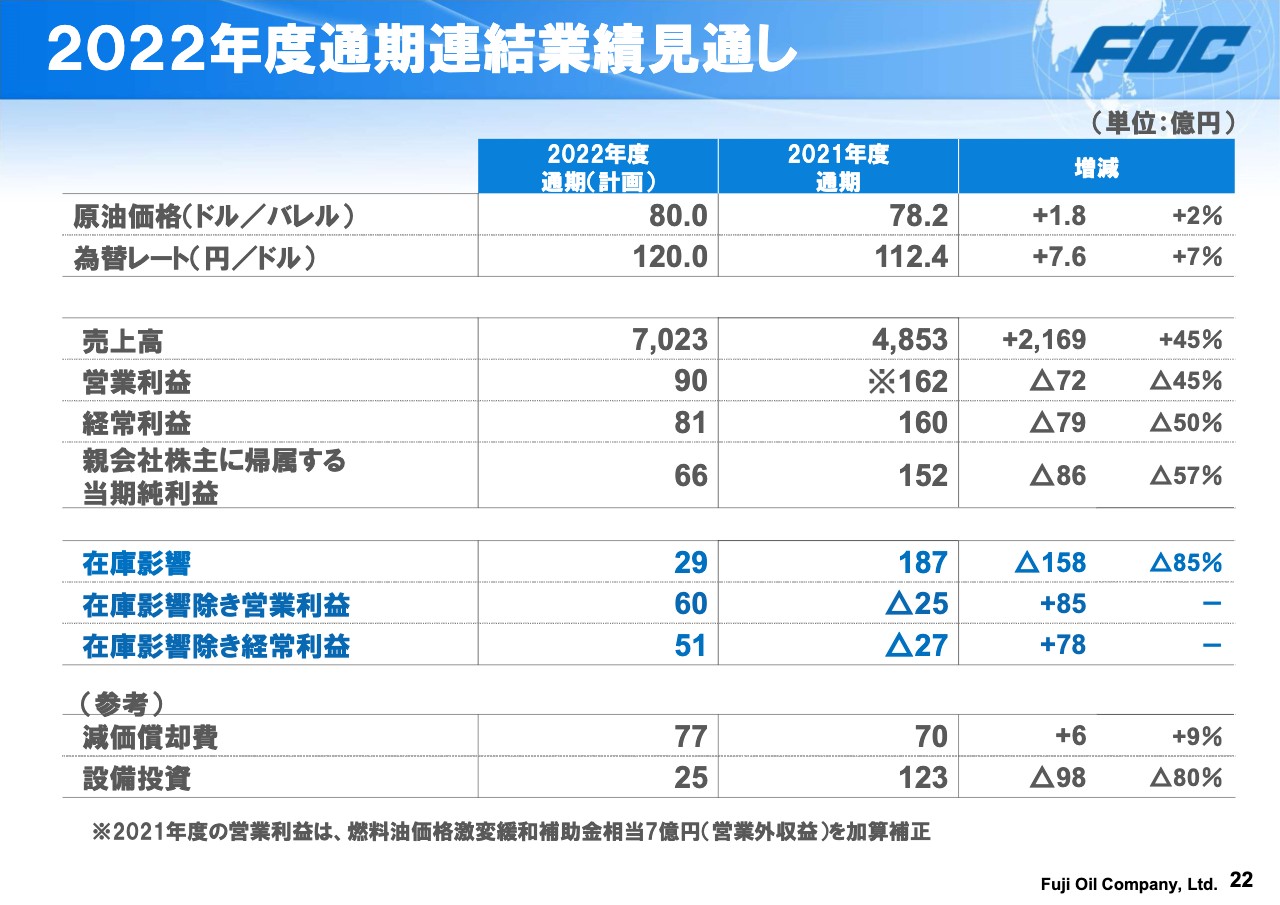

2022年度通期連結業績見通し

通期の業績見通しについてご説明します。売上高は、大規模定期修理の影響解消及び常圧蒸留装置の安定稼働を想定しており、前期比2,169億円増収の7,023億円となる見通しです。

損益については、大規模定期修理の影響は解消するものの、在庫影響による原価押し下げ要因の大幅な縮小や、油価高騰に伴う自家燃料コストの上昇等を見込んでいます。そのため、営業利益は前期比72億円減益の90億円、経常利益は前期比79億円減益の81億円となる見通しです。

親会社株主に帰属する当期純利益は、前期比86億円減益の66億円となる見通しです。なお、在庫影響を除いた実質ベースの損益について、営業利益相当額は前期比85億円増益の60億円、経常利益相当額は前期比78億円増益の51億円としています。

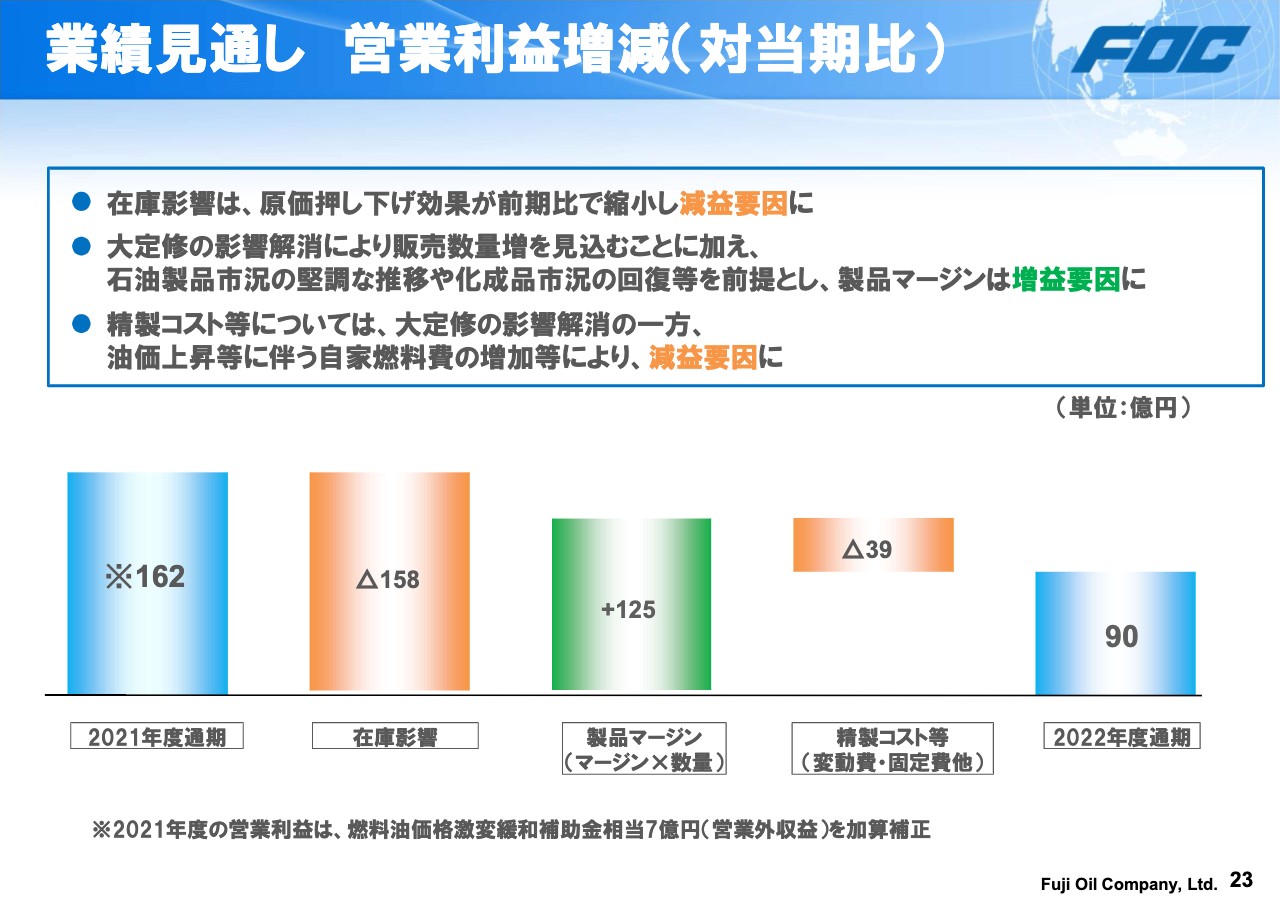

業績見通し 営業利益増減(対当期比)

業績見通しについて、前期の金額との差異をご説明します。スライドは営業利益の増減要因を示しています。

在庫影響について、今期は原油価格を80ドルと想定しており、原価の押し下げ効果は前期実績187億円に対し29億円と、大幅に縮小すると見込んでいます。このことから、158億円の減益要因となる見通しです。

製品マージンについては、大規模定期修理の影響解消に伴う販売数量の増加を見込んでいます。それに加え、国内石油製品市況は当期に引き続き堅調に推移すると想定しており、125億円の増益要因となる見通しです。

精製コスト等については、原油価格の上昇に伴う自家燃料費の増加等により、39億円の減益要因となる見通しです。結果として、営業利益は前年度に比べ72億円減益の90億円としています。

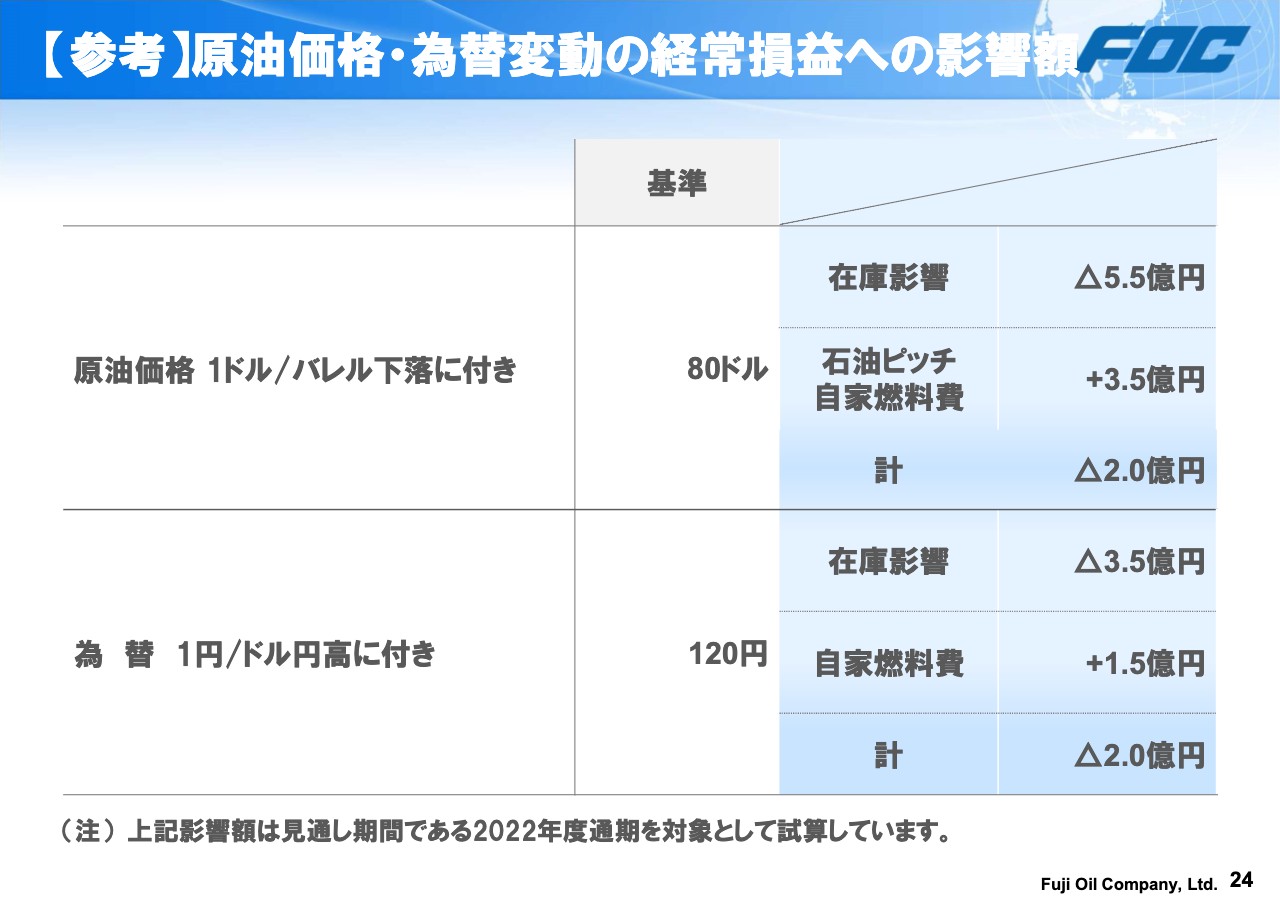

【参考】原油価格・為替変動の経常損益への影響額

参考資料として、スライドに原油価格と為替変動の経常損益への影響額を示しています。

私からの説明は以上です。ご清聴ありがとうございました。

スポンサードリンク