関連記事

アステラス製薬、売上収益は前年比+6.2% 「XTANDI」、重点戦略製品の売上が拡大し成熟製品の減少をカバー

アステラス製薬、売上収益は前年比+6.2% 「XTANDI」、重点戦略製品の売上が拡大し成熟製品の減少をカバー[写真拡大]

本日の内容

岡村直樹氏(以下、岡村):本日は大変お忙しい中、2021年度の第1四半期決算発表の電話会議への参加を賜りまして、誠にありがとうございます。本日も通例どおり、業績の概況、それから持続的な成長に向けた取り組みについて、ご説明申し上げます。

冒頭、不規則発言、スクリプトにないような発言をするのは異例かと思いますが、当第1四半期の決算概況が、誠に不本意な結果に終わりましたことを、まずお詫び申し上げます。後場の動きをみましても、資本市場のみなさまの、強いお叱りの声と受け止めており、株主さまのご期待に添えなかったことについて、大変申し訳なく思っております。

新経営企画の公表、あるいはその説明に現を抜かしていたつもりはございませんが、振り返りまして、足元に達するグリップが効いていなかったと、非常に深く反省しているところです。

進行中の第2四半期を含め、2021年度はお約束どおりの業績をデリバーできるように、あらためて、手綱を引き締めてまいりたいと思っています。

それでは、スライドの説明に移ります。2ページは注意事項ですが、先ほど藤井が読み上げましたので、割愛させていただきます。

本日は先ほどお話ししたとおり、第1四半期の業績、また2021年度全体の業績の修正予想についてご説明した上で、持続的な成長に向けた取り組みについて、ご説明します。

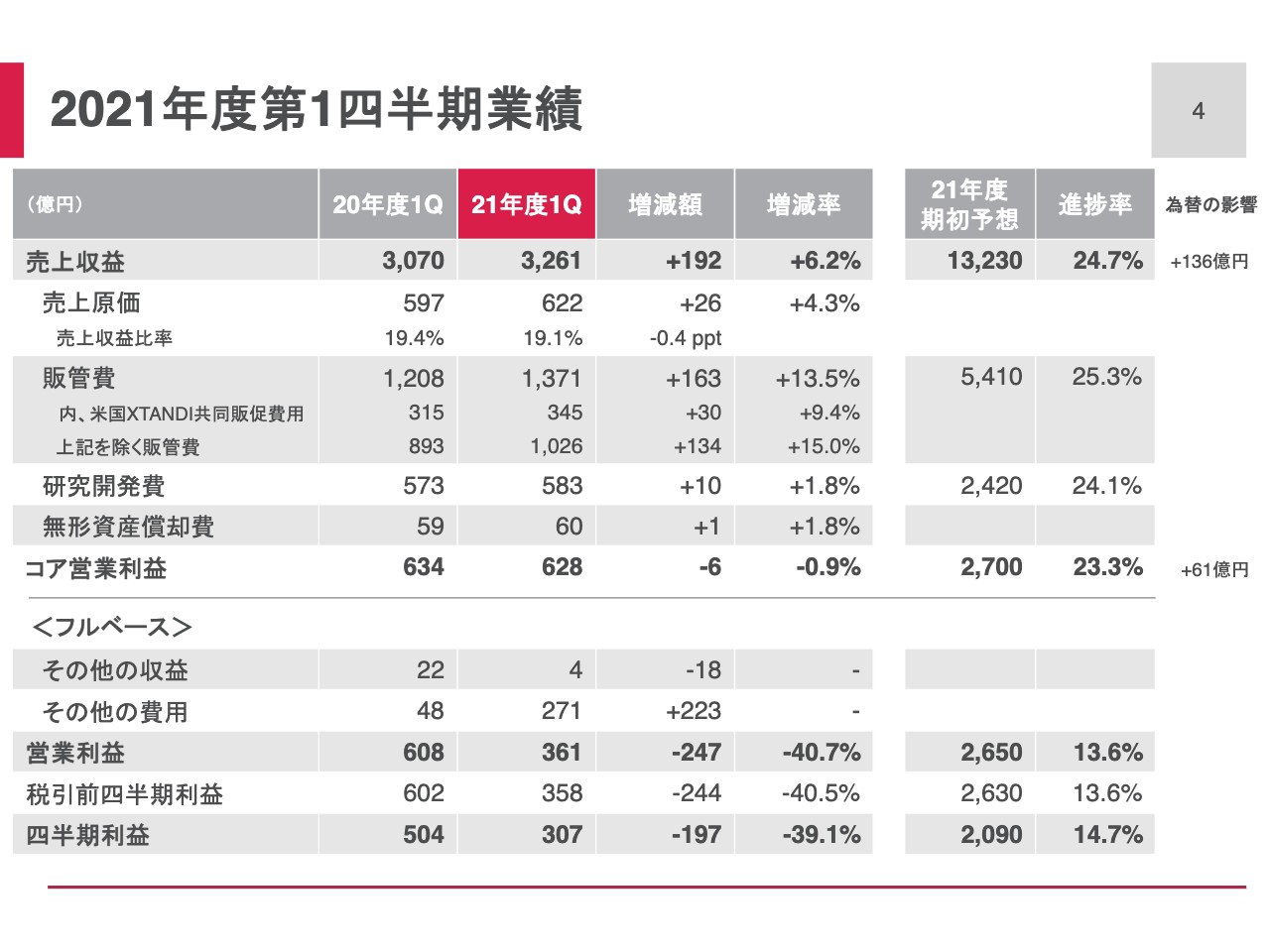

2021年度第1四半期業績

まずは第1四半期の業績です。売上収益は3,261億円、前年同期比6.2パーセントの増加でした。コア営業利益は628億円、前年同期比0.9パーセントの減益です。

スライドの中央から下がフルベースの業績ですが、ご承知のとおり、その他の費用を271億円計上しました。そのため、営業利益は361億円、前年同期比40.7パーセントの減少、四半期利益は前年同期比39.1パーセント減少の307億円でした。詳細は次のスライド以降でご説明します。

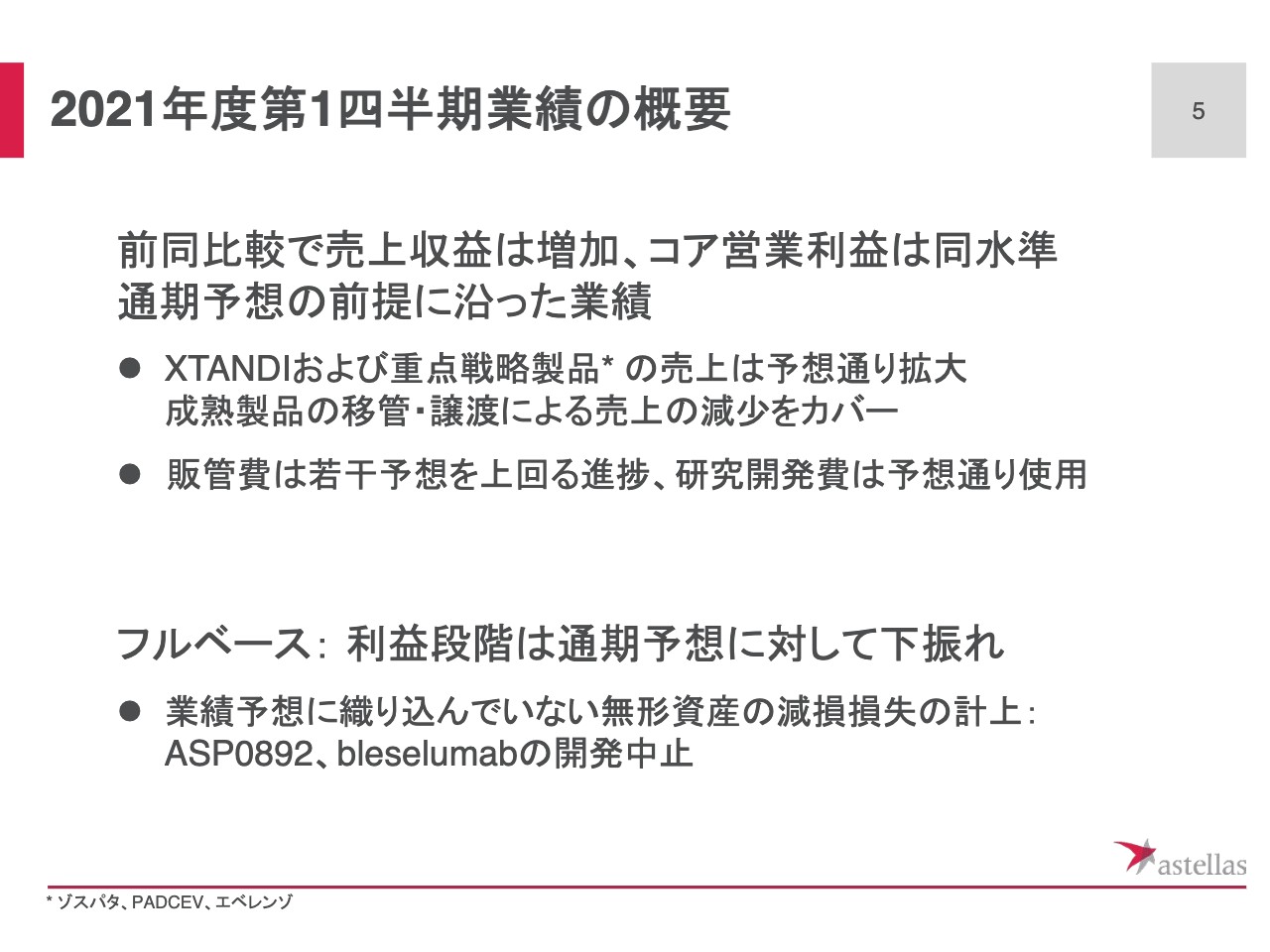

2021年度第1四半期業績の概要

2021年度第1四半期の業績は、売上収益は増加、コア営業利益は若干減少したものの、ほぼ前年と同水準だったと評価しています。4月に公表した通期予想に対して、その前提に沿って推移している点が、私どもの分析です。

「XTANDI」および重点戦略製品の売上は拡大し、これも予想どおりの推移です。販管費が通期予想を若干上回る進捗であり、研究開発費はほぼ予想どおりの進捗でした。フルベースの業績については、当第1四半期に、DNAワクチンの「ASP0892」、また、CD40モノクローナル抗体の「bleselumab」の開発中止を決定したため、その他の費用として、無形資産の減損損失を計上しました。

当然これは、期初の業績予想に織り込んでいなかったため、通期予想に対しては下振れの要因となります。

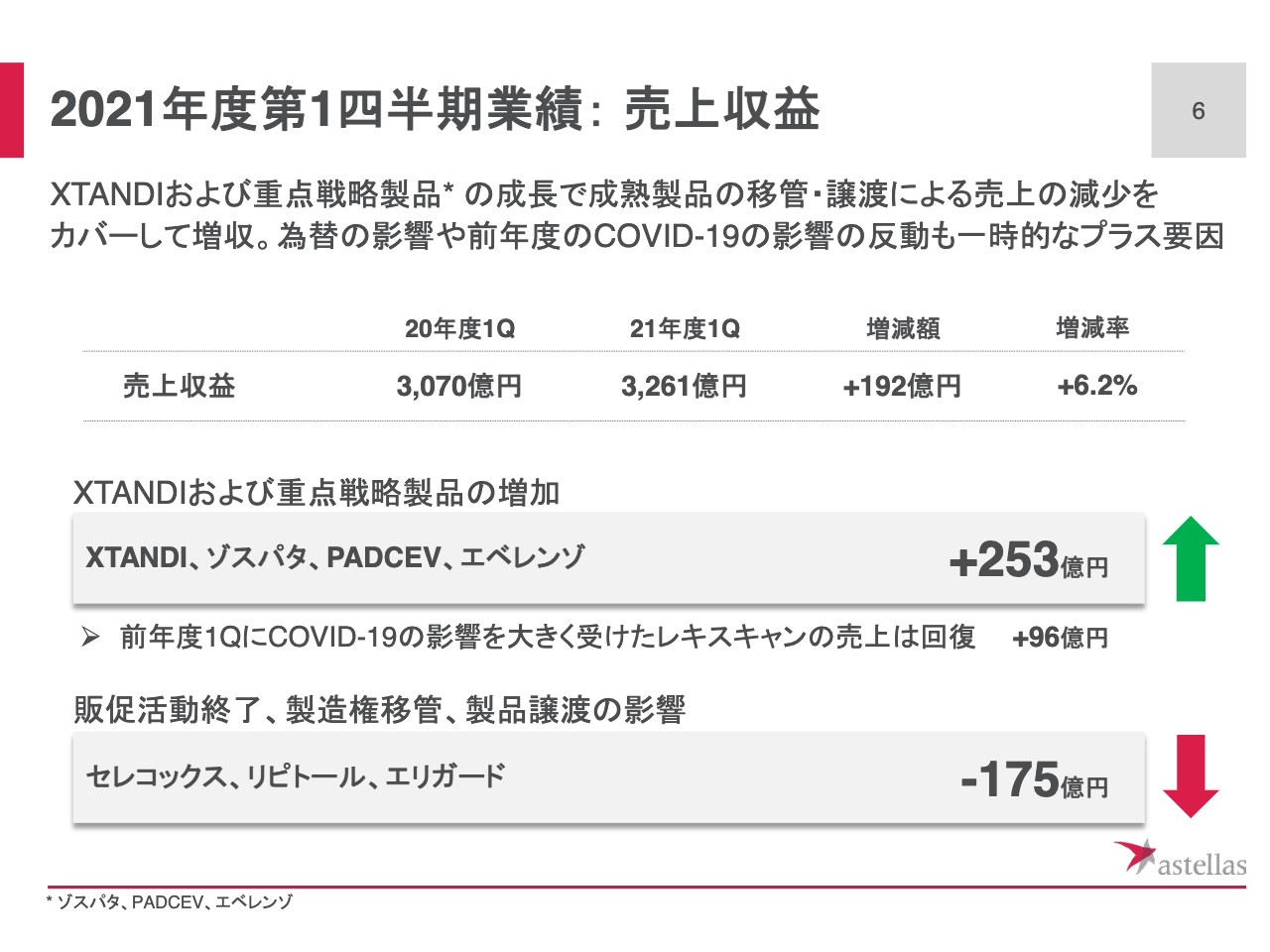

2021年度第1四半期業績: 売上収益

売上収益の詳細ですが、「XTANDI」は2022年度からの物量増加が継続しています。「ゾスパタ」「PADCEV」「エベレンゾ」といった、重点戦略製品も予想通り売上が拡大しており、これらの製品合計で、前年同期比253億円の増収となっています。

また前年度第1四半期にはCOVID-19の影響を非常に大きく受けた米国の「レキスキャン」の売上が回復し、前年同期比で96億円の増加となりました。

一方、「セレコックス」「リピトール」「エリガード」といった成熟製品は、移管、あるいは譲渡によって売上が減少しており、前年同期比175億円の減少となりました。

当第1四半期の売上収益について、為替の影響は前年度のCOVID-19の反動による一時的な好影響もありました。基本的なトレンドとしては、「XTANDI」および重点戦略製品が、期初の想定通りに成長したことで、増収になったと考えています。次のスライドで、もう少し個別製品の状況についてご説明します。

2021年度第1四半期業績: 主要製品売上

「XTANDI」については、グローバルで予想どおり順調に拡大し、1,329億円の売上となりました。これは前年同期比210億円の増加です。主として米国、また欧州で売上が増加しています。

欧州では本年4月に、転移性去勢感受性前立腺がんの追加適応症を取得しています。また6月には、英国NICEから本適応症の治療薬として、使用が推奨されています。そして、本年3月には中国で保険償還が開始され、病院での採用が拡大し、物量が想定を上回って増加しています。

次に「ゾスパタ」については、売上が83億円、前年同期比27億円の増加でした。米国、欧州に加えて、本年4月に発売となった中国での売上も貢献しています。着実に新規の処方は増加しており、中国での発売後の立ち上がりは順調です。

また、米国の「PADCEV」の共同販促収入は42億円で、前年同期比12億円の増加でした。今月、追加適応症も取得しているため、第2四半期以降、さらなる成長を見込んでいます。

予想の進捗率が若干低くみえます。しかしこれは、米国での適応追加による売上貢献や、日本、欧州での発売を年度の後半に見込んでいることから、通期の計画に対する進捗率という意味では、想定どおりです。

また、日本の「エベレンゾ」の売上は6億円です。昨年11月の適応追加、そして2週間の投与期間制限が解除されたことによって、採用件数が増加し、売上は着実に増加しています。HIF-PH阻害剤において、マーケットリーダーとしてのポジションを維持していきます。こちらも予想進捗率が低くみえますが、今後、ヨーロッパでの発売も見込んでいるため、現時点では想定どおりの進捗です。

そして、「ミラべグロン」のグローバル売上は440億円、前年同期比36億円の増加です。中国では「XTANDI」と同様、本年3月から保険償還が開始され、新規処方の増加が売上に貢献しています。

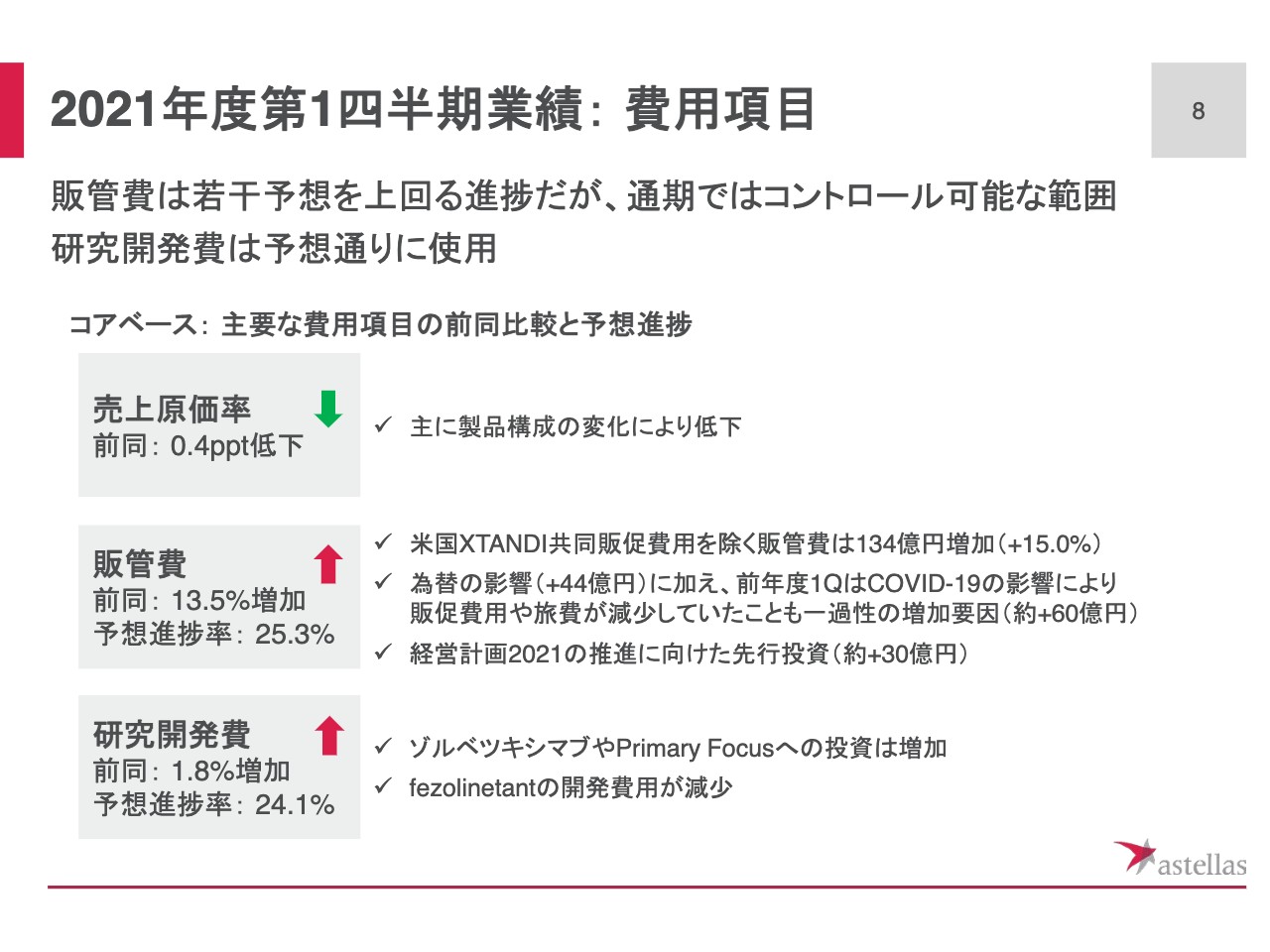

2021年度第1四半期業績: 費用項目

費用項目の前年同期比額ですが、まず売上原価率については、米国の「XTANDI」を始めとする低原価の製品が伸びています。一方で、相対的に原価率が高かった、国内の導入品の売上が下がるという製品構成の変化により、前年同期比額で0.4ppt低下しています。

販管費の合計は、前年同期比額で13.5パーセント増加しました。米国「XTANDI」の共同販促費用を除く販管費は、前年同期比134億円、15パーセントの増加となりました。主にユーロが円安方向に動いたため、為替の影響で44億円増加しています。

前年度第1四半期は、COVID-19の影響によって、販促費用や旅費が減少していたことの反動と言いますか、それも増加要因となっており、前年同期比額で約60億円増加しています。

それから、今期から新たにスタートした、経営計画2021の取り組み推進に向けて、ITやデジタル関連の先行投資がすでに始まっており、これらが約30億円となっています。

計画を若干上回る進捗となっているため、今後厳しく経営管理を行うことで、通期ではコントロール可能と思っており、コントロールしなければならないと考えています。

研究開発費は前年同期比額で1.8パーセントの微増でした。「ゾルベツキシマブ」やPrimary Focusへの投資を増加した一方で、Phase3試験の患者組み入れが完了した、「fezolinetant」の開発費用は減少しています。基本的には、使うべきところに経営資源を振り向けられているため、おおむね計画どおりの推移と考えています。

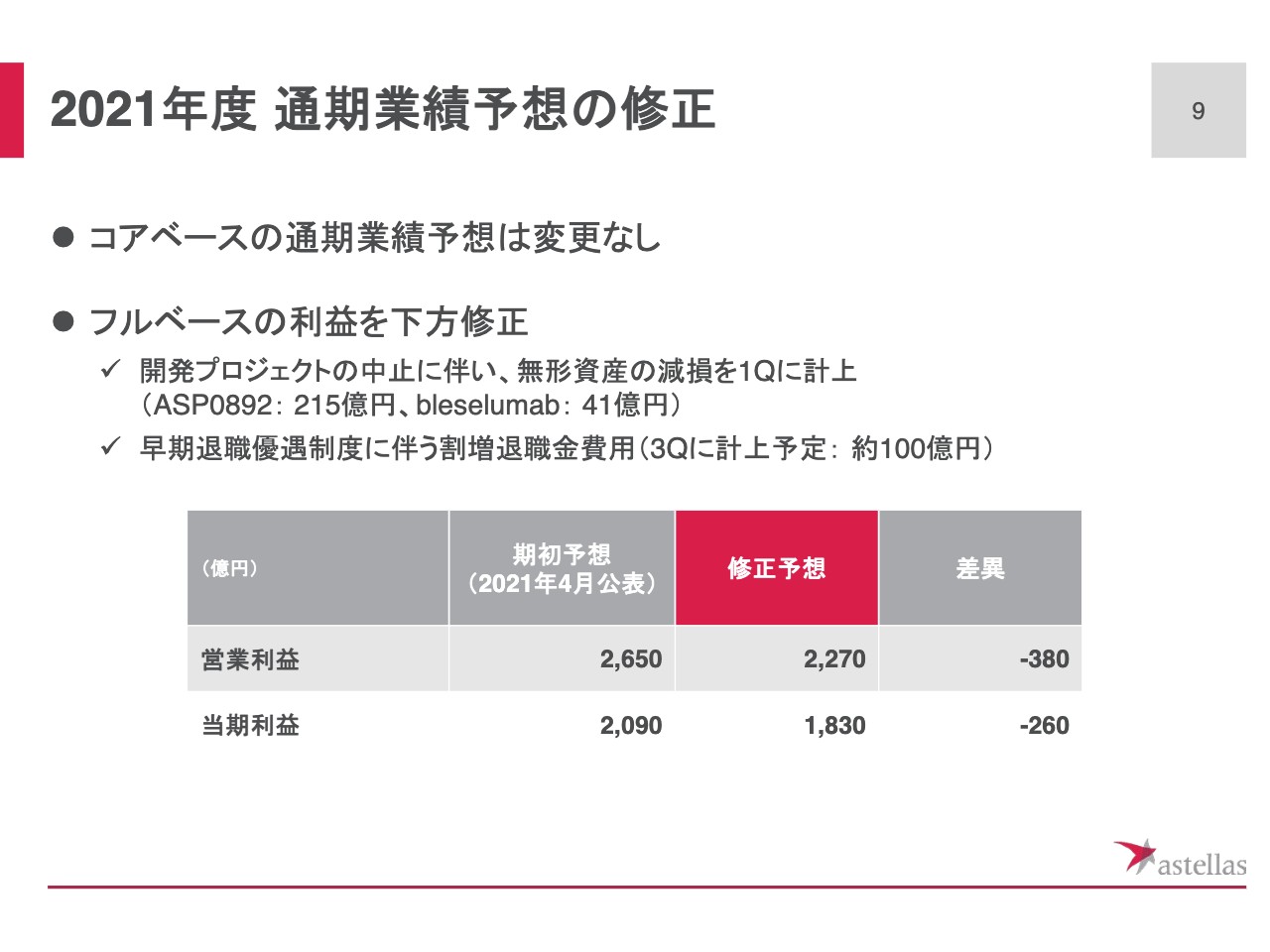

2021年度 通期業績予想の修正

通期業績修正予想についてご説明します。ここまで説明してきたとおり、コアベースの第1四半期の業績は基本的には、通期の予想に沿って推移しています。コアベースの2021年度の通期業績予想は、4月の公表値から変更しないことになっています。

一方フルベースでは、当第1四半期に開発プロジェクトの中止に伴う無形資産の減損損失を計上しました。また6月には、早期退職優遇制度について発表したとおり、割増退職金費用を2021年度第3四半期、このカレンダーイヤーの年末に計上する見込みです。

これらの費用を反映し、通期予想について、フルベースでは下方修正をしたいと考えています。営業利益は、期初の予想から380億円の減少で2,270億円、また当期利益は、260億円の減少で1,830億円と、それぞれ見込んでいます。

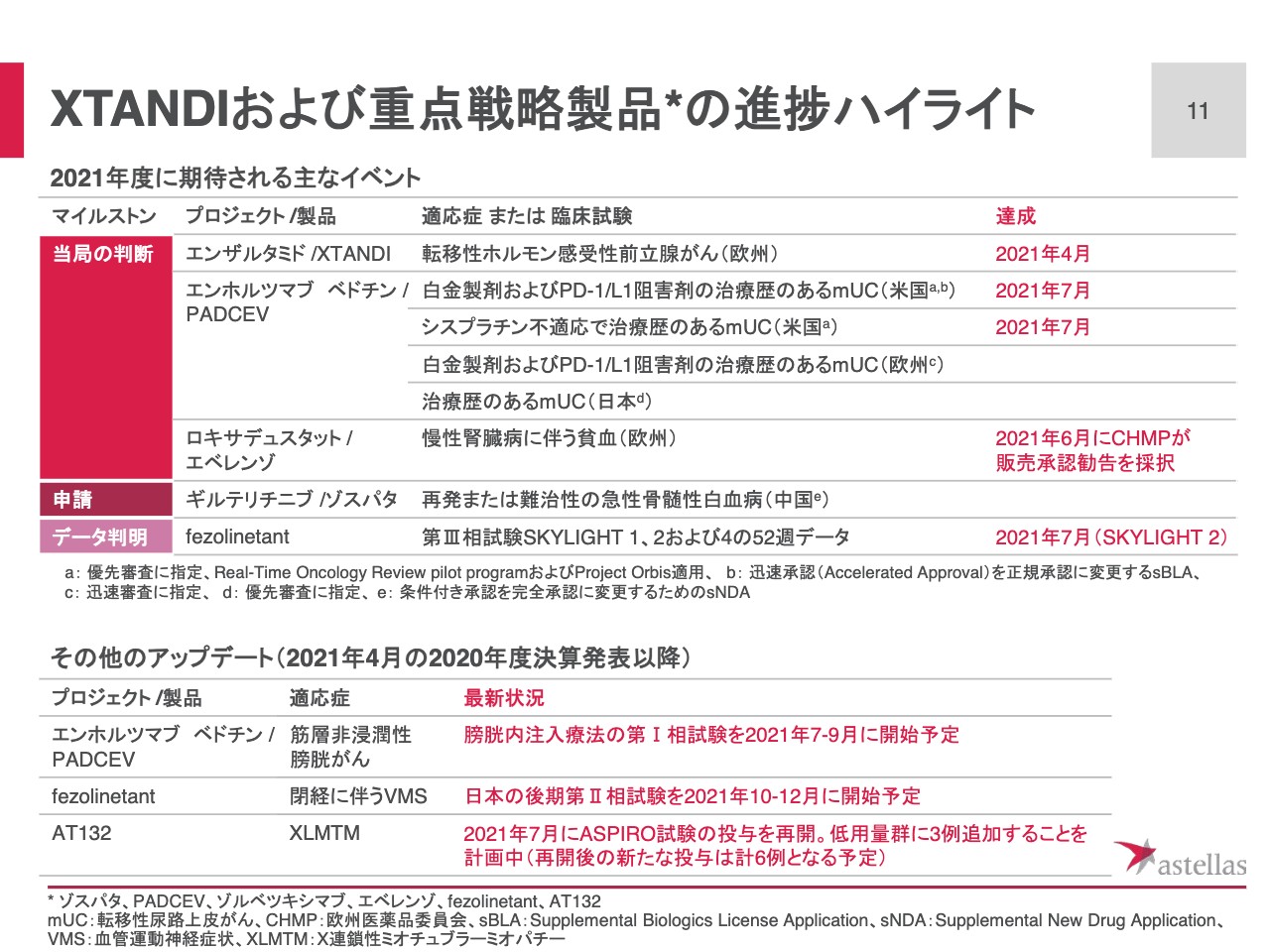

XTANDIおよび重点戦略製品*の進捗ハイライト

ここからは持続的な成長に向けたご説明です。かなりビジーなスライドが続きますが、ご容赦ください。スライド11については、スライドの上部に4月の決算説明会で示した、今年度に期待している主なイベントを再掲しています。

前回の決算以降に達成した、マイルストンの達成時期を、スライドの右側に赤色の文字で記載しています。まず、「エンザルタミド」については、4月に欧州で、転移性ホルモン感受性前立腺がんの適応について承認を取得しています。

「エンホルツマブ べドチン」については、7月に米国で2つの「supplemental BLA」の承認を取得しています。

「ロキサデュスタット」は、6月にCHMPが販売承認勧告を採択し、承認も間近と記載しているところです。

「fezolinetant」は、7月に第III相試験の1つである「SKYLIGHT 2」試験で、52週データを入手しています。

その他、前回決算以降の重要なアップデートとしては、「エンホルツマブ べドチン」、そして「fezolinetant」について、以降のページで若干詳細にご報告します。

また「AT132」については、申請用のASPIRO試験で、低用量での投与を再開しています。もともと予定されていた3例に加えて、低用量3例をさらに追加するプロトコル会計を計画しているところです。

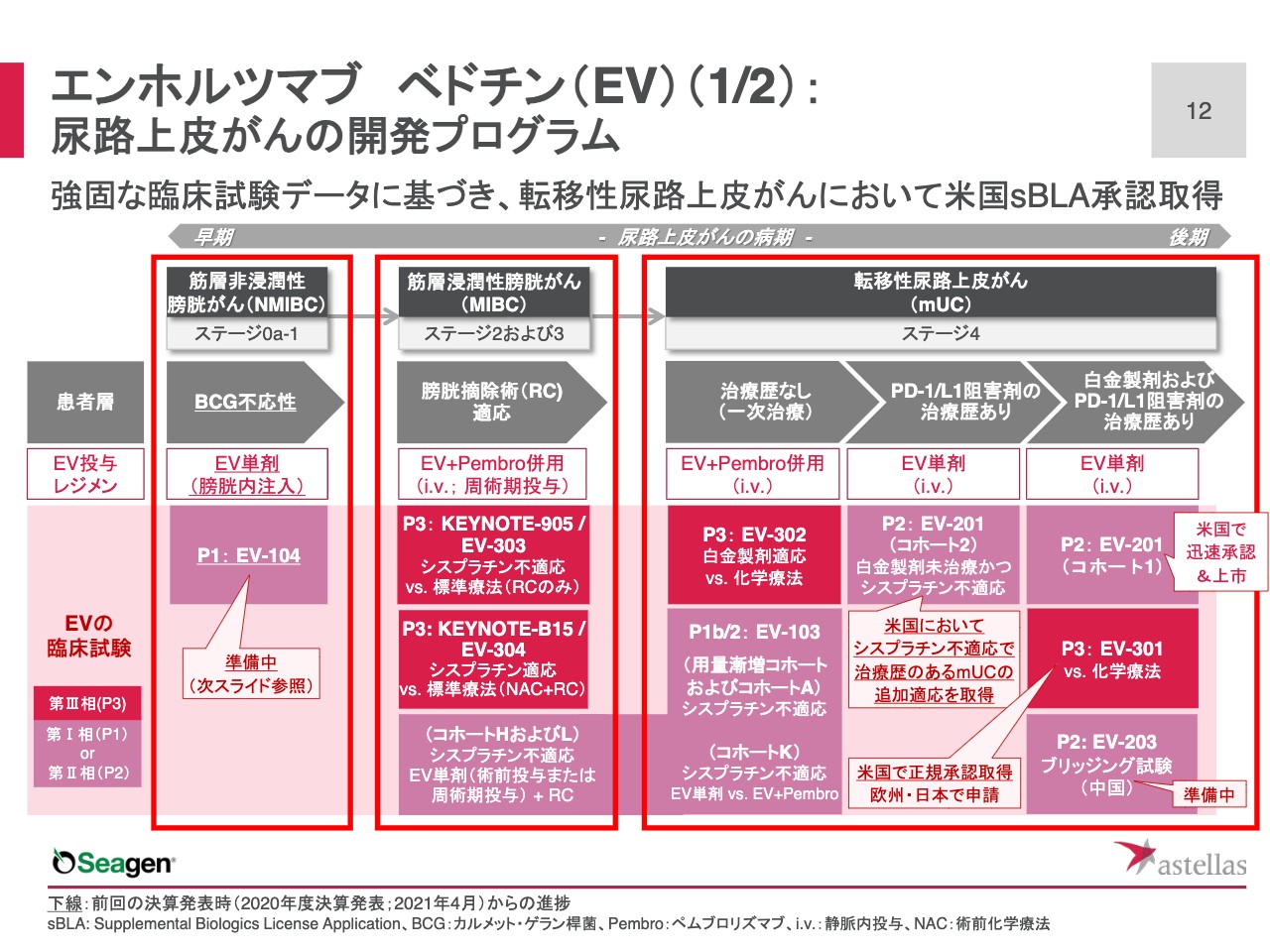

エンホルツマブ ベドチン(EV)(1/2): 尿路上皮がんの開発プログラム

「エンホルツマブ べドチン」の開発プログラムの全容を、ステージ別に示しています。スライドの右半分の赤枠内ですが、転移性尿路上皮がんでは、7月に米国で2つの「supplemental BLA」の承認を取得しています。1つは一番右の列に書いてある、白金製剤およびPD-1/L1阻害剤の治療歴のある転移性尿路上皮がんです。2019年の12月に第Ⅱ相試験のEV-201(コホート1)で、迅速承認を取得していたわけですが、今回第Ⅲ相の検証試験であるEV-301データに基づいて、正規の承認をいただいています。

もう1つは右から2番目の列に書いてある、PD-1/L1阻害剤の治療歴のある転移性尿路上皮がんです。第Ⅱ相試験のEV-201(コホート2)データに基づき、シスプラチン不適応で、治療歴のある転移性尿路上皮がんの追加適応症を取得しています。

「エンホルツマブ べドチン」の臨床開発については、後期ステージの転移性尿路上皮がんから始まって、スライドの中央の枠に示す、筋層浸潤性膀胱がんに拡大しています。さらにこれから、スライドの一番左の枠に書いてある、より早期ステージの筋層非浸潤性膀胱がんにも着手していきます。筋層非浸潤性膀胱がんについては次のスライドでお示しします。

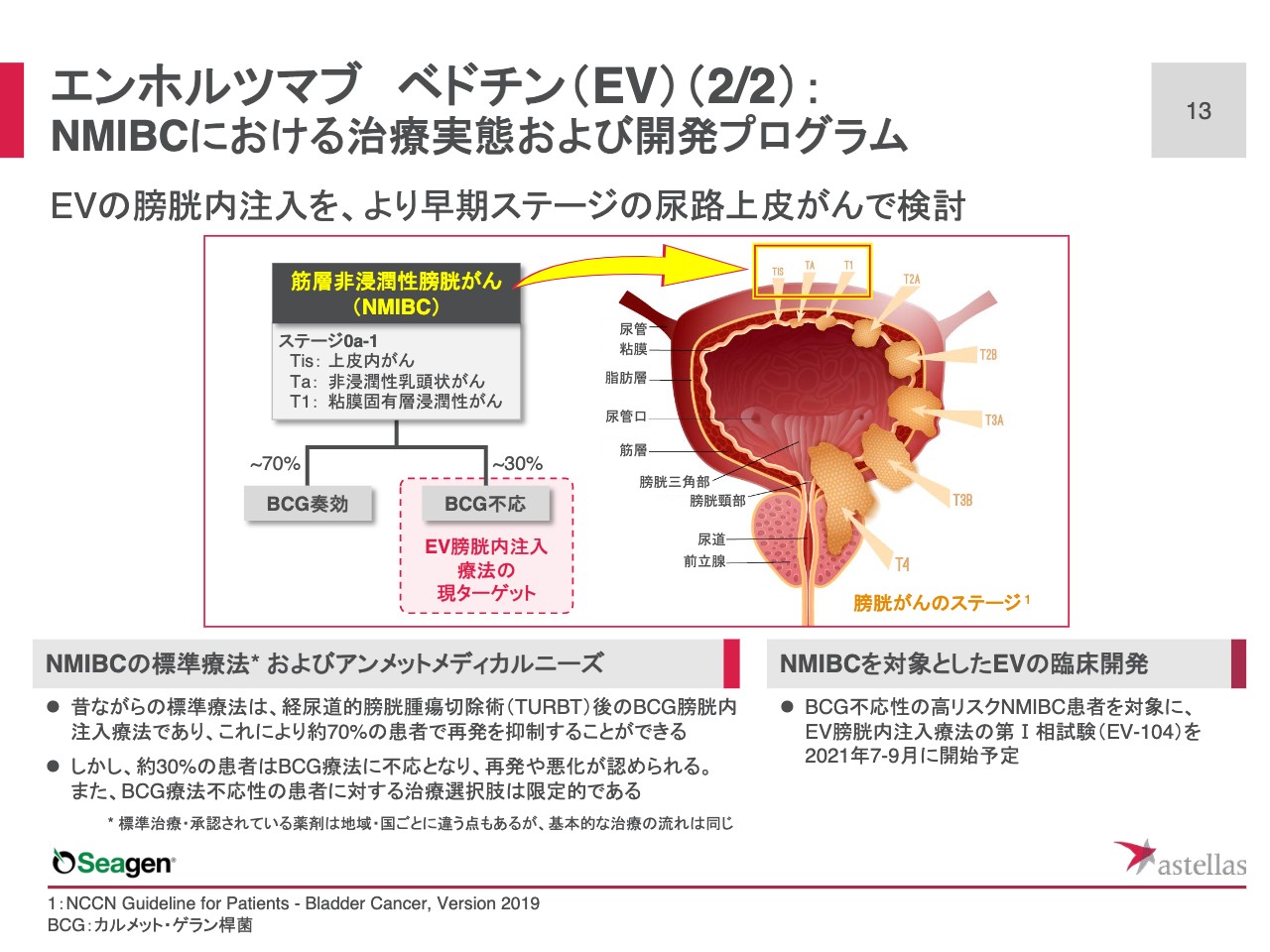

エンホルツマブ ベドチン(EV)(2/2): NMIBCにおける治療実態および開発プログラム

筋層非浸潤性膀胱がんに対する、昔ながらの標準療法は、経尿道的膀胱腫瘍切除術、すなわち内視鏡を尿道から膀胱内に挿入し、内視鏡の先端に付いた電気メスで膀胱内のがんを切除する手技の後に、結核予防ワクチンとして、みなさまもご承知のBCGを膀胱内に注入する治療です。

この結果、約70パーセントの患者さまで再発を抑制できます。残る30パーセントの患者さまは、BCG療法に不応で、再発あるいは悪化が認められ、不応患者さまに対する治療の選択肢は極めて限定的です。

「エンホルツマブ べドチン」は、このBCG不応性の高リスクの筋層非浸潤性膀胱がんの患者さまをターゲットとし、臨床での検討を開始します。これまでの転移性尿路上皮がんや筋層浸潤性膀胱がんでは、「エンホルツマブ べドチン」が静脈内投与されてきました。これまでの標準療法にならって、筋層非浸潤性膀胱がんでは膀胱内注入療法を考えています。したがって、最初の臨床試験は第Ⅰ相という位置付けで、この7月から9月に開始予定です。

fezolinetant: 開発の進捗

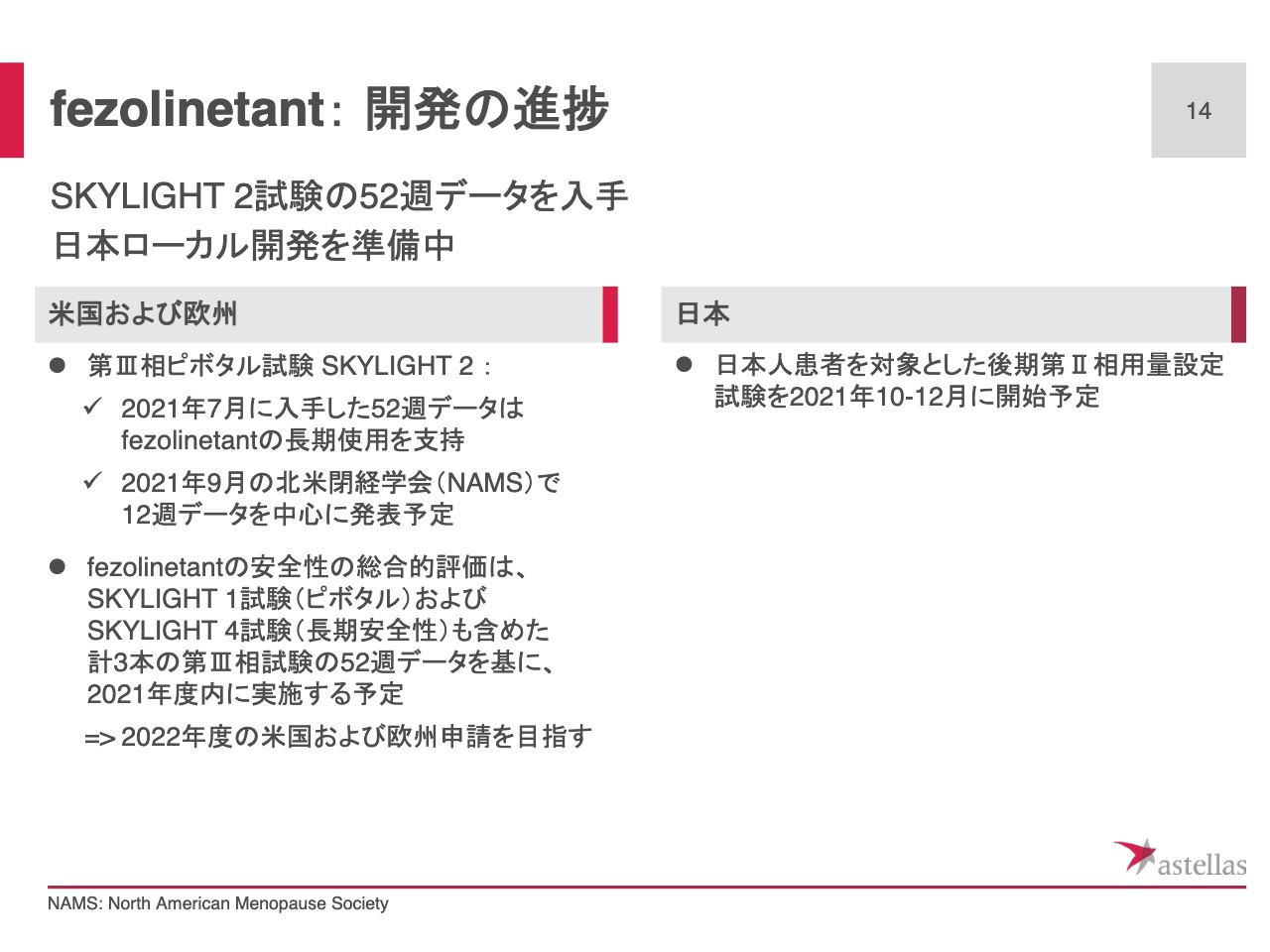

次は「fezolinetant」です。7月に第Ⅲ相ピボタル試験の1つである、「SKYLIGHT 2」の52週データを入手しました。

12週のプラセボ対象、二重盲検期間、その後の40週の実薬継続投与期間で評価した52週データでは、有効性、安全性ともに「fezolinetant」の長期使用を支持するものであったと評価しています。

9月に開催される北米閉経学会(NAMS)では、「SKYLIGHT 2」試験の12週データを中心に発表する予定です。NAMS発表後、データの紹介のために、カンファレンスコールの実施を計画しているため、ぜひご期待ください。

なお、これまでもお伝えしていますが、もう1本のピボタル試験である「SKYLIGHT 1」、また長期安全性試験である、「SKYLIGHT 4」を加えた計3本の第Ⅲ相試験の52週データに基づいて、今年度内に「fezolinetant」の安全性の総合的な評価を実施します。その結果をもって、来年度できるだけ早い時期に、欧州での申請を目指しています。

日本については、日本人患者対象の後期第Ⅱ相用量設定試験を、本年の10月から12月頃に開始すべく、現在準備を進めているところです。

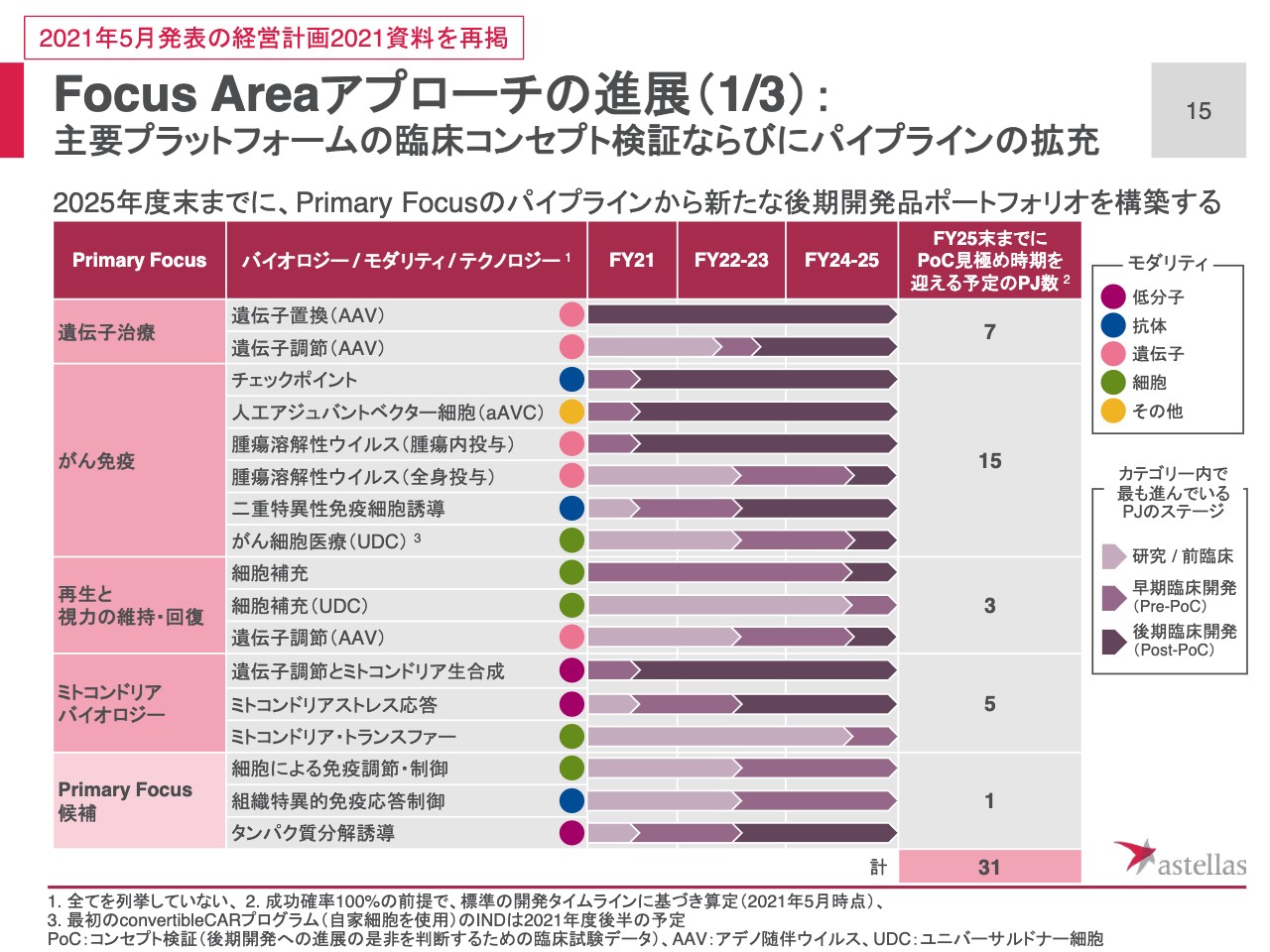

Focus Areaアプローチの進展(1/3): 主要プラットフォームの臨床コンセプト検証ならびにパイプラインの拡充

Focus Areaアプローチの進展です。このスライドは経営計画2021のスライドをそのまま再掲しています。これからも四半期ごとにアップデートがあった場合は、このスライドを用いて、進捗をご報告していこうと考えています。

Primary Focusのパイプラインから、新たな後期開発品ポートフォリオを構築することを目標として掲げています。そこで、実施するために各Primary Focusで、どのようなプロジェクトが、どのような状況にあるのか、次のスライドでお示しします。

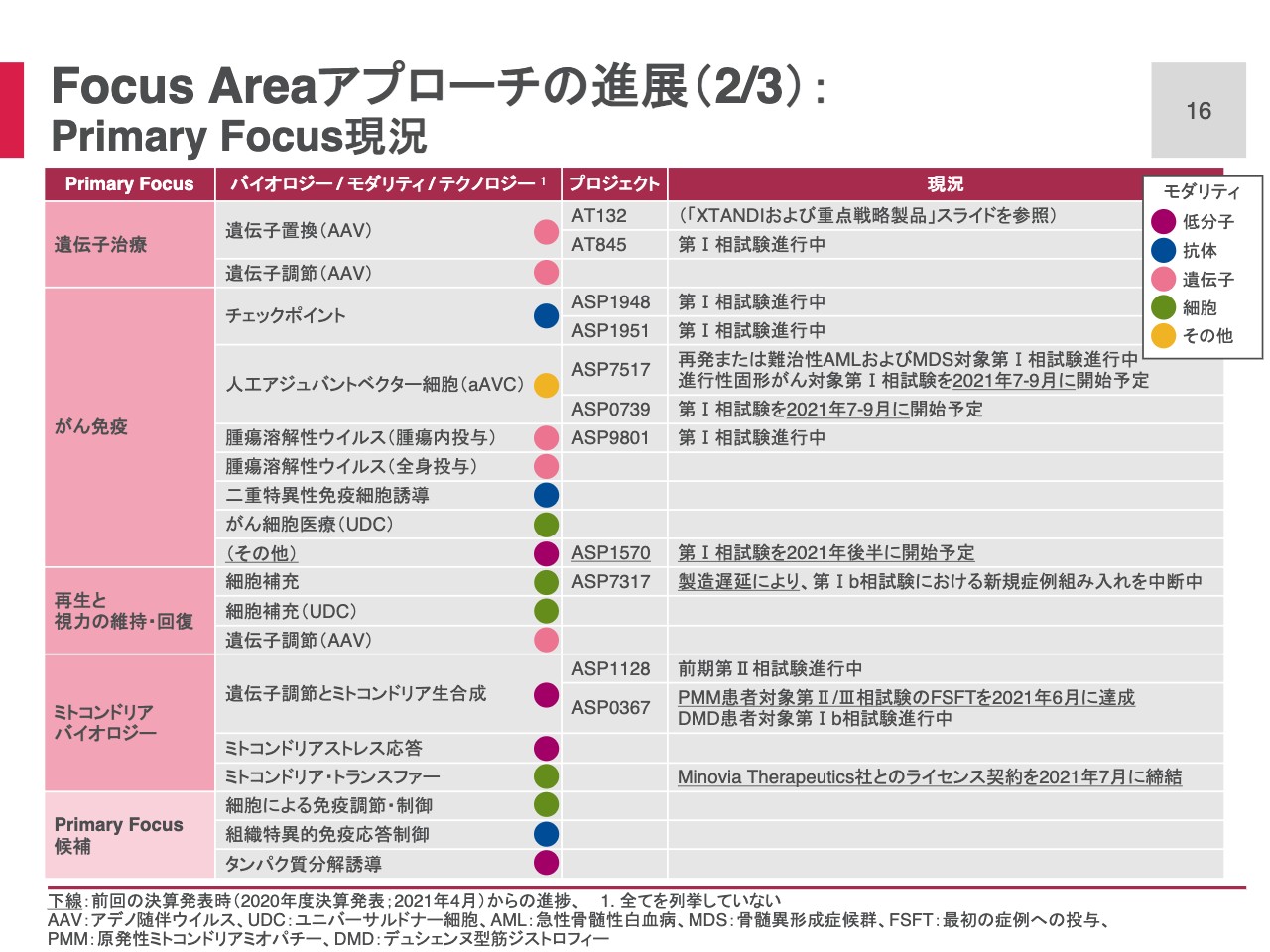

Focus Areaアプローチの進展(2/3): Primary Focus現況

Primary Focus別で、主として臨床段階にあるプロジェクトの現況を示しています。また、前回決算からの進捗があれば、それを下線で示しています。

まず、遺伝子治療Primary Focusにおいて、遺伝子置換では「AT132」の他に、ポンぺ病を適応症として「AT845」の第Ⅰ相の試験が進行中です。

次のがん免疫Primary Focusでは、チェックポイント、aAVC、腫瘍溶解性ウイルスで、プロジェクトが第Ⅰ相の試験進行中です。今回新たに低分子「ASP1570」が第Ⅰ相入りして、パイプラインに加わっています。

次に再生と視力の維持・回復Primary Focusですが、眼科領域の細胞医療「ASP7317」ではCOVID-19の影響によって、第Ⅰ相試験の新規症例組み入れを中断していました。再開に向け準備を開始したところ、製造に若干の遅延を生じ、試験は現在も中断されたままです。現在、製造遅延の解消に取り組んでいるところであるため、もうしばらくお待ちいただきたいと思っています。

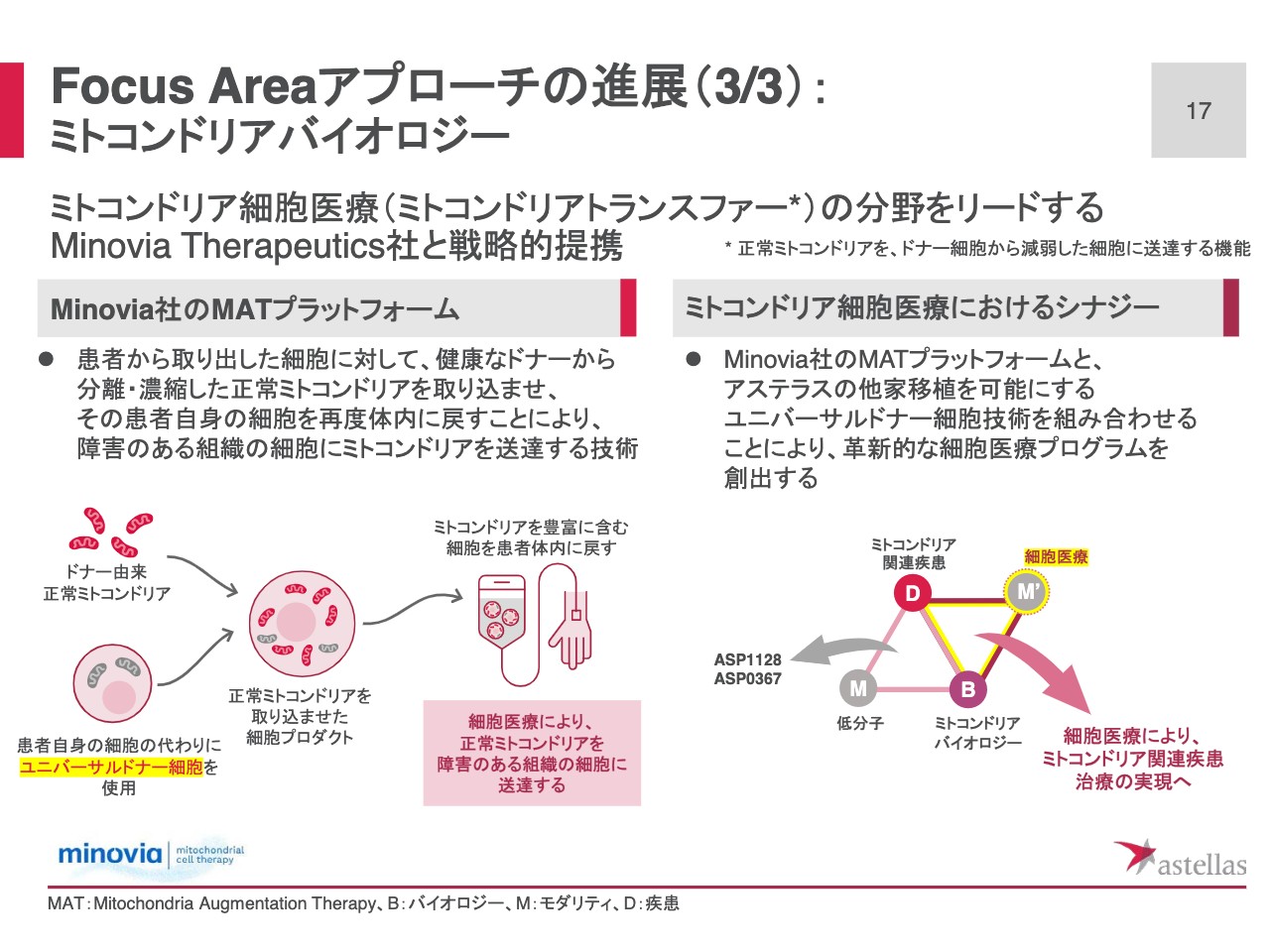

ミトコンドリアバイオロジーPrimary Focusでは、遺伝子調節とミトコンドリア生合成の2つのプロジェクトが、第Ⅱ相段階にあります。「ASP0367」は、Primary Mitochondrial Myopathies(PMM)患者を対象とした、第Ⅱ/Ⅲ相試験で、最初の症例の投薬を先月達成しています。

また、本日プレスリリースでお知らせしたように、細胞医療でミトコンドリア・トランスファーという、バイオロジーを使った細胞医療について、Minovia Therapeutics社と、ライセンス契約を締結しています。この提携について、次のスライドで若干ご説明します。

Focus Areaアプローチの進展(3/3): ミトコンドリアバイオロジー

ミトコンドリア・トランスファーという分野において、リーディングカンパニーであるMinovia社との、戦略的な提携を本日付けで対外公表しています。ミトコンドリア・トランスファーは、正常なミトコンドリアをドナー細胞から減弱した細胞に送達する機能を指しています。

Minovia社のミトコンドリアトランスファー技術「MATプラットフォーム」は、スライドの図の左下にあります。健康なドナーから正常なミトコンドリアを分離・濃縮し、患者さまから取り出した細胞に、正常なミトコンドリアを取り込ませた上で、ミトコンドリアを豊富に含む細胞を作成します。その細胞を再度患者さまの体内に戻すことで、ミトコンドリアの機能障害によって減弱した細胞や組織に、ミトコンドリアを送達するというものです。

Minovia社の現在の技術は、患者さま自身の細胞を使ってミトコンドリアを送達するものですが、スライドの左下の、黄色でハイライトしたところの、アステラスのユニバーサルドナー細胞と組み合わせれば、他家移植が可能なミトコンドリア細胞医療が実現できると、おおいに期待しています。

これまで、低分子創薬によって、ミトコンドリアバイオロジーのPrimary Focusを進展させてきました。「ASP1128」や「ASP0367」を臨床に進めていますが、今回新たなモダリティとして細胞医療を加え、ミトコンドリア関連疾患治療の実現のための、革新的なプログラムの創出に引き続き取り組んでいきます。

肺炎球菌ワクチン ASP3772

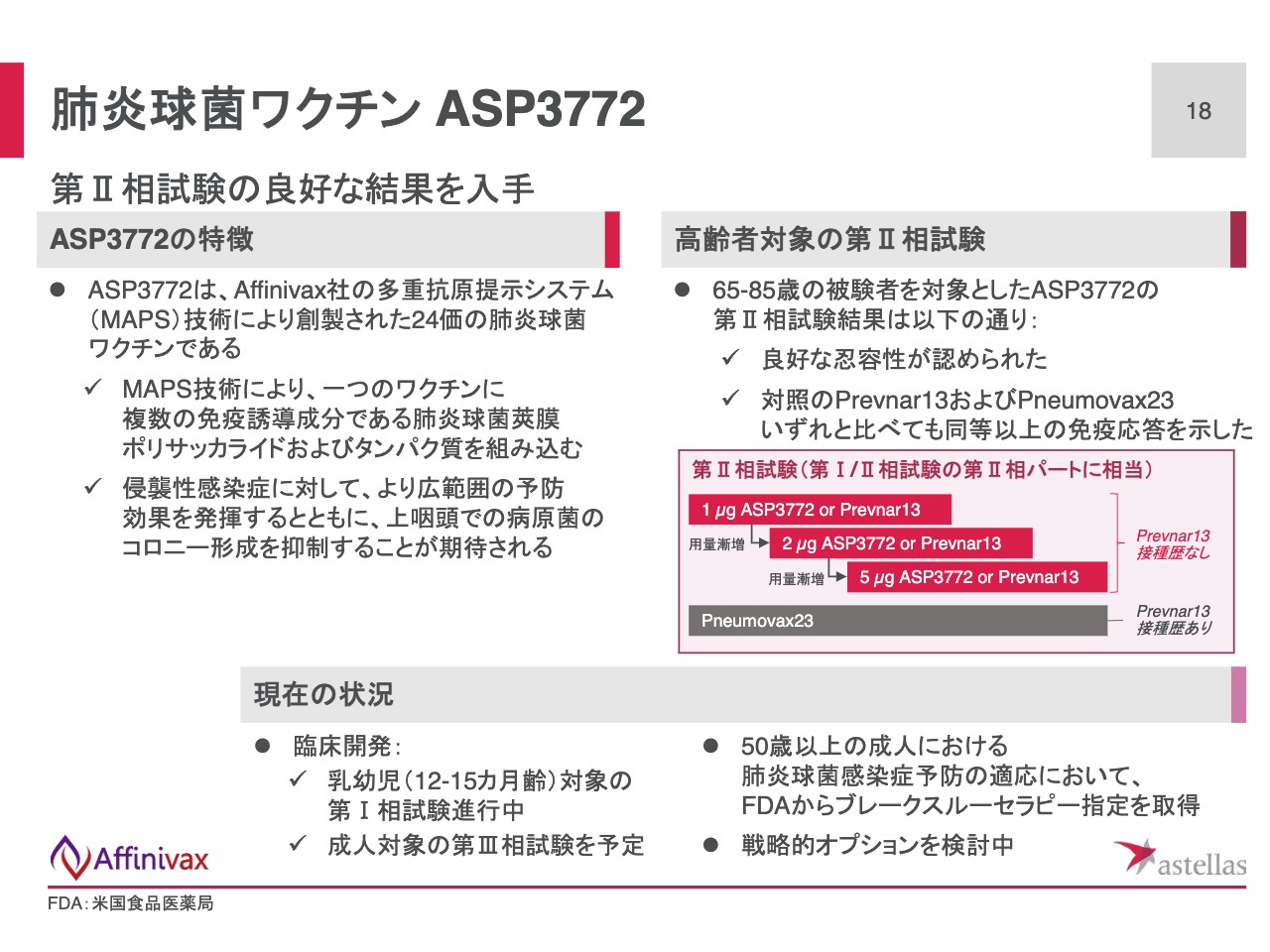

肺炎球菌ワクチン「 ASP3772」です。「ASP3772」は、Affinivax社の多重抗原提示システム(MAPS)と呼ばれる技術によって創製された、24価の肺炎球菌ワクチンです。7月13日にプレスリリースしましたが、高齢者対象の第Ⅱ相試験では、良好な忍容性が認められました。対照の「Prevnar13」および「Pneumovax23」いずれと比べても、同等以上の免疫応答を示しました。

この第Ⅱ相試験結果に基づいて、50歳以上の成人の適応について、FDAからブレイクスルーセラピー指定を取得しています。今後、成人対象の第Ⅲ相試験を予定しています。

並行して価値の最大化、最適な開発のための、さまざまな戦略的オプションを検討しているところです。

Rx+プログラムの進展

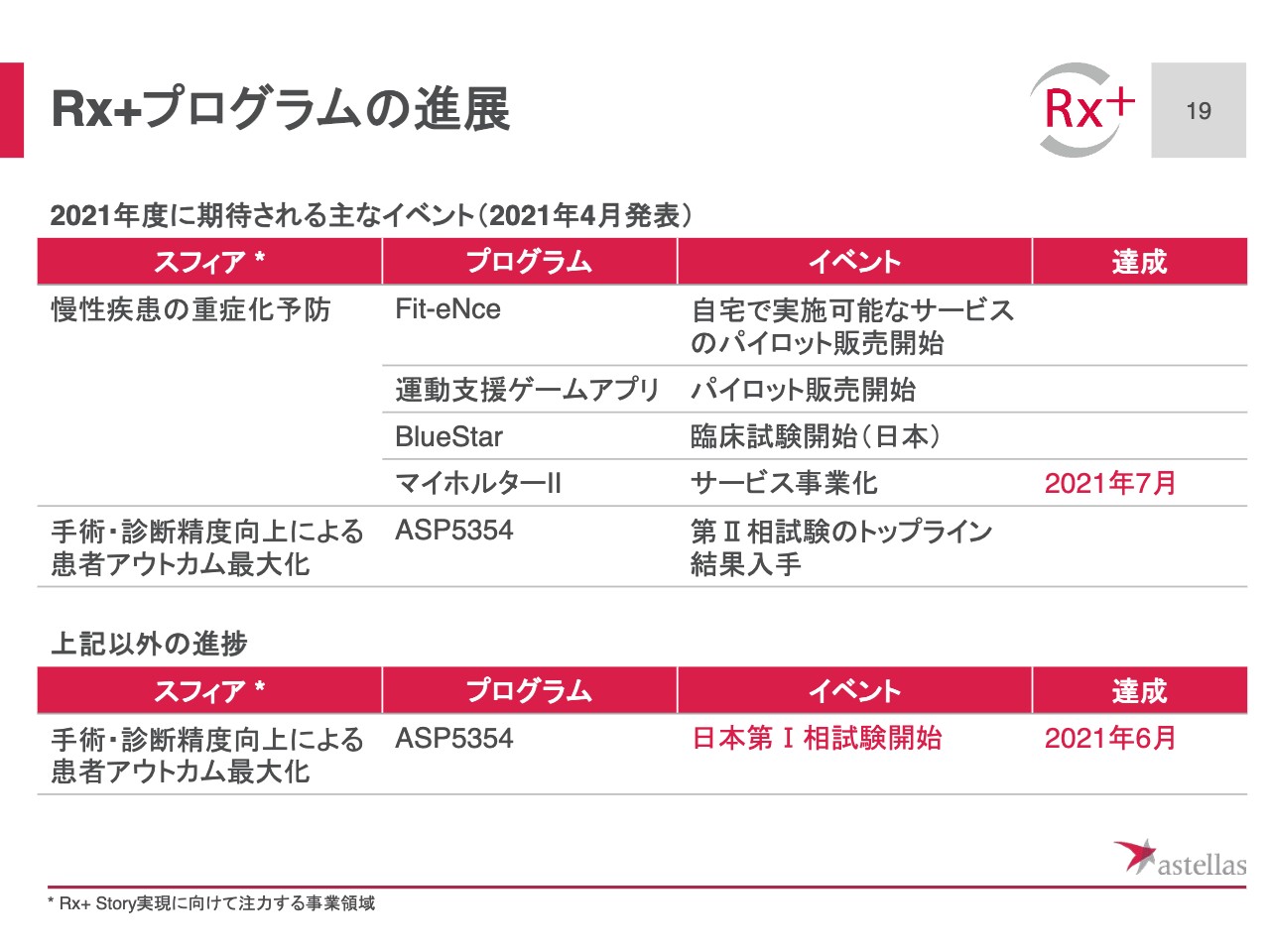

「Rx+プログラム」です。「Rx+プログラム」に関して、本年度中に達成が期待される主なイベントを4月に公表しましたが、その中で、当第1四半期に進展があったものをスライドの右側に赤字で示しています。

AIを用いた、ホルター心電図解析サービス「マイホルターⅡ」の提供を7月15日から開始しました。共同開発先である、エムハートさまが提供するサービスに実装されて、その売上の一部を授与することになっています。これはRx+として初めて本格的に事業化されたプログラムです。

また、蛍光造影剤の「ASP5354」は、現在実施中の米国での第Ⅱ相試験に加え、日本で第Ⅰ相試験を開始しています。

サステナビリティ:気候変動対策

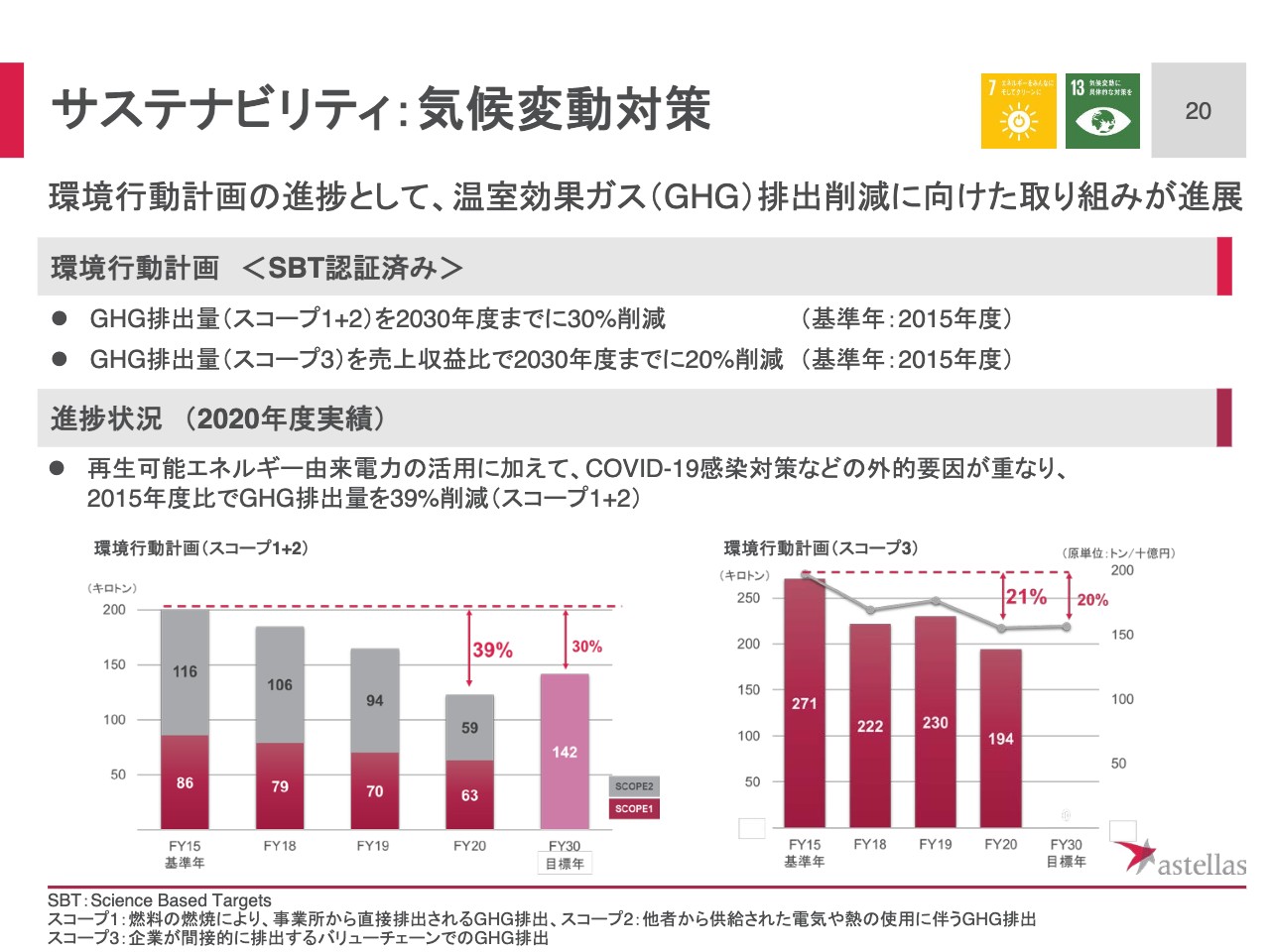

4つ目の戦略目標である、サステナビリティですが、アステラスでは毎年前年度の環境安全衛生に関する、サステナブルな取り組みや結果などを、EHSWebページ、またEHS報告書にて、詳細に公開しています。

これまで、アクアプレミアムやハイブリッド車両への変更など、具体的な施策を報告してきました。今回は6月に更新した、2020年度環境パフォーマンスデータの中から、グローバルレベルで改善した具体的なデータを紹介します。

気候変動対策として、温室効果ガスの排出削減に取り組んでいます。中長期的な環境行動計画と定めた、温室効果ガス削減目標は、環境に関わる国際的な団体である「Science Based Targets(SBT)イニシアチブ」から科学的妥当性の認定を取得しています。

アステラスの、気候変動に関する温室効果ガス排出削減目標は2つあります。1つは2030年度までに、自社事業活動の、直接的関わりから排出される温室効果ガス(スコープ1と2)の30パーセント削減することです。もう1つは、サプライチェーンなど間接的な関わりから排出される、温室効果ガス(スコープ3)を売上収益比で20パーセント削減することです。

2020年度は再生可能エネルギー由来の電力を活用したり、温室効果ガス削減に向けた取り組みが進展しました。また、COVID-19対策などの外的要因が重なり、2015年度比でスコープ1と2を足したものは39パーセント削減、スコープ3は21パーセント削減という結果に終わっています。今後も気候変動を経営の重要課題の1つに位置付けて、取り組んでいきます。

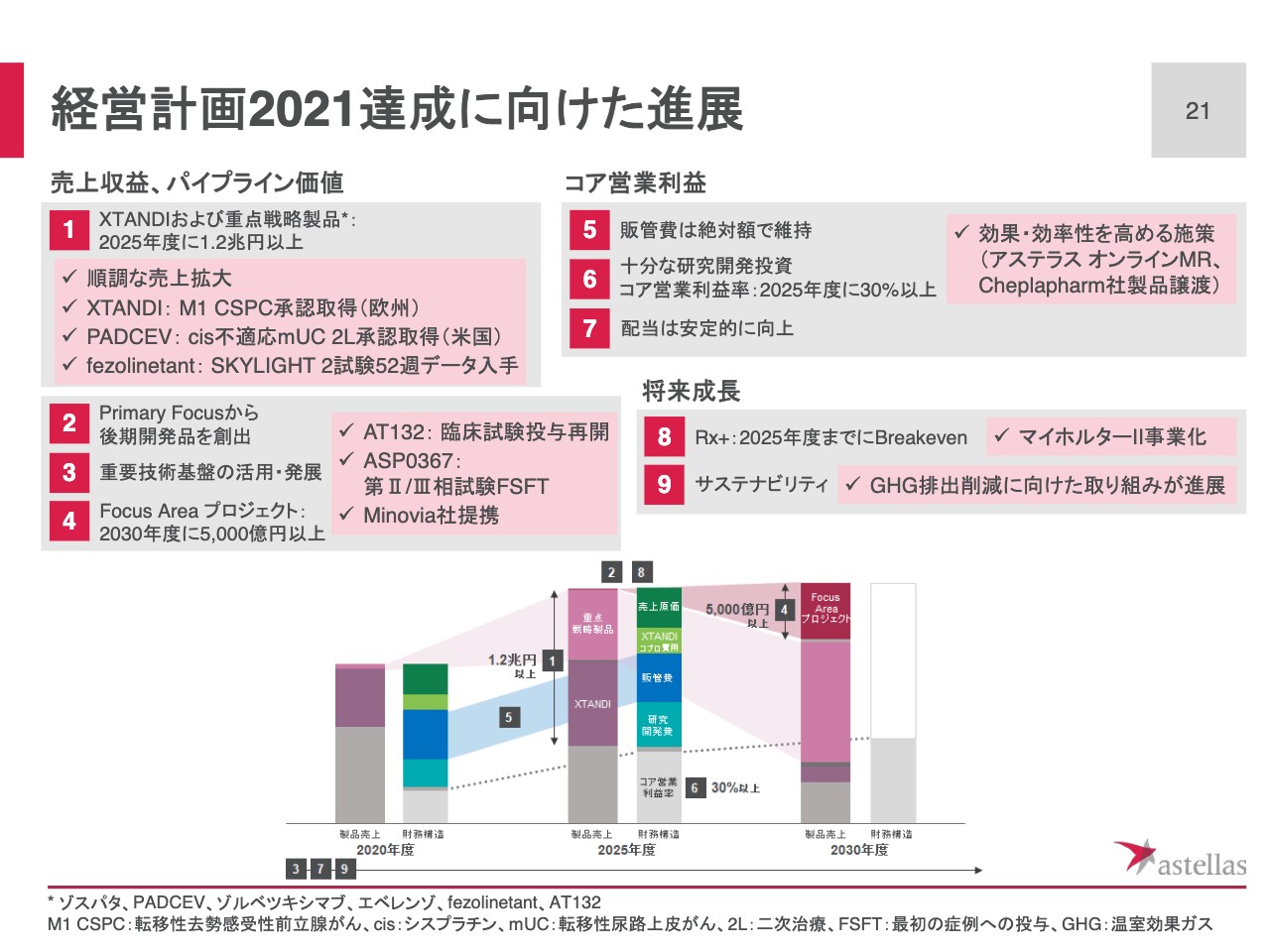

経営計画2021達成に向けた進展

本日のまとめのスライドです。経営計画2021のアジェンダにしたがって、当第1四半期の進展をまとめました。まず売上収益、パイプラインの価値において、「XTANDI」および重点戦略製品の売上は、予想どおりの順調な拡大を示しました。「XTANDI」「PADCEV」「fezolinetant」など、適応拡大、あるいは初回申請に向けた重要なイベントを通過しています。

また、Focus Areaアプローチからの新製品創出については、遺伝子治療やミトコンドリアバイオロジーなどの開発が進展しています。また先ほどお話ししたように、新たなイノベーション創出につながる提携も開始しています。

コア営業利益の観点からは、コア営業利益の改善に向けて、継続的に経営資源配分を見直しています。当第1四半期においては、オンラインでの情報提供収集サービスや、製品譲渡など、さらに効果や効率性を高めるための施策を講じています。

将来成長という観点からは、「Rx+事業」において、収益化に結びつく最初のサービスを開始しました。サステナビリティに関しては、今後も環境パフォーマンスデータを開示しながら、気候変動対策に取り組んでいきます。

経営計画2021における最初の四半期として、成長トレンドに向けた想定どおりの進捗を確認しているところです。第1四半期は減益のスタートとなりましたが、冒頭にお伝えしたとおり、2021年度通期として増収増益を達成できるように、引き続き経営計画で掲げた目標を推進していきます。私からの説明は以上です。ご清聴ありがとうございました。

質疑応答:売上について

質問者1:冒頭の発言について、最初に少しおうかがいしたかったのですが、コストに関するいろいろな要因については、ご説明いただきました。不本意であるとおっしゃった真意は、売上は高値だったと思いますが、コストが結果的に思ったよりも上振れしたことが中心的なお話だったのでしょうか? それについては、第2四半期以降、仕組みというか、どのように取り組んでいかれるか、ご説明いただけますか?

岡村:数字をよく、ゆっくり分析していただければ、結局同じ結論にたどり着くと思うため、あえて私の口から言ってしまいました。例えば、為替の影響を除いて考えると、必ずしも楽観的になれるわけではありません。しかも昨年の第1四半期は、COVID-19影響下にあったため、それを前提に考えると、正直今回の増益も、みなさまに胸を張って、「増益です」と言えることでもないと思っています。

また、新しいことを行うため、費用が増えることは仕方がないです。ただ、私としては、「新しいことを行うのであれば、その分古いことを辞めて、全体としては販促費をフラットに保ちましょう」というのが、今回の経営計画の基本的なストーリーです。それが組織内にきちんと行き渡っていなかったという反省から、あのようにお話ししています。

質疑応答:「ASP7317」について

質問者1:2つ目は、再生医療の「ASP7317」についてです。以前は、FDAといろいろなお話をして、新しい試験をスタートさせることから一歩進んで、今回の製造遅延のことが出てきたと思います。これは以前も確か、細胞の作り方を変えていたと思います。御社内での製造遅延が生じているという理解なのですが、リーディングプロジェクトという非常に気になるプロジェクトです。そのため、対応にどのくらい時間がかかるのかについて、もしガイダンスをいただければよろしくお願いします。

岡村:どのくらいで対応できるかを知りたいのは、私も同様です。ちなみに、この問題は社内の問題で、CMOさまがどうこうとか、そのような問題ではありません。やはり細胞は生き物であるため、化成品と違って、非常にビヘイビアが複雑です。そこで、それを工業的に安定した状態で作ることは、できたと思っても、また次の課題が現れることを、ずっと続けています。

私たちとしても、これは基幹プロジェクトであるため、できるだけ一刻も早く、きちんとしたPoCを出し、申請に結び付けたいところです。再開が可能になった段階、あるいは目途が立った段階で、みなさまにご報告したいと思っています。本日は、コミットメントは申し訳ないのですが、控えさせてください。

質問者1:ただ、前はFDAといろいろお話をして、次の試験のタイミングのお話がありました。御社の中での話であるため、それを通過した上で、解決すればスタートするところまで来ているということでしょうか?

岡村:そのようなステップになっています。

質疑応答:「ASP3772」における戦略的オプションについて

質問者1:最後に、簡単でけっこうなのですが、「ASP3772」は良好なデータだと思います。潜在市場は大きく、プレイヤーは限られていると思います。御社にとっては必ずしもメインのエリアではないという理解のもとで、戦略的オプションという言葉が出てきました。

いつだれに出すのか? というのはもちろんわからないわけですが、Phase3にいくのか戦略的オプションを行うのか、このdecisionは、そろそろ行われると考えておけばよろしいでしょうか?

岡村:私たちの戦略的オプション検討が原因となって、これ以降「ASP3772」の開発に遅延をきたさないようなタイミングで、戦略的なオプションを検討しています。

質疑応答:「ASP3772」における競争環境について

質問者2:2つお願いします。1つ目が「ASP3772」についてですが、今回の試験のデータから、どのような競争力が読み取れるのかというのを解説していただけないでしょうか?

最近でも、他社の新しいワクチンの開発がどんどん進んでおり、今回の試験の比較対象のワクチンは、「ASP3772」が将来的に醸成されたとして、その時に真正面から競合するワクチンとは、もはや違うのではないかという気もします。将来的に競争環境がどのように変わっていくと見通しており、それに対してどういう競争力を期待されているのか、ご解説いただけないでしょうか?

北川峰丈氏(以下、北川):おっしゃるように、最近ファイザー社の新しい「プレベナー20」が承認されたり、将来のランドスケープが変わってくると思います。ただ、私たちが今言えるのは、今回の試験で比較対象していた、現在メジャーで使われている、「プレベナー20」や「ニューモバックス23」に関する競合性など、そのようなものを示すデータ、今回のデータは、非常にロバストなデータです。私たちが組み込んでいる24週のセロタイプに関しては、ほとんどのもので、今ある競合品、市場で使われているものに対して、免疫原性やIDGのかたちですが、優位性を保っています。

そのあたりのデータをもとに、今後のelderlyのポピュレーションや、幼児のポピュレーションでの浸透や可能性を模索していくことになります。もちろん「プレベナー20」など、他のいろいろな開発段階にあるものを見据えながら、差別化や強みを今後模索していくことになると思います。

ただ、先ほどお伝えしたように、開発をこれ以上遅らせることはしたくありません。そのため、適切なスピード感を持って、差別化も含めて今後の開発を検討して、戦略的オプションも含めて考えていきたいと思います。

質疑応答:「PADCEV」の投与回数について

質問者2:もう1点がスライドの13ページでご紹介いただいた、「PADCEV」の筋層非浸潤性膀胱がんの、膀胱内注入療法についてです。この市場性は、どのように考えればよいのでしょうか? 患者数がどのくらいいらっしゃるのかということや、投与回数は単回投与なのか、何回を想定されているのか、教えていただけますか?

岡村:現段階では、そのような情報を開示していません。なにぶんこれまでと違う投与経路になり、PKと言ってよいのかどうかもわかりません。要するに、何をパラメータとして、薬がきちんと必要なところに届いているのか? 届いているのがどのくらいなら、どのくらいの効果になるのか? 言ってみれば、血中濃度と薬物動態の関係ですが、このようなことをこれから調べる段階であるため、もうしばらくお待ちいただければと思っています。

質問者2:単回投与か複数回投与かも、まだ決まっておらず、これから考えるということなのでしょうか?

岡村:そのとおりです。

北川:今回、この新しい試験は、この第2四半期にスタートになります。順次内容は開示します。投与方法に関しても、今は、単回ではないという程度の話はできます。既存にあるBCGのトリートメント方法などを参考にしながら、投与方法に関しても、今期始めるPhase1の試験で検討していく予定であるため、そちらの開示を待っていただければと思います。

質疑応答:「ASP7517」と「ASP0739」について

質問者3:私は、15ページ目のFocus Areaアプローチのところについて、教えていただきたいです。人工アジュバントベクター細胞(aAVC)に関して、PoCが得られるタイミングは、今期中となっているようにみえます。こちらに関しては、具体的にはこの「ASP7517」の結果、AMLおよびMDSで行っているPhase1の結果が、今年中に出てくるという理解でよろしいでしょうか?

また、この「ASP7517」と「ASP0739」に関して、両方とも「ペムブロリズマブ」との併用で、固形がんを対象に臨床試験を進めていく予定かと思います。こちらのペムブロリズマブ」との併用に関しては、基本的な考え方として、自然免疫を誘導する、活性化するようなものだったと思います。チェックポイント阻害剤を使うと、相乗効果のようなものが期待できるからだと考えてよろしいでしょうか?

北川:ご理解のとおりで、今進行中のPhase1試験の中で、ある程度のPoCの判断と言うか、Proof of Conceptのデータが今期、今年度中に出るという理解でけっこうかと思います。

また、「ペムブロリズマブ」、CPIとのコンビネーションですが、データも含めて、こちらでも相乗効果があると期待しています。そのあたりも含めて、今後臨床して検討していくことになると思います。

質問者3:「ASP7517」なのですが、PoCが得られたら、この「ASP7517」WT1で、確か「ASP0739」は2億円増だったと思います。PoCが得られたら、他の抗原も対象にして組み込んだことが、臨床入りしていくものなのですか? この、PoCが得られたら芋づる式に進んでいくイメージを持っていたため、そのあたりの広がりについても少し教えていただけませんか?

北川:コンセプチュアルには、おっしゃるとおりです。結局、搭載する抗原を変えてあげれば、いろいろなものに使えるというコンセプトになります。次もこれもといくかどうかは、サイエンティフィックにいろいろ評価しないといけません。さまざまな要件を満たしたものを、次のパイプラインとして、弾込めをしていくということだと思います。

質疑応答:「fezolinetant」について

質問者3:最後に「fezolinetant」についてです。今回12週のデータが学会発表されるということですが、以前は、安全性もすべてみてから学会発表されるとおっしゃっていたと思います。今回12週データで学会発表されることに至った背景を教えていただけますか?

北川:今回、米国閉経学会で発表することに至った経緯としては、もちろん、12週のデータのフル解析であるからです。12週時点でのセーフティも含めた解析が、開示するみなさまに共有できる段階に達したというところです。

ただ、そこに注釈を付けると、何度もお話ししているように、52週長期の投与の試験のデータが、非常に重要になっています。それぞれ「SKYLIGHT 1」「SKYLIGHT 2」、そして長期の「SKYLIGHT 4」、これが出てくる来年で、総合的な長期を含めた評価データで開示していくという、当初からお伝えしていた方向性に関しては、何も変わっていません。

ただ、現時点で12週のデータを開示するというのは、今出ているデータの中で、みなさまに情報共有をできるだけ早くするということで、このような判断に至っています。

質疑応答:「AT132」について

質問者4:簡単に、パイプラインの動きで2つ教えていただきたいです。今回「AT132」で、スライドには、3例を加えると書いています。低用量であることは変わらないと思うのですが、進行中の3例の、年齢については何らかの変更があるのかどうか? それによって、試験が終了するタイミングが、どのくらい変わってくるのか? この2点について、まず教えてください。

岡村:以前とまったく同じ逓信とポピュレーションで、もともと残った3例で、これまで高容量だったものを低用量に変えますというのが、残る3例の意味です。

もともと高容量で申請することを前提に、高容量、低用量の配分を考えていました。低用量の症例数が、必ずしも十分な安全性情報を提供できない可能性があることを想定して、同じポピュレーションで3例、低用量を追加します。そのため、合計では6例になりますという意味で、文章を書いています。

質問者4:それでは、もともとの3例と後ろから入ってくる3例の、ある意味比較のようになるのでしょうか?

岡村:いえ、比較ではありません。単純に低用量群の症例数を3例追加するだけで、この群間の比較をすることはまったくありません。

質問4:時期的にはいかがですか?

岡村:もともと、この3例を追加する前のライムラインに比べれば、若干の延長は余儀なくされます。おかげさまで、この疾患の患者さまの特定は、比較的大変なことではありません。もちろんさまざまな状況があります。例えばCOVID-19の影響で、なかなか患者さまが動けないなどの問題です。しかし、比較的大きな足かせになるとは思っておらず、この結果、5年も10年もかかるということではありません。

質疑応答:Minovia社との連携について

質問者4:わかりました。あともう1つは今日でしたっけ?ミトコンドリアのMinovia社との提携ですが、これはプラットフォームであるため、ミトコンドリアの活性化を高めるという理解でよろしいのでしょうか?

つまり、これによって新たな疾病対象が加わってくるのではなく、あくまでも御社の持っている、ユニバーサルドナー細胞の応用がかなり進むだろうと思います。そのため、逆に言えば、今進められている低分子の「ASP1128」とか「ASP0367」などとは、まったく別に進んでいくプロジェクトになるという理解でよろしいでしょうか?

岡村:ご質問を私が正しく理解しているかどうかわからないのですが、Minovia社のテクノロジーの最もすぐれたところは、もともとミトコンドリアは、あまり簡単に取り扱えない器官なのですが、これをきちんと生の細胞から、正常な状態で外に取り出せることです。これが彼らの技術の肝です。彼らはそれを、患者さまから取った細胞に移植してあげて、その細胞を患者さまに戻すという、自家の細胞を使った治療を考えています。

それは最初に、患者さまから細胞を採取しなければいけません。そしてその細胞をきちんと維持した上で、Minovia社のテクノロジーから出てきたミトコンドリアをそこに入れて、かつそれを患者さまに戻します。そのため、自家細胞移植につきものである、複雑なプロシージャが必要になるため、どうしても高額になります。また、できる手技も限られてくる中、もしも私たちが持っているユニバーサルドナーセルに、Minovia社のテクノロジーで取り出してきた、正常なミトコンドリアを入れることができれば、必ずしも患者さまから細胞を取らなくても、オフザシェルフで同じことができるいうのが、我々の狙いです。

これは言ってみれば、減弱したミトコンドリアを持っている細胞や器官に、これまででは、スモールモレキュールで、いろいろなシグナルを与えて、なんとか動きを再生させると言うか、残ったミトコンドリアを使って、失われた分をcompensateしようというのが、低分子のできることなのです。この細胞医療を使えば、まさに、減弱してしまった細胞そのものに、本当に正常なミトコンドリアを入れる、言ってみれば、細胞を再生してあげることが、我々が考えている期待です。

質問者4:まさしくそうだと思います。これは内部の検証になると思いますが、そこの技術の部分は、もうすでに検証されて、科学的に技術的に確立されているものなのですね。

岡村:つまり、正常なミトコンドリアを取り出し、それを別の細胞に入れて、その細胞を戻してあげることによって、ミトコンドリアが減弱した細胞に、ミトコンドリアが注入されるというところまでは、実験的には確かめられています。その、「バリデートされているのですか?」ということについては、最終的には人の細胞で確かめてみないとわからないことなので、それにはまた時間がかかります。

質疑応答:第1四半期の業績について

質問者5:第1四半期の業績の話の中で、費用だというのが、メインのメッセージだったと思います。アメリカの「XTANDI」は、プラス7パーセントでかなり弱くみえます。この背景と、第2四半期以降、回復できる目途はあると思いますが、どのような理由でキャッチアップできると考えているのか、教えてください。

松井幸郎氏(以下、松井):確かに7パーセントというのは少し弱み含めにみえると思います。物量で言うと、double digitで伸びています。

ここで1つ、言い訳に聞こえるかもしれませんが、今年の第1四半期の最初のinventory levelは、通常よりレベルとはいえ、少し下限のほうです。前年度の第1四半期は通常範囲の中でも上サイドのほうです。やはりここが、通常のレンジの中とはいえ、そこくらいの幅と比較してしまうと、10億円、20億円以上の差が出てきます。このようなことも影響しているとみています。

全体として、やはりまだ、COVID-19の状況の中で、これは当社だけではないのですが、がん患者さまのダイアグノーシスが、全体的に思ったほど、増えてきていないと思います。やはり、そこが我々のチャレンジになっています。

ただ、その中では、ご存じのとおり、ENZAMETデータやARCHESデータで、特にM1HSPCにおいては、確実に我々のポジショニングをターゲットとする先生方の中での位置付けを確立しつつあります。ここはいわゆるプリファードオプションということを、我々の実施しているマーケットリサーチでも確認しています。そのため、ここで後半さらにシェアを伸ばし、患者数を増やして、アーリーナなユーセージを増やすことにより、増やしていけると読んでいます。

もう1つ付け加えると、実は、我々のアメリカでのパートナーであるファイザー社がCOVID-19の期間は、約1年間にわたって、MRの活動がリモートのみに限っていてます。face to faceということにrestrictionをかけて、このrestrictionを5月から、リフトされたと聞いています。

もちろんこの時代なので、オムニチャネルと言いますか、リモートプロモーションでも効果のあるものができつつあります。やはりface to faceでimpactfulな活動が、後半に、ファイザー社からもさらに期待されると聞いています。先ほどお話ししたM1HSPC領域での、さらなる情報啓発活動と、ファイザー社の力などの合わせ技で、我々の目指すところにキャッチアップしていきたいと考えています。

質疑応答:「ASP3772」について

質問者5:「XTANDI」は心配はないということですね。そして、何度か出てきている「ASP3772」の肺炎球菌ワクチンの件です。これはすみやかに意思決定するというお話だったと思います。言える範囲でよいのですが、すでに複数の候補と、ある程度話が進んでいると解釈するのは、前のめりすぎた理解でしょうか?

岡村:それについてはコメントを差し控えます。

質疑応答:「fezolinetant」のバックグラウンドについて

質問者5:最後に、「fezolinetant」のバックグラウンドを教えていただきたいです。アメリカの市場が大きいことは、重々わかっているつもりなのですが、たまに投資家からも、「今のHRTをわざわざしていらっしゃる患者さまは、やはりホルモン作用があって、お肌の若返り作用なども期待している層もある」と言われます。つまり、ホルモンなら治療しますが、「fezolinetant」のような、違うメカニズムであると手を伸ばさない層は、ある程度いるとみているのでしょうか? 何か分析している情報があれば教えていただけると助かります。

松井:私どもの今の解釈を説明します。まず、今のご質問の背景には、我々の狙っているターゲット患者層が、今ホルモンセラピーをお使いの患者さまを中心としているという前提を置かれていると思います。実は我々のターゲットとしているのは、ホルモンセラピーをお使いの患者さまのみではありません。西暦2000年くらいに、ホルモンセラピーを使うことによるリスクが世の中に啓発されて、そのような使用法がアメリカで、急激にホルモンセラピーの処方枚数が減りました。当時と比較すると、今の処方箋枚数はだいたい6分の1から7分の1に減っていると思います。

つまり、ポテンシャルには、そこの患者さまは、治療したくても、治療すべきオプションがないことを不満に思いながら、アンメットニーズが高いままなのです。このような新しいオプション、つまりホルモンセラピー以外でも同じような、それ以上の効果を得られると思います。もちろん先ほど別のアナリストの方からご質問があったように、安全性を確認するデータが確認されてからになります。

それが出てきた時には、先ほどお話しした、今ホルモン製剤で治療されている患者さまだけではなく、数倍の患者さまのポテンシャルがそこにあると考えています。我々としては、このイノベーションをお届けして、幅広く活用いただけるようにしていきたいと狙っています。

スポンサードリンク