関連記事

住友商事、2Qの売上総利益は前年同期比-20% 資源価格下落や電⼒EPC案件ピークアウトが影響

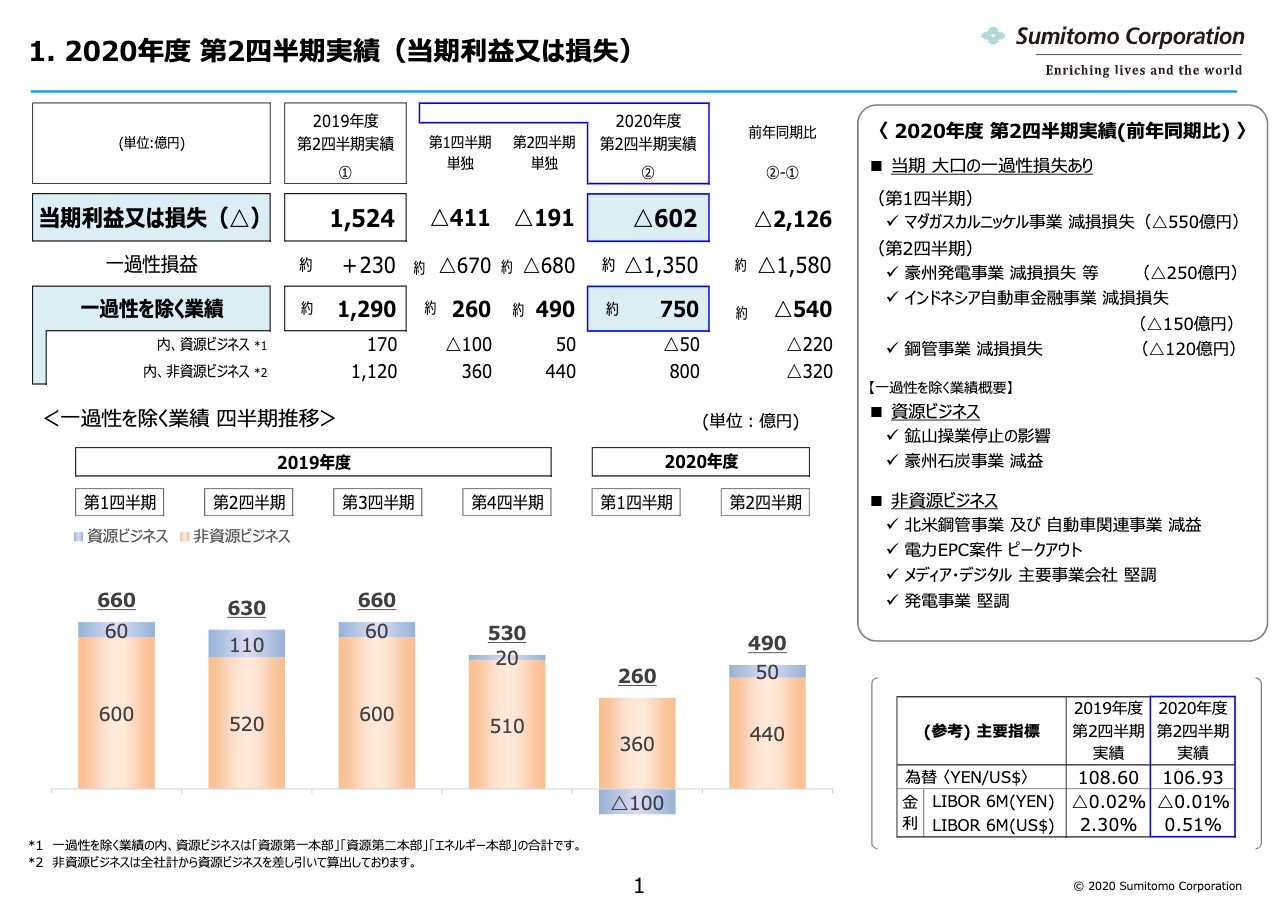

1. 2020年度 第2四半期実績(当期利益⼜は損失)

兵頭誠之氏:みなさまお忙しい中、本日はご参加いただきまして誠にありがとうございます。社長の兵頭です。さっそく、プレゼンテーション資料に基づきまして、私から2020年度第2四半期決算の概要についてご説明申し上げます。

資料1ページ目をご覧ください。当第2四半期の実績は、第1四半期におけるマダガスカルニッケル事業での減損損失に加え、第2四半期においても複数の案件において減損損失を計上するなど、一過性損失を累計で1,350億円計上したことにより、602億円の損失となりました。

資料右上に記載の、第2四半期に一過性損失を計上した主な案件の状況を説明します。まずインフラの豪州発電事業は、シニアローンが第三者間でディスカウントをともなって売買されたことなどを踏まえて、当社グループが保有する投融資全額となる約250億円について減損損失を計上したものです。

輸送機・建機のインドネシア自動車金融事業では、インドネシアにおける新型コロナウイルス感染拡大の長期化による経済状況の悪化を踏まえて、事業計画を見直した結果、のれんの減損損失約150億円を計上しました。

金属の鋼管事業は、昨年度末に実施した減損テストの前提としていた見通しに対して、リグカウントが一段低い水準で推移していること、ならびに鋼管市況の低迷も継続していることに基づき、あらためて事業計画を見直した結果、償却性無形資産の減損損失約120億円を計上したものです。

一方、一過性を除く業績は、資料の表に青く囲んで示すとおり、当第2四半期では約750億円となり、前年同期と比べ540億円の減益となりました。資源ビジネス、非資源ビジネスいずれも前年同期比で減益となっています。

しかし、資料下段に示す四半期ごとのトレンドを見ると、事業環境の緩やかな回復もあり、当第1四半期の約260億円に対し、第2四半期は230億円増の約490億円となりました。資源、非資源の内訳で見ると、資源ビジネスは第1四半期100億円の赤字に対し、第2四半期は単独で50億円の黒字となりました。

これは第2四半期に南アフリカ鉄鉱石事業の持分利益を約80億円認識したことに加え、ボリビア銀、亜鉛、鉛事業が5月下旬より操業を再開したことや、資源価格が上昇したことなどによるものです。

一方、非資源ビジネスは、第1四半期360億円に対し、第2四半期単独で440億円となりました。電力EPC案件の工事進捗減などによりインフラ事業部門は若干減益となったものの、自動車製造事業が5月以降、順次操業を再開したことなどにより、その他のセグメントで増益となったことによるものです。

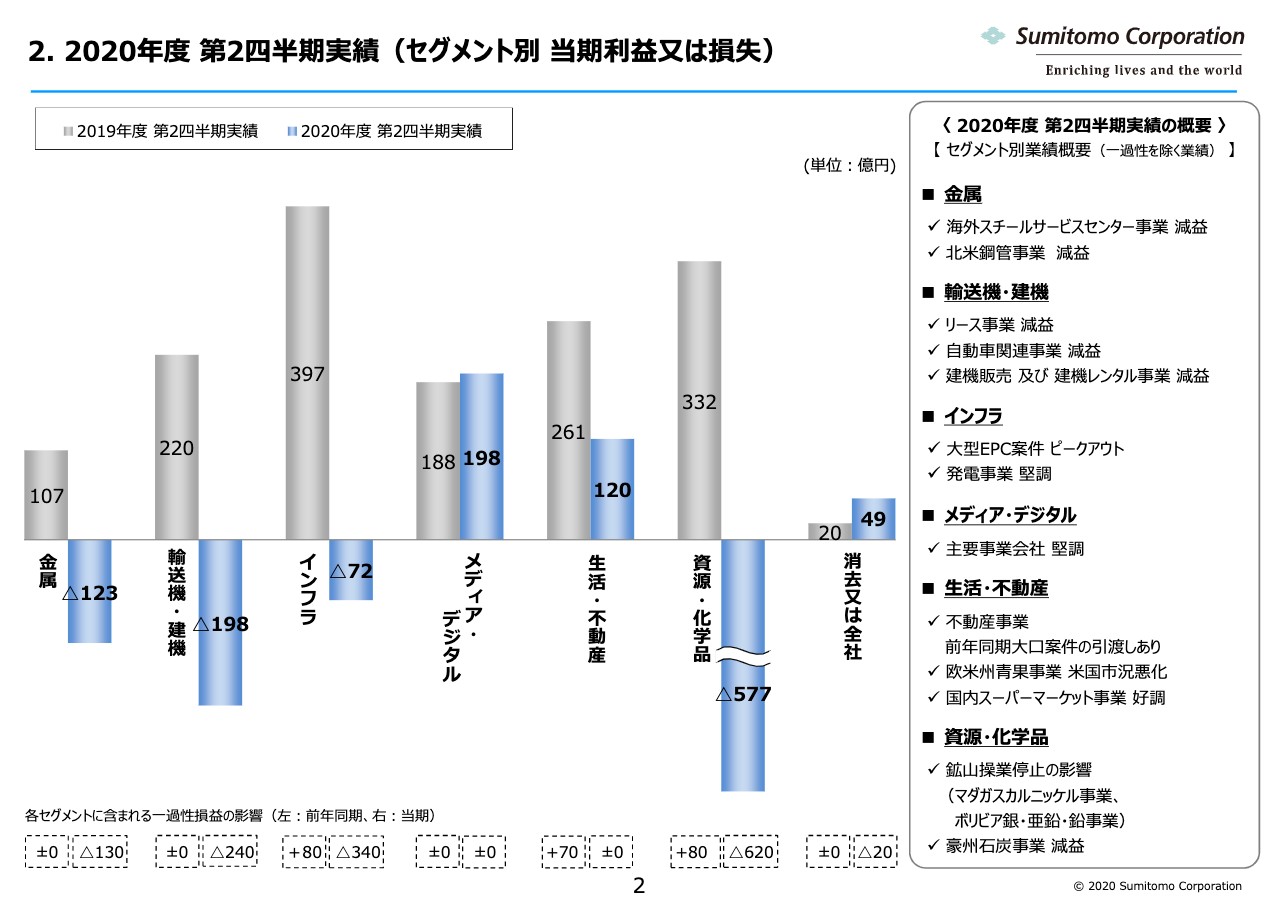

2. 2020年度 第2四半期実績(セグメント別 当期利益⼜は損失)

2ページ目をご覧ください。セグメントごとの業績をお示ししています。前年同期と比べると、メディア・デジタルは増益となりましたが、それ以外のセグメントでは減益となっています。

そのうち、金属、輸送機・建機、インフラ、資源・化学品は、一過性損失の影響により赤字となっています。資料右側に各セグメントの業績概要を記載していますので、後ほどご参照下さい。

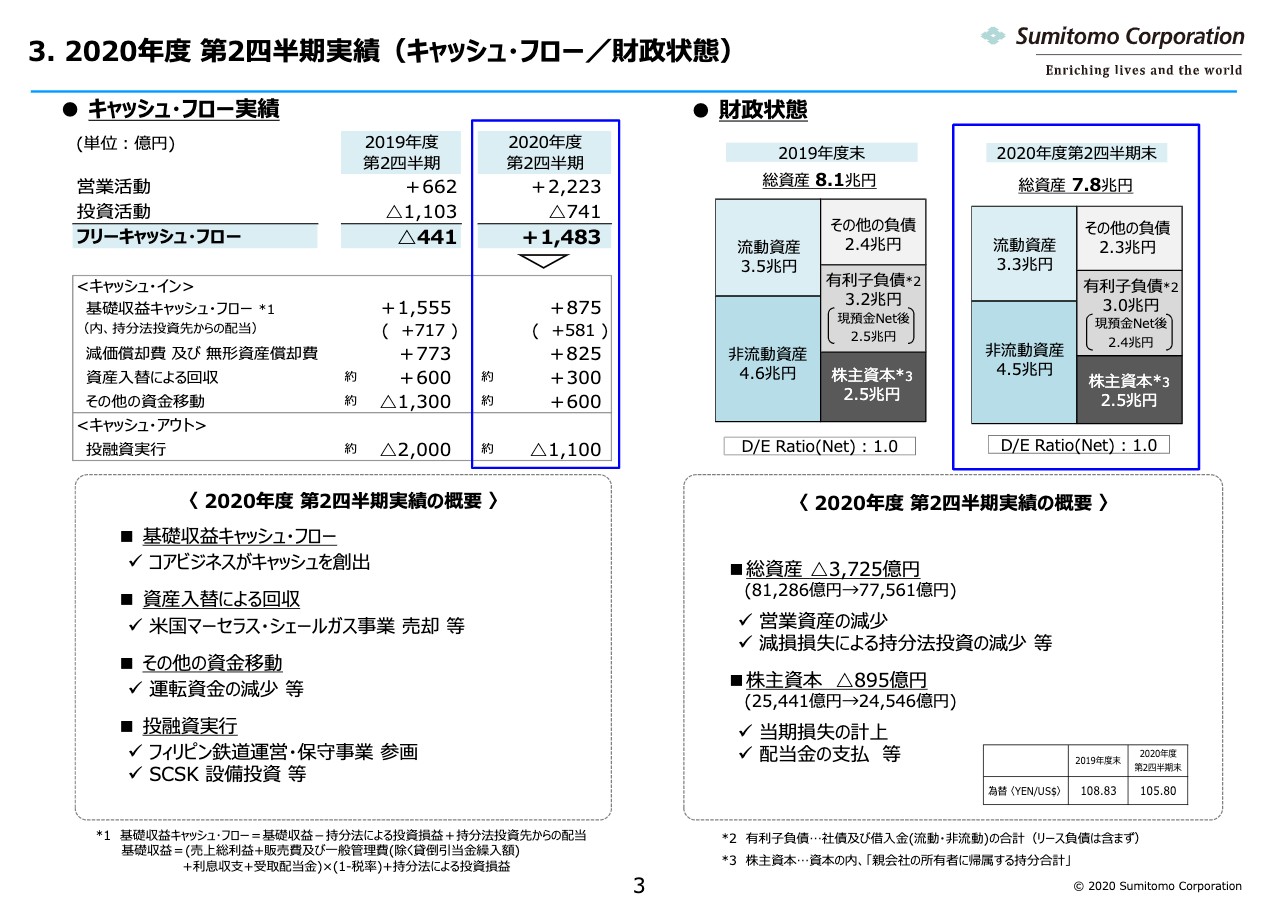

3. 2020年度 第2四半期実績(キャッシュ・フロー/財政状態)

キャッシュ・フローおよび財政状態についてご説明します。資料3ページ目をご覧ください。まず資料左側に示すように、当第2四半期のフリーキャッシュ・フローは1,483億円のキャッシュ・インとなりました。

主な内容ですが、基礎収益キャッシュ・フローは、875億円のキャッシュ・インとなっています。続いて資産入替では、米国マーセラス・シェールガス事業の売却などにより約300億円の資金を回収しました。その他の資金移動は、在庫の適正化の取り組みなどを通じた運転資金の減少などにより、約600億円のキャッシュ・インとなりました。

投融資は、危機対応モードの中、厳選しながら実施しています。その中でも、フィリピン鉄道運営・保守事業への参画や、SCSKにおける設備投資などにより、約1,100億円のキャッシュ・アウトを行い、稼ぐ力の強化に必要な投資を継続しています。

スライド右側は財政状態についてお示ししています。総資産は、前期末と比べて3,725億円減少し、約7兆7,561億円となりました。

在庫の適正化の取り組みなどにより営業資産が減少したことに加え、減損損失の計上により持分法投資が減少したことによるものです。株主資本は895億円減少し、2兆4,546億円となりました。当期損失の計上に加え、配当金の支払いがあったことなどによるものです。

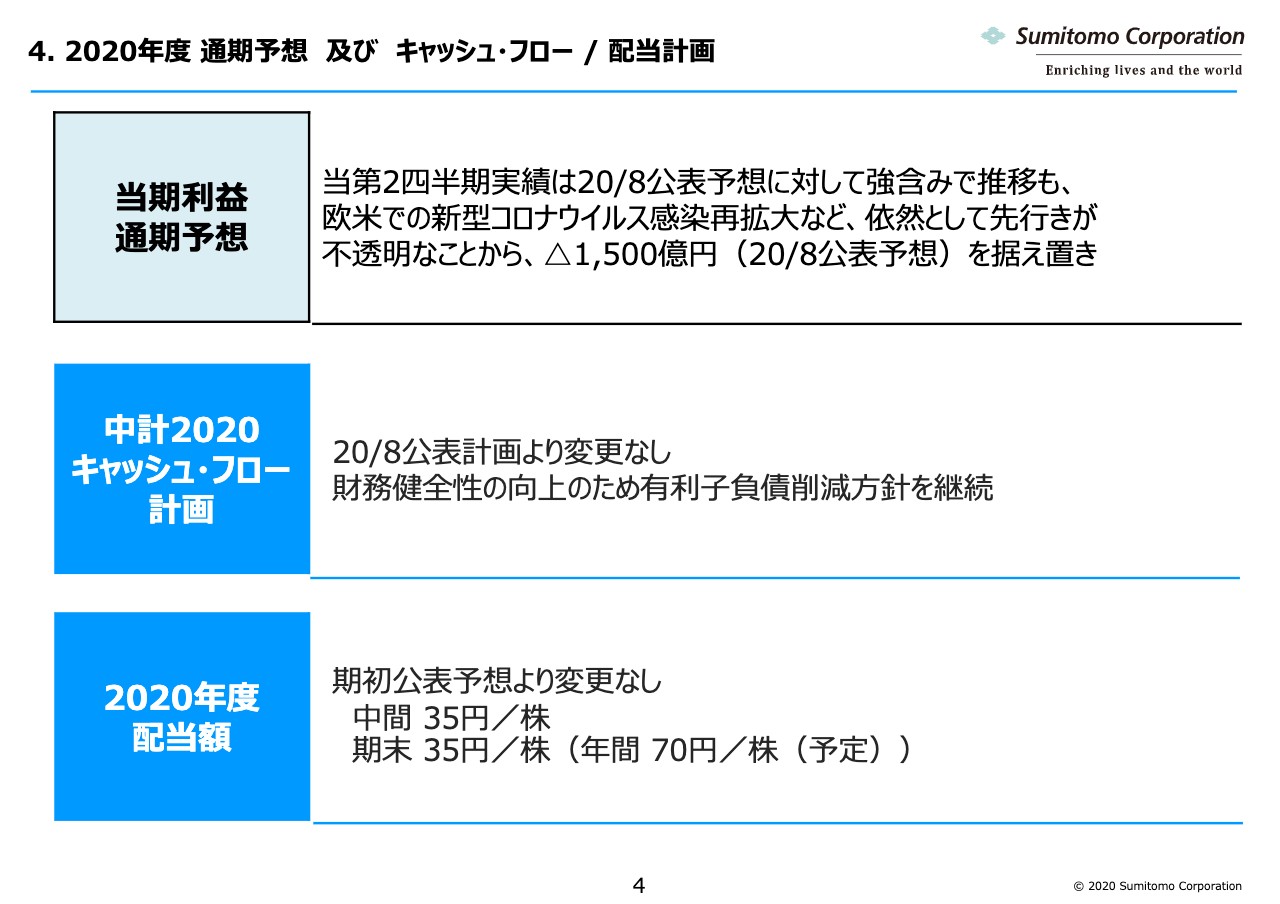

4. 2020年度 通期予想 及び キャッシュ・フロー / 配当計画

2020年度通期予想についてご説明します。4ページ目をご覧ください。資料上段は当期利益の見通しについてですが、当第2四半期実績は、第1四半期に公表した通期予想に対して強含みで推移しています。

しかし、欧米を中心とした新型コロナウイルス感染再拡大による世界経済の悪化懸念など、依然として先行きが不透明であることから、強含みではあるものの1,500億円の損失を据え置いています。

次に、中段はキャッシュ・フロー計画ですが、引き続き財務健全性向上のため、3年合計で2,000億円の有利子負債を削減する方針に変更はありません。

また下段に示す通り、2020年度の年間配当予想についても、期初公表予想の1株当たり70円から変更ありません。したがって、中間配当については、その半額の1株当たり35円とします。

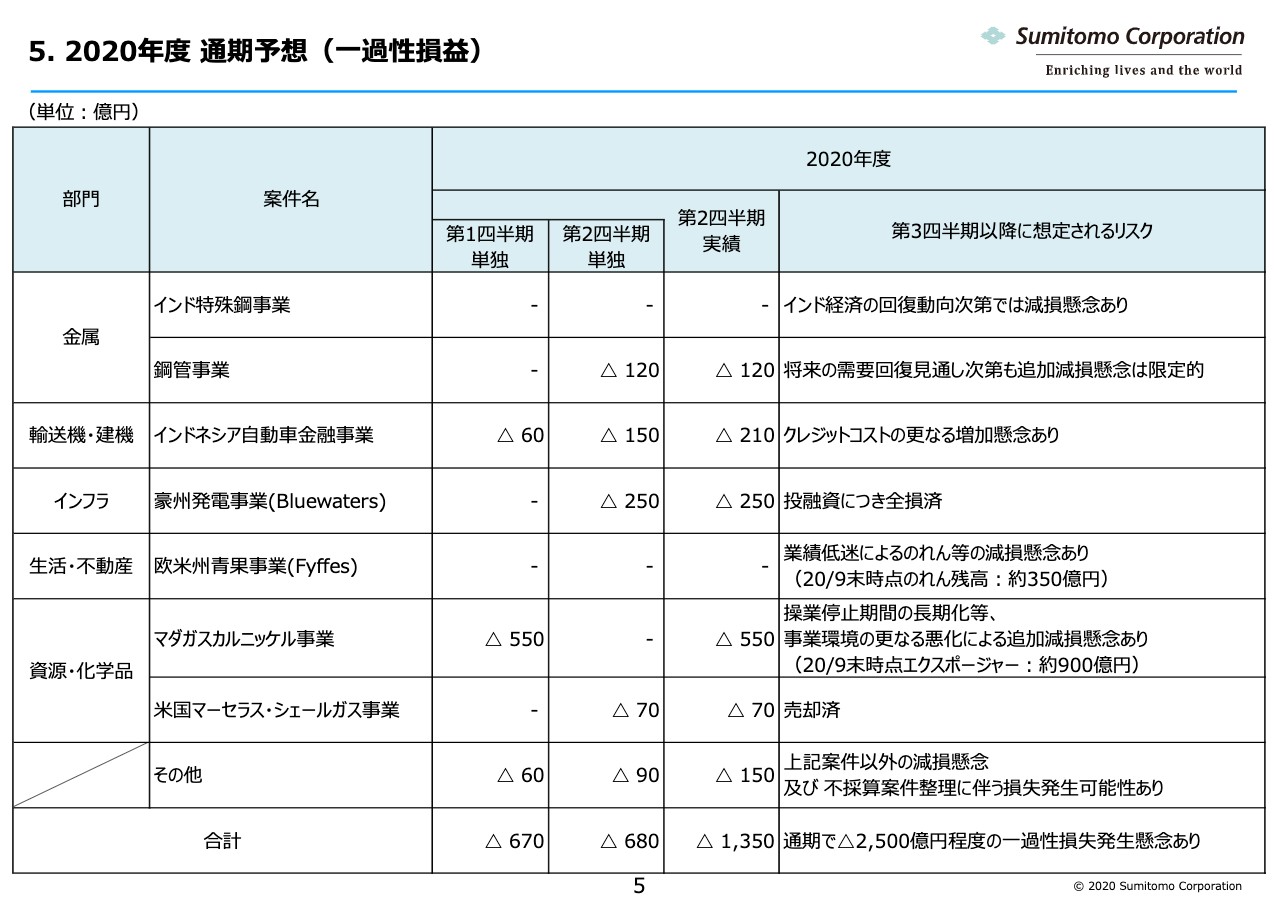

5. 2020年度 通期予想(⼀過性損益)

一過性損益の状況についてご説明します。5ページ目をご覧ください。新型コロナウイルスの影響や、中⻑期の見立て次第ではありますが、資料の表に記載している案件で追加の減損損失が発生することを、引き続き想定しています。

加えて、早期の成⻑軌道への回帰に向け、不採算案件の整理などの構造改革を断行することに伴う損失も見込んでいます。これら必要な費用を織り込んだ結果として、表の右下に記載のとおり、現時点では第1四半期発表時点から変更なく、合計で2,500億円程度の一過性損失を見込んでいます。

第2四半期においては、冒頭にご説明した金属の鋼管事業、輸送機・建機のインドネシア自動車金融事業、インフラの豪州発電事業のほか、資源・化学品では米国マーセラス・シェールガス事業の売却により約70億円の一過性損失を計上しています。いずれも第1四半期時点で予想していたレンジの範囲内にとどまっています。

第3四半期以降に想定される主な懸念案件について、概要をご説明します。まず上段、金属のインド特殊鋼事業です。こちらはインドでMukandと共同で行っている自動車向け特殊鋼事業です。足元では年初に発生したロックダウンによる操業停止から脱し、再開はしていますが、引き続き本格稼働には至っていません。将来の需要回復は見込まれるものの、インド経済の回復動向を注視していく必要があると考えています。

2つ目は、輸送機・建機のインドネシア自動車金融事業です。こちらはインドネシアにおいて、自動車および二輪向けの金融事業を行っている案件です。

現地政府の新型コロナウイルス緊急対策導入にともなう返済猶予の通達などにより、引き続き厳しい事業環境が継続しており、今後のインドネシア経済の状況次第ではさらにクレジットコストが増加する可能性もあります。逆に、状況が改善した場合には、クレジットコストが減少するといった変動要素もあり、注視していく必要があります。

次に、生活・不動産の欧米州⻘果事業、Fyffesです。足元では米国市況の悪化により業績が低迷しています。新型コロナの影響による需要減少や感染対策費用などのコスト増で、想定していた事業計画とは前提が変わっており、今後、事業計画見直しの状況によっては、のれん等の減損が発生する可能性があります。

最後に、資源・化学品のマダガスカルニッケル事業です。第1四半期に550億円の減損を計上しました。現時点では2020年度第4四半期での操業再開を前提としていますが、マイニングプランの見直しや市況環境の悪化によっては、追加の減損が発生することも想定されます。

以上、これらの案件についても、新型コロナウイルス収束後にしっかりと収益が出せる事業となるよう改革に取り組んでいるところです。

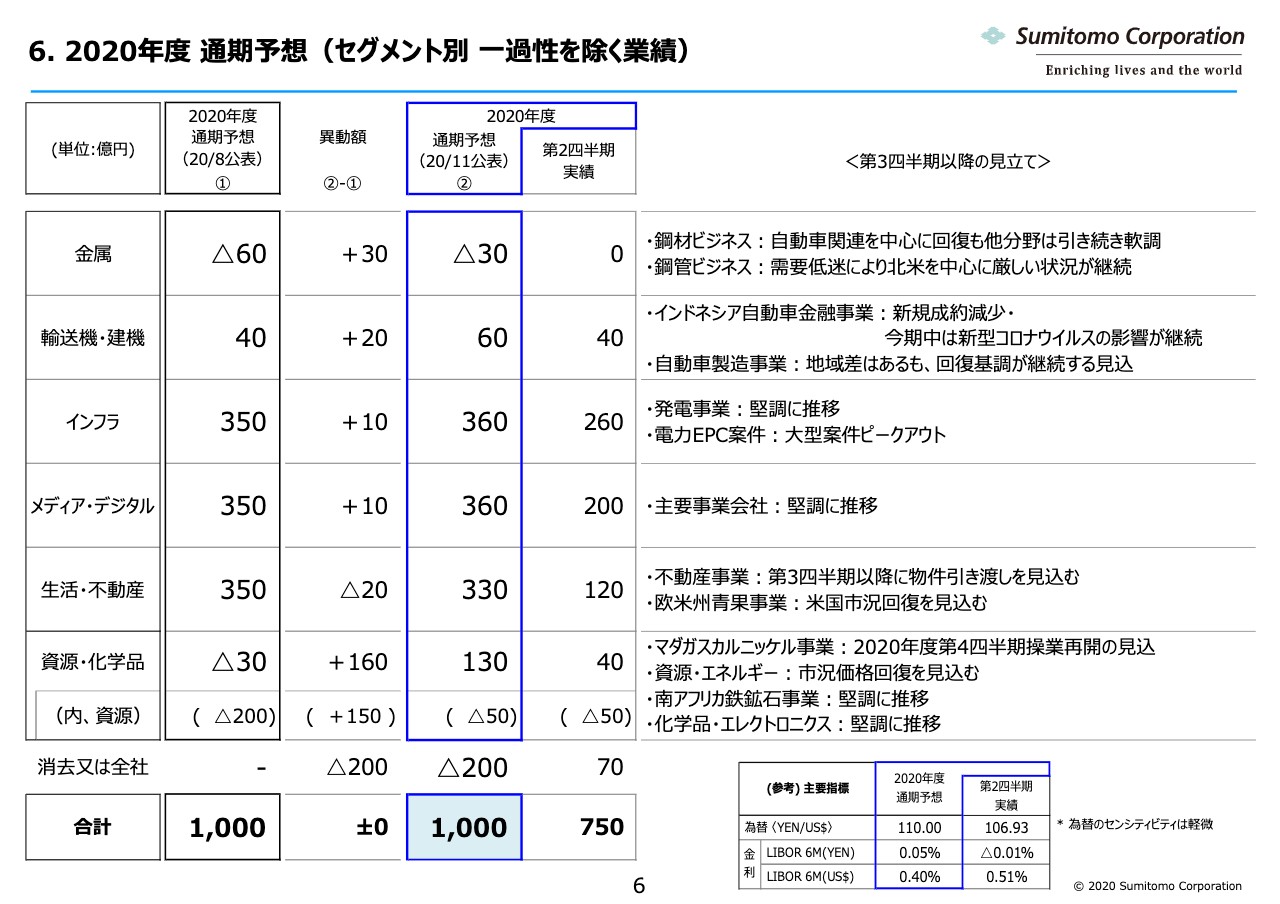

6. 2020年度 通期予想(セグメント別 ⼀過性を除く業績)

一過性を除く業績についてセグメント別にご説明します。資料6ページ目をご覧ください。第2四半期までの進捗を踏まえ、セグメントごとに見直しを行った結果、Fyffesの業績が低迷している生活・不動産セグメントは若干下方修正となりますが、その他のセグメントは上方修正しています。

なかでも資源・化学品は、第1四半期公表時点に比べ、鉄鉱石を中心とした資源価格が上昇していることなどから160億円上方修正しています。一方、依然として先行きが不透明であることから、消去または全社において一定のリスクを織り込み、全体としては通期見通し1,000億円を据え置きました。

次に、セグメント毎の見通し修正における主なポイントについてご説明します。まず金属ですが、年度後半も北米を中心とした需要低迷により、厳しい状況が継続する見込みながらも、鋼管ビジネスでの一部トレードが当初想定ほど悪化しなかったことを主因に、年間の見通しに関しては30億円上方修正しています。

また鋼材ビジネスにおいても、大勢は引き続き軟調に推移するとみていますが、自動車向けは第3四半期以降に一定程度回復することを見込んでいます。

輸送機・建機は、主に自動車製造事業において回復傾向が見られることから、20億円上方修正しています。一方で、インドネシア自動車金融事業は新規成約が減少しており、年度内は新型コロナウイルスの影響が継続すると想定しています。

生活・不動産は、Fyffesにおける下期の業績改善幅減少などを織り込み、20億円下方修正しています。一方で、国内スーパーマーケット事業は好調に推移していることに加え、不動産事業についても第3四半期以降に引き渡し増加を見込んでおり、通期では底堅く推移するとみています。

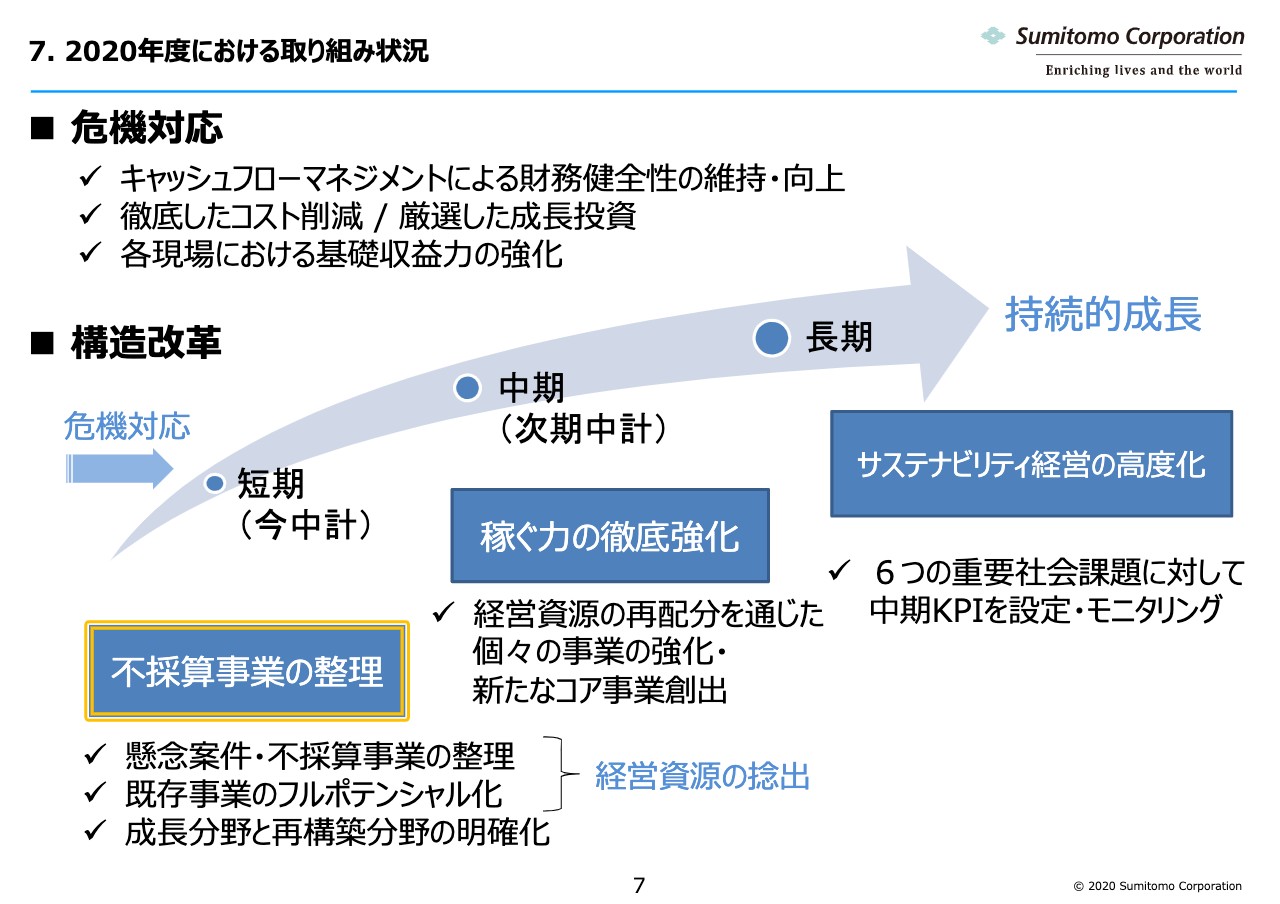

7. 2020年度における取り組み状況

最後に、2020年度における取り組みの状況をご説明します。7ページ目をご覧ください。当期は危機対応モードに入っていることに加え、不採算事業の整理に取り組んでいます。危機対応においては、コスト削減、投資の厳選をはじめとするキャッシュフローマネジメントに努め、財務健全性の維持、向上を図っています。

また、各現場において地道な努力を積み上げ、既存ビジネスの基礎収益力を強化しながら、事業環境の緩やかな回復に着実に取り込んでいきたいと考えています。

資料左下をご覧ください。構造改革のうち、足元では懸念案件や不採算事業について道筋をつけていっており、第2四半期には米国シェールガス事業の撤退等を遂行しました。また、既存事業のフルポテンシャル化により収益を拡大することにも、並行して邁進しています。これらによって、経営資源を捻出し、成⻑が見込まれる分野への再配分を行っていきます。

中期的な視点での構造改革としては、掲げている「稼ぐ力の徹底強化」への取り組みを加速します。今後注力する事業、バリュー実現する事業、あるいは将来に向けたシーディング事業など、各戦略を可視化し、明確化を行います。

具体的には、次期中期経営計画策定に向けて、当社が携わっているビジネスを戦略単位でまとめ直し、社内ではSBU、Strategic Business Unitと呼んでいますが、SBUの位置づけの明確化、すなわち選択と集中を再度行っているところです。

今後、捻出した経営資源の再配分も含め、それぞれの位置づけに応じた戦略をしっかりと遂行することで、個々のSBUの強化と新たなコア事業創出により、当社のポートフォリオを再構築します。次期中期経営計画に織り込む具体的方針は、しかるべき時期に公表していきます。

⻑期の視点においては、サステナビリティ経営の高度化に注力していきます。本年6月、当社は6つの重要社会課題を設定、発表していますが、それら重要社会課題に対して中期KPIを設定し、しっかりとモニタリングし、公表していきます。

以上、これまでご説明した収益力の強化に向けた短期、中期の取り組み、また、重要社会課題の解決に資するビジネスを積極的に推進していくサステナビリティ経営を⻑期的に推進することにより、企業価値の向上を通じ、当社の持続的成⻑のみならず、持続可能な社会の実現に貢献していきます。

以上で私からのご説明を終わります。ご清聴ありがとうございました。

スポンサードリンク