関連記事

ブリヂストン、上期は減収減益 原材料価格高騰と中南米新興国の通貨安で通期も減益見込み

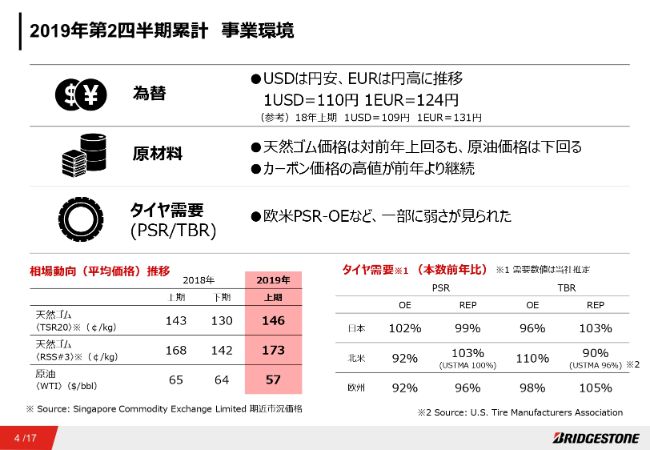

2019年第2四半期累計 事業環境

菱沼直樹氏:財務を担当しています菱沼でございます。本日はお忙しいところ、決算説明会にご出席いただきまして、誠にありがとうございます。2019年第2四半期決算につきまして、報告させていただきます。

最初に事業環境について説明させていただきます。為替について、対前年でUSドルは円安、ユーロは円高で推移いたしました。原材料価格は、とくにカーボン価格が前年から引き続き高値で推移いたしました。タイヤ需要につきましては、欧米のPSR-OEなどに一部弱さが見られました。

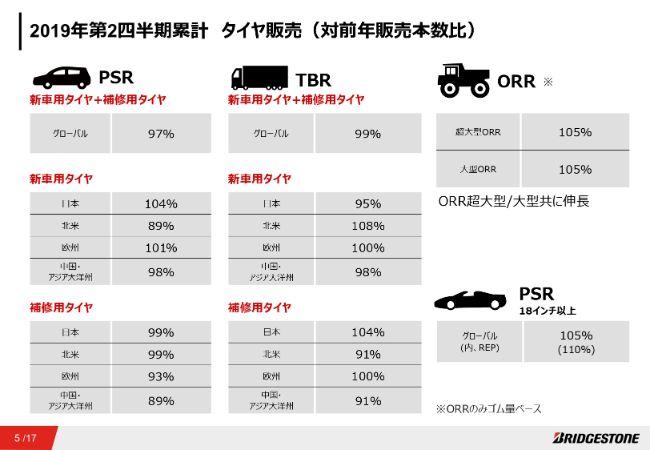

2019年第2四半期累計 タイヤ販売(対前年販売本数比)

タイヤの販売本数について対前年比で示しております。PSRにつきましては、低調な北米の新車用タイヤ需要などを受けまして、グローバルで前年同期の97パーセントとなりました。

TBRにつきましては、引き続き北米で新車用が好調に推移した一方で、アジア地域の販売減などがあり、前年同期の99パーセントとなりました。

鉱山用車両タイヤにつきましては、超大型、大型ともに下期への期ズレ等があり、前年同期から5パーセントの伸長となっております。一方で、通期ではいずれも2桁の伸長を見込んでおり、好調を継続しています。

18インチ以上の高インチ領域につきましては前年同期の105パーセントでしたが、REPに限ると110パーセントということで、引き続き高い伸長となっております。

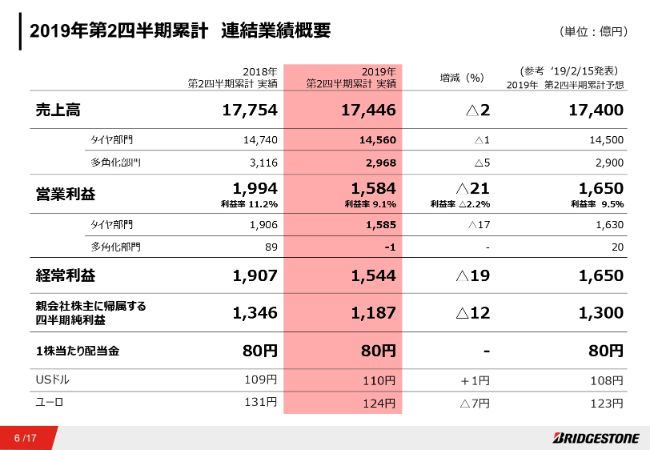

2019年第2四半期累計 連結業績概要

続きまして、連結業績概要についてご説明いたします。売上高は1兆7,446億円、営業利益は1,584億円で、前年同期比で減収減益となりました。石化系原材料をはじめとした原材料高等の影響もあり、タイヤ部門、多角化部門ともに対前年同期で減益となってございます。増減要因の詳細につきましては、次ページにて説明させていただきます。

なお、中間配当につきましては本日開催の取締役会において1株80円とし、支払開始日を9月2日とさせていただくことで決定しております。

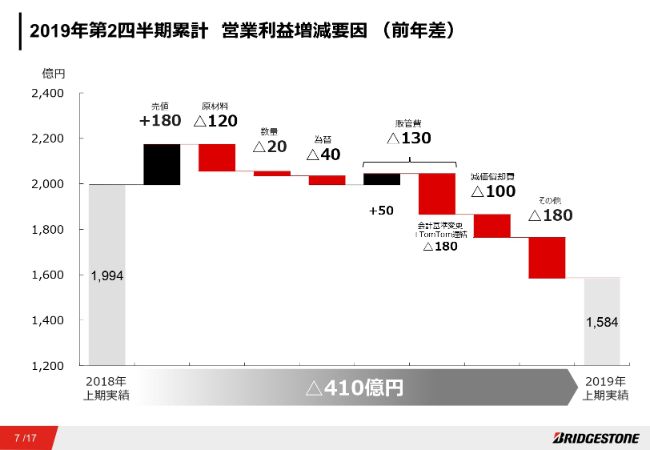

2019年第2四半期累計 連結業績概要(前年差)

営業利益の対前年同期の増減要因について説明いたします。各市場において売値改善を着実に実行しておりますが、原材料価格及びその他の項目に含まれる中南米等の新興国の通貨安の影響については上期中ではカバーできず、減益要素となりました。

また、多角化事業における販売数量減にともなう加工費の悪化等もございまして、連結全体で対前年同期では410億円の減益となりました。

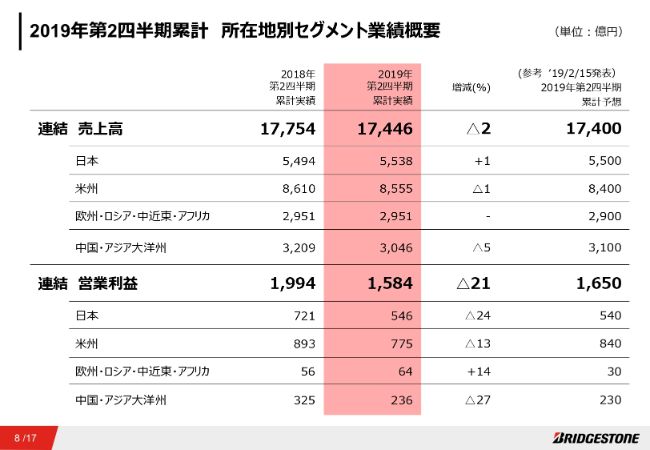

2019年第2四半期累計 所在地別セグメント業績概要

所在地別の業績について説明させていただきます。売上高につきましては、鉱山車両用タイヤの販売伸長等を受けまして、日本では増収、欧米では前年並み、アジア地域におきましては中国での販売減などを受け、減収となりました。

営業利益につきましては、日本、米州、アジアで原材料価格の影響などにより減益となりましたが、EMEA地域におきましては高インチタイヤの販売増などがあり、増益となっております。

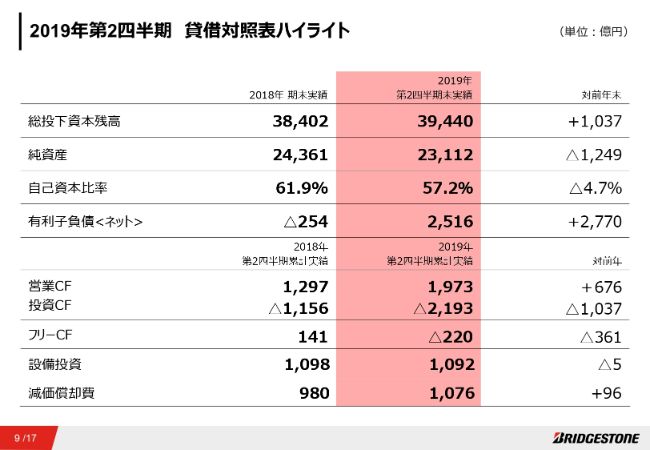

2019年第2四半期累計 貸借対照表ハイライト

続きまして、貸借対照表のハイライトでございます。今期は2,000億円の社債を発行する一方で、2,000億円を上限とする自己株の取得を進めているため、自己資本比率につきましては対前年末で4.7パーセント下がって57.2パーセントとなり、ネット有利子負債は2,516億円と、対前年末で増加いたしました。

また、営業CFにつきましては対前年で改善し、約2,000億円と高い水準で推移いたしました。一方、TomTomテレマティクス社の買収等があったため、フリーCFは若干のマイナスとなっております。

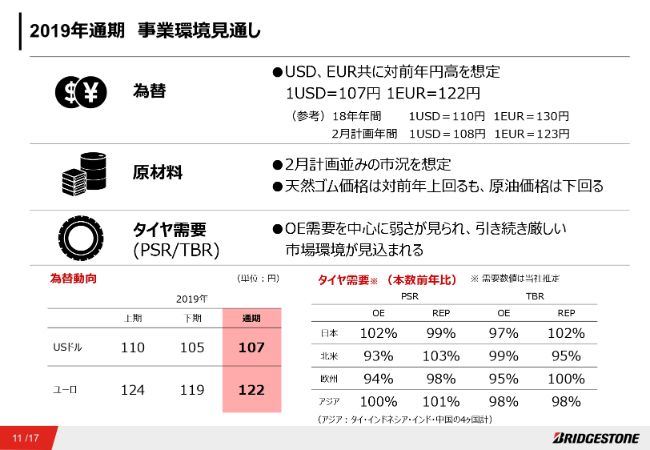

2019年通期 事業環境見通し

続きまして、通期の業績予想について説明させていただきます。まず事業環境ですが、為替につきましてはUSドル、ユーロともに円高を想定しております。

原材料価格につきましては、天然ゴム価格は2018年を上回る一方で、原油価格につきましては下回る想定となっております。タイヤ需要につきましては、引き続き欧米のPSR、OEなどで弱さが継続する見込みとなっております。

2019年通期 タイヤ販売予想(対前年販売本数比)

通期でのタイヤの販売予想でございます。一般タイヤにつきましては、PSR、TBRともにグローバルで対前年と同等の水準を見込んでいます。新車用タイヤの販売につきましては、引き続き北米のPSRで対前年を下回る見込みである一方、補修用タイヤの販売につきましてはおおむね前年並みの販売を見込んでおります。

また、鉱山車両用のタイヤおよび18インチ以上の高インチ領域につきましては、ご覧のとおり2桁の伸長を見込んでいます。

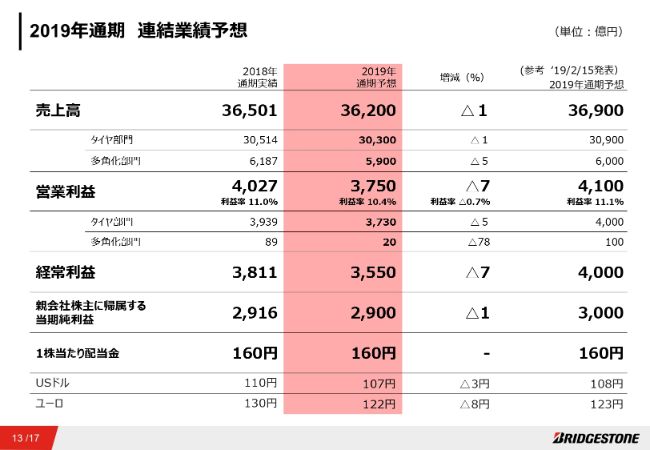

2019年通期 連結業績予想

以上を踏まえた通期の業績予想でございます。売上高は3兆6,200億円、営業利益は3,750億円ということで、対前年で減収減益となる見通しとなっています。

今期につきましてはUSドルとユーロともに対前年で円高を見込んでいるため、為替影響を除くと売上高は連結、タイヤ事業ともに増収となり、営業利益につきましては連結で若干の減益ですが、タイヤ事業ではおおむね前年並みとなる見込みとなっております。

当期純利益につきましては投資有価証券等の保有資産の効率化を進めることにともない、売却益が発生するといったような要素もございまして、前年並みの利益水準となる見込みとなっております。

なお、配当金につきましては1株当たり年間160円の予想としております。

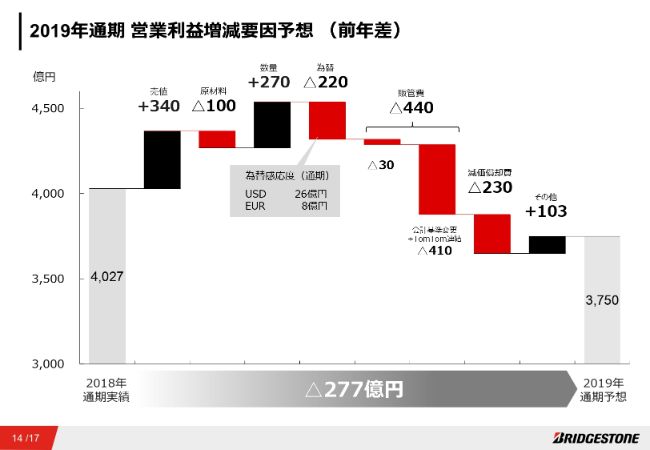

2019年通期 営業利益増減要因予想(前年差)

連結の営業利益の対前年での増減要因について説明させていただきます。下期も引き続き売値改善と販売数量の増加を見込んでおりますが、中南米等の新興国の通貨安の影響、さらには多角化事業の販売数量減の影響を受けた加工費の悪化等によりまして、連結全体では277億円の減益となり、為替影響を除きましても若干の減益となる見込みでございます。

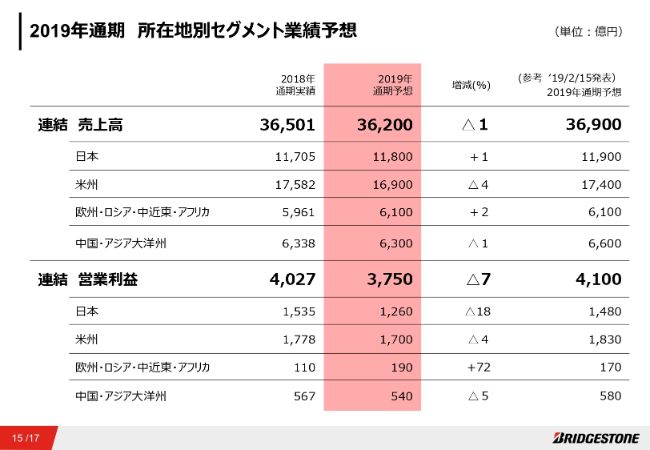

2019年通期 所在地別セグメント業績予想

続いて所在地別の業績でございます。売上高につきましては日本とEMEA地域で増収となり、その他の地域では減収となる見込みでございます。

営業利益につきましては、為替の影響などもあり、日本、米州、アジアで減益となる見込みですが、EMEA地域につきましては高インチタイヤの販売増などによって増益となる見込みでございます。

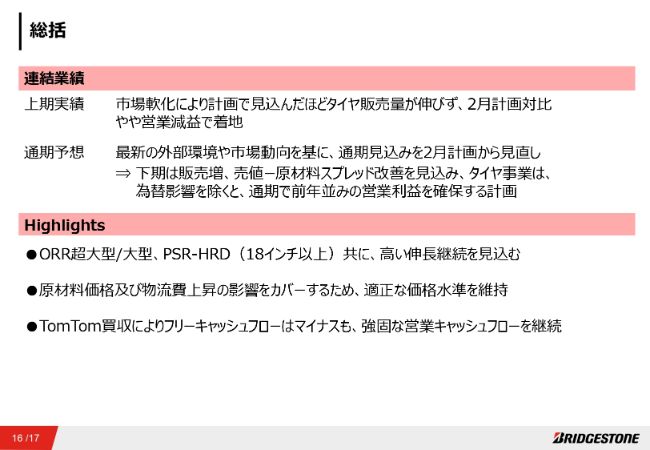

総括

以上、ご説明しました上期業績および通期予想を総括いたしますと、スライドの通りでございます。

引き続き鉱山車両用のタイヤや18インチ以上の高インチタイヤの継続的な伸長に加え、適切な価格ポジションの維持、ミックス改善、コスト削減策も着実に実行し、業績計画の達成を目指してまいります。以上、ご清聴ありがとうございました。

スポンサードリンク