関連記事

ジャパンディスプレイ、2Q売上高は前Q比8%増 9月に単月黒字化を達成

ジャパンディスプレイ、2Q売上高は前Q比8%増 9月に単月黒字化を達成[写真拡大]

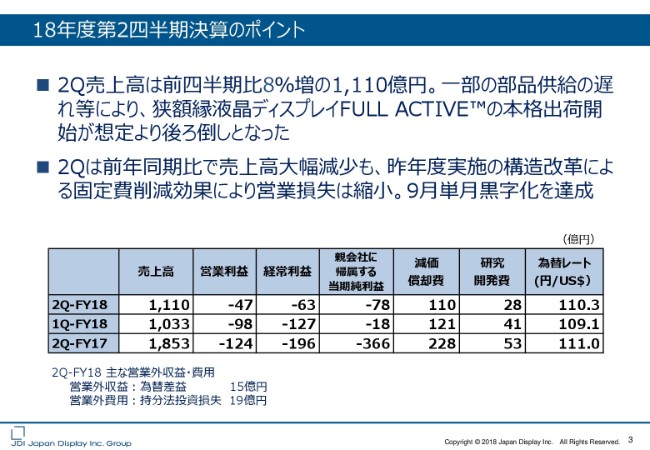

18年度第2四半期決算のポイント

大島隆宣氏:あらためまして、経理財務担当の大島から、第2四半期の決算発表の内容について、ご報告させていただきたいと思います。

お手元の資料、3ページ目をご覧いただけますでしょうか。第2四半期の決算のポイントということで、まず記載させていただいています。

第2四半期の売上につきましては、前四半期比8パーセント増の1,110億円で締まりました。ここは当初、40パーセントから50パーセント程度の増収ということで、ガイダンスをさせていただいていたんですけれども、その後の一部部品供給の遅れ等によりまして、出荷が(2018年)10月以降にずれ込んでいます。

その結果、第2四半期の売上は、1,110億円でとどまったということでございます。ただ一方で、営業利益でございますけれども、売上が大幅に当初計画見込みよりも減少しましたけれども、昨年来の構造改革および今期入りまして、さらなる固定費・変動費の改善等が進みました結果、営業損失は47億円ということで、対前期比で約半減しています。

9月の単月でございますけれども、これもガイダンスの際に、「単月黒字化を達成」という目標を立てていましたけれども、おかげさまで18ヶ月ぶりに黒字に転換しています。当期純利益も、黒字で締まることができました。ありがとうございます。

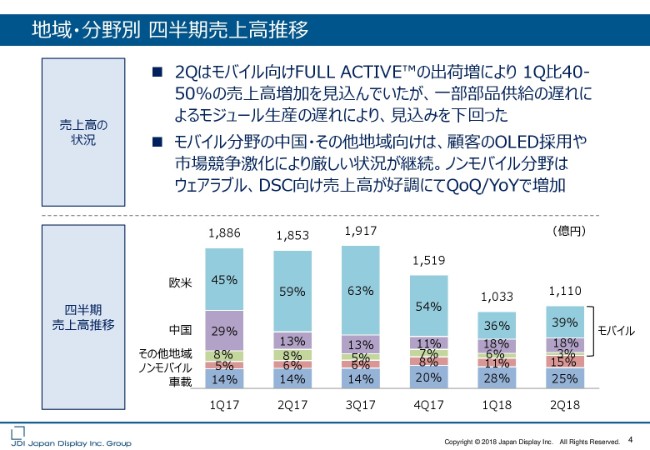

地域・分野別 四半期売上高推移

次、よろしくお願いします。4ページ目でございますけれども、地域別・分野別の四半期の売上の推移を、2017年の第1四半期から6期連続で示しています。

第1四半期から、モバイル以外につきましては、車載とそれ以外のノンモバイルを分けて、上から欧米・中国・その他のモバイル、それからノンモバイル・車載と、5つのカテゴリーに分けてご説明させていただいています。

欧米のモバイルにつきましては、先ほど申し上げたとおりでございまして、(2018年)10月以降に出荷が後ろ倒しになった結果、第2四半期の売上が伸び悩んだかたちでございます。

一方で、中国・その他のモバイルにつきましては、引き続きウォレットの採用ですとか、市場環境の非常に厳しい状況が変わっていませんので、引き継ぎ、非常に厳しい状況でございます。

一方で、ノンモバイル分野でございますけれども、ウェアラブル、あるいはDSC、VR等の新規商材が好調でございまして、前四半期比あるいは前年同期比では伸びている。このあたりにつきましては、後ほど月﨑から具体的に、数字も踏まえてご報告させていただきたいと思います。

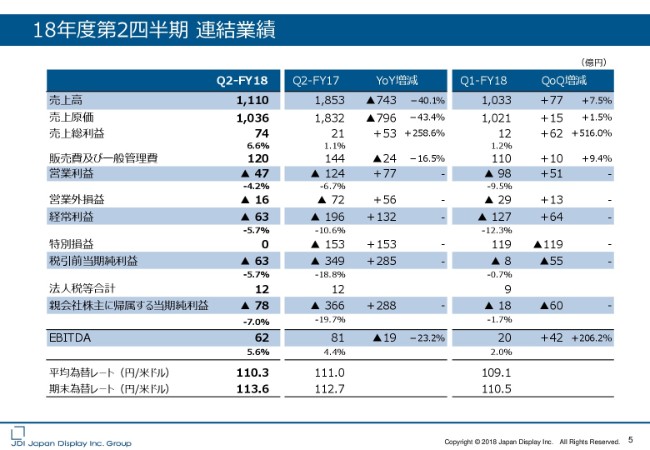

18年度第2四半期 連結業績

5ページ目、ご覧いただけますでしょうか。損益計算書の四半期別の推移でございます。

一番左が2018年度の第2四半期、真ん中が前年同期、一番右が2018年度の第1四半期となっています。売上高は、第2四半期は1,110億円でございましたけれども、おかげさまで売上総利益が、率としては6.6パーセントということです。非常にまだまだ利益率として誇れるものでありませんけれども、6.6パーセントまで改善しています。これは、昨年(2017年)あるいは前期と比べますと1パーセント程度でしたから、大幅な改善と言えるかと思います。

販売費及び一般管理費は、通常SGAと言われている領域でございますけれども、これも前年同期で約24億円の改善。2018年第1四半期と比較しますと、10億円程度、若干増加していますけれども、全体を通じては圧縮傾向と言えるかと思います。

営業外損益も大幅に縮小しまして、為替の影響もありますけれども、マイナスの16億円でございます。経常利益が、63億円。法人税等を含めて、当期純利益が78億円の損失でございます。

これは前年同期と比べますと、大幅な損失の改善と言えるかと思います。為替につきましては、平均レートは110円から109円ということで、大きな変化は(なく)軽微と言えるかと思います。

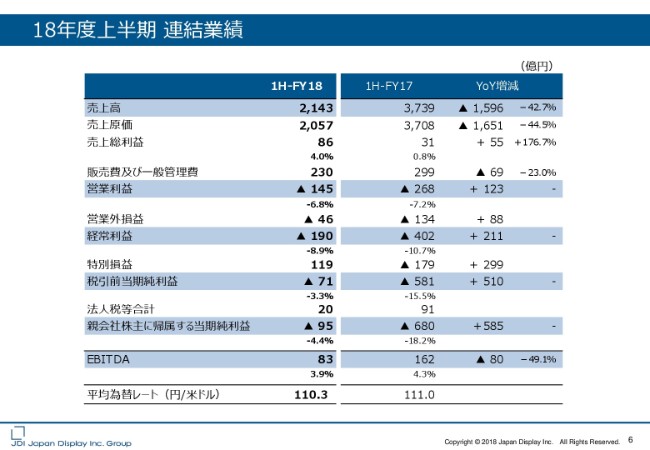

18年度上半期 連結業績

6ページをご覧いただけますでしょうか。(連結業績を)上半期の対前年同期で比較しています。

売上が上半期を締めた時点で、2,143億円でございます。これは昨年同期と比べますと、やはり1,600億円程度減少していますけれども、逆に、売上原価および売上総利益率が改善しているところでございます。営業利益はマイナスの145億円。これは、前年同期から比べますと、営業損失が約半減している状況でございます。

営業外(損益)につきましても、対前年同期で約3分の1ほどに減っている状況でございます。最終損益がマイナス95億円でございますけれども、とくに特別利益を第1四半期で119億円、株式会社JOLEDの持分比率の変更に伴いまして、計上させていただきました。

一方で、昨年同期は第2四半期に、構造改革費用を一部先取りで費用化していますので、そことのギャップが約300億円程度、昨年から比べると改善という数字になっています。結果的に、当期純利益が100億円を若干割る、マイナス95億円で折り返したということでございます。

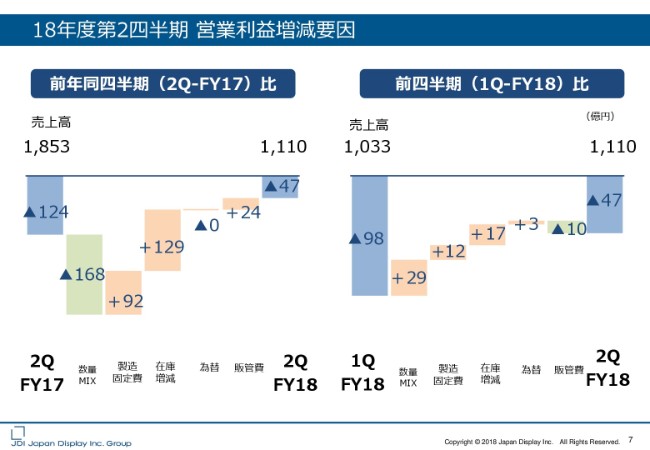

18年度第2四半期 営業利益増減要因

7ページ目をご覧いただけますでしょうか。前のページでご報告いたしました損益の、とくに営業利益での比較分析をしています。左が対前年同四半期、右が対前四半期比になっています。対前年同期で見ますと、やはり売上は大幅に落ちています。700億円程度落ちているんですけれども、営業損失としては約3分の1圧縮していると。

ここの大きな変化点なんですけれども、売上が700億円程度落ちていますので、数量MIXの影響は170億円ほど、損で効いています。ただ一方で、構造改革減損あるいは能美工場の売却等に伴いまして、大幅に製造固定費と販売管理費等が改善しています。固定費の改善および在庫増減と言いますのは、2017年度第1四半期から第2四半期に向けて、2017年度は1,868億円の売上を計上するに当たりまして、第1四半期で一応在庫を積み上げています。

そこから、第2四半期に向けて在庫を吐き出しています。在庫増減という観点でいくと、売上原価にその在庫が吐き出されたといった状況が、昨年でございました。当初は2018年度も同様の計画をしていたんですけれども、先ほども申し上げましたように、第2四半期につきましても在庫が一部、(2018年)10月以降に出荷が伸びましたので、在庫増減という意味ではプラスになっています。

これが、右の第1四半期と第2四半期での差にも出てきていますけれども。結果として、年間での四半期比較になりますと、129億円と大きな在庫増減の差で出てきています。

右が対前期比でございますけれども、数量MIXは70億円の売上の増加に伴って、営業利益の貢献が約30億円弱。製造固定費につきましては、さらなる生産性の改善等を含めて、12億円の改善になっています。在庫増減は、先ほど申したとおりでございます。第1四半期から第2四半期に向けても、在庫を一部積み上げているということでございます。

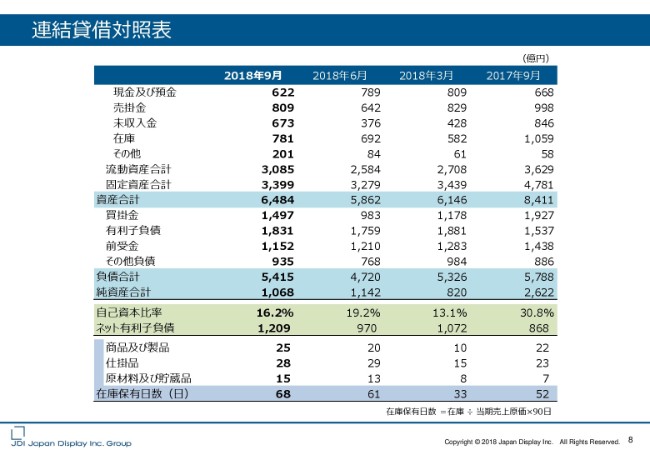

連結貸借対照表

8ページ目をご覧いただけますでしょうか。バランスシートを、過去4期で比較分析しています。

とくに、対(2018年)6月末からの変化点ということでご説明いたしますと、まず資産の部です。在庫が692億円から781億円に、JDIとしての在庫が約90億円ほど増えています。先ほど、在庫が非常に積み上がっているという話をさせていただきました。

これは、我々の今のオペレーションは、パネルあるいは部品をEMS側に支給して、それを加工して買い戻して、それをお客さまに再度売るというオペレーションをしていますけれども。その分で、ここで出ている未収入金あるいは買掛金が、6月に比べて増えているかたちになります。これは、EMS側の我々の部品支給部分等が増えていると(いうことです)。これは10月以降、出荷に伴いまして回収していくかたちになります。

一番下の在庫保有日数でございますけれども、68日ということで、売上が70億円程度しか対前期で増えていません。当然、売上原価も大幅には増えていません。この在庫日数は、先ほどの在庫781億円を売上原価で割っていますので、61日から68日に増えたかたちになっていますけれども、これは第3四半期以降吐き出されていきますので、我々としては来年(2019年)の3月末に向けて、予定どおり在庫は、引き続きコントロールしていきたいと考えています。

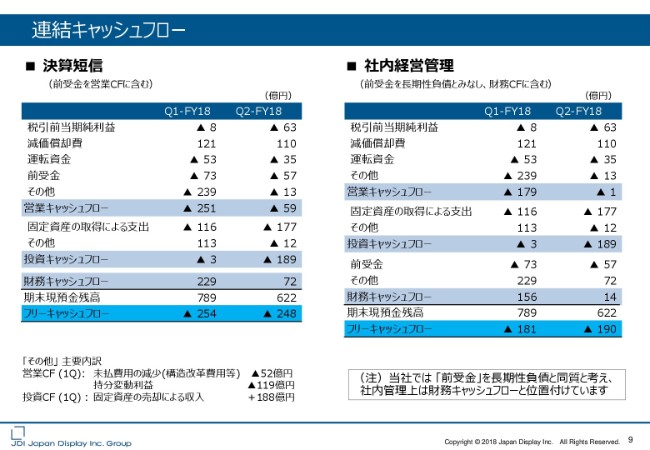

連結キャッシュフロー

9ページ目をご覧いただけますでしょうか。連結キャッシュフローでございます。

我々は先般、2つのキャッシュフローをご提示させていただいています。左が、財務諸表に則った、日本の会計基準のキャッシュフローでございまして、前受金を営業キャッシュフローの中に織り込んでいます。右は、前受金を長期性負債とみなして、財務キャッシュフローに入れています。

ただ今回につきましては、どちらのケースも、第1四半期と第2四半期のフリーキャッシュフローの差がほとんどありません。中身を見ていきますと、それぞれ第1四半期と第2四半期で違いますので、ご報告させていただきたいと思います。

まず、営業キャッシュフローですけれども、第1四半期に対して第2四半期は、左で200億円程度、右で80億円程度改善していますけれども、これは「その他」が大幅に、第2四半期に向けて改善しているかたちになっています。

この「その他」でございますけれども、内容的には大きく2つのポイントがあります。9ページ目の左下に、「『その他』主要内訳」と記載されていますけれども、そこをご覧ください。大きく2つあります。1つは、もともと2017年度3月末に、構造改革費用をすべて損益計算書に引き当てています。第2四半期でも一部引き当てましたけれども、第4四半期で残りすべてを引き当てましたので、2017年度中にすべてを引き当てています。

ただ一方で、実際のキャッシュアウトという意味では、「2018年度にも一部、その分のキャッシュアウトが後倒しになりました」というご説明は、前回もさせていただいたと思います。この分が第1四半期に、約52億円ほどキャッシュアウトが、構造改革関連費用として発生している。逆に第2四半期は、そういった目立った大きなキャッシュアウトがなかったものですから、この分が差額として出てきています。

もう1点が、こちらのほうが大きいんですけれども、株式会社JOLEDの持分比率の変更に伴って、119億円の特別利益を第1四半期に計上いたしました。これは当期純利益の中に含まれていまして、当然キャッシュ性を伴わない、いわゆる会計上の処理でございます。営業キャッシュフローは当期純利益から計算していますので、これは一旦差し引くということで、第1四半期は差し引かせていただいています。

一方、第2四半期につきましては、そういった特別利益あるいは特別損失はありませんので、このまま数字を載せています。結果として、営業キャッシュフローとしては、80億円から100億円程度の改善となります。

投資キャッシュフローでございますけれども、これも「その他」で、第1四半期に大きく益が出ています。これも左下に記載していますけれども、第1四半期の6月末に、能美工場を株式会社JOLEDさまに売却しています。これに伴いまして、売却益が188億円ほど発生しています。

これは第2四半期には発生していませんので、第1四半期・第2四半期のそれぞれの投資……我々のオペレーションに発生する通常の投資が、ここで書いてあるように、第1四半期が116億円、第2四半期が177億円。後ほどのガイダンスで出てまいりますけれども、投資そのものは引き続き、前回の公表値よりもさらに圧縮しています。

ただ、第1四半期と第2四半期で見ますと、若干第2四半期に支払いがやや多いということでありまして、先ほどの売却による収入が、第1四半期に発生しているといったことで、一時的なその部分の所得がある分を除きますと、大きな変化はないかということになります。

結果として、フリーキャッシュフローとしては以上のような状況で、第1四半期からの変化点は、数字としてはあまり見えないということでございます。

私からは、以上でございます。

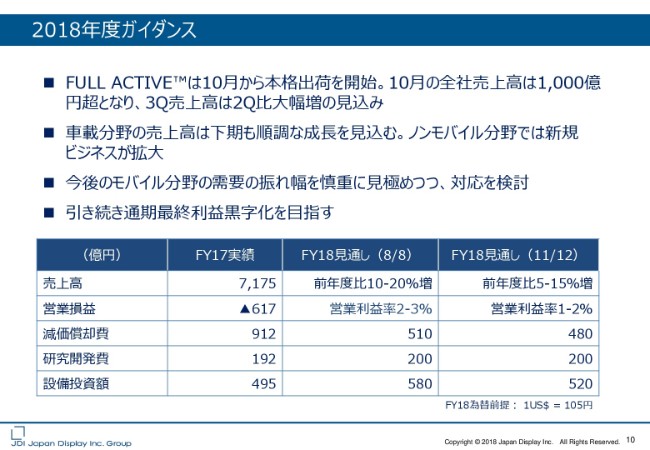

2018年度ガイダンス

月﨑義幸氏:それでは私から、10ページ・11ページについてご説明させていただきたいと思います。

まず、「FULL ACTIVE™」でございますけれども、スマートフォン向けの「FULL ACTIVE™」製品を、(2018年)10月から本格的に出荷を開始いたしました。これによりまして、10月の全社売上高は1,000億円を超えるレベルに達しました。これにより、第3四半期の売上高は、第2四半期比大幅増の見込みでございます。

第1四半期・第2四半期の3ヶ月でそれぞれ出していた売上を、10月はひと月で売り上げることができたというところでございまして、先ほど大島からございましたように、9月度は単月黒字でございましたけれども、この結果、10月も単月黒字でございます。

2点目といたしましては、車載分野の売上高も、下期も好調に推移というところでございます。また、車載以外のノンモバイル分野も、新規のビジネスのお引き合いを多数いただいていまして、来年(2019年)以降に向けて、非常に期待が高まっている状況でございます。これについては、後ほど詳細ご説明させていただきたいと思います。

もう1点、今後のモバイル分野の需要の振れ幅を、今回慎重に見極めを行いまして、今後の対応を検討していきたいというところでございます。

通期で申しますと、引き続き2018年度通期の黒字、最終利益の黒字化について目指していくというのが、本日の立ち位置でございます。売上高でございますと、前年比10~20パーセント増というのは、8月にご案内していますけれども、今回は第4四半期の部分で、ボラティリティの高いシーズンがどんどん近付いていますので、確度を高める意味で、5~15パーセントという見方に変えさせていただきました。

営業利益(率)も、1~2パーセントでございます。最終黒字のところは、現在のところまでは諦めておらず、最後まで取り組んでいくという状況でございます。

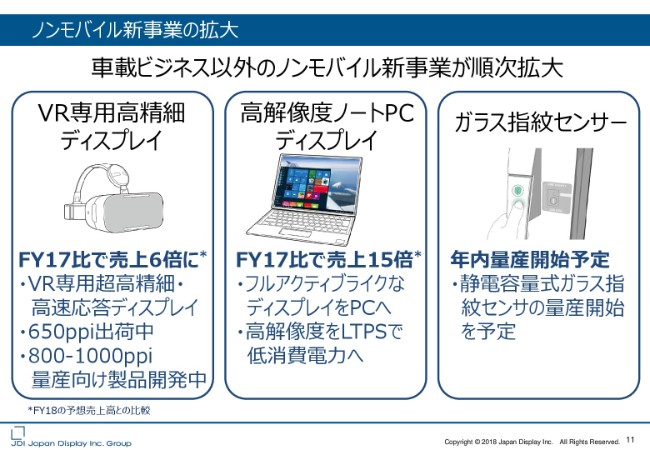

ノンモバイル新事業の拡大

続きまして、11ページになります。先ほど申しました、ノンモバイル新事業の拡大についてでございます。

車載ビジネス以外のノンモバイル事業に取り組んでまいりましたが、まず1つ。VR専用高精細ディスプレイが現在、非常に多くの引き合いをいただいていまして、2017年比で売上が6倍に(なる)というのが、2018年の見通しございます。

VRになりますと、超高精細のディスプレイが必要とされています。また、高速応答ディスプレイも必要でございまして、現在650ppiの製品を出荷していますけれども、先日発表させていただきましたように、1,000ppiの製品を、量産に向けて開発中でございます。

2点目は、高解像度のノートPCディスプレイ。これも、LTPS(Low Temperature Polycrystalline Silicon、低温ポリシリコン)で取り組んでいまして。

いわゆるフルアクティブライクなディスプレイをPCへ搭載という動きの中で、私どもが得意としていますLTPSの技術を使い、額縁が狭く、さらに低消費電力の製品を、ノートPCに提供を開始させていただきました。これによる売上増は、2017年比で15倍を見込んでいます。

さらに、ディスプレイとは別に、ガラス上に形成する薄膜技術を使いました、指紋センサー。これの引き合いを、多数いただいています。現在、年内量産開始予定でスタートしているところでございます。これは主に、ここに描いてある絵のように、ドアロックとかセキュリティ関係のような分野でのお引き合いを、数多くいただいている状況でございます。

以上でございます。

スポンサードリンク

関連キーワード