関連記事

いい生活、通期は大幅な増収増益 国内随一の「不動産テック」SaaS企業としてサブスク収入が順調に伸びる

2022年3月期決算説明会

塩川拓行氏(以下、塩川):株式会社いい生活、2022年3月期の決算説明をさせていただきます。本日ご説明いたしますのは、代表取締役CFOの塩川でございます。よろしくお願いいたします。

本日決算資料の開示をしており、決算短信、説明資料、想定される質問の3点を開示しています。コーポレートサイトにもアップしていますので、合わせてご確認いただければと思います。質疑応答につきましては、随時チャットに書き込んでいただければと思います。後ほど回答させていただきます。

最初に、もしかしたら初めてお聞きになる方もいらっしゃると思いますので、当社のビジネスについて簡単にご紹介できればと思います。いい生活は「不動産市場をテクノロジーでよりよいものにする」というミッションを掲げている不動産テック企業で、不動産業務のいろいろな業務を支援するクラウド・SaaSを全国の不動産事業者のみなさまに提供している会社です。

「不動産に関するあらゆる情報が集約される、不動産市場になくてはならない情報インフラとなる」というビジョンを掲げています。不動産市場は、GDPの12パーセントを占める巨大な市場で、いわゆる社会的共通資本とも言える市場だと思います。その市場を、誰にとっても利便性の高いものにして、テクノロジーでアップデートしていくことを事業として展開しています。

不動産市場にはあらゆるデータがありますので、現存のアナログ情報をすべてデジタル化し、当社のユーザーである不動産会社が、エンドユーザーや一般ユーザーの方にシームレスな不動産取引をするためのシステムを支援していきます。また、取引に関連するあらゆるデータをクラウド上に保存して、真のデータプラットフォームを目指していくことが当社のビジョンになっています。

不動産領域に特化、バーティカルなクラウド・SaaSソリューションを提供

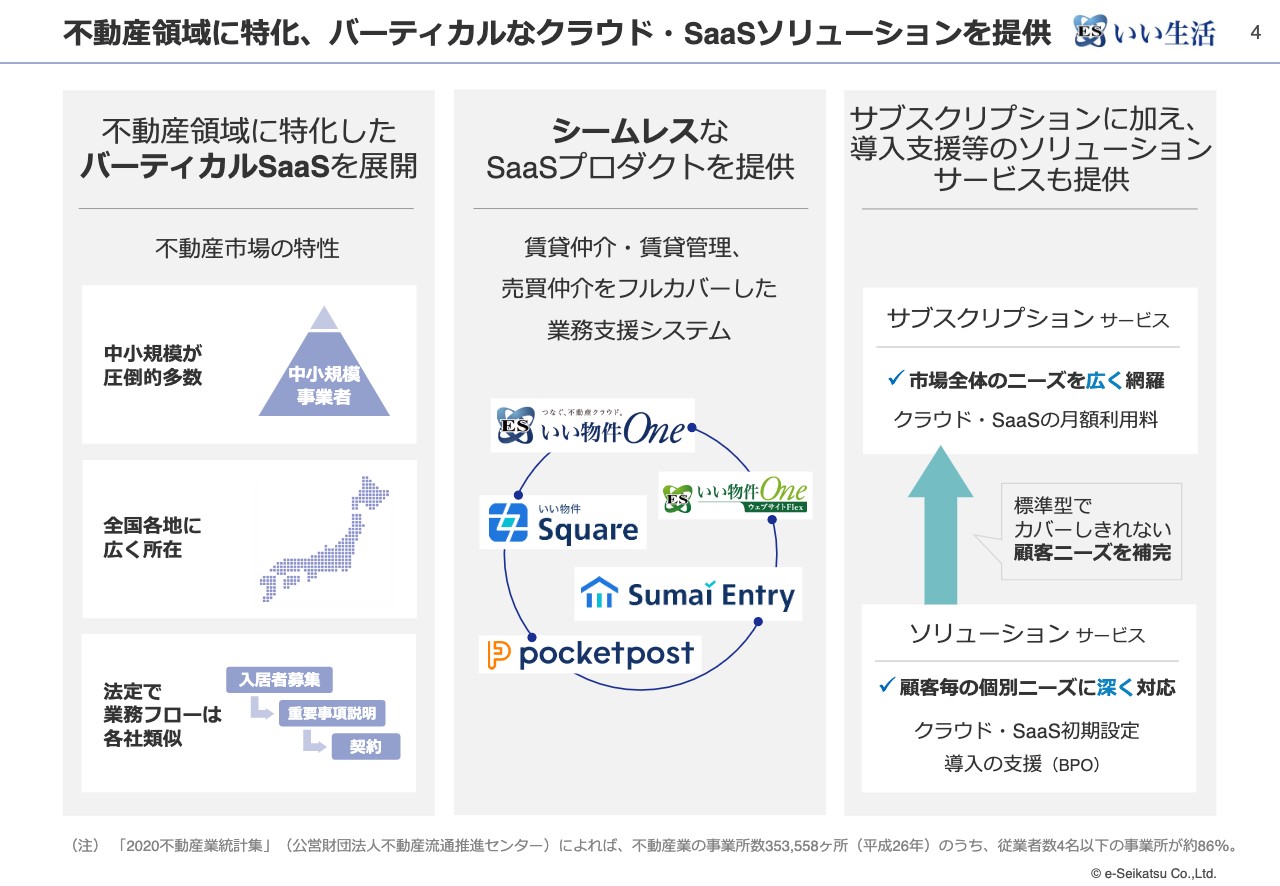

スライドに事業の特徴を簡単にまとめて記載しています。当社はいわゆる、業界特化型のバーティカルSaaSと言われている領域に該当します。スライド左側に記載しているとおり、不動産は地域密着型産業で、全国に広く分散しているフラグメントな市場です。また、構成している企業は中小企業が圧倒的に多く、業務フローが法律で決まっているため、非常にクラウドSaaSと相性のよい市場構造だと考えています。

その中で当社は、賃貸管理や賃貸仲介、売買仲介などの業務を行う不動産会社向けに、ほとんどのプロセスをカバーするシームレスなSaaSプロダクトを提供しています。当社のバリュープロポジションとしては、多店舗で展開される中堅以上の不動産会社や、オンプレミスではなくクラウドSaaSが良いという企業がメインの顧客層になっていると考えています。

売上のセグメント区分としては、サブスクリプション売上とソリューション売上があります。サブスクリプションは、いわゆるSaaSのMRRに相当するところで、月額の利用料金です。

ソリューションは、初期設定や導入支援サービスを必要とされるお客さま向けのBPO業務の対価や、一部の受託開発、あるいは代理店手数料収入です。例えば、電子契約などの代理店手数料収入は、ソリューションの売上として見ています。つまり、サブスクリプションを契約し「あとはお客さまで設定してください」というのではなく、少し手の込んだサービスをお客さまに提供する構成になっています。

不動産会社のDXを支援、不動産取引のペインポイントを解消

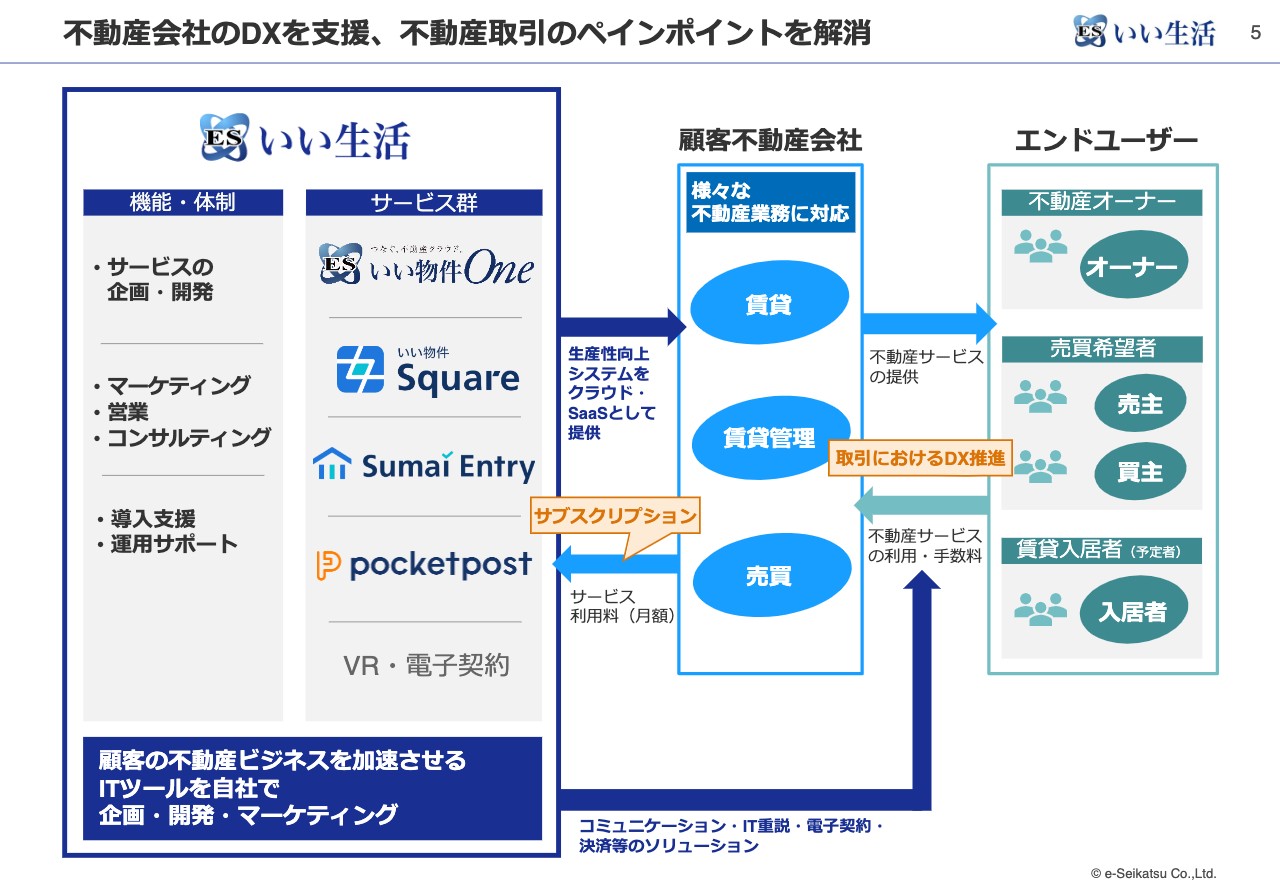

当社のビジネスモデル、ビジネス相関図です。スライド左側が当社で、中央にお客さまである不動産会社、右側にエンドユーザーというところで、関係性を記載しています。当社はお客さまである不動産会社が、よりよい不動産取引エクスペリエンスをエンドユーザーのみなさまに提供できるシステム、クラウドSaaSを提供しています。

不動産業務を全て網羅するSaaSプロダクト群を展開

スライドは不動産業務サイクルと、それぞれに該当する当社のSaaSプロダクトをマッピングしたものです。右側に記載している薄い青色の矢印は賃貸の募集に関するプロセスで、少し濃い青色の矢印は賃貸管理に関する取引プロセス、上部のオレンジ色の矢印は売買に関するフローになっています。当社が持っているSaaSのプロダクトは、それぞれの業務があり、サイクルすべてをカバーしています。

また、最近話題の電子契約や業者間ネットワークなどの機能をそろえており、不動産取引に関連するすべての工程をカバーしているプロダクト群がある、マルチプロダクト戦略をとっています。

現在、不動産テックの会社は増えており、一部の工程だけを行っている会社もありますが、その単機能のサービスを使うために、お客さまはいろいろなかたちでデータ連携を行わなくてはなりません。すべてをシームレスなプロダクトでカバーして、お客さまにデータ連携していただく必要がない状況を作れることが当社の一番の売りだと思っています。

いい生活のポジショニングと競争優位性

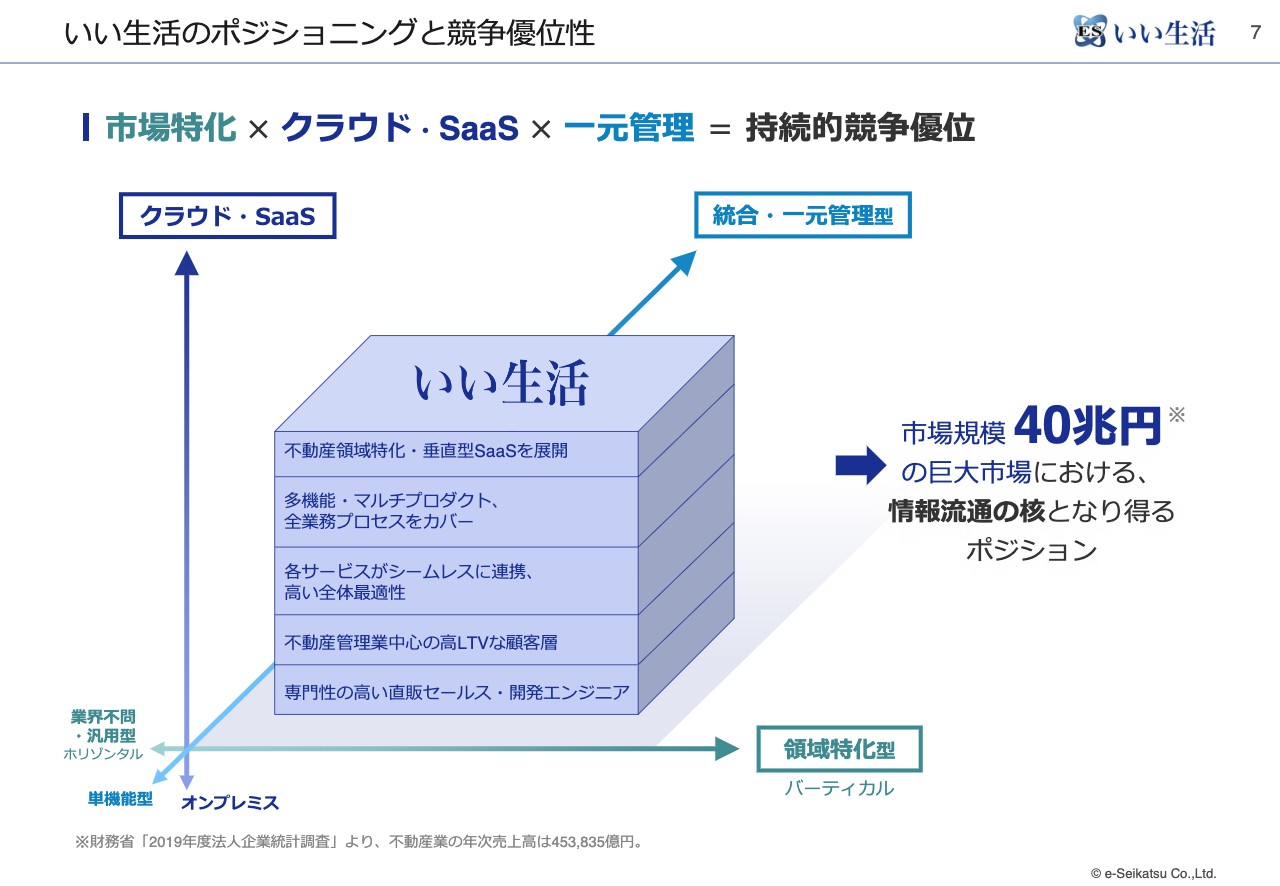

スライドに記載している図は、当社のポジショニングを三次元のマッピングで整理したものです。X軸の左側が業界不問・汎用型のいわゆるホリゾンタルです。右側に進むほど領域特化型になり、当社はこちらに位置しています。Y軸は、システムとして単機能型なのか、統合・一元管理型なのかを示しています。当社は統合・一元管理型を提供しているため、こちらもプラスに位置しています。

Z軸はシステムとしてオンプレミス型か、クラウド・SaaSかを示しています。当社はクラウドSaaSのみのため、上部に位置しています。

スライド中央に記載しているのは当社の競争優位性というところで、お伝えしているとおり、当社は垂直型に展開しているSaaSで、不動産という大きな領域に特化しています。また、マルチプロダクト戦略で全業務を概ねカバーしており、それぞれのプロダクトがSaaS上でシームレスに連携しています。

当社のお客さまは、不動産管理会社を中心にLTVの高い会社が多いのも顧客ポートフォリオの特徴です。またリソースについても、マーケティングセールスや開発部門で不動産業務に精通した人材がそろっています。

以上が当社の簡単なご説明になります。

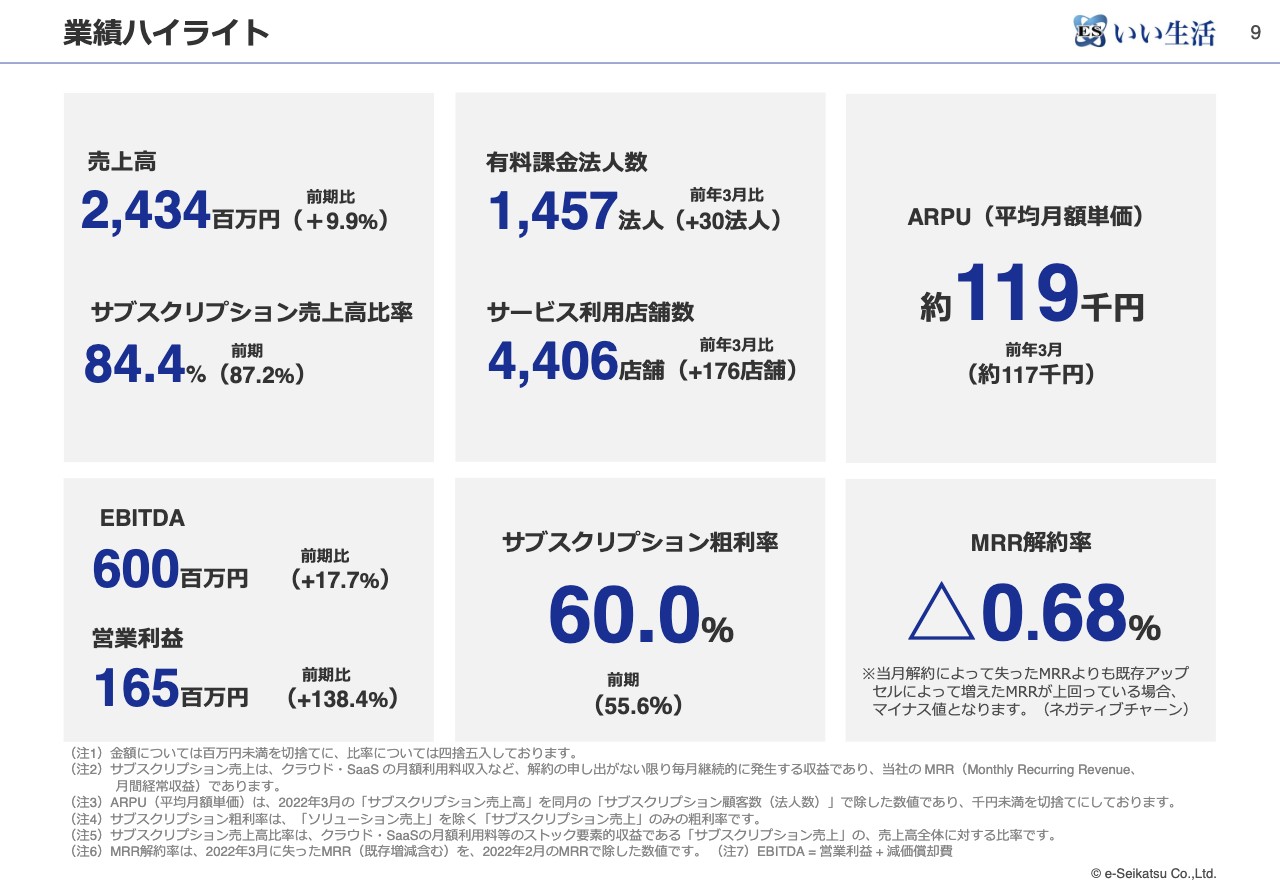

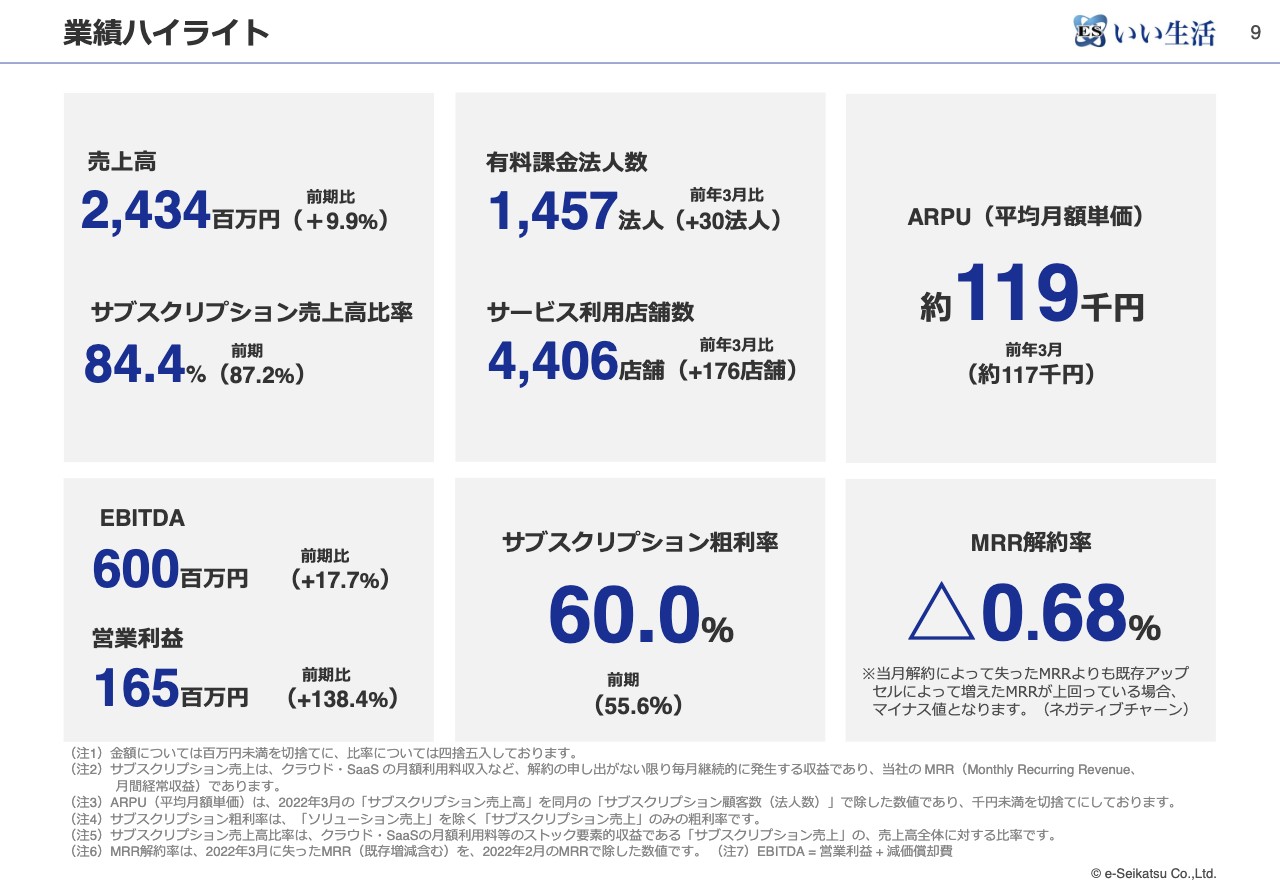

業績ハイライト

業績ハイライトをまとめています。売上高は24億3,400万円で、前期比9.9パーセントの増収となっています。サブスクリプション売上高比率は84.4パーセントで、売上の大部分をサブスクリプションの安定的な収入で占めています。

EBITDAは6億円で、前期比17.7パーセント増となっています。営業利益は1億6,500万円で、前期比約2.4倍になっています。

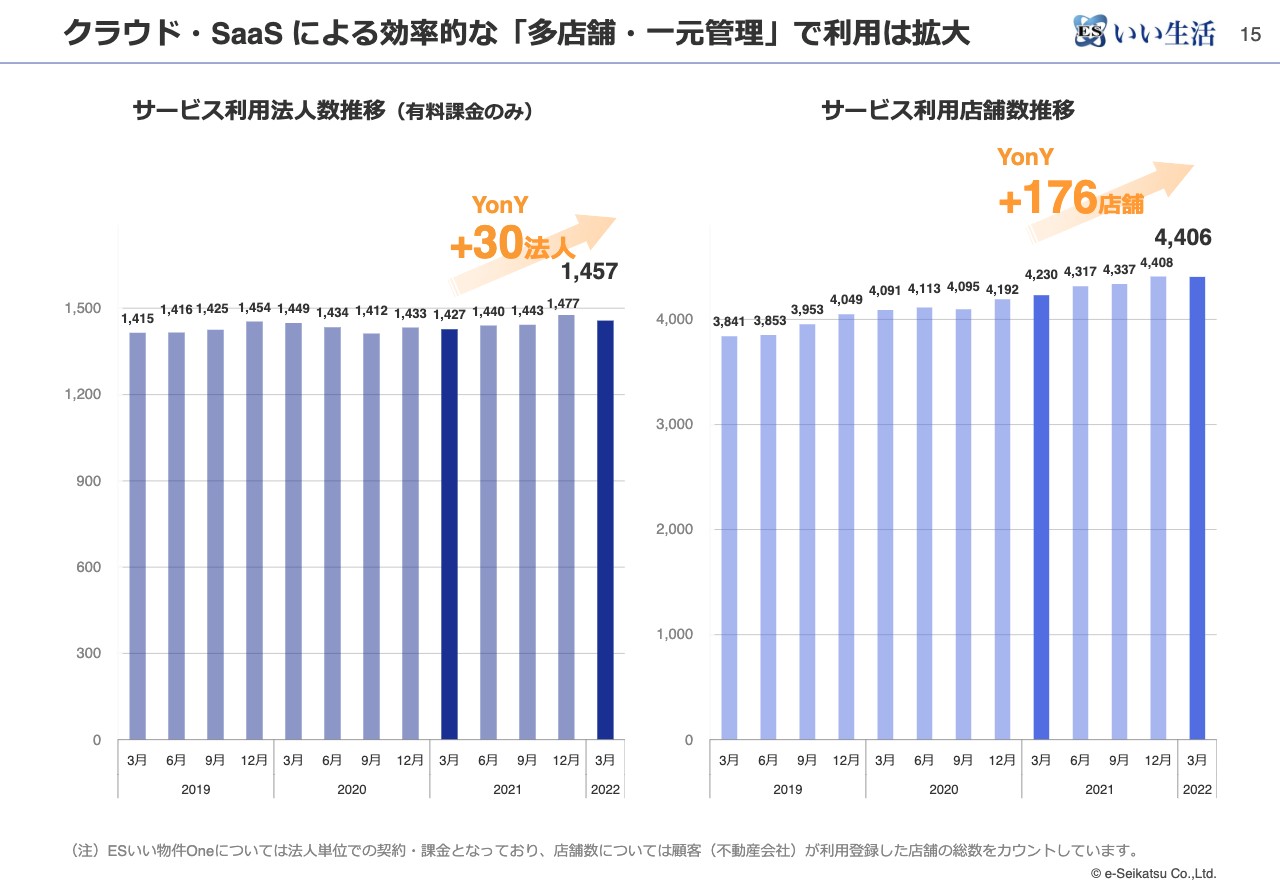

有料課金法人数は1,457法人で、順調に伸びてきています。店舗数は4,406店舗で、こちらも伸びています。当社はクラウドという特性を活かして、1社1店舗だけではなく、多店舗展開されているお客さまが多くいるため、このような数字の差になっているものと考えています。

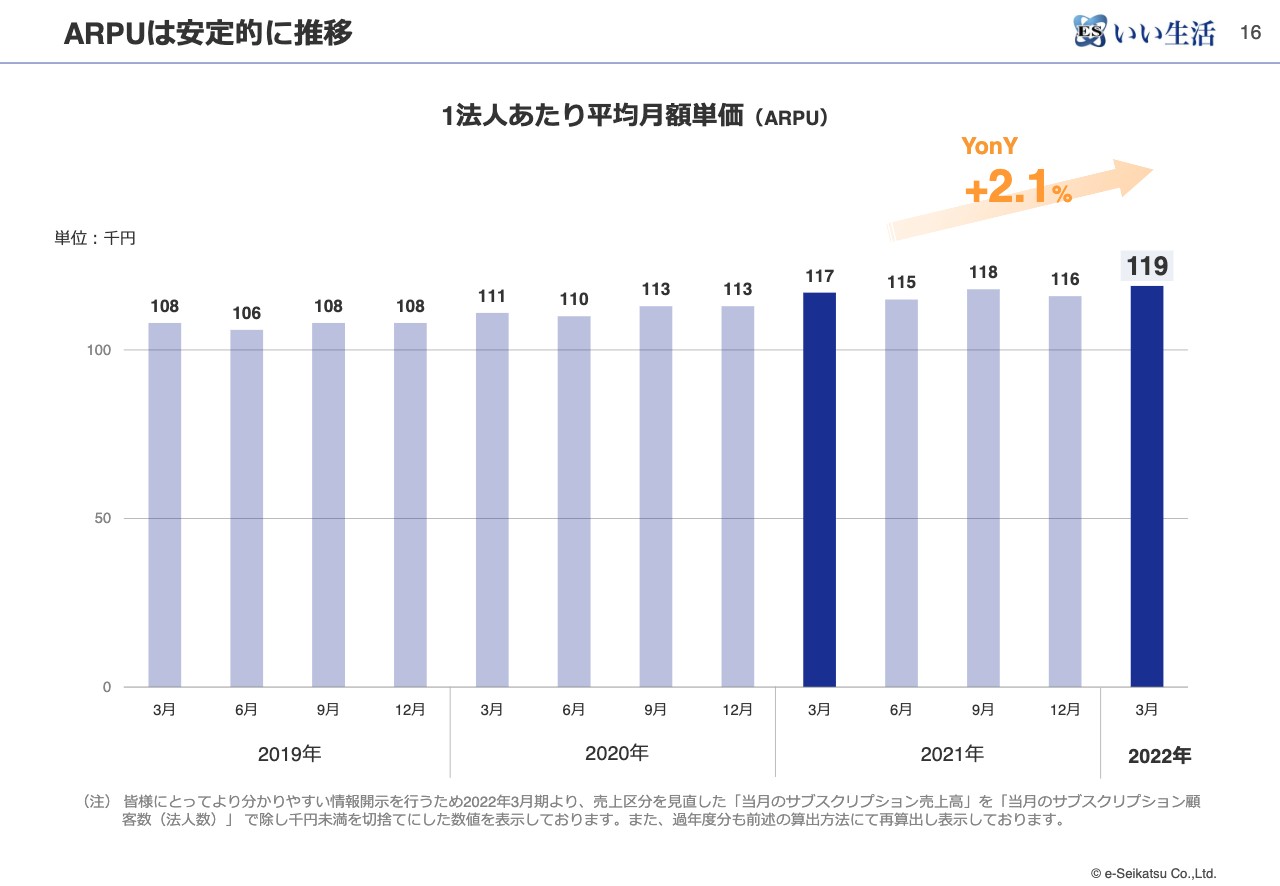

サブスクリプション粗利率は60パーセントです。後ほどご説明しますが、当社は70パーセントを目標に掲げています。ARPUは11万9,000円で、前年と比べて伸びています。

MRR解約率はレベニューチャーンになりますが、マイナス0.68パーセントです。いわゆるネガティブチャーンで、解約が既存顧客による追加課金で上回っている状態で、非常に健全だと見ています。

それぞれの数字の詳しいご説明は、スライド下部に記載しているため、ご確認ください。

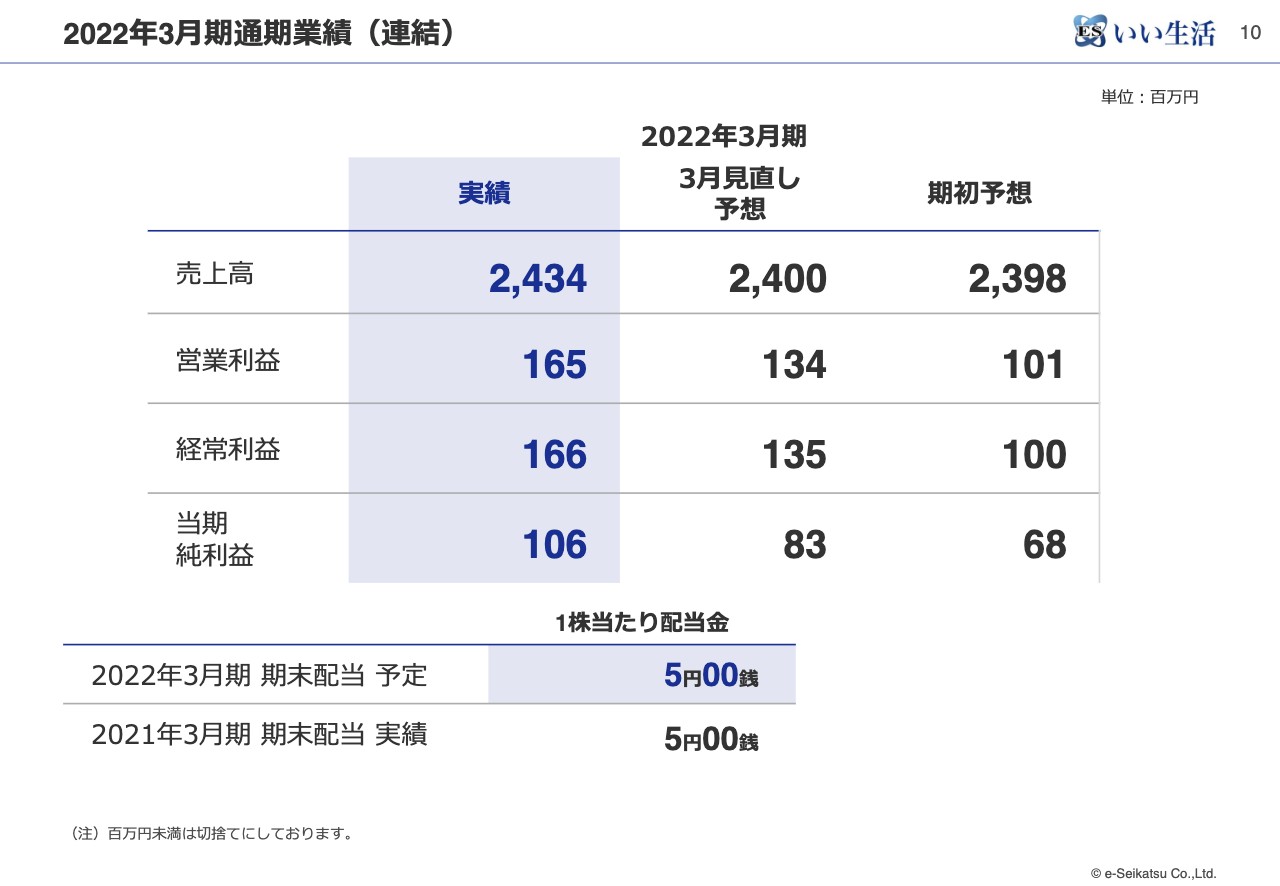

2022年3月期通期業績(連結)

スライドの一番右側に記載している数字が期初に出した予想で、中央が今年3月に見直した予想、左側が実績です。期初の予想を上回っており、3月見直し予想は少し保守的だったかもしれませんが、それも上回って着地しました。

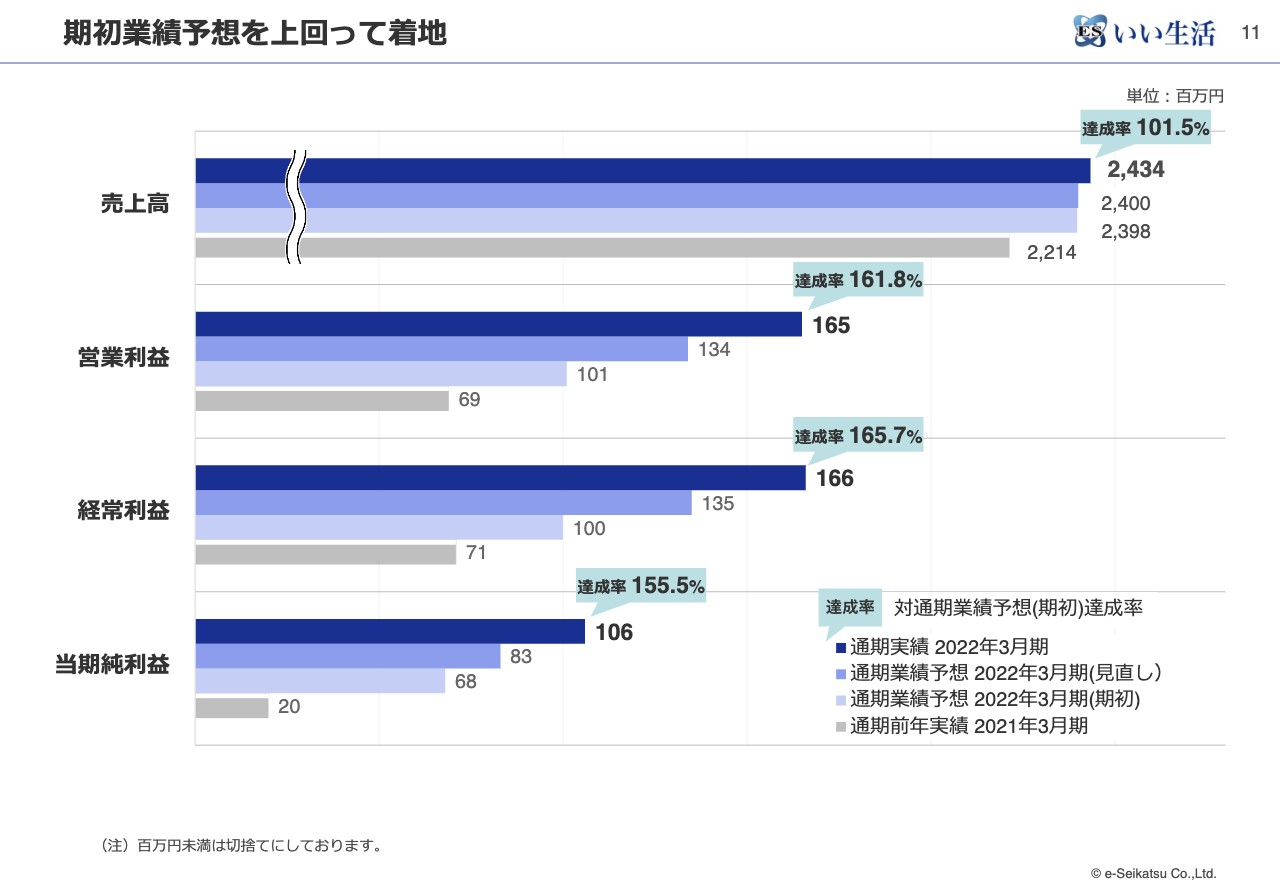

期初業績予想を上回って着地

こちらのスライドでは、期初予想からそれぞれどれだけ上回ったかを記載しています。売上高は101.5パーセント、営業利益は161.8パーセントで、期初予想を上回って着地することができました。こちらは、主にサブスクリプションが順調に推移した点と、3月に一部ソリューション案件の納品・検収などが集中したため、結果的に予想を上回ったと考えています。

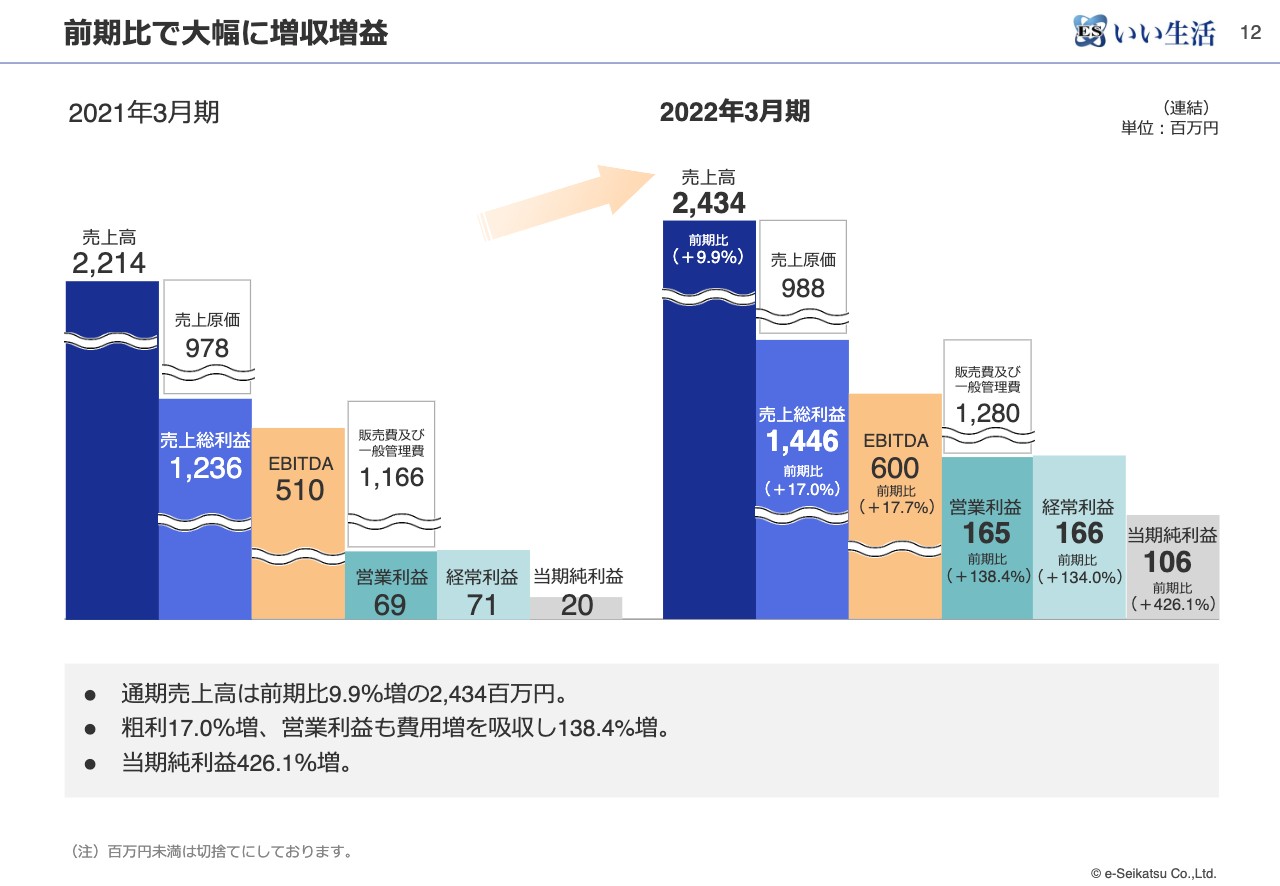

前期比で大幅に増収増益

P/Lの前期比です。スライドの左側が2021年3月期で、右側が今期になります。売上高は先ほどお伝えしたとおり、24億3,400万円で9.9パーセントの増収です。粗利は14億4,600万円で、こちらも17パーセントの増益となりました。

EBITDAは6億円で前期比17.7パーセント増、営業利益は前期比の約2.4倍で1億6,600万円になります。経常利益と当期純利益もスライドに記載のとおりです。

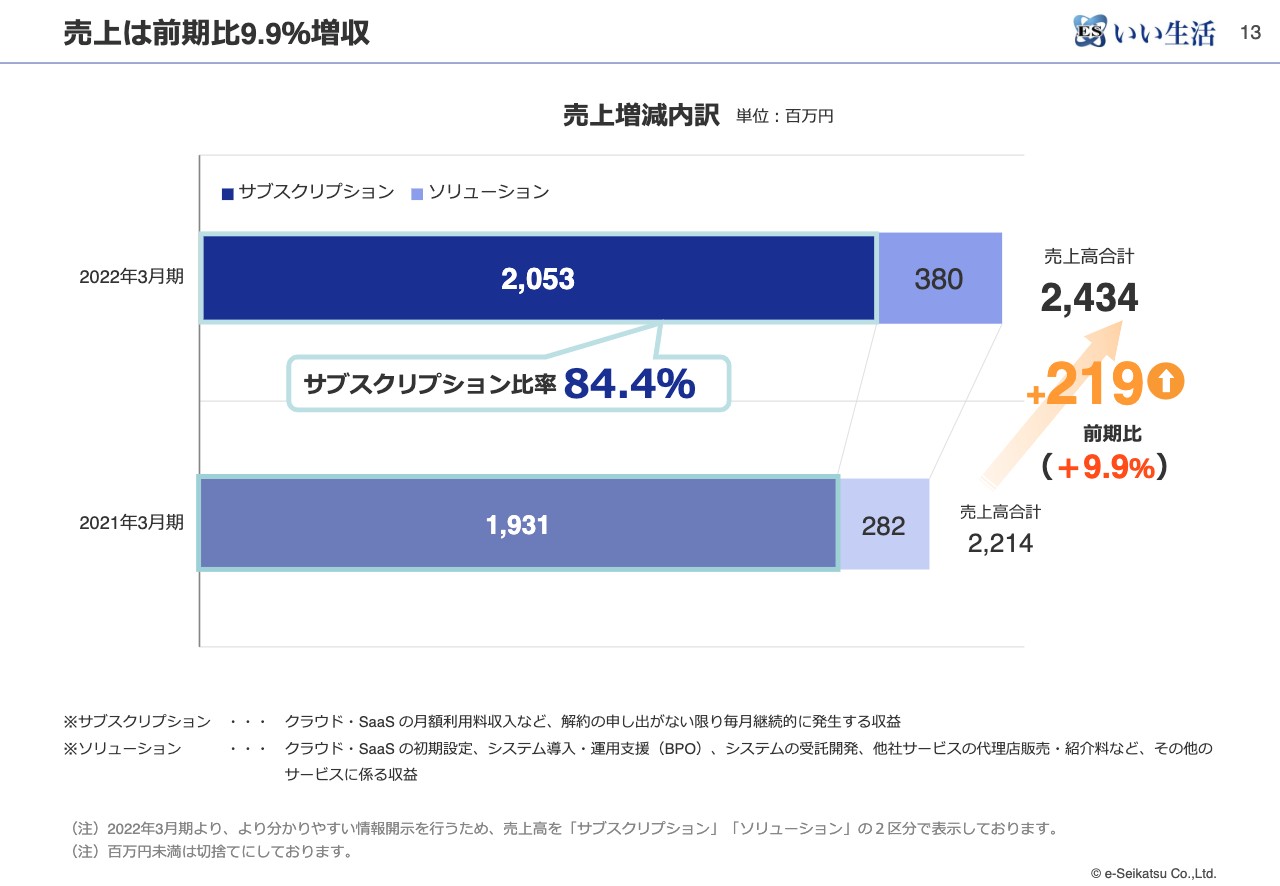

売上は前期比9.9%増収

スライドには売上の構成を記載しています。先ほどお伝えしたとおり、当社の売上は月次の安定的なサブスクリプション売上と、スポットで発生するソリューション売上に区分されます。サブスクリプションの比率は、84.4パーセントになっています。ソリューションの売上高との合計は前期比9.9パーセントで、2億1,900万円の増収になっています。

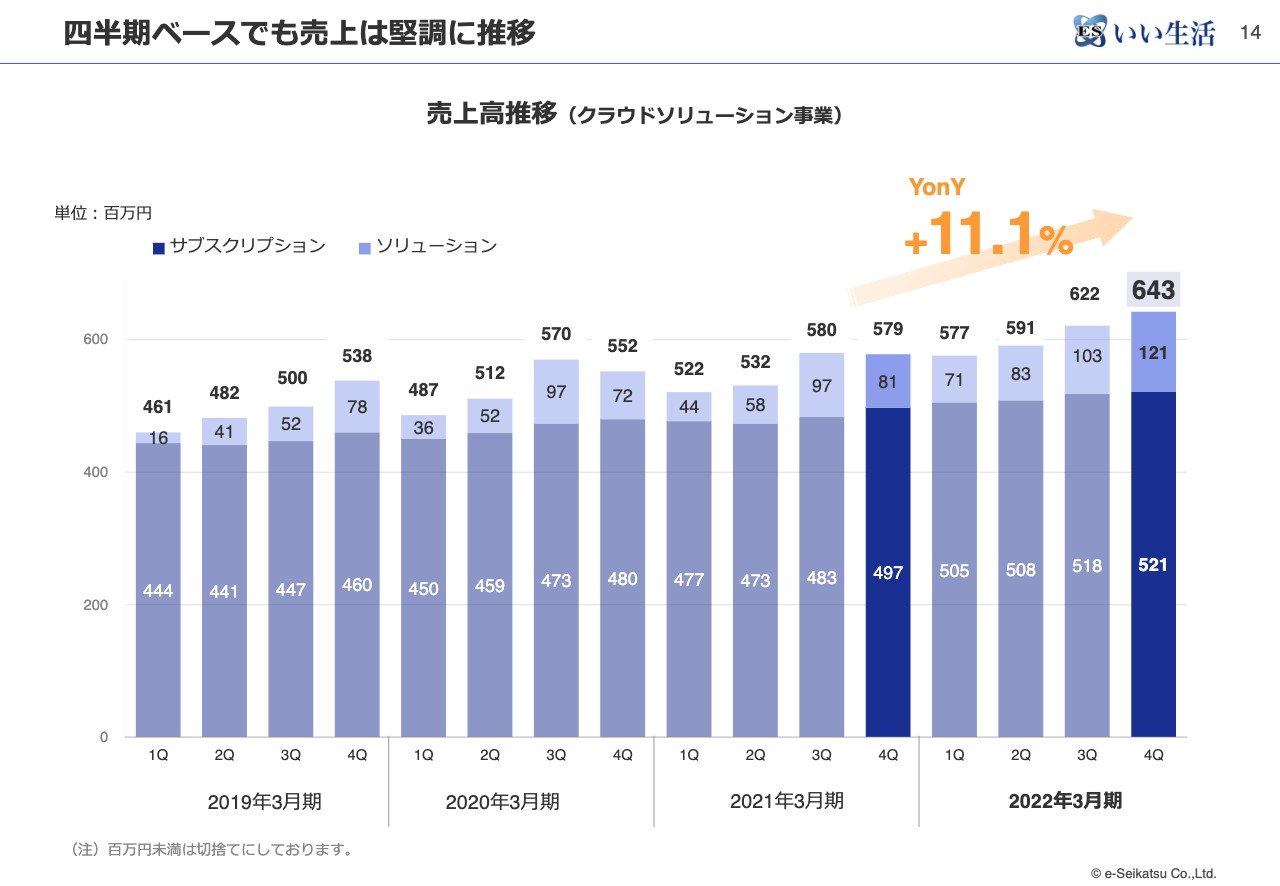

四半期ベースでも売上は堅調に推移

四半期ベースの売上の推移です。当社はSaaSですので、期が進めば進むほど売上が増える傾向があり、例年、第4四半期が一番売上が大きくなります。前期の会計期間との比較で、11.1パーセントの増収となっています。

クラウド・SaaS による効率的な「多店舗・一元管理」で利用は拡大

法人数とサービスの利用の店舗数は、スライドに記載のような推移になっています。無償顧客はここにはカウントしていません。

ARPUは安定的に推移

ARPUも比較的安定しています。額は徐々に増えて、現在は11万9,000円です。無償顧客は含んでいません。

右端が直近3月のARPUで、非常に安定して推移しています。

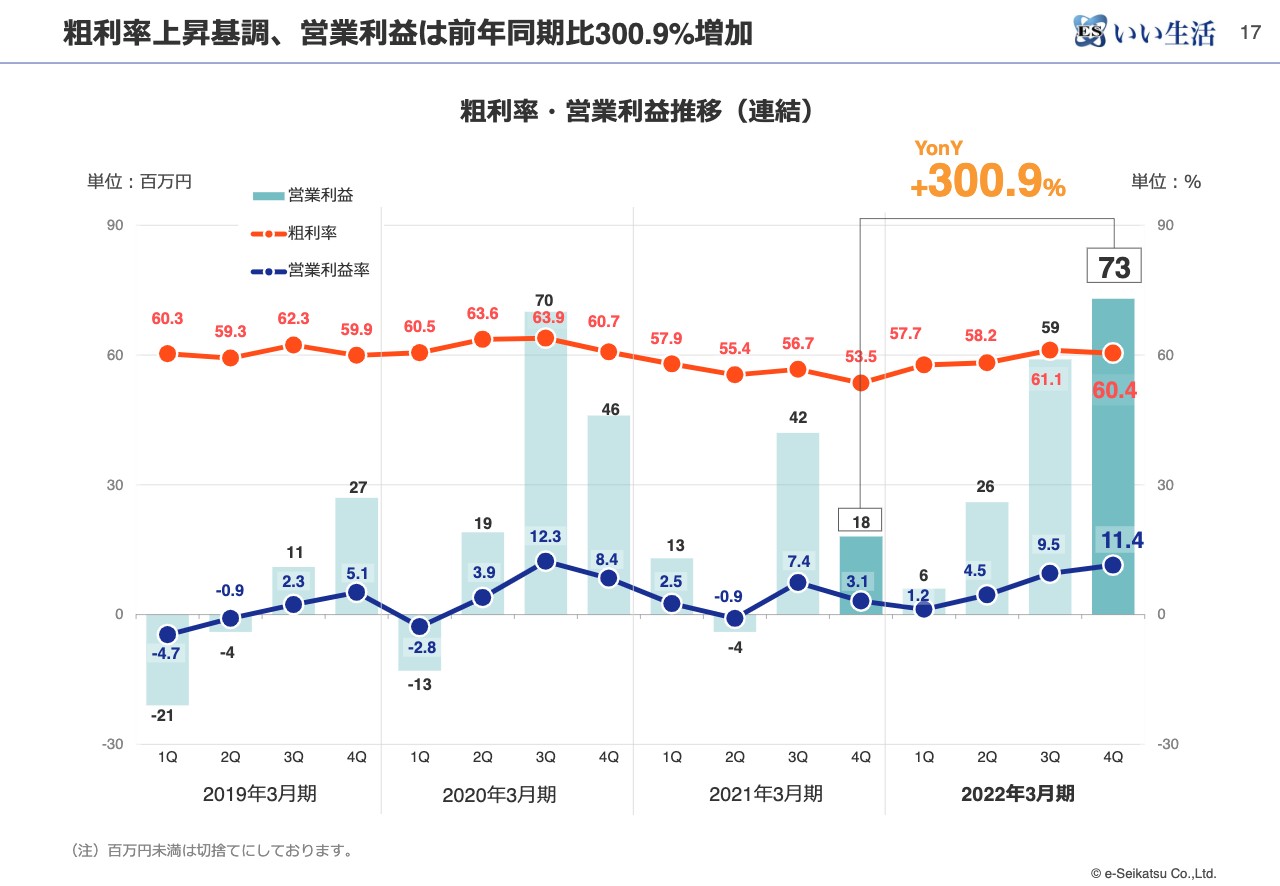

粗利率上昇基調、営業利益は前年同期比300.9%増加

こちらのスライドでは、上部の赤色のチャートが粗利率、下部の青色のチャートが営業利益率、棒グラフが営業利益を示しています。粗利率について、前期は円安の影響で、一部サービス基盤の重複が発生したこともあり、原価がやや大きい時期がありました。しかし、現在はそれを挽回して、回復基調にあると思っています。

営業利益率も着実に伸びており、営業利益そのものも、先ほどお話ししたとおり、期の後半に利益が出るため、このような数字になっていると見ています。会計期間の比較では、営業利益は前期比300パーセント増となっています。

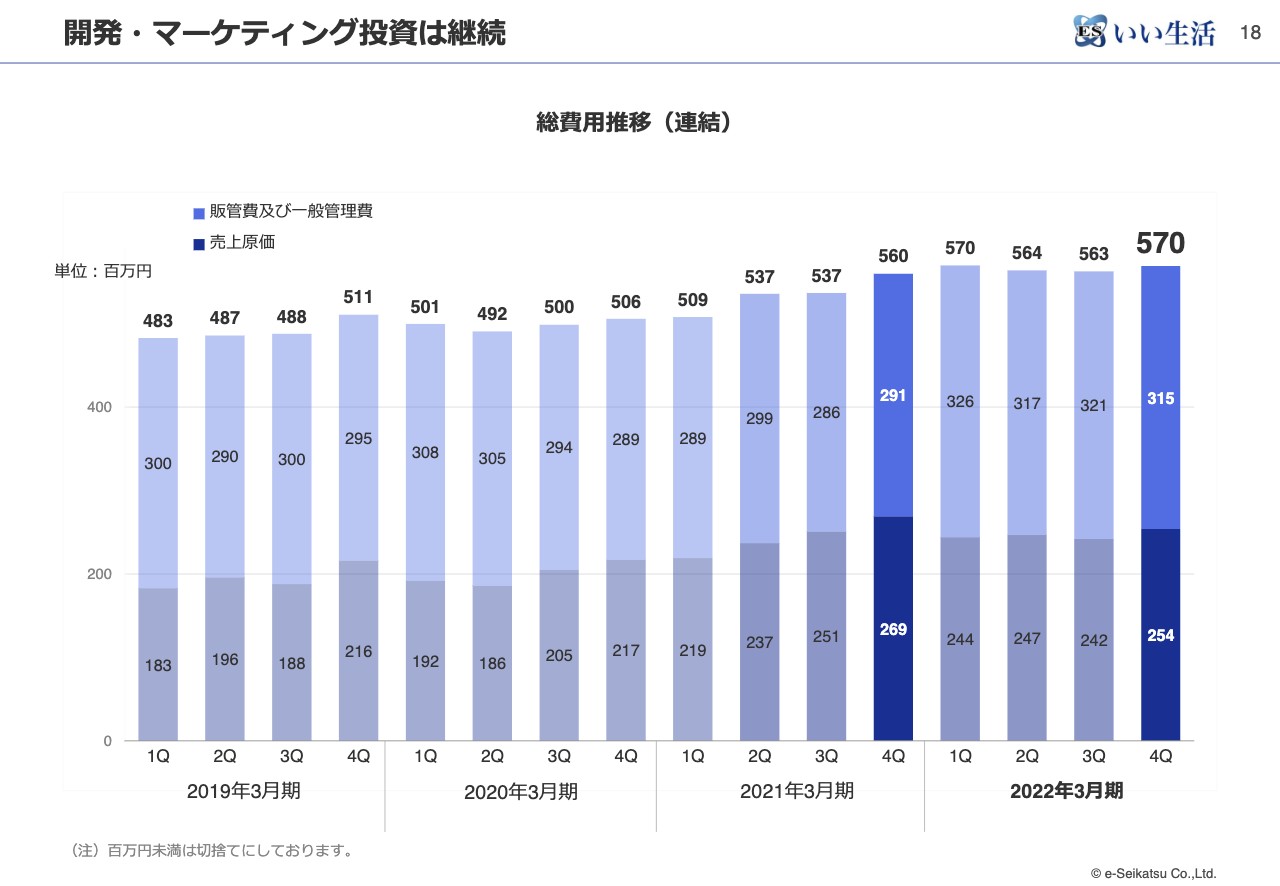

開発・マーケティング投資は継続

総費用の推移です。スライドの棒グラフは上部が販売管理費および一般管理費、下部が売上原価を示しています。当社の費用構造は非常に安定しており、これはバーティカルSaaSという領域の強みだと思っています。

つまり、広告宣伝費を大量に投入しなくてもお客さまにリーチできますので、あまりマス向けの広告を打つ意味がないため、販売管理費も非常に安定しています。もちろん販売促進に費用を使っていますが、一時的に大きく増えることは基本的になく、費用構造として安定しています。

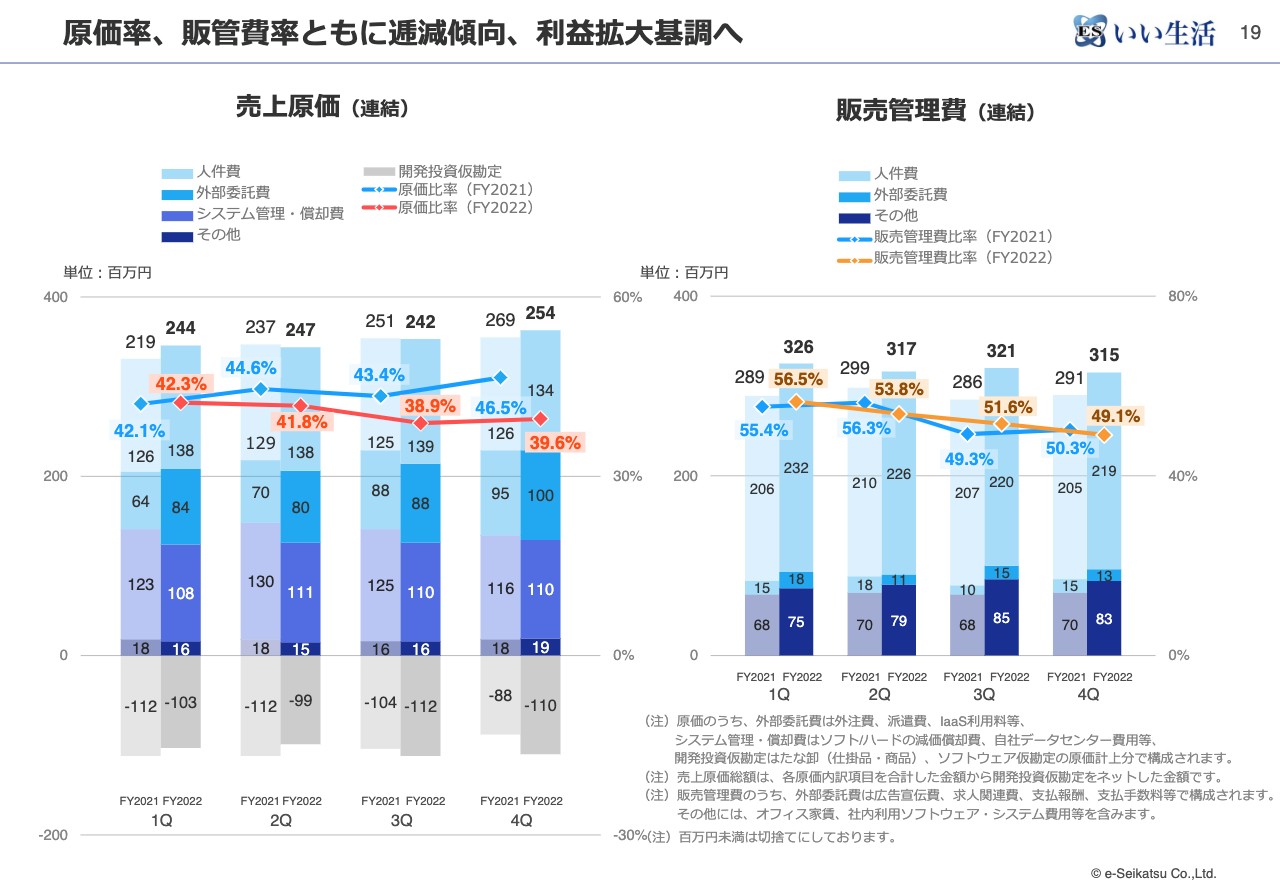

原価率、販管費率ともに逓減傾向、利益拡大基調へ

こちらのスライドは、もう少し費用構造を分解したもので、左側が売上原価、右側が販売管理費を示しています。売上原価の赤色のチャートは今期の原価比率で、販売管理費のオレンジ色のチャートは今期の販売管理費比率です。

売上が伸びているため、費用比率も若干低減傾向にあると考えています。損益分岐点を超えたところから利益が出やすい体質、構造になっていると考えています。

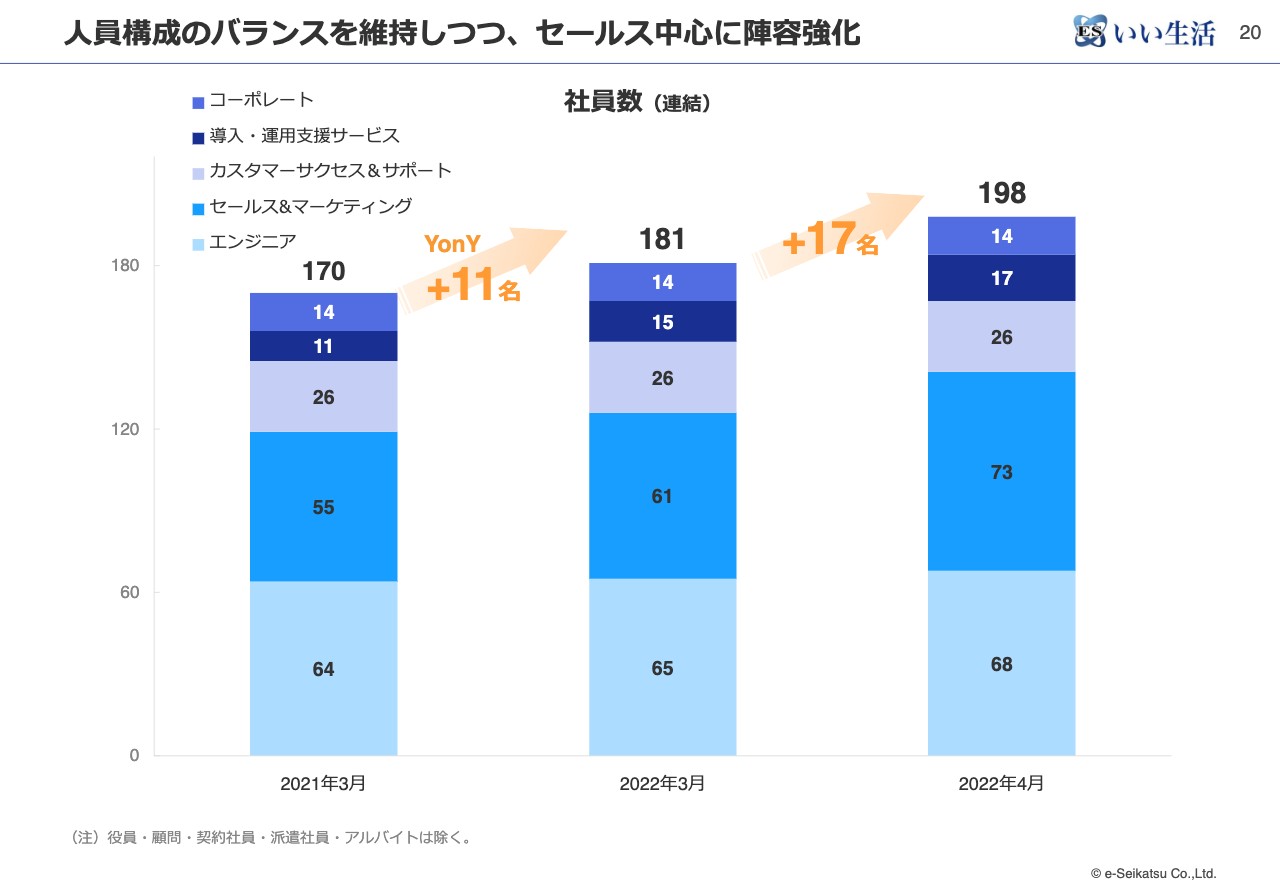

人員構成のバランスを維持しつつ、セールス中心に陣容強化

社員数の推移です。中央の棒グラフが今年の3月時点の人員で、今年4月に新入社員が新卒を中心に入社しており、現在は右のグラフで示すような人員構成になります。現在、比率としてはセールス&マーケティングの社員数を、主に新卒社員などで増員している状況です。

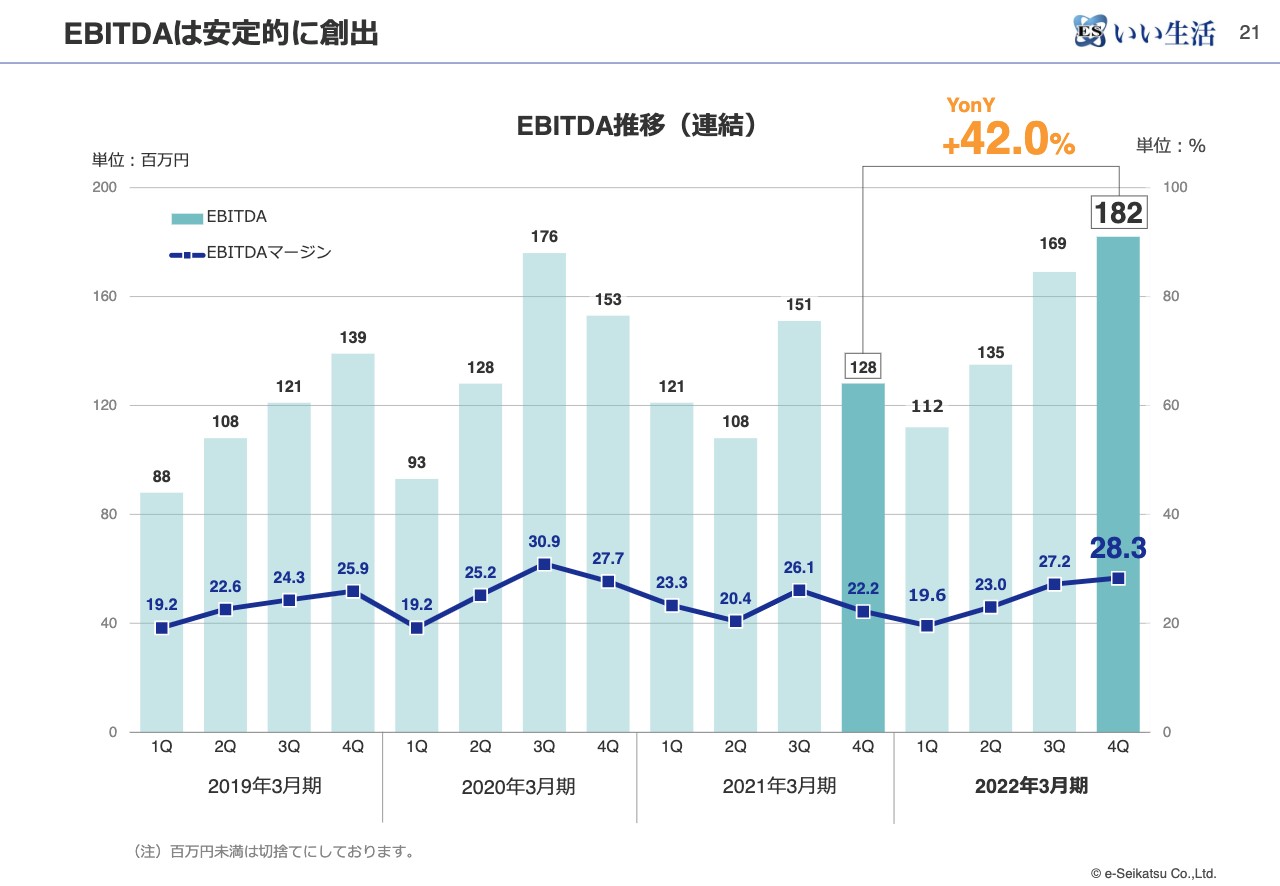

EBITDAは安定的に創出

EBITDA推移です。第4四半期で、EBITDAマージンは28パーセントまで到達しました。先ほどお話ししたとおり、前期合計で6億円となっております。当社の評価として、EBITDAマルチプルはまだ5倍弱程度のため、よりご評価いただけるようにがんばりたいと思っています。

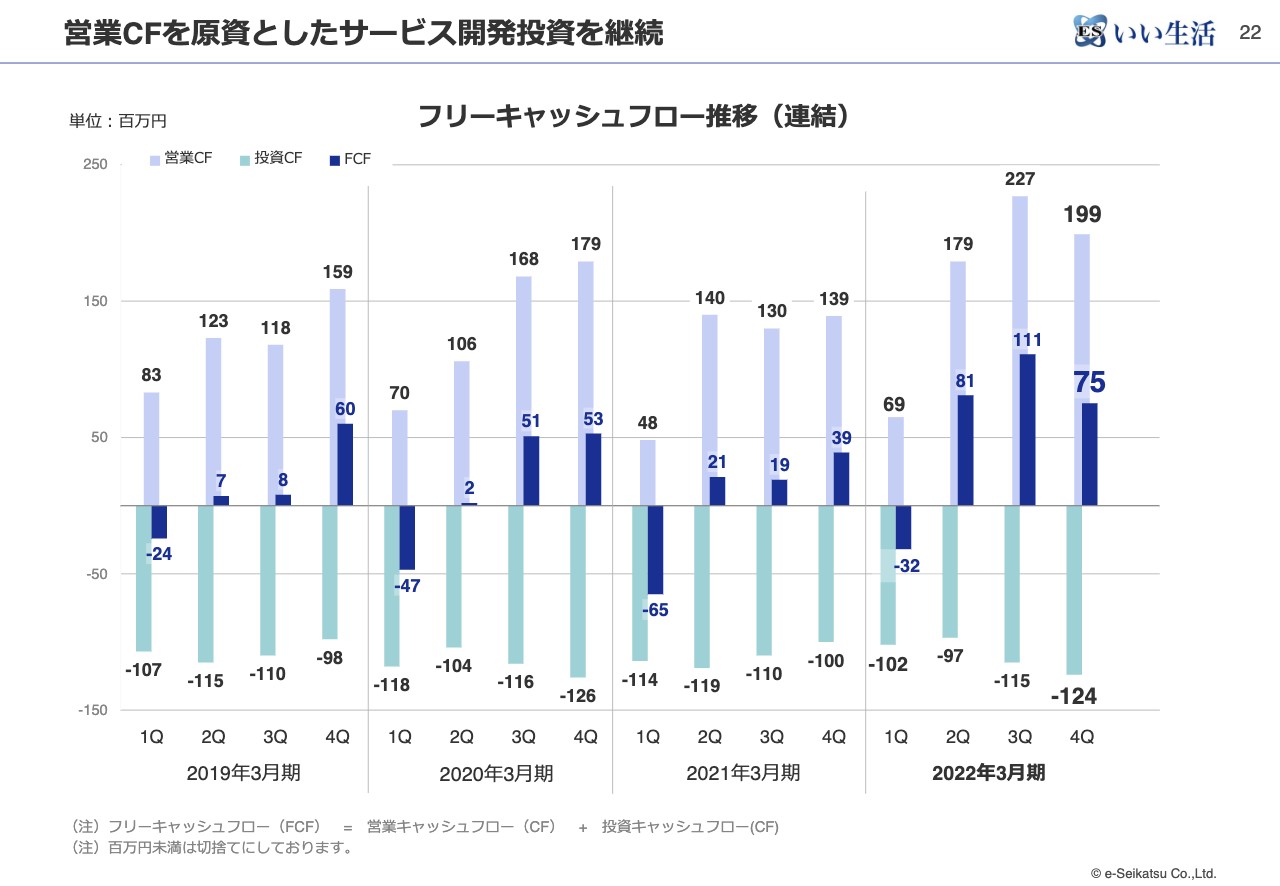

営業CFを原資としたサービス開発投資を継続

スライドの棒グラフは、フリーキャッシュフローの推移を表しています。3色の棒グラフのうち、薄い紫色のグラフが営業キャッシュフローで、稼ぐほうなのでプラスの数字です。グラフ下側の薄い緑色が投資キャッシュフローで、おカネを使う方向で下向きです。濃い青色はフリーキャッシュフローです。

もともと当社では、営業キャッシュフローの中で、新しいサービス開発にしっかり投資を回していくという方針で進めており、今期は十分にフリーキャッシュフローを残せたと考えています。直近で、比較的拡大傾向になってきていると考えています。

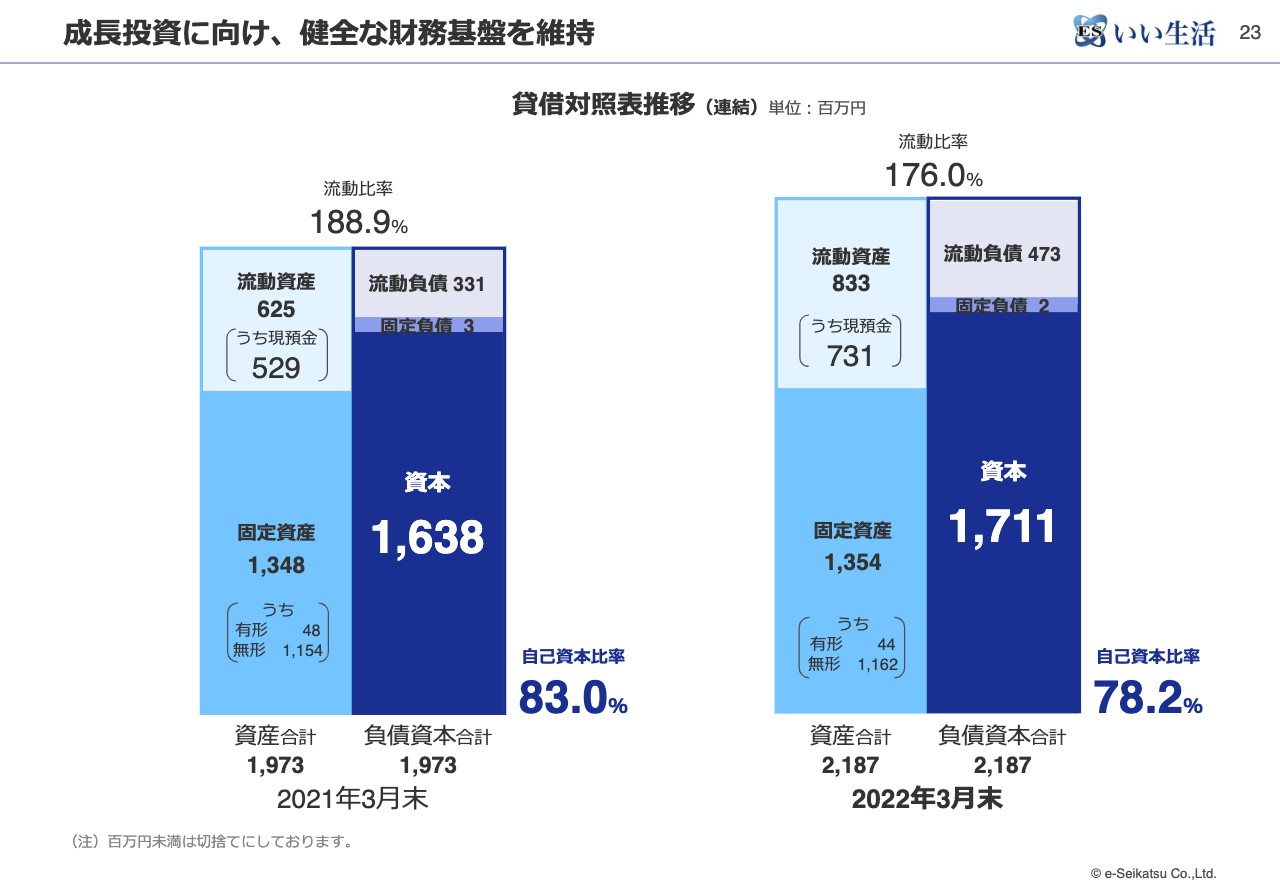

成長投資に向け、健全な財務基盤を維持

このスライドには貸借対照表の推移を示します。当社は借入がありませんので、比較的資本が厚い構成になっています。

現在、コミットメントラインと当座貸越という枠自体は持っていますが、基本的に借入は行っていません。今後は、投資のチャンスがあれば、このバランスシートを有効に使って拡大していきたいと考えていますが、今のところは、営業キャッシュフローを中心にオーガニックな成長で、必要な開発の投資は回せている状況だと考えています。

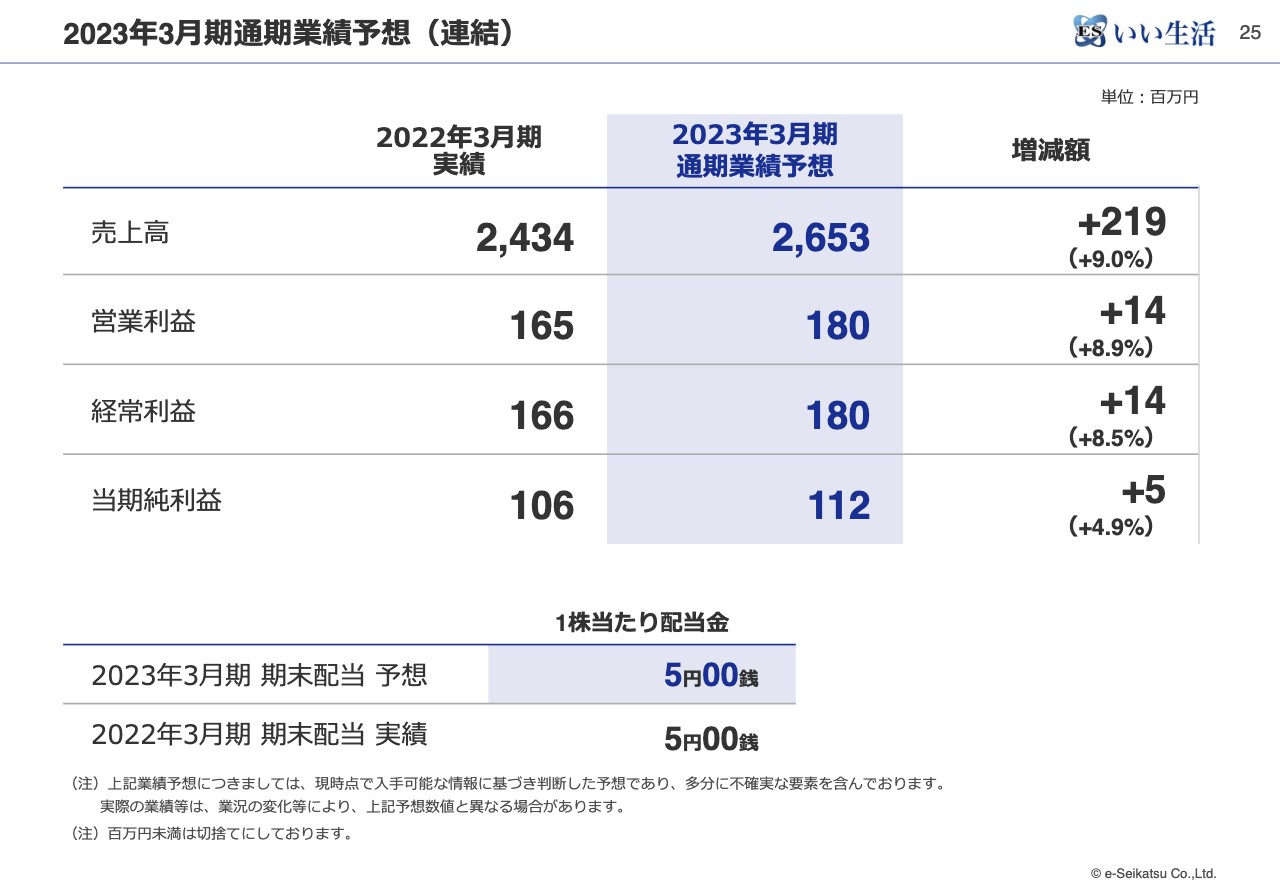

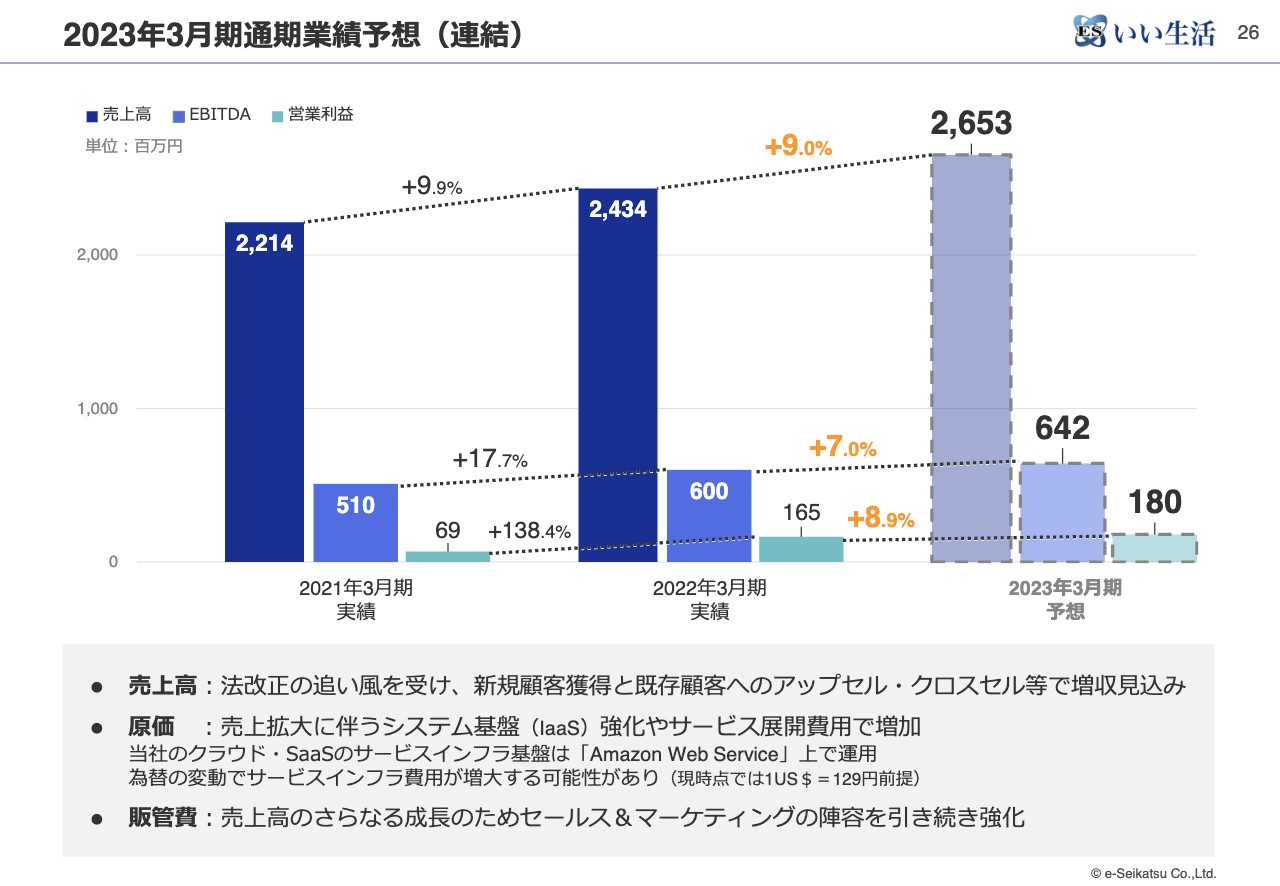

2023年3月期通期業績予想(連結)①

今後の展望として、2023年3月期の通期業績予想の数字をスライドに出しています。表の左側が2022年3月期の実績ですが、2023年3月期は売上高で26億5,300万円、営業利益で1億8,000万円、経常利益で1億8,000万円、当期純利益で1億1,200万円を目標にしたいと考えています。

売上高は9パーセント増です。もう少しがんばれるところもあるとは思うのですが、まずこの目標でしっかり進めていきたいと考えています。1株当たりの配当金は、基本的には5円を維持していきたいと考えています。

2023年3月期通期業績予想(連結)②

こちらのグラフは過去2期分の実績と、2023年3月期の業績予想を比べたものです。売上高で着実な成長を遂げ、もちろんEBITDAも伸ばします。利益も堅実ではありますが、しっかり伸ばしていきます。

今期の売上高については、詳細は後述しますが、法改正など当社にとっての追い風の部分があります。さらに、新規顧客の開拓や、既存のアップセルを進めていくことで、着実に伸ばしていけると考えています。

原価について、サービスを提供するシステム基盤の強化を進めており、若干の費用の増加を考えています。また、当社はIaaSでは「Amazon Web Service」を使っています。こちらはドル決済のサービスであるため、現在の円安傾向の中で、当社としては今のところ、今期は1ドル129円程度の為替を見込んで、業績予想を作っています。

当然、為替が変動した場合、円高になれば費用・利益としてはプラスに作用します。

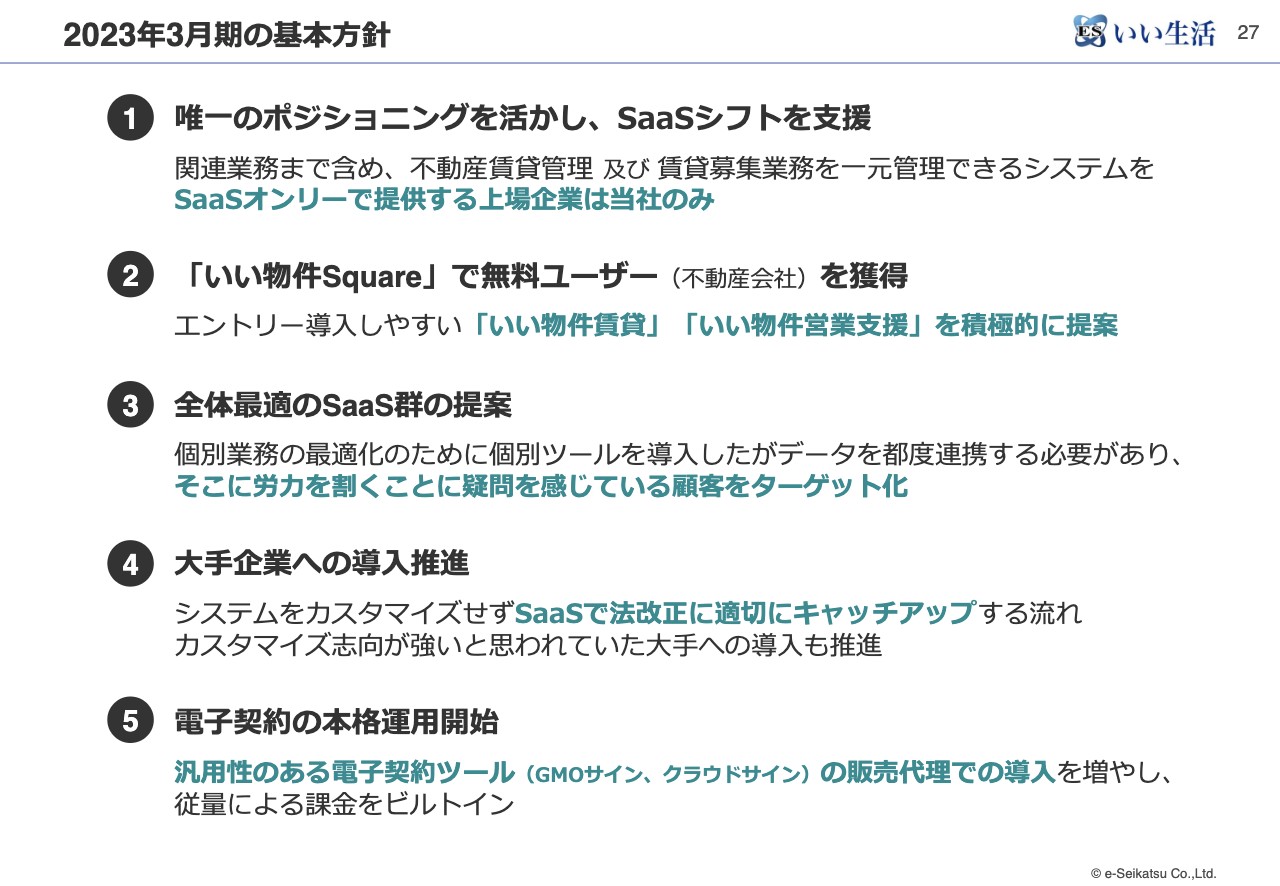

2023年3月期の基本方針

このスライドには今期の基本方針のポイントをまとめており、今期はこのような目標へ向けて取り組んでいきます。

まず、当社は「唯一のポジショニングを活かし、不動産業界のSaaSシフトを支援」していきたいと考えています。これは従来から行っていることですが、関連業務まで含めて、不動産賃貸管理及び賃貸募集業務を一元管理できるシステムを、SaaSオンリーで提供している会社は当社だけですので、この強みを活かし、しっかりとお客さまのSaaSへのシフトをお助けしていきたいと考えています。

2つ目は、従来からご説明してきた当社の業者間プラットフォーム「いい物件Square」についてです。現在、このサービスでは、無料ユーザー、つまり「有料の課金をしていない、情報を受け取るだけのユーザー」を数千社獲得できています。

当然これは当社の顧客数にカウントしていないお客さまですが、今期はこの無料ユーザーに対して、よりエントリーしやすいように、「いい物件賃貸」とか「いい物件営業支援」という廉価版のサービスも準備しています。そのようなサービスを積極的に提案していくことで、顧客数を増やしていきたいと考えています。

3つ目は、「全体最適のSaaS群の提案」です。当社の競合にあたる会社などでは、個別業務のSaaSを提供していますが、当社の強みは、全体最適のSaaS群を提供できることだと考えていますので、そこに対してしっかりとアプローチをしていきたいと思っています。

お客さまのほうでも、他社の単機能のSaaSを導入されて、「結果的に手間はそれほど減っていないし、データ連携がけっこう面倒くさい」と感じた結果、全体最適を検討するタイミングがあると考えています。

4つ目の「大手企業への導入推進」については、昨今いろいろな不動産関連、宅建業法関連の電子契約に代表されるような法改正が、比較的大きくなってきています。

そうなると、「やはりSaaSのほうが法改正に適切にキャッチアップできるよね」という流れも次第に出てきていると感じており、今期は今まで以上に大手企業への導入推進、導入事例が増えてくるのではないかと考えています。こちらに関しては、今後の説明会の中でご報告していきたいと思っています。

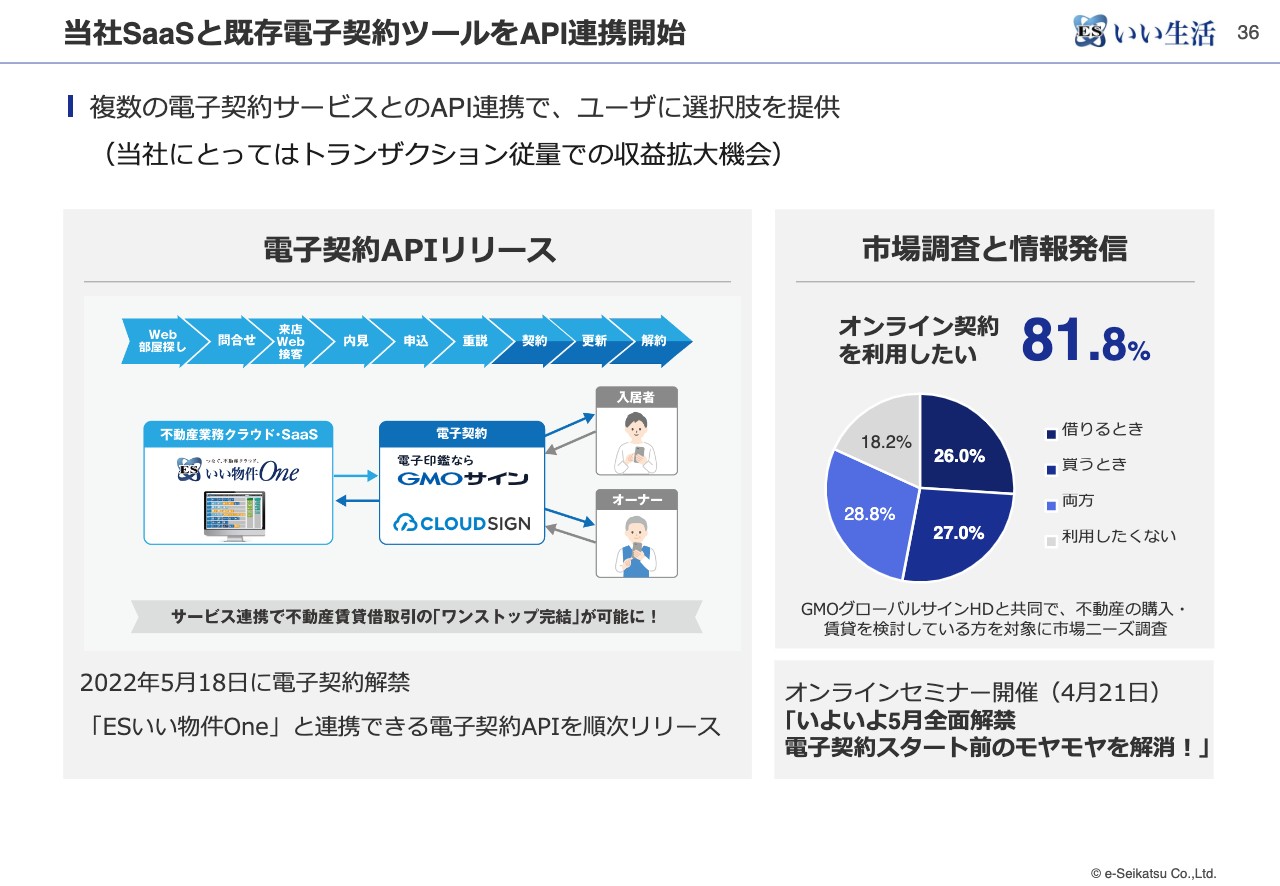

5つ目の「電子契約の本格運用開始」については、不動産業界では非常にホットな話題になっています。当社は独自サービスを作るというアプローチではなくて、既存の汎用性のある電子契約ツールを使っていただいて、そことAPI連携するという戦略で取り組んでいます。言わば開発の費用をかけずに、従量によって手数料をいただくという施策を行っていこうと思っています。

これはまた後ほどご説明したいと思いますが、やはりお客さまの会社全体での電子契約の取り組みを考えると、不動産に特化したものだけではなく、最も汎用性が高く、これからどんどんコモディティ化していくツールを使ったほうが良い、というお客さまも、少なからずいると思っています。

そのようなお客さまに対して、既存の汎用性の高い電子契約ツールを推進し、そこでちゃんと手数料をいただいていきたいというのが、当社の電子契約に関する基本方針です。

この5つのポイントを、今期はしっかりと推進していきたいと考えています。

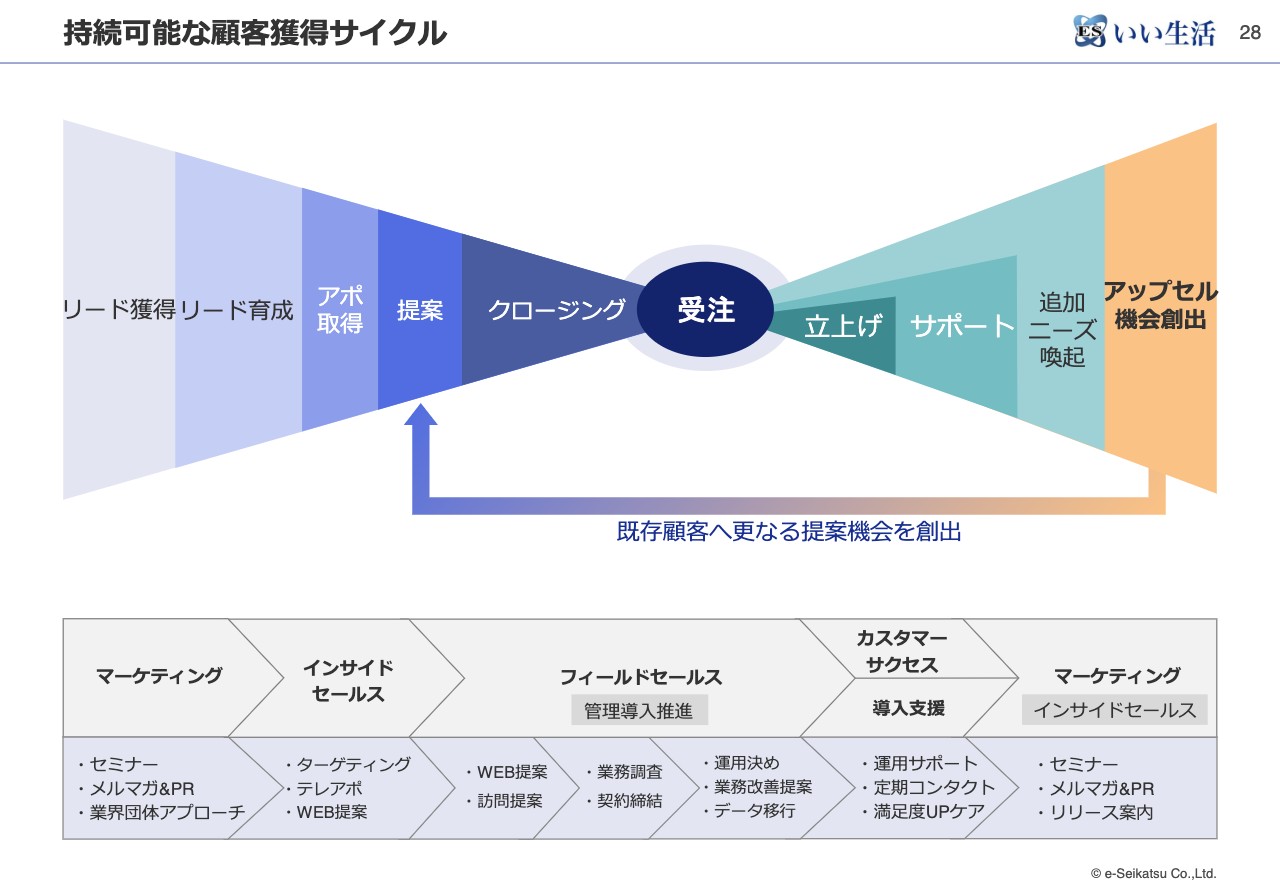

持続可能な顧客獲得サイクル

こちらのスライドには、当社の顧客創造サイクルを示しています。Web上でのオンラインセミナーを中心に、リードのお客さまを獲得し、インサイドセールス、フィールドセールスへつないでいくというフローです。

また、当社では、1度なにかしらのサービスをお使いいただいたお客さまからのアップセルは非常によく起こりますので、それをしっかりととらえていきたいと考えています。

国内随一の「不動産テック」企業へ

こちらは当社が目標として掲げている指標です。顧客数で5,000社、顧客単価、ARPUで10万円以上、サブスクリプション粗利率で70パーセント以上を目標にしています。ARPUはすでに達成している状態です。ただ、これから顧客数が増えるプロセスの中で、低単価のお客さまも少し入ってくるだろうと考えて、少し堅めの設定にしています。

顧客数について、現状の1,500社弱と目標の間にまだ少し差があると感じる方もいると思います。しかし、先ほど紹介した「いい物件Square」という無料版の業者間物件情報のプラットフォームは、管理会社が情報の出し手になっていますが、その管理会社の物件情報をエンドユーザーに紹介したいという仲介会社の方が、反対側で情報の受け取り手として登録されています。

このような企業の利用登録が、現在では数千社まで増えてきています。先ほどご説明したとおり、そうしたお客さまに対して少し廉価版のサービスを出して、着実に顧客化していきたいと考えています。これが当社の中期的に目指している目標で、こちらは変わっていません。

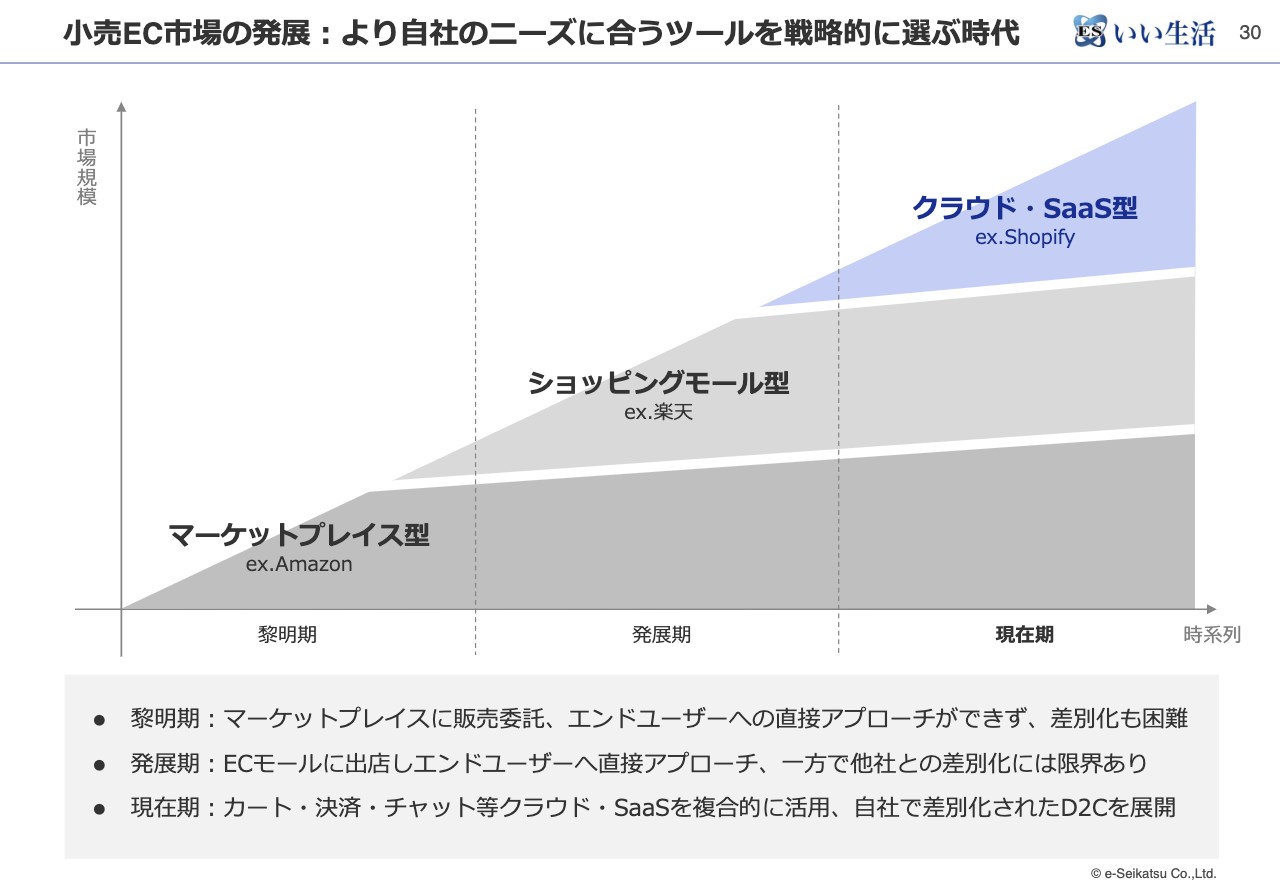

小売EC市場の発展:より自社のニーズに合うツールを戦略的に選ぶ時代

不動産のEC市場を小売EC市場に例えて、今後はこのように変化していくのではないかという、当社のビジョンにつながる資料を示しました。

小売EC市場では、みなさまご存じのとおり、Amazonをはじめとするマーケットプレイス型に始まり、ショッピングモール型で少し自由度が上がったのち、今はShopifyなどに代表されるように、独自のECを独自のサイトで展開するのが一般的になってきています。

不動産のEC市場も、やや遅れるかたちでこういった流れになってくるのではないかと考えています。当社としては、この資料で一番上の「クラウド・SaaS型」に向けて、当社が今まさに行っているような、不動産会社が何かの媒体などを頼るのではなく、独自に不動産ECを展開するためのプラットフォームを提供することに取り組んでいきたいと考えています。

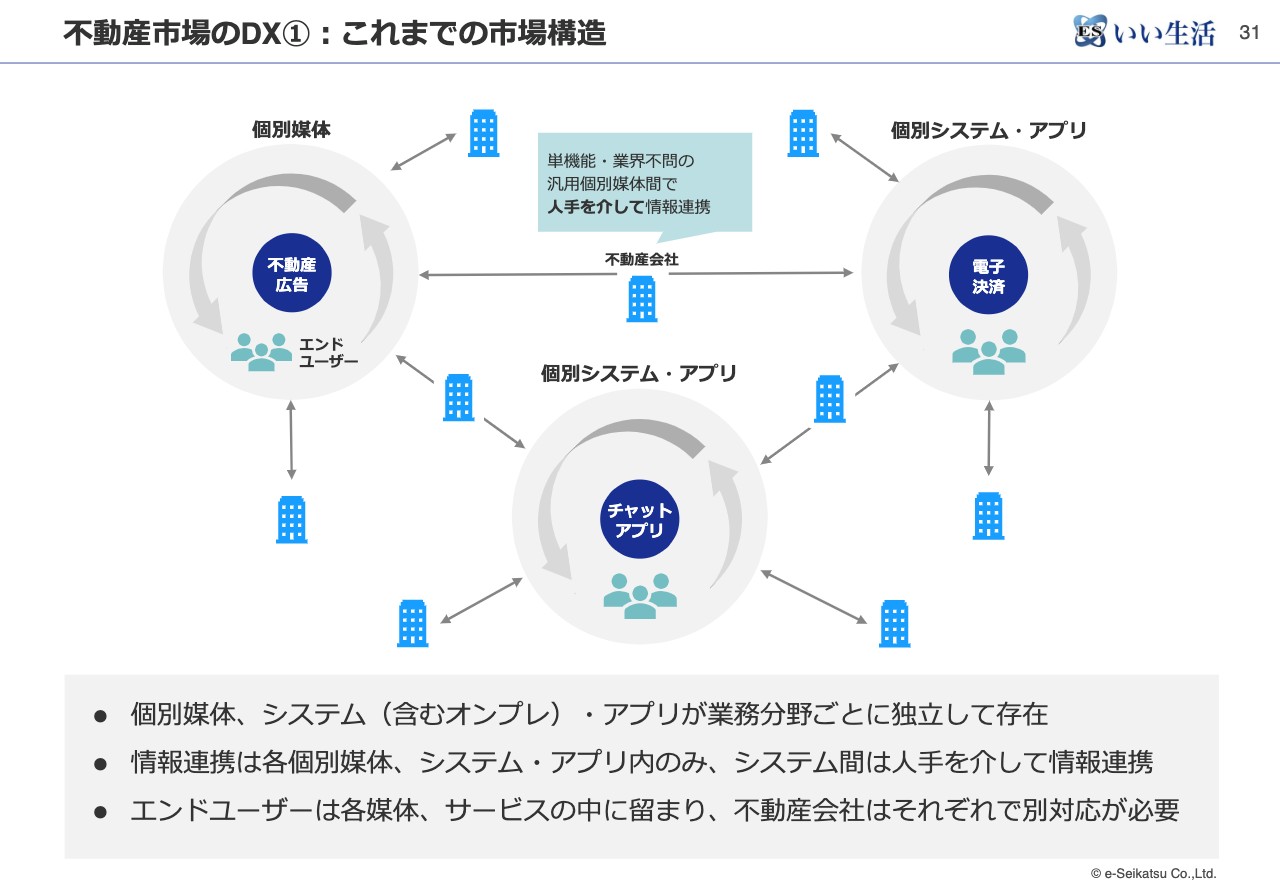

不動産市場のDX①:これまでの市場構造

いろいろなツールがあり、媒体も多数ある一方で、それぞれの中で情報が閉じているところがあり、その連携がなかなかうまくいかないのが、現在の不動産のEC市場の状況ではないかと思っています。

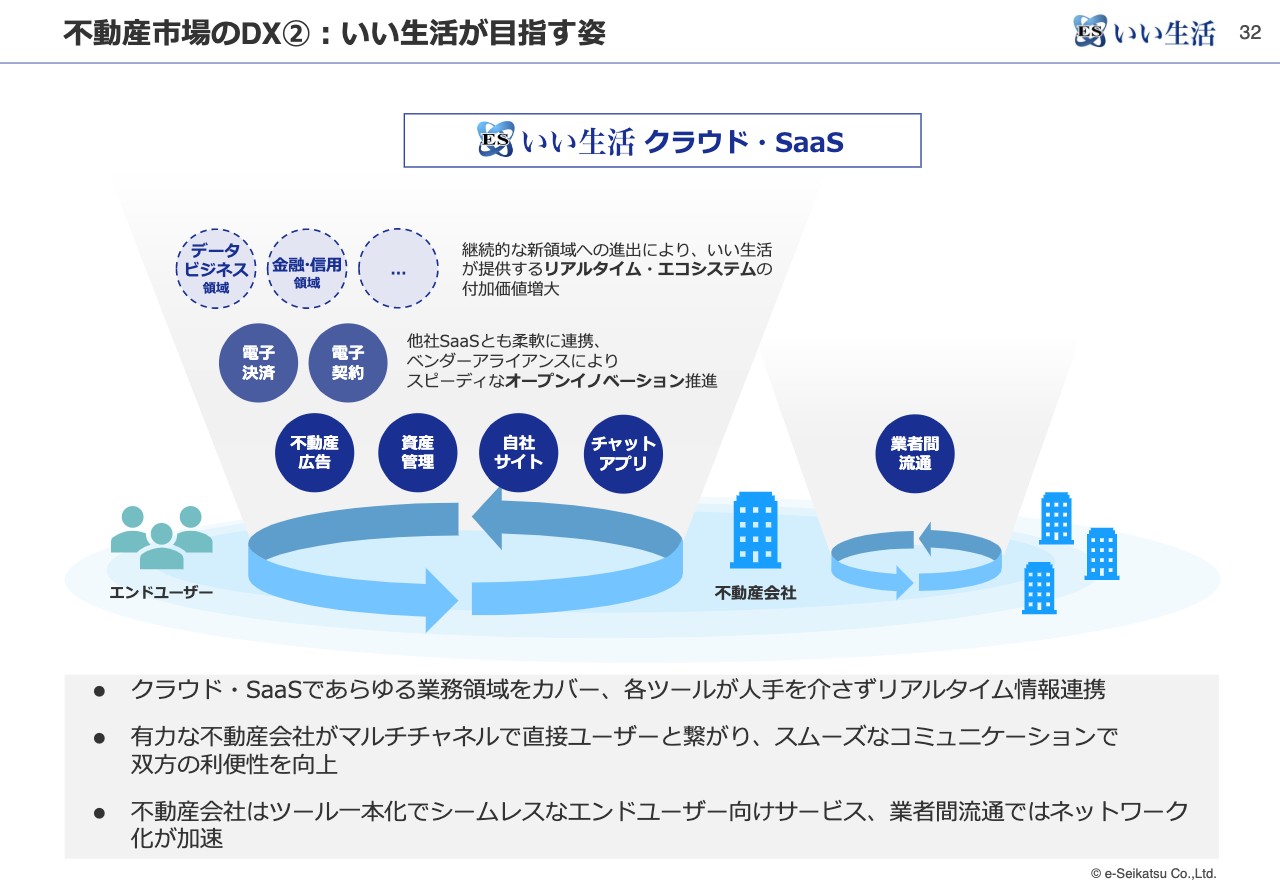

不動産市場のDX②:いい生活が目指す姿

当社は、現在の分断された姿から、それを徐々に一元管理できるものにしていきます。ツールをシームレスに連携し、その会社の外部に対しては、業者間プラットフォームというかたちで物件情報が流通するという世界を作り出していきたいと考えており、そのためのツールを一生懸命に開発して、お客さまへ提供している状況です。

こうなると、不動産会社も、特に有力な会社ほど、例えば特定のフランチャイズや媒体に頼るのではなく、自社のホームページをしっかり展開して、そこでお客さまを獲得し、その中で業務を完結するという流れになっていくのではないかと思っています。その中で、不動産会社がエンドユーザーに、最高の取引エクスペリエンスを提供するためのお手伝いをしていきたいという考えが、当社が行っているビジネスの根幹にあります。

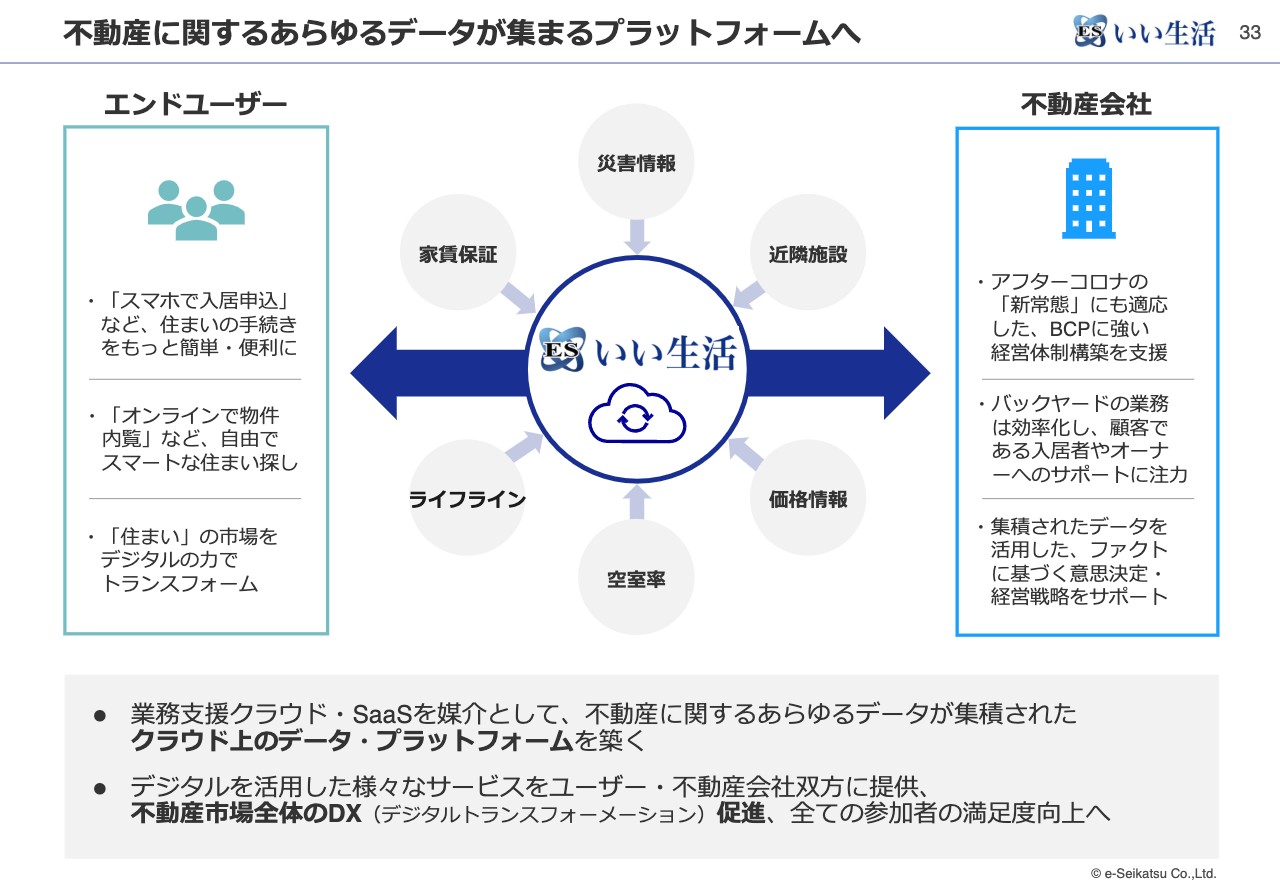

不動産に関するあらゆるデータが集まるプラットフォームへ

当社のビジョンとしては、不動産に関するあらゆる情報が最終的に集まってくるプラットフォームを展開し、DXという側面から不動産市場の発展を支えていきたいと考えています。

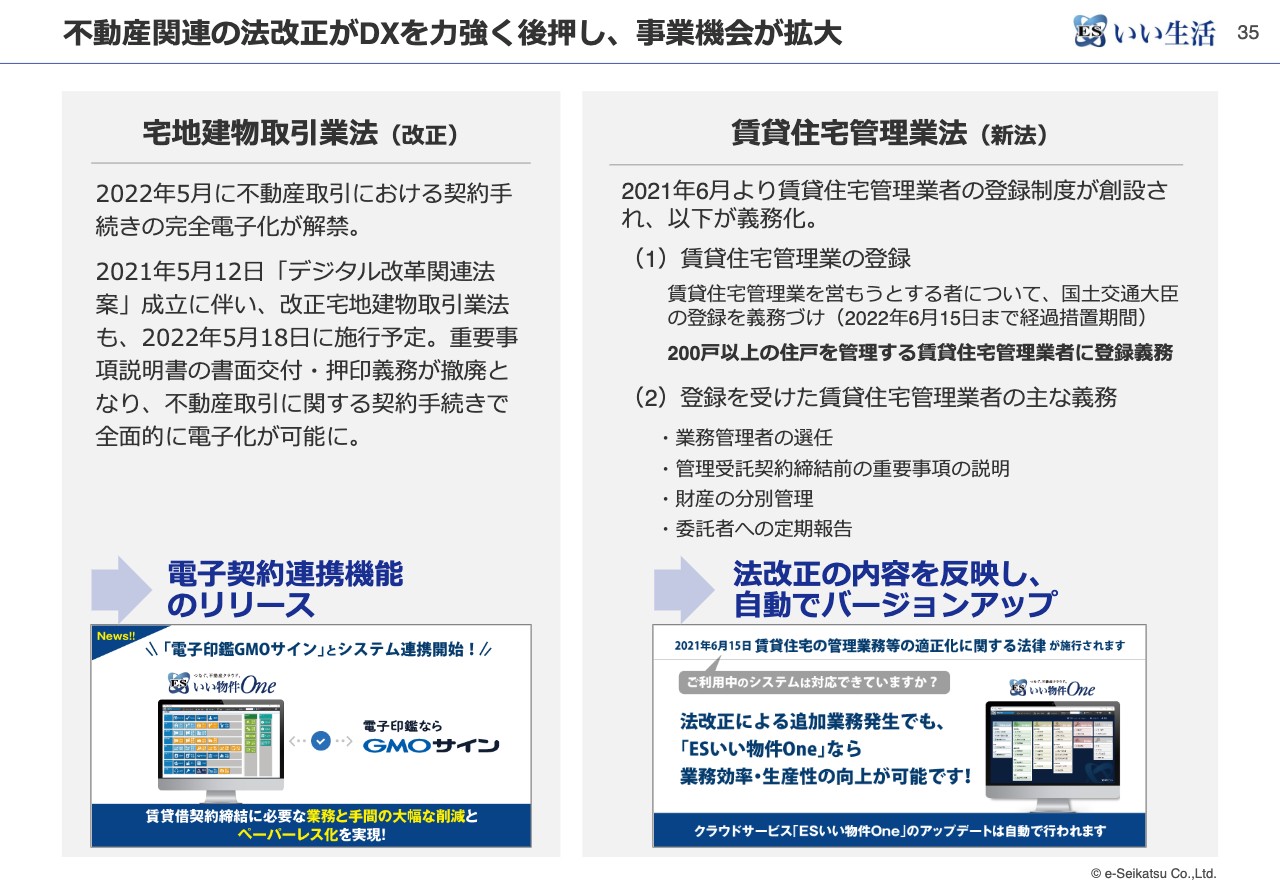

不動産関連の法改正がDXを力強く後押し、事業機会が拡大

直近の事業状況について、いくつかトピックスをお話しします。まず宅地建物取引業法の改正についてです。これは昨年、法律として成立したものになりますが、いわゆる不動産の事項説明と契約の電子化が今月の18日から本格的に施行となります。当社でも、お客さまにもセミナーなどでご案内して準備しています。

スライド右側の賃貸住宅管理業法は昨年からスタートしており、今年6月が登録期限になっているものです。賃貸住宅管理業法の新法ができ、いわゆるサブリース業者の登録と、200戸以上の住戸を管理する不動産管理会社の登録制度が始まります。

管理会社でも新しく取り組む必要がある業務が出てきますので、そのような業務を滞りなく行うために、「システムを使ったほうがいい」という流れが今後ますます強くなると考えています。この2つの法改正は、当社にとって非常に追い風になると考えています。

当社SaaSと既存電子契約ツールをAPI連携開始

こちらのスライドは電子契約のツールです。先ほどお伝えしたとおり、当社は独自のツールを開発して提供するのではなく、既存の「弁護士ドットコム」のクラウドサインと、GMOグループの「GMOサイン」を販売代理というかたちでお客さまにご紹介し、その際の販売手数料と、実際に契約が成立するごとの従量課金をいただく仕組みとなっています。

理由としては、お客さまは不動産取引の契約だけを電子化したいわけではなく、最終的にはその会社のいろいろな契約を電子化されると思います。また、今後この分野がどんどん発展してくることになるため、当社が開発してキャッチアップしていくのか、それとも価格競争力のある既存のサービスを使ってもらえばよいのかというところで、当社は後者を選択する戦略に基づいて取り組んでいきたいと考えています。

全宅管理と業務提携

その他のトピックスとしては、前回の決算発表のタイミングで発表したものですが、全国賃貸不動産管理業協会(全宅管理)という不動産の管理会社の団体があります。

日本賃貸住宅管理協会という団体もあり、そちらも非常に懇意にしていますが、今回、全宅管理から当社の「ESいい物件One」という賃貸管理システムを推奨システムとして認定していただきましたので、全宅管理に加盟する会社に順次ご案内を開始しているところです。

全国各地で様々なニーズに対応(全国展開企業)

2022年3月期の、当社の1年間の主なサービス導入事例です。スライドに記載しているのは、比較的全国展開に近い企業です。

東急コミュニティー、ヤマダホールディングスグループのYAMADA HOMES、ANAグループの不動産管理会社のANAファシリティーズ、伊藤忠アーバンコミュニティといったところに当社のサービスを新しく導入していただきました。みなさまの業務の効率化、あるいは入居申し込みなどの電子化の推進にお役立ていただいています。

全国各地で様々なニーズに対応(地域主力企業)

こちらのスライドは、少し地域的に特色のある企業の事例です。髙松建設グループの髙松エステート大阪支店、広島大学消費生活協同組合、浦和レッズのスポンサーでもあるポラスグループの中央ビル管理、一番下段に記載しているのが佐賀県最大手の不動産会社であるマイホーム情報不動産です。このように地域的に特色のあるお客さまにも、当社のサービスを採用いただいています。

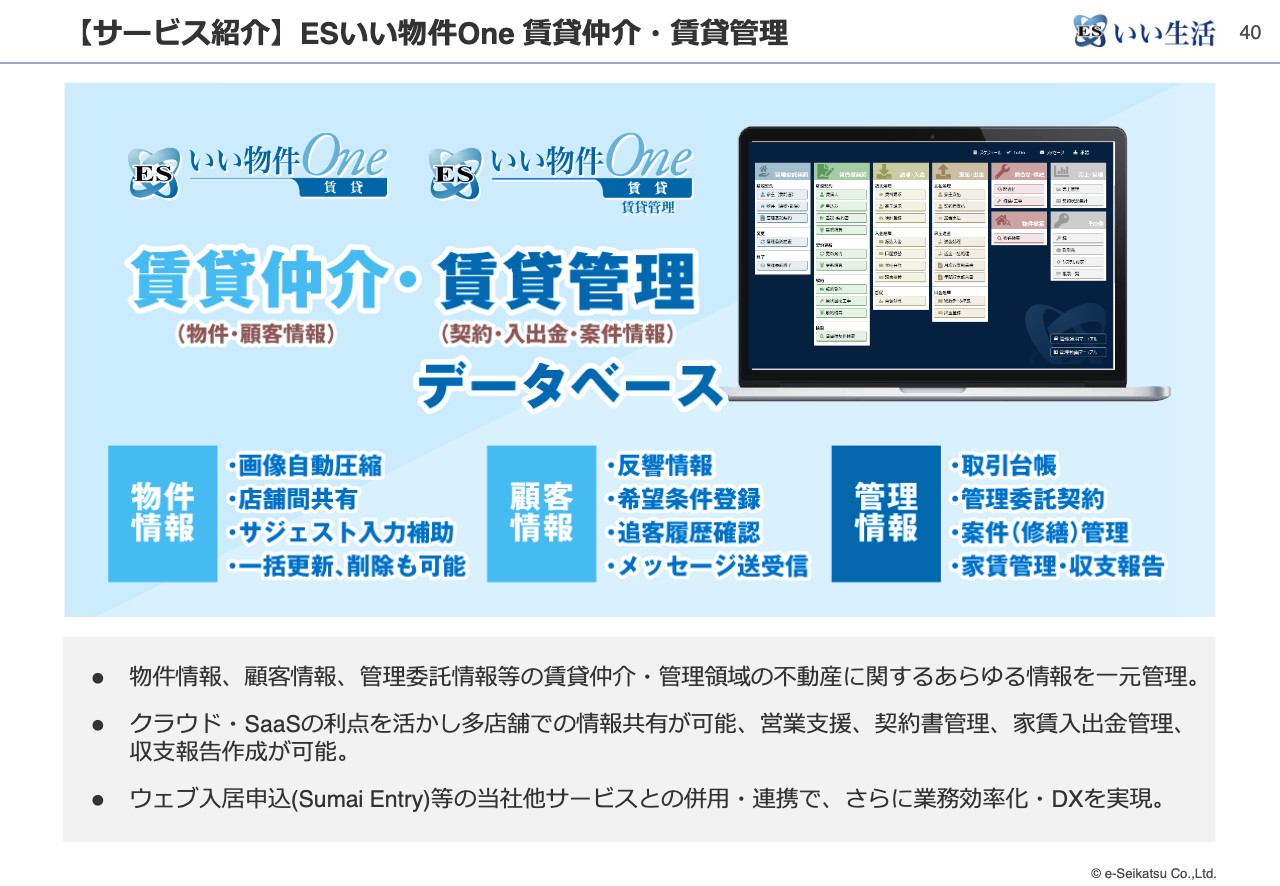

【サービス紹介】ESいい物件One 賃貸仲介・賃貸管理

当社のサービスを簡単に紹介します。

こちらは賃貸仲介・賃貸管理サービス「いい物件One」です。賃貸管理の仕組みは、オーナーと入居者の情報を一元管理し、その間のお金のやりとりを全部ここで賄うものになるため、非常に奥が深いシステムになっています。これを当社はクラウド・SaaSオンリーで提供しています。

【サービス紹介】ESいい物件One 売買

「ESいい物件One 売買」です。売買仲介をやっていらっしゃるお客さん向けの情報、物件情報、顧客情報を管理する仕組みです。

【サービス紹介】業務支援サービス「いい物件営業支援」

新サービスの「いい物件営業支援」です。賃貸売買「いい物件One」と連携して使っていただけるものです。お客さまとのいろいろなやりとりに特化した機能を引き出して、新しいサービスとして提供を始めています。これを「いい物件Square」でもお客さまにどんどん推進し、顧客層の増加につなげていきたいと考えています

【サービス紹介】ESいい物件One ウェブサイトFlex

「ESいい物件OneウェブサイトFlex」です。ホームページを簡単に作っていただける機能があります。

【サービス紹介】Sumai Entry

「Sumai Entry」はWeb申し込み、内見予約のサービスです。こちらをご利用いただくと、店頭でいろいろな書類を書く必要がないため、不動産会社から非常に好評をいただいているものです。ユーザーにとっても非常に利便性が高いと考えています。

【サービス紹介】いい物件Square

「いい物件Square」は業者間の情報プラットフォームです。当社は管理会社のお客さまが多いため、リアルタイムで情報がつながっていることが大変な強みだと考えています。

例えば、旅行サイトは空室であれば予約をした時点でほぼ確保できます。不動産業界では、管理会社と仲介会社の間で情報の連携が不十分なところがまだあり、すでに入居申し込みがあった物件が紹介されてしまうということがありますが、当社のこのサービスの場合にはそれがありません。ここに出ている物件情報は、基本的にすべて「空室」です、という情報を、管理会社から仲介会社に発信してもらうためのサービスです。

【サービス紹介】pocketpost

「pocketpost」は入居者向け、オーナー向けのコミュニケーションアプリです。例えばオーナー向けには収支報告を紙で送るのではなく、手元のスマホのアプリに送ることができるサービスがあります。また、不動産に関わる少額の決済に使っていただける決済機能も、ご提供しています。

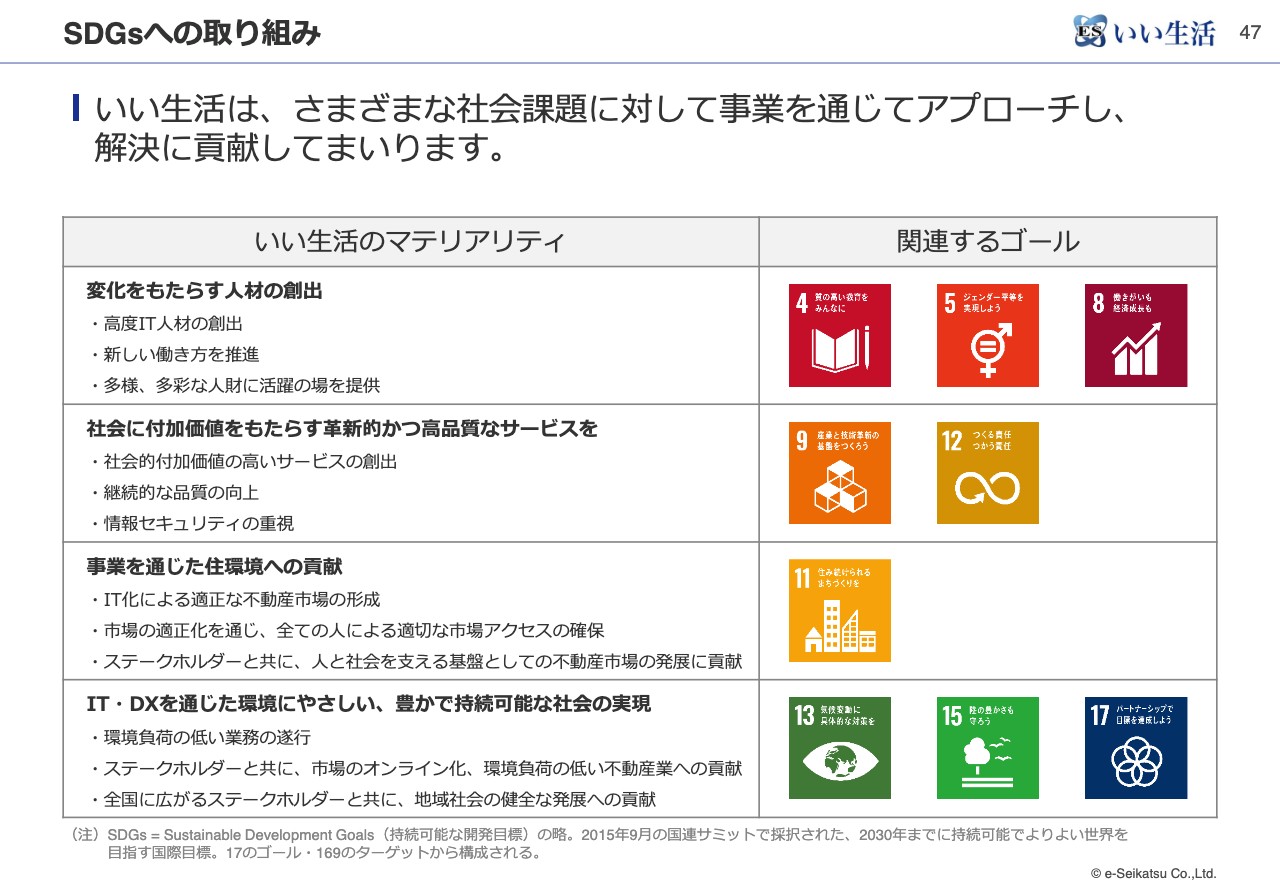

SDGsへの取り組み

SDGsへの取り組みです。当社の場合は、関連するゴールの11番に当たる「住み続けられるまちづくりを」というものが、事業で取り組もうとしていることにぴったりだと考えており、当社としてもこれをマテリアリティとして挙げています。

その他のものもありますが、やはり当社のビジネスと非常に関連性が高く、住環境への貢献、あるいは社会的共通資本としての不動産市場の発展というところで、当社が果たせる役割が非常に大きいと思っていますので、ぜひ当社事業の推進を通じて、SDGsに貢献していきたいと考えています。

取得済み認証

当社はスライドに記載しているようにさまざまな認定を取得し、みなさまに安心してサービスを使っていただけるようにしています。例えば、「健康経営優良法人」は3期連続で認定されています。経済産業省を中心とした「DX認定」や、下請け会社に理不尽なことを行わないという共存共栄、連携を宣言する中小企業庁の「パートナーシップ構築宣言」に賛同しています。また、ISO系では情報セキュリティ等の認定も取っています。

「統合報告書2021」を発行

当社の規模でも発信できることがありますので、2021年から統合報告書を作っており、今期も作る予定です。経済産業省が推進している「価値協創ガイドライン」に基づいて作っています。2022年版ができましたら、あらためてみなさまにご案内したいと考えています。

コーポレートガバナンス・コードに関する当社の取り組み

コーポレートガバナンス・コードもすでに全原則への、対応、取り組みを開示しています。当社はまだ東証プライム市場に上場してはいないのですが、TCFDの取り組みについても、少しずつ始めていきたいと考えています。

長くなりましたが、以上が2022年3月期の決算説明になります。

質疑応答:有料課金法人数の成長ペースについて

質問:有料課金法人数が現在1,457法人で、前期比で30法人増加ということですが、クラウドである点を考慮すると、もう少し成長ペースが加速してもよいのではないでしょうか?

塩川:有料課金法人については、主に賃貸管理の領域のお客さまを重視して取り組んでいます。当社としてももう少し加速したいと思うのですが、システムとしては格納する情報が多岐にわたるため、導入を決めていただいてから稼働に乗るまでに少し時間がかかることもあり、丁寧な対応を求められているところです。

また、先ほどお伝えしたとおり「いい物件Square」という業者間の物件情報プラットフォームを使っている無償のユーザーが数千社いらっしゃいますので、取り組みやすい、エントリーしていただきやすいサービスから使っていただき、順次、顧客化をしていきたいと思っています。当社としても、もう少し顧客数という意味で成長を加速していきたいと考えています。

質疑応答:「いい物件Square」の現在の導入社数について

塩川:「いい物件Square」の現在の導入社数は何社程度なのでしょうか?

塩川:こちらはまだ正確に開示していません。今回の回答としては、5,000社以上の、約数千社ということにさせていただきます。開示する状況が整いましたら、みなさまにご案内したいと思っています。今のところは数千社というところでご確認いただければと思います。

質疑応答:Web内覧予約・入居申し込みサービスの金額について

質問:Web内覧予約・入居申し込みサービスは無償で提供しているのですか?

塩川:Web内覧予約・入居申し込みサービス、「Sumai Entry」は、機能を絞った無償版と、フル機能の有償版を提供しており、お客さまがお選びいただくかたちになっています。領域としてはProduct-Led Growth戦略的な部分があるため、無償版も準備しています。今のところ、無償版を利用していただいているお客さまは、有償版の顧客数にはカウントしていません。

塩川氏からのご挨拶

長い時間お付き合いいただきまして、ありがとうございました。また1on1の取材・面談などは基本的に全部お応えしますので、詳しく聞いてみたいという方がいらっしゃいましたら、ぜひIRまでご連絡いただきまして、個別にいろいろとご説明できればと考えています。

また8月の第1四半期の決算報告でご説明したいと思います。引き続き、よろしくお願いいたします。本日はありがとうございました。

スポンサードリンク