関連記事

セブン銀行、コロナ禍を主因にFY20の経常収益は前期比-7.3% FY21-FY25は第2の成長の具体化を目指し積極投資

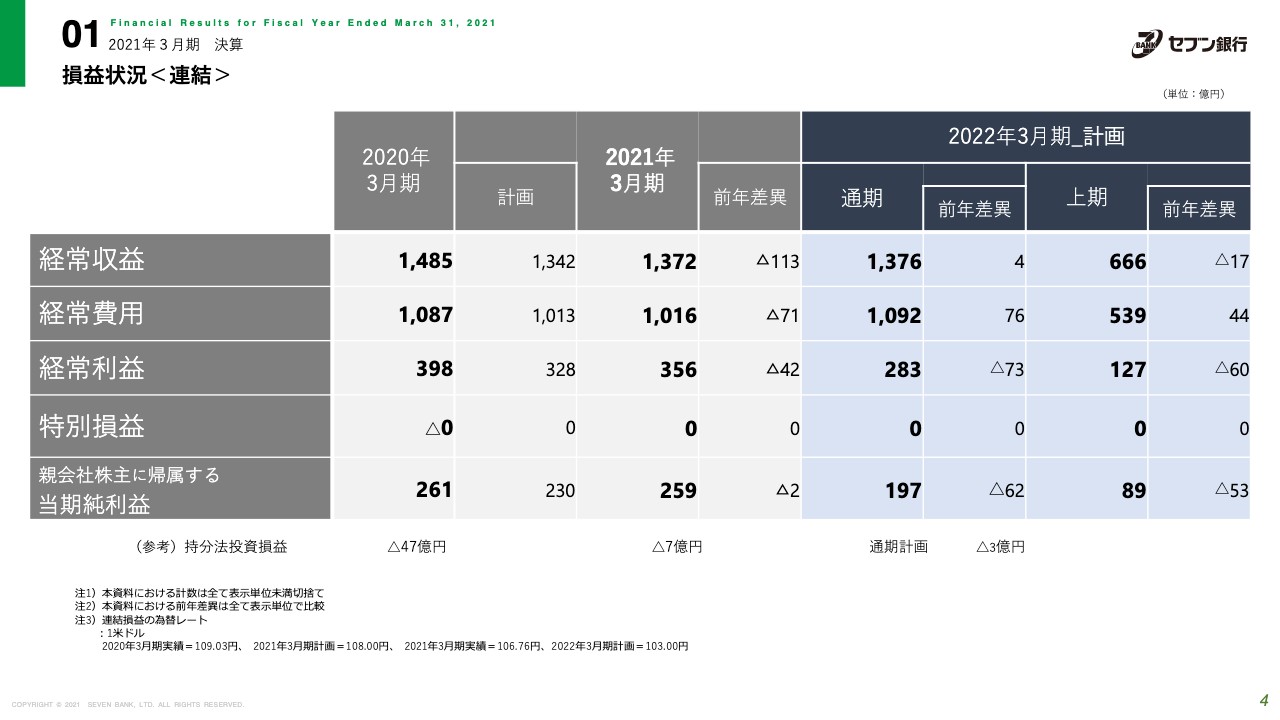

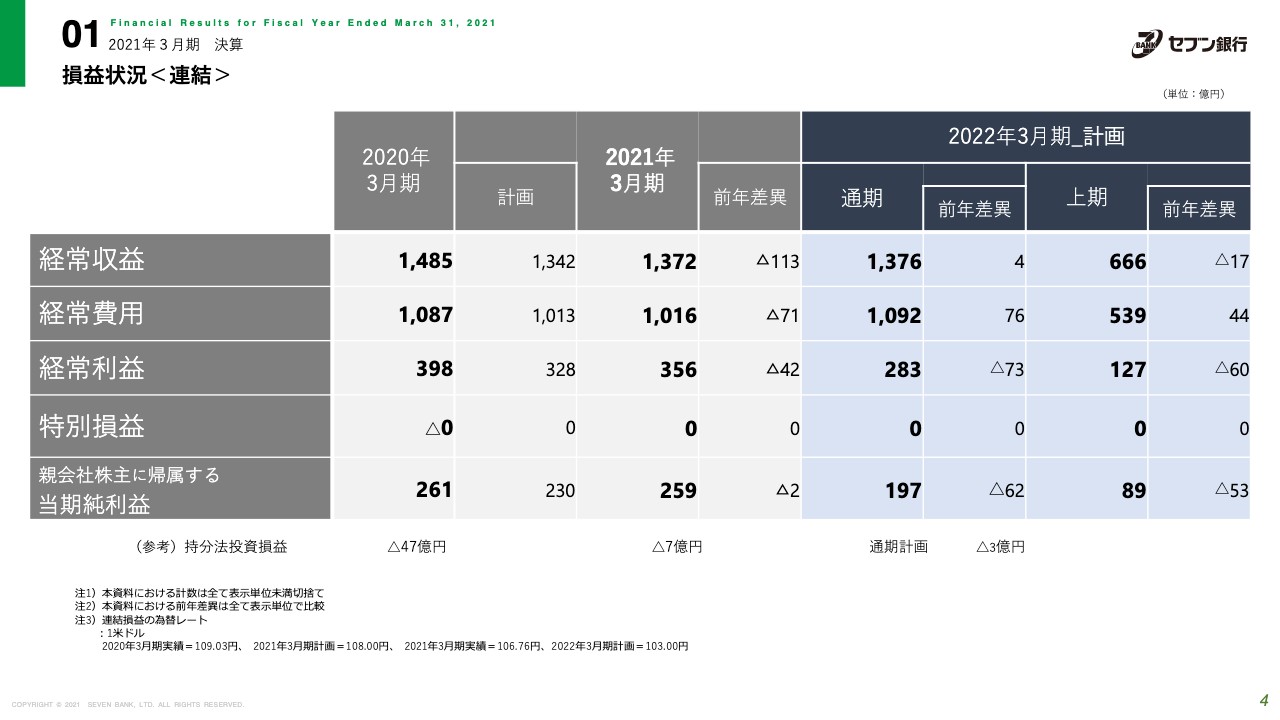

損益状況<連結>

舟竹泰昭氏(以下、舟竹):みなさま、こんにちは。新型コロナウイルス感染症拡大の大変な状況の中、本日はお集まりいただき、ありがとうございます。セブン銀行の舟竹でございます。

これから30分程度お時間をいただき、2020年度決算と2021年度計画、同時に中期経営計画についてご説明させていただきます。適宜資料をご参照の上、説明をお聞きいただきたいと思います。

まずは、2020年度の決算をご説明いたします。4ページから5ページをご覧ください。連結・単体ともに前年度比減収・減益となっています。

ポイントは大きく3つあります。1つは、国内のATM総利用件数の減少とATM取引の業態別構成比が変化し、ATM受入手数料単価が減少したことです。

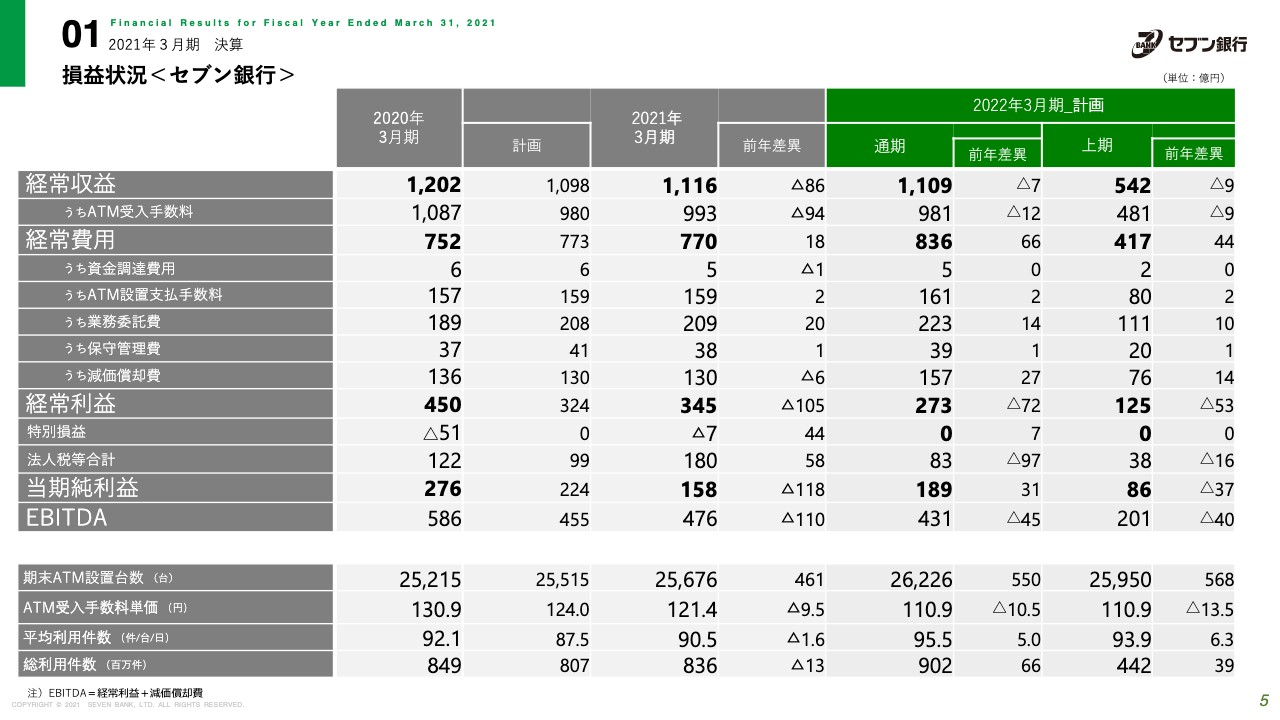

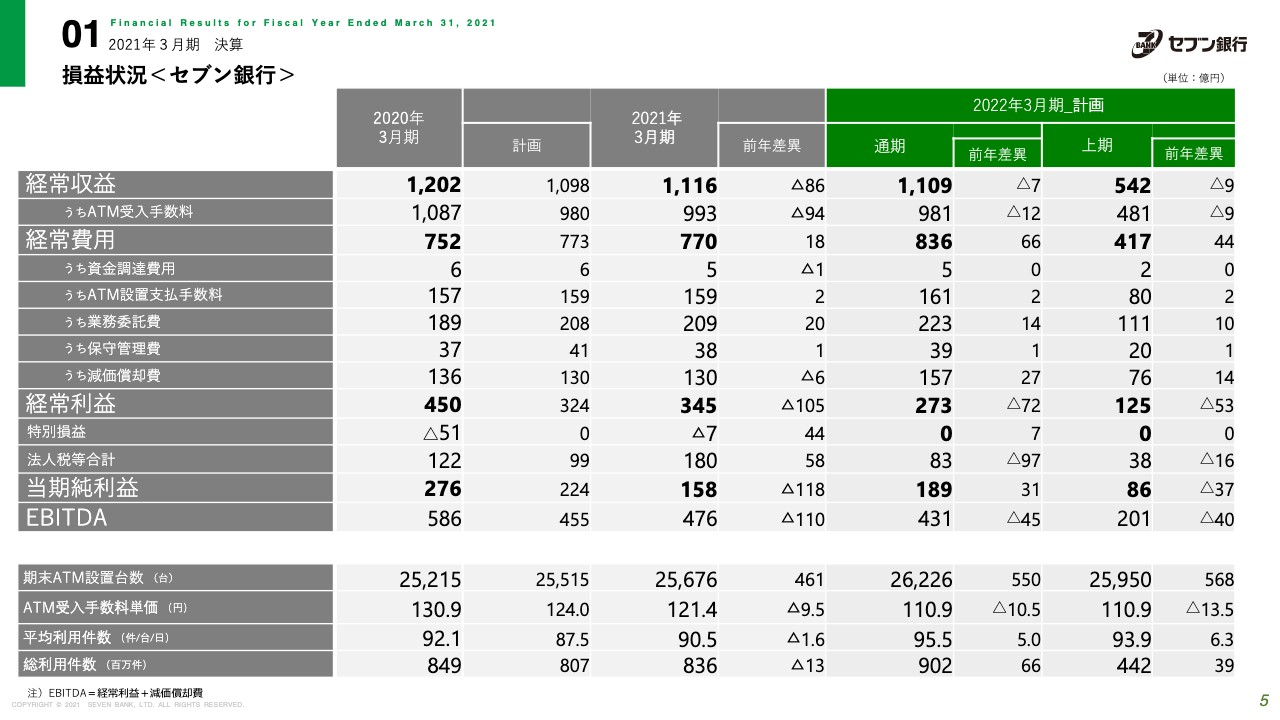

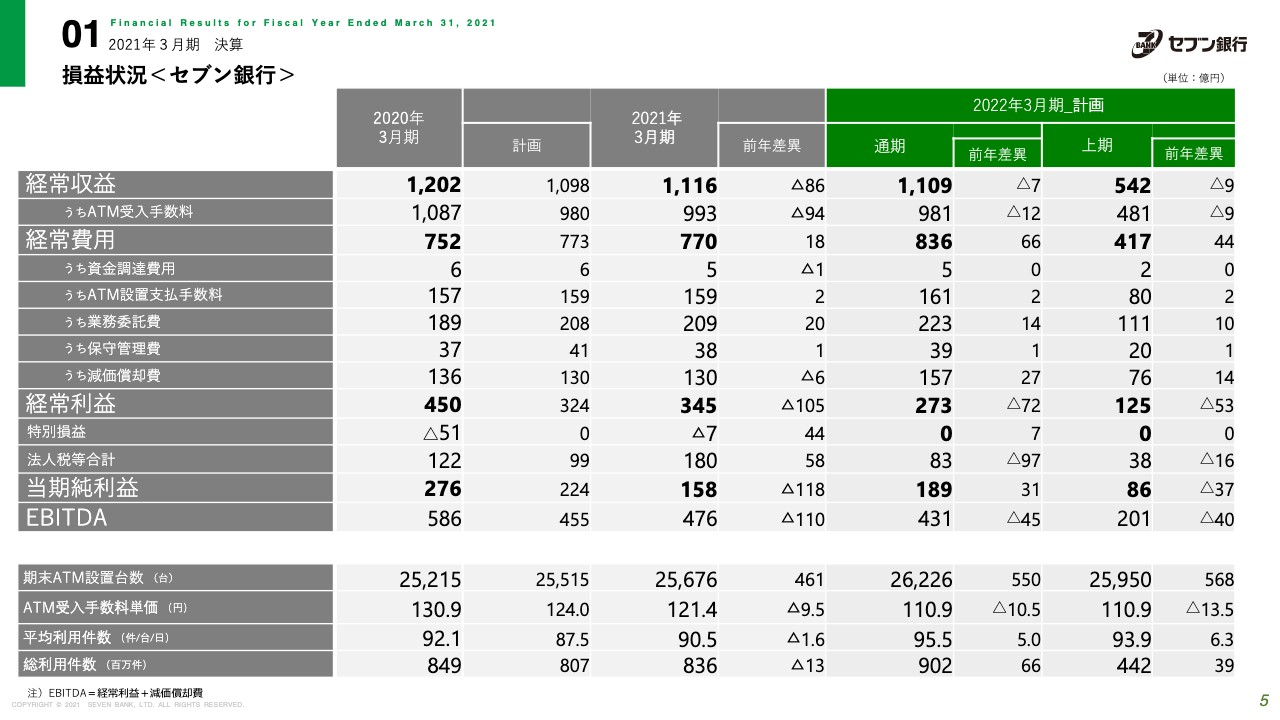

損益状況<セブン銀行>

コロナ禍の中でも国内ATM総利用件数は、5ページの下に記載のとおり、2パーセント程度の減少にとどまっています。内訳としては銀行取引が大きく減り、スマホ決済事業者のチャージ取引が大幅に増えたことで、ATM取引の業態別構成が大きく変化しています。

その結果として、ATM受入手数料単価も大きな影響を受け、2019年度の130.9円から2020年度は121.4円へと大幅に低下しました。

このためATM受入手数料が減収になりました。一方で、当社のインフラ事業としての構造上、利用件数が減少しても、その分、コストが即時に抑制できるわけではないので、結果として、経常利益は大きく減益となっています。

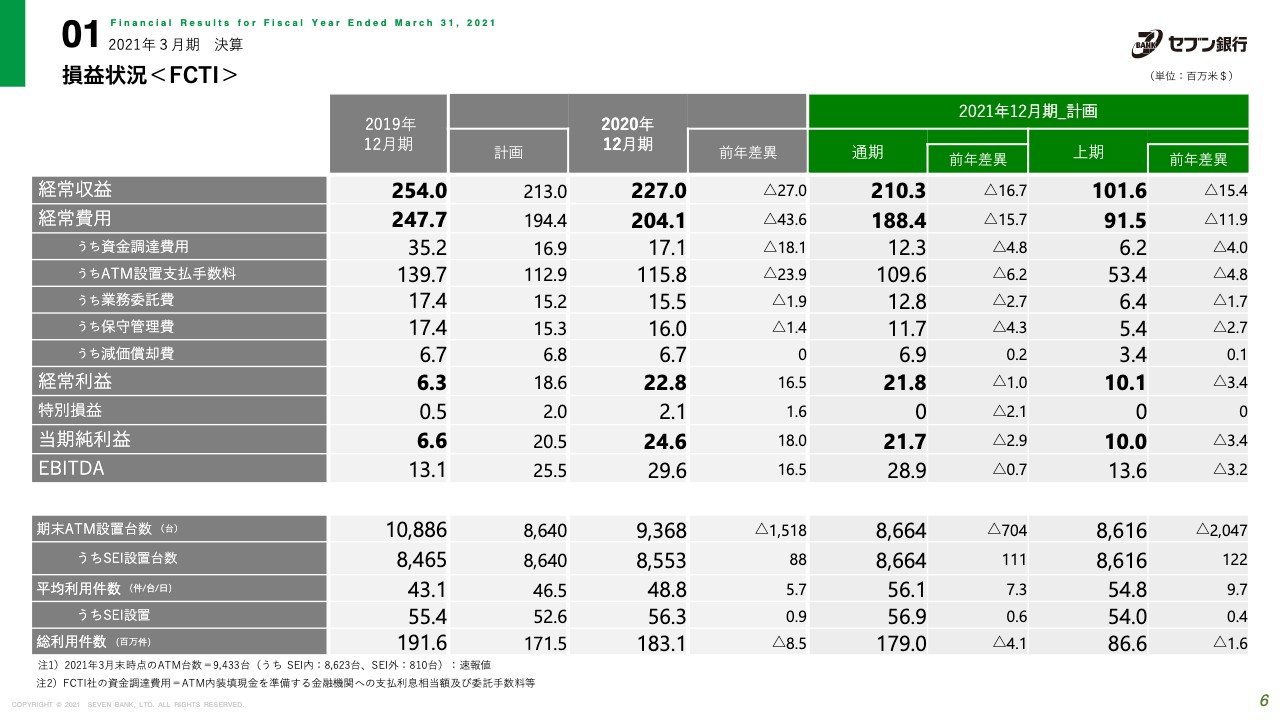

損益状況

6ページには、連結子会社のFCTIについて記載しています。同社は、新型コロナウイルス感染症の影響下においても、ATM利用件数は堅調に推移しました。

FCTIは、低採算ATMを整理したことが若干の減収につながりましたが、その分、経費も相応に抑制できたため、利益は大きく改善しています。

後ほど、ATMiについても触れますが、同社は、ATM設置台数を200台から750台へ飛躍的に拡大できたため、大幅な増収につながりました。

3点目は5ページ、セブン銀行単体です。3ページ目に記載していますが、2020年度は繰延税金資産の一部取り崩しを行なったため、単体の当期純利益は大きく減少しています。

こちらは会計基準の定めに即して行われたものであり、実際のキャッシュ・フローに影響を及ぼすものではありません。以上が、2020年度実績についての説明となります。

続いて2021年度計画についてご説明させていただきます。直近の新型コロナウイルス感染症の状況を推察すると、今後も、しばらく同じ状況が続いていくと考えております。従って、現在の消費動向やキャッシュレス化の動きは、継続する想定に立って計画を策定しています。

そのため、セブン銀行単体は経常ベースにおいて減収減益の計画としました。一方で、2021年度のセブン銀行単体の当期純利益は、2020年度における繰延税金資産の取り崩し後の当期純利益との対比となりますので、増益を見込んでいます。

一方、連結決算は、海外事業や国内子会社の収益増加を見込み、若干の増収を計画しています。また経常利益については、残念ながら連結・セブン銀行単体ともに減益計画となっております。

2021年度の連結決算の計画は、大きく分けると5つのポイントがあります。1点目について、4ページをご覧いただきたいのですが、2020年度の減益は収益減少が大きな要因になっている一方で、2021年度の減益73億円の内訳は、償却負担の増加やシステム更改に伴うシステム経費の増加等、成長投資に伴うコスト増加が大きな要因となっています。

つまり、減収基調においても、縮小均衡に陥らず、将来の成長に向けた活動を継続していく計画としています。

2点目について、5ページをご覧ください。国内ATMは550台の純増を計画しています。現在、各銀行は合理化を目的とし、店舗や店舗外ATMの削減を次々と進めています。一方で、一部の商業施設や公共施設からは「銀行のATMがなくなったら困るので、セブン銀行さん、設置してくれませんか?」といった依頼もたくさん頂いております。

そのような状況を踏まえ、まだまだATMを増やせる余地があるという手応えを感じています。銀行や設置先のニーズをしっかりと取り込むことで、グループ外設置や、銀行ATMの代替により、550台の純増に挑戦していきたいと考えています。

3点目は、銀行ATM代替の推進です。提携銀行が当社ATMをお客さまによりご利用いただくインセンティブが働くように、新たなATM提携手数料体系を追加しました。

この手数料体系により、ATM受入手数料単価は、落ち込むことになりますが、これをテコにして、ATM設置台数の拡大と1台あたりの平均利用件数の増加を図り、2021年度は、年間ATM総利用件数9億件にチャレンジしたいと考えています。このように、台数や件数を増やすことでATM受入手数料単価は落ちるものの、できる限り減収にならないように対処する戦略です。

4点目は、金融サービス事業の強化です。7&iグループの有する顧客基盤との連携を構築し、口座数とカードローン残高の拡大を強力に進めていきたいと考えています。

5点目は、連結決算について説明します。6ページ、7ページ、8ページをご覧いただければと思います。FCTIは、低採算ATMの整理を継続するため減収となりますが、経常利益は、ほぼ横ばいに推移する計画となっております。

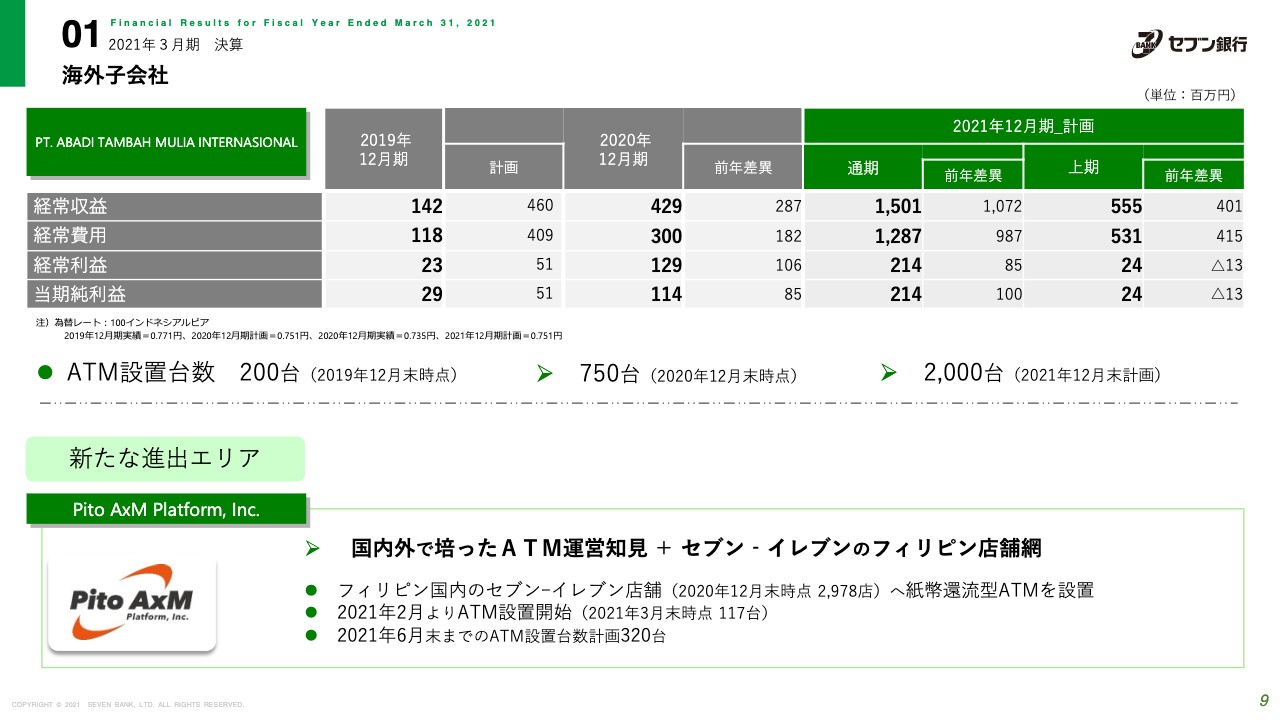

海外子会社

ATMiについて、9ページに記載していますが、大幅なATM設置台数増加による増収増益を計画しています。2020年度末は750台でしたが、2021年12月末には2,000台までATM設置台数を増やす計画です。

フィリピンのPAPIですが、現在、ようやく安定稼働が実現できるようになりました。ATM利用件数は、現時点で大きく伸びている状況にはありませんが、新型コロナウイルス感染症の影響により経済活動が制約される状況下でも、着実に件数は伸びてきていますので、今後、ATM設置台数の拡大と提携金融機関の拡大を図ることで、将来の成長につなげていきたいと考えています。

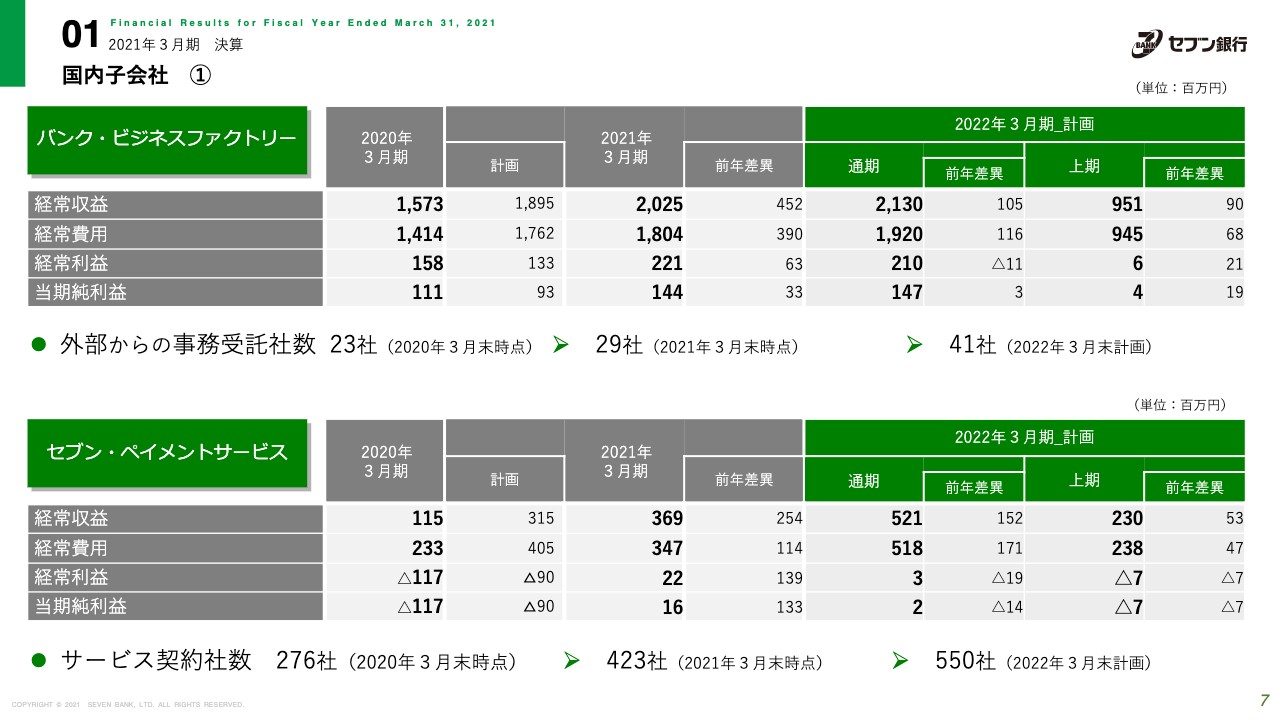

国内子会社 ①

7ページでは、国内子会社群について説明しております。BBF(バンク・ビジネスファクトリー)・セブンPS(セブン・ペイメントサービス)は、いまだ業容は小規模ながらも着実に事業を拡大してきました。2021年度はこのような国内子会社群が伸びていく見込みのもと、連結ベースでの経常収益は増収を計画しています。

2020年度決算説明は以上となります。

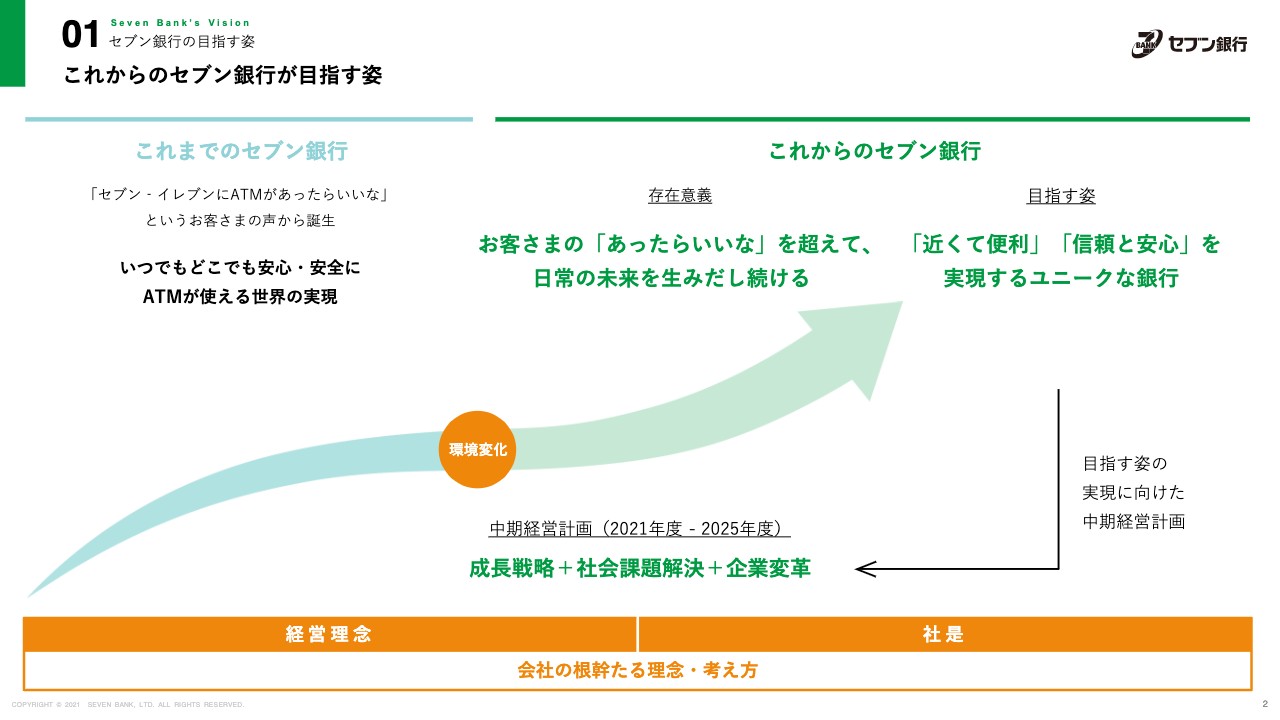

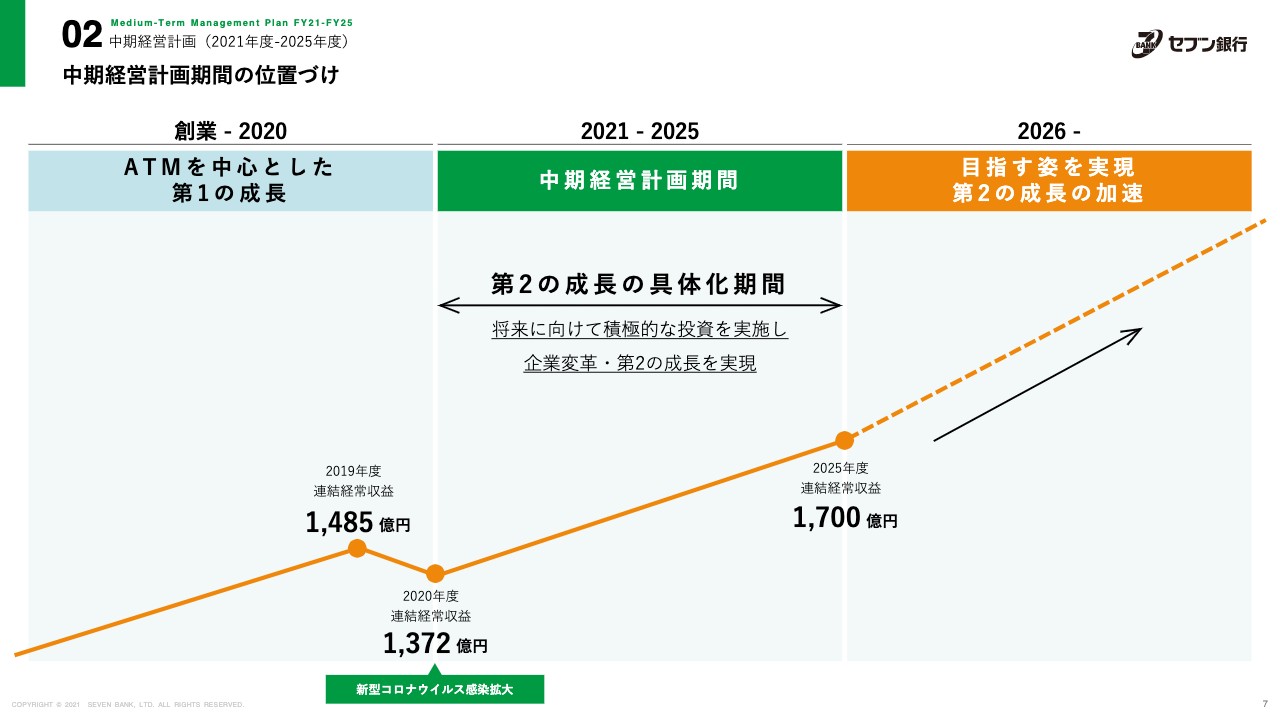

これからのセブン銀行が目指す姿

同時に発表した中期経営計画について、ご説明させていただきます。先行き不透明な時代でもありますので、このような時に中期経営計画を発表することについては、

社内でもさまざまな意見がありましたが、しかし、このような時だからこそ、目指す方向や今後の経営方針、業務運営方針を社内外に対して、しっかりと示していくことが必要と判断し、発表させていただくことになりました。

なお、基本方針や戦略および運営方針に重点を置いた計画となっていますので、ご理解いただきたく、お願い申し上げます。

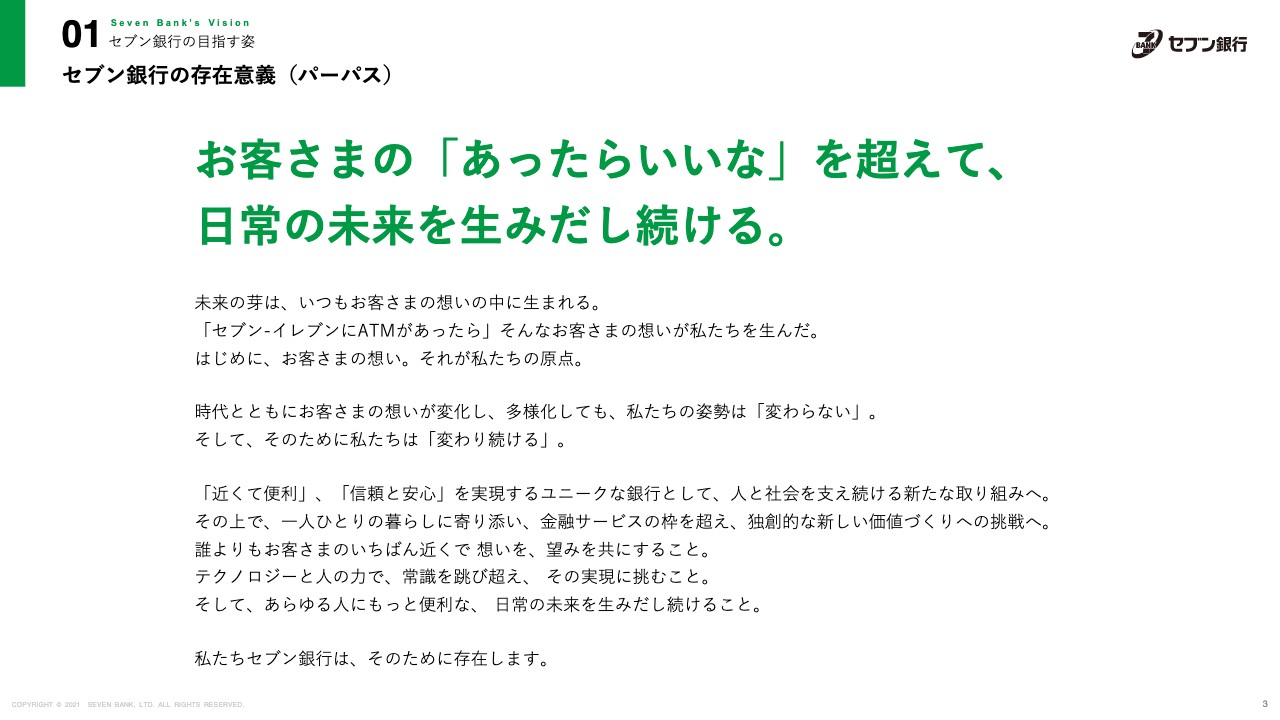

セブン銀行の存在意義(パーパス)

2ページと3ページに存在意義(パーパス)を記載しています。環境が大きく変化する先行き不透明な時代だからこそ、創業20年を機に、あらためて我が社の存在意義

や価値を見直した上で、社員全員が共有し、変革に取り組む決意を示すためパーパスを制定しました。

「お客さまの『あったらいいな』を超えて、日常の未来を生みだし続ける」これが、我々のパーパスで、私たちはそのために存在するということです。したがって、今後の事業拡大については、判断に迷う時もあるかと思いますが、その際には、常にこのパーパスを判断基準にしていきたいと考えています。

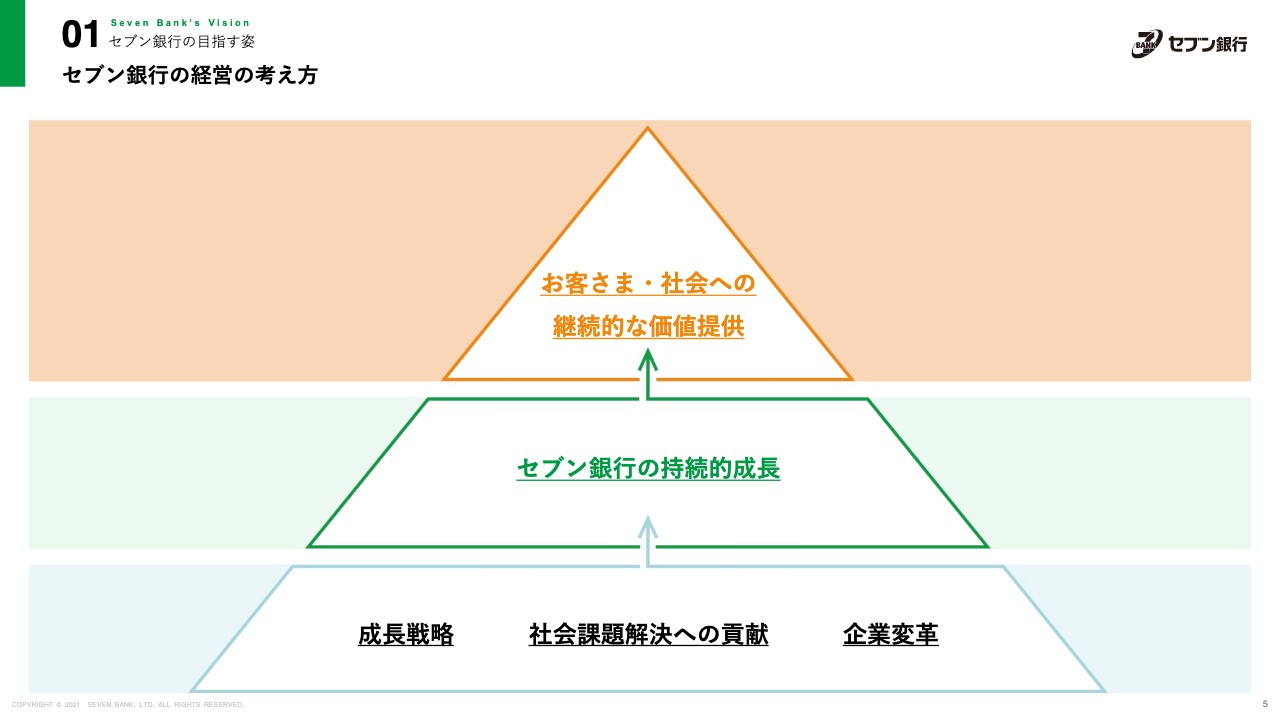

セブン銀行の経営の考え方

5ページから8ページに記載していますが、中期経営計画では、会社として持続的な成長を果たしていくため、3つの視点で経営を行っていくことにしました。

1つ目は、環境変化に応じて事業そのものを変化させていく事業戦略です。2つ目は、サステナビリティを長期的な経営戦略の根幹と位置づけ、社会課題解決に貢献していくことです。

そして3つ目は、新たな環境に適応するため、デジタル化、あるいは最近の働き方改革などに対応した組織へ変革することです。また、データを重視した経営によって、ビジネスモデルやビジネスプロセスをはじめとする企業変革、すなわち「Corporate Transformation」を実現してまいります。この3つの視点を大きな柱にしながら、今後5年間の経営を進めていきたいと考えています。

セブン銀行の強みを起点とした事業展開

中期経営計画のポイントについて、5点ほどお話しします。1つ目の事業戦略については、ATMビジネスのさらなる進化と事業の多角化、および海外事業の拡大にアクセルを踏みたいと考えております。9ページから12ページに記載のとおりです。

特に、9ページには、ATMビジネスの強み、我々が銀行として培ってきた信頼性の基盤、そして7&iグループとの連携を記載しています。これらが我々の持つ強みであり、これらの強みを活用しながら差別化を図っていきたいと考えております。

昨今の銀行業界、金融をめぐる動向を見ていると、「さまざまな新しいプレイヤーが登場する局面において、銀行業界は自ら、強みを投げ出してきているのではないか」と感じることがあります。実は、銀行が培ってきた信頼性の高い事務処理能力や安心・安全な資金管理や資金移動手法、あるいは高い水準にある認証技術、セキュリティ機能は、デジタル化社会に向かう今だからこそ重要な資源であると考えています。

新しく金融や決済に参入する事業者が登場する今の局面において、これらの機能をしっかりと磨き、社会へ提供していくことで、法人ビジネス等をはじめとした新たなビジネスの創出につなげていこうと考えています。

海外戦略

2つ目は、13ページに記載している海外事業戦略です。まずはATMビジネスを入り口にして、3つのステップで進めていきたいと思っています。まずはATMをしっかりと現地に設置し、ネットワークを築いていきます。次に、ATMを利用される方々のデータなどを活用して、金融サービス事業を展開していきます。

そして、その先には、当社グループで構築したアメリカ、フィリピン、インドネシア、あるいはさらに第4国のATMネットワーク間での資金移動等を可能とし、グローバルなマネー・トランスファーを実現していきたいと思っています。

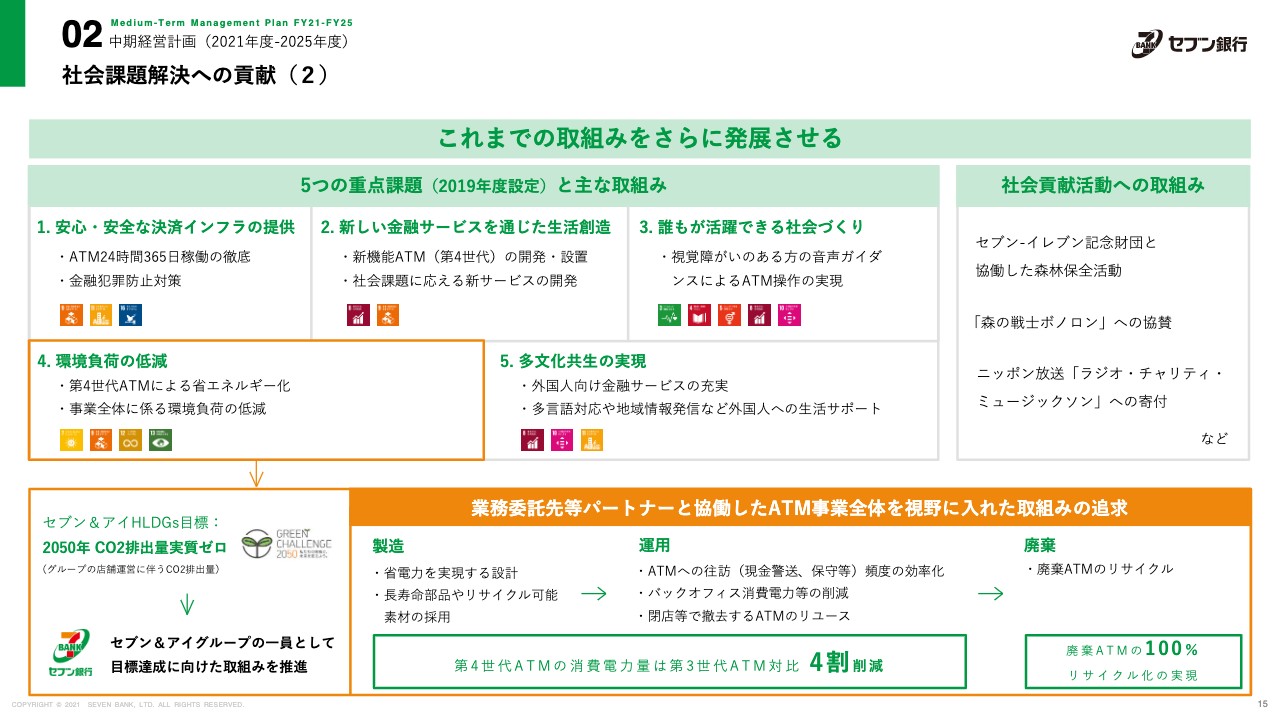

社会課題解決への貢献(1)

事業を通じた社会課題解決です。14ページと15ページに記載していますが、従来から5つの重点課題を掲げ、推進してまいりました。加えて、昨今は環境負荷軽減等の社会的な要請も高まっています。そのような要請に対応するため、ATM運営・維持に関連したカーボンフリー化に向けて、ALSOKやNECを含めた業務委託先との協働を積極的に推進していきます。

社会課題解決への貢献(2)

また、現在入れ替えている旧型のATMは、100パーセントのリサイクル化を図っていきます。加えて、7&iグループとして大きな器の中で行っている「GREEN CHALLENGE 2050」にグループの一員として積極的に参画することで、社会課題解決に貢献していきたいと考えています。

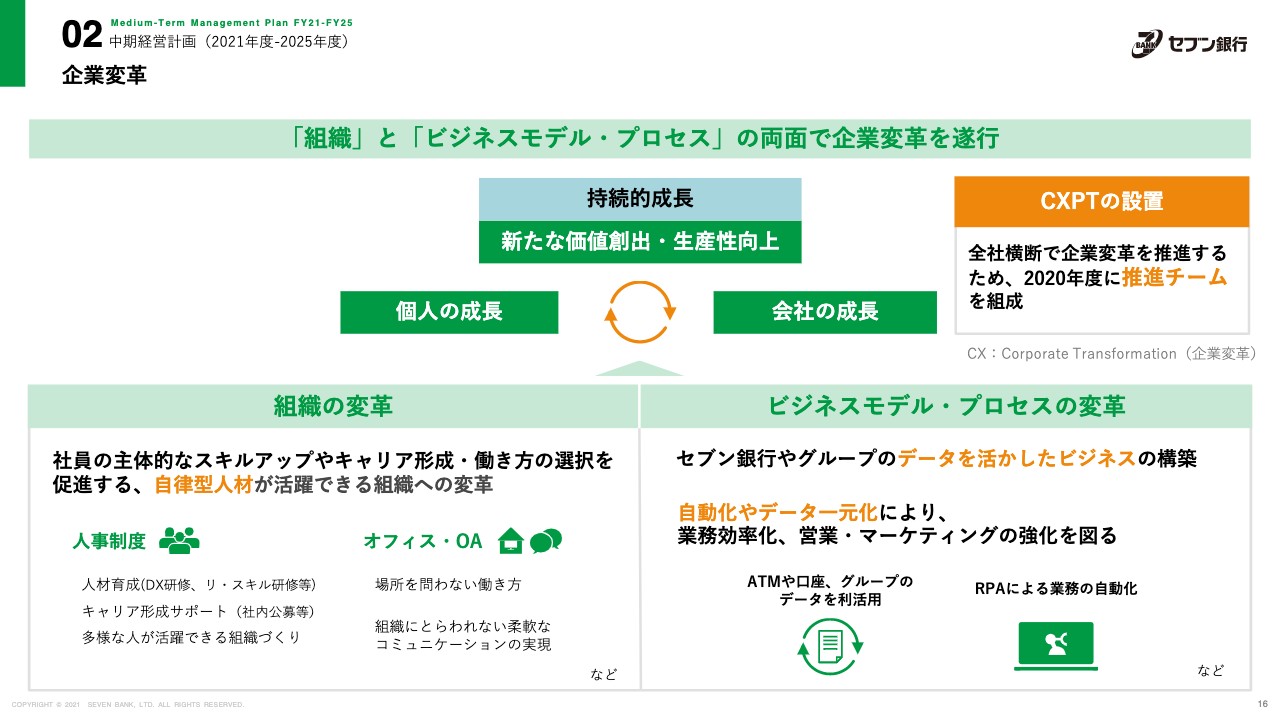

企業変革

3つ目は、企業変革、CXプロジェクトです。16ページに記載していますが、企業変革に向けてプロジェクトチームを立ち上げ、組織、人事、ビジネスモデルやビジネスプロセスの見直しを進めていこうと考えています。

自らのスキルアップやキャリア形成、働き方の選択、自律型の人材が活躍できる組織を構築します。一方、ビジネス面では、新しいテクノロジーやデータを活用して、ビジネスモデルおよびビジネスプロセスの変革を進めていきます。

例えば、ATMについては、これまでは「止まらないATM」あるいは効率的にATMを運営するための仕組みを作り、データを活用してきました。しかし、日々、利用される200万人の方の容貌やカード情報を含めた各種のデータを、より別の観点で活用できないかといったことも、これからの新しい時代では、是非とも考えていきたいと思っています。

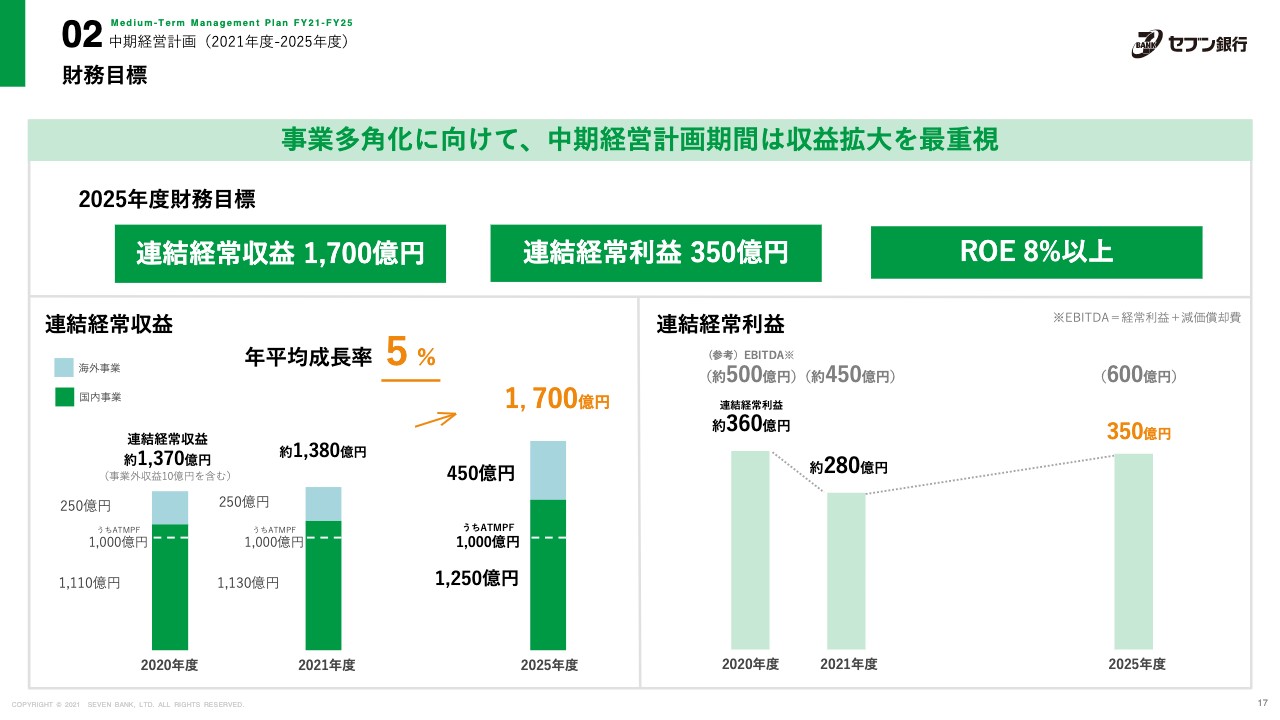

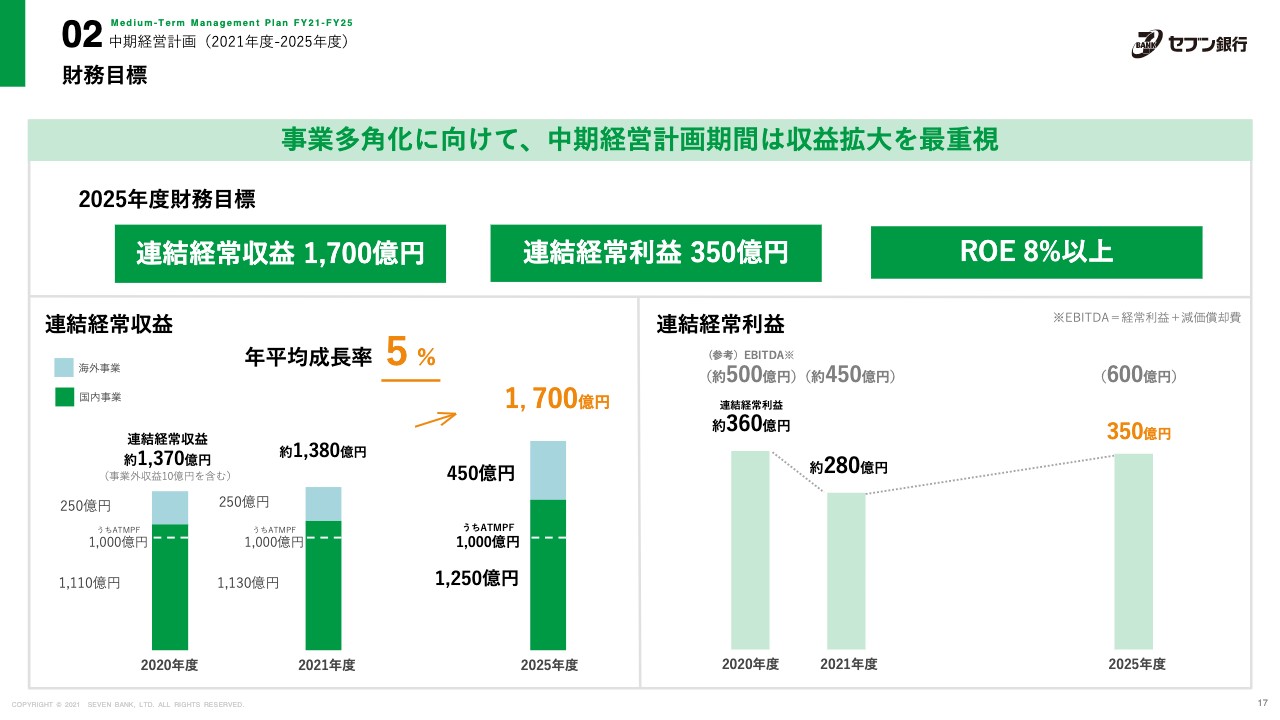

財務目標

4つ目として、財務目標と財務戦略について、17ページ以降に記載しています。スライドのとおり、5年後の経常収益は1,700億円、経常利益は350億円を目標にしています。現在、従来のATM事業は減収傾向ですが、先ほどお伝えしたように台数を増やし、新しいサービスを付加しながら1,000億円の収益を維持していきたいと考えています。

縮んでいくと思われるマーケットの中でも、マーケットのシェアを維持しつつ、1,000億円の収益を維持したいと考えています。

最後に、国内金融事業についてです。足元の収益規模は100億円強ですが、約250億円まで増加させていきたいと計画しております。海外事業は、足元、約250億円の経常収益ですが、これを約400億円から約450億円まで増加させる計画です。

今後は、新型ATMへの更改、あるいは戦略的な投資を行っていくことに伴い、償却負担が拡大するため、今後5年毎の利益水準自体は2020年度に比べてより低減しますが、EBITDAベースでは、堅実に積み上げを図っていきたいと考えています。

ROEについては、最低でも8パーセントは維持していきたいと考えています。どちらかと言いますと、中期経営計画期間は事業分野の拡大、収益の拡大を重視した経営を進めていくことになりますので、利益率、効率面ではやや下振れる期間もあると思います。しかし、ROEについては、8パーセント以上をしっかりと堅持できるかたちで効率的な経営を行っていきたいと思います。

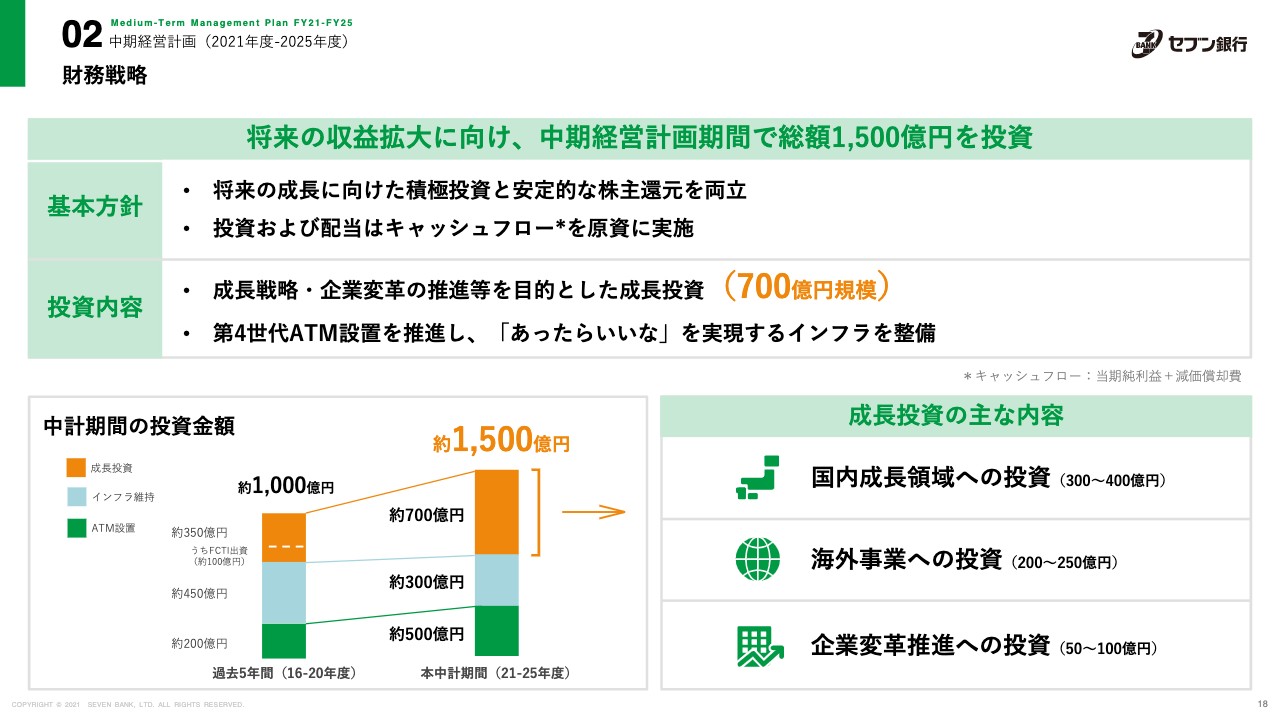

財務戦略

18ページは、投資分野になります。この中期経営計画期間と、さらに、その後の2026年度以降を睨んで、5年間で1,500億円の投資および戦略的支出を実施していく考えです。

まずは、現在進めているタイプ4のATM更改に約500億円を投資します。また、基幹ビジネスに関わるシステムの更改等が順次、生じるため、さらに約300億円の投資が必要になります。また、新たな成長分野への投資として約700億円を投下したいと考えています。

成長分野への投資額、約700億円の内訳として、1つは、国内の事業の多角化・強化に約300億円から約400億円を見込んでおります。こちらは、8ページ目の「セブン銀行の強みを起点とした事業展開」のスライドにも記載しているとおり、「ATM+」のサービスプラットフォーム構築のための投資です。

例えば、ATMによる容貌認証やKYCなどの機能を構築すること、あるいは小口のローン、投資、保険など新たな商品を具体化していくための成長分野への投資です。約300億円から約400億円を見込んでおります。

海外事業についての投資の中心は、ATMの増設になりますが、投資対効果を判断しながら、事業の多角化にも計画的に投資を行っていきたいと思っており、約200億円から約250億円を見込んでおります。

またCXプロジェクトとして、組織の変革もそうですが、ビジネスモデル、ビジネスプラン、プロセスの変革に約50億円から約100億円を投資し、企業全体の効率化を進めていきたいと考えています。

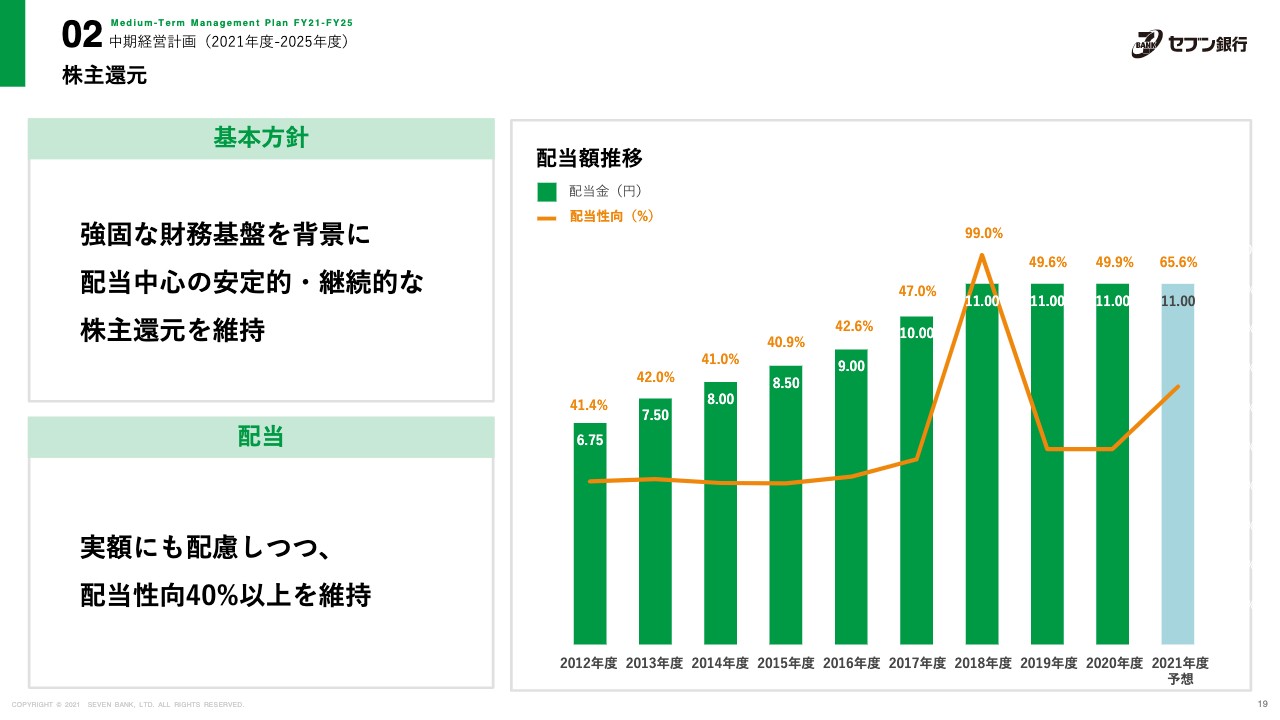

株主還元

最後は、株主還元についてですが、今回は、あえて従来の考え方を維持する方針を明確に打ち出しました。

営業キャッシュ・フローでは、戦略的な投資を行いながらも、配当は少なくとも実額ベースで従来水準を維持できる想定です。積極的な戦略投資と安定的な株主還元を同時並行で進めていきたいと考えております。

以上、簡単ではございますが、2020年度決算、2021年度計画、さらに2025年に向けた中期経営計画についてご説明させていただきました。

質疑応答:新たな料金体系と自己株式取得について

質問者1:質問は2つあります。1問目は、先ほど社長からご説明がありましたが、今回、新たに追加された料金体系について、背景など具体的な内容を差し支えない範囲で教えていただければと思います。

2問目は資本施策についてですが、中期経営計画最終年度のROE目標である最低8パーセントから逆算すると、自己株式取得の実施を想定していないとも試算できます。あらためて、この中期経営計画期間中の自己株式取得の考え方について教えてください。

舟竹:まず料金体系の話ですが、背景については、みなさまご存じのように、当社ATMを利用した際の顧客手数料はいくつかの銀行でも少しずつ上がってきています。従来の、日中100円、夜間200円の体系から日中200円、夜間300円といった新しい料金も設定されてきています。

そのような意味では、お客さまにとってATMを使う際のコストが非常に高くなってきているという状況があります。一方で、銀行は現在ATMの削減に動いており、特に店舗外ATMの削減等の動きを進めています。

このような状況を見た時に、コストが高くなってお客さまに不便をかけるのも我々の望むところではないのですが、もう一方では、ATMがどんどん削減されていく中で我々の果たす役割も非常に大きくなってくるだろうと感じています。

このようなことを踏まえて、先ほどお話ししたようにコンビニATMに誘導しやすくなる、あるいは、自前によるATMの運営を私たちに任せやすくなるところにインセンティブが働く、料金体系を追加しました。具体的な内容についてはあまり申し上げられないのですが、銀行が設定する顧客手数料を考慮した料金体系を追加したということです。

2つ目、自己株式取得についてです。現時点で、新型コロナウイルスの影響で大変な思いをされている企業のさまざまな状況を見ていると、しっかりとした内部留保、財務基盤を持っていることが必要ということを強く感じています。

その意味では、この中期経営計画の中での自己株式取得については織り込んでおりません。もちろん状況が変われば機動的に考えていく必要があると思っていますが、現時点では自己株式取得は想定しておりません。

質疑応答:中期経営計画での経常収益の内訳と単価について

質問者2:2つ質問をお願いします。1つ目が、中期経営計画で経常収益が海外でプラス200億円、国内金融でプラス100億円強と増加をお示しされておりますが、この内訳を教えていただきたいと思います。

例えば、海外で米国あるいはインドネシア、フィリピンでは、イメージとしてどのような内訳にしていますか? また、よろしければ経常利益に落とした時にどれくらいの寄与、内訳になっているかということも教えてください。

2つ目は単価ですが、PayPay等の取引が増え、利用件数構成比の変化の関係で単価が下がることは重々承知していますが、PayPayそのものの御行に入る単価が下がり悪化していくことを危惧しています。

この中期経営計画を策定する際、PayPayなどのいわゆる事業会社系のペイメント系から入ってくる単価の切り下がりはどのくらいまで見ていますか? 今落ちてきたところからもう落ちないと見ているのか、PayPayなどの単価について教えてください。

舟竹:まず中期経営計画の海外の200億円の収益増加はどの拠点から増えているのかについてです。1つは、米国のFCTIで50億円くらい増えると想定していますし、ATMi、PAPIのように、インドネシアやフィリピンでもそれぞれ40億円程度は増加させていけると思っています。

さらに第4国に加え、FCTIの新しいビジネスで、ATMをご利用された方たちへ金融商品やサービスの提供ができるのではないかということを、検討している部分もあります。このようなものを含めると400億円から450億円くらいは達成可能と考えています。

国内は、100億円から150億円くらい増加する計画ですが、ローンやデビットカードなど、既存の商品では今後も増やせると見ています。さらに、国内の子会社群が少しずつ収益を増やしてきてくれると見ており、全体として250億円から300億円くらいという状況を想定しています。

また、チャージ取引単価については、おかげさまで3月は急激にチャージ取引件数が増えました。今後この構成比がどんどん大きくなっていくということになれば、結果として全体としての単価は少し低くなってくるかもしれませんが、少なくともPayPayなどのチャージ取引のそれぞれの単価は、かなり底打ちしている状況だと思っています。

一つ一つのチャージ取引の単価については、これよりも大きく下がっていくことはないと考えていますが、先ほどもお伝えしたように、構成比でもう少しチャージ取引が増えてくると全体の単価は影響を受けることから、いくらか下がっていくのではと考えています。

質疑応答:海外事業の利益の貢献と内訳について

質問者2:海外事業の増収分の利益への貢献、また内訳も教えていただけますか?

舟竹:あまり細かくはお伝えできないのですが、海外は全体として現状10パーセントから15パーセントくらいの利益水準になっており、今後も同程度の利益貢献はできるだろうと思っています。むしろATM台数が増えて規模の経済が働けば、さらに利益率は上がると思いますが、本計画では15パーセント前後の利益率を想定しております。

質疑応答:トップラインと経常利益について

質問者3:2つ、ご質問します。どちらも中期経営計画に関してですが、1つ目はスライド17ページのトップラインについてです。

年平均成長率で5パーセント伸びる計画になっていますが、例えば新規事業や、国内の子会社、インドネシアなどのトップラインが尻上がりに伸びていき、それをならしたかたちでCAGRは5パーセントになるイメージでしょうか? 初年度から全体のトップラインを5パーセント押し上げるような期待を持っているのでしょうか?

トップラインの伸び方のペース、中期経営計画内における濃淡のようなものがあれば教えていただきたいと思います。

2点目は、経常利益です。国内ATMの入れ替えによって経常利益はしばらく厳しくなると思います。中期経営計画を見ている中で、おおよそ何年度あたりが経常利益ベースのボトムになるのか、お考えをお聞かせください。

また、EBITDAは減価償却が関係ないため、右肩上がりに伸びるといった絵を描いているのか、教えてください。

舟竹:まず、年平均成長率で5パーセントと記載していますが、成長スピードのイメージを持っていただくために記載したものです。毎年5パーセントで順調に行くというよりは、むしろ後半で上がっていくかたちだろうと思います。

特に我が社の中では、例えば、BBFは定常的に成長できるようになってきています。セブン・グローバルレミット、ACSiON(アクシオン)などはまだまだ立ち上がったばかりですので、後半になって大きく貢献してくると見ています。

その関係で、利益ベースでの経常利益について2022年度から2023年度あたりは、2021年度の計画とほぼ似たように推移すると思います。毎年ATMの償却負担などが積み上がってきますので、非常に重たいかたちになるだろうと思います。

先ほどもお伝えしたように、後半の2024年度あたりから収益的にも積み上がってきますので、利益的にも2024年度から2025年度からは少しずつ上がってくると想定しています。

質問者3:EBITDAについてのお考えはいかがですか? 例えば、ACSiON、セブン・グローバルレミットで、ある程度先行投資がかかってくるのであれば、必ずしも経常利益だけでなくEBITDAでも中期経営計画前半は厳しいのかなと思います。そのあたりについてもお願いします。

舟竹:そうですね。そのような意味では、中期経営計画前半はEBITDAもそれなりに苦しい状況です。やはりトップラインが上がってこないと、基本的には、EBITDAも上がってこない状況ですが、後半になってそのあたりが結実してくると想定しております。

質疑応答:国内の平均利用件数と手数料単価と減価償却について

質問者4:2点、ご質問します。1点目は、国内のATM平均利用件数と手数料単価のところです。新年度のご計画を拝見したところ、客数・客単価について、今は客数を取りに行く一方で、単価もしくは粗利が下がると読み替えることができます。一般的に、どこかで客数増が単価の下落をオフセットするタイミングが来ると思いますが、御社として、そのタイミング、レベニューが全体としてプラスに転じる時期をいつくらいになると想定していますか?

2点目は数値に関する質問ですが、今後3年くらいを見た時に、減価償却で今期170億円とした時、ピークはいつになるとお考えですか? 例えば、3年後の減価償却はどれくらいになるのか、コストの方向感についてお願いします。

舟竹:1つ目、トップラインと手数料の関係ですが、今おっしゃっていただいたように、顧客数と顧客単価という意味では、今回は「顧客数をとにかく増やそう」ということを優先して新しい料金体系も入れましたし、そちらを優先して、できるだけたくさんの方に使っていただこうと考えています。そのような中で、お客さまが使っていくうちにいろいろなニーズも出てきますので、新しいサービスを開発していくこともできるという想定です。

また「客数と客単価がどこでオフセットされて、どこでもう1回盛り返してきますか」ということについては、残念ながら今年は減収というかたちになりますが、今のところ我々としては、もうこれ以上、単価は大きく下がっていかないと見ています。2022年度以降は、ATMの受入手数料についても徐々に回復してくると考えられます。

ただ、「大きく伸びるか」と問われると、全体的に銀行ATMの利用件数は下がっていく方向にあると思いますので、新しいチャージ取引などが増えてくるということです。

また先ほど少しお話ししましたが、ATMはまだ底堅いニーズがあります。ATMの増設をしっかりと実施することで、「トータルとしてのATMの利用件数を増やしていく」ことが可能と思っています。

減価償却についてですが、減価償却は正直、2025年までは継続して増えていくかたちです。そのような意味でEBITDAが増えていくのですが、減価償却費は毎年20億円、30億円ずつ、2025年くらいまでは積み上がっていくかたちにならざるを得ないと思っています。逆に言いますと、2026年度以降は峠を越えて下がっていくと見ています。

質疑応答:2026年度以降の利益と競合について

質問者5:2点お願いします。本日の中期経営計画のご説明の中で7ページを拝見すると、2025年度までよりも、それ以降の点線の角度が少しだけ急になっていると思います。

社長のご説明でも、業界変化に対応するための先行投資の期間ということで、その後には先行投資が報われて、銀行ATMオペレーションなどを御社が代替を進め、あるいは銀行のATMが減っていく中で、御社が残存したメリットを享受する期間と認識しました。利益に関しても同じように、2026年度以降は角度が急になるイメージを持っていますか?

もう1点は、御社と同じようにこれからの数年を先行投資、つまりATMにお金をかけて、顔認証を含めた高機能なATMを入れて、その後の残存者メリットを享受しようとされているところは、どのあたりを競合と意識されているでしょうか? その意識されている競合に対して、御社の優位性はどのあたりにあるとお考えか、教えてください。

舟竹:まず、「スライド7ページ目では角度が上がっていますね」という点に気づいていただき、ありがとうございます。

2025年までの5年間で積極的に先行投資していきますので、2026年以降はその刈り取り期間ということで、収益はさらに上がっていくと考えています。

当然ですが、それと同時に利益も同じように上がっていくかたちで、我々としては、ATMの残存者メリットをしっかりと享受できる世界を作っていきたいという思いです。

ただ、ATM一本に頼っていると、そこはリスクも大きいということもあります。ですので、この中期経営計画でも発表していますが、事業の多角化を進め、必ずしもATMに頼らなくてもよい世界を展望しながら事業の拡張をしていこうというのが、本中期経営計画の意図ということになります。

ATMマーケットが縮小する中で、残存者として戦っていこうとする際のライバルは誰かということですが、最近、このゴールデンウィーク期間中にも新聞等にも出ていましたので、みなさま、いろいろ考えておられるようです。

SBIが地銀と連携し、共同化を図っていく施策の1つとしてATM事業に参入し、あるいは、 三菱UFJ銀行と三井住友銀行の間でATM共同運営を行うという話が出ていることは理解しています。

ただ、現時点で具体化されているものではないため、そのような意味では、我々の現在のポジションは、その方々に比べると1歩も2歩も進んでいると思いますし、何より全国津々浦々、2万5,000台のATMをすでに設置しているということが、当社の最大の強みと認識しております。

我々としては、ライバルもさることながら、むしろ社会の変化やお客さまのニーズを読み取り、ATMでどのようなサービスを作っていけるのかを常に考えていきたいところです。

舟竹氏よりご挨拶

舟竹:本日はたくさんの方にお集まりいただき、ありがとうございました。最後に一言お話しさせていただきたいと思います。当社は、先月の4月に創業20年を迎えることができました。今、振り返ってみると、常にお客さまの「あったらいいな」という思いを実現して成長してきた20年でした。

まず、コンビニATM等を作ったことが「あったらいいな」の実現だったわけですが、その後も全ATMでの海外カード対応、海外への送金をATMで簡単に送金できるスキーム、海外送金サービスを作りました。また「ATM受取」という、銀行口座を介さないでATMで現金が受け取れる世界の創造や、スマホATM、Pay等のチャージ取引、マイナンバー対応など、このような「あったらいいな」をこの20年間にいろいろと具体化していきました。

いずれも今までなかったものを実現してきたというのが、私たちの20年の歴史でした。そして次の20年も、お客さまの「あったらいいな」という気持ち、さらにそれを超える潜在的なニーズを掘り起こしながら、新たなサービスや価値を具体化していくユニークな銀行になっていきたいという思いで、今回この中期経営計画、存在意義(パーパス)を制定しました。

華々しいダイナミックな部分は少ないかもしれませんが、お客さまの思いを常に実現していくユニークな銀行として我々は生きていきたいと考えていますので、今後ともご支援いただければと思います。本日は、本当にありがとうございました。

スポンサードリンク