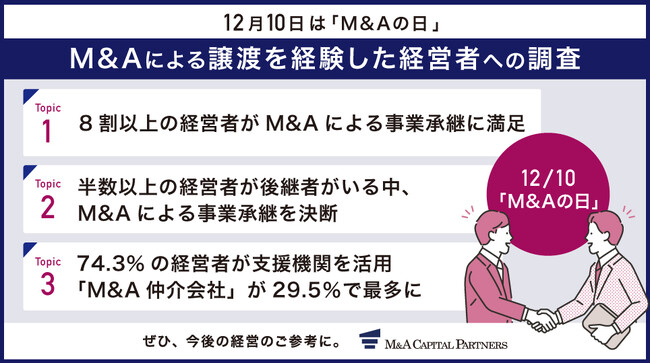

【12/10日は「M&Aの日」】M&Aによる譲渡を経験した経営者を調査

配信日時: 2024-12-10 12:04:04

8割以上の経営者がM&Aによる事業承継に満足

M&Aキャピタルパートナーズ株式会社(東京都中央区・代表取締役社長 中村悟)は、12月10日「M&Aの日」にちなみ、会社を売却した経験がある代表取締役105名を対象に、事業承継手法としてのM&Aに関する実態調査を実施しましたので、お知らせいたします。

[画像1: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-d6062d72bd75cd057ce906eea4858120-964x539.jpg?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■調査概要

調査名称:事業承継手法としてのM&Aに関する実態調査

調査方法:IDEATECHが提供するリサーチデータマーケティング「リサピー(R)︎」の企画によるインターネット調査

調査期間:2024年11月25日~同年11月26日

有効回答:会社を売却した経験がある代表取締役105名

※ 合計を100%とするため、一部の数値について端数の切り上げ処理を行っております。そのため、実際の計算値とは若干の差異が生じる場合がございます。

≪利用条件≫

1 情報の出典元として「M&Aキャピタルパートナーズ株式会社」の名前を明記してください。

2 ウェブサイトで使用する場合は、出典元として、下記リンクを設置してください。

URL:https://www.ma-cp.com/

■調査まとめ

今回は、12月10日「M&Aの日」にちなみ、会社を売却した経験がある代表取締役105名を対象に、事業承継手法としてのM&Aに関する実態調査を実施しました。

まず、74.3%の経営者がM&Aの支援機関を利用しており、そのうち最多の29.5%がM&A仲介会社を選んでおり、譲渡を経験した多くの中小企業経営者がM&A仲介会社の支援のもとM&Aを進めていることが分かりました。また、支援機関を選ぶ際には、「マッチング力」(43.2%)と「業界での知名度」(40.7%)が重要視されていました。譲渡を検討する経営者にとって、支援機関のブランド力が選定基準となっていることが分かりました。

さらに、半数以上の経営者に後継者候補がいる中、M&Aを選択しておりその理由として「後継者候補の経営継続への意欲の欠如」(49.1%)や「経営の先行き不安により後継者候補に負担をかけたくない」(45.3%)などを挙げています。

買い手企業の選定では、「従業員の雇用や待遇の維持向上」(52.4%)が最も重視されました。多くの経営者が、自身が受け取る譲渡価額よりもM&A後の従業員の処遇について気にされていることが分かりました。

最後にM&Aによる事業承継について、8割以上の経営者がM&Aによる事業承継に満足していると回答しており、売却後も「役員として継続」(36.2%)や「新事業を開始」(33.3%)するケースが多いことが示されました。

調査では、後継者がいる経営者の多くが「後継者への負担」を思案しM&Aを選択、買い手選定では「従業員の雇用や待遇の向上」を最も重要視しています。事業承継を検討する経営者にとって、承継による自身の利益ではなく、後継者や従業員など会社を引っ張っていく存在や取引先など関係各所の将来が事業承継の選択において重要であるということが分かりました。

また、M&Aによる譲渡を選択した経営者の多くが支援機関、特にM&A仲介会社の支援を受けています。M&A仲介会社は、マッチングや譲渡価額の算定やM&Aに関わる様々な交渉など、M&Aによる譲渡を検討する経営者と譲渡先企業の間で様々な交渉を行い、M&Aを成功に導く存在です。しかしながら、昨今M&Aに関する様々なトラブルが発生し、メディアが取り上げるとともに中小企業庁が注意喚起を行っています。このようなトラブルに譲渡を希望する経営者が巻き込まれることがないよう業界全体でトラブルを発生させない公正で安全なM&Aの実施が重要となります。2025年はさらに“M&Aの質”が問われる1年になってくるのではないでしょうか。

M&Aキャピタルパートナーズ株式会社

広報室 室長 齊藤 宗徳(さいとう むねのり)立教大学経済学部卒業後、2007年国内大手調査会社へ入社し、国内法人約1,500社の企業査定を行うとともに国内・海外データベースソリューション営業を経て、Web戦略室、広報部にて責任者として実績を重ねる。2019年大手M&A仲介会社へ入社し、広報責任者として広報業務に従事。2021年当社入社後は、広報責任者として、広報業務全体を管掌。

[画像2: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-4f26f44946d605173c10bc426ab6abad-360x360.jpg?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■調査結果

■M&Aによる事業承継の情報収集から決断するまでの検討期間、「2年未満」が約7割

「Q1.M&Aによる事業承継の情報収集から決断するまでの検討期間を教えてください。」(n=105)と質問したところ、「6ヶ月未満」が23.7%、「6ヶ月~1年未満」が22.9%、「1年~2年未満」が22.9%という回答となりました。

[画像3: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-34659a72e3ee0fe203208e8d15f2214e-1440x998.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■74.3%の経営者が支援機関を活用、「M&A仲介会社」が29.5%でトップ

「Q2.M&A実施にあたり、サポートを受けた支援機関を教えてください。」(n=105)と質問したところ、「M&A仲介会社」が29.5%、「金融機関」が15.2%、「経営コンサルティング会社」が15.2%という回答となりました。

[画像4: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-0aef39d87169a33f0f99d4b284688d84-1419x984.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■支援機関を選ぶ際に重視した点、第1位「マッチング力」、第2位「業界における知名度・ブランド力」

Q2で「支援を受けなかった」以外の回答をした方に、「Q3.支援機関を選ぶ際に重視した点を教えてください。(複数回答)」(n=81)と質問したところ、「マッチング力」が43.2%、「業界における知名度・ブランド力」が40.7%、「担当者の印象や対応力」が39.5%という回答となりました。

[画像5: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-9e29c70630ad9ba64388c502f5e3050f-1419x984.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■半数以上が、M&A実施時に、「社内後継者(親族以外の役員・従業員)または親族後継者の候補者がいた」と回答

「Q4.M&A実施時に、社内後継者(親族以外の役員・従業員)または親族後継者の候補者はいましたか。」(n=105)と質問したところ、「社内後継者候補がいた」が33.4%、「親族後継者候補がいた」が17.1%という回答となりました。

[画像6: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-c975c2797ee03e8c8e5febbecea69874-1040x720.jpg?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■後継者候補がいる中でM&Aを選択した理由、「後継者候補が経営の継続を望まなかったから」や「経営の先行き不安から後継者候補に先々負担をかけてしまうから」などが上位

Q4で「社内後継者候補がいた」「親族後継者候補がいた」と回答した方に、「Q5.後継者候補がいる中でM&Aを選択した理由を教えてください。(複数回答)」(n=53)と質問したところ、「後継者候補が経営の継続を望まなかったから」が49.1%、「経営の先行き不安から後継者候補に先々負担をかけてしまうから」が45.3%、「後継者候補の経営者保証の負担が大きすぎたから」が39.6%という回答となりました。

[画像7: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-41b1ec245535742e84c2b061fa41dcaf-1421x986.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■52.4%が、買い手企業を選定する際に「従業員の雇用や待遇の維持向上」を重視

「Q6.買い手企業を選定する際に重視した点を教えてください。(複数回答)」(n=105)と質問したところ、「従業員の雇用や待遇の維持向上」が52.4%、「提示された譲渡価額(株式価額)」が48.6%、「既存の企業文化・経営方針の維持」が37.1%という回答となりました。

[画像8: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-3f0e38d198d716fd2288cdc5e0af3660-1419x984.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■M&Aによる事業承継をした経営者の約半数が、「条件交渉」に大変さを実感

「Q7.M&Aによる事業承継のどのような点が大変でしたか。(複数回答)」(n=105)と質問したところ、「条件交渉」が46.7%、「買い手企業の選定(マッチング)」が41.0%、「企業価値の算定・交渉」が40.0%という回答となりました。

[画像9: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-6c881119bdc3d05fd11d278f422b5ab3-1419x984.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■M&A実施後の経営者の状況、「譲渡した企業で役員として継続している」や「新しい事業を始めている」など

「Q8.M&A実施後の状況について教えてください。(複数回答)」(n=105)と質問したところ、「譲渡した企業で役員として継続している」が36.2%、「新しい事業を始めている」が33.3%という回答となりました。

[画像10: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-9bf6f40023f523cc57c29547ef82805c-1419x984.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■8割以上が、M&Aによる事業承継に「満足」

「Q9.M&Aによる事業承継の満足度を教えてください。」(n=105)と質問したところ、「非常に満足」が37.2%、「やや満足」が43.8%という回答となりました。

[画像11: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-d45403511997c8139d455dbe83713837-1419x984.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■M&Aによる事業承継満足度の理由、「売却後、従業員が生き生きとして、引き続き働いている」や「理念を引き継いでもらえたから」など

「Q10.Q9の満足度の理由を教えてください。(自由回答)」(n=105)と質問したところ、「売却後、従業員が生き生きとして、引き続き働いている」や「理念を引き継いでもらえたから」など86の回答を得ることができました。

[画像12: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-96d8b59a2d2981baa7e8c8be97812214-1040x720.jpg?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■M&Aキャピタルパートナーズについて

[画像13: https://prcdn.freetls.fastly.net/release_image/51639/336/51639-336-73e9f62a7eb4c27f5d8977d76bcb5ac0-1299x537.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

弊社では、M&A仲介会社として、譲渡企業(売り手)譲受企業(買い手)の間に立ち

M&Aの成立に向けたアドバイザリー業務を提供しております。

経験豊富なアドバイザーが、選択肢のひとつとしてM&Aを提案し、実現までサポートいたします。

詳しくはこちら:https://www.ma-cp.com/

■会社概要

M&Aキャピタルパートナーズは、中堅・中小企業の資本承継にお悩みの経営者様に寄りそい、事業承継の選択肢の一つとしてM&A仲介サービスを提案し、実績を積み重ねてまいりました。私たちが目指している”正しいM&A”とは、創業以来、お客さまのことを一番に考える“クライアントファーストのM&A”です。「健全な日本経済の未来を実現するために“正しいM&A”をけん引していく」これが私たちMACPの社会的存在意義、パーパスです。

・会社名 M&Aキャピタルパートナーズ株式会社

・設立 2005年10月

・代表者 代表取締役社長 中村 悟

・所在地 東京都中央区八重洲二丁目2番1号

東京ミッドタウン八重洲 八重洲セントラルタワー36階

・URL https://www.ma-cp.com/

【本件に関するお問い合わせ先】

M&Aキャピタルパートナーズ株式会社

TEL:03-6860-0845(受付時間 平日10:00~18:00)

PR TIMESプレスリリース詳細へ

スポンサードリンク

「M&Aキャピタルパートナーズ」のプレスリリース

スポンサードリンク

最新のプレスリリース

- 『Fate/Grand Order Original Soundtrack Ⅷ』2026年7月1日発売決定!01/17 18:30

- 大阪選抜モデルが決まる!関西コレクションプロデュース日本最大規模の女子学生参加型イベント「GAKUSEI RUNWAY 2026 SUMMER in OSAKA」開催決定!01/17 17:45

- 学園生活コミュニティ「キャラフレ」|『節分』イベントのお知らせ01/17 17:10

- VTuberグループ「あおぎり高校」、1月23日(金)放送『バズリズム02』に出演決定!! メジャーデビュー後初となるTVでの歌唱で1stアルバム『あおバム』より「お前のまともはまともじゃない」を披露01/17 16:45

- 【ICFジャパン】プロコーチが互いに技を磨き合う実践の場、「コーチング・プラクティス (毎月開催)」を実施中01/17 16:45

- 最新のプレスリリースをもっと見る