関連記事

サンクゼール、売上高・各段階利益において増収増益を達成 米国・台湾の売上が伸長し高成長を牽引

サンクゼール、売上高・各段階利益において増収増益を達成 米国・台湾の売上が伸長し高成長を牽引[写真拡大]

2023年3月期決算説明

久世良太氏(以下、久世良):みなさま、こんにちは。株式会社サンクゼールの久世良太と申します。日頃より当社の企業活動にご理解とご支援を賜り、誠にありがとうございます。

本日は、まず当社の2023年3月期決算概要についてご説明し、その後、来期の事業方針の概略についてお話しします。どうぞよろしくお願いします。

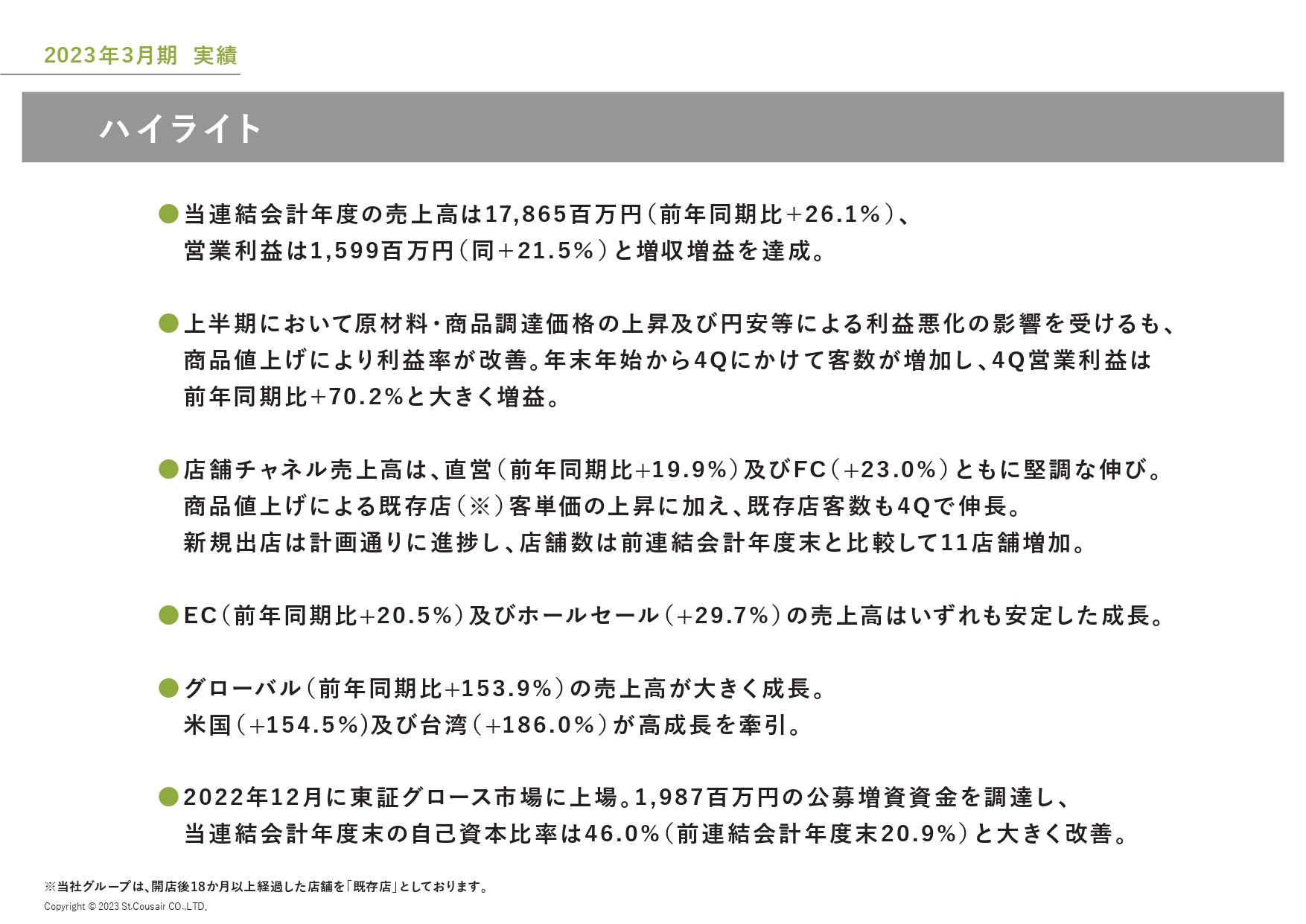

ハイライト

当連結会計年度のハイライトについてご説明します。売上高は178億6,500万円で、前期比26.1パーセント増、営業利益は15億9,900万円で前期比21.5パーセント増と、増収増益を達成しました。

上半期、特に第2四半期において原材料や商品調達価格の上昇、および円安等の影響で利益率が悪化しましたが、第3四半期から第4四半期にかけて、商品の値上げを行ったことで利益率が改善し、第4四半期の営業利益は前年同期比70.2パーセント増と大きく増加しました。

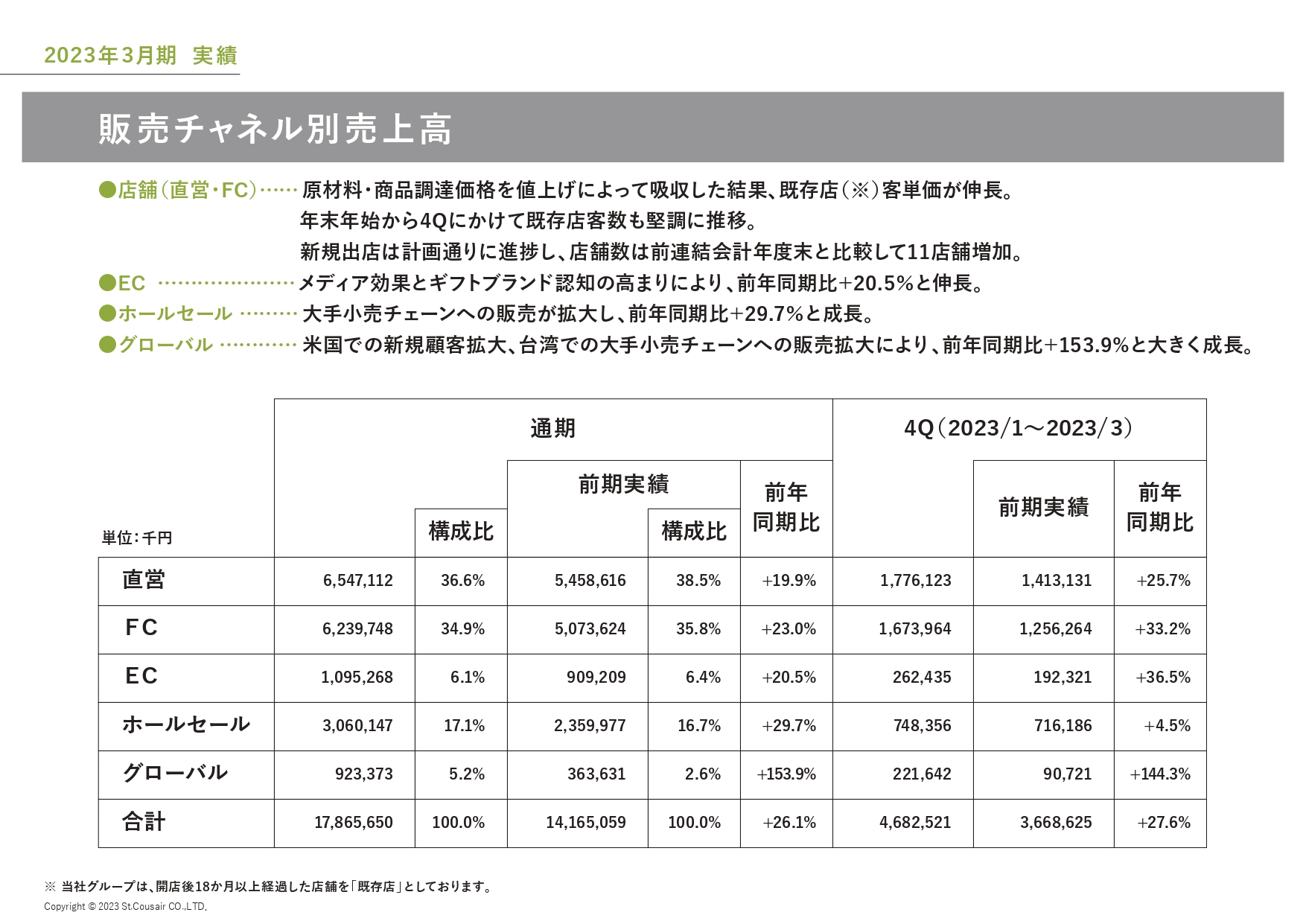

店舗チャネル売上高は、直営・FCともに前期比20パーセント前後の増加と、堅調に推移しました。商品価格の値上げによって既存店客単価が上昇し、既存店客数に関しては、特に第4四半期で大きく伸びる結果となりました。新規出店は計画どおり、11店舗の出店を達成しています。

ECやホールセールの売上高についても、前期比で20パーセントを超える安定した成長となりました。グローバルに関しては、米国や台湾の売上が伸びたことにより、前期比153.9パーセントの増加と高い成長を遂げています。

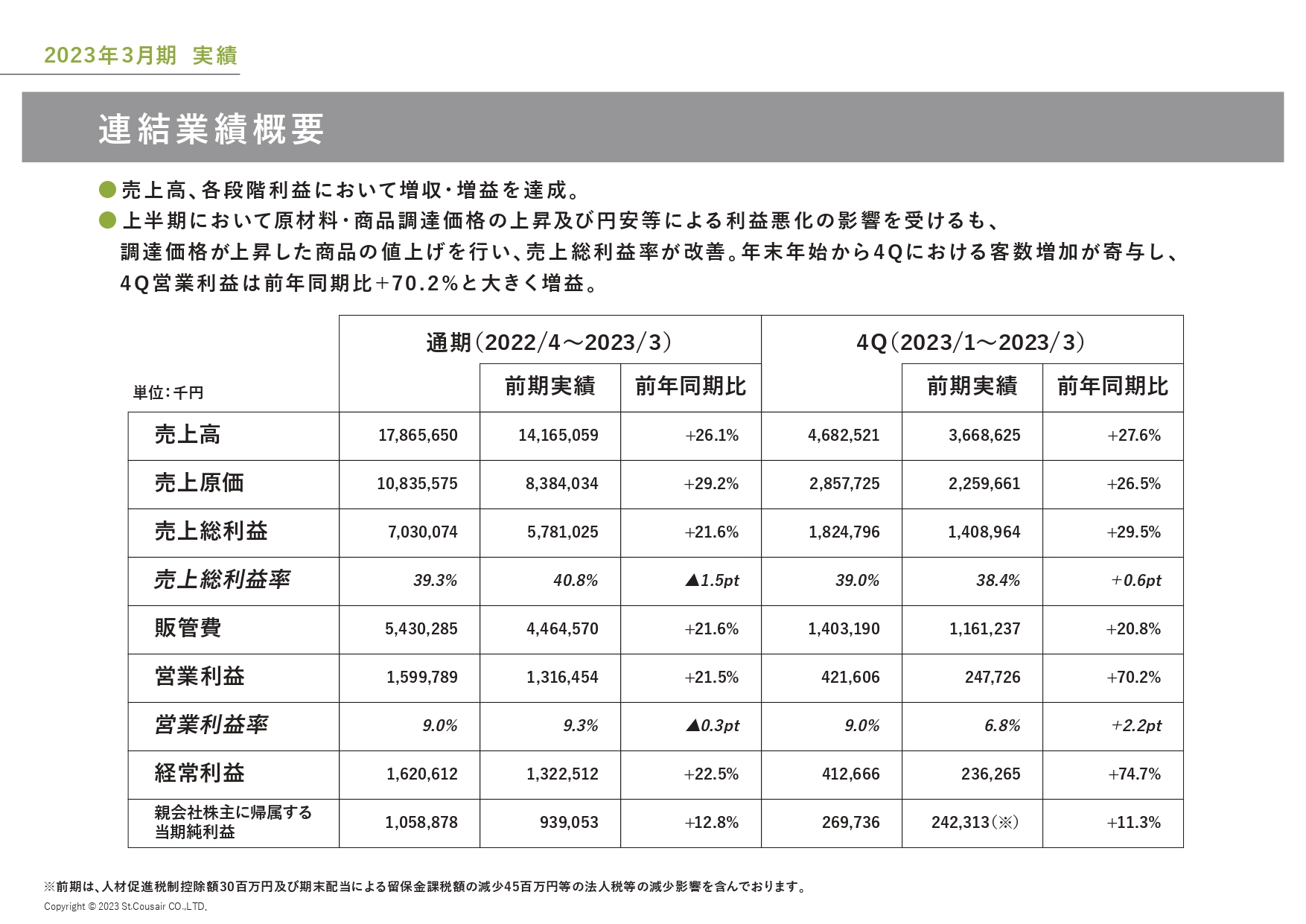

連結業績概要

連結業績は、先ほどご説明したとおり、原価上昇等による売上総利益率の悪化がありましたが、第4四半期に関しては商品価格の値上げにより、前年同期を上回る利益率となりました。

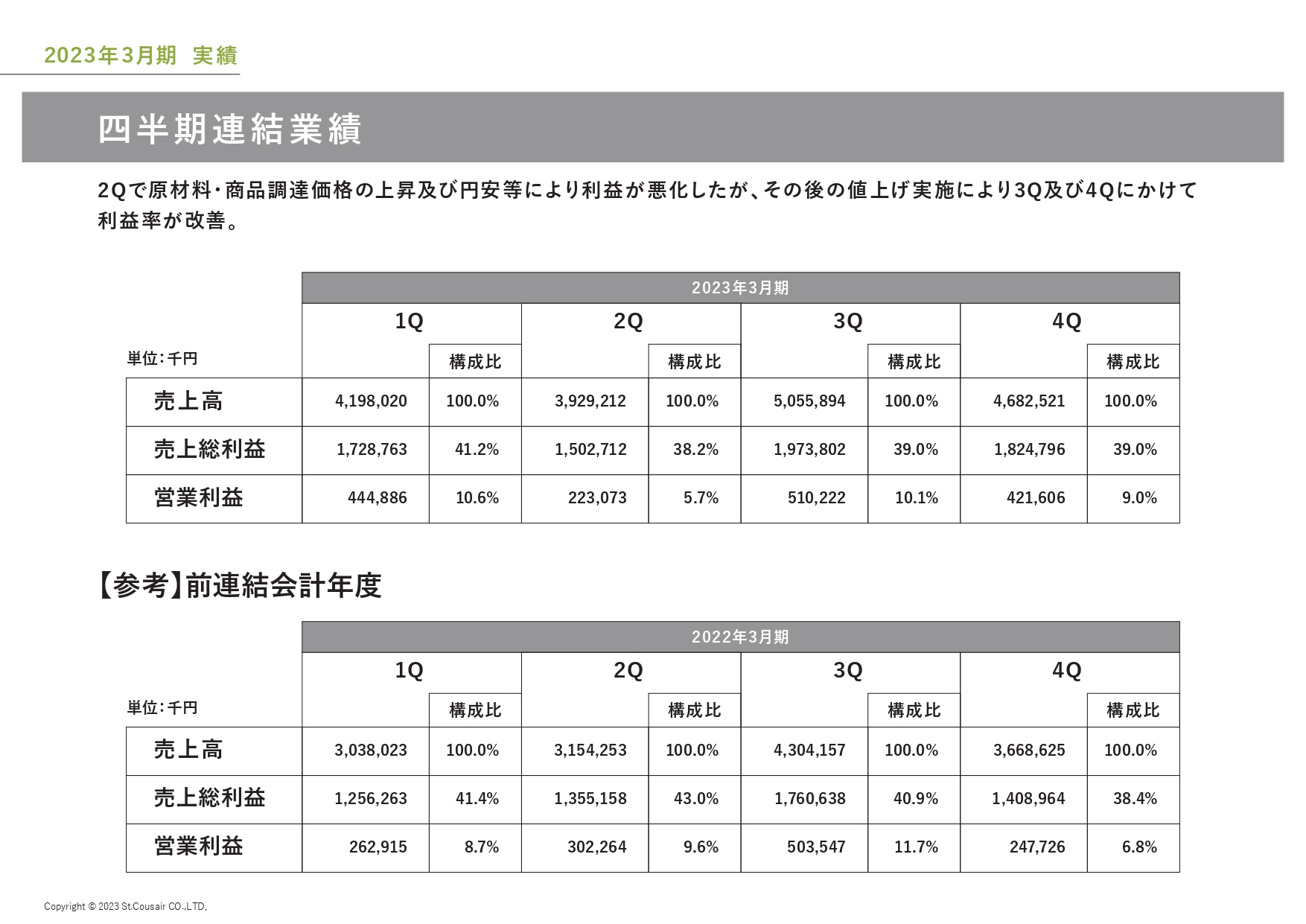

四半期連結業績

売上高から営業利益までの四半期ごとの推移です。第2四半期において、原価上昇等の影響により営業利益率が悪化しましたが、第3四半期、第4四半期と徐々に改善し、現在は原価上昇の影響をほぼ吸収できています。

販売チャネル別売上高

冒頭でご説明したとおり、販売チャネルごとの売上高は、すべての販売チャネルで堅調に伸びています。第4四半期におけるホールセールの伸びが4.5パーセントと小さくなりましたが、こちらは前連結会計年度の下期において、大手小売チェーンに対する新商品の採用が決定し、以降は既存商品と新商品の売上が安定して高い水準を維持しているためです。

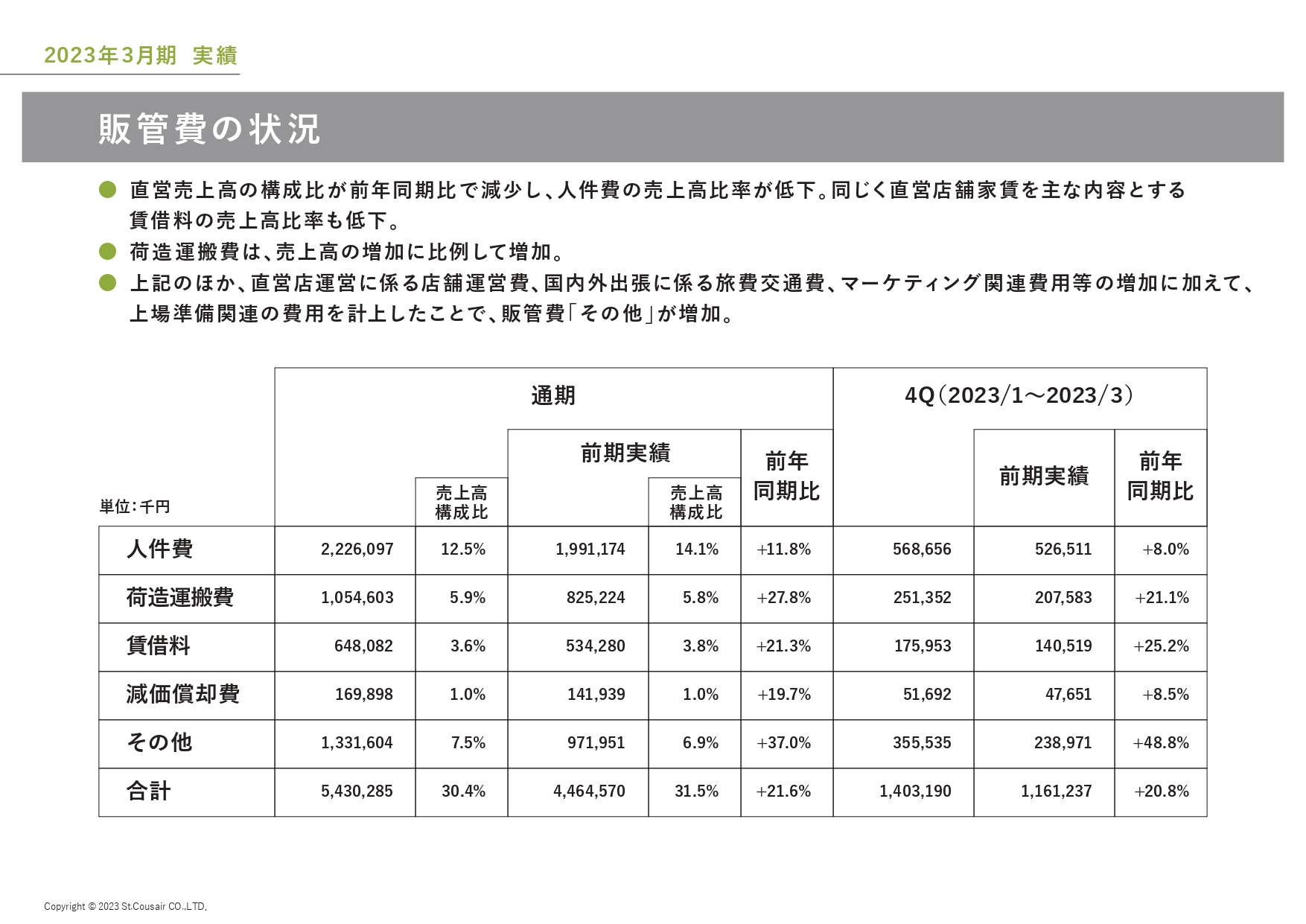

販管費の状況

販管費の状況です。人件費に関しては、FCやEC、ホールセールなどの売上高構成比が上昇したことで、売上高に対する比率が前期比で低下しました。

その他の販管費の増加について、主な内訳としては、消耗品費や水道光熱費などの直営店運営に係る店舗運営費が増加したほか、コロナ禍の落ち着きによる国内外出張の増加に伴う旅費交通費の増加、EC事業の拡大や社内デジタル化の推進に伴うサーバー費用の増加、ファン顧客拡大のためのマーケティング関連費用の増加、さらに昨年12月の上場に関する費用の計上などが該当します。

以上の結果、販管費全体では、前期比で21.6パーセントの増加となりました。

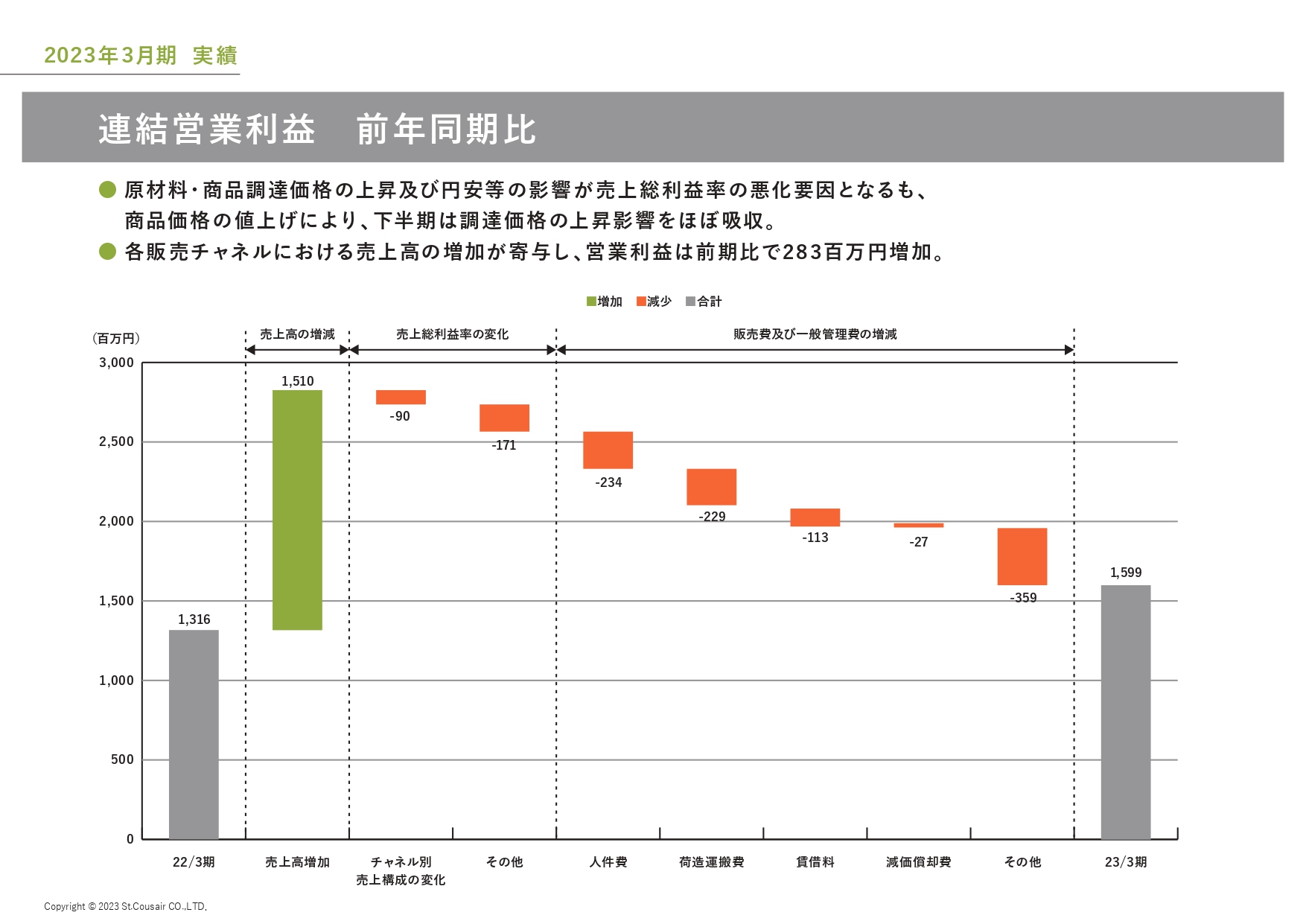

連結営業利益 前年同期比

前年同期比における、営業利益の増減を要因別にグラフで示しました。売上高の増加による営業利益の増益効果は、15億1,000万円となりました。

一方で、売上総利益率の悪化は営業利益の減益要因となりますが、その影響額のうち、チャネル別売上構成の変化による影響が9,000万円、その他、原価上昇等による影響が1億7,100万円となっています。これに加え、販管費がそれぞれの項目で増加したため、営業利益は前期比で2億8,300万円増加しました。

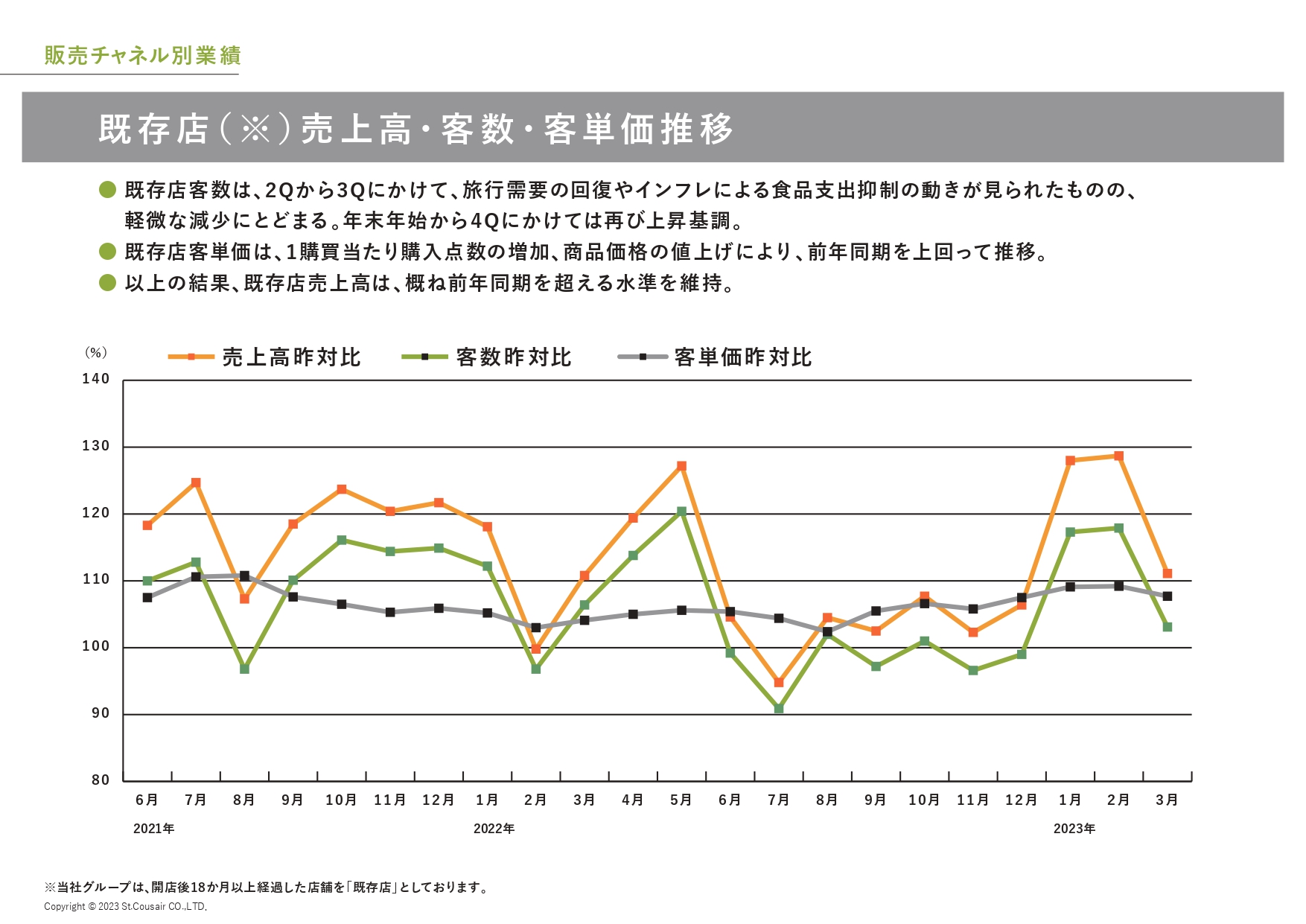

既存店 売上高・客数・客単価推移

既存店の客数と客単価、および売上高の、前年同月比の推移です。2022年9月と12月、2023年3月に値上げを行った影響もあり、グレーで示している客単価が、年度を通して堅調に推移しました。

客数に関しては、コロナ禍が落ち着いて旅行需要が回復するなど、消費動向が変化したことで、「サンクゼール」業態のアウトレットモール店舗の客数がやや減少する影響を受けました。一方で、年末年始から第4四半期にかけて、特に「久世福商店」業態で客数が大きく増加しています。以上の結果、年度累計における既存店売上高は、前期比で11パーセント増加しています。

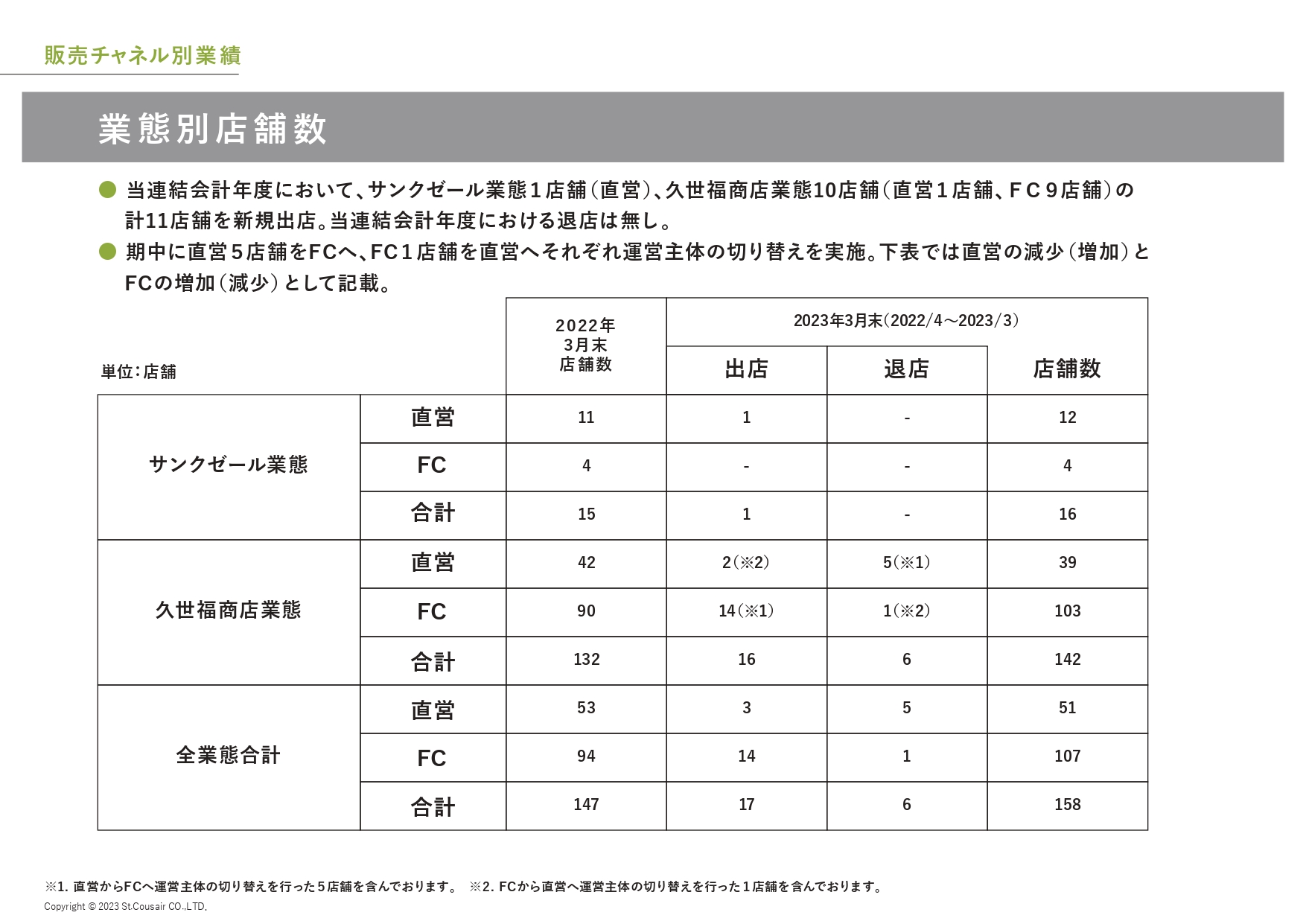

業態別店舗数

店舗の出退店状況です。新規出店は11店舗で、退店実績はありません。期中に直営5店舗をFCへ、FC1店舗を直営へ、それぞれ運営主体の切り替えを行っています。

店舗会員数・ロイヤル顧客比率

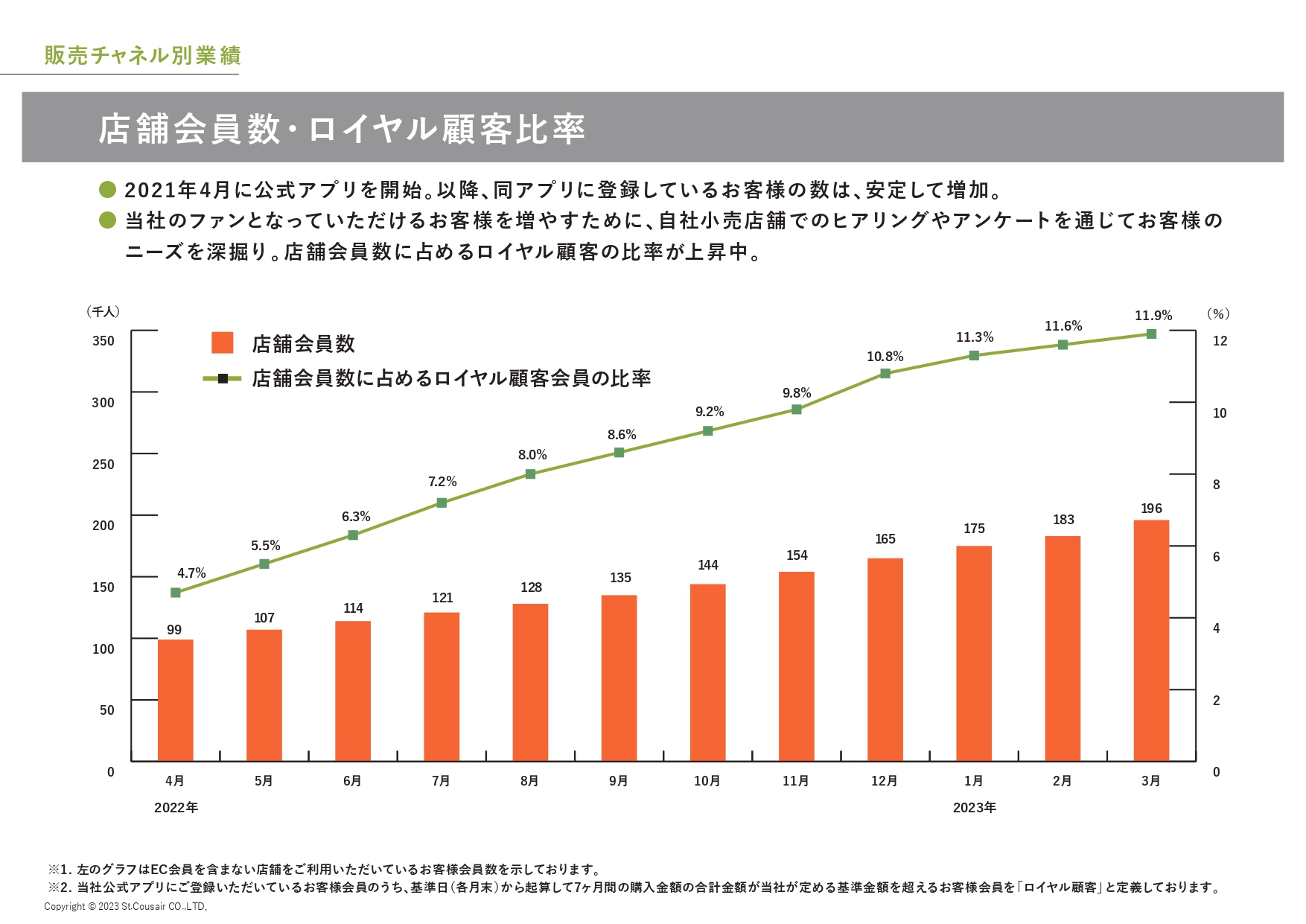

こちらのグラフは、当社の公式アプリに登録しているお客さまのうち、店舗をご利用いただいている店舗会員数、および、その中でも当社がロイヤル顧客に分類しているお客さまの割合を示しています。

当社は、ご来店のお客さまに当社のファンになっていただくことを、なによりも大切に考えています。したがって、当社のファンがどのくらい増えているかを把握することを重視しています。

2021年4月の当社公式アプリのリリース以降、店舗会員数は順調に伸びています。また、それ以上に、店舗会員数に占めるロイヤル顧客の割合が伸びており、2023年3月時点で11.9パーセントと順調に成長しています。

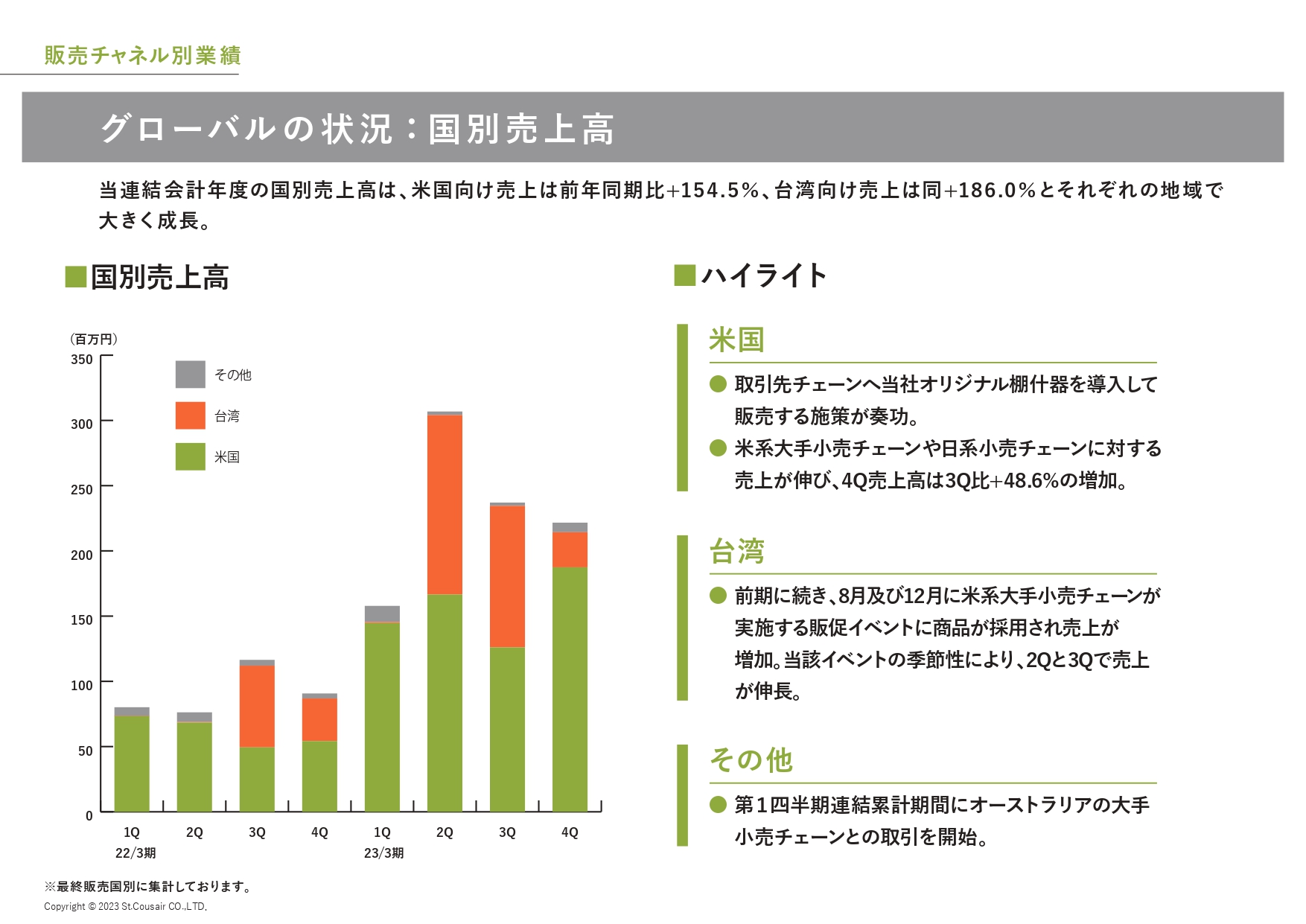

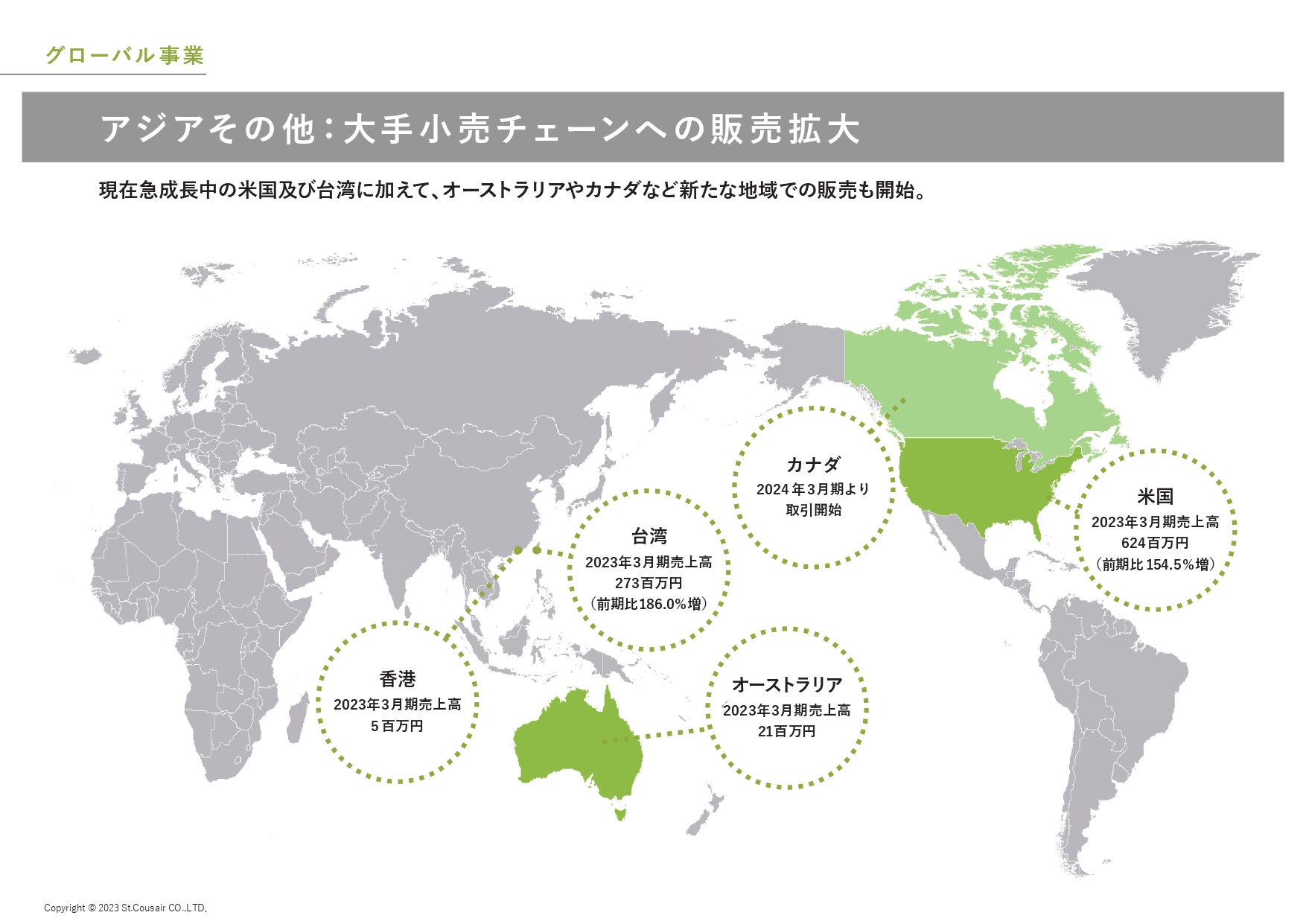

グローバルの状況:国別売上高

グローバルチャネルの国別売上高です。当社の子会社、および工場がある米国市場、また、近年における台湾市場の著しい成長が、グローバルチャネルの成長を牽引しています。米国は米系大手小売チェーンや日系小売チェーンでの売上が伸び、前期比で154.5パーセントの増加となりました。

台湾は米系大手小売チェーンが実施する販促イベントで商品が採用され、186パーセントの増加となりました。台湾は第2四半期と第3四半期に比べ第4四半期の売上が減少しましたが、こちらはイベント開催時期が第2四半期と第3四半期であったため、季節的要因に基づく減少になります。

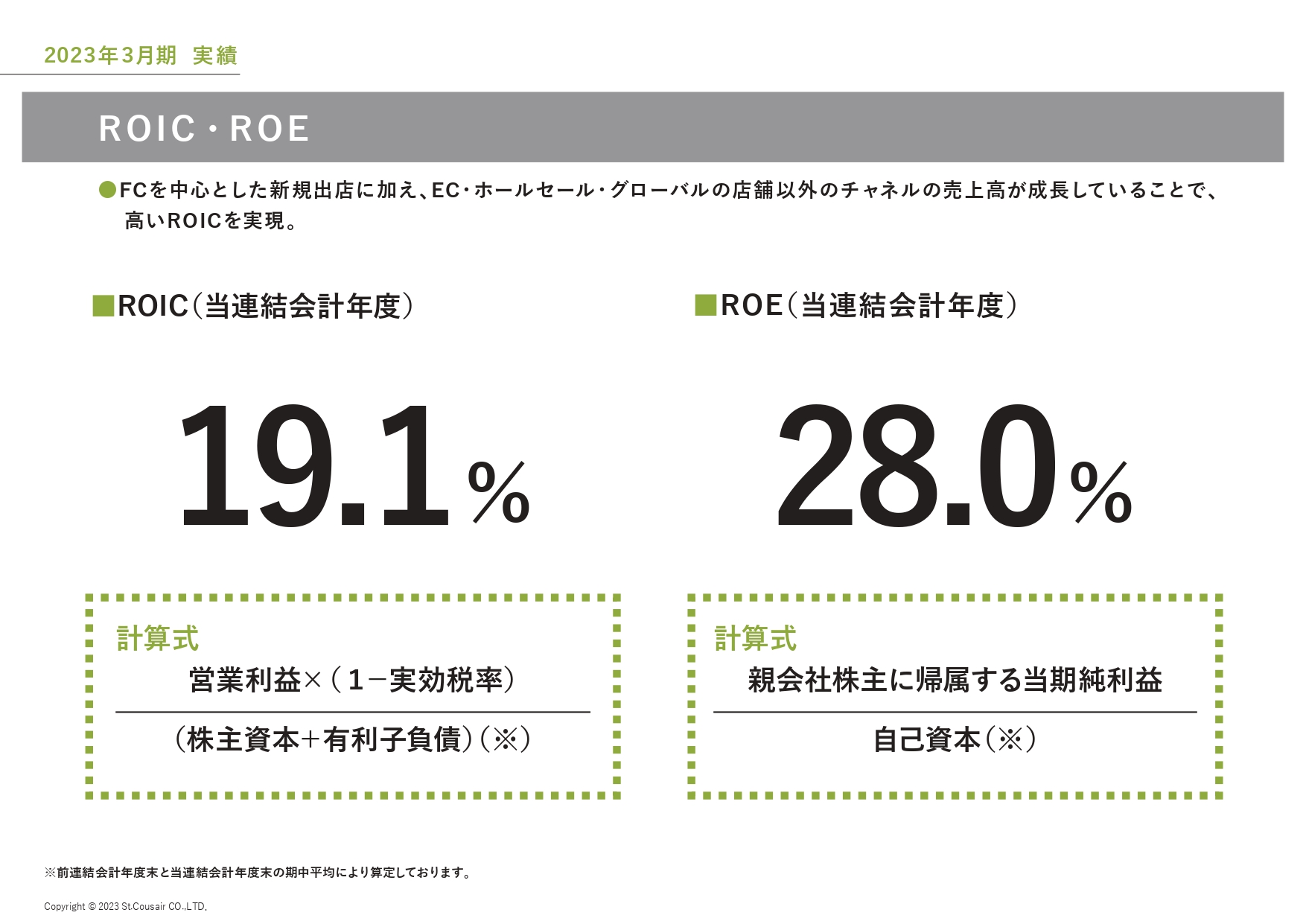

ROIC・ROE

当連結会計年度のROICとROEです。直営店からFC中心の事業にシフトしたことや、ECやホールセールも安定成長していることで高いROICを保持できています。今後も当社の資本コストを上回るROICを達成し、企業価値の向上に努めていきます。

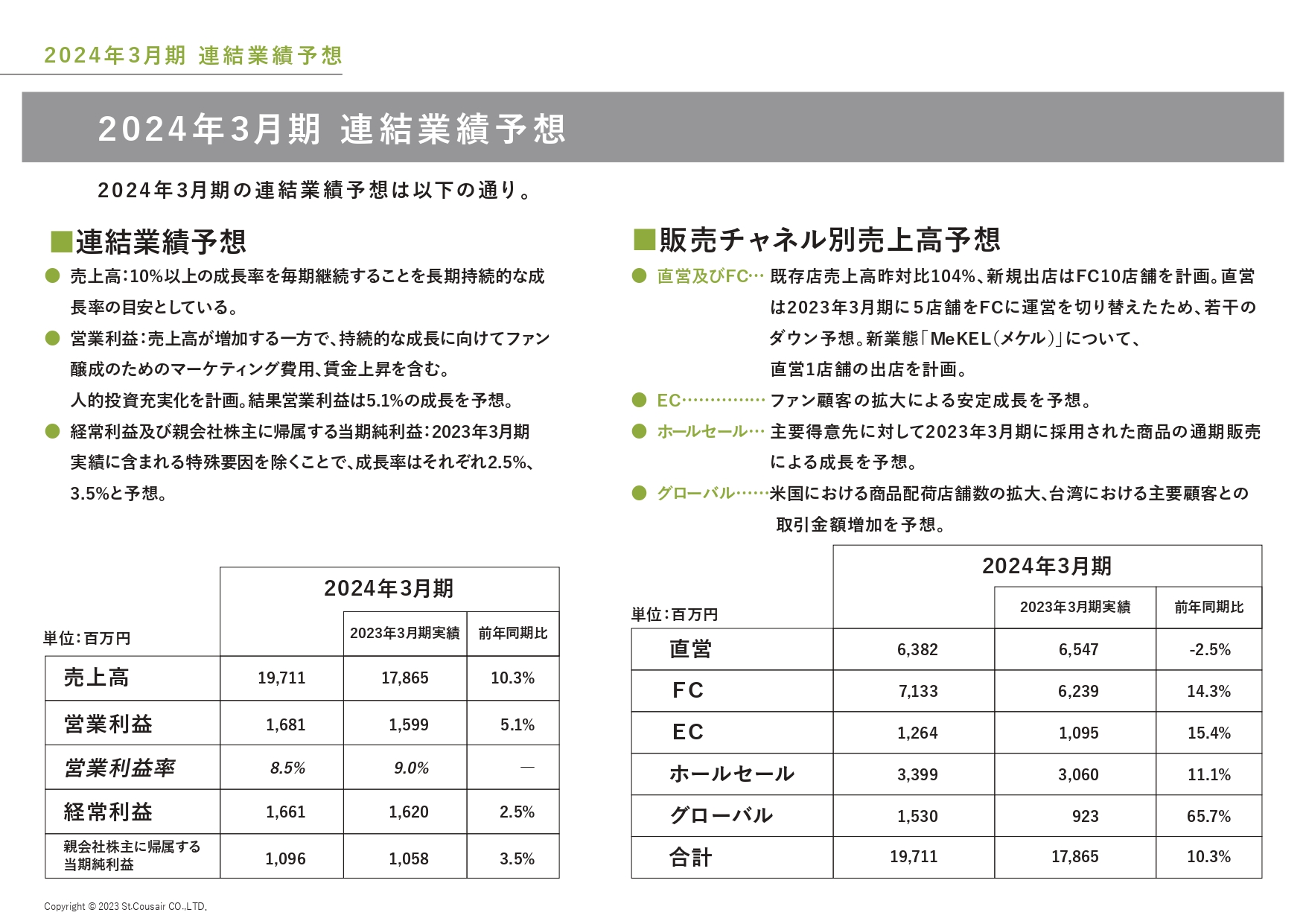

2024年3月期 連結業績予想

2024年3月期の連結業績予想です。当社としては、売上高において毎期10パーセント以上の成長率を継続することを、長期持続的な成長率の目安にしています。来期は10.3パーセントの成長により、売上高197億1,100万円を見込んでいます。

右側の表は、チャネル別売上高予想です。直営については、前期に5店舗をFCに切りかえており、当期の新規出店は1店舗のみを計画しているため、前年同期比で2.5パーセントの減少を見込んでいます。一方、FCは前期に直営から切り替えた店舗に加え、10店舗の新規出店を見込んでいるため、14.3パーセントの増加を見込んでいます。

直営とFCの既存店売上高は、いずれも4パーセントの増加を前提としています。ECは15.4パーセント、ホールセールは11.1パーセントの増加を見込み、グローバルは米国と台湾で引き続き高い成長率を維持することで、65.7パーセントの増加を見込んでいます。

営業利益率に関しては、売上高が増加する一方で、持続的な成長に向けて当社のファンを増やすためのマーケティング費用や、賃金上昇を含む人的資本充実化を計画しているため、5.1パーセントの成長を予想しています。

経常利益および親会社株主に帰属する当期純利益については、前期実績に含まれる特殊要因を除くことで、成長率はそれぞれ2.5パーセント、3.5パーセントを予想しています。

以上で、2023年3月期決算に関するご説明を終わります。

コーポレートスローガン

来期の事業方針の概略をご説明します。当社は、「愛と喜びのある食卓をいつまでも」というコーポレートスローガンを掲げており、創業の原点である私たちの家族とお客さまで囲んだ笑顔あふれる食卓の風景を大切にしています。

経営理念

当社の経営理念です。私たちは従業員や事業パートナーのみなさまに対して、経営理念の教育に最も力を入れ、誠実さや謙虚さといった基本的な価値観を浸透させています。

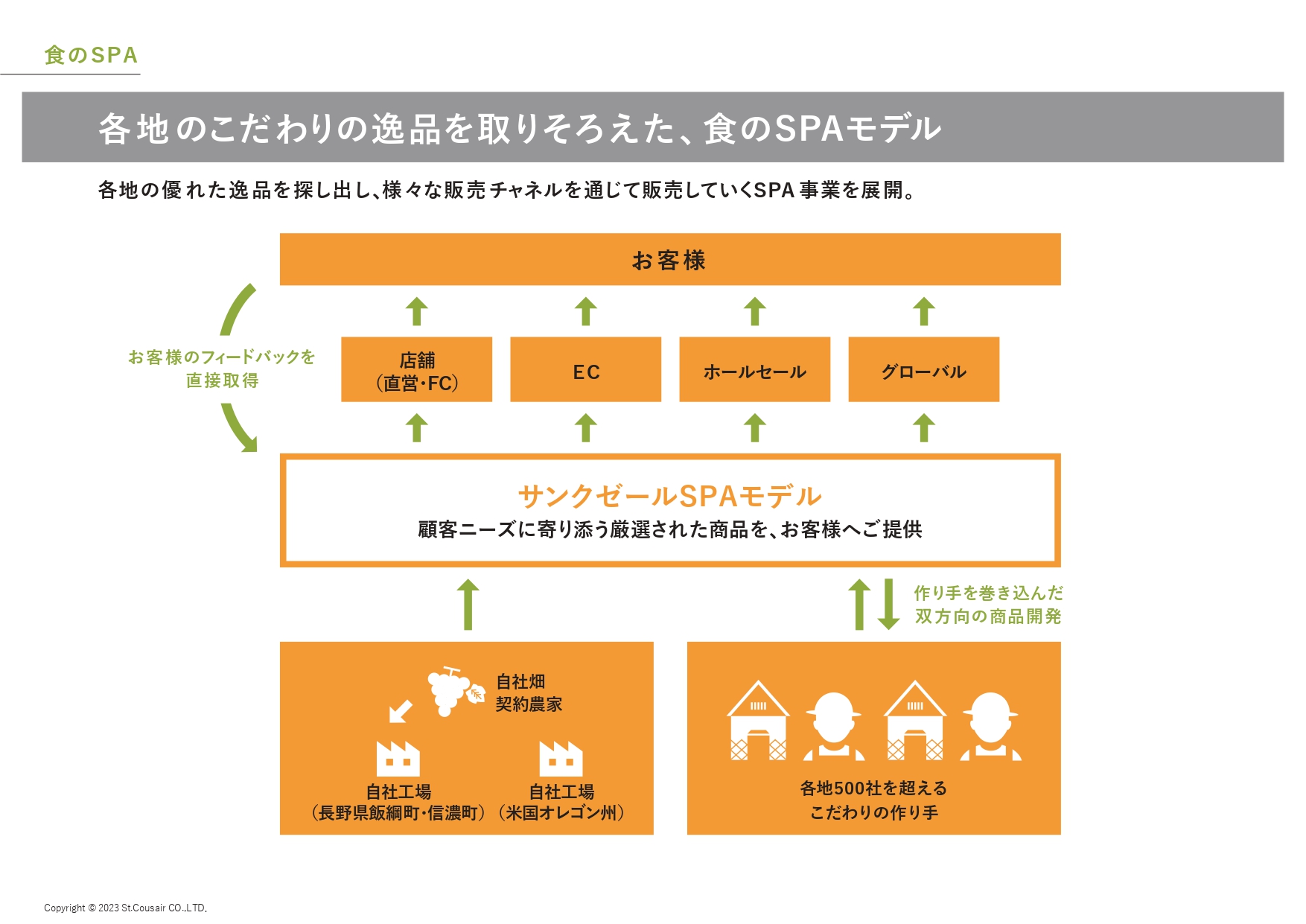

食のSPA

当社事業の最大の特徴は、食のSPAモデルを展開していることです。多様な販売チャネルで得たお客さまのフィードバックを商品開発につなげ、日米の自社工場で製造するほか、全国各地の作り手と一緒に商品を作り、お客さまに販売します。このようなサイクルを一気通貫で回していくことで、お客さまのニーズに寄り添う厳選された商品を提供できています。

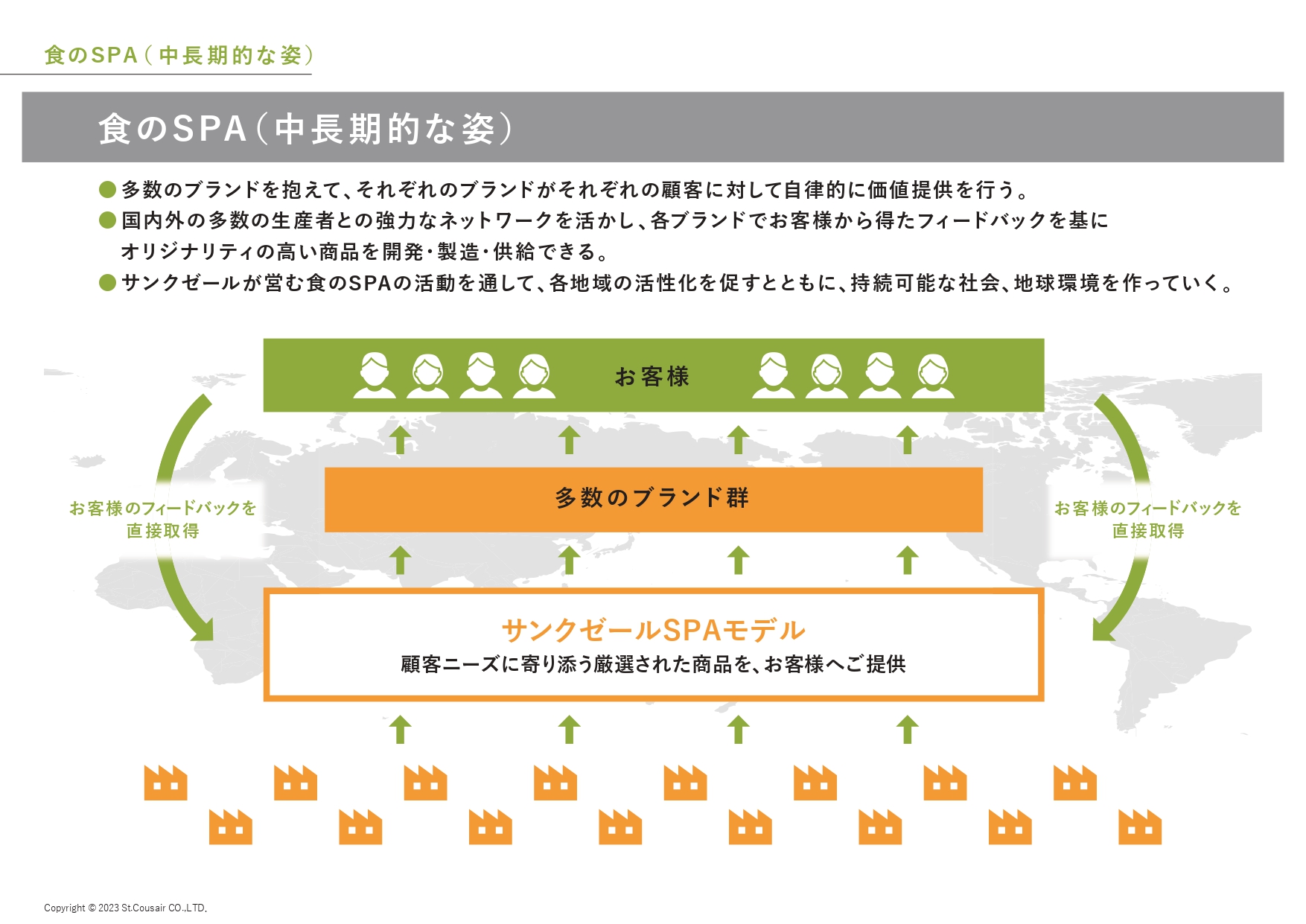

食のSPA(中長期的な姿)

中長期的なビジョンとして、食のSPAモデルをグローバルレベルでさらに拡大し、多数のブランド群を通じた価値提供を行っていきたいと考えています。同時に、私たちの事業活動を通して各地域の活性化を促すとともに、持続可能な社会、地球環境を作りたいと考えています。

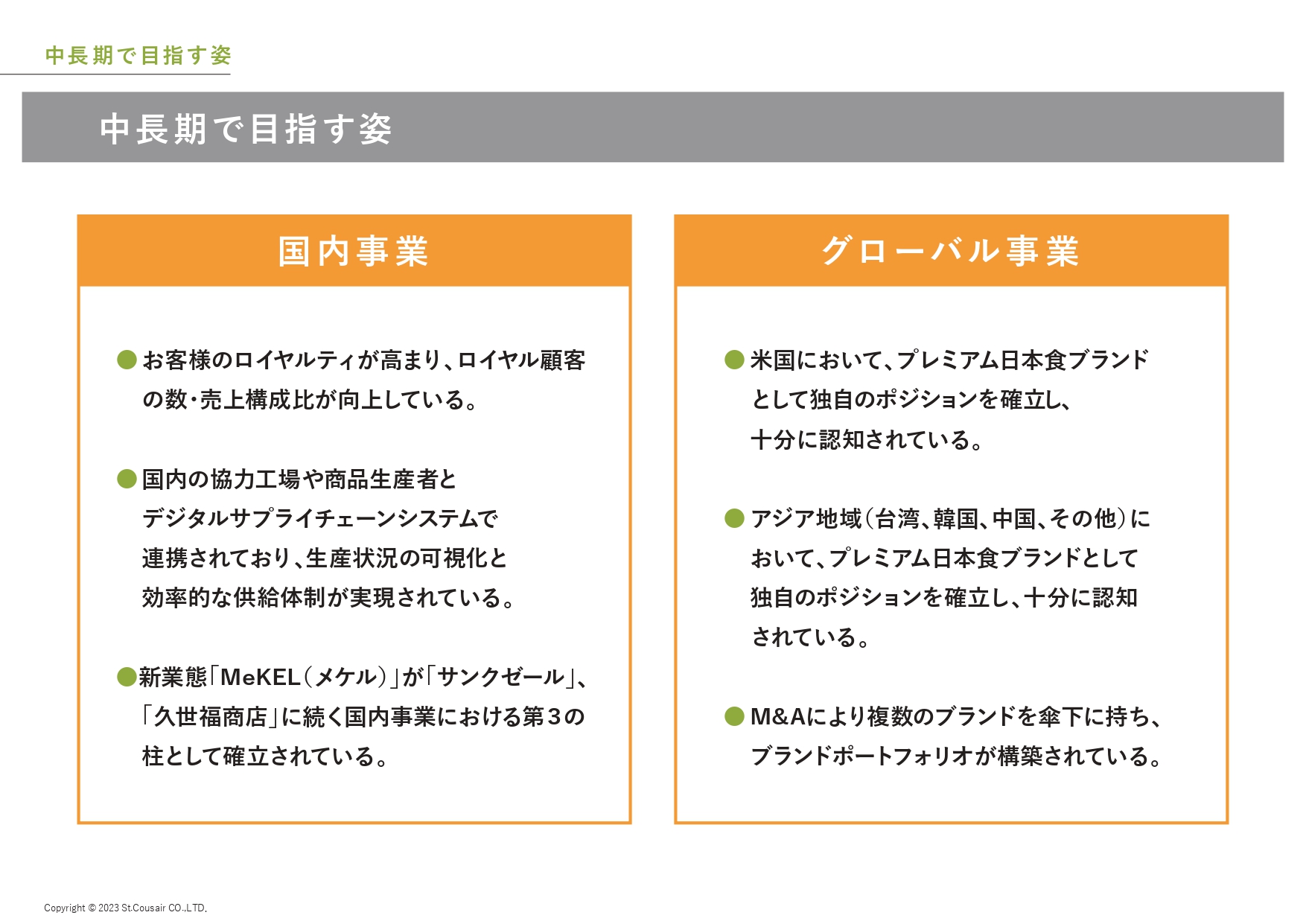

中長期で目指す姿

当社が中長期で目指す姿です。国内事業では、お客さまのブランドロイヤルティの向上、デジタルサプライチェーンシステムによる効率的な供給体制の構築、新業態「MeKEL(メケル)」による、新たな事業の柱の確立です。

グローバル事業は、米国やアジア地域における、プレミアム日本食ブランドとしての独自ポジションの確立、M&Aによる複数ブランドでのブランドポートフォリオの構築です。

サンクゼール

事業方針をご説明する前に、当社が国内で展開するブランドをご紹介します。まず、「サンクゼール」ブランドです。「サンクゼール」ブランドは長野のメーカーズブランドであり、長野県のほか、全国のリゾートエリアのアウトレットモールなどに出店しています。「サンクゼール」ブランドの主要商品は、ワインやジャム、パスタソース、ドレッシングなどです。

久世福商店

「久世福商店」では、各地のおいしい食品を取りそろえて、商品自体の魅力だけでなく、生産者の人柄まで掘り下げることによって、独自性の高い商品を開発しています。「久世福商店」は都市部や地方の生活圏に近い商業施設を中心に出店しており、ご飯のお供、だし、お味噌、醤油などの和の食品が中心となります。

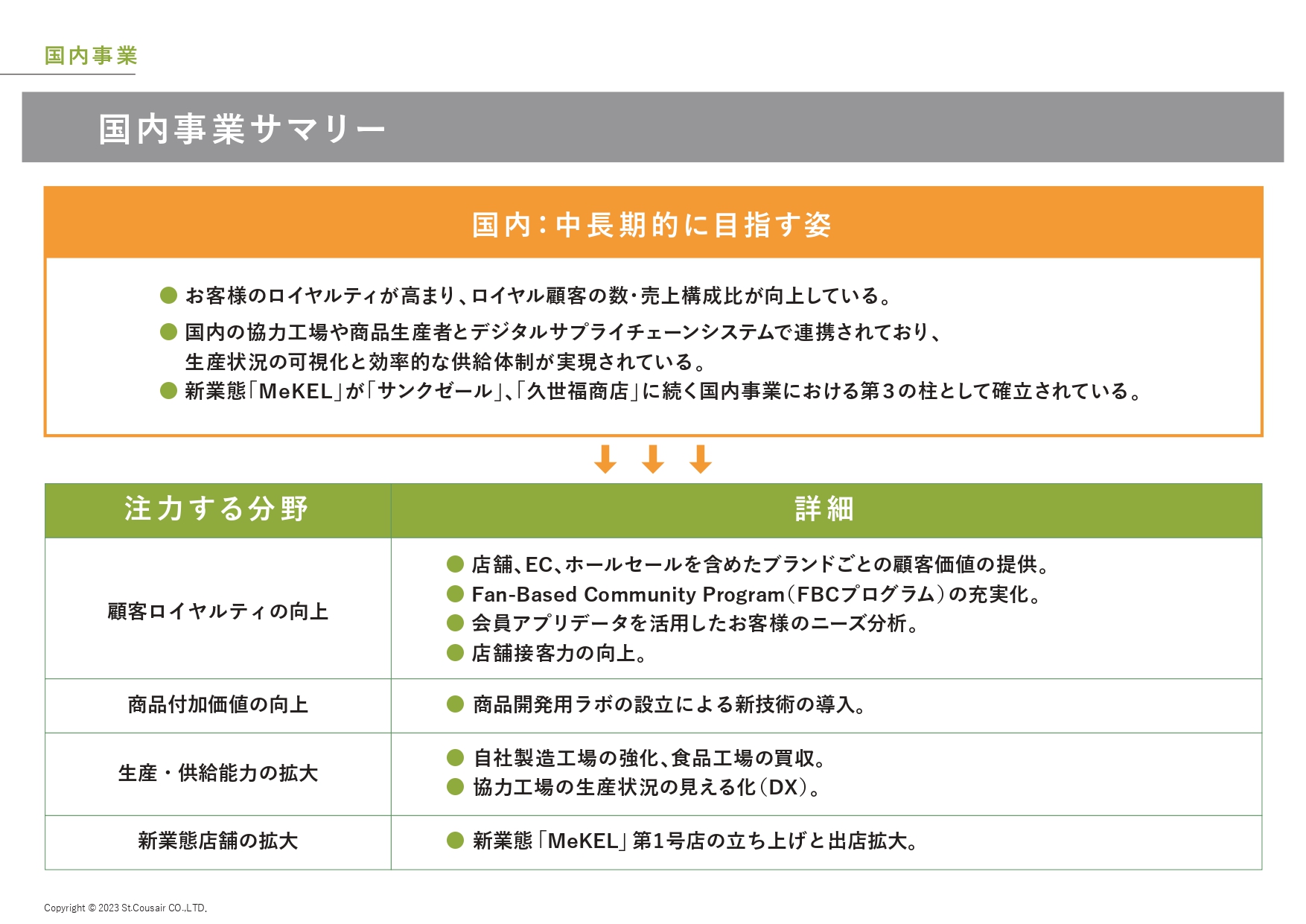

国内事業サマリー

先ほどご説明したような、国内事業で目指す姿を実現するために、来期はスライドに示した4つの分野に注力します。

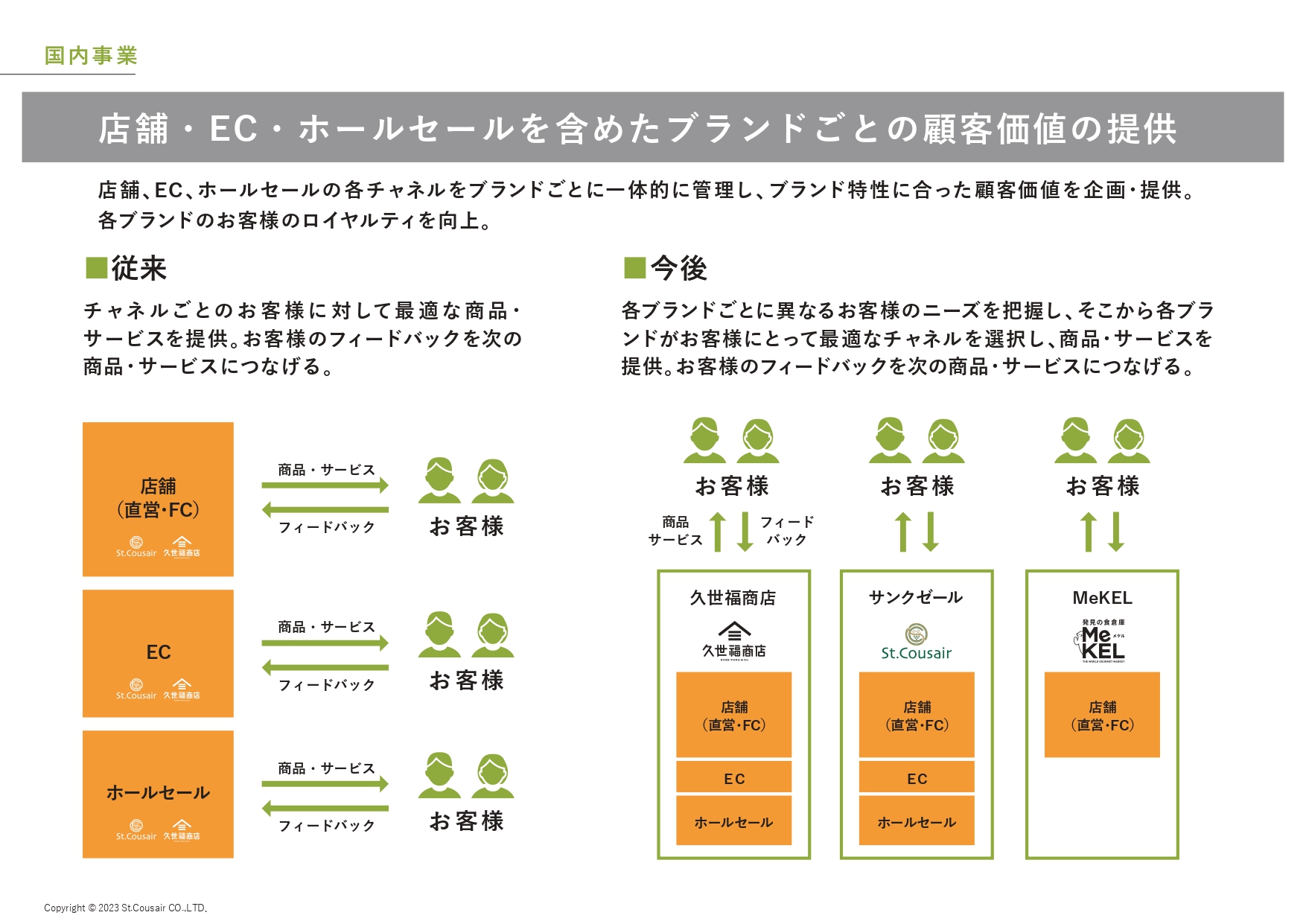

店舗・EC・ホールセールを含めたブランドごとの顧客価値の提供

注力する分野の1つ目は、顧客ロイヤルティの向上です。お客さまのロイヤルティを高めるために、今まで以上にブランド軸での価値の提供に注力します。

これまでは店舗、EC、ホールセールの各チャネルのお客さまからニーズを把握し、商品・サービスにつなげてきました。今後は「MeKEL」という新たなブランドを加え、ブランドごとに異なるお客さまのニーズに対応できるように、ブランド軸での顧客価値の提供に取り組んでいきます。

Fan-Based Community Program(FBCプログラム)

私たちが展開するファンマーケティングについてご説明します。当社の会員である一部のお客さまに、当社が運営するコミュニティに参加していただき、定期的なアンケートなどを実施することで潜在的なニーズを把握する活動を行っています。

プログラムへ参加いただくお客さまは、当社ブランドのファンが中心であり、私たちのすべてのお客さまを代表する方々です。ファンであるお客さまの声を聞き、その結果を新商品や売り場の改善につなげていくことで、当社のすべてのお客さまに対する価値の向上につながると考えています。

私たちは、このコミュニティマーケティングを「Fan-Based Community Program」、通称「FBCプログラム」と呼んでいます。プログラムへ参加いただくお客さまは、前期の500人に対し、当期は2,500人の規模で運営を開始しています。

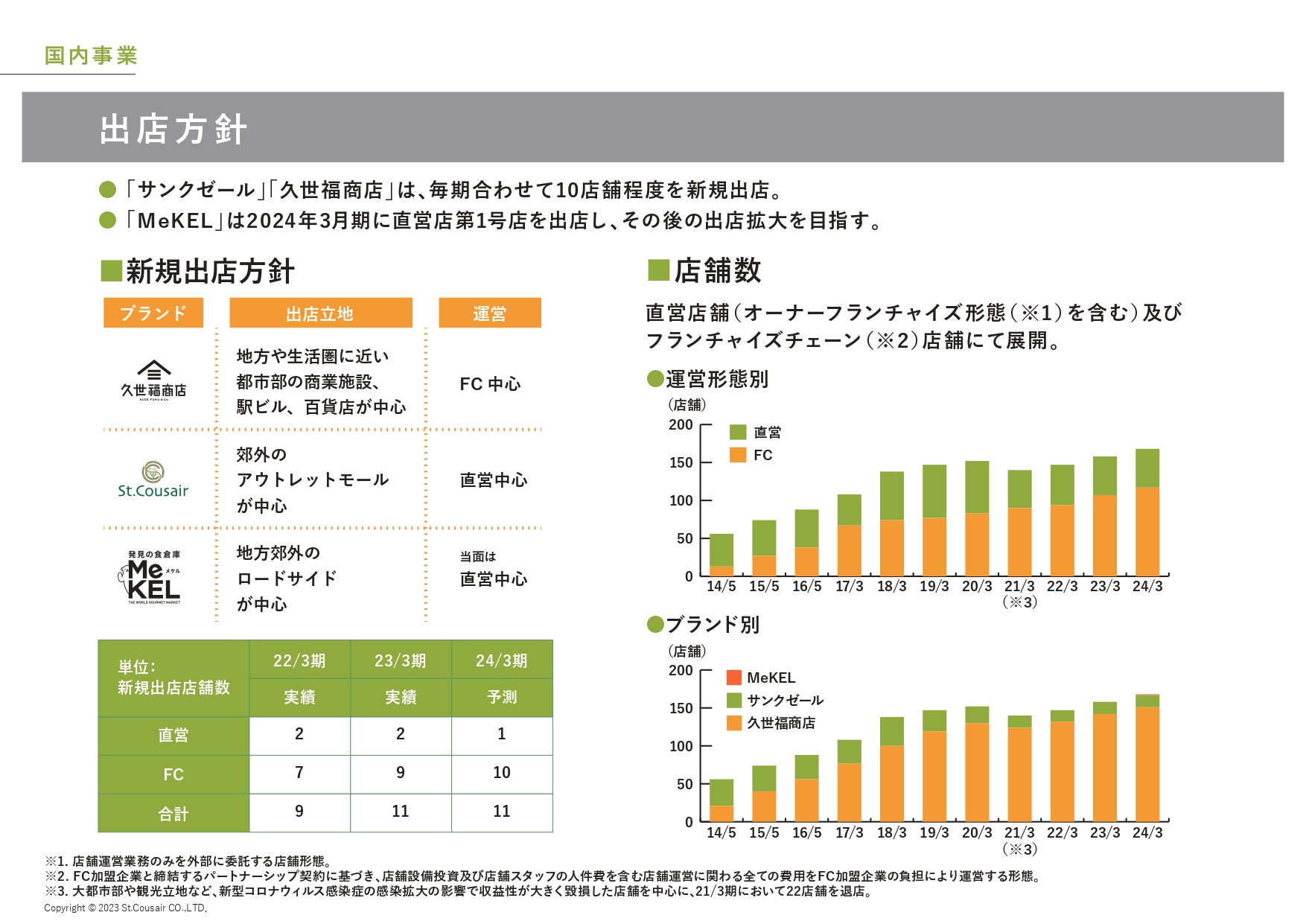

出店方針

当期の出店方針です。「サンクゼール」と「久世福商店」の業態では、毎期合計10店舗の新規出店を継続していく方針です。当期は、「久世福商店」業態のFC店舗を10店舗出店することを計画しています。

また、新ブランドである「MeKEL」については、当期中に直営店を1店舗出店することを計画しています。「MeKEL」の立ち上げによって、地方郊外のロードサイドへの出店も可能となったため、出店地域のさらなる拡大を目指します。

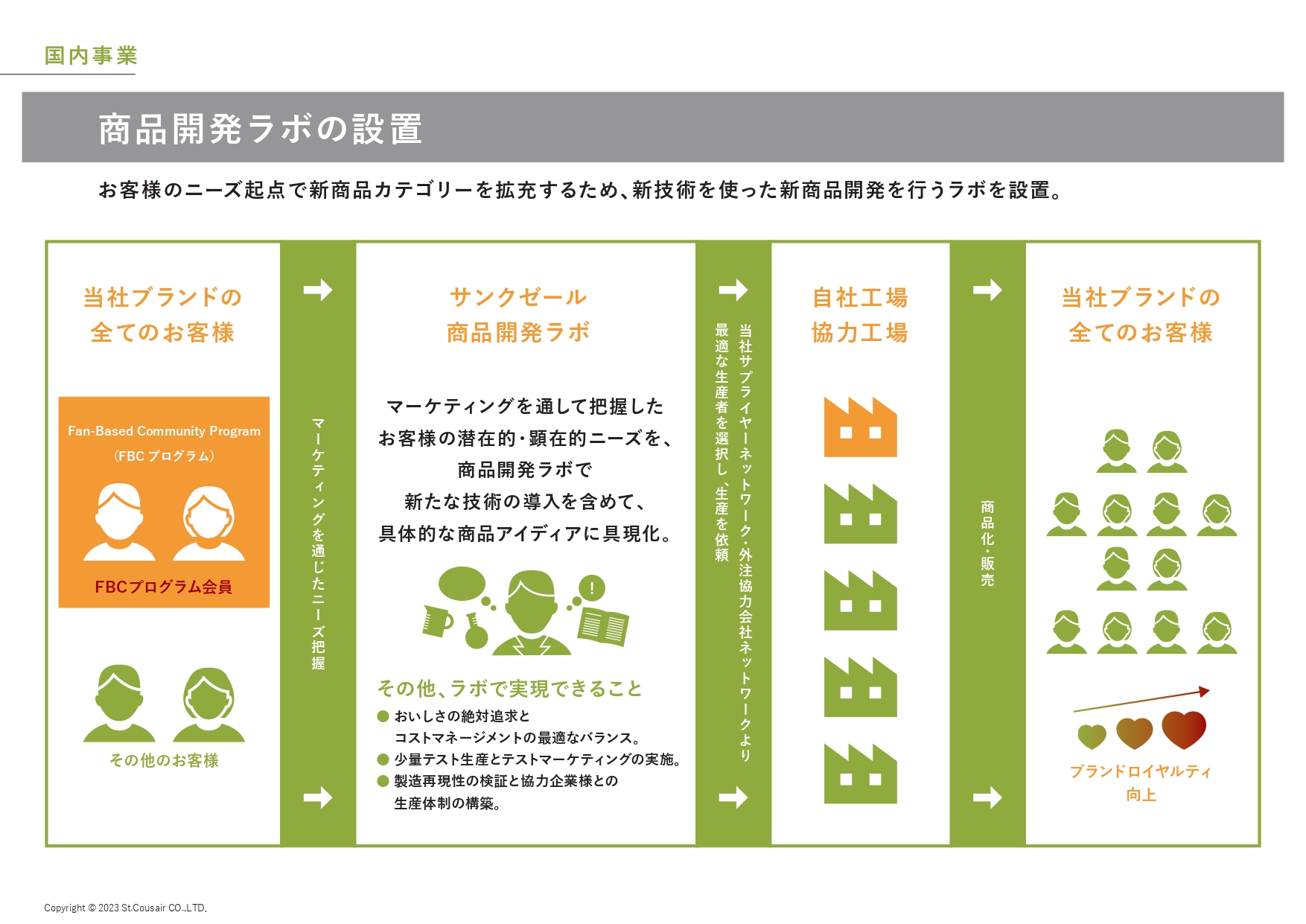

商品開発ラボの設置

注力する分野の2つ目は、商品開発力の向上です。食のSPAで最初に価値を生み出す商品開発は、私たちのブランドで最も重要な要素です。商品開発力を高めるために、社内に商品開発専用のラボの設置を計画しています。

FBCプログラムも活用しながらお客さまのニーズを把握し、ニーズを満たせる新たな技術の導入や商品アイデアへの具現化を、商品開発ラボで取り組みます。お客さまのニーズを素早く実現することが、当社ブランドに対するロイヤルティ向上につながるため、商品開発ラボの存在は非常に重要です。

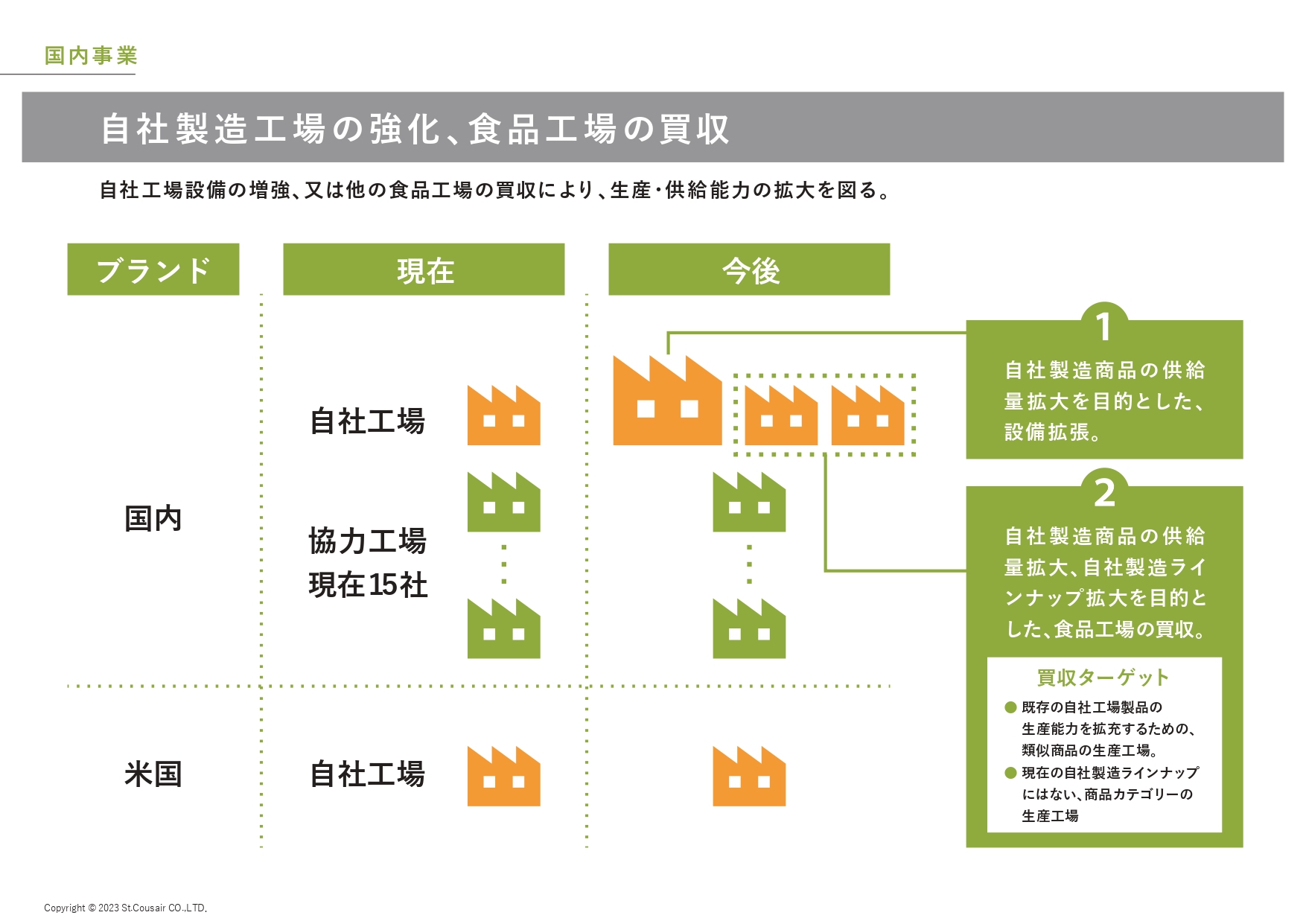

自社製造工場の強化、食品工場の買収

注力する分野の3つ目は、生産・供給能力の拡大です。毎期の継続的な売上の伸びに合わせて、生産・供給能力を拡大していくことが必要です。現在私たちは、自社工場で製造する自社製品と呼ぶ商品群を、日米の自社工場と15社の外部工場の協力を得て生産しています。

今後は、自社製品の生産能力を高めるために、自社工場への設備投資、および食品工場の買収を検討していきます。

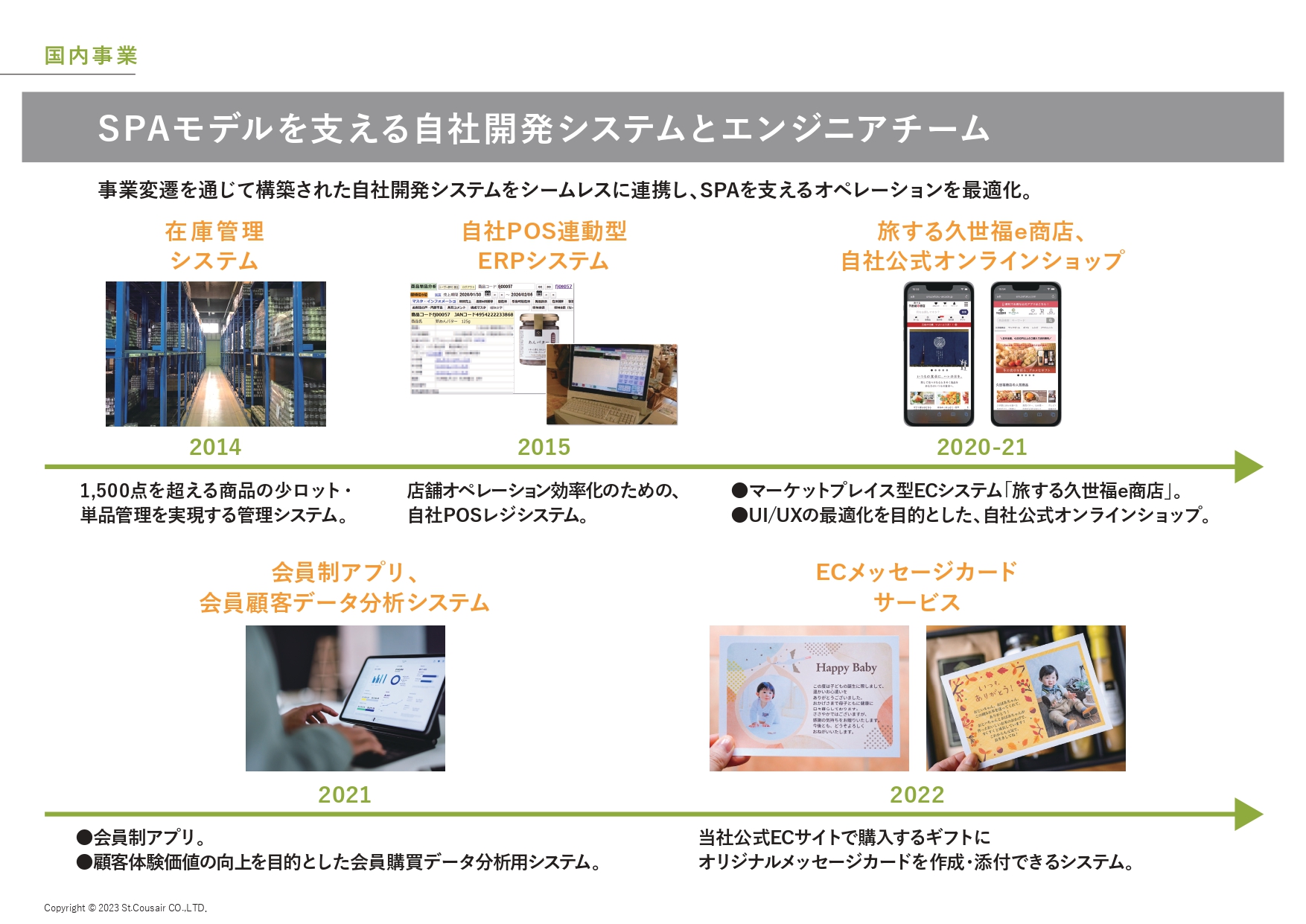

SPAモデルを支える自社開発システムとエンジニアチーム

生産・供給能力の拡大には、量的拡大に加え、生産体制の効率性を高めるためのデジタル化への取り組みが重要になります。

スライドは当社の自社エンジニアチームがこれまでに開発したシステムの概要です。2013年の「久世福商店」の立ち上げ後、これらのシステムの内製化を行っています。近年は、会員顧客データ分析システムや、自社公式ECサイトのオリジナルメッセージカード作成システムの開発も行いました。

SPAモデルは、商品開発から製造、販売に至るまでのプロセスを一気通貫でコントロールすることが重要です。そのため、このようなシステムを自社開発し、実装できるエンジニアチームの存在は非常に大きいと考えています。

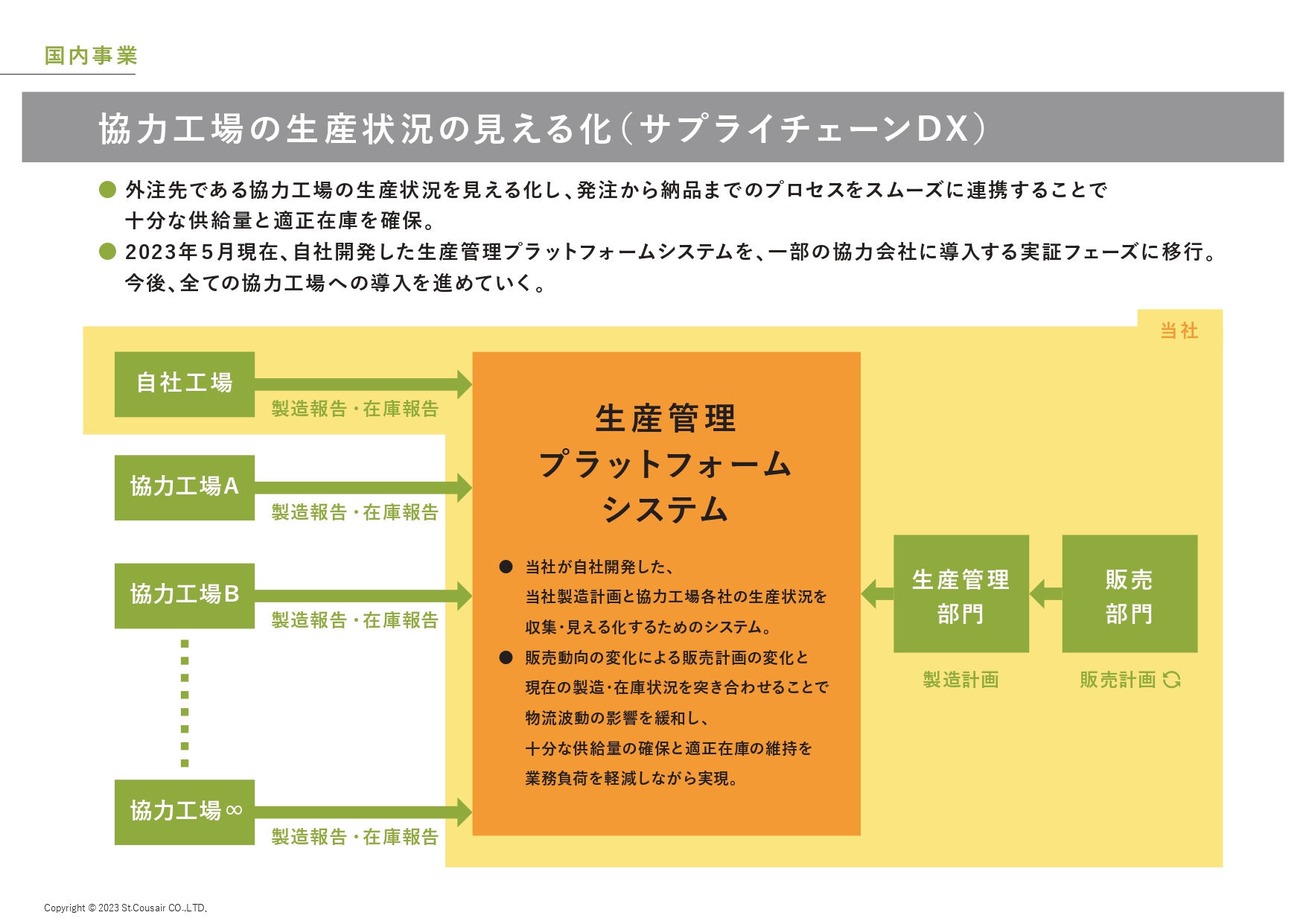

協力工場の生産状況の見える化(サプライチェーンDX)

自社エンジニアチームが現在取り組んでいるのが、協力工場を含めた工場ネットワーク全体の生産状況の見える化です。こちらの生産管理プラットフォームシステムは、内製化した基幹システムを通して、販売計画を製造計画に展開し、各工場の製造実績や在庫に関する報告とともに1つにまとめることで、生産状況の見える化と生産指示の最大効率化を実現します。

日々アップデートされる販売計画をすぐに反映することで、需要の増減に伴う物流波動の影響にも即時対応することが可能となり、売り逃しによる機会損失のリスクも低減することができます。

新業態「MeKEL」

注力する分野の4つ目は、先日発表した新業態「MeKEL」です。当期中に、第1号店である直営店を長野市内に出店することを目指しています。

ブランド名である「MeKEL」は、長野の方言で「見つける」を意味する「めっける」という言葉から来ています。ブランド名のとおり、お客さまに新しい商品を見つけるワクワク感を持っていただけるような店舗にしたいと考えています。

主な取扱商品は、地方には数少ない、本格派の冷凍食品やアジアなどの海外食品です。昨今の時短ニーズに応え、簡便かつおいしい冷凍食品を取り揃えた店舗にする計画です。スライド右上の図のように、「MeKEL」は従来の「サンクゼール」や「久世福商店」とは異なる価値を提供できるブランドであり、より多くのお客さまのニーズを満たし、今後の成長が期待できるブランドだと考えています。

以上が、国内事業に関する注力分野についてのご説明です。

KUZE FUKU & SONS

続いて、グローバル事業に関する注力分野についてご説明します。

スライドに記載のとおり、グローバル展開用のブランドは「Kuze Fuku & Sons」です。「The Premium Japan Brand」をコンセプトとして、米国子会社のSt.Cousair, Inc.で第3の商品ブランドとして誕生しました。ブランド名には、親から子へ受け継がれていく想いが込められています。

米国工場で製造するゆずジャム、ゆずみそソース、ゆずケチャップ、いちごミルクの素のほか、日本から輸入するなめたけ、あんバターなどが主要商品です。

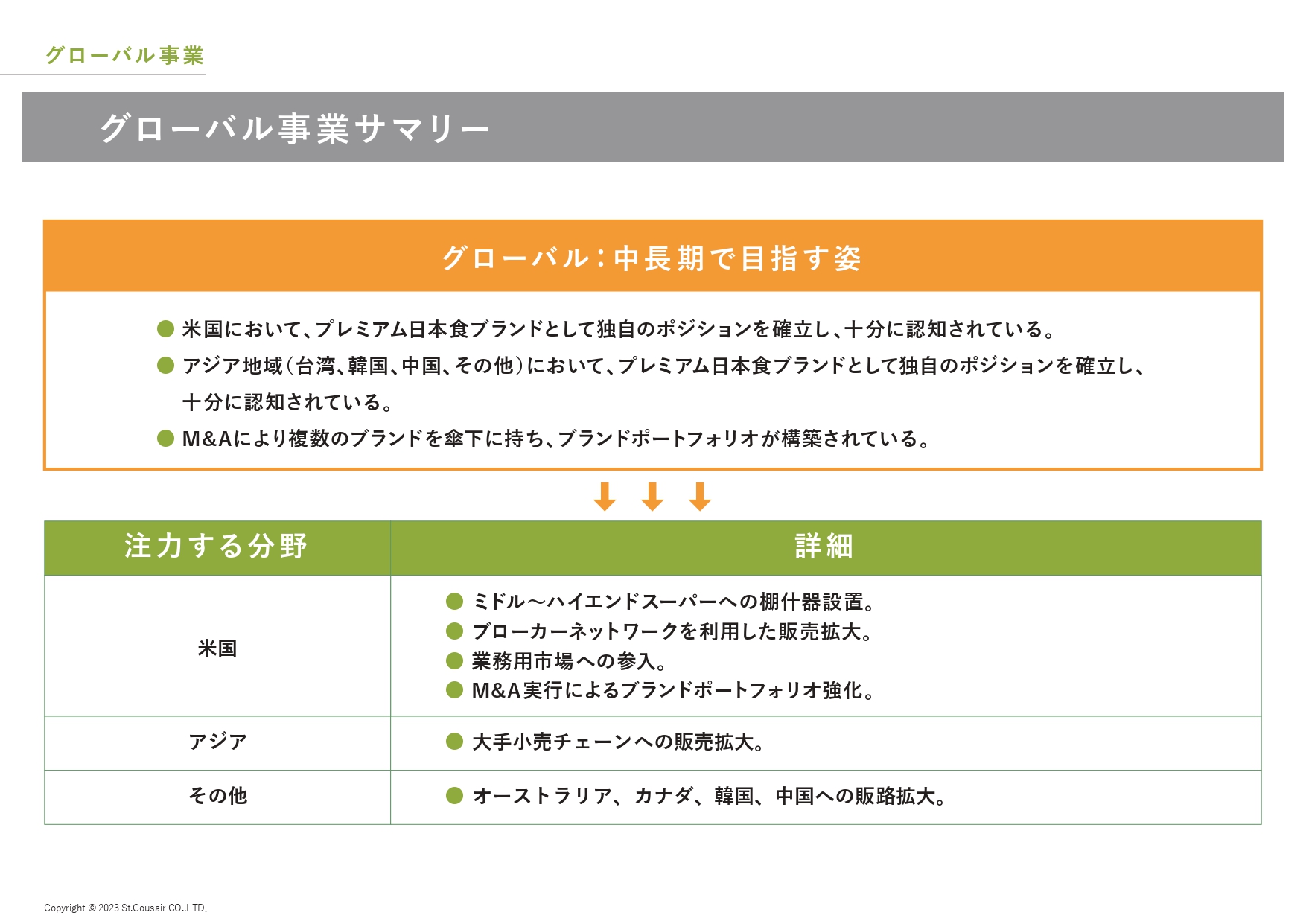

グローバル事業サマリー

グローバル事業で目指す姿を実現するために各国で注力する内容については、スライドに記載のとおりです。

米国:営業基本方針

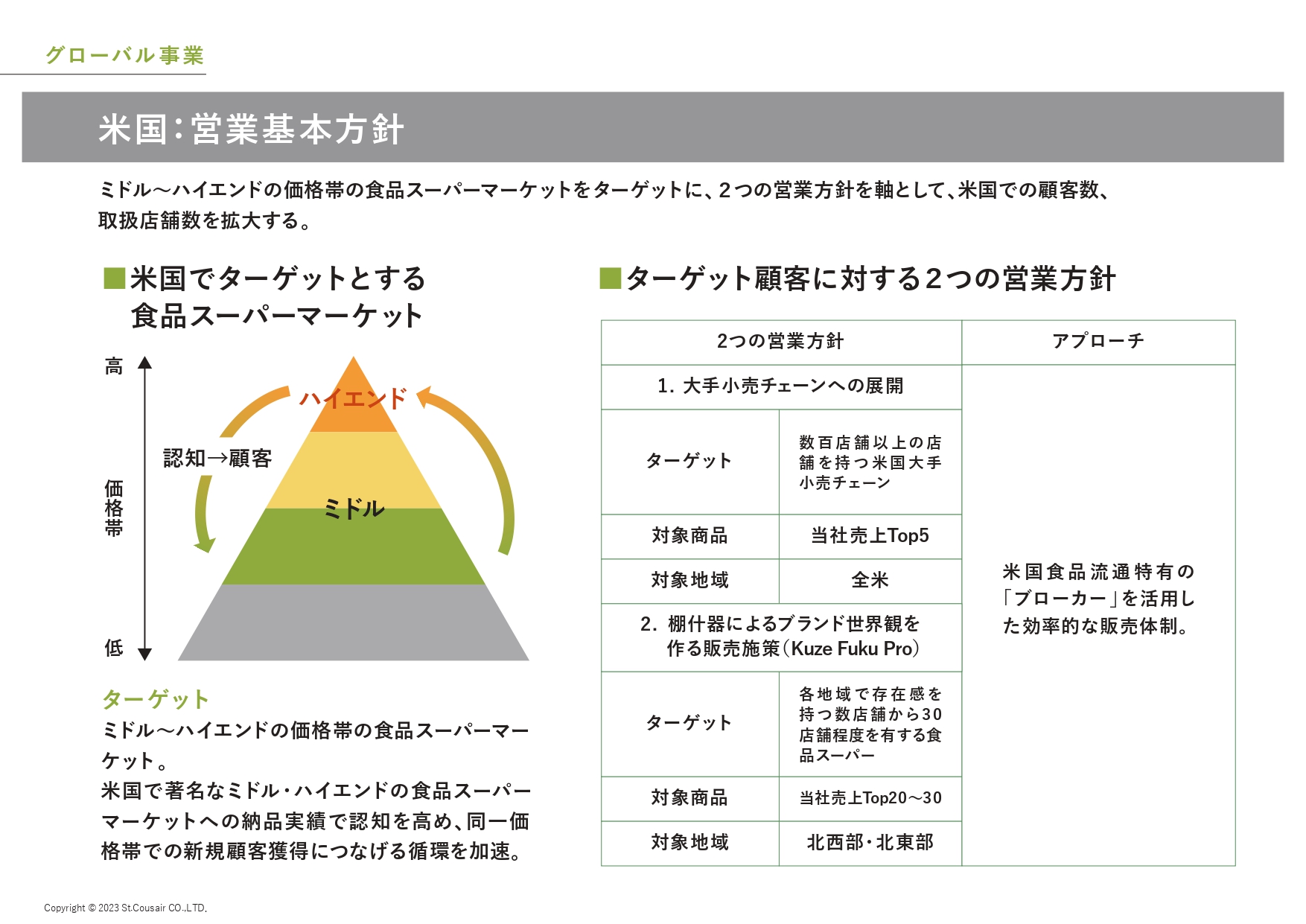

当社の子会社があり、グローバルの主力市場でもある米国での戦略をご説明します。

米国でターゲットとするのは、ミドルからハイエンドの価格帯の食品スーパーマーケットです。米国には、全米で展開しているチェーン店に加え、各地域で愛されるローカルスーパーも多数存在しています。これらの食品スーパーには、他のスーパーのバイヤーも注目する著名なスーパーが存在しており、そちらへの納品実績を上げていくことでブランド認知を高め、次の顧客獲得につなげます。

これらのターゲット顧客に対して、大きく2つの営業方針を採用しています。1つ目は、全米で数百店舗以上の大手小売チェーンへのアプローチです。2つ目は、オリジナルの棚什器とともに、顧客となるスーパーの店舗で当社ブランドの世界観を作って売っていくアプローチです。

米国食品流通において重要な「ブローカー」を活用し、これらの営業を行うことで、効率的な販売体制を構築していきます。

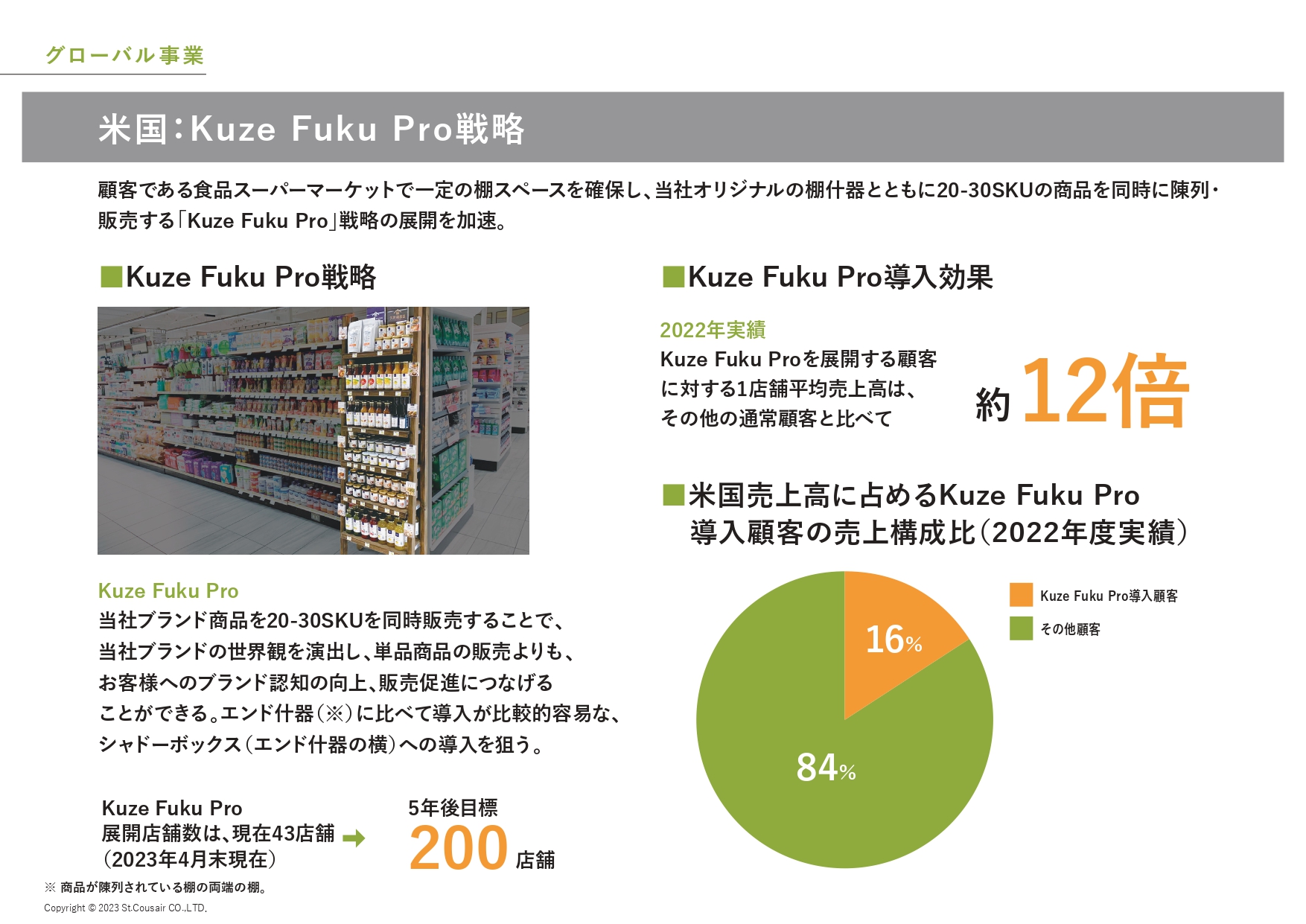

米国:Kuze Fuku Pro戦略

スライド左上の写真が、実際に当社オリジナルの棚什器を導入している店舗です。私どもはこの戦略を「Kuze Fuku Pro」と名付け、顧客へ提案を行っています。

ブランドの世界観とともに複数の商品を同時に陳列できるため、高い販売促進効果が生まれ、昨年の実績では、当社出荷金額ベースで顧客1店舗当たりの売上が通常店舗の12倍となっています。現在、導入店舗は43店舗まで伸びており、5年後に200店舗にすることを目標にしています。

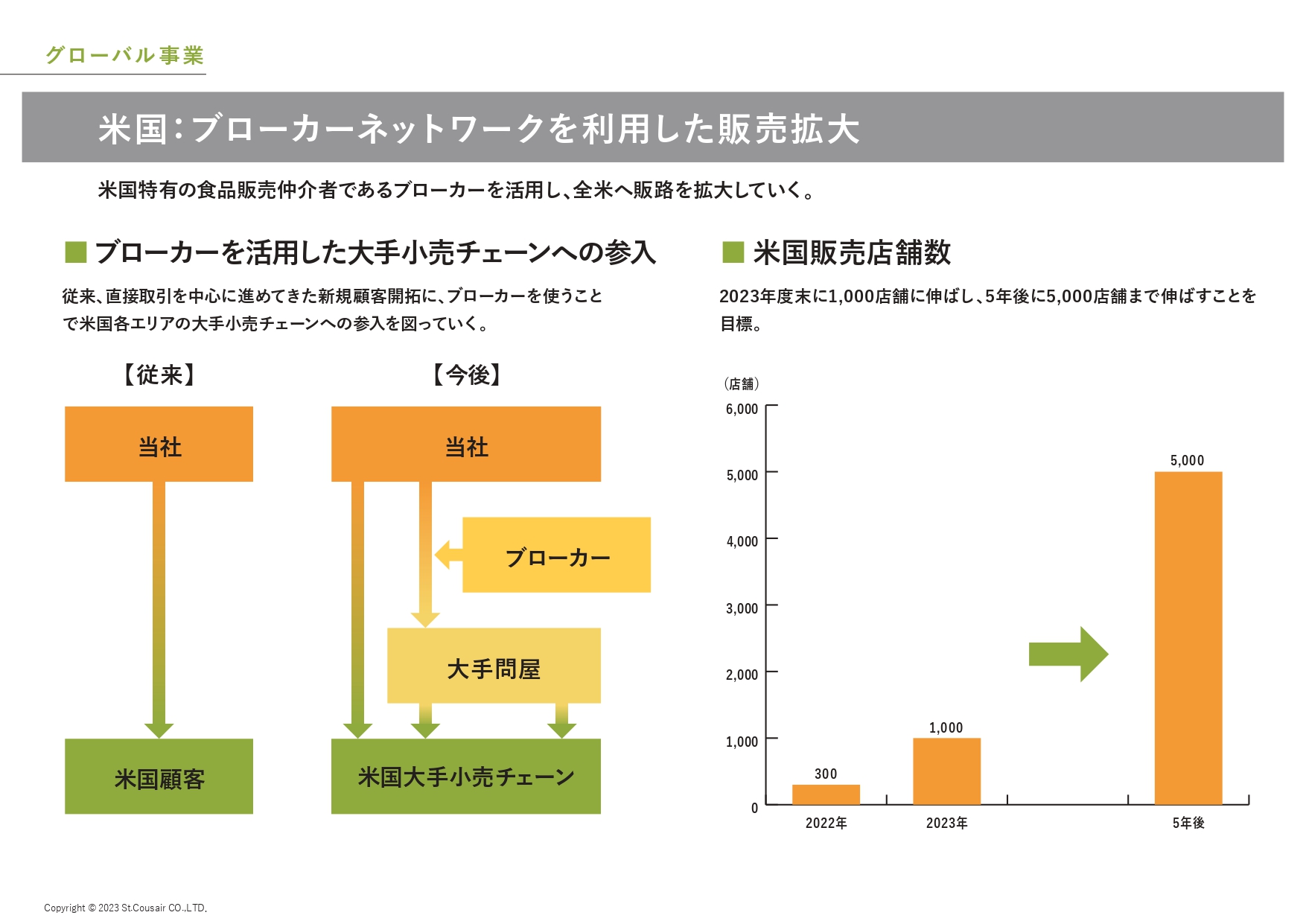

米国:ブローカーネットワークを利用した販売拡大

先ほどご説明した「ブローカー」を活用する戦略についてご説明します。ブローカーは、メーカーと大手問屋や大手小売チェーンを結びつける仲介役で、米国の食品流通において欠かせない存在です。

当社ブランドのターゲットとなる食品スーパーを得意とするブローカーを活用し、大手小売チェーンへの配荷を実現させていきます。2023年5月現在、当社ブランドの商品の配荷店舗数は約550店舗ですが、2023年中に1,000店舗、5年後には5,000店舗まで広げていくことを目指します。

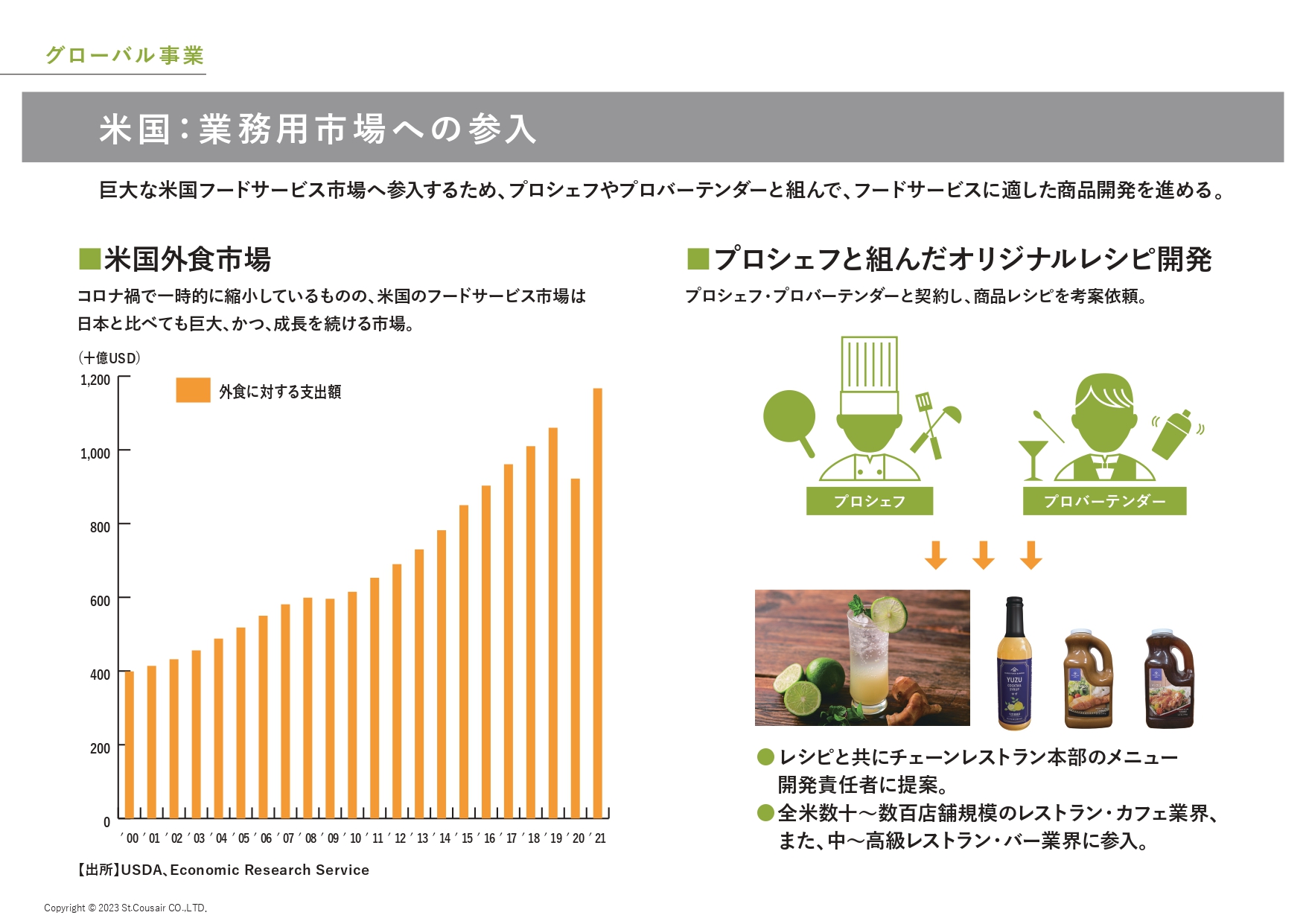

米国:業務用市場への参入

米国におけるもう1つの重要な戦略は、業務用市場への参入です。米国は先進国の中でも人口が伸び続けている国であり、人口の増加とともに外食市場も非常に高い成長が期待できる魅力的な市場です。

私どもは、現地のプロのシェフやバーテンダーのサポートを得て、レストランやカフェチェーンへの展開のためにオリジナルレシピ商品の開発を行っています。業務用商品の第1号として、スライド右下の「ゆずカクテルシロップ」を開発し、現在は導入店舗の開拓を進めています。

アジアその他:大手小売チェーンへの販売拡大

米国以外の国として、現在成長が著しい台湾、富裕層が多く存在する香港、新たに取引を開始したオーストラリア、米国の隣国であるカナダが、今後のグローバル展開の中心となる国や地域であると考えています。

以上が、グローバル事業に関する注力分野についてのご説明です。

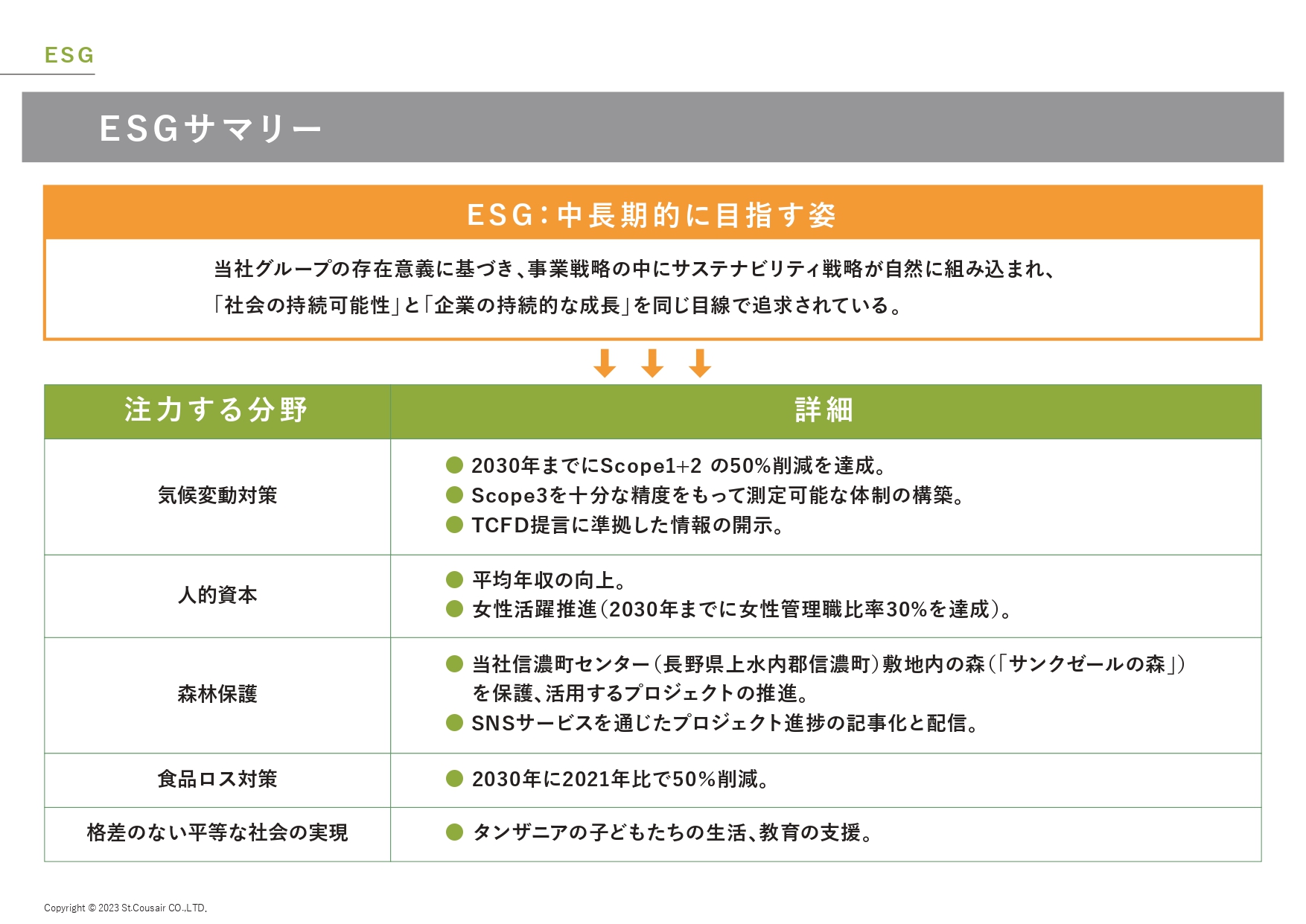

ESGサマリー

最後に、当社のESGに関する取り組みについてご説明します。当社は食品を扱う企業として、事業を通してサステナビリティ活動に取り組んでおり、中長期的に、事業戦略の中にサステナビリティ戦略が自然に組み込まれ、「社会の持続可能性」と「企業の持続的な成長」が同じ目線で追求される状態を作ることを目指しています。

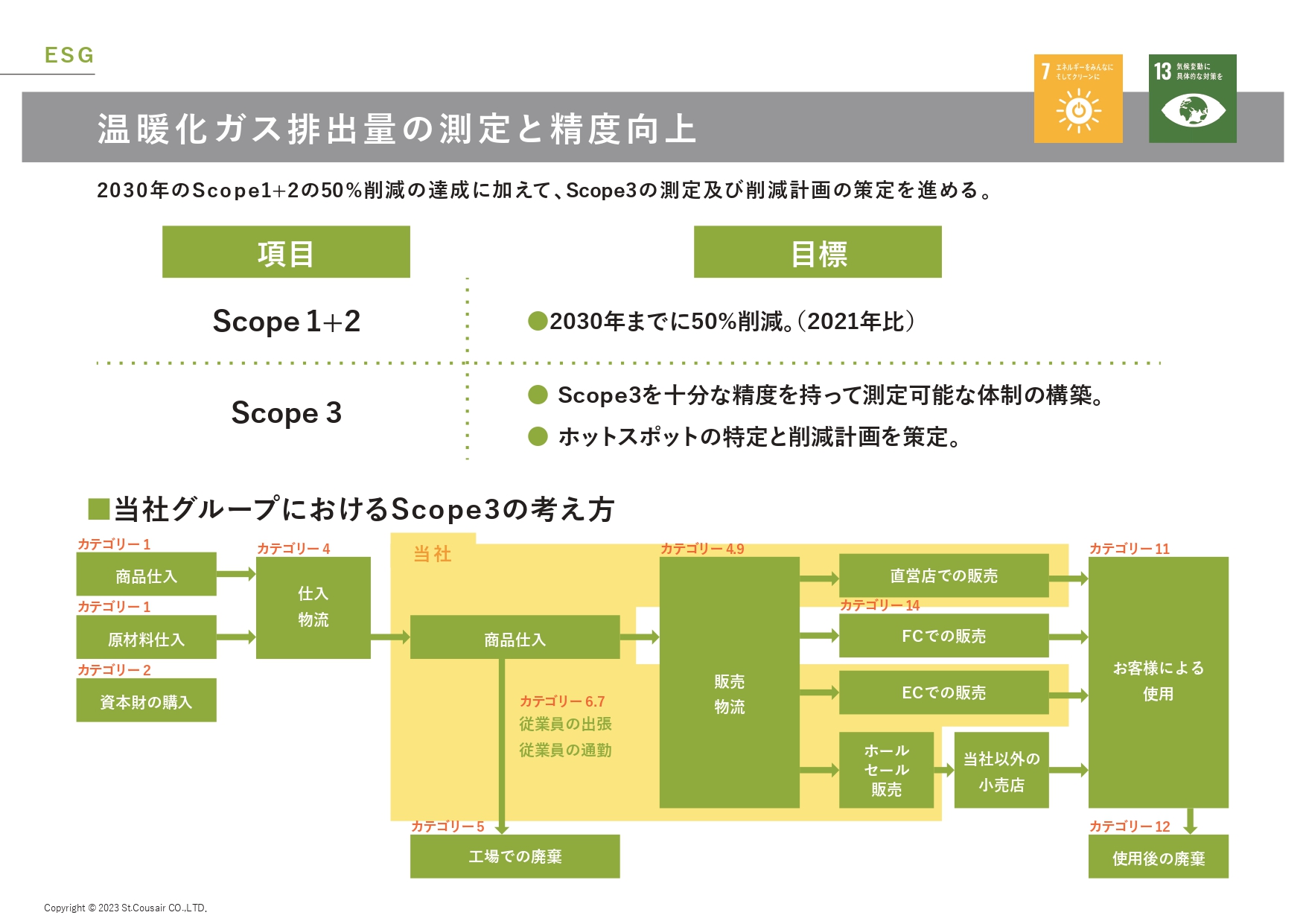

温暖化ガス排出量の測定と精度向上

気候変動に対する取り組みについてです。温暖化ガス排出量の測定と低減に取り組み、Scope1とScope2に関しては、2030年までに2021年比で50パーセントの削減を目指します。

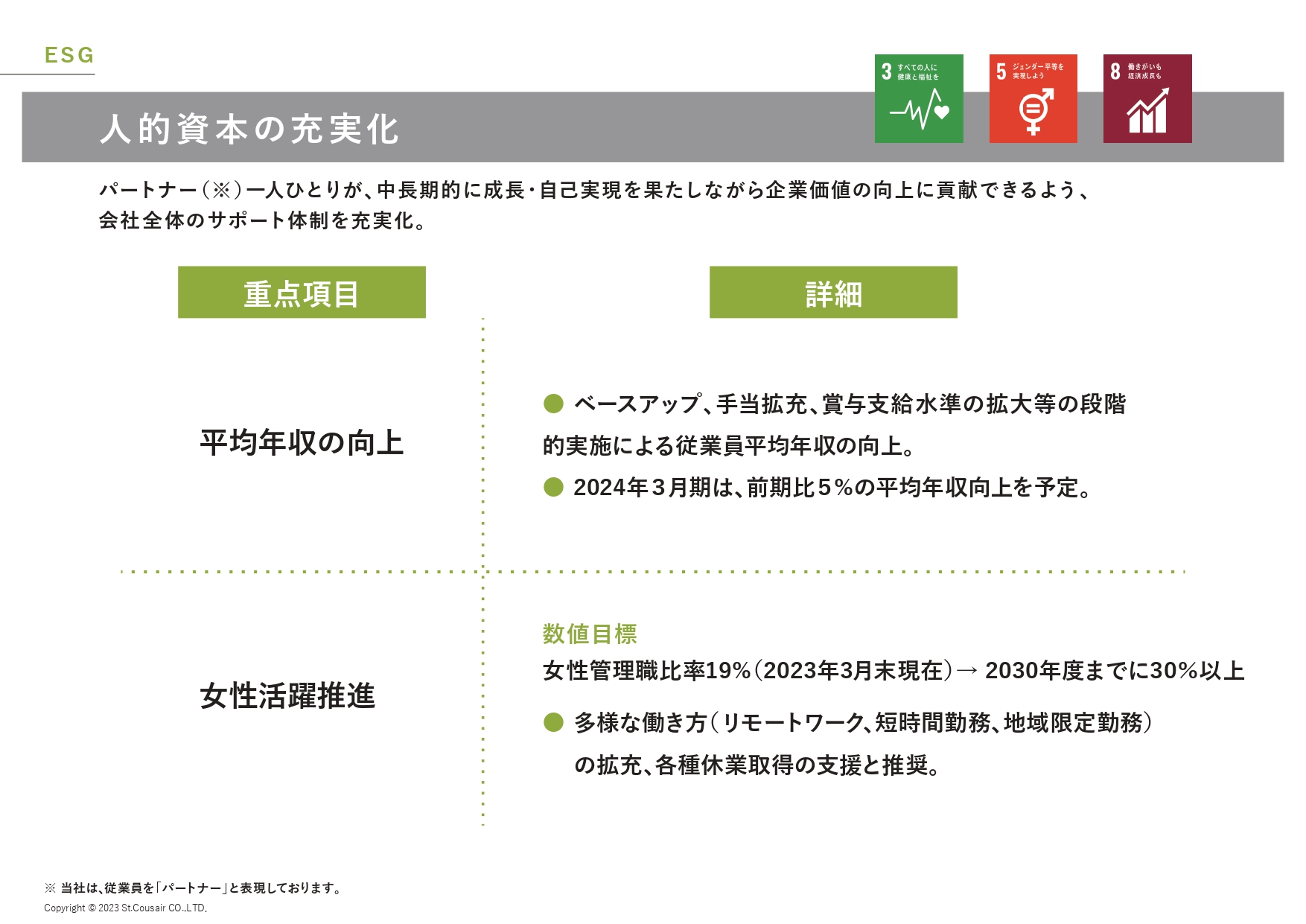

人的資本の充実化

人的資本の充実化に関する取り組みについてです。平均年収の向上として、当期はベースアップも含めて前期比5パーセントの向上を計画しています。また、当社では全体の7割を超える女性従業員の活躍を推進するため、2030年までに女性管理職比率を30パーセントにすることを目指しています。

食品ロス削減の取り組み

フードロスに関する取り組みについてです。フードロスの問題は、日本だけでなく世界的にも大きな問題です。現在、私どもの工場や店舗からも一定のフードロスが発生しており、こちらを削減していくことが非常に重要です。2030年までに2021年比で50パーセントの削減を目指します。

以上で、事業方針に関するご説明を終わります。

質疑応答:米国事業の現状と今後の方針について

質問者:米国事業の現状と今後の方針について、もう少し詳しくうかがいたいです。通常店舗での年間売上高と、約12倍となる専用什器を置いた場合の年間売上高の想定を教えてください。

また、上場時にオレゴンやロサンゼルスなどチェーン店での採用の進行状況について教えていただきましたが、現状はそちらがどこまで進んでいるのか教えてください。東海岸やシカゴあたりのスーパーについても本日お話いただきましたが、営業状況がどうなっているか知りたいです。

久世良:こちらのご質問については、グローバル事業担当の久世直樹副社長からご説明します。

久世直樹氏(以下、久世直):当社は、上場時に約300店舗に展開していましたが、現在は550店舗まで増えてきています。その中でも、当期から全米で250店舗ほどを有する小売チェーンに、ジャム関係で売れ筋のゆずジャムや抹茶餡バターなどの3商品を展開しています。

非常に売上が好調のため、すでにリピートもいただいており、ブランドとして非常に認知されてきているところです。また、今後はジャムだけでなくソースカテゴリも取り扱いたいというお話をいただいています。

また、西海岸の南カリフォルニアに30店舗ほど展開されている高級スーパーでは、そのうち8店舗の棚に「Kuze Fuku Pro」を導入しており、非常に売上が好調のため置く店舗数を増やしたいというお話もいただいています。その他には、約150店舗を展開するチェーンのバイヤーとの商談など、ブローカーを通してコミュニケーションが進んでいる状況です。

通常店舗では1店舗あたり数アイテムを取り扱っており、現在は平均数千ドル程度の売上があります。「Kuze Fuku Pro」の什器を置いた場合は、1店舗あたり年間平均で4万ドルから5万ドル程度の売上があります。

質疑応答:M&Aについて

質問者:M&Aについて、キャッシュフローが十分あるわけではない状況の中で、このようなアメリカの大きなブランドを借入等により買収することは、資金調達能力を考えるとどの程度の規模まで可能なのでしょうか?

逆に日本では、後継者不在によるM&Aを専門で行っている上場他社などがありますが、そのようなところを積み上げていったほうが良いと思うこともあります。これらの2つの局面においての、M&Aの考え方を教えてください。

久世良:日本、米国ともに、M&Aの機会にはそれぞれの意味があるのではないかと思っています。

米国については、やはりローカルに非常に強い食品ブランドがあり、金額としても数億円から数十億円まで幅広いです。そのため、私どもの身の丈にあった成長とキャッシュフローについて考えた上で、また、借入金の条件等を見ても米国は少し金利が高い状況ですので、そのあたりをしっかりと見極めながら、一つ一つ着実に行っていければと考えています。

日本についても、特に私どもは「食のSPA」として、現在は1つの自社工場で生産を行っていますが、キャパオーバーのため15社程度の協力工場で同じ品質の商品を作っていただいています。

今は瓶詰加工食品だけですが、さまざまなアイテム群を販売している状況ですので、しっかりと売上を見極めた上でコストメリットや、おっしゃるとおり後継者のいない企業も多くいますので、そのあたりを総合的に判断し適切なタイミングで実施できればと思っています。

質疑応答:4月の月次売上について

質問者:4月の月次売上について、既存店が22パーセント増で今期の前提である4パーセント増を大きく上回っていますが、どのように見ていますか?

久世良:4月は一昨年の既存店昨年対比でも120パーセントを超えており、非常に勢いのある状況だと思っています。昨年度の既存店の実績は11パーセント増でしたが、この中には全国的なテレビ放映などで取り扱われたところがプラスアルファとなっていると理解しています。

今期の前提である4パーセントという数字は、そのような効果がなくても着実に成長できるところを、店舗ごと積み上げて予算に反映させたものです。4月はテレビ番組『家事ヤロウ!!!』で取り上げられたことにより、大きくプラスになったのではないかと思っています。そのため、私どものほうからしっかり情報提供して、そのようなかたちで広報のチームが取り上げてくださるように、これからも努力したいと思います。

質疑応答:2024年3月期の営業利益の予想について

質問者:2024年3月期の営業利益の予想は5.1パーセント増益で、人件費等が増えるというお話でしたが、やはりグロース市場に上場している銘柄として、少し物足りないという声もあるかと思います。実際は少し保守的に見ているところもあるのでしょうか?

久世良:先ほどお話ししたコスト増になる部分は、中長期的な成長のための投資だと考えていますので、このようなコストを最大限に見積もっているところがあります。さらに先ほどお伝えしたとおり、売上についてはかなり保守的に、「ここはいけそうだ」というところを積み重ねたかたちになっていますので、乗り越えられるようにがんばっていければと思います。

質疑応答:「MeKEL」事業の考え方について

質問者:「MeKEL」を第3事業の柱にしていきたいというお話だったのですが、ロードサイドの店舗ということで、今までの「久世福商店」などの高価格帯の店舗とは、出店費用や価格が少し違ってくると思います。何をもって第3事業の柱と考えていらっしゃるのでしょうか?

久世良:「MeKEL」事業については、「久世福商店」以上に市場規模があるのではないかと考えています。特に冷凍食品や、アジアを中心とした輸入グロサリーのカテゴリーなどは、地方ではなかなか選択肢がない状況です。そのような地方の出店余地が、かなり大きいと考えています。

まずそのような仮説が正しいかどうかを、1号店、2号店ぐらいで調査、研究し、基本的にはフランチャイズビジネスの枠で一気に広げていくことを考えています。「久世福商店」の商品は、日常使いとギフトでも使われるカテゴリーだと思いますが、「MeKEL」の商品はもう少し日常にフォーカスし、日常に寄り添うような価格帯で、十分収益が残せる商品開発に取り組んでいきたいと思っています。

質問者:2号店ぐらいまでで需要などを判断して、その後は他のブランドと同じように、フランチャイズに切り替えていくという理解で良いでしょうか?

久世良:はい。フランチャイズの仕組みを10年以上積み重ねてきましたので、このような経営資源や、既存の物流の仕組みもフルに活用して展開できると考えています。ですので、コストもできるだけ抑えられるかたちで、私たち独自の成長性が期待できると思います。

質疑応答:米国事業の自社工場増強のタイミングについて

質問者:米国事業について、2023年中に販売店舗数を1,000店舗に増やしたいというお話だったのですが、今後さらに店舗を増やしていく中で、自社工場増強は2023年以降に行うという理解で良いでしょうか?

久世直:アメリカの工場は、非常に広大な敷地面積を擁しており、感覚的には東京ドームが数個入るくらいの面積です。現状の稼働状況についても、まだまだこれから製造を増やせる、1シフトをしっかりと埋めていくという状況です。

1,000店舗、2,000店舗増えたとしても、まだその投資時期ではないと考えています。20億円から30億円程度の売上規模になっていったら、おそらく少しラインを増やすことなどが必要になってくると思いますが、この数年間においては、まだまだ現状の工場の中で成長できると考えています。

質疑応答:「サンクゼール」ブランドの店を増やさない理由と背景について

質問者:「久世福商店」ブランドに比べて、「サンクゼール」ブランドの店をまったく増やさない理由はどのようなところにあるのでしょうか? また、その背景も教えてください。

久世良:「サンクゼール」は、長野県のメーカーズブランドというコンセプトです。長野県の商品群が全国各地のショップにあることで、逆に少し混乱を招いてしまい、数年前に販路を限定していく方向に舵を切りました。

今「サンクゼール」があるのは、長野県内の店舗のほか、全国のアウトレットモールです。少し非日常性を感じられるような、レジャー感覚の購入体験も「サンクゼール」ブランドの1つの魅力だと思っていますので、そちらの充実化を考えています。今後は「サンクゼールの丘」でのブドウの収穫等の「体験」を感じてファンになっていただくことで、eコマースでの商品購入を促す流れを作っていきたいと思っています。

「都心部のほうに商品を供給してほしい」というお客さまの声も、私どもに十分届いていますので、ここはチャネル政策、今後の検討課題として、ブランドの希薄化部分とお客さまの利便性をうまく実現できるように改善していきたいと思っています。

質疑応答:アメリカ事業の今期末の出店数想定について

質問者:アメリカ事業について、通常店舗と専用什器を置く店舗の今期末の出店数想定を教えてください。

久世直:通常店舗については、現状の550店舗から1,000店舗に伸ばしていくことを考えています。「Kuze Fuku Pro」展開店舗については、50店舗を目指しています。

質疑応答:配当の開示の仕方について

質問者:配当について、前期はもともと33円の予想、35円で着地し、今期は最初から35円の予想にしているというお話でした。配当の方針、配当性向は変えていないと思うのですが、開示の仕方が少し変わったのでしょうか? そのあたりの考え方を教えてください。

久世良:基本的に配当方針については変わらず、単体当期純利益の30パーセントを目安に配当するというかたちになっています。米国については、非常に成長性等がありますので、すべて再投資に回していくという方針です。ストックオプション等による潜在株がすべて行使された前提で、業績予想の配当予想を計算している状況です。

質疑応答:「MeKEL」の出店余地について

質問者:「MeKEL」の出店余地について、1号店は県庁所在地に出店するというお話でした。だいたい全国の県庁所在地や、100万都市のレベルに出店していくということなのでしょうか? 逆に、既存ブランドよりもさらに多く小都市まで出店できる可能性があるのでしょうか? また、県庁所在地は地方のロードサイドだけではなく都心にもあると思うのですが、そのようなところも含めていくのかを教えてください。

久世良:私たちの商品は多分に魅力度があるのではないかと思っていますので、基本的には20万人商圏でチャレンジし、成り立っていけると考えています。15万人商圏、もしくは10万人商圏で成り立つのであれば、相当なマーケットが広がっていると試算できますので、段階的にチャレンジしていきたいと思っています。

首都圏については、今後は当然出店できると思っているのですが、やはり競合との関係を考えると、まずは地方での出店の方程式を作り上げてから、自信を持って上陸していくイメージを持っています。

質疑応答:直営店出店のタイミングと条件について

質問者:少し先のグローバル展開についてです。今は非常にリスクが少ないかたちで、既存のスーパーチェーンの中に入っていくという方法で展開しています。直営店、FC店舗の出店は、どのようなタイミング、条件が揃えば視野に入ってくるのでしょうか?

久世直:直営店舗、FC店舗の展開については、まだまだ先になるのではないかと考えています。その手前にある戦略として、我々の敷地に「KUZE FUKU & SONS」「サンクゼール」の旗艦店、お客さまが半日間ぐらい楽しめるような施設を作り上げて、ブランドの発信拠点を作っていくということを、1つの戦略として考えています。一度来ていただいたお客さまが、例えば東海岸に帰って、オレゴンでファンになった我々の商品を東海岸やカリフォルニアのCostcoでご購入いただくというようなシナジーを考えています。

質疑応答:M&Aで手に入れたいもののイメージについて

質問者:M&Aでは工場、生産能力、ブランドネームなど、どのようなものを買いたいのかという御社のイメージを教えてください。

久世直:私たちが展開する「KUZE FUKU & SONS」のターゲットになっているのは、アメリカのメインストリームの顧客層です。このような客層をターゲットにしていく上で、アメリカのスーパーマーケットのバイヤーと日々商談を繰り返しながら、配荷店舗数を増やしていきます。

アメリカのM&Aの戦略において、バイヤーに「KUZE FUKU & SONS」の商品を提案しながら、将来的に買収していく小規模でローカルなブランドの商品も同時にご提案します。また、M&Aを行った会社のブランドが持つ販路で、我々が入れていないスーパーマーケットのバイヤーには、我々の「KUZE FUKU & SONS」の商品もご提案していきます。

そのようにお客さまを共有しながら、会社のセールスチームをしっかりと活用する中で、お互いのブランドの成長を遂げていく戦略です。先ほど社長がお伝えしたとおり、このローカルブランドについては、そこまで大きなブランドというよりは、売上規模が4億円、5億円程度の規模感を考えています。地域に密着したブランドを探しており、しっかりと商談を重ねていくかたちです。

質問者:日本のほうはどうでしょうか? 日本だと後継者難で、小さいブランドがたくさん売りに出ている状況だと思うのですが、御社はこれまで1社も買収したことがありませんので、そもそも合っていないのでしょうか?

久世良:ブランドを作り上げていく組織能力というのは、サンクゼール社内にあると思っていますので、むしろそのようなブランド群をしっかり作り上げていくかたちです。ただし、バリューチェーンで弱い部分については、適宜そのような企業群をグループ化していくのも1つの方向性だと思います。やはり実質的な向上能力などの部分をしっかり見ていくことが大事だと思っています。

スポンサードリンク