関連記事

ムゲンエステート、買取再販事業の仕入れが好調 3Q以降も販売活動を強化し、通期業績予想達成を目指す

ムゲンエステート、買取再販事業の仕入れが好調 3Q以降も販売活動を強化し、通期業績予想達成を目指す[写真拡大]

Contents

藤田進一氏(以下、藤田):ムゲンエステート社長の藤田です。本日はお忙しい中、またコロナ禍により大変な状況の中で、決算説明会に参加いただきまして誠にありがとうございます。本日は、2022年12月期第2四半期決算の概要、2022年12月期の業績予想、第2次中期経営計画の進捗状況の順でお話しいたします。

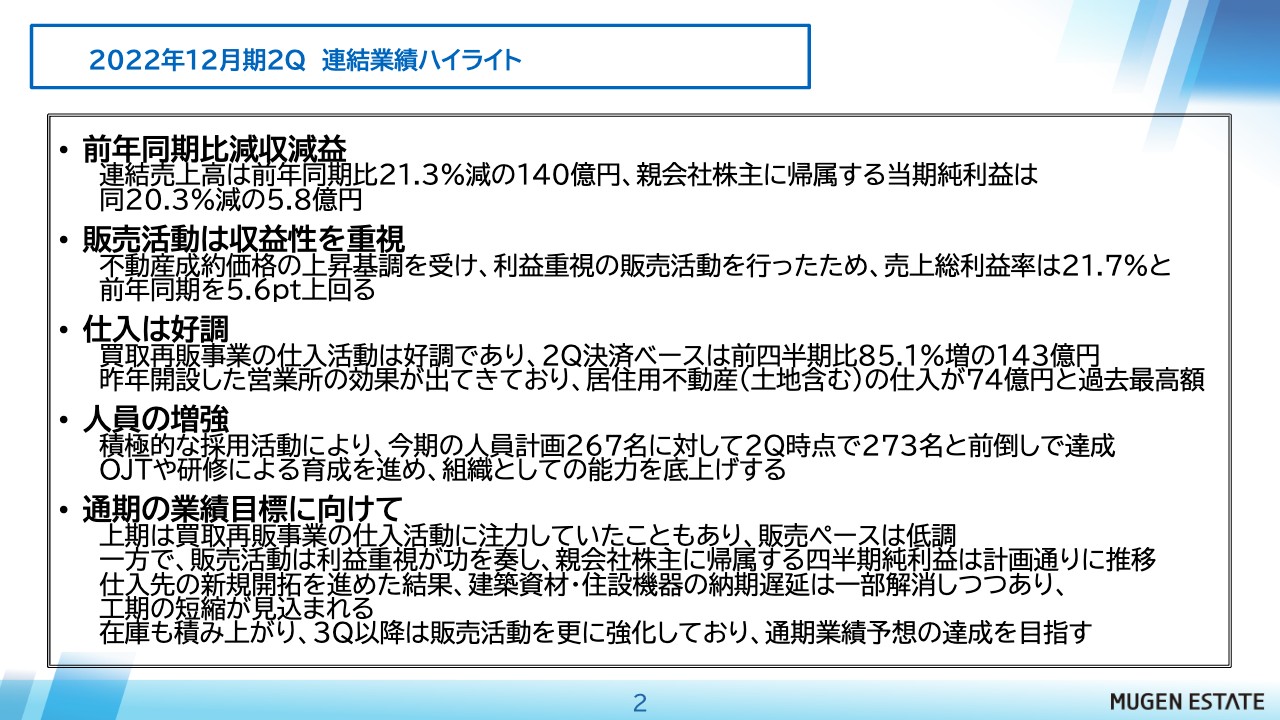

2022年12月期2Q 連結業績ハイライト

はじめに連結業績のハイライトです。前年同期比では減収減益で終わりました。連結売上高は前年同期比21.3パーセント減の140億円、親会社株主に帰属する当期純利益は前年同期比20.3パーセント減の5.8億円となりました。

販売活動は収益性を重視しました。不動産成約価格の上昇基調を受けて利益重視の販売活動を行ったため、売上総利益率は21.7パーセントと、前年同期を5.6ポイント上回ることができました。

買取再販事業の仕入活動は好調でした。第2四半期の決済ベースは前四半期比85.1パーセント増の143億円と、昨年開設した5つの営業所の効果が出てきており、居住用不動産の仕入が74億円と過去最高額になりました。

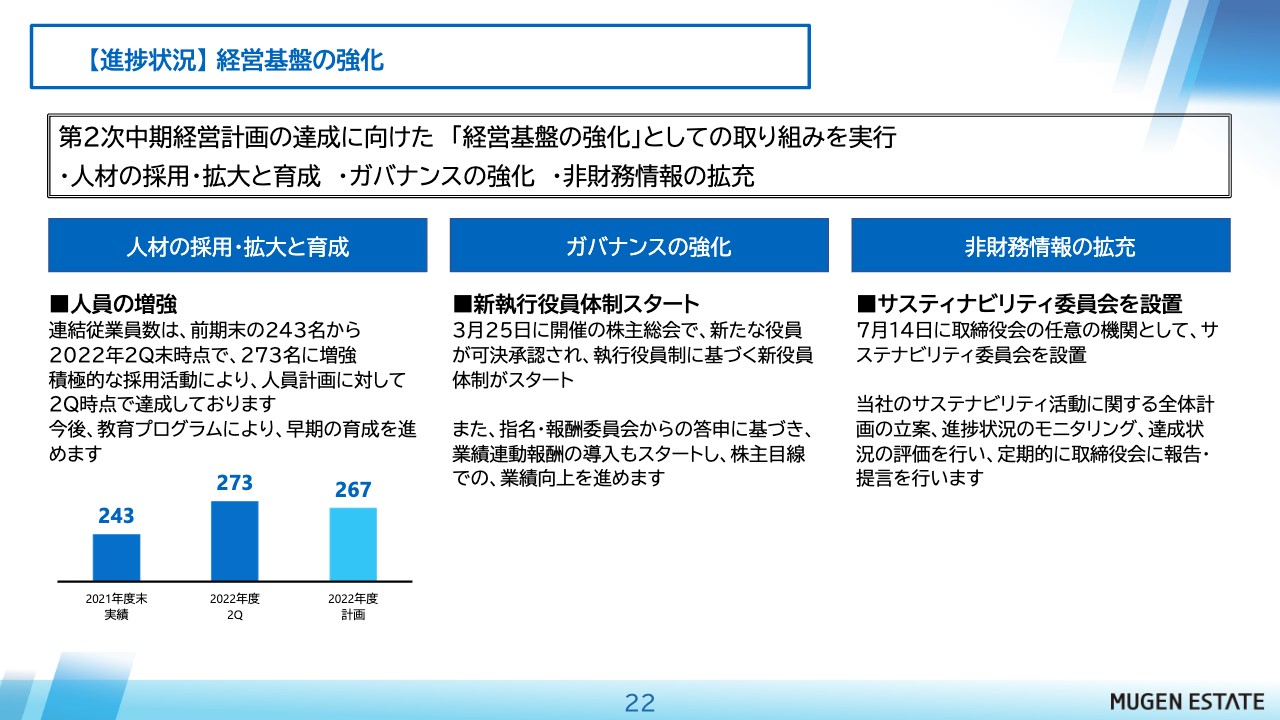

続いて、人員の増強を行いました。積極的な採用活動により、今期の人員計画267名に対して、第2四半期時点で273名と前倒しで達成することができました。OJTや研修による育成を進め、組織としての能力を底上げしたいと思っています。ただ人数を増やすだけではなく、部長・課長といったマネジメント職の研修を含め、きちんと組織で動ける体制を作っていこうと考えています。

通期の業績目標に向けては、上期は買取再販事業の仕入活動に注力していたこともあり、販売ペースは低調となりました。一方で、利益重視の販売活動が功を奏し、親会社株主に帰属する四半期純利益は計画どおりに推移しています。

また、半導体不足やサプライチェーンの停滞等による建築資材・住設機器の納期遅延がありましたが、材料の仕入先の新規開拓を進めた結果、一部解消しつつあり、工期の短縮も少しずつですが見込まれています。在庫も積み上がりましたので、第3四半期以降は販売活動をさらに強化し、通期業績予想の達成を目指します。

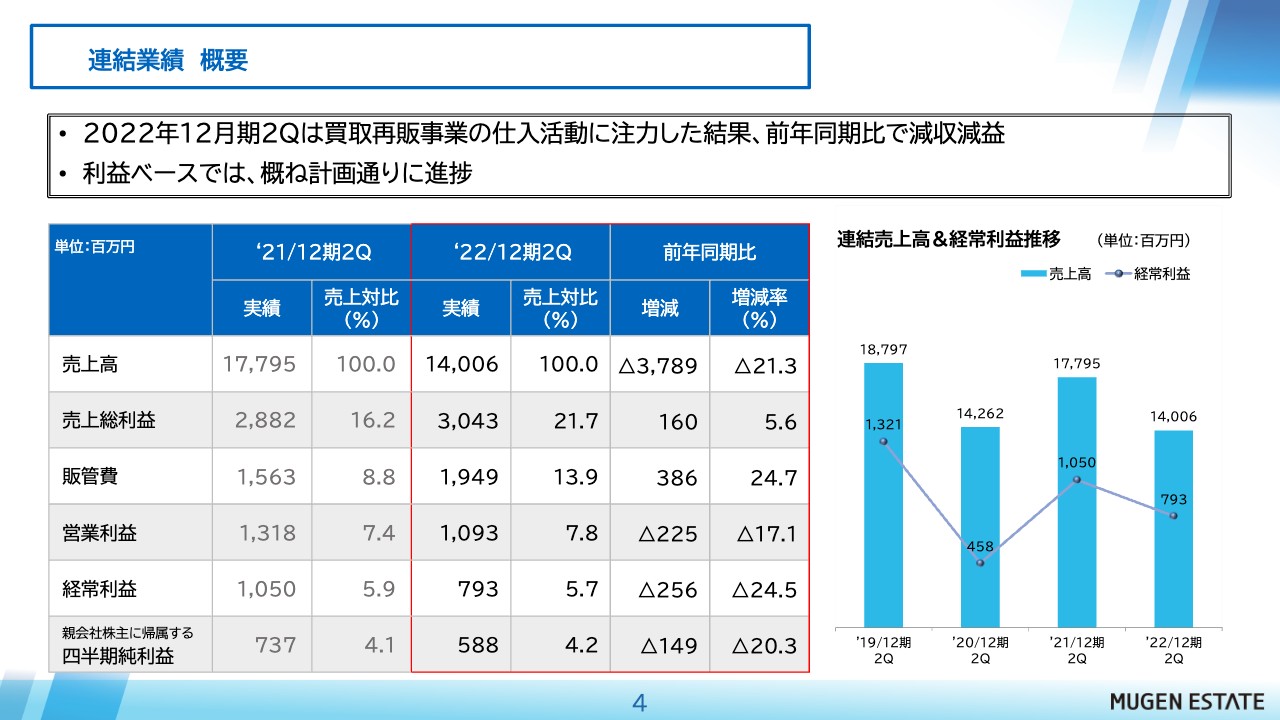

連結業績 概要

決算概要です。2022年12月期の第2四半期の連結業績は、買取再販事業の仕入活動に注力した結果、前年同期比で減収減益となりました。利益ベースでは、概ね計画どおりに進捗しています。

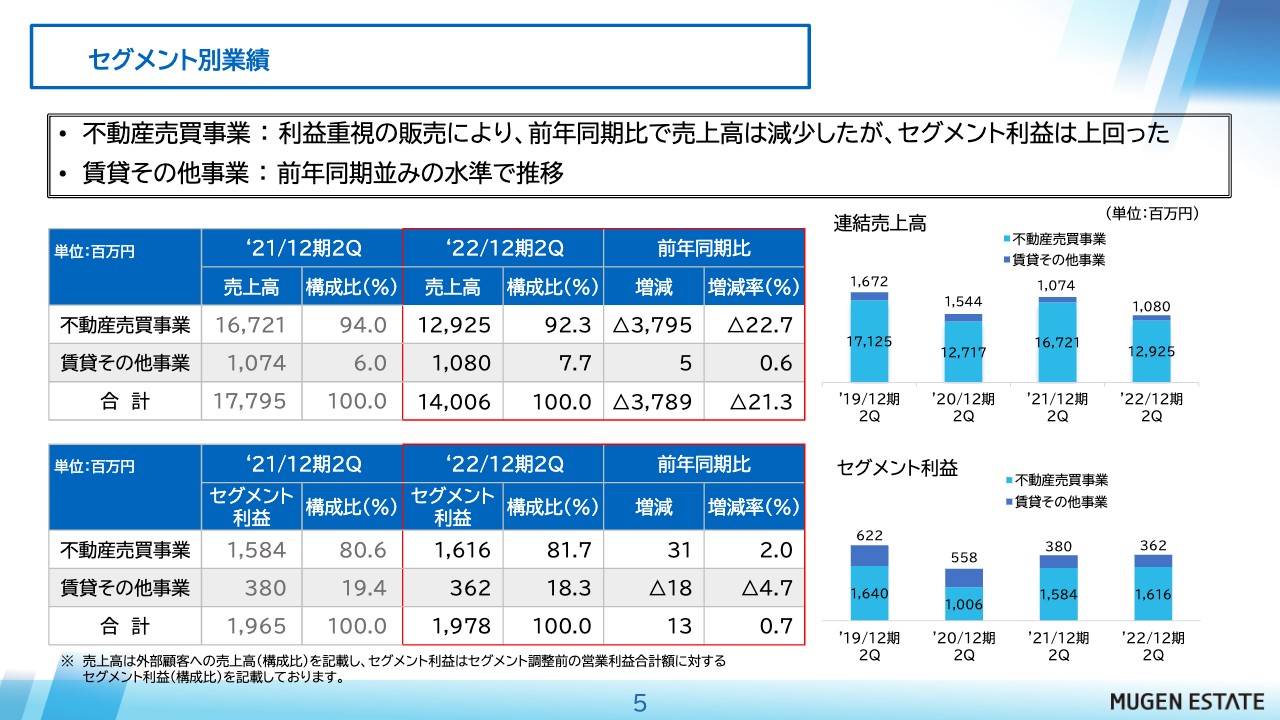

セグメント別業績

セグメント別の業績です。不動産売買事業については利益重視の販売により、前年同期比で売上高は減少していますが、セグメント利益は上回りました。賃貸その他事業については、前年同期並みの水準で推移しています。

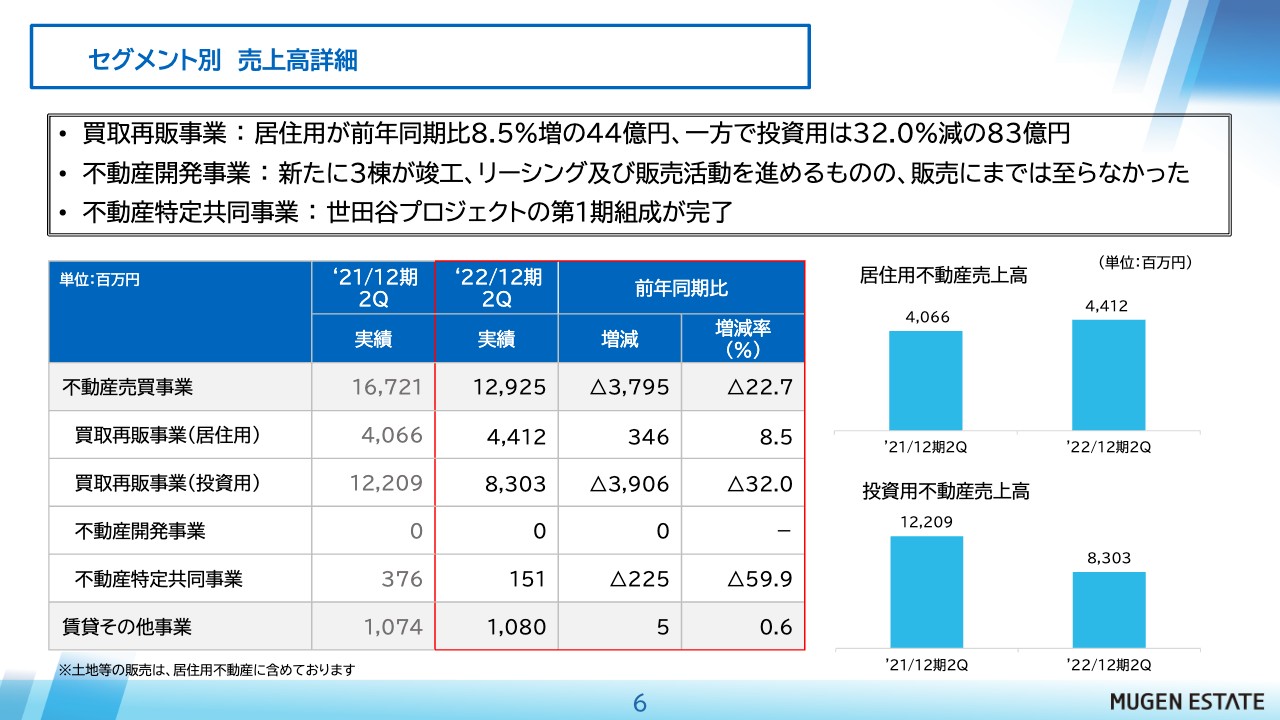

セグメント別 売上高詳細

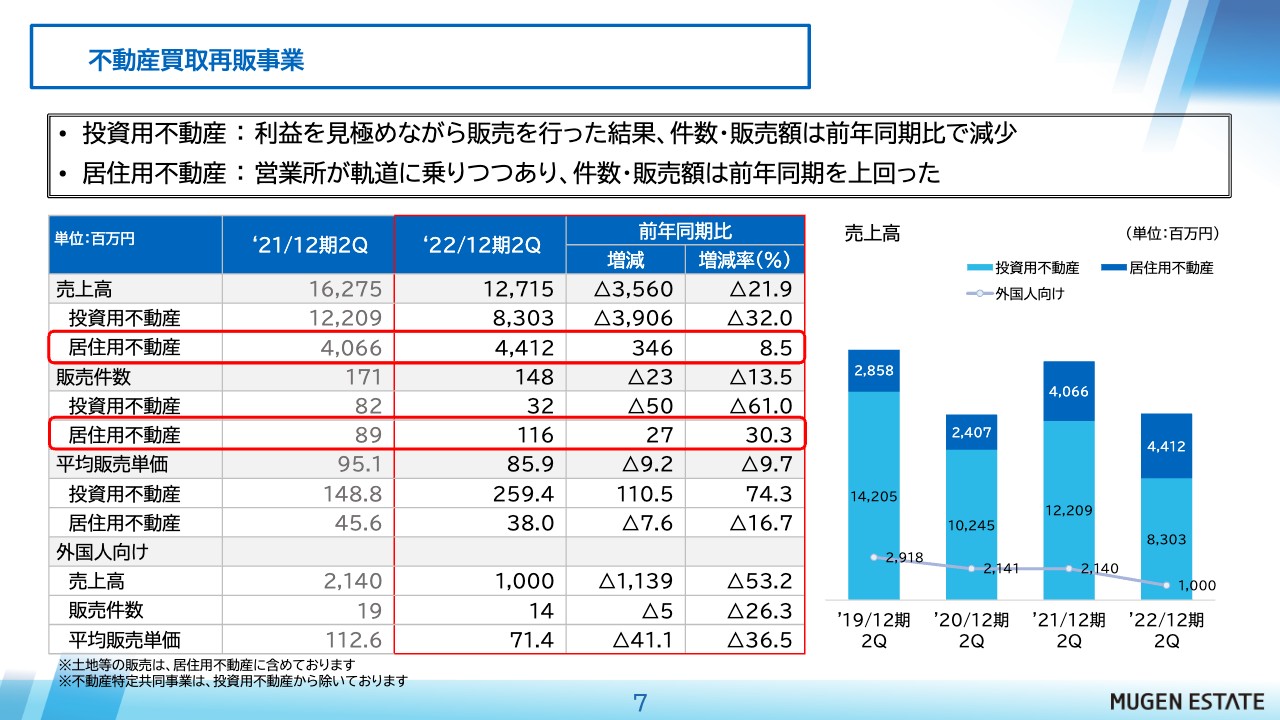

売上高の詳細です。買取再販事業は居住用と投資用がありますが、居住用は前年同期比8.5パーセント増の44億円でした。一方で、投資用は前年同期比32.0パーセント減の83億円となりました。

不動産開発事業は新たに3棟が竣工し、リーシングおよび販売活動を進めましたが、販売にまでは至りませんでした。ただ、リーシングもだいぶ進んでおり、販売のお話も入っているため、第3四半期、第4四半期できちんと契約し、決算に持っていきたいと考えています。

不動産特定共同事業では、世田谷プロジェクトの第1期組成が完了しました。第2期募集の残りの分については、第3四半期で売り切るようにしたいと考えています。

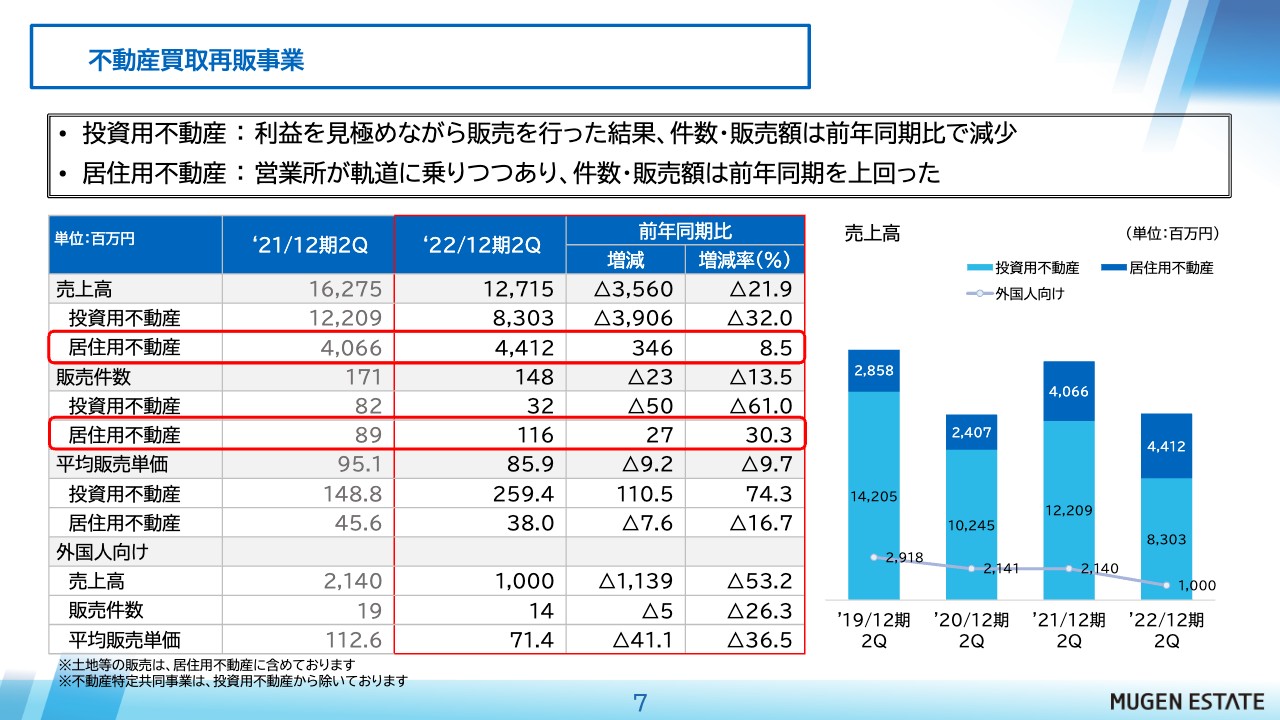

不動産買取再販事業

不動産買取再販事業の内訳です。投資用不動産に関しては、利益を見極めながら販売を行った結果、件数・販売額は前年同期比で減少しています。

居住用不動産に関しては、5つの営業所が軌道に乗りつつあり、件数・販売額は前年同期を上回っています。

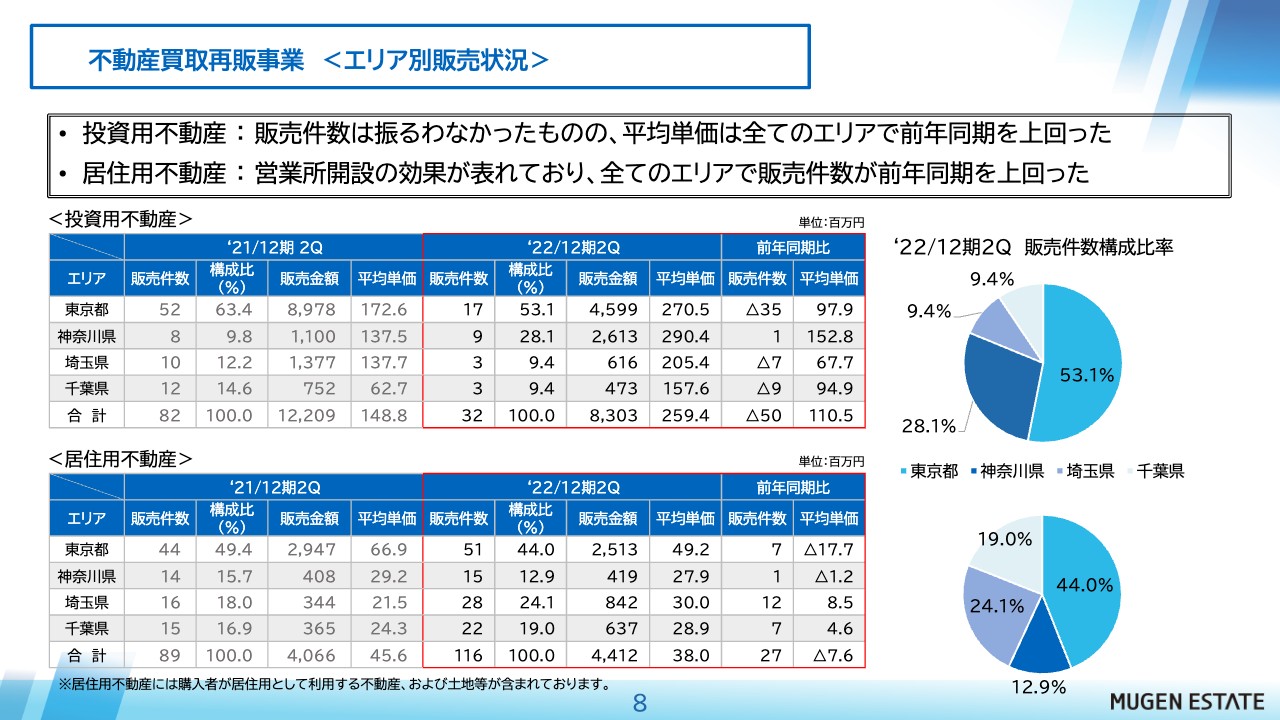

不動産買取再販事業 <エリア別販売状況>

続いて、エリア別の販売状況です。投資用不動産は、販売件数は振るわなかったものの、平均単価はすべてのエリアで前年同期を上回っています。

居住用不動産は、営業所開設の効果が表れており、すべてのエリアで販売件数が前年同期を上回っています。特に、埼玉県は池袋営業所において仕入と販売ができているため、その部分が伸びています。

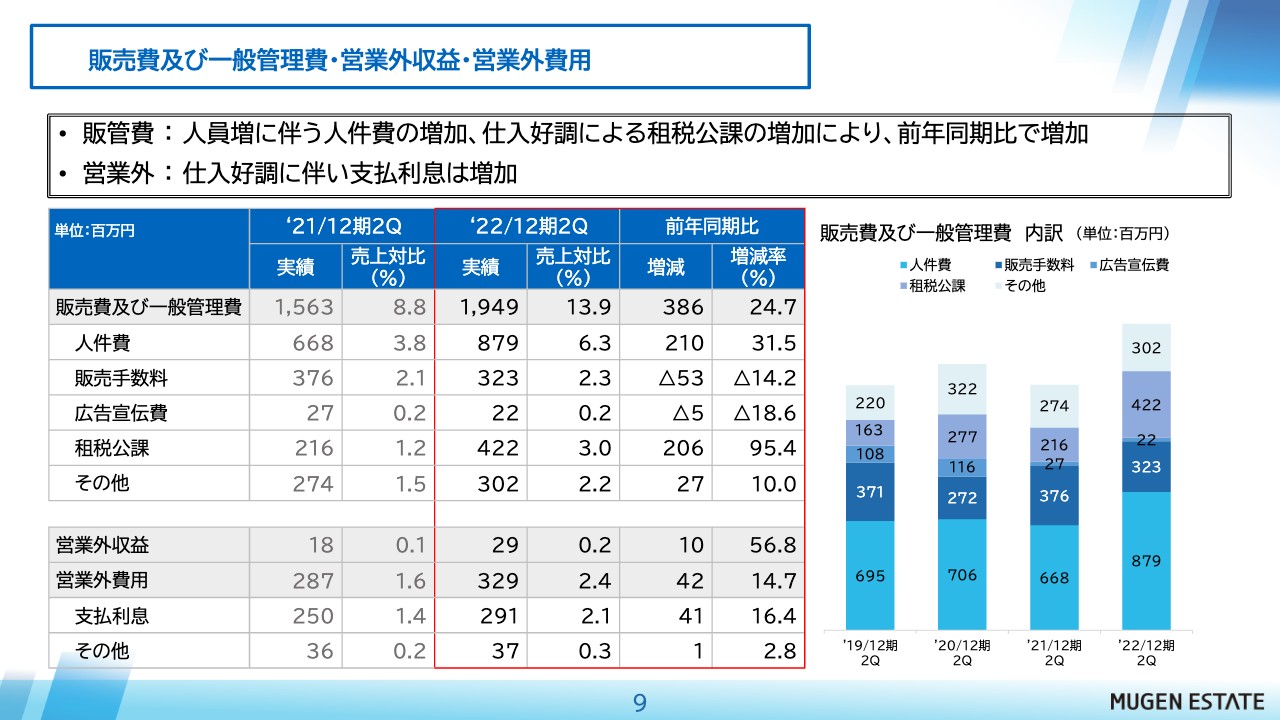

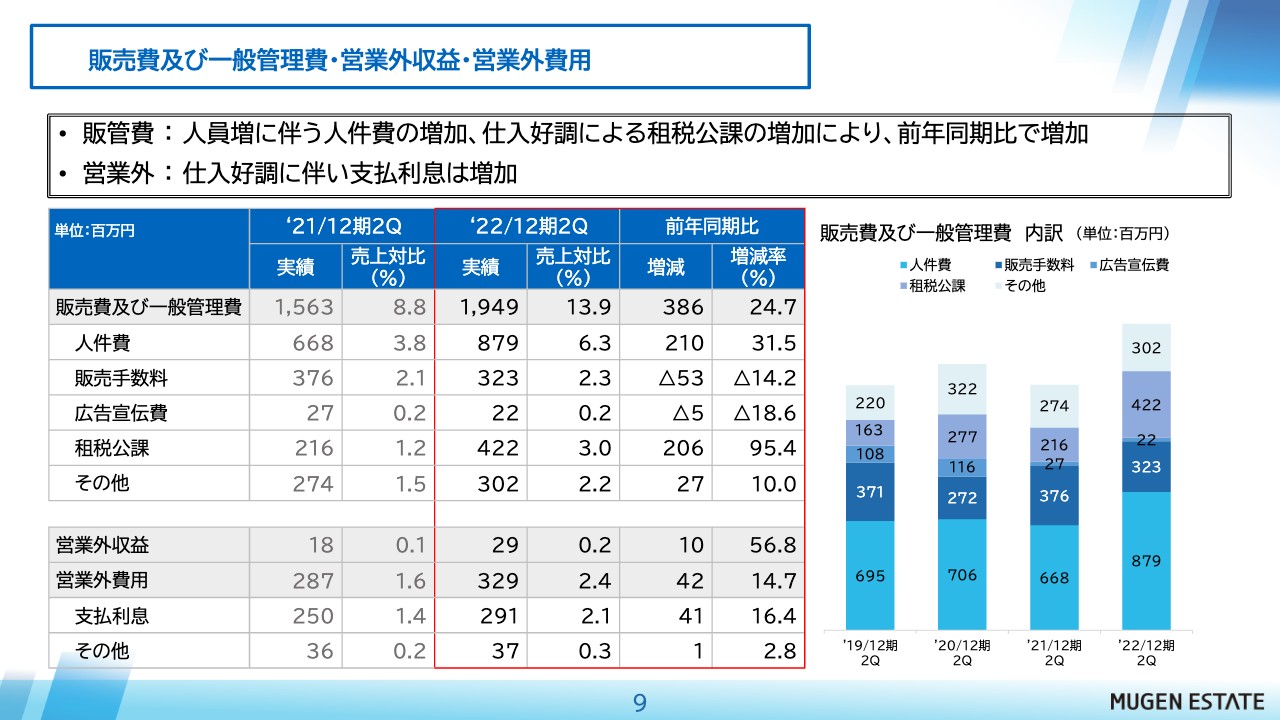

販売費及び一般管理費・営業外収益・営業外費用

販売費および一般管理費・営業外収益・営業外費用についてです。まず販管費に関しては、人員増に伴う人件費の増加、そして仕入好調による消費税、租税公課の増加により、前年同期比で増加しています。営業外費用としては、仕入の好調に伴い、物件を仕入れた時の借入による支払利息が増加しています。

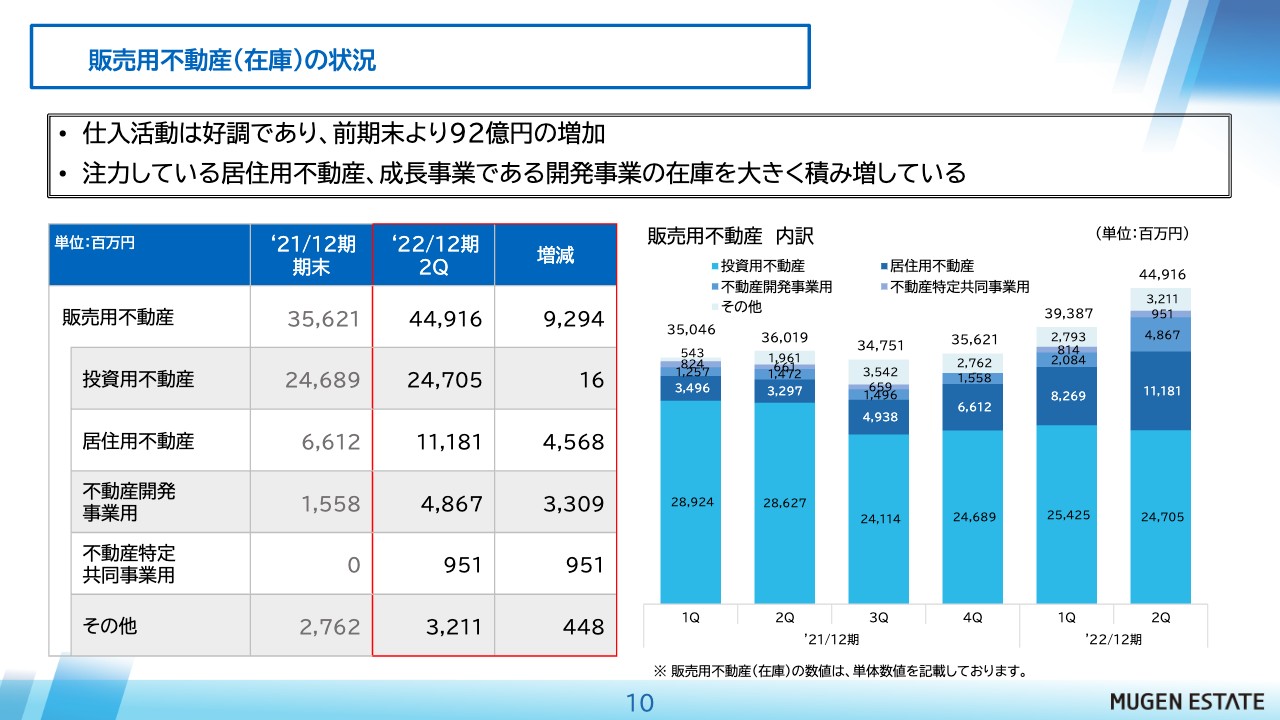

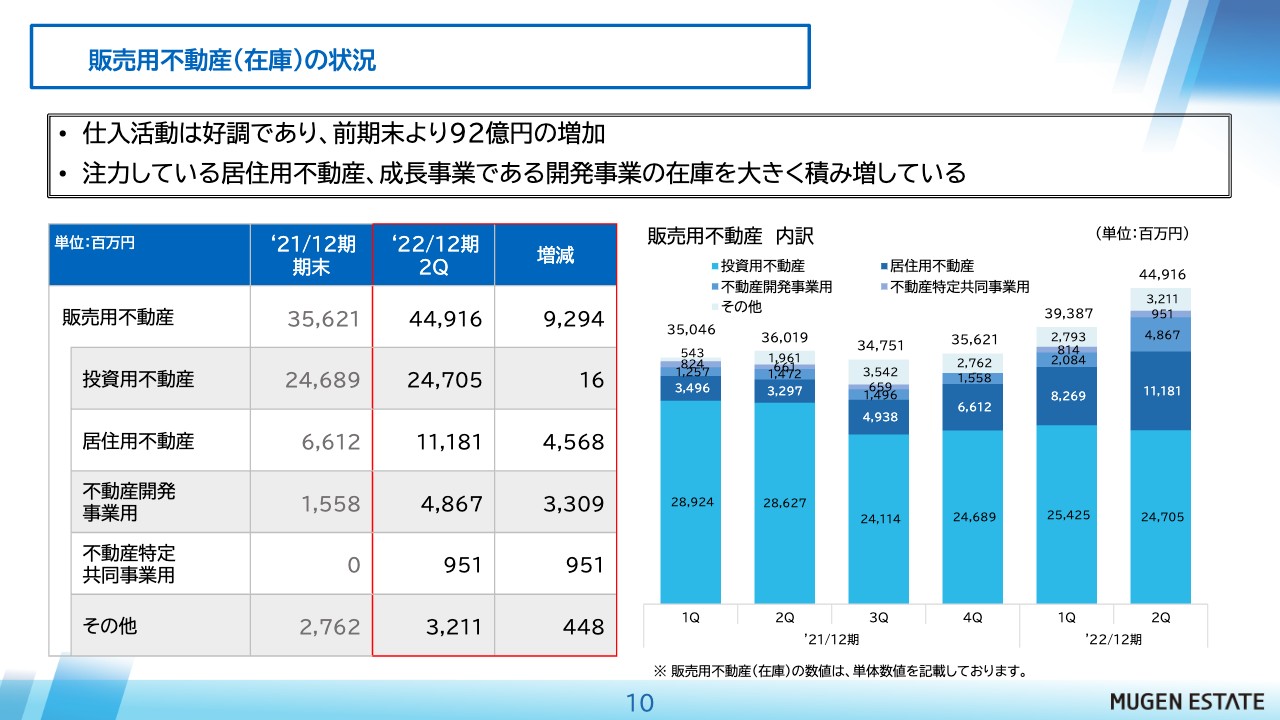

販売用不動産(在庫)の状況

販売用不動産(在庫)の状況です。仕入活動は好調で、前期末より92億円の増加となりました。注力している居住用不動産、成長事業である開発事業の在庫を大きく積み増しています。

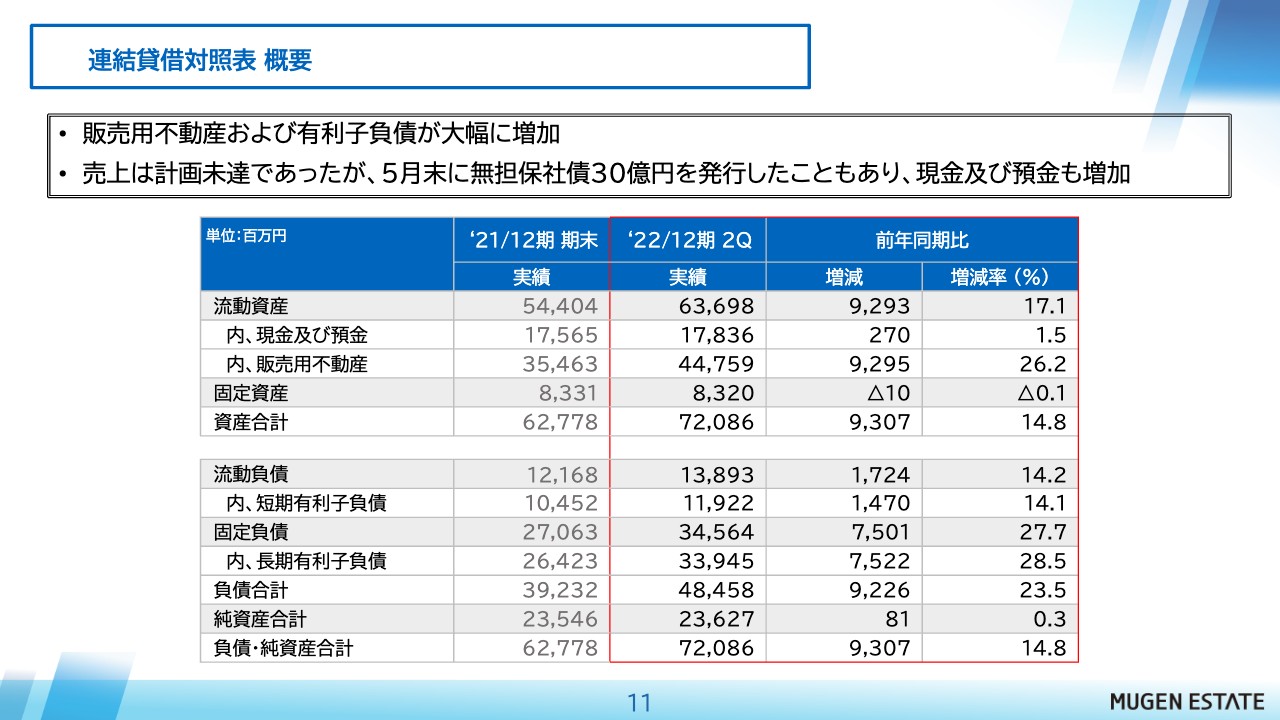

連結貸借対照表 概要

連結貸借対照表の概要です。販売不動産および有利子負債が大幅に増加しました。売上は計画未達成ではありましたが、5月末に無担保社債30億円を発行したこともあり、現金および預金も増加しています。約93億円の販売用不動産に対して負債合計がおよそ92億円ありますが、60億円ほどが物件を担保として借入を行っています。

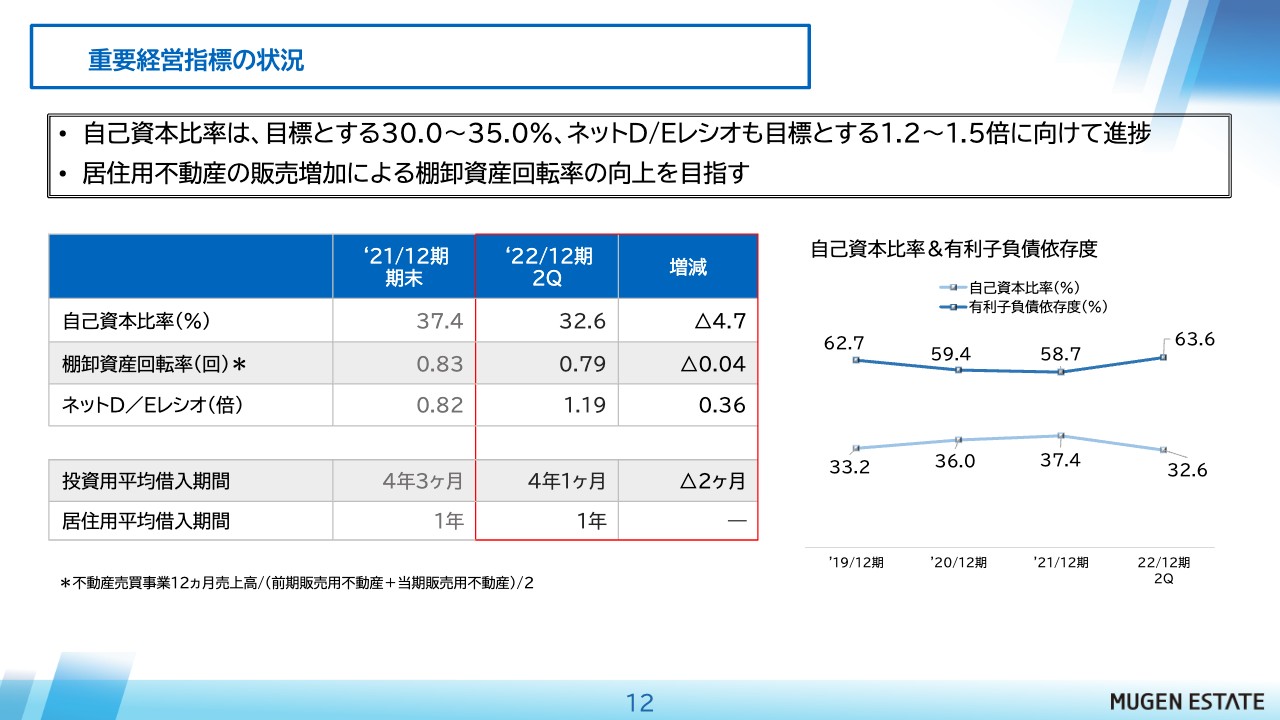

重要経営指標の状況

重要経営指標の状況です。自己資本比率は、目標とする30パーセントから35パーセントに収まっており、去年末の37.4パーセントから32.6パーセントと、4.7ポイントほど減少しています。そして、ネットD/Eレシオも1.2倍から1.5倍の目標に向けて進捗しています。

さらに大事なこととして、棚卸資産回転率が前期末の0.83回から0.79回と少し下がっています。こちらは居住用不動産の販売増加により、回転率の向上を目指したいと考えています。

投資用不動産の平均借入期間は、だいたい5年から10年で行っています。物件が売れることによって、前期末より約2ヶ月下がっています。

居住用不動産の平均借入期間は1年となっています。こちらは空で売っており、持っていても家賃を生まないため、きちんと1年以内に売り切ることで回転率を向上させることを目標に掲げています。

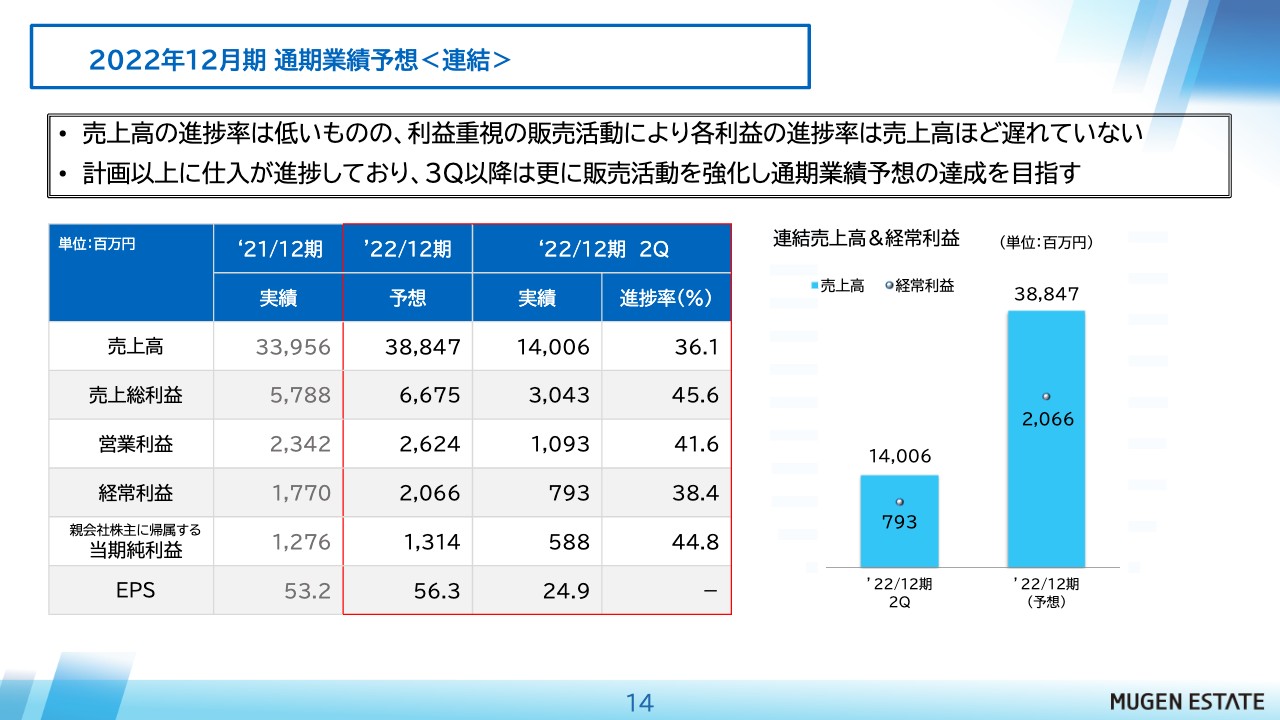

2022年12月期 通期業績予想 <連結>

2022年12月期の業績予想です。売上高の進捗率は低いですが、利益重視の販売活動により、各利益の進捗率は売上高ほど遅れてはいません。おおむね44パーセント前後で動いています。計画以上に仕入が進捗していますので、第3四半期以降はさらに販売活動を強化し、通期業績予想の達成を目指します。

今、工事で問題となっている給湯器などのいろいろな住設機器についても、足りない部分はありますが、こちらも少しずつ改善しているため、きちんと物件の組成を行うことで販売につなげていきたいと考えています。

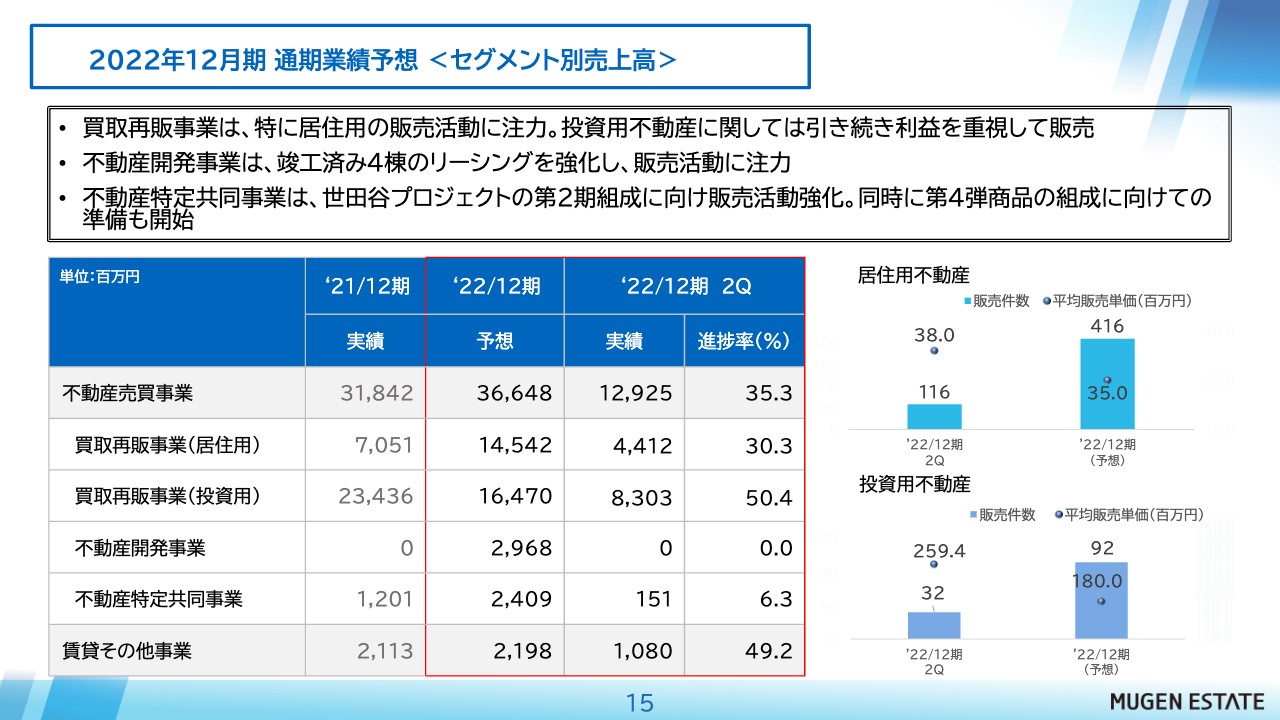

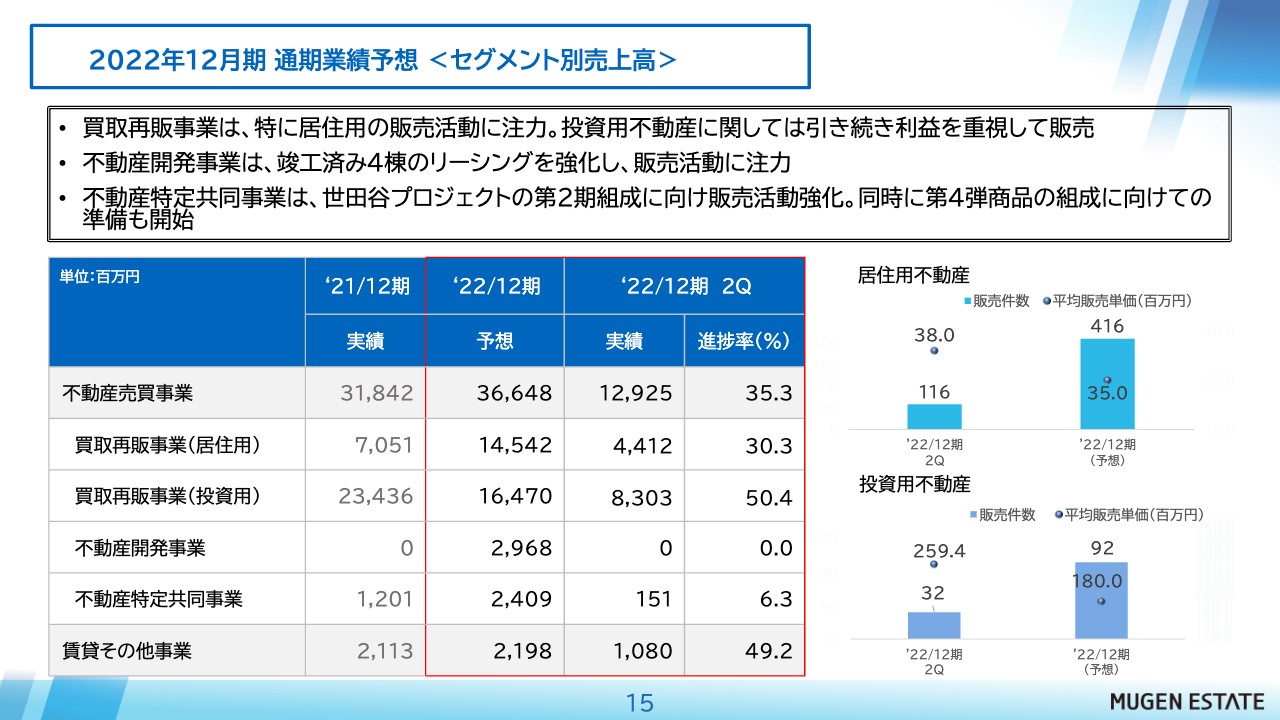

2022年12月期 通期業績予想 <セグメント別売上高>

セグメント別の売上高です。買取再販事業には居住用と投資用があります。まずは居住用不動産の販売活動に注力し、在庫を回転させて売上を立てていきます。

投資用不動産に関しては、引き続き利益を重視しながら販売していきます。ただし、ある程度の利益を見込めるものに関しては、売上達成のため、売却して入れ替えていくことも十分に行っていきたいと考えています。

不動産開発事業に関しては、竣工済みの4棟のリーシングを強化し、販売活動に注力していきます。今後は竣工物件が増えていくため、今ある物件のリーシングを十分に行い、販売していくことによって、売上を着実に立てていきたいと思っています。

不動産特定共同事業においては、世田谷プロジェクトの第2期が組成に入っています。第3四半期の9月末までに売却を終えて、同時に第4弾の商品の仕入も行い、十分に準備していきたいと考えています。

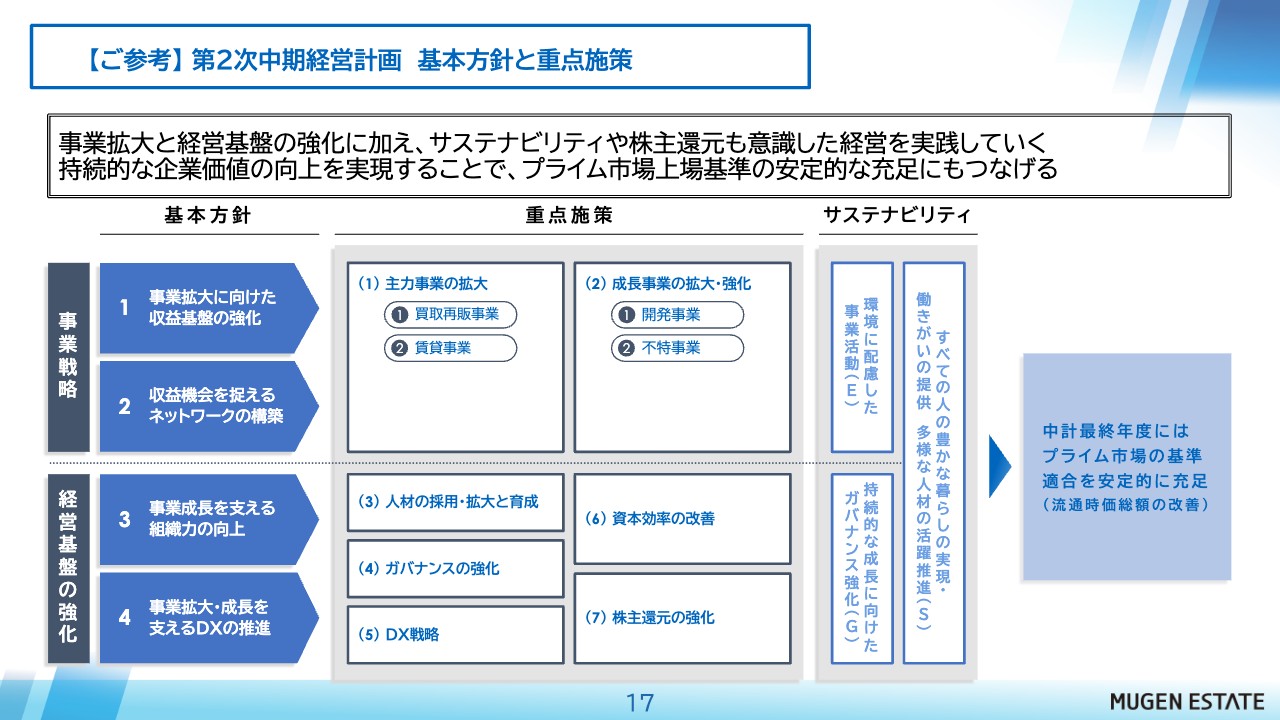

【ご参考】 第2次中期経営計画 基本方針と重点施策

第2次中期経営計画の進捗状況についてです。基本方針と重点政策については、事業拡大と経営基盤の強化に加えて、サステナビリティや株主還元も意識した経営を実践していきたいと考えています。持続的な企業価値の向上を実践することで、プライム市場の上場基準の安定的な充足にもつなげたいと考えています。

事業戦略としては、基本方針を2つ、重点政策を2つ挙げています。

経営基盤の強化のための基本方針として、スライド左下の3番と4番、また重点施策として中央下段に3番から7番を挙げています。

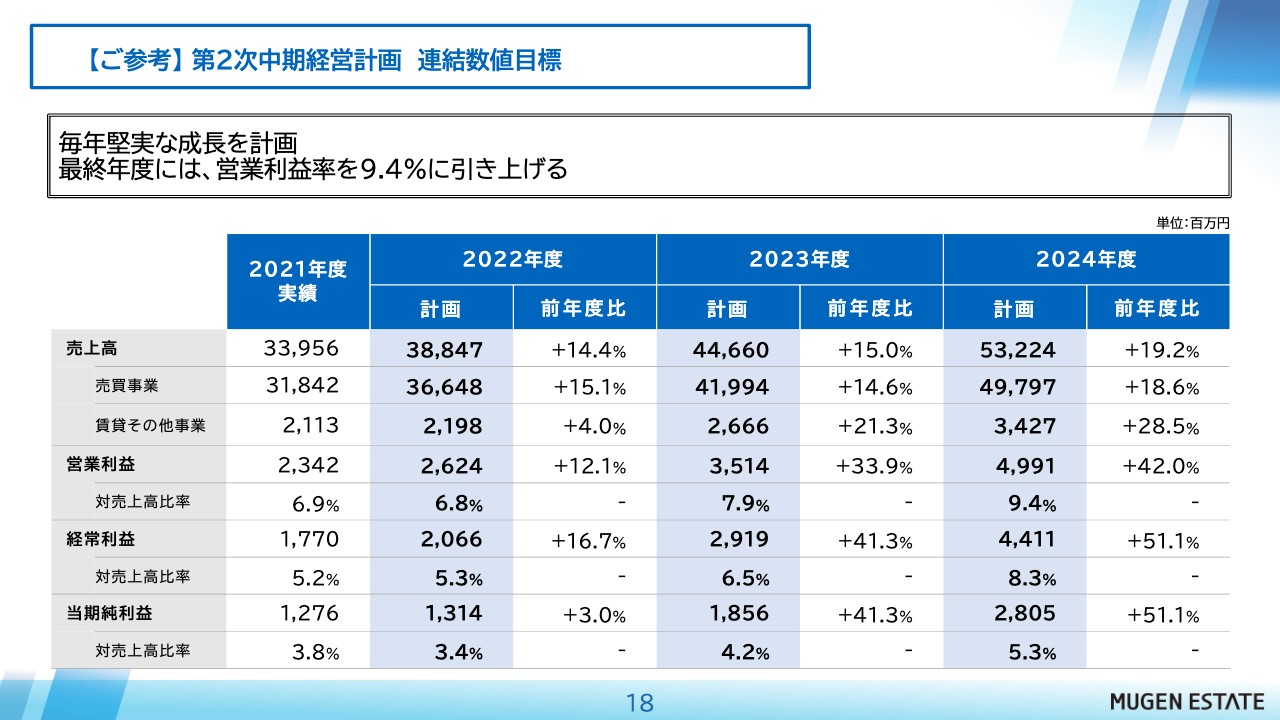

【ご参考】 第2次中期経営計画 連結数値目標

第2次中期経営計画の連結数値目標です。毎年の堅実な成長を計画し、最終年度には営業利益率を9.4パーセントに引き上げ、利益を獲得できる体制に戻していくことを考えています。

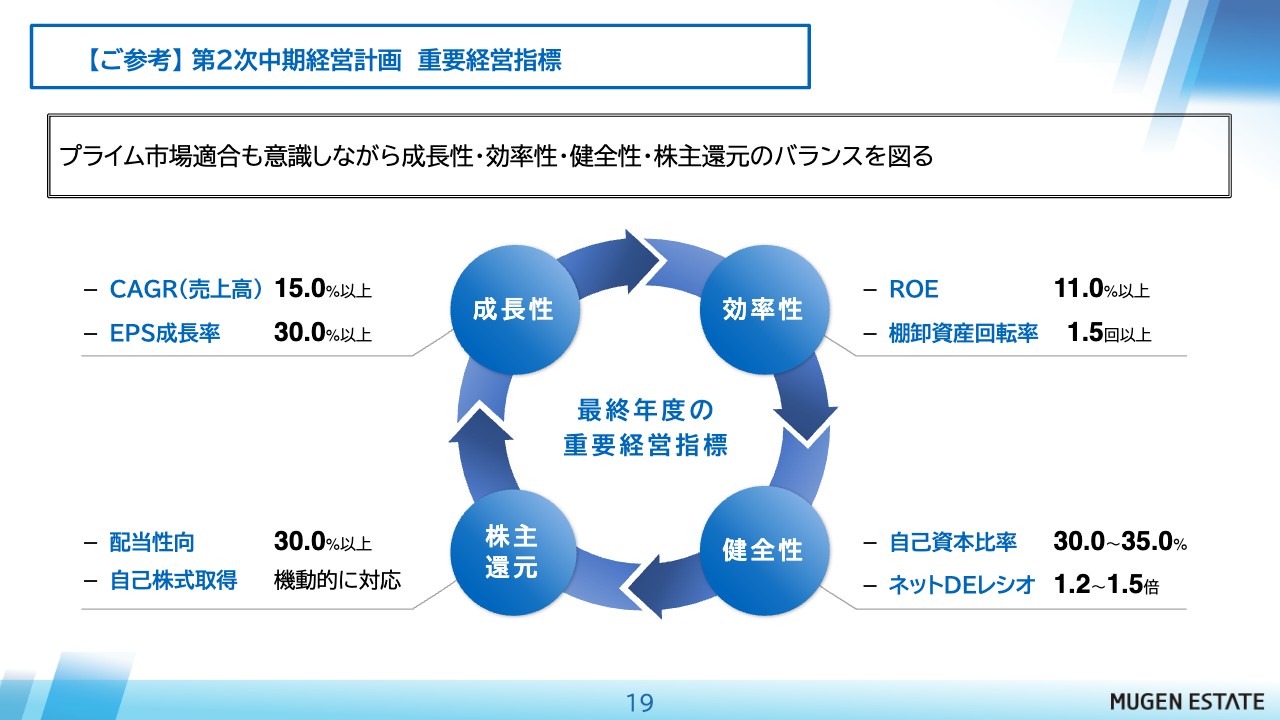

【ご参考】 第2次中期経営計画 重要経営指標

重要な経営指標についてです。プライム市場への適合も意識しながら、成長性として売上高、つまりCAGRを15パーセント以上、EPS成長率を30パーセント以上、効率性としてROEを11パーセント以上、棚卸資産回転率を1.5回転以上、健全性として自己資本比率を30パーセントから35パーセント、ネットD/Eレシオを1.2倍から1.5倍、そして株主還元として配当性向を30パーセント以上、自己株式の取得については機動的に対応することを考えています。

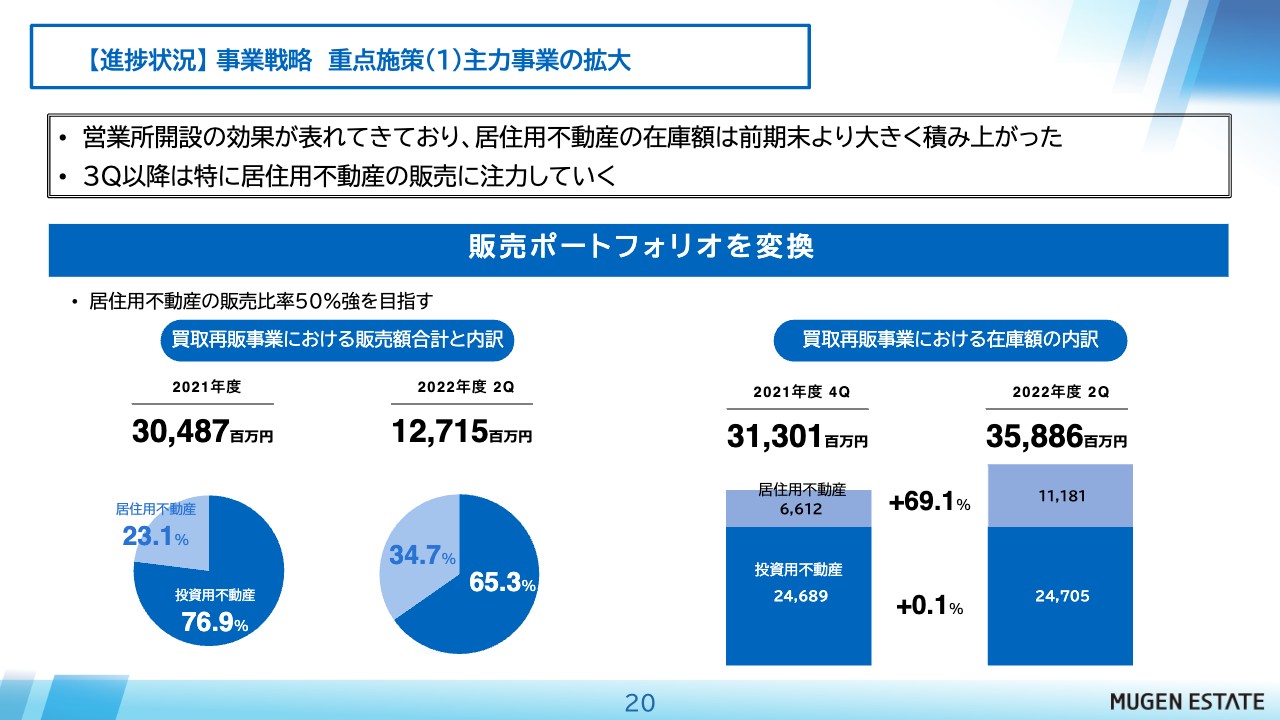

【進捗状況】 事業戦略 重点施策(1)主力事業の拡大

先ほど重点政策の1番目に挙げていた、主力事業の拡大についてです。5ヶ所の営業所を開設した効果が表れてきました。仕入から販売までには半年ぐらいかかるため、効果は少しずつ出てきています。

また、居住用不動産の在庫額が前期末に大きく積み上がっています。夏季休暇やお盆の間にも買い付け等が入ってきているため、よいかたちで進捗していくと考えています。第3四半期以降も、居住用不動産の販売に注力していきたいと思っています。

さらに、販売ポートフォリオの変換についてです。もともと買取再販事業の売上の76.9パーセントを投資用不動産の売上が占めていましたが、第2四半期時点では65.3パーセントに減らして、居住用不動産の販売を増やしています。さらに50パーセント強の販売比率に近づけていけるよう、在庫の回転率を上げていきたいと思っています。

買取再販事業における在庫額の内訳については、居住用不動産が66億円あったところが、第2四半期時点では111億円となっており、大きく積み上がってきています。そのため、着実に商品として仕上げ、売上につなげていきたいと考えています。

【進捗状況】 事業戦略 重点施策(2)成長事業の拡大・強化

事業戦略の重点施策の2番目は、成長事業の拡大・強化です。スライド左側の不動産開発事業では、第2四半期に2棟の物件を竣工し、合計4棟を竣工できました。

環境に配慮し、SDGsはもちろん、サステナビリティも考えた商品を作り上げています。物件によっては、太陽光発電のパネルを屋上に設置したり、ペットとの共生を考えたり、そのようなものを作り上げてきています。

不動産特定共同事業では、落ち着きのある住宅街である世田谷にて、第3弾プロジェクトの募集を行っています。こちらも第3四半期の間に12億円分すべてを販売することを計画しています。

【進捗状況】 経営基盤の強化

第2次中期経営計画の達成に向けた、経営基盤強化の取り組みを実行していきます。数値目標だけでなく、人材の採用拡大と育成を計画しています。先ほどもご説明したとおり、ただ人数を増やすだけではなく、部長や課長にあたるマネジメント層の採用や、そのような層を育てるための研修を実施しています。

また、マネジメント層の1つ手前の層にあたる係長の人たちにも、個の営業から組織の営業という体制を作り上げるために、「なぜマネジメントが必要なのか」といったことを含めた研修を実施しています。

さらにガバナンスの強化に向けて、新執行役員体制をスタートしました。3月25日の株主総会にて、今までは取締役会で決めていたところを執行役員制にし、より実務に近い落とし込みを行うようになりました。より機動的にすることなども考え、体制を変更しています。

また、指名・報酬委員会からの答申に基づき、業績連動報酬も導入しました。我々執行役員も業績に連動するかたちにすることで、株主さまと目線を同じにして、業績向上を目指したいと考えています。

加えて、今求められている非財務情報の拡充として、サステナビリティ委員会を設置しました。委員会を作ることによって、SDGsやESGを考えたものに、どのように十分な持続性を持たせるかというようなことを検討していきます。

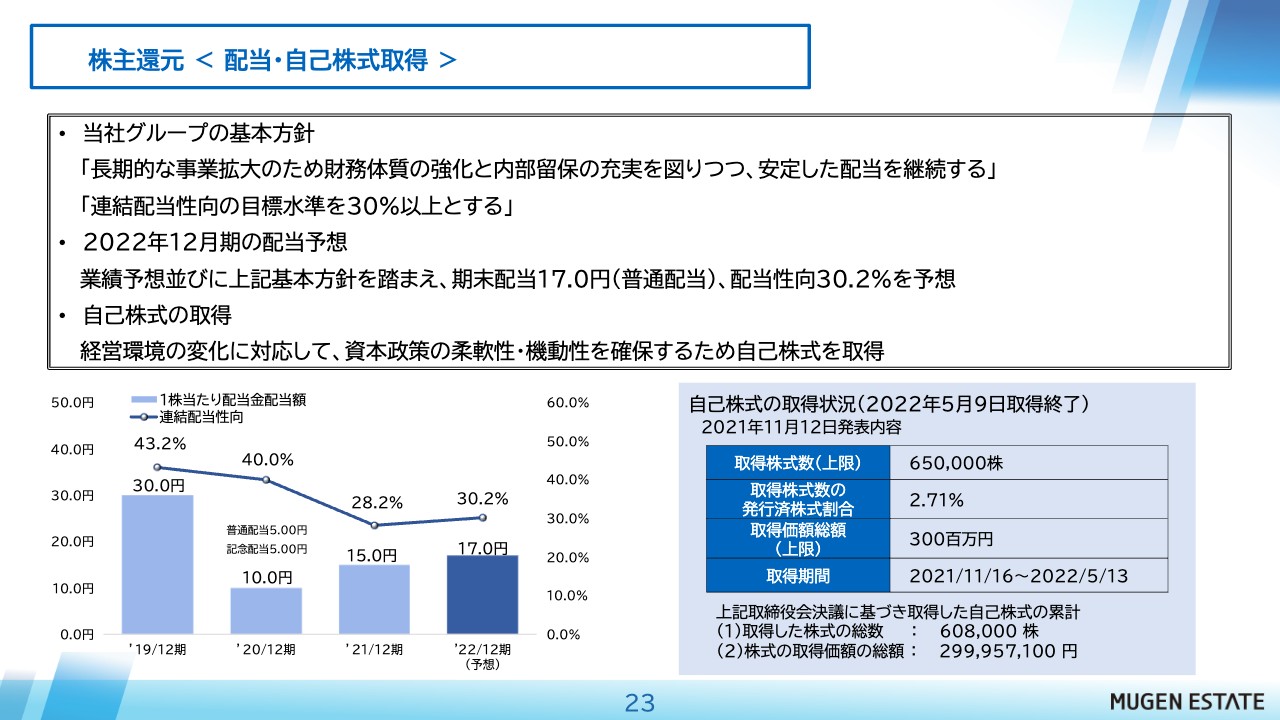

株主還元 <配当・自己株式取得>

株主還元、配当・自己株式取得についてです。当社グループの基本方針として、長期的な事業拡大のために財務体制を強化しながら、内部留保の充実を図りつつ、安定した配当を継続したいと思っています。また、連結配当性向の目標水準を30パーセント以上としています。

2022年12月期は、業績予想や上記の基本方針を踏まえて、期末配当は17円、配当性向は30.2パーセントを予想しています。

今年度は自己株式を60.8万株取得しました。経営環境の変化に対応して、資本政策の柔軟性、機動性を確保するために行いました。

以上でご説明を終了します。ご清聴ありがとうございました。

質疑応答:今期の会社計画の進捗について

質問者:今期の会社計画に対する今の進捗を教えてください。仕入活動などは好調のため、インラインで経過していると見ているのですが、概ね堅調なのでしょうか?

スライド15ページでは、買取再販事業の居住用のところの進捗がやや遅れ気味に見えます。一方で、10ページに記載の居住用不動産の仕入に関しては好調だというお話がありました。当たり前ですが、短期で考えますと、今期に仕入状況が反映できるかどうかは少し曖昧なところがあると思います。

居住用の不動産は第3四半期以後に盛り返すため、今期の会社経営、売上、利益に関しては計画どおりで、内訳などは特に変更なく行えていると理解してよろしいでしょうか?

藤田:計画の進捗についてお答えします。基本的には、10ページの在庫の部分は居住用不動産を着実に販売していくかたちになっています。

こちらの平均単価は約2,000万円です。営業所には大体2,000万円から3,000万円ぐらいの物件がありますので、そちらを数多く販売していく予定です。また本社のほうでは、3億円から5億円の富裕層向けの高額な居住用不動産を販売しています。そのため、富裕層向けに需要がある部分も含めつつ、年内にしっかりと販売を行う予定で仕入を行ってきました。

また、スライド15ページに記載している業績予想については、居住用もさらに伸ばしていきつつ、投資用に関しては、まずは売上目標のために最低限しなければならない部分として売却を行っていきます。あまり販売しすぎると賃貸収入が下がりますが、その点に関してはきちんと利益を確保しながら進めていくことで、年内の数字を達成できると考えています。

質問者:ありがとうございます。基本的に会社計画どおりの進捗だという理解でよろしいでしょうか?

藤田:現在きちんと利益率が取れていますので、売上を伸ばすことよりも利益をしっかりと上げることを重視しています。

質疑応答:販管費の調整額増加の要因について

質問者:第2四半期までの販管費について、スライド9ページと短信のセグメント情報を見ながら質問します。今回の調整額において、セグメント利益のマイナスの部分が約2億5,000万円増えています。要はセグメントに属しない本社部分での経費が増えているのだと思います。

新卒採用や採用後の研修費としての人件費が販管費に含まれるといったことは、当然理解できるのですが、今回の販管費を見ると、何か理由があってこのように非常に大きな額になったように見えます。セグメントで人員の入れ替え等が発生した結果、調整費が非常に大きくなったのか、それとも先ほどお話しいただいたとおり、新人研修を通常どおり行っていくと増えていくものなのでしょうか? 何か特殊な事由があったのかどうかご説明いただけますか?

藤田:研修に関しては、ある程度は実施していますので費用はかかっていますが、大変な費用がかかっているわけではありません。大きな理由としては、かなり人員を増やしたという点があげられます。

質問者:そうすると、全体像としては、5,000万円から6,000万円ほどが新卒採用関係の費用として使われており、それ以外にも販管費や人件費として2億1,000万円ほど出ていることを考えると、約2億1,000万円から5,000万円、6,000万円ほどの研修費を引いた部分については、人員増によるものだと理解すればよろしいでしょうか?

藤田:新卒採用した14名のほか、中途採用をかなり進めましたので、70名から80名近く純増になっており、その部分が非常に大きくなっています。こちらの人員が営業に移りましたので、今後の仕入販売にさらにつながってくると思っています。

質疑応答:事業環境の見通しについて

質問者:足元の事業環境について、この半年間ではそれほど変化がないと理解しています。加えて、いろいろな住宅設備に関しては、ボトルネックになっていた部分が、揺れながらも少しずつよくなってきているとお見受けしますが、基本的にはこのような理解でよいのでしょうか?

藤田:スライド7ページに記載のとおり、当社の売上のメインは買取再販事業になります。居住用不動産に関しては、お盆の間も買い付けが入ってきており、よいかたちで進んでいると思っています。投資用不動産に関しても、買い付けはけっこう入ってきています。ただ、当社としてはやはり安売りしたくない部分がありますので、きちんとしたお値段でご提供していこうと考えています。

さらに、スライド下部に外国人向けの部分を記載しています。昨年は19件、第2四半期は14件と、コロナ禍で封鎖されている中でも国内に法人を持っている海外投資家の方にご購入いただいています。そのため、もう少し海外から人が来られるようになれば、この部分はもう少し増えるだろうと考えています。

以上のことを踏まえても、不動産の相場が下がる要素は少ないと考えており、それが加わればプラスアルファの要因になると思います。また、それがなくても、国内でも欲しい方は数多くいますので、その方々にきちんと販売していければ、よい方向に進んでいくのではないかと考えています。

質問者:ちなみに住宅設備については、ボトルネックが解消してきたと理解すればよろしいですか?

藤田:完璧にボトルネックがなくなったわけではないため、遅れているというかたちになっています。今まで3ヶ月かかっていたものが2ヶ月くらいになっているものの、商品によってはまだ仕入れられないものもけっこうあります。こちらに関しては、代替品をきちんと見つけて遅れを短縮できるように、毎月チェックを行っている状態です。

また、各部課長から、工事の方にいろいろと工夫するようお願いしたり、仕入れ部隊に納期が遅い部品や代替品、避けるべき物件などを指導したりするようにしています。

質疑応答:競合他社について

司会者:「居住用はスター・マイカ・ホールディングスが競合になりますか? ビジネスモデルの違いや差別化のポイントはありますか? 競合相手はどのような会社になるのかを教えてください」という質問が来ています。

藤田:居住用不動産に関しては、スター・マイカ・ホールディングス、インテリックス、イーグランドになります。また、戸建の場合ではカチタスが競合先となります。スター・マイカ・ホールディングスの場合は、すでに賃貸で住まわれている物件を仕入れて、その方が退居した後に内装を行い販売するというビジネスモデルです。当社の場合は、買い換え等によって最初から空いている物件を購入・仕入れて販売するかたちを取っています。

また、当社は居住用だけではなく投資用の物件も扱っているところが、競合他社との差別化のポイントになります。当社のビジネスモデルでは、直接売主さまから購入するのではなく、必ず仲介業者を通して買うようにしています。仲介業者には、その方自身がお住まいの物件を売りたい、または相続でもらった投資用のマンションを売りたいといったように、さまざまな種類の物件が集まります。このような場合に、当社であればどちらも取り扱っていますので、「見積もりを出して欲しい」「買い取ってくれないか?」という情報が集まって来やすいのです。

「居住用なら◯◯」「投資用なら◯◯」というかたちではなく、どちらの不動産も取り扱っているため、情報量が大きくなるという点で差別化を図っています。情報が入ればすぐに値段を提示して買い取り、市場に出しているところがポイントです。

あわせて、投資用不動産の場合は、ADワークスグループ、トーセイ、サンフロンティア不動産が競合先になると思っています。

スポンサードリンク