関連記事

コマツ、1Qの営業利益は64%減 物量減および為替のマイナス影響等が主因

コマツ、1Qの営業利益は64%減 物量減および為替のマイナス影響等が主因[写真拡大]

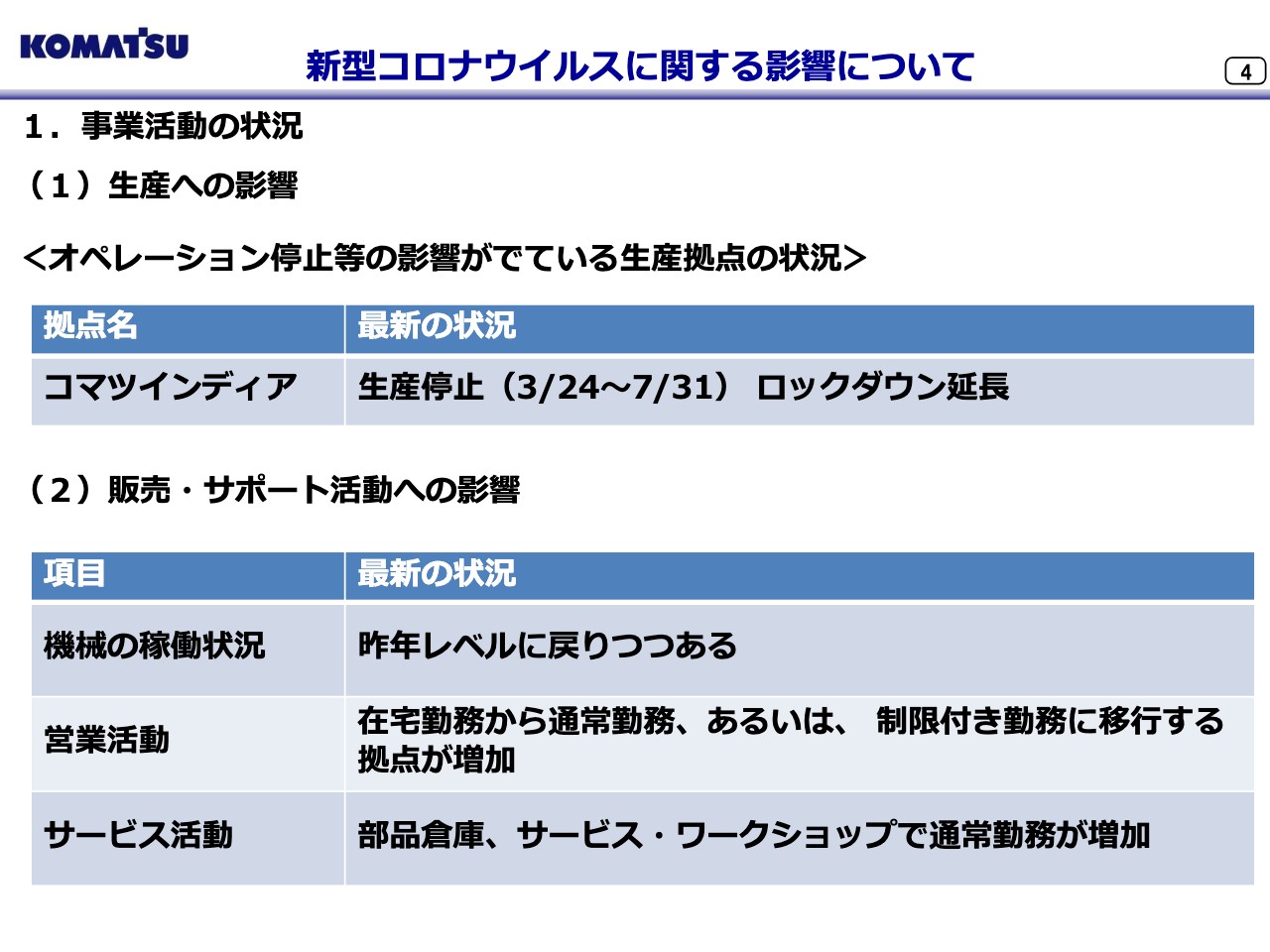

新型コロナウイルスに関する影響について 1.事業活動の状況

小川啓之氏:CEOの小川です。まずはじめに、現在の新型コロナウイルスの感染拡大による影響について私からご説明します。なお、2020年5月18日の決算発表において未定としていた2021年3月期の連結業績予想については、現時点で入手可能な情報や予測などに基づき策定しています。後ほどご説明します。

はじめに新型コロナウイルス感染症によりお亡くなりになられた方々に謹んでお悔やみ申し上げますとともに、罹患された方々には心よりお見舞い申し上げます。また、感染拡大の防止にご尽力されている医療関係者をはじめとした多くのみなさまに心から感謝いたします。

それでは、新型コロナウイルスの事業への影響についてご説明します。まず生産への影響です。コマツは従来より需要や為替変動の影響を吸収するために、車体や部品のグローバルクロスソーシング体制を構築しています。現時点でサプライチェーンに関わる問題は発生していません。なお、先日の九州豪雨や山形での豪雨についても同様に、サプライチェーン上の問題は発生していません。

生産停止している拠点はインドの1拠点のみとなっています。その他の生産拠点については各国政府の方針に従うとともに、感染防止対策を実施の上で稼働しています。なお、経営環境の厳しい協力企業については、在庫の買取や雇用調整助成金取得への支援等、資金繰り支援を実施しています。

次に、販売・サポート活動への影響です。「KOMTRAX」で見た各地域の機械の稼働状況は昨年のレベルに戻りつつあります。

営業活動については在宅勤務を余儀なくされていましたが、各国の経済活動再開の動きを受け、通常勤務あるいは制限付き勤務に移行する拠点が増えつつあります。お客さまの機械をサポートするサービス活動については、部品倉庫やワークショップで通常勤務の職場が増えています。

なお、リテールファイナンスにおいては一部のお客さまから支払猶予の依頼を受けており、状況把握の上、対応しています。グループ会社の資金繰りについては現在のところ問題はありません。

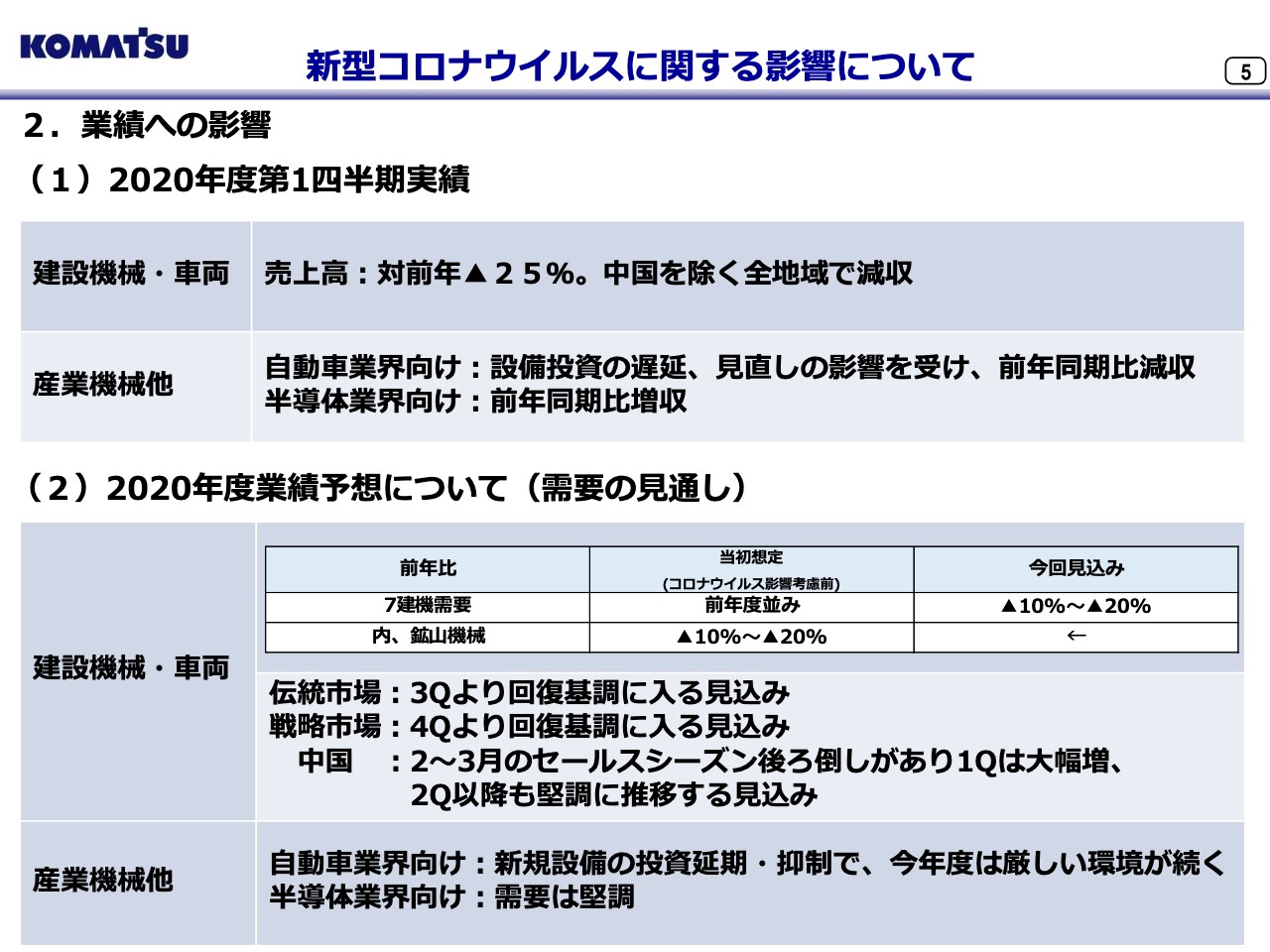

新型コロナウイルスに関する影響について 2.業績への影響①

新型コロナウイルスの業績への影響についてご説明します。まず第1四半期の実績です。建設機械・車両部門ですが、売上高は対前年同期比25パーセントの減でした。中国を除くすべての地域で減収となりました。

内容は後ほどご説明しますが、中国、オセアニアではほとんど影響は出ていないと見ています。しかし他の地域では影響が出ており、とくに北米、アジア、欧州で大きく減収となりました。なお、第1四半期の推移を月別に見ると、4月、5月を底に、徐々に減収幅は改善されてきています。

産業機械他ですが、半導体業界向けは影響が出ていないものの、自動車業界向けは新型コロナウイルス感染拡大により、新規設備の投資延期・抑制等の影響が出ています。

2020年度通期見通しです。建設機械・車両については地域によりタイミングの差はありますが、伝統市場は第3四半期以降、中国以外の戦略市場は第4四半期以降、徐々に回復基調に入る前提で作成しています。

しかし先が読みにくい状況であり、新型コロナウイルスの第2波が来るリスクもあるため、機敏に動ける体制をさらに整えつつ事業活動を続けていきます。産業機械他については、第1四半期の実績と同様の傾向が通年続く見通しを立てています。

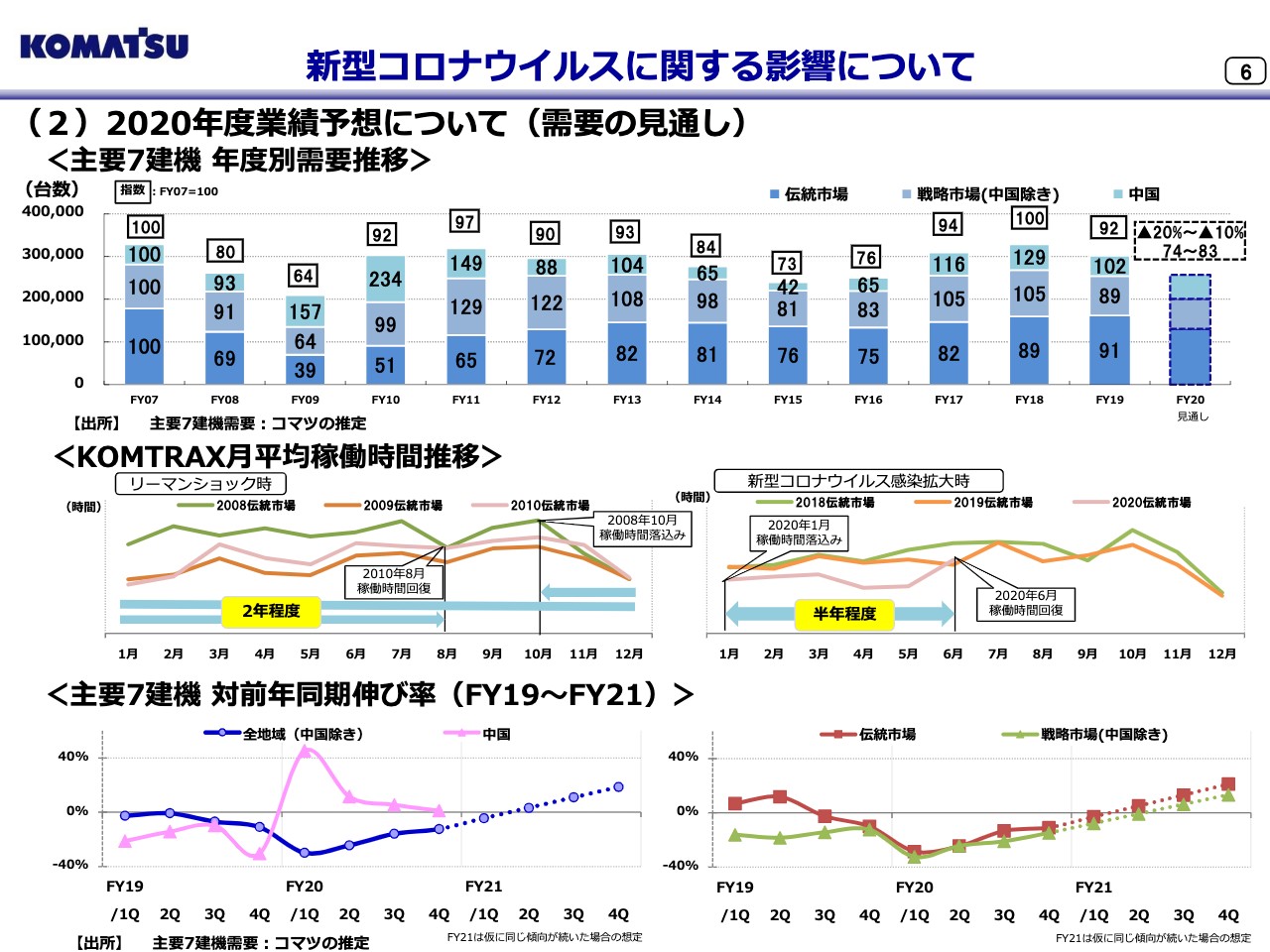

新型コロナウイルスに関する影響について 2.業績への影響②

6ページはリーマンショック時と今回の新型コロナウイルス感染拡大時を比較したものです。スライド上段のグラフは建機の需要推移ですが、リーマンショックの時は需要がピーク時から4割弱落ち込んだのに対し、今回の新型コロナウイルス感染拡大の影響下での需要の落ち込み幅は3割弱にとどまると見ています。

需要の回復については、リーマンショックの時は中国の景気刺激策の効果で戦略市場の需要が伸びて全体が回復しましたが、伝統市場は回復までに時間がかかりました。今回のコロナ禍の下でも中国市場はすでに感染拡大が収束し需要が回復していますが、中国以外の戦略市場は現在も感染が拡大している地域があり、今後の需要の見通しは不透明です。

一方、スライド中段のグラフで「KOMTRAX」の稼働時間を見ると、リーマンショック時前の稼働レベルに戻るのに2年近くを要しましたが、今回はすでに戻っています。これらのことから、リーマンショック時と比べた時、需要が改善に向かうまでに要する期間は短くなると推測されます。

スライド下段のグラフは、2019年度からの需要の対前年同期の伸び率を示したものです。左側のグラフでは中国市場を除く全地域の需要の伸び率に関して、2020年度は第1四半期をボトムに徐々に回復すると見ていますが、年度内は対前年同期比でマイナスが継続すると見ています。右側のグラフでは、伝統市場は第3四半期から、戦略市場は第4四半期から回復に向かうと想定しています。

2021年度についてはまだ見通しが読みにくい状況ですが、同じペースで続いたと想定すると、2021年度中には需要は対前年同期比でプラスに転じ、感染拡大前のレベルに向けてL字型に緩やかに回復していくと考えられます。

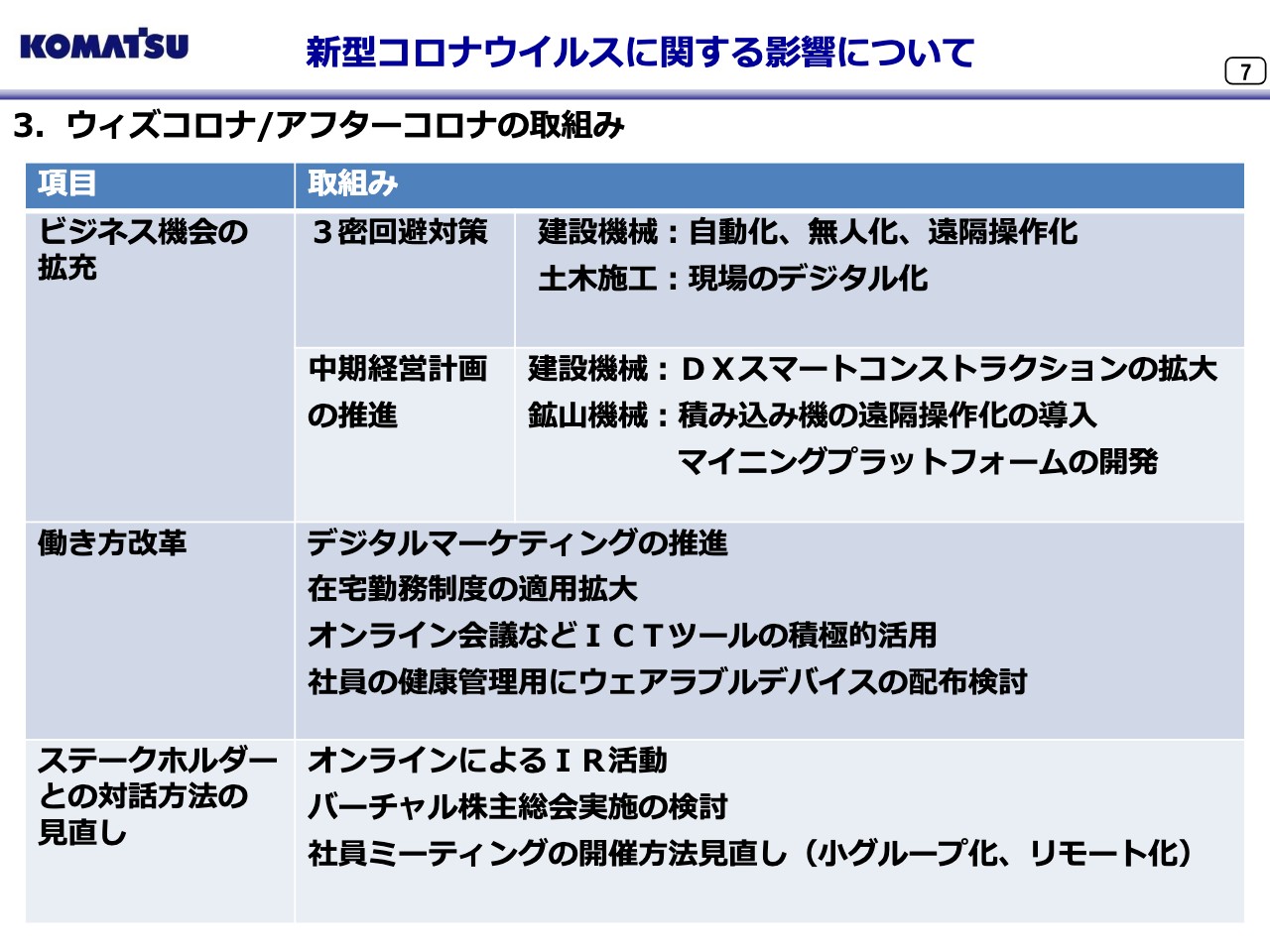

新型コロナウイルスに関する影響について 3.ウィズコロナ/アフターコロナの取り組み

このたびの新型コロナウイルスにより、さまざまな課題が見えてきました。これらの課題解決に向け、ウィズコロナ/アフターコロナの時代の新しい取り組みについてご紹介したいと思います。

まず、ビジネス機会の拡充についてです。3密回避のためにハードでは自動化、無人化、遠隔操作化といったニーズが一層高まると予想されます。ソフトではお客さまの現場の施工のデジタル化、デジタルツインが一気に加速する可能性があると期待しています。

これらに対してコマツは、建設機械ではDXスマートコンストラクションへ自動化、鉱山機械では新しいプラットフォームや無人ダンプ、遠隔操作等のソリューションの提供などにより、さらなるスピード感をもって応えていくつもりです。

次に、働き方改革についてです。新型コロナウイルス感染予防対策として各国が個人の活動に規制を加える中、在宅勤務を余儀なくされ、従来の「Face to Face」の営業活動に制限がありました。デジタルマーケティングに取り組み、お客さまとの接点拡大を図っていきます。

社員の働き方についてですが、緊急事態宣言以降、在宅勤務が定着しつつあるため、今後はこちらを制度として本格導入していきます。在宅勤務の業務の効率化を図るためにICTツールを積極的に導入していきますが、ウェアラブルデバイスを社員に配布するなどして健康管理への活用も検討しています。

ステークホルダーとの対話方法ですが、「Face to Face」での実施が困難になっているため、IRイベントのオンライン化、バーチャル株主総会の実施等を検討しています。直接的な距離は離れつつも、引き続きコミュニケーションの質は高めていきたいと考えています。私からは以上です。

2020年度 第1四半期(4-6月)の概況

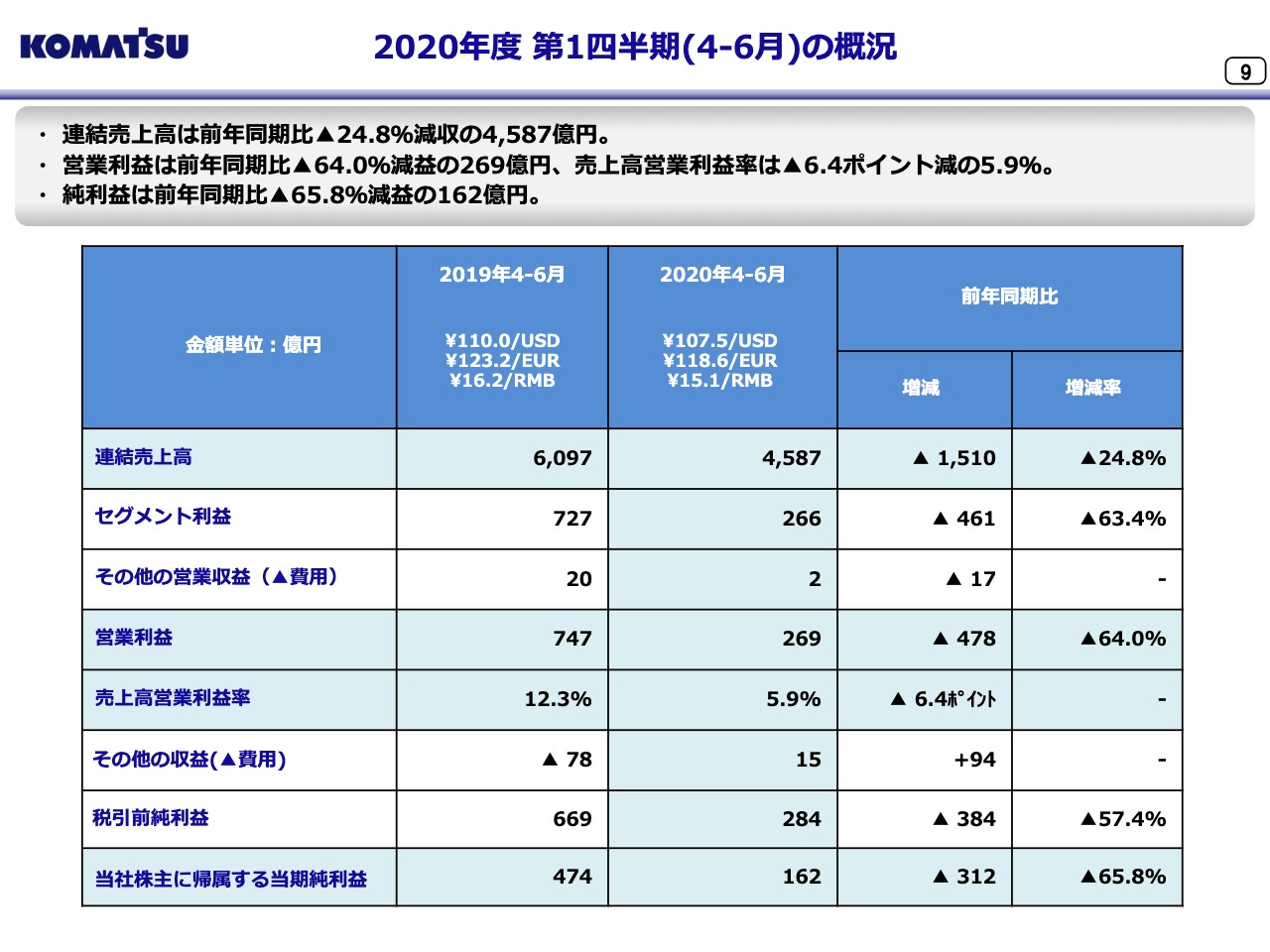

堀越健氏:CFOの堀越です。それでは終わりました2020年度第1四半期の決算の概要についてご説明します。はじめに9ページ目で2020年度第1四半期の概況をご説明します。為替レートは、1ドル107.5円、1ユーロ118.6円、1元15.1円です。円は前年同期比で、ドル、ユーロ、元のすべてに対して円高となりました。またこちらに記載はありませんが、豪ドル、南アランド、ロシア・ルーブルに対しても円高となっています。

2020年度第1四半期の連結売上高は、前年同期比マイナス24.8パーセント減収の4,587億円、営業利益はマイナス64パーセント減益の269億円となりました。営業利益率は、マイナス6.4ポイント減の5.9パーセントです。

連結売上高は新型コロナウイルス感染拡大による影響で需要が減少したことに加え、為替のマイナス影響もあり減収となりました。また、営業利益についても物量減および為替のマイナス影響等により大幅な減益となりました。純利益はマイナス65.8パーセント減益の162億円です。

2020年度 第1四半期(4-6月)の各セグメント売上高と利益

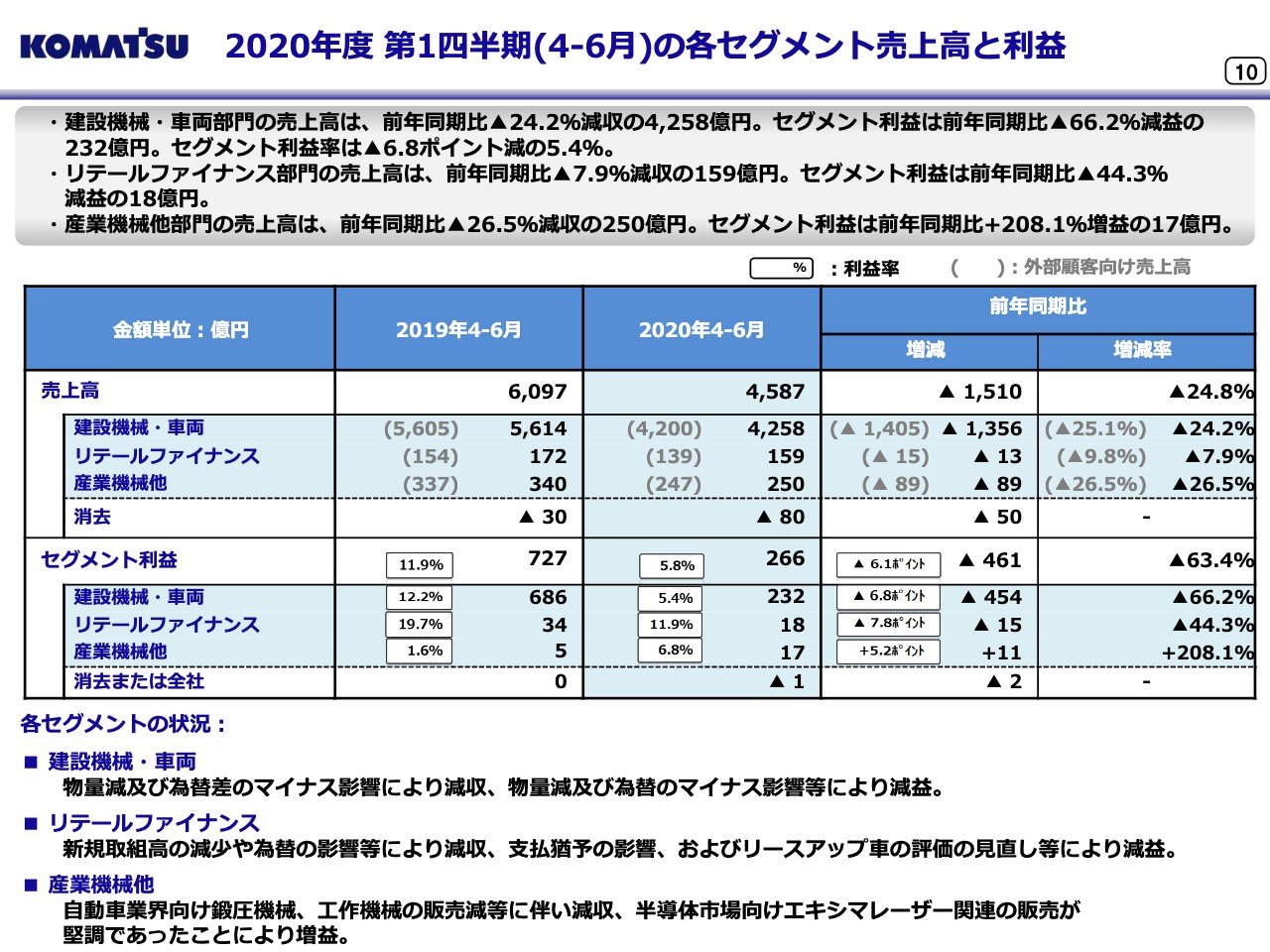

10ページでは各セグメントの売上高と利益についてご説明します。建設機械・車両の売上高は、前年同期比マイナス24.2パーセント減収の4,258億円、セグメント利益は、前年同期比マイナス66.2パーセント減益の232億円となりました。主に、新型コロナウイルス感染症拡大の影響による売上減少および為替のマイナス影響により減収となり、利益は物量減および為替のマイナス影響等により減益となりました。

リテールファイナンスの売上高は、前年同期比マイナス7.9パーセント減収の159億円、セグメント利益は、マイナス44.3パーセント減益の18億円となりました。北米を中心に新規取組高が減少したこと等により減収となり、支払い猶予の影響およびリースアップ車の評価の見直し等により減益となりました。

産業機械他の売上高は、前年同期比マイナス26.5パーセント減収の250億円、セグメント利益は、プラス208.1パーセント増益の17億円となりました。新型コロナウイルス感染拡大の影響により、自動車業界向け鍛圧機械、工作機械の販売が減少したこと等により減収となりました。一方、セグメント利益は半導体市場向けエキシマレーザー関連の販売が堅調だったことにより増益となりました。

<建設機械・車両>2020年度 第1四半期(4-6月)の地域別売上高(外部顧客向け)

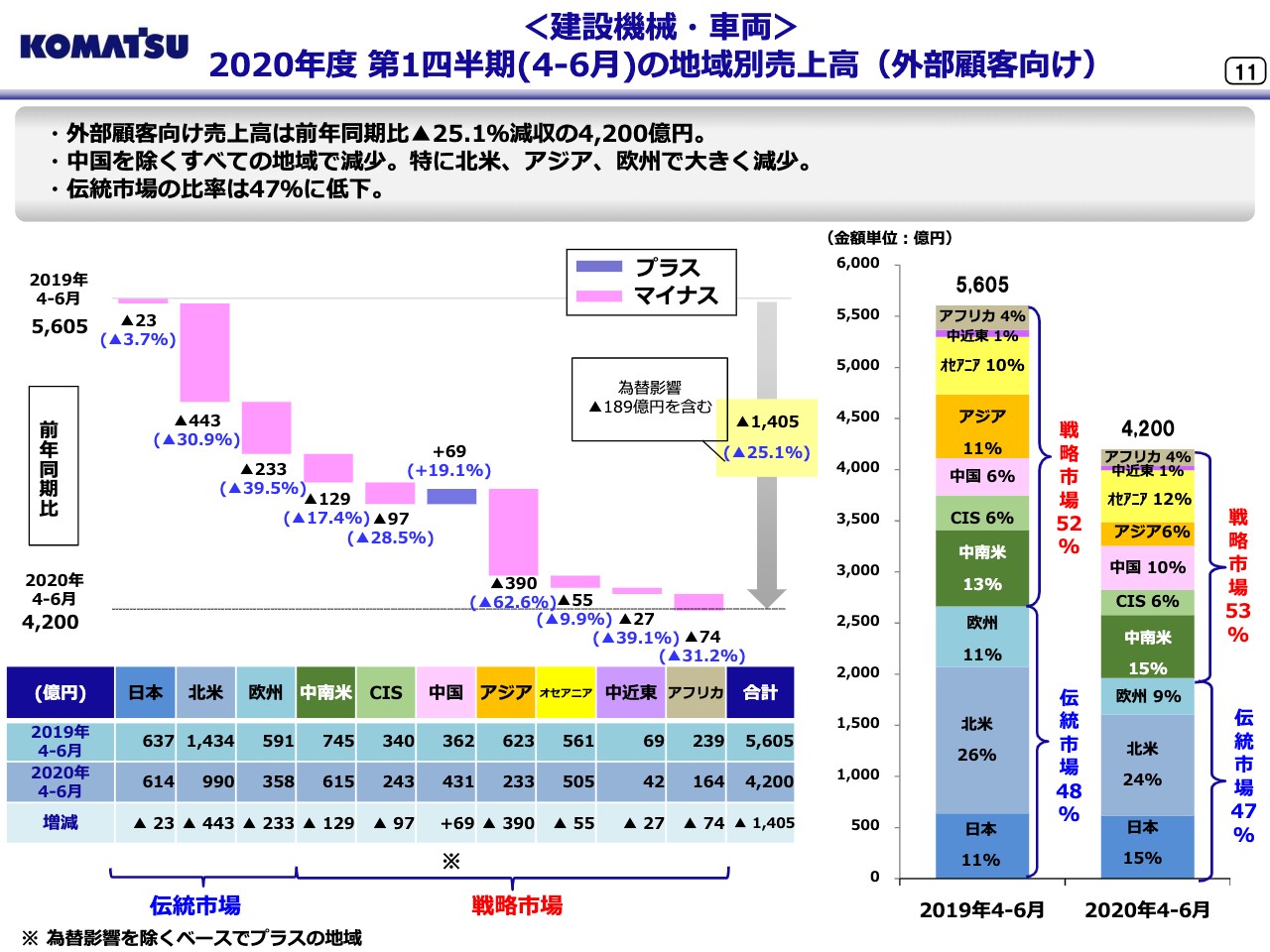

11ページが建設機械・車両部門の地域別売上高です。建設機械・車両の売上高は、前年同期比マイナス25.1パーセント減収の4,200億円となりました。中国を除くすべての地域で減少しました。

新型コロナウイルス感染拡大の影響は、中国、オセアニアではほとんど出ていないと見ていますが、他の地域では影響があり、とくに北米、アジア、欧州で大きく減少しました。伝統市場の北米、欧州で大きく減少した一方、戦略市場の中国が増加したことから、伝統市場の比率は前年同期の48パーセントから47パーセントに低下しました。

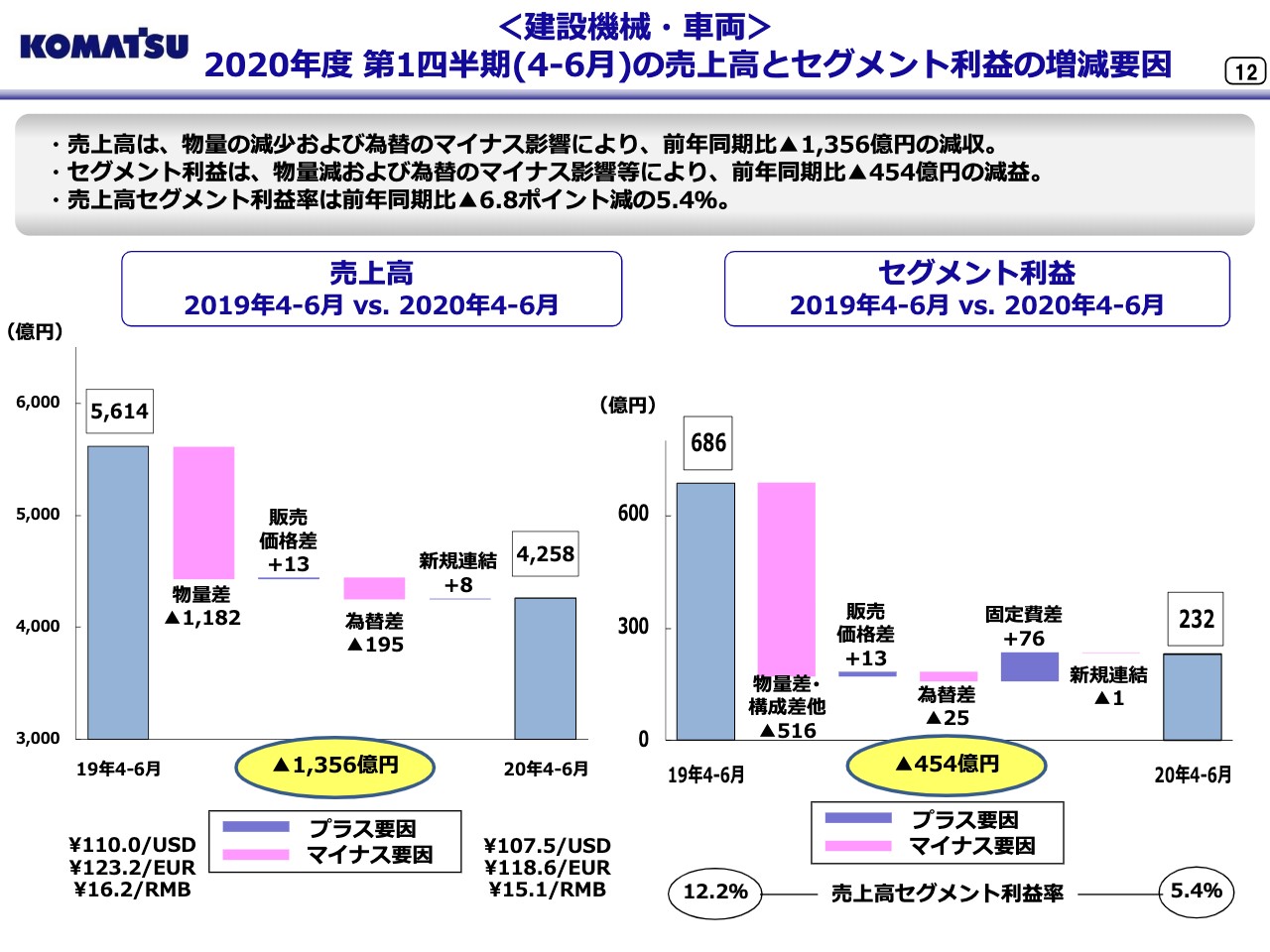

<建設機械・車両>2020年度 第1四半期(4-6月)の売上高とセグメント利益の増減要因

12ページは、建設機械・車両部門の売上高とセグメント利益の増減要因です。売上高は物量減および為替のマイナス影響等により、前年同期比マイナス1,356億円の減収となりました。

セグメント利益は値上げ効果や固定費の削減によるプラス要因がありましたが、物量減および為替のマイナス影響等により、前年同期比マイナス454億円の減益となりました。セグメント利益率は前年同期比マイナス6.8ポイント減少し、5.4パーセントです。

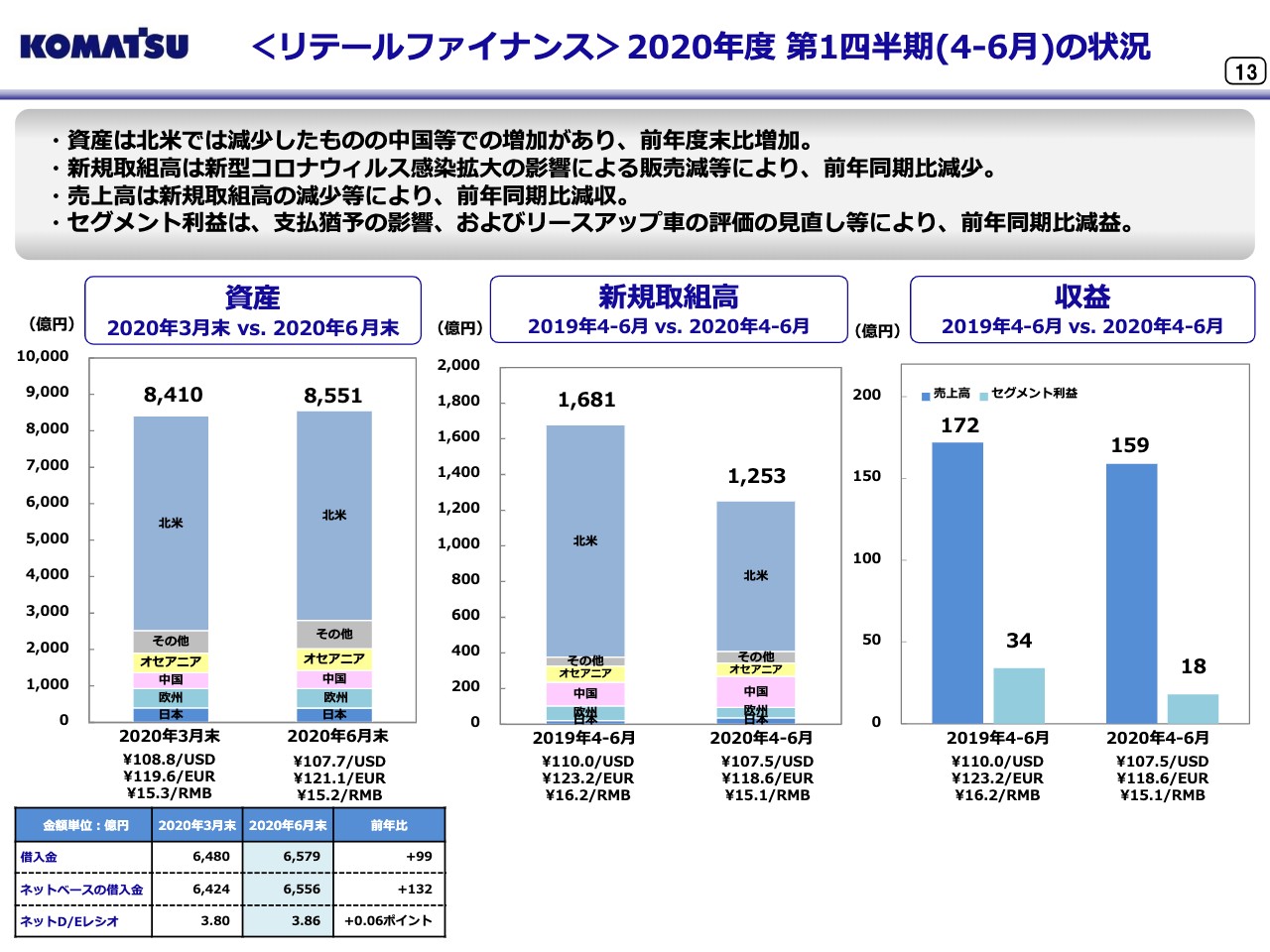

<リテールファイナンス>2020年度 第1四半期(4-6月)の状況

13ページはリテールファイナンスの状況です。資産は北米では減少したものの中国等での増加があり、前年度末比で増加しました。新規取組高は、新型コロナウイルス感染拡大の影響による建機本体の販売減少等により、北米で大きく減少しました。

売上高は新規取組高の減少等により減収です。セグメント利益は支払猶予の影響およびリースアップ車の評価の見直し等により減益となりました。新型ウイルス感染拡大の影響により一部のお客さまから支払猶予の依頼を受けたため、状況把握の上、対応しています。

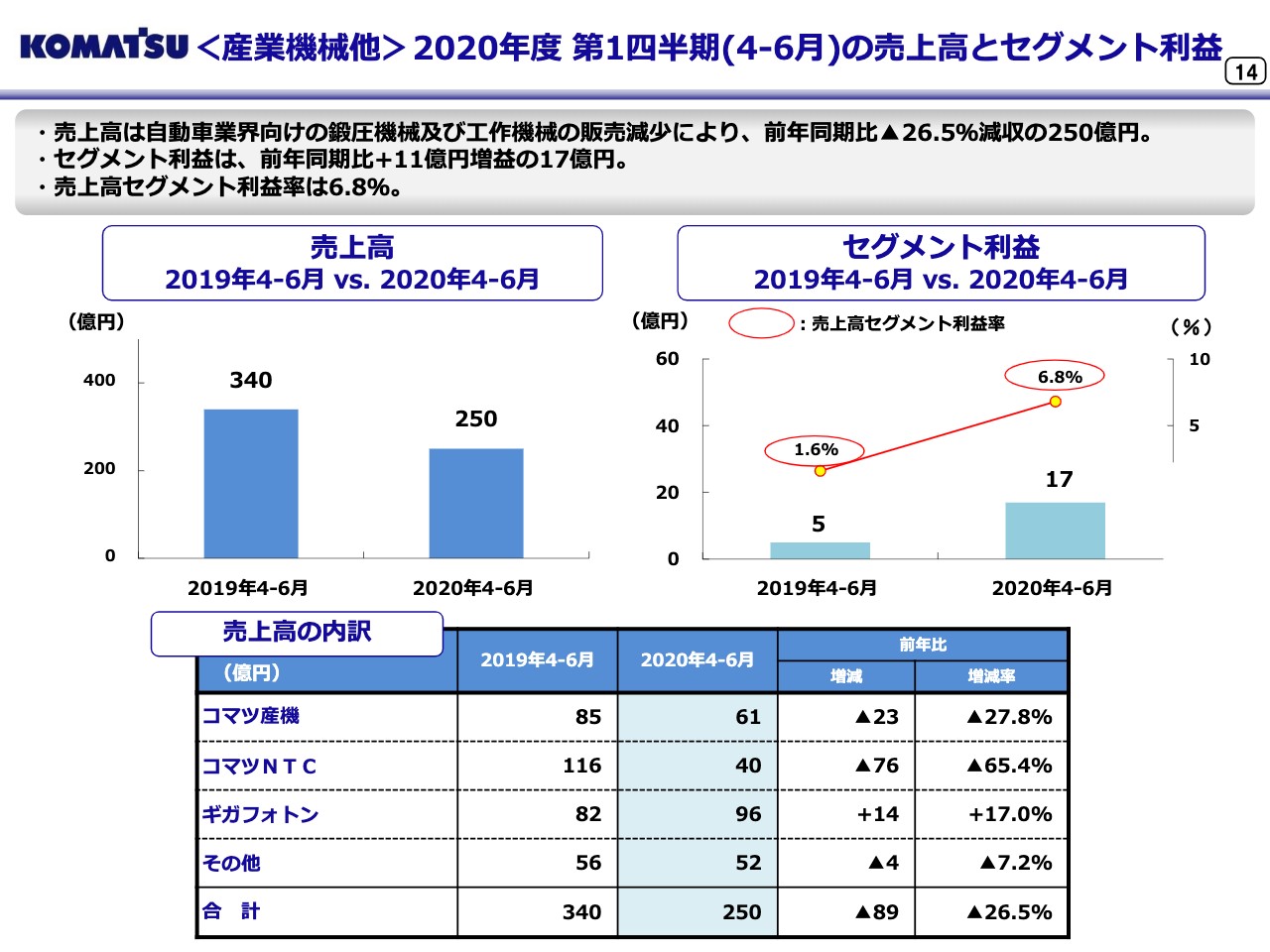

<産業機械他>2020年度 第1四半期(4-6月)の売上高とセグメント利益

14ページは、産業機械他セグメントの売上高とセグメント利益の状況です。産業機械他部門の売上高は前年同期比マイナス26.5パーセント減収の250億円となりました。新型コロナウイルス感染拡大の影響により、自動車業界向けの鍛圧機械および工作機械の販売が減少した一方で、半導体市場向けのエキシマレーザー関連の売上は堅調でした。

また、セグメント利益は前年同期比プラス11億円増益の17億円、セグメント利益率はプラス5.2ポイント増の6.8パーセントとなりました。

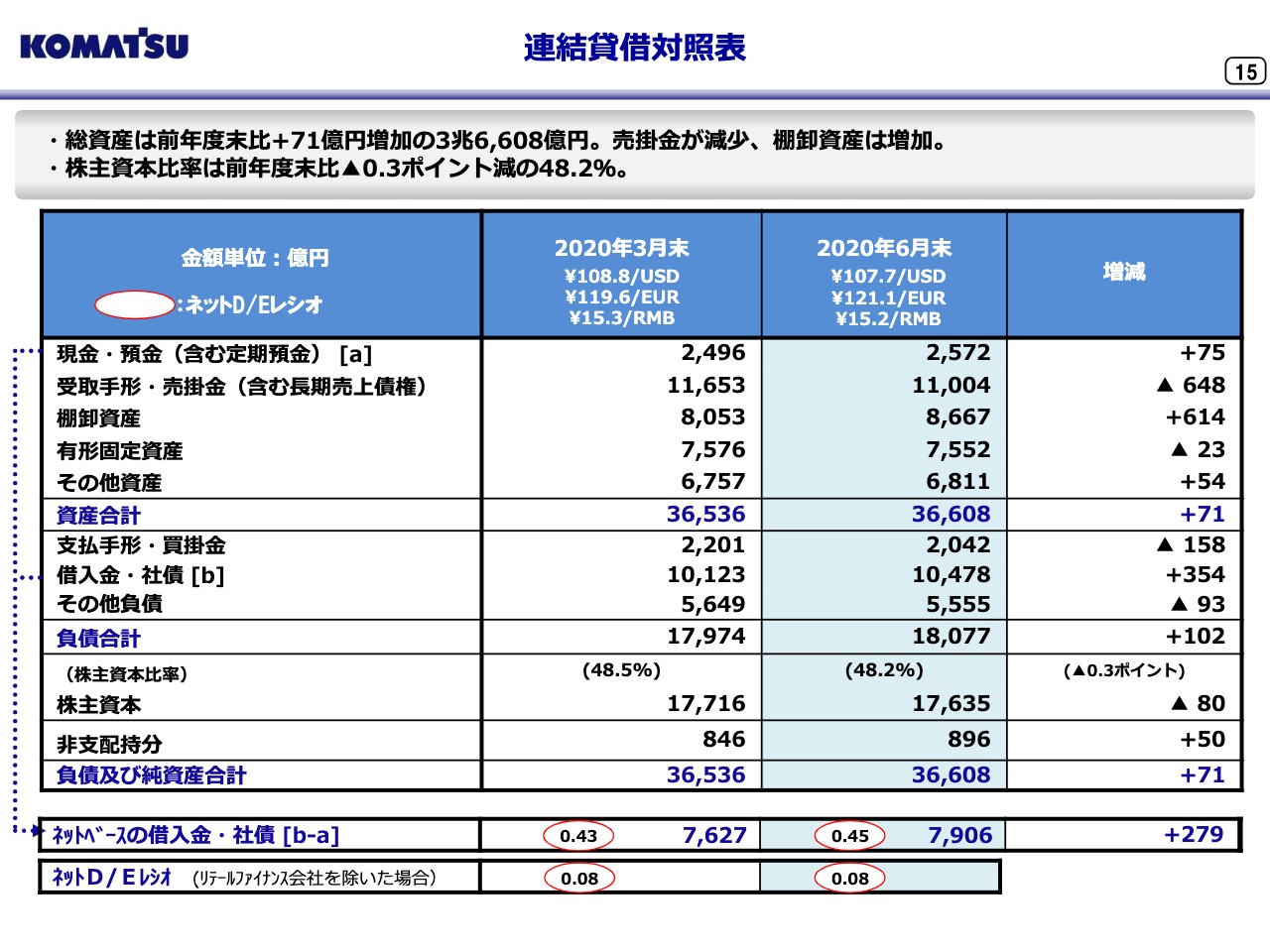

連結貸借対照表

15ページで連結貸借対照表についてご説明します。総資産は3兆6,608億円となり、前年度末比でプラス71億円増加しました。棚卸資産は、新型コロナウイルス感染拡大の影響等により、生産調整以上に販売が落ち込んだため増加しました。一方、売上が減少したことにより、売掛金が減少しました。

借入金・社債は、前年度末比でプラス354億円増加し、1兆478億円となりました。株主資本比率は、前年度末比マイナス0.3ポイント減の48.2パーセントとなりました。ネットD/Eレシオは0.45となりました。

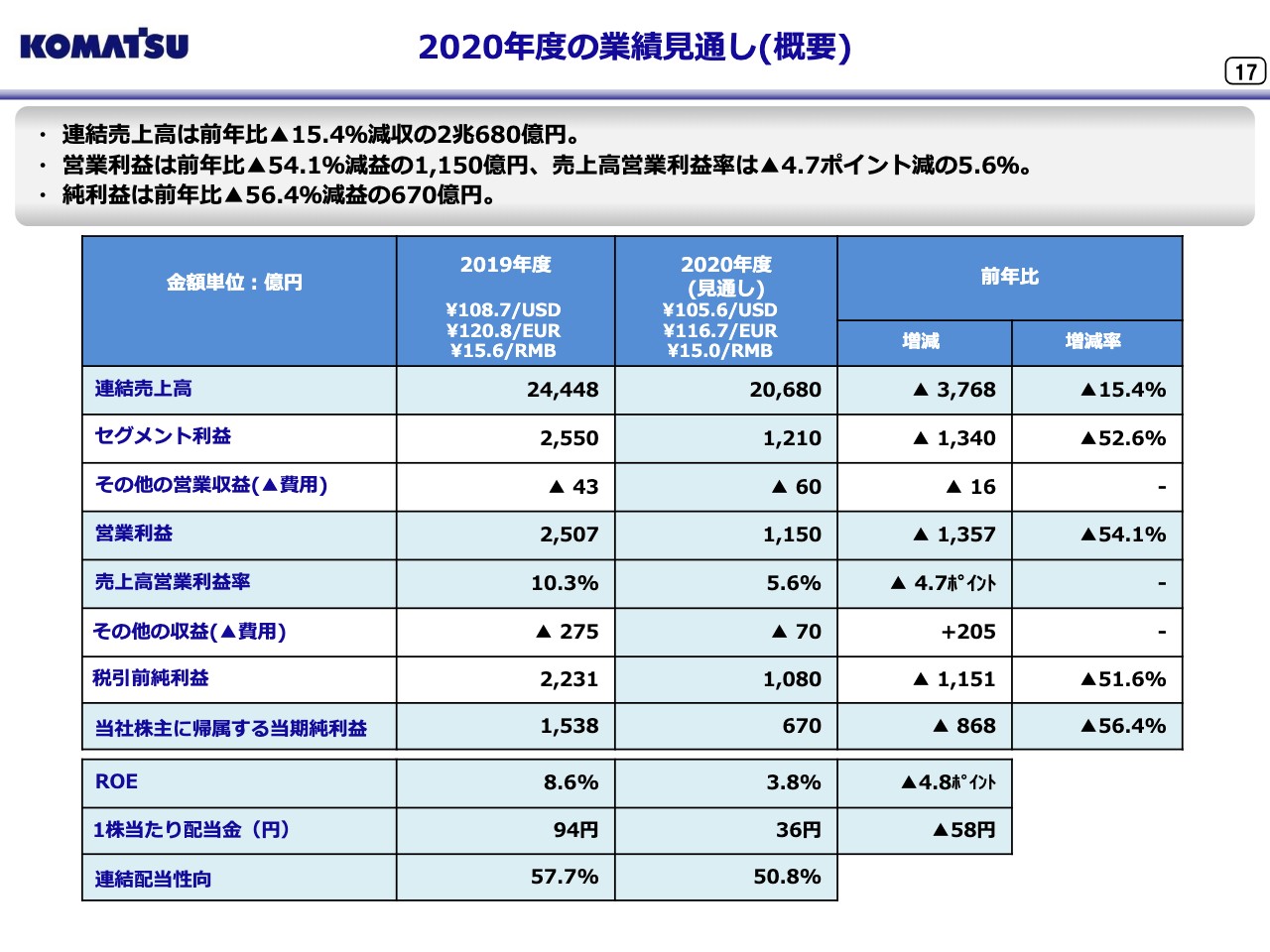

2020年度の業績見通し(概要)

今吉琢也氏:経営管理部長の今吉です。ここから2020年度業績見通しと主な市場の状況等についてご説明します。17ページは2020年度の業績見通しの概要です。為替については第2四半期以降、米ドルを105円、ユーロを116円、人民元を15円と見ています。これにより、通期平均の為替レートが1ドル105.6円、1ユーロ116.7円、1人民元15円となります。

連結売上高は、新型コロナウイルス感染拡大による需要減少に加え、為替のマイナス影響もあり、前年比マイナス15.4パーセント減収の2兆680億円となる見通しです。営業利益は物量減および為替のマイナス影響により、マイナス54.1パーセント減益の1,150億円、売上高営業利益率は4.7ポイント減の5.6パーセント、純利益は670億円となる見通しです。

ROEは、前年比で4.8ポイント減少の3.8パーセントになる見通しです。配当金については36円の予定で、連結配当性向が50.8パーセントとなる見込みです。

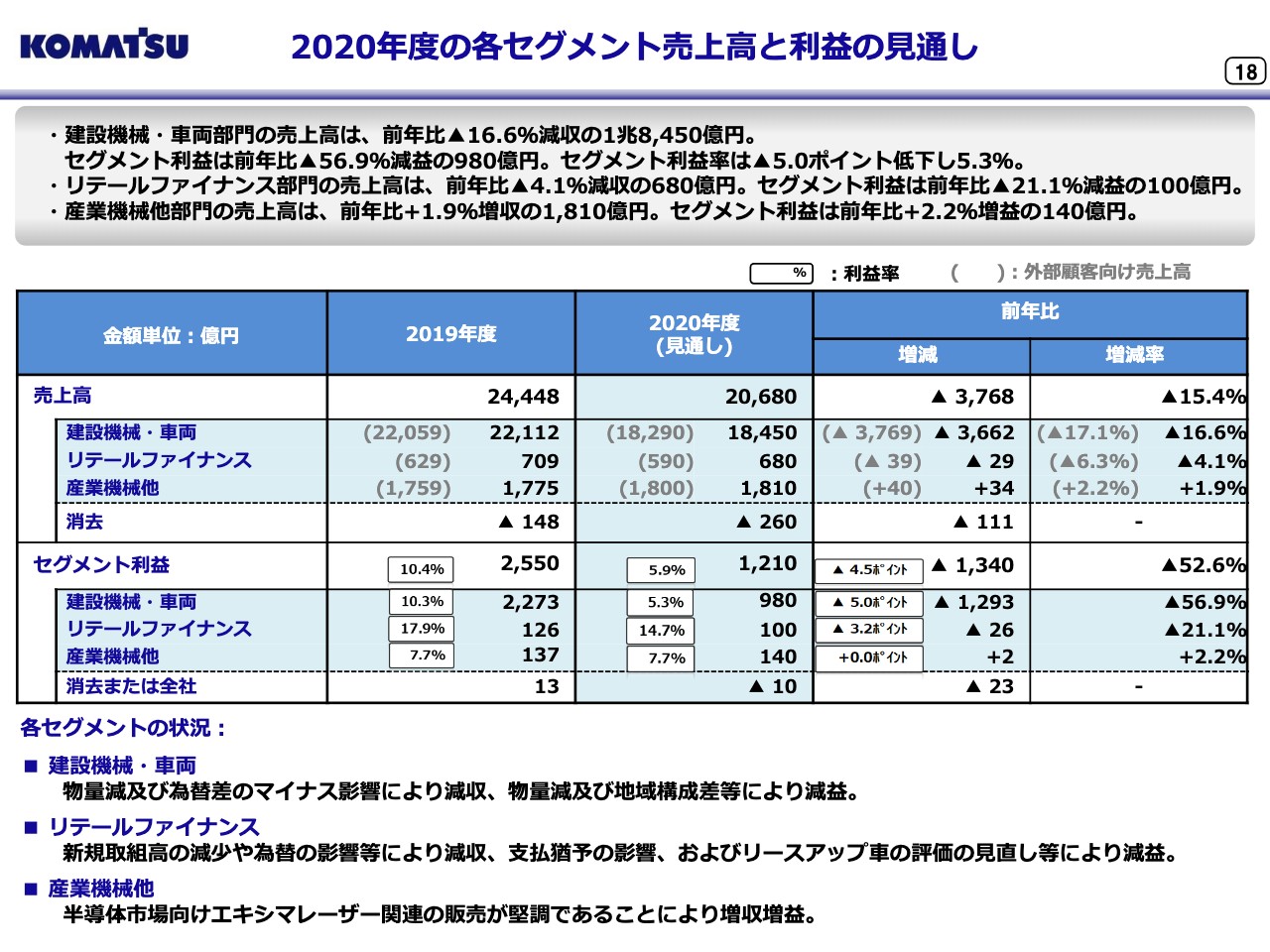

2020年度の各セグメント売上高と利益の見通し

18ページでは、各セグメントの売上高と利益の見通しについてご説明します。建設機械・車両の売上高は前年比マイナス16.6パーセント減収の1兆8,450億円、セグメント利益はマイナス56.9パーセント減益の980億円、セグメント利益率は5.0ポイント低下し5.3パーセントとなる見通しです。

リテールファイナンスの売上高は前年比マイナス4.1パーセント減収の680億円、セグメント利益はマイナス21.1パーセント減益の100億円となる見通しです。

産業機械他の売上高は前年比でプラス1.9パーセント増収の1,810億円、セグメント利益はプラス2.2パーセント増益の140億円となる見通しです。各セグメントの増減要因については後ほどご説明します。

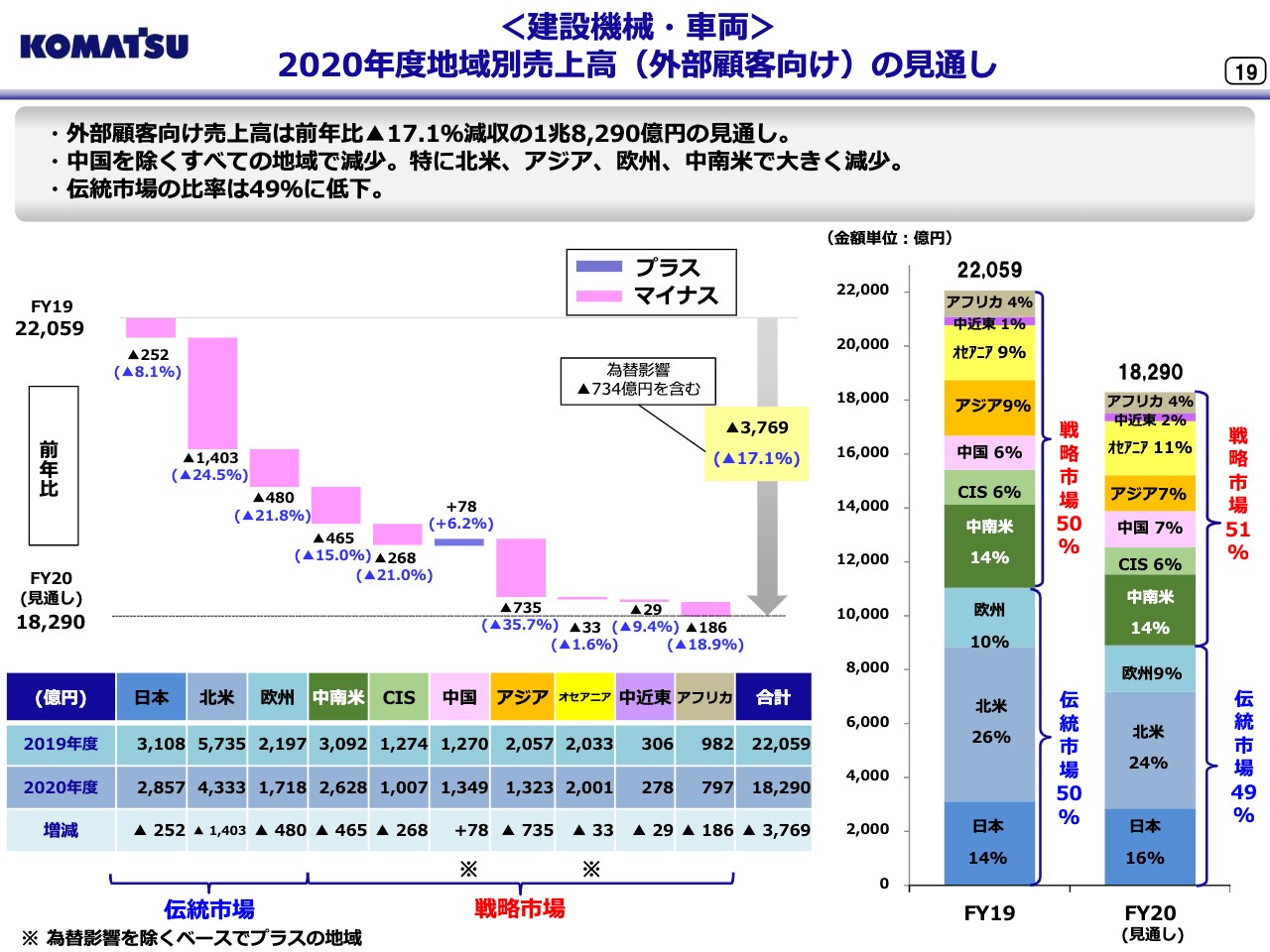

<建設機械・車両>2020年度地域別売上高(外部顧客向け)の見通し

19ページは建設機械・車両部門の地域別売上高の見通しです。2020年度は、北米、アジア、欧州、中南米における減少が大きく、マイナス3,769億円減収の1兆8,290億円となる見通しです。伝統市場の北米、欧州で大きく減少する一方、戦略市場の中国は唯一増加することから、伝統市場の比率は前年の50パーセントから49パーセントに低下する見通しです。

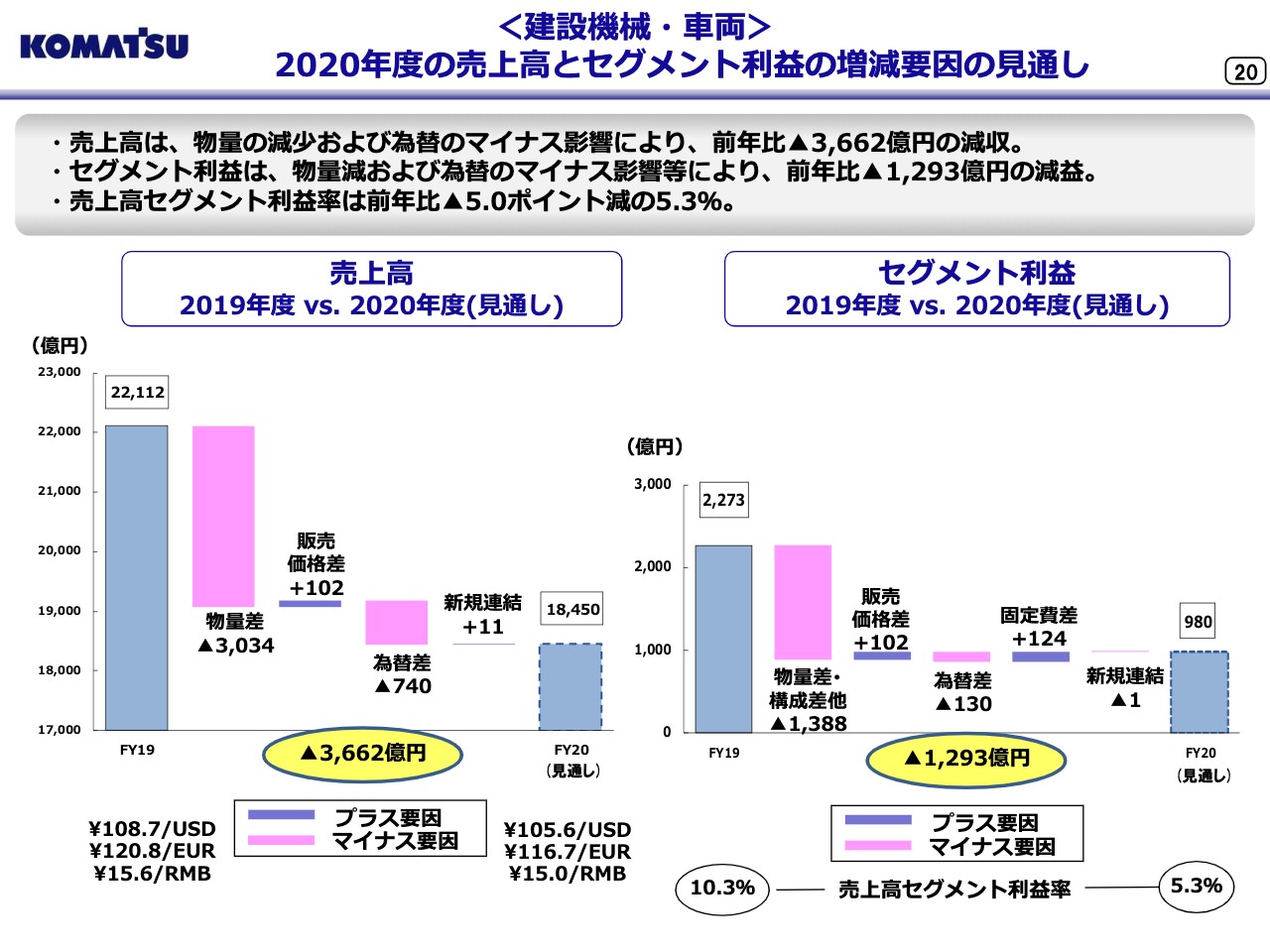

<建設機械・車両>2020年度の売上高とセグメント利益の増減要因の見通し

20ページが建設機械・車両部門の売上高とセグメント利益の増減要因の見通しです。売上高は値上げによるプラス効果があるものの、物量の減少および為替のマイナス影響により、前年比マイナス3,662億円の減収となる見通しです。セグメント利益は、値上げや固定費の削減によるプラス効果があるものの、物量減、為替のマイナス影響等により、前年比マイナス1,293億円の減益となる見通しです。

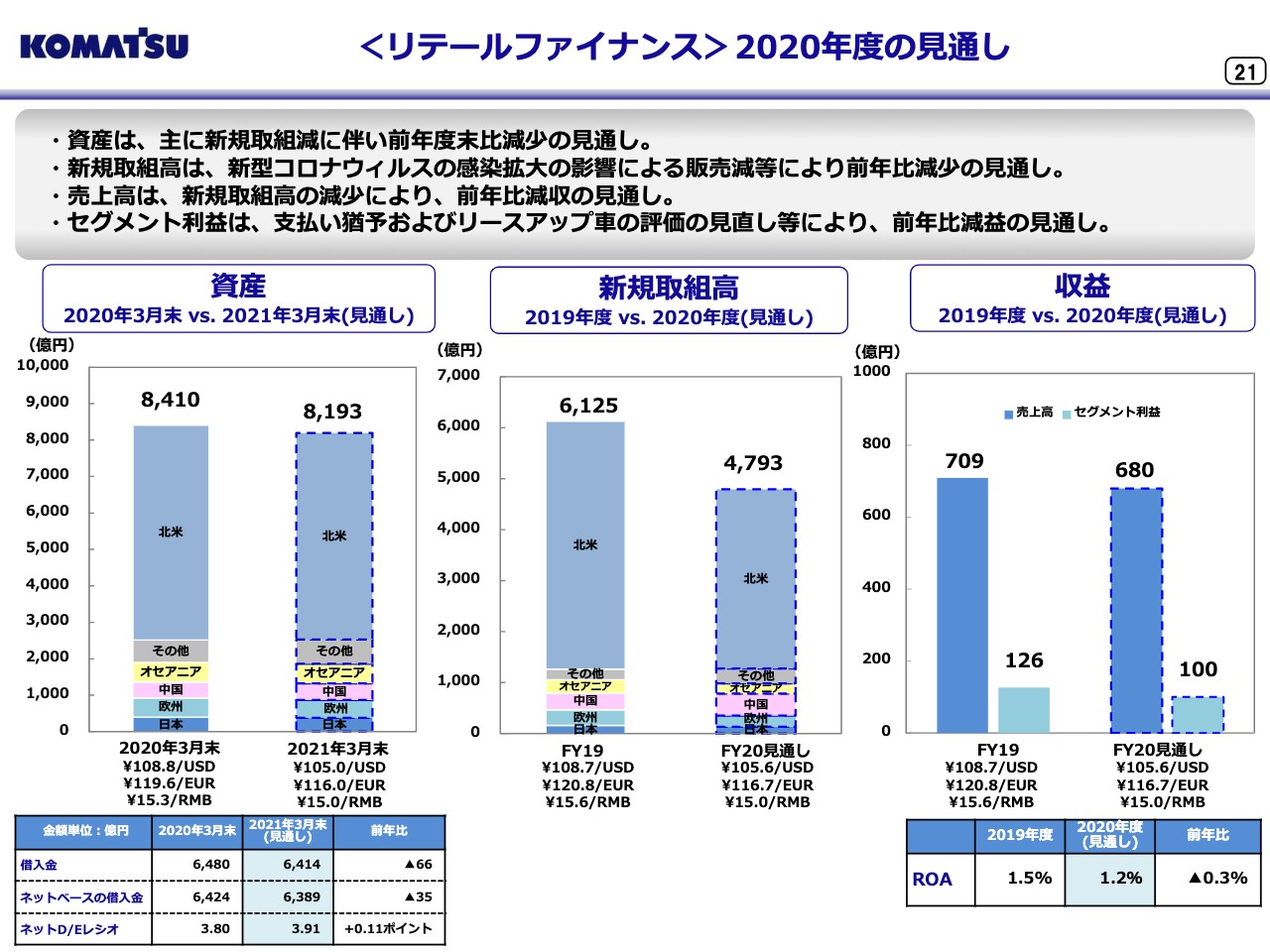

<リテールファイナンス>2020年度の見通し

21ページがリテールファイナンスの見通しです。資産は、新規取組高の減少と為替の影響等により減少する見通しです。新規取組高は、新型コロナウイルス感染拡大の影響による販売減を受け、主に北米で減少を見込んでいます。

収益について、売上高は新規取組高の減少による減収、セグメント利益は支払猶予の影響およびリースアップ車の評価の見直し等による減益となる見通しです。

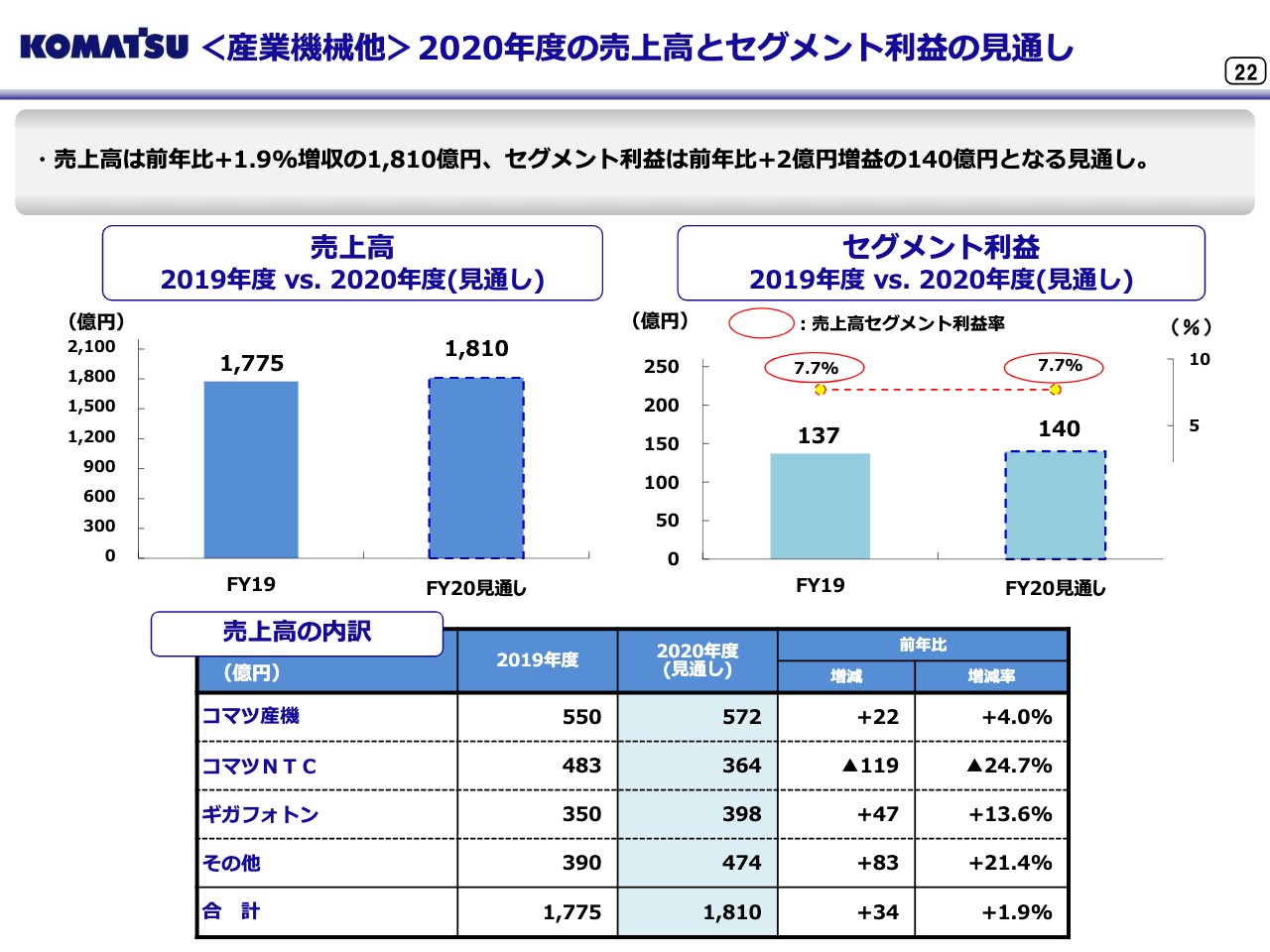

<産業機械他>2020年度の売上高とセグメント利益の見通し

22ページは、産業機械他セグメントの売上高とセグメント利益の見通しです。産業機械他の売上高は、新型コロナウイルス感染拡大の影響により自動車業界向けの鍛圧機械および工作機械の販売が減少するものの、半導体市場向けエキシマレーザー関連等の販売が好調に推移すると見ています。

全体では前年比プラス1.9パーセント増収の1,810億円、セグメント利益は前年比プラス2億円増益の140億円となる見通しです。

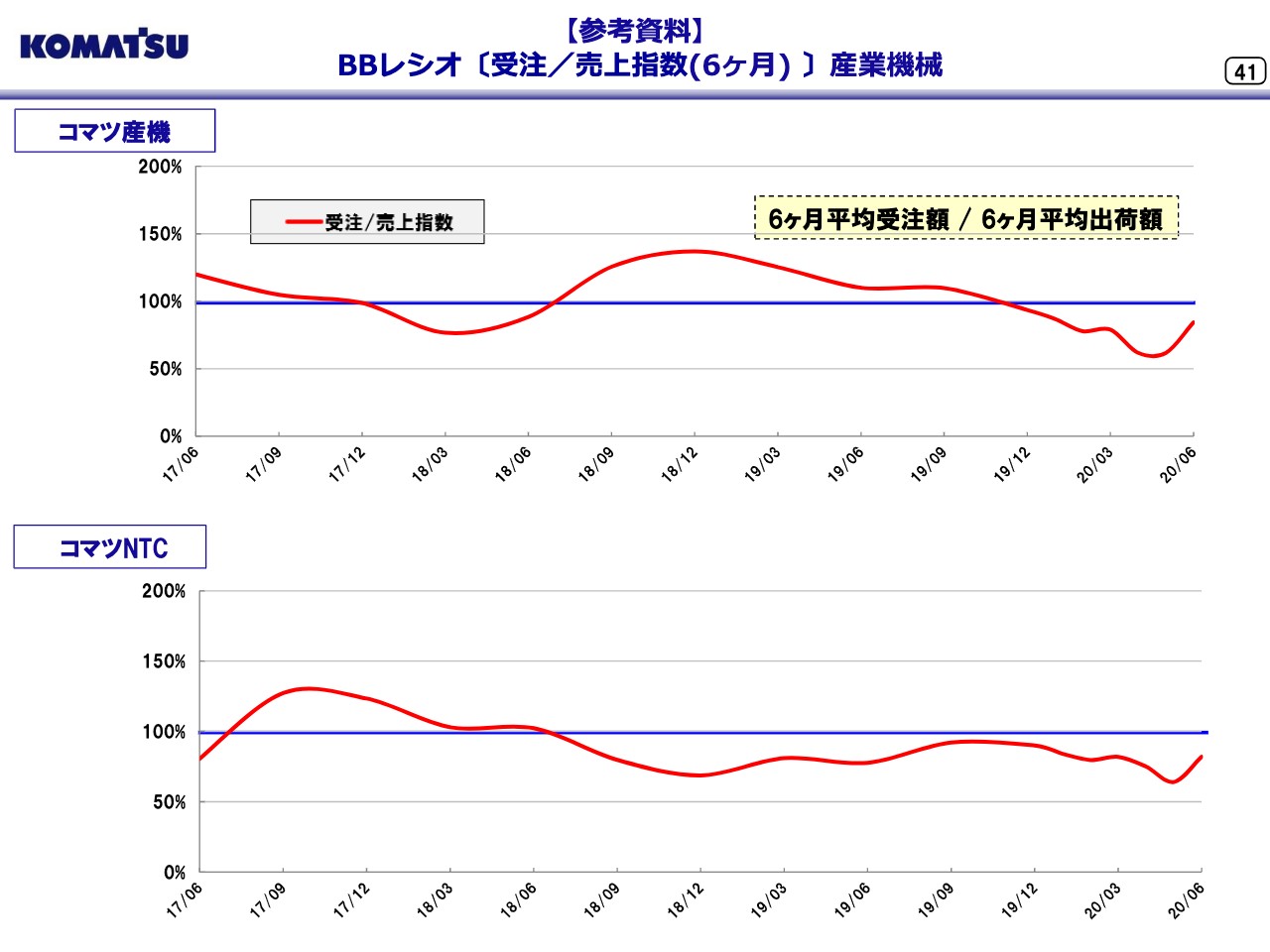

【参考資料】BBレシオ〔受注/売上指数(6ヶ月)〕産業機械

ここで産業機械の受注と売上の状況について、41ページの参考資料でご説明します。産業機械の受注と売上高の指数の推移を示しています。グラフは、直近6ヵ月間の受注額を同じく6ヵ月間の売上高で割った指数の推移です。

スライド上段のコマツ産機は、プレス機械、板金機械の販売サービスを行なっています。新型コロナウイルスの影響による自動車メーカーの設備投資抑制、延期等の影響もあり、受注は減少しています。指数は80パーセントレベルとなっています。

スライド下段のコマツNTCは、トランスファーマシン、マシニングセンタ、クランクシャフト加工機等の工作機械の設計・製造販売を行なっています。コマツ産機と同様ですが、自動車メーカーの設備投資抑制、延期の影響を受け、受注が低迷しています。指数は80パーセントレベルとなっています。

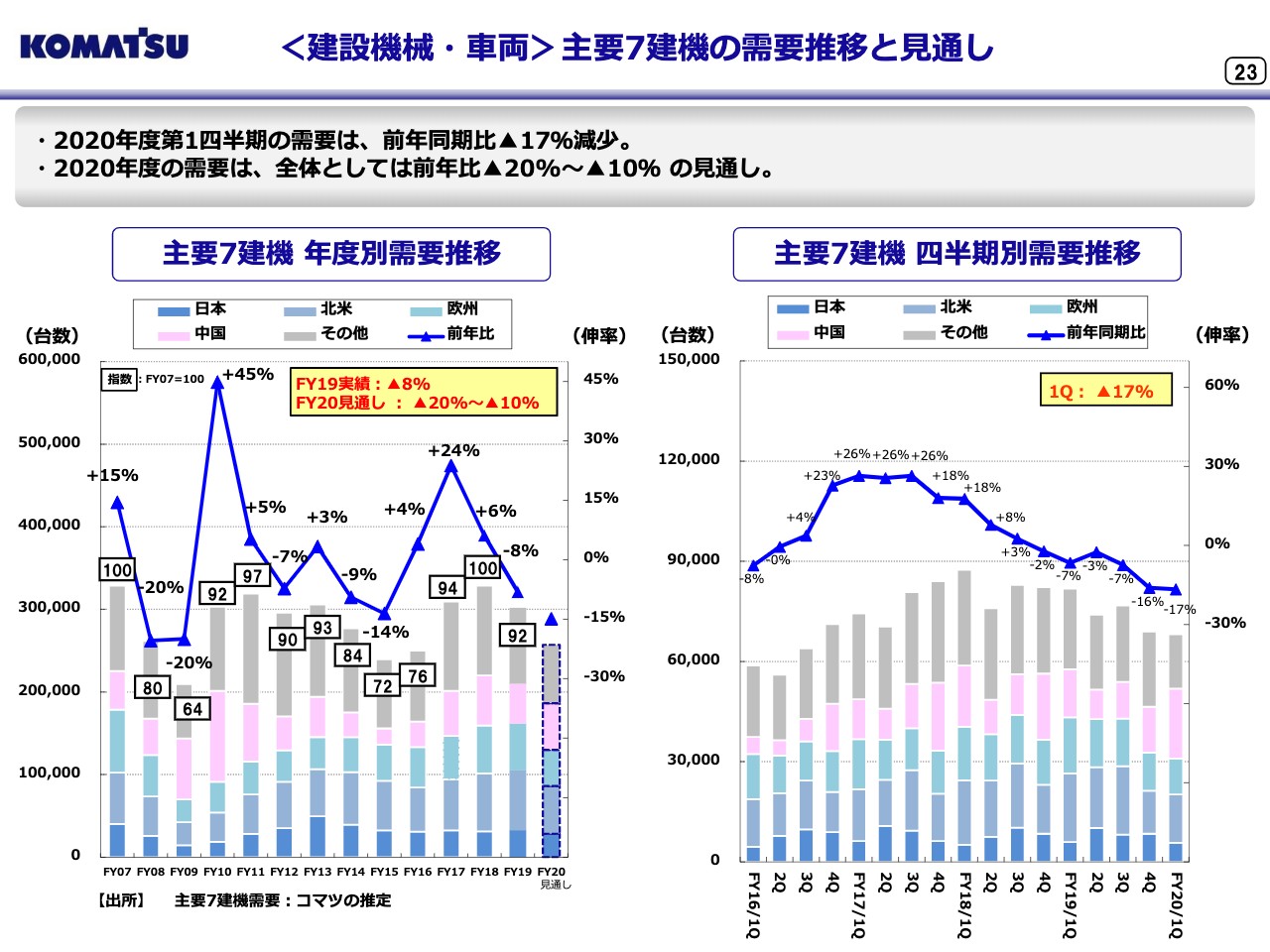

<建設機械・車両>主要7建機の需要推移と見通し

23ページから主要7建機の需要推移についてご説明します。主要7建機および鉱山機械の需要の推移を表しています。2020年度第1四半期の数字は当社推定の速報値です。

2020年度第1四半期の需要台数ですが、前年同期比マイナス17パーセントの減少となりました。新型コロナウイルス感染拡大による影響は地域によって程度に差はあるものの、中国を除くすべての地域で需要が減少しました。

2020年度の需要台数は、最も現実的と考えられる回復時期、程度を地域ごとに想定した結果、全体では前年比マイナス10パーセントからマイナス20パーセントの減少と見ています。

経済活動の再開に伴い、需要は徐々に回復に向かうと想定していますが、新型コロナウイルスの感染拡大が続いている地域もあり、需要の動向を注視していきます。

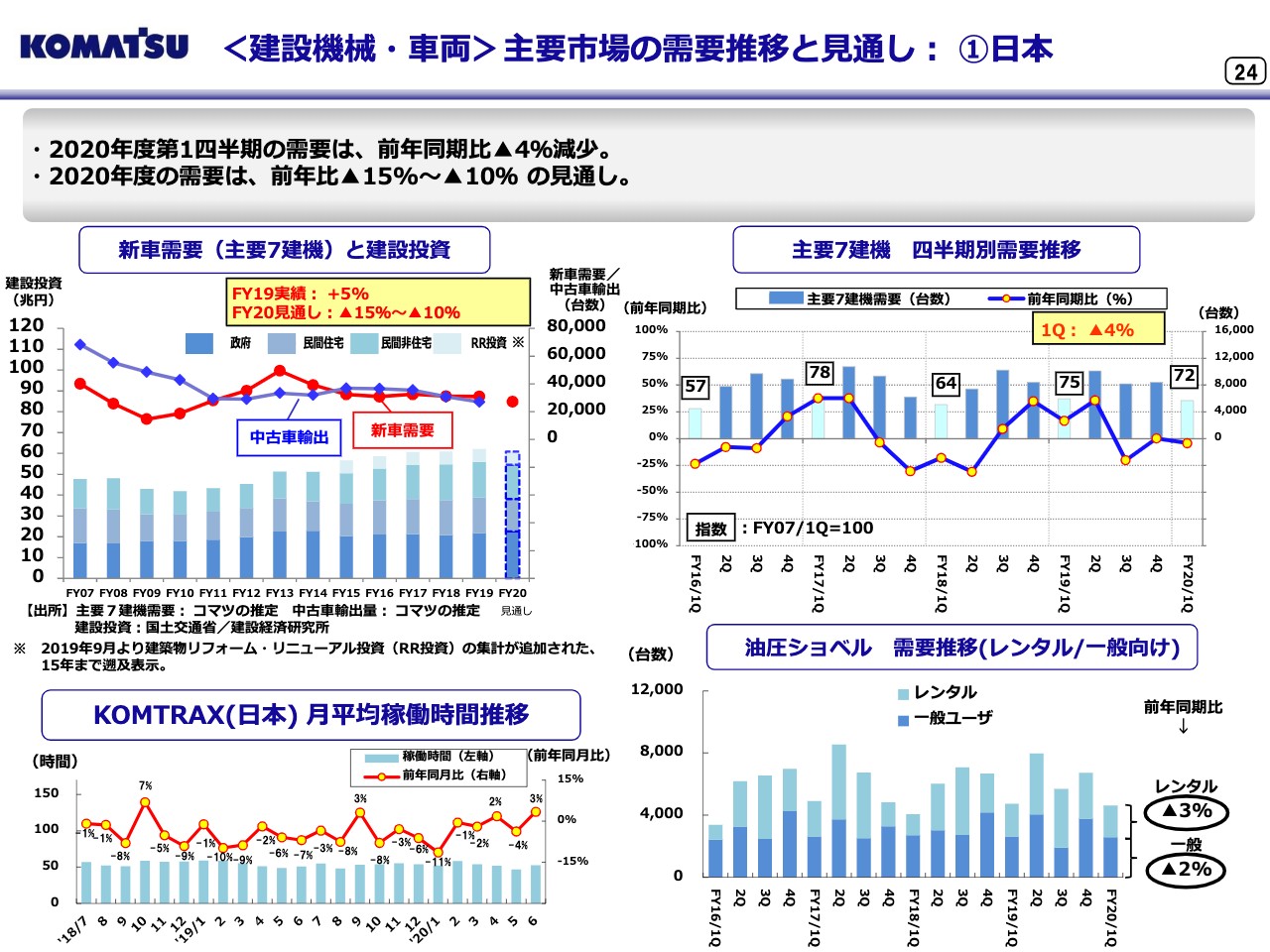

<建設機械・車両>主要市場の需要推移と見通し:①日本

ここからは、主要市場の状況についてご説明します。まず、24ページで日本市場の需要推移についてご説明します。2020年度第1四半期の需要台数は、前年同期比マイナス4パーセントの減少となりました。新型コロナウイルス感染拡大により民間を中心に投資マインドが冷え込み、前年同期比で減少しました。

2020年度の見通しは、政府による建設投資は順調に推移しますが、民間による投資は景気の悪化を受け減少傾向であり、全体の需要は低調に推移し、年間で前年比マイナス15パーセントからマイナス10パーセントとなると見ています。

「KOMTRAX」の月平均稼働時間ですが、6月は前年同期比プラス3パーセントとなりました。現場の稼働は通常レベルとなっています。

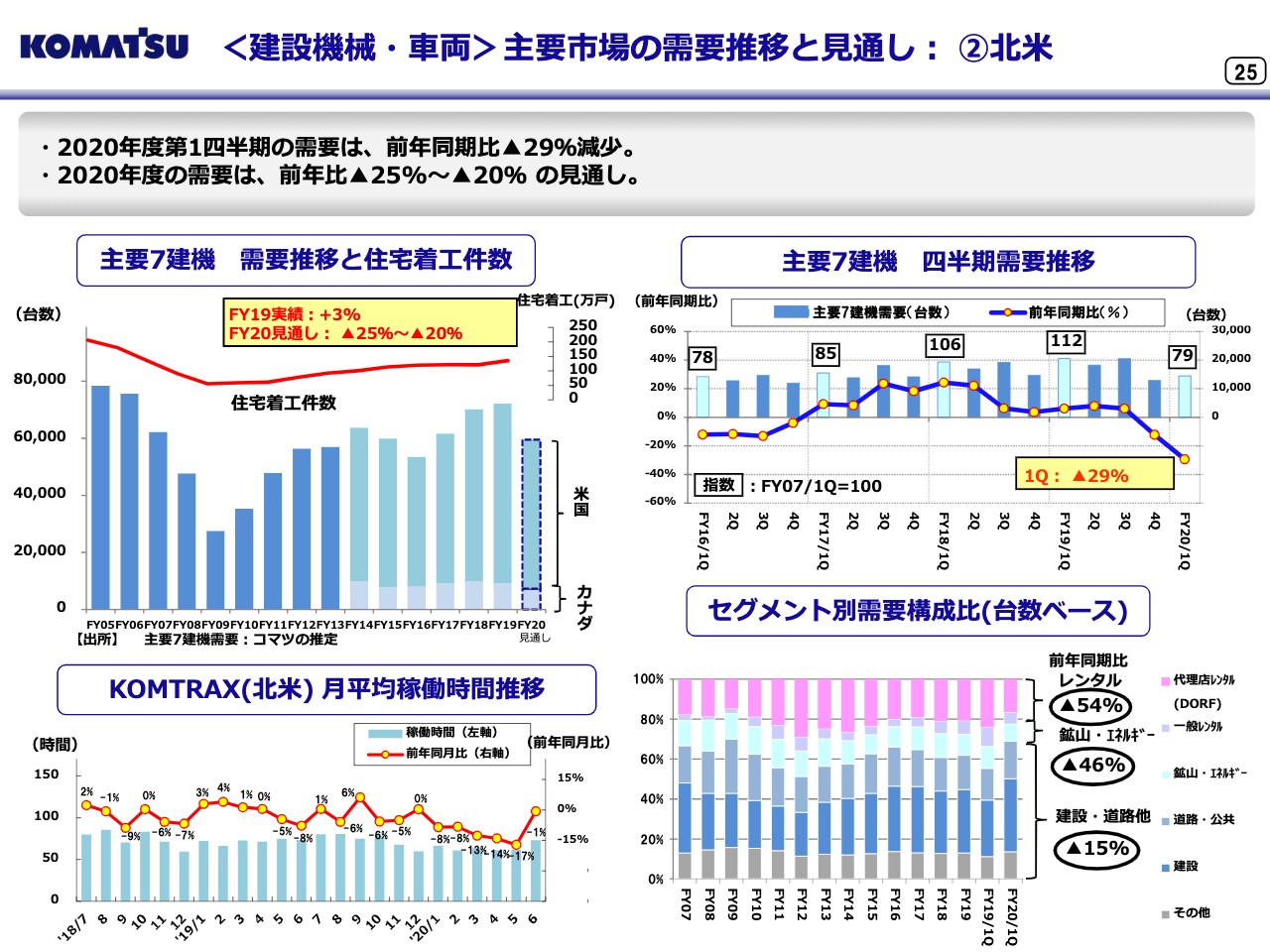

<建設機械・車両>主要市場の需要推移と見通し:②北米

25ページで北米市場の需要推移についてご説明します。2020年度第1四半期の需要台数は、前年同期比マイナス29パーセントの減少となりました。原油安の影響によりエネルギー分野の需要が減少していたことに加え、新型コロナウイルス感染拡大の影響が非常に大きく、レンタル分野等で需要が大きく減少しました。

2020年度の見通しは、前年比でマイナス25パーセントからマイナス20パーセントと見ています。経済活動の再開や景気刺激策の効果等から、第3四半期以後、需要は徐々に回復に向かうと想定していますが、大統領選による不透明感も残ります。

「KOMTRAX」の月平均稼働時間は、5月まで2桁のマイナスが続いていましたが、6月は前年同月比でマイナス1パーセントとなりました。

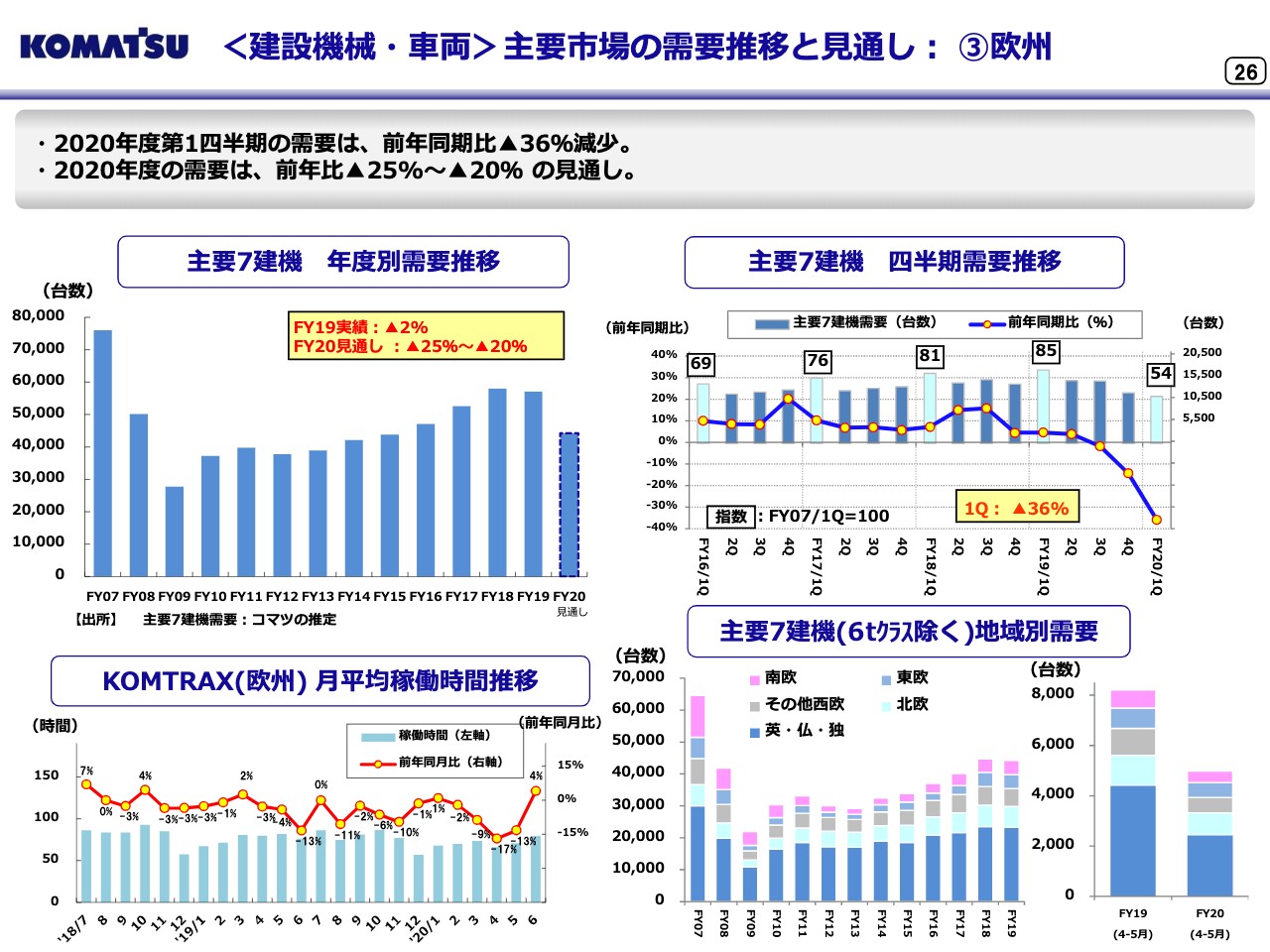

<建設機械・車両>主要市場の需要推移と見通し:③欧州

26ページで欧州市場の需要推移についてご説明します。2020年度第1四半期の需要台数は、前年同期比マイナス36パーセントの減少となりました。新型コロナウイルスの感染拡大により3月上旬から主要市場であるドイツ、フランス、イギリス、イタリア等で外出規制が行なわれた影響もあり、需要は大きく減少しました。

2020年度の見通しは、前年比でマイナス25パーセントからマイナス20パーセントと見ています。各国政府の規制緩和により、企業活動の再開に伴って機械の稼働は回復していますが、新型コロナウイルスの影響によるプロジェクトの遅れや先行き不透明感による買い控え等も予想され、需要が前年比で大幅減になると見ています。

「KOMTRAX」の月平均稼働時間は、6月は前年同期比でプラス4パーセントと前年レベルに戻りました。

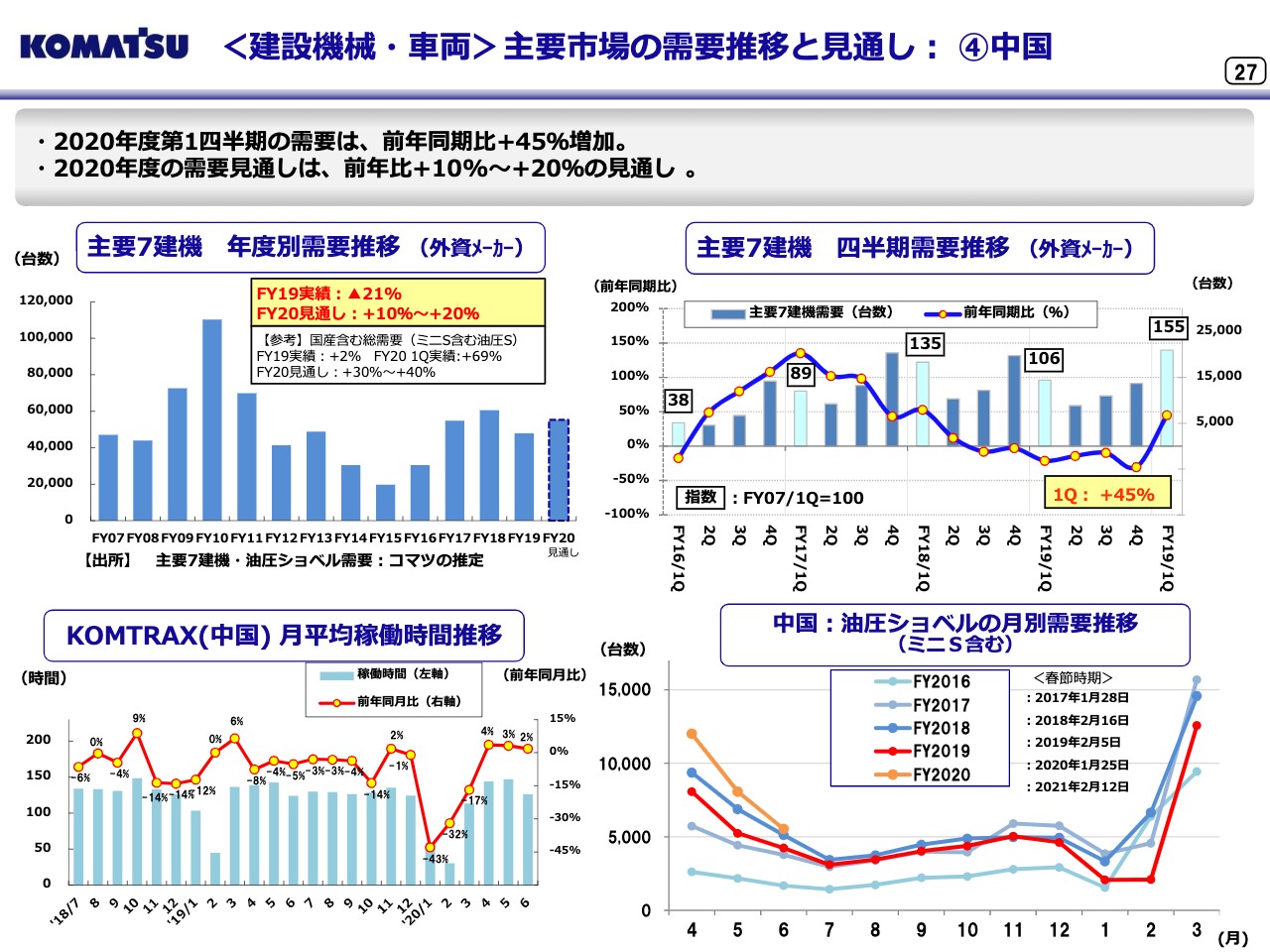

<建設機械・車両>主要市場の需要推移と見通し:④中国

27ページは中国市場で、需要の数字は外資メーカーの数字になります。2020年度第1四半期の需要台数は、前年同期比プラス45パーセントの増加となりました。新型コロナウイルス感染拡大による影響で、春節後のセールスシーズンが第1四半期にずれ込んだことに加え、インフラ投資や新規プロジェクトを見込んだ購入もあり、需要は大きく増加しました。

参考として、国産メーカー込みのミニショベルを含む油圧ショベルの総需要は、前年同期比でプラス69パーセントの増加となっています。2020年度の見通しは、インフラ投資等の景気下支え策により需要は堅調に推移すると見込まれ、前年比でプラス10パーセントからプラス20パーセントと見ています。

「KOMTRAX」の月平均稼働時間ですが、6月は前年同月比でプラス2パーセントと、3ヵ月連続でプラスとなっています。

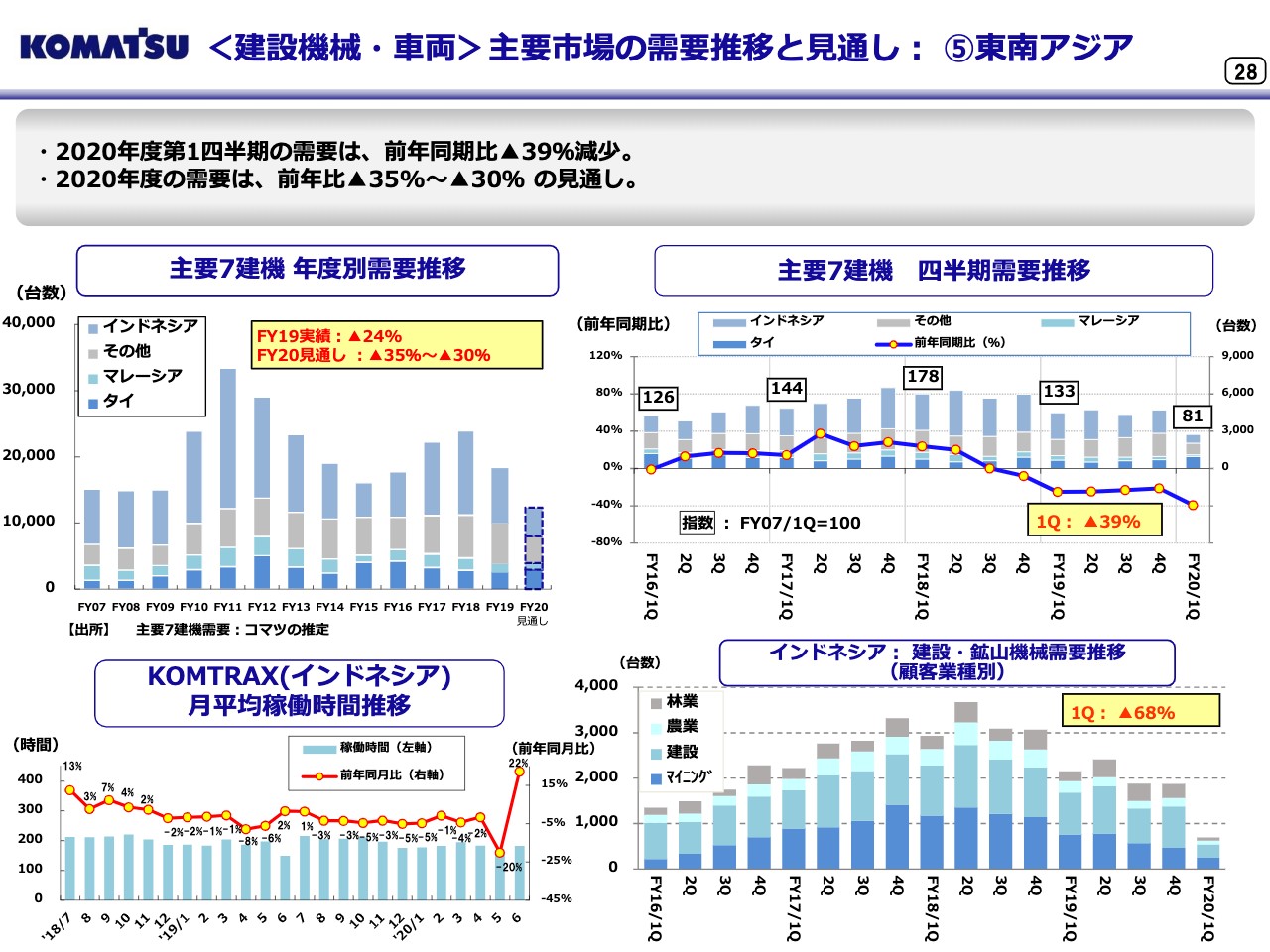

<建設機械・車両>主要市場の需要推移と見通し:⑤東南アジア

28ページで東南アジア市場の需要推移についてご説明します。2020年度第1四半期の需要台数は、前年同期比でマイナス39パーセントの減少となりました。最大市場のインドネシアは燃料炭価格の低迷や先行き不透明感から、顧客の投資抑制が継続していたところに加え、新型コロナウイルス感染拡大の影響により、需要がマイナス68パーセントとなりました。

タイは新型コロナウイルスの影響が収束し、公共投資の消化が進んだことから需要がプラスとなりましたが、フィリピン、マレーシアでは新型コロナウイルスの影響で需要が大きく落ち込みました。

2020年度の見通しは、前年比でマイナス35パーセントからマイナス30パーセントと見ています。インドネシアでは政府による行動制限の緩和により、第4四半期から徐々に需要が回復に向かうと想定されますが、燃料炭価格が引き続き低迷し、また政府の経済対策もインフラへの投資の抑制が予想されることから、全体として弱い状況が継続すると見ています。

インドネシアの「KOMTRAX」の月平均稼働時間は、前年同月比で5月がマイナス20パーセント、6月がプラス22パーセントという状況ですが、ラマダン休暇の時期の違いにより増減しています。

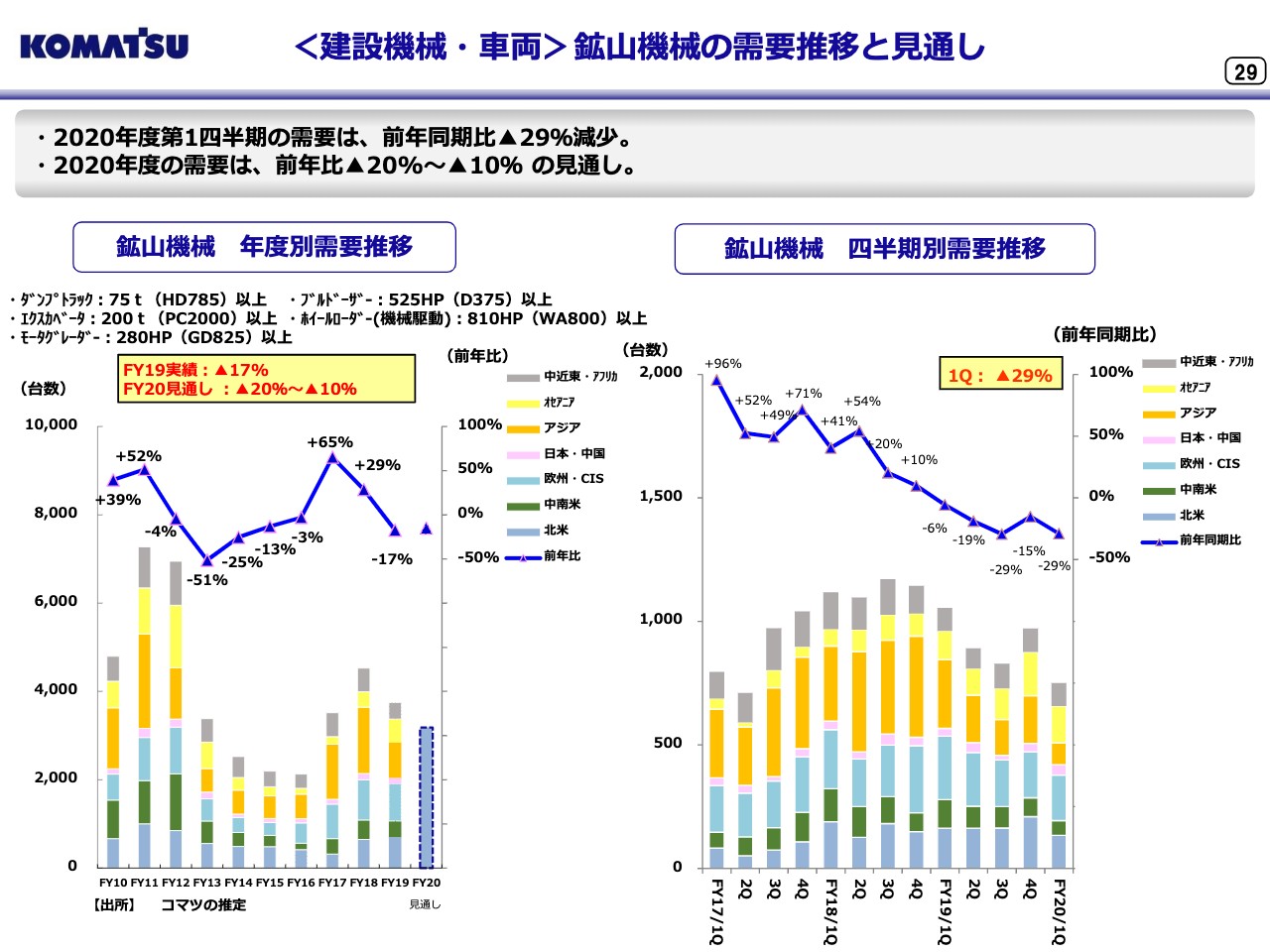

<建設機械・車両>鉱山機械の需要推移と見通し

29ページでは鉱山機械の需要推移についてご説明します。2020年度第1四半期の需要台数は、前年同期比マイナス29パーセントの減少となりました。原油や石炭の価格低迷により、主に北米、インドネシア、CISで需要が減少しました。

2020年度の需要は同様に原油、石炭の価格低迷により、北米、インドネシア、CISで需要が減少する一方、その他の地域は堅調に推移すると見ています。需要台数は、前年比でマイナス20パーセントからマイナス10パーセントと見ています。

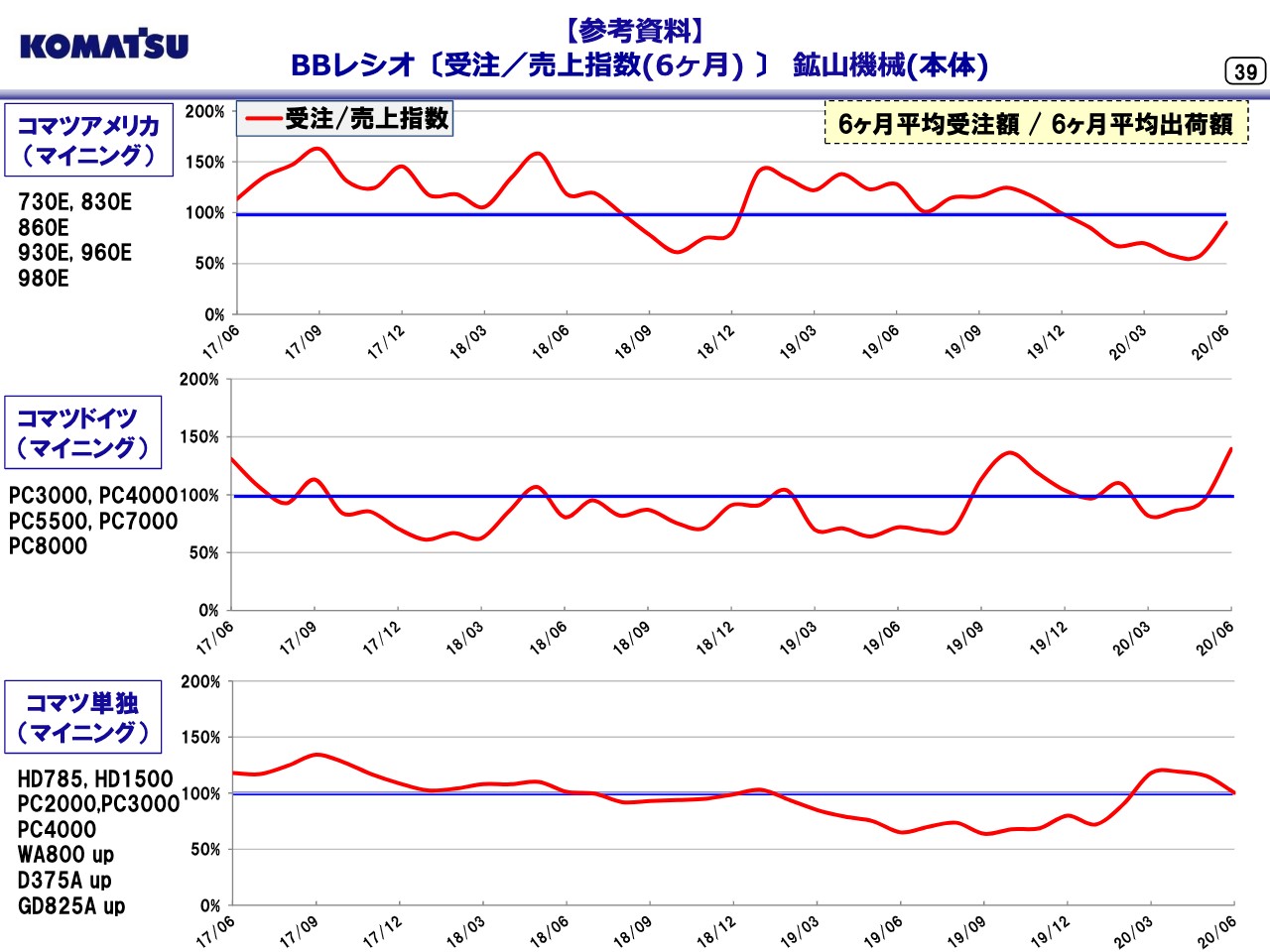

【参考資料】BBレシオ〔受注/売上指数(6ヶ月)〕鉱山機械(本体)

ここで鉱山機械の受注と売上の状況について、39ページ、40ページの参考資料でご説明します。39ページは鉱山機械本体の受注と売上の指数の推移を示しています。グラフは、直近6ヵ月間の受注額を、同じく6ヶ月間の売上高で割った指数の推移です。

スライド上段のコマツアメリカですが、超大型ダンプトラックの製造販売をしています。受注、売上は堅調な状況が続いていましたが、原油価格の下落等から北米などで不透明感が増しており、前四半期に引き続き100パーセントを下回る状況が続いています。引き続きお客さまの投資動向を注視していきます。

スライド中段のコマツドイツは、超大型油圧ショベルの製造販売をしています。足元の指数は100パーセントを上回っていますが、石炭向けが低調で、受注のレベルとしては低い状態です。

スライド下段のコマツ単独の指数は、インドネシア向け100トンクラスのダンプトラック需要の低迷が続いています。3月以降は100パーセントを上回っていますが、受注のレベルは低位に推移しています。

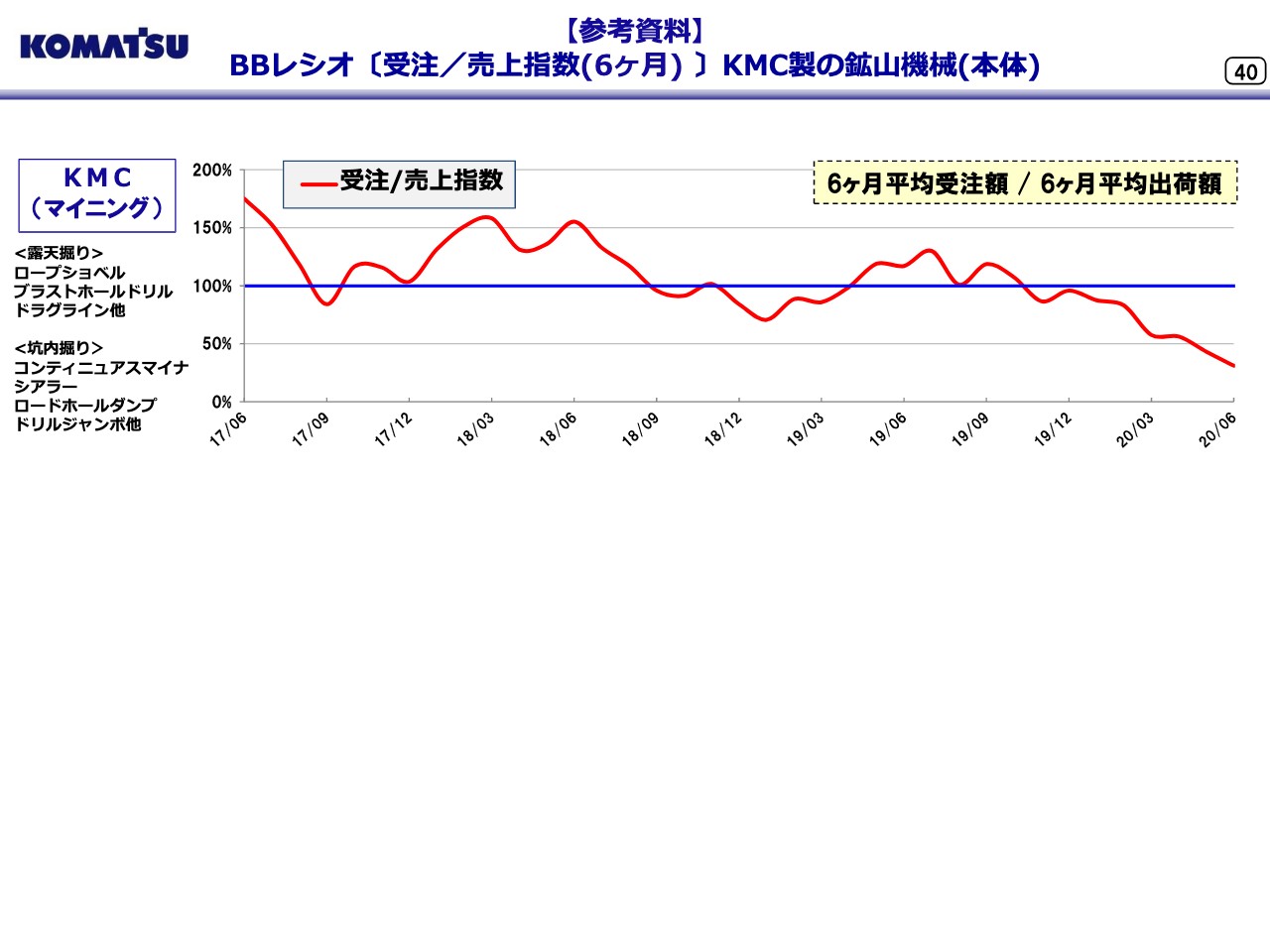

【参考資料】BBレシオ〔受注/売上指数(6ヶ月)〕KMC製の鉱山機械(本体)

40ページはKMC製の鉱山機械の本体の売上指数の推移を示しています。とくに北米の石炭顧客において石炭価格の下落もあり、足元の受注状況は引き続き低調な状態が続いているため、指数が30パーセントレベルまで低下しています。

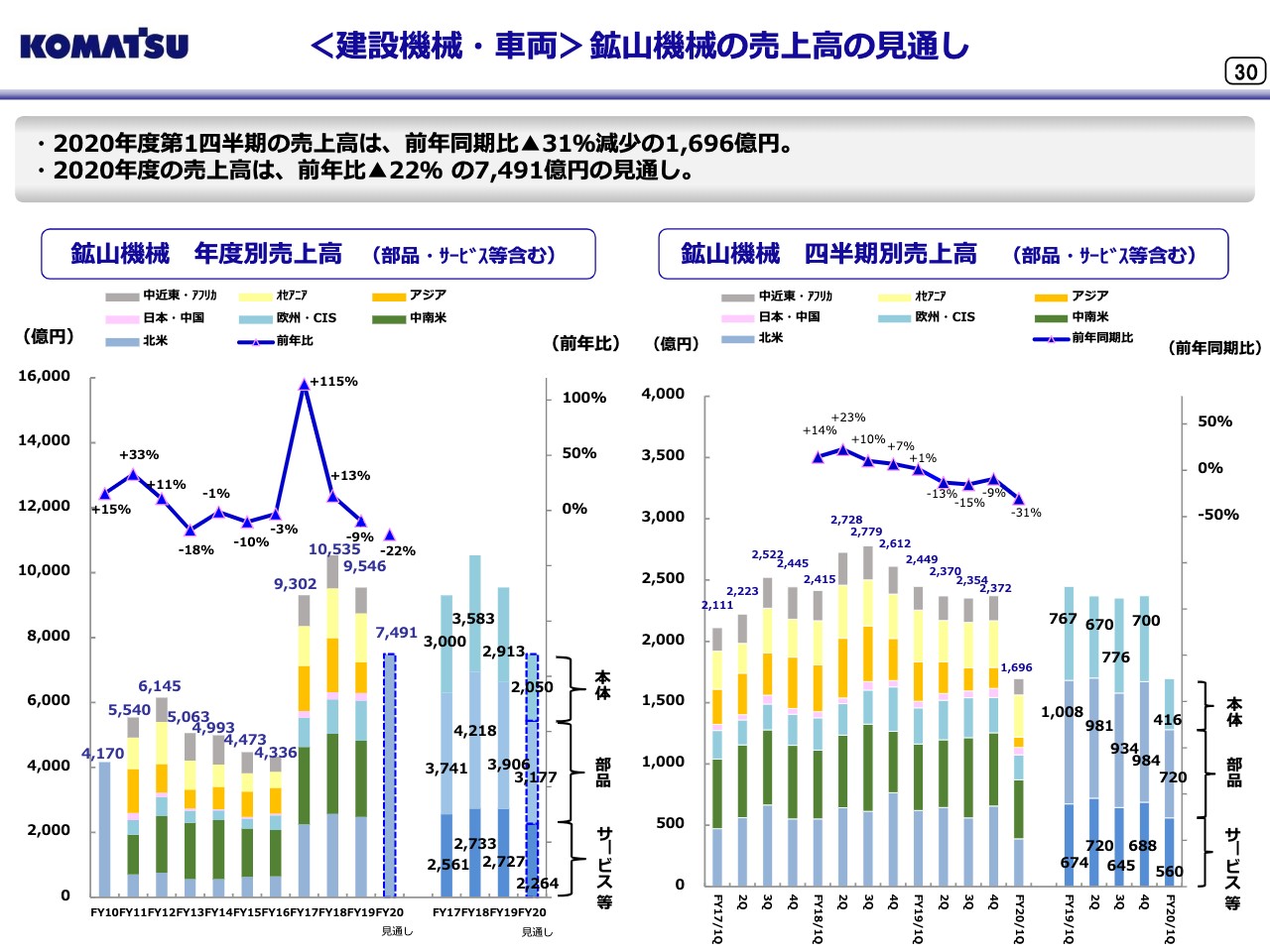

<建設機械・車両>鉱山機械の売上高の見通し

30ページで鉱山機械の売上高についてご説明します。2020年度第1四半期の売上高は原油、石炭の価格低迷により、北米、アジア、CISで売上が減少したことから、前年同期比マイナス31パーセント減少の1,696億円となりました。なお、為替の影響を除くと、前年同期比でマイナス27パーセントの減少となります。

2020年度は主に北米、インドネシア、CISにおける売上の減少により、前年比マイナス22パーセント減少の7,491億円となり、為替影響を除くと前年比マイナス18パーセントの減少となる見通しです。

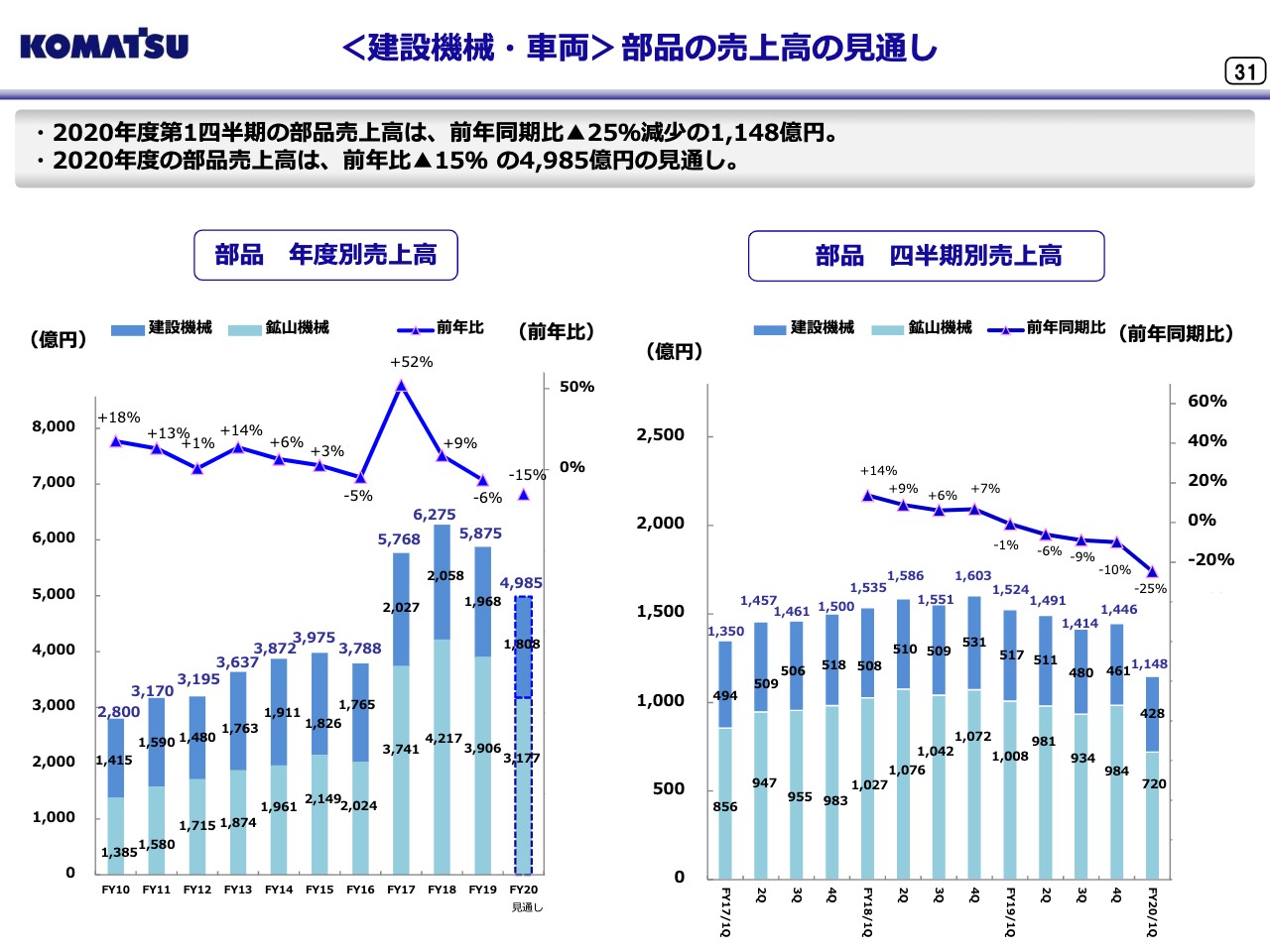

<建設機械・車両>部品の売上高の見通し

31ページで部品の売上高の状況についてご説明します。2020年度第1四半期の売上高は前年比マイナス25パーセント減少の1,148億円となりました。為替の影響を除くと、マイナス21パーセントの減少になります。2020年度の売上高は、前年比マイナス15パーセント減少の4,985億円と見ています。為替の影響を除くとマイナス11パーセントの減少になります。

新型コロナウイルス感染拡大の影響により、経済活動の停滞や石炭原油価格下落に伴う鉱山機械販売減と、顧客の投資抑制によるオーバーホールの先送り等により、売上高は減少しています。しかし、「KOMTRAX」の平均稼働時間は一部の地域を除き昨年レベルに戻りつつあるため、グリーンサービスの需要については本体需要よりも早く回復すると見込んでいます。

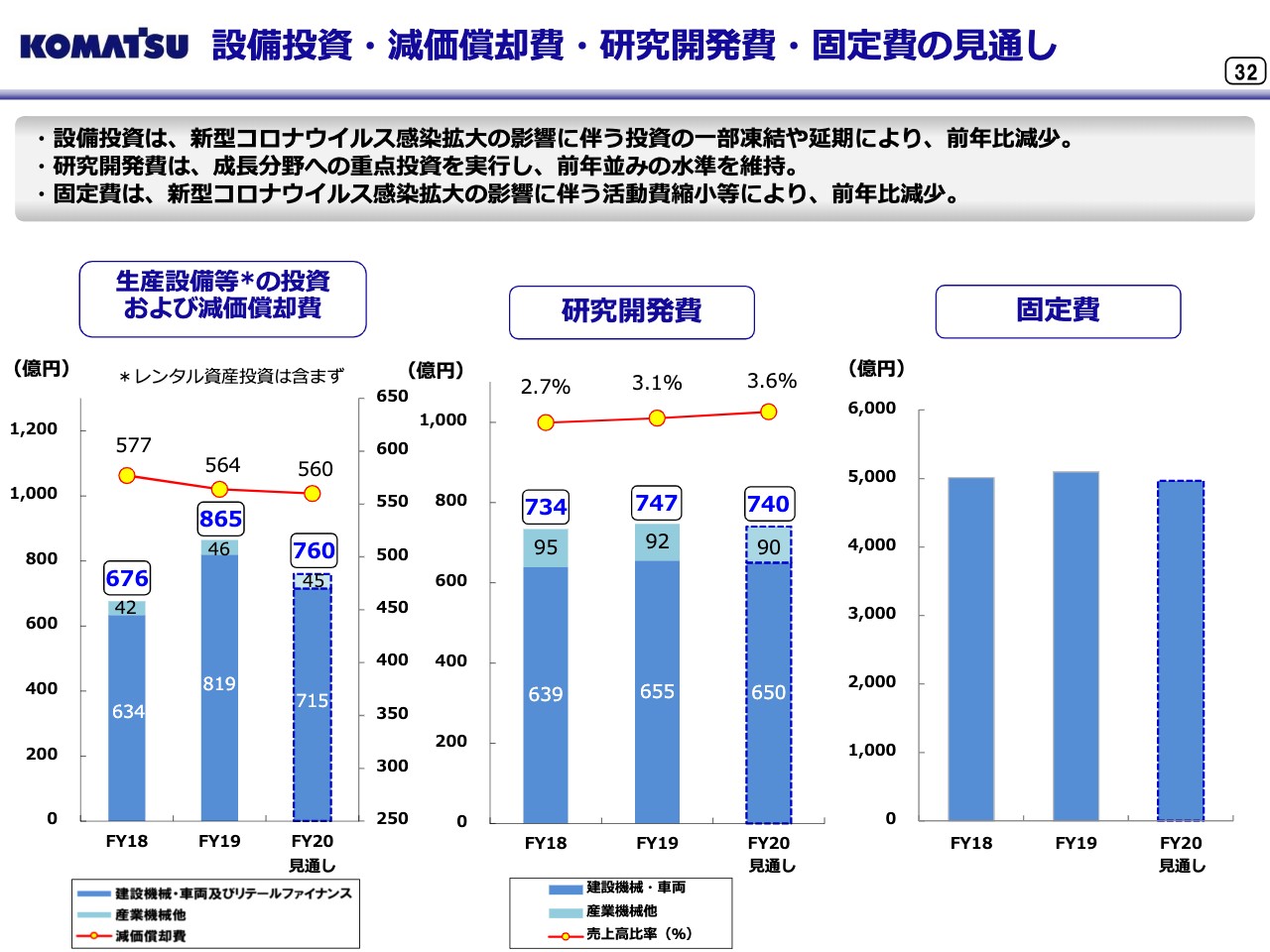

設備投資・減価償却費・研究開発費・固定費の見通し

32ページで設備投資等の状況についてご説明します。レンタル資産投資等を除く生産設備等の投資です。新型コロナウイルス感染拡大の影響による投資の一部凍結、延期等により、前年比で減少する見通しです。研究開発費は成長分野への重点投資を実行し、前年並みの水準となる見通しです。

固定費については、成長分野への投資は継続的に実施するものの、その他の固定費は新型コロナウイルス感染拡大の影響に伴い、プロジェクトの見直しや大幅な費用の節減を行なっています。

コマツ初、グリーンボンドの発行

42ページ以降で、主な活動について簡単にご紹介します。7月16日、コマツは初めてグリーンボンドを発行しました。当中期経営計画ではESGの経営目標として、2030年までに2010年比でCO2排出50パーセント削減、再生可能エネルギー使用率50パーセントを掲げています。

気候変動に対応し、環境負荷低減や安全に配慮した高品質、高能率な商品、サービス、ソリューションの提供に取り組んでおり、このたびのグリーンボンドの発行により、脱炭素社会の実現に向けたこれらの取り組みをさらに加速させていきます。

鉱山向け無人ダンプトラック運行システムによる累計総運搬量30億トン達成

43ページです。本日リリースを出していますが、コマツの鉱山向け無人ダンプトラック運行システムは、2020年6月末現在で合計4ヶ国、11現場、計251台の無人ダンプトラックが24時間稼働しています。2005年の導入以来、累計の総運搬量が30億トンを達成しました。

氷見第二工場内に新シールリング工場を建設

44ページです。7月15日にリリースを出していますが、中期経営計画の重点活動項目である、成長のための構造改革の取り組みの1つとして、氷見第二工場敷地内にシールリング工場を建設します。

新工場建設にあたり、コマツNTCと共同開発をした高性能、高能率設備や、AI技術を活用した自動検査の導入など、コマツグループのシナジー効果により、大幅な省人化と産生向上を図り、さらに省エネ設備導入や、建屋の気密性向上によるCO2発生量半減などの環境改善に取り組みます。決算説明は以上となります。

スポンサードリンク