関連記事

日立製作所、通期は減収減益 新型コロナウイルスの影響および上場子会社の業績低迷が主因

2020年3月期決算説明会

河村芳彦氏:河村です。よろしくお願いします。それから決算の発表のタイミングが今日になったのは、海外の関係のデータの集計等でこのCOVID-19の影響があり時間がかかったことによります。COVID-19、新型コロナウイルスにたくさんの方が罹患されています。心よりお見舞いします。加えて、たくさんの方が尊い命を失っておられます。衷心(ちゅうしん)よりご冥福をお祈りします。

私がこのような場に出るのは初めてになりますので、冒頭で簡単に自己紹介します。この4月から日立製作所の最高財務責任者CFOを拝命しています。前任の西山から4月に引き継いで、4月、5月の2ヶ月間、すでに仕事を開始しています。

私は、5年前に日立製作所に入社しまして、主に経営企画、投融資の関係、それから未来投資、具体的には新規事業の開発を担当していました。その前は35年間三菱商事にいまして、35年間のうち、4年間はワシントンDCの世界銀行へ出ていました。そして残りの年月は約半分が東京の勤務、あとの半分が海外で、東京の時には情報通信の関係、それから金融事業の関係の仕事をしていました。海外は、研修の地が英国のケンブリッジとボストン、それから勤務は、先ほどのワシントンDC、ニューヨーク、それからシカゴと、三菱商事の拠点に勤務していました。

それでは、お手元の資料に沿って19年度の決算とそれから20年度の見通しおよびCOVID-19の影響等についてご説明します。

資料が40ページ弱あるため、ハイライトを中心に大きな点だけをご説明しますので、よろしくお願いします。

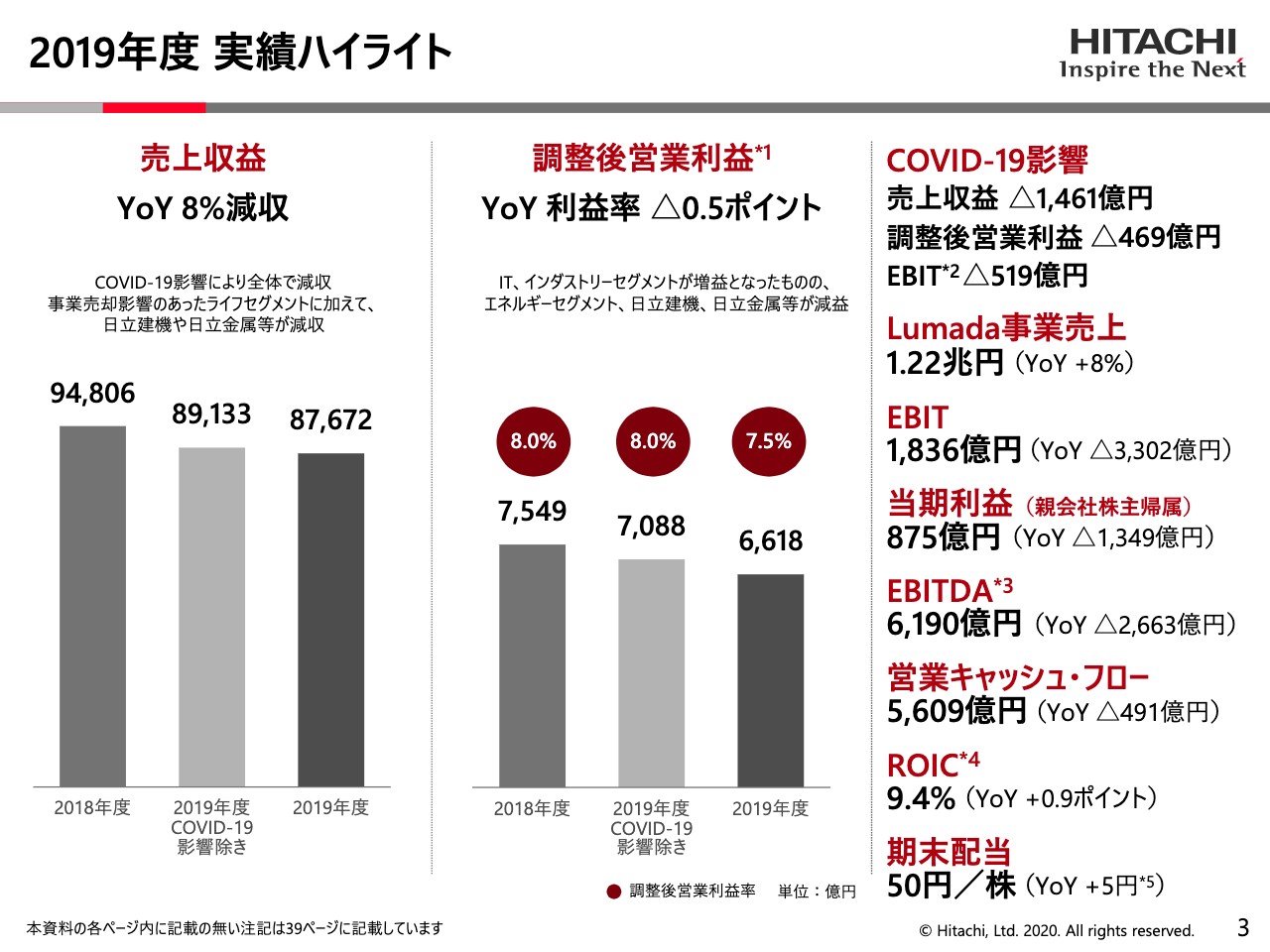

2019年度 実績ハイライト

まず、3ページですが、売上収益と調整後営業利益を出してあります。棒グラフは左から2018年度の実績、中央にCOVID-19の影響を外した場合、それからCOVID-19を織り込んだのが右端の2019年の実績です。

売上収益がここにあるとおり、18年度は9兆4,000億円強、2019年度が8兆7,000億円強で、減収です。それから調整後営業利益をご覧いただけますでしょうか。真ん中ですが、2018年度が7,549億円で、COVID-19の影響を入れたもの、2019年度、右端になりますが、これが6,618億円で、上の丸いサークルの中に利益率を書いてありますが、7.5パーセントということになります。したがって、減収かつ減益ということになります。

右側にさらに踏み込んだいろいろな数字が展開してあります。すぐ横に当期利益(NET)の利益が875億円で、括弧の中に前年度比がありますが、1,349億円の減少ということで、当期利益も減収、19年度の決算は減収減益ということになります。

しかしながら、右端の下の方をご覧いただくと、ROICがあります。「Return on Invested Capital(以下、ROIC)」ですが、資本投下に対するこの利益の割合はポイントが0.9パーセント上がっていまして、19年度は9.4パーセントになっています。そして21中計の最終年度の来年度には、この9.4パーセントを10パーセントまで上げていくということで計画を作っていますので、だいたい近傍まできているということが言えると思います。これが、19年度決算の大きな状況です。

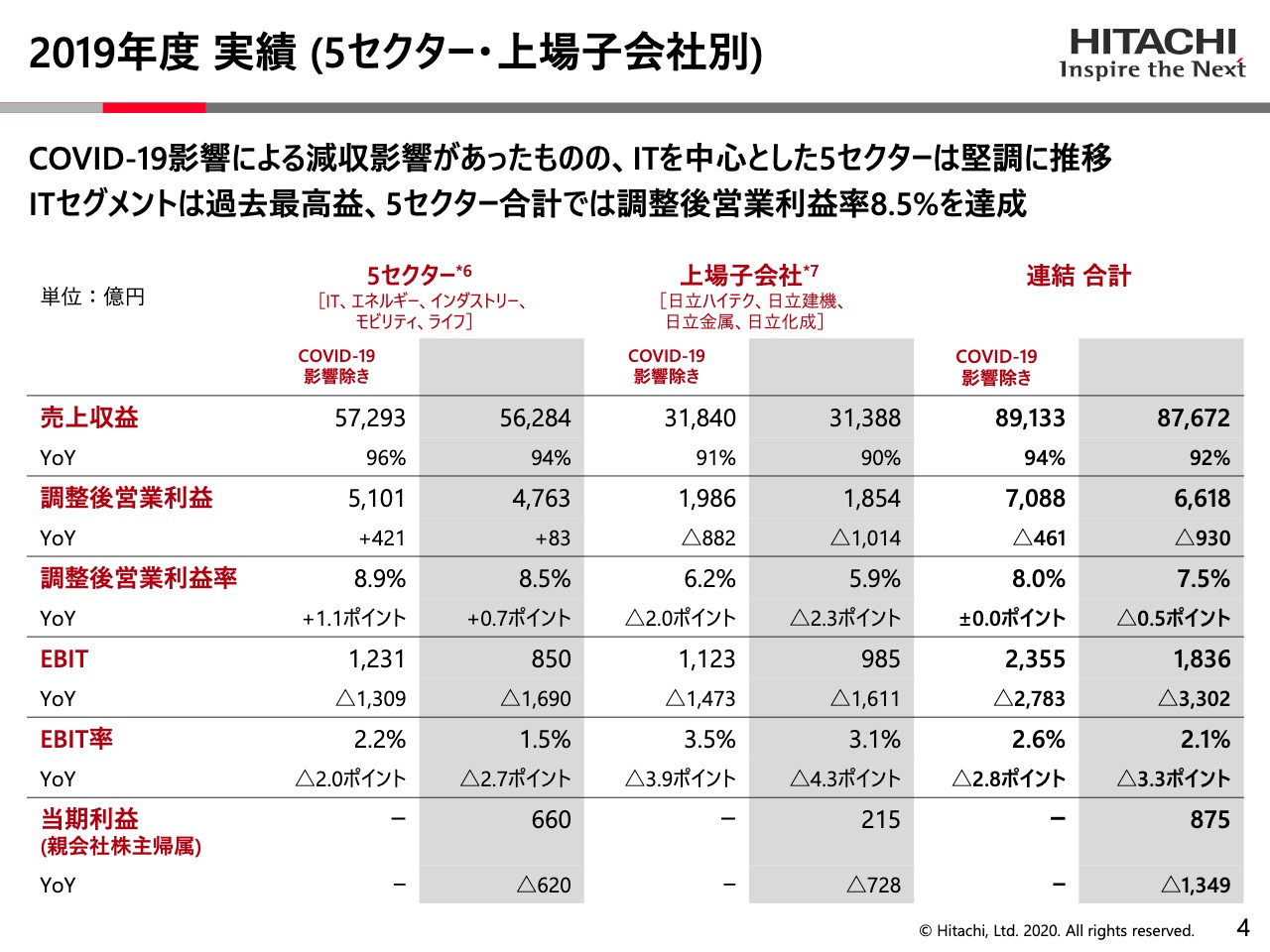

2019年度 実績(5セクター・上場子会社別)

次の4ページをご覧ください。5セクターズと上場子会社を出しています。そして一番左側に利益の項目がとってありまして、次が5セクターズ、それから上場子会社というかたちになっています。19年度は、ここに小さい字で書いてありますけど、上場子会社は、日立ハイテクと日立建機と日立金属と日立化成からなっています。

一番右端が連結の合計という表になっていますが、まずは売上収益をご覧いただくと、このグレーのところがCOVID-19を入れ込んだ最終的な値になっています。5セクターズで、5兆6,000億円強、上場子会社で3兆1,000億円強、連結の合計で8兆7,000億円強という数字になっています。その下の調整後の営業利益で、左側の5セクターズの合計が4,763億円、上場子会社が1,854億、そして合計で6,618億円になっています。

そしてその下の調整後営業利益をご覧いただくと、5セクターが8.5パーセント、それから上場子会社が5.9パーセント、それから連結で7.5パーセントとなっていまして、この上をもう一度ご覧いただくと、営業利益のところのYoY、Year to Yearの比較ですが、5セクターズは83億円の増益です。

しかしながら、上場子会社がマイナスの1,014億円となっており、5セクターズのこの単体親会社個社と子会社との間で業績の違いが鮮明に出ています。とくにここで強調したいのは、この調整後営業利益のこの4,763億円のうち、ITセクターの貢献が非常に大きい状況にあります。そしてITセクターだけで、約2,500億円の営業利益があります。24ページに細かい表を付けていますのでのちほどご覧いただければと思いますが、ITセクターが大変大きく貢献しているという状況にあります。

それからもう1つ、その下をご覧いただくと、先ほど営業利益率は5セクターで8.5パーセントとお伝えしましたが、もし新型コロナウイルスの影響がなければ営業利益率も8.9パーセントと非常に高い数字になっています。

そして今、ここを21年の中計では10パーセントぐらいまでリフトしたいということでやっていますので、これも中計の計画に沿って順々にきているということが言えると思います。そして一番下が当期利益で、5セクターズの合計が660億円で上場子会社が215億円ということで、合計右端で875億円という数字になっています。

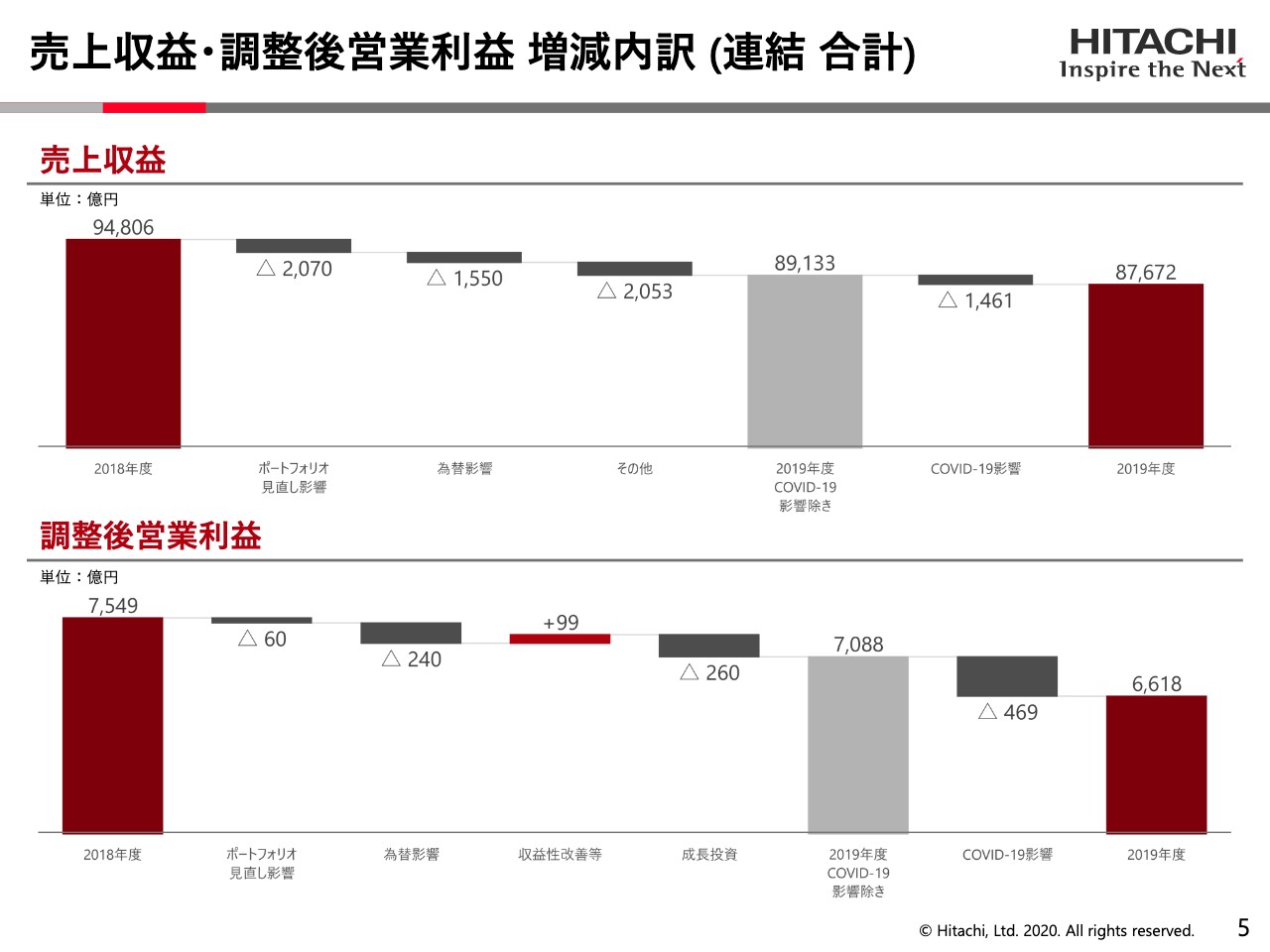

売上収益・調整後営業利益 増減内訳(連結 合計)

5ページをご覧ください。

これが、ウォーターフォールチャートで利益の流れを書いたものです。一番左が2018年度の実績で、次にポートフォリオの見直しの影響があって、為替の影響があって、その他いろいろな収支があり、グレーのところがCOVID-19を除いた場合の売上収益です。そしてその横にCOVID-19の影響、右側に売上収益があります。

下側も同じような展開で調整後営業利益があり、右の方にこのグレーのCOVID-19を除く数字があり、そしてCOVID-19の影響があり右側仕上がりとなっています。

19年度はCOVID-19の影響が出てきたのは、具体的には1月、2月、3月の第4四半期であり、影響が比較的軽微にとどまっているという状況がご覧いただけると思います。

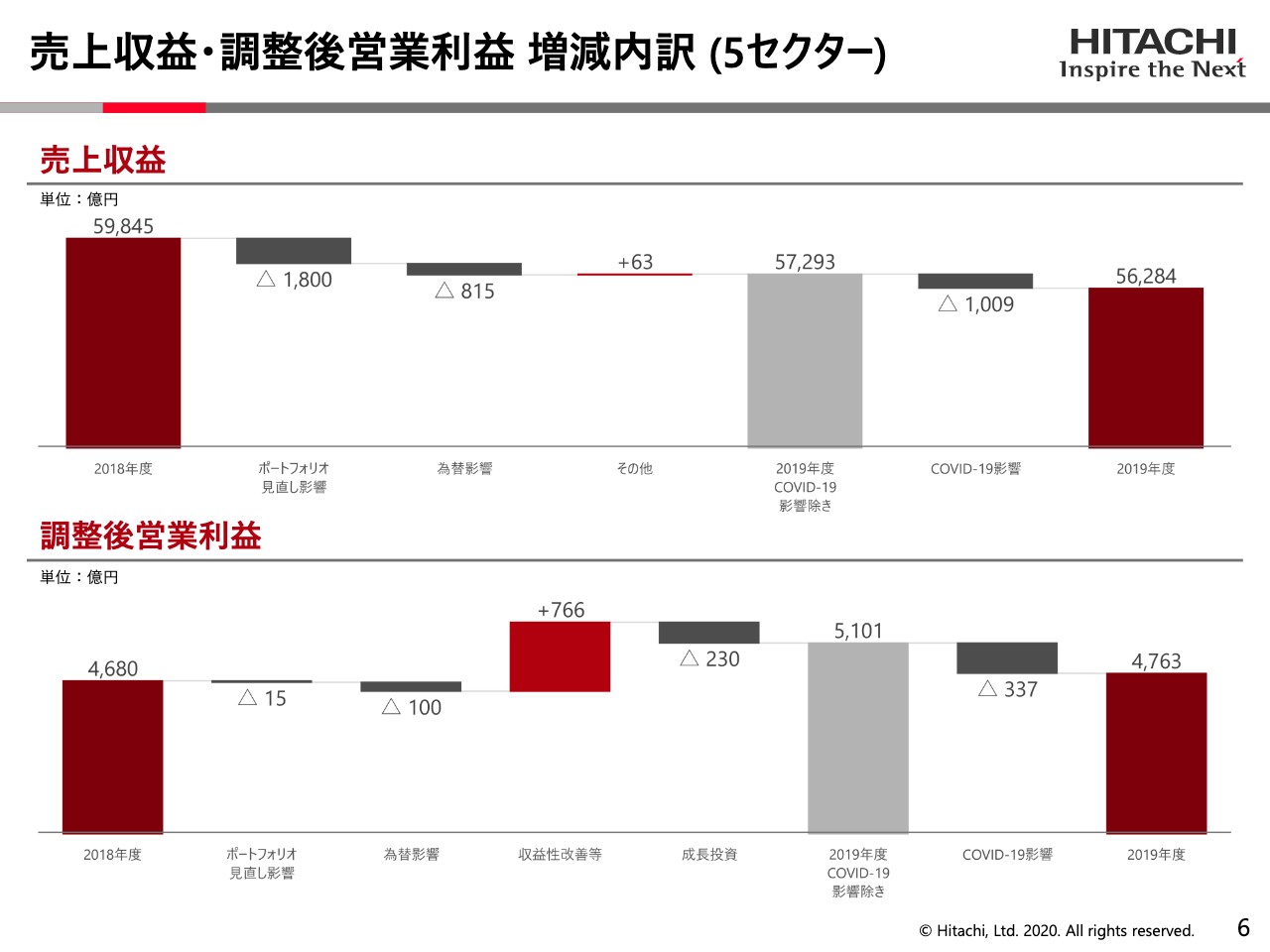

売上収益・調整後営業利益 増減内訳(5セクター)

6ページをご覧ください。とくにここは5セクターズの収益の状況を同じように左から右へ展開して出してみました。上が売上収益で、下が調整後営業利益になりますが、売上収益は左側の5兆9,000億円から始まり、ずっと展開をして、グレーのところでCOVID-19の影響を除き5兆7,000億円になり、そしてCOVID-19の影響が1,000億円強あって、仕上がりが一番右側の5兆6,000億円強になっています。

調整後の営業利益も同じように展開してあり、右端の4,763億円になっています。一番左側の2018年度の4,680億円と比べると83億円の増益であり、この値は過去最高益です。これが売上利益で8.5パーセントということになります。

ちなみに、グレーのCOVID-19の影響を外したところを比較すると、これがさっきの8.9パーセントと、非常に高い値になってきたのがご覧いただけると思います。

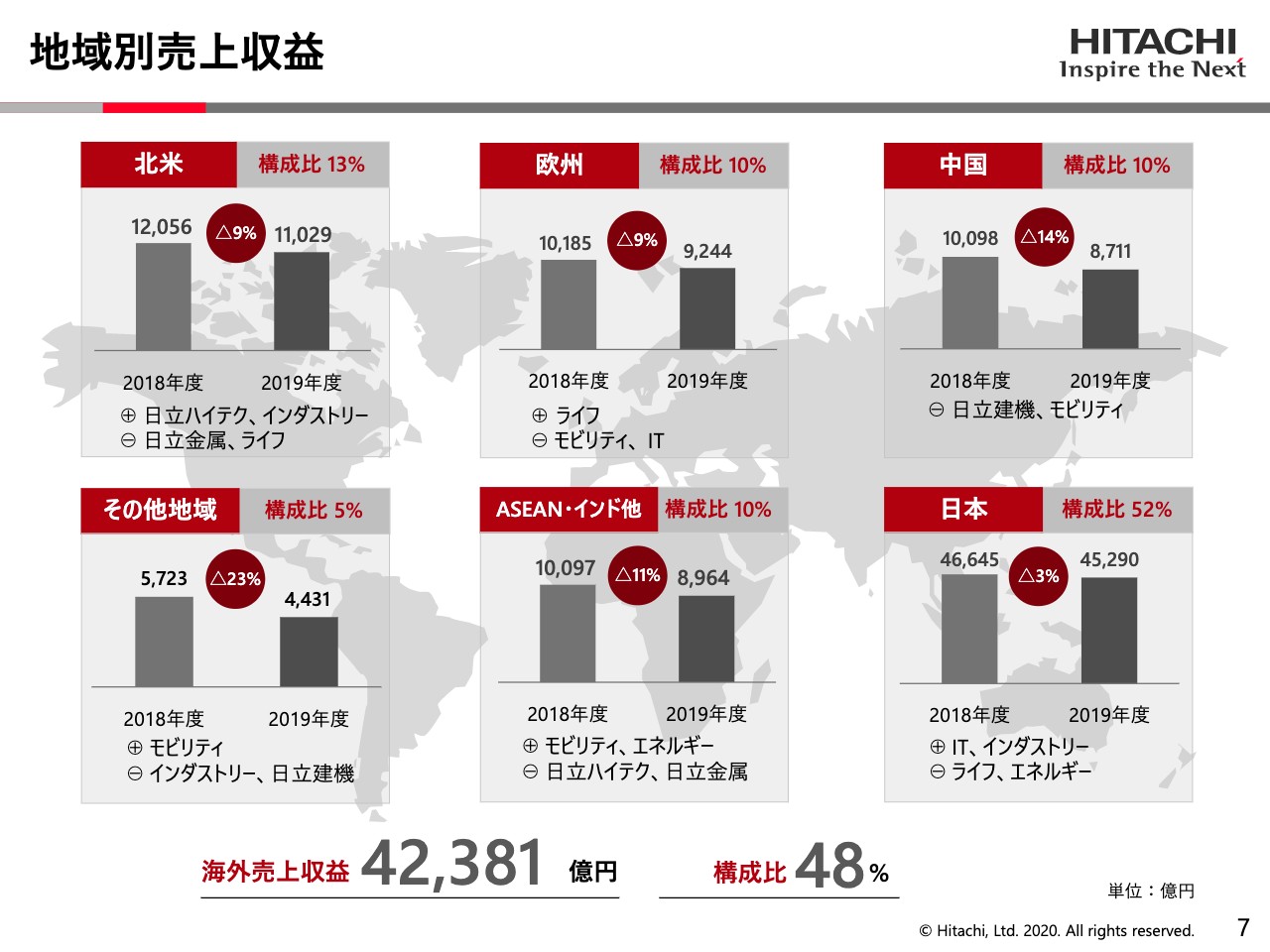

地域別売上収益

7ページをご覧ください。これは地域別の売上収益になります。時計回りに、北米、欧州、中国、日本、ASEAN・インド他、その他地域と展開してあり、だいたい売上の構成比が日本が半分、あとは北米、欧州、中国、ASEAN・インド他、その他の地域でだいたい10パーセント程度で売上が分散しているということになっています。

今回の特徴は、どの地域も売上を年比で減らしています。減った率は、円の中に出ていますが、数パーセントから、中国については10パーセントを超える値で減らしていますが、そのようなふうに影響が出ています。結果として一番下に書いてありますが、売上の構成比、海外が48パーセントになっています。

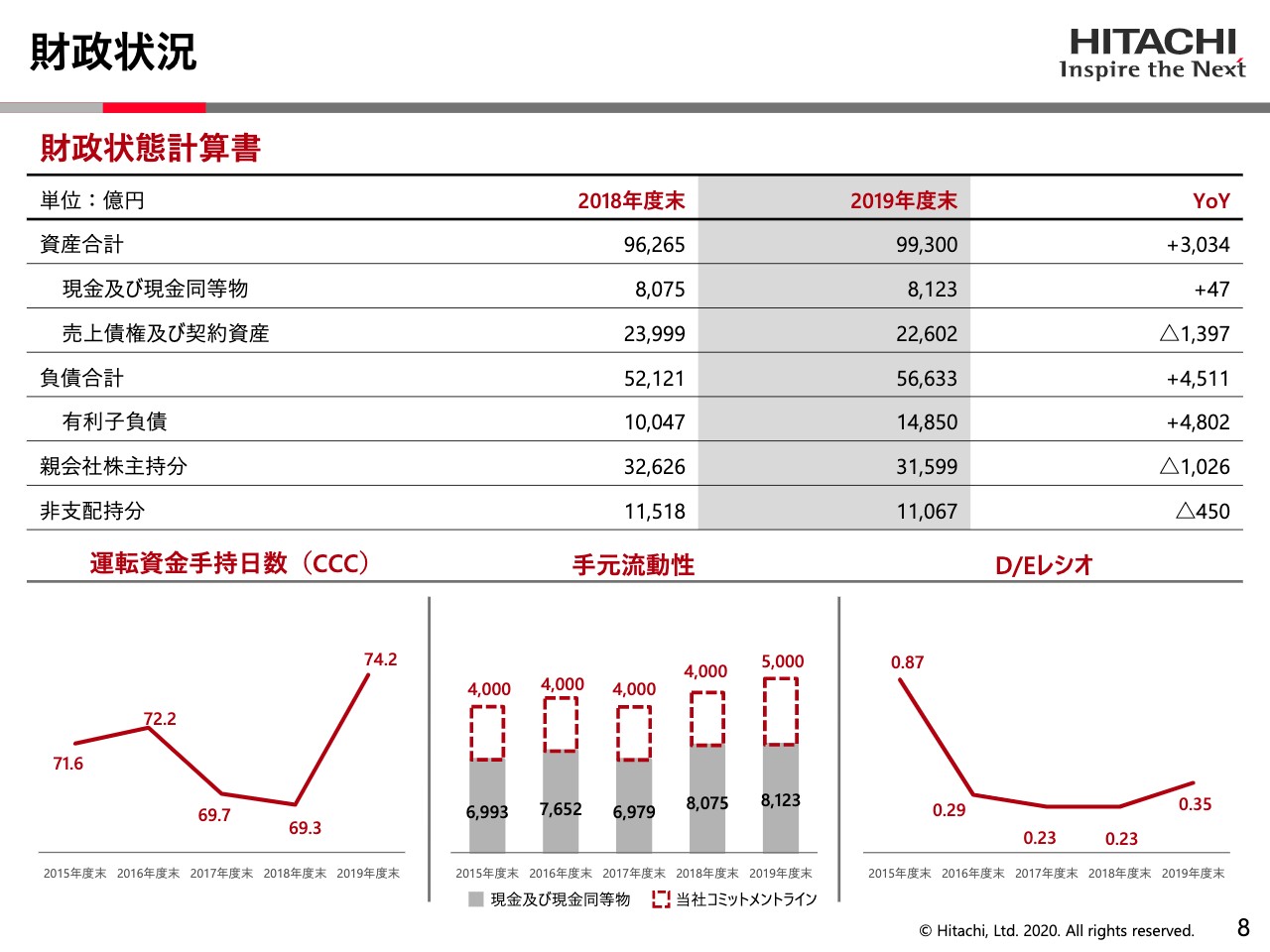

財政状況

そして次の8ページをご覧ください。財政状況ということで、BSとキャッシュ・フローの関係が書いてありますが、とくにこの下のキャッシュ・フローをご覧ください。

左側に運転資金の手持日数を書いてあります。私どもの用語で「Cash Conversion Cycle(以下、CCC)」と言っていますが、これが一番右側、19年度末に69日から74.2日まで約5日上がっています。これはCOVID-19の影響で棚卸資産を若干多めに持っていることと、それから入金が若干遅れている等々の影響で5日ほど悪化しています。

真ん中が手元流動性です。グレーの部分の下に小さくレジェンドがありますが、現金と現金同等物がグレーの棒グラフです。そして点々のところがメガバンクによる当社へのコミットメントラインです。

したがって、この両方を見ると、広義の流動性がご覧いただけると思いますが、2019年度で現金およびその同等物で約8,000億円あり、コミットメントラインが5,000億円あるため、合計で1兆3,000億円の手元流動性があり、資金的には万全を期しています。

それから、一番右側のDebt/Equityレシオ(以下、D/Eレシオ)で、これは社債等の借入がありますので、D/Eレシオが0.23から0.35まで悪化しています。これはあくまでも一時的なもので、0.2の近傍になるようにこれからコントロールしていくことを考えています。

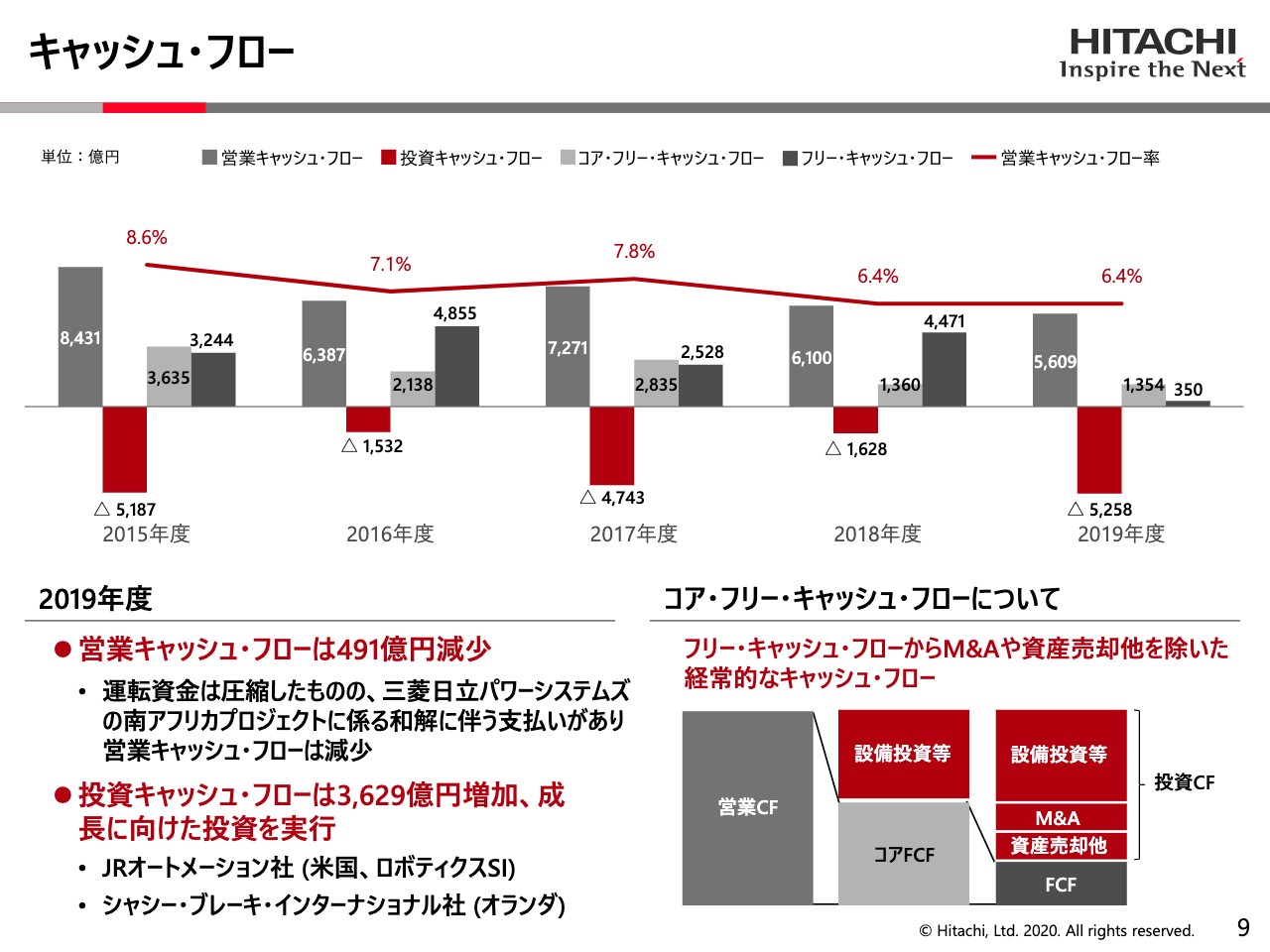

キャッシュ・フロー

それから9ページをご覧ください。キャッシュ・フローをずっと時系列で左から右へ2015年度から2019年度へ展開してあります。これもちょっとレジェンドが小さくて恐縮なのですが、棒グラフと縦線グラフで表しています。

グレーの部分は3つトーンがありまして、一番左側の中間色のグレーが「営業キャッシュ・フロー」です。そして赤が、「投資キャッシュ・フロー」なので、マイナスで下へ出ていきます。明るいグレーが、「コア・フリー・キャッシュ・フロー」です。これは、我が社の独特の指標であり、のちほどご説明します。そして濃いグレーが「フリー・キャッシュ・フロー」で、折れ線が「営業キャッシュ・フローの率」です。

「コア・フリー・キャッシュ・フロー」というのは、右側の表をご覧ください。普通は会計的には営業キャッシュ・フローがあって、一番右側のフリー・キャッシュ・フローにいくのですが、当社はこの真ん中にコア・フリー・キャッシュ・フロー を置いています。これは何かというと、M&Aや資金の売却のキャッシュを入れ戻して、いわゆる形状的にカレントでキャッシュ・フロー がどうなっているかということを的確に見るためにこの概念を入れていまして、これでもって管理しています。

2019年度は、営業キャッシュフローは、左側にあるとおり491億円減少しています。減少の理由がここにありますが、三菱重工との和解の支払い等々で減少したということです。それから投資キャッシュ・フローが3,600億円増加していますが、これはJRオートメーション等の新しい会社のコンサルテーションで投資をしている影響です。

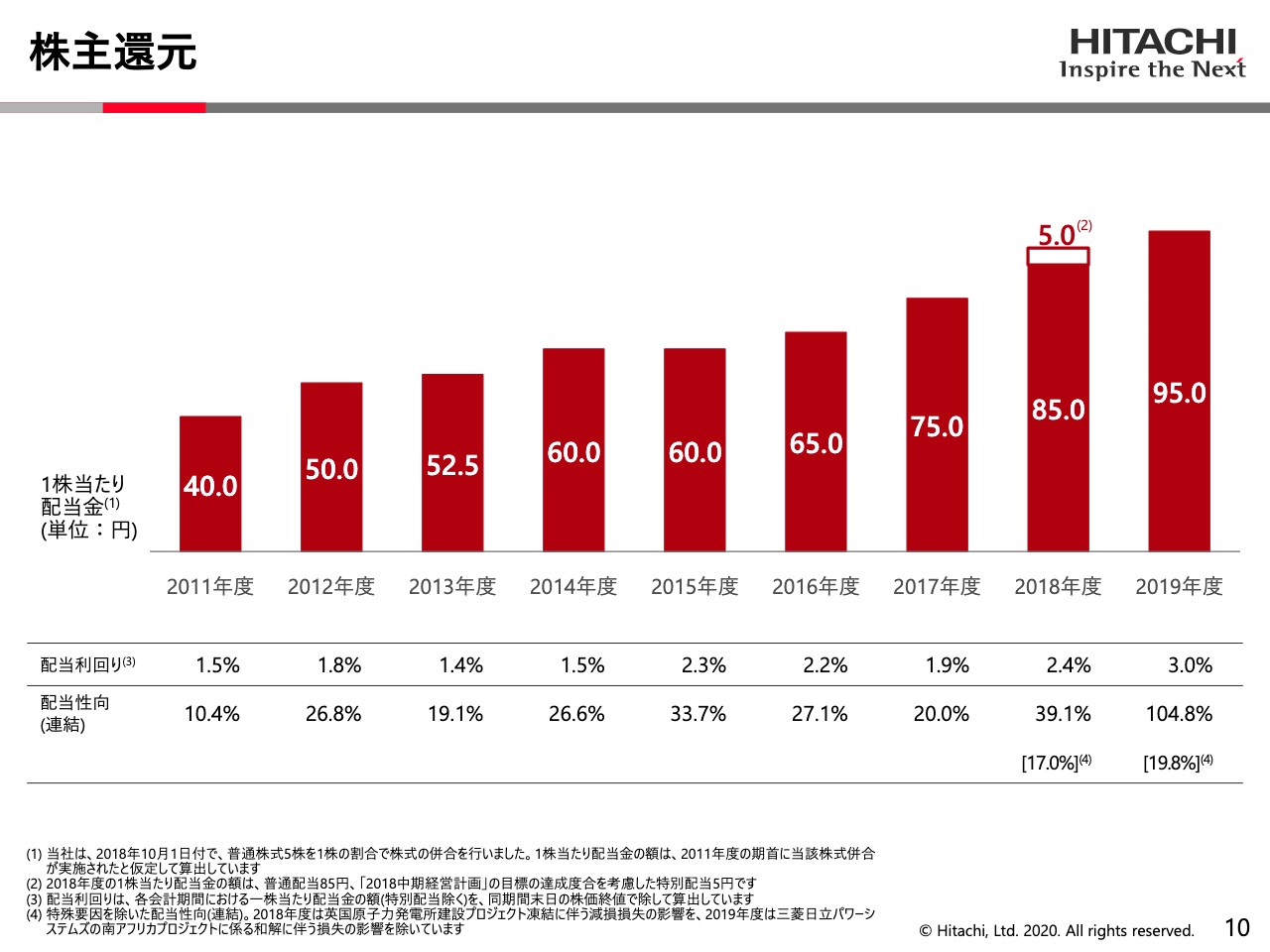

株主還元

配当のことを書いています。左側から右へ展開しており2011年度から2019年度までの9年間をトラックしていますが、1株あたりの配当金が40円から95円まで上がっており、毎年増配していることがご覧いただけると思います。

トピックス

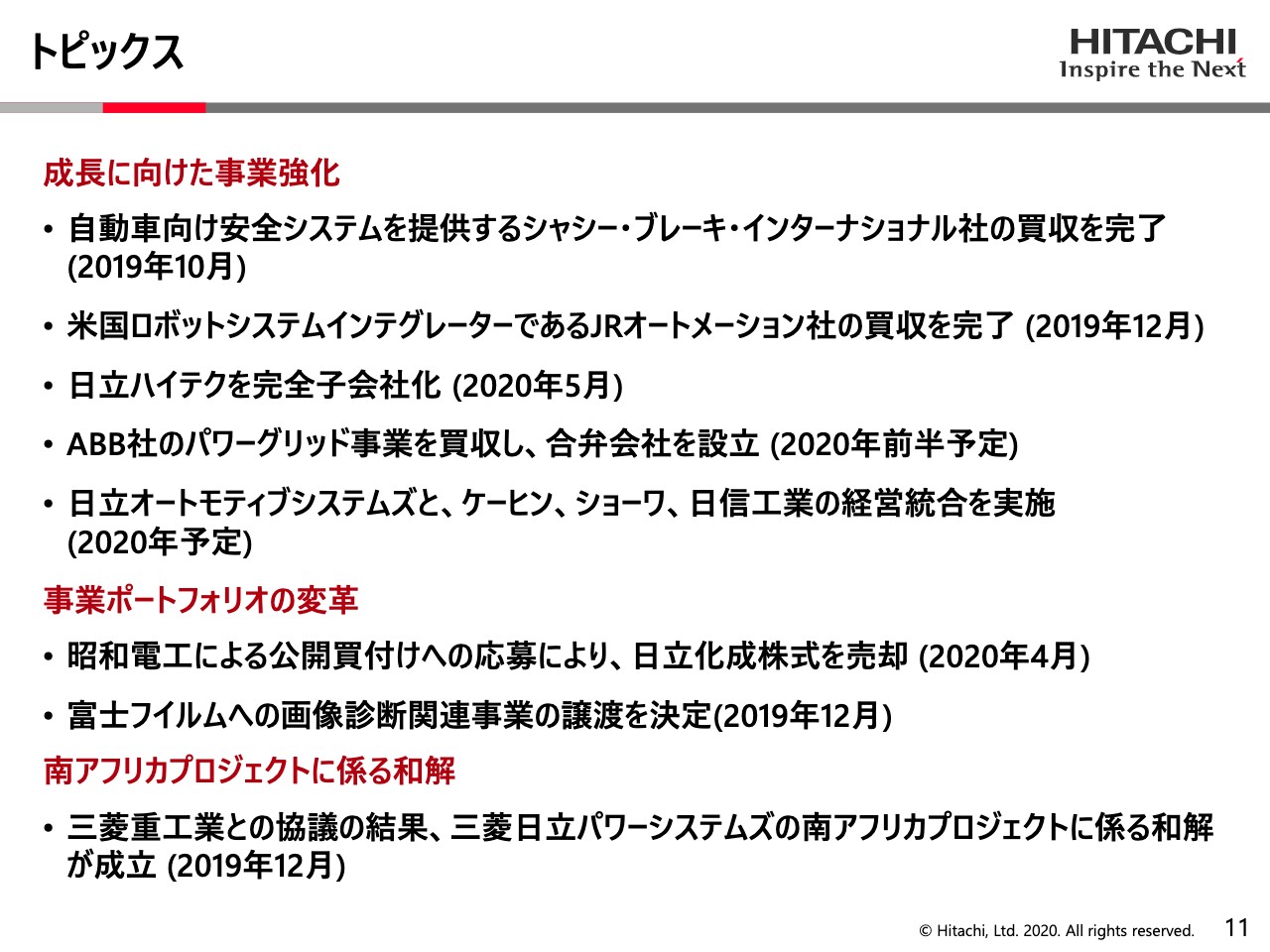

それから11ページをご覧ください。

19年度を定性的に振り返ってどのようなイベントがあったかということを簡単にご報告します。大きな塊が3つありまして、1つは成長に向けた事業の強化をやっています。これは具体的には、M&A、コンサルテーションのことを言っています。それから中央に、事業ポートフォリオの入れ替えを記載しています。それから最後、ずっと懸案であった三菱重工との長年の案件の和解があります。

まず、成長に向けた事業強化では、欧州でAMS経由になりますがシャシー・ブレーキ・インターナショナルという会社を傘下に入れています。それから米国においては、シカゴで、JRオートメーションという、IoT・ロボットの関係の会社を傘下に入れています。それから、ハイテクを完全子会社化しており、さらにABBのパワーグリッドはこの上期中に契約がクロージングする予定ですが、こちらが入ってきます。それから、20年度中に完了する予定ですが、AMSと、それからケーヒン、ショーワ,日信工業、本田技研工業といった自動車部品会社との経営統合ということで非常に大きく成長投資、M&A、コンサルテーションを行ってきています。

それから事業ポートフォリオの変革も集中して行っており、1つは日立化成の持分の株式を昭和電工に売却しています。それから富士フイルムへ対しては今度は画像診断のモダリティを今年度中のどこかのタイミングで譲渡するということで動いており、このようなことを19年について行ってきています。

Lumada事業の実績

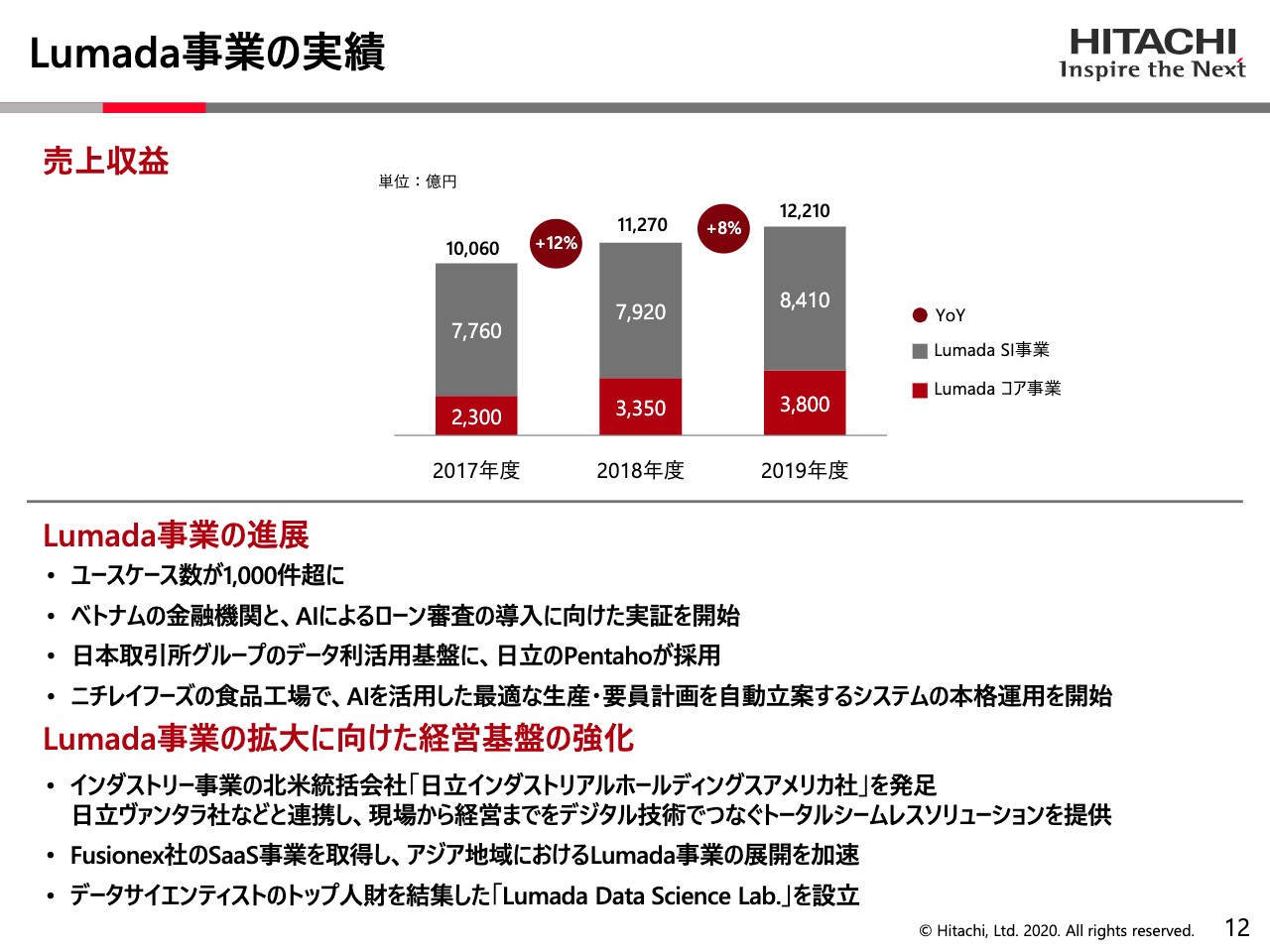

それから12ページのLumadaの業績です。Lumadaは、我が社の戦略のコアで、こちらを中心に事業を大きくしていく予定です。一番上の2017年度の数字ですが、売上で見ると売上収益で約1兆円だったのが、2年間やって今1兆2,000億円まできています。

内訳は、グレーのところがLumadaのSI事業で、赤いところがLumadaのコア事業ですが、コア事業もコンスタントに増えてきており、SI事業もコンスタントに増えています。

一方で、Lumada事業を従来の定義でコア事業とSI事業とに分けていますが、20年度からはこの定義を変えています。理由はSI事業の方がどんどん拡大しており、Lumadaの関連事業と括りを変えて、そこでつかまえるようにしています。

下に2つ大きな進展が書いてあり、上のLumada事業の進展は、主にLumadaのソリューションの拡大という状況です。ユースケースを1,000にした等々、それからベトナム、日本取引所グループ、ニチレイフーズ等に、具体的にこのLumadaのソリューションをお入れしているということがあります。

それから下の経営基盤の強化は、これは主に人財の確保等を言っているのですが、1つは、北米にインダストリー関係のホールディング会社をつくりまして、こちらとLumadaにおいてIoTの関係で大きく仕事を伸ばそうとしています。

それからヴァンタラとの提携、さらにはアメリカに「Lumada Data Science Lab.」を作りまして、ここでトップの人財の雇用も始めているということで、Lumadaの事業の拡大に向けて大きく資源を配分して対応しています。ここまでが19年度のハイライトです。

2020年度 見通しハイライト

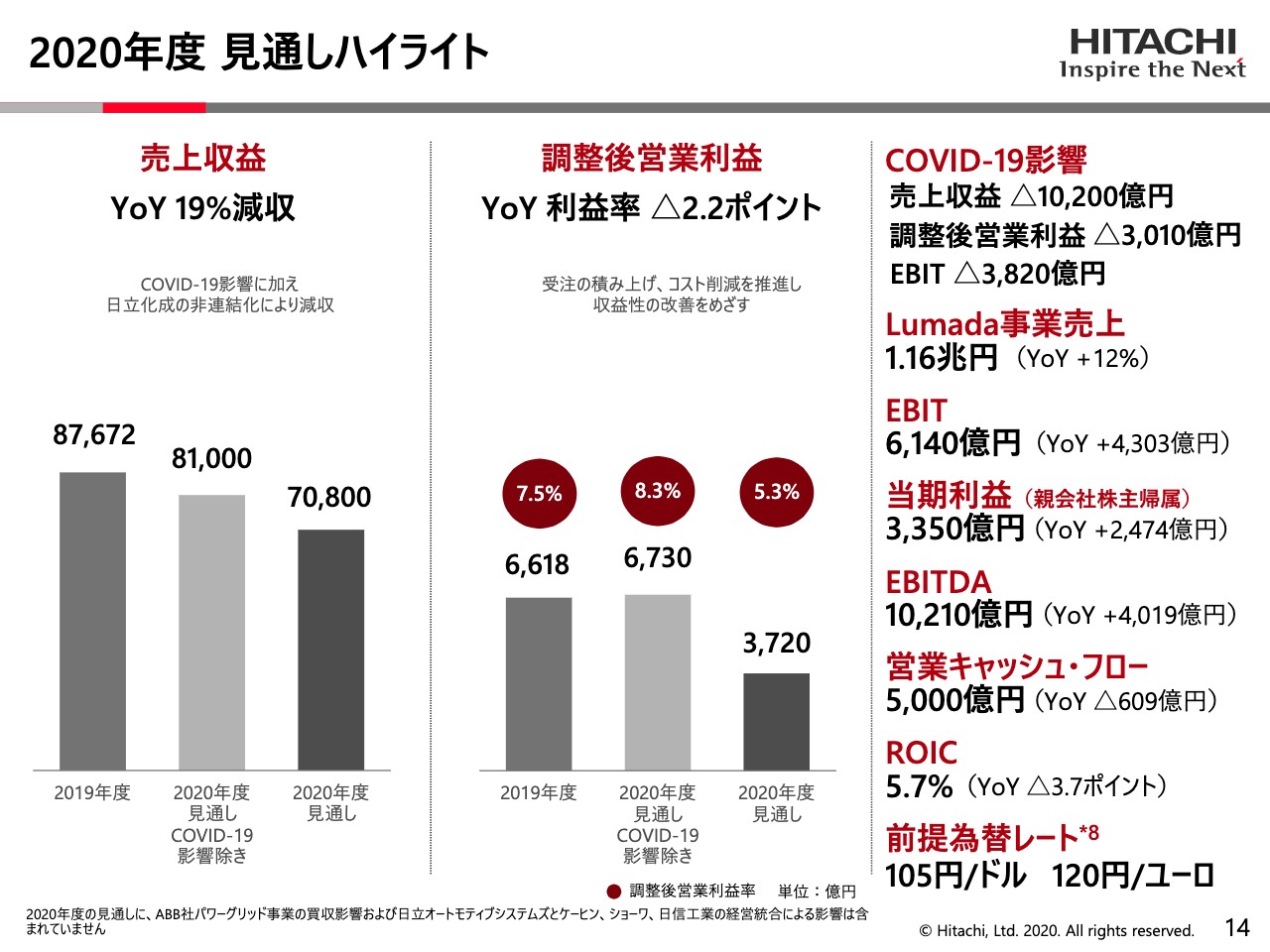

次にここから20年度の見通しに入ります。2020年度はやはり新型コロナウイルスの影響が通年で効いてくると思われます。しかし、今回の数字の算定はのちほど出てきますが、上期において、上期において影響が一番大きくインパクトが出ると思われます。下期においては、セクターによっては自動車のように非常に大きな影響が残るところもありますが、マンダラでだんだんと減衰をしてくるであろうという前提で数字を作っています。したがって、第2波、第3波というように非常に大きな影響があって、経営環境が大きく変動するということがない限りは、おそらくこの数字でいけるであろうという確信を持っています。

スライドは先ほどの19年度の表と同じ構成になっており、左側が売上収益、真ん中が調整後営業利益です。

左側の売上収益の3つの棒グラフをご覧ください。2019年が先ほどの8兆7,000億円あって、これが中央にCOVID-19の影響を除いた値がありますが、一番右側が、こちらを入れた2020年度の見通しの売上収益で7兆800億円になります。

それから中央が調整後営業利益になります。一番左側の2019年度が6,618億円、中央がCOVID-19の影響を除いたもの、そして一番右側がCOVID-19の影響を入れたものです。営業利益は3,720億円。上のサークルのとおり、率で5.3パーセントとなります。

したがって、ここでの売上収益と調整後営業利益は減収減益ですが、右側の当期利益のところをご覧ください。当期利益は、3,350億円まで上がります。2019年度が875億円でしたので、約4倍です。したがって、「ここを見れば増益」という予想をつくっています。

そしてずっとご覧いただいて、為替ルートも「1ドル=105円」で見ていますので、これも非常に厳しく見て数字を出しています。

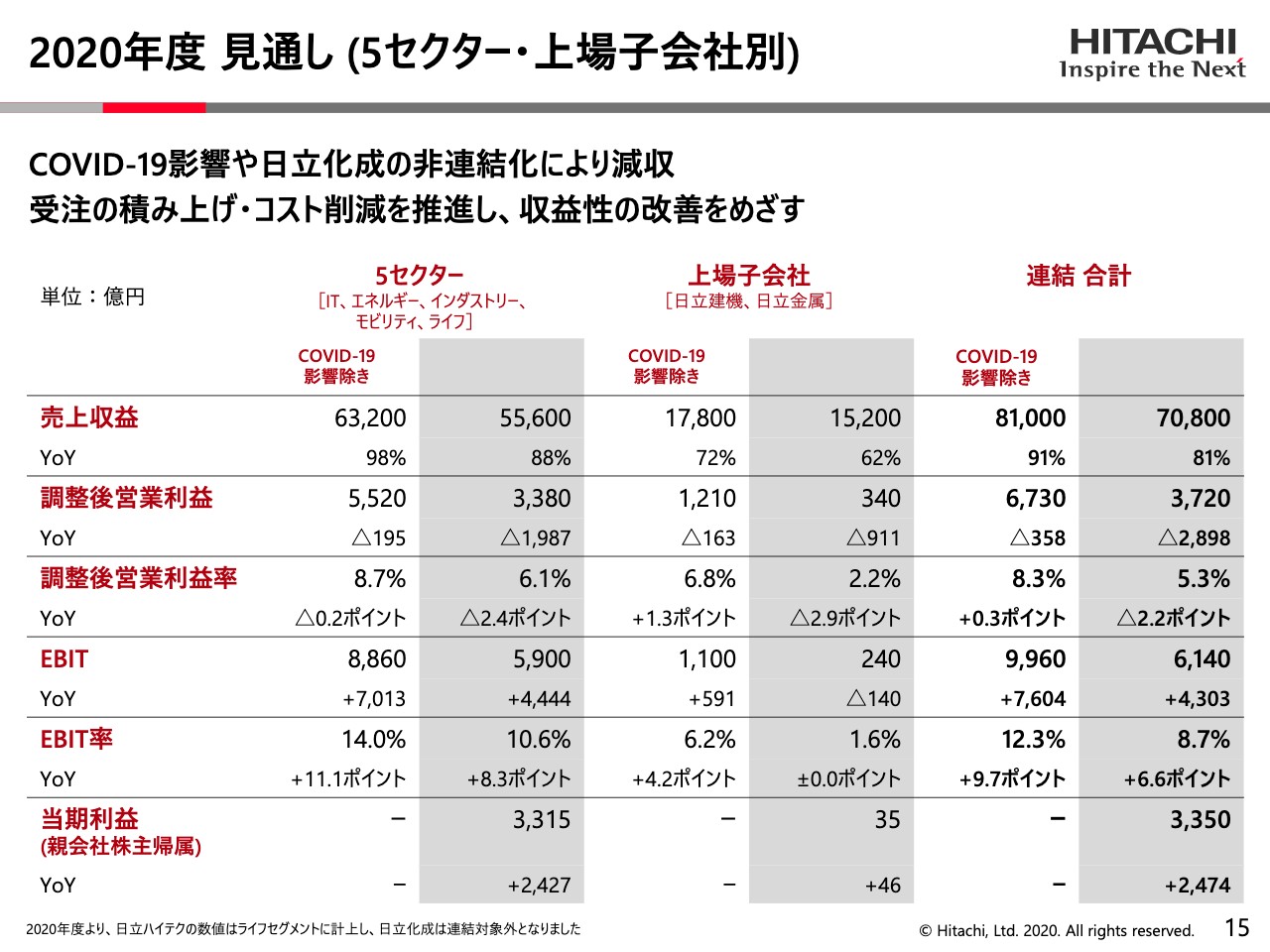

2020年度 見通し(5セクター・上場子会社別)

15ページをご覧ください。ここで今の数字を分解して、5セクターズと上場子会社を出しています。状況は19年度とよく似ていまして、上場子会社がやはりこのCOVID-19に強く打たれるという状況が出てきています。

5セクターズのところをご覧ください。このグレーのところが今回の見通しですが、売上収益で5セクターズの合計が5兆5,000億円強、それから上場子会社が1兆5,000億円強で合計が7兆円となっています。そして調整後営業利益もご覧いただいて、3,380億円が5セクターの合計です。上場子会社の合計が340億円、連結が3,720億円ということになっています。

ここでもITセクターの貢献が非常に大きくて、ITセクターだけで見ると、これは24ページの表にもありますが、売上収益で約2兆円、それから調整後営業利益で2,000億円、率で10パーセント貢献するということで予算を組んでいます。

そして調整後営業利益率をご覧いただき、6.1パーセントが5セクター、それから上場子会社が2.2パーセントということで、ここも大きく単体個社と上場会社で差が出てきています。

ここのところまた、注目をいただきたいのですが、COVID-19の影響を除いたものは、営業利益率が8.7パーセントです。そしてずっと下をご覧いただいて、当期の利益が5セクターズの合計で3,315億円、そして上場会社が35億円ということで、非常に厳しく打たれています。そして合計が右側で3,350億円です。

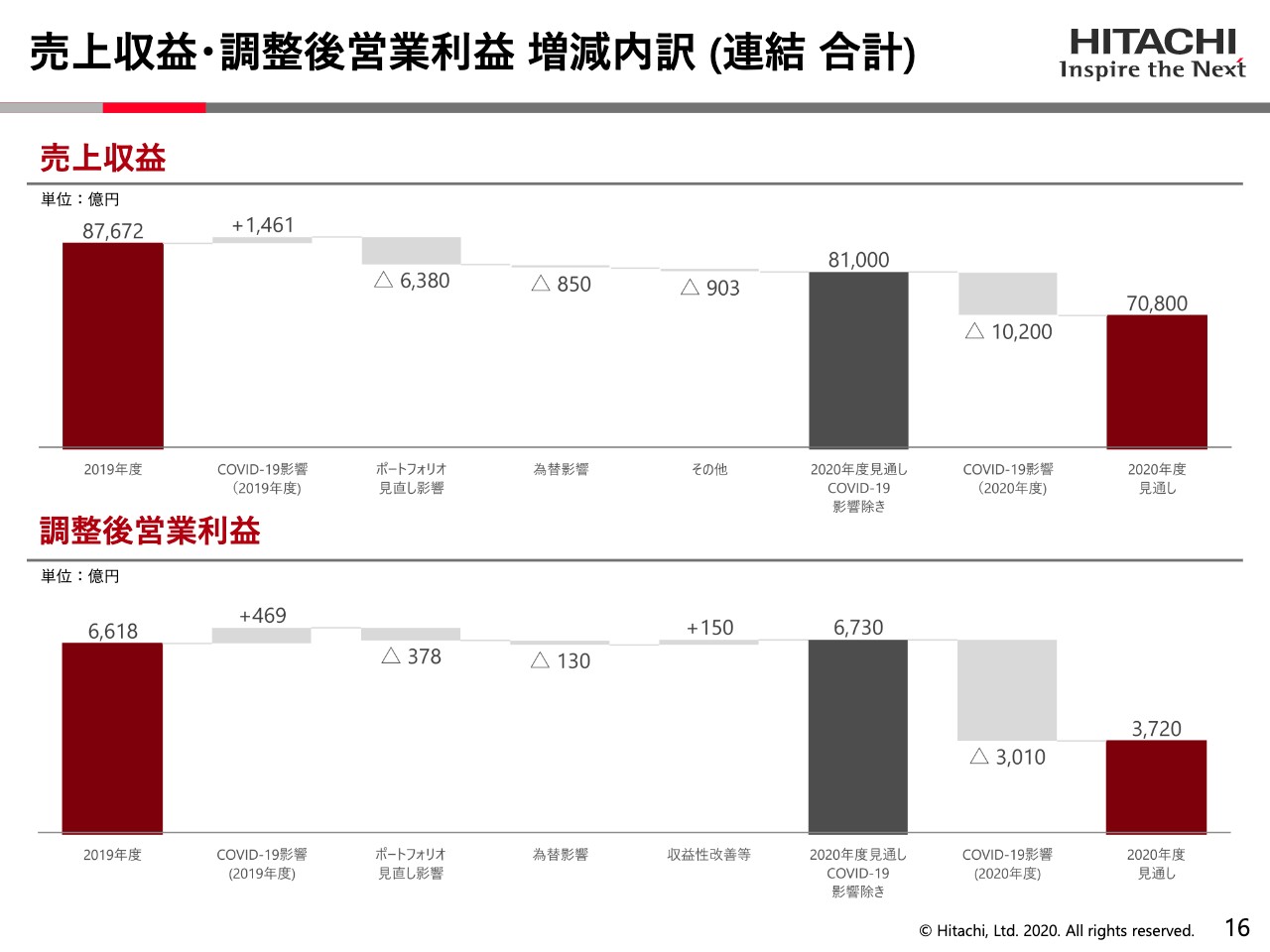

売上収益・調整後営業利益 増減内訳(連結合計)

16ページをご覧ください。

こちらも19年度と同じように左から右へウォーターフォールで展開してあります。ご覧いただきたいのは、真ん中より右のこのグレーのCOVID-19を除いた部分で、売上収益が8兆1,000億円ありますが、2020年度は通期でCOVID-19の影響が出ますので、売上収益が約1兆円打たれる影響があり7兆800億円となります。

その下の調整後営業利益も同じようにご覧ください。COVID-19を除いて6,730億円ありますが、通年で影響が出ますので、マイナス3,010億円で、3,720億円ということです。やはりこの2020年度は2019年度と違って、「Year to Year」でCOVID-19の影響が出るという数字になっています。

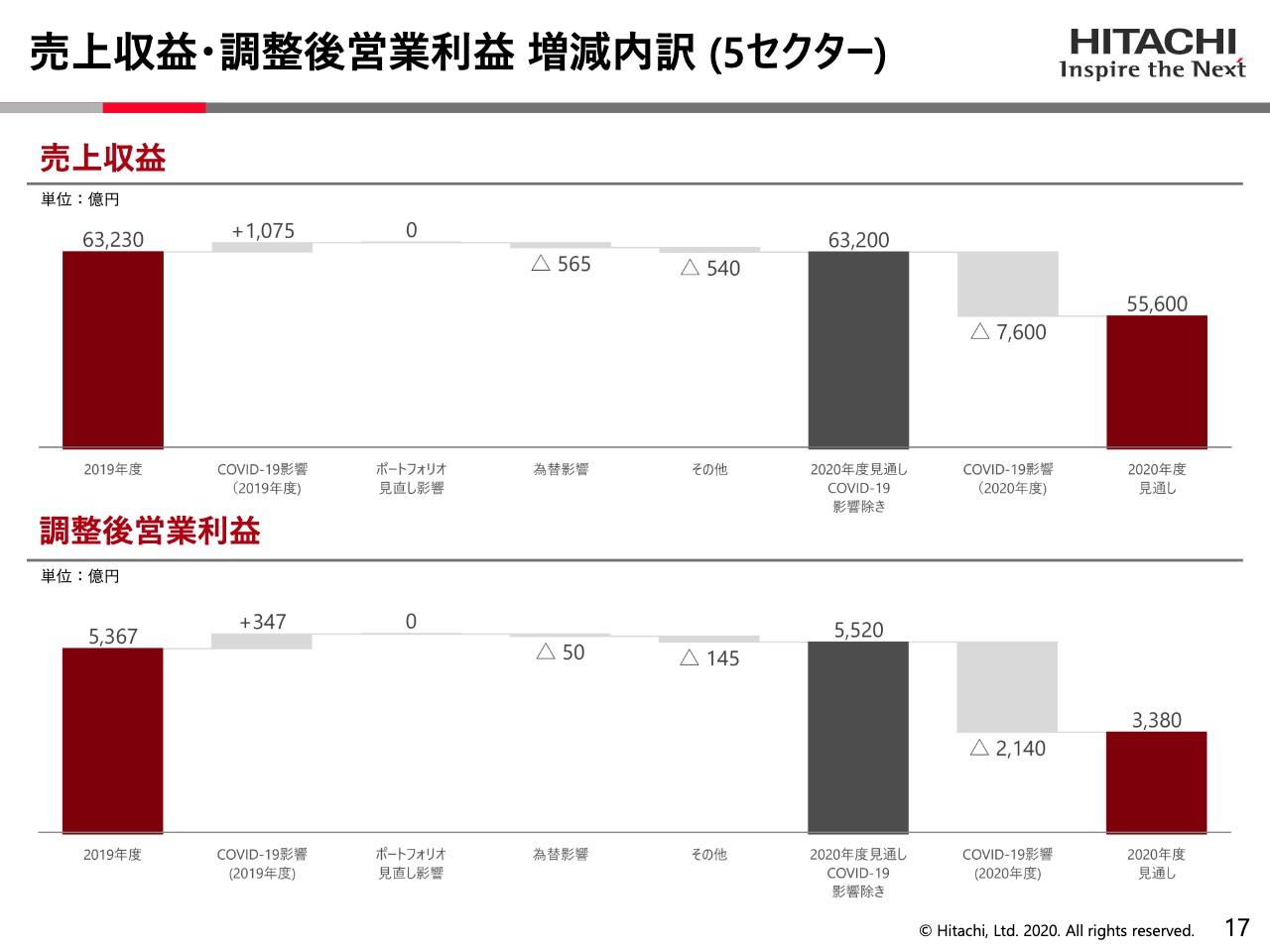

売上収益・調整後営業利益 増減内訳(5セクター)

17ページをご覧ください。

もう一度5セクターについて出しています。同じように左から右へ展開をしていますが、これも中央より右のCOVID-19を除いたものと、COVID-19が入ったものをご覧いただくと、売上収益が5セクターで、COVID-19を除いた場合が6兆3,000億円あって、COVID-19の影響は5セクターで7,600億円出ており、右側に5兆5,600億円の仕上がりになるという予想をしています。

営業利益も同じように、5,520億円に2,140億円のCOVID-19の影響が出て、3,380億円になるということです。

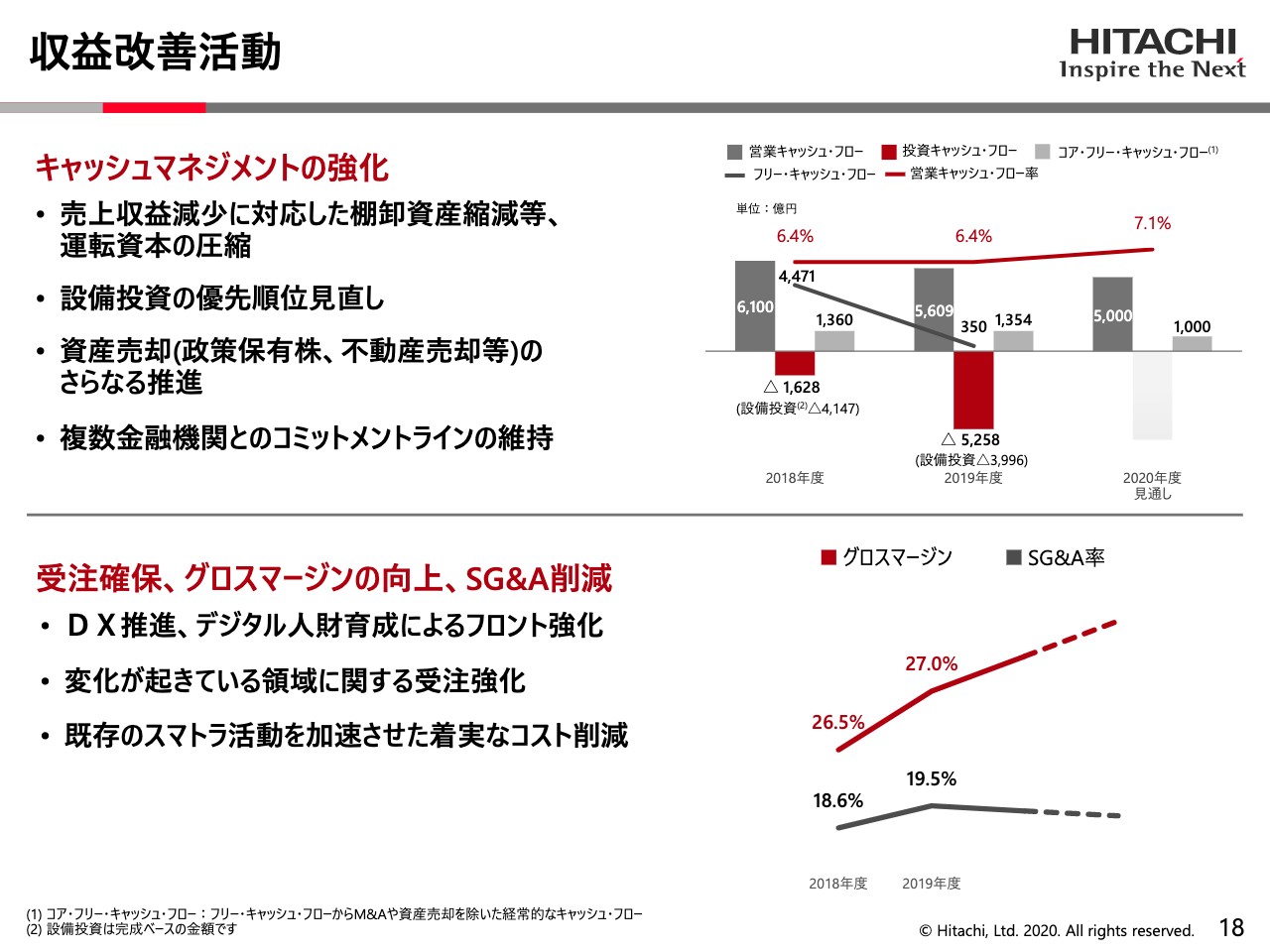

収益改善活動

18ページをご覧ください。このように非常に厳しい状況にありますので、キャッシュ、それからボトムラインを改善しなければいけないということで、いろいろな活動を並行的に行っています。

1つが、「キャッシュ・マネジメントの強化」ということで、具体的には4つのことを今同時並行的に行っています。1つが、棚卸資産の縮減、それから運転資本の圧縮で、レシオの悪化がありますので、そちらに対応しています。それから設備投資の優先順位も見直しています。それから資産の売却です。とくに低収益の資産に関しては従来から見直しをやっていますが、さらにこのダイベストを推進しています。それから流動性の確保ということで、複数の金融機関とのコミットメントラインはきちんと維持しています。

それから下にいき、「受注確保、グロスマージンの向上、SG&Aの削減」も行ない、さらにデジタル・トランスフォーメーションによるフロント人財の強化として、より営業力を強化して行こうと思います。それからとくにこの変化、このCOVID-19の影響で、変化が起きている領域があると思います。例えば非接触、自動化、リモートのようなソリューションの開発を今急いでおり、そのようなところで受注の強化を図りたいと考えています。

あと、従来からのスマート・トランスフォーメーションで調達のコストを含めて全体的な固定費、変動費の削減に対応しています。

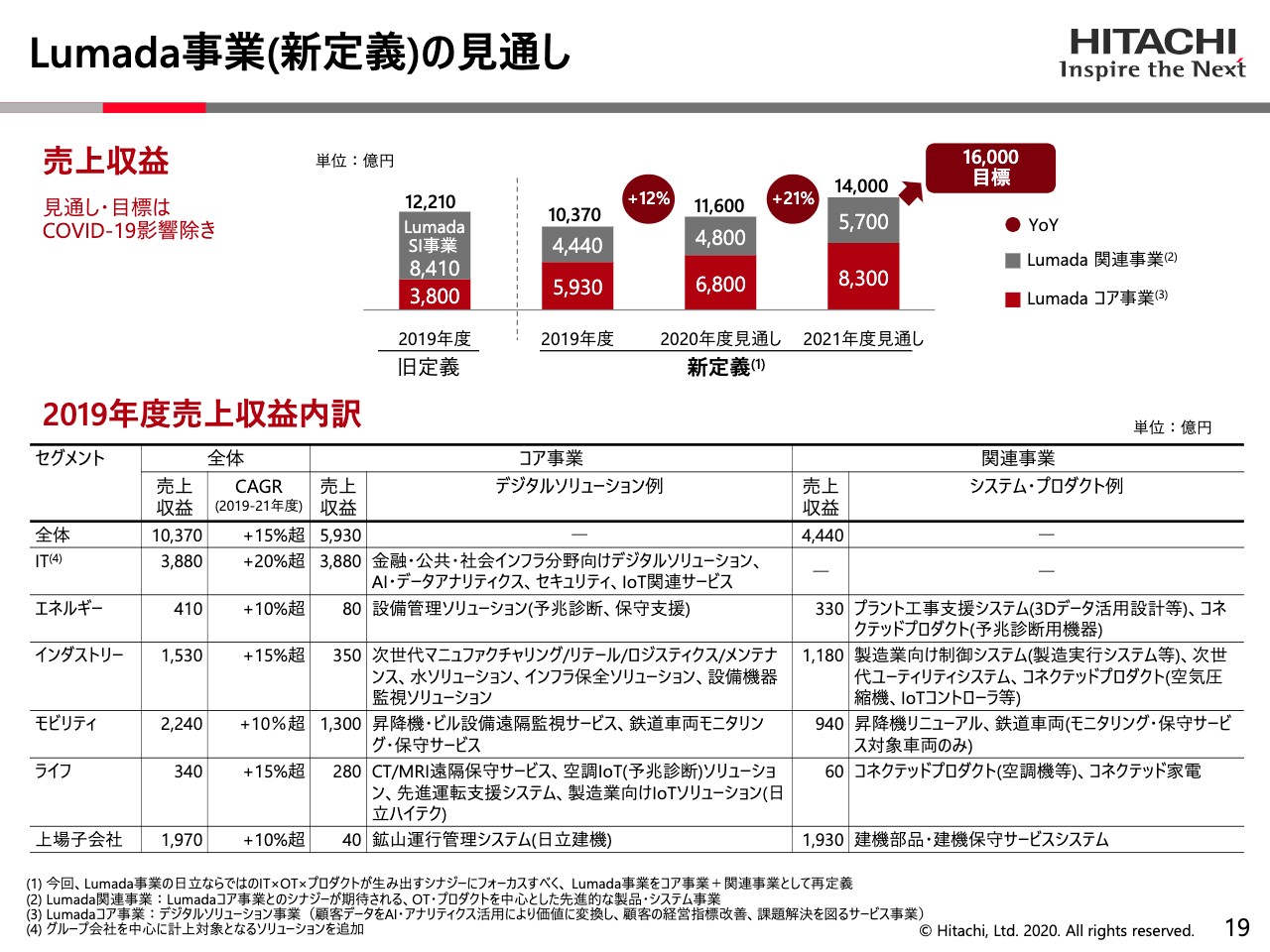

Lumda事業(新定義)の見通し

Lumadaの新定義がどうなっているか少しお伝えしていますが、右側に先ほど触れたレジェンドがあります。赤いところがLumadaのコア事業で、これは従来と一緒です。そして上のグレーのところがLumadaの関連事業、これが「SI事業」と言っていたのが、関連事業で増えてきて金額が大きくなってきたため定義を入れ替えて「関連事業」と言っていますが、具体的には下の表の右側に関連事業の例が出ていますので、このようなIoTやLumadaのコンポーネントを入れ込んだ事業が増えてきているということがご理解いただければと思います。

目標は、2019年度をご覧いただくと、旧定義は売上で1兆2,000億円強あったのが、新定義で調整し直すと1兆円強にまで減ります。2021年度の見通しは、今のところ1兆4,000億円くらいまでいくのではないかという見通しを持っています。

ただ一方で、目標が1兆6,000億円となっており、この差分の2,000億円については場合によってM&Aや、パートナリング、アライアンスによって埋めていくことを考えています。

それから、下の表をご覧いただくと、Lumadaの2019年度の売上収益をセクターごとに開示しているので、ご覧いただければと思います。ここまでが20年度の目標値です。

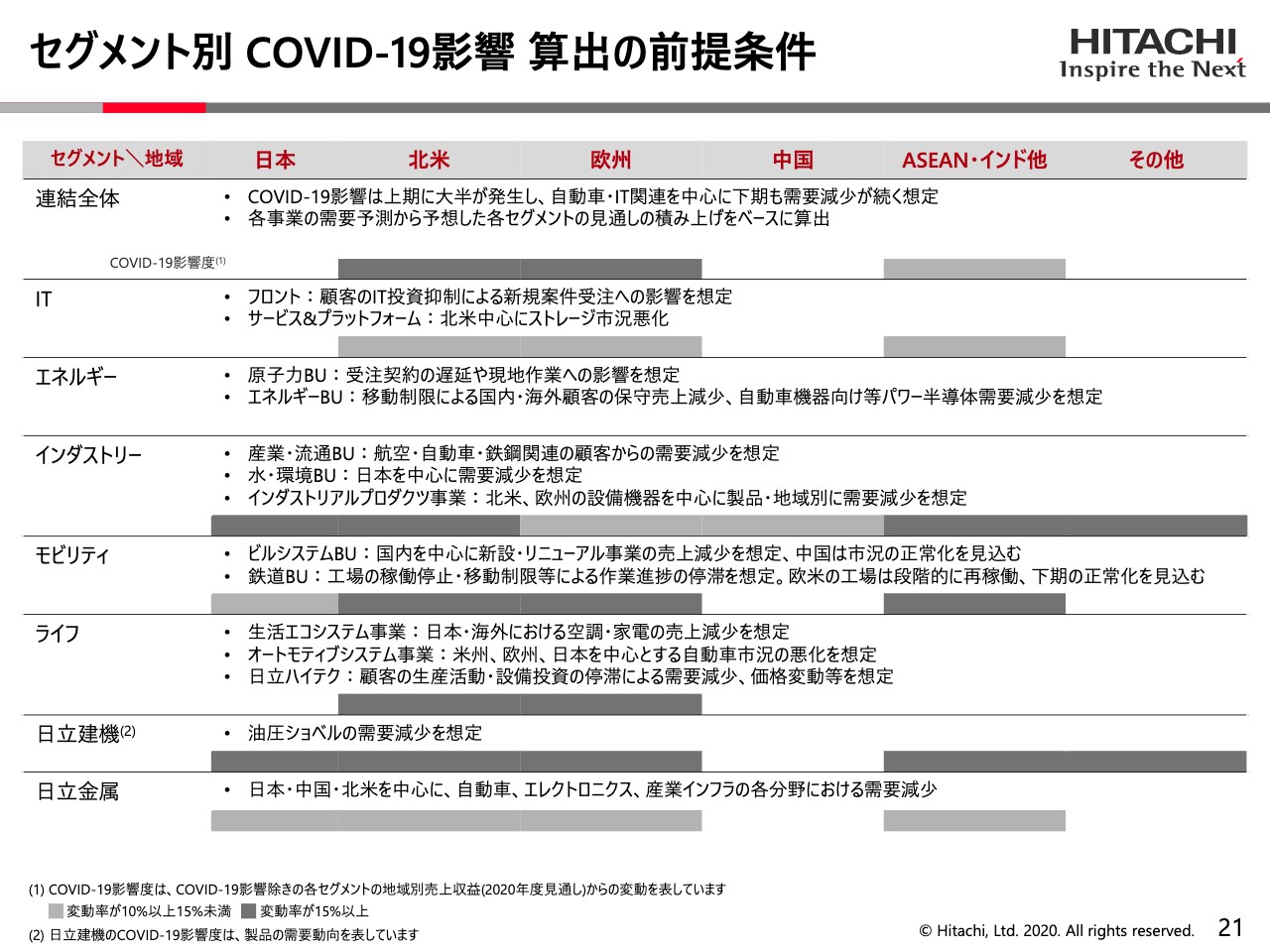

セグメント別COVID-19影響 算出の前提条件

21ページは、COVID-19の影響を今回の予算に入れ込む時に、どういう前提を置いているかというまとめの表です。この裏側には、いろいろな補助データがあり、最後の表なのですが、横軸に地域をとってあります。日本、北米、欧州、中国、ASEAN・インド他、その他ということです。そして縦軸にITから始まって、日立建機と日立金属とセクターがとってあります。この見方は、文字で書いてあるところは個別の事業でどういう影響があるかということを書いてあります。

それから、横軸に棒グラフを出してありますが、こちらは色が違っていまして、売上がこの地域に紐付いています。「15パーセント以上影響を受ける可能性がある」のがこの強いグレーで、薄いグレーが「10パーセントから15パーセントくらいの影響がある」ものです。見方は、例えば、ITをご覧いただくと、日本には棒グラフが何も入ってませんので、「日本の影響はあまりない」と見ています。そして薄いグレーがある北米と欧州は10パーセントから15パーセントぐらいの変化率で持って影響を受ける、そして中国は影響はない、ASEAN・インド他でも同じように10パーセントから15パーセントの変化率で影響を受けるというようにご覧いただければと思います。

ちなみに、1個置いてインダストリーになると、今度は世界的にずっと影響があって、とくに日本と北米で大きく影響が出て、そして欧州と中国が若干影響が小さくASEAN・インド他は多いと見ていただくというようなことで、地域とそれからプロダクトでこの影響の度合いを前提をおいて計算をしています。

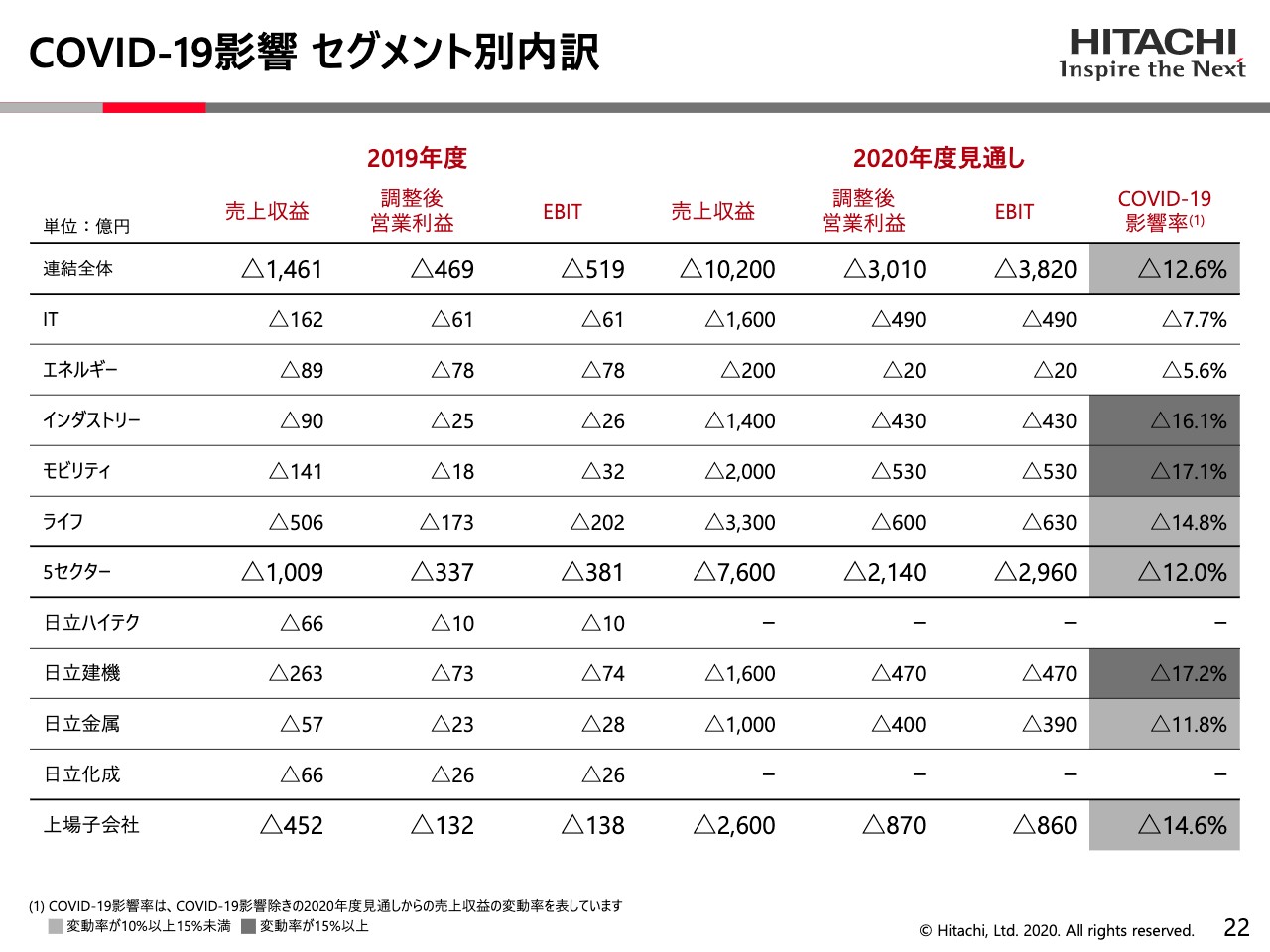

COVID-19影響 セグメント別内訳

次の22ページをご覧ください。セグメント別にこのCOVID-19の影響がどう出るかを出しています。左側が2019年度の影響の出方、そして2020年度は通年で出ますので、その数字を出していますが、一番上の連結全体でご覧いただくと、2019年度は調整後の営業利益で469億円の影響でした。これが右側の2020年の通期の見通しをご覧いただくと、調整後営業利益は3,000億円強の影響が出るとご覧いただければと思います。

右側に2020年度のCOVID-19の影響率が出ており、これもグレーの濃さで示していますが、連結、会社全体では12.6パーセントのマイナスの影響があると考えています。そして黒いグレーが見にくいのですが、例えばインダストリーだと16パーセント強のマイナスの影響、モビリティで17パーセント強の影響があるとご覧いただければと思います。上場子会社に関しては一番下になりますが、14.6パーセントマイナスの影響が出る、という算定をしています。

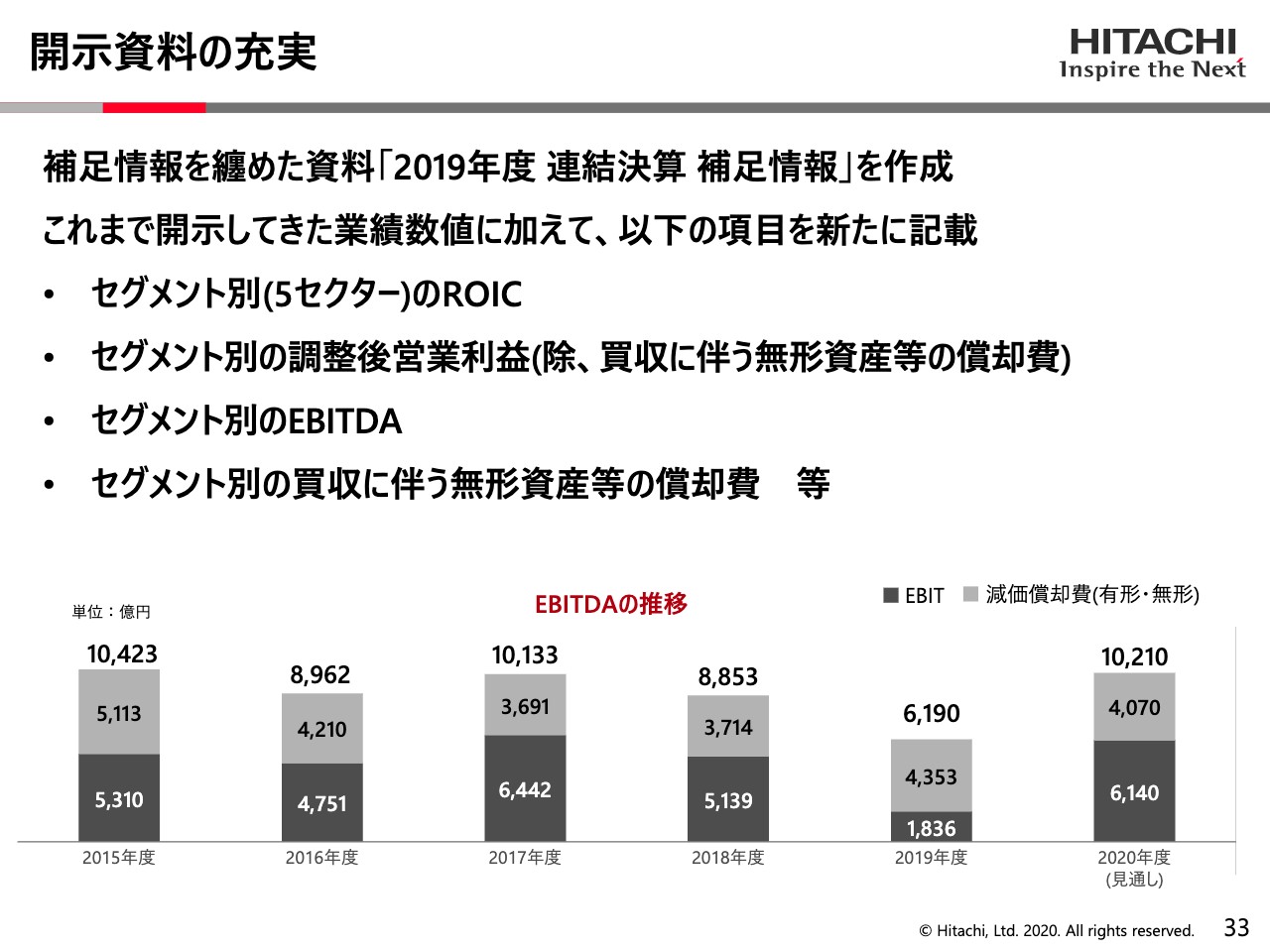

開示資料の充実

33ページをご覧ください。今年度の私どもの一番大きな特徴は、開示のレベルを上げることにあります。資料もすでにアップされていると思いますが、今まであまり開示していなかった数字をきちんと開示していくようにしようということです。。

スライドをご覧いただければと思いますが、ROICをセクターごとにきちんと出していきます。これは資本コストを上回る仕事をしているかということをみなさまにきちんとコミュニケートしていきたいということで、ROICを開示していきます。

それからセグメントごとに調整後の営業利益も出します。それからもう1つは、EBITDAをセグメントごとに開示するのを今年から行ないます。これがキャッシュ・フローの一番大きい塊です。

とくに我が社においてはこの「D」の「Depreciation」と「A」の「Amortization」が非常に大きいものですから、大きいM&A案件があるとここがどうしても大きくなりますので、これを全部入れ戻したEBITDAで、一番大きいキャッシュ・フローの塊がどのくらい集まっているのかをご覧いただくためにこのEBITDAを開示します。

ちなみにこの下の表がこのEBITDAの開示になりますが、左の2015年度から右の2020年度に向けてずっと展開しています。2020年度をご覧いただき、このEBITDAのキャッシュ・フローの一番大きい塊が1兆円強あるということです。

そして濃いグレーがEBITで、薄いグレーが「D」と「A」ですね。「Depreciation」と「Amortization」が4,000億円強あるということで、合計で1兆円を超えるキャッシュを集めるパワーがあるということがご覧いただけると思います。

早口で大変恐縮ですが、以上が2019年度の決算、それから2020年度の見通しのご説明です。ありがとうございました。

スポンサードリンク