関連記事

ライフネット生命、事業規模拡大を軸とした企業価値の向上と資本市場の評価改善で2028年度における株価3,000円以上を目指す

ライフネット生命、事業規模拡大を軸とした企業価値の向上と資本市場の評価改善で2028年度における株価3,000円以上を目指す[写真拡大]

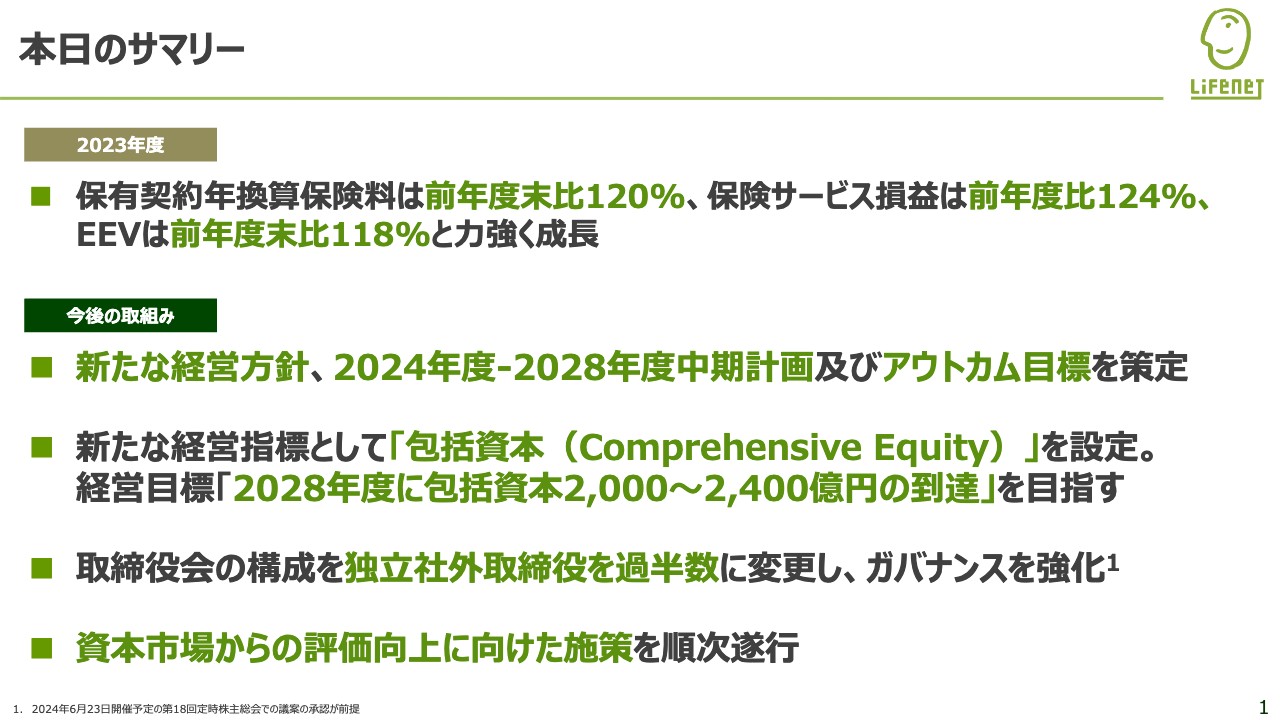

本日のサマリー

森亮介氏:みなさま、こんにちは。ライフネット生命保険株式会社代表取締役社長の森です。本日はお忙しい中決算説明会にご参加いただき、誠にありがとうございます。

初めに、本日のサマリーをお伝えします。

2023年度業績は、保有契約年換算保険料は前年度末比120パーセント、保険サービス損益は前年度比124パーセント、そしてEEV(ヨーロピアン・エンベディッド・バリュー)は前年度末比118パーセントと、主要な経営指標はいずれも力強い成長を実現しました。

次に今後の取組みのポイントをご説明します。このたび当社は、「新たな経営方針」、「2024年度から2028年度までの5年間の中期計画」、および「アウトカム目標」を策定しました。

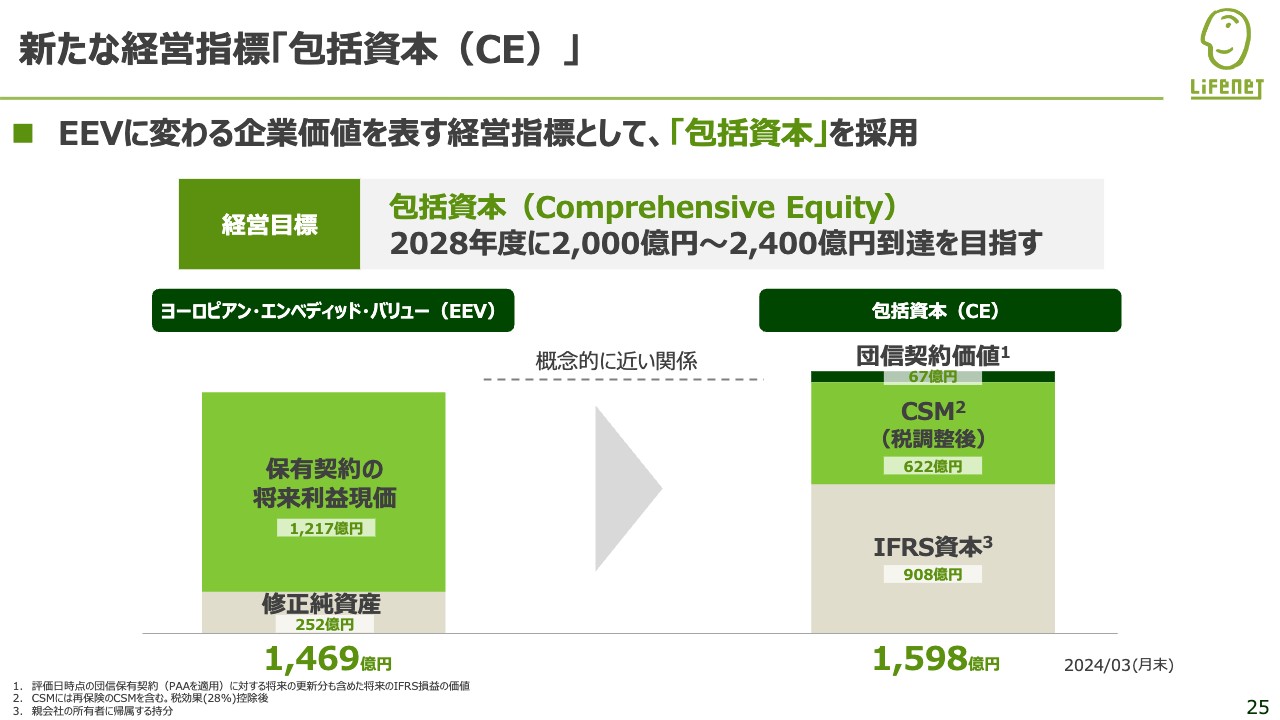

経営指標については、2023年度から国際財務報告基準(IFRS)を適用したことを受けて、企業価値を表す最も重要な経営指標を、従来のEEVから「包括資本(Comprehensive Equity)」に変更しました。

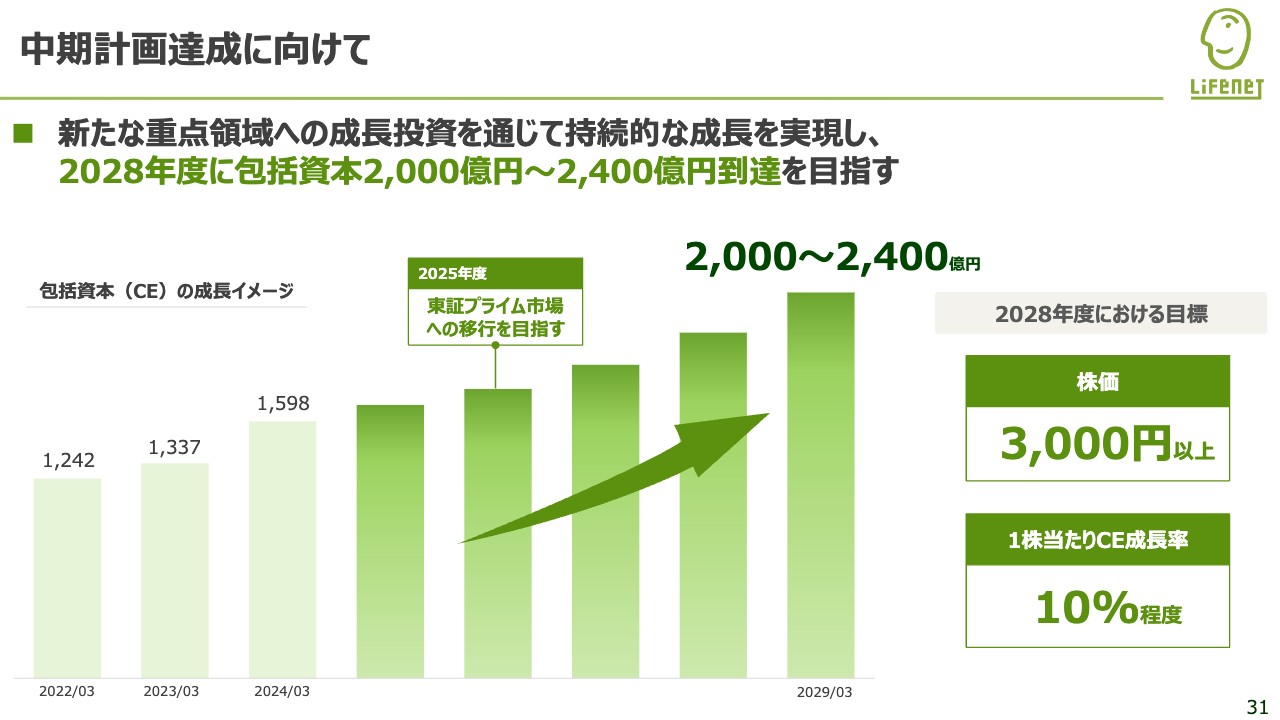

そして2028年度において包括資本2,000億円から2,400億円の到達を目指します。

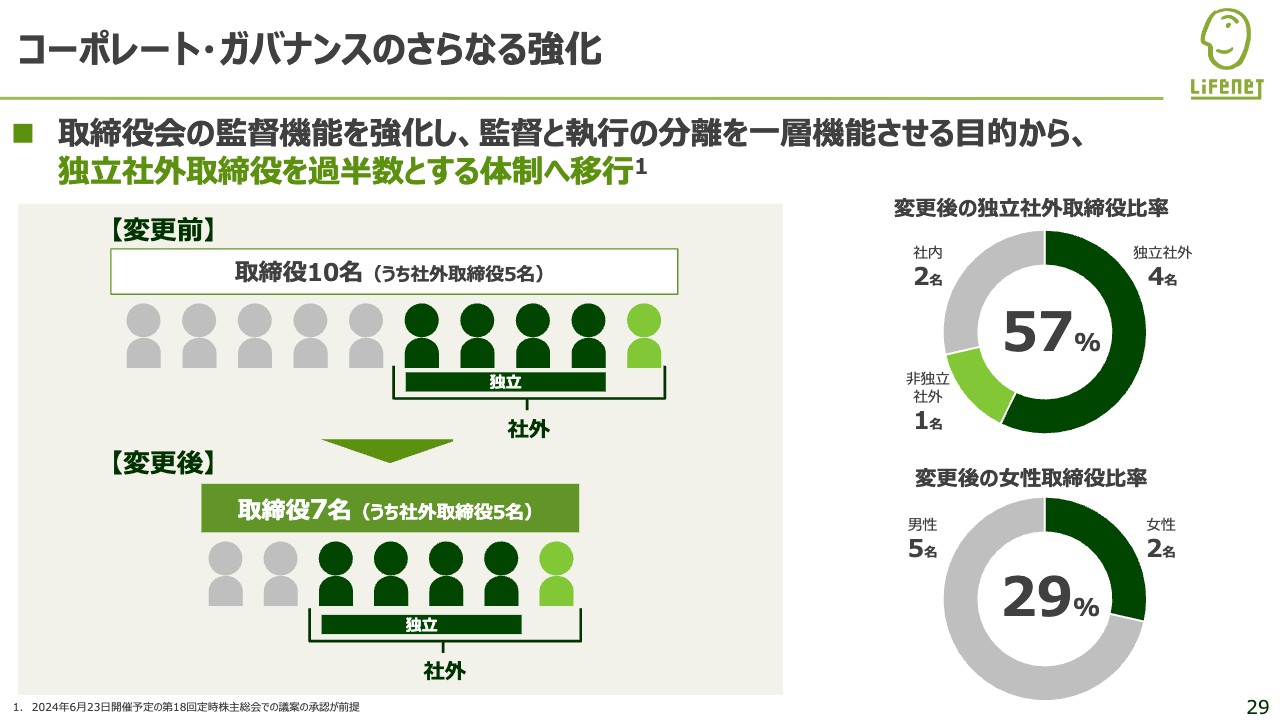

コーポレート・ガバナンスの観点では、取締役会の監督機能を一層強化することを目的とし、独立社外取締役を過半数とするモニタリングボードへ移行します。

最後に、これは当社から株主・投資家のみなさまへの意思表明です。今後は企業価値の向上に加え、資本市場からの評価向上にもより一層注力していきます。各項目の詳細は後ほどご説明します。

2023年度決算ハイライト

それでは2023年度の決算についてご説明します。

まず通期決算について、ポイントをご説明します。企業価値を表す最も重要な経営指標である「ヨーロピアン・エンベディッド・バリュー(EEV)」は、前年度末比117.9パーセントの1,469億9,100万円となりました。

次に成長性を表す「保有契約年換算保険料」は、前年度末比119.6パーセントの287億5,000万円となりました。そして一般事業会社の営業利益に相当し、当社の保険事業の収益性を表す「保険サービス損益」は、前年度比124.2パーセントの82億2,200万円となりました。

主なトピックについては記載のとおりです。詳細は後のスライドでご説明します。

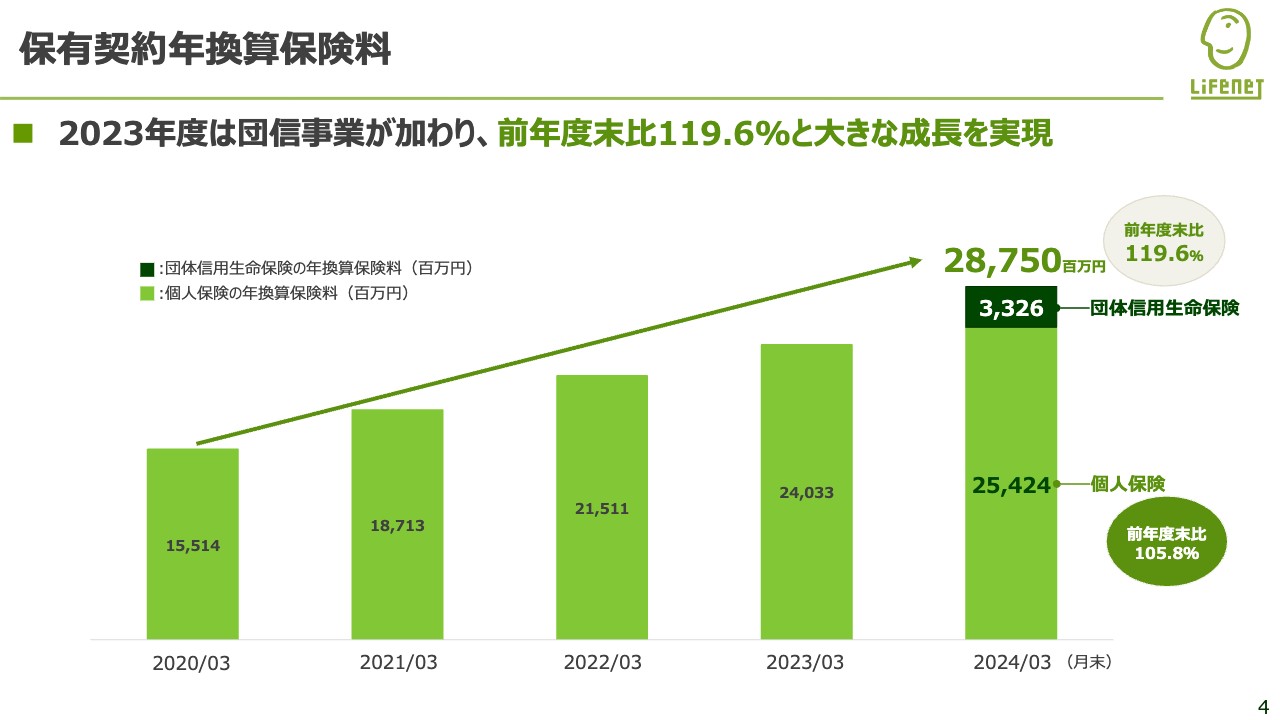

保有契約年換算保険料

Annual Recurring Revenueに相当する保有契約年換算保険料は、2024年3月末で287億5,000万円となりました。2023年度は7月から開始した団信事業の上積みもあり前年度末比119.6パーセントと、力強い成長を実現しました。

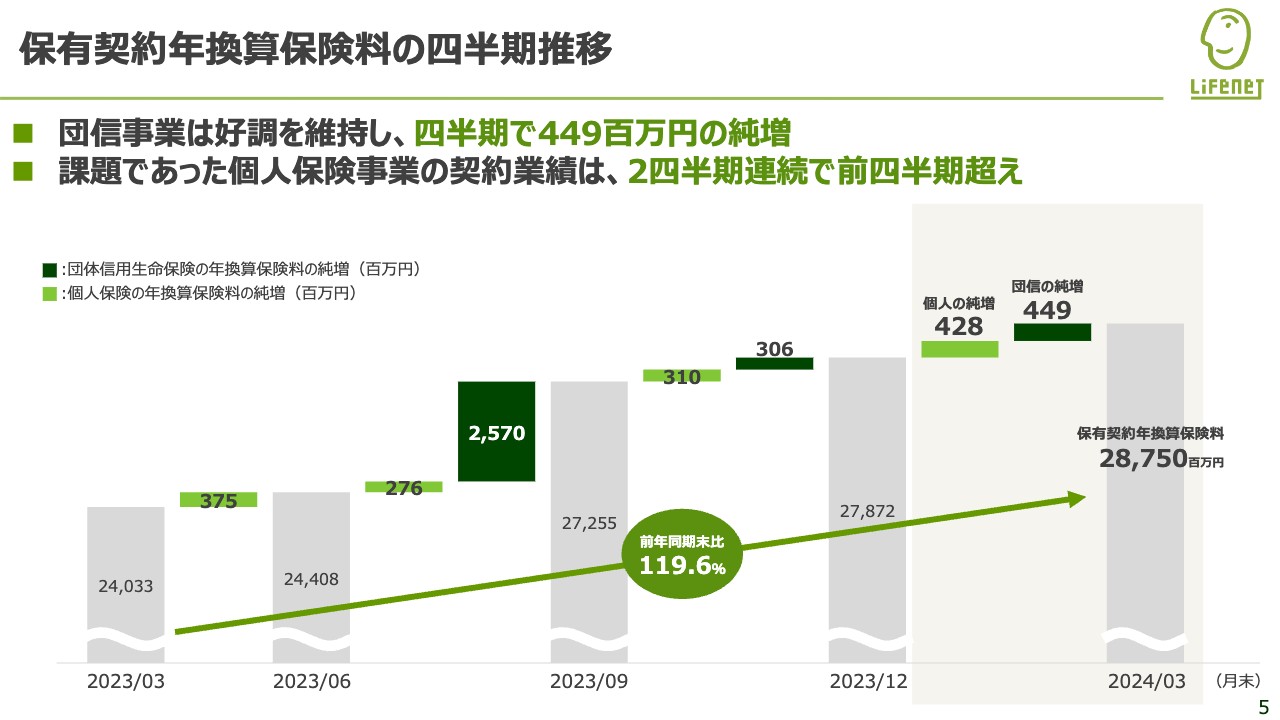

保有契約年換算保険料の四半期推移

スライドには保有契約の変動要因を示しています。団信の保有契約年換算保険料の当四半期3ヶ月間での純増は4億4,900万円となり、好調を維持しています。

また、個人保険の保有契約年換算保険料の純増は4億2,800万円となり、2四半期連続で前四半期を上回る結果となりました。

IFRS要約損益計算書

ここからIFRSの説明に移ります。最初に全体の理解のために、IFRSベースの損益計算書の要約を示しています。2023年度通期の保険サービス損益は82億2,200万円、最終利益である親会社の所有者に帰属する当期利益は57億3,400万円の黒字となり、いずれも前年度比で大幅な利益成長を実現しました。

特に重要な指標である保険サービス損益については、次のスライド以降で詳細をお伝えします。

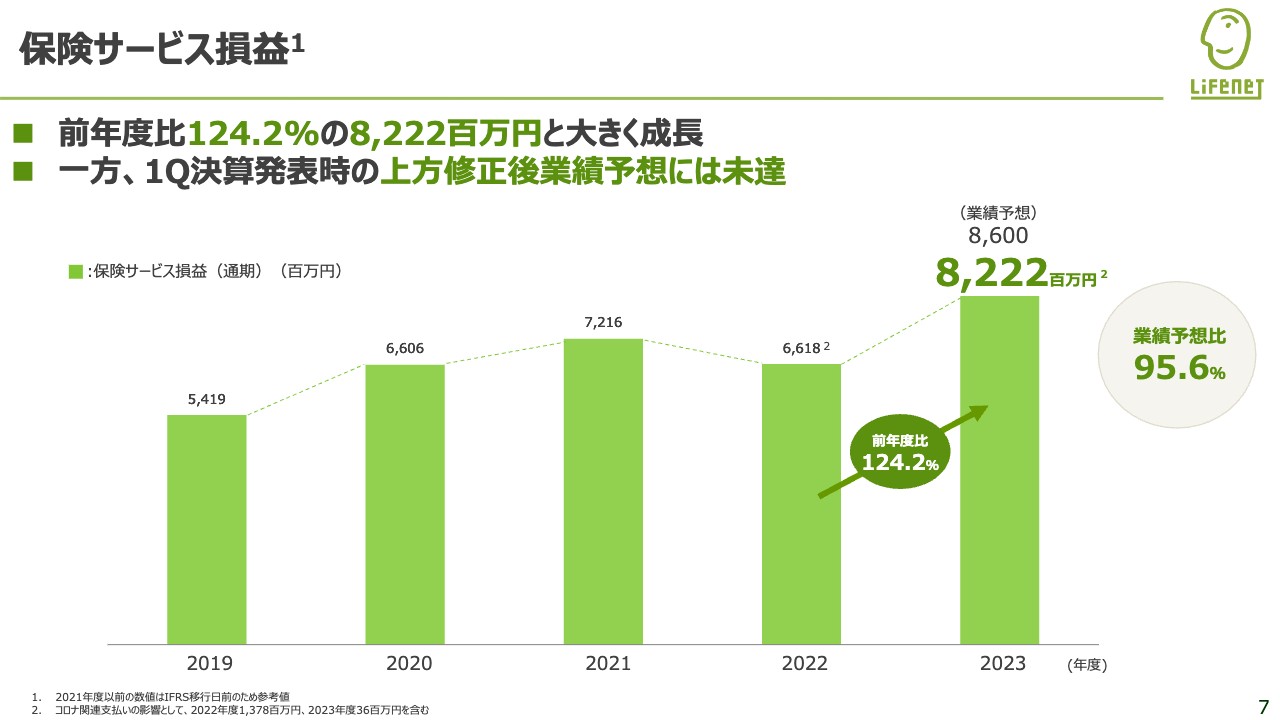

保険サービス損益

スライドは保険サービス損益の推移を示しています。保険サービス損益はいわゆる営業利益に相当するものです。当社のように保障性商品が中心の生命保険会社では、保険サービス損益が利益の大部分を占めます。

2023年度の保険サービス損益は、前年度比124.2パーセントの82億2,200万円と成長しました。一方で、昨年8月に上方修正した業績予想86億円には未達という悔しい結果となりました。未達の要因は、次のスライドでご説明します。

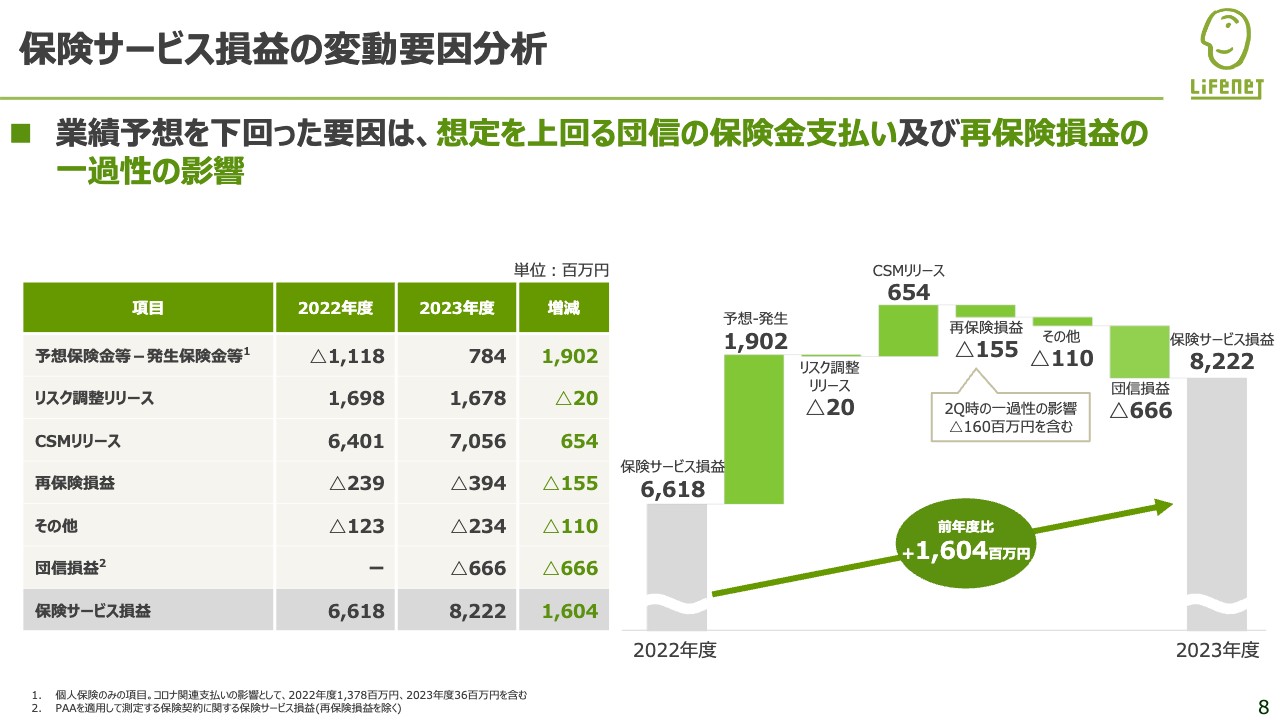

保険サービス損益の変動要因分析

こちらのスライドには2022年度から2023年度にかけての保険サービス損益の変動要因を示しています。右側の図は、前年度66億1,800万円だった保険サービス損益が、2023年度に82億2,200万円に増加した変動要因を項目ごとにグラフにしたものです。

まず増益要因の1つ目は、「予想保険金等と発生保険金等の差額」です。2022年度は新型コロナウイルス感染拡大による給付金支払いが多く発生した年でした。その一方で、2023年度は新型コロナウイルス関連支払いが収束したことなどにより、19億200万円の増益要因となりました。

増益要因の2つ目は、「CSMリリース」です。保有契約の成長に伴い2023年度のCSMリリース額は、スライド左側の表にもあるように70億5,600万円となり、6億5,400万円の増益要因となりました。

一方で、団信損益は第3四半期および第4四半期において、住宅ローンの利用者に対する保険金の支払いが当初の想定よりも多く発生しました。それにより再保険考慮前でマイナス6億6,600万円となり、保険サービス損益の業績予想未達の主要因となりました。

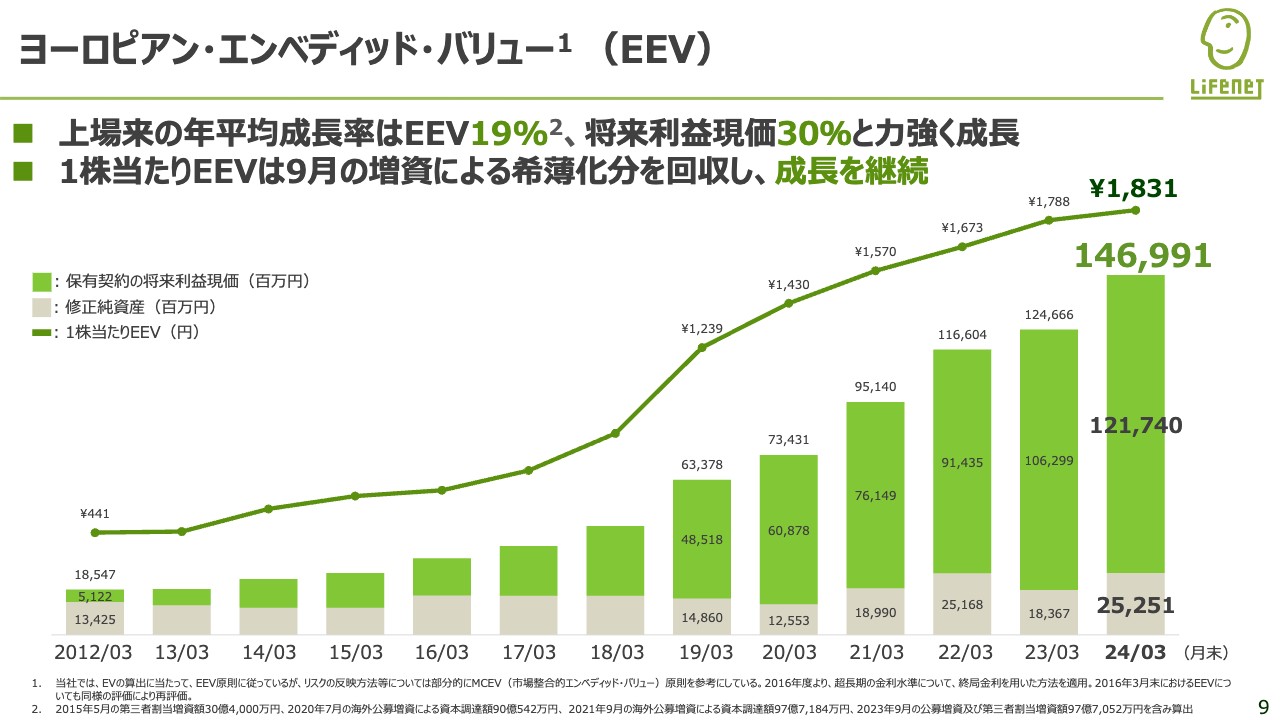

ヨーロピアン・エンベディッド・バリュー(EEV)

EEVのご説明に移ります。EEVは、保有契約が今後生み出す法定会計上では未実現の将来利益の税引き後価値を加味した純資産で、いわば「純資産の現在価値」です。

2024年3月末時点のEEVは、将来利益現価の成長に加え2023年9月に行った増資による修正純資産の増加もあり、1,469億9,100万円となりました。

2012年3月の上場以降の年平均成長率は19パーセントですが、特に保有契約から生じる会計上未実現の将来利益である「保有契約の将来利益現価」は年平均30パーセントで成長し、EEVの成長を力強く牽引しています。

また、折れ線グラフは1株当たりのEEVの推移を示しています。2024年3月末時点の1株当たりEEVは1,831円となりました。今年度期中に実施した増資による希薄化分を回収し、今年度も成長トレンドを継続できました。

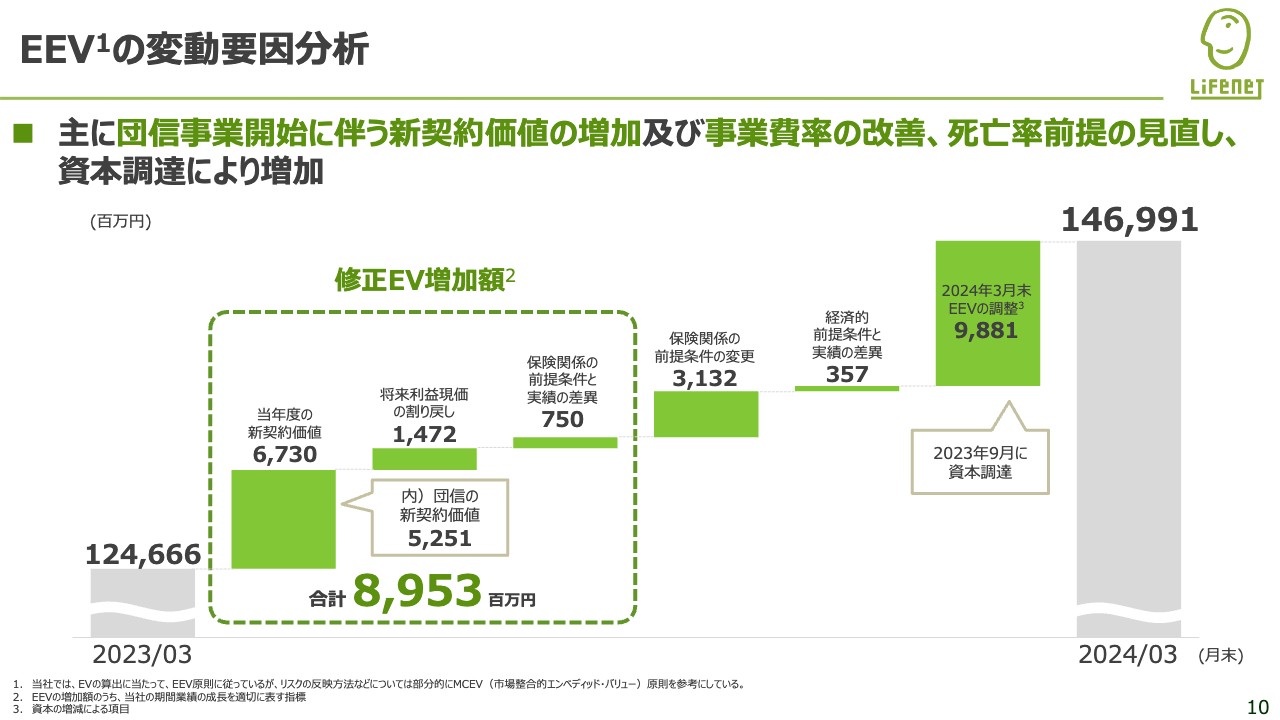

EEVの変動要因分析

スライドは、2023年3月末から2024年3月末までの1年間のEEVの変動要因分析です。2023年度の修正EV増加額は89億5,300万円となりました。このうち新契約価値は67億3,000万円で、特に団信の新契約価値52億5,100万円が大きく寄与しました。

また、保険関係の前提条件の変更として、団信事業が加わったことによるスケールメリットが事業比率の改善につながっていることに加え、死亡率前提の見直しなどもプラスに貢献しています。

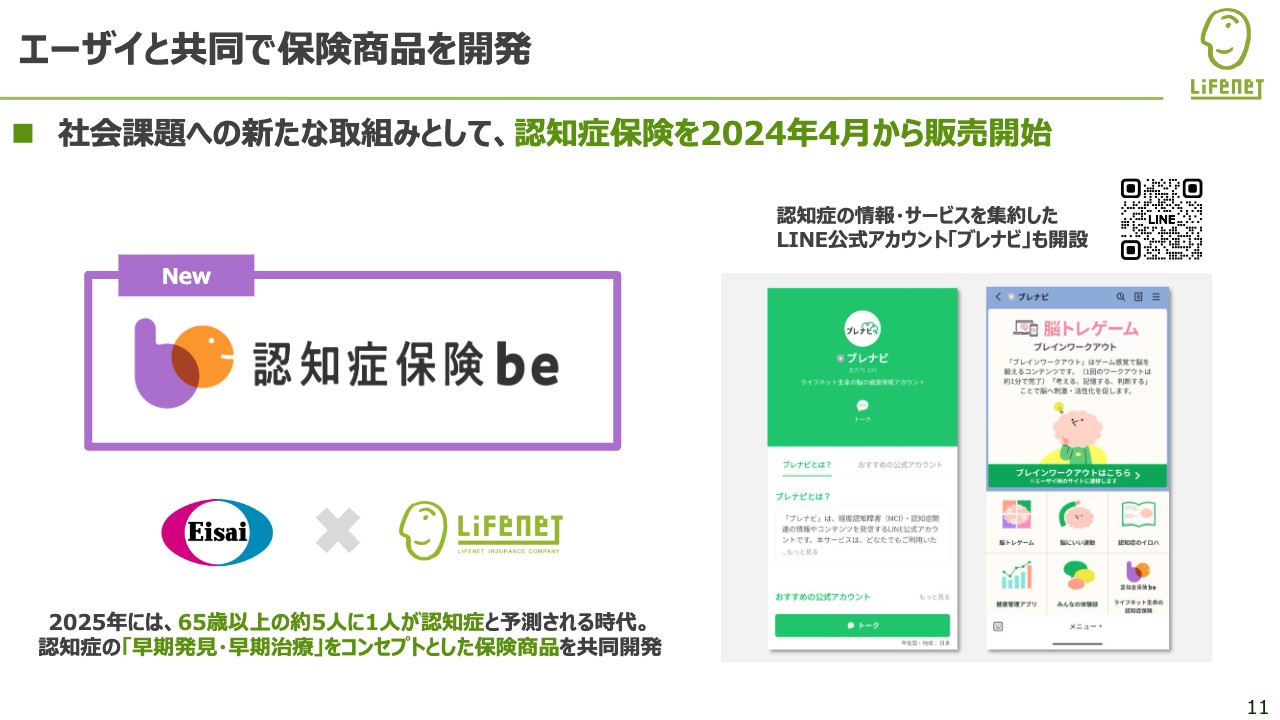

エーザイと共同で保険商品を開発

2023年度の主な取組みについてご説明します。当社は2022年8月にエーザイ株式会社と認知症領域等での協業に向けた資本業務提携契約を締結し、このたび両社で共同開発した保険商品の認知症保険「be」を4月から販売開始しました。

認知症の患者さまは年々増加しており、2025年には65歳以上の約5人に1人が認知症になると予測されています。

超高齢社会により医療費が増え続け、社会保険料のかたちで若年層の負担も増加の一途をたどる中、民間保険会社である当社が担える役割として、認知症領域において多くの人が「早期発見・早期治療」できる環境をサポートします。結果として若年層の経済的負担を減らすことにもつながると考えています。

そのような意味でも、認知症保険「be」はこれからの時代に必要な保障であると考えており、多くのお客さまに届けていきます。

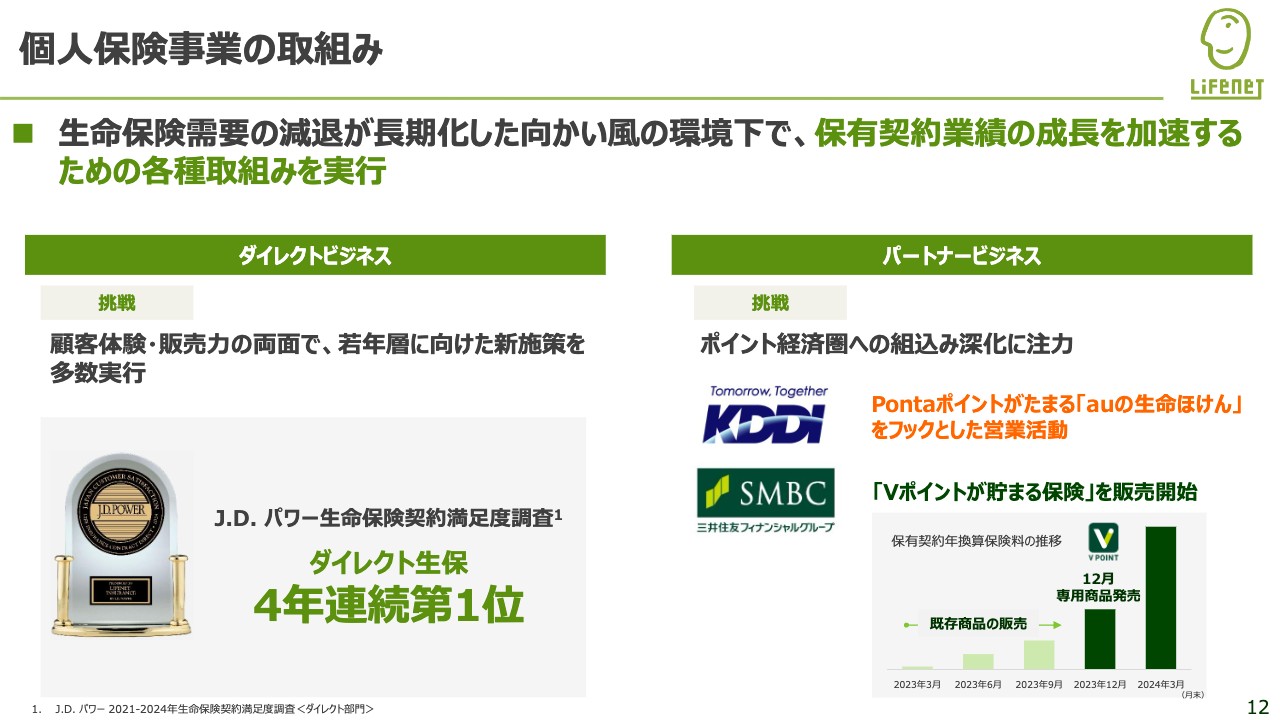

個人保険事業の取組み

2023年度における事業面の振り返りを簡潔にご説明します。

この1年を振り返ると、個人保険事業においては経済のリオープニングを受けて生命保険需要の減退が長期化した向かい風の環境下ではあるものの、今後の保有契約の成長を再び加速するための施策に注力した1年であったように思います。

ダイレクトビジネスにおいては、継続的な顧客体験の向上や営業投資を行いました。結果、実際に保険加入を体験されたお客さまの評価である「J.D. パワー生命保険契約満足度調査」で4年連続ダイレクト生保第1位の評価を獲得できました。当社がオンライン生保No.1であるというブランド形成に大きく貢献するものであると考えています。

この「オンライン生保のリーディングカンパニー」というブランドが、異業種とのパートナービジネスの推進にも寄与しており、魅力的な経済圏を持つ企業から当社が選ばれるという好循環を生んでいます。

2023年度は、SMBCグループとの協業が始動し、新たな金融経済圏・ポイント経済圏にエンベデッドすることができ、今後の事業拡大に向けて大きな成果を残した1年であったと捉えています。

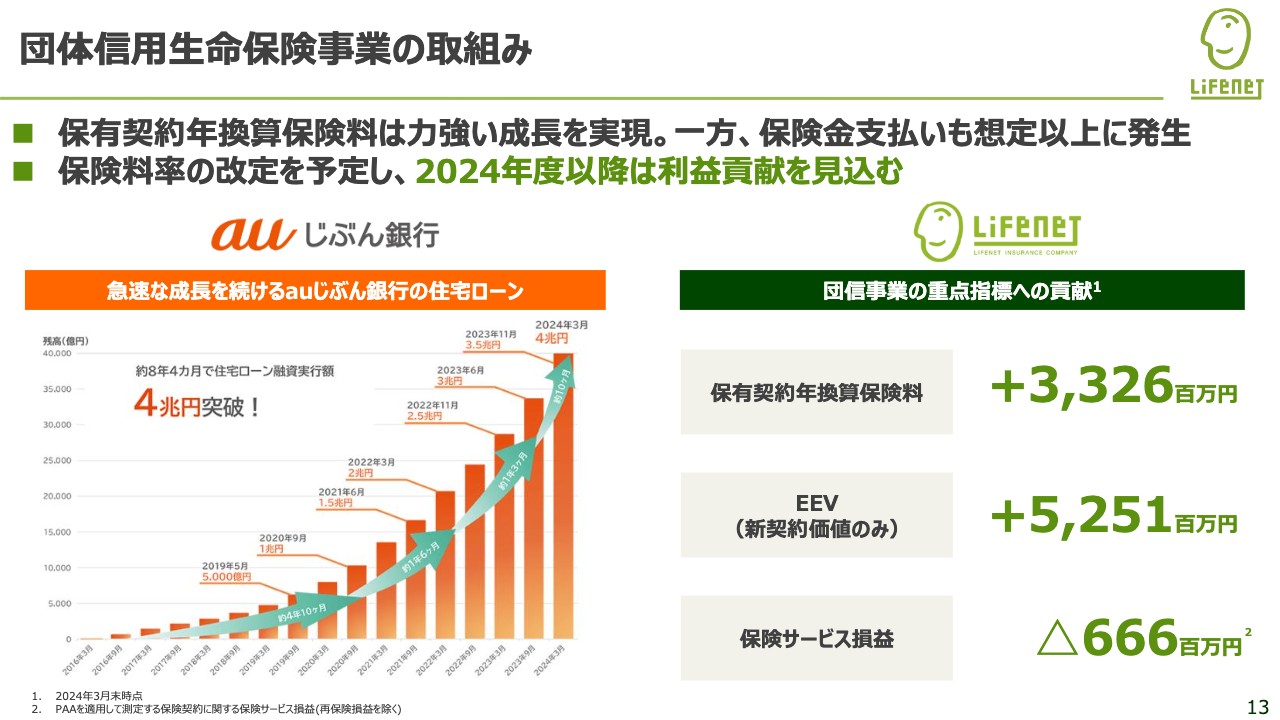

団体信用生命保険事業の取組み

2023年度の大きな成果の1つは、事業領域拡大の一環として7月から開始した「auじぶん銀行」との団体信用生命保険の取組みです。

スライドのとおり、成長を続ける「auじぶん銀行」の住宅ローン融資を背景に、当社の団体信用生命保険の保有契約年換算保険料は力強い成長を実現しました。

一方で、前述のとおり2023年度は保険金支払いも想定以上に多く発生し、保険サービス損益を圧迫しましたが、2024年度においては7月に保険料率の改定を予定しています。2024年度以降は団体信用生命保険事業も利益貢献する見込みです。

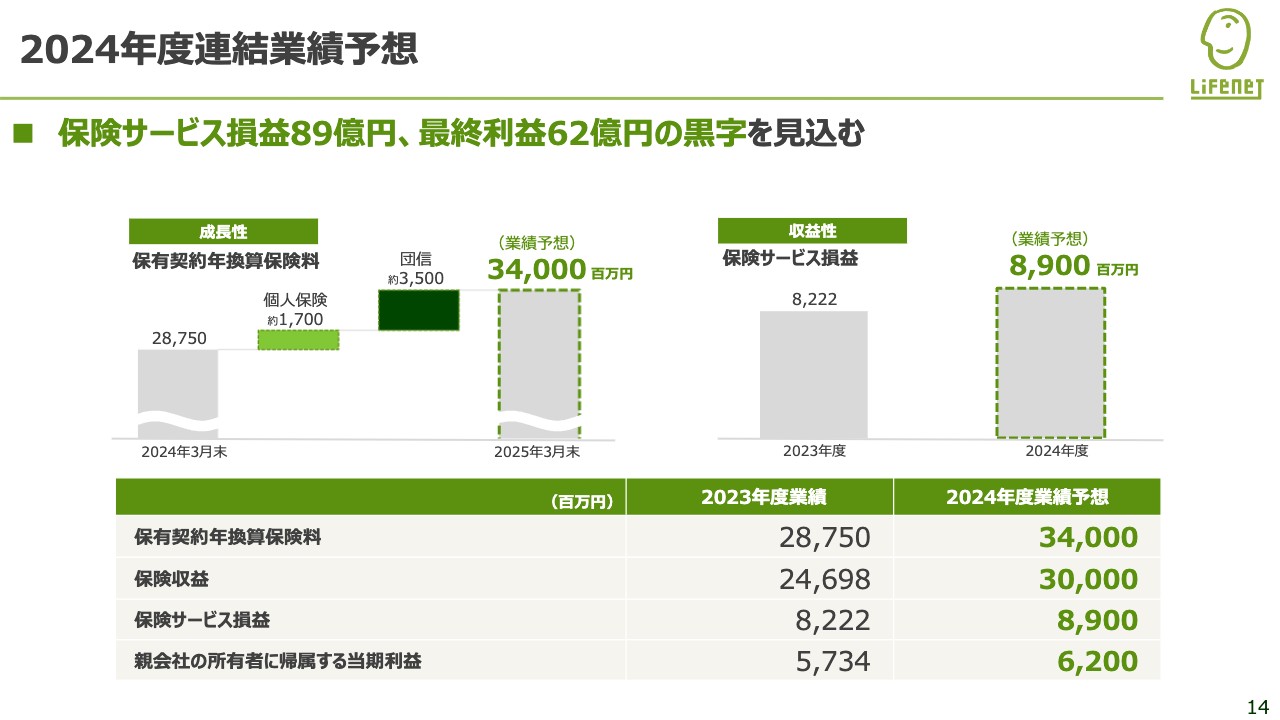

2024年度連結業績予想

2023年度決算の説明を踏まえ、2024年度の連結業績予想を示しています。

まず、成長性指標として2025年3月末の保有契約年換算保険料は、前年度末比18.2パーセント増加の340億円を見込んでいます。続いて、収益性を見る指標として、2024年度の保険サービス損益は、前年度比8パーセント増加の89億円を見込みます。

その上で、最終利益である親会社の所有者に帰属する当期利益は、前年度比8パーセント増加の62億円の黒字を想定しています。

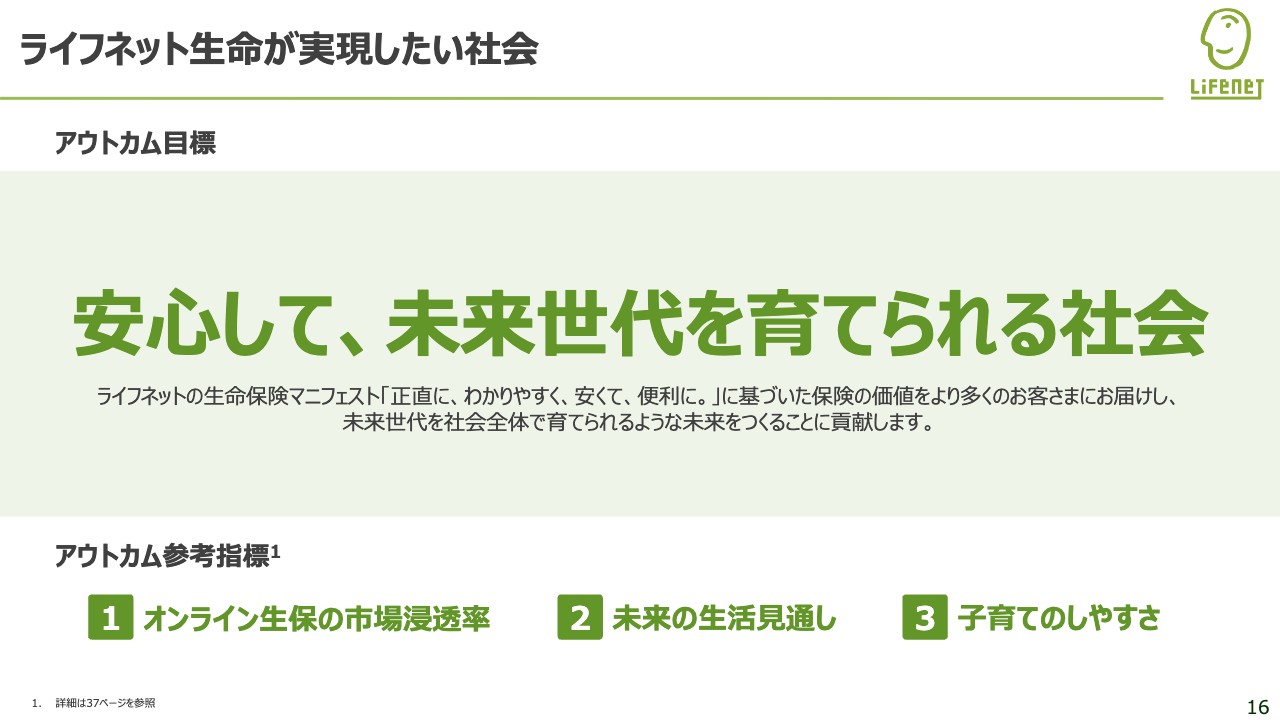

ライフネット生命が実現したい社会

続いて、本日新たに発表した内容についてご説明します。

冒頭でお伝えしたとおり、当社はこのたび新たな経営方針および2028年度を最終年度とする5年間の中期計画を策定しました。新たな経営方針を策定するにあたり、当社が取組むべき社会課題について今一度検討し、実現したい社会をアウトカム目標として定め「安心して、未来世代を育てられる社会」と設定しました。

お客さま一人ひとりがご自身の望む生き方を選択し、挑戦できる世の中に貢献し、中でも特に少子高齢化をはじめ日本社会が抱える課題に対して、当社は「安心して、未来世代を育てられる社会」作りに貢献していきたいという思いから、このアウトカム目標を定めました。

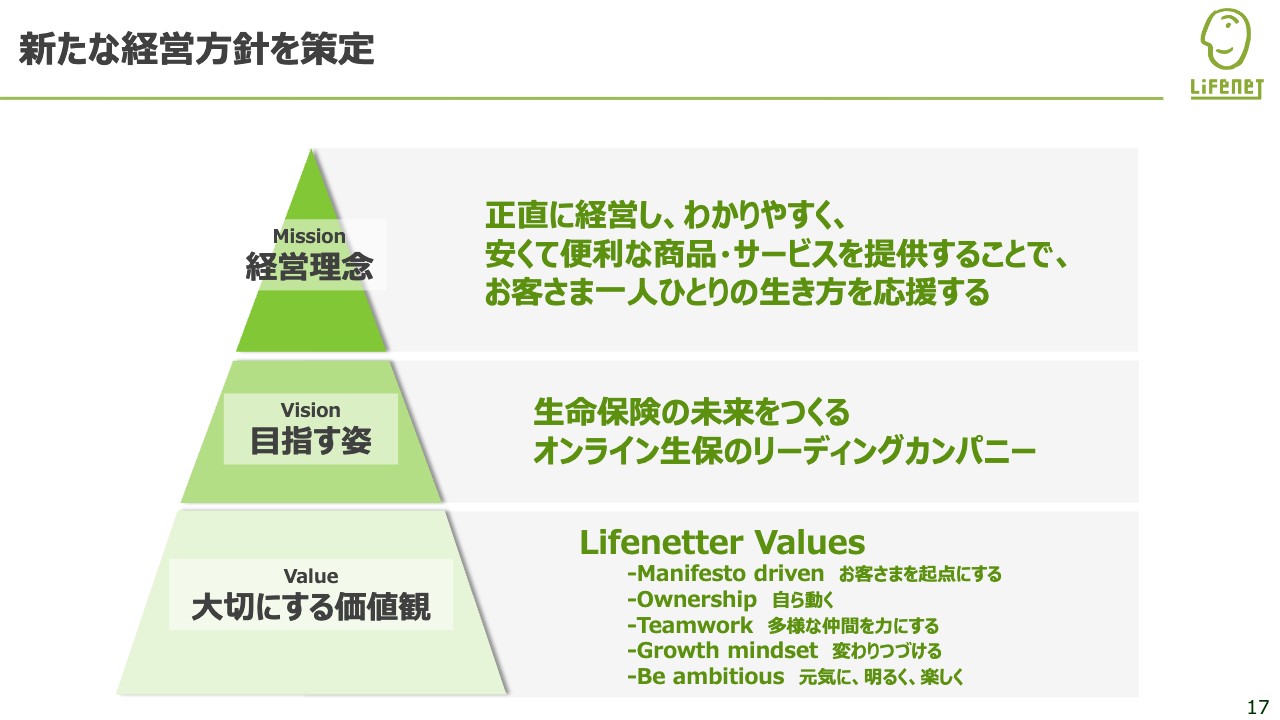

新たな経営方針を策定

新たな経営方針です。大上段のミッションである「経営理念」については、前経営方針から変更はありません。

一方で、「目指す姿」については、前経営方針期間においてオンライン生保市場のリーディングカンパニーとして当社が市場の拡大を十分に牽引してきたという自負のもと、これからは当社自身が生命保険の未来をつくるという決意から、表現を更新しました。

そして、上段の目指す姿を実現するためにはなによりも人材が重要であるという考え方から、「大切にする価値観」については、このたび新たに策定しました。

事業の拡大に伴って組織が大きくなることに合わせて、当社役職員が「大切にする価値観」を「Lifenetter Values」として明示し、今後のお客さま視点の事業運営を一層強固にしていきます。

2024年度ー2028年度中期計画

また、2028年度を最終年度とする5年間の中期計画を策定しました。概要を示します。

成長戦略として、当社が次の成長ステージに向かうための3つの重点領域および人材戦略を新たに設定しました。

目標については、新たな経営指標として「包括資本」を定め、2028年度において包括資本2,000億円から2,400億円到達を経営目標として設定します。併せて、財務目標は株価3,000円以上、1株当たり包括資本の10パーセント成長を2028年度に達成することを掲げます。

また、経営目標の達成を目指す上で、人的資本を強化する目的から、非財務目標も設定しました。詳細についてご説明します。

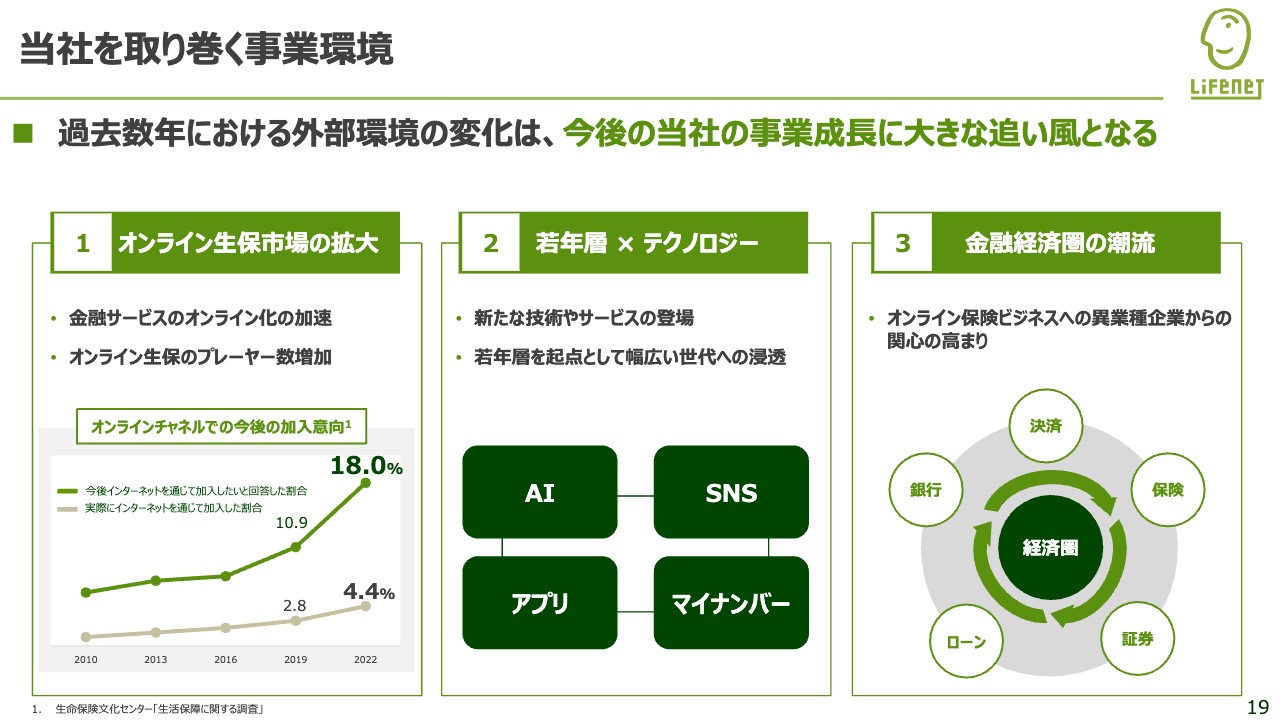

当社を取り巻く事業環境

まず、当社が考える事業環境の認識について3点ご説明します。

1点目は、オンライン生保市場の拡大です。生命保険に限らず金融サービスのオンライン化は、後戻りすることのない構造的なメガトレンドです。新型コロナウイルスを経てオンライン化の時計の針はさらに進み、さらなる成長可能性を見込んでいます。

2点目は、世の中での若年層を起点とするテクノロジーの活用の拡大です。昨今、便利なITサービスが次々と登場しています。それらは主に若年層の方々が早期に取り入れ、その後、幅広い世代に広めていく動きが活発化しています。

このような消費者の行動変容は、オンラインビジネスを営む当社にとっては一層追い風になると考えています。

3点目は、巨大な経済圏を持つ企業のオンライン金融サービスへの参入です。決済サービスやポイントプログラムを基軸とした金融経済圏の潮流は、当社のパートナービジネスや団体信用生命保険事業を大きく成長させるトレンドだと捉えています。

以上のような事業環境を踏まえ、当社は今後の事業運営における重点領域を新たに定めました。

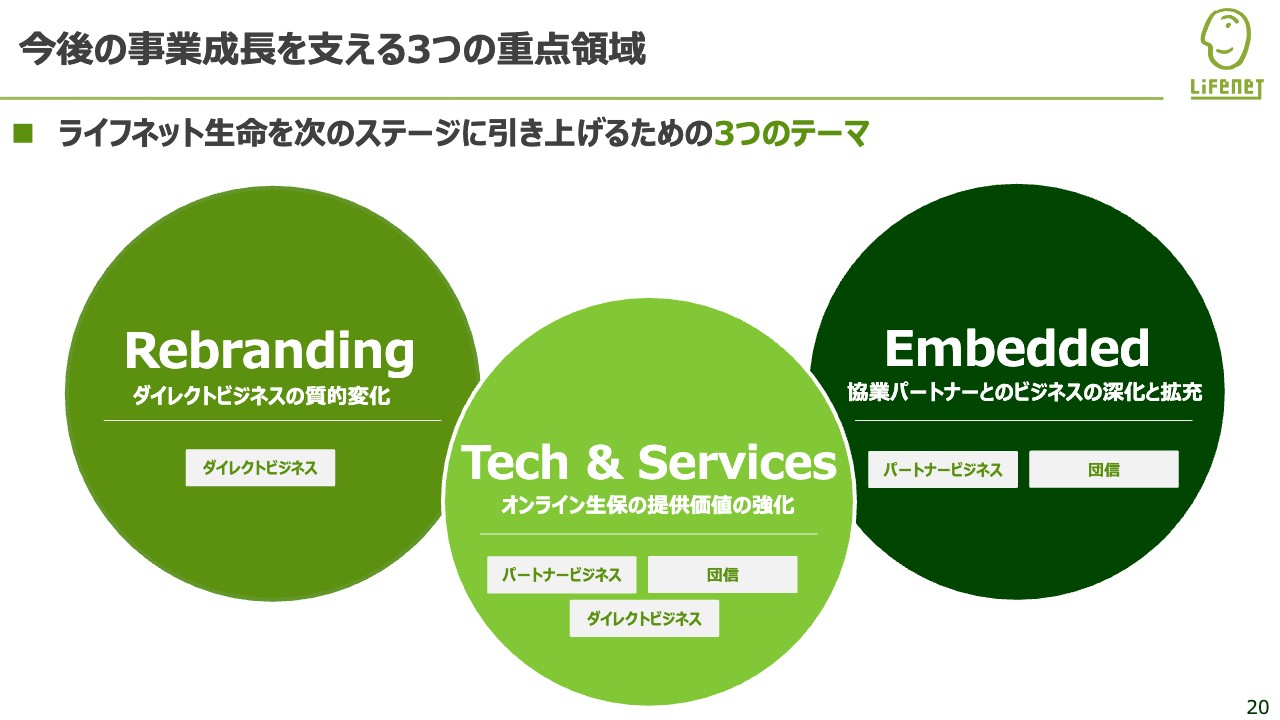

今後の事業成長を支える3つの重点領域

当社の今後の事業成長を支える3つの重点領域についてご説明します。「Rebranding」「Tech & Services」「Embedded」の3つが、ライフネット生命を次の成長ステージに引き上げ、オンライン生命保険市場におけるライフネット生命の圧倒的な地位を確立し続けるための重要なテーマであると考えています。

この重点領域と絡めて、各事業の今後の成長戦略の説明に移ります。

個人保険事業:ダイレクトビジネス

個人保険事業のダイレクトビジネスにおいて、これまで築き上げてきたライフネット生命ブランドを今の時代やお客さまの価値観に合わせてアップデートし、若い世代のお客さまから選ばれ続ける保険会社になることを目指していきます。

加えて、さまざまなデータを活用したナーチャリングの促進や、若年層に必要な商品・サービスの強化など、Tech & Servicesの観点でも取組みに注力していきます。

個人保険事業:パートナービジネス

個人保険事業のパートナービジネスにおいては、昨今の決済サービスやポイントプログラムを基軸とした金融経済圏の潮流を受け、今後は当社の経営資源の投下をさらに強化し、協業パートナーとのビジネスの深化と拡充に努めます。

特に既存パートナーとの取組みにおいては、これまで以上に各パートナー企業の重点戦略や経済圏に強いコミットメントで組み込まれていくことが鍵になると考えています。

既存パートナーとの協業の深化および新たなパートナーの開拓の両輪で、パートナービジネスをライフネット生命の中長期的な成長を支える大きな柱へと引き上げていきます。

団体信用生命保険事業

団体信用生命保険事業においては、既存のパートナーであるauじぶん銀行との取組みと、パートナー銀行の拡大の2本柱で取組みを推進します。

昨年7月に開始したauじぶん銀行との協業については、良質な保険商品・サービス開発をライフネット生命が担い、auじぶん銀行の住宅ローンの競争力強化を支援することで今後も大きな成長が期待できると考えています。

その上で、銀行業界における住宅ローン事業のDX化を追い風に、新たなパートナー銀行の開拓にも取組み、団体信用生命保険事業の拡大を目指します。

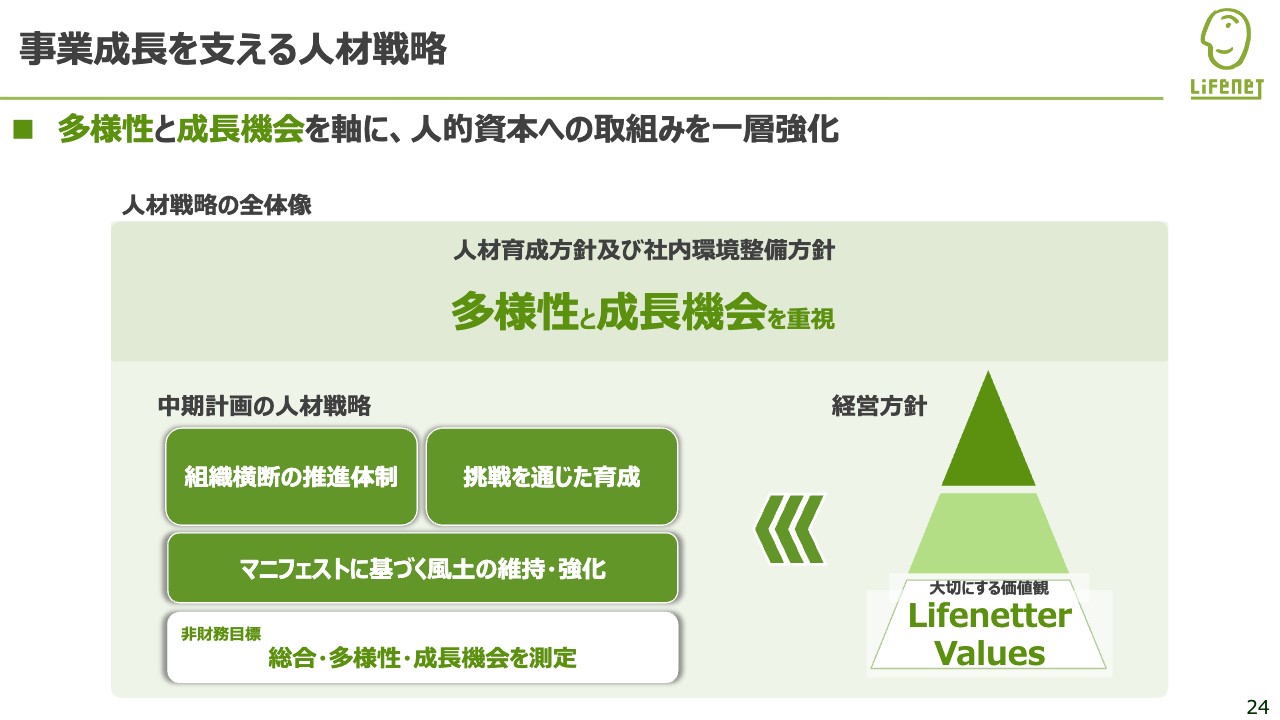

事業成長を支える人材戦略

成長戦略を力強く実現するためには、従業員が活躍できる環境作りが重要となります。そのために当社は多様性と成長機会を軸に、人材への取組み・投資も強化していきます。

具体的には、今回新たに掲げた3つの重点領域に注力するための横断型組織への体制移行、従業員の挑戦を通じた育成、ライフネットの生命保険マニフェストを基軸とした組織風土の維持や強化、これらの人材戦略を通じて事業の成長及び企業価値のさらなる向上を目指していきます。

新たな経営指標「包括資本(CE)」

当社は経営指標を従来のEEVから包括資本(CE)に変更します。包括資本は従来のEEVと同じくライフネット生命の企業価値を表す指標です。英語では「Comprehensive Equity」と表し、「CE」と略称で表現することも出てくるため、この機会にぜひ覚えてください。

生命保険会社特有の指標であったEEVから、IFRS財務諸表と連動する指標である「包括資本」へ変更することで、株主・投資家のみなさまに対して、これまで以上に企業価値指標への信頼性を高めることができると考えています。

そして当社は、経営目標として中期計画最終年度である2028年度において、包括資本2,000億円から2,400億円の到達を目指します。ここまでが新たな経営方針及び中期計画のご説明となります。

ここからは、最後のセクション「市場評価向上に向けた今後の取組み」について、ご説明します。

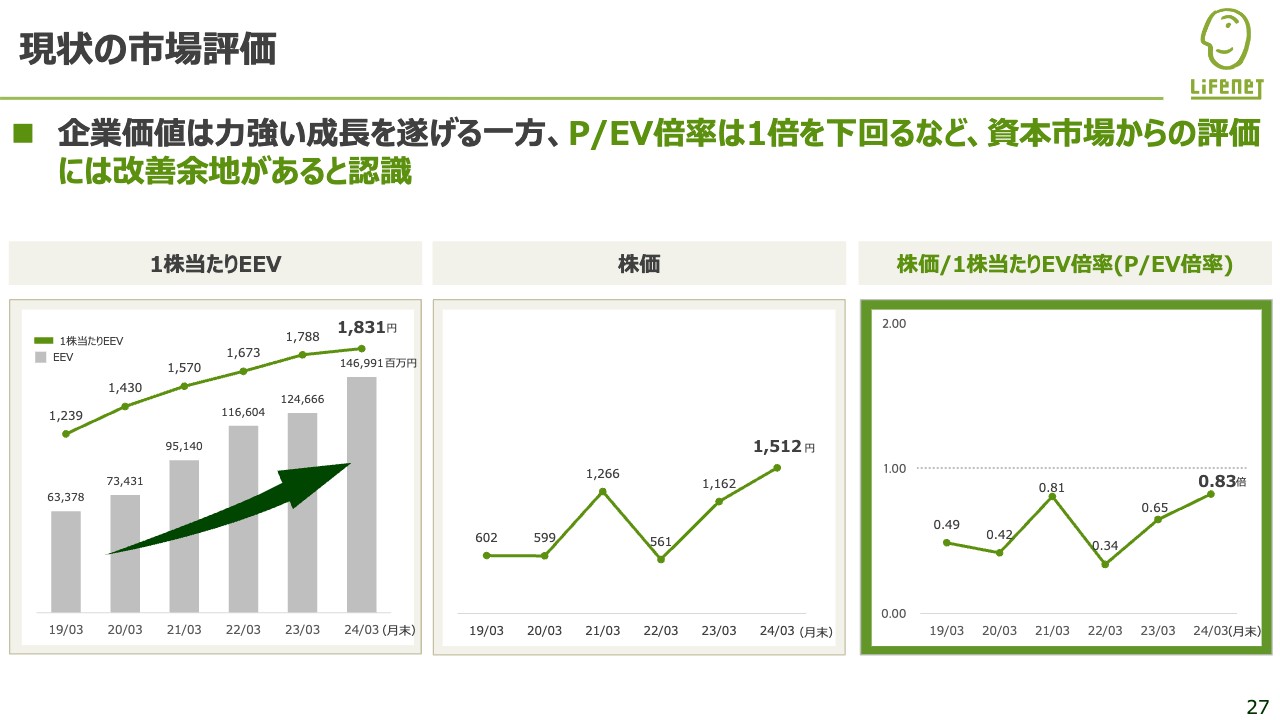

現状の市場評価

スライドに当社の市場評価に関連する各種指標を時系列で示しました。

スライド左側のグラフは、企業価値を表すEEV及び1株当たりEEVの推移です。1株当たりEEVは毎年力強い成長を継続してきたことがおわかりいただけると思います。

一方で、スライド右側のグラフは、株価を1株当たりEVで割った倍率、Price to EV倍率(P/EV倍率)の推移を示したものです。ご覧のとおりP/EV倍率は継続的に1倍を下回っており、資本市場からの評価に改善の余地があると認識しています。

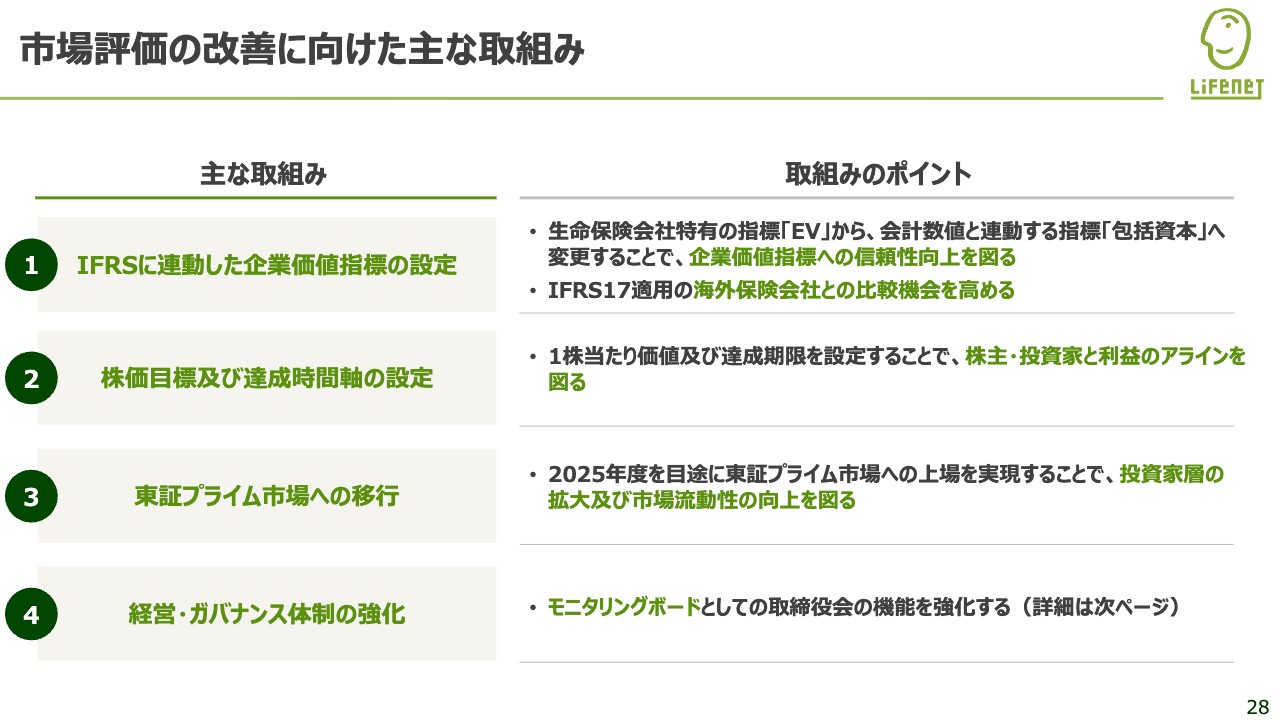

市場評価の改善に向けた主な取組み

今後現状の市場評価からの改善に向けた取組みにも一層の強化を図っていくことをこの場で株主・投資家のみなさまに意思表明させていただくとともに、その取組みの一例を当スライドに記載しています。

主な取組みとしては、企業価値指標の信頼性向上や海外保険会社との比較可能性向上を目的として、IFRSに連動した企業価値指標を設定しました。

また、市場へのコミットメントを高めるため、中期計画や株価目標などを具体的にし1株当たりの目標や達成時間軸を設定しました。

さらに投資家層の拡大や市場流動性向上を狙い東証プライム市場への移行を予定していることや、取締役会をモニタリングボードへ移行し経営・ガバナンス体制を強化することなどが挙げられます。

これらの取組みを一つひとつ着実に実行し、現状の市場評価からの改善を目指します。

コーポレート・ガバナンスのさらなる強化

市場評価の改善に向けた主な取組みの1つであるコーポレート・ガバナンスに関する取組みをご紹介します。

取締役会の監督機能のさらなる強化を目指します。2024年6月23日開催予定の第18回定時株主総会での承認を前提として取締役の構成を独立社外取締役過半数とする体制に変更し、モニタリングボードとしての実効性と効率性を一層高めます。

女性取締役比率は現状の20パーセントから29パーセントへと大きく向上させ、多様性の確保にも努めます。

今後もさまざまな観点から取締役会の実効性を高めることで、さらなるコーポレート・ガバナンスの強化と充実に努めます。

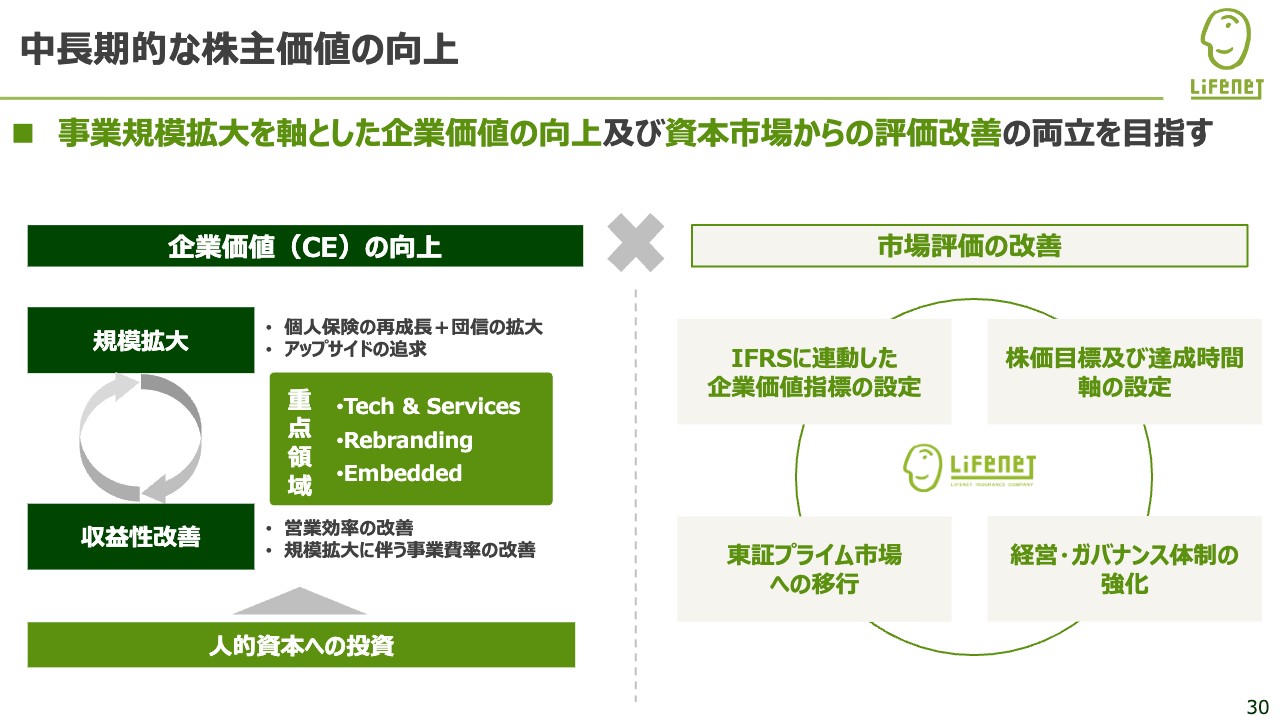

中長期的な株主価値の向上

当社は、前段でご説明した新たな経営方針及び中期計画の実行を通じて企業価値の向上を目指すことに加え、ただいまお伝えした資本市場からの評価改善への取組みにも今後一層注力します。

これら両輪での取組みが中長期的な株主価値の向上につながるものと考えています。

中期計画達成に向けて

中期計画到達時のイメージについてご説明します。当社は今後も金融サービスのオンライン化という構造的なトレンドを捉えながら、事業規模の拡大を目指して成長を追求していきます。

その上で個人保険事業及び団体信用生命保険事業の両輪により力強い成長を持続的に実現することで、新たな経営目標に掲げた2028年度での包括資本(Comprehensive Equity)の2,000億円から2,400億円到達を目指し尽力します。

加えて市場評価の改善にも取り組み、2028年度における株価3,000円以上という目標にも向き合います。

スポンサードリンク