関連記事

KYB、上期は増収も、免震・制振オイルダンパー不適切行為の影響で大幅減益

KYB、上期は増収も、免震・制振オイルダンパー不適切行為の影響で大幅減益[写真拡大]

免震・制振用オイルダンパー検査工程における不適切行為について①

中島光輔氏:本日は私どもの決算説明会に足をお運びいただきまして、誠にありがとうございます。

また、このたびは大変なご心配とご迷惑をおかけして、大変申し訳ございません。

先日公表させていただきましたが、この度、当社および当社の子会社が製造・販売している免震・制振用オイルダンパーの一部について、性能検査記録の書き換え行為により、大臣認定の性能評価基準に適合していない、またはお客さまの基準値を外れた製品を建築物に取り付けていた事実が判明いたしました。

対象物件の所有者さま、居住者さま、建設会社さま、設計事務所さまを始め、関係者のみなさまに多大なるご心配とご迷惑をおかけすることになりましたことを、心から深くお詫び申し上げます。大変申し訳ございませんでした。

免震・制振用オイルダンパー検査工程における不適切行為について②

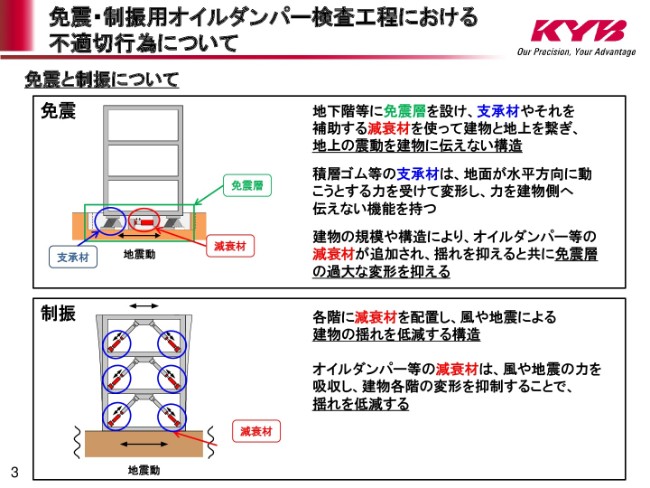

すでにみなさんがご存じのとおりではあると思いますけれども、今回不適切行為を行った免震ダンパー・制振ダンパーについて、製品の説明を簡単にさせていただきます。

上段の免震ダンパーでございますけれども、これは大臣認定品になる製品でございます。これは地下階等に免震層を設けて、支承材やそれを補助する減衰材を使って建物と地上を繋ぎながら、地上の振動を建物に伝えないような構造になっております。

制振ダンパーについては、各階に減衰材を配置し、風や地震による建物の揺れを低減する構造であります。

免震・制振用オイルダンパー検査工程における不適切行為について③

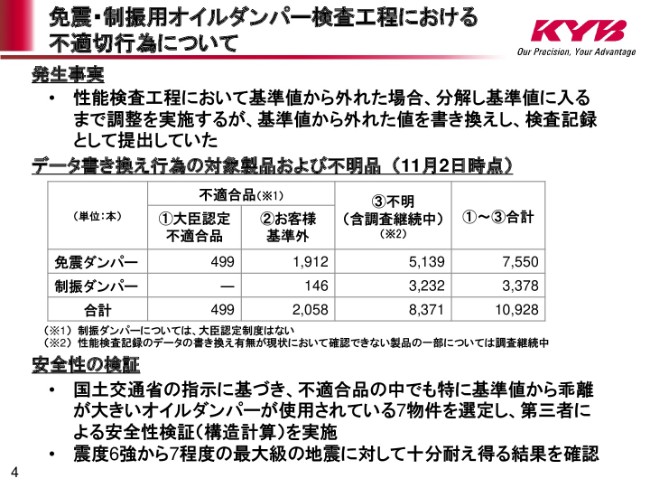

今回の不適切行為の発生事実でございますけれども、この性能検査工程において、基準値から外れた場合、本来であれば分解をして、基準値に入るまで調整を実施しなくてはいけないんですけれども、基準値から外れた値を書き換えし、検査記録として提出していたということでございます。

これは私どもの内部調査でも確認をいたしておりますけれども、基準値に外れたものを分解・調整すると、1本当たり3~5時間ぐらいかかるということも、こういった書き換えの要因の一因になっているということが挙げられております。

それから、データ書き換えの対象製品及び不明品(2018年11月2日時点)でございますけれども、免震で7,550本、制振で3,378本ということです。免震ダンパーについては大臣認定の不適合品で、制振については大臣認定制度はございませんけれども、こういった状況でございます。

それから、このへんの確認ができていないというのは(なぜかと言うと)非常に古い期間のもので、(性能検査記録のデータの書き換えの)有無が現状において確認できていないというのはございますけれども、現在調査中でございます。

そういったところで、非常に文章管理のまずさということも指摘をされておりまして、このへんのところは鋭意継続調査中でございます。

また、安全性の検証でございますけれども、国土交通省の指示に基づきまして、不適合品のなかでも、とくに基準値から乖離が大きいオイルダンパーが使用されている7物件を選定をいたしまして、第三者による安全性の検証(構造計算)を実施いたしました。

その結果、震度6強から7程度の最大級の地震に対しても、十分に耐え得る結果を確認しております。

免震・制振用オイルダンパー検査工程における不適切行為について④

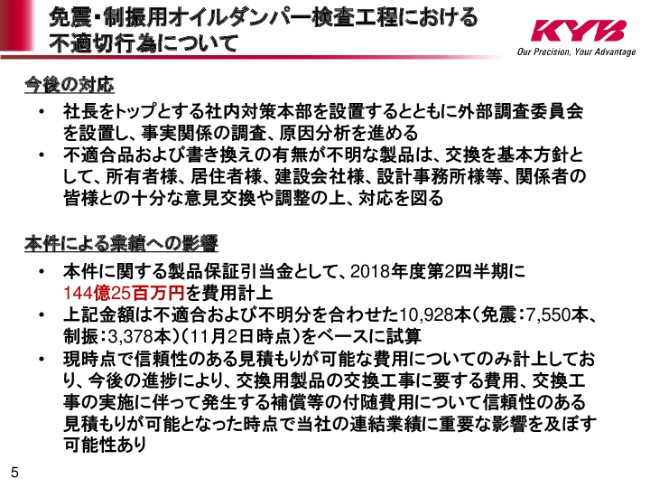

今後の対応でございます。

今、社内対策本部を設置して、事実関係の調査・原因分析を進めております。また、それとともに、消費者さまへの説明等も併せて活動を進めております。またのちほど、日程のなかで説明をさせていただきたいと思います。

また、不適合品及び書き換えの有無が不明な製品は交換を基本方針として、所有者さま、居住者さま、建設会社さま、設計事務所さま等の関係者のみなさまとも、十分な意見交換や調整の上、対応を図ってまいります。

本件の業績への影響でございますけれども、製品保証引当金として、2018年度第2四半期に144億2,500万円を費用計上しております。これは、現時点で信頼性のある見積もりが可能な費用についてのみ計上しておりまして、今後の進捗によって、工事費用や補償費用の見積もりが可能となった時点で、当社の業績に影響を及ぼす可能性がございます。

免震・制振用オイルダンパー検査工程における不適切行為について⑤

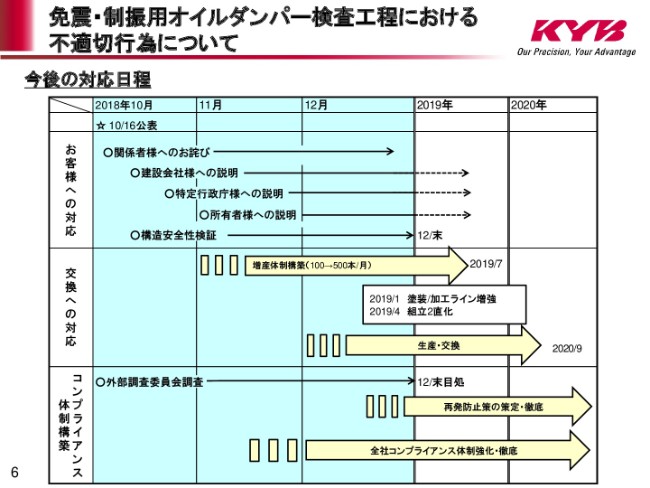

続いて、不適切行為に対するこれからの(対応における)全体の日程ということで、ご説明させていただきます。

今、対策本部のなかにいくつかのチームを設けて、関係者へのお詫び、そして建設会社さまへの説明、特定行政官庁への説明、所有者さまへの説明ということを行っております。

また、構造安全性検証については、(2018年)12月末をめどに進めてまいりたいと考えております。

KSM(カヤバシステムマシナリー)自体、私どものグループ会社でございまして、今KYB本体総動員でこの体制を組んでおります。

そういった意味で、こういう建設市場へのメンバーの不慣れさとか、所有者へのたどり着きになかなか時間がかかるということもあって、非常に混乱しておりまして、このへんのところが少し遅れているという反省がございます。これ以降、このへんの挽回をしながら進めていきたいと(いうことです)。

そして、この構造安全性検証を行った上で、所有者さまへの丁寧な説明を行いたいと思います。「技術的に、震度6や震度7ではまだ倒壊しない」ということを言われておりましても、実際にご自身が住んでいるマンション等で、どういった影響があるんだといったことを丁寧に具体的に説明をしないと、なかなか不安感が払拭できないということで、このへんの構造安全性検証を一緒に行いながら、住民説明会等を進めてまいりたいと考えております。

また、交換への対応ということでございますが、先ほどの対象本数に対して、現在(月に)100本程度が私どもの生産能力でございます。それを月500本に上げて、ダンパーとしては対応できるようにしていきたいと(考えております)。それぞれ塗装/加工ラインの増強、組立2直化ということで、早急に500本体制に引き上げていきたいと考えております。

また、交換に対しては、設計・建設会社、それから所有者さまとも十分な協議をしながら、どういったかたちでやっていくのかということも含めて、対応・協議を進めていきたいということが、全体の交換への対応となります。

それから、9月に外部調査委員会に調査を依頼しております。12月末をめどに報告をいただくことになっております。

これについては、非常に長きにわたって書き換え等が行われてきたということで、本来の「なぜ、こういうことが長く行われてきたのか?」ということや、先ほどの「分解・組立に時間がかかって、納期との問題で、そういったことをせざるを得なかったのか?」。また、「開発と実際の生産とのギャップで、なかなか性能を引き出すことが困難であったのか?」ということも含めて、きちっとした究明をしていただきたいと(いうことです)。

我々自身もそれを受けて内部調査のなかですり合わせをして、本来どこにこういった原因があったのかということを含めて、突き詰めていきたいと考えております。

また、経営陣や幹部が、いろんな原因を多面的に突き止めることによって、本来の再発防止に繋がっていくものであると考えております。これの原因の究明には、まず我々が立ち向かいながら進めてまいりたいと考えております。

そういった意味で、それらを含めて、今回のグループ会社に対するガバナンス・コンプライアンスということを非常に問われておりますが、全社を通してもう一度見直しをして、コンプライアンス体制強化を徹底して、時間がかかることであるとは思いますけれども、お客さま・市場の信頼回復に努めてまいりたいと考えております。

免震・制振用オイルダンパー検査工程における不適切行為について⑥

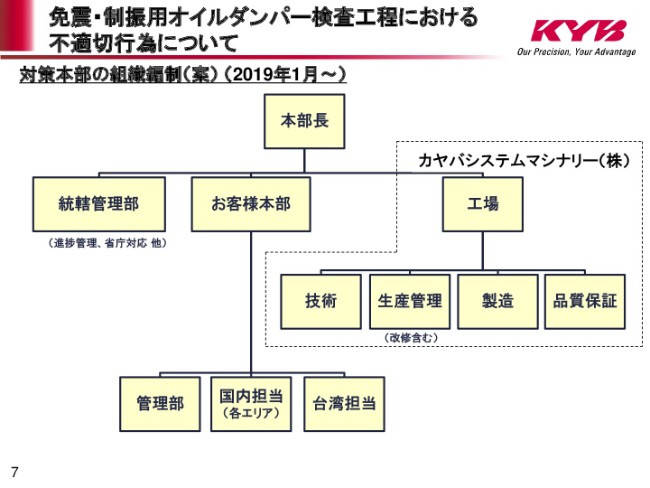

そして、これは対策本部の組織編制案でございます。

今は「対策本部長」や「対策本部」ということでいろんなグループにワークしておりますけれども、これは(2019年)1月以降、「免震・制振対策本部」というものをKYB本体のなかに組織化して、KYBのなかでこの問題に対応していこうということを示しております。

本部長のもと、「お客様本部」や「統括本部」……これは、進捗管理や各省庁への対応です。それぞれの「管理部」や「国内(担当)」、それから台湾にも輸出をしておりますので(「台湾担当」など)各エリアの責任者をつくって、それぞれの地域との動き(を把握して)関係をとりながら進めてまいりたいと(考えています)。

それから、カヤバシステムマシナリーについては、おもに代替品の生産について、今物件がきているものについて、優先的にやらざるを得ない状況になっておりますけれども、順次交換等の日程管理をしながら、齟齬のないように進めてまいりたいと考えております。

それから、今の品質保証については、第三者機関の立ち会いのもと、良品を出荷している状況でございます。

ここまで、免震・制振製品の不適合に対応する、今までの状況をご説明させていただきました。

2017中期の取り組み(AC(オートモーティブ・コンポーネンツ)事業)

ここからは、オートモーティブ・コンポーネンツ(AC)、ハイドロリック・コンポーネンツ(HC)、それぞれ私どもの核となる事業の取り組みについて、ご説明をさせていただきたいと思います。

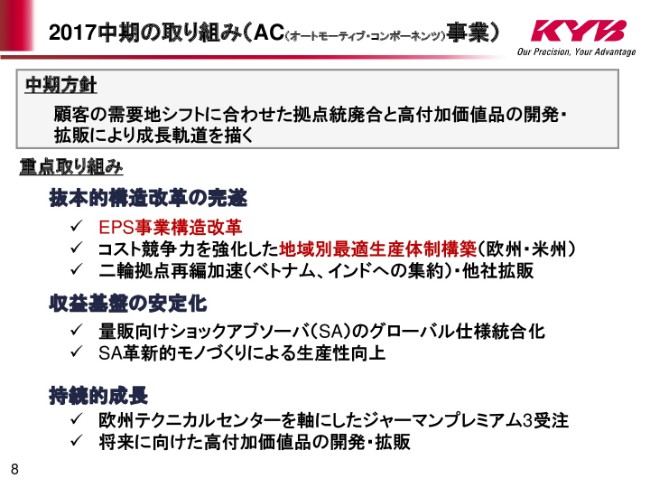

(まず)中期の取り組みです。こういう非常に収益的にも全体的にも厳しい状況になってまいりましたので、重点取り組みとしては、この「抜本的構造改革」「収益基盤の安定化」の2つは、ACもHCも同じですけれども。

さらなる収益構造に向けて、見直すべき点(がございますので)……今まで不採算製品・不採算事業については、この時点でやはり見直しをして、さらなる収益構造に向けて進めてまいりたいと考えております。

まずEPSについては発表していたとおり、今は向こうで一緒になって中国市場での技術革新・構築を含めて、プラスになるようなかっこうで進めてまいります。

それから、コスト競争力では、例えば欧州とか米州地域の再編をにらんでおりまして、不採算拠点については再編・統合等を視野に入れて進めてまいりたいと考えております。

それから、二輪拠点については、従前どおりベトナム・インドへの集約等を進めてまいります。そして、他社への拡販についても含めて進めてまいります。

さらなる収益基盤の安定化も、継続して今進めているところでございます。これはグローバル仕様統合化(を図る)ということで、非常に(量販向け)ショックアブソーバ(SA)の種類が多いです。その種類が多いことによって、生産性がなかなか向上しないとか、段取りが多いとか、それから各拠点でのバックアップがなかなか補完しにくいということがあります。そのため、一番の優先事項として取り組んでいることでございます。

これは「革新的モノづくり」……従来の人手によらないラインということで、将来的には自動化ラインを目指しながら、生産性を上げて人件費を下げていき、そして品質を担保するということを、ラインとして進めてまいりたいということです。

この2つのところで、今までは全体的に成長路線ということを打ち出しておりましたけれども、見直すべき点は見直しながら、きちんとした採算向上に引き上げていきたいと考えております。

それから、この(一番下の)部分は持続的な成長です。先般、欧州テクニカルセンターを軸にしたジャーマンプレミアムの3受注に向けた活動、それから、将来に向けた高付加価値製品の開発・拡販といったことは、継続して取り組んでまいりたいと考えております。

2017中期の取り組み(HC(ハイドロリック・コンポーネンツ)事業)

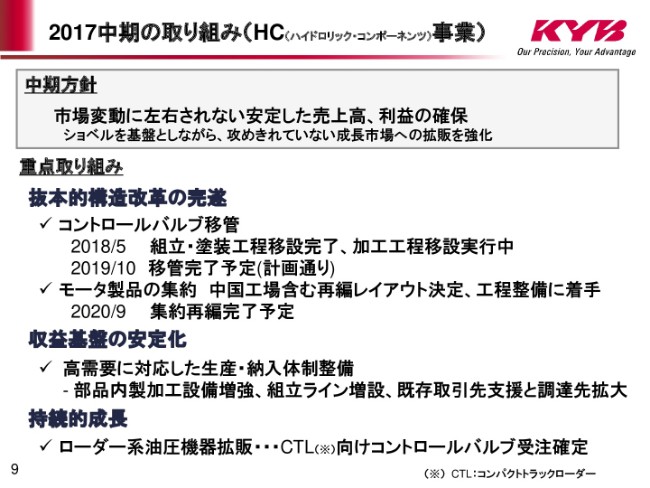

続いて、HC(ハイドロリック・コンポーネンツ)でございます。

HCについても、現在は中国市場を背景にしてきておりますけれども、建機市場はある意味マーケットに非常に変動されやすいという構造がございますので、(方針としては)今までやってきた市場が変動しても安定的な利益を出そうということで、今はKYB-YSへコントロールバルブの移管(について)、こういった日程感で進めております。

それから、モータ製品の集約ということも進めて、構造改革の完遂と(いうことです)。このことによって、「マーケットが変動しても、変動費6:固定費3:利益1を常に維持しよう」ということで進めております。

それから、収益基盤の安定化ということでは、今後は部品の内製化等を含めて、変動費率を下げて付加価値を上げていくことにも取り組んでまいりたいと思います。

それから、持続的成長です。今まではショベル・建設機械が中心の市場から、ローダー系(油圧機器拡販という)……まだ非常に大きな市場に対して、手が出し尽くせていないということもありました。今はコンパクトトラックローダー(CTL)といったところにコントロールバルブの受注をしておりますけれども、さらなる拡大を進めてまいりたいと考えております。

いずれにしても、AC・HCについては、私どもの主幹事業をもう少しきちっと見直しながら、収益構造をさらなる盤石なものに……ということで、取り組んでまいりたいと考えております。

前回も、各製品のポートフォリオとして説明をさせていただいております。収益性と事業環境と(いうことで、あらためてご説明申し上げます)。事業環境は、市場占有率と市場の成長率を掛け合わせたものであります。

先ほど申したSA(ショックアブソーバ)・建機、それから特装といったところは、現状はこういったレベルにありますけれども、先ほど言った構造改革などによって、さらなる収益基盤をアップさせていきたいと考えています。

それから、鉄道については、非常に収益性は高いんですけれども、今後中国等での現地化等を含めて、日本だけではなく中国市場も視野に入れた活動を展開してまいりたいと考えております。

二輪は、先ほど言った東南アジアの再編。航空機については、今は民間ビジネスが非常に採算性が厳しいところでまだ受注しておりますので、売価の改善等をお客さまにお願いしているところでございます。そういったところも含めて、航空機の採算も引き上げていきたいと(いうことです)。

EPSについては、先ほど申した中国市場での展開を視野に入れながら、今まで非常に日本のなかで苦しい事業ではありましたけれども、新たな展開を図ってまいりたいと考えております。

前回は、このゾーンに免震・制振という製品群が位置しておりましたけれども、ここ2年はやはり交換(への対応)に特化してまいりますので、ポートフォリオの免震・制振というところからは削除いたしました。

以上が、各事業の状況でございます。

私からのこのテーマでの説明は以上になりまして、このあとは加藤から、業績関連について説明をさせていただきます。

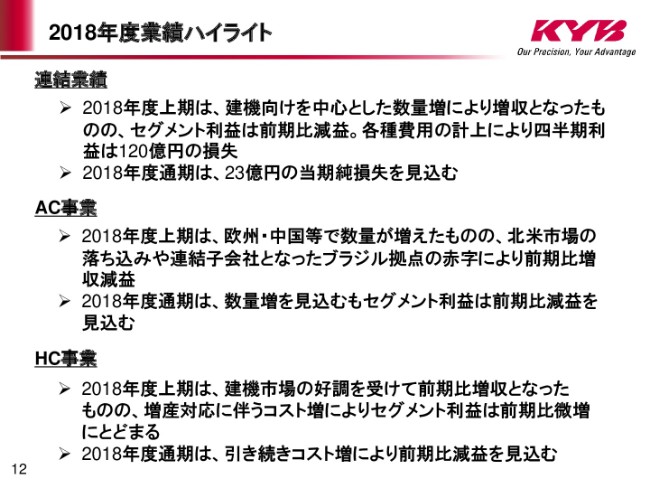

2018年度業績ハイライト

加藤孝明氏:加藤でございます。

私から、2018年度上期(の業績と)、通期につきましても見込みということで、業績概要についてお話し申し上げます。

まずは、ハイライトといいますかサマリーですけれども。連結業績につきましては増収ながら、免震・制振ダンパー(検査工程における)不適切行為の影響もございまして、大幅な減益でございます。上期は120億円の当期利益の損失ということで、通期につきましても23億円の純損失を見込んでおります。

AC事業は、先ほど社長の中島からもありましたけれども、これは自動車部品関連でございます。

通期も同じようなトレンドですけれども、上期につきましては、欧州・中国で数量が増えており増収です。ただし、米州については減少でございます。その結果、増収減益ということでございます。

続きまして、HC事業は建機を中心とする業務でございます。こちらは建機市場の好調がありまして、増収でございました。ただ、増産対応に係るコストが増えてきておりまして、2018年上期のセグメント利益では微増。通期につきましては、前年比減益の見込みということでございます。

2018年度第2四半期(上期) 連結決算実績

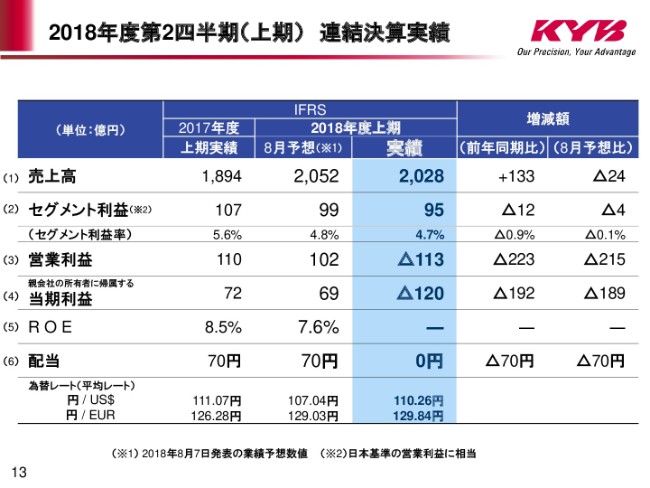

続きまして、上期の連結決算の実績について、数字でもってお話し申し上げます。

項番を左に1~6まで振ってございますので、上から順番に項番に沿ってご説明申し上げます。なお、私どもはIFRS国際会計基準を使っておりますので、この数字はIFRS国際会計基準に基づくものでございます。

まず項番1、売上高は2,028億円でございます。前年同期比で133億円のプラスでございます。建機市場の好調を受けて、前年比7パーセントの増収でございます。

続きまして、項番2のセグメント利益は前期比で12億円のマイナスでございます。もう少し細かな分析については、のちほどお話しいたします。

項番3、営業利益につきましては、前期比223億円のマイナスということでございます。これものちほど、もう少し詳しくお話しいたします。

なお、私どもはIFRSを採用している都合上、セグメント利益は会社の通常のビジネスから生み出される利益が入っております。営業利益段階で、特別利益あるいは特別損失が含まれた数字ということになります。これも、のちほどご説明いたします。

項番4、当期利益は前期比でマイナス192億円でございます。

これは、上の項番3の営業利益の前年同期比マイナス223億円に加えた金融費用・為替差損がおもなものでございますけれども、9億円のマイナスになっております。プラス要因としては、税金費用が減少でプラス40億円ということです。

最終的な当期利益は、前年比マイナス192億円のマイナス120億円でございました。

なお、項番6の配当につきましては、誠に申し訳ないんですけれども、中間配当としては0ということで、無配当ということにさせていただければと思います。これにつきましても、のちほどご説明申し上げます。

2018年度第2四半期(上期) 連結営業利益増減

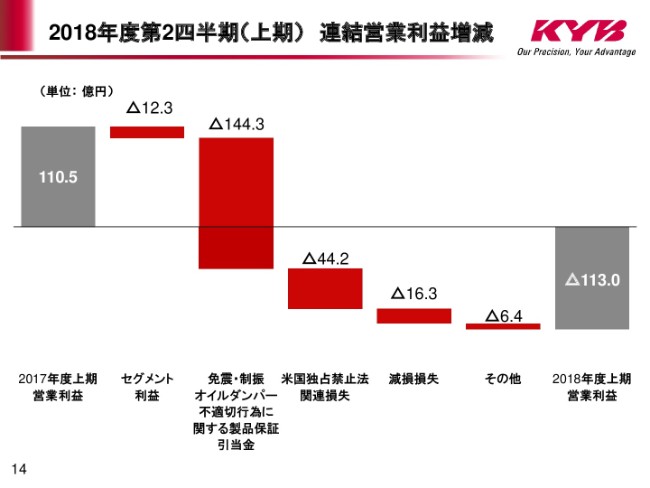

続きまして、営業利益段階の連結ですけれども、これの増減について分析したものでございます。

一番左側が、2017年度上期。これは110.5億円だったんですけれども、これに対して一番右側……今回の2018年度上期が、113億円のマイナス。ここにいたるまでの減少について、分析させていただいた階段グラフでございます。

まず、セグメント利益のマイナス12.3億円は、先ほど申し上げたとおりでございます。

続きまして、免震・制振オイルダンパー不適切行為に関する製品保証引当金が、144.3億円でございます。これも、先ほど申し上げた数字です。

続きまして、米国独占禁止法関連損失が44.2億円でございます。これはもともと、2015年9月に米国司法省との間で、私どもの自動車あるいは二輪車用のショックアブソーバの販売に関し、米国独占禁止法に違反する行為があったということで6,200万ドル……これは日本円で74億円になりますけれども、これを支払うこと等で、司法取引を合意したということがございました。今回はこれに関連した44.2億円を、集団訴訟に係る解決金ということで計上しております。

続きまして、16.3億円の減損損失。これのおもなものは、免震・制振ダンパーに関わる私どもの子会社・カヤバシステムマシナリー社での固定資産の減損ということでございます。

その他で、6.4億円のマイナス。このうちの5.5億円が、為替差益の減少でございます。

これをすべて引いたところ、最終的な2018年度上期の営業利益がマイナス113億円でございます。

2018年度第2四半期(上期) 連結決算実績詳細

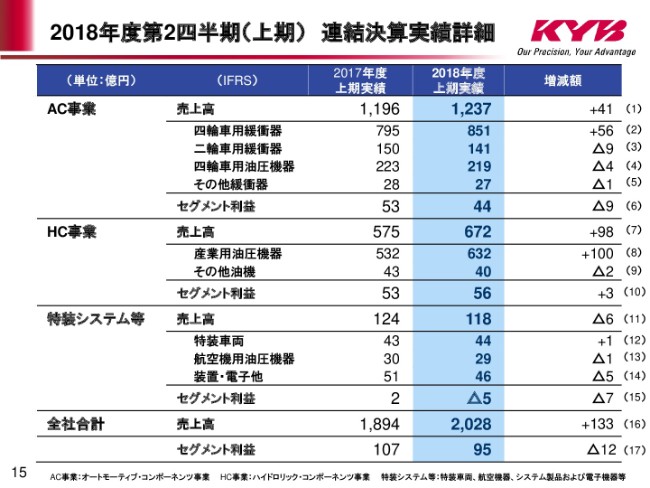

続きまして、上期決算の詳細について、もう少し細かくご説明できればと思います。こちらも、右に項番が1~17までございますので、上から順番にご説明いたします。

まず、AC事業。こちらは自動車部品の関連でございます。

項番1、売上高は前期比で41億円の増加でございます。

このうち一番大きなものは、項番2の四輪車用緩衝器でございまして、前期比でプラス56億円でございます。欧州・日本・中国での売上数量が増加しておりまして、増収でございます。ただし、米州では不振が続いているということでございます。また、二輪車用緩衝器・四輪車用油圧機器については、マイナスということでございました。

その結果、項番6のセグメント利益……これは、ブラジル拠点での赤字が5億円ございました。これもあって、前期比マイナス9億円ということでございました。

続きまして、HC事業。これは、建設機械関連が主体となるものでございます。

項番7、売上高は前年同期比でプラス98億円。中国建機事業の好調が、おもな要因ということでございます。

この結果、項番10のセグメント利益につきましては増益。ただし、増産対応に伴う人件費あるいは固定費の増加により、3億円の増益にとどまっております。

続きまして、特装システム等。項番11の売上高は、前年比マイナス6億円でございます。

項番15、セグメント利益につきましては、上期中に航空機事業の棚卸資産の減損が4億円ございました。それが大きな要因ということで、最終的にはマイナス7億円の減益でございました。

この結果、全社といたしましては、項番16になりますけれども、売上高が前期比プラス133億円、項番17のセグメント利益が前期比マイナス12億円ということでございました。

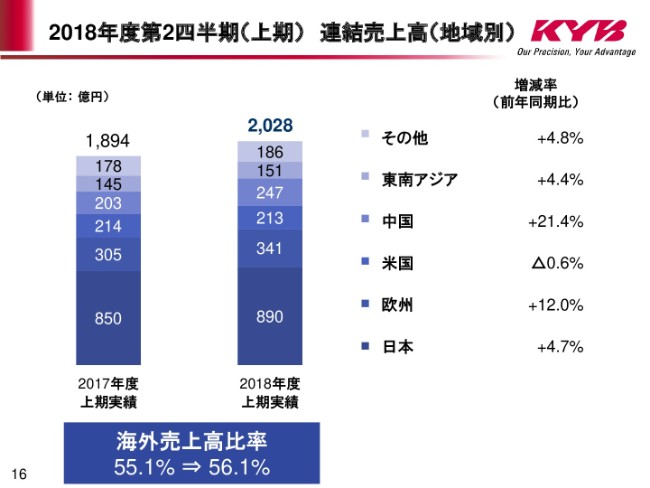

2018年度第2四半期(上期) 連結売上高(地域別)

続きまして、私どもの地域別の売上高の前年同期の比較でございます。増収でございますので、おしなべて中国中心に売上が増えてきております。

ただ、先ほど申し上げました米国については、セダンがなかなか厳しいということになって、こちらだけ苦戦しております。あとは、プラスということでございます。

その結果、海外売上高比率が55.1パーセントから56.1パーセントということで、増加しております。

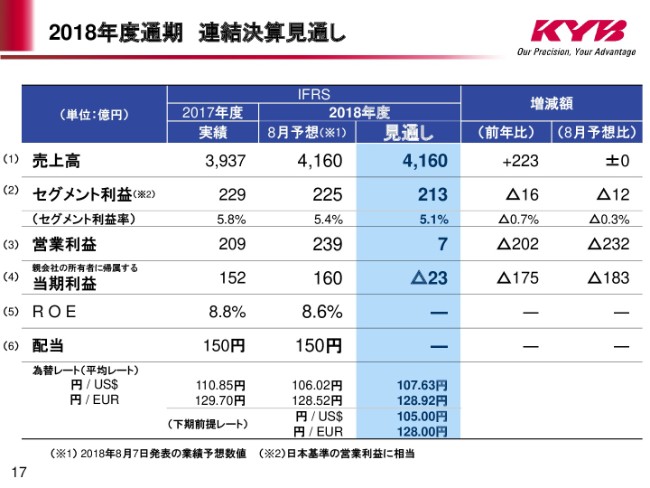

2018年度通期 連結決算見通し

続きまして、通期の連結決算見通しでございます。こちらにつきましても、項番を左に振ってありますので、これに沿って上からご説明申し上げます。

まず、項番1の売上高です。前年比プラス223億円で、通年の見通しが4,160億円でございます。

続きまして、項番2のセグメント利益は、若干の前年比マイナスとなるマイナス16億円で、213億円を見込んでおります。こちらはのちほど、先ほど同様に階段グラフでお示しいたします。

3番目の営業利益は、前年比マイナス202億円で、最終的には7億円のプラスということで見込んでおります。こちらについても、のちほど階段グラフでご説明いたします。

続きまして、項番4の当期利益は、上の項番3の営業利益の前年比マイナス202億円に加えて、金融費用等でマイナス12億円。ただし、税金費用の減少がプラスに作用しまして、プラス39億円を合わせた前年比マイナス175億円で、できあがりをマイナス23億円と見込んでおります。

なお、配当につきましては、これものちほどご説明いたしますけれども、現時点では未定とさせていただければと思います。

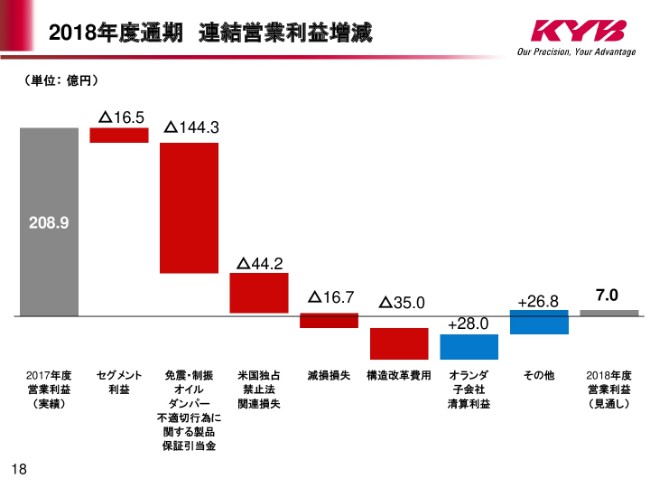

2018年度通期 連結営業利益増減

続きまして、連結営業利益の通期での階段グラフでの分析でございます。先ほどと同じく、左側が2017年度通期の208.9億円、一番右が2018年度営業利益の見通しの7億円でございまして、その間のプラスとマイナスを整理したグラフでございます。

セグメント利益が、16.5億円のマイナス。これは、先ほどご説明いたしました。

続きまして、免震・制振オイルダンパー不適切行為に関する製品保証引当金と米国独占禁止法関連(損失)は、上期と同じ数字でございます。

減損損失は、16.7億円を見込んでおります。これも数字は少し違いますけれども(要因は)先ほどと同じで、おもなものはカヤバシステムマシナリー関連の20.4億円の減損です。あとは、プラスマイナスの差し引きがございます。

次にいきまして、構造改革費用は、先ほど社長の中島からも(ご説明が)ありました、四輪車用油圧機器のグローバルでの構造改革費用を見込んでおりまして、これが35億円でございます。

このあとの2つは、プラス要因になります。

まず、オランダ子会社の清算利益がプラス28億円でございます。従来、私どもは欧州の統括持株会社をオランダに置いていたんですけれども、これをドイツの現法にもってくるということで、これに伴う為替差益を中心として、28億円のプラスが見込まれます。

その他の26.8億円は、前年に発生した費用がなくなることによる増分ということです。

その結果、最終的な2018年度営業利益は7億円を見込んでおります。

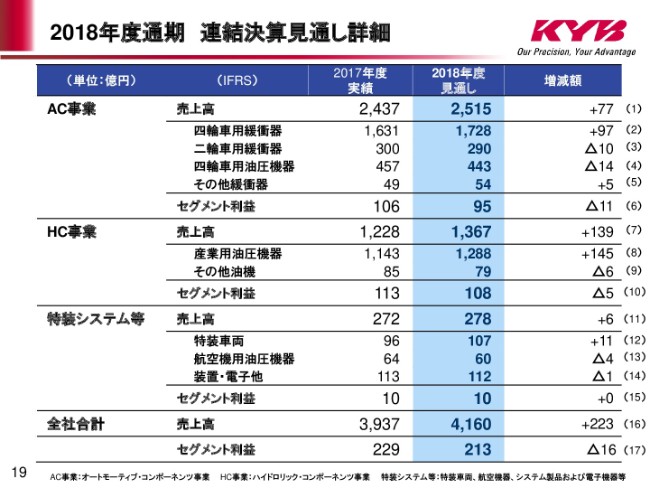

2018年度通期 連結決算見通し詳細

続きまして、各事業ごとの細かい分析ということです。大きなトレンドは、とくにACもHCもそんなに変わらないんですけれども。

ACのところでは、米国が厳しいというお話をさせていただきましたけれども、ここにきて、米国では新規車種の生産開始をしております。(寄与としては)通年ではございませんけれども、下期にはかなり効いてきまして、来年度にはフルに効いてくるということです。このあたりが売上増、さらには利益面でも、上期ではプラス要因ということになってまいります。

ブラジルの子会社の赤字が13億円あるんですけれども、最終的なセグメント利益は11億円程度のマイナスということを見込んでおります。

HC事業につきましては、売上増収を見込んでおります。プラス139億円。これは、中国を始めとした建機需要が、引き続き強いということが主要因です。

項番8のセグメント利益でございます。増収ではありますが、増産対応あるいは、先ほども説明させていただきましたコントロールバルブのライン移管に伴う固定費の増加等で、セグメント利益については前年比マイナス5億円と見込んでおります。

特装システム等については、項番11の売上は前年比プラス6億円、項番15のセグメント利益については、前年比でほぼフラットと見ております。

配当

先ほど申し上げました、配当の件でございます。

こちらにつきましては、当社は誠に申し訳なく思っております。免震・制振オイルダンパーの不適切行為に起因する損失が発生しております。現時点で見積もれる合理的な数字というのは引き当てておりますけれども、今後、これがさらに大きくなるという可能性がございます。

したがいまして、中間配当については0円ということにさせていただきました。なお、期末配当につきましては、下期の業績や、先ほどの損失の状況も見ながら決めていきたいということでございますので、現時点では未定ということにさせていただければと思います。誠に申し訳ございません。

以上、上期の業績、それから年度の見通しということでご説明させていただきました。私からは以上でございます。ありがとうございます。

スポンサードリンク