関連記事

【QAあり】三井不動産、営業収益・各利益で業績予想を上回る 今期はグループ長期経営方針「& INNOVATION 2030」スタートの年

【QAあり】三井不動産、営業収益・各利益で業績予想を上回る 今期はグループ長期経営方針「& INNOVATION 2030」スタートの年[写真拡大]

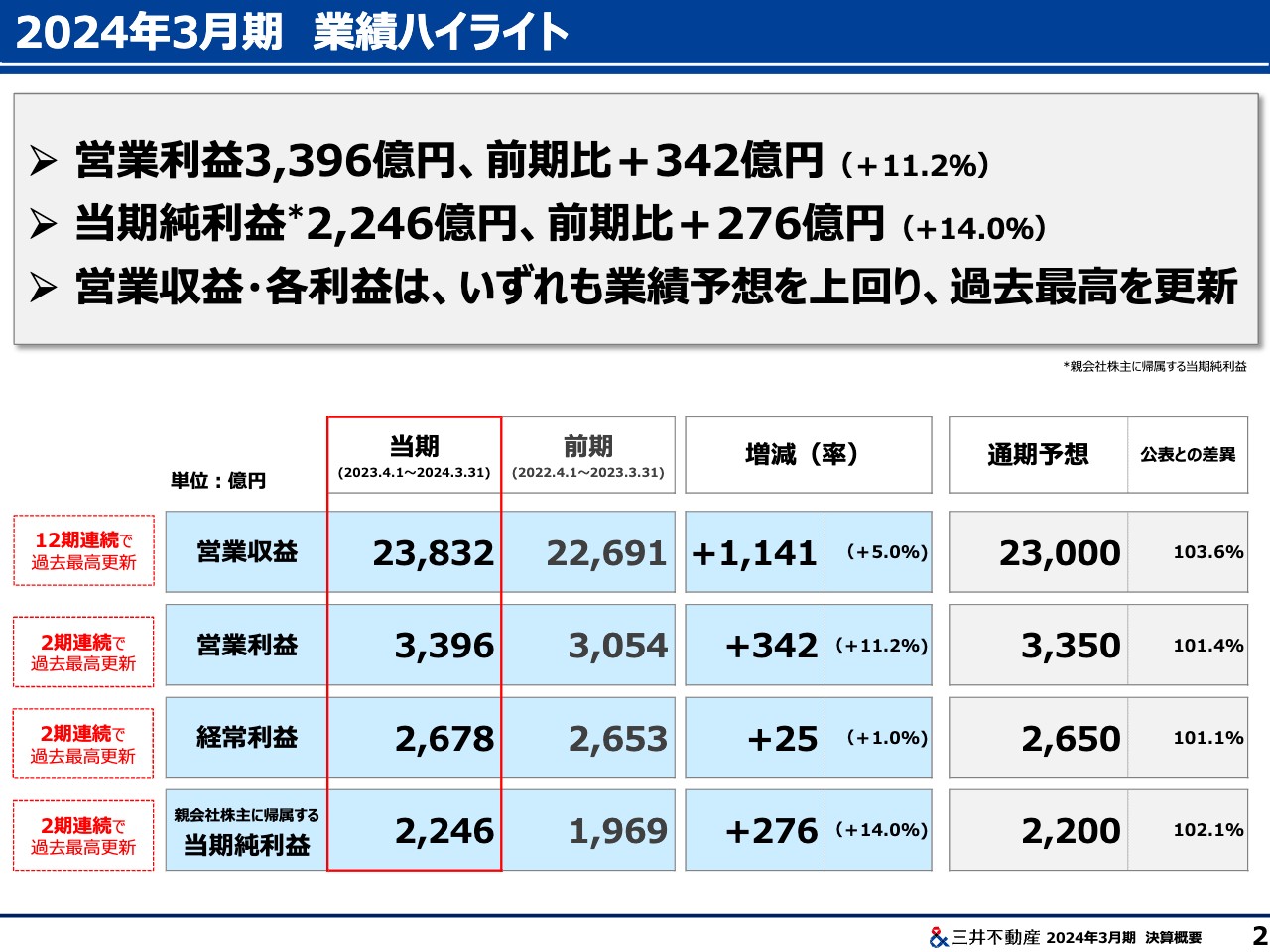

2024年3月期 業績ハイライト

藤岡千春氏(以下、藤岡):本日はお忙しい中、三井不動産の2024年3月期投資家・アナリスト決算説明会にご出席賜り、誠にありがとうございます。常務執行役員の藤岡です。それでは私から、2024年3月期業績についてご説明します。

業績ハイライトです。2024年3月期は、前期比で、営業収益が1,141億円の増収、営業利益が342億円の増益、経常利益が25億円の増益、親会社株主に帰属する当期純利益が276億円の増益となりました。

営業収益、営業利益、経常利益、純利益は、いずれも業績予想を上回り、過去最高を更新しています。営業収益は12期連続、営業利益、経常利益、当期純利益は、2期連続での過去最高の更新となりました。

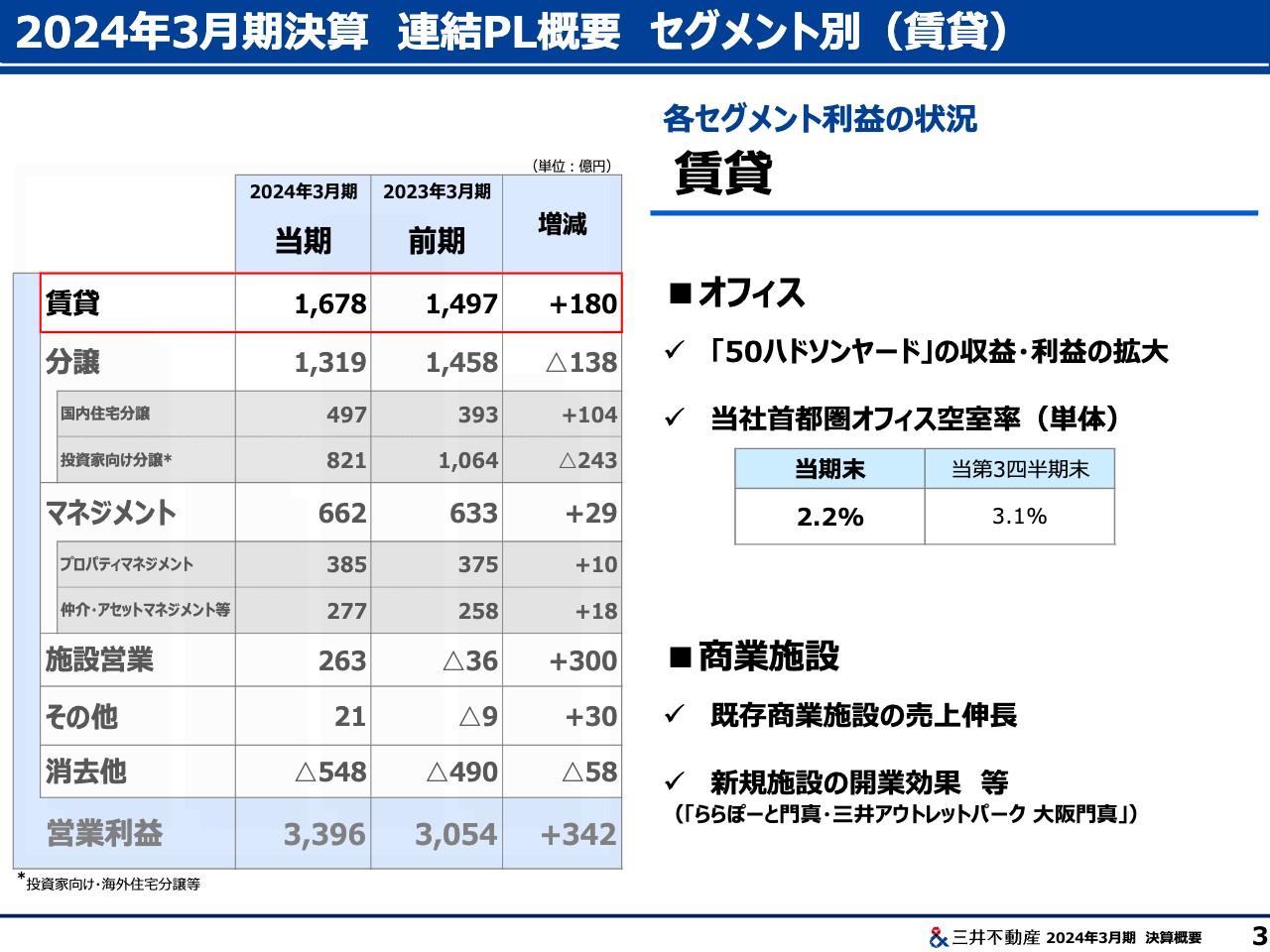

2024年3月期決算 連結PL概要 セグメント別(賃貸)

セグメントの状況について、前期と比較しながらご説明します。賃貸セグメントです。営業利益は1,678億円で、前期比180億円の増益です。

ニューヨークの「50 Hudson Yards」の収益・利益の拡大に加え、既存商業施設の売上伸長、2023年4月に開業した「ららぽーと門真・三井アウトレットパーク大阪門真」の新規開業効果等によるものです。

当期末における当社首都圏オフィスの空室率は2.2パーセントとなり、当第3四半期末の3.1パーセントから0.9パーセント改善しました。

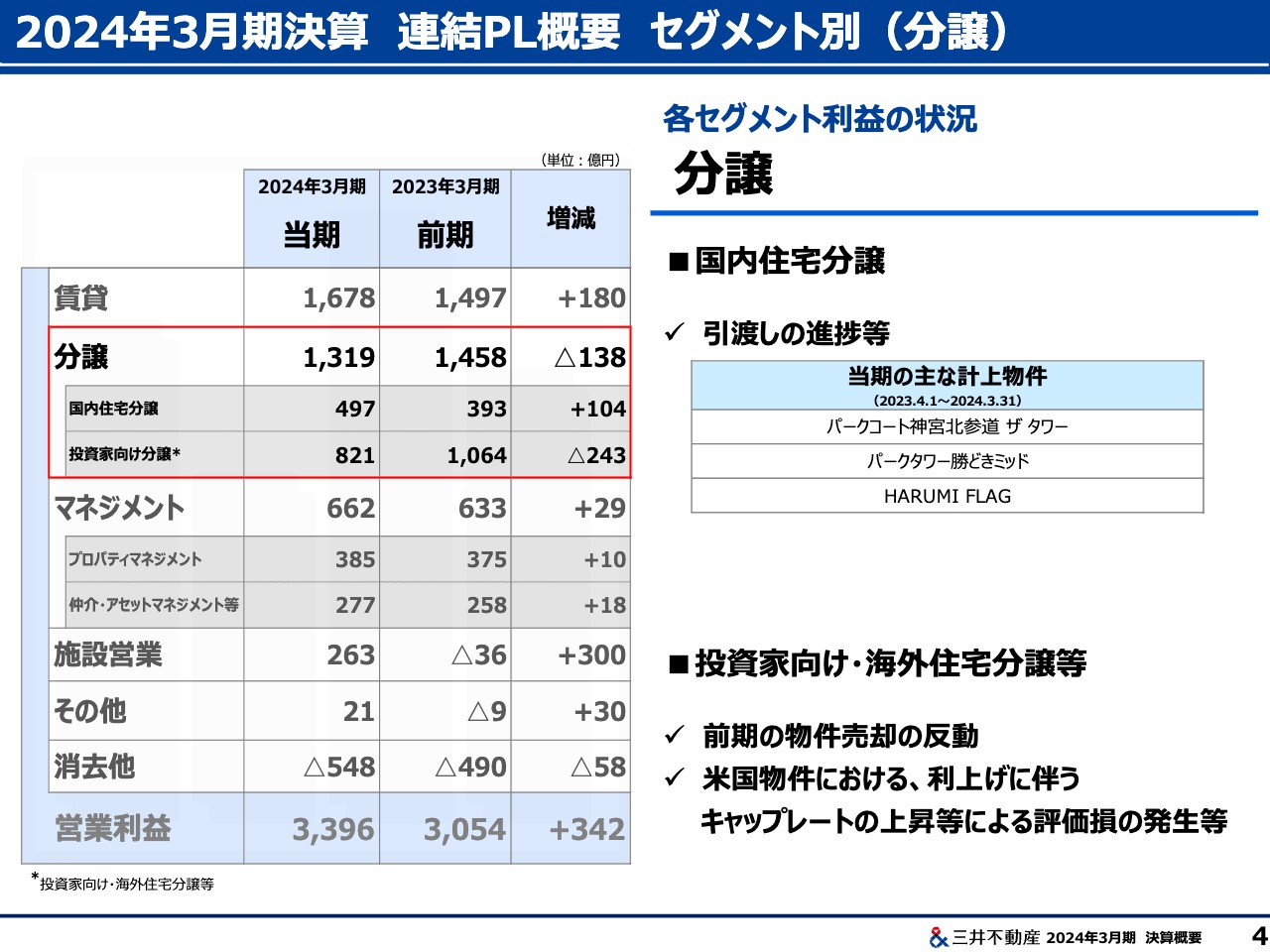

2024年3月期決算 連結PL概要 セグメント別(分譲)

分譲セグメントです。営業利益は1,319億円で、前期比138億円の減益となりました。分譲セグメントのうち、国内住宅分譲は、「パークコート神宮北参道 ザ タワー」、「パークタワー勝どきミッド」等の引き渡しの進捗等により、前期比104億円の増益となりました。

一方、投資家向け・海外住宅分譲等は、前期の物件売却の反動や、米国における利上げに伴うキャップレートの上昇等による評価損の発生等により、前期比243億円の減益となりました。

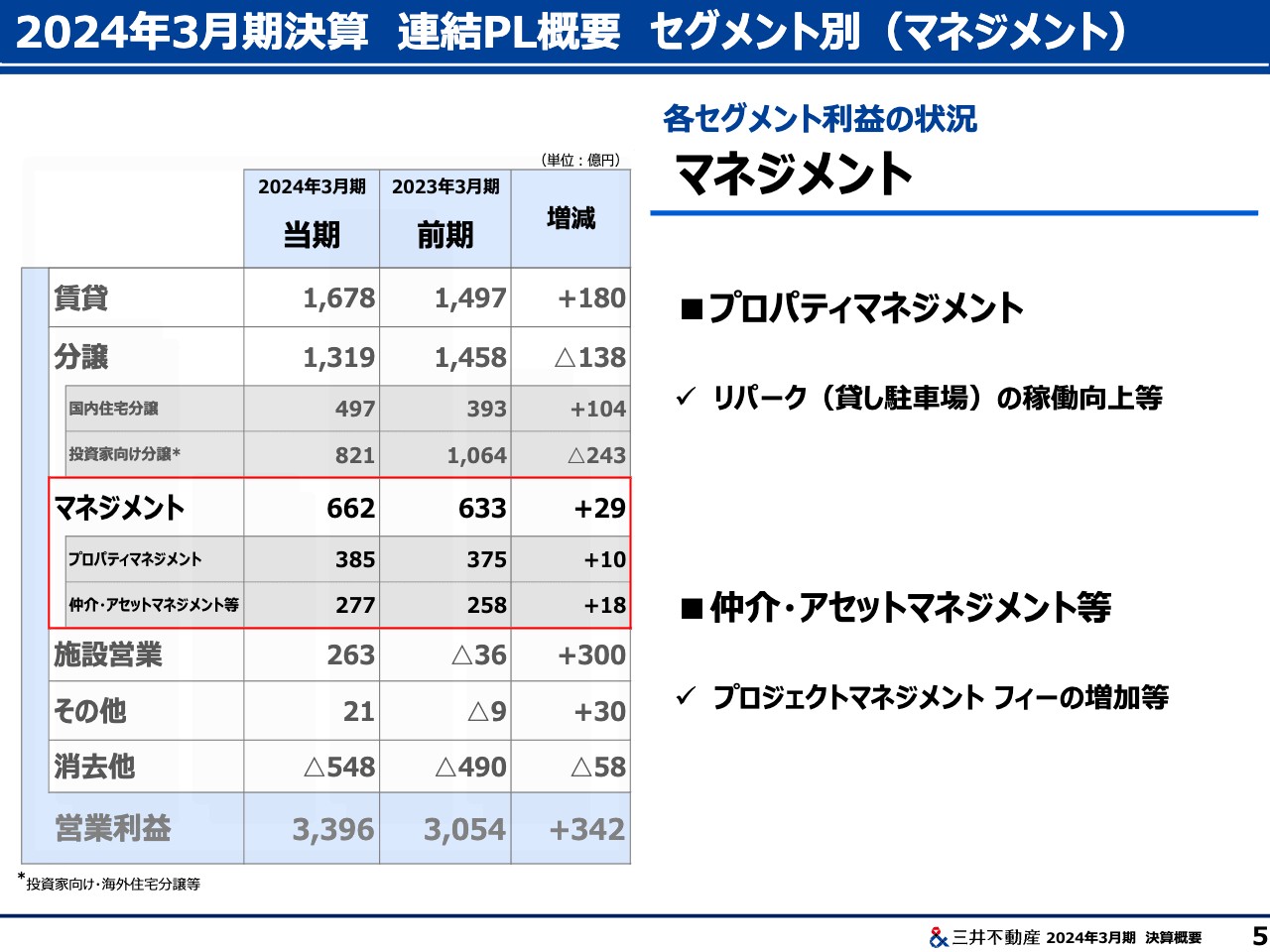

2024年3月期決算 連結PL概要 セグメント別(マネジメント)

マネジメントセグメントです。セグメント全体では、営業利益が662億円で、前期比29億円の増益です。そのうち、プロパティマネジメントは、リパーク(貸し駐車場)の稼働向上等により前期比10億円の増益、仲介・アセットマネジメント等は、プロジェクトマネジメントフィーの増加等により前期比18億円の増益となりました。

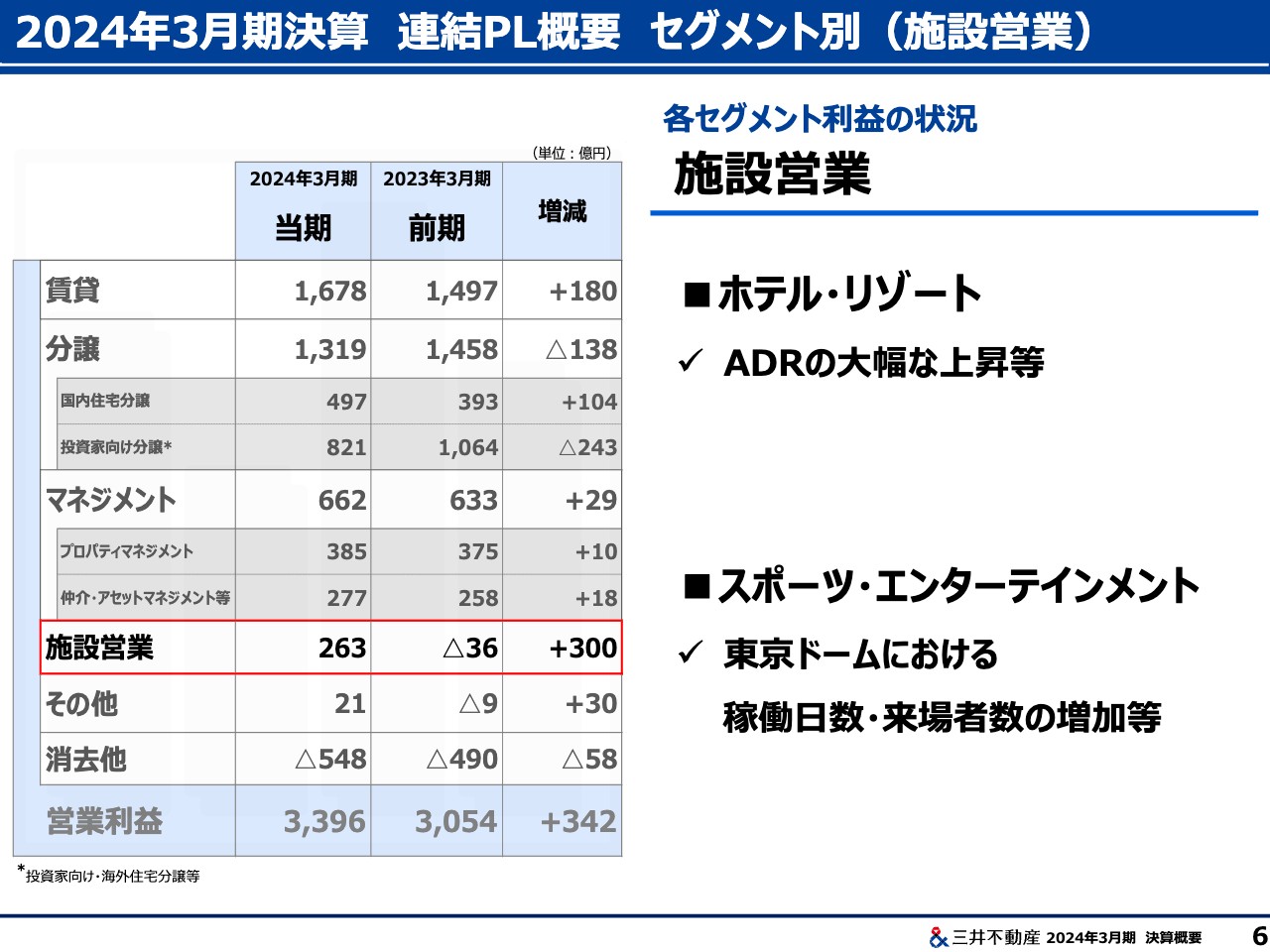

2024年3月期決算 連結PL概要 セグメント別(施設営業)

施設営業セグメントです。ホテル・リゾートでは、国内宿泊主体型ホテルの通期ADRは、前期比約1.6倍と大幅に上昇しました。スポーツ・エンターテインメントでは、東京ドームにおける稼働日数、来場者数が増加しています。施設営業セグメント全体で、前期比300億円の増益となりました。

これらにより、営業利益全体は前期比342億円の増益となっています。

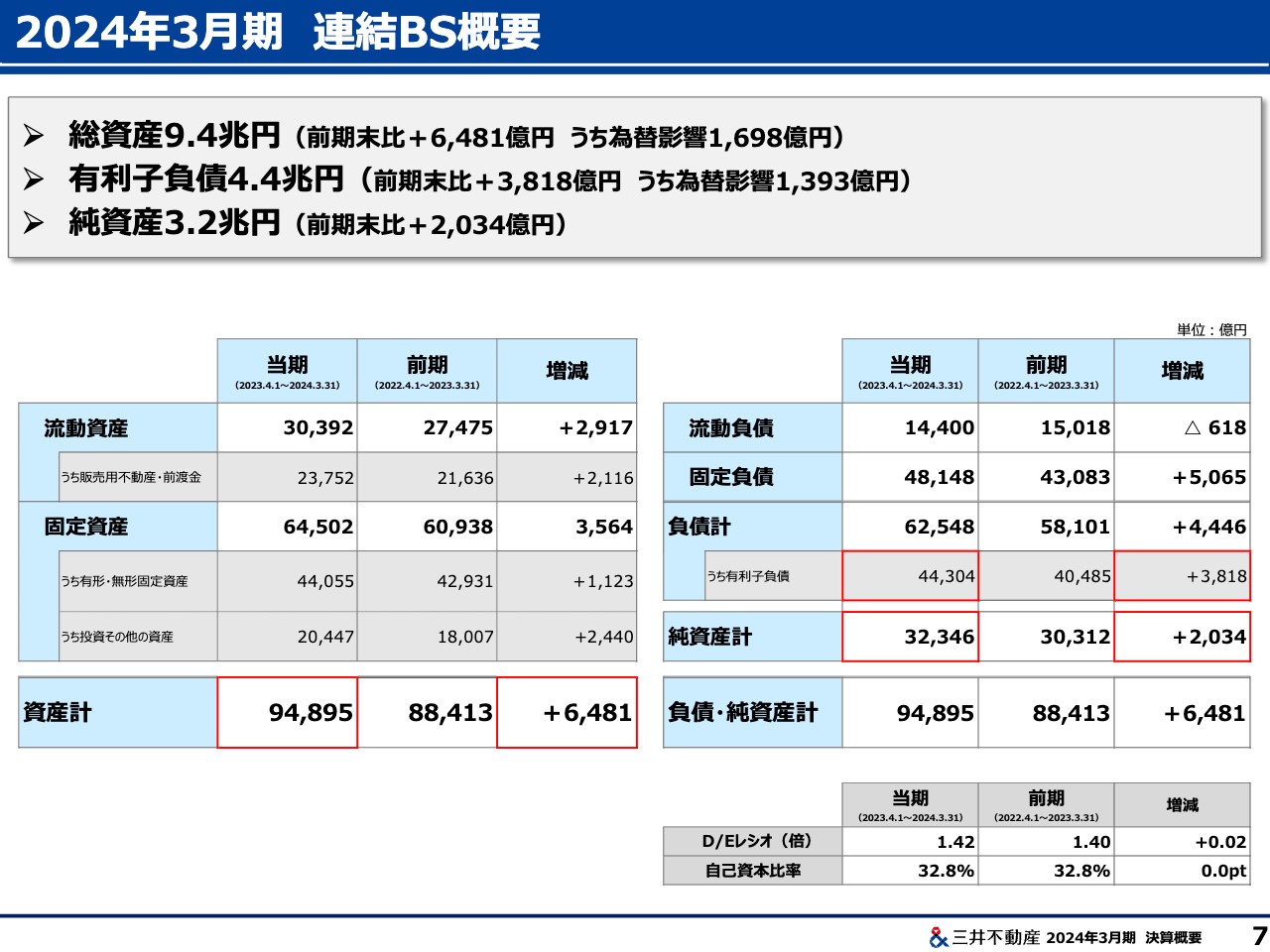

2024年3月期 連結BS概要

連結BSの概要です。総資産は、投資の進捗により、前期末比6,481億円の増加となり、9兆4,895億円となりました。増加分のうち、1,698億円は為替の影響によるものです。

負債についても、投資の進捗などにより、有利子負債が前期末比3,818億円増加しましたが、このうち為替影響が1,393億円となっています。

純資産は3兆2,346億円となり、前期末比2,034億円の増加となりました。

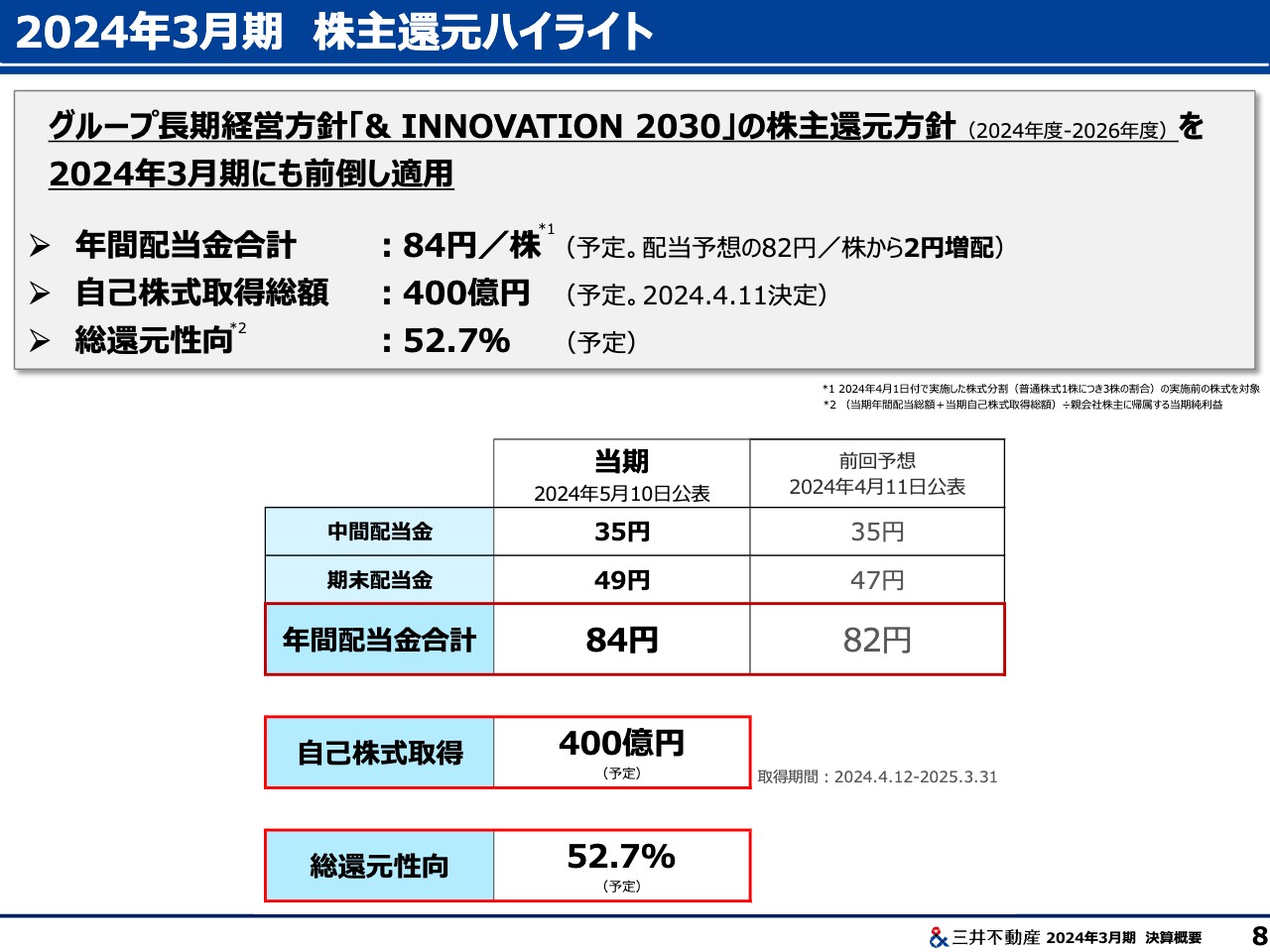

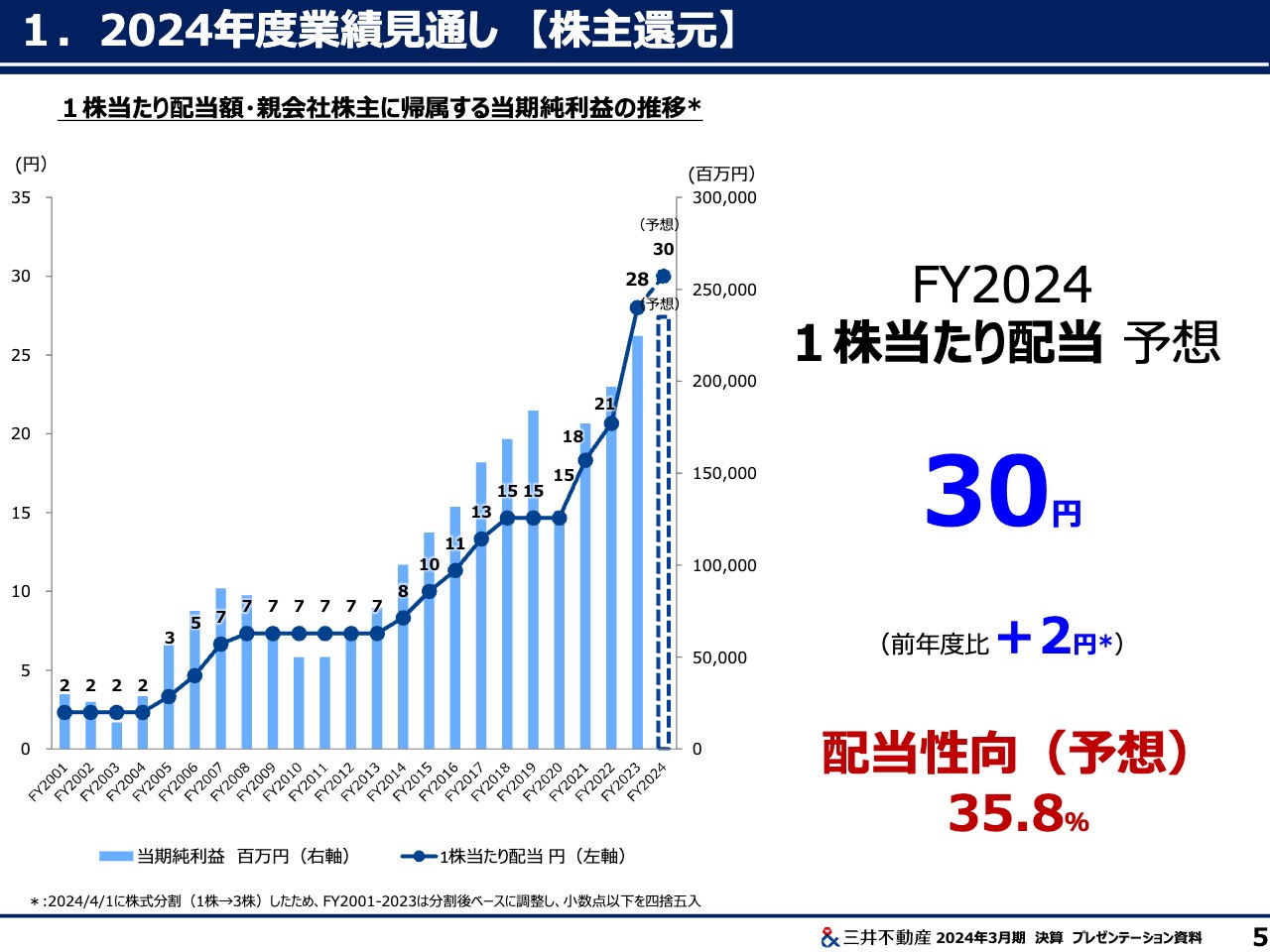

2024年3月期 株主還元ハイライト

株主還元ハイライトについてご説明します。2024年4月に策定したグループ長期経営方針「& INNOVATION 2030」では、株主還元のさらなる強化を決定しています。今後3年間は、総還元性向50パーセント以上、配当性向35パーセント程度を目途としました。2023年度においても、還元方針を前倒しで適用します。

2023年度の実績において、当期純利益が2,246億円となった結果、当初想定の2,200億円を上回ったため、配当性向35パーセント程度の方針に従って増配を決定しました。

結果として、2024年4月11日に公表した年間配当予想82円から2円の増配となり、年間配当金は84円となります。決定済みの自己株式取得総額400億円と合わせて、総還元性向は52.7パーセントを予定しています。

以上で、決算概要の説明を終わります。

植田氏からのご挨拶

植田俊氏(以下、植田):みなさま、こんにちは。本日は大変お忙しい中、お集まりいただきまして、誠にありがとうございます。代表取締役社長の植田です。大変ご無沙汰していると言いたいところですが、ほぼ1ヶ月ぶりかと思います。

先月、グループ長期経営方針「& INNOVATION 2030」をご説明しましたが、その際には、みなさまに多数のご出席・ご視聴をいただき、改めて御礼を申し上げたいと思います。

藤岡からご説明しましたが、2023年度は、売上、営業利益、経常利益・親会社株主に帰属する当期純利益のすべてについて、過去最高を更新しました。2024年度は「& INNOVATION 2030」のスタートの年になりますので、みなさまにお約束した定量目標の達成に向けて、しっかりと歩みを進めていきたいと考えています。

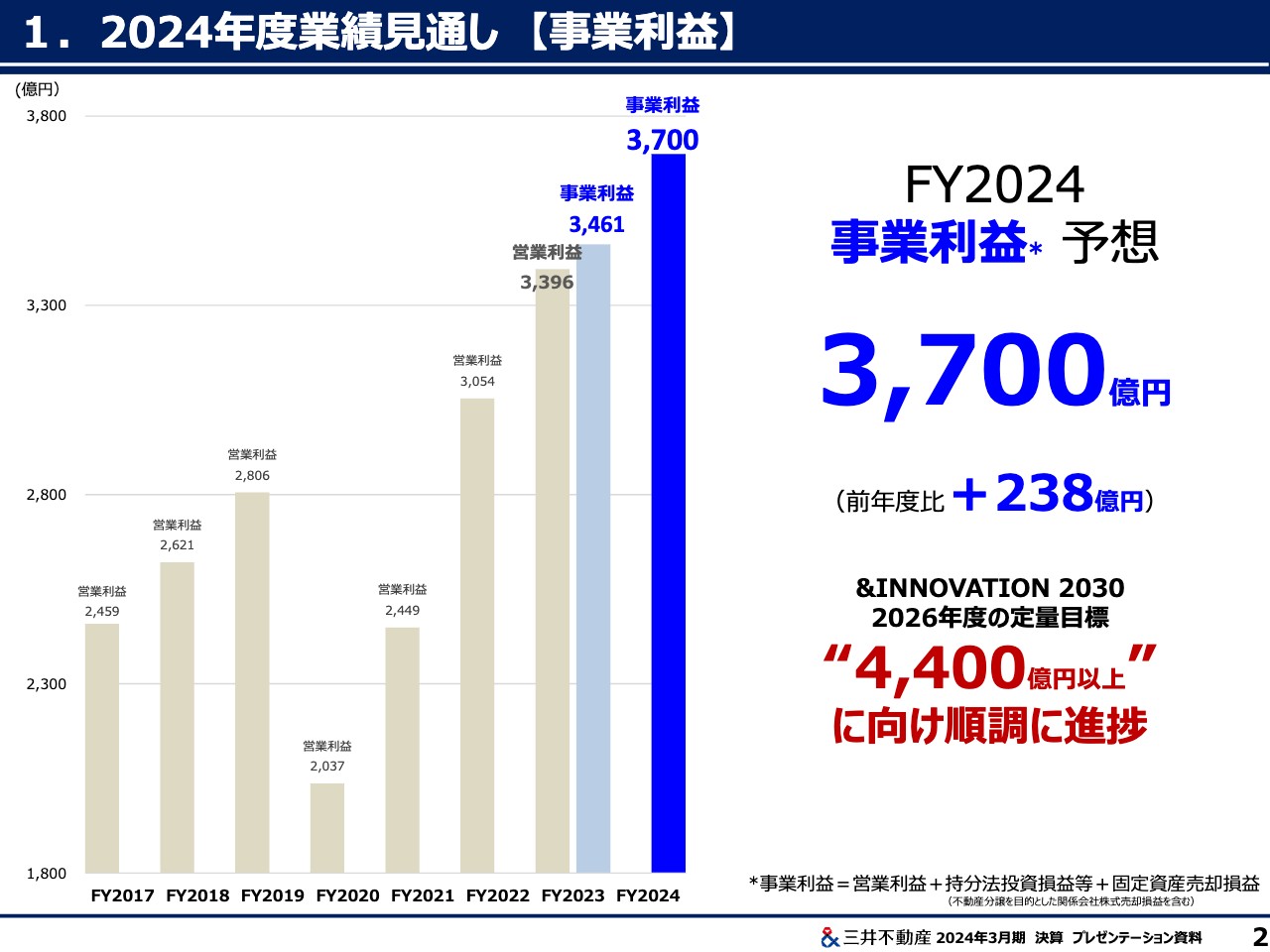

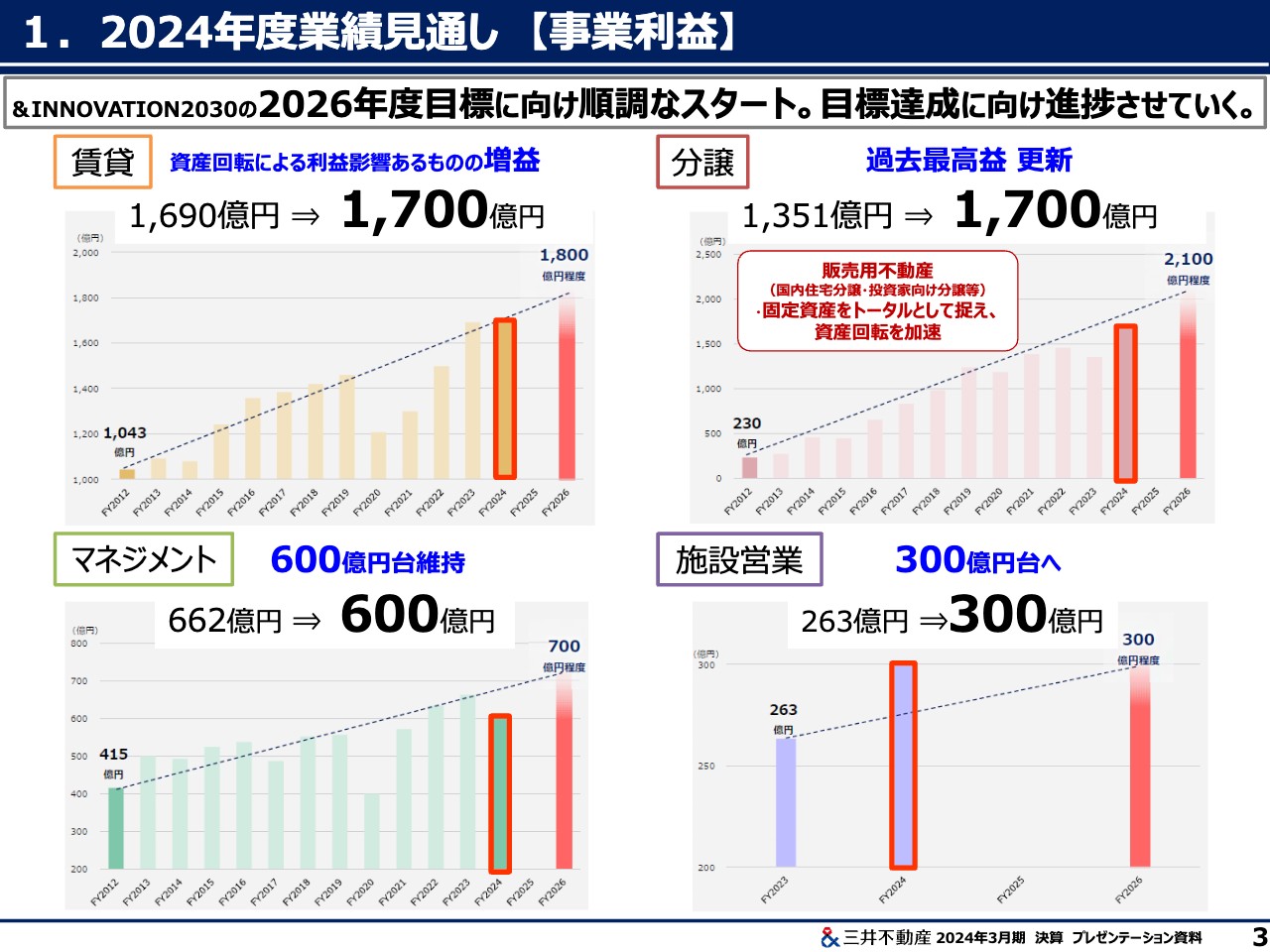

1.2024年度業績見通し 【事業利益】

2024年度の業績見通しについてご説明します。2023年度の営業利益は、業績予想の3,350億円を46億円上回る3,396億円で落着し、2022年度から引き続き、2年連続で過去最高益を達成しました。

2024年度からは、先月公表した新グループ長期経営方針「& INNOVATION 2030」に基づき、営業利益に持分法投資損益と固定資産売却損益を加算した、事業利益という指標で目標を管理していきます。

営業利益を事業利益に組み替えたかたちで申し上げると、2023年度の事業利益3,461億円に対して、2024年度の事業利益予想は3,700億円と、前期比プラス238億円の増益見込みとなっています。

「& INNOVATION 2030」においては、2026年度の定量目標として事業利益4,400億円以上を掲げているため、目標達成に向けて、着実に進捗させていきたいと思っています。

1.2024年度業績見通し 【事業利益】

各セグメントの業績見通しは、スライドのとおりです。

賃貸セグメントは、資産回転に伴い、利益の減少が生じる一方で、主に国内商業施設における売上増、通期物件の利益寄与等により、賃貸利益全体で前期比プラス9億円の増益を想定しています。

分譲セグメントは、販売用不動産、固定資産をトータルとして捉え、資産回転を加速しており、前期比プラス348億円の1,700億円を想定しています。

マネジメントセグメントは、2023年度の一過性要因からの反動減もありますが、3期連続で営業利益600億円台を維持する想定となっています。

施設営業セグメントは、2023年度に大幅な増益となりました。2024年度もホテル・リゾートの旺盛な需要を背景とした、さらなる収益・利益の拡大、東京ドームにおけるリニューアル効果等による収益・利益の拡大により、前期比プラス36億円の増益を想定しています。

「& INNOVATION 2030」における2026年度の事業利益の目標達成に向けて、2024年度の業績は、想定どおりの順調なスタートを切れると考えています。目標達成に向けて、各セグメントの利益をしっかりと積み上げ、進捗させていきます。

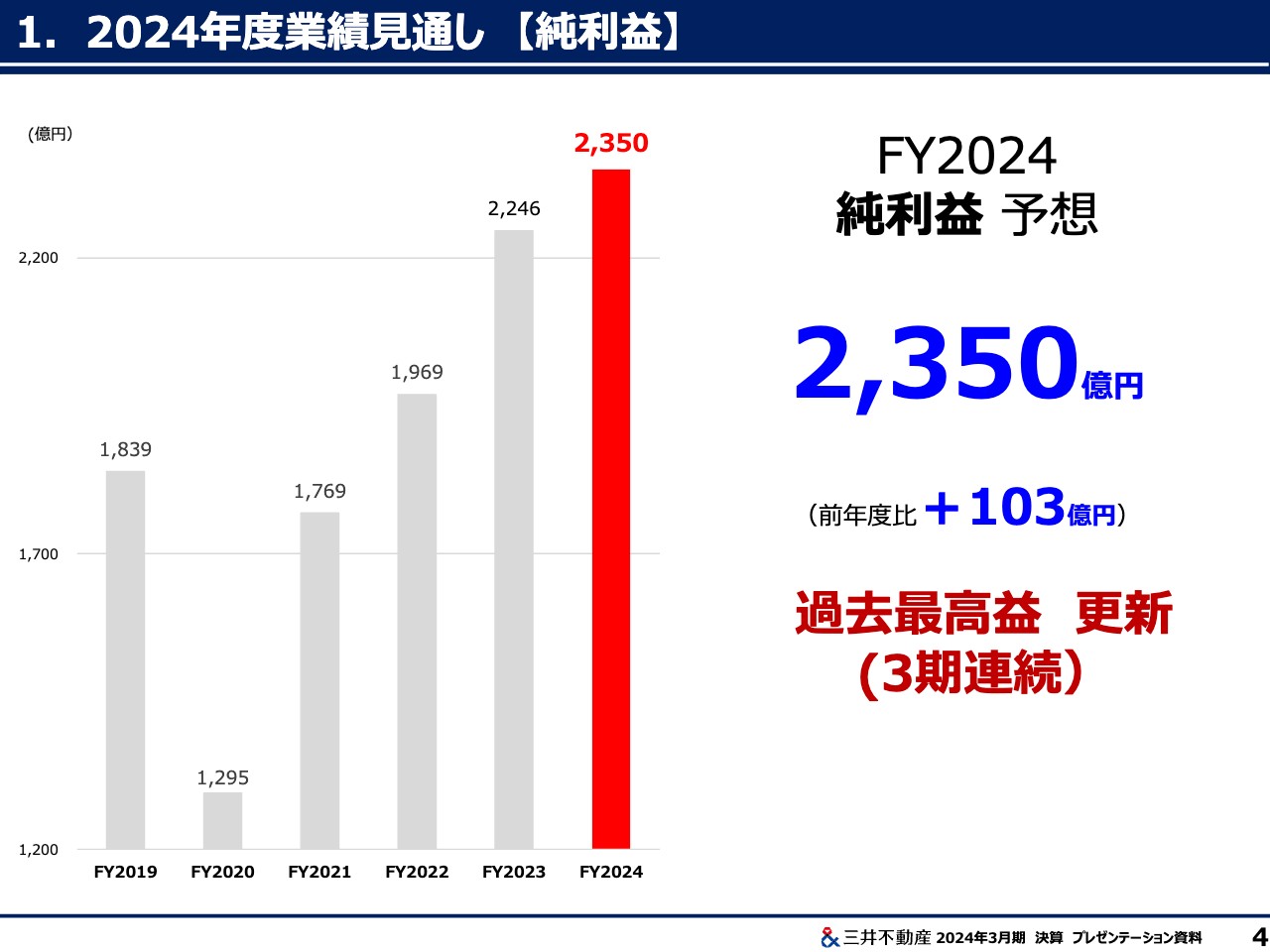

1.2024年度業績見通し 【純利益】

当期純利益については、固定資産、投資有価証券をトータルで捉えた資産入替による特別利益の計上等を加味し、3期連続で過去最高の更新となる2,350億円を見込んでいます。

「& INNOVATION 2030」においては、2026年度の定量目標として、純利益は2,700億円、EPS成長率は年平均成長率プラス8パーセントを掲げていますが、目標に向けて、しっかりと進捗させていきます。

1.2024年度業績見通し 【株主還元】

1株当たりの配当予想は、「& INNOVATION 2030」の株主還元方針に基づき、純利益2,350億円に対する配当性向35パーセント程度の配当30円を想定しています。2024年4月1日に実施した株式分割後調整ベースの前期比プラス2円の増配見込みとなっており、増配は4期連続を予定しています。

2.商業・スポーツ・エンタメ デカップリングによるトップラインの伸長戦略

「& INNOVATION 2030」において、事業戦略の第1の道として「コア事業のさらなる成長」を掲げ、具体的な施策として「市場からのデカップリング」「開発利益の強化」「海外事業の深化と進化」の3つを挙げました。

ミクストユース再開発におけるオフィスの強みは、2023年11月の決算説明会の場ですでにご説明したとおりです。本日は、オフィス以外のアセットクラスについて、どのように「市場からのデカップリング」を進めていくのかご説明します。

その前に、オフィスについて少しだけ触れます。当社の商圏オフィス空室率は足元では、2.2パーセントと低位で推移しており、来春に向けてさらなる低位を目指していきたいと思っています。しっかりと「市場からのデカップリング」を実現できていると認識しています。

2023年秋に「汐留シティセンター」における約1万坪のテナント解約のニュースが大きな注目を浴びました。しかしその後、物件力もありますが、当社のリーシング力により、半年という極めて短い期間で一気に満室まで埋め戻すことができました。

こちらも、当社の競争優位性を表す1つの証左になっているのではないかと感じています。ちなみに今では、解約されたテナントは、当社のワークスタイリングのヘビーユーザーとなっていることも申し添えておきたいと思います。

「コア事業のさらなる成長」に向けた1つ目の施策である、「市場からのデカップリング」についてご説明します。まず、商業・スポーツ・エンターテインメントです。

2024年度より、商業施設本部を商業施設・スポーツ・エンターテインメント本部に改称し、当社グループにしかできない街づくりとして、商業施設とスポーツ・エンターテインメントの連携を加速させていきます。

2.商業・スポーツ・エンタメ デカップリングによるトップラインの伸長戦略

この取り組みの象徴となり得る施設が、2024年4月に千葉県船橋市に竣工した「LaLa arena TOKYO-BAY」です。

南船橋エリアにおいて、当社は40年以上にわたり、「三井ショッピングパーク ららぽーとTOKYO-BAY」をはじめとした商業施設や、屋内型スケートリンク、住宅、物流施設などさまざまな事業を通じて、ミクストユースの街づくりを進めてきました。

南船橋駅前の公民連携による再開発事業も当社が担い、2023年11月には「ららテラス TOKYO-BAY」を開業しました。

当社とゆかりの深い南船橋の街に完成した「LaLa arena TOKYO-BAY」は、収容時人数1万人の大型多目的アリーナで、今シーズンよりB.LEAGUE所属の千葉ジェッツがホームアリーナとして利用する予定となっています。

また、2024年7月にこけら落としとしてMr.Childrenの公演を予定している他、9月にはあいみょんの全国ツアーの初日公演が予定されていますので、今年度の稼働率は、当初想定よりも高くなる見込みです。

本アリーナの誕生を機に、南船橋エリアにおいては、スポーツ・エンターテインメントの力を活用し、さまざまなイベントによる非日常の感動体験と、イベント前後の買い物や食事などを一日中楽しんでいただくための環境がさらに整うことになります。

エリア全体の活性化という社会的価値の向上と、当社商業施設の売上向上という経済的価値の向上の両輪を回していきたいと考えています。

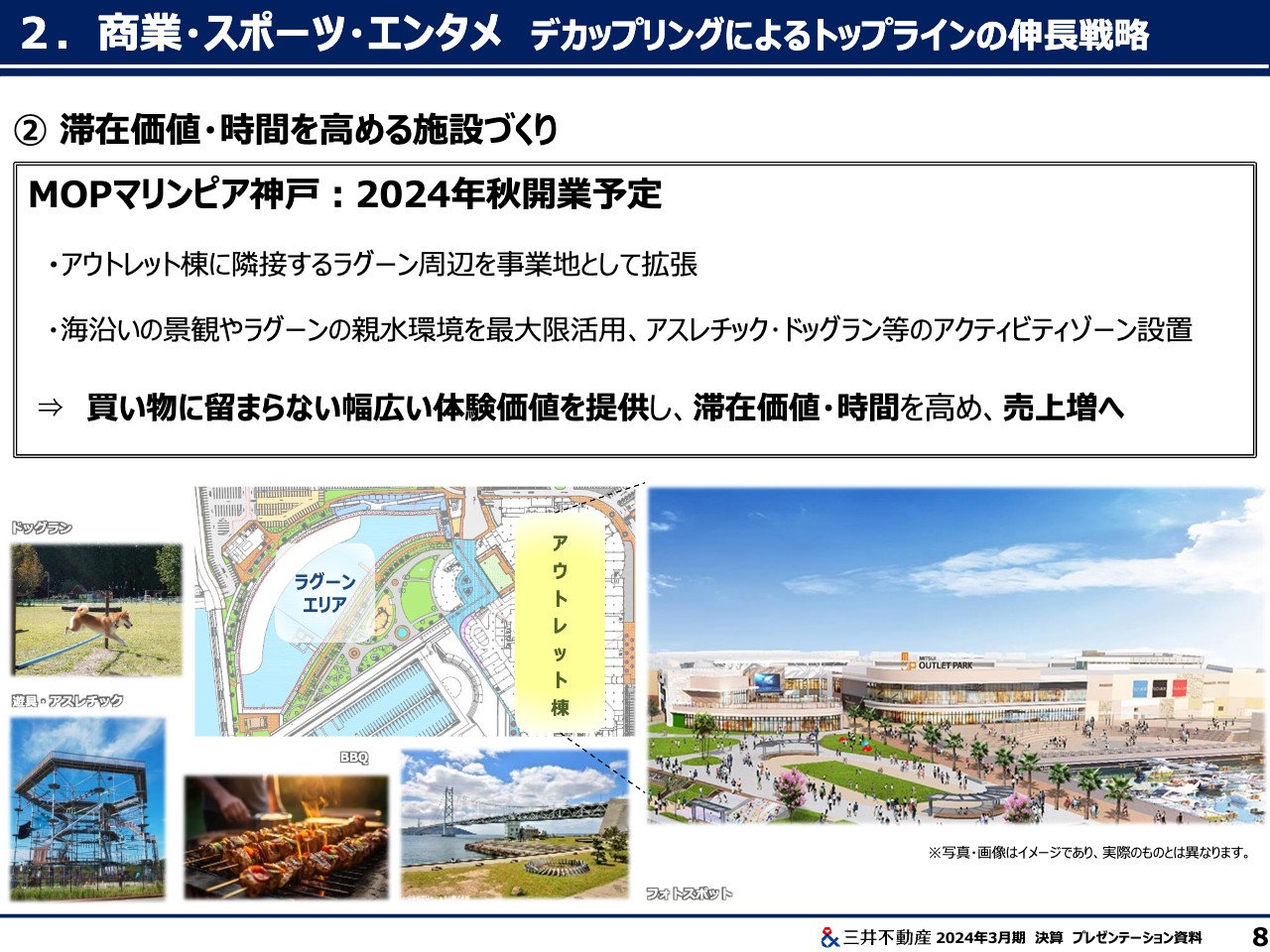

また、施設レベルにおいても、スポーツ・エンターテインメントとの連携を深めており、お客さまに買い物にとどまらない幅広い体験価値を提供し、お客さまの滞在価値やその滞在時間を高めていきたいと考えています。

2.商業・スポーツ・エンタメ デカップリングによるトップラインの伸長戦略

2024年秋に開業予定の「三井アウトレットパーク マリンピア神戸」においては、アウトレット棟に隣接するラグーン周辺を事業地として拡張します。海沿いの景観やラグーンの親水環境を最大限活用して、アスレチック・ドッグラン等のアクティビティゾーン設置を予定しています。

2.商業・スポーツ・エンタメ デカップリングによるトップラインの伸長戦略

その他の商業施設においても、スポーツ・エンターテインメントとの連携を進めていきます。2023年度から、東京ドームで公演を行っているアーティストのブルーノ・マーズの関連イベントを「MIYASHITA PARK」で実施するなどの取り組みをスタートさせています。

東京ドームや「LaLa arena TOKYO-BAY」でのコンサートやスポーツイベントに合わせて、当社の商業施設におけるイベント認知を高めるためのシティドレッシングなどの告知、チケット販売、ポップアップストアや「&mall」におけるグッズ販売、イベント当日のパブリックビューイングやサテライトイベントの開催などの連携を進めていきます。

イベントに至るまでの過程も盛り上げていくことで、お客さまにより満足度の高い体験価値を提供していきます。

商業施設については、2023年度にはコロナ禍前の売上まで回復しました。今後は、当社にしかできない、スポーツ・エンターテインメントとの連携により、コロナ禍で重要性を再認識したリアル施設の魅力をさらに向上させることで、トップラインを伸長させていきたいと考えています。

3.ホテル・リゾート デカップリングによるトップラインの伸長戦略

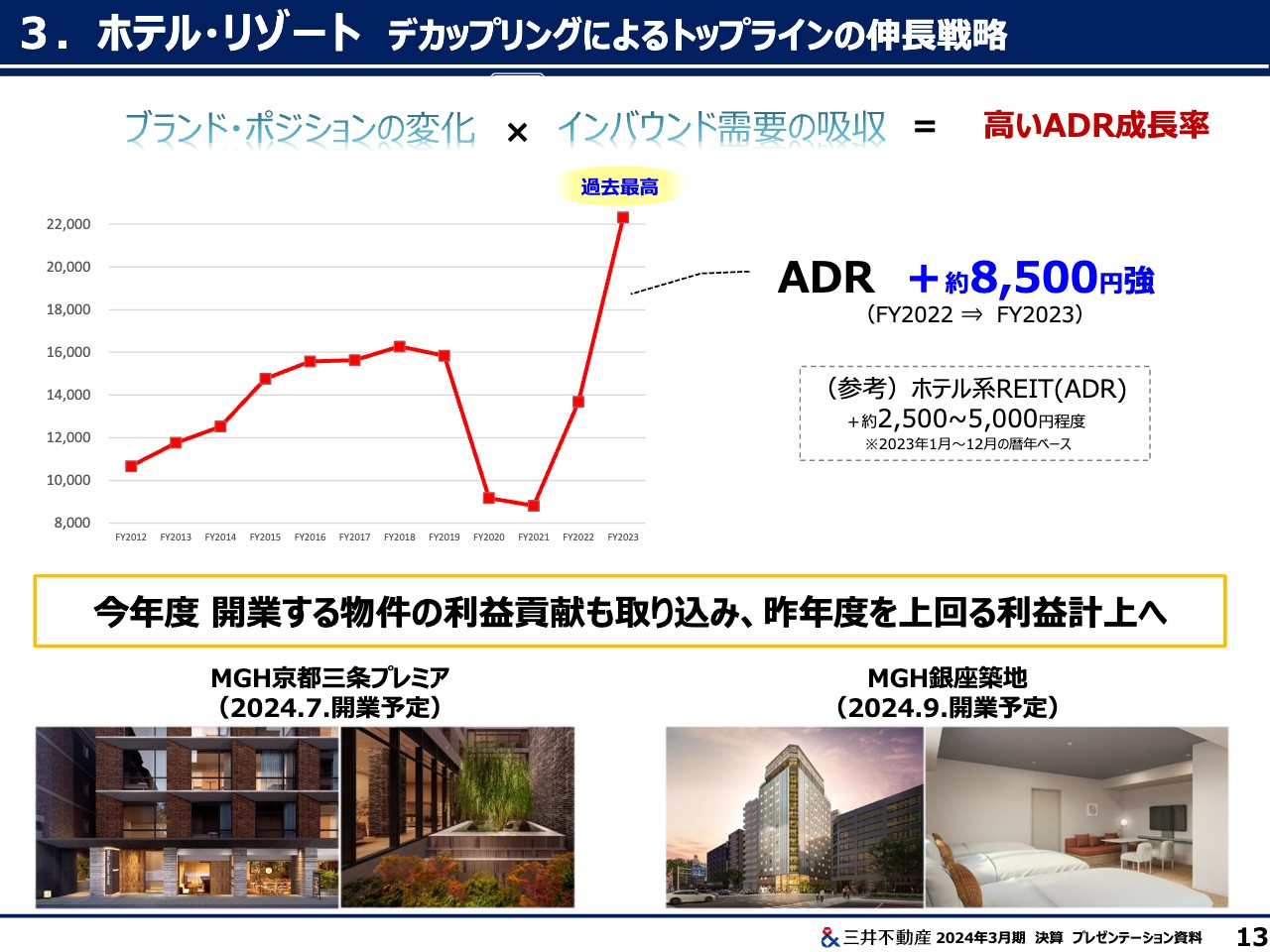

ホテル・リゾートです。ホテル・リゾートについては、ADRの大幅な上昇により、2023年度は大幅な増益を達成することができました。

2023年度に、需要の取り組みによる大幅なADR上昇を達成できた背景には、コロナ禍において取り組んできたリブランディングやポートフォリオの強靭化が寄与していると考えています。引き続き、しっかりと利益成長をさせていきたいと考えています。

宿泊主体型ホテル「三井ガーデンホテルズ」については、コロナ禍の2022年11月に、ビジネス利用のみならず、レジャーやリフレッシュ等のための利用など、さまざまなシチュエーションでご活用いただきたいという思いで、リブランディングを行いました。

この思いのもと、2023年度に新規開業した「三井ガーデンホテル横浜みなとみらいプレミア」や、同じく2023年度にリニューアルオープンした「三井ガーデンホテル上野」においては、思うままにホテルステイを楽しめる空間を創出し、さまざまな客室ラインナップを用意しました。

このような好立地、ハイクオリティの新規物件の開業、既存物件の改修などにより、ポートフォリオを強靭化しています。

3.ホテル・リゾート デカップリングによるトップラインの伸長戦略

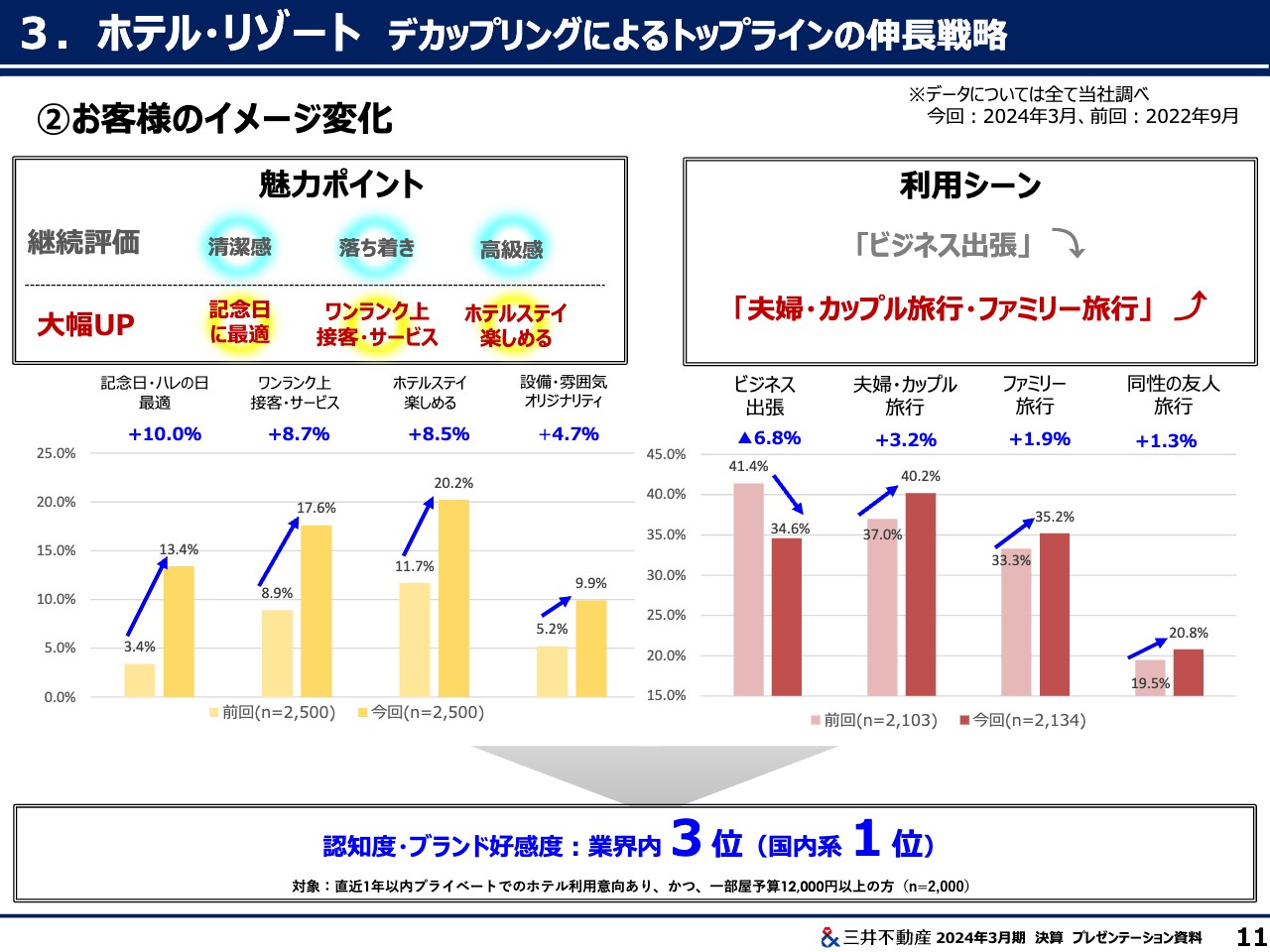

このようなリブランディングやポートフォリオの強靱化により、当社ホテルの魅力が向上し、利用に適したイメージが変化してきていると感じています。

当社調査において、当社ホテルの魅力については、特に記念日やハレの日の利用に適している点、ビジネスホテルよりもワンランク上の接客サービスを提供してくれる点、ホテルステイを楽しめるホテルであるという点に魅力を感じるお客さまが増加しています。

利用シーンについても、予算に上限のあるビジネス出張が減少した一方で、プライベートでの旅行が増加しています。

当社調査の認知度、ブランド好感度についても、有名な某外資系ホテル2社に次いで3位、国内系では1位となっています。

3.ホテル・リゾート デカップリングによるトップラインの伸長戦略

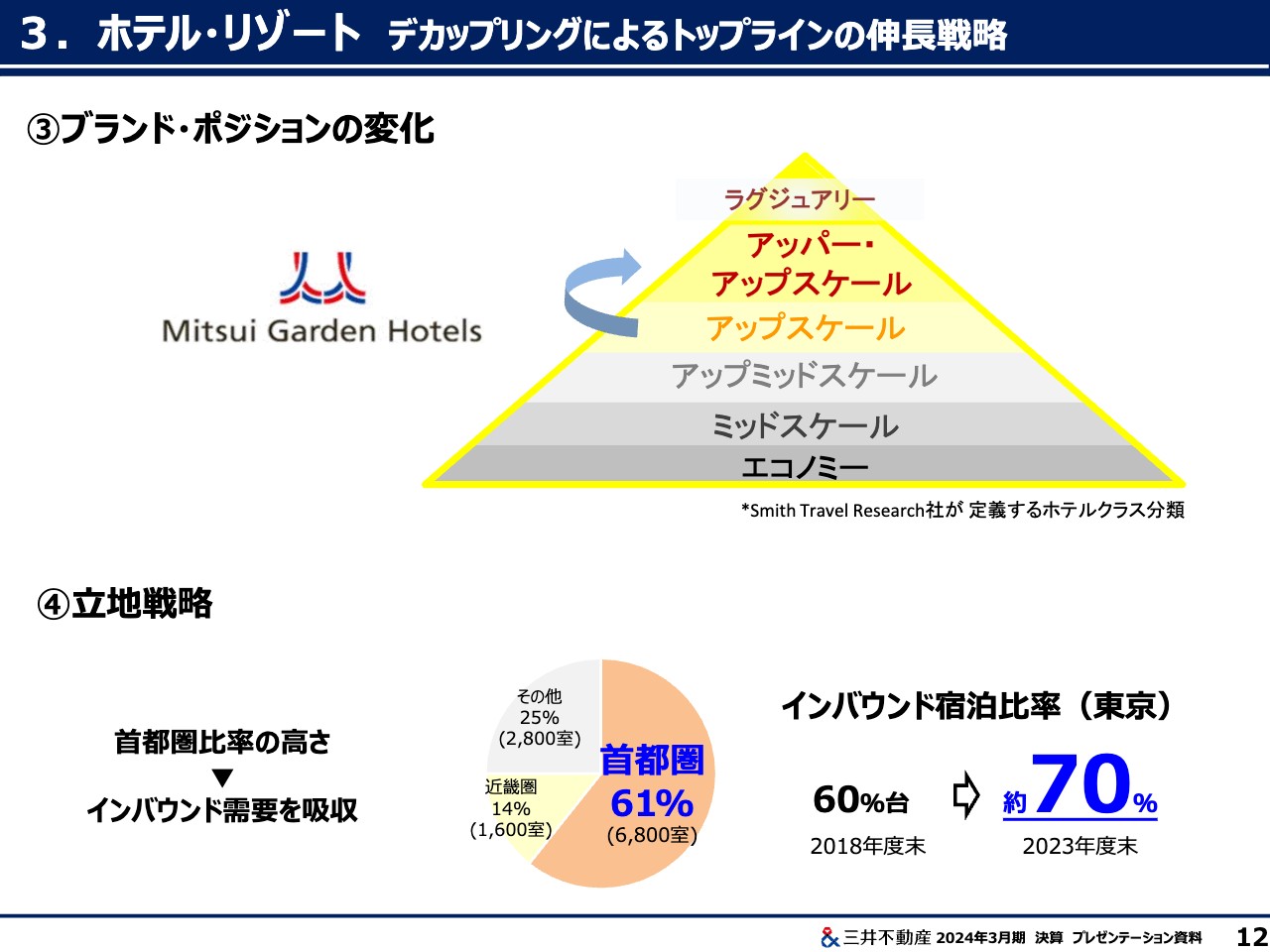

このような変化を踏まえると、当社グループのホテルはこれまで、アップスケールに位置づけられている認識でしたが、単なる出張利用メインのビジネスホテルではない、マリオット、シェラトン、ヒルトンなどが名を連ねる、アッパー・アップスケールへとブランド・ポジションを変化してきていると感じています。

立地戦略としても、首都圏の部屋数が全体の6割を占めているため、インバウンド需要の取り込みにつながっていると感じています。実際に、2023年度のインバウンド宿泊比率は7割にも上っています。

3.ホテル・リゾート デカップリングによるトップラインの伸長戦略

このように、リブランディングやポートフォリオの強靭化によるブランド・ポジションの変化と、旺盛なインバウンド需要をしっかりと吸収できています。そのため、年度比較でのADRの増加幅は、データが開示されているホテル系REITのADR増加幅よりも、大幅に高い約8,500円を超える増額を勝ち取ることができたと考えています。

2024年は、7月に「三井ガーデンホテル京都三条プレミア」、9月に「三井ガーデンホテル銀座築地」がオープンします。さらなるブランドイメージの向上、適切な価格戦略により、2023年度を上回る利益の計上に向け、取り組んでいきます。

4.物流施設 デカップリングによるトップラインの伸長戦略

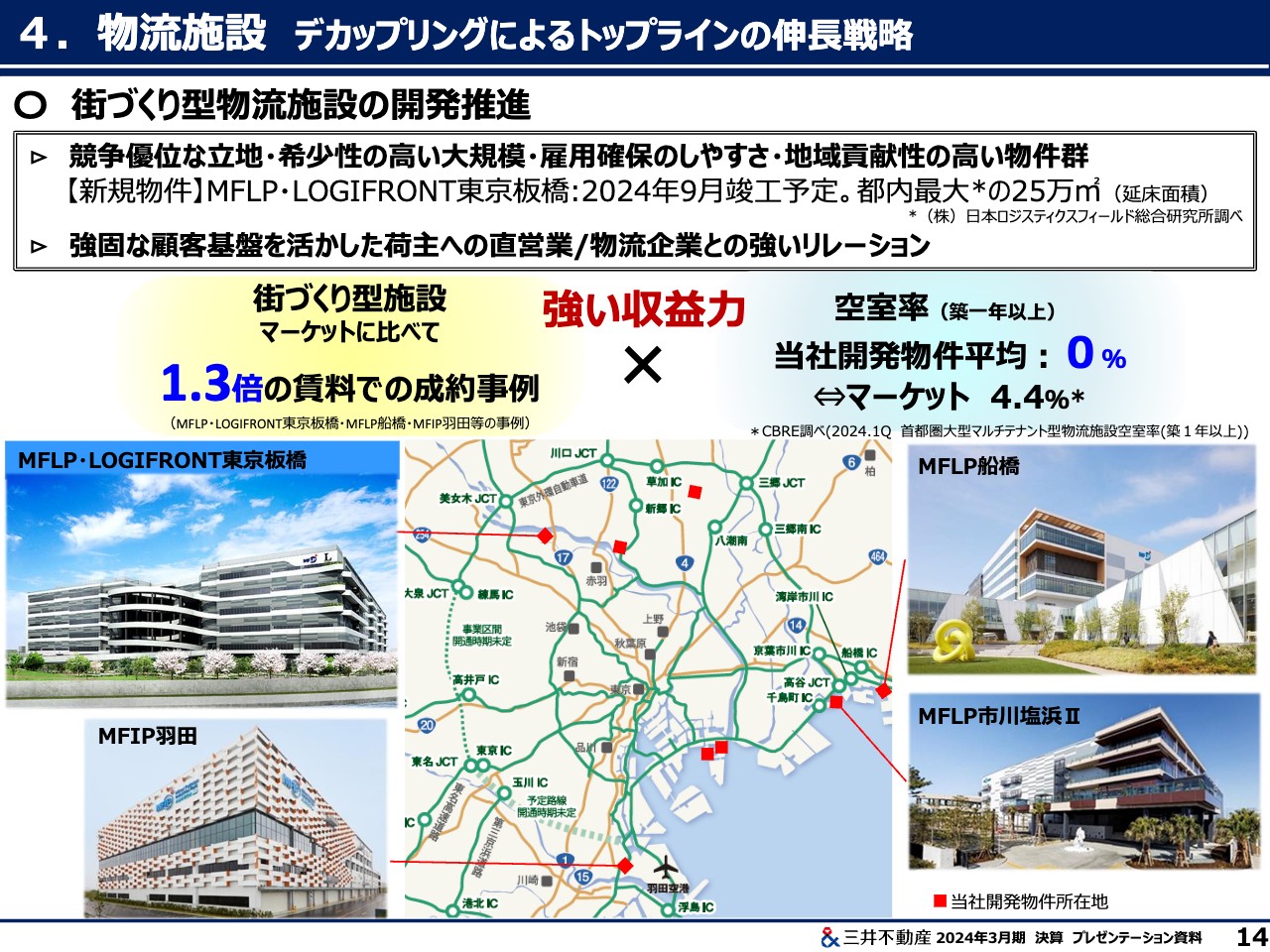

物流施設です。当社の強みである、街づくり型の開発ノウハウを活かした開発を進めています。2024年9月には、日鉄興和不動産との共同事業であり、都内最大かつ当社物流施設でも最大級の規模を誇る「MFLP・LOGIFRONT東京板橋」が竣工予定となっています。

当社が開発する街づくり型物流施設については、高速道路のインターや配送先、ワーカー確保に有利な人口集積地に近接している競争優位な好立地、省人化のためのさまざまな機器を導入しやすい希少性の高い広大なフロア設計、上質なエントランスやハイセンスなカフェテラスの設置等のワーカーが働きたくなる施設設計などにおいて、テナント企業から高い評価をいただいています。

オフィステナント3,000社、商業テナント2,500社という強固な顧客基盤をベースとして、荷主企業とのリレーションや、事業参入から10年という期間で築き上げた強固な物流企業とのリレーションなど、顧客との強いリレーションも大きな強みとなっています。

このような強みを背景に、街づくり型物流施設の賃料は、周辺相場に比べて1.3倍程度の成約事例を獲得できています。また、当社開発施設全体の平均空室率は0パーセントと、マーケット平均の4.4パーセントに比べて高い稼働率を維持しています。

引き続き、当社ならではの強みを活かし、物流施設もトップラインの伸長に寄与していきます。

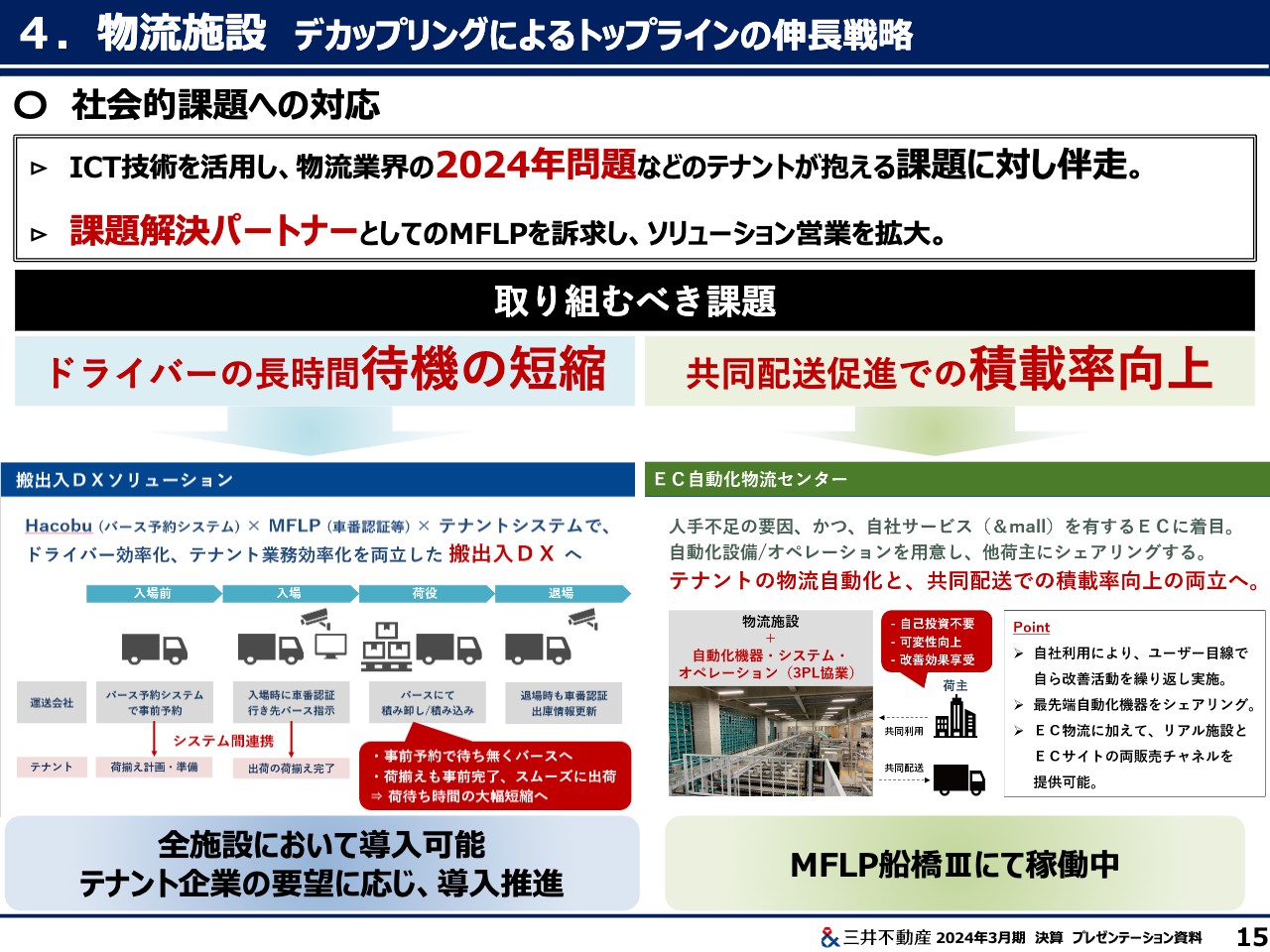

4.物流施設 デカップリングによるトップラインの伸長戦略

EC市場が拡大する一方で、物流業界では長時間労働や深刻な労働力不足が課題となっています。2024年4月からトラックドライバーの時間外労働の上限規制が適用されたことで、限られた人的リソースによる効率的なオペレーション構築や、従業員の負担軽減のための取り組みなど、早急な対応が求められています。

このような物流業界の2024年問題に対し、当社としては、顧客企業の課題解決のパートナーとなるべく、ドライバーの長時間待機の短縮と共同配送によるトラック積載率の向上を取り組むべき課題と位置づけ、ソリューションの提供を行っています。

具体的には、長時間待機短縮のために荷物の積み下ろしを行うバースの事前予約システムとともに、入庫時にどのバースにトラックを停車させればよいかを指示してくれるシステムを導入することで、ドライバーが倉庫に到着してからすぐにバースに停車できない課題を解決できるようにしています。

また、物流企業の人手不足への一助となり、トラックが積み荷に余裕がある状況で配送している非効率な状況を改善できるよう、「MFLP船橋Ⅲ」では倉庫という場所だけでなく、自動化設備システムをご利用いただけるサービスを導入しています。

社会的課題へのソリューションも提供することによってテナント企業と伴走し、さらなる顧客基盤の強化に努めていきたいと思っています。

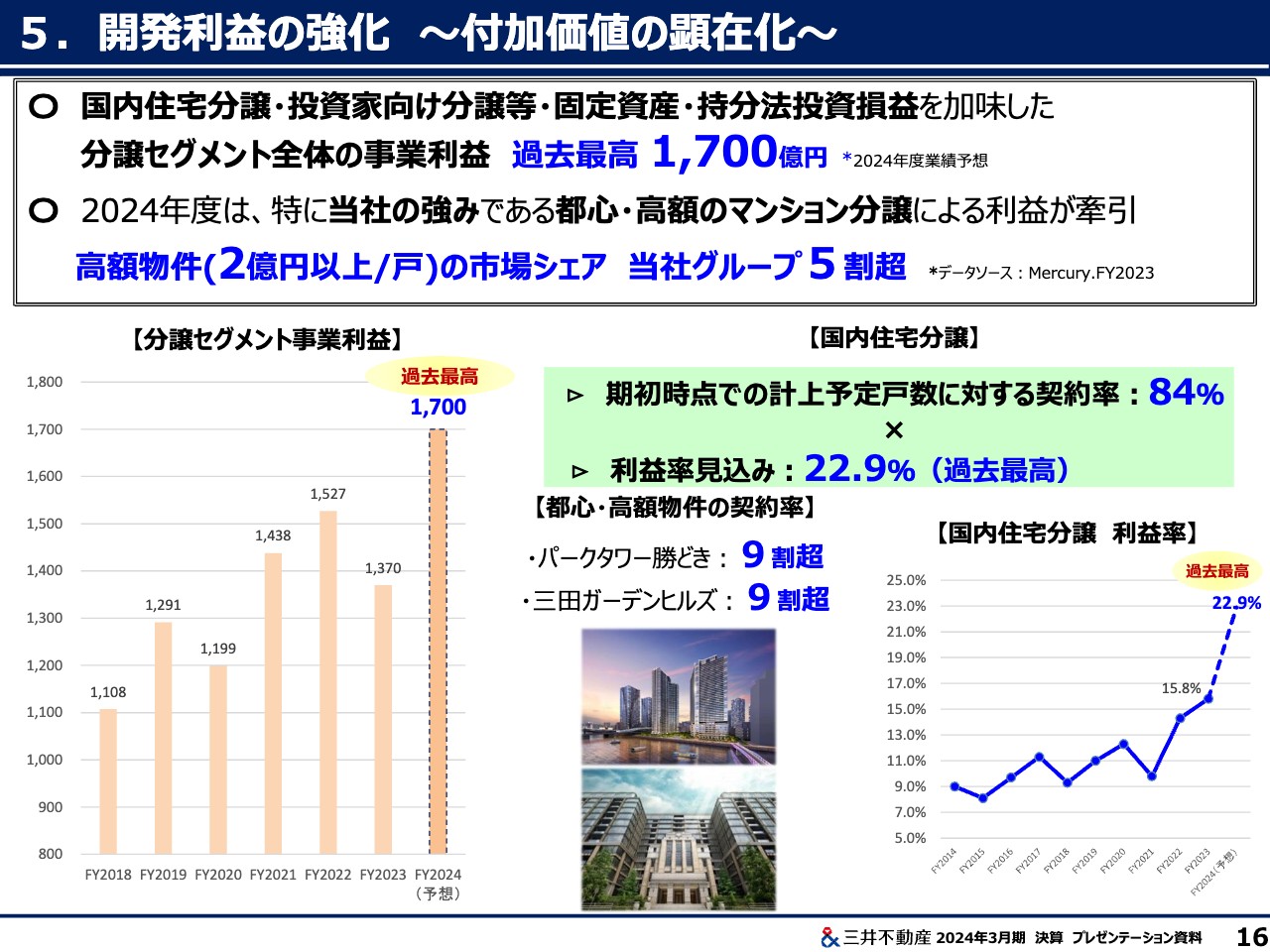

5.開発利益の強化 ~付加価値の顕在化~

「コア事業のさらなる成長」に向けた2つ目の施策である、「開発利益の強化」についてご説明します。

「& INNOVATION 2030」では、販売用不動産・固定資産トータルで資産回転を加速し、付加価値を顕在化することをご説明しました。また、固定資産の売却損益等を含めた当社の本業によって創出した、付加価値を直接的に表現する指標である事業利益ベースで見た分譲セグメントの利益は、2024年度において過去最高の1,700億円を見込んでいます。

マーケットにおいて、1戸2億円以上のマンション分譲シェアが、2023年度は5割以上あるなど、都心かつ高額なマンション分譲が当社の強みです。2024年度は、特に都心・高額物件が利益率の増加を牽引します。

ご承知のとおり、国内住宅分譲マーケットは好調な状況です。足元の当期計上予定戸数3,650戸に対する契約率は84パーセント、利益率も過去最高の22.9パーセントを予定しています。

2024年度以降の計上予定物件である都心の大型かつ高額物件の「パークタワー勝どき」「三田ガーデンヒルズ」ともに契約率9割以上と、非常に高い水準を確保できており、2024年度以降も安定した利益計上が見込める状況です。

当社には、さまざまな国、エリア、アセットクラスにおいて豊富なパイプラインがあります。それぞれの売買マーケットの状況や投資家の選好をしっかりと見極め、適時適切に、販売用不動産・固定資産をトータルで捉えた資産回転を加速していきたいと思っています。

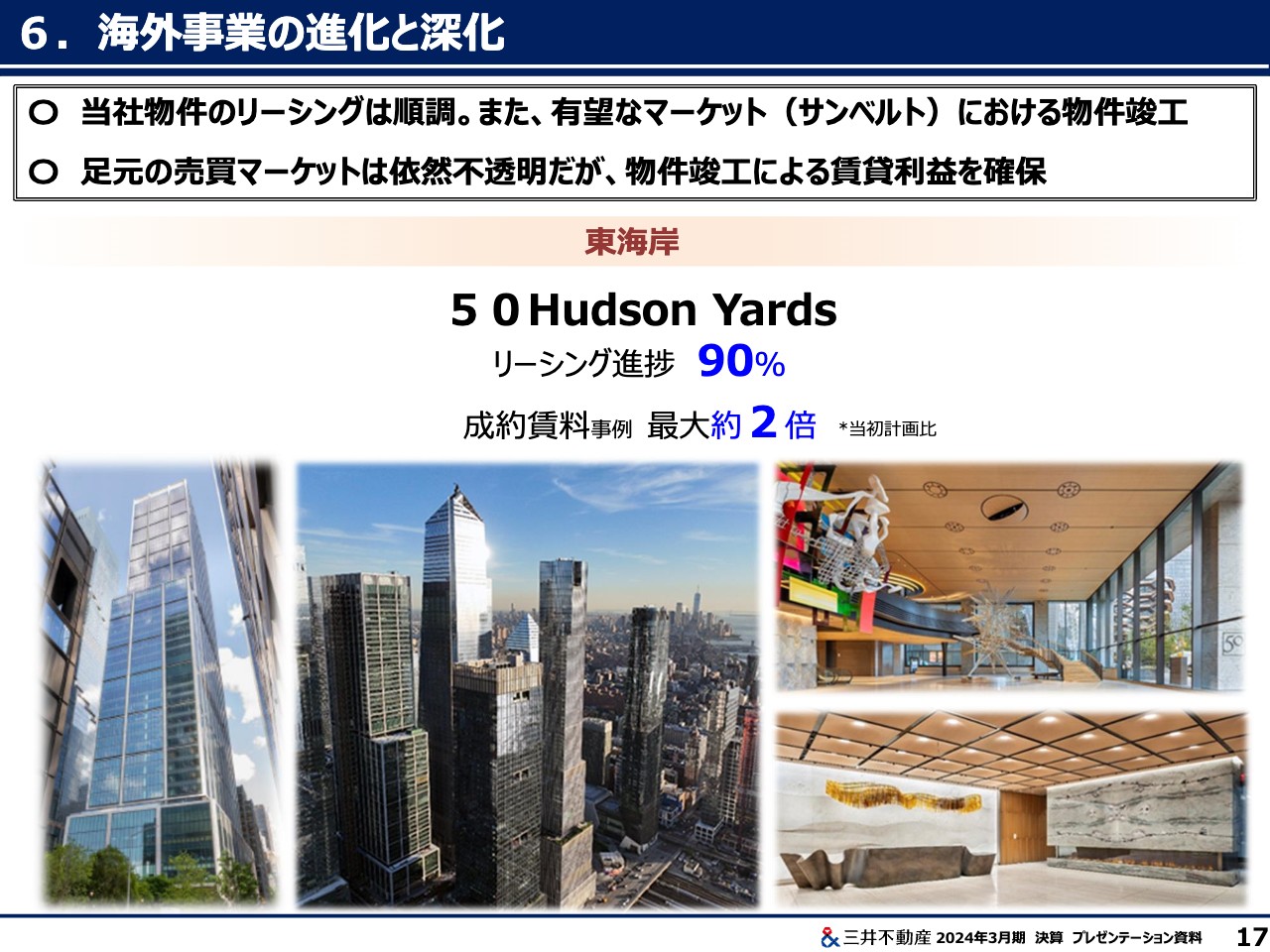

6.海外事業の進化と深化

「コア事業のさらなる成長」に向けた3つ目の施策である、「海外事業の進化と深化」についてご説明します。

アメリカにおける売買マーケットは、インフレ懸念や金利の高止まりにより、未だ様子見の状態が続いており、賃貸マーケットでも、引き続き優勝劣敗の二極化が進行していると認識しています。

このような中、東海岸において「50 Hudson Yards」は、引き続き勝ち組代表のオフィスとなっています。リーシングが進捗し、稼働率は90パーセントとなりました。賃料についても、引き続き高い水準での成約を勝ち取れています。直近の成約事例においても、当初想定していた賃料比最大2倍の水準となった事例もあります。

6.海外事業の進化と深化

西海岸においては、ラボ&オフィスである「Torry View」が竣工し、満床稼働でのスタートが切れています。

6.海外事業の進化と深化

2024年度は、人口やGDPの成長が著しいサンベルトエリアにおいて、賃貸住宅が4棟竣工します。今後、しっかりと物件竣工等による賃貸利益を確保していきます。

7.まとめ

当社には、すばらしい既存アセットや今後のパイプラインが多数あります。

各アセットにおいて、当社ならではの競争優位性をしっかりと活かし、市場に存在しなかった付加価値の高い商品やサービスを創出し、提供することによって市場に新たな需要を作り出します。

マーケット・エリアの価値を牽引していくことによって、デカップリングによるトップラインを伸長させていきます。

8.築地地区まちづくり事業

みなさまのご関心が高いと思われる、築地地区まちづくり事業についてご説明します。当社を代表とするコンソーシアムが、2024年4月19日に東京都から事業予定者に選定されました。

都心の約19ヘクタールという大規模なまちづくりは、これからの東京、そして日本の国際競争力を左右する大変重要なプロジェクトであると考えています。このような事業に関われることに、私も身が引き締まる思いです。

築地の歴史を踏まえた上で、東京の国際競争力を高め、都民に愛され、世界中から人々が集まり、賞賛されるような魅力的なまちづくり、先進的な環境共生型のまちづくりを目指していきたいと思っています。

跡地開発については、築地の歴史や文化を踏まえつつ、4つの公共的機能と4つの施設を軸に、まちづくりを進めていきます。

8.築地地区まちづくり事業

4つの公共的機能についてご説明します。

1つ目は、多くの人が集い、くつろぎ、さまざまなアクティビティを楽しめる、約10ヘクタールにおよぶオープンスペース・水辺空間の創出です。

築地には波除神社があり、毎年盛大な「つきじ獅子祭り」が開かれています。このような文化を守り発展させるため、場外市場や波除神社に隣接する位置に波除広場を設け、お祭りなどの地域イベントに活用していただきたいと思っています。

2つ目は、景観です。水都東京再生の象徴となるような景観をデザインし、特徴的な景観を創出したいと思っています。

3つ目は、水都東京の玄関口となる、次世代モビリティを活用したゲートウェイ施設、陸・海・空の交通拠点整備です。

4つ目は、最先端の環境配慮技術と大規模な緑化等により、環境先進都市を目指します。

8.築地地区まちづくり事業

感動と交流、そしてイノベーションを起こす舞台となる、主要な4つの施設を整備します。

1つ目は、スポーツ・エンターテインメントを行う大規模集客・交流施設です。競技やイベントに応じて、観戦・体験環境を最適に変容させる世界屈指の超多機能型施設を建設します。

2つ目は、周辺の医療施設などと連携してイノベーションを推進する、ライフサイエンスコミュニティ施設です。

3つ目は、世界中の人々をもてなし、交流を促す迎賓機能としてのMICEおよび滞在施設です。MICE施設に加えて、世界トップクラスのホテルやナイトクルーズなどのユニークメニューも整備します。

4つ目は、築地場外市場と連携し、フードホールやフードラボを整備します。築地がつむいできた食文化を活かし、食の魅力を発信するまちを目指します。

このように、築地市場跡地を、社会的価値を生み出す公共的機能や施設を持つまちへと開発・整備していきます。

8.築地地区まちづくり事業

これらの機能や施設を70年にわたって運営し、環境変化に対応しながら持続的に成長するまちにしていくために、この度さまざまな分野のリーディングカンパニー11社によるコンソーシアムを組成しました。

本事業は総事業費約9,000億円もの大規模プロジェクトとなりますが、未来に向けて挑戦し、東京の国際競争力の強化に資するプロジェクトとして、まちとモビリティ、スポーツ・文化・エンターテインメントの経験値やノウハウが高く、まちづくりのビジョンを共有できる企業とパートナーシップを組んで臨みます。

大規模な開発に際し、このような発想はかつての東京ミッドタウンの開発と同様であり、「& INNOVATION 2030」で掲げる「第三者資金の積極的な活用」にも適うものだと考えています。

長期経営方針のさまざまなシミュレーションの中には、本事業も検討の1つに入っています。開業は2030年代前半を予定しているため、本事業の選定によって「& INNOVATION 2030」で示した定量目標などの変更はありません。

8.築地地区まちづくり事業

日本を取り巻く環境が大きく変化するタイミングで、水都東京を再生し、感動、交流、イノベーションをもたらし、なによりも都民から愛され、世界中から人々が集まる築地のまちづくりに関わることができることに、運命的なものを感じています。

「& INNOVATION 2030」を着実に実行しつつ、次の100年の社会をつくる、未来をかえるまちづくりである築地地区まちづくり事業にも、しっかりと取り組んでいきます。

ご清聴ありがとうございました。

質疑応答

<質問1>

質問:EPS成⻑率およびROE⽔準に関して、長期経営方針の⽬標と⽐較すると、2024年度計画はスロースタートのように⾒えますが、目標達成についての自信のほどを教えてください。

植田:EPS成長率8パーセント目標は、2026年度までの年平均成長率であり、毎期のEPS成長率は、多少の上下はあり得るものと考えています。

なお、4月に公表した長期経営方針における「EPS年平均成長率8パーセント以上」は、その時点での2023業績予想の純利益「2,200億円」が発射台となっています。

「2,200億円」を発射台とすると、2024年度の純利益の業績予想「2,350億円」を前提と

したEPS成⻑率は7パーセント中盤となります。

2023年度の純利益が「2,246億円」と、2023年度業績予想の「2,200億円」よりも上振れして着地したために、2023年度純利益実績と2024年度の純利益の業績予想を前提としたEPS成長率が低く抑えられて見えている部分はあると思いますが、2024年度の業績予想の純利益「2,350億円」は2026年度の目標である「2,700億円以上」に向けて想定どおりのスタートと考えており、今後、資産回転の加速や総還元性向50パーセント以上の株主還元を実施してまいりますので、目標達成に向けて順調に進捗していくと考えています。

ROEについても、同様に、2026年度の定量目標である「8.5パーセント以上」の達成に向けて想定どおり進捗させていきたいと考えています。

<質問2>

質問:オフィスについて、2024年度の空室率は低位安定とのことですが、賃料水準の向上について今後どのように取り組んでいくのか教えてください。

植田:営業マン一人ひとりが、賃貸マーケットがタイトになってきていること、インフレによりコストが上昇してきていることなどをしっかりと意識しており、当社オフィスの付加価値をご評価いただき、増賃をご理解いただけるようテナントさまに訴求している状況です。昨年度も期初見込みに対して増額賃料改定件数を多くすることができましたが、今年度は昨年度以上の増賃を実現していきたいと考えています。

<質問3>

質問:2024年度の業績予想、期末決算の内容に関して、社⻑としての想いを教えてください。

植田:先日公表した長期経営方針「& INNOVATION 2030」は資本市場の声に耳を傾け、投資家のみなさまとともに作り上げたものであると認識しており、その方針に沿って、初年度順調にスタートしたと考えております。

みなさまには、長期経営方針を再度ご覧いただき、単年度の業績や業績予想ばかりでなく、3年間というスパンで我々のイノベーションの進捗を見ていただきたいと考えています。

<質問4>

質問:コンソーシアムで参画する築地地区まちづくり事業は、同様にコンソーシアムを組成した六本木の東京ミッドタウンの開発と似た面があるように思いますが、さらに他の投資家による第三者資金の活⽤などを考えているか教えてください。また、投資額に対する貴社の財務への影響をどう考えているか教えてください。

植田:築地地区まちづくり事業は、現時点では11社でコンソーシアムを組んでおりますが、開発期間が長期間にわたるものであることから、今後、さまざまな検討をしていきたいと考えています。

<質問5>

質問:貴社が大規模開発を行うと、その周辺で他社の開発も促進される傾向があるように思いますが、築地に関して、貴社⾃らによるさらなる周辺開発の予定があるか教えてください。

植田:当社は築地の所在する中央区をベースとしたデベロッパーです。すでに中央区においては、大型再開発プロジェクトなど数多くの開発を手がけておりますが、今後も、水面下で動いているプロジェクトや、当社の保有物件の活用など、広く検討・推進してまいります。

<質問6>

質問:昨今の建築コストの上昇により、賃料単価を上げないと今後オフィス事業の採算が合わなくなると考えますが、業界のリーダーとして不動産業界全体に対し、オフィス賃料の向上についてどのように働きかけているか教えてください。

植田:賃料増額については、業界に対して働きかける問題というよりは、個社の努力によって、お客さまに高い付加価値をご提供し、それを正当に評価していただくことで実現していくものであると考えています。

当社としては、「行きたくなる街にある、行きたくなるオフィス」を作りあげるとともに、ソフトサービスを充実することなどにより、マーケットからのデカップリングを進めたいと考えています。

<質問7>

質問:今後の3年間の資産回転について、エリア、アセットクラス、販売用不動産・固定資産など、売却物件の優先順位について考え⽅を教えてください。

植田:賃貸・分譲の中長期にわたる継続的な利益成長という点を意識しながら、物件性能・今後のバリューアップ余地、タウンマネジメントへの貢献等を総合的に勘案しつつ、売買マーケットの状況、買い手の状況をよく見極めて、エリアや固定資産、販売用不動産のうち国内住宅分譲・投資家向け分譲をトータルとして捉え、適時適切に、判断してまいります。

今期についても、物件売却の打診などを行いながら、売却物件の選定を進めてまいります。

<質問8>

質問:スポーツ・エンターテインメントの活用も視野に入れた、貴社の広告宣伝戦略について教えてください。

藤岡:広告宣伝については、基本的には企業ブランド価値の向上を目的に取り組んでいます。当社のららぽーと、ミッドタウンなどの商品ブランドは、個別には強いブランド力を持っていますが、三井不動産のコーポレート・ブランド力のさらなる向上に向けて「三井のすずちゃん」シリーズなどのCM展開も行っています。

スポーツ・エンターテインメントとの連携については、主に商業施設における関連イベントの実施等を通じて、来館者数を増やすとともに、滞在時間の長期化による消費・購買行動につなげております。

また、今年度は新たにLaLa Arena Tokyo-Bayを竣工させており、スポーツ・エンターテインメントを最大限に活用した新たな広告宣伝の検討・実施によって、企業のブランド価値をさらに上げてまいります。

<質問9>

質問:2027年度以降のさらなる利益成長に向けた、2027年度以降の投資規模やBS規模を教えてください。

植田:2027年度以降の投資規模については、2024年度から2026年度よりも加速する想定ですが、同時に資産回転も加速させていくことで、資産・負債の増加を一定レベルに抑え、総資産9兆円台、有利子負債4兆円台から大きく変わることはないと考えています。

<質問10>

質問:築地については、事業参画を検討し始めた時期から建築コストが上昇していると思いますが、何か設計上の工夫・変更などを行っているか教えてください。

植田:現時点の事業予定費については、当社の経験値の中で、コスト上昇を見込んだバッファも織り込んだ上で算出している想定値となっています。

今後、基本計画・基本設計・実施設計へと進んでいく中で、より詳細なコストを算定していく予定であり、このプロセスの中で、物件性能の向上のため、コストダウン・設計変更・バリューエンジニアリング(VE)等の検討を進めてまいります。

<質問11>

質問:築地について、新たなモビリティに関する内容が含まれていますが、具体的にどのような取り組みを⾏っていくのか教えてください。

植田:川沿い・運河沿いという好立地を活用し、陸・海・空を活用したモビリティ、具体的には、①陸については自動運転、②海については電気で動く船を活用した舟運、③空については空飛ぶ車などを実証・実装してまいりたいと考えています。

<質問12>

質問:今後も貴社再開発のパイプラインが控えていますが、中⻑期的に見たときに、東京都内で新たな⼤規模再開発の種はまだあると考えているのか教えてください。

植田:当社が今後手掛けていくプロジェクトとしては、日本橋における首都高の地下化も関連したミクストユース再開発や、内幸町における再開発など、多くのパイプラインがあると考えています。

そのほか、例えば、木造密集エリアの再開発を通じた災害への耐性の向上など社会課題の解決に向けた取り組みが必要となるエリアも出てくるのではないかと考えています。

<質問13>

質問:今後数年間における国内住宅分譲の利益規模について教えてください。

植田:現在の都心・高額物件の需給環境がタイトであることや、販売状況が好調であることなどを踏まえると、都心・高額物件における市場シェアの高い当社は、比較的、優位な状況にあると考えており、今後の金利先高感には注視が必要ですが、引き続き高水準の利益率を維持できる状況にあると考えています。

※質疑応答の内容は企業ご提供となります。

スポンサードリンク