関連記事

GA technologies、通期業績予想を上方修正、RENOSY・ITANDI事業ともに好調、利益は過去最高益を見込む

GA technologies、通期業績予想を上方修正、RENOSY・ITANDI事業ともに好調、利益は過去最高益を見込む[写真拡大]

Our Ambition(私たちの志)

樋口龍氏(以下、樋口):GA technologiesの代表取締役の樋口です。2023年10月期第3四半期の決算をご説明します。

2013年に当社を立ち上げ、今期が10周年になります。創業から「テクノロジー×イノベーションで、人々に感動を生む世界のトップ企業を創る。」というビジョンは変わっていません。日本の中でも大きな成長を遂げ、グローバルな会社、グローバルなサービスを創るという大きなビジョンに向かって、今この瞬間もチャレンジしています。

WHY : 私達が取り組む課題と提供価値

我々は「社会課題をリアル×テクノロジーの融合により解決」することを目指しています。1995年以降、いわゆるインターネットのみで完結するビジネスが普及してきました。そこから20年から30年ほど経ち、このビジネスは一巡したと言われています。

例えば不動産においては、物件を探すことはオンライン化されましたが、この30年において、それ以降の売買の部分はなかなかオンライン化されてきませんでした。我々は2013年から、そのような領域で「リアル×テクノロジー」という強みを活かして事業を成長させてきました。つまり、社会課題が大きくテックだけでは完結しないような領域に事業参入してきたのです。

その領域の1つが不動産です。2つ目の領域は、今期から始めているM&A仲介サービスの領域です。こちらも後継者問題など大きな社会課題が存在していますが、テクノロジーがまだ入っていません。そのような領域にテクノロジーを入れていくビジネスモデルが、我々の強みとなっています。

2023年10月期 通期業績予想の修正

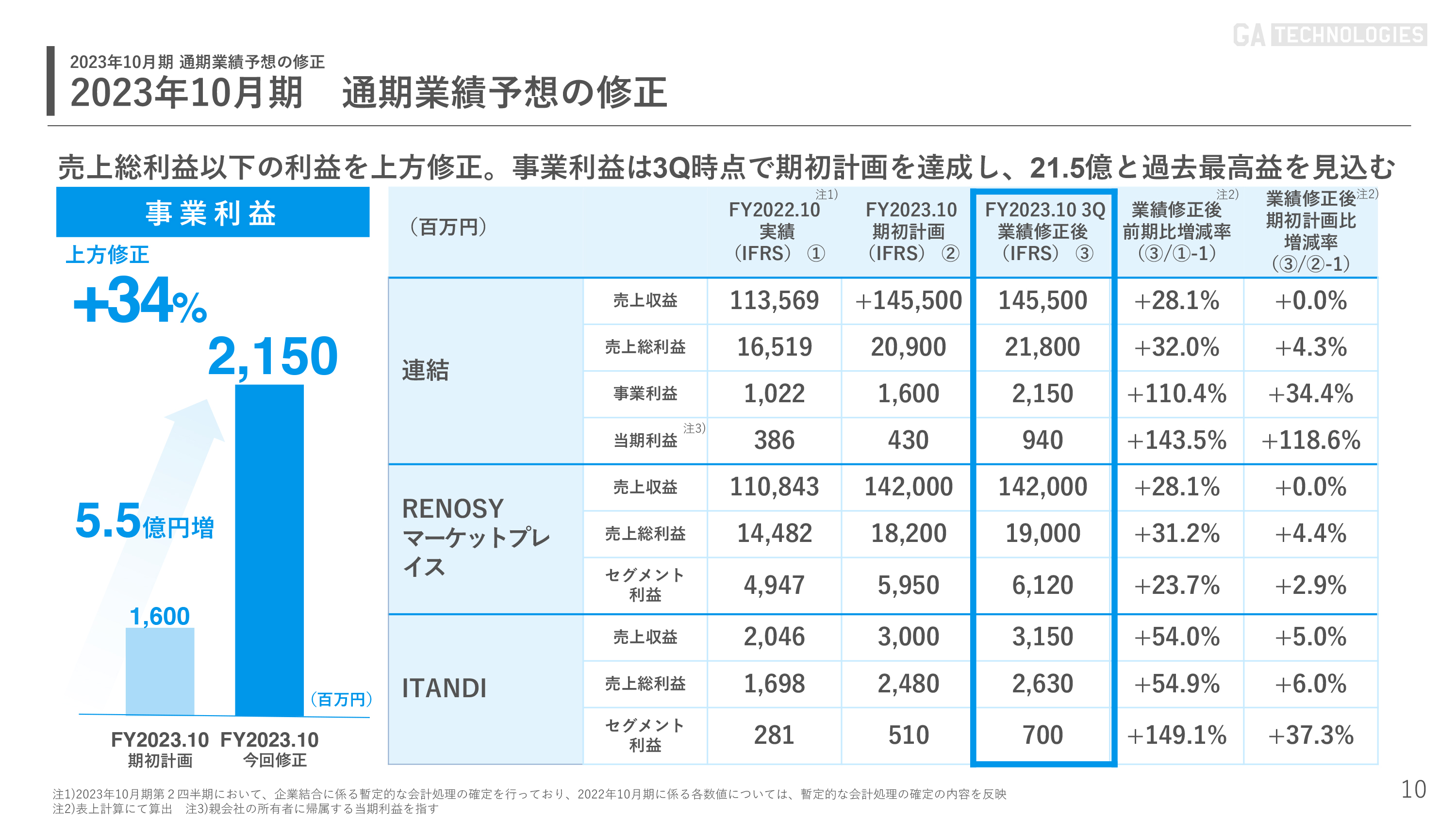

2023年10月期通期業績予想の修正についてご説明します。まず、2年前に下方修正しています。そこから構造改革というかたちで、トップラインの成長と収益性のバランスを確実に取る戦略に方向転換しました。

この構造改革が確かに実を結んだ結果、期初における2023年10月期通期業績予想としては、事業利益は16億円でしたが、5.5億円増の約21.5億円になりました。これは、我々グループにとっての最高益の更新になります。売上総利益も209億円から218億円に上方修正しています。当期利益も4.3億円から9.4億円に修正し、最高益となっています。

役員と社員、メンバー一同で進めてきた構造改革の結果がこのようなかたちで表れてきていると思っています。そして、当然ながら、トップラインの成長と収益性のバランスをしっかり取っていくという戦略は、来期および再来期も変わりません。

2023年10月期 通期業績予想の修正理由

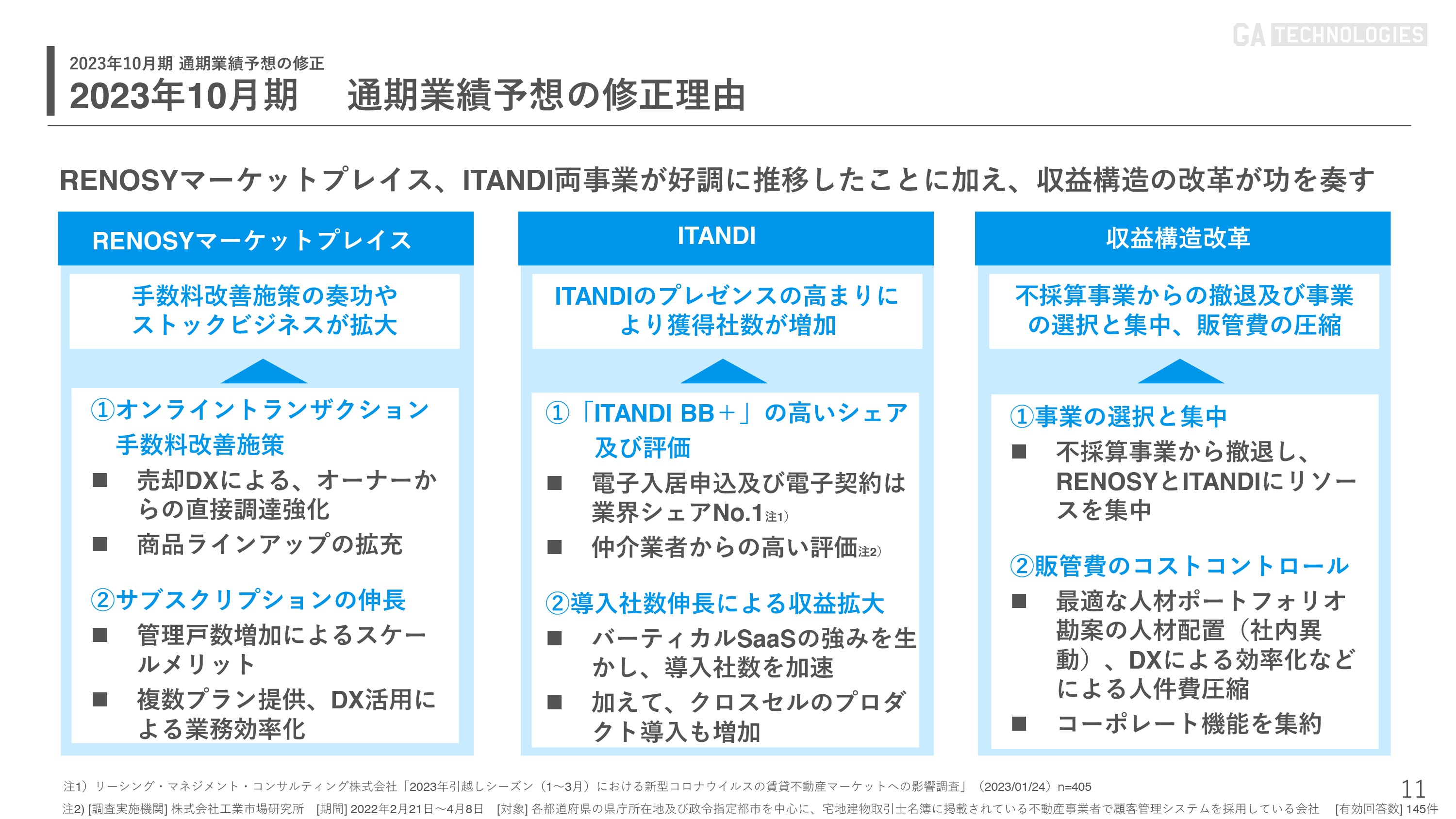

業績予想の修正理由です。1つ目は、スライド左側のRENOSYマーケットプレイスについて、オンライントランザクションの手数料改善施策が功を奏したことです。具体的には、オンライントランザクションの、売却DXによるオーナーからの直接調達強化を進めました。

我々の商品調達はBtoBで行われるもので、経路としては、11万社ある街の不動産事業者からの物件情報の獲得と、カスタマーやオーナーからの直接調達の2つです。そのうち、直接調達の比率が高まってきたことが手数料の改善につながっています。

同時に「Amazon」のような商品ラインアップの拡充も行ってきています。「Amazon」は本から始めて、DVD、家電と商品ラインアップを増やすことでマーケティングの効率化を図り、さらに収益性が高い商品のラインアップを付け加えることによって手数料改善を進めてきました。

また、RENOSYマーケットプレイスにおけるサブスクリプションの伸長も寄与しています。我々の商品は、基本的には実需ではなく投資になるため、購入後の管理はほぼ100パーセント我々がお預かりしています。こちらがストック収入になるため、管理戸数の増加が手数料の増加にもつながっています。

ITANDIに関しては、宅地建物取引業法の改正に伴いITANDIのプレゼンスが高まったことで、獲得社数が増加しました。その結果、「ITANDI BB+」は電子入居申込および電子契約で業界シェアNo.1となり、仲介会社からも高い評価を受けています。同時に、導入社数伸長による収益拡大も進んでいます。

収益構造改革については、2年前から再三にわたりお伝えしているように、不採算事業からの撤退および選択と集中、販管費のコストコントロールによって、しっかりと構造改革を狙って推進しました。その結果、最高益につながったという状況です。

持続的な成長に向けた構造改革

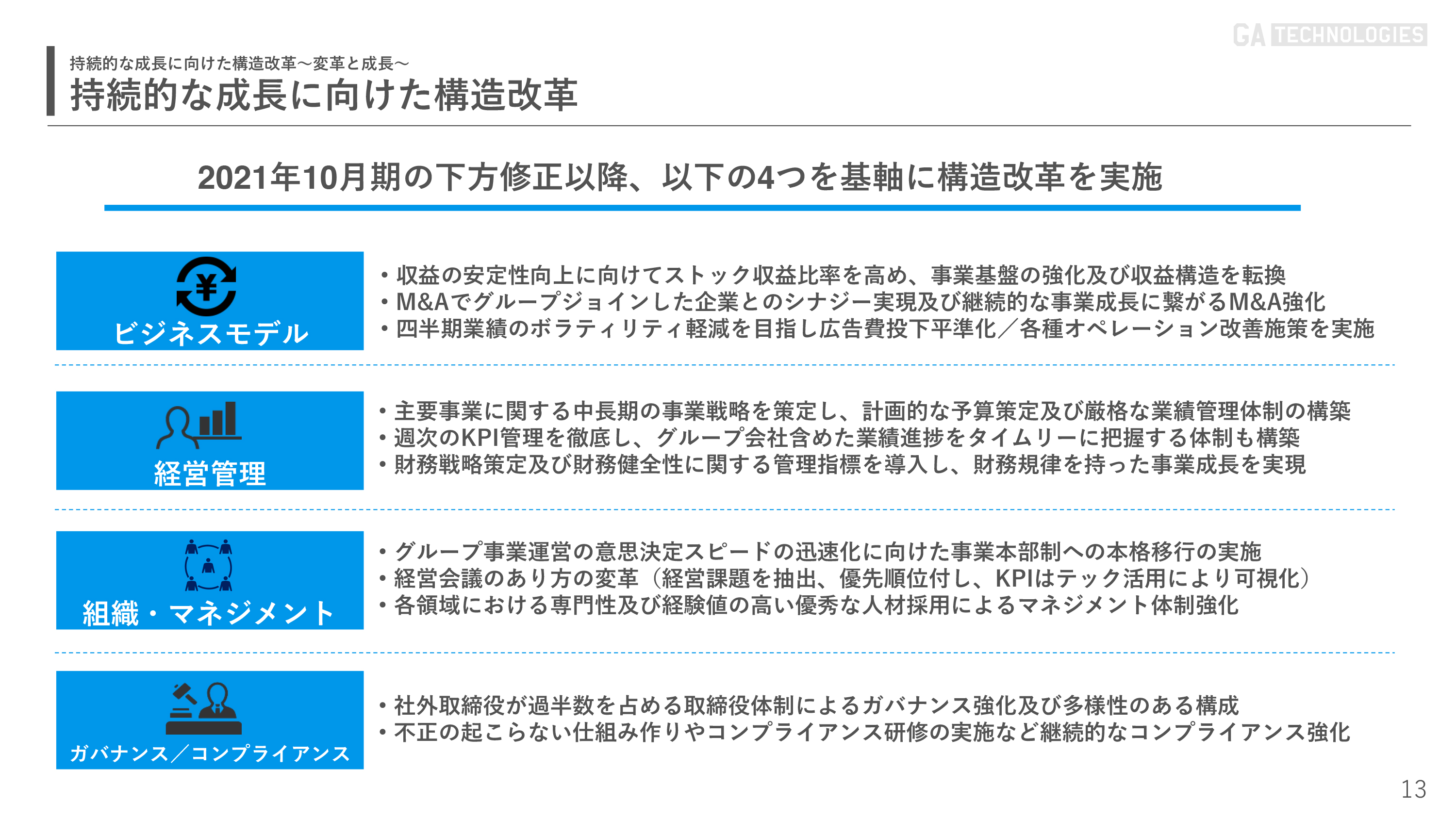

藤川祐一氏:持続的な成長に向けた構造改革についてご説明します。業績予想を上方修正できた背景としては、経営陣、会社メンバー全員が一丸となって取り組んできた構造改革があります。確実に結果が出ている中で、その内容についてお伝えできればと思っています。

我々は2021年10月期の下方修正以降、大きく4つの軸に沿って構造改革を進めてきました。1つ目がビジネスモデル、2つ目が経営管理、3つ目が組織・マネジメント、4つ目がガバナンス/コンプライアンスです。

1つ目のビジネスモデルについては、まず、収益の安定性の向上に向け、ストック収益比率を高めて、事業基盤の強化と収益構造の転換を図ってきました。また、M&Aでグループジョインした企業約10社とのシナジーの実現を徹底しています。今後、継続的な事業成長につながるようなM&Aの推進、仕組み作りを強化していきます。

また、四半期業績のボラティリティがけっこう大きいため、軽減に努めています。通常は第1四半期が赤字になるケースが多いのですが、ここ数年は赤字幅を縮小できています。

来期以降、第1四半期収支を黒字化できるかということに現在チャレンジしており、四半期業績のボラティリティを減らして安定的に利益を出せる体質への構造改革を行っています。実際には、広告費投下の平準化や各種オペレーションの改善を図り、平準化できるような仕組み作りを行っている状況です。

2つ目の経営管理については、今まではどうしても目先の課題に取り組むことに時間とリソースを割いてきましたが、持続的な成長のためには、中長期の事業戦略は必ず必要になると考えています。

これに対し、この2年間で、さまざまなタスクフォースや経営陣で合宿等をしながら中長期の戦略を確実に描くことを徹底し、それに基づいて計画的な予算の策定と厳格な業績管理の体制構築ができるよう尽力してきました。その中で、週次KPIの管理徹底にも着手し、グループ会社を含めて業績の進捗をタイムリーに把握できる体制の構築を進めてきました。

今までなかなか策定できていなかった財務戦略にも取り組んでいます。財務健全性に関する管理指標を導入し、社内外含めて、確実に財務規律を持った事業成長ができるように規律を作りました。

3つ目の組織・マネジメントについては、グループ事業の意思決定のスピードの迅速化に向けた事業本部制への本格移行を進めています。この背景には、M&A後にグループジョインした企業が多数いることがあります。それぞれの領域の意思決定を尊重したほうが、グループに統一するよりも意思決定は早く、ビジネスの流れをしっかり掴めるため、それらを勘案しながら事業本部制への移行を図りました。

経営会議のあり方の変革については、従来の経営会議では重要な課題の抽出や優先順位付けがうまく機能していなかったため、こちらにテコ入れをして課題抽出や優先順位付けを確実にするようにしました。その中でも重要なKPIについては、テックを活用し、何が課題になっていて何を解決していかなくてはならないのかを見える化するよう努力してきました。

さらに、各領域において専門性のある、ないしは経験値の高い優秀な人材をマネジメントレベルで登用することによって、組織マネジメント領域を一層強化しています。

4つ目のガバナンス/コンプライアンスについては、社外取締役が過半数を占める体制にすることによってガバナンスを強化してきました。その他オペレーションについては、過去にいろいろな不正が起きているこの業界において、業界のリーダーとして不正の起こらない仕組み作りやコンプライアンスの研修を実施してきています。もともとコンプライアンス遵守には非常に注意して進めてきており、この2年でさらなる強化を図っています。

ビジネスモデル

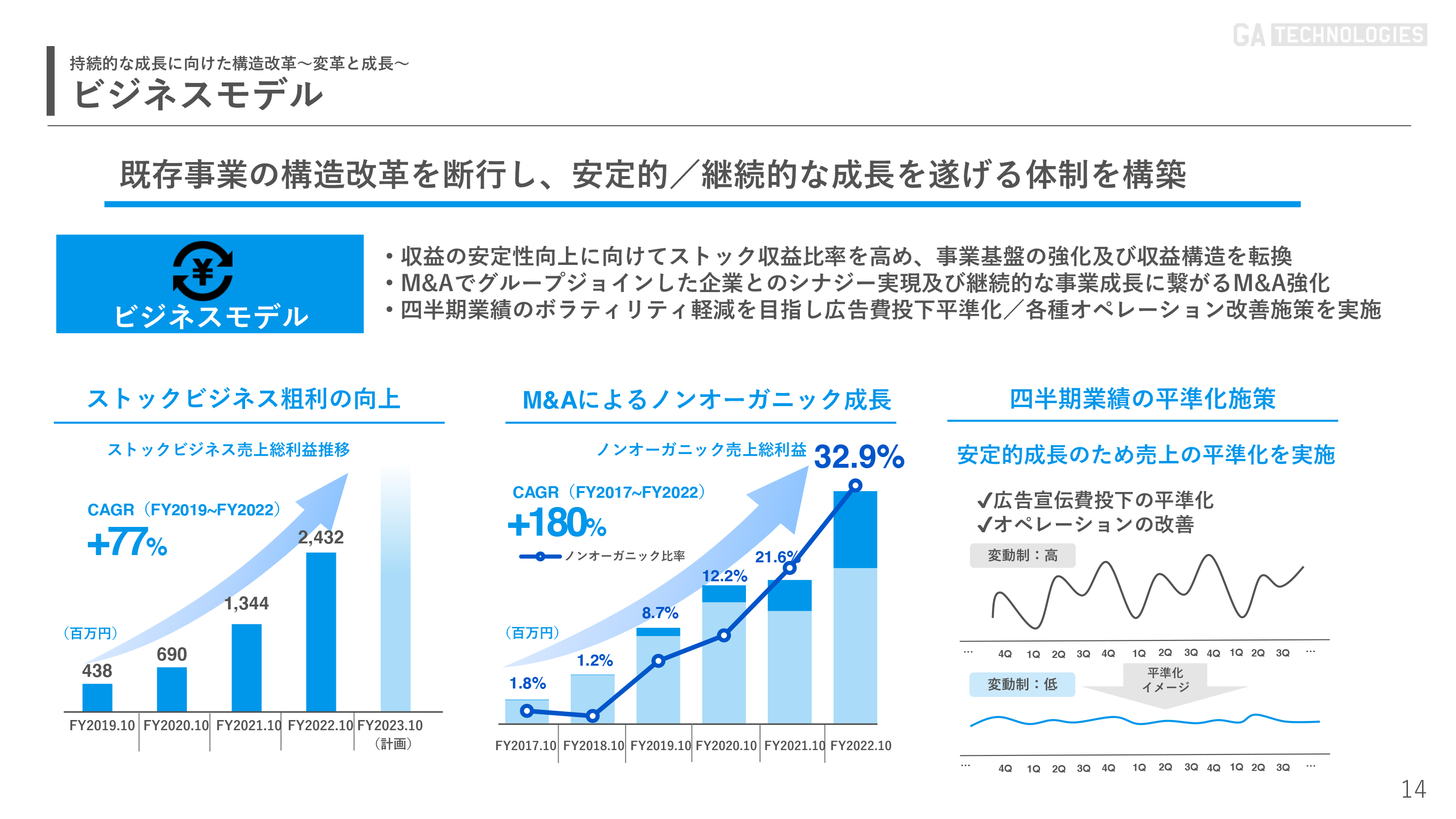

ビジネスモデルの詳細です。ストックビジネスの粗利向上について、スライド左下に図示しています。2019年から2022年にかけて、ストックビジネスの粗利の伸びはCAGR77パーセント増で、ストックビジネスを高めて事業の安定性を増す結果となっています。

M&Aについては、ノンオーガニックでの成長が著しく、2017年から2022年のCAGRは180パーセントです。足元ではノンオーガニックの粗利が全体の3割を占めており、継続的な成長の中でM&A企業の利益貢献が非常に高まってきています。

四半期業績の平準化についても、ボラティリティが非常に高かったところをなるべく少なくなるように新たな仕組み作りを進めています。このあたりも、今後さらなる効果が期待される状況です。

経営管理

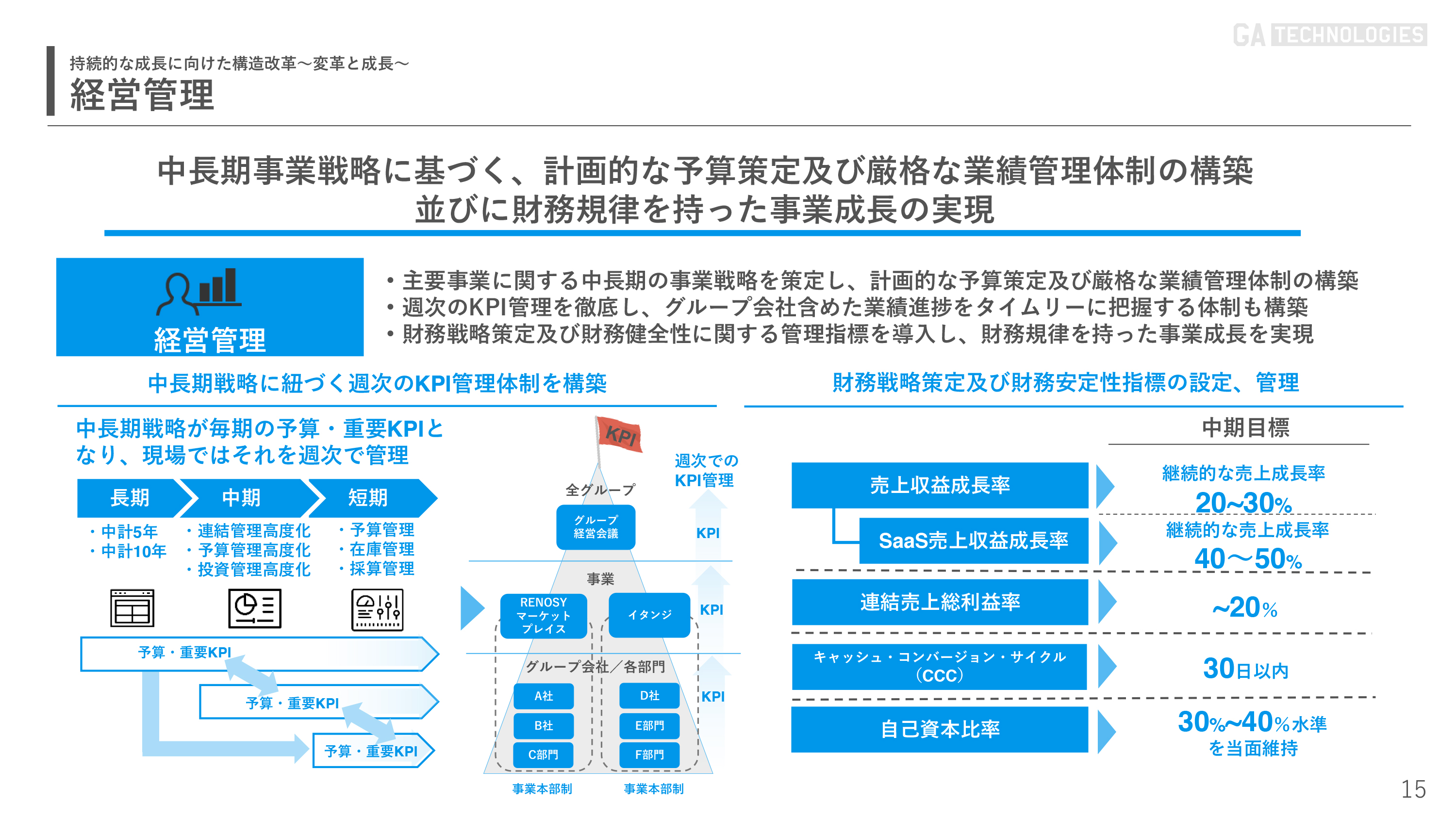

経営管理については、短期的課題ばかりに時間とリソースを割いてしまっていた体質を改善し、中長期の戦略に基づく予算策定や業績管理体制の構築を進めています。

中期では、連結の予算策定や投資計画、グループ全体の管理方法について、絵を描いて確実にアクションに落とせるよう推進しています。短期では、コスト管理や予算管理、在庫管理の徹底を引き続き進めることによって、しっかり計画に基づく業績管理ができるような仕組みに体制を移行できている状況です。

スライド中央に、事業本部制に基づく管理のイメージを描いています。事業本部の中で各部門やグループ企業の実績がしっかり週次で把握され、それがグループの経営会議の中で重要指標を踏まえて議論されるような仕組み作りができ、それが結果として数字にも確実に出てきている状況です。

スライド右側に、財務健全性に関する指標や管理指標の数字を示しています。今までは自己資本比率をどれくらいの水準にするのか、キャッシュ・コンバージョン・サイクルを何日にするのかは、社内目標のようなかたちで共有していました。これを確実に社内外に示すことで、より財務規律の効いた経営体制に移行する考えです。

組織・マネジメント

組織・マネジメントについては、経営管理体制の強化を目指し、スライド左側の3つの軸を大事にしながらPDCAを回しています。

まず、事業戦略を明確化し、それをしっかり管理する体制で、KPI管理と管理会計を徹底しています。さらに、事業本部制に移行することによって、それぞれの領域に権限移譲し、意思決定を迅速化しています。

その上で、それぞれの指標やさまざまなデータを使いながら管理・分析し、その中で優先順位の高いものが経営会議の中で議論され、選択と集中が図られるような体制を構築しています。このようなサイクルを着実に作ってきたことで実績が出てきたのだと思っています。

マネジメント体制の強化については、不動産領域に経験のある副社長の櫻井を外部から登用し、40年にわたる不動産業界の知見を経営に活かしています。経営全般においても、櫻井の経験が活かされている状況です。

財務については、CFOを外部から登用し、資金調達周りなどで活用している状況です。業務オペレーションについては、「Amazon」出身の佐藤を外部から登用し、現在CEOオフィス室長としてオペレーションの改善を進めています。先ほどお話しした平準化の課題を担当しており、構造改革を形にしていっている状況です。

ガバナンス/コンプライアンス

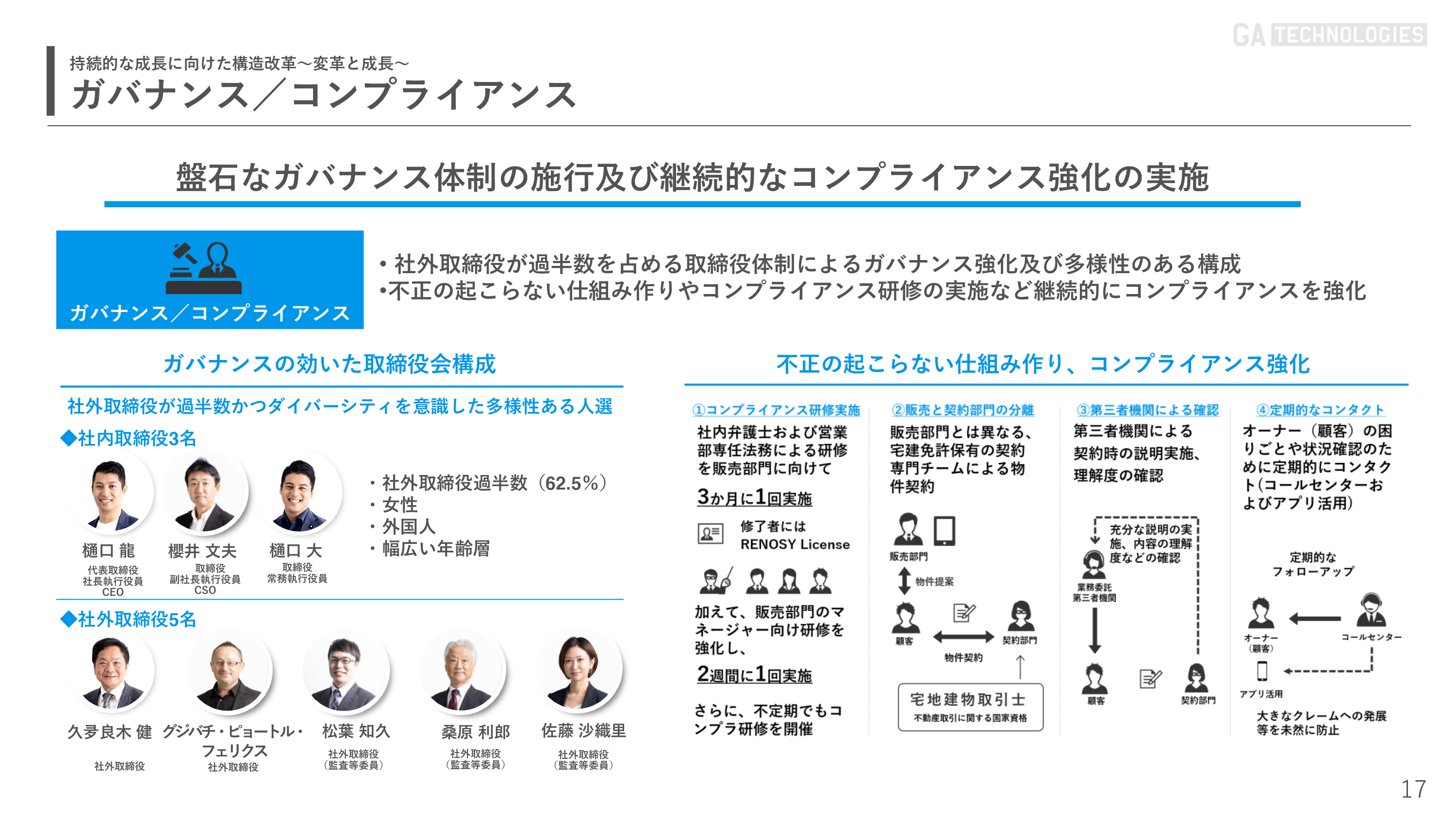

ガバナンス/コンプライアンスについては、スライド左側のように、ダイバーシティを非常に意識して、女性や外国人、幅広い年齢層で構成しています。

社外取締役の比率は62.5パーセントで、きちんとガバナンスが効くような比率になっています。実際に社内で議題が上がった際には、社外取締役からの厳しい意見も含めて喧々諤々の議論をしながら、何が会社にとって正しいかがしっかり議論されるような体制になっています。

不正の起こらない仕組み作りについては、例えば、コンプライアンス研修を実施しています。社内弁護士と専任の法務担当がおり、3ヶ月に1回、販売部門向けに実施しています。加えて販売部門のマネージャー向けには2週間に1回実施するなど、不正が起こらない仕組み作りを維持・継続しています。

販売と契約部門の分離も体制として取り入れています。販売部門と宅地建物取引士免許保有の契約専門チームによる物件契約の際に、販売と契約部門を分離して契約を行い、不正が起こらないようにしています。

さらに、契約時には、第三者機関による確認を実施し、客観的に見ておかしな契約がないようにする体制を強化しています。業界のリーダーとして、どのような角度から見てもおかしなことが起きないような体制を導入してきました。

これら4つの領域で構造改革を確実に進めてきたことが、今、実を結んできていると考えています。

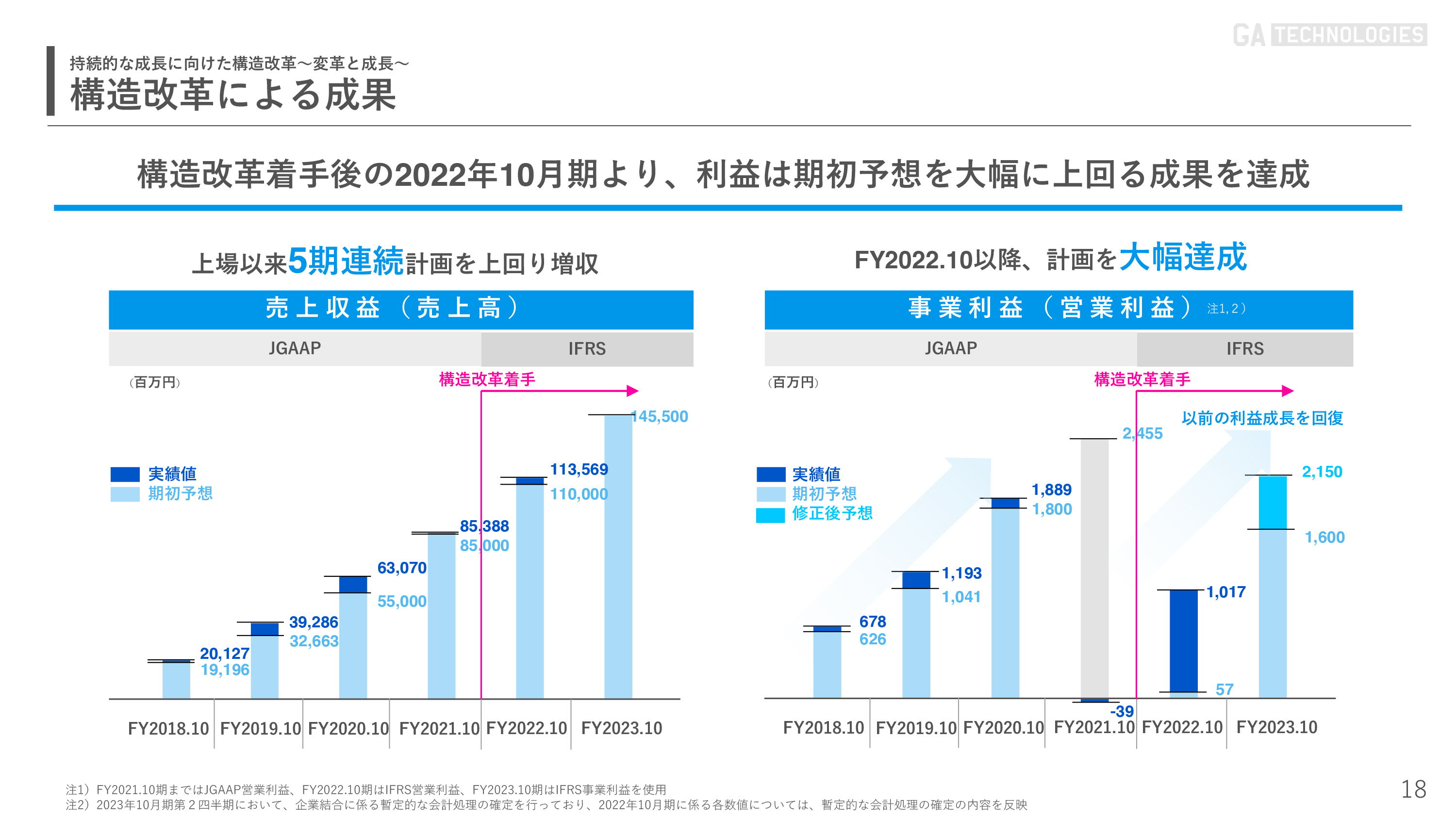

構造改革による成果

我々の強みは、売上の成長にコミットしたら必ず結果を出すことです。これを会社として継続して実施してきており、上場以来5期連続で計画を上回る売上高を達成しています。利益を出すことについては課題がありましたが、この2年間で構造改革を進めてきて以来、毎回期初予想を上回る結果を出せています。

引き続き売上成長と利益のバランスを取りながら、継続的に成長できるようにしていきたいと思っています。

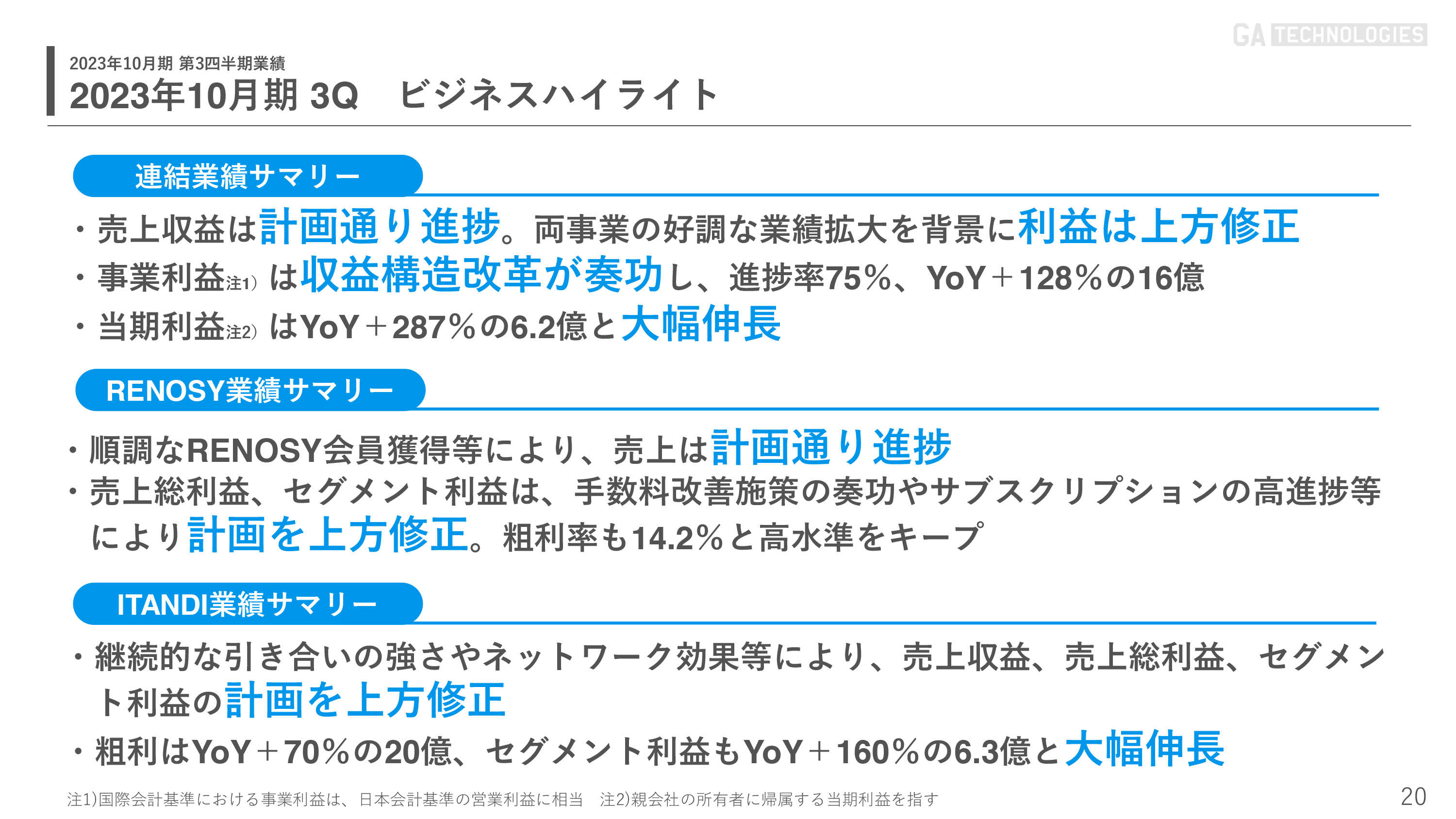

2023年10月期 3Q ビジネスハイライト

第3四半期の業績についてご説明します。売上収益は計画どおりの進捗です。両事業の好調な業績拡大を背景に、利益は上方修正していますが、売上は横ばいのため計画どおりと考えています。

事業利益は、収益構造の改革が奏功し、進捗率が75パーセント、YoYで128パーセント増の16億円で着地しました。当期利益もYoYで287パーセント増の6.2億円と、大幅伸長というかたちになっています。

「RENOSY」は順調に会員を獲得できており、計画どおりの進捗となっています。売上総利益・セグメント利益は、手数料の改善施策の奏功やサブスクリプションの好進捗によって上方修正しました。粗利率も14.2パーセントと高水準なレベルをキープできており、現在は非常に良い状態だと思っています。

ITANDIは継続的な引き合いが強く、ネットワーク効果がしっかり発現しています。売上収益・売上総利益・セグメント利益ともに順調に推移しており、計画を上方修正しました。粗利はYoYで70パーセント増の20億円、セグメント利益もYoYで160パーセント増の6.3億円という大幅な伸長となっています。

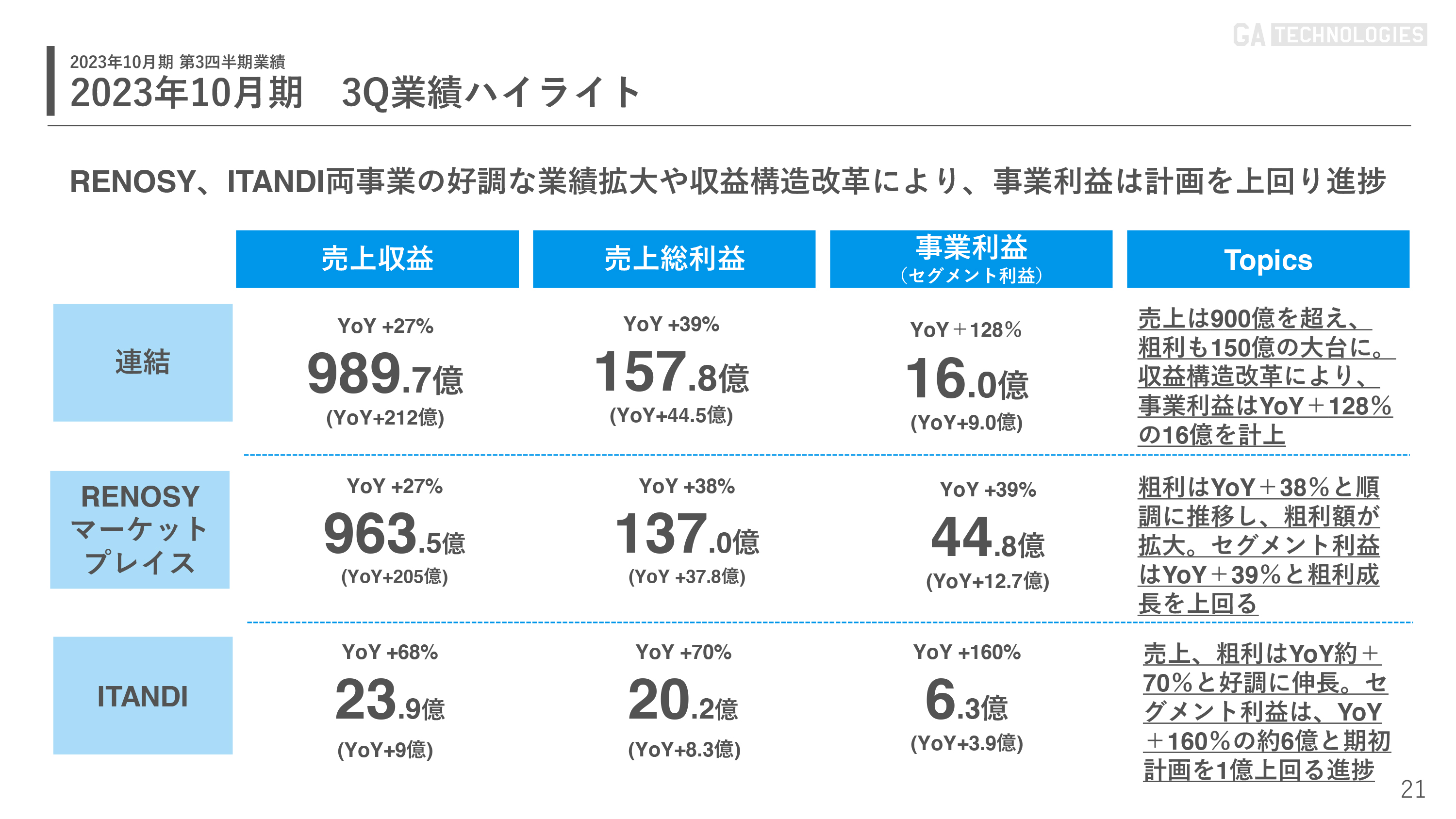

2023年10月期 3Q業績ハイライト

連結の売上は900億円を超え、粗利も150億円の大台に乗りました。収益構造の改革によって、事業利益がYoYで128パーセント増の16億円を計上しています。

RENOSYマーケットプレイスの粗利は38パーセントと順調に推移しています。セグメント利益もYoYで39パーセント伸びており、粗利の成長を上回るかたちです。

ITANDIについて、売上・粗利はYoYで約70パーセント成長しており、非常に好調に推移しています。セグメント利益はYoYで160パーセント増の約6億円で、期初の計画を1億円程度上回って進捗しています。

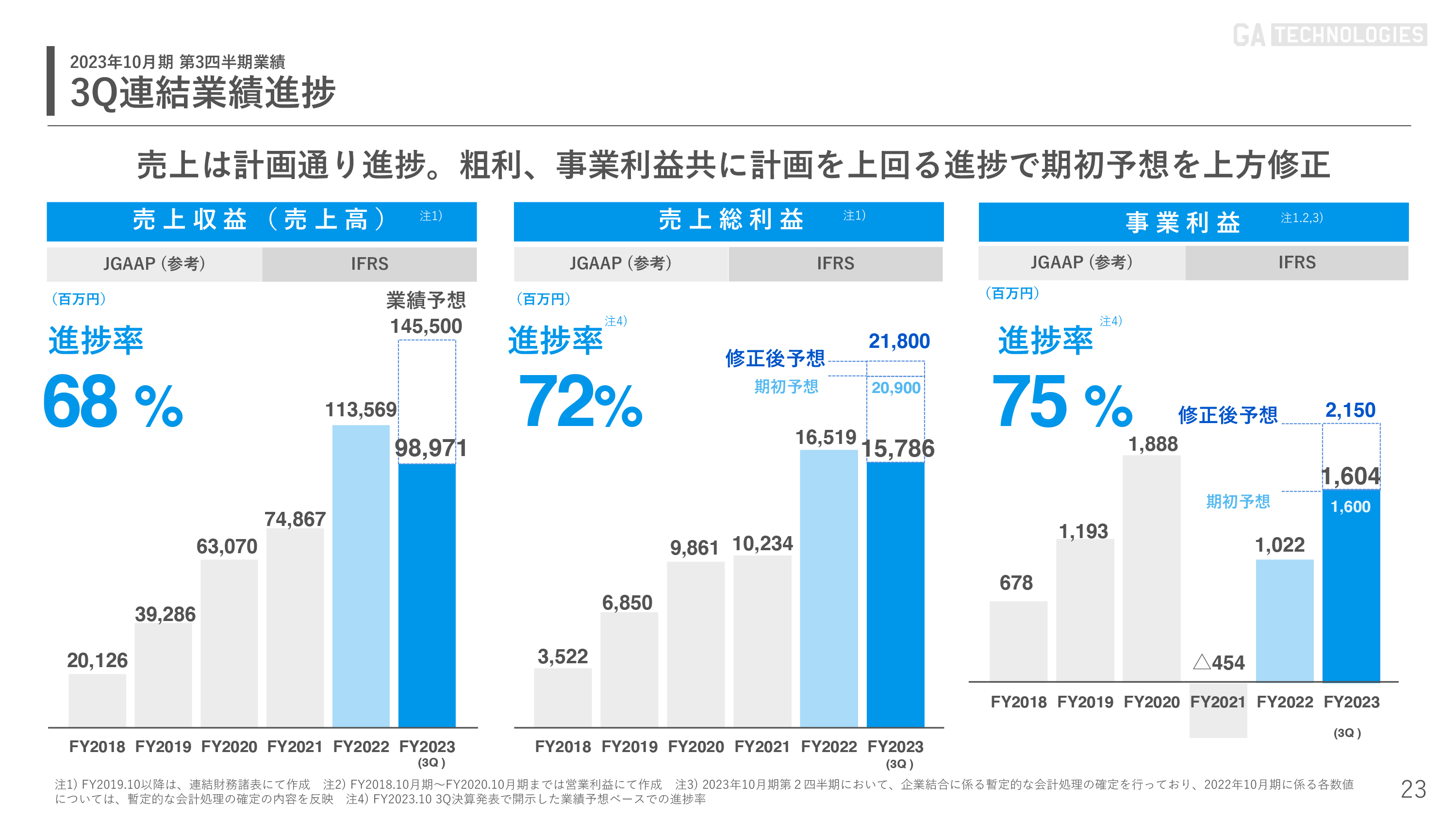

3Q連結業績進捗

現在の進捗率についてです。売上高は進捗率68パーセントで、目標に対して足元で989億円という状況です。売上総利益は進捗率72パーセントで足元では157億円、事業利益は進捗率75パーセントで足元では16億円です。第4四半期が比較的強いですが、事業利益ではすでに75パーセントの進捗率で、比較的順調な推移をしています。

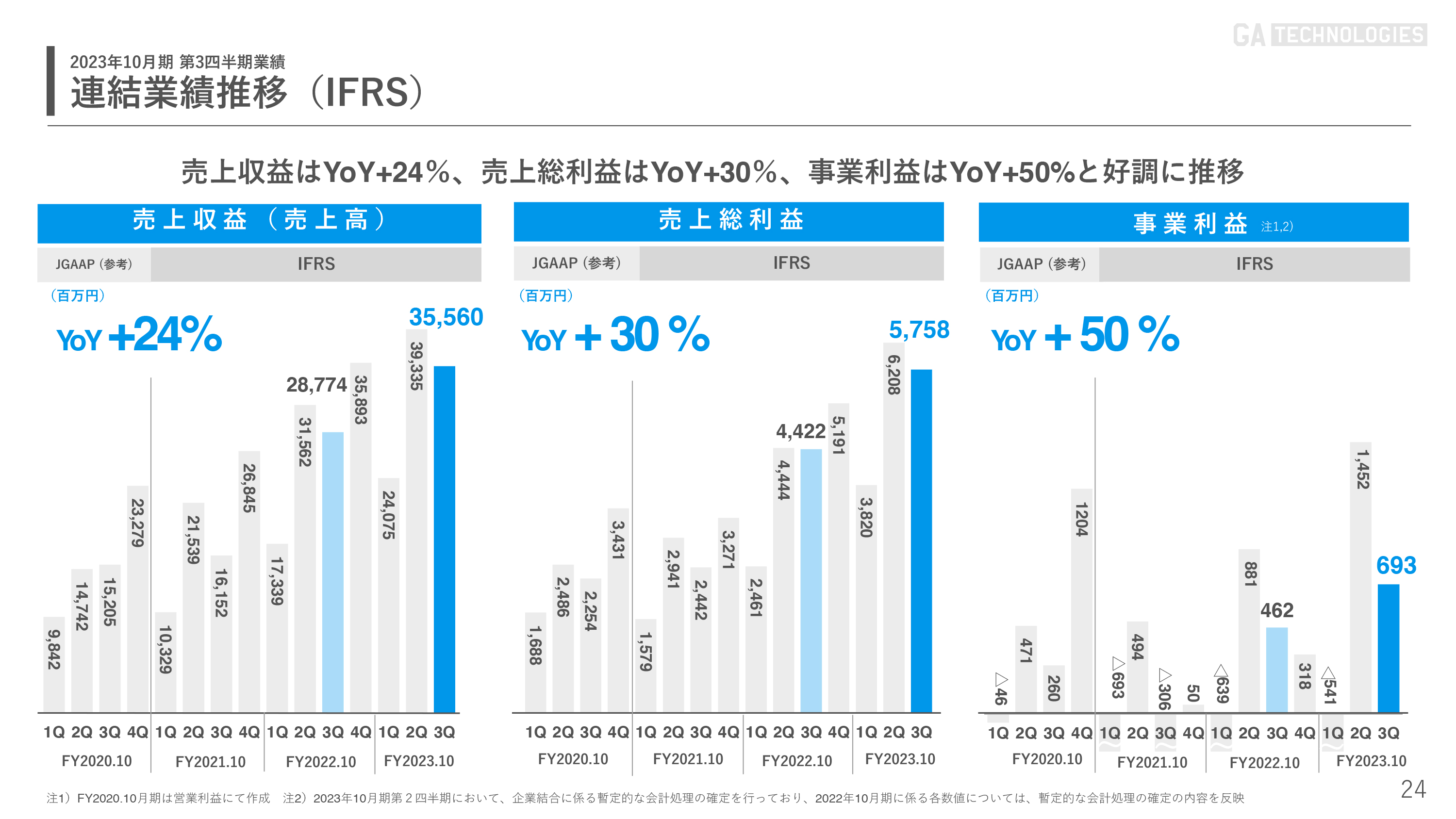

連結業績推移(IFRS)

売上収益は足元で355億円、YoYで24パーセントの成長となっています。売上総利益は足元で57億円、YoYで30パーセントの成長です。事業利益はYoYで50パーセント増と好調に推移しています。

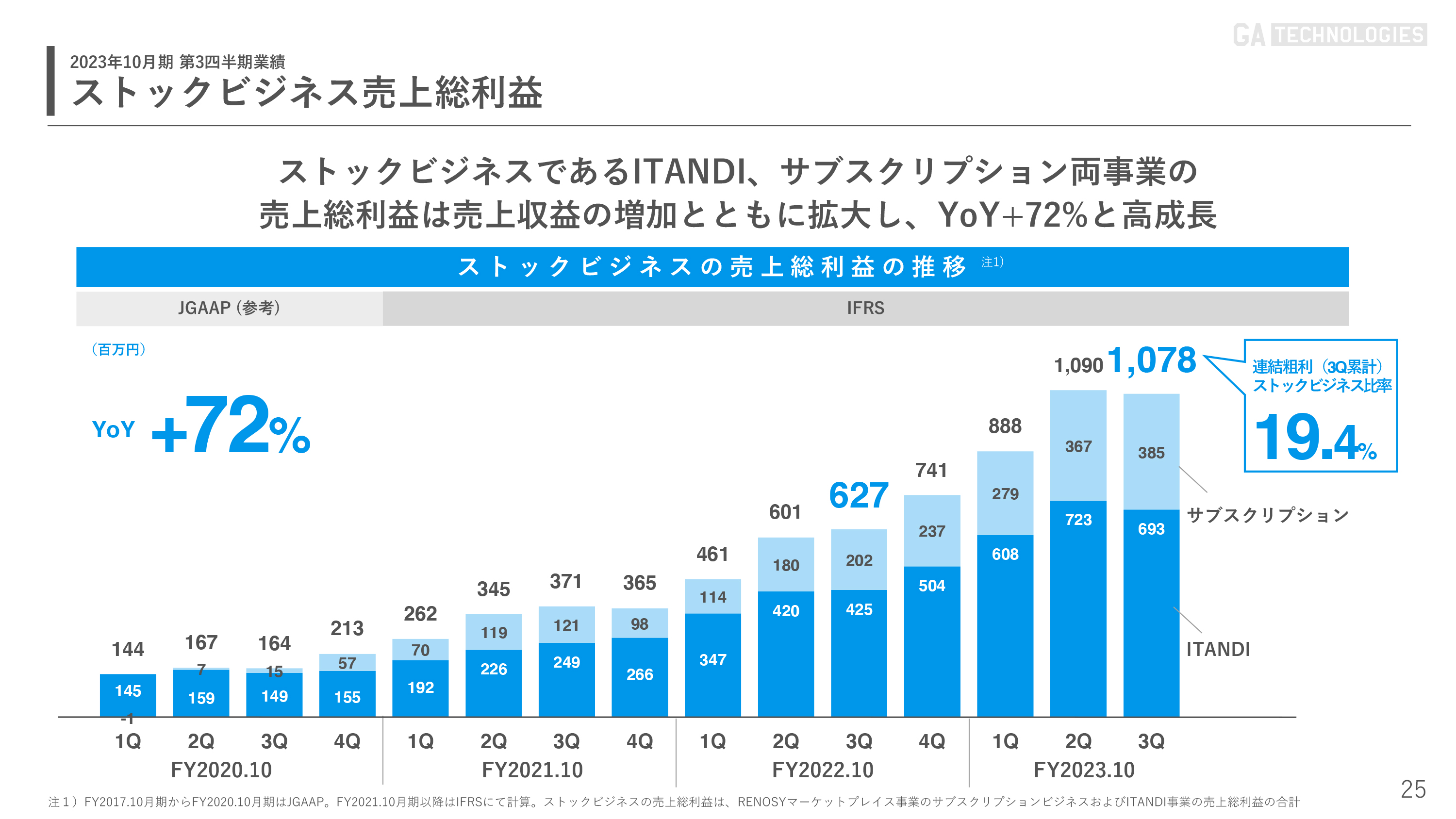

ストックビジネス売上総利益

今回からストックビジネスの売上総利益も開示しています。ストックビジネスについてはITANDIとサブスクリプションを足したもので、YoYで72パーセント増と非常に高成長を遂げています。連結の粗利における比率は約20パーセントで、事業基盤が安定してきている状況です。

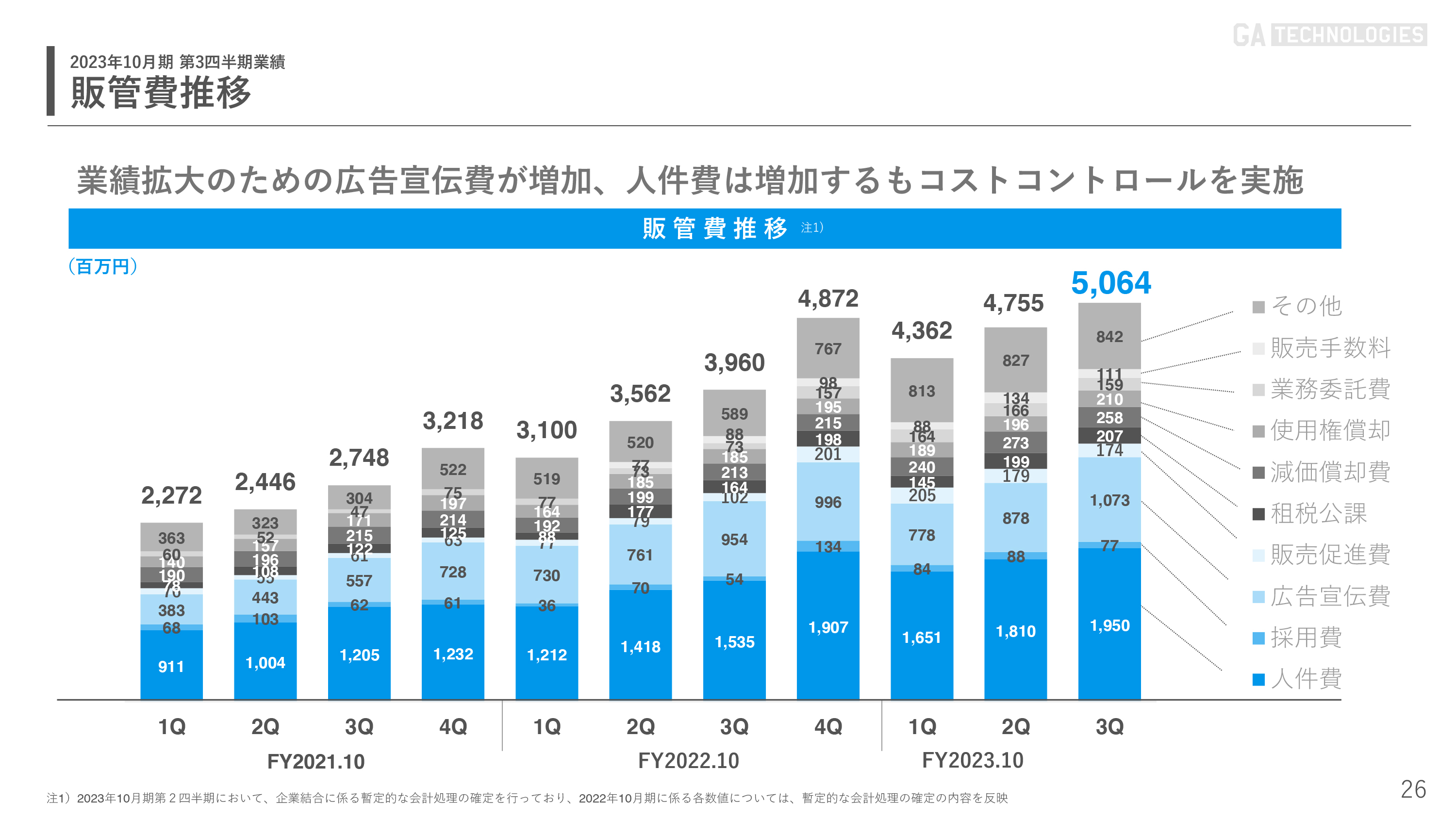

販管費推移

販管費の推移です。第3四半期の販管費は約50億円です。業績拡大に向けて広告宣伝費は増加していますが、従前より人件費のコントロールをしており、例年から見ても業績の伸びに対して一定のコントロールが利いていると思っています。

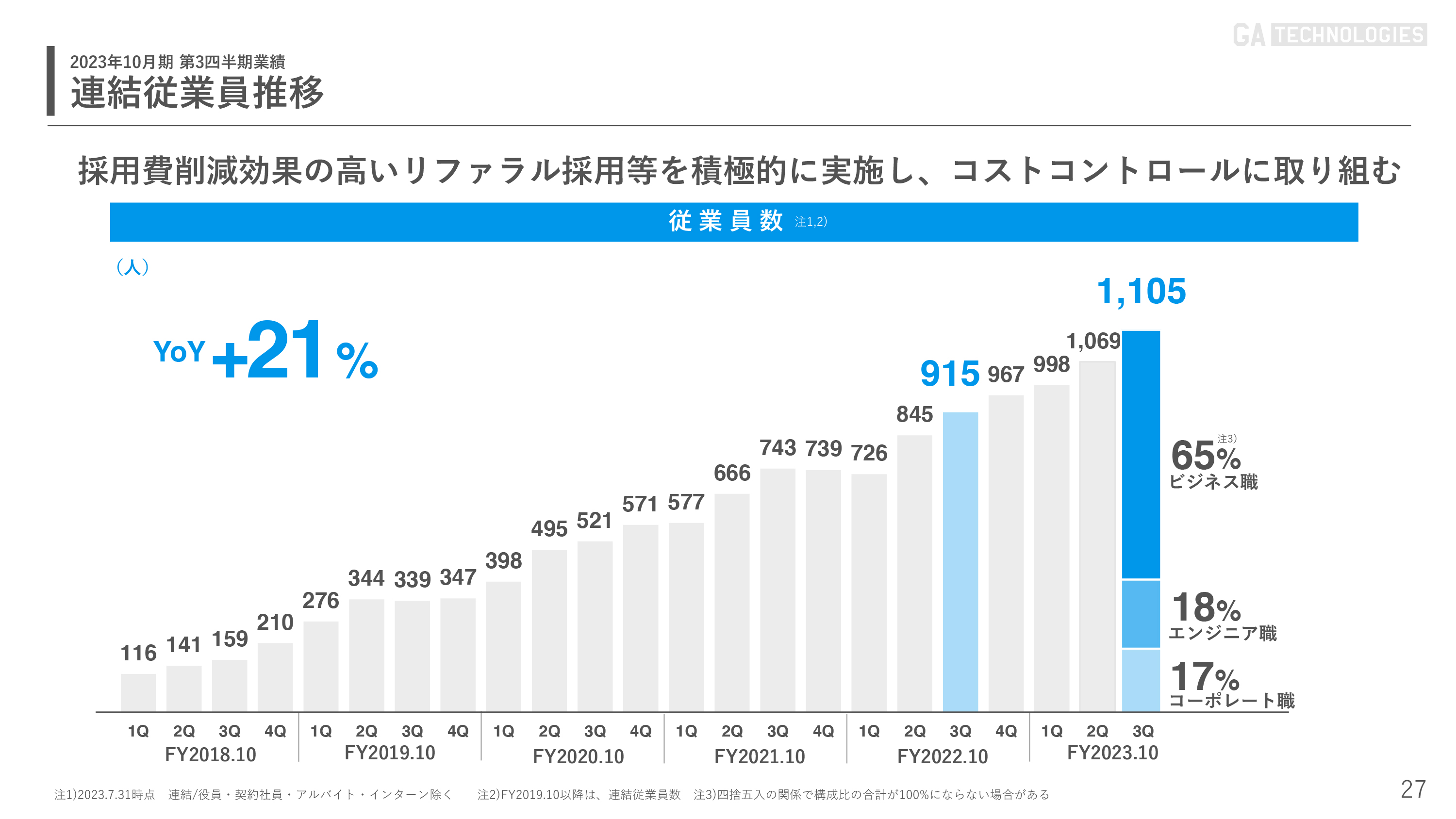

連結従業員推移

従業員数の推移です。足元は1,105人で、引き続きリファラルなどを活用しながらコストコントロールを利かせた採用を進めています。

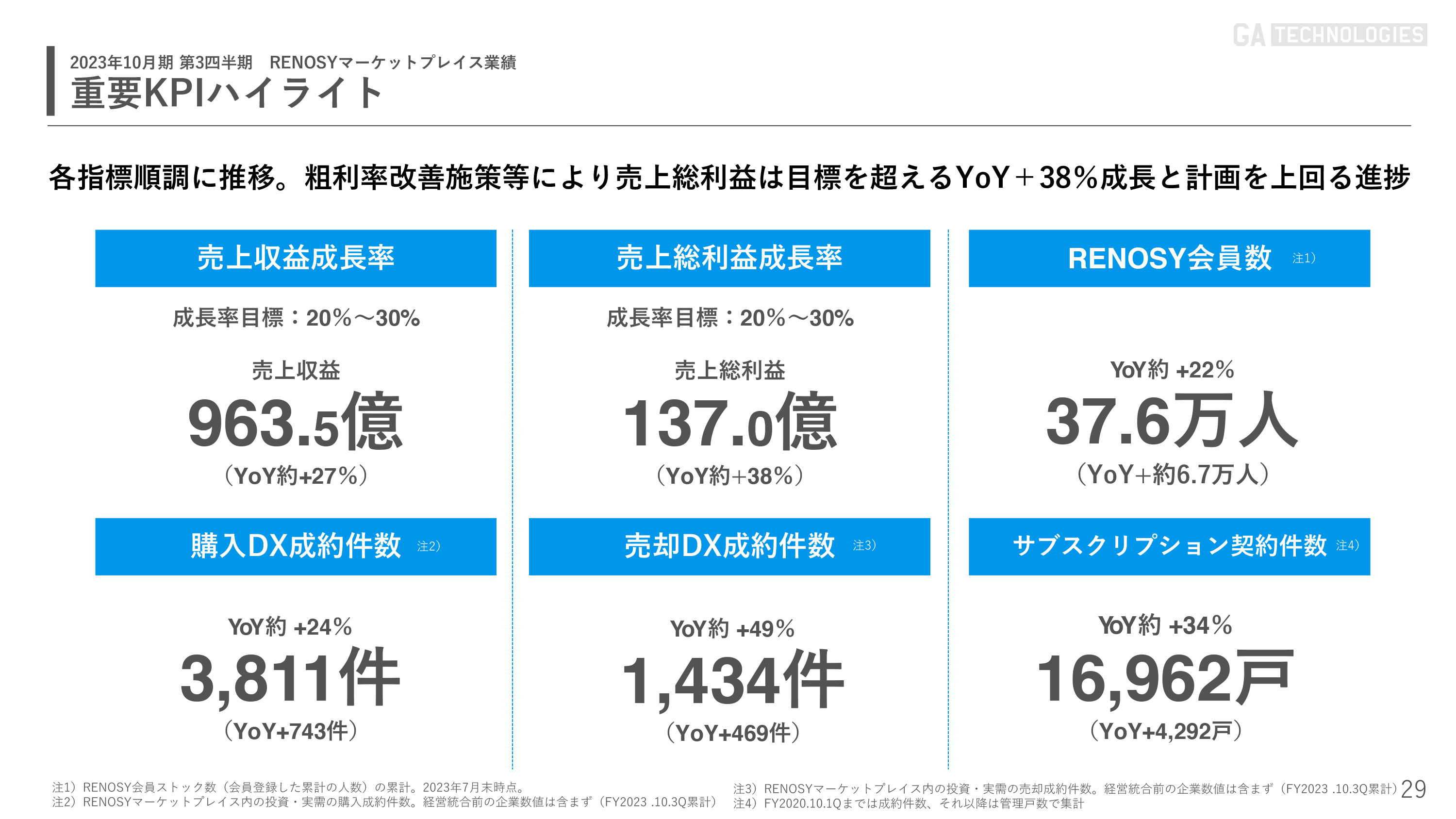

重要KPIハイライト

RENOSYマーケットプレイスの業績についてご説明します。売上収益の成長率はYoYで27パーセント増と、成長率目標の20から30パーセントの範囲内にしっかり入っています。売上総利益成長率は、売上総利益がYoYで38パーセント増の137億円で、成長率目標を超える水準となっています。「RENOSY」の会員数はYoYで22パーセント増の37.6万人です。

購入DXの成約件数はYoYで24パーセント増の3,811件となっています。売却DXの成約件数はYoYで49パーセント増の1,434件で、直接調達に関する数字が順調に伸びている状況です。サブスクリプションの契約件数はYoYで34パーセント増加し、まもなく1万7,000戸に達するところです。

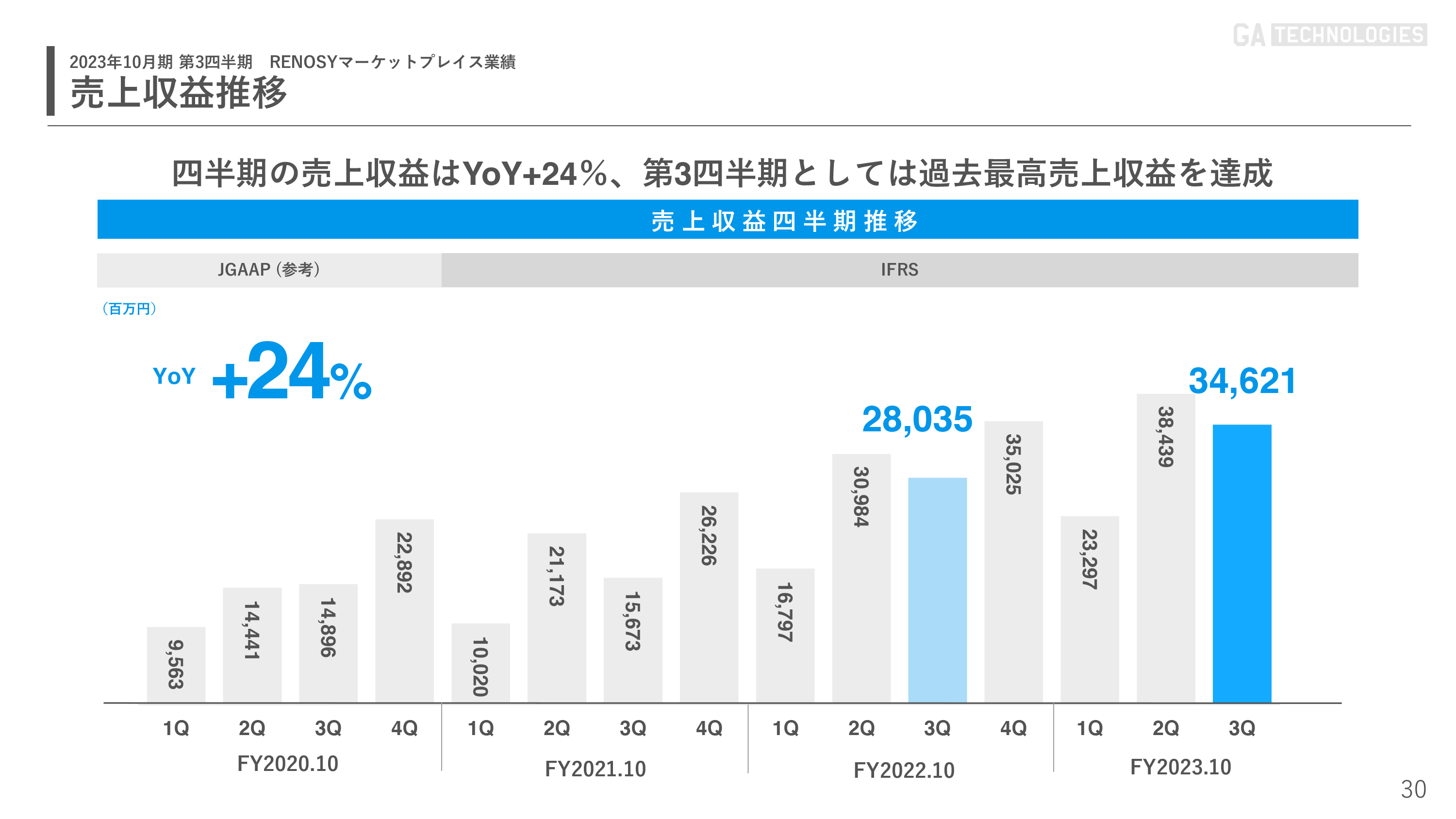

売上収益推移

四半期の売上収益です。YoYで24パーセントの成長と、過去最高の売上収益を達成しています。

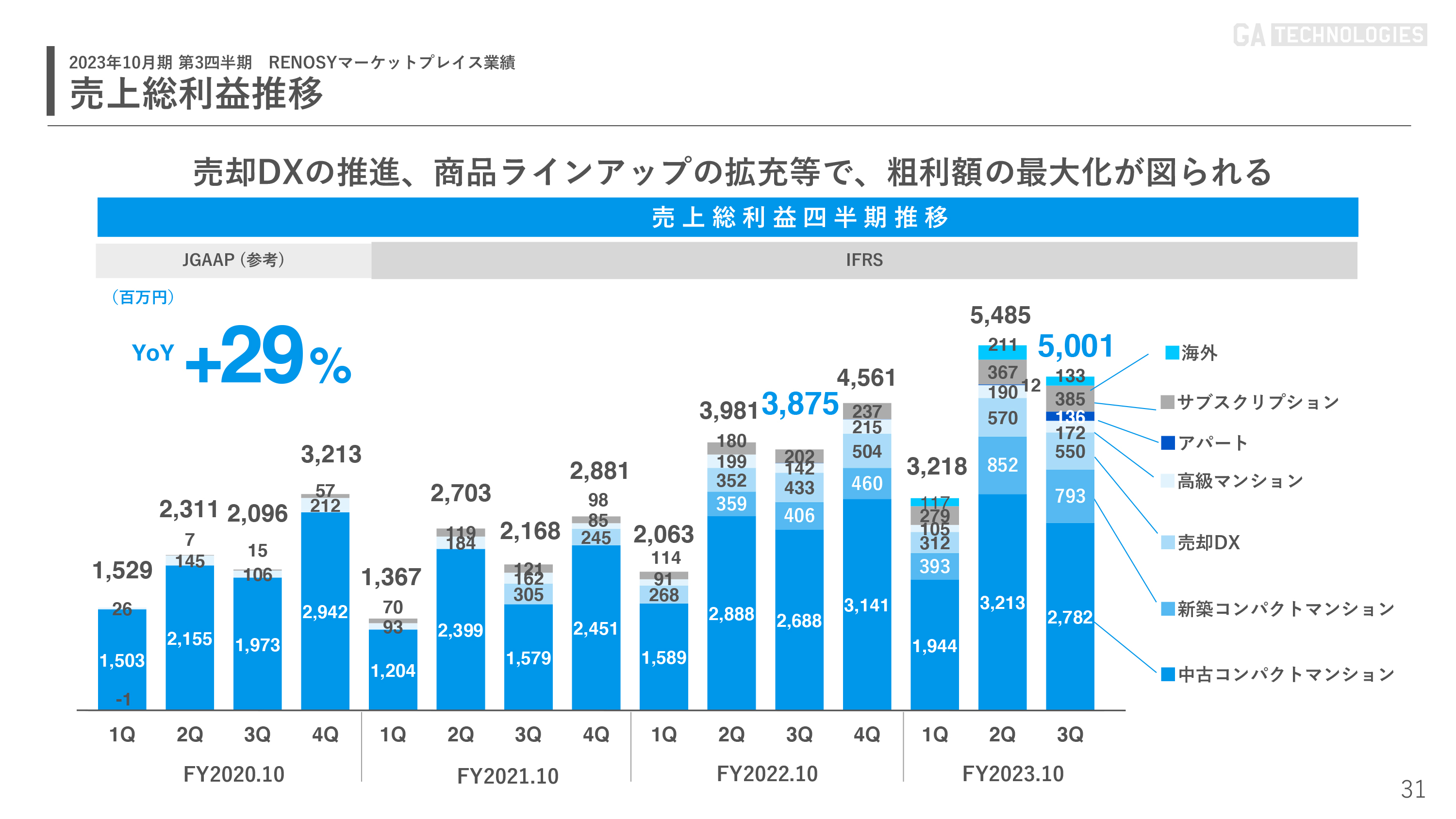

売上総利益推移

売上総利益は、売却DXの推進や商品ラインアップの拡充により、粗利額の最大化が実現しました。また、前期から続けてきたアパートがこの中にも入ってきており、しっかりとミックス改善が図られている状況です。

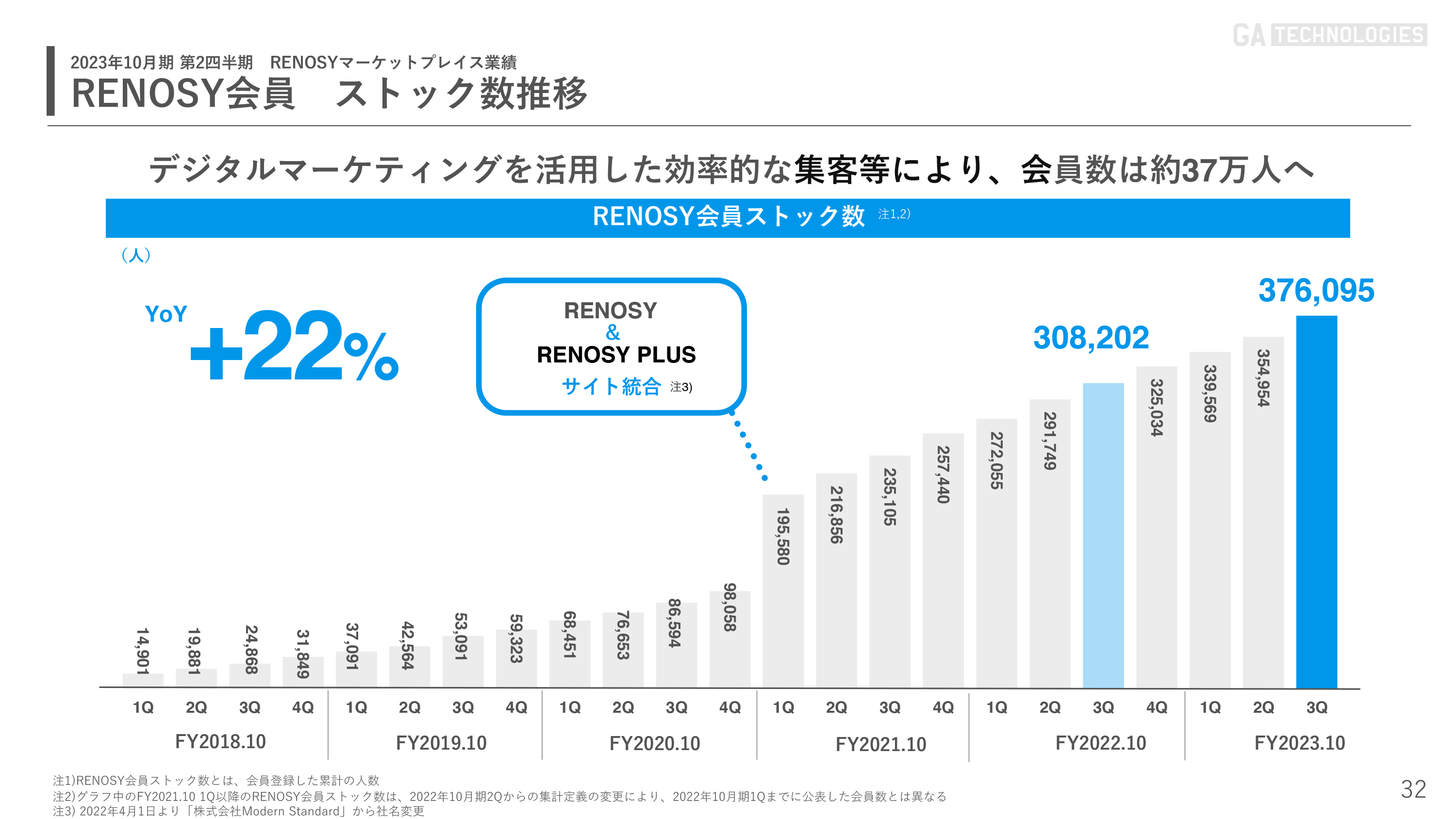

RENOSY会員 ストック数推移

「RENOSY」会員については、会員数がYoYで22パーセント増加し、約37万人まで伸びています。

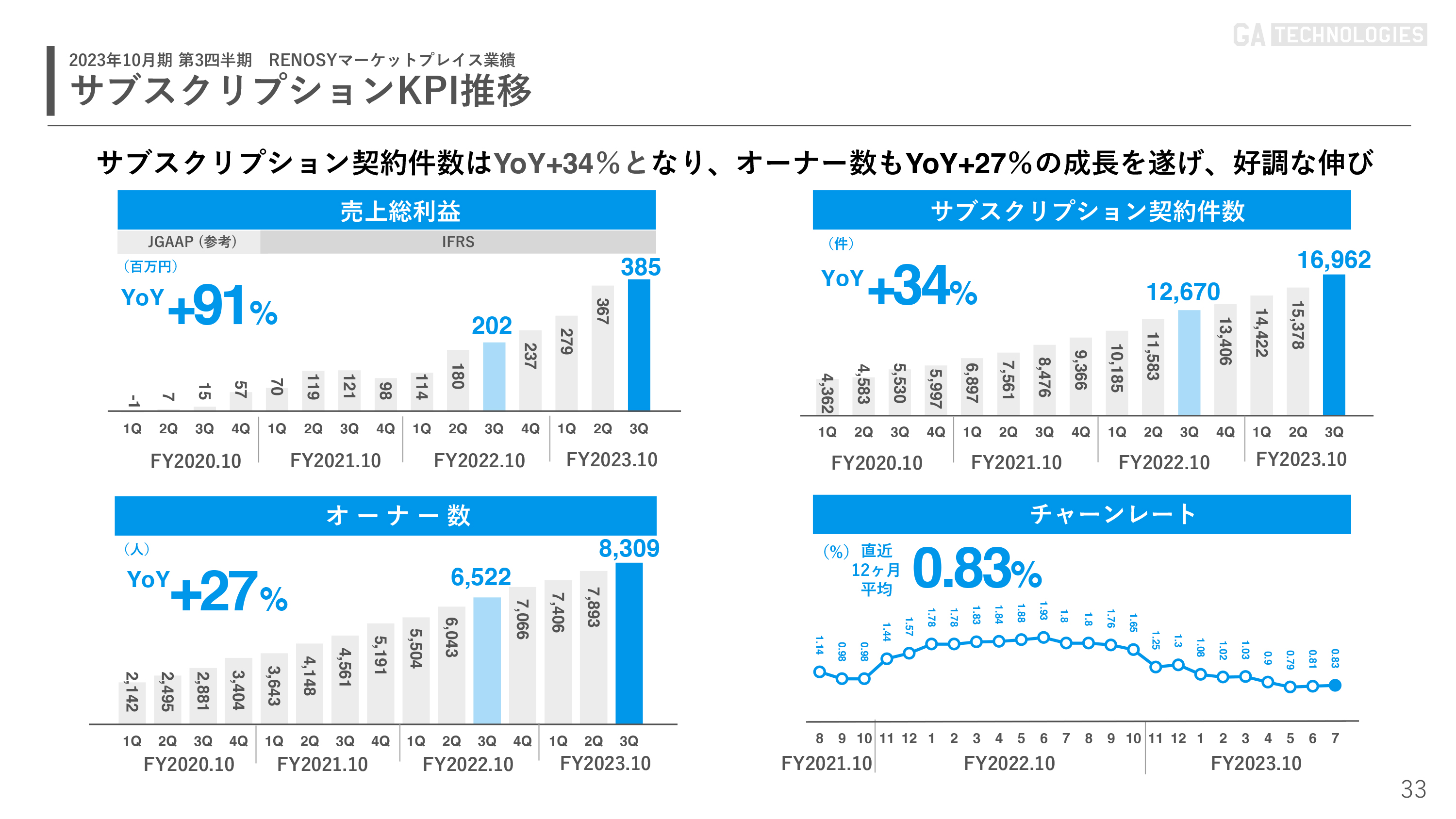

サブスクリプションKPI推移

サブスクリプションのKPI推移です。売上総利益はYoYで91パーセント増加し、足元で3億8,500万円です。サブスクリプションの契約件数は約1万7,000戸で、YoYで34パーセントの成長となっています。

オーナー数は8,300人を超えており、YoYで27パーセントの成長となっています。チャーンレートは昨年1パーセントを超えた時期もありましたが、現在は落ち着いてきており、0.83パーセントと非常に良好な水準になっています。

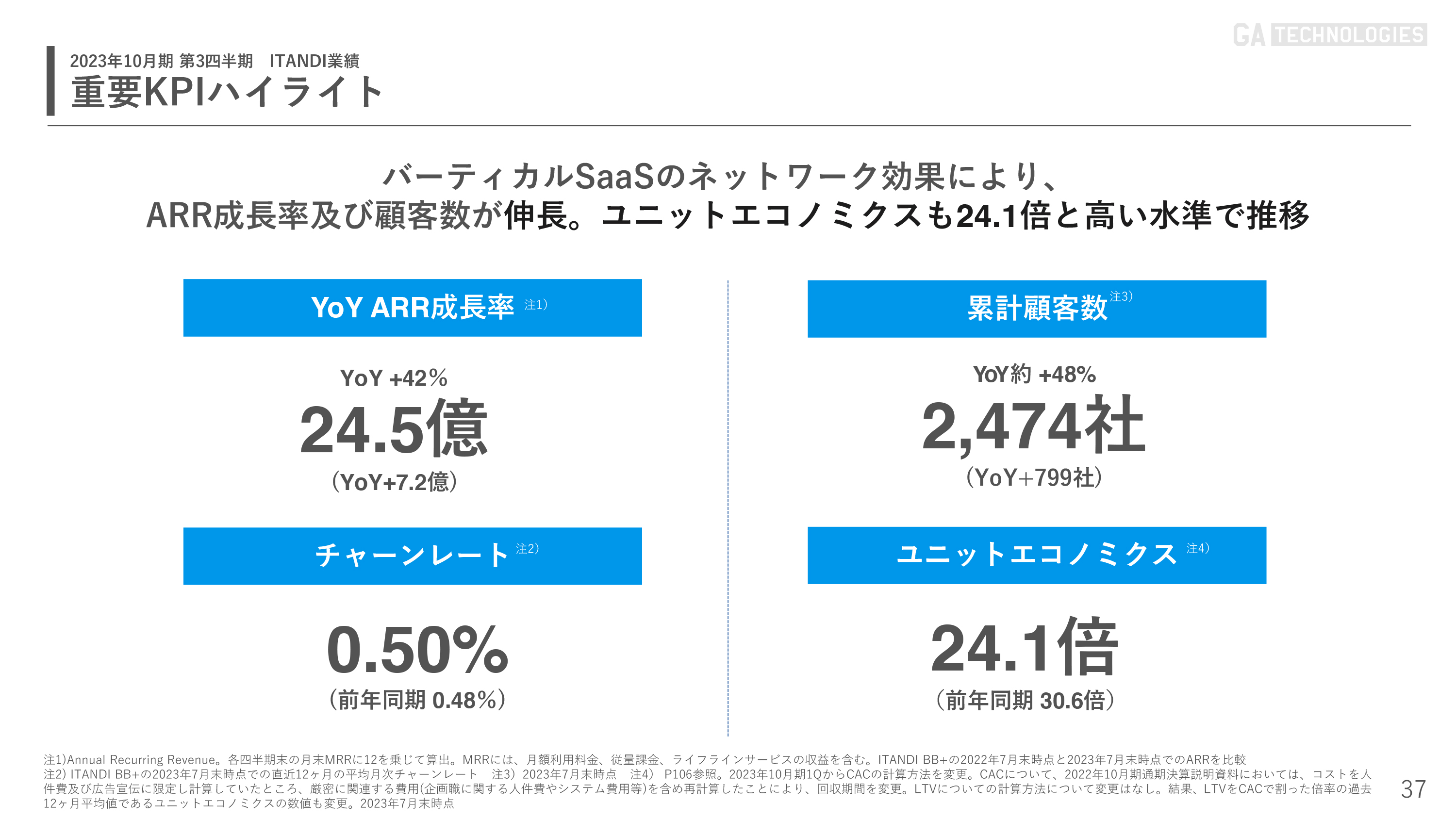

重要KPIハイライト

ITANDIの業績です。バーティカルSaaSのネットワーク効果により、ARRの成長率は24.5億円で、YoYで42パーセントの成長となっています。累計顧客数は2,474社で、YoYで約48パーセント増加しました。

チャーンレートは0.5パーセントと、前年同期と同水準で推移しています。ユニットエコノミクスも24.1倍と、前年同期の30.6倍よりは若干低下しているものの非常に高い水準を維持できています。

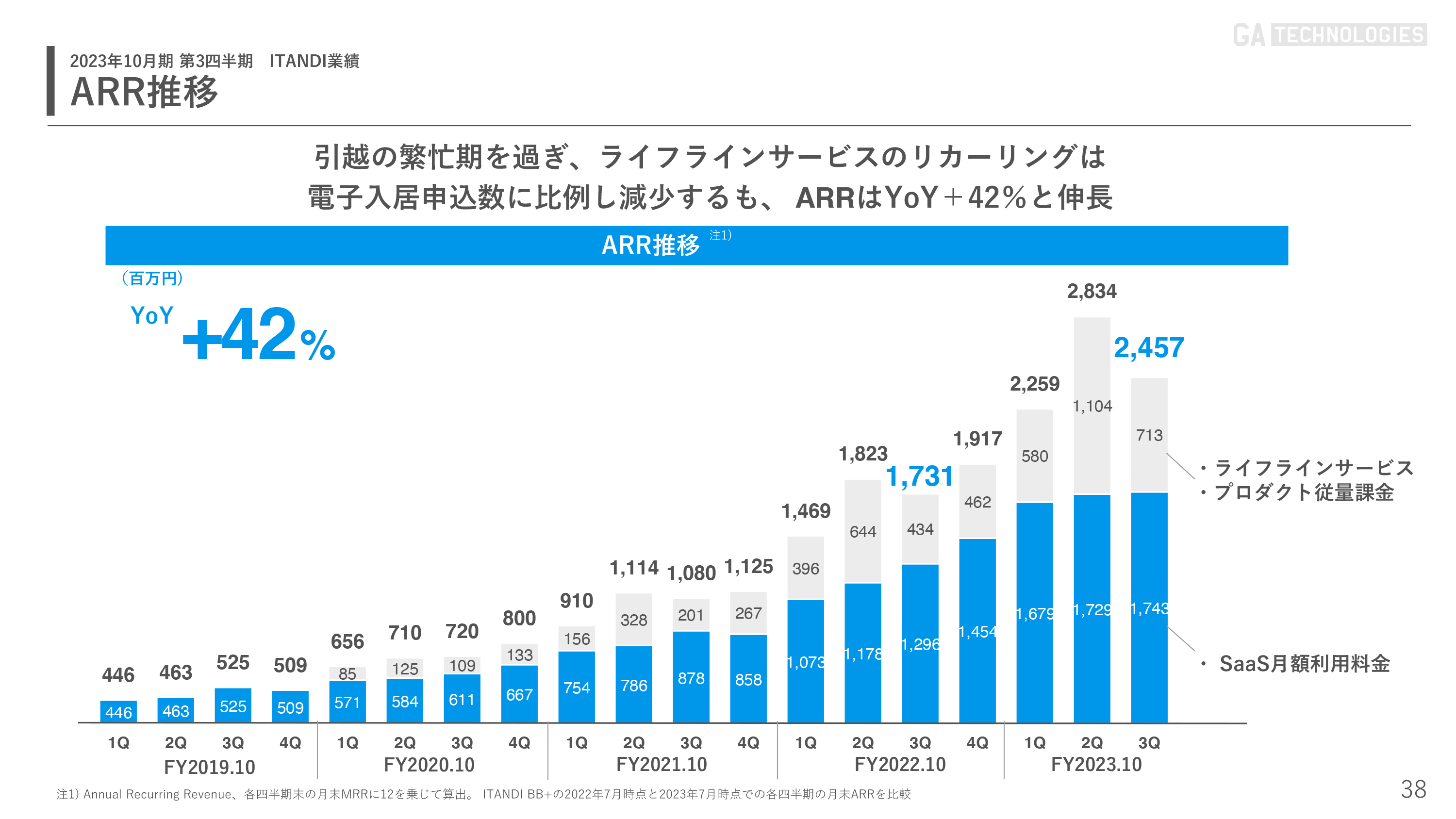

ARR推移

ARRの推移です。第2四半期に引越しの繁忙期がありましたが、第3四半期は落ち着いてきています。そのためライフラインサービスのリカーリングは若干減りますが、SaaSはしっかり伸びています。最終的には24億円で、YoYで42パーセントの成長となっています。

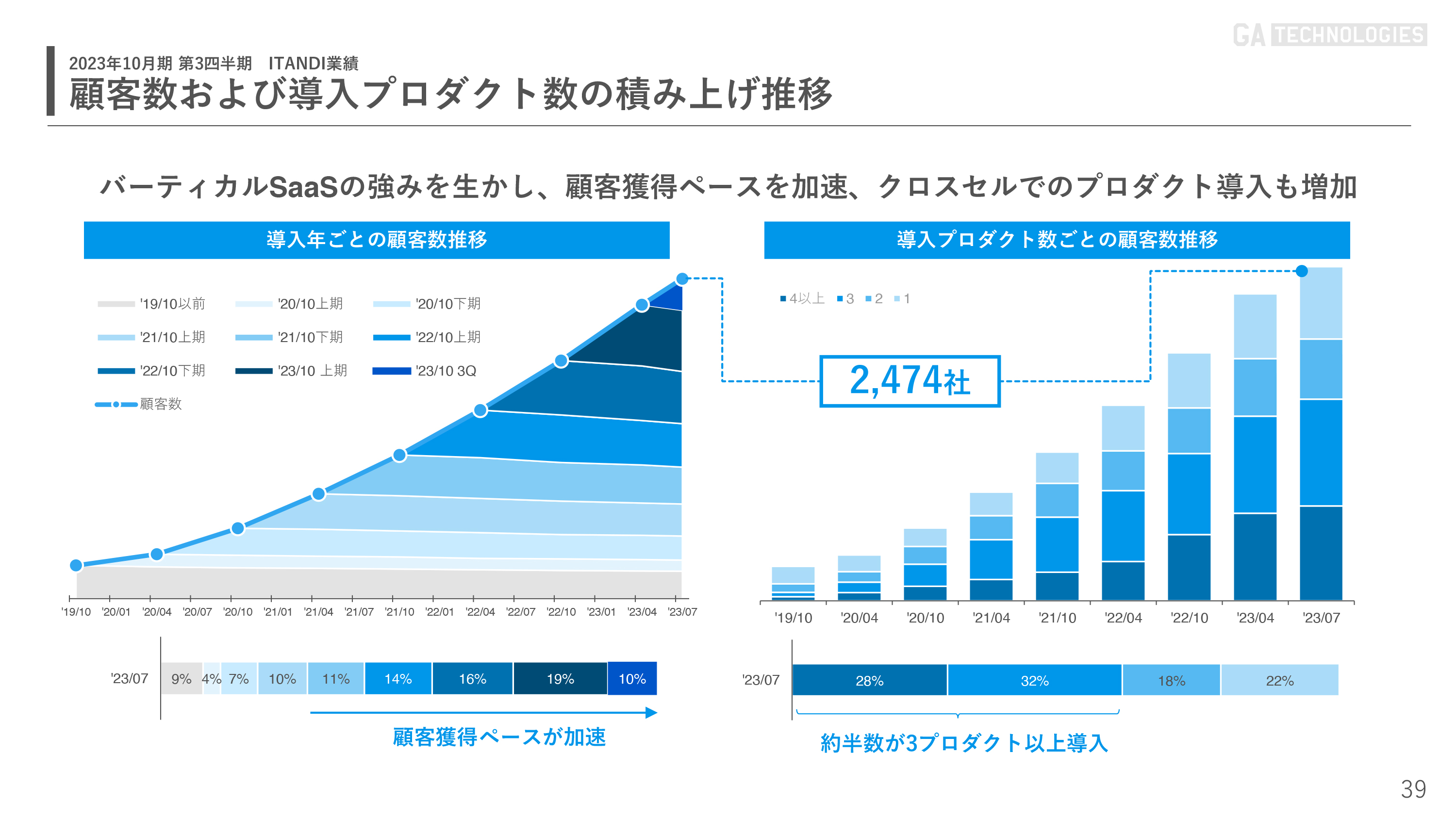

顧客数および導入プロダクト数の積み上げ推移

顧客数および導入プロジェクト数の積み上げ推移です。順調にお客さまの数が増え、2,474社まで伸びています。引き続き、約半数以上のお客さまに3プロダクト以上を導入いただいており、バーティカルSaaSとしての強みがしっかり活かせている状況が続いています。

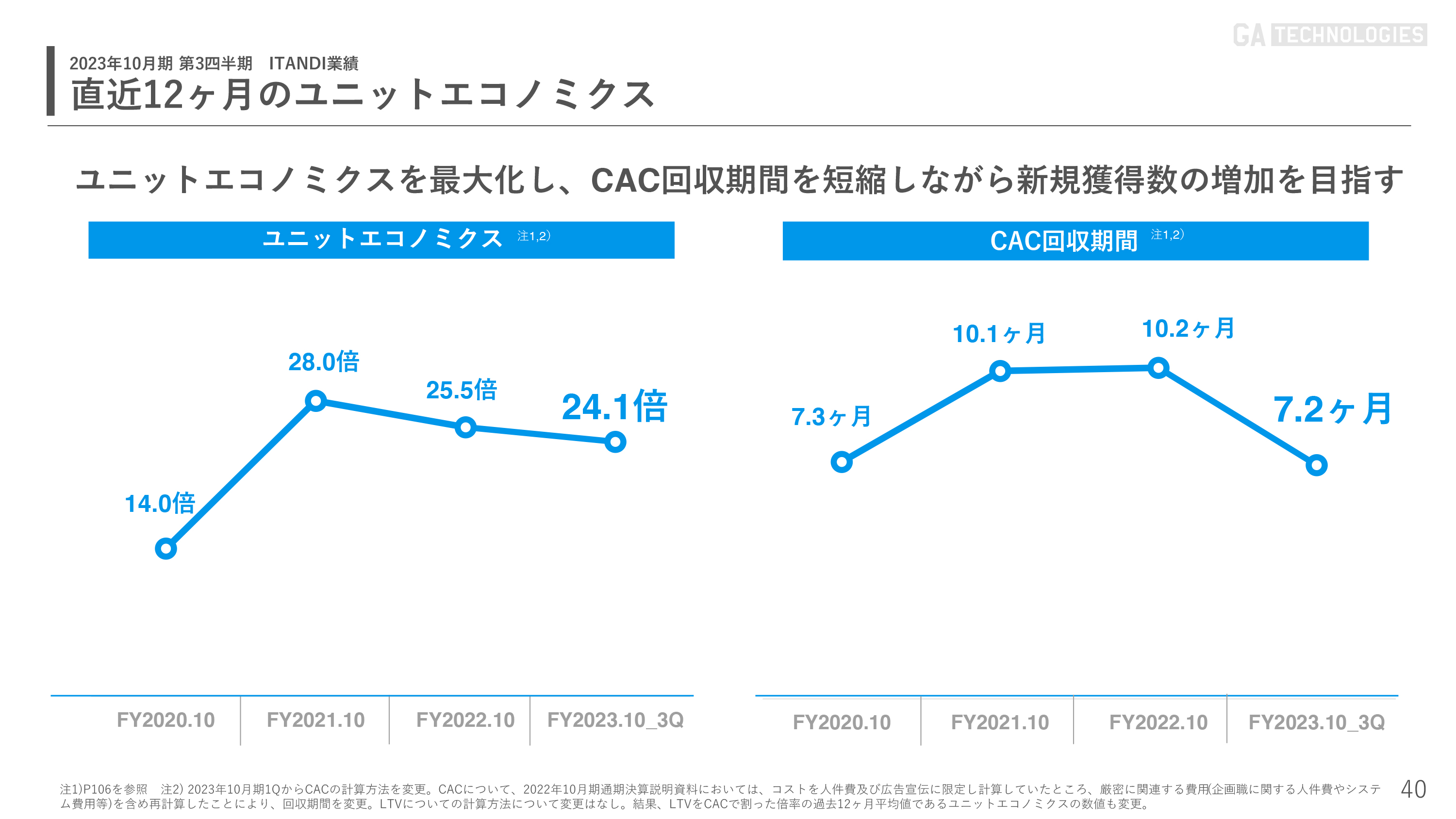

直近12ヶ月のユニットエコノミクス

直近12ヶ月のユニットエコノミクスです。足元は24.1倍で、前期末よりは若干落ちていますが、非常に高い水準を維持できています。

CACの回収期間は7.2ヶ月と数字が改善しています。こちらは全日本不動産協会との提携の数字が如実に表れており、お客さま1社に対する獲得コストが低減し、数字が改善しています。

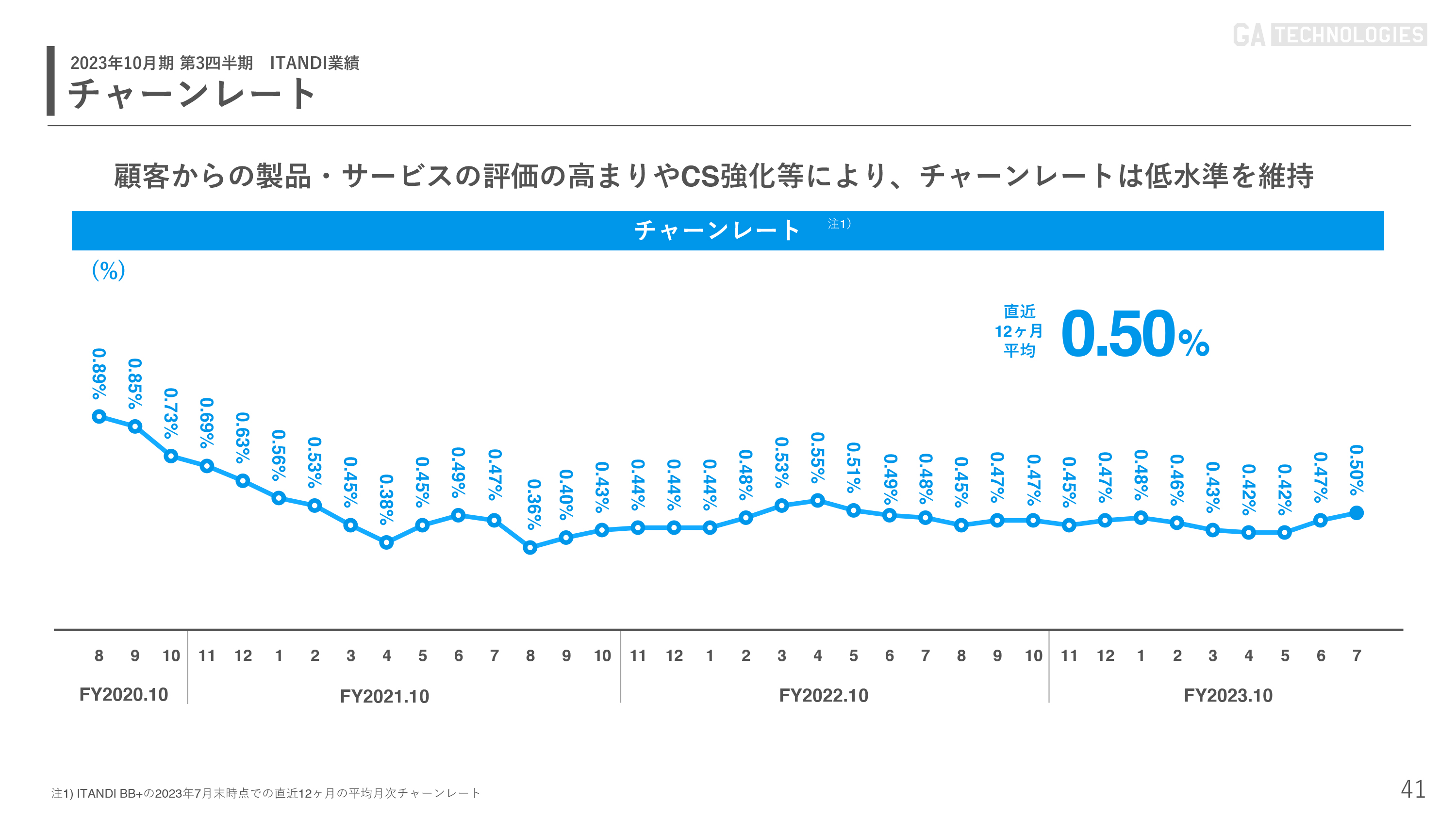

チャーンレート

チャーンレートは、サービスの評価が高まっていることが数字に表れており、0.5パーセントと非常に低い水準を維持できています。

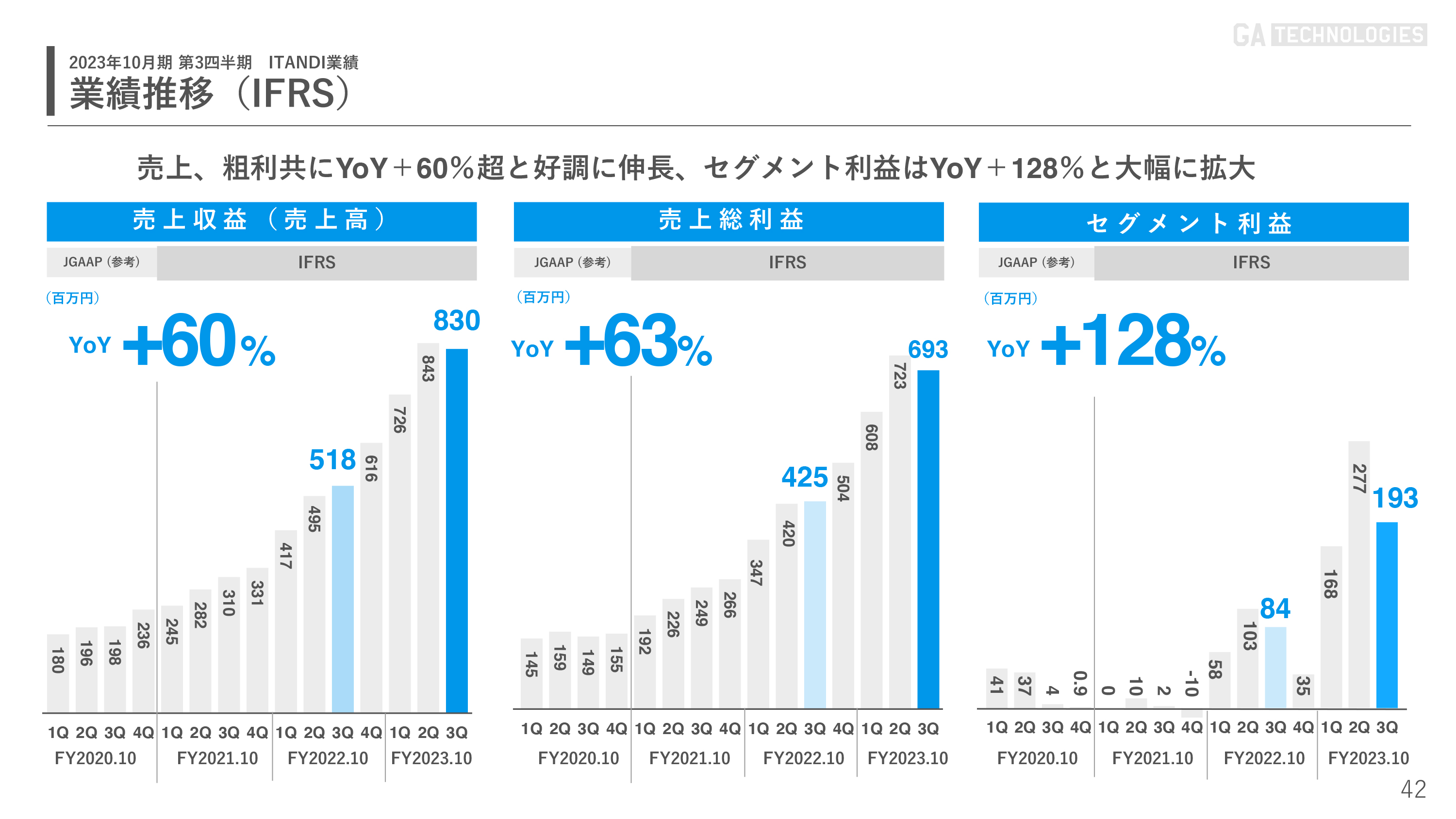

業績推移(IFRS)

売上・粗利ともにYoYで60パーセント超の成長で、非常に順調です。第3四半期については、売上収益は8.3億円、売上総利益は6.9億円、セグメント利益は1.9億円で着地しています。

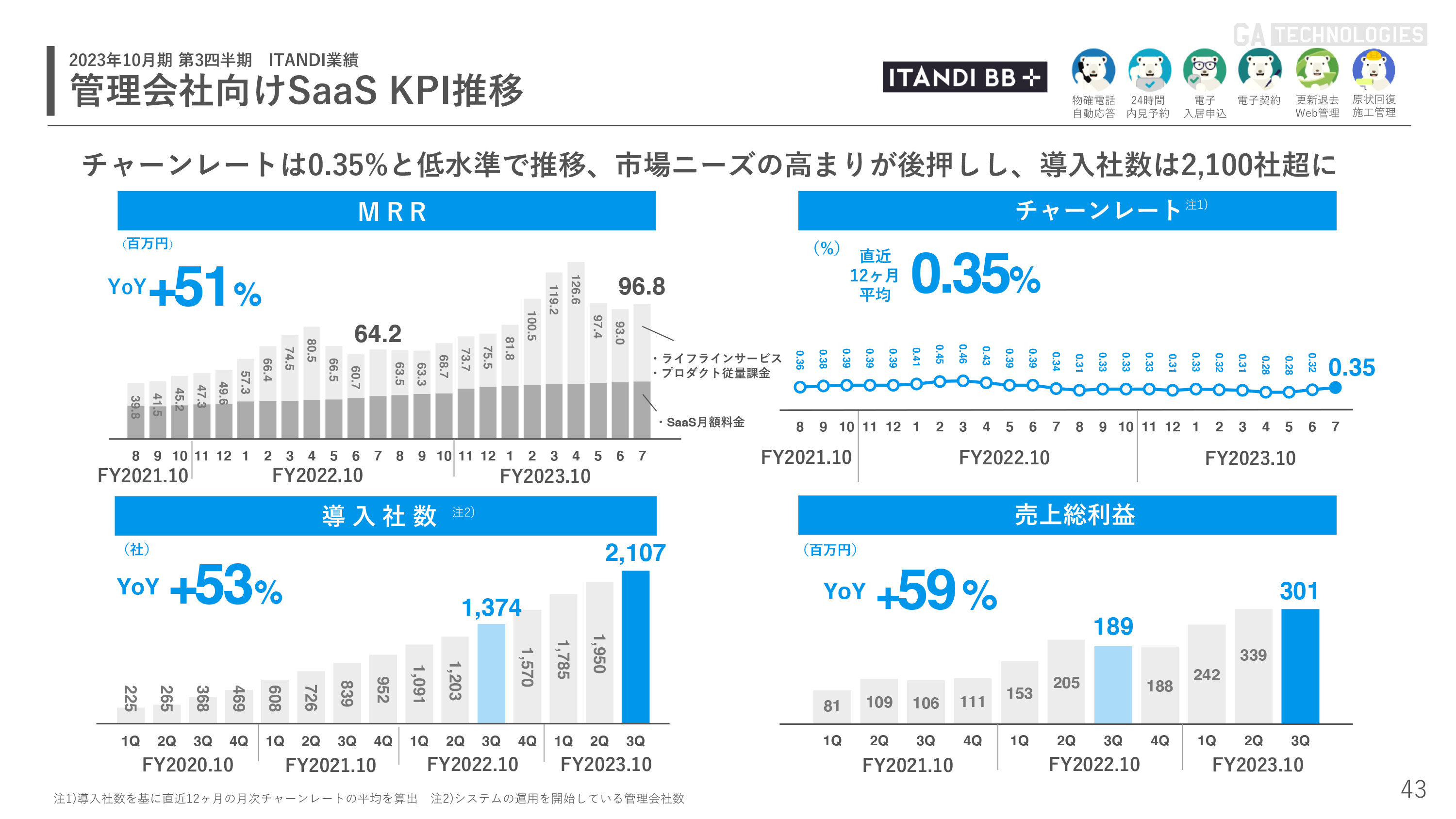

管理会社向けSaaS KPI推移

管理会社向けSaaSのKPI推移です。MRRは9,600万円で、YoYで51パーセントの成長となっています。チャーンレートは0.35パーセントと、非常に低水準で推移しています。

導入社数は昨年の1,374社から2,107社まで伸びており、YoYで53パーセントの増加となっています。売上総利益は3億円で、前期の1億8,900万円からYoYで59パーセント増加しています。

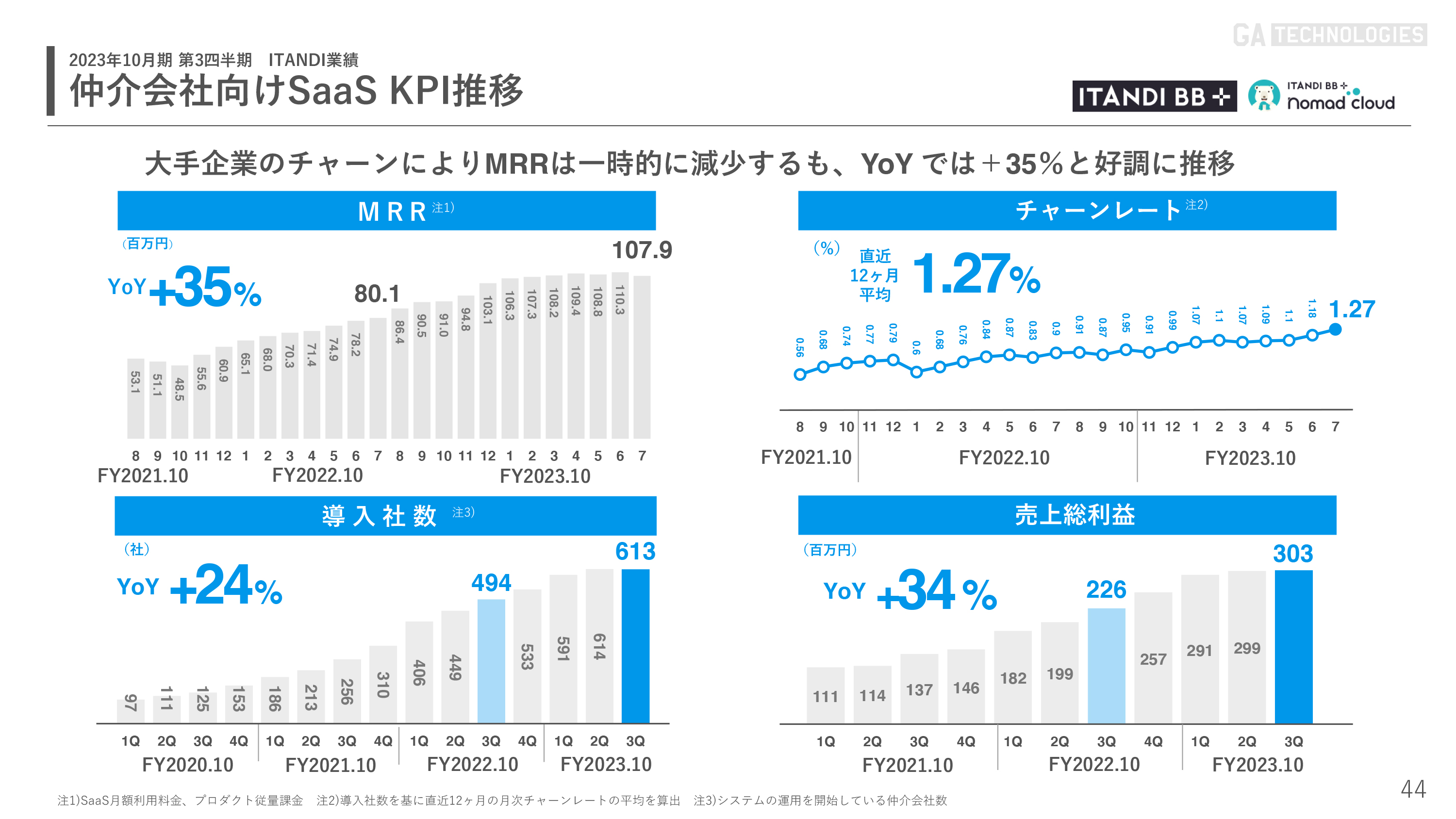

仲介会社向けSaaS KPI推移

仲介会社向けSaaSのKPI推移です。MRRは1億700万円で、YoYで35パーセント増加しました。チャーンレートは1.27パーセントで、若干数字は悪化しているのですが、こちらは大手企業によるチャーンが一部あったためです。

導入社数は613社で、前年の494社から24パーセント程度伸びている状況です。売上総利益は3億円で、前期の2億2,600万円からYoYで34パーセント増加しました。

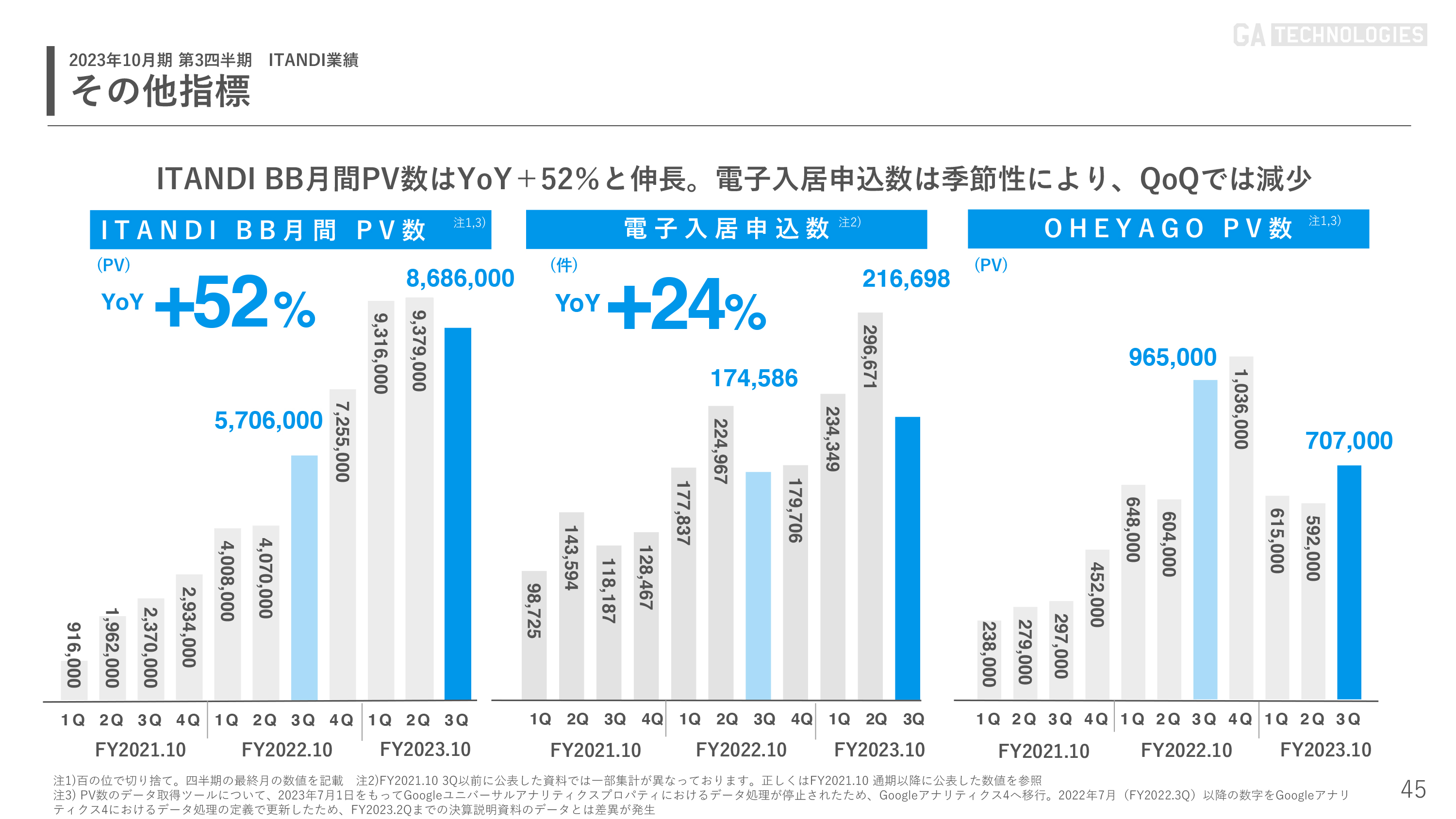

その他指標

「ITANDI BB」の月間PV数はYoYで52パーセント伸びています。電子入居申込は季節性によってQoQでは若干減少していますが、YoYでは24パーセント増加しています。

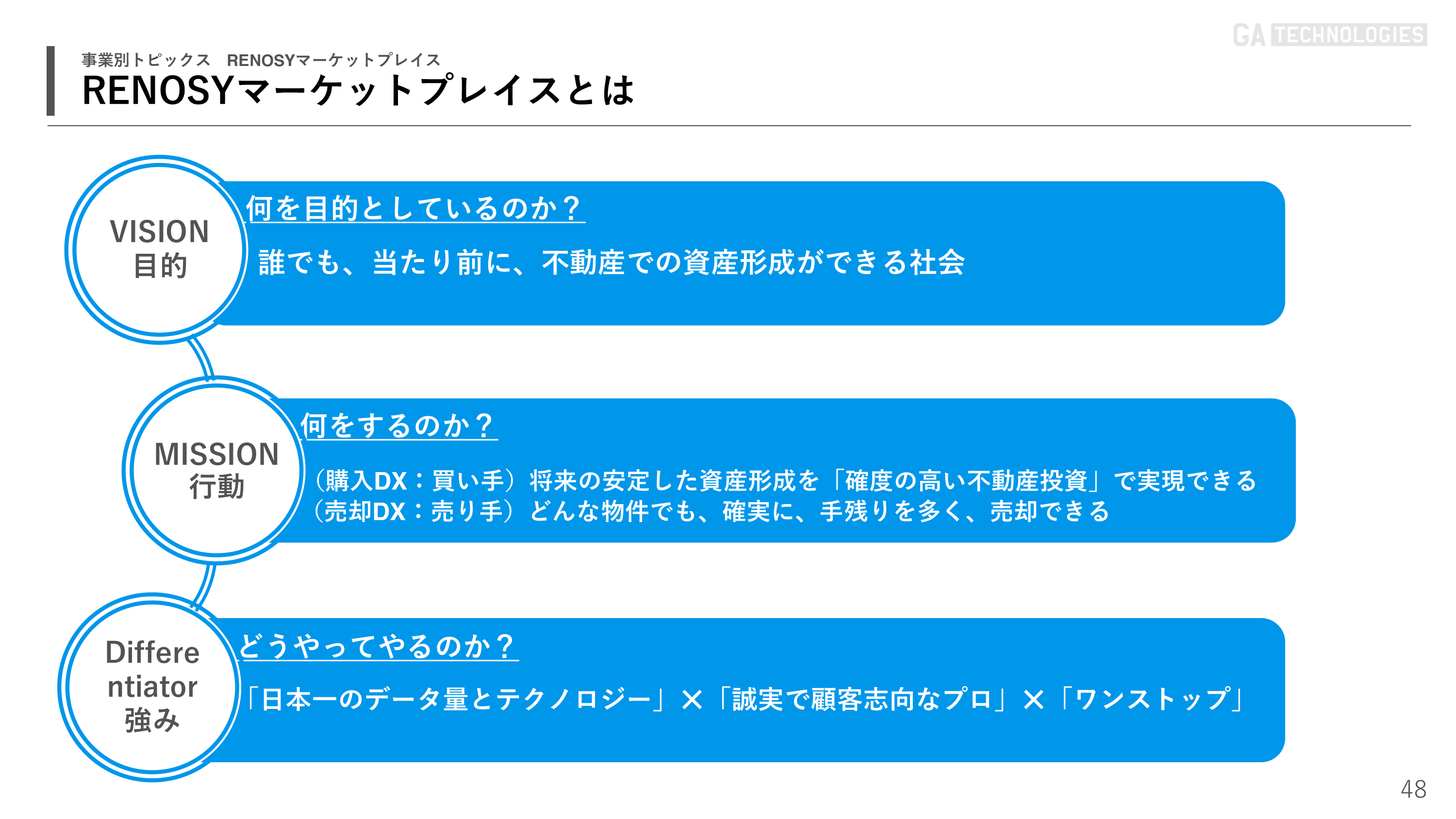

RENOSYマーケットプレイスとは

樋口:事業別のトピックスをご説明します。まずRENOSYマーケットプレイスです。我々がテクノロジーを活用してどのような世界観を作っていきたいかをご認識いただきたいと思います。

お客さまは、テクノロジーを活用することで簡単・便利を求めています。インターネットの普及によって、いろいろなサービスが簡単・便利になってきました。みなさまは、例えば家を探すなら「SUUMO」、自分の住む家を買うなら三井不動産などをイメージするのではないかと思います。

しかし、不動産は、探すことや家を買うことだけではなく、資産形成としての不動産も存在します。アメリカでは資産形成としての不動産という考え方が一般的ですが、日本では不動産での資産形成がまだ当たり前になっていないと感じます。

「RENOSY」が目指すのは「誰でも、当たり前に、不動産での資産形成ができる社会」です。したがって「不動産で資産形成をするのであれば、『RENOSY』だよね」ということを一貫して目指してきました。

不動産での資産形成には購入と売却があります。「RENOSY」の購入のミッションは「将来の安定した資産形成を『確度の高い不動産投資』で実現できる」こと、そして売却のミッションは「どんな物件でも、確実に、手残りを多く、売却できる」ことです。我々は、住むための不動産というカテゴリーではなく、投資としての不動産のカテゴリーで、マーケットをしっかりと獲得していくことを目指しています。

その中での強みは日本一のデータ量とテクノロジーです。さらに、一気通貫のサービスで、顧客の成約データを日本で一番持っていること、そして、AIを含めたテクノロジーです。「ネット×リアル」で「誠実で顧客志向なプロ」であり、「ワンストップ」であることが「RENOSY」の強みです。

簡単・便利を追求した企業が顧客から選ばれ、それが結果的に売上・利益につながります。我々はとにかく簡単・便利を目指すとともに、「誰でも、当たり前に、不動産での資産形成ができる社会」を目指しています。

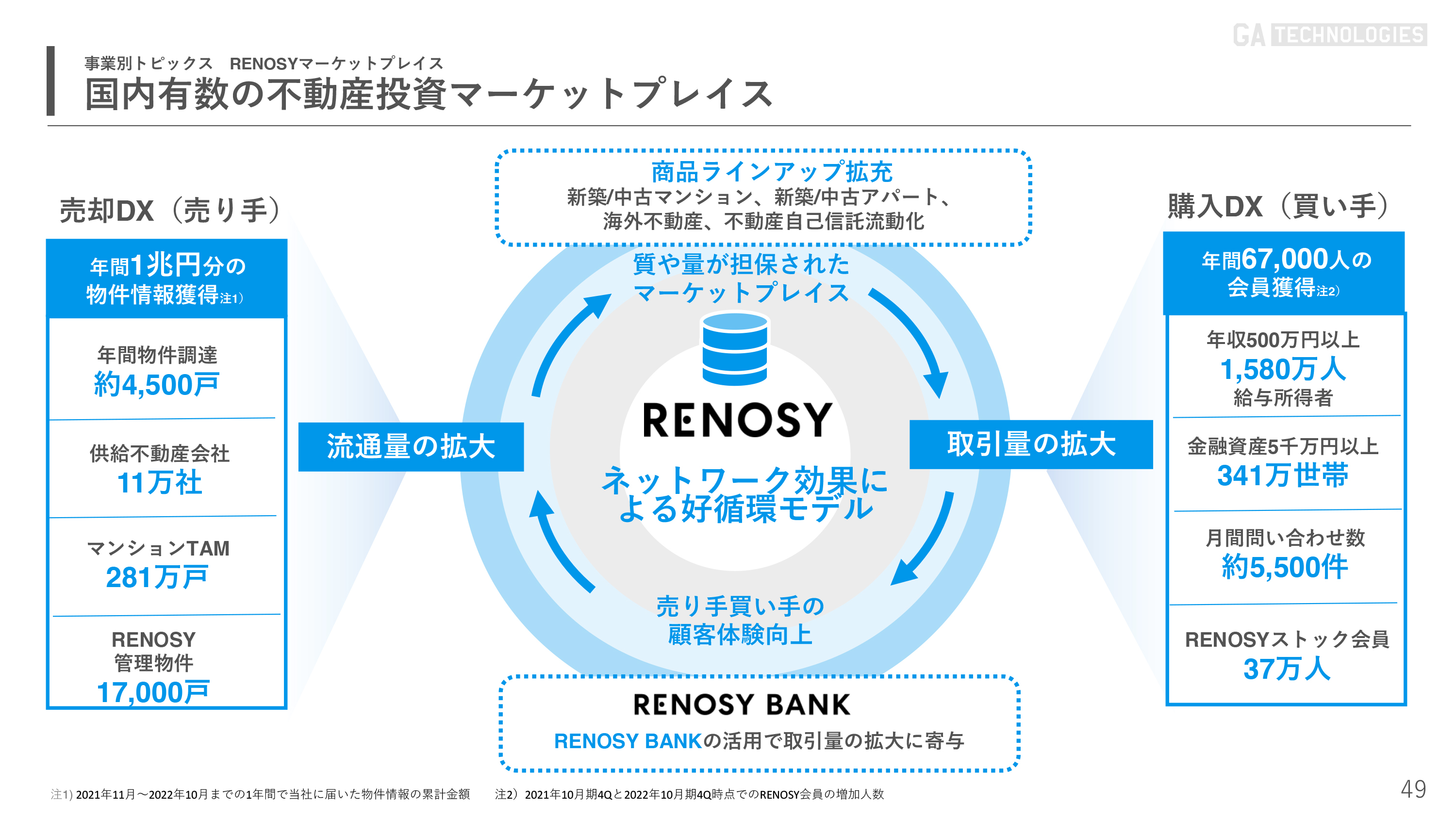

国内有数の不動産投資マーケットプレイス

我々のマーケットプレイスには、売り手と買い手が存在しています。当然ながら、買い手が増えれば流通量が拡大、すなわち商品が増加します。我々の戦略としては、商品ラインアップを拡充することにより買い手を増やし、買い手が増えることで売り手が増えるという「ネットワーク効果」です。

我々のマーケットシェアが高まれば高まるほど、買い手は増えます。なぜなら「RENOSY」に来なければ商品がない、「RENOSY」に集まればたくさんの商品があるという状態になるためです。

その前段として、不動産投資専用のネット銀行である「RENOSY BANK」をローンチしました。

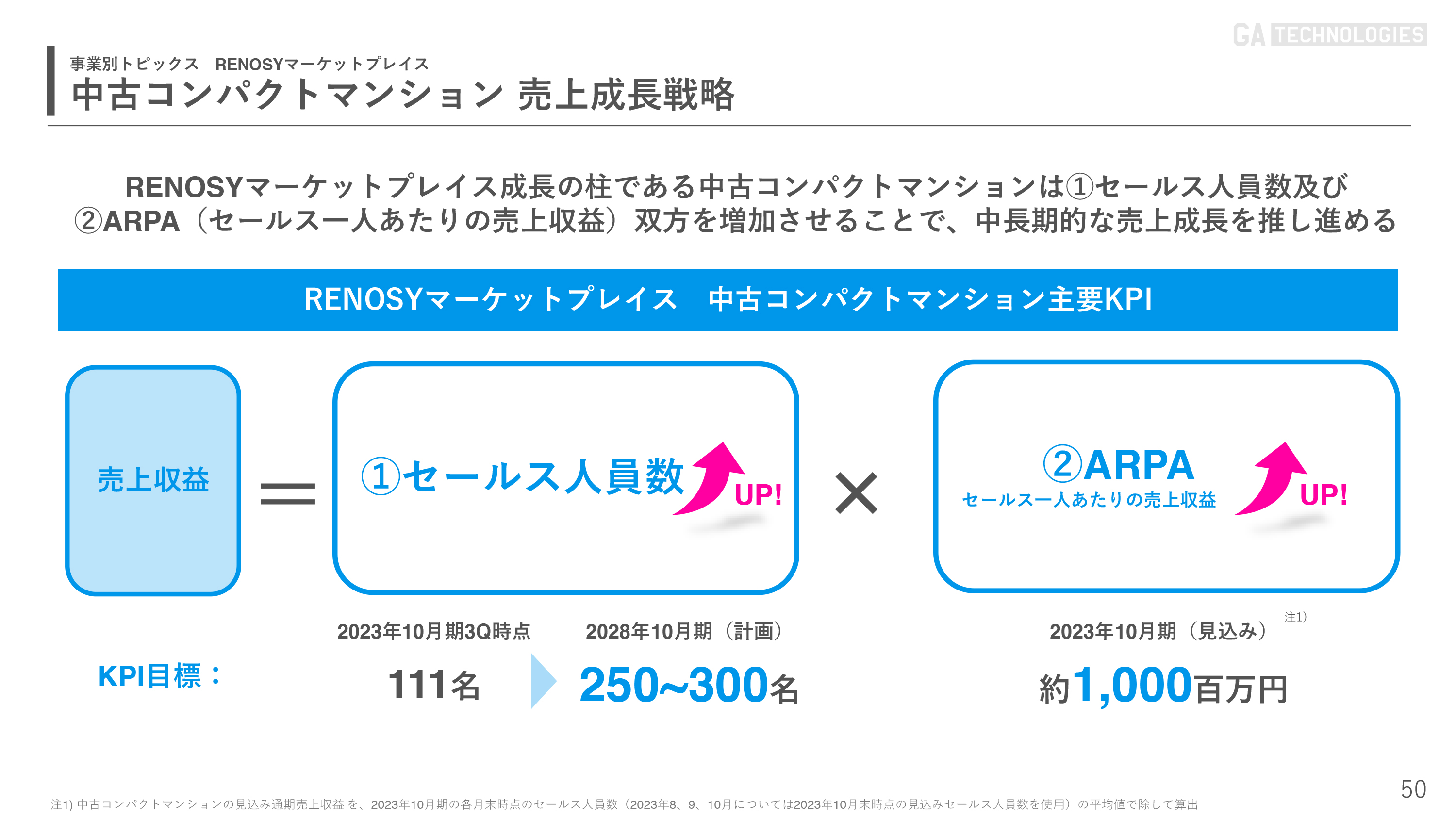

中古コンパクトマンション 売上成長戦略

RENOSYマーケットプレイスの中でも一番取引数が多い商品が、中古のコンパクトマンションです。今後の戦略の1つとして、こちらのKPIを簡単にご説明します。

「ネット×リアル」が我々の強みですが、リアルのビジネスの部分に関して重要なことは、セールスの人員です。今、セールスの人員は111名ですが、5年をかけて250名から300名ほどの採用を見込んでいます。毎年、何百名や何千名を採るのではなく、年間で40名近くですので、この採用人数は達成可能だと思っています。

KPIの作り方はシンプルで、セールスの人員数掛けるARPAです。今期は1人当たりのARPAが約10億円ですので、人員数が250名から300名になった時にARPAがそのままだと仮定しても、取扱高・売上高は3,000億円となります。当然ながら「ネット×リアル」で今後のARPAの向上を狙っているため、今の人員数×今のARPAを目指しているわけではありません。

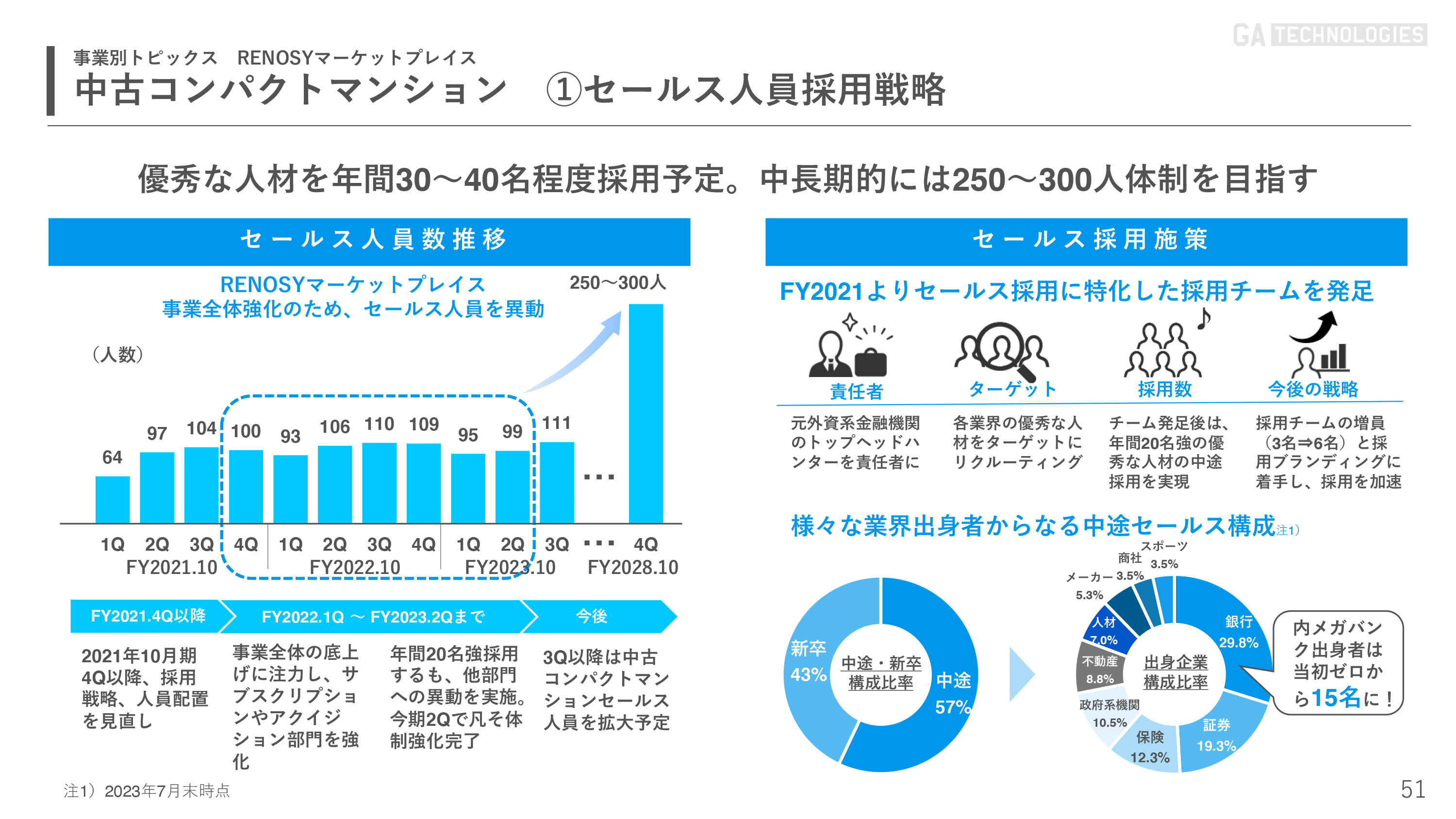

中古コンパクトマンション ①セールス人員採用戦略

具体的な戦略をご説明します。我々は一気通貫のオペレーションを行っているため、マーケティングから物件の調達・販売、その後のサブスクリプションの管理、とさまざまな部門が存在します。

この3年から4年では、人員をセールスにアサインし、セールスで培った知識をそれぞれの部門に導入することで連携を強化してきました。そのためセールスの増員はなかったのですが、その部分が強化されてきたため、今後はセールスの人員もしっかり増やしていきます。

その戦略として、2021年よりセールス採用に特化した採用チームを発足し、元外資系企業のトップセールスを責任者に置いています。ターゲットに関しても我々が求めているセールスの基準を明確に設けてリファラル採用を行い、チーム発足後、年間約20名を採用しています。

今後の戦略のポイントは、採用チームを3名から6名に増員しブランディングを強化していくことにより、年間30名から40名を採用することです。

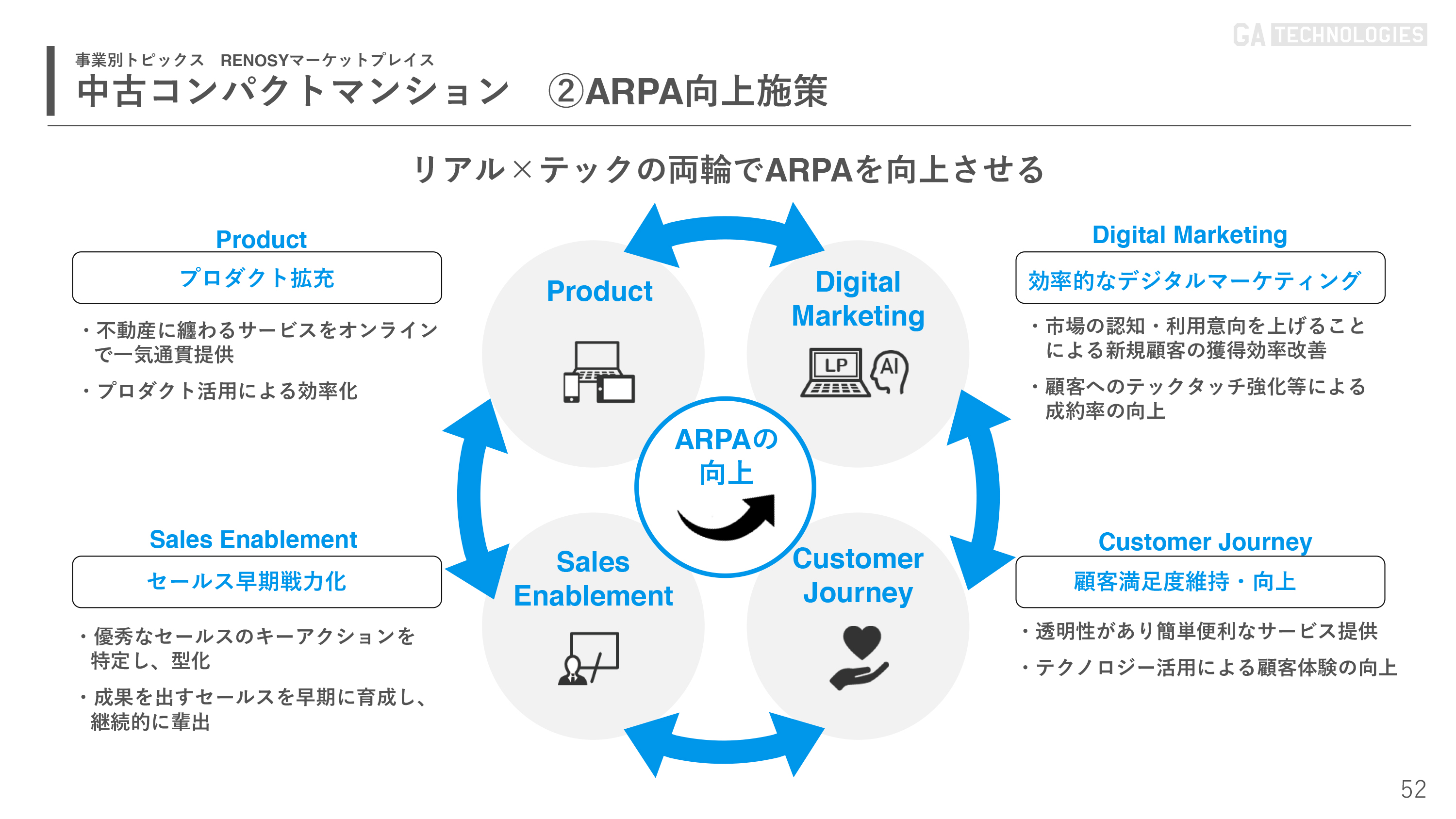

中古コンパクトマンション ②ARPA向上施策

戦略の2つ目はARPAの向上です。先ほど「売上収益=①セールス人員数×②ARPA」とご説明しましたが、当然ながらARPAは10億円ではなく、上昇を見込んでいます。

ARPAを上昇させるための施策として、1つ目にプロダクトの拡充をします。一気通貫の顧客体験のためにプロダクトを拡充し、シームレスな取引および体験を提供していくことにより、成約率を向上させます。

2つ目はデジタルマーケティングです。効率的なデジタルマーケティングを行い「RENOSY」の認知を上げることにより、新規顧客の獲得および既存顧客の成約率の向上を目指します。

3つ目はカスタマージャーニーで、顧客満足度の維持・向上を目指します。リピート顧客も数多く存在するため、顧客満足度の向上を図ることでリピート購入を促進する狙いです。

4つ目はセールスの早期戦力化(Sales Enablement)です。

以上の4つを掛け合わせていくことにより、APRAの向上を図ります。

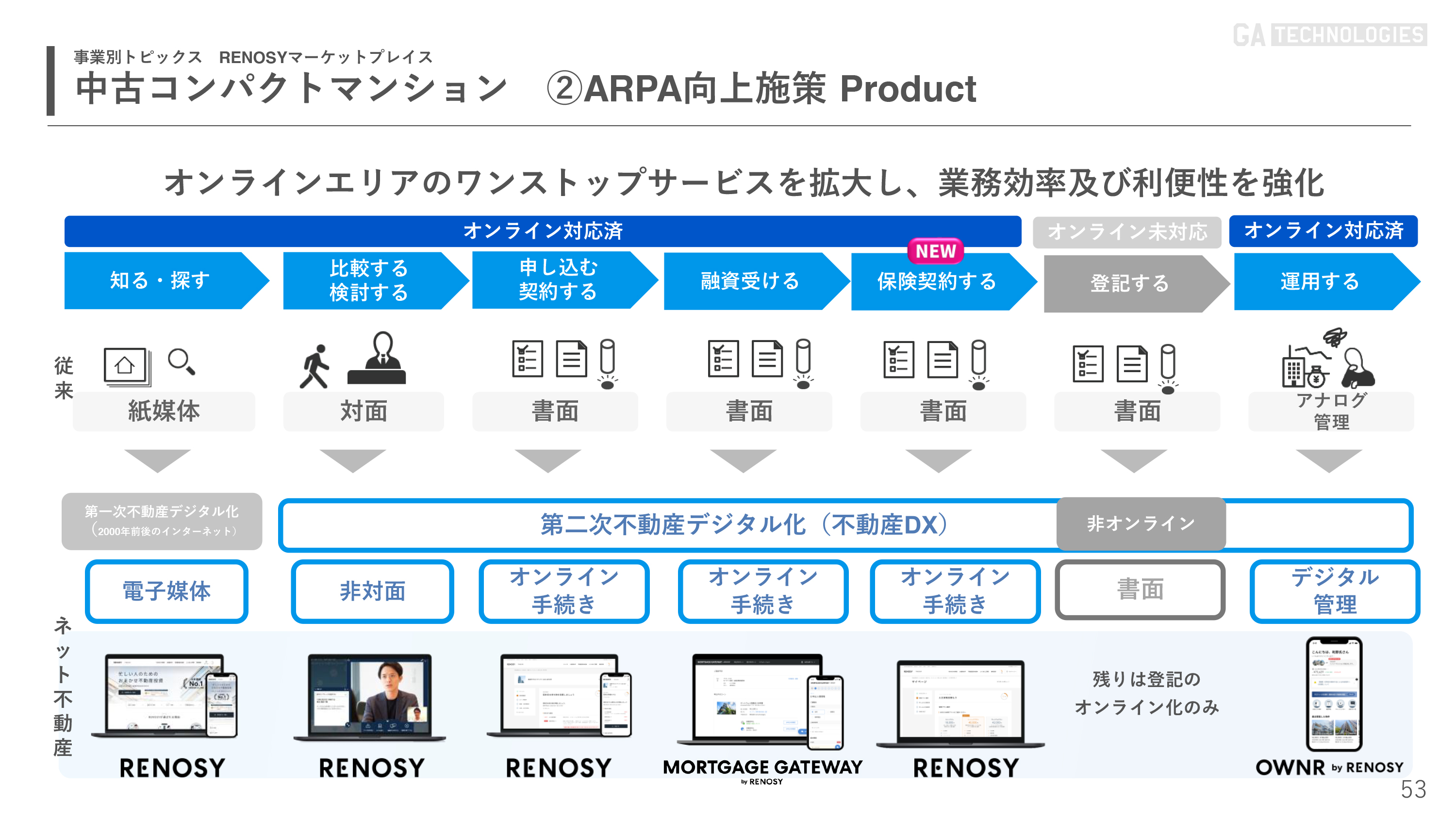

中古コンパクトマンション ②ARPA向上施策 Product

施策の1つ目に関して、具体的なプロダクトについてです。2013年から、すべてのプロセスにおいて一気通貫でプロダクトを活用していくことにより、顧客体験の向上および社内オペレーションの生産性向上に取り組んできました。

今期からは保険の契約もオンラインで手続きが可能となり、基本的に登記以外はオンラインでできるようになりました。当然ながら、登記のオンライン化も目指しています。既存のプロダクトに関しても、常にPDCAを回して成約率および生産性の向上に取り組んでいます。

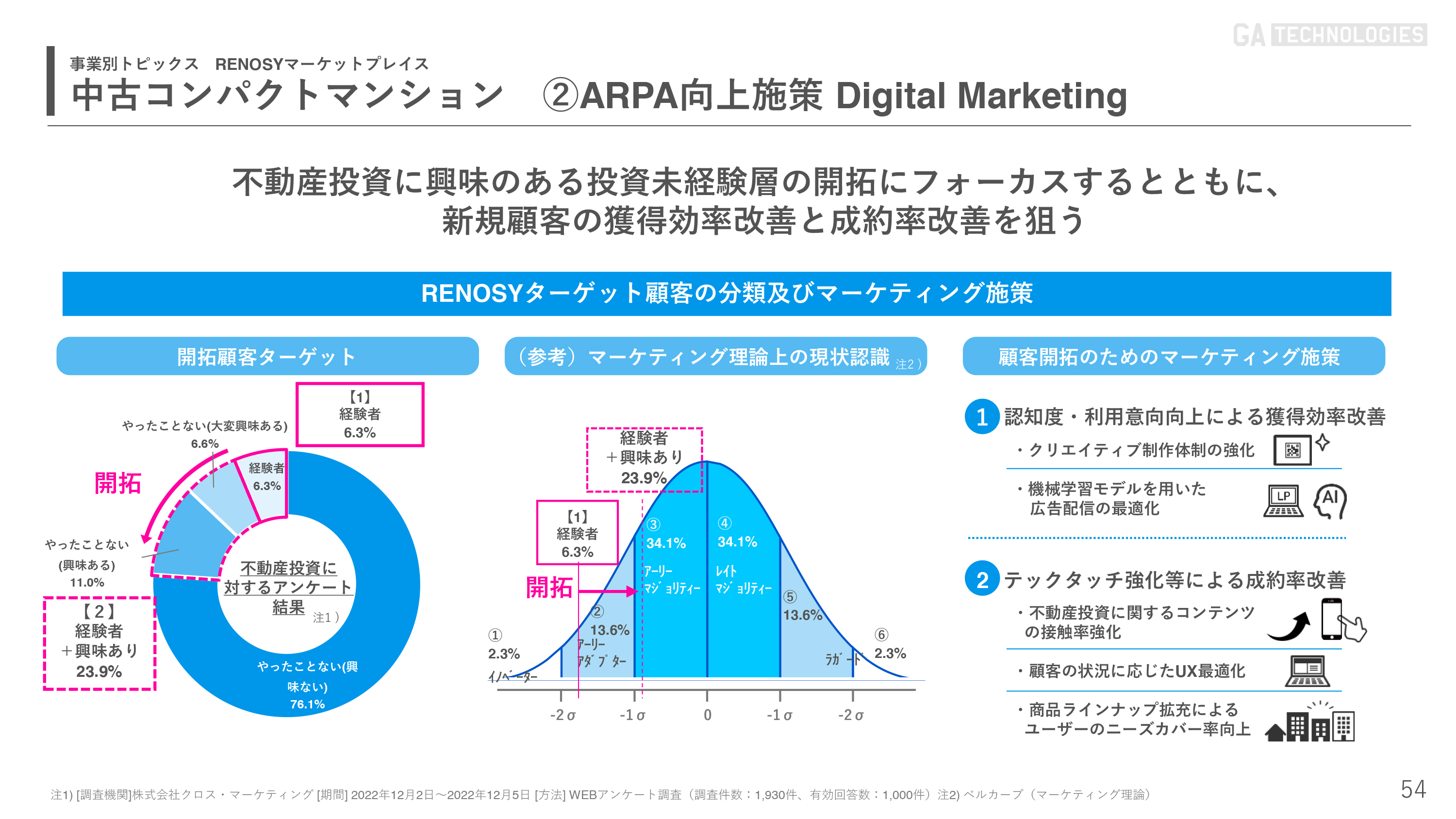

中古コンパクトマンション ②ARPA向上施策 Digital Marketing

施策の2つ目はマーケティングです。先ほどお伝えしたとおり、日本では不動産が資産形成をする方法の1つに入っていません。これに対して、我々は「iDeCo」や「NISA」、保険のように、資産形成としての不動産投資を当たり前にしていくことに取り組んでいます。

不動産投資の経験者は、ターゲット顧客の6.3パーセントですが、これに「やったことない(大変興味ある)」「やったことない(興味ある)」をあわせた「経験者+興味あり」の人は23.9パーセントです。

そのような人々に対して、我々は「RENOSY」の認知度と利用意向の向上により、顧客獲得の効率化を目指します。クリエイティブ制作体制の強化、機械学習モデルを用いた広告配信の最適化により、効率的なマーケティングを実現します。

次に、テックタッチの強化等により成約率を改善します。不動産投資に関するコンテンツの接触率の強化により、会員となった顧客のアクティブ化を目指し、顧客の状況に応じたUIの最適化を図ります。資産形成といっても、相続・インフレ対策・運用など、顧客によってニーズは違うため、それぞれに対してUIを最適化することにより、成約率を向上させる狙いです。

また、商品ラインナップの拡充によりユーザーのニーズカバー率を上げることで、ARPAの向上を図っていきます。

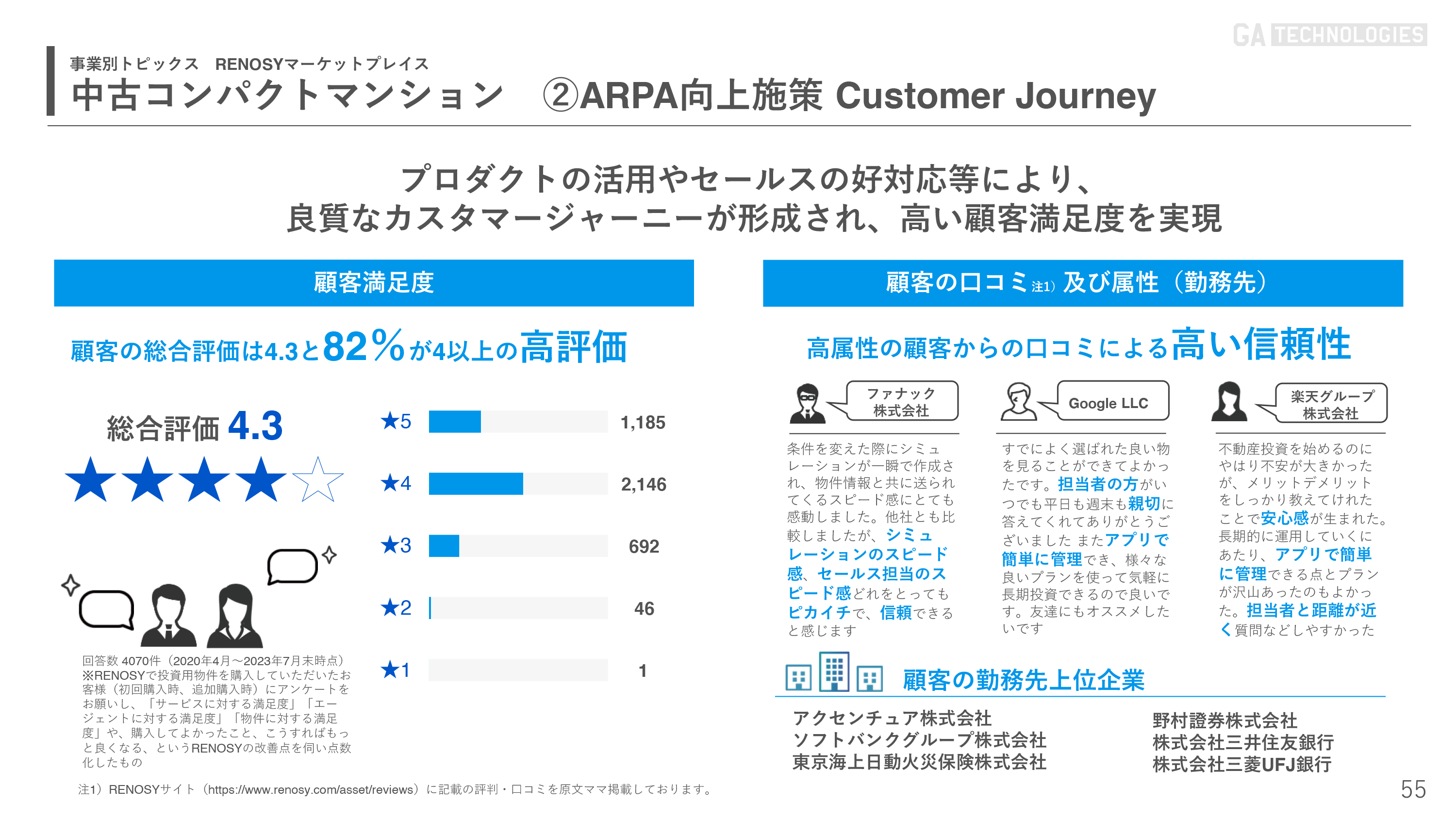

中古コンパクトマンション ②ARPA向上施策 Customer Journey

施策の3つ目はカスタマージャーニーです。顧客満足度は「RENOSY」のサイトを見ていただくとわかりますが、約4,000人のオーナーから評価をいただいています。顧客の総合評価は約4.3と、多くが4以上の高評価です。

評価の内容としては、「アプリで簡単に管理ができる」「担当の対応がよかった」といった声をたくさんいただいています。スライド右下に記載のとおり、顧客は日本で一流と呼ばれる企業に勤めている方々です。

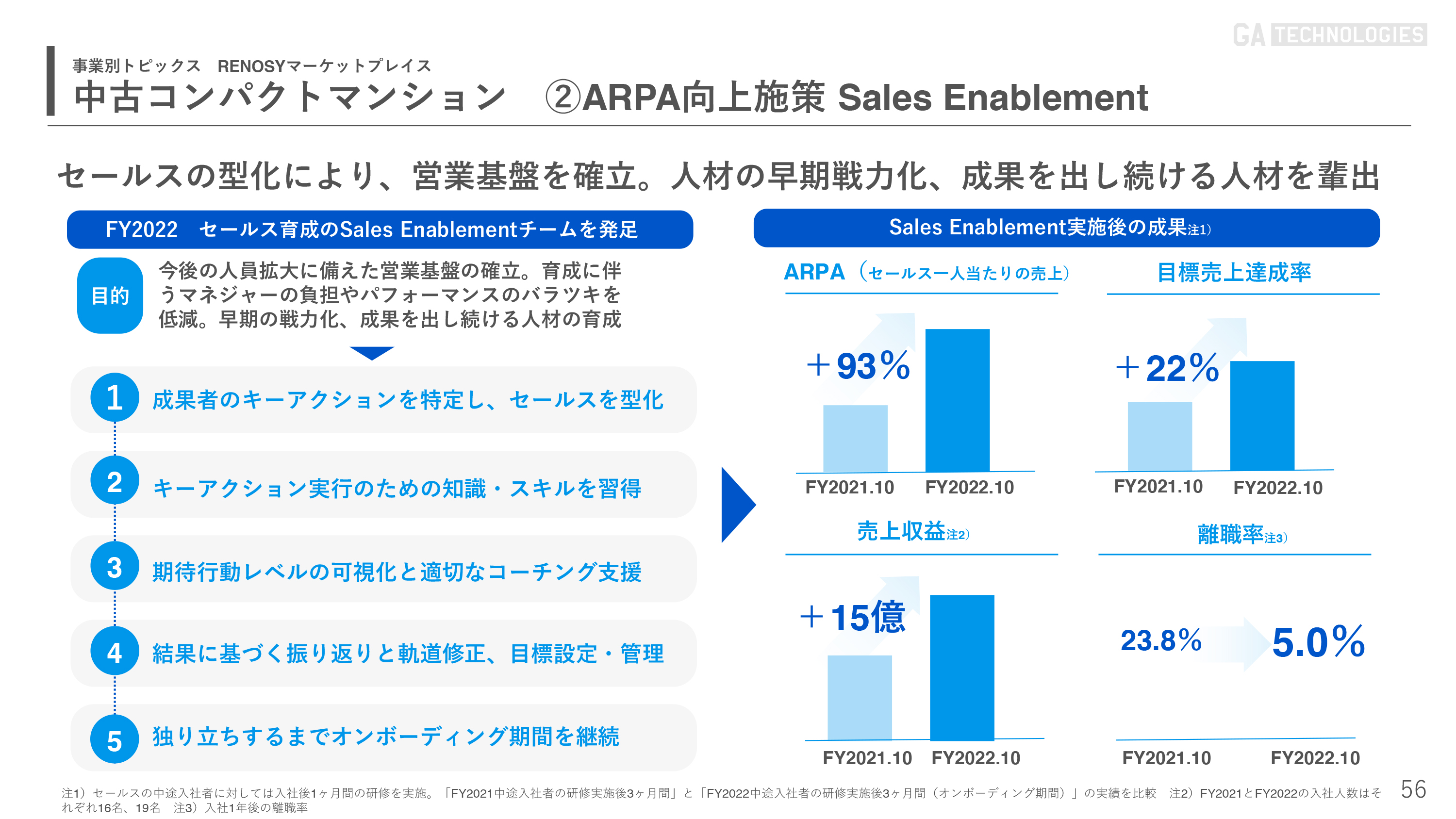

中古コンパクトマンション ②ARPA向上施策 Sales Enablement

施策の4つ目として、Sales Enablementというチームを発足し、セールスの早期戦力化を図っています。

こちらのチームの取り組みとしては、1つ目は「成果者のキーアクションを特定し、セールスを型化」、2つ目は「キーアクション実行のための知識・スキルを習得」、3つ目は「期待行動レベルの可視化と適切なコーチング支援」、4つ目は「結果に基づく振り返りと軌道修正、目標設定・管理」、5つ目は「独り立ちするまでオンボーディング期間を継続」です。

Sales Enablementを立ち上げてから、ARPA・売上収益・目標達成率が上昇し、離職率も非常に低い値をキープできています。

サービス概要

ITANDIの戦略についてご説明します。ITANDIはSaaSとマーケットプレイスの事業です。SaaSは管理会社向けおよび仲介会社向けがあり、マーケットプレイスは「ITANDI BB」という業者間サイトと「OHEYAGO」というBtoCサイトがメインです。

不動産賃貸業界の中小企業が抱える課題を一気通貫で解決

中小企業が抱える課題は、不動産会社においては特に人手不足です。その背景として、管理会社・仲介会社ともに約9割が4名以下の少数で運営されています。また、アナログな業務が多く、業務量に対して人員が慢性的に不足しています。

もう1つの課題は予算不足です。業務フロー全体をデジタル化するための自社開発のリソースや、開発を外注するための予算が不足しています。この人手不足と予算不足が、不動産・管理会社・仲介会社に大きくのしかかっています。

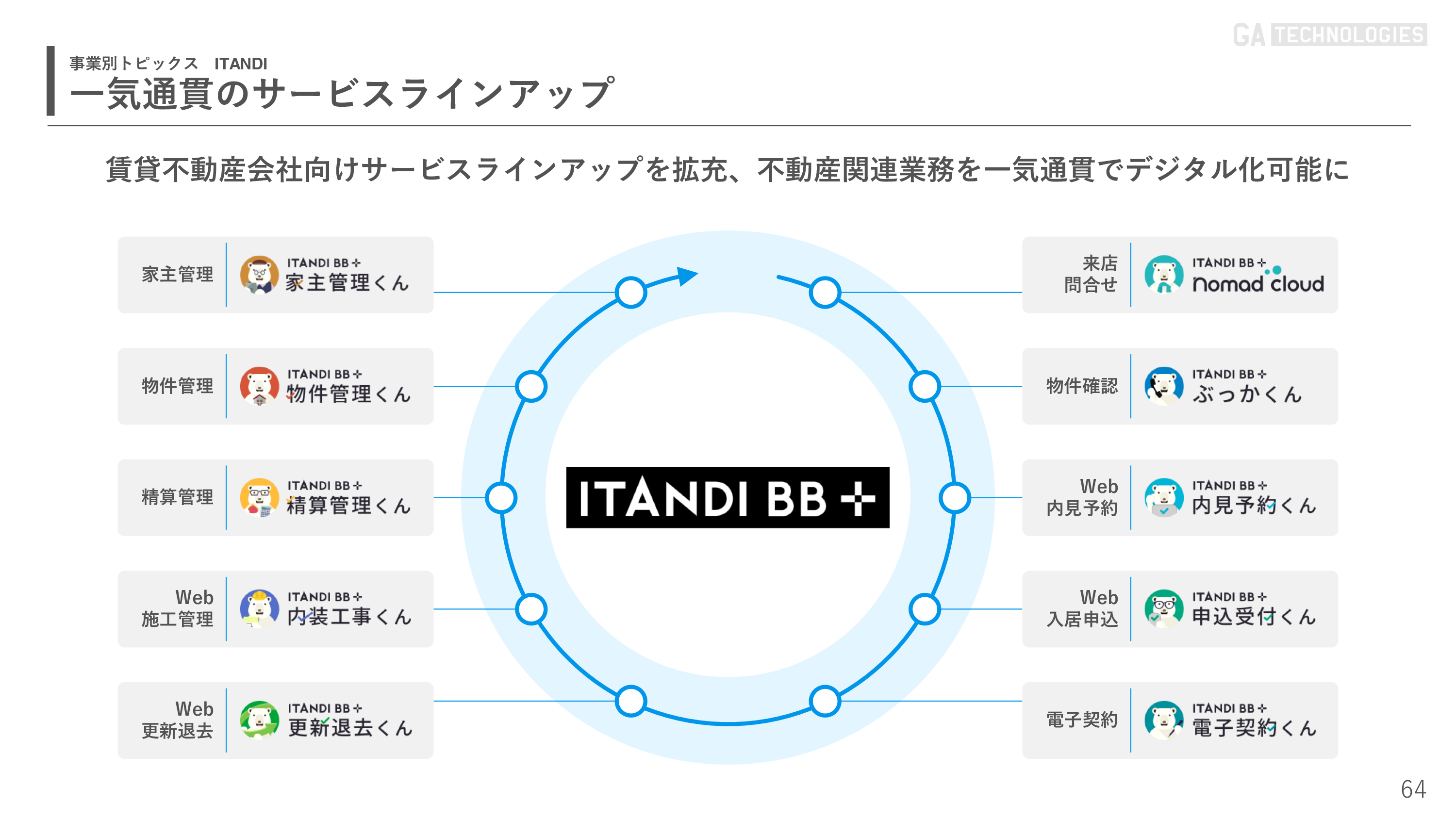

一気通貫のサービスラインアップ

我々は、全業務を一気通貫でデジタル化して提供しています。バーティカルSaaSの強みは、1社に対して深く入り込み、ワンストップで業務改善ができることです。それに対して、ホリゾンタルSaaSは基本的にワンプロダクトしか導入しません。

我々はバーティカルSaaSのため、すべての業務工程に深く入り込むことにより、管理会社・仲介会社の業務オペレーションを改善します。スライドに記載のとおり、管理会社に10個のプロダクトを提供し、業務改善に深く入り込んでいます。

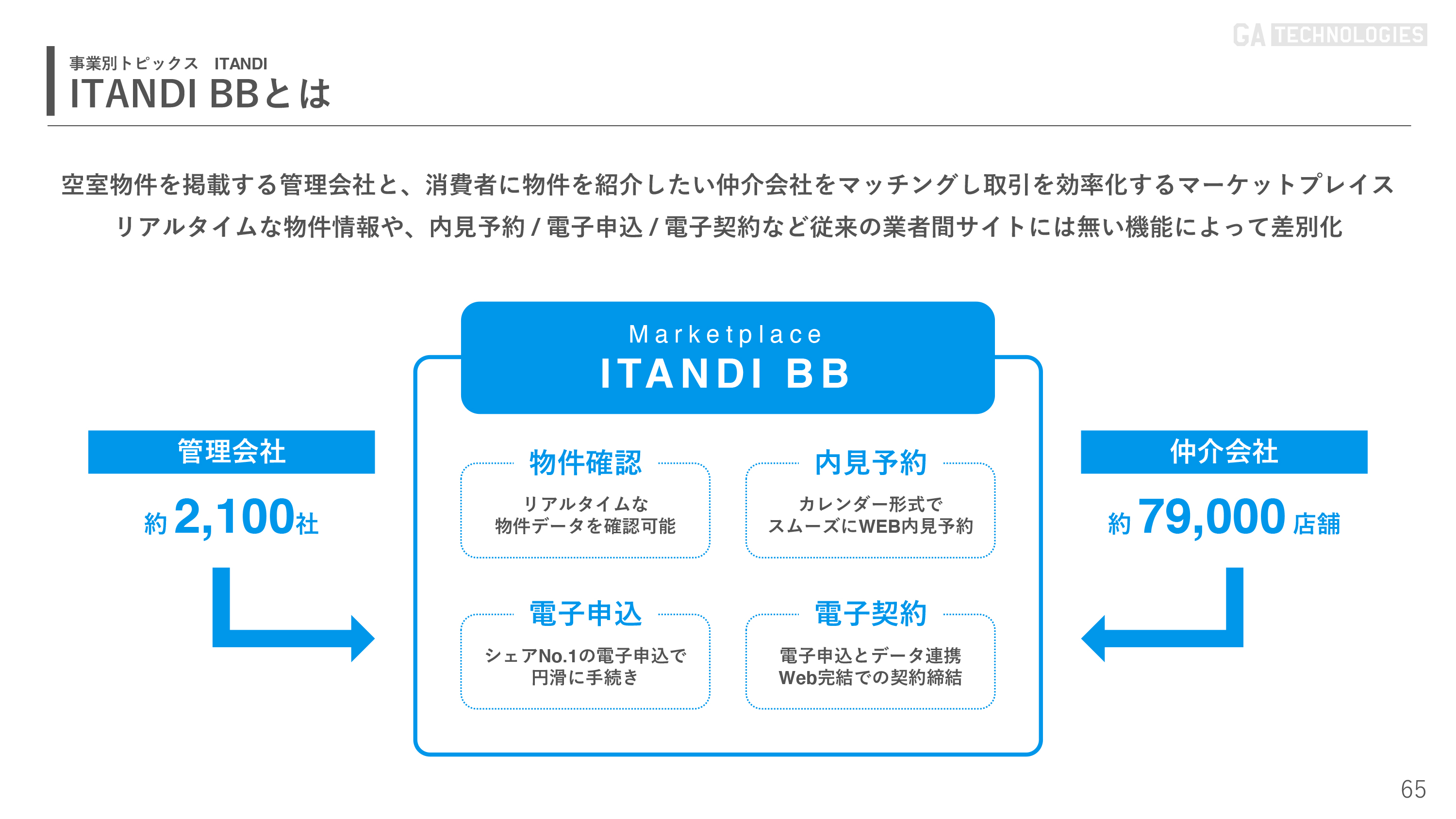

ITANDI BBとは

マーケットプレイスの「ITANDI BB」も我々のプロダクトです。こちらは、管理会社が物件を掲載し、仲介会社が見るものです。

ITANDI BBのネットワーク効果

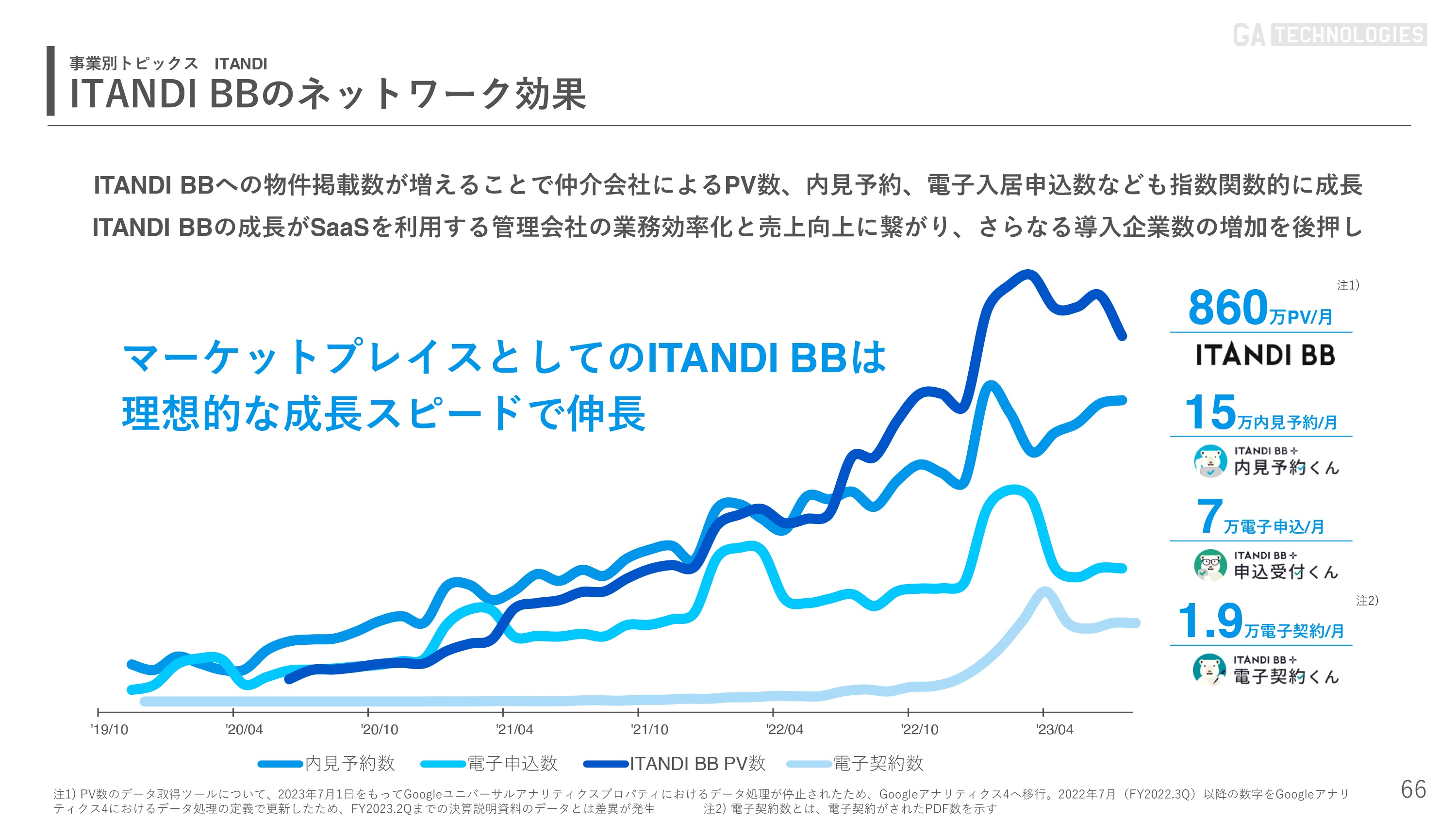

「ITANDI BB」のネットワーク効果により、電子入居申し込みや電子契約の利用率が上昇しています。「ITANDI BB」の利用は、月間860万PVというかたちで年々増えています。

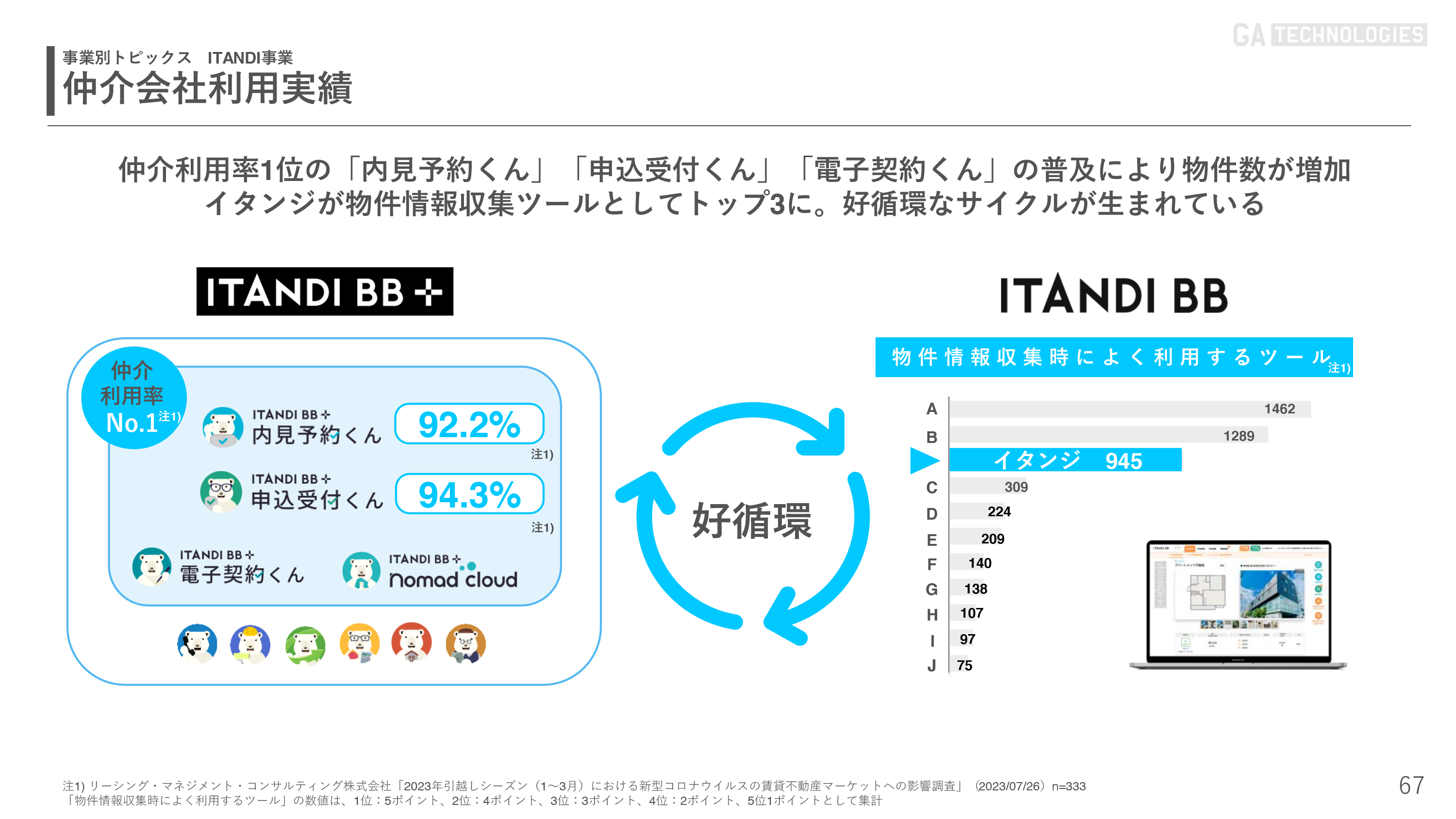

仲介会社利用実績

仲介会社の利用実績についてです。仲介利用率1位は「内見予約くん」「申込受付くん」「電子契約くん」で、かなり普及が進んでいます。仲介会社の約90パーセントは「内見予約くん」と「申込受付くん」を利用したことがある状況です。

「ITANDI BB」の利用率も、トップのA社・B社を追い上げるかたちで伸びています。その結果「ITANDI BB」の物件数が伸びるため、仲介会社としては「ITANDI BB」を利用すれば物件が多く利便性も高いという好循環が生まれています。

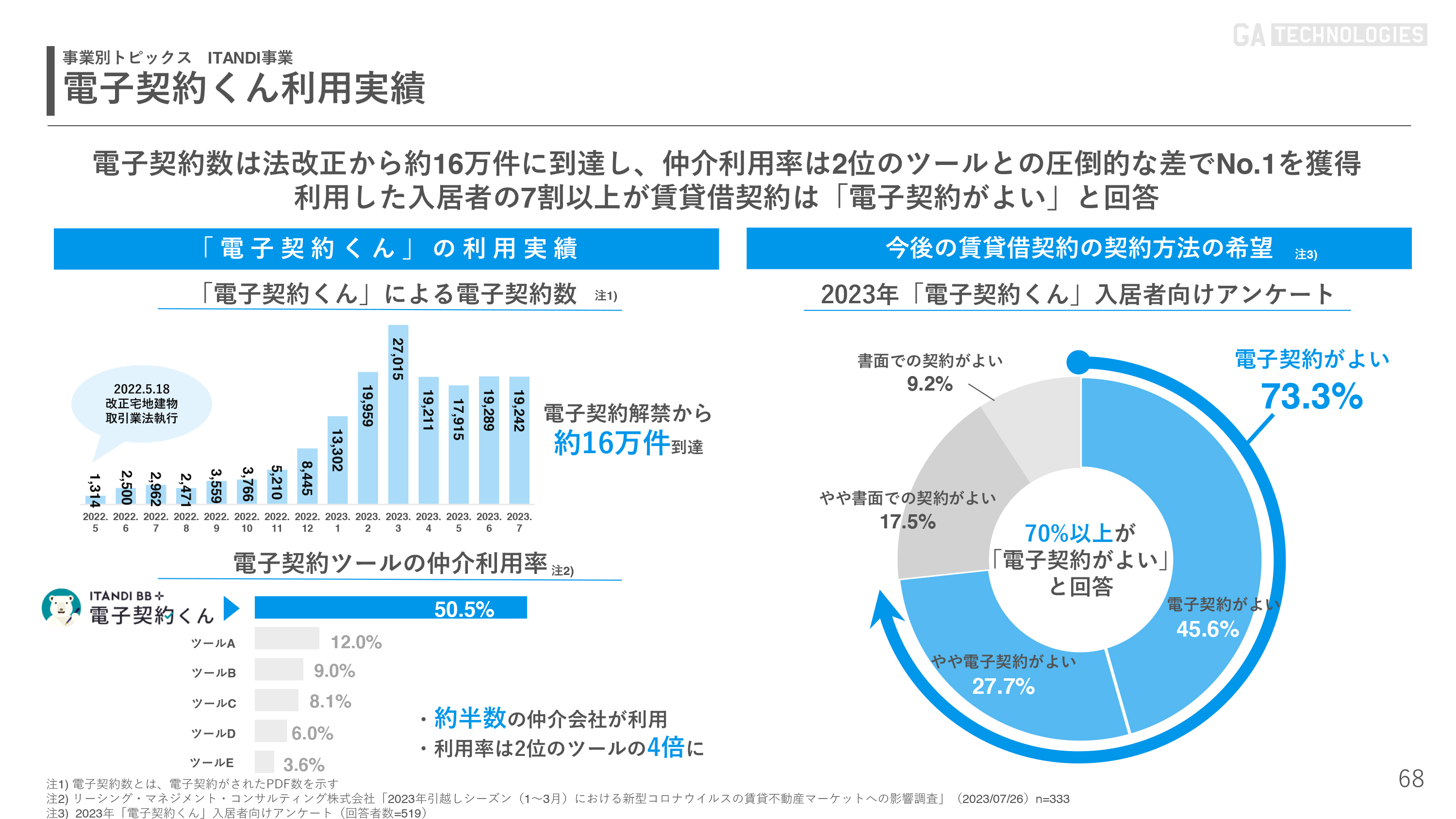

電子契約くん利用実績

「内見予約くん」「申込受付くん」が伸びているとご説明しました。加えて、2022年5月に宅地建物取引業法の改正があり、電子契約の利用が可能になったことで「電子契約くん」も普及し、電子契約数は約16万件に到達しました。

今後の賃貸借契約の契約方法の希望のアンケートを見ても、「電子契約がよい」という回答は70パーセント以上です。電子申込では約100万件が我々のプロダクトを通して行われているため、今後も相当数の利用が見込まれます。

電子契約ツールの仲介利用率を見ると、すでに約半数の仲介会社が「電子契約くん」を利用しています。これは、2位のプロダクトと比べても約4倍の成果です。

全日本不動産協会の「ラビーネット」を提供開始

我々は、全日本不動産協会と提携しています。現在、当社サービス導入社数は約2,000社ですが、全日本不動産協会に加盟している不動産事業者は約3万5,000社です。今後、約3万5,000社の企業へのサービス導入を加速させることが大きな戦略です。

賃貸管理システム「ITANDI管理クラウド」を提供開始

我々は一気通貫でサポートするために、「ITANDI管理クラウド」という賃貸管理の要のプロダクトもローンチしています。賃貸管理業務の全フローをカバーすることにより、利便性および顧客満足度の向上につながると考えています。

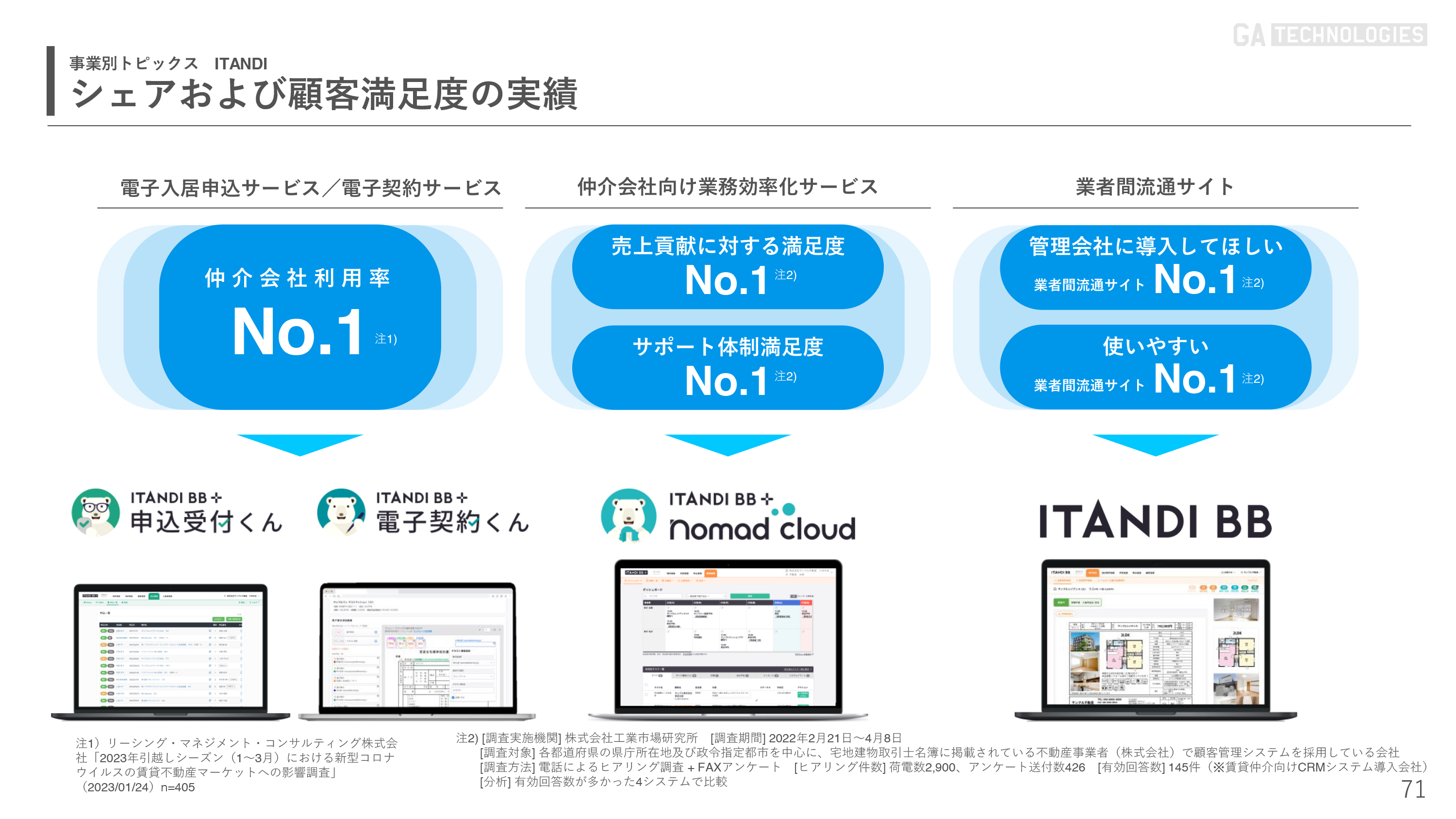

シェアおよび顧客満足度の実績

我々は電子入居申込サービス・電子契約サービス、仲介会社向け業務効率化サービス、業者間サイトの利用率がNo.1となっています。

我々としては、まずはRENOSYマーケットプレイスで顧客満足度を上げ、ITANDIにおいて顧客満足度を上げていきます。さらに、新規事業であるスピカコンサルティングのM&A仲介業におけるDXを推進することにより、世の中の社会課題をテクノロジーで解決していきます。

我々は大きなビジョンに向かい、世界的な企業を目指しています。今後もオーガニックの成長とM&Aを掛け合わせながら、大きく成長していきたいと考えています。

スポンサードリンク