関連記事

マイクロアド、3Q累計は増収増益と好調な決算 経常利益は前期比+52%、通期業績予想に対しても順調に推移

マイクロアド、3Q累計は増収増益と好調な決算 経常利益は前期比+52%、通期業績予想に対しても順調に推移[写真拡大]

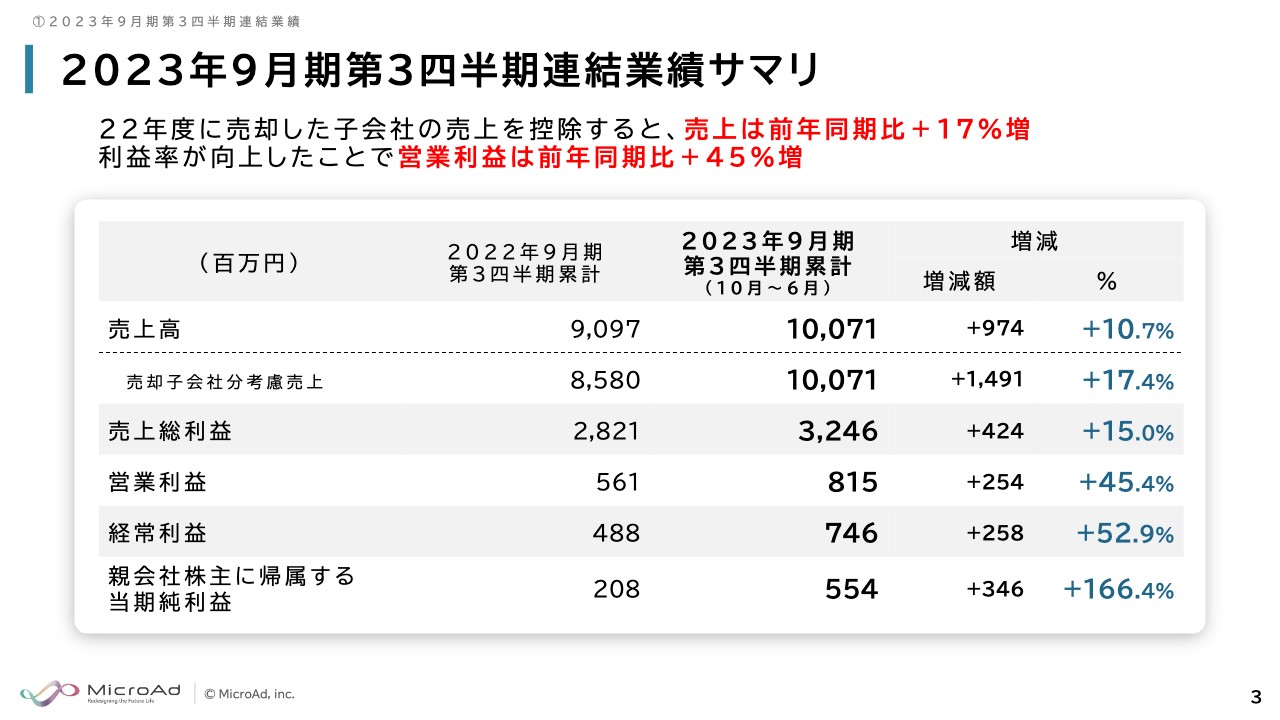

2023年9月期第3四半期連結業績サマリ

渡辺健太郎氏:マイクロアド代表の渡辺です。本日はお忙しいところ、当社の決算説明会にお集まりいただき、誠にありがとうございます。さっそく、当社第3四半期の決算説明を始めます。よろしくお願いします。

第3四半期の連結業績からご説明します。10月から6月の累計で、売上高が100億7,100万円、営業利益が8億1,500万円、純利益が5億5,400万円です。前期に売却した海外子会社の売上を控除すると、前年同期比17.4パーセント増、営業利益が前年同期比45.4パーセント増となり、順調な決算となりました。

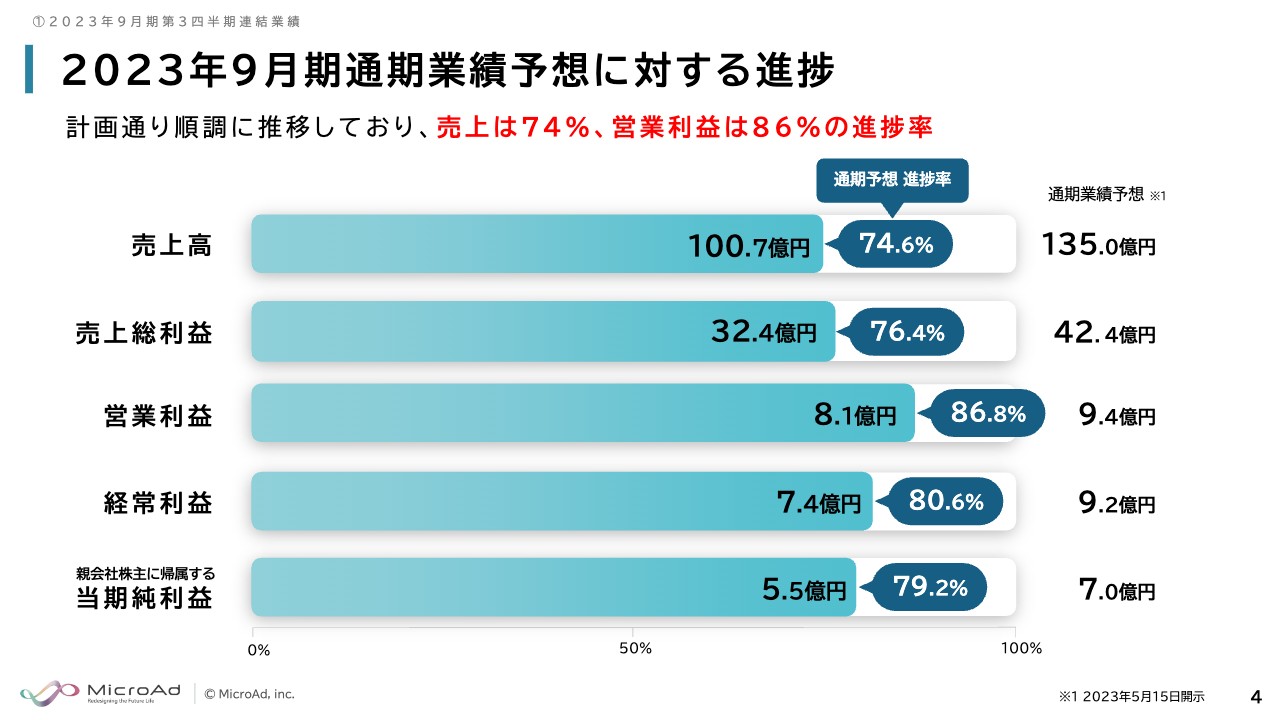

2023年9月期通期業績予想に対する進捗

今期の通期業績予想に対する進捗は、計画どおり順調に推移しており、売上は74.6パーセントと、計画に対してほぼ4分の3の進捗です。営業利益は8.1億円、86.8パーセントで、こちらも順調に進捗しています。経常利益も80.6パーセント、当期純利益も79.2パーセントで、おおむね80パーセントの進捗です。

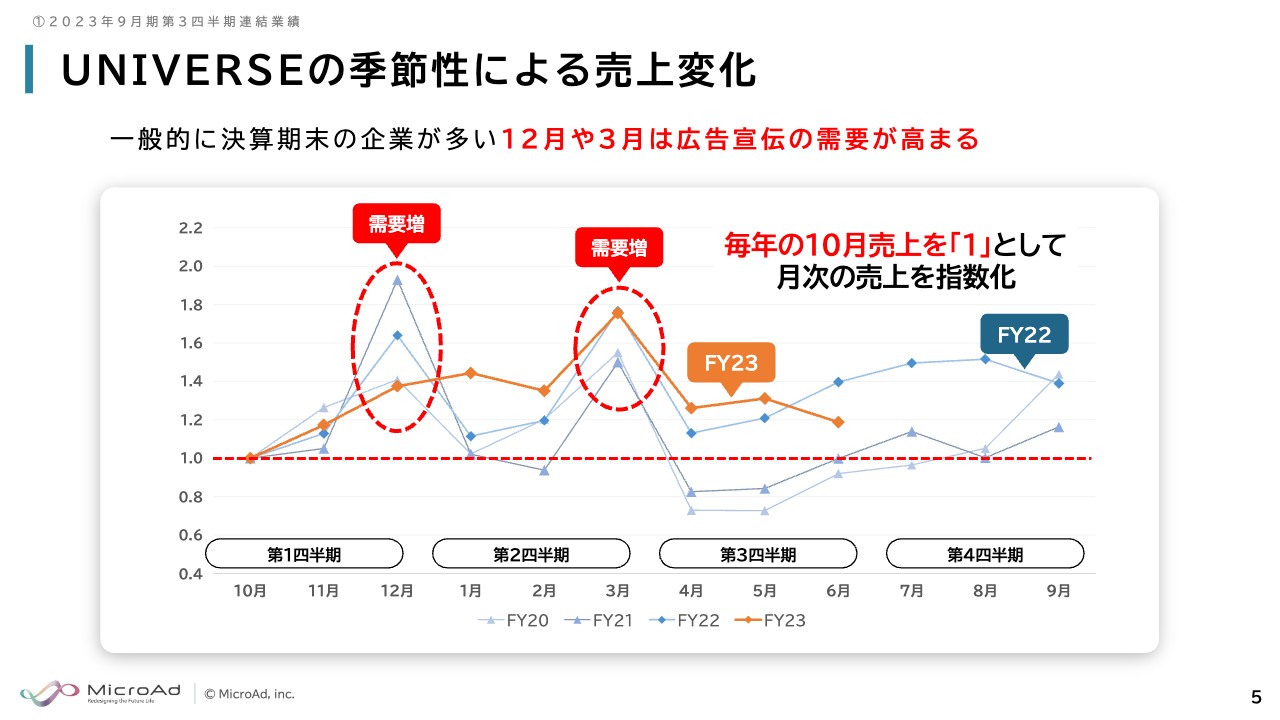

UNIVERSEの季節性による売上変化

こちらは、前回から提示している「UNIVERSE」の季節性における売上変化を示すグラフのアップデートです。当社の期初の月を「1」とした場合に、10月比でどのような推移を辿っていくかという指数グラフです。

広告業界全般に言えますが、12月と3月が広告の需要期となります。当社においては、第1四半期と第2四半期が強い四半期になり、一番弱い4月を底に上がっていくというのが、大まかな季節性となっています。オレンジ色の折れ線グラフが今期の数字です。第3四半期の4月、5月、6月は、昨年と同じように、すべて10月を上回って推移しています。

大まかな流れはずっと変わっていませんが、4月から6月のような年間で一番需要が低い月も10月以上の推移を見せているのは、アカウント数が順調に積み上がっていますので、売上のベースラインが上がってきているためだと思います。

そのため、アカウント数が積み上がり、売上のベースラインが上がっていくと、需要期ではない時期も比較的堅調に推移していくと考えており、今後もそこを戦略的に強化して、ベースラインをしっかりと上げていきます。

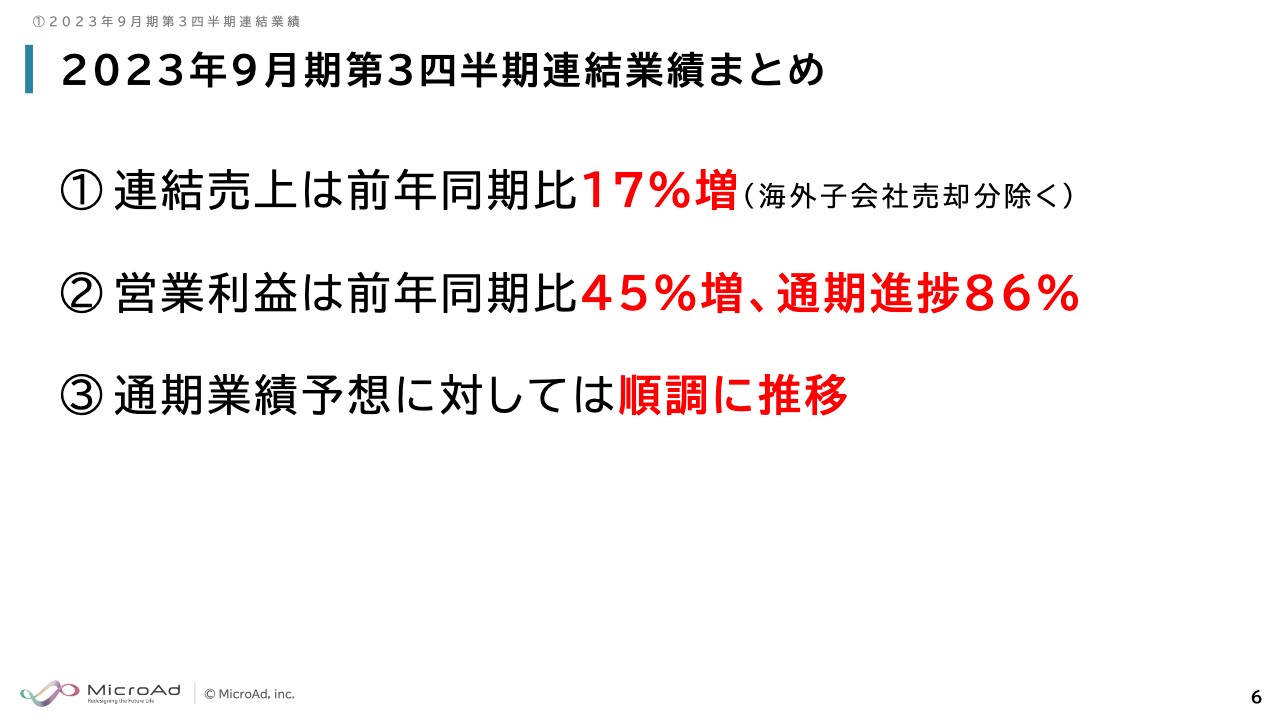

2023年9月期第3四半期連結業績まとめ

第3四半期連結業績のまとめです。売上高は、売却分を除いた数字で前年同期比17パーセント増、営業利益は前年同期比45パーセント増、通期進捗は86パーセントとなり、順調に推移しています。

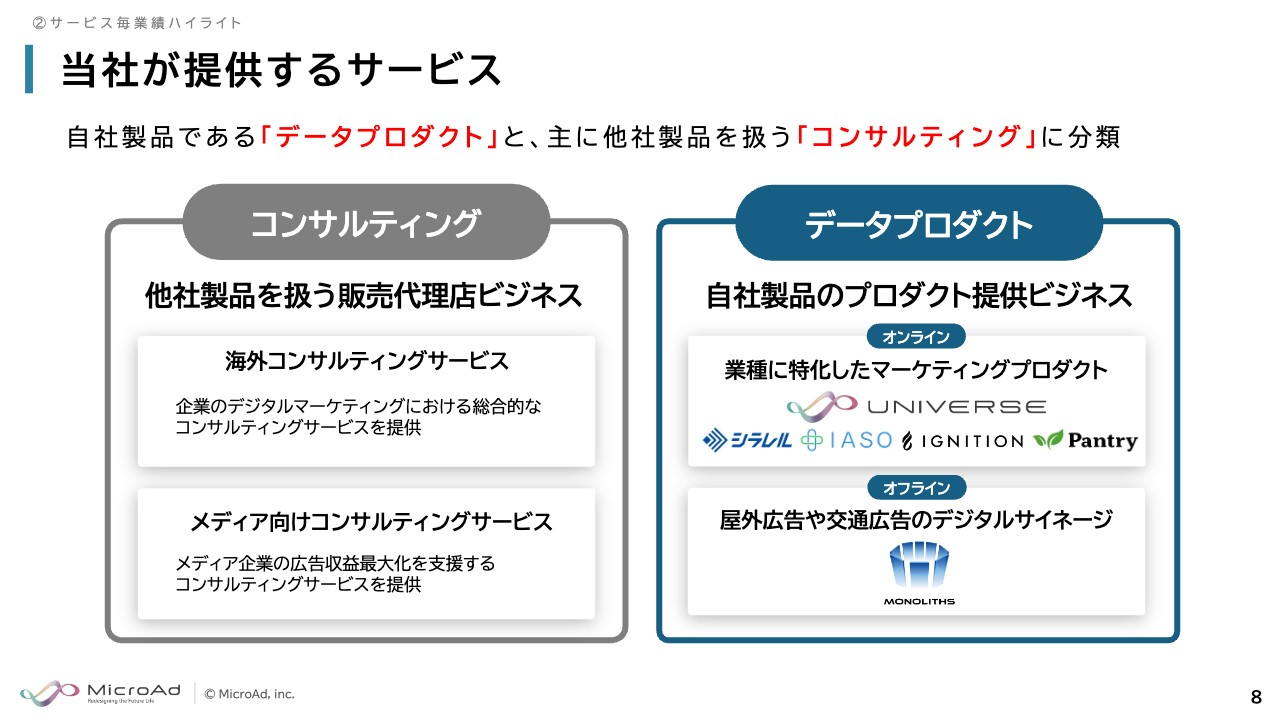

当社が提供するサービス

サービスごとの業績ハイライトに移ります。当社のサービスは自社製品を提供するデータプロダクトと、主に他社製品を扱うコンサルティングに分かれており、それぞれのサービスの数字をご説明します。

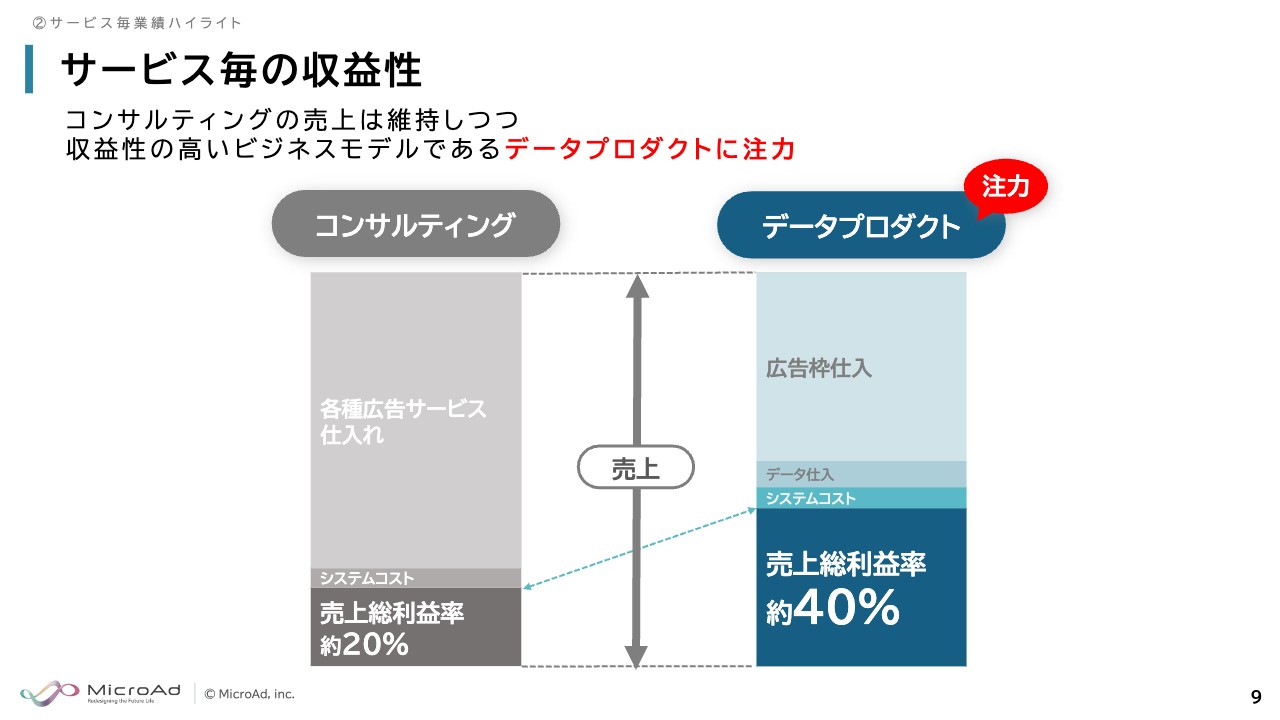

サービス毎の収益性

データプロダクトは自社製品を扱うということもあり、売上総利益率が40パーセントと、コンサルティングの倍となっています。こちらが伸びていくと、全体の利益も伸びていくという構造になっています。

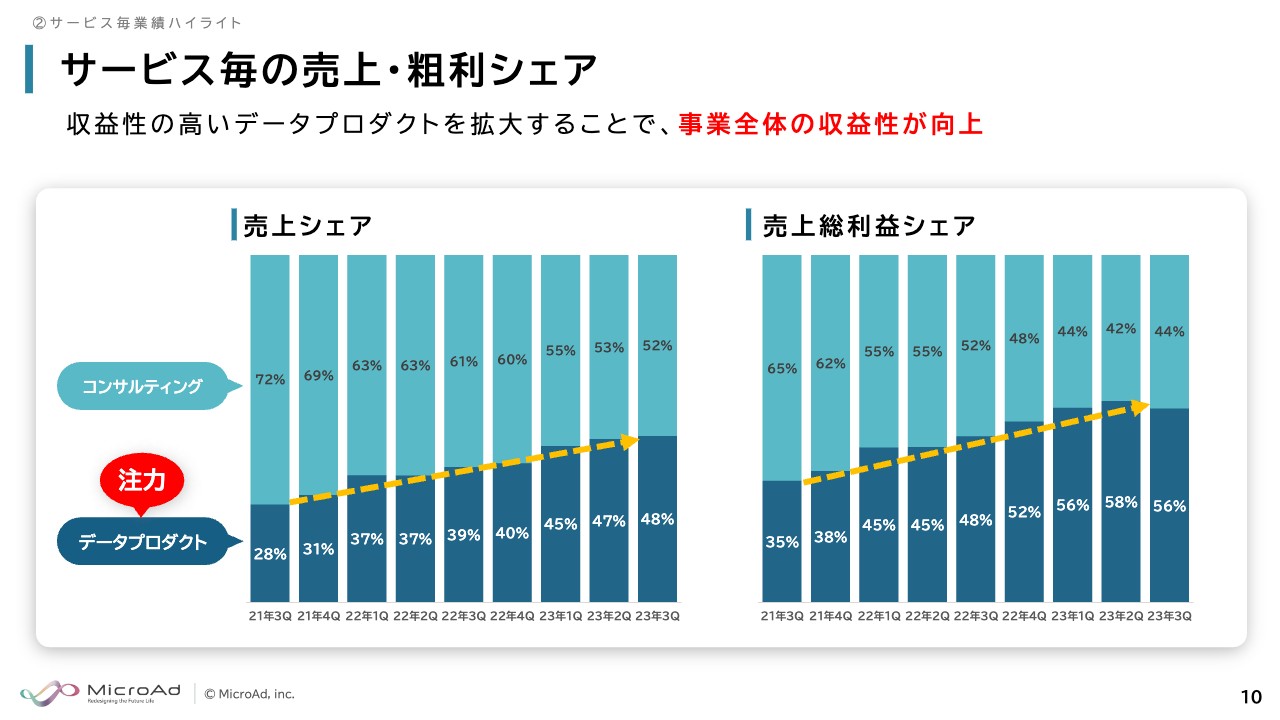

サービス毎の売上・粗利シェア

連結売上高および連結売上総利益に占めるデータプロダクトとコンサルティングのシェアの推移です。売上高は、前四半期からさらにワンポイント増えて48パーセントとなり、もう少しで50パーセントに到達するところまで来ています。

売上総利益は56パーセントとなり、第2四半期と比べると2ポイント下がっていますが、こちらはタクシーサイネージの契約内容が第3四半期で変更になり、その分のポイントが下がっているというもので、売上総利益においても伸びていくというトレンドには変わりないという認識です。

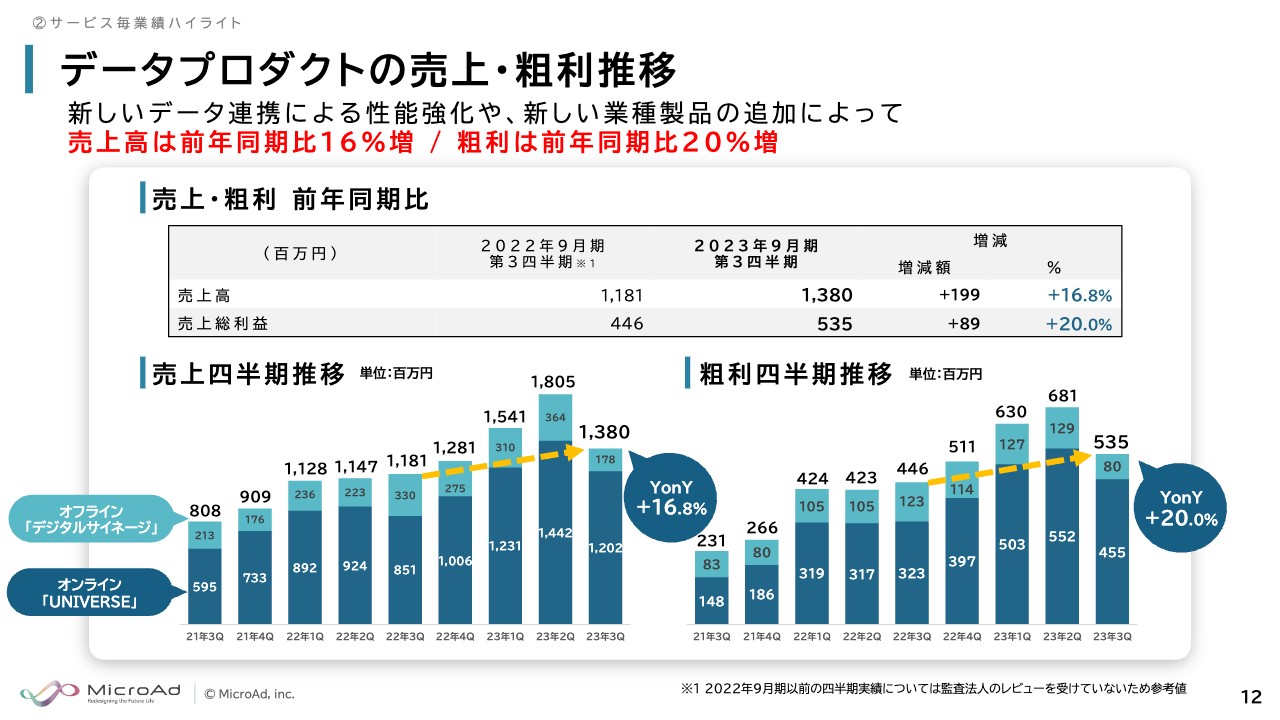

データプロダクトの売上・粗利推移

データプロダクトの売上・粗利推移です。こちらは主軸であるオンラインの「UNIVERSE」と、オフラインの「デジタルサイネージ」の合算数値です。売上高は前年同期比16.8パーセント増、売上総利益は前年同期比20パーセント増となっています。

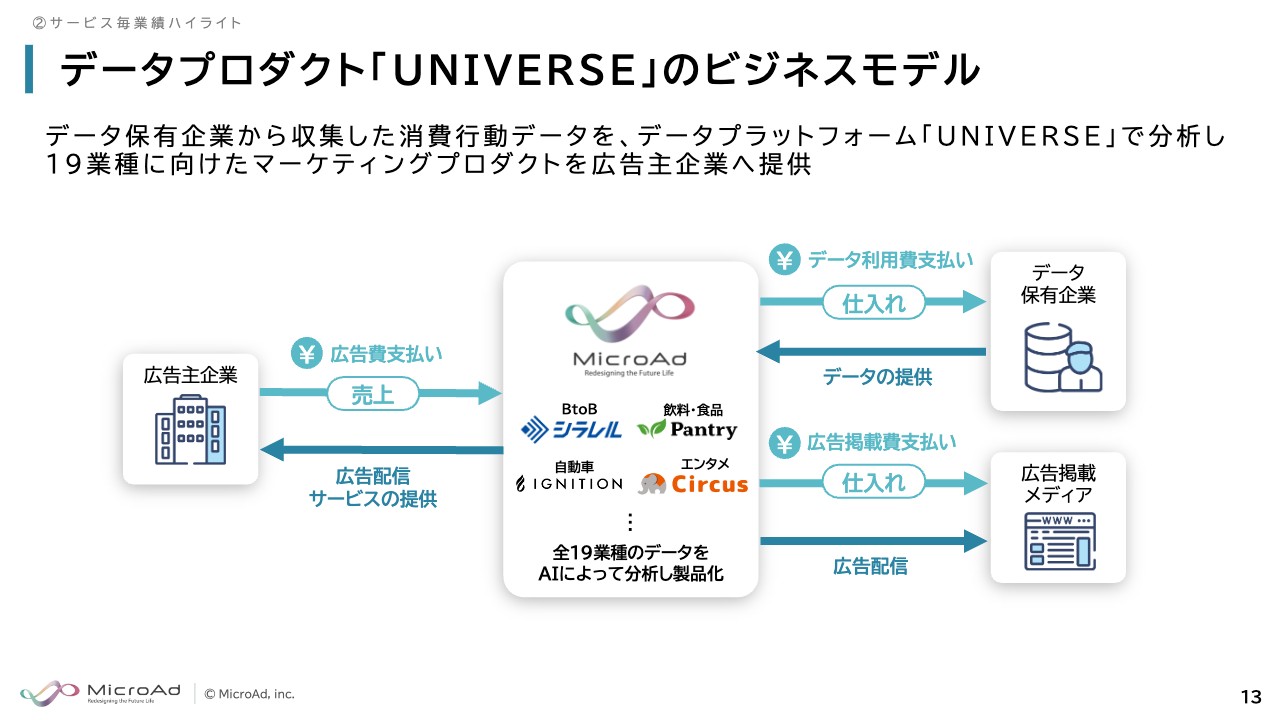

データプロダクト「UNIVERSE」のビジネスモデル

それぞれの内訳をご説明します。まず、データプロダクト「UNIVERSE」は当社の主軸事業です。こちらは、200社以上のデータをお持ちの会社からデータをお借りして、AIによる独自の分析を用いて業種ごとのマーケティング商品を作成し、それを自社の広告ネットワークに配信することで、広告主から広告費をいただくビジネスモデルです。データプロバイダーおよび広告掲載メディアには、それぞれ広告費に応じたレベニューシェアでの支払いを行います。

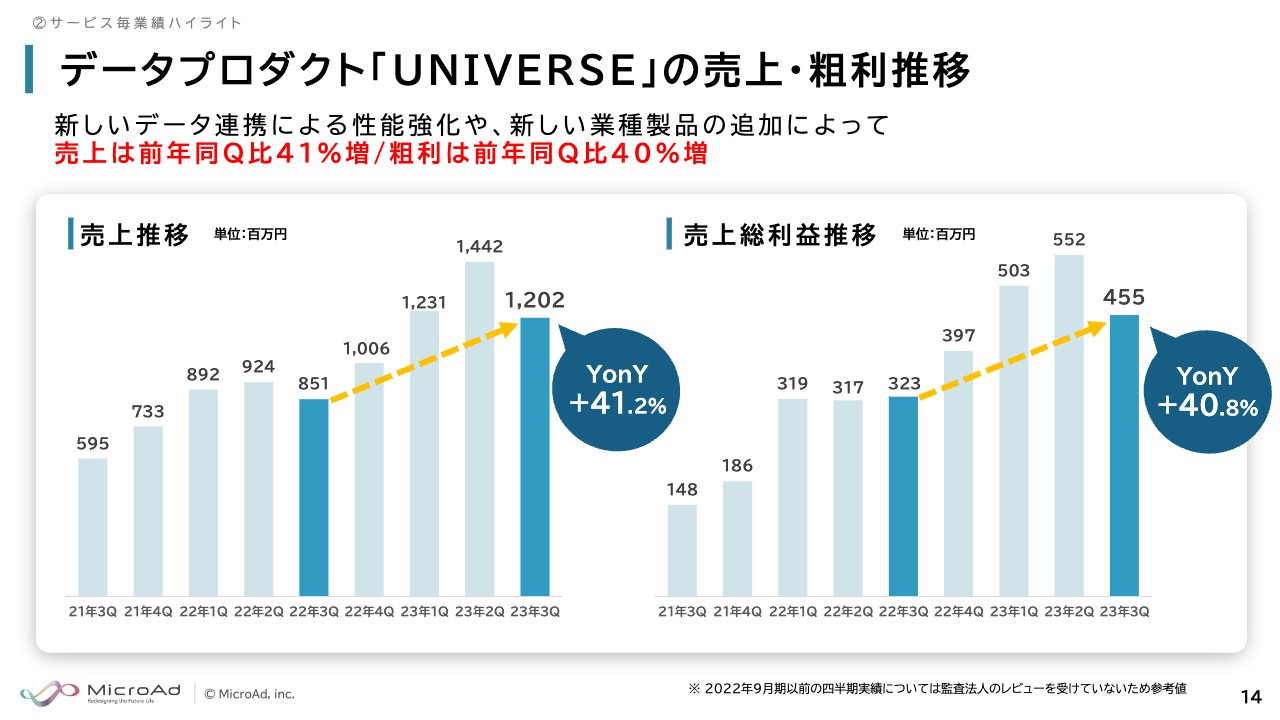

データプロダクト「UNIVERSE」の売上・粗利推移

「UNIVERSE」の売上高は前年同四半期比41.2パーセント増、売上総利益は同じく前年同四半期比40.8パーセント増であり、引き続き高い成長率で伸びています。

データプロダクト「UNIVERSE」の業種特化製品

当社の「UNIVERSE」は業種に特化した製品となっており、業種ごとで見ますと、BtoBの「シラレル」と、医療・製薬の「IASO」が引き続き高成長を見せています。また、新たに人材やECなども伸び始めているというところです。

この四半期においては、金融業界向けの製品を新たにリリースしています。新NISA制度が2024年に開始され、現行のものよりかなり拡充されるということで、新しく証券口座を開設する人が増えるであろうという予測の下、それに特化した商品をリリースしました。

また、人材向けの製品は前四半期から伸びてきており、特に新卒採用の需要が非常に高くなっているため、そのあたりの機能を強化しました。こちらは先日、プレスリリースした内容です。

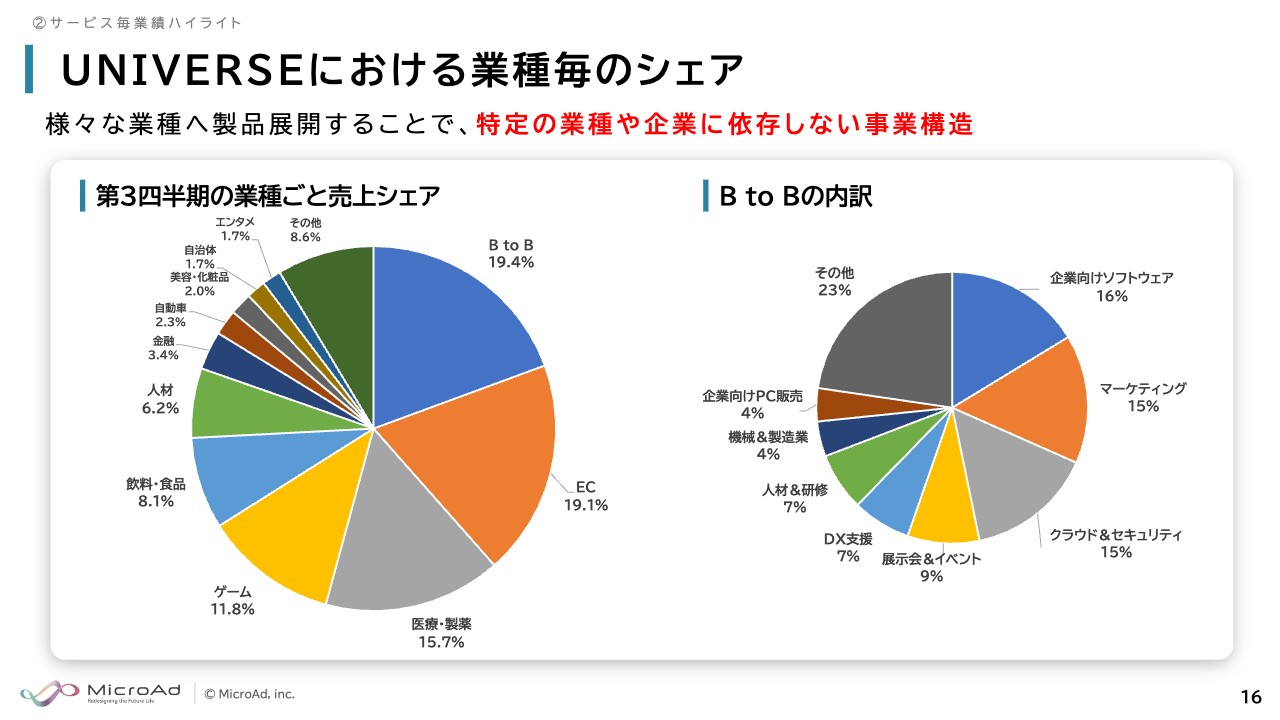

UNIVERSEにおける業種毎のシェア

今回の決算説明より、「UNIVERSE」における業種ごとのシェアをお示しします。「UNIVERSE」の売上シェアは19業種とさまざまな業種に分散しています。

BtoBが19.4パーセントと、シェアが大きく見えるかもしれませんが、BtoBというのは非常に大きいくくりです。スライド右側にその内訳を記載していますが、中身も本当に幅広いものになっていますので、全体的にかなり分散しているといえます。

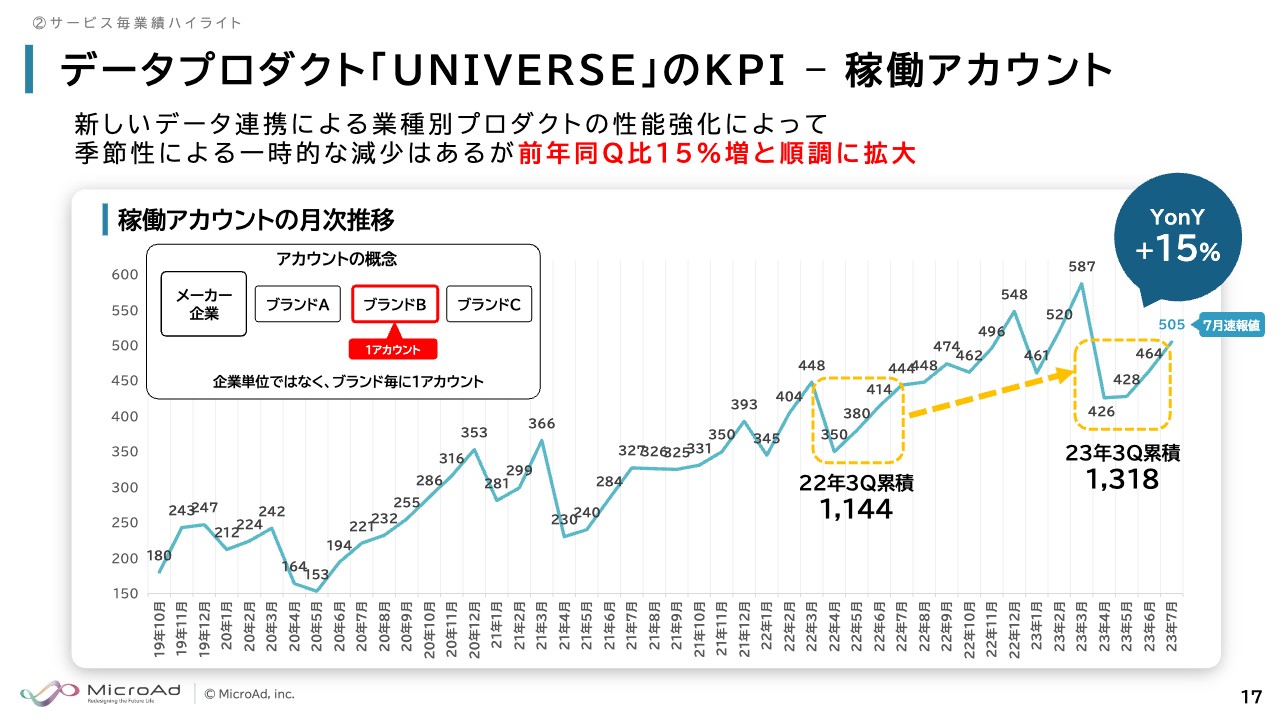

データプロダクト「UNIVERSE」のKPI – 稼働アカウント

「UNIVERSE」において重要視しているKPIは稼働アカウント数です。こちらは、前年同四半期比15パーセント増です。

例年、3月でその年のピークに達し、4月に1度大きく下がるのですが、そこから伸びていきます。今回も同じように、3月から4月にかけて大きく落ちていますが、その後、5月、6月と上がっています。7月の速報値も追記していますが、5月以降はきれいに回復および拡大しており、例年と同じようなトレンド推移を描いています。

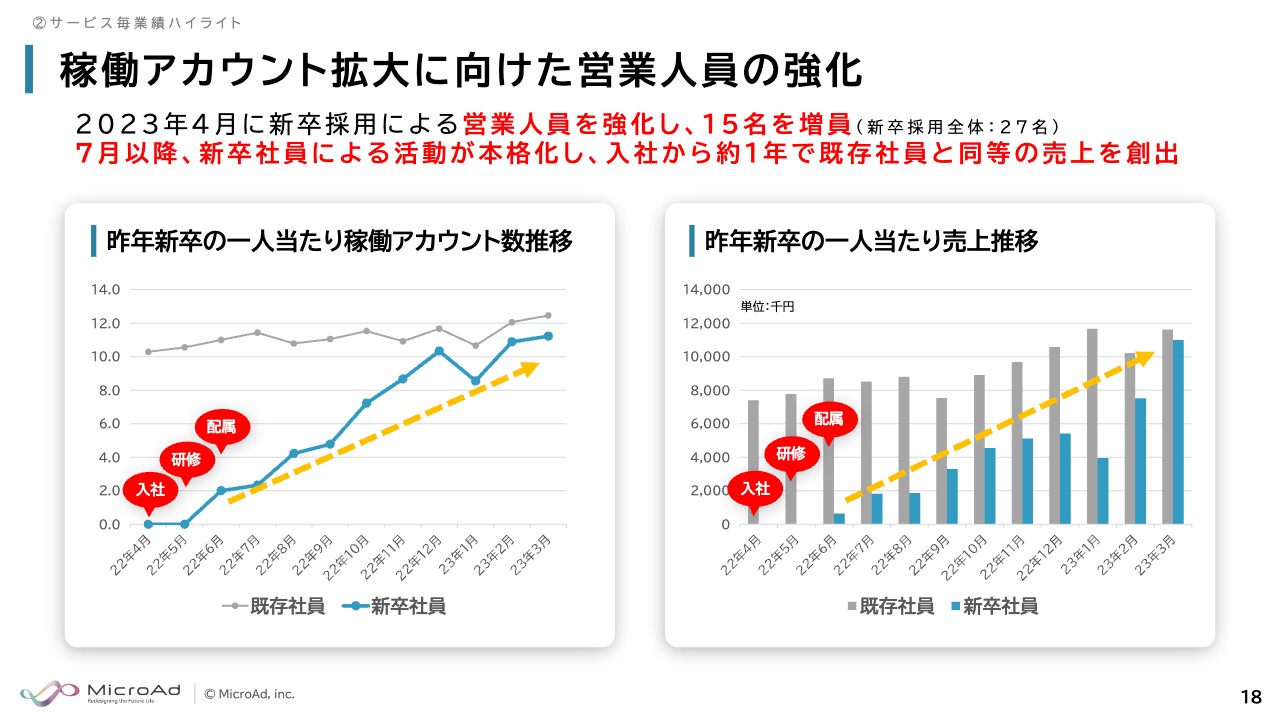

稼働アカウント拡大に向けた営業人員の強化

今後のアカウント数拡大に関してです。製品も重要ですが、営業人員の強化がアカウント数の増加に一番直接的につながります。当社は新卒採用を中心に行っていますので、基本的には4月に多くの人員が入り、戦力化していくというのが毎年の流れです。2023年4月には新卒採用全体で27名、そのうち営業人員を強化する目的で営業人員を15名採用しました。

新入社員は4月に入社し、4月、5月と研修を受けます。6月に配属先が決定し、7月から徐々に稼働していきます。スライド左側の稼働アカウント数推移をご覧ください。7月以降徐々に伸びていき、12ヶ月目にあたる3月には、既存社員と同等の稼働アカウント数まで到達しています。その結果、12ヶ月後には既存社員の平均とほぼ同等の売上を創出することができています。

非常に成長が早く、社内での育成がしっかりできています。4月入社の営業人員15名に関しては、4月から6月はまだ研修時期でしたが、7月以降は徐々に稼働アカウント数の上昇に寄与していきます。

稼働アカウント拡大に向けて 「まちあげ 」の展示会出展

もう1つ、稼働アカウント拡大についてお話しします。アフターコロナということで新型コロナウイルスの流行が収束し、今までなかなか難しかったオフラインの展示会へ6月末に出展しました。

当社は、業種の中でも特に自治体に注力しています。今回、当社は自治体の方が多く集まる「地方創生EXPO」という展示会に出展しました。

新規顧客リード数が1,000件以上、また、展示会中のアポイント成約も80件いただき、想定以上に新たな顧客リードを獲得できましたので、こちらに関しても今後、稼働アカウント拡大に寄与していくと考えています。

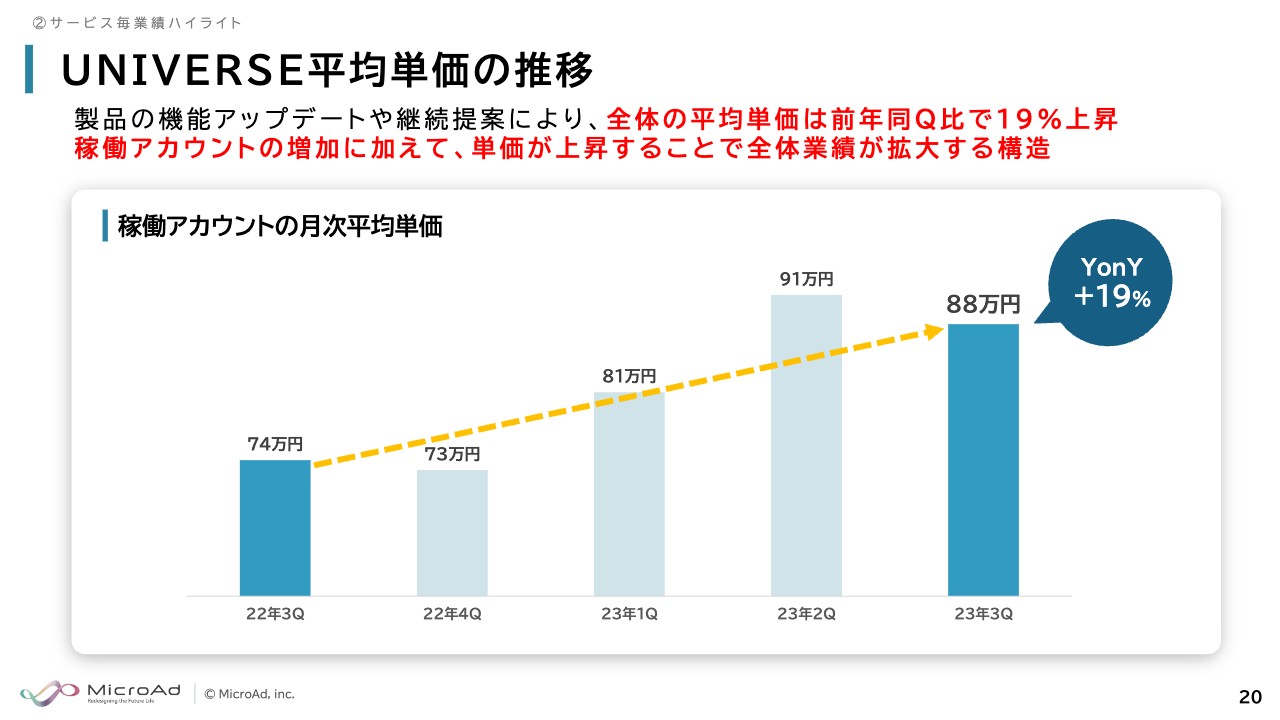

UNIVERSE平均単価の推移

「UNIVERSE」の平均単価推移についてです。前年同四半期比で、19パーセント伸びています。単価自体は、季節性や大型顧客の情勢により上下するため、単純に右肩上がりになっているということではないのですが、トレンドとしては伸びてきています。

UNIVERSEの稼働アカウント まとめ

「UNIVERSE」の稼働アカウントに関するまとめです。1つ目は、7月以降に新卒採用で増員した営業人員15名が本格的に稼働するようになるため、徐々に拡大していく見込みであるということ、2つ目は、展示会において大量獲得した「まちあげ」などのリードが、今後少しずつ契約につながっていくと予想されるということ、3つ目は、変動はあるものの、顧客単価は上昇傾向であるということです。

データプロダクト 「デジタルサイネージ 」のビジネスモデル

データプロダクトの「デジタルサイネージ」についてです。こちらは、ドラッグストアや美容室、ネイルサロンなどのいろいろなロケーションに独自のサイネージネットワークを構築し、コンテンツや広告配信を行うことで収益をシェアするような事業モデルです。

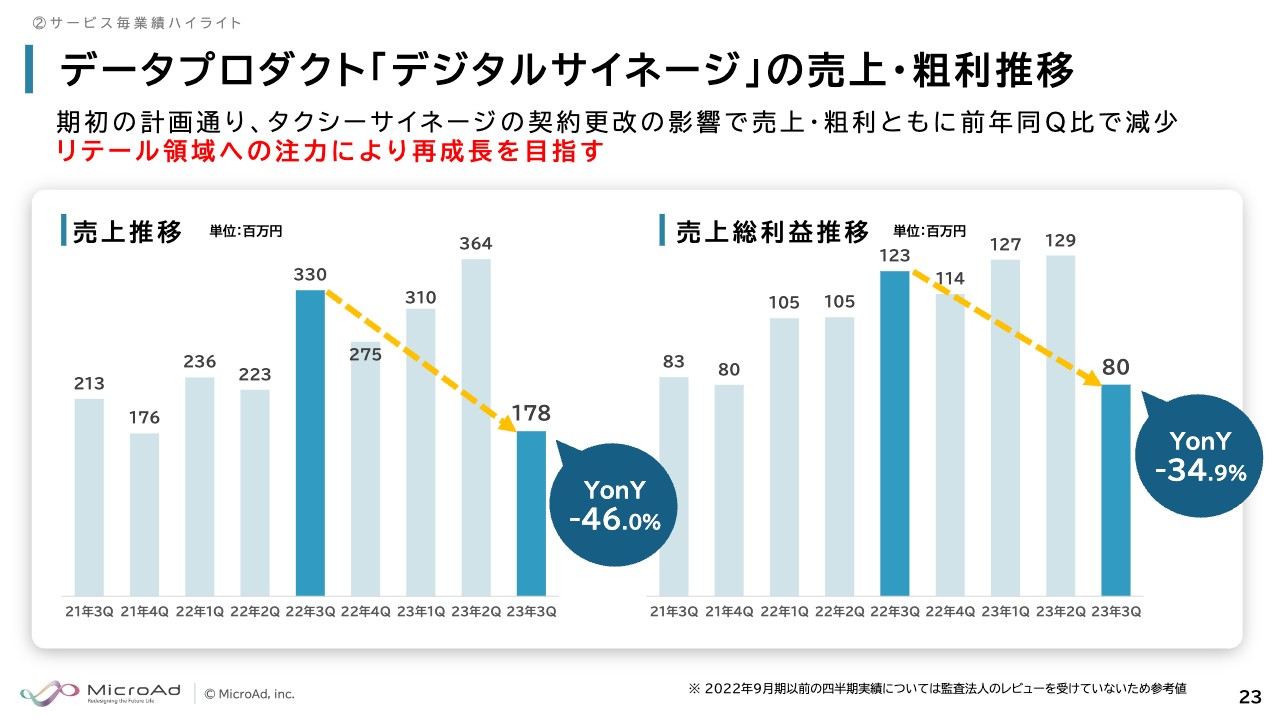

データプロダクト 「デジタルサイネージ 」の売上 ・粗利推移

期初の計画どおりではあるのですが、第3四半期でいいますと、売上高が前年同期比マイナス46パーセント、売上総利益がマイナス34.9パーセントになっています。タクシーサイネージの契約がもともと、一定の期間を経るとレベニューシェアの比率が下がるという内容であり、その更改がこの第3四半期に行われたためです。

こちらは期初の業績予想にも織り込んでいる内容ですので、この減少に関しては、予定どおりのものです。大事なのはこれからのお話で、今まで準備していたリテール領域へさらに注力を加速させ、再成長を目指していくことが下半期のテーマとなります。

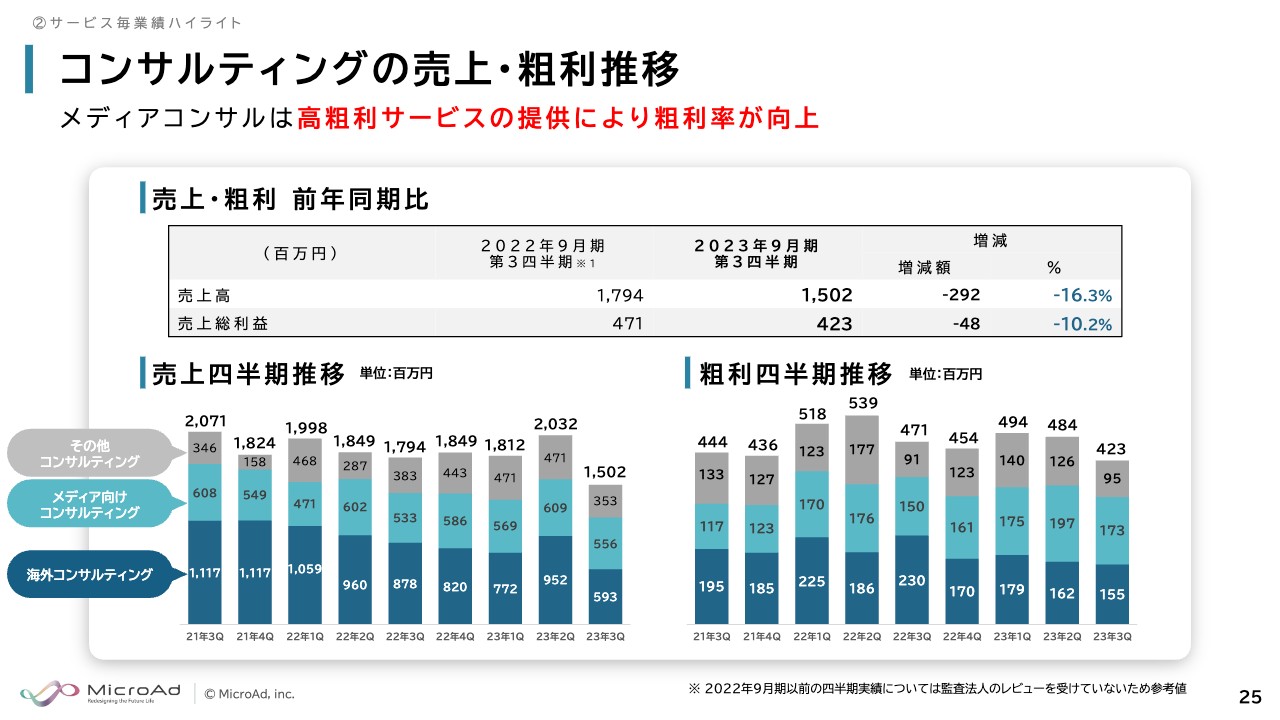

コンサルティングの売上 ・粗利推移

コンサルティングについてです。海外コンサルティングとメディア向けコンサルティングに分かれています。

海外コンサルティングが前四半期比で減収減益となっており、足し上げると売上高および売上総利益ともに前年同四半期比でマイナスになっています。個別の状況については、次のスライドよりご説明します。

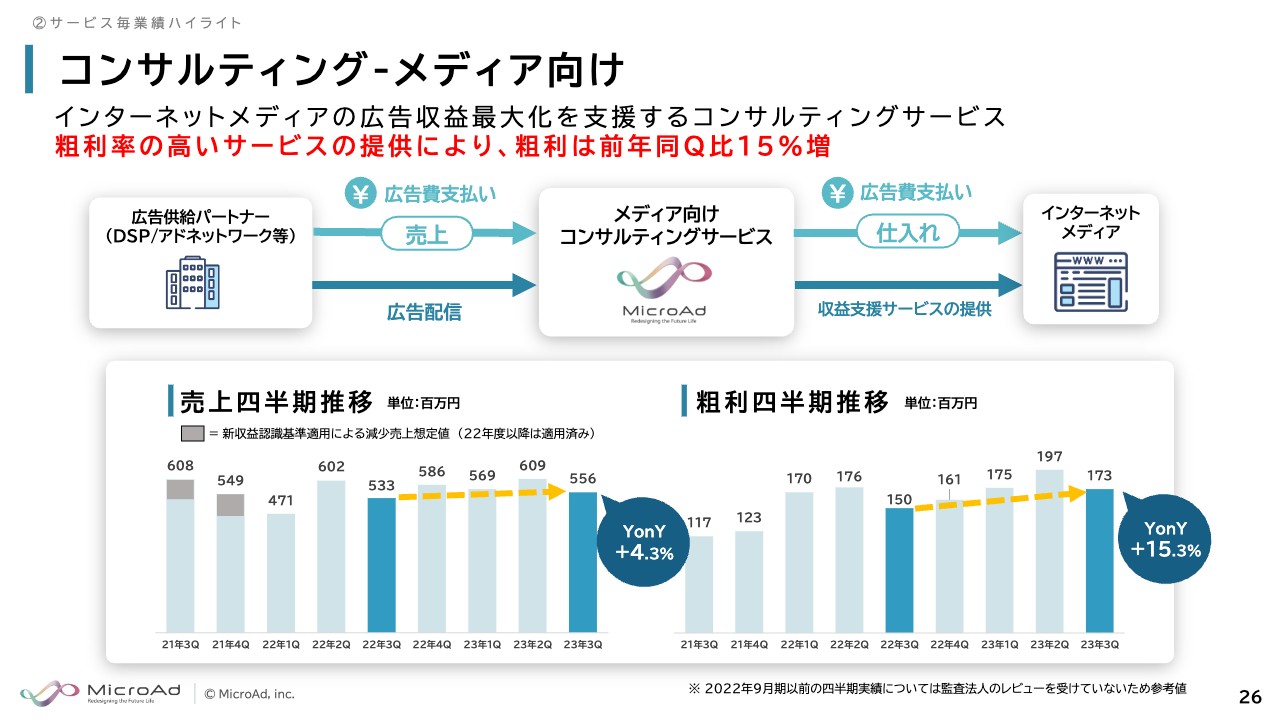

コンサルティング-メディア向け

国内メディア向けコンサルティングについてです。売上高が前年同期比で4.3パーセント増、売上総利益利率の高いサービスに注力した結果、売上総利益は前年同期比で15.3パーセント増となりました。

こちらは、売上の成長率が非常に高いセクターではありませんが、付加価値をしっかりと出すことで、売上総利益を積み上げています。

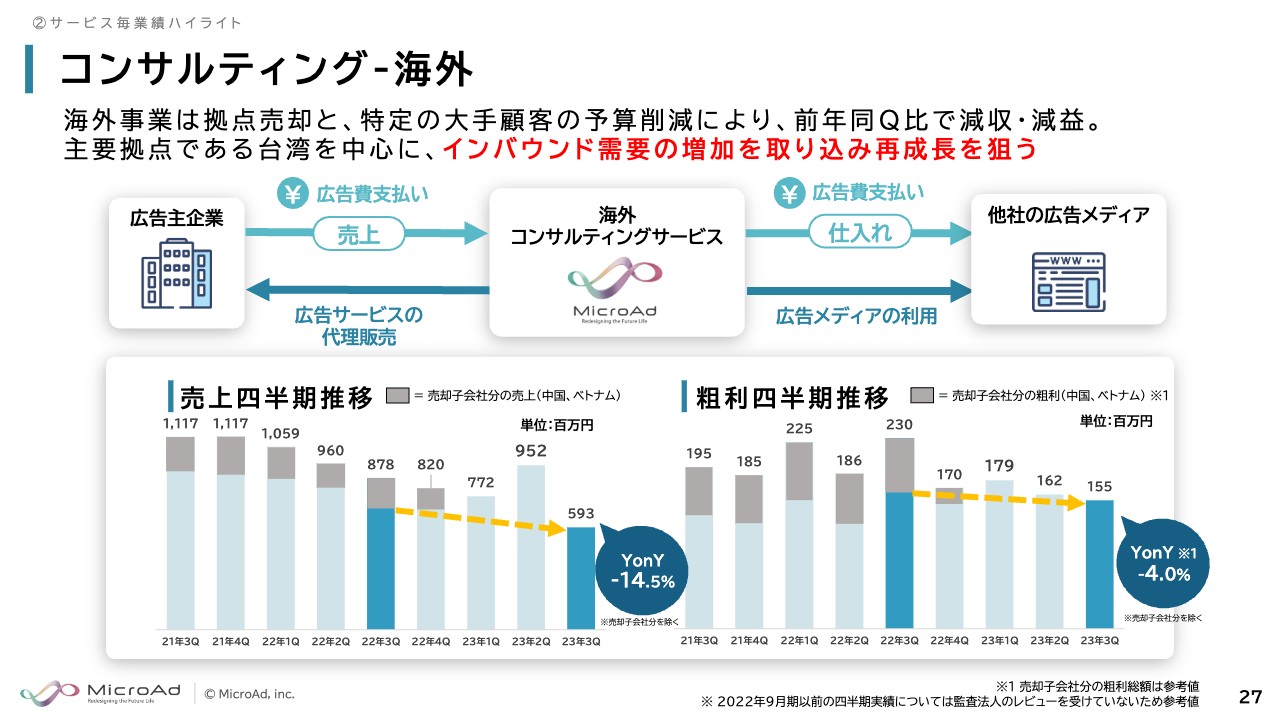

コンサルティング-海外

海外コンサルティングについてです。こちらは主に台湾がメインとなります。台湾支社に関しては、大手顧客の予算削減などで、前年同期比で減収減益になっています。

今後については、今年はインバウンド、アウトバウンド、クロスボーダー向けのサービスをかなり準備しているため、こちらを中心に再成長を目指していきたいと思っています。

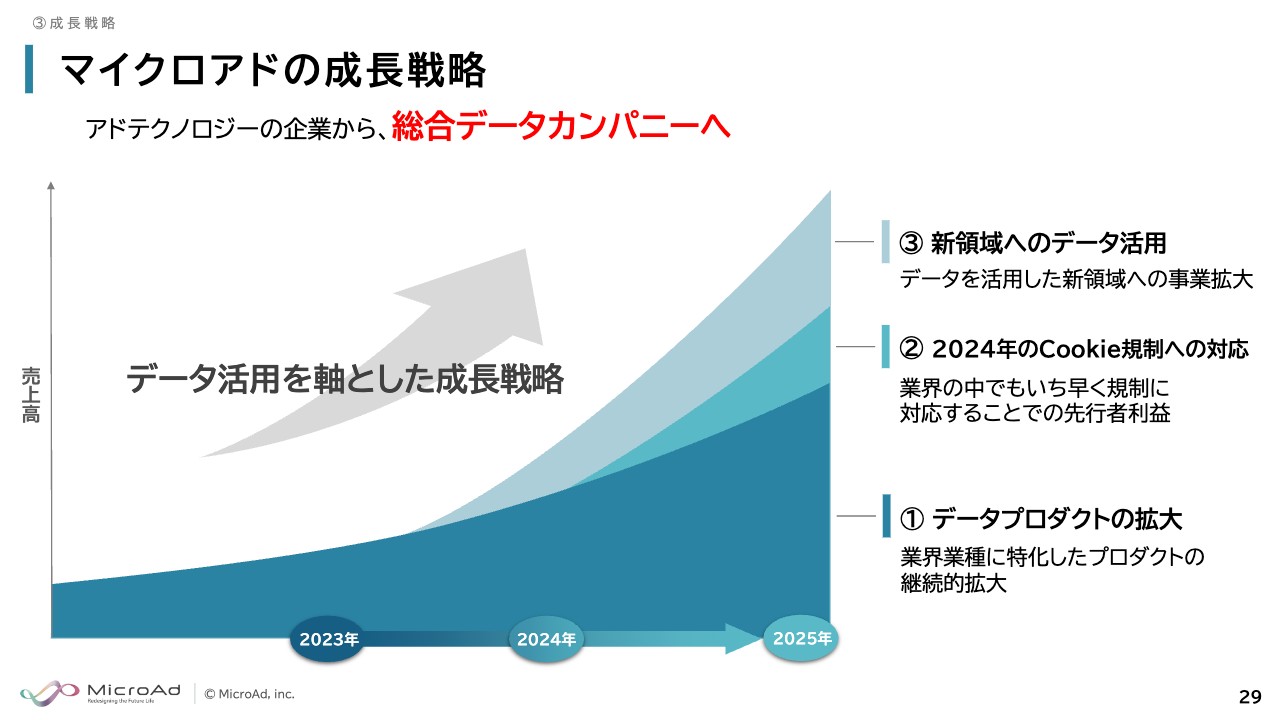

マイクロアドの成長戦略

成長戦略についてです。こちらは以前から挙げている3点です。1点目は、既存のデータプロダクトの拡大をしっかり行っていくという点です。まだ伸びしろがありますので、着実と行っていきたいと思っています。

2点目は、来年Cookie規制がいよいよ始まるため、ここにいち早く対応することで、先行者利益を取れると思っています。このように、ルールが変わる部分で伸ばしていく準備を進め、来年のジャンプアップを狙います。3点目は、広告以外の新領域にデータを活用していこうと思っています。

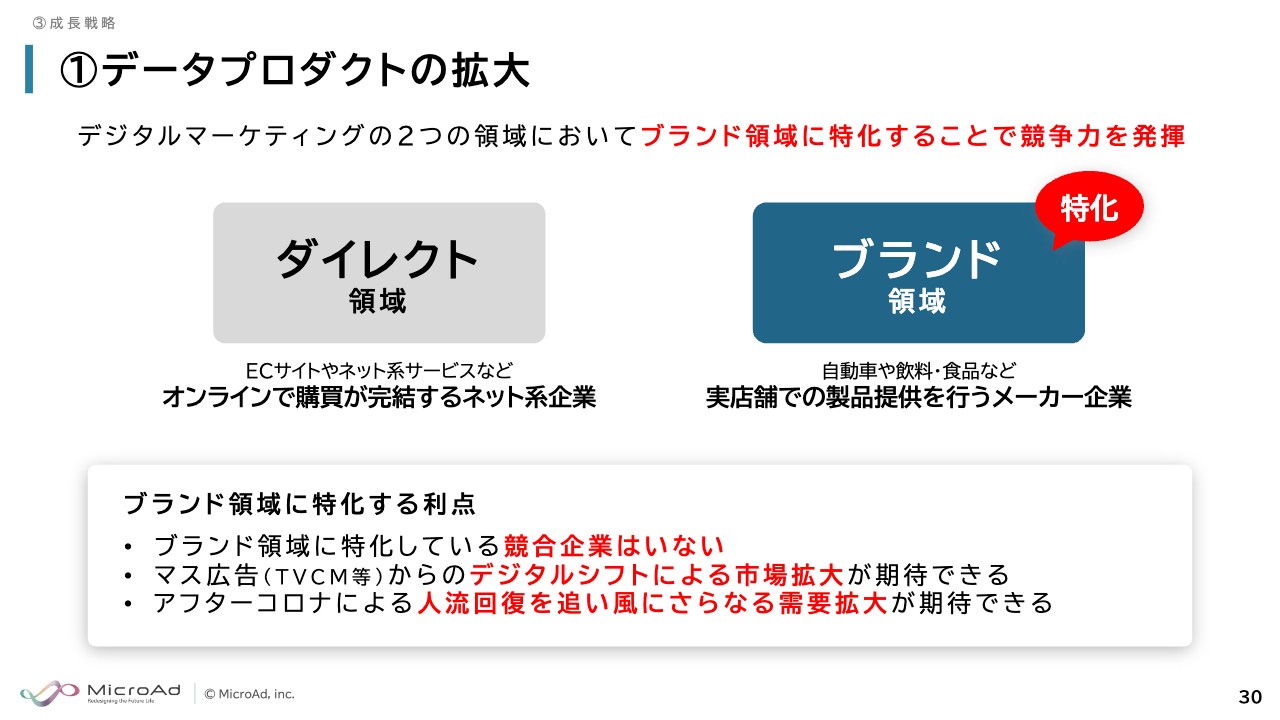

①データプロダクトの拡大

データプロダクトの拡大についてです。こちらに関しては、毎回同じお話をしていますが、当社はブランド領域に強い会社です。

インターネット広告には2つの領域があります。eコマースやネット系サービスなど、ネット上で購買が完結するダイレクト領域と、テレビCMなどを中心にしているような、実店舗での製品提供を行うメーカー向けのブランド領域です。そのうち、当社はブランド領域に特化しています。

4月から6月、特にゴールデンウィークあたりから新型コロナウイルスが5類へ移行したことにより、巣ごもり需要により伸びていた部分が今までどおりではなくなってきた四半期だったと思います。ダイレクト領域でいいますと、今まで巣ごもりで伸びていた特需が、剥落し始めた四半期だったと思います。

一方で、ブランド領域に関しては、アフターコロナによって人流が戻っているため、需要拡大への期待が高い領域です。そこは当社の追い風になっていくのではないかと考えています。

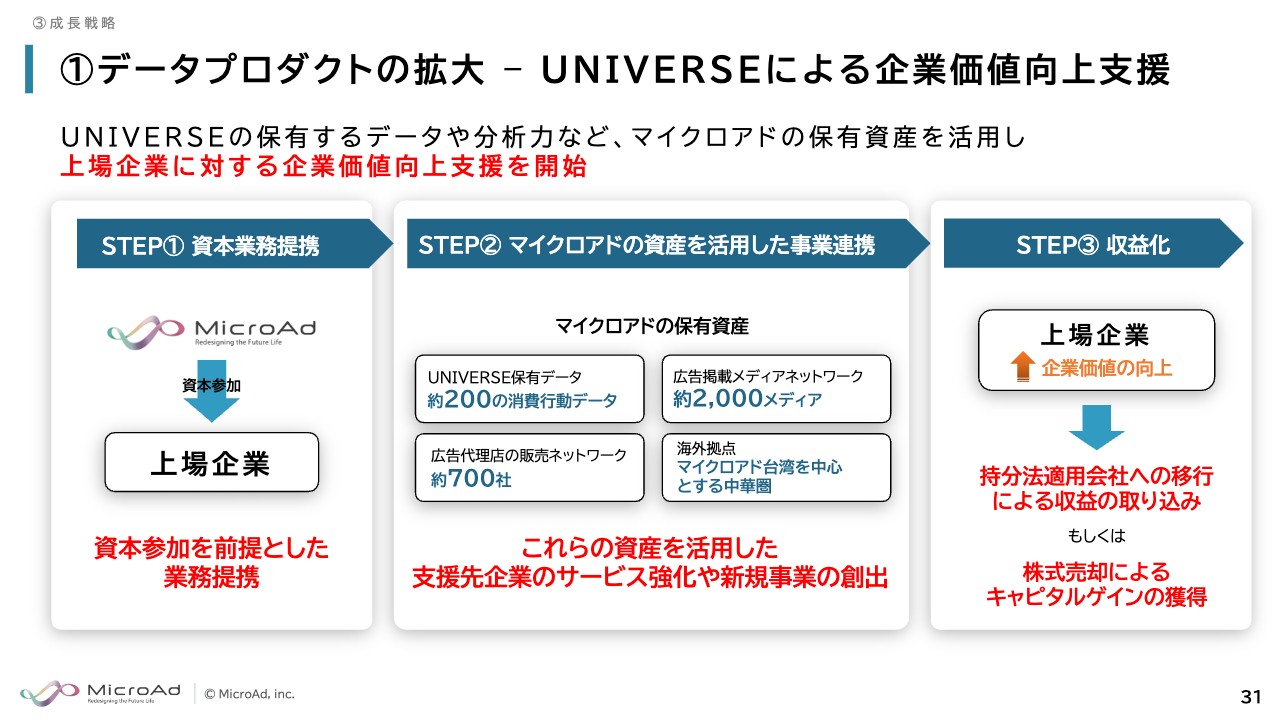

①データプロダクトの拡大– UNIVERSEによる企業価値向上支援

先日、新しいサービスをリリースしました。当社の「UNIVERSE」による企業価値向上支援ということで、基本的に上場企業を対象に、資本参加を前提とした業務提携をするという内容のものです。

当社の保有資産であるデータや、メディアのネットワーク、地方にも強みのある販売ネットワークなど、当社は国内だけでなく、海外拠点もありますので、このような我々の持っている資産を活用することで、提携させていただいた会社の価値向上においていろいろと貢献させていただこうと考えています。

具体的な例を挙げますと、20パーセント以上の株式をさらに取得し、持分法適用会社へ移行し収益の取り込みをするパターン、もしくは、一定の成果を収めて、株式自体を売却し、キャピタルゲインを獲得するパターンがあります。ケースバイケースにはなりますが、きっちりと企業価値を上昇できた際には、なにかしらのかたちで、収益を取り込んでいくという内容です。

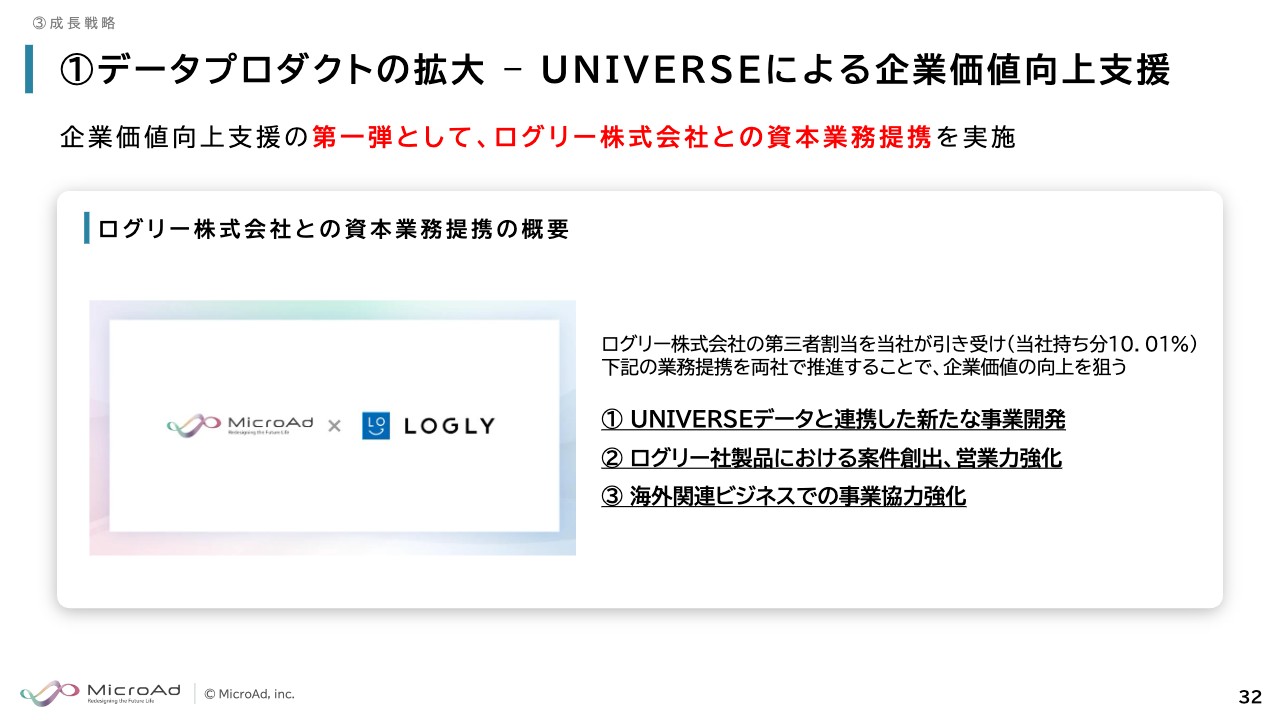

①データプロダクトの拡大– UNIVERSEによる企業価値向上支援

企業価値向上支援の第1弾として、ログリーとの資本業務提携を発表しました。約10パーセントの株式を所有させていただいています。ログリーとは、以前から台湾で協業していることもあり、一定の関係性がありましたので、スピーディなかたちで提携が決まりました。

業種・業界が近い一方で、顧客やメディアのネットワークに重なりがなく、当社の資産を有効活用することでログリーの企業価値向上に貢献できるのではないかと考え、今回の提携に至りました。

データや販売チャネル、メディアのネットワークなどをお互いに有効活用し、新しい価値を創出していきたいと思っています。

また、スライドに記載したとおり、こちらは資本業務提携の第1弾です。今後も有望な提携先が見つかり次第、第2弾、第3弾と続けていく考えです。

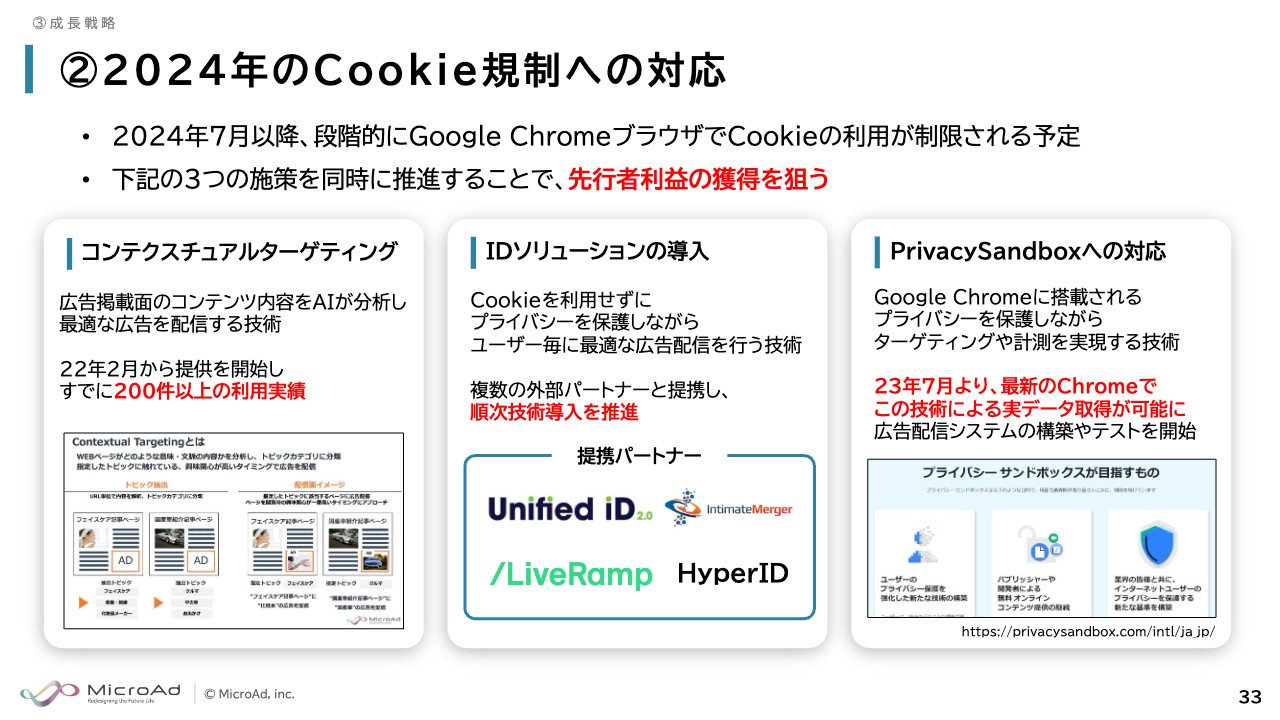

②2024年のCookie規制への対応

2024年に迫ったCookie規制への対応として、大きく3つの施策を推進しています。スライド左側に記載したコンテクスチュアルターゲティングは、言語解析技術です。Webページやコンテンツの内容をAIによる独自の日本語解析技術で分析することで、広告マッチングの精度を上げています。

こちらは2022年2月から提供を開始し、すでに200件以上の利用実績があります。実際に広告効果が拡大している事例も見られ、一定の成果が出ている状況です。

スライド中央に記載したIDソリューションの導入についてです。こちらはCookieが使えなくなった際の代替となるソリューションで、複数のパートナーと提携を進めています。Cookieの代わりにどれだけのユーザーをカバーできるかという点が重要です。

例えば、これまでCookieによって100パーセントのユーザーをカバーできていた場合、IDソリューションによって同様のカバー率を維持できれば売上を落とす心配がなくなります。逆にカバー率が上がれば、競争力を高めることにつながります。現在はCookieの規制に向けて、外部パートナーとの提携とカバー率アップに粛々と取り組んでいます。

スライド右側に記載したPrivacySandboxへの対応についてです。こちらもCookie規制後の代替策で、Googleから発表されている技術です。2023年7月から最新のChromeで実データの取得が可能になり、いろいろなテストがすでに始まっています。

これらの施策を来たるべきタイミングに間に合うよう、しっかりと進めていきます。

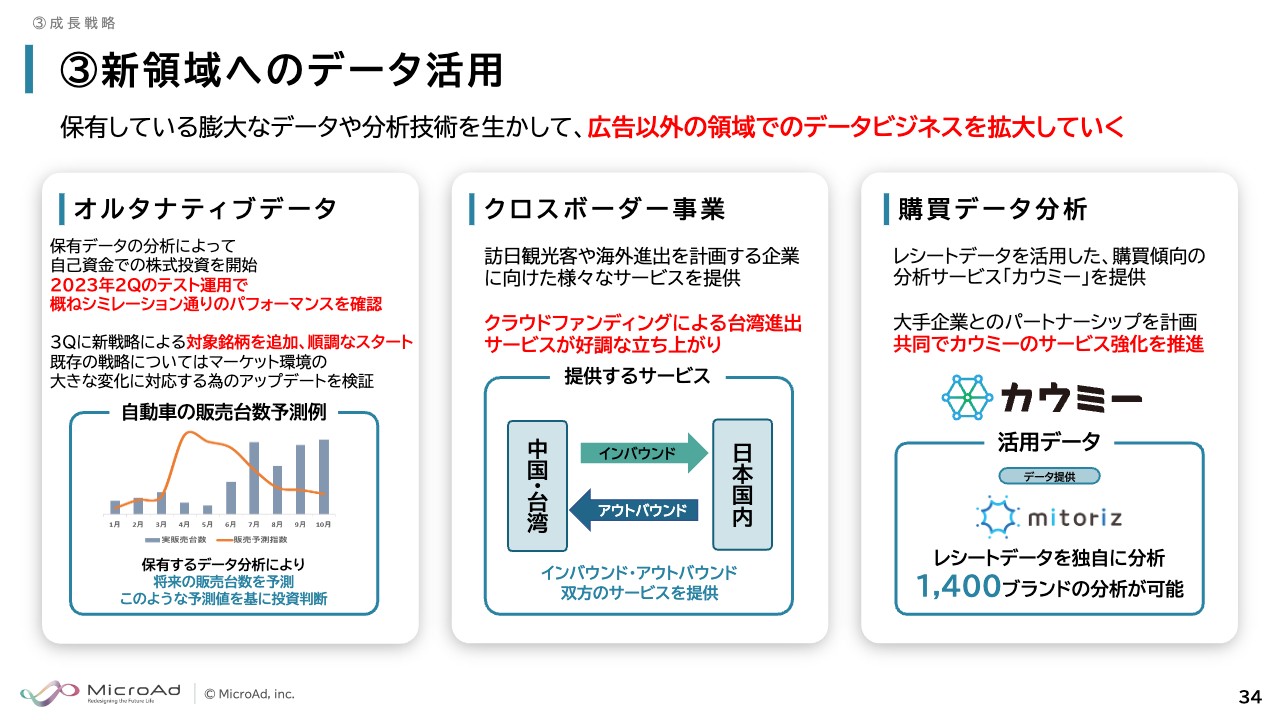

③新領域へのデータ活用

広告以外の新領域へのデータ活用について、スライド左側にオルタナティブデータと記載しています。第3四半期は今までとまったく異なるデータを使った新しい戦略を立てており、順調なスタートを切っている状況です。

既存の戦略についてもアップデートを図っています。特にこの4月から6月にかけて、株式相場全体が過去数年にない大きな値動きを見せたこともあり、マクロ環境が大きく変化しました。このような状況にしっかりと対応できるよう、戦略の見直しと検証を続けていく方針です。対象銘柄は増えていますので、全体的なアップデートを加えることが重要と考えています。

スライド中央に記載したクロスボーダー事業は、インバウンド・アウトバウンド両方を指しています。訪日観光客や海外進出企業に向けたサービスとして数多くの会社と提携していますが、クラウドファンディングによる台湾進出が順調に立ち上がっている状況です。

スライド右側に記載した購買データ分析についてです。「カウミー」はレシートデータを活用した新しい分析サービスです。いろいろな会社とお話しする中で、現在とある大手企業とパートナーシップ構築を進めています。形になればそれなりの規模のビジネスになると見込んでおり、着実に計画を推進しているところです。

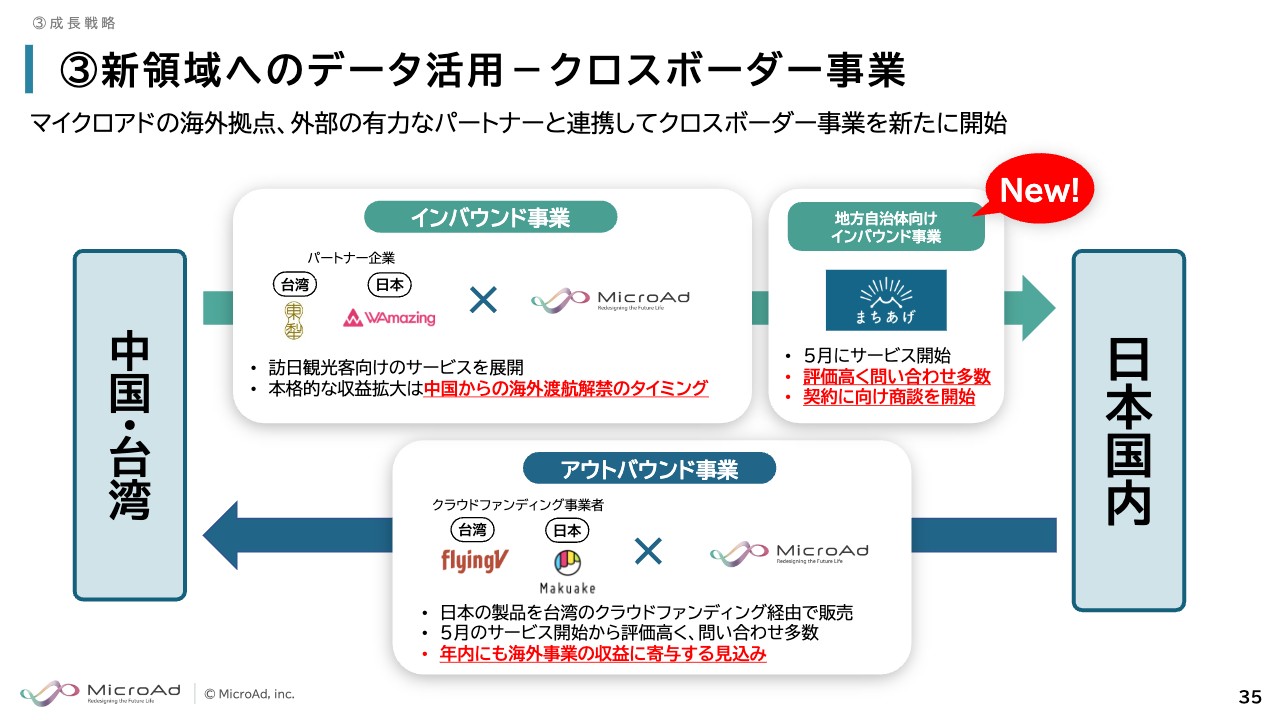

③新領域へのデータ活用-クロスボーダー事業

クロスボーダー事業はインバウンドとアウトバウンドに分かれています。インバウンド事業はそれぞれの国にパートナーがおり、今後も増やしていきたいと考えています。中国からの渡航がまだ完全に解禁されていないため、今後の本格的な収益拡大に向けて準備を進めているところです。

販売チャネルとして、当社は地方自治体を重視していますが、インバウンドに積極的な地方自治体向けのマーケティングサービスを開始し、多くの問い合わせをいただいている状況です。

アウトバウンド事業は、国内のクラウドファンディングサイトである「Makuake」に出品されている日本企業の商品を、提携先である台湾のクラウドファンディングに出品して販売するモデルです。こちらも問い合わせを多数いただいており、決定済みの案件も出てきています。

売上化するまでには数ヶ月程度の時間がかかりますので、今四半期にはほとんど寄与しませんが、年内には海外事業収益に寄与する見込みです。

クロスボーダー事業においては今後も提携先を増やしていく予定です。1つの提携から大きく収益を上げるというよりは、サービスと販売チャネルなど、点と点をつなげて太い線にすることで事業を立ち上げ、競争力のあるものに育てていきたいと考えています。今後も多くの点と点をつなげることで、幹の太い事業を目指します。

2023年9月期下半期のテーマ

2023年9月期下半期のテーマです。「UNIVERSE」は引き続き高成長を目指します。デジタルサイネージはタクシーの契約更改の影響を踏まえ、リテール領域を強化し、次なる成長につなげていきます。新規領域においては、今後の柱となる新たな事業の創出に取り組んでいきます。

人材投資は中長期的成長を見据え、2024年度は50人の新卒採用を目標としています。これまでの倍近い数字ではありますが、人員獲得に向けて妥協せずに取り組み、未来への投資につなげていきたいと考えています。

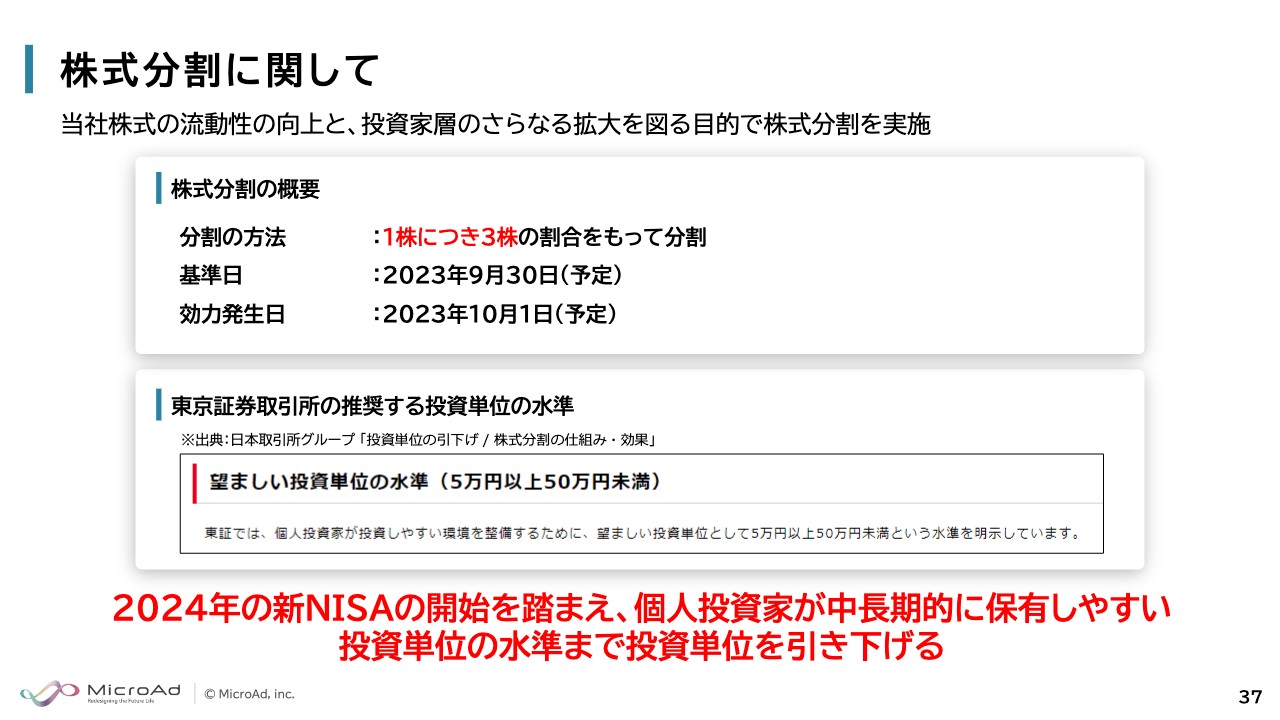

株式分割に関して

最後に、本日の決算とあわせて株式分割を発表しました。こちらは1株につき3株の割合で分割されるもので、効力発生日は2023年10月1日を予定しています。東証が推奨する望ましい投資単位の水準は5万円以上50万円未満と示されており、現在ちょうど50万円以上となったことを踏まえ、このような決定となりました。

また、2024年から新NISA制度が始まり、新しい投資家が増えていくと考えられます。それにあわせ、個人投資家の方々が中長期的に保有しやすい水準に投資単位を引き下げ、より多くの投資家に当社の株を購入いただける環境を作っていきます。

将来的には社内の持株会制度も充実させていく予定です。社員と経営陣が同じ目線で仕事をすることで長期的な企業価値向上に役立つと考えていますので、今後は社員にとっても購入しやすい単位設定を意識していきたいと思います。

私からのご説明は以上です。ありがとうございました。

スポンサードリンク