関連記事

いい生活、3Q営業利益は前期比+60.2% 地域有力企業へのSaaS導入が進み、ARPUも堅調に推移

いい生活、3Q営業利益は前期比+60.2% 地域有力企業へのSaaS導入が進み、ARPUも堅調に推移[写真拡大]

目次

塩川拓行氏:みなさま、こんにちは。本日は株式会社いい生活の決算説明会にご参加いただき、ありがとうございます。2023年3月期第3四半期の決算説明会を始めさせていただきます。説明しますのは、代表取締役CFOの塩川でございます。よろしくお願いいたします。

決算発表の資料として、決算短信、決算説明資料、想定されるご質問の3点を開示しています。コーポレートサイトとTDnetにて公開していますので、あらためてご確認いただければと思います。

本日の流れですが、事業概要、第3四半期決算概要、今後の展望の順番で説明を進めていきます。

不動産市場に、テクノロジーを いい生活

最初に、初めての方もいらっしゃると思いますので、会社について簡単にご紹介させてください。当社は「テクノロジーと心で、たくさんのいい生活を」をミッションに、ビジョンとしては「心地いいくらしが循環する、社会のしくみをつくる」を掲げています。

前回ご案内したとおり、昨年にコーポレートロゴ等をリニューアルし、併せてミッション、ビジョンも再定義しています。

不動産領域に特化、バーティカルなSaaSソリューションを提供

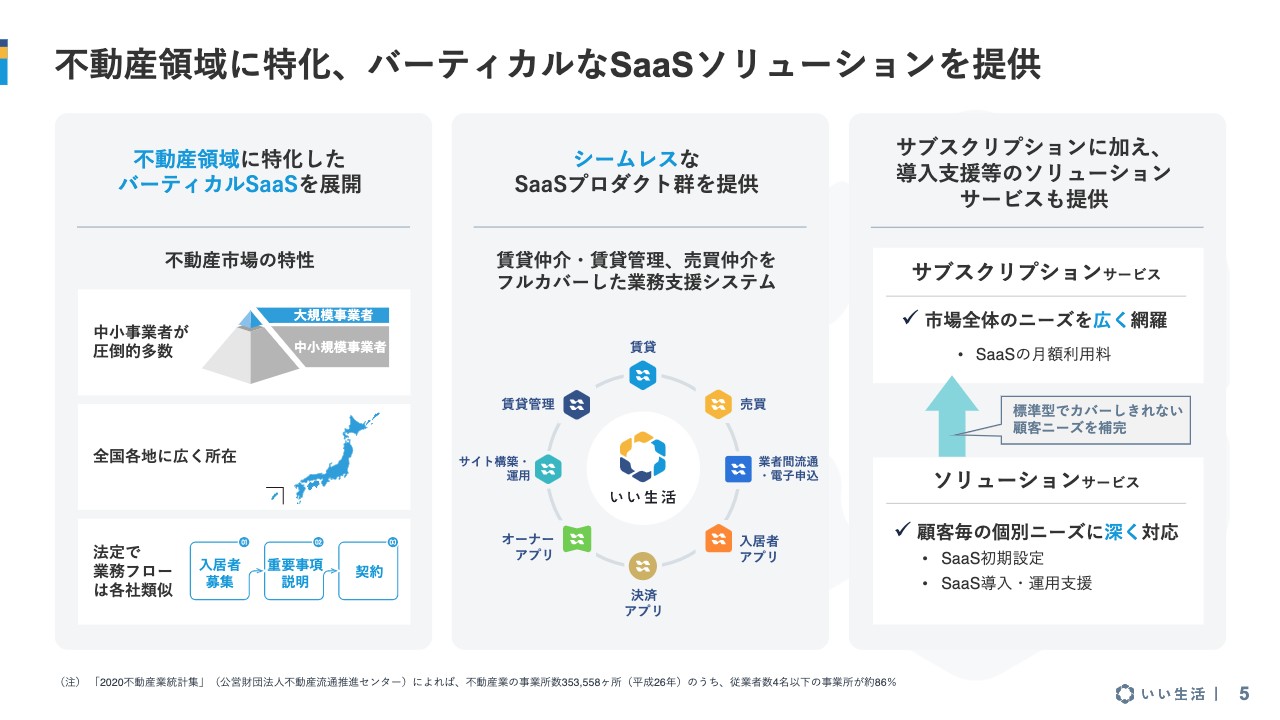

ビジネス内容についてです。当社は不動産業界特化型のバーティカルSaaSという領域で事業を展開しています。

不動産市場の特性について、スライド左側に簡単な概略をお示ししています。地域密着型産業で全国に幅広く分散して存在していることと、中小規模の事業者が圧倒的に多いこと、さらに業務フローが法律で細かく決められていることが挙げられます。このような特性から、不動産市場はSaaSにかなり適した業界構造だと考えています。

サービスとしては、不動産の中でも不動産賃貸仲介、賃貸の管理、売買仲介をメインにカバーしており、これらの事業者にシステムのSaaSとしてサービスをご提供しています。

当社事業のもう1つの特徴として、スライド中央に「シームレスなSaaSプロダクト群を提供」とあるように、単一のSaaSプロダクトではなく、さまざまな業務に対応したプロダクト群を提供しています。1社で複数のライセンスを使われるケースがほとんどのため、1社で多くのライセンスをご利用いただけるケースが比較的多いと考えています。

売上の構成としては、スライドの右のとおり、SaaSのサブスクリプションサービスと、ソリューションサービスがあります。ソリューションサービスでは既存のSaaSに加えて、特別なサポートを必要とされているお客さま向けに、SaaSの導入や運用の支援等のサービスを提供しています。

不動産会社のDXを支援、不動産取引のペインポイントを解消

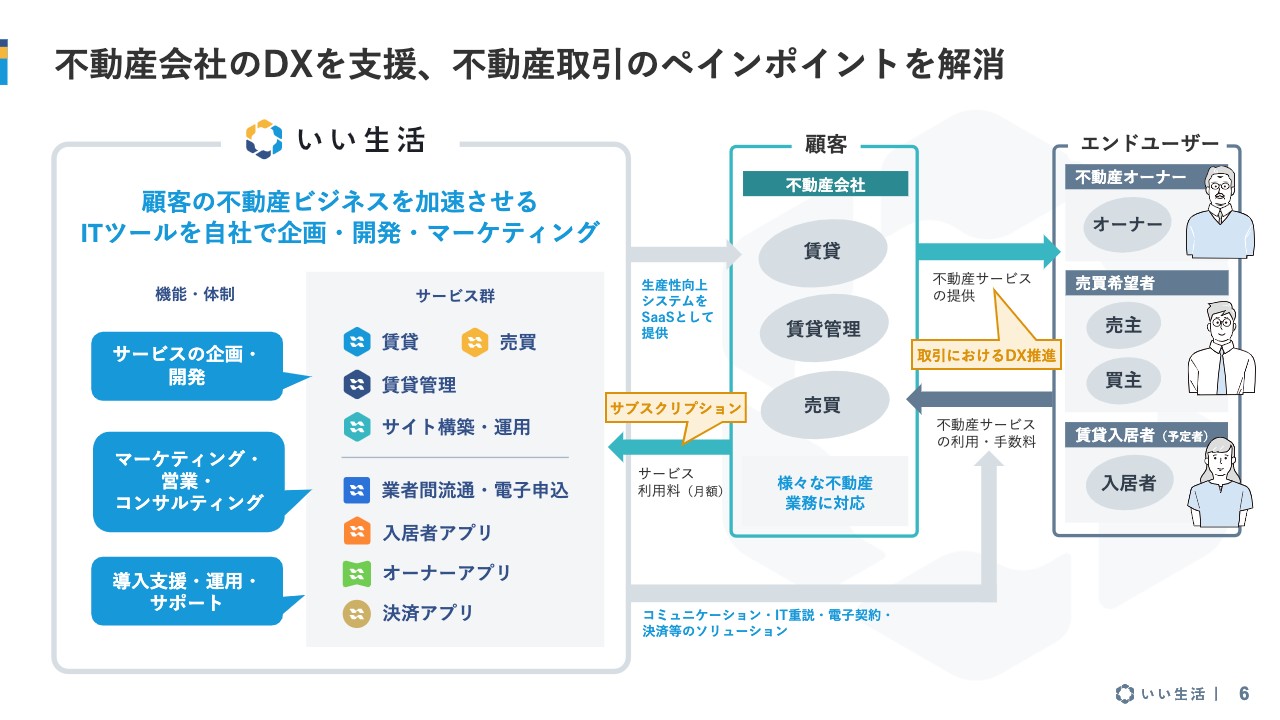

ビジネスモデルの概略です。スライド左側の当社から、不動産事業者にシステムをSaaSとして提供します。不動産会社はそれを使ってエンドユーザーにサービスを提供し、当社はサブスクリプションで不動産会社から収入をいただく構成になっています。

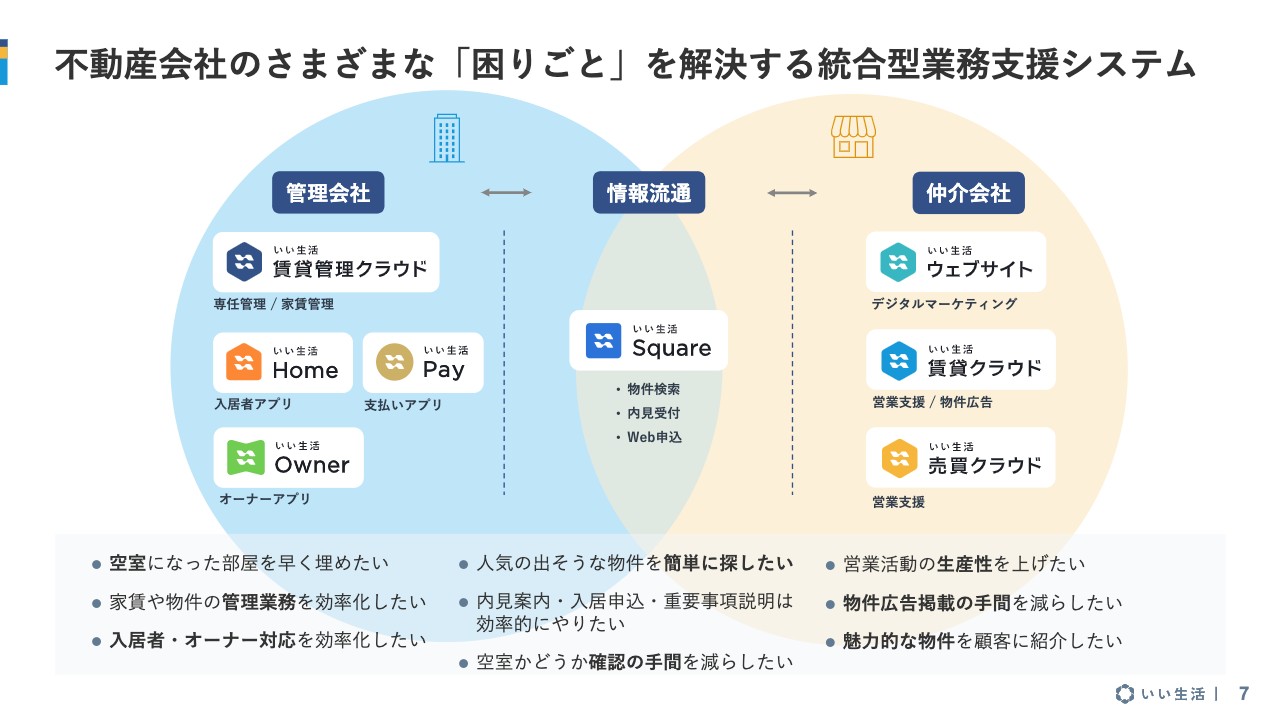

不動産会社のさまざまな「困りごと」を解決する統合型業務支援システム

不動産会社のタイプごとに、どのシステム群にどのようなSaaS群があるかについてスライドにお示ししています。それぞれ異なる課題がありますので、当社はそれに対応したシステムをいろいろと取り揃え、お客さまの課題に合わせてご提案、ご提供しています。

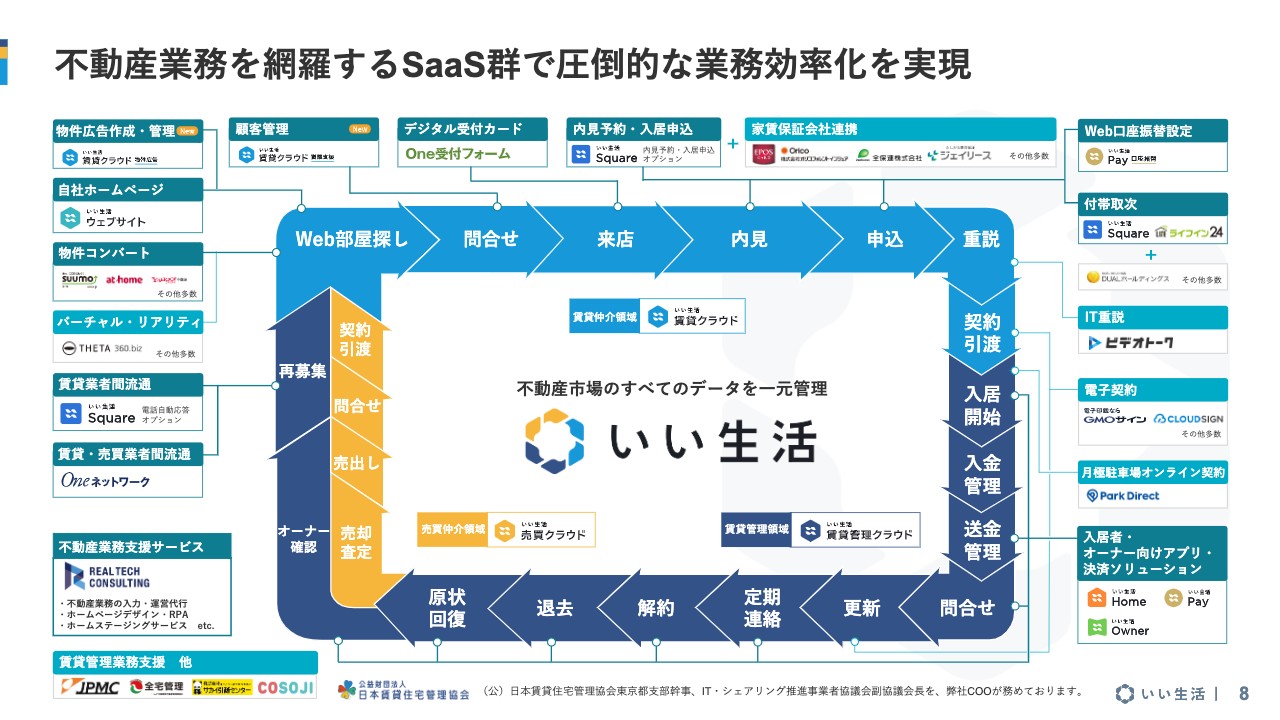

不動産業務を網羅するSaaS群で圧倒的な業務効率化を実現

不動産取引のあらゆる工程をわかりやすく示したチャートになります。左上の「Web部屋探し」からスタートして時計回りに回っていくと、各工程が不動産の取引に対応しています。それぞれの業務に対応できるいろいろなプロダクト群が当社にあるという図になっています。

ご覧のように賃貸、売買の仲介に関わるお客さま向けに、ほぼすべての不動産業務の工程をカバーしたサービスをご提供できるのではないかと考えています。このように、全体最適でお客さまにサービスを提供できるところが当社の強みだと考えています。

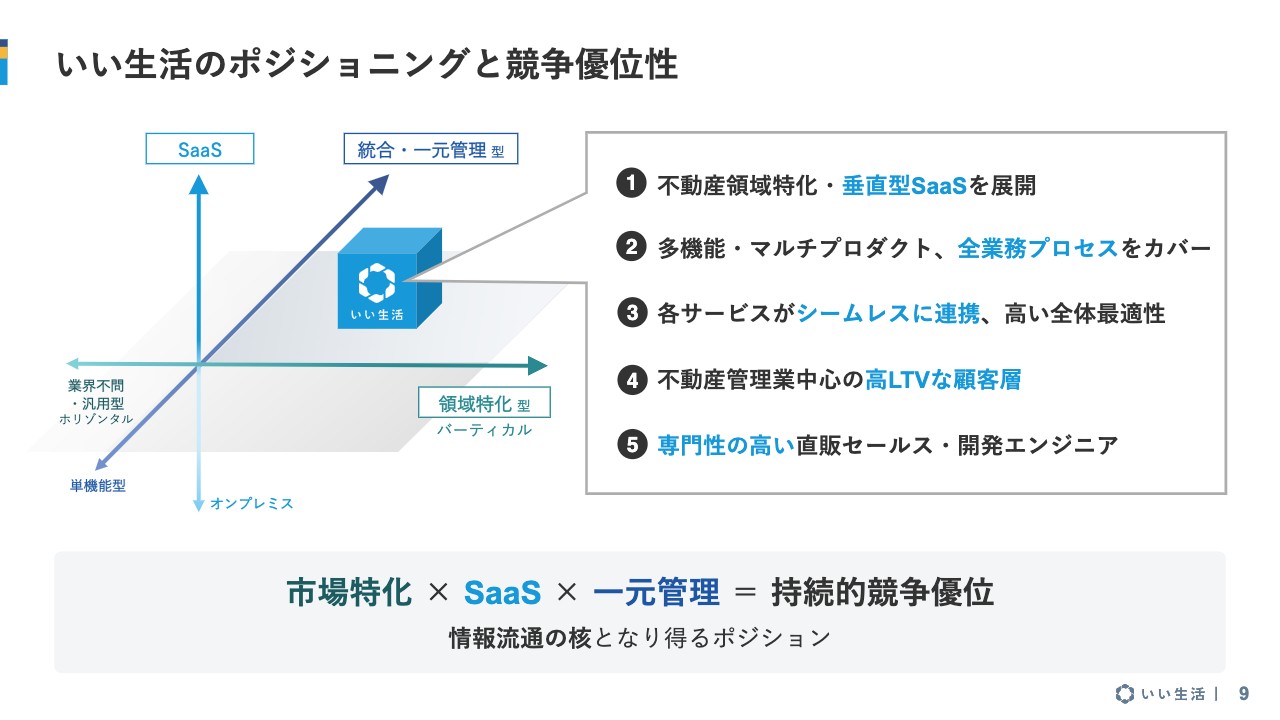

いい生活のポジショニングと競争優位性

当社のポジショニングについてです。こちらも毎回お見せしているスライドです。当社は、ホリゾンタルに対してバーティカルな領域にいます。加えて、単機能型ではなくて統合・一元管理型のサービスを行っています。

さらに、垂直のZ軸ではマイナス側にオンプレミス、プラス側にSaaSをお示ししていますが、当社はSaaSのみですべてプラスの象限におり、これが当社の強みになっています。

不動産市場におけるSaaSの可能性

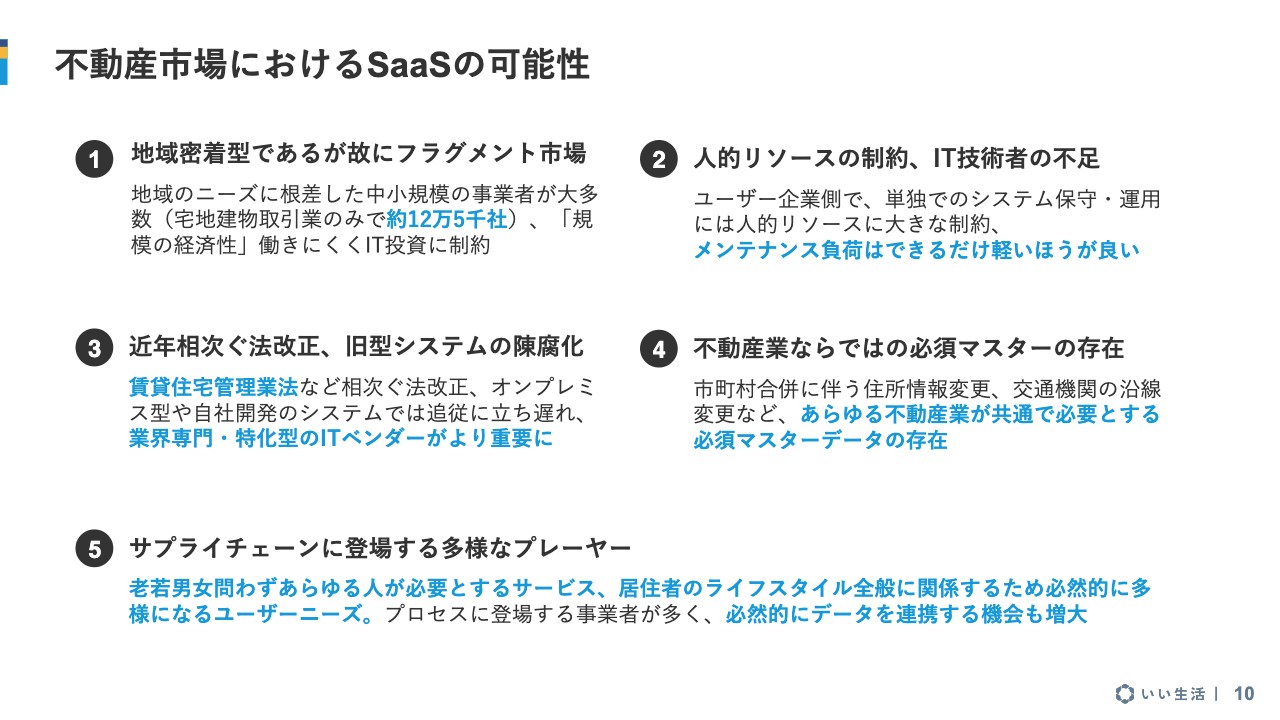

不動産市場におけるSaaSの可能性ということで、スライドに5点挙げています。

1点目に、不動産市場は地域密着型で全国に散らばって存在しているため、どうしても中小規模の事業者が多いです。なかなか「規模の経済性」が働きにくく、従来はIT投資に制約がありました。

2点目は、お客さま側が単独でITリソースを抱えるというのは、規模的にもなかなか難しいところがあるため、メンテナンスの負荷が低い方がよいということです。

3点目は、最近は法改正が相次いでいるため、オンプレミスのシステムでは法改正等をキャッチアップしきれないという問題があります。その辺りもSaaSにとって追い風だと思っています。

4点目は、不動産市場が非常に多くのマスター情報を使っているという特徴に関してです。例えば、住所や交通機関の表示などについては、今は一時期ほどではありませんが、自治体の統廃合等が起こると情報が一気に変わることがあります。

情報が一気に変わる際に、周辺の物件情報に影響を与えるようなところに関しても、SaaSでマスター管理していれば、お客さまは何もすることがない状況になるため、その辺りもSaaSの利点だと思っています。

5点目は、不動産の取引になると関係者がたくさん出てくるため、すべての人をつないでいかないと、結果的に全体最適なDXが進まないという話です。SaaS上にデータがあると、それが比較的進めやすいため、その辺りもSaaSのメリットだと思っています。

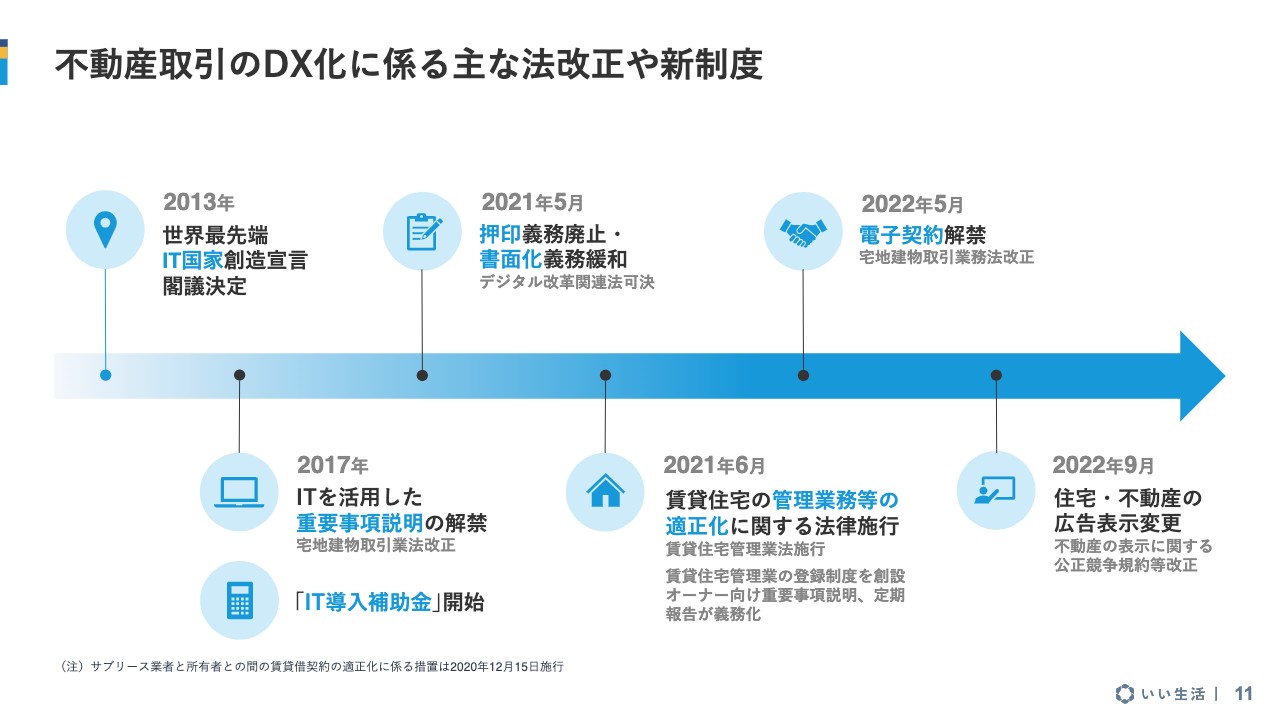

不動産取引のDX化に係る主な法改正や新制度

直近のDXの流れを簡単にまとめたものです。2017年の、ITを活用した重要事項説明の解禁から始まり、「IT導入補助金」の開始、さらにご案内のとおり2021年にはデジタル改革関連法が可決されました。また、それを受けて2022年の宅地建物取引業務法改正で電子契約が解禁になりました。

その他の大きな流れとして、スライド下段中央にお示しした、2021年の賃貸住宅の管理業務等の適正化に関する法律施行があります。これは略して、賃貸住宅管理業法と呼ばれています。こちらの本格施行に伴い、今まではあまり規制がなかった管理会社に、「ちゃんとオーナー向けに重要事項説明をしてください」「定期報告してください」といった規制が加わったため、今はこちらの対応が不動産管理会社さんにとって喫緊の課題となっています。

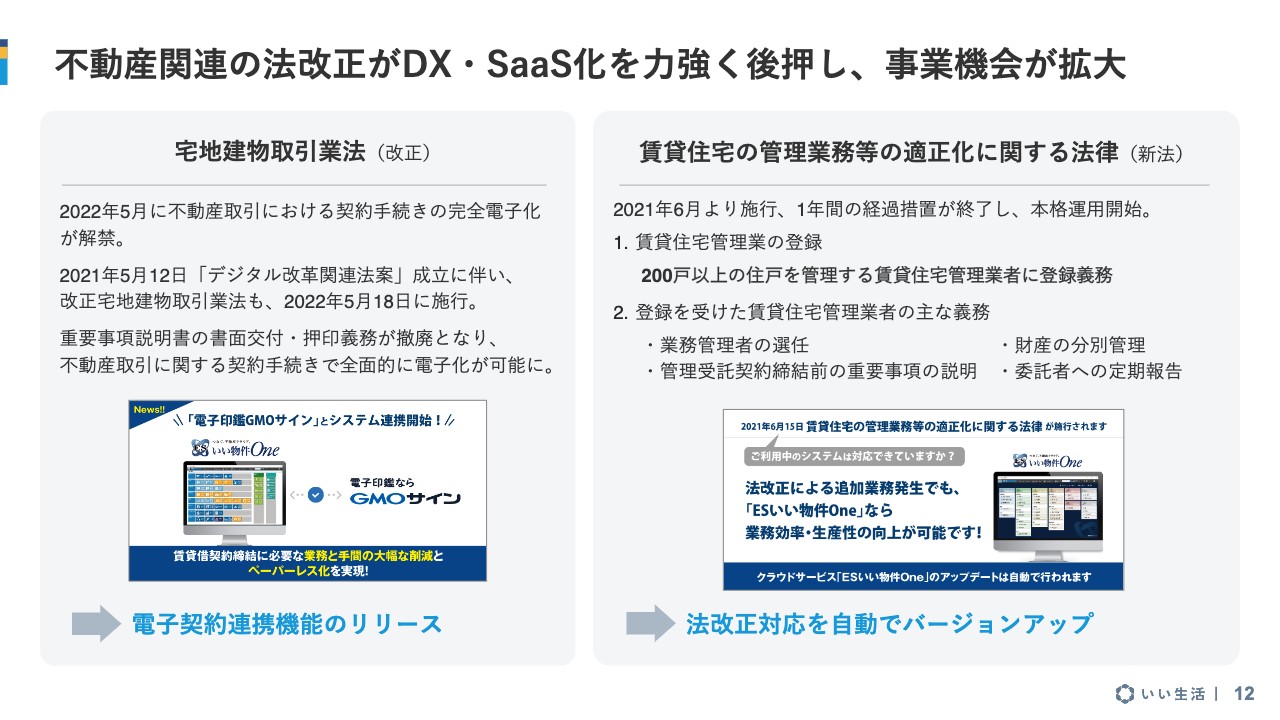

不動産関連の法改正がDX・SaaS化を力強く後押し、事業機会が拡大

スライド左側に、宅地建物取引業務法の改正に伴う電子契約の流れを記載しています。また、右側には賃貸住宅管理業法で新しく管理会社の業務として義務化されたものを、いくつかお示ししています。

例えば、財産の分別管理や、委託者、つまりオーナーへの定期報告などの重要事項説明を、管理受託契約を結ぶ前にオーナー向けに実施することなどが、新たな法の要請として加わったため、しっかりと業務として対応していく必要があります。これをアナログで対応すると結構煩雑になるため、システム対応していく必要性が再認識されている状況です。

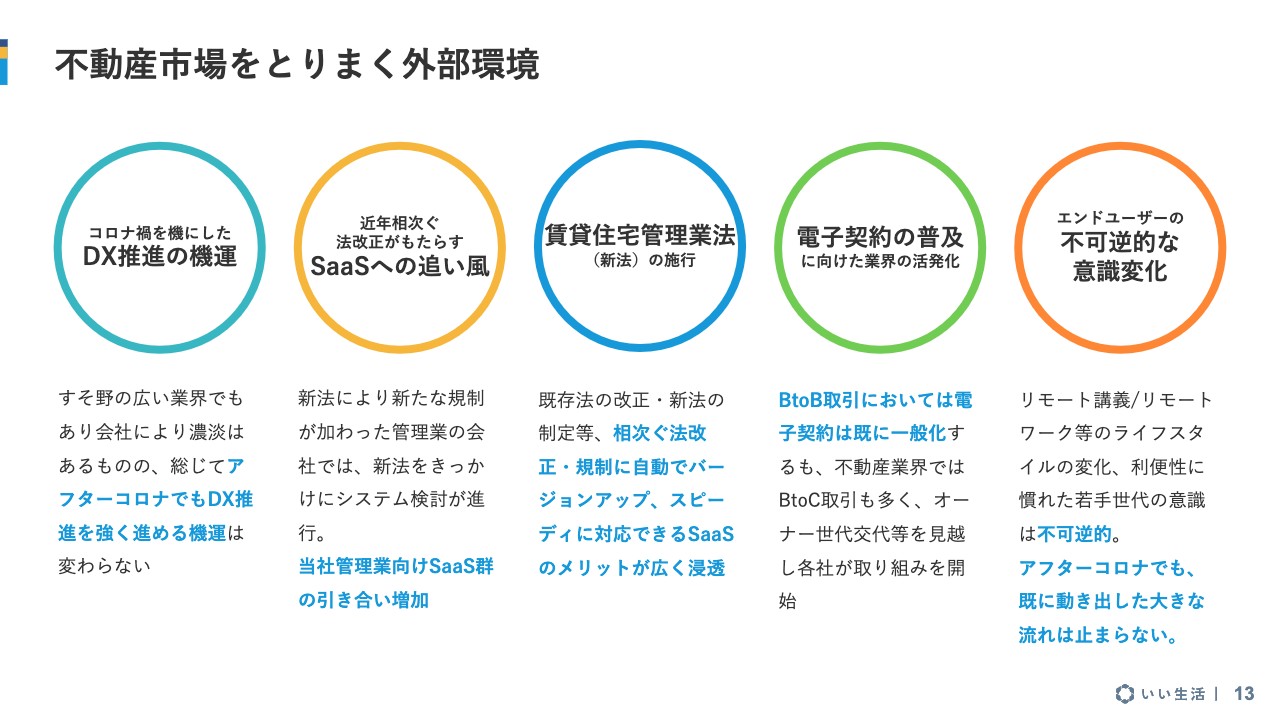

不動産市場をとりまく外部環境

不動産市場の外部環境についてです。特に不動産に関するテック市場の外部環境については、最近は落ち着きつつありますが、コロナ禍で始まったDXの流れというのは大きく変わっていません。

先に触れたように法改正が相次いでいるため、SaaSの活用により、自動的に法改正へキャッチアップするところに、非常に追い風が来ていると考えています。

電子契約については、普及に向けて全体的に業界が活発化しています。お話ししたとおり、不動産取引は関係者が多くなるため、雪崩が起きるとまでは行きませんが、今いろいろな準備を始めているところだと思います。

アフターコロナでもエンドユーザーの考え方はあまり大きくは変わってきていないと見ており、不動産市場におけるDXの大きな流れは、今後コロナ禍が収束していっても変わることはないと考えています。

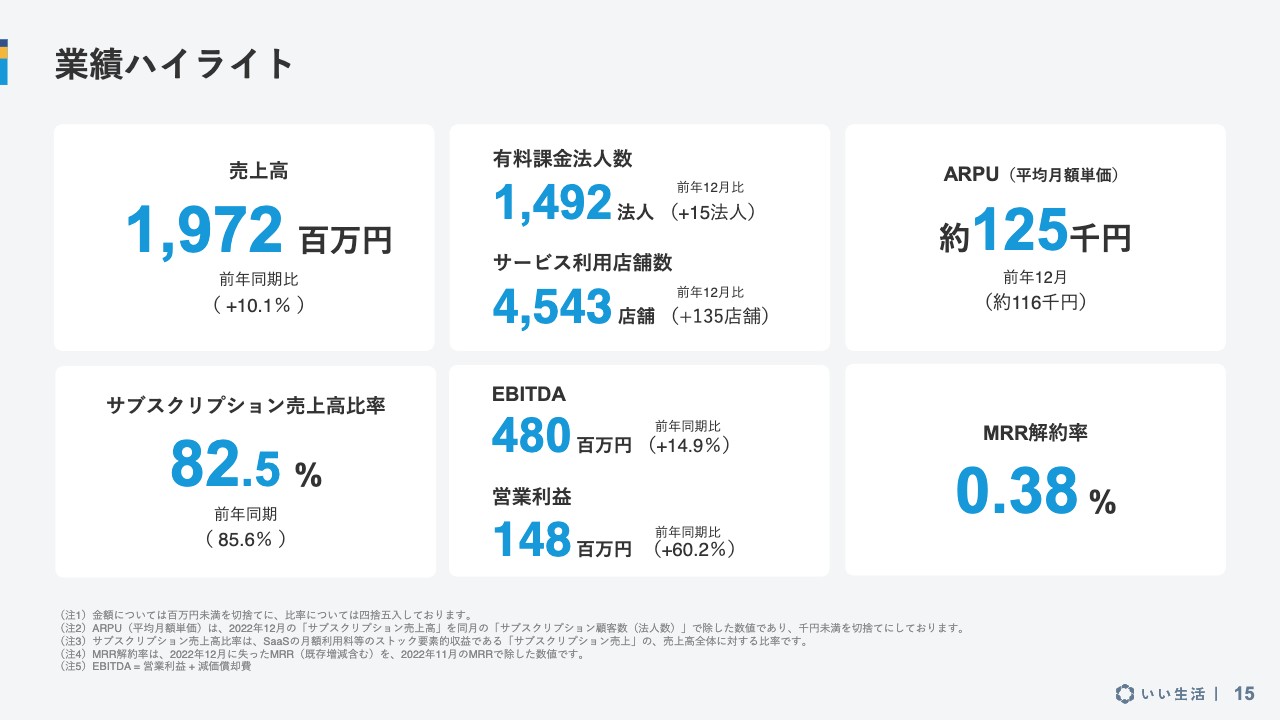

業績ハイライト

第3四半期の決算概要の説明に入ります。こちらは業績ハイライトです。売上高は19億7,200万円で、前年同期比で10.1パーセントの増収となりました。その中で、サブスクリプションの売上高比率は82.5パーセントと、売上の構成としては非常に安定しています。

中央上段の有料課金法人数は1,492法人で、サービス利用店舗数は4,543店舗です。当社は今、規模の大きいお客さまにフォーカスしている状況もあり、売上とお客さまの数が、どのようにリンクするかについては少し見えにくいところもあります。KPIとして何がよいのかを、社内でもいろいろ検討している最中です。

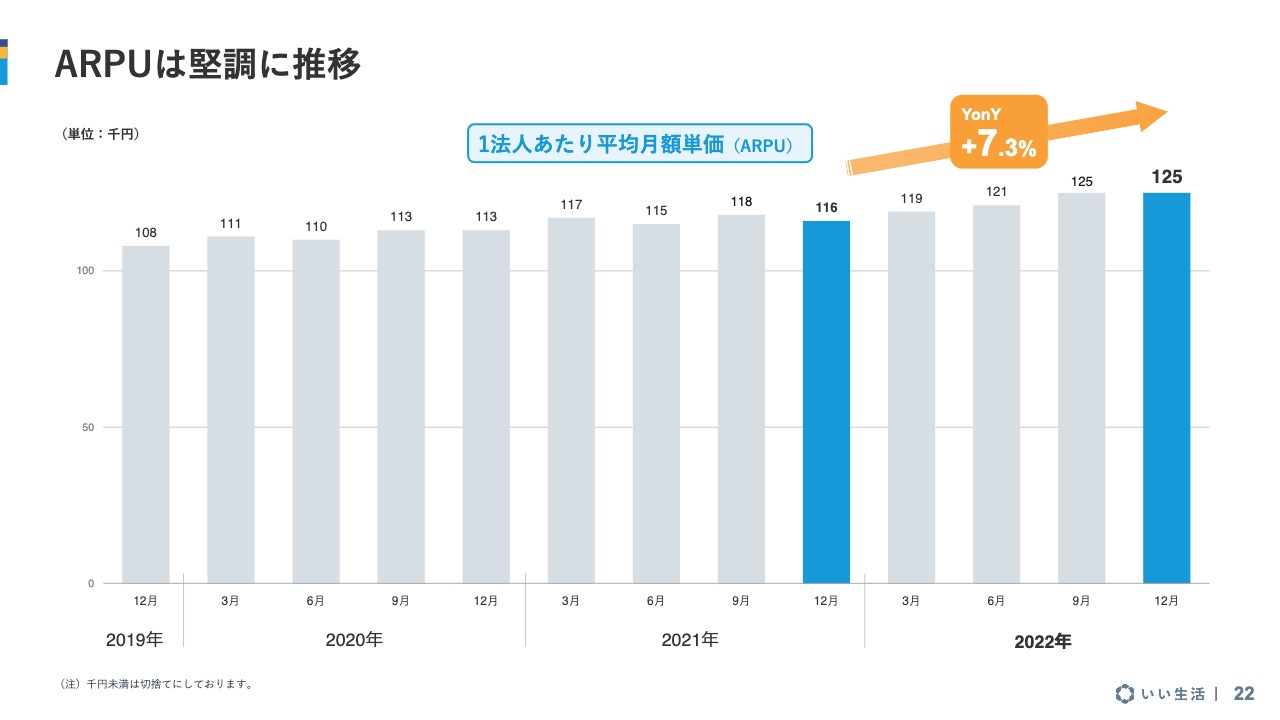

中央下段のEBITDAは4億8,000万円で、前年同期比で14.9パーセント増加しています。営業利益が1億4,800万円で、前年同期比で60.2パーセント増加しています。右上のARPUは、少しずつ伸びている傾向が続いており、月当たり12万5,000円となっています。

MRR解約率は0.38パーセントです。当社は法人数ベースではなく、いわゆるレベニューチャーンと呼ばれる売上ベースでの解約率を出していますが、非常に低いレベルでコントロールされている状況です。

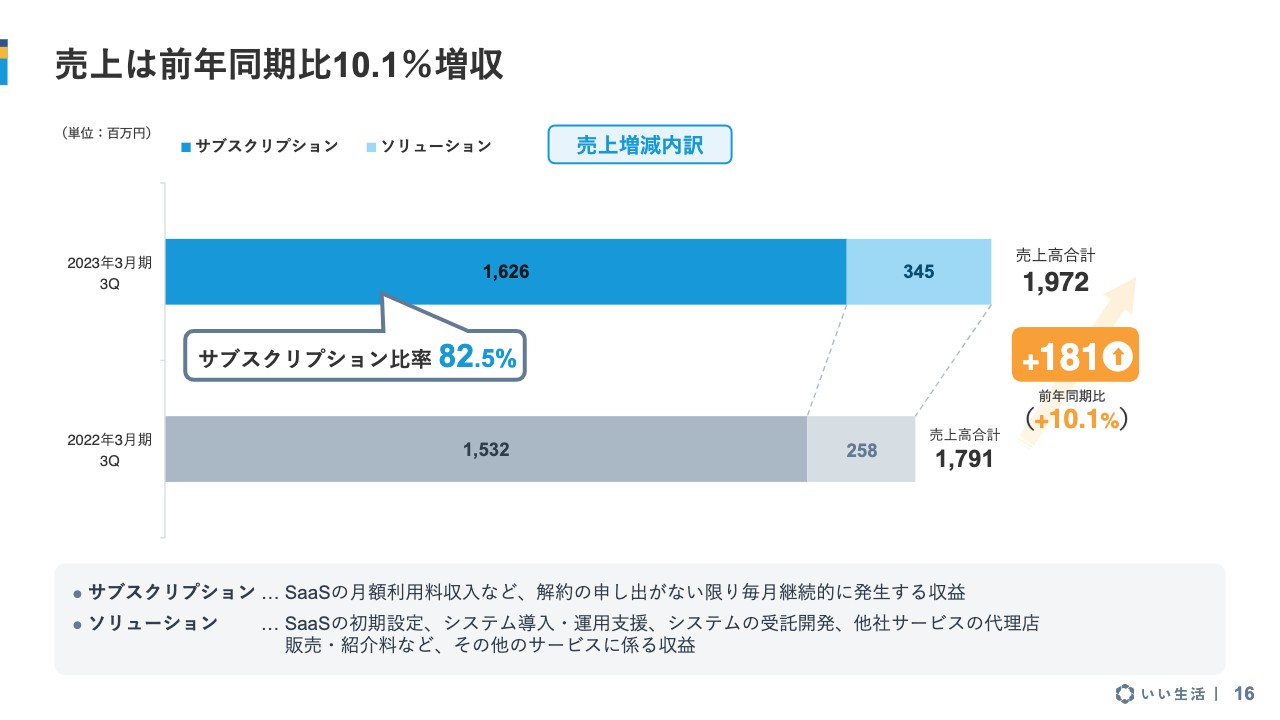

売上は前年同期比10.1%増収

売上の前年同期比を表したグラフです。先ほどお伝えしたとおり、全体では10.1パーセント、額にして1億8,100万円の増収となっています。

売上区分はサブスクリプションとソリューションに分かれており、例えば、SaaSの初期設定費用や導入支援、運用支援などはソリューションに含まれています。そのような意味では、ソリューションの売上は独立して発生するものではなく、サブスクリプションの売上が発生するのに付随して発生する売上となるものの、当社では便宜上、サブスクリプションのMRRをカウントするために分けているとお考えいただければと思います。

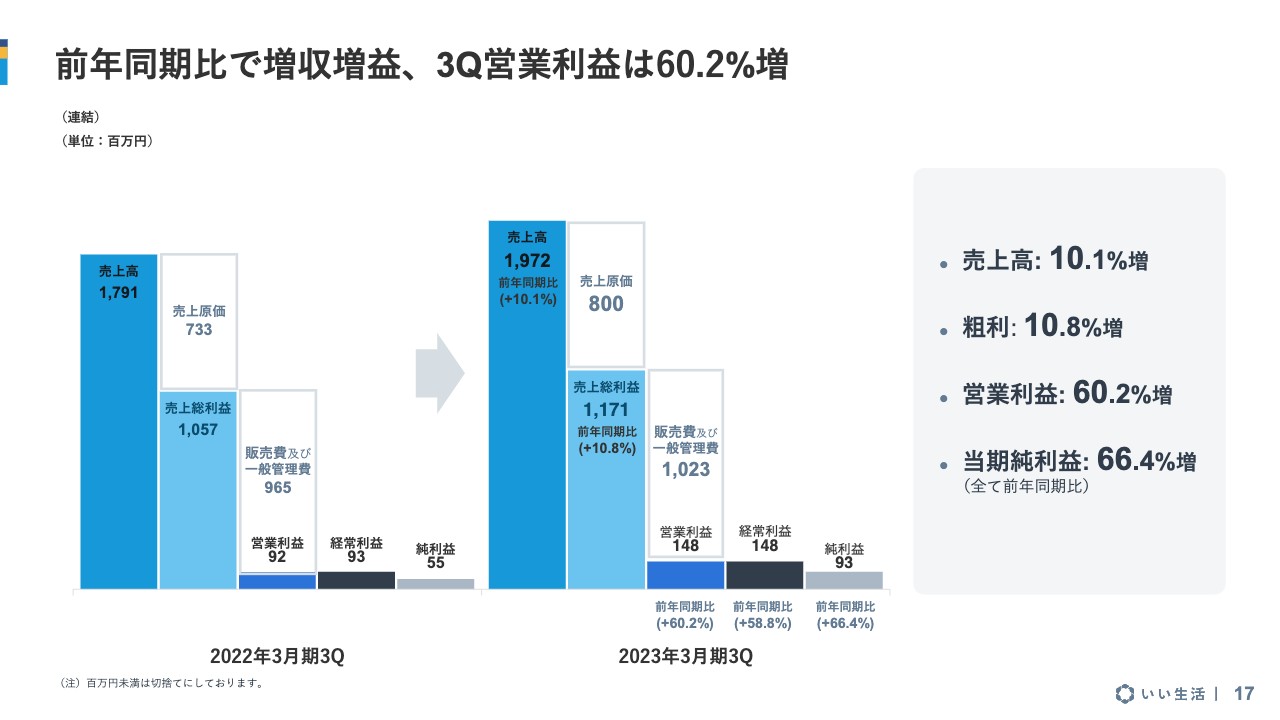

前年同期比で増収増益、3Q営業利益は60.2%増

P/Lの前年同期比を表したグラフです。売上高が10.1パーセント増、売上総利益が10.8パーセント増、営業利益が60.2パーセント増、当期純利益が66.4パーセント増となり、第3四半期までは着実に増収増益で進んでいる状況です。費用については、後ほど区分ごとに詳しくご説明します。

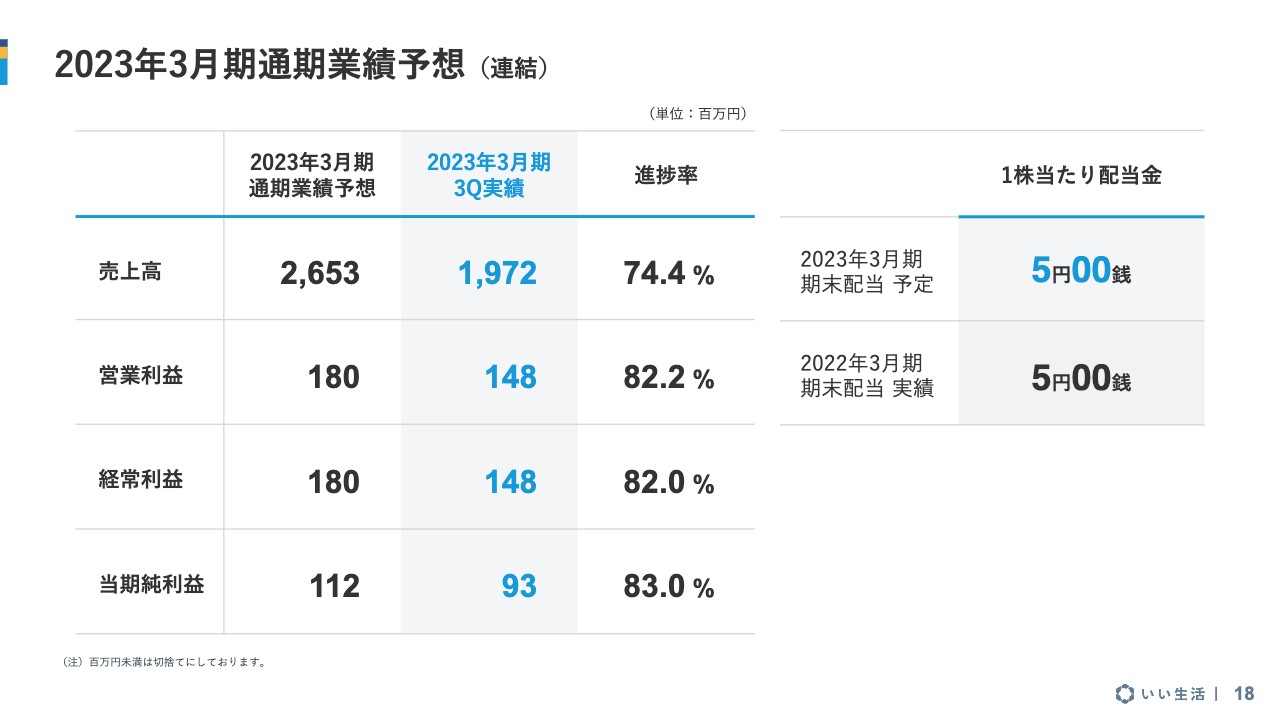

2023年3月期通期業績予想(連結)

業績予想に対する進捗です。売上高の進捗率は74.4パーセントとなっています。こちらについては以前からお伝えしているとおり、SaaSでの積み上げ型となりますので、この時期で約4分の3の進捗というのは、まったく悪くない数値だと思っています。

営業利益、経常利益、当期純利益の進捗率は80パーセントを超えており、業績予想達成に向けてまったく問題ない状況です。

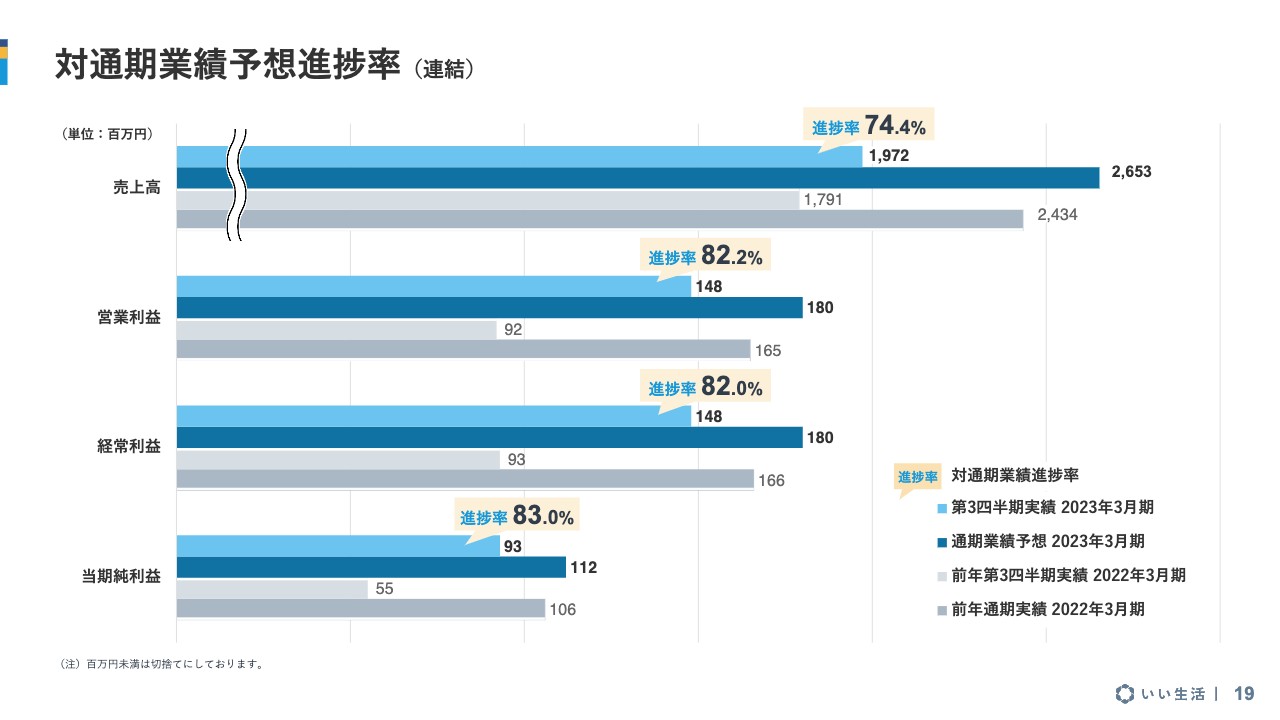

対通期業績予想進捗率(連結)

先ほどの業績予想に対する進捗率をグラフで表したものです。もちろん、業績予想の据え置きについてはいろいろなご意見があると存じています。「この数字から逆算すると、第4四半期は利益が少ないということを意味しているのではないか?」というお声も聞くことがありますが、まったくそのようなことはなく、業績予想にミートすることはほぼ間違いありません。

あとはどのくらい業績予想を上回るかというところですが、東京証券取引所の基準では、営業利益が30パーセント動いたら修正することになっていますので、当社としてもそちらを基準として考えています。そのような意味で、第4四半期は第3四半期とほぼ変わらない水準になるのではないかと思っています。

当社としては少し保守的に考えていますので、確定しましたら当然業績予想の修正を行います。

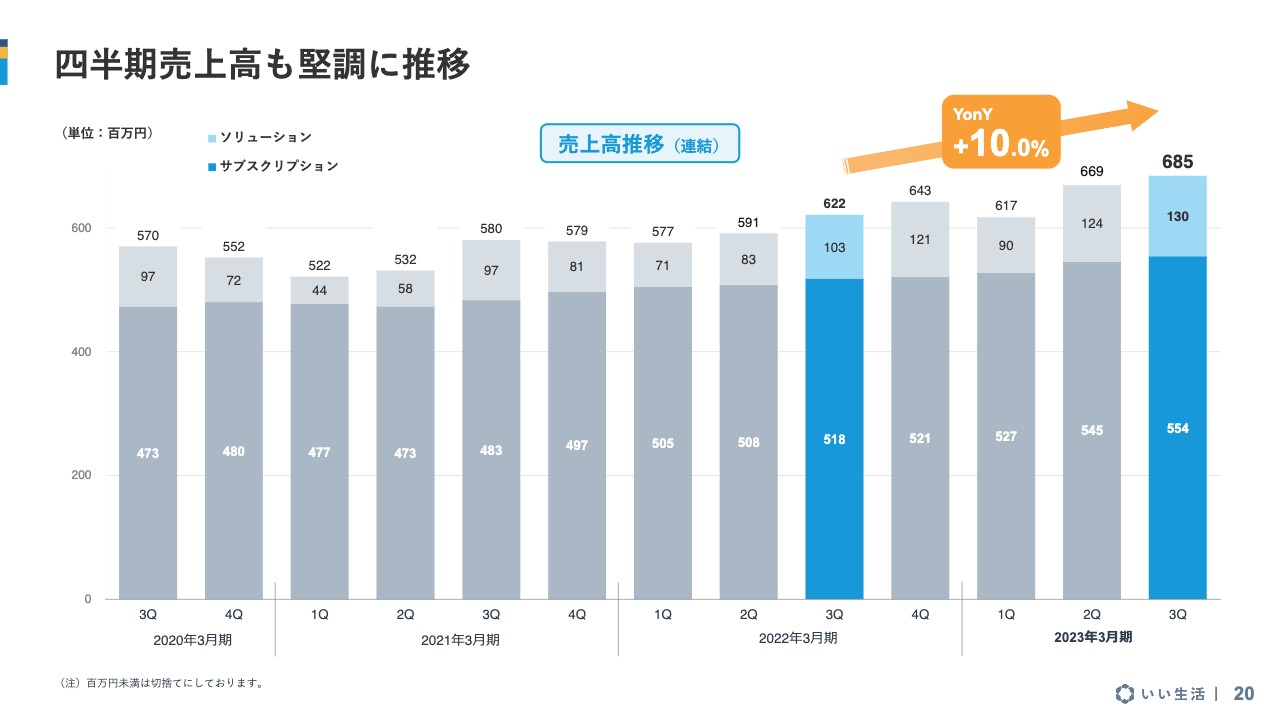

四半期売上高も堅調に推移

四半期ごとの売上高の推移です。サブスクリプション、ソリューションともに順調に増加しています。第4四半期も大きなトレンドは変わらないと思っています。

大手企業から地域有力企業まで、当社SaaSの導入進む

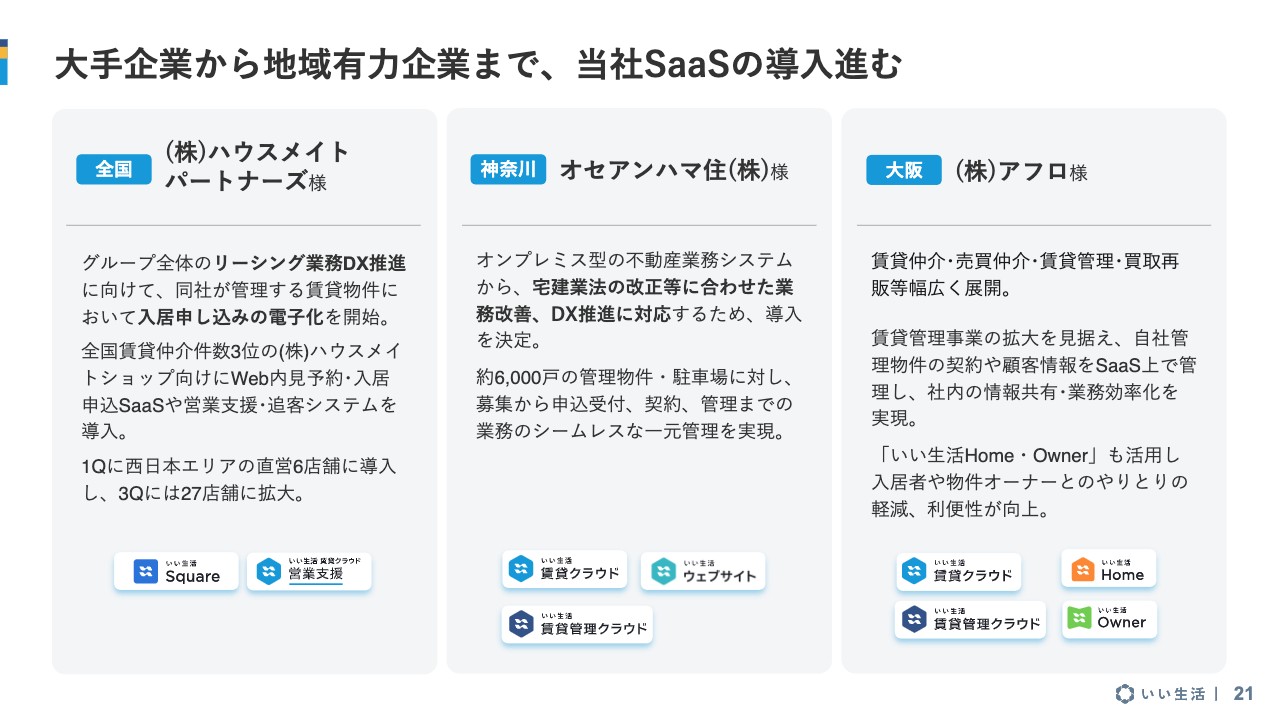

直近の導入事例についてご説明します。地域の比較的有力な不動産会社の導入事例もご紹介しています。ハウスメイトパートナーズさんは全国区になりますが、神奈川県のオセアンハマ住さんや、大阪府のアフロさんなどの企業に導入いただいています。

スライド下部には、それぞれの企業に導入いただいたサービスを記載しています。ご覧のとおり、1社で1つのライセンスではなく、複数のサービスを一気に導入いただくケースがほとんどです。それらが組み合わさることで当社のARPUを構成していると考えていただければと思います。

ARPUは堅調に推移

ARPUは12万5,000円で、こちらも徐々に伸びているところです。

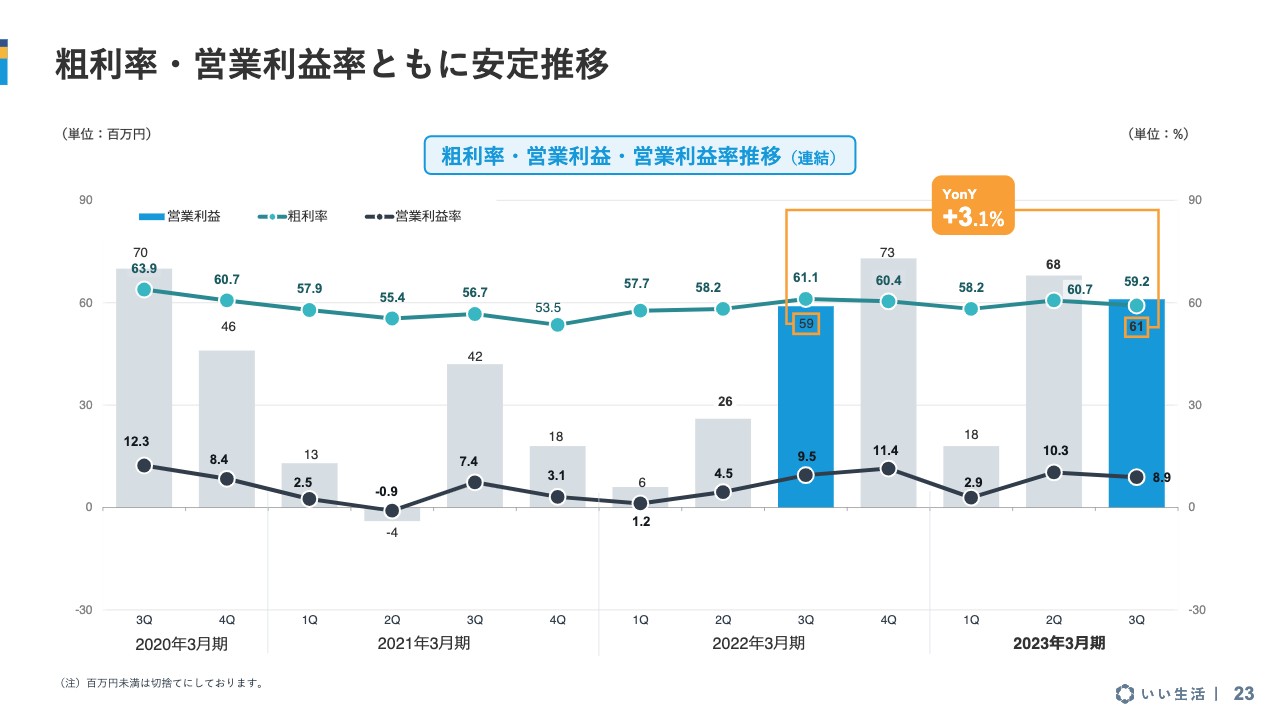

粗利率・営業利益率ともに安定推移

粗利率および営業利益率の推移です。売上が伸長していることもあり、傾向としてはしっかりと伸びていると思います。粗利率は60パーセント前後、営業利益率は通期ではもう少し上がるのではないかと思いますが、第3四半期は8.9パーセントとなっています。

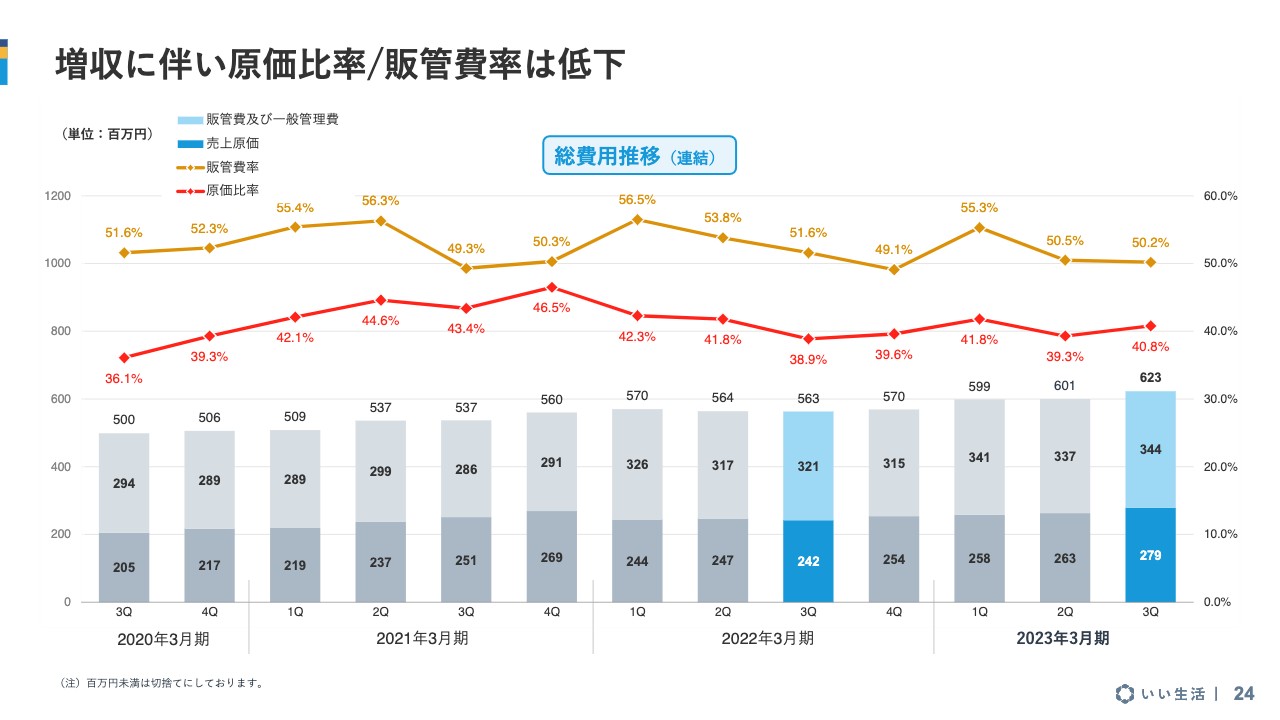

増収に伴い原価比率/販管費率は低下

総費用の推移です。棒グラフ下部の濃い色の部分が売上原価、薄い色の部分が販管費を示しています。また、折れ線グラフの茶色部分は販管費率、赤色部分は原価比率を示しています。人件費等が少しずつ増えていますが、費用構造は比較的安定しています。また、今期は今のところ、突発的な費用等も発生していない状況です。

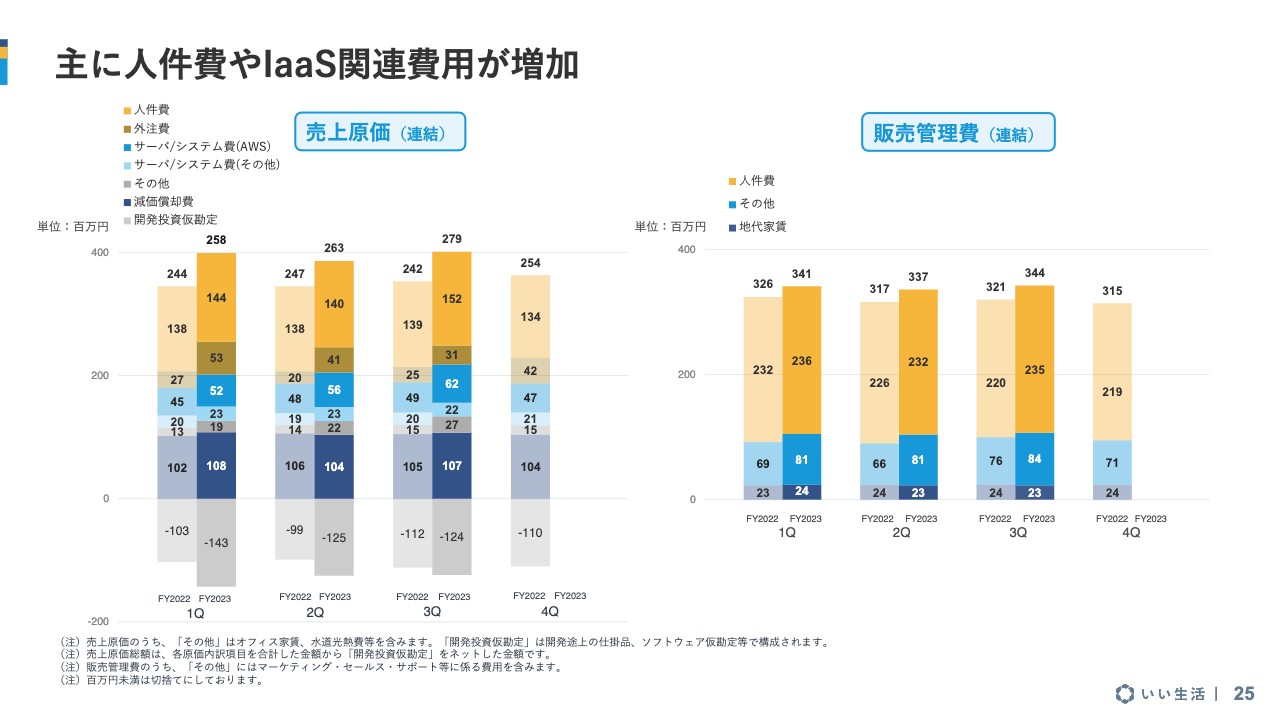

主に人件費やIaaS関連費用が増加

スライドのグラフは費用構造をブレイクダウンしたものです。左側が売上原価、右側が販売管理を示しています。

比較的みなさまが誤解しやすいところとして、以前からお伝えしているとおり、当社ではIaaSは外部のサービスを使っており、ドル建ての取引となっています。そちらにあたるのが左側のグラフに濃い水色で示している「サーバ/システム費(AWS)」で、今第3四半期では6,200万円となっています。

ドル建ての取引となるため、同じくAWSを使っている会社には同様の為替リスクがありますが、当社の全体的な額としてはそこまで大きくありません。もちろん、為替の変動幅によって今後変わる可能性はありますが、今のところはそこまで大きな影響はないと見ています。この部分は為替の影響を受ける範囲であるのは事実ですが、全体の原価の中でもそこまで大きなウエイトを占めているわけではありません。

左側のグラフ下部にグレーで示しているのはソフトウェアの仮勘定で、いったん費用から外しています。完成した際にはソフトウェア資産に計上して償却を始めていく部分です。こちらについてはある意味、当社の純粋なソフトウェアに対する投資の部分を表していると考えていただければと思います。

販管費については人件費が当然多くなりますが、大きなトレンドの変化はないと思っています。

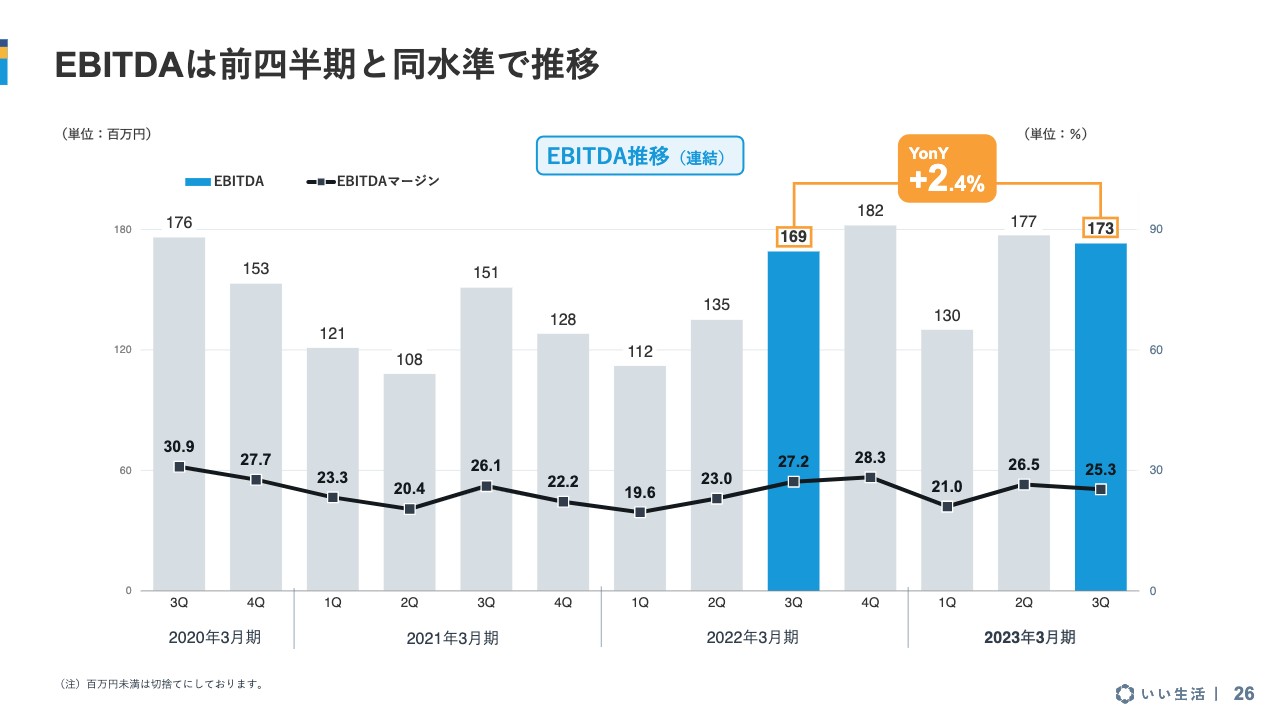

EBITDAは前四半期と同水準で推移

EBITDAも安定して推移しています。前期の累計実績が約6億円でしたので、今期も当然6億円は超える水準で出していけるのではないかというところです。

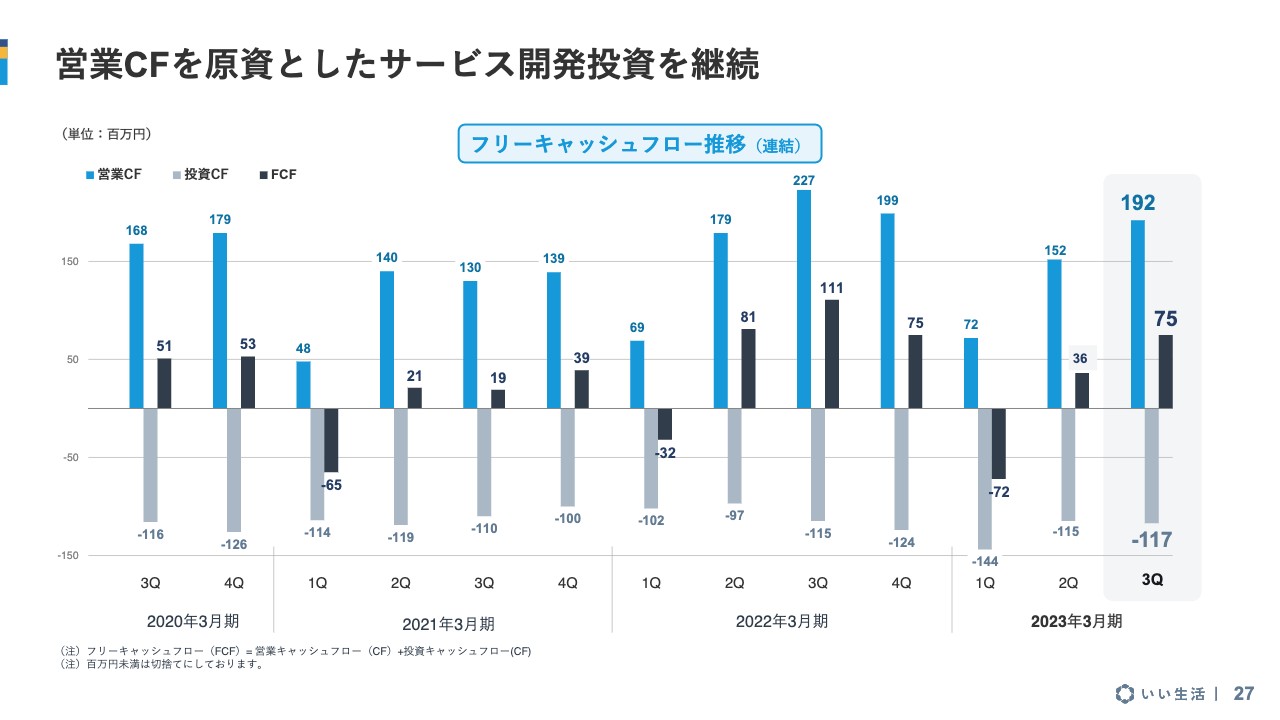

営業CFを原資としたサービス開発投資を継続

キャッシュフローの推移を四半期ごとにお示ししています。上に向かっている青いグラフが営業キャッシュフロー、下に向かっているグレーのグラフが投資キャッシュフロー、その差をフリーキャッシュフローとして濃い青のグラフで示しています。

基本的に、サービスの投資はなるべく営業キャッシュフローの中で回していく方針です。今後、借入を行い開発を大きく伸ばすことがあるかもしれませんが、今のところは営業キャッシュフローを原資に、サービスの開発投資を将来に備えてしっかりと進めている状況です。フリーキャッシュフローもきちんと残せています。

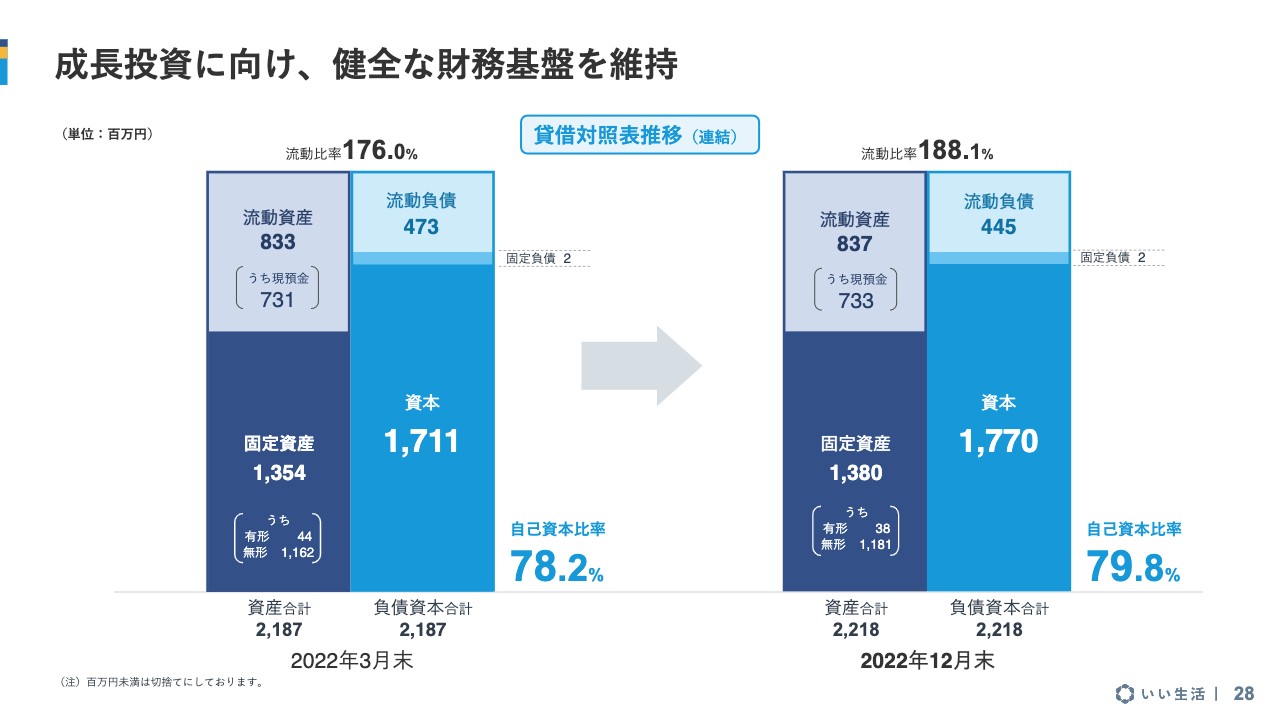

成長投資に向け、健全な財務基盤を維持

バランスシートです。右側が2022年12月末時点のものになります。借入がないため、このように資本が分厚い構造になっています。固定資産はほとんどソフトウェア資産で占められていますので、投資家の方からはレバレッジがまったく効いていない状態だと見られると思いますが、今後、投資のフェーズに移った際にまた変わってくるものと思っています。

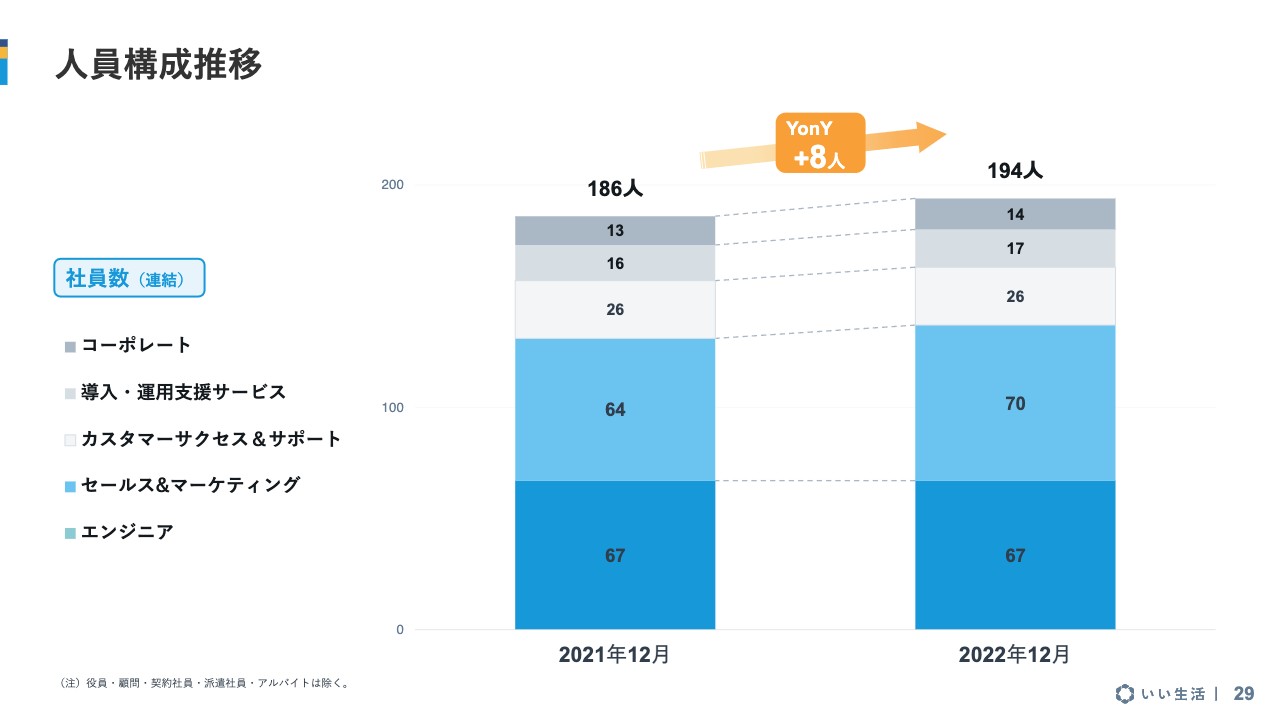

人員構成推移

人員構成の推移です。急激に大きく伸びることはありませんが、着実に人員を拡大しています。当然、社内で人手が足りないところはありますが、少しずつ必要な人員を確保しながら進められていると思っています。

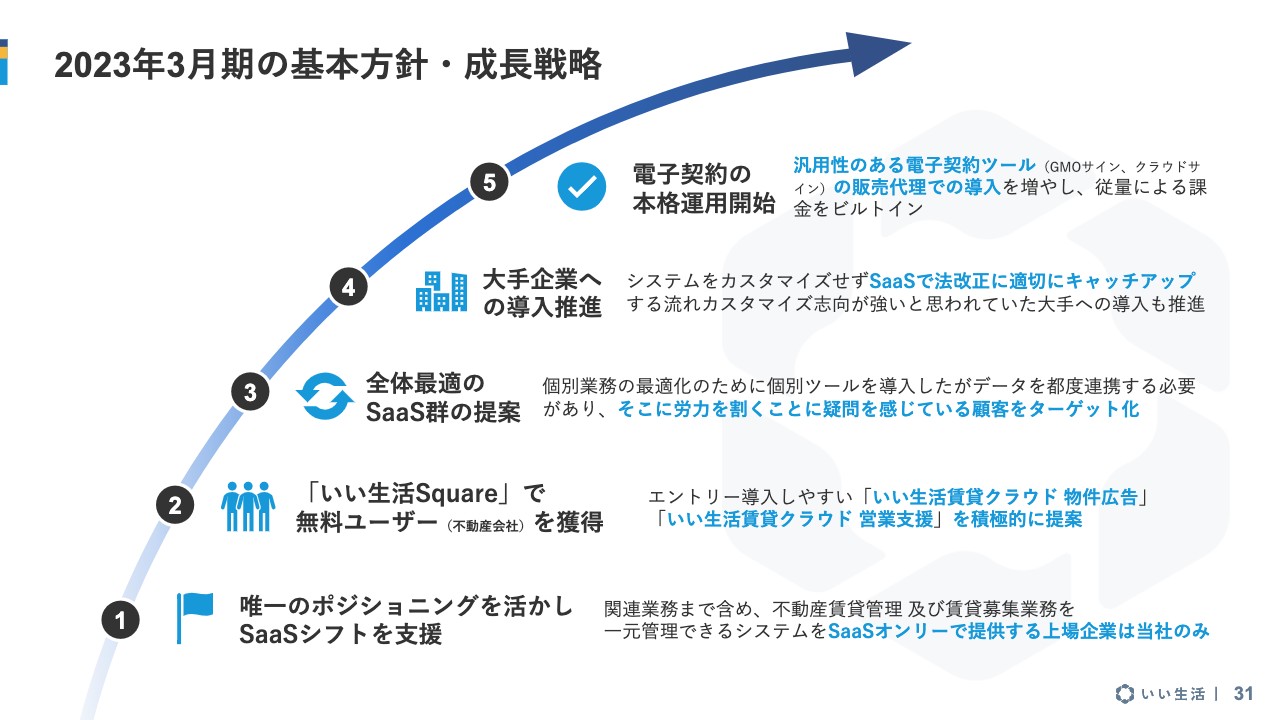

2023年3月期の基本方針・成長戦略

続いて、今後の展望についてお話しします。今期の柱としては、5つのポイントを掲げています。

1つ目は、当社は不動産テック領域の中でも数少ない、すべてのサービスをSaaSオンリーで提供する会社ですので、その強みをしっかりと活かして、お客さまが持つ「SaaSへシフトしたい」という期待に応えていきます。

2つ目は、「いい生活Square」についてです。現在は一生懸命プロモーションを行い、無料でお使いいただける賃貸の仲介会社のユーザーを増やしているところです。

3つ目は、全体最適のSaaS群への提案です。お客さまには全体最適性をしっかりと提案し、規模のより大きな案件の獲得に向け、社内で一生懸命進めています。

4つ目は、大手企業への導入推進です。まだ具体的な事例としては公表できませんが、来期に入ったあたりで、いくつか大きな事例が発表できるのではないかと思っています。

5つ目は、電子契約の本格運用開始です。今はなだれ落ちてこちらに行っているわけではありませんが、みなさまが準備を始めています。当社も既存のコアベンダーと組んで、手数料が落ちる仕組みにしていますので、将来的に果実として実ってくると思い、今はしっかりと仕込みをしている状況です。

「第4回NIKKEI PropTech Conference」に登壇予定(2月17日)

また、2月17日に「日経リアルエステートサミット2023」というイベントにCEOの前野が登壇し、みなさまの前でお話しする予定です。もしご興味があれば、このようなイベントにもご参加いただければと思います。

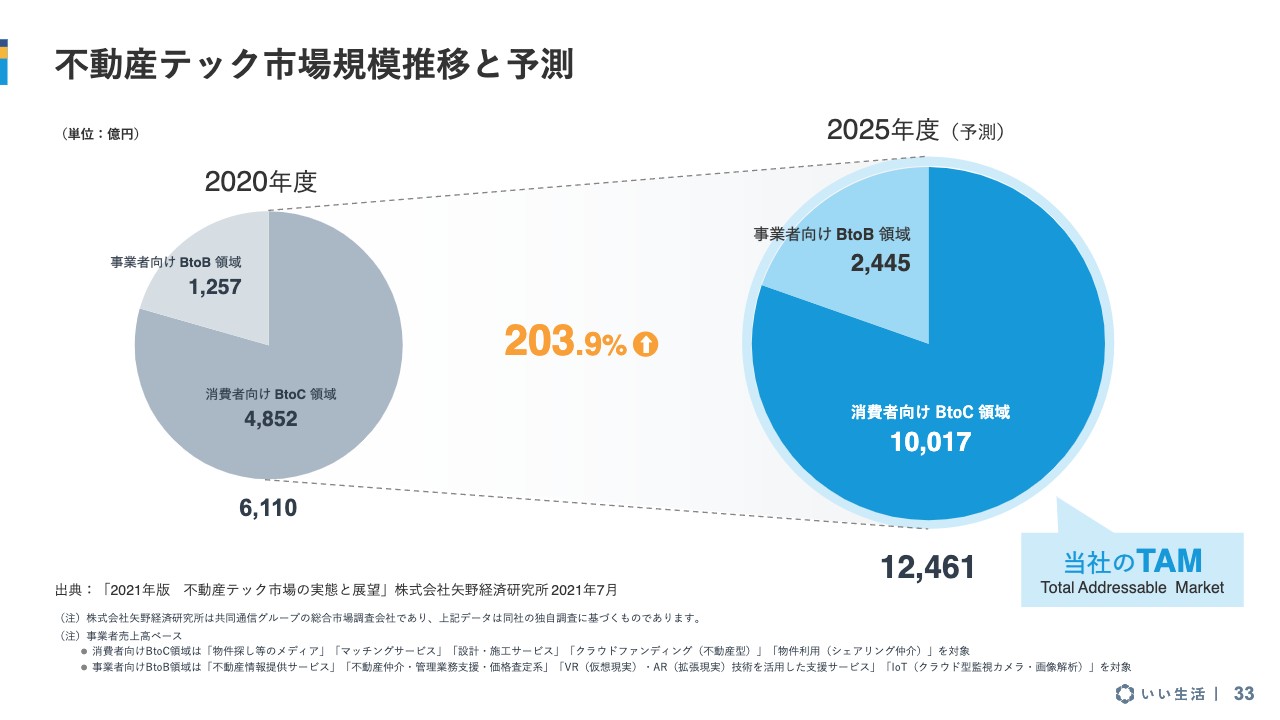

不動産テック市場規模推移と予測

こちらは毎回ご紹介していますが、矢野経済研究所さまの不動産テック市場規模推移で、ご覧のような予想が出されています。

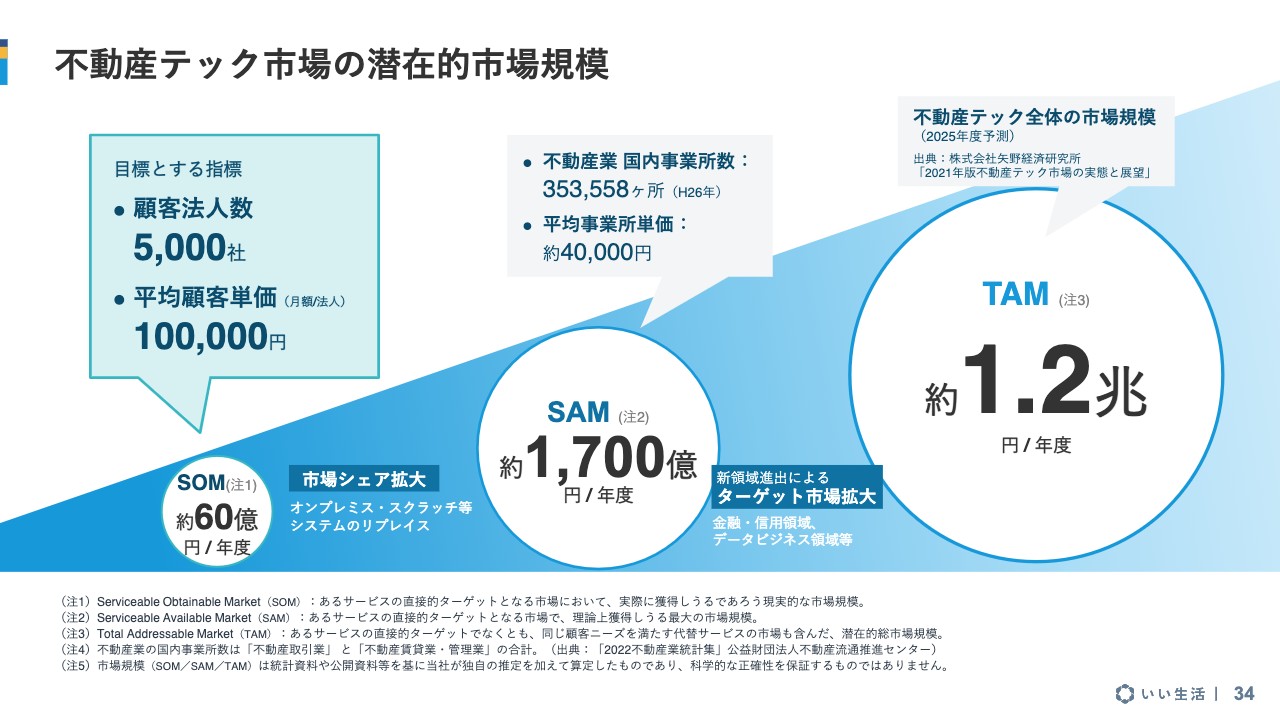

不動産テック市場の潜在的市場規模

まず、Serviceable Obtainable Market(SOM)は60億円という数字が念頭にありますので、こちらを目指してしっかりと前に進んでいる最中です。

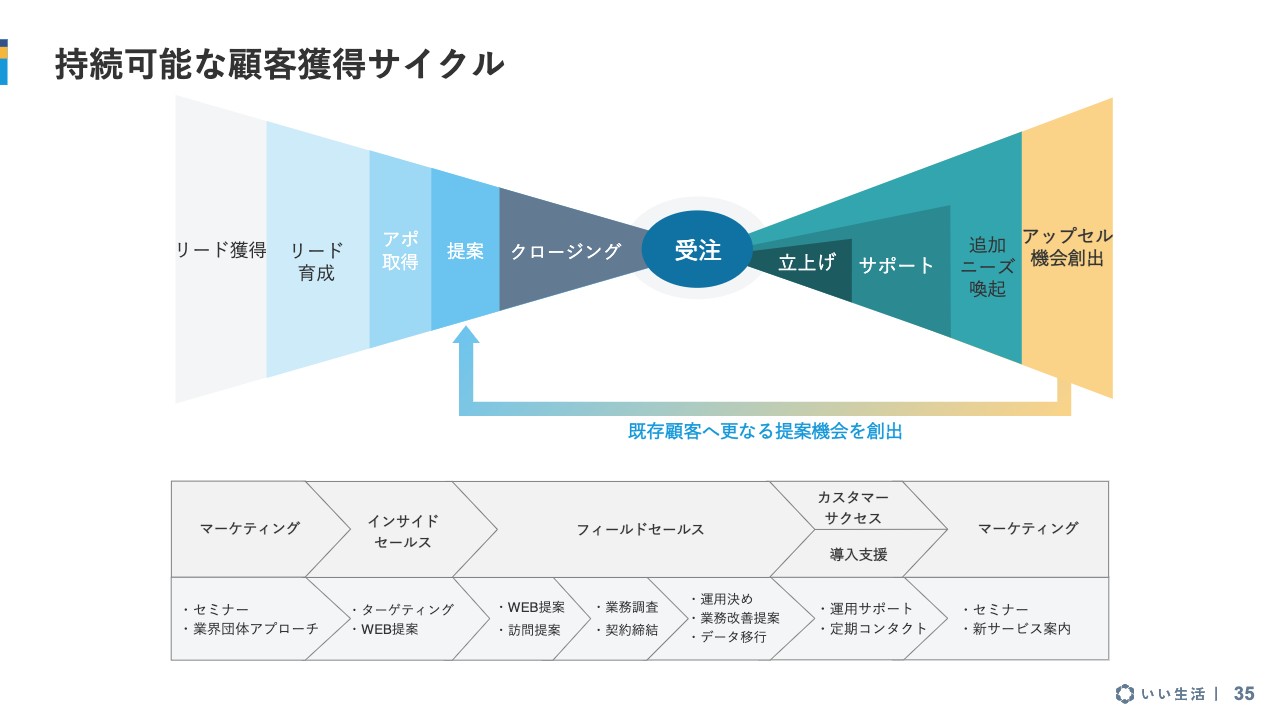

持続可能な顧客獲得サイクル

顧客獲得サイクルにも変化はありません。賃貸住宅管理業法の経過措置も終わり、本格的に施行されてから半年が経ちました。現在は全国の国土交通省地方整備局から不動産管理会社に検査が始まっているということも、当社が参加している協会等の団体から聞いています。

やはりお客さまのほうから、「そろそろシステムをきちんと整えていかなければいけない」という声を聞いています。セミナー等も行いながらマーケティングを続け、リードを作って契約につなげる活動を着実に進めていきたいと考えています。

不動産市場のDX いい生活が目指す姿

いい生活が目指す姿、将来像についてご説明します。不動産会社とエンドユーザー間のすべてのやりとり、また不動産会社同士の情報流通の2つの軸がありますので、両方とも当社がご提供して、不動産情報が一番流通する市場の基盤をしっかりと担っていきたいと考えています。

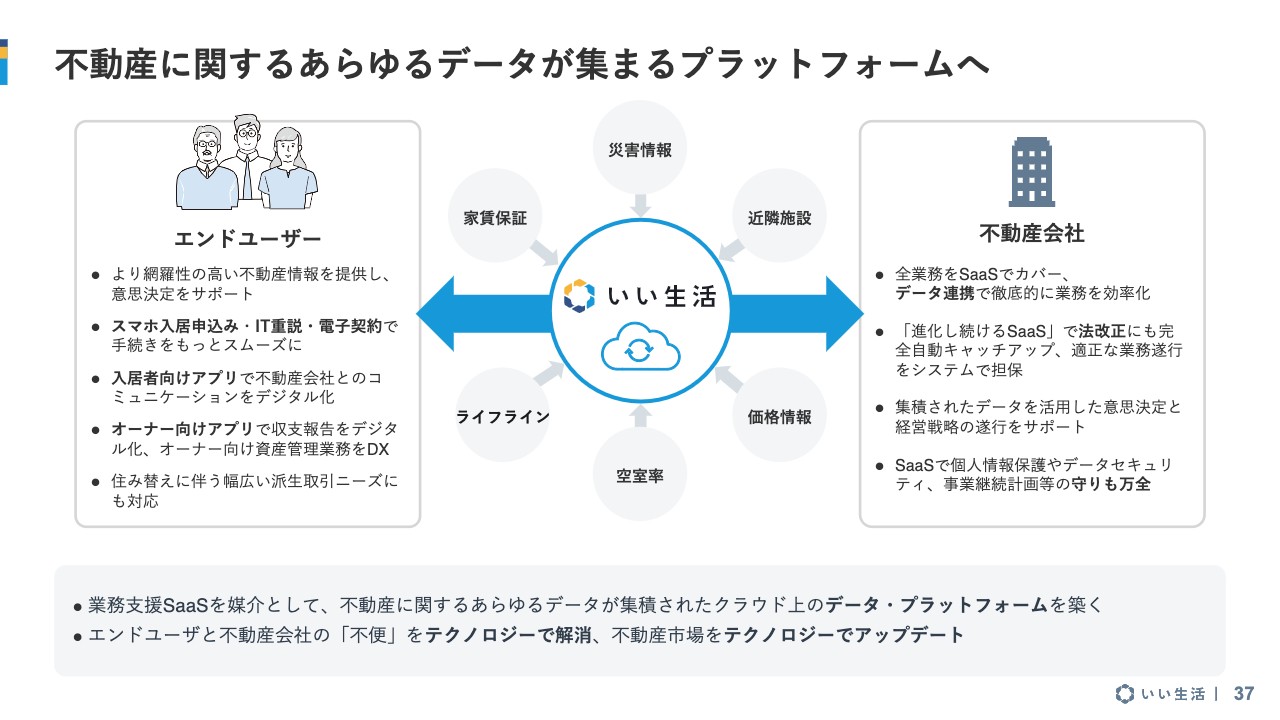

不動産に関するあらゆるデータが集まるプラットフォームへ

あらゆるデータが集まるプラットフォームについては、例えばエンドユーザーには入居者向けのアプリ、オーナー向けのアプリがあります。

オーナー向けのアプリを使って、管理会社のほうから重要事項説明や修繕見積もり等を送ることや、オーナーから預かっている物件の維持保全状況や、入居者からどのようなクレームがあったかなどといった定期報告ができるようにしています。不動産管理会社も個別の対応だけではなく、アプリを使って一括でオーナーに送信することができます。

そのように、入居者やオーナー向けのコミュニケーションツールも着実に伸びているところです。入居者向けのツールは、今は累計利用者が10万人を超えてきていますので、こちらも着実に伸ばしている最中です。

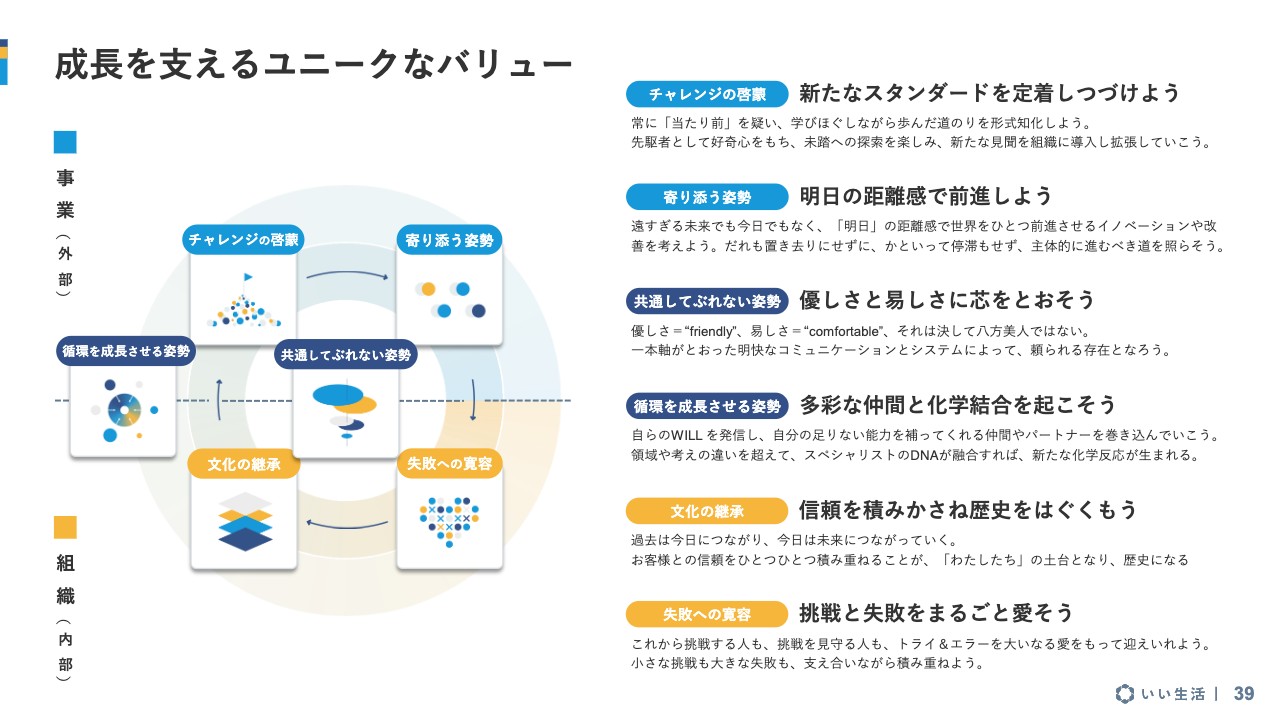

成長を支えるユニークなバリュー

前回の第2四半期でもご案内しましたが、ブランドリニューアルについてです。ミッションとビジョンに加えて、バリューも見直してリニューアルを行っています。

いい生活のサービスラインナップ

サービスラインナップについてです。こちらもブランドを全面的に変更、移行している最中です。

ブランドリニューアルに伴いサービス区分・名称を変更

スライドの表には、左側に変更前のサービス名、右側に変更後のサービス名を記載しています。現在移行中のものもありますが、変更後のブランディングでご紹介します。

以前は徐々にいろいろなサービスを作ってきたということもあり、なかなか統一感がない部分もあったのですが、新しいブランディングによって、誰が見てもいい生活のサービスとわかるようにしてあります。こちらも徐々に浸透し、定着していくのではないかと考えています。

いい生活 賃貸クラウド

「いい生活 賃貸クラウド」のサービス紹介については、少し説明を割愛します。こちらは不動産、主に賃貸仲介会社に使っていただくクラウドSaaSです。顧客管理、営業支援等、物件広告を簡単に作る機能が付いています。

いい生活 売買クラウド

「いい生活 売買クラウド」は、売買仲介のお客さまに使っていただくクラウドです。例えば、重要事項説明や売買契約書、取引台帳を作ったり、売却査定したりすることが可能になります。

いい生活 賃貸管理クラウド

「いい生活 賃貸管理クラウド」は、先ほどからお話ししているような、賃貸管理会社の義務として新しく加わったすべての業務に現時点で対応している、数少ないサービスの1つです。管理会社の業務効率化に向けて大きく貢献できるプロダクトになっています。

いい生活 ウェブサイト

「いい生活 ウェブサイト」は、不動産会社のホームページを簡単に作る機能になっています。いちいち制作会社に頼まなくても、不動産会社のほうで情報更新等ができるというものです。

いい生活Square

「いい生活 Square」は、いわゆる業者間の物件情報流通サイトになっています。情報の出し手は入居者を募集したい不動産管理会社で、情報の受け手は消費者の仲介を取りたい賃貸仲介会社です。登録している法人数は現在1万1,000社超で、店舗数も2万店舗に近づいてきましたので、しっかりと拡大してきているところです。

いい生活Home/いい生活Owner/いい生活Pay

入居者向けアプリ「いい生活Home」、オーナー向けアプリ「いい生活Owner」、支払い向けアプリ「いい生活Pay」についてご説明します。不動産の少額決済はアプリ上でできます。

先ほどお話ししたとおり、入居者ID数は10万人を超え、一大勢力として定着している最中です。このようなアプリも徐々に当社の収益にきちんと効いてくると考えています。

人が引っ越す時には、必ず新しいものを買ったりサービスを契約したりしますので、その付随して生まれる商流を取り込みながら、大きな世界を作っていければと考えています。

全上場企業ホームページ充実度ランキング(2022年度)スタンダード市場部門「最優秀サイト」に選出

会社の概要についてご説明します。こちらはホームページにも掲載したとおり、日興アイ・アールさまの「全上場企業ホームページ充実度ランキング」のスタンダード市場部門で、昨年度の「最優秀サイト」と認めていただきました。宣伝になりますが、そのようなことをご紹介しています。

企業調査アナリストレポートのご紹介

情報の一環として、フィスコさまのほうで企業調査アナリストレポートを出していただきました。ぜひ参考にご覧いただければと考えています。

SDGsへの取り組み

SDGsへの取り組みについてです。11番に「住み続けられるまちづくりを」というゴールがあり、当社のマテリアリティの中でも最重要項目になってきます。こちらも着実に、事業を通じて貢献していきたいと考えています。

取得済み認証

当社が取得している認証類についてです。健康経営優良法人は、やはりサスティナビリティという点で非常に重要だと思っており、今は3年連続で認定を受けています。

スライド左下のISMS・ITSMSについては、ISMS(ISO27001)はわりと一般的で、取得している会社が多いと思うのですが、当社はそれに加えて、クラウドセキュリティ国際規格ISMS(ISO27017)と、ITサービスマネジメントの国際規格ITSMS(ISO20000)も併せて取得しています。

ESG関連トピックス

ESG関連についてです。当社は、気候関連財務情報開示タスクフォース(TCFD)の提言に賛同して、SCOPE2を開示しています。

さらに、今期の3月決算の有価証券報告書から、人的資本に関する開示が本格スタートします。当社は昨年から一部分開示していますので、先取りして今期もしっかりと開示したいと思っています。統合報告書も発行していますので、ご参考にしていただけたらと思います。

高い関心が予想される事項について

また、前もって想定される質問というのを準備して、ホームページ上に「2023年3月期第3四半期決算において高い関心が予想される事項」として開示していますので、ぜひご覧いただければと思います。

おそらく業績の予想に関するところや、為替についてのご質問があるかと思います。為替は先ほどの原価区分でお話ししたとおり、ドル建てのサービスを使っていますので、もちろんリスクはあるのですが、おそらくみなさまが想定されるよりも額的には小さく、そこまで大きなリスクになるとは考えていないというところです。

年末に出した、サカイ引越センターさまとの業務提携についても、過去にお問い合わせを結構いただきました。あらためてこちらにも載せていますので、ご覧いただければと思います。

業績予想については、状況が確定してきましたら、遅滞なくしっかりと修正していきたいと思いますので、よろしくお願いします。

以上をもちまして、2023年3月期第3四半期の決算発表を終了させていただきます。お忙しい中ご参加いただきまして、ありがとうございました。引き続きよろしくお願いいたします。

スポンサードリンク