関連記事

ボードルア、3Qは通期予想達成に向けて堅調に進捗 2026年2月期までの中期経営計画を策定

ボードルア、3Qは通期予想達成に向けて堅調に進捗 2026年2月期までの中期経営計画を策定[写真拡大]

会社概要

冨永重寛氏:みなさま、こんにちは。株式会社ボードルア代表取締役社長の冨永重寛です。さっそくではございますが、第3四半期決算および本日発表させていただいた中期経営計画についてご説明させていただきます。

はじめに会社概要です。当社は2007年創業です。2007年はiPhoneが世の中に初めて誕生した年で、将来ITの分野でさまざまなサービスが生まれてくることが予想されていました。それらを支え発展させていくためには、健全かつ盤石なITインフラストラクチャの存在が欠かせないと判断し、専門の会社を設立しました。

当社の社名はフランス語で「アンコウ」という意味です。提灯アンコウは深海に棲んで発光することから、ITを底から支えるインフラストラクチャ分野のガイド役になぞらえ、社名としました。創業から15年経ちましたが、社会的ニーズは多様化し、IT社会を支えるITインフラストラクチャの重要性はますます高まってきました。

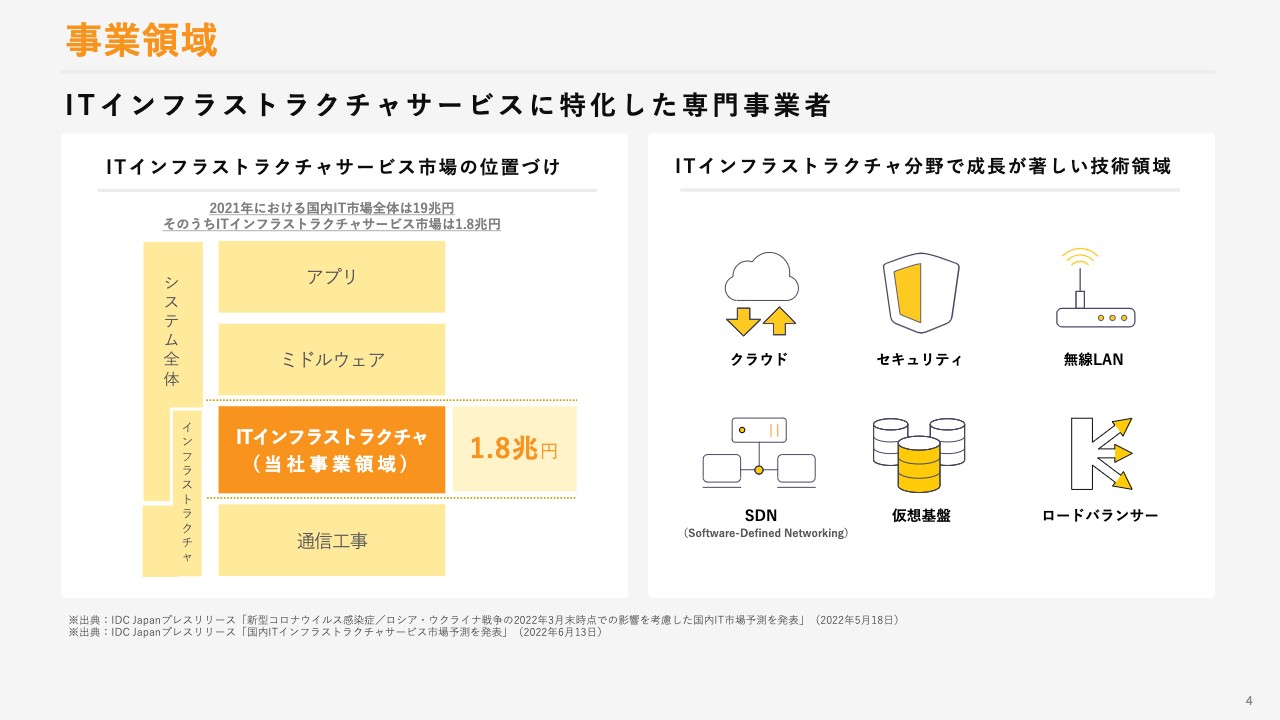

事業領域

当社はITインフラストラクチャに特化した会社です。ITインフラストラクチャ市場は1.8兆円ほどあると言われており、中でもスライド右側に記載のような成長著しい技術分野であるクラウドや、SDNと呼ばれるネットワークの仮想化、セキュリティ、ワイヤレス接続技術の他に、昔からある分野ですが現在市場が伸びている、ロードバランサーという負荷分散技術を主軸としたサービスなどを提供している会社になります。

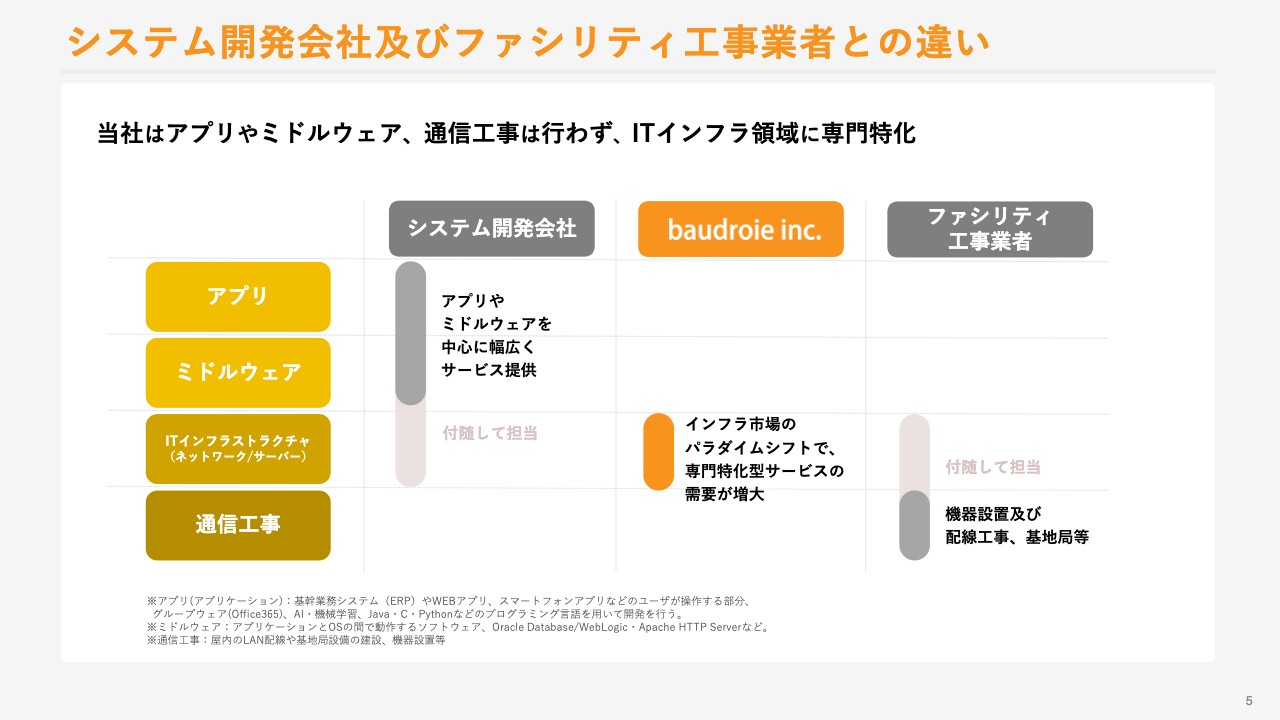

システム開発会社及びファシリティ工事業者との違い

当社の業界でのポジショニングについてご説明します。ITインフラストラクチャのニーズは複雑になってきたとお伝えしましたが、これは我々の領域だけではなく、ITシステム全般に言えることです。

従来は、ITシステム全体がもう少し単純だったため、広く浅くの時代でしたが、社会的ニーズの高まりにより、現在では広い領域に深く高度な知識や技術が必要とされるようになってきました。

このような時代背景により、特徴のあるシステム会社が注目を浴びるようになってきています。システム全体を担うのではなく、例えばAIに特化した会社や、DX専門、クラウドやセキュリティ専門などといった会社です。その中でも、当社はITインフラストラクチャ専門であることが特徴的だと言えると思います。

業界では、スライド左下のITインフラストラクチャと通信工事の2つを合わせて「インフラ」と呼んでいます。我々はインフラの中でも、ファシリティ工事業者がメインに請け負うようなネットワーク配線やLAN配線など、いわゆる工事部分は行っていません。その先につながるインフラのIT部分のみを担当しています。

こちらの図のとおり、これまではシステム開発会社やファシリティ工事業者が、自分たちのメインとなる分野に付随してITインフラストラクチャを行っていましたが、高度化している時代を背景に、当社のユニークなポジションの存在感が出てきたと感じています。

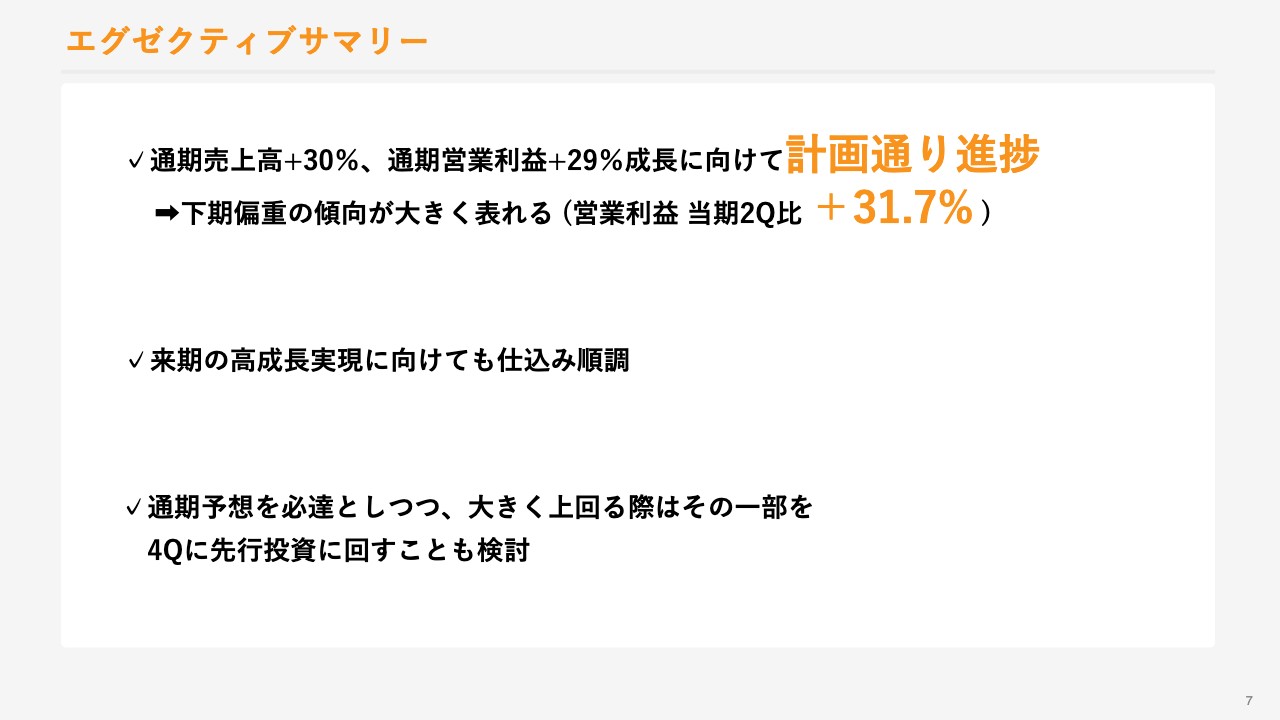

エグゼクティブサマリー

業績ハイライトに移ります。第3四半期決算の第3四半期決算のエグゼクティブサマリーですが、今期予測では売上30パーセント増、利益29パーセント増の計画で、第3四半期は売上、段階利益ともに大きく進捗しました。

また、中期経営計画を本日発表しました。引き続き前期、今期と同様に高い成長を見込んでいます。

来期も引き続き高成長を実現していくための準備、仕込みもほぼ完了しました。下期偏重を加味すると、このまま行けば通期予想を上回る想定でいますが、もし大きく上回った場合は、その中から一部を先行投資に回すことも検討しています。

連結決算概要

連結決算概要です。前年同期比でひと回り成長していることが見えるかと思います。

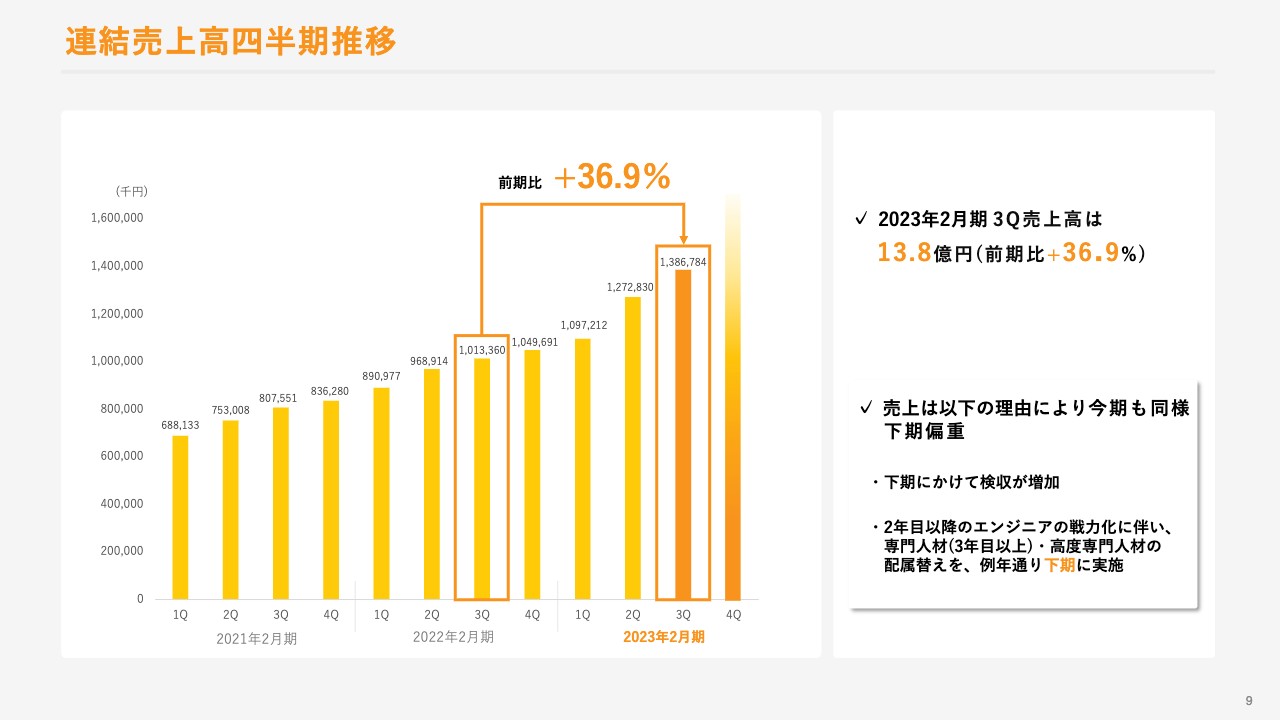

連結売上高四半期推移

四半期売上推移です。前年第3四半期との比較で、売上は36.9パーセント増となりました。こちらのグラフから、各四半期で下期偏重になっていることがわかると思います。

売上が下期偏重になる理由は2つあり、1つ目は案件の検収です。当社はストックのように毎月検収する案件が多いのですが、完成納品ベースの案件もあります。そのような案件の検収は、上期より下期のほうが例年多くなります。

2つ目は、当社内の配置転換の方針です。当社は新卒を中心に採用を行っていますが、多くの場合は先輩たちとチームになって働きます。1年目は主に先輩の業務を見て、2年目くらいから少しずつ先輩の業務を巻き取っていきます。

そうすると、3年目以上の専門人材、もしくはキャリアのある高度専門人材の業務量が減少していきます。その空いた枠に対して、高度専門人材のメンバーで新たな売上を取るための新規案件や配属替えを下期から順次行っています。以上の理由によって、第1四半期よりも第2四半期、第3四半期、第4四半期と上昇傾向にあります。

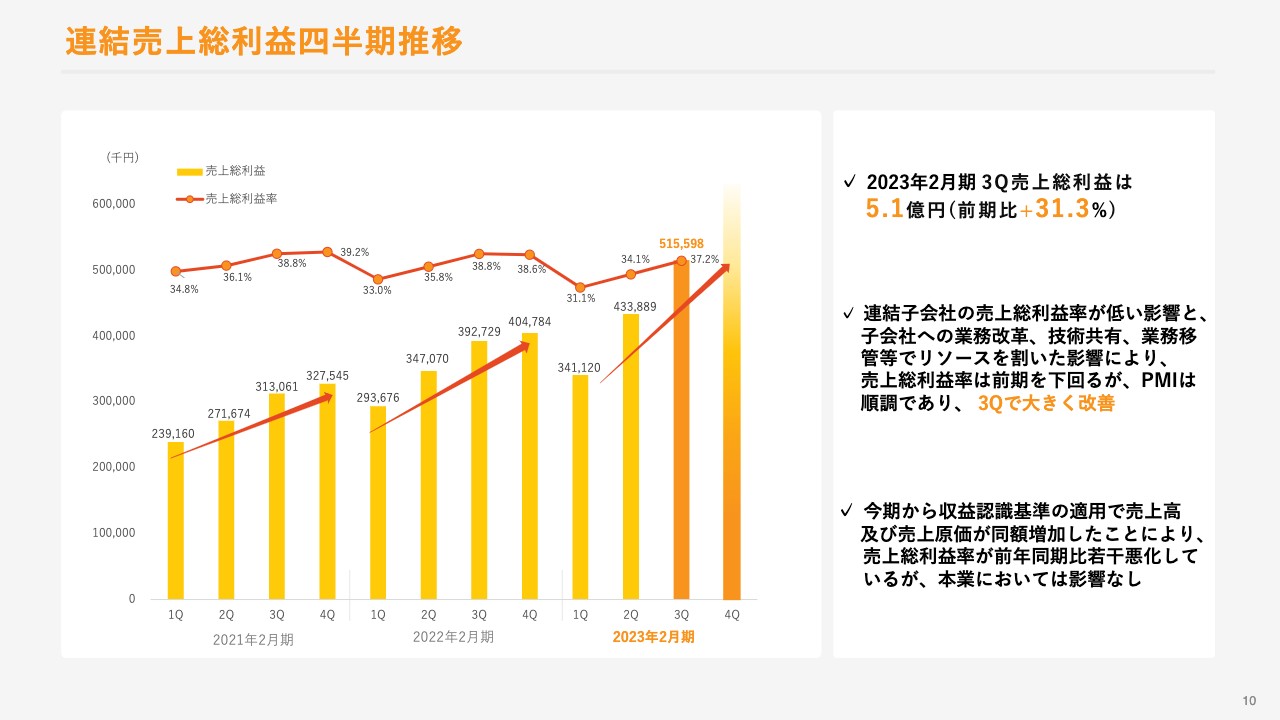

連結売上総利益四半期推移

売上総利益率は、予定どおり上がってきました。今期の初めにM&Aで取得した会社に対して業務改革や技術共有、業務移管などを行った影響が若干残っています。

しかし、子会社へのPMIも順調で、子会社の営業利益も第2四半期より70パーセント増加しました。どのくらいのレベルの会社に対して、どのくらいの目安で、どの程度で立ち上がるかがわかってきましたので、チャンスがあれば今後もM&Aを行っていきたいと思っています。

また、今期から収益認識基準が適用されています。こちらは企業の強さには影響しない指標ですが、一部の売上と原価が同額増加するため、売上総利益には若干の影響があります。

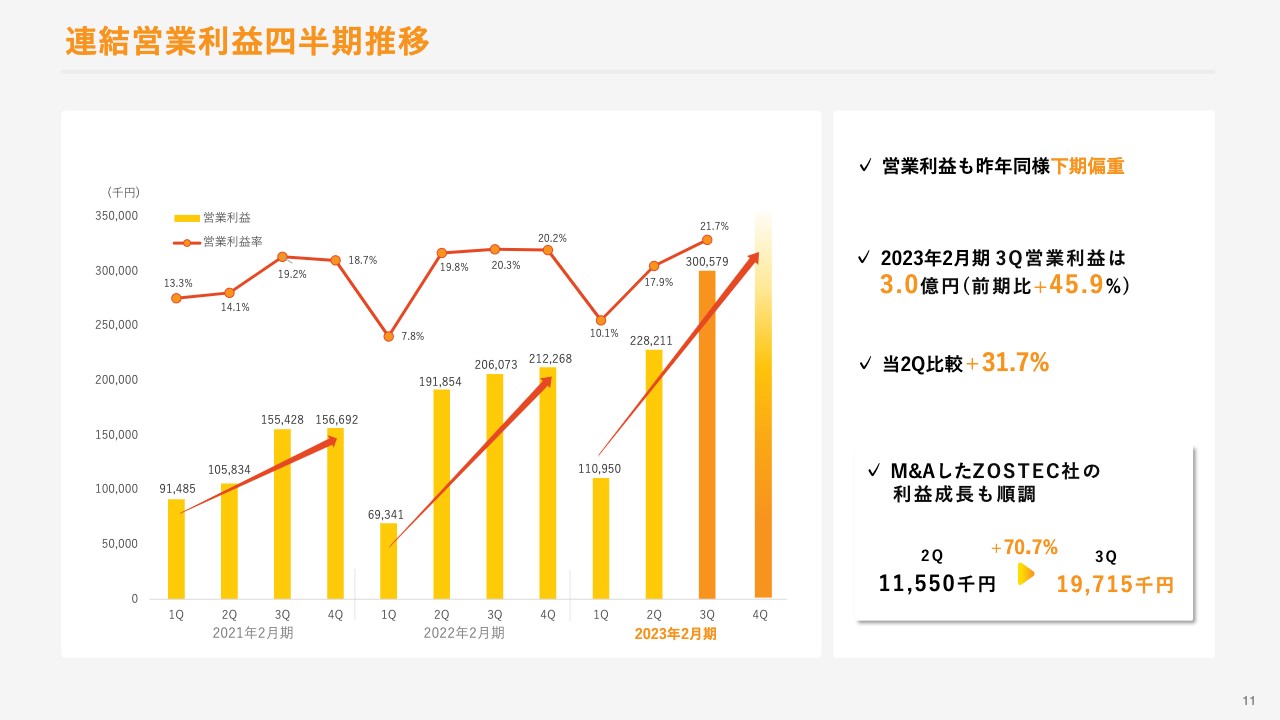

連結営業利益四半期推移

続いて、営業利益の四半期推移です。前期の第3四半期と比較して45.9パーセント増となりました。こちらも売上による影響で、下期偏重となります。

理由としては、先ほどお話ししたように下期のほうが案件の検収が多いこと、また、新卒が入社して1年経つと業務ができるようになってきますので、先輩たちの空いた工数に配置転換、もしくは新しい案件のアサインなど、下期から順次行っていきます。

さらに、今年の4月も当社には新入社員が100名以上入りました。入社して1、2年ほどは、新入社員からの収益性は低いですが、原価に計上されます。しかし、入社から1年ほど経過すると、少しずつ業務もできるようになり、先ほどお伝えしたように先輩たちが売上を取りにいけます。

また、販売管理費の影響が大きいのは第1四半期ですが、念のためお伝えすると、当社の採用は新卒採用が中心で、人材紹介サービスをかなり利用しています。このエージェントに支払う手数料が、4月1日の入社日に一気に費用計上されます。今期は5,700万円を第1四半期に計上しており、このあたりが四半期の中で影響してきます。この傾向は今期も来期も続きますので、頭の片隅に置いていただけると幸いです。

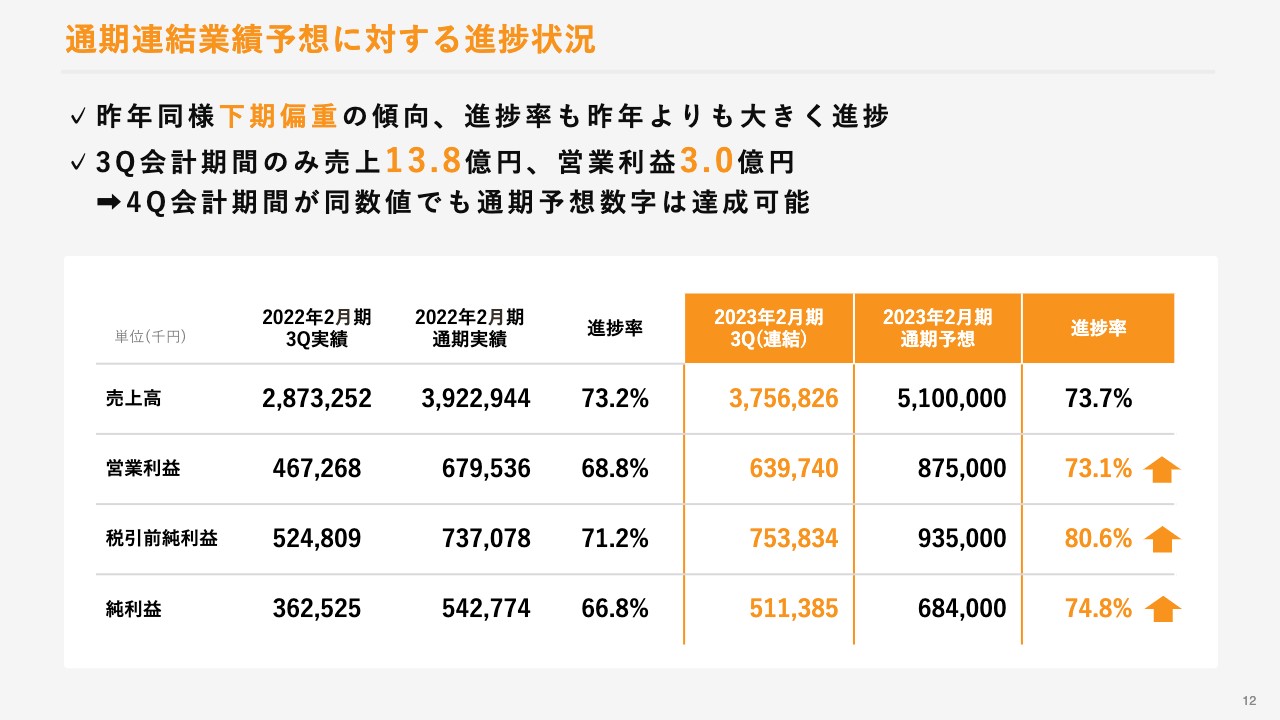

通期連結業績予想に対する進捗状況

進捗率については、計画どおり下期偏重が始まり、第3四半期で大きく進捗しました。今回の第3四半期の期間だけで営業利益が3億円となりましたが、仮に下期偏重を加味せず、第3四半期と同じ営業利益が第4四半期にも計上された場合は、通期の営業利益は9億4,000万円となり、当初計画の8億7,500万円を7,000万円ほど上回る計算になります。そのため、進捗としては第3四半期でかなり進んだと言えます。

今後も下期偏重が予定どおりに進み、営業利益が計画を大きく上回る場合には、その上回った範囲内で、第4四半期に行う予定の投資を一部先行して行うことも検討していきます。

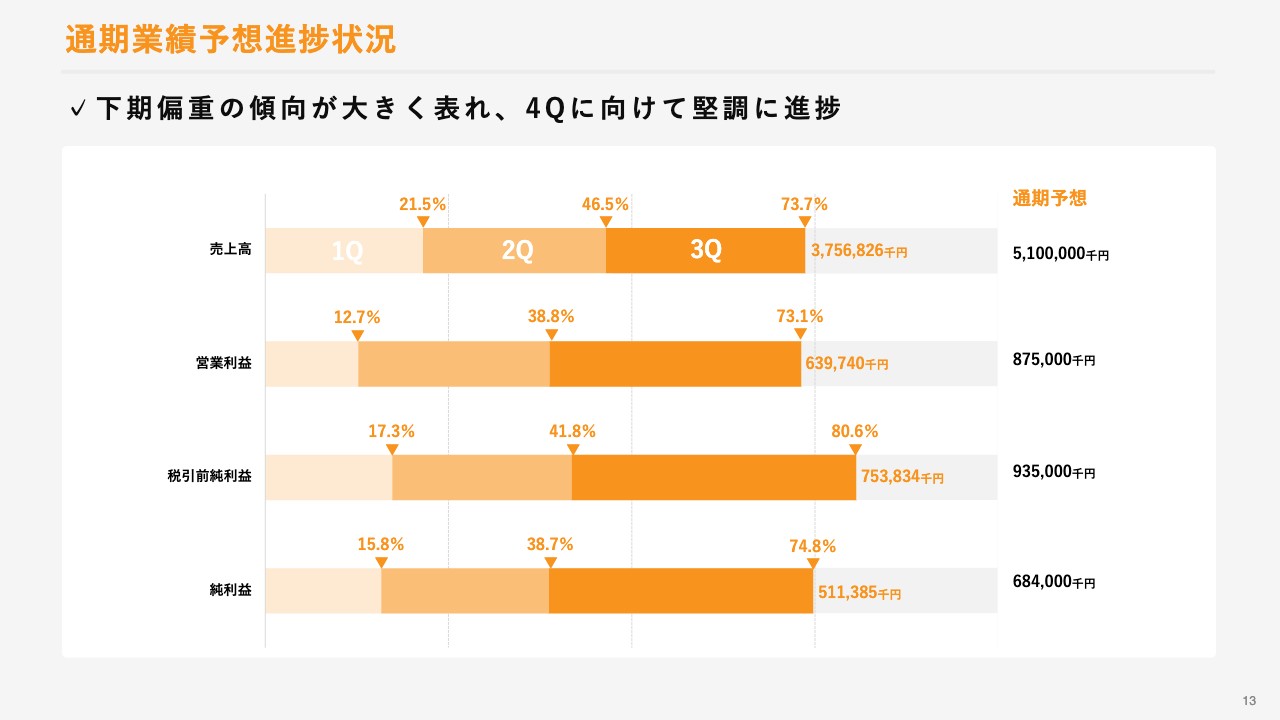

通期業績予想進捗状況

こちらは売上と各段階利益の進捗で、四半期ごとの進捗状況がよくわかるかと思います。先ほどお伝えしたように、第3四半期の営業利益は34.3パーセント進捗しましたので、仮に第4四半期が同じ数字だとしても、通期の予定数字に対して107.4パーセントの進捗となります。

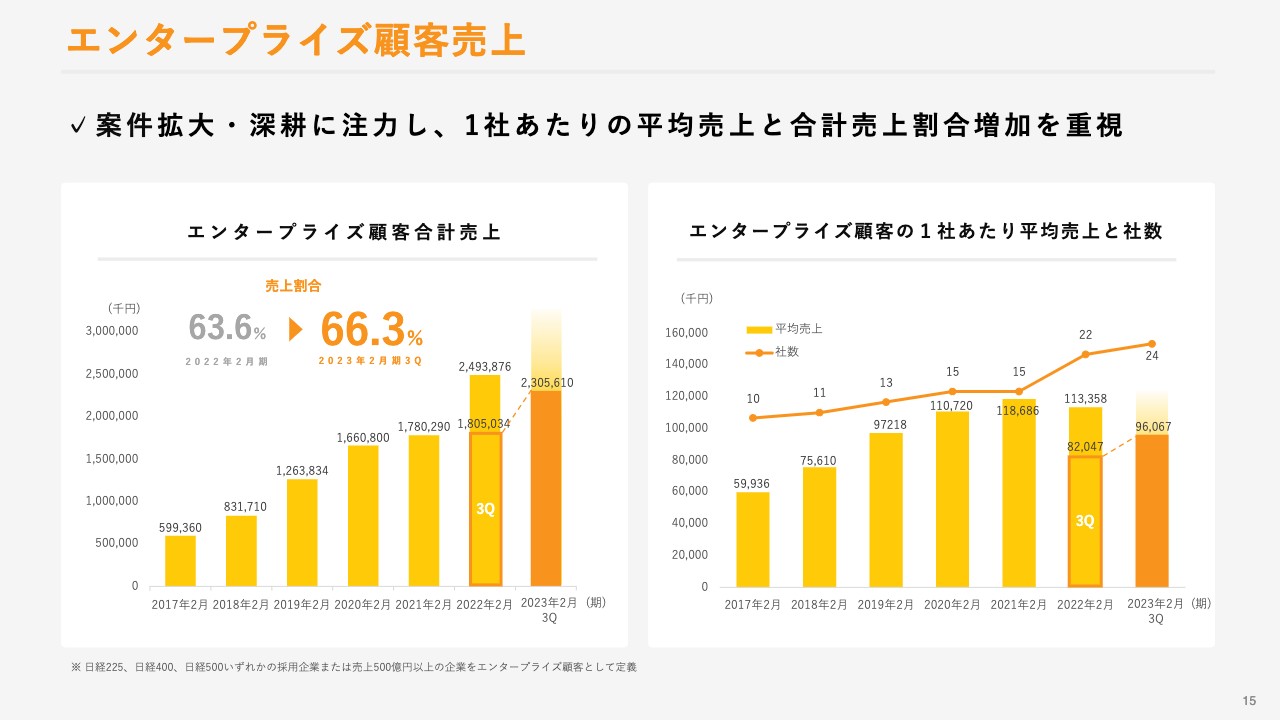

エンタープライズ顧客売上

続いて、当社を知る上でのポイントをご紹介します。1つ目は、エンタープライズ顧客の拡大と深耕です。エンタープライズとは、簡単に言うと大企業のことを表しています。エンタープライズは中小企業と比べて、発注額が大きくなる傾向があるため、エンタープライズ顧客の割合を増やしていきたいと思っています。

もともと当社は、IPO前までは攻めの営業をあまり行ってきておらず、ほぼ紹介や口コミで規模を大きくしてきた会社です。

しかし、攻めの営業に転じるために、エンタープライズ顧客の獲得や、先端技術分野を専門に営業を行うソリューション部の新設、さらに営業全体のメンバーも増やしました。とはいえ、営業メンバーは今現在でも10名ほどですが、もともと営業メンバーは数名の会社でしたので、十分かつ大幅に人数を増やしたと言えます。

今後は待ちの営業ではなく、積極的な営業を行うことで、エンタープライズ顧客との取引拡大を図っていきます。

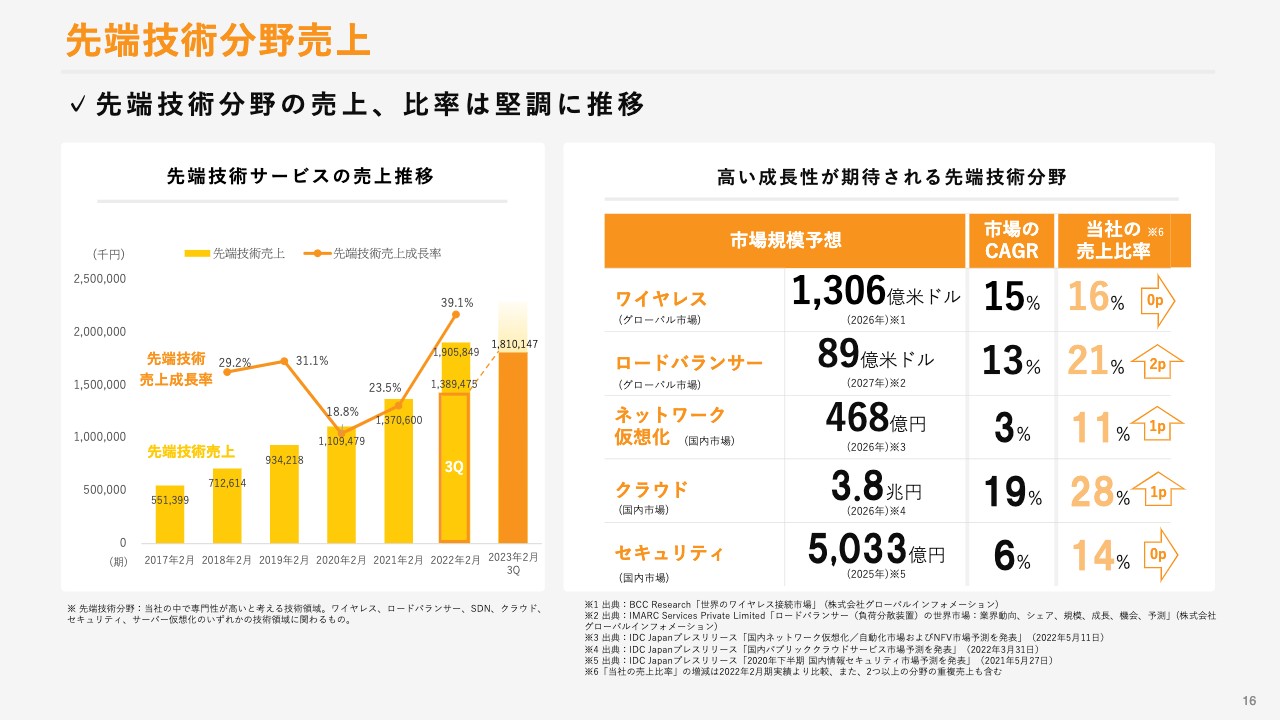

先端技術分野売上

ポイントの2つ目は先端技術分野です。ITインフラストラクチャの中でも成長著しい技術分野となります。当社が先端技術と定義する分野はスライド右側に示している5分野です。

先端技術分野の売上高は、前年同期比で13.8億円から18億円に上昇しました。右側の表に記載のとおり、技術分野別では引き続きクラウドの売上が高くなります。

この右側の表には注意事項として、技術の重複売上というものがあります。そのため技術別の売上比率をすべて足すと90パーセントを超えてしまい、先端技術分野の売上と乖離が出てしまいます。

当社には重複作業が多く発生します。例えば、クラウド上にセキュリティを構築する場合、クラウドとセキュリティ両方の技術を同時に使うため、両方の技術売上として計上されます。そのため、技術売上が重複して計上されるのですが、重複を除いた先端技術売上高は18億円となり、売上高全体の約53パーセントになります。

専門人材・高度専門人材育成状況

ポイントの3つ目は人員構成です。当社では社員をエントリー、専門人材、高度専門人材の3段階に分けています。スライドの表には、その中の専門人材と高度専門人材の人数を示しています。

定義としては、おおよそ3年目から6年目を専門人材、おおよそ7年目以上を高度専門人材としています。また、スライドには記載していませんが、入社1年目から2年目をエントリー人材と定義しています。

当社の案件は、専門人材と高度専門人材がいるからもたらされていることが大きいです。そのため、今後の専門人材と高度専門人材の層がどのように変化していくかによって、当社の成長がある程度予測できます。

当社はこの数年間、採用活動を大変強化しており、入社2年目未満の社員が全社員の約半数を占めています。1年目、2年目の社員の貢献度はまだ少ないのですが、今後の成長とともに専門人材や高度専門人材となるため、その人数も増加していきます。

今期は売上高、利益ともに前年同期比でそれぞれ36.9パーセント増と31.3パーセント増を達成しており、今後も引き続き高い成長が続けられる見込みです。

中期経営計画

中期経営計画についてご説明します。当社は下期偏重の傾向があるため、第2四半期の数字を発表した段階では進捗率が弱いです。そのため、今期の数字に対してご心配があったかもしれませんが、今回の第3四半期決算により今期の数字に対する安心感が出てきたと思っています。

したがって、目線は今期から来期、もしくは再来期以降がどのようになっていくのかへ移ってきていると思いますので、そのようなタイミングで中期経営計画を策定しました。

中期経営計画

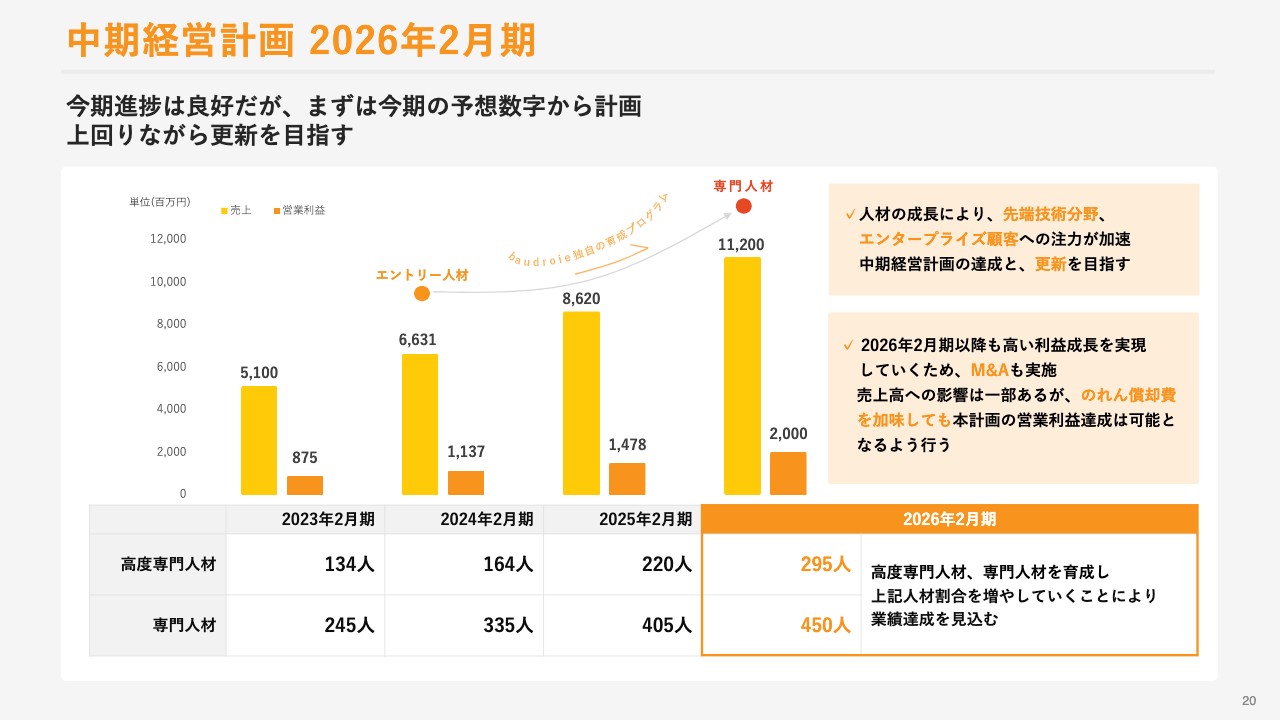

100億円の売上高は目標到達時点で超えている計画なのですが、ネーミングはわかりやすく「Beyond100」としています。具体的には、2026年2月期までの売上高と営業利益を、それぞれ毎年30パーセント増とすることを目標にしていきます。

中期経営計画 2026年2月期

スライド上段のグラフは、当初予想数字から毎年30パーセント積み増ししたものを表しています。中期経営計画を上回りながら数字の更新を目指していきたいと思います。

M&Aは、2026年2月期以降も高い利益成長を実現していくためにも、実施していく予定ではありますが、ただその場合のれん償却費を加味しても、営業利益での中期経営計画達成はできるように行っていきます。

スライド下段には、当社の成長ポイントの1つである、高度専門人材と専門人材の予定人数を記載しています。当社の成長を牽引しているのはもちろん社員全員ですが、その中でも高度専門人材と専門人材は、案件獲得から消化までを行う中心的な役割を担っているメンバーです。

当社は新卒社員を中心にゼロからこのメンバー層を育てており、経験者の採用が大変だと言われる中で順調に成長できています。また我々の領域であるピュアなITインフラストラクチャのみの経験をこれだけ積ませていることも珍しいと思います。

また、グラフ右上に記載しているとおり、さらなる上昇を目指すために先端技術分野とエンタープライズ顧客の濃度を上げていきたいと思います。

ハイライトまとめ

今回発表した中期経営計画を達成して高い成長率を維持しながら、スライド下段に記載のとおり、配当政策と東証プライム市場への移行を目指したいと思います。株主のみなさまとともに成長していければと願っておりますので、どうぞよろしくお願いいたします。

スポンサードリンク