関連記事

ROBOT PAYMENT、売上高は前年比25.8%増収と堅調に推移 期初予想レンジの中央値を上回る形で業績予想を修正

目次

清久健也氏(以下、清久):みなさま、こんにちは。本日はお集まりいただきましてありがとうございます。ROBOT PAYMENT2022年12月期第3四半期の決算説明会を始めたいと思います。よろしくお願いいたします。当社は9月28日をもちまして、上場して1年が経ちました。これも投資家のみなさまのおかげです。ありがとうございます。それでは、スライドの順にご説明差し上げたいと思います。

ブランドアイデンティティ

当社のブランドアイデンティティは「決済『+α』で世の中の課題を解決する」です。私たちの強みは決済のため、決済に「+α」の機能、「+α」のシステム、「+α」のサービスを付け足すことにより、世の中の課題を解決していくことが当社のビジョンです。

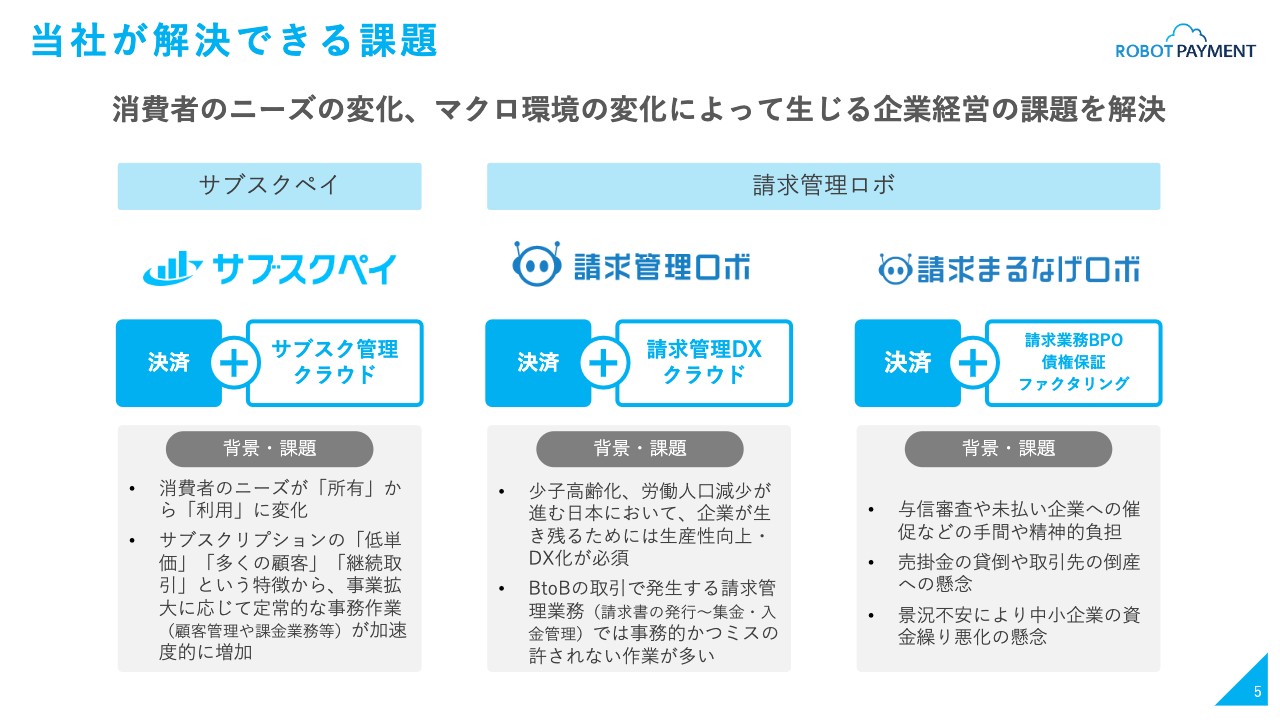

当社が解決できる課題

スライドのようなプロダクトによって世の中の課題を解決していきます。「サブスクペイ」は決済+サブスク管理、スライド中央が「請求管理ロボ」で、決済+請求管理のDXクラウドです。右側が「請求まるなげロボ」で、決済+請求業務のBPOや債権保証、ファクタリングです。

当社のプロダクト

「サブスクペイ」はBtoCを行う法人が顧客であり、ターゲット市場はサブスクリプション市場です。「請求管理ロボ」はBtoBのビジネスを行う法人が顧客であり、ターゲット市場は企業間決済市場です。

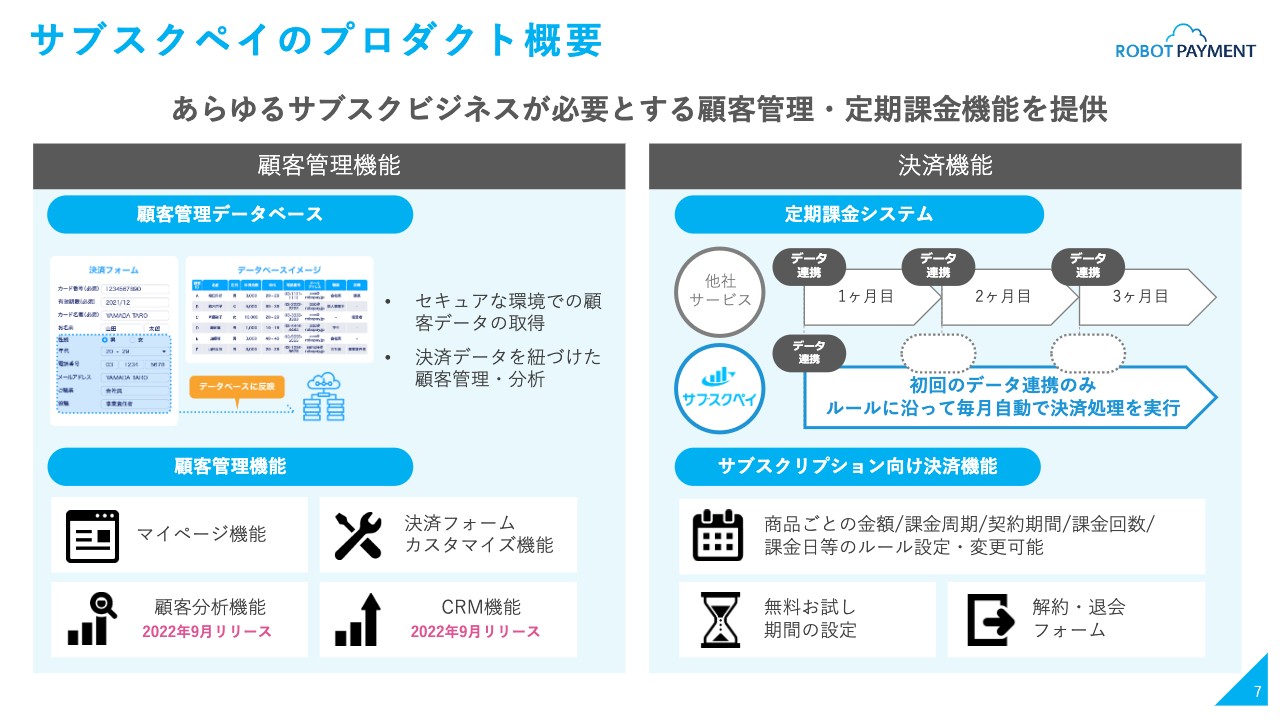

サブスクペイのプロダクト概要

「サブスクペイ」のプロダクトは、決済、自動課金といったサブスクリプションに必要な決済機能に、顧客管理機能を付けたものです。「サブスクペイ」に関しては後ほど詳しくお伝えします。

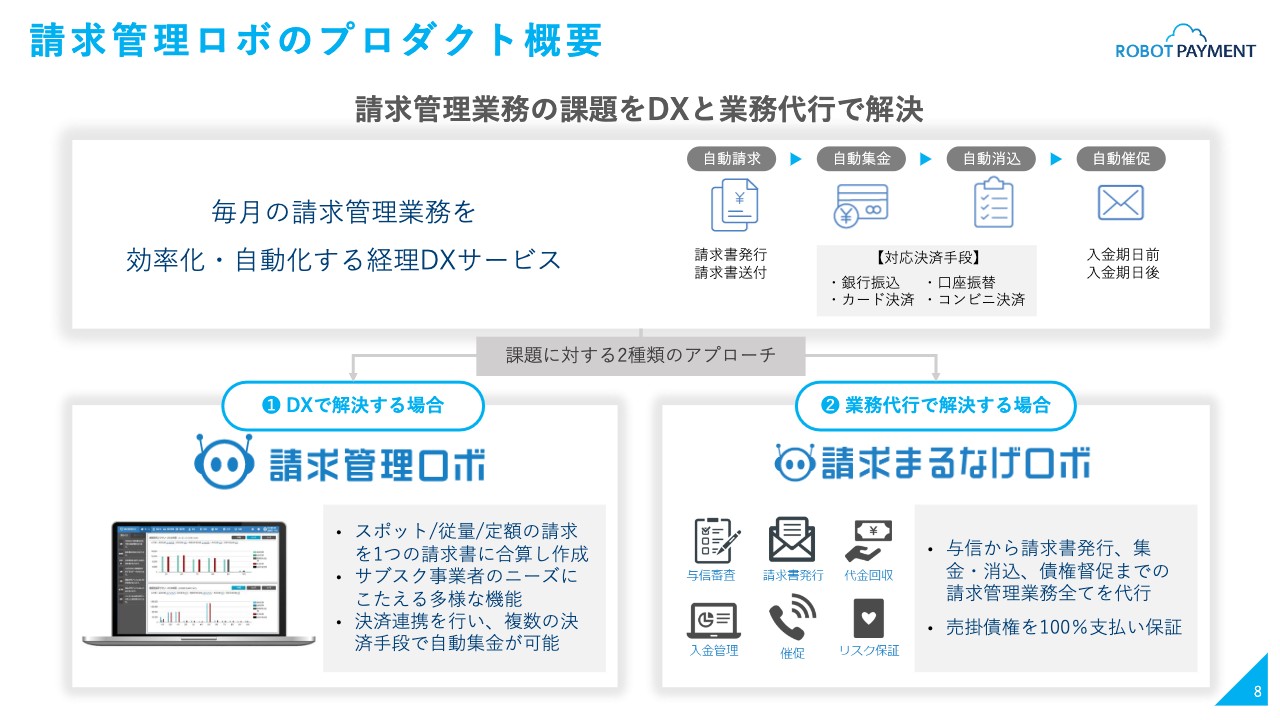

請求管理ロボのプロダクト概要

「請求管理ロボ」に関しても、請求、集金、消込、催促といった一連の流れを自動化するクラウドサービスになっており、与信や売掛金の補償などが付いています。

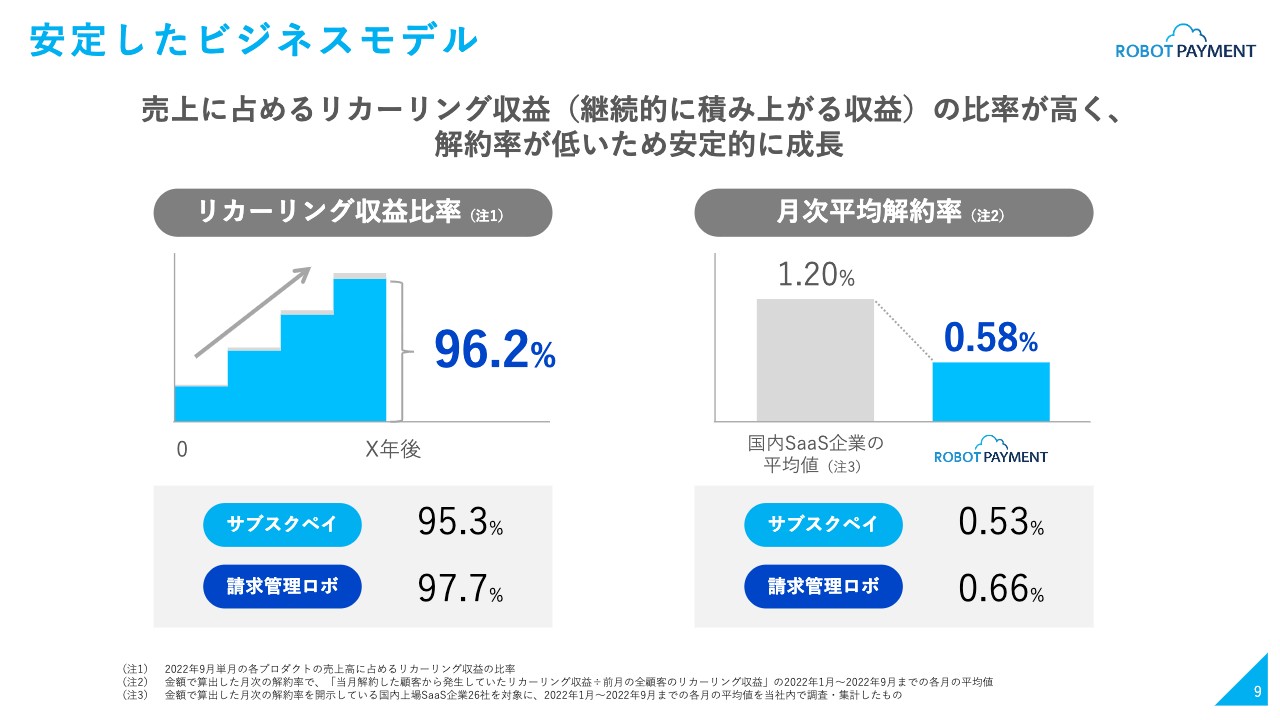

安定したビジネスモデル

当社のビジネスモデルの特徴ですが、いわゆるリカーリング収益(繰り返しや積み重ねの収益)です。一度契約すると毎月毎月どんどん継続して積み上がっていく、初期費用以外の収益をリカーリングと呼んでおり、この比率が96.2パーセントです。それに伴い、月次の解約率が問題になりますが、国内SaaS企業の平均値である1.2パーセントを大きく下回っており、0.58パーセントとなっています。

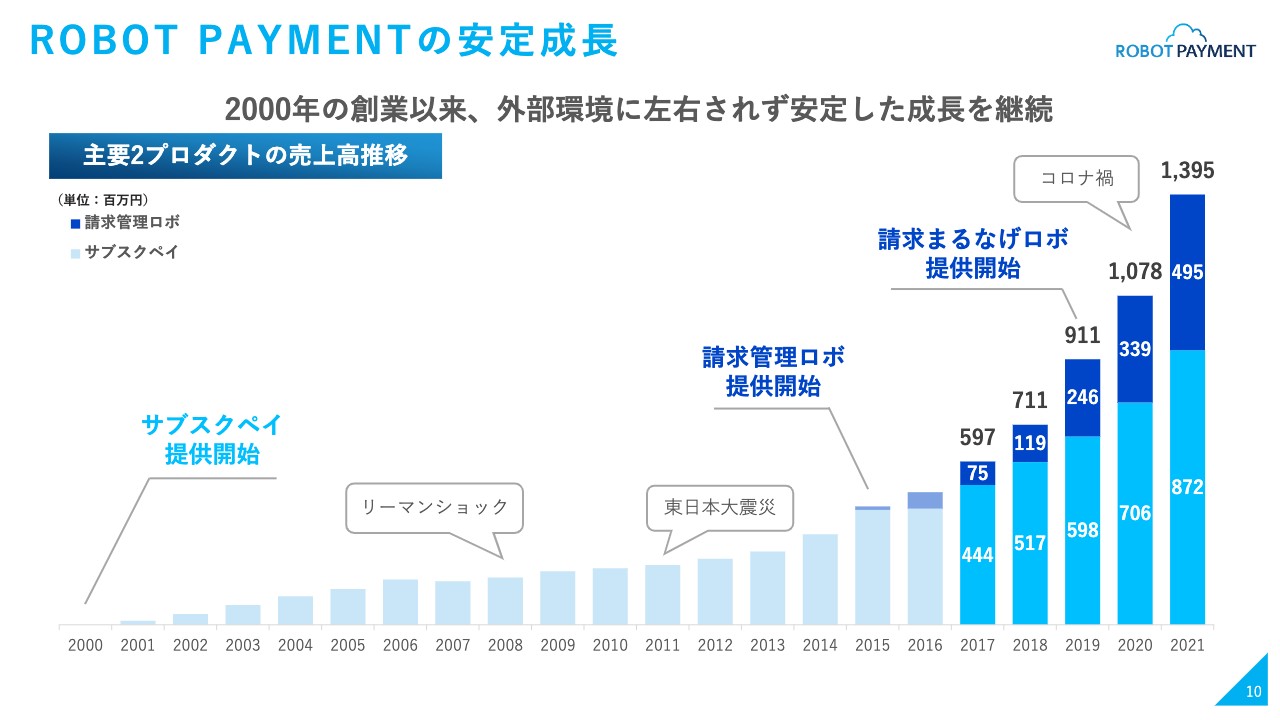

ROBOT PAYMENTの安定成長

2000年以降の売上高の成長のグラフです。ここでお伝えしたいのは、外部環境に左右されにくい売上の構造になっている点です。リーマンショック、東日本大震災、コロナ禍などがありましたが、影響されることなく順調に収益と売上が伸びています。

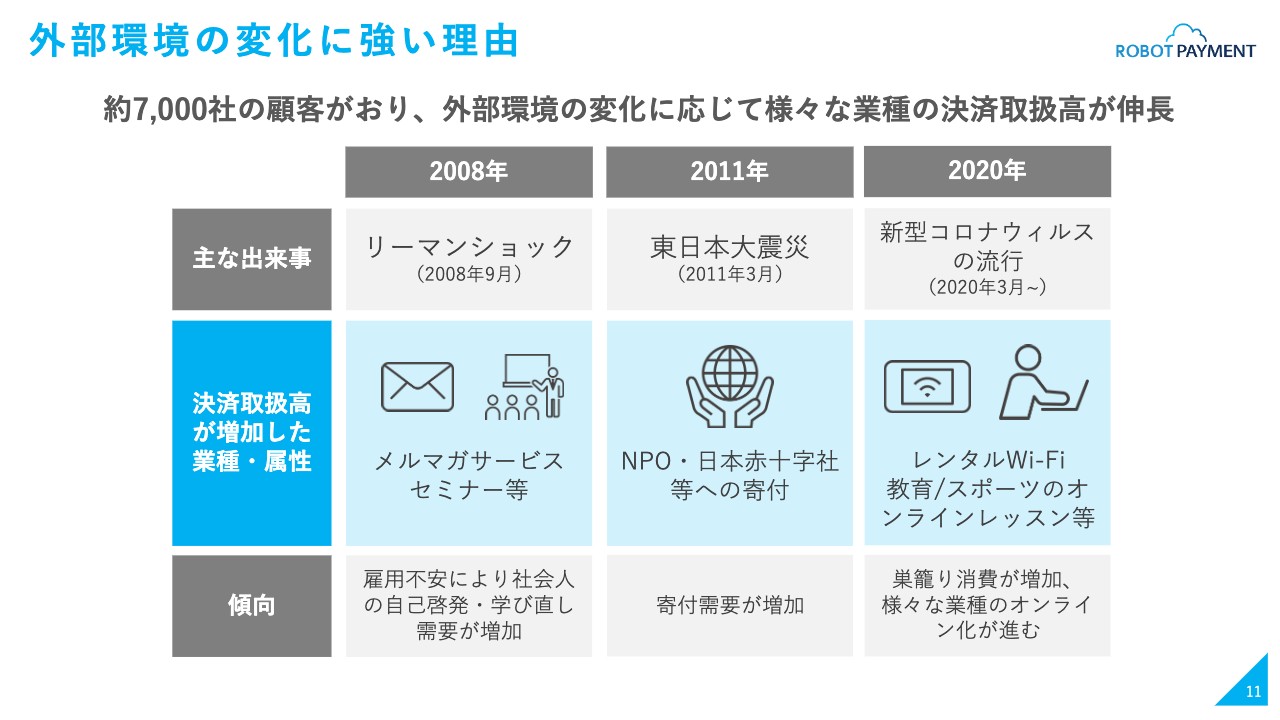

外部環境の変化に強い理由

当社のポートフォリオは、約7,000社のいろいろなジャンルのお客さまがいるため、スライドのようにポートフォリオをうまく組むことで、「こちらが上がってもこちらが下がる、こちらが下がってもこちらが上がる」とバランスが取れた顧客の構造になっています。

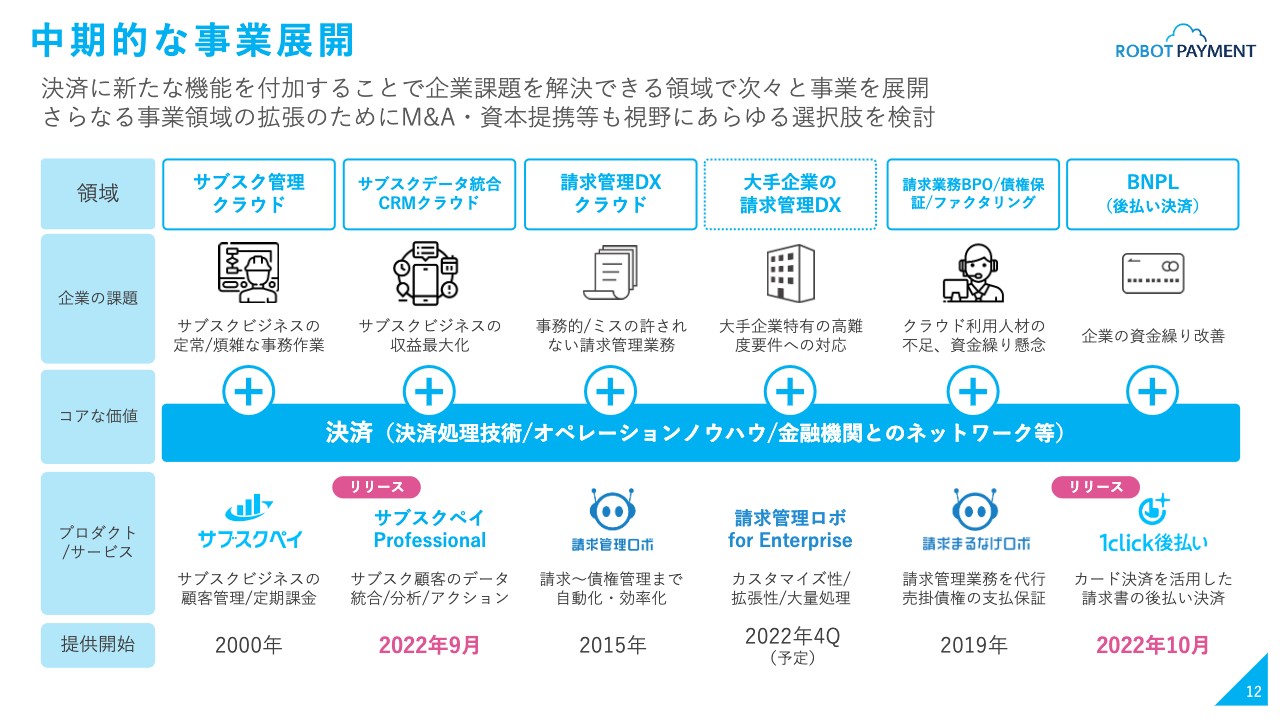

中期的な事業展開

中長期的な事業展開です。当社のビジョンでもある決済「+α」の機能を付けることにより、サービスをどんどん展開していくラインナップになっています。スライドの一番左の「サブスクペイ」は創業以来取り組んできたものであり、サブスクリプションを管理できる決済付きのクラウドサービスです。

スライドの左から2番目の「サブスクペイProfessional」は2022年9月に発表したものであり、サブスクリプションビジネスの収益を最大化するクラウドサービスとなっています。後ほど具体的なご説明をさせていただきます。

その右の「請求管理ロボ」と、第4四半期で発表する予定の「請求管理ロボfor Enterprise」についてご説明します。「請求管理ロボ」だけではカバーできなかった、大手企業特有の高難度の追加要件をカバーするサービスとなっています。そのため、カスタマイズ性や拡張性が広がったとともに、大手で発生する大量の請求処理への耐久性を持ったシステムにバージョンアップしています。

スライドの右から2番目が「請求まるなげロボ」、右端が「請求管理ロボ」の請求書発行を受けたお客さまの、資金繰りを改善できる新しいサービスとなっています。こちらは、今年の10月に発表したばかりですが後ほど詳しくご説明します。

サブスクペイ Professionalのプロダクト概要

「サブスクペイProfessional」のご説明です。2000年の創業以来、サブスクビジネスの管理だけができる「サブスクペイ」というサービスに取り組んできましたが、「サブスクペイProfessional」はそれをバージョンアップしたものです。スライド記載のように、もともと「サブスクペイ」は決済の部分を中心に顧客管理だけが行えるサービスでした。

そこから何ができるようになったかというと、まずお客さまの流入というマーケティング領域で、SEO対策、カート、サイト作成までができるようになりました。次に、流入したお客さまがサブスクリプションの申し込みをしますが、その後の契約管理、売上管理、さらにマイページや契約内容の変更、契約更新の自動化、決済までできます。

そして、決済した後に分析機能が付いています。「どのお客さまに売上があるのか」「どのお客さまが継続年数・継続月数が多いのか」などといったダッシュボード、レポート機能、売上管理機能などが付いています。さらに、顧客接触機能があります。これはリピート促進に役立ち、LINE連携により、すでに契約したお客さまにすぐに連絡が取れ、接点が持てるツールになっています。

さらに、サブスクで重要なのは解約防止です。解約しそうなお客さまのトレンドを検知し、アラームを鳴らしたりする機能が付いており、最終的には顧客単価のアップにつながります。スライドの右側にある「③売上最大化」は導入後すぐに使え、データを元にお客さまに接触して売上アップまでをお手伝いします。このような「サブスクペイProfessional」のプロダクトを新たに発表させていただきました。

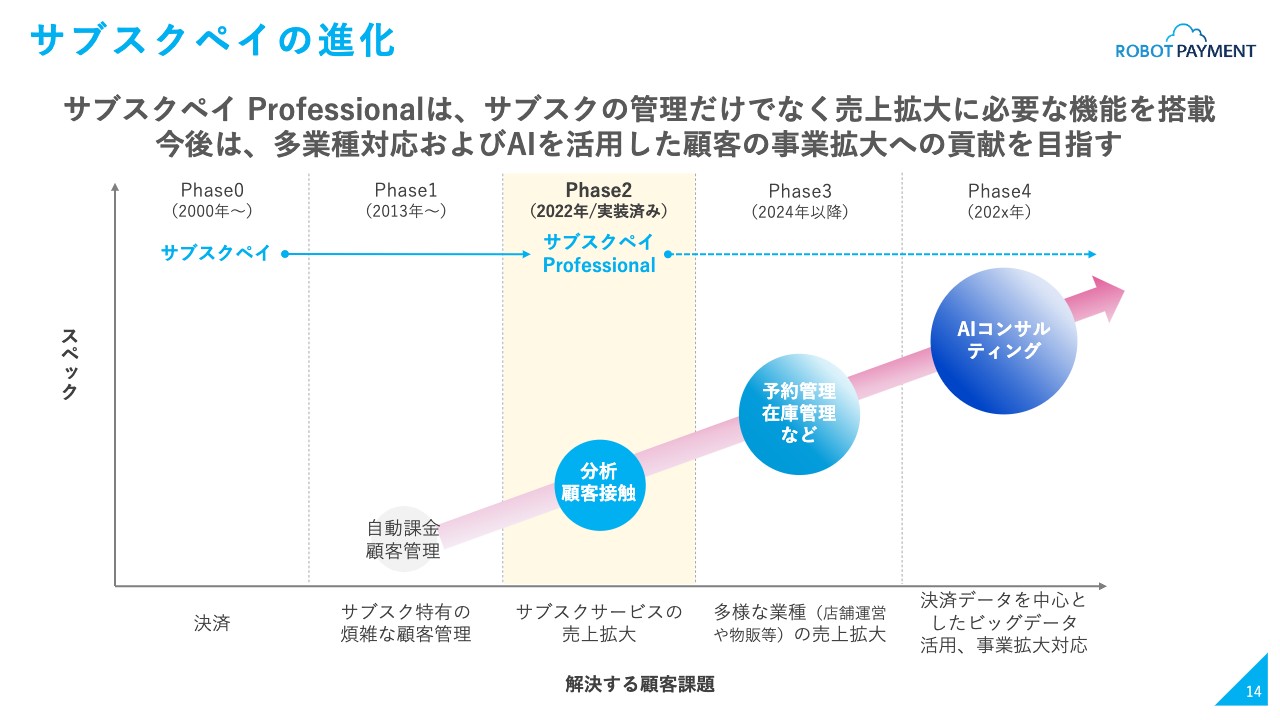

サブスクペイの進化

創業以来の「サブスクペイ」の進化図です。まずスライド一番左のPhase0は最初の「サブスクペイ」、Phase1はそこに自動課金と顧客管理が付いたものです。これまでに提供していたものは、サブスクリプション特有の煩雑な顧客管理までができるサービスでした。

10月に発表したのが「サブスクペイProfessional」です。こちらが、サブスクサービスの売上を拡大できるというプロダクトとなっています。

Phase3、Phase4はこれからの計画です。Phase3に関しては、いろいろな業種や業態に対応できるものです。予約管理や在庫管理などが必要となってくる、業界特有のものも追加したようなプロダクトを検討しています。

Phase4ですがスライドにAIと書いてあるとおり、売上の拡大を自社で取り組まず、決済データ、取引データを解析しながら、AIが自動的に提案ができるものを作り、どんどんお客さまの売上を上げていきたいと考えています。

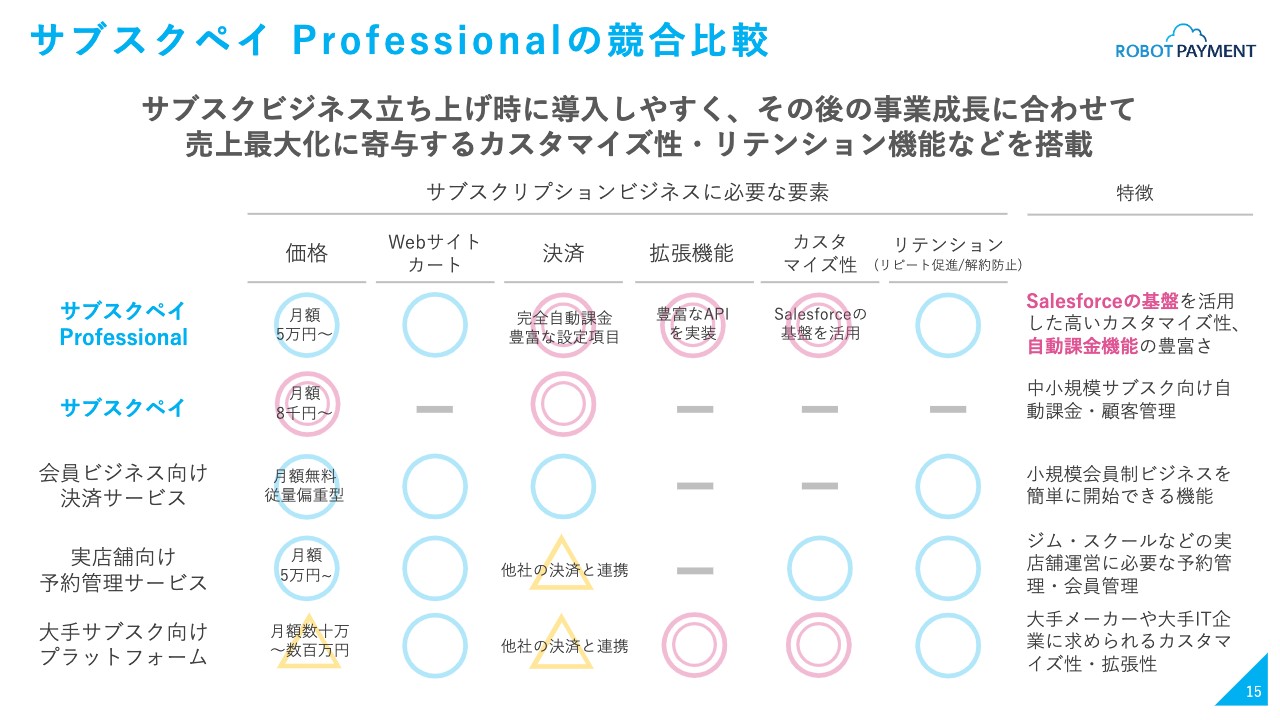

サブスクペイ Professionalの競合比較

サブスクペイ Professionalの競合比較です。スライドの上の2つが当社サービスで、下の3つは想定して作ったものです。そのため競合先や社名は書いていません。まず、上から2つ目の「サブスクペイ」がこれまでのプロダクトであり、今回新たに発表したものが一番上の「サブスクペイProfessional」です。決済はもちろんですが、豊富なAPIを実装しているため、外部連携が豊富にできるようになっています。

これにより、多くの拡張機能が使える状態を作ることができ、また、セールスフォースの基盤上で作っているプロダクトのため、いろいろなカスタマイズができます。大手にも導入いただけるような、可変のプロダクトになっています。特にスライドの◎の部分が、当社の「サブスクペイProfessional」の強みです。

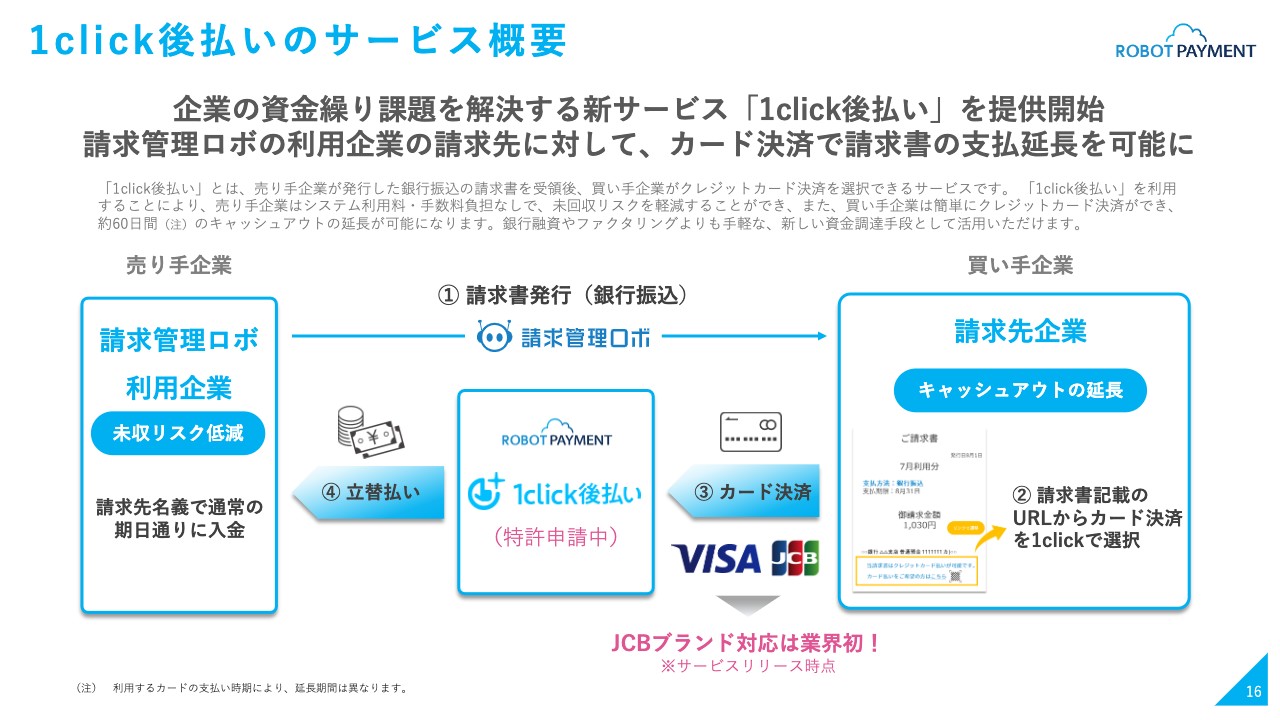

1click後払いのサービス概要

JCBとの業務提携も含め、10月に「1click後払い」のリリースを発表しました。こちらは少し分かりづらいサービスかもしれませんが、簡単にお伝えすると、請求書が届き、末締めの翌月末払いで払ってくださいと書いてあるものを、ワンクリックでクレジットカード決済に切り替えることができるサービスです。

ワンクリックでクレジットカード決済への切り替えができることで、その請求書を受け取った企業は、最長で約60日の資金繰りの回転ができ、支払いを後回しにできるサービスです。こちらのワンクリックでできる流れは特許を申請中です。

また、カードブランドとしてはVISAとJCBができる状態ですが、JCBブランドでは初の対応です。これからすべてのブランドができるように対応していきたいと取り組んでいます。

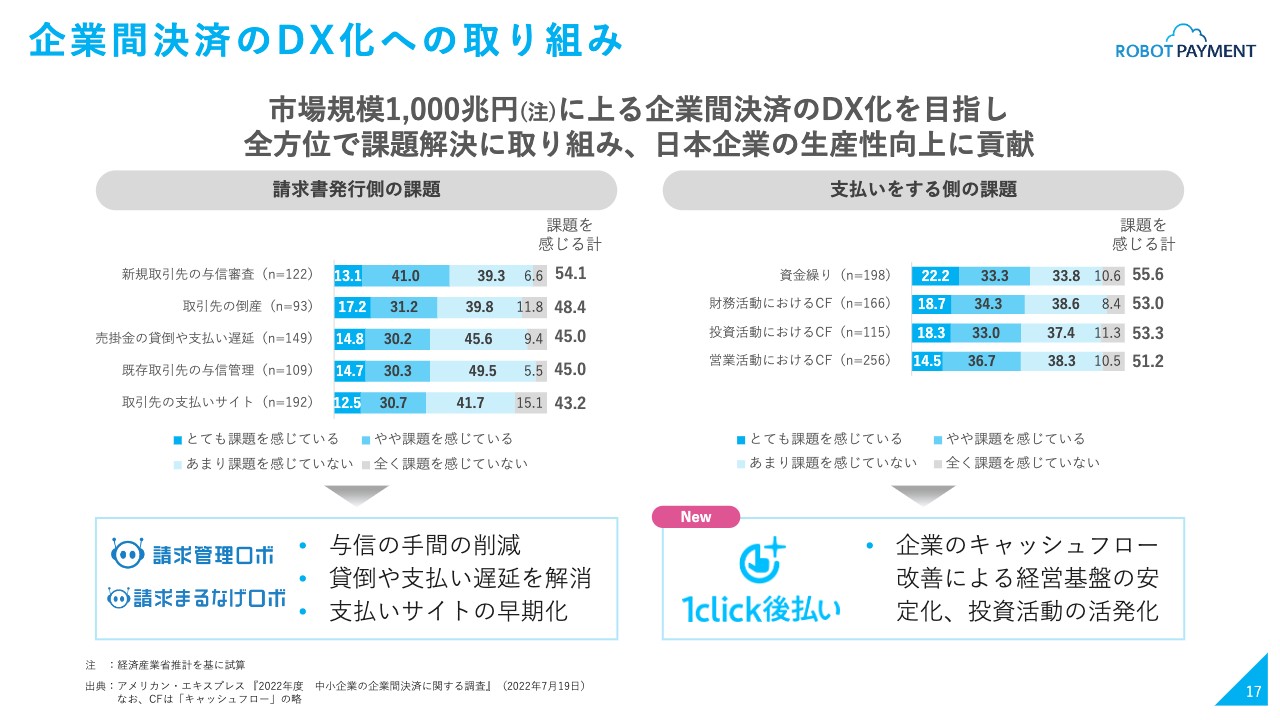

企業間決済のDX化への取り組み

「1click後払い」は、マーケットではアメリカが先行しています。日本のマーケットをご説明すると、企業間決済が市場規模約1,000兆円ありますが、まだまだDX化できていません。この1,000兆円の企業間決済のDX化を目指し、取り組んでいきます。

スライド左側は、請求書を発行する企業の課題を指します。スライド右側は、それを受け取った会社の課題と分類しています。この請求書発行側の課題を、「請求管理ロボ」「請求まるなげロボ」でカバーしていきました。

どのようなことをカバーしてきたかとお伝えすると、主に「請求まるなげロボ」でできることですが、「新規取引先の与信が大変だ、面倒くさい」「請求先が倒産してしまうかもしれない」「なかなか支払いをしてくれない。売掛金の貸し倒れや遅延がある」といった問題や、売掛金の貸倒や支払いの遅延、あるいは一度は払ってくれたものの、サブスクビジネスの場合は毎月請求が発生しますので、請求先の状態が悪くなることもあります。その与信管理は面倒ですし、支払いサイクルも早くしたいと思います。そのような問題に対し、「請求まるなげロボ」によって、代金の受け取りを早くすることができます。

一方、請求書をもらったほうの企業も、支払いを遅らせたい場合などは「1click後払い」を利用することができます。このように「請求管理ロボ」「1click後払い」の両軸で、キャッシュフローの改善や投資活動の活発化に寄与していきます。これらの取り組みにより、市場規模1,000兆円の企業間決済のDX化を後押ししていきたいと考えています。

さらに、アメリカでは、請求書決済からカード決済へ移行する取り組みを1年くらい先行してスタートしているのですが、マーケットがどんどん伸びています。日本では、企業間決済のカード払いの割合がアメリカに比べてまだまだ低いため、企業間決済をカード払いにする流れは今後どんどん加速していくと考えています。

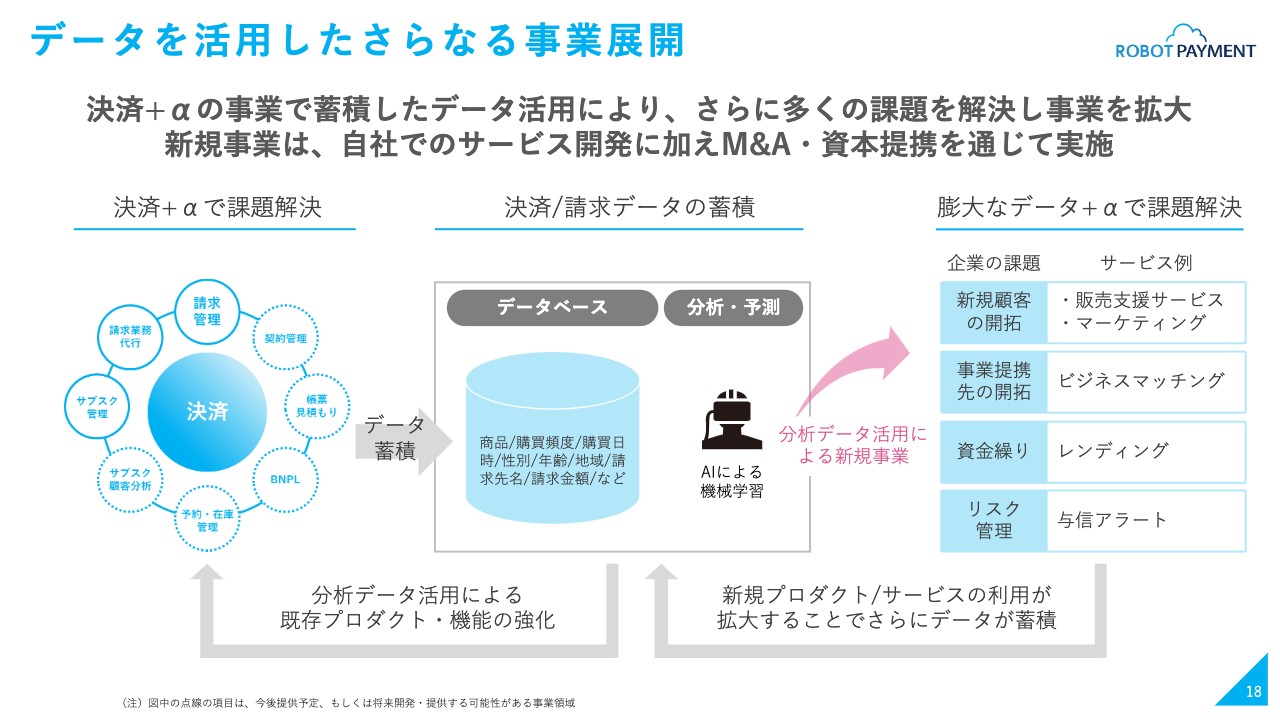

データを活用したさらなる事業展開

こちらのスライドは以前もお見せしましたが、最終的な長期ビジョンとして、我々は決済+αの機能、システム、サービスを世の中に送り出すことによって、決済データと請求データをどんどん蓄積していきたいと考えています。それを活用することで、スライドの一番右に記載のとおり、新しいサービスを模索していきたいと考えています。

また、決済+αのサービスについては、新規事業は当然として、M&Aを通じて、サービス群のラインナップを追加していきたいと考えています。今年からM&Aのソーシングを開始しており、来年には結果を出せるように鋭意作業中です。

以上で、私からのご説明を終わります。次は、CFOの久野からご説明します。

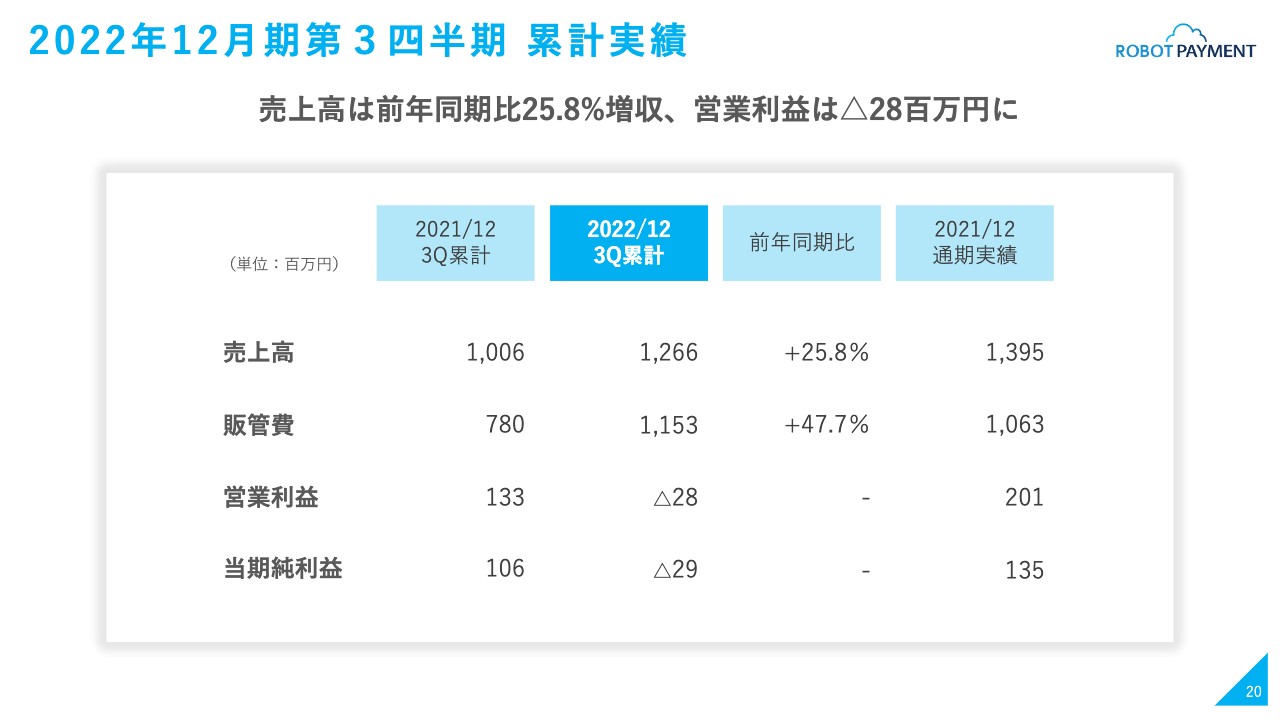

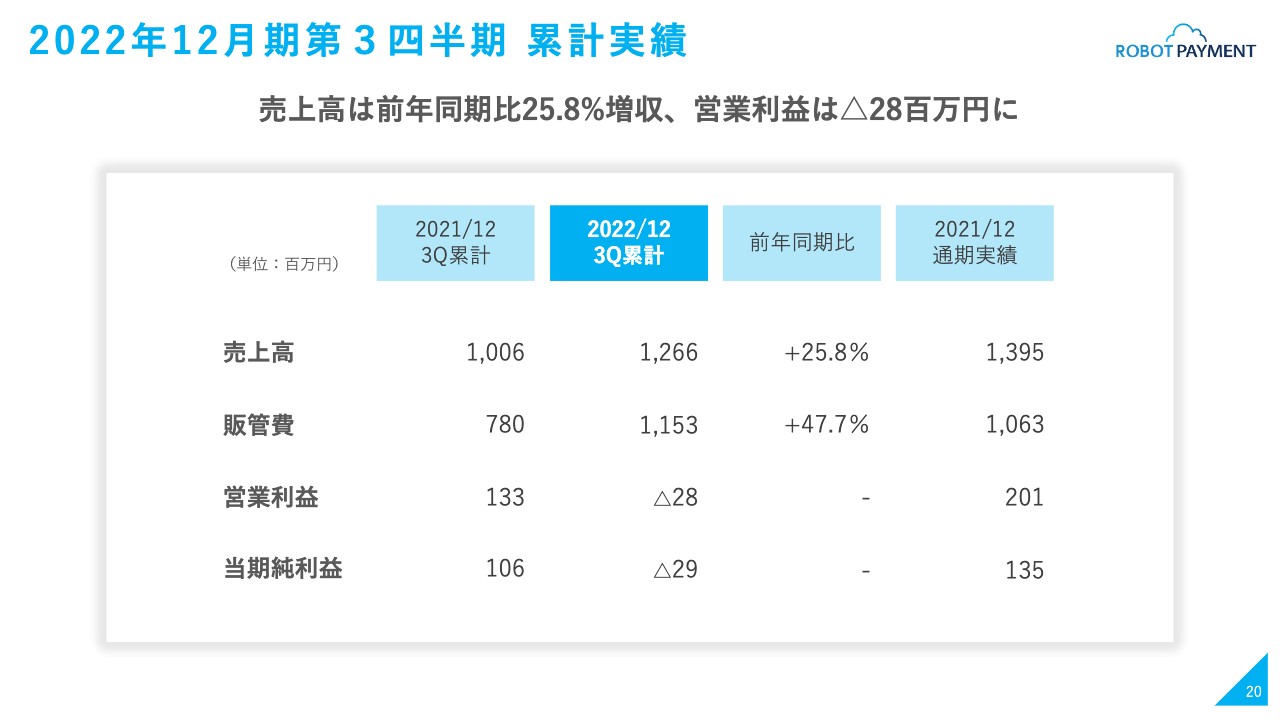

2022年12月期第3四半期 累計実績

久野聡太氏(以下、久野):お世話になっています。私からは、第3四半期の業績についてご報告します。

まずは、全社の実績です。第3四半期の累計で、売上高は12.66億円、前年同期比25.8パーセントの増収となり、計画を達成することができました。販管費は前年同期比47.7パーセントの増加となっていますが、期初から変わらない方針の一環で、将来への種まきをしていますので、計画どおり先行的に使っています。

そして、営業利益は第3四半期累計で赤字に陥っています。それに伴い、経常利益・当期純利益も赤字となっています。

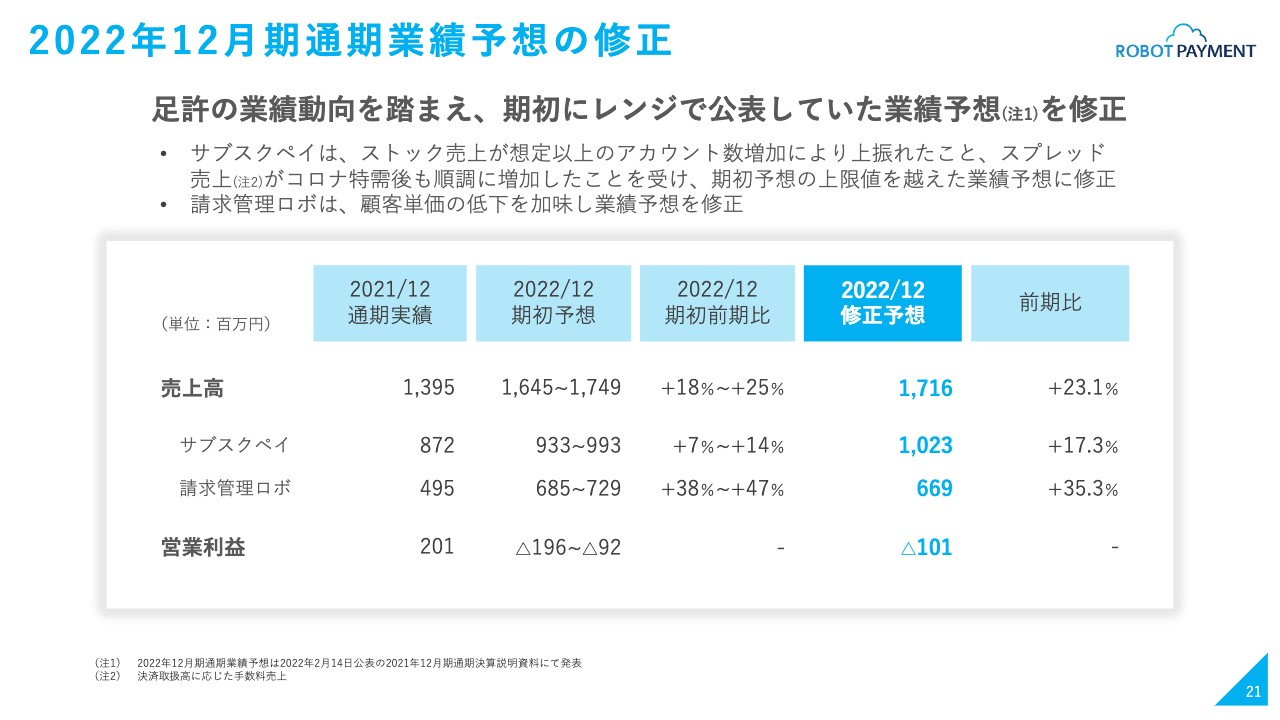

2022年12月期通期業績予想の修正

今お伝えした第3四半期までの結果および足許の業績動向、あるいは情勢等を踏まえて、期初にレンジで開示していた業績予想を一本値に修正しています。11月11日の決算発表と同時に、決算短信ならびに業績予想の修正もリリースしていますので、詳細はそちらからご確認ください。

売上高・営業利益等の各数値について、まず全体観で言いますと、期初に開示したレンジ内にどれも収まります。ただし、各数値は、期初のレンジの中央値より上での着地となると現時点では見込んでいます。

売上高の内訳についても、期初にレンジで開示していましたので、スライドに修正値を記載しています。次のページで詳細をご説明しますが、「サブスクペイ」は期初の予想に対して、上限値を上振れて着地するのではないかと思っています。一方、「請求管理ロボ」は、期初のレンジの下限よりも、若干下回って着地するのではないかと見込んでいます。

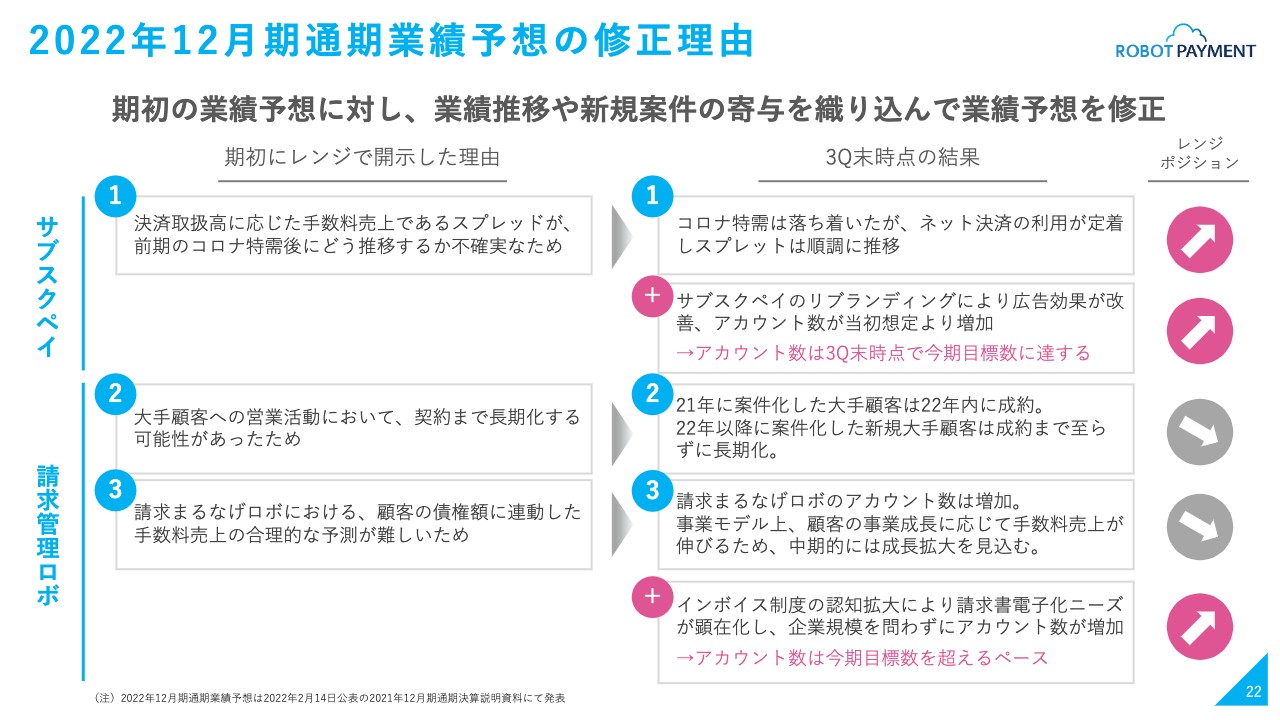

2022年12月期通期業績予想の修正理由

通期業績予想の修正理由について、もう少し詳しくご説明します。まず、「サブスクペイ」の業績を期初にレンジで開示した理由は、スライドに記載のとおりです。

前期に、大きな収益源の1つであるスプレッド(決済取扱高に応じた手数料売上)が非常に好調だったため、その後どのように推移するか不確実だったことから、レンジで開示していました。結果として、決済取扱高は第3四半期末まで引き続き非常に好調に推移しています。それに比例して、スプレッドも順調に歩留まりしています。

また、「請求管理ロボ」にも共通して言えることですが、新しいお客さまの獲得が順調で、契約数が積み上がっています。主にマーケティングの効果等が非常に良かったことが要因ですが、期初の想定以上に新規契約数をしっかり積み上げることができています。

こちらが「サブスクペイ」の中で一番大きな収益の括りであるストック(固定の月額売上)に響いてきています。スプレッドやストックの好調を反映して、当初のレンジよりも上振れて着地するというのが今の見通しです。

一方、「請求管理ロボ」については、大手のお客さまへの営業活動や、「請求まるなげロボ」の営業活動における収益の歩留まりに若干の不確実性があったため、レンジで開示していました。大手への営業活動は引き続き積極的に行っていますが、一部で契約まで長期化する動きがあります。そのため、今期においては収益化があまり見込めない部分もありました。

「請求まるなげロボ」についても、契約数の積み上げは見えていますが、手数料売上による寄与は今期の最後あたりから始まるのではないかと考えています。そのため、売上という観点では、現時点では上積みがありません。

「請求管理ロボ」も「サブスクペイ」と同様に好調で、契約社数は目標を超えるペースで順調に増加しています。具体的にはインボイス制度の認知拡大などにより、大小問わず幅広い規模のお客さまからの問い合わせが増えています。そのため、これまでのお客さまの規模よりも若干小さい規模のお客さまからの契約も増えています。

それに伴い、単価の伸びが若干厳しくなってきており、このような要因をトータルに織り込んで、「請求管理ロボ」については下限値に若干届かないのではないかと考えています。ただし、「サブスクペイ」「請求管理ロボ」を合わせると、全体としてはレンジの中央値よりも上で着地するというのが現時点の見込みです。

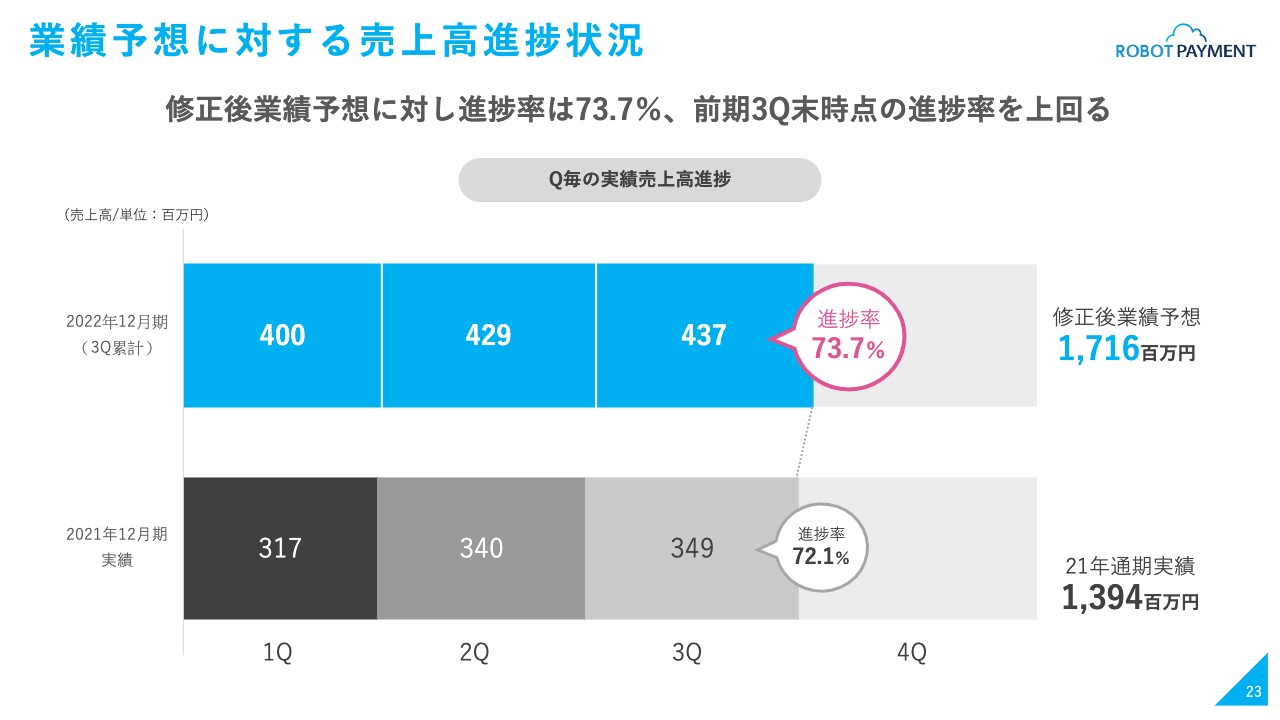

業績予想に対する売上高進捗状況

新しく修正した一本値の業績予想に対する第3四半期までの売上高の進捗状況です。第3四半期時点で進捗率73.7パーセントとなっており、前期よりも良いです。

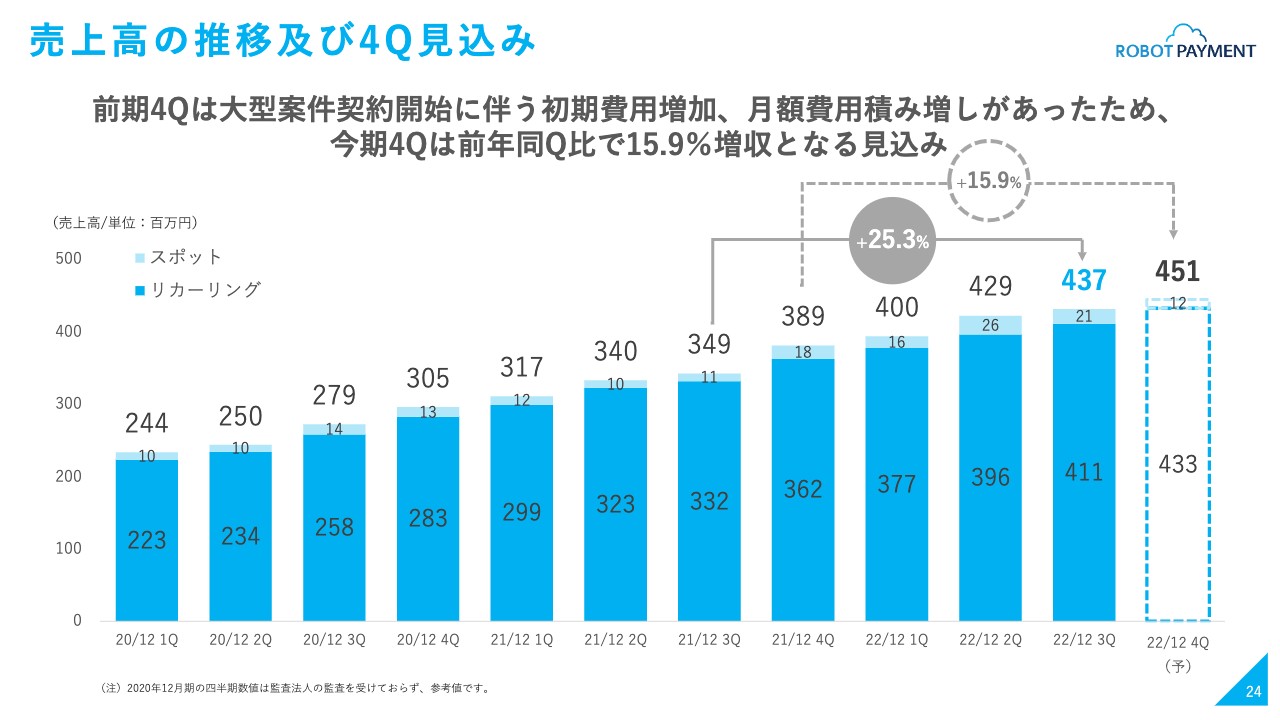

売上高の推移及び4Q見込み

第3四半期までの数字が固まっており、修正した通期業績予想も出していますので、差し引きすると、第4四半期の予想数字が出せます。現時点での見通しでは、第4四半期は売上高4.5億円を超える計画です。これは前年同期比で約16パーセントの増収となっています。

スライドのグラフを見ていただくと、2021年12月期第3四半期から第4四半期にかけて、かなりの増収となったことがわかると思います。これは大型案件の契約に伴うスポットの売上や、新規のお客さまの獲得が非常に順調だったことによるものです。今期の第4四半期も引き続き伸びていきますが、現時点では増収率16パーセント程度を見込んでいます

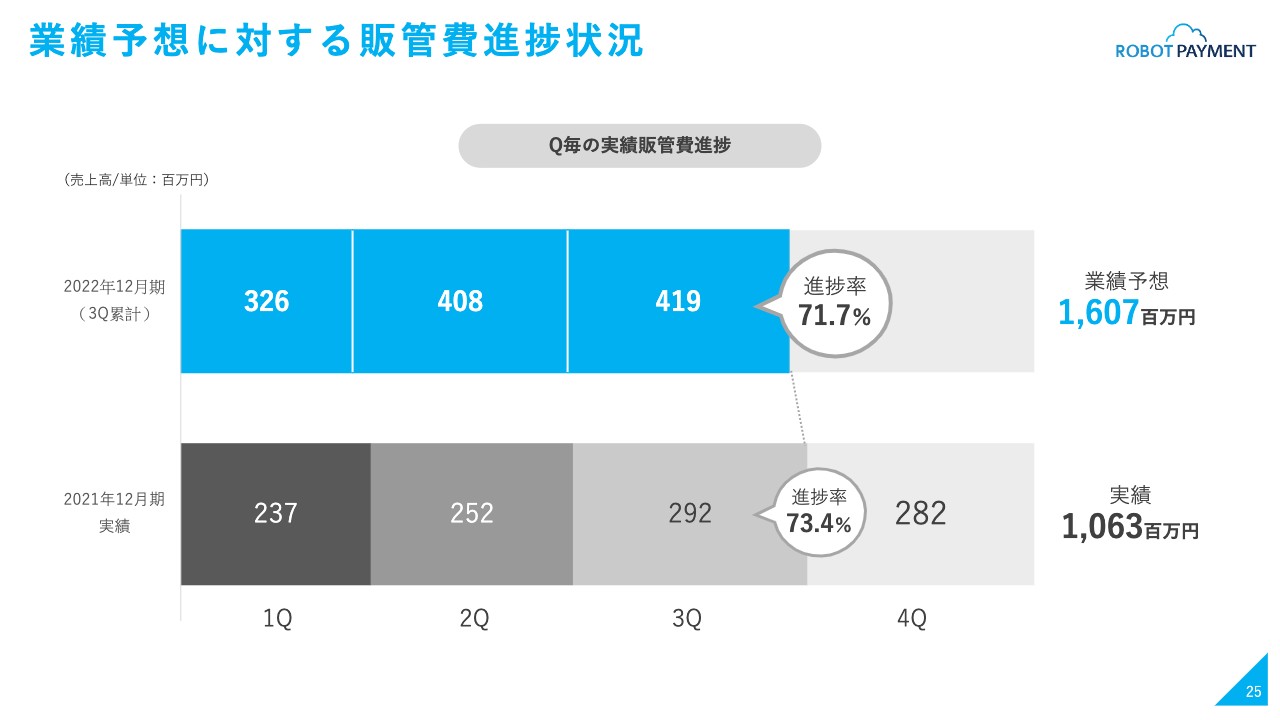

業績予想に対する販管費進捗状況

修正した業績予想に対する販管費の進捗を記載しています。こちらは前期とほとんど変わっていませんが、第4四半期も引き続き販管費を積み増す予定です。

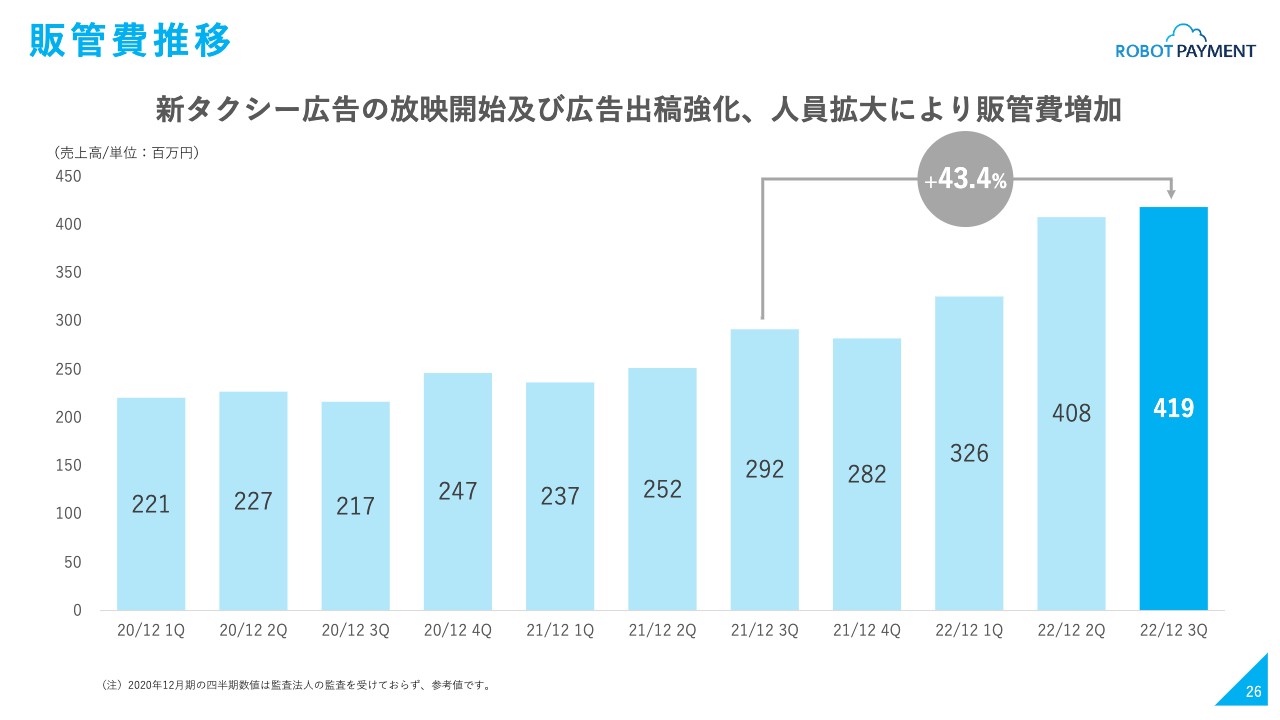

販管費推移

実際の販管費の推移を示しています。今期はマーケティングや人員拡大、開発に先行的に販管費を投下するとお伝えしていたとおり、費用投下を実行しました。そのため、前年の第3四半期に比べると、今期の第3四半期単体では43パーセント程度の販管費の増加がありました。

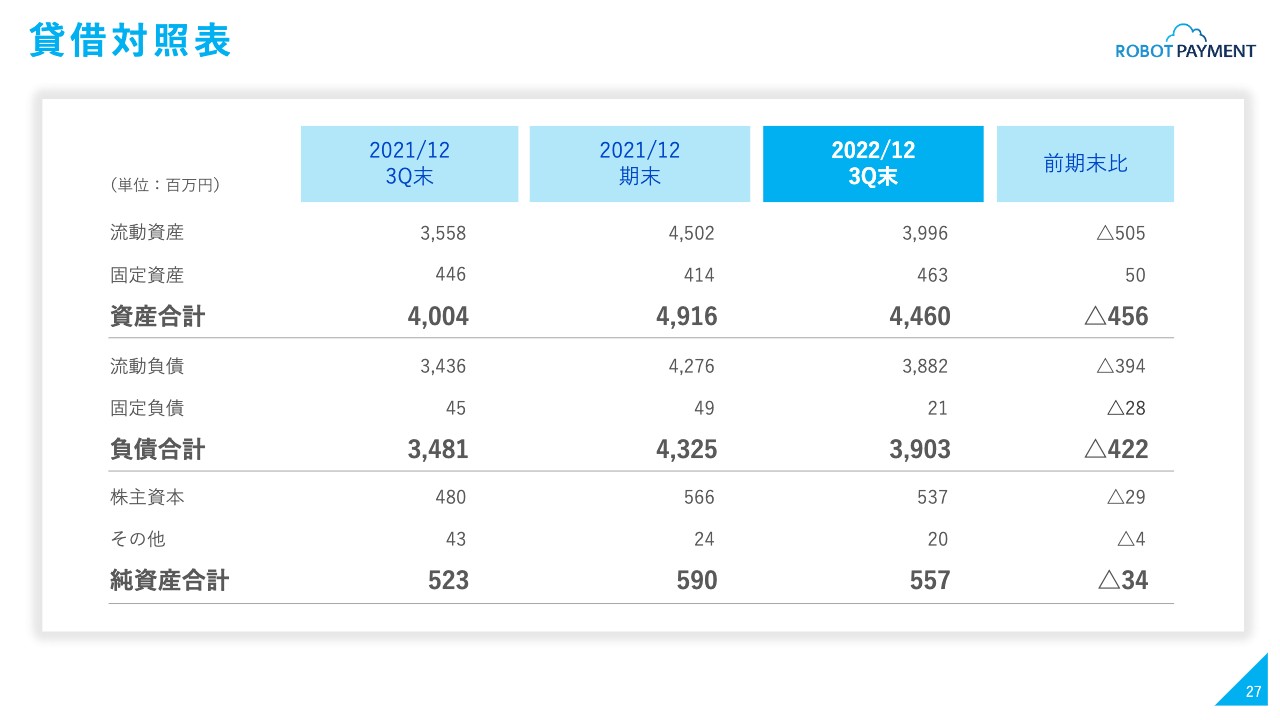

貸借対照表

バランスシートについては、大きな動き等はありません。

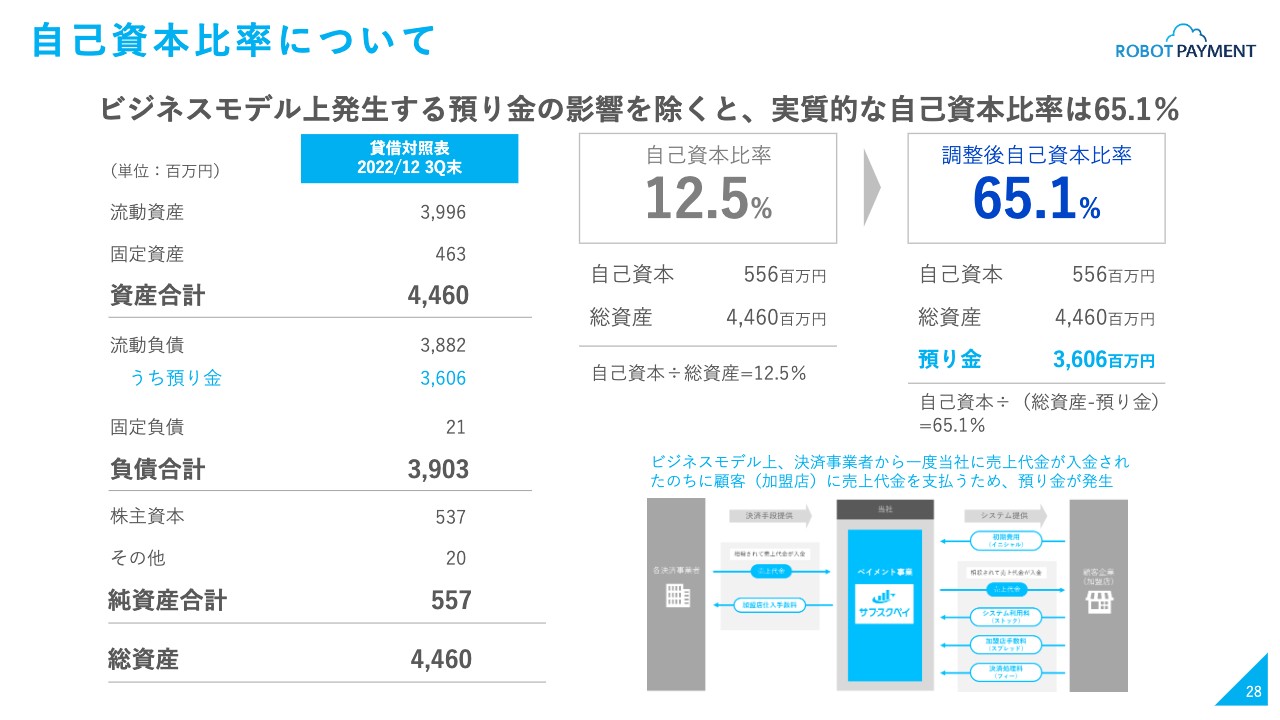

自己資本比率について

ただし、投資家の方から何件か、当社の自己資本比率についてのご質問がありました。そのため、実質的な自己資本比率についてご説明します。

ペイメント事業、主に「サブスクペイ」のビジネスモデル上、預り金がバランスシート上の流動負債に乗ってきます。こちらの規模が、当社のバランスシートの総資産のサイズからするとかなり大きく、預り金が負債側に認識されているのが実情です。

それに伴い、自動的に自己資本比率を算出すると、この第3四半期末で12.5パーセントとなりますが、ビジネスモデル上の特性である預り金を引いて計算すると、調整後の自己資本比率は65パーセントを超えると見ています。我々としては、こちらを実質的な自己資本比率と考えています。

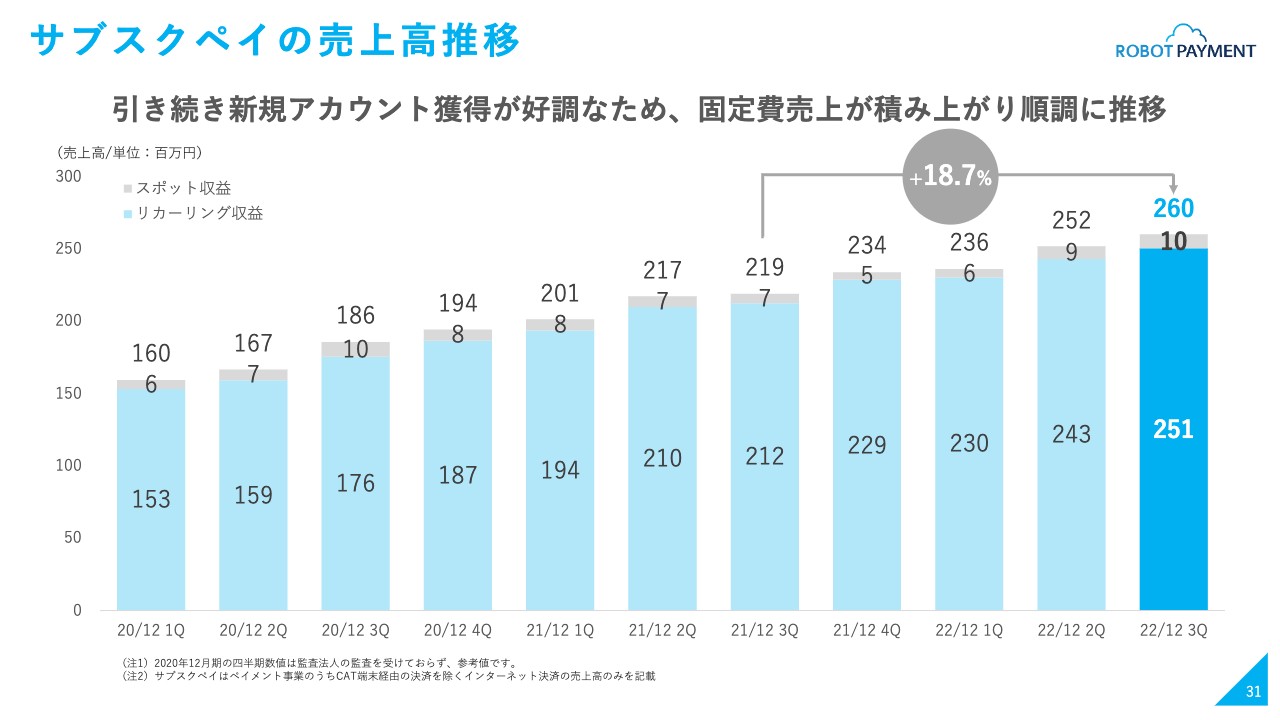

サブスクペイの売上高推移

事業別の実績についてご説明します。まず、「サブスクペイ」は四半期ベースで非常に順調に推移しています。

先ほど、業績予想修正のところでもお伝えしたとおり、新規のお客さまの契約が引き続き好調に取れていることも要因です。また、スプレッドも順調に推移しているため、リカーリング収益が順調に積み上がっていることが、スライドのグラフからもわかると思います。

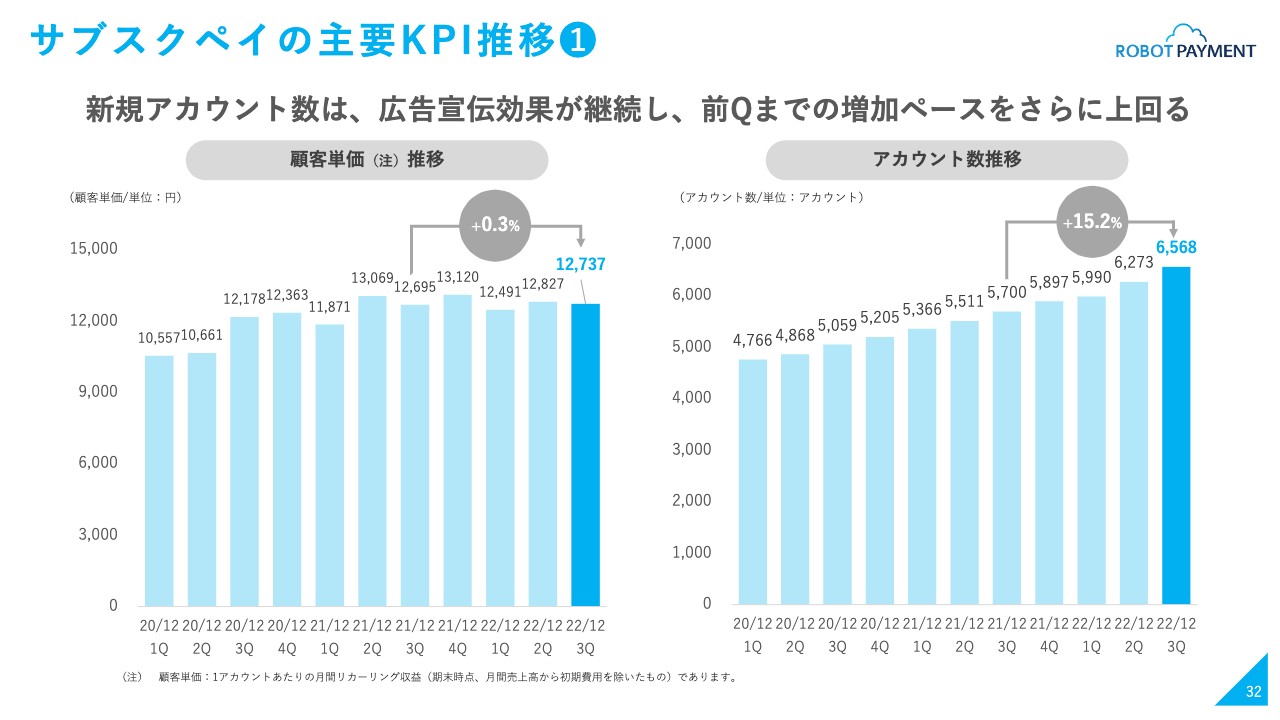

サブスクペイの主要KPI推移①

顧客単価・アカウント数を分解して見ていきます。まず、顧客単価については、スライド左側のグラフを見ていただくと、直近はほぼ横ばいで推移していることがわかると思います。そのような中で、アカウント数、つまり契約数が非常に順調に増えているおかげで、増収に寄与しています。

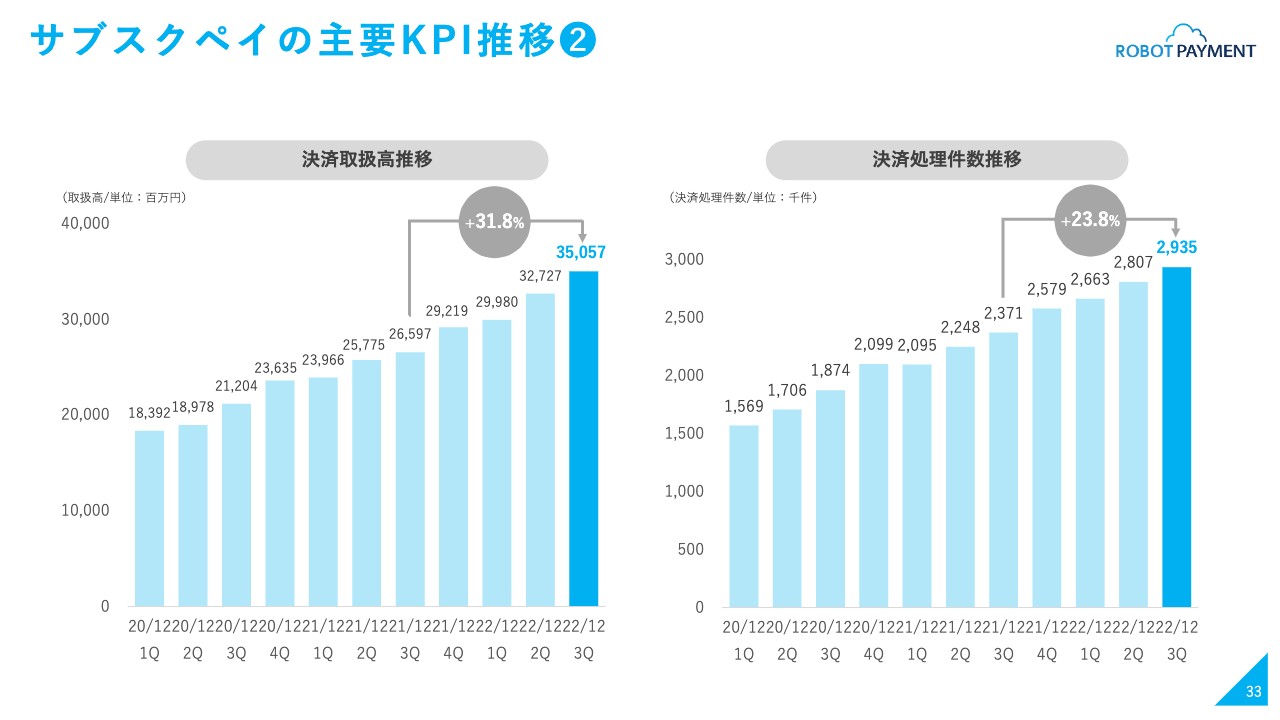

サブスクペイの主要KPI推移②

KPIの決済取扱高および決済処理件数の推移です。売上のカテゴリーでは、スプレッドとフィーがそれぞれ効いてくるところですが、順調に拡大しています。スライド左側のとおり、決済取扱高も引き続き順調に推移しています。「サブスクペイ」の成長を牽引している1つのドライバーとなっています。

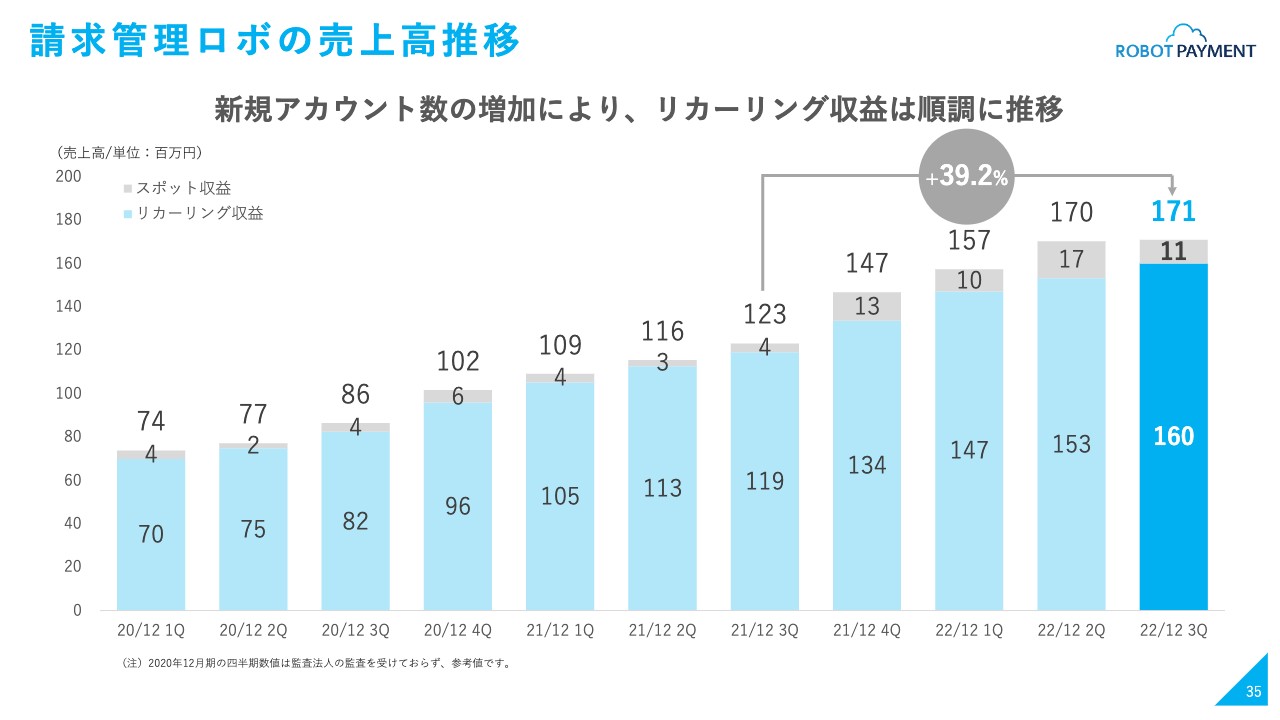

請求管理ロボの売上高推移

「請求管理ロボ」の売上高推移です。四半期毎でスポット収益、リカーリング収益の推移を示しています。このグラフの合計は、スポット収益がリカーリング収益に加えられているため、増収が少し弱く見えるかもしれません。しかし、青色のリカーリング収益にフォーカスすると、順調に右肩上がりに推移しています。

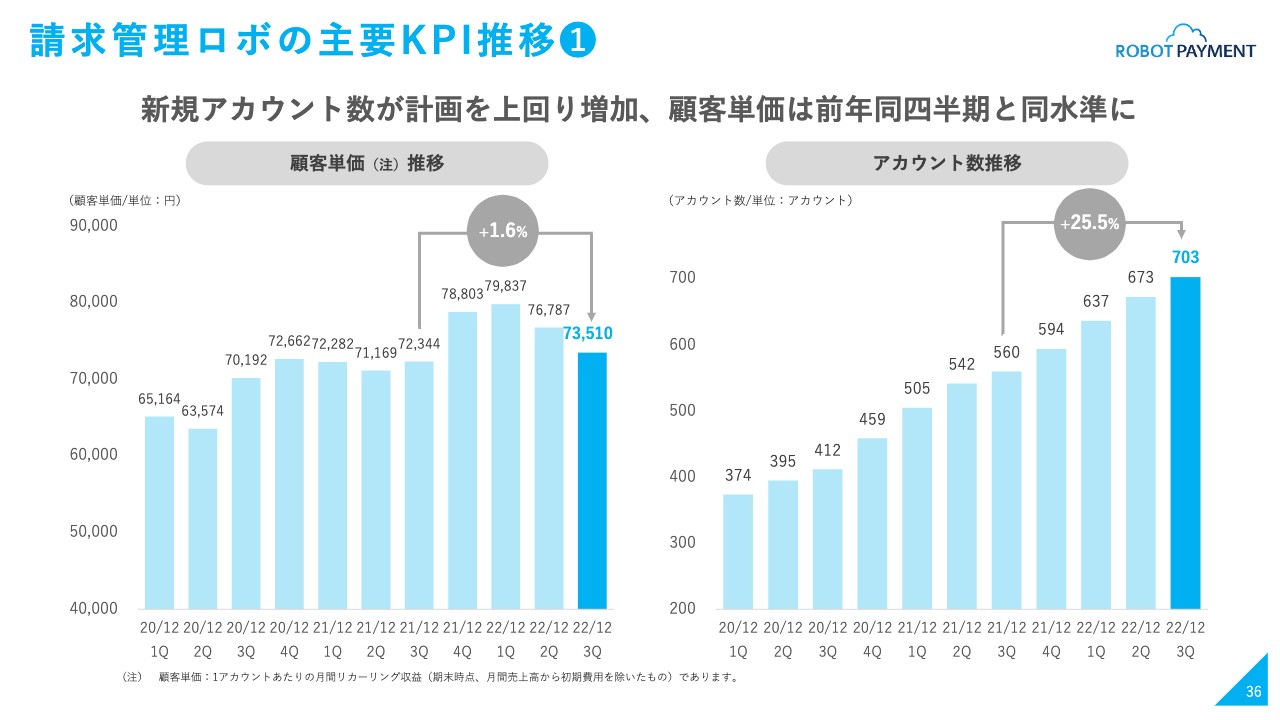

請求管理ロボの主要KPI推移①

「請求管理ロボ」は先ほどもお伝えしたとおり、新規アカウント数が計画を上回って増加しています。このことが、リカーリング収益に寄与している点だと思います。

一方で、アカウント数の増加が増収につながる部分ではあるのですが、スライド左側にもあるとおり、直近の顧客単価が伸び悩んでいる点が今の課題になります。

顧客単価が比較的安いお客さまが増えてきているという点に関しては、今後は今とは反対に、さまざまなアップセルの余地があると認識しています。したがって、そのようなお客さまを取り逃がすことなく、また、単価についてもしっかりと注力もしていきたいと考えています。

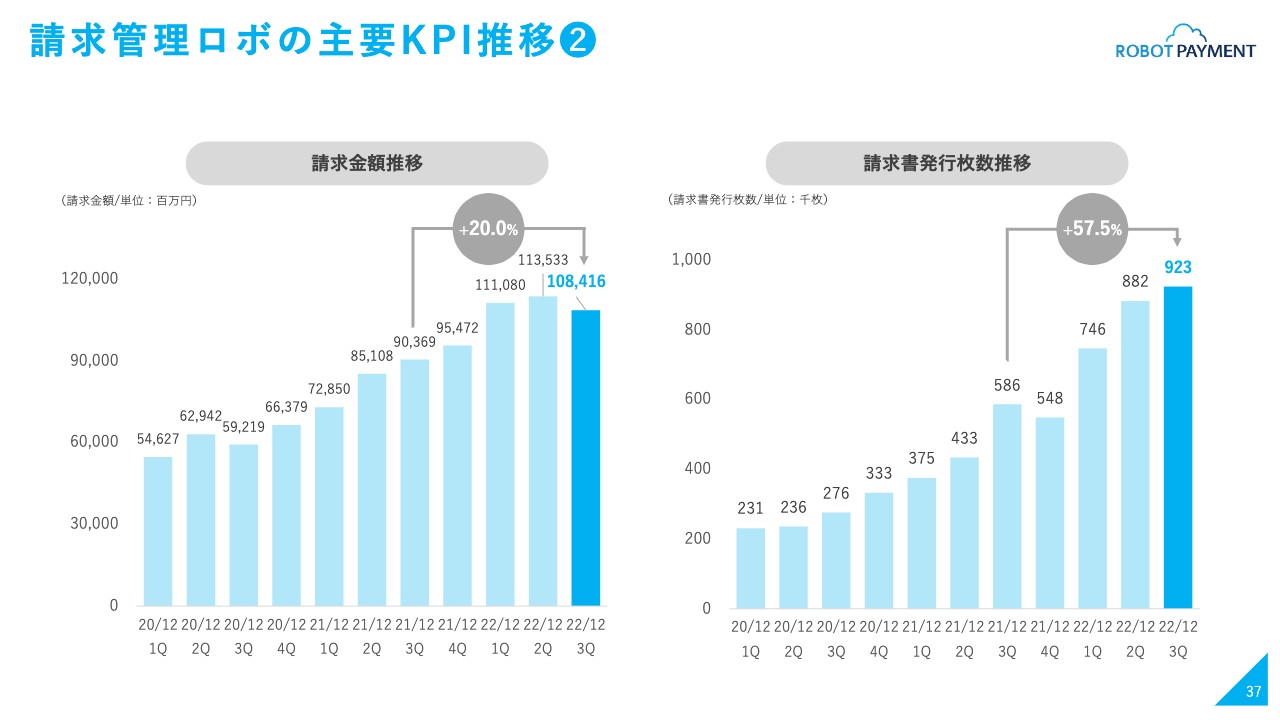

請求管理ロボの主要KPI推移②

「請求管理ロボ」の請求金額、請求書発行枚数の推移です。請求金額については、季節性などの理由もあり、上昇があまり芳しくありません。今後については、契約社数の増加に伴い、こちらも増えていくと考えています。

請求書発行枚数についても同様です。しっかりと新規アカウント数を取ることが重要だと考えています。

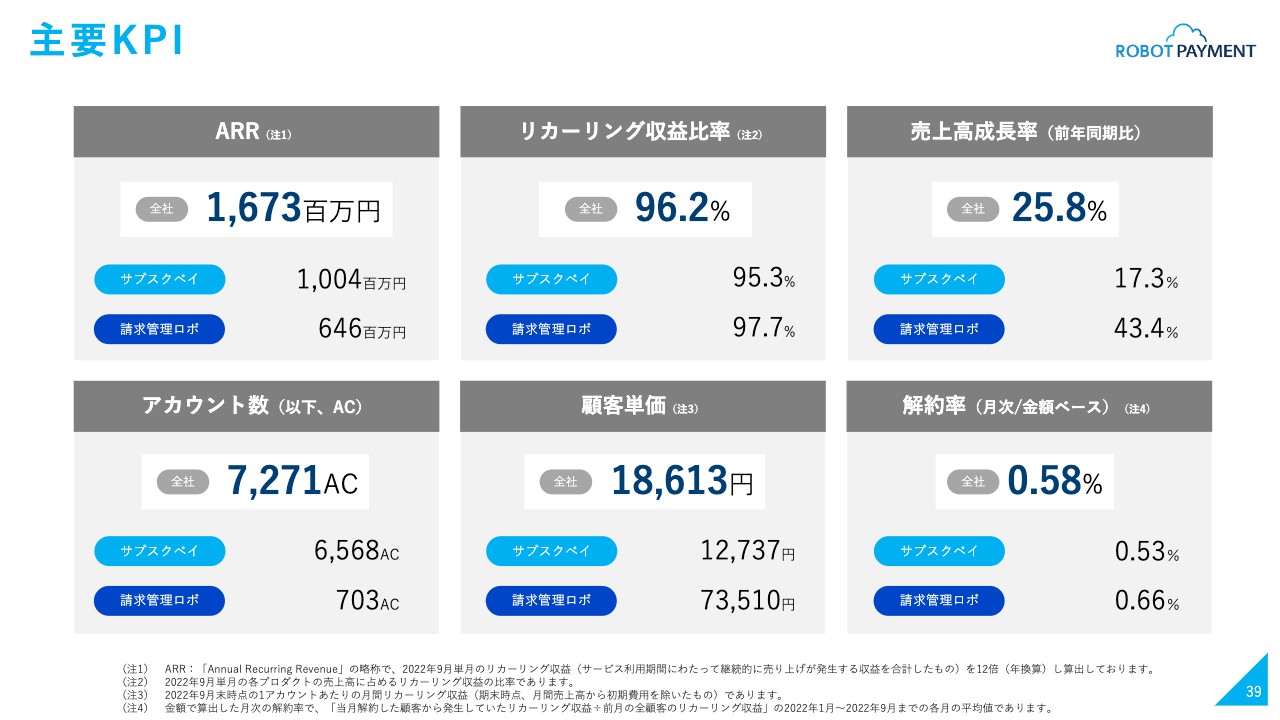

主要KPI

主要KPIについてです。ARRは17億円に迫る勢いです。またリカーリング収益比率は引き続き非常に高い比率になっています。

アカウント数(お客さまの数)は、想定以上に順調に増加していて、第3四半期末では、7,300に迫るまでに至っている状況です。

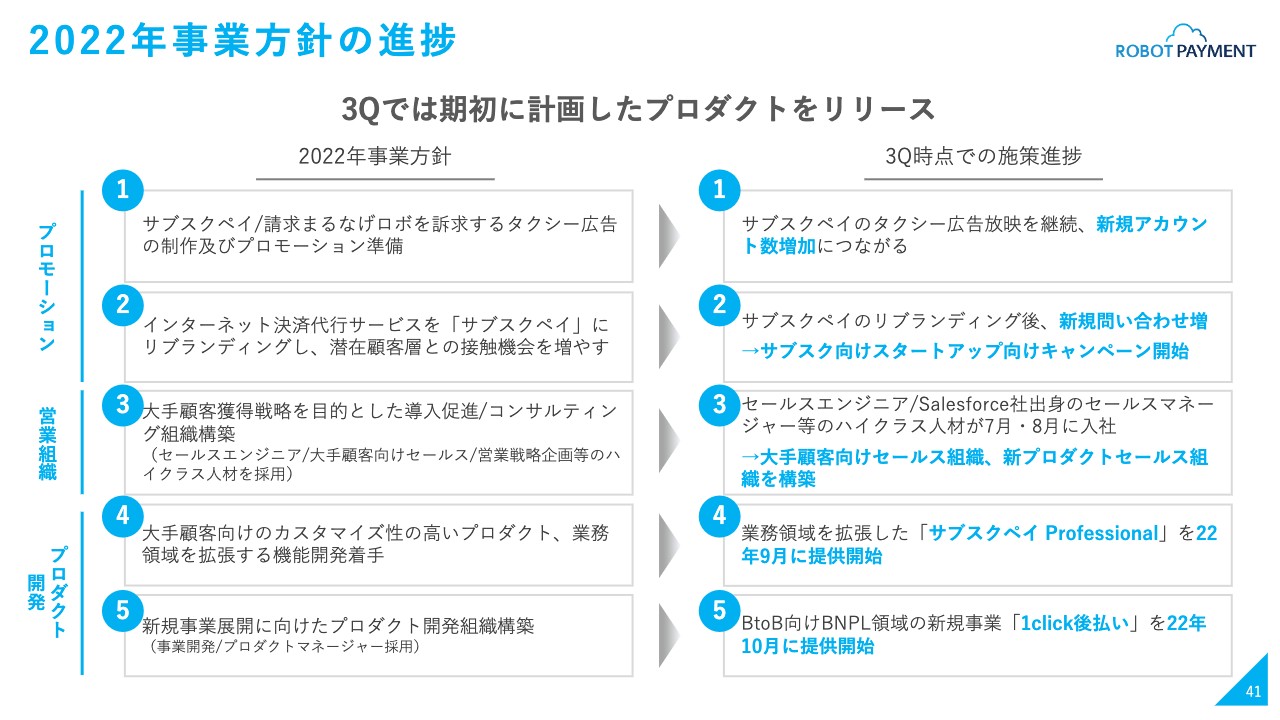

2022年事業方針の進捗

藤田豪人氏:私、藤田からは、ビジネスハイライトをご説明します。期初に示した5つの事業方針に対しての今の進捗状況を示しています。上から4番目と5番目に関しては、先ほど清久からお伝えしたとおり、無事にリリースに至りました。

1番上については先ほど久野からお伝えしたとおり、「サブスクペイ」のリブランディング、マーケティングの好調により、新規アカウント数の増加が順調に進んできています。2番目の「サブスクペイ」の強化というところは、後ほどご説明しますが、サブスク向けスタートアップ向けキャンペーンを開始しています。

3番目は採用についてです。大手顧客向けセールス組織を構築するために、セールスマネージャーなどのハイクラス人材が7月・8月に入社しています。しかし、(大手顧客の)リードタイムのところで少し苦戦していて、まだ契約に至っていません。ただ、種は蒔けている状況ですので、ここが刈り取れるように社内でも教育体制強化を図っていきます。

ビジネスハイライト –プロモーション

プロモーションの詳細です。先ほどのスライドにもありましたが、「サブスクペイ Professional」について、スタートアップキャンペーンを実施しています。こちらは、「サブスクペイ」の決済処理をベースとして顧客管理をするツールになります。

サブスクビジネスというのはスタートや立ち上がり、そしてコスト面などから、どうしても決済処理単体を導入するお客さまが多い状況です。一方で、急に顧客管理をしなければならなくなった場合、システムを導入しようと思うとスイッチングコストがかかったり、そもそもそこにまで手が回らないという状況になりやすいです。

「サブスクペイ Professional」は顧客管理から分析・顧客接触を通じて解約防止までしっかりできるシステムです。そこで、スタートアップキャンペーンとして割引パッケージを用意させていただきました。お客さまには、サブスクビジネスのスタートの段階で導入していただき、解約を減らすことで、結果的にお客さまのビジネスを拡大していくようなことができるのではないかと、応援企画を設けて進めてきています。

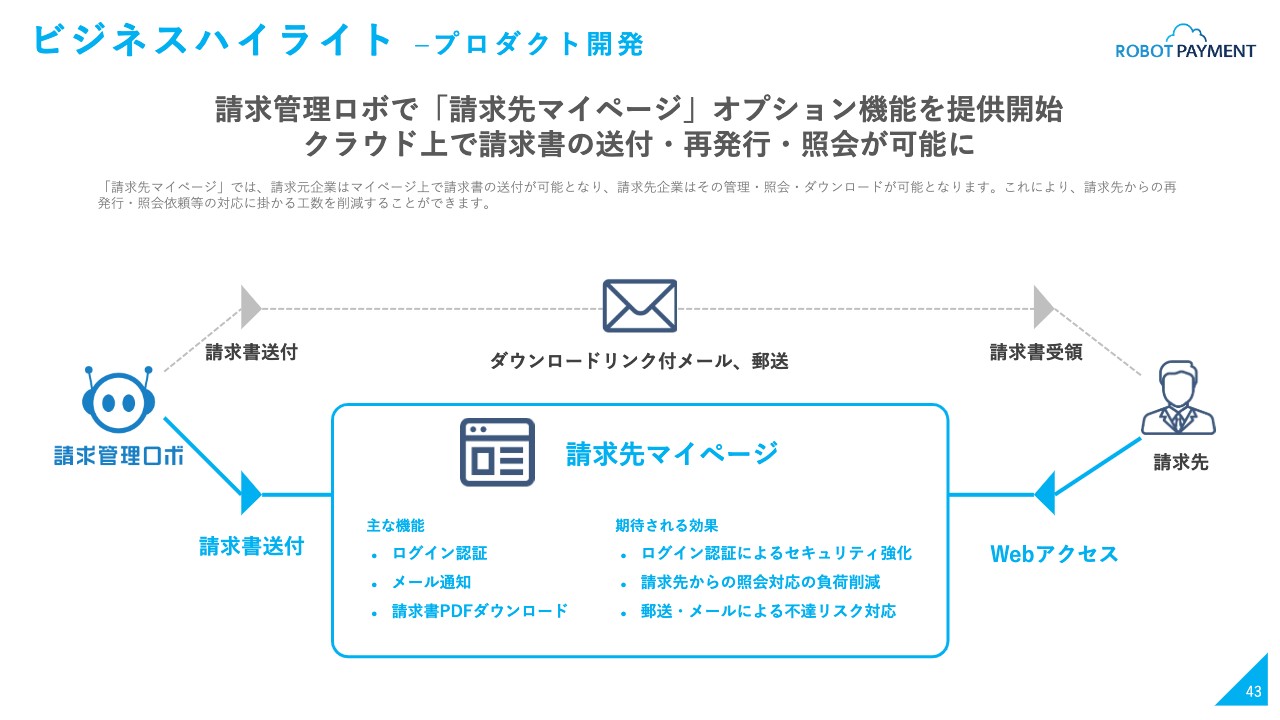

ビジネスハイライト –プロダクト開発

プロダクト開発についてです。「請求管理ロボ」で「請求先マイページ」というオプション機能の提供を開始しました。これは簡単に説明すると、受け取り手がマイページに入り、複数の「請求管理ロボ」を使っている取引先からの請求書を1つのマイページで管理することができるようになりました。

結果的に「請求管理ロボ」のマイページを使用すれば、メールの見落としや、郵便物の管理などの手間も省けます。これは過去の物も見られるため、請求書の発行側から見ると「あの請求書がまだ到着していない」といったコミュニケーションコストも減るという点で業務効率化に寄与しています。

ビジネスハイライト –全社

最後は全体に関わるところです。ISMSに関する国際規格「ISO27001」の認証を取得しています。これは大手になると、このマネジメントシステムを持っていることで、セキュリティチェックが安易にクリアできる項目が増えます。

もちろん、持っていなくても取引はできますが、持っていなければ、細かくいろいろなものを調査されます。そこで、大手との取引を加速させる目的で、この「ISO27001」の認証を取り、「これを持っているから、この部分は大丈夫ですよね?」というように、セキュリティチェックをクリアしていきます。

一方、これはマネジメントシステムになるため、結果的に当社内のマネジメントも可視化され、管理された状態の中で運用できるようになったというメリットもあります。

今回のビジネスハイライトとしてはプロダクトを2つリリースしたというところが一番大きなポイントだと考えています。

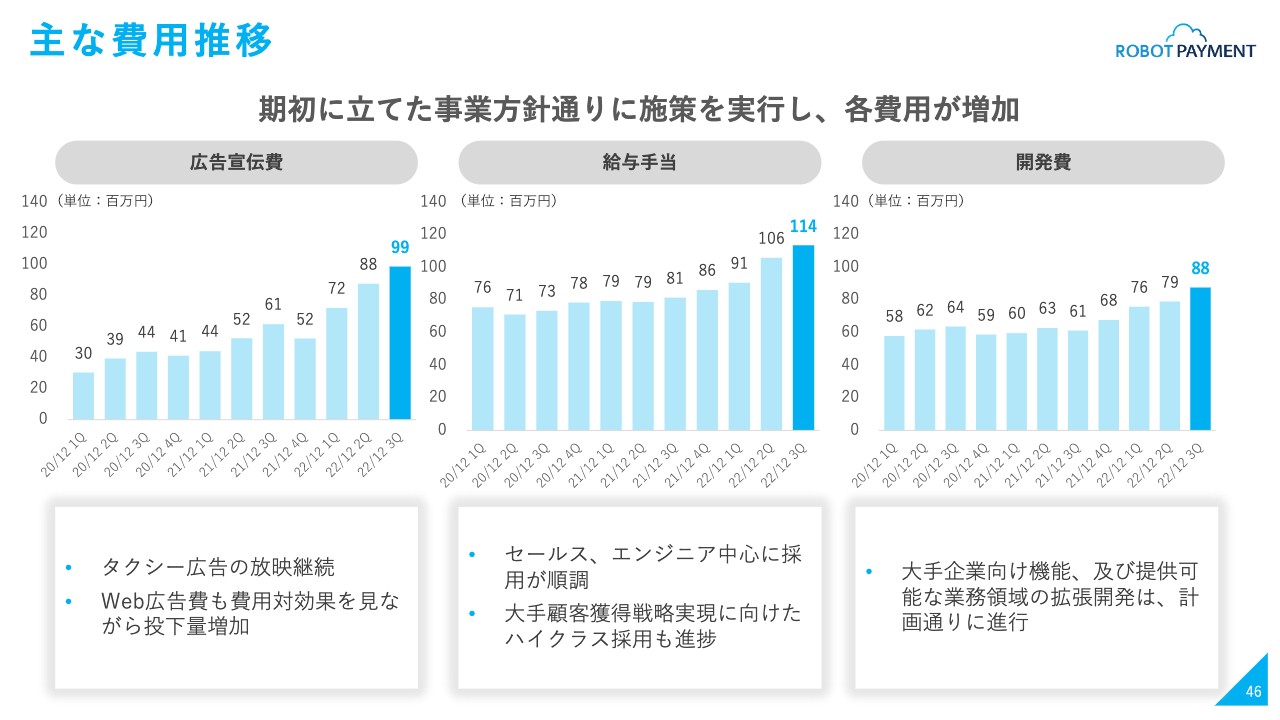

主な費用推移

久野:各種メインの費用は、期初に立てた計画どおりに各施策を実行していますので、それに伴い、費用が増加しているとお考えいただければと思います。

ただし、むやみやたらに費用をかけているものはありません。先ほど藤田からもご説明しましたが、費用対効果なども定期的にウォッチしながら、計画的に使っているというところをご理解いただければと思います。

経営課題としては、来期以降も継続的に、これをしっかりと回収していくというところが重要な経営課題であると考えています。

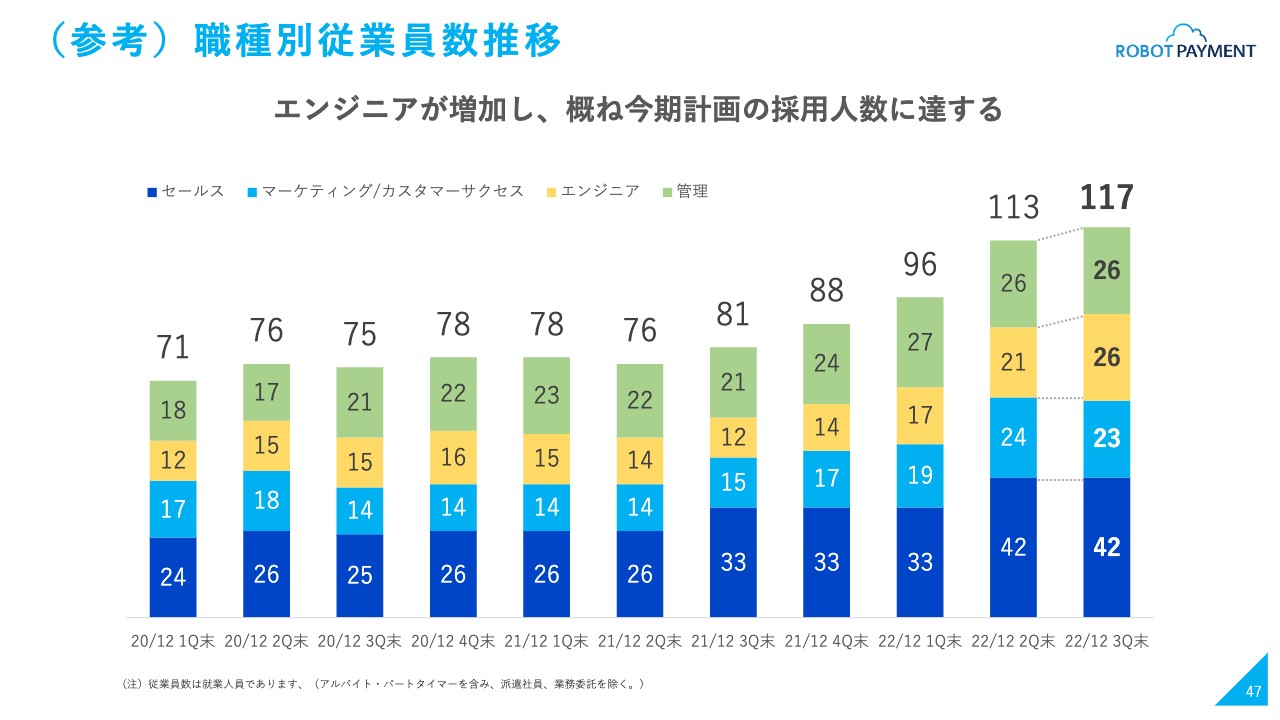

(参考)職種別従業員数推移

ご参考までに、職種別従業員数の推移を掲載しています。

以上で、ご説明を終了したいと思います。ご清聴ありがとうございました。

質疑応答:今後の利益計画について

司会者:「今期は赤字の見通しですが、その理由と黒字への転換時期、今後の利益の計画について教えてください」という質問です。

久野:こちらは、2022年12月期第3四半期 累計実績です。当社は2021年の12月期で、売上高が14億円弱、営業利益はおよそ2億円となっています。営業利益率にすると、およそ14.4パーセント程度の営業利益率を実績として出すことができています。

そこを出発点とすると、今期は売上高あるいは売上総利益に対して、販管費が前年同期比でプラス47.7パーセントと大幅に増加しています。

中長期的には我々の事業成長をさらに確固たるものにしていくために、主に、マーケティング、採用、開発などに投下し、諸々整備を進めています。もちろん同時並行で、トップラインを増やすことも行っています。

そのような理由から、今期は修正後についても、各種利益の数値、営業利益ともに赤字の見通しとなりました。

来期以降は、過去の巡航速度に戻すために、2021年12月期の数字なども参考にしながら、しっかりと売上と利益の両方に焦点をしっかりと当てて、計画策定を進めていきたいと考えているところです。

清久:2022年に関しては、2021年に上場で得た増資の資金を使わせていただいた、特別な年になったと思います。

2023年以降は、売上、営業利益ともにしっかりと同じ角度で出していきたいと考えています。理想としては営業利益率が10パーセントくらいだとすれば、11パーセント、12パーセントと、毎年徐々に上がっていくようなかたちのラインを作っていければと思っています。

この意思をもとに、計画を作りたいと考えていますので、2023年以降は安定的に成長を続ける企業を目指していきたいと思います。

清久氏よりご挨拶

本日はお集まりいただきましてありがとうございます。第3四半期が終わり、残りあと3ヶ月、一生懸命がんばっていきたいと思います。来年2月にまたお会いして、良い話ができるように計画を作り、がんばっていきたいと思いますので、今後ともご支援のほど、よろしくお願いいたします。

スポンサードリンク