関連記事

いい生活、3Qは前年比9.5%増収 クラウド・SaaS による効率的な「多店舗・一元管理」で利用拡大

いい生活、3Qは前年比9.5%増収 クラウド・SaaS による効率的な「多店舗・一元管理」で利用拡大[写真拡大]

2022年3月期第3四半期決算説明会

塩川拓行氏:みなさま、こんにちは。株式会社いい生活2022年3月期第3四半期の決算説明会を始めます。本日は、代表取締役副社長CFOの塩川がご説明いたします。よろしくお願いいたします。

今回初めての方もいらっしゃるため、当社について簡単にご紹介します。いい生活は、「不動産市場をテクノロジーでよりよいものにする」をミッションに掲げている不動産テック企業です。全国の不動産事業者向けに、不動産業務を支援するクラウド・SaaSを提供しています。

当社の特徴は業界特化型、いわゆるバーティカルSaaSの領域であることです。特定の業界等に関係なく、ホリゾンタルにプロダクトを展開されるSaaS企業はけっこうあると思うのですが、当社の場合は不動産という非常に大きな市場に特化し、そこにさまざまなプロダクトを投入しています。

当社は、不動産業界で生まれるシステムニーズをすべて拾っていくことを戦略としている、垂直型のバーティカルSaaS企業で、不動産取引全般でDX推進・生産性向上を実現できる業務支援システムを提供しています。

主要なプロダクトとしては「ESいい物件One」シリーズがあります。

どのようなことを行うシステムなのかについて簡単に説明すると、物件情報(モノの情報)・顧客情報(ヒトの情報)・契約情報(カネの情報)を一元管理し、業務のデジタル化を推進するツールです。ECサイトに例えると、商品のデータベースやお客さま情報のCRM機能、約定情報を一元化し、しっかりと管理していくものとなっています。

その他、Webマーケティングや不動産ポータルへの出稿機能、業者間ネットワーク、Web内見予約・入居の申し込み機能、電子契約機能など、さまざまなオプション群があります。これらをワンストップで業務支援する「フルポートフォリオ戦略」を取っています。

主な顧客は、賃貸の管理と仲介、売買の仲介を行っている不動産会社です。イメージとしては、多店舗展開している中堅以上の不動産会社が該当します。オンプレミスではなく、クラウド・SaaSで一元管理しながら業務したい方に適したシステムだと思っています。

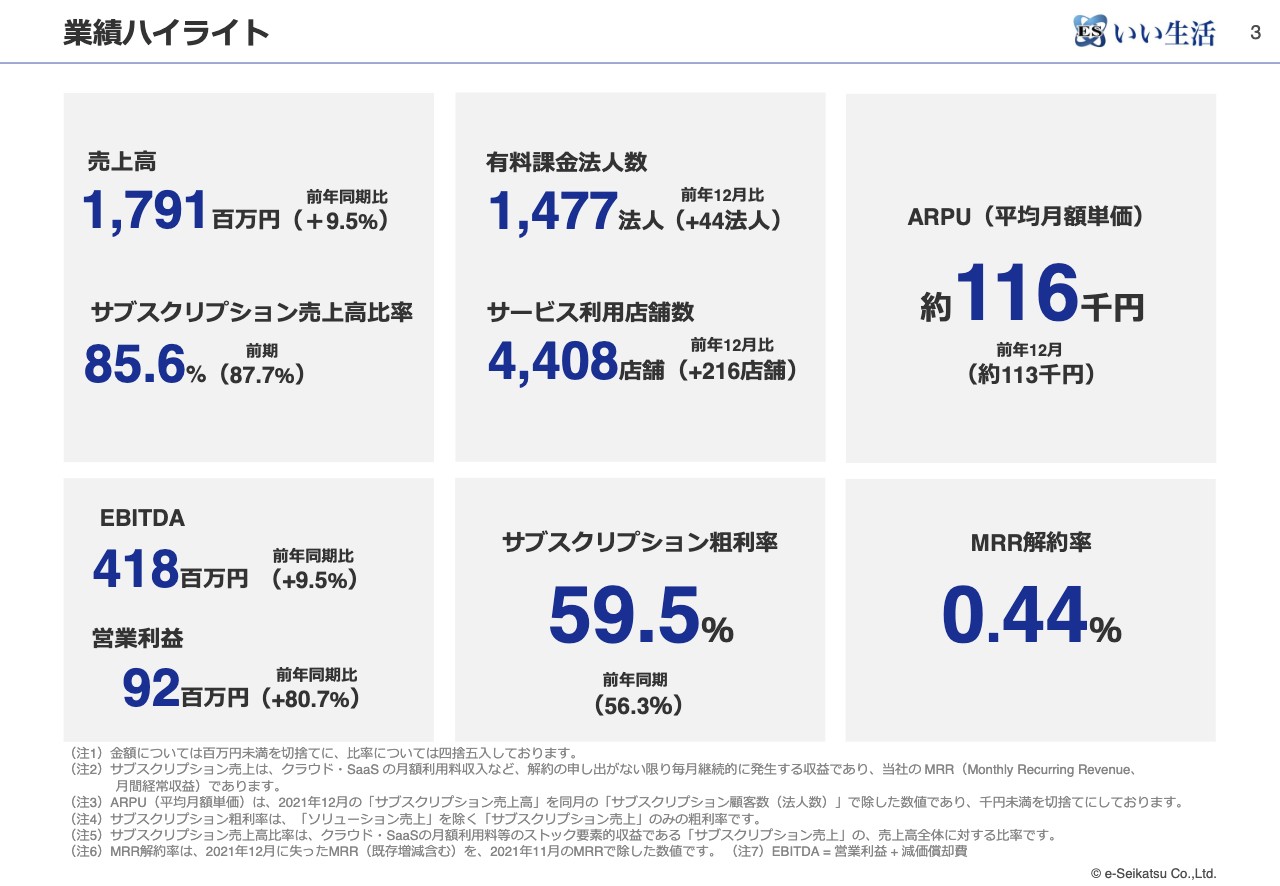

業績ハイライト

決算の概要についてお話しします。スライド3ページに業績ハイライトを簡単にまとめていますので、ご覧ください。

売上高は、前年同期比9.5パーセントの増収で17億9,100万円となりました。当社の売上の大部分はリカーリングなのですが、サブスクリプション売上高比率は全体の約85パーセントと、非常に安定した収益構造だと考えています。

サブスクリプション以外のソリューション売上には、例えばSaaSの初期設定費用、当社のサービスをご利用いただくための導入支援(BPO)等のサポートによる収益等が含まれています。

EBITDAは4億1,800万円で前年同期比9.5パーセントの増加、営業利益は9,200万円で前年同期比80.7パーセントの増加となっています。

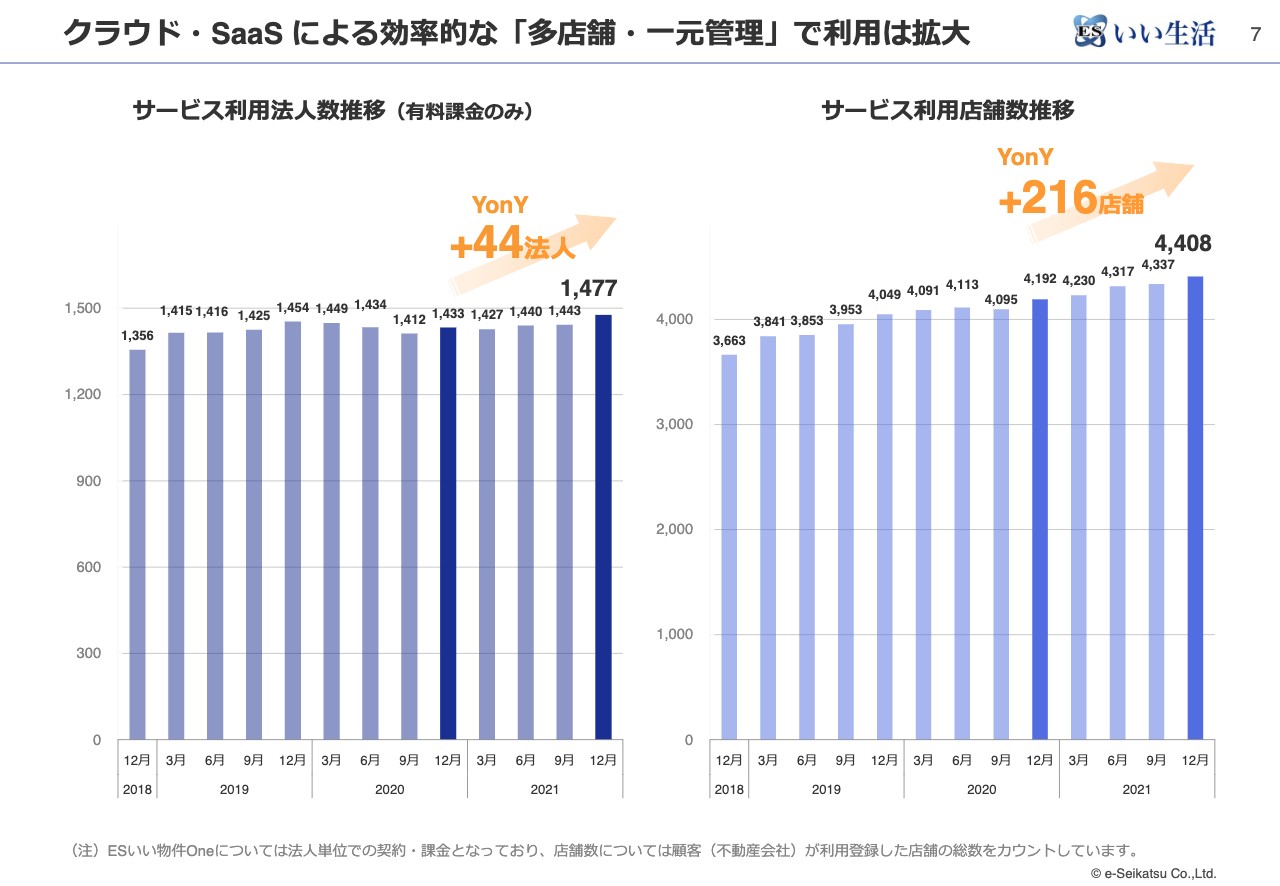

有料課金法人数は1,477法人で、前年同期比で着実に増加しています。利用店舗数は、216店舗増加の4,408店舗となっています。

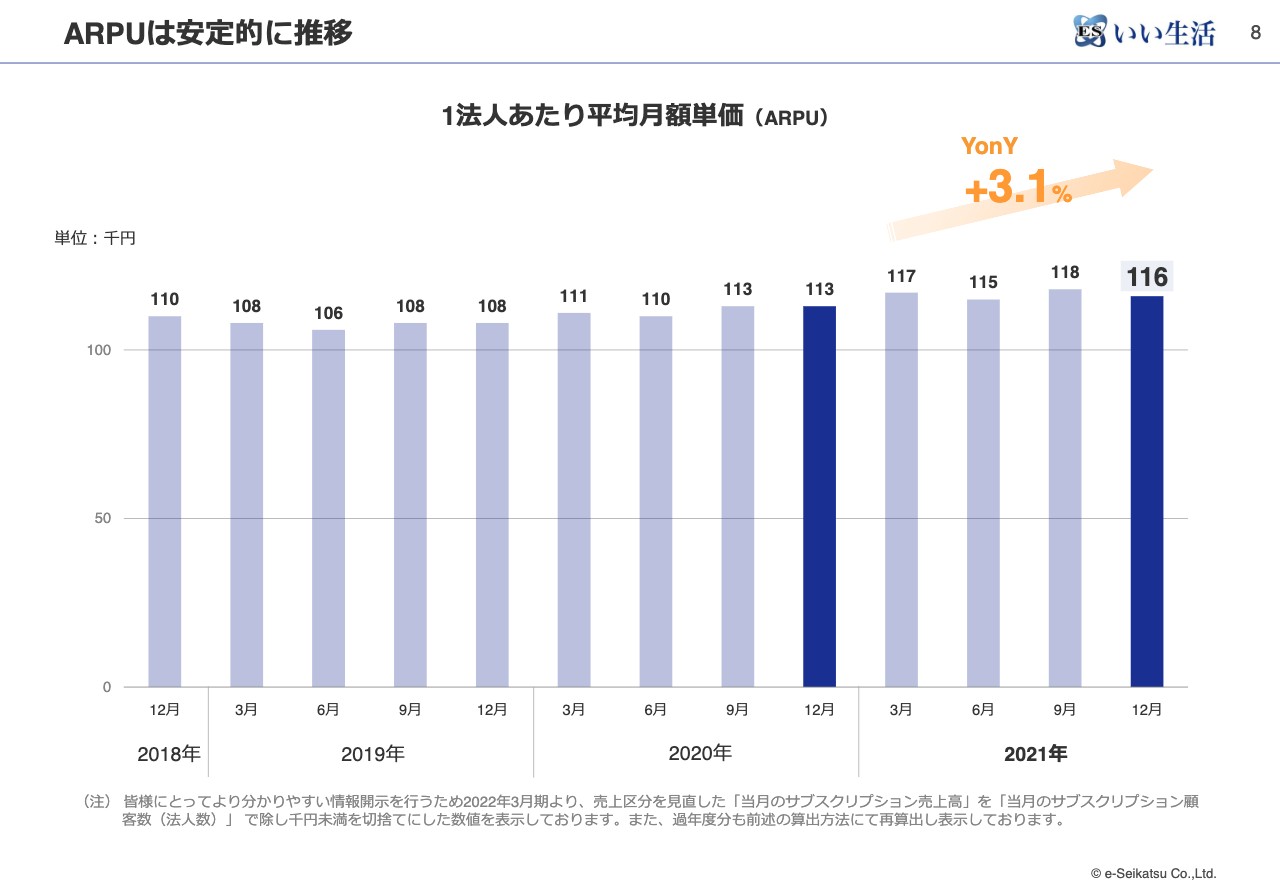

ARPU(平均月額単価)は11万6,000円で、前年12月比で3,000円上昇しました。当社はバーティカルな領域で事業を行っていますので、いろいろなプロダクトを持っています。ほとんどのお客さまは1つだけではなく、複数のサービスを組み合わせて使われているため、このようなARPUが構成されていると考えています。

加えて、サブスクリプションの粗利率は60パーセント弱となっています。当社は70パーセントを目標としていますが、前期に比べて少し改善しています。

レベニューチャーン(MRR解約率)は0.44パーセントとなっています。数字の詳細については、スライド下部に注釈がありますので、ご参照いただけたらと思います。

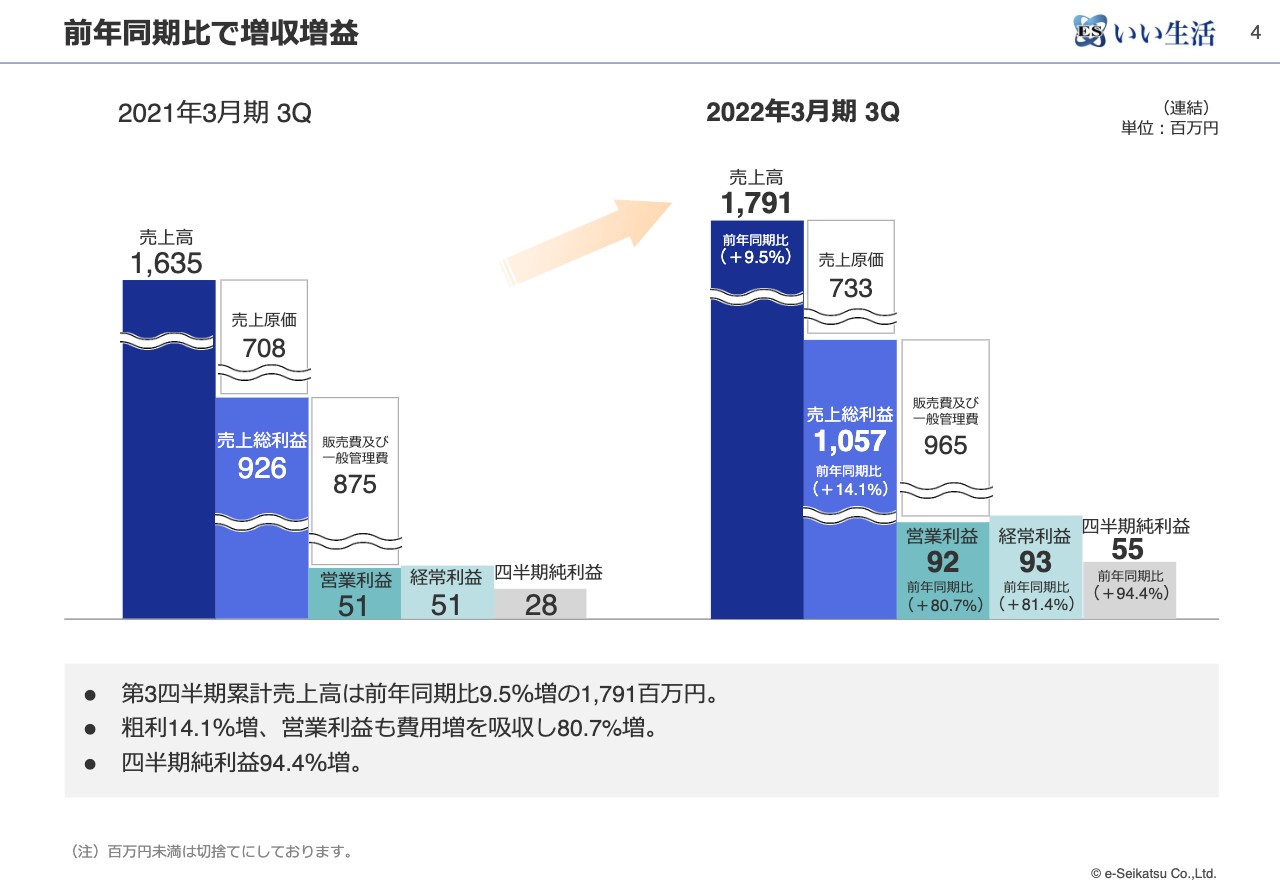

前年同期比で増収増益

続いて、P/Lのサマリーです。スライド4ページに前年同期比で示しています。左側が前期、右側が当期です。先ほどお伝えしたとおり、売上高は17億9,100万円で、9.5パーセントの増収となりました。粗利は10億5,700万円で14.1パーセントの増益、営業利益は9,200万円で80.7パーセントの増益です。そして当期純利益は5,500万円で、94.4パーセントの増益となっています。

費用の詳細は後ほどお話ししたいと思うのですが、原価が若干増えて7億3,300万円でした。販管費は、主に人件費の増加によって9億6,500万円となりました。

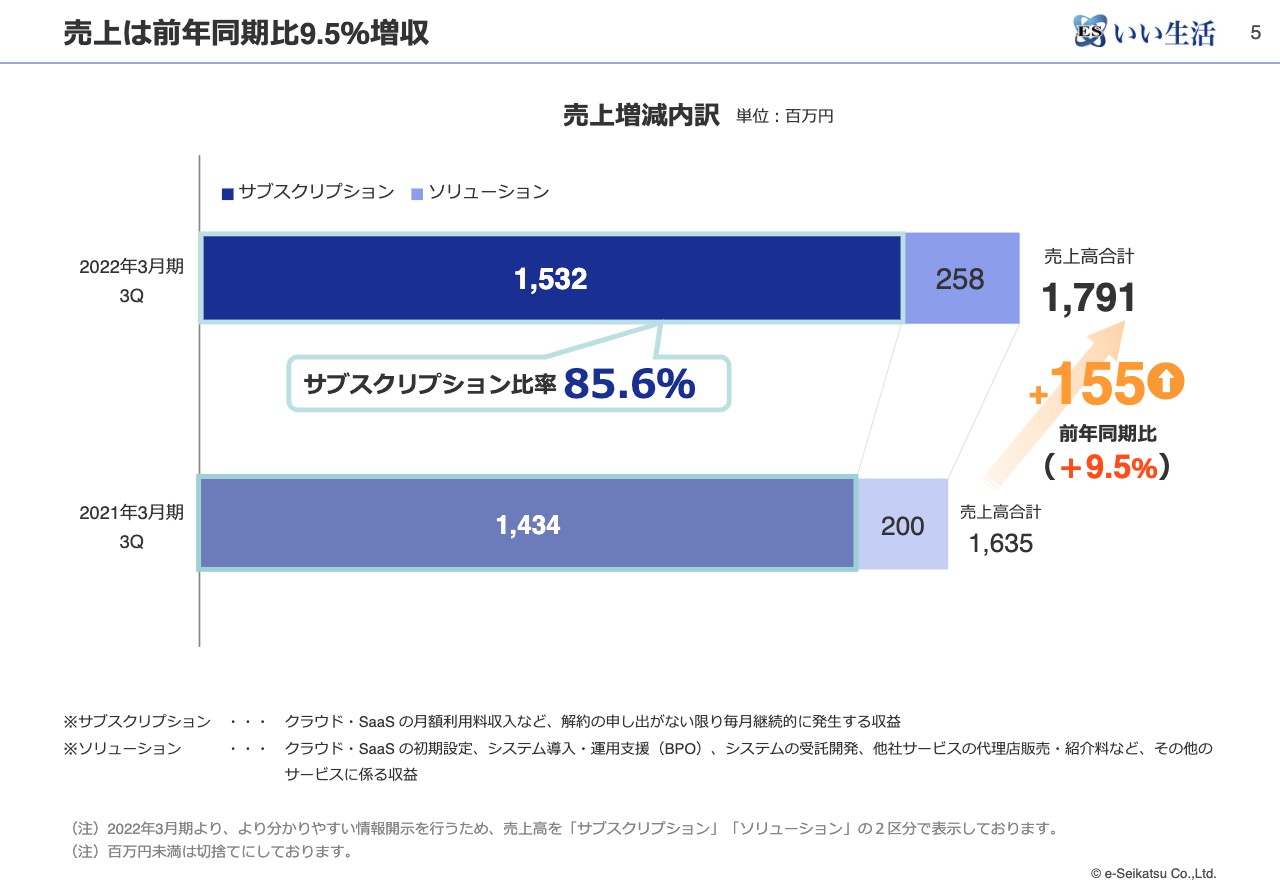

売上は前年同期比9.5%増収

前年同期比の売上増減内訳です。先ほどお伝えしたとおり、サブスクリプションとソリューションからなっており、その内訳を示しています。

売上は9.5パーセントの増収、サブスクリプション比率は85.6パーセントです。当社の場合、サブスクリプションとMRRがほぼイコールだと思っていただいてよいかと思います。

先ほどお伝えしたとおり、ソリューションはSaaSの初期費用や導入・運用支援、お客さまからデータ移行等のBPOを個別受注するサービスといったものの売上が含まれています。

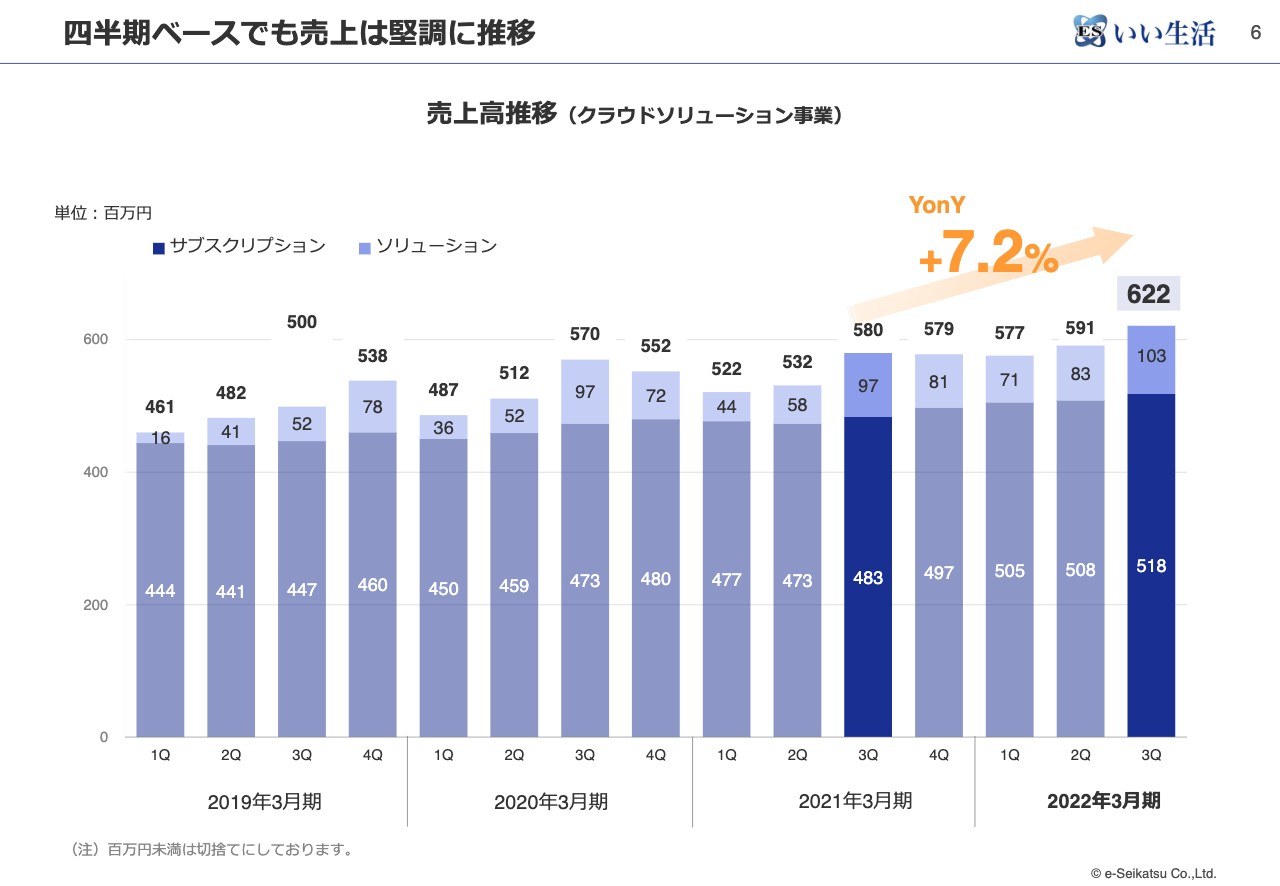

四半期ベースでも売上は堅調に推移

四半期の売上高推移は、前期の同じ期間に比べ7.2パーセントの増収となりました。内訳としては、特にサブスクリプションのほうが安定しています。ソリューションはどうしても一時的な売上を含むため、四半期によって若干の増減があります。

クラウド・SaaS による効率的な「多店舗・一元管理」で利用は拡大

法人顧客数と利用店舗数の推移についてです。スライド左側がサービスを利用中である法人数の推移で、先ほどお伝えしたとおり、今期末時点で1,477法人のお客さまに使っていただいています。こちらは有料課金の顧客のみカウントしているため、数多く存在する無料ユーザーの数は含んでいません。

スライド右側は、サービス利用店舗数の推移を示しています。利用店舗は当期末で4,408店舗となっています。

当社はSaaSのプロダクトであるため、その利点を活かしやすい、1社で複数店舗を展開されている中堅以上の不動産会社により多く使っていただいています。その結果が法人数と店舗数の関係に表れていると思っています。

ARPUは安定的に推移

APRUは、だいたい11万円を超えるくらいで安定しています。いろいろなオプションサービスを出していますので、それらを追加で導入いただくことがアップセル・クロスセルにつながり、ARPUの結果に表れていると見ています。

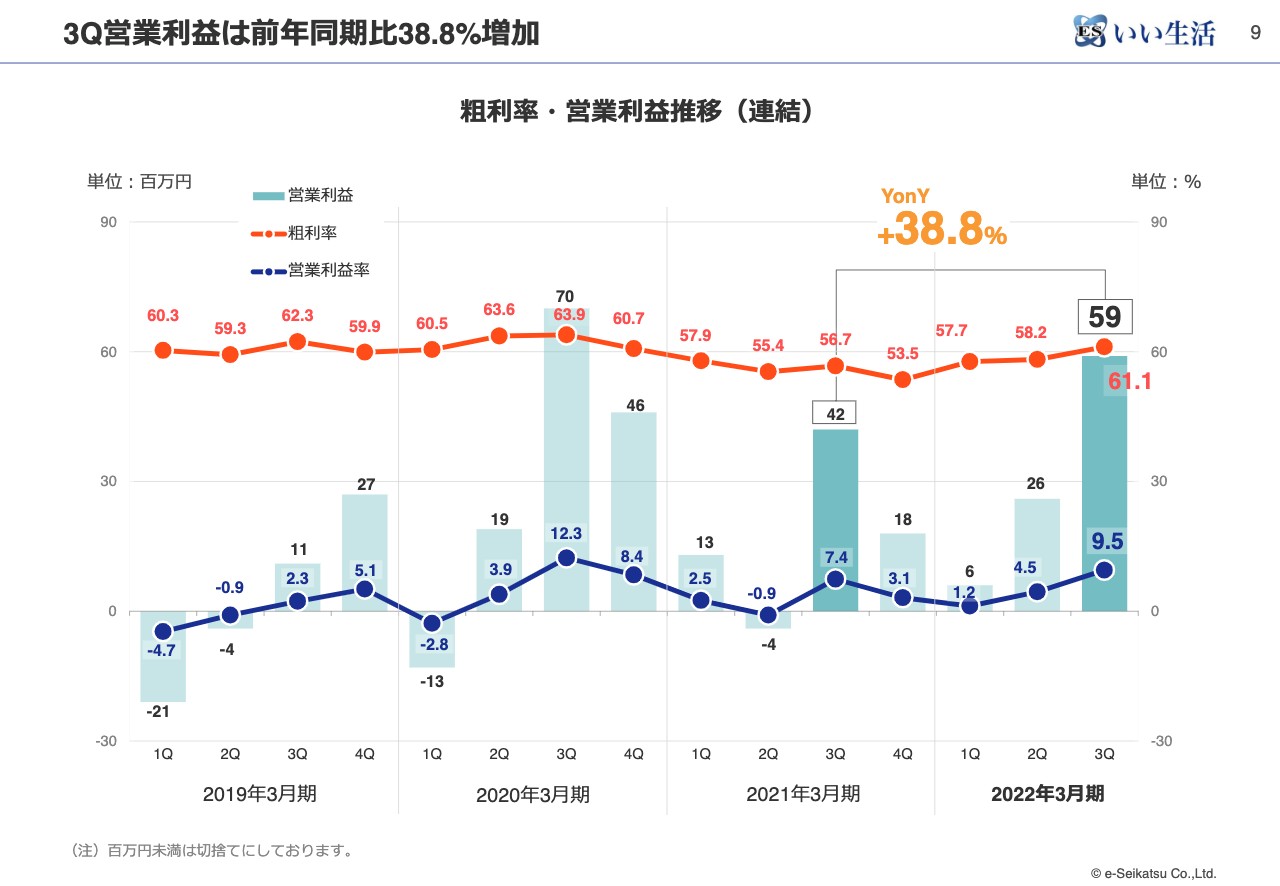

3Q営業利益は前年同期比38.8%増加

粗利率・営業利益の推移を示しています。先ほどお伝えしたとおり、営業利益は第3四半期までの累計で80パーセントの増益、四半期ベースで比べると、前期の第3四半期と比べて約39パーセントの増益となっています。

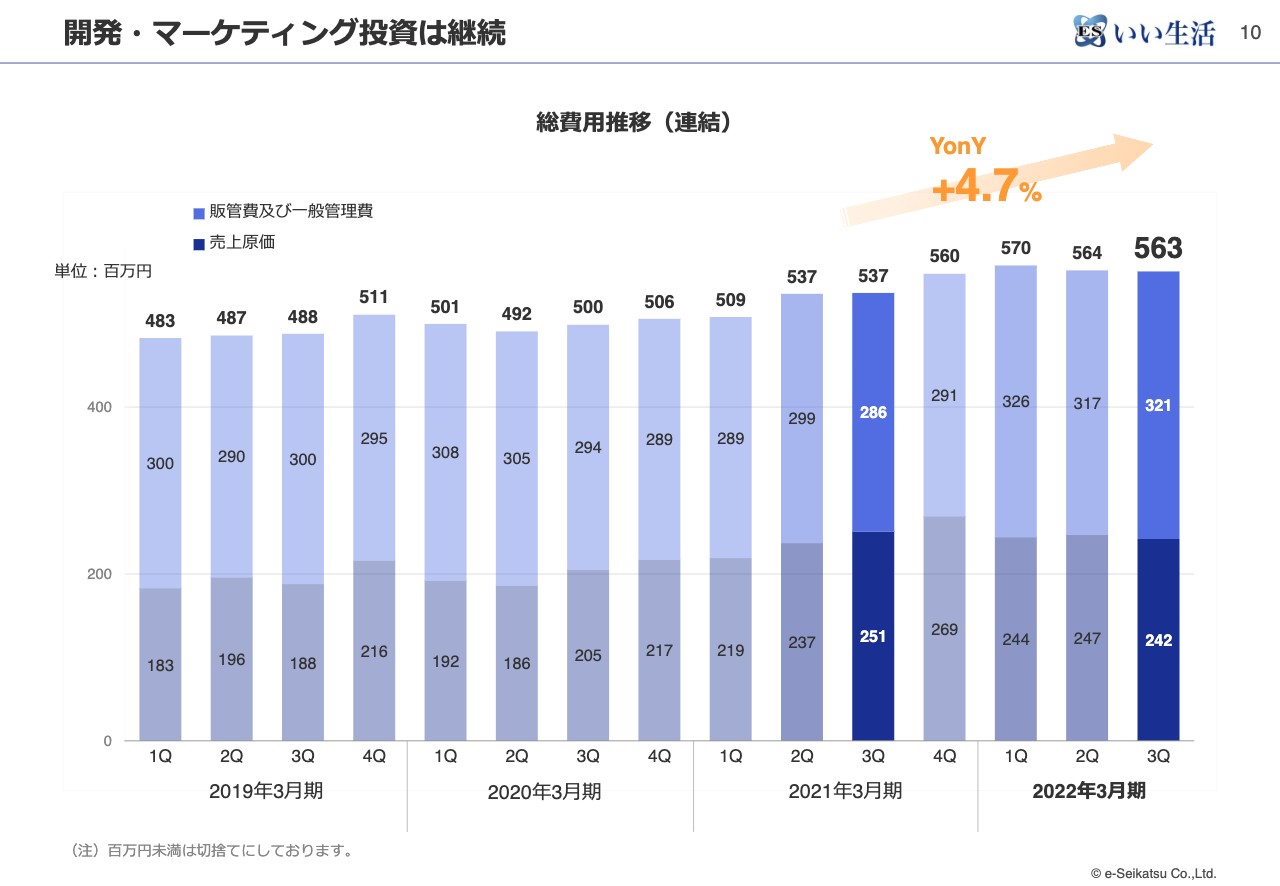

開発・マーケティング投資は継続

総費用の推移です。グラフ下が売上原価、上が販管費及び一般管理費を示しています。原価は前期から少し下がりました。特に第3四半期・第4四半期は少し下がっていると思うのですが、以前にお伝えしたとおり、データセンターとIaaSが並行稼働し、そこで費用が重複した期間がありました。今期は解消しているため、その分が少し下がってきたところです。

一方、販管費及び一般管理費はマーケティング・セールスの人員について、新卒を中心に積極的に採用していることもあり、増加傾向となっています。当社の特徴はバーティカルSaaSで領域を絞っており、だいたいどのようなお客さまがいらっしゃるかがリーチしやすいこともあり、広告宣伝に定期的かつ派手にお金を使う戦略は取っていません。

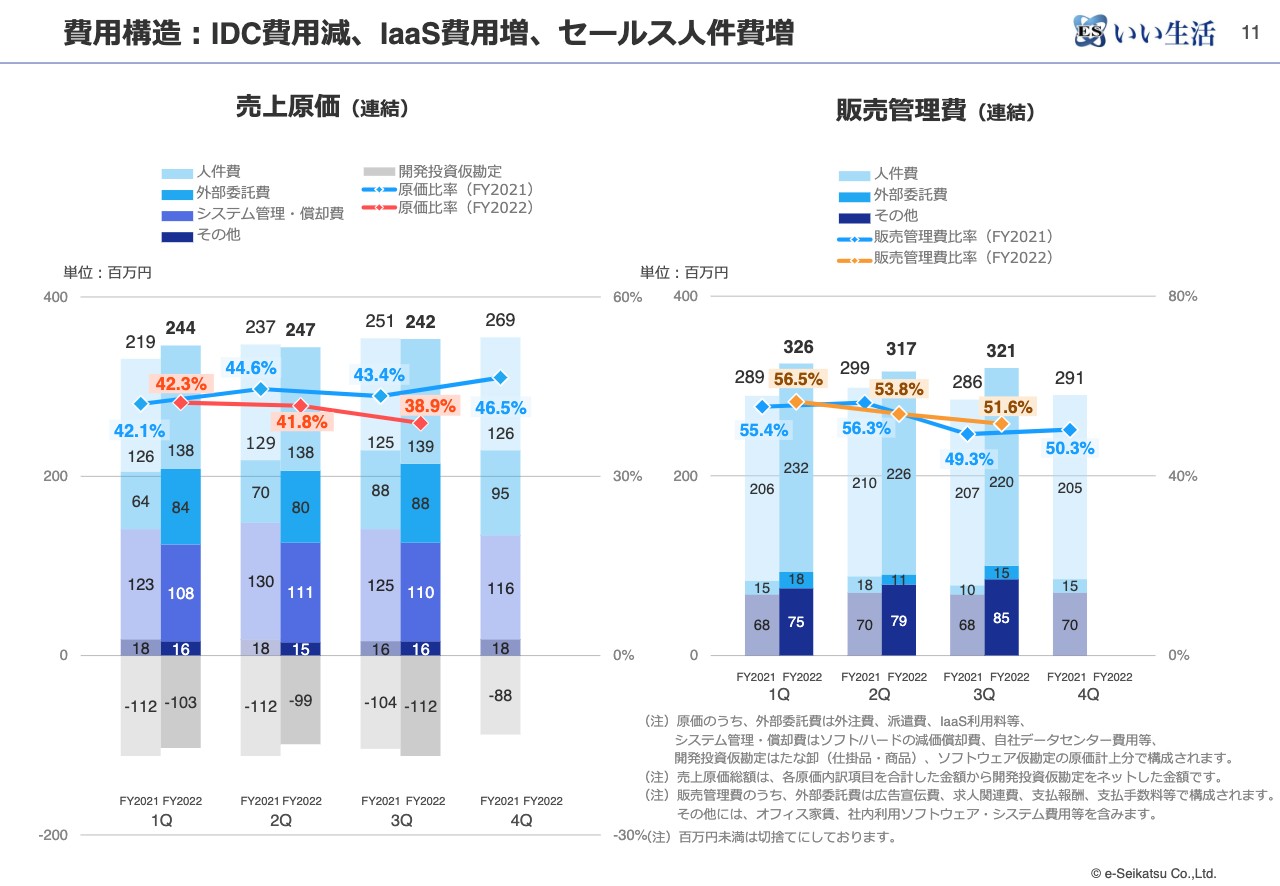

費用構造: IDC費用減、IaaS費用増、セールス人件費増

費用構造をより詳細に分解したものです。スライド左側のグラフが売上原価、右側が販管費となっています。

売上原価の費用構造で、大きく占めるのは人件費で、中央の業務委託にはIaaSの利用料等が入っています。また、システム管理・償却費には減価償却が含まれています。

スライド下部にある、グレー色でマイナス方向に進んでいるグラフは、当社から見た開発途上のシステムの仮勘定です。いったん原価から外し、システムをリリースした時に減価償却として初めて費用化することとなっているため、このような構造となっています。

原価はそれぞれのカテゴリーで比較的安定しています。お伝えしたとおり、IaaSの利用料が増え、データセンターのところで利用料が少し下がっているのが確認できると思います。

販管費は、広告宣伝等をあまり使っていないため、主に人件費が占め、その他の部分はオフィスの賃料などが含まれています。いずれにしても、費用構造は比較的安定しているため、ほぼ固定費として見ていただいてよいと思っています。

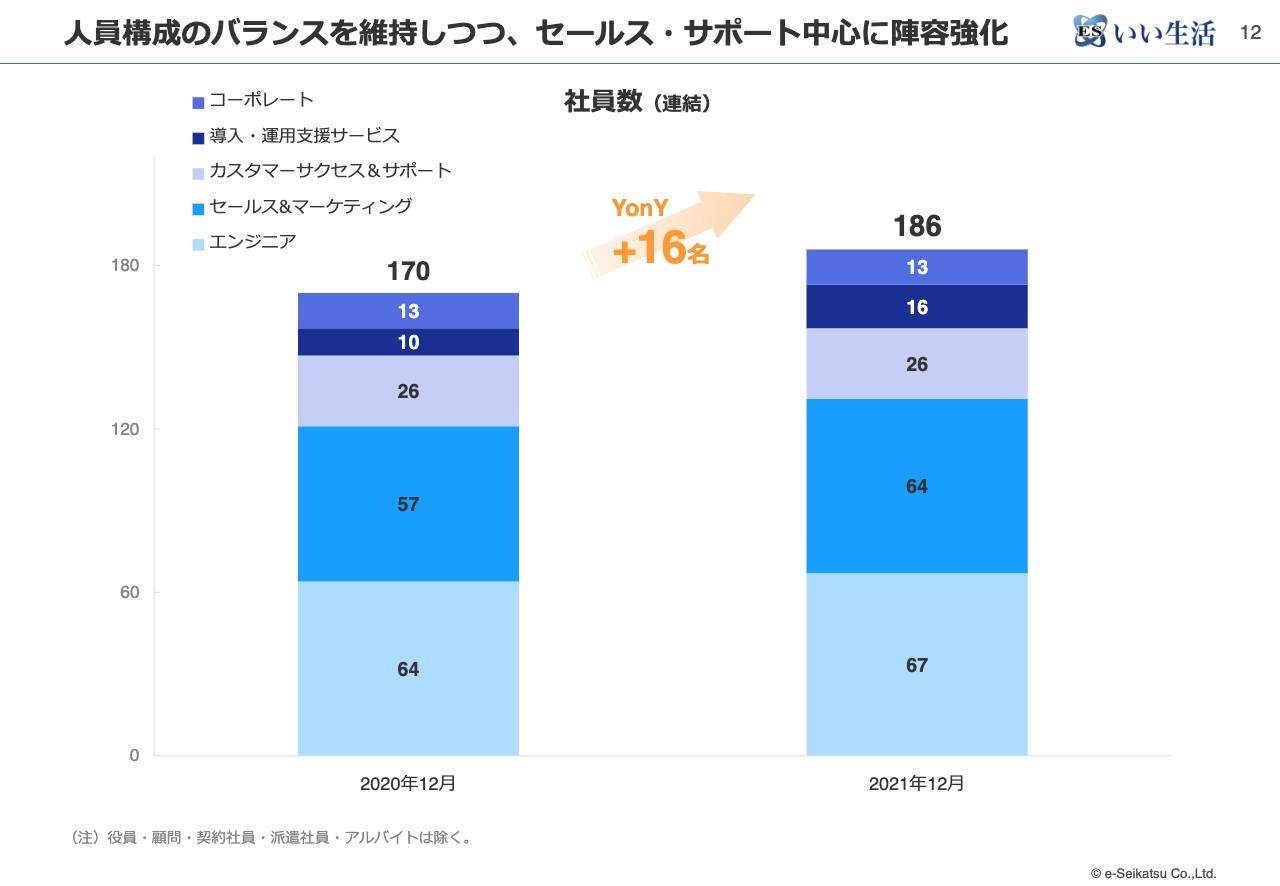

人員構成のバランスを維持しつつ、セールス・サポート中心に陣容強化

社員数の推移です。前年同期に比べ16名増加しています。これは主にセールス&マーケティングと導入・運用支援サービスの人員が増えているからです。

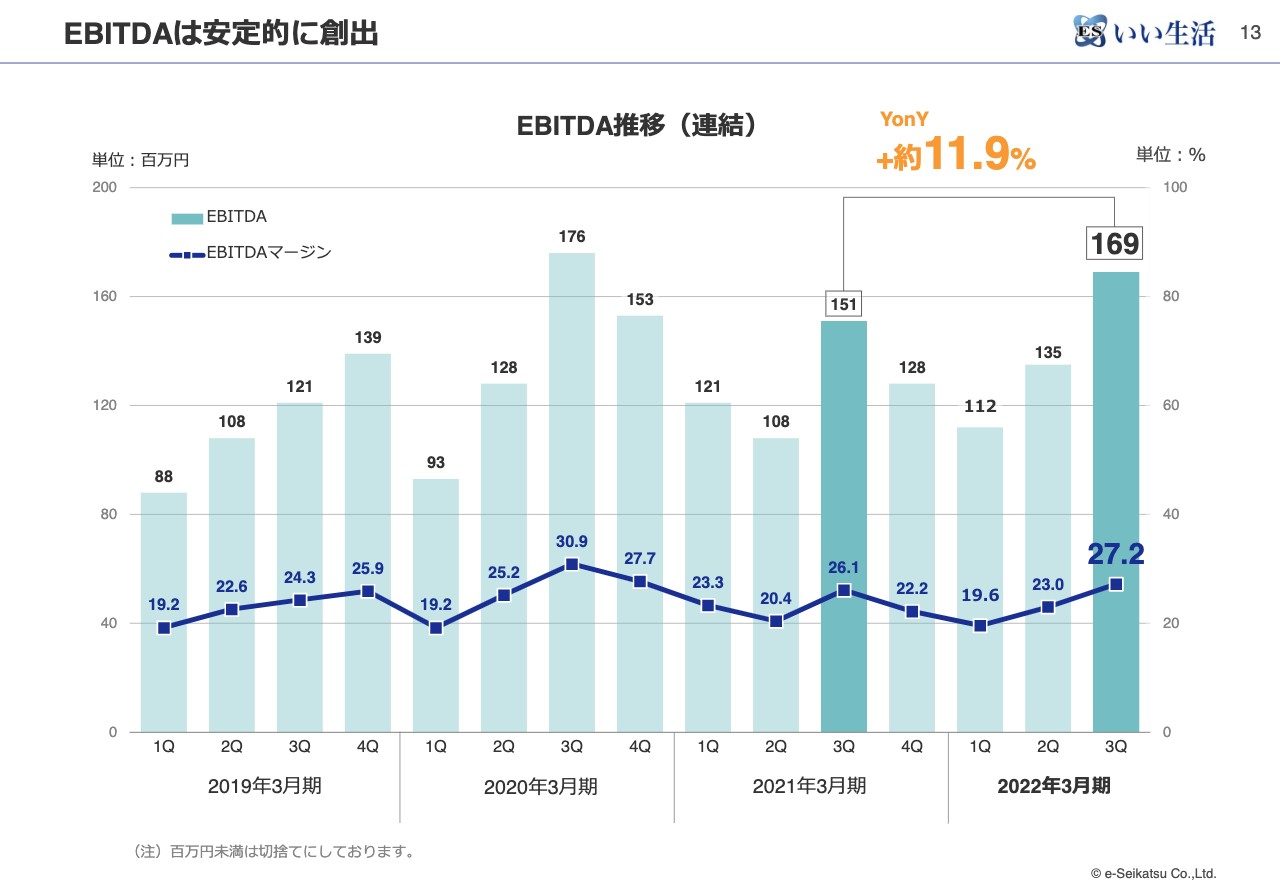

EBITDAは安定的に創出

EBITDAの推移についてです。当社は設備投資、サービス開発への投資が比較的大きく、年間おおむね4億円を少し超えるくらいを投資しながら、同じくらい償却していくサイクルが続いています。EBITDAは、しっかりとキャッシュを稼ぐ力があることを示すために出しているのですが、マージンもだいたい20パーセント前後くらいで、非常に安定していると思っています。

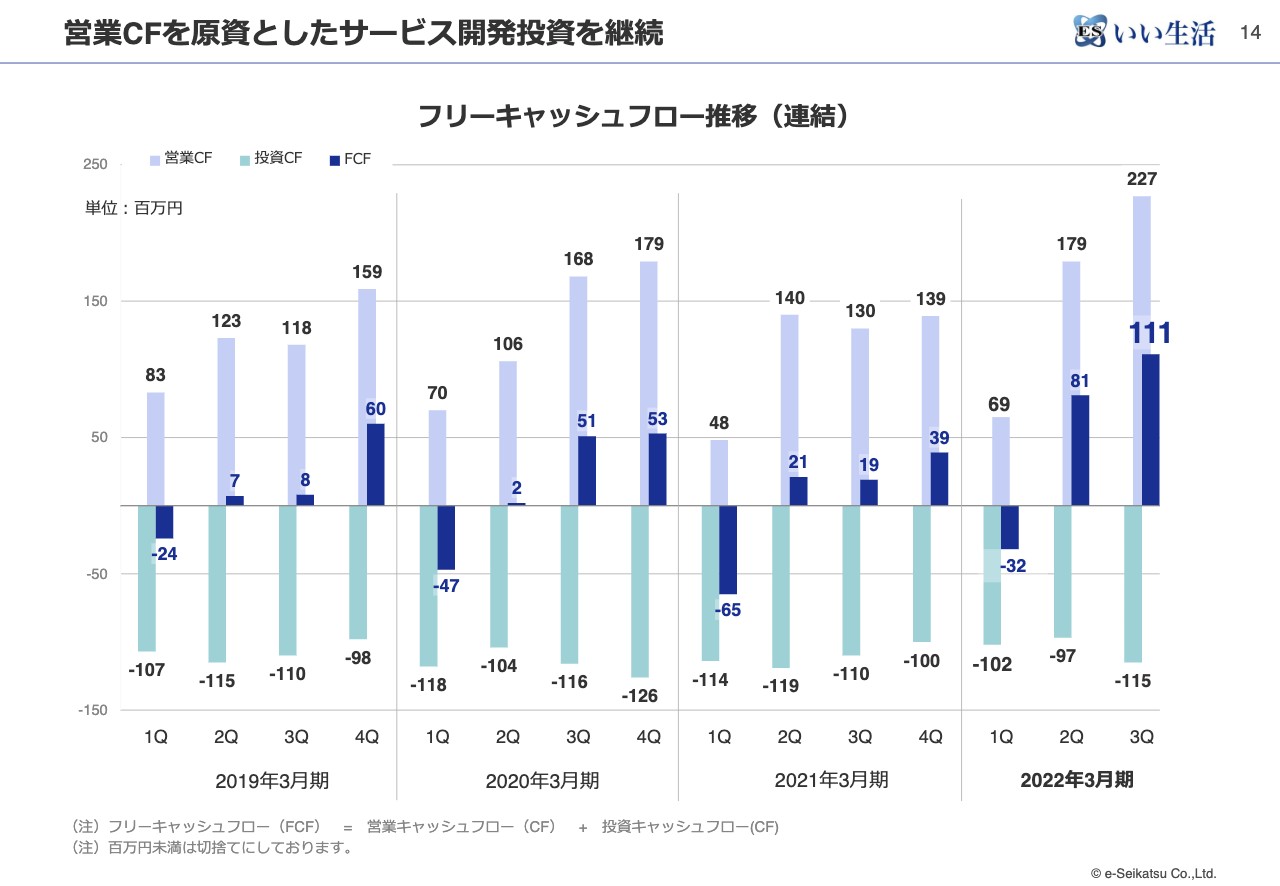

営業CFを原資としたサービス開発投資を継続

フリーキャッシュフローの推移についてです。当社は、営業キャッシュフローの範囲内でサービスの開発に投資していく方針を取っています。上の紫色のグラフが営業キャッシュフローで、下の緑色のグラフが投資キャッシュフローです。残りがフリーキャッシュフローとなり、今期は比較的きちんと出せています。

今のところ、拡大傾向にあると思っています。大きな方針として、今は借入を行っていないため、営業キャッシュフローの中で、サービス開発へしっかりと投資していきたいと考えています。

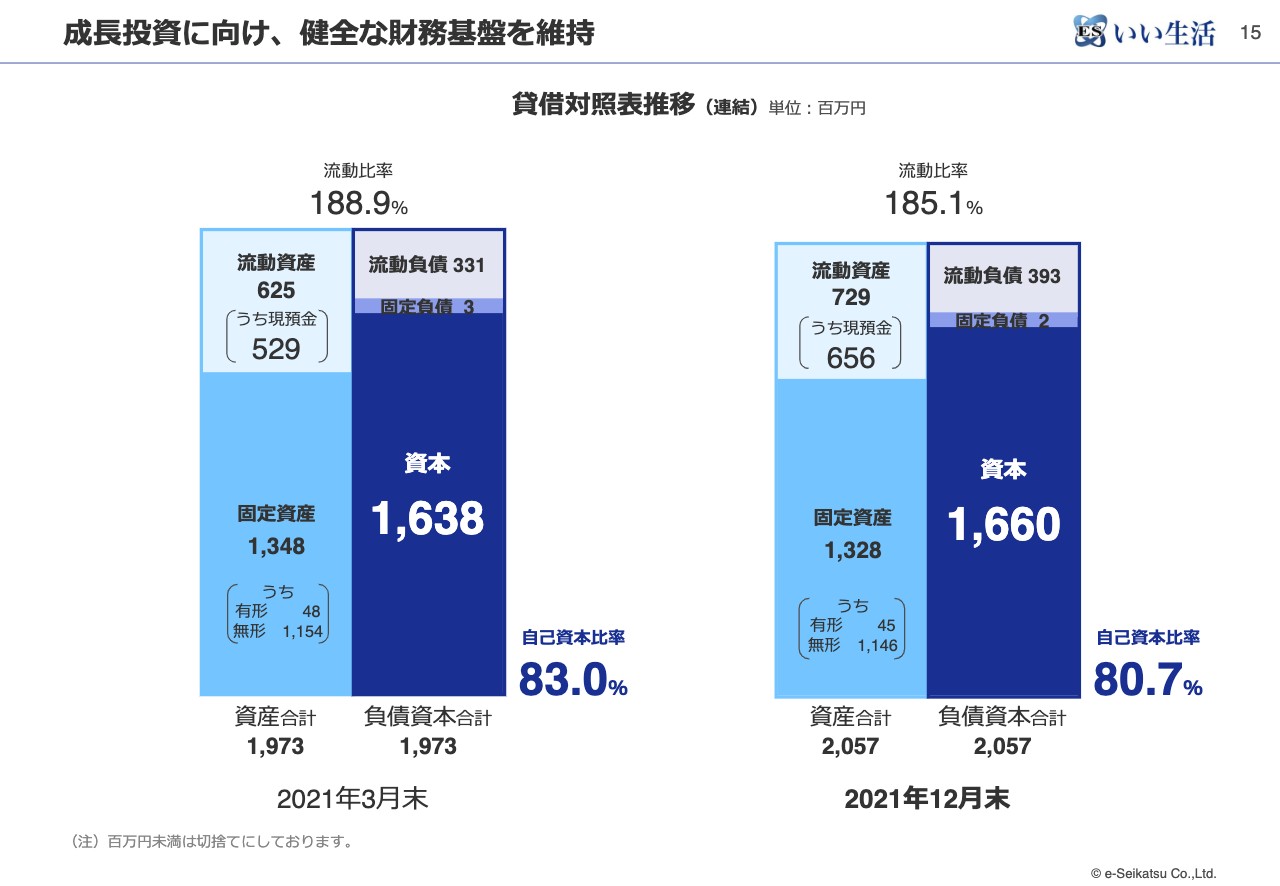

成長投資に向け、健全な財務基盤を維持

バランスシートです。当社はあまりレバレッジがかかっていないといいますか、借入がありません。そのため、資本がかなり大きく出る構造となっています。今後、成⾧をより加速させる過程で必要な調達があれば借り入れ等も行う可能性がありますが、今のところは営業キャッシュフローの中でしっかりと投資していく方針に変わりはありません。

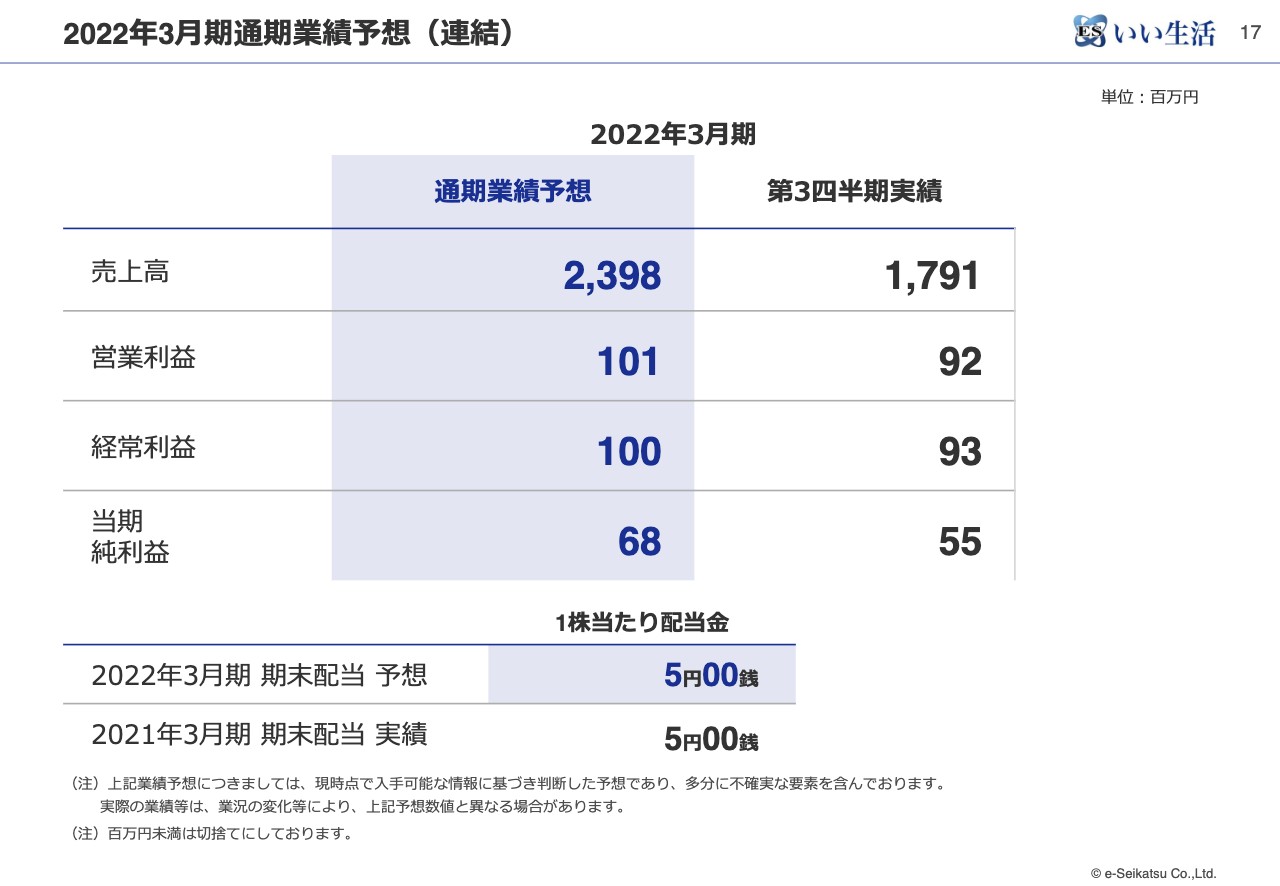

2022年3月期通期業績予想(連結)

業績予想についてお話しします。業績予想は5月に公表した数字から変わっていません。売上で24億円弱、営業利益で1億円強を目指していきます。なお、スライドの右側は今期の実績です。

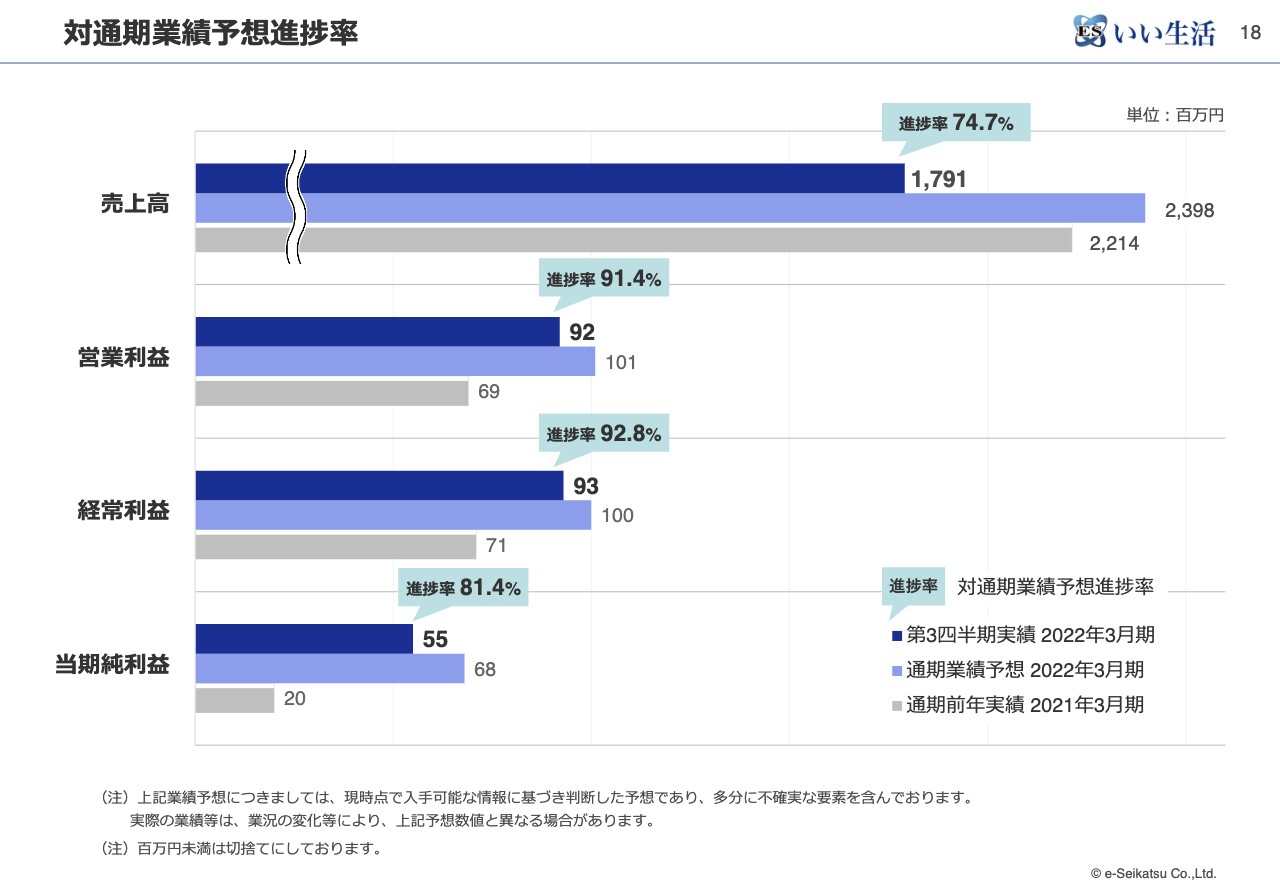

対通期業績予想進捗率

対通期業績予想進捗率について、売上は今のところ進捗率約75パーセントで、ほぼ期の進捗どおりだと考えています。利益については91.4パーセント、当期純利益は81.4パーセントまで来ていますので、現時点において、それぞれの業績予想は十分に達成可能だと見ています。

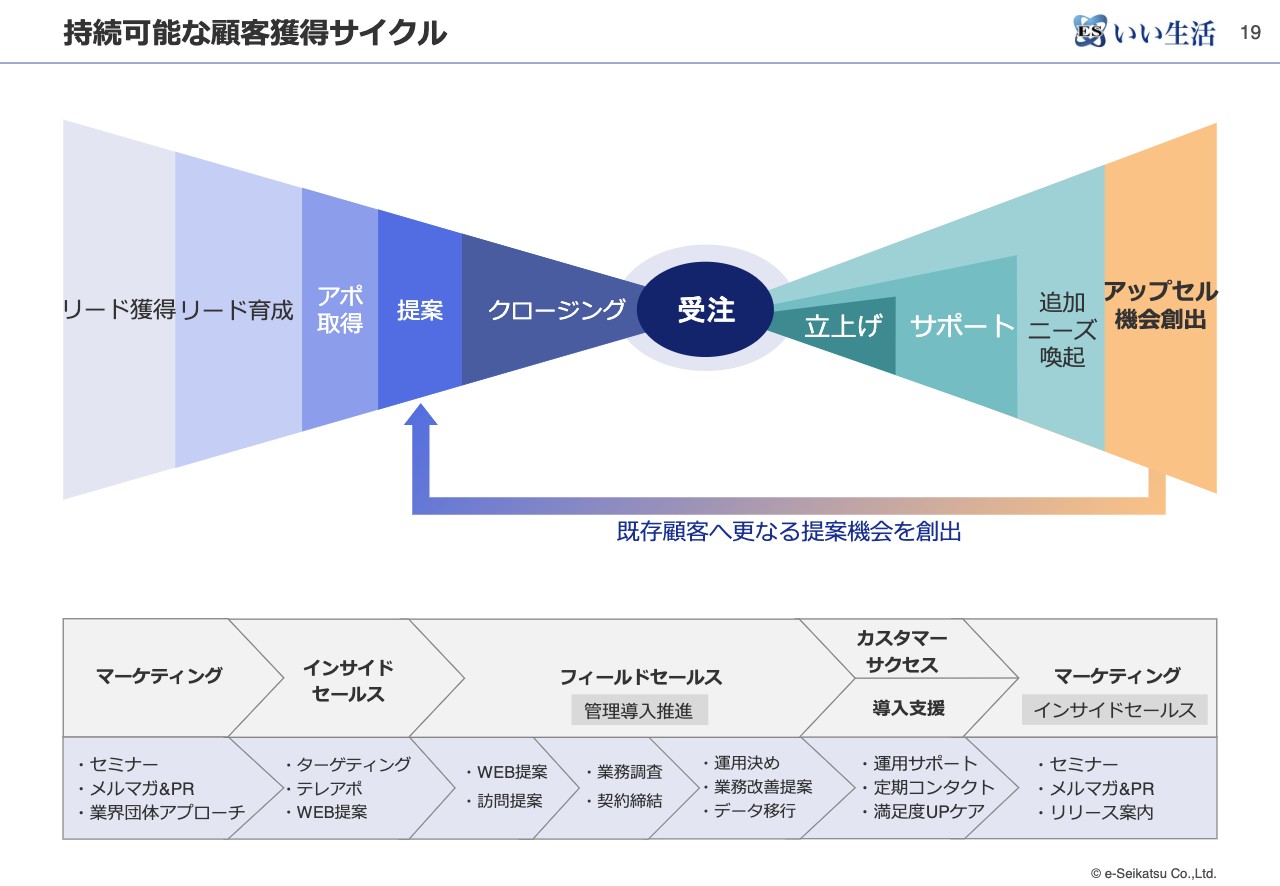

持続可能な顧客獲得サイクル

当社の顧客創造サイクルです。前回の決算発表時にも使用したチャートですが、今はオンラインセミナーを中心に行っています。特に今期は、当社のシステムを使っていただいたお客さまの成功事例をお客さま自身に登壇してもらい、お話ししていただく活動を続けています。これが着実なリードの獲得につながっていると考えています。

さらに、当社の場合はサービス導入後、追加的に別のサービスも使ってもらうといった、いわゆるアップセル・クロスセル率が非常に高くなっています。そのため、このような体制をもとにお客さまをしっかりとカバーし、ARPUを上げていきたいと考えています。

国内随一の「不動産テック」企業へ

こちらが当社が従来から掲げている目標指標の数字です。「顧客数5,000社」、「ARPU10万円以上」、「サブスクリプション粗利率70パーセント超」を目標にしています。5,000社の部分についてよくご質問をいただきますが、現在は約1,400社となっています。これについては今、当社では顧客化の優先順位として、賃貸管理会社のお客さまを非常に重視して進めているため、多少時間を必要としているところがあります。

一方、当社は管理会社の物件を仲介会社にご案内する「いい物件Square」というサービスを今期より展開しています。こちらはすでに無料で利用しているお客さまが相当数おり、無料で利用している法人数を合わせた場合は、現時点でも5,000社を超えている状態になっています。

ですので、これからの課題は無料で利用しているお客さまを、どのように有料の顧客にしていくかだと考えています。「顧客数5,000社」はしっかりと達成していかなければならない数字だと捉えています。

「ARPU10万円以上」についてはすでに約11万円を達成している状態ですが、今後お客さまの数が増えていく中において、課金単価が若干低いお客さまも入ってくることを想定し、多少堅めにみています。実際はARPUが10万円を超えるレベルにおいて顧客数5,000社を達成したいと考えています。

また、サブスクリプションの粗利率については売上を増やしていくしかありません。開発コストをしっかり管理しながら売上を増やし、70パーセントを実現したいと考えています。

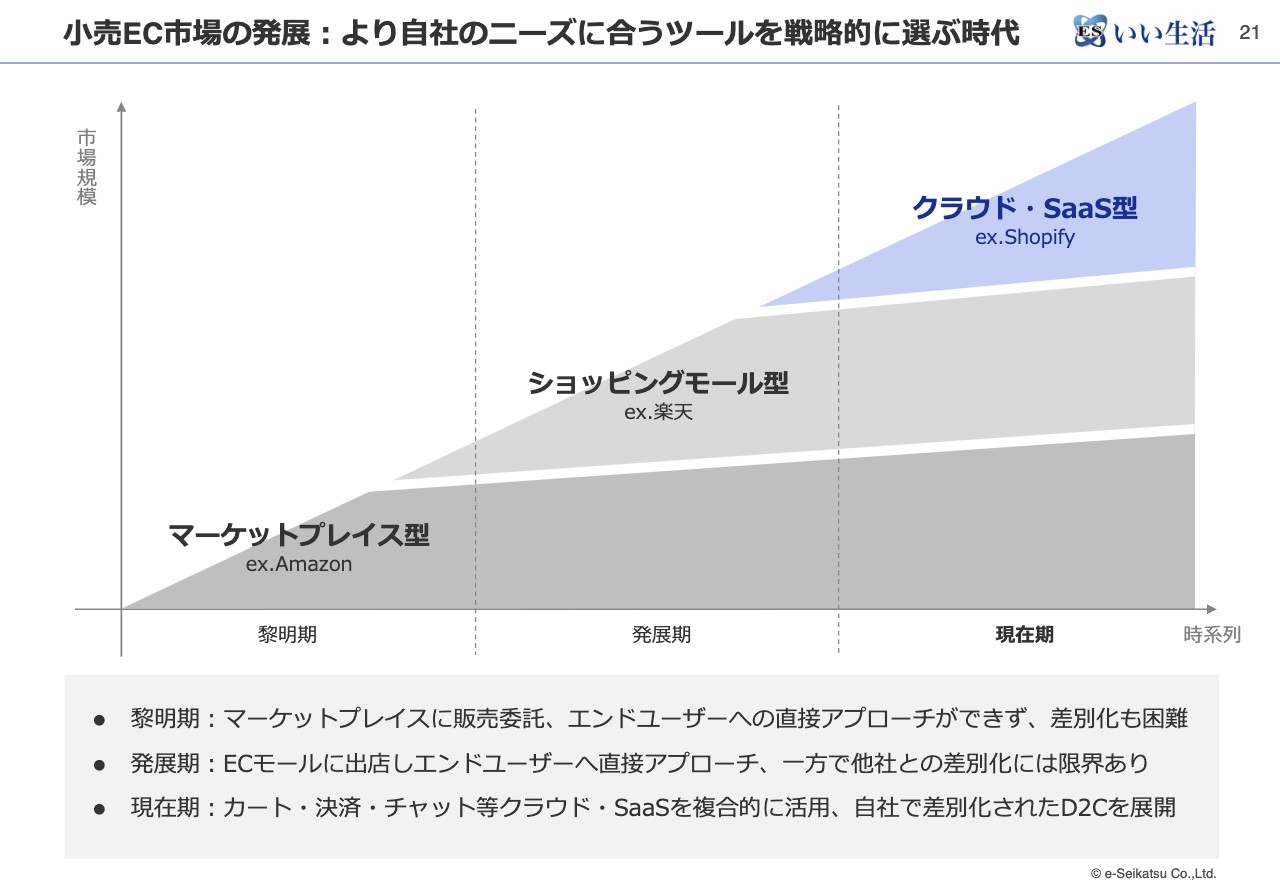

小売EC市場の発展:より自社のニーズに合うツールを戦略的に選ぶ時代

次に当社のビジョンに関してお話しします。こちらのチャートは小売EC市場がどのように発展してきたかについてまとめたものです。同じような動きが不動産領域においても今後起きていくのではないかと考え、お示ししています。

まず、チャートの一番下に「マーケットプレイス型」があります。例えば、Amazonのような会社が中心となりECを進めてきました。ECを利用したい会社が販売委託し、在庫管理あるいは配送などを任せるかたちからEC市場が広がってきました。

このようなかたちは手軽に開始できるメリットがある一方、自由にホームページを作れないなど、いろいろな制約があるため、どうしても不満が出てきます。その後、お客さまの不満を解消するモデルとして、楽天に代表される「ショッピングモール型」の企業が現れてきたという経緯があります。

しかし、それでもモール側によるいろいろな縛りや制約があります。それらのユーザーの不満を解消するツールとして、今度は新たにEC業者向けの「クラウド・SaaS型」が生まれました。代表的な企業としてShopifyなどがありますが、今までマーケットプレイスあるいはショッピングモールにおいてなかなか実現できなかったことを、実現している会社が増えてきています。

今の小売EC市場は各社が自由にECサイトを設計し、特色を出したサービスを展開するフェーズに入っているのではないかと見ています。

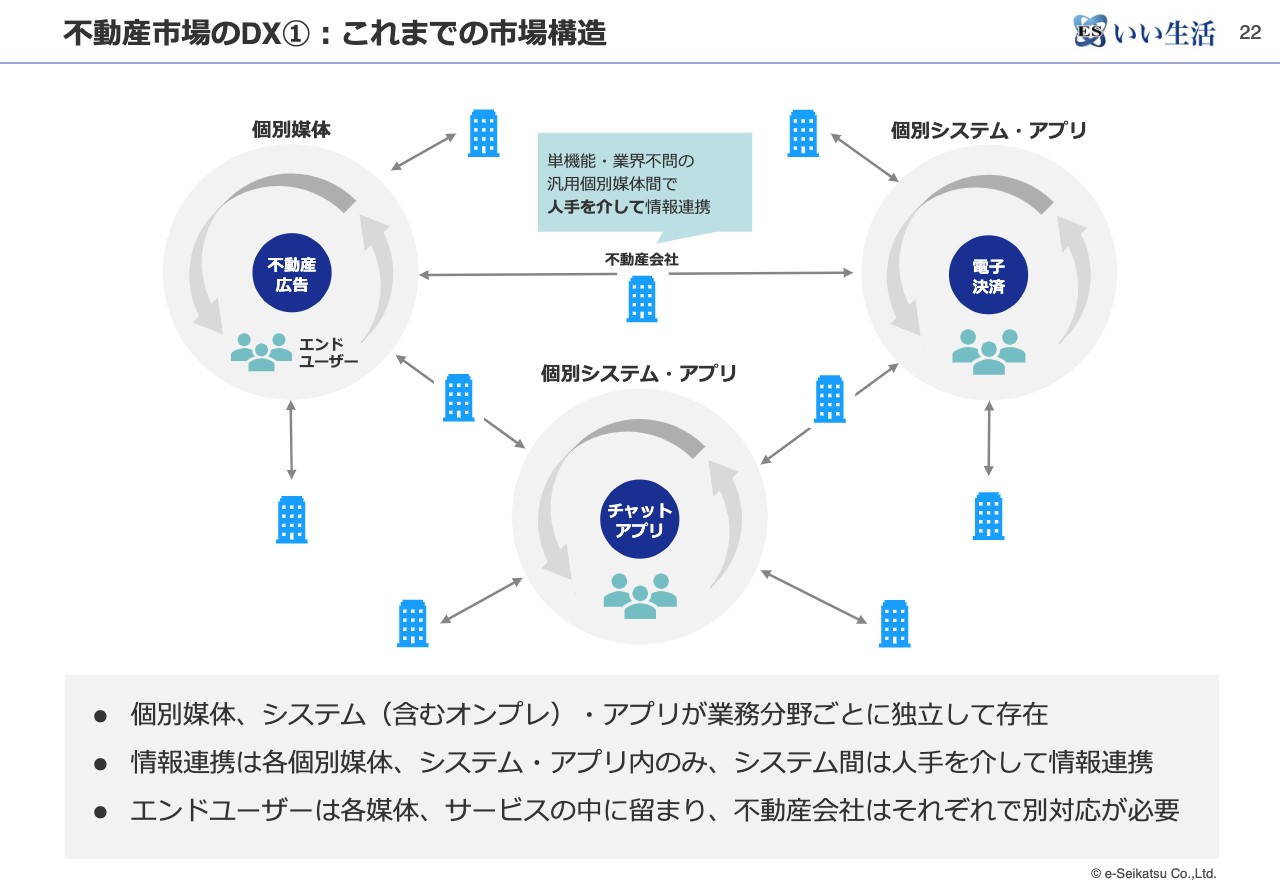

不動産市場のDX①:これまでの市場構造

不動産市場も、基本的にこれらに似た動きになっていくだろうと考えています。この図がこれまでの市場構造になります。例えば、不動産の広告ポータルサイトのような媒体、システム、チャットアプリ等いろいろとありますが、それらがほぼ個別に存在しており、各領域において有力なプレイヤーがいる状態でした。

エンドユーザーの情報はどうしてもその中にとどまっていることが多く、いわゆる事業主体の不動産会社は、サービス提供者の許容する範囲でお客さま情報にアクセスし、サービスを展開してきました。これが今までの姿です。ただ、その場合はお客さま情報がそれぞれのところに留まっているため、情報がなかなか自由に連携できない課題もありました。

現在は業務効率化に取り組む中で、いろいろな課題や限界が少しずつ顕在化してきている状況です。

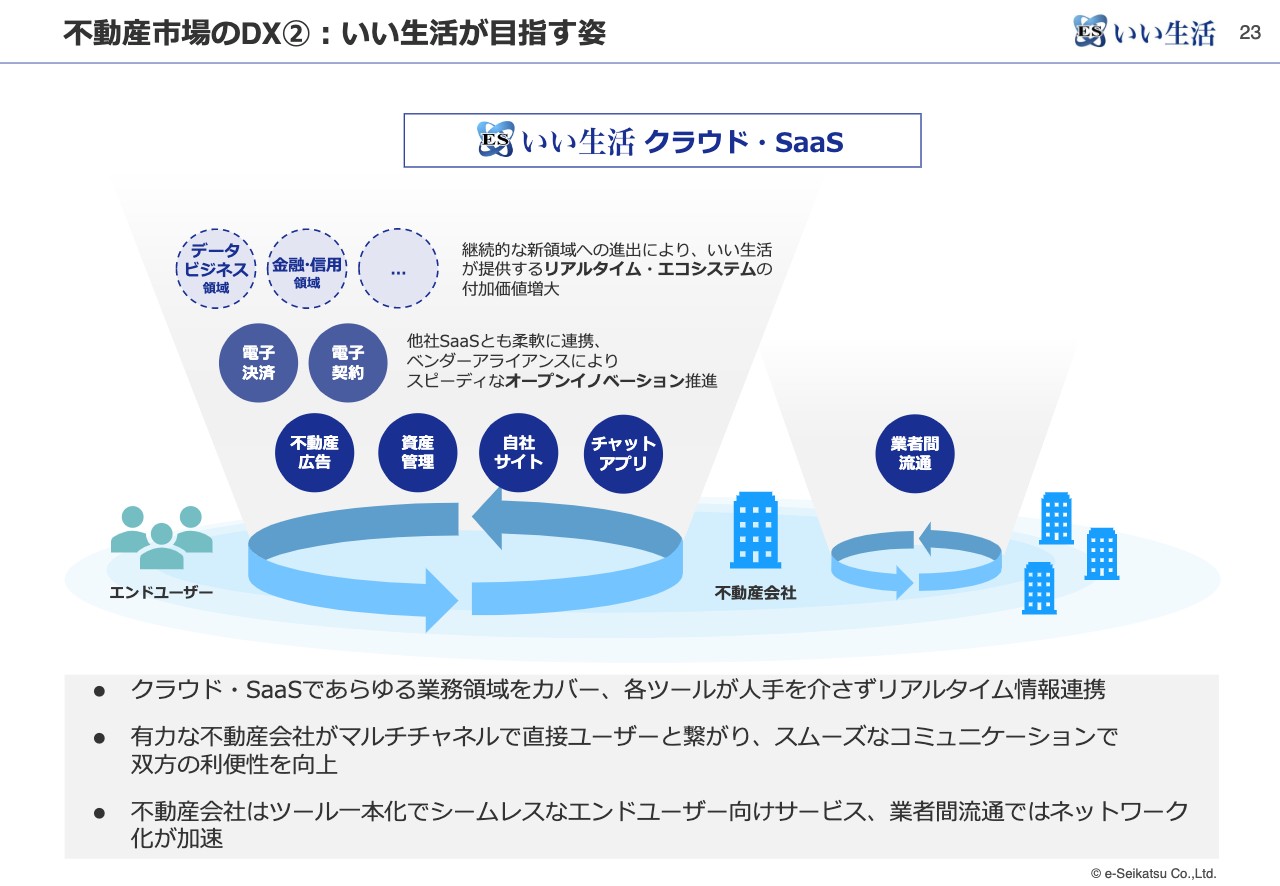

不動産市場のDX②:いい生活が目指す姿

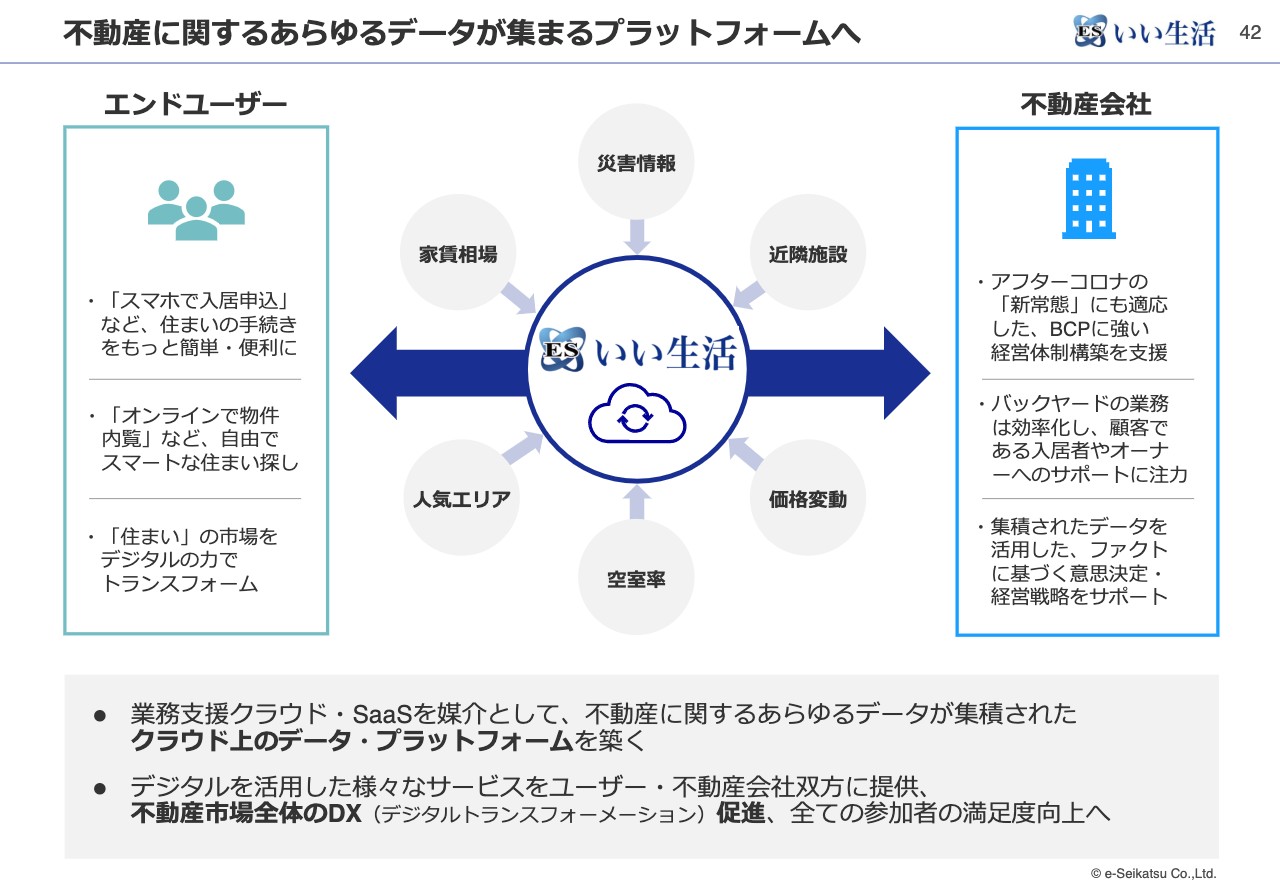

それに対し、当社はクラウド上にさまざまな関連情報が集まる「真のプラットフォーム」を志向しています。その中ではお客さまの情報が自由に連携します。プロダクトをフルラインナップで展開し、その間で情報が自由に行き来できるようになります。

ですので、その中ではお客さまの情報も制約なく、すべてのサービスを通じて利用できます。これから不動産市場のECが真に発展していく中、エンドユーザーも不動産会社のサービスを比較しつつ、どの不動産会社と取引するかを決めていくだろうと思っています。

また、この後ご説明しますが、特に不動産業界の今年の大きなトピックスとして、電子契約の解禁があります。すでに、スマホあるいはPCのみで不動産取引が完結する時代が目の前に来ています。

その中において、当社は、特定の媒体に依存するのではなく、真の意味で自立したECを展開する不動産会社をお助けし、不動産会社が最高の取引エクスペリエンスをエンドユーザーに提供するお手伝いをしたいと考えています。

そのためには、お客さま(不動産会社)が必要とするエンドユーザーとのすべての接点において、当社のサービスを活用していただき、不動産あるいはお客さまに関する情報を自由に連携し、効果を発揮していただくことではないかと思っています。

当社も「すべてのサービスを自前でやります」というわけではありません。例えば電子契約あるいは電子決済などにおいて、既存プレイヤーと組むことも行っています。サードパーティの方々とも柔軟に連携しながらオープンイノベーションを展開していきたいと思っています。

さらに、今後は、まだそれほど手掛けていないデータビジネス領域や金融・信用領域、FinTechに近い領域の不動産ビジネスに関連した周辺領域にも広げていき、不動産とその関連市場全体におけるDXを推進していきたいと思っています。

これからは不動産業も単に不動産の契約をするだけではありません。実際に不動産会社を利用するエンドユーザーが考えているのは、「よりよい住み替えをしたい」ということです。それを不動産会社が助けていくためにも、システムを通じて当社が果たせる役割は非常に大きいと思っています。このような市場の姿をイメージし、今はプロダクトを一生懸命揃えている段階です。

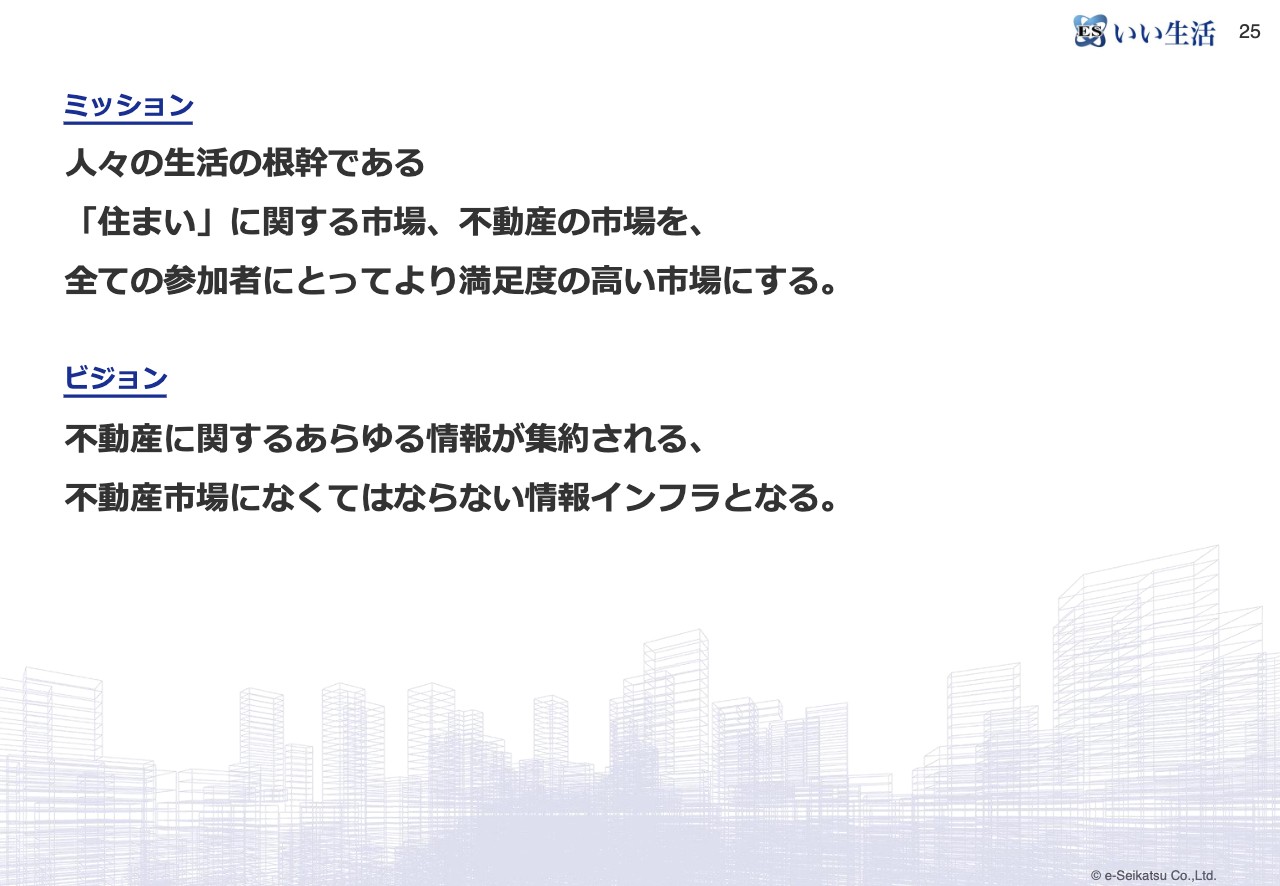

ミッション/ビジョン

ここからは事業の概要について、詳しくご紹介していきます。

まず、「ミッション」と「ビジョン」についてお話しします。当社は「人々の生活の根幹である『住まい』に関する市場、不動産の市場を、全ての参加者にとってより満足度の高い市場にする。」ことをミッションとしています。

また、ビジョンとして「不動産に関するあらゆる情報が集約される、不動産市場になくてはならない情報インフラになる。」を掲げています。

不動産市場は、GDP約12パーセントを占める巨大な領域で、人の生活と切っても切り離すことはできません。その市場を社会的共通資本とし、誰にとっても利便性の高い市場に、テクノロジーを通じてアップデートしていきたいという想いから、事業を展開しています。

ビジョンを3つのポイントに分解してお話ししますと、まず、不動産市場は非常にアナログ情報が多い領域ですので、現存するアナログ情報をすべてデジタル化していくことをやっていきます。

次に、当社のユーザーである不動産会社がエンドユーザーにシームレスな不動産取引、つまり非常に優れた住み替えエクスペリエンスを提供することを、システムを通じて支援していきます。例えば、不動産情報の検索、見学、申し込み、契約手続き、決済、引越し、諸手続き、入居後の対応といったすべてのことについて、当社のシステムによりお手伝いしていきたいと考えています。

最後に、取引に関するあらゆるデータは、ストック、フローとさまざまありますが、それらをクラウド上に集め、不動産関連市場における真のデータバンク、データプラットフォームになっていきたいと考えています。

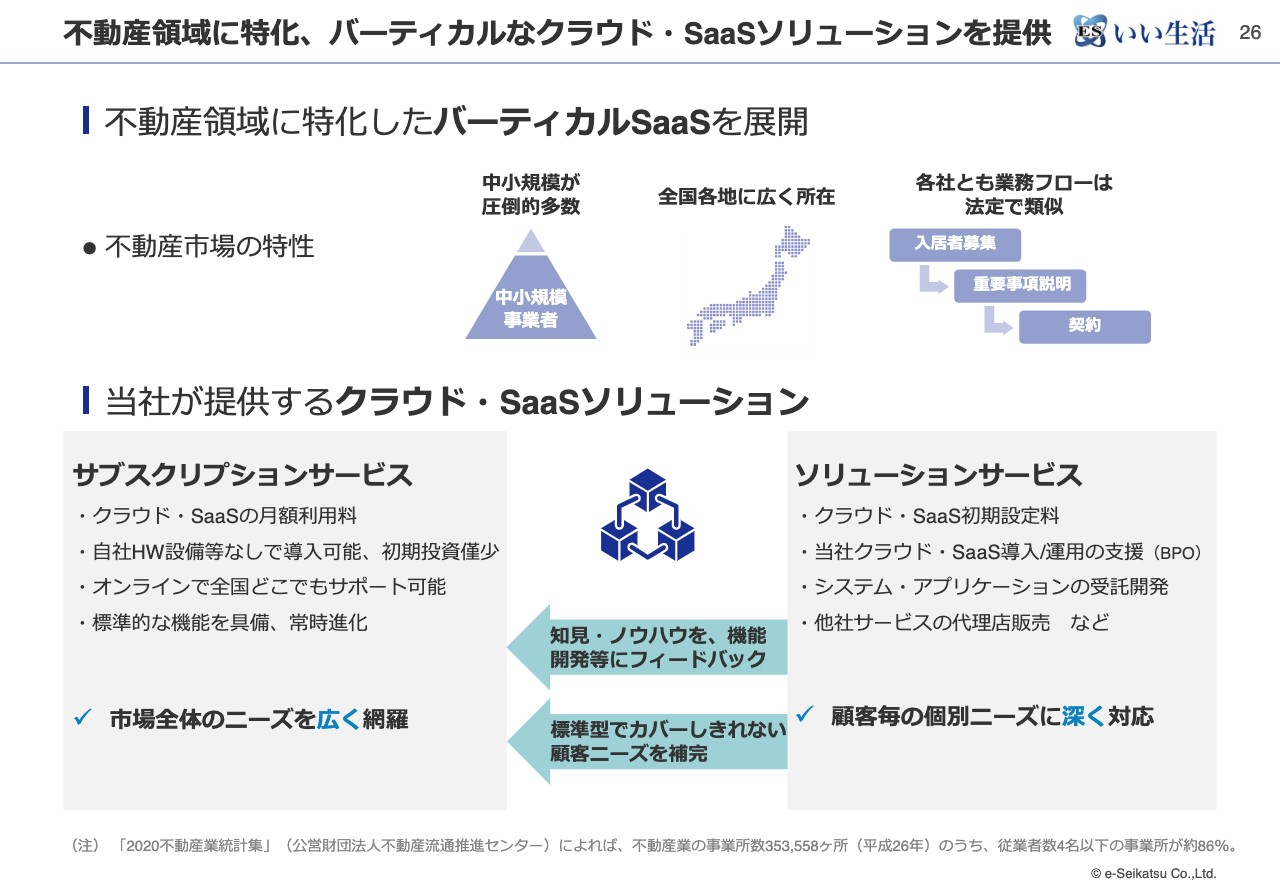

不動産領域に特化、バーティカルなクラウド・SaaSソリューションを提供

次に事業領域についてですが、当社は不動産領域において、バーティカルSaaSという事業を展開しています。お示ししているとおり、不動産市場の特徴の1つには、非常に地域密着型産業である点が挙げられます。不動産は土地とつながっています。目の前に持ってきて交換できないものを扱っているため、その場所に近い人が一番よい情報を持ち、よりよいサービスを提供できる点から、地域密着型が非常に多くなっています。戦略的にもおそらくそれが正しいと思います。

次に、そのような状態が全国に広く分散して存在している、いわゆる典型的なフラグメント市場になっています。そして、地元に密着しており、みなさまが規模拡大を追求するわけではないため、中小企業が圧倒的大多数を占めています。加えて、業務フローが法律で決まっているため、だいたい同じ事業内容になります。

以上が不動産市場の特徴です。このような特徴から、我々は不動産市場はまさにクラウド・SaaSに合った市場構造を持っているとみています。

当社のビジネスはクラウドソリューション事業という単一セグメントです。しかし、従来よりお伝えしているとおり、サービス形態はサブスクリプションサービスとソリューションサービスの2つに分かれています。そのため、セグメントではありませんが、売上区分もその2つに分けて開示しています。

ご案内しているとおり、サブスクリプションは月々のリカーリングレベニューのみを集めたものになっており、ソリューションはSaaSの初期設定費用、スポットで発生するような導入支援(BPO)に関する売上などが含まれています。

お客さまによっては、いろいろな情報を紙で持っている方もたくさんおり、自社でデータ化しきれない方もいますので、当社の子会社を通じ、そのようなお客さまのBPOを請け負っています。それらもソリューションの売上に入っています。

当社はサブスクリプションだけではなく両方を組み合わせることにより、お客さまのいろいろなニーズを拾っていきたいと思っています。「システムを提供しますので、あとはお客さまお願いします」というだけでは、この市場は前に進んでいきません。両方を揃え、お客さまを支援していきたいと考えています。

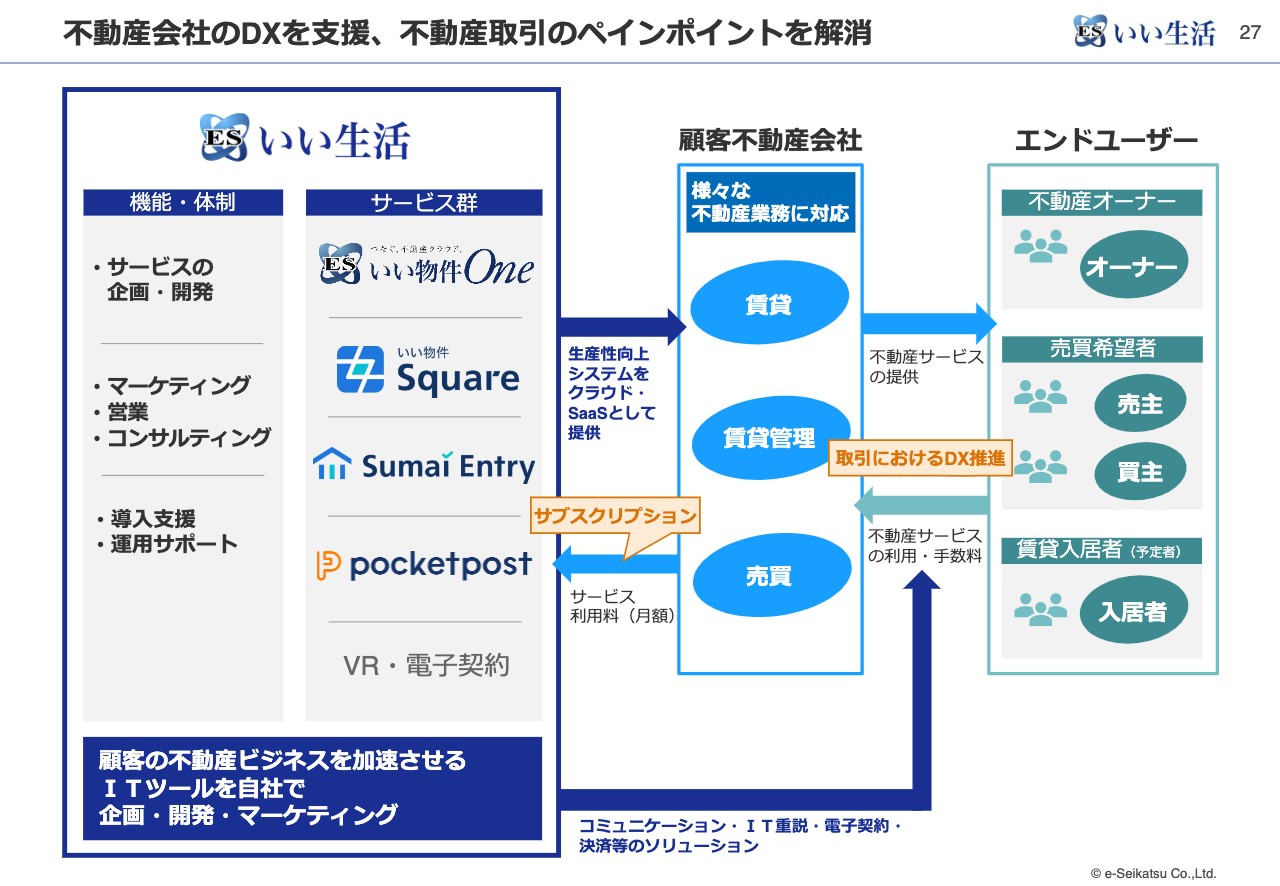

不動産会社のDXを支援、不動産取引のペインポイントを解消

こちらは当社のビジネス相関図です。当社、お客さま、そしてその先にエンドユーザーがいる構造になっています。

不動産業務を全て網羅するSaaSプロダクト群を展開

そして、こちらが不動産業務サイクルと、それぞれの業務に該当する当社のSaaSプロダクト群をマッピングしたものになっています。このラインナップが、まさに当社の競争優位性となっています。領域特化型バーティカルSaaSとして、この領域内で起こるあらゆるシステムニーズに対して応えるため、商品・サービスのプロダクトポートフォリオとして、すべてをカバーしていきたいと考えています。

これらによって、一部の業務だけではなくすべてをシームレスに連携し、使ってもらえる点が、まさに当社の一番の売りとなっています。お客さまにとって部分最適ではなく、全体最適をご提供したいということです。今はそれぞれの会社がさまざまなサービスを出していますが、一部分だけを利用する場合は、別のかたちで前後をデータ連携しなくてはならないことになります。

例えば、前後のデータ連携を別途CSVで行う、あるいはデータを手で入力しダブルエントリーして行うケースもあります。それでは業務の効率化も進みませんし、エントリーの回数が上がれば上がるほどエラーの可能性も上がります。そのため、データの可用性と正確性、かつ、リアルタイム性が担保できないことになります。

当社はすべてのラインナップを揃えることによりお客さまのニーズに応え、無駄に作業することなくデータを連携し「1回のエントリーですべて使えます」という状態を実現しています。ですので、まさにここが当社における一番の競争優位性だと考えています。

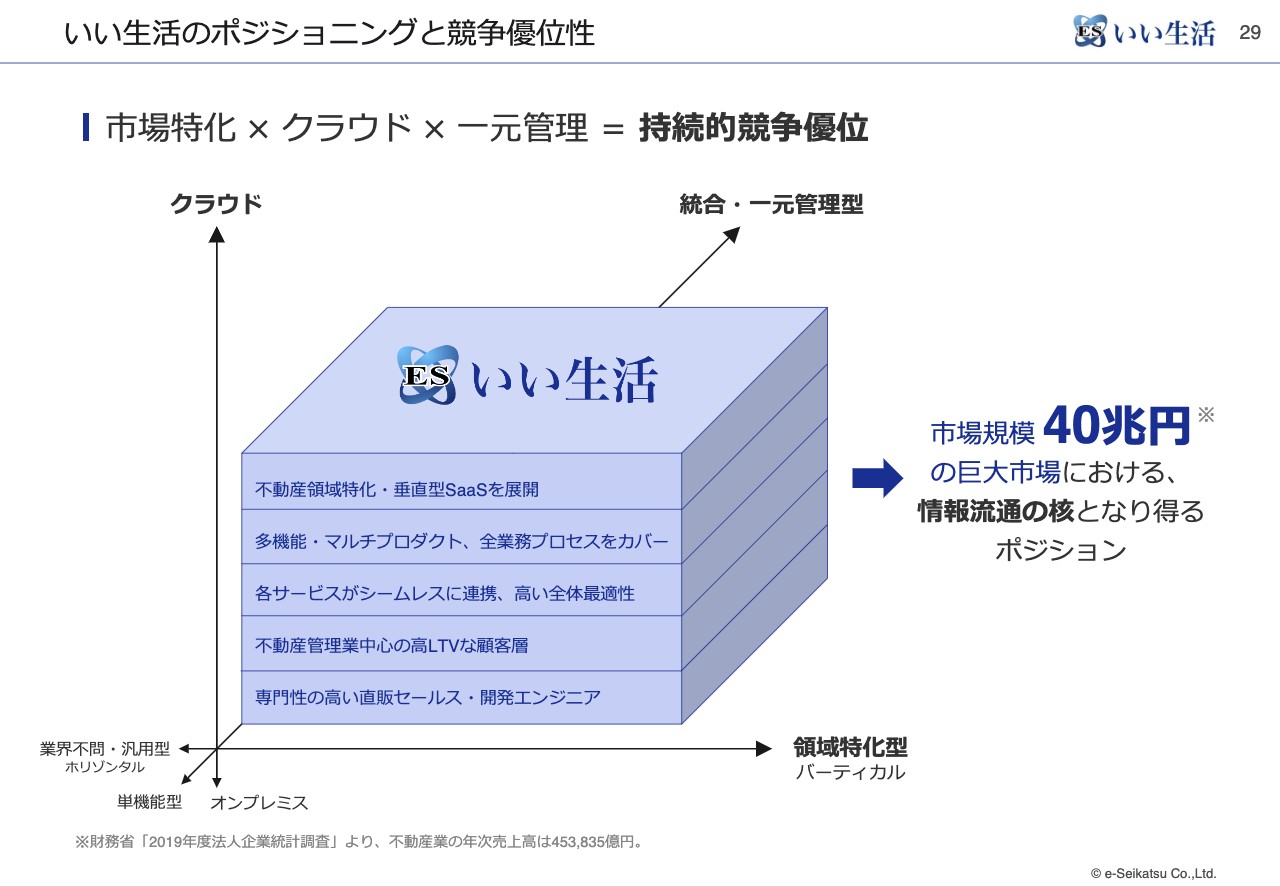

いい生活のポジショニングと競争優位性

こちらの図は、当社のポジショニングと競争優位性をマッピングしたものです。

X軸・Y軸・Z軸と3次元になっていますが、水平にあたる部分のX軸がシステムの在り方を示しています。X軸の左にいくほど、業界を問わない、ホリゾンタルな傾向となっています。当社は右側の領域に特化したバーティカルプレイヤーに位置しています。

斜めにのび、奥行きを表している軸がY軸になりますが、奥にあたる部分が統合一元管理型、手前が単機能型を表しています。当社は統合・一元型ということで、奥に位置しています。

そして、縦のZ軸がクラウドかオンプレかを表します。当社はクラウド・SaaSしかないため、クラウド領域に立っているポジショニングとなっています。

優位性の要素として不動産領域に特化し、垂直に展開しています。

また、マルチプロダクトにより、全業務プロセスをカバーしています。これはまさに、当社の売りで、それぞれがシームレスに連携した高い全体最適性をお客さまに提供します。

また、不動産管理会社を中心とした、非常にLTVの高い顧客層を持っています。当社はこの領域を専業で行っているため、この領域に精通した開発のエンジニア、マーケティング・セールスのメンバーがいるところが、当社の競争優位性であると考えています。

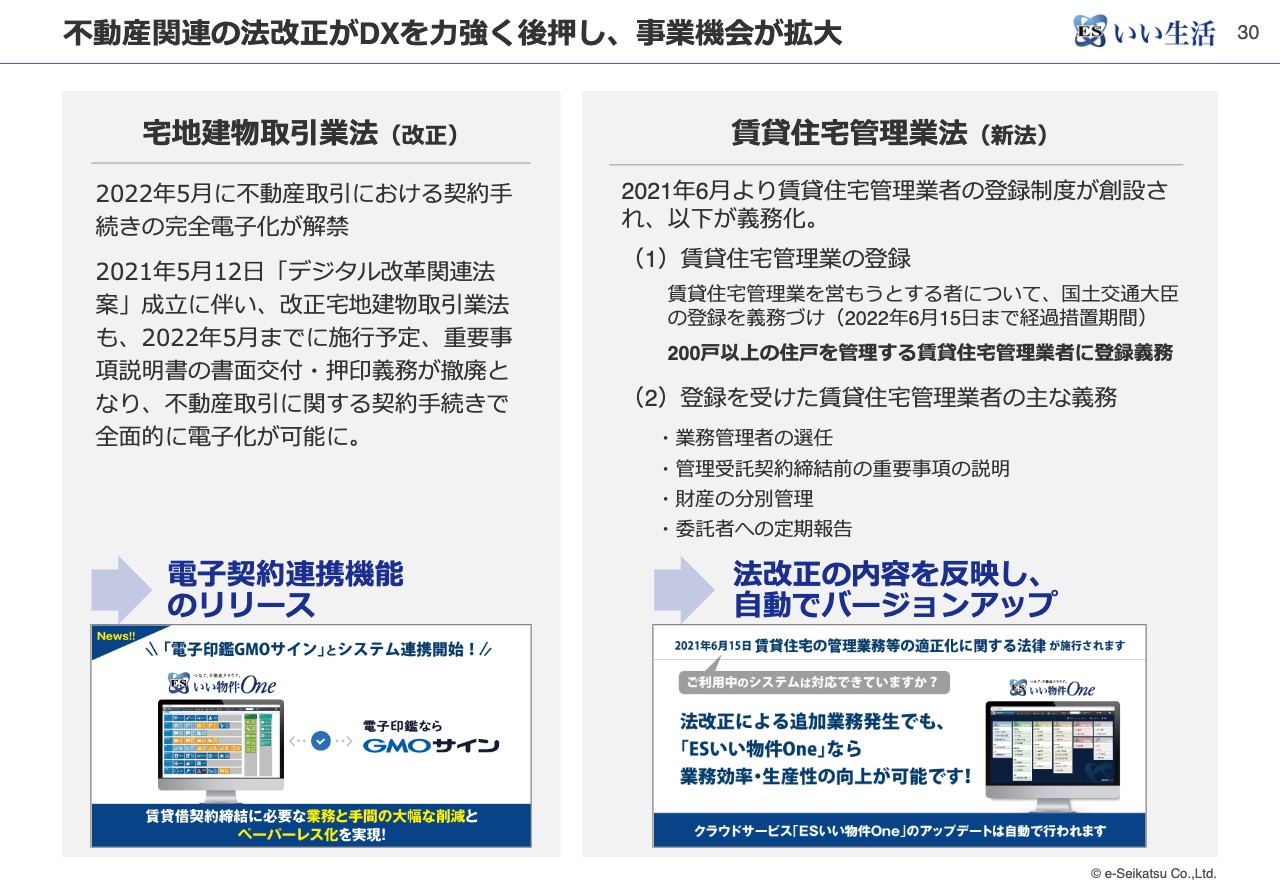

不動産関連の法改正がDXを力強く後押し、事業機会が拡大

外部環境についてです。最近、非常にホットなトピックスとなっている不動産市場周りの外部環境の変化、DXの流れについてご説明します。

スライド左側はいわゆる電子契約です。今年5月に宅地建物取引業法が改正、施行される予定で、それに伴い、重要事項説明書の書面交付義務と、宅地建物取引士の押印義務が撤廃されます。今までも、もちろんIT重説もあり、契約そのものは電子化できましたが、この書面の交付をしないといけない点がネックになっていました。これが今回撤廃されると、契約業務の完全電子化が実現される見込みとなっています。これは非常に大きな動きで、不動産業界のDXがけっこう進むのではないかと思っています。

当社は、この領域のサービスも持っているため、新しい動き、外部環境の変化に対応しようと取り組んでいる不動産会社をぜひサポートしていきたいと考えています。

スライド右側は、賃貸住宅管理業法の改正で、これは昨年すでに施行されています。どのようなものかというと、管理戸数が200戸以上となる事業者の、国土交通大臣への登録が義務付けられました。

さらに、賃貸住宅管理業として行わなければいけないことが増えている状態で、例えば、委託者向けの重要事項説明の部分です。これは、オーナー向けの重要事項説明で、その他、財産の分別管理や委託者への定期報告が追加されました。それらを管理会社は今後行っていかなければなりません。

増えた業務をアナログで行うのではなく、ぜひシステムを使っていただきたいと思い、当社では上記の追加的業務を全部システムでカバー、クラウド上の対応を終えています。当社のクラウドをご利用いただければ、すべてシステムで対応できる状態となっています。

この領域ではサブリース契約の問題があったため、規制は少し増えた状態となっていますが、当社としては対応される不動産会社をしっかりと支援していきたいと考えています。

今、外部環境としては前述した電子契約と、賃貸住宅管理業法の改正というところが、当社にとって非常に追い風として効いている状態です。しっかりとこの流れに乗っていきたいと思っています。

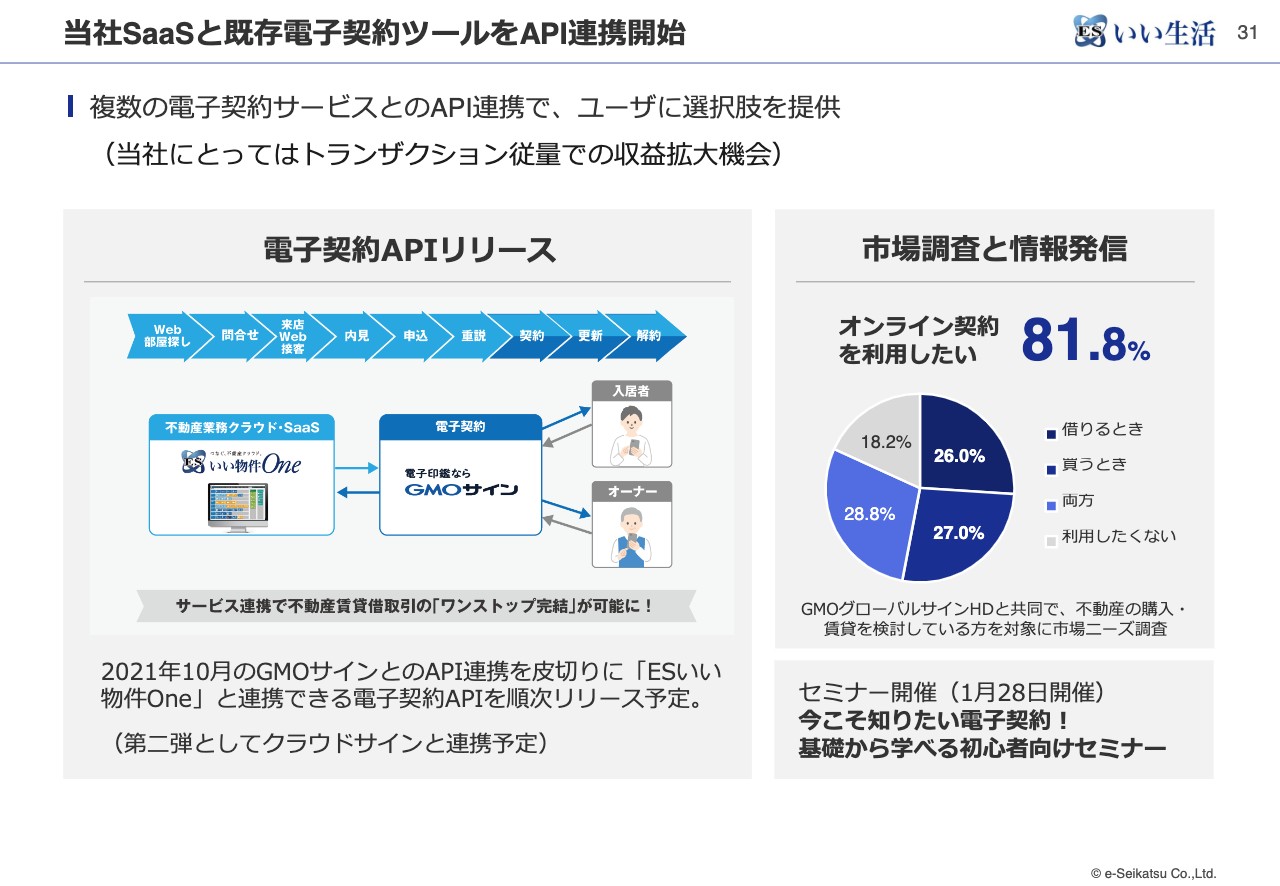

当社SaaSと既存電子契約ツールをAPI連携開始

電子契約の流れについてですが、先ほどお伝えしたとおり、今年5月に改正が実施され、電子契約が全面解禁される見込みです。電子契約に関する取り組みがいろいろとありますが、当社は検討した結果、独自の電子契約サービスを新しく作るのではなく、当社のシステムと既存の電子契約の領域のプレーヤーとの連携をしっかり取る方向で進めることにしました。

具体的には、GMOグローバルサインの「GMOサイン」という電子契約のツールとのAPI連携をすでに開始しています。今後は「クラウドサイン」ともAPI連携を実現する予定です。

独自のものをあえて提供しないのは、お客さま(不動産会社)は自社内で複数の電子契約サービスを使うことはおそらく望んでいないだろうというのが理由です。社内に電子契約の対象物がいろいろあるとは思いますが、それぞれで別々のものを使うのではなく、1つのもので統一してこそ、初めて業務効率化が進むと思っています。ですので、当社としては新しく作るのではなく、既存のものとうまく連携して、お客さまがいろいろなサービスを自由に選択できるような環境を作ろうと思っています。

また、連携している会社からの件数課金手数料もあるため、新しく開発して投資のコストを回収しながら行っていくのではなく、既存のサービスをアライアンスを組んでうまく提供しながら、手数料の収入をいただいていく方向でこの分野を進めていきたいと思っています。

今のところ、電子契約の約定が起こる際に当社にも手数料が落ちるような仕組みでアライアンスができています。

賃貸住宅管理業法制定に対する周知・浸透への取り組み

当社は、公益財団法人日本賃貸住宅管理協会(日管協)に加盟しております。この協会が、先ほどお伝えした賃貸住宅管理業法の改正についても大きく旗を振っているため、当社もお手伝いしています。加盟している会社は2,000社ほどあり、当社の代表取締役副社長COOの北澤が協会の東京支部の幹事を務めています。その関係もあり、セミナーなどを開いてお客さまへのいろいろな周知活動を行っています。

また、今日リリースしましたが、一般社団法人全国賃貸不動産管理業協会(全宅管理)でも当社のサービスが推奨システムとして認定されたため、今後より連携を深めて取り組んでいきたいと思っています。やはり管理領域において、日管協と全宅管理は非常に大きな団体であるため、両方としっかりとお付き合いをして進めていきたいと考えています。

主要不動産会社へ続々導入

お客さまの導入事例を簡単にご紹介します。もともと当社のコーポレートサイトでは導入事例をいろいろとご紹介していますが、今回初めてスライドにも反映しています。

事例としては、ヤマダ電機グループのヤマダホームズに、当社のシステムである「ESいい物件One」や、ホームページを簡単に作るツールとして「ESいい物件One ウェブサイトFlex」というツールを導入いただいています。

次に、京王電鉄グループの京王不動産でも、リーシング業務の効率化のために、当社のシステムを全面的に採用していただきました。

また、上から3番目の事例は大学生協です。広島大学の生協で、学生や留学生向けの住宅の管理をされています。こちらにも当社のサービスを全面的に導入、利用いただいている状態です。

1番下にあるのは、髙松建設グループの髙松エステートです。当社のシステムや業者間流通プラットフォームの「いい物件Square」を利用して、持っている管理物件を仲介会社へ紹介しています。

このように、比較的中堅から上の、有力な不動産会社に数多く使っていただいています。

その他にも、最近のリリースとしては東急コミュニティーにも採用いただいています。いろいろとリリースしているため、通期決算の際に、第4四半期に起きている導入事例をあらためてご紹介したいと思っています。

「NIKKEI PropTech Conference」に登壇

いろいろなイベントにも登壇しています。昨年10月には、日本経済新聞社で開催された「NIKKEI PropTech Conference」にて、スポンサー企業として、当社の創業時からのメンバーである専務取締役CTOの松崎が講演しています。「テクノロジーが産み出すデジタルネイティブな不動産市場の未来の姿」と題して、当社の20年間の歩みと、これから不動産市場のDXをどのように考えていくかということをお話ししました。

スライドにQRコードを貼っていますが、当社サイトからもご覧いただけるため、興味があればぜひご覧いただけたらと思います。

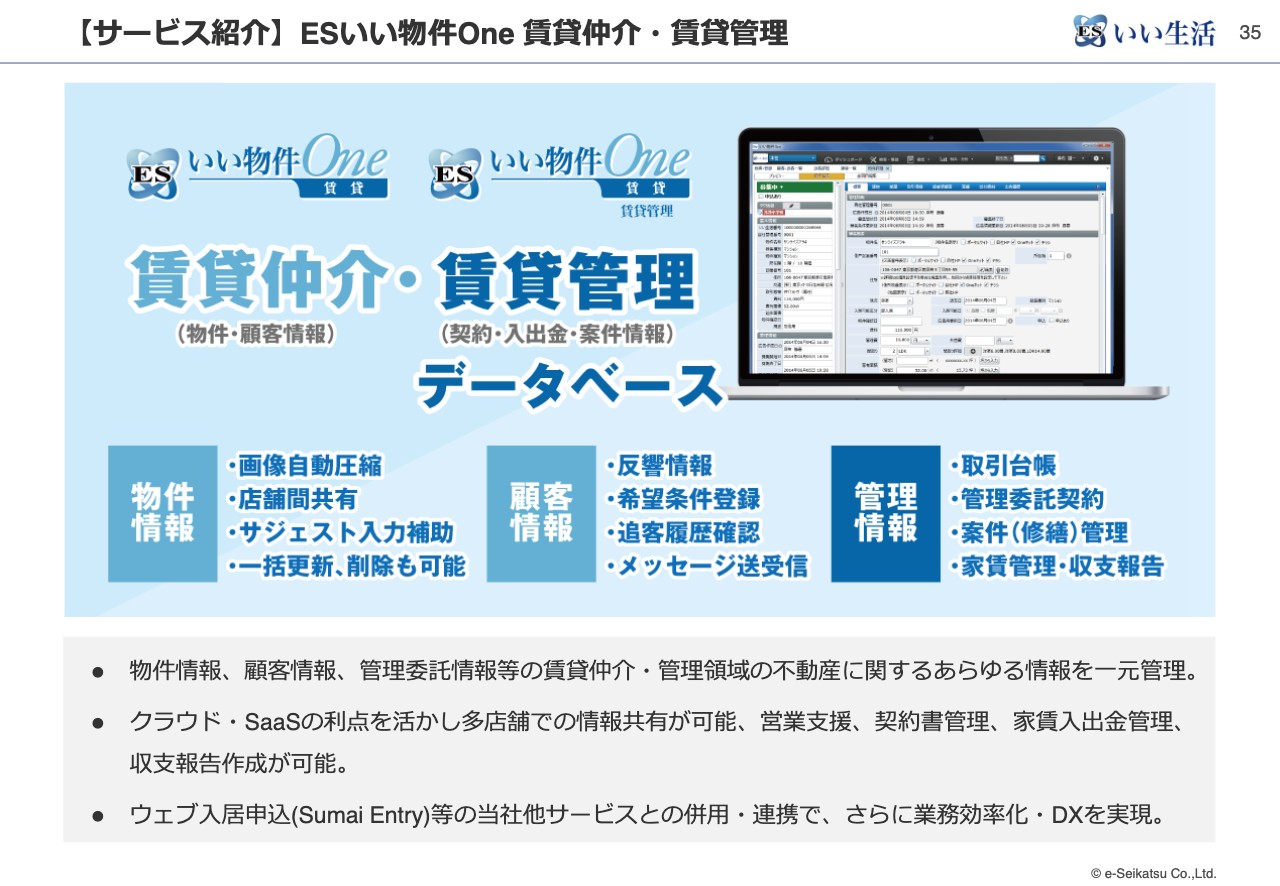

【サービス紹介】ESいい物件One 賃貸仲介・賃貸管理

当社サービスの簡単な紹介です。「ESいい物件One」の賃貸仲介・賃貸管理は、募集と管理物件の管理をするものです。営業支援機能や法定ドキュメンテーションも備えており、重要事項説明、契約書・取引台帳の作成などができるシステムになっています。また、管理向けに家賃収入の管理や、オーナー向けの収支報告ができるパッケージになっています。

【サービス紹介】ESいい物件One 売買

「ESいい物件One」の売買も、物件情報の管理、営業支援・顧客情報管理(CRM・SFA)、重要事項説明、契約書作成、取引台帳、いわゆる法定ドキュメンテーションをサポートする機能、物件の査定機能をカバーしています。ユーザーは主に売買仲介会社です。

【サービス紹介】ESいい物件One ウェブサイトFlex

「ESいい物件One ウェブサイトFlex」というサービスは、不動産物件情報の紹介に特化し、最適化した不動産会社向けのホームページ作成機能になっています。HTMLなどの知識がなくても、簡単に自社ホームページが立ち上げられます。その上で、物件の紹介や検索機能が付けられるサービスになっています。

【サービス紹介】いい物件Square

先ほどお伝えしたとおり、「いい物件Square」は管理会社が持っている物件を仲介会社に紹介するための、業者間流通プラットフォームといわれているものです。一番の特色は、賃貸の空室情報をリアルタイムで仲介会社に連携できるところです。

この領域について不動産は非常に複雑なところがあり、例えば、みなさまが普段使う旅行サイトや航空券の予約の場合は、空いていれば当然予約できますが、不動産では募集されている物件が実際には空室ではないことが当たり前のようにあります。そのため、なかなかリアルタイム性が実現できていませんでしたが、当社はそれを実現しました。

【サービス紹介】Sumai Entry

「Sumai Entry」は、Webの入居申し込み、内見予約、電子契約ができるサービスになっています。

【サービス紹介】pocketpost

「pocketpost」は、不動産管理会社と入居者、あるいは不動産管理会社とオーナーを結ぶサービスとなっています。電話・郵送・掲示板に代わるコミュニケーションツールです。

例えば、オーナーは収支報告書をアプリ上から送ったり、修繕の見積もりを送ったりすることができます。入居者向けには、設備状況のいろいろな連絡や退去申請などを行えるサービスとなっています。

【サービス紹介】 pocketpost pay ネット口座振替

ネット口座振替といわれているもので、三井住友銀行(SMBC)と一緒に行っているサービスです。口座振替そのものは以前からあるのですが、「pocketpost payネット口座振替」は全部ネットだけで完結します。印鑑が不要なので「ハンコが違った」というような問題が起こらず、ネットのみで完結できるようになっています。

開通までが非常に早く、1週間くらいでお客さまが利用できるため、そのような意味では非常に便利なサービスとなっています。

不動産に関するあらゆるデータが集まるプラットフォームへ

先ほど我々がお話ししたビジョンのとおり、不動産市場に関連するアナログ情報をすべてデジタル化していきます。また、不動産会社がよりよいサービス、シームレスなサービスをエンドユーザーに提供できるように、システムをしっかりとサポートしていきます。

そして、取引、不動産市場に関連する、ストック、フローのデータを含めたあらゆるデータをすべてクラウド上に集めて、不動産関連市場における真のデータプラットフォームになることを目指していきたいと思っています。

取得済み認証

当社が取得している認証のご紹介です。

当社はステークホルダーのみなさまやお客さまに安心して使ってもらうために、いろいろな認証を取っています。例えば、「健康経営優良法人2021」は大規模法人部門での認定です。

「ISMS」「ITSMS」はいわゆるクラウドサービスの安全性や情報セキュリティに関する認定となっています。

経産省のDX認定も取得しているほか、いろいろなサプライチェーンとの共存共栄を図るため、「パートナーシップ構築宣言」にも賛同して取り組んでいます。

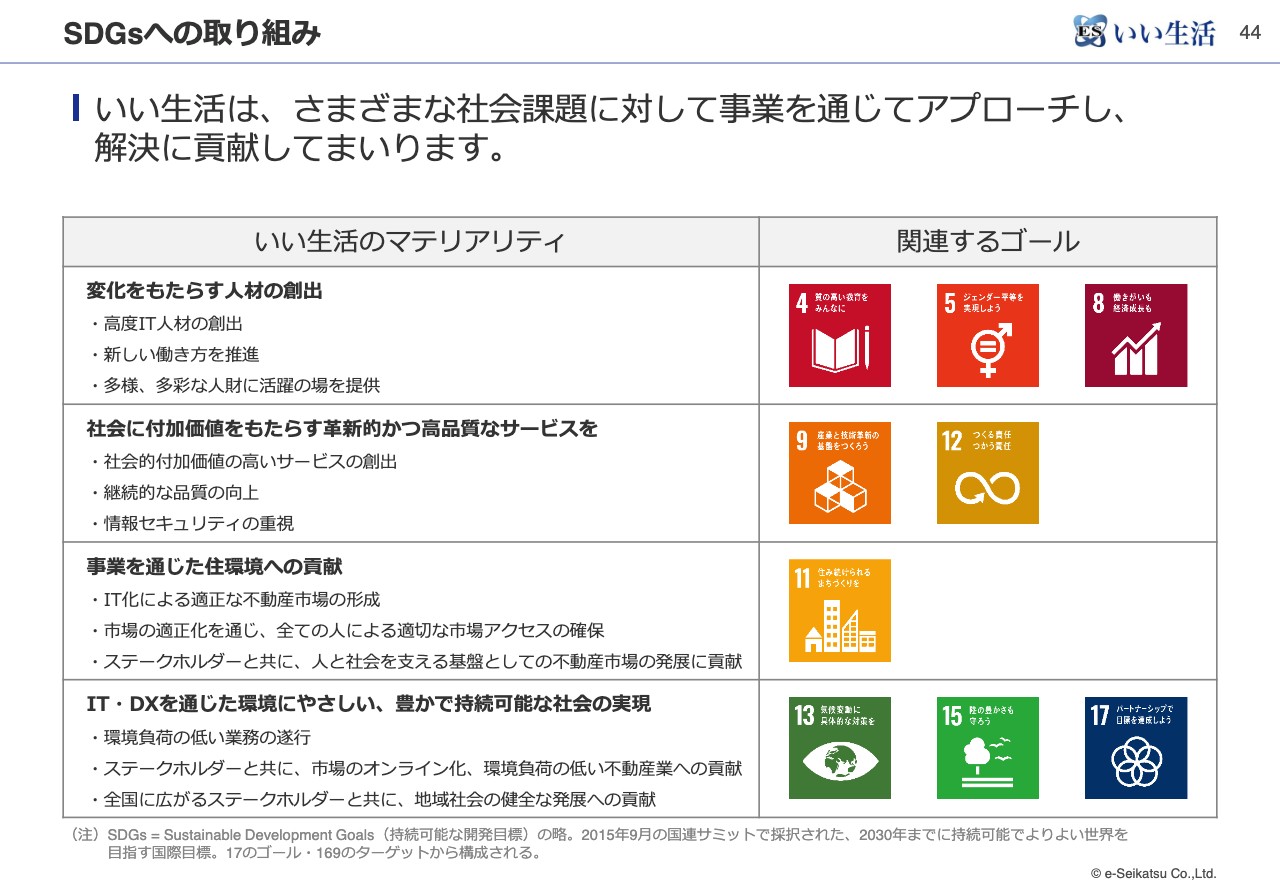

SDGsへの取り組み

サステナビリティに関する取り組みですが、当社の事業領域は、当社がマテリアリティとして挙げている中でも特に11番、スライドの上から3番目にある「住み続けられるまちづくりを」がまさにぴったりです。事業を通じた住環境への貢献、社会的共通資本としての不動産市場への貢献は、当社のミッションそのものだと思っており、しっかりと事業を通じて課題に取り組んでいきたいと思っています。

「統合報告書2021」を発行

以前にもご案内しました統合報告書です。こちらを今年度から作っているため、機会がありましたら、ホームページからぜひご覧ください。

コーポレートガバナンス・コードに関する当社の取り組み

コーポレートガバナンス・コードです。当社は今年から東証スタンダード市場に上場する予定で、すでに全83原則についての取り組みを開示しています。こちらも併せてご覧ください。

以上で、2022年3月期第3四半期の決算説明会を終了させていただきたいと思います。ご清聴ありがとうございました。また1on1の取材・面談などのご要望があれば行いたいと思っているため、当社IRにご連絡いただけたらと思います。

それでは、引き続きよろしくお願いいたします。どうもありがとうございました。

スポンサードリンク