関連記事

ソニー、1Qの業績は前年比でほぼ横ばい 今後はオペレーション効率化などで事業構造転換を図る

2021年3月期第1四半期決算説明会

十時裕樹氏:本日は、まず当社を取り巻く事業環境について触れたいと思います。新型コロナウイルス感染症の拡大、米中摩擦を中心とする地政学リスクの高まり、また、近年頻発する自然災害などは、さまざまなかたちで社会や経済環境、ひいては人々の価値観やライフスタイルにも、大きな変化を促しています。これらの変化は短期にとどまるものではなく、しかも予見は困難です。

「もっとも強い者が生き残るのではなく、もっとも賢い者が生き延びるのでもない。唯一生き残ることができるのは、変化できる者である」という言葉がありますが、私たちも環境の変化に柔軟に対応し、それぞれの事業領域で集中力を高め、事業運営に取り組んでいます。

2020年度は、コロナの影響からのリカバリーに加え、アフターコロナの事業環境を見据えた戦略の構築にも注力する、重要な年と位置づけています。ソニーグループは、人財や事業の多様性を強みとしてレジリエンスを高め、変化に適応し、危機を機会と捉えていく所存です。それではご説明させていただきます。

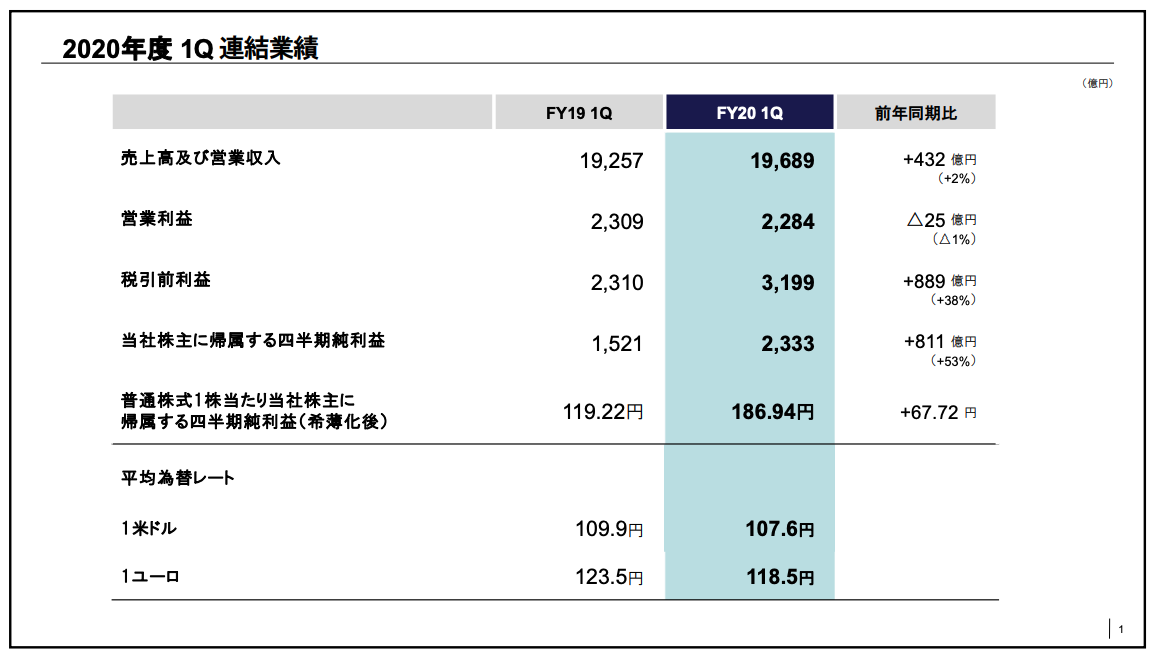

2020年度 1Q 連結業績

2020年度第1四半期の連結売上高は、前年同期比2パーセント増の1兆9,689億円。連結営業利益は、過去最高を記録した前年同期から微減の2,284億円となりました。税引前利益は、営業外損益における投資有価証券評価益の改善があり、前年同期比889億円増の3,199億円。当社株主に帰属する四半期純利益は、811億円増の2,333億円となりました。

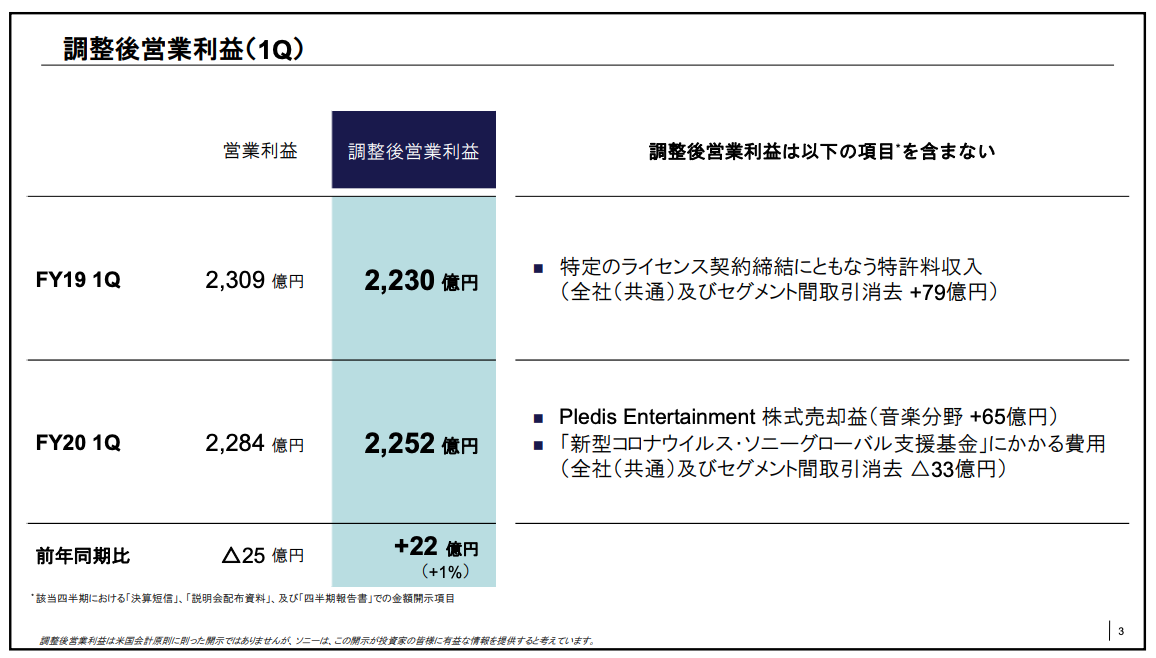

調整後営業利益(1Q)

一時的な要因を除いた調整後の営業利益については、前年同期比22億円増の2,252億円と試算されます。

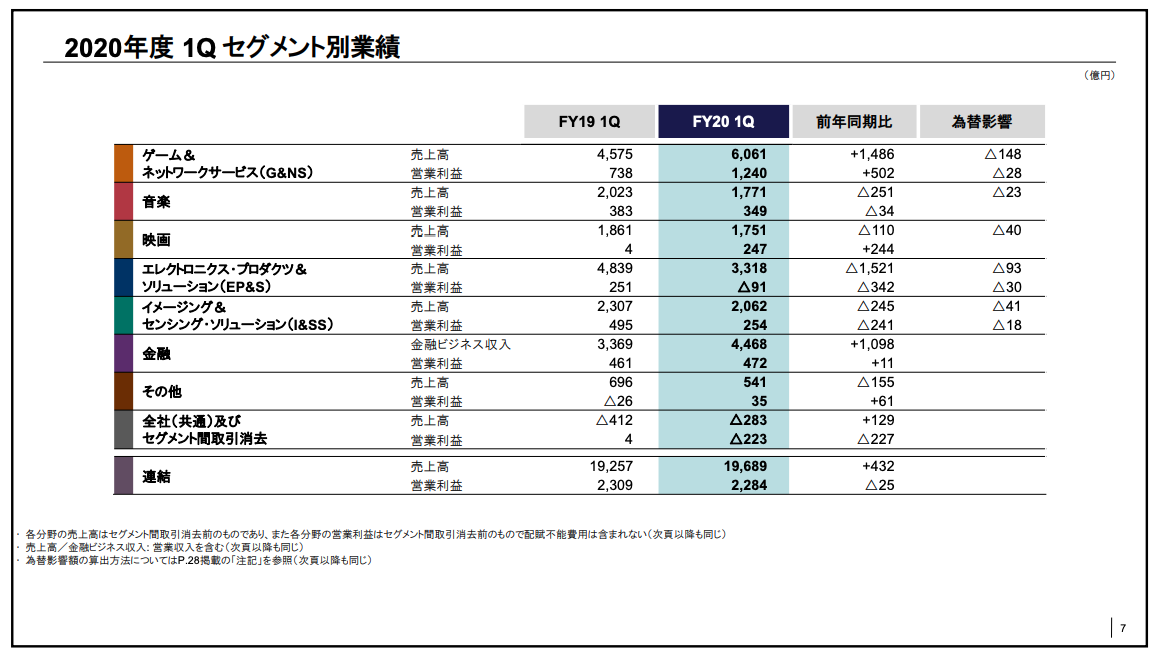

2020年度 1Q セグメント別業績

セグメント別の当四半期の実績は、ご覧のとおりです。

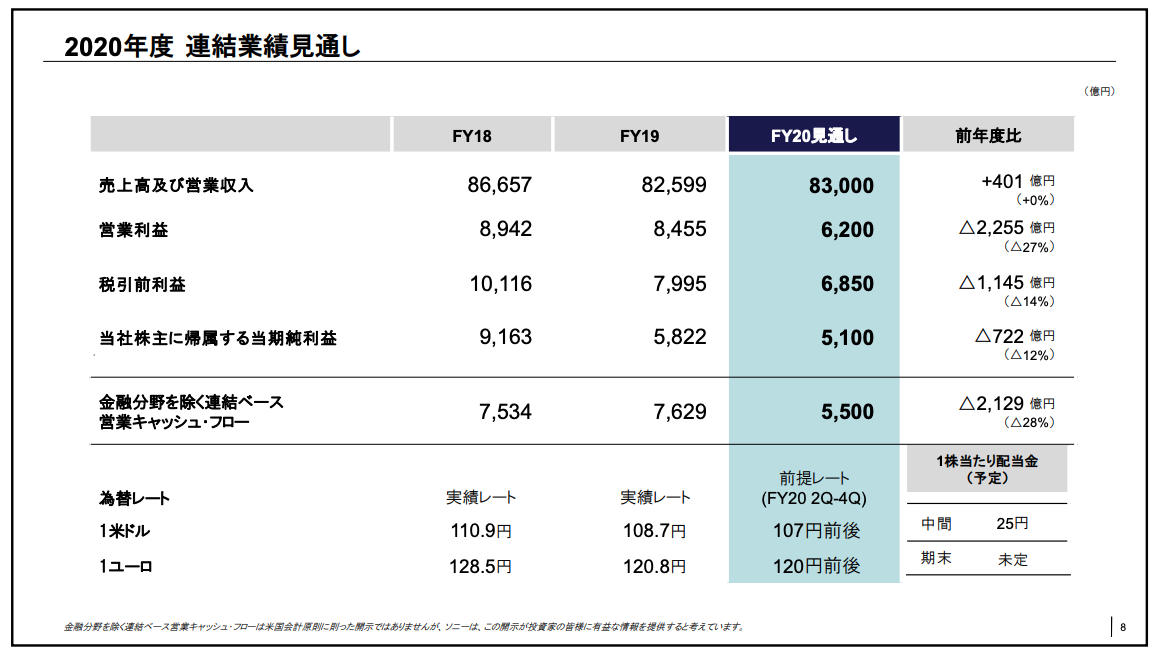

2020年度 連結業績見通し

5月に実施した前回の決算説明会では、コロナの影響を合理的に見通すことが困難だったため、2020年度の連結業績見通しを未定としていました。本日改めて、今年度の連結業績見通しをお示しします。

連結の売上高見通しは、前年度並みの8兆3,000億円。営業利益見通しは、2,255億円減の6,200億円としています。税引前利益については6,850億円、当社株主に帰属する当期純利益は5,100億円を見込んでいます。

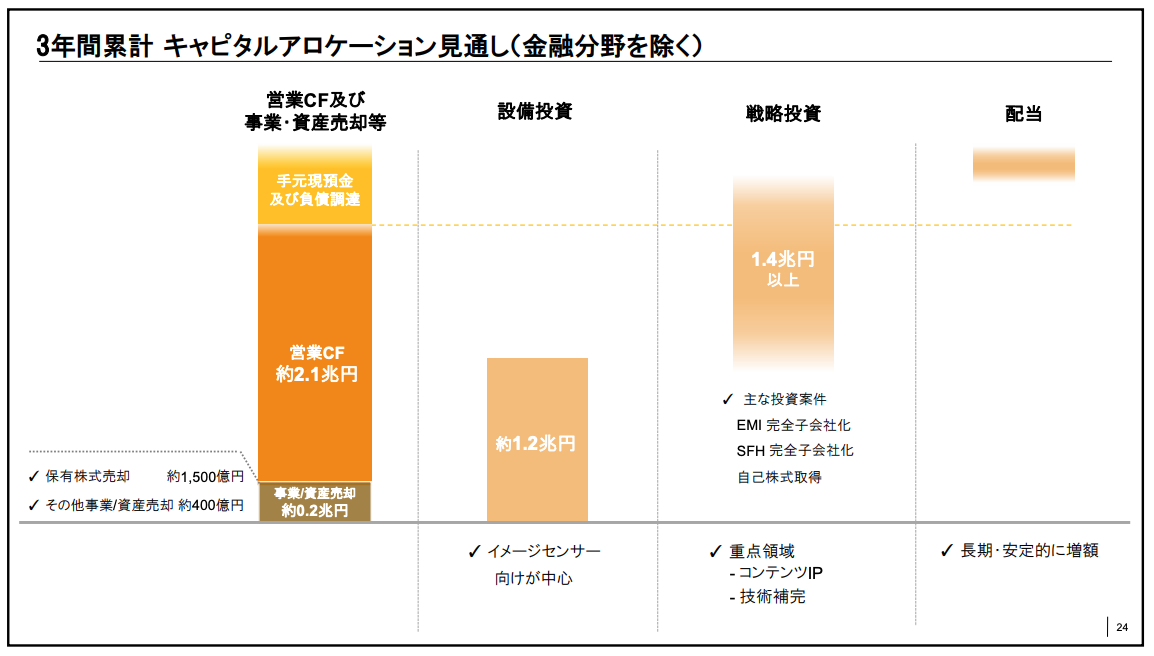

金融分野を除く連結ベース営業キャッシュ・フロー見通しについては、5,500億円としています。現時点では、金融分野を除く3年間累計営業キャッシュ・フローは、約2兆1,000億円となる見通しです。

中間配当については、前年度実績の1株あたり20円に対し、当年度は25円とさせていただく予定です。当年度の年間配当額は、現時点では未定ですが、長期・安定的に増配していく方針です。

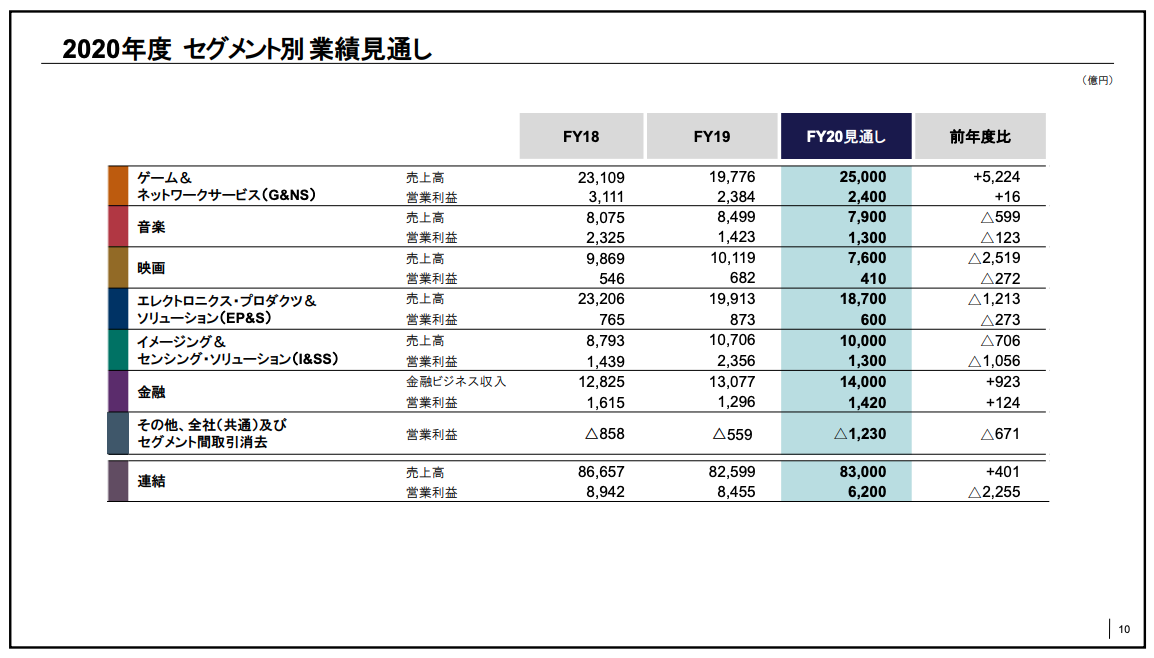

2020年度 セグメント別業績見通し

2020年度のセグメント別業績見通しは、ご覧のとおりです。詳しくは、この後セグメント別にご説明しますが、ここで、その他全社およびセグメント間取引消去における営業損失についてご説明します。

前年度には、一時的な利益として315億円が計上されていたことに対し、当年度においては、AI・ロボティクスに代表されるグループ横断での事業探索活動や新規事業開発への投資、新型コロナウイルス・ソニーグローバル支援基金への拠出など、中長期的な成長や社会貢献のための費用増を見込んでいます。

また、当年度の見通しには、グループ全体で250億円の構造改革費用を見込んでいます。継続したコストダウンの努力に加え、新型コロナウイルスによる事業環境の変化に迅速に対応したアクションを取っていきます。

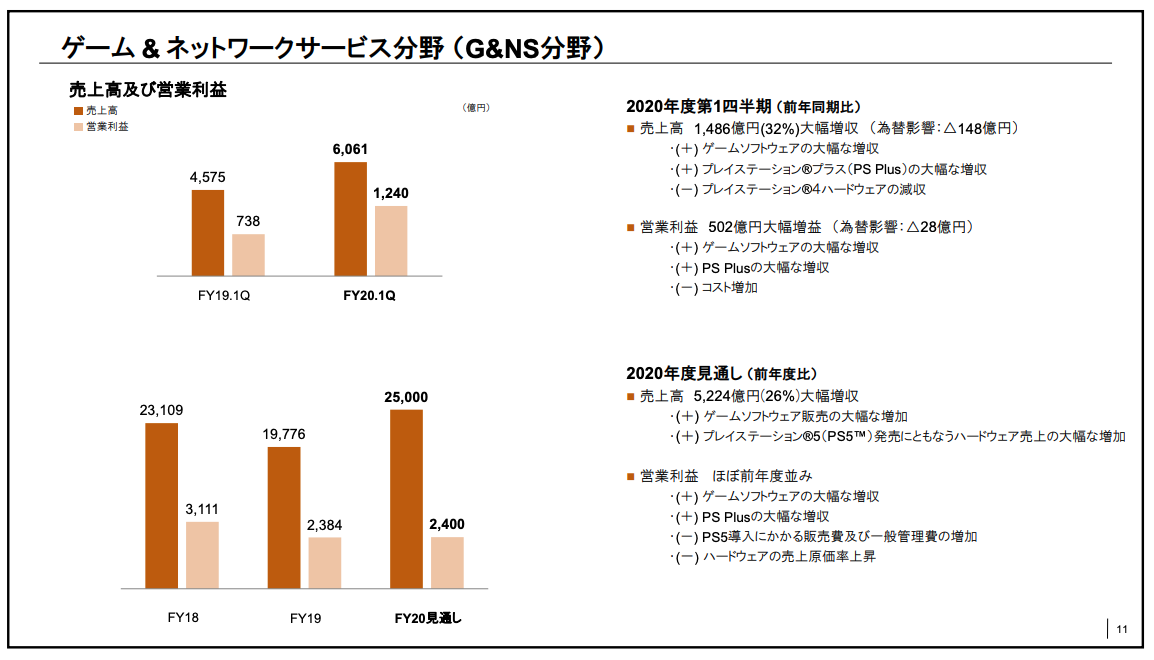

ゲーム & ネットワークサービス分野 (G&NS分野)

それでは、ここから各事業の概況説明に移ります。まず、G&NS分野です。当四半期の売上高は、前年同期比32パーセント増の6,061億円。営業利益は、502億円増の1,240億円となりました。

当年度通期の売上高は、主にゲームソフトウェア販売やハードウェア販売の大幅増により、前年度比26パーセント増の2兆5,000億円としています。営業利益については、これらの増収効果や「プレイステーションⓇプラス」の増益はあるものの、「プレイステーションⓇ5」導入に関わるコスト増などにより、前年度並みの2,400億円を見込んでいます。

現状認識 (G&NS分野)

当四半期においては、ハードウェア・ソフトウェア・ネットワークサービスともに、コロナによる巣ごもり需要の好影響を受けました。

ソフトウェアについては、自社制作タイトル『The Last of Us Part II』の大ヒットに加え、フリー・トゥ・プレイタイトルを含む自社制作以外のタイトルも大きく貢献しました。また、7月17日にリリースした『Ghost of Tsushima』は、新規IPの「プレイステーションⓇ4」用自社制作タイトルとして過去最速となる、発売後3日間で240万本を超える売上を記録しました。

ネットワークサービスについても、「プレイステーションⓇプラス」会員数が6月末時点で約4,500万人に到達。通信・ネットワーク環境が逼迫する中、プレイステーション™ネットワークは、サーバーダウンなどのトラブルはなく、上質なゲーム体験を提供し続けています。「PS5Ⓡ」の年末商戦期での発売に向け、引き続きユーザーエンゲージメントを強化・拡大していきます。

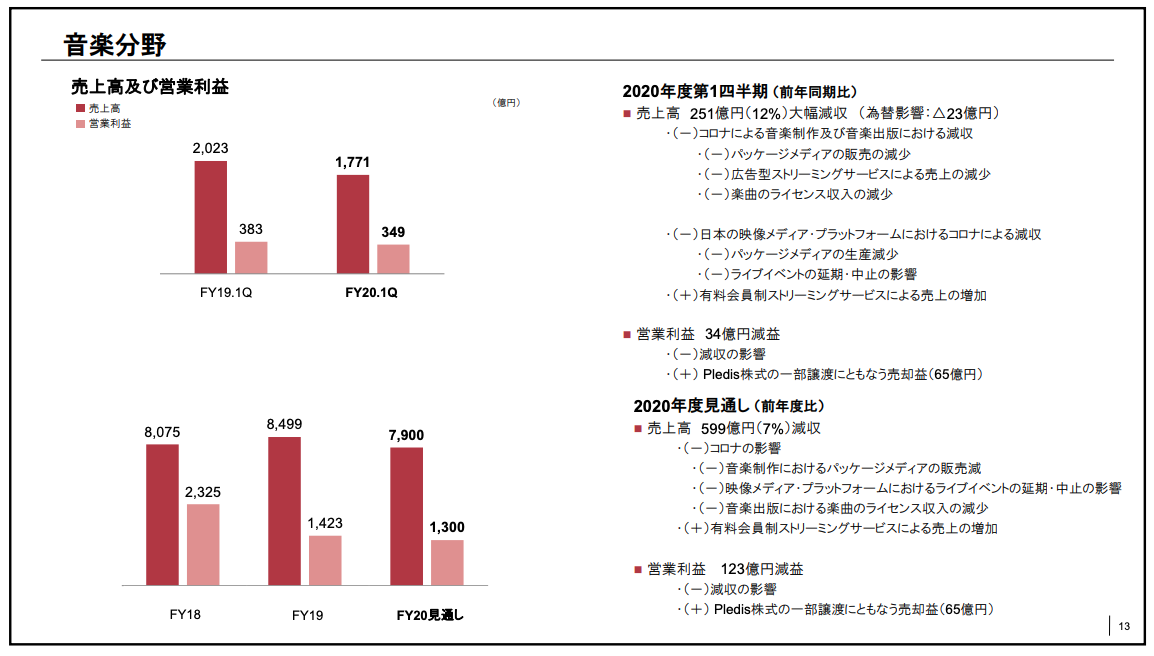

音楽分野

次に、音楽分野です。当四半期の売上高は、前年同期比12パーセント減の1,771億円。営業利益は、34億円減の349億円となりました。当年度通期の売上高は、前年度比7パーセント減の7,900億円。営業利益は、123億円減の1,300億円を見込んでいます。

現状認識 (音楽分野)

音楽制作では、パッケージメディアや広告型ストリーミングサービスなど、多くのカテゴリでコロナの悪影響を受けています。当四半期におけるストリーミングサービス全体の売上は、米ドルベースで前年同期比6パーセントの成長にとどまっていますが、そのうち有料会員制サービスが中心のオーディオストリーミングについては、17パーセントの成長となっています。

音楽出版については、映画やテレビ番組からの楽曲使用料など、ストリーミング以外のすべての領域において、コロナの悪影響が顕著になっています。

映像メディア・プラットフォームでは、日本を中心にパッケージメディアの生産減少やライブイベントの延期・中止など、広い範囲で大きな影響を受けています。

一方で、チケット販売からステージ制作・グッズ販売までワンストップで提供する有料ライブ動画配信サービス「Stagecrowd」のサービス開始や、モバイルゲームアプリ『ディズニー ツイステッドワンダーランド』の好調な売上など、今後の業績への貢献が期待できる成果が出始めています。

映画分野

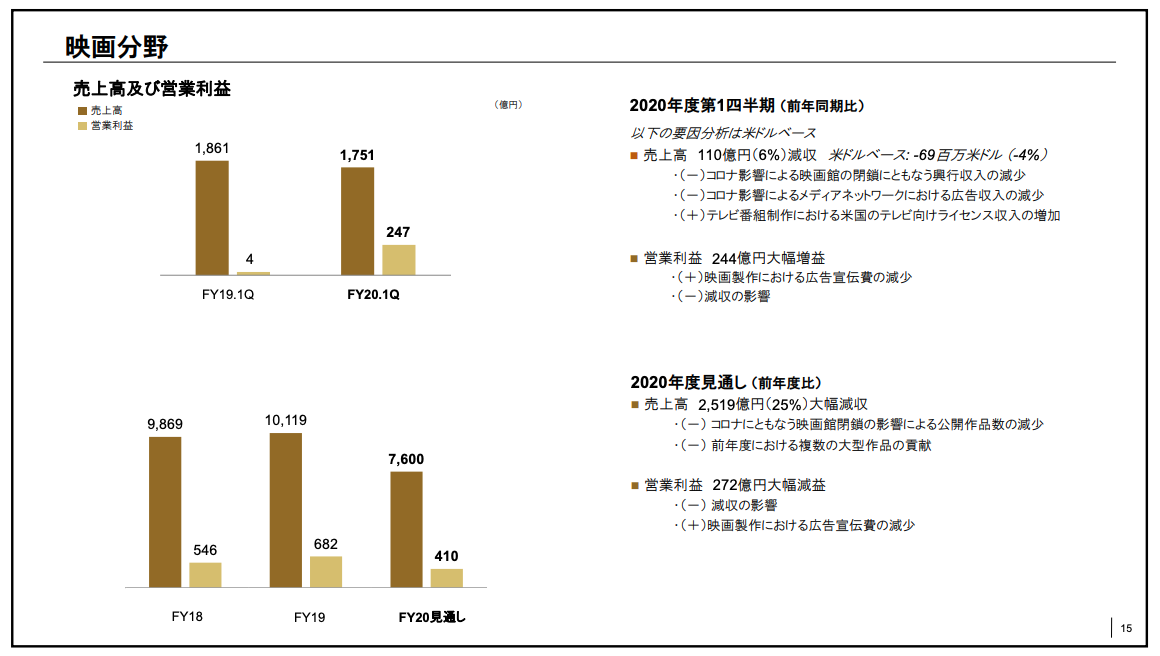

次に、映画分野です。当四半期の売上高は、テレビ番組制作におけるライセンス収入の増加はあったものの、映画製作での興行収入やメディアネットワークでの広告収入の減少などにより、前年同期比6パーセント減の1,751億円となりました。営業利益については、映画製作におけるマーケティング費用の大幅減少により、前年同期比244億円増の247億円となりました。

当年度通期の売上高は、主に新型コロナウイルスの影響による劇場公開作品の減少により、前年度比25パーセント減の7,600億円としています。営業利益については、大型ヒット作の貢献があった前年度からは272億円減の、410億円を見込んでいます。

現状認識 (映画分野)

映画作品やテレビ番組の制作については、一部の地域で再開しているものの、依然厳しい状況が続いています。動画配信事業者からのコンテンツへの需要はきわめて高く、制作が再開されれば、テレビ番組制作については比較的早期に回復でき、独立系メジャースタジオとしての強みが活かせると期待しています。

劇場興行については、映画館の閉鎖または入場制限の影響から、再開後も公開スケジュールが逼迫することが予想されます。映画作品は、劇場公開を皮切りに複数年にわたり収益を得ていくことから、公開ができないことによる業績への影響は、2年から3年に及ぶと見ています。

一方で、以前に劇場公開した作品のデジタル販売は好調です。当社にとっての劇場公開の重要性は、今後も変わることはありませんが、作品の長期的な価値を最大化できるよう、作品の内容や規模・時期に応じて最適な販路を見極めていきます。

エレクトロニクス・プロダクツ&ソリューション分野 (EP&S分野)

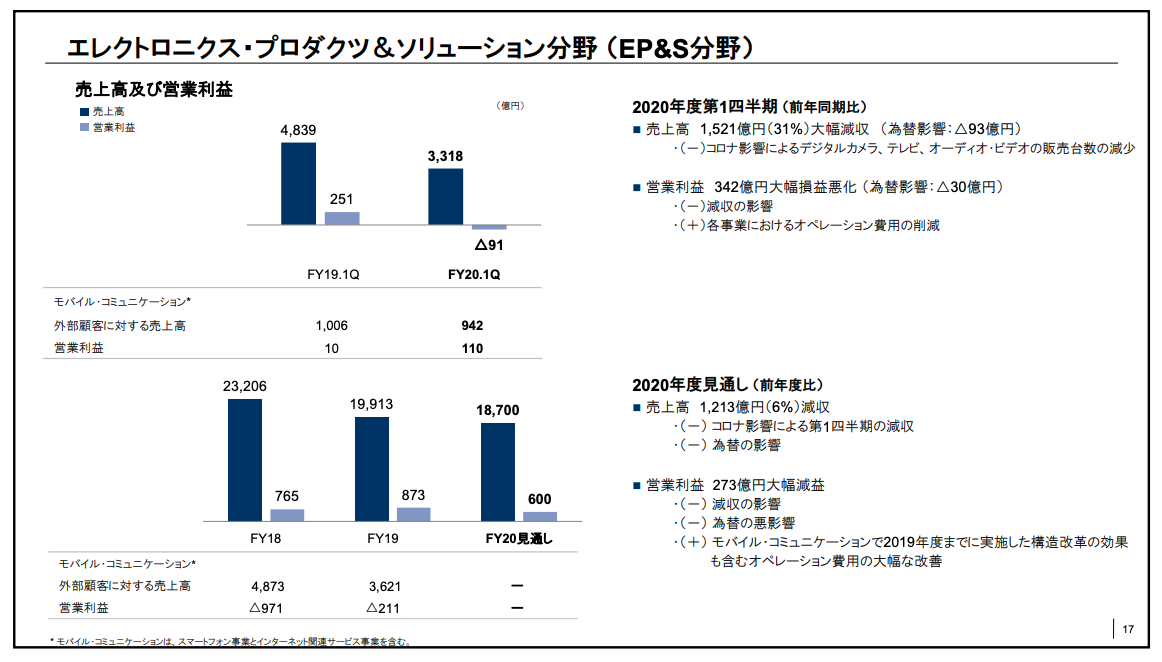

次に、EP&S分野です。当四半期の売上高は、主にデジタルカメラやテレビの販売台数の減少により、前年同期比31パーセント減の3,318億円となりました。営業利益は、当分野全体でオペレーション費用の削減を進めたものの、減収の影響により、前年同期比342億円と大幅に減少し、91億円の損失となりました。

当年度通期の売上高は、前年度比6パーセント減の1兆8,700億円。営業利益は、273億円減の600億円を見込んでいます。なお、モバイル・コミュニケーションについては、当四半期で110億円の営業利益を計上し、通期でも黒字化の見通しです。

現状認識 (EP&S分野)

当社において、新型コロナウイルスの影響をもっとも早くから大きく受けてきたEP&S分野ですが、サプライチェーンの復旧はほぼ完了し、製品カテゴリや地域によって進捗は異なるものの、顧客需要も回復基調にあります。新型コロナウイルス感染拡大の第2波・第3波のリスクに備え、オペレーションの総点検といっそうの効率化、eコマース販路の強化などを進め、よりレジリエントな事業構造への転換を図ります。

2021年4月1日よりソニー株式会社の商号を引き継ぐ当分野は、傘下事業の一体運営をさらに加速し、音・映像・通信の技術により、リアリティ・リアルタイム・リモートを極める商品・サービスで、事業の進化に取り組んでいきます。

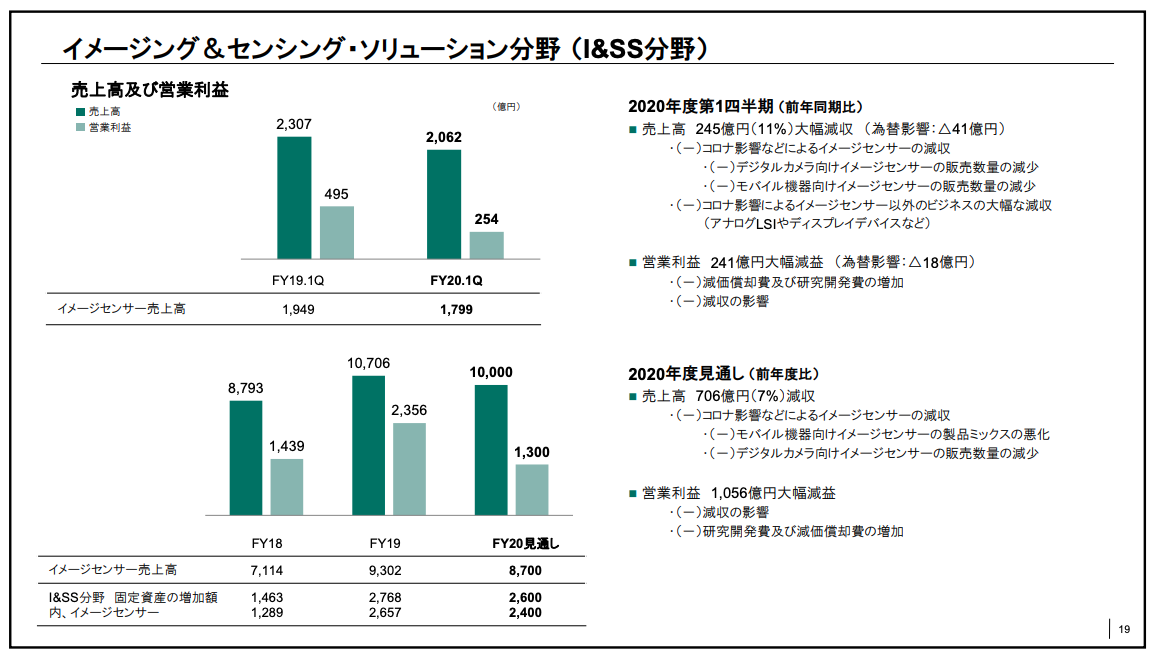

イメージング&センシング・ソリューション分野 (I&SS分野)

次に、I&SS分野です。当四半期の売上高は、前年同期比11パーセント減の2,062億円。営業利益は、241億円減の254億円となりました。当年度通期の売上高は、前年度比7パーセント減の1兆円。営業利益は、1,056億円減の1,300億円を見込んでいます。

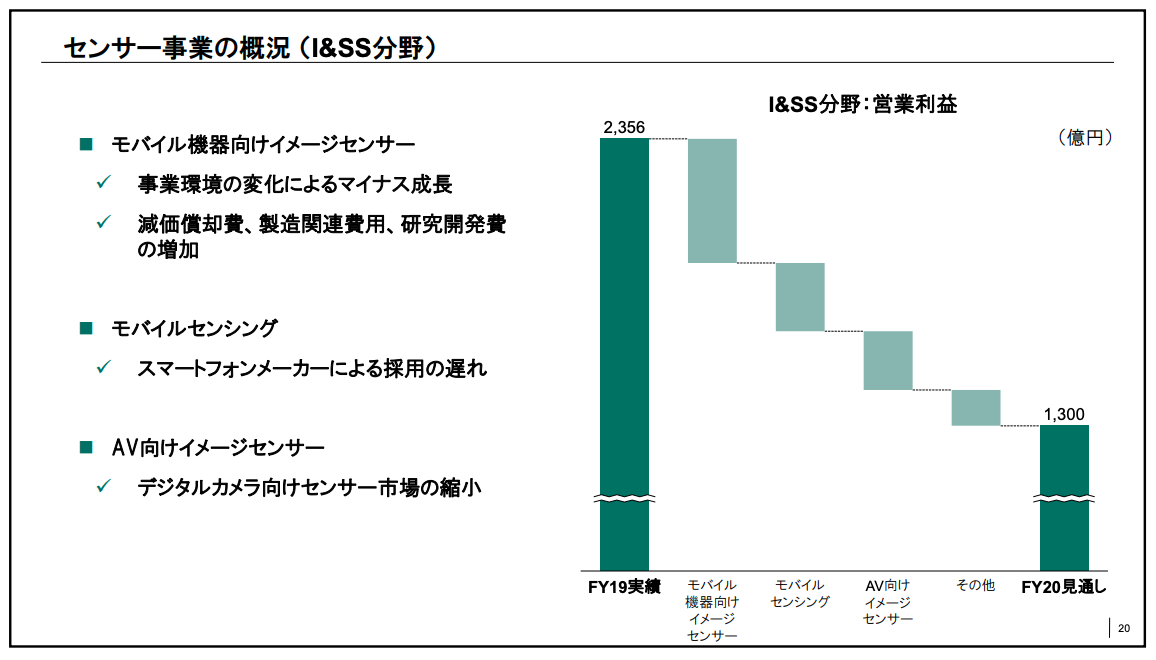

センサー事業の概況 (I&SS分野)

ここで、センサー事業の概況につきご説明します。モバイル機器向けイメージセンサーは、大手顧客の最終製品販売減、コロナの影響によるスマートフォン市場の減速と中位・廉価機種へのシフト、さらには中国における顧客の部品・製品在庫の大幅な調整などの影響により、当年度の売上は前年度比でマイナス成長となる見込みです。

収益面においても、売上マージンの減少に加え、成長を見越して前年度に行なった設備投資に伴う減価償却費や製造関連費用、そして研究開発費の増加の影響を見込んでいます。

モバイルセンシングは、スマートフォンメーカー各社の採用が遅れ、また、すでに採用されているフラッグシップモデルについても、市場環境の変化により販売が減少しており、前年度からの成長が実現できない見込みです。

AV向けイメージセンサーなどの減収は、コロナの影響によるデジタルカメラ向けセンサー市場の縮小によるもので、これまで想定していた3年分程度の市場縮小が1年で起こるという想定に基づいています。

来年度以降の見通しと投資計画 (I&SS分野)

これらの、とくにモバイル機器向けイメージセンサーの環境変化に迅速に適応するため、従来の事業戦略を、主に投資、研究開発、および顧客基盤の観点で適切に調整します。

設備投資については、当年度における余剰生産能力を活用した戦略在庫の積み上げなどの施策により、すでに2021年度の需要に向けた投資を大幅に抑制しています。

2018年度から2020年度の3ヶ年での累積設備投資額の見通しは、以前にご説明した約7,000億円から500億円減の約6,500億円となります。2021年度以降の投資計画についても、慎重にタイミングの見直しを行なっています。

研究開発については、最新のスマートフォン市場トレンドと主要顧客のニーズの変化を踏まえ、テーマの再選別や優先順位の見直しなどを進めます。ただし、将来的な技術競争優位を維持・向上していくため、テーマと予算の過度な絞り込みは行ないません。

顧客基盤については、これまでは生産能力の制約から慎重に行なっていた顧客基盤の拡大や分散を、より積極的に進めます。中長期的には、AI処理能力を搭載したセンサーによるエッジセンシングで、イメージセンサーの用途と市場を広げ、事業を成長させていくことを、軸をぶらさず進めていきます。

足元の環境変化に適応するための事業構造の強化を1年程度の期間で完遂し、2021年度下期以降には、事業を再度、利益成長の軌道に戻せるように取り組んでまいります。

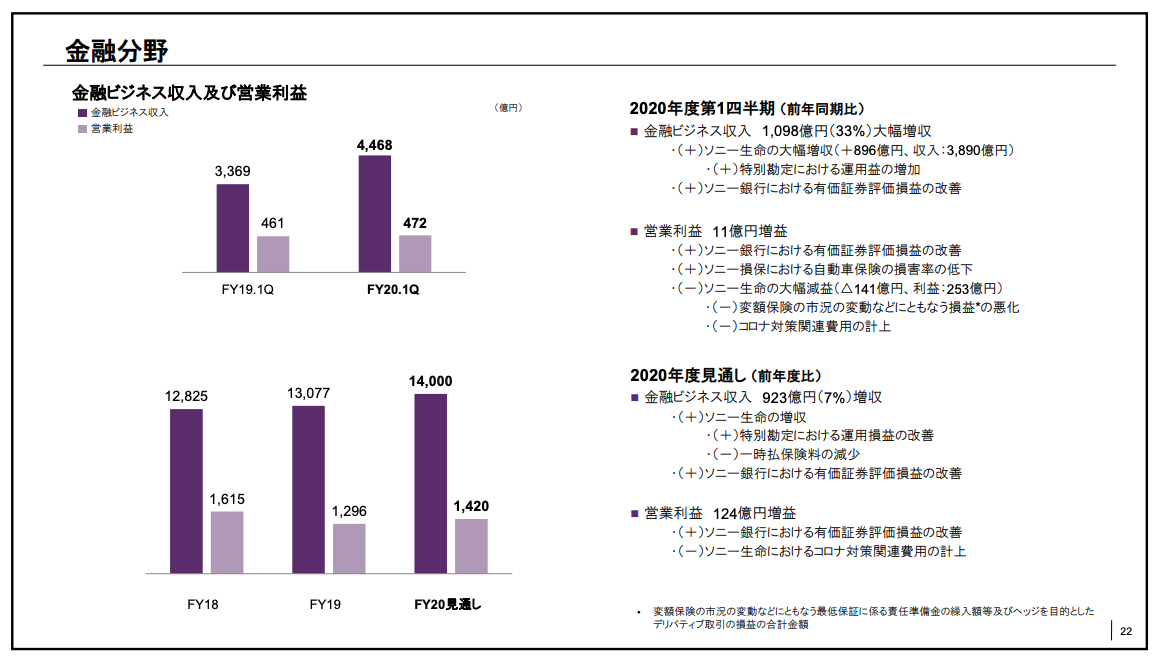

金融分野

最後に、金融分野です。当四半期の金融ビジネス収入は、主にソニー生命の変額保険にかかわる特別勘定での運用益の大幅増により、前年同期比33パーセント増の4,468億円となりました。営業利益については、前年同期比11億円増の472億円となりました。

当年度通期の売上高は、前年度比7パーセント増の1兆4,000億円。営業利益は、124億円増の1,420億円を見込んでいます。

7月13日をもって、ソニーフィナンシャルホールディングス株式会社の株式の公開買付けが完了しました。SFHの普通株式は8月31日に上場廃止となり、9月2日をもってSFHは当社の完全子会社となる予定です。

SFH傘下の金融事業は、安定的かつ高い収益基盤を有しており、当社にとって長期的な成長戦略の一翼を担うコア事業です。親子上場関係を解消することで、経営のスピードとオプショナリティを高め、さらなる事業価値の向上を追求していきます。

また、少数株主持分の取り込みと税効果により、今後、当社連結ベースで、年間あたり400億円から500億円程度の純利益の増加を期待できます。これは、1株あたり当期純利益やROEの向上にも貢献するものです。

なお、当社金融事業に対する理解を深めていただくため、主要な経営情報の開示方針につき、検討を進めています。

ここで、当年度に実施したBilibili社、EpicGames社への少数持分出資について、少し触れます。これらの投資を通じ、デジタル化が加速するエンタテインメント業界において、他社とのパートナーシップのもと、当社の持つさまざまなコンテンツの顧客接点を広げるとともに、各事業セグメントの枠を超えて、新たなデジタルコンテンツと、その楽しみ方を創り出していくことを目指しています。今後も、このような成長に向けた探索のための戦略的な投資機会に、積極的に取り組んでいきます。

セグメント別開示の拡充 (決算補足資料における四半期開示)

次に、セグメント別開示の拡充につきご説明します。当社はこれまでも積極的に事業情報の開示に取り組んできましたが、当年度より、ご覧いただいているような、資本市場からの関心が高いG&NS分野や音楽分野の情報を、四半期ごとに開示することとしました。

一方で、EP&S分野では、一部の項目について開示の見直しをいたします。詳しくは、補足資料をご覧ください。本日、1,000億円を上限とした今年度の自社株取得枠の設定を発表しました。自社株取得については、これまでと同様、戦略投資の一部と位置づけ、投資機会や財務状況、株価水準などを総合的に勘案の上、機動的に実施していきます。

今後も厳格な財務規律のもと、バランスシートの健全性を維持しつつ、EPSやROEを意識した投資効率の最適化を進めていきます。また、足元の不透明な事業環境下では、手元流動性を確保し、成長機会を逃さないことも重要と考えています。

3年間累計 キャピタルアロケーション見通し(金融分野を除く)

最後に、キャピタルアロケーションについてお示しします。私からの説明は以上です。

スポンサードリンク