関連記事

ダイキン工業、2Qは増収増益 半導体市場下落など厳しい環境のなかコスト削減や新商品投入が奏功

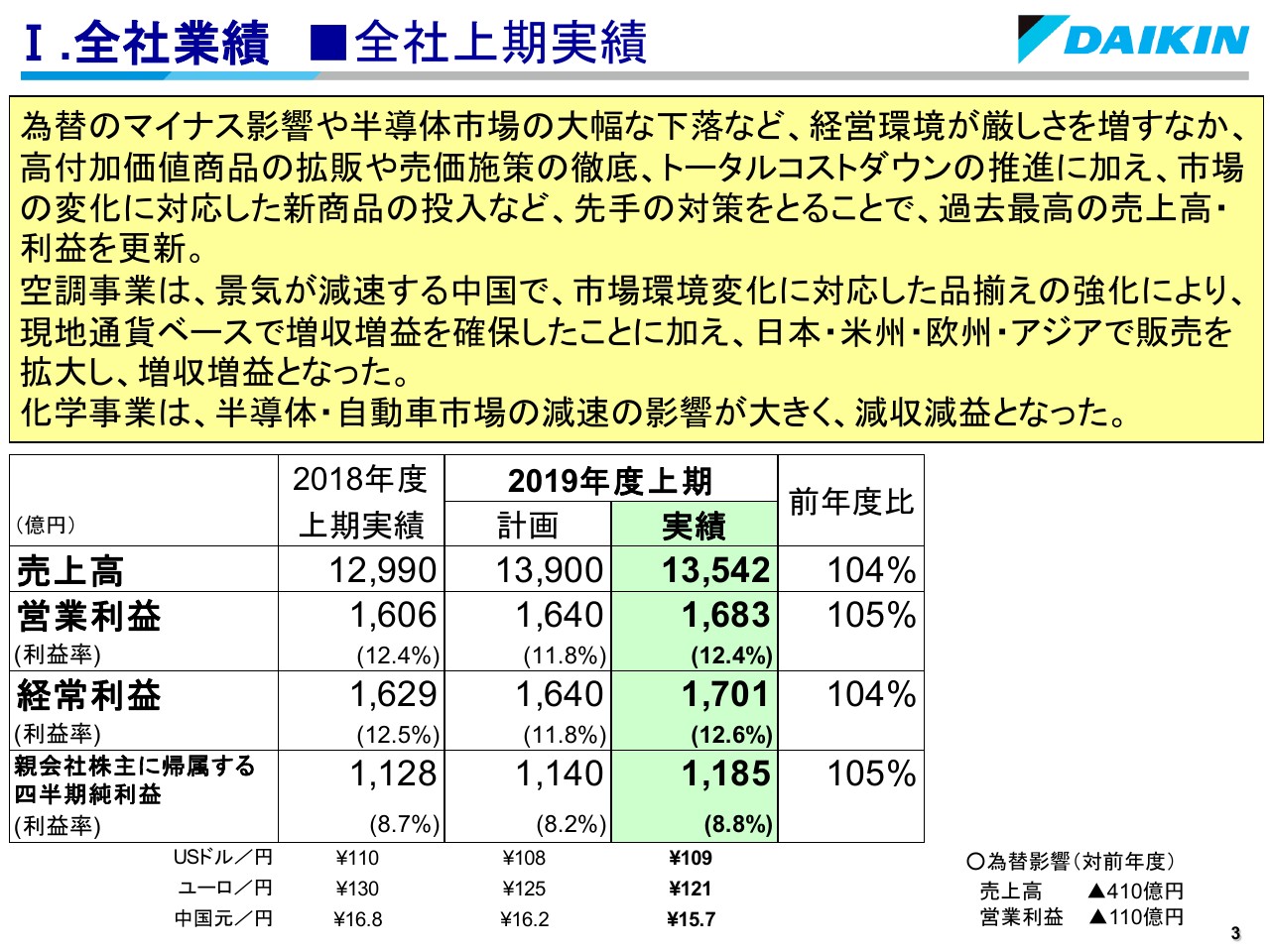

Ⅰ.全社業績 全社上期実績

澤井克行氏:みなさまおはようございます、澤井でございます。本日は本当にお忙しいなか、この決算説明会にお越しいただきまして本当にありがとうございます。さっそくですが、上期の決算概要について、お手元の資料に沿ってご説明いたします。

経営環境が大きく変化し、厳しい事業環境のなかにありました。挑戦目標の達成に向けた販売の施策の展開、コストダウンの実行などに取り組んだ結果、過去最高の売上高・利益を更新することができました。

為替影響を除く実質ベースでも、売上高は対前年で7パーセントの増収、営業利益は対前年で12パーセントの増益となっております。経常利益、四半期純利益については、それぞれ対前年で4パーセント増、5パーセント増となっております。

上期の為替の実績については、ドル109円、ユーロ121円、中国元15.7円となっており、対前年の影響額は売上高でマイナス410億円、営業利益でマイナス110億円となっております。

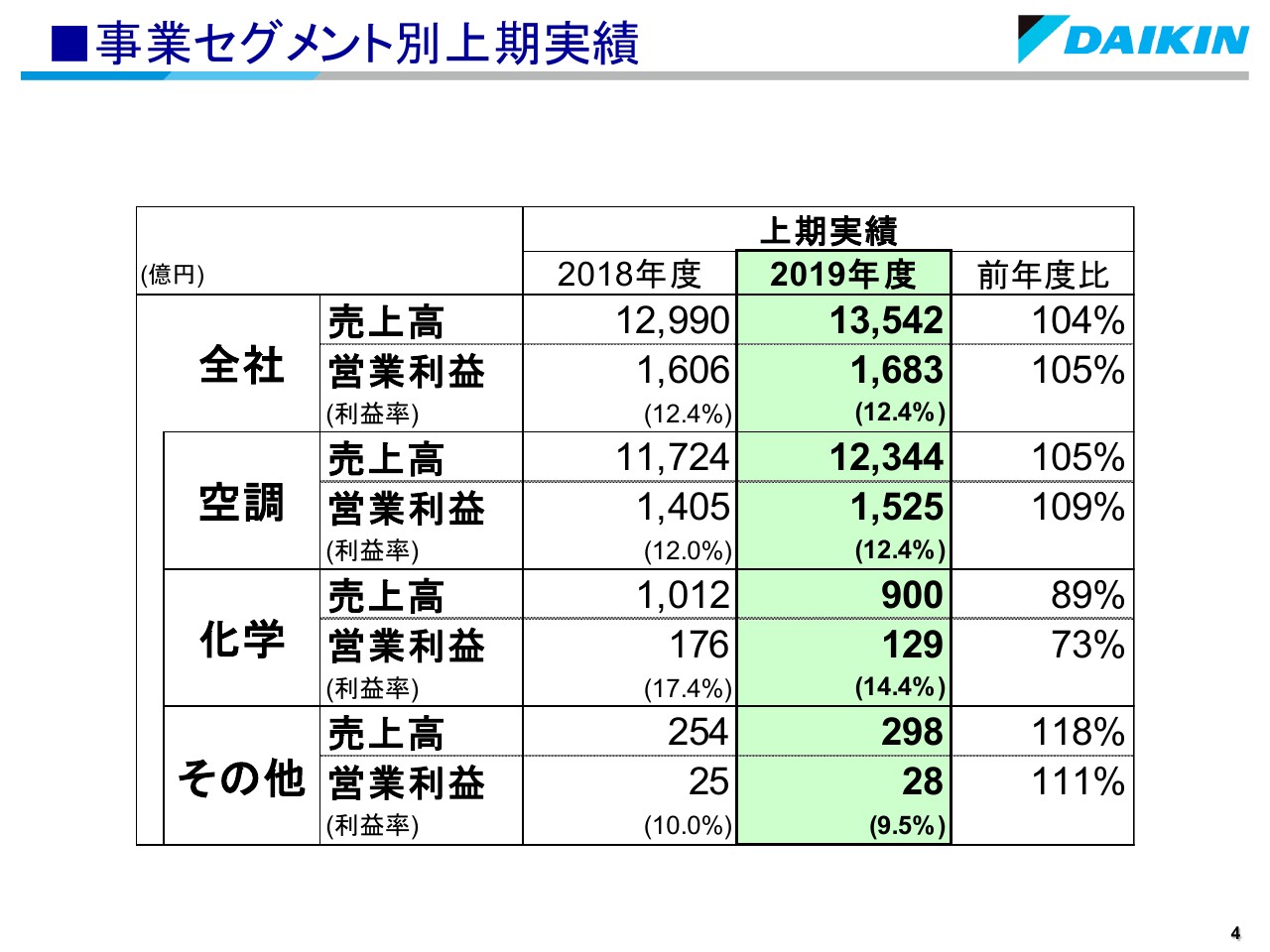

事業セグメント別上期実績

上期のセグメント別の業績でございます。

空調は、日本・米州・欧州・アジアで順調に販売を拡大しました。また、景気減速が懸念された中国においても、市場の変化に対応した施策の展開により、現地通貨ベースで増収増益を維持したことで、全体としては増収増益となっております。

為替影響を除く実質ベースでは、売上高は対前年で9パーセントの増収、営業利益は16パーセントの増益となっております。

一方、化学事業は、半導体や自動車市場の減速の影響が大変大きく、減収減益となりました。その他事業では油機事業が、日本・アジアの産機市場の悪化影響を受けましたが、特機事業および電子システム事業を拡大したことから、全体では増収増益となりました。各事業と空調事業の地域別の状況については、後ほどご説明いたします。

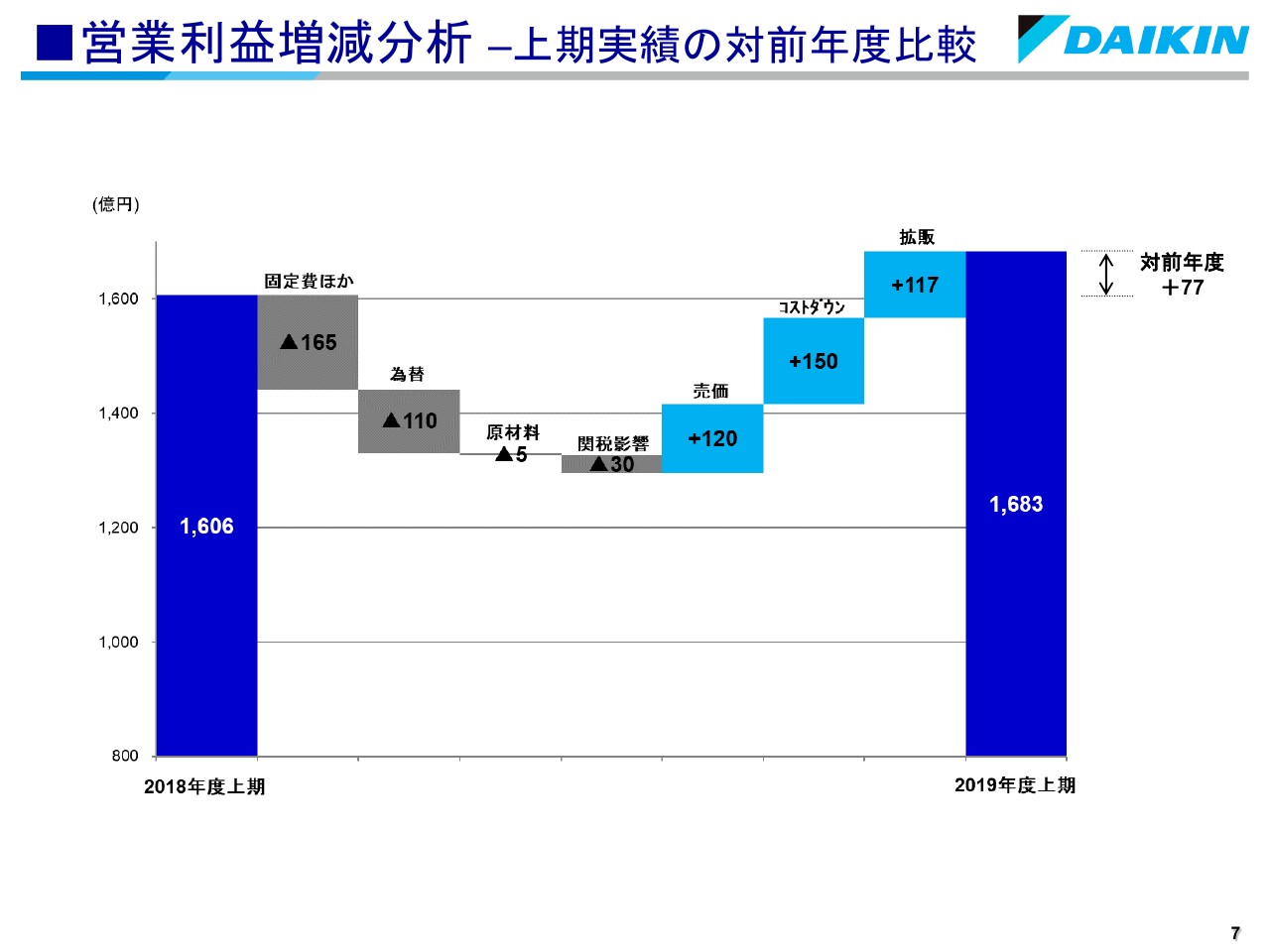

営業利益増減分析 –上期実績の対前年度比較

上期の営業利益の対前年の増減分析でございます。為替でマイナス110億円、原材料市況でマイナス5億円、関税影響でマイナス30億円、固定費他でマイナス165億円のマイナス影響となっております。プラス側は、販売拡大で117億円、売価で120億円、コストダウンで150億円のプラスとなり、対前年で77億円の増益となりました。

為替のマイナス影響が大きくなるなかで、販売拡大と売価アップ、コストダウンの施策に取り組んだことで、増益の維持ができております。なお、増減要因のうち、空調セグメントの数字を申し上げますと、為替で104億円、原材料市況で25億円、関税影響で30億円、固定費ほかで153億円のマイナスに対し、販売拡大で171億円、売価で120億円、コストダウンで143億円のプラスとなっております。

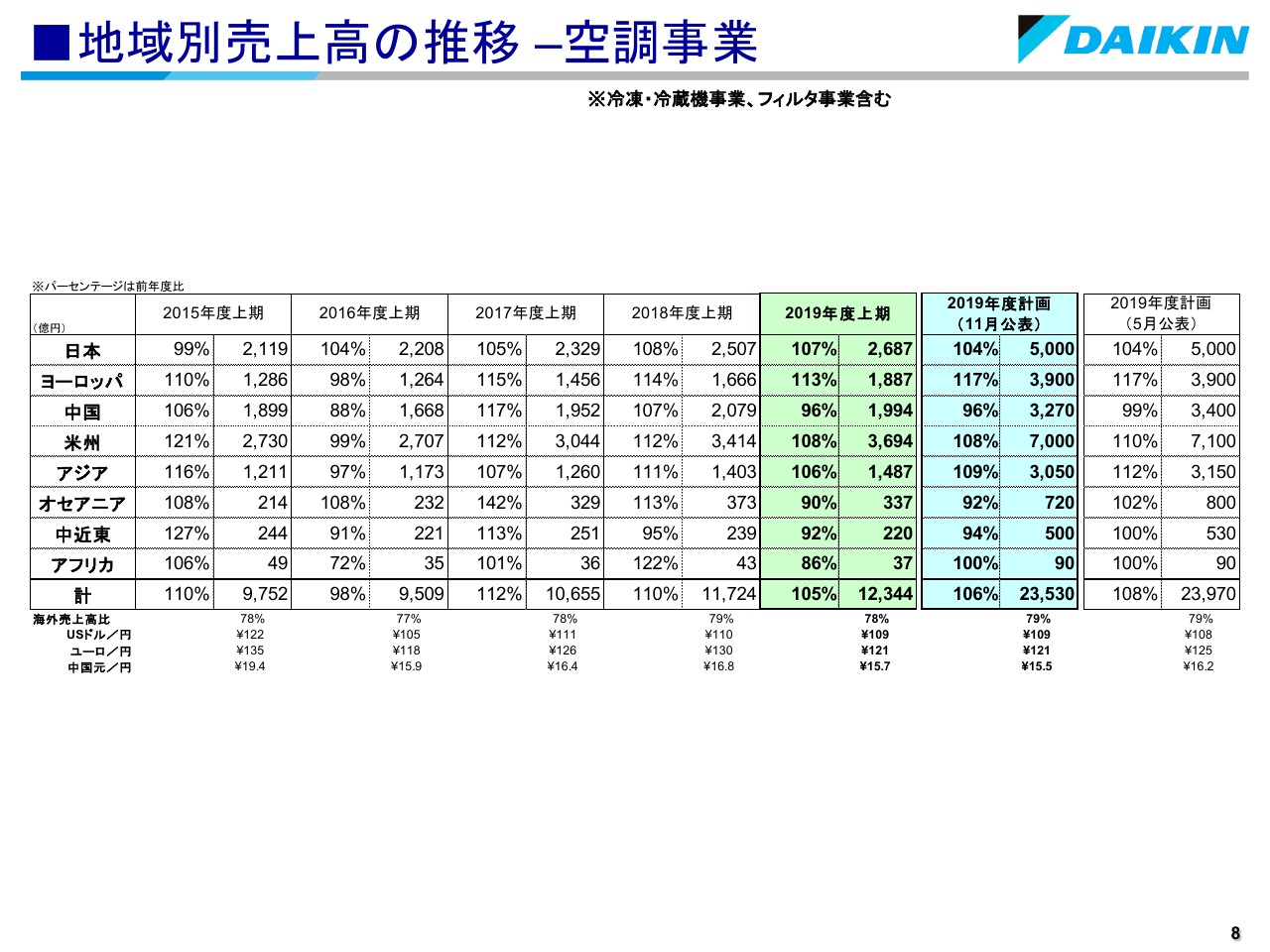

地域別売上高の推移 –空調事業

空調事業の地域別売上高でございます。日本・ヨーロッパ・米州・アジアで、前年を上回っております。為替影響を除く実質の売上高前年比については、ヨーロッパは121パーセント、中国は102パーセント、米州は110パーセント、アジアは108パーセントとなっております。

また、今年2月に買収手続きが完了したオーストリアのショーケースメーカーAHT社の新規連結効果は、4月から6月分で126億円ありました。主に、ヨーロッパの売上高に含まれております。ヨーロッパの売上高は、この新規連結効果を除いても、実質で2桁以上の伸びとなっております。

年間計画は、上期実績と下期の需要動向、事業計画を踏まえて見直しており、為替影響を除く実質の売上高前年比は、ヨーロッパは125パーセント、中国は102パーセント、米州は111パーセント、アジアは111パーセントの計画でございます。

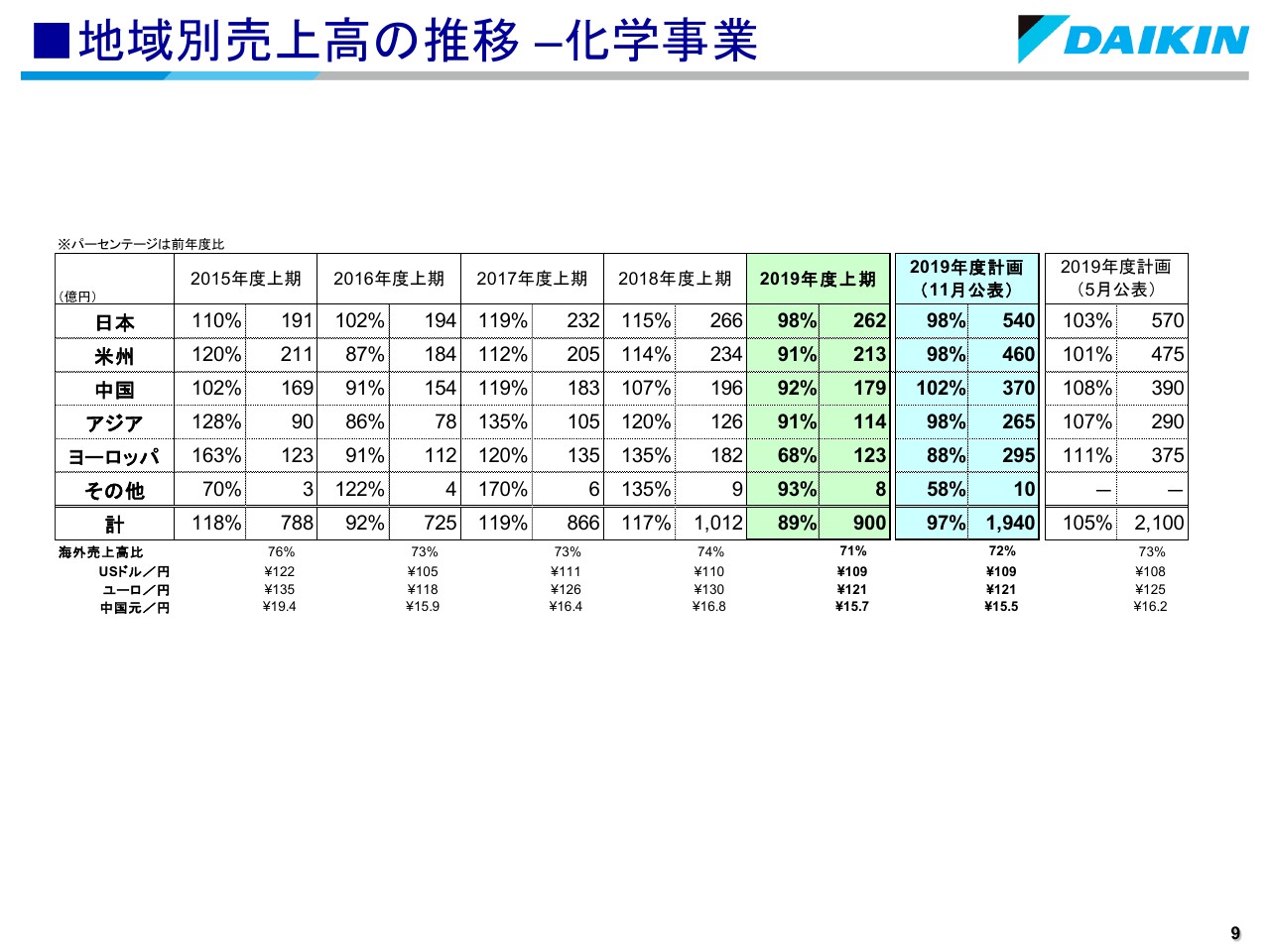

地域別売上高の推移 –化学事業

化学事業の地域別売上高です。先ほど申し上げたように、半導体と自動車市場の減速の影響が大きく、いずれの地域も前年を下回っております。とくにヨーロッパにおいては、前年の原材料の高騰とガスの需給逼迫により、冷媒ガスの価格上昇の効果もあったことから、反動減が大きくなっております。為替影響を除く実質の売上高の前年比はヨーロッパ72パーセント、中国が98パーセント、米州が92パーセントとなっております。

年間計画は上期実績と下期の需要動向、事業計画を踏まえて見直ししております。為替影響を除く実質の売上高前年比は中国は109パーセント、米州は100パーセントで計画しております。

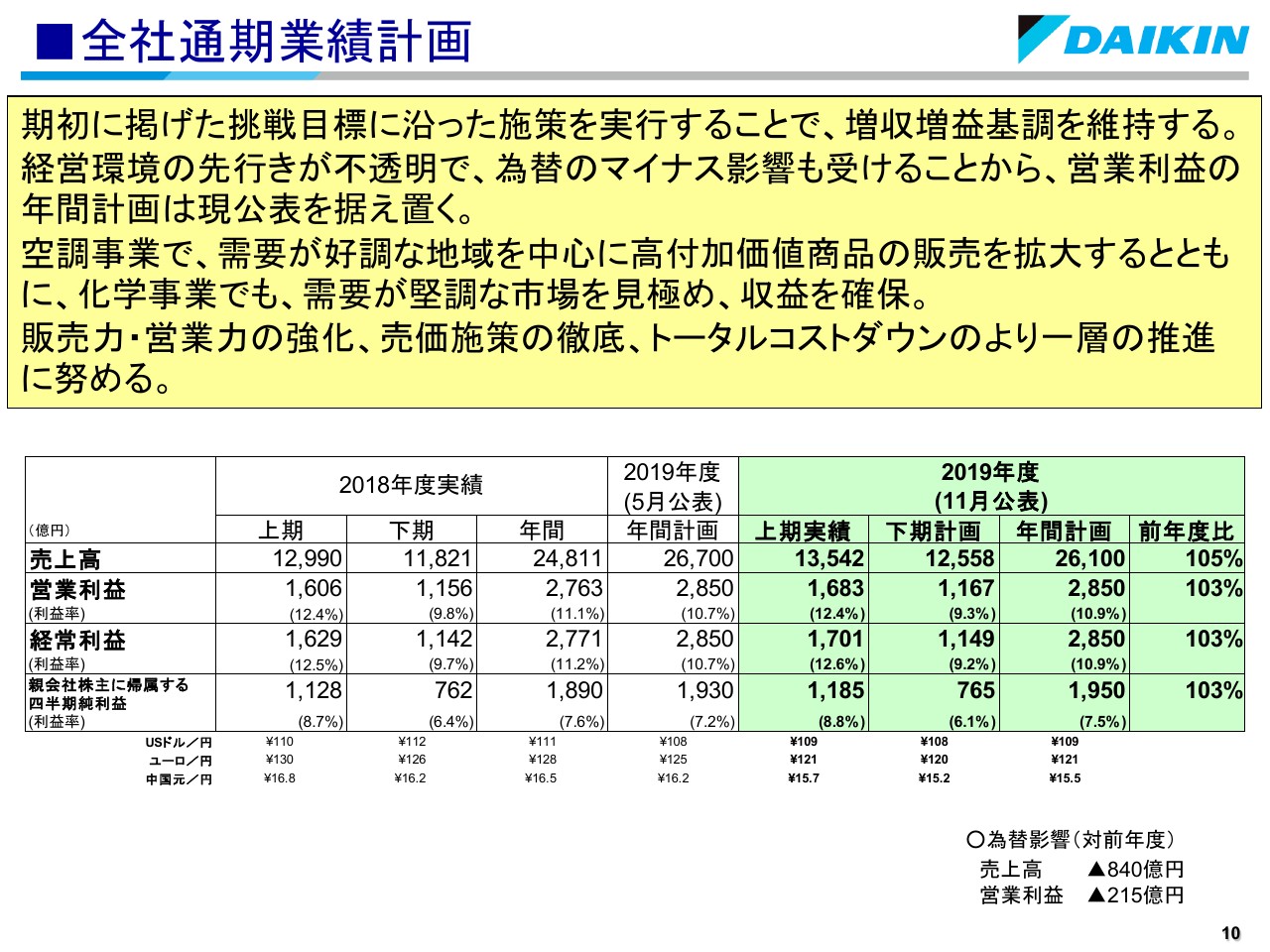

全社通期業績計画

通期の業績の見通しについては、為替影響および化学事業の需要減などを踏まえ、売上高は現公表から600億円引き下げた2兆6,100億円とし、営業利益は現公表の2,850億円を据え置きます。

経営環境の先行きは、引き続き不透明であります。また、米中貿易摩擦の拡大と中国の需要の鈍化、半導体市場の回復遅れなど厳しい事業環境が続いていきますが、為替利益を除けば、この計画は当初掲げていた社内挑戦目標である2,950億円を実質的に上回る水準でございます。

戦略経営計画の「FUSION20」の定量目標である、2020年度の営業利益3,480億円の達成に向け、市場の変化を先取りして先手先手の施策を打つといった、当社独自の18ヶ月予算の考え方で、経営体質を強靭なものとし収益力をさらに高めていく考えでございます。

なお、下期の為替の前提レートでございますが、ドル108円、ユーロ120円に見直しております。年間での為替の対前年影響額は、売上高でマイナス840億円、営業利益でマイナス215億円になると見ております。

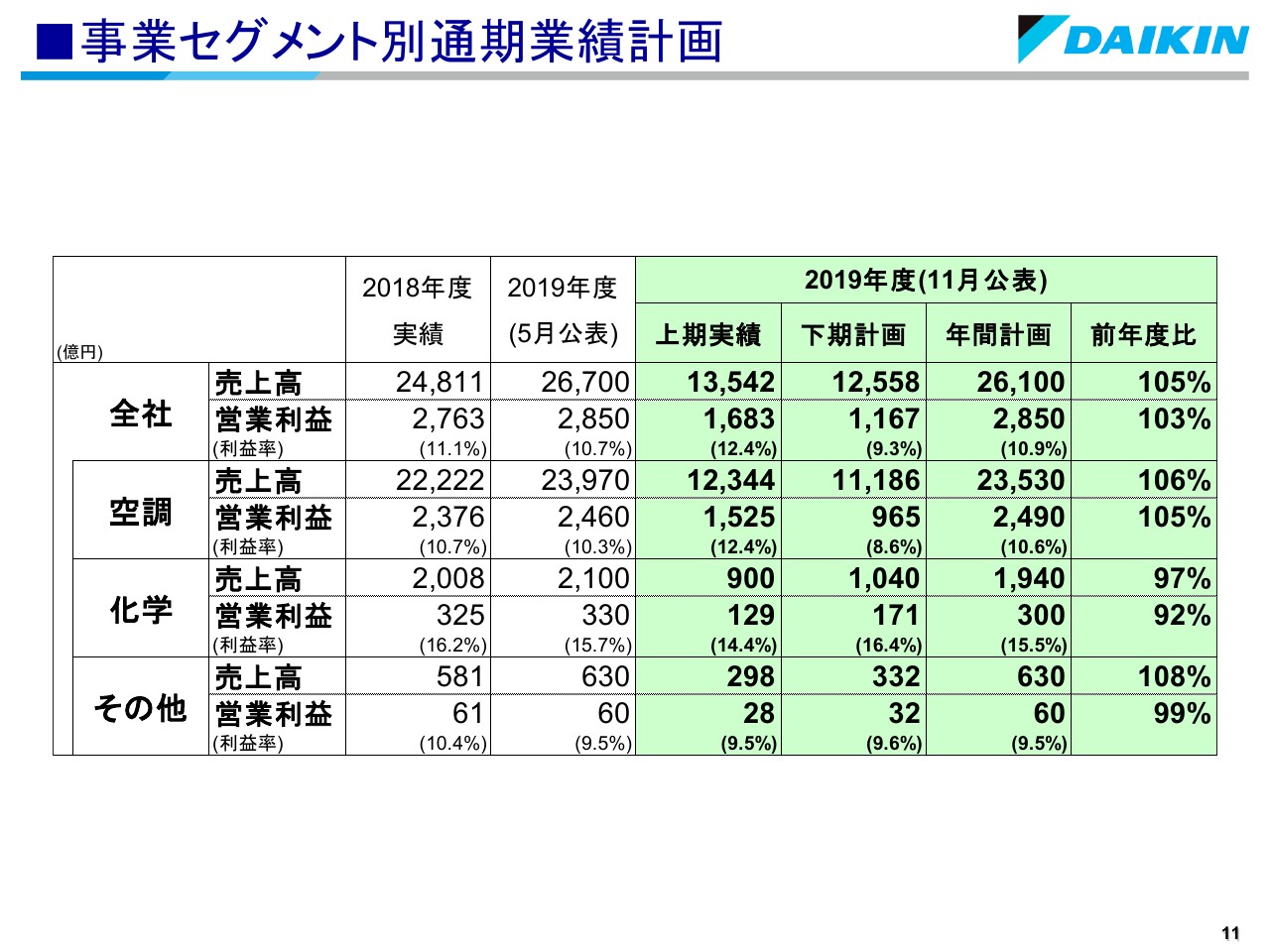

事業セグメント別通期業績計画

セグメント別の業績の見通しでございます。空調事業については、売上高が現公表から440億円の減額、営業利益は30億円の増額となり、化学事業については、売上高が現公表から160億円の減額、営業利益は30億円の減額となっております。その他事業については変更ございません。

年間での為替影響額は、空調事業では売上高が780億円、営業利益がマイナス200億円、化学事業では売上高が60億円、営業利益が15億円のマイナスと見ております。

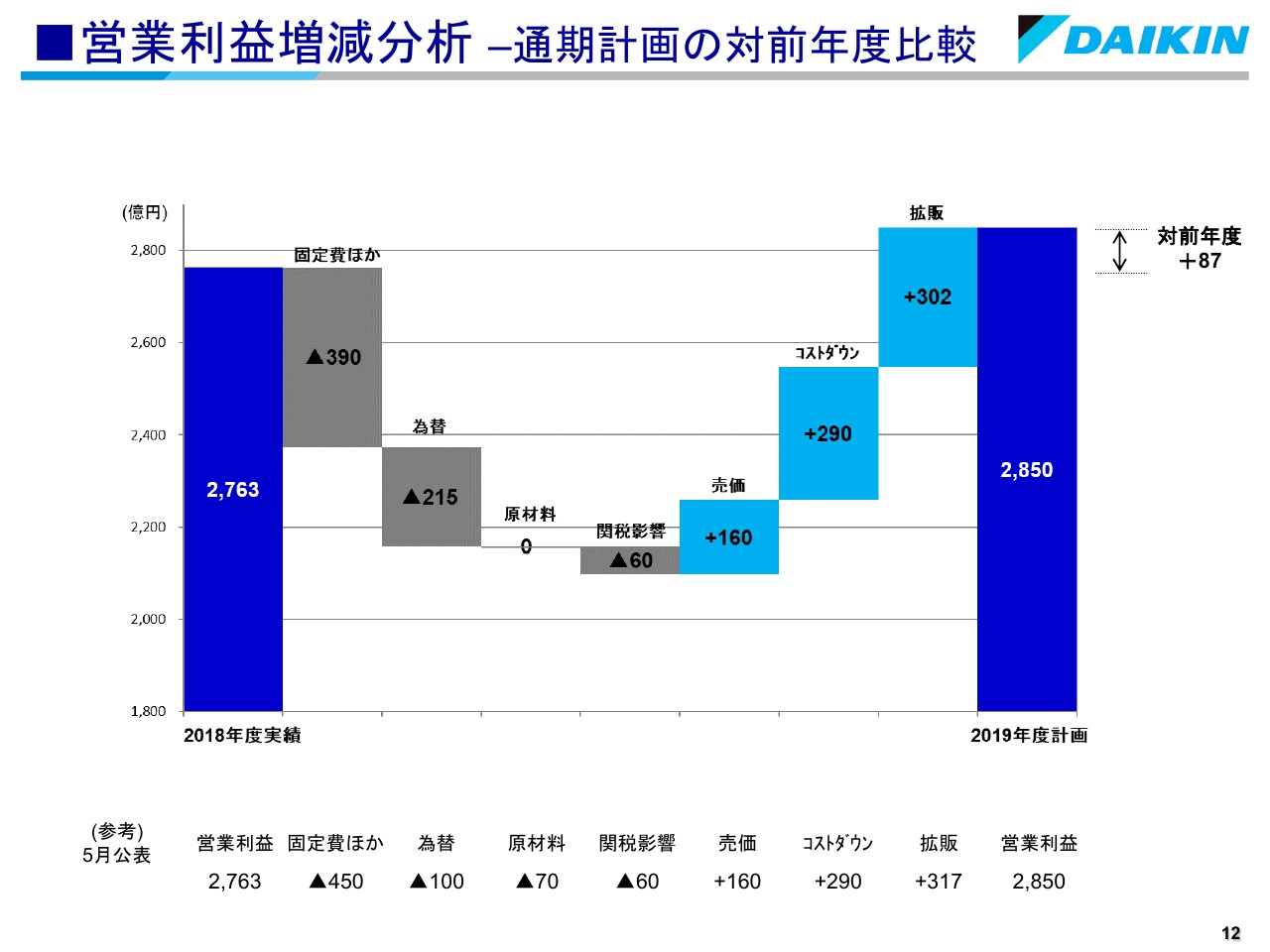

営業利益増減分析 –通期計画の対前年度比較

年間営業利益の対前年の増減分析でございます。対前年で87億円増加でございますが、為替で215億円、関税影響で60億円、固定費ほかで390億円のマイナス影響でございます。これに対し、プラス側は販売拡大で302億円、売価で160億円、コストダウンで290億円のプラスを見込んでおります。

原材料の影響は、プラスマイナスゼロになると見込んでおります。そのうち、空調セグメントの数字を申し上げますと、為替でマイナス200億円、原材料市況でマイナス25億円、関税影響でマイナス60億円、固定費他でマイナス355億円に対し、販売拡大で298億円、売価で180億円、コストダウンで276億円のプラスとなっております。

下期は引き続き、好調地域・好調分野での販売拡大、売価施策の徹底、トータルコストダウンの一層の推進などにより、為替影響や化学の需要減少の影響を吸収していく考えでございます。

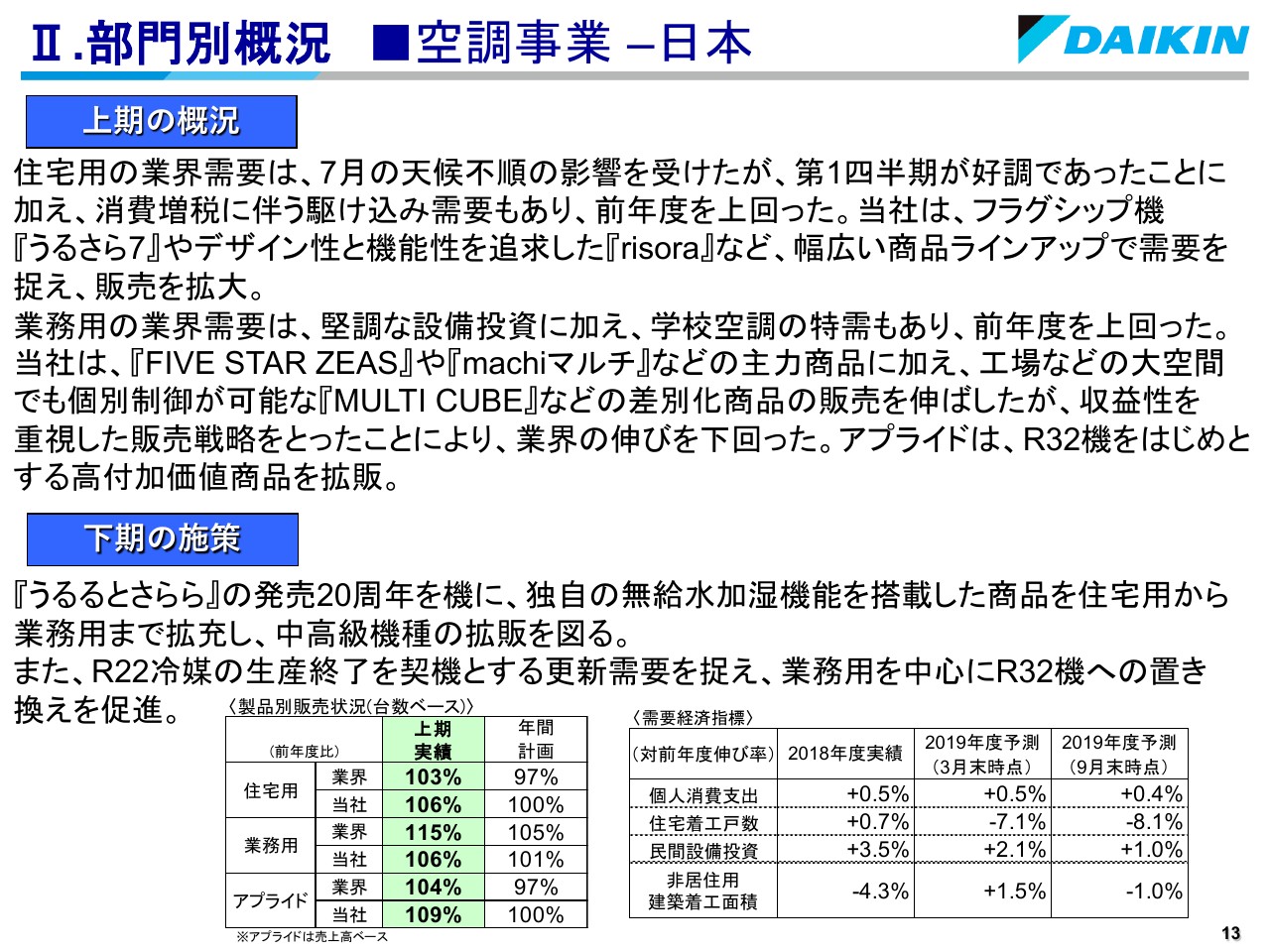

Ⅱ.部門別概況 空調事業 –日本

国内空調事業についてご説明いたします。住宅用の業界需要は、7月の天候不順がありましたが、省エネ製品への買い替えや消費税の増税前の駆け込み需要などがあり、前年を上回っております。業務用の業界需要は、堅調な設備投資に加え、学校空調の特需もあって前年を上回っております。

当社は収益重視の販売戦略を継続し、住宅用・業務用ともに高付加価値商品の拡販に加え、売価施策の徹底に努めました。アプライドについては、R32機を始めとする高付加価値商品の販売を拡大しました。

下期は「うるるとさらら」の販売20周年を機に、無給水加湿機能を搭載した商品を住宅用から業務用まで拡充し、中・高級機種の拡販を図ってまいります。また、R22冷媒の生産終了に伴う更新需要を捉え、業務用を中心にR32機の置き換えを促進してまいります。

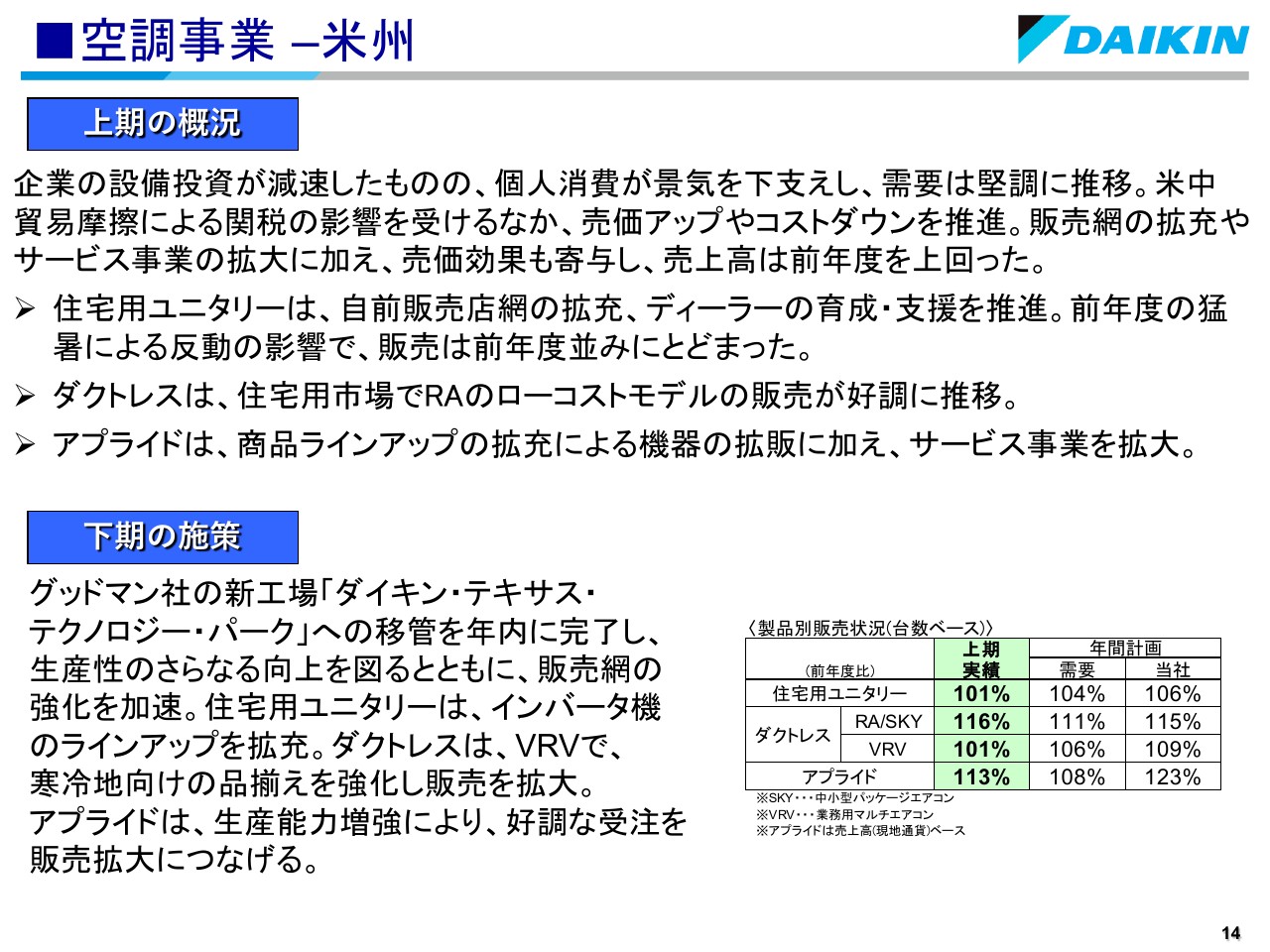

空調事業 –米州

米州の空調事業です。市場は堅調に推移するなかにあり、販売網の強化と売価アップ、サービス事業の拡大などに取り組んだことで、売上高は前年を上回っております。

住宅用ユニタリーは、天候に恵まれた前年に比べて需要が鈍化したため、販売台数は前年並みにとどまりました。ダクトレスは、住宅用市場向けに販売が好調に推移しております。米中貿易摩擦による関税の影響も受けましたが、コスト抑制策と売価アップの推進によってこれらを吸収し、利益確保に努めました。

なお、グッドマン社全体の売上高は、現地通貨ベースの前年比で111パーセントとなりました。下期については、グッドマン社の新工場への移管が年内に予定どおり完了する見込みでございます。これによってさらなるコストダウン、生産性向上を実現することに加え、アプライド事業においても、生産能力増強によって販売拡大に繋げてまいります。

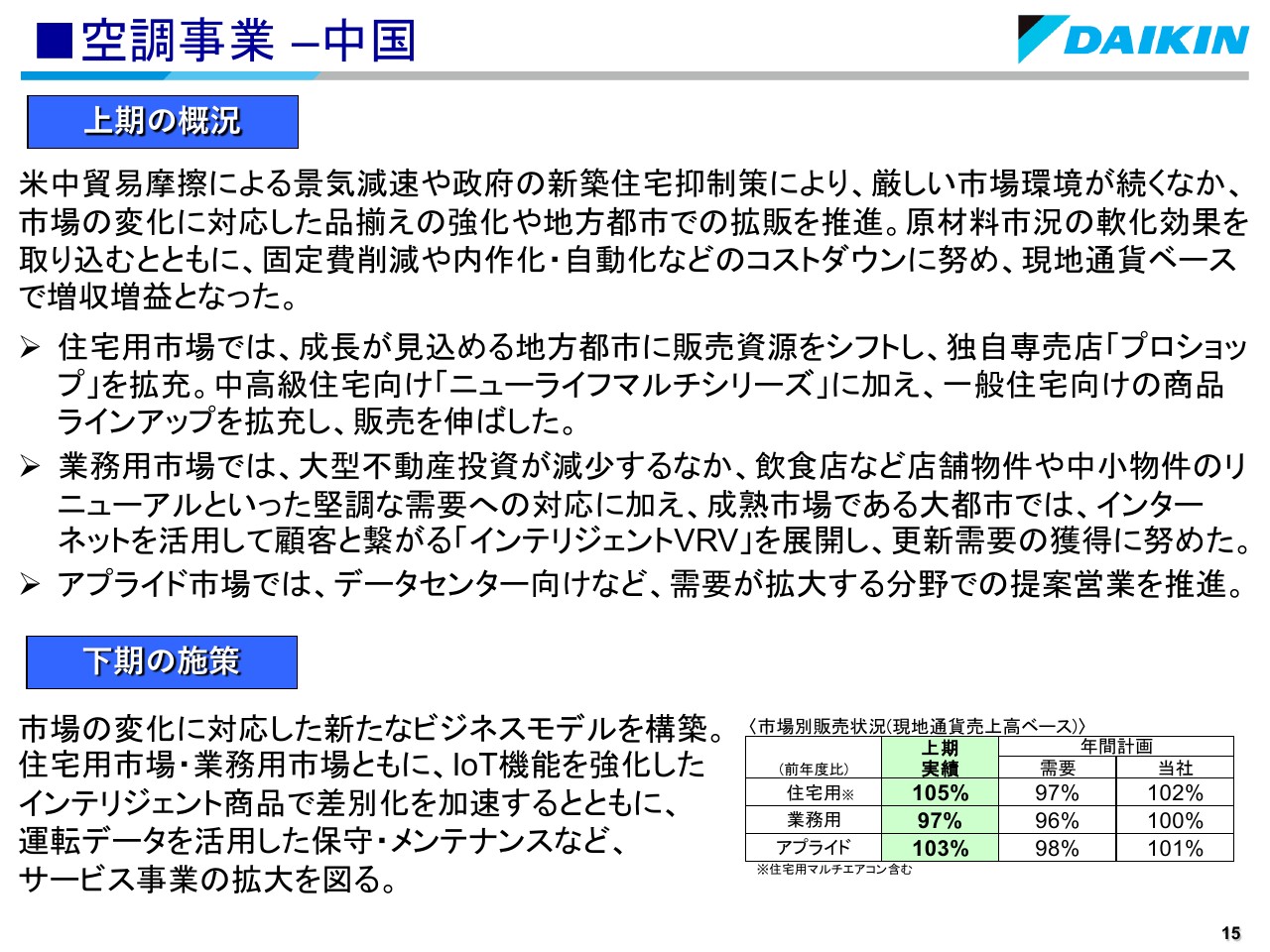

空調事業 –中国

中国の空調事業でございます。米中貿易摩擦の影響や、政府の新築住宅の抑制策によって厳しい市場環境が続くなか、市場の変化に対応した品揃えの強化、地方都市への販売拡大を推進するなどしました。

人民元安の影響により、円ベースの売上高は前年を下回りましたが、原材料市況の軟化効果の取り込みや固定費削減、部品内作化、自動化など生産性向上によるコストダウンを推進したことにより、現地通貨ベースで増収増益を達成しております。

なお、住宅用マルチエアコンについては、第2四半期も前年比でプラスの売上高を維持しております。下期以降も市場環境の厳しさは続きますが、市場の変化に対応した新たなビジネスモデルを構築するべく、IoT機能を強化した商品による差別化の加速や、運転データを活用した保守、メンテナンスといったサービス事業の拡大を図ってまいります。

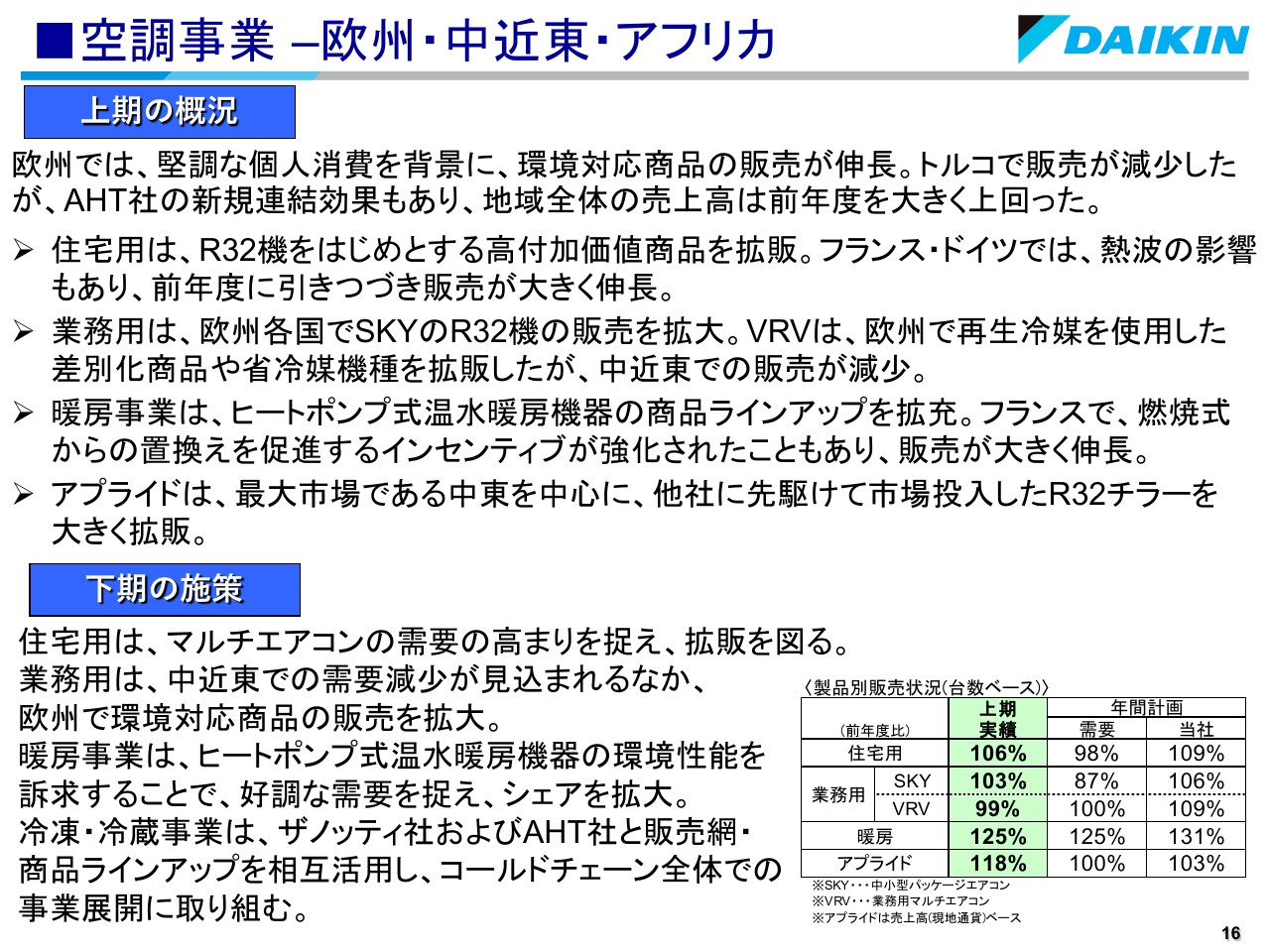

空調事業 –欧州・中近東・アフリカ

欧州の空調事業でございます。個人消費が堅調なEU域を中心に、環境規制強化を捉えた高付加価値商品の販売の拡大が、トルコの景気後退によるマイナス影響をカバーし、地域全体の売上高は前年を上回っております。

住宅用については、フランス・ドイツでは、熱波により販売を大きく伸ばしました。欧州では、環境規制強化を背景に、R32機をはじめとした高価格商品の販売が拡大しております。ルームエアコン、スカイエアのR32機に加え、VRVの省冷媒機種や再生冷媒主要機などの販売が拡大していること、暖房事業においても、フランスのヒートポンプ式温水床暖房機器のインセンティブ強化などにより、販売を大きく伸ばしました。

また、アプライド事業でも、R32採用のチラーの市場投入により、販売を大きく伸ばしております。下期以降も高付加価値商品の販売に注力し、好調を持続させます。冷凍冷蔵事業においては、買収したザノッティ社の販売網、商品ラインアップの活用により、コールドチェーンの事業展開に取り込んでまいります。

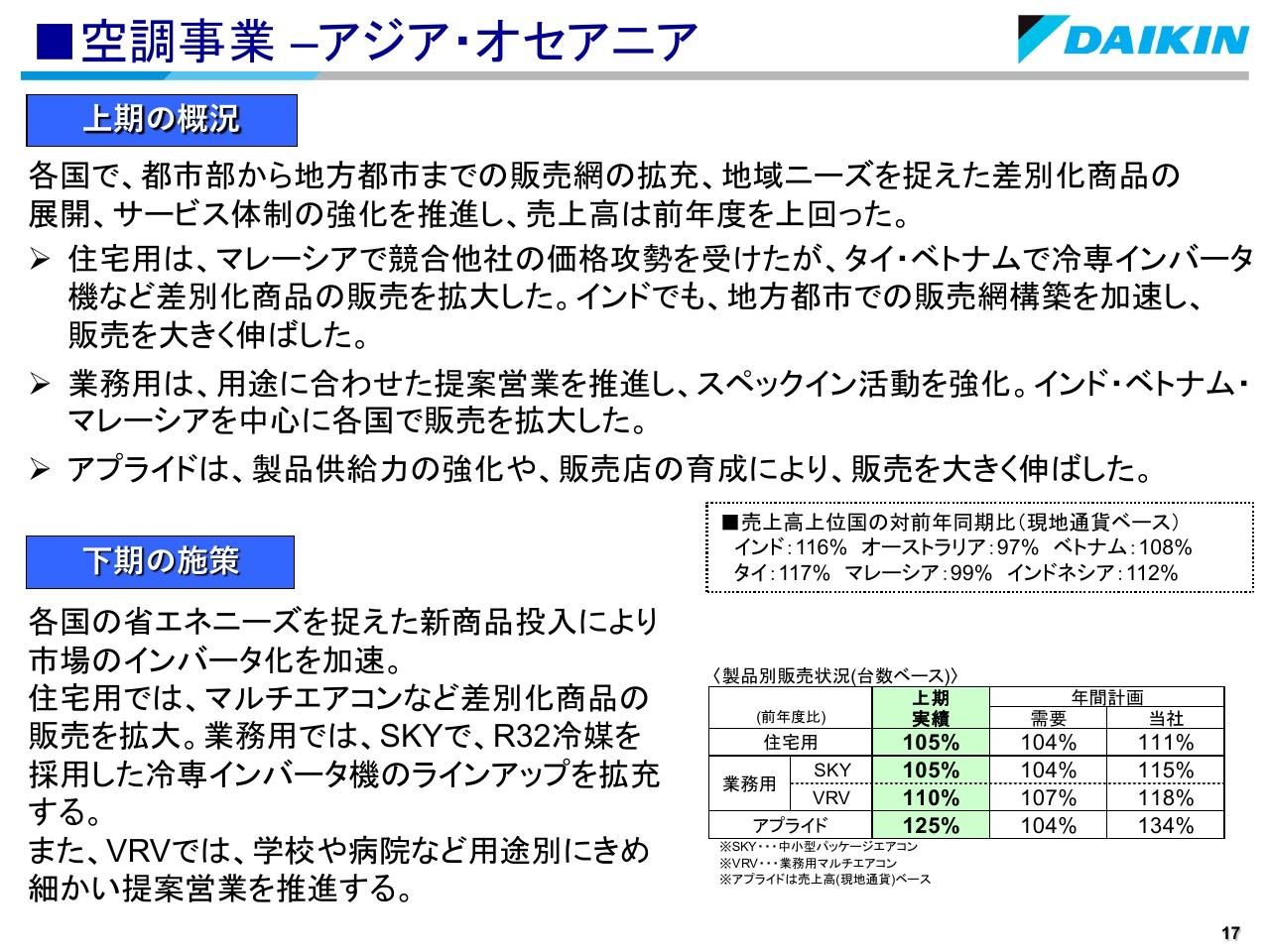

空調事業 –アジア・オセアニア

アジア・オセアニアの空調事業です。各国における地方都市への販売網の展開、サービス体制の強化、地域ニーズを捉えた差別化商品の投入などにより、売上高は前年を上回っております。

住宅用の販売は、マレーシアで競合他社の価格攻勢を受けて減少しましたが、タイ・ベトナムを中心に、冷房専用インバータ機などの差別化商品の販売を拡大しております。

インドでは、地方都市へ市場が拡大するなか、販売店開発を加速させることで、拡大する需要を取り込み、販売を大きく伸ばしました。業務用では、営業強化や販売店の育成に注力し、インド・ベトナム・マレーシアを中心に、各国で販売を拡大しております。

下期も引き続き、地方都市への販売店網の展開や営業力の強化、各国の省エネニーズを捉えた新商品の投入などにより、さらなる販売拡大を図るとともに、市場のインバータ化を加速してまいります。

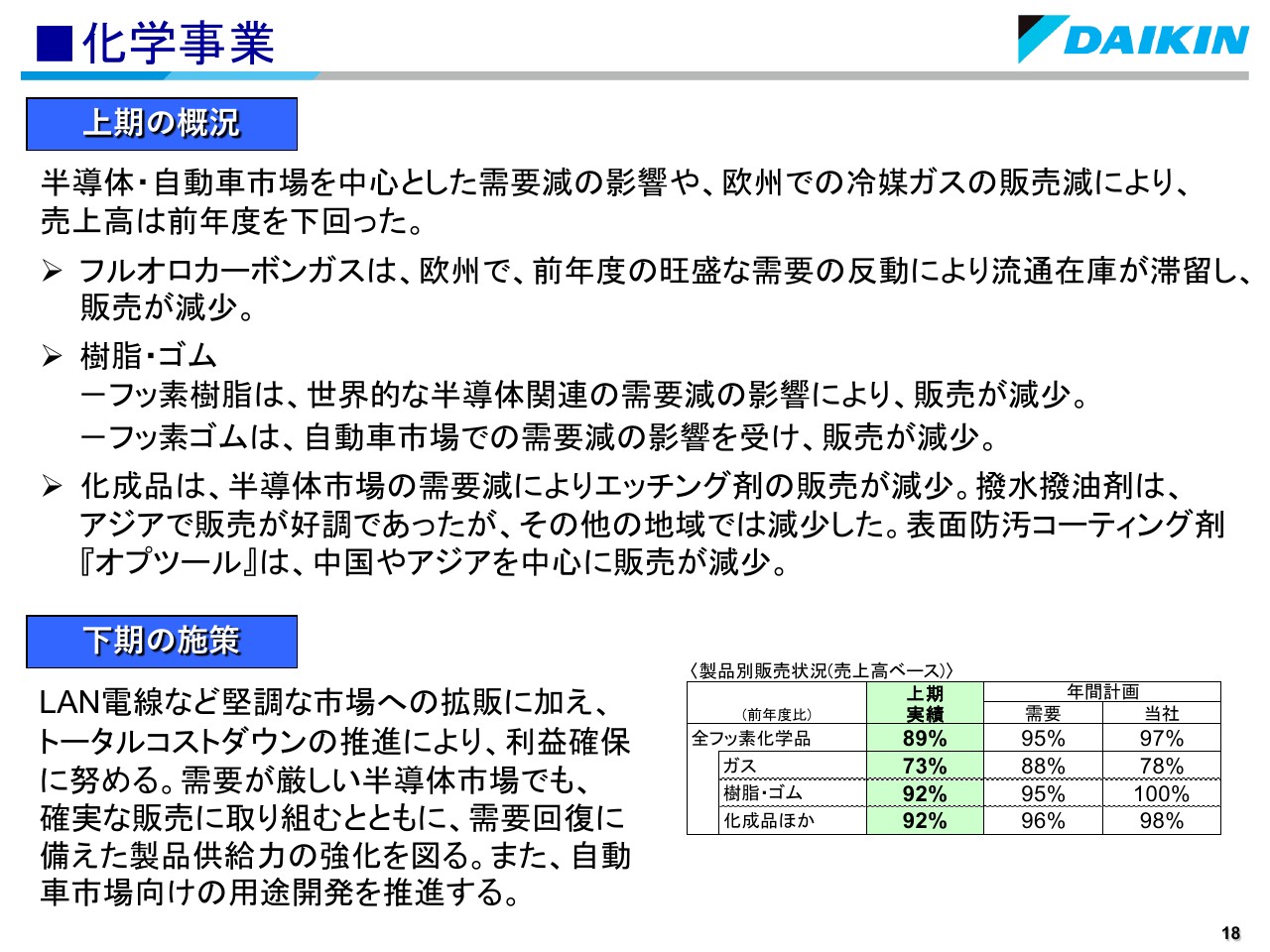

化学事業

化学事業は、半導体や自動車関連分野の需要減少に加え、前年の欧州での冷媒ガスの需給逼迫による価格上昇が好調だったことの反動を受け、今年の上期は、売上高・営業利益ともに前年を下回りました。

樹脂は、米国のLANケーブルや、アジア・欧州の電線向けの販売は好調でしたが、世界的な半導体関連の需要減少により、売上高は前年を下回っております。ゴムは米国・欧州・中国など、自動車関連分野の需要が落ち込んだことから、売上高は前年を下回っております。

化成品は、アジアでの撥水撥油剤の販売を拡大しましたが、その他の地域での需要が伸びませんでした。また、「オプツール」の販売も減少したことから、売上高は前年を下回っております。

半導体関連市場の見通しは厳しいですが、電線分野など堅調な市場への拡販に加え、トータルコストダウンの推進により、利益確保に努めてまいります。また、市場回復時への構えとして生産能力の拡大に取り組むとともに、自動車市場向けの用途開発を推進いたします。

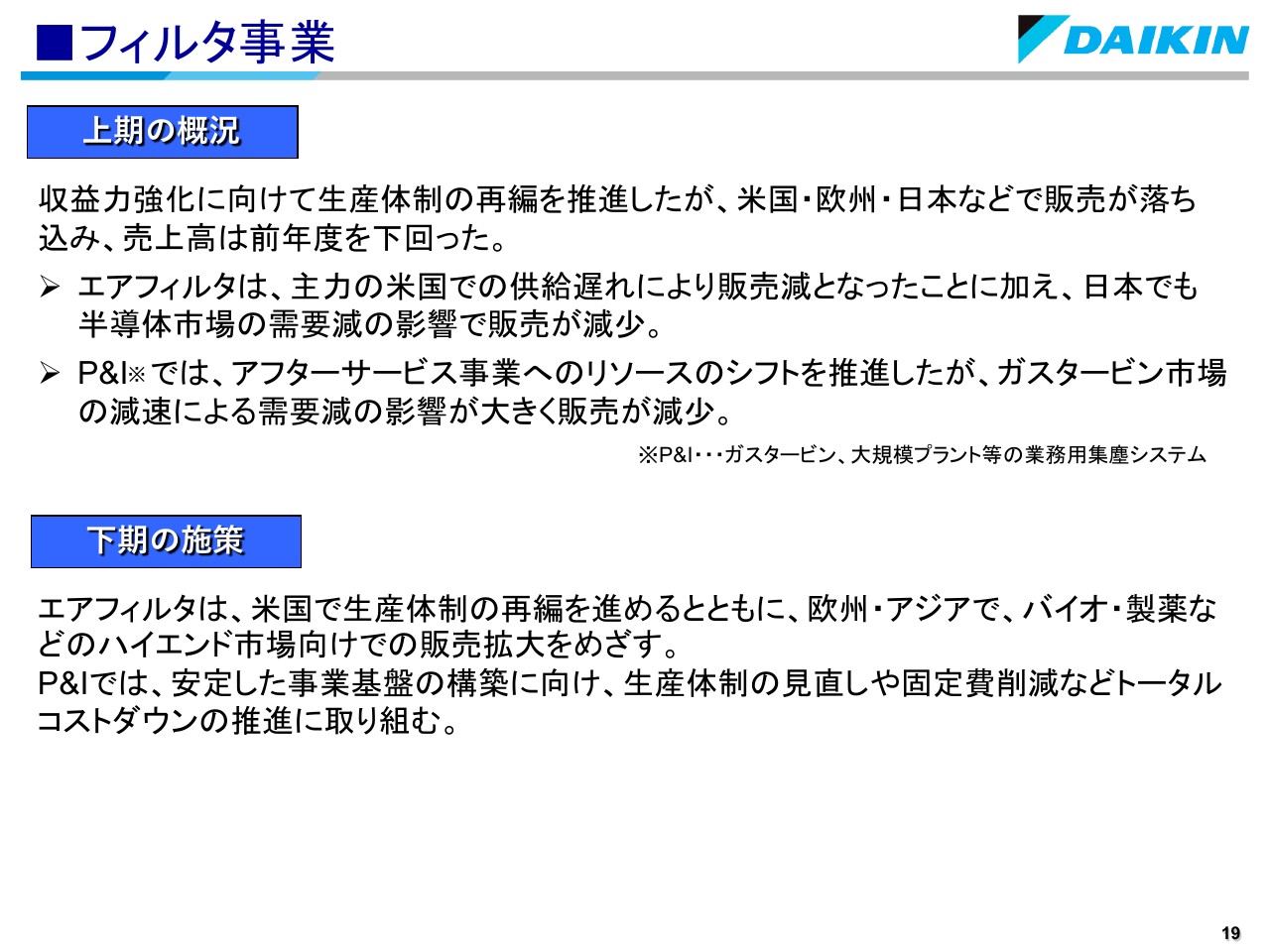

フィルタ事業

エアフィルタ事業においては、主力市場の米国で供給遅れが発生したこと、半導体市場の需要減少の影響などもあり、売上高は前年を下回っております。「P&I」事業においても、ガスタービン市場の需要減少の影響で、販売が落ち込みました。

エアフィルタ事業については、引き続き収益力強化に向けた生産体制の再編と、営業体制の強化を進め、米国での供給遅れの早期挽回に努めております。また、欧州・アジアにおいても、ハイエンド市場向けの販売拡大を目指します。「P&I」事業については、火力発電所の設備投資が縮小するなど、大変厳しい事業環境のなか、安定した事業基盤の構築に向けてコストダウンに取り組みます。

その他事業

その他事業についてでございます。油機事業は、産機市場の販売は落ち込みましたが、日本・米国において建機の販売が順調に推移し、売上高は前年を上回っております。下期は、北米を中心に産機の販売を拡大するとともに、欧州・アジアの需要基盤構築に努めてまいります。

特機事業については、防衛省向け砲弾の販売が増加したことに加え、在宅酸素医療用機器の販売も拡大し、売上高は前年を上回りました。電子システム事業は、研究開発支援システムの販売の拡大により、売上高は前年を上回っております。

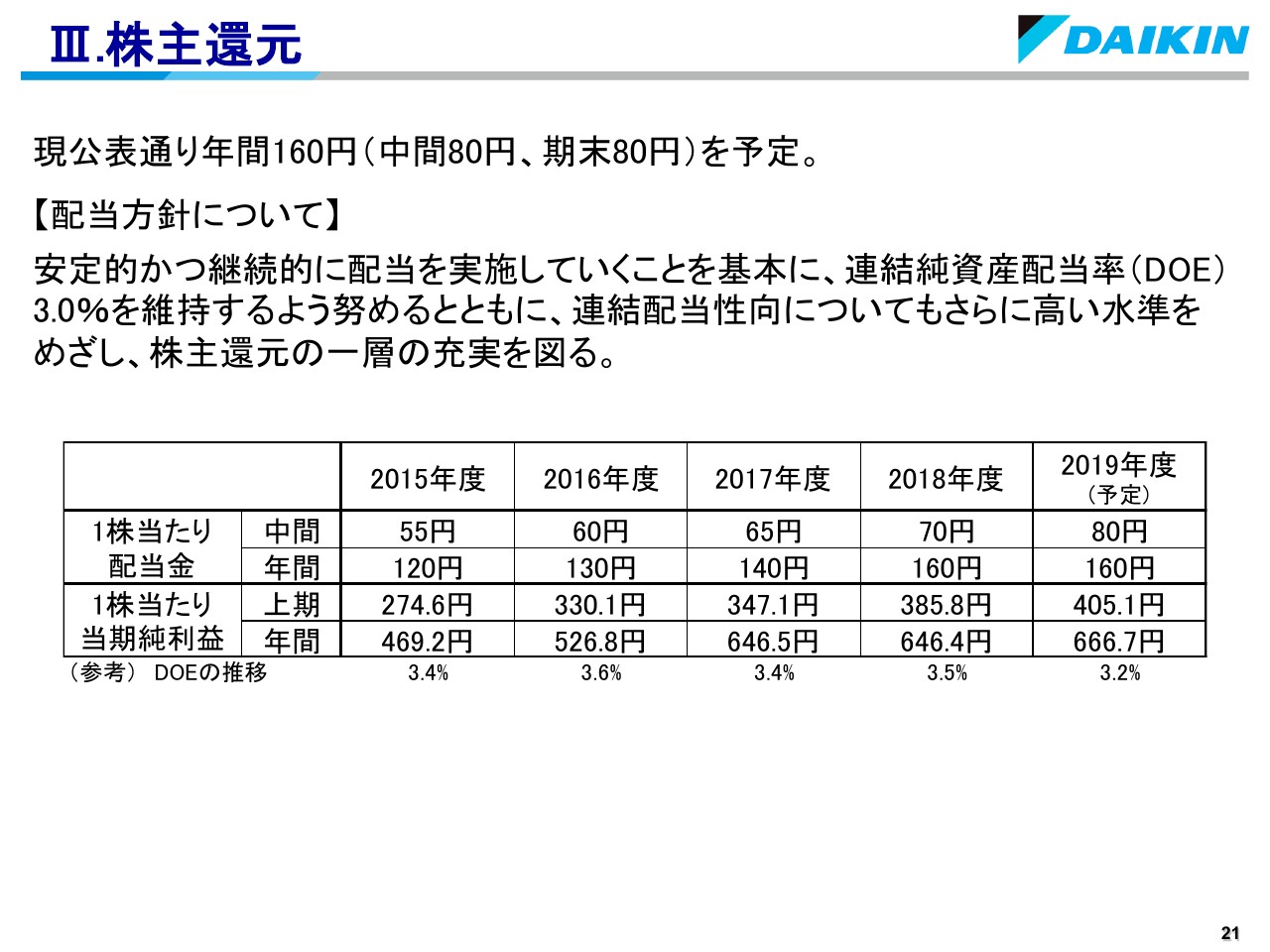

Ⅲ.株主還元

配当金については、現公表どおりの年間160円を予定しております。配当方針については変更はございません。引き続き、安定的かつ継続的に配当を実施していくことを基本に、株主還元の一層の充実を図ってまいります。

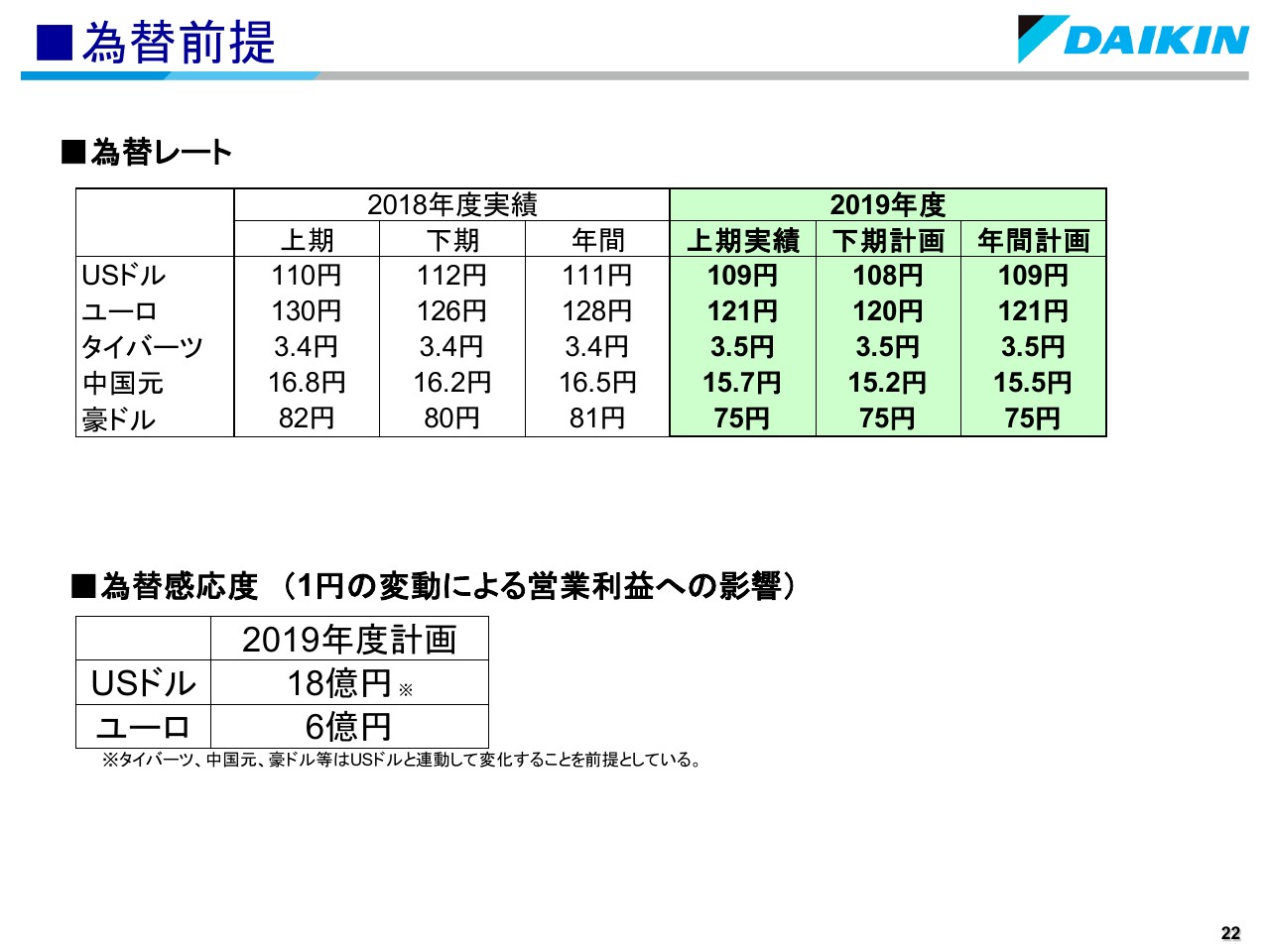

為替前提

為替の実績および下期以降の前提レートについては、こちらのスライドのとおりでございます。為替感応度については、期初の見方から変更はございません。対ドル1円の変動で、営業利益に対し18億円の影響、対ユーロ1円の変動で6億円の影響と試算しております。

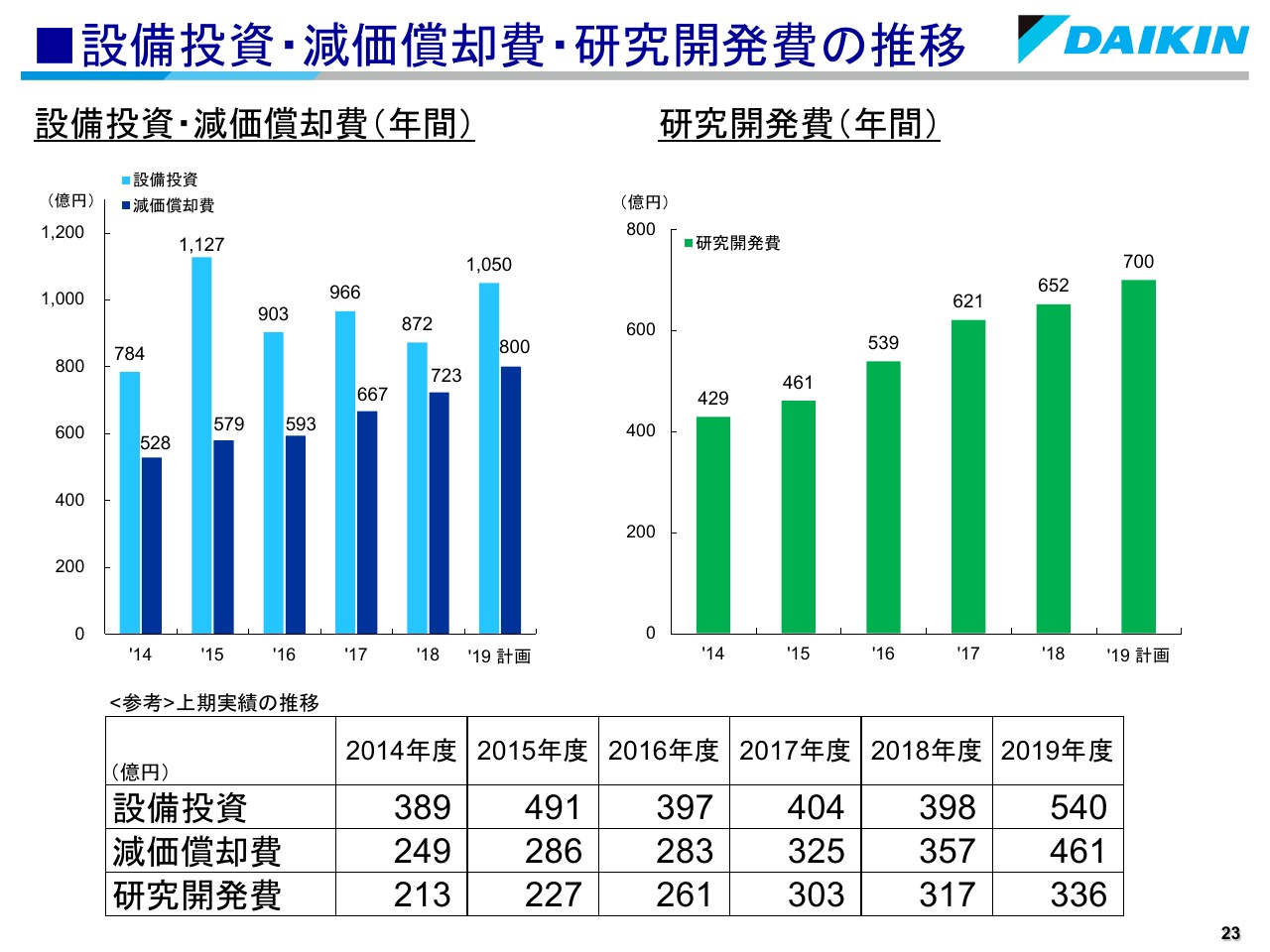

設備投資・減価償却費・研究開発費の推移

上期の設備投資の実績は540億円、減価償却費は461億円、研究開発費は336億円となりました。年間の計画については、設備投資、減価償却費、研究開発費のいずれも、期初計画から変更はございません。

私からの説明は以上でございます。ありがとうございました。

スポンサードリンク