関連記事

東レ、1Qは減収も営業益は1.9%増 前年度の原料価格上昇分の販売価格への転嫁が進む

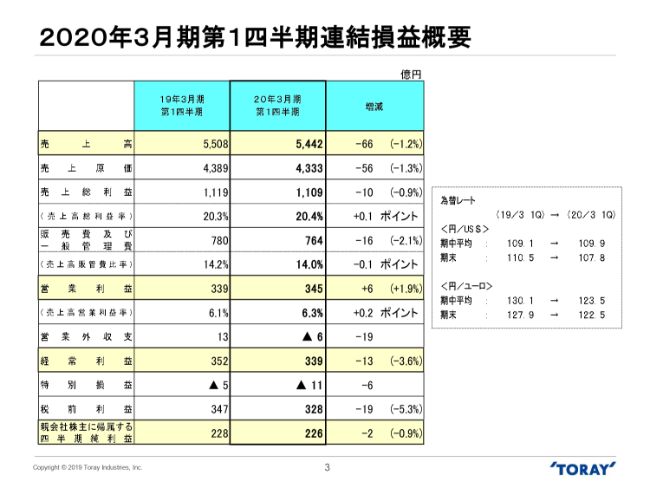

2020年3月期第1四半期連結損益概要

深澤徹氏:本日はお忙しいなか、お集まりいただき、ありがとうございます。東レ株式会社の深澤です。

これより、東レ株式会社2020年3月期第1四半期決算の概要と、2020年3月期業績見通しについてご報告を申し上げます。

それでは、第1四半期損益の概要です。当第1四半期の売上高は5,442億円で、前年同期比で1.2パーセントの減収となりました。

営業利益は345億円で、1.9パーセントの増益となりました。経常利益は339億円で、3.6パーセントの減益となりました。親会社株主に帰属する四半期純利益は226億円で、0.9パーセントの減益となりました。

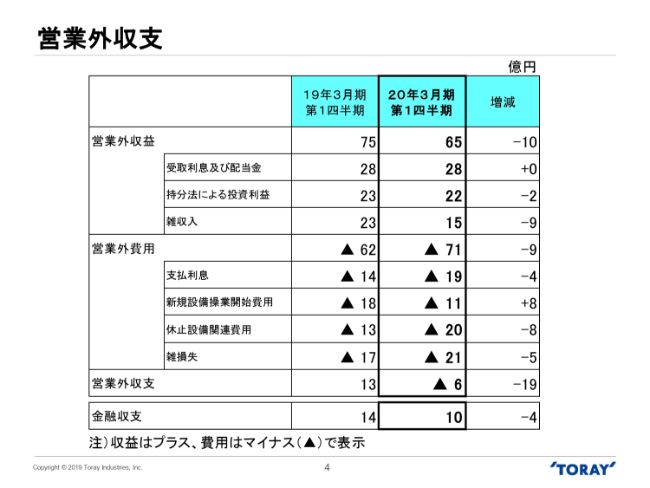

営業外収支

営業外収支の内容についてご報告いたします。

当四半期の営業外収支はマイナス6億円で、前年同期比で19億円悪化いたしました。営業外収益は、雑収入の減少を主因に10億円減少いたしました。

一方で、営業外費用は、炭素繊維複合材料事業等の休止設備関連費用の増加を主因に、9億円増加いたしました。

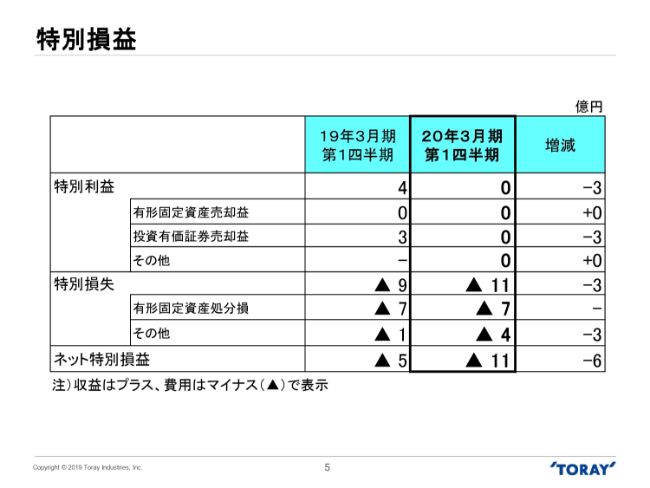

特別損益

特別損益の状況です。ネットの特別損益はマイナス11億円となり、前年同期比で6億円悪化いたしました。

資産・負債・純資産

資産・負債・純資産の状況についてご報告いたします。

2019年6月末の資産合計は2兆7,556億円となり、受取手形及び売掛金が減少したことを主因に、2019年3月末比で27億円減少いたしました。

負債合計は1兆5,640億円となり、支払手形及び買掛金が減少したことを主因に、2019年3月末比で104億円減少いたしました。

純資産合計は1兆1,916億円となり、為替換算調整勘定の変動などにより、2019年3月末比で223億円減少いたしました。

自己資本は1兆1,095億円、有利子負債残高は9,985億円で、D/Eレシオは0.90となりました。

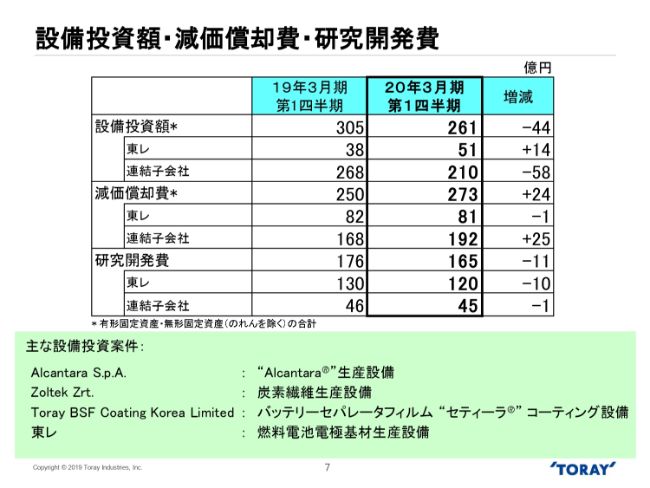

設備投資額・減価償却費・研究開発費

設備投資額・減価償却費・研究開発費の状況です。

当第1四半期の設備投資額は261億円と、前年同期比で44億円減少いたしました。一方、減価償却費は273億円と、24億円増加いたしました。研究開発費は165億円と、11億円減少いたしました。

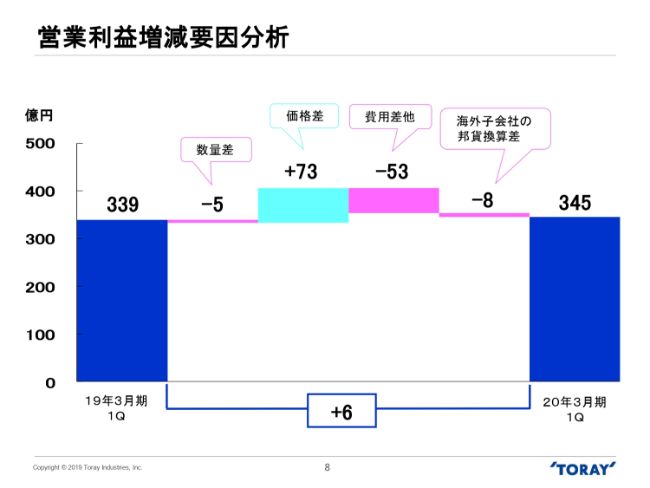

営業利益増減要因分析

スライドのグラフは、当第1四半期の連結営業利益が、前年同期に比べて6億円増益となった要因を分析したものです。

数量差は、繊維セグメントにおける販売量・生産量の減少を主因にマイナス5億円となりました。

価格差は、前年度の原料価格上昇分に対して、販売価格への転嫁を進めたことに加え、原料価格が前年度に比べて下落したことから、プラス73億円となりました。

費用差他は、事業拡大に伴う製造固定費の増加などにより、マイナス53億円となりました。

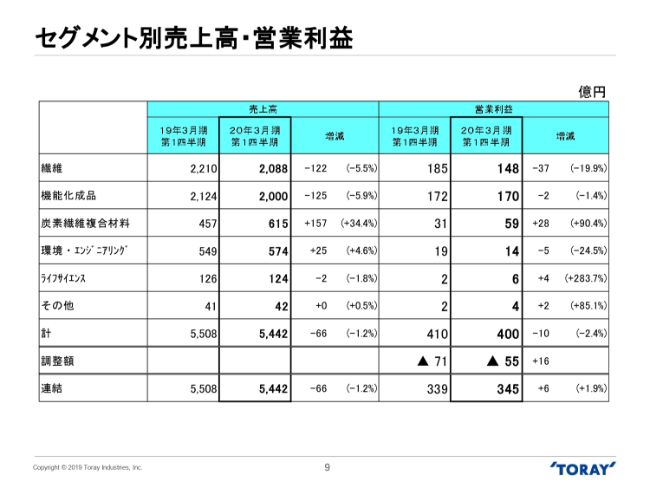

セグメント別売上高・営業利益

スライドは、セグメント別の売上高と営業利益の実績を示しております。

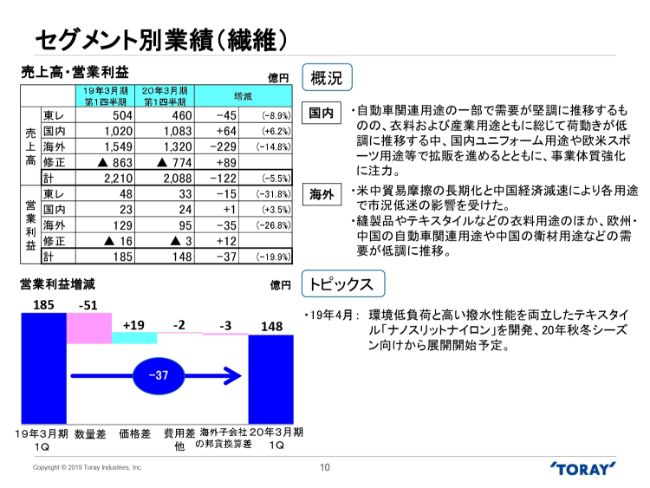

セグメント別業績(繊維)

セグメントごとのご報告をいたします。

繊維セグメントの売上高は2,088億円で、前年同期比で5.5パーセントの減収となりました。営業利益は148億円で、19.9パーセントの減益となりました。

衣料用途は、国内ではユニフォーム用途や欧米スポーツ用途等で拡販を進めましたが、全般的に荷動きは低調に推移いたしました。海外では、縫製品やテキスタイルなどの需要が低調に推移いたしました。

産業用途は、国内では自動車関連用途の一部で需要が堅調でしたが、総じて荷動きは低調に推移しています。海外では、米中貿易摩擦長期化と中国経済減速の影響を受け、欧州・中国の自動車関連用途や中国の衛材用途の需要は低調に推移いたしました。

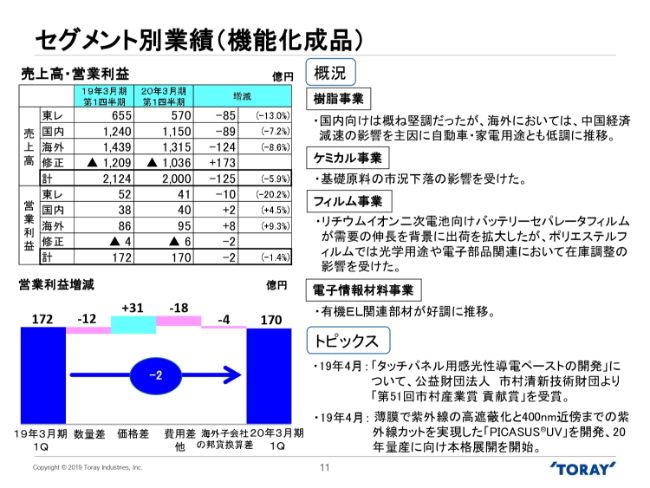

セグメント別業績(機能化成品)

機能化成品セグメントの状況です。

売上高は2,000億円で、前年同期比で5.9パーセントの減収となりました。営業利益は170億円で、1.4パーセントの減益となりました。

原料価格の下落により価格差はプラスとなりましたが、バッテリーセパレータフィルム増設等に伴う製造固定費の増加や、中国経済減速による販売数量の減少等により、営業利益は減益となりました。

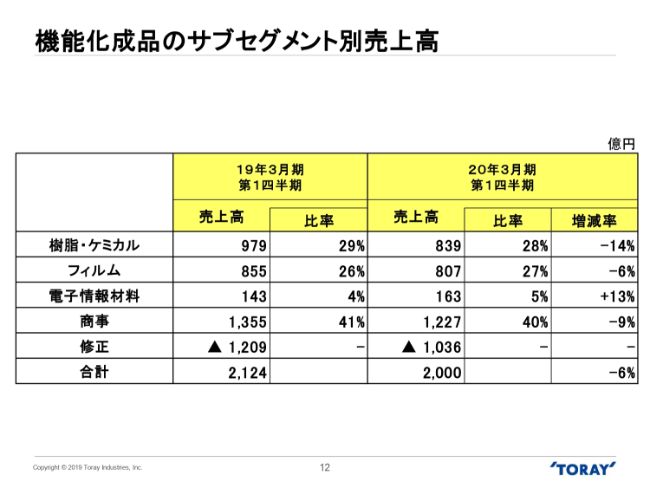

機能化成品のサブセグメント別売上高

機能化成品のそれぞれの事業の状況について、ご説明いたします。

樹脂事業は、国内向けはおおむね堅調でしたが、海外においては中国経済減速の影響を主因に、自動車・家電用途ともに低調に推移しました。ケミカル事業は、基礎原料の市況下落の影響を受けました。

フィルム事業は、リチウムイオン二次電池向けバッテリーセパレータフィルムが、需要の伸長を背景に出荷を拡大いたしました。しかし、ポリエステルフィルムでは、光学用途や電子部品関連において在庫調整の影響を受けました。

電子情報材料事業は、有機EL関連部材が好調に推移いたしました。

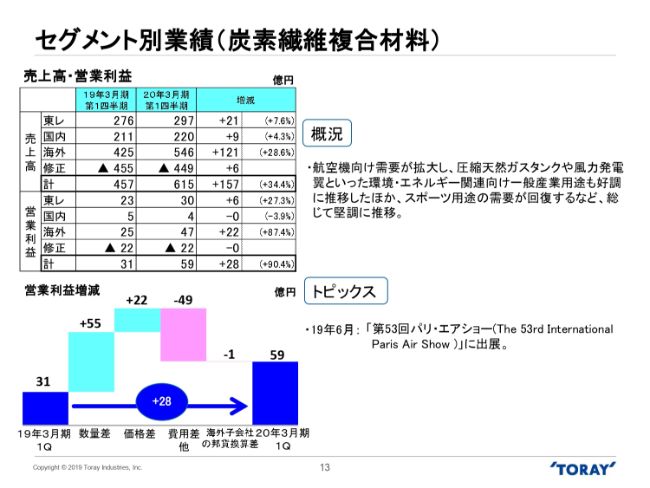

セグメント別業績(炭素繊維複合材料)

炭素繊維複合材料セグメントの状況についてご報告いたします。

売上高は615億円で、前年同期比で34.4パーセントの増収となりました。営業利益は59億円で、90.4パーセントの増益となりました。

航空機向け需要が拡大し、圧縮天然ガスタンクや風力発電翼といった環境・エネルギー関連向け一般産業用途も好調に推移したほか、スポーツ用途の需要が回復するなど、総じて堅調に推移いたしました。

また、需給バランスの改善を背景に、汎用品の値上げが着実に進み、価格差はプラスとなりました。費用面では、事業拡大に伴う製造固定費や営業費の増加がありました。

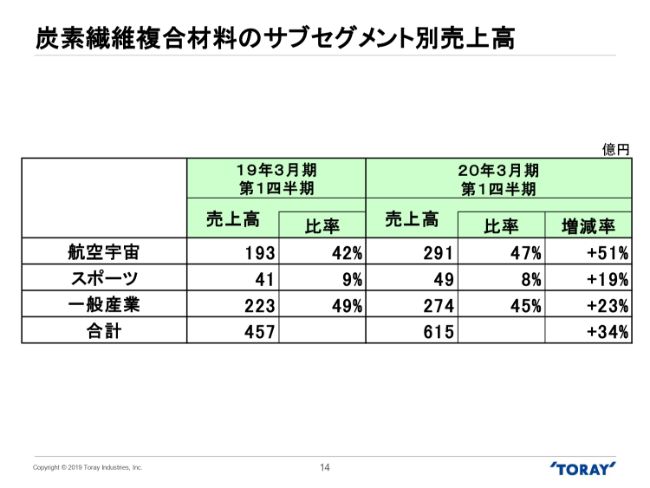

炭素繊維複合材料のサブセグメント別売上高

炭素繊維複合材料の用途別の状況について、ご説明いたします。

航空宇宙用途は、航空機需要の拡大に加え、Toray Advanced Composites……これは2018年にM&AをしたTenCate社ですが、この連結化の効果がございました。

スポーツ用途は、自転車、ゴルフ、釣り竿、テニス等の需要が堅調に推移いたしました。

一般産業用途のうち、レギュラートウは、圧縮天然ガス用途をはじめとする環境エネルギー関連向けや、欧州超高級自動車用途が堅調に推移しました。ラージトウは、風力発電翼向けの出荷が引き続き拡大いたしました。

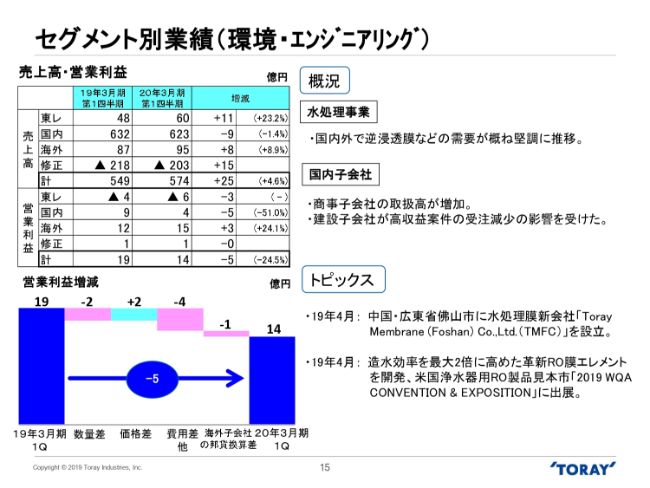

セグメント別業績(環境・エンジニアリング)

環境・エンジニアリングセグメントは、売上高は574億円で、前年同期比で4.6パーセントの増収となりました。営業利益は14億円で、24.5パーセントの減益となりました。

水処理事業は、国内外で逆浸透膜などの需要がおおむね堅調に推移いたしました。国内子会社では、商事子会社の取扱高が増加いたしましたが、建設子会社が高収益案件の受注減少の影響を受けました。

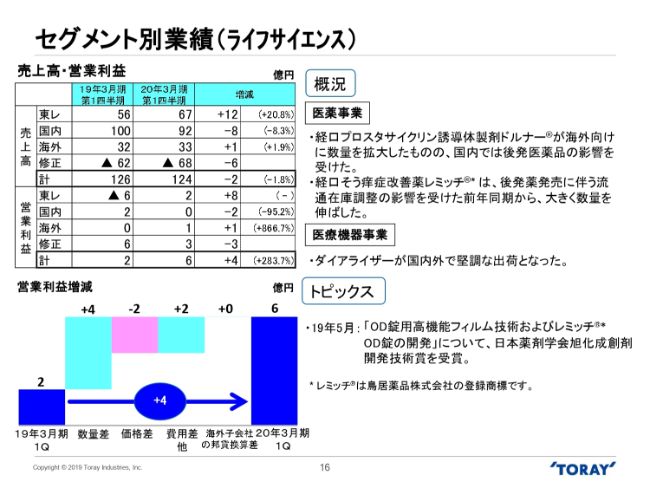

セグメント別業績(ライフサイエンス)

ライフサイエンスセグメントの売上高は124億円で、前年同期比1.8パーセントの減収となりました。営業利益は6億円で、前年同期比4億円の増益となりました。

医薬事業は、「ドルナー®」が海外向けに数量を拡大したものの、国内では後発医薬品の影響を受けました。「レミッチ®」は、後発薬発売に伴う流通在庫調整の影響を受けた前年同期から、大きく数量を伸ばしました。

医療機器事業は、「ダイアライザー」が国内外で堅調な出荷となりました。

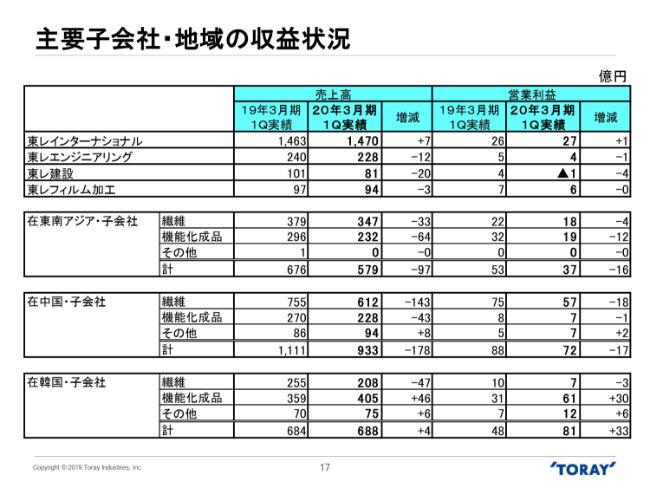

主要子会社・地域の収益状況

スライドに、主要子会社・地域の収益状況を示しています。

東レインターナショナルは、樹脂、ケミカル、フィルムは低調に推移しましたが、繊維の拡販でカバーしました。

東レエンジニアリングは、エレクトロニクス事業の売上高が時期ズレの影響で減少しました。また東レ建設は、高収益案件の受注減少の影響を受けました。

東南アジアの子会社では、繊維事業は一部の子会社が市況低迷や競争激化の影響を受け、低調に推移いたしました。機能化成品事業では、ABS樹脂が販売量の減少と価格下落の影響を受けました。

中国の子会社では、繊維事業は縫製品や衣料用テキスタイルで中国国内の市況悪化の影響があったほか、前年同期に出荷が好調に推移した反動を受けました。機能化成品事業では、中国経済減速の影響を受け、樹脂の販売が低調に推移いたしました。

韓国の子会社では、繊維事業は国内市場の低迷と競争激化の影響を受けました。機能化成品事業は、ポリエステルフィルムのスプレッドが改善し、リチウムイオン二次電池向けバッテリーセパレータフィルムや、回路材料が堅調に推移いたしました。その他の事業では、RO膜の販売が堅調に推移いたしました。

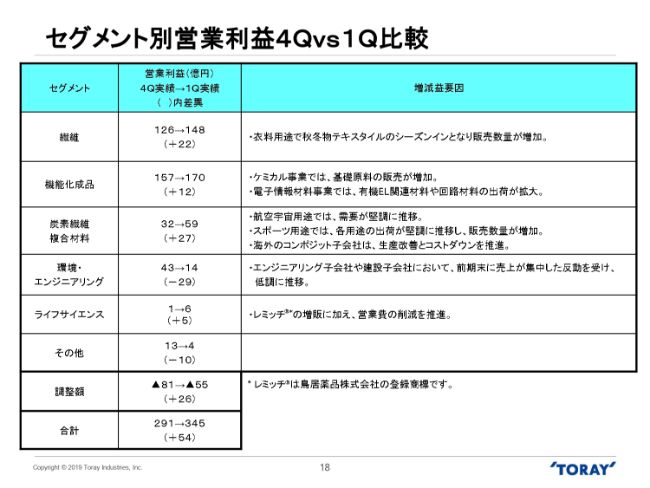

セグメント別営業利益4Qvs1Q比較

2019年3月期第4四半期と、当第1四半期の営業利益を比較しています。

連結営業利益は、291億円から345億円となり、54億円の増益でした。その増益幅54億円をセグメント別にブレイクダウンし、要因を表の右側に示しています。

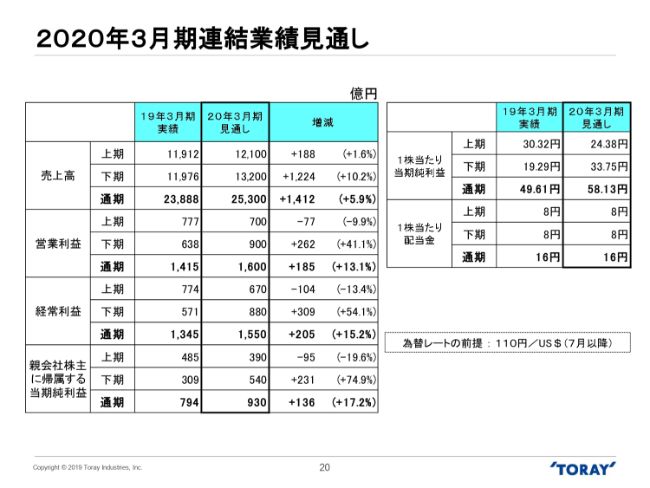

2020年3月期連結業績見通し

2020年3月期連結業績見通しについてご説明いたします。

第1四半期の実績は、上期見通しに対して堅調に推移したものの、第2四半期以降の事業環境は極めて流動的で不透明感が強いため、2019年5月14日に公表した見通しを据え置きます。なお、7月以降の為替レートは、1ドル110円を前提としています。

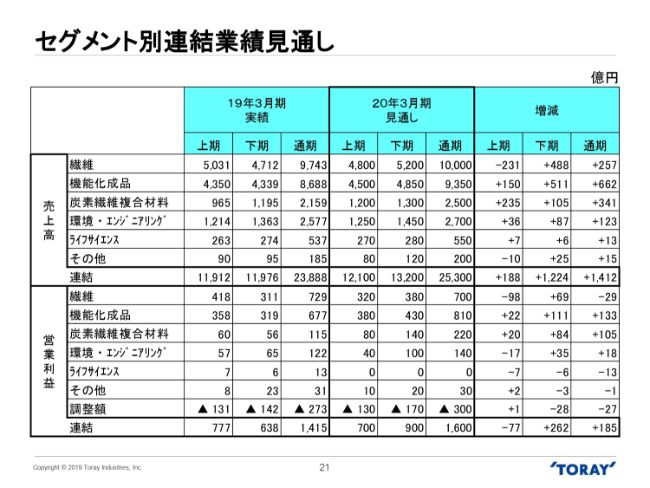

セグメント別連結業績見通し

2020年3月期の連結業績見通しを、セグメント別にスライドに示しました。上期見通しに対する第1四半期実績の進捗率は、セグメントごとに強弱がございますが、事業環境が不透明なため、期初の見通しを据え置きます。

ご説明は以上です。

スポンサードリンク