関連記事

ネットプロテクションズHD、BtoB事業のGMVは前期比+41.3% 経済活動の再開により業種問わず需要が拡大

ネットプロテクションズHD、BtoB事業のGMVは前期比+41.3% 経済活動の再開により業種問わず需要が拡大[写真拡大]

アジェンダ

渡邉一治氏(以下、渡邉):みなさま、こんにちは。お忙しいところお時間をいただき、ありがとうございます。ネットプロテクションズホールディングス・CFOの渡邉でございます。2023年3月期の第3四半期決算説明をはじめさせていただきます。

尚、本日、CEOの柴田はICCサミットに参加、登壇し、ビジネスのネットワークを広める努力をしております。過去に複数の加盟店の導入に至ったイベントであり、柴田自ら事業推進に取り組んでおりますので、今回は私、渡邉がメインスピーカーとしてご報告差し上げます。

アジェンダはご覧のとおりとなります。会社紹介・事業ハイライト・第3四半期業績・成長戦略の順でご説明差し上げます。

Mission

このページは毎回冒頭に置かせていただいております。我々は非常に理念を大事にしており、「つぎのアタリマエをつくる」というミッションを掲げております。

特徴的なのは、事業だけではなく、組織面においてもNew Standardを作って行きたいと考えており、上場企業では稀有な「ティール組織」を採用しています。

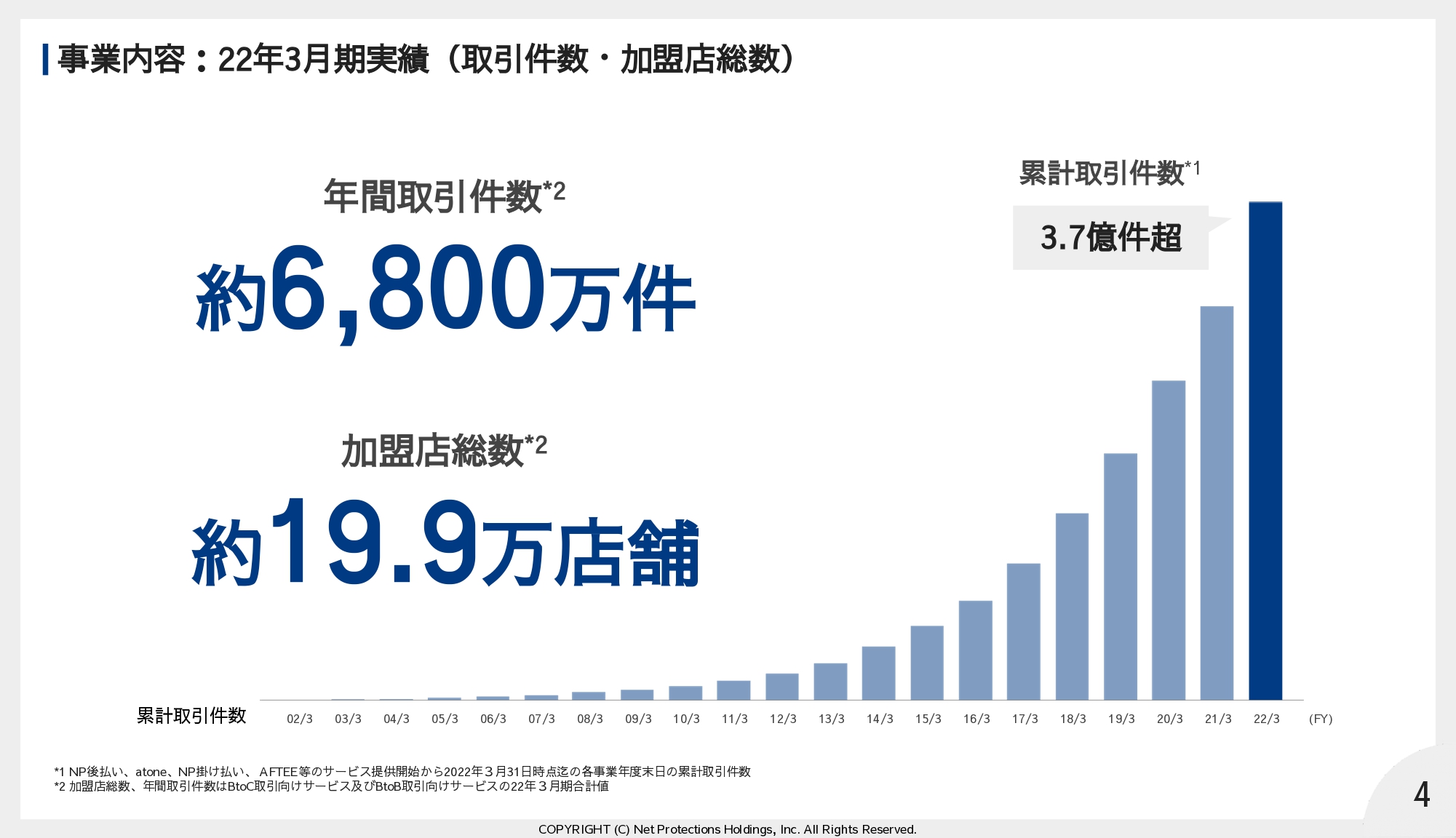

事業内容:22年3月期実績(取引件数・加盟店総数)

創業以来、加盟店数は堅調に増加しており、またBtoC・BtoB・海外とさまざまなシーンでご利用いただいております。

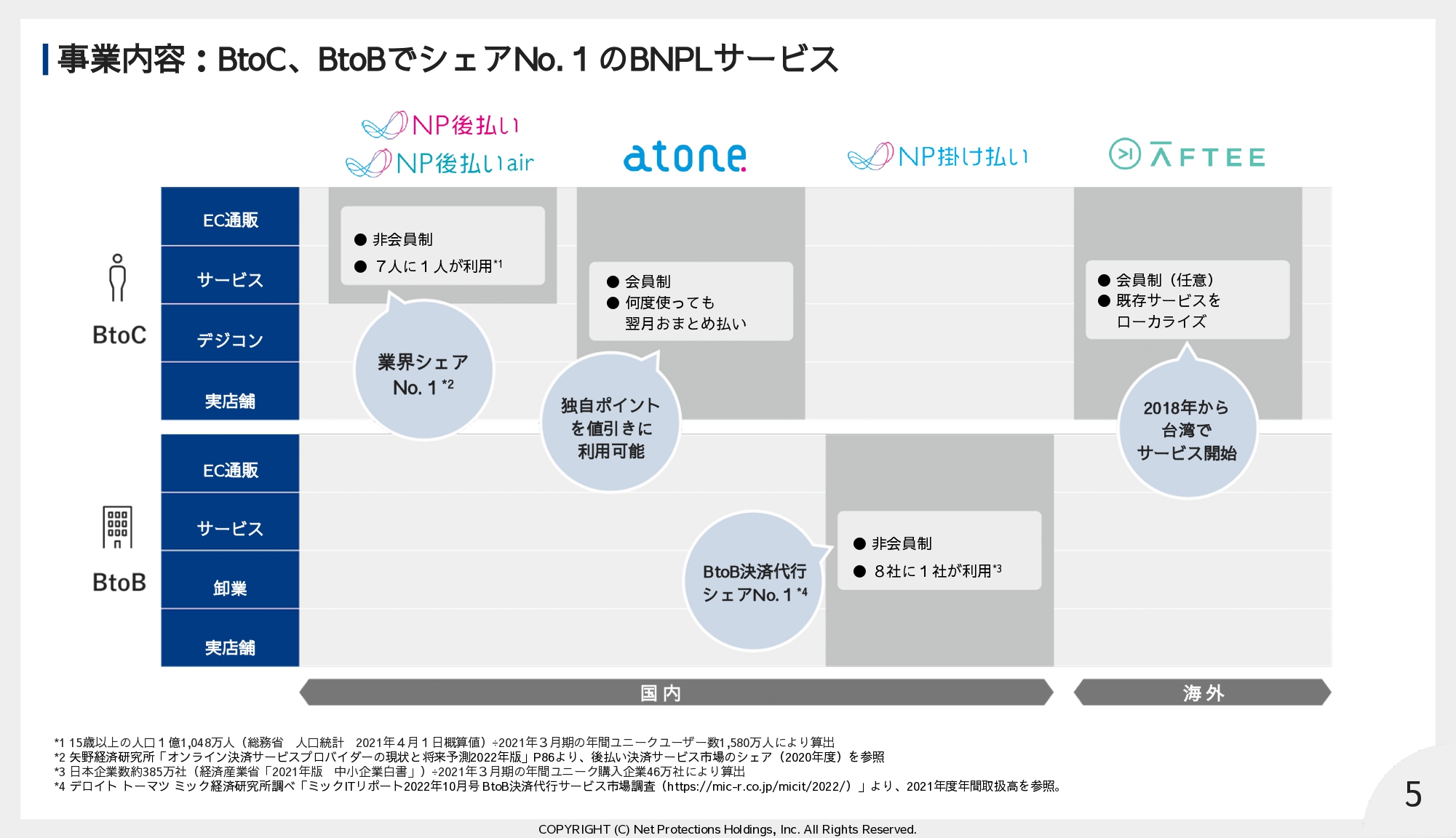

事業内容:BtoC、BtoBでシェアNo.1のBNPLサービス

サービスは5つあり、すべてBuy Now Pay Laterと呼ばれる後払い決済を提供しています。BtoC向けのNP後払い、BtoB向けのNP掛け払いは、ともにシェアNo.1の決済サービスとなります。

各市場にフィットしたサービスを開発・提供することでBNPLの総合プロバイダーのポジションを築くこと。いつでも、どこでも、BNPLをご利用いただける、決済インフラになることが当社の目指す姿となります。

事業内容:当社BtoCサービスが選ばれる理由

当社BtoCサービスが選ばれる理由となります。ユーザーにとって安全・便利・お得の三拍子が揃ったBNPLを提供できていると自負しております。

最近、BNPLに参入する決済事業者が増えておりますが、その多くは、クレジットカードと同等の事前登録が必要になり、また、審査結果が出るまでサービスを利用できません。

当社のサービスはカード不要で情報漏洩や不正利用なく安全にご利用いただけます。そして、会員の事前登録も不要で即時に19万店舗以上のECで使え、また会員登録いただくと割引で使える独自ポイントが付与されます。

どこでも、誰でも、安全・簡単に使えるシームレスな決済サービスを提供していくことで

支持いただけるものと信じています。

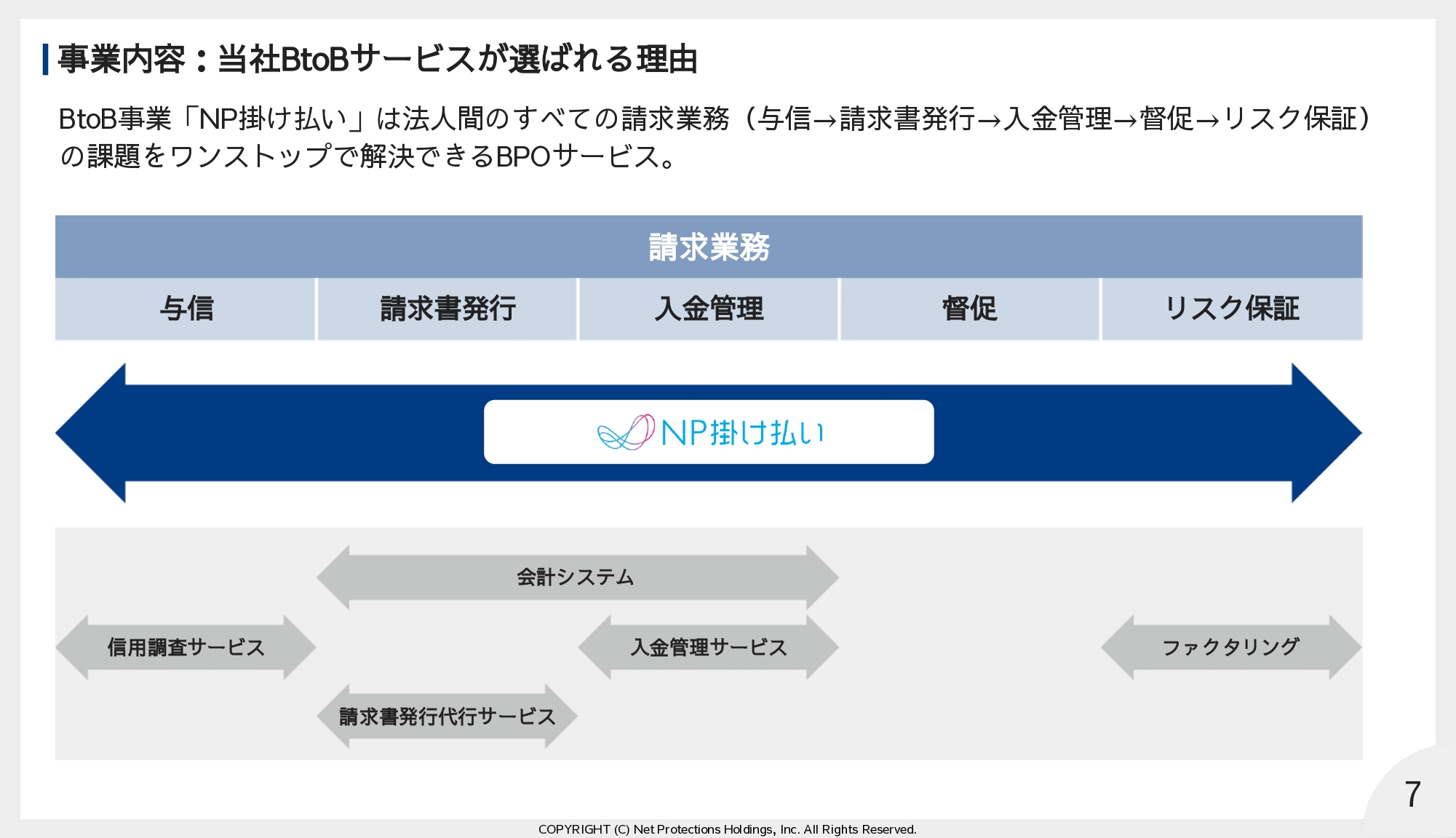

事業内容:当社BtoBサービスが選ばれる理由

次にBtoBの選ばれる理由です。BtoBは請求関連のサービスが増えていますが、その多くは請求業務の一部を担っているもので、当社のようにワンストップでフルアウトソースできるサービスはあまりありません。

例えば、成長企業におかれましては毎月のように新規顧客が増えていきます。その際に掛け売りを希望されても、自社で与信が難しいため専門サービスを利用します。また、請求件数も増えて行きますので経理負荷が上がりますし、支払い遅延が発生した際の督促業務はさらに大変な作業です。取引先が倒産した場合のリスク保証も考えなければいけません。

最近、生産性向上のためにDX化を推進される企業も多いと存じますが、請求業務においては、業務内容が多岐にわたるため、この一つひとつについて異なるサービスを使い、管理していくのは大変です。当社BtoBサービスは、与信・請求書発行・入金管理・督促・リスク保証のすべてをワンストップで解決できるBPOサービスとして選ばれています。

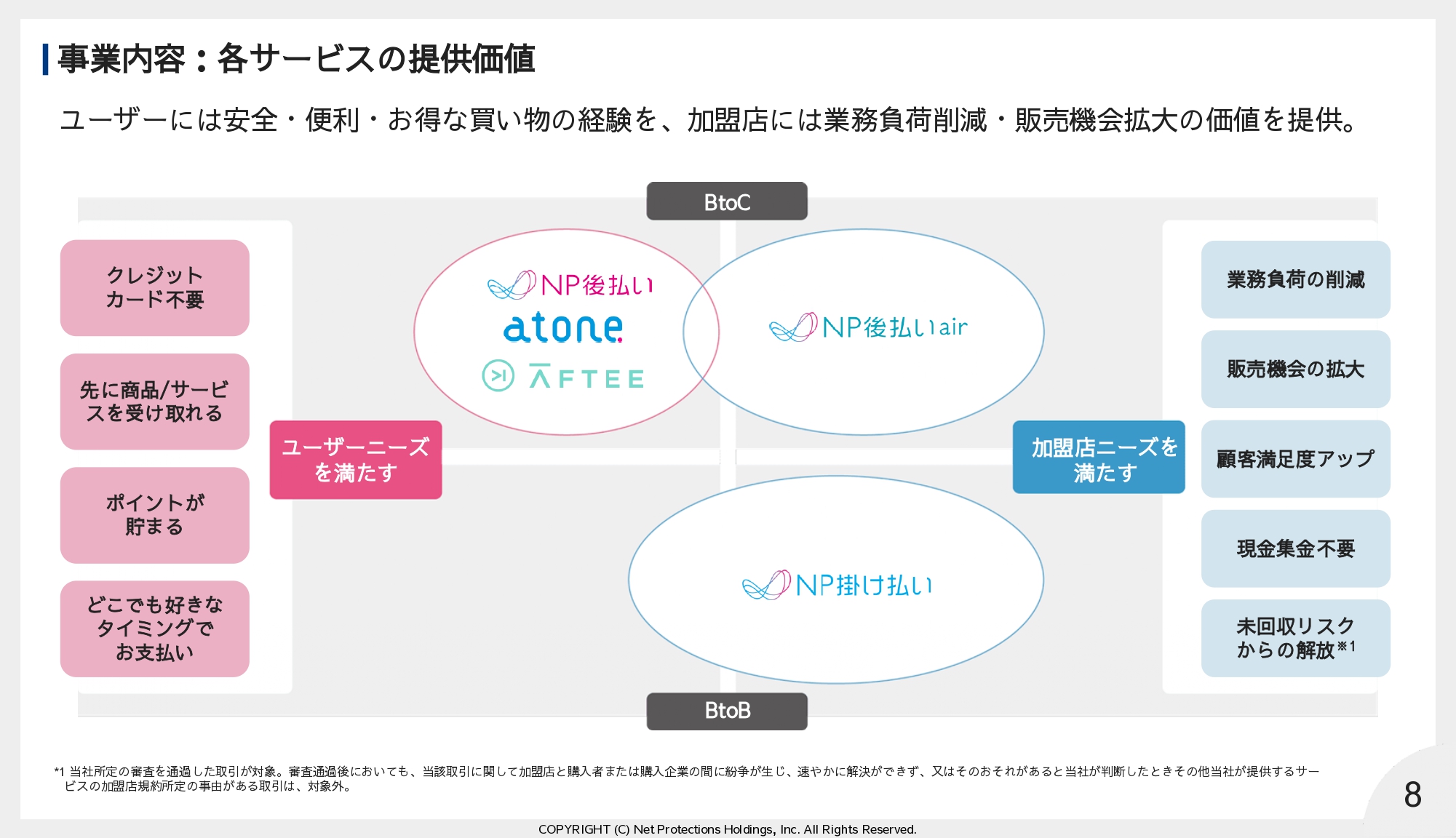

事業内容:各サービスの提供価値

以上をまとめると、このようになります。NP後払い・atone・AFTEEは主にユーザーサイドに訴求するサービスとなります。クレジットカード不要のため情報漏洩リスクが無く、また商品確認後にお支払いができる「安心」・「安全」な支払い手段であり、またNP後払いやatoneはBNPLで唯一、独自ポイントの付与があるお得な後払い決済としてご利用いただいています。

一方、「NP後払いair」と「NP掛け払い」は、主に加盟店サイドに訴求する決済サービスとなります。与信、請求書発行、督促といった一連の請求業務をワンストップでアウトソースすることでDX化を実現できるサービスであり、加盟店における現金集金や経理業務の負荷・ストレスを解消する後払い決済として導入いただいています。

なお、後払い決済では未払いリスクがつきものですが、当社はすべてのサービスにおいて未払いリスクを保証しています。

事業内容:当社BNPLと海外BNPLのポジショニング

当社のBNPL決済は一括払いの後払いとなります。

幅広い世代をユーザーとして、資金管理やカード情報の漏洩防止のための安心・安全な決済手段として利用されています。一方で、海外BNPL決済は分割の後払いとなります。ユーザーは若年層が中心であり、資金繰りのための金融サービスとして利用されています。

欧米では金利上昇による収益悪化や過剰債務の誘発による規制強化などが懸念されていますが、当社サービスに当てはまるものではございません。

また、当社CEO柴田が協会会長を務める国内の主要な後払い事業者8社からなる「日本後払い決済サービス協会」を通じて経産省をはじめとした中央省庁と必要なコミュニケーションを図っており、業界全体として健全なサービス提供に努めております。

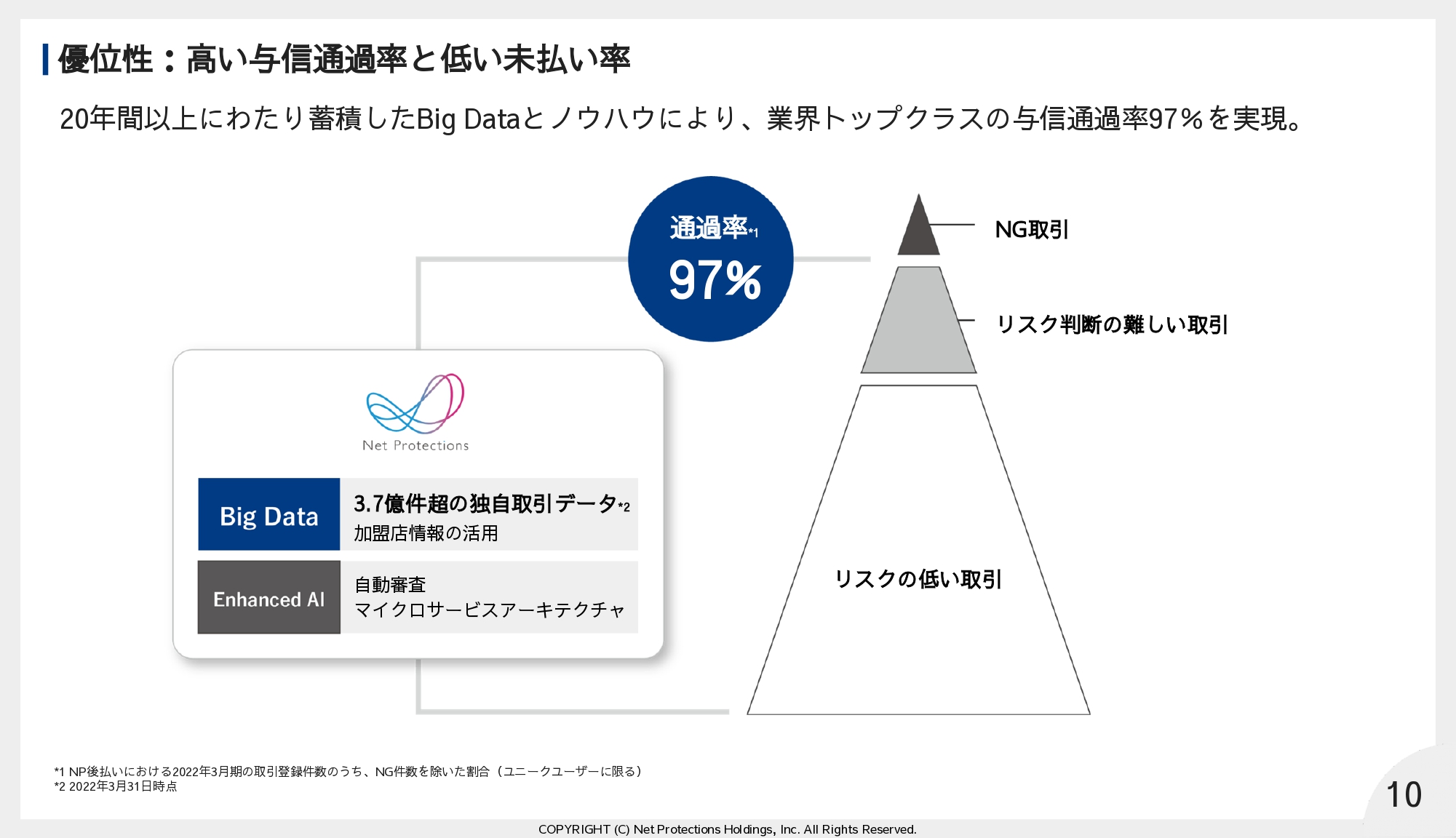

優位性:高い与信通過率と低い未払い率

当社サービスの競争力の最大の源泉は与信通過率となります。

低い未払い率を実現しながら、与信通過率は97パーセントと業界トップクラスであり、これは20年間蓄積したノウハウの成果であり、ビッグデータにAI技術を組み合わせて迅速かつ高度な与信判定を実現しています。この高い与信通過率を理由に当社サービスを導入いただくショップも多く、当社の圧倒的な差別化要因になっています。

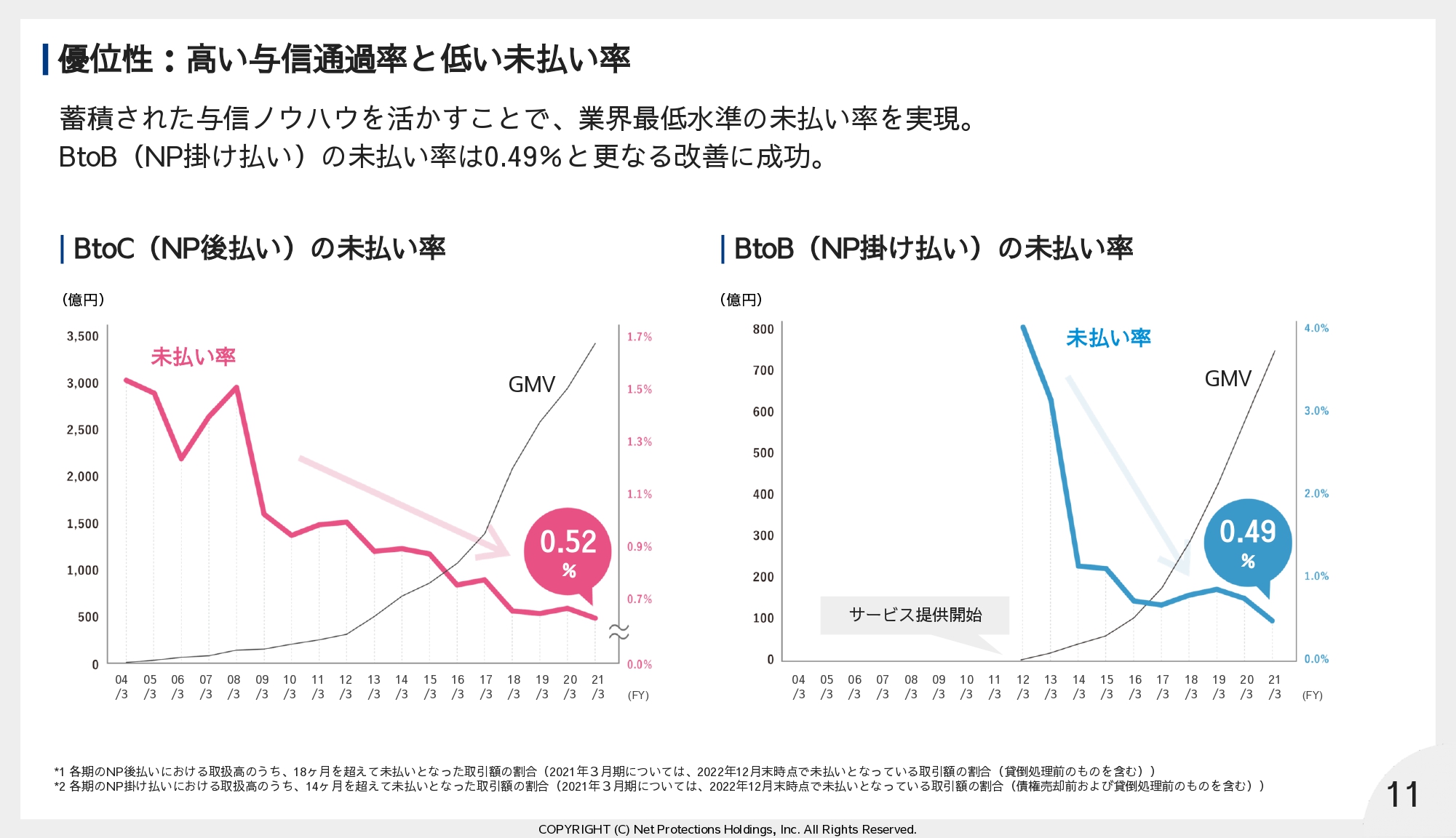

優位性:高い与信通過率と低い未払い率

一方、高い与信通過率を実現しながら未払率を低位に抑えるという二律背反を実現してい

ることが、当社のビジネスの強みです。

BtoCの与信ノウハウを活用することで、BtoBでも早期に低い未払い水準を実現できており、BtoB事業の未払い率は0.5パーセントを下回り、0.49パーセントとさらに改善が進んでいます。

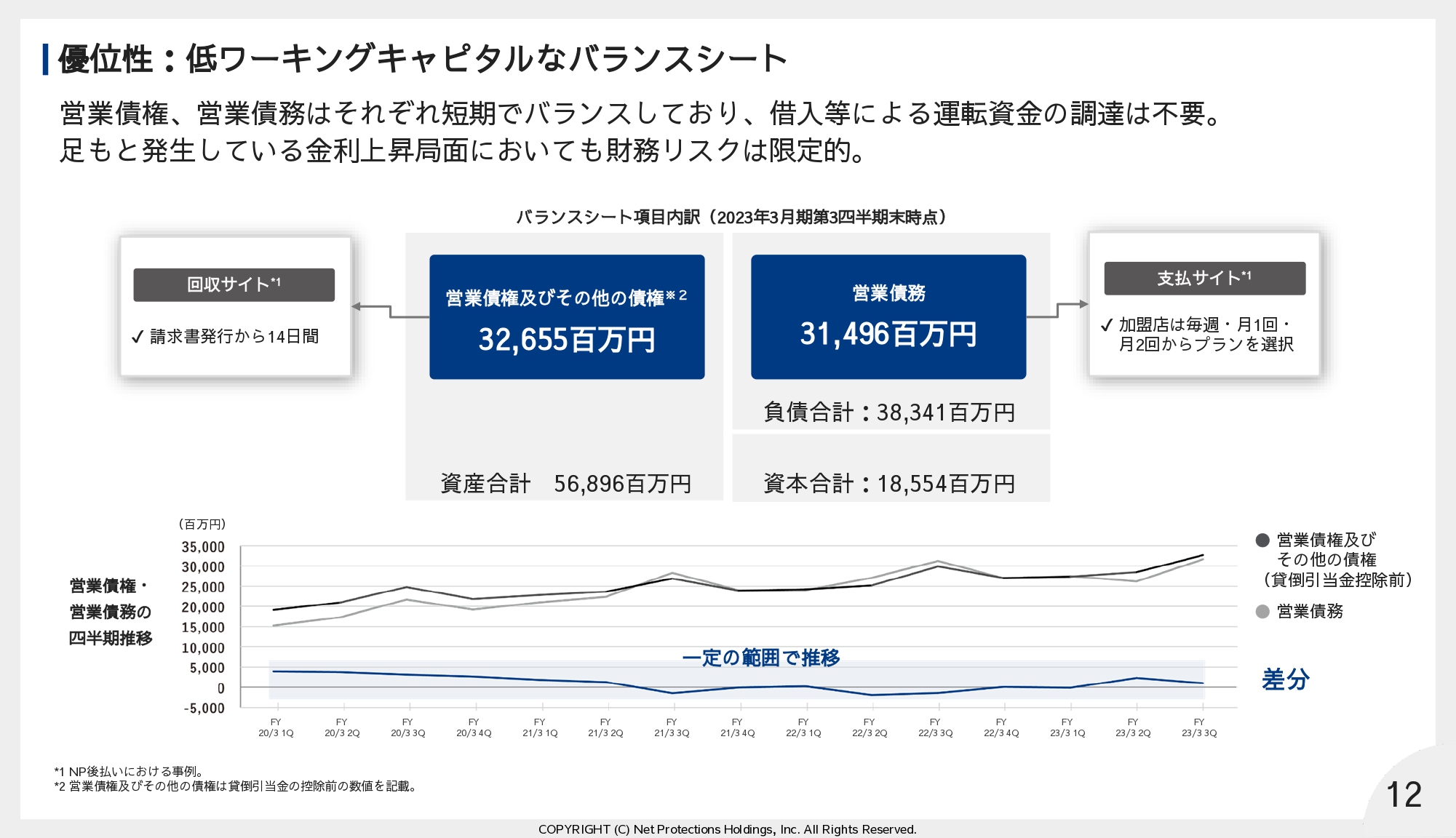

優位性:低ワーキングキャピタルなバランスシート

当社ビジネスのもう1つの優位性は、低ワーキングキャピタルなバランスシートを実現していることです。

NP後払いでは、ユーザーの支払期限は14日、対して当社から加盟店への支払いは毎週・月1回・月2回が分散しているため、短期でバランスしています。つまり、足もと発生している金利上昇局面においても、当社は借入等の追加的調達は不要であるため、財務影響はございません。

また、足もと取引が伸びているBtoB事業であるNP掛け払いにおいても、買い手企業の支払い期限は取引の翌月末に対して当社から加盟店への支払いは翌々月10日が標準的な支払いサイトとなります。

このように支払いサイトをコントロールすることでBSリスクをヘッジできていることも当社の強みと言えます。

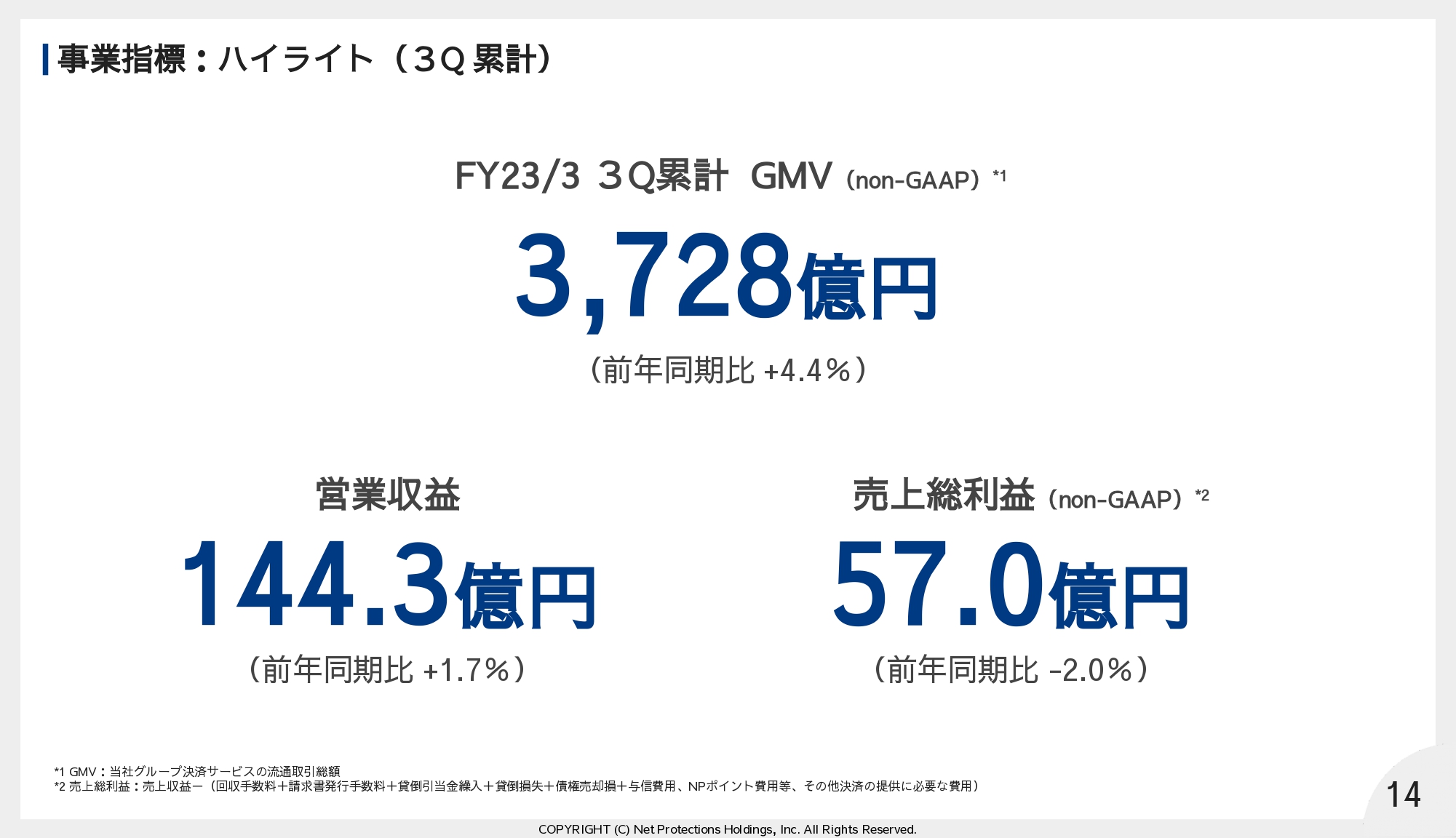

事業指標:ハイライト(3Q累計)

続きまして業績ハイライトとなります。2023年3月期第3四半期累計で、GMVは前年同期比4.4パーセント増の3,728億円となりました。また、営業収益は1.7パーセント増の144.3億円、売上総利益は2.0パーセント減の57.0億円となりました。

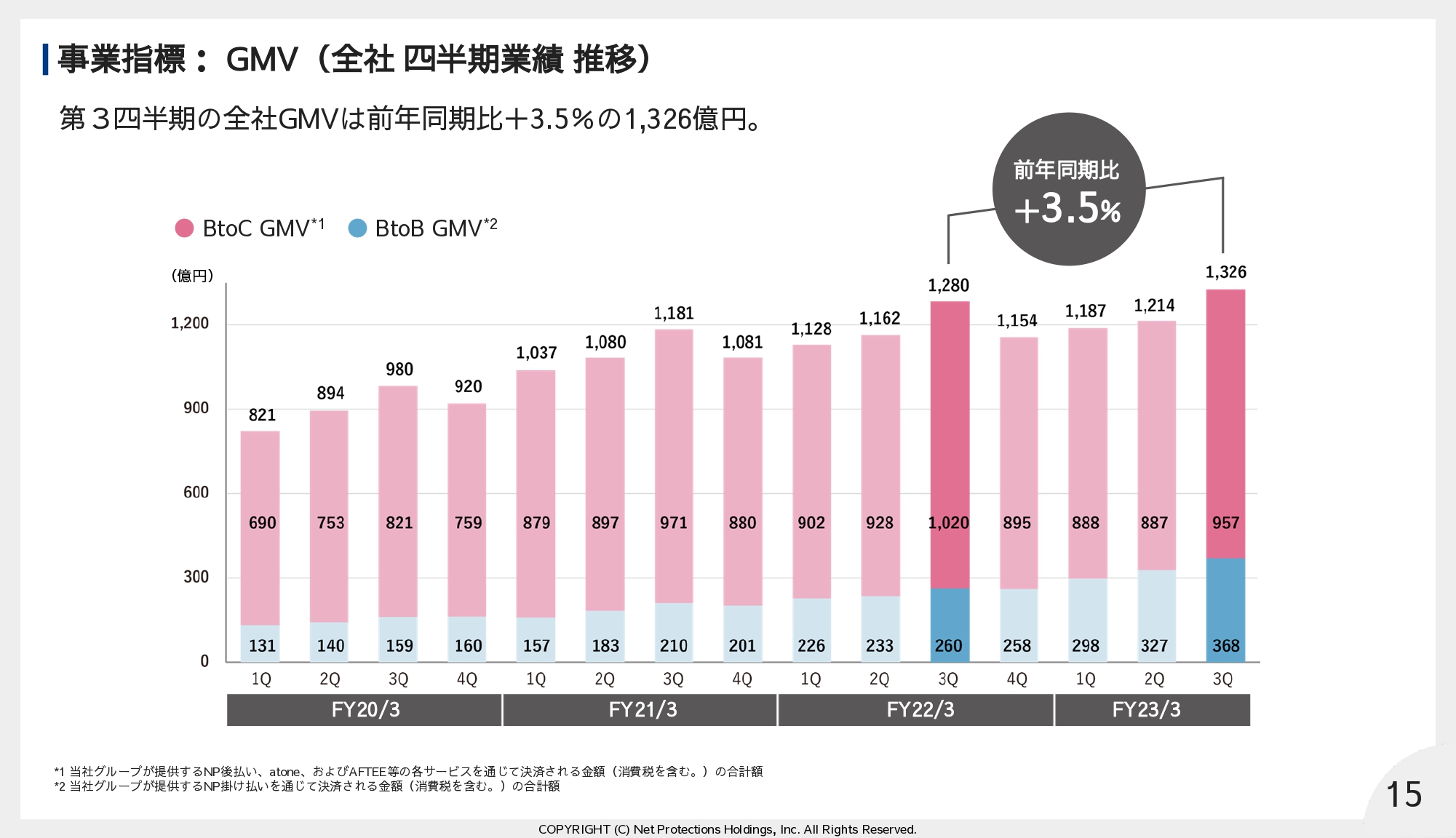

事業指標:GMV(全社 四半期業績 推移)

全社のGMVは第3四半期単体で前年同期比3.5パーセント増の1,326億円。内訳は、BtoCは957億円、BtoBは368億円となります。BtoCは薬機法の影響は緩和されたものの、依然として成長率の改善には至っていません。一方、注力事業であるBtoBは引き続き高い成長率で推移しています。

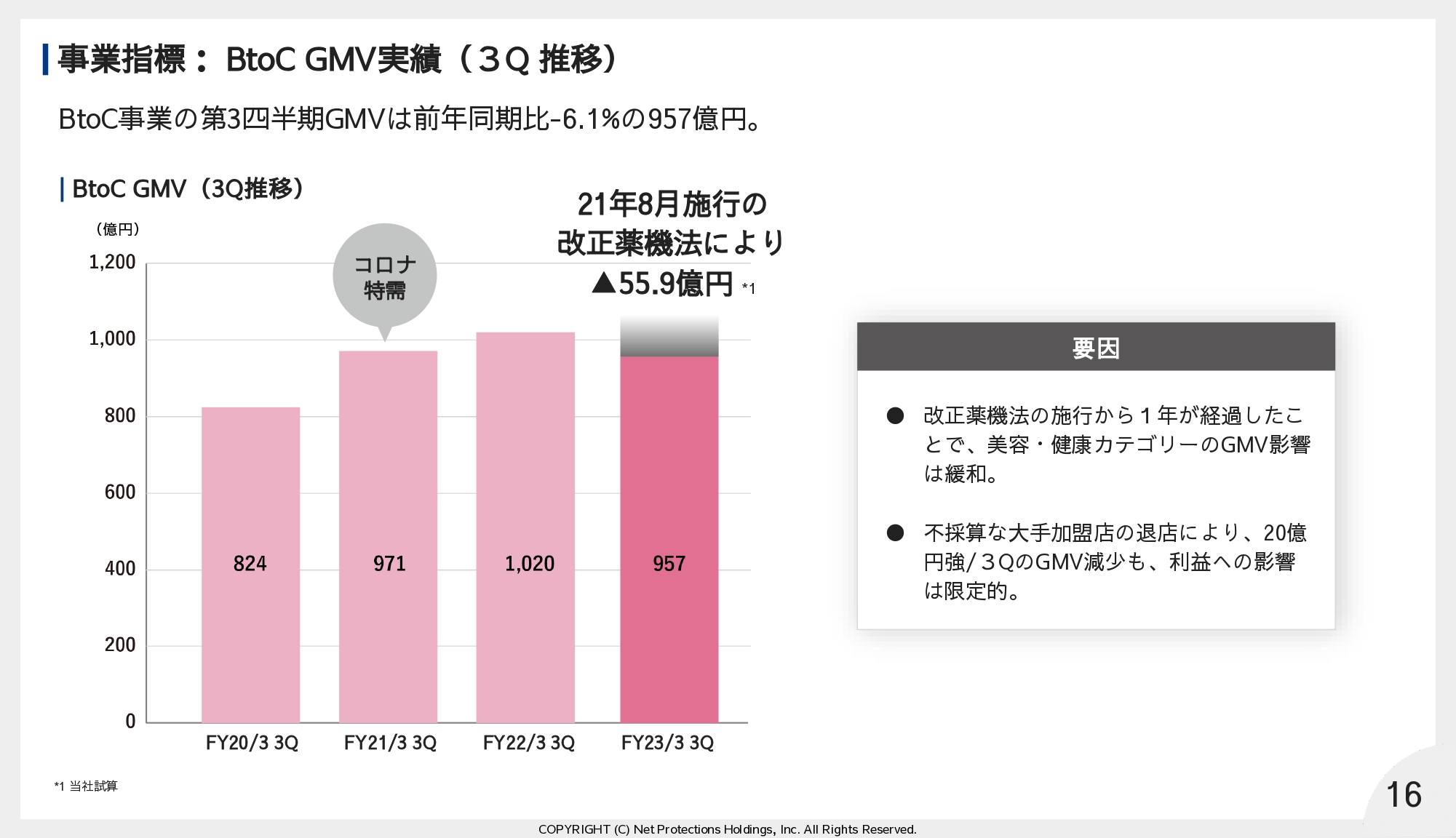

事業指標:BtoC GMV実績(3Q 推移)

BtoC事業の第3四半期GMVは前年同期比マイナス6.1パーセントの957億円でした。改正薬機法から1年が経過したことで、影響額は55.9億円とネガティブな影響は緩和されています。

改正薬機法の影響が限定的にも関わらず、GMVが昨年対比を割っているのは不採算店舗の退店が発生したためです。もともと薄利であった大手加盟店の問い合わせが増加し、オペレーションコストまで考慮すると採算が合わないと判断いたしました。当社としては収益性を強く意識して、GMV成長を目指していきたいと考えています。

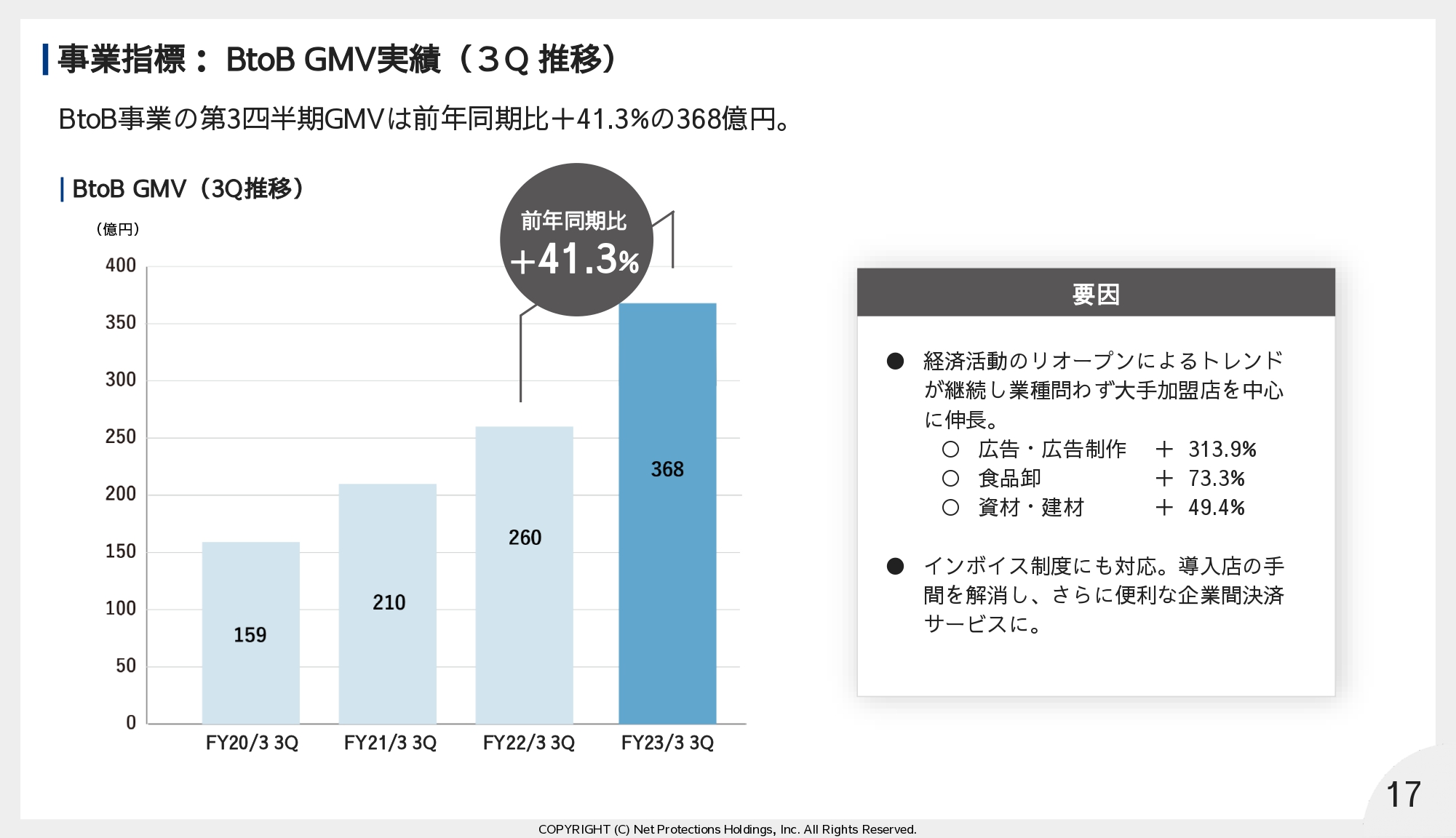

事業指標:BtoB GMV実績(3Q 推移)

続きましてBtoBのGMV推移となります。第3四半期GMVは、前年同期比41.3パーセント増の368億円となりました。前四半期に続き、リオープンに伴うカテゴリーが堅調で食品卸は73.3パーセント増、主に飲食店の求人のための広告・広告制作が313.9パーセント増とGMVが大きく伸長しています。

また、最近は飲食店に限らず、さまざまな業界で「日雇い」や「すきま時間」の求人サービスが増えており、その請求業務として当社サービスを導入いただいており、BtoB事業の追い風となっています。

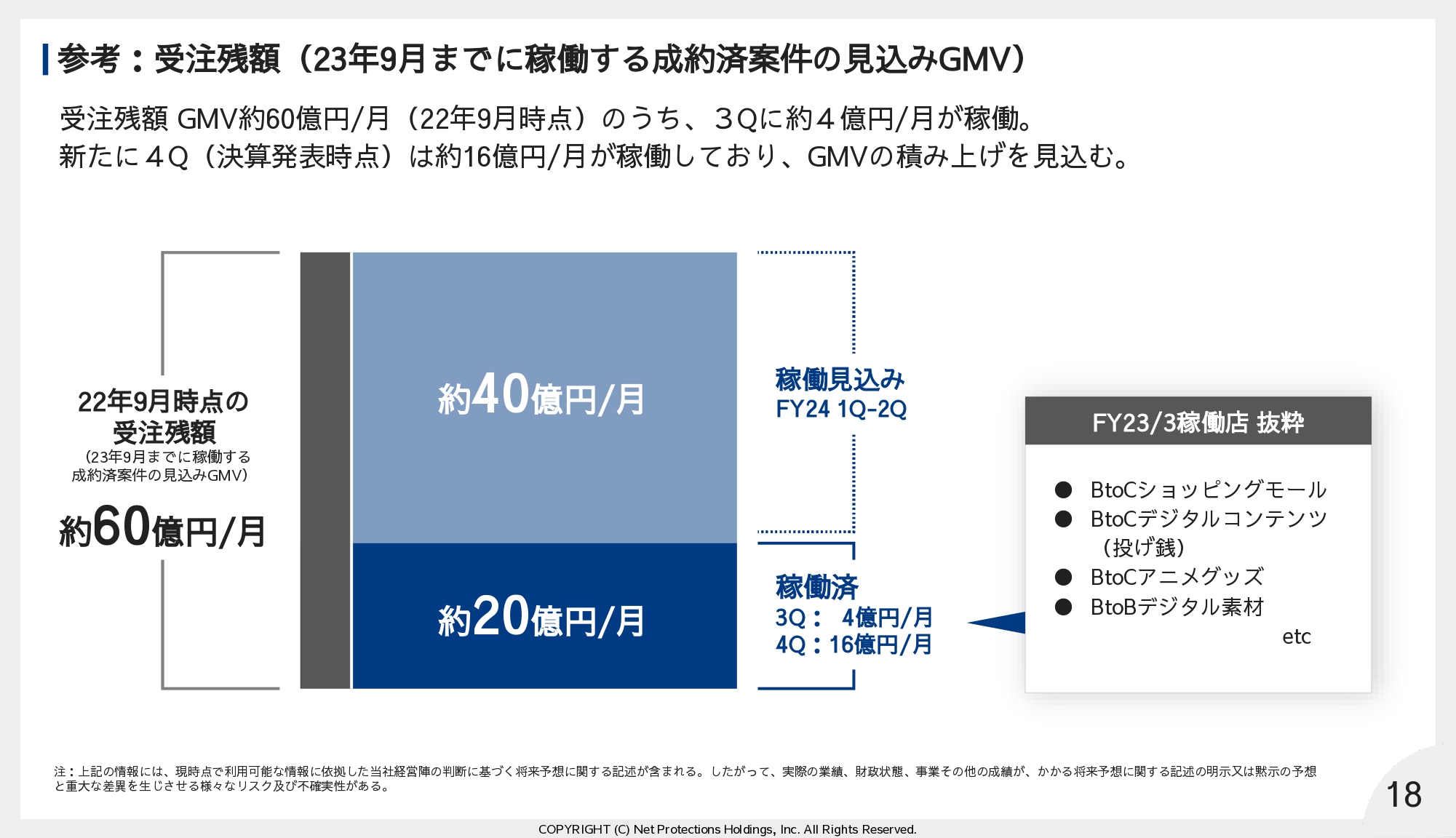

参考:受注残額(23年9月までに稼働する成約済案件の見込みGMV)

第2四半期の決算で発表した受注残額の稼働状況をご説明差し上げます。

成約済案件の見込みGMVの合計は月間約60億円となりますが、案件によって稼働するタイミングは異なります。このうち、第3四半期は月間約4億円の新規稼働でしたが、第4四半期は本日時点で月間16億円の新規稼働となりました。第3四半期・第4四半期を合わせて、月間約20億円の積み上げに成功したことになります。

当社としては、残りの月間約40億円分を確実に稼働させられるようフォローアップを進め、合わせて、受注残をさらに積み上げるべく、営業活動に邁進してまいります。

実績:ターゲット市場におけるサービス導入状況(1Q - 3Q)

第3四半期までの新規稼働店の一部抜粋となります。BtoC・BtoBともに幅広い業種の企業に導入頂いておりますが、特に好調なのがデジタルコンテンツやチケットといった領域です。物販に加え、非物販領域でもBNPLニーズが高まっているため、当社としても注力してまいります。

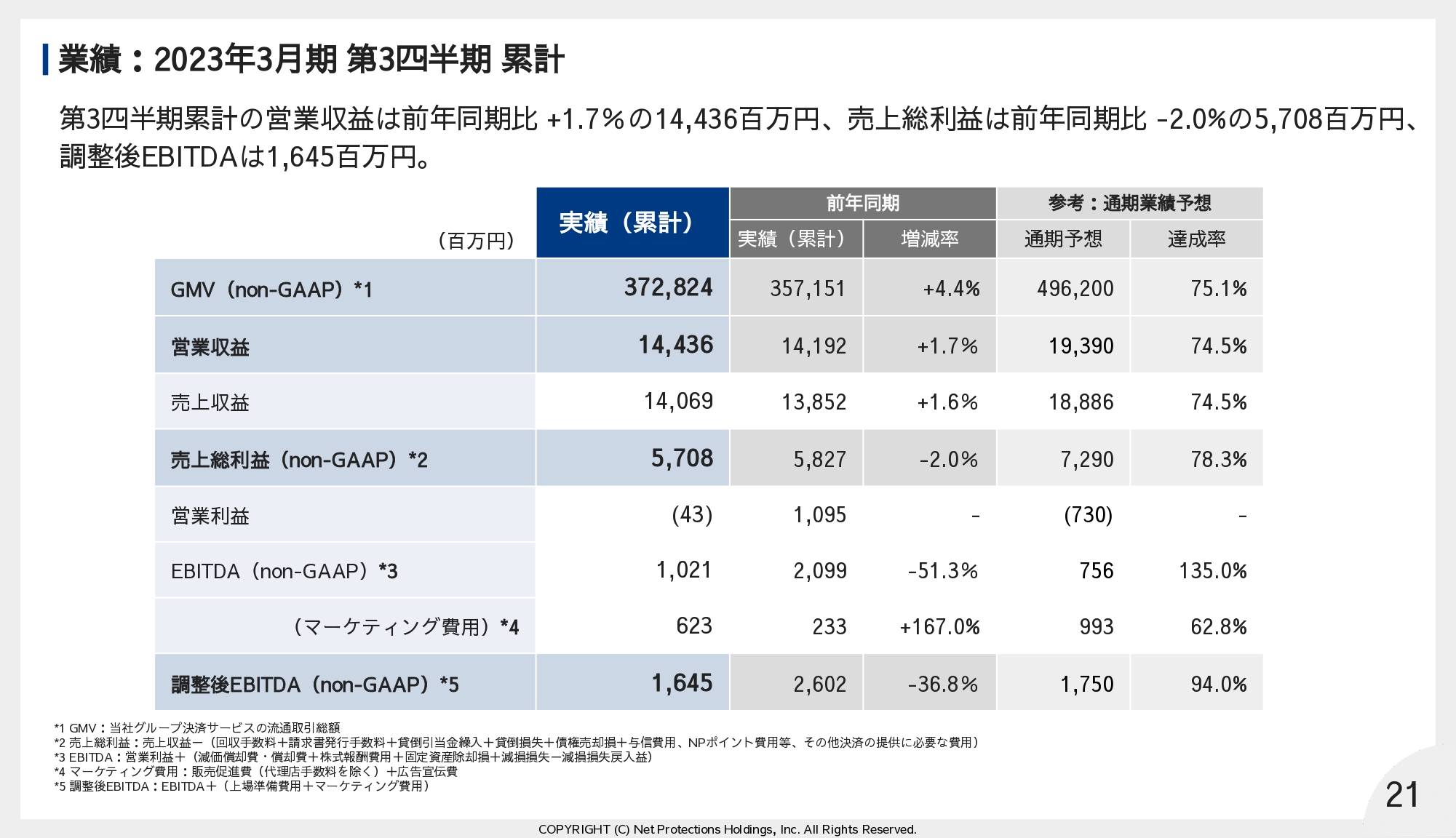

業績:2023年3月期 第3四半期 累計

ここからは、第3四半期・業績のご報告となります。第3四半期累計のGMVは、前年同期比4.4パーセント増の3,728億2,400万円となりました。

また、営業収益は前年同期比1.7パーセント増の144億3,600万円、売上総利益は2.0パーセント減の57億800万円となっています。GMVの伸びに対して営業収益・売上総利益の伸びが低い理由は、総じてBtoB事業の構成比が上がっていることが要因となります。

また営業利益は4,300万円の赤字、調整後EBITDAは16億4,500万円になりました。こちらは、加盟店獲得のために営業・マーケティングに対して積極的な投資をした結果となります。次のページから詳細のご説明を差し上げます。

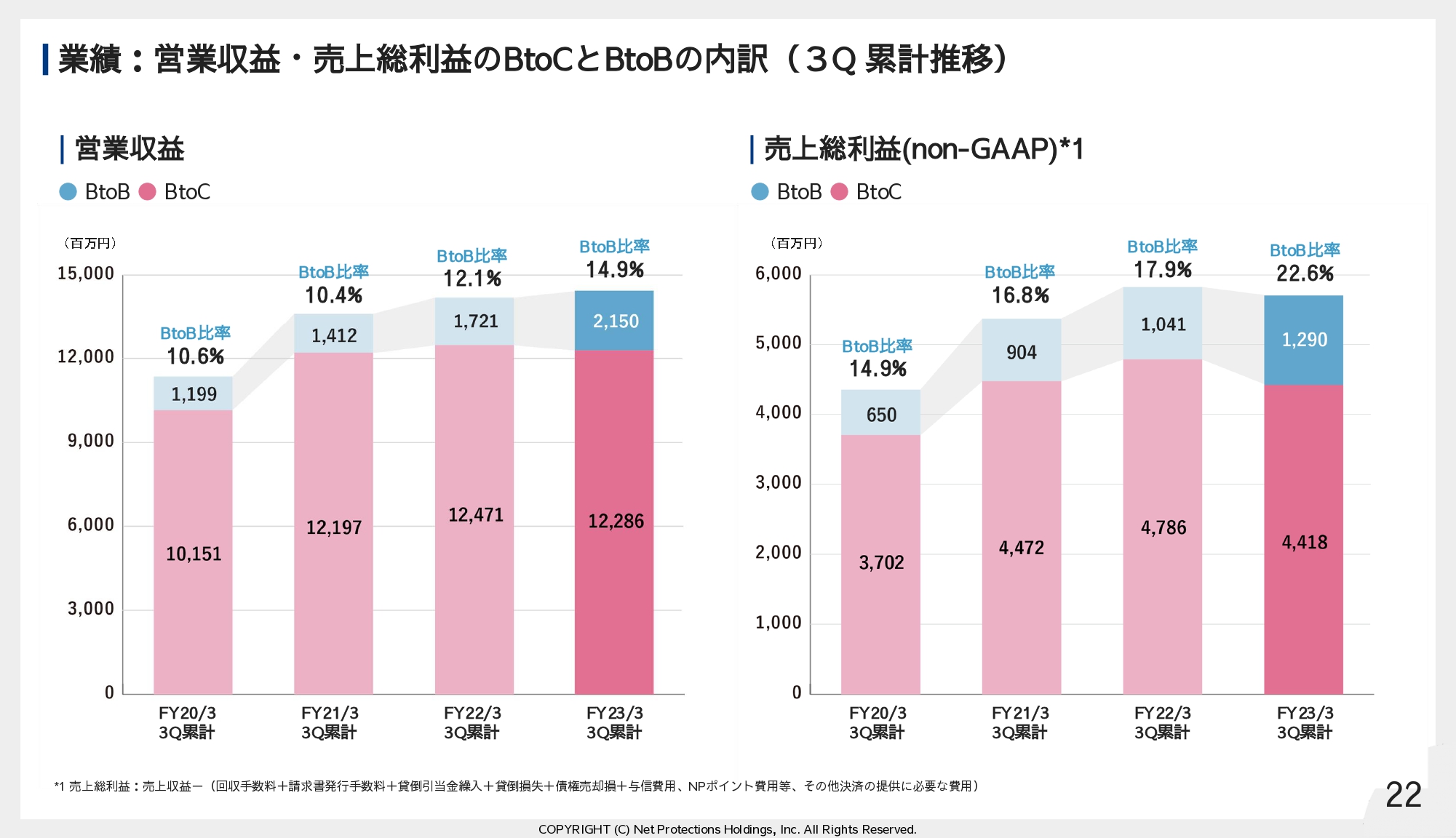

業績:営業収益・売上総利益のBtoCとBtoBの内訳(3Q 累計推移)

こちらは、事業別の営業収益・売上総利益となります。当社の営業収益には請求書発行料・収納料が含まれており、1請求当たり225円をいただいております。BtoCはお買い物の度に請求書を発行する都度払いの割合が高いのに対して、BtoBは月まとめ払いのため請求書発行は1度となります。

この結果、GMVに対する営業収益率は相対的にBtoCが高くなり、BtoBは低くなります。第3四半期累計のBtoBのGMV構成比は26.7パーセントですが、営業収益で見ると14.9パーセントなのは、この請求書発行料・収納料の影響です。

ただし、請求書発行料・収納料はコストと相殺されるため、売上総利益への影響は限定的です。BtoBはBtoCと比較して若干、売上総利益率は低いものの、本質的な収益性は十分にございますので、引き続きGMVを積み上げてまいりたいと考えています。

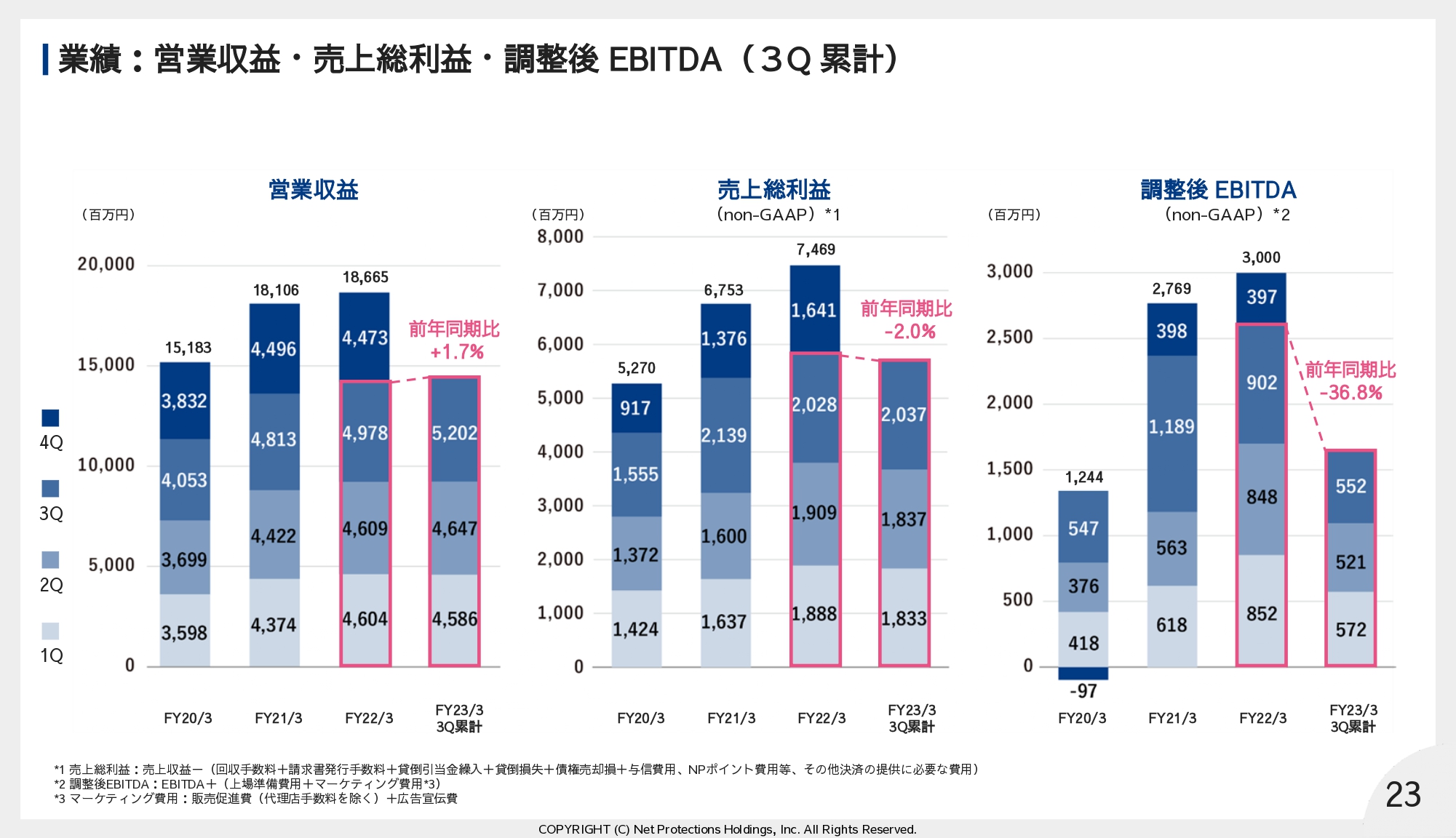

業績:営業収益・売上総利益・調整後 EBITDA(3Q 累計)

続きまして、営業収益・売上総利益・調整後EBITDAの推移です。マーケティング費用を足し戻した調整後EBITDAが前年同期比で36.8パーセント減となっていますが、こちらは、営業・IT人材の採用を進め、体制を強化したものとなります。販管費の増減要因の詳細は次のスライドで説明します。

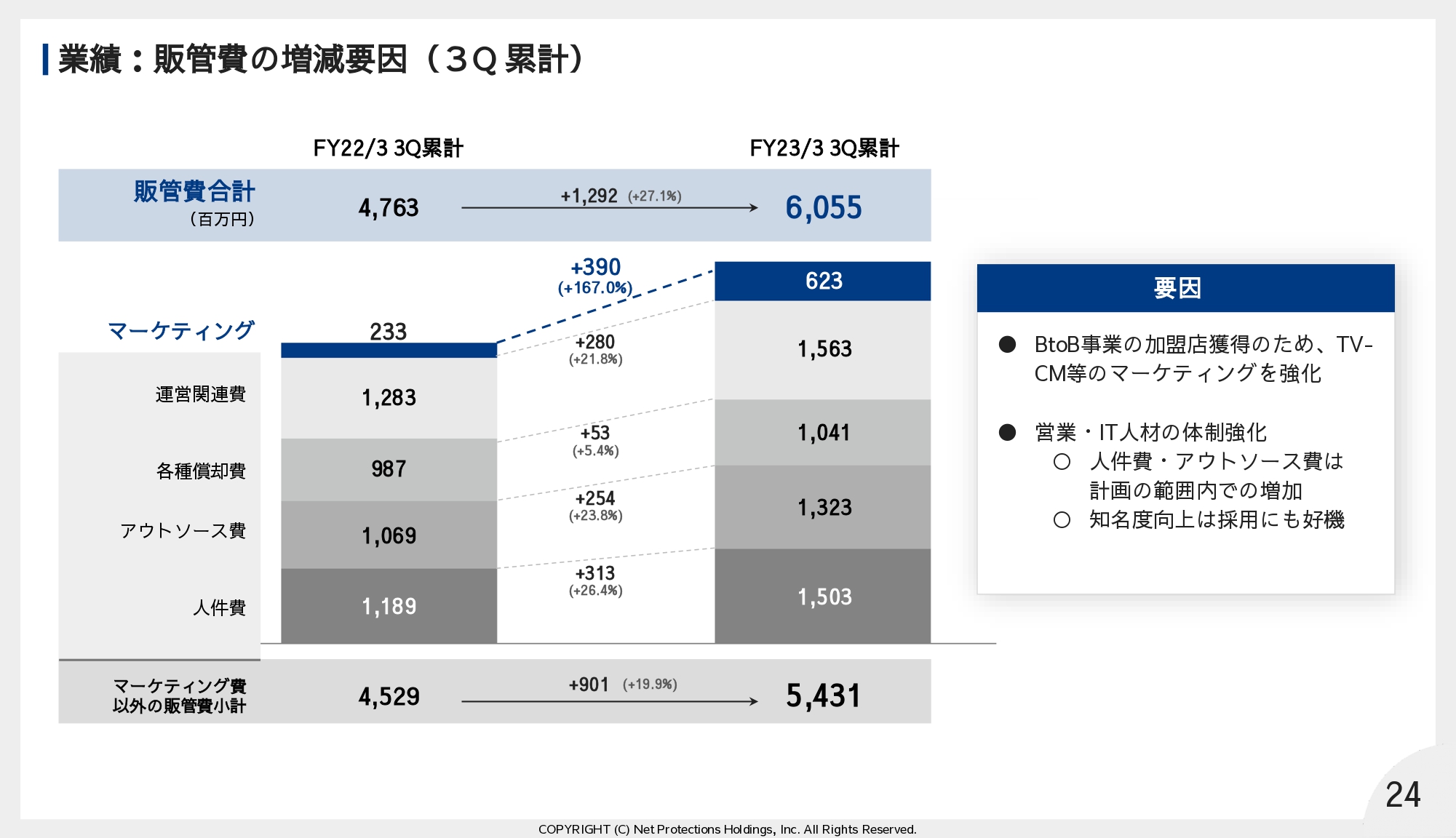

業績:販管費の増減要因(3Q 累計)

第3四半期累計の販管費の増減要因となります。

前年同期比で12億9,200円の増加となりますが、増額が大きいものがマーケティング費、ついで人件費となります。マーケティング費については第3四半期にBtoB事業であるNP掛け払いのTV-CMを実施したことで大きく増加しました。人件費は増加した案件対応および機能開発の加速のために営業・IT人材の体制強化を推し進めたものとなります。いずれも今後のGMVを伸ばすための積極的投資の位置づけです。

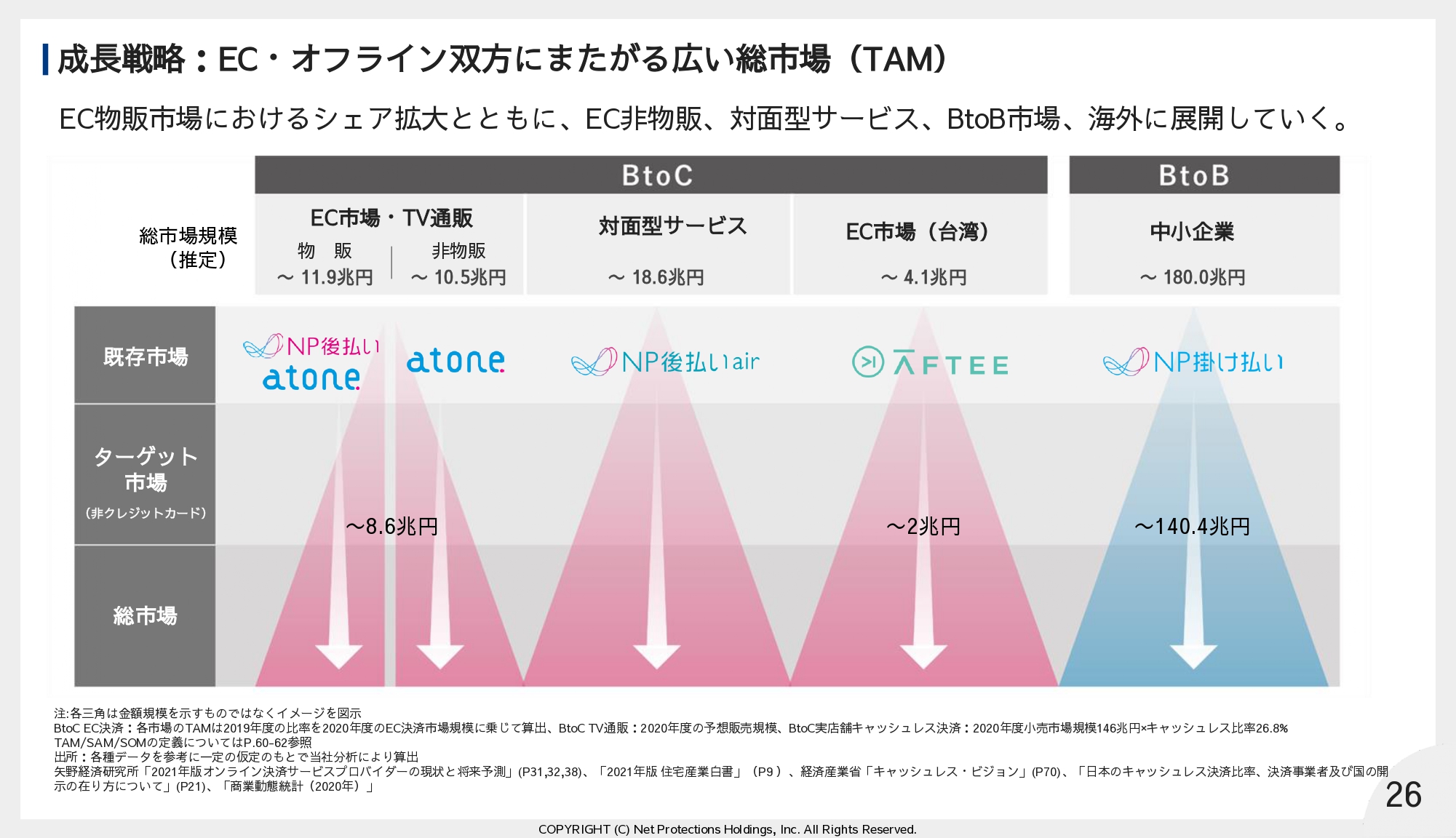

成長戦略:EC・オフライン双方にまたがる広い総市場(TAM)

最後のパートは成長戦略の進捗となります。当社の主戦略は市場拡大戦略となります。ECの物販・非物販、TV通販、海外、そしてBtoBといった新しい領域にサービス提供を拡大しています。足もとでは、電子チケット・エンタメといったデジタルコンテンツや住宅設備機器の取付・修理といった対面型サービスで引き合い・導入が進んでおり、また目立った競合も存在しないことからポテンシャルの高い、新たな市場として期待しています。

このようにサービス領域・地域を広げ、それぞれで深掘りをしていくという横方向および縦

方向双方の展開により高い成長を実現します。

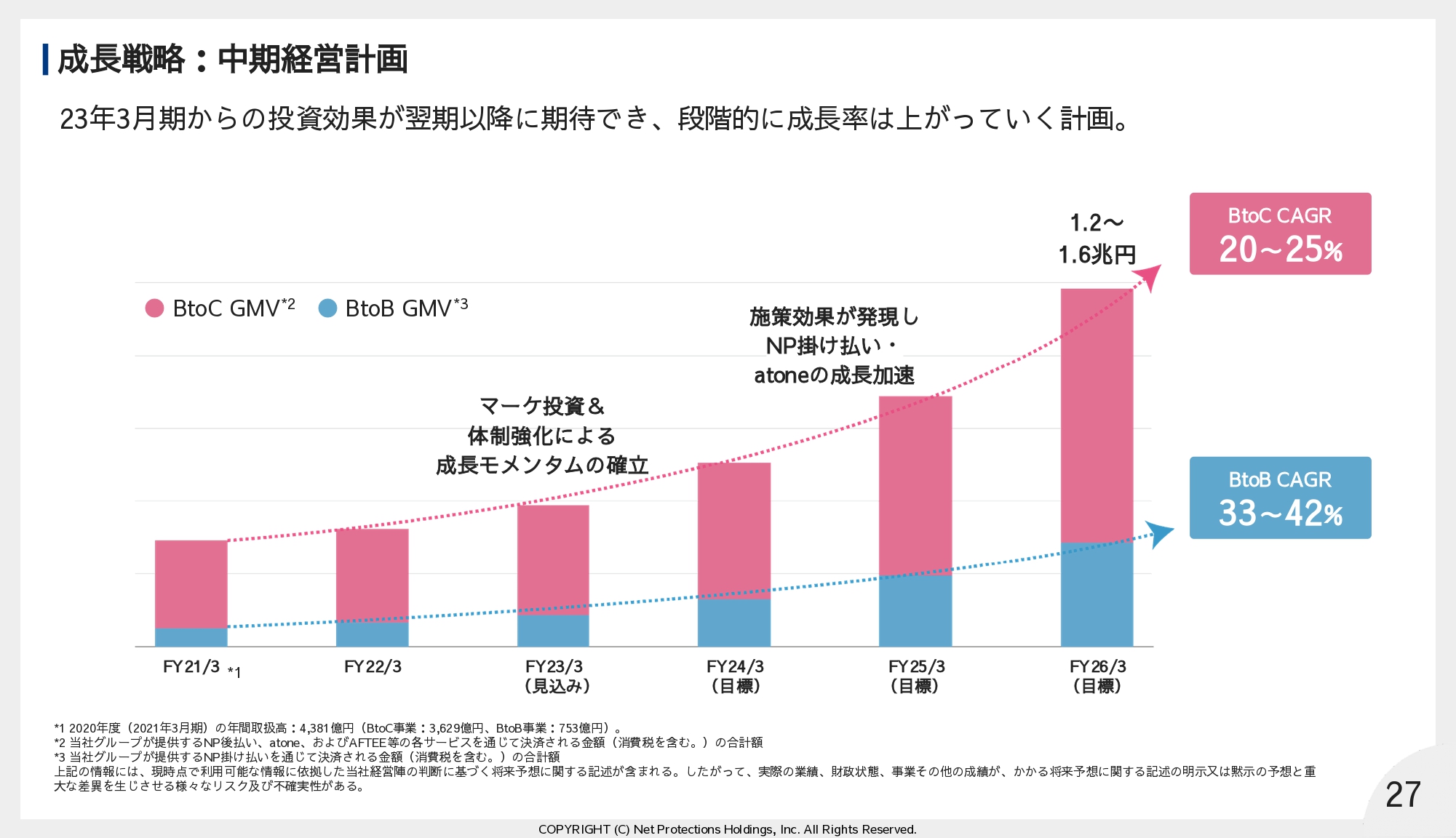

成長戦略:中期経営計画

当社は中期経営計画で2026年3月期に1.2兆円から1.6兆円のGMV達成を目指していますが、2023年3月は成長モメンタム確立のための基礎固めと位置付けています。マーケティングおよび体制強化に積極投資を行い、2024年3月期以降のハイグロースを目指します。特にBtoB事業においてはコンスタントに成長を遂げ、当社の第二の柱にしていきたいと考えています。

成長戦略:重要施策

GMV成長のための重要施策は3つとなります。

マーケティング強化は成長事業に積極投資します。特にBtoBのNP掛け払い・台湾のAFTEEに注力します。アライアンスはバリューチェーンを意識した大手プラットフォーマーとの連携。そして、地銀と連携することで請求業務のDX化を推進します。

atone推進につきましては、今までNP後払いとatoneの同時導入が可能な共通インターフェースの開発を主戦略としてきましたが、その他の有力な機能の拡張についても準備が整いましたので、併せて推進してまいります。

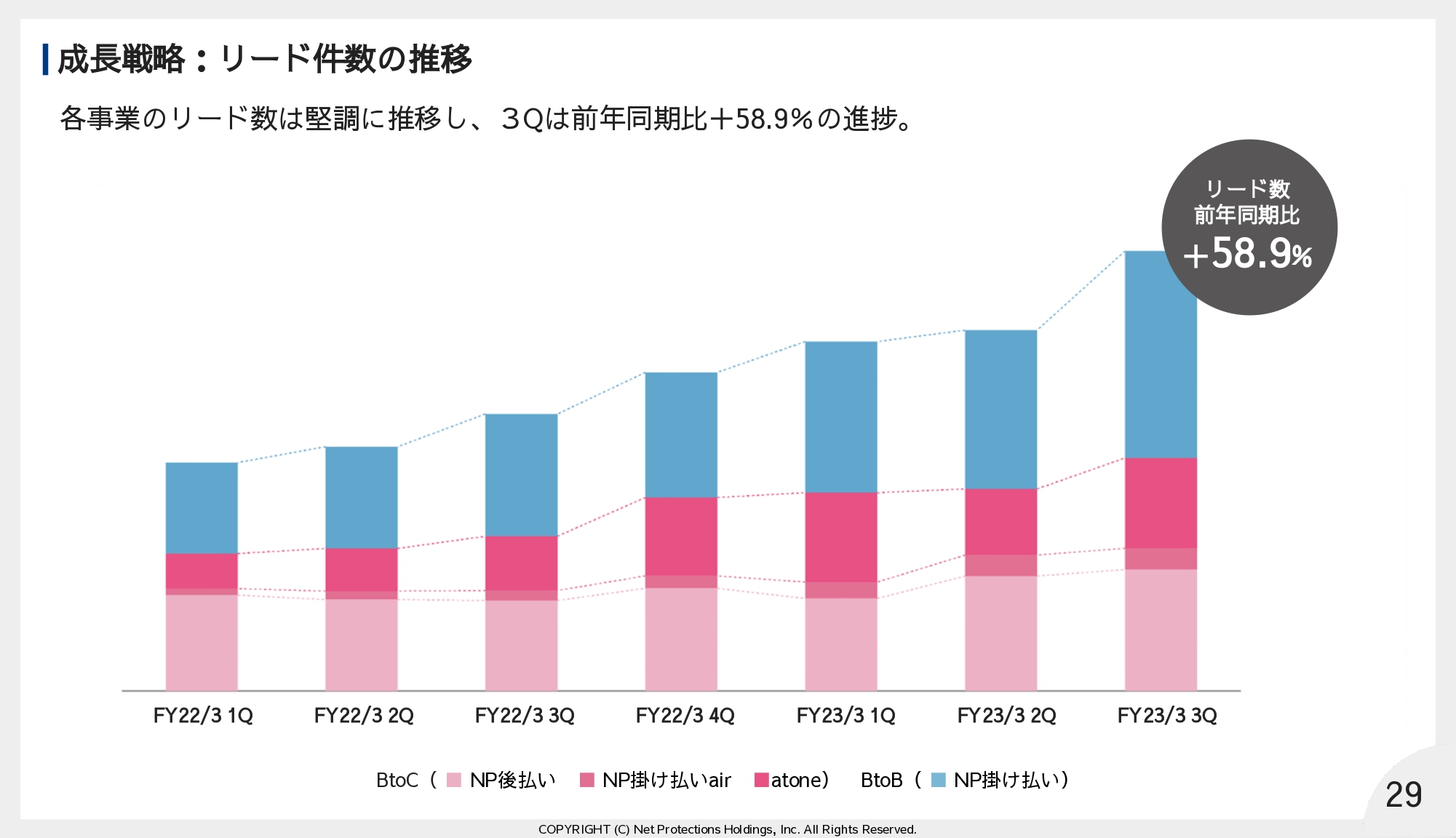

成長戦略:リード件数の推移

こちらは事業別の資料請求・紹介案件といったリード件数の推移となります。ご覧のとおり、すべての事業で、引き合いは増えており、ポテンシャルの高さがうかがえます。

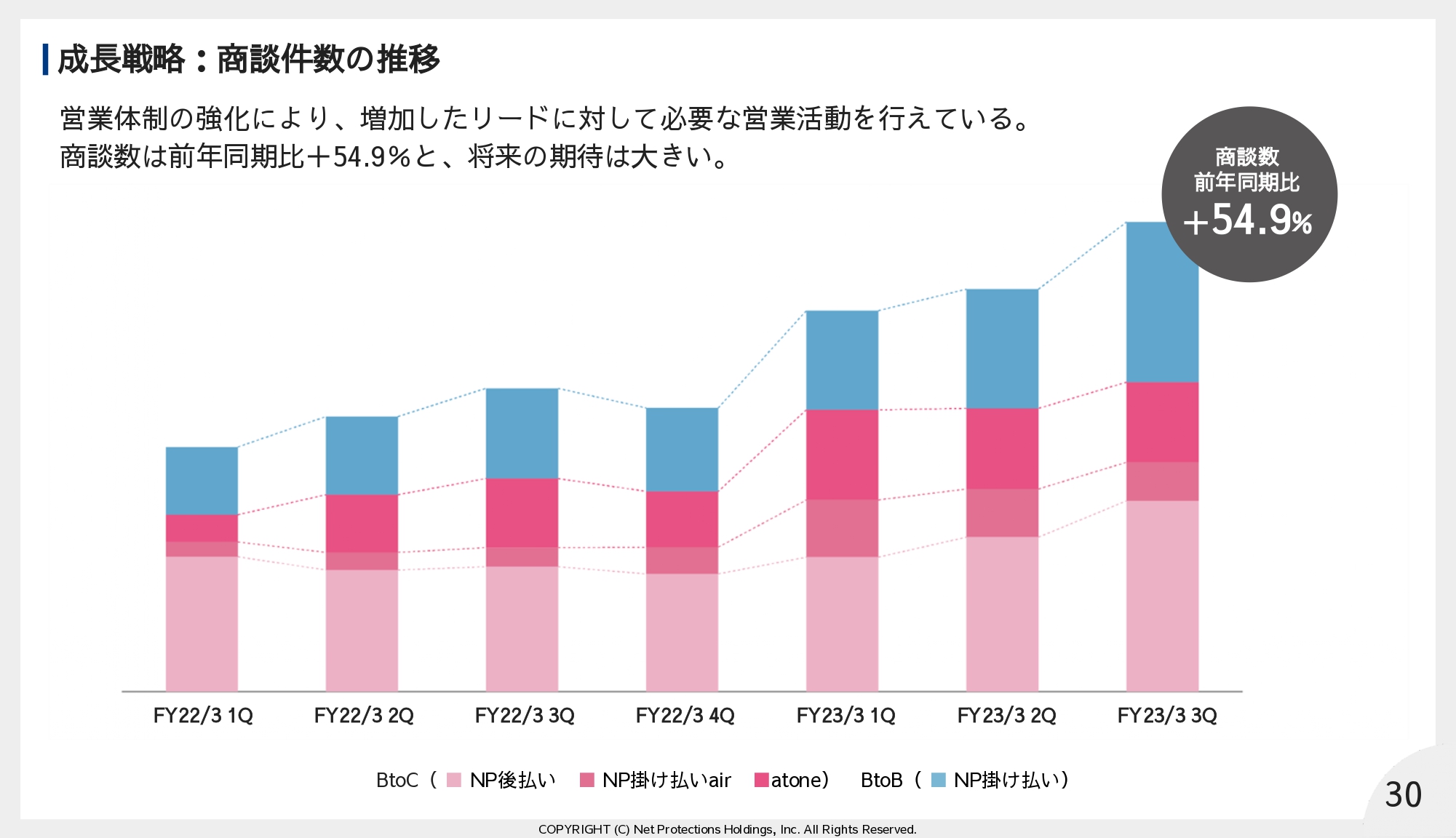

成長戦略:商談件数の推移

こちらは商談件数の推移となります。商談件数は将来のGMVに直結する先行指標となりますが、前年同期比で54.9パーセント増と伸長しています。

先ほど説明差し上げたリード件数の増加率とこちらの商談件数の増加率が同程度になっています。これは上期に実施したマーケティングや営業体制の強化の効果といえます。

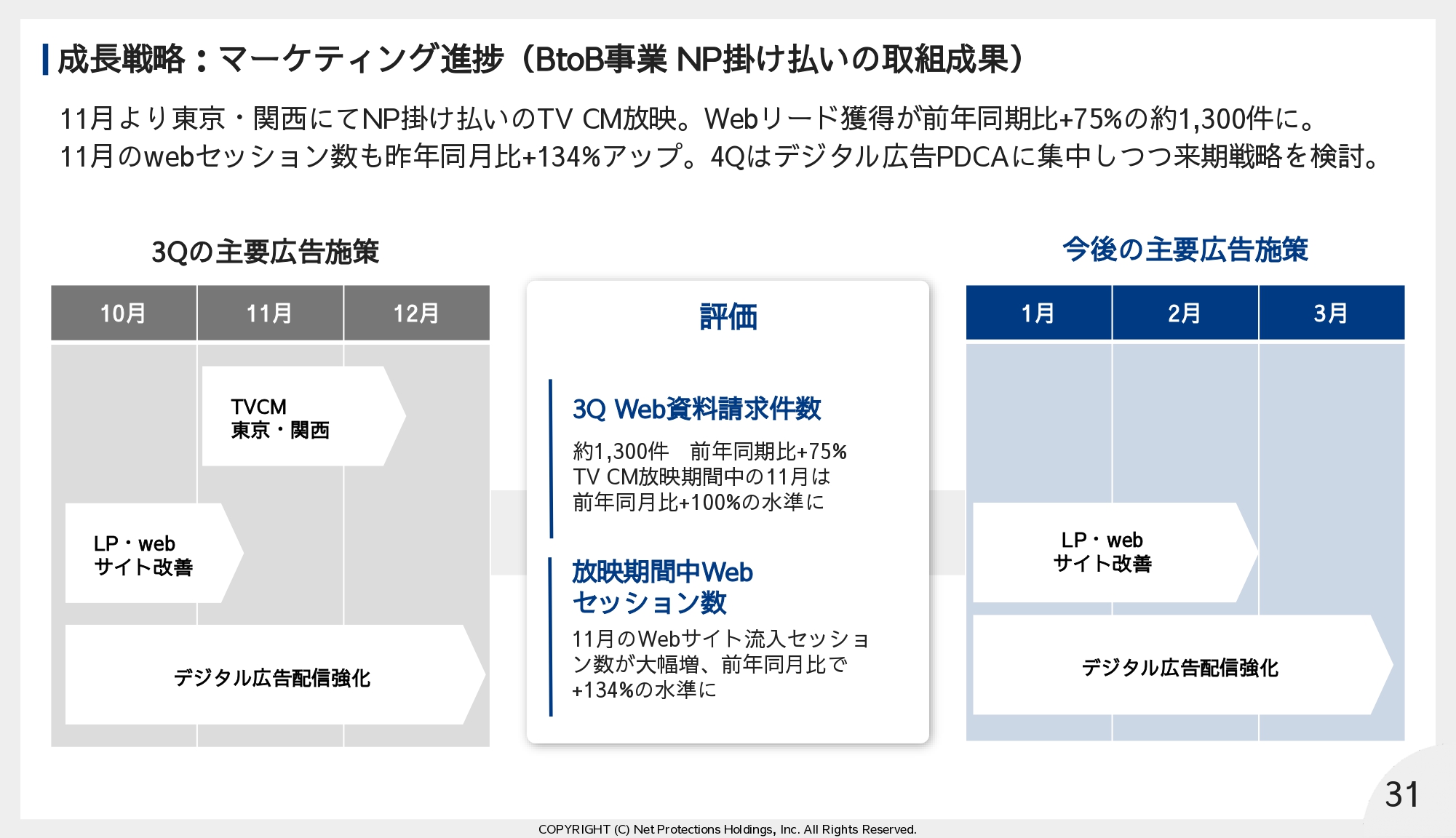

成長戦略:マーケティング進捗(BtoB事業 NP掛け払いの取組成果)

マーケティングの取り組み状況となります。今期は成長事業であるBtoBのNP掛け払いに傾斜したマーケティング投資を実施しています。

上半期に地方でのTV-CMのテスト配信およびクリエイティブ・チェックを重ね、11月から12月に東京・関西の都市圏での配信を実施しました。TV-CM配信期間はサイトへの訪問数であるセッション数は134パーセント増、資料請求数も75パーセント増という結果になりました。

第4四半期はデジタル広告を活用し、サイトに流入はするも資料請求に至っていない潜在顧客の刈り取りを強化しつつ、来期のマーケティング戦略を検討してまいります。

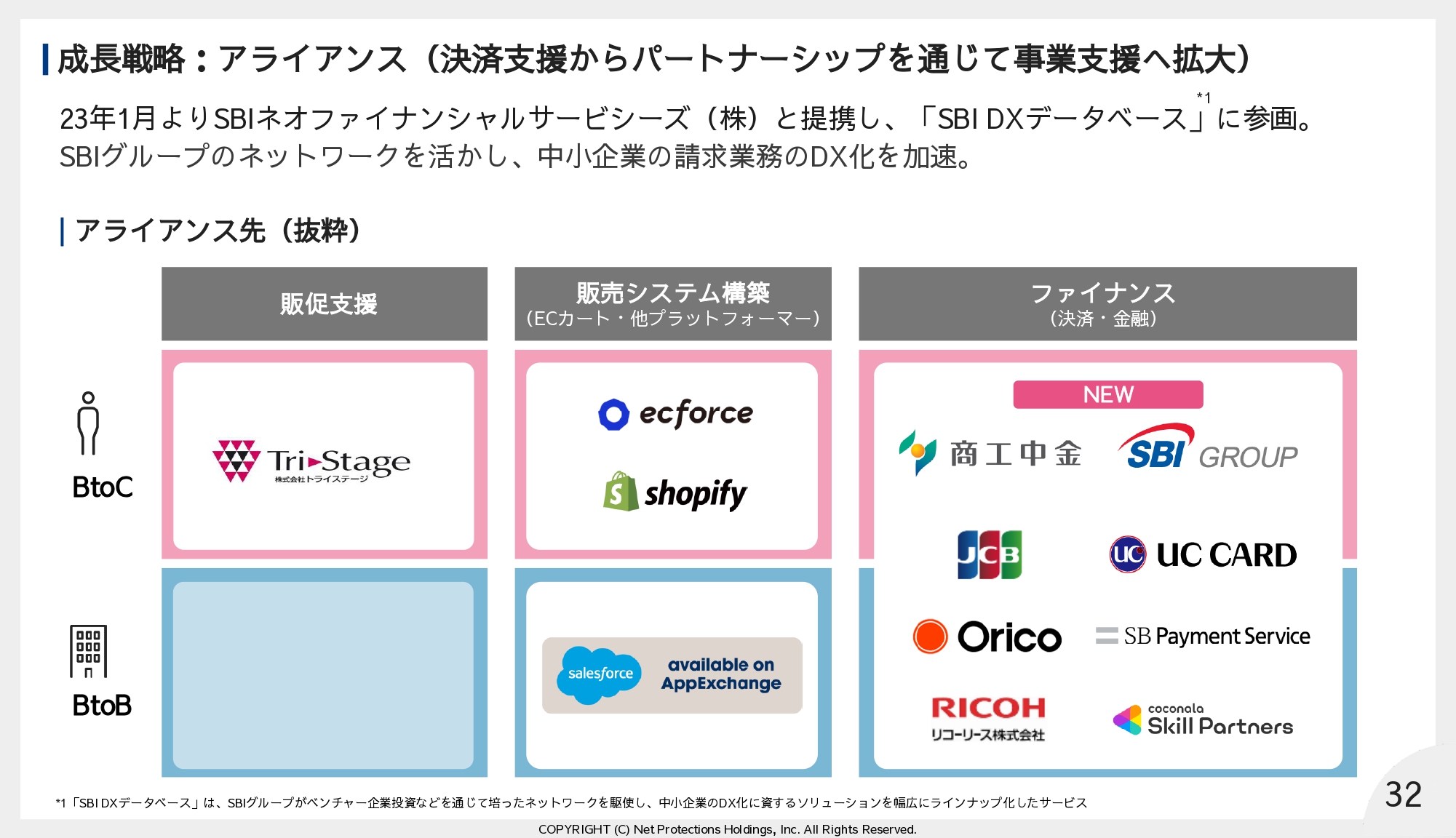

成長戦略:アライアンス(決済支援からパートナーシップを通じて事業支援へ拡大)

次にアライアンス戦略です。決済領域だけでなく、販促支援・販売システム構築など加盟店の事業活動に必要となるサービス提供会社とパートナーシップを結ぶことで、販売・支援のネットワークを拡大していきます。

足もとでは、SBIネオファイナンシャルサービシーズさまおよび商工中金さまとの提携を発表させていただきました。両社のネットワークを活かし、主に中小企業における請求業務のDX化支援を推進する取り組みとなります。

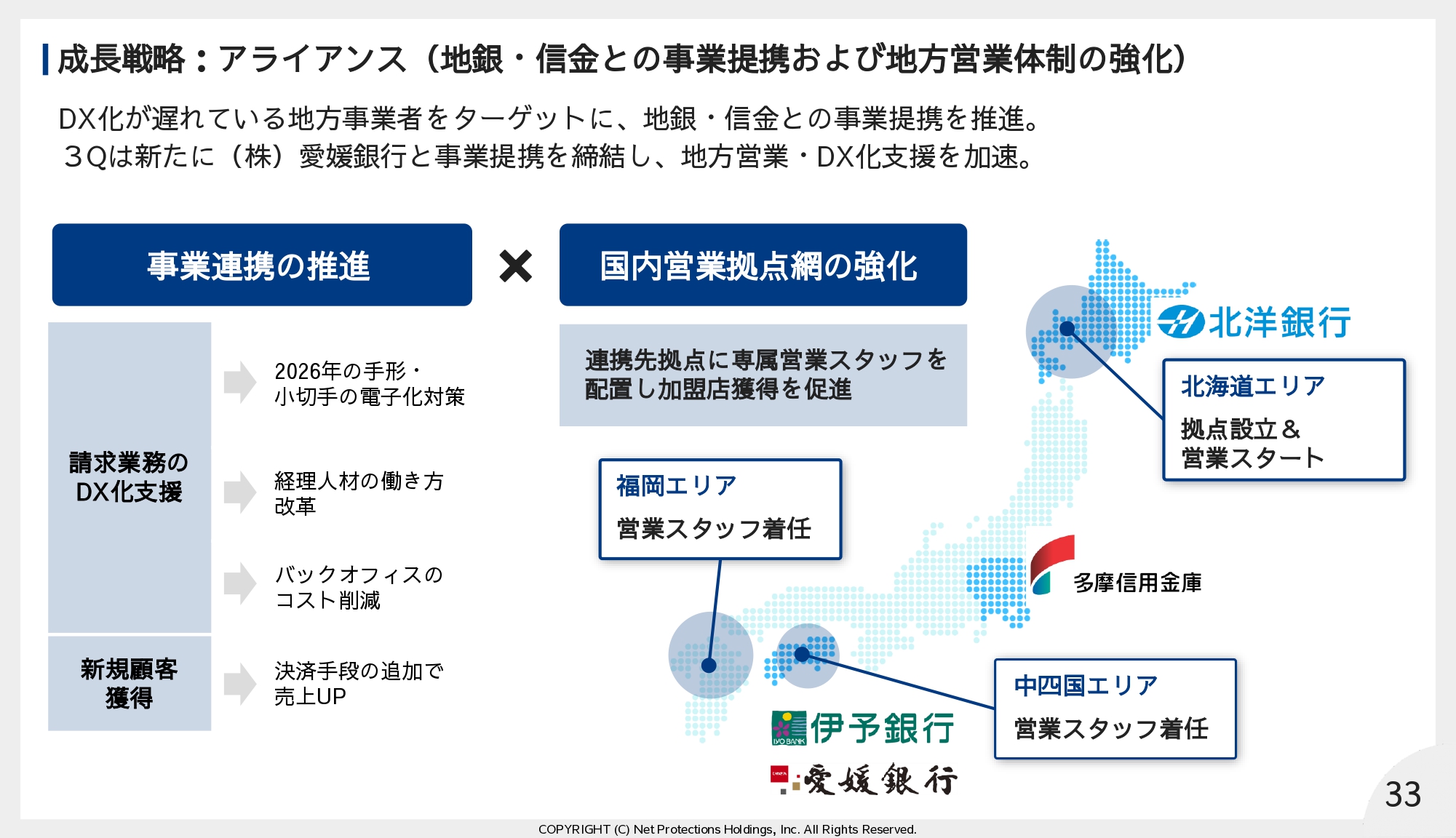

成長戦略:アライアンス(地銀・信金との事業提携および地方営業体制の強化)

DX化については、特に地方法人において、人材不足等を背景に業務効率化が急務となっています。そこで当社は地銀・信金をパートナーとし、地方のDX化支援に注力しています。

第3四半期においては、新たに、愛媛銀行さまとの事業提携を発表させていただきました。地銀提携と合わせて地方拠点の立ち上げ、専属の営業担当の配置も進めており、サービス提案を推進してまいります。

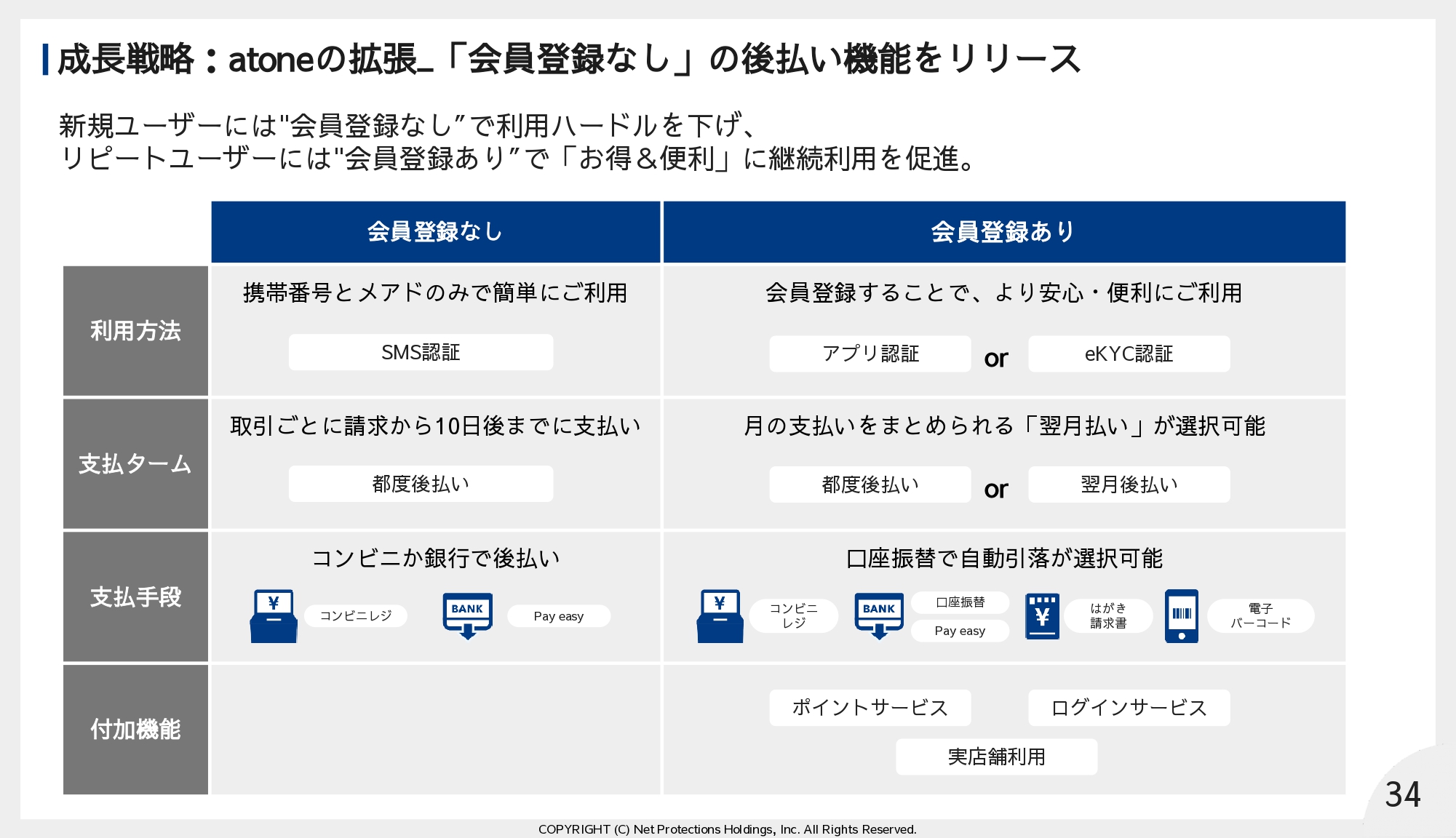

成長戦略:atoneの拡張_「会員登録なし」の後払い機能をリリース

ここからはatoneの拡張方針についてご説明差し上げます。atone拡張のための取り組みの1つ目は、会員登録が必須であったatoneにおいて、会員登録なしでも後払いが使える機能を新たに実装します。

会員登録なしで後払いが使えるため、ユーザーにとって利用ハードルは低くなります。加盟店にとっては、CVR向上に繋がることから、売上アップが期待できます。

こちらの新サービスを発表してから、大手案件の成約率は大幅に上がっており手応えを感じています。また、利用ハードルが下がるため、各ショップ内でのatoneの決済シェア向上を見込んでいます。

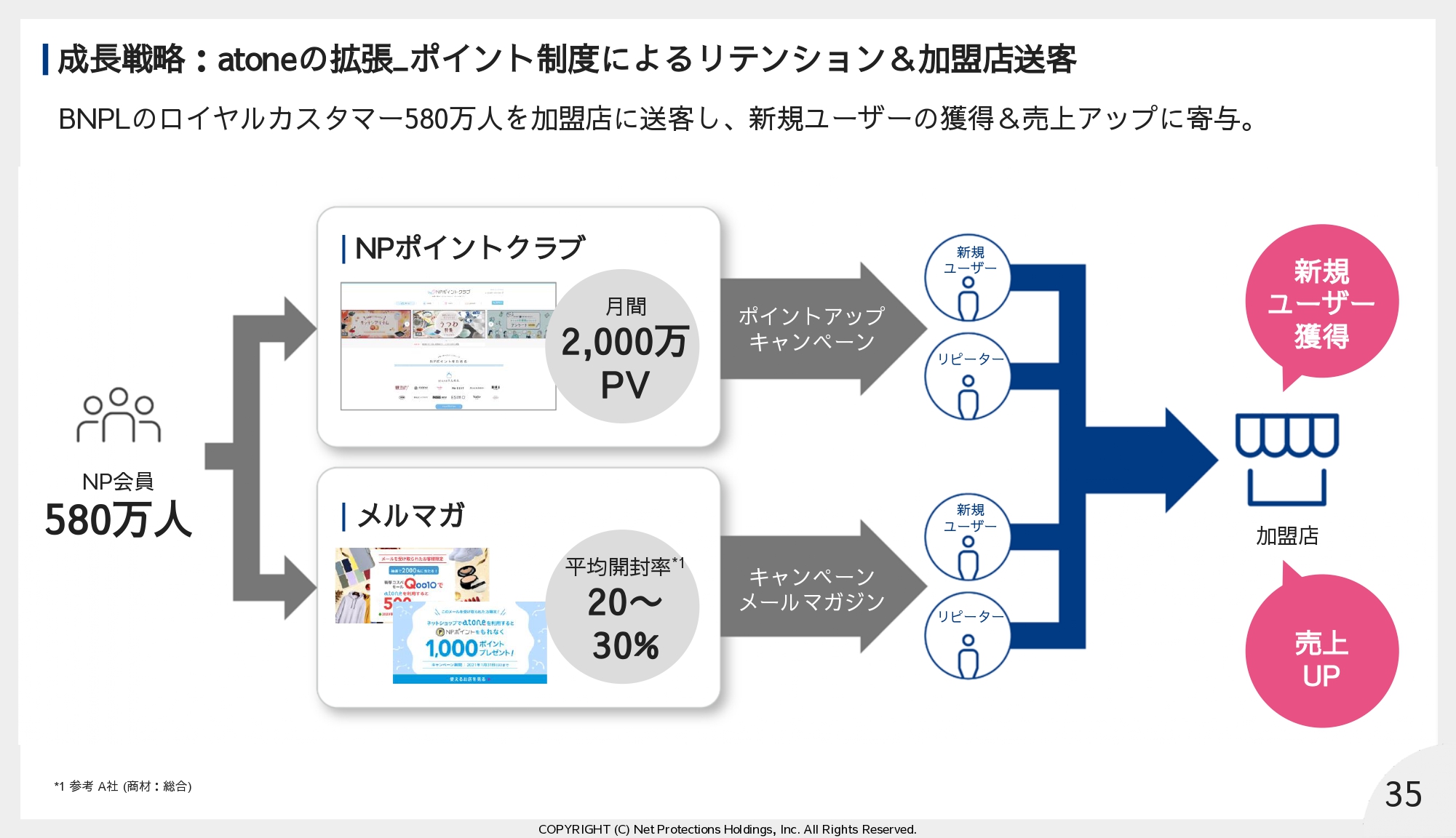

成長戦略:atoneの拡張_ポイント制度によるリテンション&加盟店送客

atone拡張施策の2つ目は、ポイント制度を活用した加盟店送客の価値提供です。

ポイントはユーザーのリテンション効果があるのはもちろんですが、足もとで試行している加盟店の送客も、成果が上がり始めています。会員に送るキャンペーンのメルマガは開封率が平均20パーセントから30パーセントと高く、加盟店にとっての新規顧客獲得に有効な手段となっております。

すでに580万人のBNPLユーザーをNP会員として囲い込んでいることは、大きなアドバンテッジになると考えています。

成長戦略:atoneの拡張_対象市場の広がり(実店舗利用)

atone拡張策の3つ目は、atoneの実店舗での利用です。実店舗はQR決済が普及していますが、atoneもJCBが運営するSmart Codeと連携を行い、全国16万店舗で利用が可能な状況です。

今までは未払い懸念で積極的に展開していませんでしたが、支払い実績を見つつ、ロイヤル会員から順次、解放していきたいと考えています。

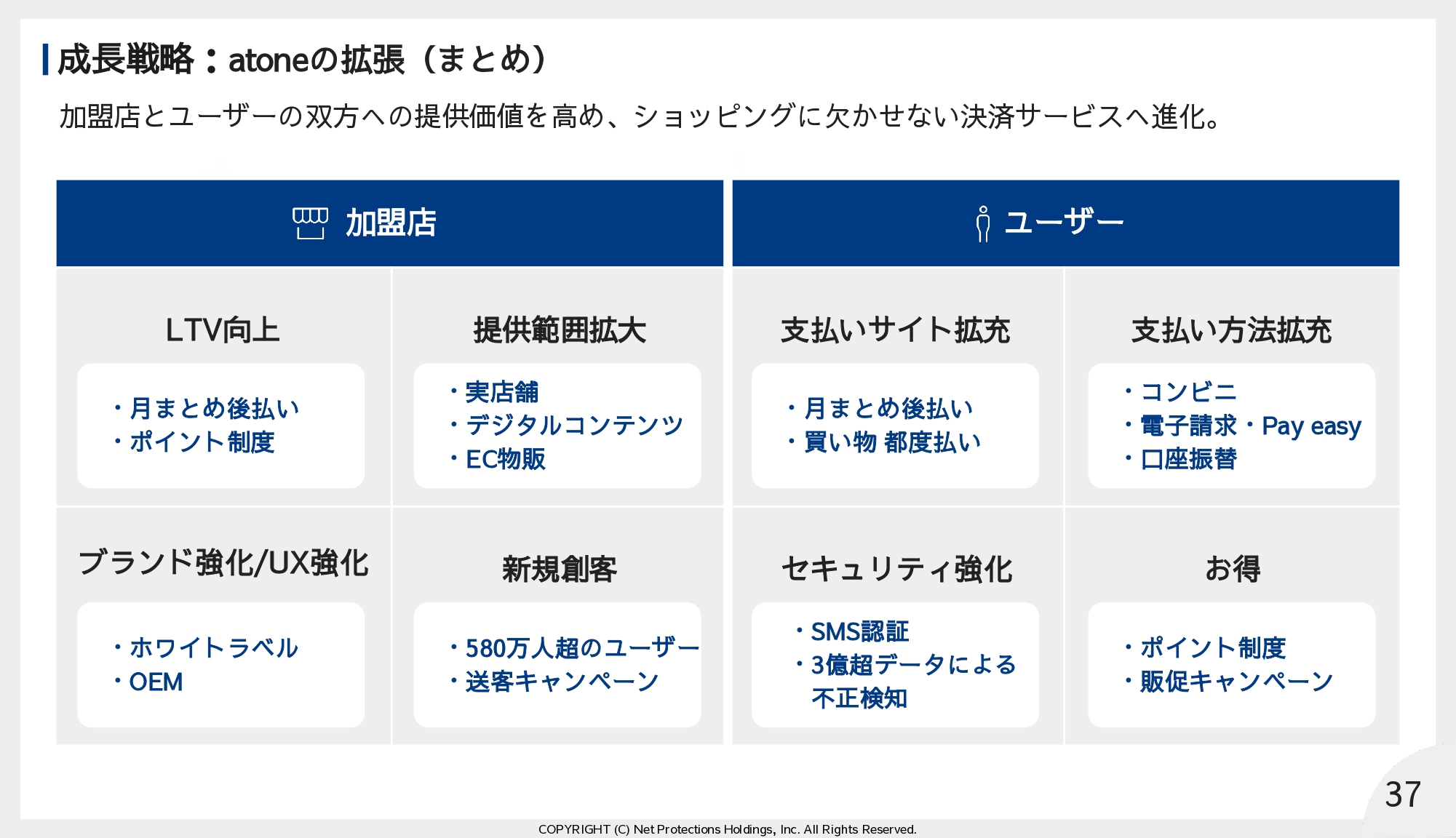

成長戦略:atoneの拡張(まとめ)

こちらは加盟店・ユーザーのニーズに対するatoneの拡張を一覧化した表となります。

後払いユーザーの根本的なニーズである安心・安全を維持・向上しながらも、加盟店・ユーザーの双方への提供価値を高めていくことで、atoneはさらなる市場を切り開いていきたいと考えます。

第3四半期決算説明会は以上となります。ご清聴ありがとうございました。

質疑応答:世界のBNPL規制の当社収益に対する影響

司会:世界のBNPL規制の収益への影響をどう見積もっていますでしょうか。

渡邉:海外のBNPLと私たちのBNPLは根本的に違うと考えています。海外のBNPLは分割が主流です。クレジットカードのリボ払いがユーザーから利息を取るモデルだったところ、海外BNPLはユーザーから利息を極力取らずに、加盟店からの手数料を中心にサービス提供しているので、若年層を中心にクレジットカードからBNPLにシフトしたと考察しています。

最近は、金利が上がっていることで、事業者としては拡大すればするほど分割払い提供による追加資金が必要となり、金利負担が重くなっています。また、若年層が資金繰り目的で使うことで、過剰債務になるという社会的問題が海外では発生しています。一方で、当社では分割は提供しておらず、あくまで安心安全な後払いサービスとして提供しています。そのため、金利上昇による影響はなく、ユーザーに資金繰り目的で使われているわけでないので、海外で問題になっている過剰債務問題は、当社サービスに影響しません。

質疑応答:JACCS社の撤退・競合企業のコスト削減に伴う当社シェア向上の追加的広がりの可能性

司会:JACCS社の後払い事業撤退やその他競合企業のコスト削減等、BtoCで御社のシェアが向上する余地の追加的な広がりはあるのでしょうか?

渡邉:JACCS社の後払い事業撤退に伴い、当社としても多くの加盟店に接触、そして獲得できており、この点はGMVに寄与すると期待しております。

また、その他競合におかれましても、以前は目先のGMVを追い、収益をあまり意識しないケースもございましたが、最近はより収益を意識した事業運営に変わってきていると感じますので、健全な競争環境下で収益を積み上げていけるものと考えています。

質疑応答:幅広い事業提携の効果

司会:UCカードやSBIなど提携先が増えている点は良いのですが、既存の提携先との提携の効果が現状あまり見えていない中で、続々と新しい提携先が更に増えている点がどのように株式価値の向上に寄与するか見えづらいです。それぞれ具体的にどのような顧客獲得や商品開発に繋がっているのか、その際のエコノミクスはどうなっているか等が理解できると有難いです。また、第3四半期より増額した広告の効果測定、今期の商談件数の増加が契約にどのような割合で繋がっているのかご教示いただければ幸いです。

渡邉:先ほどのプレゼンテーション資料32ページ、33ページでご説明したとおり、提携先はどんどんと増えています。この提携の目的は、販売のネットワークを広げることにあります。提携先の各社は、既に全国津々浦々に販売網を持っていらっしゃるので、そのネットワークを当社が活用させていただけることは大きいです。当社がこの販売網を一から作り上げようとすると、時間もお金もかかってしまうので、非常に効果的な施策だと思っています。実際の効果は、プレゼンテーション資料の29ページ、30ページにあるリード・商談が上がってきているとおりです。ただし、接触してから成約に至り、実際のサービススタートまでは時間がかかります。今の時点では、最後の成約までのコンバージョン率を精緻に確かめられる状況にはないため、今後慎重に見ていきたいと思っています。

質疑応答:GMVに対するネガティブシナリオ

司会:GMVに関して、①収納費値上げによるネガティブ影響はこの第3四半期で出尽くしたと期待してよろしいでしょうか。②今後の見通しとして、ステルスマーケティング規制や景気低迷など、ネガティブシナリオの可能性があれば教えてください。

渡邉:収納費値上げの影響については、当社としても非常に警戒しているところでした。ただ、蓋を開けてみると、加盟店がユーザーに価格転嫁しユーザーが値上げを嫌い離れるという事態はほとんど起こりませんでした。なぜなら、ユーザー離れを警戒して値上げ分を自社で飲み込む加盟店が多かったためです。そのため、今後も顧客離脱が跳ね上がるシナリオは無いと判断しています。

ネガティブシナリオの可能性について、まず、ステルスマーケティング規制は当社事業とは直接関係ないと考えています。ただ、景気については若干の影響があると思います。EC消費が足元弱いことを懸念しており、まさに物価高騰で財布の紐が固くなり、ECに限らず消費全体が落ち込むことは警戒するところでございます。

質疑応答:金利上昇に伴う手数料率上昇の可能性

司会:金利上昇により加盟店への手数料率を上げられる余地はあるのでしょうか?

渡邉:当社の手数料率は、金利と直接リンクしておりません。国内においては分割を提供しておらず、一括のみであり、GMVが一定大きくなっても追加的資金調達が不要ですので、現時点では金利上昇を理由に値上げをお願いするということは考えておりません。

質疑応答:不採算大型加盟店退店のPL影響

司会:第3四半期にあった不採算な大手加盟店の退店とありますが、PLにポジティブな影響はどの程度あるのでしょうか? またそのような不採算加盟店は他にどの程度あるのでしょうか?

渡邉:この不採算加盟店は、最初は当社も利益が出せるような取引でしたが、取引量の拡大に伴い、未払いも増加してきており、またユーザー数が増えることで問合せの負担も増えていることも鑑みると、足もとでは、ほぼ利益が出ない状態でした。そのため、退店によりGMVは約20億円(第3四半期累計)のマイナスにはなりましたが、利益への影響はほぼございませんでした。

他に不採算加盟店はどの程度あるのか? という点について、当社としては赤字を出してまでサービスを提供しようとは考えていません。もちろん、大手加盟店は取引ボリュームが多いので、その分ご要望に対応するシーンもございますが、当社のサービスはチャーンレートが低い、積み上げ型のストックビジネスで、利益が出る形で導入いただければ、そのまま将来的に拡大していくという特性があります。

また、大手加盟店は収益率がどうしても低くなりがちですが、当社加盟店には料率交渉があまり発生しない中小加盟店も多く、集合体で見れば収益率が高くなります。そのため、全体としてポートフォリオでバランスをとっているという考え方になります。

質疑応答:2022年12月末時点の受注残

司会:12月末時点の受注残はどの程度になっているのでしょうか?

渡邉:具体的な金額については、現在開示はしていませんが、足もとの引き合いは強い状態です。特にatoneでは、デジタルコンテンツといった事業者から引き合いが来ています。

質疑応答:マーケティング費用は通期予算を消化するのか

司会:第4四半期はTVCMではなくデジタル広告に集中するとありますが、当初想定する通期予算を消化すると言う理解で良いのでしょうか?

渡邉:その理解で結構です。元々、TVCMも昨年の年末までのものとして計画していましたので、計画の内容に大きな変更があったわけではないとご認識いただければと思います。以上となります。

※質疑応答の内容は企業ご提供となります。

スポンサードリンク