関連記事

キッコーマン、上期は増収増益 海外では業務用需要が大幅に回復し、家庭用市場でも新たな需要を創造

キッコーマン、上期は増収増益 海外では業務用需要が大幅に回復し、家庭用市場でも新たな需要を創造[写真拡大]

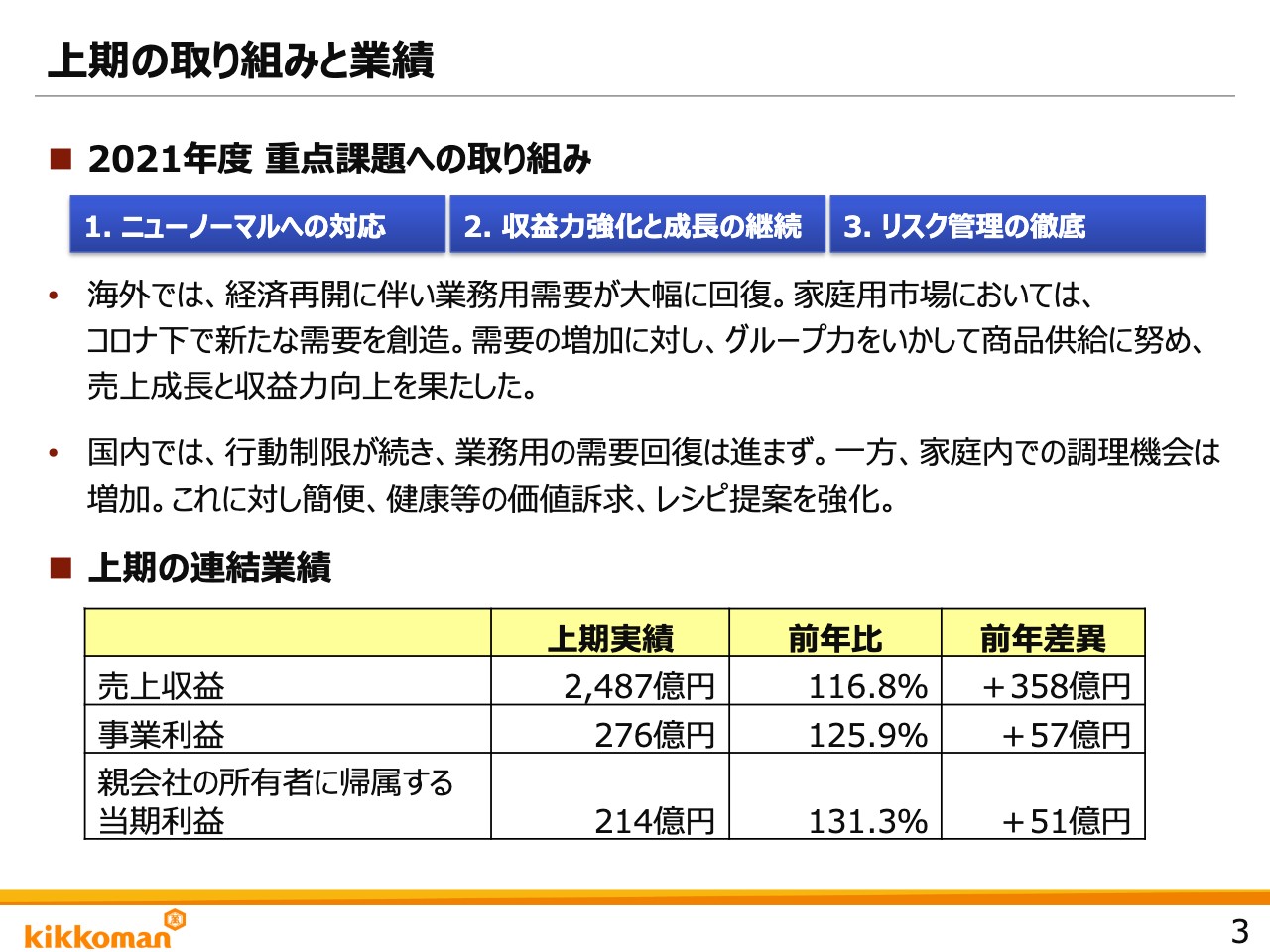

上期の取り組みと業績

堀切功章氏:堀切でございます。本日はご多忙のところ、決算説明会へご参加いただきありがとうございます。私からは決算概況についてご説明します。

3ページをご覧ください。この上期においては、期初にお示しした2021年度のグループ重点課題として、「ニューノーマルへの対応」「収益力強化と成長の継続」「リスク管理の徹底」に取り組んできました。

海外では、北米・欧州を中心に経済再開の動きに伴って、業務用分野の需要が大幅に回復しました。家庭用市場においては、レシピ提案などの取り組みにより、コロナ下で新たな需要を創造し、需要の増加に対してグループ力を活かして商品供給に努め、大幅な売上成長とともに収益力を上げることができました。

国内では、コロナ禍での行動制限が続き、業務用分野の需要の回復は進みませんでした。一方、家庭内での調理機会は増えており、当社としては、簡便性、健康などの勝ち訴求を行うとともに、レシピ提案を強化してきました。

こうした取り組みの結果、上期の連結業績は、売上収益は2,487億円、16.8パーセント、358億円の増収、事業利益は276億円、25.9パーセント、57億円の増益、親会社の所有者に帰属する当期利益は214億円、31.3パーセント、51億円増益となりました。

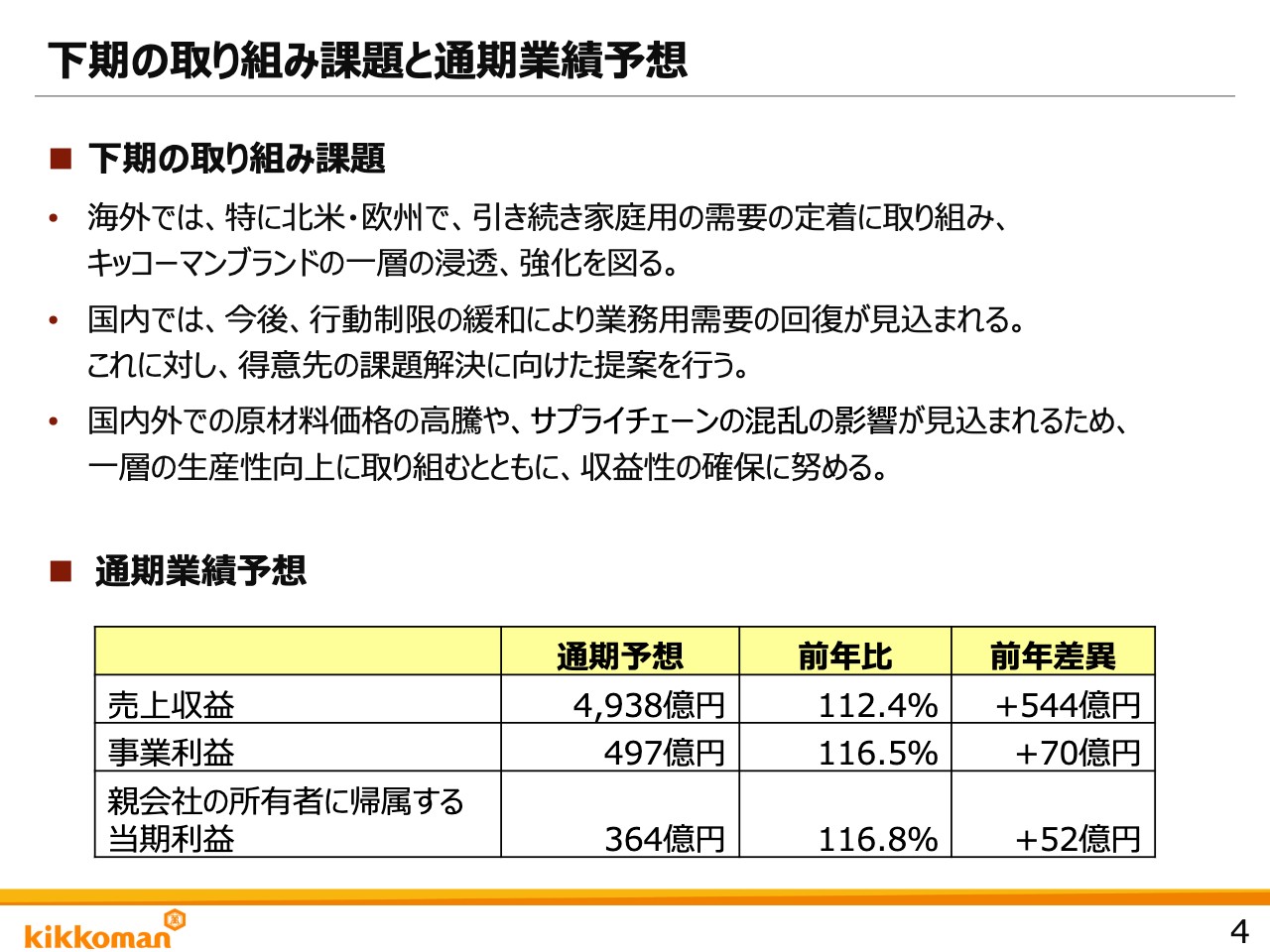

下期の取り組み課題と通期業績予想

続いて、4ページをご覧ください。下期については、未だ新型コロナウイルス感染症の影響が続く中、引き続きニューノーマルへの対応をはじめ、3つのグループ重点課題に取り組みます。

海外では、特に北米・欧州で引き続き家庭用の需要の定着に取り組みます。増産投資、マーケティング投資により、キッコーマンブランドの一層の浸透、強化を図ります。

国内においては今後、行動制限の緩和により、業務用分野の需要回復が見込まれます。これに対して、当社としては、得意先の課題の解決につながるような提案を行っていきます。

下期は、国内外での原材料価格の高騰やサプライチェーンの混乱の影響継続が見込まれるため、一層の生産性向上に取り組むとともに収益性の確保に努めていきます。

こうした下期の見通しと上期実績を踏まえ、通期業績予想を修正しました。売上収益は4,938億円、12.4パーセント、544億円増収、事業利益は497億円、16.5パーセント、70億円増益、親会社の所有者に帰属する当期利益は364億円、16.8パーセント、52億円増益を見込んでいます。

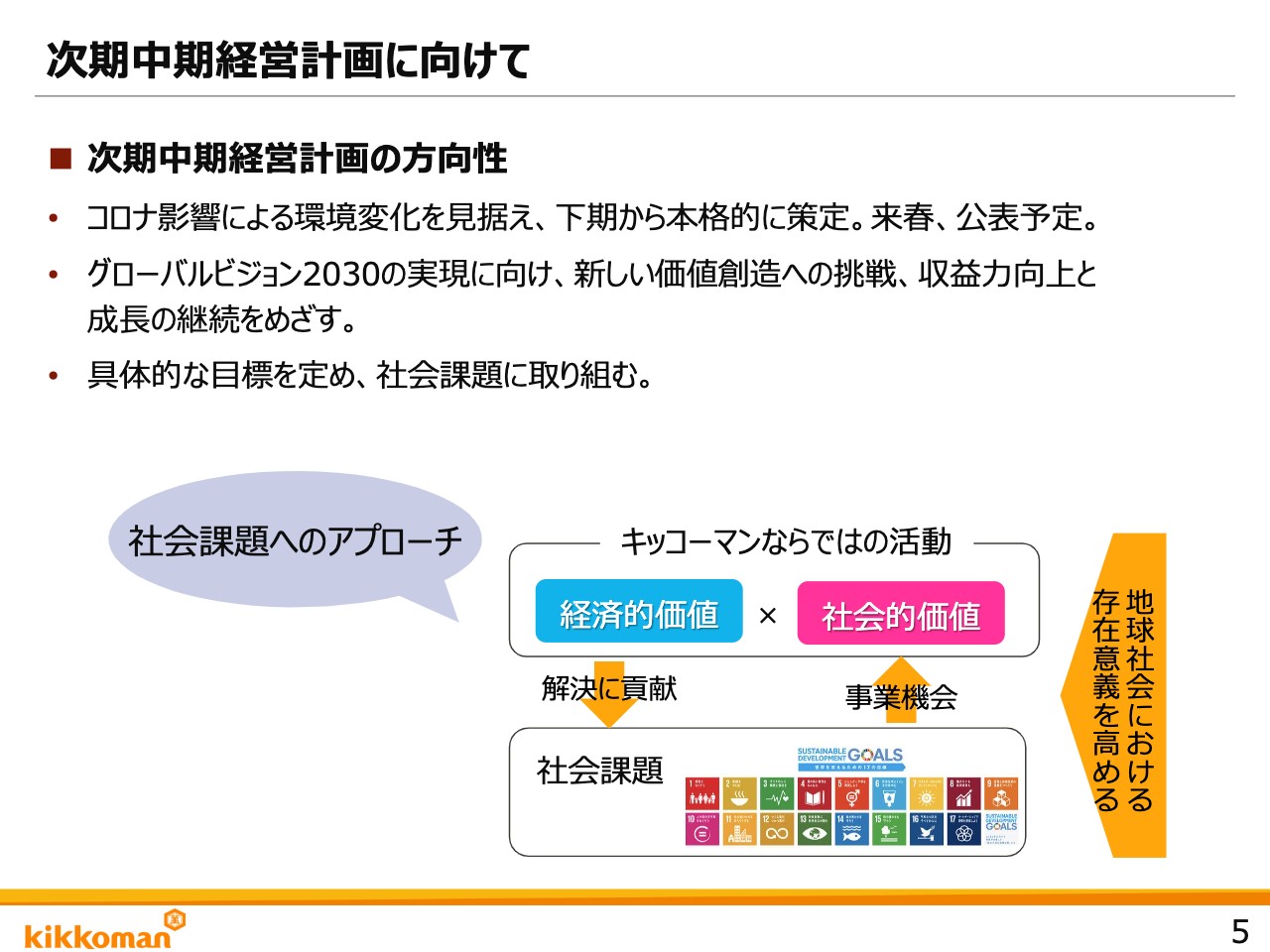

次期中期経営計画に向けて

続いて、5ページをご覧ください。新たな中期経営計画について、その方向性をご説明します。新型コロナウイルス感染症の影響による環境変化を見据えて、現在本格的に策定を進めており、来春に公表する予定です。

方針としては、長期ビジョンである「グローバルビジョン2030」の実現に向けて、今後も新しい価値創造への挑戦を続け、収益力向上と成長の継続を図ります。

海外では、主要市場の新興と新規市場の開拓に取り組み、収益力向上とともに成長を継続させたいと考えています。

国内に関しては、収益力向上を中心に取り組みます。特に生産性の向上は重要な課題であると考えています。また、社会課題に関しては、地球環境、食と健康、人と社会の3分野で具体的な目標を定め、KPIを設定して取り組みを強化します。キッコーマンならではの活動を通じて、社会課題の解決とともに、当社の持続的な成長を目指していきます。

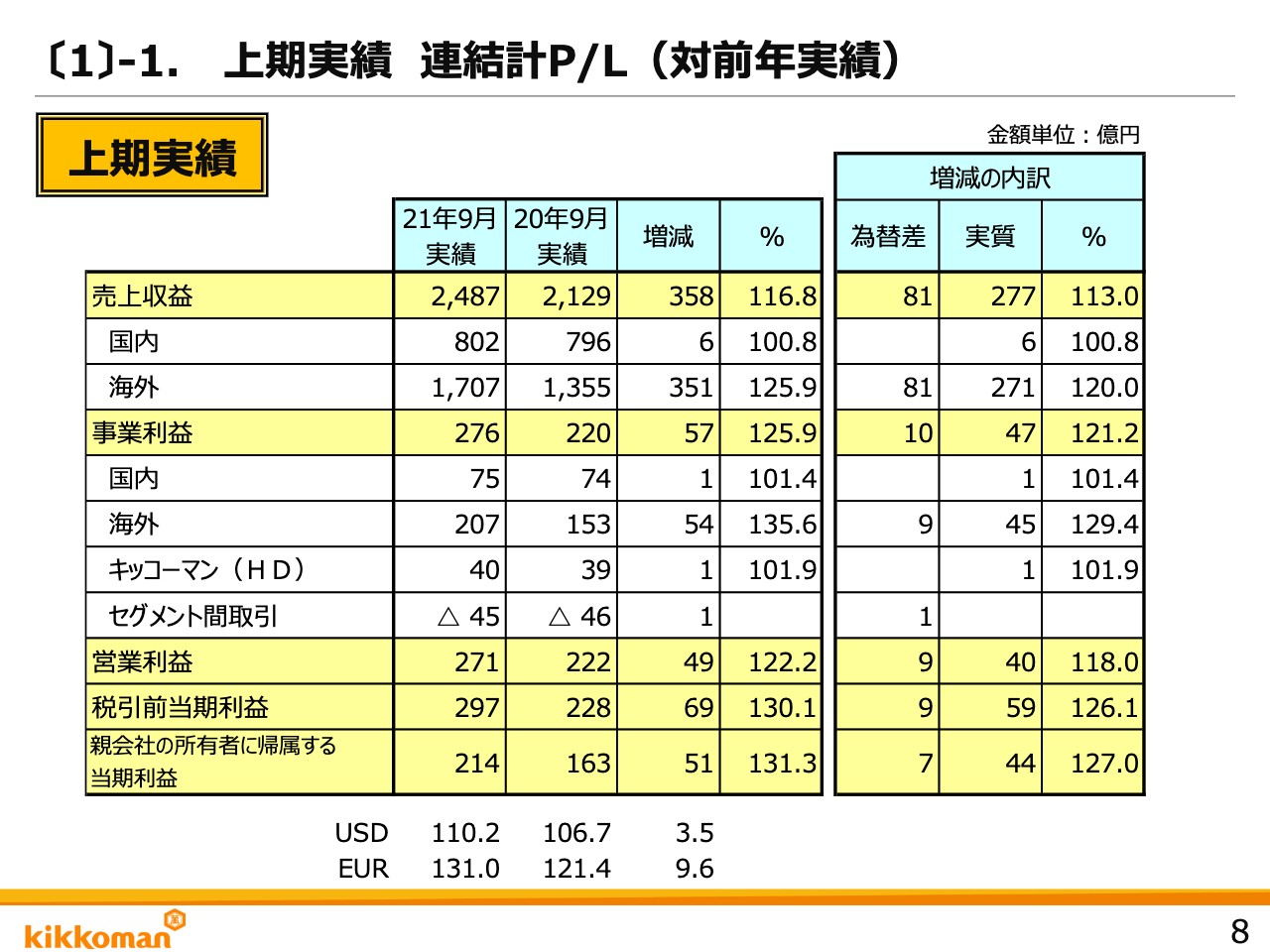

〔1〕-1. 上期実績 連結計P/L(対前年実績)

神山隆雄氏:神山でございます。私からは2021年度上期の連結業績と2021年度の業績予想を報告します。

8ページをご覧ください。このスライドは、2021年度上期の実績を前年同期と比較しています。増減の内訳欄は、海外子会社を連結する際に発生する為替換算差とそれを除いた実質増減差を表示しています。ドルの期中平均レートは前年からプラス3.5円、ユーロはプラス9.6円ほど円安になっています。

売上は2,487億円、前年比較では表面上358億円の増収、実質277億円、プラス13パーセントの増収となりました。売上のうち海外が1,707億円で、構成比で69パーセントとなっています。

事業利益は276億円、表面上57億円の増益、実質47億円の増益となりました。事業利益のうち海外が207億円で、構成比75パーセントとなっています。

税引前利益は297億円、前年比69億円、親会社の所有者に帰属する当期利益は214億円、前年比51億円の増益となりました。

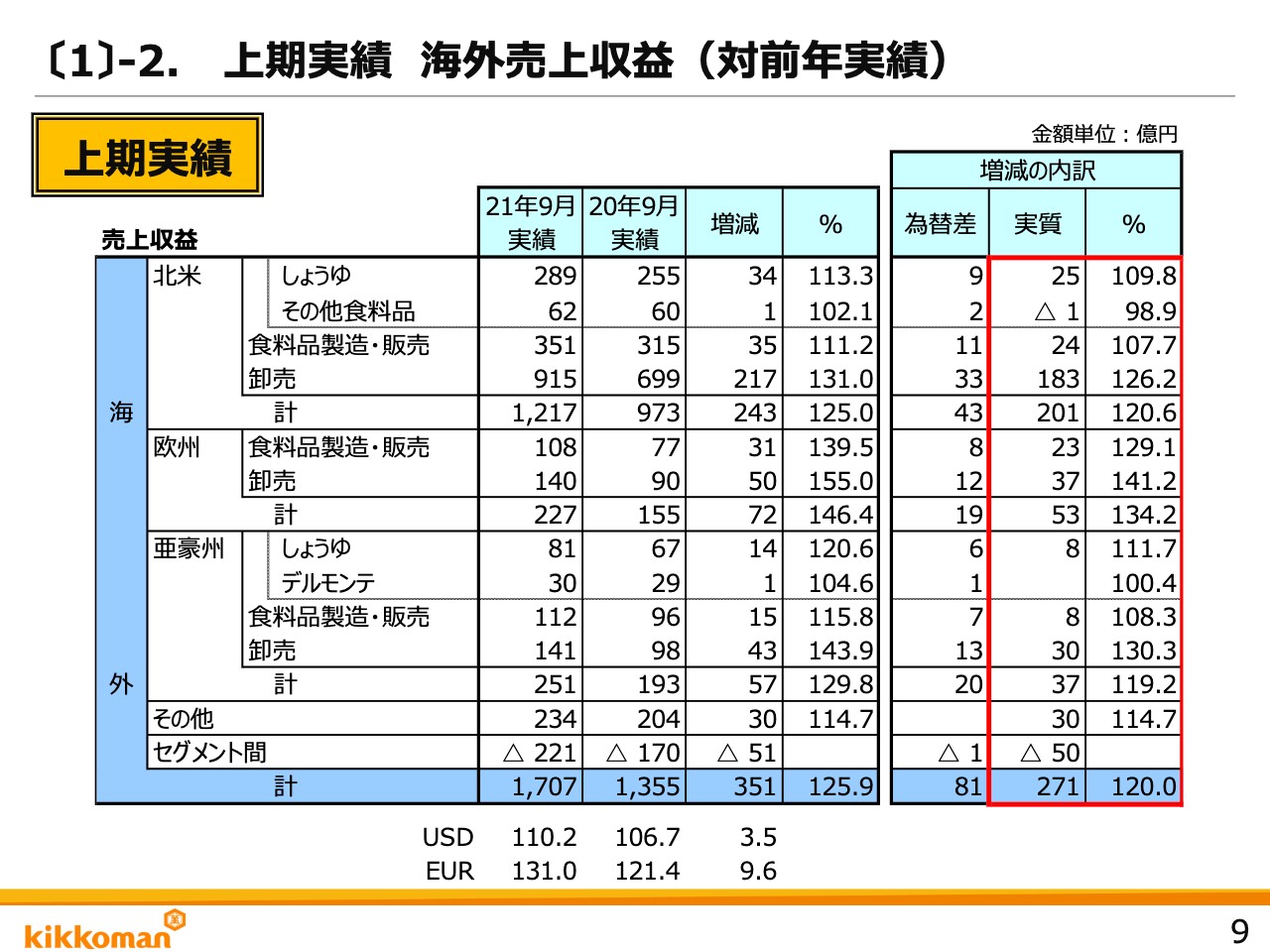

〔1〕-2. 上期実績 海外売上収益(対前年実績)

続いて、売上事業利益の国内外のセグメント別業績について説明します。資料9ページをご覧ください。海外事業ですが、売上は為替換算の影響を除いた実質で271億円、プラス20パーセントの増収となりました。北米、欧州、亜豪州ともに主力事業のしょうゆ、卸売事業で増収となっています。

海外の売上は、アメリカ、欧州などで新型コロナウイルスワクチンの接種が進み、徐々に経済活動の再開が進んだこともあり、しょうゆ事業、卸売事業ともに売上が順調に拡大しました。しょうゆ、卸売事業ともに家庭は堅調に推移しながらも、業務用が拡大するかたちで売上を伸ばしています。

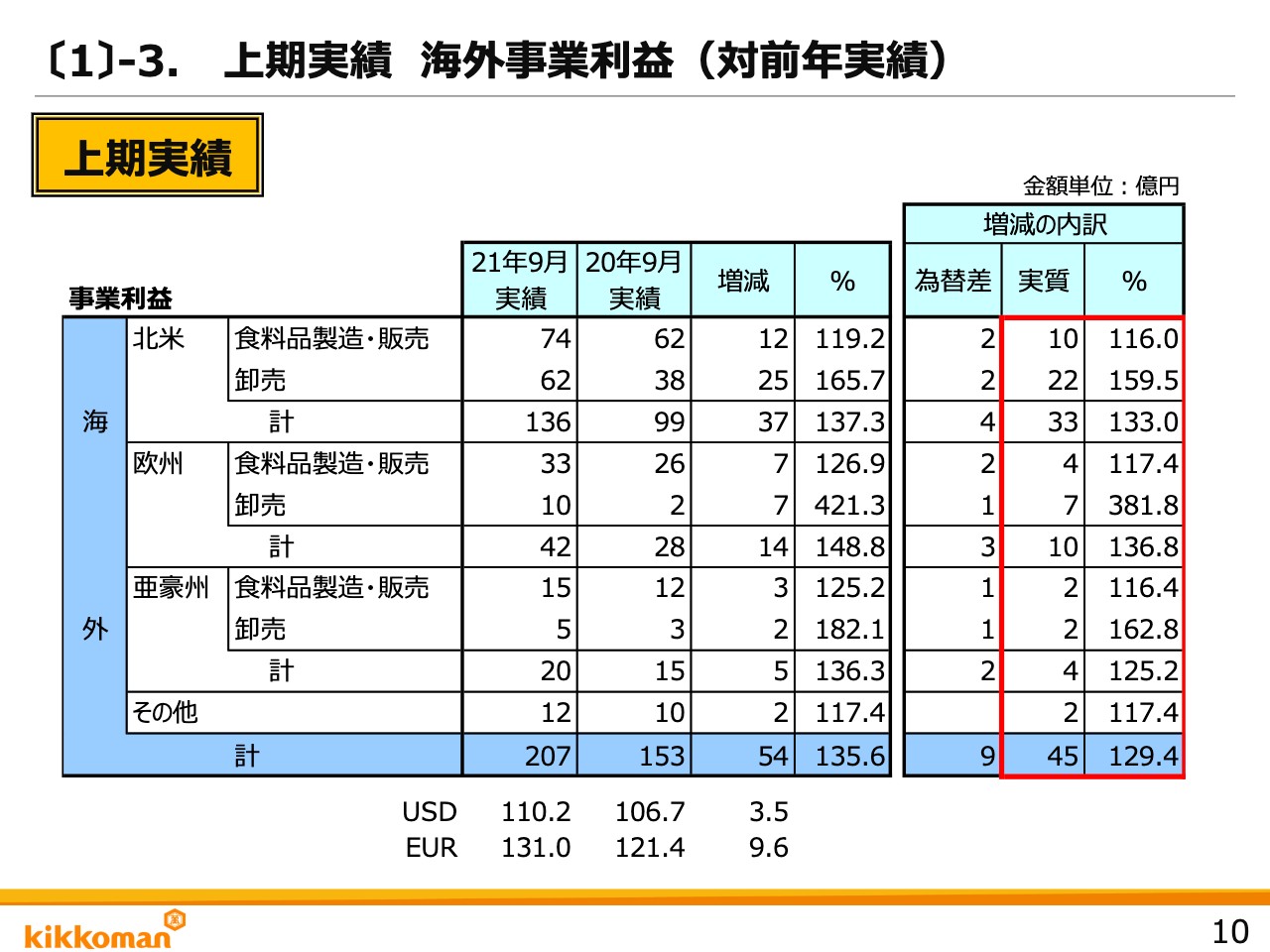

〔1〕-3. 上期実績 海外事業利益(対前年実績)

海外の事業利益については、10ページをご覧ください。海外の事業利益は実質45億円、プラス29.4パーセントの増益となっています。売上で述べたとおり、各地の経済活動再開の動きに伴い、食料品製造販売事業、卸売事業ともに売上を伸ばしたこともあり、各地域増益となっています。

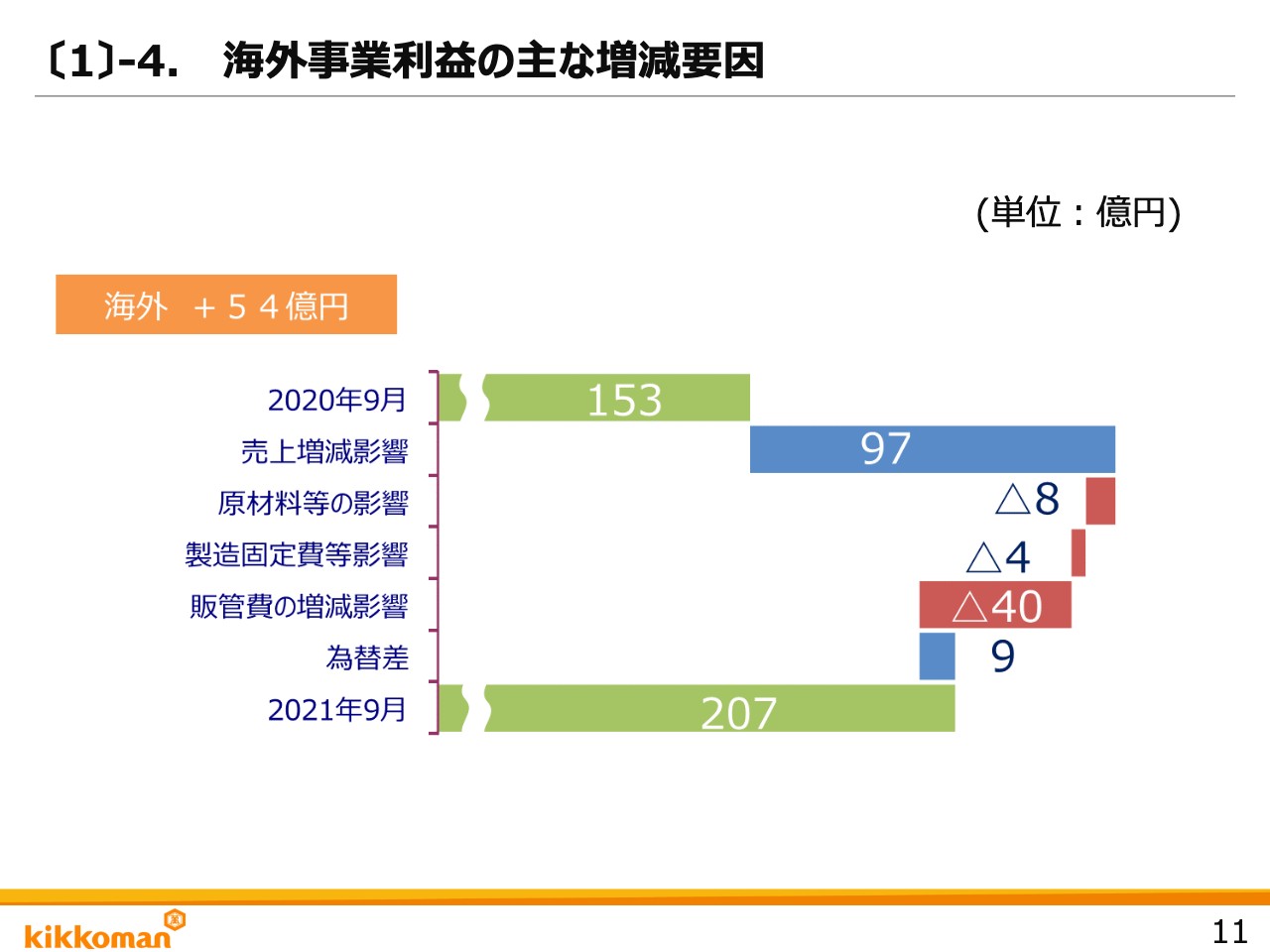

〔1〕-4. 海外事業利益の主な増減要因

海外事業全体の利益、増減分析については11ページをご覧ください。海外事業の事業利益は153億円から207億円と、54億円の増益でしたが、その内容をグラフに示しています。

売上増加により97億円の増益となりましたが、固定費は卸売事業を中心とした販管費が40億円増加し、製造固定費も4億円の増加となっています。穀物相場の上昇や原油相場の上昇による原材料、運送費などの増加により、8億円の利益減要因もあります。また、海外事業の現地通貨を円換算することによる為替差が、円安によりプラス9億円ほど増益要因となっています。

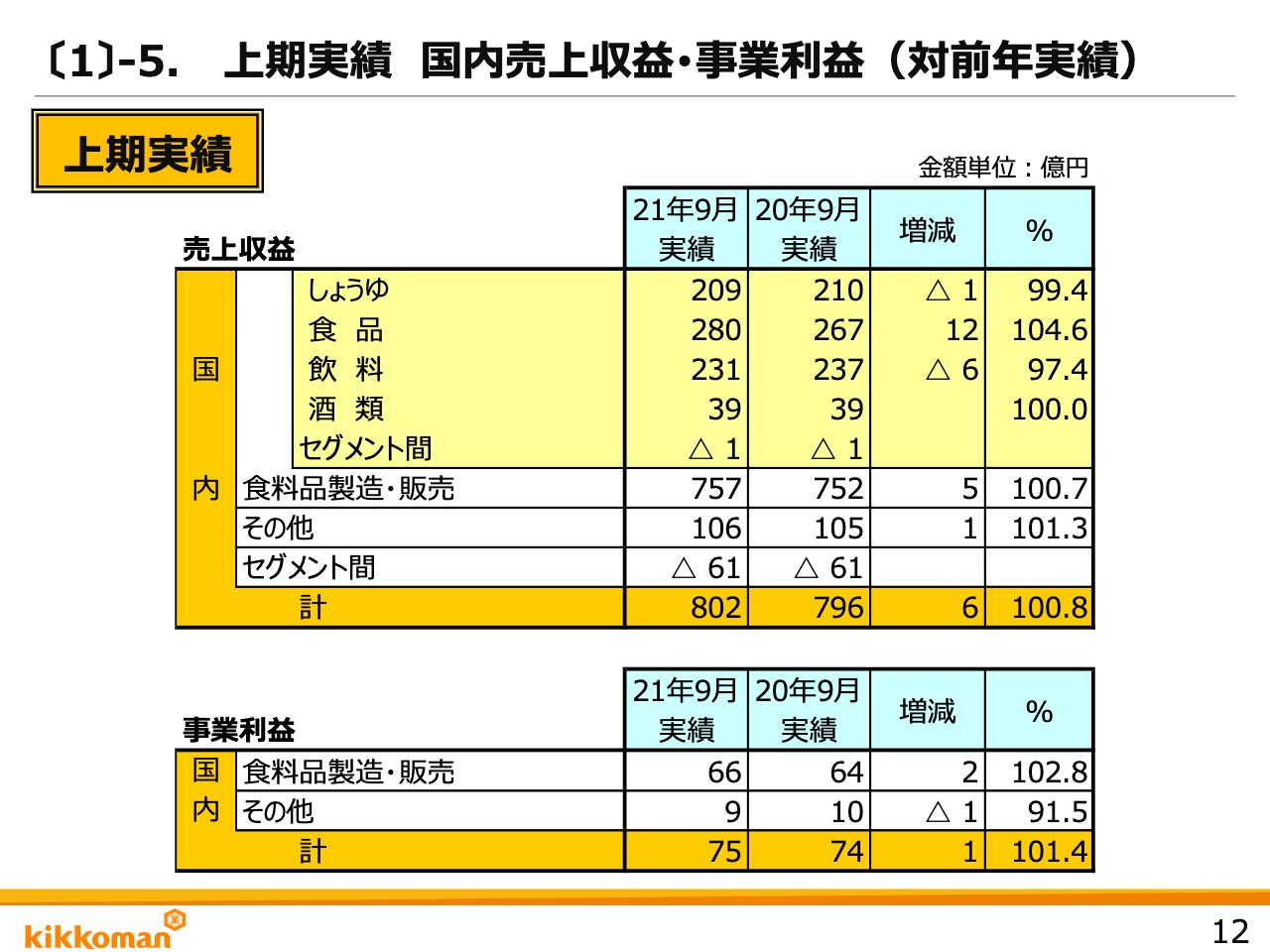

〔1〕-5. 上期実績 国内売上収益・事業利益(対前年実績)

続いて、国内事業について12ページをご覧ください。国内事業の売上は802億円、プラス6億円、0.8パーセントの増収となりました。4回目の緊急事態宣言が9月末まで行われていたこともあり、業務用の回復は海外に比べて遅れており、国内の売上の伸びは0.8パーセントとなっています。

しょうゆは前年をやや下回りました。食品類は、つゆ類や「うちのごはん」、業務用の製品類、またデルモンテ調味料が売上を伸ばし、12億円の増収でした。飲料は、豆乳飲料、デルモンテ飲料ともに減収でした。

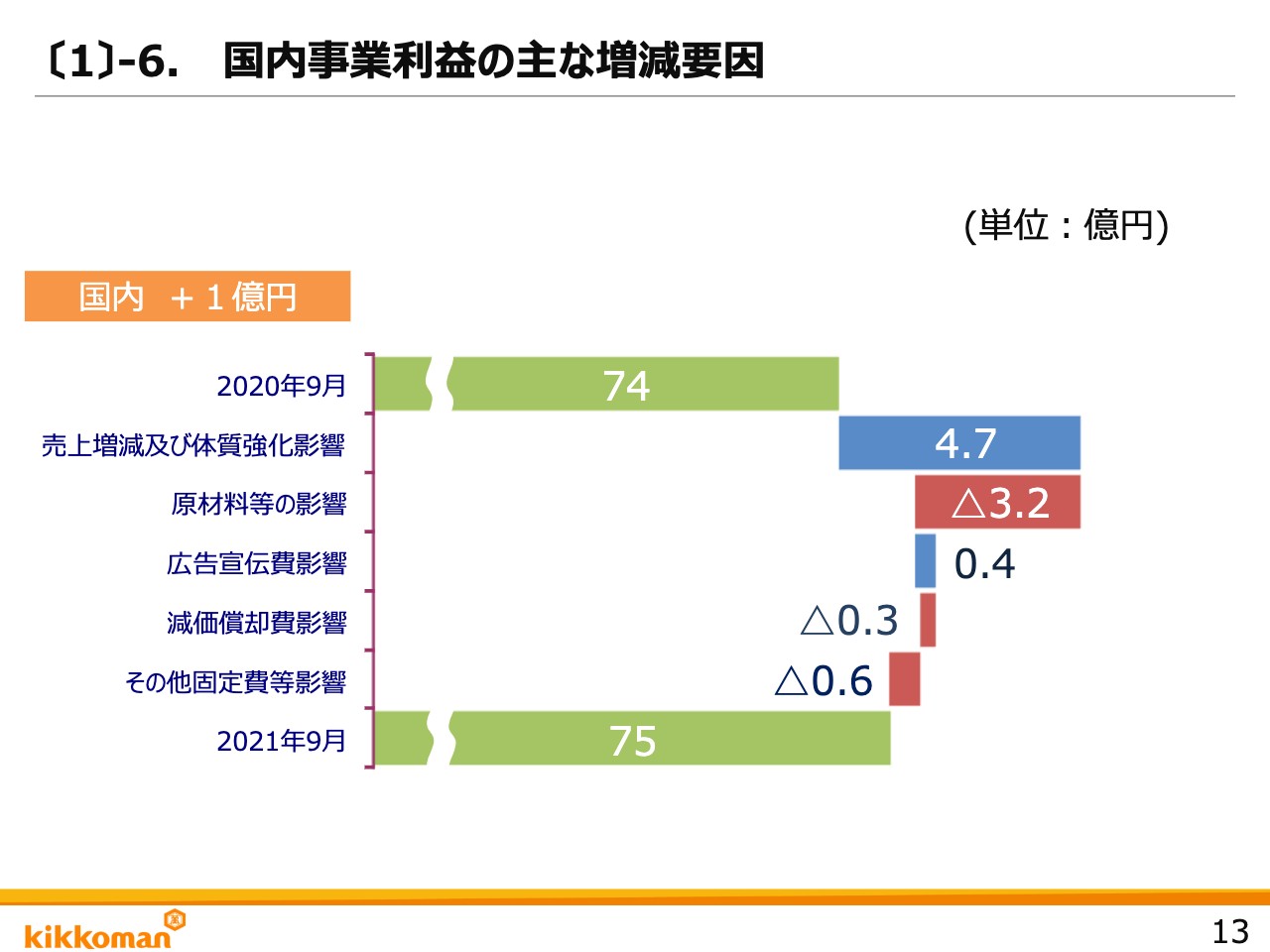

〔1〕-6. 国内事業利益の主な増減要因

国内事業利益の増減要因は、13ページをご覧ください。国内事業の事業利益は74億円から75億円とプラス1億円の増益となりました。その内容をグラフに示しています。

売上増加および体質強化によりプラス4.7億円の増益となっています。主に大豆などの原材料価格の上昇により3.2億円の減益要因、また、固定費は広告宣伝費の減少がありましたが、減価償却費、諸経費などの増加もあり、合計で0.5億円の増加となっています。

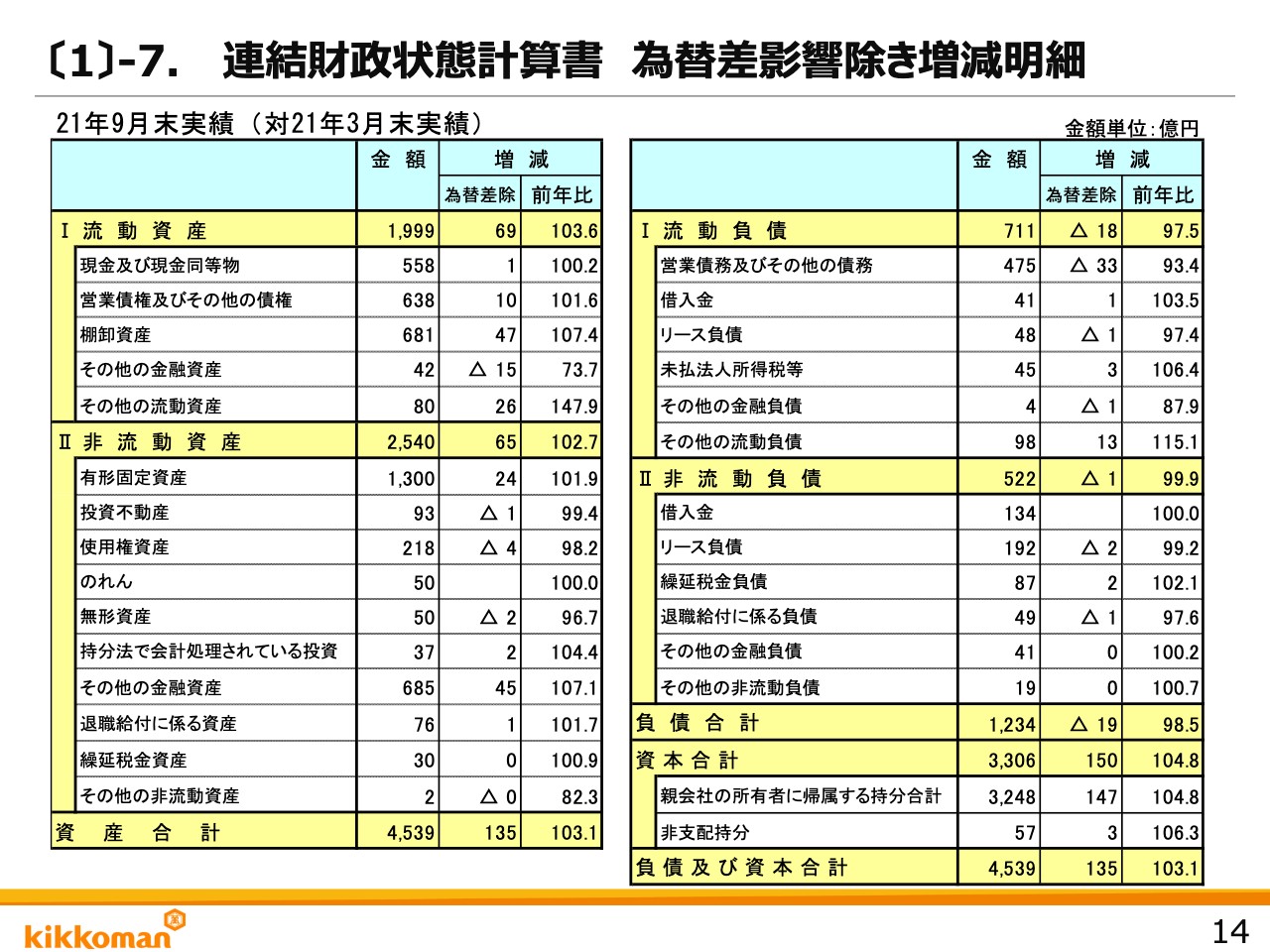

〔1〕-7. 連結財政状態計算書 為替差影響除き増減明細

続いて、連結財政状態計算書について14ページをご覧ください。この表は、連結財政状態計算書の増減について要約しています。2021年度9月末の総資産は4,539億円で、前期末から為替の影響20億円を除いた実質で135億円増加しています。

大きな増減としては、資本の部で、為替差除きで利益剰余金が161億円増加し、自己株式が29億円の控除金額として増加しています。資産の部では、為替差除きで棚卸資産などの流動資産が69億円、有形固定資産が24億円、その他の金融資産が45億円などが増加しています。

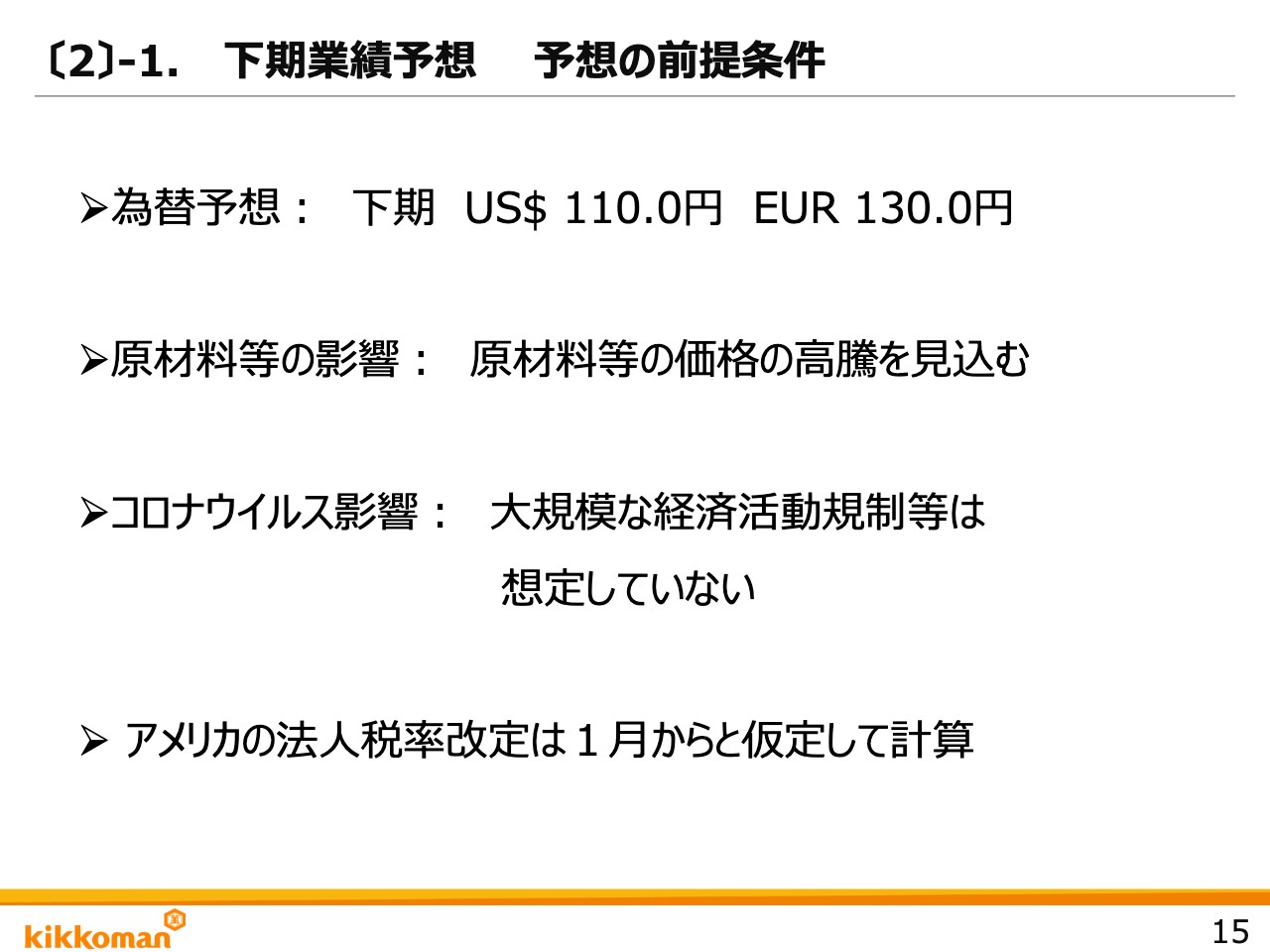

〔2〕-1. 下期業績予想 予想の前提条件

続いて、業績予想の修正についてご説明します。15ページをご覧ください。業績予想にあたっての前提条件をお示ししています。為替は下期1ドル110円、ユーロ130円を前提にしています。また、原材料などの価格は、下期は大豆の原材料価格は引き続き高止まりと見ています。

さらに、国内では小麦の政府売り渡し価格の上昇、また原油価格の上昇による電力などのユーティリティ価格や運送費の上昇があり、上期に比べさらに原材料などの価格が上昇すると見ています。海外においても、原油価格の上昇などにより、上期以上の原材料価格上昇を想定しています。

一方、新型コロナウイルス感染症の影響は、直近では欧州や米国で感染再拡大の動きもありますが、世界的には経済活動の再開が徐々に進むことを前提としています。つまり、大規模なロックダウンは想定していないということです。

また、現状では未確定ではありますが、アメリカの法人税率引き上げを1月から実施されると仮定して利益を織り込んでいます。これによる影響は、法人税などで7億円の減益要因としています。

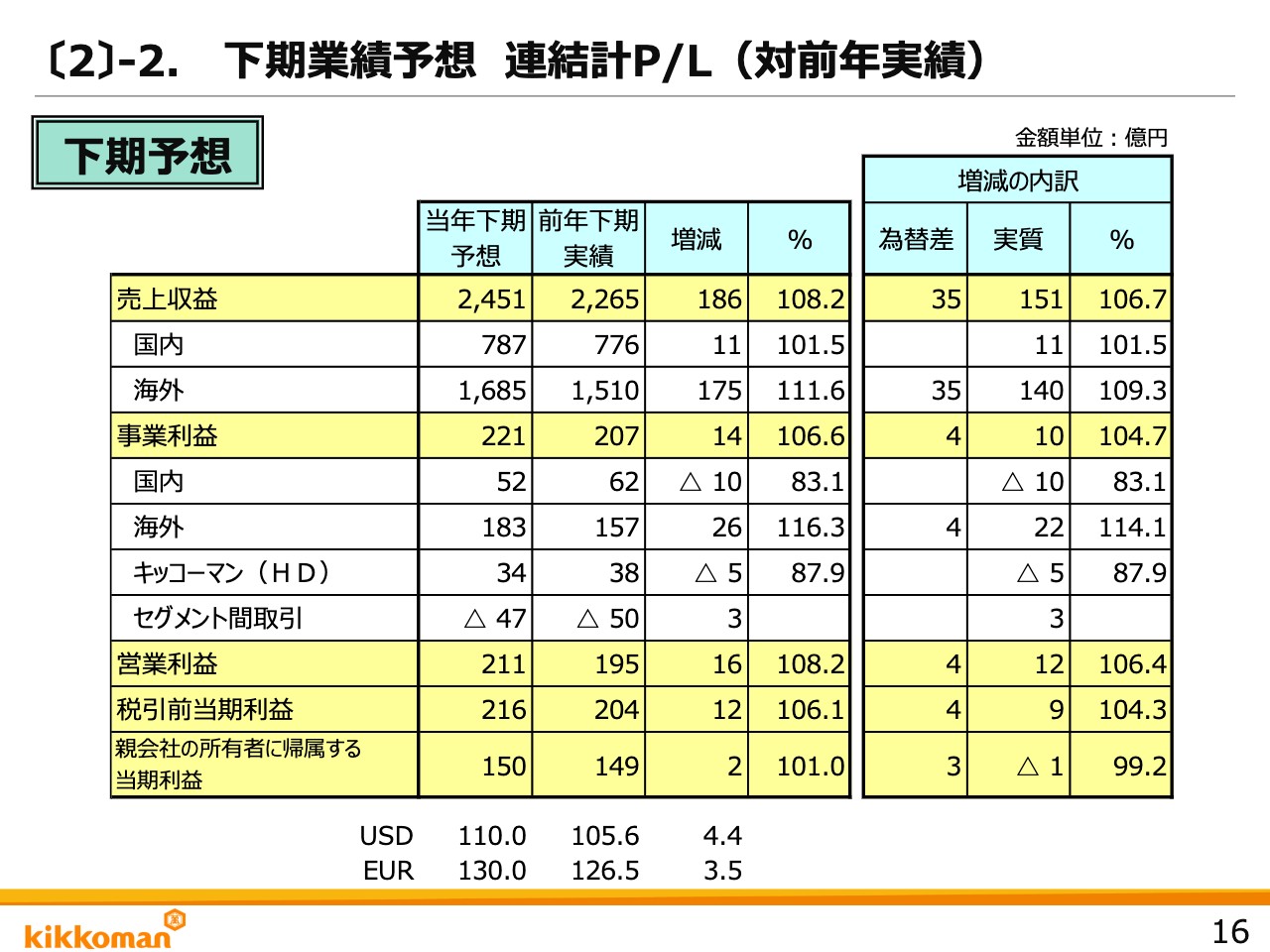

〔2〕-2. 下期業績予想 連結計P/L(対前年実績)

続いて、16ページをご覧ください。このスライドは、2021年度の下期業績予想と対2020年度下期実績の差異を示したものです。売上は表面上186億円の増収、為替差35億円を除いて実質151億円の増収を予想しています。事業利益は表面上14億円の増益、実質10億円の増益と予想しています。

先ほど申し上げたとおり、国内は原材料等の価格上昇の影響もあり、10億円の減益を予想しています。アメリカでの法人税率引き上げは1月からと想定しており、親会社の所有者に帰属する当期利益は2億円の増益、実質ベースで1億円の減益と予想しています。

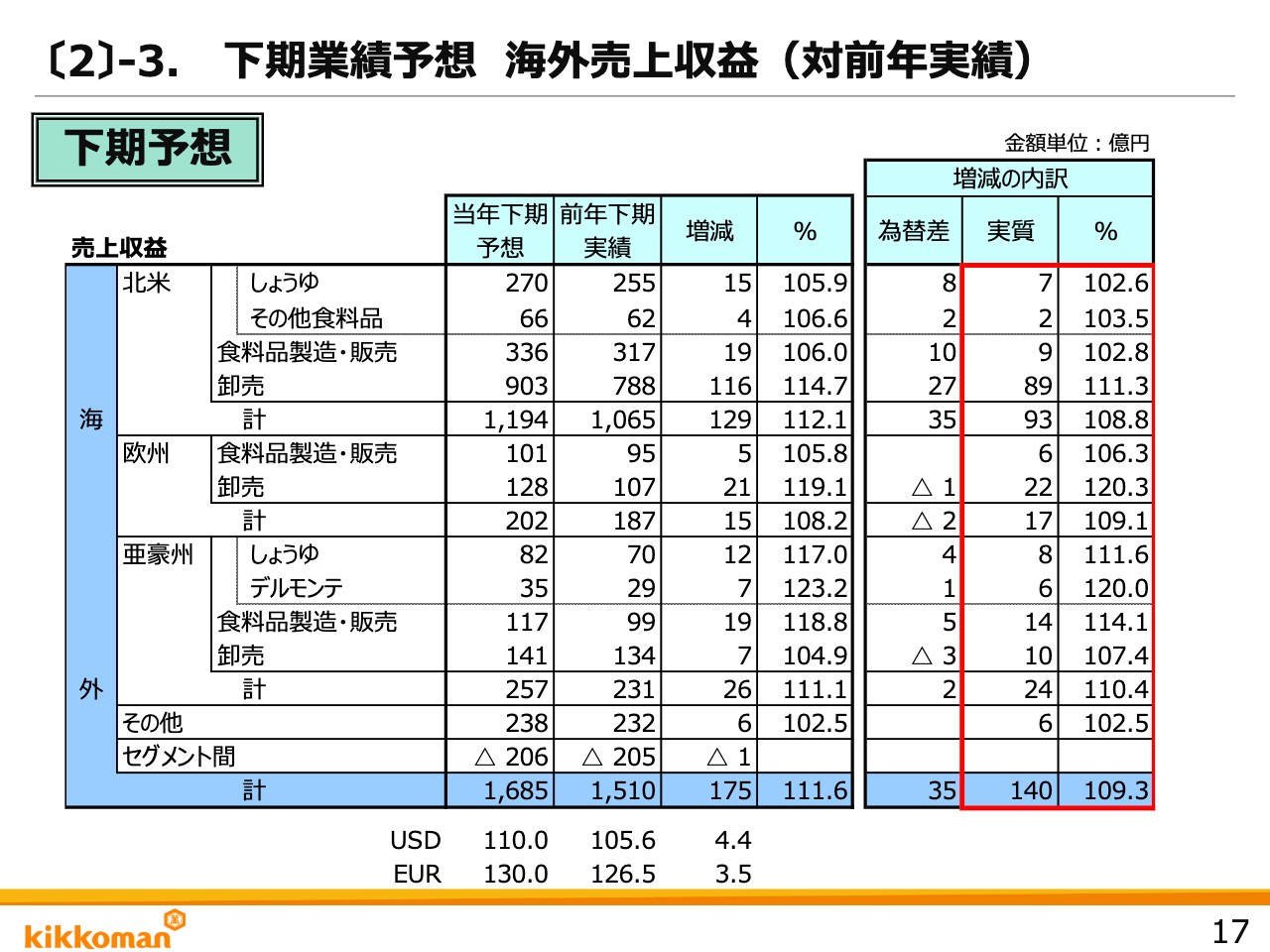

〔2〕-3. 下期業績予想 海外売上収益(対前年実績)

続いて、17ページから売上事業利益のセグメント別予想についてご説明します。海外事業の売上が実質140億円、109.3パーセントの増収を予想しています。新型コロナウイルスの感染状況は引き続き不透明な部分はありますが、ワクチン接種率の上昇もあり、各地域で経済活動の正常化が進もうとして、各国で業務用市場の回復を想定しています。

卸売事業については、下期も引き続き高い成長を想定しています。ただ、第2四半期において、北米、欧州などで新型コロナウイルス感染者数の再拡大の動きも見られるため、下期の動向は決して楽観的ではないと考えています。

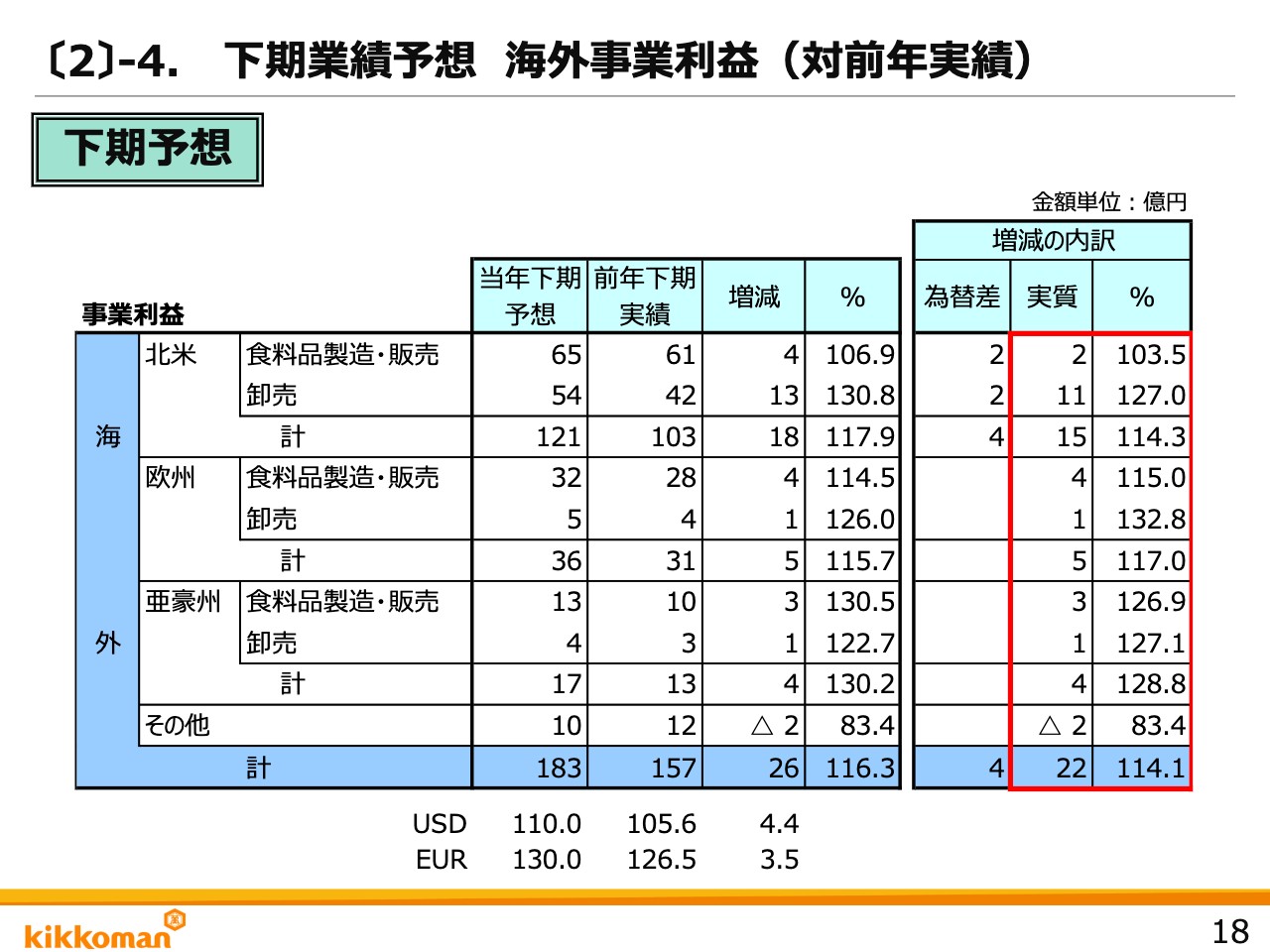

〔2〕-4. 下期業績予想 海外事業利益(対前年実績)

続いて、18ページをご覧ください。このスライドは、海外の下期事業利益の予想です。実質22億円の増益を予想しています。

〔2〕-5. 下期業績予想 海外事業利益の主な増減要因

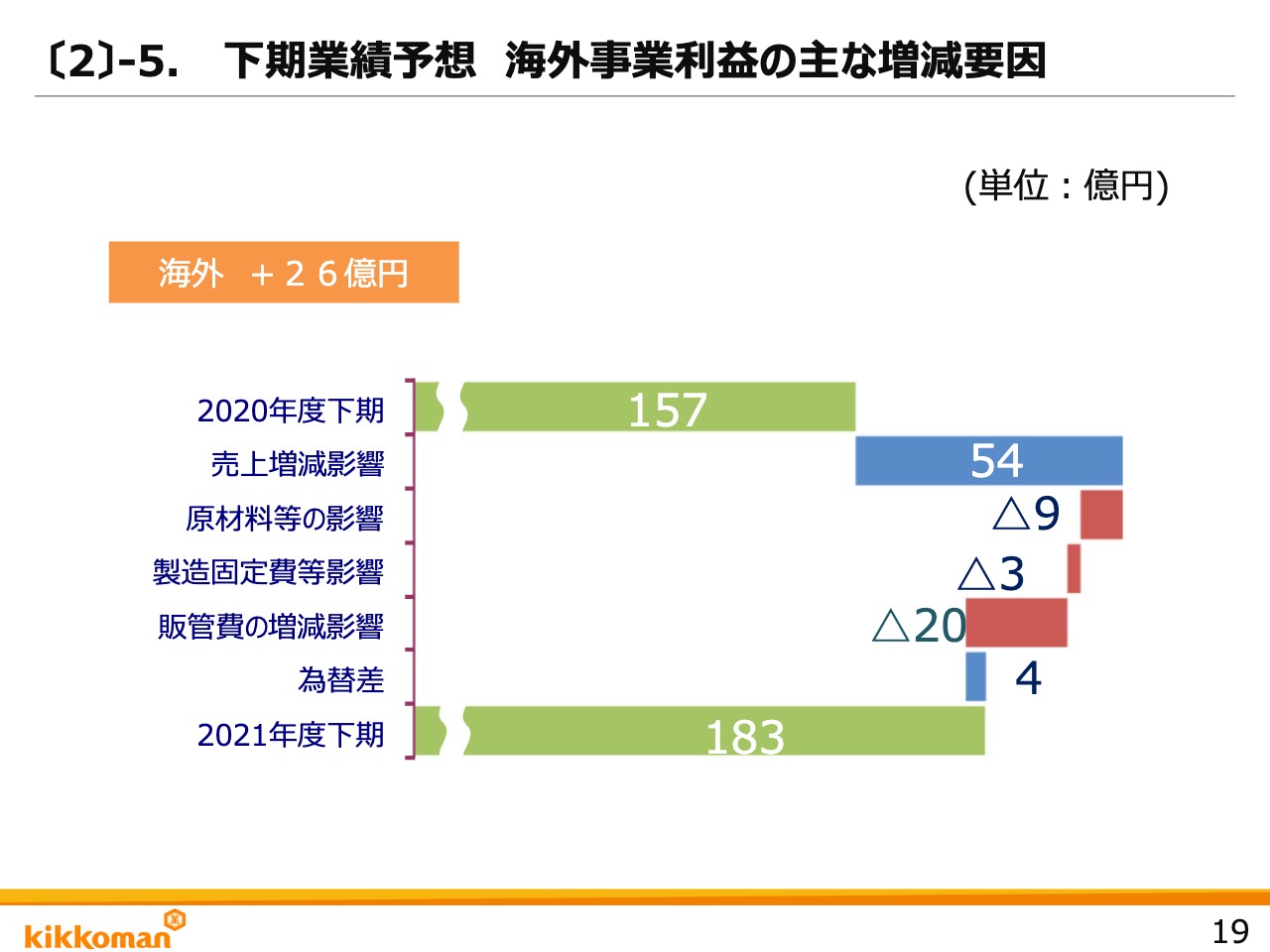

海外事業の利益増減要因については、19ページをご覧ください。海外事業の事業利益は157億円から183億円と、26億円の増益を予想しています。その内容をグラフに示しています。

売上増により54億円の増益効果、原材料・原油価格の上昇その他により9億円の減益要因、固定費は売上拡大に伴い増加する卸の販管費や製造固定費の増加が23億円、また、為替の円安傾向により、為替換算により4億円の増益要因を見ています。

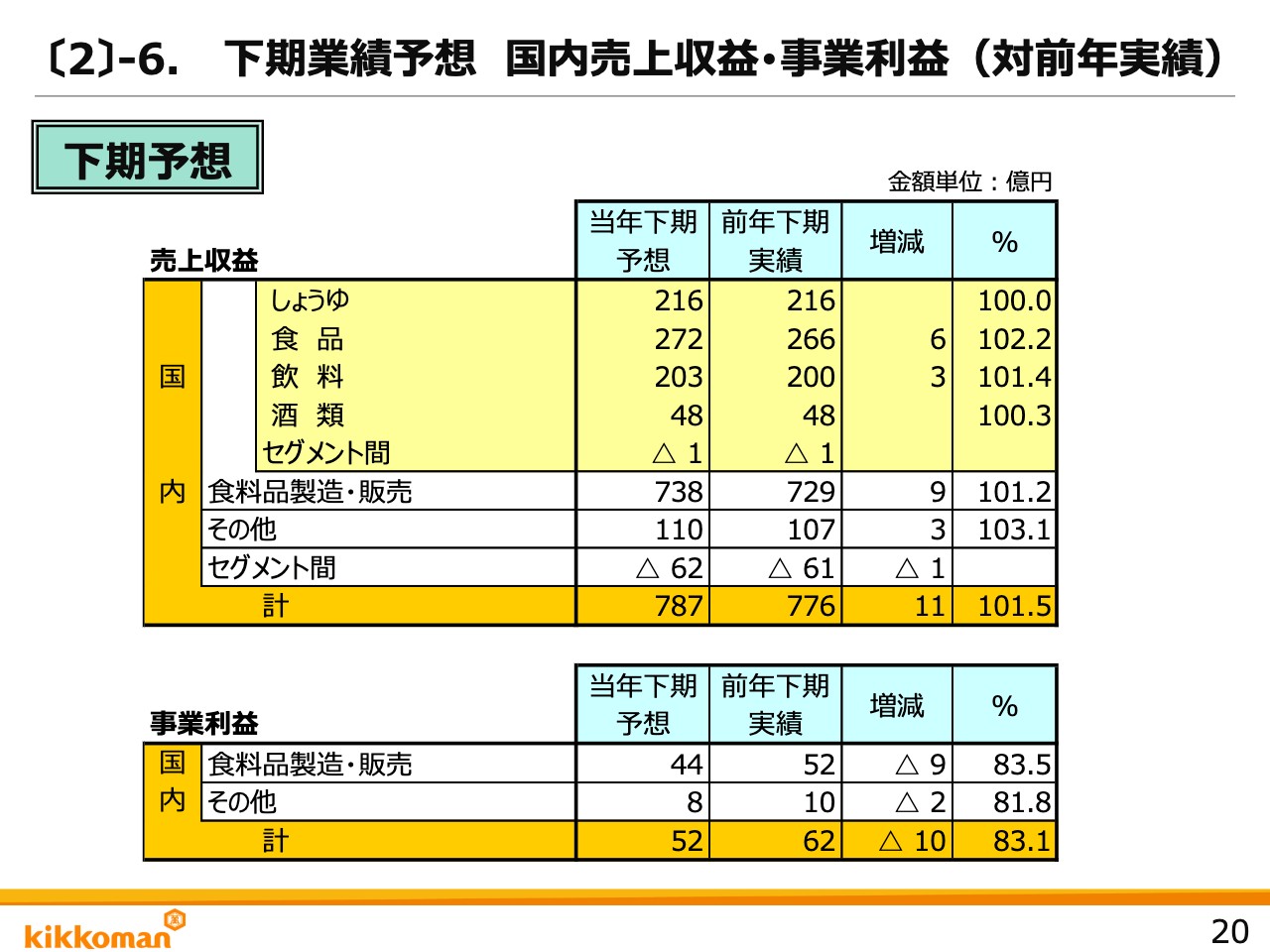

〔2〕-6. 下期業績予想 国内売上収益・事業利益(対前年実績)

国内の業績予想については20ページをご覧ください。国内事業の売上は、新型コロナウイルス感染症からの経済活動再開が下期に進むとしても、引き続き厳しい市場環境状況が続くと見ています。

国内業務用市場については、海外に比べコロナ禍からの回復が遅れていることもあり、2019年度水準までの回復は今年度では難しいと予想しています。

対前年としては、国内全体として、食品・豆乳の伸びを想定し、合計で11億円の増収と予想しています。事業利益は、原材料などの価格上昇もあり、10億円の減益を予想しています。

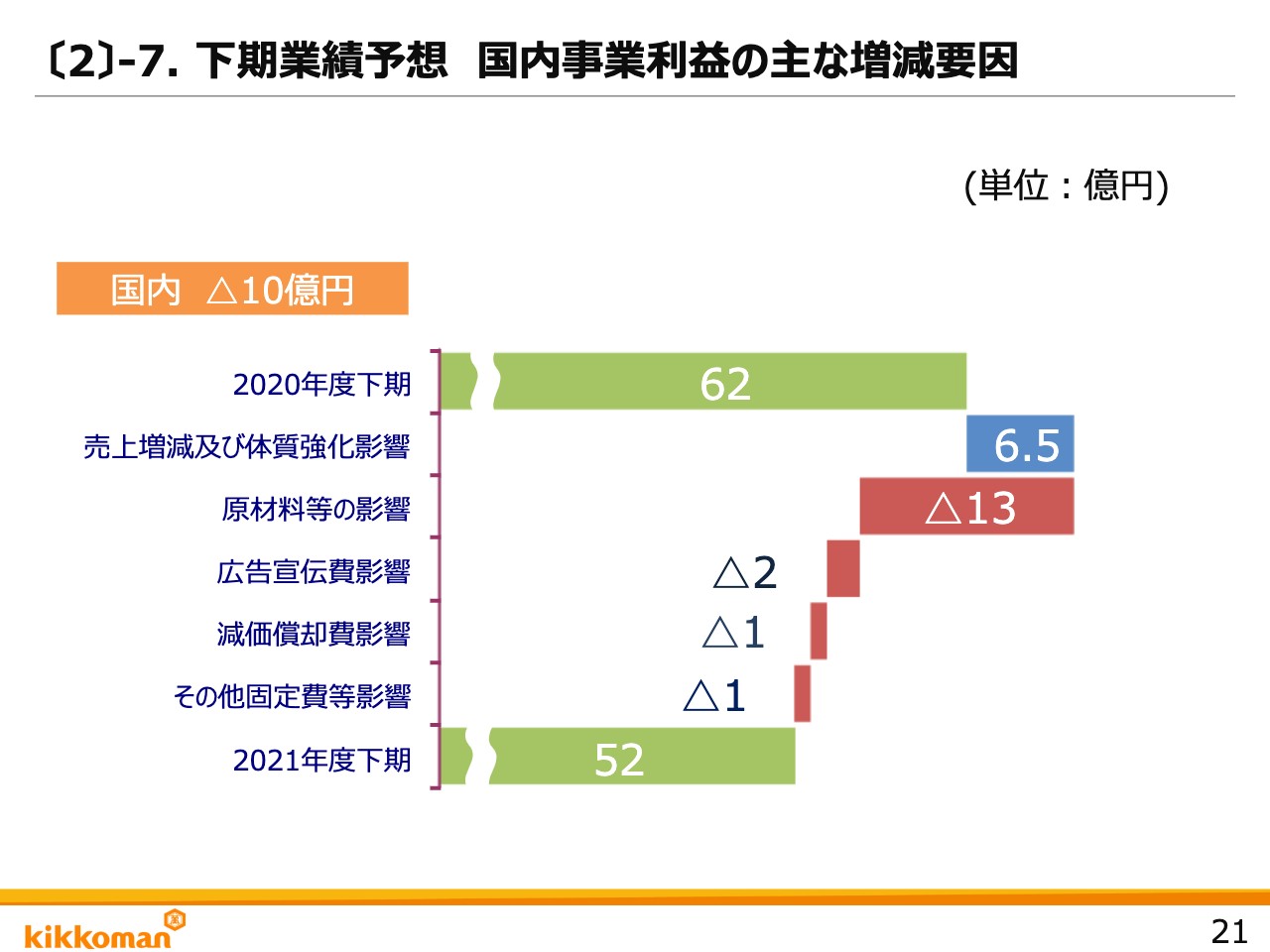

〔2〕-7. 下期業績予想 国内事業利益の主な増減要因

利益増減要因については21ページをご覧ください。国内事業の事業利益は62億円から52億円と、10億円の減益を予想していますが、その内容をグラフで示しています。

売上増、体質強化により6.5億円の増益要因となっています。原材料などの影響は、下期からの小麦価格の上昇や原油価格の上昇による電力などのユーティリティ価格や運送費の上昇を見込み、13億円の減益要因と見ています。

固定費は、営業活動の再開にともなう諸経費の増加や広告宣伝費、減価償却費などの増加を想定し、4億円の減益要因と見ています。

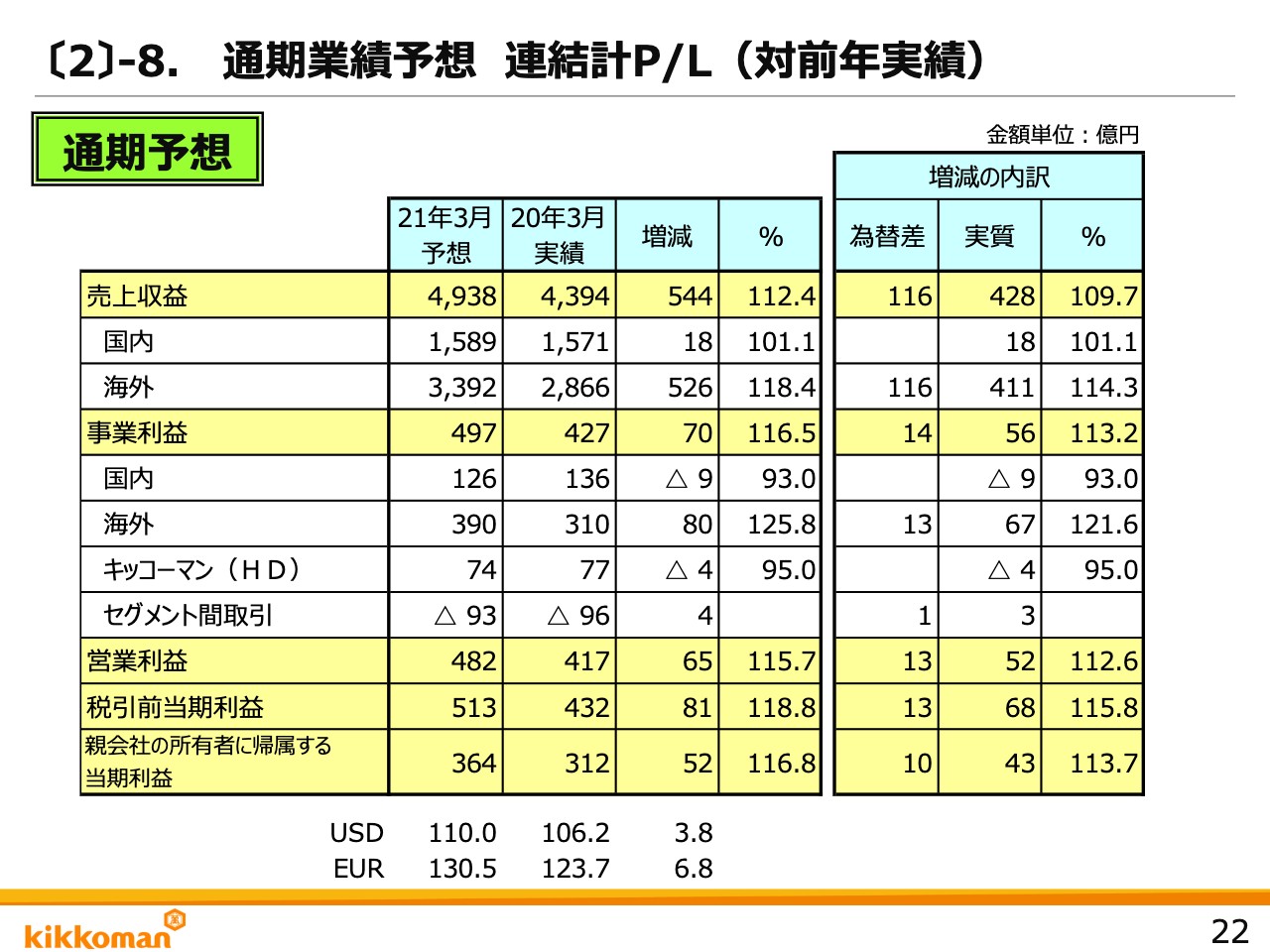

〔2〕-8. 通期業績予想 連結計P/L(対前年実績)

続いて、22ページをご覧ください。通期の年間業績予想と前年実績との比較です。年間売上が4,938億円、表面上544億円の増収、為替差を除いて実質428億円の増収を予想しています。国内で18億円の増収、海外では実質で411億円の増収を見込んでいます。

事業利益は497億円、表面上70億円の増益、為替の影響を除いて実質56億円の増益と予想しています。

税前利益は513億円、実質68億円の増益、親会社の所有者に帰属する当期利益は364億円、実質43億円の増益と予想しています。

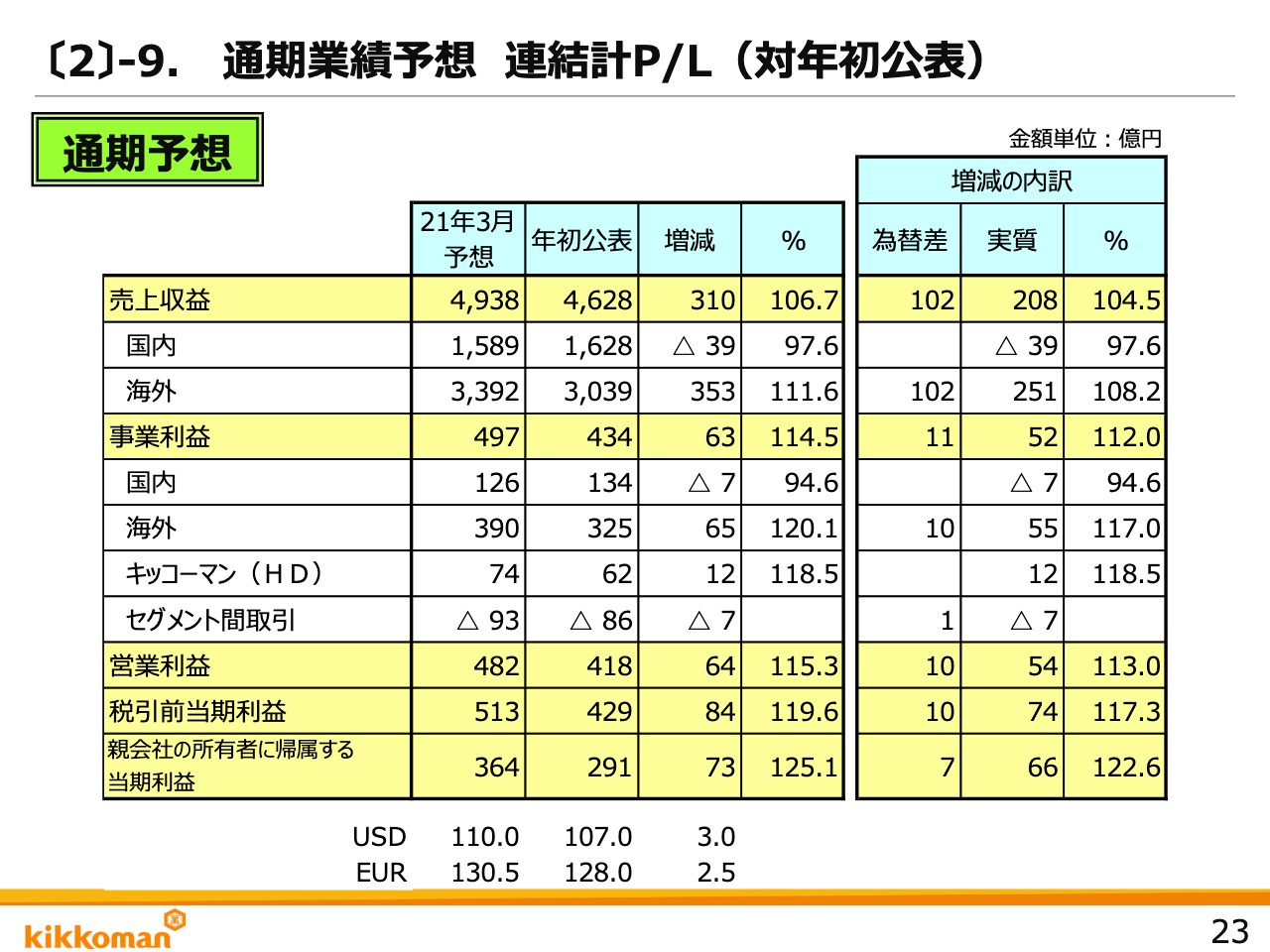

〔2〕-9. 通期業績予想 連結計P/L(対年初公表)

続いて、23ページをご覧ください。今回の予想値と年始に公表した予想値との比較です。売上収益、各利益項目ともに連結合計で年初予想を上回る予定です。

以上で私からの説明を終了させていただきます。

スポンサードリンク