関連記事

三菱自動車、コスト抑制や在庫調整に着手し、通期は増収増益で着地 販売台数も前年比13%増加

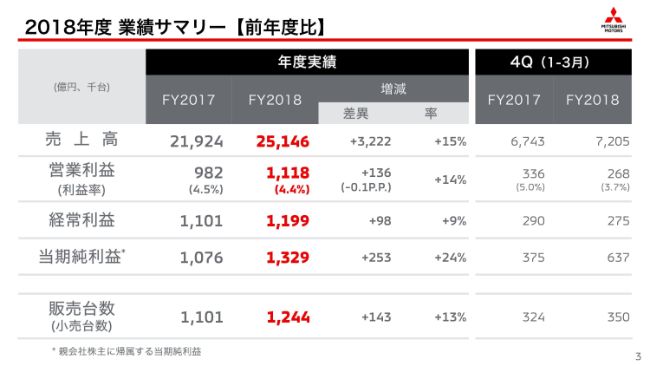

2018年度 業績サマリー【前年度比】

池谷光司氏:まず、2018年度業績のサマリーです。売上高は2兆5,146億円と、前年度比で15パーセントの増加です。営業利益は1,118億円と、前年度比で136億円の増加となり、その結果、営業利益率は4.4パーセントとなりました。

また、経常利益は1,199億円。当期純利益については、米国子会社にかかわる税効果の認識等により、前年度比で24パーセント増の1,329億円となりました。

販売台数は、グローバルで124万4,000台となり、前年同期比で13パーセントの増加となりました。

また、第4四半期単独としては、ご覧のとおり、売上高7,205億円、営業利益268億円、営業利益率3.7パーセントとなりました。利益率の悪化は、為替影響や鋼材などの原料価格の高騰などによるものです。

昨年末頃より世界経済の減速感が強まり、収益環境が厳しくなる中、従来以上にコスト等を抑制し、在庫調整にも着手するなどした結果、2018年度も増収増益を達成することができ、これまでのところ概ね計画に沿って回復してきたと認識しております。

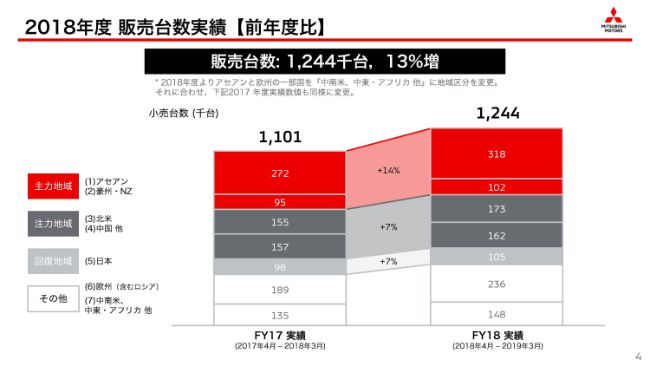

2018年度 販売台数実績【前年度比】

小売台数実績についてご説明します。2018年度の販売台数は、期初計画の125万台には届かなかったものの、前年度比で13パーセント増の124万4,000台となりました。

中期経営計画「DRIVE FOR GROWTH」において主力地域としたアセアンと豪州・ニュージーランド地域では、新型車「エクスパンダー」を中心に好調な販売を維持し、前年度比で14パーセントの増加となりました。

注力地域である北米・中国においては、市場環境が厳しさを増している中、昨年度を上回ることができましたが、計画には届きませんでした。

また、回復地域としている日本は、「エクリプス クロス」の新車効果や、「アウトランダー PHEV」の商品刷新が販売増に貢献した結果、市場の成長を上回り、前年度比で7パーセントの増加となりました。

その他の地域においても、欧州をはじめとする全地域で前年度を上回る販売増となりました。

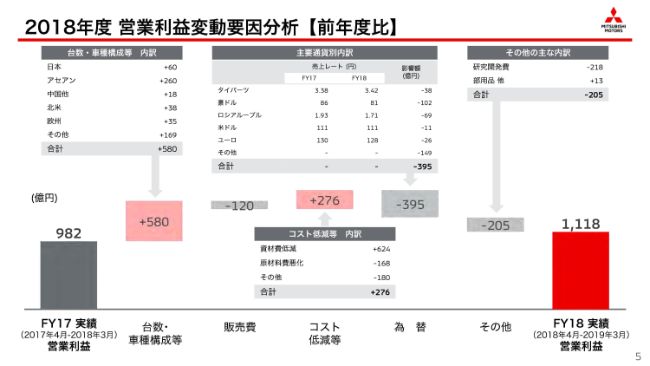

2018年度 営業利益変動要因分析【前年度比】

2018年度通期の営業利益の前年度からの変動要因はご覧のとおりです。

台数・車種構成等では、新型車の投入やアセアンにおける「エクスパンダー」の好調な販売が大きく寄与し、580億円の増益となりました。

販売費用は、ブランド力強化や新車投入に伴う広告宣伝費を増額したことにより、北米・欧州・アセアン等で120億円増加いたしました。

コスト低減等は、276億円の増益要因となりました。原材料市況の変動による減益要因を、資材費の低減により打ち返した結果です。

為替は、当社が生産拠点を有し、コスト通貨となるタイバーツの通貨高がマイナスに働いたことに加え、米ドル以外にも、豪ドル・ロシアルーブル・インドネシアルピア等、主に資源国や新興国の通貨安がマイナスに働き、全体では395億円の減益要因となりました。

2019年度 通期業績見通し【前年度比】

続いて、2019年度の業績見通しをご説明いたします。昨年の同時期と比べますと、自動車産業を取り巻く世界の政治経済の状況は明らかに悪化しているという認識を持っています。

グローバルでは、米中・欧米通商問題、景気減速、新興国からの資金流出、不安定な為替動向、英国のEU離脱に伴うEUの混乱や結束の弱体化。日本においては、消費増税や金融緩和政策の出口戦略の行方など、不透明感が強まっております。

こうした環境変化も踏まえて、2019年度は、ご覧のとおり、販売台数130万5,000台、ならびに売上高2兆5,800億円はそれぞれ前年度実績を上回る見通しにいたしますが、営業利益、営業利益率に関しては、それぞれ900億円、3.5パーセントと、前年度を下回る見通しといたします。

なお、営業利益計画の900億円は、今中期経営計画での1,500億円目標から、タイバーツをはじめとした為替影響により700億円程度、原材料価格高騰により200億円程度の利益圧迫要因を、販売拡大やコストの低減努力により打ち返すものです。

また、2018年度に計上した米国子会社の税効果影響分の反落により、2019年度当期純利益は650億円を見通しております。

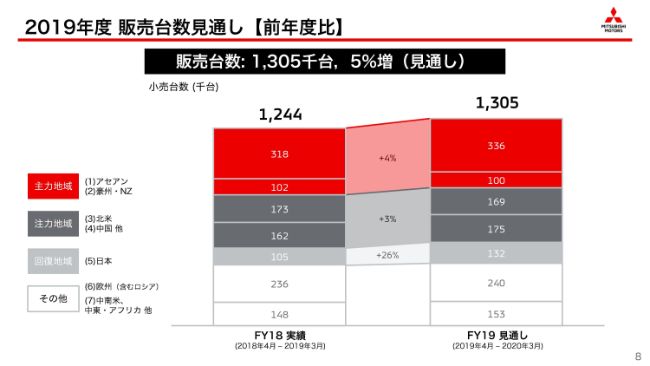

2019年度 販売台数見通し【前年度比】

2019年度の地域ごとの販売計画はご覧のとおりです。冒頭でご説明したとおり、2018年度の販売台数は、いずれの地域も前年同期を上回る実績となりました。

2019年度は、アセアンでの成長を軸に、収益力を伴った持続的成長を可能にする強靭な基盤づくりに向けて全力を尽くします。また、新商品の投入が相次ぐ国内市場での拡販と、インセンティブに依存しないマーケティングに取り組んでまいります。

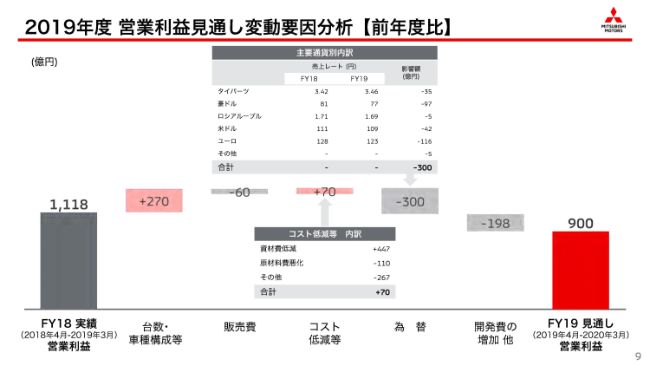

2019年度 営業利益見通し変動要因分析【前年度比】

2019年度の営業利益見通しにつきましては、前年度と比較して増減の内訳をご説明します。

アセアンと国内を中心に、台数増やラインアップの強化を狙い、270億円の増益を見込んでいます。販売費の増加は、新車投入とブランド強化によるものです。コスト低減等の中のその他項目には、老朽化設備の更新費用を含みます。

為替については、足元の相場水準も踏まえて見通しを設定し、タイバーツ・豪ドル・米ドル・ユーロを中心に、前年度比で300億円の悪化を見込んでいます。開発費の増加他には、従来十分でなかったIT投資の増加分を含みます。

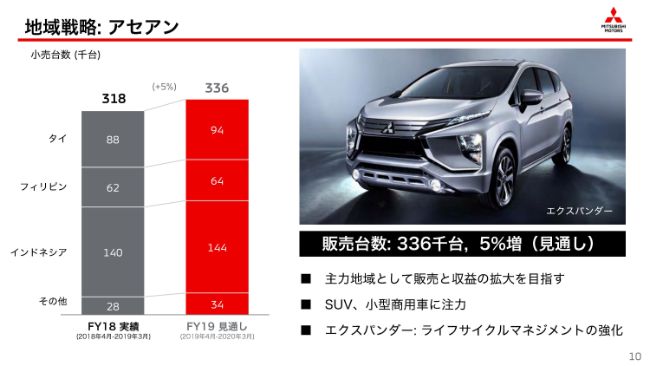

地域戦略:アセアン

次のページからは、主な地域戦略についてご説明します。まず、当社の一番の強みであるアセアンです。

アセアンでは、従来以上にリソースを投入し、販売の質・量の両面から強化を図ります。インドネシアにとどまらず、フィリピンやタイなどの周辺諸国でも好評な「エクスパンダー」、昨年(2018年)11月にタイで発売した新型「トライトン」や、今後投入が予定されている新型「パジェロスポーツ」を中心に、今年度はさらなる市場拡大を目指します。

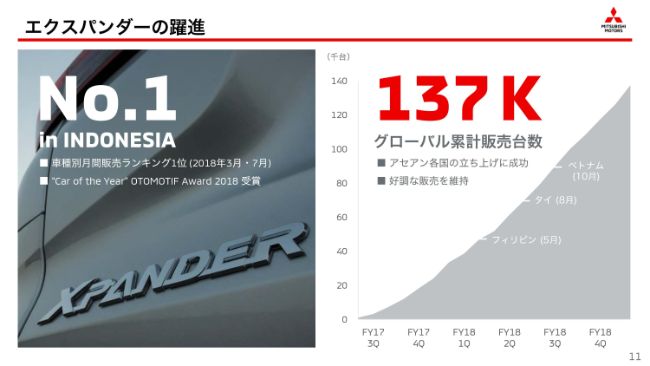

エクスパンダーの躍進

ここで、先進国を中心に自動車需要が低迷する中、当社の販売を支えた「エクスパンダー」についてご説明します。

先に述べましたが、2017年9月にインドネシアで販売を開始した「エクスパンダー」は、引き続き好調を維持しており、グローバルでの販売台数が累計13万台を超えました。

インドネシア国内および輸出向けの台数増加に加え、今年(2019年)2月に始まった日産向けOEM車両の生産にも対応するため、2020年度までにインドネシア工場の生産能力増強を図ることとしています。

また、「エクスパンダー」のライフサイクルマネジメントも、当社の重要な経営課題の1つです。商品力の強化や、販売地域を拡大する努力もしなければなりません。地域戦略車として開発した「エクスパンダー」が世界戦略車に昇格することに大きな意味があると考えています。

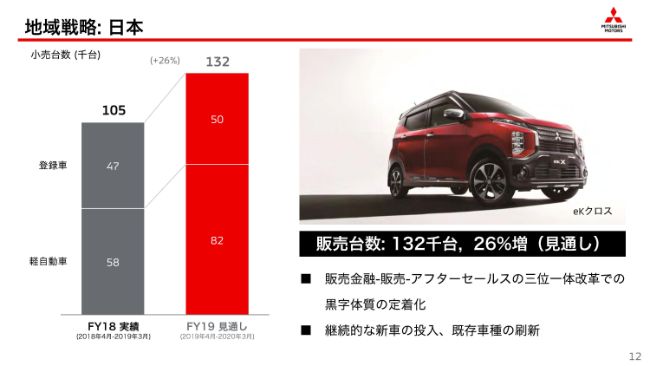

地域戦略:日本

ホームマーケットである国内市場は、今年度は黒字拡大に向けて取り組むことになります。

昨年度は、「エクリプス クロス」や、(2018年)8月に投入した「アウトランダー PHEV」、(2019年)2月に発売した新型「デリカ D:5」等が販売増に貢献いたしました。

2019年度は、(2019年)3月より販売を開始した新型「eKワゴン」「eKクロス」に加え、今年度後半に発売を予定しているeKシリーズの後継車種となる新型モデルが、販売増大のエンジンとなります。さらには、RVRなど既存車種の刷新等を通じ、商品鮮度の維持や強化にも取り組みます。

販売ネットワーク、アフターセールス、販売金融のレベルを向上し、バリューチェーン全体にわたるサービスを顧客に提供することにより、黒字体質の定着化を目指します。

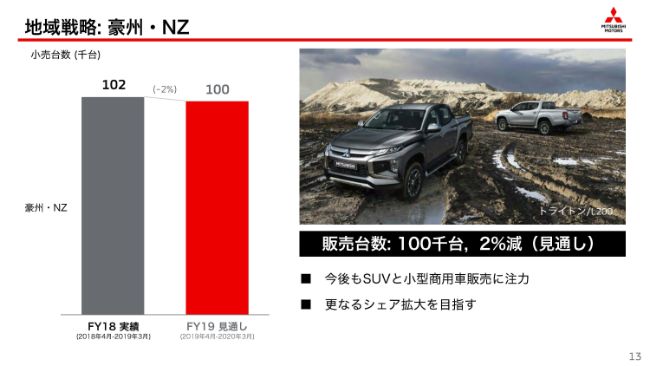

地域戦略:豪州・NZ

次に、アセアンと並んで高いマーケットシェアを維持するオセアニアです。オセアニア地域内において、とくにオーストラリアは、中国の景気減速の影響を最も受ける資源大国ですが、今後も市場拡大を続けていくと予測されているSUVと小型商用車の販売に注力し、さらなるシェア拡大を目指します。

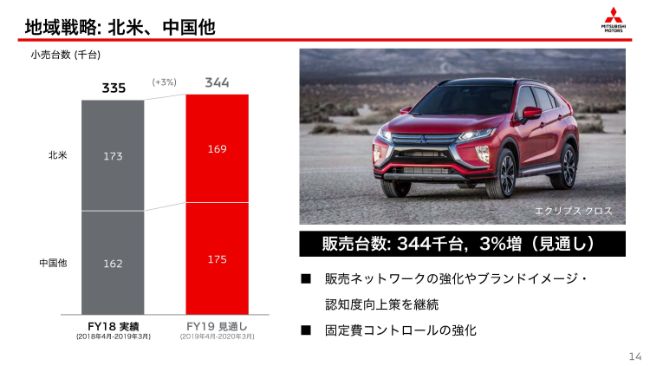

地域戦略:北米、中国他

中国事業は、販売網の強化に加えて、サービスレベル、ウェブ広告の効果的活用などを実施し、質・量の両面から販売基盤を整えます。また、これらの成長を支えるために、エンジンの現地生産を開始したほか、2020年に向けて研究開発施設の拡大を図ります。

また、今後は燃費規制が厳しさを増し、電動車両への取り組みを強化する必要があることから、パートナーである広州汽車との関係を強化し、持続的な成長に向けての基盤強化と事業拡大に取り組んでいきます。

北米に関しては、セダンからSUVへの需要シフトが顕著であり、セグメント内での競争が激化しています。こういった環境下において、販売力のさらなる強化や、ブランドイメージ・認知度向上策を継続しつつ、コスト管理を徹底し、収益に軸足を置いた経営に徹します。

スポンサードリンク

関連キーワード