関連記事

積水化学工業、通期は10期ぶりの営業減益に スマホ・自動車市況の急激な悪化が響く

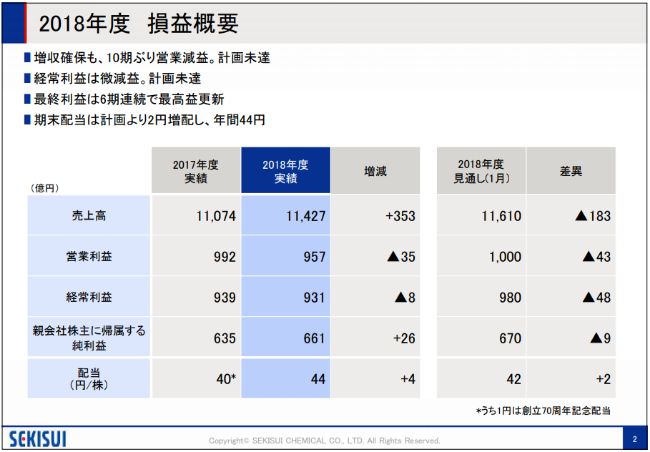

2018年度 損益概要

髙下貞二氏:本日はありがとうございます。それではさっそく、2018年度の実績と2019年度の計画についてご説明を申し上げます。

はじめに2018年度の実績です。為替レートは記載のとおりでございます。売上高は、新規連結影響もございまして、車輌輸送分野を中心とした高機能品が拡大いたしました。また、戸建て住宅の販売増により増収となりました。

一方、営業利益は固定費先行・原料高を数量・構成増でカバーできず、1月公表の1,000億円に届かず減益となりました。最終利益は、6期連続最高益を更新することができました。

これをおきまして、期末の配当は計画に対して2円増配、1株あたりの年間は44円。4円の増配とさせていただきます。

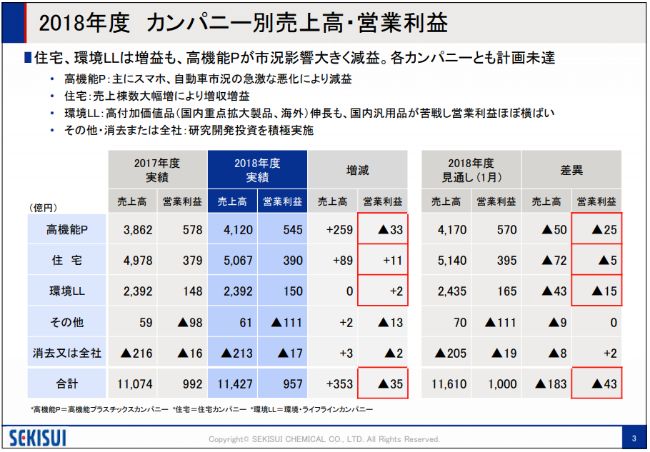

2018年度 カンパニー別売上高・営業利益

カンパニー別の実績でございます。

住宅と環境LLは増益となりました。環境LLは最高益を更新いたしましたが、高機能Pはスマホ及び自動車市況の影響を受け減益となりました。

右側の計画に対しては、全カンパニーとも未達ということになりました。高機能Pはスマホ需要、そして中国及び欧州の自動車市況の急激な悪化の影響を受けました。住宅カンパニーは、リフォーム事業は順調に推移しましたが、新築住宅の期末集中での売上棟数で影響が少し出ました。環境LLは、主に国内汎用品の数量で苦戦をいたしました。詳しくは、後ほどカンパニーからご説明申し上げます。

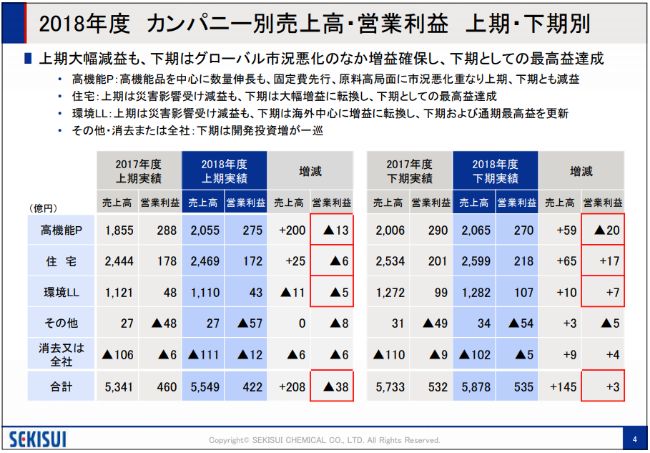

2018年度 カンパニー別売上高・営業利益 上期・下期別

上期・下期別の実績でございます。

上期は災害の影響もあって、全社では38億円の減益でございましたが、下期にグローバル市況が厳しい中で住宅事業の売上棟数の増、そしてリフォーム事業の収益力強化。

環境LLは海外事業、とくに航空機向けシートを中心に伸長いたしました。全社で3億円の増益を確保し、下期としては最高益を達成いたしました。

高機能Pは、年度を通じて高機能品を中心に数量は伸長いたしましたが、戦略的固定費の増加あるいは原料高局面に加えて、急激な市況の悪化が重なり減益となりました。

住宅と環境LLは、下期に増益に転換しました。

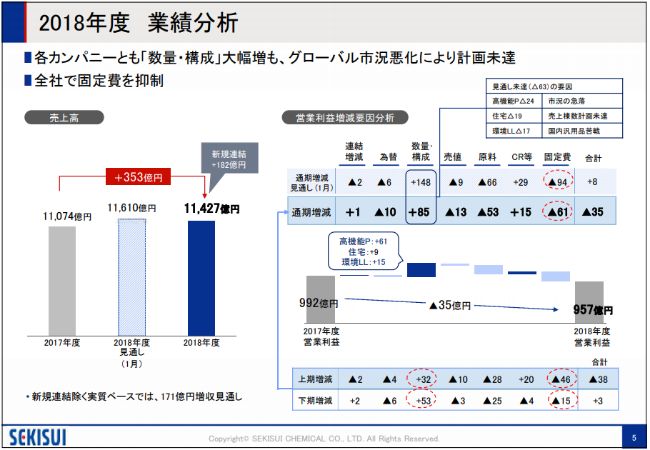

2018年度 業績分析

2018年度の業績分析でございます。

計画との差ですが、主に数量構成の未達が要因です。右上の吹き出しに記載のとおり、高機能Pでは市況の急落の影響、住宅では期末集中によって売上棟数が少し減ってしまっている。環境LLは、国内汎用品の苦戦です。固定費は全社で抑制いたしましたが、計画は未達に終わっております。

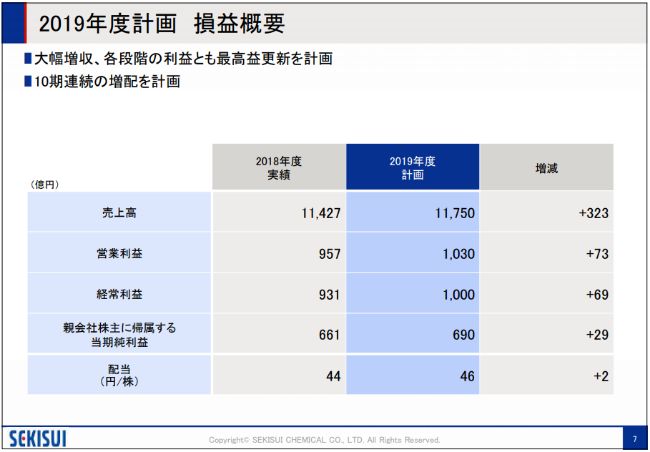

2019年度計画 損益概要①

2019年度の計画でございます。為替レートはドルが110円、ユーロは125円が前提のレートでございます。

2019年度は、中期経営計画最終年の仕上げの年でございます。増収増益・営業利益以下、各段階の利益で最高益更新を計画いたします。売上高は1兆1,750億円、営業利益は1,030億円を計画いたしております。また配当も、これで10期連続増配の1株あたり46円を計画いたしております。

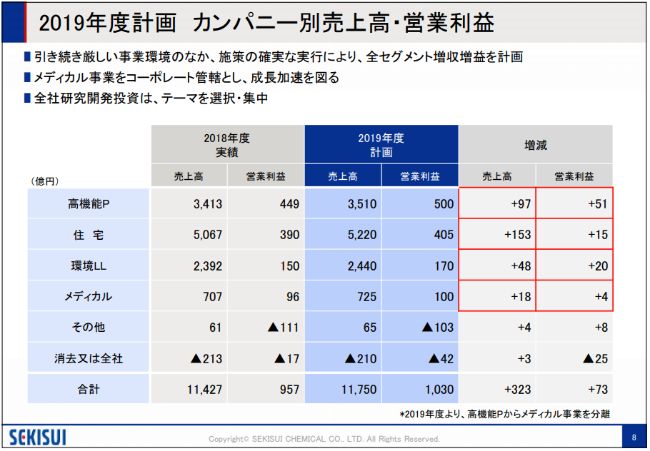

2019年度計画 カンパニー別売上高・営業利益

カンパニー別の計画です。

総じて、引き続き厳しい事業環境が継続すると想定していますが、各カンパニーの施策をしっかり確実に実行して、全カンパニーとも増収増益を計画いたします。

今年度より、メディカル事業を高機能Pの戦略分野から全社の戦略分野ということで独立させ、コーポレート管轄といたします。第4のカンパニーに育成すべく、成長戦略を加速させてまいります。全社の研究開発投資もテーマの選択と集中、そして事業化の加速を行ってまいります。

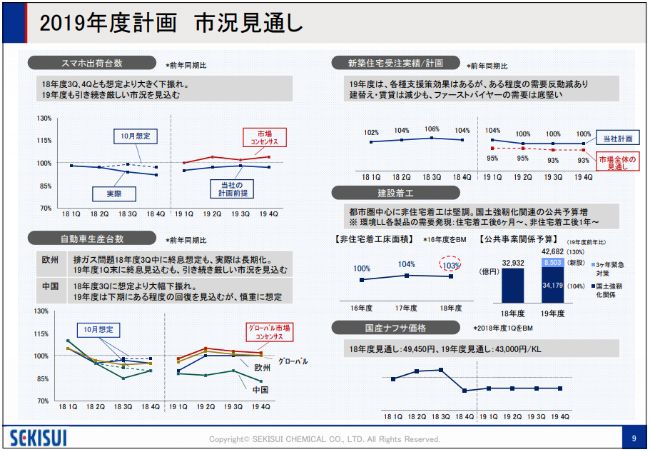

2019年度計画 市況見通し

ここは、相当精緻に検討いたしました。2019年度計画の前提となる市況の見通しについて、ご説明を申し上げます。

スマホ市況は左上にございますが、市場コンセンサスに対して、当社は数パーセント慎重に見積もっております。厳しい市場が継続すると見込んでいますが、非液晶分野・脱スマホ分野へ注力し、ポートフォリオ変革を今継続しております。この点については後ほど、詳細にご説明をいたします。

自動車生産もグローバル全体では非常に厳しい、グローバル市場コンセンサスに対しては慎重に見積もっております。欧州は、上期の後半からある程度回復を見込んでおりますが、中国は厳しい市況が継続すると見ております。

右上の住宅受注環境ですが、消費増税の影響によって、上期から下期にかけて一層環境は厳しくなると見ております。一方当社は、成長戦略でこの市況を上回る受注計画を立てております。

国産ナフサ価格は、4万3,000円の計画の前提でございます。総じて、厳しい事業環境が継続すると見ております。

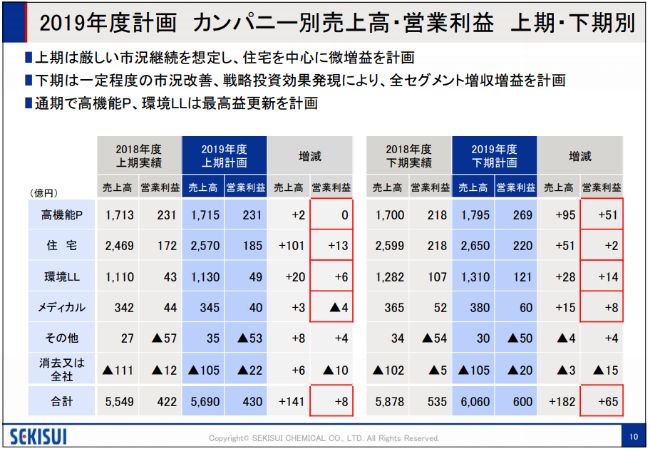

2019年度計画 カンパニー別売上高・営業利益 上期・下期別

カンパニー別の上期と下期の計画でございます。

上期はスマホ・自動車などの厳しい事業環境が継続することを想定して、高機能Pは前年並みの利益計画です。一方、住宅の売上棟数増は、上期が受注残豊富でございますので(それを)中心に、全社では8億円の増益を見込みます。

下期は、一定の外部環境・事業環境の改善があるとグローバルでは思っております。中間膜の欧州の工場での新ラインの稼働ならびに、私がうってきた戦略投資効果発現により高機能P中心に全セグメントで増益、全社で65億円の増益を見込みます。

通期では高機能Pと環境LL、そしてメディカル事業は最高益更新を計画いたします。2019年度の増益達成の確度については、後ほど市況の状況を踏まえて丁寧にご説明をしたいと思います。

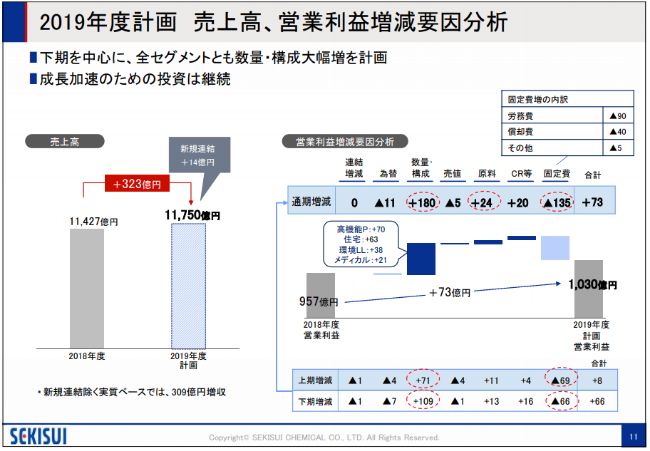

2019年度計画 売上高、営業利益増減要因分析

2019年度の営業利益の要因分析ですが、今年度の固定費はご覧のように、償却費・労務費等の固定費増です。高機能P・住宅を中心に数量・構成で大幅増で跳ね返し、73億円増益の1,030億円を目指します。原料も、そのうち24億円がプラスに効くと見ております。

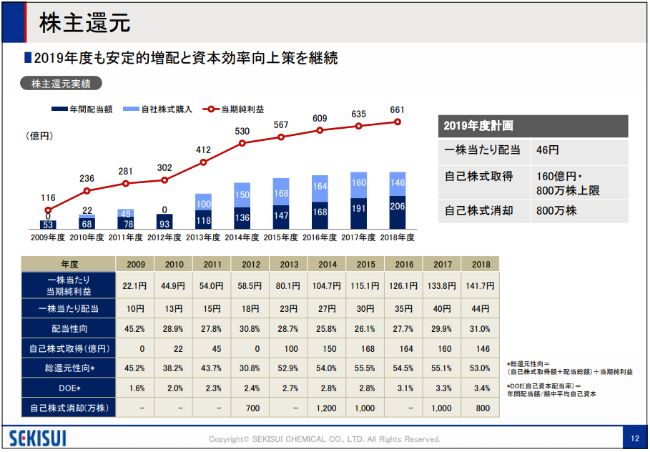

株主還元

株主還元策です。

中期計画でお約束いたしました安定的な配当、また引き続き資本効率の向上を実施してまいります。

2019年度も2円増配の46円といたしますし、今年度も自己株式の取得を行います。800万株・160億円を上限に実施いたします。なお、この自己株式の取得については、ToSTNeTを含む市場買付年間を通じて市場で買っていきたいと思っております。さらに、800万株の自己株式の消却も実施いたします。

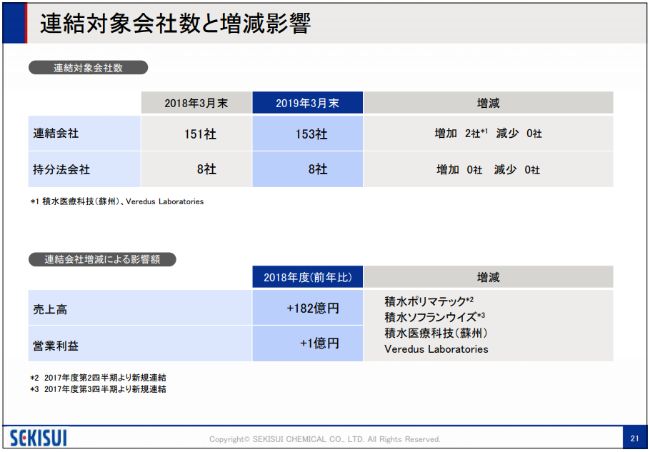

連結対象会社数と増減影響

西田達矢氏:それでは、2018年度決算についてご説明いたします。まず連結対象会社数ですが、新設1社・買収1社により2社増加し、153社となりました。新規連結対象会社の決算への影響額は、こちらに記載のとおりです。

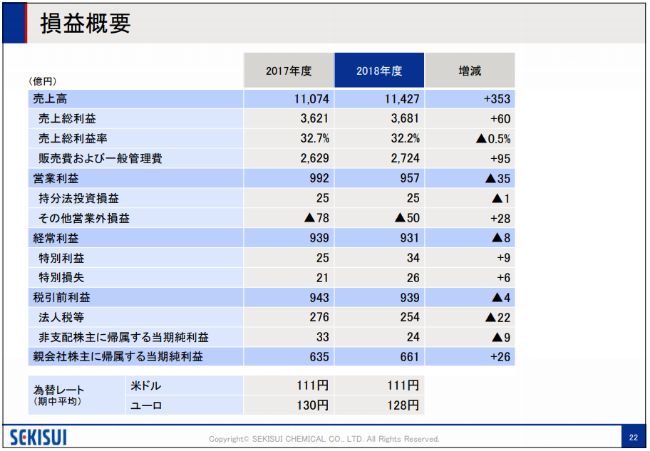

損益概要

連結損益は、経常利益以下の項目につき、私からご説明いたします。

経常利益は931億円となりまして、為替差損益が前年より改善したこと等から、営業利益よりも前年比のポジションが良いものということになりました。

特別損益は昨年度より若干改善し、また法人税等について税前利益に対する負担率が若干軽減されました結果、親会社株主に帰属する当期純利益は26億円増の661億円となりました。

貸借対照表 -資産-

貸借対照表です。

総資産は、296億円増加して1兆237億円となりました。

棚卸資産につきまして、販売用土地在庫を増やしていること、そして住宅の工事仕掛残が増加していることから、1年間で217億円増加いたしました。

有形固定資産は、当年度は減価償却のほぼ2倍に相当する設備投資を実施した結果、297億円の増となりました。

減少としまして投資有価証券ですが、これは政策保有株式を縮減したほか、前年度末と比較しますと保有株式の時価が下落したこともありまして、144億円の減少となりました。

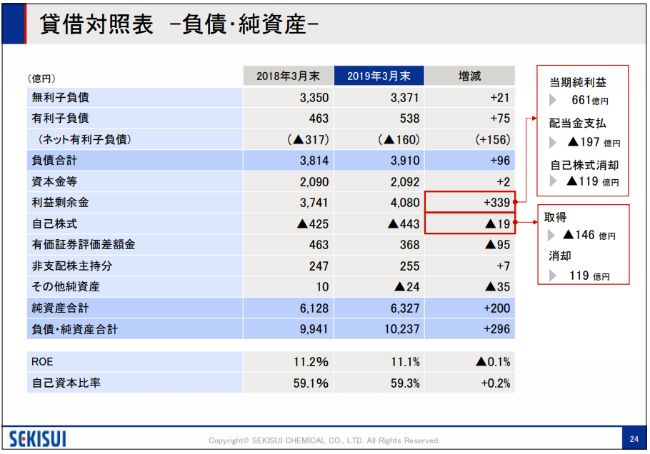

貸借対照表 -負債・純資産-

負債資本です。

有利子負債は75億円増加いたしました。現預金も合わせましたネット有利子負債は、括弧書きにありますように絶対値がマイナス160億円と、いわゆるネットキャッシュの状態ではありますが、1年間で156億円資金減側に変動しております。

利益剰余金ですが、これは当期利益の計上による増加と配当自己株式消却による減少が、ご覧のとおりございました。自己株式についても、当年度において800万株の取得と消却を実施しております。

また、主には利益計上によりまして純資産が増加いたしました結果、ROEそして自己資本比率につきましては、こちらに記載のとおり変動しております。

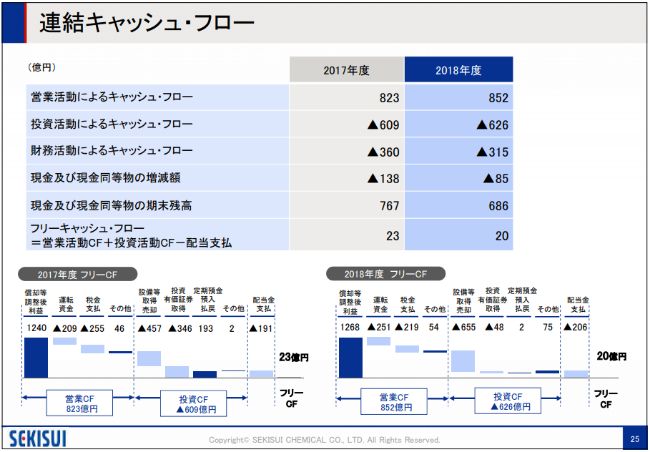

連結キャッシュ・フロー

連結キャッシュ・フローです。

営業活動によるキャッシュ・フローは852億円のキャッシュインとなり、昨年度比で改善しております。ご覧いただいた損益よりも営業キャッシュ・フローが前年度比のポジションが良いということになりますが、これは先ほど申し上げた販売用土地等の在庫増を、戸建て住宅の受注好調による、いわゆる前受金の受け取り増当で相殺できたこと。および、税金の支払いが昨年度よりもやや少ないことがご確認いただけるかと思いますが、これが寄与しております。

投資活動によるキャッシュ・フローですが、これは626億円のキャッシュアウトとなりました。こちらのグラフでもご覧いただけるとおり、設備投資は前年よりも大幅に増加いたしましたが、昨年度はいわゆるM&Aによる株式取得が多かったこと、定期預金の取り崩しによるキャッシュインがあったことから、ほぼ前年並みの水準となりました。

結果、フリーキャッシュ・フローは昨年度並みの20億円のキャッシュインとなっております。

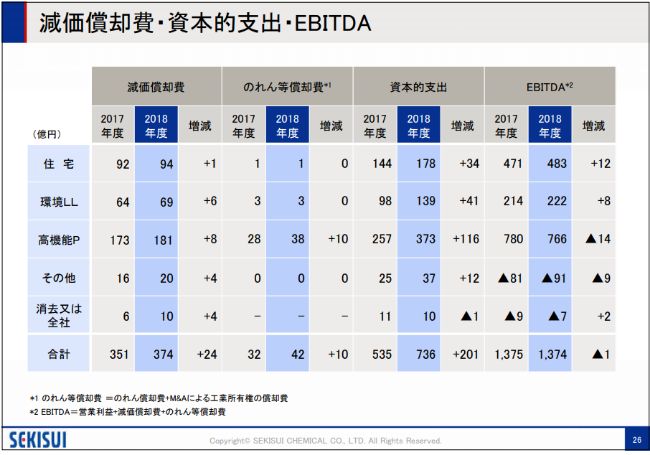

減価償却費・資本的支出・EBITDA

セグメント別の減価償却費・資本的支出・EBITDAになります。

ご覧いただけますとおり、償却費はのれんの分も含めて増加傾向であります。当年度は、償却の倍程度の水準で設備投資に支出をしております。

また、投資の原資であるところのカンパニー別のEBITDAは、ご覧のとおりでございます。トータルでは、ほぼ前年並みのEBITDAの水準となっております。

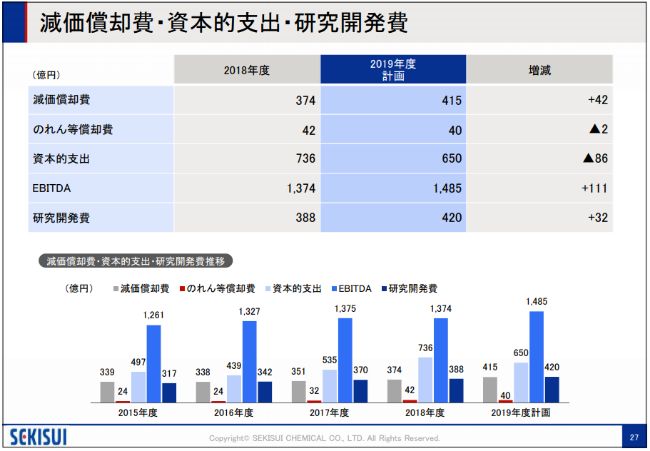

減価償却費・資本的支出・研究開発費

2019年度計画における減価償却費・資本的支出・研究開発費は、こちらのとおりです。

資本的支出……いわゆる設備投資ですが、こちらは2018年度をピークにやや減少いたしますが、実施済みの投資の稼働に伴い、減価償却費は増加する予定です。2019年度のEBITDAは、111億円の増加を見込んでおります。

2019年度計画 損益概要②

最後にあらためまして、こちらが2019年度計画となります。以上でございます。

スポンサードリンク