関連記事

メディカルシステムネットワーク、前年同期比減益も期初計画に対し売上・利益ともに概ね計画通り推移

2023年3月期第2四半期決算説明

田尻稲雄氏:本日はお集まりいただきまして、ありがとうございます。11月4日に2023年3月期第2四半期の決算について発表しましたが、本日はその説明を行いたいと思います。私どもは5月に第6次中期経営計画を立てており、今年は1年目となりますが、6ヶ月が過ぎて、数字としては順調に推移していると感じています。

昨年の業績から比べると、大変見劣りするかたちになっていますので、ご心配されている方もいらっしゃるかもしれませんが、私どもとしては第6次中期経営計画どおりに進んでいると認識しています。こちらについては副社長の田中よりご説明したいと思います。

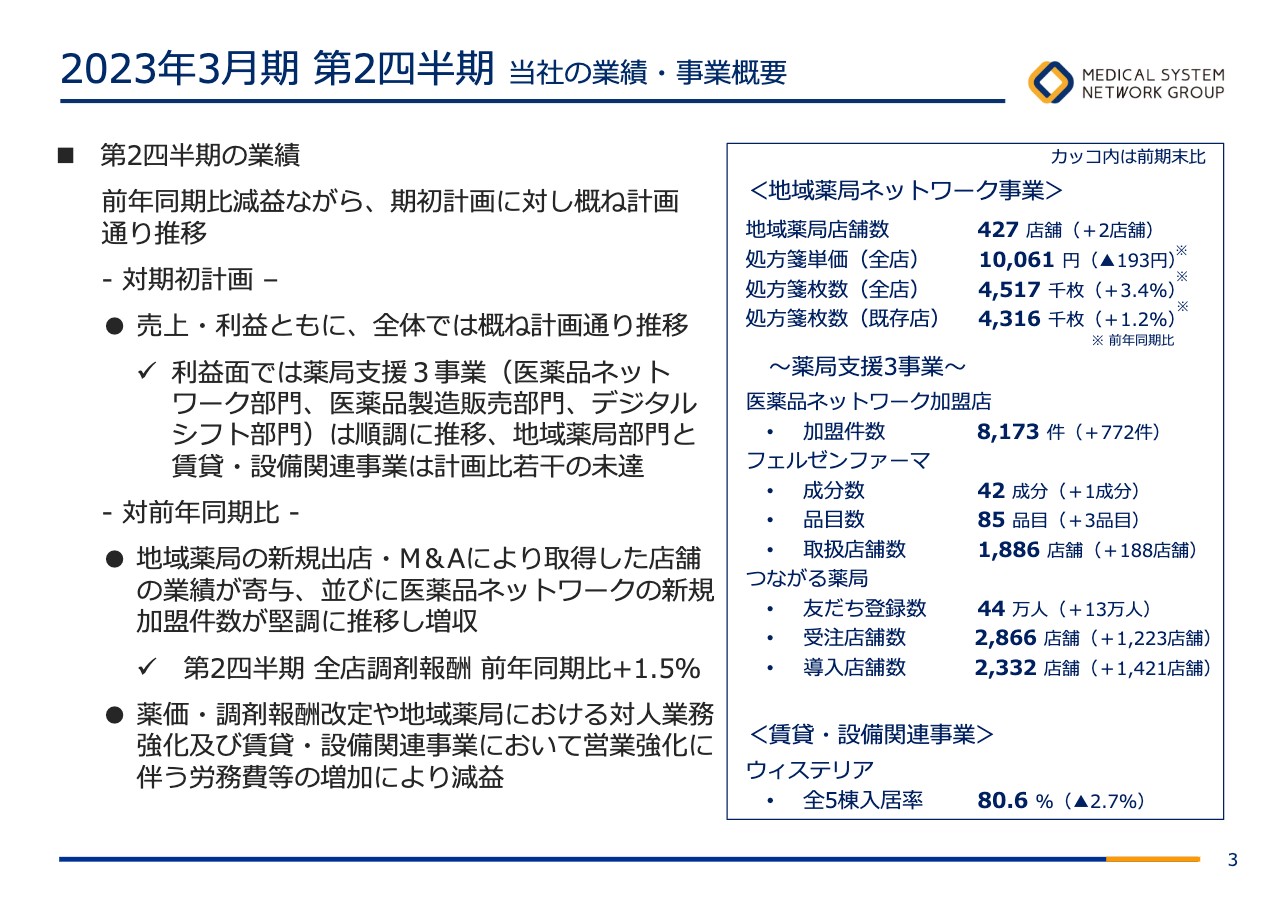

2023年3月期 第2四半期 当社の業績・事業概要

田中義寛氏:それでは第2四半期の決算概要についてご説明します。全体感としては、前年同期比で見ると営業利益が4割の減益ということで大きな減益幅になりましたが、もともと想定していた計画どおりということになります。

中期経営計画を今年の5月に発表し、今年は初年度にあたりますが、この4年間で新しい成長モデルを作っていく、特に薬局支援3事業を大きく伸ばしていきたいという計画を立てています。この半年間においてかなり手応えを感じており、そのような意味ではまずまずの決算だったと評価しています。

スライド右側の数字のとおり、医薬品ネットワーク加盟店、フェルゼンファーマ(医薬品製造販売部門)の店舗数、そして、デジタルシフト部門(「つながる薬局」)の受注・導入店舗数のいずれも大きく伸ばしています。医薬品ネットワーク部門以外はまだ収益貢献というところまでは到達していませんが、中期経営計画の後半となる2年間においては、収益的にもかなり貢献してくれると考えています。

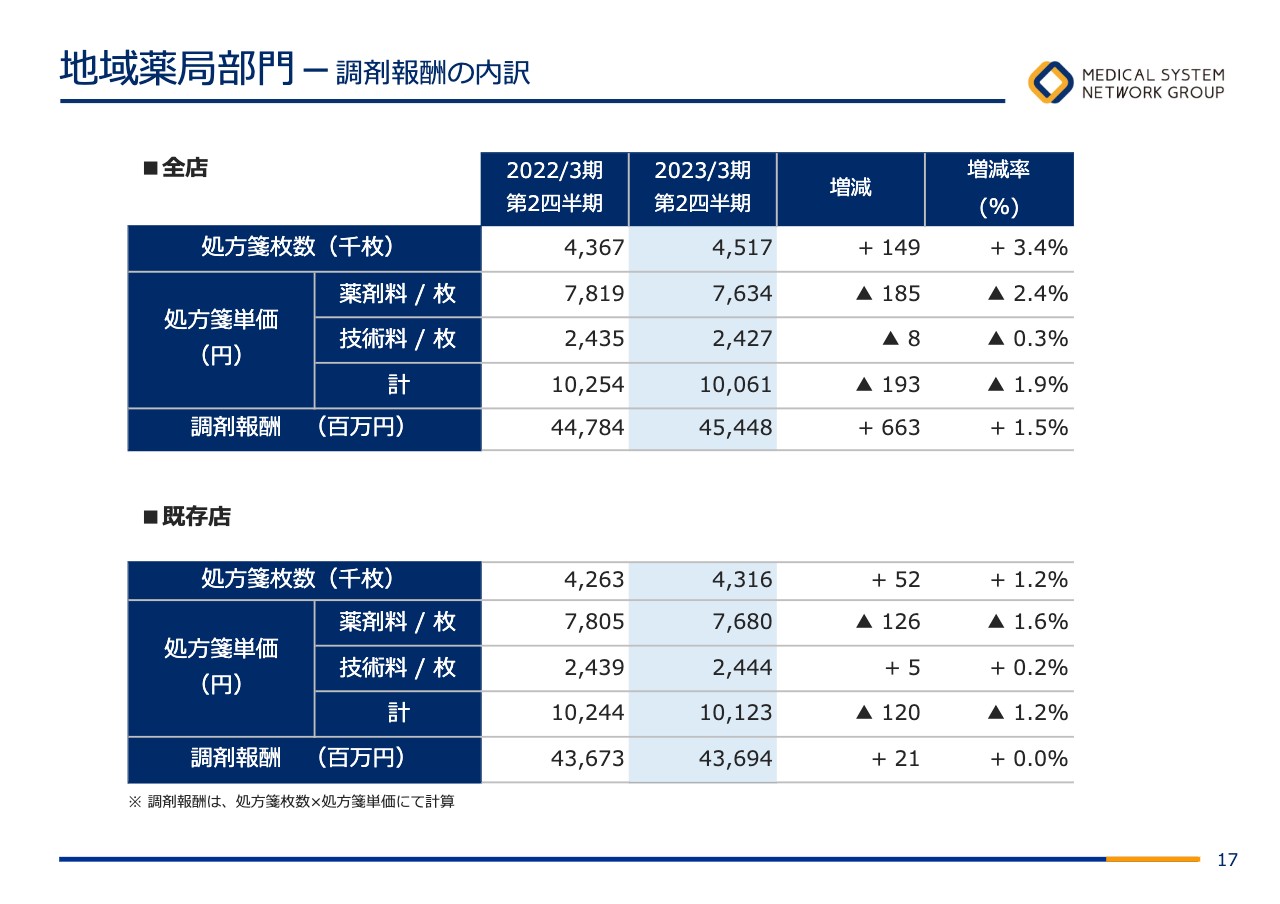

一方、薬局はやはり厳しい環境であり、処方箋枚数は既存店で前年同期比1.2パーセントと伸ばすことはできましたが、薬価改定の影響を受けて単価は193円のマイナスとなり、また、対人業務の強化により労務費・経費も膨らんでいる状況です。全体としてはこの部分が足を引っ張り、前年同期比で見ると大きなマイナスになっています。

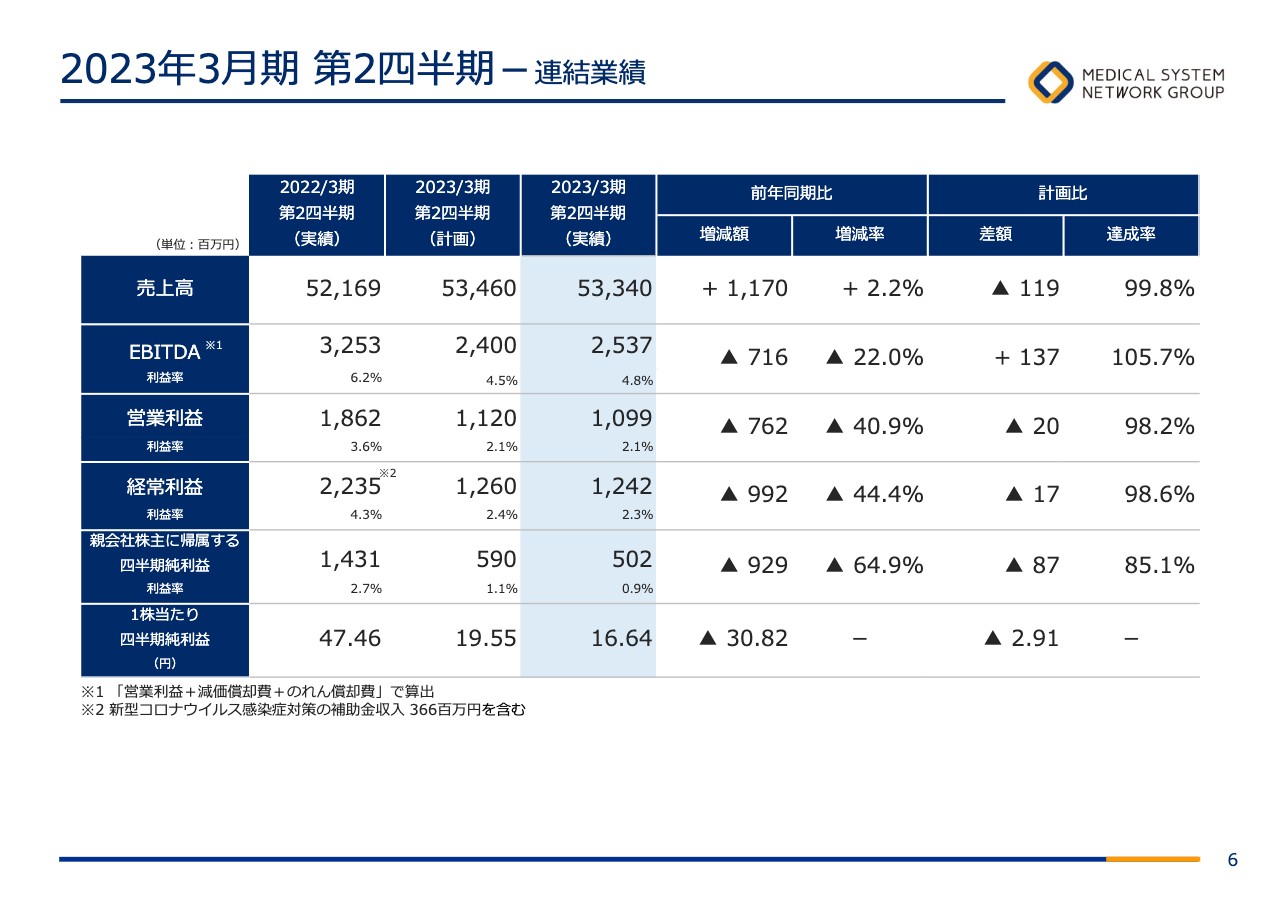

2023年3月期 第2四半期 ー 連結業績

全体として、売上高は533億4,000万円、前年同期比プラス2.2パーセント、営業利益が10億9,900万円、前年同期比マイナス40.9パーセント、経常利益が12億4,200万円、前年同期比マイナス44.4パーセント、四半期純利益が5億200万円、前年同期比マイナス64.9パーセントとなります。ただ、先ほどお伝えしたように計画比でいきますと、差額は営業利益がマイナス2,000万円、経常利益がマイナス1,700万円と、ほぼ計画どおりという着地になっています。

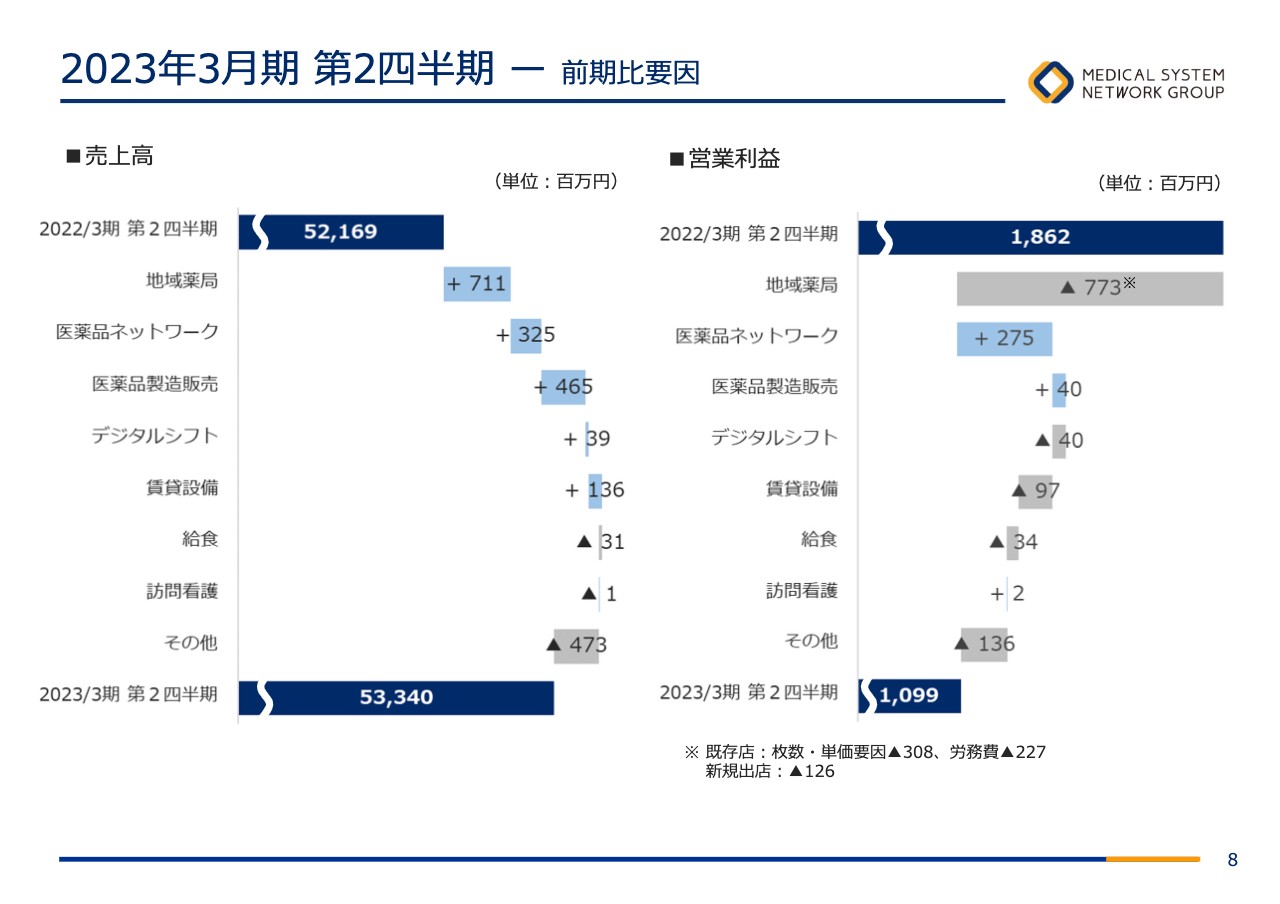

2023年3月期 第2四半期 ー 前期比要因

前期比から内訳を見ていきますと、スライド左側に売上高のフローチャートがありますが、地域薬局でプラス7億1,100万円となっており、これはM&Aと新規出店による効果となっています。引き続き医薬品ネットワークも加盟件数を順調に増やしていますので3億2,500万円のプラスとなり、医薬品製造販売も4億6,500万円のプラスとなっています。

一方、スライド右側の営業利益で言いますと、やはり地域薬局において7億7,300万円の大きなマイナスとなっています。右下に内訳を記載していますが、枚数・単価要因でマイナス約3億円、労務費の増加でマイナス2億2,700万円になります。新規出店に関しては、モールを中心に出店を実施していますので、どうしても初年度は赤字になるということもあり、マイナス1億2,600万円となっています。

一方、医薬品ネットワークについては2億7,500万円のプラスとなり、売上高が3億2,500万円増えて、利益が2億7,500万円増えるため、限界利益としては非常に高い状況です。医薬品製造販売はプラス4,000万円となっています。賃貸設備に関してはこの後ご説明しますが、サービス付きの高齢者住宅の入居率が少し下がっており、その影響を受けてマイナス9,700万円となっています。

2023年3月期 第2四半期 ー 計画比要因

計画比です。売上高はほぼ計画どおりであり、若干のプラスマイナスはありますが、利益についてもほぼ計画どおりに進んでいる状況です。

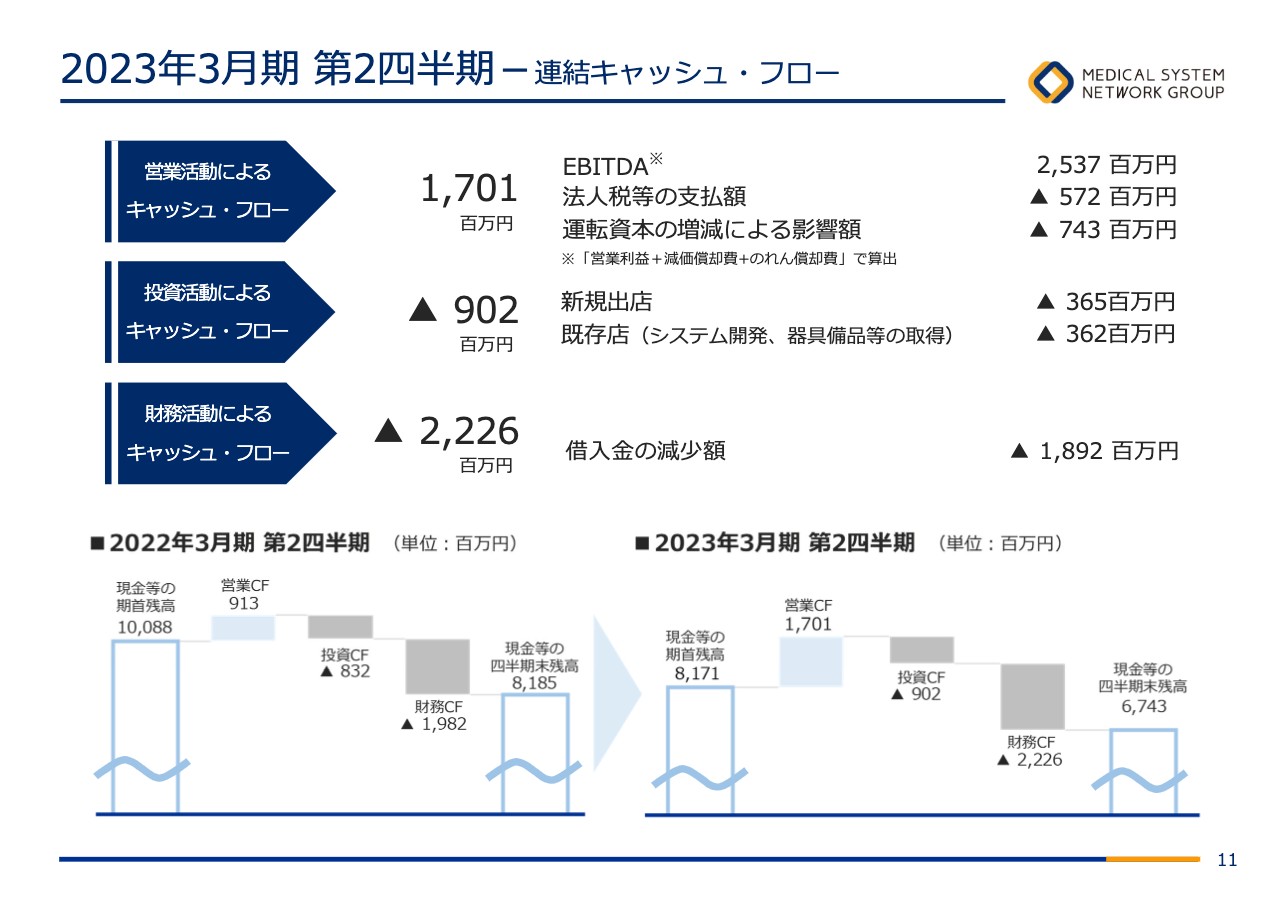

2023年3月期 第2四半期 ー 連結キャッシュ・フロー

連結キャッシュ・フローです。営業活動によるキャッシュ・フローはプラス17億100万円、投資活動がマイナス9億200万円となっています。投資活動によるキャッシュ・フローの内訳としては、新規出店で3億6,500万円、既存店のシステム開発、器具備品などの取得で3億6,200万円になります。余った分を財務活動における借入の返済として約19億円実施し、財務活動においてはマイナス22億2,600万円となっています。前期も財務活動としては19億円ほどのマイナス、借入金の減少を行いましたが、今期も引き続き借入の返済を行い、財務活動の健全化を図っていきます。

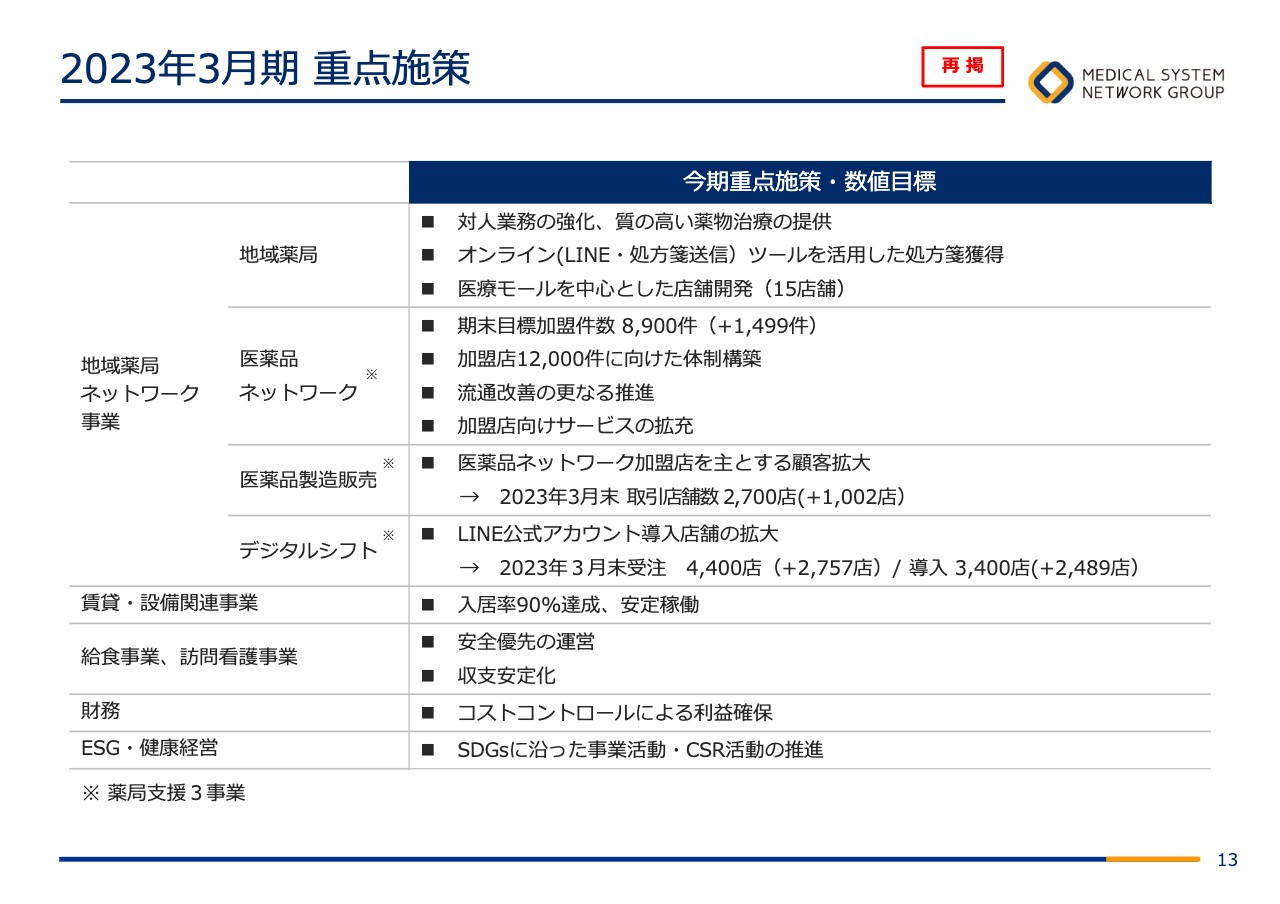

2023年3月期 重点施策

事業概況について、期初の5月に立てた重点施策を再掲しています。薬局については、やはり対人業務が求められているため、質の高い薬物療法を提供していくこと、そして、オンラインツールを活用した処方箋の獲得、医療モールを中心とした店舗開発を15店舗とすることが今期の目標となっています。

医薬品ネットワークについては、過去最大となる約1,500店舗を増加し、期末目標加盟件数は8,900件としています。加えて、流通改善を進めていきたいと思います。

医薬品製造販売については、加盟店を中心に拡大していき、約1,000店舗増の2,700店舗を目指します。デジタルシフトに関しては、受注・導入ともに大幅に増やしていきたいと思っており、2023年3月末受注4,400店、導入3,400店という大きな数字を掲げました。

その他、賃貸・設備関連事業は入居率90パーセントの達成、その他事業については、スライドに記載のとおりの計画でスタートしました。

地域薬局部門 ー 地域薬局店舗数の推移

実績についてご説明します。地域薬局の出店は、残念ながら4店舗にとどまり、病院の門前型が1店舗、モール型が3店舗となっています。スライド右上にある虎ノ門店は、当社の東京事務所が入っているビルの1階がたまたま空いたため、そこにモールのかたちで開発を行った店舗になります。数は少ないですが、いずれも良い店舗開発はできている状況です。

今期はもともと15店舗が目標でしたが、来期にずれ込むものも複数あり、下期は4店舗から5店舗の開発、合計8店舗から9店舗くらいになることが現状の見込みです。M&Aの数については、上期において0店舗ですが、こちらは特に目標というよりは良い案件が来ればという話になりますので、案件ベースで取り組んでいくという方針になっています。

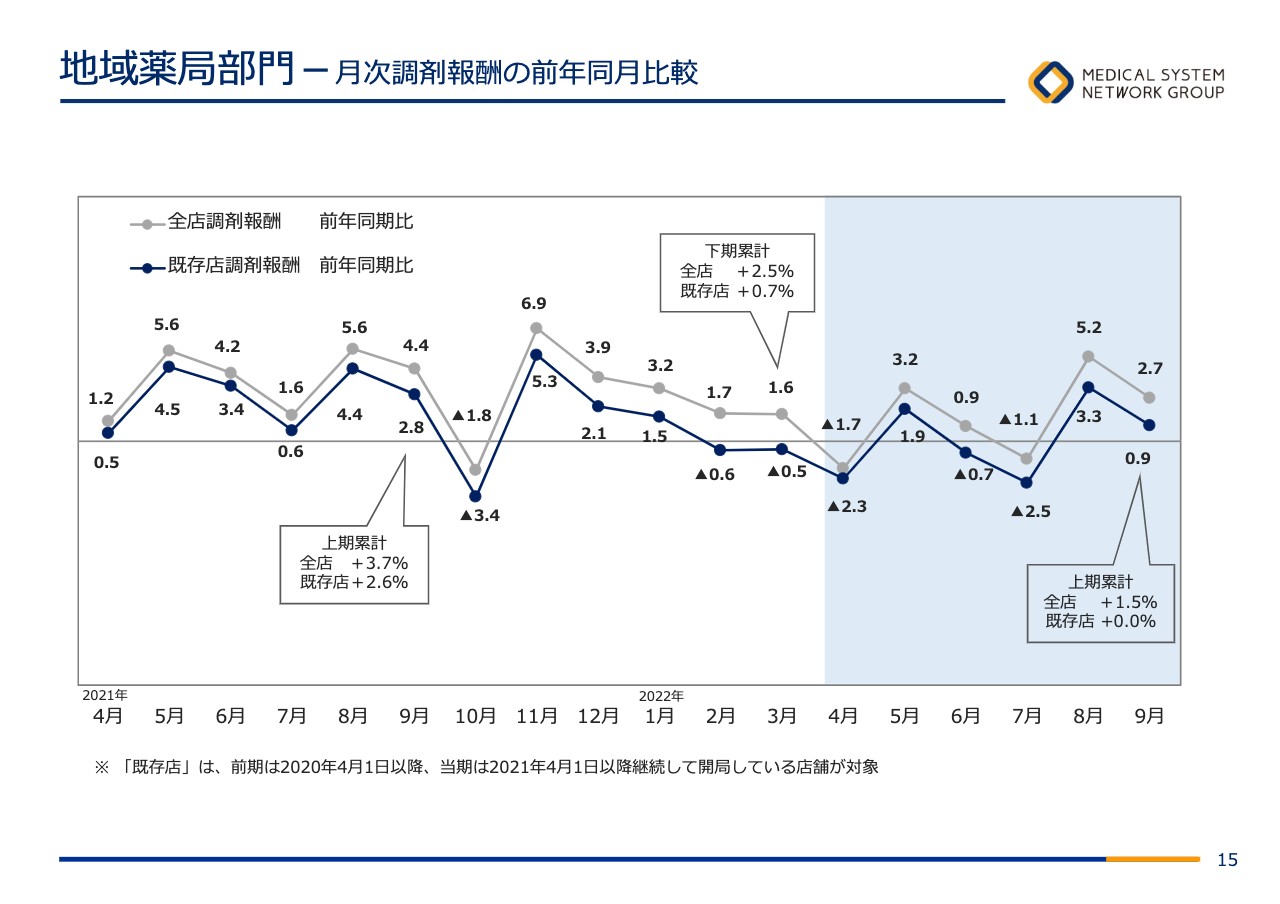

地域薬局部門 ー 月次調剤報酬の前年同月比較

月次調剤報酬の前年同月比較です。これは、いわゆる売上高の推移になりますが、上期において既存店はプラスマイナス0パーセント、全店ではプラス1.5パーセントとなります。7月の後半からコロナ禍の第7波が来ましたが、数字を見てわかるとおりあまり影響は受けておらず、ほぼ定常状態に戻っているという印象があります。

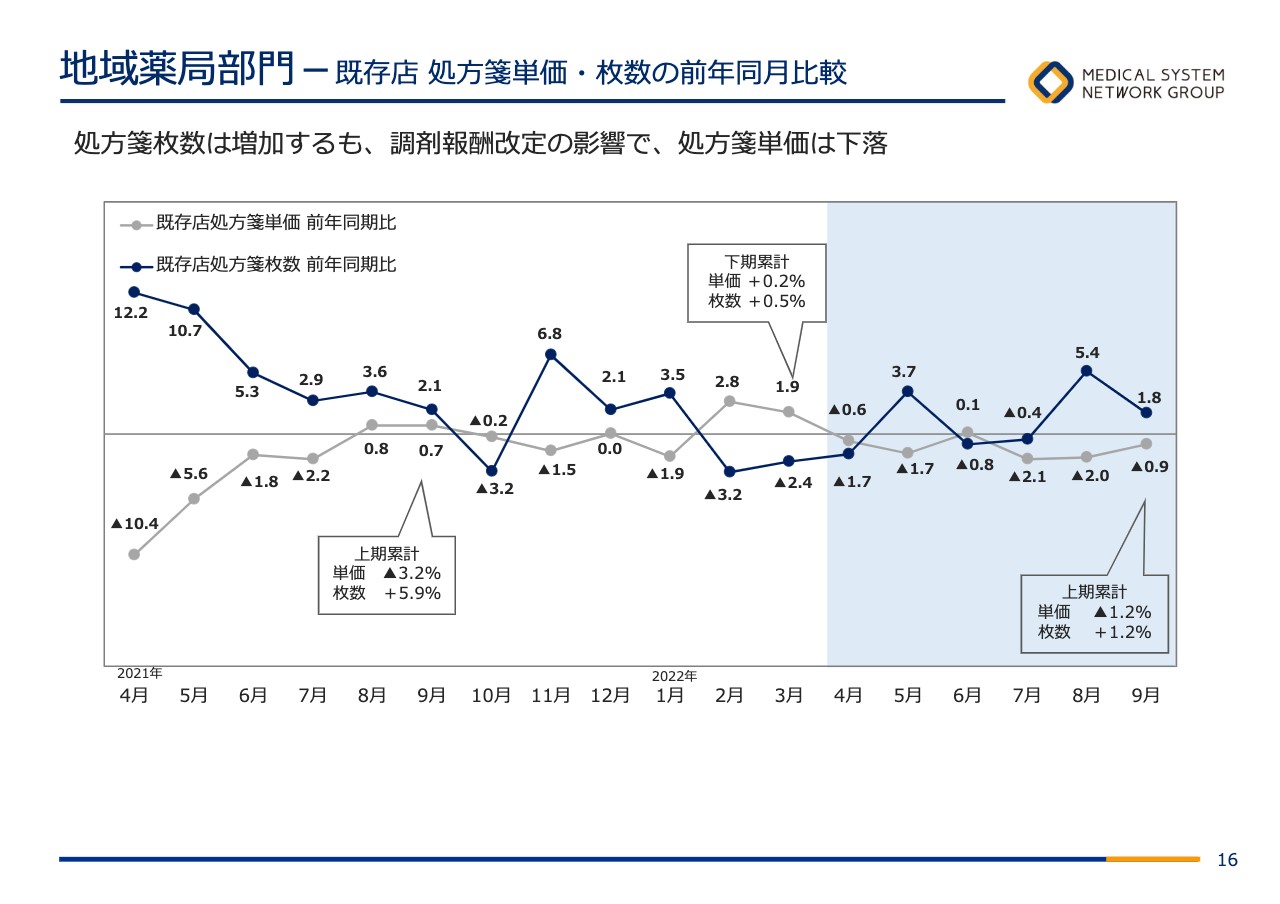

地域薬局部門 ー 既存店 処方箋単価・枚数の前年同月比較

このうち既存店について処方箋単価と枚数に分解して見てみますと、単価がマイナス1.2パーセント、枚数がプラス1.2パーセント、合計でプラスマイナス0パーセントとなりますが、想定としては単価がマイナス2.1パーセント、枚数がプラス2.0パーセントで見ていたため、思ったよりも単価は下がらず、枚数は増えていないという状況です。やはり、これは長期処方の影響が続いていると見て取れます。

地域薬局部門 ー 調剤報酬の内訳

スライド下側に掲載している既存店の処方箋単価の技術料を見ていただくと、前期が2,439円、今期が2,444円と5円プラスになっています。今期は改定初年度ではありましたが、最初の半期から、技術料としてはプラスにできている状況です。

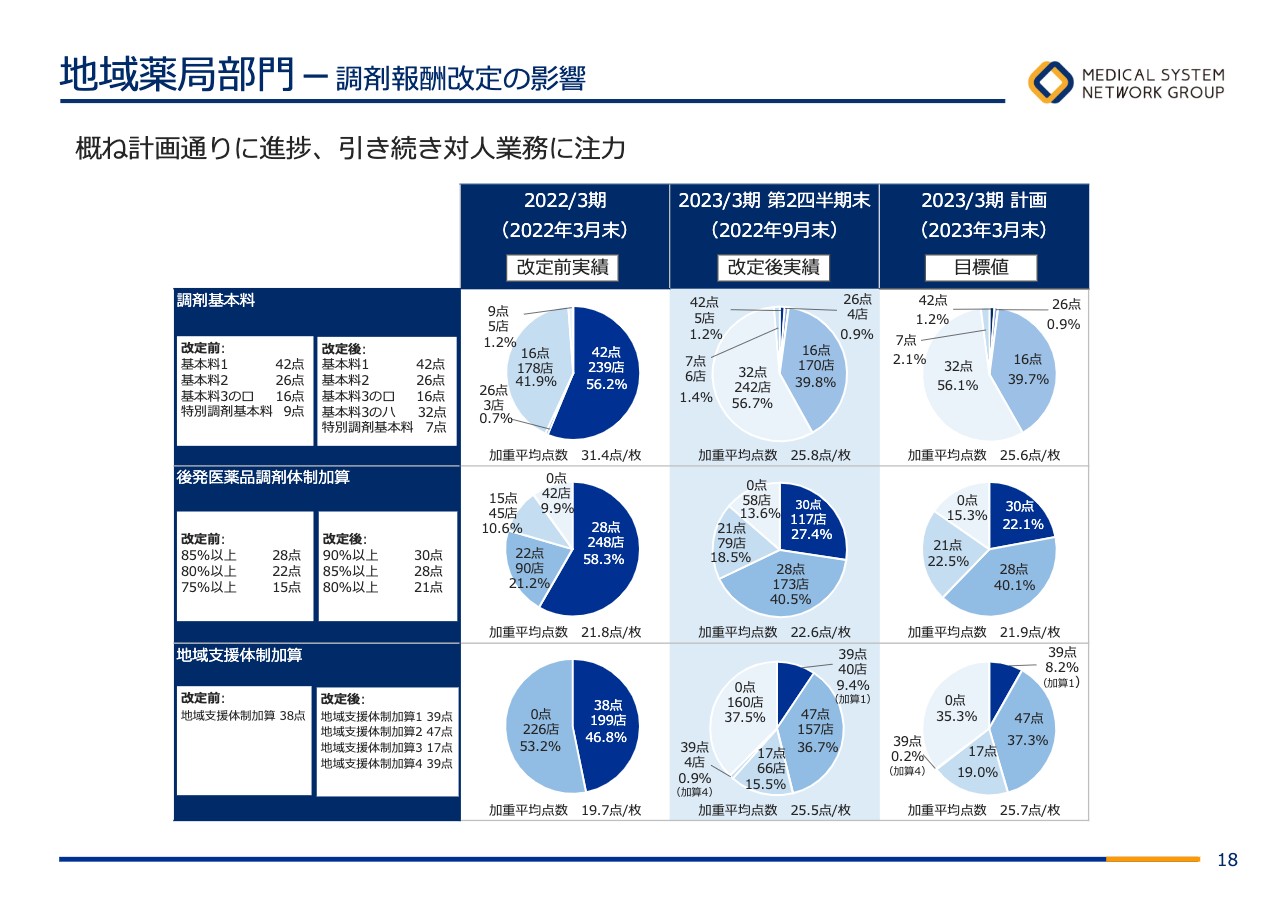

地域薬局部門 ー 調剤報酬改定の影響

調剤基本料、後発医薬品調剤体制加算、地域支援体制加算の3つについて円グラフで示しており、中央の表が2022年9月末の実績になります。調剤基本料は会社の規模、店舗の形態によってほぼ決まってしまうものになりますが、2022年3月と比べると5点以上マイナスとなり、50円という大きなマイナスとなる影響を受けましたが、中段に記載の後発品の加算については、5パーセントずつ上がったにも関わらず、加重平均点数は1枚あたり22.6点と前期を上回り、通期の計画目標もクリアしているということで、積極的な取得ができています。

地域支援体制加算は、2022年9月末で25.5点、前期比で5点以上のプラスということで、ほぼ通期の計画まできています。ただし、今年5月にお伝えしましたが、今年1年間の猶予措置期限終了後の来年4月からは、大手のチェーンは加算1と加算2で取れなくなるため、加算3と加算4で取っていかなければいけません。

2023年3月末の計画でも0点が35パーセント残っていますが、これを極力減らして、4月以降、速やかに加算3と加算4を取れるようにしていく必要があるということです。加算4は、現時点で0.9パーセント、4店舗しかまだ当社でも取れていませんが、ある程度取る必要があるということで鋭意進めています。

地域薬局部門 ー 薬剤師とスタッフが一体となり、選ばれる薬局へ

以上のようなことから、在宅医療とかかりつけ機能が非常に重要なポイントになってきます。これら2つの数字をグラフに並べましたが、2020年3月比で、在宅患者訪問薬剤管理指導料の算定枚数は約1.5倍、かかりつけ薬剤師指導料の算定枚数は約1.7倍と、積極的な取得ができています。これは件数ありきではなく、しっかりと機能を果たすことにより結果的にこのようなかたちで数字が取れているということです。

特に、服薬期間中のフォローを現在、月間3万回以上実施しています。投薬の場でこれまで行ってきたことに加えて、服薬期間中にきちんと薬を飲めているかなどについて、電話やLINEを使って、薬剤師が患者に直接問い合わせをして確認します。そして、問題があった場合には、処方医へのフィードバックや処方提案をして処方内容を変更してもらうという活動を行ってきました。このようなことを引き続き行っていきたいと思います。

また、接遇マイスター制度を利用して、会社として一定レベル以上の接遇ができるスタッフや管理栄養士を認めることや、外部の覆面調査を導入することにより、接遇のレベルアップに努めています。

医薬品ネットワーク部門 ー 業績概要(2022年9月30日時点)

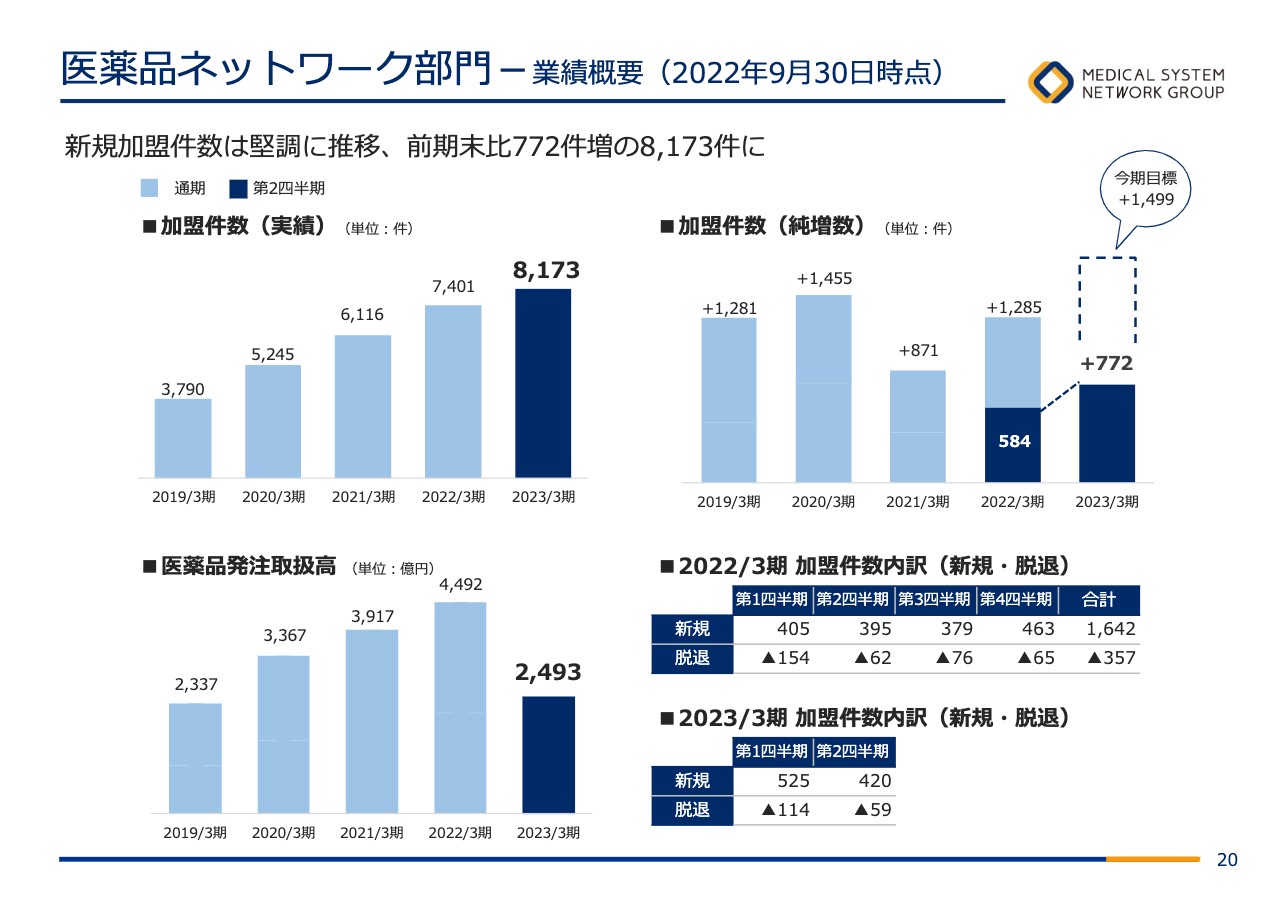

医薬品ネットワークは、非常に順調です。スライド左上の加盟件数は8,173件で、前期末比で772件の増加です。今期の目標は1,500件と、過去最大の増加を目指しているわけですが、半期が終わったところでイーブンペース以上の取得ができているということになります。

加盟件数の内訳は、スライド右下に記載のとおりです。脱退は約170件ありますが、やはりこれほどの規模になるとM&Aや閉局が75パーセントくらいとなり、競合他社に移るのは20パーセント強というイメージになっています。

取扱高は、スライド左のグラフに記載のとおり約2,500億円で、通期で5,000億円を超えるのは確実という規模です。

医薬品ネットワーク部門 ー 加盟店分布図(2022年9月30日時点)

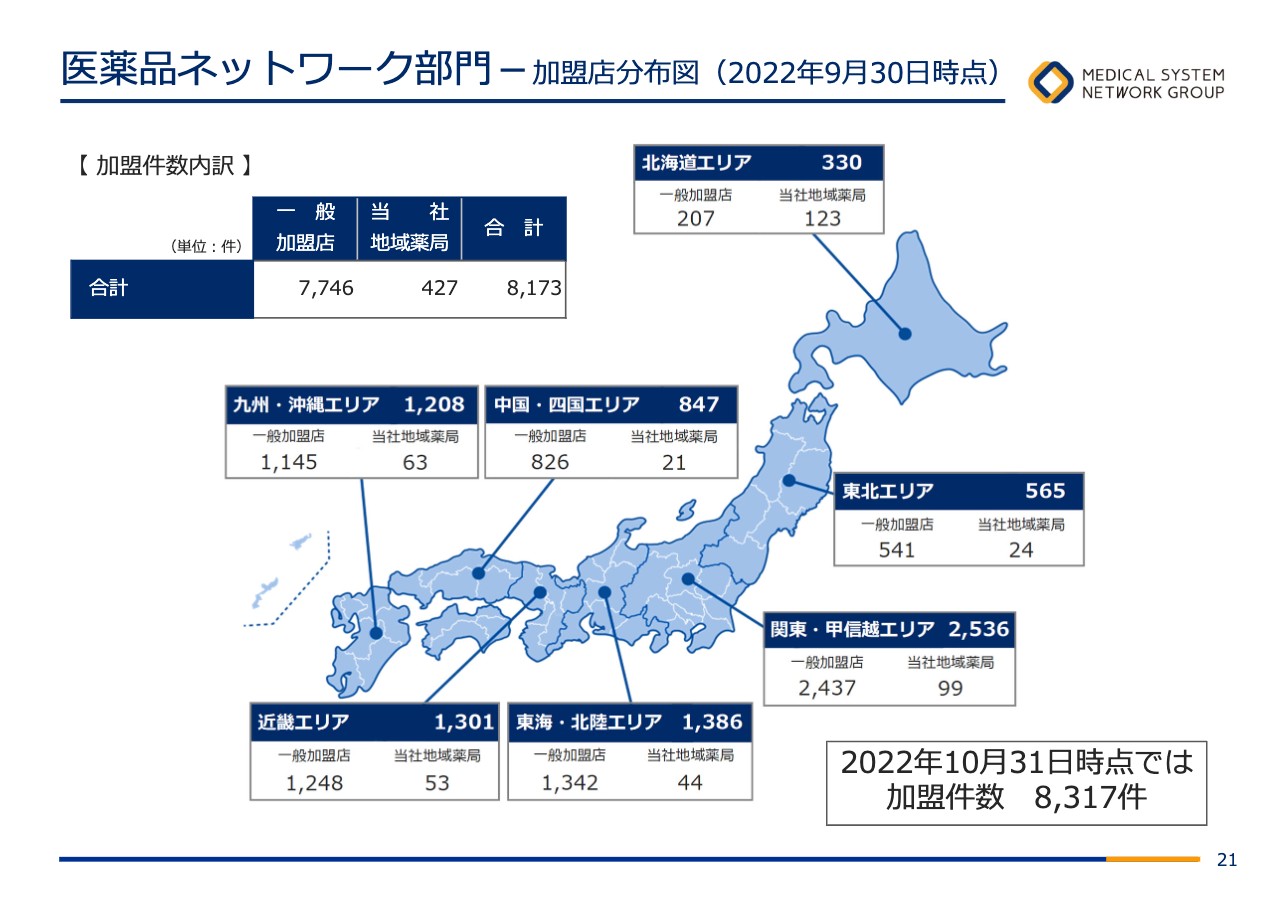

全国における加盟店の分布図です。2022年10月31日時点で加盟件数は8,317件、2022年9月30日時点と比べてプラス144件ということで、下期も順調です。この4年の計画で1万2,000件、約20パーセントのシェアを目標にしているわけですが、なるべく早く前倒しで達成していきたいと思います。

医薬品製造販売部門/賃貸・設備関連事業部門

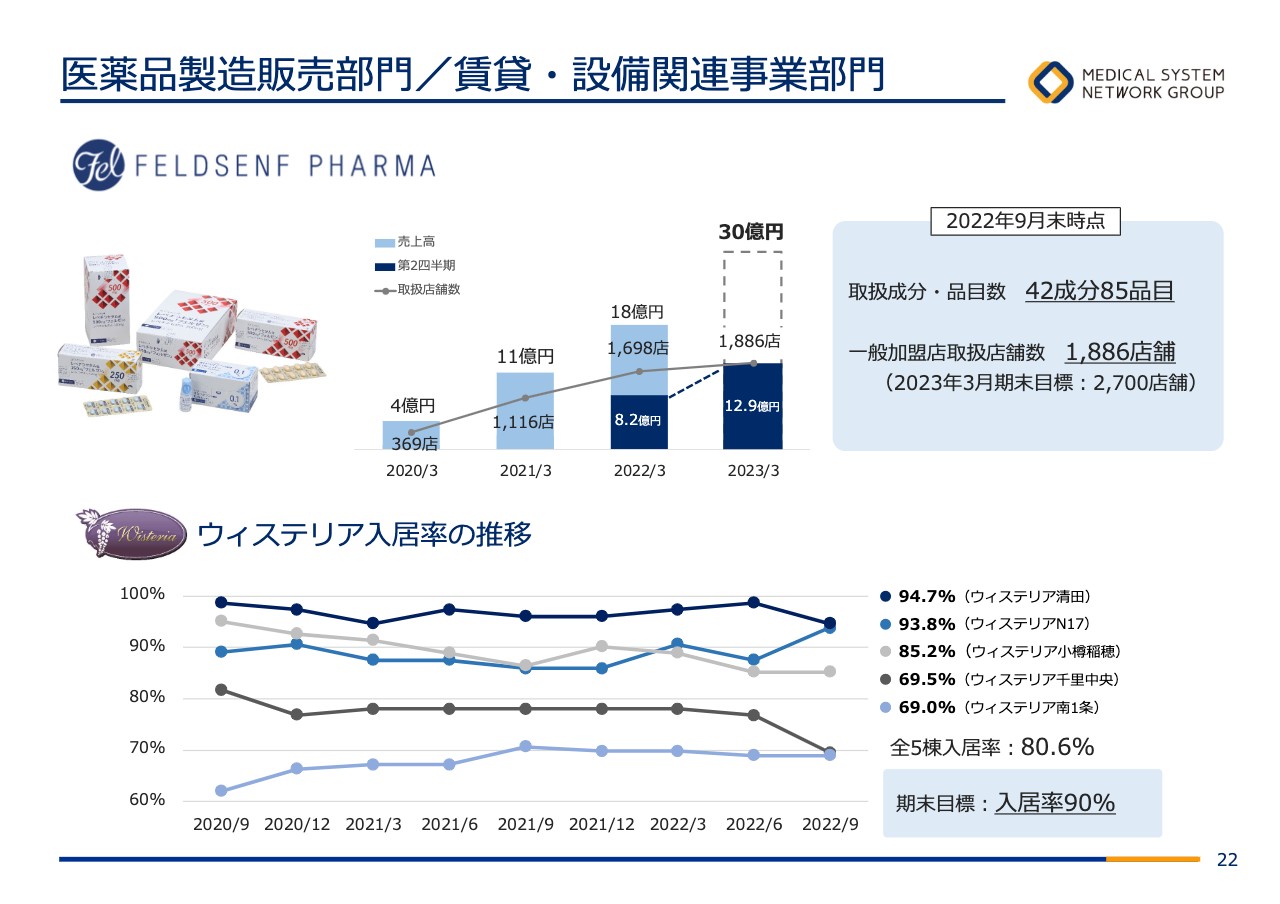

フェルゼンファーマの後発医薬品は、今期で30億円の売上を目指しており、上期が終わった時点で約13億円で、一般加盟店取扱店舗数は1,886店舗となっています。加盟店の取引が停滞気味ですが、下期は、営業のメンバーも増員済みですので、取扱店舗数を増やしていきたいと思います。

また、中期経営計画では、売上高100億円を目指しています。100億円と言いますとかなり大きな数字のように見えますが、加盟店取扱高の約5,000億円のうち約800億円が後発医薬品(ジェネリック)の仕入れです。

さらにその中で、現在、当社のフェルゼンファーマがカバーしている製品群は190億円あります。ですので、すべての加盟店がフェルゼンファーマに切り替えれば190億円はいけることになります。当然、これから加盟店は増え、我々も取扱品目を増やしていくことになるため、100億円というのは決して不可能な数字ではありません。

スライド下に記載のウィステリアはサービス付きの高齢者向け住宅です。特に千里中央の入居率が一時的に落ちてしまったことで、全体の入居率は80.6パーセントとなっています。長らく続くコロナ禍の影響でフレイル(虚弱・体調悪化)状態の入居者が増えたということで、小さなきっかけで体調を崩して入院する方が増えている現状があります。

我々の中でも、多少の体調悪化に対応できるような設備、人的対応ができているため、それをもってしっかりと入居率を上げていきたいと思います。今期末で入居率90パーセントという目標に向けて頑張っていく予定になっています。

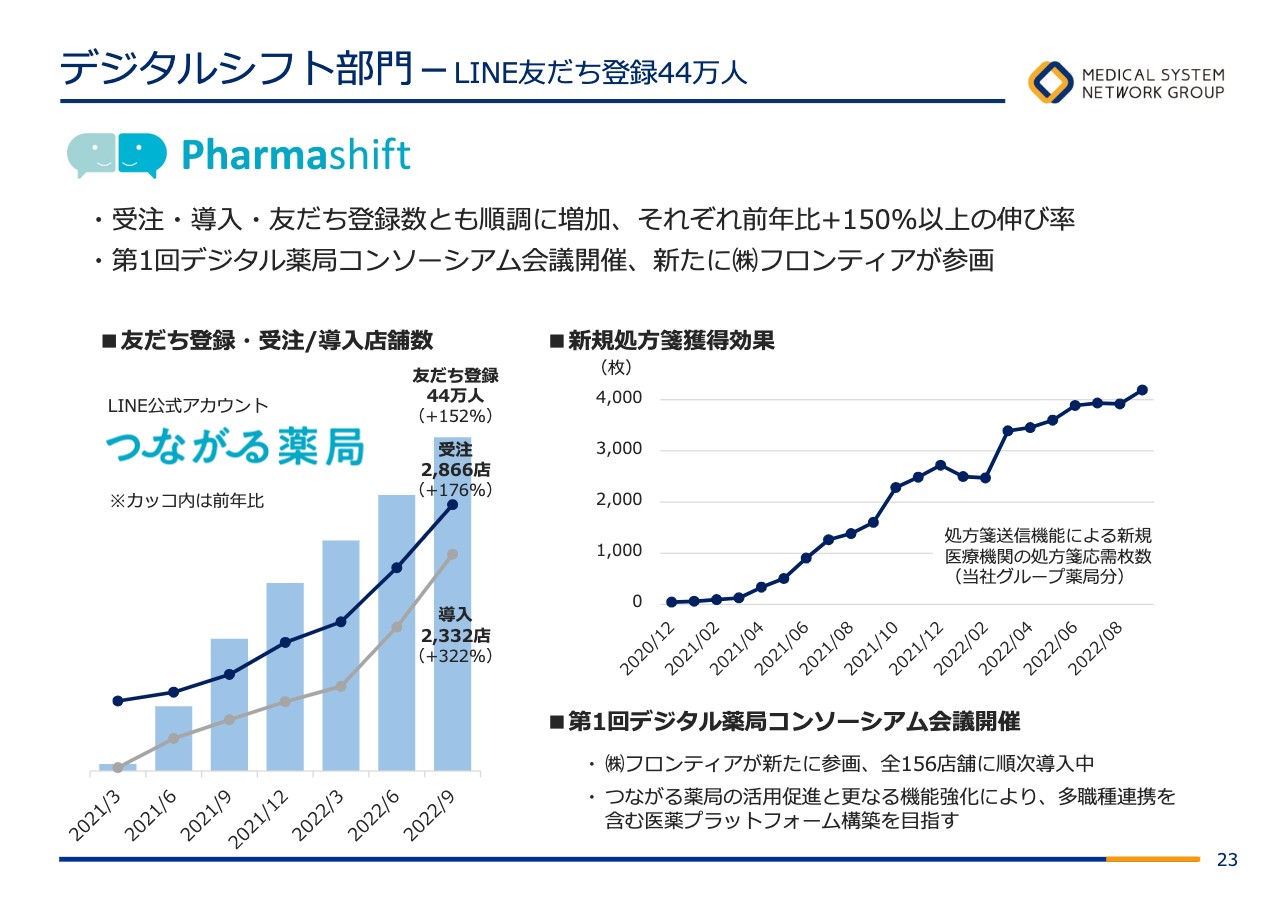

デジタルシフト部門 ー LINE友だち登録44万人

デジタルシフト部門は、順調です。スライド左下のグラフのとおり、今年の4月から急激にカーブが上がっています。半期で、受注はプラス1,200店舗、導入店舗数はプラス1,400店舗と、大きく獲得できています。

その要因の1つは、加盟店に無料で入っていただけるお試しプランを用意したことです。このプランで800店舗ほど入っていますが、それ以外にも、スライド右下に記載のように、フロンティアや多店舗を有する薬局にも導入いただいています。

実際に、当社グループの薬局でこれまで受けたことのない、新規の医療機関から来た処方箋の累計は単月で約4,000枚ということで、非常に新規獲得の効果も出てきています。

ただし、当社の場合は、1店舗あたりの友だち登録数が約800人と非常に大きな数になっており、加盟店や他の導入されている店舗ではここまでの友だち登録が進んでいるわけではありません。そのためすぐにということは難しいですが、それでも、しっかり友だち登録できればこのくらいの効果は出るということで、強力なツールになると考えています。

以上が2023年3月期の前半期の概況です。

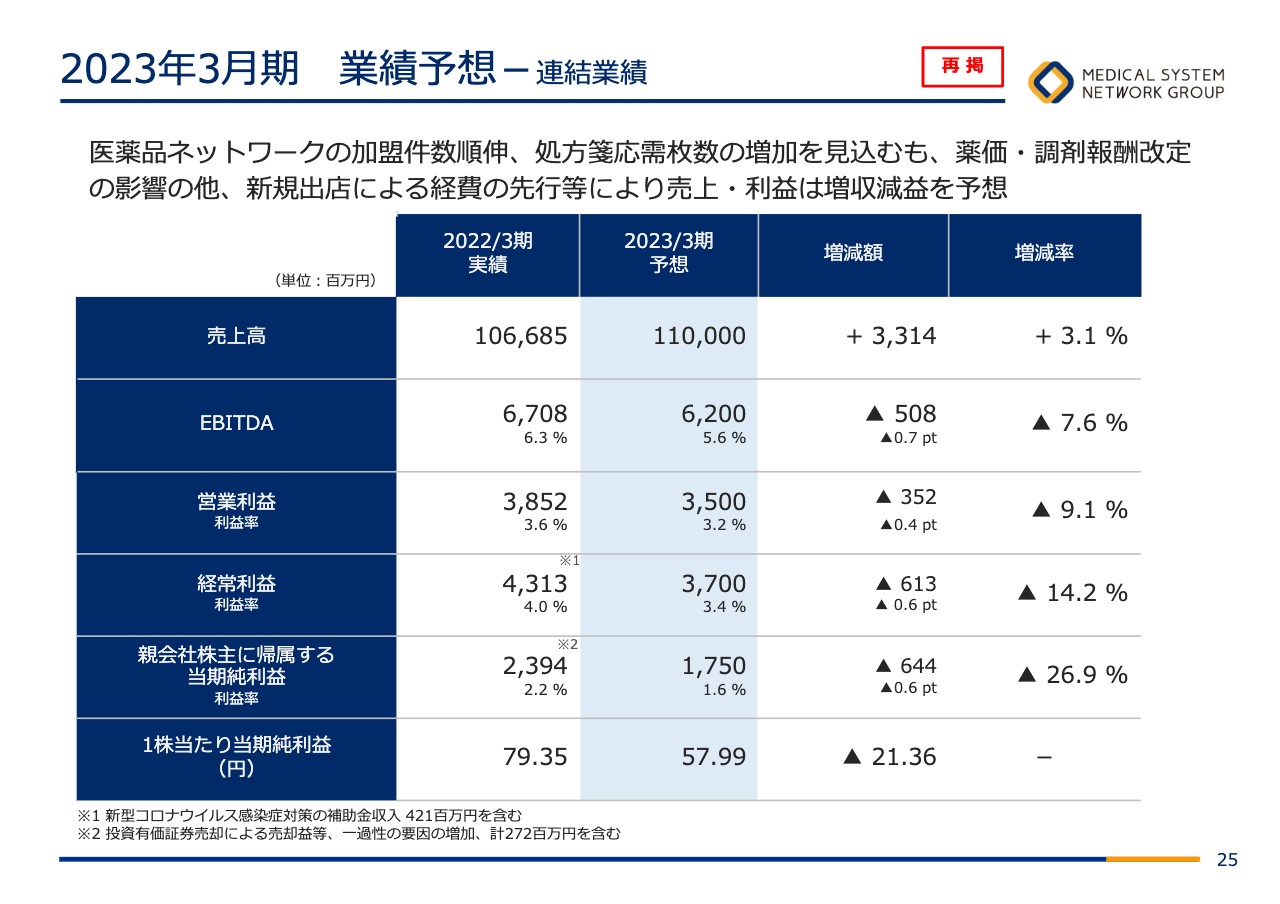

2023年3月期 業績予想 ー 連結業績

通期業績予想については、期初と変えず、売上高1,100億円、営業利益35億円、経常利益37億円、当期純利益17億5,000万円という予想にしています。本当は上期で少し貯金を作っておきたかったのですが、ほぼ計画どおりとなりました。ですので、下期では、決して簡単ではないですが、計画達成に向けて頑張っていきたいと思います。

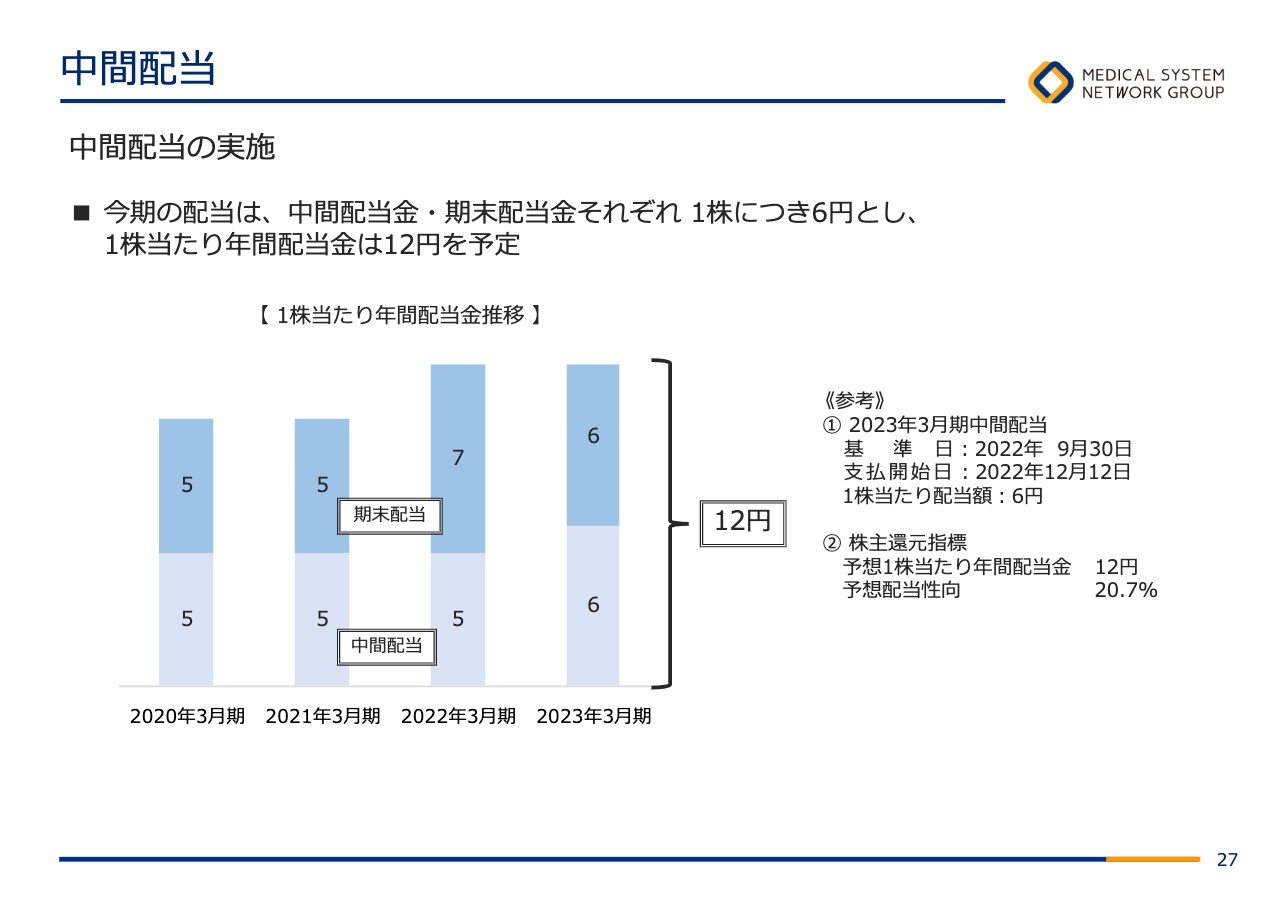

中間配当

中間配当金は6円、期末配当金は同じく6円、1株あたり年間配当金は合計12円を予定しています。

質疑応答:今後の処方箋枚数と単価の動向について

「今後の処方箋枚数、単価の動向について教えてください。風邪がはやらないとコロナ禍前の回復は難しいでしょうか?」というご質問です。

今、新型コロナウイルス感染症の第8波が来ているとも言われています。第7波の時にもそれほど大きな影響は受けていないため、第8波がそれと同じようなレベルであれば、基本的にはそれほど大きく変わらないと考えています。単価は思ったよりも高め、枚数は低めという、上期と同じような傾向になると予想しています。

長期処方は、ある程度一巡して定着したというイメージです。インフルエンザが今年ははやるのではないかと言われていますが、去年の計画をベースに策定しており、インフルエンザはそれほど織り込んでいません。

質疑応答:下期に増益となるポイントについて

「上期に7.6億円の減益となりましたが、下期に4億円の増益に転じる主なポイントを教えてください」というご質問です。

上期は薬価改定の影響をかなり強く受けています。特に4月の薬価ダウンによって、3月までに仕入れていた在庫は薬価の高い時に仕入れ、それを低い薬価で販売したため、その在庫が販売され、出ていくまでの4月から6月の間は、けっこう厳しい状況になり、影響を強く受けましたが、下期はそれがないということです。

医薬品ネットワークについては引き続き好調なため、下期の増益は十分可能と考えているところです。

質疑応答:地域支援体制加算取得について

「来期の地域支援体制加算に向けて、現状取得にめがけて動いていらっしゃると思いますが、現時点での課題や手応えについて教えてください」というご質問です。

地域加算の取得のポイントになるのは、在宅医療やかかりつけ薬剤指導になります。先ほどのグラフでもお見せしたように、両方とも進捗は順調です。

もともと当社は、効率というよりは教育的な観点で、全職員、全薬剤師が在宅を経験できるようにするという方針で進めており、去年の段階でも約8割の薬剤師が在宅経験をしています。そのような意味では、裾野は広がっているため、しっかり取得していけるのではないかと思います。

ただ、加算4は9項目中8項目をクリアしないと取れない項目で、在宅やかかりつけだけでは取れないため、ハードルはかなり高いですが、何とかチャレンジし、できれば2割程度は加算4を取れるように進めていきたいです。

質疑応答:事業環境について

「今後の事業環境としてAmazonが日本に進出した場合の、御社のビジネスに対する影響を、地域薬局部門、医薬品ネットワーク部門、デジタルシフト部門、それぞれについて教えてください」というご質問です。

まだ日経新聞のベースでしか出てきていないため、1つは外部委託に対する規制緩和がどうなるかということに、大きく影響されると思います。

現状は、規制改革委員会にかかっているレベルで、そのワーキンググループの案であれば、外部委託がかなり制約されます。同一都道府県内でなければいけないなど、一包化に限るという状況であれば、Amazonが進出してきたとしても、日経新聞に出ていたように、既存の薬局に委託して行い、配送をAmazonが行うというかたちにならざるを得ません。そのようであれば、それほど大きな影響は、実際のところは受けないとは思っています。

もし規制緩和がかなり進み、全国どこでも1ヶ所の薬局で受け、全国どこでも配送センターで調剤して配送できるようになると、Amazonの一番得意とするビジネスモデルで進められてしまうため、それなりに影響が出てくる可能性はあると思っています。

ただし、我々はデジタルシフト(「つながる薬局」)も行っており、先ほど申し上げたように、すでに、1店舗あたり900人の患者さまとつながりをもっています。そして、服薬期間中のフォローもかなりの件数を行っており、患者さまとのつながりはかなり密接に作れています。

リアルで行っている強みもかなりあると思っているため、我々は「オンラインではなくリアルで勝つ」というよりは、「オンラインでもしっかり勝つ」ことが大事だと思っています。

ネットワーク事業に対する影響については、実際今の段階では何とも言えないとは思っています。

質疑応答:地域薬局事業の上期利益の計画未達の理由について

「地域薬局部門の上期利益の計画未達については、何が理由でしょうか? 出店が計画以下だったことを考えますと、処方箋単価が中心なのでしょうか?」というご質問です。

これは6,000万円ほど、マイナスになったことをおっしゃっていると思います。実際、プラスマイナス要因はいろいろあり、売上としてはほぼ計画どおりなのですが、単価が思ったほど下がらず、枚数が未達だったというところです。

技術料は枚数あたりでいただくものですので、売上が同じとしても、枚数が少し計画より落ちたということが大きい理由です。

質疑応答:電子処方箋の影響について

「今後、電子処方箋が始まりますが、あらためて業界に対する変化や可能性について教えてください」というご質問です。

短い時間でご説明するのは難しいのですが、当面はそれほど大きくないですが、電子処方箋の影響はかなり大きくなる可能性があると思います。

1つは薬剤師の仕事の仕方が大きく変わります。要は単純な重複とか併用禁忌のチェックは医師が処方箋情報を入力する段階でアラートが出るため、この段階でもチェックできるということです。

薬剤師の仕事は単純な薬の一元管理や、重複、併用禁忌を見つけることではなく、服用期間中のフォローや管理です。「患者さまがきちんとお薬を飲めているか」あるいは「飲めていないのか」「飲んだことにより副作用が出ているのではないか?」というようなことをきちんとチェックし、問題があればドクターに処方提案をしていく、そのようなことが中心になってくると思われます。

もう1つは、どの薬局でも患者さまがどこの薬局に行き、どんな薬を飲んでいるかすべてわかるようになります。現状でもお薬手帳を見ればわかるのですが、リアルタイムですべてわかるということは、患者さまの獲得競争が一層かなり激しくなるということです。

つまり、これまでは良い場所に立地していれば勝てた薬局が、そうではなくなります。今までより患者が「サービスの内容で薬局を選ぶ」という時代になるのではないかと思っています。

質疑応答:処方箋枚数減の要因について

「地域薬局部門について、処方箋枚数減の影響があったとのことですが、枚数減の要因についてはどのように分析されていますか?」というご質問です。

枚数についてはプラスマイナスがあり、「つながる薬局」というツールを使うことにより、患者さまが「便利だね」ということで、これまで来てくれていた患者さまが他の薬局に行っていた処方箋も我々に持ってきてくれています。

当社の関東エリアでは、このような患者さまが、処方箋に占める割合はだいたい0.8パーセントくらいです。かなり効果が出ており、プラスになっています。

一方で、マイナス要因としてはおそらく長期処方の影響があります。それから、もしかするとドラッグストアに行っているということもあるかもしれません。なかなか分析はしづらいのですが、そのようなことでプラスマイナスになっているかと思います。

質疑応答:中期計画の目標数値に対する手応えについて

「中期計画の初年度ですが、上期を終えて4年後の目標数値に対して手応えはどのように感じていますか?」という質問です。

冒頭でもご説明しましたが、「この4年間で薬局支援3事業(医薬品ネットワーク部門、医薬品製造販売部門、デジタルシフト部門)をかなり伸ばしていき、収益の柱にしていきたい」という計画でスタートし、非常に順調に進捗していると思っています。

おそらく3年目の再来期には、医薬品製造販売部門のフェルゼンファーマの事業やデジタルシフト部門の事業もかなり収益貢献をしてきます。ネットワーク部門は今期もかなり収益の柱になっていますが、こちらもそのままいけば、おそらく再来期には、収益貢献がかなり目に見えるかたちで出てくると思っています。

来期は、地域薬局部門において地域支援加算の減額の影響もあるため、来期をいかに乗り切るかが鍵となり、来期を乗り切れば、再来期はかなり伸びると考えているところです。

質疑応答:薬価差や後発医薬品企業再編について

「厚生労働省の迅速・安定供給実現に向けた総合対策に関する有識者検討会で、薬価差や後発医薬品企業再編の議論が行われていますが、御社はどう見ていますか?」というご質問です。

我々のチェーンストアが、薬価差を取り過ぎだということで、かなり槍玉に挙げられているというか、厳しい視点を受けていると認識しています。

我々としては社会保障、公的社会保障の枠組みの中でプレイヤーとしている以上は、独り勝ちというのは当然あり得ないことで、全体で協力して持続可能な体制を作っていくことが何より重要だと思っています。

その中でも卸売業者は、我々の重要なパートナーであるため、現在も各卸売業者と、流通の効率化に向けて取り組んでおり、それを一層加速して、流通効率化に貢献していきたいと思っています。

有識者検討会についても、ぜひ現場の実態をよく把握して理解していただいた上で、地に足のついた改革、改定をお願いしたいと思っています。

スポンサードリンク