関連記事

第一生命HD、2Qは良好な利益進捗等を背景に通期連結利益と1株あたり配当金を上方修正

第一生命HD、2Qは良好な利益進捗等を背景に通期連結利益と1株あたり配当金を上方修正[写真拡大]

本日のポイント

西村泰介氏:第一生命ホールディングス経営企画ユニットの西村でございます。本日は第一生命グループ2022年3月期第2四半期決算報告にご参加いただきまして、ありがとうございます。私から資料に沿って概要をご説明します。

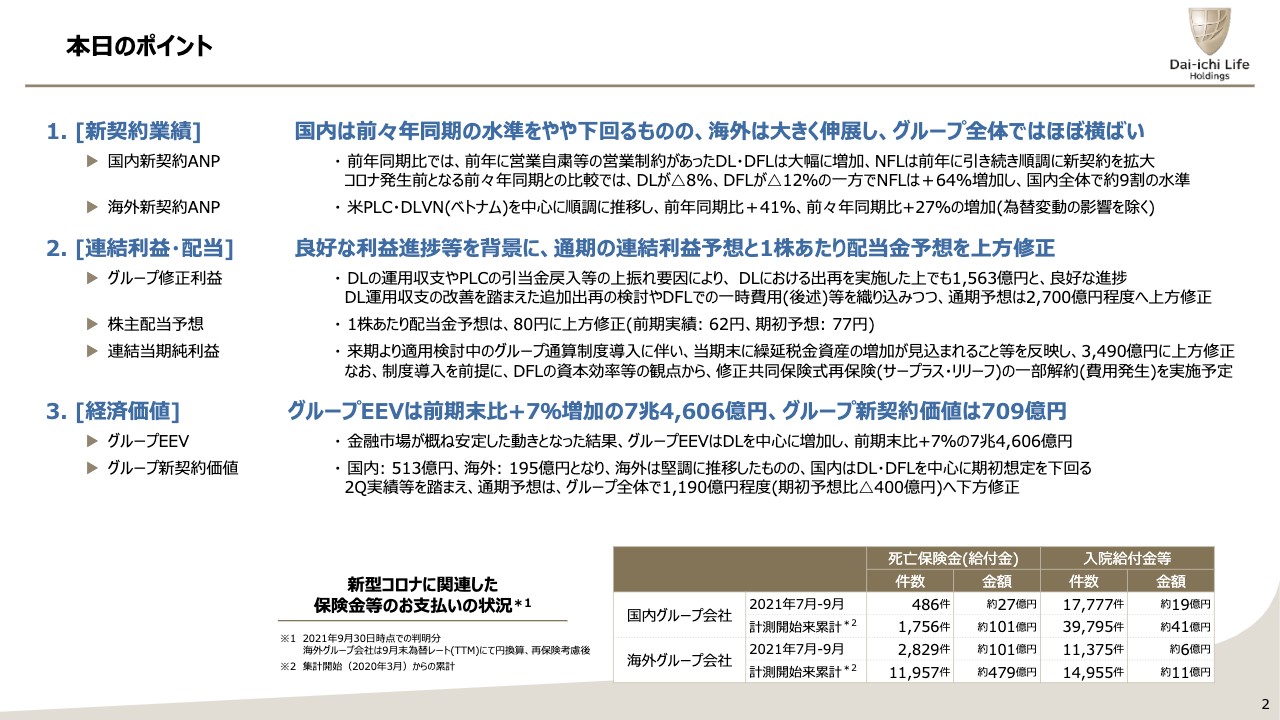

2ページをご覧ください。本日のポイントを3点にまとめました。まず新契約業績です。国内の新契約年換算保険料は前年同期の営業制約の反動で大幅に増加しましたが、前々年同期をやや下回りました。一方、海外は各国で順調に推移し、グループ全体で前々年同期からほぼ横ばいとなりました。

連結利益および配当です。概ね安定した金融市場環境を背景に、第一生命の運用収支や米プロテクティブの想定以上の改善が利益進捗に大きく寄与しました。グループ修正利益は通期予想に織り込んでいた第一生命における責任準備金3,000億円の出再を実施し、約800億円の臨時損失を計上した中で1,563億円となりました。

期初想定を上回る運用収支の改善を踏まえ、第一生命では追加出再の実施を検討しています。後述する第一フロンティア生命での一時費用の発生も織り込みつつ、通期予想は2,700億円程度へ上方修正しました。

1株あたり配当金は期初予想から3円増額し、80円を見込みます。連結当期純利益はグループ修正利益の引き上げに加え、来期より適用を検討しているグループ通算制度の影響を織り込んでいます。導入に伴い、当期末に繰延税金資産の計上が見込まれることなどを反映し、通期予想は3,490億円に上方修正しました。

なお、制度導入を前提に第一フロンティア生命では純資産の増加が見込まれることなどを踏まえ、サープラス・リリーフの一部解約を行う予定です。これにより約200億円の一時費用を計上しますが、来期以降に一定の利益改善が見込まれます。

最後に経済価値指標です。グループEEVは前期末から7パーセント増加の7兆4,606億円となりました。グループ新契約価値は海外では堅調な推移となりましたが、国内は第一生命において第1四半期を中心に利益幅が非常に小さい保障見直しが増加したことが影響しました。

また、第一フロンティア生命において新契約価値計算に上乗せするICS公表値に基づく社債スプレッドが期初計画時の想定を下回ったことなどから、進捗率が低位に留まりました。このような状況を踏まえ、通期見通しは1,190億円程度に下方修正を行いました。

決算のポイント - 営業業績

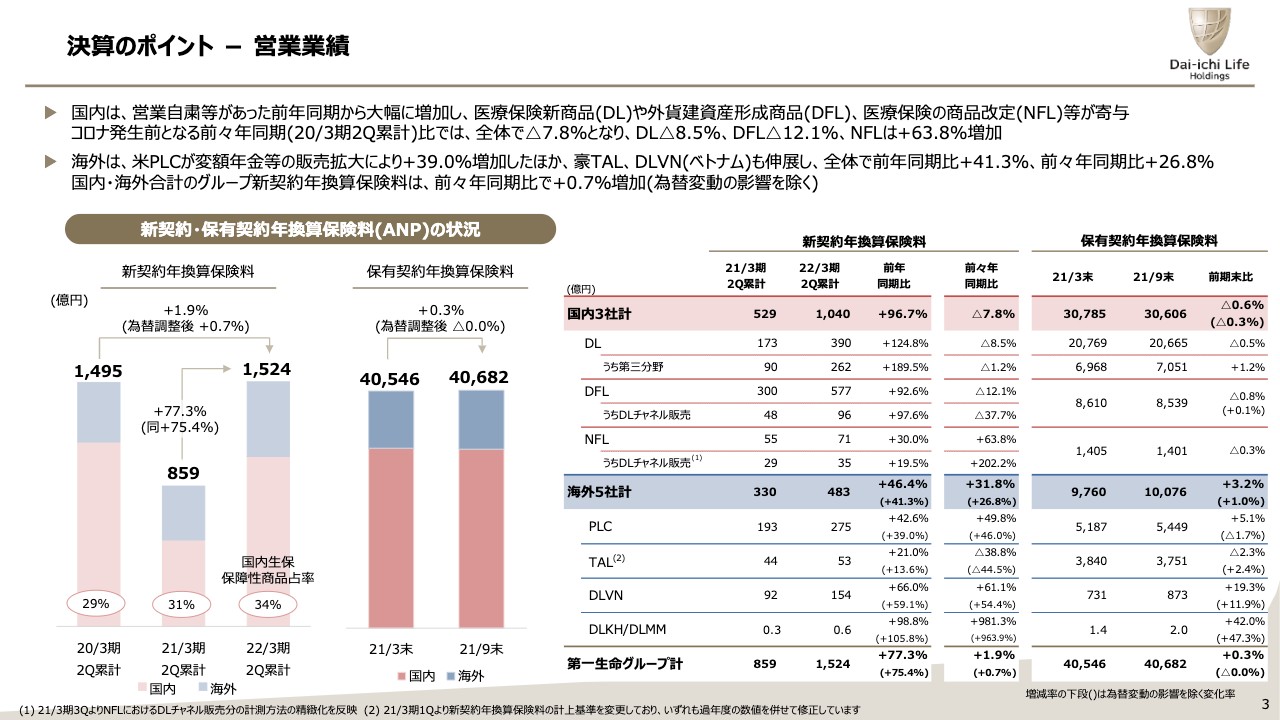

営業業績についてご説明します。第一生命では1月に発売した総合医療一時金保険の契約者を中心とした販売に加え、6月より発売を開始した入院一時金保(限定告知型)が若年層を含む幅広い新規のお客さまからご支持をいただき、今期の営業業績に寄与しました。しかし、前々年同期からは約8パーセント下回る水準となっています。

第一フロンティア生命では海外金利の上昇を踏まえ、外貨建資産形成商品の販売が伸びましたが、前々年同期からは約12パーセント下回る水準となりました。一方、ネオファースト生命では4月より三大疾病保障の支払事業を拡大するなどの商品改定を行ったことや、お客さまの健康年齢により保険料を決定する入院一時給付保険などが販売増加に貢献しました。

海外各社の営業業績は前年同期のコロナ禍においても概ね堅調でしたが、当期も引き続き進展しています。米プロテクティブでは法人を契約者受取人とする保険商品や変額年金の販売が拡大したほか、豪TAL、第一生命ベトナムも2桁成長となりました。

決算のポイント - グループ修正利益・連結純利益

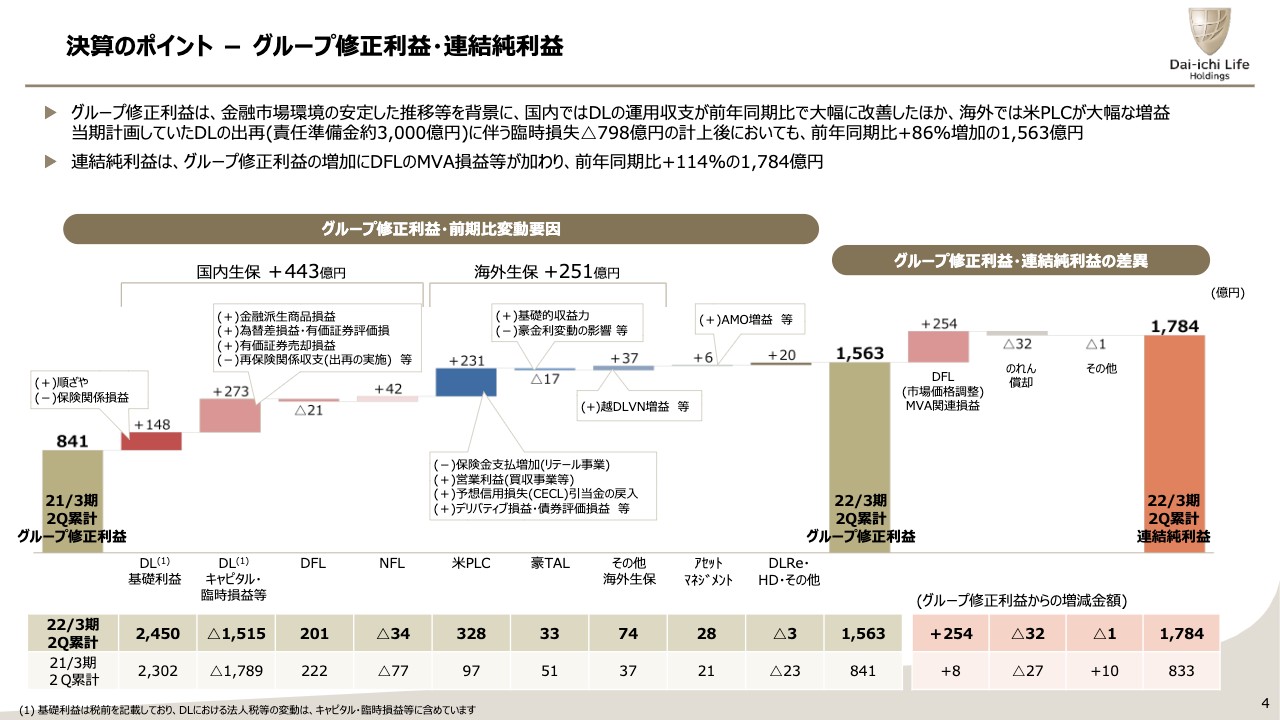

利益指標についてご説明します。グループ修正利益は前年同期比で大幅に改善し、1,563億円となりました。これは前年同期における金融市場の急激な変動に伴う損失から、当期は改善したことが主な要因です。

第一生命では金融派生商品損益を中心にキャピタル損益が大幅に改善したことや、順ざやの改善などを踏まえ、通期予想に織り込んでいた出再を実施しましたが、その上でも増益を確保しています。

また米プロテクティブでも評価損益を中心とした営業外損益が大きく反転しました。一方、豪TALでは個人、団体保険などの基礎的収益力に大きな改善が見られたものの、欧州のイールドカーブが前期末比で大きくフラットニングしたことなどを受け、保険負債の時価変動による損益がマイナス方向に影響しました。

当期に高い利益成長を見込む第一生命ベトナムは順調に利益を拡大しています。連結純利益は、これらの増益要因に加えて第一フロンティア生命のMVA損益がクロスセルに寄与したことから1,784億円となりました。

決算のポイント - グループ新契約価値・グループEEVの変動要因

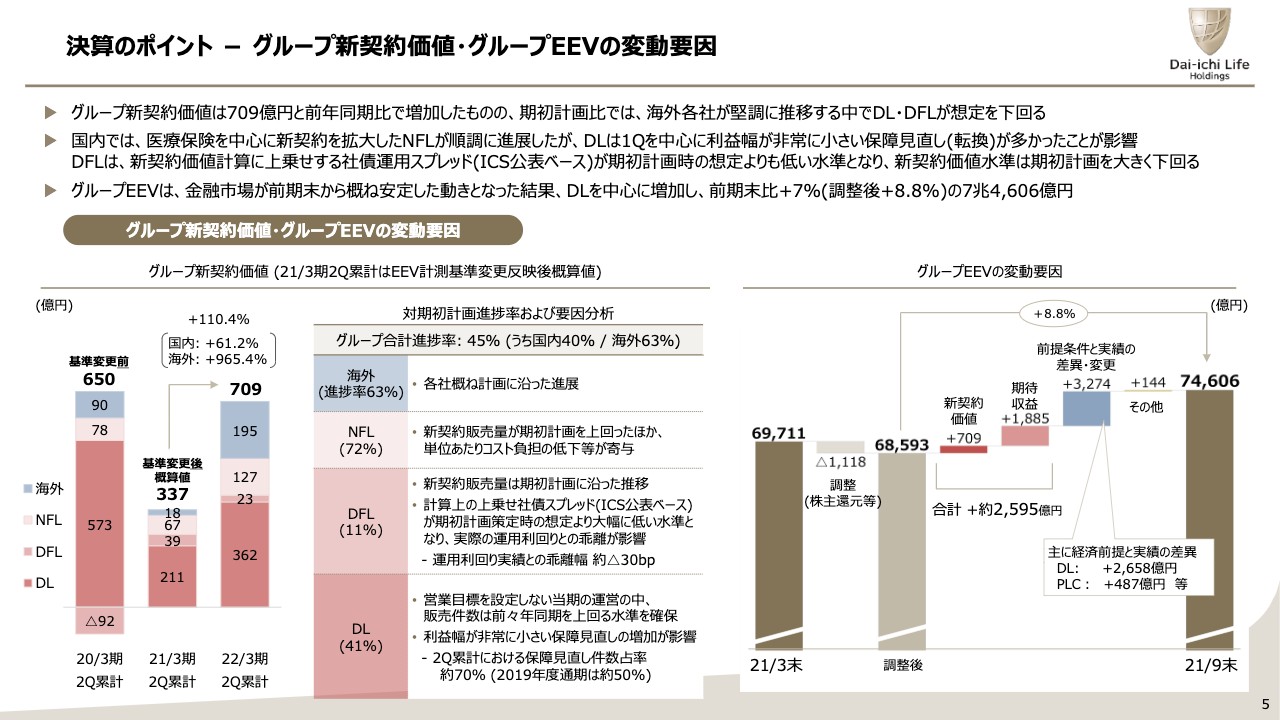

グループ新契約価値・グループEEVについて説明します。グループ新契約価値は前年同期からは増加していますが、国内においては第一生命・第一フロンティア生命を中心に期初計画の想定を下回る進捗となりました。

第一生命では販売件数は前々年同期を上回る水準で確保しましたが、第1四半期を中心に利益幅が非常に小さい医療保険間での保障見直しが大きく増加したことから、見直し後の追加的な新契約価値が伸び悩み、期初予想に対する進捗率が約40パーセントとなりました。

第一フロンティア生命では前期末EEVより、新契約価値計算において国際的な保険規制として検討されているICSの公表値に基づく社債スプレッドの上乗せを考慮しています。しかしながら、期初計画時に想定した上乗せスプレッドよりも公表値が大幅に低い水準となったため、新契約の販売量は期初計画に沿って推移したものの、計算される新契約価値水準は想定を大きく下回りました。

お客さまへの付与利率は実際に購入した資産運用利回りをベースに決定されますが、新契約価値計算上の運用利回りは実際の利回りよりも低いICSの公表値に基づく上乗せのみを考慮しており、乖離が生じていることがネガティブに影響しています。

一方、ネオファースト生命や海外各社は計画対比で順調な進捗となりました。グループEEVは金融市場環境が概ね安定した動きとなったことから、前期末から微増となりました。なお資本充足率、ESRは来週18日に予定しています決算・経営説明会にて公表します。

2022年3月期 グループ修正利益・新契約価値予想 - 変動要因(期初予想対比)

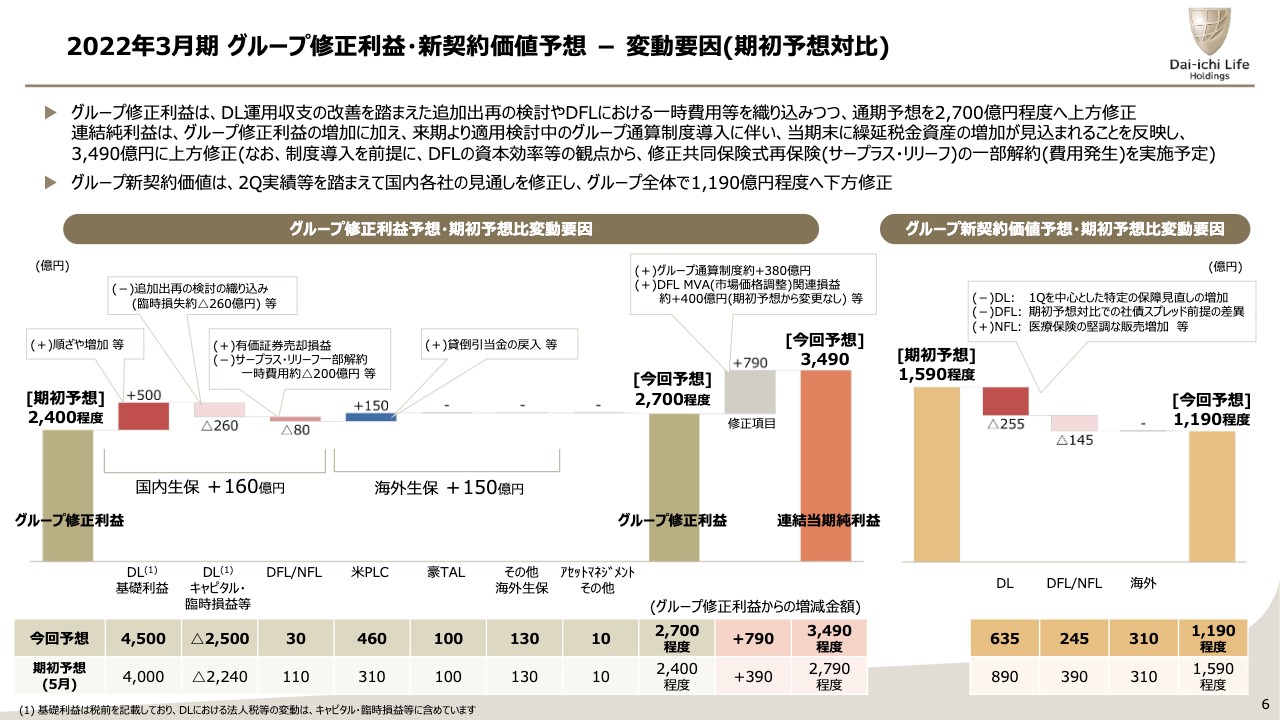

利益予想・新契約価値予想の修正について詳細を示しています。グループ修正利益は国内・海外ともに上振れを反映して2,700億円程度、連結当期純利益はこれらに加えて検討中のグループ通算制度導入の影響を含めて3,490億円を見込んでいます。グループ修正利益は第一生命の順ざやなどの運用収支の改善見込みを踏まえ、責任準備金約1,000億円、臨時損失で260億円規模の出再の追加実施を織り込んでいます。

また第一フロンティア生命において、グループ通算制度の導入を前提としたサープラス・リリーフの一部解約による一時費用約200億円を考慮しました。新契約価値予想は先述した第2四半期累計実績を踏まえて通期予想を見直した結果、国内全体で約400億円引き下げ、グループ全体で1,190億円程度を予想しています。

グループ連結主要業績および2022年3月期業績予想

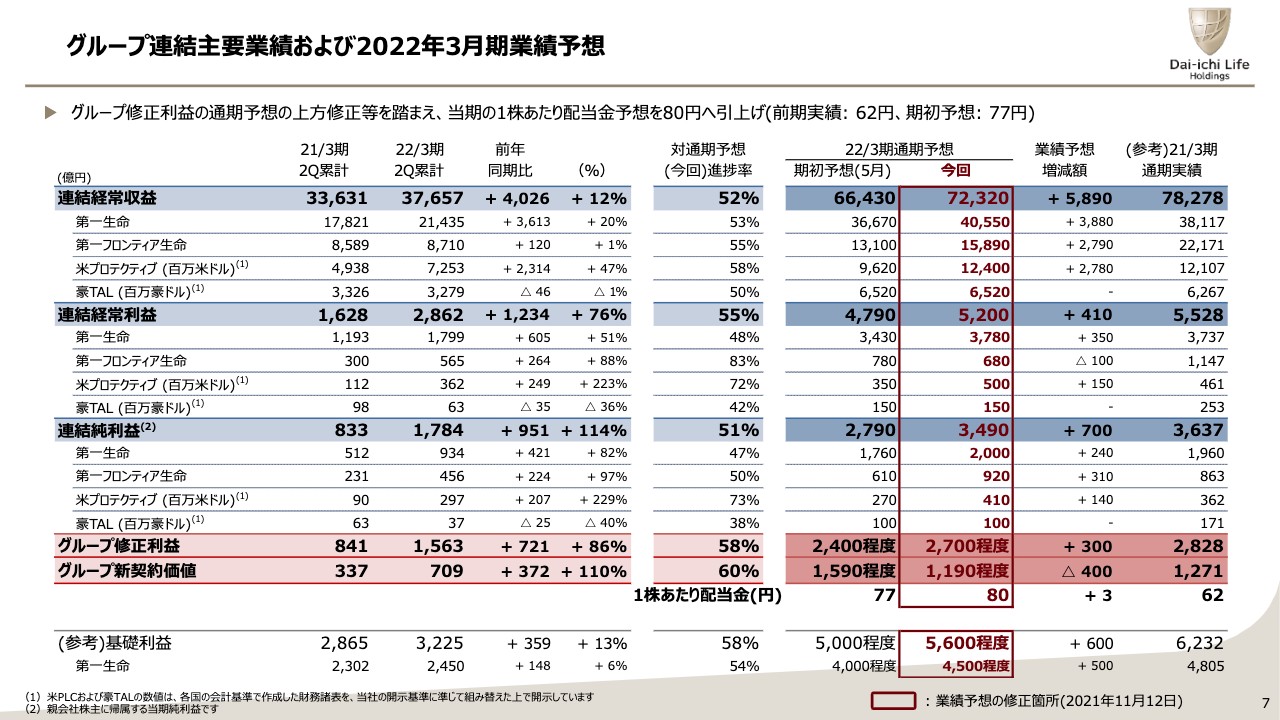

計上項目含めた第2四半期累計の進捗率および通期予想の修正額について記載しています。経常収益は良好な金融市場環境に伴い、第一生命および米プロテクティブにおける資産運用収益の増加などにより、期初予想対比での増加を見込んでいます。

1株あたり配当金は今回のグループ修正利益の上方修正を踏まえた過去3年平均の約30パーセント程度を前提に、現在実施中の自己株式取得に伴う対象株式数の減少も想定し、期初予想対比3円プラスの80円を予想しています。

[参考] グループ通算制度導入による影響

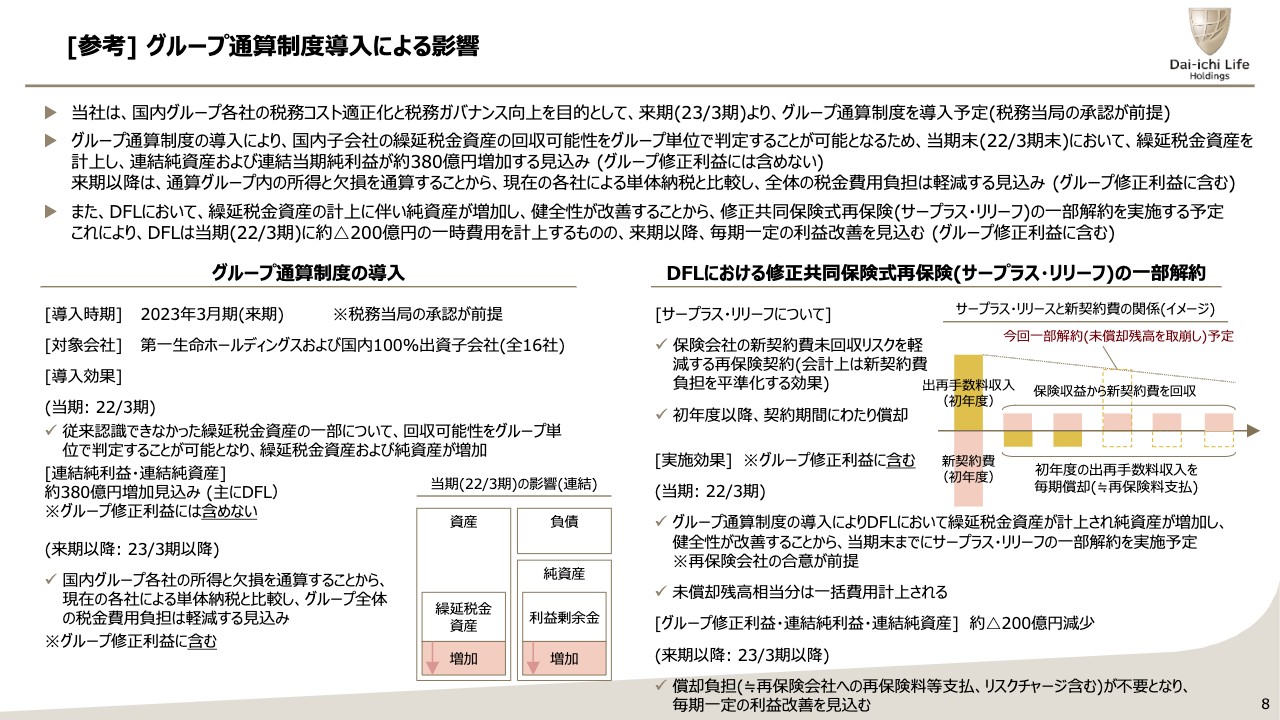

最後にグループ通算制度による影響について補足します。グループ通算制度は第一生命ホールディングスおよび100パーセント出資の国内子会社を対象とし、各社の税務コストの適正化と税務ガバナンス向上を目的に来年度より導入予定として準備を進めています。

制度導入により従来個社では認識できなかった繰延税金資産の一部について、回収可能性をグループ単位で判定することが可能となります。これによって当期末において、主に第一フロンティア生命での追加繰延税金資産が計上され、連結純資産および連結当期純利益が約380億円増加する見込みです。

これは税額計算方法の変更に伴う繰延税金資産の増加によるものであり、グループ修正利益には含めませんが、来期以降のグループ各社の所得と欠損の通算に基づく税金費用の軽減効果はグループ修正利益に含まれることとなります。

一方、第一フロンティア生命では過去から新契約費負担を平準化する効果のあるサープラス・リリーフを活用し、財務健全性への影響をコントロールしてきましたが、今回の繰延税金資産の計上により純資産が増加することを踏まえ、当該再保険契約の一部解約を実施する予定です。

この結果、過去の新契約費の未償却残高相当額が一括費用認識され、当期に約200億円の影響が生じますが、来期以降は償却負担が不要となるため一定の利益改善が見込まれます。これらはグループ修正利益に含めることとなります。

私からの説明は以上となります。

スポンサードリンク