関連記事

日本リビング保証、通期は増収増益で過去最高益を達成 売上高も創業以来13期で連続増収に

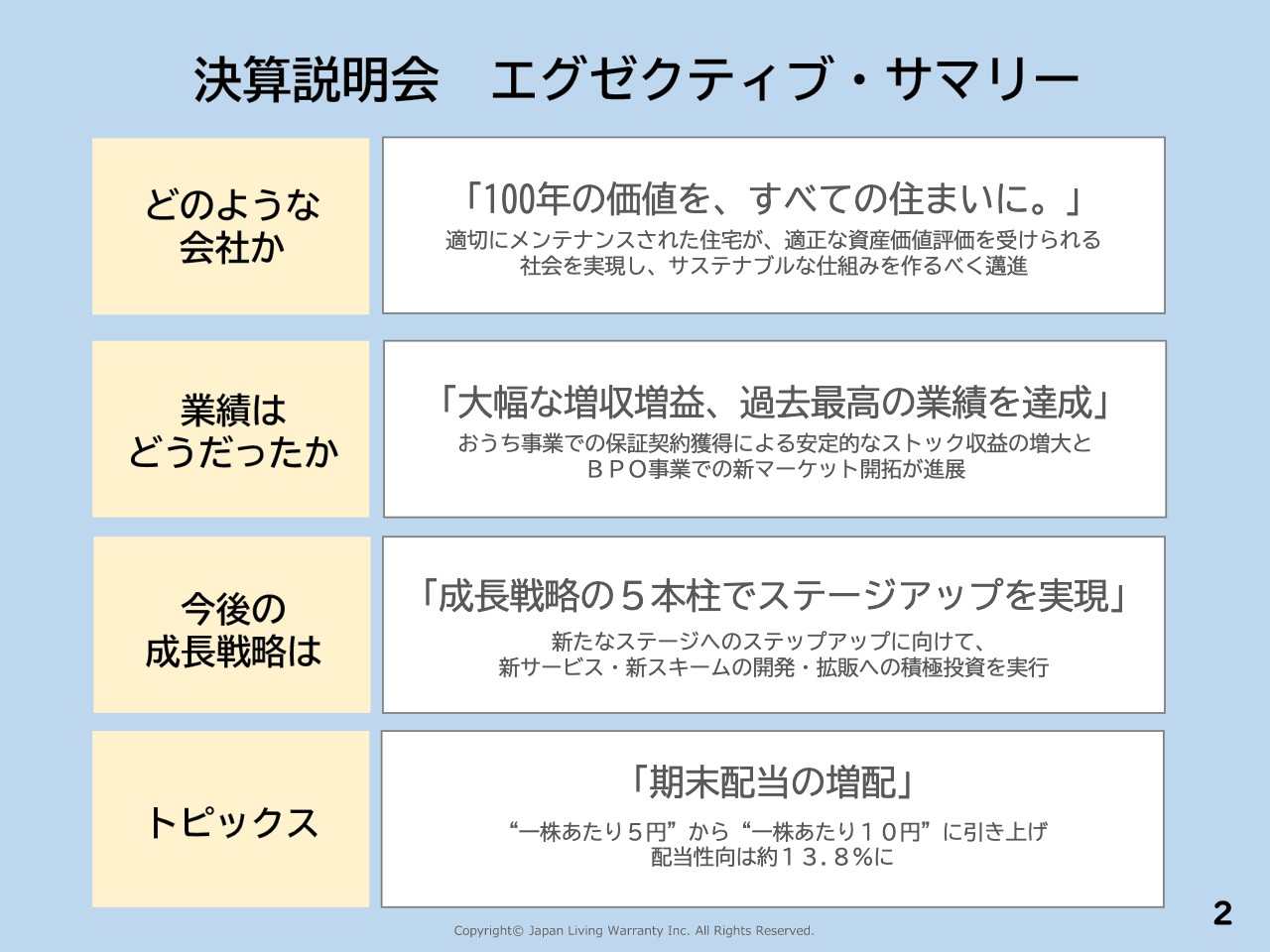

決算説明会 エグゼクティブ・サマリー

安達慶高氏:こんにちは。日本リビング保証の社長の安達でございます。本日は、決算説明会をご視聴いただきまして、誠にありがとうございます。ただいまより、日本リビング保証2021年6月期決算説明会を執り行います。

まずは全体のサマリーです。当社がどのような会社かというと、「100年の価値を、すべての住まいに。」を理念として、適切にメンテナンスされた住宅が、適正な資産価値評価を受けられる社会を実現し、サステナブルな仕組みを作るべく邁進していきたいと考えています。

業績についてですが、大幅な増収増益で、過去最高の業績を達成しています。おうち事業での保証契約獲得による安定的なストック収益の増大と、BPO事業での新マーケットの開拓が進展したことが主因です。

今後の成長戦略ですが、成長戦略の5本柱でステージアップを実現していきたいと考えています。新たなステージへのステージアップに向けて、新サービス、新スキームの開発・拡販への積極投資を実施していきます。

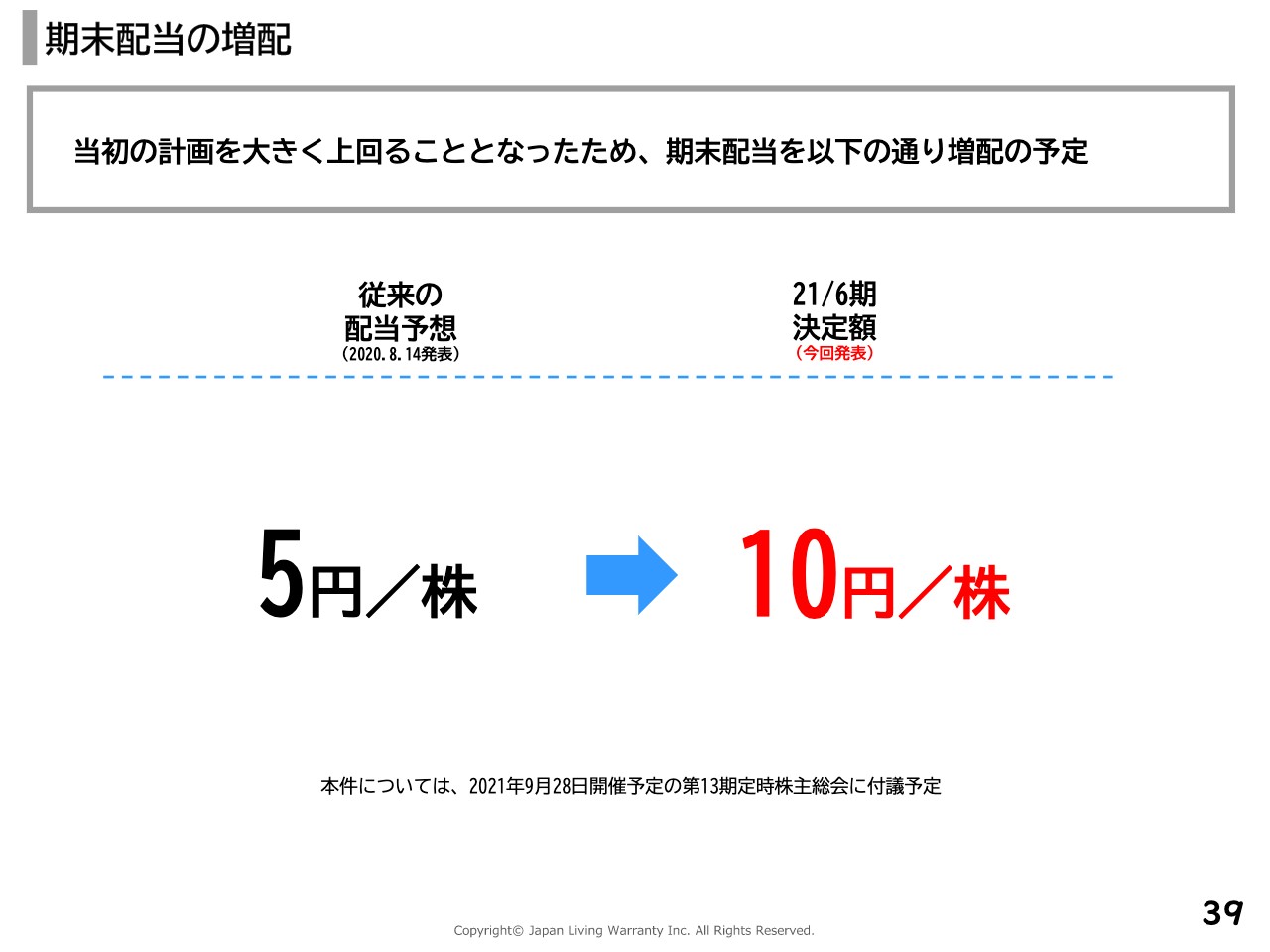

トピックスですが、当初の計画を大きく上回ったことを踏まえて、期末配当を一株あたり5円から一株あたり10円に増配する予定です。

経営理念

それでは、あらためて、当社の会社概要をご説明します。冒頭にお伝えしたように、「100年の価値を、すべての住まいに。」を経営理念として、「住宅×金融×テクノロジー」で新たな仕組みを創造していきたいと考えています。

会社概要

グループの役職員数は、2021年8月1日時点で152名で、拠点は東京、大阪、名古屋、福岡で展開している状況です。

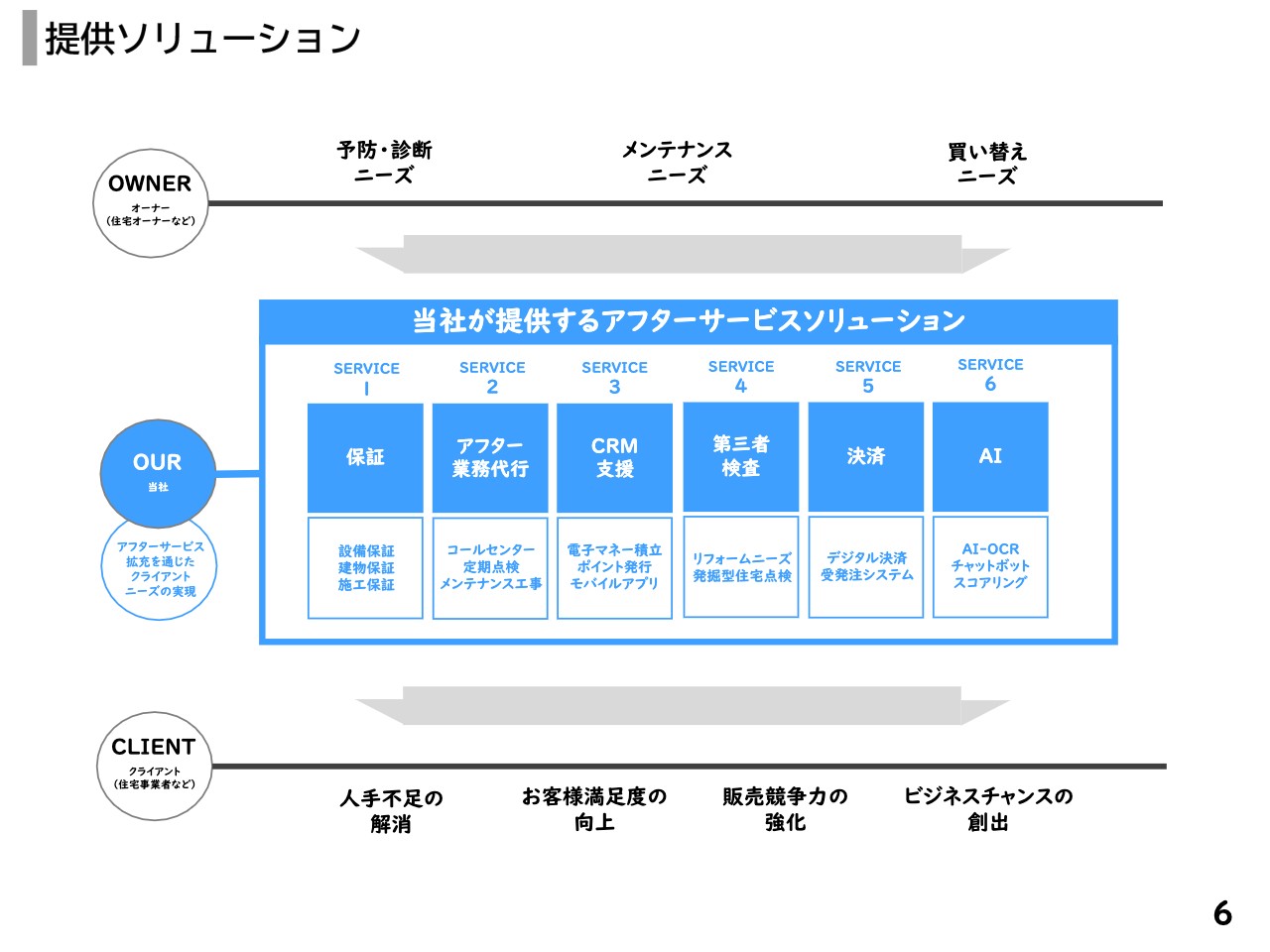

提供ソリューション

当社が提供するソリューションですが、創業時からのメイン商材である保証サービスに加えて、アフター業務代行、CRM支援、第三者検査、決済、AIといったコンテンツを提供しています。当社では、これらのコンテンツを組み合わせながら、クライアントごとに最適なサービスに仕立てて提供しています。

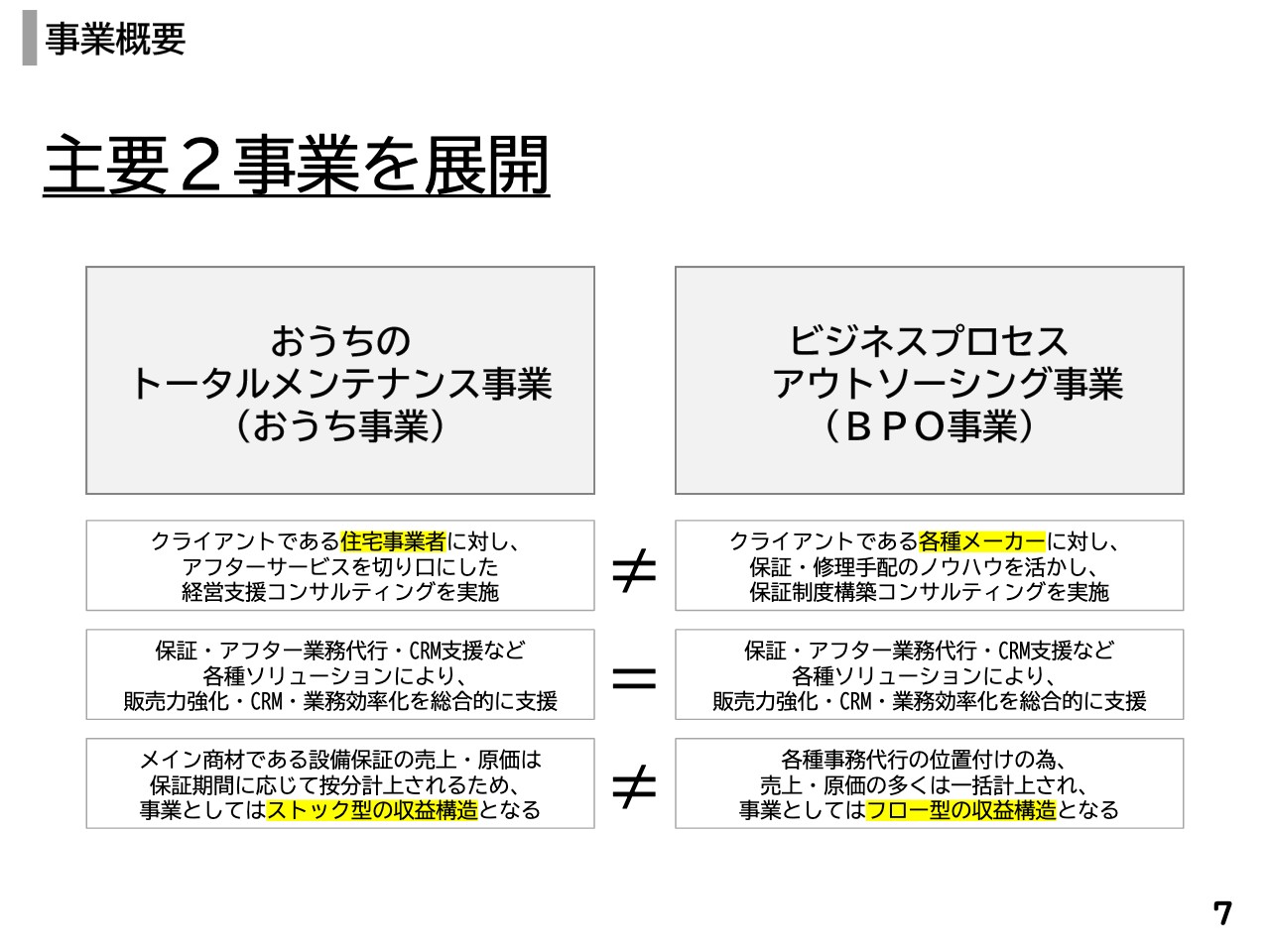

事業概要

当社では、主要となる2つの事業を展開しています。1つがスライド左側の「おうちのトータルメンテナンス事業(おうち事業)」です。そしてもう1つが、スライド右側の「ビジネスプロセスアウトソーシング事業(BPO事業)」です。

それぞれの対象となるクライアントですが、おうち事業に関しては、住宅事業者に対して、アフターサービスを切り口にした経営支援コンサルティングを実施しています。BPO事業については、各種メーカーに対して、保証・修理手配のノウハウを活かし、保証制度構築コンサルティングを実施しています。

提供ソリューションですが、両者とも同様で、保証・アフター業務の代行・CRMの支援などの各種ソリューションにより、販売力強化・CRM・業務効率化を総合的に支援しています。

おうち事業の収益構造について、メイン商材である設備保証の売上・原価は保証期間に応じて按分計上されるため、事業としてはいわゆるストック型の収益構造となっています。

一方で、BPO事業については、各種事務代行の位置付けのため、売上・原価の多くは一括計上され、事業としてはフロー型の収益構造となっています。

2021年6月期 通期連結業績

2021年6月期の業績です。まず売上高ですが、2020年6月期の19億5,500万円に対して、2021年6月期が28億100万円で前期比143.3パーセント、営業利益が2020年6月期の2億400万円に対して、2021年6月期が5億5,400万円で前期比270.7パーセントとなりました。

また、経常利益が2020年6月期の2億8,400万円に対して、2021年6月期が6億3,000万円で前期比221.5パーセント、当期純利益が2020年6月期の1億8,600万円に対して、2021年6月期が3億6,200万円で前期比194.5パーセントとなり、前期比で増収増益、過去最高益を達成している状況です。

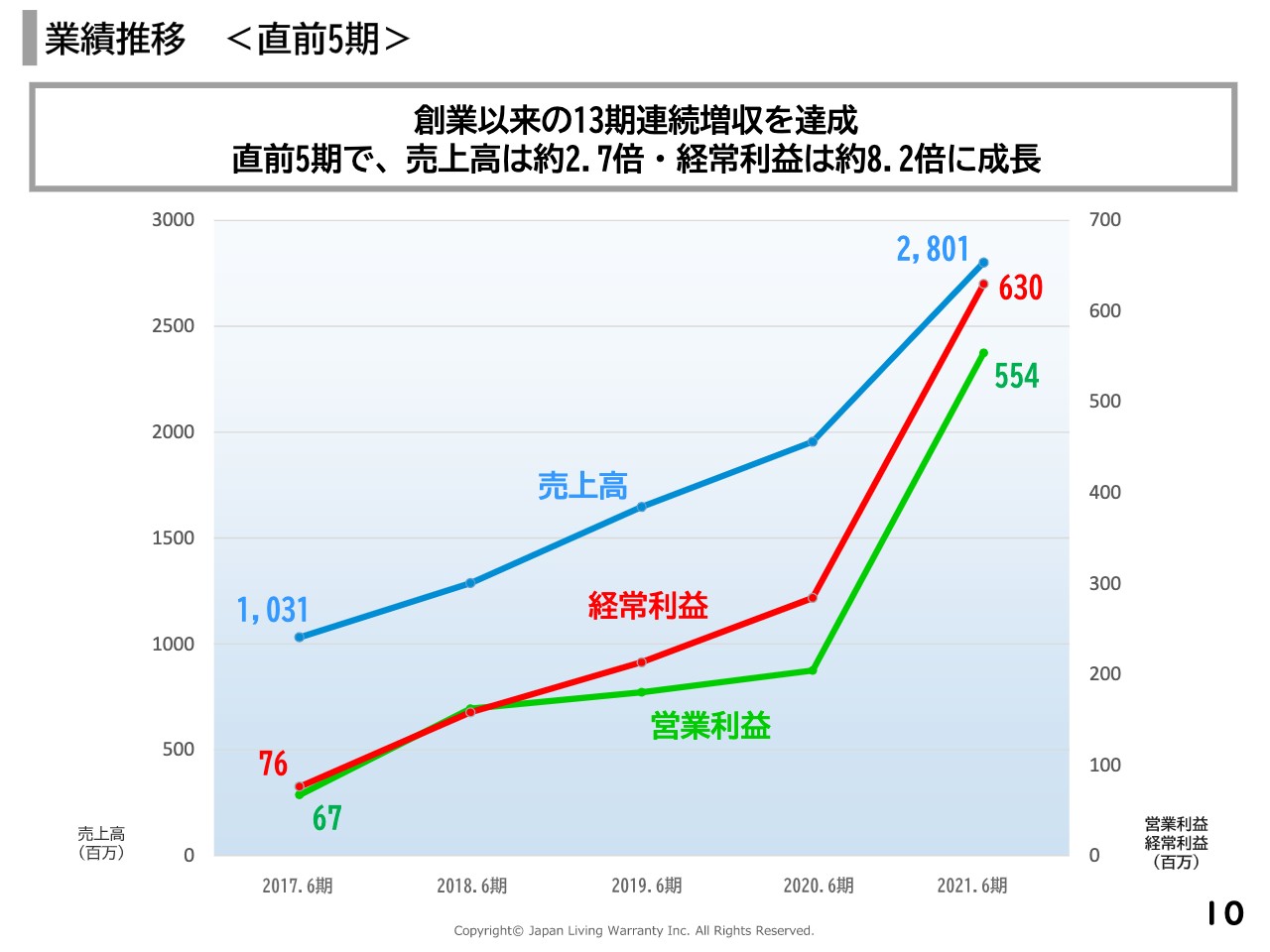

業績推移 <直前5期>

直前5期の業績推移のグラフです。創業以来、13期連続の増収を達成しています。また直前5期で、売上高は約2.7倍、経常利益は約8.2倍に成長しています。

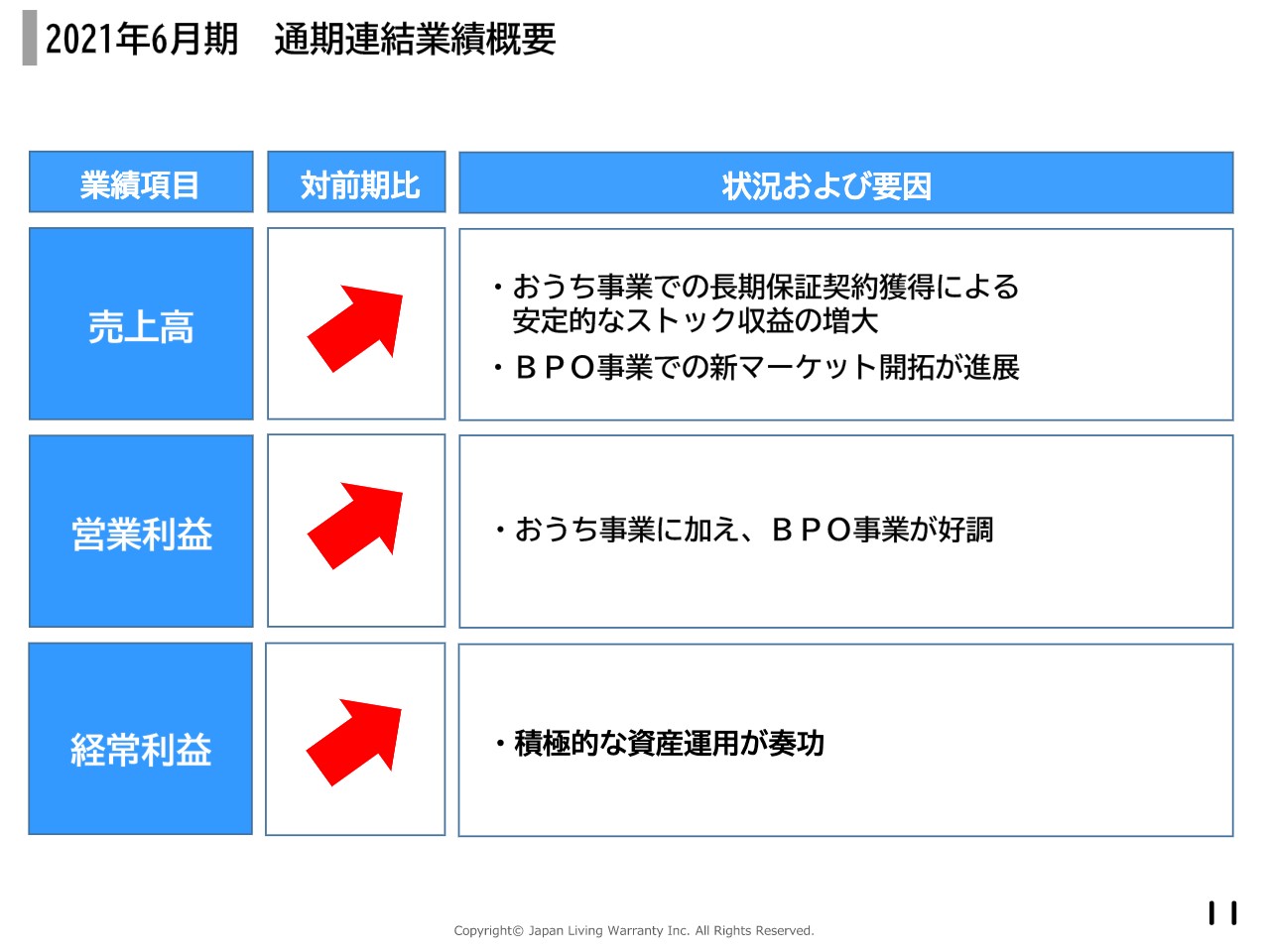

2021年6月期 通期連結業績概要

2021年6月期の通期連結業績の概要です。まず、売上高は増収でした。こちらは、おうち事業での長期保証契約獲得による安定的なストック収益の増大、そしてBPO事業での新マーケットの開拓が進展したことが大きな要因です。

営業利益も増益となっており、おうち事業に加えてBPO事業が好調だったことが要因です。経常利益も増益となり、積極的な資産運用が奏功しています。

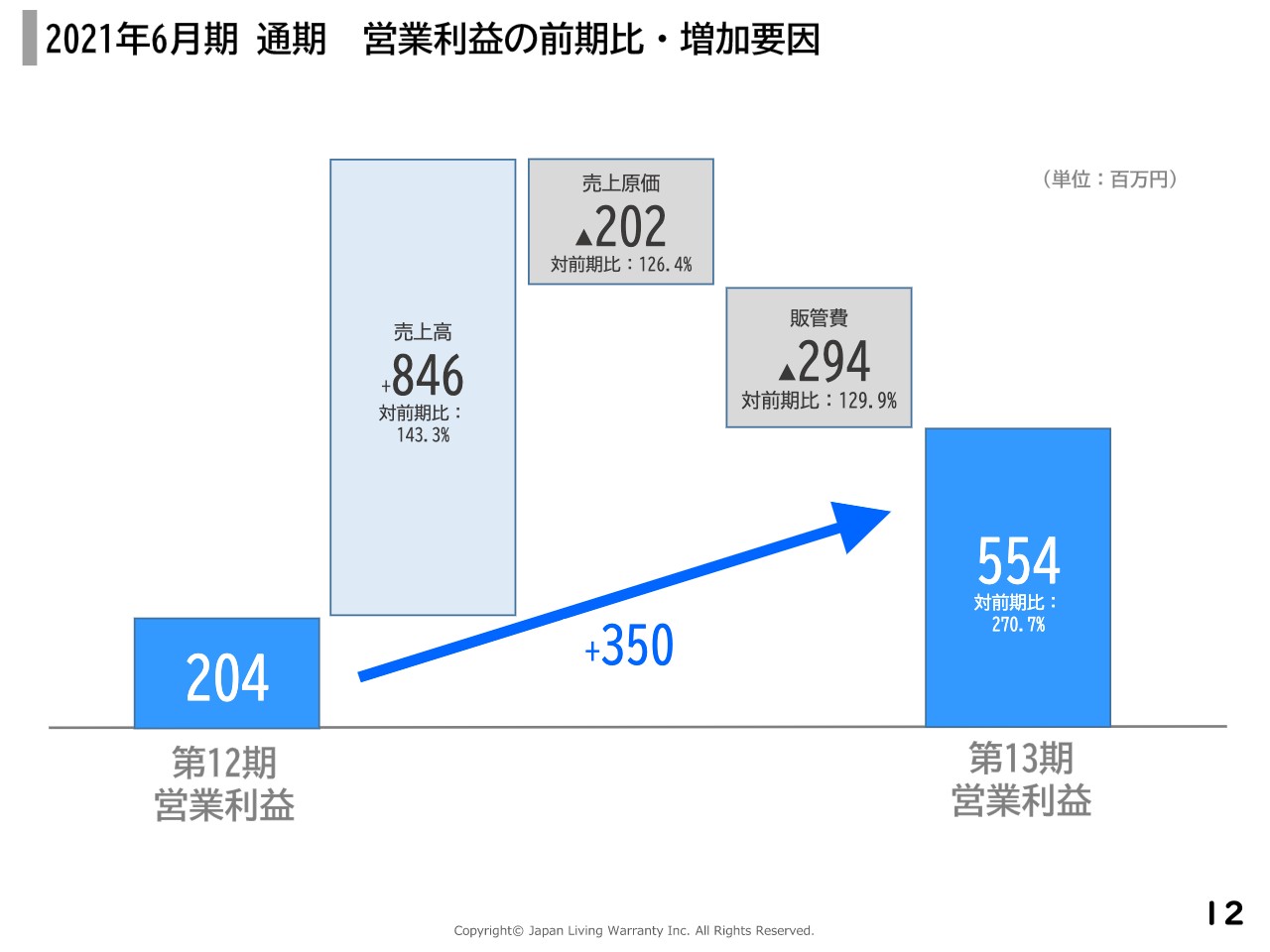

2021年6月期 通期 営業利益の前期比・増加要因

2021年6月期における営業利益の前期比での増加要因をご説明します。まず、売上高は前期比で143.3パーセントで、特にBPO事業が牽引するかたちで大きく伸びています。

一方で、売上原価は前期比で126.4パーセント、販管費は前期比で129.9パーセントでした。売上の伸びを下回ったため、結果として営業利益は前期比で270.7パーセントと大きく伸長しています。

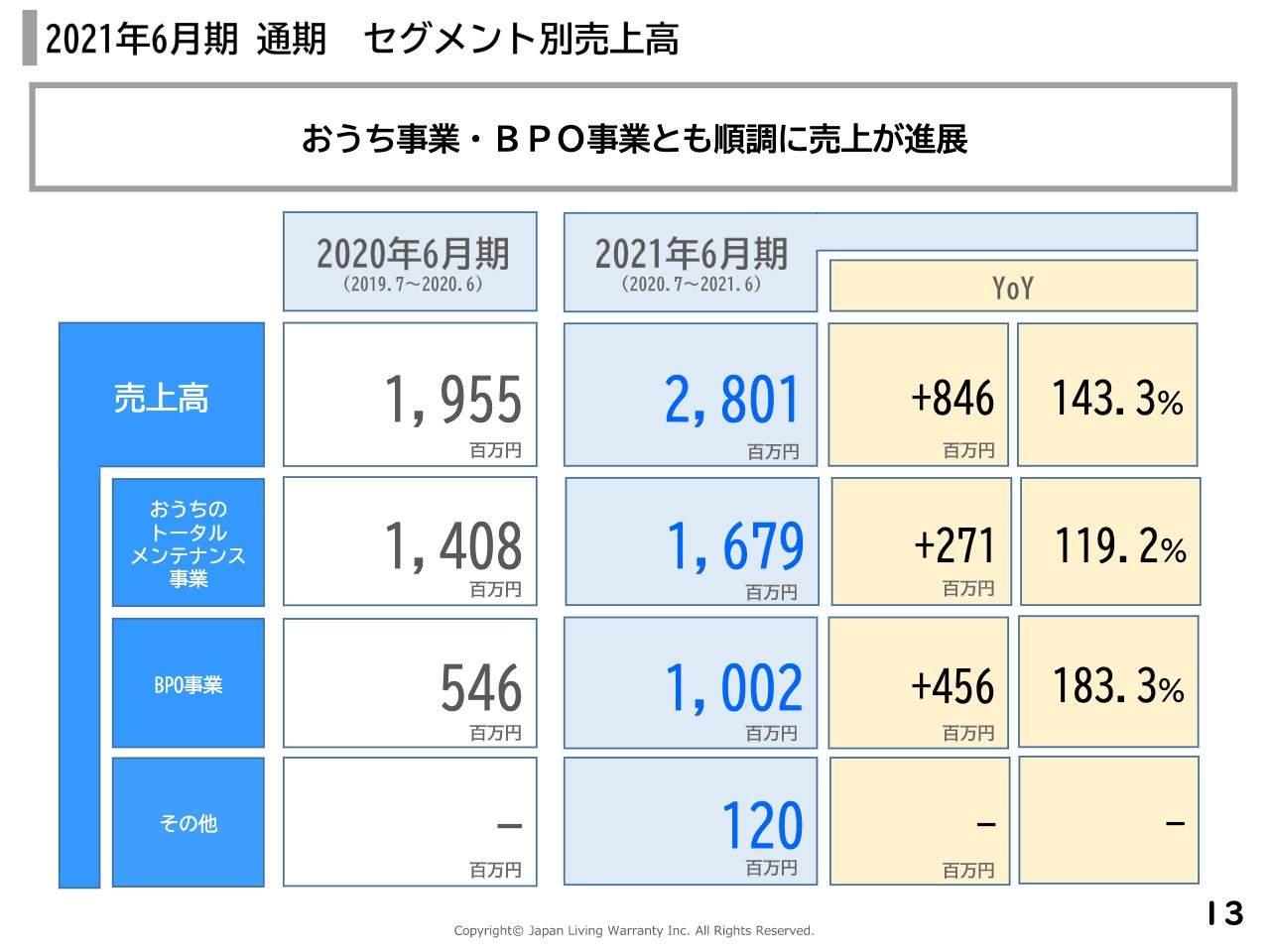

2021年6月期 通期 セグメント別売上高

セグメント別の売上高です。おうち事業は、2020年6月期の14億800万円に対して、2021年6月期は16億7,900万円となり、前期比で119.2パーセントでした。BPO事業は、2020年6月期の5億4,600万円に対して、2021年6月期は10億200万円となり、前期比で183.3パーセントでした。その他事業は、2021年6月期が1億2,000万円で、おうち事業、BPO事業とも順調に売上が進展しています。

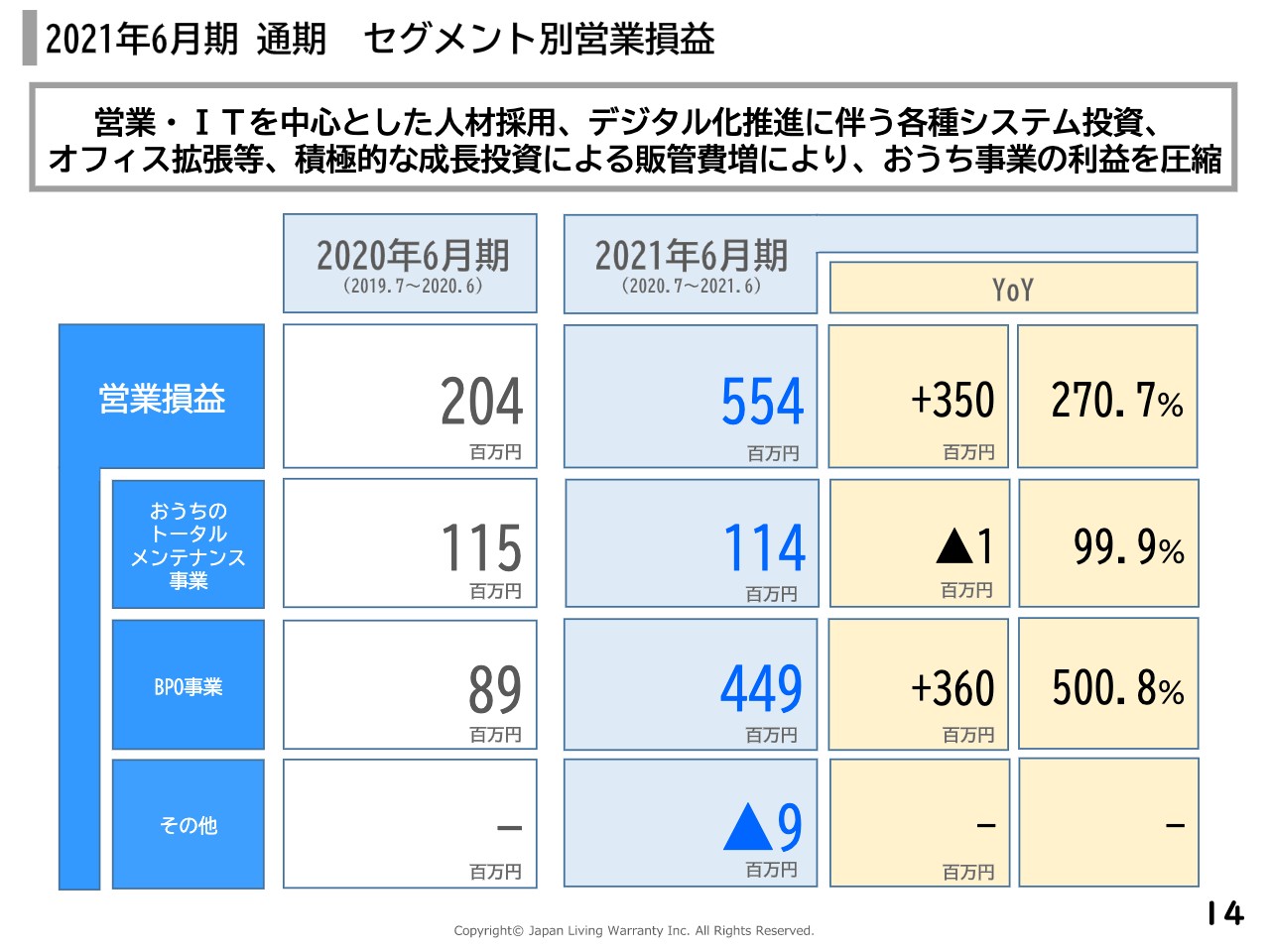

2021年6月期 通期 セグメント別営業損益

2021年6月期のセグメント別の営業損益になります。おうち事業は、2020年6月期の1億1,500万円に対して、2021年6月期は1億1,400万円となり、前期比で99.9パーセントでした。BPO事業は、2020年6月期の8,900万円に対して、2021年6月期が4億4,900万円となり、前期比で500.8パーセントとなっています。

おうち事業は、冒頭にお伝えしたように、ストック型の収益構造にあることに加え、今後の成長を見据えて人材採用、デジタル化の推進、オフィス拡張等の積極的な成長投資を行ったため、販管費が増加しました。結果として、おうち事業の利益が一時的に圧縮されている状況になっています。

保証契約残高(長期前受収益・前受収益残高の推移)

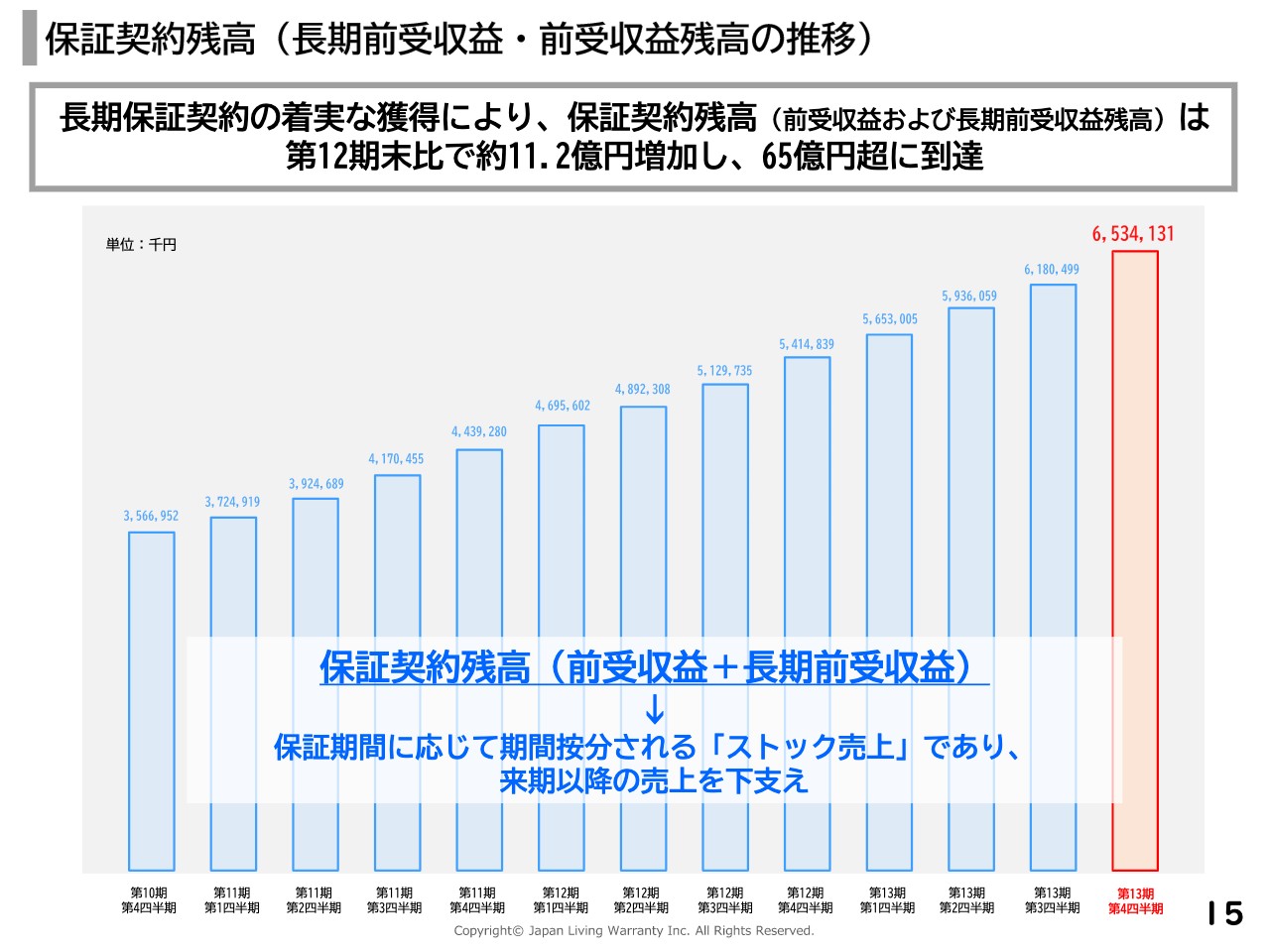

保証契約の残高です。こちらは、長期前受収益と前受収益残高の合計値になります。長期保証契約の着実な獲得により、保証契約残高は第12期末比で約11.2億円増加し、65億円超に到達しています。

先ほどのセグメント別損益でご説明したとおり、おうち事業は利益面に関しては販管費の増加もあって伸びが止まっているように見えますが、将来の利益の源泉である前受収益は着実に増加していることが、こちらで見てとれるのではないかと考えています。

2022年6月期 通期 連結業績予想

2022年6月期の業績予想です。売上高は2021年6月期の28億100万円に対して、2022年6月期は31億円で、前期比110.6パーセント、営業利益は2021年6月期の5億5,400万円に対して、2022年6月期は6億1,000万円で、前期比110パーセントと予想しています。

また、経常利益は2021年6月期の6億3,000万円に対して、2022年6月期は7億1,000万円で、前期比112.6パーセント、当期純利益は2021年6月期の3億6,200万円に対して、2022年6月期は4億6,500万円で、前期比128.1パーセントと、前期比で増収増益、過去最高益を予想しています。

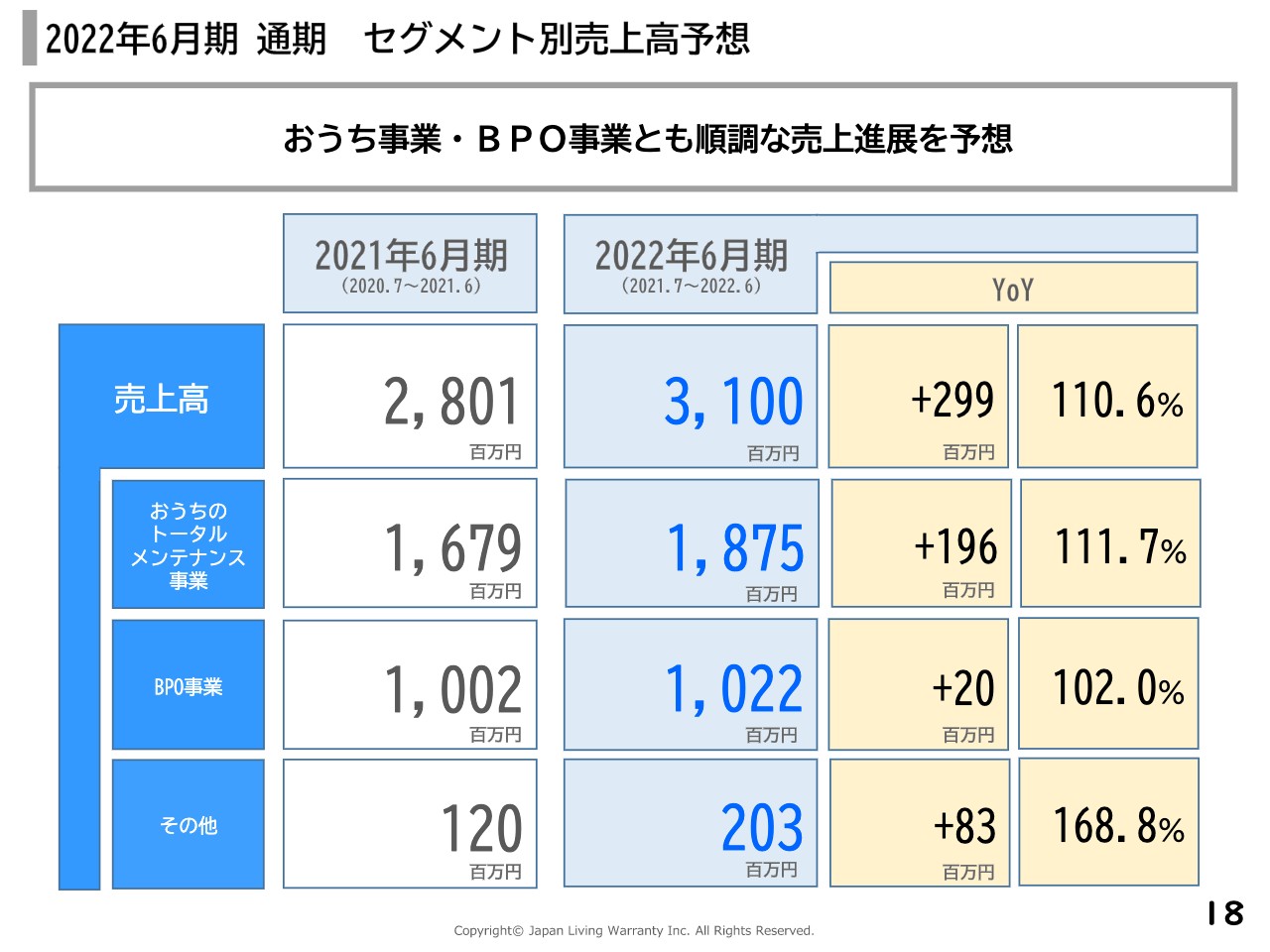

2022年6月期 通期 セグメント別売上高予想

2022年6月期のセグメント別売上高の予想です。おうちのトータルメンテナンス事業は、2021年6月期の16億7,900万円に対して、2022年6月期は18億7,500万円で、前期比111.7パーセントです。

BPO事業は、2021年6月期の10億200万円に対して、2022年6月期は10億2,200万円で、前期比102パーセントです。その他事業は、2021年6月期の1億2,000万円に対して、2022年6月期は2億300万円で、前期比168.8パーセントです。おうち事業・BPO事業ともに、順調な売上の進展を予想しています。

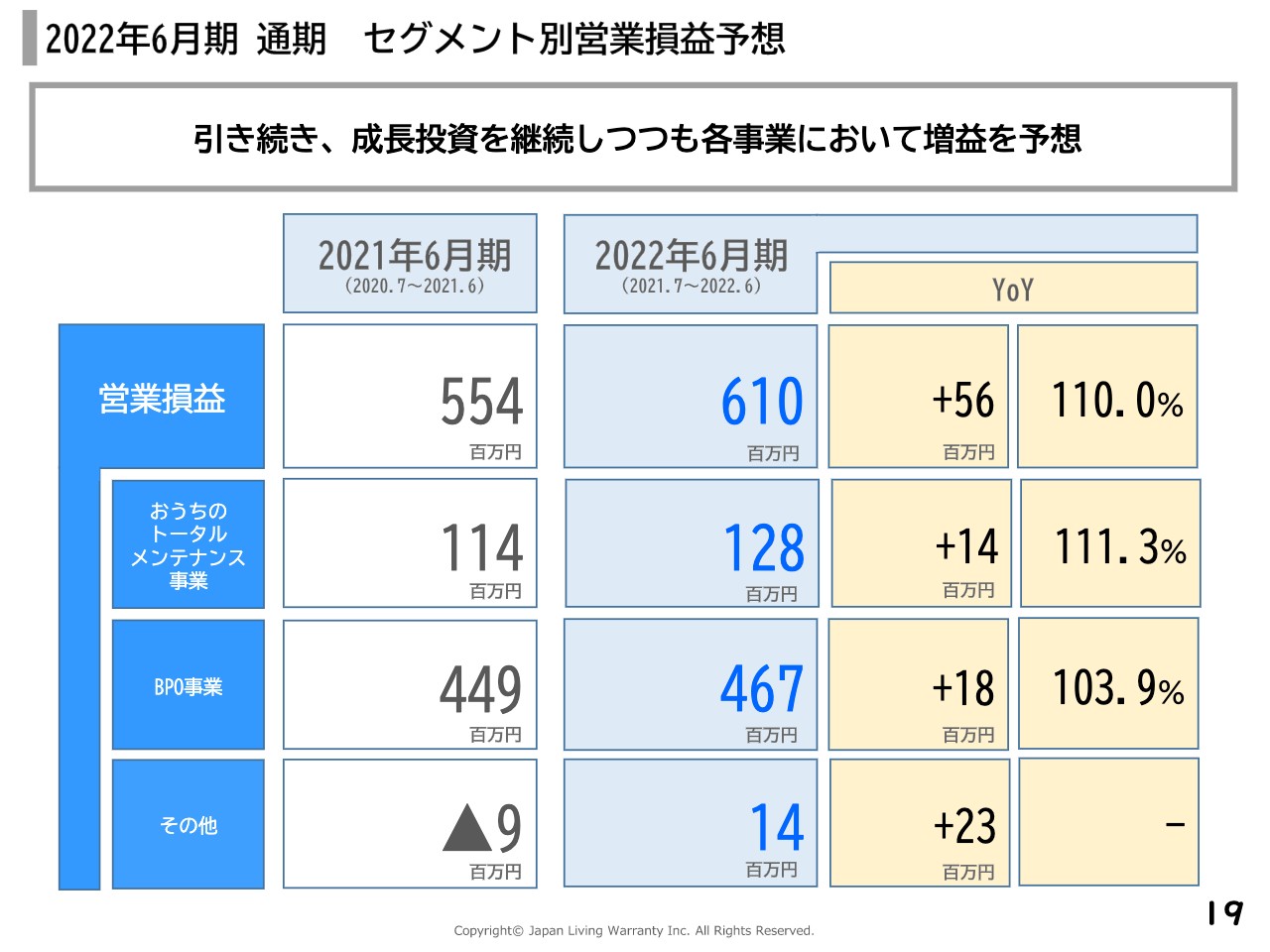

2022年6月期 通期 セグメント別営業損益予想

2022年6月期のセグメント別営業損益の予想です。おうち事業は、2021年6月期の1億1,400万円に対して、2022年6月期は1億2,800万円で、前期比111.3パーセントです。

BPO事業は、2021年6月期の4億4,900万円に対して、2022年6月期は4億6,700万円で、前期比103.9パーセントです。その他事業が、2021年6月期のマイナス900万円に対して、2022年6月期は1,400万円です。引き続き成長投資を行っていきますが、各事業において増益を予想しています。

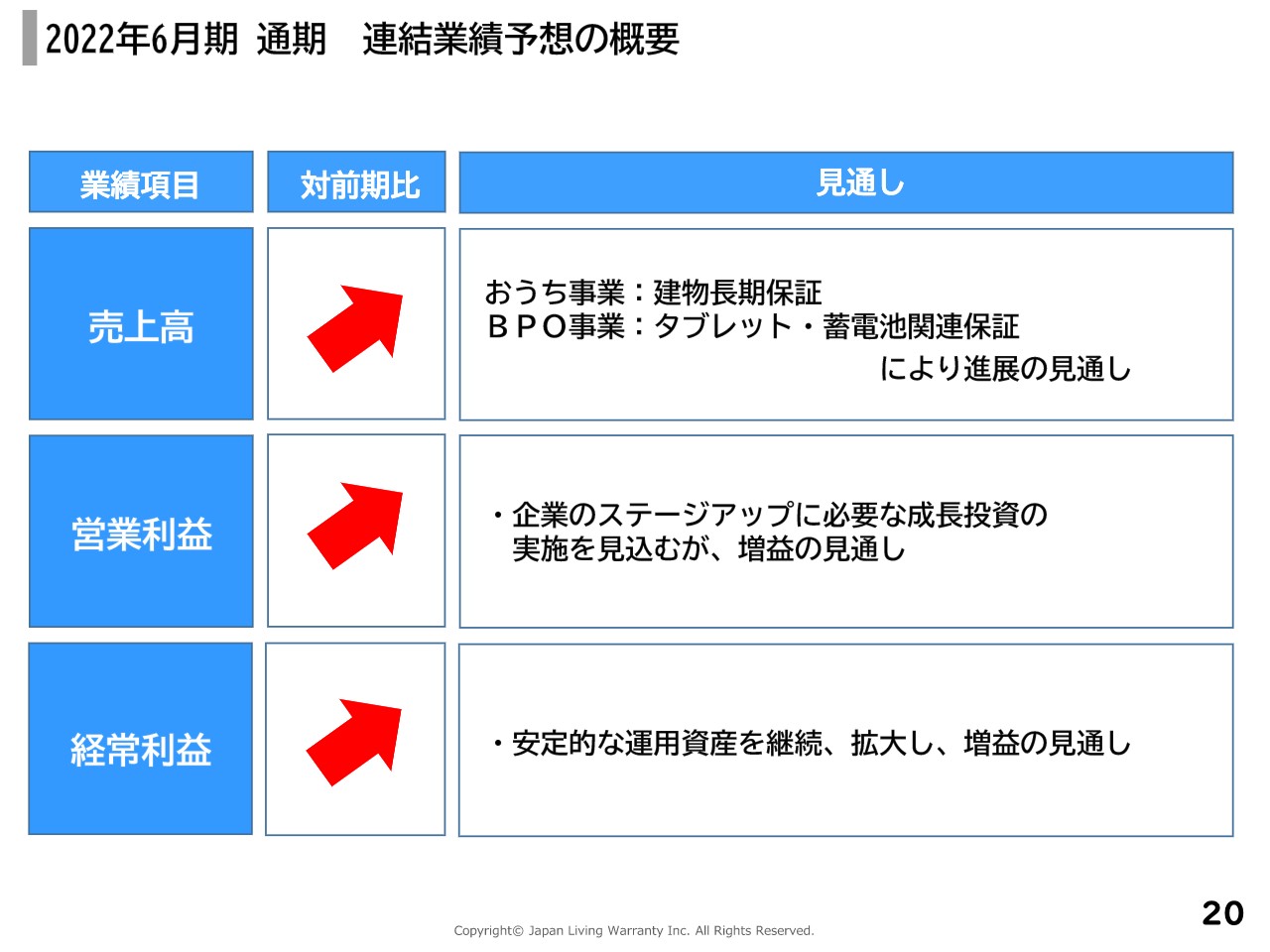

2022年6月期 通期 連結業績予想の概要

2022年6月期の連結業績予想の概要です。売上高は増収を予想しており、おうち事業に関しては建物長期保証を、BPO事業はタブレット・蓄電池関連保証を中心に進展する見通しです。

営業利益についても、企業のステージアップに必要な成長投資を引き続き実施するものの、増益となる見通しです。経常利益も増益の予想で、安定的な運用資産を継続、拡大していく見通しです。

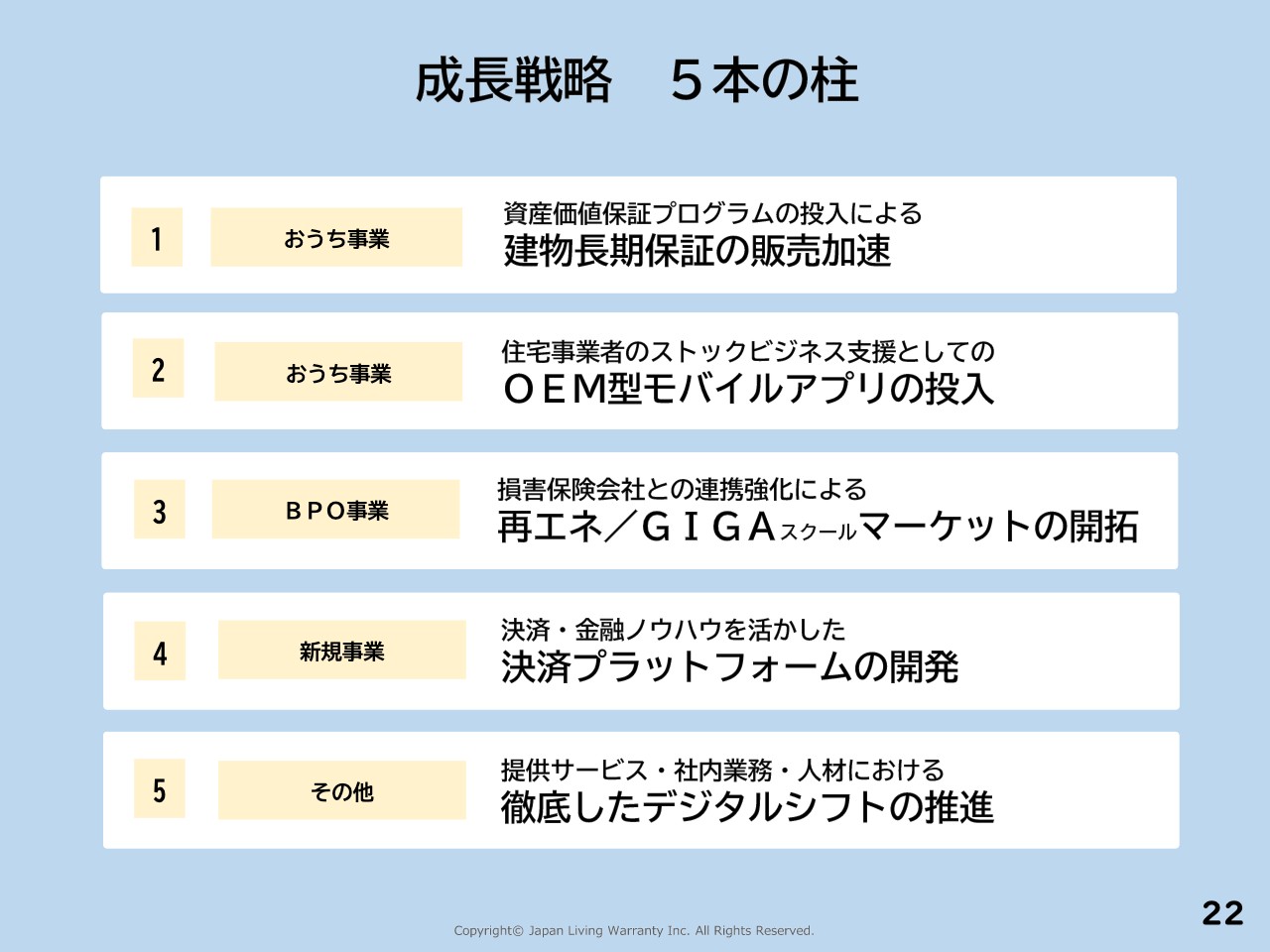

成長戦略 5本の柱

今後の成長戦略についてご説明します。成長戦略は「5本の柱」で計画しています。1つ目が「資産価値保証プログラムの投入による建物長期保証の販売加速」です。2つ目が「住宅事業者のストックビジネス支援としてのOEM型モバイルアプリの投入」です。

3つ目が「損害保険会社との連携強化による再エネ/GIGAスクールマーケットの開拓」です。4つ目が「決済・金融ノウハウを活かした決済プラットフォームの開発です。5つ目が「提供サービス・社内業務・人材における徹底したデジタルシフトの推進」です。

おうち事業における成長戦略の鳥瞰

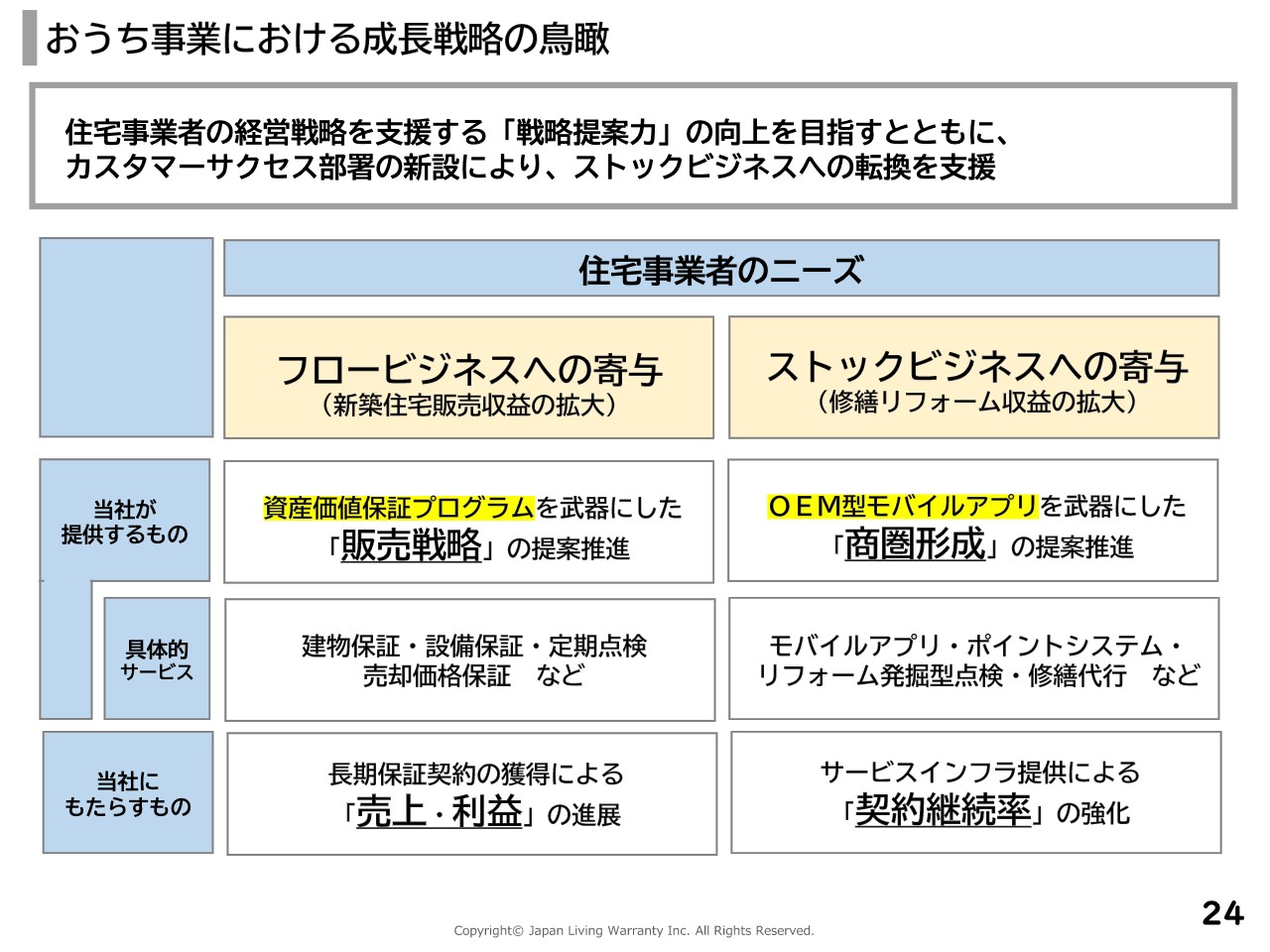

まずは、主力となるおうち事業に関する成長戦略についてご説明します。

おうち事業における成長戦略の鳥瞰です。全体としては、住宅事業者の経営戦略を支援する「戦略提案力」の向上を目指すとともに、カスタマーサクセス部署の新設により、住宅事業者のストックビジネスへの転換を支援していきたいと考えています。

スライドの表に記載のとおりですが、住宅事業者には大きく2つのニーズがあります。1つは新築住宅販売の強化で、もう1つは引き渡し済のお客さまに対するリフォーム収益の獲得です。

当社では、スライドの表の左側の新築マーケットに対しては、新たに投入する「資産価値保証プログラム」を武器に、販売戦略の面で住宅事業者の収益拡大に貢献するような提案を実施していきたいと考えています。

一方、右側の引き渡し済みのお客さまが対象となるストックマーケットに対しては、こちらも新たに投入するOEM型モバイルアプリを武器に、中長期的な観点で住宅事業者の商圏形成に貢献できるような提案を実施していきたいと考えています。

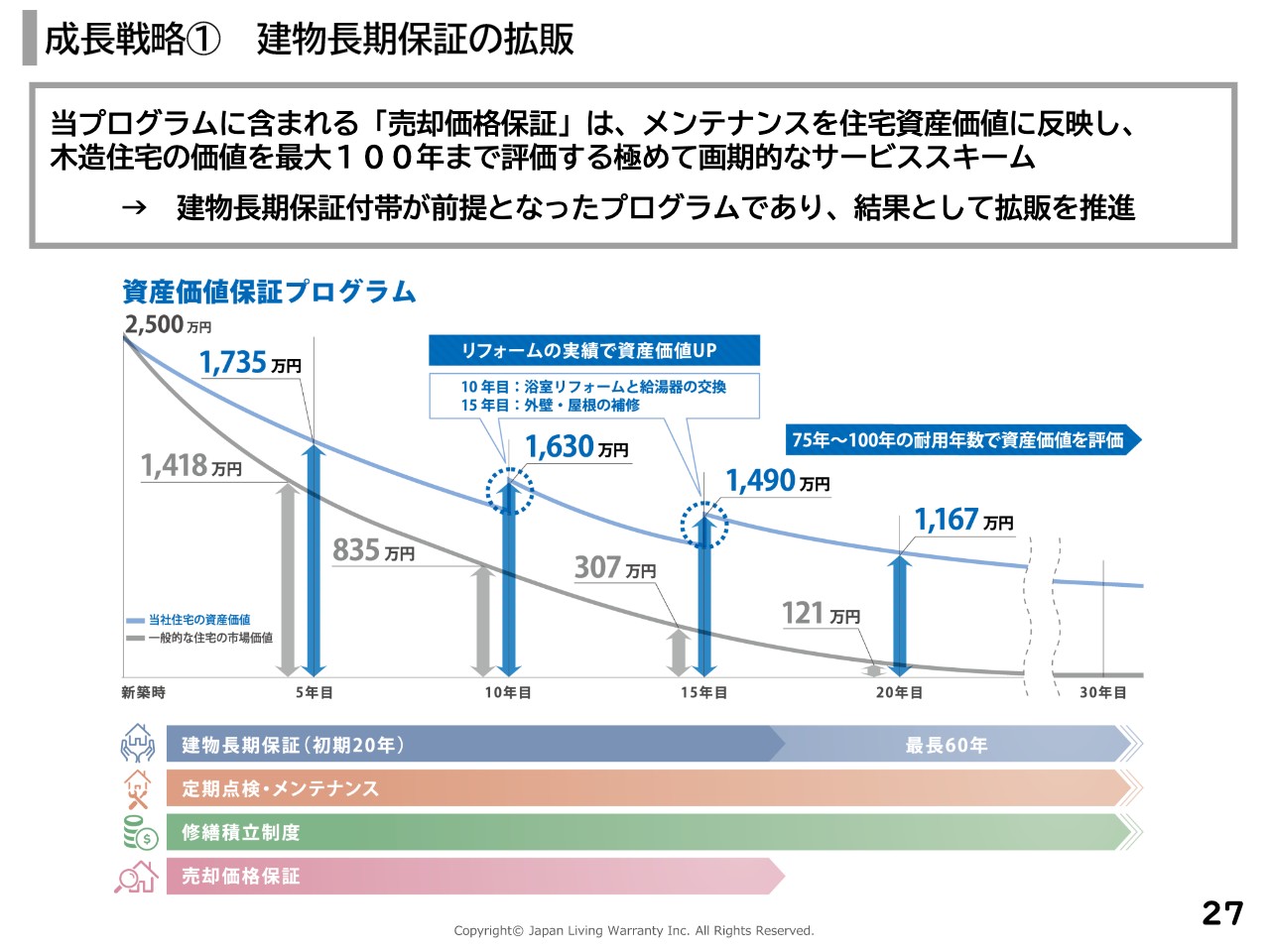

成長戦略① 建物長期保証の拡販

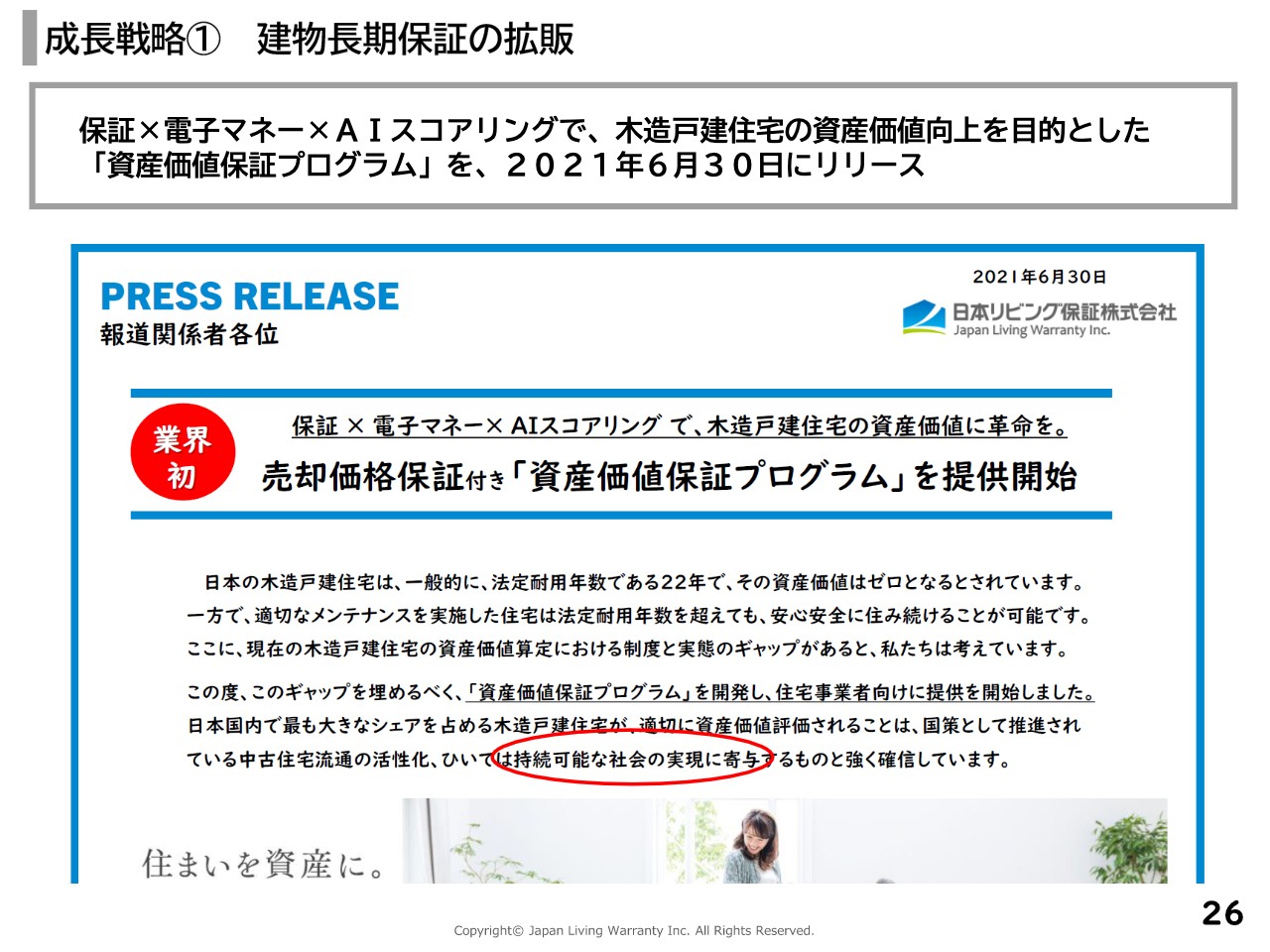

このような背景のもと、1つ目の「建物長期保証の販売加速」についてご説明します。

こちらは、今年6月にリリースした「資産価値保証プログラム」のリリース文です。「保証×電子マネー×AIスコアリング」による木造戸建住宅の資産価値向上を目的とした新しいサービスで、今期はこのサービスを強く推進していきたいと考えています。

成長戦略① 建物長期保証の拡販

とりわけ、当プログラムに含まれる「売却価格保証」については、メンテナンスやリフォーム実施によるバリューアップを住宅資産価値に反映する点や、木造住宅の価値を最大100年まで評価する点で、極めて画期的なスキームであると考えています。この「資産価値保証プログラム」は、「建物長期保証」の付帯が前提となったプログラムで、結果として「建物長期保証」の拡販につながるものと考えています。

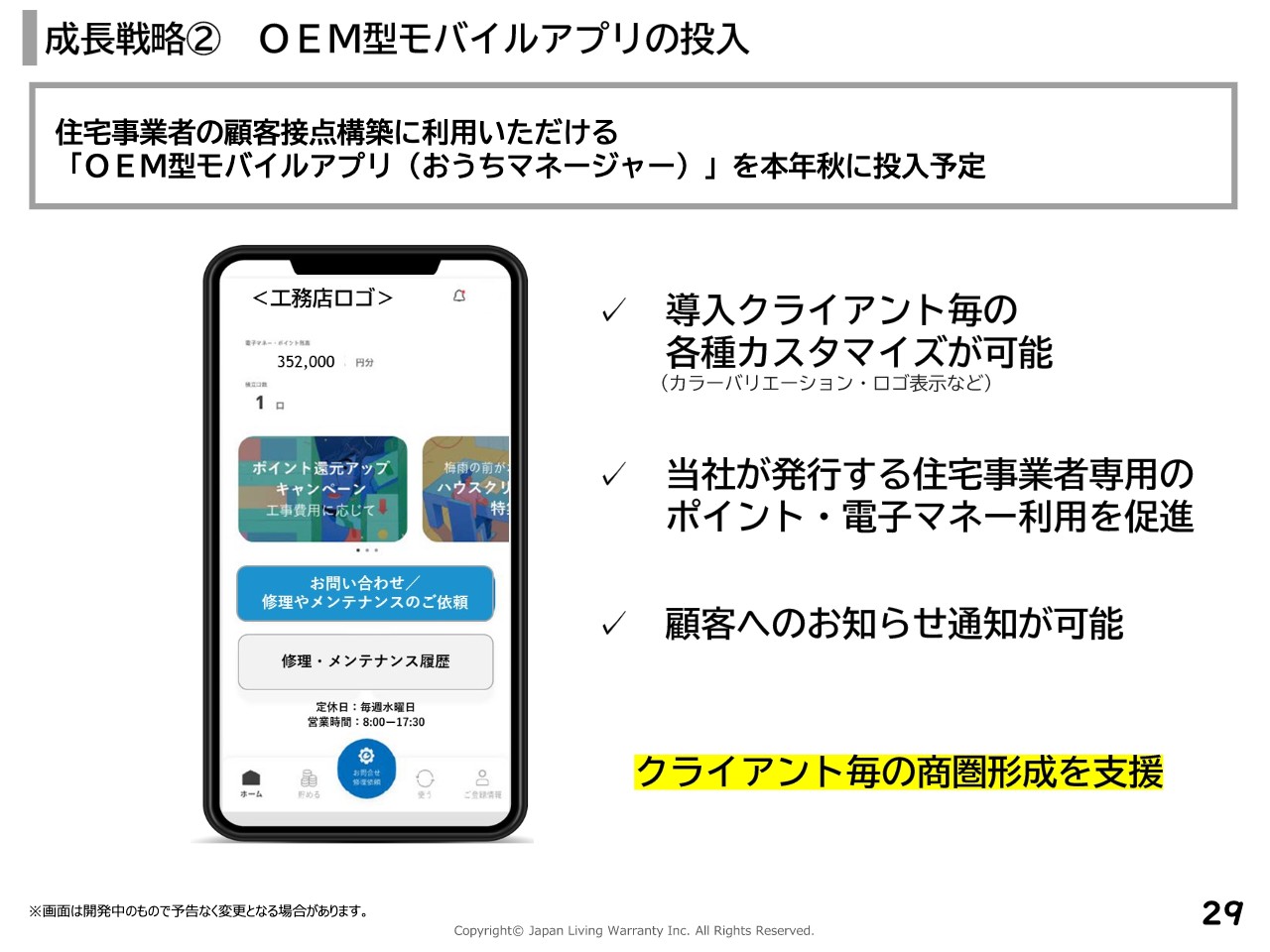

成長戦略② OEM型モバイルアプリの投入

2つ目の、「OEM型モバイルアプリの投入」についてご説明します。

住宅事業者の顧客接点構築に利用できるOEM型モバイルアプリ「おうちマネージャー」を、今年の秋に投入予定です。導入クライアントごとに各種カスタマイズが簡単にできること、当社が発行する住宅事業者専用のポイントや電子マネーの利用を促進できることが大きな特徴で、クライアントごとの商圏形成を強力に支援するツールになると考えています。

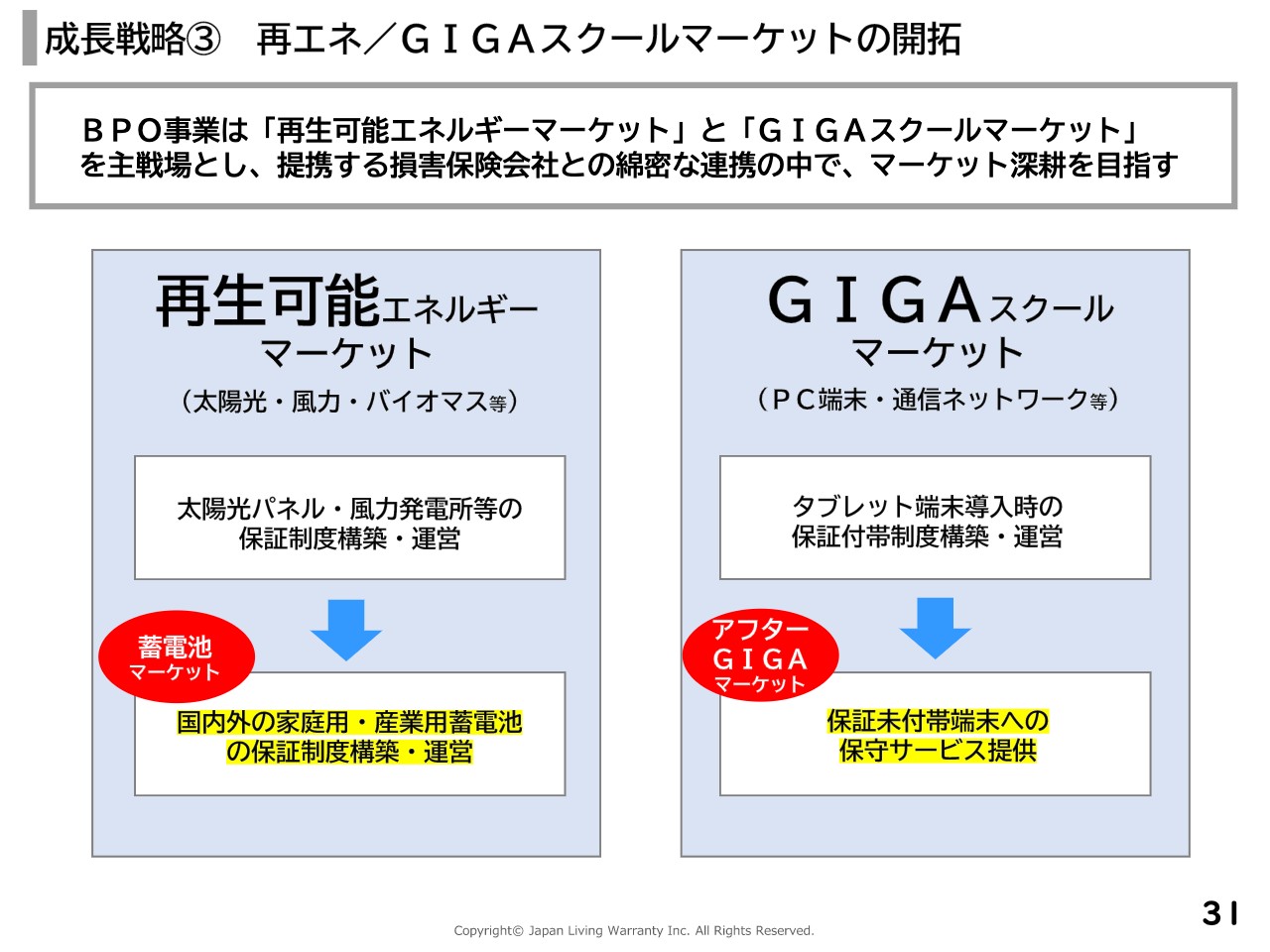

成長戦略③ 再エネ/GIGAスクールマーケットの開拓

3つ目の柱は、「再エネ/GIGAスクールマーケットの開拓」です。

こちらはBPO事業です。BPO事業は「再生可能エネルギーマーケット」と、小中学校に1人1台のパソコンやタブレットを導入する「GIGAスクールマーケット」の2つのマーケットを主戦場としており、提携する損害保険会社との綿密な連携の中で、マーケットの深耕を目指しています。

スライド左側の再生可能エネルギーマーケットについて、これまでは太陽光パネルや風力発電所等の保証制度の構築・運営が中心でしたが、これからは国内外の家庭用・産業用蓄電池の保証制度を構築する「蓄電池マーケット」の拡大が見込まれている状況です。

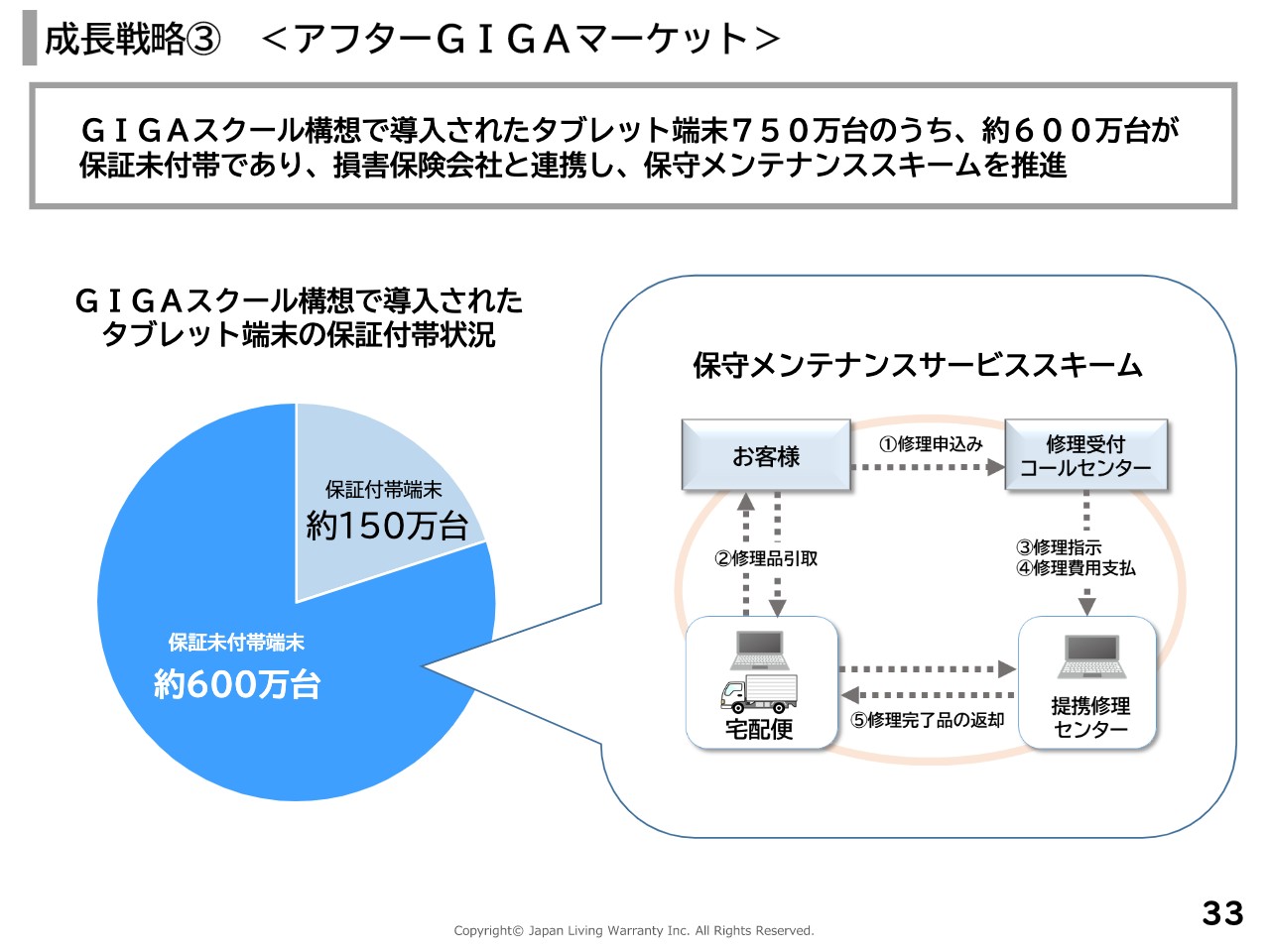

右側のGIGAスクールマーケットについて、これまではタブレット端末導入時の保証付帯制度の構築・運営が中心でしたが、これからは保証未付帯の端末への保守サービスを提供する「アフターGIGAマーケット」の拡大が見込まれている状況です。

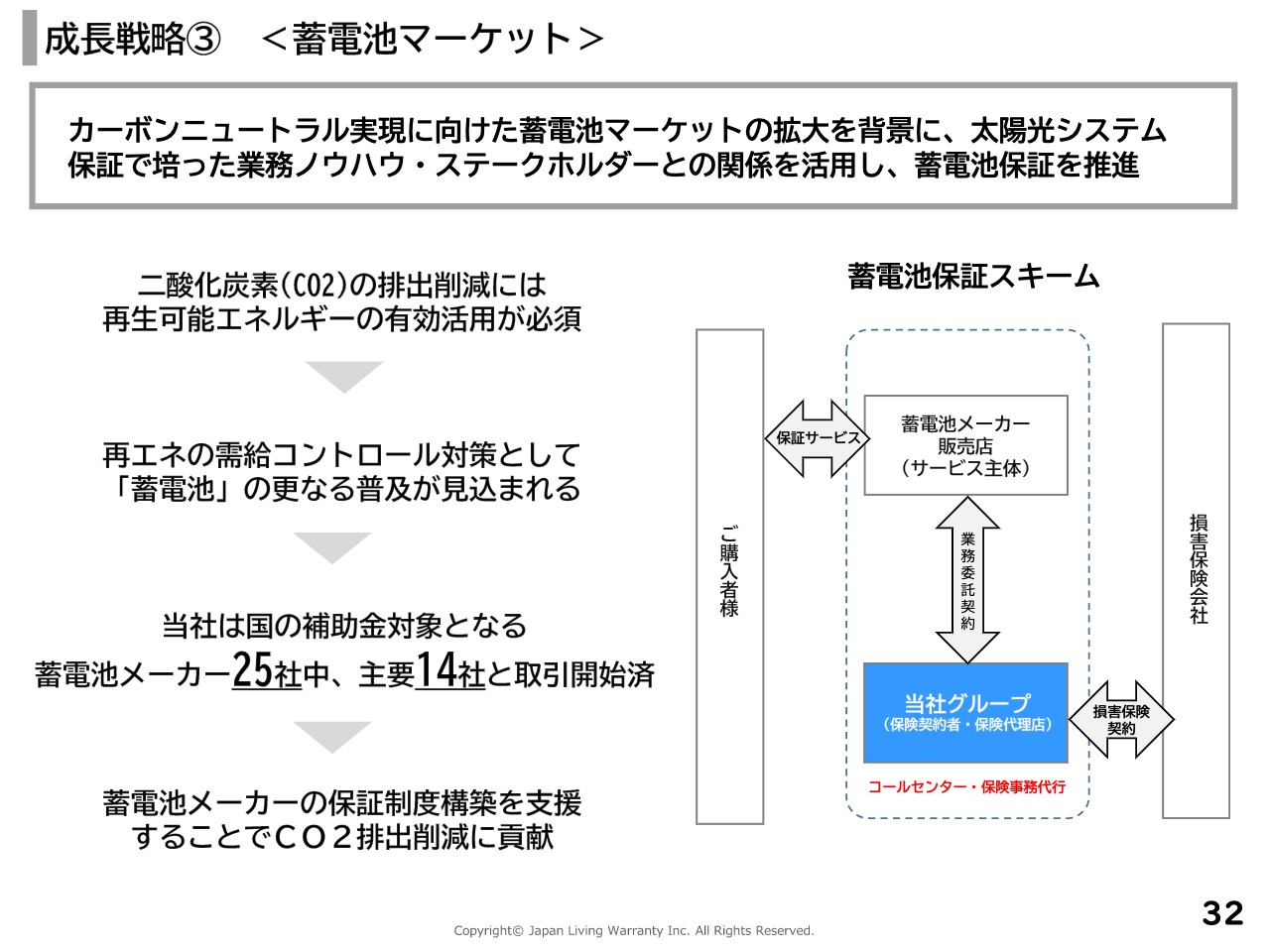

成長戦略③ <蓄電池マーケット>

今後の拡大が見込まれる「蓄電池マーケット」について、もう少し具体的にご説明します。カーボンニュートラル実現に向けた蓄電池マーケットの拡大を背景に、太陽光システム保証で培った業務ノウハウや、ステークホルダーとの関係を活用し、蓄電池保証を推進するものです。当社では、国の補助金対象となる蓄電池メーカー25社中、主要14社との取引がすでに開始済みという状況です。

成長戦略③ <アフターGIGAマーケット>

今後の拡大が見込まれる「アフターGIGAマーケット」ですが、GIGAスクール構想で導入されたタブレット端末750万台のうち、約8割に当たる600万台が保証未付帯のため、損害保険会社と連携し、保守メンテナンススキームを推進していきたいと考えています。

成長戦略④ 決済プラットフォームの開発

4つ目の、「決済プラットフォームの開発」についてです。

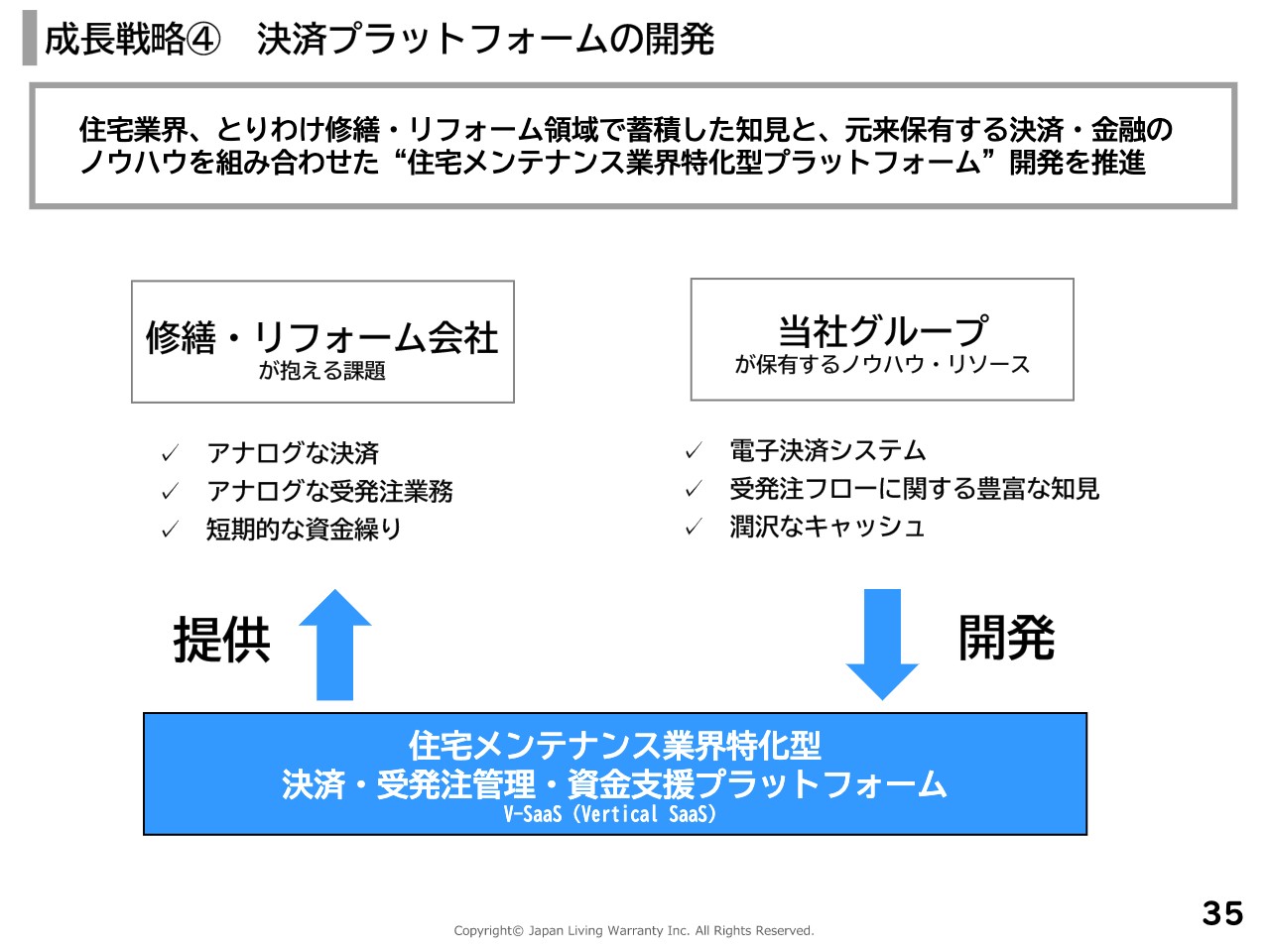

こちらはR&Dの一環という位置付けでもありますが、住宅業界、とりわけ修繕・リフォーム領域で蓄積した知見と、元来保有する決済・金融のノウハウを組み合わせた、住宅メンテナンス業界特化型のプラットフォーム開発を推進する予定です。

成長戦略⑤ 徹底したデジタルシフトの推進

5つ目の柱である、「徹底したデジタルシフトの推進」についてです。

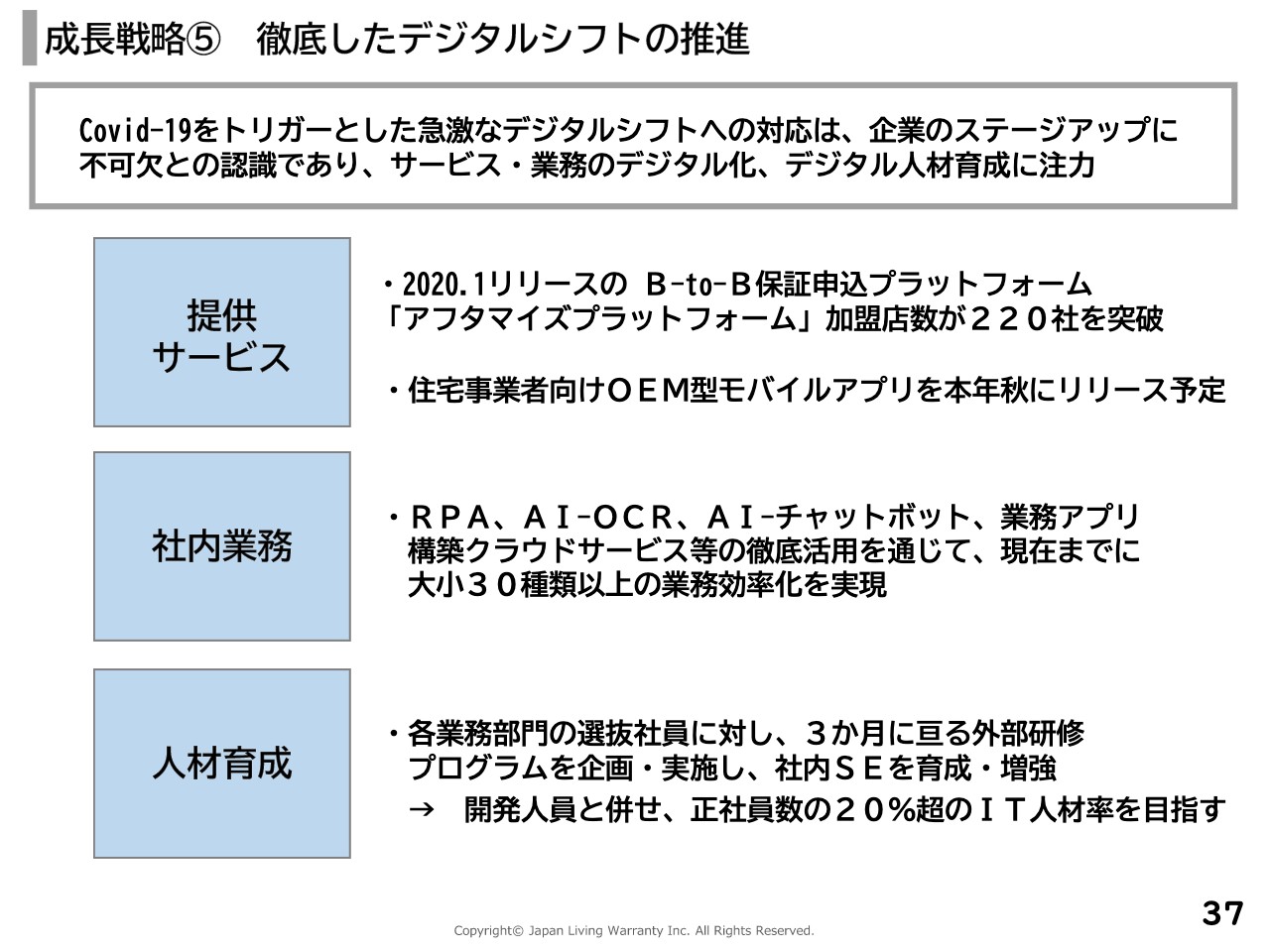

新型コロナウイルスをトリガーとした急激なデジタルシフトへの対応は、企業のステージアップに不可欠という認識で、サービス・業務のデジタル化、デジタル人材育成に注力していきたいと考えています。

期末配当の増配

最後のトピックスです。冒頭にもお伝えしましたが、当初の計画を大きく上回ることとなったため、期末配当を従来の一株あたり5円から、今回は一株あたり10円に増配する予定です。以上です、ご清聴ありがとうございました。

質疑応答:経常利益と当期純利益の公表数値未達について

質問1:1つ目の質問は、経常利益、当期純利益の公表数値未達についてです。2021年6月期決算において、営業利益の実績は、第3四半期決算発表時の公表数値を上回りました。しかし、経常利益および当期純利益の実績は公表数値を下回っています。その原因はどのようなものでしょうか?

安達:まず、経常利益が公表値を下回ったことについてですが、以前から保有していた金融資産の中で、時価ベースで損失が発生したものがあったため、これを今回処分したことが原因です。

純利益も公表値を下回りました。前期にM&Aで購入した横浜ハウスは、当初、リアル系サービスのネットワーク構築を目的としていましたが、前期の途中から、当社の提供する、BtoB向けサービスのテストマーケティングの場として、位置付けを変えました。それにより、利益額も大きく見直すこととなり、減損処理に踏み切ったかたちです。

質疑応答:おうち事業の業績予想について

質問2:おうち事業の売上高についてです。2021年6月期決算において、おうち事業の売上高は、前年比2億7,100万円となっています。しかし、2022年6月期の予想では、前年比プラス1億9,600万円と伸びが鈍化していますが、この理由はどのようなものなのでしょうか? また、同事業の業績予想における、利益率低下の理由もご教えてください。

安達:まず、売上高の伸びの鈍化についてご説明します。点検、検査、保守などの、いわゆる当期実施、当期売上に立つようなサービスを「リアル系サービス」と呼んでいるのですが、その落ち込みによるものです。

リアル系サービスについては、弊社のクライアントである、住宅事業者からのニーズは高いのですが、非常に手のかかるサービスであるため、前期は営業体制として、よりニーズが見込まれる「建物20年保証」にシフトしたことによるものです。一方で、リアル系サービスについては、現在、体制の見直しやDX化を進めており、今期は落ち込むものの、今後は回復していくと考えています。

また、利益率の低下についてですが、営業や企画、ITを中心とした人材採用、DX投資、オフィスの拡張など、今後のさらなる成長を見据えた投資を行った結果、販管費が大きく増加しました。

弊社の場合、主力事業がおうち事業であるため、どうしても人の配分も多くなっています。最終的に販管費を配分する中で、おうち事業に傾斜して配分されるため、利益率が低下したということです。

質疑応答:従業員数について

質問3:従業員数についてです。この1年間で、従業員数が1.5倍程度に増加していますが、これは今年度の事務量の増加に合わせたものでしょうか? また、増加した人員は、どの領域に投入されているのか教えてください。

安達:従業員数が1.5倍とありますが、正確に言いますと、正社員、派遣社員、契約社員も含めて全部で152名です。前期末の時点で120名前後だったため、実質的には、25パーセントくらいの増加となっています。

そのほとんどが、企画人材、営業・IT人材です。会社内でDX化を強力に進めている中で、事務系の人材はそこまで要らない状況になってきているため、増えていません。

質疑応答:「建物20年保証」について

質問4:「建物20年保証」についてです。2021年6月期決算において、「建物20年保証」の保証料入金金額は、1億4,200万円とありますが、入金された保証料のうち、売上となったのはどの程度で、何棟の契約ができたのでしょうか? そして、2022年6月期では何棟の契約予定で、収益の公表数値にどの程度含んでいるのか教えてください。

安達:保証料のうち、売上となっているのは3割程度です。何棟の契約ができたのかについて、細かい数字は今回ご案内できません。しかし、内容にもよるのですが、1棟あたり15万円から25万円くらいのレンジであるため、そのあたりから類推いただければと思います。

最後に、今期の数字をどの程度見込んでいるかについては、前期の数字の3倍程度と考えていただければと思います。今後数年で、売上全体の2割、3割くらいになると考えています。

質疑応答:現金・預金の増加について

質問5:現金・預金の増加についてです。2021年6月期の貸借対照表、キャッシュ・フローにおいて、現金・預金が51億2,000万円と大きく増加していますが、増えた要因を教えてください。そして、その増加した現金・預金の使途を、どのように考えているのでしょうか?

安達:当社のメインの事業である設備保証や建物保証を含めてですが、長期保証の入金額が増加したことに加え、BPO事業での預り金が大きく増加しました。

BPO事業での預り金を除いた実質的な営業キャッシュフローは、12億円程度になります。預り金が今回は非常に多かったのですが、これはBPO事業における長期の保険料をクライアントからお預かりしていることになります。

もう1つ、使途はどのように考えているかについて、当社の事業は家の生命保険に近いモデルだと考えており、長期の保証料プラス運用で稼ぐ事業を展開しているため、資金については、適切に安全に運用していきたいと思います。

ただ、預り金はクライアントのお金であるため、どちらかと言いますと、毀損しないよう現預金のままです。

質疑応答:BPO事業(2022年6月期の業績予想)について

質問6:BPO事業は毎年スポット案件を獲得していますが、2022年6月期の業績予想にはかなり確度が高い案件のみ含まれているという認識でよろしいでしょうか?

安達:BPO事業についてですが、スポット案件というのはあくまで予定外で、継続性のないショットの売上だと考えています。そのような意味では、今期の予想に「予定外」のものは入っていないため、予想には含まれていません。業績予想に含まれているのは、現時点ですでに入金が予定されている案件のみです。

当社の場合、BPO事業、おうち事業も、通常契約してから入金まで早くて半年程度、遅いものでは約2年かかるという長期戦の事業です。今行っている営業活動というのは、来期以降で実績に計上されるものがほとんどです。逆に言いますと、今期の数字というのは、前期までの実績値で上がっている数字ですので、大きくブレる可能性は低いと思っています。

ただ、BPO事業については、我々も本当に予期していないスポット案件が入ってくることもあります。これはさすがに予想できないため、計画数値としては計上していません。

質疑応答:BPO事業の売上増加の特記事項について

質問7:BPO事業の売上増加の特記事項として、大手蓄電池メーカー数社と締結した契約と、タブレット端末の保証業務の受託を挙げられていますが、それぞれの売上への寄与度はどの程度でしょうか?

また、タブレット端末の保証に関して、保証未付帯端末600万台のうち、どの程度の契約を獲得する計画ですか? それは14期の売上、利益計画に含まれているか教えてください。

安達:前期の状況では、蓄電池や太陽光という、再生エネルギー関連のBPO受託事業が売上の6割程度で、残りの4割程度がタブレット等です。タブレットに関しては今回開示した決算説明資料の中にもあるとおり、150万台がすでに保証済みというかたちで、その8割程度が当社の事務受託を受けています。

未付帯の600万台については、まだ計画には含まれていません。まさにこれからのマーケットだと考えており、そこに注力して契約を取っていきたいと考えています。

質疑応答:GIGAスクール案件について

質問8:GIGAスクール案件について、小中学校への端末配備のピークは2021年の3月末と推測しています。しかし、期初の見通しでは、2022年6月期の第1四半期にピークを迎えるとされています。これはどのように理解すればよいですか?

安達:保証開始は4月ですが、入金が8月開始になっており、若干のタイムラグがある状況です。

質疑応答:「建物20年保証」の金額について

質問9:先ほど「建物20年保証」の説明で、1棟あたりの金額は大まかに15万円から20万円とお話ししていましたが、これは保証料ですか? それとも御社の売上か教えてください。

安達:1棟あたりの金額は大体15万円から25万円程度で、クライアントごとに内容をカスタマイズしているため金額が異なりますが、これは保証料で、売上ではありません。ですので、先ほど冒頭でお話ししましたが、売上に計上されるのは3割程度とご理解いただければと思います。

質疑応答:スポット案件について

質問10:具体的な金額はわかりませんが、2021年6月期はBPO事業に大口のスポット案件が含まれていたはずです。この剥落と今期業績予想の兼ね合いについてご説明をお願いします。

安達:スポット案件はあくまで前期に入ったものですので、今期の数字には含まれていません。売上については、通常のGIGA案件や、クライアントから継続的に入る案件を中心に計上しています。そのため、スポット案件剥落後も、BPO事業の売上は前年度と同水準になる予定です。

質疑応答:「建物20年保証」の業績予想について

質問11:今期業績予想のうち、「建物20年保証」について、どの程度の確度のものが含まれていますか? 例えば、すでに導入契約した工務店の案件のみで、その年間建築戸数をもとに算出しているなど、根拠を教えてください。

安達:導入が決定している工務店から、現場の営業担当者が始まる時期をヒアリングしており、それをもとに数字を読んでいます。そのため、導入が決定している工務店だけの数字となります。

質問12:質問11の「建物20年保証」の回答についてですが、すでに建築が決定している案件のみという認識でよろしいでしょうか?

安達:おっしゃるとおりです。この点については、工務店ごとに「今年は大まかに100棟建てる予定」「10棟ずつ建てるため、5月の物件から導入」など、計画が違っています。ですので、工務店ごとに「いつから何棟くらい入る」というのを、ある程度ヒアリングしながら予想値を立てています。

ご質問にある「建築が決定しているかどうか?」というのは、すでに注文住宅で物件が決まっているだけかと言いますと、そうではありません。あくまで工務店の事業計画をベースに、我々がヒアリングしながら数字を読んでいます。

質疑応答:3年から5年の事業計画について

質問13:今後、3年から5年でどのような事業計画をお持ちか、お聞かせください。

安達:中期計画は、対外的に開示しているわけではないため、細かい数字はご容赦ください。基本的には、会社の価値を上げていくことが非常に重要なテーマだと考えています。

それに向けて進んでいくためには、まずは長期保証、特に「建物20年保証」です。今回の成長戦略の5本の柱の1つである「建物長期保証の販売加速」については、非常に競争力がある商品、かつ、競合もほぼいないという状況ですので、スピード感を持ってマーケットを獲っていくことが非常に重要だと思っています。

まずは、建物長期保証でマーケットシェアの10パーセント程度を獲りたいと考えています。おおよそ年間40万棟から50万棟の建物が建っていますので、3年を目安に10パーセントを目標として設定して、鋭意進んでいるということです。

併せて、長期保証以外にも成長戦略としていろいろと考えています。モバイルアプリの導入や決済プラットフォームを開発し、長期保証で利益を上げていきながら、住宅事業者に対してこれらの黒子的なサービスを展開することにより、付加価値を提供しようと思っています。

モバイルアプリを導入してもすぐに利益にはつながらないのですが、このようなサービスや付加価値を提供することで、クライアントのほうが長期保証などを次々と導入してくれることがあります。そのため、アプリや決済系のプラットフォームなど、付加価値の提供をご提案しながら、長期保証の獲得を増やしていきたいと思います。

そして、3年から5年の事業計画は、建物長期保証がメインの商品になってきていますので、この売上を増やすということです。中長期的には、プラットフォーム事業だと思っています。すぐに売上にはつながりませんが、アプリや決済プラットフォームなど、工務店のOBマーケットという引渡済みのお客さまに対してさまざまなサービスを提供することで、決済のプラットフォーム開発を行っていきたいと考えています。

スポンサードリンク